アートネイチャー、前期は過去最高の売上高を達成 今期より新中期経営計画がスタート、更なる成長を目指す

2023年3月期 連結決算ポイント

五十嵐祥剛氏(以下、五十嵐):アートネイチャーの五十嵐でございます。本日は、私どもの決算説明会にご参加いただき、誠にありがとうございます。私から2023年3月決算の概況についてご説明します。

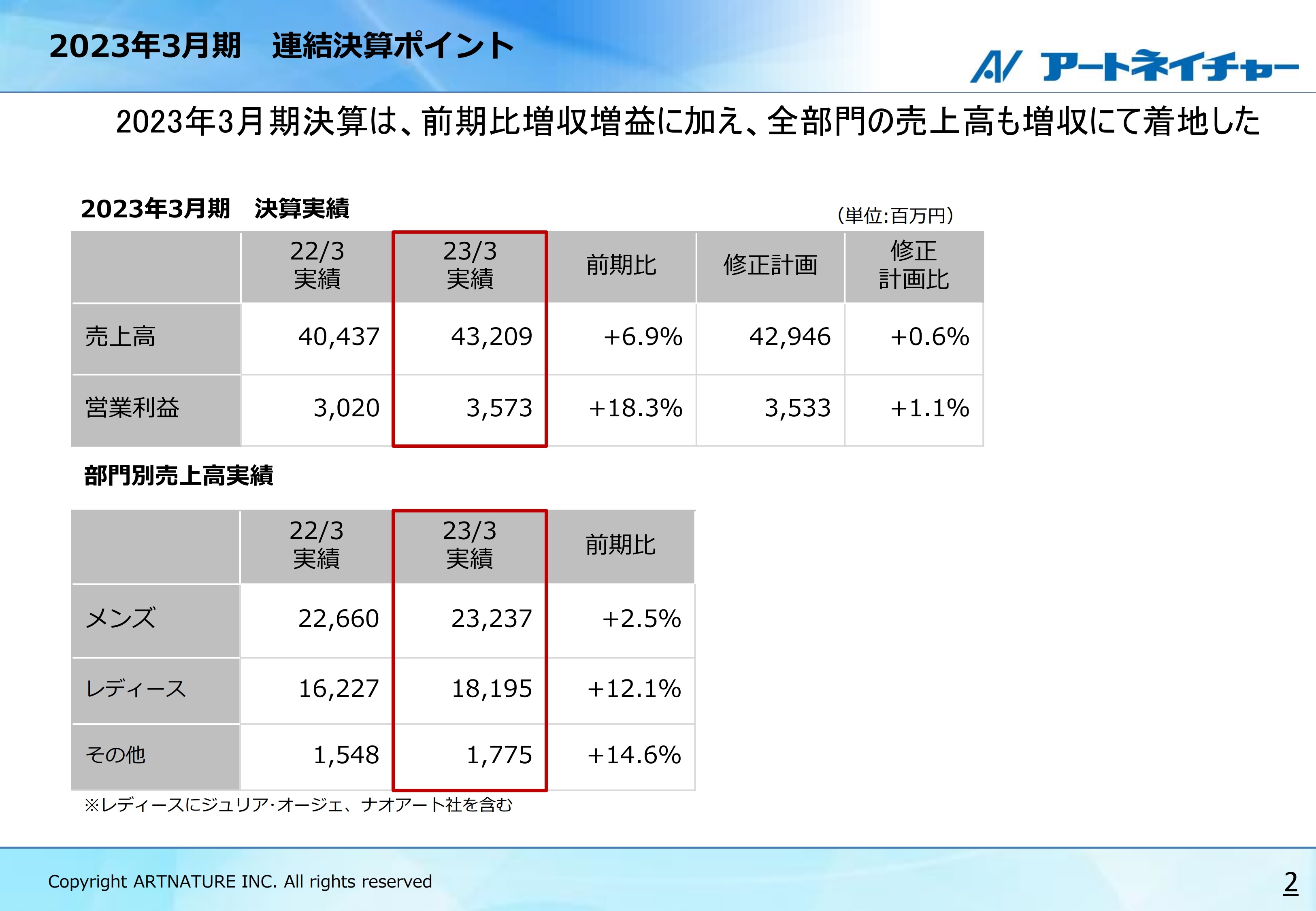

当期は前期比増収増益となりました。売上高・営業利益ともに修正計画を上回っています。部門別売上高実績については、すべての部門で増収となりました。

上期・通期業績推移(連結)

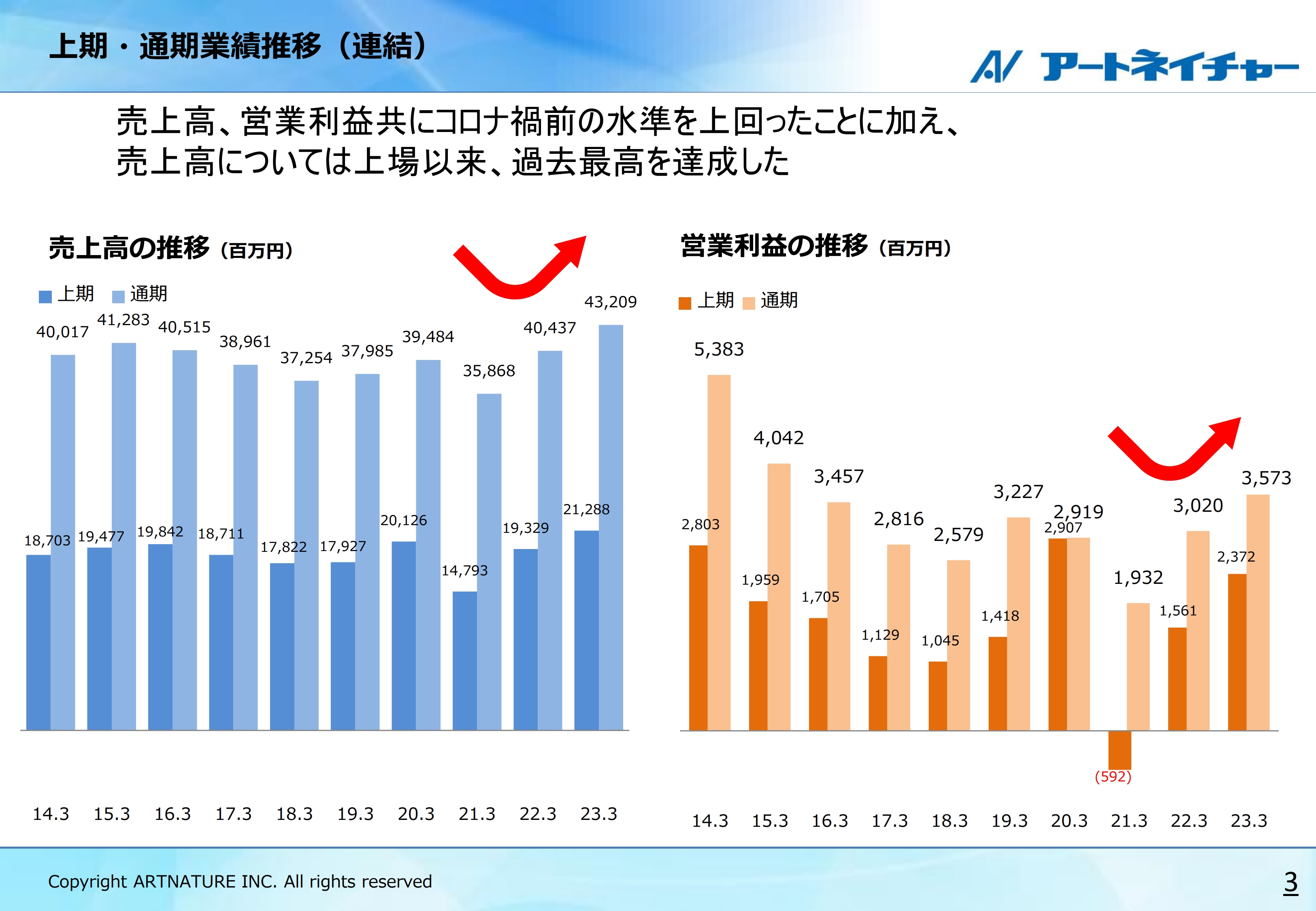

業績推移です。当期を含めた過去10期分の売上高・営業利益の推移を示しています。当期は、売上高・営業利益ともにコロナ禍前の水準を上回る結果となりました。売上高は、上場以来過去最高の432億900万円を達成しました。この勢いを持続して、今期以降も実績を伸ばしていきたいと考えています。

前中計の振り返り(定量事実①)

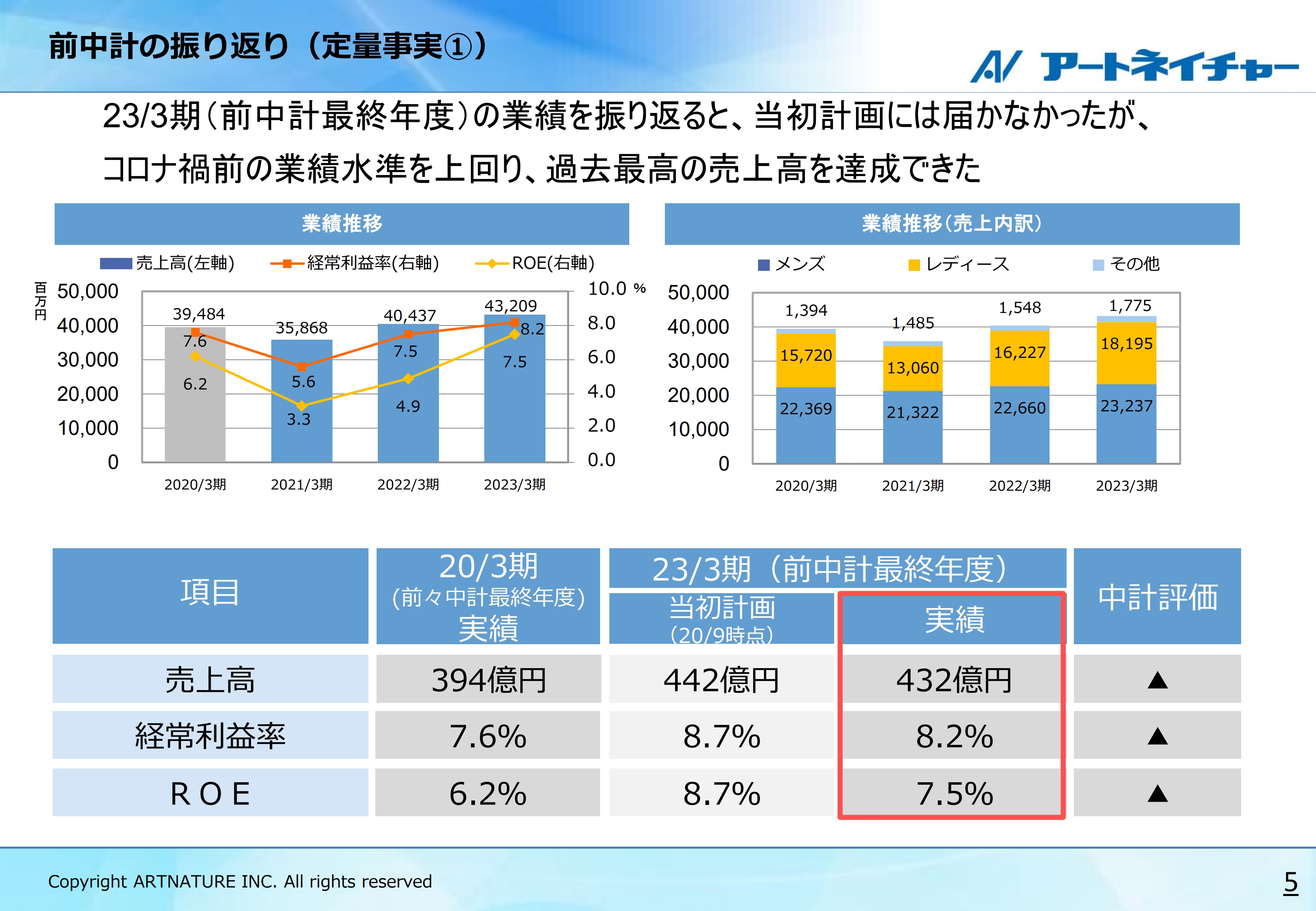

ここからは、2023年度を初年度とする3ヶ年の新中期経営計画の概要についてご説明します。前中計の最終年度の業績を振り返ると、当初計画には届かなかったものの、コロナ禍前の業績水準を上回り、過去最高の売上高を達成することができました。

前中計の振り返り(定量事実②)

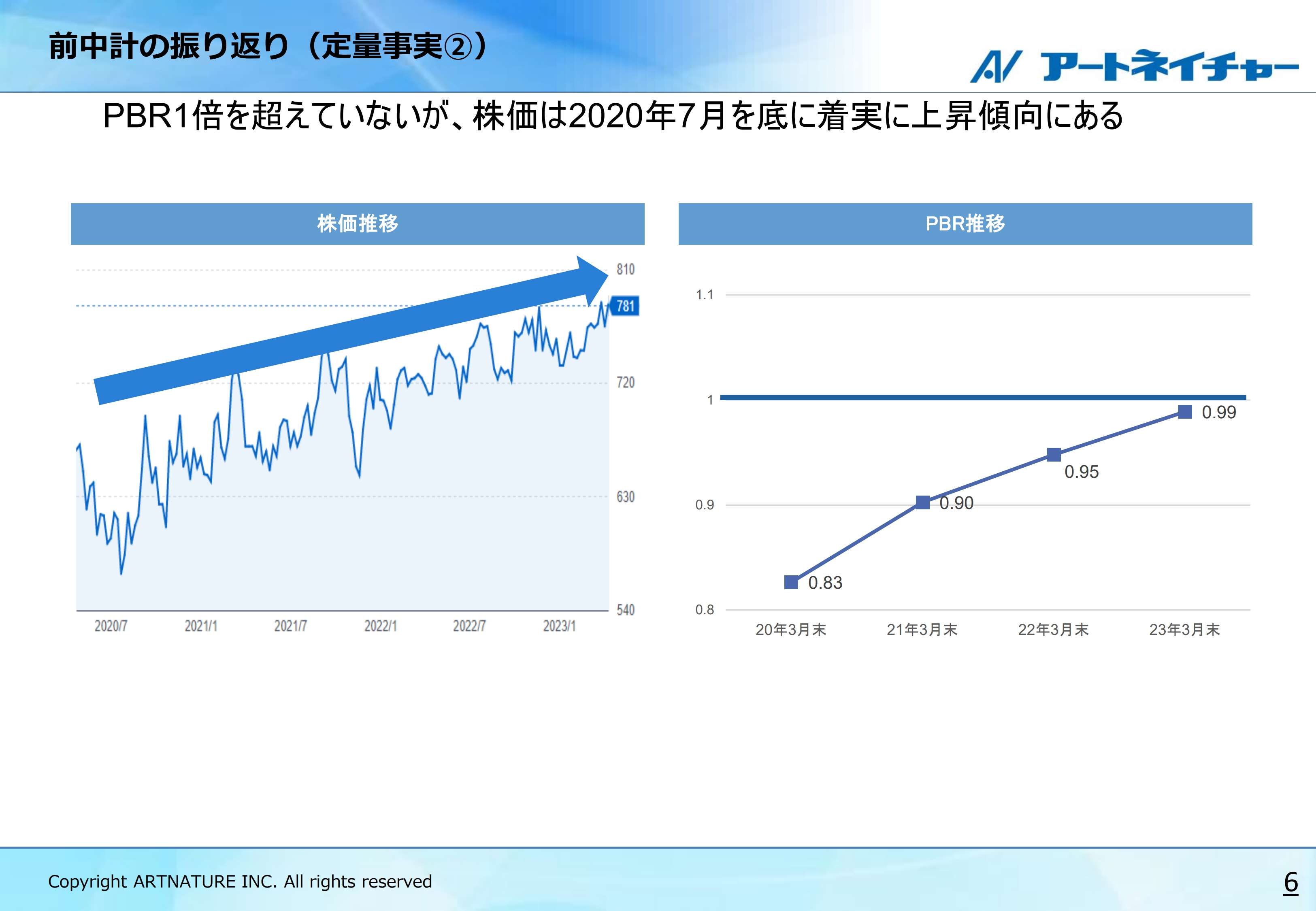

株価については、PBR1倍を超えられませんでしたが、業績の順調な回復に伴って着実に上昇しました。

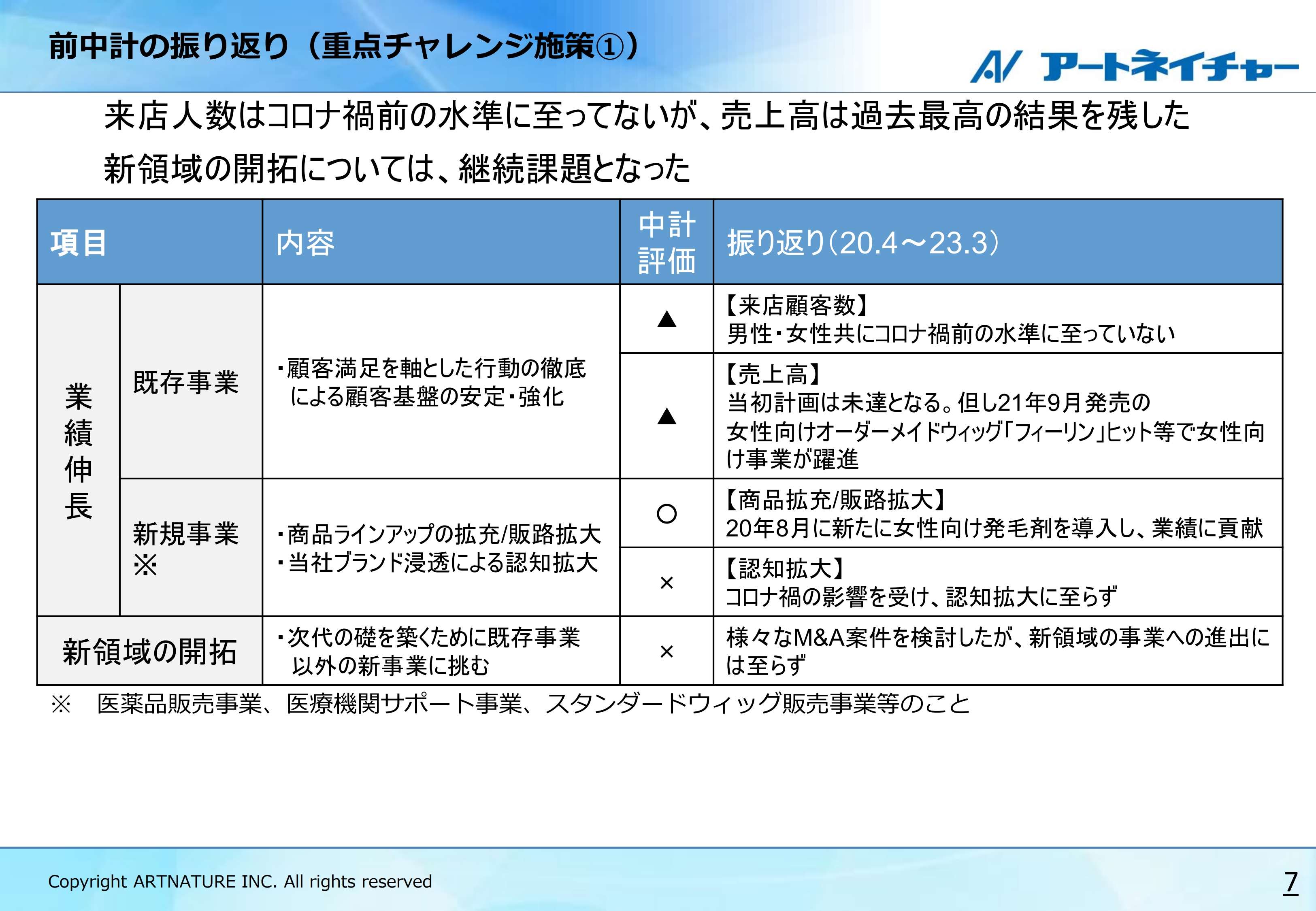

前中計の振り返り(重点チャレンジ施策①)

前中計で掲げていた重点チャレンジ施策の振り返りです。業績について、来店人数はコロナ禍前の水準に至っていないものの、売上高は過去最高の結果を残すことができました。新領域の開拓については、さまざまなM&A案件を検討しましたが、新領域の事業への進出は叶いませんでした。この結果を踏まえ、今後の課題として引き続き取り組んでいきます。

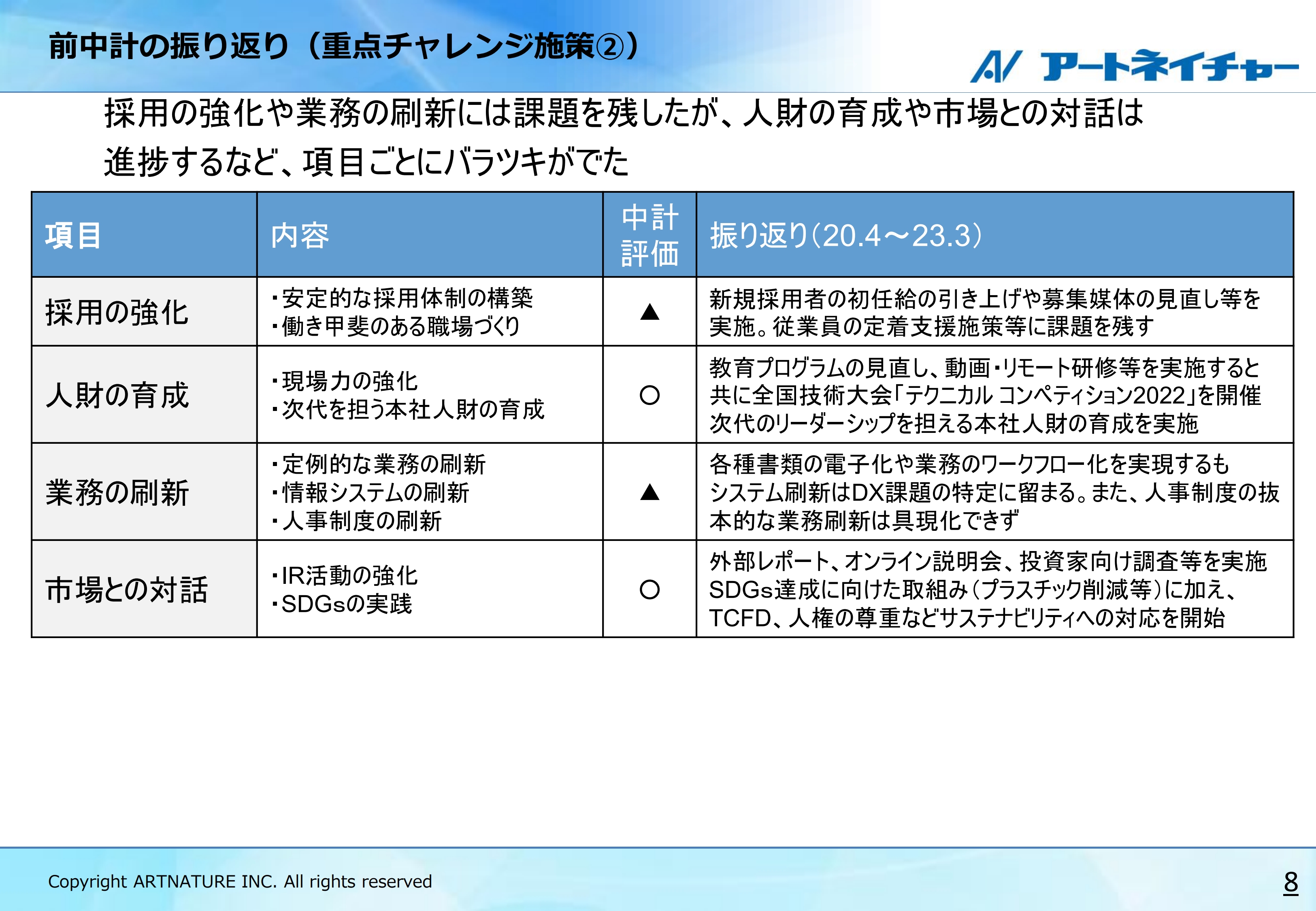

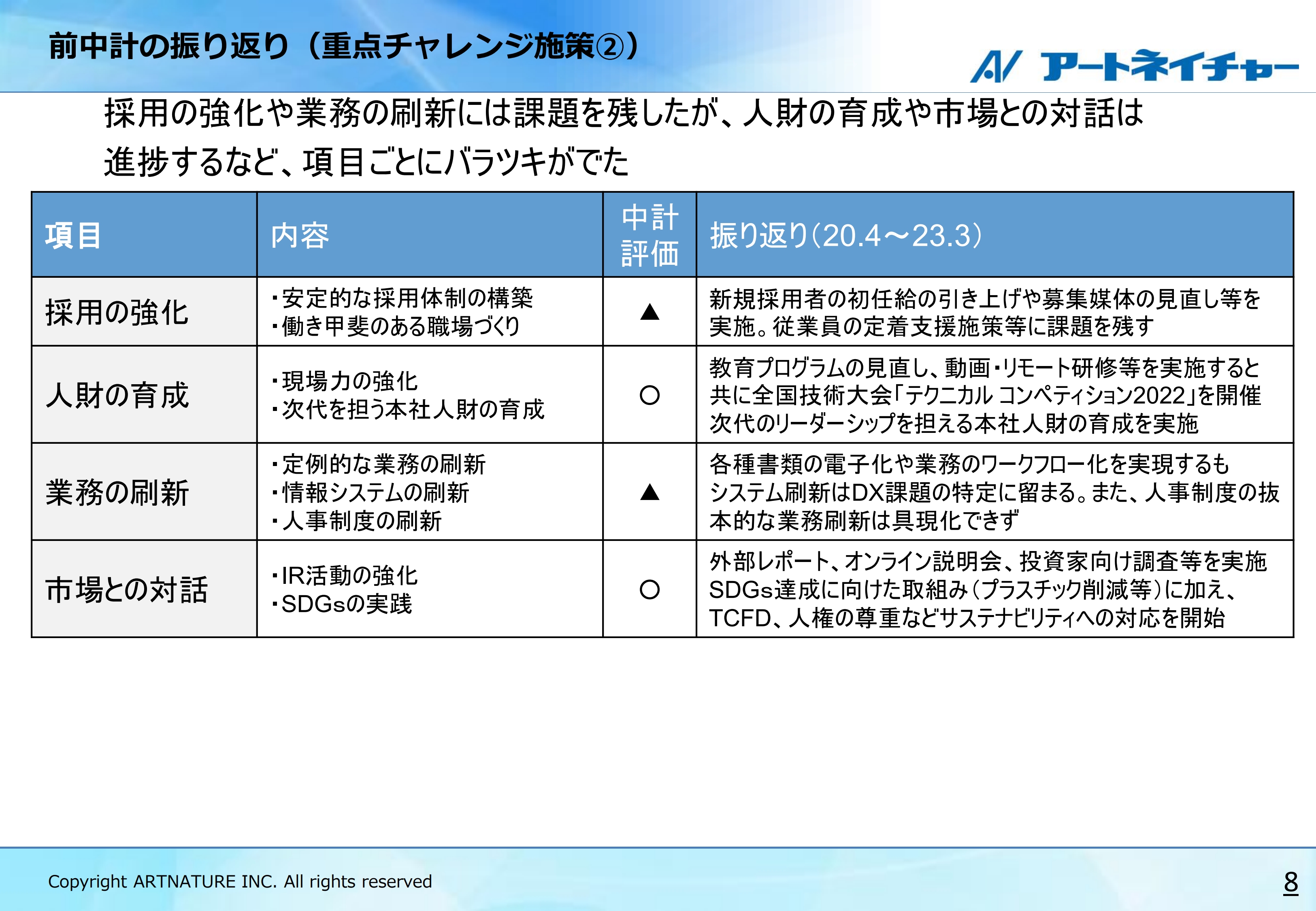

前中計の振り返り(重点チャレンジ施策②)

採用の強化については、新規採用者の初任給の引き上げや募集媒体の見直し等を実施し、従業員の獲得に注力しましたが、完全には充足できていないのが現状です。人財の育成については、オンラインを活用して現場力を強化するとともに、次代のリーダーシップを担える本社人財の育成を実施しました。

業務の刷新については、各種書類の電子化といった定型業務のデジタル化を実現しましたが、人事制度や情報システムの抜本的な刷新まで至ることができませんでした。

市場との対話については、機関投資家、個人投資家双方に向けたIR活動を強化するとともに、サステナビリティの実現に向けて、さまざまな取組みを開始しています。

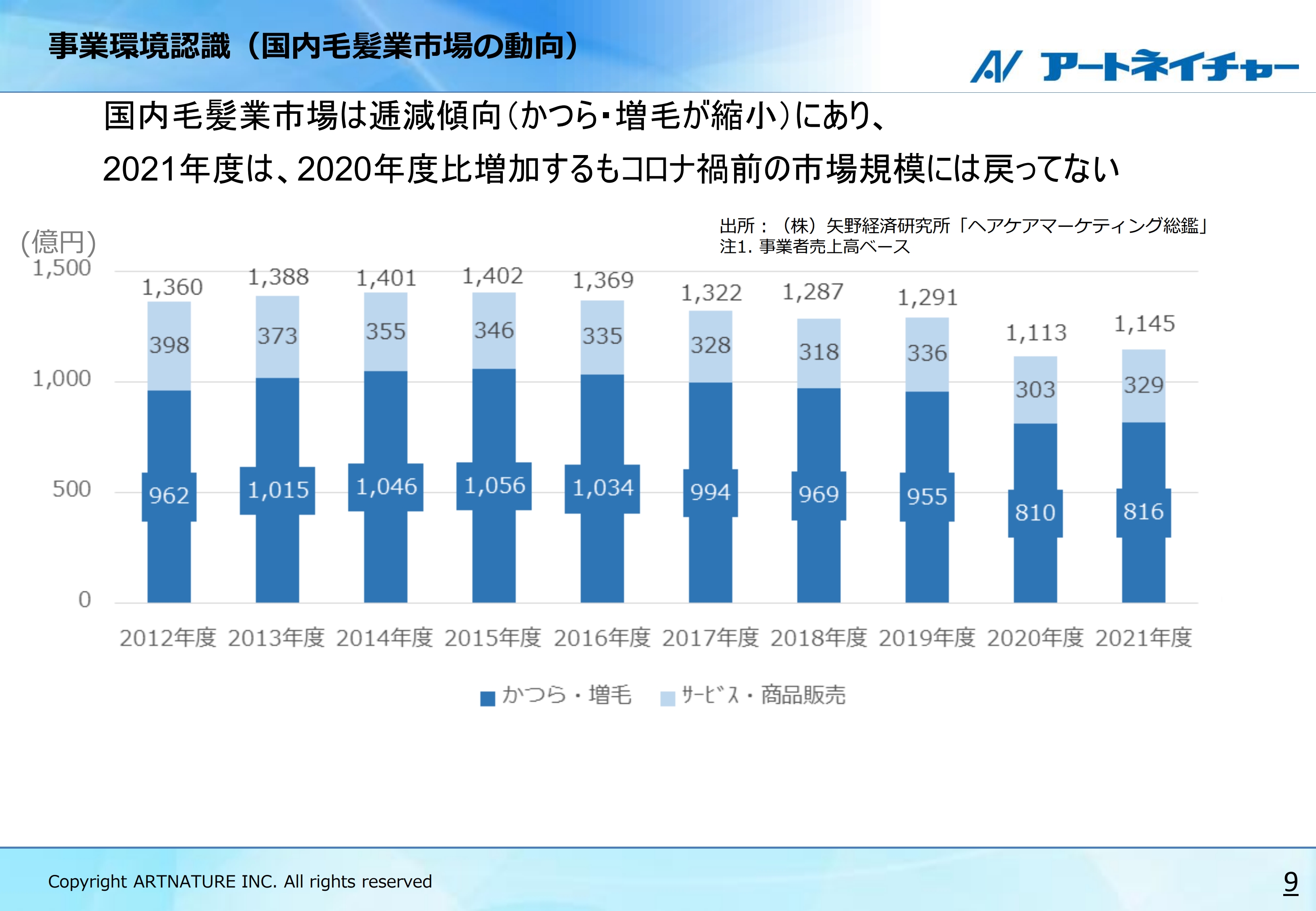

事業環境認識(国内毛髪業市場の動向)

当社を取り巻く事業環境についてご説明します。国内毛髪業市場は減少傾向にあり、2021年度は若干回復しましたが、コロナ禍前の市場規模には戻っていません。

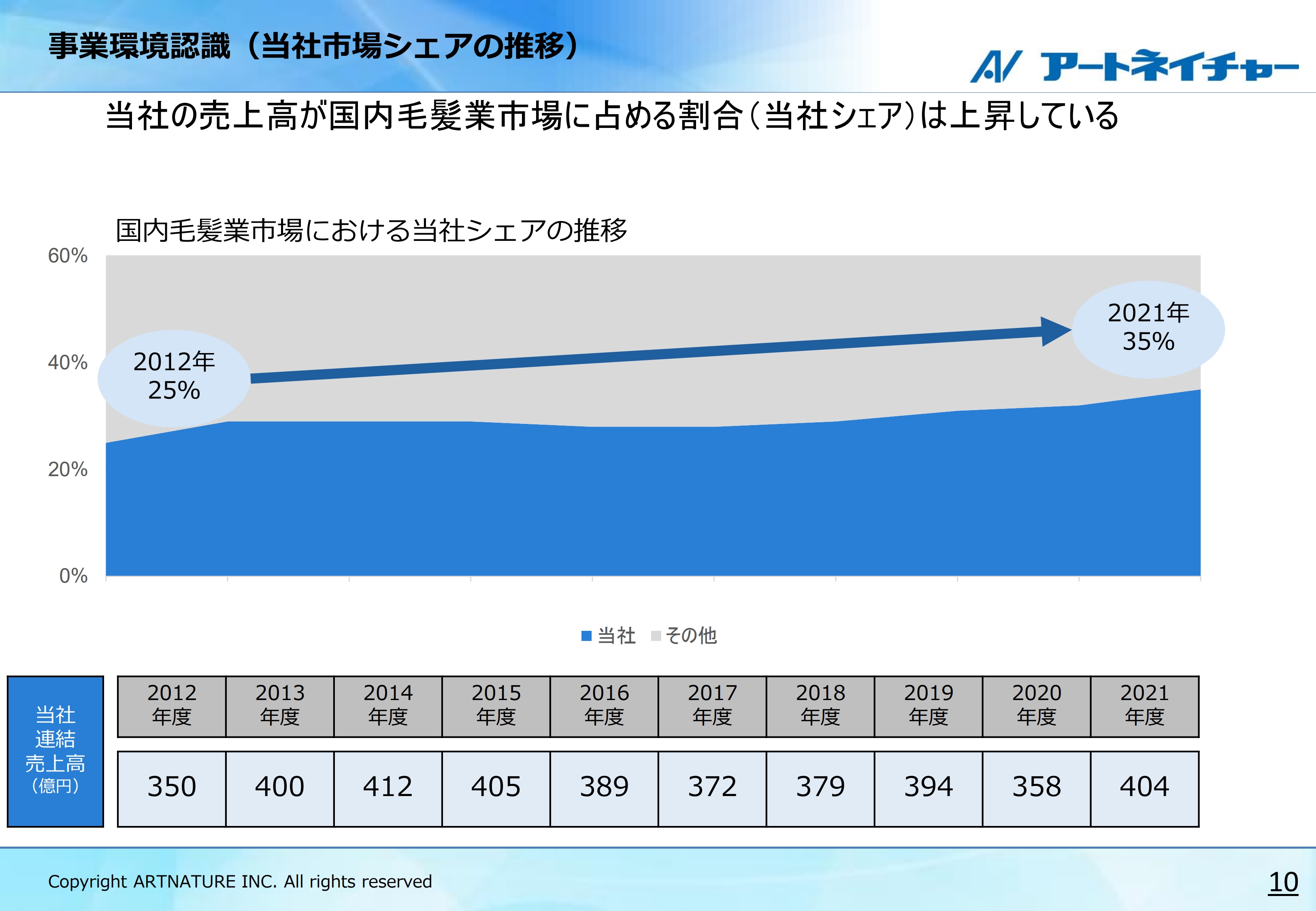

事業環境認識(当社市場シェアの推移)

ただし、当社の売上高が国内毛髪業市場に占める割合は、2012年度の25パーセントから2021年度の35パーセントへと10ポイント上昇させることができました。

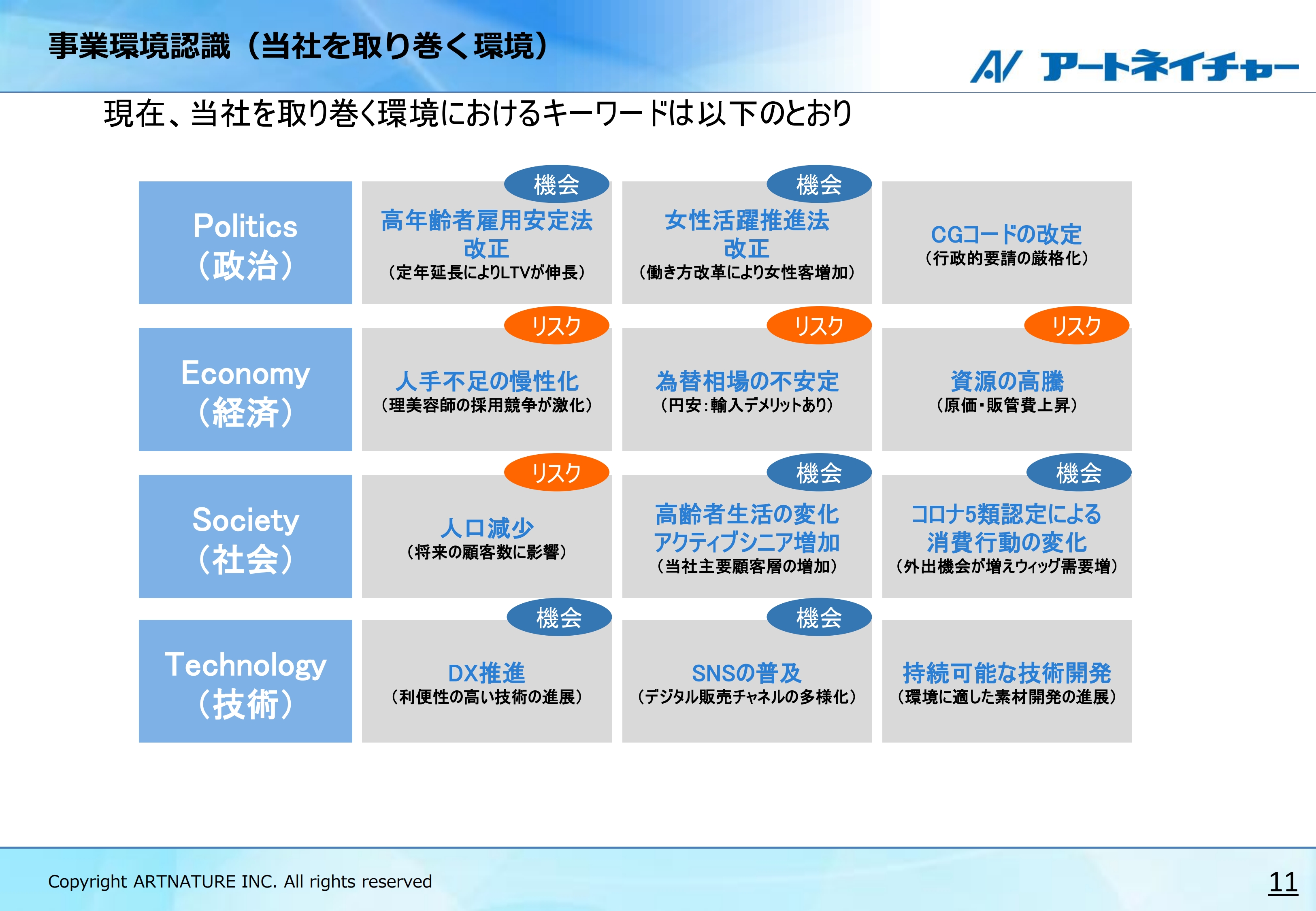

事業環境認識(当社を取り巻く環境)

当社を取り巻く現在の環境を、政治・経済・社会・技術のカテゴリーごとに簡単なキーワードでまとめています。ご覧のとおり、さまざまな機会やリスクが混在していることをご理解いただけると思います。

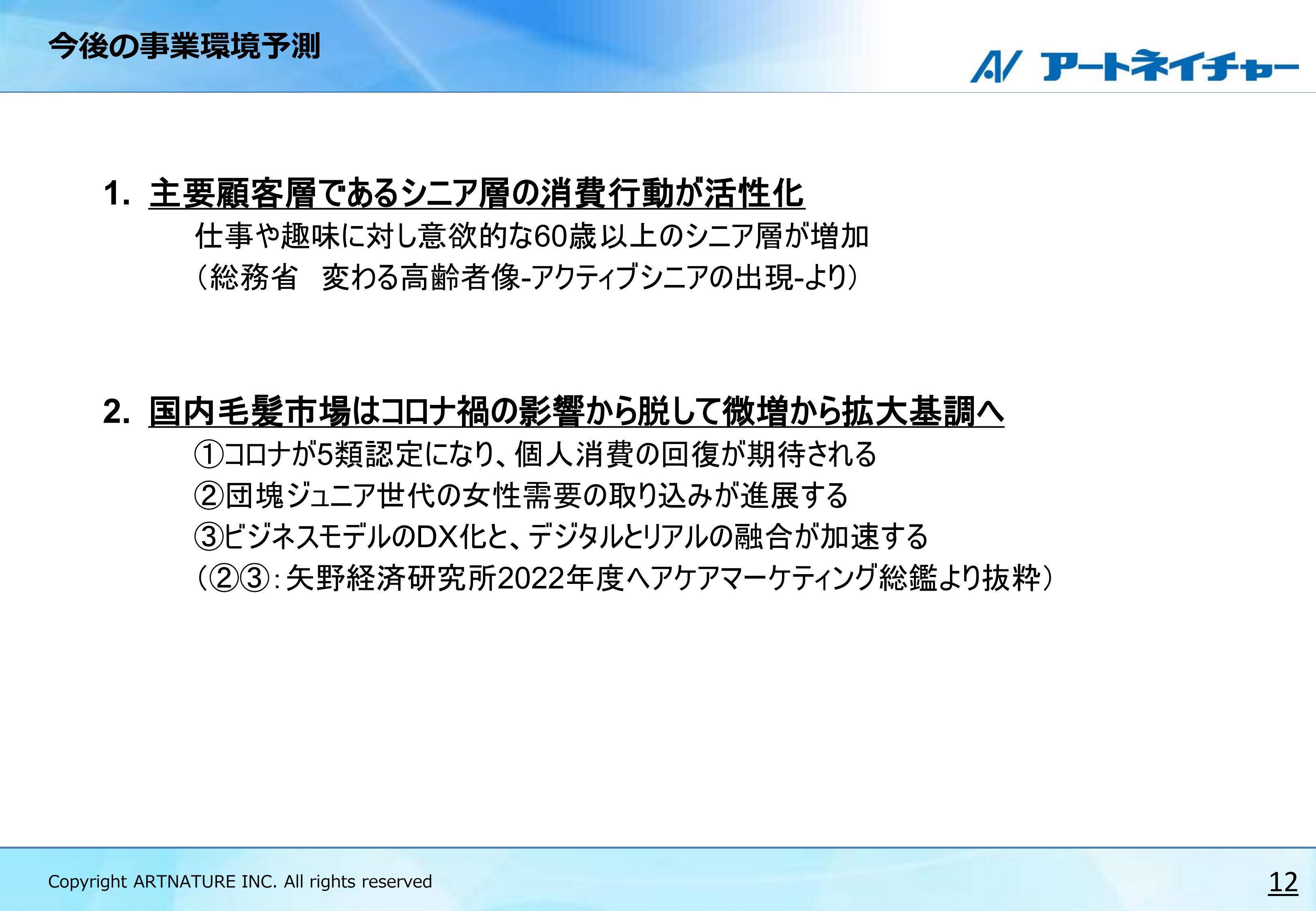

今後の事業環境予測

ここまでご説明した事業環境認識をベースに、今後の環境予測を2つにまとめました。1つ目は、当社の主要顧客層である60歳以上のシニア層についてです。仕事や趣味に対し意欲的な、いわゆるアクティブシニアが増加することが予測されます。

2つ目は、新型コロナウイルス感染症の5類認定に伴い、国内毛髪業市場において個人消費が回復する中、団塊ジュニア世代の女性需要の取り込みが期待され、オンラインを活用した接客が進むことが予測されます。

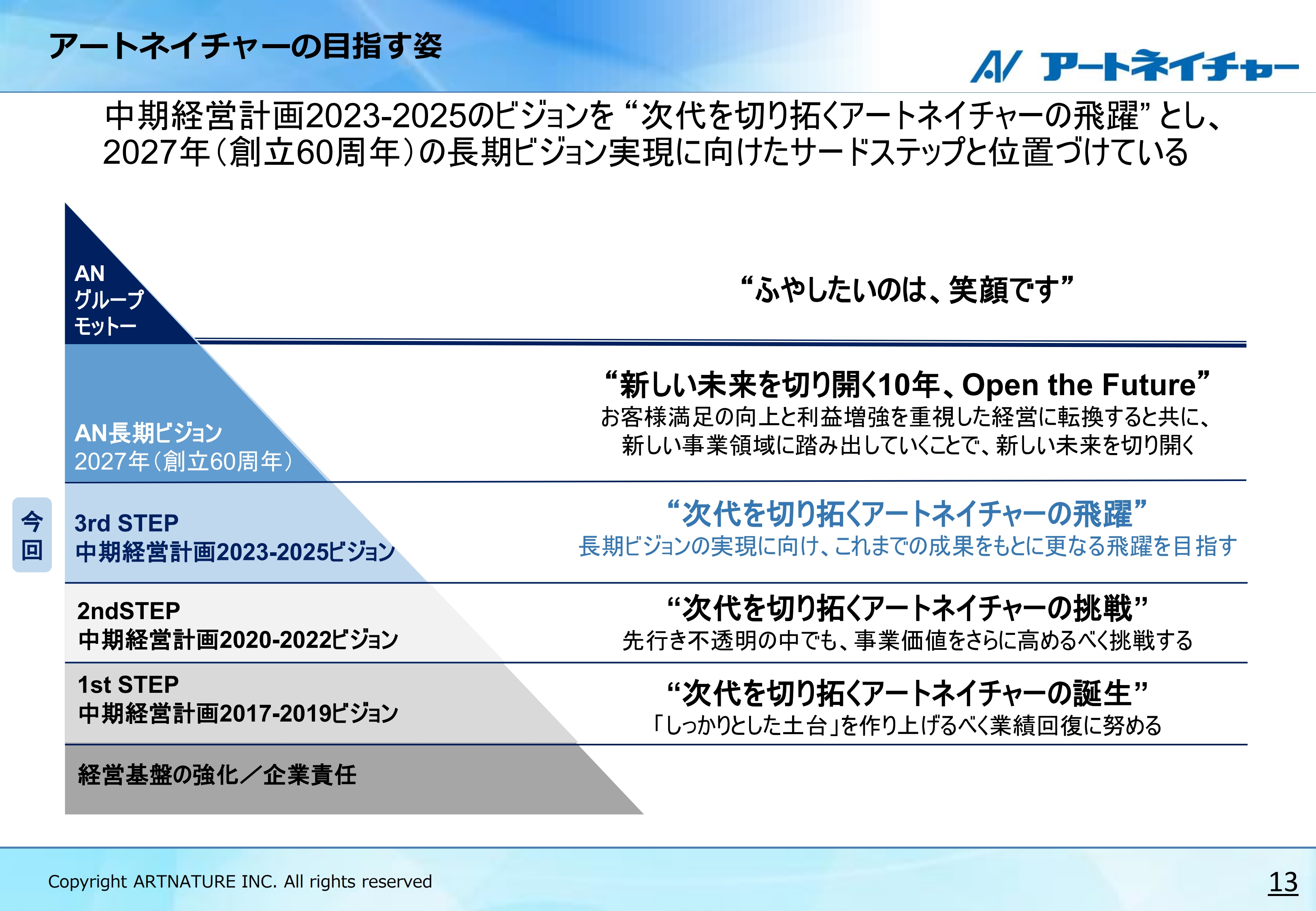

アートネイチャーの目指す姿

ここからは当社の目指す姿についてご説明します。当社は2017年度から2026年度に向けた長期ビジョンとして「新しい未来を切り拓く10年、Open the Future」を掲げ、その実現に向けて3年ごとに中期経営計画を策定してきました。本中計では「次代を切り拓くアートネイチャーの飛躍」をビジョンに掲げ、これまでの成果をもとに、さらなる飛躍を目指すステージとなっています。

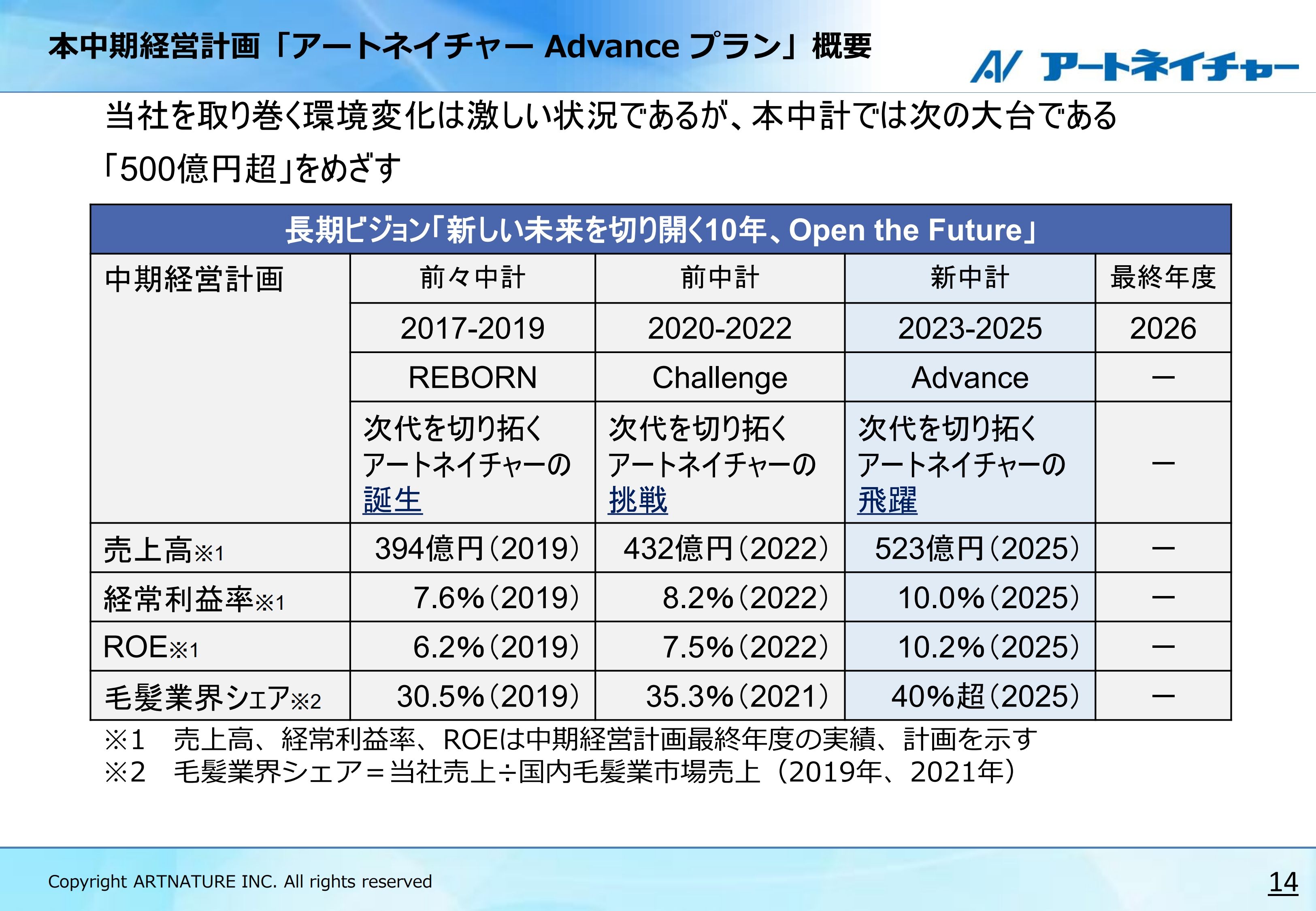

本中期経営計画「アートネイチャー Advance プラン」概要

本中期経営計画の概要です。今回の名称は「アートネイチャー Advance プラン」としました。詳細については後ほど本多よりご説明しますが、売上高は次の大台である500億円の達成を、経常利益率およびROEはともに2桁に乗せるべく、全社一丸となって目標達成に向け、邁進します。

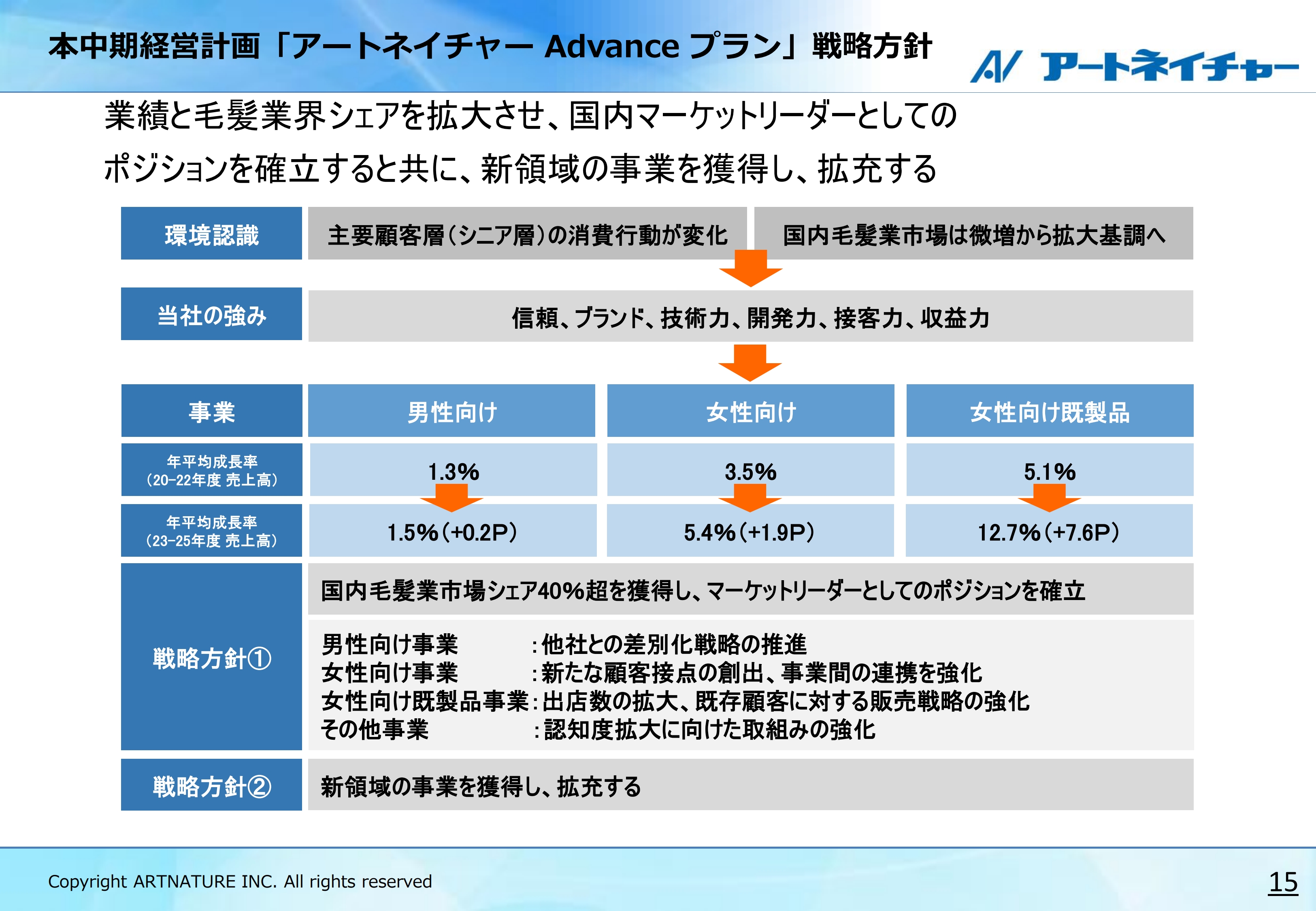

本中期経営計画「アートネイチャー Advance プラン」戦略方針

「アートネイチャー Advance プラン」の戦略方針について、概略をご説明します。先ほどお話しした環境認識のもとで、当社の強みを最大限に活かしつつ、国内マーケットリーダーとしてのポジションを確立するとともに、新領域の事業の獲得とその拡充を行っていきます。

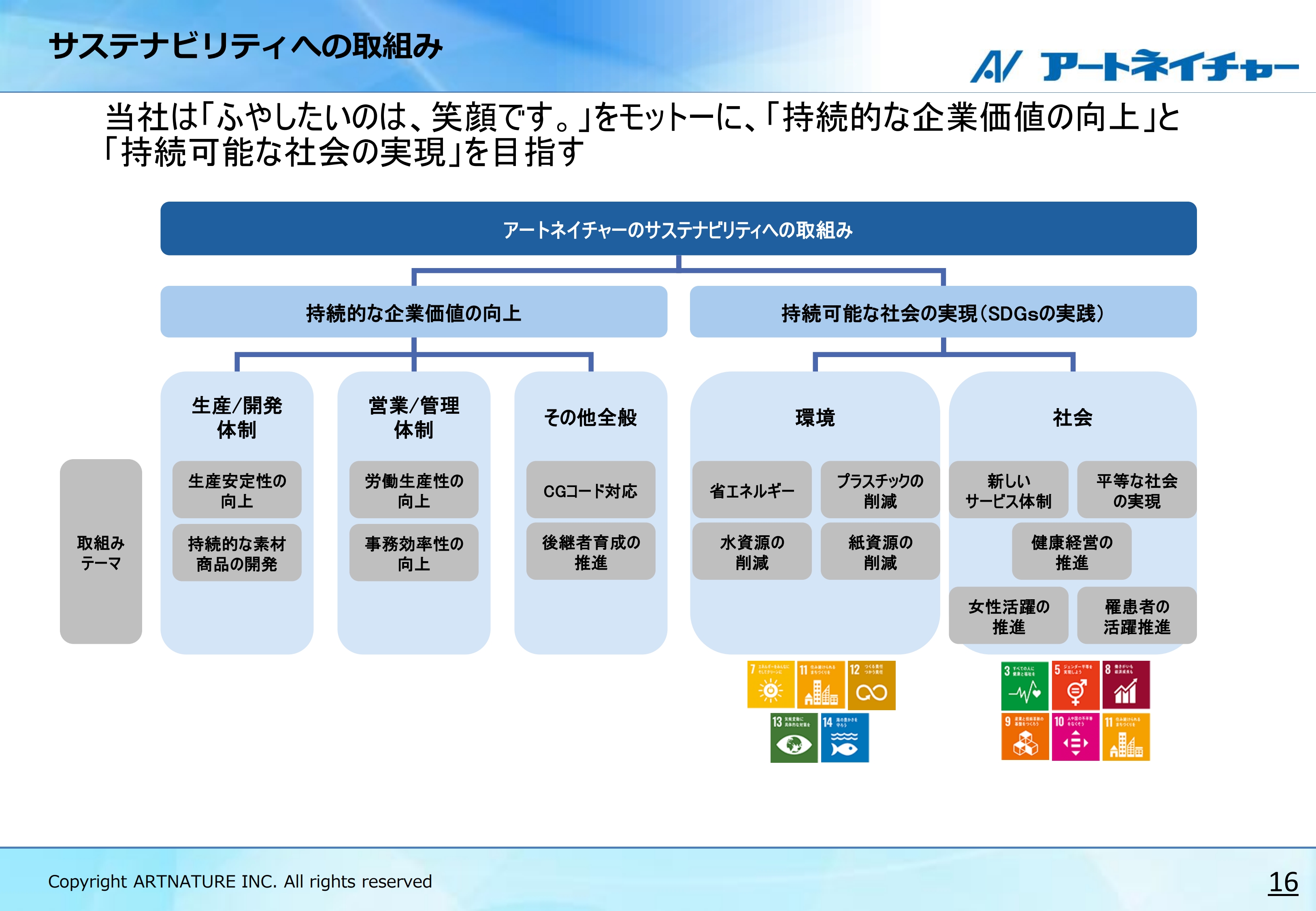

サステナビリティへの取組み

サステナビリティをめぐるさまざまな取組みについては、スライドに記載のとおりです。当社は「ふやしたいのは、笑顔です。」をモットーに、「持続的な企業価値の向上」と「持続可能な社会の実現」を目指していきます。取組みのテーマや詳細については、後ほど本多よりご説明します。

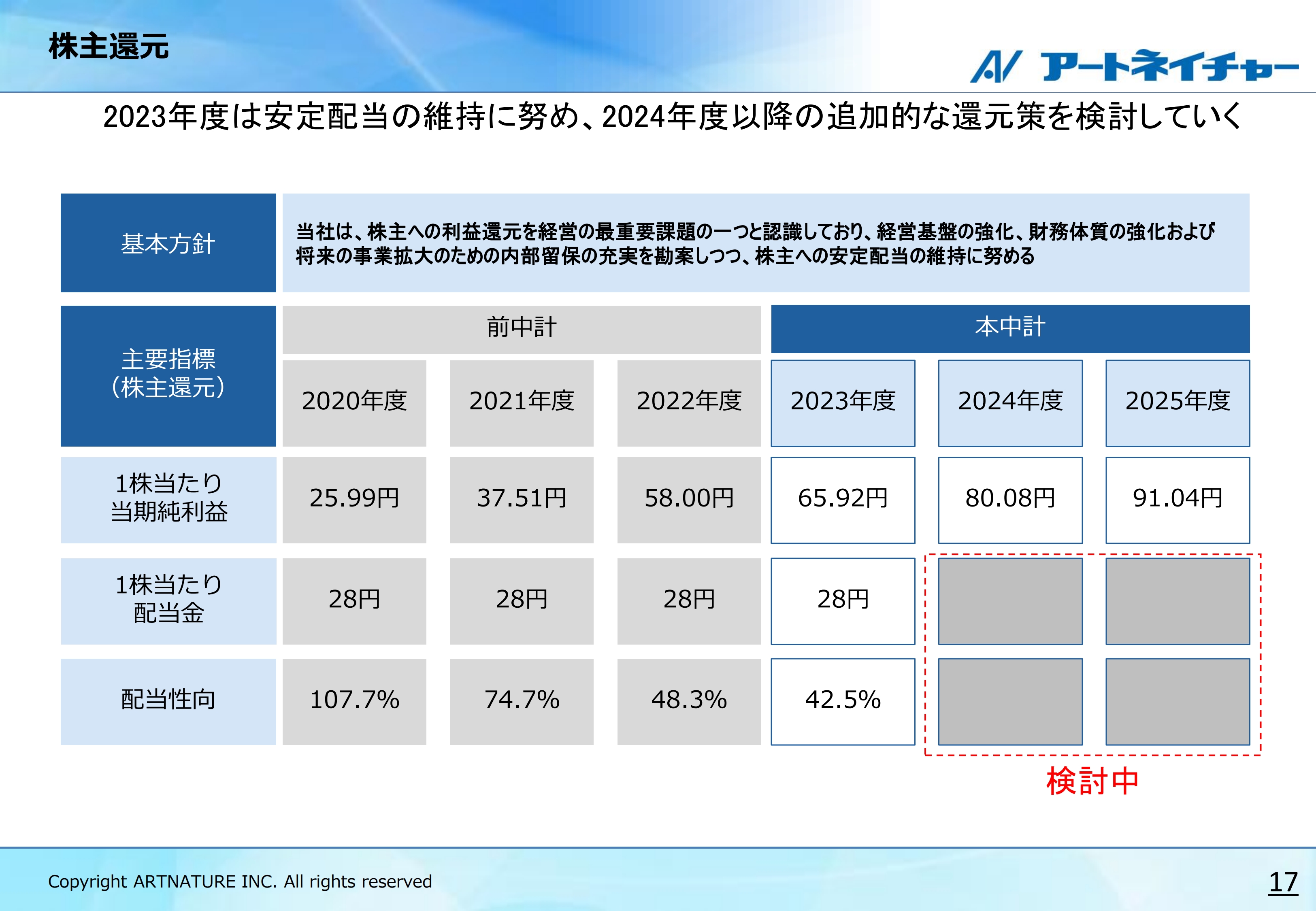

株主還元

最後に、株主還元についてです。当社は、株主のみなさまへの利益還元を経営の最重要課題の1つとして認識しており、安定的かつ継続的な配当の維持に努めていきます。2023年度は年間28円の配当を予定していますが、2024年度以降については引き続き検討していきます。私からのご説明は以上です。ご清聴ありがとうございました。

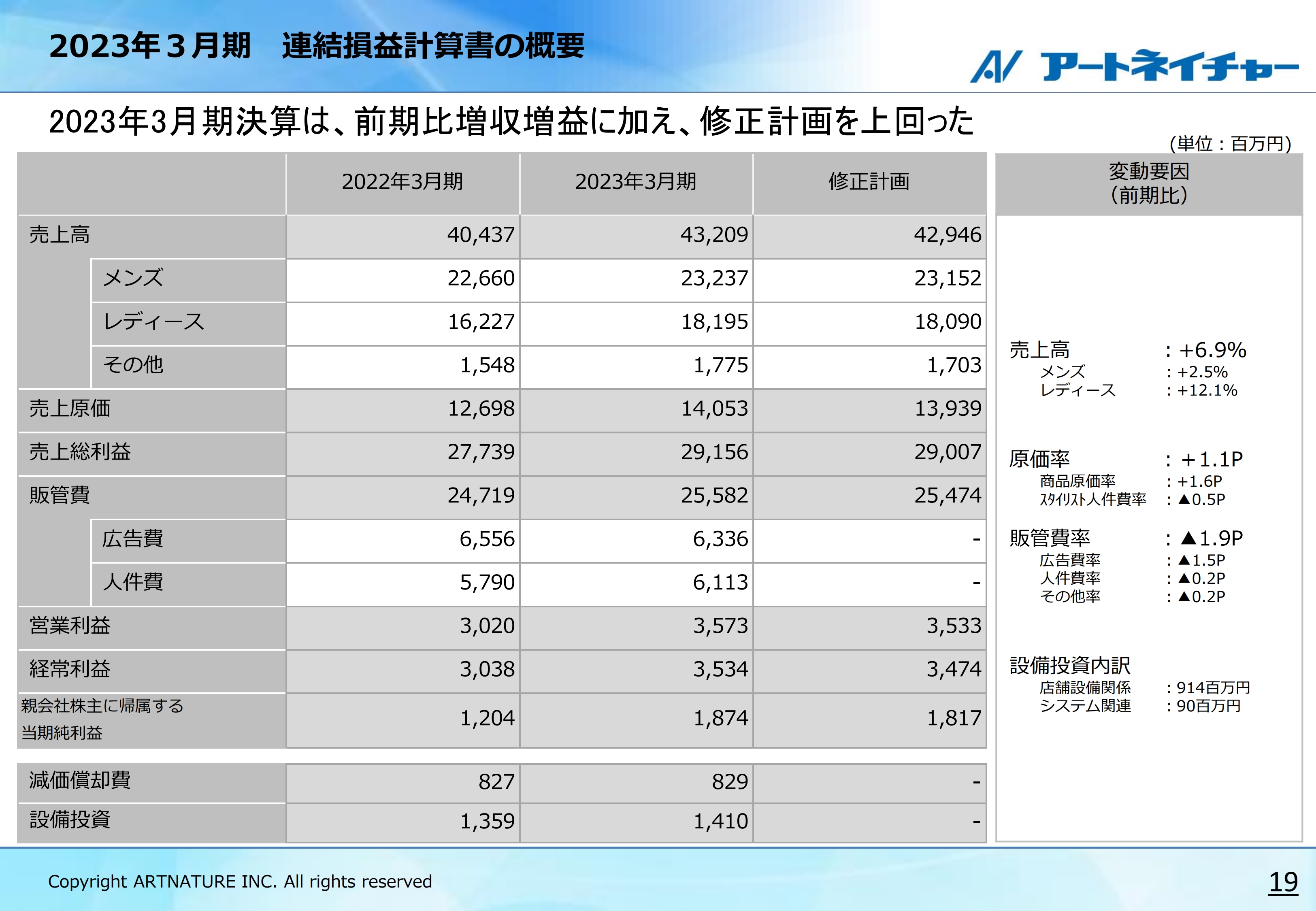

2023年3月期 連結損益計算書の概要

本多敏男氏(以下、本多):アートネイチャーの本多でございます。2023年3月期の決算について計数面を中心にご説明します。

当期は、売上高が前期比で6.9パーセント増の432億900万円、営業利益が前期比18.3パーセント増の35億7,300万円と増収増益となりました。売上高は、メンズが前期比2.5パーセント増の232億3,700万円、レディースが前期比12.1パーセント増の181億9,500万円と、ともに前期比増収となり、さらに2023年の1月に開示した修正計画も上回ることができました。

原価率は前期比で1.1ポイント上がり、140億5,300万円となりました。スタイリスト人件費は固定費的な要素が非常に強いこともあり、売上拡大に伴いその比率が前期比で0.5ポイント減となりましたが、円安、原材料高に伴い、商品原価率は1.6ポイント増となりました。

販管費は前期比3.4パーセント増の255億8,200万円となりました。内訳として、広告費は抑制的な運用により前年を下回りましたが、人件費は人員数を強化するための募集費などがかさみ、前期比5.6パーセント増となりました。

その他の費目も、コロナ禍からの回復により前年を上回る状況となりました。

この結果、営業利益は35億7,300万円となり前期比で増益、売上高と同様に修正計画も上回ることができました。

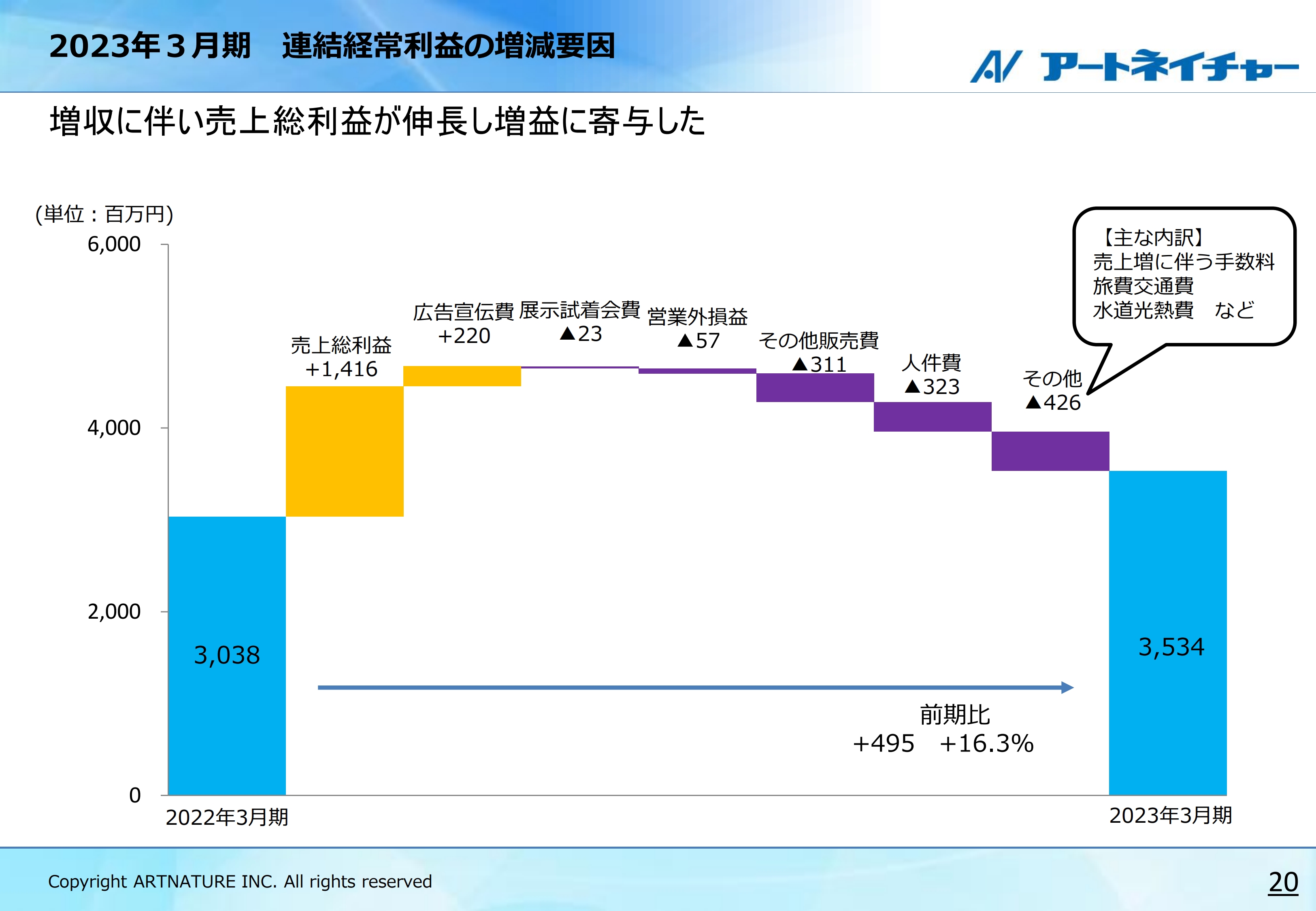

2023年3月期 連結経常利益の増減要因

連結経常利益の増減要因です。スライドのとおり、売上総利益の伸長が増益に大きく貢献、寄与しています。売上総利益は前期比14億1,600万円増、費用全体で前期比9億円増となり、結果として、経常利益は前期比4億9,500万円増の35億3,400万円となりました。

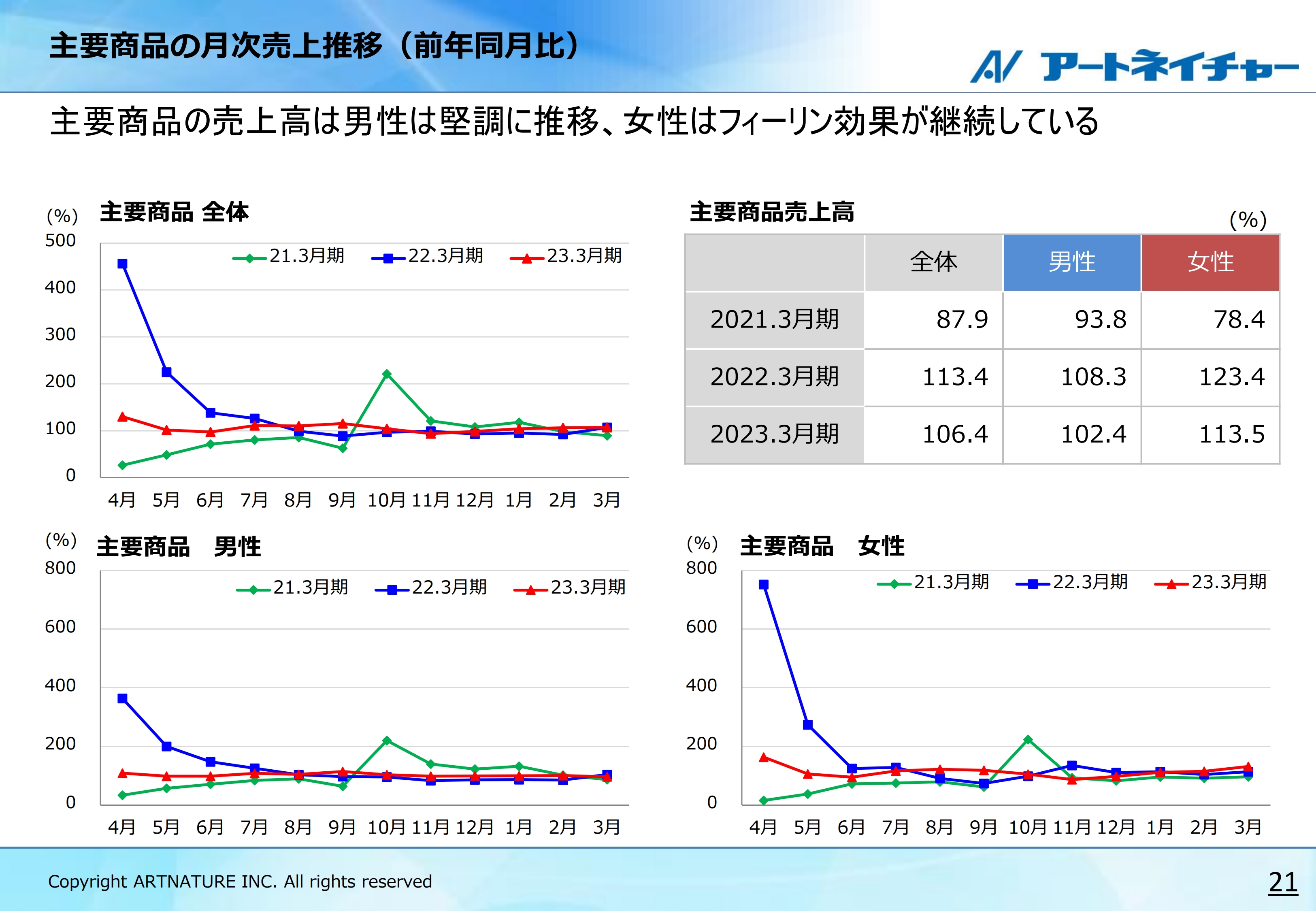

主要商品の月次売上推移(前年同月比)

主要商品の月次売上推移(前年同月比)です。スライド右上の表のとおり、当期は男性が102.4パーセント、女性が113.5パーセントとなりました。男性は堅調に推移し、女性はヒット商品の効果が継続しています。

なお、2022年3月期の4月、5月については、コロナ禍の初年度となった2021年3月期の反動による異常値とお考えいただければと思います。

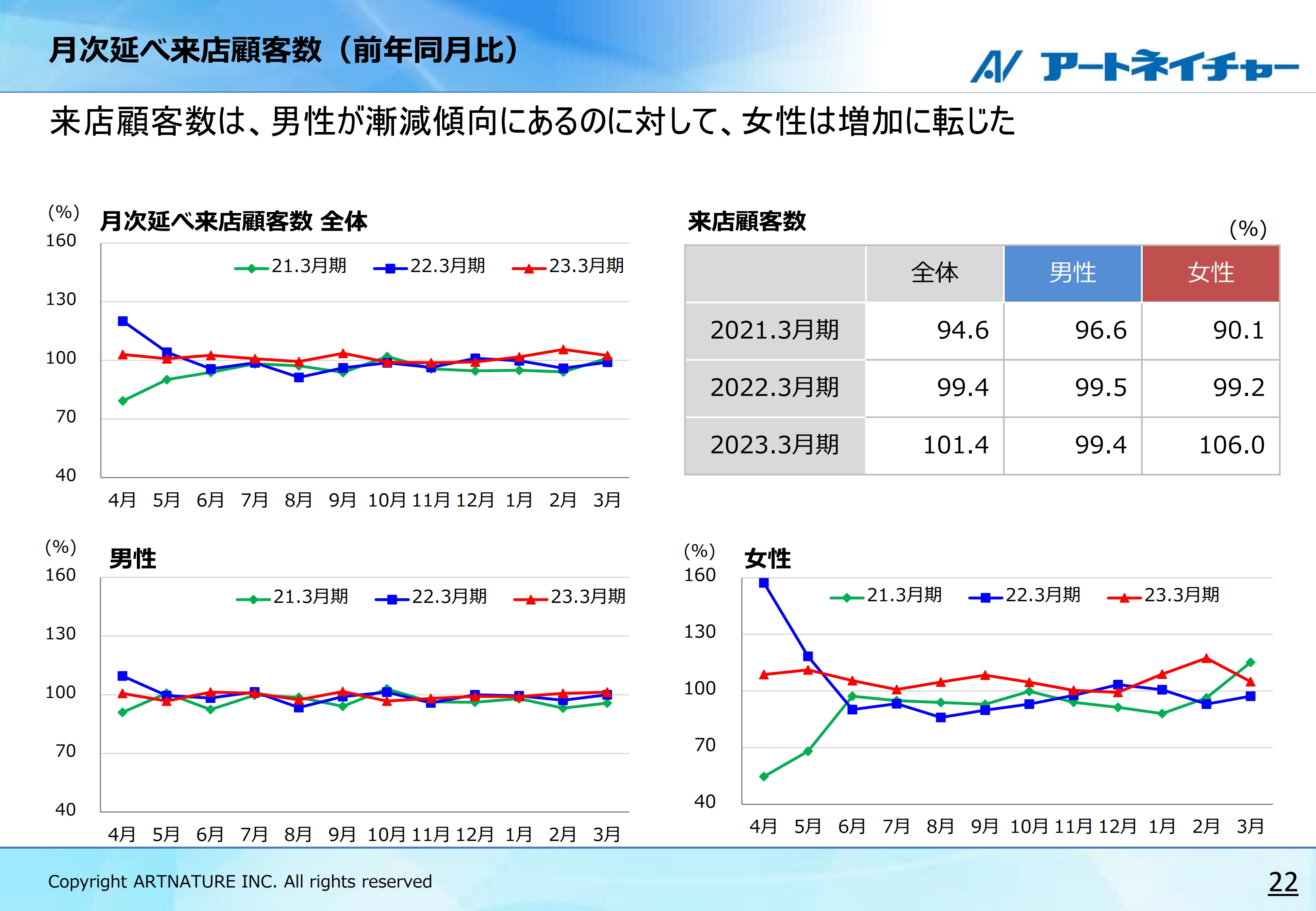

月次延べ来店顧客数(前年同月比)

月次延べ来店顧客数(前年同月比)もスライド右上の表のとおり、当期は男性が99.4パーセント、女性が106.0パーセントとなりました。男性はコロナ禍からいまだ漸減傾向にありますが、女性はようやく増加に転じることができました。女性の増加はヒット商品の販売好調に加え、当期は緊急事態宣言がなく、社会全体で外出の抑制ムードが後退したためと考えています。

なお、この2022年3月期の4月、5月については、先ほどご説明した月次の売上と同様に、反動による異常値と考えています。

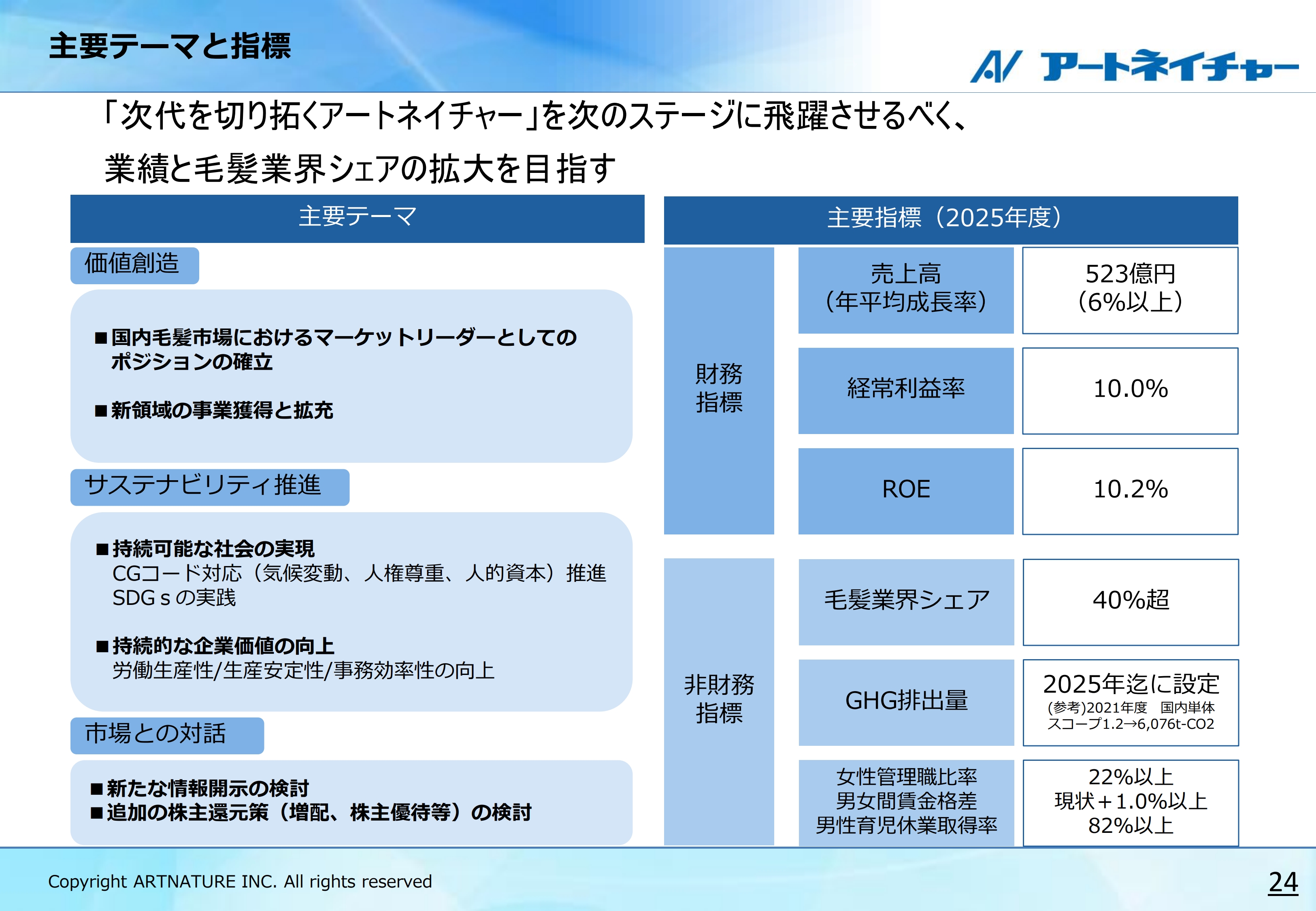

主要テーマと指標

ここからは新中期経営計画の詳細についてご説明します。まず、新中期経営計画の概要です。スライド上段のメッセージのとおり、「次代を切り拓くアートネイチャー」を次のステージに飛躍させるべく、業績と毛髪業界シェアの拡大を目指していきます。主要テーマおよび主要指標については、この後ご説明します。

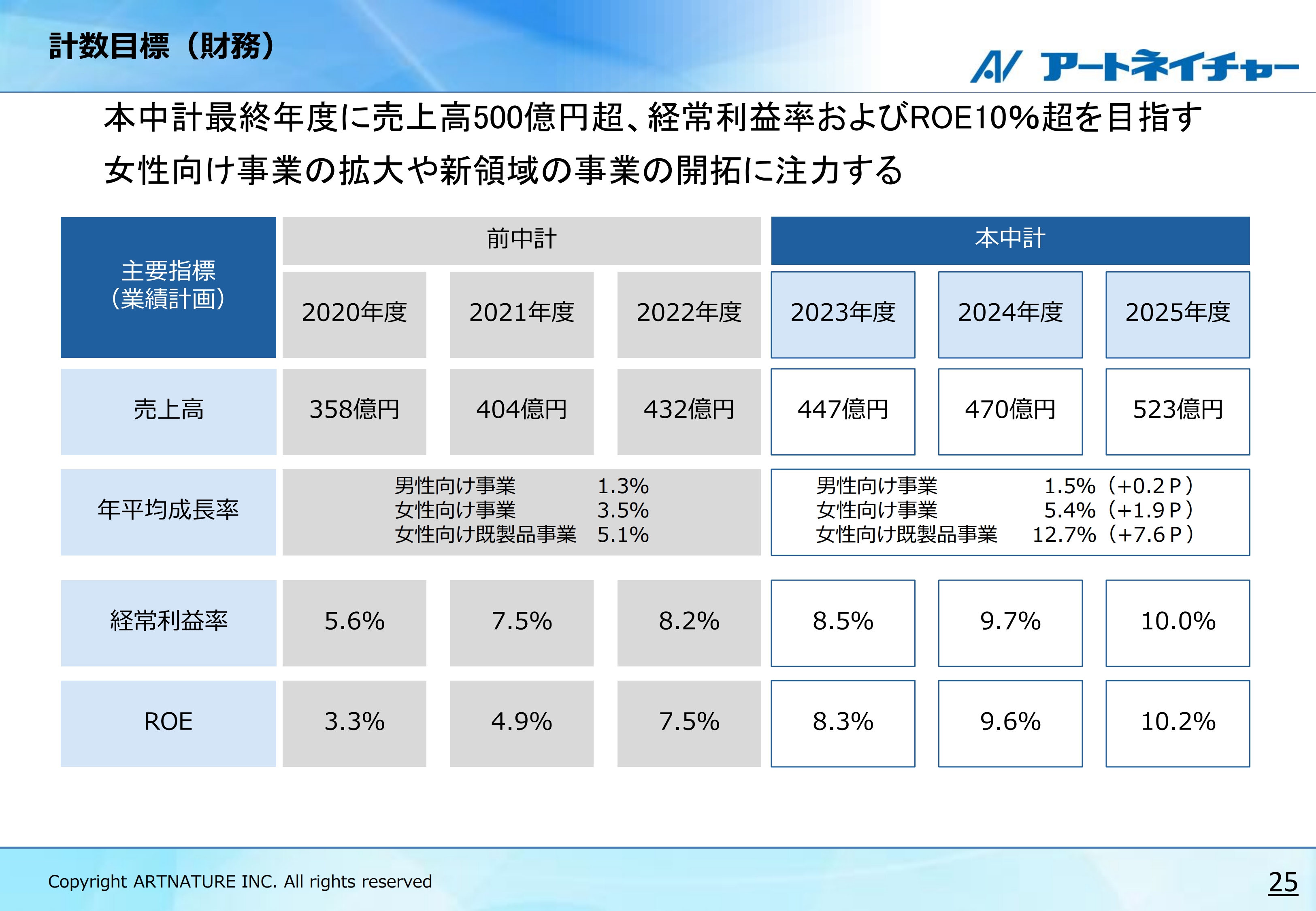

計数目標(財務)

本中計における財務指標はスライドのとおりです。スライド中央の年平均成長率をご覧ください。本中計では女性向けの2つの事業に注力し、最終年度に売上高500億円超を目指しています。

経常利益率、ROEについても売上を積み上げ、利益を伸ばし、それぞれ10パーセント超を目指していきます。

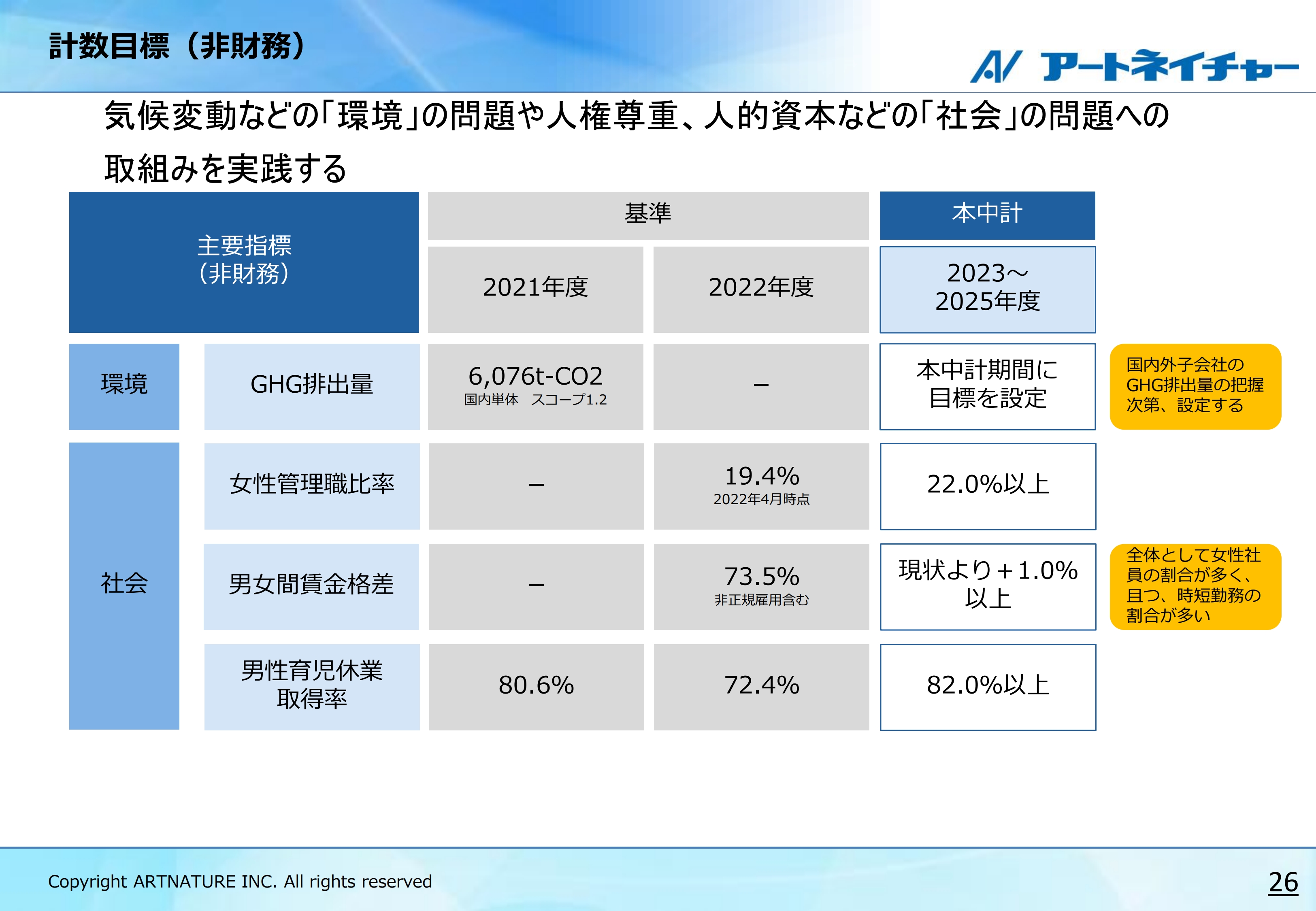

計数目標(非財務)

本中計における非財務指標はスライドのとおりです。気候変動などの「環境」の問題や人権尊重、人的資本などの「社会」の問題への取組みを実践していきます。なお、温室効果ガスの排出量に係る本中計の目標については、国内外の子会社の状況を把握次第、設定していきたいと考えています。

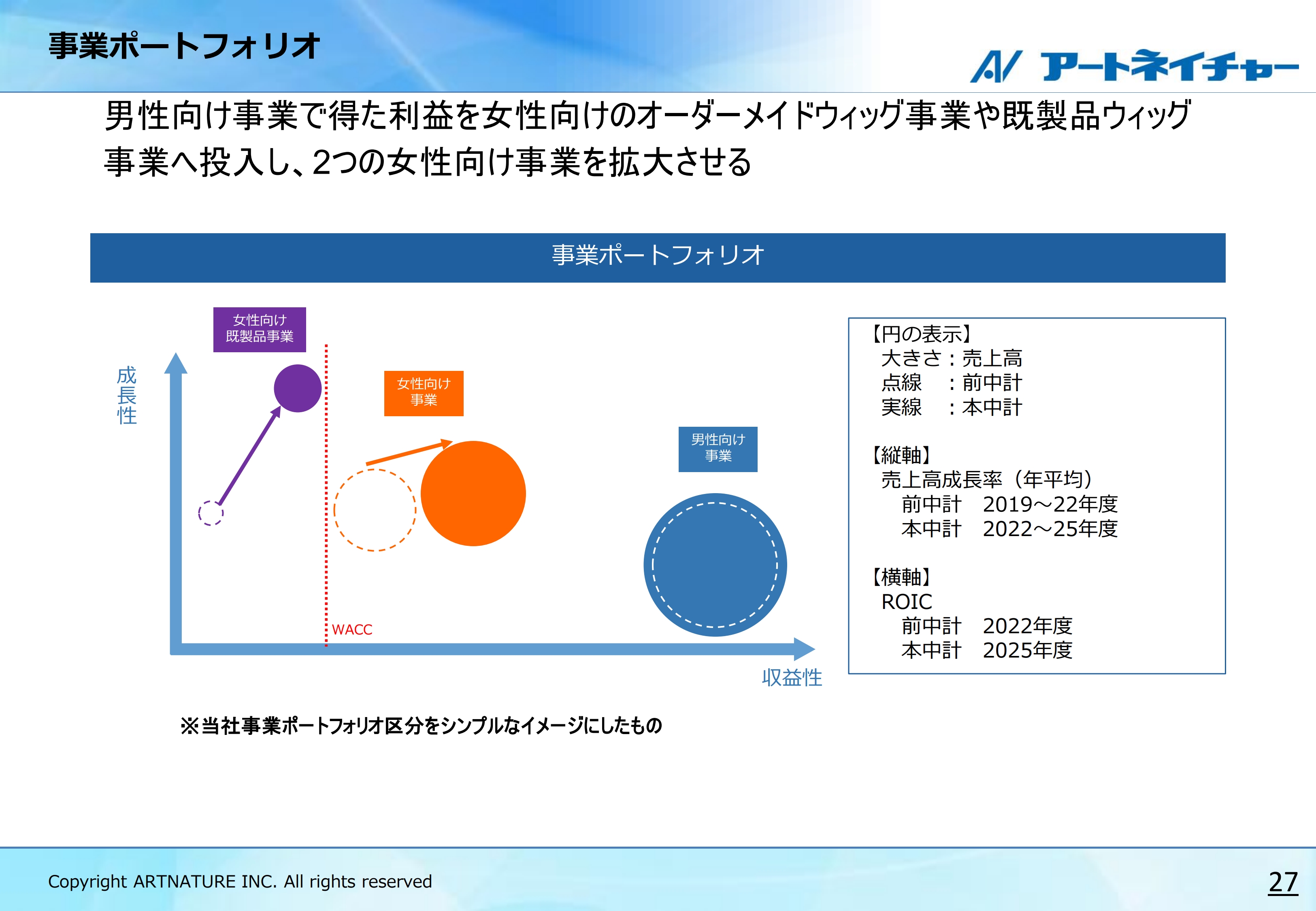

事業ポートフォリオ

事業ポートフォリオです。本中計においても、経営資源を効率的に活用しながら、各事業を成長させるべく、事業ポートフォリオに基づく戦略を実行していきたいと考えています。

男性向け事業を安定的に成長させるとともに、そこで得た利益を女性向けの2つの事業に投入し、拡大させる戦略を実行していきます。

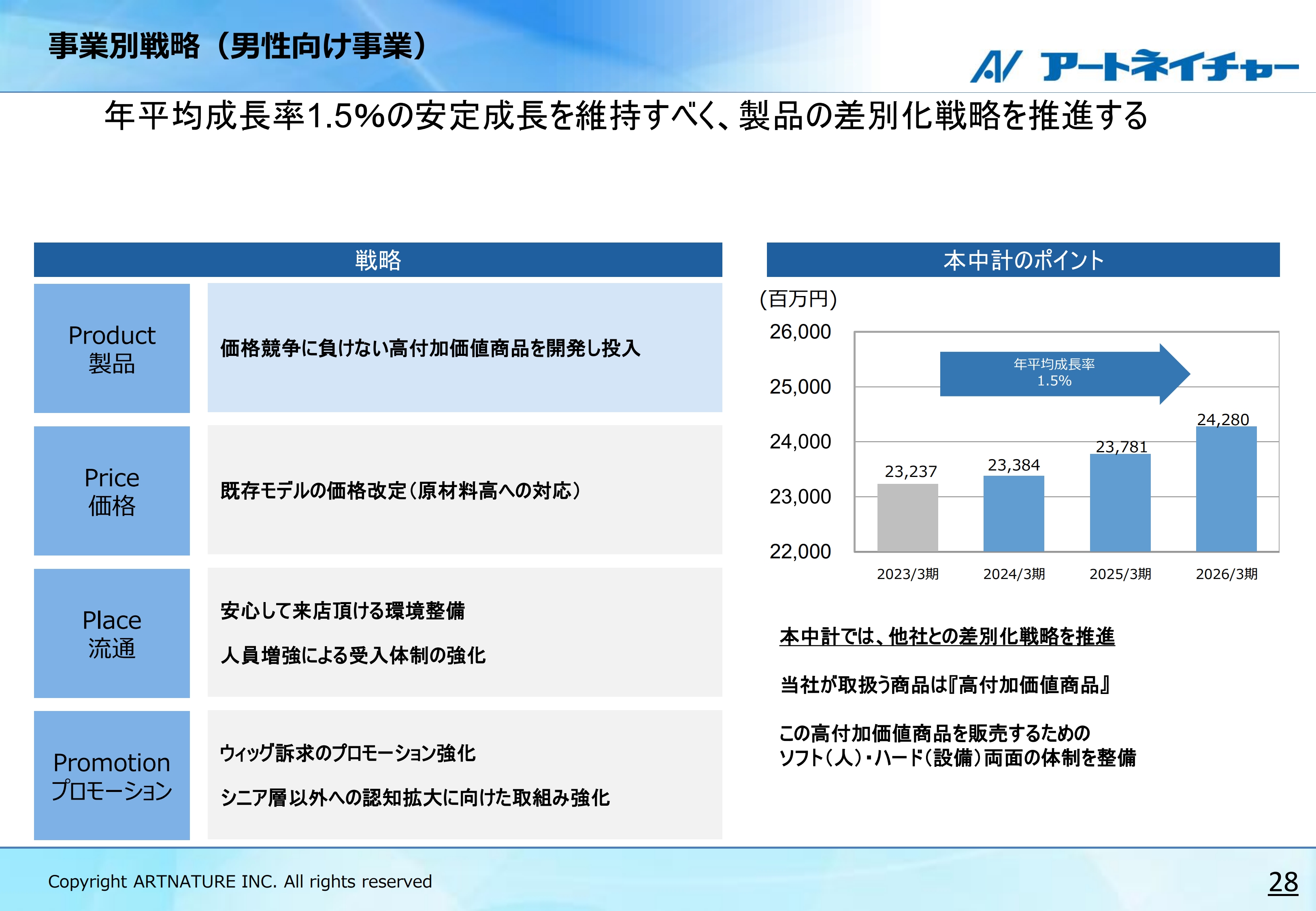

事業別戦略(男性向け事業)

男性向け事業の戦略としては、安定的な成長を維持すべく、価格競争に負けない高価格商品の開発による差別化戦略を推進していきたいと考えています。また、高付加価値商品を販売するための、いわゆるソフトとハード、人材と設備の両面の体制を整備していきます。

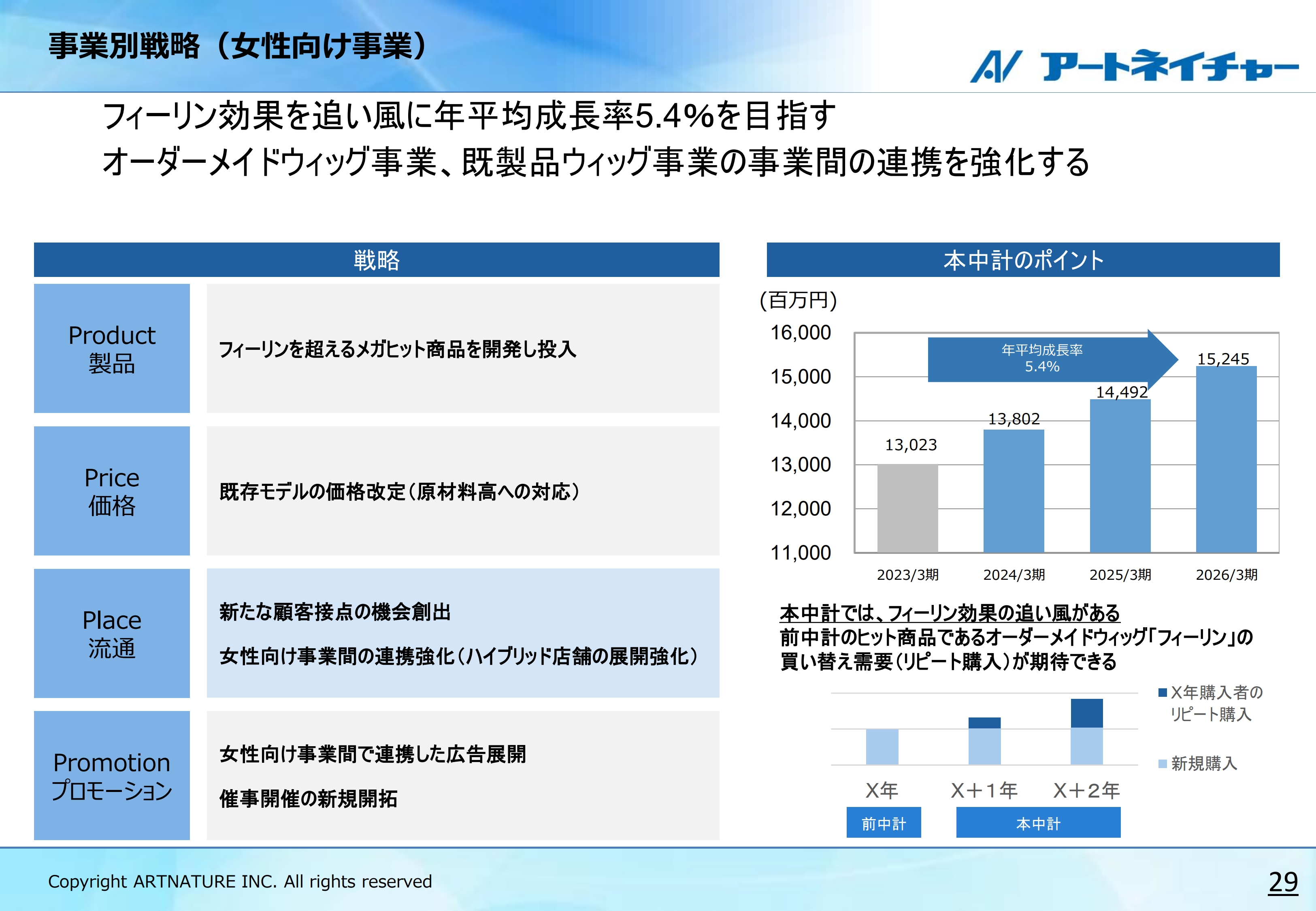

事業別戦略(女性向け事業)

女性向け事業の戦略としては、ヒット商品の効果を追い風に年平均成長率5.4パーセントの成長を目指していきます。なお、ヒット商品とは、前中計の中で発売したオーダーメイドウィッグ「フィーリン」シリーズを意味しており、その買い替え需要を喚起し、獲得していきます。

また、女性向けの2つの事業であるオーダーメイドウィッグ事業と既製品ウィッグ事業の連携を強化し、ワンストップであらゆるお客さまのニーズに応えられるようにしていきます。

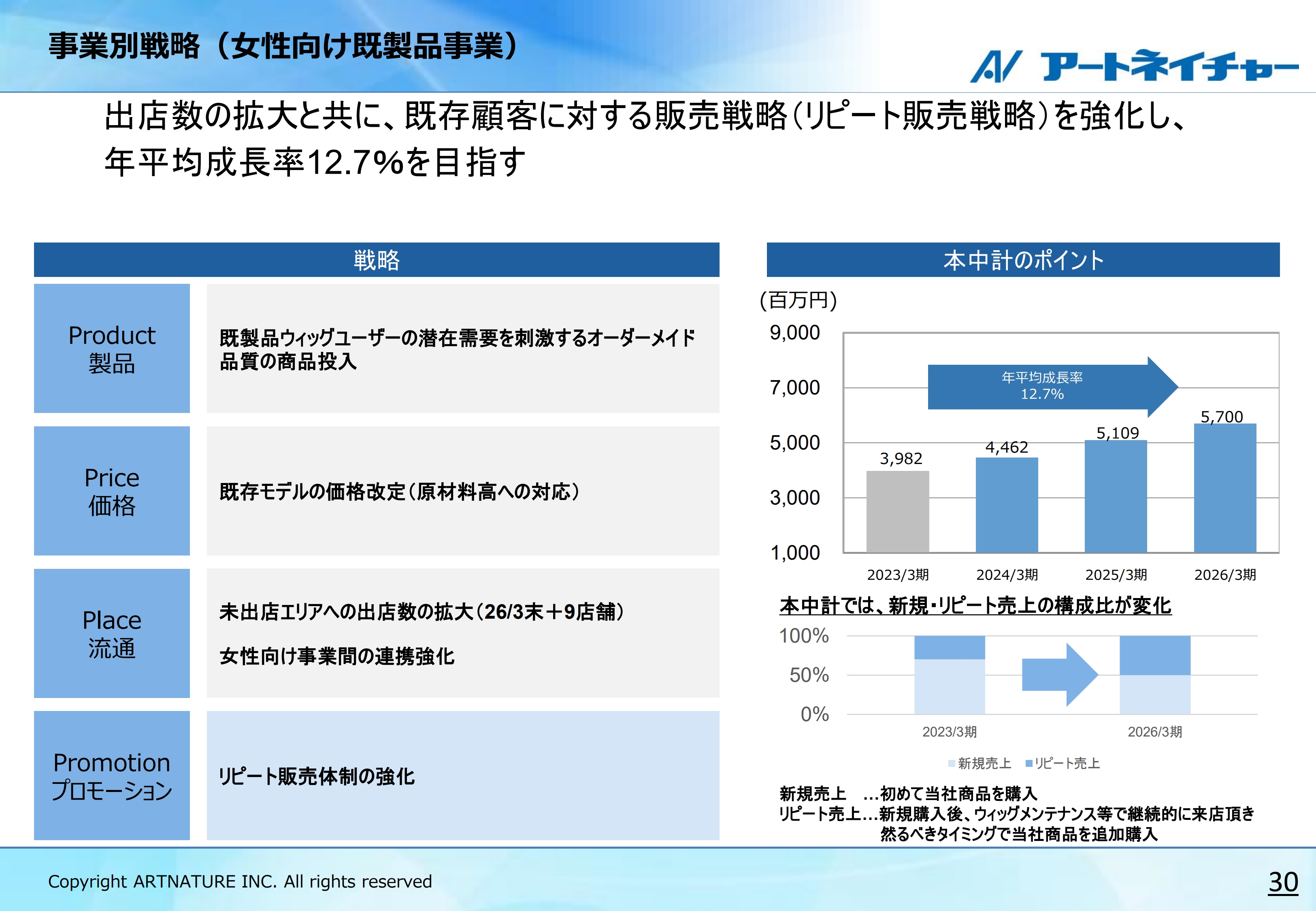

事業別戦略(女性向け既製品事業)

女性向け既製品事業の戦略としては、出店数の拡大とともに、既存顧客に対する販売戦略を強化し、年平均成長率12.7パーセントの成長を目指していきます。

女性向け既製品事業はこれまで新規のお客さまへの販売が中心でしたが、既存のお客さまへのフォロー体制を拡充させ、リピート販売体制をしっかりと強化していきます。

事業別戦略(その他)

通販・海外事業については、認知度拡大に向けた取組みを引き続き強化するとともに、収益性を重視した運営を徹底していきます。また、新領域の事業については、「美と健康」に係る事業を獲得、拡充し、売上高で30億円、最大で100億円の積み上げを目指していきます。

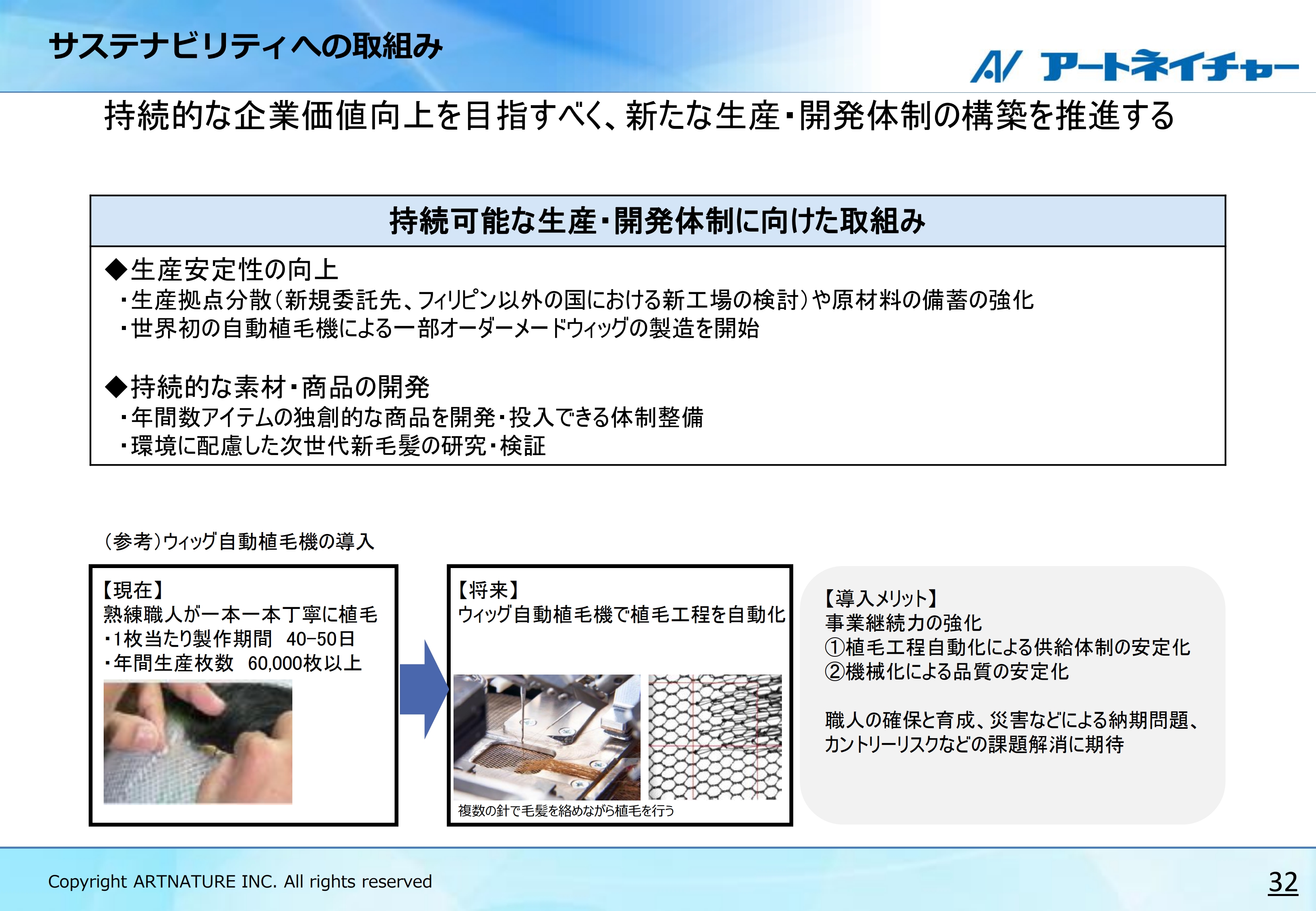

サステナビリティへの取組み

ここからはサステナビリティへの取組みについてご説明します。持続的な企業価値の向上を目指すべく、生産体制については生産拠点の分散を検討するとともに、世界初のウィッグ自動植毛機による製造を開始させるなど、オートメーション化を推進していきます。

開発体制については、当社ならではの独創的な商品を定期的に開発できる体制を整備するとともに、環境に配慮した次世代新毛髪の研究・検証を行っていきます。

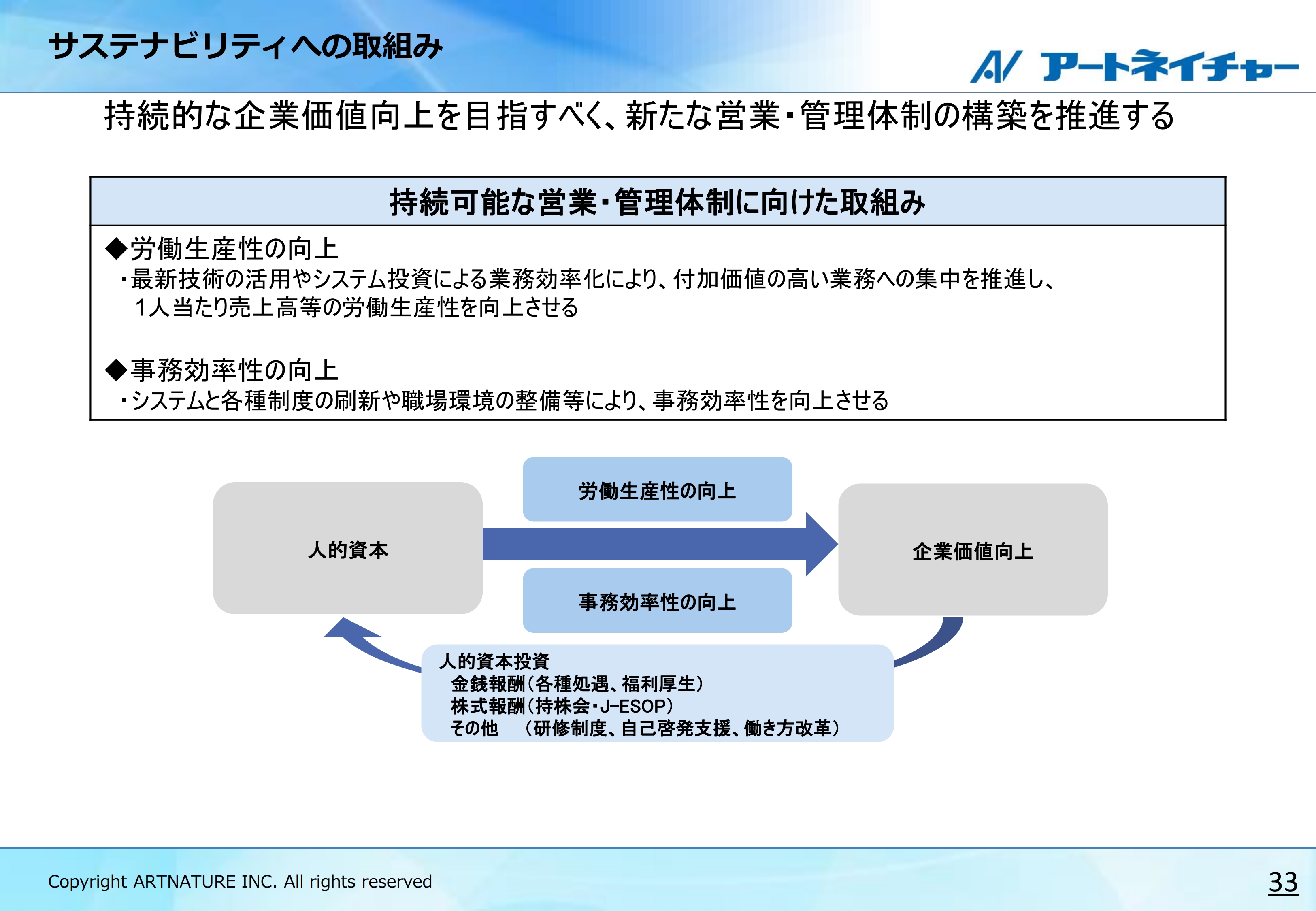

サステナビリティへの取組み

営業体制については、最新技術の活用やシステム投資による業務効率化により、付加価値の高い業務への集中を推進することで、1人当たり売上高等の労働生産性を向上させていきます。

管理体制については、システムや各種制度の刷新や職場環境の整備により、事務効率性を向上させていきます。

これらの取組みによる企業価値の向上分を人的資本へ投資することで、企業価値を持続的に押し上げていきます。

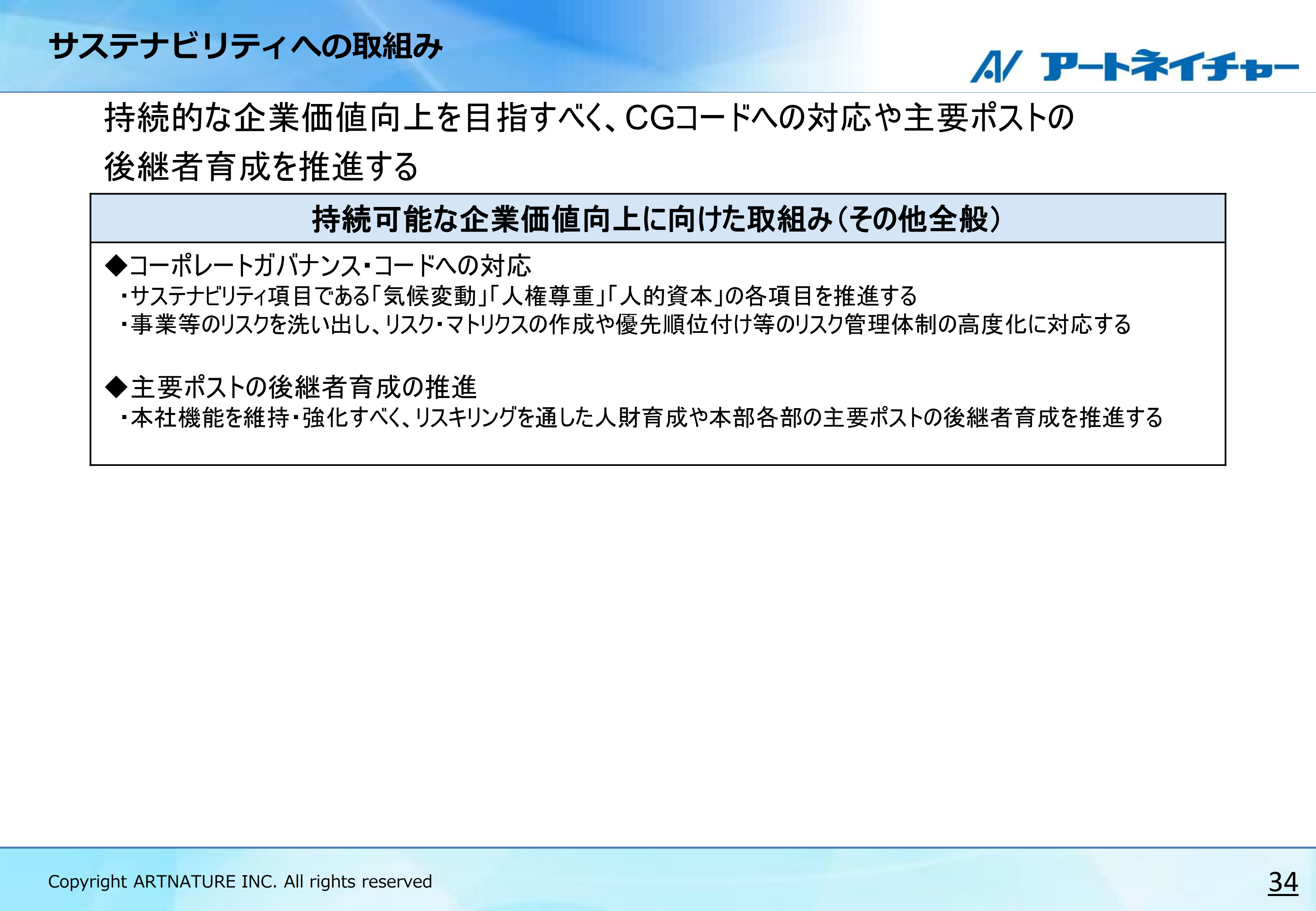

サステナビリティへの取組み

その他の取組みとしては、コーポレートガバナンス・コードのサステナビリティ項目に対応すべく「気候変動」「人権尊重」「人的資本」の各項目を推進するとともに、リスク管理体制の高度化に対応していきます。また、本社機能を維持・強化すべく、リスキリングを通した人材育成や本部各部の主要ポストの後継者育成を推進していきます。

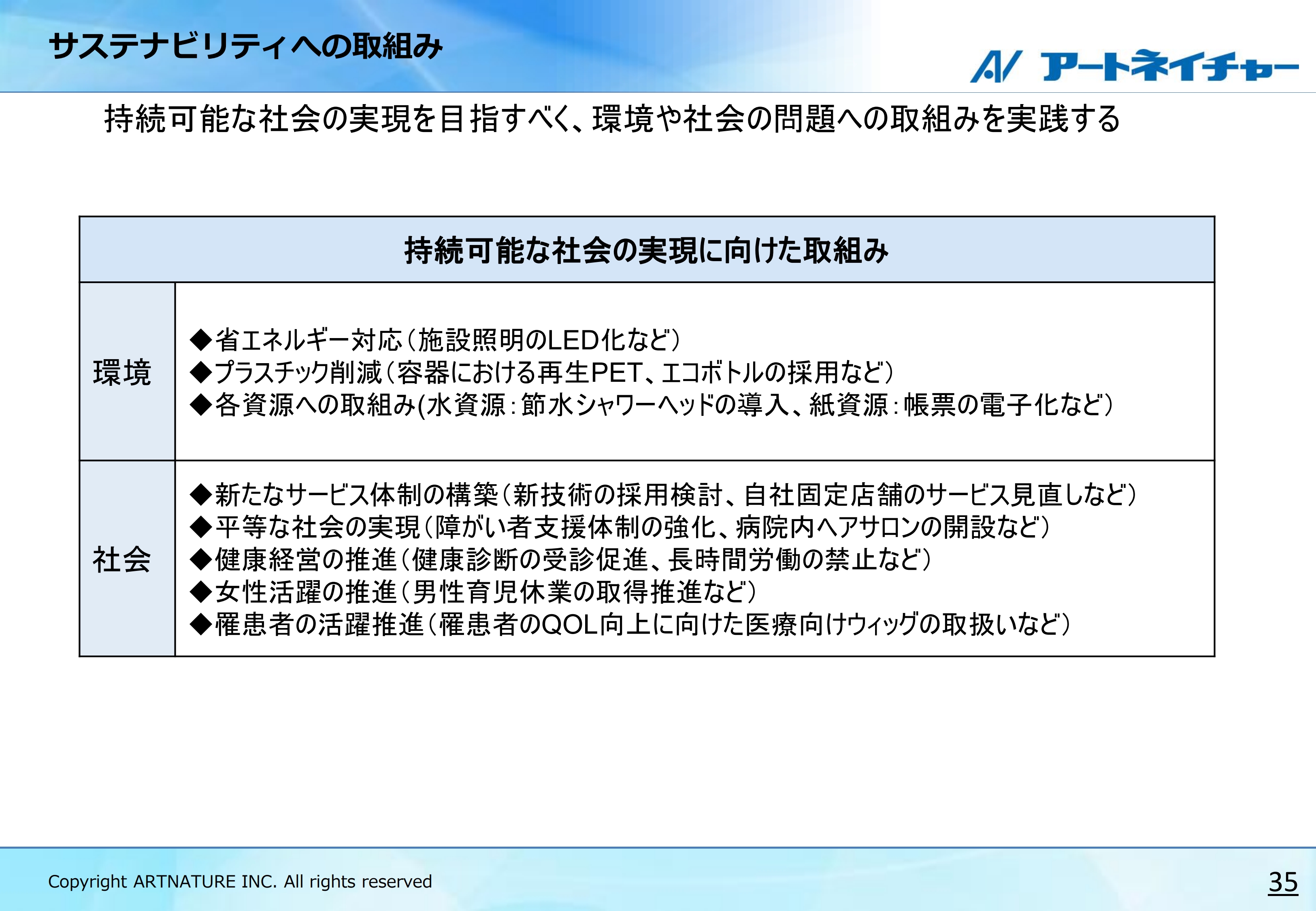

サステナビリティへの取組み

SDGsに係る内容としては、持続可能な社会の実現を目指すべく、スライドに記載しているような環境や社会への取組みもあわせて実践していきます。

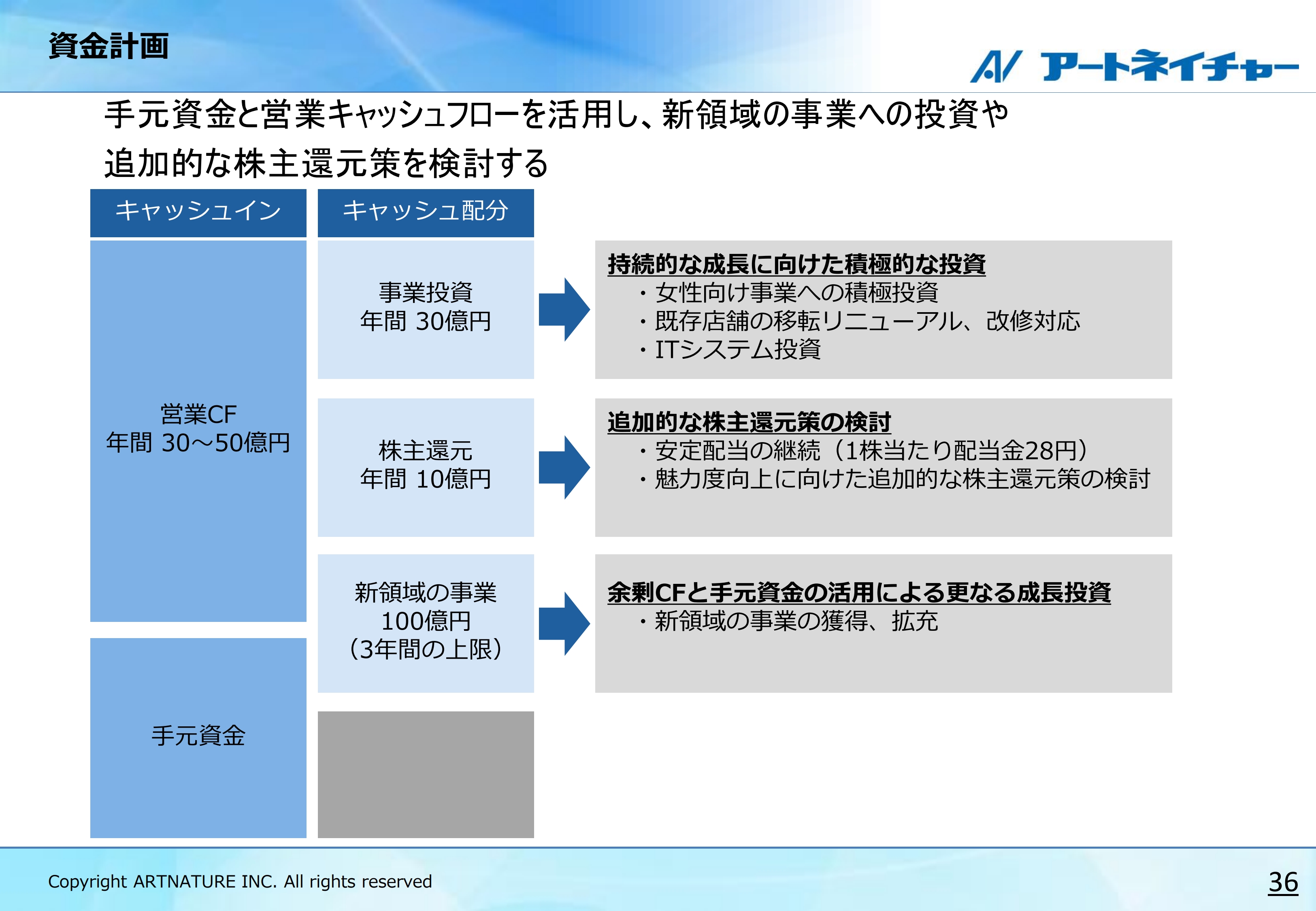

資金計画

資金計画としては、手元資金と営業キャッシュフローを活用し、女性向け事業への投資や、既存店舗の移転リニューアルの対応といった投資に加え、株式そのものの魅力度向上に向けた追加的な株主還元策の検討、新領域の事業の獲得、拡充に向けた投資などを実践していきます。

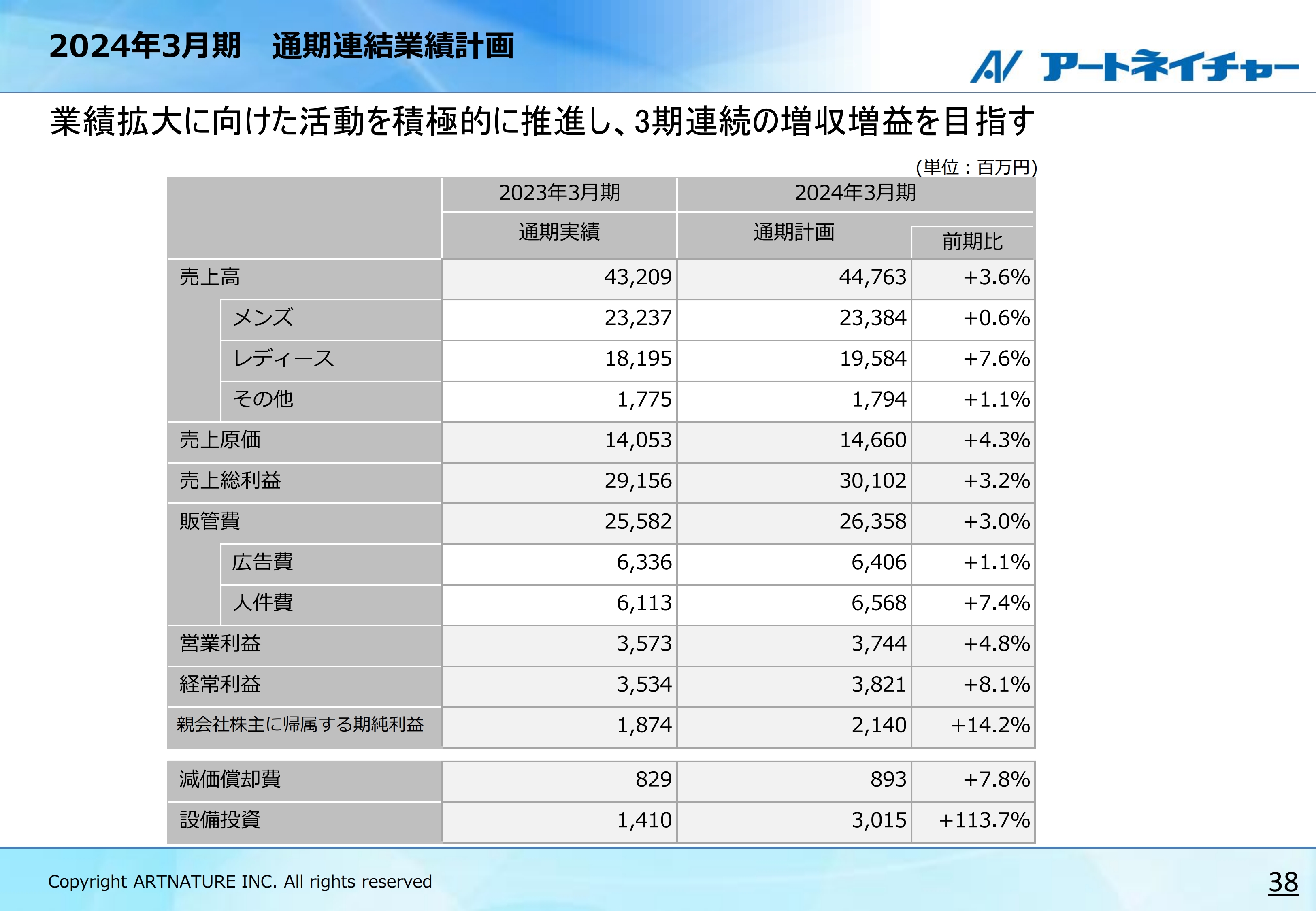

2024年3月期 通期連結業績計画

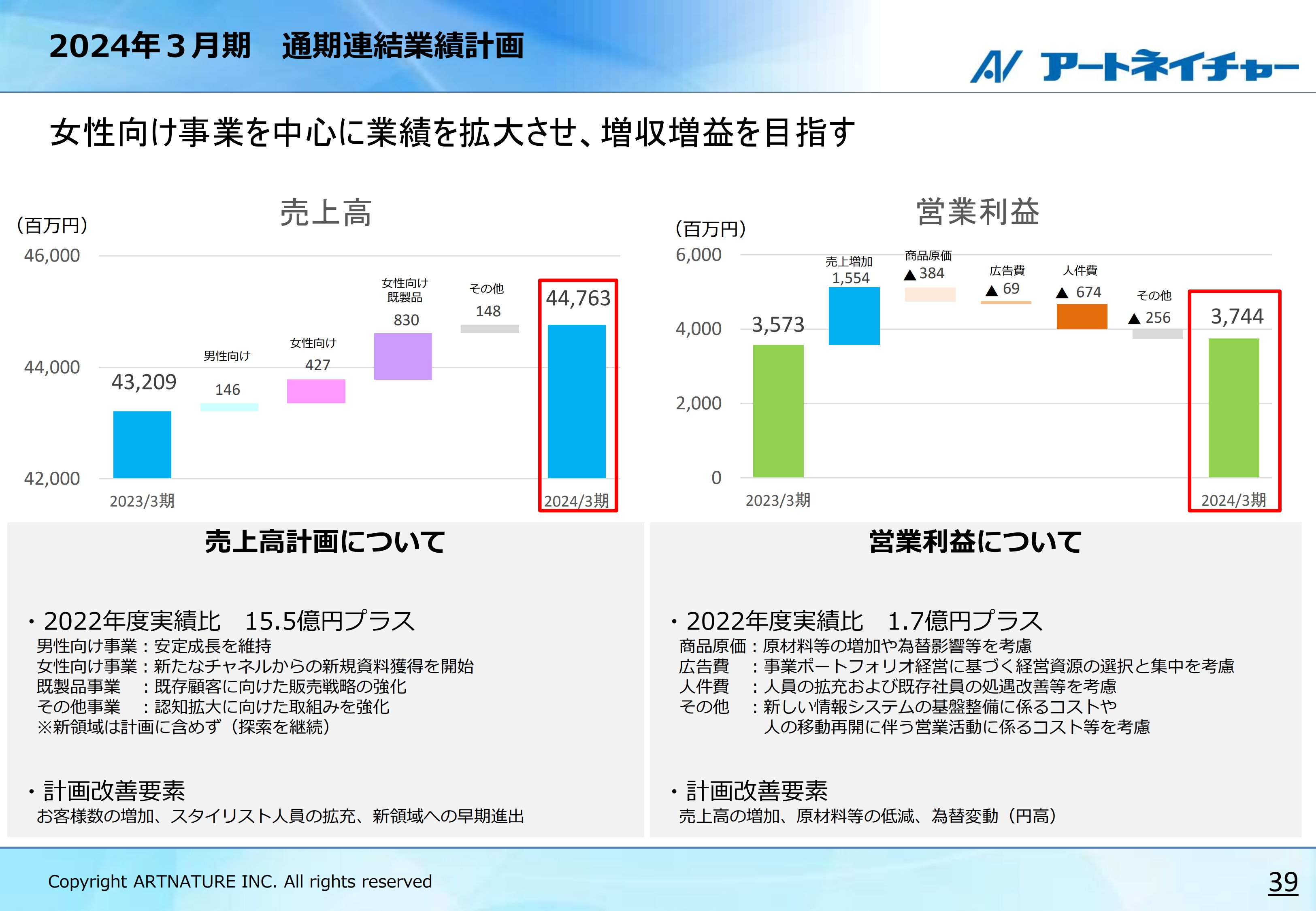

最後に、2024年3月期の業績計画についてご説明します。中期経営計画の初年度でもあるため、3期連続の増収増益を目指していきたいと思います。売上高はレディースを中心に伸ばし、前期比で3.6パーセント増の447億6,300万円を目指します。

売上原価は円安、原材料高の内外情勢を勘案し、売上高以上の伸びで計上しています。販管費は内訳にばらつきがありますが、積極的な経営資源の投下を予定しており、売上高とほぼ同等の伸びで計上しています。

2024年3月期 通期連結業績計画

2024年3月期の計画について、もう少しご説明します。売上高は447億6,300万円と過去最高の計画となっています。女性向けの2つの事業を拡大させることで、前期比で15億5,000万円の増収を目指していきます。

営業利益は前期比プラス1億7,000万円の37億4,400万円で、増益計画となっています。売上高の伸びに対して利益の伸びが弱くなっていますが、商品原価の増加や人員の拡充、処遇改善などを計画に織り込んでいるためです。計画達成に向け、全社一丸となって取り組んでいきます。

質疑応答:プライム上場維持に向けた対応について

司会者:「改善計画への対応について、プライム上場維持基準の適合に向けた課題をどう捉え、どのように対応しているのでしょうか?」というご質問です。

五十嵐:現在、プライム市場の上場維持基準5つのうち4つは満たしていますが、「1日平均売買代金2,000万円以上」の基準については適合できていません。コロナ禍前は十分に満たしていたものの、コロナ禍において少し変化が起きてしまったことにより、超えられていない状況です。

こちらについては、「当社への期待感の醸成」「株式をより売買しやすくするための流通性の引き上げ」「当社株式の魅力度の向上」「当社の注目度の向上」といった4つの課題があると認識しています。このような課題に対応し、「企業価値の向上」「流通株式の向上」「追加的な株式還元策の検討」「市場との対話」の4点について取り組んでいきます。

質疑応答:前中計「アートネイチャーChallengeプラン」の振り返りについて

司会者:「前中計『アートネイチャーChallengeプラン』の振り返りとして、どのような課題があるのか教えてください」というご質問です。

五十嵐:既存の事業では、顧客の数に課題があると認識しています。引き続き、新規顧客の獲得を積極的に行い、既存顧客の定着に向けた取組みを展開するとともに、接客に必要な医療資格保有者の十分な確保に注力していきます。

新領域の事業については、さまざまなM&A案件を検討してきましたが、新領域の事業への進出が実現できていないことを課題として認識しており、これまで以上に取組みを加速させていく予定です。

質疑応答:新中計における業績計画の変動要因について

司会者:「今回発表いただいた新中計『アートネイチャーAdvanceプラン』についてです。新中計における、業績計画の変動要因について教えてください」というご質問です。

五十嵐:当社のファンになっていただいているお客さまの数が想定を上回る場合、さらに上方へ変動する可能性もあります。逆に、想定を下回ると下方へ変動することもあり得ると思います。

その他としては、新領域の事業への早期進出、また、スタイリスト人員の拡充、為替変動などが変動要因と考えています。

質疑応答:今後の女性向け事業について

司会者:「今期の計画において、女性向け事業をどのように伸ばしていくのか、具体的に教えてください」というご質問です。

五十嵐:おかげさまで、「レディースアートネイチャー」は非常によい具合に業績が上向いてきている状況です。さらに、新規のお客さまについては従来の反響営業以外の営業チャネルを開拓すること、既存のお客さまに関しては、前中計におけるヒット商品であるオーダーメイドウィッグ「フィーリン」シリーズの買い替え需要を獲得することで、売上を伸ばしていきます。

既製品事業のジュリア・オージェは現在90店舗ありますが、さらに出店数を増やすとともに、既存顧客に対して販売戦略を強化することで、売上を伸ばしていきたいと思います。

質疑応答:2022年度の毛髪業市場シェアについて

質問者:2022年度の御社の毛髪業市場におけるシェアについて、資料に掲載されていますか?

本多:シェアについては、スライドに記載がなく大変申し訳ないのですが、矢野経済研究所のデータを転用しており、毎年11月から12月くらいにデータが出るようになっています。現在の最新のデータは2021年度になっていますので、2022年度のデータは現時点でまだわからない状況です。

質疑応答:前中計の振り返りにおける課題について

質問者:前中計の振り返りについてです。残った課題の1つとして、業務の刷新がありました。こちらはどのような状況になると課題がクリアとなるのでしょうか?

おそらく合理的にシステム化を進めようとすると、システム投資も相当必要になると思うのですが、新中計や今期の業績計画にどの程度織り込んでいるのか教えてください。

本多:システム投資については、前中計においてどのようなことを進めていくのかを決めており、本中計では投資額を織り込んでいます。

先ほど、販管費を売上高と同じ伸び率で計上しており、その内訳にはバラつきがあるとお伝えしましたが、圧縮すべきところは圧縮し、伸ばす部分については伸びている状態だとお考えいただければと思います。ただし、内訳についてはお伝えしていないため、ご容赦ください。

質疑応答:株主への追加還元策について

質問者:今後の取組みにおける市場との対話についてです。株主還元において追加的な還元策を検討するとのことでしたが、具体的な検討はすでに始まっている段階なのか、このあたりの進捗状況について教えてください。

例えば、株主還元を強化する企業の中には、優待を廃止して配当に一本化する企業もあります。御社としてはどのような方向で検討のテーブルの上に置いて考えているのか、差し支えがない範囲で教えてください。

本多:追加的な還元策については、内々で検討を開始しています。ただし、当初を取り巻く環境の中で、さまざまな状況を考えなければいけませんので、検討は始めているものの、まだ検討している段階にあります。はっきりしたことをお伝えできず申し訳ありません。

2023年度の配当は28円を予定しており、今後については引き続き検討していきます。

新着ログ

「その他製品」のログ