キャンディル、2Qの営業利益は前年同期比159.4% 需要動向は引き続き堅調で下期も順調に推移する見通し

Index

林晃生氏:みなさま、こんにちは。株式会社キャンディル代表取締役社長の林でございます。2023年9月期第2四半期の決算説明をさせていただきます。

本日はグループ概要を簡単にご説明した後、2023年9月期第2四半期の決算概要、トピックス、通期の業績予想、今後の方針についてご説明いたします。

グループ概要

まずはじめに、簡単に当社グループについてご説明いたします。

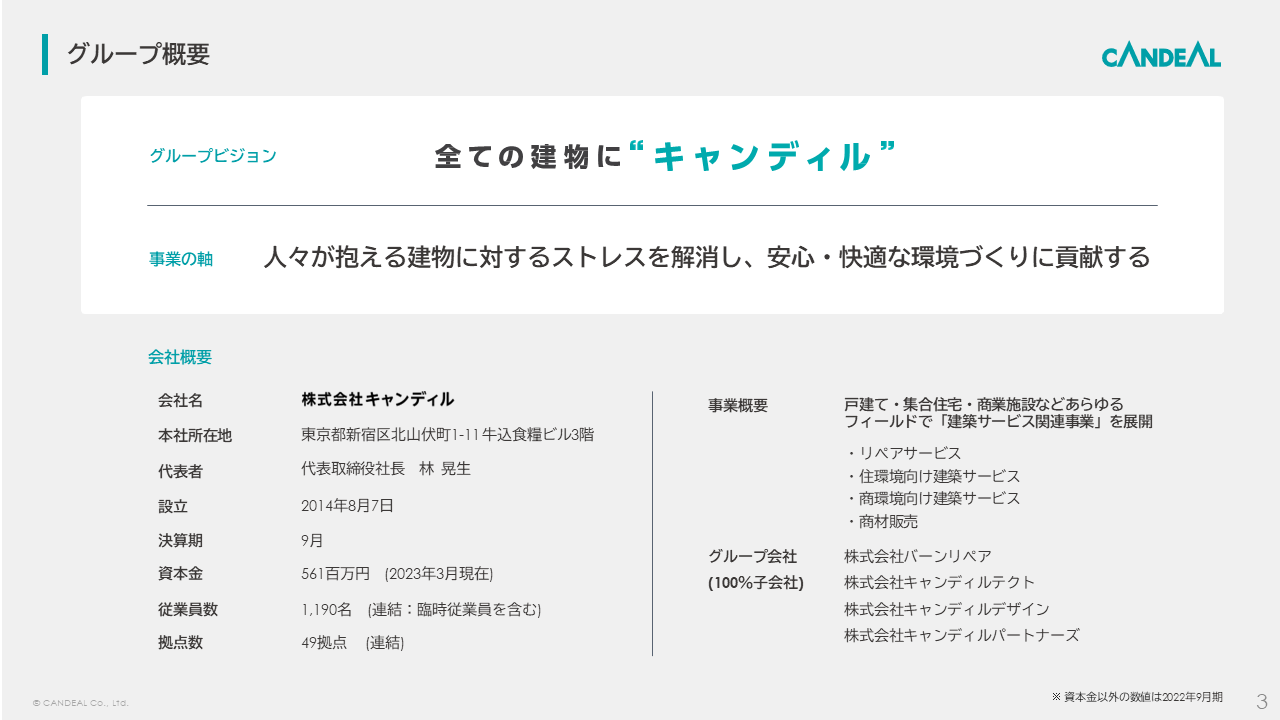

キャンディルグループは、純粋持ち株会社である当社キャンディルと、連結子会社4社で構成されており、「全ての建物に“キャンディル”」をグループビジョンに掲げ、建築関連企業はもちろんのこと、異業種であるIT企業や引越し関連企業など、さまざまな企業との新しい取り組みを推進することで、あらゆる建物に当社グループのサービスが取り入れられる姿を目指しているグループです。

「人々が抱える建物に対するストレスを解消し、安心・快適な環境づくりに貢献する」ことを事業の軸とし、住宅や商業施設などあらゆるフィールドで「建築サービス関連事業」を展開しています。

「建築サービス関連事業」とは、建物のライフサイクルにおける「修繕・改修・維持・管理」を提供するサービスで、建物を建てるのではなく、末永く快適に利用するためにサポートするエコロジカルなサービスです。

当社キャンディルは2014年8月に設立し、今期で10期目、グループとしては1995年に創業し、今期で28年の歴史がある会社です。創業当初は住宅メインではありましたが、今では商業施設などへも幅を広げ、建物全般のサポートをお任せいただけるグループへと成長してまいりました。

事業内容

事業内容ですが、建築サービス関連事業として、4つのサービスを提供しています。

1つ目はリペアサービスで、主に建築現場で工事中に発生した建材のキズや施工不良を、部材の交換ではなく修復することで美観を回復するというものです。

建築業者などが新築物件をお客さまに引き渡す際には、建築途中で床などに数10ヶ所から100ヶ所もの擦りキズやへこみキズができているのが通常でして、それを当社グループが補修しています。

部材を交換しないため、コスト効率と時間効率に優れており、無駄な廃材を出さないという意味で、環境にやさしいエコロジカルなサービスです。

リペアは創業のサービスであり、業界最大手として、当社グループの売上高の約4割弱を占める主力サービスとなっています。

2つ目は、住環境向け建築サービスで、住宅の引渡し後の定期点検、メンテナンスや修繕、コールセンターなど、既存住宅向けのアフターフォロー関連のサービスや、新築引渡し前の内装検査などを提供しています。

また、OB顧客を生涯顧客化するための支援ツールとして、クラウドサービスの提供もはじめています。今後ますます需要が加速するアフター・ストック領域のサービスですので、当社グループにおいても力を入れていく領域となります。

3つ目は商環境向け建築サービスで、ホテルや店舗などの商業施設、オフィスの内装工事や什器の設置、家具の組立てなどを行っております。全国展開するチェーン店舗などで見られる、短期間での多店舗一斉工事(改装)や複数業者一斉工事などの同時多発的な現場対応に精通しており、機動性に富んだサービスの提供を可能としています。

4つ目は商材販売で、プロ向けから一般エンドユーザー向けまで、幅広いユーザーに対するリペア材料、メンテナンス材料を取り扱っており、全国のホームセンターや量販店、ECサイトなどで販売をしています。

全国49拠点、自社技術者851名、協力業者とFC加盟店1,100社を擁するサービス網でカバーしており、47都道府県すべてでキャンディルグループのサービスをご用命いただけます。

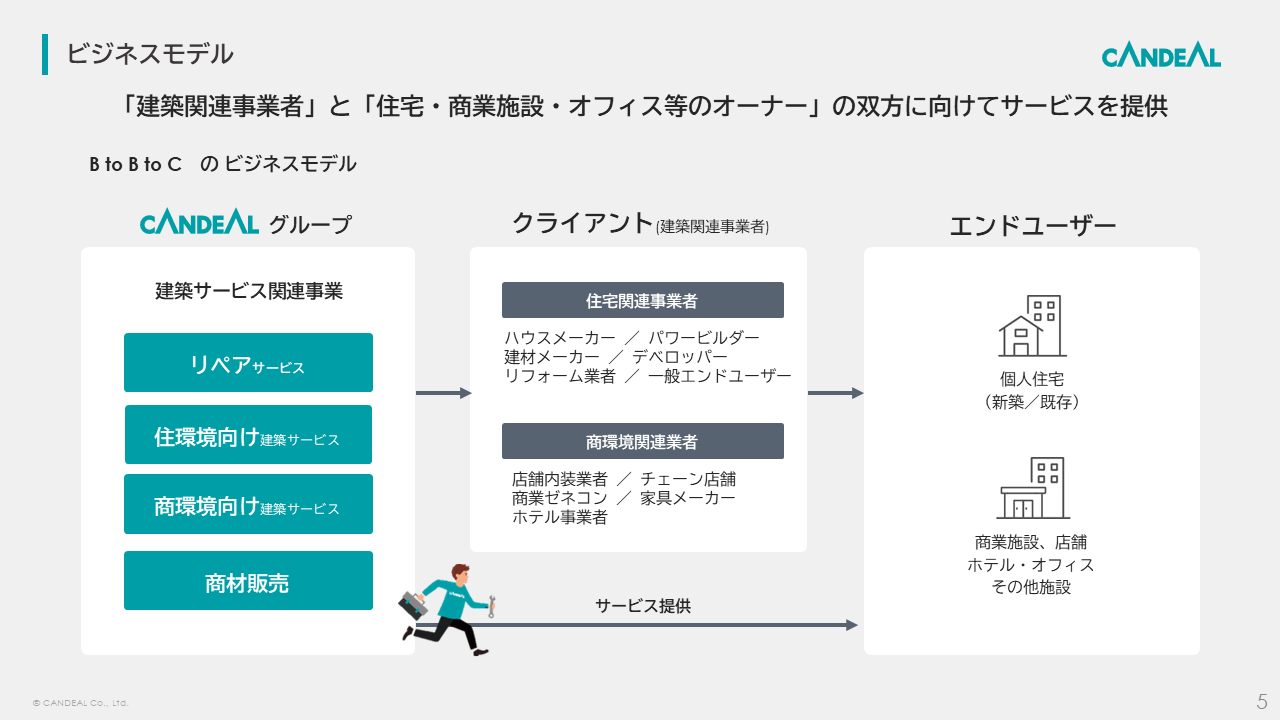

ビジネスモデル

ビジネスモデルはBtoBtoC型で、内装工事業者、ゼネコン、商業ゼネコン、ハウスメーカー、パワービルダー、建材メーカーなどの建築関連事業者からご依頼を受け、私どもの技術者が現場(エンドユーザー)にお伺いしてサービスを提供するスタイルです。

ハイライト

それでは、2023年9月期第2四半期の決算概要とトピックスについてご説明します。

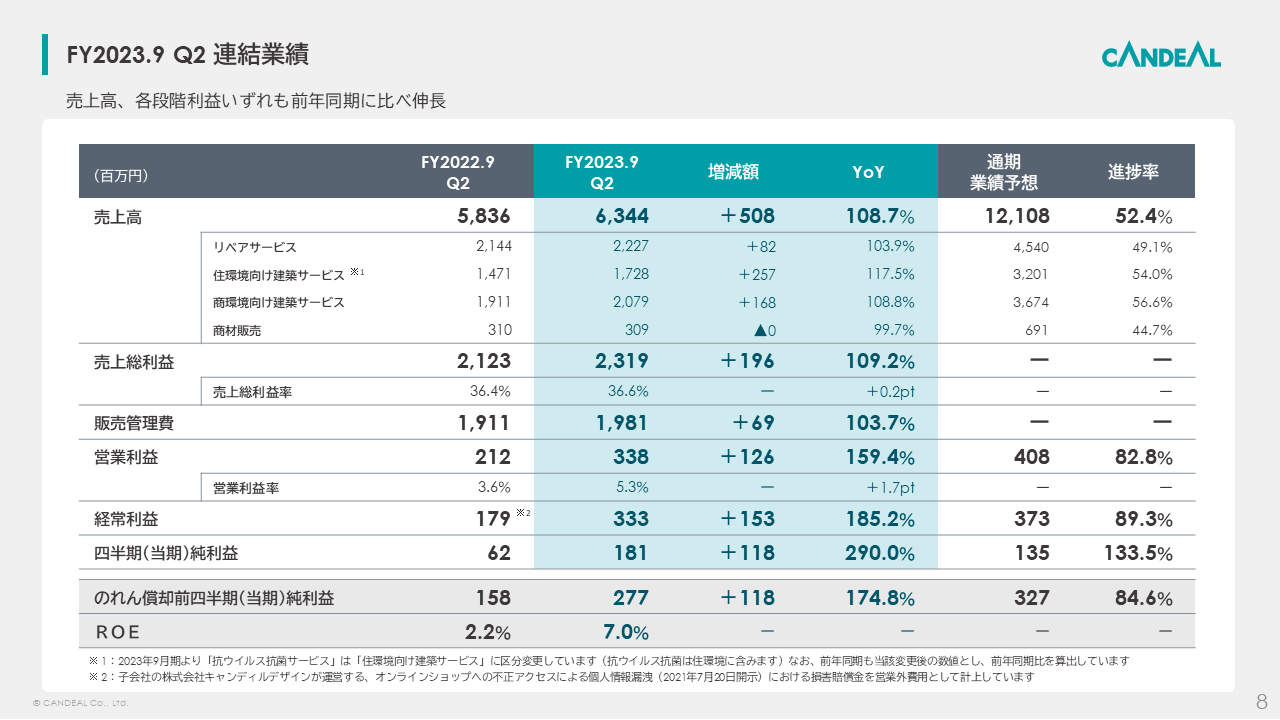

まず、決算のハイライトです。2023年9月期第2四半期の連結業績としては、売上高は前年同期比108.7パーセントの63億4,400万円、営業利益は前年同期比159.4パーセントの3億3,800万円となり、売上高、営業利益ともに前年同期を上回るペースでの進捗となりました。

売上高は全体として好調に推移しました。特に、住環境向け建築サービスと商環境向け建築サービスが引き続き好調であり、全体の売上高を牽引しました。

住環境向け建築サービスは、サカイ引越センター社との資本業務提携による効果が大きく、また、商環境市場の建設投資が回復傾向にあり、その需要を着実に取り込んだ結果となっております。

営業利益は、住環境向け建築サービスの好調と、コロナ禍以降継続している業務改善効果が顕在化していることにより、増益となっております。

直近のトピックスとして現在進めております、住宅のアフター・ストック市場でのサービス拡大に向けた取り組みなどがありますが、そちらは後ほどご説明いたします。

下期の見通しについては、各サービスとも需要動向は引き続き堅調であると考えており、下期も順調に推移する見通しでおります。

FY2023.9 Q2 連結業績

連結業績サマリーです。売上高は前年同期比108.7パーセントの63億4,400万円、営業利益は前年同期比159.4パーセントの3億3,800万円、経常利益は前年同期比185.2パーセントの3億3,300万円、四半期純利益は前年同期比290.0パーセントの1億8,100万円となりました。

売上高、各段階利益いずれも前年同期に比べ伸長して着地しました。

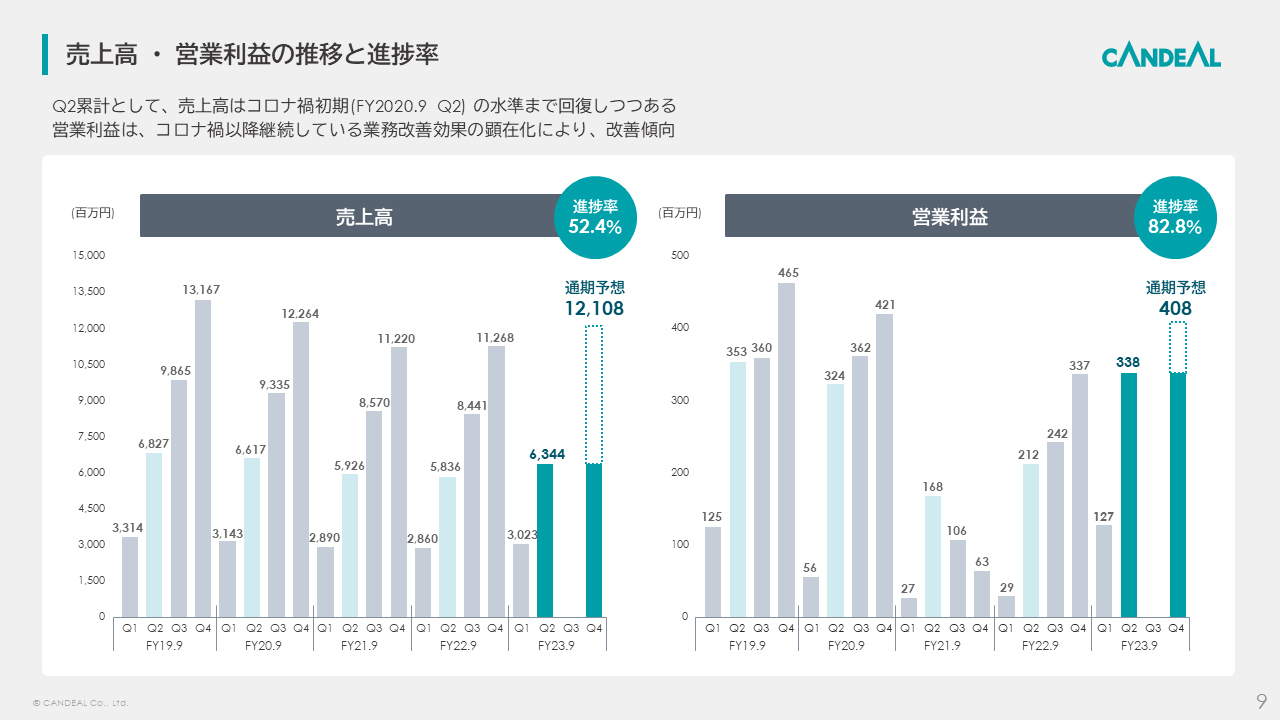

売上高 ・ 営業利益の推移と進捗率

業績の進捗です。売上高の通期業績予想に対する進捗率は52.4パーセントと順調に推移しており、営業利益の進捗率は82.8パーセントと予定より上振れての進捗となっています。

第2四半期累計の結果としては、売上高はコロナ禍初期の2020年9月期第2四半期の水準まで回復しつつあると認識しています。

また、営業利益においては、コロナ禍以降の業務改善による販管費のスリム化効果が顕著であると考えております。全体としては、段階的にコロナ禍前の成長路線に戻りつつあると認識しております。

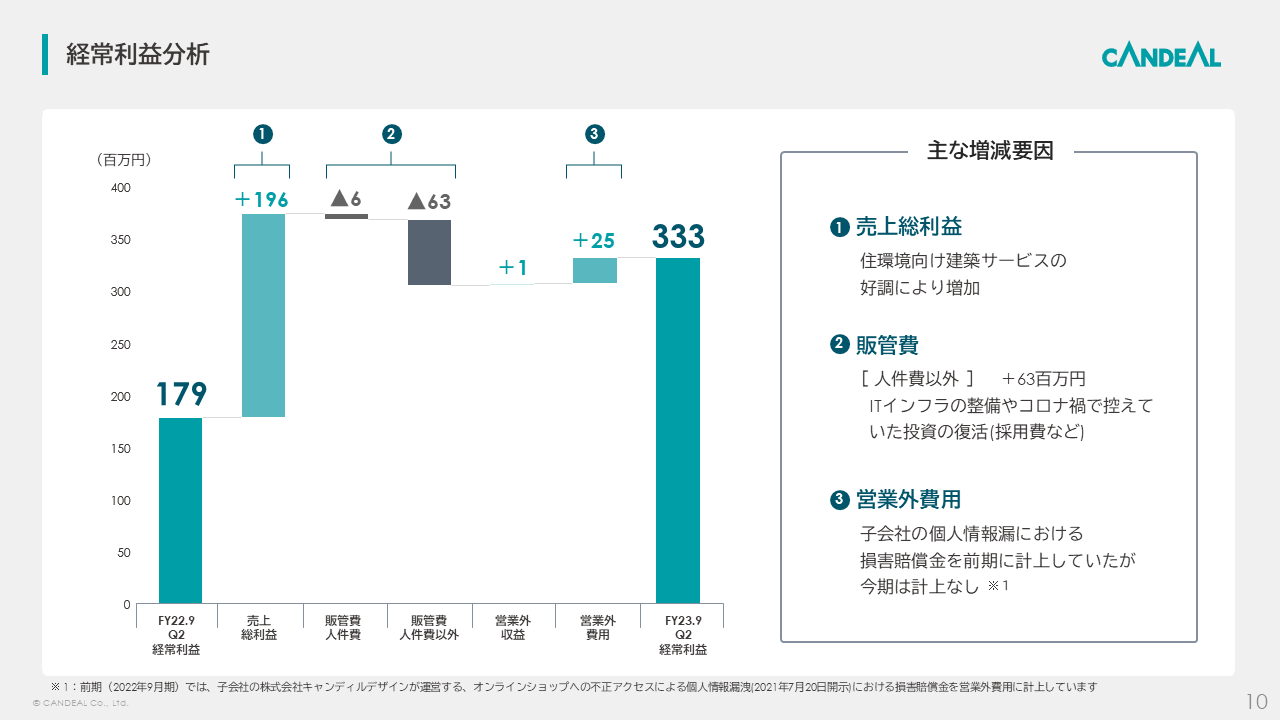

経常利益分析

経常利益の主な増減要因です。第2四半期累計の経常利益は3億3,300万円となり、前年同期と比べ、1億5,300万円の増加となりました。

売上総利益は住環境向け建築サービスの増収により増益となり、販管費については、全体で前年同期と比べ6,900万円の増加となりました。

販管費は、本社、全拠点のITインフラの整備や採用活動など、コロナ禍で抑えていた投資を復活させており、前年同期に比べ増加傾向にありますが、売上高の伸長に比しては、業務改善効果を認識しており、利益の押し上げに貢献しております。

結果、経常利益は前年同期と比べ増益となりました。

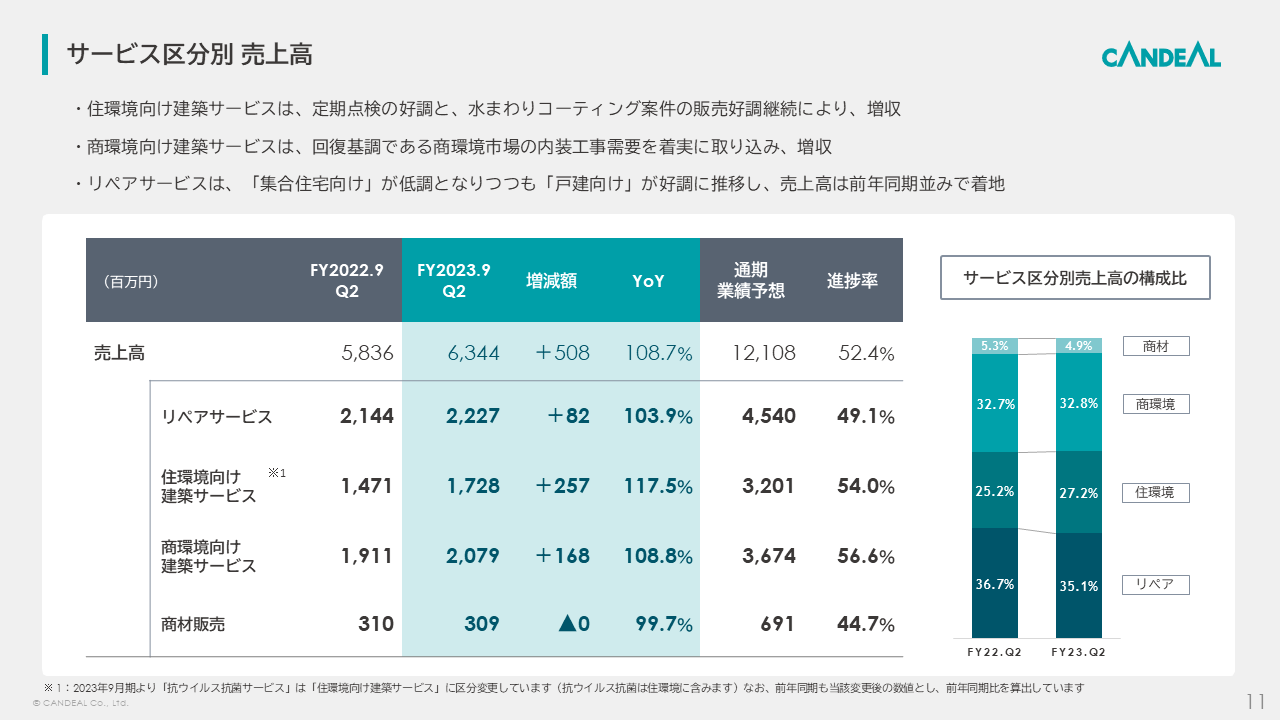

サービス区分別 売上高

サービス区分別の売上高です。リペアサービスは前年同期比103.9パーセントで22億2,700万円、住環境向け建築サービスは前年同期比117.5パーセントで17億2,800万円、商環境向け建築サービスは前年同期比108.8パーセントで20億7,900万円、商材販売は前年同期比99.7パーセントで3億900万円となり、第2四半期累計の実績としては、リペアサービスと商材販売は前年同期並みでの着地となりましたが、住環境向け建築サービス、商環境向け建築サービスは引き続き好調であり、増収となりました。

次に、サービス別の状況についてご説明いたします。

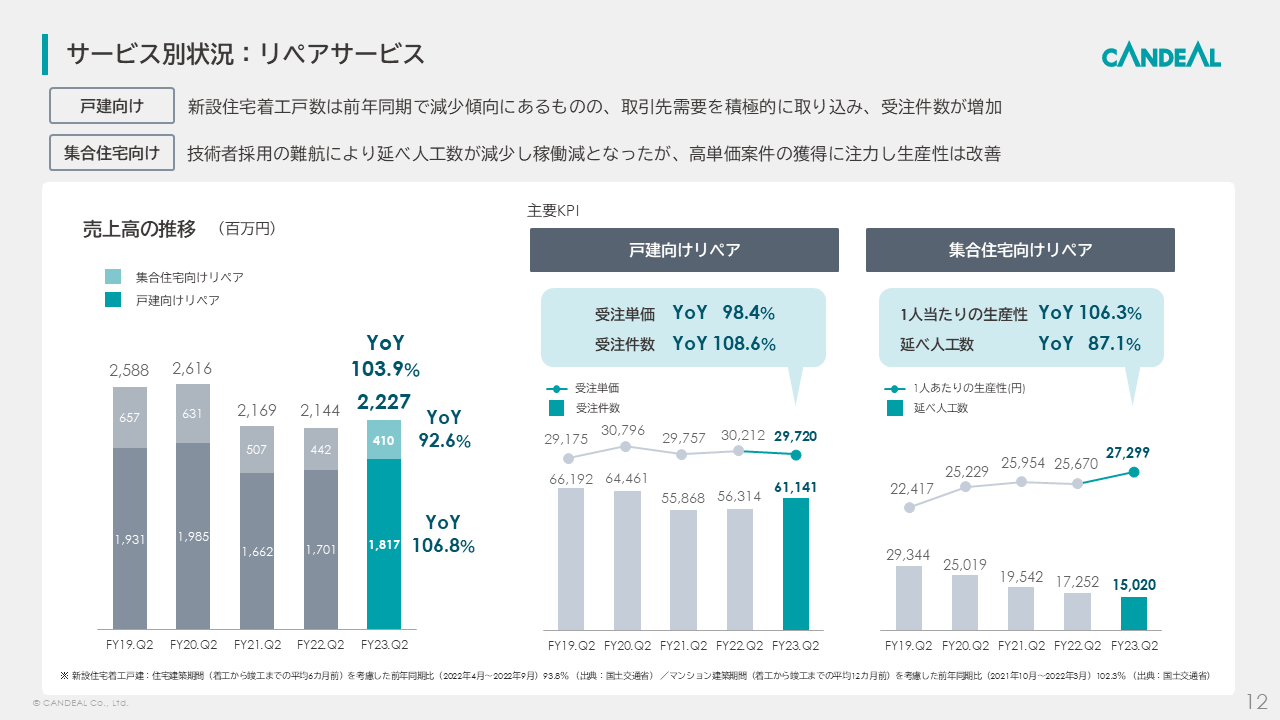

サービス別状況:リペアサービス

リペアサービスの状況です。戸建向けリペアの売上高は前年同期比106.8パーセントとなり、好調に推移していますが、集合住宅向けリペアが前年同期比92.6パーセントとなった結果、リペアサービス全体の売上高は前年同期並みとなりました。

戸建向けリペアにおきましては、新設住宅着工戸数が鈍化傾向にある中、取引先の需要を積極的に取り込んだ結果、受注件数は前年同期比108.6パーセントと増加し、受注単価は98.4パーセントと微減となりました。

一方、集合住宅向けリペアは、マンションの新設住宅着工戸数が前年よりも増加傾向にあるものの、コロナ禍で生じた労働市場の需給バランスの変調による人手不足や、労働賃金単価の上昇が影響し、技術者の採用活動が難航したことにより、技術者の稼働総数が減少しました。

結果的に、延べ人工数は前年同期比87.1パーセントで減少しましたが、高単価案件の獲得に注力した結果、技術者1人あたりの生産性は106.3パーセントと増加しました。

戸建向けリペアは好調であったものの、集合住宅向けリペアの技術者の採用が難航し、需要に対して十分な供給量を確保できなかったことが、リペアサービス全体の売上高の伸長を阻害しており、人材確保は喫緊の課題と認識しています。

集合住宅向けリペアの立て直しに向け、4月1日にグループ内の組織再編を行いましたので、そちらはトピックスでご説明いたします。

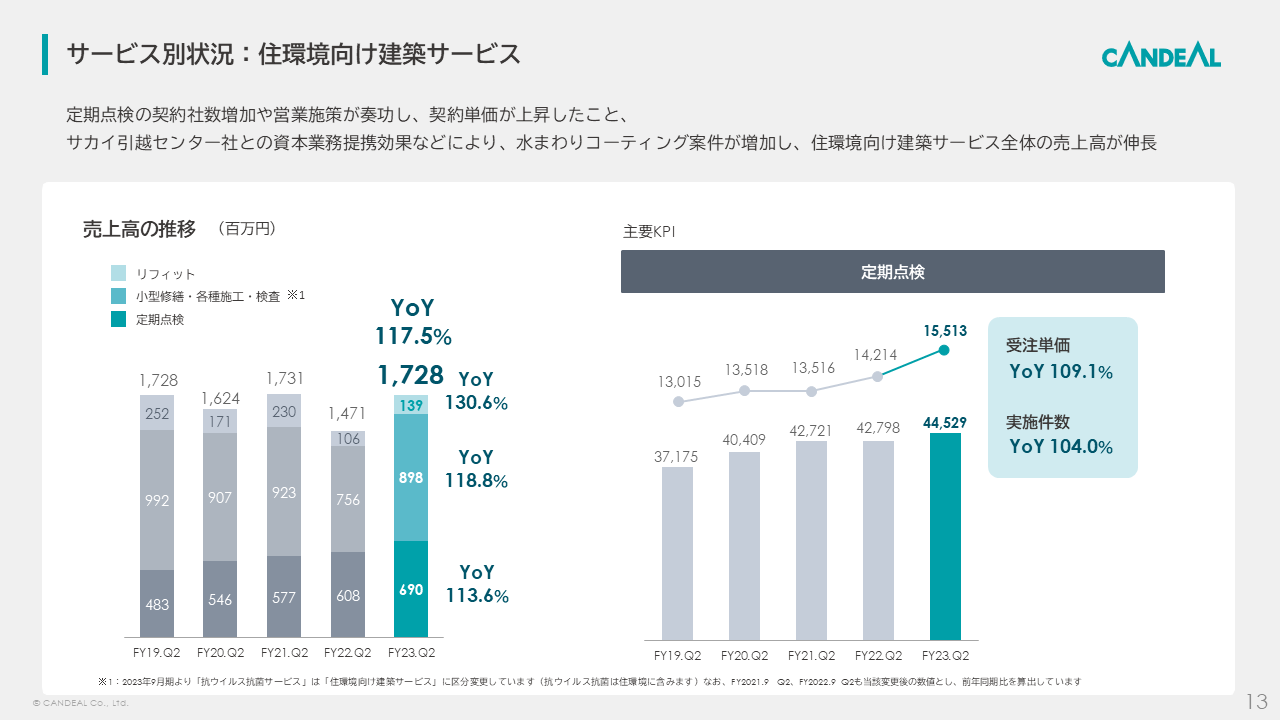

サービス別状況:住環境向け建築サービス

続きまして、住環境向け建築サービスの状況です。住環境向け建築サービス全体の売上高は前年同期比117.5パーセントとなりました。定期点検の好調と、サカイ引越センター社との資本業務提携の効果などにより、水まわりコーティングの案件が増加したことが主な要因です。

定期点検につきましては、実施件数が前年同期比104.0パーセント、受注単価が109.1パーセントとなり、結果、売上高は前年同期比113.6パーセントと好調に推移しました。新規契約先が増加傾向にあることや、契約単価が上昇している結果、伸長となっております。

小型修繕・各種施工・検査は前年同期比118.8パーセントとなり、こちらも好調に推移しました。こちらは先ほどお伝えしたとおり、サカイ引越センター社との資本業務提携の効果や、前期より実施している家電量販店などとの協業により、水まわりコーティング案件が増加したことによります。

サカイ引越センター社には、個人の引越顧客に対するプラスワンの営業商材として、キッチン、お風呂場、洗面やトイレ等の水まわりコーティングサービスを活用いただいており、こちらの販売が好調です。

また、家電量販店でも同様に、店頭でのプラスワンの商材として販売いただいており、そちらも徐々にではありますが、販売実績が伸びはじめています。

リフィットサービスは前年同期比130.6パーセントとなりました。こちらは、第1四半期に受注した大型案件を順調に対応していること、また、その他の新規案件を受注できている結果となります。

リフィットサービスはリコール対応ですので、発生の予測が困難です。ご相談があった場合には、着実に案件獲得に繋げられるよう対応しています。

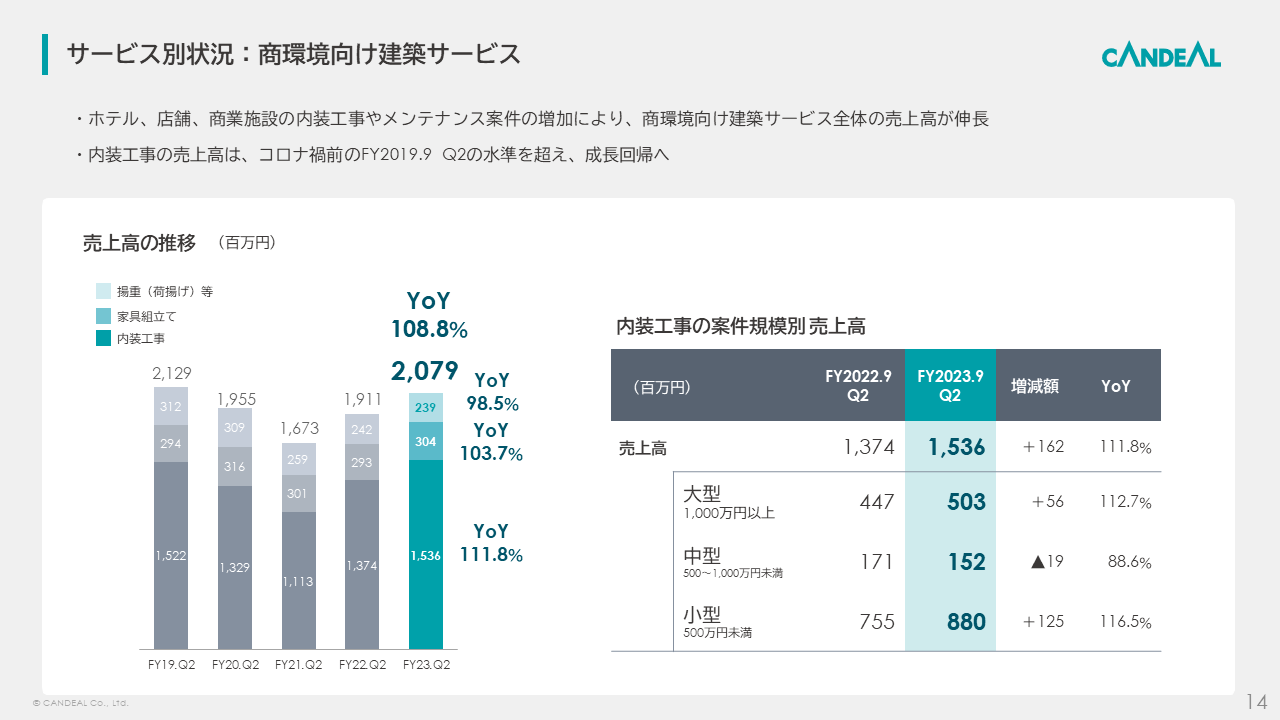

サービス別状況:商環境向け建築サービス

続きまして、商環境向け建築サービスの状況です。商環境向け建築サービスの売上高は前年同期比108.8パーセントとなり、好調な結果となっております。これは、回復基調にある商環境市場の内装工事の需要を着実に取り込んだためです。

案件規模別でみると、1,000万円以上の大型案件が前年同期比で112.7パーセント、500万円未満の小型工事が前年同期比で116.5パーセントとなっております。

需要回復に伴い受注環境は良好で、大手商業ゼネコンなどからの依頼が増加傾向にあります。内容としましては、ホテルの家具取付工事や、商業施設、オフィスの改装工事などが増えました。また、全国規模の飲食店や家電量販店などの店舗のメンテナンス案件なども増加傾向にあり、全般的に需要を取り込んでいます。

取引先上位20社

取引先上位20社はご覧のとおりです。商環境向け建築サービスの好調の影響で、関連企業が上位にランクインしています。また、サカイ引越センター社が資本業務提携の効果により初めてランクインしました。

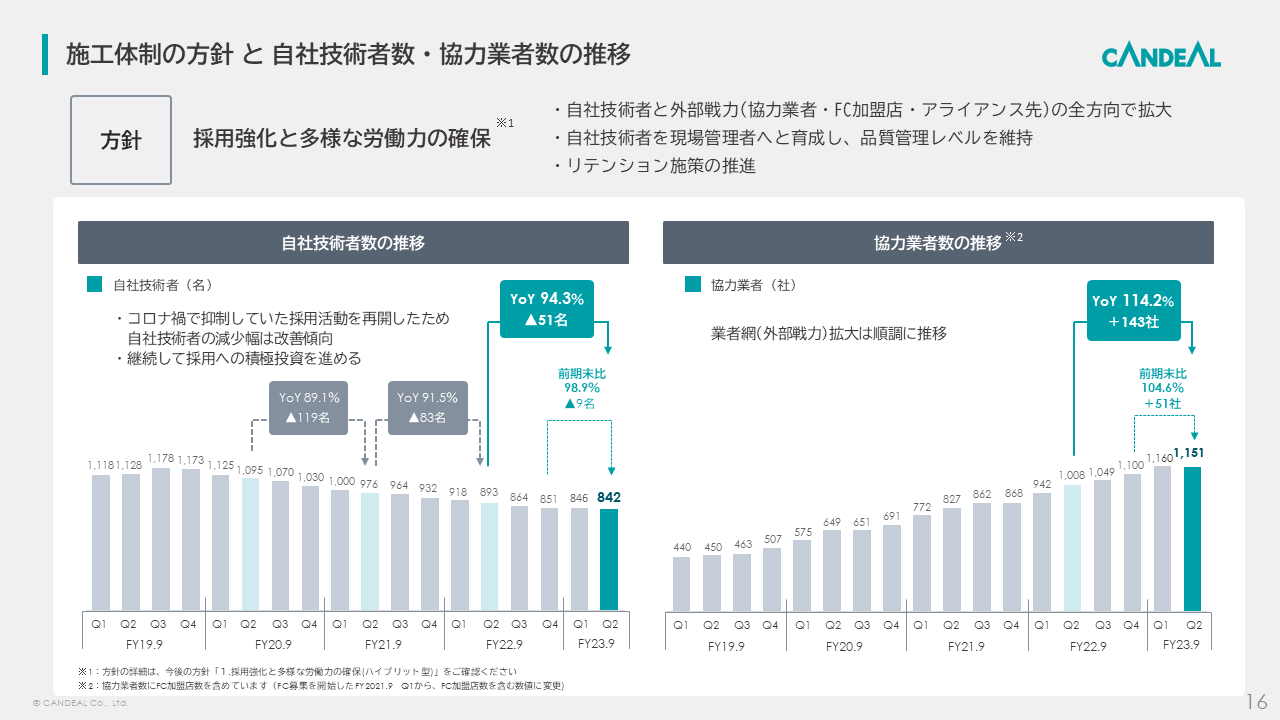

施工体制の方針 と 自社技術者数・協力業者数の推移

続きまして、施工体制の方針と自社技術者数・協力業者数の推移についてです。

自社技術者数は前期末比98.9パーセント、9名減少し842名、協力業者数は前期末比104.6パーセント、51社増加し1,151社となりました。

2022年11月に公表した「採用強化と多様な労働力の確保」という方針のもと、自社技術者の採用強化と、協力業者・FC加盟店など外部戦力といった、全方向での「労働力」を確保・拡大するために、採用・募集活動を進めております。

協力業者は概ね順調ですが、自社技術者においては苦戦している状況です。コロナ禍から比べると自社技術者数の減少幅は改善傾向にありますが、純増には至っておりませんので、継続して採用への投資を進めます。

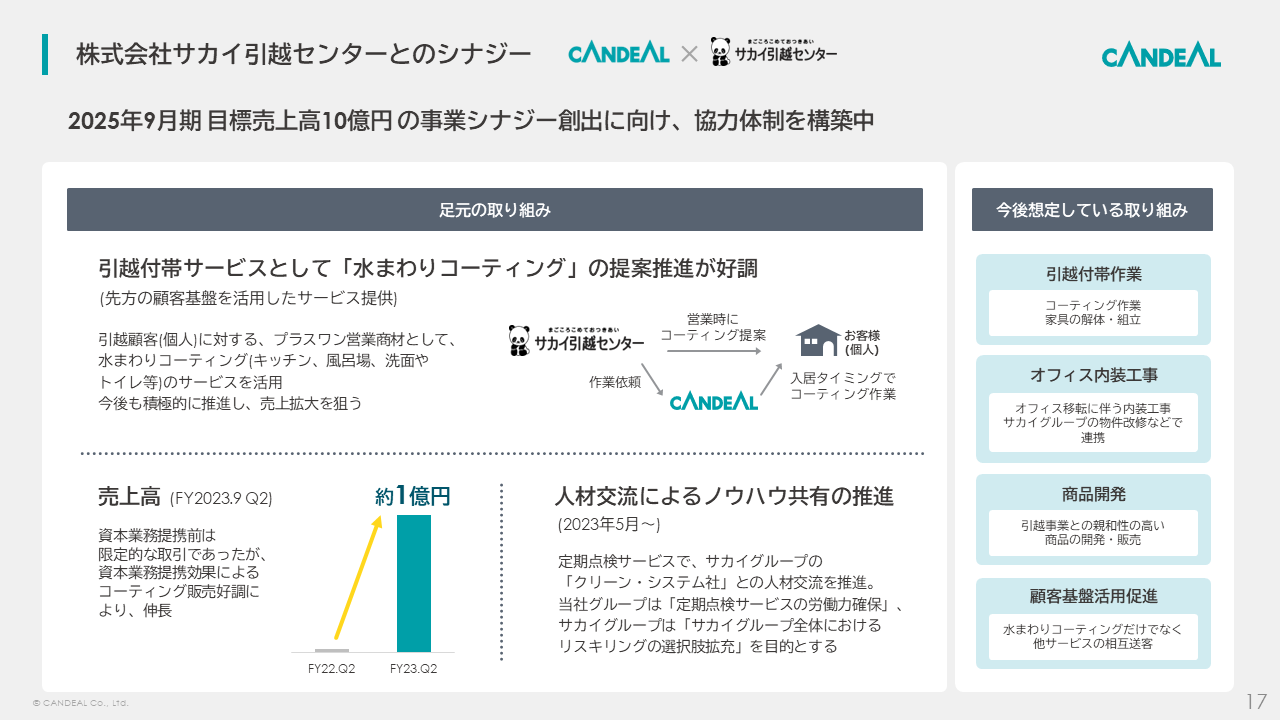

株式会社サカイ引越センターとのシナジー

次に、2022年8月に資本業務提携をしたサカイ引越センター社とのシナジーについてご説明します。

取り組みとしては、2025年9月期の目標売上高10億円の事業シナジー創出に向けて、協力体制の構築を進めています。足元では、先ほど住環境向け建築サービスの業績報告でご説明しました、当社グループの「水まわりコーティング」を引越時の付帯サービスとして販売いただいております。

サカイ引越センター社が、個人の引越顧客に対して、キッチン、お風呂場、洗面やトイレなど、水まわりのコーティングを提案し、当社グループがサービス提供をする流れです。こちらは大変ご好評をいただいており、新設・既設とも需要があるため、当社グループにおいては、しっかりと対応できる体制を整えていきたいと考えています。

第2四半期累計の売上高は、今ご説明した、水まわりコーティング案件の好調や内装工事、引越に起因するリペア案件などにより、約1億円となりました。想定していた「先方の顧客基盤を活用したサービス提供」がかたちとなり、しっかりとトップラインに反映できていることは大変喜ばしく思っております。

その他の取り組みとしては、人材交流におけるノウハウの共有です。こちらも想定していた取り組みの一つで、現在、サカイグループの「クリーン・システム社」の従業員の方、数名に、定期点検サービスの研修を受けていただいております。

当社グループとしては外部戦力としての労働力の確保を、サカイグループとしてはグループ従業員のリスキリングの選択肢を広げ、セカンドキャリアを考える機会の提供を目的としています。

また、かねてより取引のあった、引越に起因する搬入キズや物損などのリペア案件に対して、当社グループが全国をカバーする体制の構築も進めており、物損事故を迅速に解決し、顧客満足向上に繋がるような取り組みを両社で進めております。

今後想定している取り組みとしては、引越時の家具の解体・組立や、オフィスの移転に伴う内装工事、サカイグループの自社物件の改修、先方の引越事業と親和性の高い商品の開発、双方の顧客基盤の活用促進などです。

今後も両社の事業発展につながるシナジー創出ができるよう、取り組みを進めてまいります。

TOPICS: 住宅ストック市場でのサービス拡大に向けた取り組み

次に、2023年9月期第2四半期のトピックスをご説明します。住宅ストック市場でのサービス拡大に向けた取り組みにおける直近のトピックスを、3つご紹介いたします。

1つ目は、屋根や外壁の経年変化を確認する「ドローン点検」の提供体制を強化していることです。ドローン点検は、首都圏・中部エリアで先行してサービス提供をしてまいりました。この度、多くのお客さまのご要望にお応えすべく、提供エリアを全国に拡大しました。まずは、大手のお客さまを中心に展開を進め、稼働率向上を図りながらサービスの成長を目指してまいります。

また、ドローン点検の拡大加速を図るために、ドローン点検をサービス導入前に体感できる「デモフライトパッケージサービス」の提供を開始しました。こちらも住宅事業者さまより「ドローン点検がどういうものか導入前に実際に見てみたい」といったご要望にお応えしたものです。

従来は、屋根や外壁といった高い場所の点検は「高所カメラ」を活用していましたが、実際にドローンを飛ばして、どのように活用していくのかを体感していただくことで、従来のサービスと違う点や利点などをリアルにご理解いただけるものとなっていますので、お客さまのサービス導入のご判断につながると期待しています。

これからの住宅向けの点検において、ドローンのニーズは一層加速すると予想しています。来るべき需要をしっかり取り込めるよう、引き続きドローン点検の提供体制の強化を推し進め、トップシェア獲得を目指してまいります。

TOPICS: 住宅ストック市場でのサービス拡大に向けた取り組み

住宅ストック市場でのサービス拡大に向けた取り組みの2つ目は、現在、販売強化している住宅事業者向けクラウドサービス「ツナゲルクラウド」についてです。

「ツナゲルクラウド」は、2023年度もIT導入補助金の対象ツールとして認定されました。IT導入補助金は中小企業・小規模事業者などを対象に、自社の課題・ニーズに合ったITツールを導入する、経費の一部を補助する制度です。「ツナゲルクラウド」が対象ツールに認定されたことで、初期のコスト面でのハードルが下がり、導入促進が期待できると考えています。

住宅ストック市場でのサービス拡大に向けた取り組みの3つ目は、現在、販売好調である水まわりコーティングについてですが、従来のラインアップに、「レコナ アクアリフレッシュ アクアG抗菌プラス」というSIAA抗菌認証を取得した新しいコーティングを加え、2022年11月から販売を進めております。

従来のものも優れたコーティング効果を発揮するものですが、コロナ禍で安全と衛生に対する意識が高まり、抗菌効果への関心が高まっていることもあり、サービスラインアップの充実を図りました。引き続き、お客さまのニーズに合わせて、サービスのアップデートや販売チャネルの開拓も行い、さらなるサービス拡大につなげていきたいと考えています。

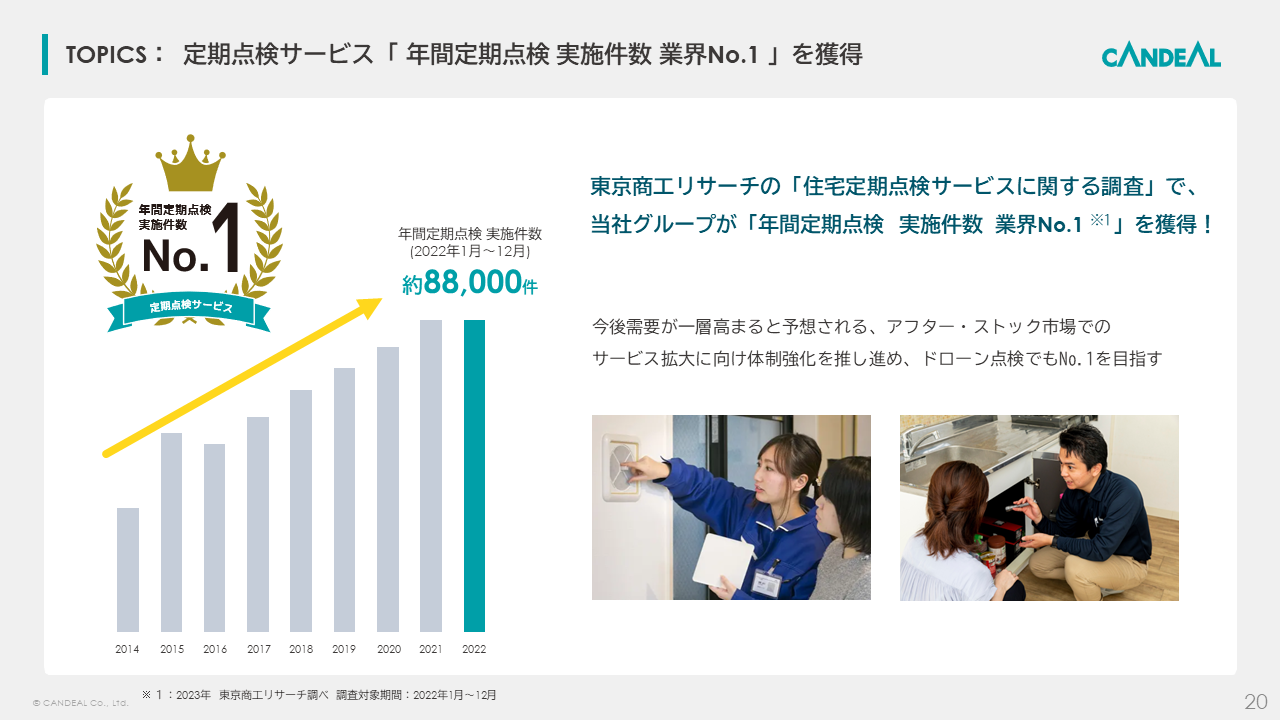

TOPICS: 定期点検サービス「 年間定期点検 実施件数 業界No.1 」を獲得

次のトピックスとして、東京商工リサーチが実施した「住宅定期点検サービスに関する調査」の結果、定期点検の年間実施件数において、当社グループが業界No.1を獲得しました。

定期点検サービスは、サービス開始から現在に至るまで、順調に契約件数、実施件数、売上高を伸ばしています。定期点検サービスを開始して18年、多くのお客さまに導入いただき、直近の2022年1月から12月の1年間の実施件数は約88,000件で、サービス開始からの累計点検実施件数は80万件以上となります。

調査結果によると、1年間で2位以下の企業の3倍以上の件数を実施しており、当社グループのサービスが圧倒的な支持をいただいていることの裏付けとなります。

サービス開始当初、業界ではアフター点検は「呼ばれたら行く」サービスであり、自社で能動的に実施するサービスではありませんでした。そのため、外部委託して積極的に対応するサービスとして認知されておらず、需要が顕在化していませんでした。

しかしながら、新築着工数が将来的に減少していく中で、住宅オーナーの生涯顧客化に対応するためには、住宅を引き渡した後の関係維持こそが大切で、定期点検を通して住宅オーナーとの接点を持ち続け、満足度を高めていくことが重要です。

その重要性をお客さまにご説明しつづけてきた結果、今では「定期点検実施件数No.1企業」に成長することができたと思っています。

定期点検サービスは、今後も需要が一層高まると予想される、アフター・ストック市場での主要サービスとして、拡大に注力していくべきと捉えています。引き続き、当社グループの強みである定期点検でのリアル接点と、「ツナゲルクラウド」を活用したデジタル接点の双方で、「定期点検実施件数No.1企業」に相応しいサービス提供体制の拡充に努めてまいります。

また、先ほどご説明したドローン点検の体制強化を進め、ドローン点検でも「No.1」を目指してまいります。

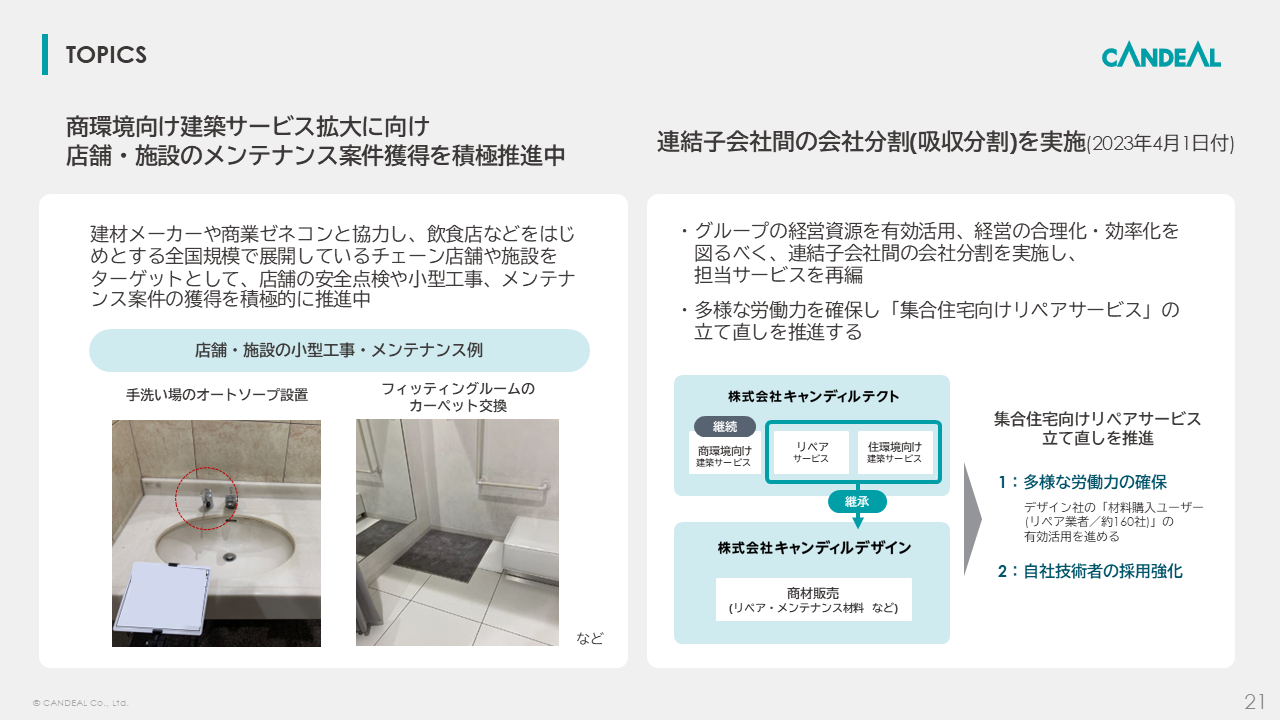

TOPICS: 店舗・施設のメンテナンス案件獲得を推進中 / 連結子会社間の会社分割(吸収分割)を実施

次のトピックスとして、商環境向け建築サービスは、従来の新設・改装工事案件に加え、店舗・施設の安全点検やメンテナンス案件の獲得を積極的に進めています。ターゲットとしては、飲食店などをはじめとする全国規模で展開しているチェーン店舗や施設を想定しており、建材メーカーや商業ゼネコンと協力し、販売拡大を図ってまいります。

店舗・施設のメンテナンス案件では、大小さまざまなサービスを提供しておりますが、例えば、店舗の床の張り替え、扉の蝶番調整、ドアハンドル交換、手洗い場のオートソープ設置、フィッテングルーム内のカーペット交換、釣銭機の設置・交換など、その内容は多岐にわたります。

商環境市場の回復に伴い、今お伝えしたような多岐にわたる内容のメンテナンス案件は増加傾向にありますので、それらのニーズをしっかり取り込めるように体制を強化してまいります。

また、このほかのトピックスとして、4月1日に連結子会社間の会社分割を実施し、担当サービスの再編を行いました。キャンディルテクト社の集合住宅向けリペアサービス、住環境向け建築サービスを、リペアなどのメンテナンス商材を取り扱う「キャンディルデザイン社」へ継承しています。

今回の会社分割の目的は、グループが保有する経営資源を有効活用し、経営の合理化・効率化を図ることで「採用強化と多様な労働力の確保」という課題に対応していくことです。

新しい組織体制となったキャンディルデザイン社では、労働力確保を図るために自社採用を強化していきますが、それに加えて、キャンディルデザイン社の材料購入顧客であるリペア業者、約160社との関係を強化してまいります。今まで「材料購入者」であった顧客を、「材料購入顧客+リペアサービスの発注先協力業者」として双利共生の関係を構築していきたいと考えています。

この取り組みによって、現在、技術者不足により業績が低迷している「集合住宅向けリペアサービス」を立て直していく考えです。

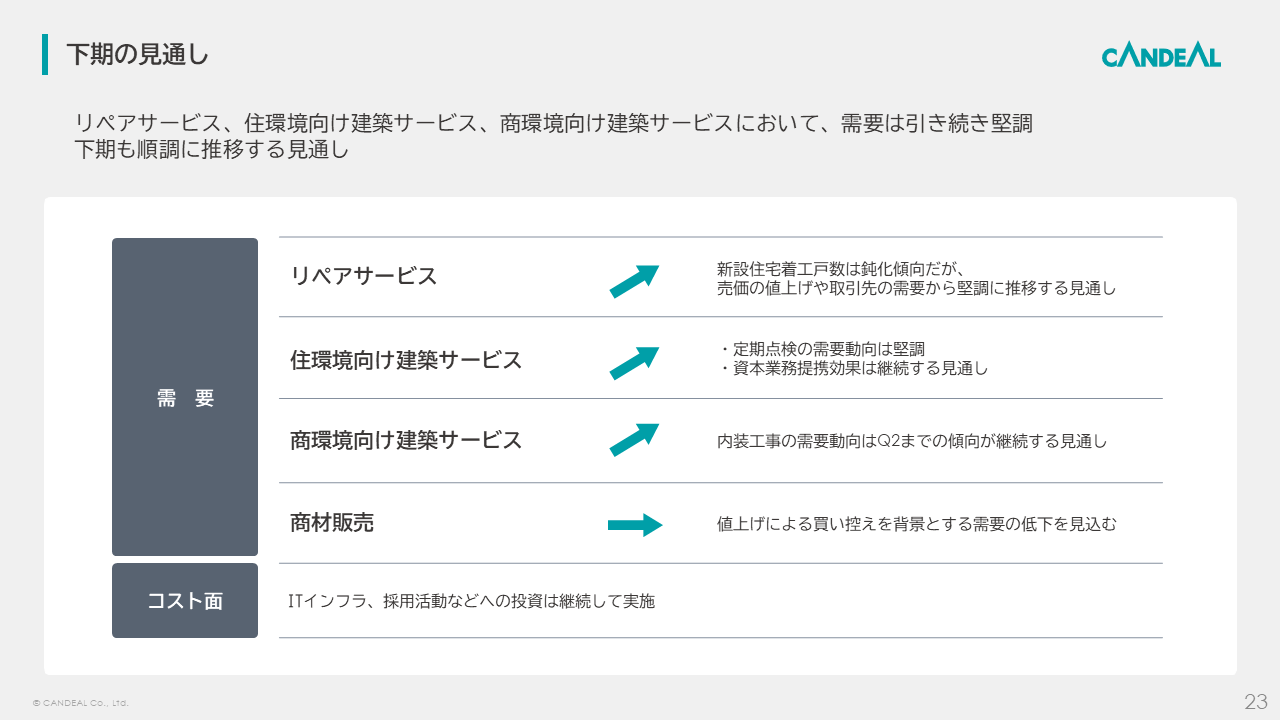

下期の見通し

次に、2023年9月期の業績予想です。まず、ハイライトでもご説明しましたが、現時点での下期の見通しです。

リペアサービス、住環境向け建築サービス、商環境向け建築サービスにおいて、需要動向は引き続き堅調であると見ていますので、下期もこのまま順調に推移する見通しです。

リペアサービスは、新設住宅着工戸数は引き続き鈍化傾向にありますが、売価の値上げや取引先の需要から堅調に推移する見通しです。

住環境向け建築サービスは、定期点検の需要動向は堅調であり、また、資本業務提携の効果は継続するものと見込んでいます。

商環境向け建築サービスは、内装工事の需要動向は第2四半期までの傾向が継続すると考えています。

商材販売は、値上げによる買い控えを背景として需要の低下を見込みますが、大きな影響はないと考えています。

なお、コスト面においては、ITインフラや採用活動などへの投資は引き続き実施します。

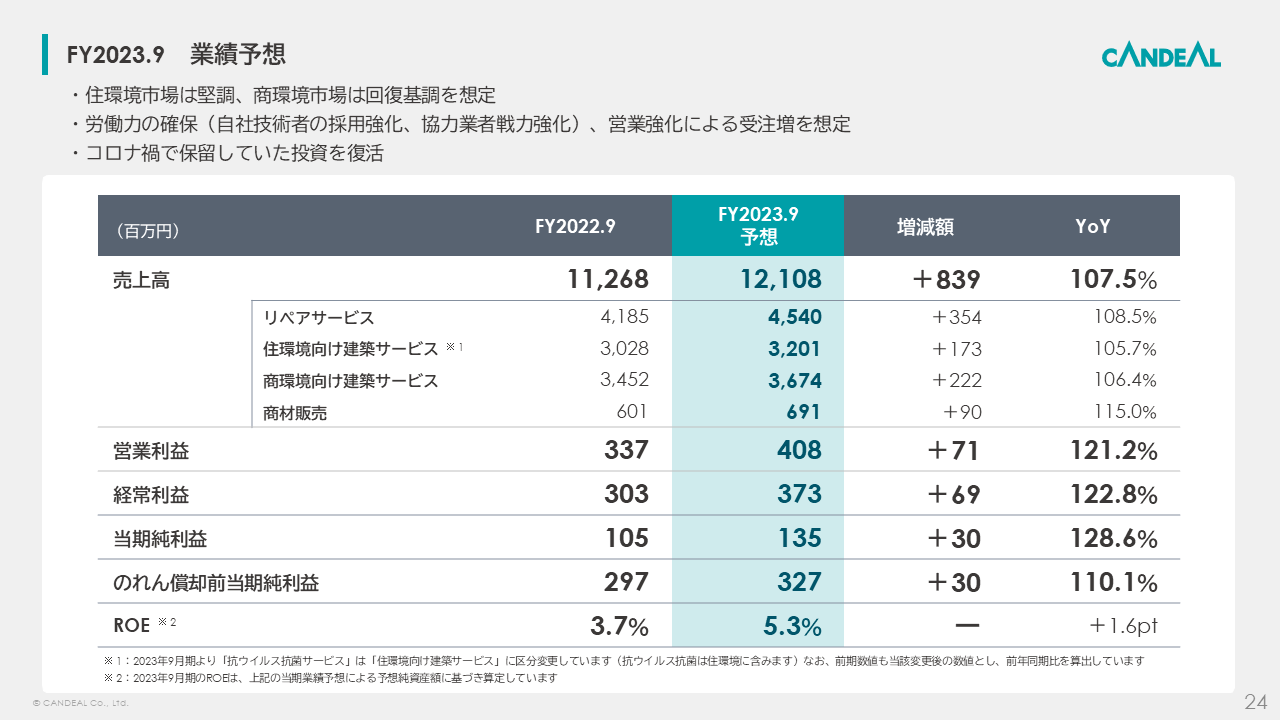

FY2023.9 業績予想

2023年9月期の業績予想は、2022年11月に発表している予想から変更ございません。

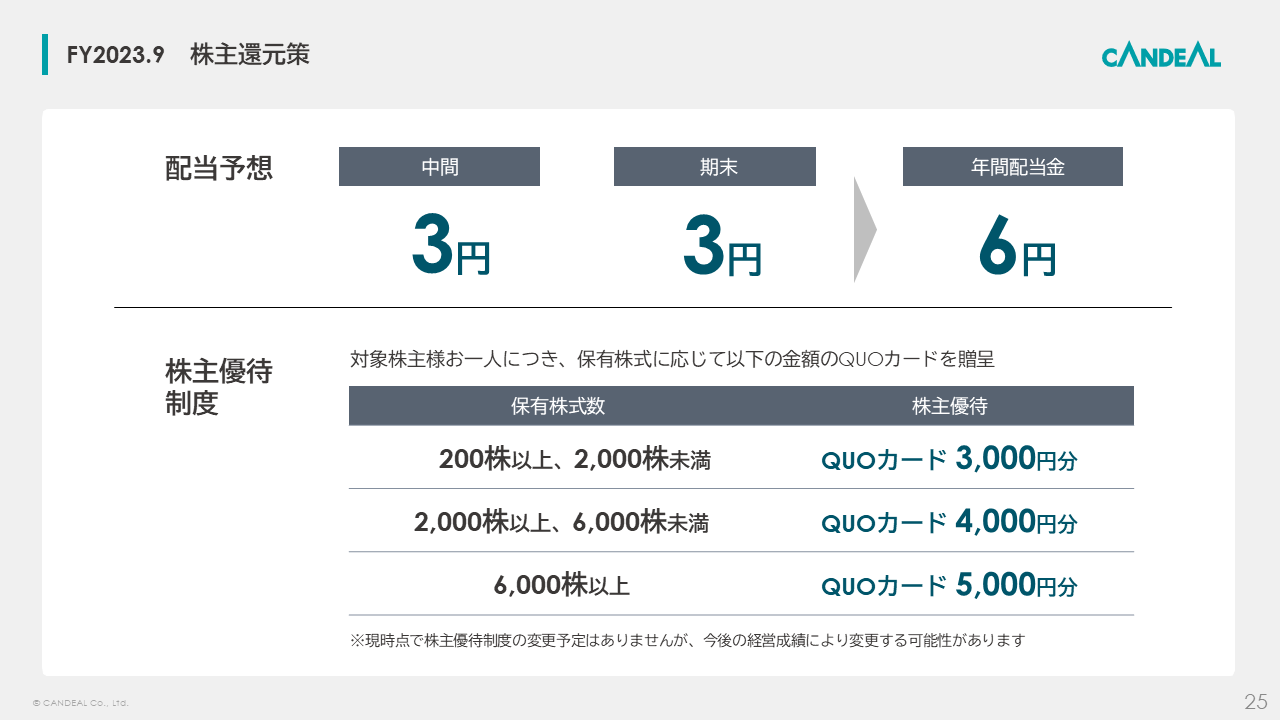

FY2023.9 株主還元策

配当予想、株主優待についても、現時点では変更はございません。

今後の方針

続きまして、今後の方針ですが、2022年11月に公表したものから特段アップデートはございませんが、あらためてご説明させていただきます。

当社グループは、グループビジョンである「全ての建物に“キャンディル”」のもと、日本中の住宅や施設に「当社グループのサービスが貢献できること」を目指して事業を進めています。

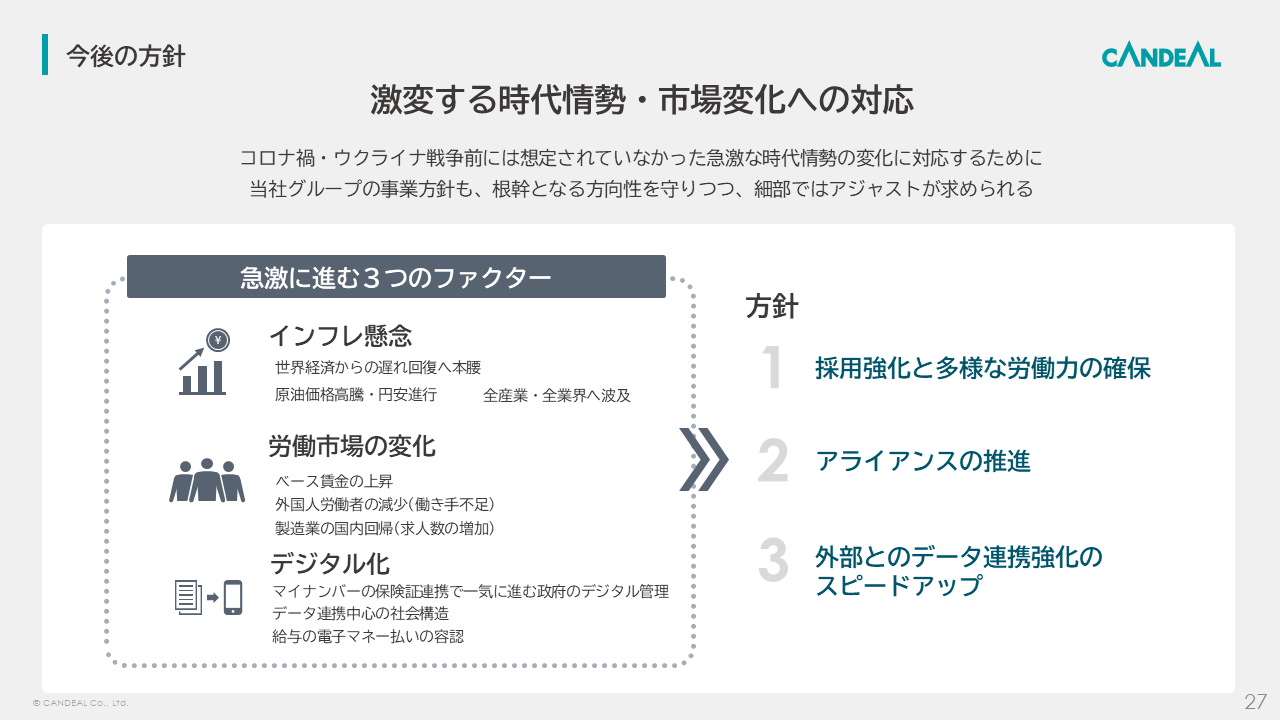

この目指す姿は変わりませんが、激変する時代情勢や経済情勢に合わせて、常に方針の細部はアジャストさせていく必要があることは言うまでもありません。

当社グループの事業は「労働集約型」と言われるスタイルであり、人的な資源が最も大切な経営資源でありますが、その人的な資源を取り巻く労働市場は、昨今の時代情勢の影響を受けて大きく変わっていくことが予想されます。コロナ禍やウクライナ戦争が発生する前までは、現在、日本経済が直面しているような急激なインフレ、急激な円安、外国人労働者の日本離れ、給与の電子マネー払いを一気に容認するような急激なデジタル化は想定されていませんでした。

それらを受け、当社グループにおきましても、最も重要な経営資源である「労働力」を多方面から確保し、急激なデジタル化に対応していくために、以下の3点を経営の最重要課題と捉えて事業を進めてまいります。

1つ目は、「採用強化と多様な労働力の確保」です。2つ目は、多様な販売機会やリソースを確保するための「アライアンスの推進」です。そして、3つ目は「外部とのデータ連携強化のスピードアップ」です。

今後の方針 : 激変する時代情勢 ・ 市場環境への対応

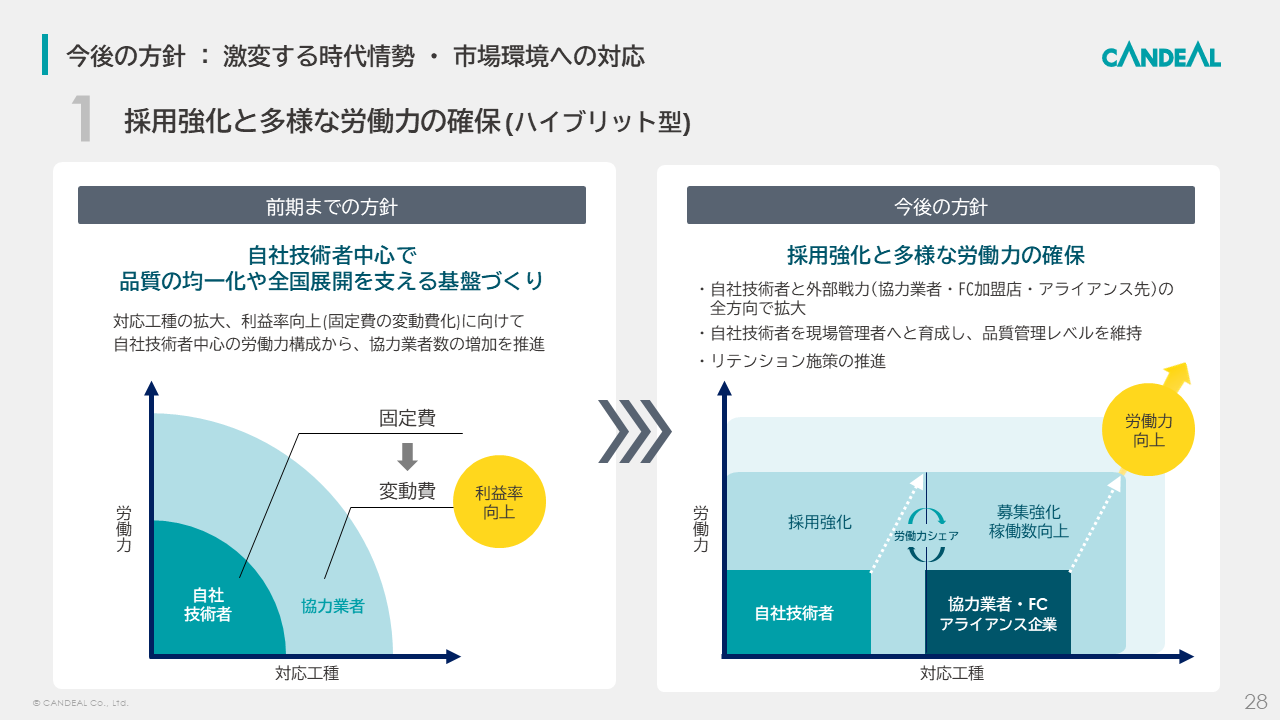

まずは、採用強化と多様な労働力の確保です。これまで当社グループは、「自社技術者中心」で労働力を構成していたところから、徐々に協力業者数を増やし、対応工種の幅を広げることと、利益率向上のための固定費偏重型から固定費と変動費をバランスさせるスタイルへと変化させてきました。

今後はこの方針をバージョンアップさせ、自社技術者の採用強化と同時に、協力業者・FC加盟店・アライアンス先との労働力シェアなど、多様な労働力の確保も同時に強化するハイブリッド型の労働力確保を進めます。また、自社技術者は現場管理者へと育成し、幅広いサービスに対応するために多様な労働力を統率し、品質管理レベルを維持する力を養成します。

今後の方針 : 激変する時代情勢 ・ 市場環境への対応

2つ目は、アライアンスの推進です。当社グループはこれまでも、サカイ引越センター社、一建設社、SOMPOワランティ社など、さまざまな企業とのアライアンスを進め、受注機会の創出、相互送客の推進、提供サービスの多様化などを追求してきました。

今後も引き続き広い視野でさまざまな業界とのシナジー効果を検討し、異業種とのアライアンスを強化していく方針です。さまざまな企業とのアライアンスを積極的に推進することで、激変する時代の流れに対応する柔軟性と包容力を身に付け、安定した事業成長を目指します。

当社グループの建築サービスは、不動産業者、エネルギー小売業者、家電量販店業界、多店舗展開企業、商社など、さまざまな業界や業種の企業とのシナジー効果が見込めると考えております。

今後の方針 : 激変する時代情勢 ・ 市場環境への対応

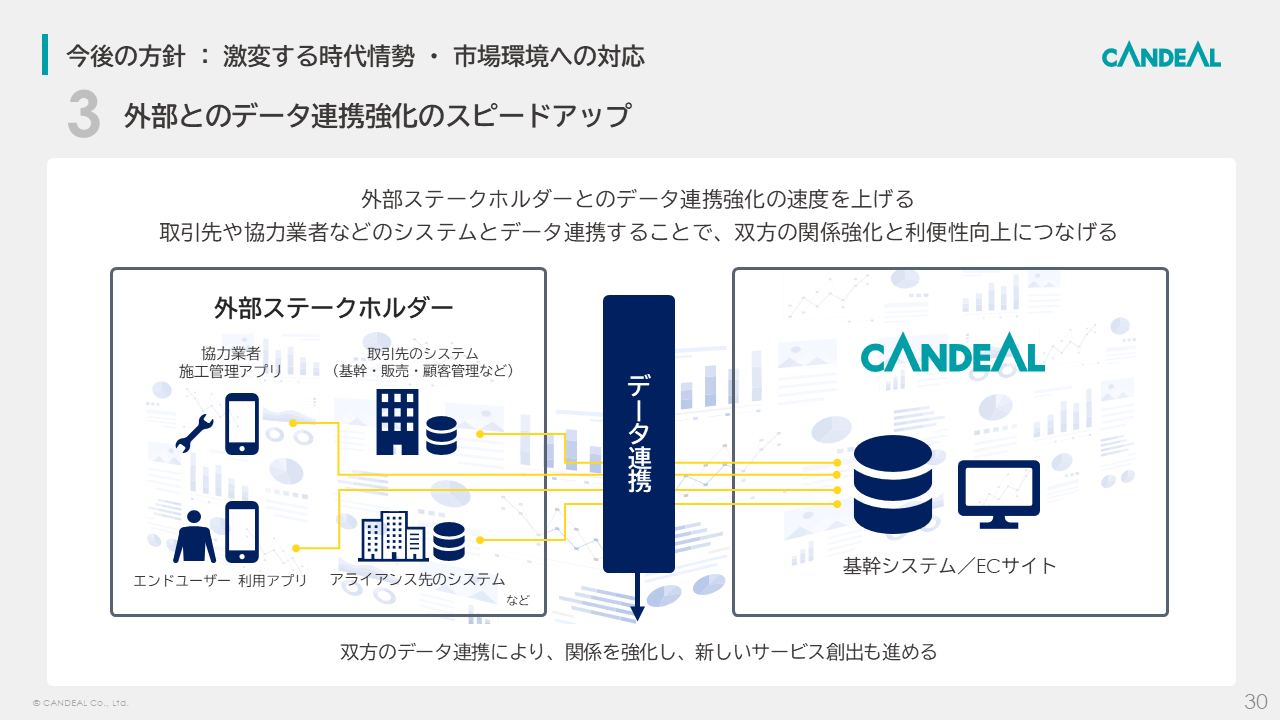

3つ目として、外部ステークホルダーとのデータ連携強化のスピードアップをしていきたいと考えております。建築を取り巻く業界は、総じてデジタル化が遅れておりましたが、数年前より徐々にデジタル化が進み、現場でもさまざまなツールやロボットの導入が始まってきました。当社グループもICT化は重要課題として取り組み、クラウドサービスの開発、現場ツールのICT化、そして社内ICT体制の強化を進めてまいりました。

しかし、今後は政府主導で日本中がデジタル化を推進する動きが一気に進むものと考えています。少し前までは、「どんなアプリケーションが主流となるのか?」「どこのソフトウェアがスタンダードになるのか?」を見極める必要がありましたが、現在は、どんなアプリケーションを使っているかが問題なのではなく、「お互いのシステム同士がデータで会話ができるのか?」、つまり、データ連携能力がどの程度あるのかが問われる状態となっています。

当社グループも、1人でも多くのお客さま、1つでも多くの機関やサービスとデータが連携することが重要であると考えています。「外部とお互いのシステム同士がデータで会話できる状態」を目指して、今まで以上にスピードを上げて外部ステークホルダーとのデータ連携能力を強化してまいります。

最後に

新型コロナウイルスの影響による社会活動の制限が緩和され、インバウンド需要も回復傾向にあり、市況は好調ですが、労働市場は厳しい環境下にあり、当社グループも技術者採用が難航しています。需要に対して十分な技術者を確保することが課題でありますが、この課題解決に真摯に取り組み、好況に甘んじることなくしっかりと事業成長を果たせるよう、努力してまいります。

それでは、2023年9月期第2四半期の決算説明は以上となります。ご清聴ありがとうございました。

新着ログ

「建設業」のログ