紀文食品、すべての事業セグメントで増収を達成 今期は各事業で効率改善を図り、通期で増収増益を見込む

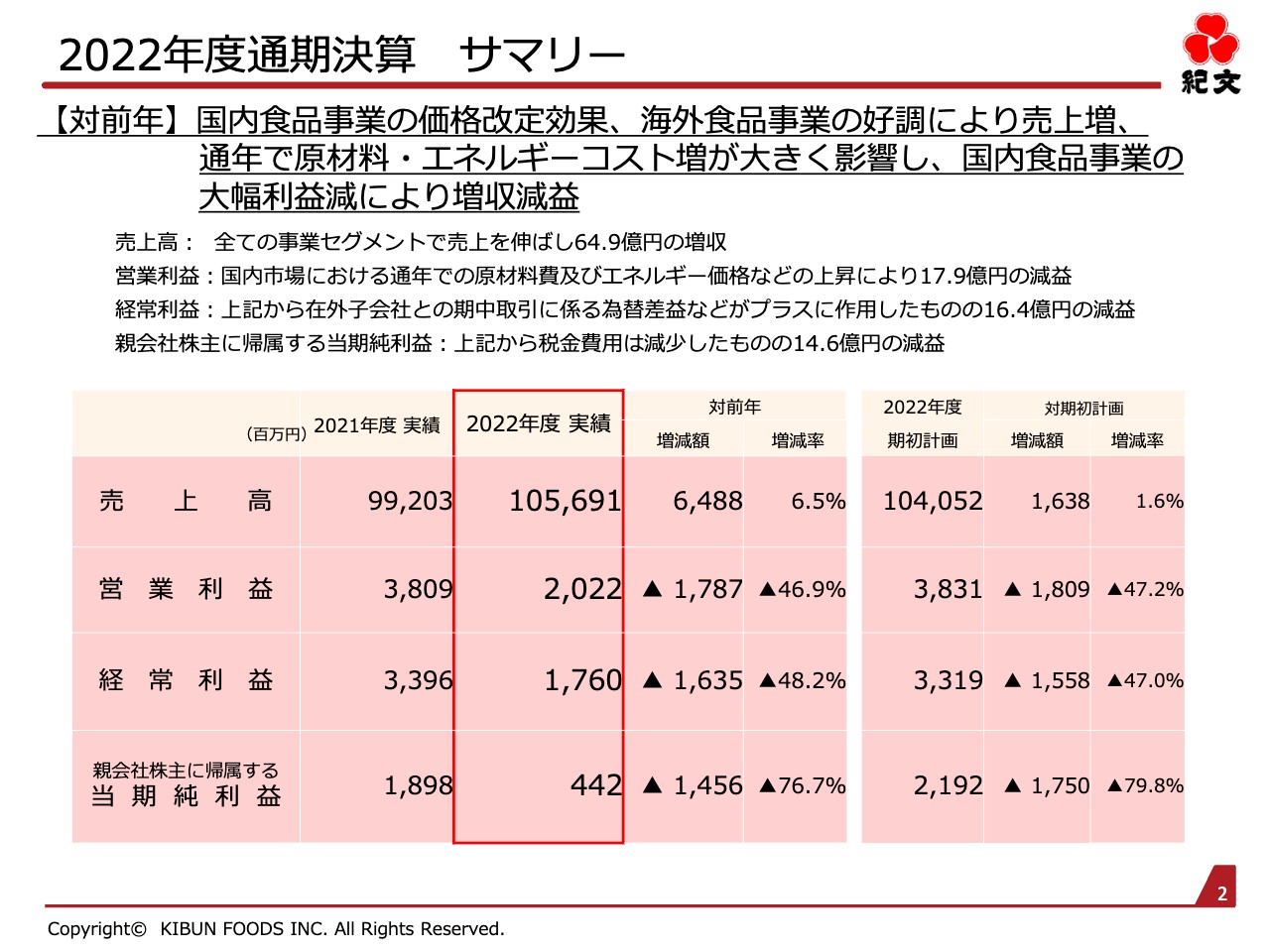

2022年度通期決算 サマリー

堤裕氏:株式会社紀文食品、代表取締役社長の堤裕でございます。ただいまより、2023年3月期決算についてご説明させていただきます。どうぞよろしくお願いいたします。

2022年度通期決算のサマリーです。売上高は3つの事業セグメントすべてで前年実績および期初予想を上回りました。しかし、想定を超える原材料とエネルギー価格の高騰により、特に国内食品事業では各段階の利益で前年実績および期初予想を大きく下回りました。

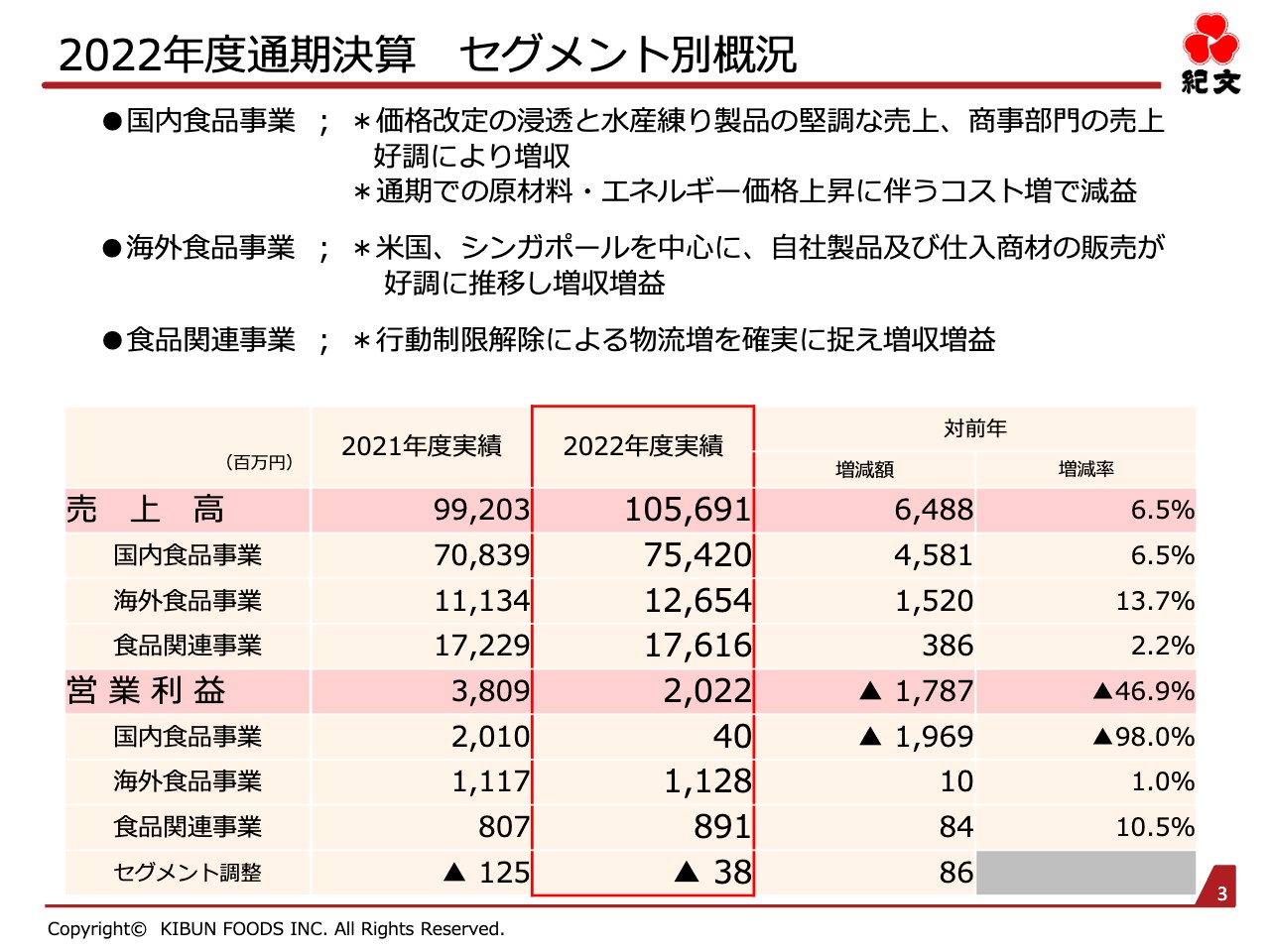

2022年度通期決算 セグメント別概況

事業セグメント別概況です。先ほどお伝えしたとおり、3つの事業セグメントすべてで増収となりました。

国内食品市場では、水産練り製品の主原料であるすり身価格が想定を超える額で推移し、対策として価格改定を実施しました。しかし、その大部分を吸収することができず、営業利益に大きな影響を及ぼしました。

海外食品事業では、年後半で米国でのインフレによる消費減退や、中国での新型コロナウイルス感染症拡大に伴う経済活動の封鎖がありましたが、水産練り製品、「Healthy Noodle」、惣菜の販売が伸長し、増収となりました。

食品関連事業でも、行動制限の解除に伴い活発になった社会活動を通じて、主力の物流事業が好調に推移し、増収増益となりました。

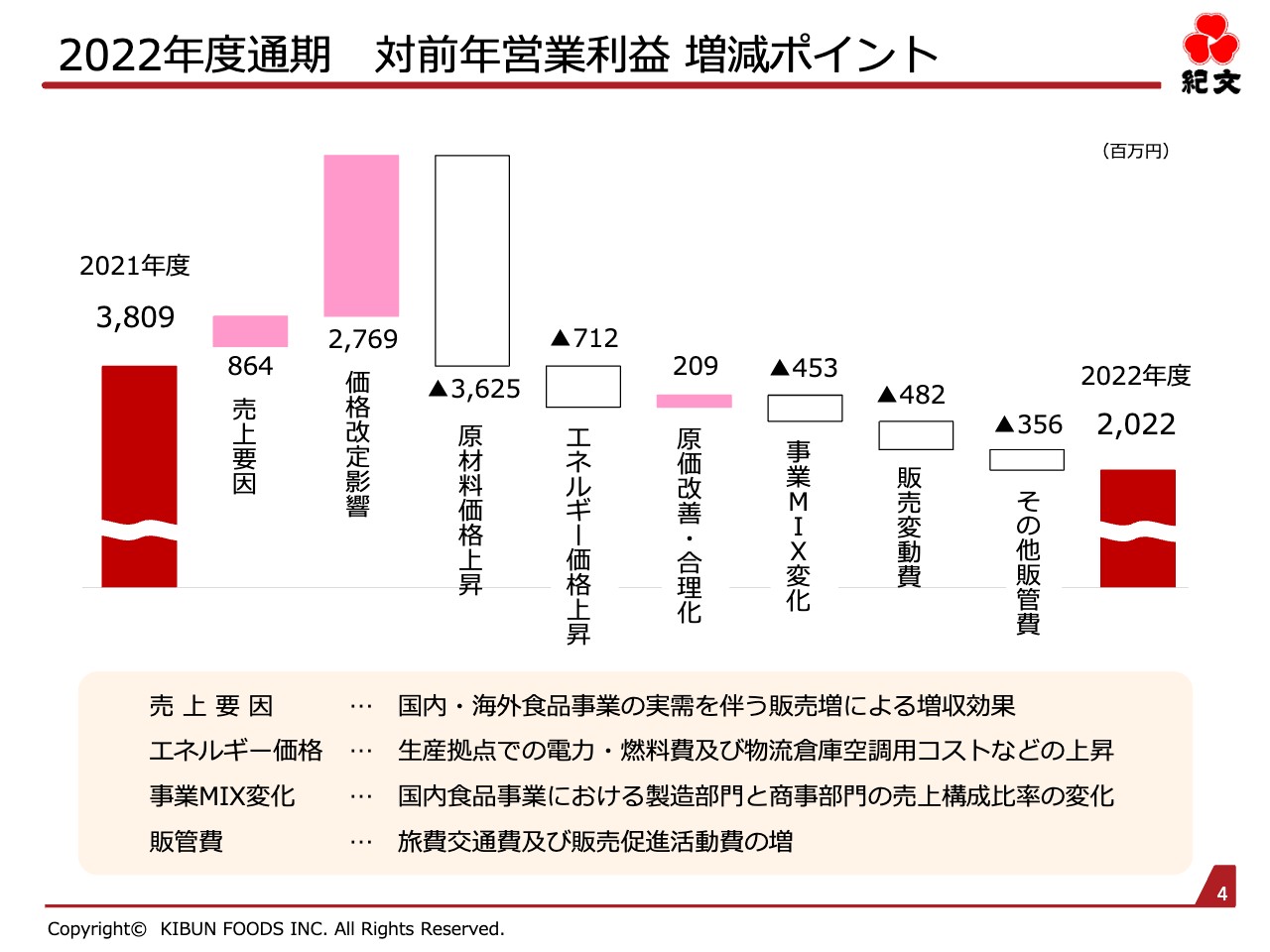

2022年度通期 対前年営業利益 増減ポイント

前年比での営業利益の増減ポイントです。スライドをご覧のとおり、原材料価格の上昇が最も大きな減益要因となっています。この上昇の要因は、主原料であるすり身の影響が大きく効いています。

海外市場では、魚食に対する健康観が醸成され、需要が伸びていました。そのタイミングで、当社が使用するすり身の最大の漁場となるアラスカ産スケソウダラについて、資源管理の観点から2021年度比20パーセント減の漁獲枠制限が実施されました。さらに、急激な円安の影響も付加されています。

他にも、生産稼働用と冷蔵倉庫内の空調用としてのエネルギー価格の高騰も影響しました。この対応として、2022年春、2022年秋、正月の計3回、価格改定を行いましたが、コスト上昇分が想定を超え、賄うことができなかったため、2023年春に再度価格改定を実施しました。

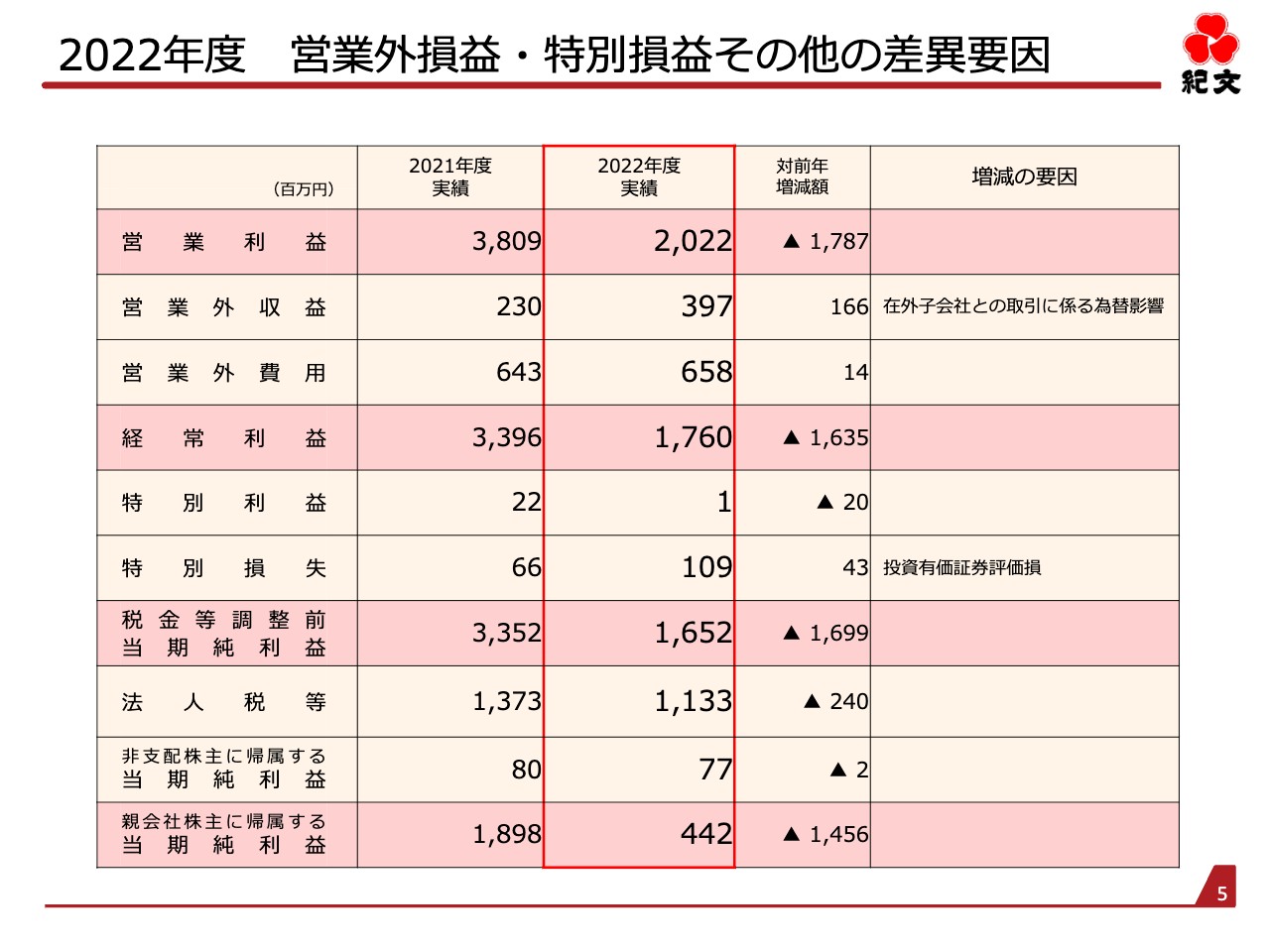

2022年度 営業外損益・特別損益その他の差異要因

営業外損益・特別損益その他の差異要因です。営業外収益として計上しているとおり、当期の為替影響はプラスに寄与しています。また、特別損失の主な要因として、有価証券の減損処理が挙げられます。これは保有する株式の期中の株価が下落したことが要因です。なお、税金費用は前年より減少しています。

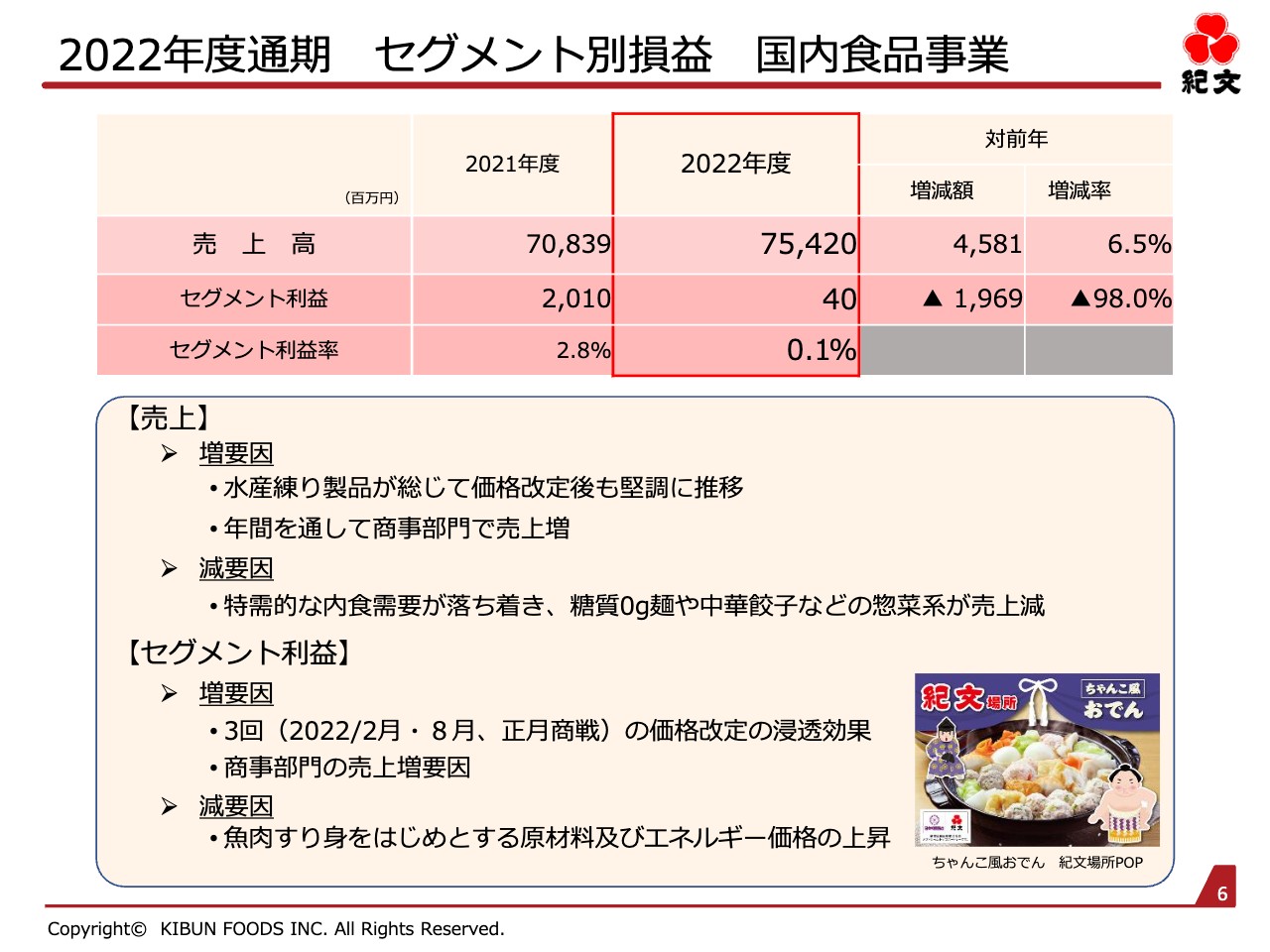

2022年度通期 セグメント別損益 国内食品事業

セグメント別損益です。国内食品事業では、原材料価格の上昇に対応するため、2022年2月、8月、正月商戦の計3回、水産練り製品を中心に価格改定を行ってきました。

価格改定後も水産練り製品は販売数量が増え、売上は堅調に推移しました。また、商事部門が年間を通して好調で、特に大豆・蕎麦などの農産品で前年を大きく上回る売上高を達成しています。

マイナス要素としては、売上では特需的な内食需要が落ち着いた惣菜商品や、消費者の健康に対する意識の多様化の影響を受けた「糖質0g麺」などの減収が挙げられます。また、先ほどお伝えしたコスト上昇が大きな減益要因となっています。

参考)国内食品事業主力商品 売上実績(対前年増減)

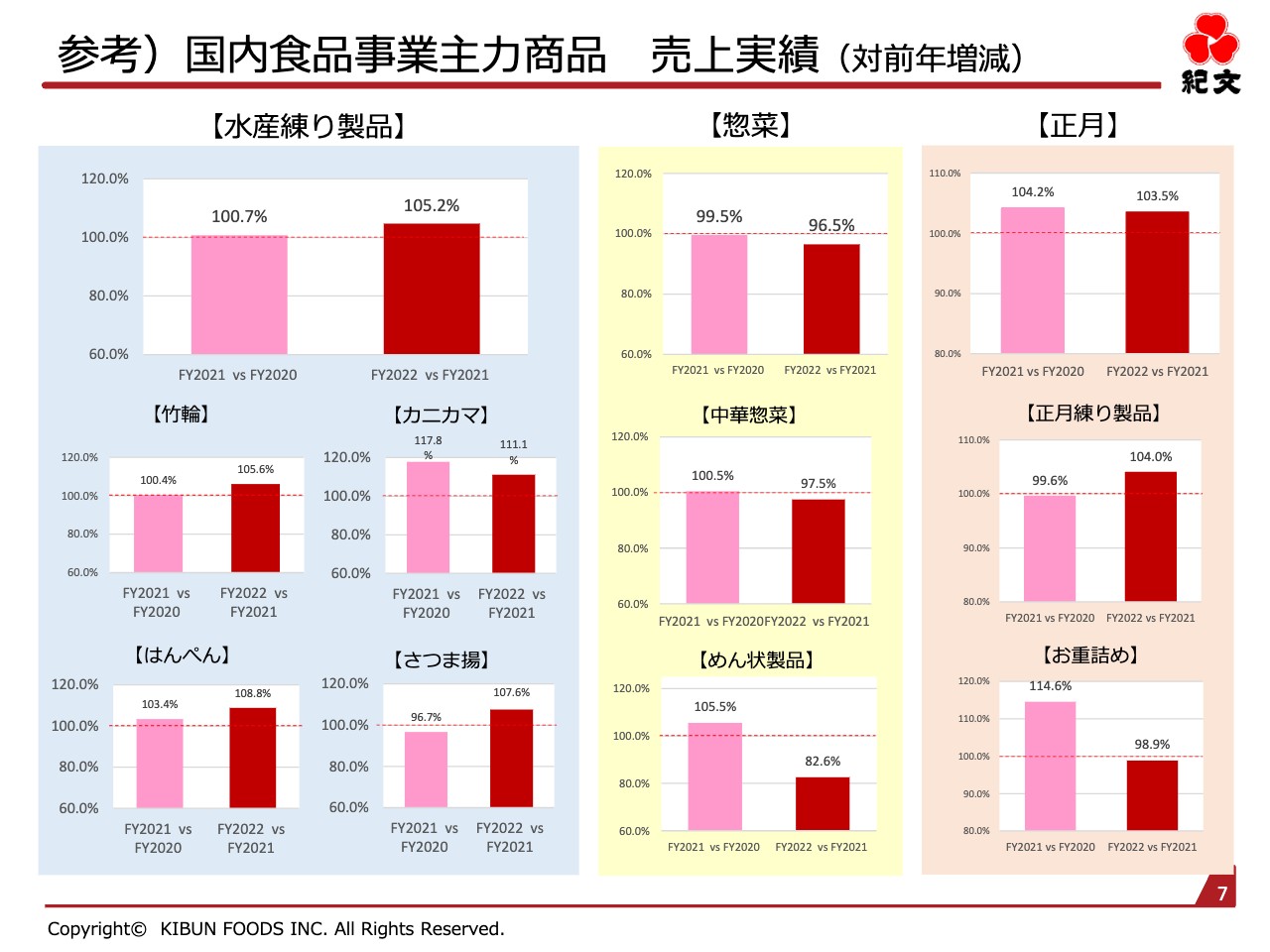

国内食品事業における、小売り向け主力商品の売上実績の前年比較です。水産練り製品、惣菜、正月の3つに分けてご説明します。

水産練り製品は、家庭でのおかず、おつまみ、鍋物として安定した需要があり、前年比で増加しました。秋冬期のプロモーションの効果もあり、価格改定以降も年間で好調に推移しています。

一方、惣菜は前年比でやや減少しました。行動制限が解除され、内食需要が減少したことによると考えています。「糖質0g麺」については、健康訴求の中でもタンパク質摂取などを前面に出した商品がメディアで取り上げられた影響が起きていると考えています。

しかし、糖質オフ商品に対する消費者や取引先からの潜在ニーズは依然として高いと感じています。このニーズを取り込むために、継続した製品開発と、食べ方訴求のコミュニケーションの展開を充実させていきます。

正月商品については、行動制限が明けて久しぶりに迎える年末年始ということで、正月商戦の動向が気になっていました。おかげさまで、水産練り製品やお重詰めを中心に好調に推移し、前年を上回る結果となりました。

2022年度通期 セグメント別損益 海外食品事業

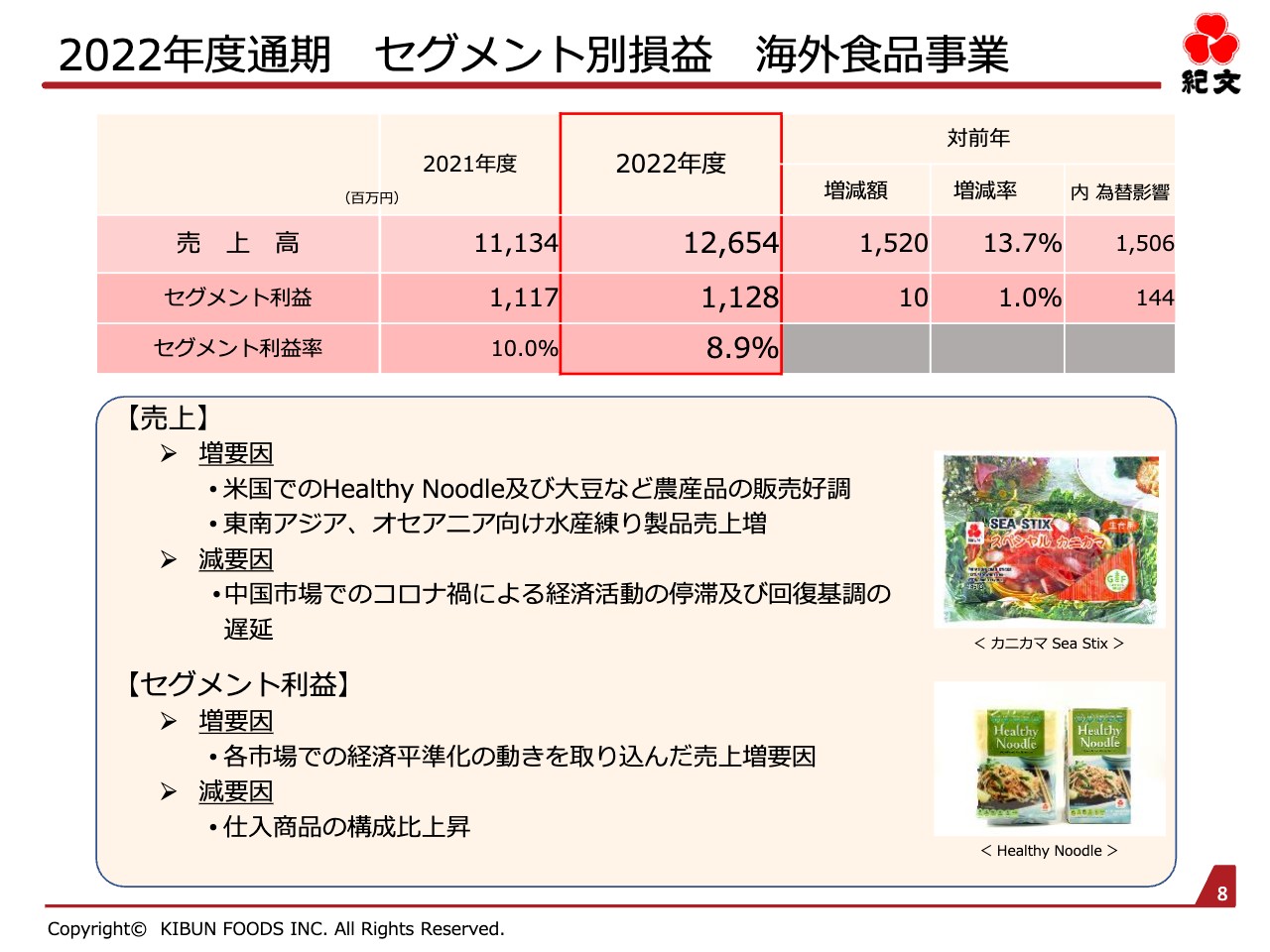

海外食品事業です。本事業セグメントの対象期間は1月から12月です。当期は売上高・利益ともに前年を上回る結果となりました。

中国を除いた各市場では経済活動が戻り、業務用向け、小売り向けのいずれも好調に推移しました。水産練り製品や「糖質0g麺」の海外向け商品「Healthy Noodle」、日本食材の輸出販売が順調に推移しています。

一方、各国のインフレによる急激な物価上昇の影響と実質所得の目減りにより、特に欧米を中心とした景気後退や消費減退と、中国での新型コロナウイルス感染急拡大の影響を受け、第4四半期は大変苦戦しました。

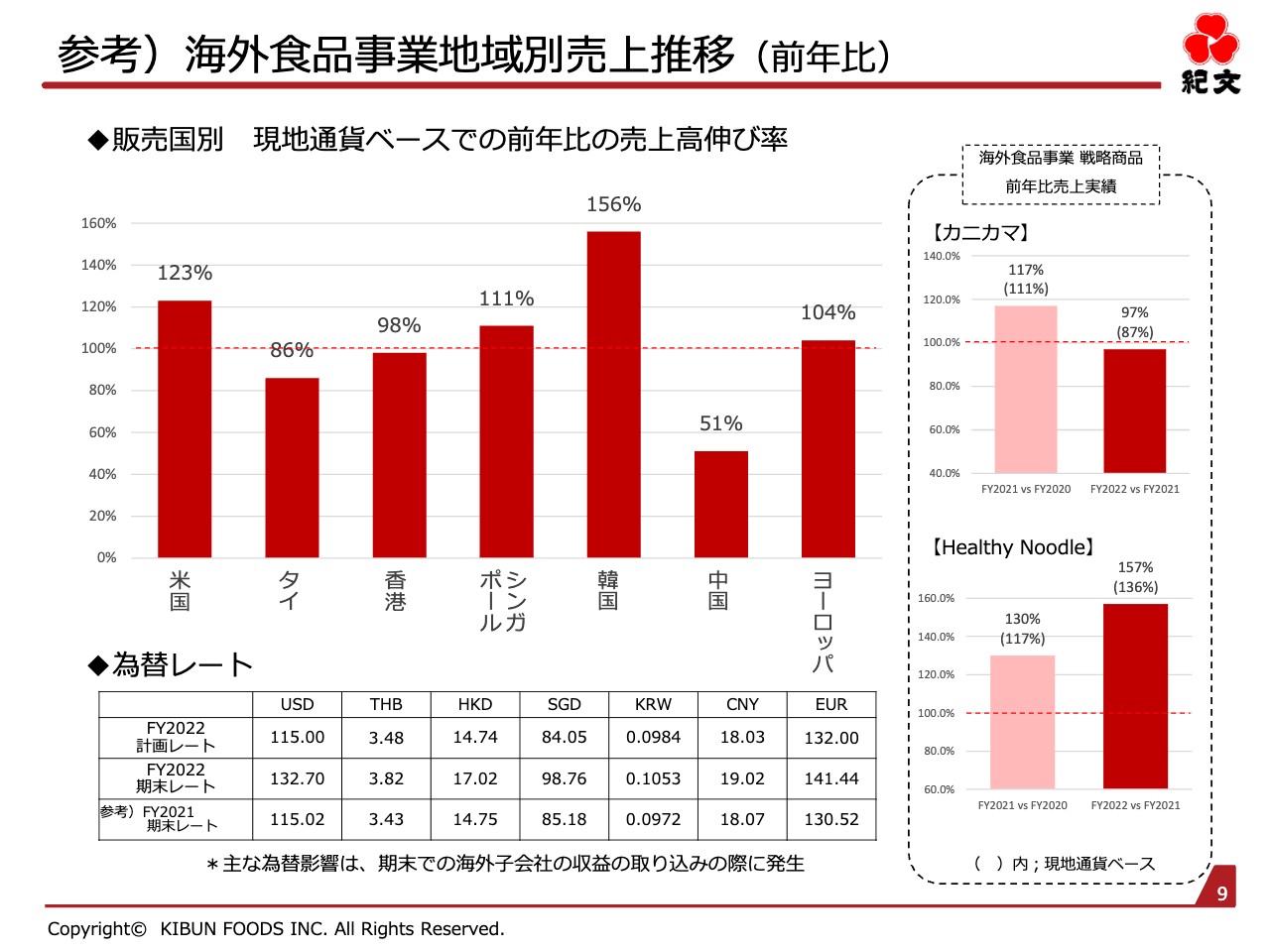

参考)海外食品事業地域別売上推移(前年比)

海外食品事業について、販売国別に現地通貨ベースで見た前年比の売上高伸び率です。特に米国、シンガポールでは前年比2桁増の高い伸びを示しています。

一方、中国では新型コロナウイルス感染急拡大を受けた結果、大きな減少となりました。カニカマの前年比での減少は、中国向けの出荷減が大きく響いたことによる結果です。今後、中国経済が回復することでこの状況は改善される見通しです。

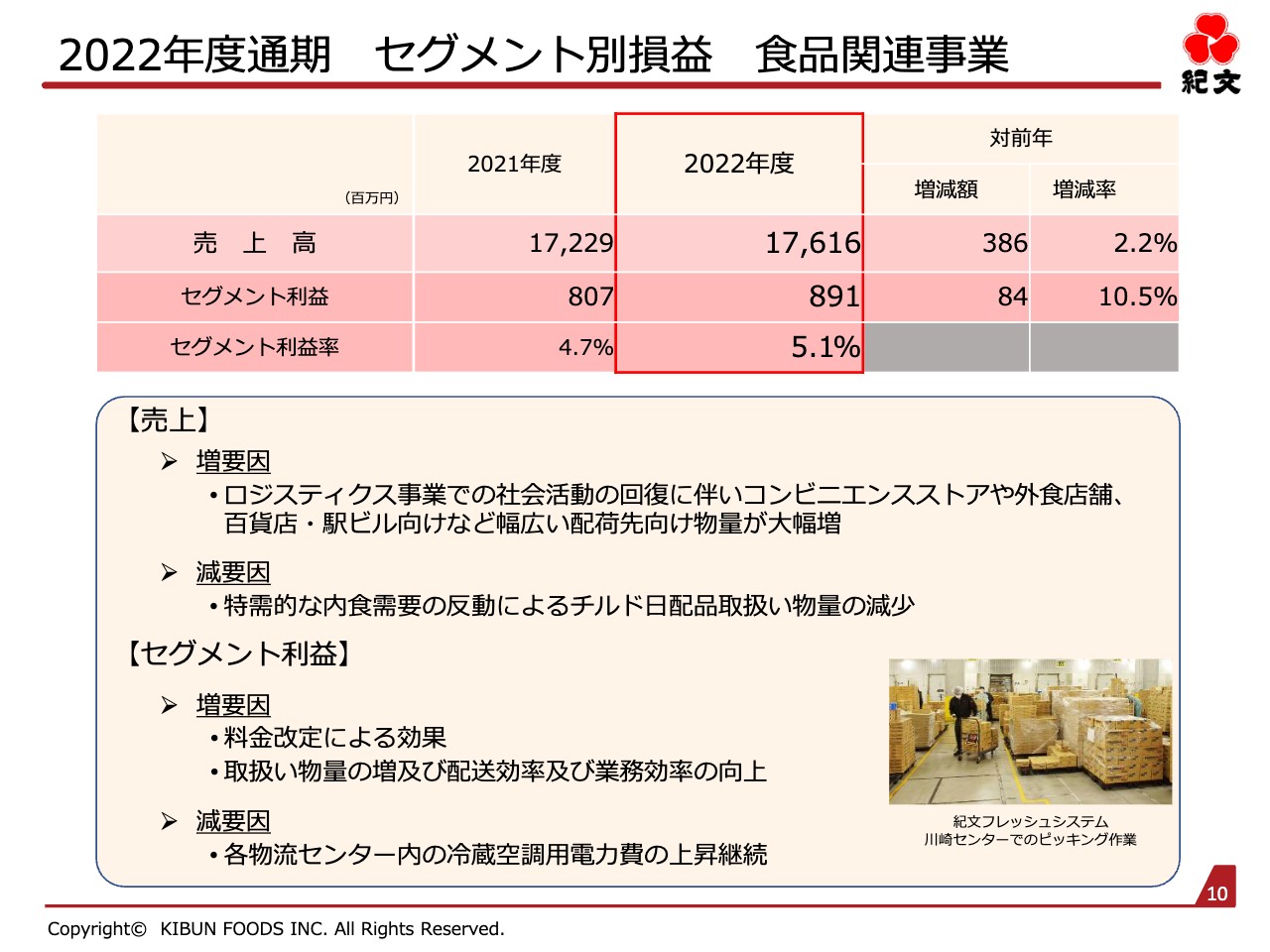

2022年度通期 セグメント別損益 食品関連事業

食品関連事業です。このセグメントで大きな比重を持つのは物流事業で、売上高・利益ともに大きく伸びました。これは行動制限の解除により、人々の外出を伴う消費活動が戻ってきたことで、百貨店、外食店、観光地の土産物店向けなど、コロナ禍で大きく影響を受けた配送先の物流が回復したことによるものです。

特需的な内食需要の反動による減少で、スーパーマーケット向けのチルド日配品の取扱いは微減となりましたが、百貨店や外食店向けの増加が補い、結果として食品関連事業は増収増益となりました。

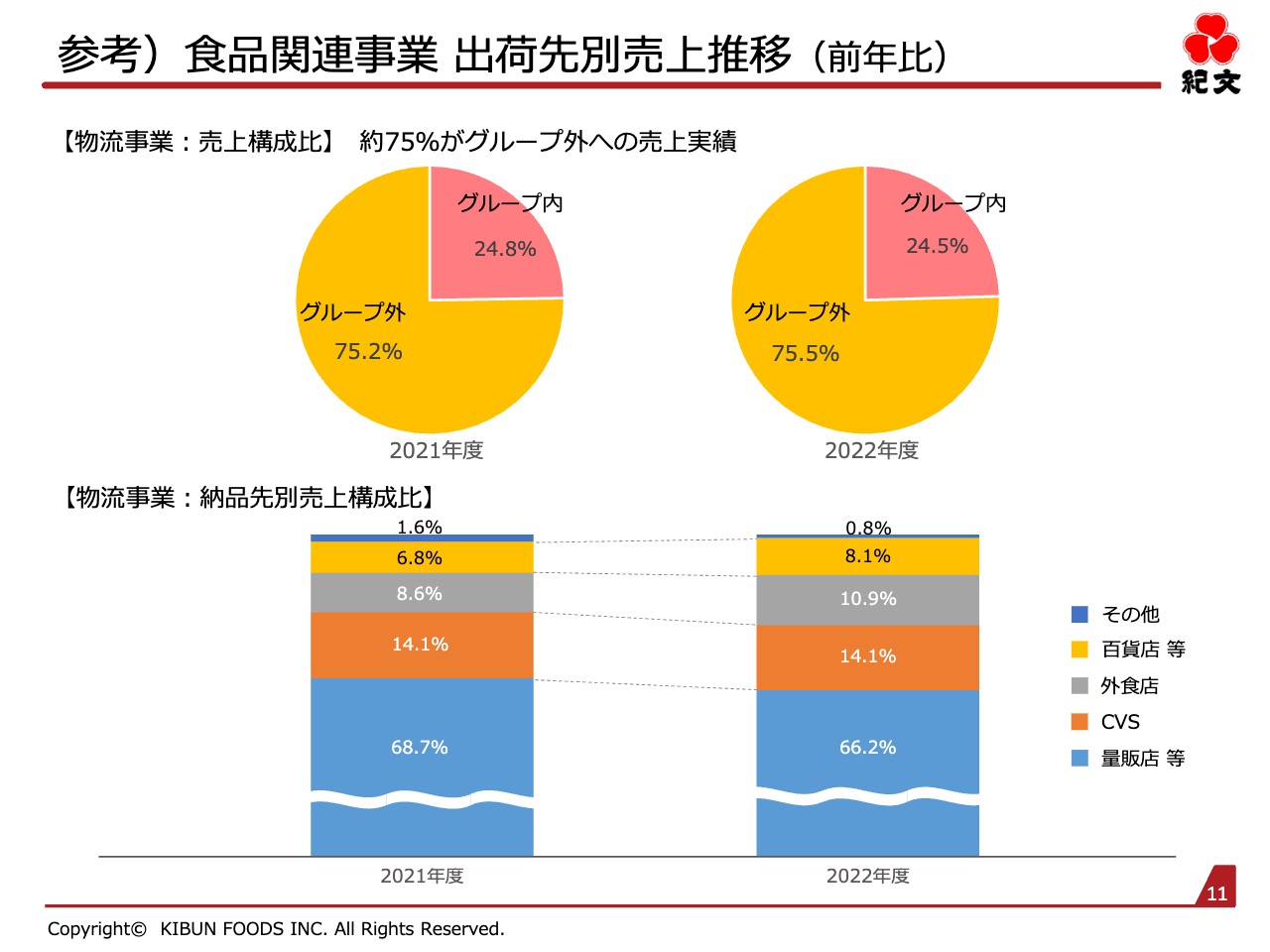

参考)食品関連事業 出荷先別売上推移(前年比)

スライドのグラフは、物流事業におけるグループ内外の売上構成比です。円グラフのとおり、グループ外向けの商品物流が売上の4分の3を占めています。配荷先はスーパーマーケット、コンビニエンスストアなどの小売店のほかに、外食店、百貨店、駅ビルなど多岐にわたっています。

連結貸借対照表

バランスシートです。棚卸資産の増加は、主に米国法人と商事部門の出荷増加による商品在庫の増加が要因となっています。

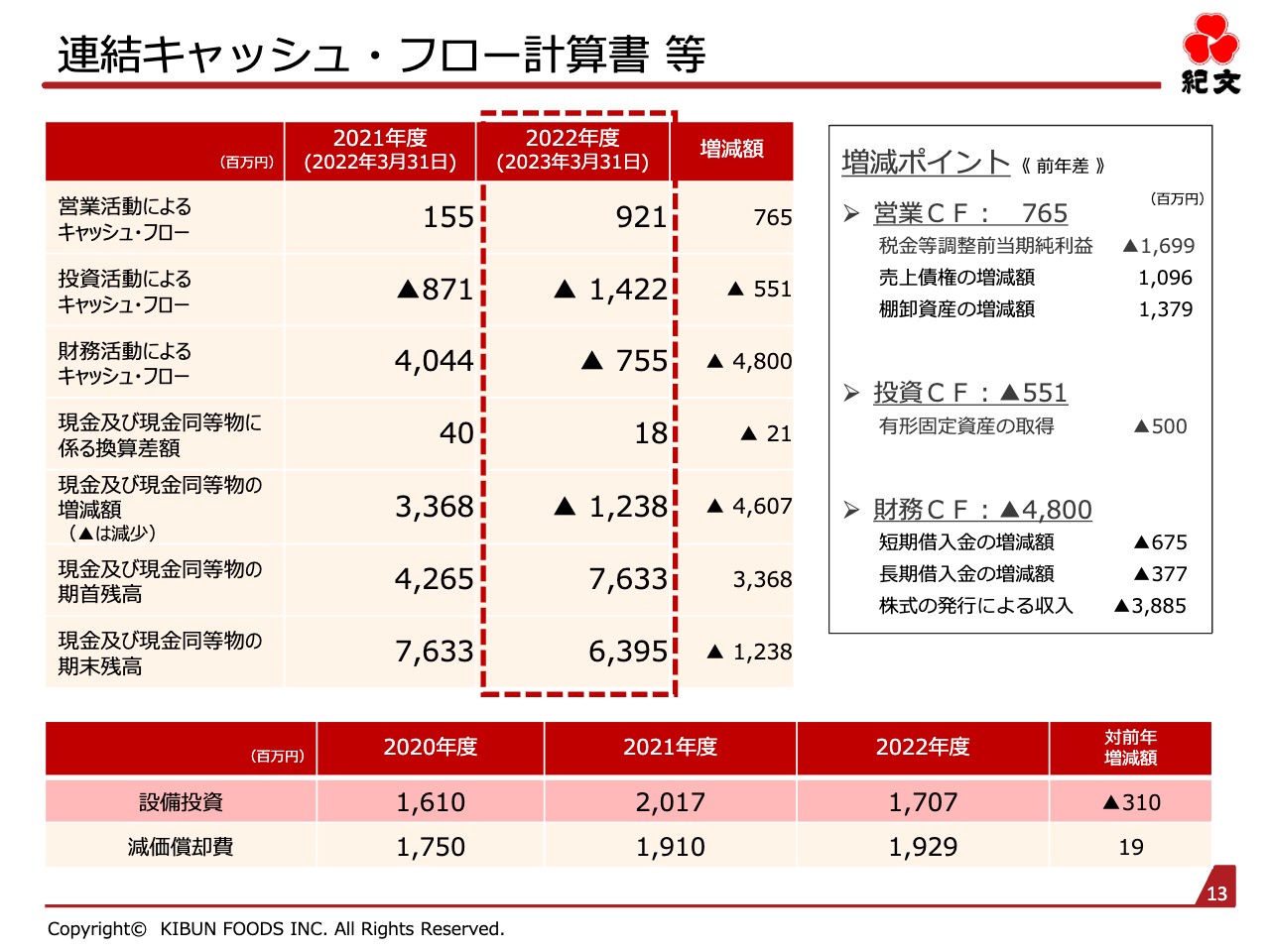

連結キャッシュ・フロー計算書 等

キャッシュ・フローと設備投資の実績です。設備投資は、業績の動向の見極めと半導体不足の影響により、生産設備の導入が遅れ、前年比減となりました。設備導入後は速やかに稼働状態に移行させ、2023年度の収益に寄与するように進めていきたいと考えています。

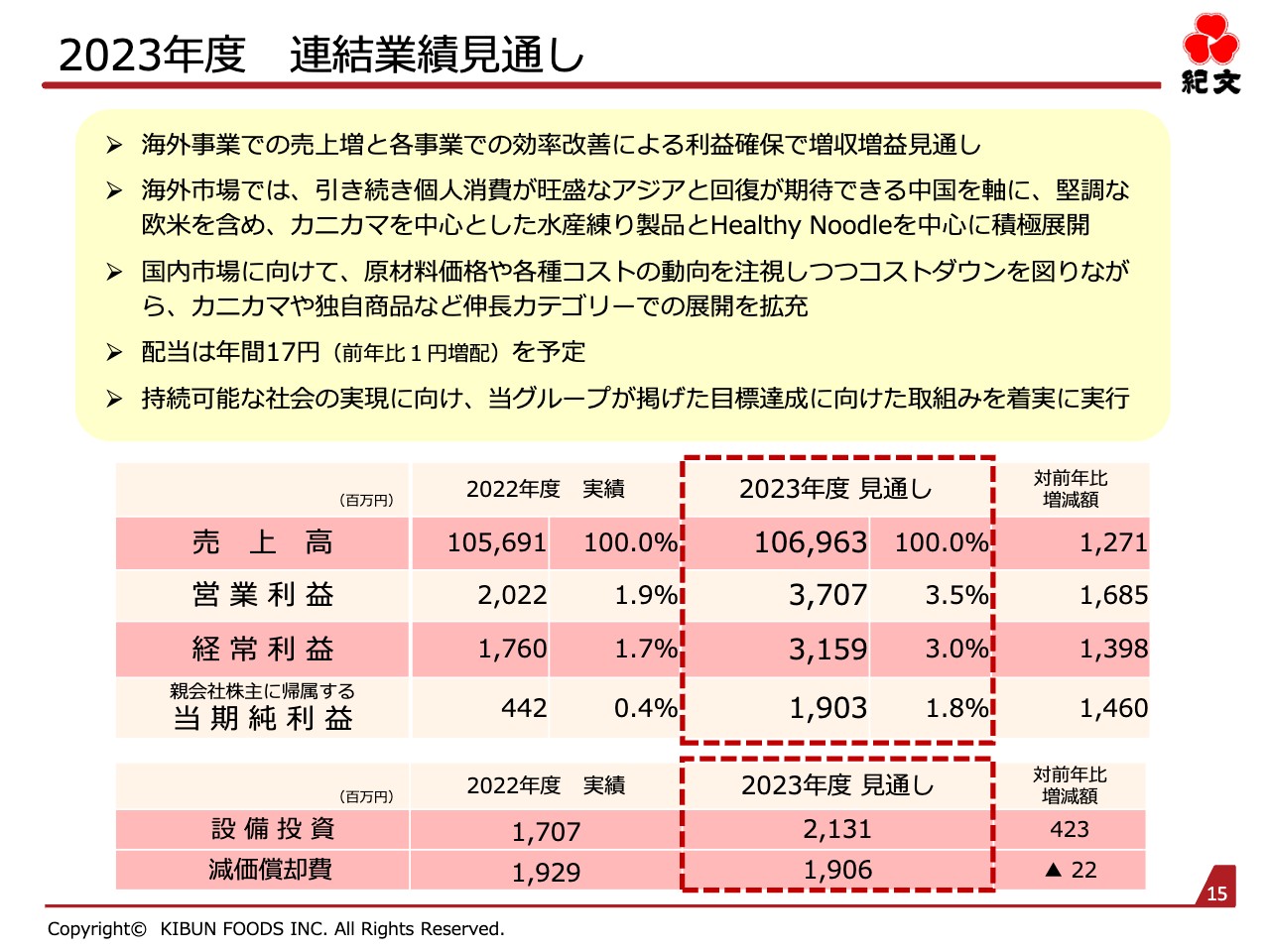

2023年度 連結業績見通し

2023年度の業績見通しについてご説明します。今年度は当グループが携わる市場環境、特に原材料価格の動向と各国の市況を十分に検討し、増収増益の見通しとしました。

2022年度比で、売上高は12億7,100万円増の1,069億6,300万円、営業利益は16億8,500万円増の37億700万円、親会社株主に帰属する当期純利益は14億6,000万円増の19億300万円です。配当については年間17円で1円増配とする予定です。

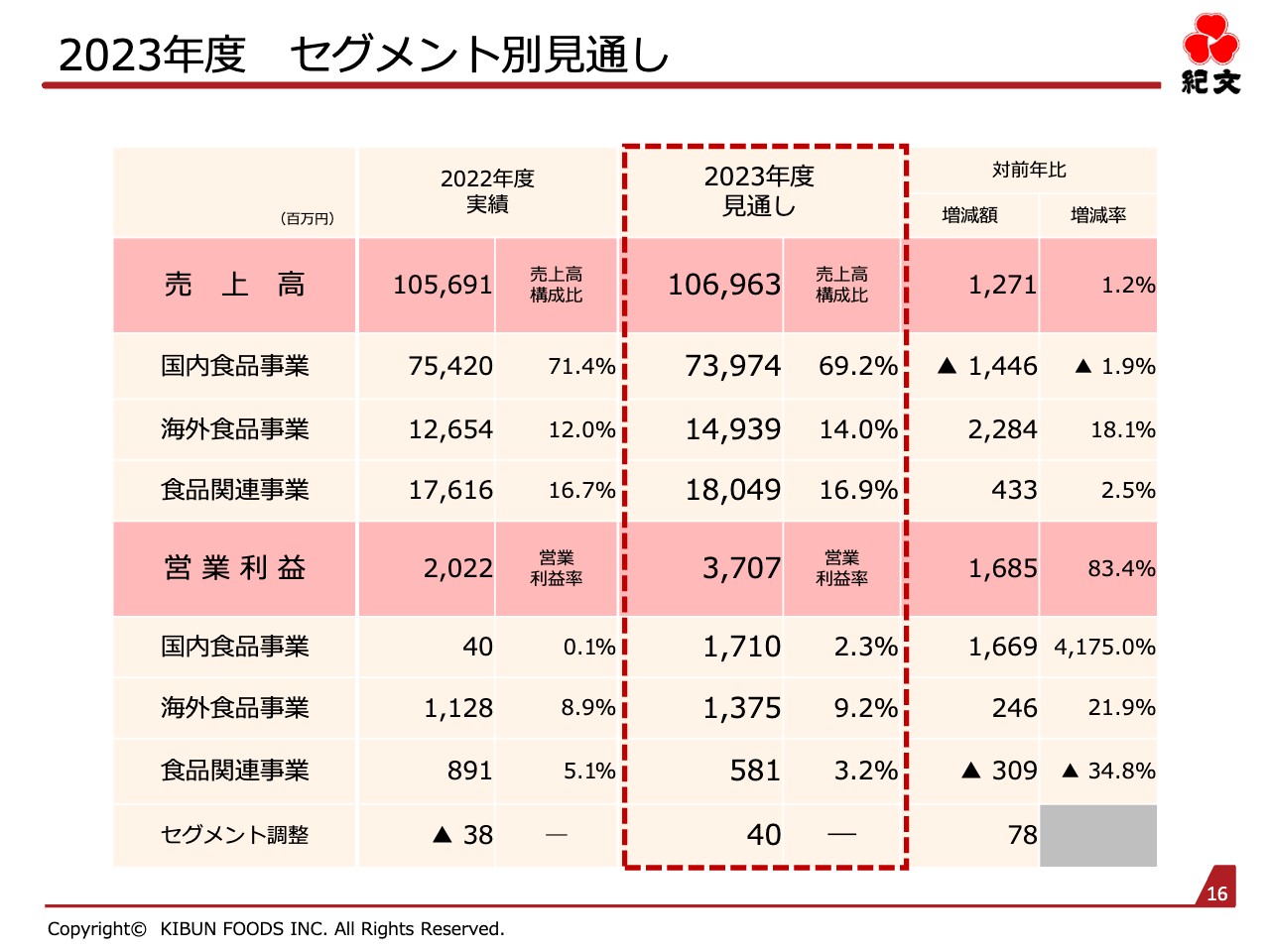

2023年度 セグメント別見通し

セグメント別の業績見通しについてご説明します。国内食品事業では価格改定の影響を考慮したことに加え、卵関連の原料調達が困難である状況を加味して前年を下回る計画としました。

海外食品事業では、堅調な欧米市場を含め、引き続き個人消費が旺盛なアジアや回復が期待できる中国での販売を軸に、カニカマを中心とした水産練り製品と「Healthy Noodle」を軸として積極的に展開し、増収増益を計画しています。

食品関連事業では、冷蔵倉庫での空調管理のため、引き続きエネルギー価格の上昇や、物流事業における「2024年問題」などへの対応策を先行して進めるための費用を盛り込み、増収減益と想定しています。

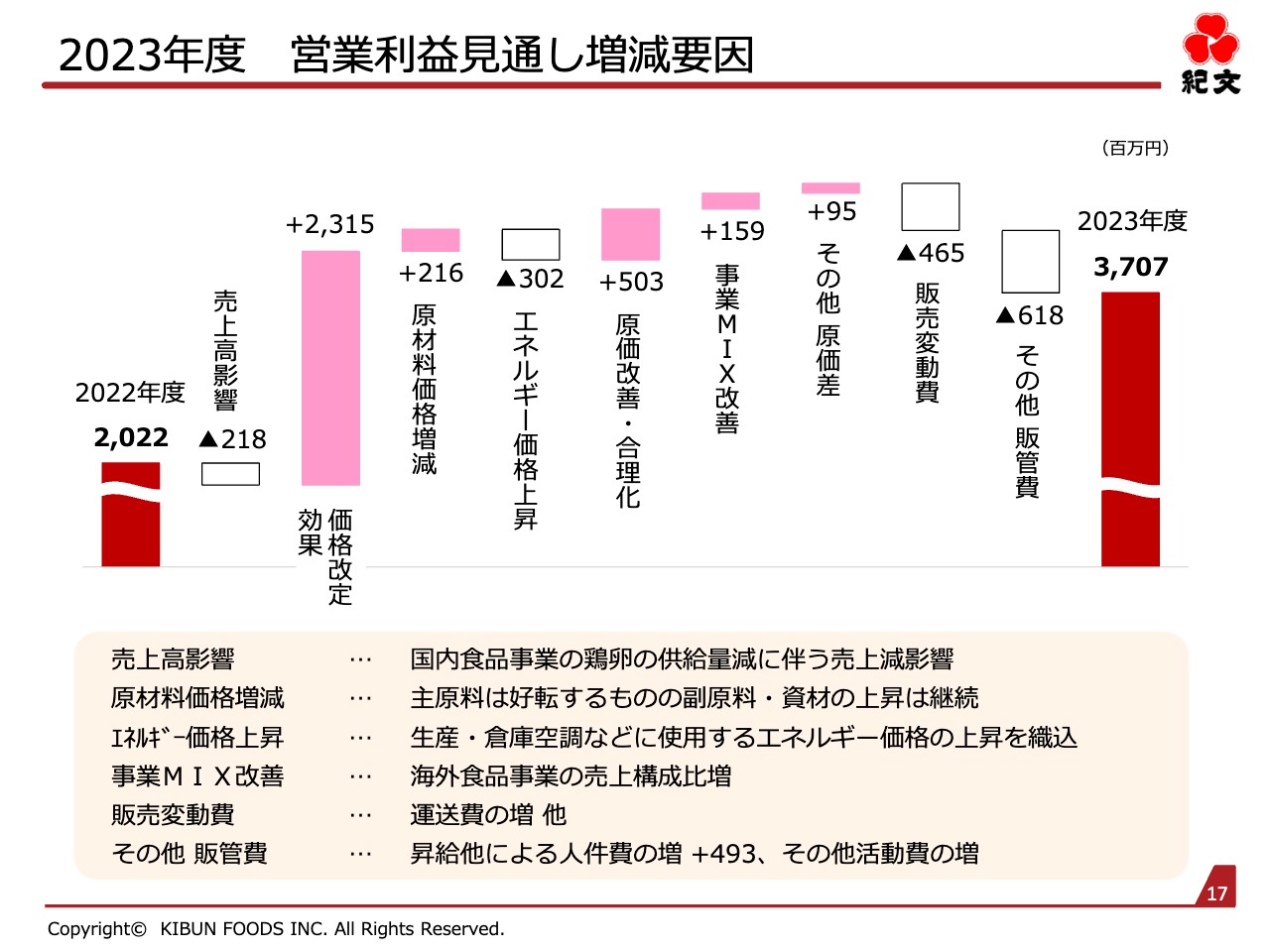

2023年度 営業利益見通し増減要因

営業利益の増減要因です。売上高影響のマイナス分は、価格改定の影響を除いて算出しています。主原料について、すり身は米国の漁獲枠が元に戻ったことや、アジア・その他の産地のすり身が潤沢に流通し始めたことから、相場価格が軟化すると予想しています。

一方、鶏卵などの副原料や資材、フィルムなどの価格上昇は続くと考えており、大きく改善するまでには至っていません。

エネルギー価格の上昇に関しては、原油、液化天然ガスとも価格軟化の傾向が見られるものの、市場価格は依然として高値が続いており、今期も影響が出ると考えています。

そのため、2023年春に再度価格改定を実施するとともに、生産効率・業務効率改善に向けた取り組みを着実に実施することで改善を見込んでいきたいと考えています。これらの結果、2023年度は37億700万円を見通しとして掲げています。

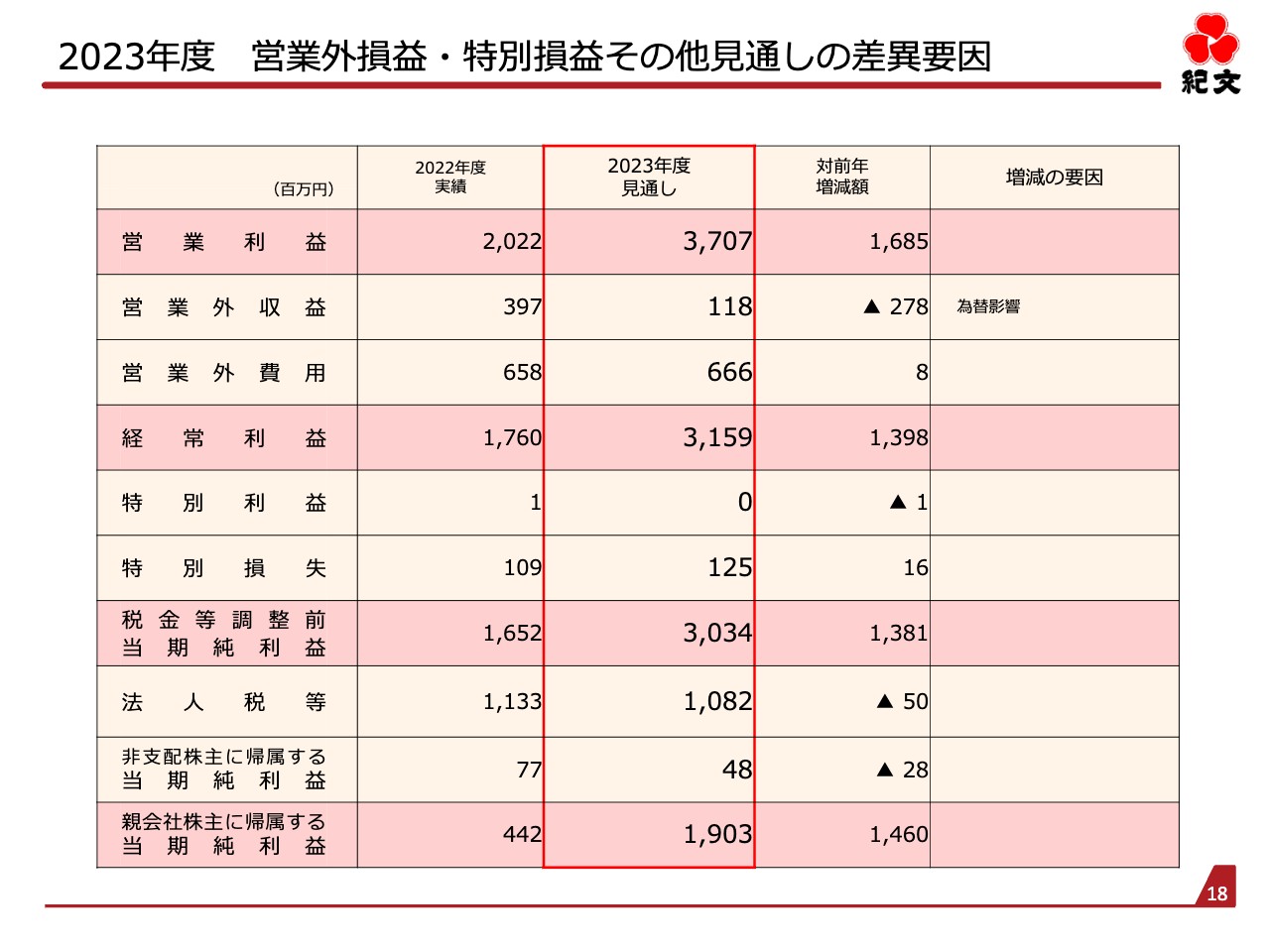

2023年度 営業外損益・特別損益その他見通しの差異要因

営業利益から当期純利益までの増減要因です。営業外収益は当期の計画レートをドル円で130円としており、前年比では為替影響は減少するものと想定しています。

2023年度 国内食品事業 取り組み

各事業セグメントの見通しです。まず、国内食品事業です。コロナ禍を脱した市場環境として、物価高騰による消費者の節約意識はあるものの、商品選択時には品質、味、健康を基準とする意識が高いと考えています。

その中で、当グループでは独自の技術や企画力を活かした新商品を春夏、秋冬、正月の3つの大きな商戦に投入し、売上の確保と市場ポジションのさらなる向上を図っていきたいと考えています。

懸念事項となる原材料やエネルギー価格の動向に注視しつつ、引き続きお客さまに安定しておいしい商品をお届けできるよう、調達から生産、配送までグループ全体で注力していきます。

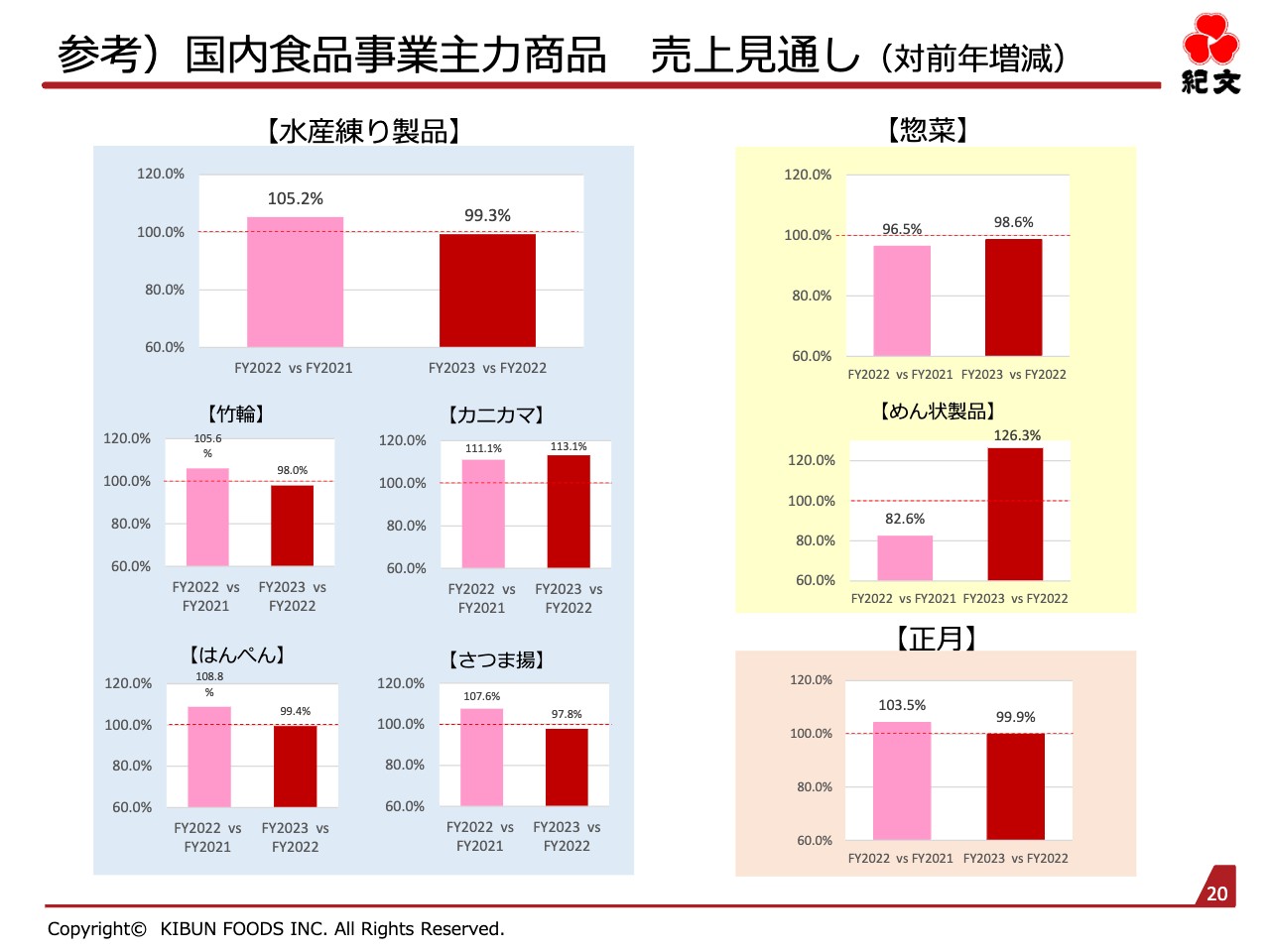

参考)国内食品事業主力商品 売上見通し(対前年増減)

国内食品事業における主力商品の売上見通しです。価格改定の影響を加味した数量減による売上減と、鶏卵を使用する商品の減少を加味した見通しとなっています。

2023年度 海外食品事業 取り組み

海外食品事業です。海外市場での注力エリアはアジア、中国、欧米で、市況を注視しつつ販売促進活動を実施していきます。展開する商品として、カニカマを中心とした水産練り製品や、現在は米国のコストコのみで展開している「Healthy Noodle」を他の地域へも販売を広げ、小売、問屋それぞれのチャネル開拓と流量の増加を図っていきます。

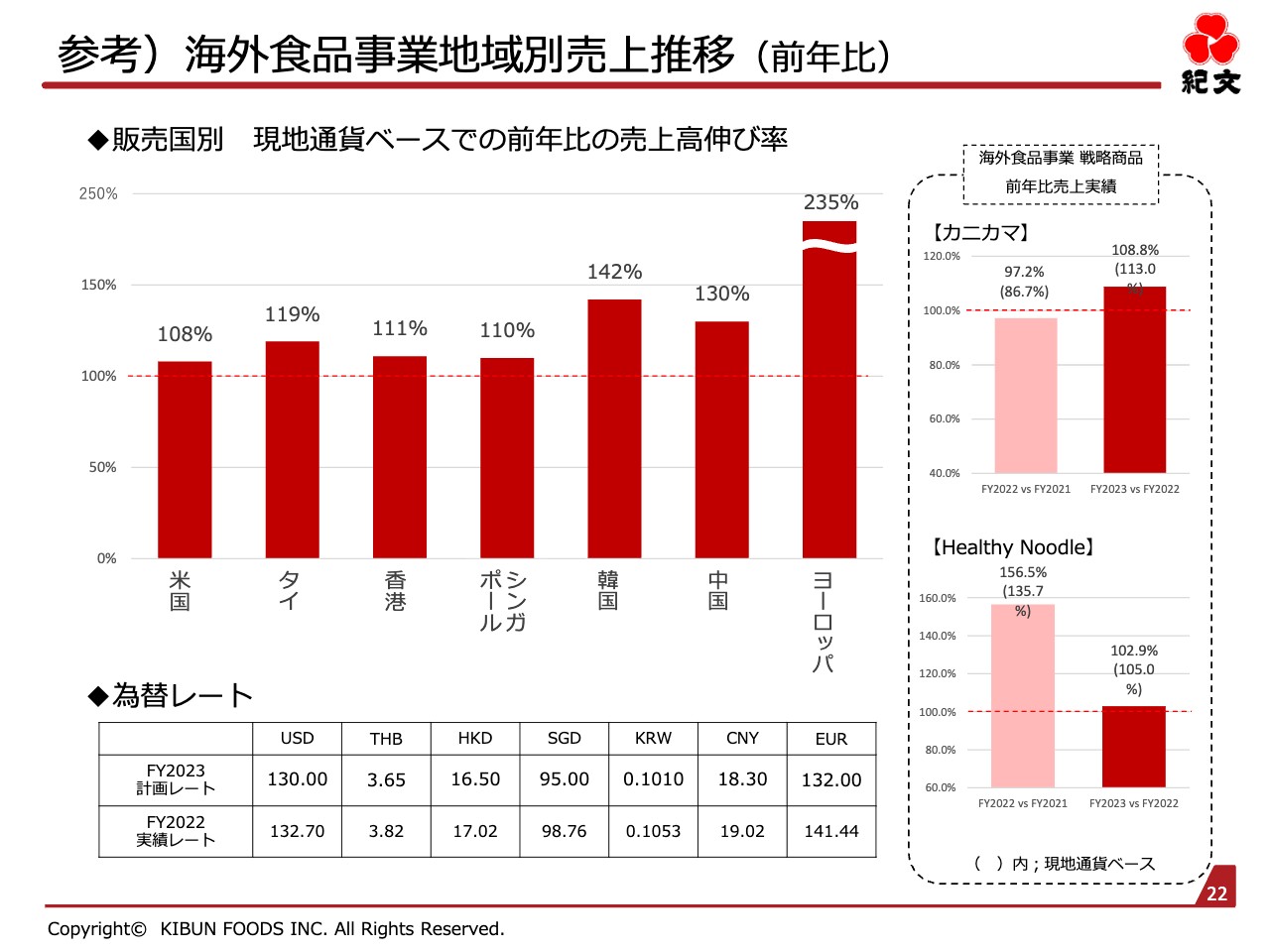

参考)海外食品事業地域別売上推移(前年比)

海外食品事業について、販売国別の現地通貨ベースで見た対前年比での売上高伸び率です。経済活動の再開による売上増を見込む中国や、販売活動が軌道に乗りつつあるヨーロッパ、引き続き個人消費の底堅さがある米国、アジアなど、各地の堅調な売上を見込んでいます。

2023年度 食品関連事業 取り組み

食品関連事業です。物流事業全体としては、収益確保のため、チルド温度帯の共同配送という独自性を活かし、事業運営をさらに高度化して、業務や配送の効率化を進めていきたいと考えています。

また、パートナー企業との連携を強化するとともに、温室効果ガス削減に向けた取り組みや人的投資を拡大するなど、「2024年問題」も含めた物流業界の課題解決に積極的に取り組んでいきます。

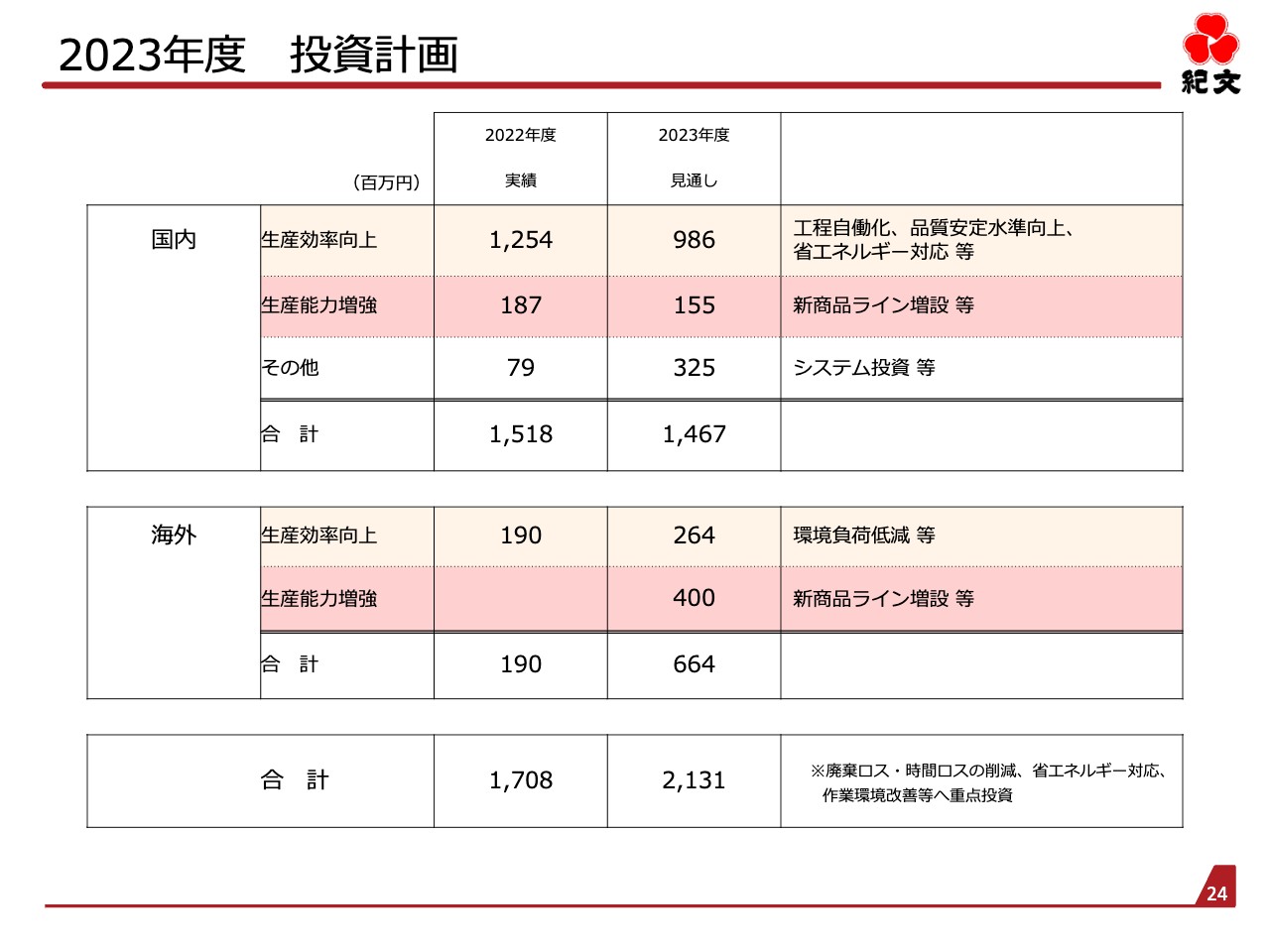

2023年度 投資計画

今年度の投資計画です。昨年度はコスト増に対応するため、国内での生産効率向上の投資を優先度高く行いました。今年度は海外の生産拠点での生産能力増強に向けた投資を行うなど、収益改善につなげたいと考えています。

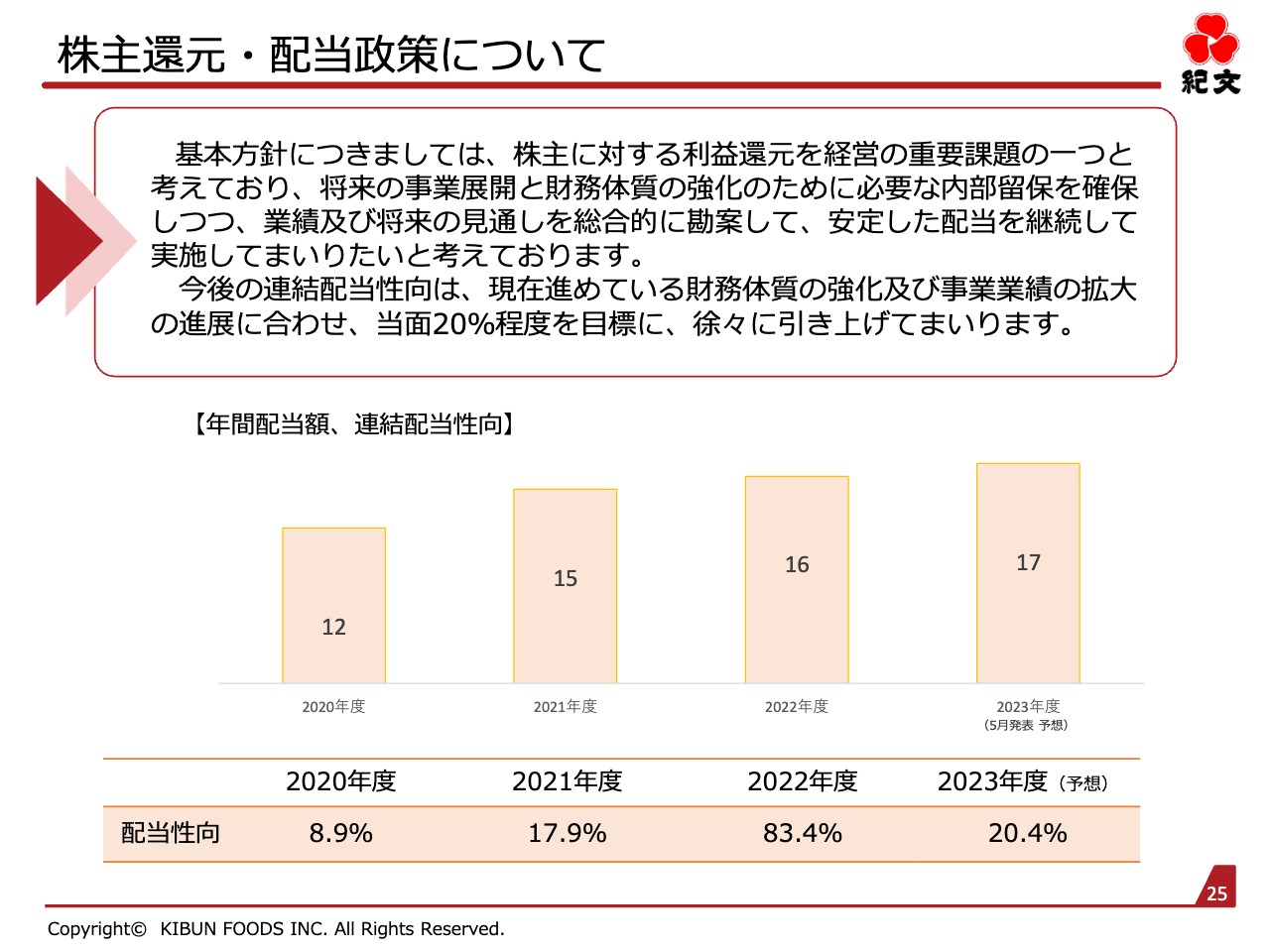

株主還元・配当政策について

株主還元・配当政策についてご説明します。中期経営計画では、財務体質の強化を図りながら業績拡大の進展状況を踏まえ、配当性向20パーセントを1つの目安としてきました。

今年度の配当は17円と1円増配とし、配当性向は20パーセントを超える見通しです。これは利益水準の影響もあるため、あらためて次期中期経営計画を検討する中で、企業価値向上に向けた成長戦略をしっかりとお示しします。財務体質や資本政策を考慮しつつ、適切なバランスに基づく還元策の拡充を図っていきたいと考えています。

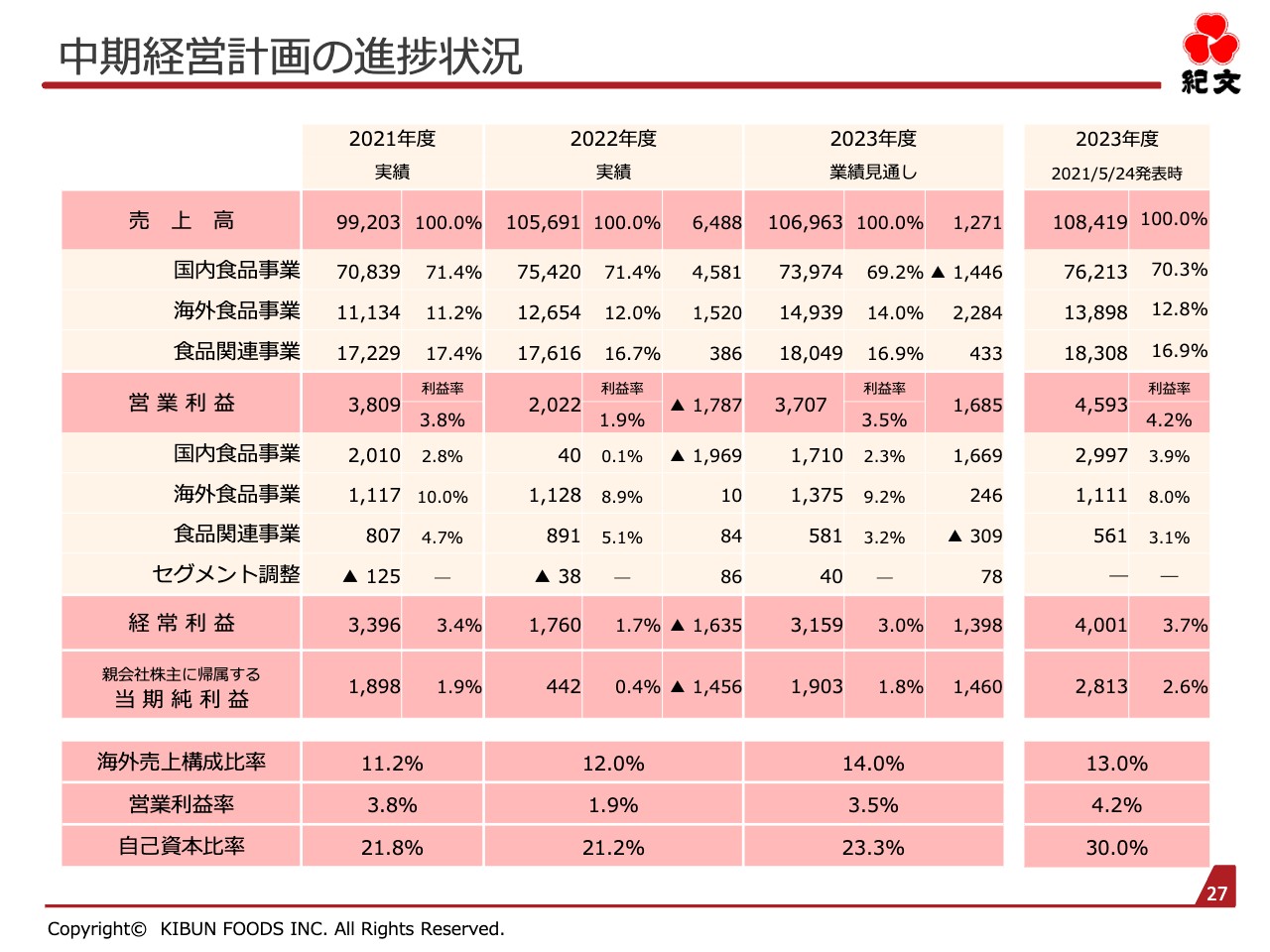

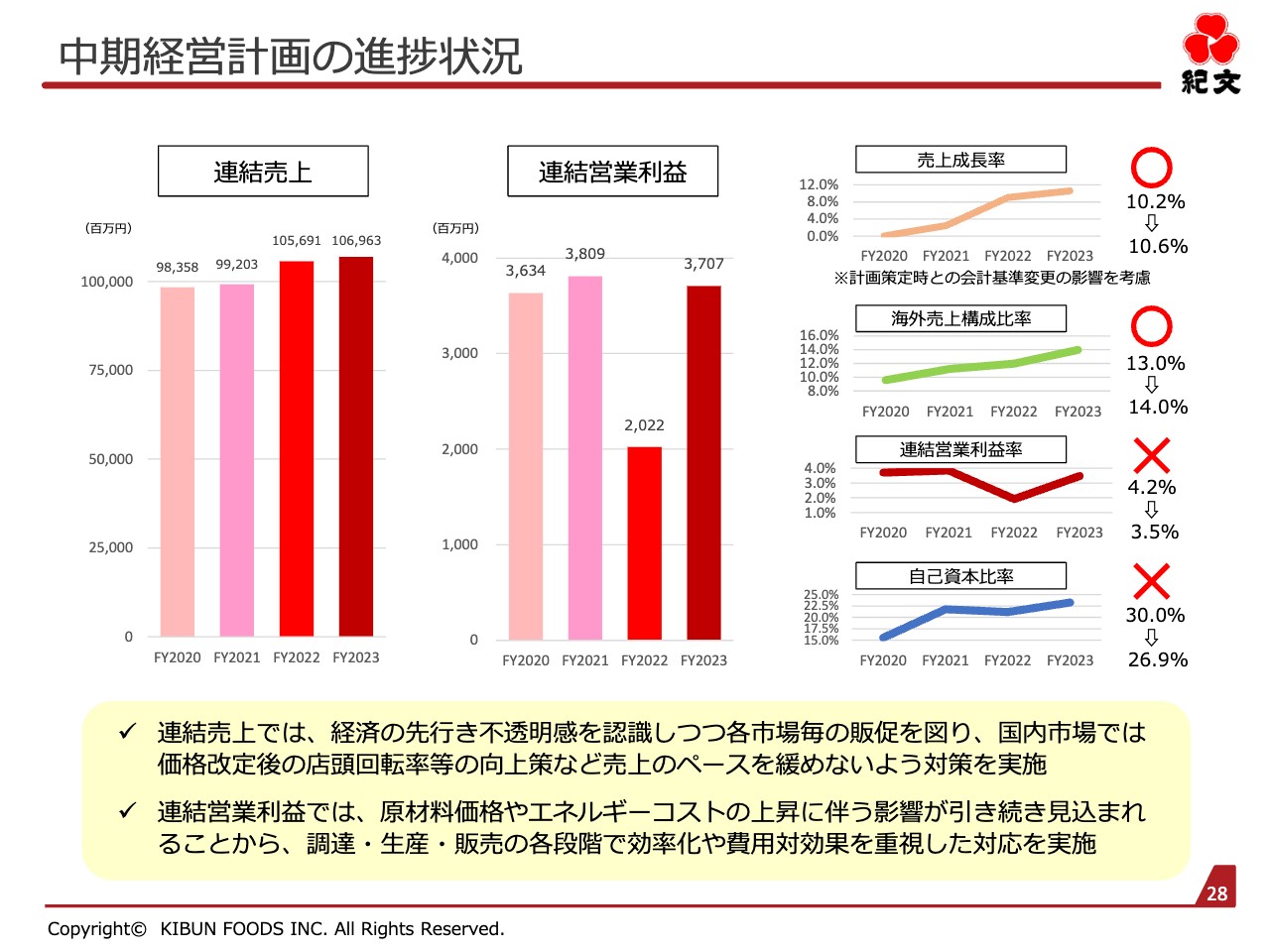

中期経営計画の進捗状況

最後に、現在進行している中期経営計画の進捗をご報告します。2023年度は中期経営計画の最終年度です。

2021年5月の発表時には、売上高1,084億1,900万円、営業利益45億9,300万円、当期純利益28億1,300万円を目標としていました。指標としては、海外売上構成比率13パーセント、営業利益率4.2パーセント、自己資本比率30パーセントを目指していました。

しかし、中期計画策定時と比べて市場環境は大きく変化し、今後も予断を許さない不透明な状況が続いています。特に原材料価格の動向については十分に考慮したいと考えています。そのため、今年度の業績は、前年から着実に回復を図ることを主眼に置いた見通しとしました。

中期経営計画の進捗状況

本中期経営計画中の連結での売上、営業利益、海外売上構成比率、営業利益率、自己資本比率はスライドの表のとおりです。

なお、本計画策定時と現在では会計基準の変更の影響があります。そのため、2020年度比の売上高成長率は10.2パーセントの計画に対し、実質10.6パーセントの伸長となり、海外売上構成比率とともに達成するものと考えています。

一方で、営業利益・自己資本比率は大きく乖離することになりますので、来年度からの次期中期経営計画の中であらためて成長性をお示ししたいと考えています。

経営ビジョン

紀文グループの活動の軸となる経営理念、ビジョン、経営方針です。ビジョンの実現に向けて全力で取り組んでいきたいと考えています。

中期経営計画の骨子

本中期経営計画の骨子です。「成長の加速」「経営効率の改善」「経営基盤の整備」の3点を通じて、創造と改革により成長性と収益性のある企業グループを目指します。

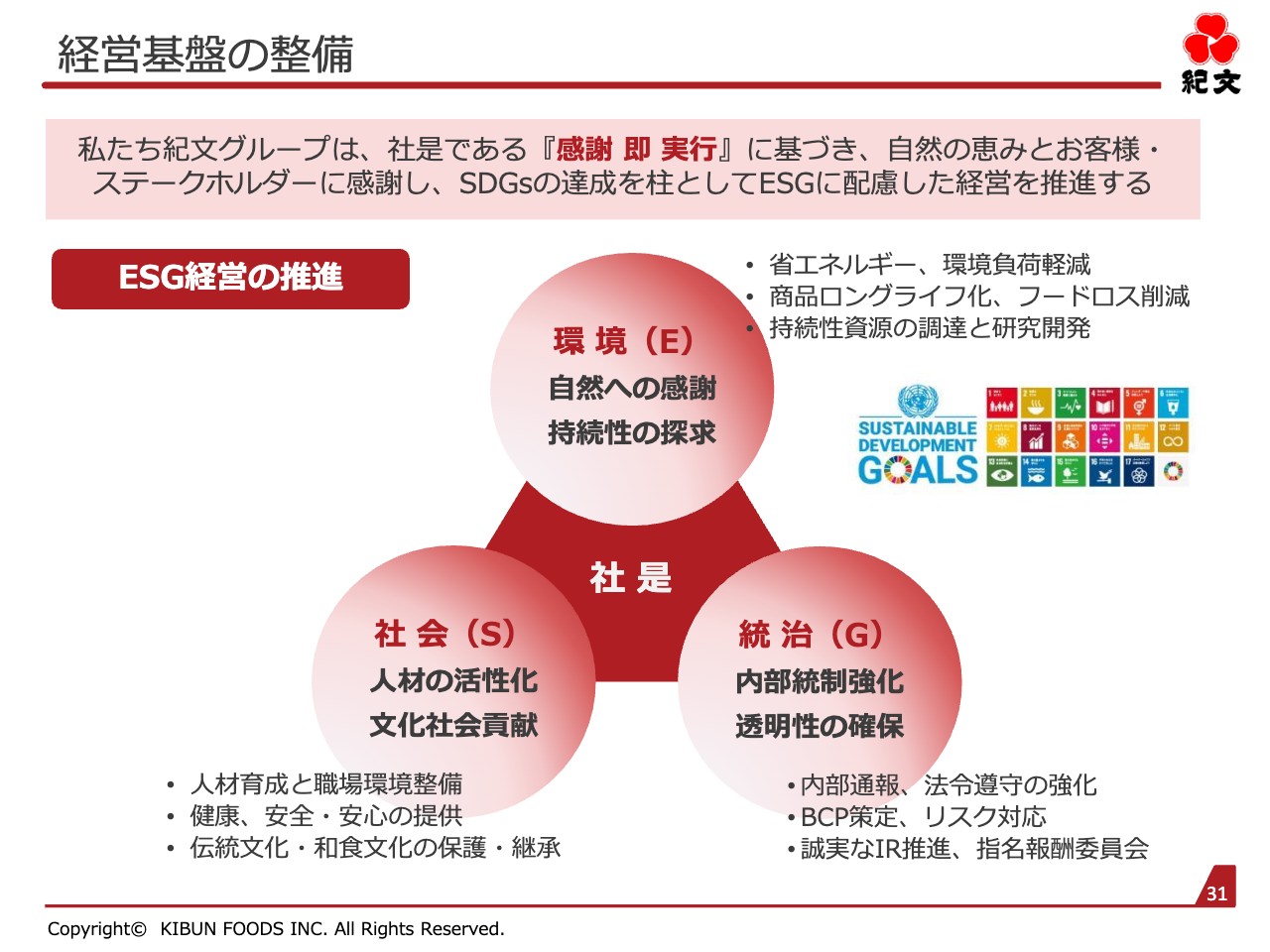

経営基盤の整備

経営基盤の強化として、ESG経営の推進にも力を入れていきます。社是である「感謝 即 実行」に基づき、自然の恵みとお客さま・ステークホルダーのみなさまに感謝しつつ、SDGsの達成を柱として、環境、社会、企業統治に配慮した経営を推進していきます。

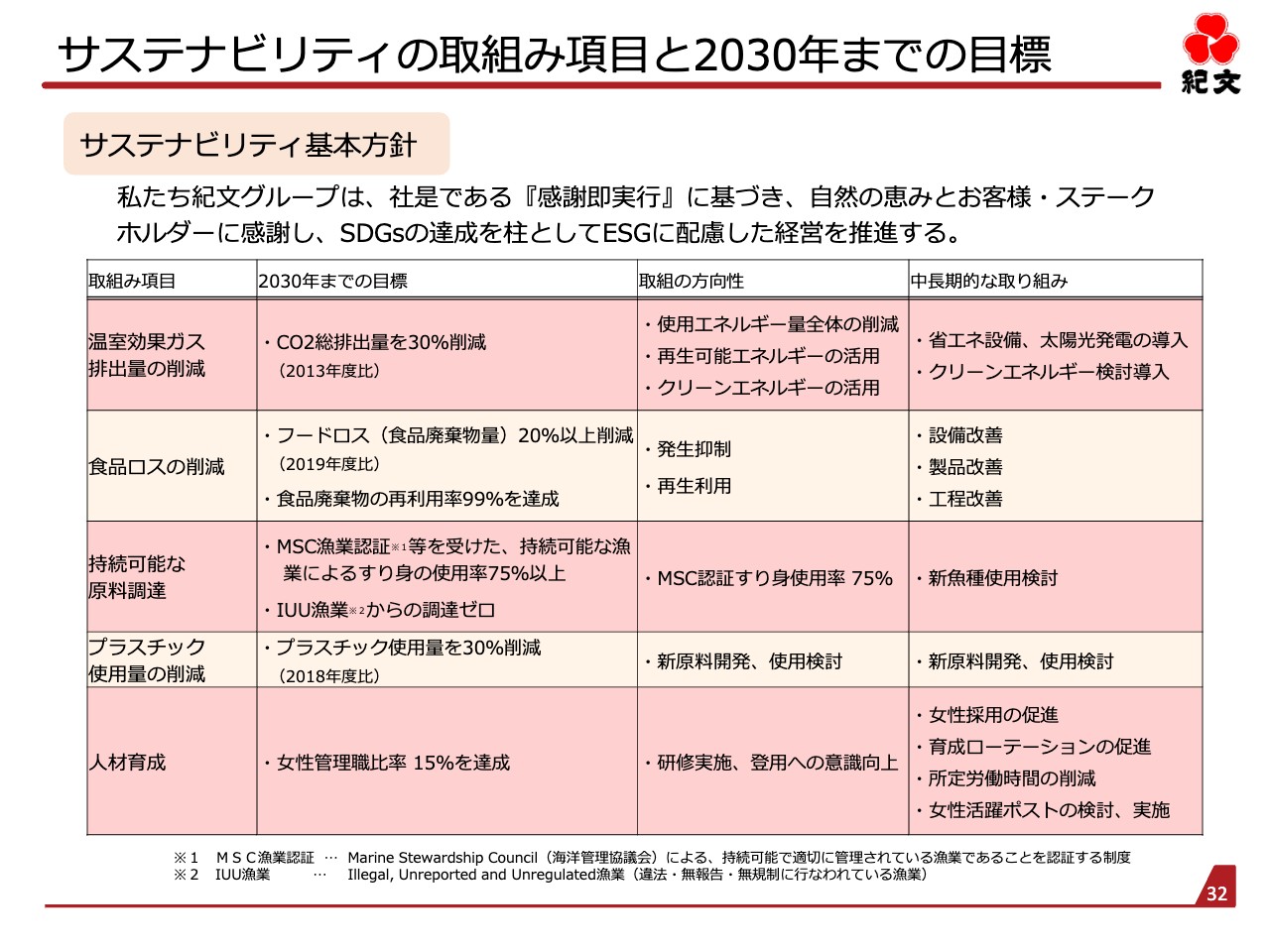

サステナビリティの取組み項目と2030年までの目標

持続可能な社会の実現に向け、5つの具体的な取り組み項目を設定し、2030年までの目標を掲げて活動しています。これ以外にも気候変動への対応として、TCFD(気候関連財務情報開示タスクフォース)への賛同を表明し、TCFD提言に基づく情報開示にも積極的に取り組んでいます。

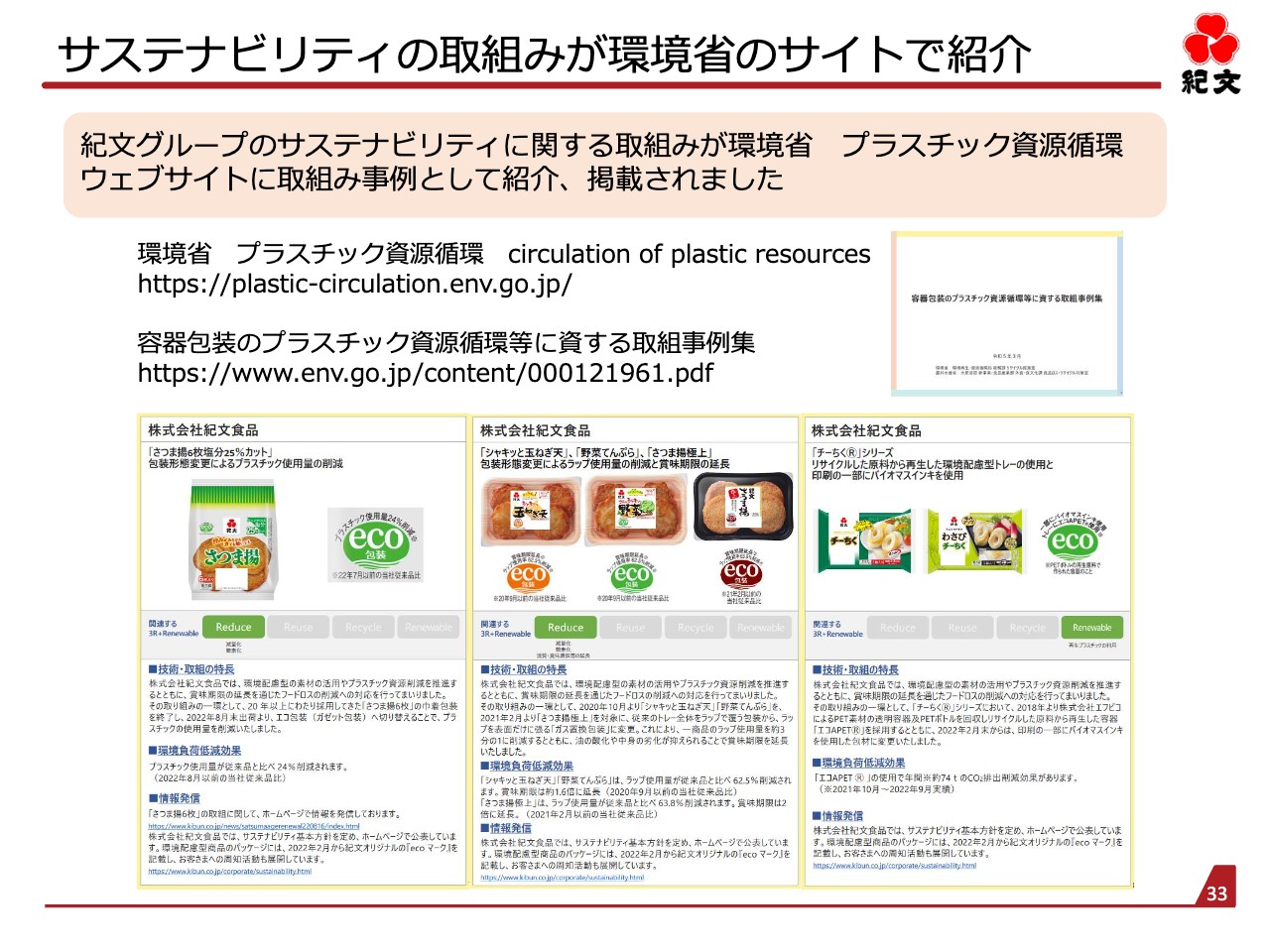

サステナビリティの取組みが環境省のサイトで紹介

先ほどの具体的な取り組みの5項目のうち、当社のプラスチック使用量削減に向けた取り組みが、環境省が主管とするウェブサイトで事例として紹介されました。今後もこのような製品を介した環境負荷の低減につながる取り組みを積極的に行っていきます。

以上で、株式会社紀文食品の2023年3月期決算説明を終わります。引き続き、紀文グループおよび紀文グループの事業に対するご理解とご高配を賜りますよう、よろしくお願いいたします。ありがとうございました。

新着ログ

「食料品」のログ