リニカル、売上高が2期連続で過去最高を達成 過去実施した米国でのM&Aにより一層の増収増益体質に

Agenda

秦野和浩氏(以下、秦野):みなさま、おはようございます。リニカルで社長を務めております、秦野でございます。よろしくお願いいたします。

さっそくですが、2023年3月期の決算についてご説明します。本日は、会社概要、2023年3月期の実績、2024年3月期の計画、経営戦略の順にご説明します。最近、プライム市場上場企業では収益力強化およびガバナンスの強化が非常に強く求められています。それにどのように対応していくかについてご説明したいと思っています。

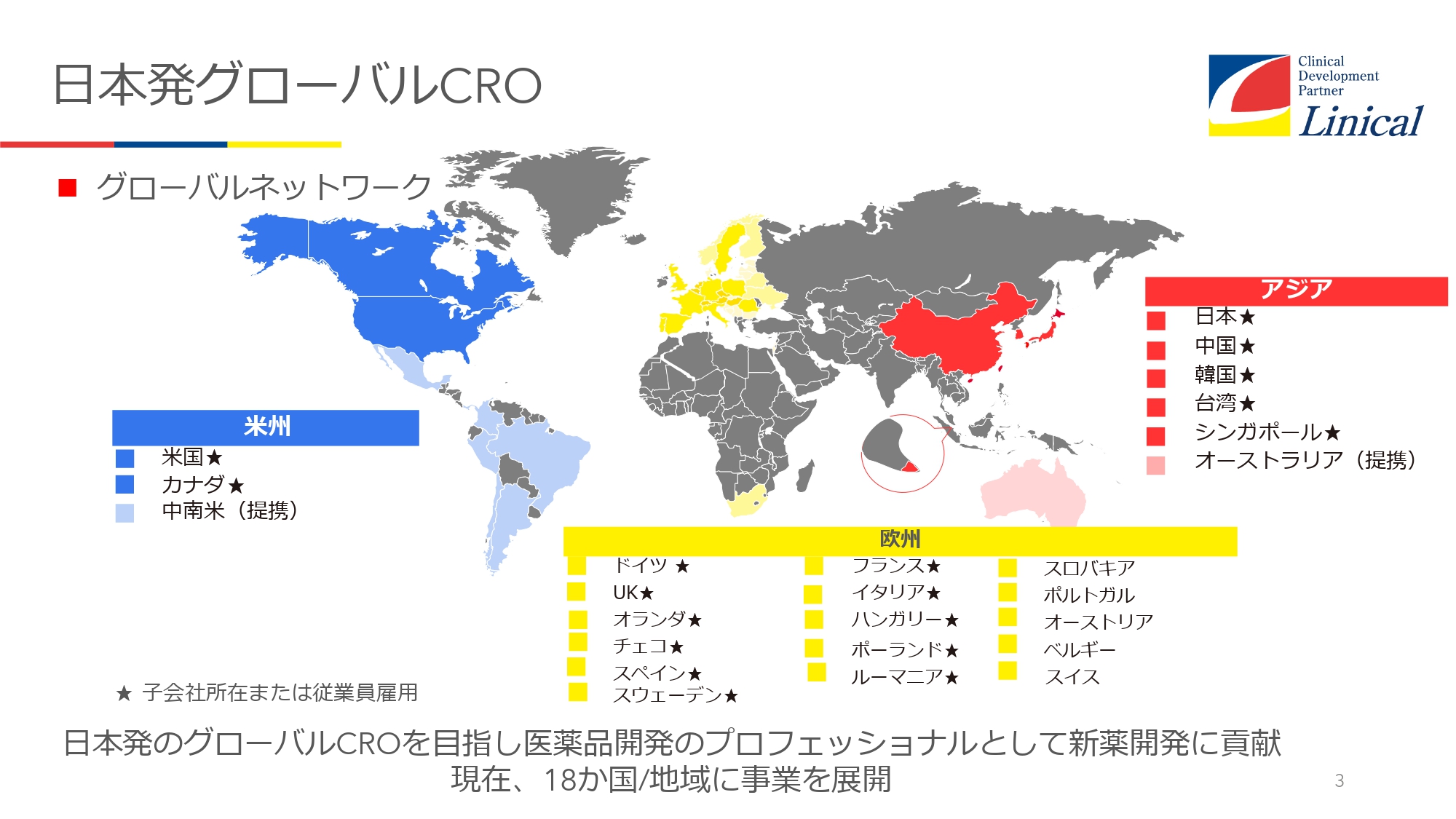

日本発グローバルCRO

まず、会社概要です。日本発グローバルCROとして、現在18ヶ国に事業を展開しています。米国、カナダ、ドイツ、UK、オランダ、チェコ、日本、中国、韓国、台湾、シンガポールなど、スライドに星印のある国や地域に事業所を構えています。

それ以外の中南米、ラテンアメリカ、オーストラリア、北欧一部では、パートナー企業を通じて国を超えてサービスを提供しています。

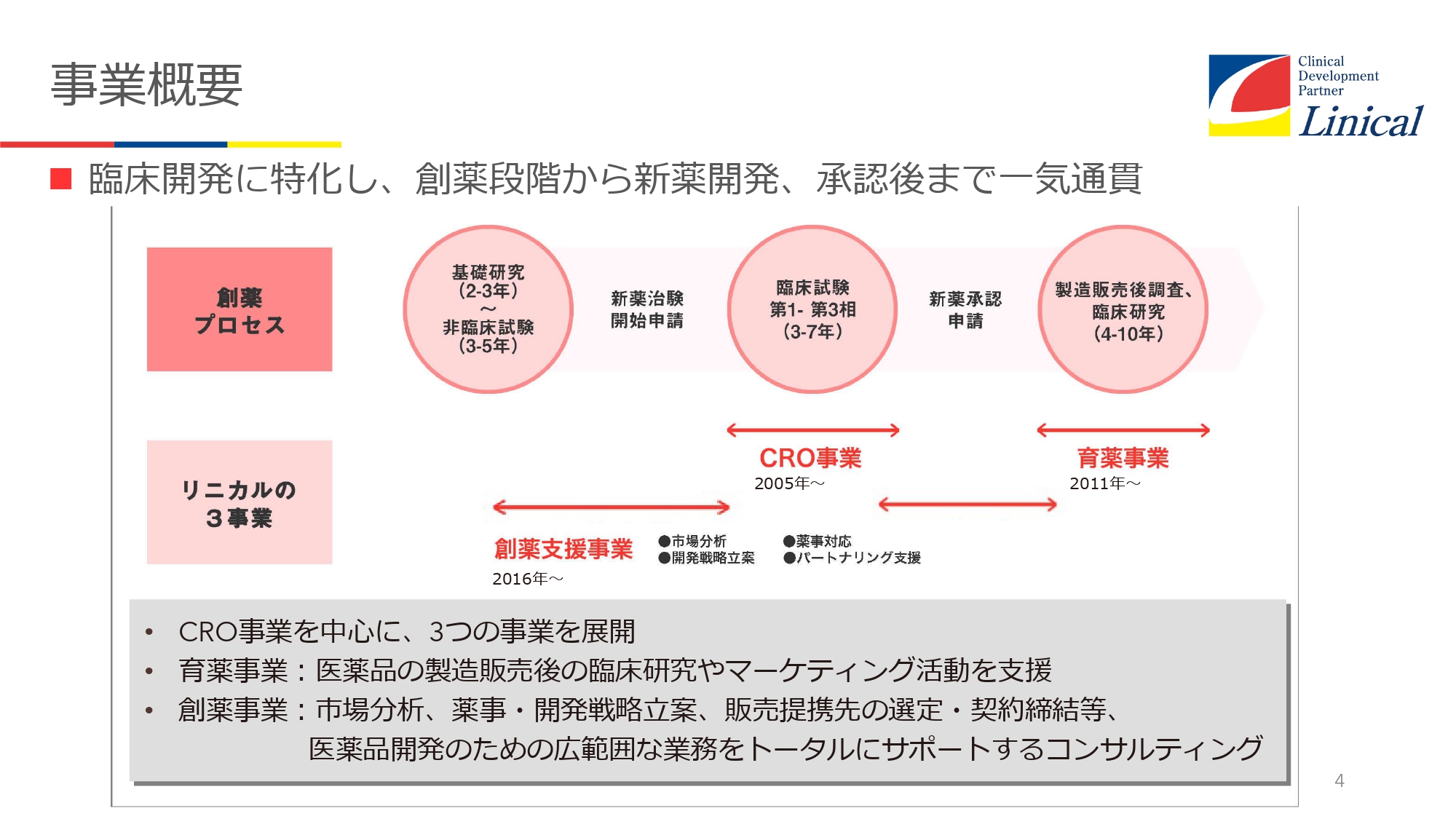

事業概要

当社は主に、創薬支援事業、育薬事業、CRO事業の3つの事業を展開しています。

まず、よい薬の候補品が出てくると、創薬支援事業部がコンサルティングを行います。市場分析、薬事・開発戦略立案、販売提携先の選定、バイオベンチャーへの販売経路のコンサルティングなども行っています。

CRO事業は当社の主たる事業です。フェーズⅠからフェーズⅢの臨床試験を実施します。製造販売後の臨床研究では、薬の本格的な有効性や他剤と比較したアドバンテージ、副作用などを調査しています。

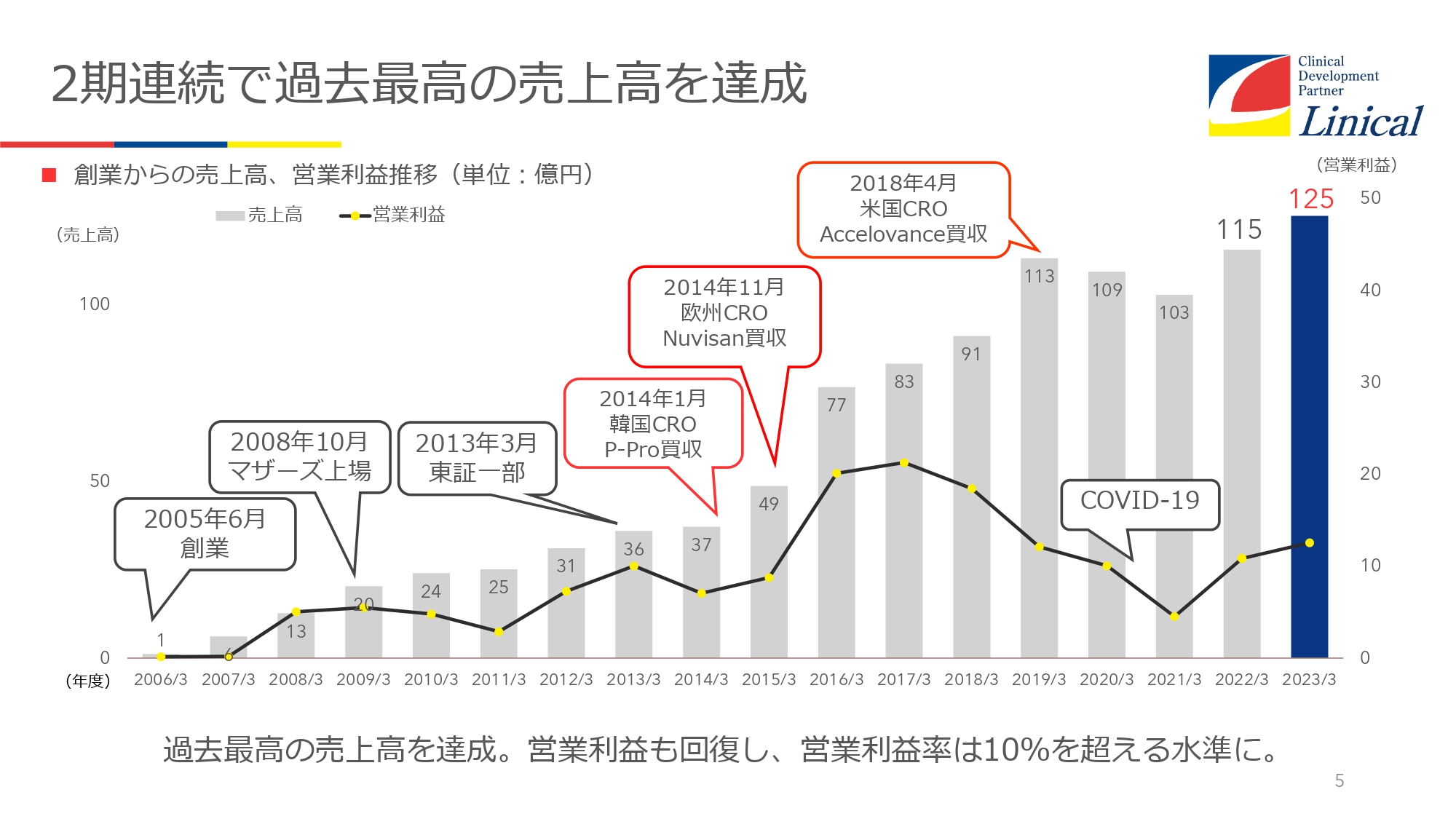

2期連続で過去最高の売上高を達成

2期連続で過去最高の売上高を達成しました。これまでの間、COVID-19にかなり苦しめられ、「リニカルを起業以来、初めて赤字になるのでは」と心配しましたが、なんとか黒字で終えることができ、前々期には欧州、米国が急速に立ち直り、過去最高売上を記録しました。

今期においても、アジアがいよいよCOVID-19明けとなり、まだ100パーセントの回復ではありませんが、売上に大きく貢献しました。その結果、今期の売上高は125億円と、2期連続で過去最高の売上高を達成することができました。

2005年6月に創業し、2008年10月にマザーズ上場、2013年3月に東証一部上場しました。ここからグローバル化を本格推進し、韓国、ヨーロッパ、アメリカに買収を仕掛け、過去3回のM&Aを経験し、3拠点のすべてで成功しています。

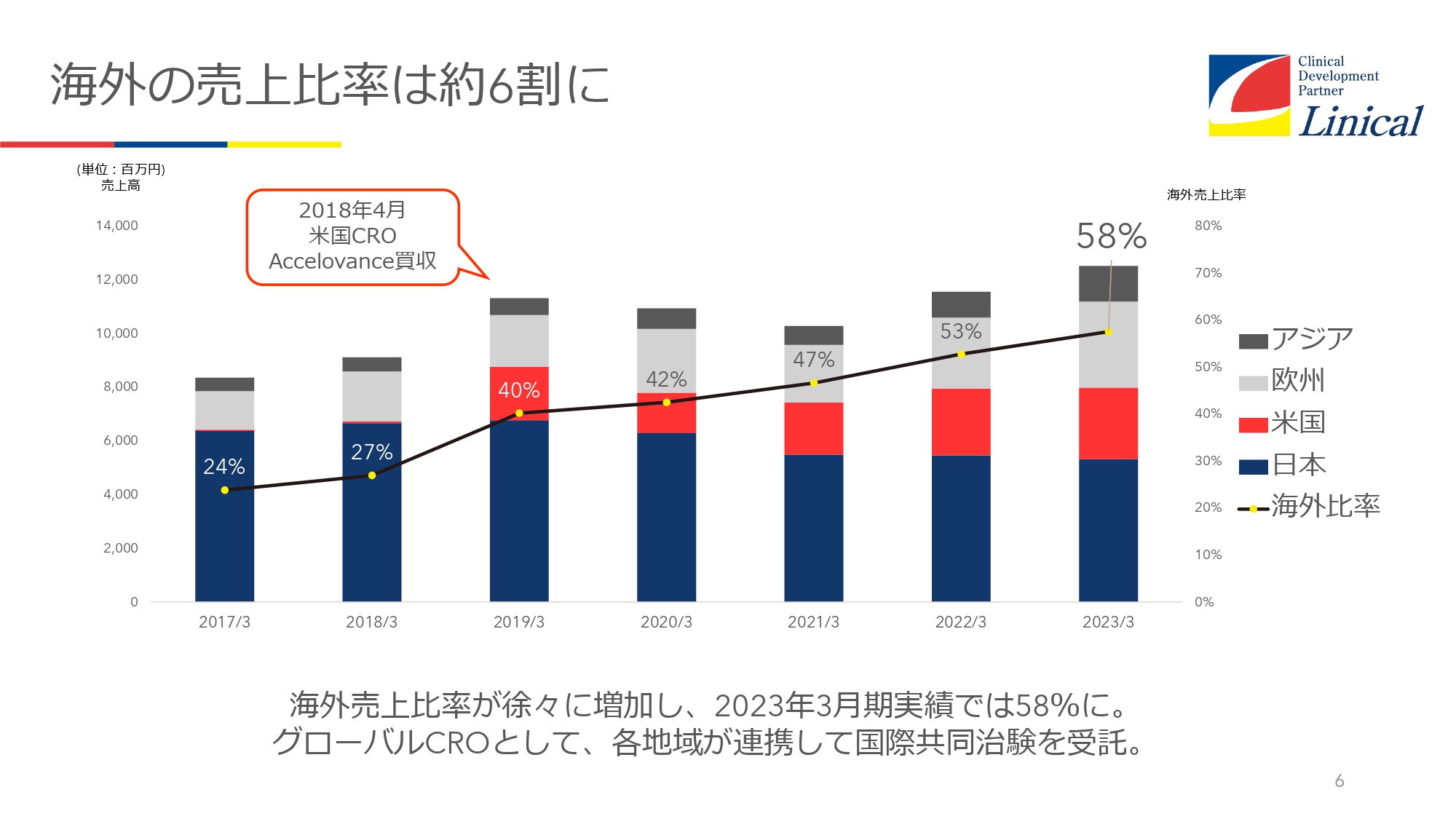

海外の売上比率は約6割に

海外売上比率が徐々に増加しています。2014年に買収した韓国の会社は、当初20名程度の会社でしたが、今は80名前後まで成長しています。2014年に買収したヨーロッパの会社も当時は100名程度でしたが、今は200名規模に成長しました。さらに、2018年4月には米国のAccelovance社を買収しています。

海外売上比率は2023年3月期実績で58パーセントと、日本の売上比率をうまく引き下げています。将来的には、日本の売上比率を30パーセント程度まで引き下げたいと考えています。

アメリカの伸び方を見ると、今後、臨床試験、国際共同治験は各国連携しながらも、アメリカが中心となって大きくなっていくと考えています。

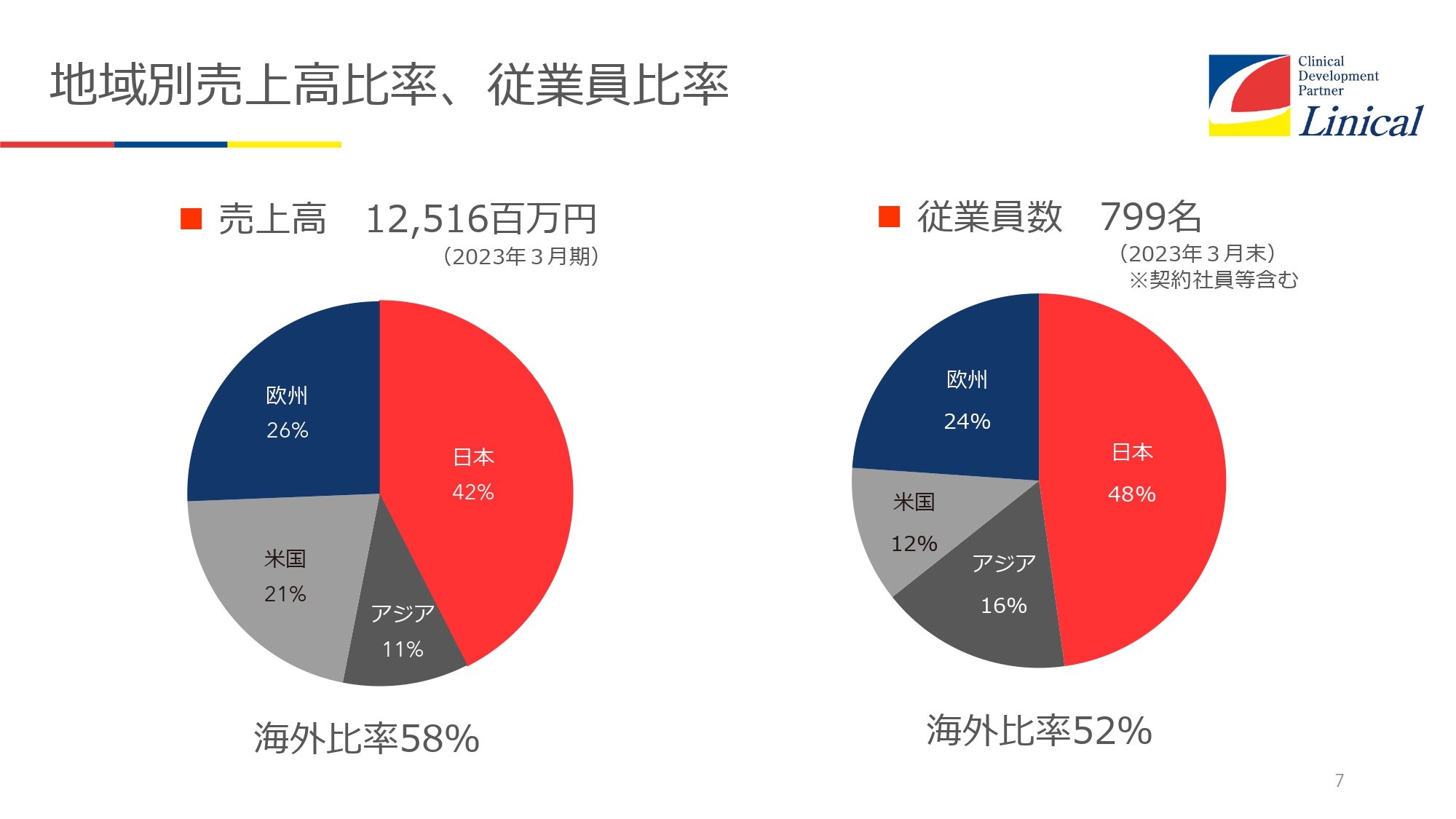

地域別売上高比率、従業員比率

地域別売上高比率と従業員比率についてです。売上高比率は、日本が42パーセント、米国が21パーセント、欧州が26パーセント、アジアが11パーセントを占めています。

米国の従業員比率はわずか12パーセントですが、売上高で21パーセントを占めています。したがって、米国での実績を積み上げてより強固なものにすることが、今後の大きな課題だと考えています。

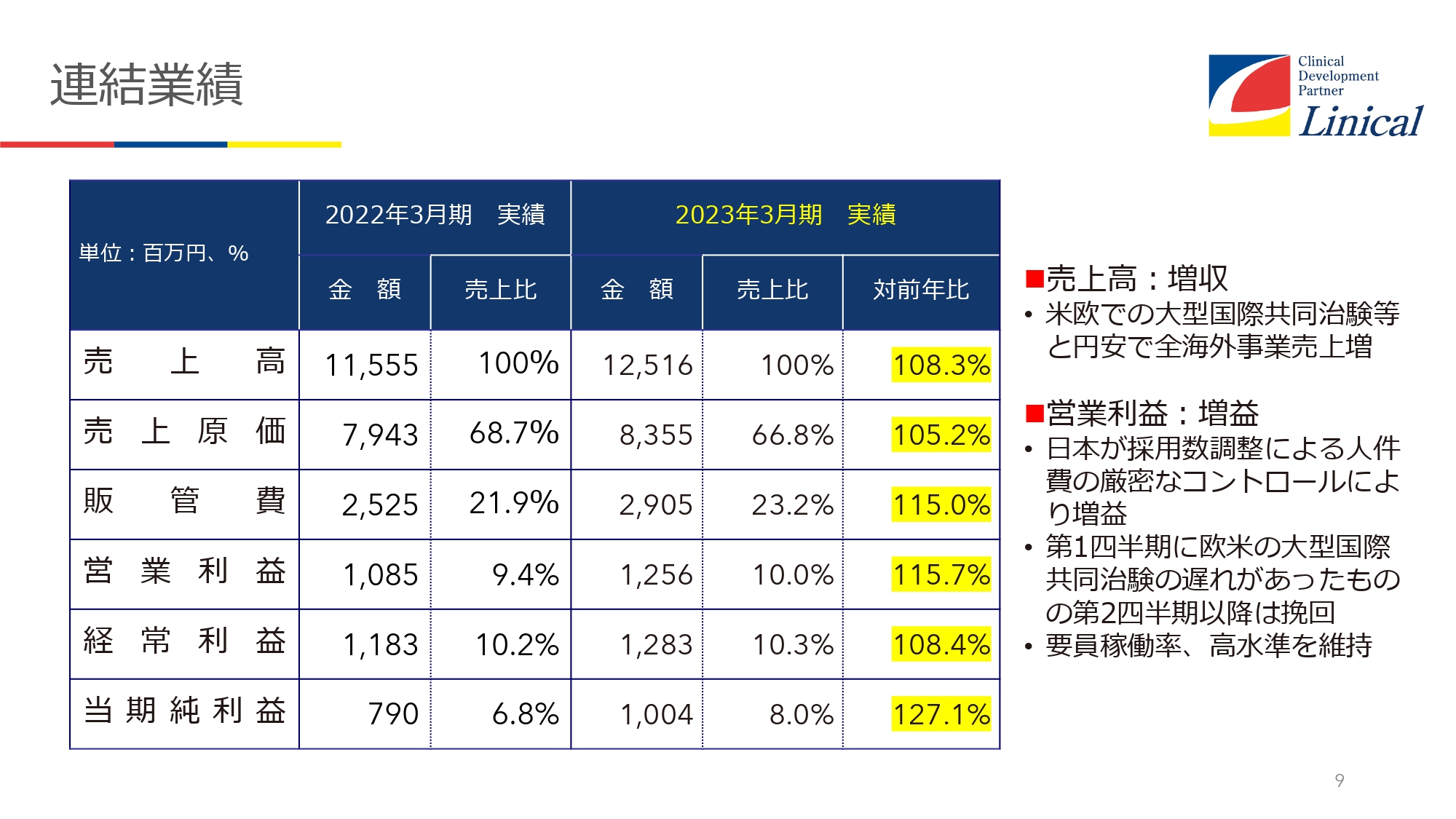

連結業績

2023年3月期実績についてご説明します。まず、連結業績です。2022年3月期の売上高は115億5,500万円でした。2023年3月期は前期比8.3パーセント増の125億1,600万円となり、過去最高を記録しました。COVID-19がいよいよ明けて、アメリカを買収した効果が出始め、増収増益体質になってきていると思います。

営業利益については、2022年3月期の10億8,500万円から15.7パーセント増加し、2023年3月期は12億5,600万円となりました。この上昇を今後も続けていく必要があると思っています。

地域別業績

地域別の業績です。営業利益の前期比について、米国は76.4パーセント、欧州はほぼ横ばい、韓国は74.8パーセント、中国は95.1パーセントとなりました。

米国、欧州は売上高が非常に伸びていますが、インフレ等の影響で営業利益が前年を下回っている状況です。しかし、インフレも落ち着きつつありますので、今期以降は米国、欧州の利益率も伸びてくると考えています。

日本については、営業利益は前期比45.7パーセント増の7億3,700万円となりました。減収増益となりましたが、今後は増収増益体質を作っていけると考えています。

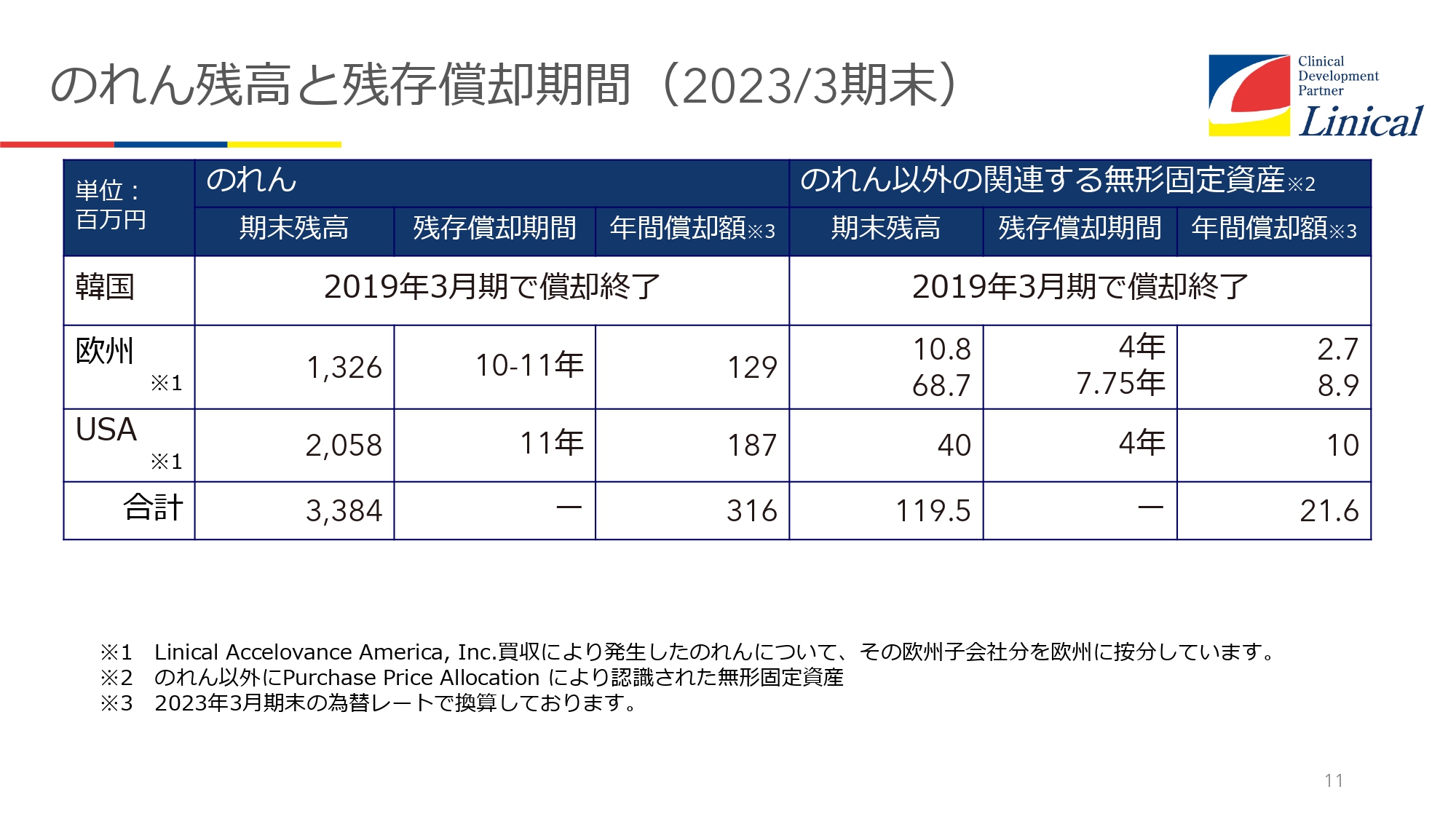

のれん残高と残存償却期間(2023/3期末)

のれん残高と残存償却期間についてです。3社を買収したことにより、のれんが非常に重くのしかかっているだろうと推察している方もいらっしゃると思います。韓国については、小さな企業でしたのですでに償却が終了しています。

欧州、USAについては、のれんは10年から11年で終了します。のれん以外に関する無形固定資産については、4年から7.75年で終了します。大部分は4年で終了しますので、これが利益としてどんどん上がっていくと考えています。

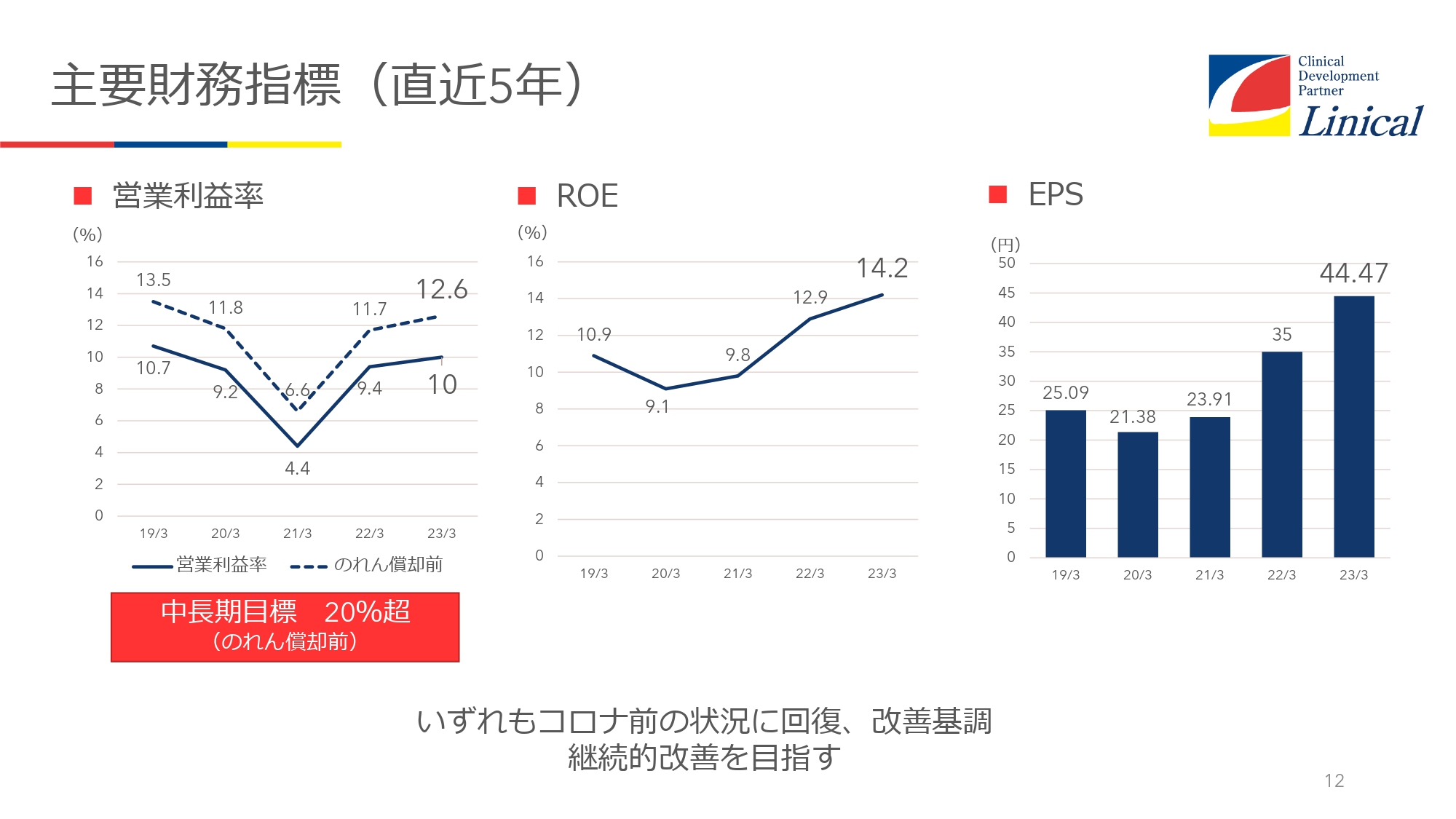

主要財務指標(直近5年)

仮にのれんがなくなると、利益率は2パーセント以上改善する見込みです。今後、海外でのM&Aを画策しないのであれば、ここで国際会計基準(IFRS)を採用して、のれん償却を止めることも検討できます。しかし、まだまだ海外での買収を計画していますので、当面の間は国際会計基準に移行しない予定です。

国際会計基準に移行して、我々の規模でいきなり減損になった場合、非常に大きなダメージを受けます。したがって、しばらくの間はのれんを償却しつつ、新しい案件を買収していきます。次の目標に近いところが見えてくれば、買収作業に目途をつけ、国際会計基準へ移行することも視野に入れていきます。

ROEは14.2パーセントまで上昇してきました。EPSは44.47円と、コロナ禍前の状況に回復しつつあります。

今期の事業環境

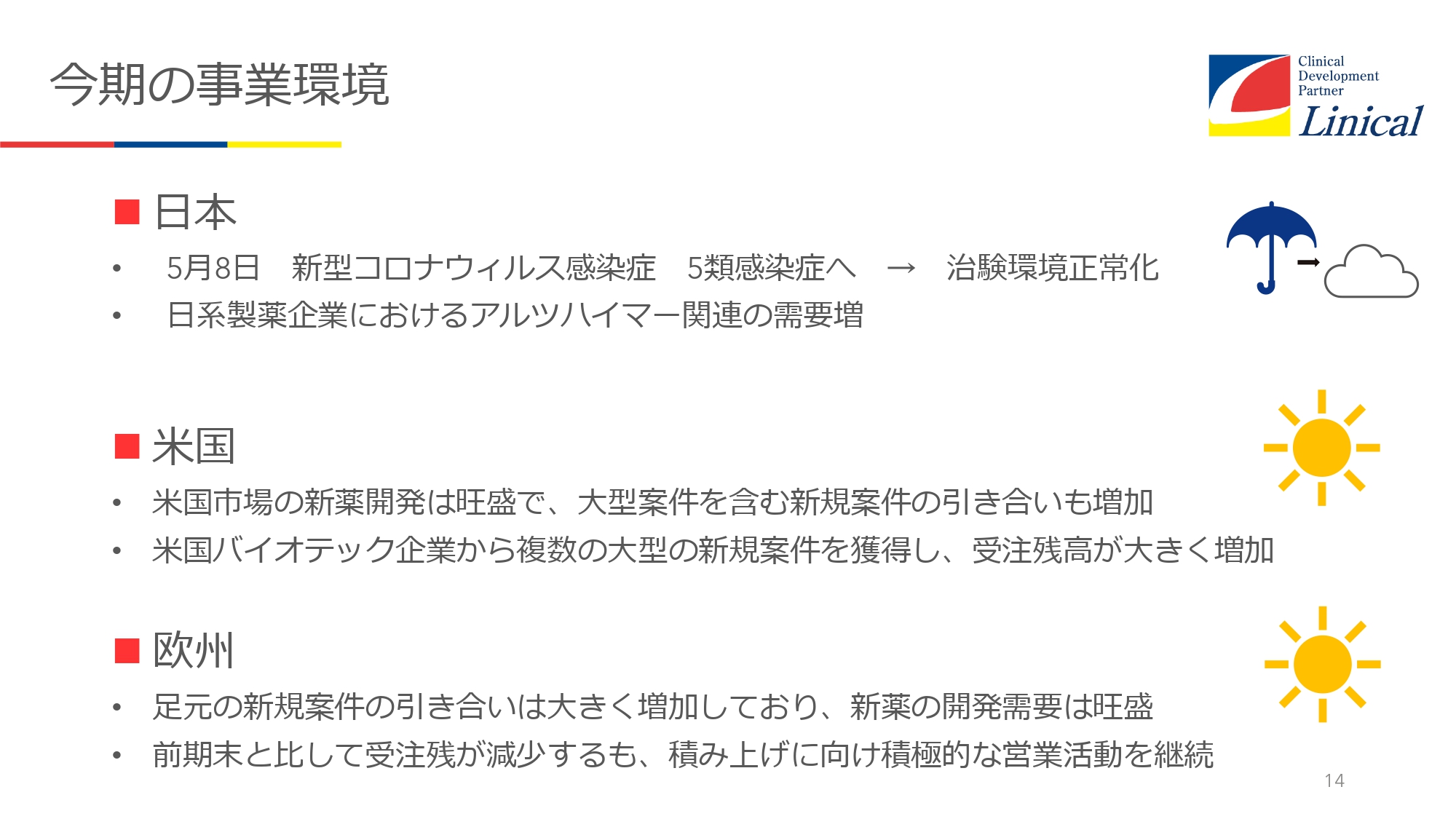

2024年3月期の計画についてご説明します。スライドでは、今期の事業環境を地域別に天気予報で示しています。

日本では、新型コロナウイルス感染症が5類感染症へ移行したことで、治験環境は正常化すると考えています。加えて、日系製薬企業におけるアルツハイマー関連の需要がありますので、「雨から曇り」になると考えています。

しかし、日本の規制や制度等によるドラッグ・ロスやドラッグ・ラグの問題もありますので、「晴れ」になるにはまだまだ時間がかかるだろうと思っています。

米国においては新薬開発が旺盛で、バイオテック企業から複数の大型案件の獲得や引き合いがたくさん来ていることから、「晴れ」と判断しました。

欧州については、新規案件の引き合いが増大したことから「晴れ」としました。しかし、ロシア・ウクライナ問題の状況によっては、当社はポーランド等東欧にも会社を持っていますので、欧州がすっきりと晴れる確率は下がるのではないかと思います。現状では、「晴れ時々曇り」もしくは「曇り時々晴れ」になるだろうと考えています。

全体的には、非常に力強く成長してきている米国に引っ張られて、日本、欧州の大拠点も動くのではないかと予想しています。

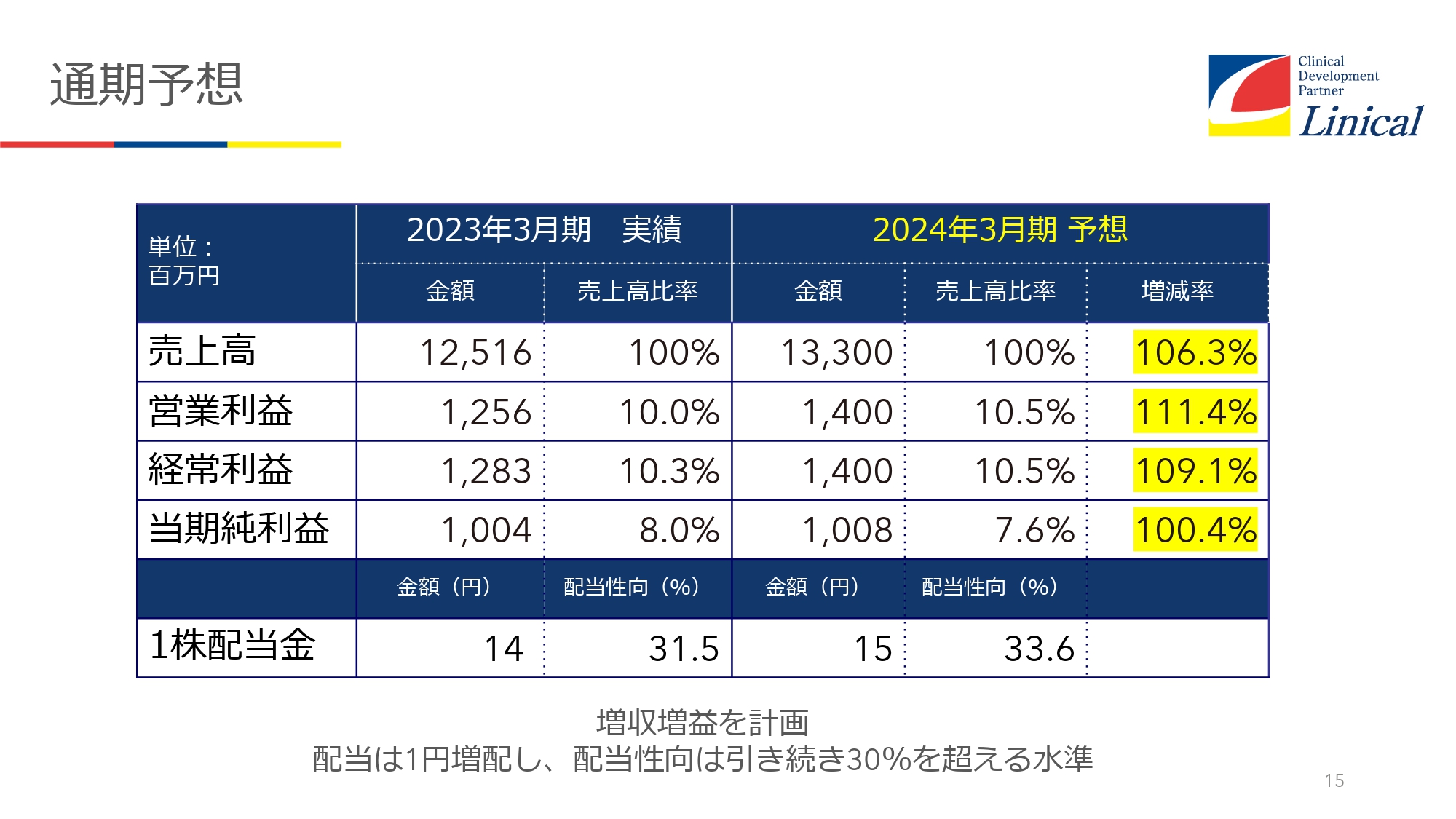

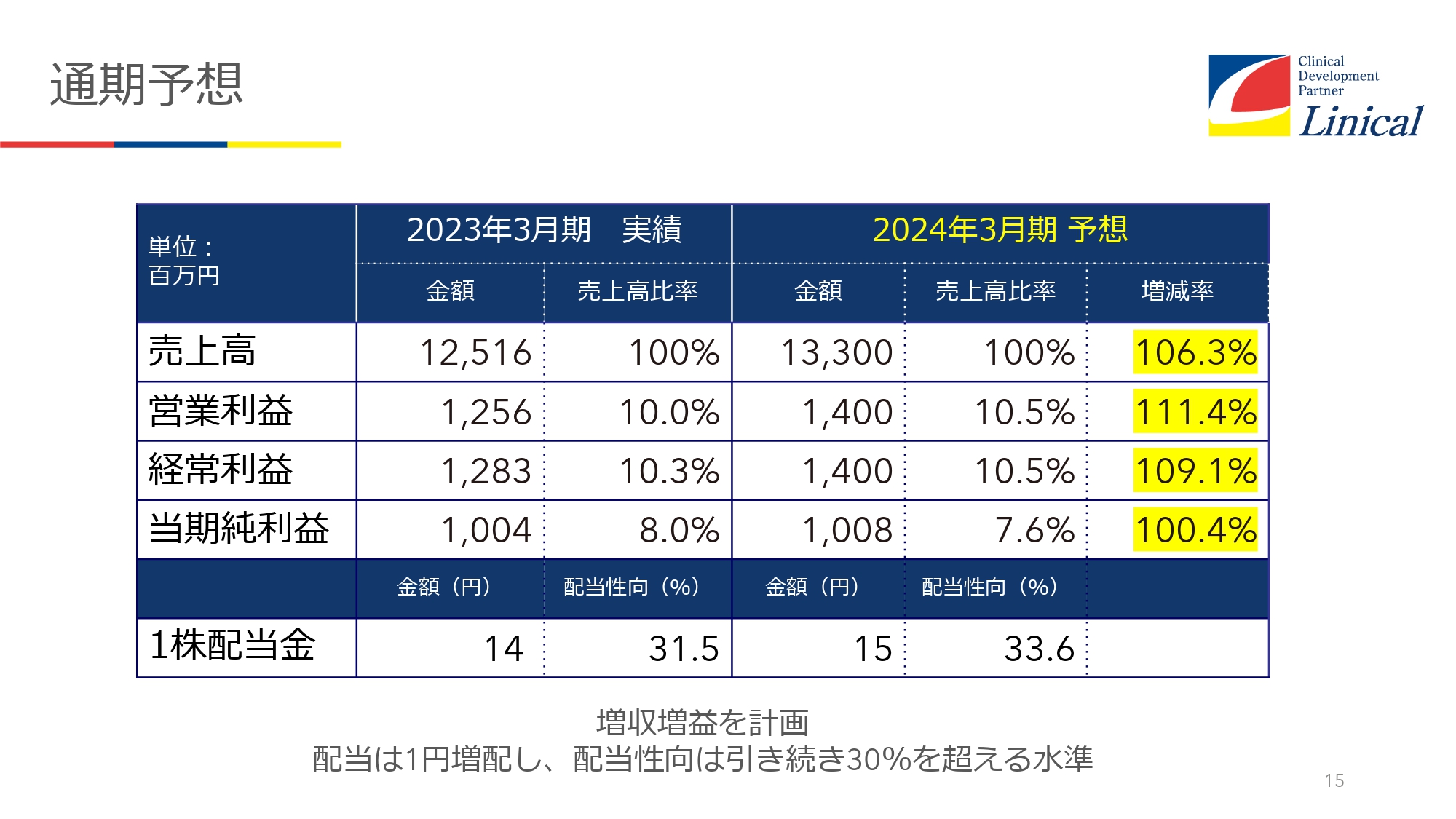

通期予想

通期予想です。2024年3月期は2023年3月期比で、売上高は6.3パーセント増の133億円、営業利益は11.4パーセント増の14億円、経常利益は9.1パーセント増の14億円を目標にしています。

当期純利益は0.4パーセント増と、2023年3月期とほとんど変わらない値ですが、昨期は約1億円の保険金が入ってきています。それが純利益に上がっていますので、それと比較すると約10パーセント増を見込んでいます。

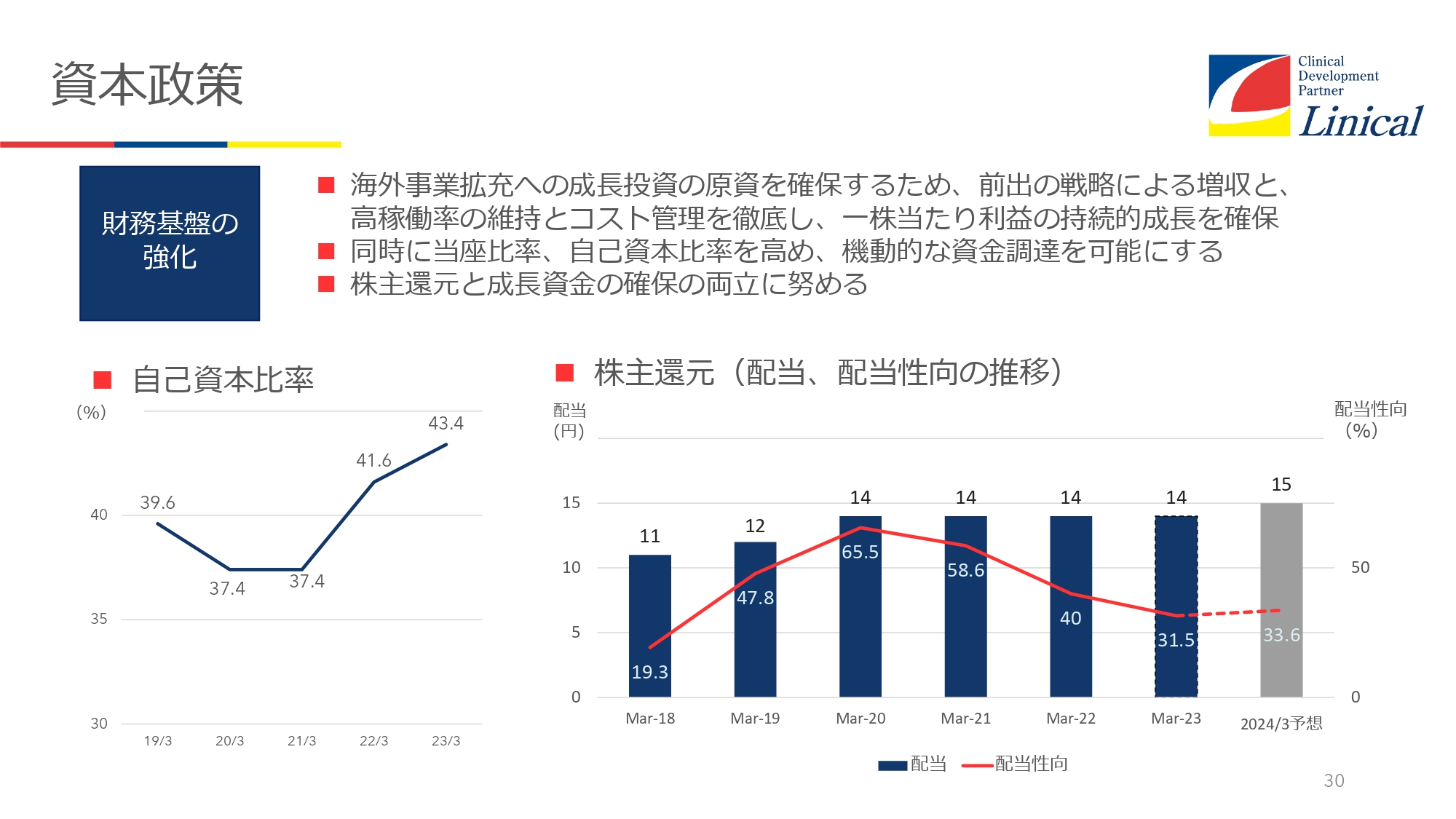

以上の予想から、配当は1円増配の1株あたり15円にしたいと考えています。配当をさらに増加させたいのですが、次のM&Aに向けて内部留保もしっかり高めていこうと考えています。

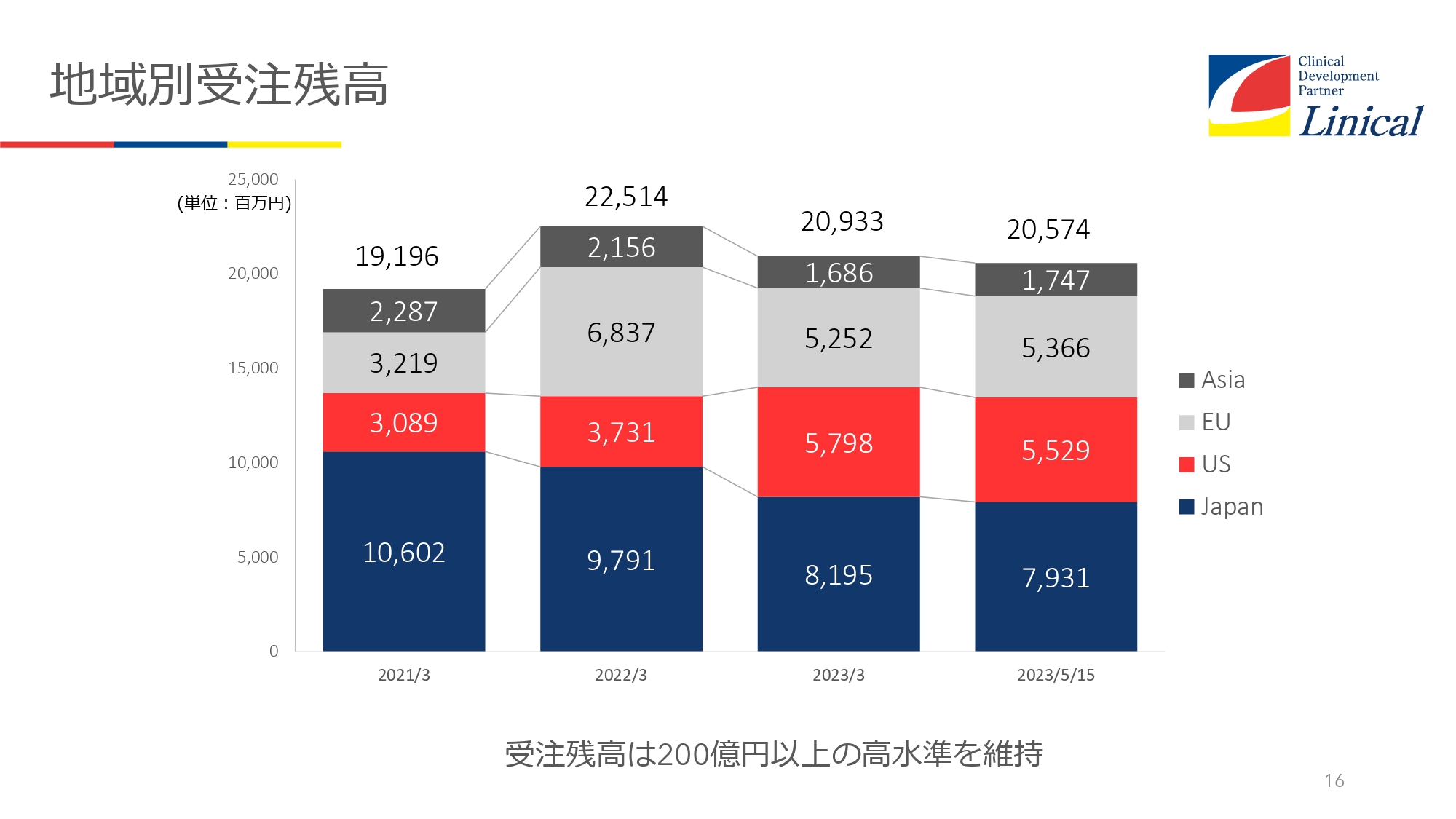

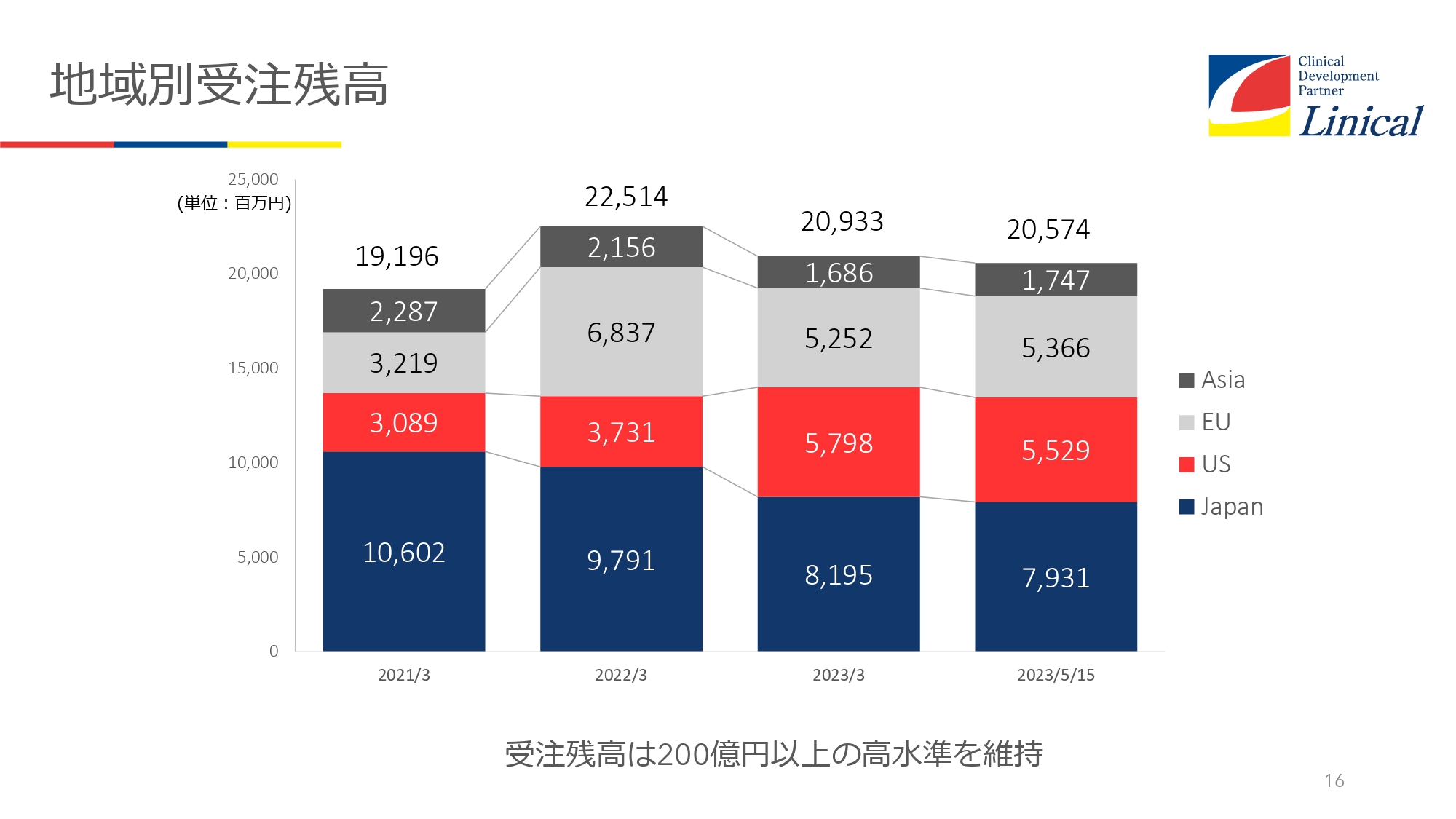

地域別受注残高

地域別受注残高です。2023年3月期や直近の2023年5月15日は、順調に案件をこなした結果、前期比で20億円くらい減少しています。すでに新しい契約が提携されてきていますので、現在はまた上昇傾向に入っています。

USについては、2023年3月期と2023年5月15日を比較すると若干減っています。しかし、先日も新規プロジェクトを受託しましたので、この契約書ができればまた増えてくる見込みです。アジアも増えており、日本も増えてくると予想しています。

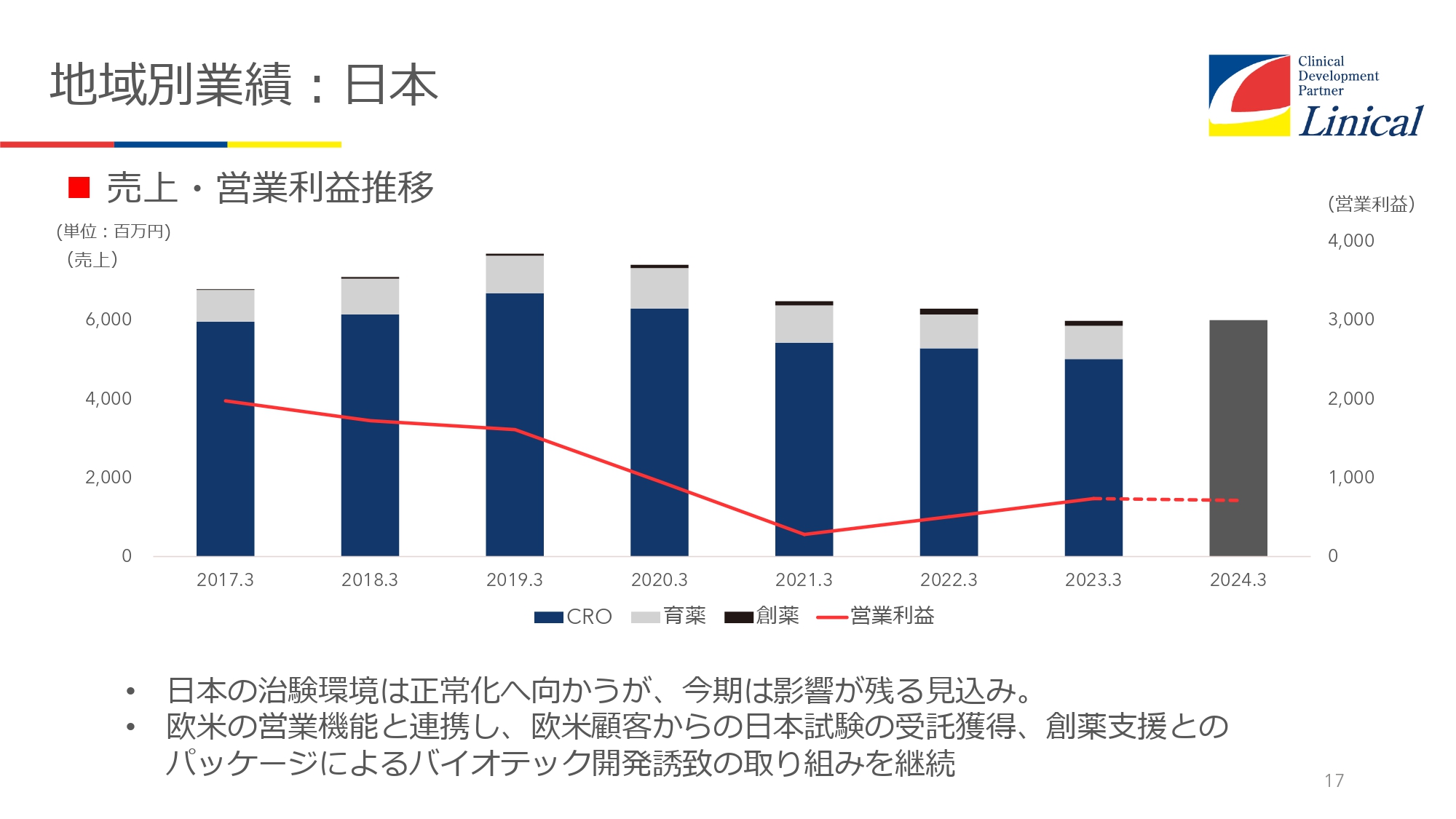

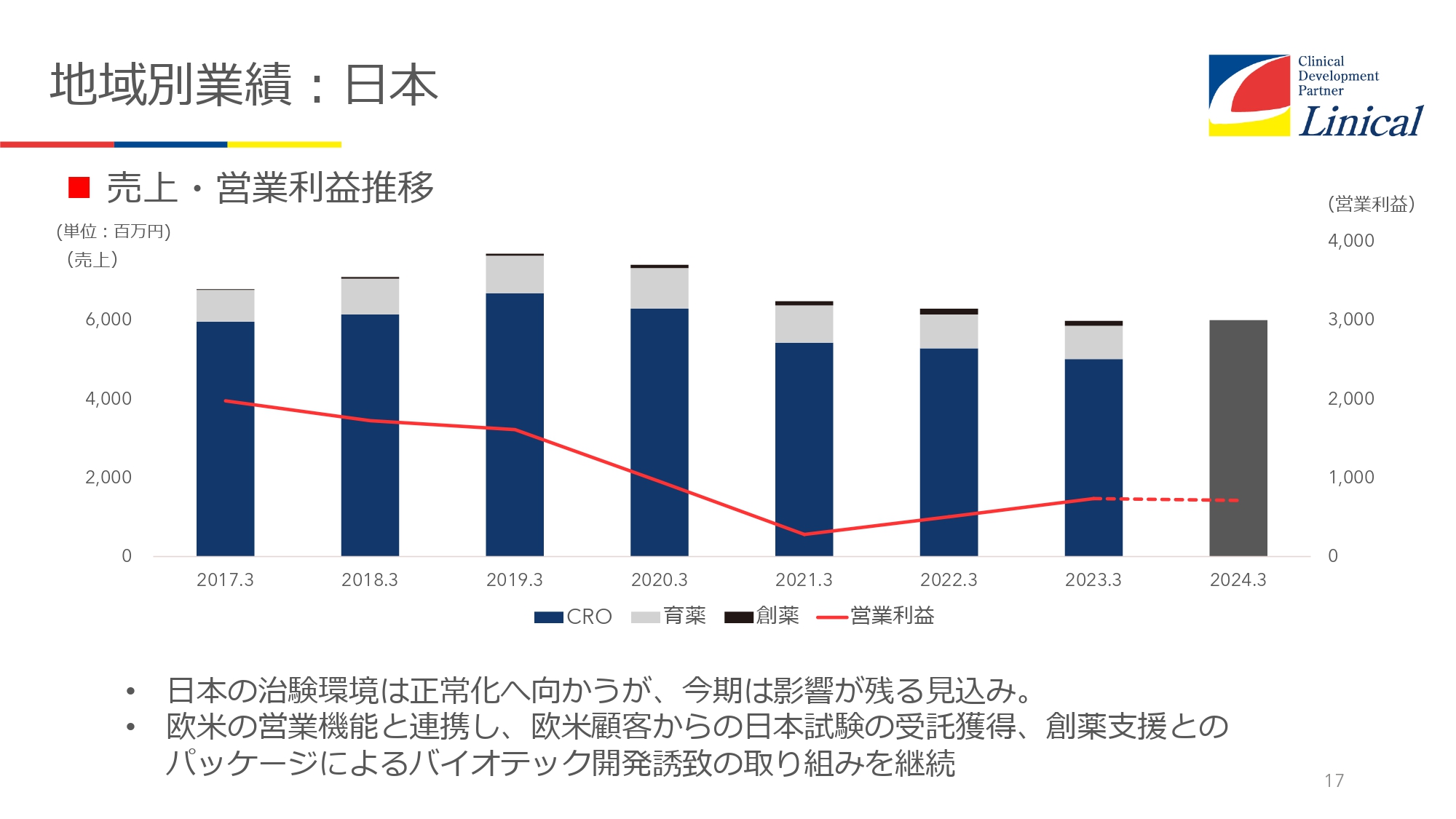

地域別業績:日本

地域別業績です。日本は、売上も営業利益も下がってきています。これは日本での臨床試験が少なくなってきたことが原因ですが、従業員の構成等を見直して減収でも増益できる筋肉質な運営に変えることにより、増益にできると考えています。

2024年3月期はスライドのグラフでは横ばいに見えますが、いよいよ増収増益が進むと考えています。来期以降は上昇傾向がさらに強まる見込みです。これは、当社がアメリカで懇意にしているバイオテック企業の一部がいよいよ日本に進出してくるためです。

ずいぶん長い間交渉してきたのですが、「その時はリニカルにお願いしますよ」と聞いており、私は先々週にアメリカまでお礼に行ってきたところです。

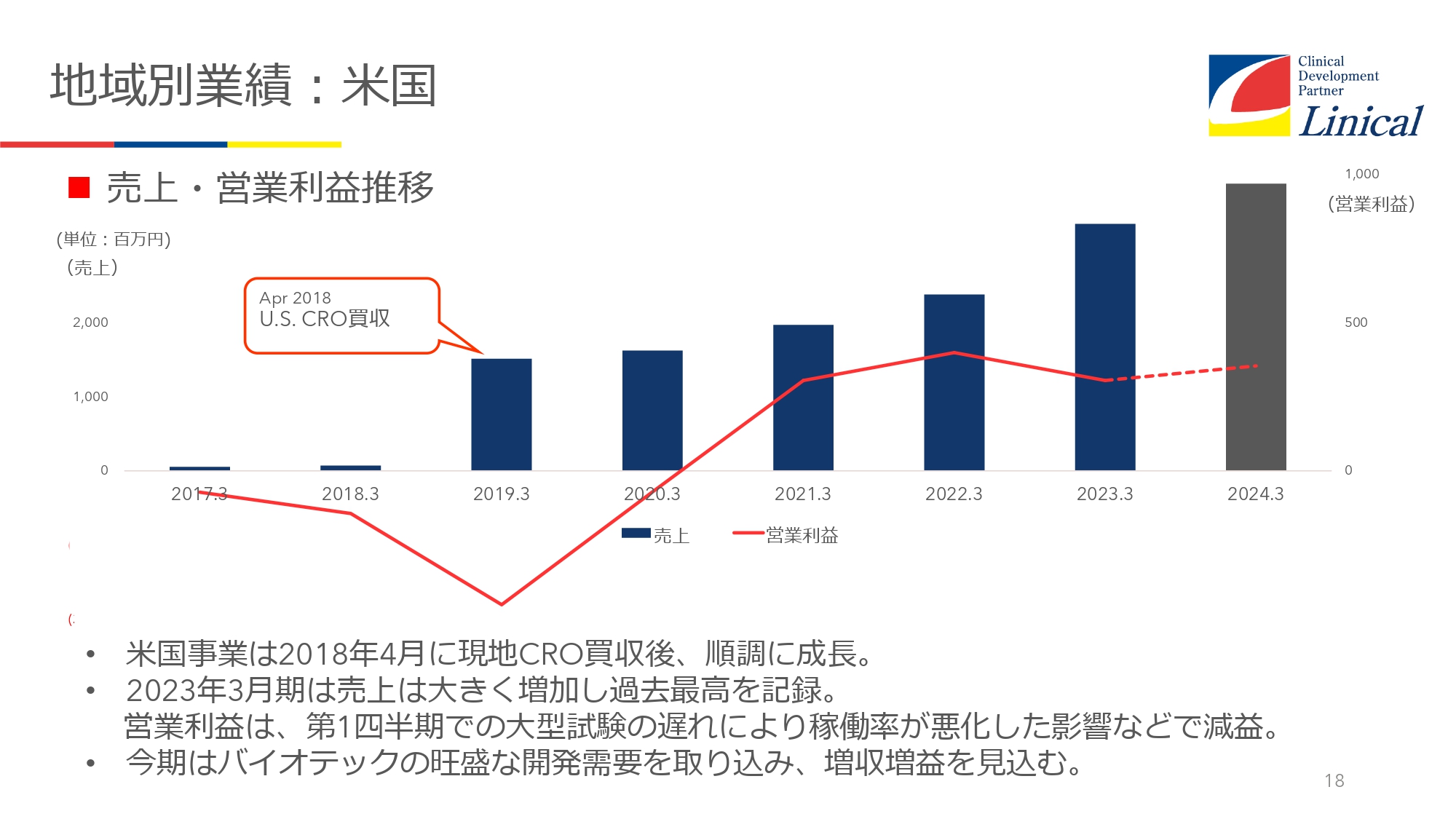

地域別業績:米国

米国です。買収した年は約4億円の赤字となりましたが、翌年には組織を見直すことで損益分岐点まで持ち込みました。それ以降はCOVID-19で若干苦しかった時期もありますが、それでも利益を十分に積み上げています。前期はインフレの影響を受けてやや下がっていますが、今期は増収増益に転じる見込みです。

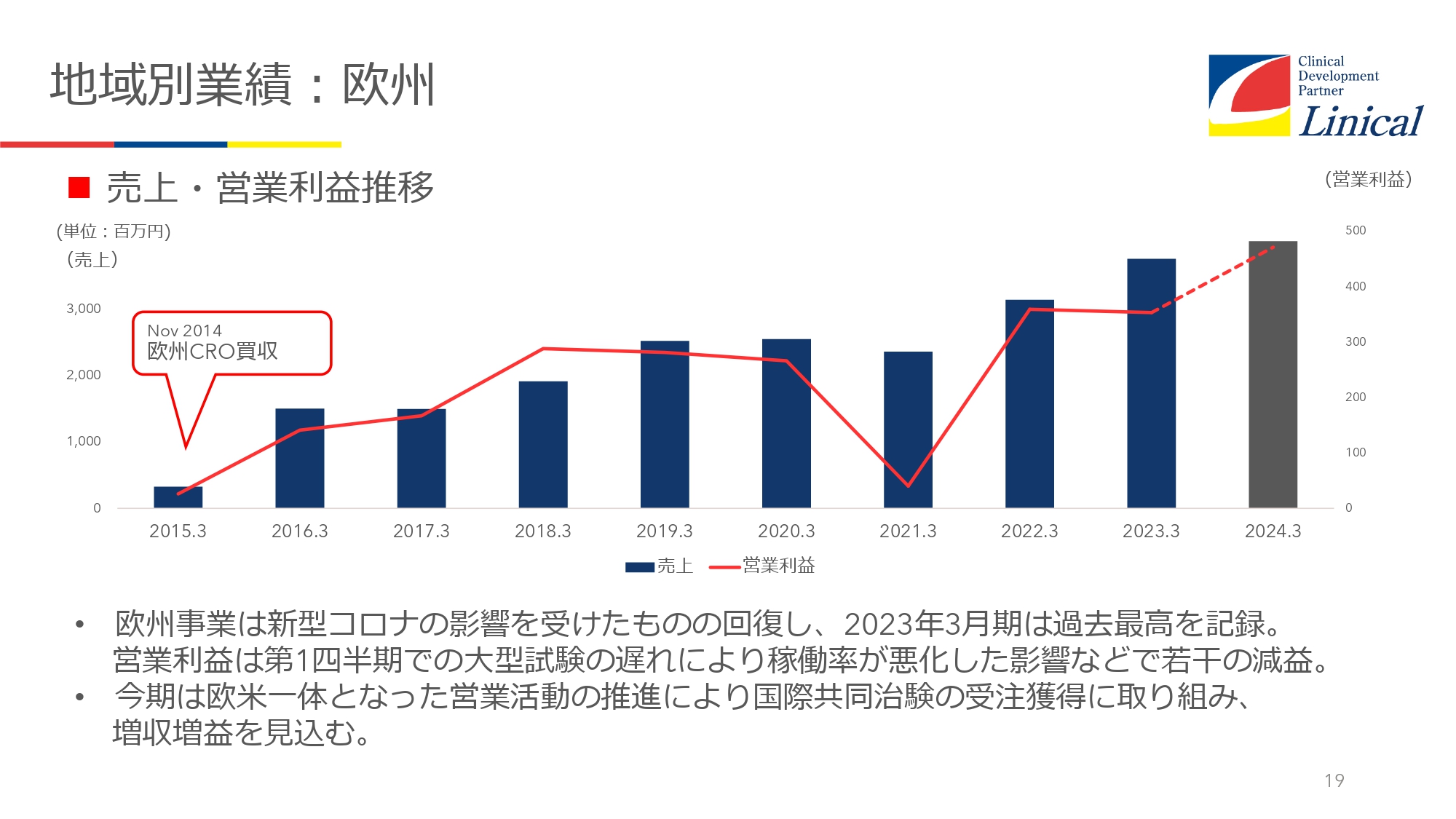

地域別業績:欧州

欧州もCOVID-19の影響を大きく受けましたが、スライドに記載のとおり、無事に経営を立て直し、非常に大きな利益・売上を獲得しています。前期はインフレの影響を受けて利益は横ばいでしたが、今年は増収増益になると考えています。

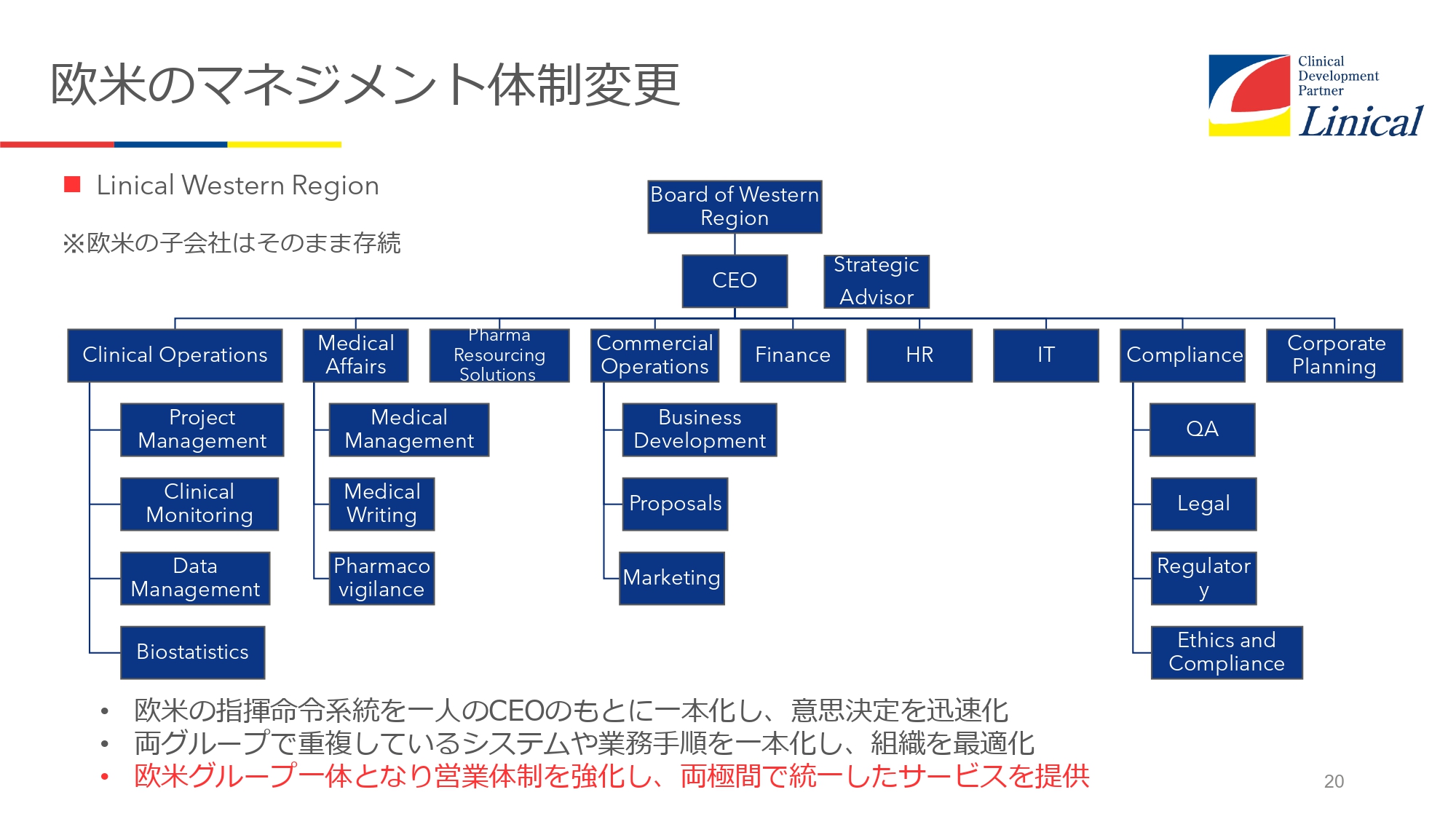

欧米のマネジメント体制変更

利益率をさらに改善するために、欧米のマネジメント体制を変更しました。例えば、アメリカを買収した際には、同じ機能を欧米の両方に持つ必要はないと考え、米国あるいは欧州の組織をリストラクチャリングしています。

それでも重なる組織が多いため、リージョンのヘッドを1人に決め、マネジメントを1つにするために、欧米を統括したバーチャル組織「Linical Western Region」を作りました。

例えば、従来、Clinical Operationsは欧米にそれぞれヘッドがいましたが、1人にしました。Medical Affairsも同様です。特にFinanceは1つでよいと考えており、Complianceも1つにしました。Clinical Operationsのヘッドはアメリカ在住のアメリカ人で、HRのヘッドはヨーロッパにいます。

1つに統合することで効率化された経営を目指し、欧米グループが一体となって営業利益率の改善・上昇、両国間で統一したサービスの提供を可能にしていきます。

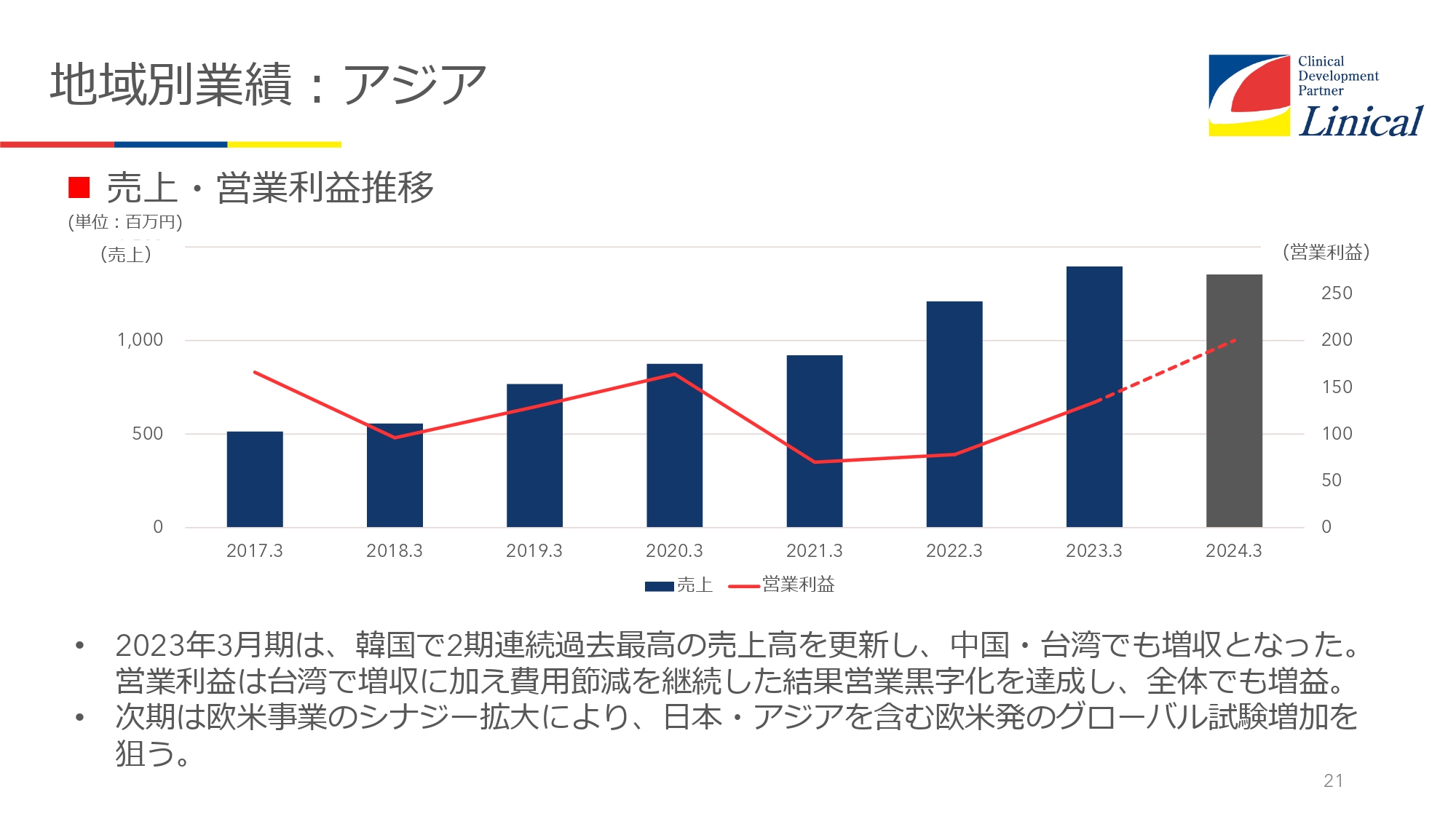

地域別業績:アジア

アジアです。COVID-19の影響を受け営業利益は下がりましたが、順調に回復しています。今期は横ばいから若干減収になると見込んでいます。

みなさまもご存じのとおり、中国の状況は少し不安定です。その分、韓国や台湾、シンガポールで利益を出したいと考えており、減収増益になると見込んでいます。

2026年の世界の医薬品市場規模(予測)

経営戦略についてです。収益力の強化として、PBR(株価純資産倍率)がフォーカスされています。現在、当社のPBRは足元で約2倍強と非常に上がってきていると思っています。ROEは先ほどお伝えしたとおり14.2パーセントとなりました。ここにどのようにフォーカスし、収益力を上げていくかを考えています。

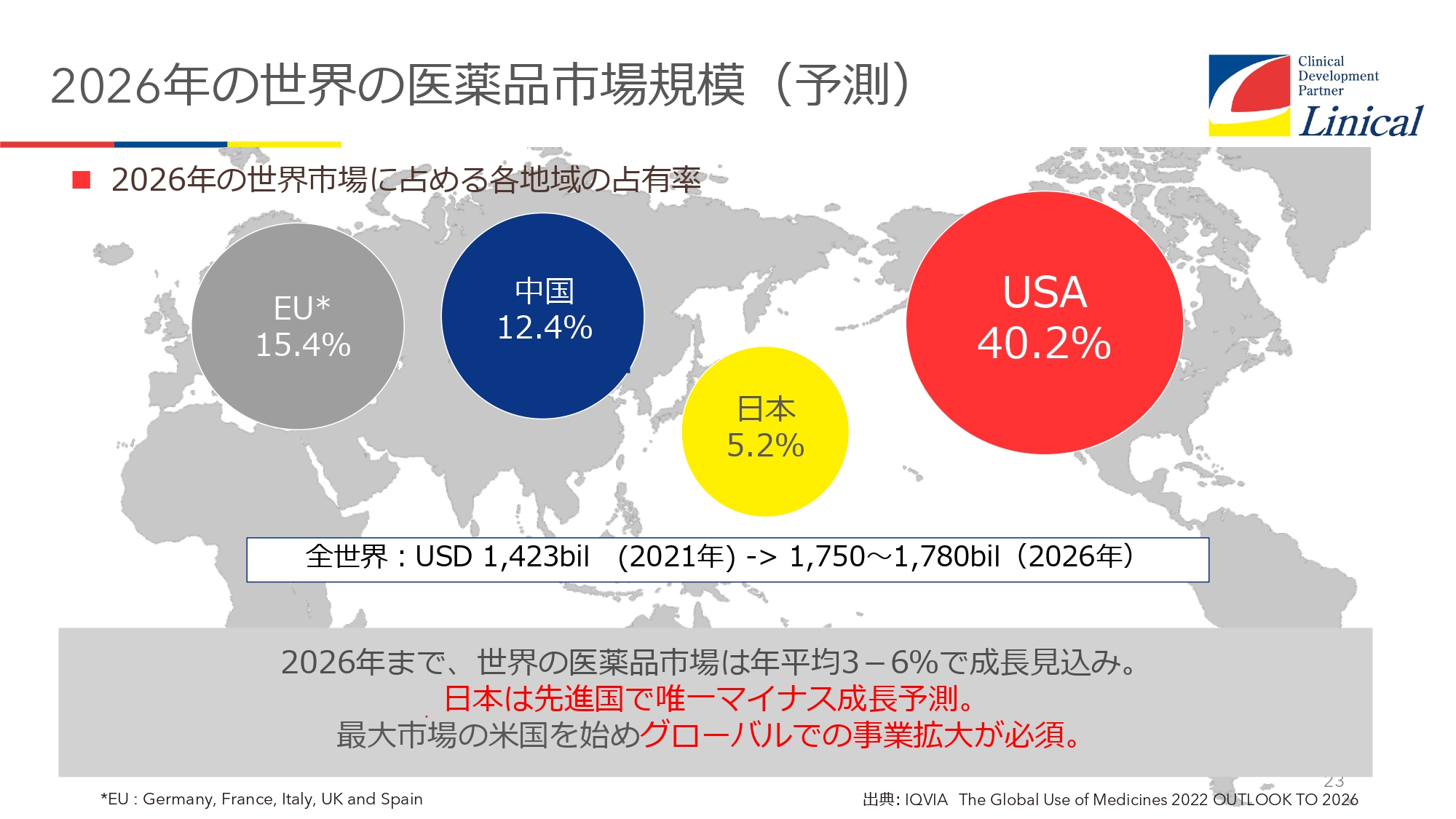

世界の医薬品市場規模の予測をご覧ください。2026年の世界市場に占める各地域の占有率は、アメリカが40.2パーセント、EUが15.4パーセント、中国が12.4パーセントです。

日本は5.2パーセントと年々減少しています。約10年前は10パーセント程度ありましたが、ドラッグ・ロス、ドラッグ・ラグとなり、日本は先進国の中でも医薬品市場規模が下がっていきます。

一方で、グローバルでは非常に大きくなっていますので、米国を始め、グローバルでの事業拡大が必須だと考えています。

体制の拡充(第2目標)

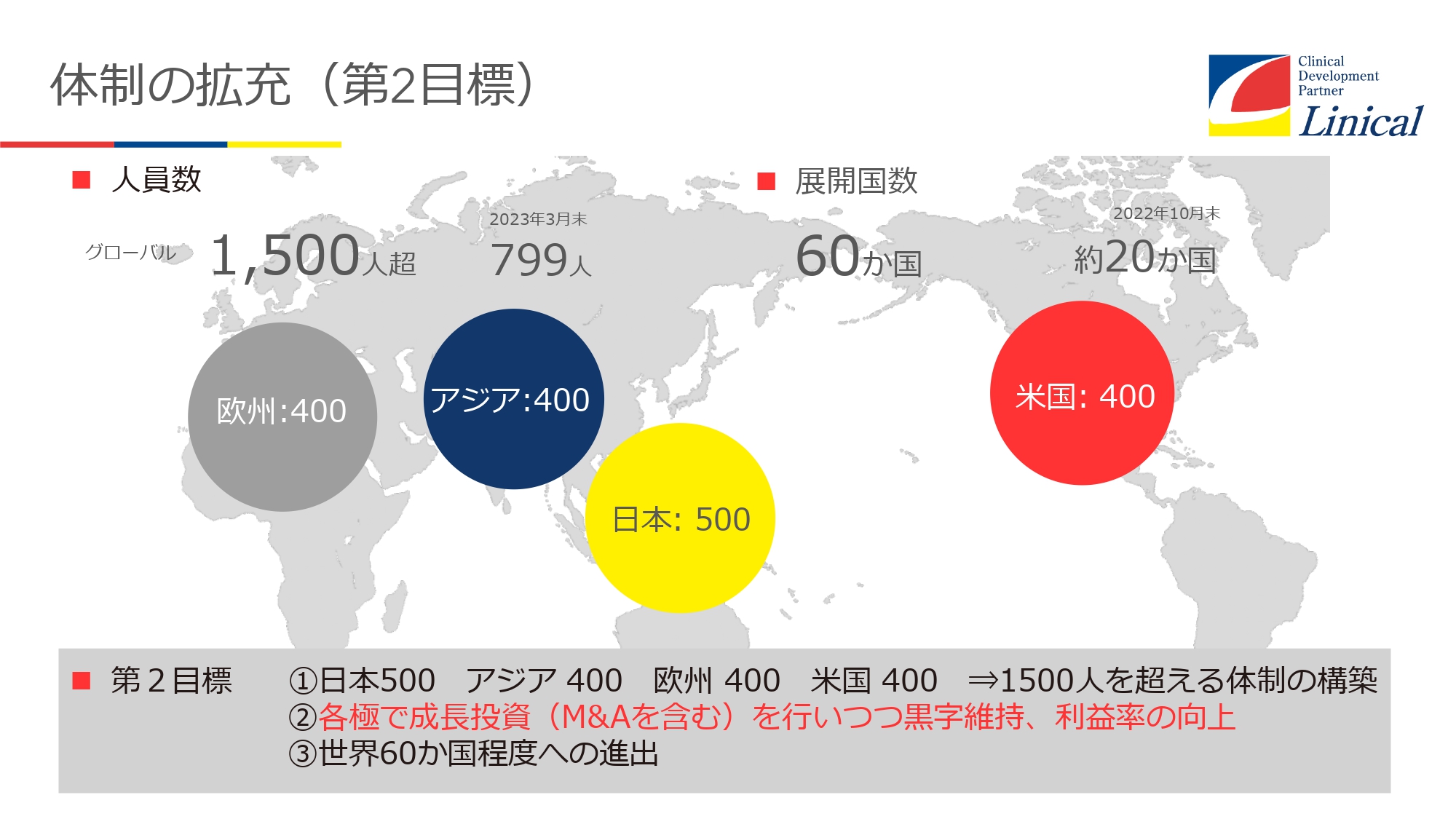

その状況を踏まえ、第2目標を立てています。第1目標では、1,000名規模の社員で20ヶ国程度をマネジメントすることを目標として掲げていました。これはほぼ達成できたと思っています。

今後は1,500名超の体制を目指しており、展開国数は現在の約20ヶ国から60ヶ国まで増やしたいと考えています。米国、アジア、欧州は、それぞれ400名体制にしていく予定です。

欧州は今、北欧に進出していますが、今後は中東やアフリカにも子会社を作りたいと思っています。アジアについても、中国を含め、今後人口増加が見込まれるインドネシア、オーストラリアなどへ事業を拡大していきたいと思います。

日本については、現在の社員は400名程度です。日本は本社機能を有するため、500名程度必要です。

現状、ヨーロッパは200名、アジアは130名から140名、日本は400名、米国は100名ほどです。米国が今後の中心になると言っているにも関わらず、規模が少し小さいと思っています。そのため、我々の成長戦略として、もう一度米国でM&Aを行うことが不可欠であると考えています。

ありたい姿

ありたい姿として、「To be the ”strongest” CRO」という言葉を挙げています。1人当たりの収益力を上げ、業界で最高のパフォーマンスを示せるようになりたいと思います。

我々は、グローバルの競合他社のように「the biggest」を目指すのではなく、「the strongest」を目指し、労働集約的ではなく知的集団として世界で臨床試験を行うことを目標にしています。

収益力の強化

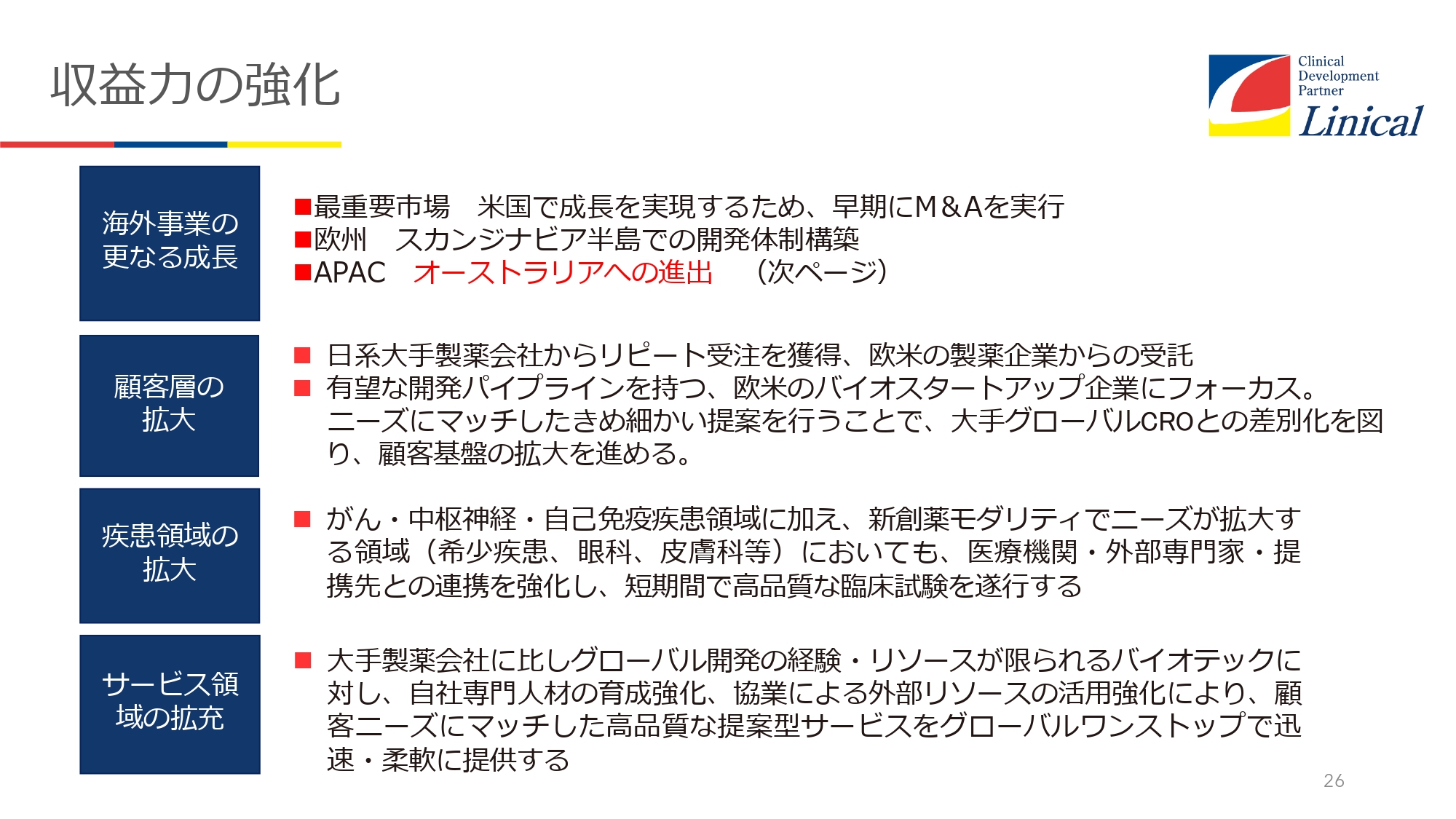

収益力を強化するには米国での成長が不可欠です。なるべく早期にM&Aを実行したいと思っています。資金があればいつでも可能ですが、内部留保をきちんと上げていきつつ、銀行等の借り入れにより、M&Aを実施したいと思っています。

欧州では、スカンジナビア半島での開発体制を構築していきます。また、オーストラリアへの進出も考えています。

顧客層の拡大については、今までは日系大手製薬会社からのリピート受注がメインでしたが、これを継続しつつ、欧米の製薬会社、もしくは大きくなってきている欧米のバイオテック産業から案件を取り、大手グローバルCROとの差別化を図ります。

疾患領域の拡大については、当社は主に中枢神経系・自己免疫疾患などの臨床試験を行ってきました。今後は、高齢化社会を迎えるに当たり、希少疾患、眼科、皮膚科、あるいはiPS細胞を使った再生医療にも進出していこうと思っています。

我々は難しい臨床試験をしっかり行っていきたいと思っています。

サービス領域の拡充については、グローバル開発の経験者を増やし、外部リソースも活用しながら、高品質な提案型サービスをグローバルワンストップで柔軟に行っていきたいと思います。

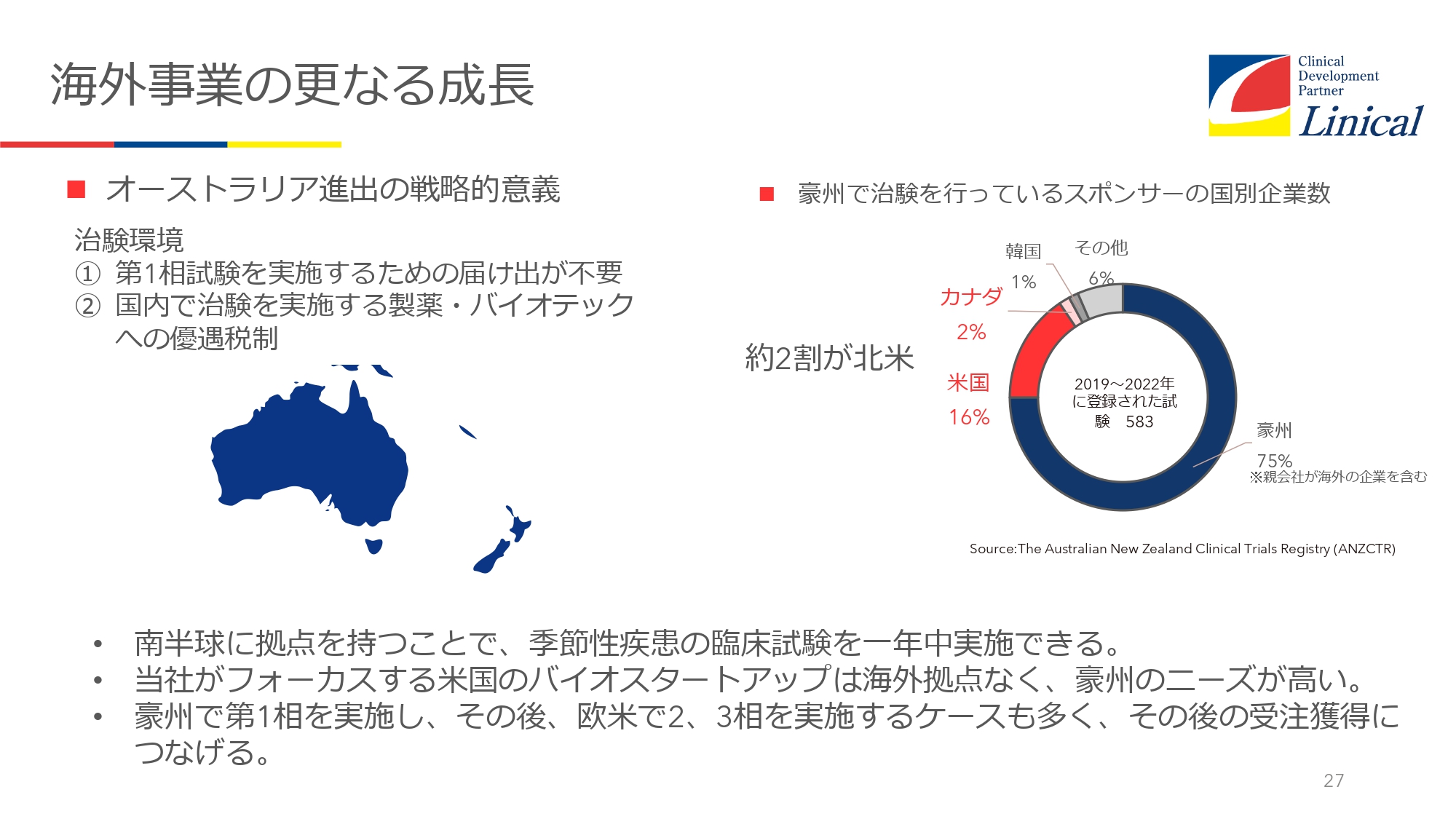

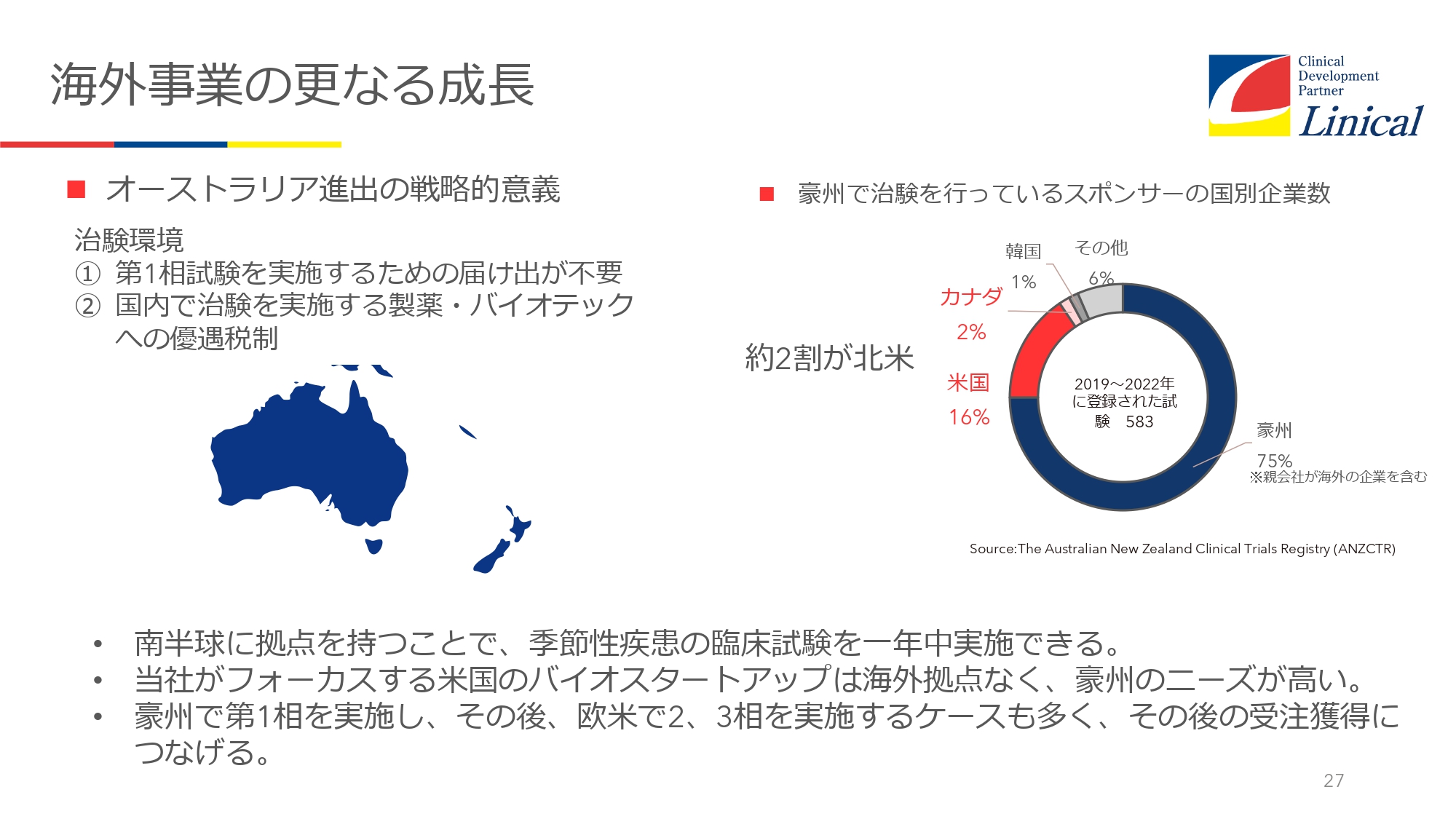

海外事業の更なる成長

海外事業のさらなる成長についてです。カナダにはすでに従業員がおり、売上も立っています。

拠点のない南半球にあるオーストラリアへの進出は、非常に戦略的な意義があります。オーストラリアは第1相試験を行う際に治験届が不要です。また、大きな税制優遇措置があります。加えて、南半球に拠点を持つことで、季節性疾患の症例を1年通して獲得できるメリットもあります。

治験を行っているスポンサーの国別企業数は、米国とカナダが全体の18パーセントです。バイオスタートアップ企業は、オーストラリアでも第1相試験、第2相試験、第3相試験を実施する傾向が強くなっています。

オーストラリアに進出することは我々にとっても非常に意義があるため、現在、オーストラリアへの進出を考えています。

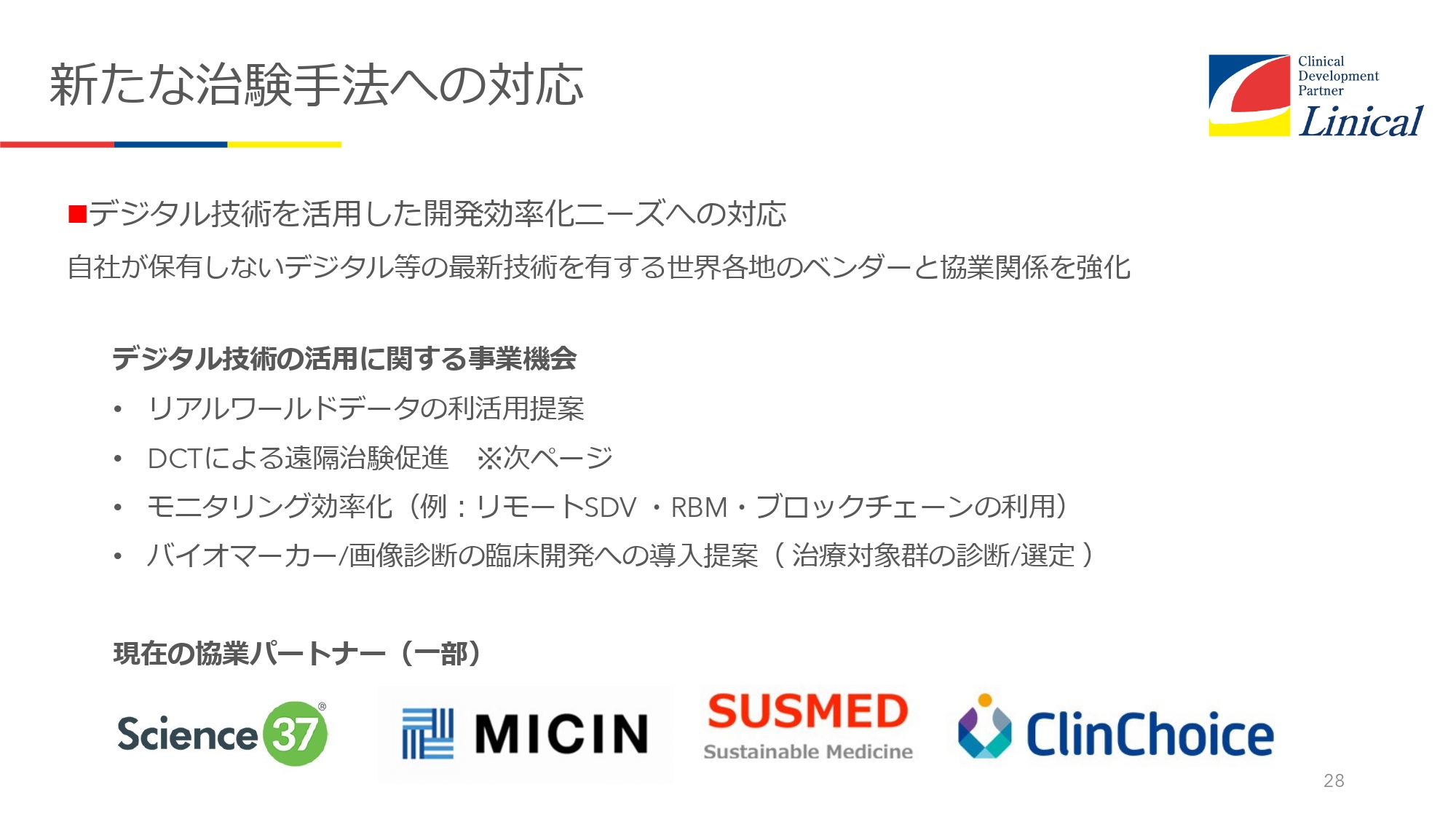

新たな治験手法への対応

新たな治験手法への対応として、リアルワールドデータの利活用提案、DCTによる遠隔治験の促進、モニタリングの効率化などを行っていきます。現在、Science 37社、MICIN社、SUSMED社、ClinChoice社という企業と業務提携しています。

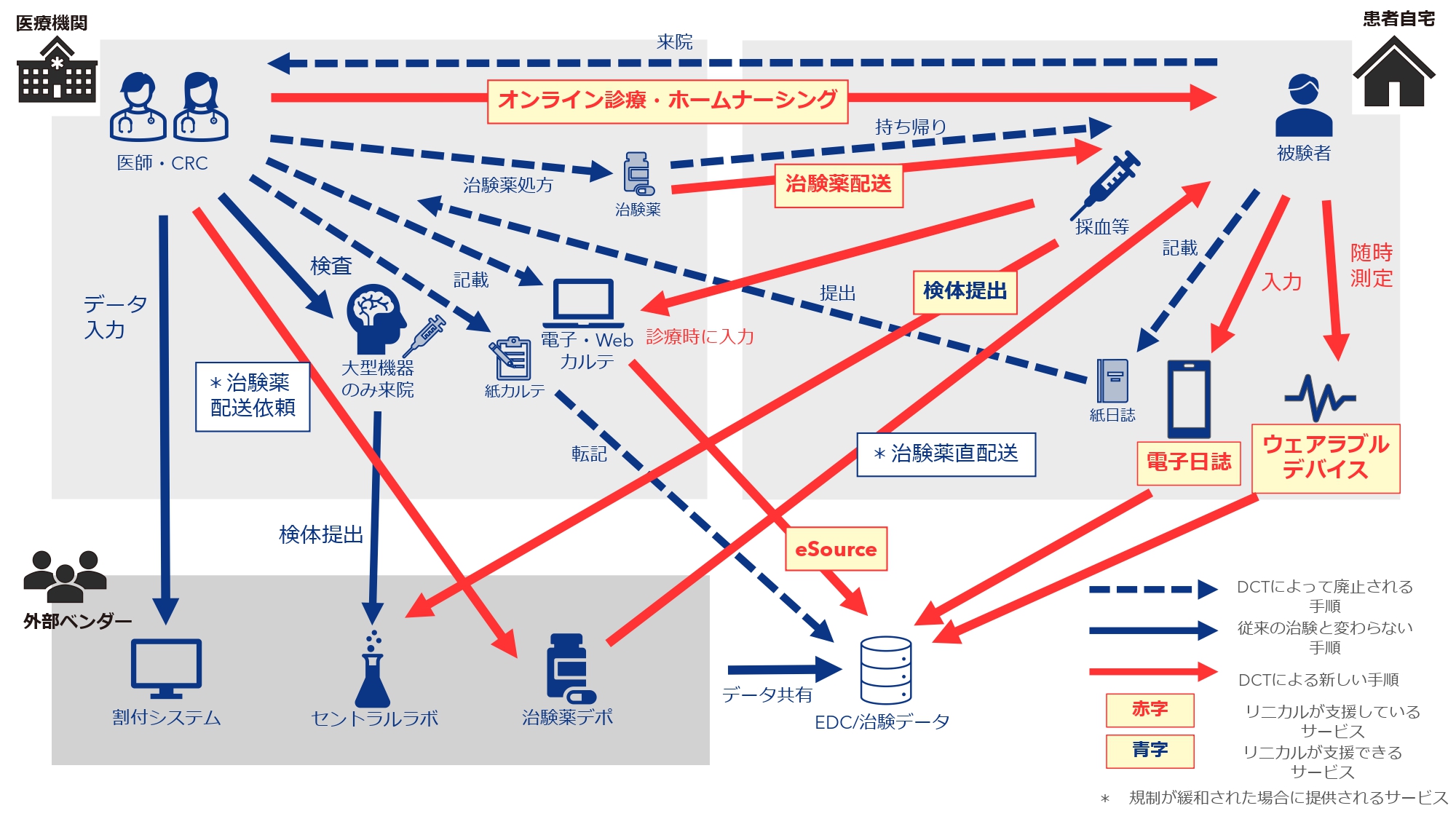

DCT(分散型臨床試験)への対応

DCTについて、スライドの図は自社で作りました。従来の治験は青線で、点線は今後なくなり、実線は今後も残る手順です。

ご覧のとおり、ほとんどの青線は医療機関がスタートです。被験者が病院に来院するところから臨床試験が始まります。ここにDCTを組み入れると、赤線に切り替わり、病院が行う業務が減ります。また、患者さまは自宅で治験薬を飲み、そのデータをウエアラブルデバイスや電子日記に記録します。

それが、EDC/治験データのコンピュータの中に統合され、電子的なデータとして回収されます。そのため、患者さまや医療機関の負担が減るという仕組みです。

また、我々がモニタリングする場所も変わります。今までは医療機関をモニタリングしていましたが、治験薬デポやセントラルラボ、電子・Webカルテからデータが移行するeSourceの部分、診察時に採血記録等がきちんと入力されているかなど、赤線のところをモニタリングすることで、CRAの業務の関わり方も改善され、変わっていくと思います。

このような最新の仕組みを取り入れたいと思っています。機関投資家のみなさまはご存じだと思いますが、日本はこのような面で遅れをとっており、アメリカは進んでいます。だからこそ、アメリカで事業を拡大しなければならないと思っています。

次のM&Aでは、我々と親和性のあるオンコロジー、免疫領域、CNSをしっかり行っているCROで、かつ赤線で示された部分について我々よりノウハウを持っているところにフォーカスできればと考えています。

もちろん日本でも徐々に進んでおり、我々が赤線部分をモニタリングしている試験も増えています。

資本政策

資本政策についてです。自己資本比率は43.4パーセントとなりました。配当性向は横ばいですが、配当を14円から15円に増配し、株主還元もしっかりと考えています。利益率の改善にも真っ向から取り組んでいるところです。

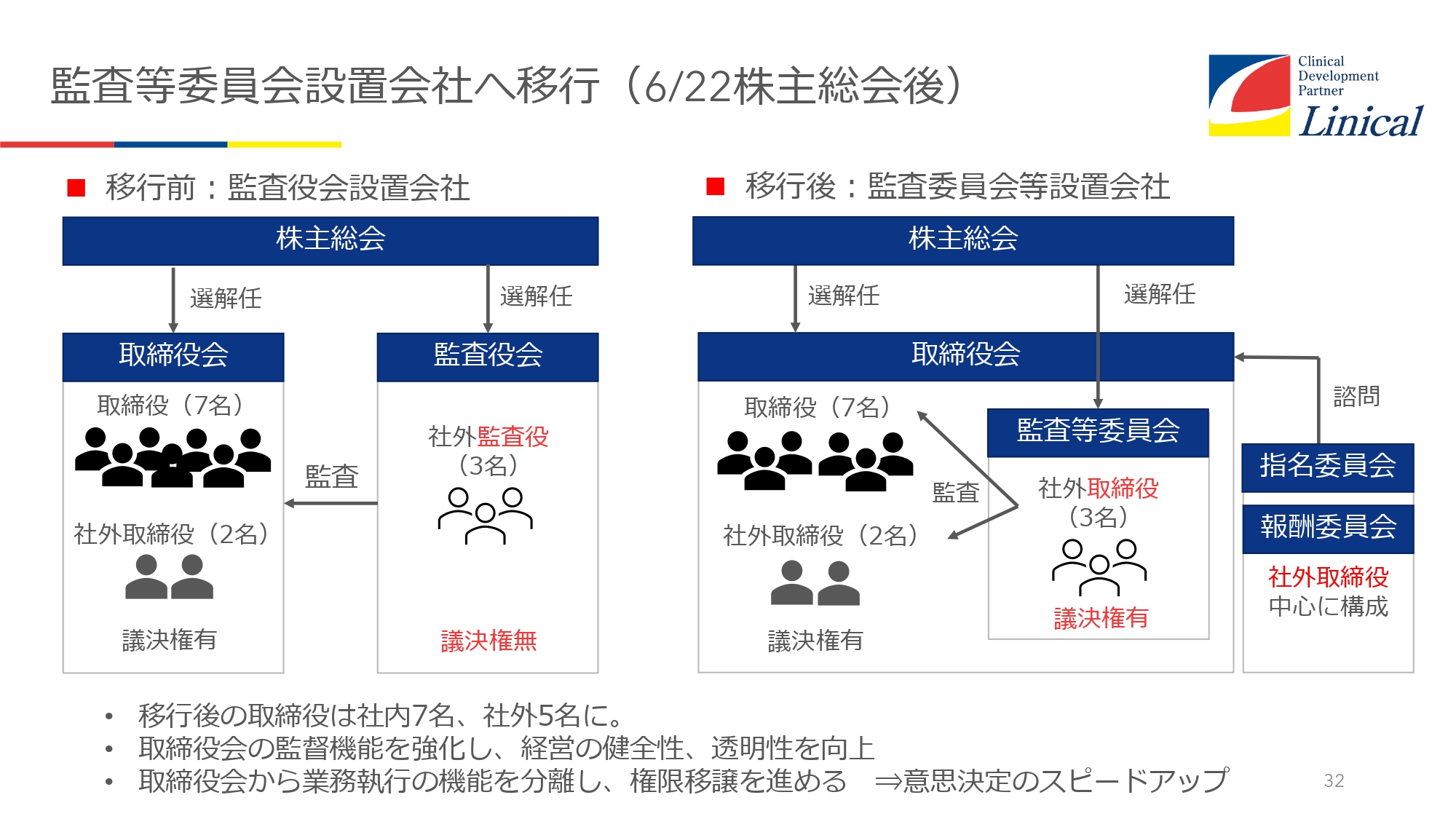

監査等委員会設置会社へ移行(6/22株主総会後)

ガバナンスの強化は外せないと思っています。当社は現在、社外監査役3名、社外取締役2名、取締役7名という経営体制をとっていますが、今回の株主総会に議案として提出しているとおり、監査等委員会設置会社への移行を社内ではすでに決定しています。

これが株主総会で認められると、社内取締役が7名、社外取締役は監査等委員会を含め5名になります。指名委員会、報酬委員会が社外取締役を中心に構成され、今後ガバナンスの強化が行われます。

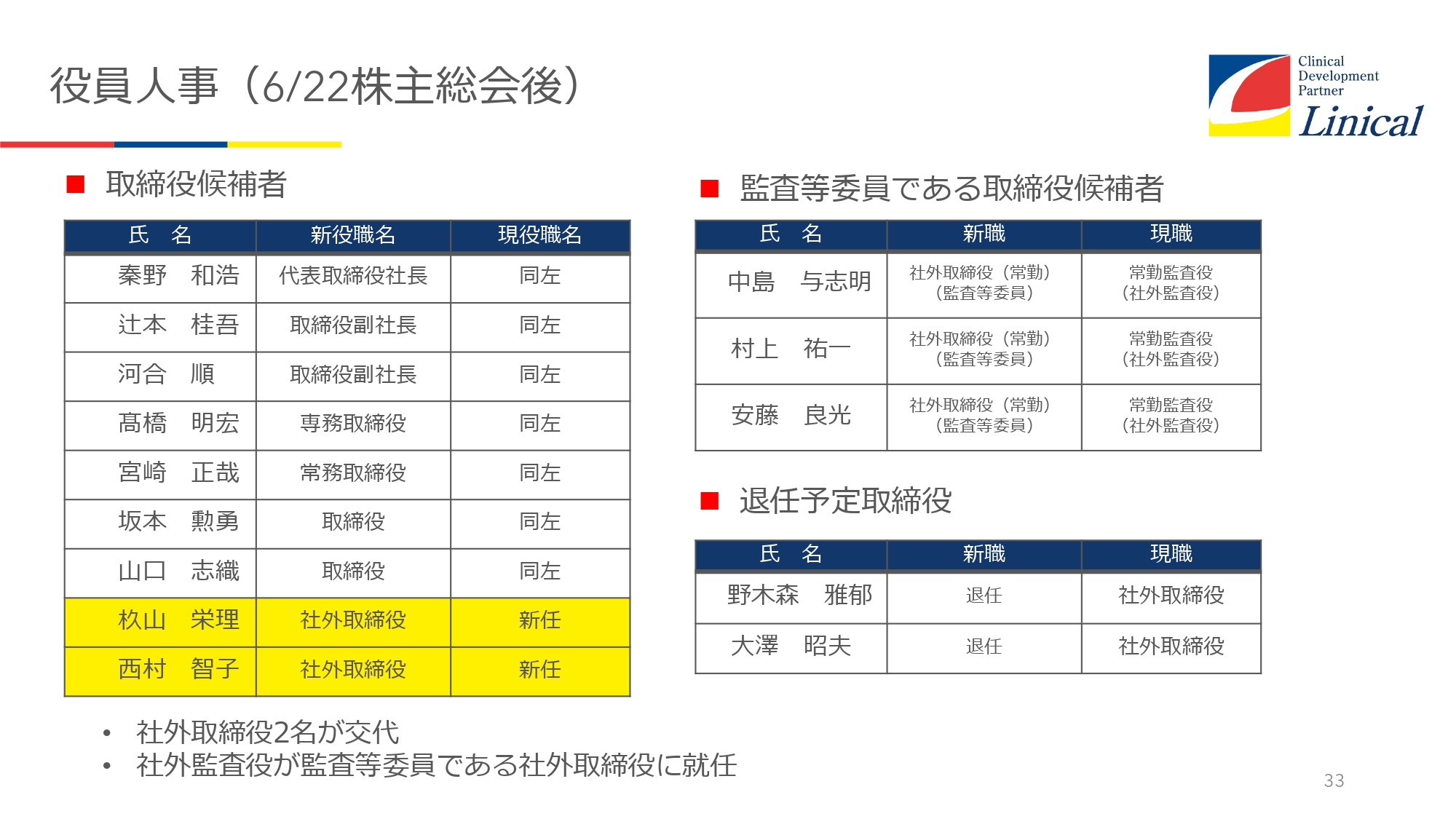

役員人事(6/22株主総会後)

役員人事は、6月22日の株主総会後、スライドに記載のとおりになると考えています。私から山口までは従来どおりです。社外取締役は非常勤が2名で、弁護士の杦山氏と公認会計士の西村氏が就任予定です。

従来から常勤監査役である中島、村上、安藤については、常勤の社外取締役かつ監査等委員として活躍していただく予定です。現在、非常勤の社外取締役である野木森、大澤は、この総会をもって退任予定です。

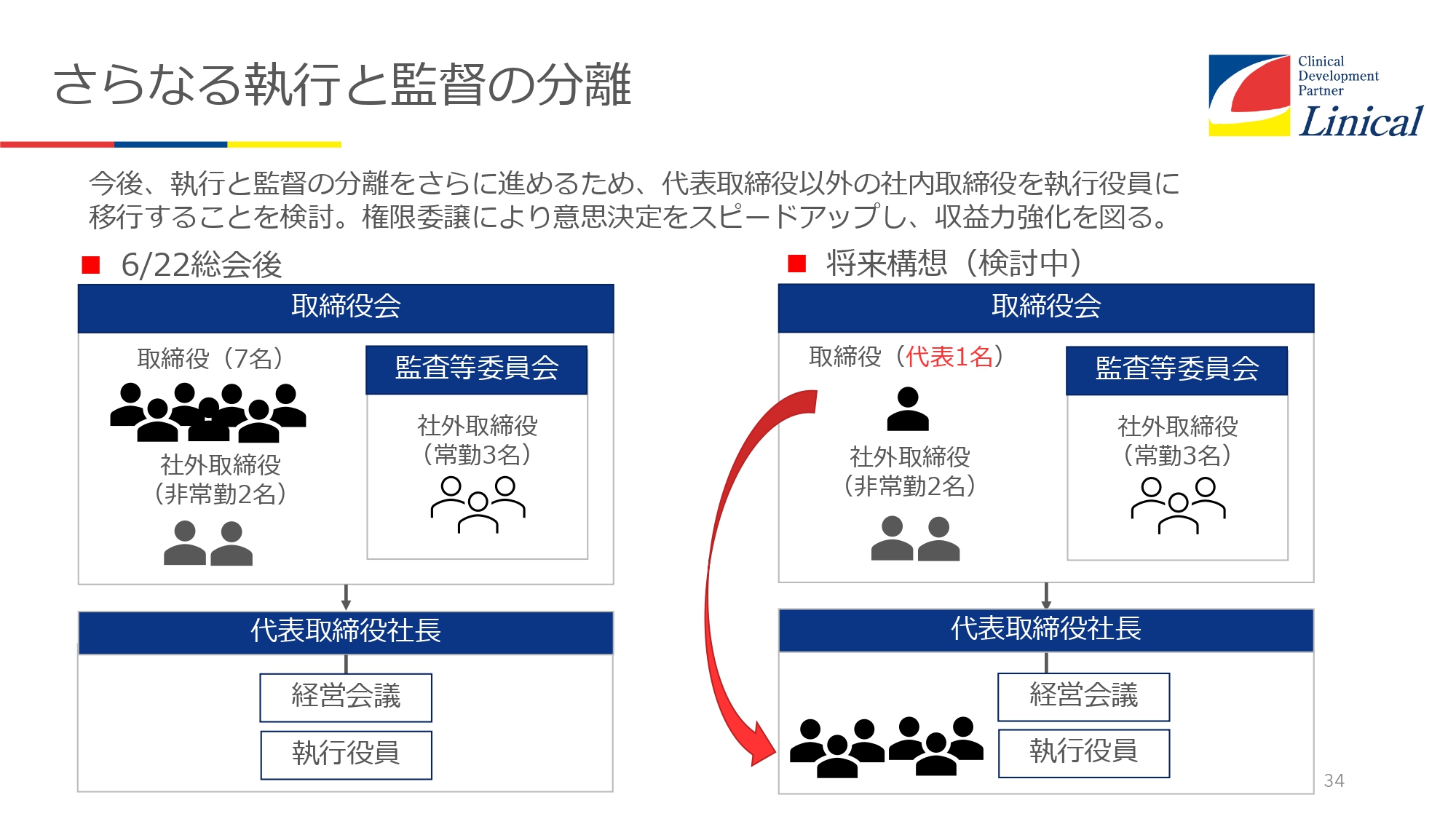

さらなる執行と監督の分離

さらなる執行と監督の分離は非常に重要だと考えています。総会で認められると、社内取締役が7名、社外取締役が5名となります。ただし、プライム市場ということを考え、スライド右側に記載のガバナンス強化の将来構想を検討しています。

経営理念の実践

我々は経営理念として、医薬品開発のプロフェッショナルでありたいと思っています。誠実さと情熱、探求心を持って、世界中の病気で苦しむ方を1人でも減らしたいという思いで経営しています。

質疑応答:受注動向の見通しについて

質問者:受注動向に関して、「受注残高がやや減ってきているのは消化が順調に進んでいるため」とのご説明でしたが、可能であれば売上を上回るような受注残高を積み上げてほしいと考えています。今後の受注動向の見通しについて教えてください。

また、最近アメリカのバイオテックの会社でファンドを集めにくいという話もあります。御社がAccelovance社を買収した直後の2019年頃に、バイオテックの会社がファンドを集められず、治験がキャンセルになったことがあったように思います。現在の状況はその時とはまったく違うのか、あるいは同じようなリスクがあるのかについて教えてください。

秦野:当時にそのようなリスクを抱えていたバイオテックの会社は、現在では非常に大きくなっており、軒並み上場しています。それらが長らくリピーター顧客となっており、かなり大きな複数の企業と懇意にしています。

また、確かに資金集めが多少難しくなってきているとは聞いています。ただし、それでもかなり潤沢ではあるようです。買収当時のように与信管理もされていないようなスポンサーは現在1つもありません。年間何百億円もの売上を計上する企業へと成長しているため、安心していただけたらと思います。

受注残高については、順調にこなして減ったように見えますが、やはり手元にはたくさんあり、契約のタイミングの問題もあります。お話にあった「売上を上回る受注」については、近いうちに発表できると思います。

質疑応答:日本の営業利益率について

質問者:以前、日本の売上は約60億円、営業利益は約20億円で、利益率はだいたい3割でした。現在は2023年3月期の売上が約60億円、営業利益が約7億円と、利益率は当時の3分の1程度になっています。

どのような条件が整えば、以前のような利益率になるのでしょうか? 稼働率改善や治験1件当たりの大型化がポイントとなるのか、あるいはサービス単価の問題であるのかについて教えてください。

秦野:利益率が非常に高かった時は、日本のスポンサーから国内の仕事を受けていたため、得たお金の中に利益がすべて含まれていました。しかし、現在のようにアメリカやヨーロッパなど海外へ日本から仕事を渡す場合、その分の利益が海外に支払われてしまいます。結果として、利益率が下がっているように見えています。

もう1つは、COVID-19以前から日本での臨床試験数が減ってきており、それに伴って売上も減少しているにもかかわらず、人件費などが減ってこなかったという背景もあります。しかし、現在この部分に関しては改善してきているため、今後、利益率も徐々に上がっていくと考えています。

日本単体で見ると少し厳しいかもしれませんが、近い将来、グローバル全体では利益率15パーセントほどになると思っています。

ただし、それでは満足できないため、先ほどお伝えした欧米の体制変更や、APACへの進出が必要だと考えています。まずは重複している部分は1つにまとめ、経営のシンプル化を行うことで、全体で15パーセントくらいの利益率に到達し、次にAPACをうまくマネジメントして15パーセント以上にし、さらには以前誇っていた20パーセント以上を達成することが目標となっています。

質疑応答:M&Aについて

質問者:引き続きM&Aを検討しているということですが、現在マーケットでどのような状況にあるかも含めて、何が整えば成立するのかを教えてください。

御社の財務体質はAccelovance社の買収時、あるいは買収前に近いくらいかなり良くなってきており、資金もたまってきています。先ほど借入も含めた買収やDCT関係のお話もありました。現在、M&A案件については何か1つハードルを越えないと実現できない状況なのでしょうか?

秦野:ショッピングリストのようなものを作り、当社と親和性がありそうな企業に今後オファーレターを出していこうと考えています。

ただし、現在「ここが有力だ」と思える企業があるかといわれれば、具体的な候補はまだ見つかっていません。調査自体は継続的に進めています。

質疑応答:営業利益の見通しについて

質問者:今期の見通しについて、2023年3月期は第1四半期に大型治験がなくなったため、赤字になっていたと思います。今期はそのようなことがなければ、四半期ごとの営業利益の水準から見ても15億円から16億円の営業利益になってもおかしくありません。そのため、14億円はやや控えめな数字だと思ったのですが、いかがでしょうか?

秦野:前期はやはり為替に救われたところがあると思います。今期も同じように為替が推移するのであれば、おっしゃるとおり、少し増える可能性があります。ただし、正確には予測できない状況です。

質問者:為替はどれくらいを想定しているのでしょうか?

秦野:為替の想定は公表していませんが、コンサバティブに読んでいます。

質疑応答:オーストラリアへの進出時期について

質問者:「オーストラリアにいよいよ進出する」というお話がありましたが、具体的な時期は決まっているのでしょうか?

秦野:時期はまだ不明ですが、遅くても来期中には進出したいと考えています。

質疑応答:国際共同治験の受託体制について

質問者:国際共同治験の受託体制について、御社はまるまる受託しているケースが多いのか、あるいは特定地域のパートをそれぞれの拠点で受託しているケースが多いのかについて教えてください。

秦野:臨床試験に関しては、ドメスティックで1ヶ国だけで受けているというケースは、正確な数字はわかりませんが、非常に少なくなっていると思います。欧米試験やフルグローバルの試験、APACの試験など、いわゆるグローバル試験が非常に多いです。

一方で、製造販売後の育薬事業に関しては各国がそれぞれの目論見で実施するため、ほぼ100パーセントドメスティックです。時折APACの試験やグローバルの日欧試験、日米試験がありますが、頻度的にはグローバル試験のほうが非常に少ないです。臨床試験では、グローバル試験の頻度が非常に高いと思います。

質問者:「年内にアメリカのバイオテック企業が日本進出するにあたり、全世界の国際共同治験をすべて御社に委託するかもしれない」というお話がありましたが、これは御社にとって初めて国際共同治験をすべて受託するという意味ではないということですか?

秦野:そのとおりです。これまでにもたくさん受託しています。その中で、今後さらに機会が増えるというお話です。

一番の核は、我々が提案しなければ、彼らは日本やアジアに進出してこなかったかもしれないという部分です。日本や中国、APACへの進出のメリットを伝えて、「御社はバイオテック企業としてかなり大きくなりましたが、アジアマーケットはいかがでしょうか?」という問いかけを数年前から行い、ついにその決断をしてもらえました。

これはいわば正義感のような話題ですが、彼らが有している非常に優れた薬剤が日本の患者さまの手に届く可能性が出てきたということや、ドラッグロスの一部を防ぐことができるとも言えます。

新着ログ

「サービス業」のログ