ホクト、製造コストの大幅上昇が影響し増収減益で着地 三重きのこセンターの通年稼働により生産量が増加

目次

水野雅義氏(以下、水野):ホクトの水野です。ただ今より、2023年3月期決算説明会を始めます。本日は2023年3月期決算の報告と2024年3月期の見通し、最近の取組事項についてご説明します。

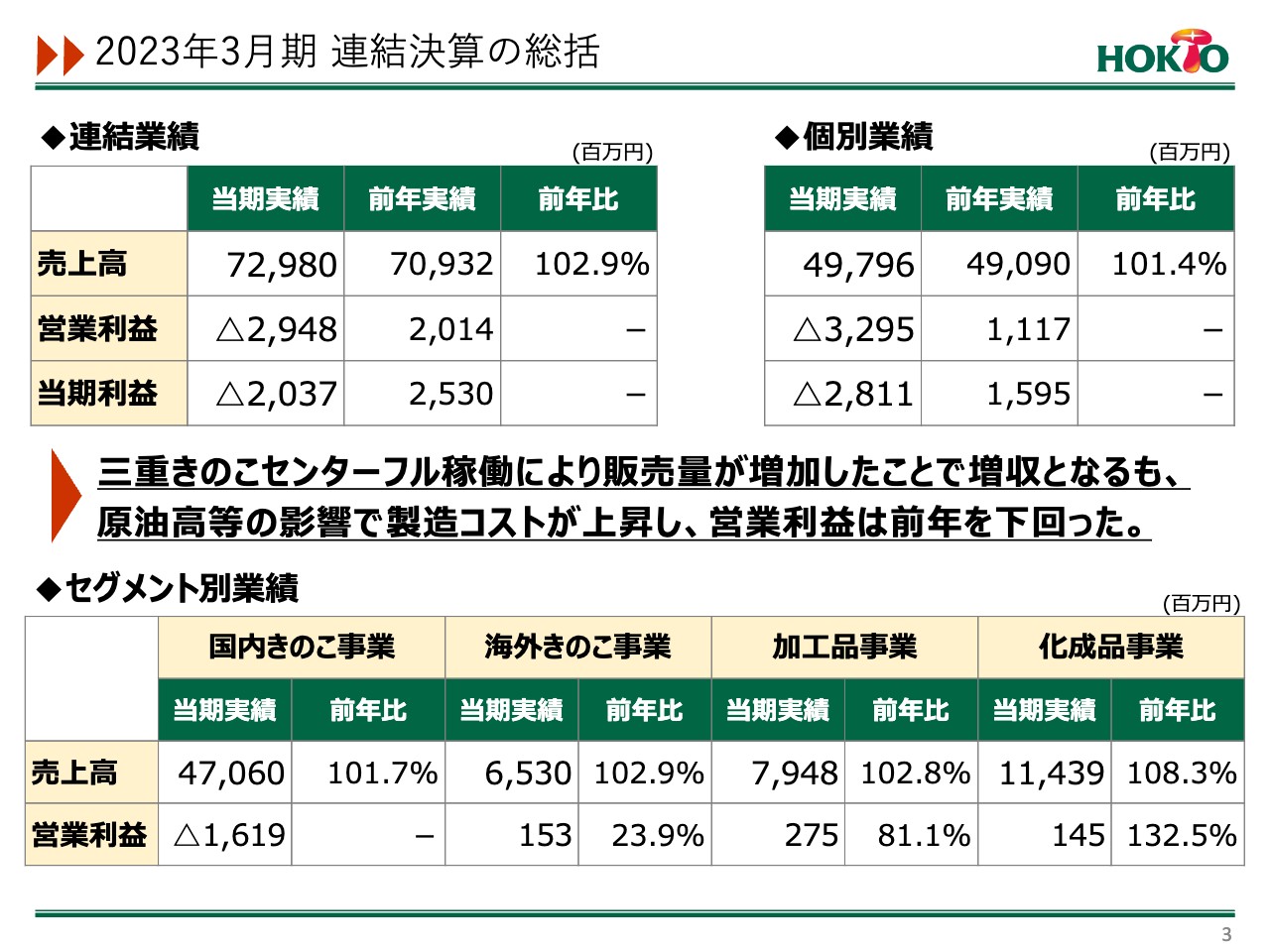

2023年3月期 連結決算の総括

非常に厳しい1年でした。スライドに記載のとおり、連結売上高は729億8,000万円となり前年実績より2.9パーセント増でしたが、営業利益はマイナス29億4,800万円、当期利益はマイナス20億3,700万円と、会社始まって以来の赤字決算でした。

個別の売上高は前年実績1.4パーセント増の497億9,600万円、営業利益はマイナス32億9,500万円、当期利益はマイナス28億1,100万円です。一昨年秋から稼働し始めている三重きのこセンターの通年稼働分が売上増につながった大きな要因です。

しかし、みなさまもご承知のとおり、ロシアによるウクライナ侵攻により、円安が進み、原材料価格が高騰し、原油高に伴って輸送費を含めたあらゆるもののコストが上昇しました。一番大きかったのはエネルギーコストの上昇です。製造コストが前年よりも大幅に上昇しましたが、その分を営業価格に転換できませんでした。これがすべてと言ってもよいと思っています。

セグメント別はスライド下部に記載のとおりです。こちらは後ほどお話しします。

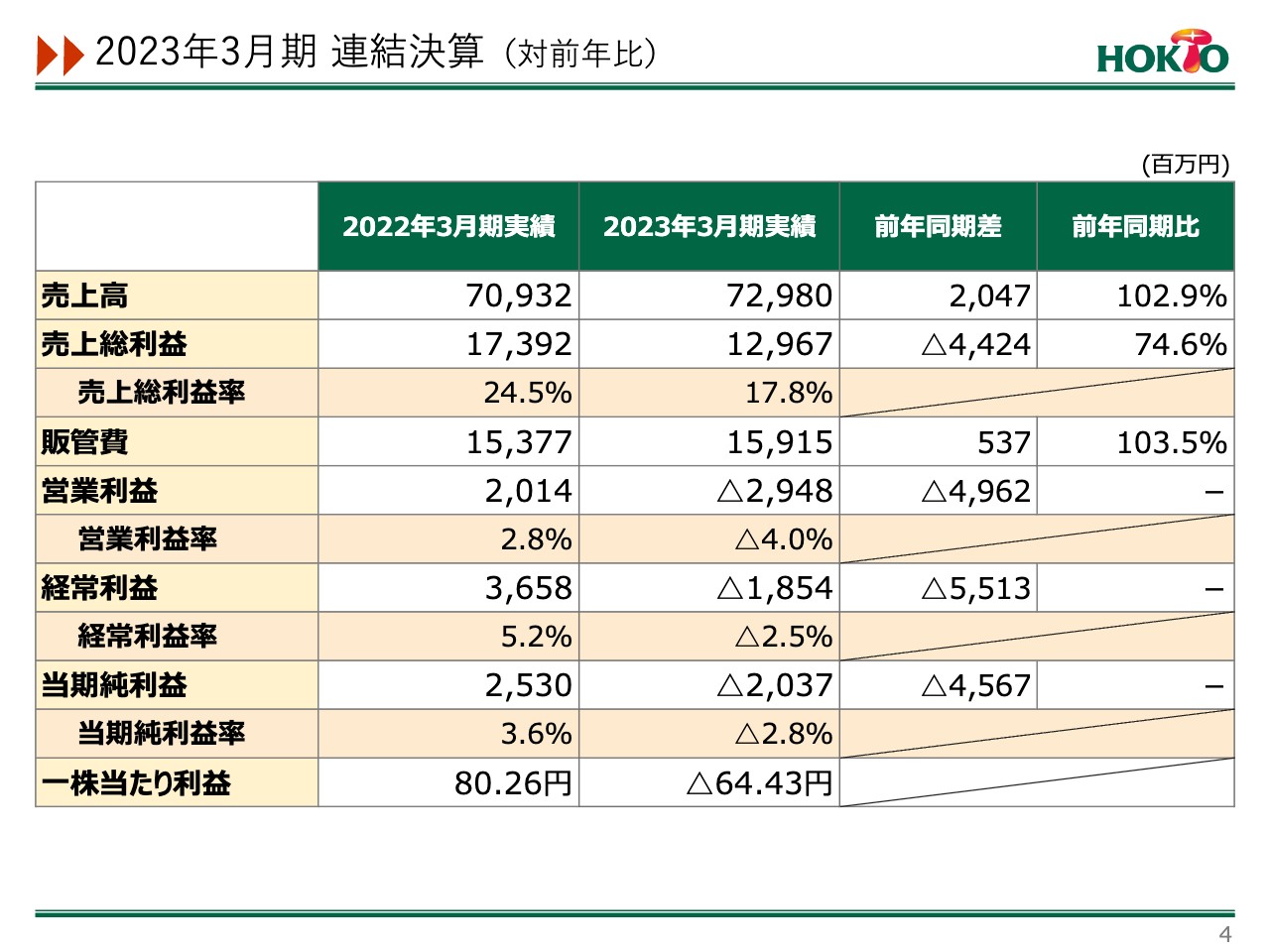

2023年3月期 連結決算(対前年比)

売上総利益は前年に比べマイナス44億2,400万円です。これだけ利益を落としてしまっているのが実態であり、販管費は前年とそれほど変わりません。

また、営業利益がマイナス29億4,800万円、前期に比べてマイナス49億6,200万円です。経常利益もマイナス18億5,400万円、前期に比べてマイナス55億1,300万円です。当期利益もマイナス20億3,700万円、前期に比べてマイナス45億6,700万円です。

先ほどお伝えしましたが、売上総利益が落ちた要因は、エネルギーコスト、原材料価格の高騰、円安による諸々の影響という売上原価の大幅な増加です。

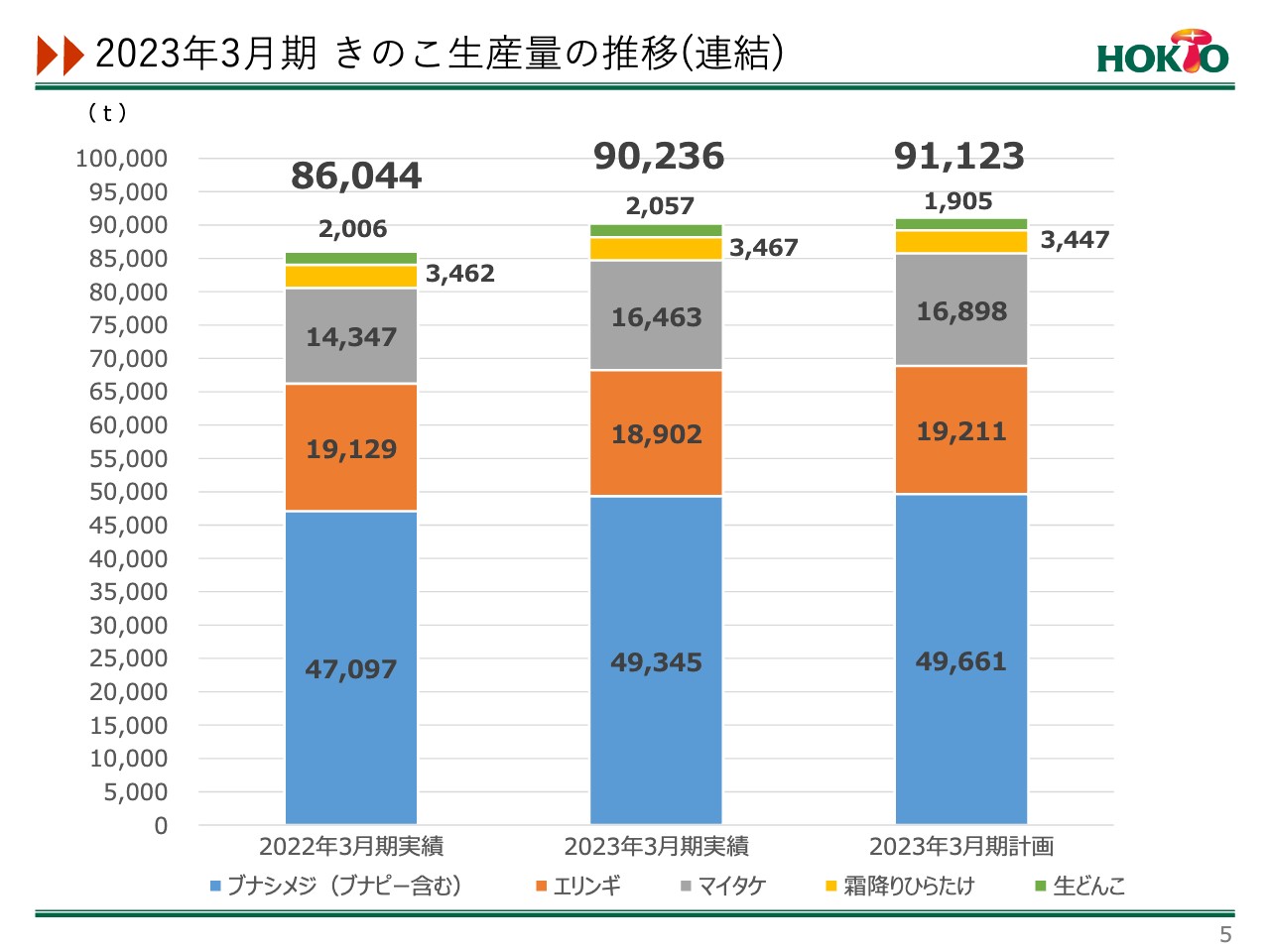

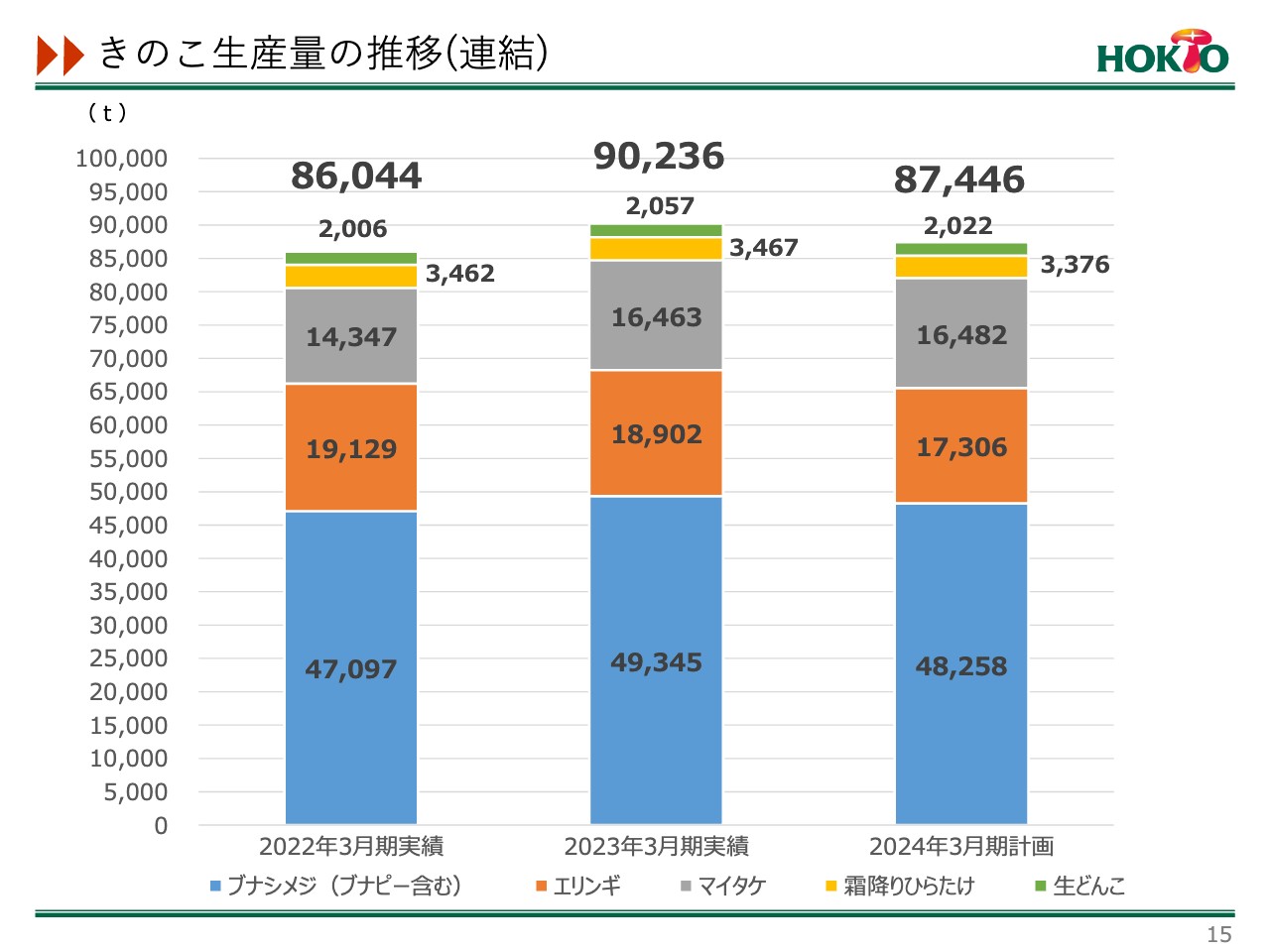

2023年3月期 きのこ生産量の推移(連結)

スライドの棒グラフはきのこの生産量です。これは連結のため海外の生産量も含まれています。中央が2023年3月期実績で、ブナシメジは2,250トンほど増えています。エリンギは前年より少し生産量を調整し、マイナス230トンです。マイタケは三重きのこセンターがフル稼働したこともあり増えています。

ただし、右のグラフの2023年3月期計画に対して、マイタケは400トンほどマイナスです。後ほど価格のところで説明しますが、当社も含めていろいろなところでマイタケの生産が増え、供給過多になりました。そのため、なかなか価格が取れない状況になり、最後のほうで少し生産を調整しました。霜降りひらたけは計画どおりです。

全体として生産能力はあるのですが、いろいろな状況下で生産調整をせざるを得ませんでした。トータルとして実績は9万トンを超えましたが、実際の計画は9万1,123トンという点を考えると、900トンほど計画を下回る生産量となりました。

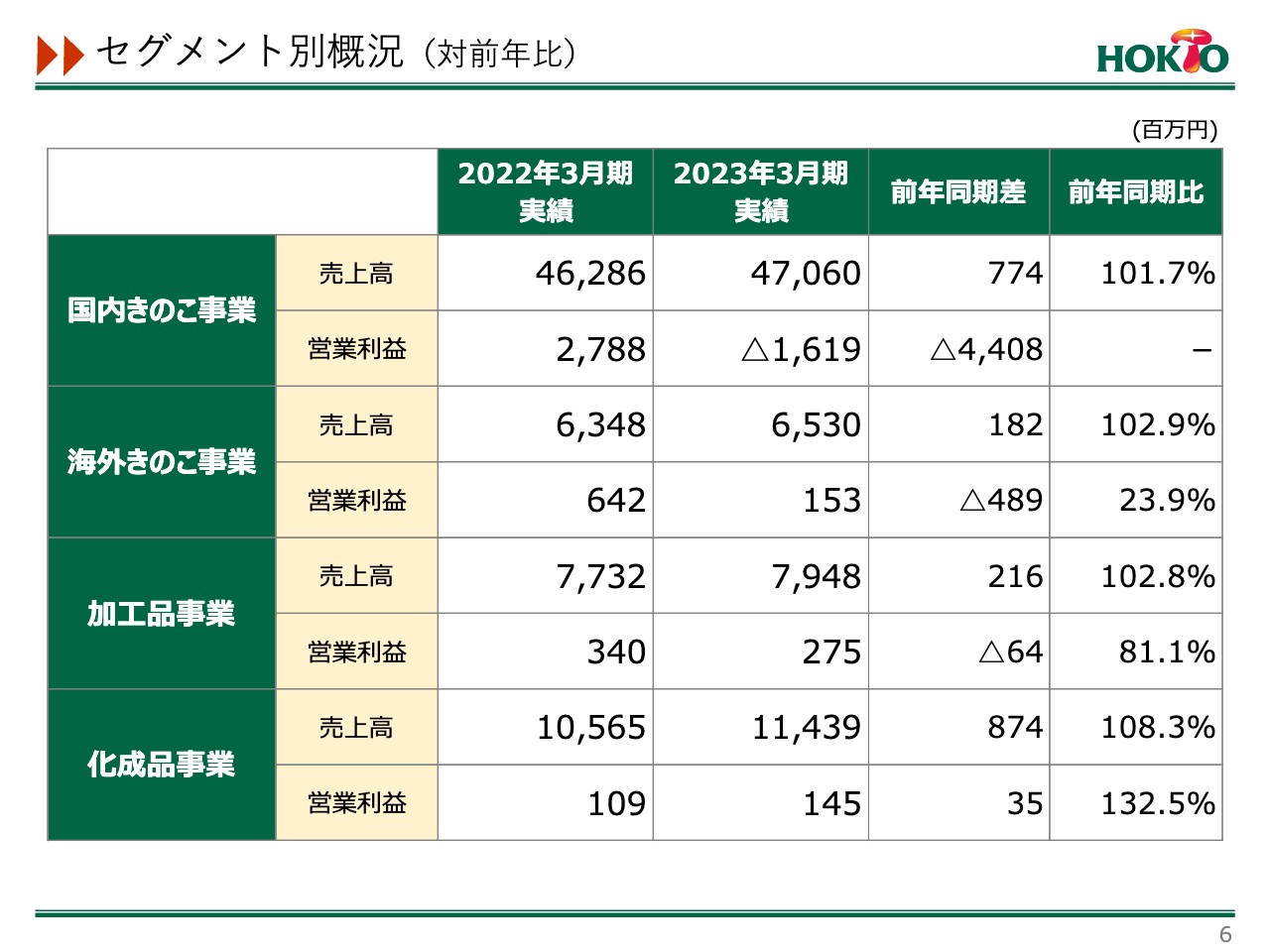

セグメント別概況(対前年比)

スライドの表は、セグメント別の今期実績と前年実績を比べたものです。国内きのこ事業は前期に比べプラス7億7,400万円の売上高でした。三重きのこセンターのフル稼働が理由ですが、単価も非常に厳しかった部分があり、営業利益としては前期に比べマイナス約44億円となりました。

海外事業はプラスですが、円安による為替の影響があったためです。これは後ほど現地通貨での各子会社ごとの実績でお伝えします。

加工品事業も売上高が伸びていますが、これには子会社の株式会社アーデンが、前年よりも売上高を伸ばしたことが主としてあります。一方、株式会社アーデンもレトルト食品を製造しているため、それに伴うエネルギーコスト、そして施設を一部入れ替えをしたことによる減価償却が発生しました。これらが乗ったことで、営業利益は前年よりもマイナス6,400万円となりました。

化成品事業は、プラスチック原料であるナフサの価格が上がることは、事前におおよそ伝えられていたということもあり、当初から取引業者に値上げをお願いしていました。コロナ禍明けのエネルギーコストの上昇、原油高のアップや円安もあり、多くの取引先でアップを認めていただくことができました。それが寄与したことでスライドに記載の数字となりました。

また、豊野工場で栽培ボトルの容器を作っていますが、当初の計画よりも順調に伸びたと思っています。

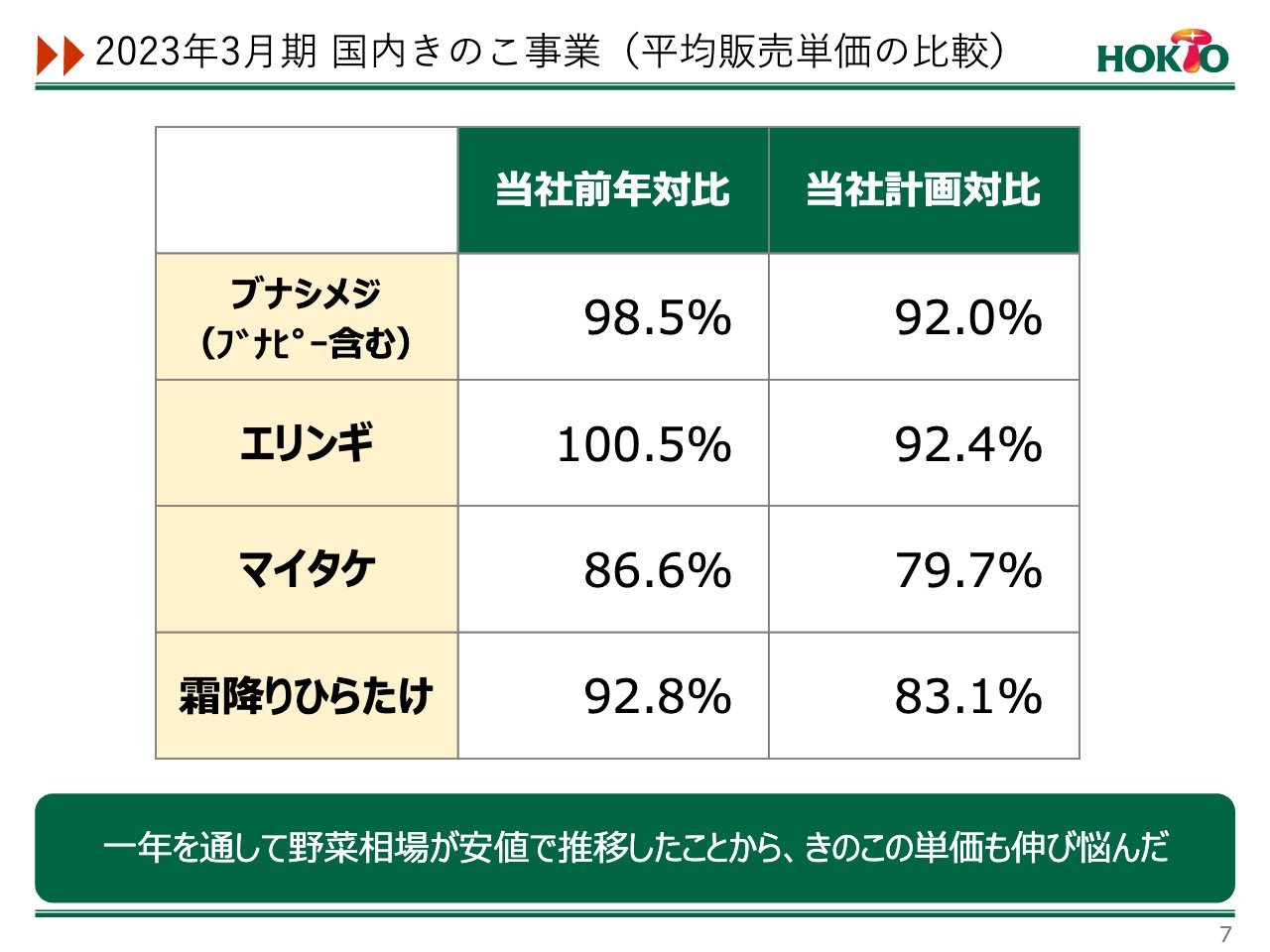

2023年3月期 国内きのこ事業(平均販売単価の比較)

国内きのこ事業の平均単価です。スライドにあるとおり計画に対しては、どのアイテムも非常に苦しい状況でした。

エリンギはほぼ前年と同じ価格です。「ブナピー」含むブナシメジについては、不需要期に三重きのこセンターがフル稼働だったため、前年の価格を下回るかたちとなりました。またマイタケについては、いろいろな業者がマイタケを増産させ、当社も三重きのこセンターをフル稼働させたことから、計画より大幅に下回りました。

1年を通じて、野菜相場全体が大変低調で、この流れにきのこも乗らざるを得ないかたちとなりました。1月、2月あたりは若干寒かったため、相場が上がったこともありますが、それは一過性の現象で、全体としては非常に厳しい状況でした。

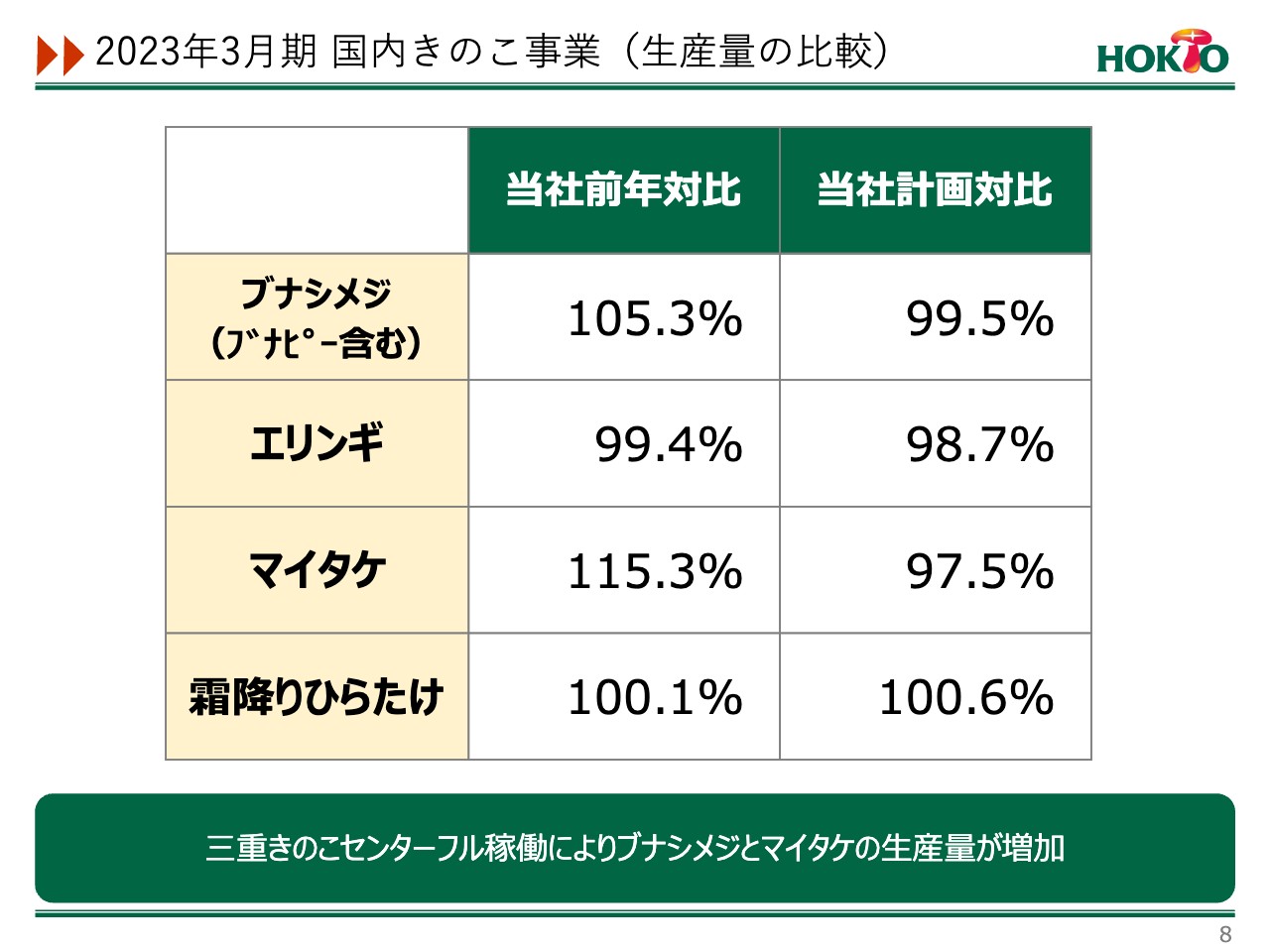

2023年3月期 国内きのこ事業(生産量の比較)

生産量については、三重きのこセンターのフル稼働により増加しました。エリンギは前年とほぼ同じでしたが、マイタケは生産調整を行ったことから、100パーセントに届かない数字になっています。霜降りひらたけについては、ほぼ計画どおりです。

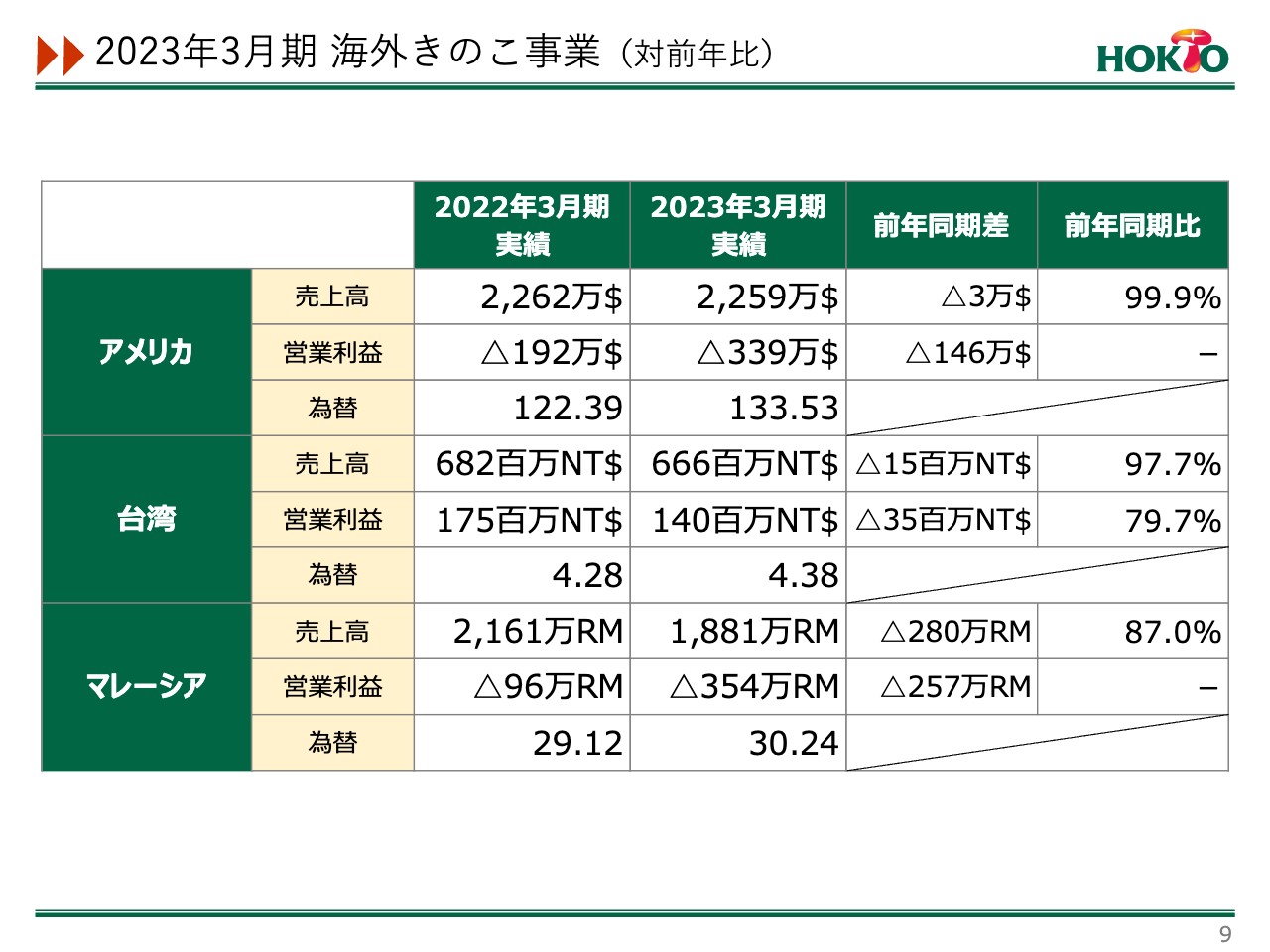

2023年3月期 海外きのこ事業(対前年比)

海外事業についてです。アメリカは前年同期に比べ売上高3万ドルのマイナス、営業利益146万ドルのマイナスでした。アメリカも日本同様に、エネルギーコストも人件費も増加しました。しかし、それをなかなか価格転嫁できず、動けるようになったのは年明けくらいからです。以後、少しずつ流れが変わり、現在は先が見えつつあります。相場物でないアメリカということで、少し明るい兆しが見えてきたというのが現在の状況です。

台湾は、前年がちょうどコロナ禍で特需が働いた反動もあり、若干のマイナスというかたちで終わりました。マレーシアは、売上も営業利益も非常に厳しい状況です。中国からの輸入品が足を引っ張る要因となり、このあたりはそれぞれの国、取引先をしっかり分析しなくてはなりません。

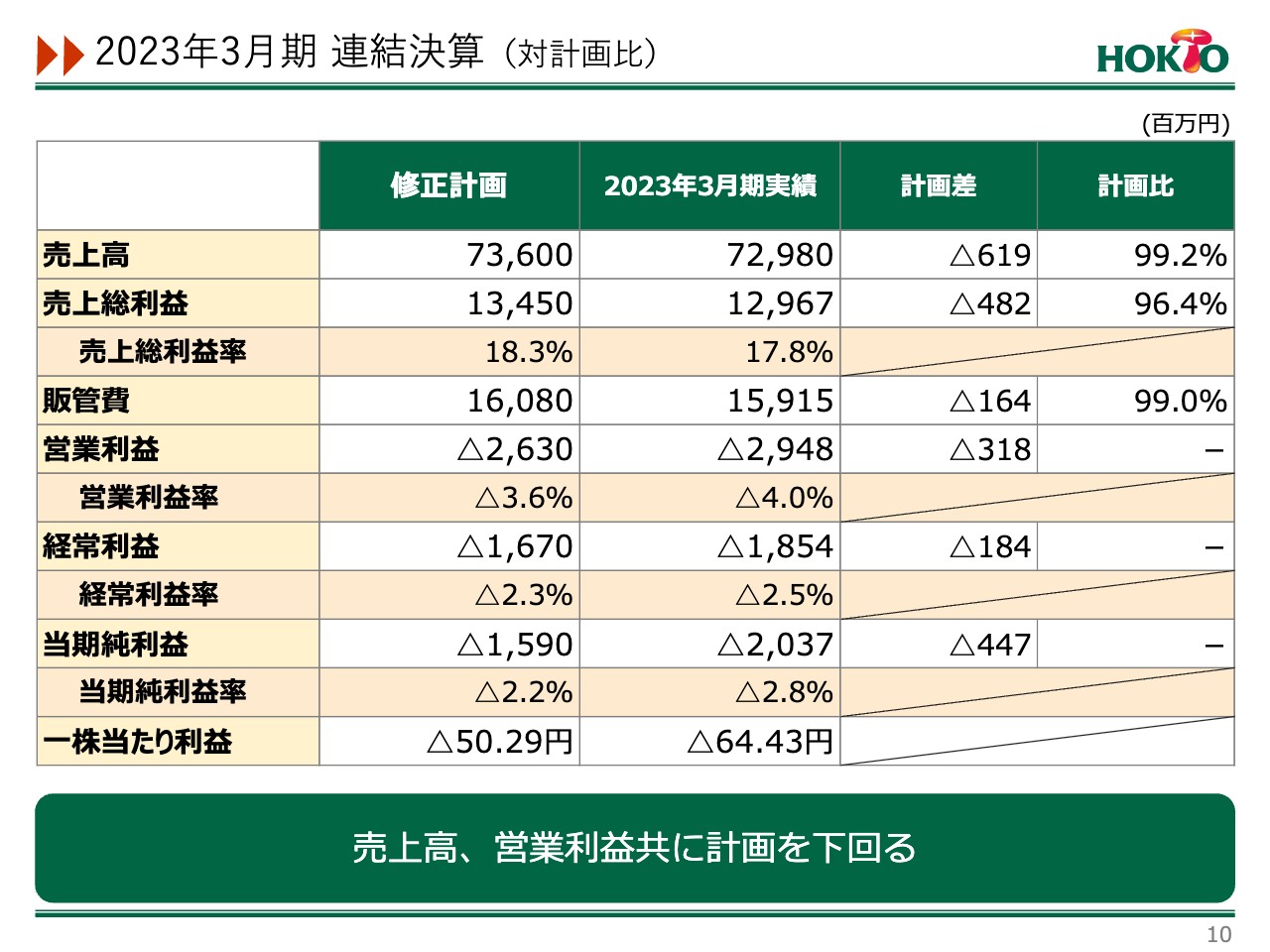

2023年3月期 連結決算(対計画比)

今年2月に修正を入れた計画に対する結果です。思うように価格が伸びず、全体的に当初の計画よりも下回っています。また、価格が低かったことから販管費等は下回るかたちとなりました。

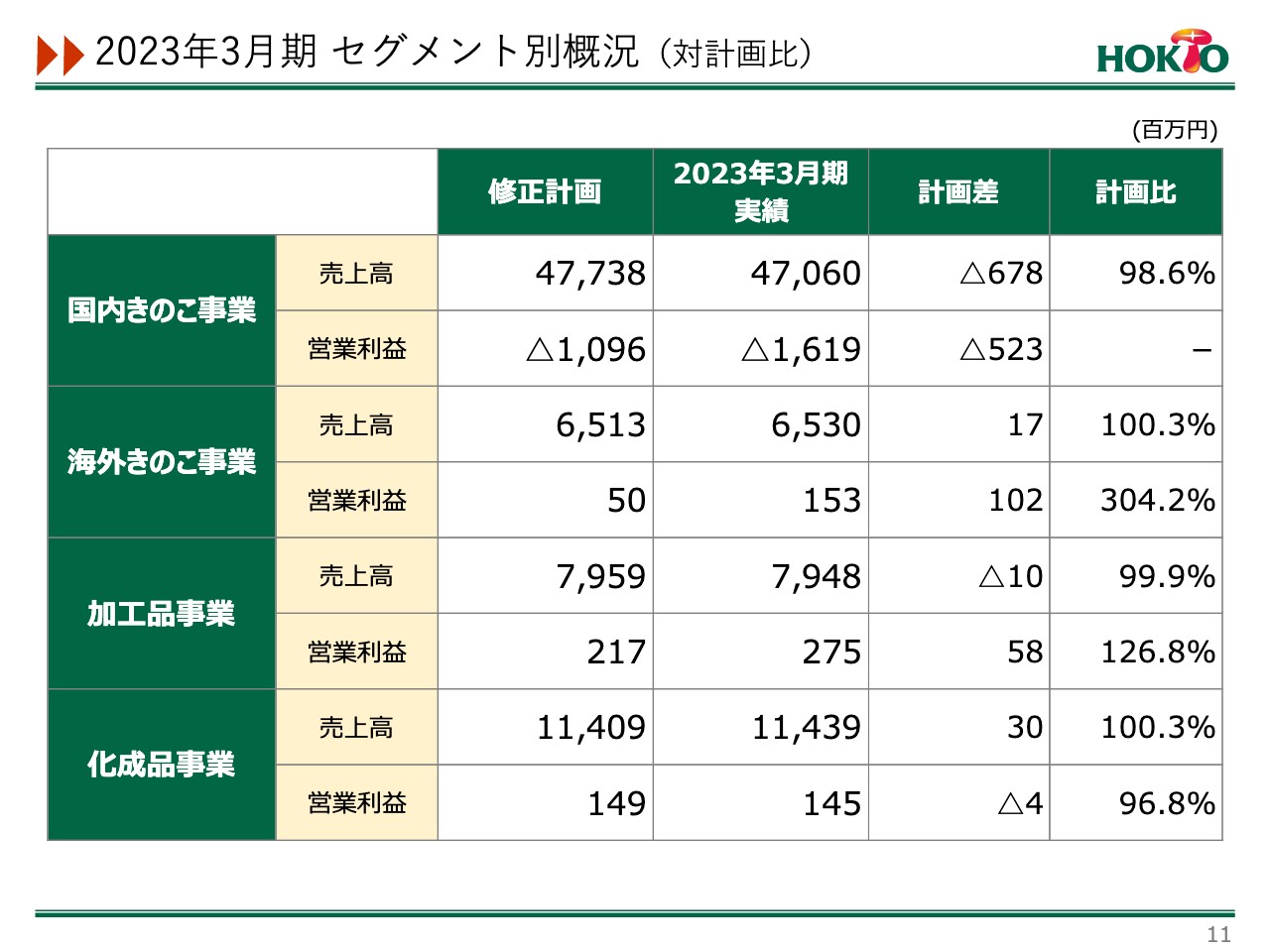

2023年3月期 セグメント別概況(対計画比)

国内きのこ事業は、修正計画に対しても数字を落としています。1年を通して「これくらいはいけるだろう」という見込みを、さらに下回る状況が続いてしまいました。

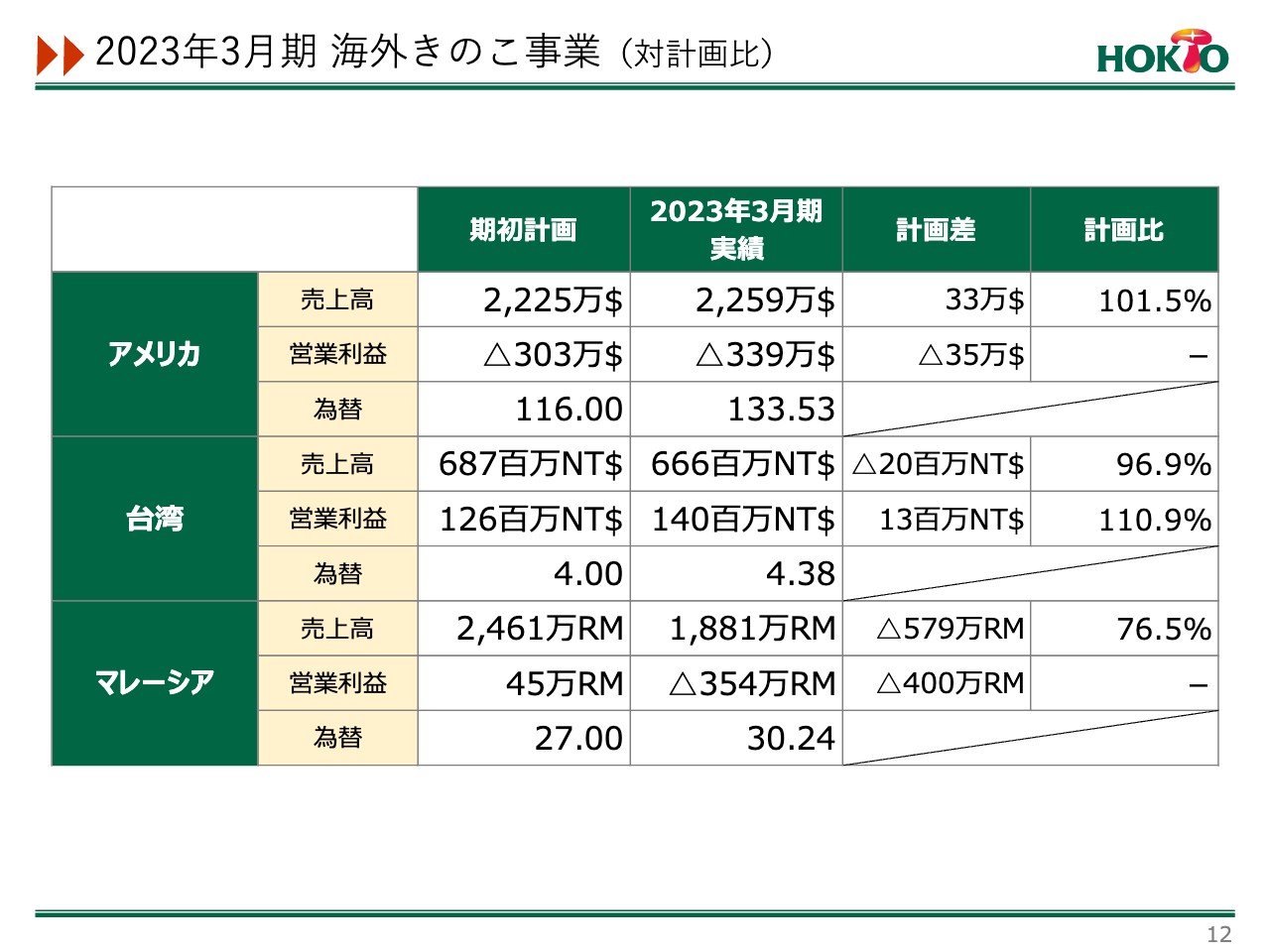

2023年3月期 海外きのこ事業(対計画比)

海外きのこ事業の対計画比です。アメリカは、期首の計画に対し売上高は上回ったものの、原油高を含むエネルギーコストの上昇、人件費の高騰などにより営業利益は下回っています。

台湾については、コストの見直しをしたこともあり営業利益は計画を上回りました。売上高としては計画を下回ったものの、許容範囲内と考えています。

またマレーシアですが、売上高と営業利益のどちらも計画を下回ったということで、このあたりは全体的に見直しをしなければいけない状況です。

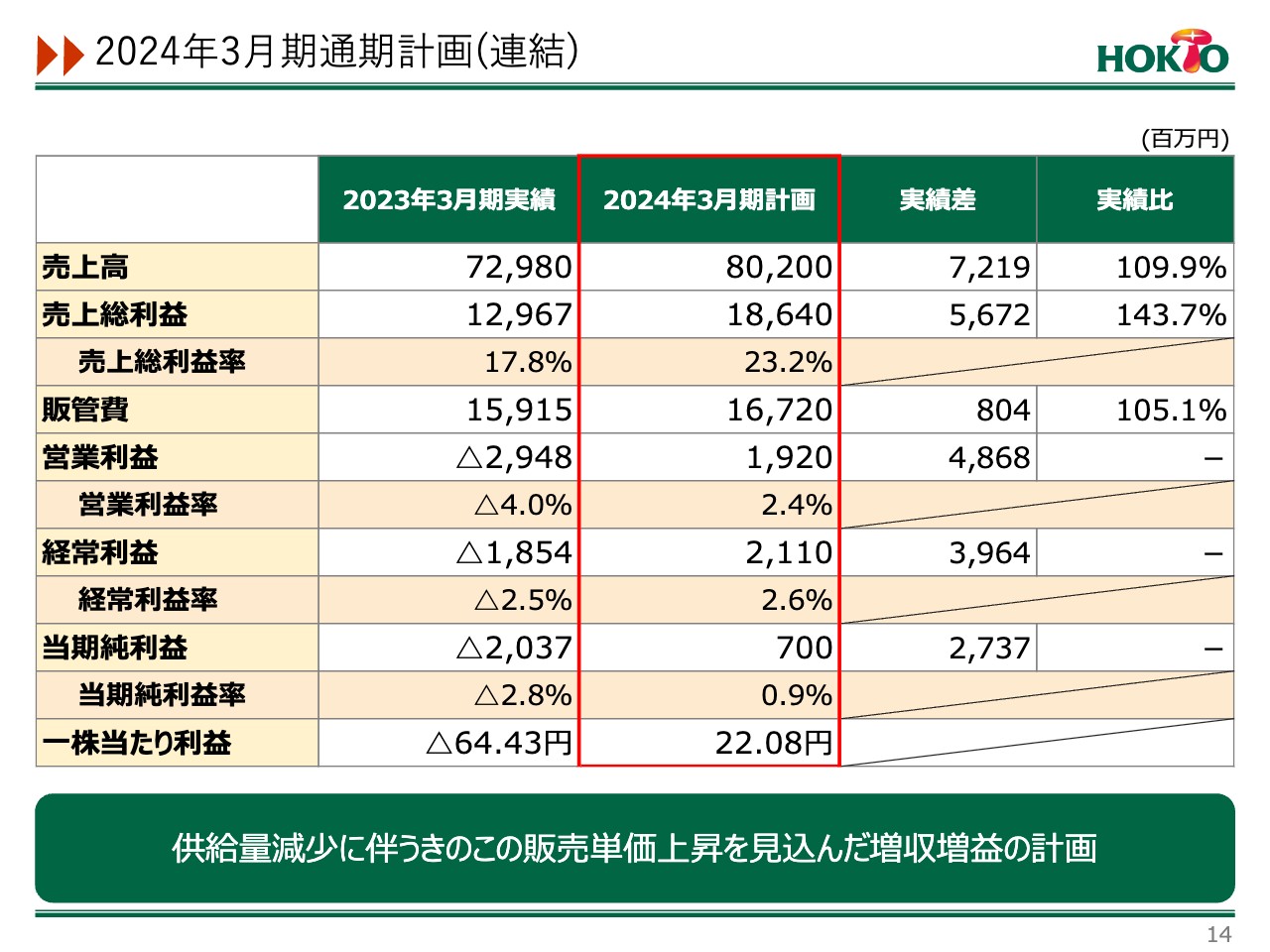

2024年3月期通期計画(連結)

2024年3月期の通期計画について前年実績比でお話しします。売上高は前年実績比9.9パーセントプラスの802億円です。売上総利益も前年実績比43.7パーセントプラスの186億4,000万円となっています。販管費は前年実績比5.1パーセントプラスの167億2,000万円、営業利益は前年実績より48億6,800万円プラスの19億2,000万円です。

いろいろなことを1年間検証した中で、生産稼働に比重を置いたことが1年間を通しての反省点です。特にこの前半戦、不需要期の生産量を調整することで赤字の幅を低くし、下期に利益をつなげていこうと考えています。

本日は5月19日で、すでに5月も中旬を過ぎました。ブナシメジについては、当社も多少は生産調整を行っていますが、このエネルギーコストでは続けられずに廃業した生産者や、不需要期の時は生産を休み、需要期の時だけ生産するという農家も出てきています。ですので、前年に比べて過剰に出回っておらず、我々としても価格コントロールをしやすい状況です。

しかし、昨日のように30度を超える暑い日だと、火を使う炒め物を作りたくないと考える人が増え、結果としてきのこの需要が小さくなるため、また少し苦しくなるかもしれません。

経常利益は21億1,000万円、当期純利益は7億円ということで計画を立てています。経常利益がプラスに転じるという計画です。我々としてもなんとかプラスに持っていきたいと考えています。

きのこ生産量の推移(連結)

きのこ生産量の推移です。中央の棒グラフが2023年3月期の実績ですが、そちらよりも多少の生産調整を行い、2024年3月期計画は一昨年の実績に近い8万7,446トンを考えています。ただし、需要が高まれば、休ませているところを動かすこともできるため、柔軟な対応ができると考えています。

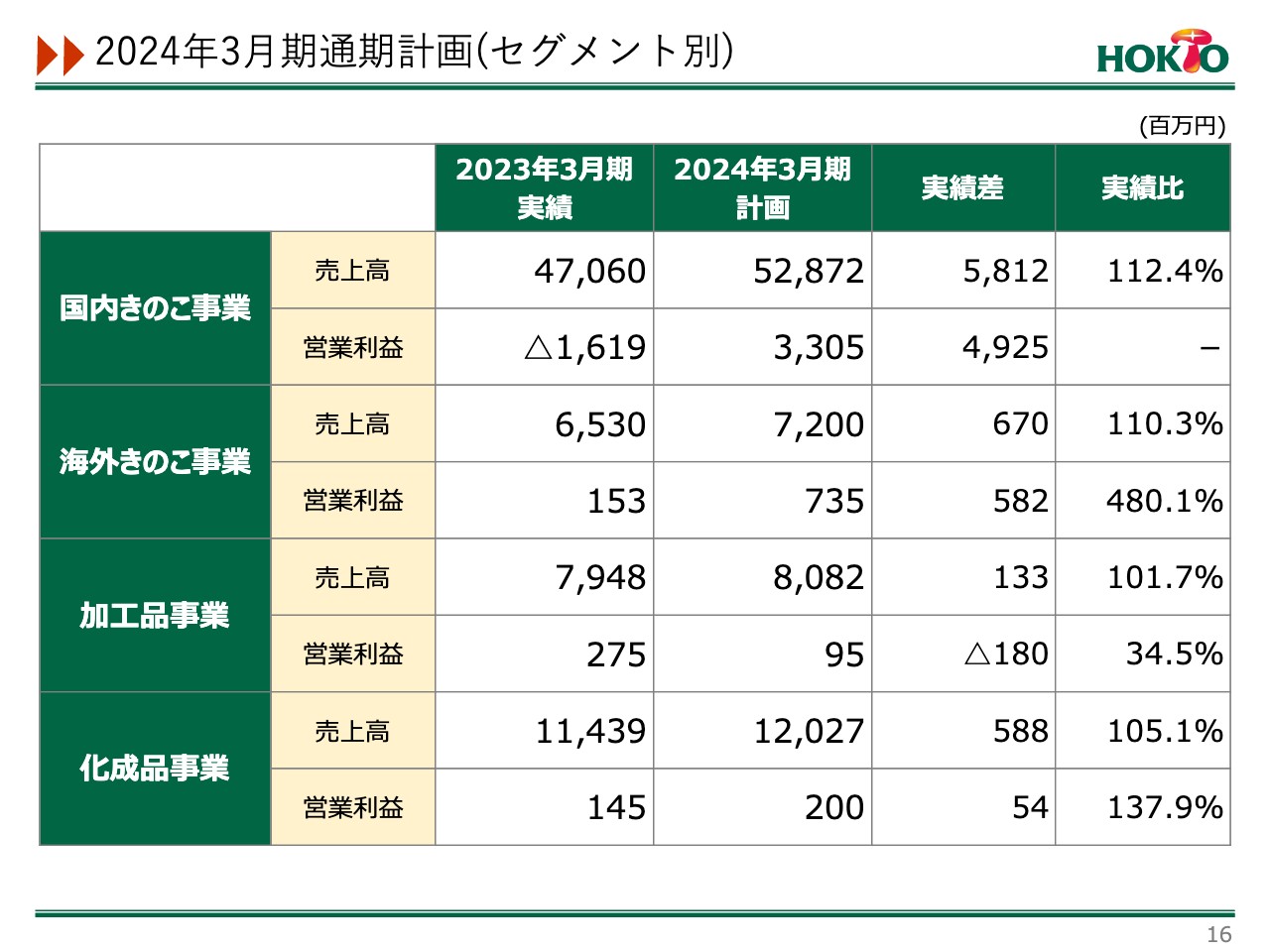

2024年3月期通期計画(セグメント別)

セグメント別の通期計画です。国内外のきのこ事業を立て直すために、前年の落ち込みをどのように戻していくかということに取り組まなければなりません。先ほどお伝えした生産量の調整のほか、営業サイドも原材料が上がっているという認識を持ち、そのことを取引先さまに理解してもらいながら交渉を行っていきたいと考えています。

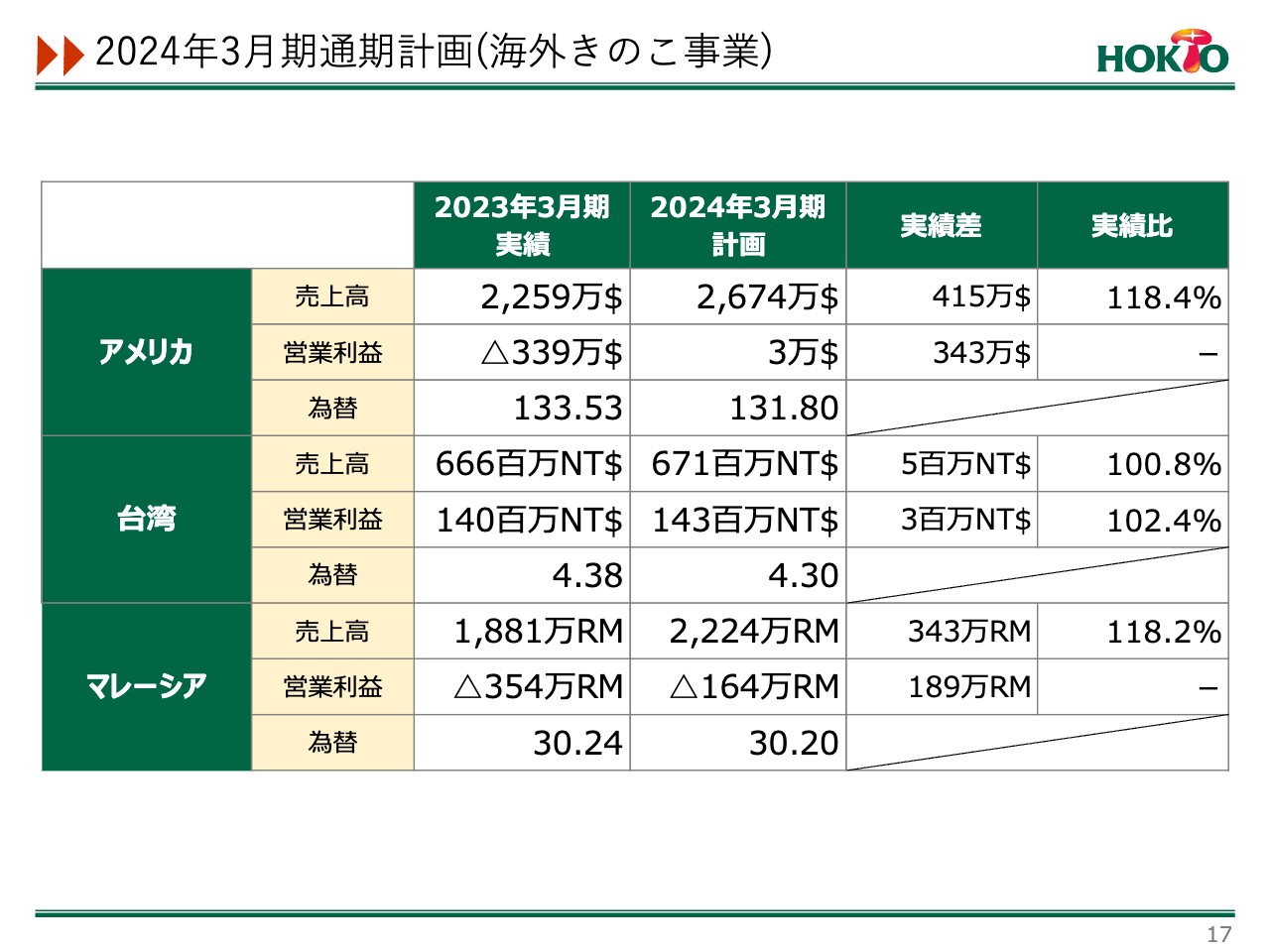

2024年3月期通期計画(海外きのこ事業)

海外きのこ事業の通期計画です。一番はアメリカです。かなり兆しが見えてきています。売上、利益の改善に注力し、営業利益で黒字にしたいと考えています。

台湾はほぼ2023年3月期実績と変わりません。少し意識して価格を上げていこうと考えています。マレーシアは見通しが非常に難しく、今年度も営業利益は赤字になると考えています。

最近の取組事項について

最近の取組事項についてお話しします。昨今、電力費の高騰などが叫ばれ、事業に影響しています。そのため、当初の計画にも入れていたとおり、きのこセンターへの太陽光発電の導入を進めているところです。

スライドに記載のとおり、本年度もいくつかのセンターに太陽光発電の導入を進めています。時代の流れに沿った環境に配慮する取組の1つと言えると思います。

最近の取組事項について

世間においても人材は大切だという意識が高まっていますが、「健康経営優良法人2023」の認定を受けました。従業員が健康であることが不可欠だと考え、働き甲斐のある職場づくりに取り組んでいます。

最近の取組事項について

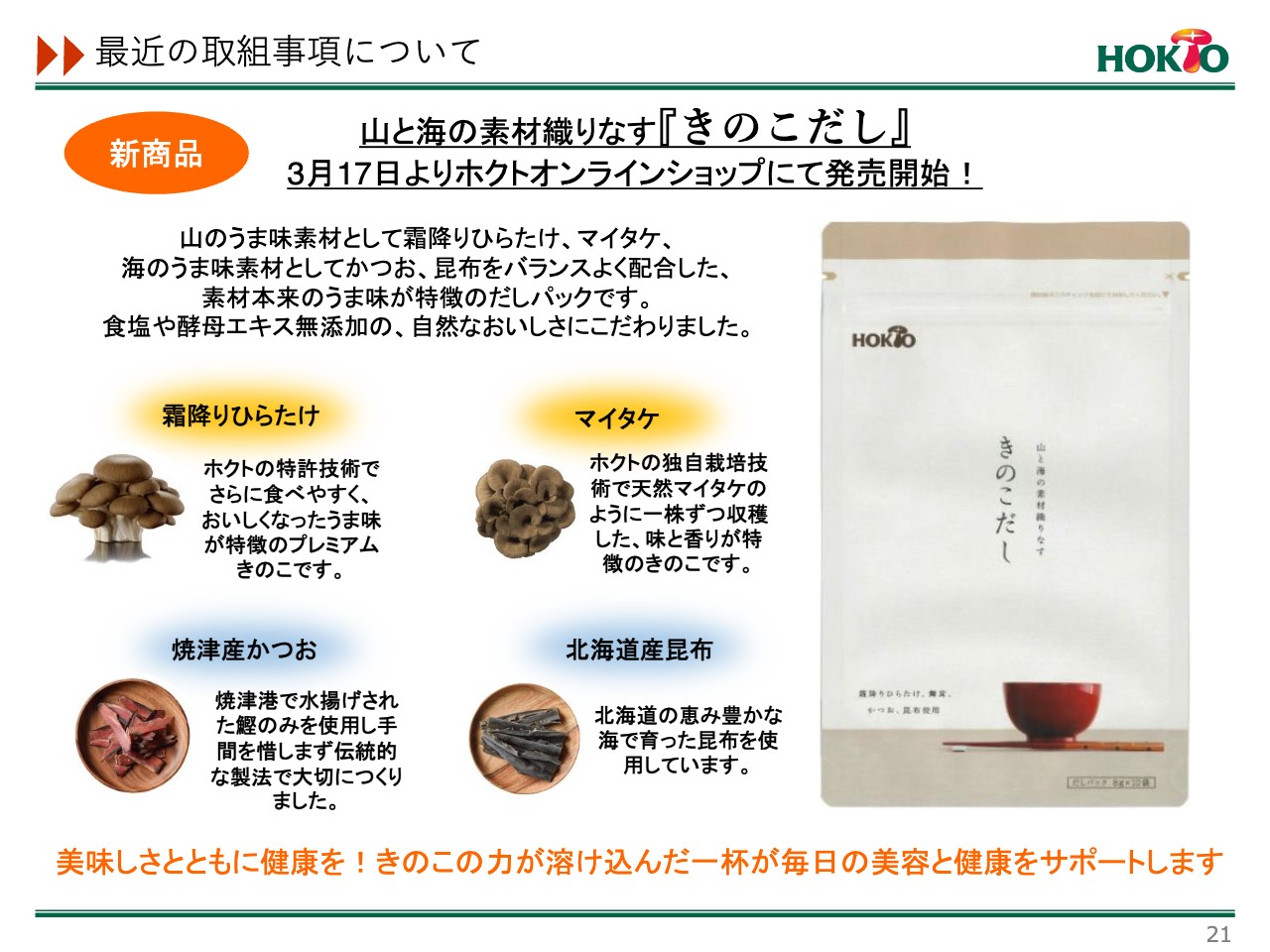

きのこは体にもよく、おいしい食材であり、もっと多くの魅力を知ってもらいたいと、素材のよさを打ち出した「きのこだし」を3月中旬からオンラインショップで販売しています。

きのこの味や健康への効果など、よい部分をさらにPRしていかなければならないと考えており、今回この新商品を販売しました。やはり日本人は「だし」に対していろいろな思い入れがあると思いますので、「きのこだし」を使ったいろいろな料理を食べていただけるのではないかと思います。

以上が最近の取組事項です。このほかにも、まだ発表できる状況ではありませんが、さまざまなことに取り組んでいるところです。もう少し方向性が見えたところで、お話しする機会をいただきたいと思います。

質疑応答:製造原価と需要喚起策ついて

質問者:私から2点質問します。1点目は2024年3月期の製造原価の状況についてです。今期はエネルギー価格が一服すると見込んでいるのか、あるいはほかの原価低減活動などで補っていくのか、状況を教えてください。

2点目は、需要面についてです。コロナ禍で試食販売ができなかったといったことがあるだろうと推測しますが、需要喚起策として、今期はどのような取組を行うのでしょうか? 試食販売は戻ってくるとお考えかなどについて教えてください。

水野:1点目のエネルギーコストについて、多少アップすることは想定していますが、前年ほどのアップにはならないと思っています。

電力会社さまなどと打ち合わせし、さまざまな交渉をした結果、その幅をなんとか抑えているのが現状です。また、原油などについては前年ほどのコストアップにはならないだろうと考えています。

結論をお伝えすると、エネルギーコストの多少のアップは見込んでいますが、営業サイドもどのくらいのコストになるのか理解しながら価格にうまく反映していくということです。その中でも、先ほどお話しした生産調整等をすることが、今の原材料価格等に関するお答えとなります。

2点目についてです。新型コロナウイルス感染症の位置づけも5類に移行し、まったく対面でのやり取りができなかった昨年とは、営業面での状況が少しずつ変わってきています。

店頭での試食を行っているところも若干はありますが、例えば、きのこを栽培ビンからもぎ取っていただき、新鮮なものを試食していただくこともしています。そのようなことを行いながら、需要喚起策を変えていきます。あるいは、先ほどご紹介した「きのこだし」や昨年秋に発売した「いためのこ」を使いながら、うまく展開できないかと考えています。

これまでまったくできなかったことが多少行えるようになっていることもあり、そのあたりで需要喚起を促していきます。また、生産量を調整することにより、在庫が営業に重荷がかかることがないようにし、安心して販売ができる環境作りにも取り組んでいきたいと思います。

新着ログ

「水産・農林業」のログ