ペットゴー、サブスク・D2Cブランドが伸長し売上・営業利益とも過去最高を記録 今期も増収増益の計画

2023年3月期決算説明

黒澤弘氏(以下、黒澤):本日は、当社の決算説明会にご参加いただき誠にありがとうございます。当社は2004年に創業し、2022年4月に国内のペットテック企業・ペットEコマース企業として初めて東京証券取引所グロース市場に上場しました。

この度、投資家のみなさまに当社事業について理解を深めていただくことを目的に、企業紹介映像を作成しました。

こちらの映像は、5月18日より「YouTube」にて日本語及び英語で配信しています。

ペットたちが行き着く「未来」

2023年3月期通期決算についてご説明します。当社の名前の由来は、ペットたちが行き着く「未来」です。日本では約2割の世帯が犬猫と暮らしており、ペットは私たちにとって家族と同じ「かけがえのない存在」です。

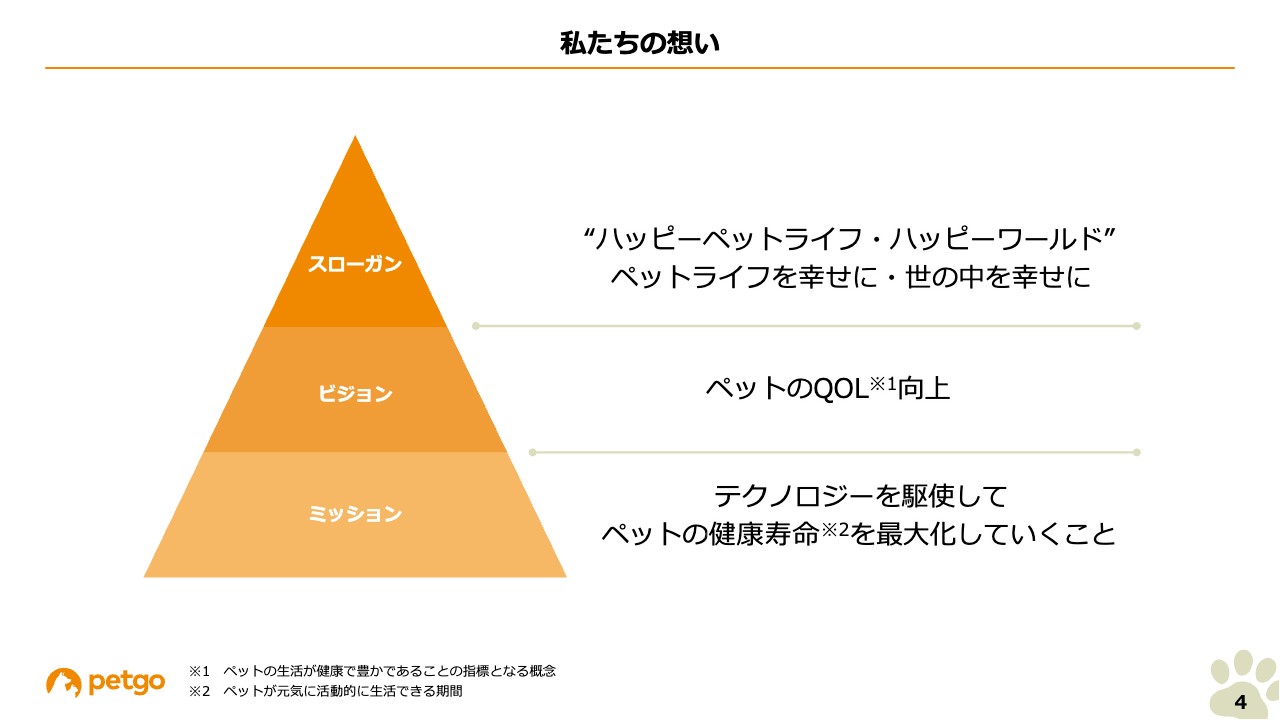

愛するペットがいつまでも健康でそして長生きでいられるように、「テクノロジーを駆使してペットの健康寿命を最大化していくこと」が当社の使命です。

contents

本日はスライドに記載の流れに沿ってご説明します。

私たちの想い

会社概要です。当社は「ハッピーペットライフ・ハッピーワールド」をコーポレートスローガンに掲げ、「ペットのQOL向上」をビジョンとしています。また、「テクノロジーを駆使してペットの健康寿命を最大化していくこと」が当社のミッションです。

会社概要

ペットゴーは2004年に設立し、2023年11月で創業19周年を迎えます。従業員数は2023年3月末時点で52名です。

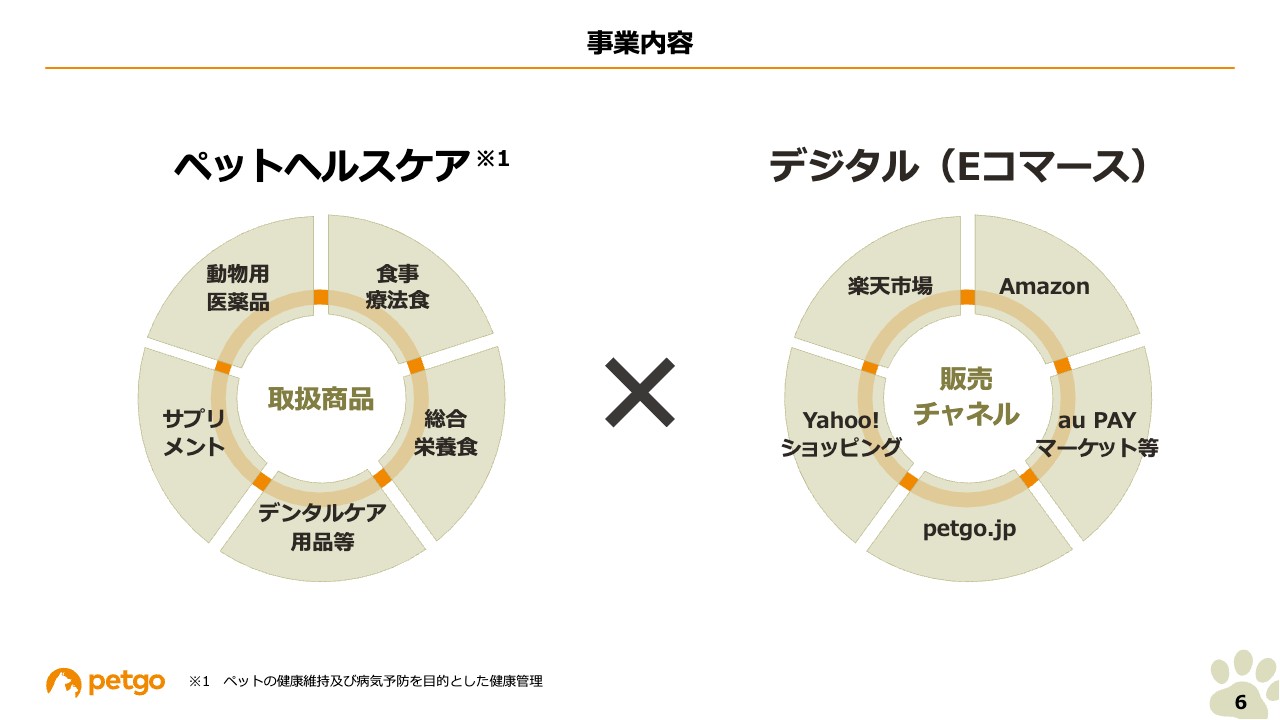

事業内容

当社の事業領域は、ペットヘルスケアとデジタル(Eコマース)です。

ペットヘルスケアとは、ペットの健康維持及び病気予防を目的とした健康管理のことで、食事療法食や総合栄養食といった機能性フード・動物用医薬品・サプリメントなどを取り扱っています。

デジタルでは、自社オンラインサイト「petgo.jp」のほか、「楽天市場」「Yahoo!ショッピング」「Amazon」といった他社オンラインモールを販売チャネルとしています。

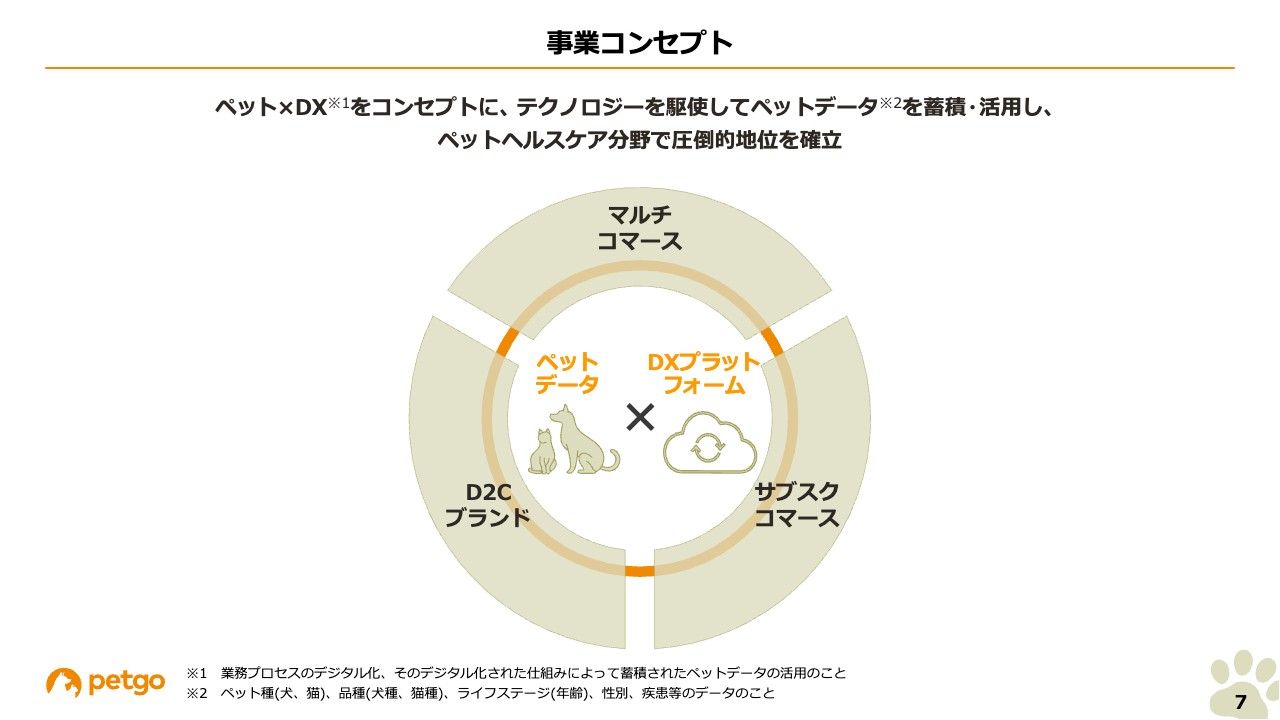

事業コンセプト

当社は「ペット×DX」をコンセプトに、テクノロジーを駆使してペットデータを蓄積・活用し、ペットヘルスケア分野で圧倒的地位を確立することを事業コンセプトとしています。

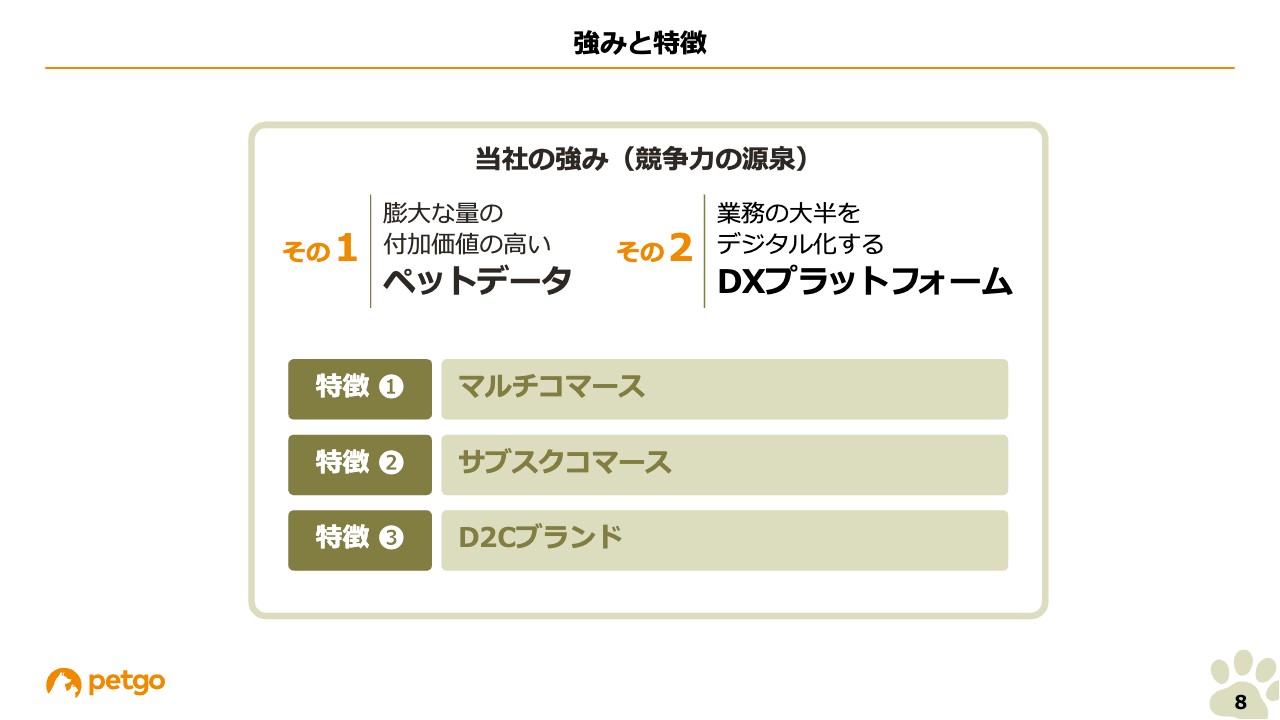

強みと特徴

当社の強みは、ペットデータとDXプラットフォームの2つを有していることです。事業の特徴は、マルチコマース・サブスクコマース・D2Cブランドの3つです。

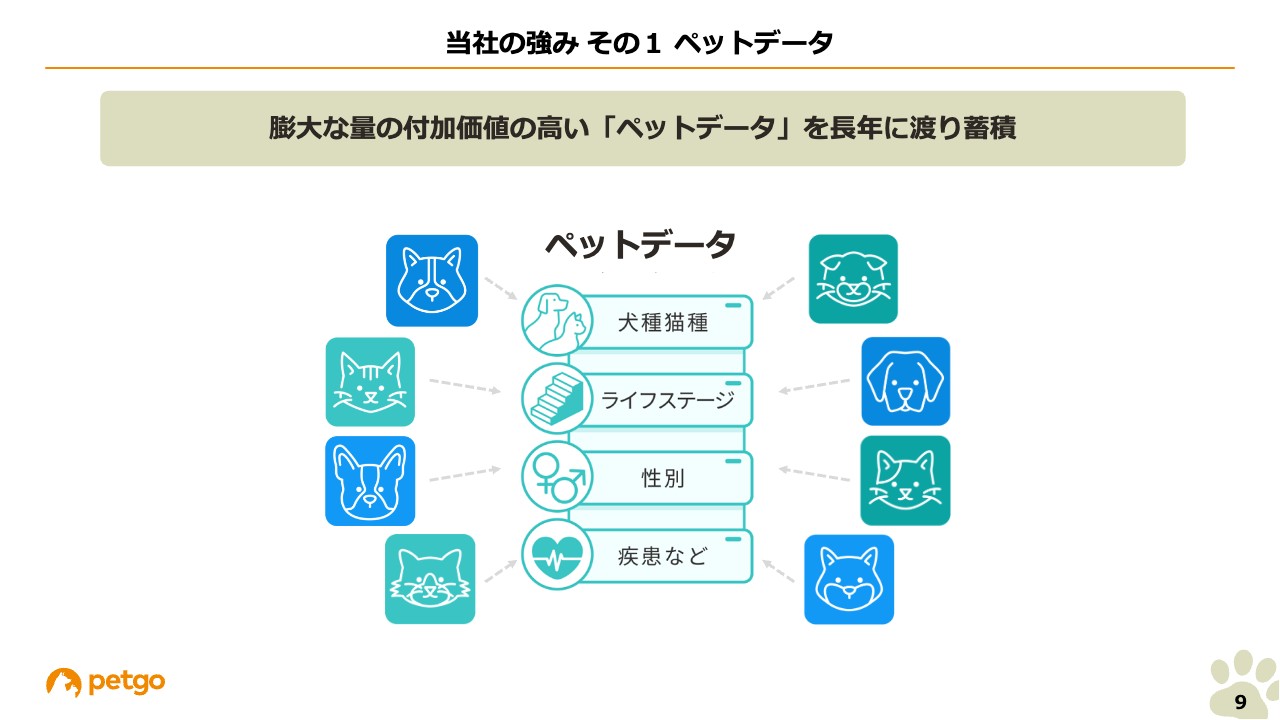

当社の強み その1 ペットデータ

強みの1つ目は、ペットデータです。当社は創業以来、長年にわたり付加価値の高い膨大な量のペットデータを蓄積しています。

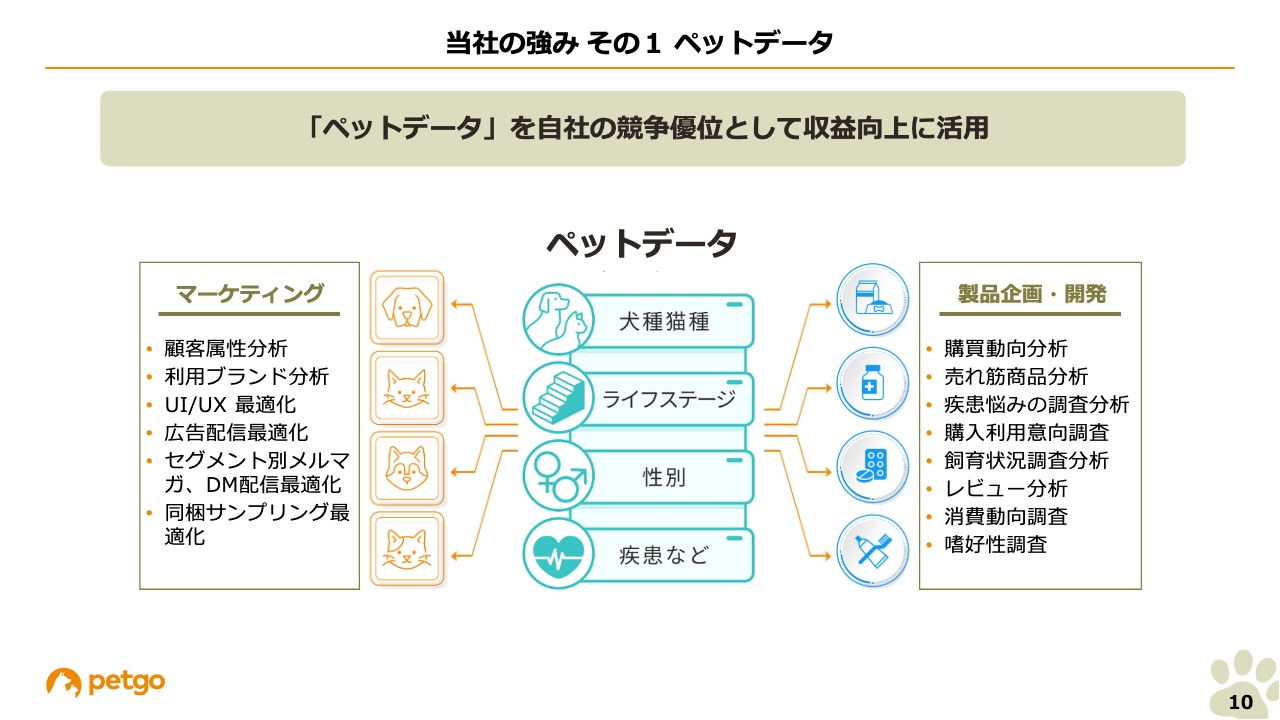

当社の強み その1 ペットデータ

ペットデータは、犬猫の種類やライフステージ・性別・疾患などで構成され、自社の競争優位として収益向上に活用しています。具体的には、オンラインマーケティングや自社ブランド製品の企画・開発です。

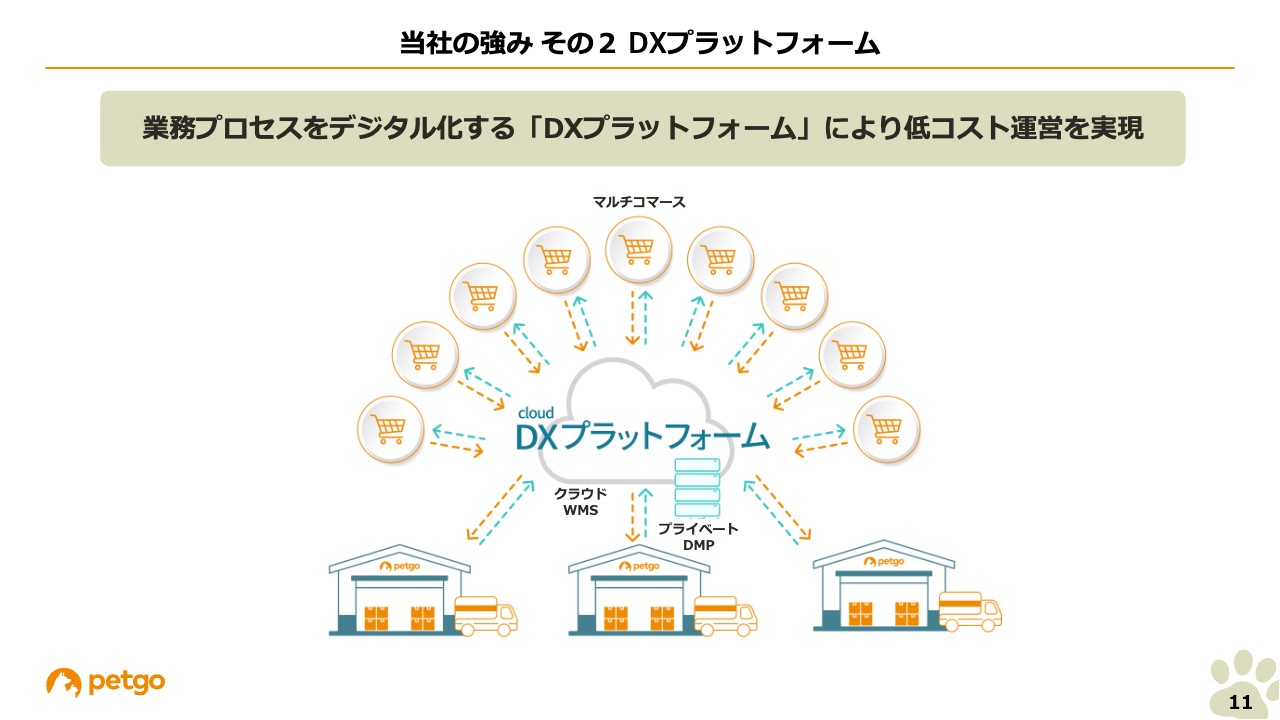

当社の強み その2 DXプラットフォーム

強みの2つ目は、DXプラットフォームです。業務プロセスをデジタル化するDXプラットフォームにより、限られたリソースで効率的な経営を行い、低コスト運営を実現しています。

具体的には、マルチコマース機能で複数のコマースにまたがる各種データをリアルタイムで一元管理し、一連の業務フローを自動化しています。

また、プライベートDMP機能では、ペットデータを含めマルチコマース機能で収集された複数のコマースにまたがる各種データを一元管理しています。クラウドWMS機能では、複数の物流拠点の各種データをクラウド上で一元管理し、リアルタイムでデータ連携を行っています。

事業の特徴① マルチコマース

事業の特徴の1つ目は、マルチコマースです。現在、自社オンラインサイト「petgo.jp」のほか、「楽天市場」「Yahoo!ショッピング」「Amazon」といった他社オンラインモールへの出店も含め、オンライン上で10店舗を展開しています。ペットヘルスケアのEコマースにおいて、圧倒的な存在感を有しています。

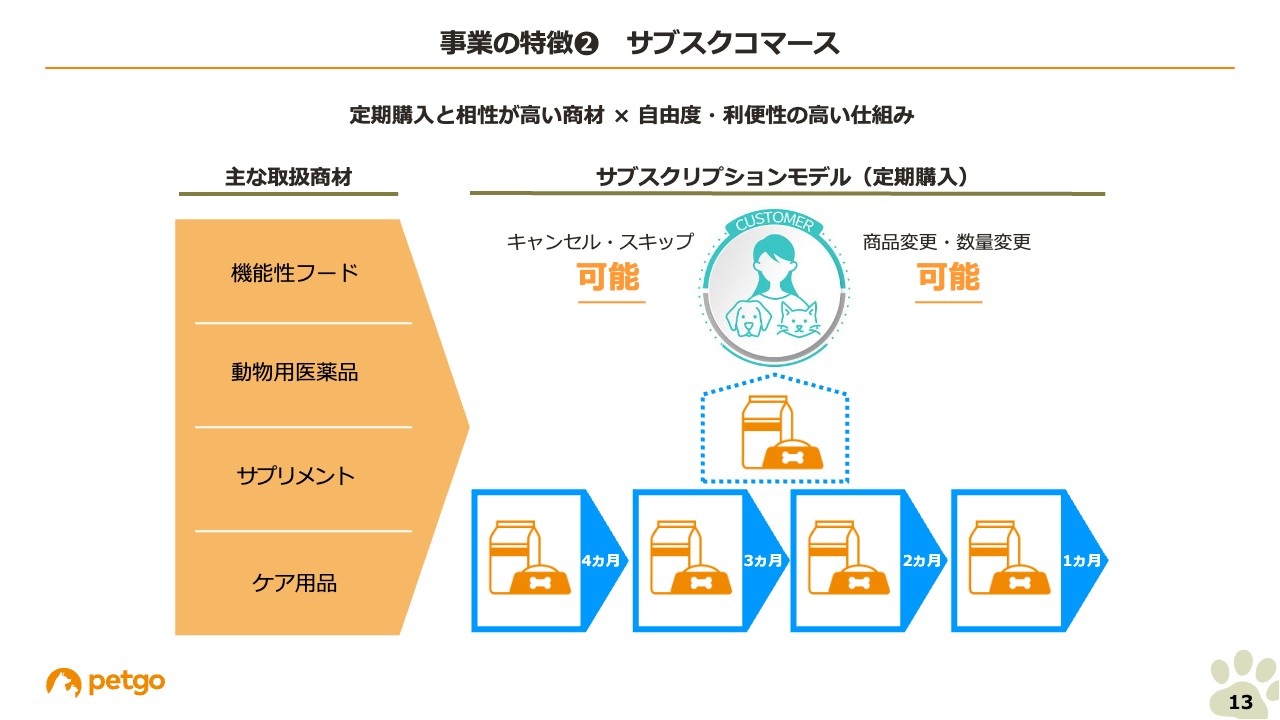

事業の特徴② サブスクコマース

2つ目の特徴は、自社オンラインサイトで展開するサブスクコマースです。当社が取り扱うペットヘルスケア商品は、定期購入と相性が良く、自由度や利便性の高い仕組みとなっています。

事業の特徴③ D2Cブランド

3つ目の特徴は、ペットデータの徹底的な分析から企画・開発されたD2Cブランドです。2020年4月に、独自のD2Cブランド「ベッツワン」をスタートしました。こちらは、愛する家族にいつまでも健康でいてほしいという思いから生まれた、日本発のトータルペットヘルスケアブランドです。

「ベッツワン」は、テクノロジーを活かして膨大な量のペットデータを分析し、愛する家族の日々の健康のために最適なペットヘルスケア製品を開発しています。それぞれの健康に合わせた食事からサプリメント、デンタルケア、そして動物用医薬品まで、幅広いラインナップでトータルペットヘルスケアソリューションを提供しています。

事業の特徴③ D2Cブランド

「ベッツワン」の主力製品の1つである、食事療法食「ベッツワンベテリナリー」です。犬猫の疾患にあわせて、現在、味違いも含めて17SKUを展開しています。

ペットフードに求められるもっとも大切なことは、安心・安全であると考えています。「ベッツワンベテリナリー」は、国際基準であるGMP・HACCP・ISO9001の認定を受けたタイのペットフード工場で製造しています。

事業の特徴③ D2Cブランド

もう1つの主力製品が、ノミマダニ駆除薬「プロテクトプラス」です。こちらは国産のジェネリック動物用医薬品で、現在本数違いも含めて12SKUを展開しています。「プロテクトプラス」は、GMPの認定を受けた日本国内の動物用医薬品製造工場で製造しています。

事業の特徴③ D2Cブランド

「プロテクトプラス」は、さらなる認知度向上を目的に、2023年3月より関東圏を対象にTBSにてテレビCMを放映しています。

事業の特徴③ D2Cブランド

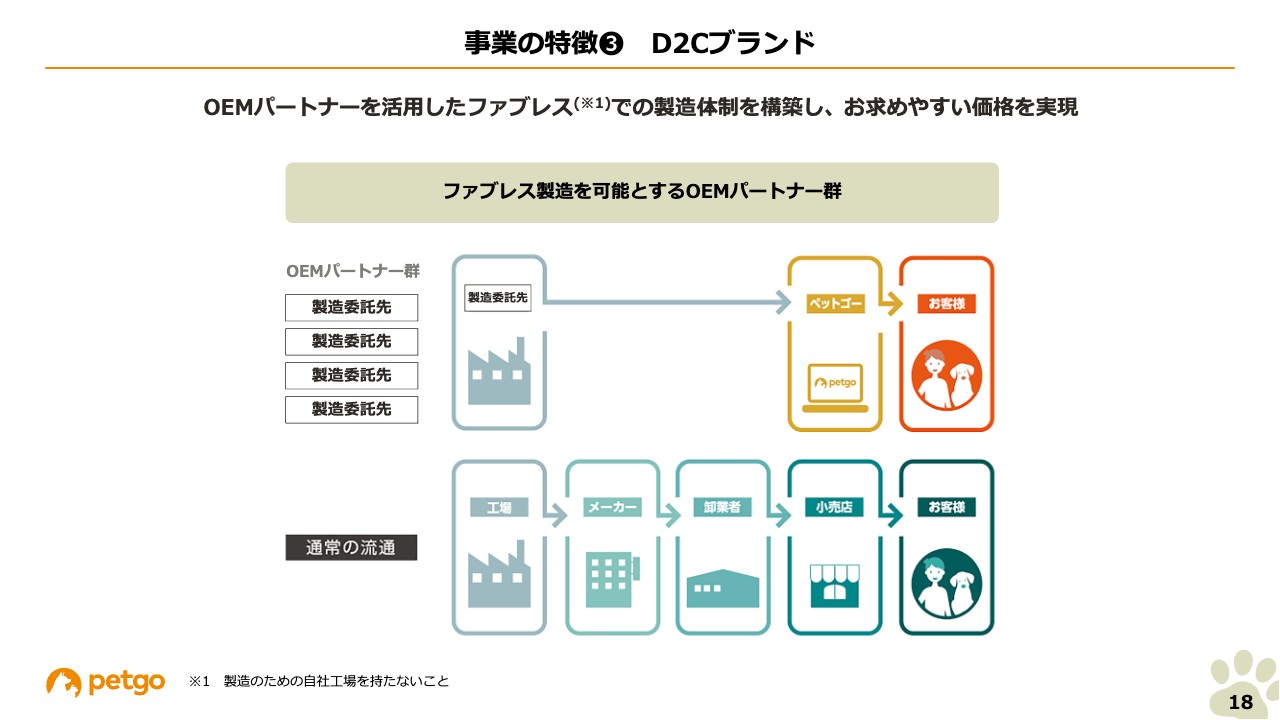

これらのD2Cブランド製品は、当社のOEMパートナーを活用したファブレスでの製造体制を構築しており、お求めいただきやすい価格を実現しています。

なお、マルチコマース・サブスクコマース・D2Cブランドの3つの事業の特徴を当社の成長戦略として掲げています。

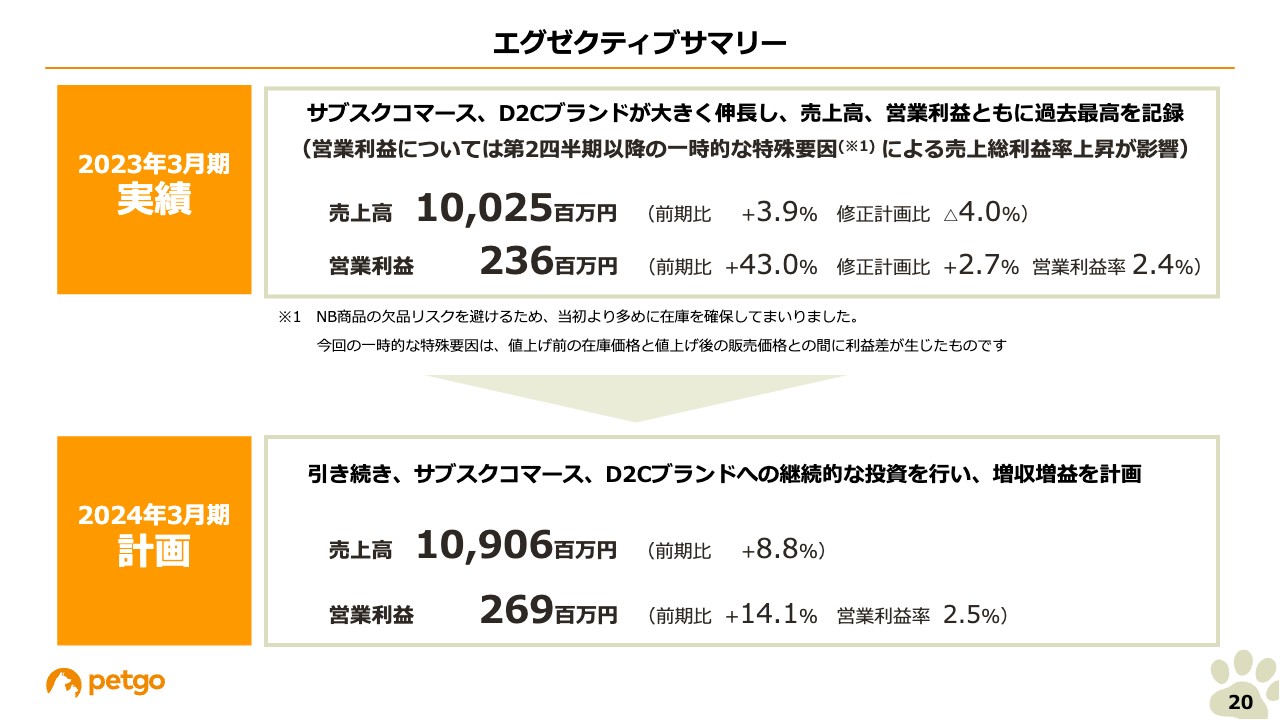

エグゼクティブサマリー

2023年3月期実績及び2024年3月期計画についてです。2023年3月期は、サブスクコマースとD2Cブランドが大きく伸長し、売上高・営業利益ともに過去最高を記録しました。営業利益については、第2四半期以降の一時的な特殊要因による売上総利益率上昇が影響しています。

結果として、売上高は前期比3.9パーセント増の100億2,500万円で、修正計画比4パーセント減となりました。営業利益は前期比43パーセント増の2億3,600万円で、修正計画比2.7パーセント増、営業利益率は2.4パーセントとなりました。

2024年3月期計画では、サブスクコマースとD2Cブランドへの継続的な投資を行い、増収増益を計画しています。売上高は前期比8.8パーセント増の約110億円、営業利益は前期比14.1パーセント増の約2億7,000万円、営業利益率は2.5パーセントを計画しています。

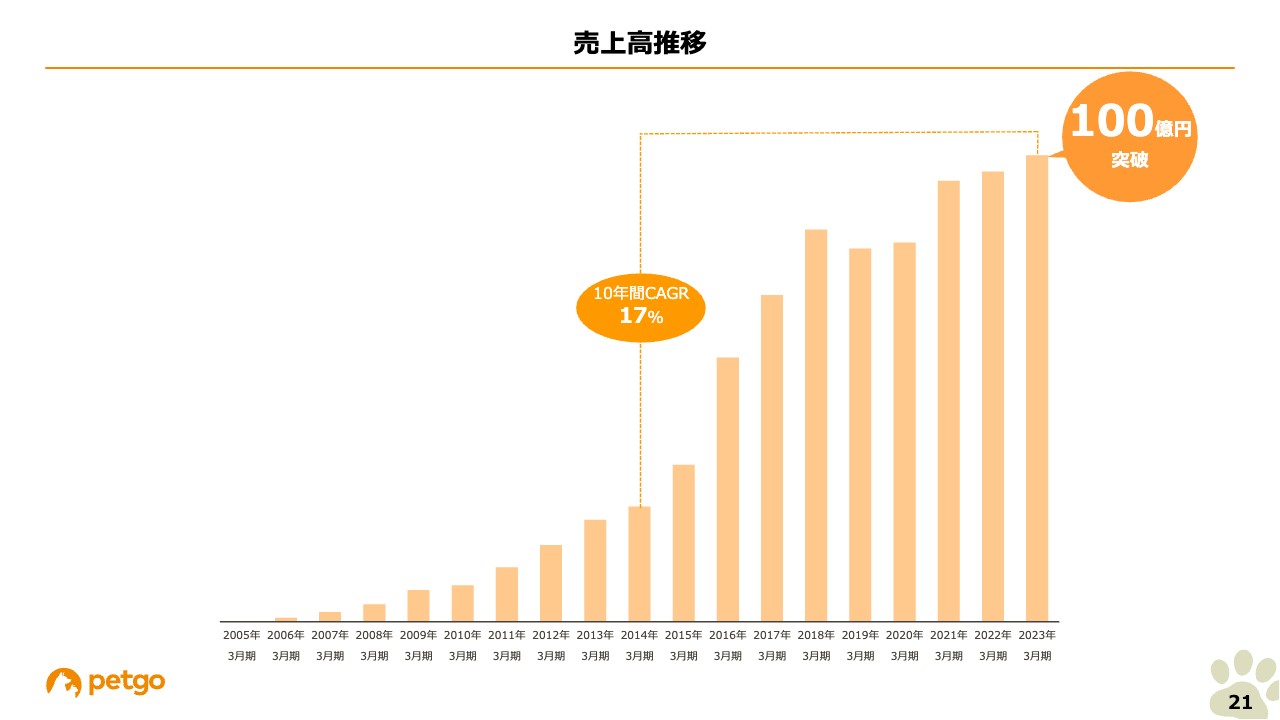

売上高推移

先ほどお伝えしたとおり、売上高はついに100億円を突破しました。

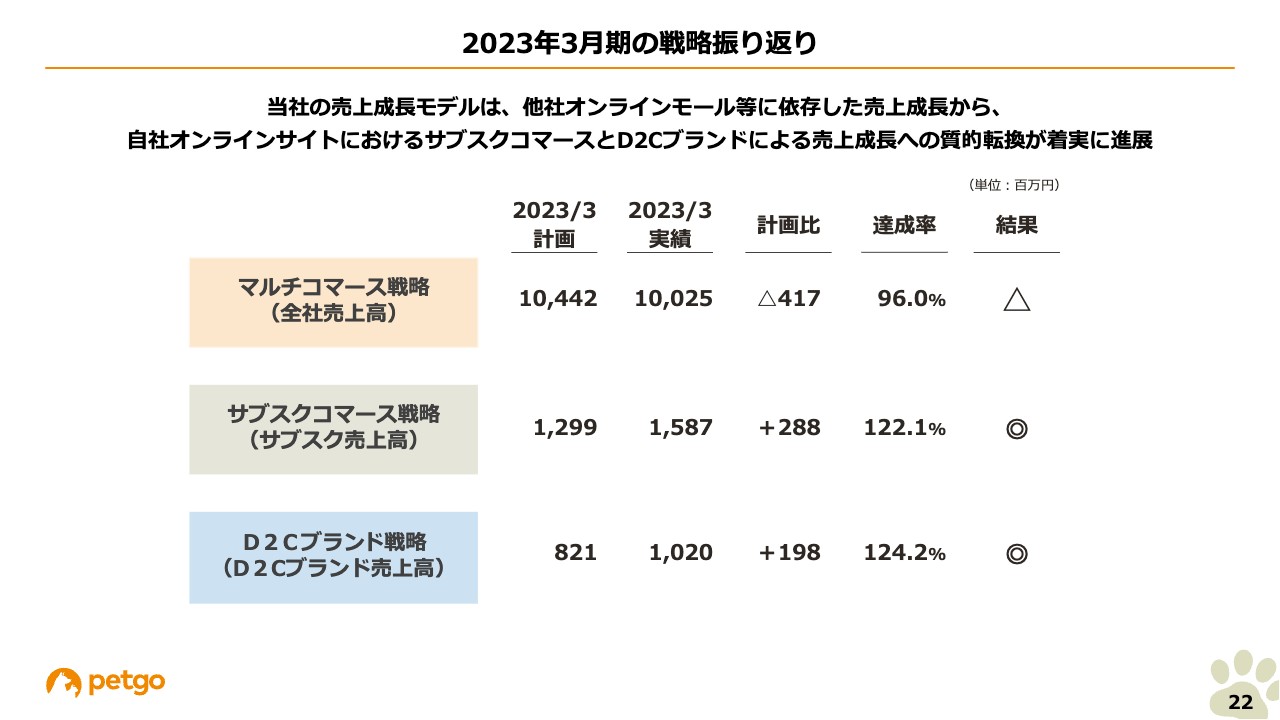

2023年3月期の戦略振り返り

2023年3月期の戦略の振り返りです。当社の売上成長モデルは、他社オンラインモール等に依存した売上成長から、自社オンラインサイトにおけるサブスクコマースとD2Cブランドによる売上成長への質的転換が着実に進展しています。

マルチコマース戦略は、全社売上高が計画比4億1,700万円減で、達成率は96パーセントと若干未達となりました。こちらは、一部NB商品の値上げにより、他社オンラインモール等の売上が前年比でマイナスだったことが影響しています。

サブスクコマース戦略では、自社オンラインサイトにおけるサブスク売上高が計画比2億8,800万円増、達成率は122.1パーセントと好調に推移しました。D2Cブランド戦略では、全社におけるD2Cブランド売上高が計画比1億9,800万円増、達成率124.2パーセントと好調に推移しています。

総合すると、2023年3月期は自社オンラインサイトにおけるサブスクコマースとD2Cブランドが好調だった一方、一部NB商品の値上げが影響し他社オンラインモールが苦戦した結果となっています。

当社の事業構造についてご説明します。販売チャネル別では、自社オンラインサイトと他社オンラインモールに大別され、マルチコマース戦略における売上高は、自社オンラインサイトと他社オンラインモールを合計したものです。

また、サブスクコマースは自社オンラインサイトのみで展開しており、自社オンラインサイト売上高は都度売上高とサブスク売上高で構成されています。取り扱いブランド別では、NB・D2Cブランドに大別され、D2Cブランド売上高は全社におけるD2Cブランド売上高となっています。

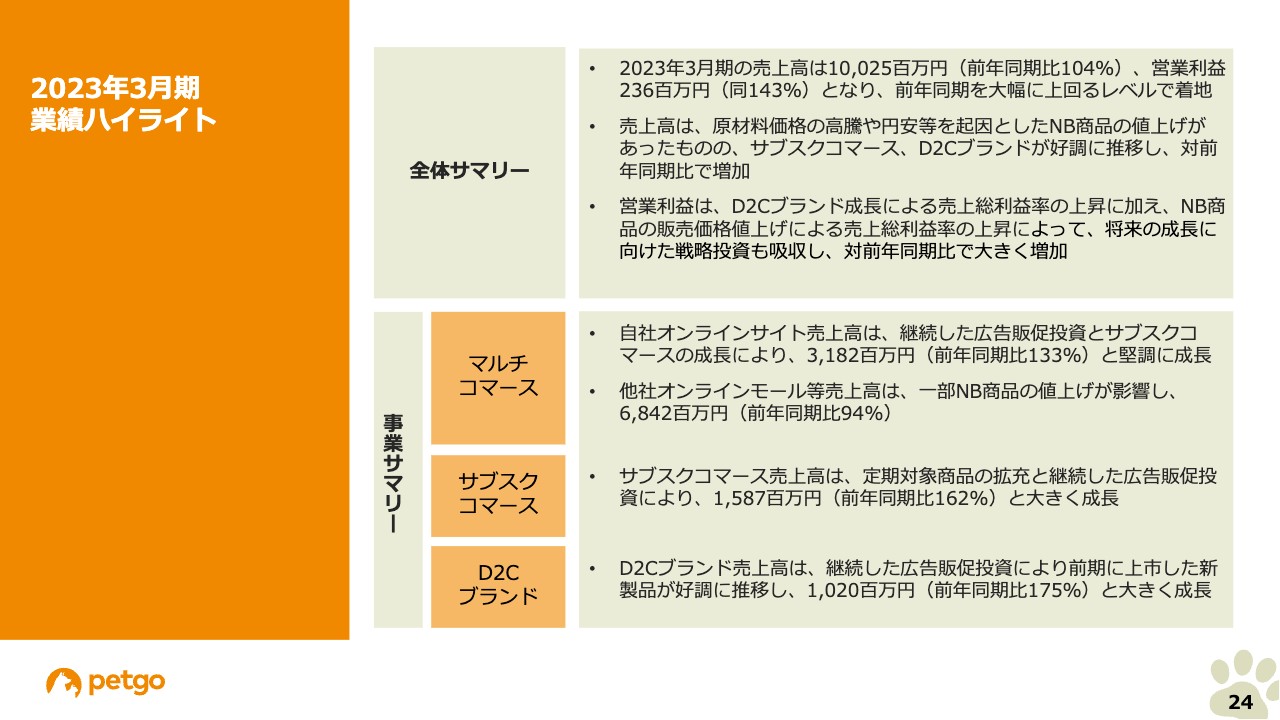

2023年3月期 業績ハイライト

2023年3月期の業績ハイライトです。2023年3月期は増収増益となりました。特に営業利益は、前年を大幅に上回るレベルで着地しています。売上高は、原材料価格の高騰や円安等を起因としたNB商品の値上げがあったものの、サブスクコマースとD2Cブランドが好調に推移し、前年同期比で増加しました。

営業利益は、D2Cブランド成長による売上総利益率の上昇及び、NB商品の販売価格値上げによる売上総利益率の上昇に加え、追加で実施した戦略投資増強分も吸収し、前年同期比で大きく増加しています。

自社オンラインサイト売上高は、サブスクコマースの成長により、31億8,200万円と堅調に成長しました。他社オンラインモール等の売上高は、一部NB商品の値上げが影響し、68億4,200万円となりました。

サブスクコマース売上高は、定期対象商品の拡充と継続した広告販促投資により、15億8,700万円と大きく成長しています。D2Cブランド売上高も、継続した広告販促投資により前期に上市した新製品が好調に推移した結果、10億2,000万円と大きく成長しています。

2023年3月期業績 連結損益計算書(前年同期比)

2023年3月期の連結損益計算書です。売上高は前年同期比104パーセント、営業利益は前年同期比143パーセントとなり、ともに過去最高を達成しました。

売上総利益率は、第2四半期以降の一時的な特殊要因により前年同期比で1.7ポイント上昇しました。営業利益率は前年同期比で0.6ポイント上昇しており、営業利益と営業利益率は修正計画を上回って着地しています。

2023年3月期 第4四半期業績 売上高・売上総利益率 四半期推移

2023年3月期第4四半期の業績です。売上高は前年同期比95パーセントの23億8,500万円となりました。売上総利益率は28パーセントで、前年同期比で1.1ポイント上昇しています。売上総利益率はD2Cブランドの成長に加え、新たに値上げがあったNB商品の影響により前四半期と同水準で推移しています。

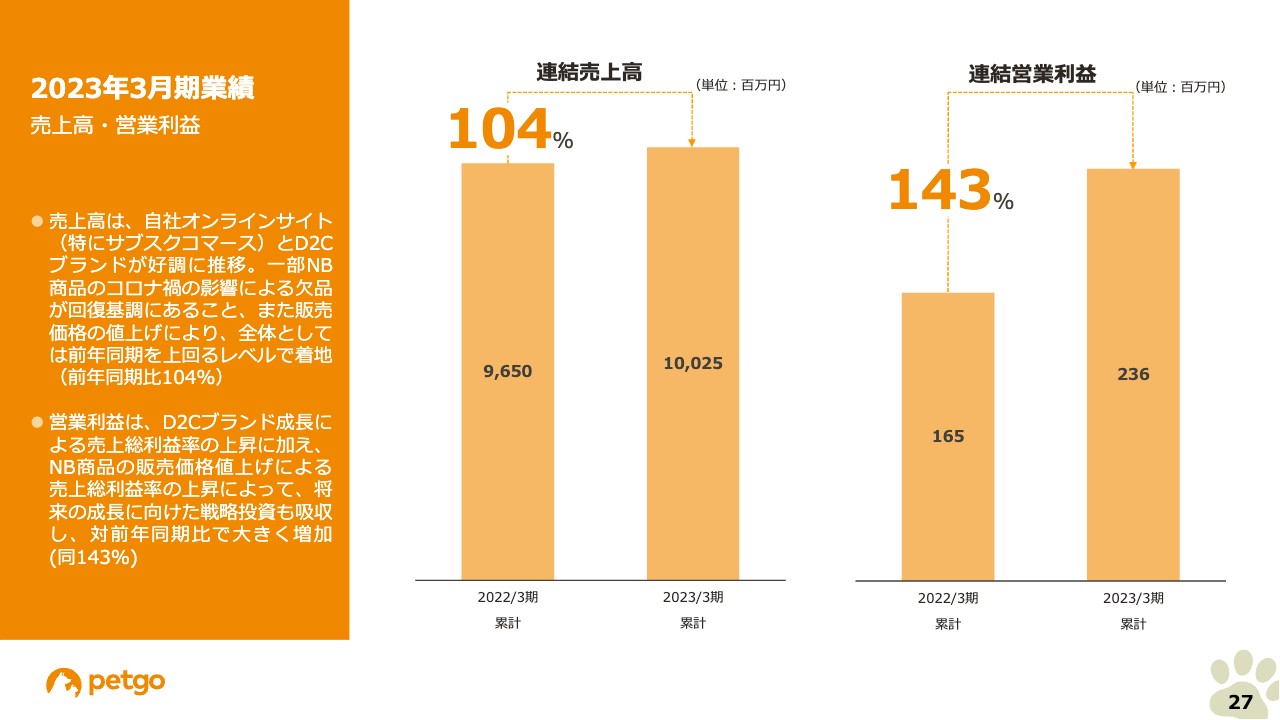

2023年3月期業績 売上高・営業利益

2023年3月期の売上高・営業利益です。売上高については、NB商品の販売価格値上げ及びコロナ禍の影響による一部NB商品の欠品が回復基調にあることに対して、サブスクコマースとD2Cブランドが好調に推移したことにより、前年同期比104パーセントで着地しました。

営業利益は、D2Cブランド成長による売上総利益率の上昇及び、NB商品の販売価格値上げによる売上総利益率の上昇に加え、追加で実施した戦略投資増強分も吸収し、前年同期比143パーセントと大きく増加しました。

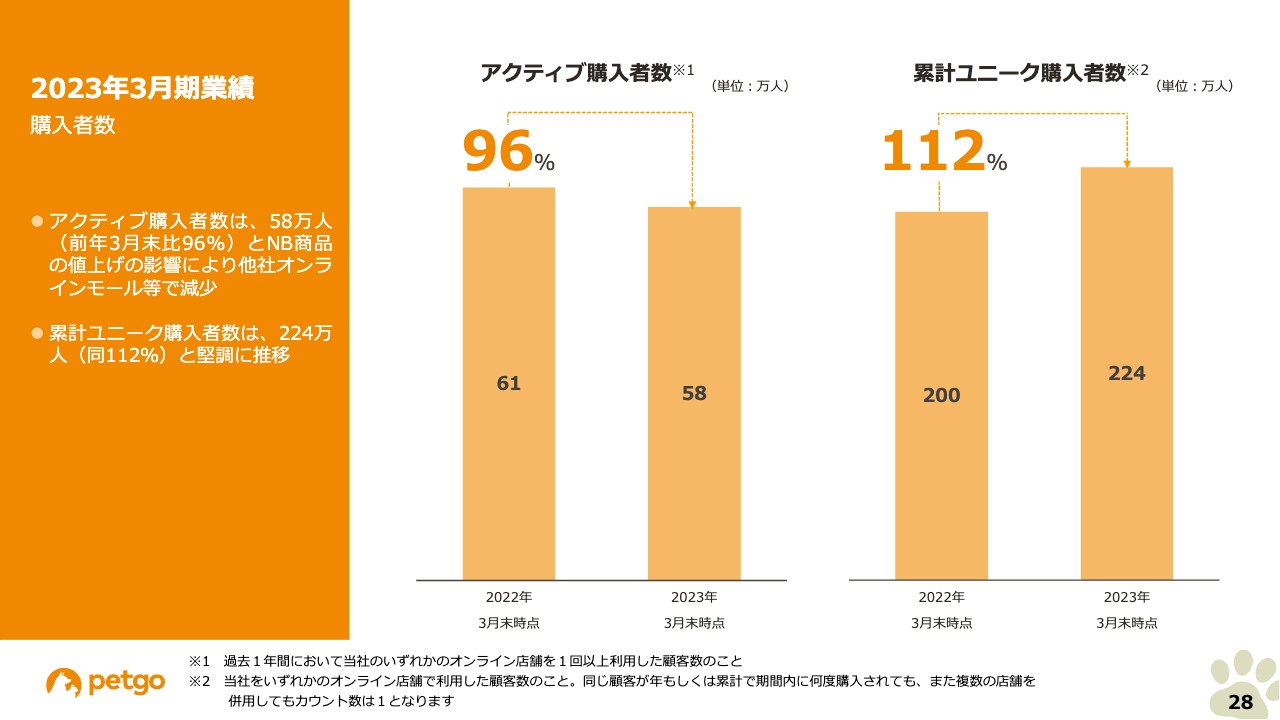

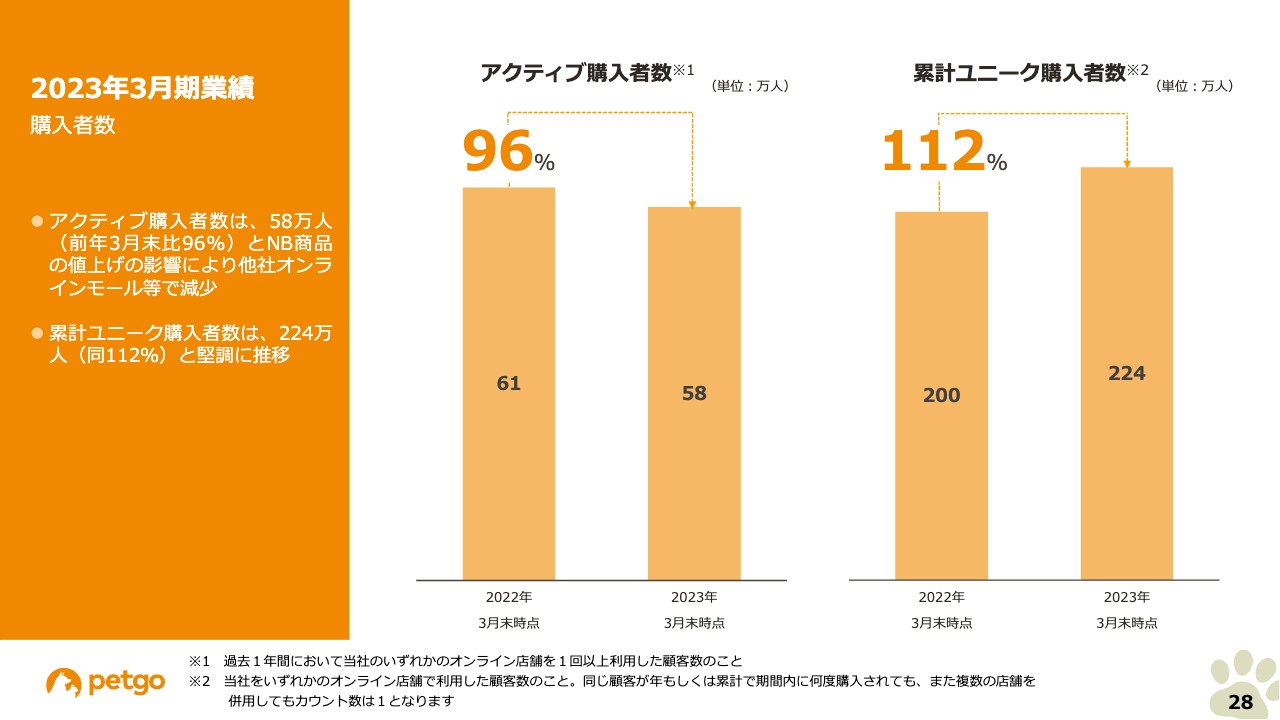

2023年3月期業績 購入者数

2023年3月期の購入者数です。アクティブ購入者数は、NB商品の値上げの影響により他社オンラインモール等で減少し、前年3月末比96パーセントの58万人となりました。

一方、累計ユニーク購入者数は、前年3月末比112パーセントの224万人と、堅調に推移しています。

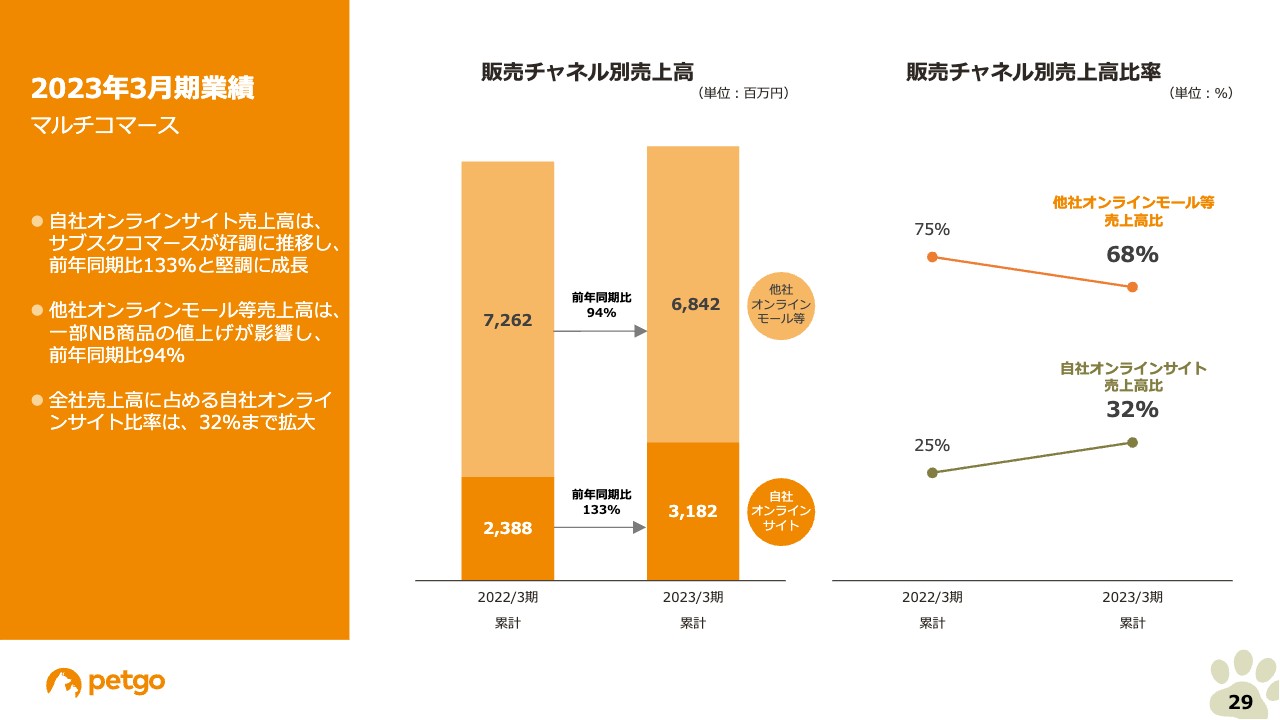

2023年3月期業績 マルチコマース

事業別にご説明します。マルチコマースについて、スライド中央のグラフに販売チャネル別売上高の推移を示しています。当社売上高は自社オンラインサイトと他社オンラインモール等の2つの販売チャネルで構成され、サブスクコマースは自社オンラインサイト売上高に含まれます。

2023年3月期の自社オンラインサイト売上高は、サブスクコマースが好調だったことから前年同期比133パーセントと堅調に成長しました。

スライド右側のグラフは、販売チャネル別売上高比率の推移です。自社オンラインサイトは、サブスクコマースが好調だったことから、全社売上高の32パーセントにまで拡大しています。一方、他社オンラインモール等はNB商品の値上げが影響し、全社売上高の68パーセントへ低下しました。

マルチコマース戦略は、店舗数を増やすことで顧客リーチを広げ、市場シェアを拡大する上で有効な戦略であると考えています。

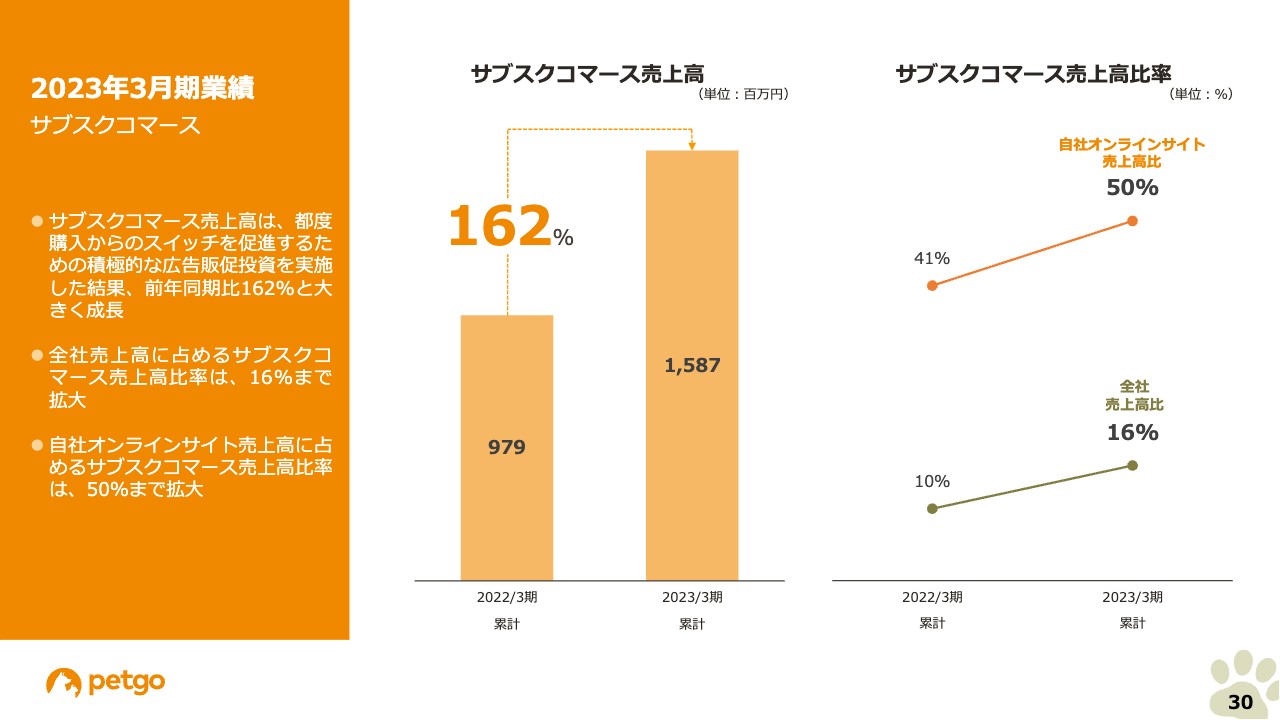

2023年3月期業績 サブスクコマース

サブスクコマースです。当社は、自社オンラインサイトのみでサブスクコマース、いわゆる定期購入を展開しています。スライド中央のグラフは、サブスクコマース売上高の推移です。都度購入からのスイッチを促進するため積極的な広告販促投資を実施した結果、前年同期比162パーセントと大きく成長しています。

スライド右側に全社売上高におけるサブスクコマース売上高比率を示しています。自社オンラインサイトに占める比率は50パーセント、全社売上高に占める比率は16パーセントにまでそれぞれ拡大しています。

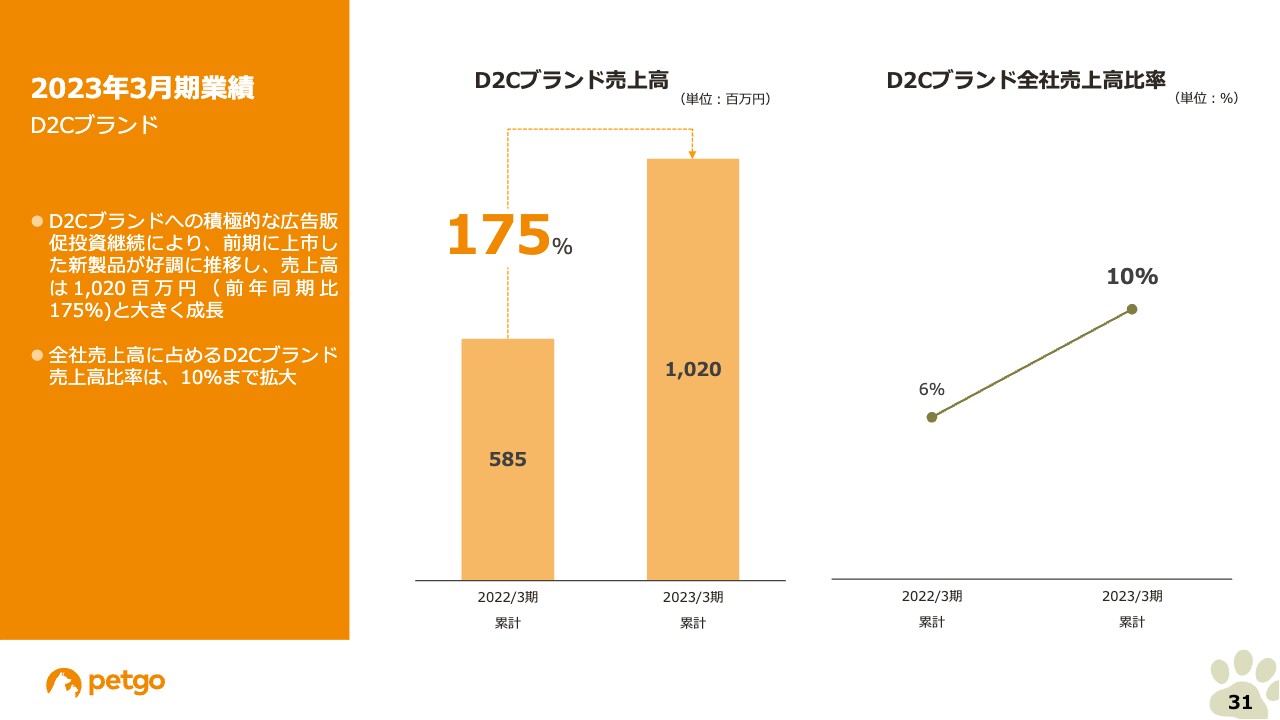

2023年3月期業績 D2Cブランド

D2Cブランドについてです。スライド中央のグラフはD2Cブランドの売上高推移を示しています。D2Cブランドへの積極的な広告販促投資の継続と、前期に上市した新商品が好調に推移した結果、売上高は前年同期比175パーセントと大きく成長しています。

スライド右側のグラフは、D2Cブランドの全社売上高比率です。全社売上高に占める比率は、10パーセントにまで拡大しています。

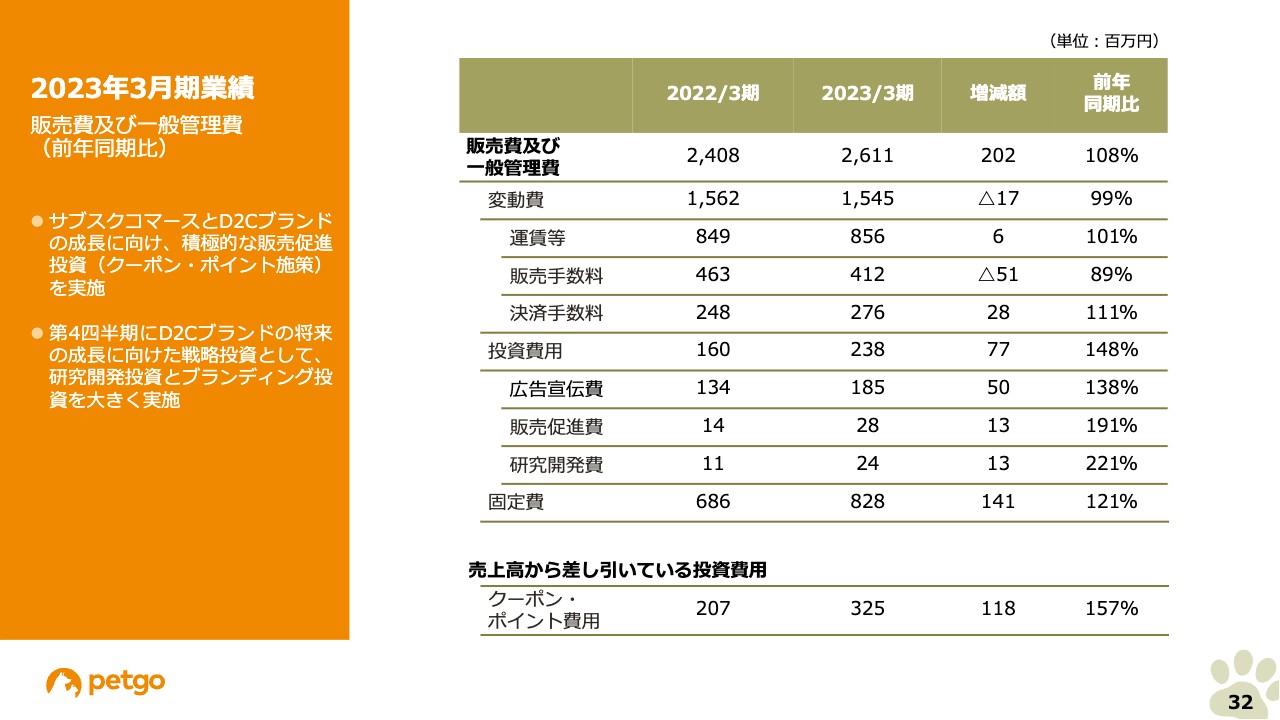

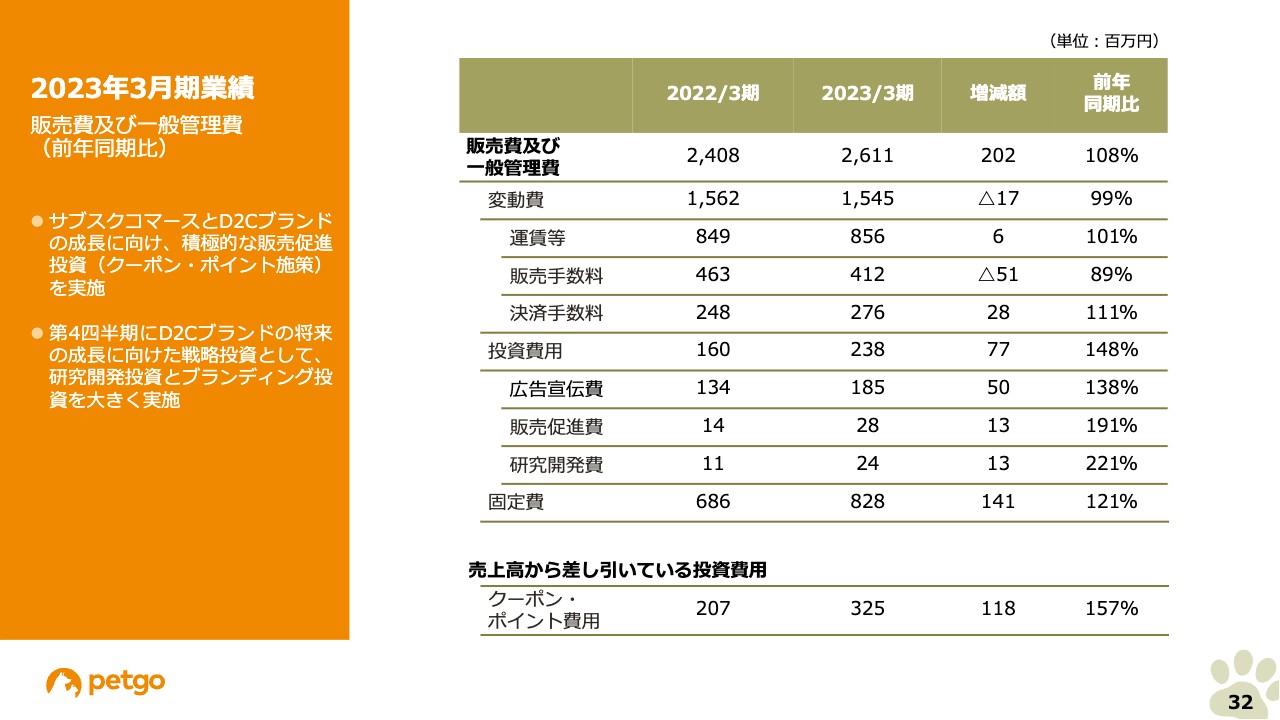

2023年3月期業績 販売費及び一般管理費 (前年同期比)

販管費です。当社の販管費は、変動費・投資費用・固定費の3つで構成されます。変動費はほぼ変わりませんが、NB商品の値上げの影響によって他社オンラインモール等売上高が減少したため、販売手数料が減少しています。

投資費用については、第3四半期以降、D2Cブランドの将来の成長に向けた戦略投資として研究開発投資とブランディング投資を増強しました。これにより、前年同期比で148パーセントと大きく増加しています。また、固定費増は主に物流業務を含めた全体的な人件費の増加及び上場費用の増加によるものです。

クーポンとポイント費用は売上高から差し引かれています。サブスクコマースとD2Cブランドの成長に向けて、クーポン・ポイントによる積極的な販売促進投資を実施したことから、こちらの投資費用が大きく増加しています。

2023年3月期業績 貸借対照表(前期末比)

貸借対照表です。好調なD2Cブランドの製品在庫を増やしているため、流動資産が増加しています。また、株式上場による新株発行により、自己資本比率が上昇しています。当社は固定資産の割合が低いアセットライトな経営を継続していきます。

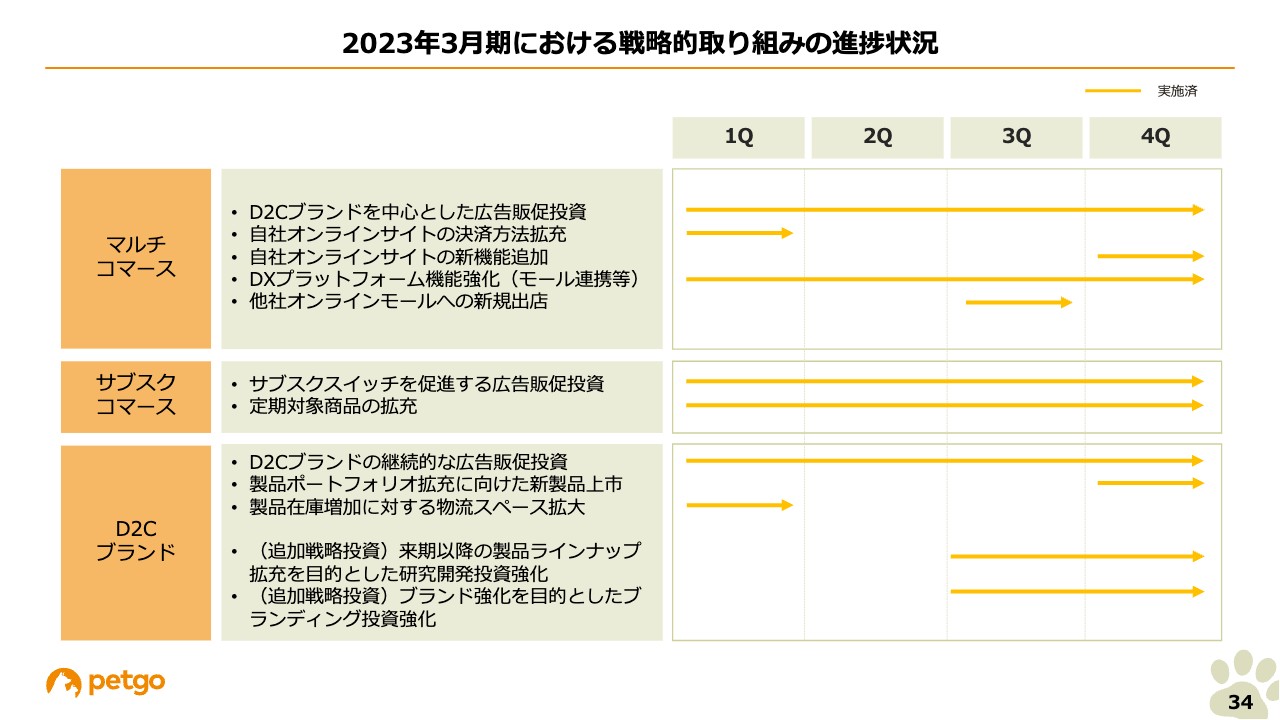

2023年3月期における戦略的取り組みの進捗状況

2023年3月期における戦略的取り組みの進捗状況です。2023年3月期は、マルチコマース・サブスクコマース・D2Cブランドの3つの戦略において、当初計画したとおりの取り組みを行ってきました。

マルチコマースでは、D2Cブランドを中心とした広告販促投資を行い、自社オンラインサイトへの「Amazon Pay」の導入、「Yahoo! ショッピング」への追加出店のほか、DXプラットフォームの機能強化等を行いました。

サブスクコマースでは、サブスクスイッチを促進する広告販促投資を行い、定期対象商品の拡充を実施しました。

D2Cブランドでは、D2Cブランドへの継続的な広告販促投資を行いました。また、食事療法食4製品を新たに上市し、製品ポートフォリオを拡充しました。さらに、D2Cブランド製品の在庫増加に対する物流スペースの拡大を実施しています。

第3四半期以降は追加戦略投資として、今後の製品ラインナップ拡充を目的とした研究開発投資強化及びブランド強化を目的としたブランド投資強化を行っています。

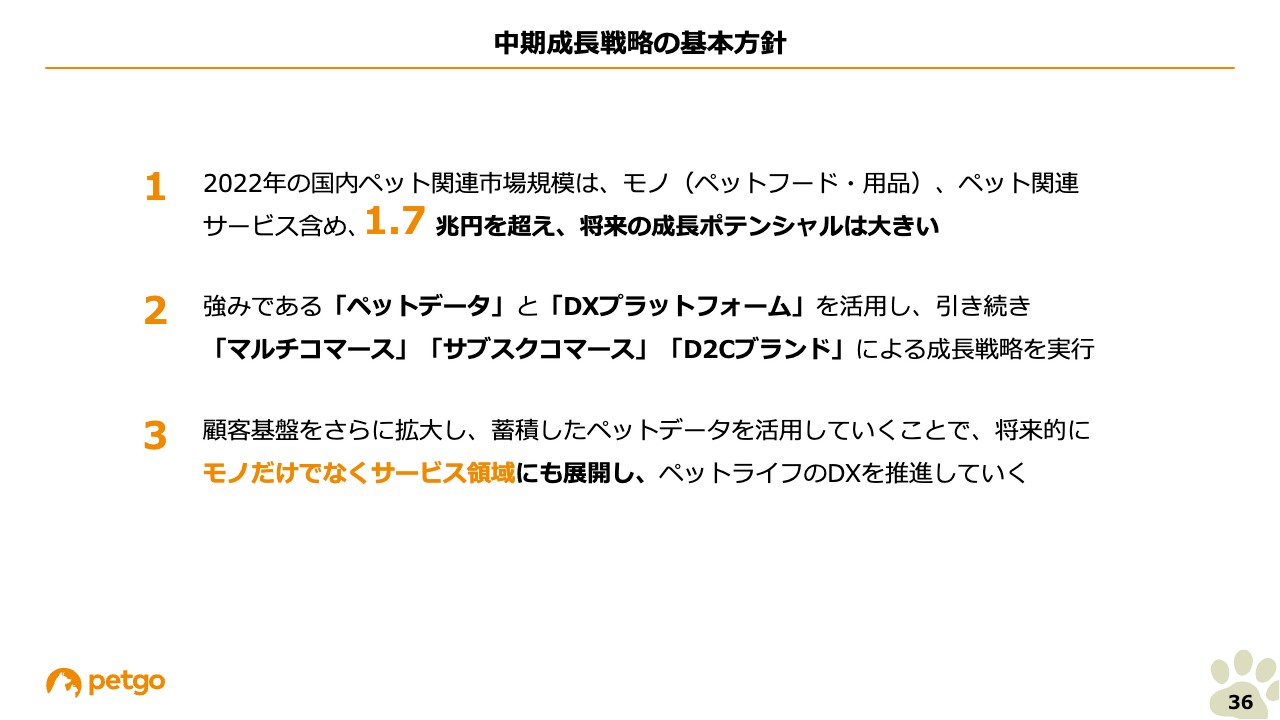

中期成長戦略の基本方針

中期成長戦略をご説明します。まず、中期成長戦略の基本方針です。2022年の国内ペット関連市場規模は、ペットフード・用品などのモノ及びペット関連サービスを含め1.7兆円を超えており、当社の成長ポテンシャルは大きいと考えています。

当社の強みであるペットデータとDXプラットフォームを活用し、引き続きマルチコマース・サブスクコマース・D2Cブランドの成長戦略を実施していきます。将来的には顧客基盤をさらに拡大し蓄積したペットデータを活用していくことにより、モノだけでなくサービス領域にも展開し、ペットライフのDXを推進していきたい考えです。

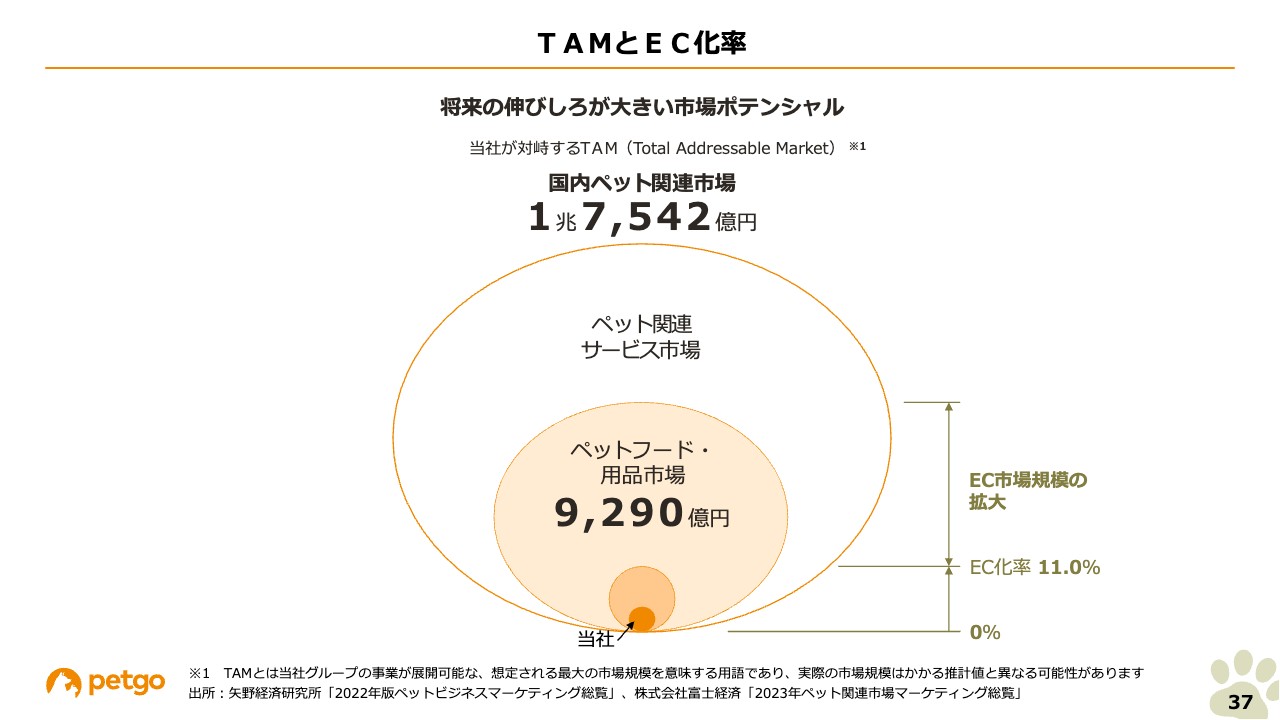

TAMとEC化率

TAMとEC化率です。国内ペット関連市場規模は1.7兆円を超え、ペットフード・用品のEC化率は11パーセントとなっています。現在、当社が主力とする事業領域は、ペットフード・用品市場におけるペットヘルスケアカテゴリーで、こちらの市場規模は9,000億円を超えており、ペット関連サービス市場も8,000億円を超えています。

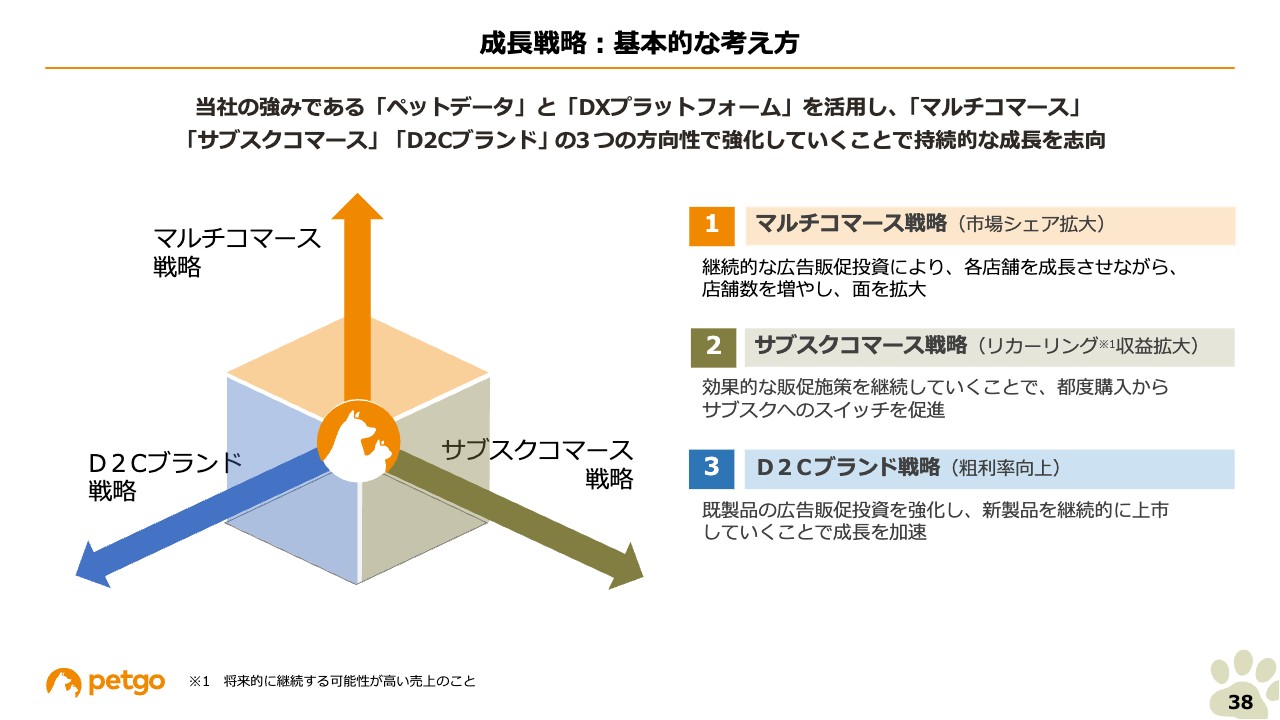

成長戦略:基本的な考え方

成長戦略の基本的な考え方です。当社の強みであるペットデータとDXプラットフォームを活用し、マルチコマースで市場シェアを拡大、サブスクコマースでリカーリング収益を拡大、D2Cブランドで粗利率を向上していくという3つの方向性を引き続き強化していくことで、持続的な成長を果たしていきます。

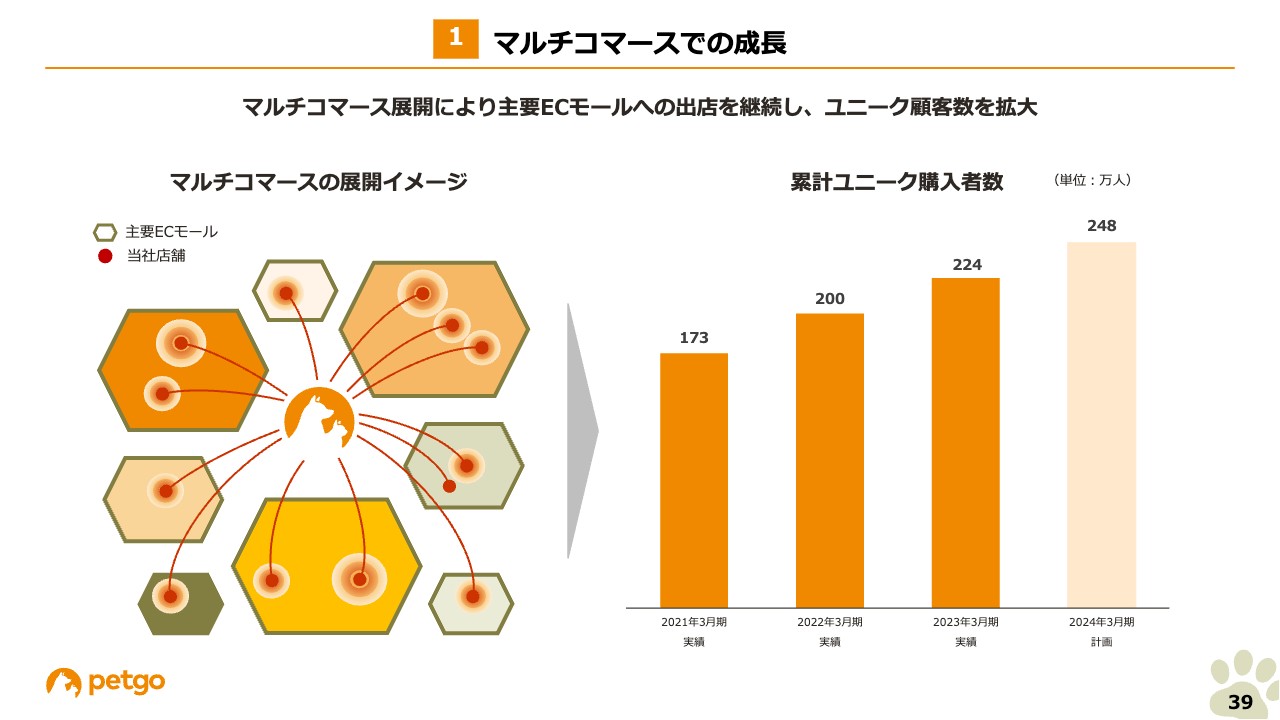

マルチコマースでの成長

マルチコマースでは現在、自社オンラインサイトを含め10店舗を展開しています。引き続きマルチコマース展開により主要ECモールへの出店を継続し、ユニーク顧客数を拡大していきます。2024年3月期の累計ユニーク購入者数は、前期比約10パーセント増の248万人の計画です。

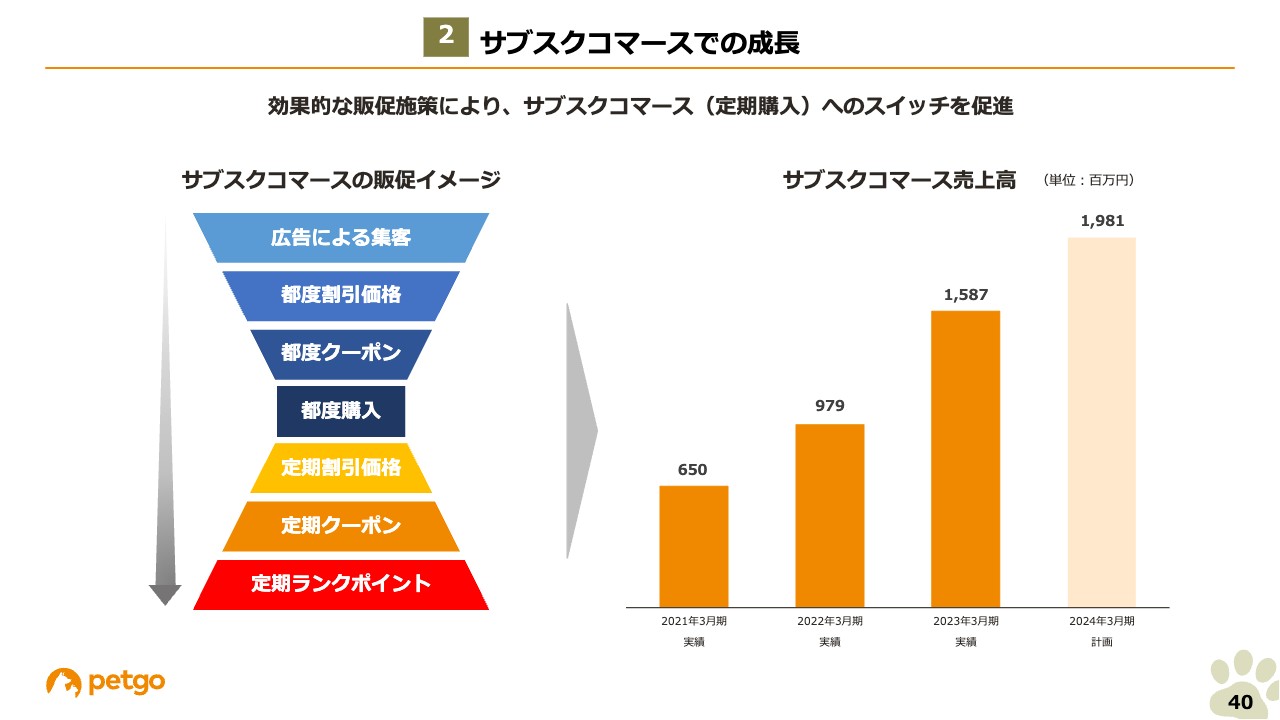

サブスクコマースでの成長

サブスクコマースでは、定期対象商品の拡充及び都度購入からサブスクへのスイッチを促進する広告販促等投資を継続していきます。2024年3月期のサブスクコマース売上高は、前期比約24パーセント増の約20億円の計画です。

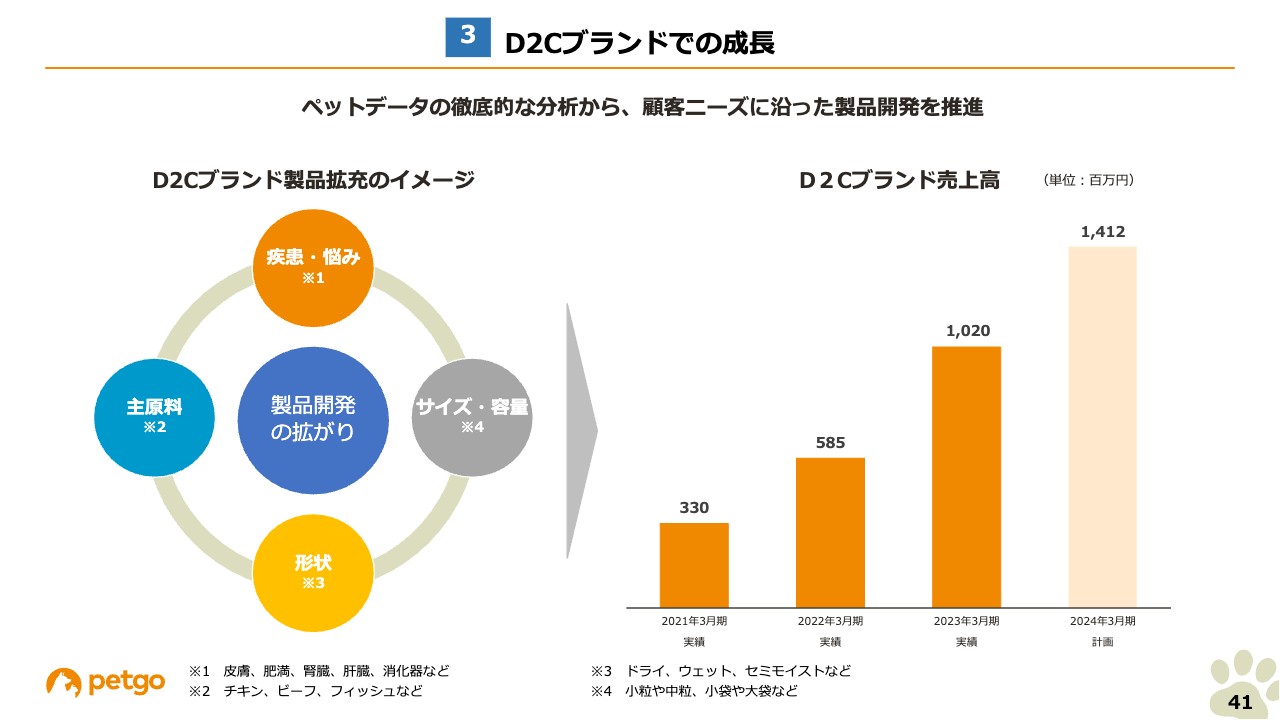

D2Cブランドでの成長

D2Cブランドでは、ペットデータの徹底的な分析から顧客ニーズに沿った製品開発を推進し、引き続き製品ポートフォリオを拡充していきます。2024年3月期のD2Cブランド売上高は、前期比約38パーセント増の約14億円の計画です。

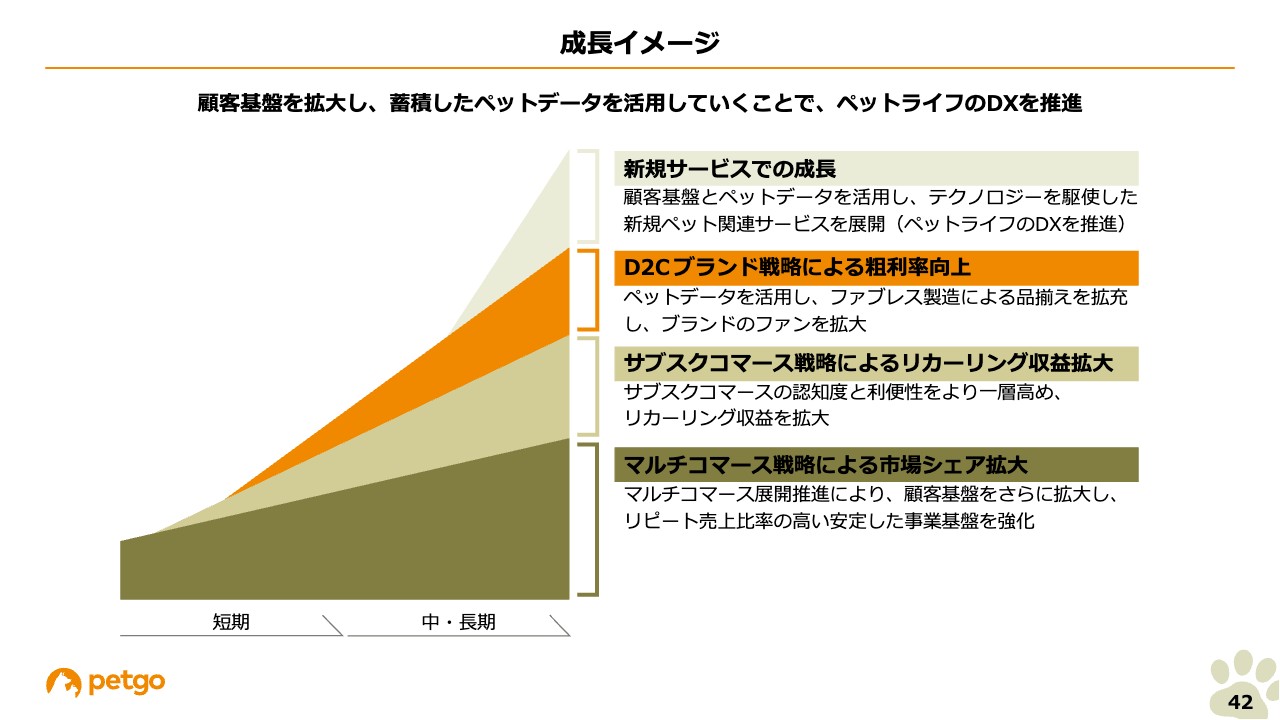

成長イメージ

今後の成長イメージです。マルチコマース戦略で店舗数を増やし、サブスクコマース戦略で定期購入を拡大し、D2Cブランド戦略でD2Cブランドの品揃えを拡大していくことで、継続的な成長を実現していきます。

中長期的には、顧客基盤とペットデータを活用し、テクノロジーを駆使した新規ペット関連サービスを展開していきたいと考えています。

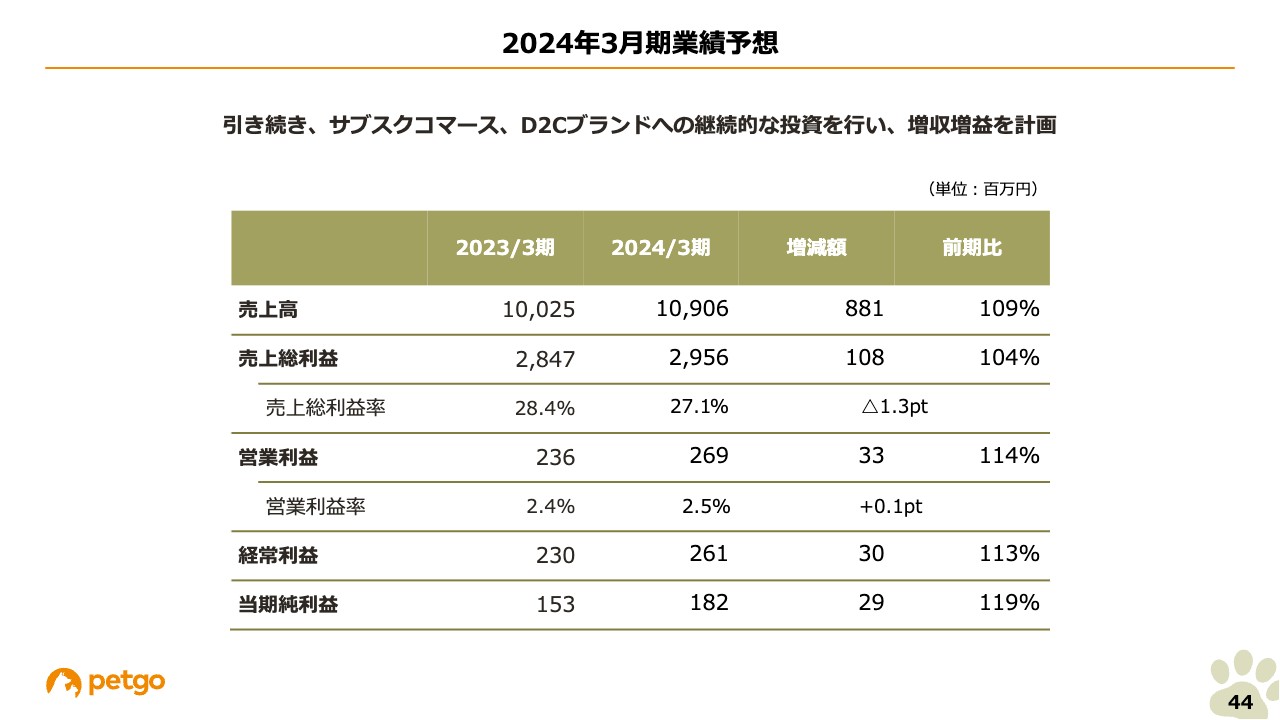

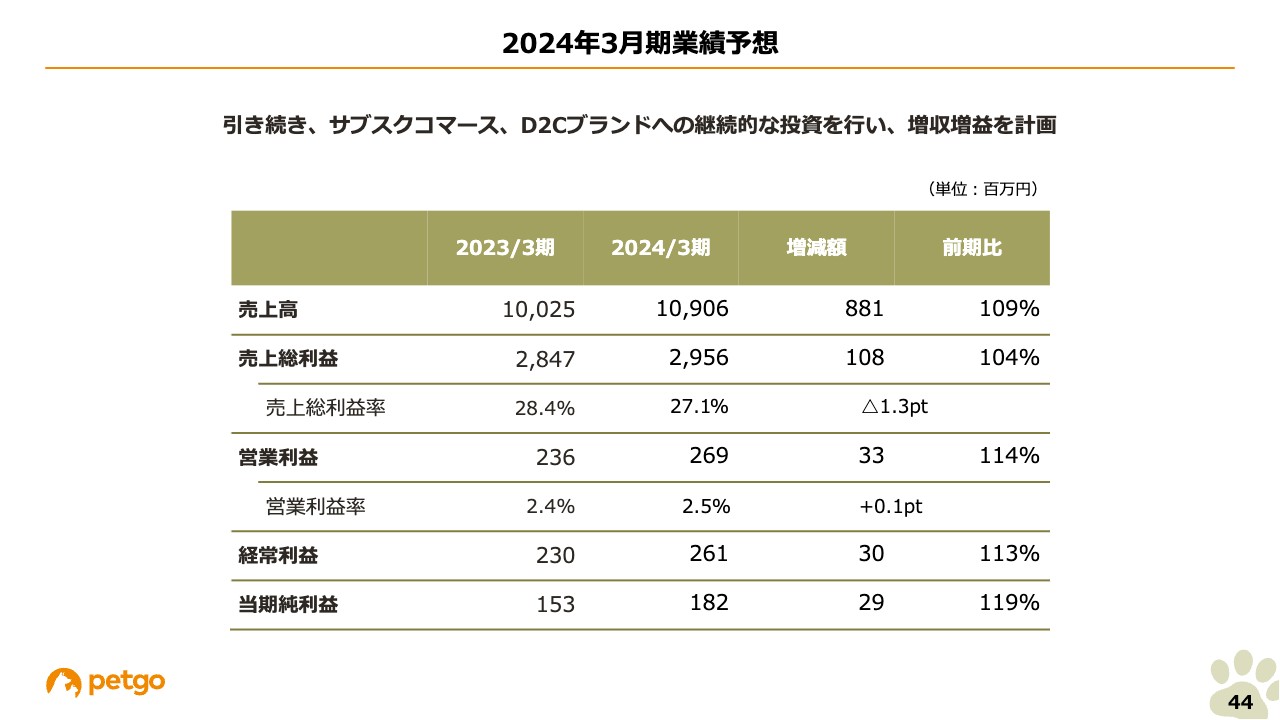

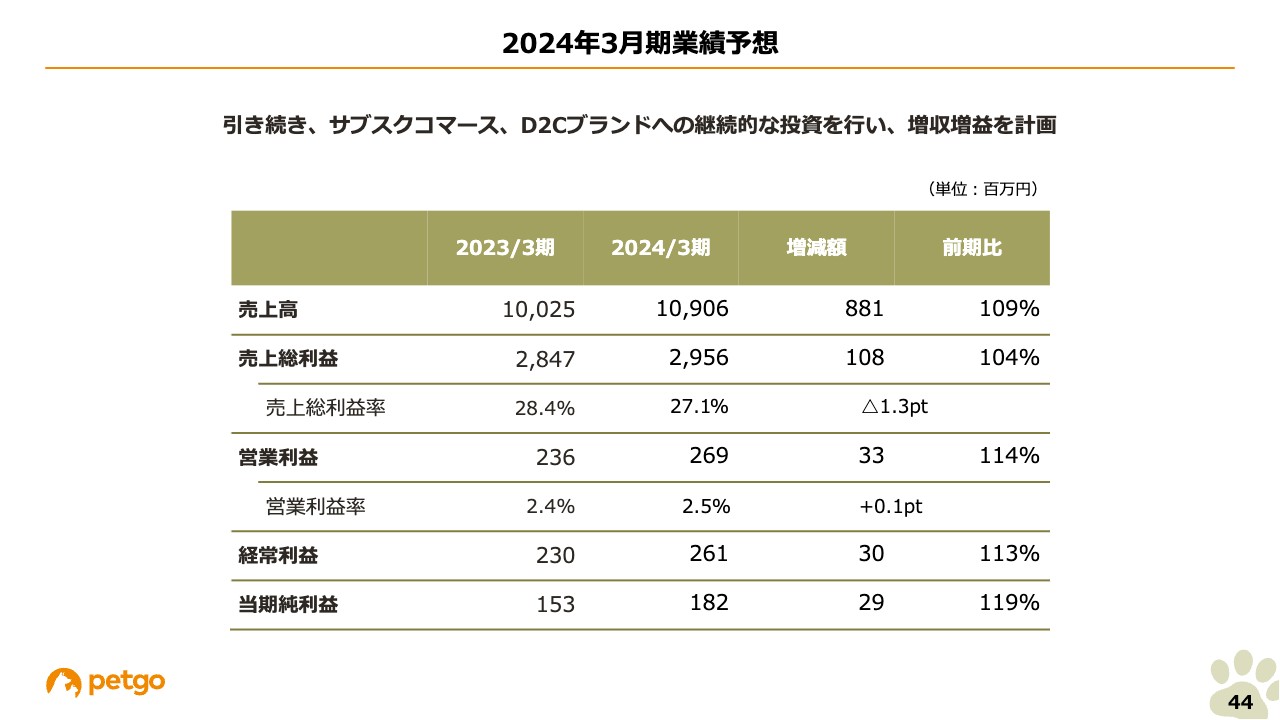

2024年3月期業績予想

2024年3月期の業績予想です。2024年3月期の売上高は前期比109パーセントの約110億円、売上総利益率は前期に発生した一時的な特殊要因がないため1.3ポイント低下する予想です。一方で、引き続きサブスクコマースとD2Cブランドが伸長し、営業利益率は2.5パーセントを計画しています。

結果として営業利益は前期比114パーセントの約2.7億円で、2024年3月期も引き続き増収・増益を計画しています。

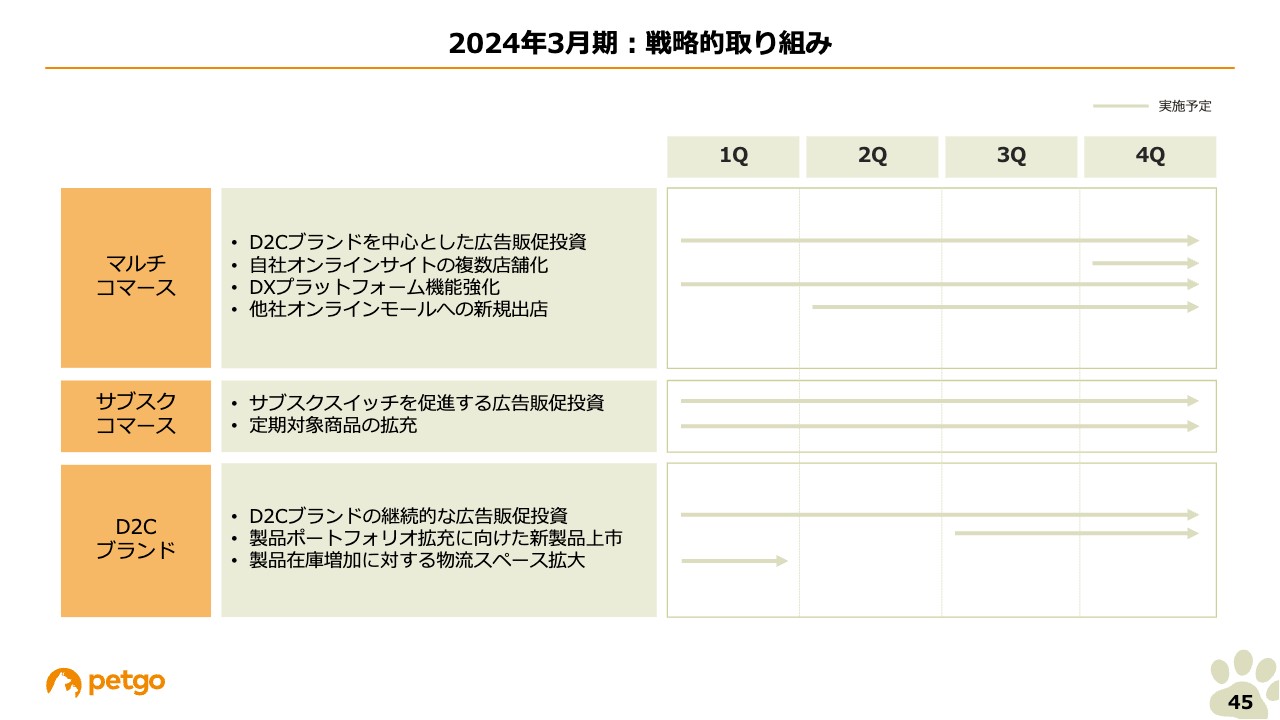

2024年3月期:戦略的取り組み

2024年3月期の計画値を達成するための戦略的取り組みです。2024年3月期も、マルチコマース・サブスクコマース・D2Cブランドの3つの戦略を着実に実行していきます。

マルチコマース戦略では、引き続きD2Cブランドを中心とした広告販促投資を継続し、他社オンラインモールへの新規出店やDXプラットフォームの機能強化を図っていきます。

サブスクコマース戦略では、都度購入からサブスクへのスイッチを促進する広告販促投資及び定期対象商品の拡充を継続していきます。

D2Cブランド戦略では、D2Cブランドへの継続的な広告販促投資に加え、引き続き新製品の上市を計画しています。また、D2Cブランドの在庫強化に対応するための物流スペースを拡大していく考えです。

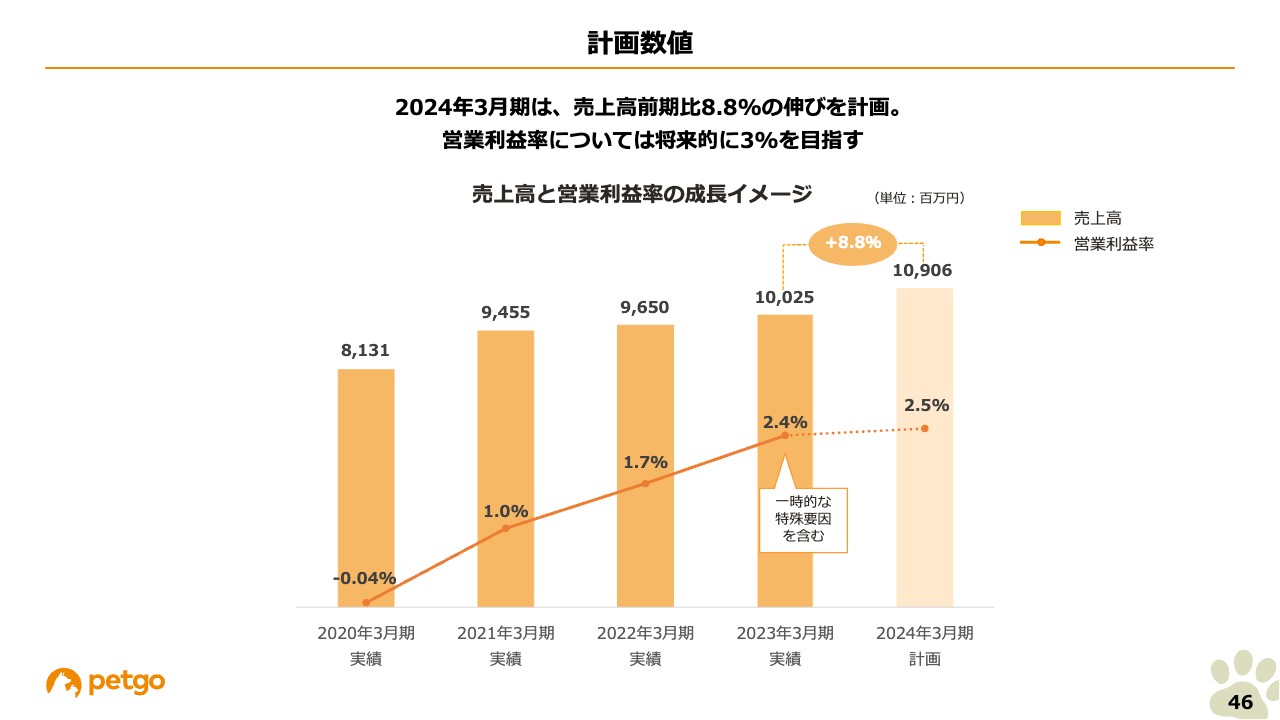

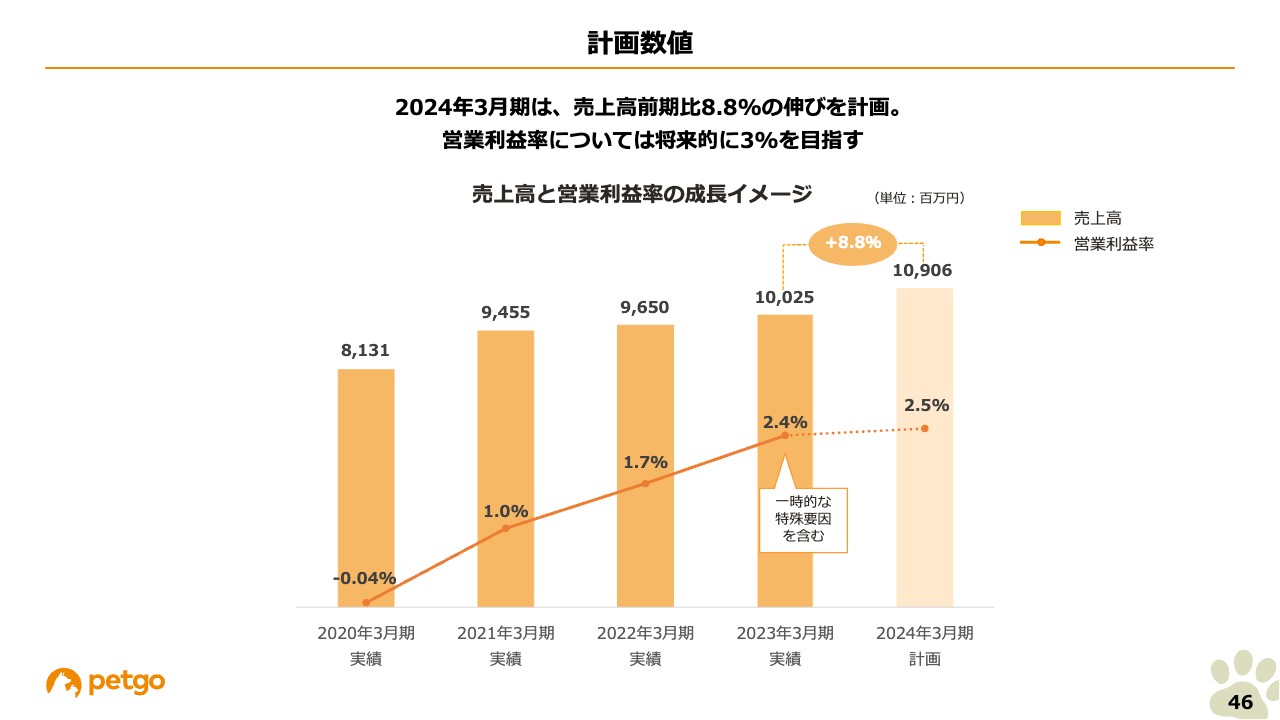

計画数値

2024年3月期の計画数値です。売上高は前期比8.8パーセントの伸びを計画し、営業利益率については将来的に3パーセントを目指していきます。

別途開示した「事業計画及び成長可能性に関する事項」の38ページに、外部環境の変化とその影響を説明しています。2023年3月期の当社売上高業績予想を達成できなかった主な理由は「①NB商品における原材料価格の高騰や円安等を起因とした度重なる値上げ」「②一部NB商品におけるコロナ禍の影響による欠品が継続」という2つの外部要因により、他社オンラインモール等売上高が前年同期を下回ったことです。

これらの外部要因における影響がいまだ終息していないことに加え、2024年3月期はD2Cブランドにおける原材料価格の高騰や円安等を起因とした値上げも行っており、中期計画数値が予測しにくい状況です。

そのため、2023年5月に開示した「事業計画及び成長可能性に関する事項」に記載した計画数値を取り下げ、外部環境が安定するまでは、翌期の計画数値のみを開示します。参考として、2022年6月に開示した「事業計画及び成長可能性に関する事項」では、2023年3月期の営業利益率は1.7パーセントを目標とし、2025年3月期には営業利益率2.4パーセントを目指すとしていました。

2023年3月期の営業利益率は一時的な特殊要因を含みますが2.4パーセントとなっており、また今回、2024年3月期における営業利益率の計画数値は2.5パ―セントで、前回開示の2025年3月期営業利益率2.4パーセントを上回る数値です。

2024年3月期は、前期に発生した一時的な特殊要因の発生はほぼないと考えており、サブスクコマースとD2Cブランドの成長により、営業利益率2.5パーセントを達成を目指します。引き続き営業利益率の改善に努め、将来的に営業利益率3パーセントを達成できるように邁進していきます。

黒澤氏よりご挨拶

株式公開を行って約1年が経ちました。この1年、今まで経験したことのないレベルでのNB商品の値上げや、コロナ禍におけるNB商品の欠品などがあったものの、売上高は大きく減少することなく100億円を突破しました。

こちらは「ペットヘルスケア×デジタル」という当社の事業内容が安定的なビジネスであること、また、長年にわたる継続的な事業運営により、多くの飼い主のみなさまに支えられており、ペットデータとDXプラットフォームの2つの強みを活かしたマルチコマース・サブスクコマース・D2Cブランドという3つの戦略がうまく機能していることが継続的な成長のベースにあると考えています。

この背後には、10数年にわたって培ってきた大手NB、OEM工場、大手ECモール、宅配会社及び3PL企業等との力強いパートナーシップと、ビジネスを止めない仕組みとしての当社の強固なシステムが存在しています。

前期は、当社が着実に成長できることを証明できた1年だったと思っています。当社は愛するペットがいつまでも健康で、そして長生きでいられるように、テクノロジーを駆使してペットの健康寿命を最大化していくことに日々尽力しています。

今期もペットのQOL向上を目指し着実な成長を実現すべく、3つの戦略に経営リソースを集中していきます。引き続き、みなさまのご支援を何卒よろしくお願いします。

質疑応答:2024年3月期の業績予想について

司会者:「2023年3月期と比べ、2024年3月期は売上総利益率が落ちていますが、一方で営業利益率は上昇の予想となっています。その見通しについて教えてください」というご質問です。

黒澤:2023年3月期の売上総利益率が高いのは、一時的な特殊要因によるものです。2024年3月期に関しては、サブスクコマースが拡大することにより広告販促投資の構成比が低くなっていくことに加え、D2Cブランドの成長により売上総利益率が上がっていきます。

その結果として、今期に関しては一時的な特殊要因がないものの、営業利益率2.5パーセントを達成していきたいと考えています。

質疑応答:2024年3月期の売上高増に関する施策について

司会者:「2024年3月期の売上高は前期比8.8パーセントの成長ですが、こちらに関してどのようなアクションを予定しているのかもう少し詳しく教えてください」というご質問です。

黒澤:プラス要因としては、好調なサブスクコマース及びD2Cブランドに対して継続した広告販促投資を行い、サブスクコマース及びD2Cブランドの成長が計画できると考えています。また、引き続き他社オンラインモールへの新規出店による顧客数の拡大を計画しています。

D2Cブランドに関しては、引き続き製品ポートフォリオの拡充を目指し、新たな製品を上市していきます。

マイナス要因としては、ウェットフードのNB商品について、一部でNBの工場が再開できない状況で、欠品が継続しています。またNB商品は、今までにないレベルで度重なる値上げが行われているため、消費者の需要に少し影響が出てくると考えています。

こちらを踏まえても、プラス要因によりしっかりと売上高8.8パーセントの成長を達成できると考えています。

質疑応答:2024年3月期の営業利益率について

司会者:「2024年3月期の計画において営業利益率の成長が鈍化しているように見えますが、どのような理由によるものですか?」というご質問です。

黒澤:2023年3月期の当初計画の営業利益率は1.7パーセントでしたが、一時的な特殊要因もあり、結果として2.4パーセントとなりました。

2024年3月期で計画している2.5パーセントに関しては、成長が鈍化した結果ではなく、将来的な営業利益率3パーセントに向けた順調な推移の数値だと認識しています。2024年3月期に特殊要因が起きるかどうかは現状不明だと考えており、今回の予測値には織り込んでいません。

質疑応答:2023年3月期第4四半期の業績について

司会者:「2023年3月期第4四半期の売上高が前年割れしている理由は何ですか? また、営業利益率がマイナスとなっている理由を教えてください」というご質問です。

黒澤:売上高については、2023年2月に一部のNB商品で大きな値上げが行われ、2月の売上が一時的に減少したことが要因です。値上げが起きた月は売上に対する影響が大きいですが、3月以降は値上げがあったNB商品の売上も徐々に回復してきています。

また、第4四半期は戦略的投資として、D2Cブランドの研究開発費及び認知度向上のためのブランディング費用への投資を行っています。こちらは一時的に発生した特殊要因によって生まれた利益をできるだけ2024年3月期以降の成長に活かしていくためです。

質疑応答:D2Cブランドについて

司会者:「D2Cブランドの売上高推移について、第1四半期から第3四半期にかけて少し下がってきていた一方、第4四半期が好調に推移した要因を教えてください。また、現状のD2Cブランドを開発していく中で、フードもしくは医薬品で障害になる事象はありますか?」というご質問です。

黒澤:D2Cブランドは、大きくノミマダニ駆除薬と機能性フード製品の売上で構成されています。機能性フードに関しては、発売して以降、時間が経過するほどしっかりと売上が伸びてきています。一方、ノミマダニ駆除薬に関しては季節性があります。春先から夏ごろにかけて売上が増加するため、第3四半期の売上がいったん下がるというトレンドがあります。

その結果、第1四半期から第3四半期にかけて下がり、機能性フードの売上の伸びに3月からシーズンに入るノミマダニ駆除薬の売上が加わるかたちで、第4四半期が伸びています。

また、機能性フード・医薬品の発売・開発に関して障害になるようなことは今のところ見受けられません。ただし、D2Cブランドにも原材料のコストアップや為替の影響が出ていますので、唯一あるとすればその部分になると思います。

質疑応答:自社サイトの都度購入の売上高について

司会者:「四半期ごとの推移で、自社サイトの都度購入の売上高が減少傾向になっているのはなぜですか?」というご質問です。

黒澤:今回の決算説明資料では、四半期ごとの都度購入の売上高は記載していませんが、定期購入の売上高を自社サイトの売上高から引くと都度購入の売上が出てきます。

こちらに関しては、まずは季節的な要因です。先ほどお話ししたように、ノミマダニ駆除薬は春から夏がシーズンであるため、第1四半期にグンと伸びました。加えて、2023年2月頃にNB商品の値上げがあったため、第4四半期はお客さまの数が少し減少しています。

また、都度購入のお客さまはサブスクにどんどんスイッチしていくため、結果として都合購入の売上高が減少傾向となっています。

質疑応答:投資費用の内容と成果について

司会者:「販管費における投資費用について、第4四半期は第3四半期よりも大きく増加していますが、その具体的な内容を教えてください。また、TVCMを含めてどのような成果が出たのでしょうか?」というご質問です

黒澤:第4四半期に、計画していた大半の戦略投資を実施しています。利益面は修正計画に近い着地になっていますが、今後D2Cブランドを長期的に成長させていくための投資を行いました。具体的にはD2Cブランドに関する研究開発費及び認知度向上のためのブランディング費用です。

当社のD2Cブランドの製品は、機能性フードも医薬品も数ヶ月でできるものではありません。短くても1年ぐらいの時間がかかり、事前に各種の成分分析も行っています。今回の研究開発費として、将来当社が新製品を上市していくために先駆けて各種成分分析に投資しました。

また、認知度向上のためのブランディング費用としてTVCMの放映があります。こちらはあくまでも長期的な認知度向上を目的とした投資であり、実際にTVCMの放映時間に「プロテクトプラス」の検索数が伸びていることを確認しています。TVCMはTBSにて、2023年3月から関東圏で放映中です。

さらに、2024年3月期以降に活用していく各種ブランディングのツールも開発しました。2023年3月期中にいろいろなクリエイティブを作るための投資を行い、今期以降にそれらを活用していく予定です。

質疑応答:アクティブ購入者数の減少について

司会者:「アクティブ購入者数が前年比で減少しているようですが、どのような理由によるものですか?」というご質問です。

黒澤:累計ユニーク購入者数は堅調に推移していますが、アクティブ購入者数は前年3月末比で減少しています。こちらについては、自社オンラインサイト、D2Cブランドは好調に推移しているのですが、NB商品の値上げにより他社オンラインモール等での売上が減少したため、アクティブ購入者数が一時的に減少しました。

今回の値上げが数パーセントではなく10パーセント以上の値上げだったため、一時的にお客さまの購入意欲が少し後退したと見ています。また、他社オンラインモールでは当社以外の店舗も出店しているため、他店舗が低価格で販売していると当社のお客さまが一時的にそちらに流れることがあります。しかし、他店舗もいずれは値上げをしないといけなくなるため、長期的に見るといったん離脱したお客さまも戻ってくると捉えています。

質疑応答:NB商品の今後の値上げと粗利率の推移について

司会者:「NB商品の今後の値上げの動向を教えてください。また、それに伴って粗利率はどのように推移していくと見込んでいますか?」というご質問です。

黒澤:NB商品に関しては、大手NBのみなさまと密にコミュニケーションをとり、しっかりと情報収集をしています。NB商品はすでに2回ほど値上げしているため、現状では3回目・4回目の値上げは難しいのではないかと思っていますが、まだわかりません。

原材料コストや為替の影響によって再度の値上げがあるかもしれませんし、ここでいったん落ち着くかもしれません。この動向については、随時注視していきたいと思っています。

また、当社の販売価格は仕入価格の変動を反映させていく方針ですので、NB商品は適宜販売価格を変更して対応しています。

質疑応答:D2Cブランド製品の値上げについて

司会者:「D2Cブランド製品の値上げはどのように考えていますか?」というご質問です。

黒澤:当社のD2Cブランドの機能性フードは、タイのOEM工場で製造しています。ちなみに医薬品は国内のOEM工場です。

タイで製造している機能性フードは、原材料のコストアップや為替の影響を受けて仕入価格が変動する状況です。為替に関しては為替把握を適切に行い、原材料についてもできる限りOEM工場と連携し、影響がないように対応していきたいと思っています。

万が一、D2Cブランドの製品に再度値上げが起きる場合には、販売価格に対する対応も実施していかないといけないと思っています。2023年5月にD2Cブランドも値上げを実施していますが、今後の値上げは現時点において予定しておらず、市場の状況を見ながら対応していきたい考えです。

質疑応答:燃料価格上昇による物流コスト等の上昇について

司会者:「燃料価格上昇による物流コスト等の上昇は懸念されていないのでしょうか? どのような状況なのですか?」というご質問です。

黒澤:過去に宅配クライシスが発生した時期もあり、当社も宅配料金が大幅に値上げになった経験があります。ただし、現在は当社の事業に大きく影響するような状況ではないと考えています。

当社の物流はテクノロジーを活用し、マルチロジスティクスという戦略をとって対応している状況です。神奈川県厚木市にある当社の物流センター以外にも物流を分散化させ、3PL(サード・パーティー・ロジスティクス)を活用しています。

そのため、前回の宅配クライシスの時期に比べると、価格に関する対応力がついていると考えています。この面をしっかりと進化させていくことで、業務効率・コスト面等を追求していきたいと考えています。

質疑応答:D2Cブランドにおける開発について

司会者:「D2Cブランドを開発するときに、どのようなことに気をつけているのでしょうか? また、2024年はどのようなニーズが高いと考えて新製品を発売していく予定でしょうか?」というご質問です。

黒澤:D2Cブランドの中で当社が考えている主力カテゴリーは、機能性フードと動物用医薬品です。この2つのカテゴリーの市場規模は、ポテンシャルも含めて非常に大きいと捉えています。したがって、機能性フードと動物用医薬品にフォーカスして新商品の開発を行っています。

機能性フードは食事療法食と総合栄養食に分かれます。当社のお客さまの数が多いのは食事療法食です。食事療法食はすでに他メーカーからいろいろな疾患に対応した製品が販売されていますが、当社の製品はまだすべての疾患に対応していません。まずは、お客さまが必要とする疾患に対応するラインナップを広げていくことを最優先としていきたいと思っています。

一方で、総合栄養食は健康な犬猫のためのフードで、食事療法食よりもマーケット規模が大きく、参入しているプレイヤーも非常に多いです。こちらは時代ごとにトレンドがいろいろとあるため、ペットデータを分析してトレンドを把握した上で、今後の方針を考えていきたいと思っています。

また、医薬品に関してはノミマダニ駆除薬を展開しており、その次に販売する医薬品の開発も行っています。犬猫は裸で暮らしていますので、皮膚関連へのニーズが高いと思っています。まだ具体的にお話しすることはできませんが、今後、犬猫の皮膚関連の製品を上市していきたいと考えています。

質疑応答:NB商品の値上げによる売上への影響について

司会者:「NB商品に値上げがあると、なぜ他社オンラインモール等の売上が軟調になるのですか?」というご質問です。

黒澤:当社のNB商品の値上げに対しては、基本的には販売価格をすぐに上げることで対応しています。こちらは、当社が売上総利益率を適切にコントロールしていくための方針です。

しかし、他社オンラインモールの「楽天市場」「Yahoo!ショッピング」「Amazon」などには、さまざまな小規模店舗が出店しています。そのような店舗は即時値上げはなかなかしないため、結果的に他社オンラインモールではお客さまが他店舗に流れてしまうのです。ただし、そのような店舗もいずれは値上げするため、数ヶ月後にはお客さまが当社に戻ってくることになります。

他社オンラインモールを利用しているお客さまは、価格にセンシティブな方が非常に多く、とにかく安い店舗を探して動いています。そのため、NB商品が価格改定すると、他社オンラインモールの売上が落ちるのです。

一方で、自社オンラインサイトには当社しか存在せず、定期購入等の施策も持っていますので、他店舗にスイッチしにくくなっています。そのため自社オンラインサイトではNB商品の値上げの影響は少ないという状況です。

新着ログ

「小売業」のログ