マイクロアド、データプロダクトの売上成長率が加速、営業利益は前年同期比64%増、通期予想を上方修正

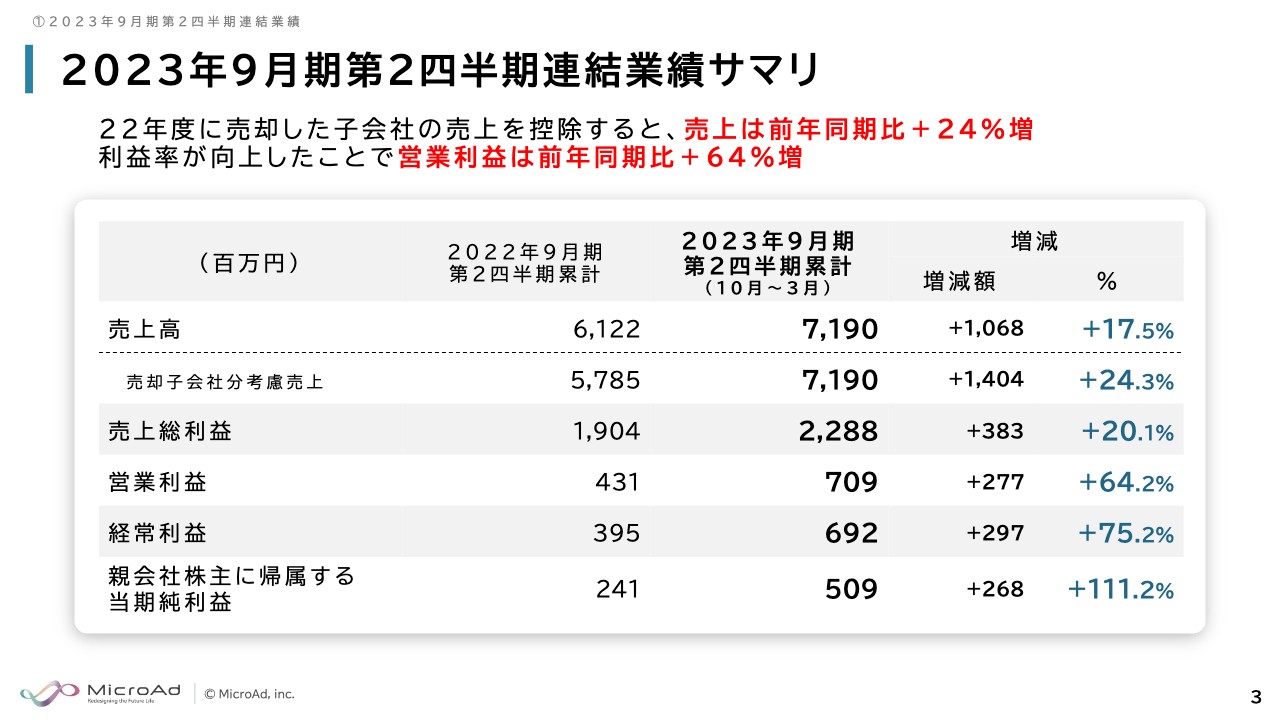

2023年9月期第2四半期連結業績サマリ

渡辺健太郎氏:マイクロアド代表の渡辺です。本日はお忙しいところお集まりいただき、誠にありがとうございます。さっそくですが、私より、当社第2四半期の決算説明をさせていただきたいと思います。よろしくお願いします。

連結業績のサマリです。売上高は71億9,000万円で、2022年度に売却した海外子会社の売上を考慮すると前年同期比24.3パーセント増の成長となりました。その結果、利益率が向上し、営業利益は前年同期比64.2パーセント増の7億900万円、当期純利益は111.2パーセント増の5億900万円となりました。

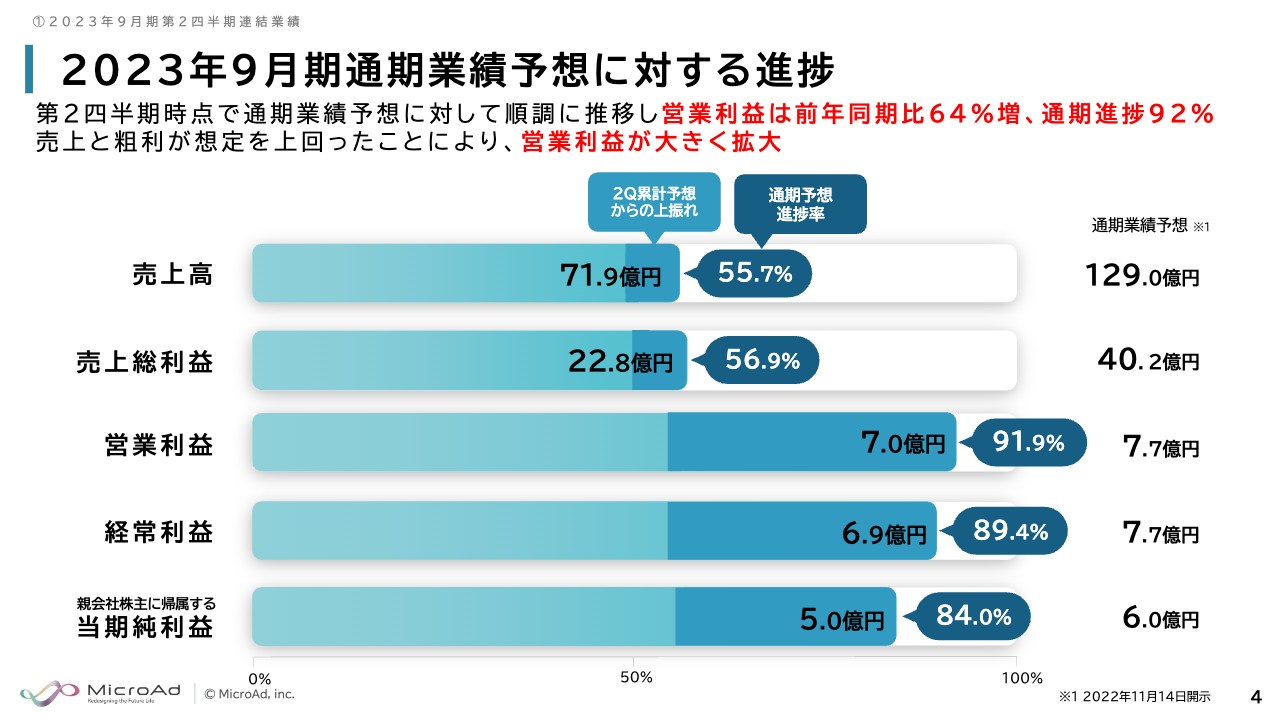

2023年9月期通期業績予想に対する進捗

通期業績予想に対する進捗です。売上高の通期予想進捗率は55.7パーセント、売上総利益が56.9パーセントと、第2四半期累計は非開示の社内予想から上振れています。また、営業利益の通期予想進捗率は91.9パーセントと、営業利益以下が大きく計画比で上振れしている状況です。

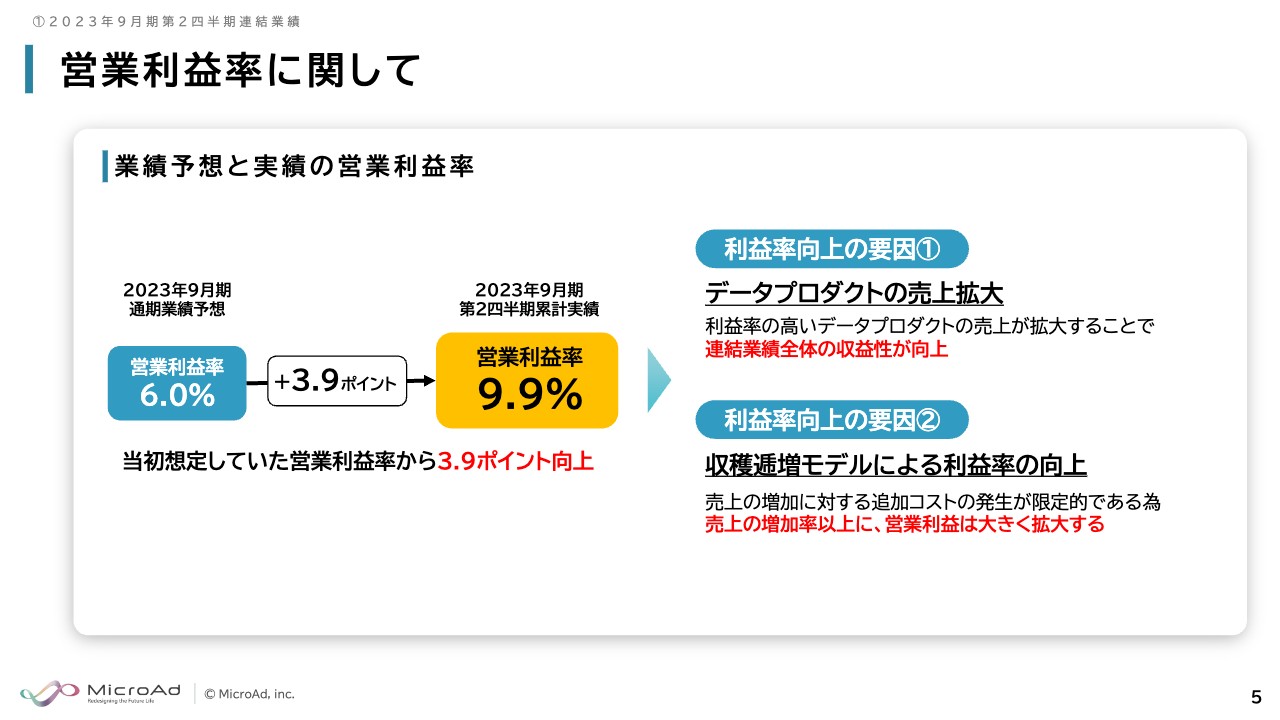

営業利益率に関して

営業利益率に関してです。第1四半期と同じご説明になりますが、利益率向上の要因の1つ目は、利益率の高いデータプロダクトの売上が拡大したことです。

2つ目は、収穫逓増モデルによる利益率の向上です。売上が拡大してもコストの上昇は限定的であるため、1つ目の要因があることで、この収穫逓増モデルが効き、営業利益率が大幅に伸びました。

上期に想定していた営業利益率6.0パーセントから、2023年9月期第2四半期累計実績は9.9パーセントと、プラス3.9ポイントで着地しました。したがって、一時的な要因ではなく、我々が重視している戦略であるデータプロダクトの拡大がしっかりと寄与していると言えます。

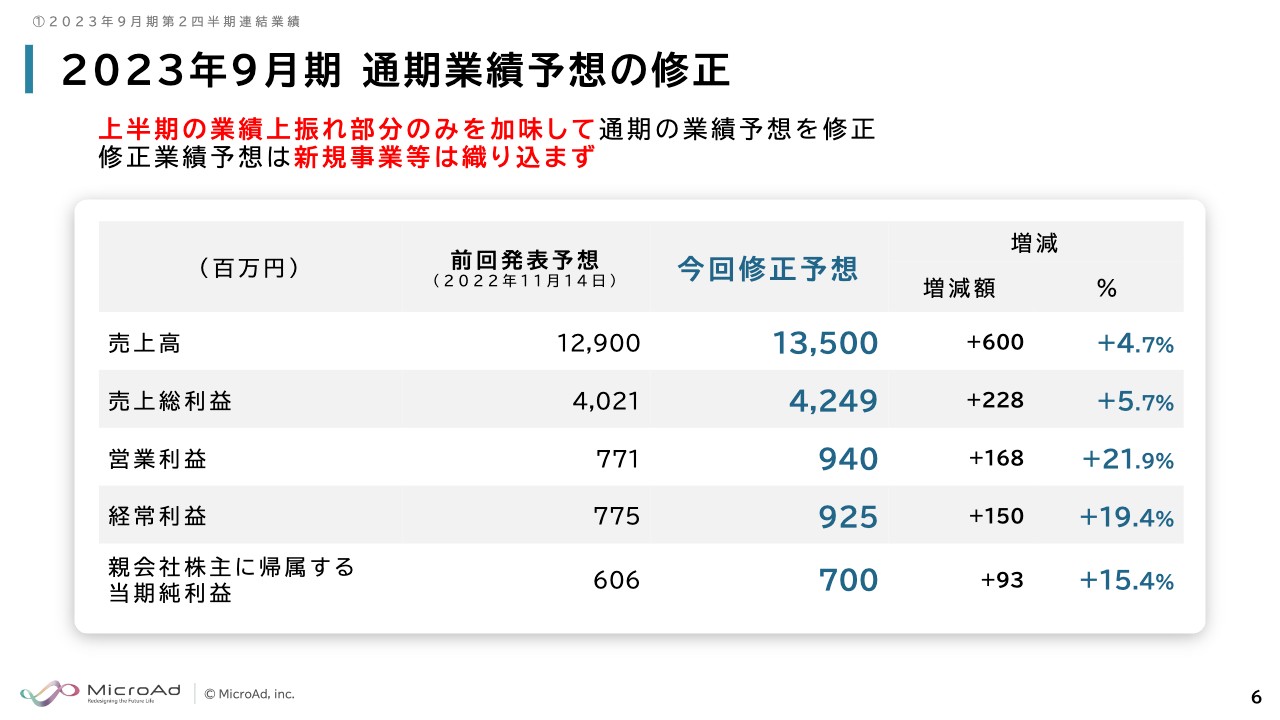

2023年9月期 通期業績予想の修正

上半期までの結果を受けて、通期業績予想を上方修正します。売上高は4.7パーセント増の135億円に、営業利益は21.9パーセントの9億4,000万円に、当期純利益は15.4パーセント増の7億円に、それぞれ修正しています。

なお、今回発表した上半期の計画比での上振れ分のみを加算して上方修正しています。例えば、下期の新規事業の上振れ分などは織り込んでいません。

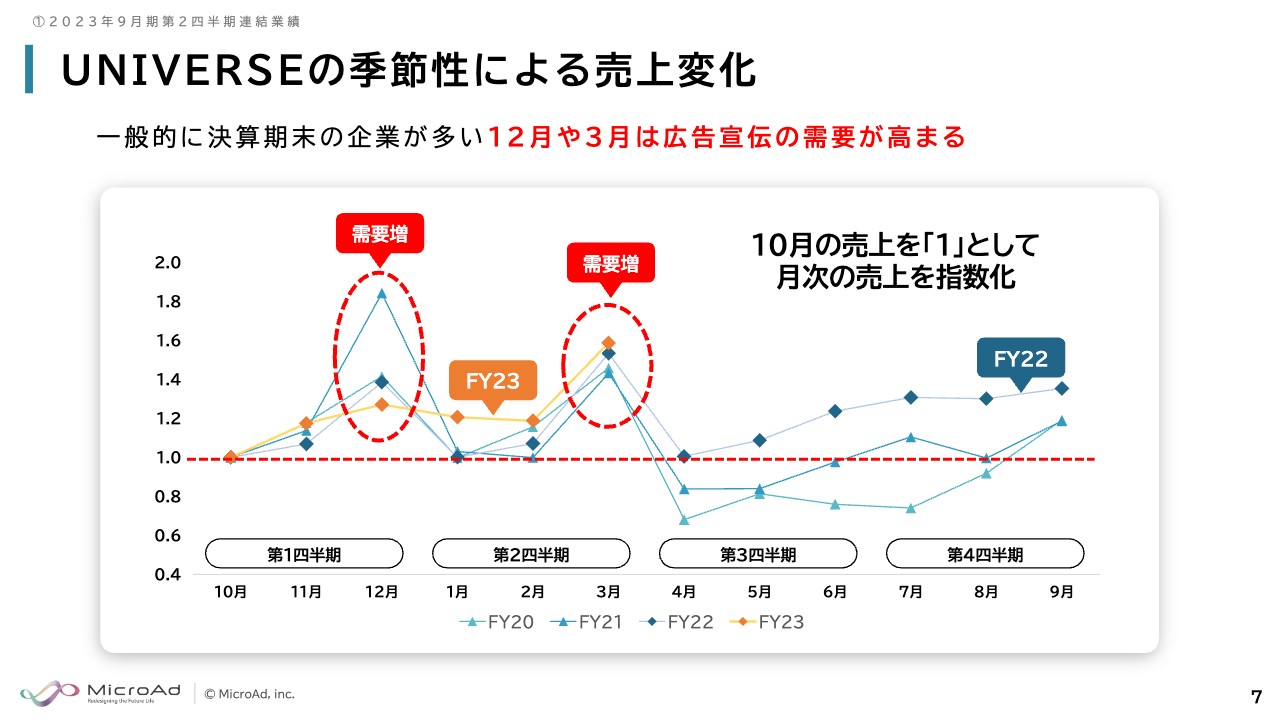

UNIVERSEの季節性による売上変化

以前から数多くのご質問をいただいている、UNIVERSE事業の季節性による売上変化についてご説明します。当社は9月期決算ですので、10月にスタートし、9月が決算月となります。スライドの折れ線グラフは、「UNIVERSE」の過去4期分の月次の売上推移です。10月を1とした時に、1年間でどのように推移していくのかを表しています。

日本では12月期や3月期の会社が多いのですが、期末には広告予算が増大する傾向があります。これは弊社だけではなく広告業界全般に言えますが、季節的に言うと12月と3月が需要が増える月になります。したがって、必然的に12月と3月が含まれる第1四半期、第2四半期は比較的強い四半期となります。

下期については、3月の需要期が終わると4月は下がります。そこから、当社では期末に当たる9月に向けて、毎月上がっていく構造になっています。したがって、4つの四半期を比較すると第1四半期と第2四半期が強く、第3四半期が相対的に少し弱くなり、第4四半期に向けて上がっていきます。概ね毎年4月を底として、それ以降は上がっていく波形を辿っています。

2022年度においては、4月はもちろん3月より下がるのですが、10月と同水準となり、そこから10月を超えて、毎月上がっています。角度は同じですが、前期においてはグラフが上のほうにあります。売上のベースが上がってきているため、このような推移になっています。

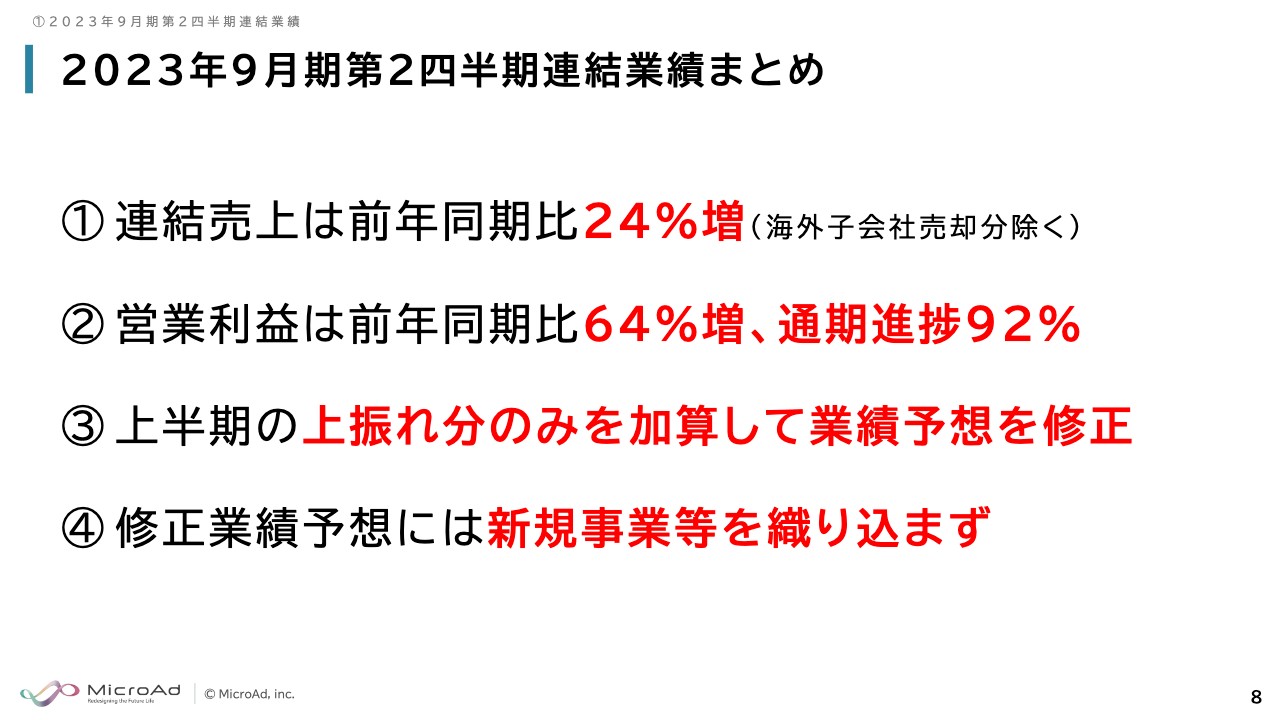

2023年9月期第2四半期連結業績まとめ

2023年9月期第2四半期連結業績のまとめです。1つ目に、連結売上は前年同期比24パーセント増となりました。2つ目に、営業利益が前年同期比64パーセント増、通期進捗が92パーセントと、かなり高い進捗率となりました。

3つ目に、この上振れ分のみを加算して、業績予想を上方修正しました。4つ目に、新規事業など、下期に注力する部分においては、現時点では織り込んでいません。

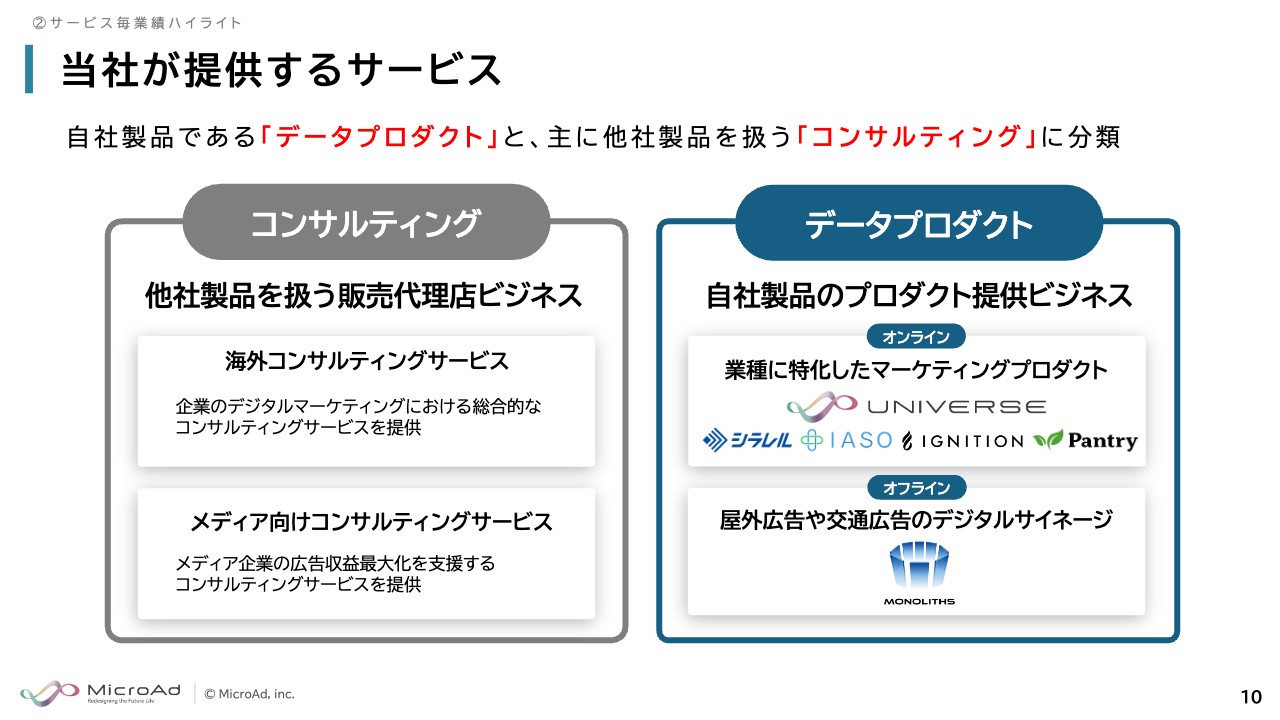

当社が提供するサービス

サービス毎の業績ハイライトについてご説明します。当社には、粗利率の高い自社商品「データプロダクト」と、主に他社商品を扱う「コンサルティング」の2つのサービスがあります。

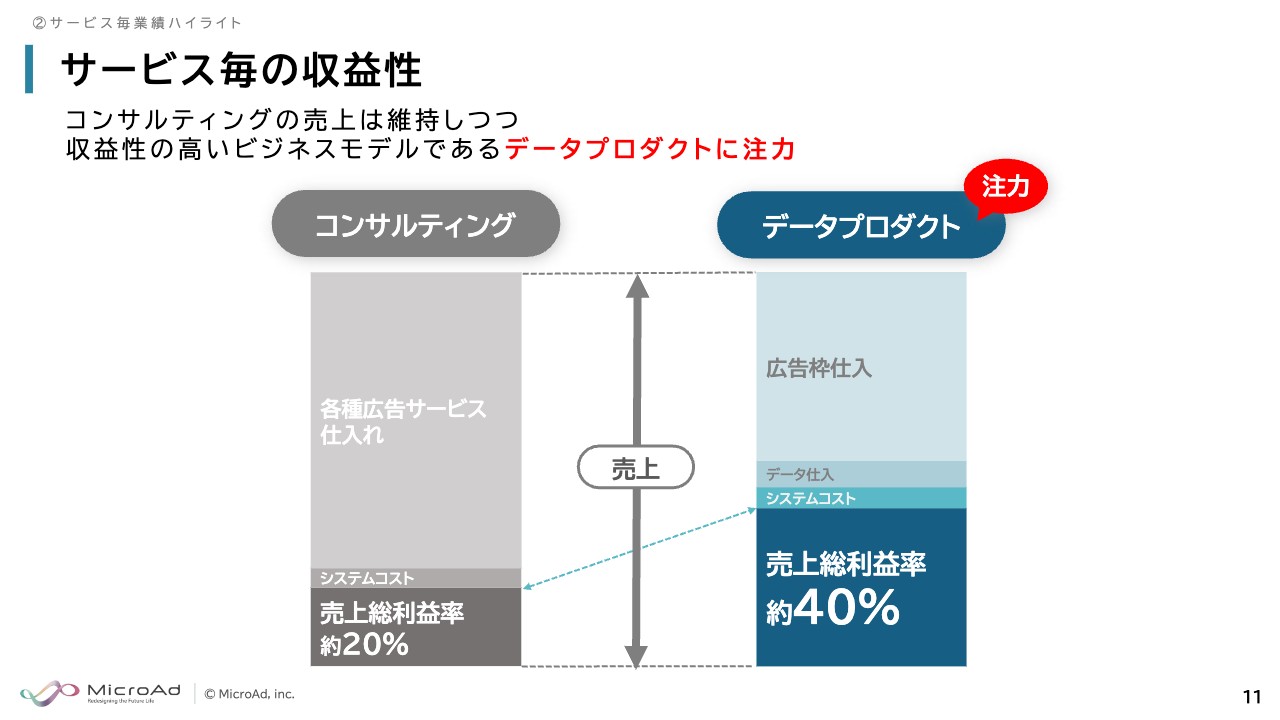

サービス毎の収益性

データプロダクトは、自社商品のビジネスです。コンサルティングの売上総利益率が約20パーセントであるのに対し、データプロダクトは約40パーセントと、高い収益率を誇っています。データプロダクトが伸びることで全体が伸びるビジネス構造になっています。

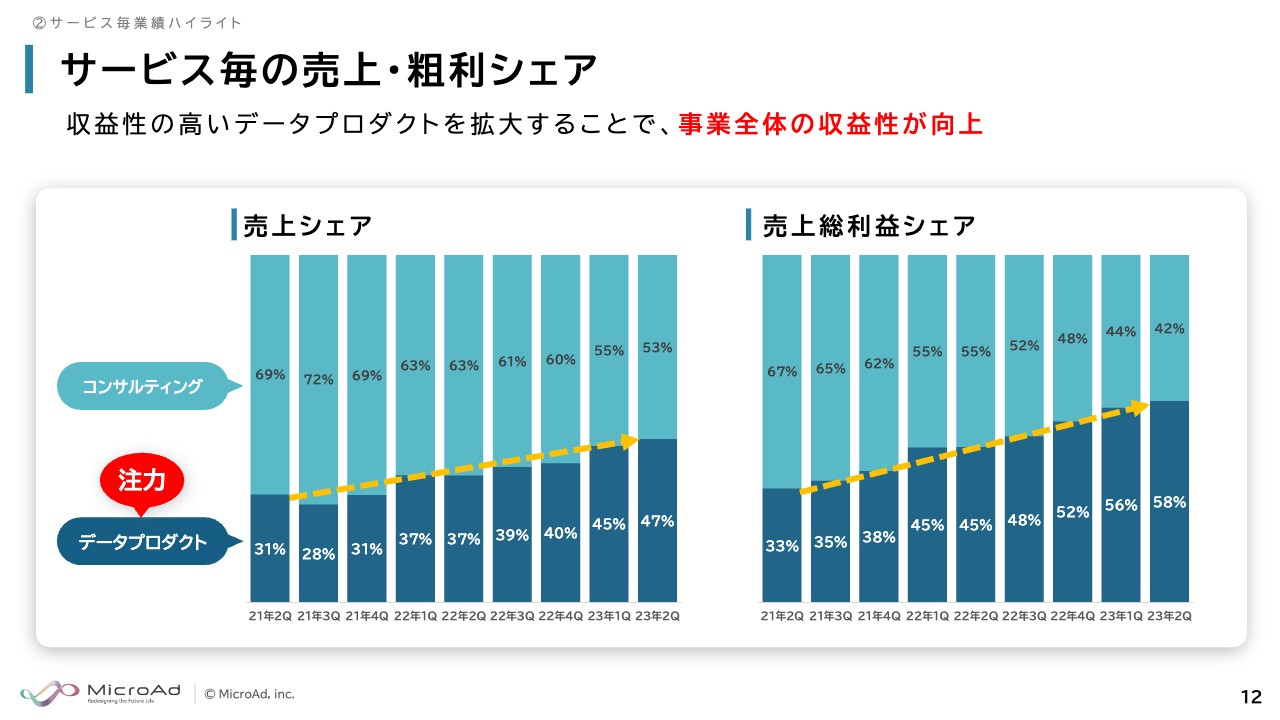

サービス毎の売上 ・粗利シェア

サービス毎の売上 ・粗利シェアについてです。直近第2四半期においては、データプロダクトの売上シェアは、前四半期から2ポイント増え、全体の47パーセントとなりました。

売上総利益シェアにおいては、粗利率が高いことから58パーセントと、順調に右肩上がりで全体のシェアを拡大しています。

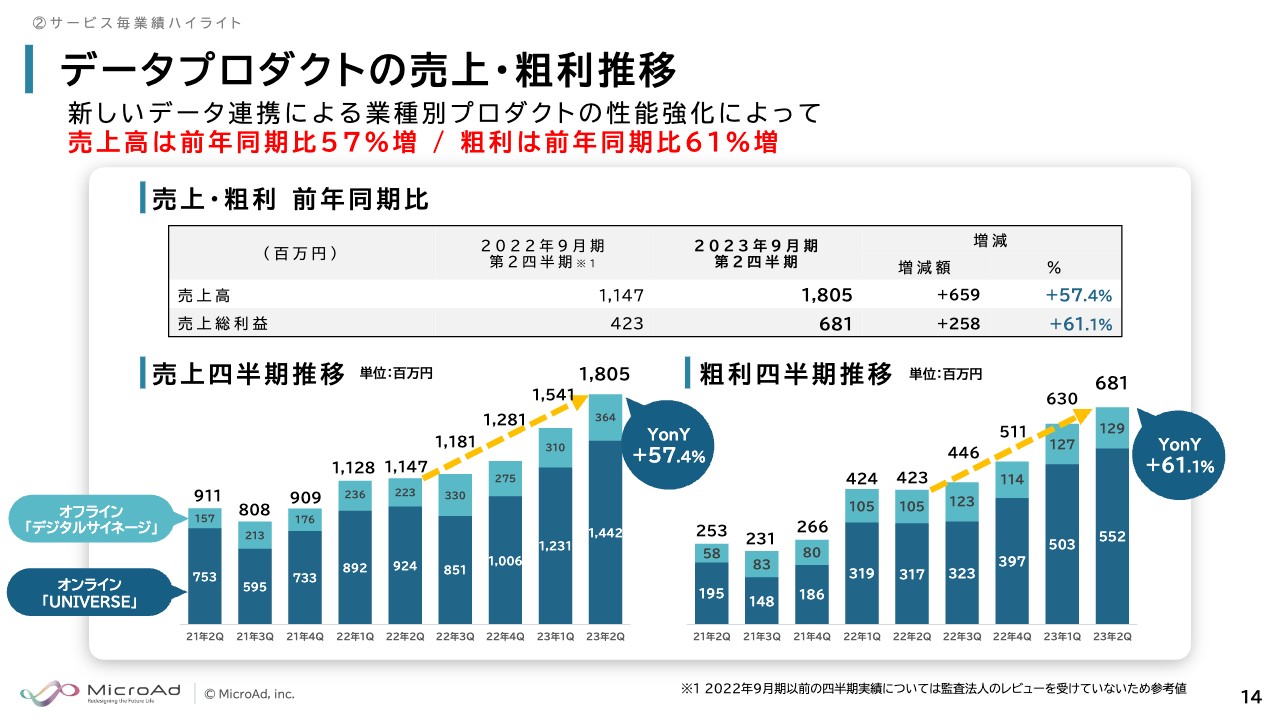

データプロダクトの売上 ・粗利推移

データプロダクトの売上高は前年同期比57.4パーセント増、粗利は前年同期比61.1パーセント増と、順調に成長しています。

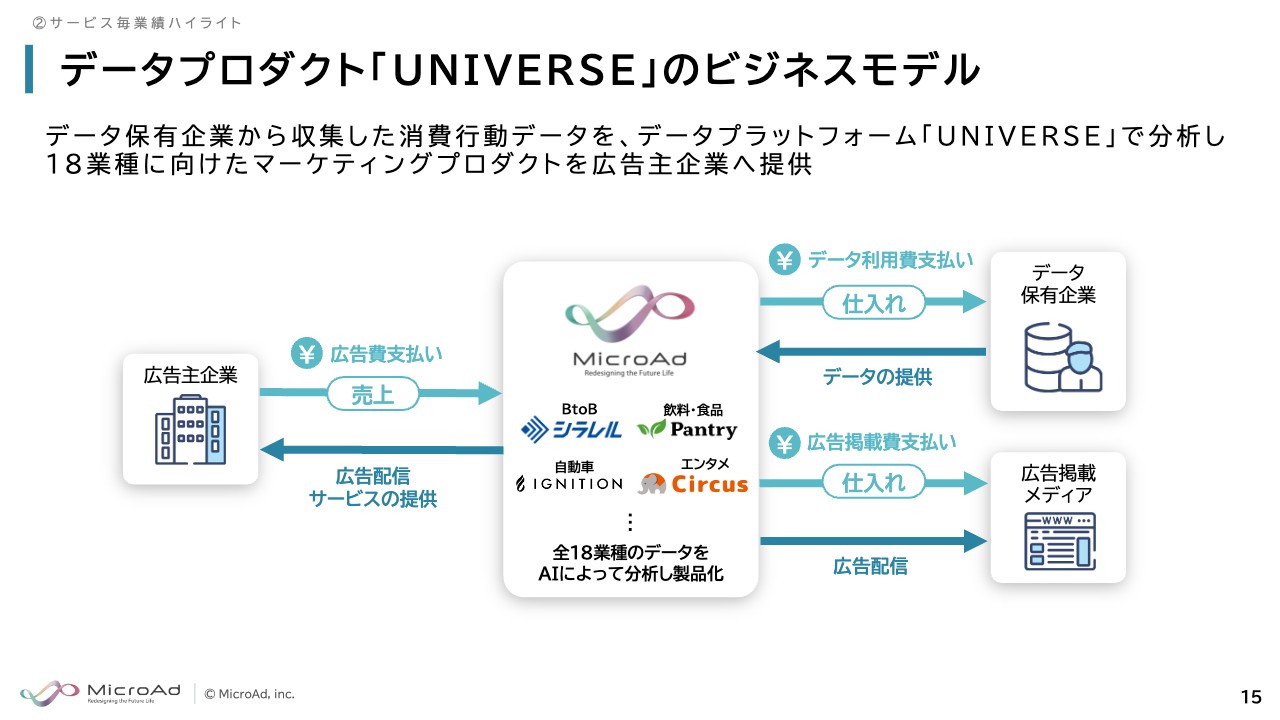

データプロダクト 「UNIVERSE」のビジネスモデル

データプロダクトの主軸、オンラインの「UNIVERSE」のビジネスモデルは、さまざまなデータをお持ちの会社からそれを預かり、いろいろな業種に沿ったかたちで独自のAIによる分析を行うことによって商品化し、自社の広告ネットワークに流して配信するという事業です。

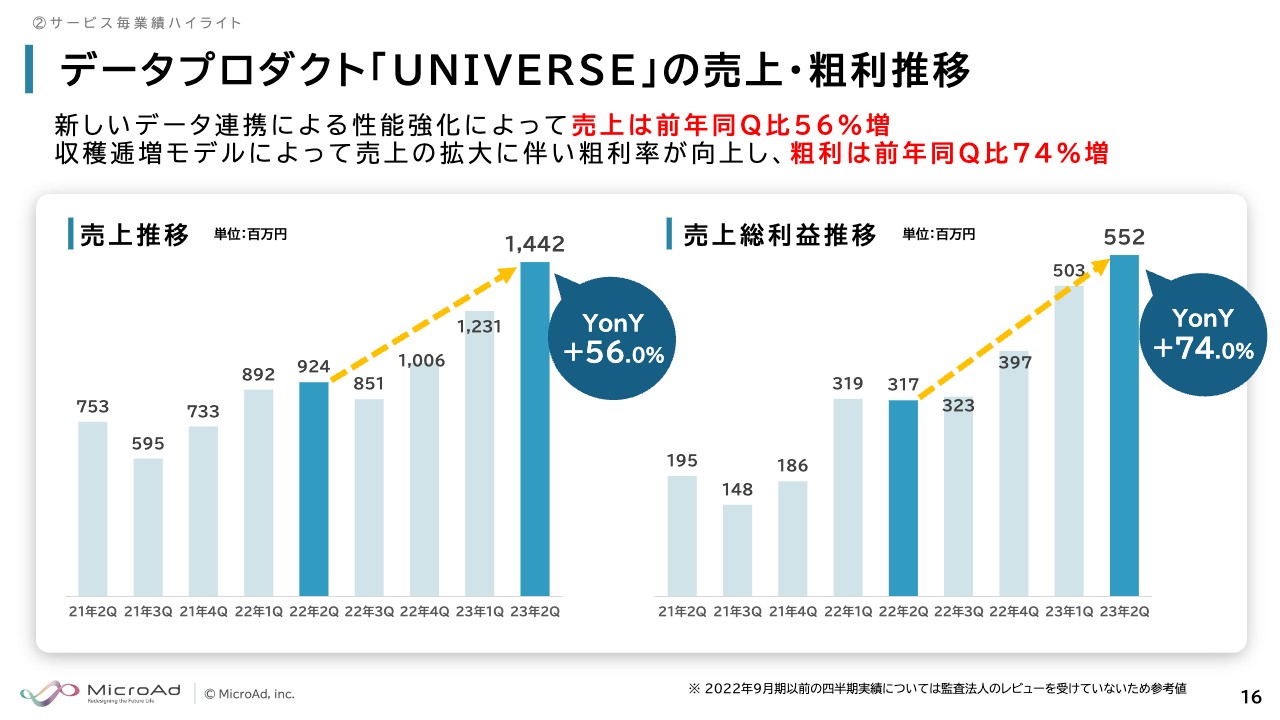

データプロダクト 「UNIVERSE」の売上 ・粗利推移

データプロダクト 「UNIVERSE」の売上 ・粗利推移です。売上は前年同四半期比56パーセント増、粗利は前年同四半期比74パーセント増と大幅な増加になっています。売上の成長率を比較すると、第1四半期の前年同四半期比の成長率は約38パーセントでしたので、成長率自体もさらに加速していると言えます。

データプロダクト 「UNIVERSE」の業種特化製品

データプロダクト「UNIVERSE」の業種特化製品は、現在全18業種に展開しています。BtoB向けの「シラレル」と医療・製薬業界向けの「IASO」が引き続き高成長しており、けん引しています。また、最近は人材向け商品も需要が高まっており、製品アップデートを検討しているところです。

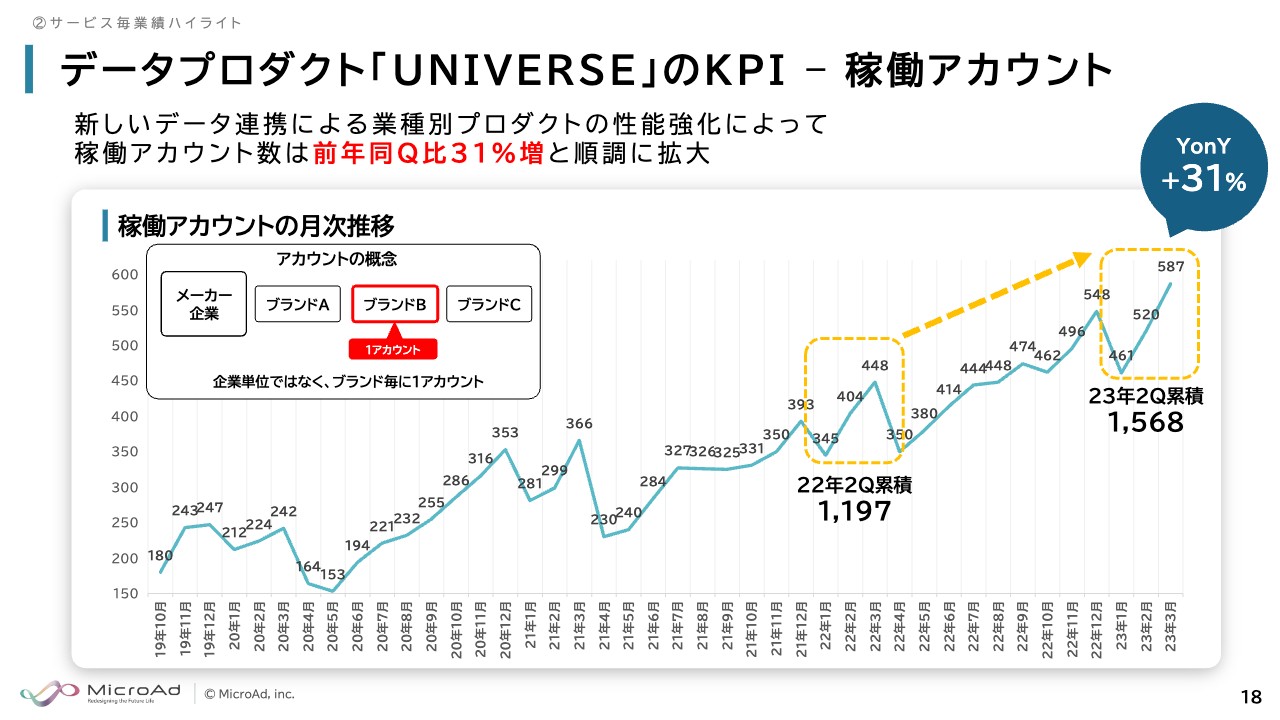

データプロダクト「UNIVERSE」のKPI – 稼働アカウント

データプロダクト「UNIVERSE」のKPIである稼働アカウント数は、前年同四半期比31パーセント増と順調に拡大しています。

UNIVERSEの新規/リピートアカウントの推移

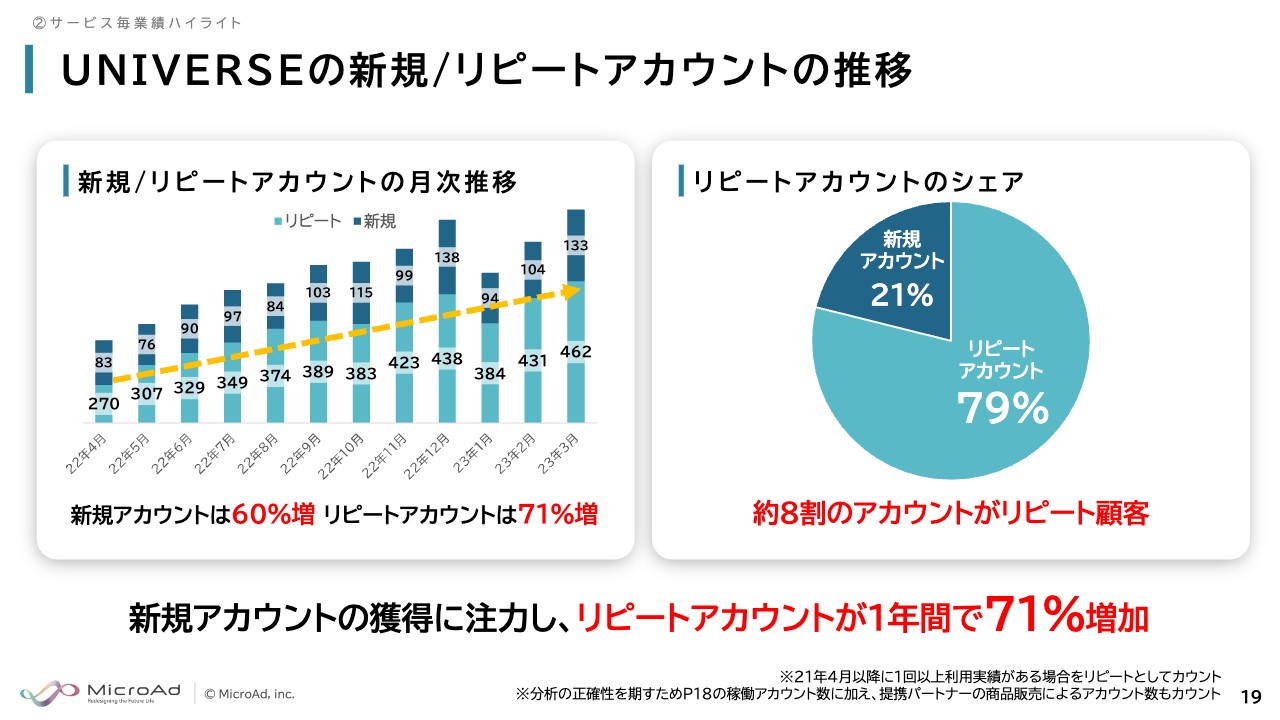

「UNIVERSE」のリピートアカウントについてのご質問を数多くいただくため、データでまとめました。前提として、「UNIVERSE」自体は、毎月定常的に購入いただくリカーリングのような商品ではありません。

毎月使用されるクライアントもあれば、例えば、新商品が発売される際のキャンペーンに合わせて年2回から4回使うクライアントもあり、業種やサービスによってさまざまなため、単純なリピート率が出せないところがあります。したがって、全体の構造がどのようになっているのかについてご説明します。

スライドの棒グラフをご覧ください。こちらは新規/リピートアカウントの月次推移を表しています。薄いブルーがリピートアカウントの毎月の推移で、濃いブルーは新規のアカウント数の推移です。1年間では、新規アカウントが60パーセント増、リピートアカウントが71パーセント増となっています。

円グラフはリピートアカウントのシェアです。毎月およそ8割のアカウントがリピート顧客とであることを示しています。したがって、新しいお客さまにご利用いただくと、1年以内にある程度のリピートがあり、その結果、リピートアカウントが毎月積み上がるという構造です。

UNIVERSEの累計リピート月数による単価の変化

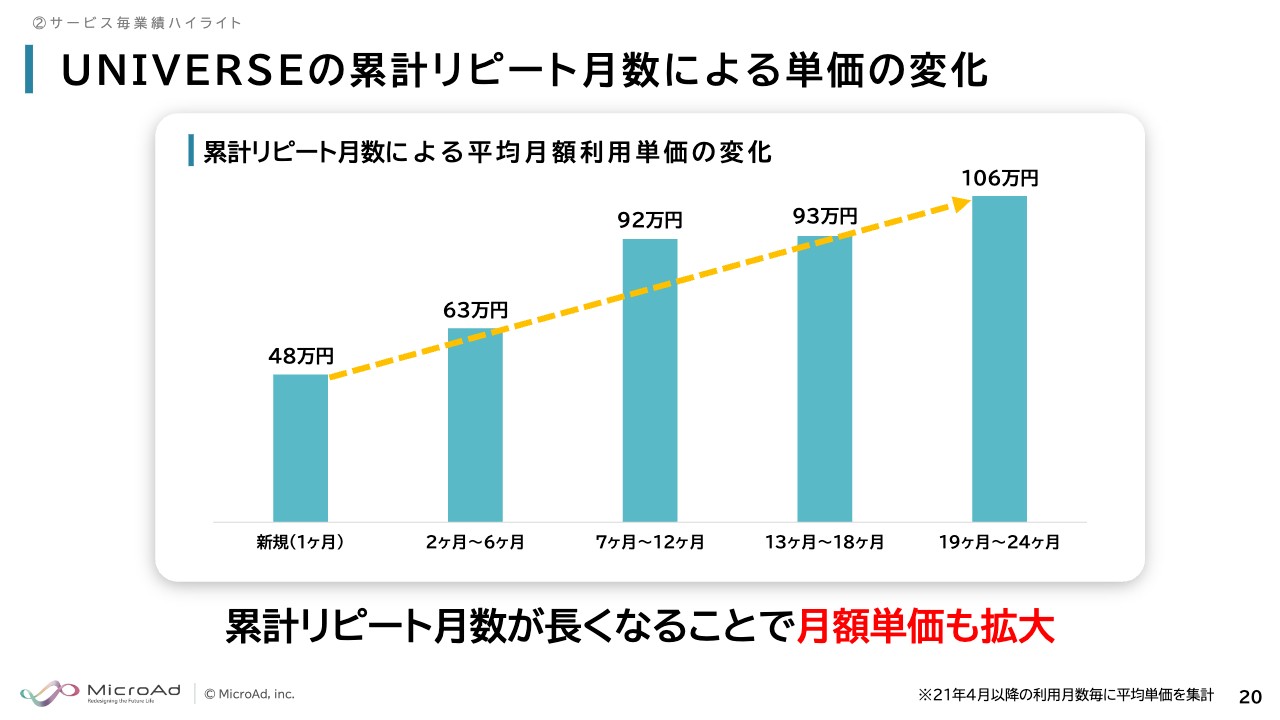

「UNIVERSE」の累計リピート月数による単価の変化です。新規アカウントの平均単価は48万円ですが、長く使うお客さまはその倍以上の単価となっています。こちらも、累計リピート月数が長いほど月額単価が拡大することを示しています。

UNIVERSEの稼働アカウント まとめ

「UNIVERSE」の稼働アカウントのまとめです。実績としては、新規稼働アカウントは年間で60パーセント増加、リピートアカウントは70パーセント増加しています。

また、リピート期間が長くなると、利用単価が拡大していきます。さらに、新規アカウントを順調に取っていけば、リピートアカウントも増えて積み上がっていく構造であるため、毎月リカーリング型の商品ではないものの、結果的にリカーリング型に近い積み上がりとなっています。

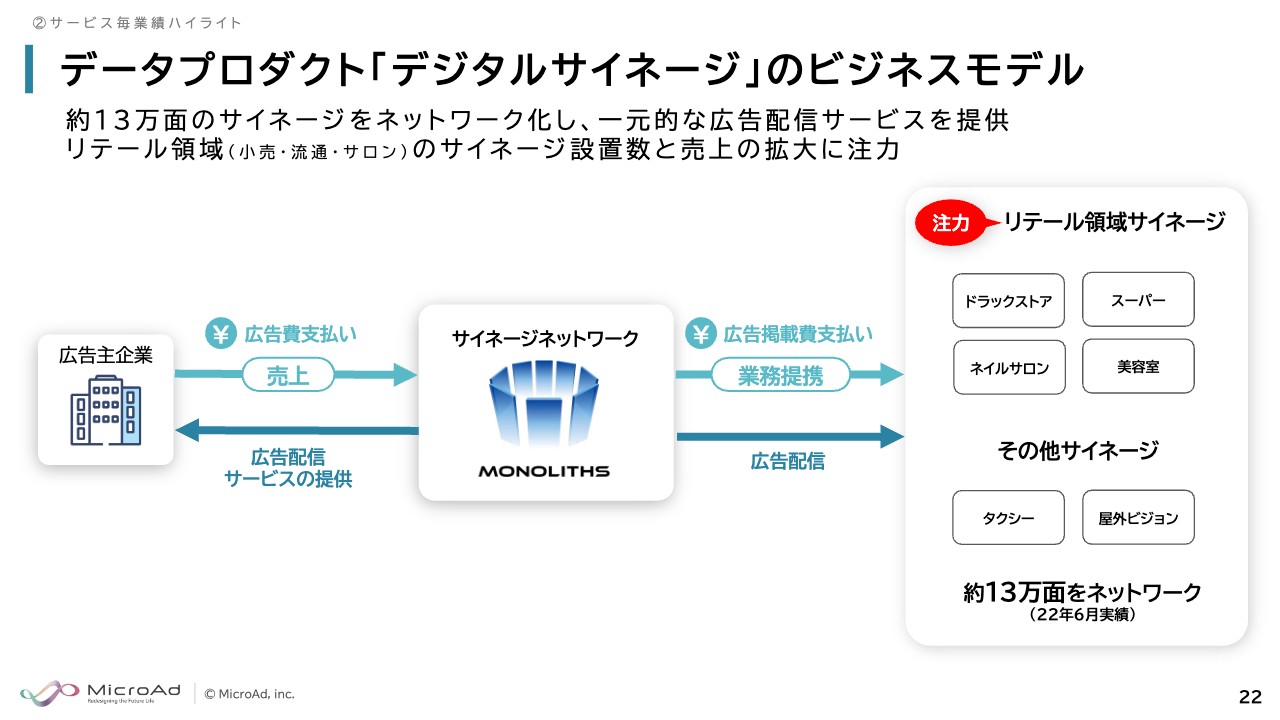

データプロダクト「デジタルサイネージ」のビジネスモデル

データプロダクトのもう1つのビジネスモデルが、オフラインの「デジタルサイネージ」です。こちらはリテール領域に注力しています。さまざまなロケーションにサイネージを設置し、我々は広告配信を取ることでレベニューシェアを得るという構造です。

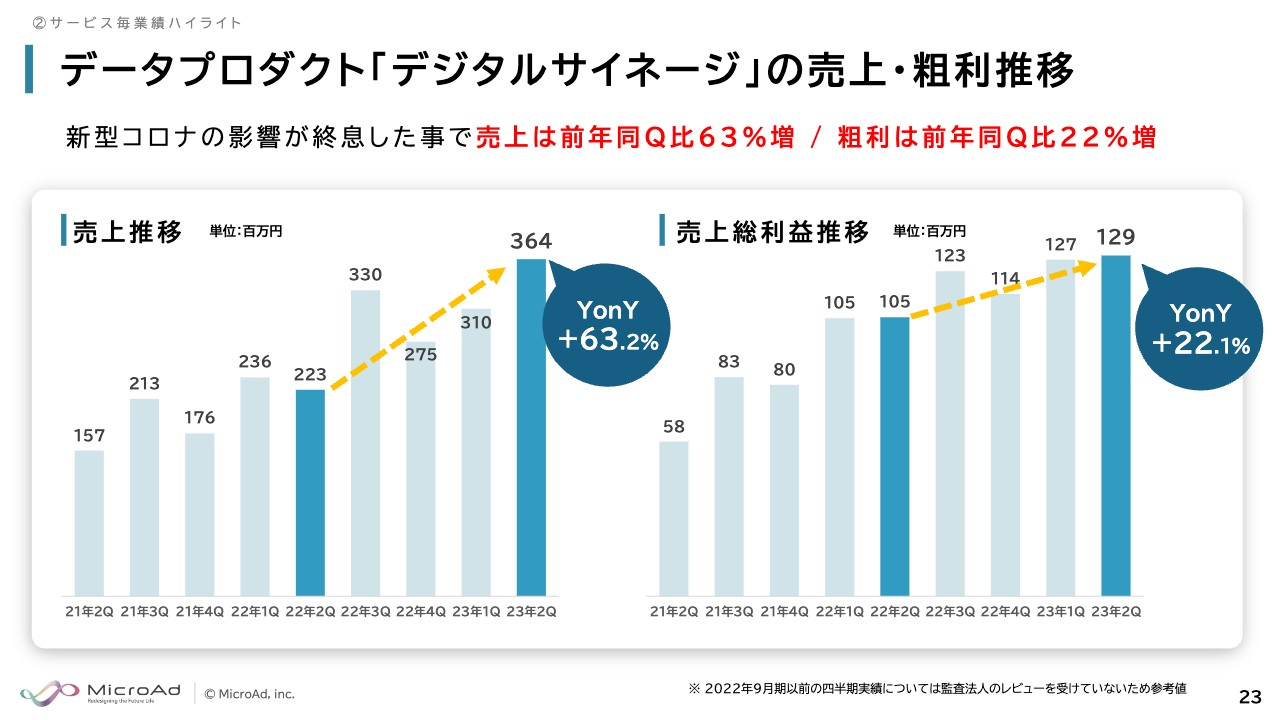

データプロダクト「デジタルサイネージ」の売上・粗利推移

「デジタルサイネージ」の売上・粗利推移です。前年同四半期比で、売上は63.2パーセント増、粗利は22.1パーセント増となりました。

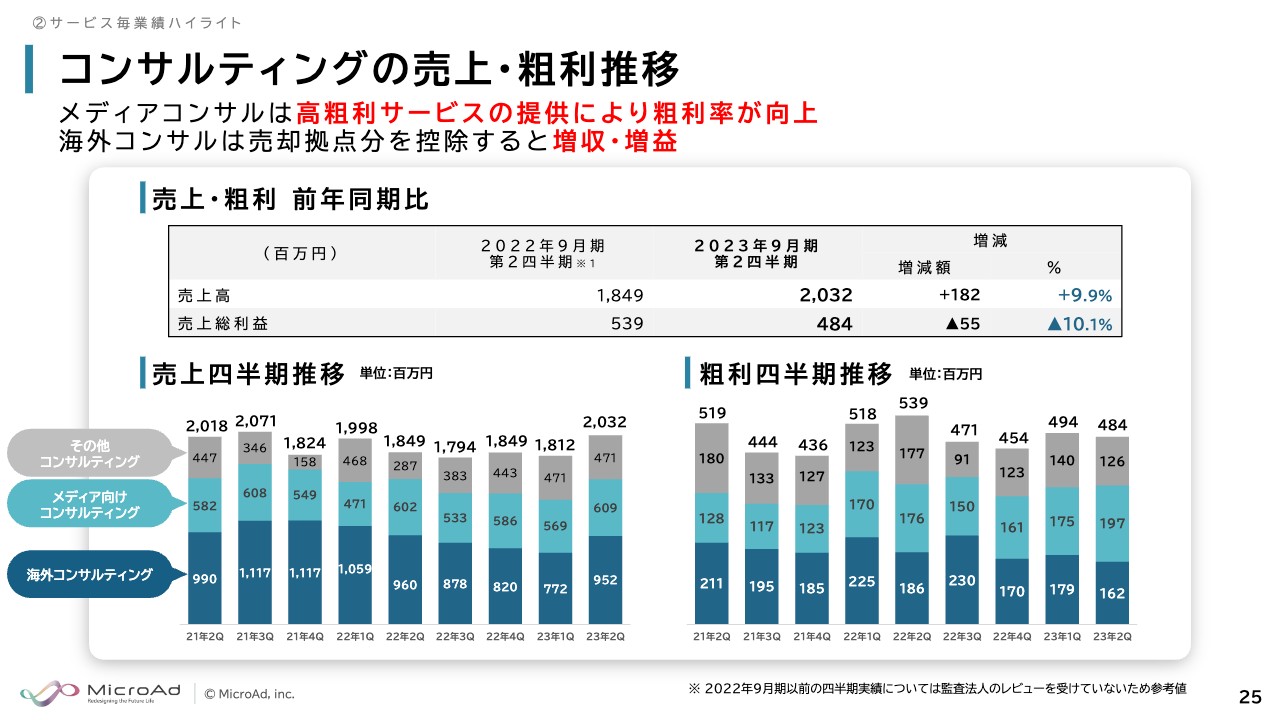

コンサルティングの売上・粗利推移

コンサルティングの売上・粗利推移です。コンサルティングは、国内のメディア向けコンサルティングと海外コンサルティングの2種類があります。国内のメディア向けコンサルティングは高粗利サービスの提供により粗利率が向上し、海外コンサルティングは前期売却分を控除すると順調に増収増益となっています。

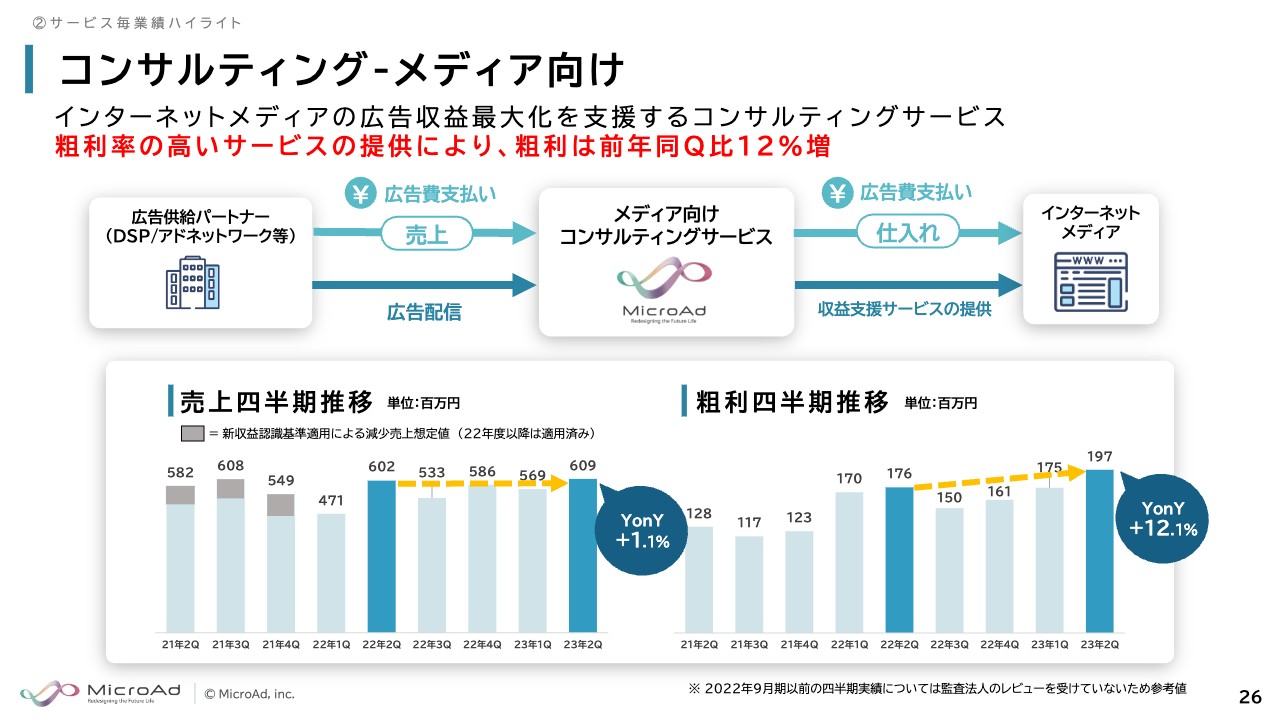

コンサルティング-メディア向け

メディア向けコンサルティングの売上は、前年同四半期比でほぼ横ばいの1.1パーセント増となりましたが、粗利率の高いサービス提供に注力したことにより、粗利は12.1パーセント増となりました。

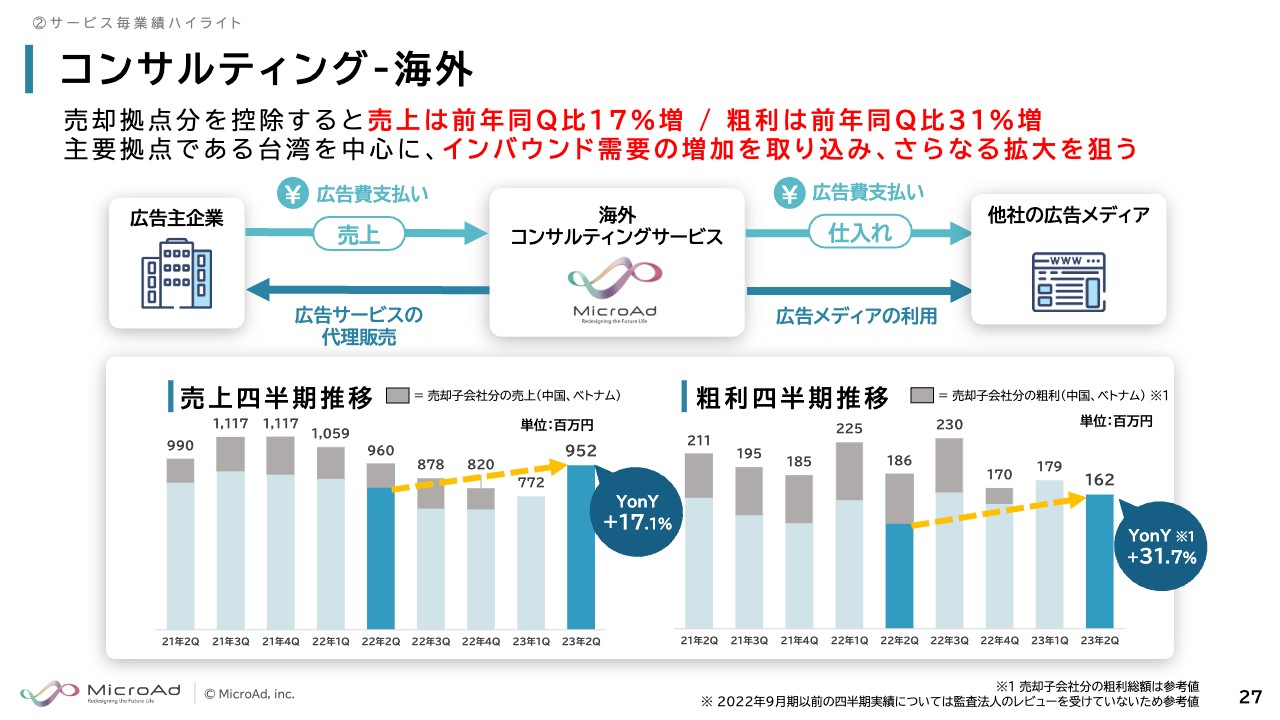

コンサルティング-海外

海外コンサルティングの売上と粗利についてです。グラフのグレーの部分が、前期に売却した中国、ベトナムの部分です。こちらを除くと、売上は前年同四半期比で17.1パーセント増と、売却した部分をほぼまかなうくらいまでに戻りつつあります。粗利についても、粗利率の高い商品に注力した結果、売上以上の伸びとなり、前年同四半期比31.7パーセント増となりました。

また、これからの日本においては、インバウンド需要がかなり拡大していくと思われますので、その準備として、いろいろな会社と提携を増やしているところです。今後はこちらが成長ドライバーになっていくと考えています。

海外コンサルティングにおける訪日インバウンド関連サービス

訪日インバウンド関連サービスは、直近では中国向けのインバウンド事業として、中国でアクティブシニア事業を提供する会社と提携しました。このように、今後もいろいろな国でさまざまなインバウンド事業を、さまざまな切り口で展開していきます。

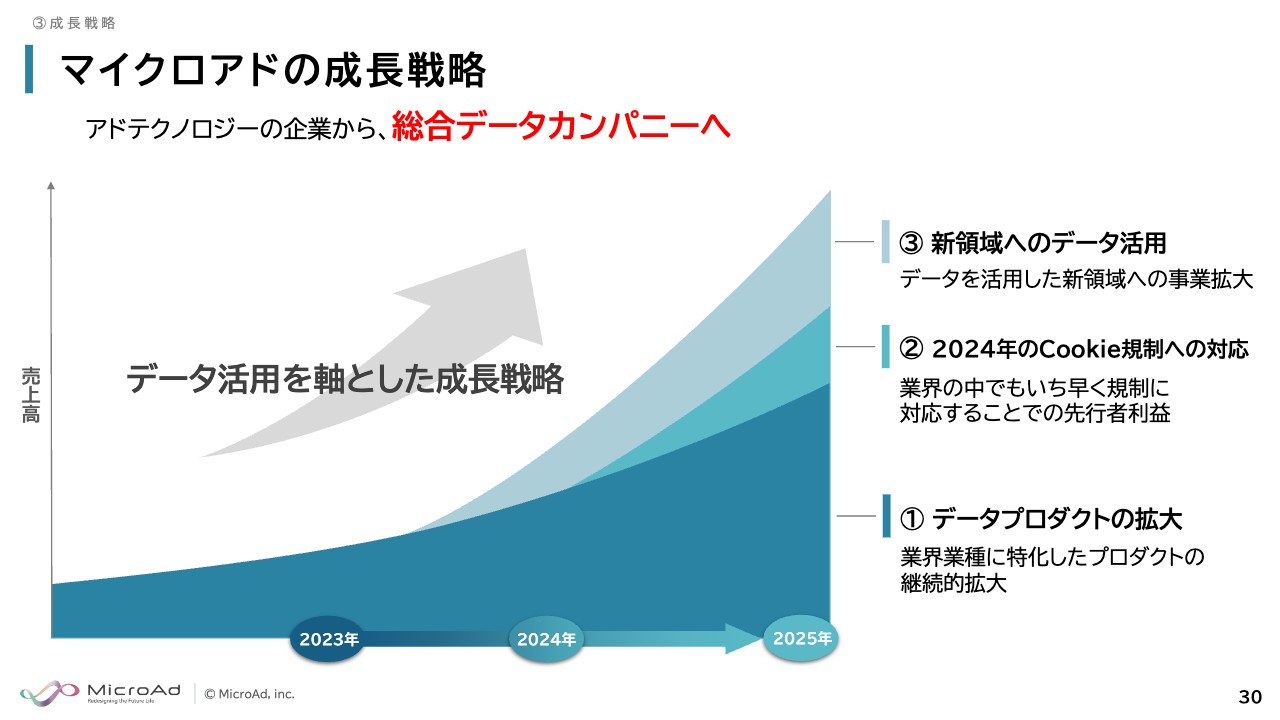

マイクロアドの成長戦略

成長戦略についてです。毎回ご説明しているように、成長戦略としては3つの柱があります。1つ目は、始まったばかりの新しい産業である、既存のデータプロダクトのさらなる拡大を目指すことです。

2つ目は、来年始まるCookie規制という大きなイベントに、いち早く対応します。このようなゲームのルールが変わるタイミングを機会と捉え、先行者利益を獲得するべく準備しているところです。

3つ目は、広告以外の領域にデータを活用することで、事業の幅をさらに広げていくことです。こちらを軸に、アドテクノロジー企業から脱皮し、総合データカンパニーに成長していきます。

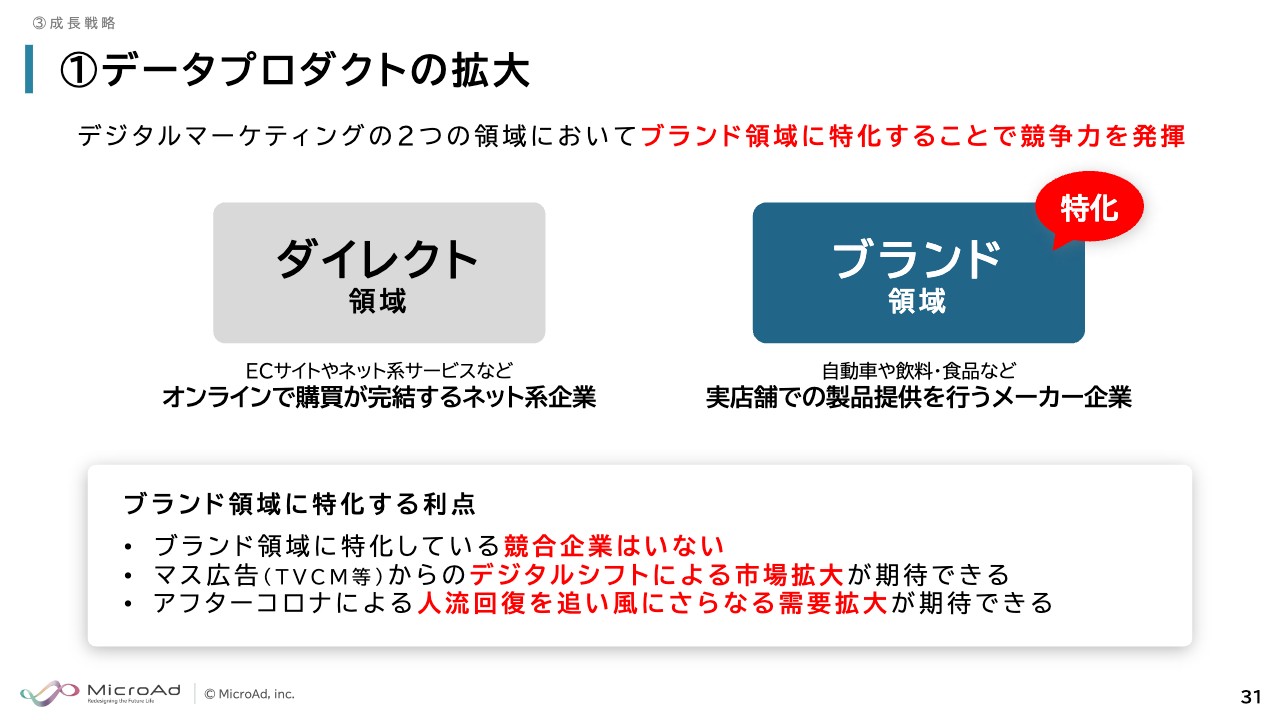

①データプロダクトの拡大

データプロダクトの拡大についてです。当社はeコマースなどのダイレクト領域ではなく、自動車、飲料・食品など実店舗での製品提供を行うメーカーを対象としたブランド領域に特化しています。

ブランド領域に特化する利点としては、まず、特化している競合がいないことです。また、いまだマス広告(TVCM等)が強い部分もあるため、今後の伸びしろとして、デジタルシフトによるさらなる事業の拡大が期待できます。加えて、アフターコロナによる人流回復が、ブランドの追い風になります。

コロナ禍においては、巣ごもり需要によってeコマースのようなダイレクト領域が恩恵を受けていましたが、アフターコロナでは逆転します。リアルな人流に対して、商品や流通店舗の認知度を拡大するようなものが求められるという点も、直近の利点になると考えています。

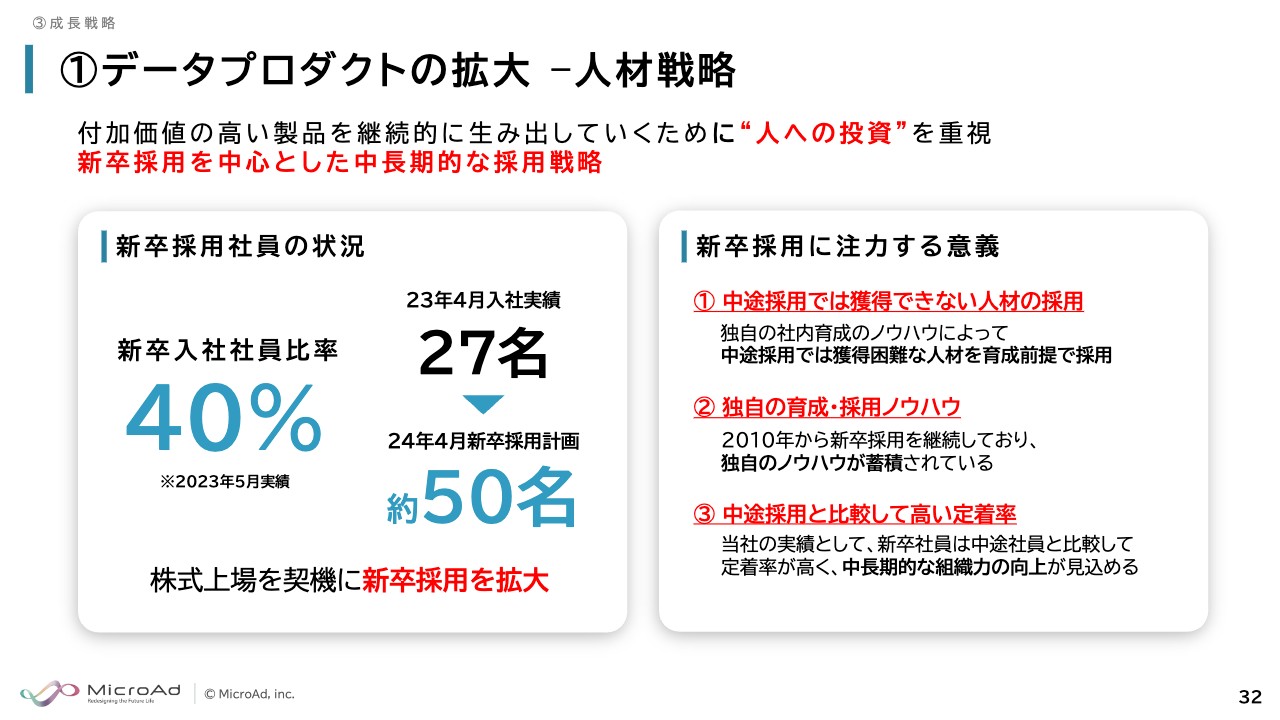

①データプロダクトの拡大 –人材戦略

データプロダクトの拡大戦略において、具体的にどこに投資をするかというと、人への投資がほぼ100パーセントといってもよいくらい、人材戦略を重視しています。

私どもは昔から新卒を中心に採用を行っており、現時点での新卒入社社員比率は4割です。先月入社した新卒社員は27名ですが、来年はさらに採用を強化し、ほぼ倍増となる約50名の採用を計画しています。

新卒採用に注力している一番大きな理由は、中途採用で獲得できない人材が採用できることです。我々のようなデータやAIの会社はデータ人材が必要ですが、今の世の中的には一番不足しており、採用しにくくなっています。

当社で言いますと、例えば、データサイエンティストやAI機械学習のエンジニアなどの人材も新卒を中心に採用しており、データ専門性のある人材の8割が、新卒採用で入社して活躍しています。

また、2010年というかなり初期の段階から継続している、当社独自の採用・育成ノウハウがありますが、このような文化によってさらにノウハウが蓄積されてきています。

さらに、中途採用と比較して定着率も非常に高いため、現状は採用がうまくいっていると言えます。このような部分が当社の成長を支えていますので、中長期的な未来に向け、継続的な成長を確実なものにするために、引き続き力を入れていきます。

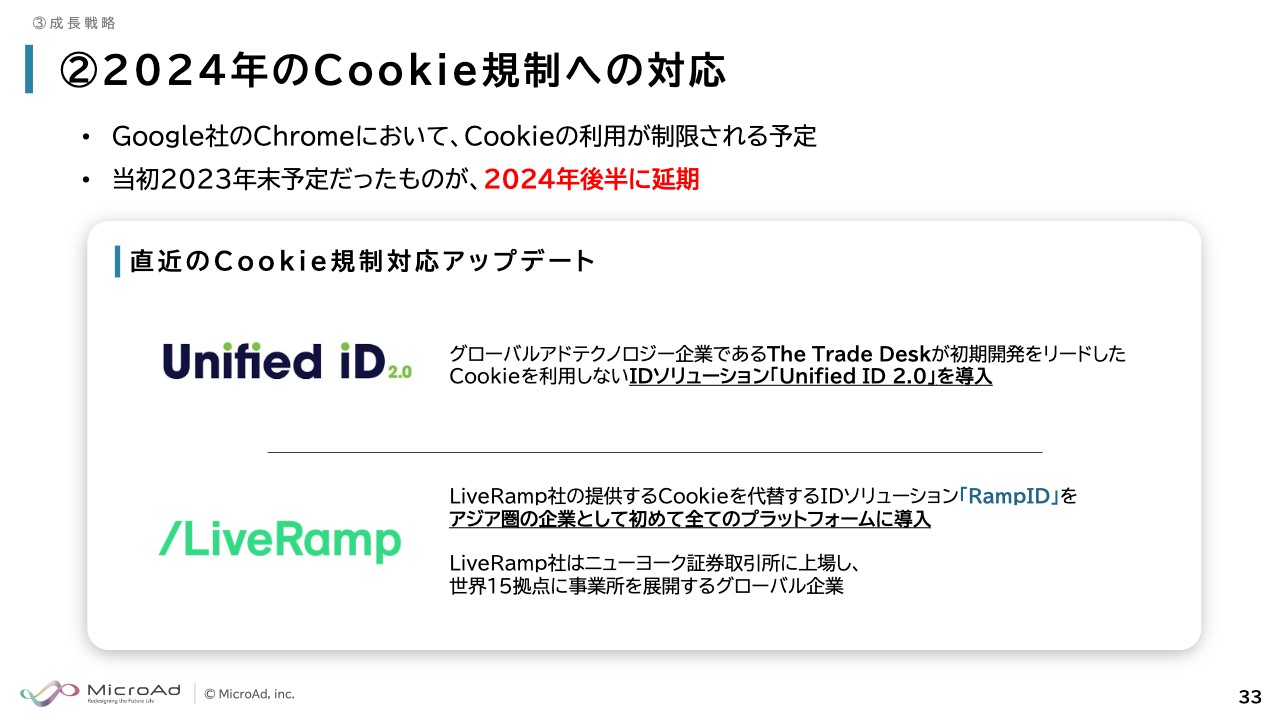

②2024年のCookie規制への対応

2つ目は、Cookie規制への対応です。直近では、The Trade DeskのIDソリューション「Unified ID 2.0」を導入しました。以前から、LiveRampや国内の事業者と提携を行っていましたが、カバー力をどんどん上げることが非常に重要ですので、このような提携は引き続き増やしていきます。当社の競争力となることに加え、Cookieが制限された後にスムーズに移行できるよう、粛々と進めています。

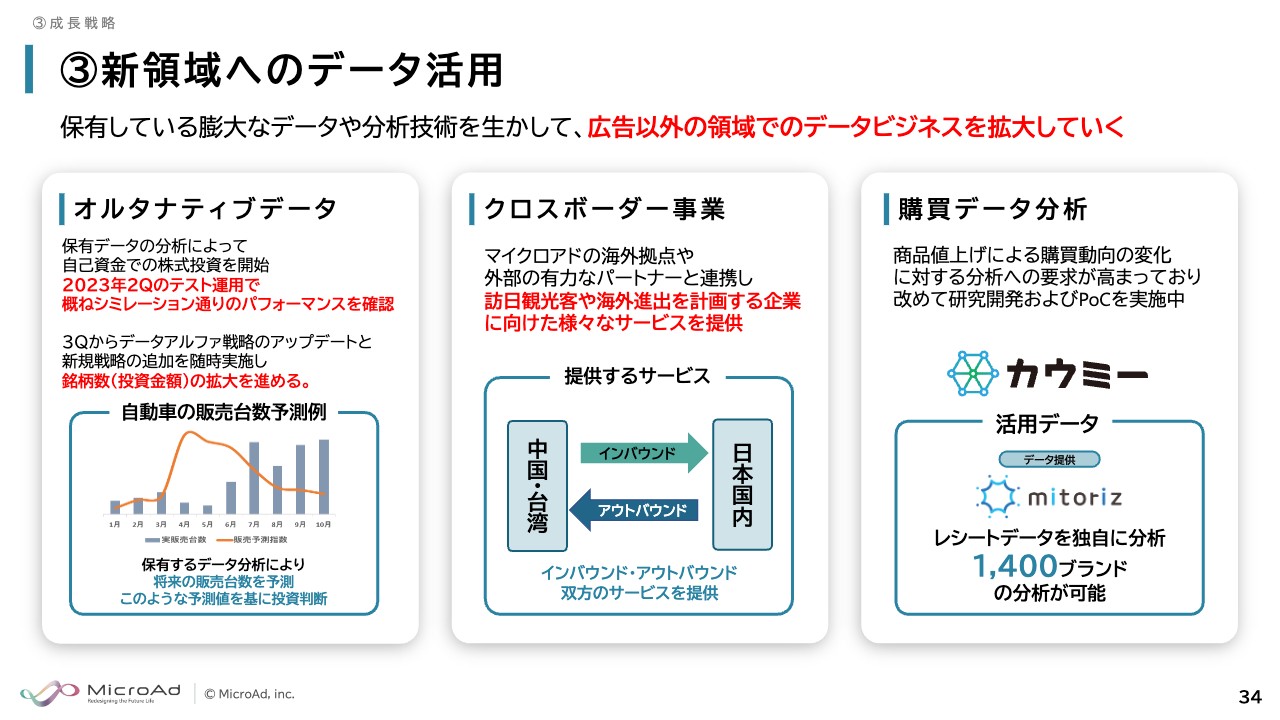

③新領域へのデータ活用

3つ目は、新領域へのデータ活用です。3つ挙げています。まず、1つ目のオルタナティブデータ事業については、第2四半期にあたる今年の1月から、自社のデータ分析によってマイクロアドとして株を売ったり買ったりする、自己勘定投資のテスト運用を開始しました。結果としては、概ねシミュレーションどおりのパフォーマンスを確認できたため、4月よりギアをもう1段入れ、徐々にアクセルを踏み始めているところです。

もちろん常にアップデートを行いますが、今までにない新しい戦略も随時検証しています。この戦略がある程度かたちになってくれば、銘柄数、つまり投資金額を大きくできますので、こちらを順調に増やすことで、オルタナティブデータを使った投資事業の数字を大きくしていきたいと考えています。そのために、今は徐々にギアを入れ始めている状況です。

2つ目はクロスボーダー事業です。インバウンドとアウトバウンドの双方で提供できる体制を作っており、さまざまな会社と提携を進めているところです。こちらは、世の中的にも非常に大きなテーマおよびビジネスチャンスとして、みなさまに認識されていると思います。

当社はかなり昔から海外事業を展開していますが、そちらで培った経験や人脈を、まだ事業としてかたちにできていないと思っています。しかし、裏を返せば、潜在的なポテンシャルを持っているということですので、この事業をますます加速させていこうと思っています。

3つ目は購買データ分析の「カウミー」についてです。インフレによるさまざまな商品の値上げによって、その部分への影響や動向の変化に対する分析依頼が非常に増えています。当初想定していなかったニーズのため、あらためてその分野への研究開発およびPoCを実施しているところです。良い意味でニーズが増えていますので、そちらに対して応える時間が必要だということで、引き続き新しいサービスへの研究開発を進めています。

③新領域へのデータ活用-クロスボーダー事業

クロスボーダー事業についてもう少しご説明します。先ほど「インバウンドとアウトバウンドの双方で提供していく」とお伝えしましたが、直近で2つの取り組みを開始しました。インバウンド事業では、アクティブシニア向けの訪日観光客向け事業の提携を始めています。

また、クラウドファンディング大手のMakuakeと提携しました。こちらは越境ECとして、Makuakeで出品している日本の企業・メーカーの商品を台湾の方々に届ける支援を行う事業です。インバウンドとアウトバウンドの両方から行うことで、しっかりとクロスボーダー事業の拡大を進めていきたいと思っています。

加えて、やはり為替の変動は大きいです。例えば、円高になるとインバウンドよりアウトバウンドのほうが良くなりますが、両方をしっかりと立ち上げ、そのような変化にも十分に対応できる事業構造を作っていくことを目指しています。今後もさまざまな提携を増やすべく、現在準備を進めています。

2023年9月期下半期のテーマ

最後のまとめとして、下半期のテーマについてお話しします。1つ目が最も大事なポイントで、引き続き「UNIVERSE」の高成長を目指します。第2四半期の成長率は加速していますが、引き続き高い成長率を目指していきます。

2つ目は、「デジタルサイネージ」のリテール領域の強化を継続するということです。期初の業績予想で、今期の「デジタルサイネージ」の売上は前年比で横ばいとなることと、今まで柱の1つだったタクシーサイネージの契約が下期に更改されたことにより低下する売上を、新しい柱となるリテール領域を立ち上げることで補っていくことをお伝えしました。いよいよ下期になり、リテール領域をどれだけ立ち上げられるかが非常に大事になってきましたので、下半期のテーマとして挙げています。

3つ目は、先ほどもお伝えした新規領域についてです。その他の新規領域として、例えば、地方自治体向けの「まちあげ」など、今後数多くの取り組みを仕込んでいます。もちろん、時間がかかる事業もあれば、比較的早く立ち上がる事業もあると思いますが、その中でも下期は今後の将来の柱となる事業を1つでも出していきたいと考え、テーマとして掲げています。

4つ目は、下期というよりも継続して進めていくことではありますが、来期以降も継続的な成長ができるように、採用や育成を含めてしっかりと人材への投資を行っていきたいと思います。

私からのプレゼンテーションは以上です。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ