ネットプロテクションズHD、将来の利益最大化を狙い投資を継続 GMV及び営業収益の二桁成長を目指す

アジェンダ

柴田紳氏(以下、柴田):みなさま、こんにちは。お忙しいところお時間をいただき、ありがとうございます。ネットプロテクションズホールディングスCEOの柴田でございます。2023年3月期の通期決算説明をはじめさせていただきます。

アジェンダはご覧のとおりとなります。会社紹介・事業ハイライト・通期業績・業績予想・成長戦略の順でご説明差し上げます。

Mission

このページは毎回冒頭に置かせていただいております。我々は非常に理念を大事にしており、「つぎのアタリマエをつくる」というミッションを掲げております。

特徴的なのは、事業だけではなく、組織面においてもNew Standardを作っていきたいと考えており、上場企業では稀有な「ティール組織」を採用しています。

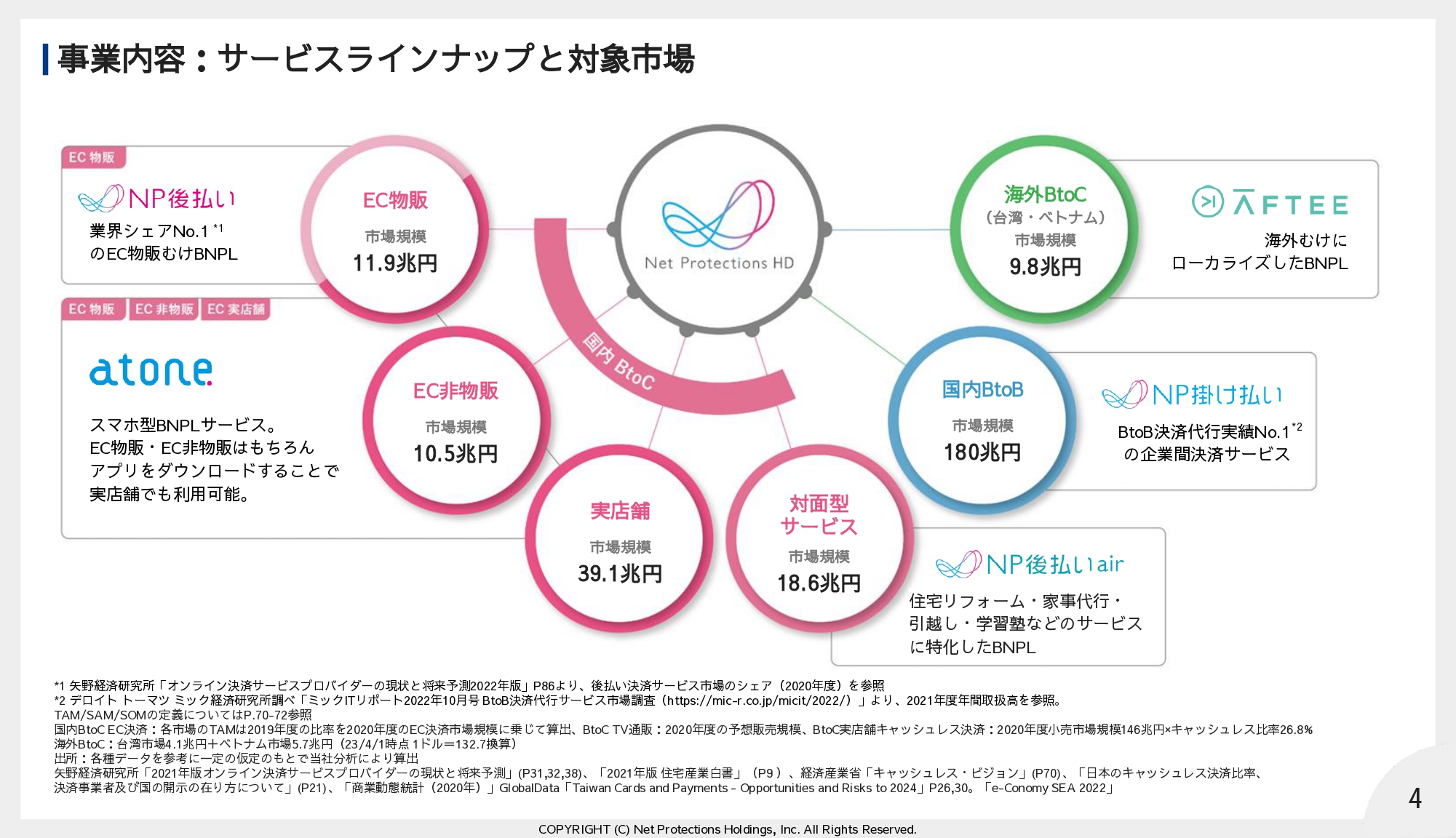

事業内容:サービスラインナップと対象市場

こちらは当社サービスと対象市場の一覧となります。今回、更新しましたのでご説明差し上げます。

当社は国内BtoC、海外BtoC、そして国内BtoBの3つの領域でサービスを展開しています。また、各市場の加盟店・ユーザーのニーズに沿った機能を開発し、ブランド化していくことでBNPLの総合プロバイダーを目指しています。

国内BtoCではEC物販向けの「NP後払い」からスタートしましたが、EC物販に加え、EC非物販や実店舗でもご利用いただける「atone(アトネ)」、さらには対面型サービス向けの「NP後払いair」と3つのサービスを通じて市場を拡大していっています。特にatone・NP後払いairの対象市場はホワイトスペースが大きく、高い成長を見込んでいます。

次に国内BtoB市場向けのNP掛け払いです。BtoBはいまだに銀行振込・手形といった買い手・売り手の双方に手間がかかる決済が主流で、DXが急がれる市場です。NP掛け払いはBtoB-EC、卸売り、SaaSビジネスなど、あらゆる請求業務に対応できていることから、BtoB決済代行実績No.1のポジションを築いています。

最後に、海外事業です。2018年から台湾でAFTEE(アフティー)を提供していますが、その成功に自信を持てたことから、昨年に2か国目としてベトナムに子会社を設立しました。成長が著しいアジア市場に進出することは、長期的な成長を実現するために欠かせないものとし、重要な戦略と位置づけています。

以上が当社のサービスラインナップとなります。

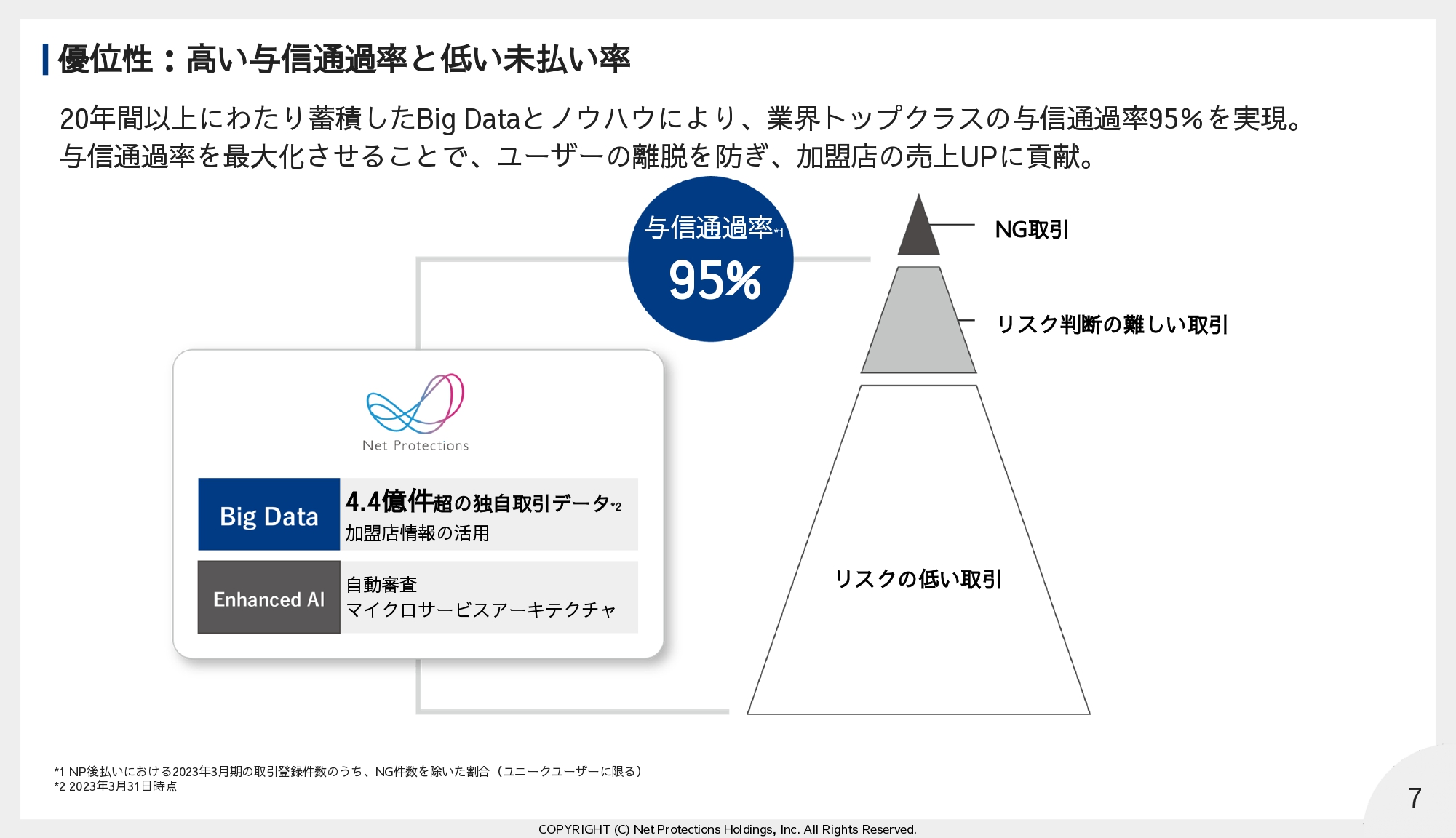

優位性:高い与信通過率と低い未払い率

当社サービスの競争力の最大の源泉は与信通過率となります。2023年3月期の実績も95パーセントと業界トップクラスの通過率を維持できたと考えています。前期比で2パーセント低下していますが、これは支払期限内にお支払いいただけない、支払い遅延の頻度が多いユーザーの与信を引き締めた結果です。

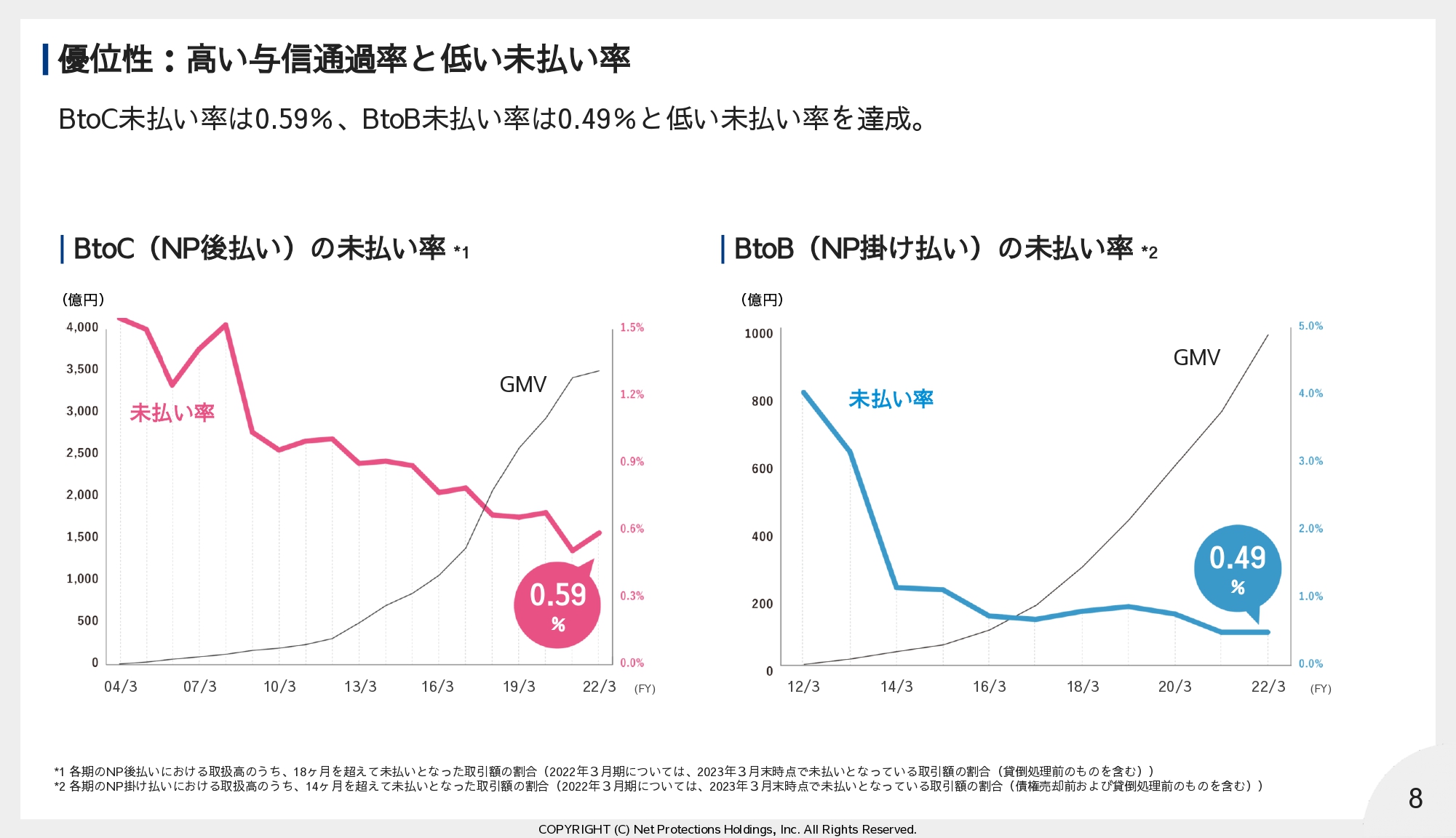

優位性:高い与信通過率と低い未払い率

未払い率も最新値に更新しています。最新の未払い率の状況としてはBtoCは0.59パーセント、BtoBは0.49パーセントと低水準をキープできています。コロナ禍や物価上昇などマクロ環境が不透明な1年でしたが、その中でも未払いコントロールできている点は私としても、あらためて自信を持てました。

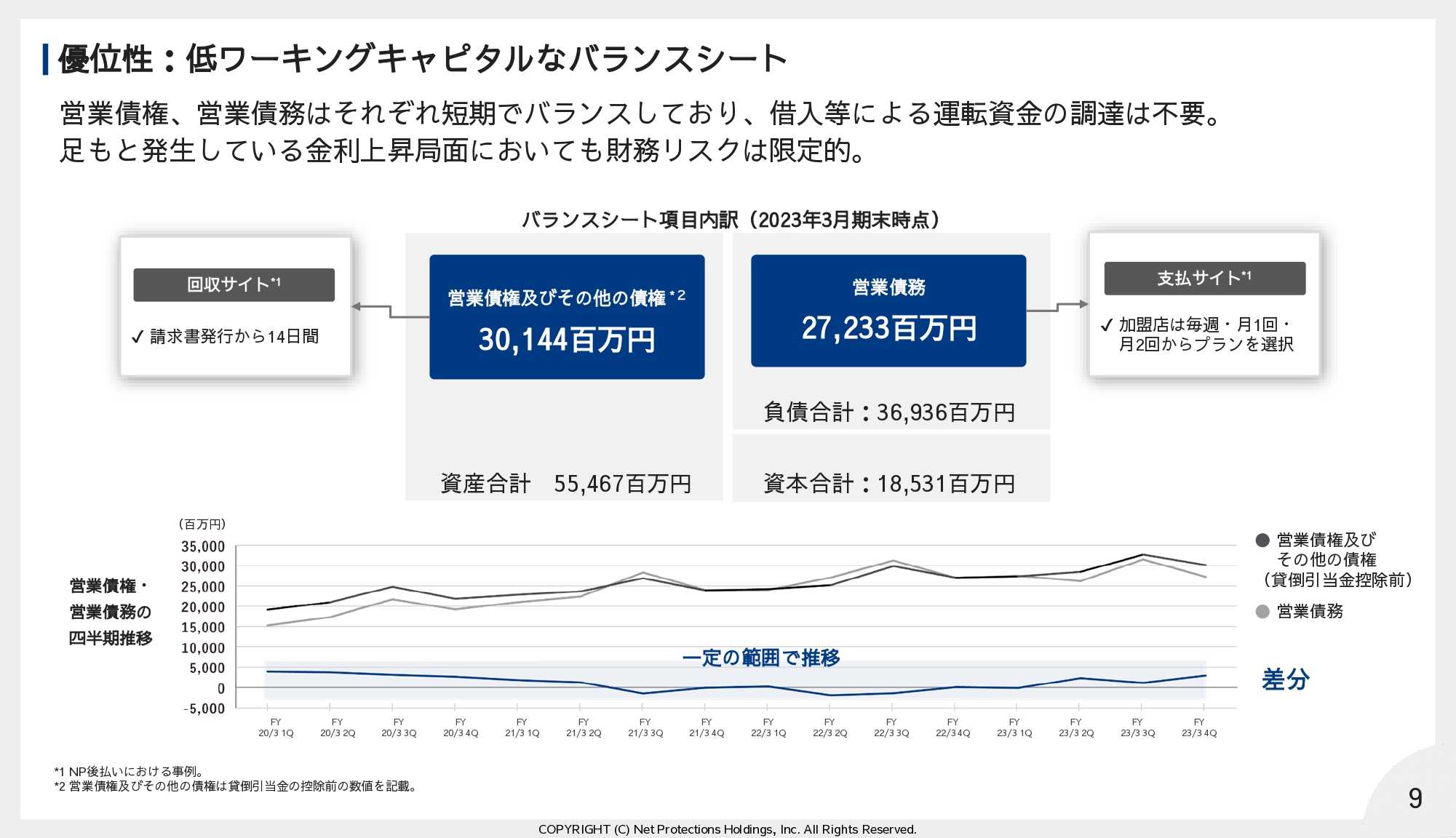

優位性:低ワーキングキャピタルなバランスシート

2023年3月期末の債権・債務は、引き続き短期でバランスしており順調です。

23年3月期_総括

続きまして業績ハイライトとなります。

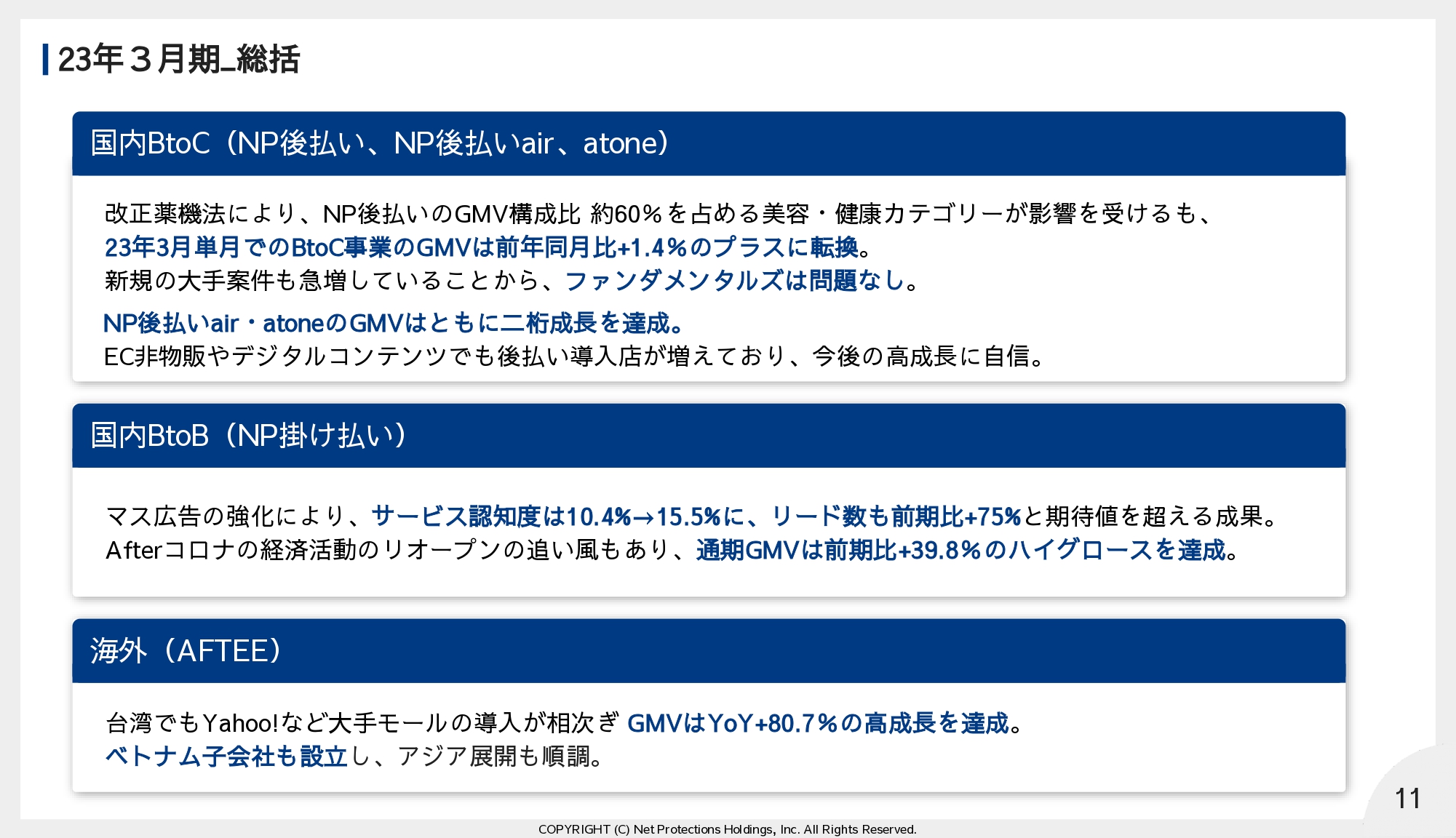

2023年3月期の総括となります。まとめさせていただくと「国内BtoCは成長モメンタムの回帰」「国内BtoBはさらなる飛躍」「海外事業は成功への自信」ということができます。

国内BtoC事業については、この1年間、改正薬機法に悩まされてきましたが、ようやく3月単月のGMVが昨年対比でプラスに転じました。また、NP後払いair・atoneが二桁成長しており、足元の案件状況も好調なため、これら新規サービスがBtoCの新たな成長ドライバーになることと期待しています。

特にatoneに関しては、まだGMV規模は小さいものの、EC物販・EC非物販、そして実店舗でも利用可能なBNPLサービスであり、そのポテンシャルは非常に大きいと考えます。当社のBtoC戦略の中核となることから、本決算から、atone単体の業績進捗・見込みを開示していきます。

国内BtoB事業については、NP掛け払いが目標を超える39.8パーセント成長を達成しています。当社としては初めてTV-CMを放映するなど本格的なマーケティングにチャレンジしましたが、結果としては認知形成・獲得リードともに良い成果であったと評価しています。これは専門性の高い良い人材の採用ができ、また当社が推奨するティール組織により早期に若手が戦力化したことが成功要因と考えています。

もちろん増えたリードを導入につなげるためには営業活動が重要になってまいりますが、マーケティングと同様に中途社員の採用と若手の育成を同時並行で進めることで十分に高成長を維持することは可能と考えています。

そして海外事業であるAFTEEですが、2018年に台湾で事業開始したサービスとなります。もちろん、国内BNPLはまだまだ成長すると考えていますが、10年単位の長期を見据えると、経済成長率が高いアジア諸国に進出することは避けては通れません。

台湾はその試金石と考えておりましたが、GMVは前期比で80パーセント増であり、また売上総利益も出ているため、当社のBNPLビジネスは海外でも通用すると確信を持ちつつあります。昨年に2拠点目のベトナム子会社を設立しており、除々にではありますが、アジア展開を図っていきたいと考えています。

次のページからは各指標の報告となります。

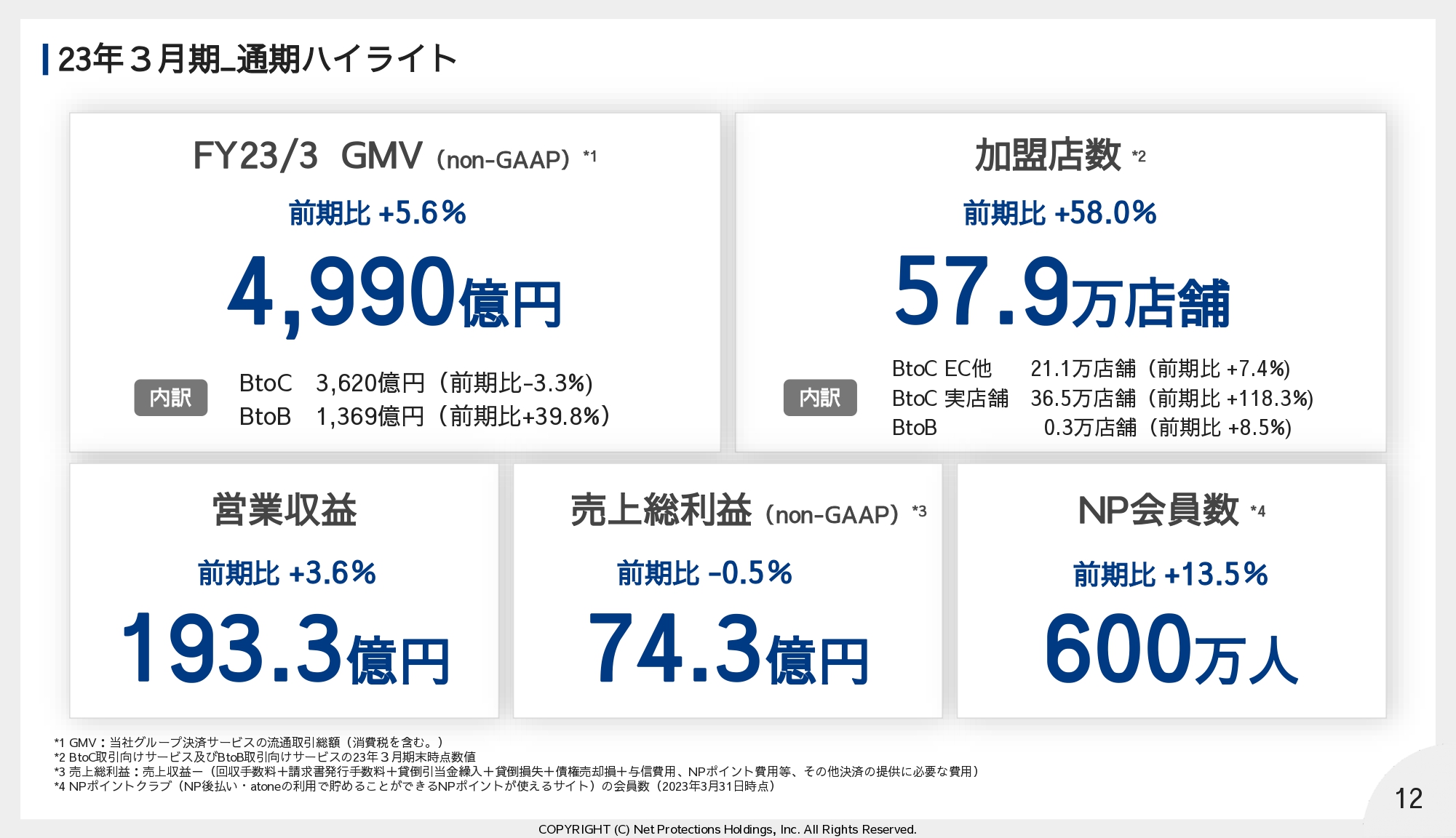

23年3月期_通期ハイライト

通期のハイライトとなります。各指標の実績はご覧のとおりとなり、業績の詳細はこの後ご報告差し上げますが、加盟店数は本決算より、実店舗のショップ数も紹介していますので補足説明させてください。

実店舗につきましては、すべてatoneの加盟店となり、スマホのアプリをダウンロードいただくことで、全国のコンビニやドラッグストアなどで後払いが利用できるものとなります。

2019年7月から実店舗の支払いに対応しており、年々加盟店数も増えていましたが、当社では実店舗はECよりリスクが高いと考えており積極的なアナウンスは控えてきました。トライ&エラーを重ねる中で、やり方次第でリスクコントロールは可能と判断しましたので、支払い実績のあるユーザーから段階的に解放していこうと考えています。

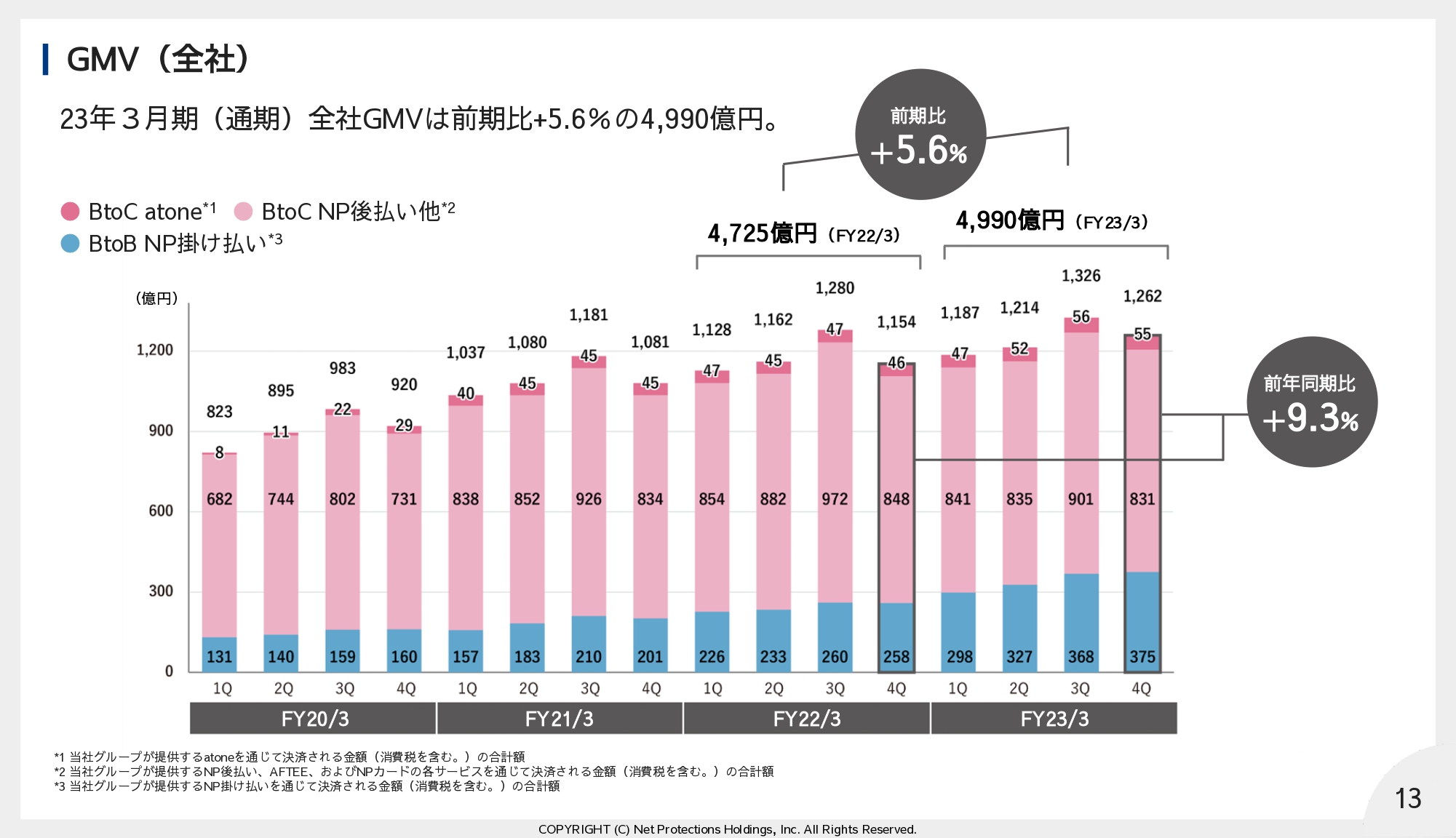

GMV(全社)

全社GMVは前期比5.6パーセント増の4,990億円となりましたが、この数字自体は満足できるものではありません。一方で、第4四半期で見ると前年同期間比9.3パーセントと成長トレンドに戻りつつあります。この理由は「BtoCが前年同期比でプラス成長に回帰しつつあること」「BtoBの成長が更に加速していること」にあります。

4Q_月次GMVの推移(前年同月比)

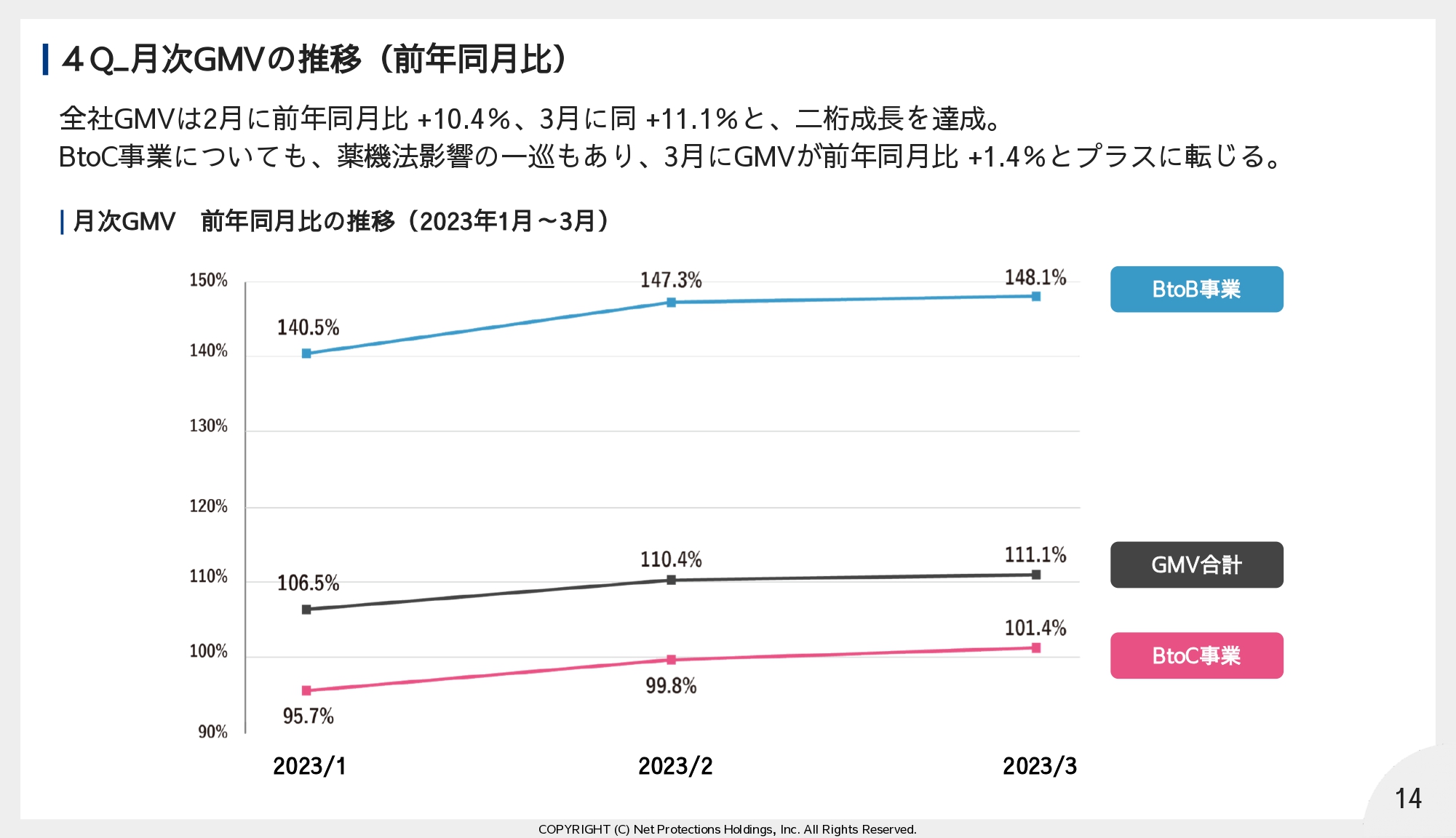

こちらは第4四半期の月次GMVの前年比較推移となります。BtoC・BtoBともに右肩上がりで、2月以降の全社GMVで二桁成長を達成しています。

この要因ですが、まずBtoCは薬機法影響が一巡し、3月単月で前年同月比1.4パーセント増とプラスに転じました。次にBtoBは前年同月比50パーセントに迫る成長率に加速しており、以上から成長性を取り戻していることをご理解いただけると思います。

この1年間、満足する実績ではございませんでしたが、今後はみなさまの期待に沿える成長を遂げられるものと自信を持っております。

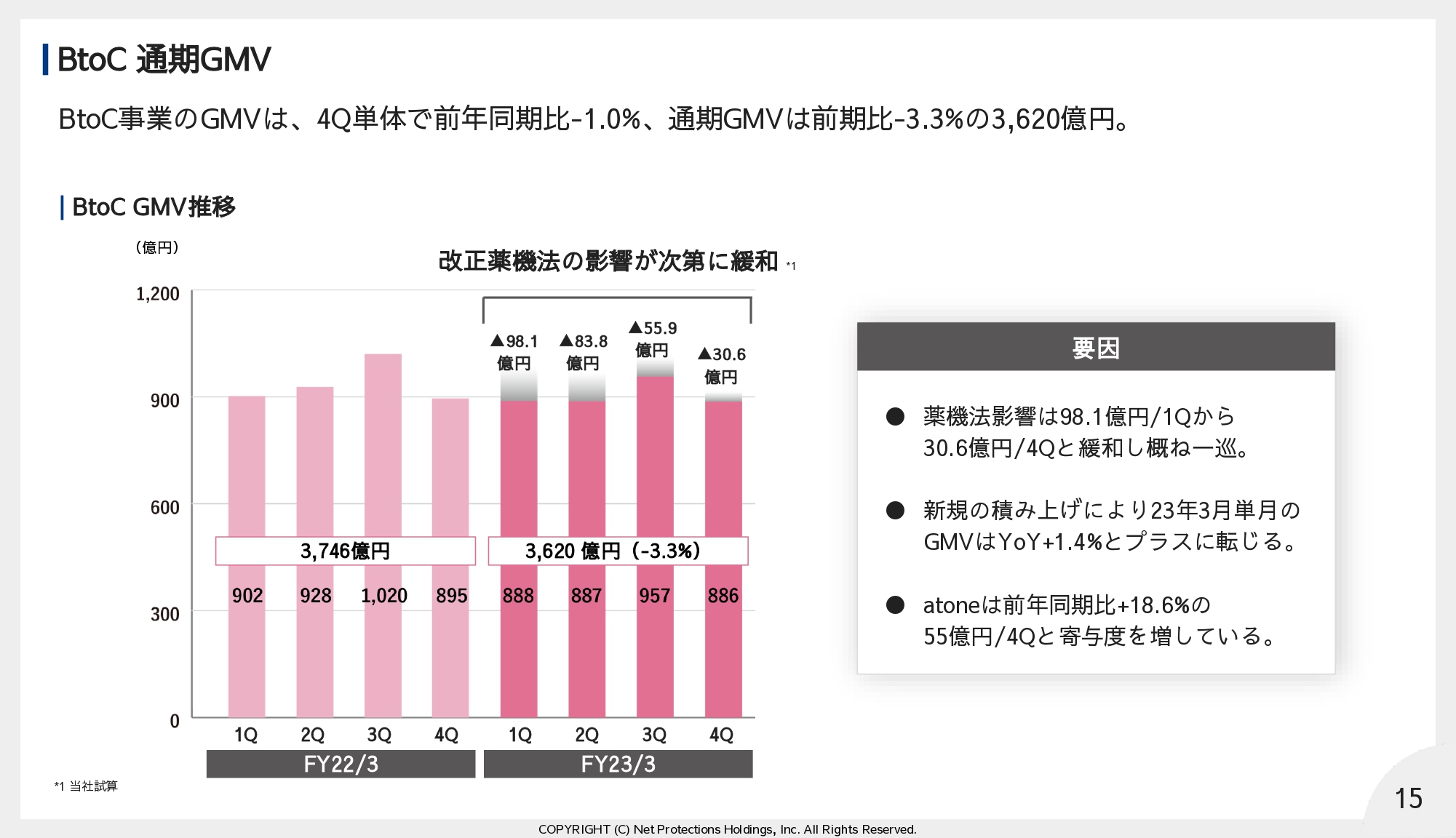

BtoC 通期GMV

こちらはBtoCのGMVのブレイクダウンです。この1年間は薬機法による美容・健康カテゴリーのマイナス影響により苦しみましたが段階的に影響は緩和しており、ようやく一巡と言える状態になりました。先ほどの繰り返しになりますが、3月単月で前年同期比でプラスに転じております。

また今後の対策という点で申しますと、atoneを拡大することでBtoCの成長と商材カテゴリーの分散の両方を図ってまいります。atoneの第4四半期のGMV成長率は18.6パーセント増であり、直近の導入企業もアパレルやチケットといった多岐にわたる商材であることから達成可能と考えます。のちほど業績見通しでご説明しますが、今期において、atoneは高い成長率を見込んでいます。

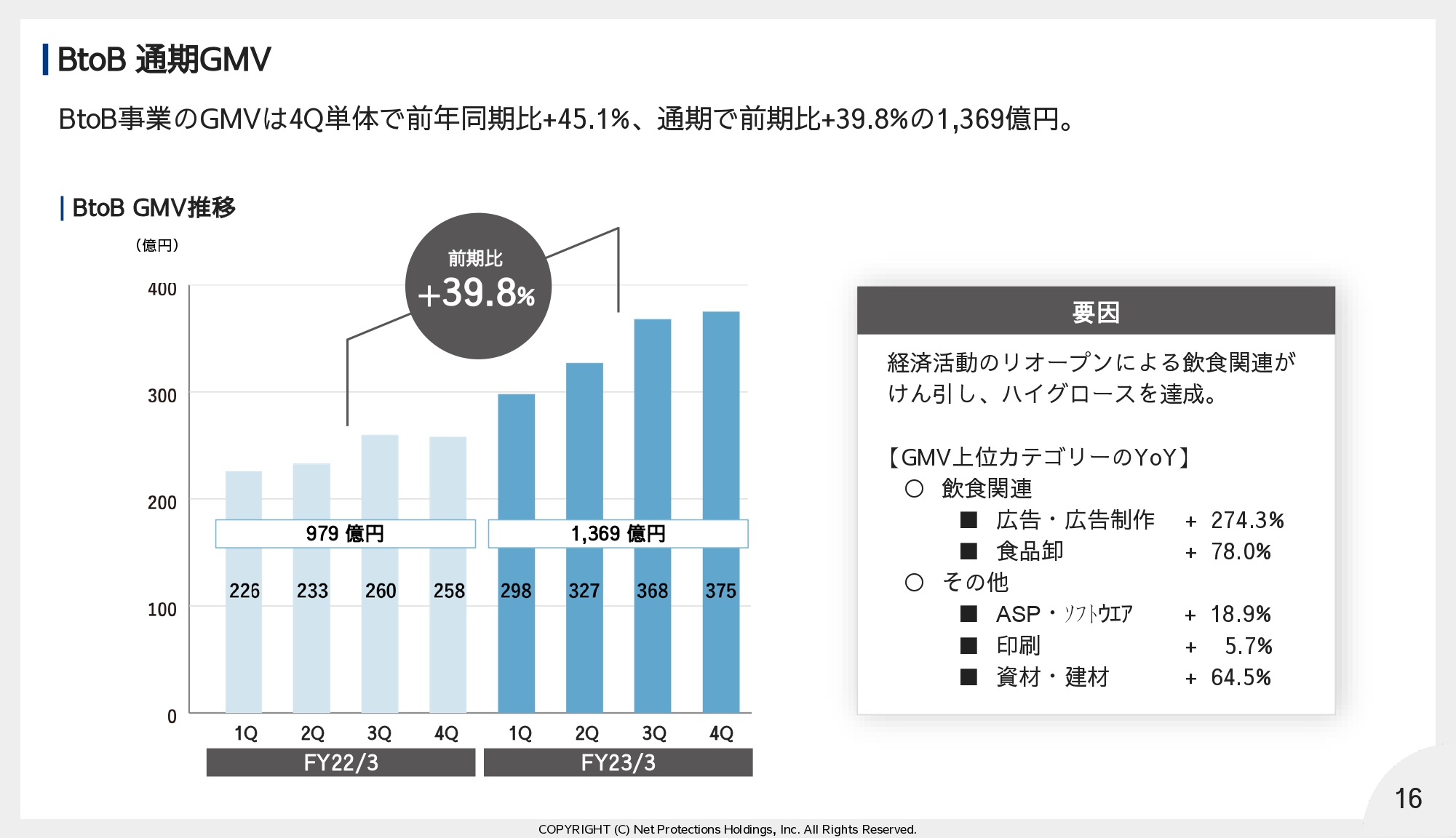

BtoB 通期GMV

続きまして、BtoBのGMV推移となります。通期GMVは前期比39.8パーセント増の1,369億円となりました。通期でわずかながら40パーセント成長に届きませんでしたが、目標の1,300億円を上回る結果であり、また、第4四半期単体で見ますと45.1パーセント成長とハイグロースを達成していることから、満足できる数字と言えます。

要因として、リオープン影響で飲食店関連、具体的には求人広告や食品卸が好調で、GMV成長をけん引しました。その他カテゴリーも成長にバラつきがあるものの、総じてプラス成長を達成できており、当社のBtoB決済が多様な業界に支持いただけている証左と言えます。

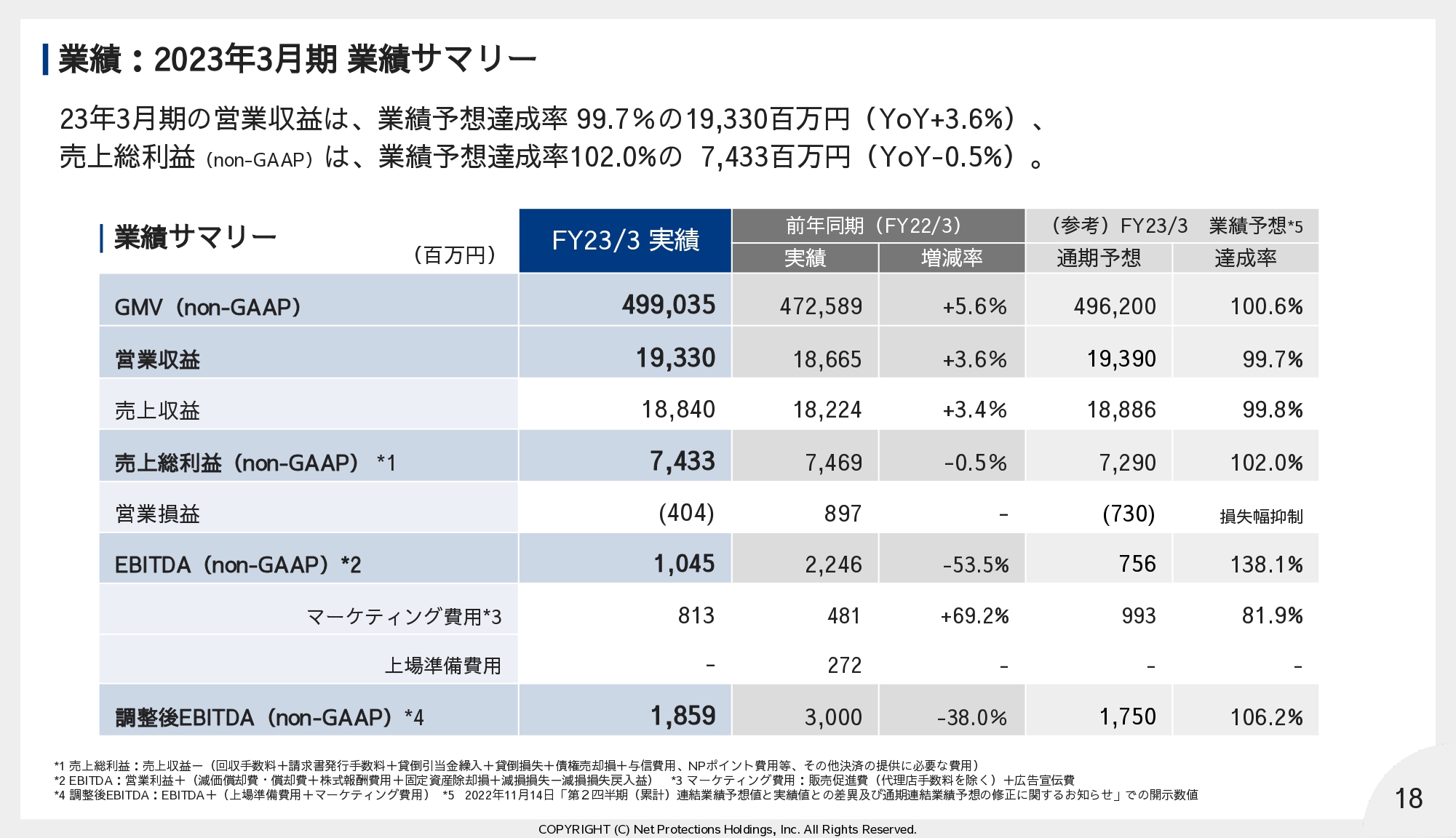

業績:2023年3月期 業績サマリー

渡邉一治氏:通期業績および業績予想については、CFOの渡邉よりご説明差し上げます。

2023年3月期累計の営業収益は、前期比3.6パーセント増の193億3,000万円となり、業績予想に対する達成率は99.7パーセントでした。また、売上総利益は前期比0.5パーセント減の74億3,300万円となり、業績予想達成率は102.0パーセントと概ね計画どおりの結果となりました。

なお、営業損益は7億3,000万円の営業損失見込みに対して、4億400万円の営業損失での着地となっております。損失幅が縮小した要因はマーケティング費と原価の抑制となります。

原価抑制の詳細ですが、主にNP後払いにおいて請求書の電子化が進み、請求書発行コストを抑えることに成功した点が挙げられます。今後も紙から電子へのペーパーレスを推奨することで収益改善と環境保全を実現していきたいと思います。

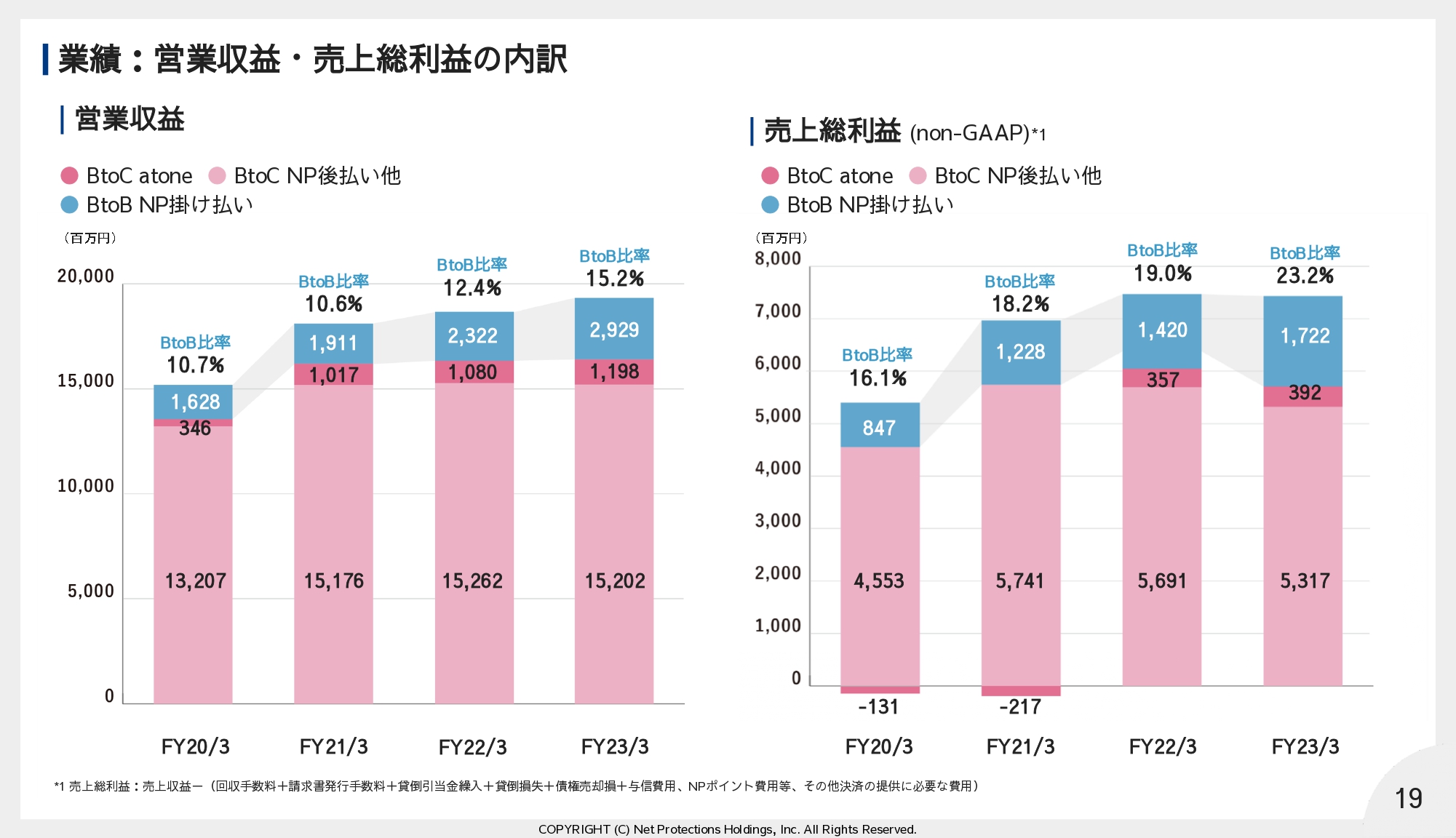

業績:営業収益・売上総利益の内訳

こちらは、事業別の営業収益・売上総利益となります。当社の営業収益には請求書発行料・収納料が含まれており、1請求当たり225円をいただいております。

BtoCはお買い物の度に請求書を発行する都度払いの割合が高いのに対して、BtoBは月まとめ払いのため請求書発行は1度となります。この結果、GMVに対する営業収益率は相対的にBtoCが高くなり、BtoBは低くなります。2023年3月期累計のBtoBのGMV構成比は27.4パーセントですが、営業収益で見ると15.2パーセントとなるのは、この請求書発行料・収納料の影響です。

ただし、請求書発行料・収納料はコストと相殺されるため、売上総利益への影響は限定的です。BtoBはBtoCと比較して売上総利益率は低いものの、本質的な収益性は十分にございますので、引き続きGMVを積み上げてまいりたいと考えています。

次に本決算発表から切り出しているatoneについてご説明差し上げます。atoneの売上総利益は2023年3月期は3億9,200万円でした。GMVに対する売上総利益率は約1.9パーセントとなります。

同じBtoCのNP後払いの売上総利益率は約1.9パーセントのため、atoneのほうが収益性が高いモデルになっています。これは、atoneは電子バーコードや銀行振込といったペーパーレスの支払い手段中心のため、NP後払いに比べ原価コストを低減できることが理由となります。

また、atoneにはさらに収益性を上げていける余地があります。8ページでNP後払いの未払い率が0.59パーセントと紹介しましたが、atoneは新しい市場・ユーザーにサービスを広げていることもあり現状の未払い率は1パーセントを超えています。

当社ではまだまだ未払い率は下げられると自信を持っており、収益性は改善されていくものと期待しています。atoneの売上総利益が2022年3月期からプラスに転じている背景はまさに未払い率が下がっていることによるものです。

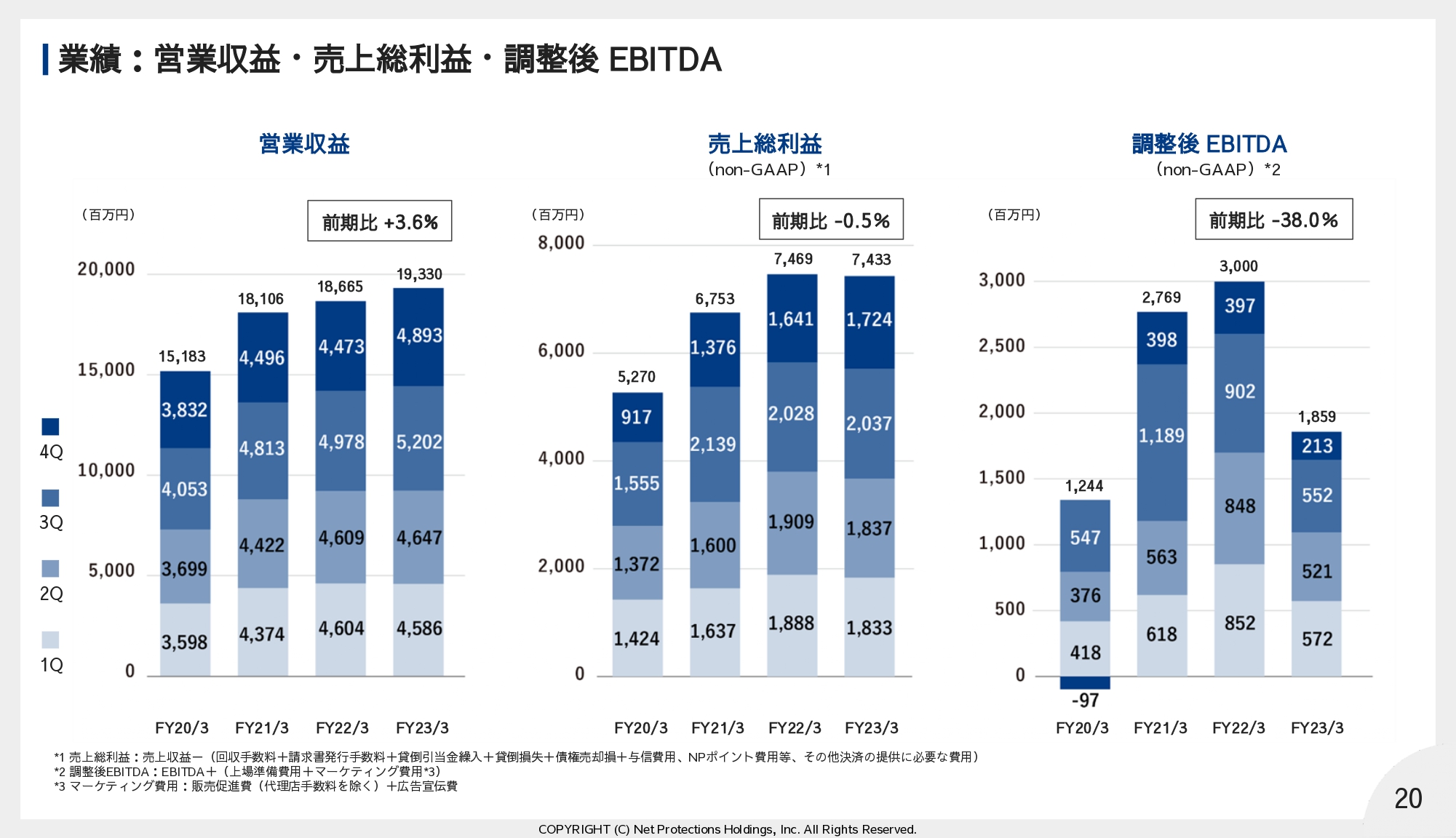

業績:営業収益・売上総利益・調整後 EBITDA

続きまして、営業収益・売上総利益・調整後EBITDAの推移です。調整後EBITDAの減少が目立ちますが、こちらは戦略的な投資となり、主に営業・ITの体制強化を図ったものです。販管費の増減要因についてご説明しますので、次のページをご覧ください。

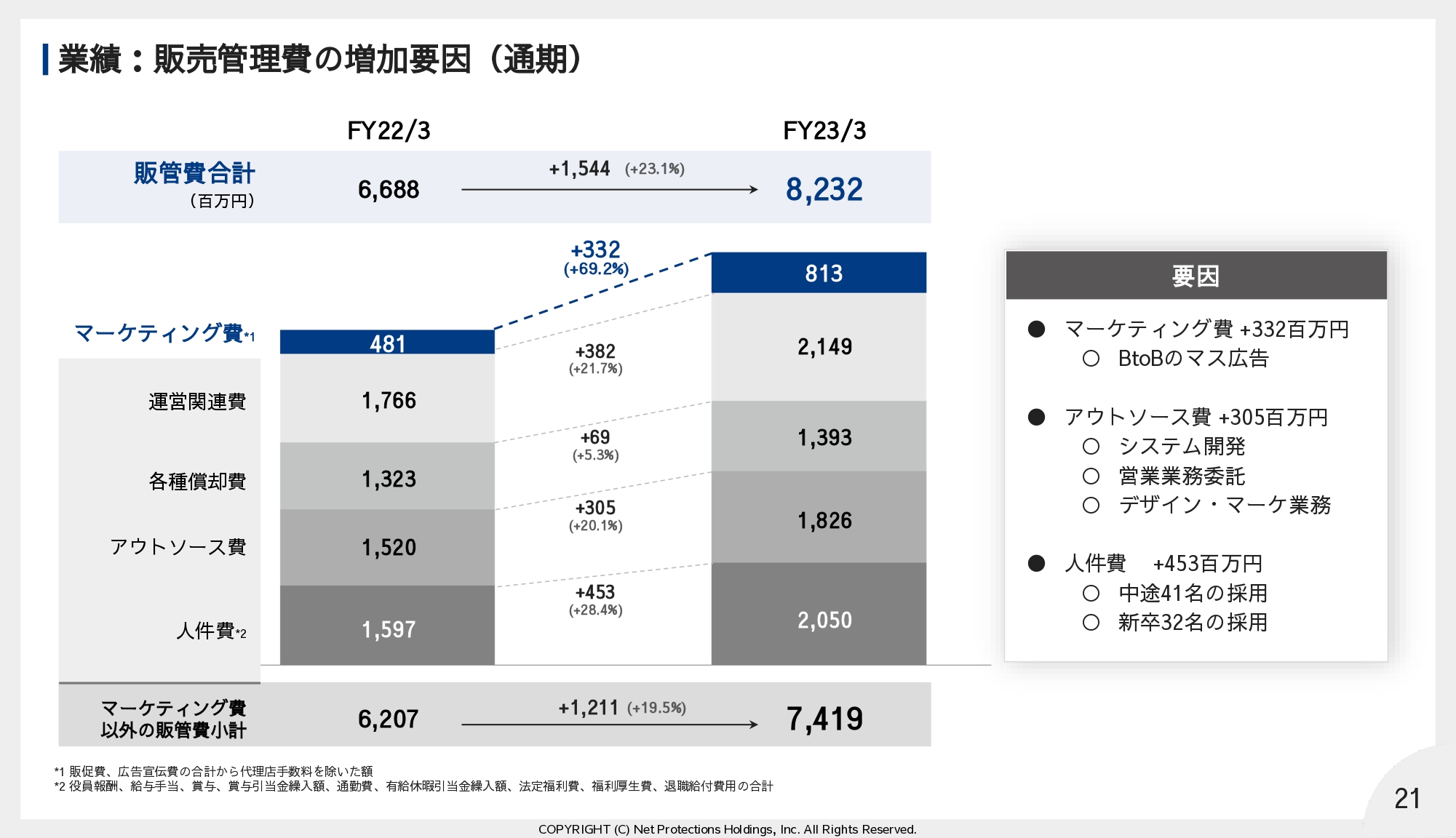

業績:販売管理費の増加要因(通期)

販管費の増加要因となります。2023年3月期は主にマーケティングおよび体制強化の投資を行いました。

マーケティング費は前期比で3億3,200万円増加しており、その大半はBtoB事業であるNP掛け払いのマス広告に投じたものとなります。なお、マーケティング費は見通しに対して1億8,000万円ほど未消化が発生しています。これは主にBtoC事業のAFTEEやatoneでユーザー利用促進のためのキャンペーン費を積んでいましたが、2024年3月期に後ろ倒しになったものがあるためです。

次にアウトソース費と人件費の合計につきまして、前期比で7億5,800万円ほど増加しておりますが、こちらが体制強化のコストとなります。

当社では毎年30名ほどの新卒を採用しており、これまでは中途採用を積極的に実施していませんでしたが、2023年3月期は40名超の中途社員を採用しました。これは加盟店および検討中の企業の規模が大きくなり、求められるサービス品質、営業サポートのレベルが上がってきており、それに対応する動きとなります。

また、機能開発や中小顧客向けの営業活動については社内メンバーだけでは賄いきれないため、業務委託を活用しており、その費用がアウトソース費として増加しております。

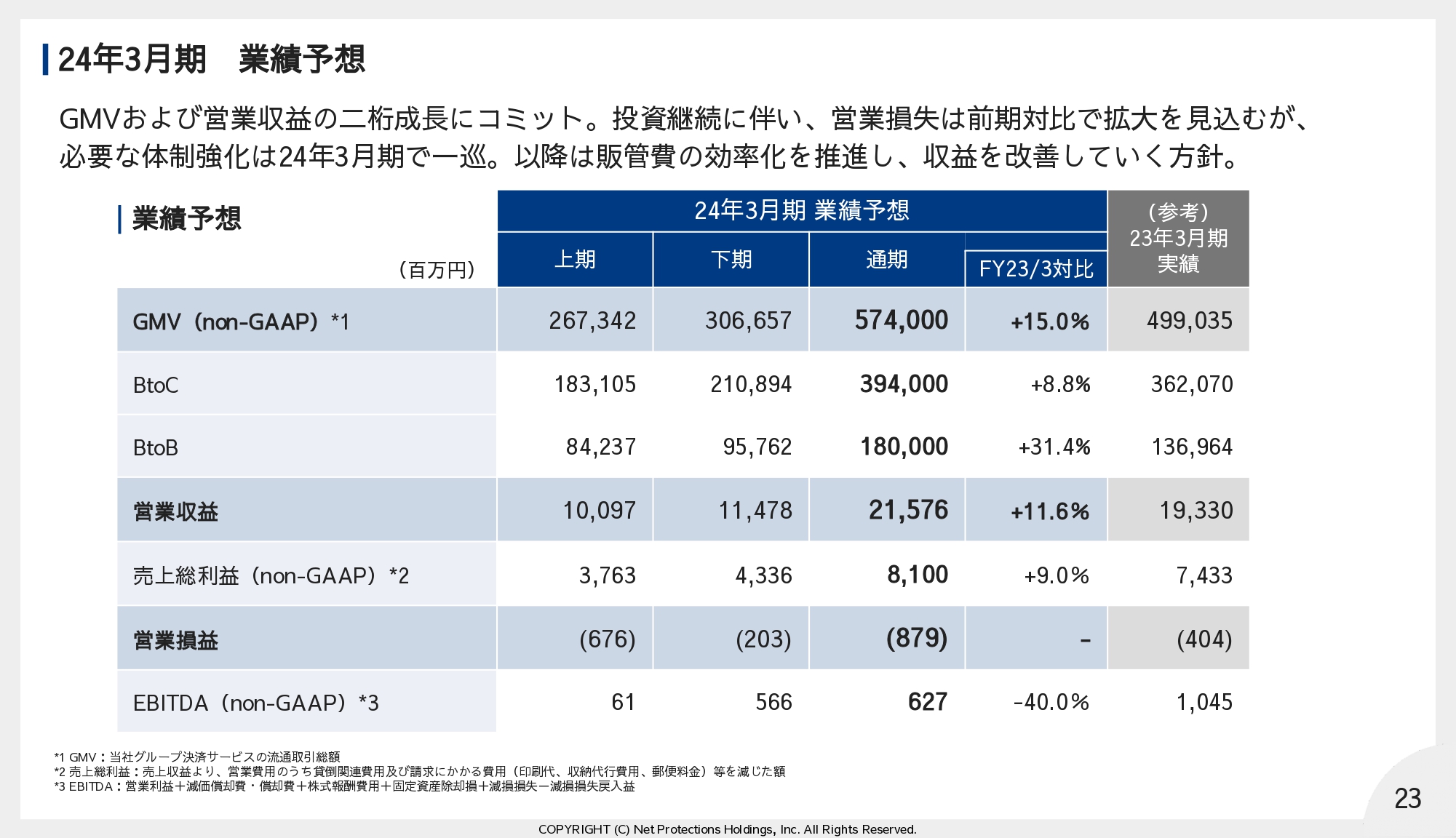

24年3月期 業績予想

ここからは2024年3月期の業績見込みについてご説明差し上げます。

今期は全社GMVの15パーセント成長にコミットいたします。足元の株式市場を見ると利益を重視する企業も多く、当社は利益を出せる体質ではありますので、その前提で投資家のみなさまとの対話を重ね、また取締役会で議論をしてまいりました。結果、当社への期待は将来の利益最大化を目的としたGMV成長であり、20パーセント成長をベンチマークとするものと理解しました。

BtoCは薬機法影響が一部残る回復途上でございますので、その点も考慮して2024年3月期の業績は全社GMV15パーセント増にコミットさせていただきたいと考えています。

なお、2024年3月期は前期に引き続き、営業・ITの体制強化を推進しますが、期中で必要な体制は充足するため、以後は販管費を効率化し、成長と利益のバランスを意識した経営にシフトチェンジする予定です。

そのため、利益指標について、今まではマーケティング費を足し戻した調整後EBITDAを重要指標として開示してきましたが、今後は、より株主・投資家のみなさまが収益の確認をしやすい営業損益およびEBITDAを重要指標とさせていただきます。

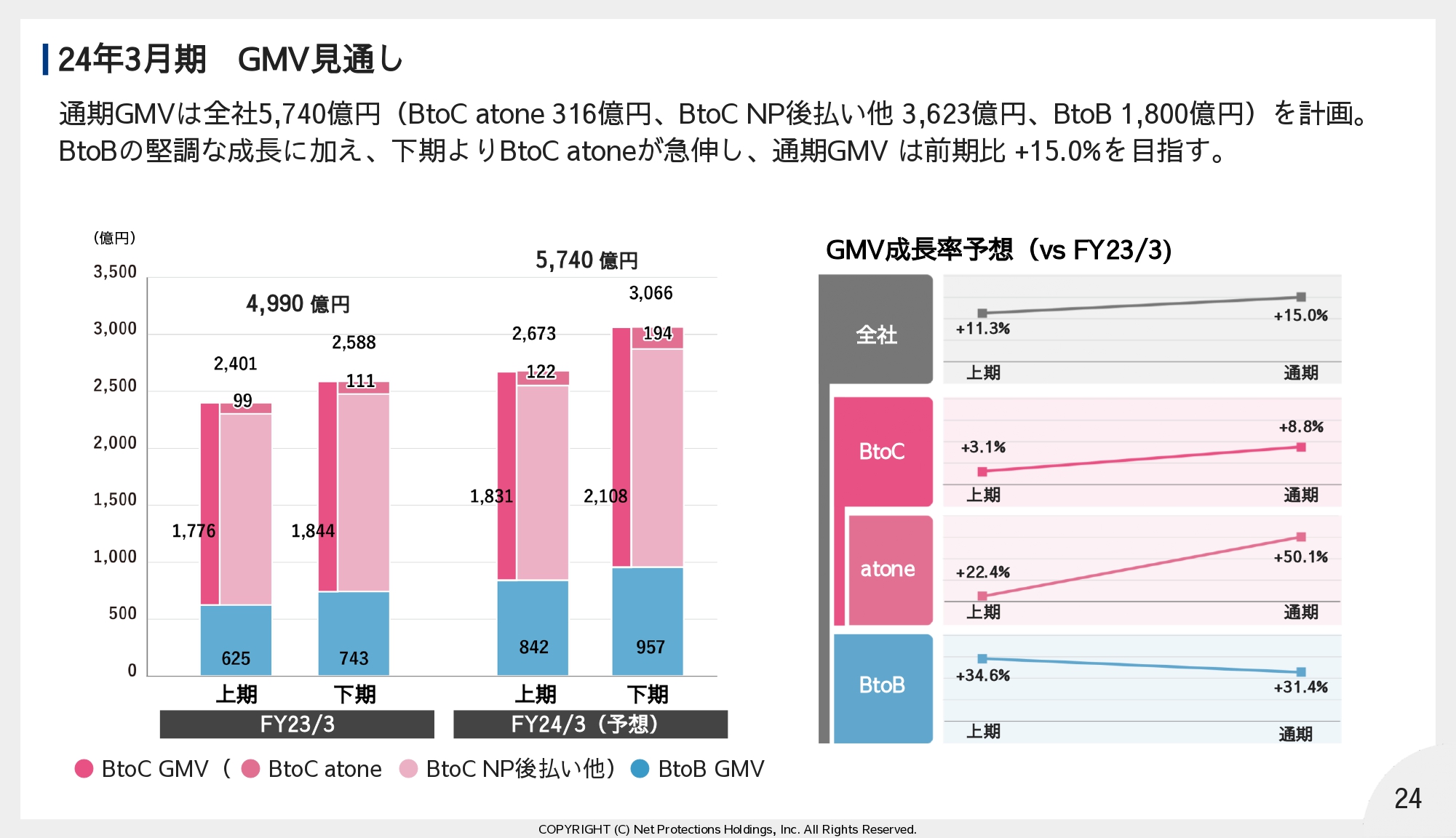

24年3月期 GMV見通し

GMVの上期・通期の計画となります。当社サービスはリカーリングなビジネスとなりますので、下期偏重となります。見積もり方としては、既存取引は2023年3月期の実績・トレンドをもとに算出し、そこにストレスをかけた新規案件の見込み額を積み上げ、試算しております。

成長率は、上期はBtoCで3.1パーセント、BtoBで34.6パーセントです。そして通期で見るとBtoCは8.8パーセント、BtoBは31.4パーセントの成長を見込んでいます。BtoCではatoneにおいて下期に大手加盟店の稼働を予定しており、通期で50パーセントの高い成長を見込んでいます。

また、足元の案件を稼働させ、さらなるアップサイドを狙います。BtoBは前期の勢いをそのままに、年間を通して30パーセント成長を維持できるものと考えています。前期のマーケティングにより有力案件が増えていることから、さらなる新規稼働によるGMVの上積みも十分にあるものと考えています。

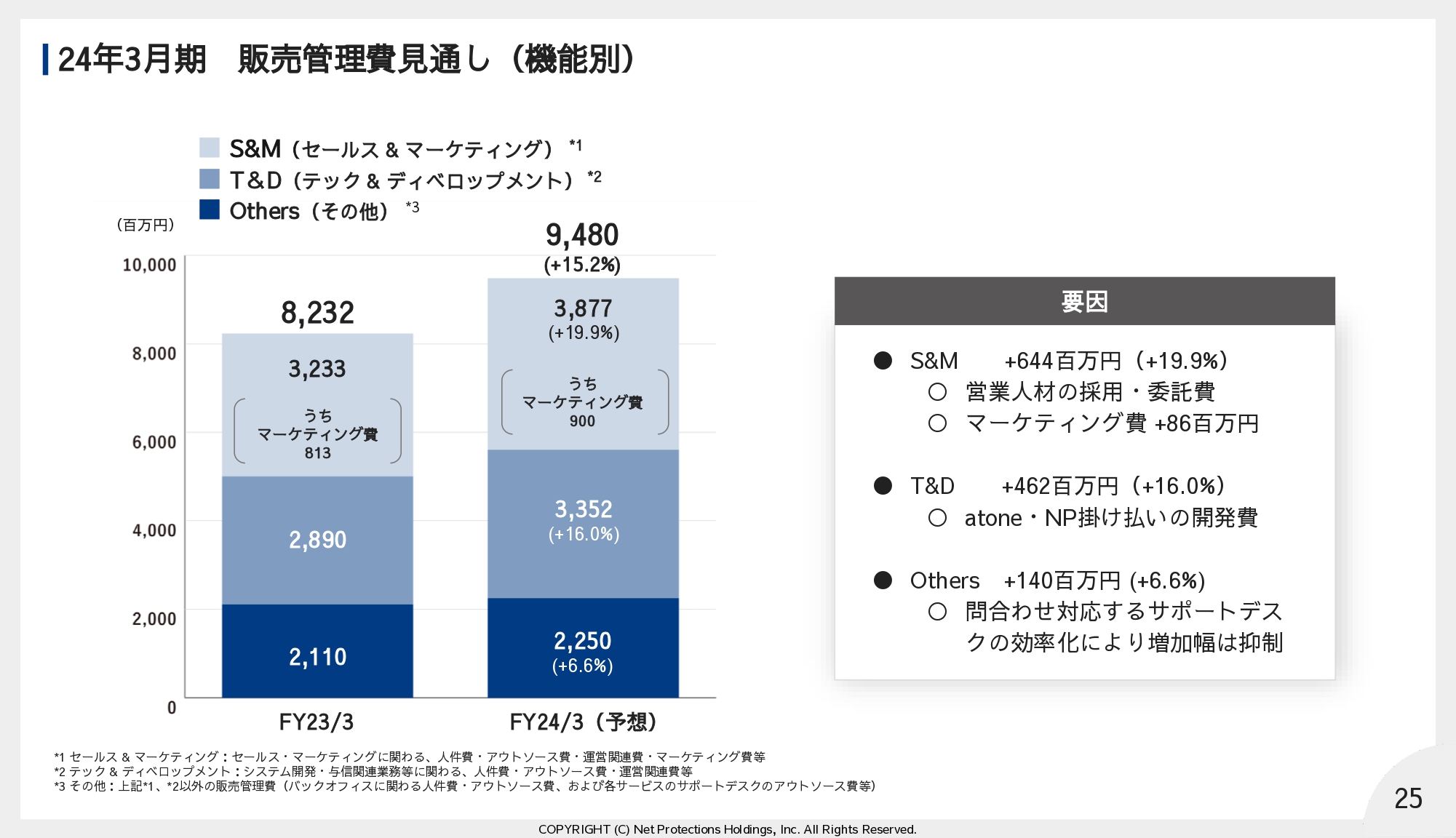

24年3月期 販売管理費見通し(機能別)

販管費の見通しとなります。当社では人件費・アウトソース費への投資を進めていますが、どのような性質の費用かがわかり辛いことから、部署機能で区分しております。

販管費は全体で、前期比12.4億円の増加を計画しています。増加額のうち半分はセールス&マーケティングの攻めの投資であり、特に営業人員の採用およびアウトソースを強化します。この1年間で営業案件は1.5倍に増えており、今後も継続して案件の増加が見込まれるため必要な投資と考えています。

一方、パートナーとの営業連携も加速していることから、大規模な体制強化は今期で充足するため、その後はコストコントロールを徹底します。また、始められる部分から効率化も進めており、例えばその他に含まれるサポートデスク費はデジタル技術を活用することで効率化できる見込みのため、今期からGMV・営業収益対比で抑制できる計画となります。

なお、販管費の考え方ですが、当社のビジネス特性上、システム開発は業容拡大のために必要不可欠ですので、セールス&マーケティングとその他の販管費を段階的に効率化していくことで、コスト抑制を図ってまいります。

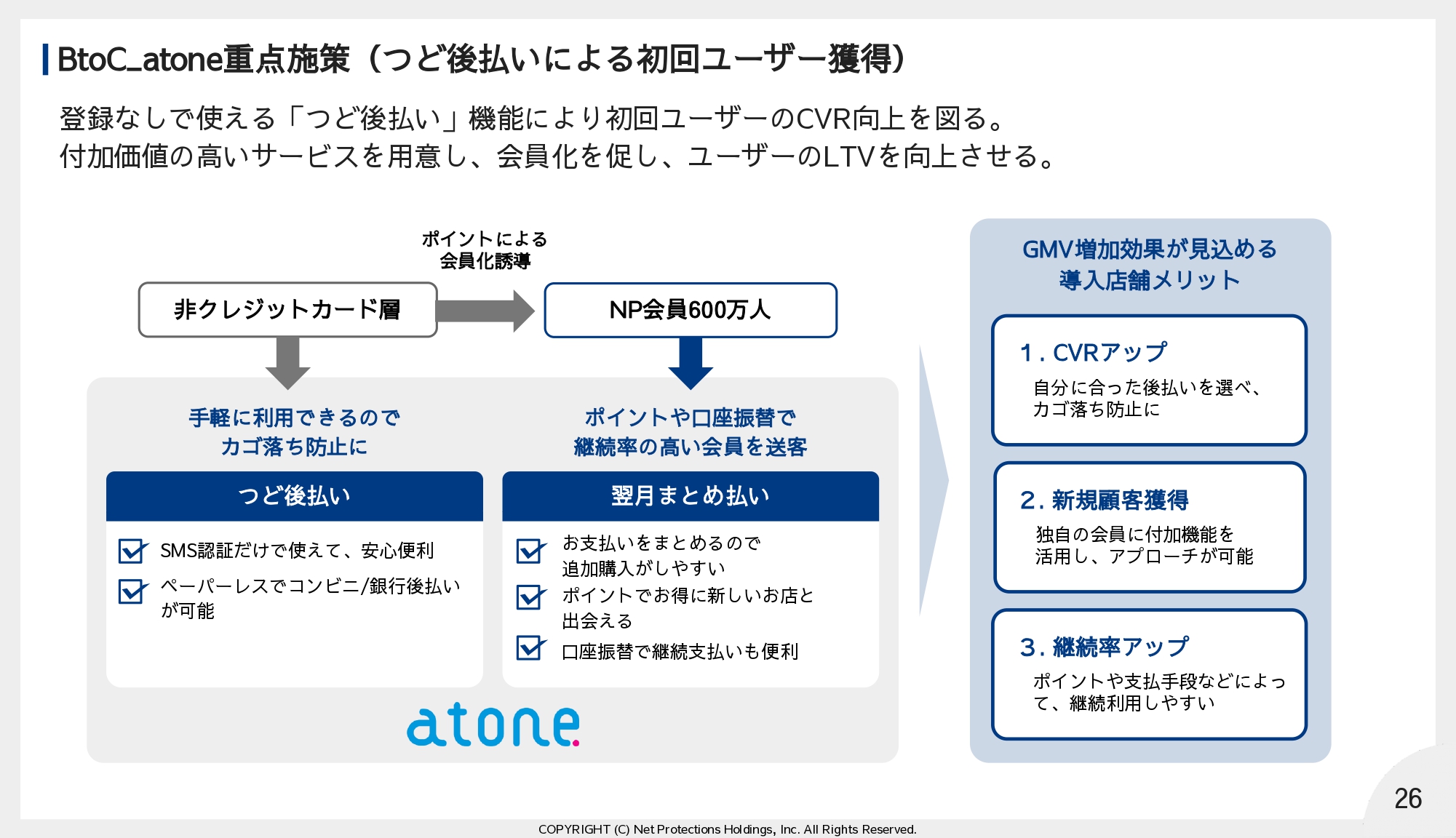

BtoC_atone重点施策(つど後払いによる初回ユーザー獲得)

柴田:業績見通しについて、BtoCにおいてatoneの重要性が増していますので、戦略について、私から補足させてください。

1つは第3四半期の決算発表でもご報告差し上げた「つど後払い」機能の実装です。atoneはこれまで会員登録が必須でしたが、この「つど後払い」は登録なしで、すぐにatoneが利用可能です。後払いは使いたいが登録はしたくない、というユーザーも多いことから、本機能でユーザーの利用率が上がると予想されます。

「つど払い」を経験したユーザーには、ポイント付与や口座振替支払いといった付加価値をフックに会員化を促します。会員にはDMやプッシュ通知で販売促進が可能となりますので、ショップへの送客支援も可能となります。atoneはショップの集客支援もできるBNPLサービスに進化させていこうと考えています。

すでに「つど後払い」機能はリリース済で、ファーストユーザーも稼働しています。これから稼働数も増えていくので、その成果については、次回以降の決算発表でご報告差し上げられればと思います。

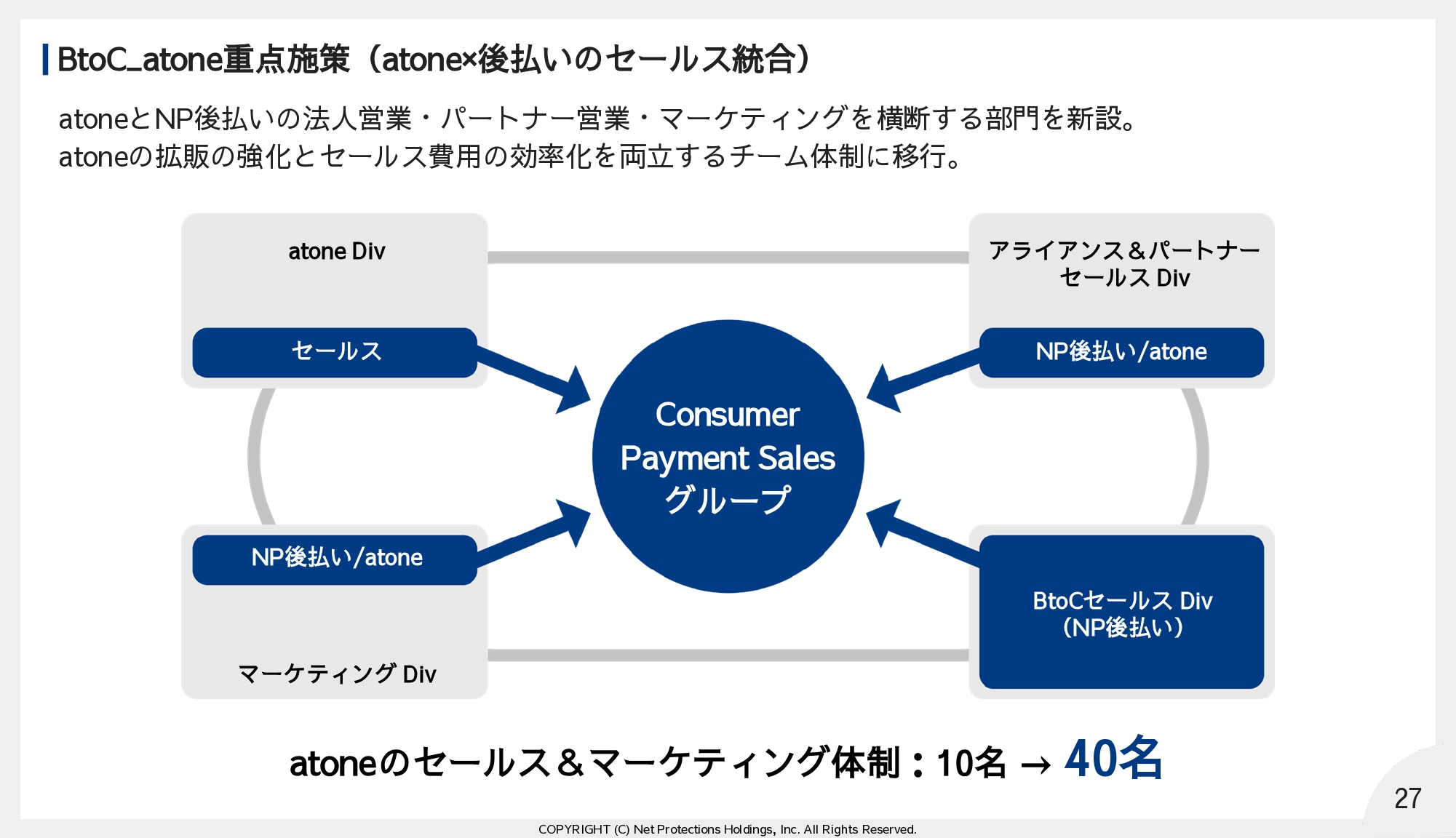

BtoC_atone重点施策(atone×後払いのセールス統合)

もう1つは大々的な組織改編となります。今までは売上構成比が高いNP後払いにリソースを寄せておりましたが、今期よりatoneの拡販強化と営業コストの効率化を目的に、2サービスのセールス&マーケティング部門を統合しています。

NP後払いに従事していた30名が今期からatoneに注力することで、案件獲得、商談、稼働、運用サポートのすべての品質を上げてまいります。なお、NP後払いの引き合いも、まだまだございますので、これらのメンバーはatoneを主体にしつつNP後払いの販売・サポートを行っていきます。

以上の取り組みによりatoneを加速させ、BtoC成長を回帰することで業績予想を超える実績を目指してまいります。

23年3月期_重要施策(振り返り)

最後のパートは重点施策の振り返りと2024年3月期の方針となります。

この1年間の重点施策の振り返りです。ご覧のとおり、マーケティング・アライアンスといった加盟店獲得施策に注力してまいりました。

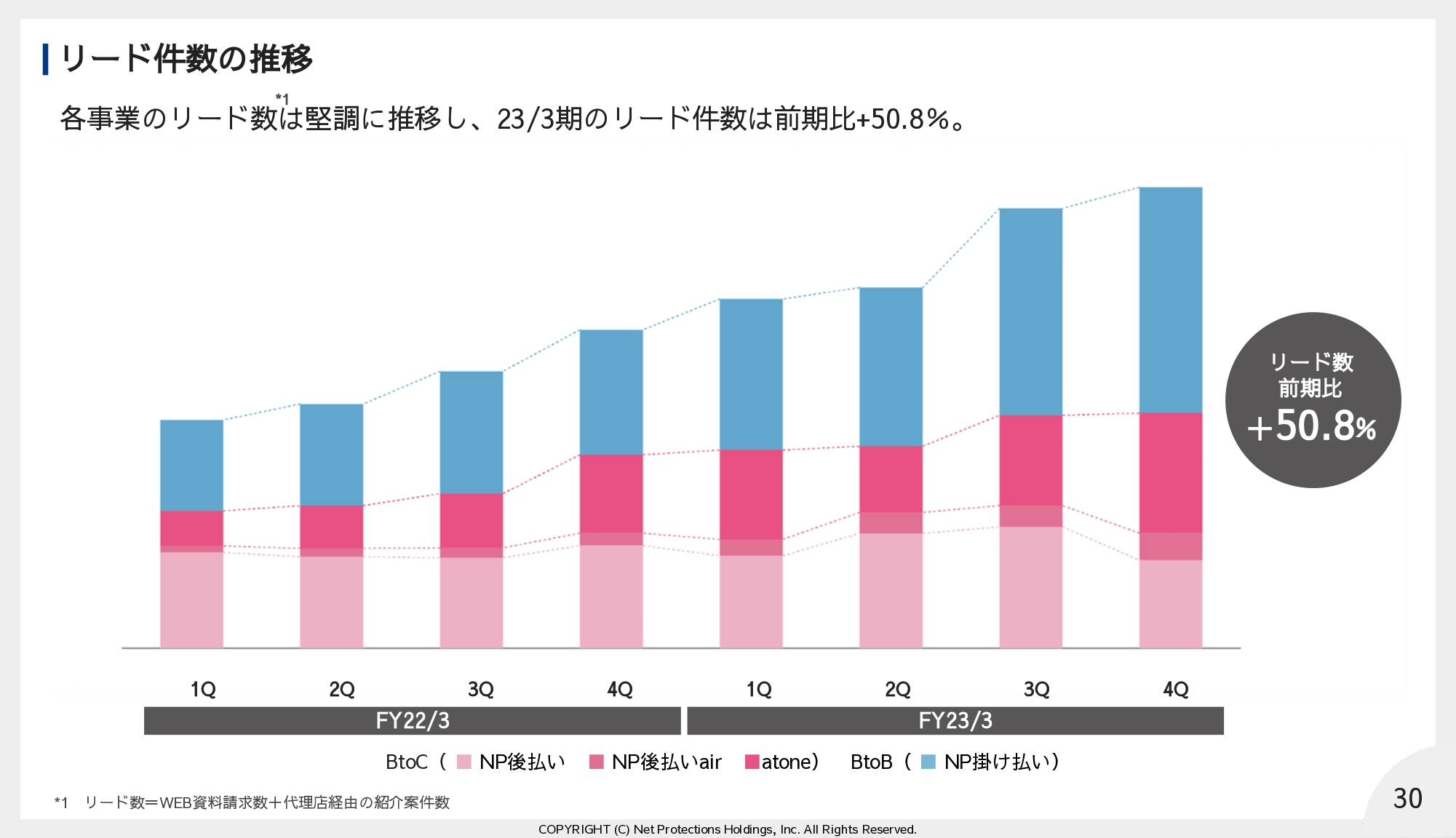

リード件数の推移

マーケティングとしての広告最適化、アライアンスとしての案件を紹介いただくパートナーシップの構築、この両輪が上手くワークしており、リード数は前期比で1.5倍になっています。

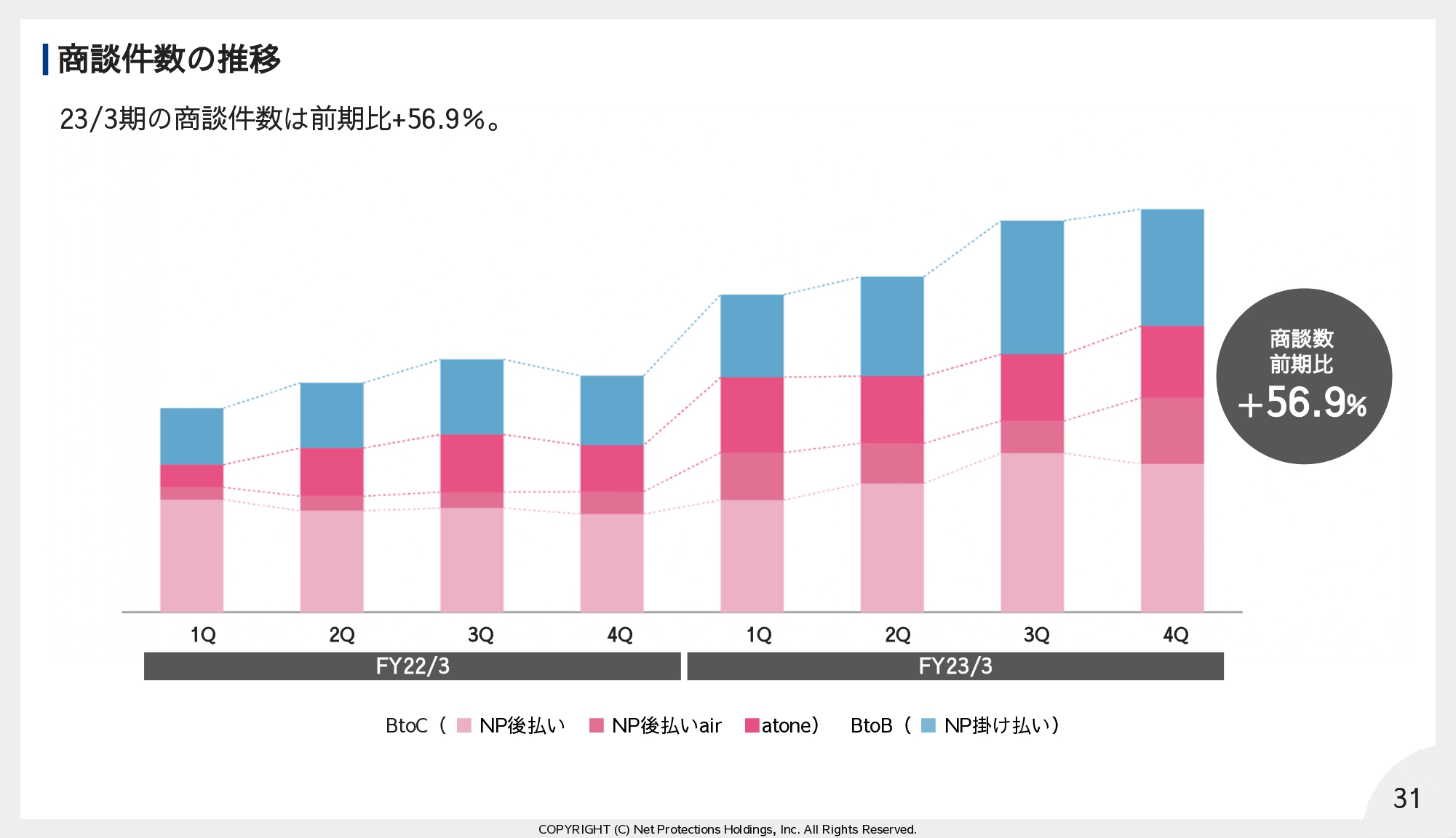

商談件数の推移

商談件数は前期比56.9パーセント増となり、こちらも大きな成果を出すことができました。資料請求や紹介で発生したリードを担当に振り分け、迅速に対応するワークフローが回り始めています。

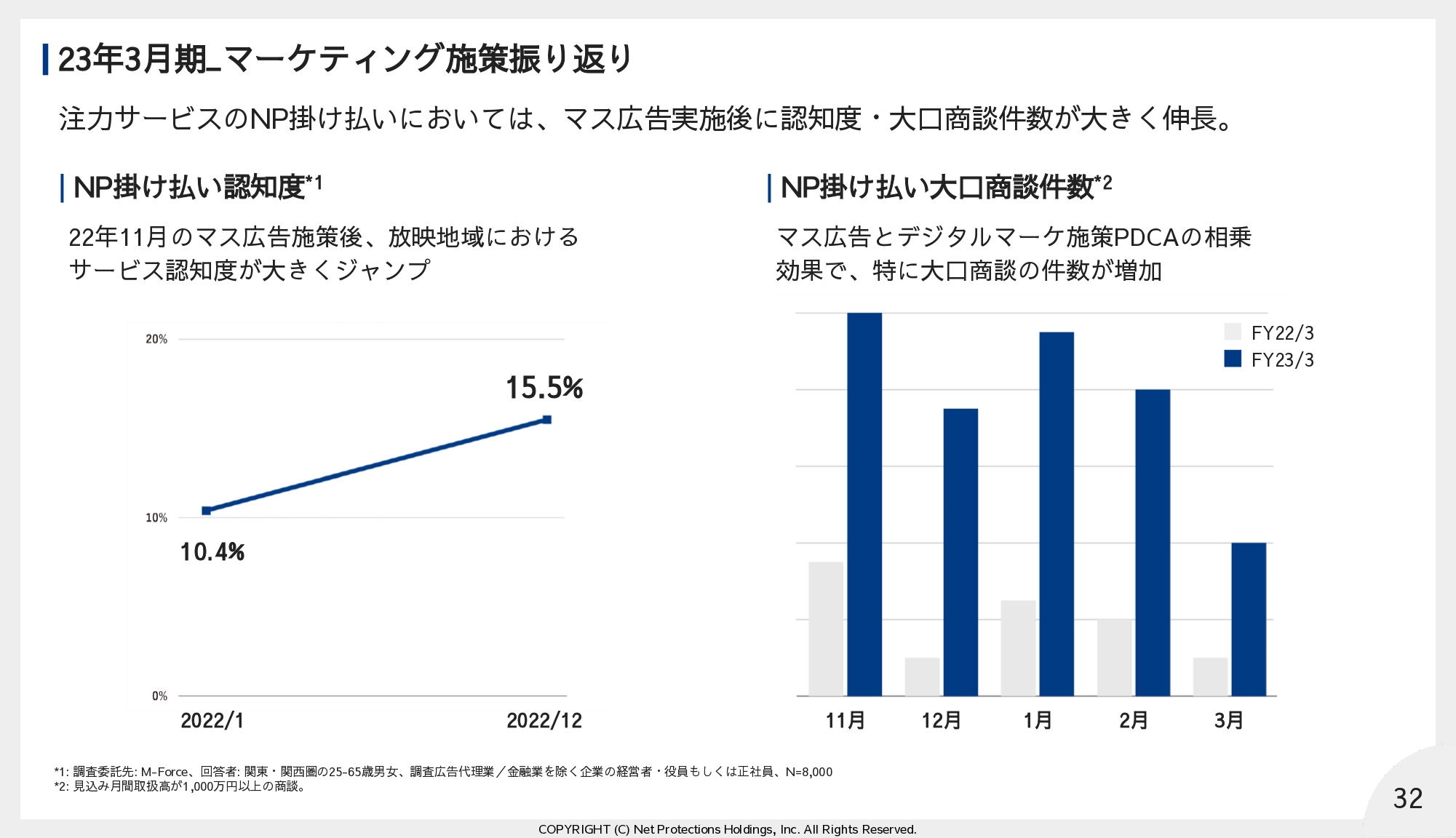

23年3月期_マーケティング施策振り返り

NP掛け払いのマーケティング成果となります。取り組みとしては、TV-CMで認知を獲得し、デジタルマーケティングで案件化するという内容になります。

結果、認知度および案件数を狙いどおり増やすことに成功しており、何より評価できる点は大口商談が増加していることです。マス広告は、数は増えるが質が伴わないという失敗例を耳にすることもありましたが、当社においては、しっかり質を伴う取り組みができたと考えています。

成功要因として、外部パートナーに依存し過ぎず、専門性の高い人材を採用できた点にあろうと考えています。マーケティング全体の戦略を描くエグゼクティブをはじめ、デザイナーや広告運用担当の採用も進み、上手くPDCAが回せました。ノウハウが社内に貯まったため、今後も安定した成果が期待できると考えています。

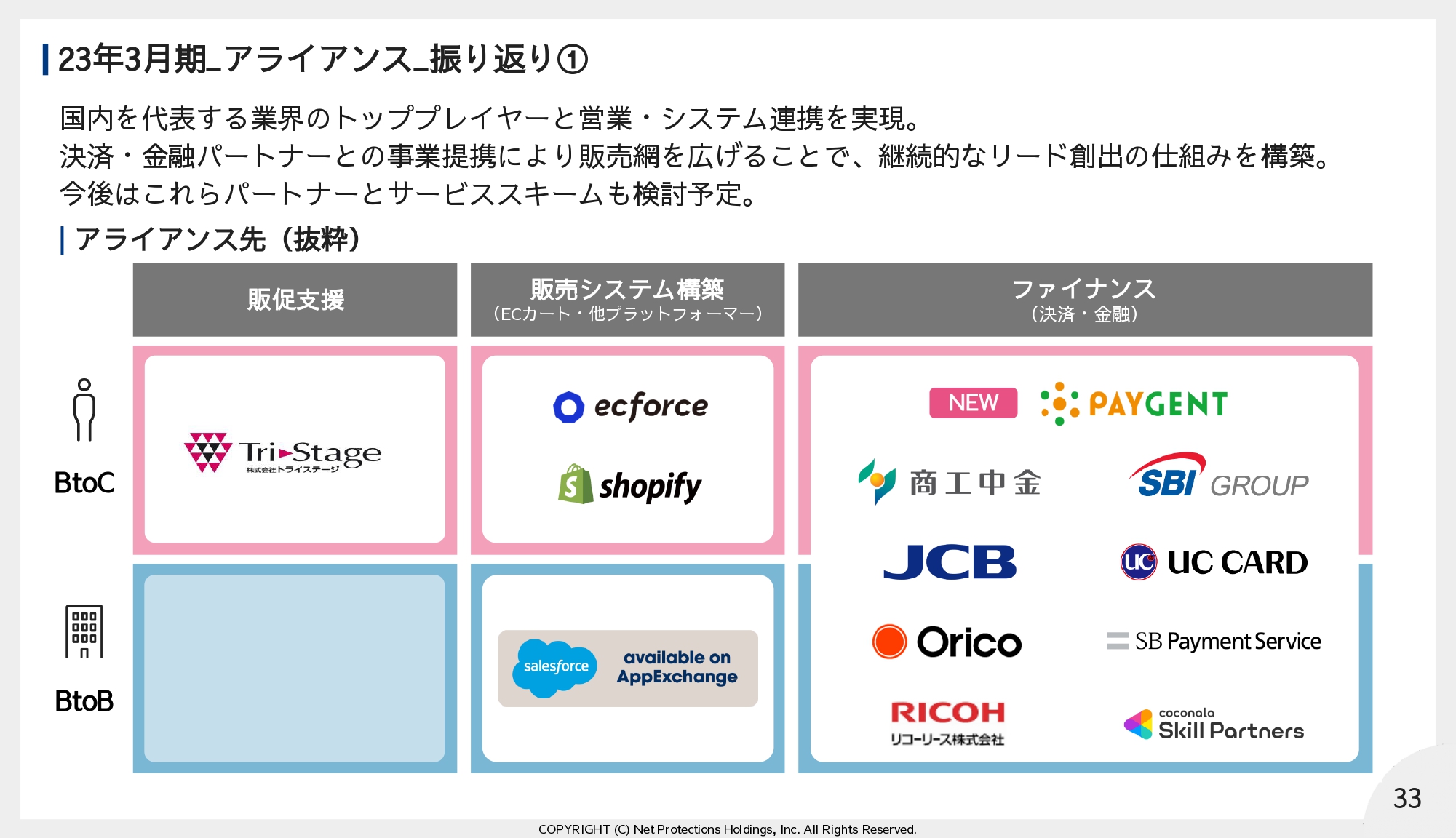

23年3月期_アライアンス_振り返り①

こちらは当社が構築することに成功したアライアンスのネットワークとなります。特にファイナンス領域では、日本を代表する、名だたる企業さまと業務提携できており、継続的なリード創出の仕組み作りができたと考えます。パートナーごとに得意領域が異なるため、EC・対面型サービス・BtoBといったさまざまなお客さまを繋いでいただくことができています。

今後は営業紹介に留まらず、新しいサービススキームも検討できればと考えております。

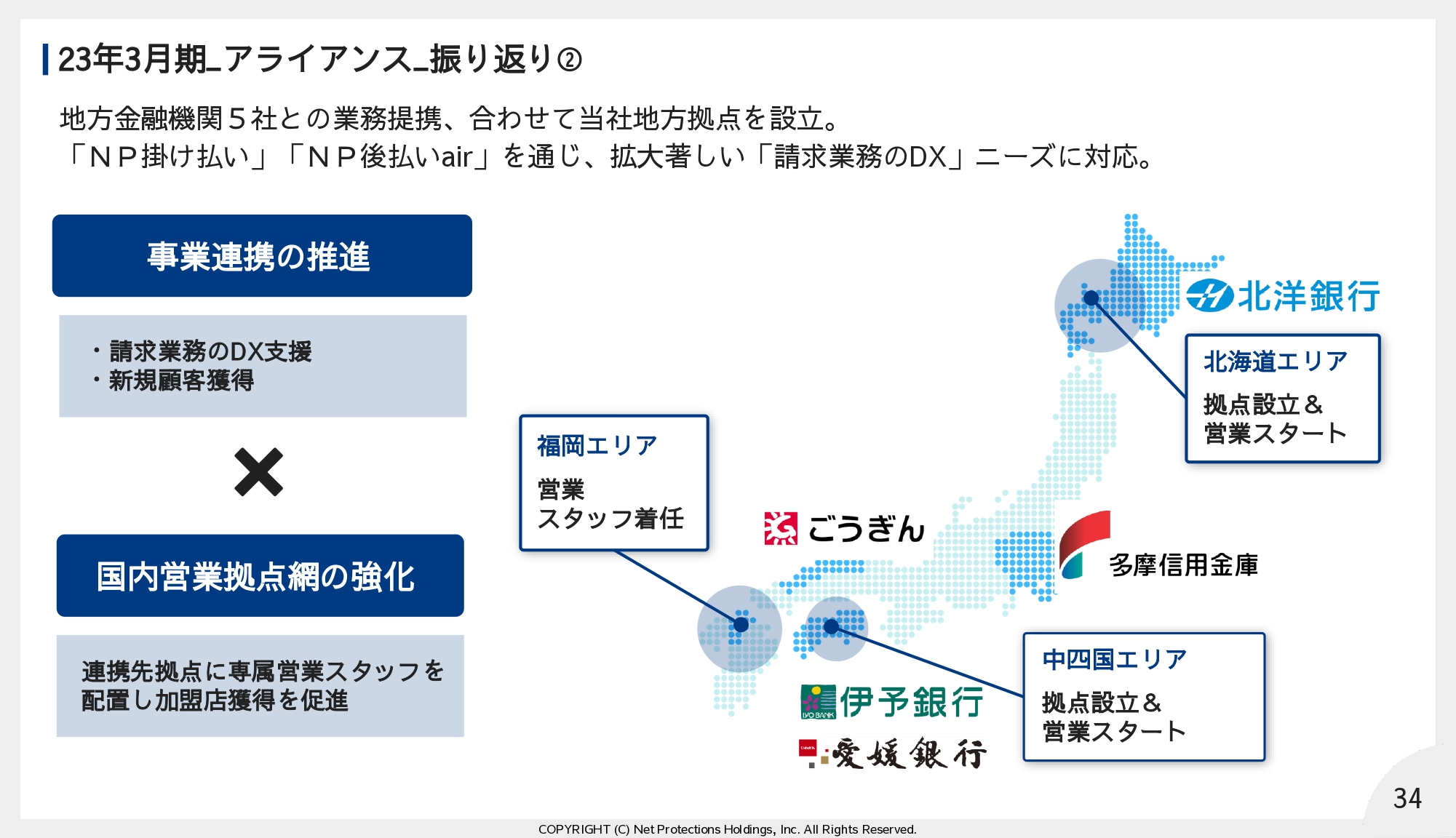

23年3月期_アライアンス_振り返り②

同じくアライアンスですが、こちらは地方金融機関との提携実績となります。地方戦略は、とりわけ「NP掛け払い」と「NP後払いair」の推進を目的としています。

東京をはじめとする大都市と比較すると地方は人手も少なく、業務改革が課題になっています。当社サービスの中でも「NP掛け払い」と「NP後払いair」は請求業務を丸投げできるBPOサービスとなるため企業における請求業務のDXに役立てるものと考えています。

地銀・信金さまとタッグを組み、また地方拠点を置き、営業サポートを充実させていくことでサービス浸透に努めています。すでに多くの商談がスタートしているため、今後はその成果についてもご報告できればと思います。

23年3月期_サービスの新規導入結果(抜粋)

こちらは、この1年間で新たに導入いただいた企業さまの抜粋となります。数年前まではほぼEC物販の導入でしたが、今はそれ以外の業種の企業が大半を占めており、BtoB、BtoCともに商材カテゴリーの分散が順調に進んでいることが見て取れるかと思います。

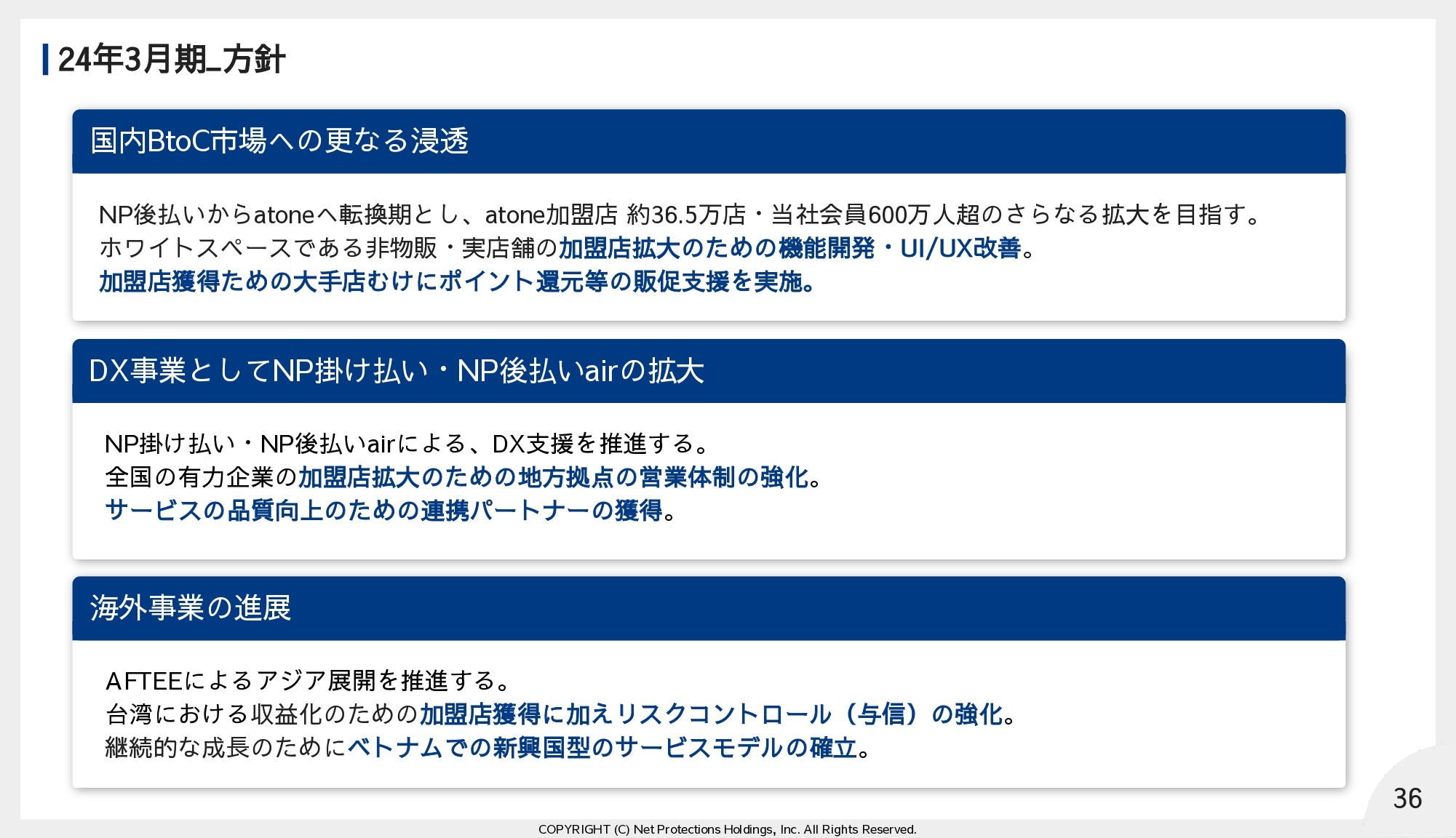

24年3月期_方針

2024年3月期の方針は、大きくは3つです。

1つに、国内BtoCの更なる浸透を目指し、ヒト・モノ・カネといったリソースをNP後払いからatoneに寄せていきます。

2つに、DX事業と位置づけられるNP掛け払い、NP後払いairの営業網を全国に広げ営業を強化します。

3つに、海外サービスであるAFTEEの収益化を目指し、加盟店拡大と並行して与信の強化を図ります。

今後の四半期決算においては、これらの進捗および成果についてご報告できればと存じます。

サステナビリティ

業績報告は以上となりますが、本決算でございますので、当社のサステナビリティの活動についても簡単に触れさせていただければと思います。

当社のサステナビリティの基本方針は「お互いが信頼しあえる、なめらかな社会づくりに貢献する」と掲げております。歪みのない組織を土台として、お互いが信頼しあえるなめらかな社会を実現することで、持続可能な社会の実現に対して貢献できるものと考え、事業面・組織面から取り組みを行う方針です。

もう少し詳細に説明しますと、事業として行っているBNPL決済は、売り手と買い手双方の信用を底上げすることが本質にあり、その役割を当社が果たすことで、商取引に関わるさまざまな摩擦や非効率を減少させられる、と考えています。

この事業を進めて行く過程で、社内の歪みを減らすことに向き合い続け、結果として階層のないフラットでオープンな組織風土を作ることができれば、社員個々人のエネルギーを最大限発揮でき、社会価値の高い事業を生み出せるものと信じています。

SOCIAL - 社会 -

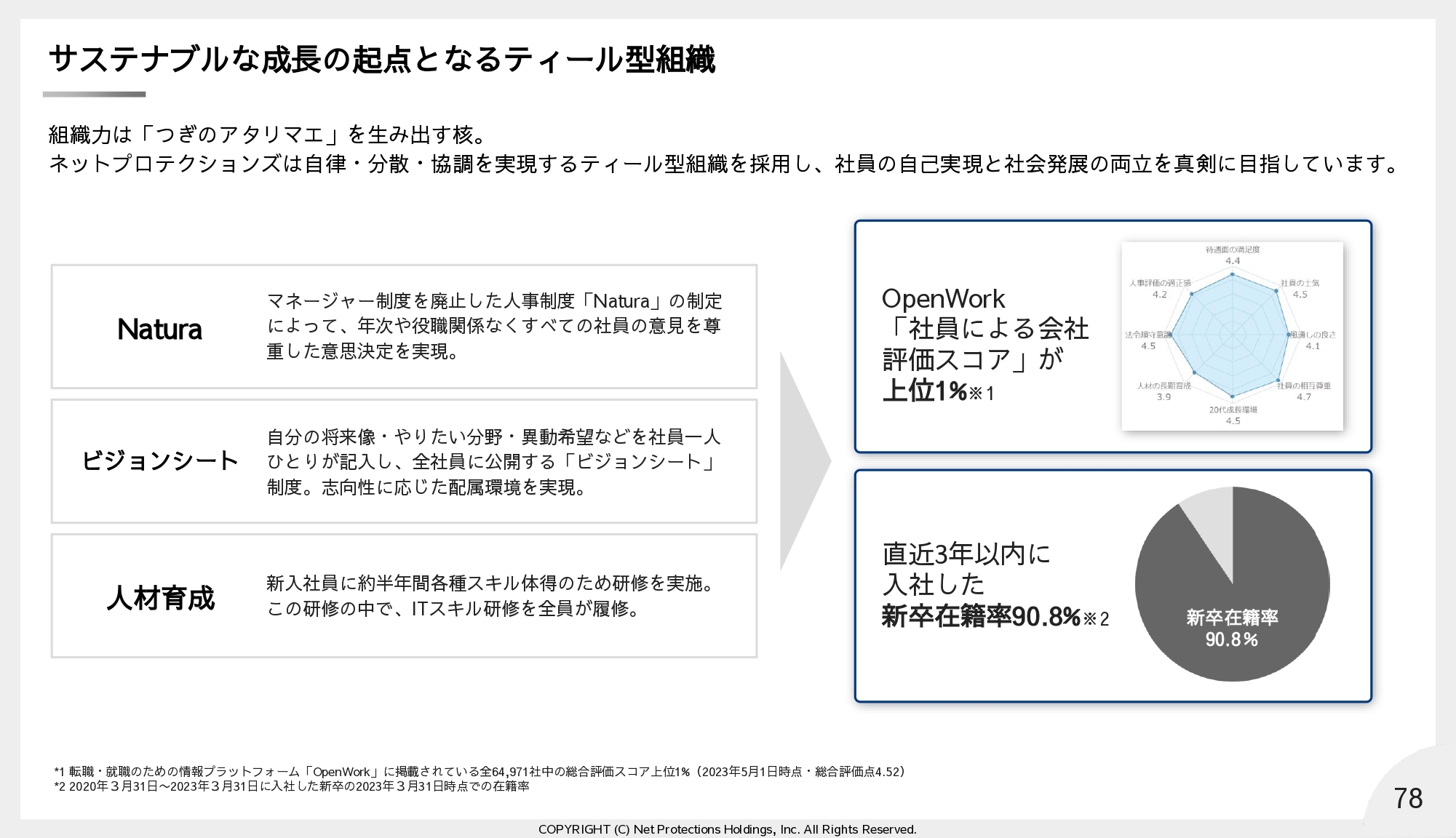

こちらは、歪みのない組織づくりのために必要であると当社が考えるポイントです。大きくは「個々のキャリアを意識した採用・成長支援」「自律・分散・協調型の組織思想」「ポテンシャルを引き出す環境づくり」の3つに取り組んでいます。

その中核にくるのが「ティール型組織」です。上下が明確な階層組織ではなく、可能な限り、全員がオープンに同一の情報を保有し、フラットな環境で議論します。その結果、個々に良い成長機会を与えながら、チームとしての生産性を上げていけるもの と考えています。

サステナブルな成長の起点となるティール型組織

このティール型組織を採用し、その思想のもと、ユニークな制度・仕組みを生み出しています。その結果として、社員の働き甲斐が上がり、会社全体が活性化しつつあると考えています。

これら、社員の自己実現と社会発展の両立を目指す活動については、近々サスティナビリティに係るページを当社コーポレートサイトに公開していく予定となります。

2023年3月期通期決算説明は以上となります。ご清聴ありがとうございました。

司会:まず最初に、投資家の皆様から関心が高いと思われるご質問をご用意させていただきましたので、ご紹介をさせていただきます。

質疑応答:薬機法影響およびEC消費のトレンドについて

司会:業績予想のGMVについて、マクロ環境、とりわけ薬機法影響およびEC消費のトレンドをどのように織り込んでいるのか教えてください。

柴田:まずは足元1年間の実績とトレンドをもとに設計をしております。薬機法の影響については、2023年3月期の第4四半期以上の回復はないものと仮定をしております。また、国内のEC物販の消費については、2023年3月期は前期比プラス1パーセントから2パーセントと成長が限定的であったのではないかと分析をしてまして、2024年3月期も同程度の成長率に落ち着くものとして、既存店の成長率を試算しております。

質疑応答:受注残高について

司会:業績予想のGMVについて、2023年3月期の第2四半期で開示された受注残高は、どのように織り込まれているのか、また、2023年10月以降に積み上がっているであろう受注残高の反映状況についても併せて教えてください。

柴田:2023年3月期の第2四半期で発表いたしました受注残額については、業績予想に反映をしております。一方で第3四半期以降に積み上がった受注残額は、業績予想には入れておりません。2024年3月期に稼働予定のショップも複数ございますが、システムの開発や運用調整の検討の中で、稼働時期が変動する可能性を考慮したものです。よって、こちらはアップサイドになるものとして取り扱っております。

司会:それでは、チャットからのご質問にお答えをさせていただきたいと思います。では、ご紹介させていただきます。

質疑応答:与信通過率の低下について

司会:与信通過率が前回開示の97パーセントから95パーセントに低下しましたが、加盟店獲得への影響はないのでしょうか?

柴田:全体的に低下したというよりも、ある大型の1店舗で与信を少し絞ったところが影響しているので、営業への影響はほとんどないものと考えております。

質疑応答:BtoCの未払率の上昇について

司会:BtoCの未払率が前回の0.52パーセントから0.59パーセントに上昇していますが、その要因は何でしょうか? 今後も上昇トレンドは続くと見られているのでしょうか?

柴田:こちらがまさに与信通過率の低下理由と同じでして、1店舗の大手で未払率が上がっていたところがあって、結果としてこの数字になっていますが、今もうその店舗の数字もコントロールできつつあるので、上昇トレンドが続くとは見ていないです。この事業、どうしても未払率は一定のブレがあるのですが、ここがずっと上がっていく構造になっていることでは全くないと思っております。

質疑応答:大型加盟店の離脱について

司会:23年3月期の第3四半期では大型加盟店の離脱がありましたが、第4四半期に大きな加盟店の離脱はなかったのでしょうか?

柴田:こちらはございませんでした。

質疑応答:GMV成長率の維持・加速について

司会:BtoBは、今期の上期から下期にかけて鈍化する計画となっております。昨年度の広告の効果で増えている商談を生かし、成長率の維持・加速は期待できないのでしょうか?

柴田:そうですね。足元、成長率が非常に強いのですが、昨年の同時期がコロナでBtoBが弱くなっていたところもあり、実力値にちょっと上積みで、成長率が見えているところもあるかなと思っています。そちらは当然だんだん鈍化をしていく、消えていくと思っていますので、その影響を考えて少し伸び率を減らしました。

ただ、足元での案件の状況と獲得の状況はずっと強くなり続けているので、そう考えるとアップサイドに振れる可能性も十分にあるとは期待をしております。

質疑応答:EBITDAの目標について

司会:過去の中計から、EBITDAの前提が変わった気がしますが、今の目標はどうでしょうか?

渡邉:中計は、約2年前の6月ごろに出したものでございます。その後、ビジネスの環境も変わってまいりましたし、あと、我々のサービス内容もかなり充実してきましたので、社内でも見直しているところでございます。特に、今期、atoneが非常に期待がかかっておりますので、その状況を見ながら、中計も見直していこうかなとは思っております。

質疑応答:atoneの成長率加速の背景について

司会:atoneの成長率は規模を鑑みると高くもない印象ですが、下期に成長率が加速すると考えている背景を教えてください。

柴田:こちらは今ずっと準備を進めていますが、大型店の稼働を見込んでいますので、そこの影響を織り込んでいます。ただ、「つど後払い」が本格的に稼働してですとか、いろいろと他のプラス要因もあるので、ここからさらに上を狙っていけないかと、がんばっていきたいなとは思っております。

質疑応答:計画において従来の見通しと異なる部分について

司会:以前、今期の見通しとして経費抑制があった気がします。今期の会社計画の策定にあたって従来の見通しと違った部分は、何に関する費用でしょうか? また、人件費、広告費、業務委託費のどのあたりでしょうか?

渡邉:経費抑制のところは続けておりますが、今回の業績見通しにつきましては、まずマーケティング費用を10億円近く使うというところで、前期の使い残しがあった分、今期のほうが増えているようには見えます。

あと、人件費のところも、上期は採用・中途採用がまだ続くのですが、そこで一定、体制も整いますので、その後は、そんなに採用の費用が増えるというところはございません。

質疑応答:今期の未払率・引当率の前提について

司会:今期の未払率ないし引当率の前提を教えてください。

柴田:前期と比べて大きく向上するとは見ていないです。若干上がっているかなというところになっております。

質疑応答:地域金融機関との連携について

司会:資料23ページの地域金融機関との連携について、何社増やしたいのか?また寄せられるニーズについて、詳しく教えてください。

柴田:ひたすら数を増やしても、それに対してまたずっと人員も張り付ける必要があるので、成果を見ながらバランスを取りつつ、ということに、なろうかなとは思っています。

ただ、しっかりと関係性もできて、そこに営業のメンバーも配置をできると、やっぱり、その地域での有力な企業をどんどん紹介していただけることは明らかですので、結果を見つつ、徐々に各地に、かつ人数も増やしていきたいと思っております。

※質疑応答の内容は企業ご提供となります。

新着ログ

「その他金融業」のログ