ヤプリ、売上高・営業利益ともに着実に伸長 経営体質改善が奏功し上場後初の黒字転換を実現

INDEX

庵原保文氏(以下、庵原):ヤプリの2023年12月期第1四半期の決算をご説明いたします。スライド記載の5項目についてお話しします。本日は特に2と3を重点的にお話しいたします。

1の事業概要は割愛しますが、常に投資家面談もしているため必要があればご連絡ください。4と5も特段変更はありませんので、業績ハイライトを中心にご説明します。

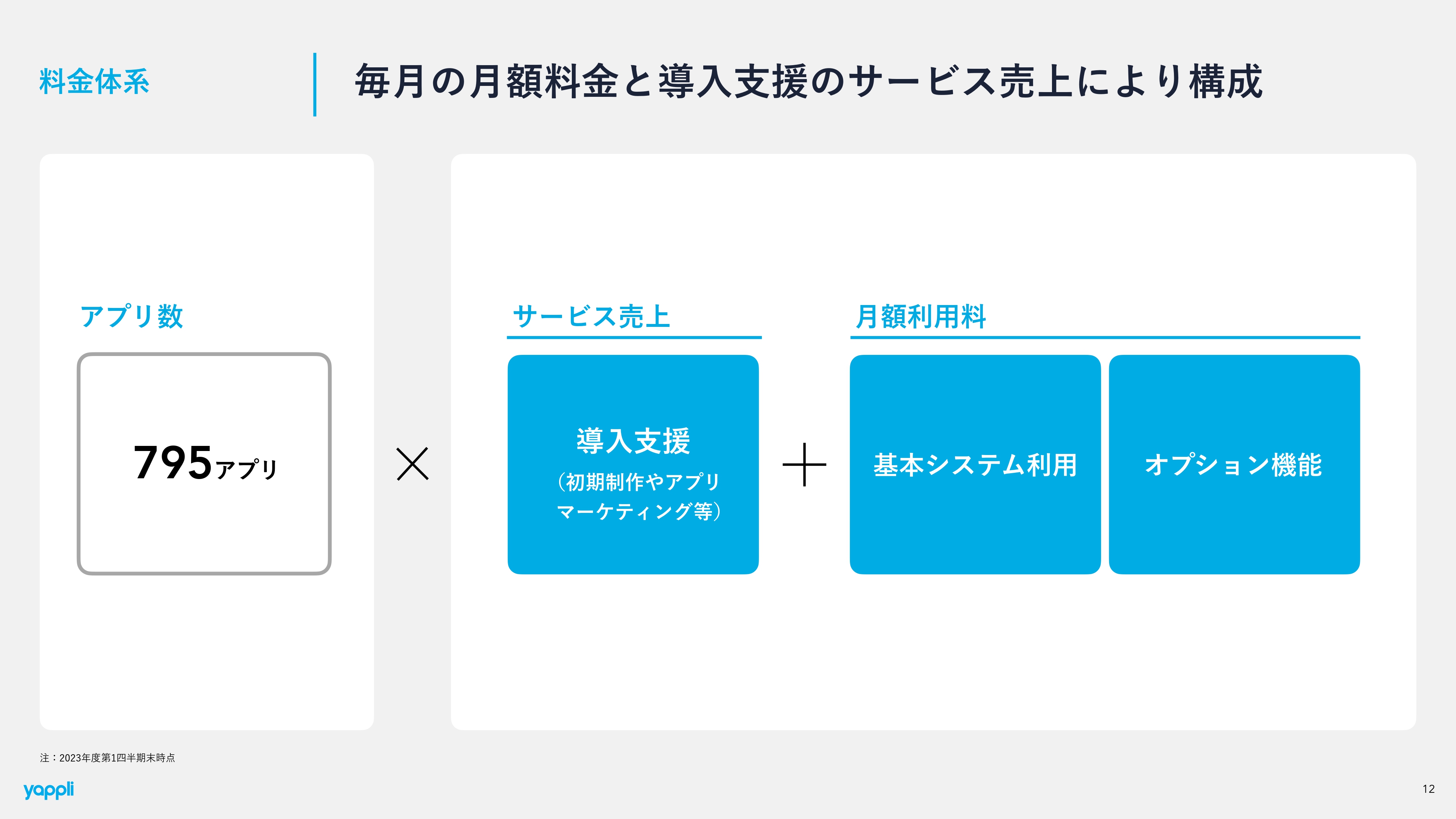

料金体系

1点だけ変更点をお知らせします。導入支援の部分で、これまで「初期費用」と記載していたところを「サービス売上」に変えています。「初期費用」とは、ヤプリのインハウスのデザイナーがアプリを作るショットの売上を指していました。

こちらに加えて、最近はアプリマーケティングと呼ばれるアプリのインストール広告やアプリの成長支援のコンサルティングの引き合いが増えています。制作費だけではないため、「サービス売上」というより総括した名前に変更しています。

業績ハイライト 四半期

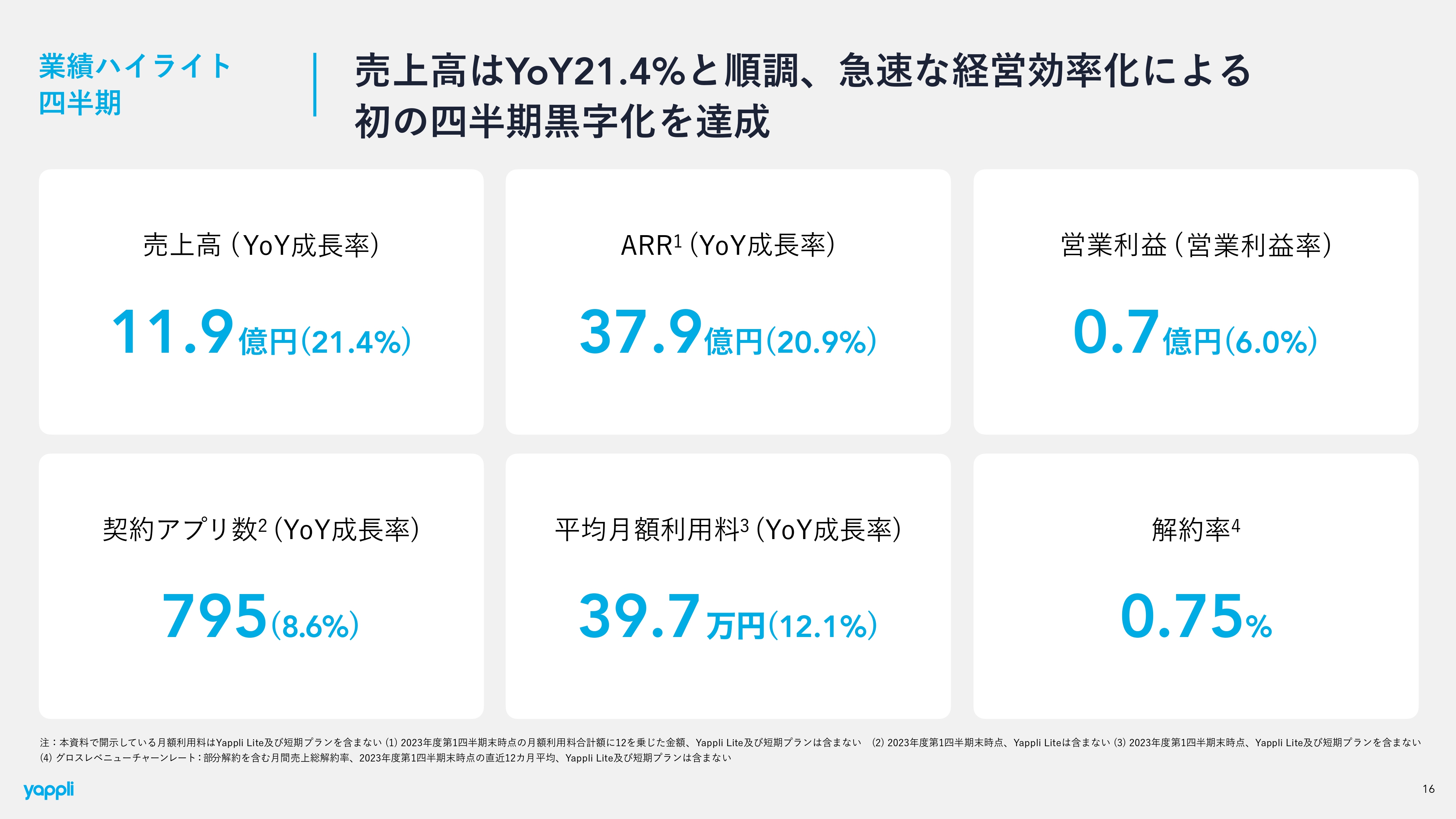

業績ハイライトです。スライドには、6つの主要KPIを記載しています。今回の大きなハイライトは右上の営業利益で、0.7億円の利益がでました。

当社は2022年12月期第3四半期から効率化を目指すとみなさまにお伝えし、大きな施策を進めてきました。例えば、昨年はオフィスの一部返却を行いました。また、採用を抑制して人件費を伸ばさず、効率を重視したマーケティングにシフトしていきました。

その他にもこの半年をかけて、会社のさまざまなコストを大きく見直ししてきました。その結果、経営効率が大幅に改善し、費用のボトムを抑えることに成功しています。売上高も11.9億円ととても堅調に伸び、早くもこの第1四半期から営業利益が0.7億円も出ました。

当社にとって上場来初の四半期になりますし、ベンチャーキャピタルに出資を受けて、2016年くらいから成長フェーズ、先行投資という名の下、SaaSブームにもあやかり先行投資をしてきました。

こちらがようやく落ち着き、現代のマクロ環境にも合わせて効率重視に戦略を変更し、利益と売上の両方を取る戦略を打ち出しました。第1四半期は、その結果が出せたと思っています。

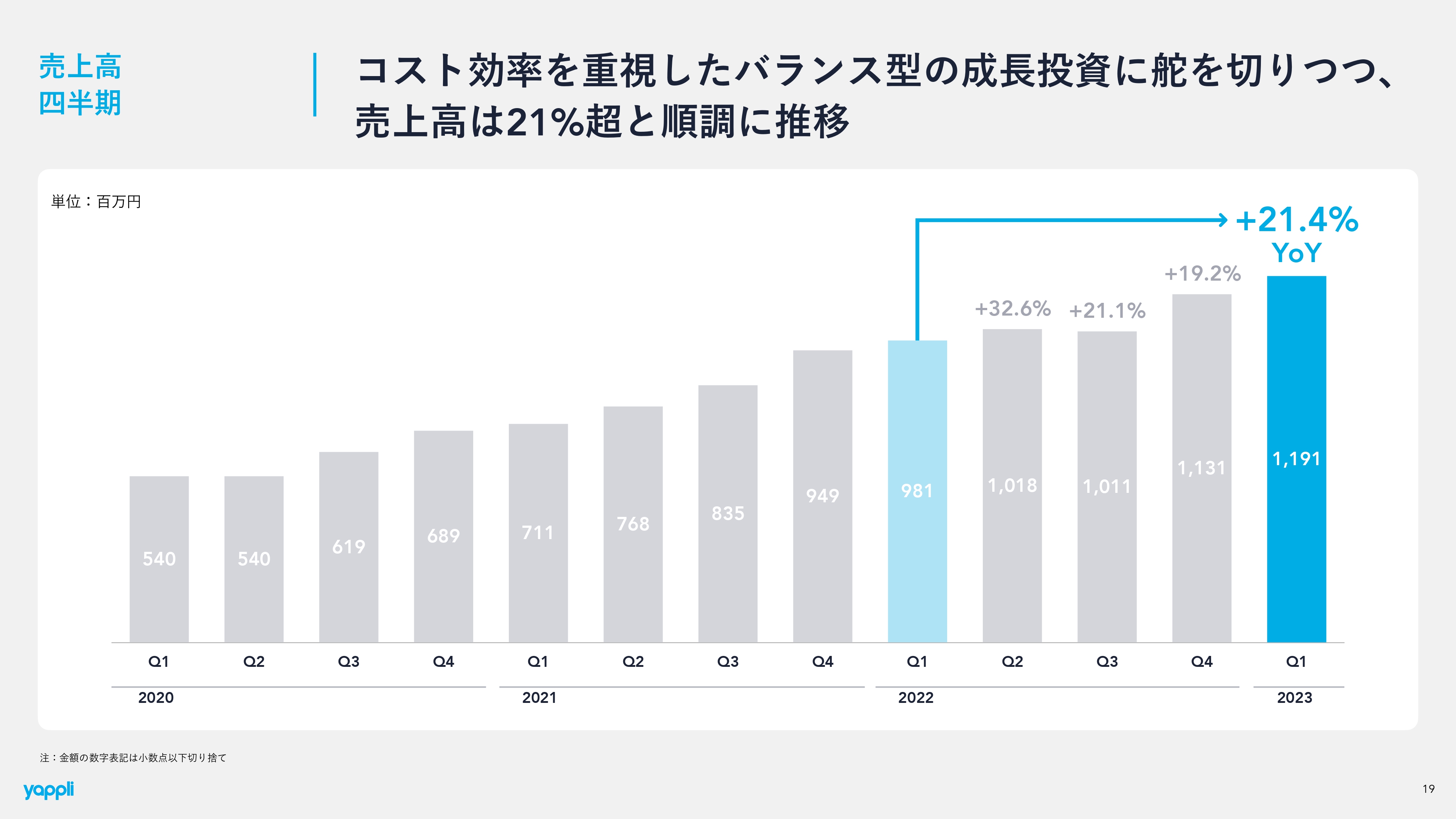

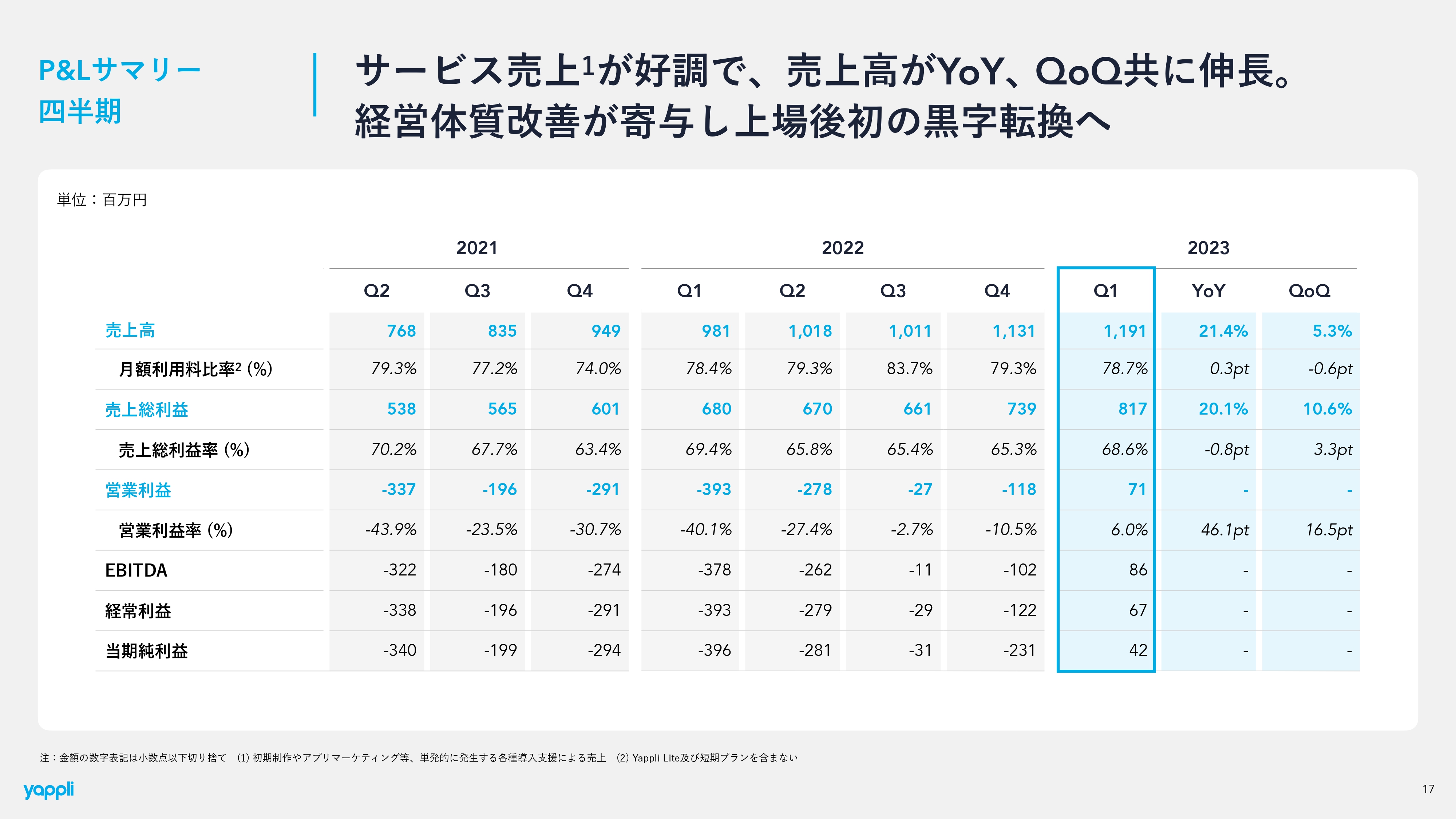

あらためて数字を紹介します。売上高が11.9億円で、YoY成長率は21.4パーセントです。昨年は30パーセントくらいの成長でしたが、広告宣伝費を前年同四半期比で6割削減した中でも堅調な水準で成長できたため、良い結果だと考えています。

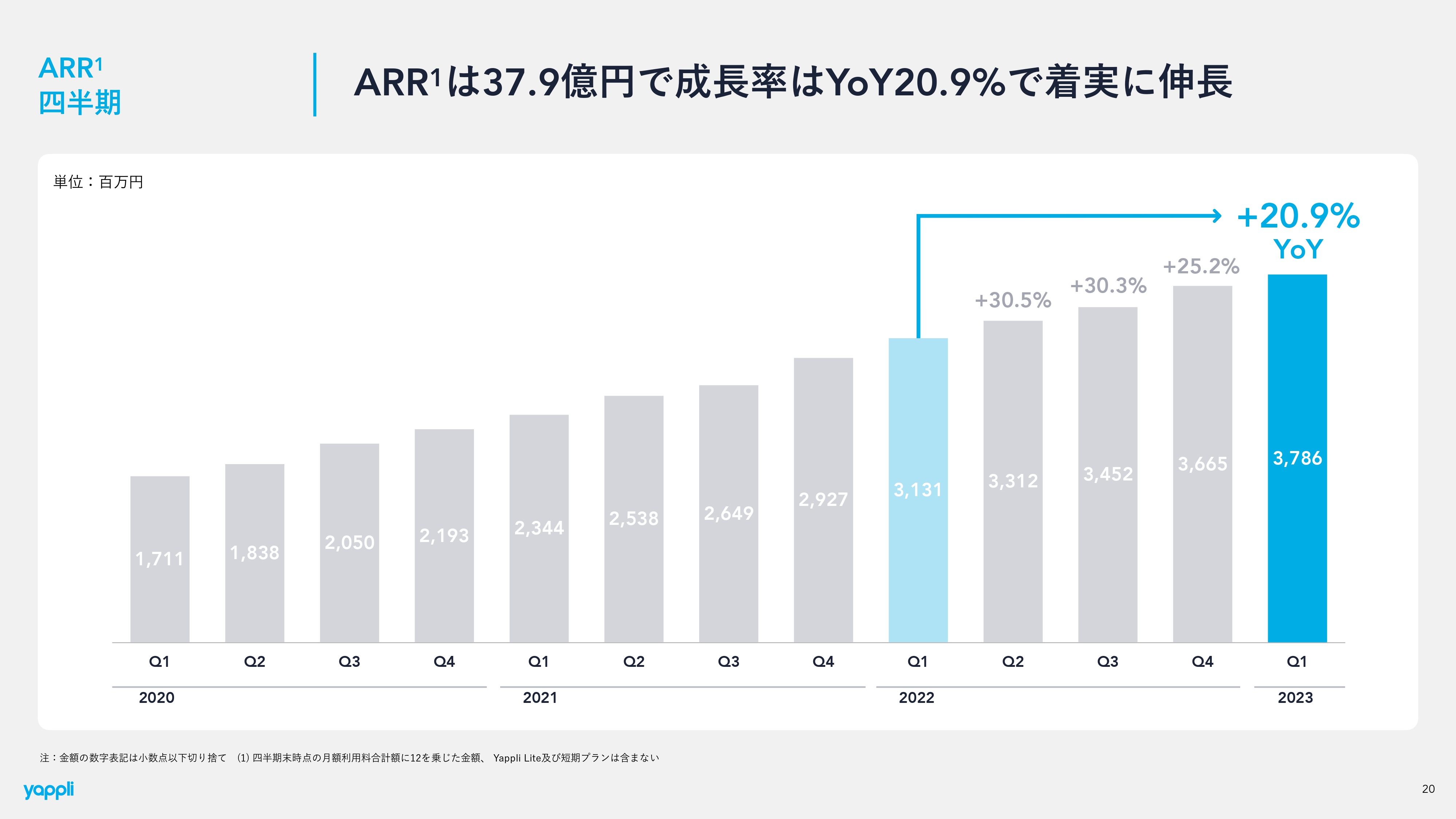

ARRは37.9億円で、YoY成長率は20.9パーセントと堅調に推移しています。営業利益は先ほどもお伝えした通り0.7億円と、ついに黒字化しました。今後も継続的に黒字を出せると考えています。

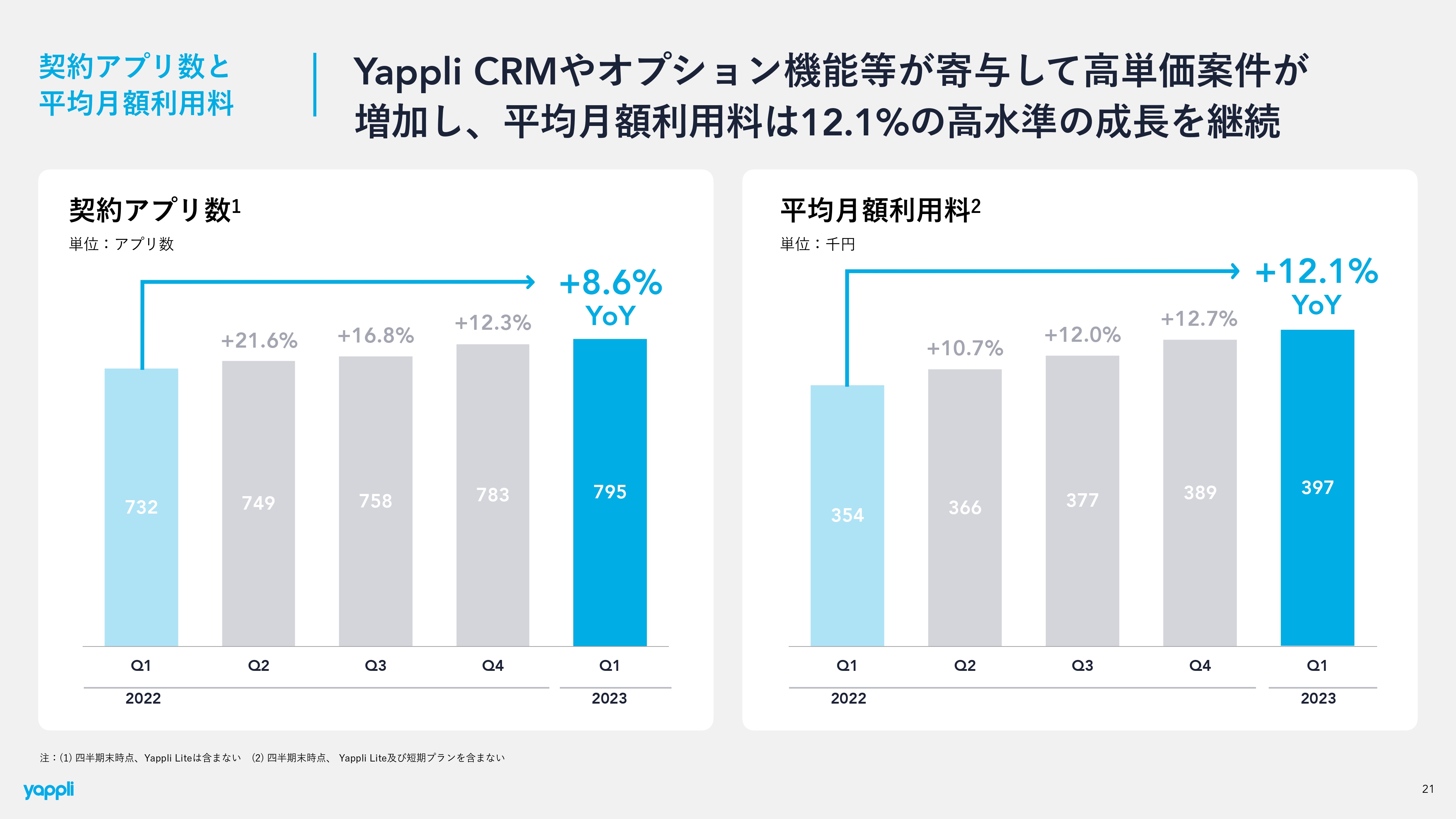

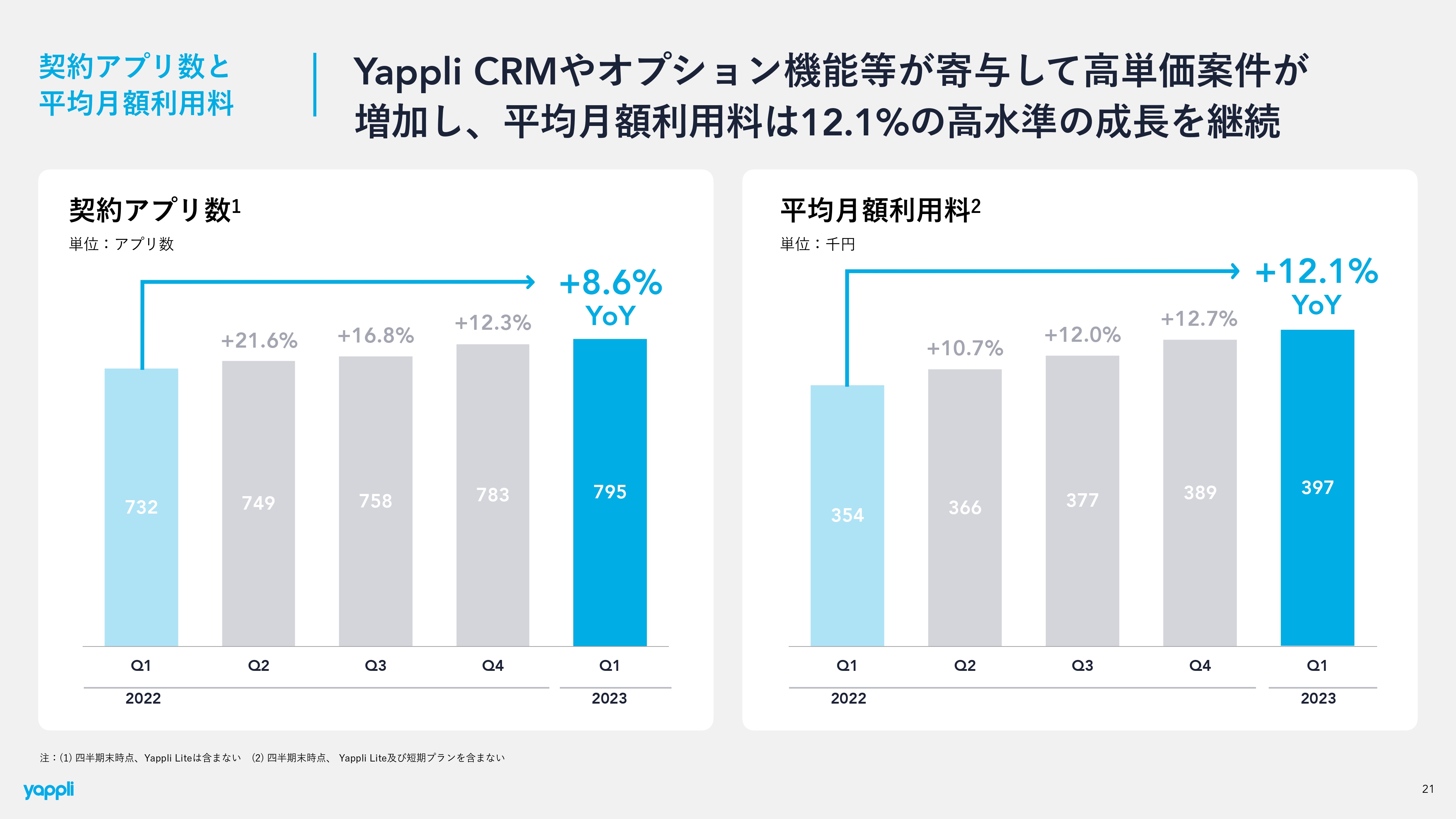

契約アプリ数は795で前期比プラス12、YoY成長率は8.6パーセントです。こちらの件数はもう少し伸ばしたかったと思っています。しかし平均月額利用料が39.7万円で、YoY成長率も12.1パーセントと高い単価水準になってきています。こちらは、「Yappli CRM」というマルチプロダクトがけん引しています。

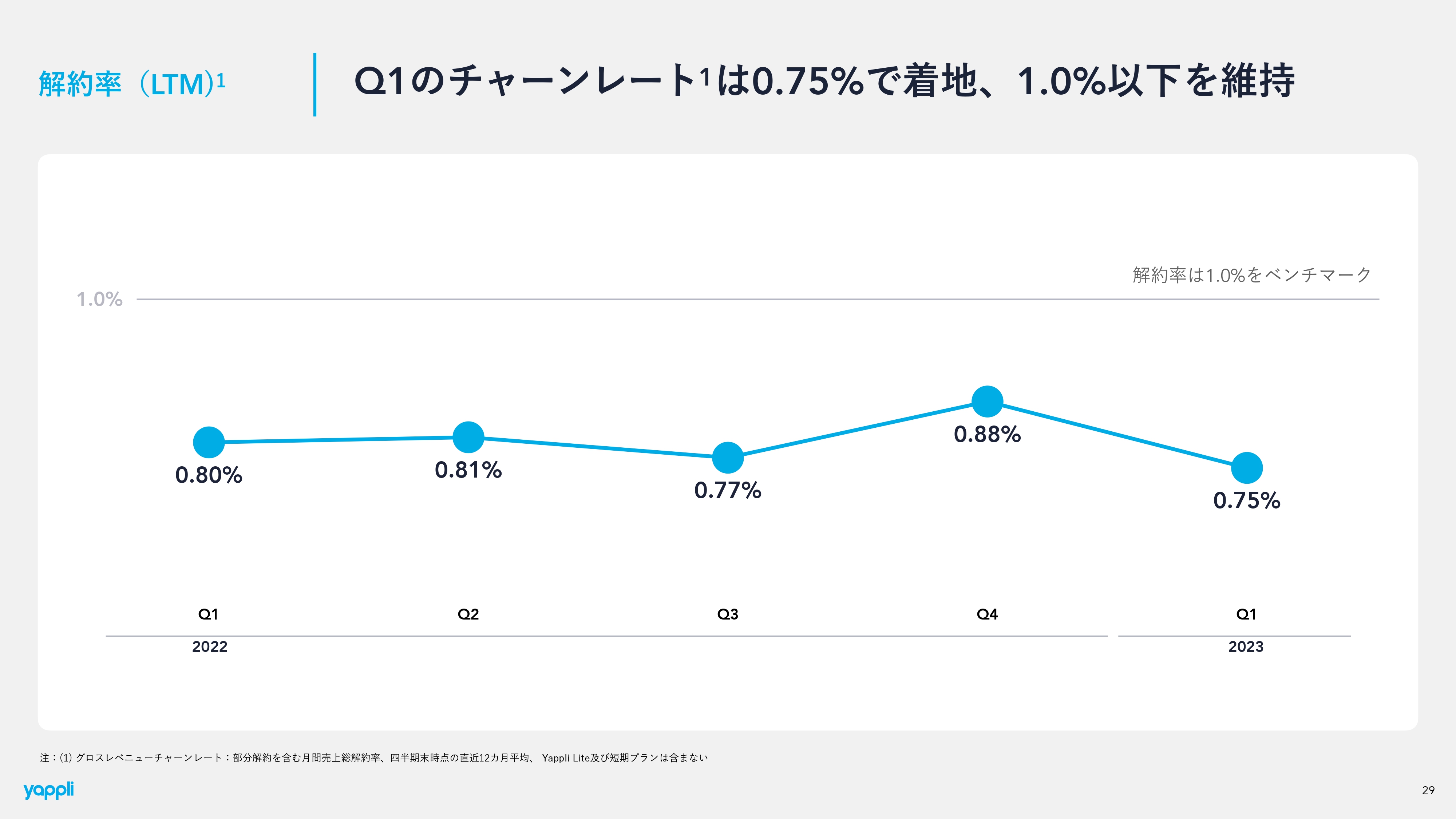

解約率は0.75パーセントと低水準に抑えられています。当社は1パーセントをベンチマークにしていますが、そちらを大きく下回る結果を出せました。我々が開示している今期業績予想に対して、すべてのKPIにおいて良い結果が出ていると考えています。

P&Lサマリー 四半期

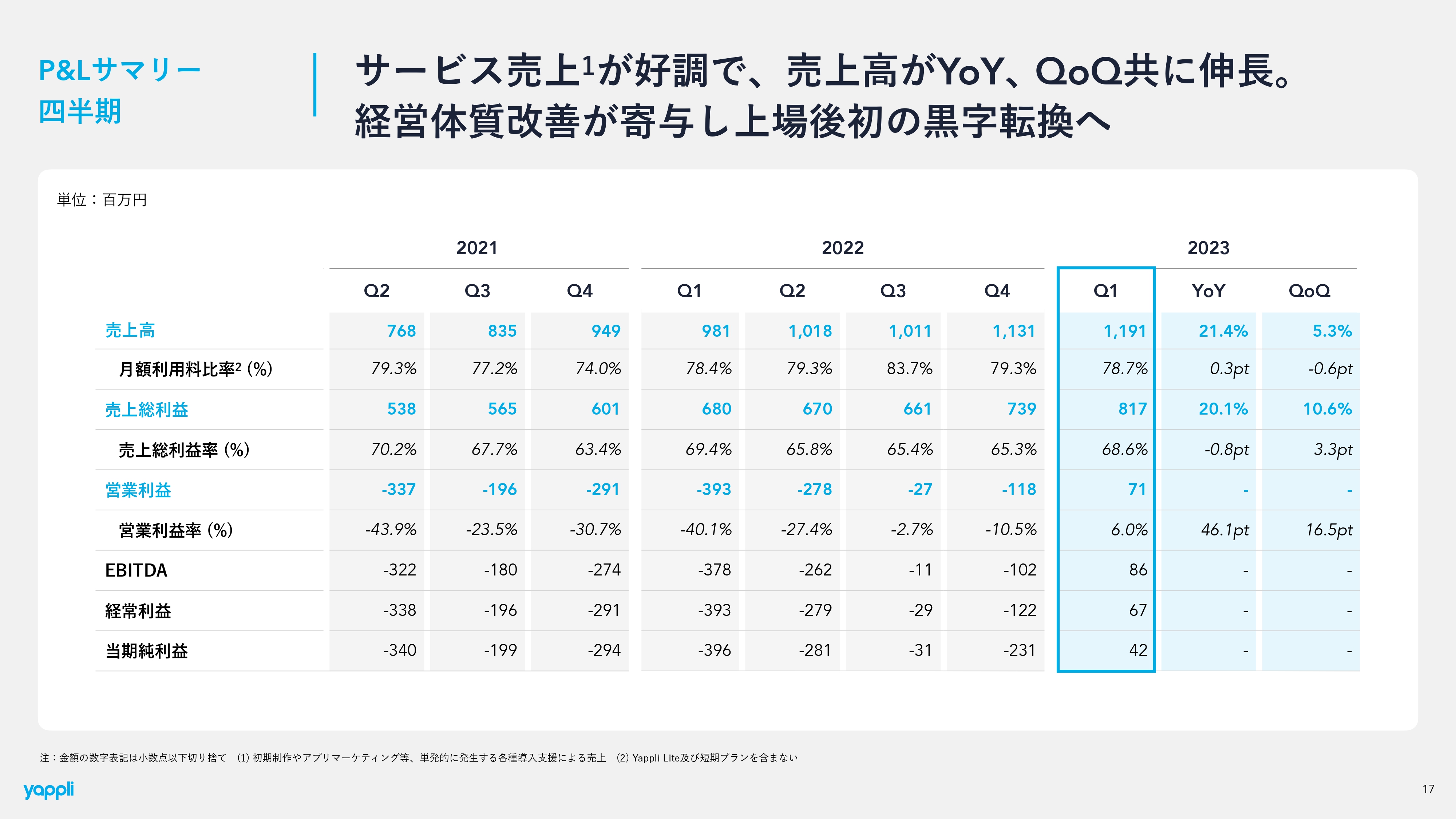

角田耕一氏(以下、角田):P&Lサマリーについてご説明します。営業損益、最終利益ともに黒字化できました。以前からお伝えしているとおりコスト構造の見直しを実施し、長期的に構造を変えて効率を上げていくことができました。黒字化が早くも実現できて非常にうれしく思っています。

同時に、トップラインも落としませんでした。粗利率はまだ3ポイント程度ですが、QoQで見ると着実に改善していると思います。引き続きコスト構造を効率化して、トップラインと利益の両方を追っていくバランス型の成長をお示ししたいと思っています。

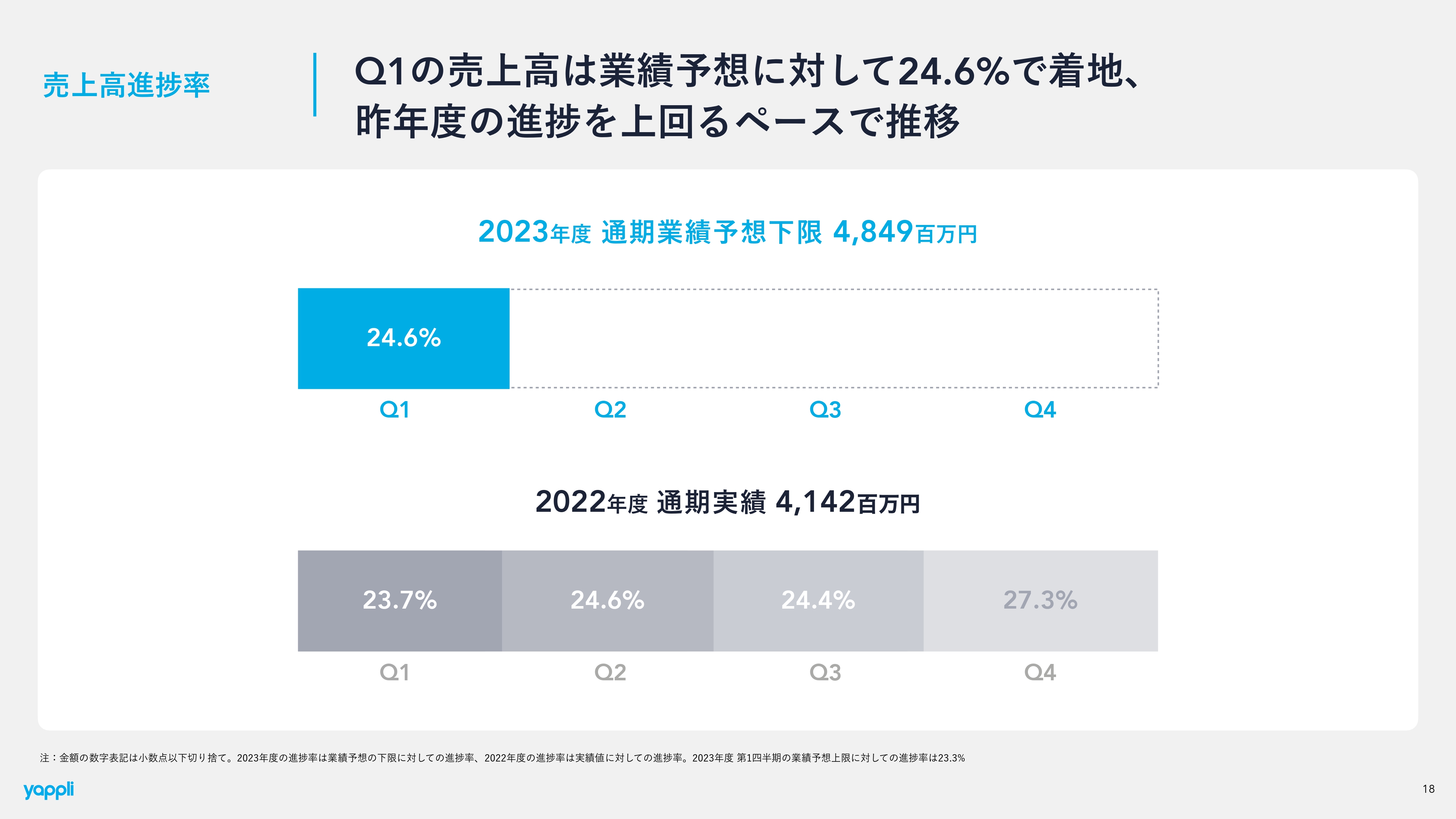

売上高進捗率

売上高進捗率も、ガイダンスに対して昨年よりも早い進捗を見せており、着実に伸ばしております。しかし、こちらは下限に対しての進捗のため、当然上限を狙ってがんばっていきます。

売上高 四半期

売上高は前年比プラス21パーセント超となっています。前四半期までで言いますと、推移として30パーセント台、20パーセント台、10パーセント台と、少しご心配をおかけしたと思いますが、20パーセント台には戻ってきました。アプリの個数は、計上のタイミングを含めてもう少しがんばっていきたいというところはありますが、単価が上がってきています。アプリ数を更に伸ばしていくことでトップラインも戻ってくると期待しています。

ARR 四半期

ARRも似たような傾向となっています。

契約アプリ数と平均月額利用料

契約アプリ数と平均月額利用料です。契約アプリ数はもう少し伸ばしたいところですが、どうしても少しトレードオフになると言いますか、平均月額利用料が上がると契約アプリ数が少し下がってしまいます。

しかし、掛け合わせで20パーセント以上を取り、及第点以上が出せたと思っています。今後は平均月額利用料を落とさずに、契約アプリ数をさらに追求していければと思っています。

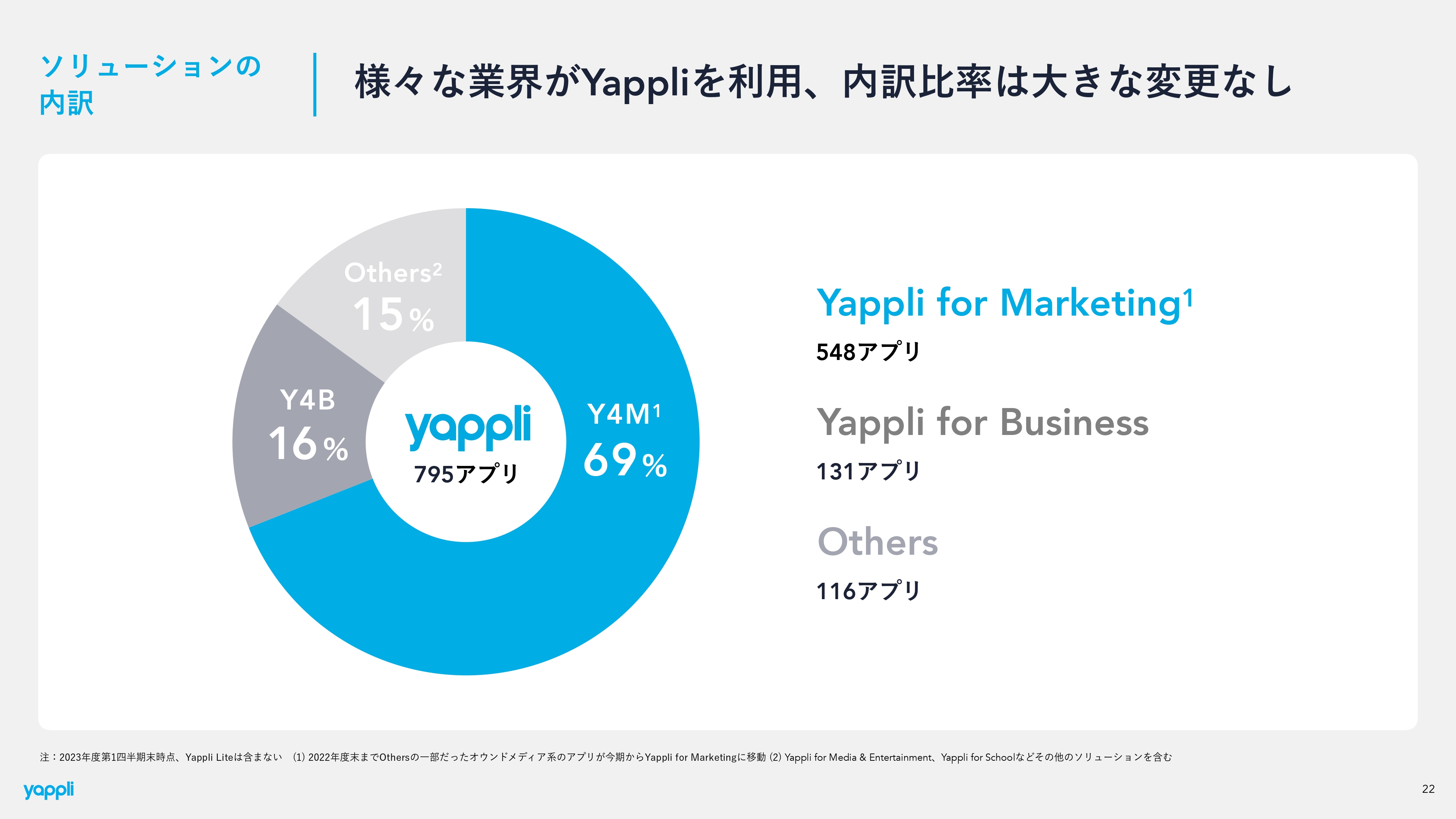

ソリューションの内訳

ソリューションの内訳はほとんど以前までのとおりです。引き続き「Yappli for Business」を含めて全体的に成長しています。

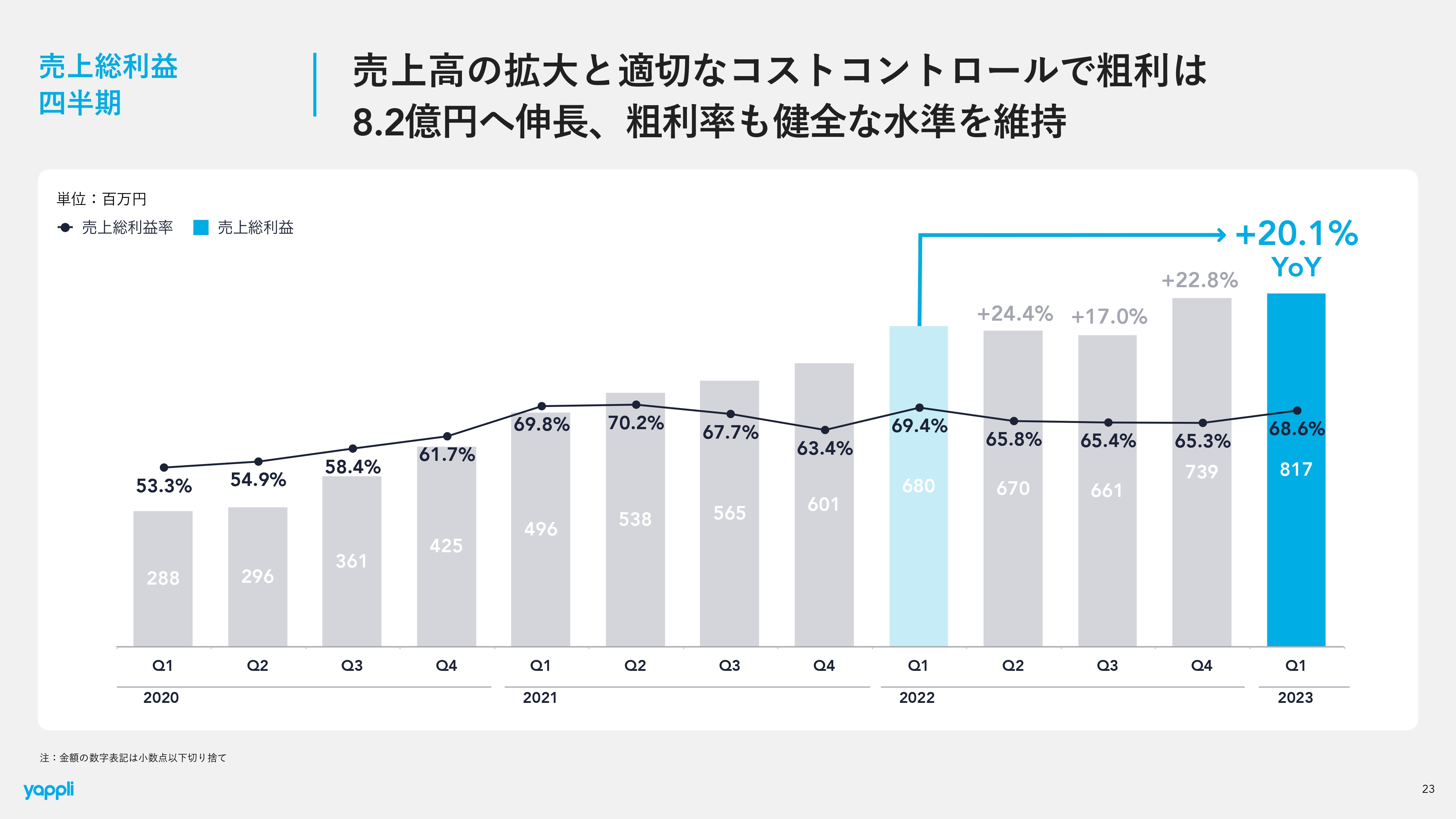

売上総利益 四半期

売上総利益率は先ほどもお伝えしたとおり、引き続き7割前後となっていますが、QoQでは少し改善しています。こちらも、もう少し上げていきたいと思っています。

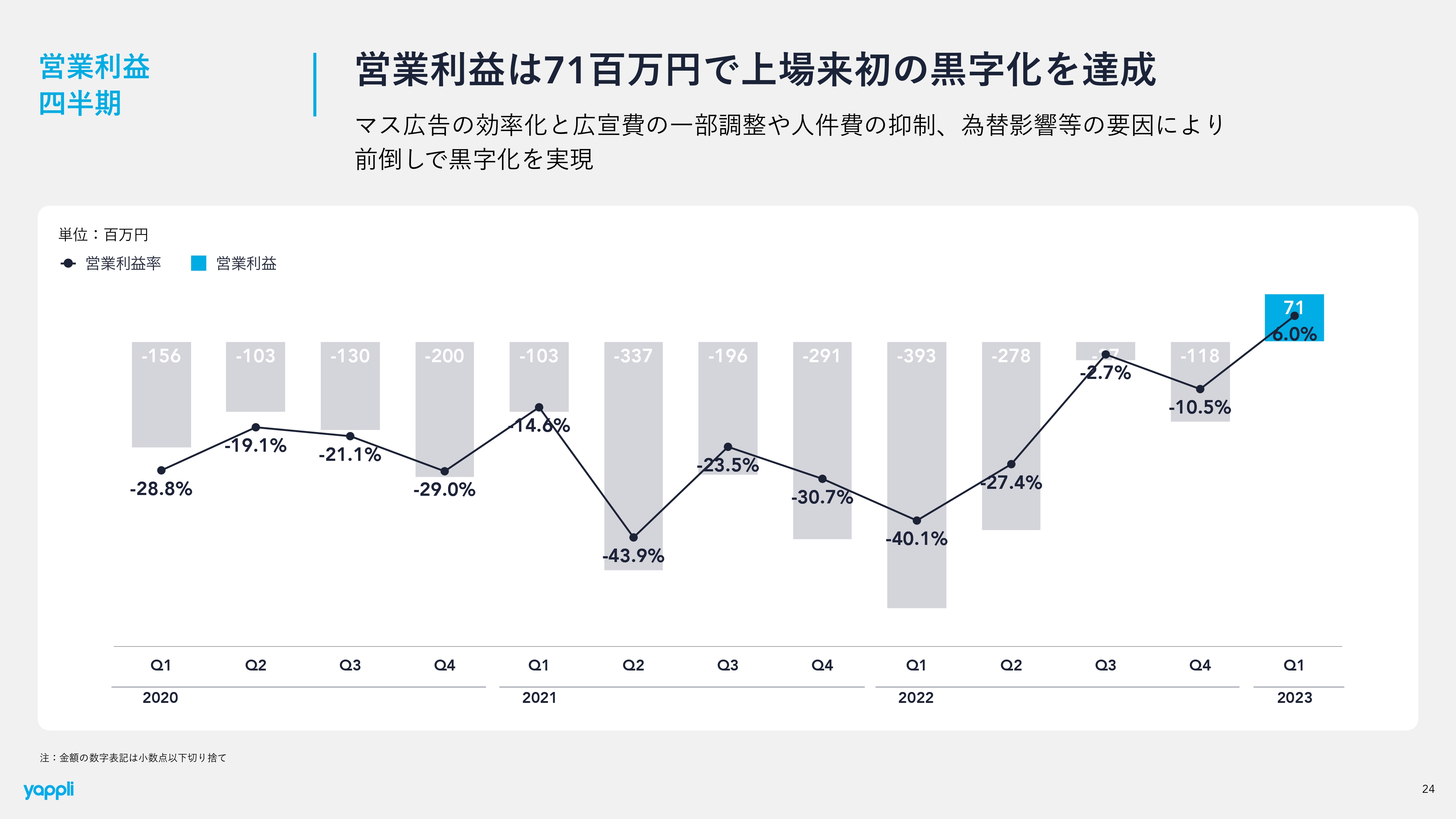

営業利益 四半期

こちらも繰り返しになりますが、営業利益と最終利益も黒字になっています。率直に言えばここは保守的に見ていたのですが、冒頭に庵原からもお話ししたように、オフィスの一部返却やマス広告の効率化、人件費や為替を含めて、早めに黒字化できました。

これは、若干期ズレしているところもありますが、すでに実際のコスト構造として、これぐらいの利益を出せるような実力値になってきているかと思います。

次の四半期以降は当然トップラインの状況にもよるので、まだ利益の水準というのはわからないですが、構造として、長期的に見て筋肉質な組織になってきていると、非常に実感を得ています。

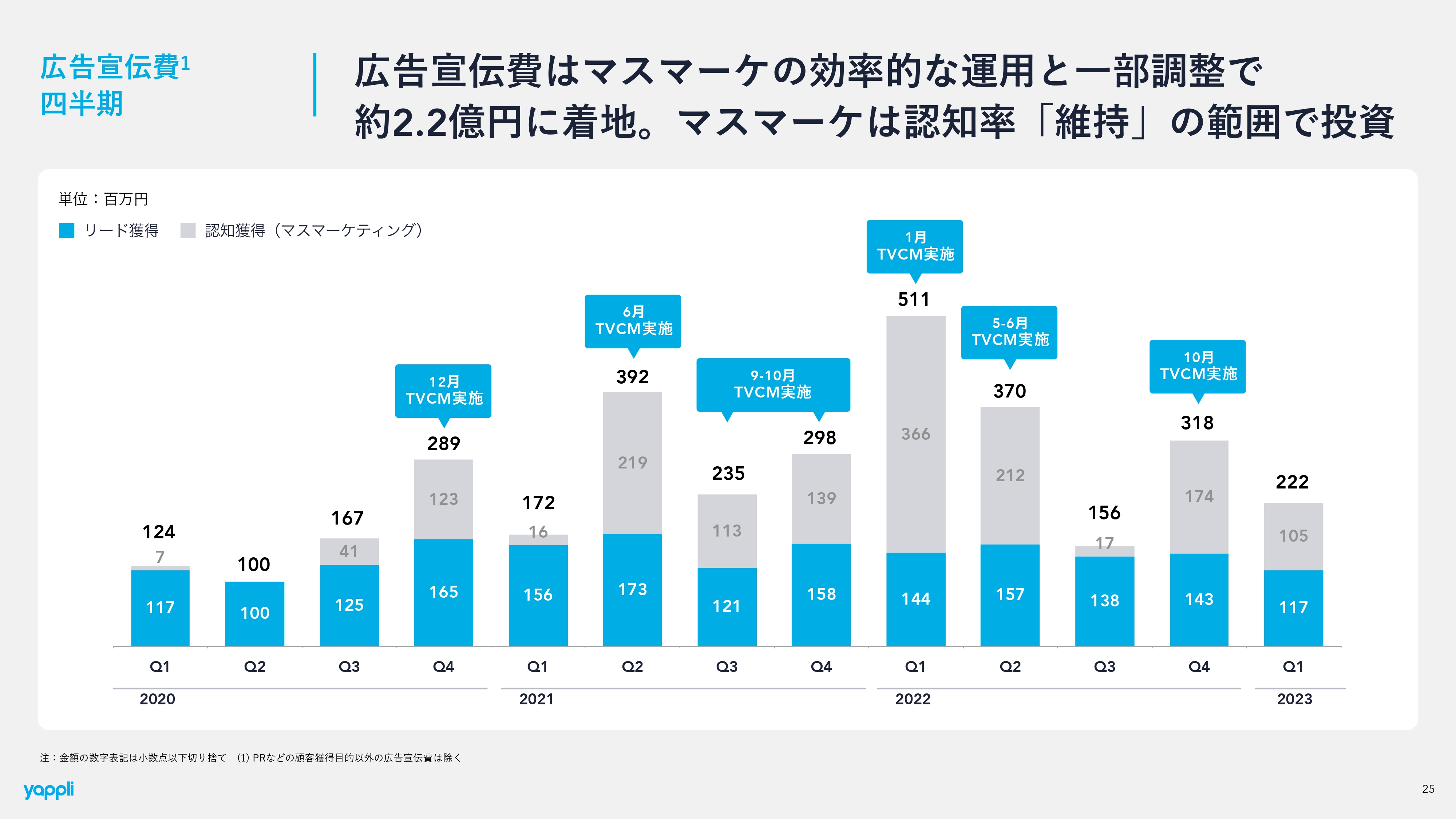

広告宣伝費 四半期

広告宣伝費についてです。例えばYoYで見ていただくと、2022年の第1四半期は5億円ぐらい使っていましたが、今回の四半期では2億円超なので、だいたい前年同期比で4割ぐらいになっていますが、このような使い方でもトップラインは順調に伸びています。

また、認知もあまり下がっていないので、このあたりは非常に工夫して、単純に削減というよりは効率化ができているかと思っています。

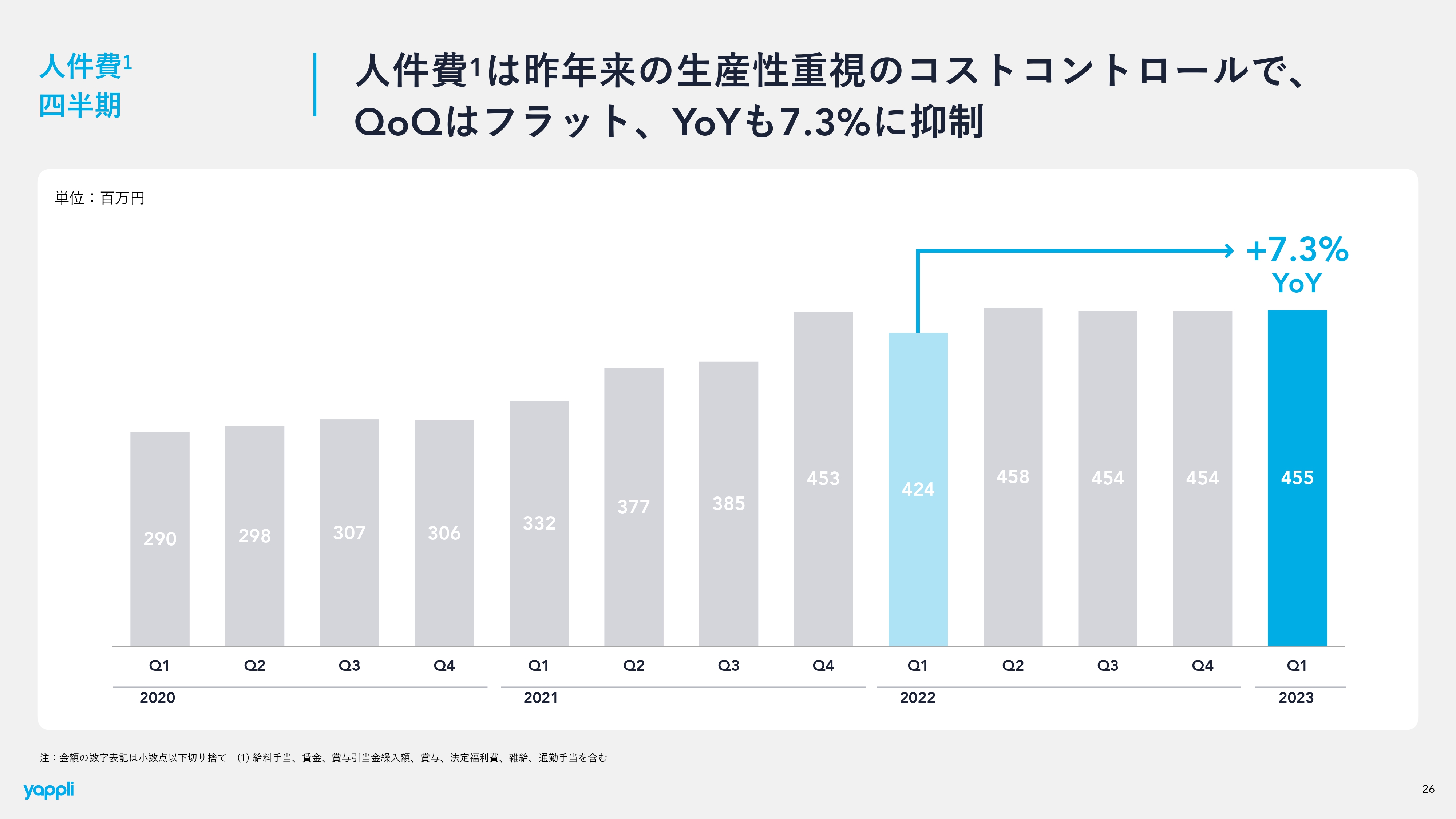

人件費 四半期

人件費についてです。こちらも慎重にコントロールしています。当然一定数の人員が卒業していってしまうこともあるのですが、そのあたりを鑑みても、非常に精緻に採用を進めることで、必要十分なところをキープしながら、コストとしては安定的に横ばいになっています。

このあたりも少し難易度の高い採用になってしまうのですが、採用チームなど含めてうまくマネージしているというところになります。

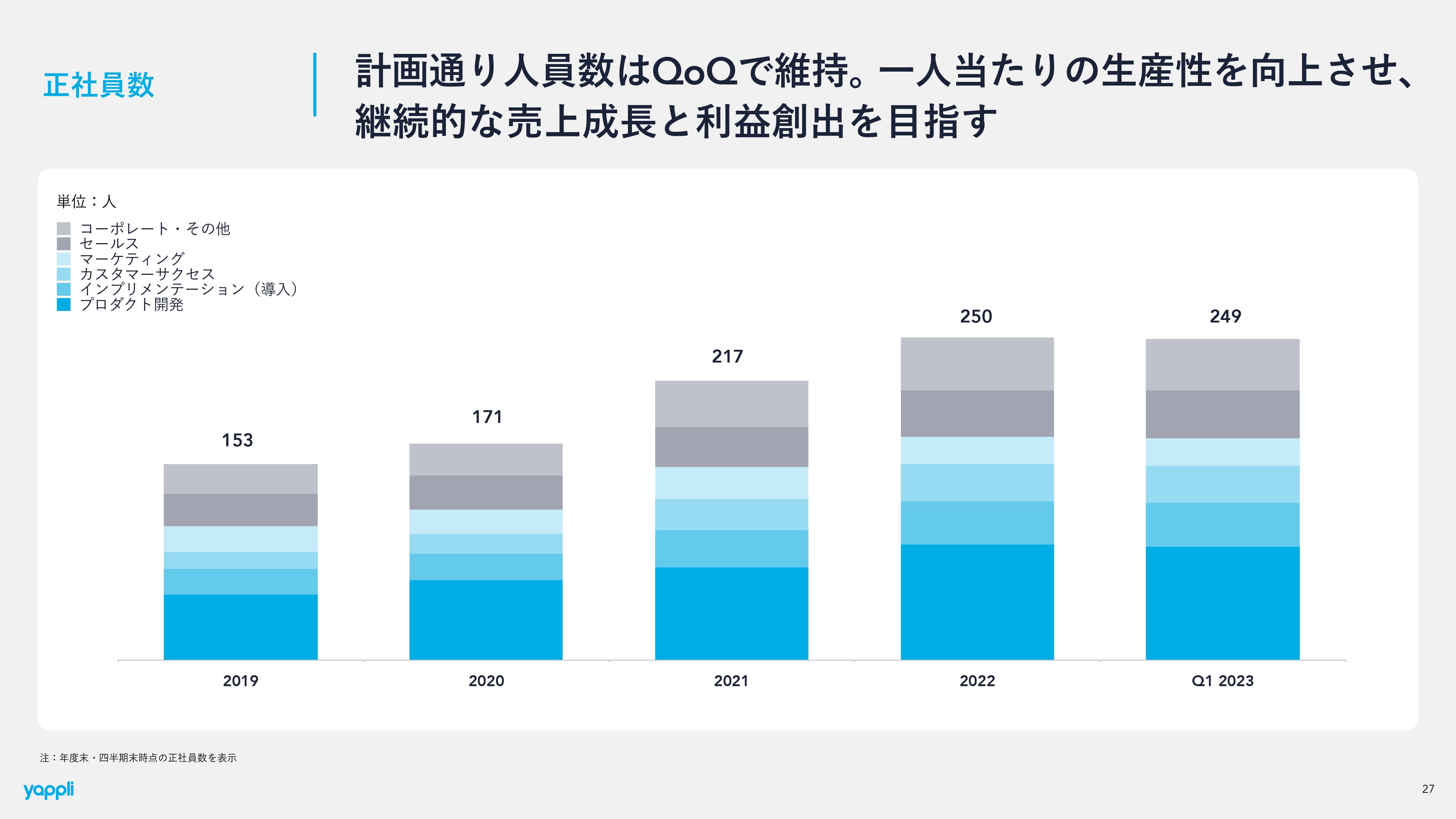

正社員数

人員数もスライド記載のとおりコントロールしています。

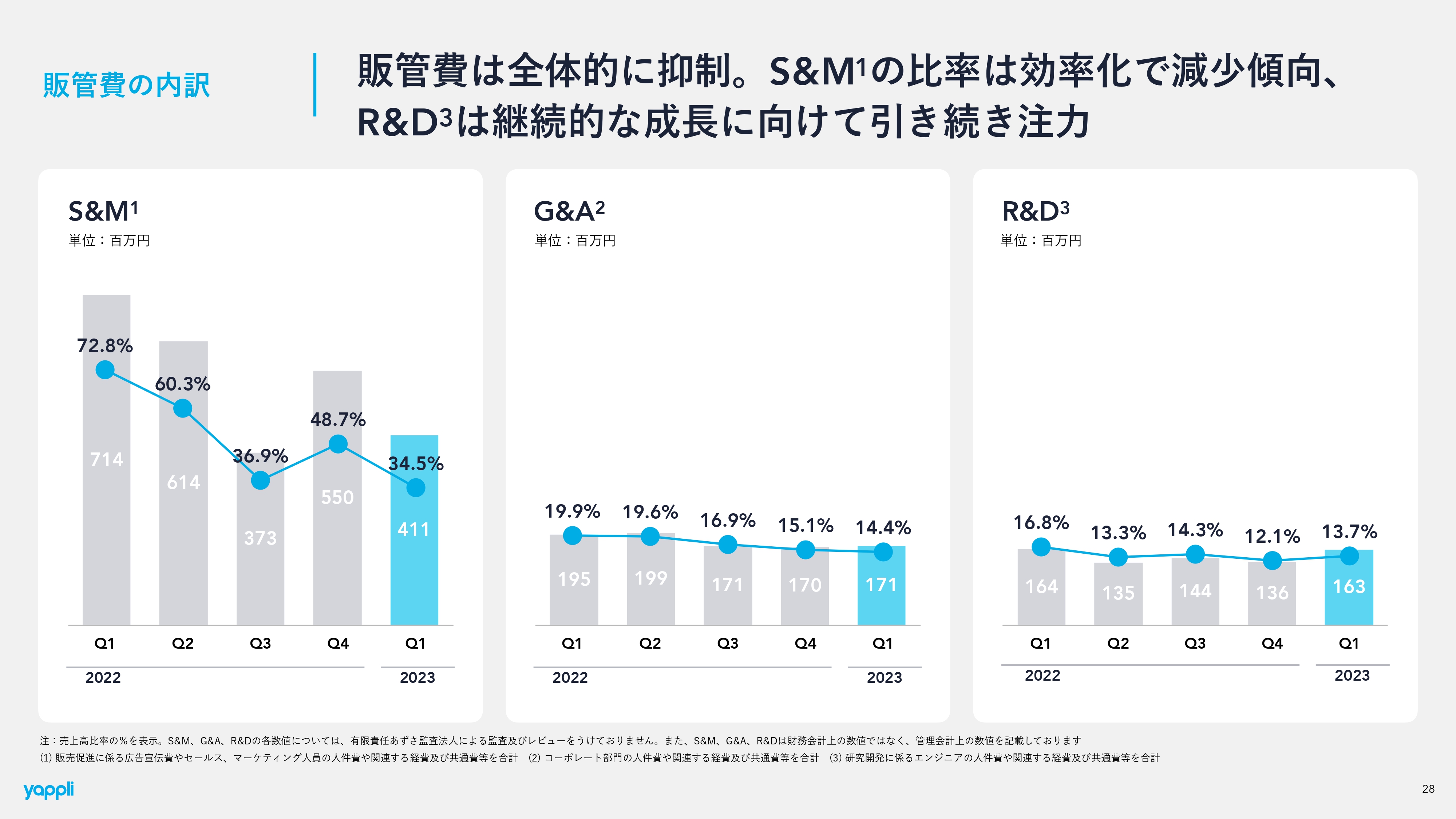

販管費の内訳

販管費の内訳もスライドのとおりです。先述のとおりですが、広宣費を抑えつつ、G&Aもじわじわ下げています。当然、R&Dはさらなる売上創出のために投資はしていきます。少しですが比率を上げながら、ここは維持していこうと考えています。

解約率(LTM)

さらに今四半期もう一つのハイライトとして、解約率の低下があげられます。このフェーズでもさらに下がり、LTMだと1番低い水準になっています。売上成長等々含めて影響していますので、このあたりも引き続きがんばっていきます。

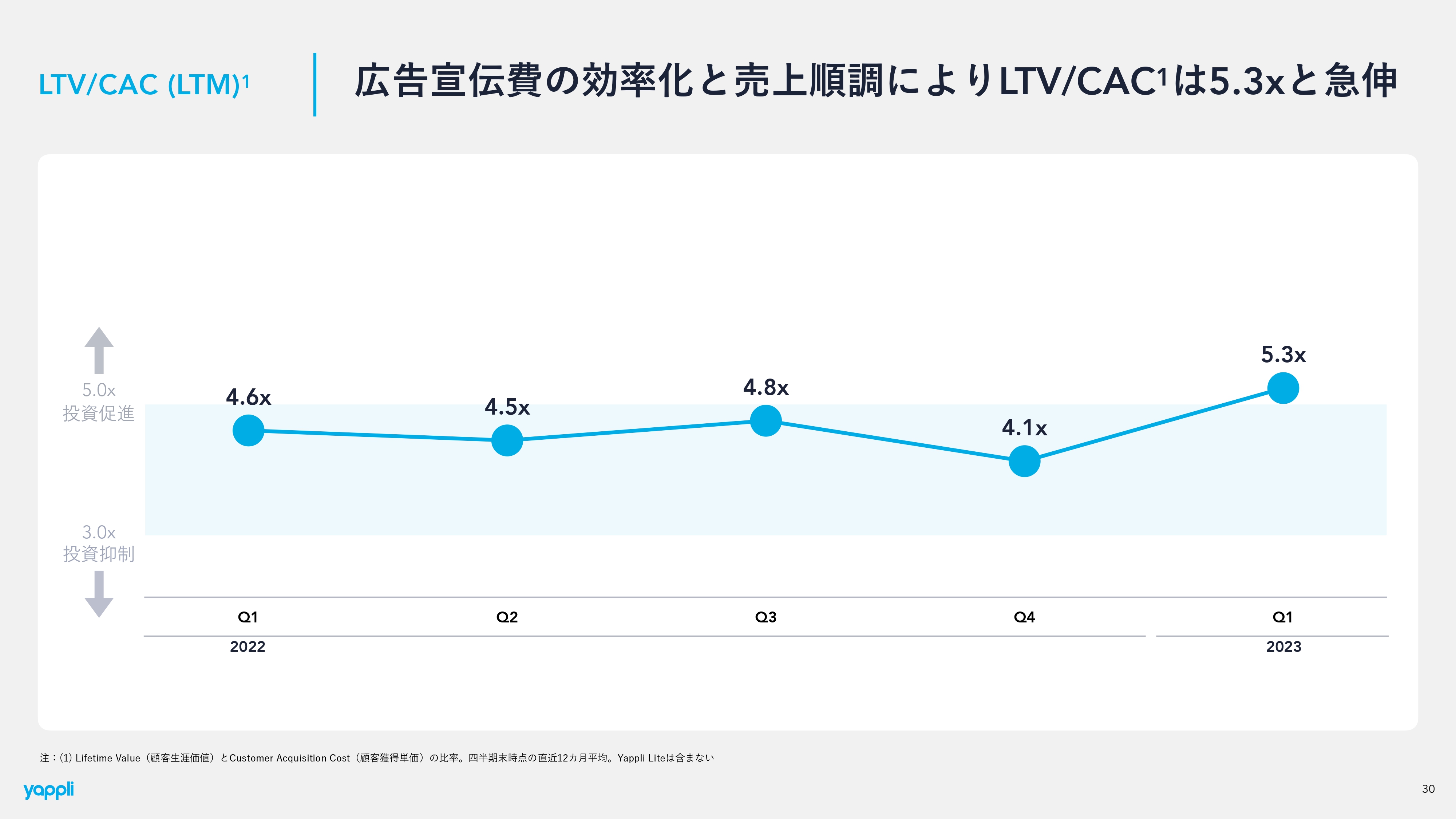

LTV/CAC (LTM)

LTV/CACです。スライドのとおり、効率としては非常に上がってきています。

従前からお伝えしているとおり、このKPIを達成するために広宣費などを調整するのは本質的ではないと思っていますが、結果としてこのような水準になっているということは、非常に健全な効率化が進められているからだと思っております。

活用事例ハイライト

庵原:事業ハイライトに移ります。まず、活用事例ハイライトです。いつもながらですが、新しい業界でどんどん活用の幅が広がっています。その事例をスライドに2つ挙げており、オムロンヘルスケアや美術館でもアプリ活用が広がっているということを掲載しています。

プロダクトハイライト

プロダクトハイライトです。非常に順調に進化しています。スライドの左には、新しい分析ツールのリリースについて掲載しています。

次に、なんといっても我々がマルチプロダクトの要として今最も強化している製品が「Yappli CRM」であり、単価向上にも大きく役立っています。この「Yappli CRM」の売上をより伸ばせるよう、新たな機能を続々と作っています。

第1四半期で作ったものが、メール配信です。これまではアプリの事業を行っていたので、当然アプリによるプッシュ通知という機能しか持っていなかったのですが、今回はみなさまが一般的に本人確認の認証で使うようなメール配信にも対応できるようにしました。

さらに、アパレルなどのECサイトでサイズレコメンドによく使われている「unisize」という業界特化型のサービスとも、連携を開始しています。

体制強化

2023年4月からの新たな経営体制の強化についてです。取締役の体制が変わり、新たに山本崇博COOと佐藤源紀CTOを登用しました。

製品と営業マーケティングという、我々の中でも1番大規模な組織を管轄している2人なので、よりダイナミックな経営ができるように体制を作りました。以上のように、事業強化そして機能強化、体制強化を行っています。

成長戦略 全体イメージ

成長戦略については通期の説明から変更はありません。「3つの山を登る」ということで、ヤプリをしっかり着実に成長させ、マルチプロダクトとして「Yappli CRM」、そして新たな柱として第3の事業、連結対象のM&Aなども行っていきたいと思っています。

手短ですが、今回の決算説明は以上となります。引き続き当社をよろしくお願いします。ありがとうございました。

質疑応答:今後の見通しについて

質問者:第1四半期の段階で利益ができましたが、今期の会社計画では2,400万円の利益となっており、単純に引き算すると第2四半期以降は赤字にも見えます。当然、保守的に積んでいる部分はあると思いますが、成長施策も行いたいと推測します。

今後の見通しについて、バランスドグロースという形で利益の黒字は続くと見たほうがいいのでしょうか? または季節性等によって今期は赤字になるようなところもあるのかを教えてください。

庵原:確かにおっしゃるとおり、通期業績予想の3倍ぐらいの利益が出ました。こちらについては、基本的に一過性のものではないと考えています。先ほどお伝えしたように費用の見直しが根本的にできており、黒字化体質を作れていると思います。

こうした結果の要因の1つには、業績予想を策定した際に、下限でもしっかり利益が出るように計画を作るなど、非常に保守的だったことが挙げられます。

それに対し、トップラインや進捗が良かったこともあり、その他の人件費や広告宣伝費、特にマスマーケあたりの効率化も、この第1四半期で思いきり推進できたことも利益拡大の要因です。

ただし、広告費において一部を後ろ倒しにしたものもあり、まだ第1四半期であるため、現時点で上方修正や予算修正を行うのは、時期尚早だと思っています。

特に見直しなどは行わず、もう少し着地がしっかりと見えてからしかるべきタイミングで、そのような発表もしたいと思っていますが、現時点ではまだ見えていないので、特に修正などには動いていません。

質問者:広告費の後ろ倒しや期ズレ的な費用は、どれくらいと考えておけばいいでしょうか?

角田:かなり軽微だと思っていただいてけっこうです。基本的にその費用を考慮に入れても、きちんと最終利益まで黒字という水準になっている状況です。

質疑応答:広告費の水準について

質問者:広告費が期初のガイダンスより下がっていますが、これは水準として4,000万円から5,000万円くらい下がった状態で今期は進捗するのでしょうか? あるいは第1四半期が比較的少なかっただけで、以降は期初ガイダンスくらいの広告費を使うのでしょうか?

庵原:そこはトップラインとの兼ね合いを見ながら四半期ごとに決めていきたいというのが正直なところです。おっしゃるとおり、やや下回ってはいるのですが、基本的には現時点では通期の分は使いたいと考えており、売上の進捗を含めて四半期ごとに見直していきたいと思っています。

角田:ここは期中で継続的に効率化する中でどうしても下振れたりすることもあるため、様子を見ながらになると思いますが、第1四半期については効率化や、一部が少し後ろ倒しということで、当初想定していたよりも圧縮できたというところはあります。

質疑応答:アプリ数の見通しについて

質問者:アプリ数が第1四半期はYoY成長率が約9パーセントということで、少し弱いような気がしています。第2四半期以降も広告を積むのか、受注があるのかはわかりませんが、先ほどのご説明で、個数にもこだわっていきたいというお話がありました。その見通しについて教えてください。

庵原:まだ第2四半期は4月が終わったばかりで、見通しを具体的に言うことは難しいです。

2022年第3四半期はもっと低かったのですが、今回は前期比12アプリ増で、表示されている中では2番目に増加数が少ないです。今後については、ここをもう少し上げて、毎四半期20アプリ増くらいまでにはしていきたいと思っています。

質疑応答:第1四半期におけるCRMの寄与について

質問者:CRMに関して教えてください。第1四半期のCRMの売上に対する寄与はどれくらいだったのでしょうか? QoQの増収など、何かニュアンスをいただければと思います。

庵原:MRRでいうとまだ数パーセント程度です。その程度のため、まだ開示していないという状況です。

質問者:第1四半期はサービス売上が強かったというお話だったと思うのですが、それが大きかったのでしょうか? サービス売上は今後も継続的に強いと見てよいのでしょうか?

庵原:サービス売上はとても強いです。

質問者:第1四半期で上がった水準で、今後を見てもよいということでしょうか?

庵原:いえ、第1四半期は特に強かったと思います。簡易のPLサマリーを見ていただくと、表の2行目の月額利用比率が今回は78.7パーセントになっています。これは過去の四半期よりもストック比率が下がっているといえます。

その分サービス売上は強かったということになります。サービス売上が非常に強かったという点や高単価の案件が多かったという点、もう1つはアプリマーケティングの支援費用、コンサル費用が第1四半期は特に強かったため、トップラインも進捗がやや上振れているという形になっています。

アプリマーケティングの支援というのは、お客さまがアプリを出して広めたいという要望に対し、インストール広告の支援を行っています。

質問者:これは1月から3月という季節性があるのでしょうか?

庵原:少しあると思います。

角田:CRMはQoQで、およそ1.5倍弱ぐらい伸びています。

新着ログ

「情報・通信業」のログ