メディカルシステムネットワーク、売上高は概ね計画どおり、医薬品ネットワーク事業の加盟件数は過去最高を達成

2024年3月期 重点施策

田尻稲雄氏(以下、田尻):まず、通期と今期の所感について述べさせていただいた上で、副社長の田中から詳しくご説明させていただきます。

2023年3月期について、地域薬局事業では大変厳しい仕入価格交渉のもと、なかなか価格を維持することができず、減益となりました。ただし、対人業務を含め、さまざまな加算については丁寧にフォローさせていただき、きちんとした仕事ができたと思っています。

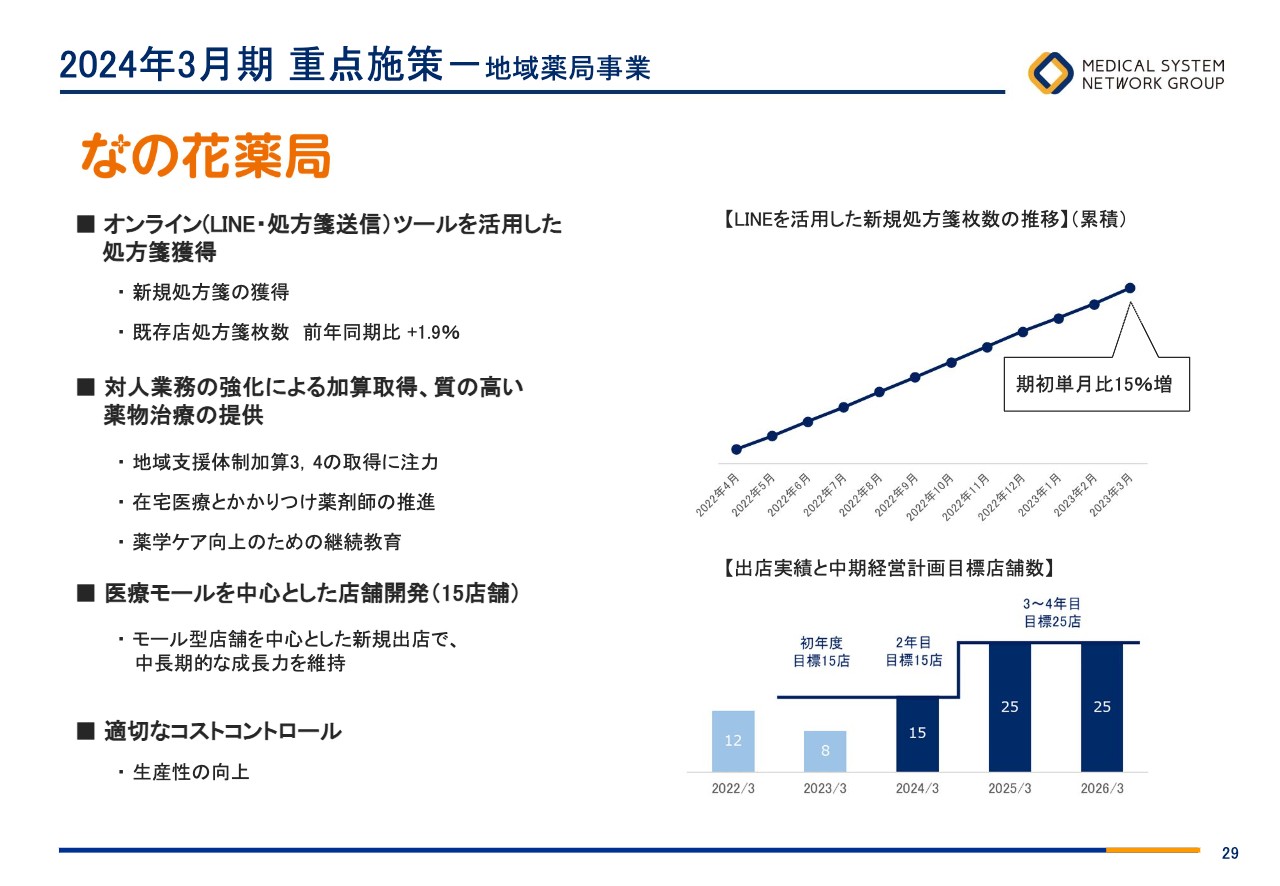

また、新規開局を15店舗予定していましたが、8店舗にとどまり、小さめな伸びとなりました。今期については倍以上の件数を見込んでいますので、期待していただきたいと思います。

薬局支援3事業については、医薬品ネットワーク事業が非常に堅調に推移しました。過去最高となる1,500件を超える新しい加盟店に参加していただいています。

こちらについては、2018年1月に厚生労働省が出した流通改善のガイドラインに沿ったかたちで、2018年9月に5万2,000品目の単品単価契約を結ぶことができたことが弾みとなり、2019年3月期以降、急激に伸長しています。

加盟店の方々が「価格が安いから」という単純な理由で入ってくるのではなく、とにかく業界全体の流通の改善に取り組みたいということで参加していただいていると考えています。

今もその考え方は変わらず、卸の方々との協力の上で加盟店が増えています。今期は新規加盟件数1,488件という計画を立てており、1万件を超える規模になってくると思っています。

医薬品製造販売事業については、後発医薬品メーカーのさまざまな不祥事で製品が確保できず、業績を伸ばすことはできませんでした。しかし、今期から解決の兆しが見えてきていますので、こちらも期待できるのではないかと考えています。

賃貸・設備関連事業、給食事業、訪問看護事業については、新型コロナウイルスの影響で厳しい状況となりました。しかし、コロナ禍も明け、今期から堅調に推移して黒字化できるのではないかと考えています。

ベースとなる地域薬局事業については、今期に地域支援体制加算の経過措置がなくなりますので、当社も9億円ほど影響を受けることになります。その結果、全体で減益にならざるを得ないのですが、2024年3月期の間にはきちんとした組み方ができると考えていますので、期待していただきたいと思います。

2023年3月期 通期 当社の業績・事業概要

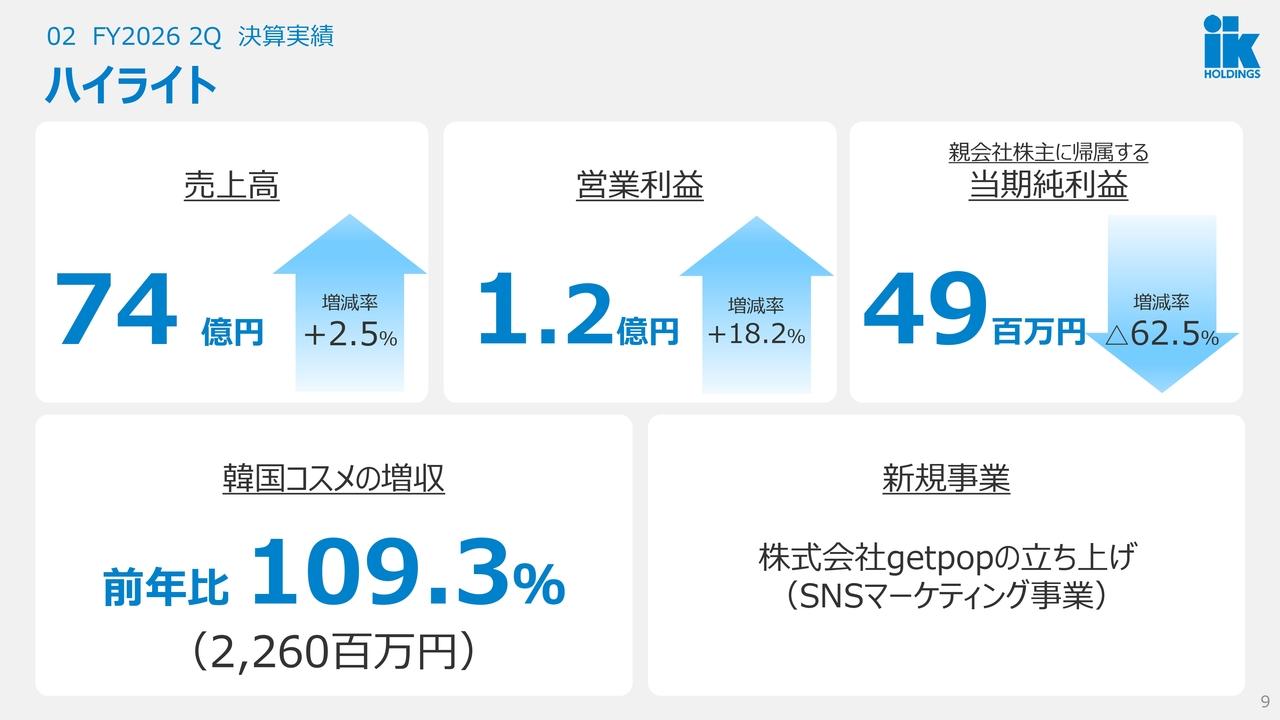

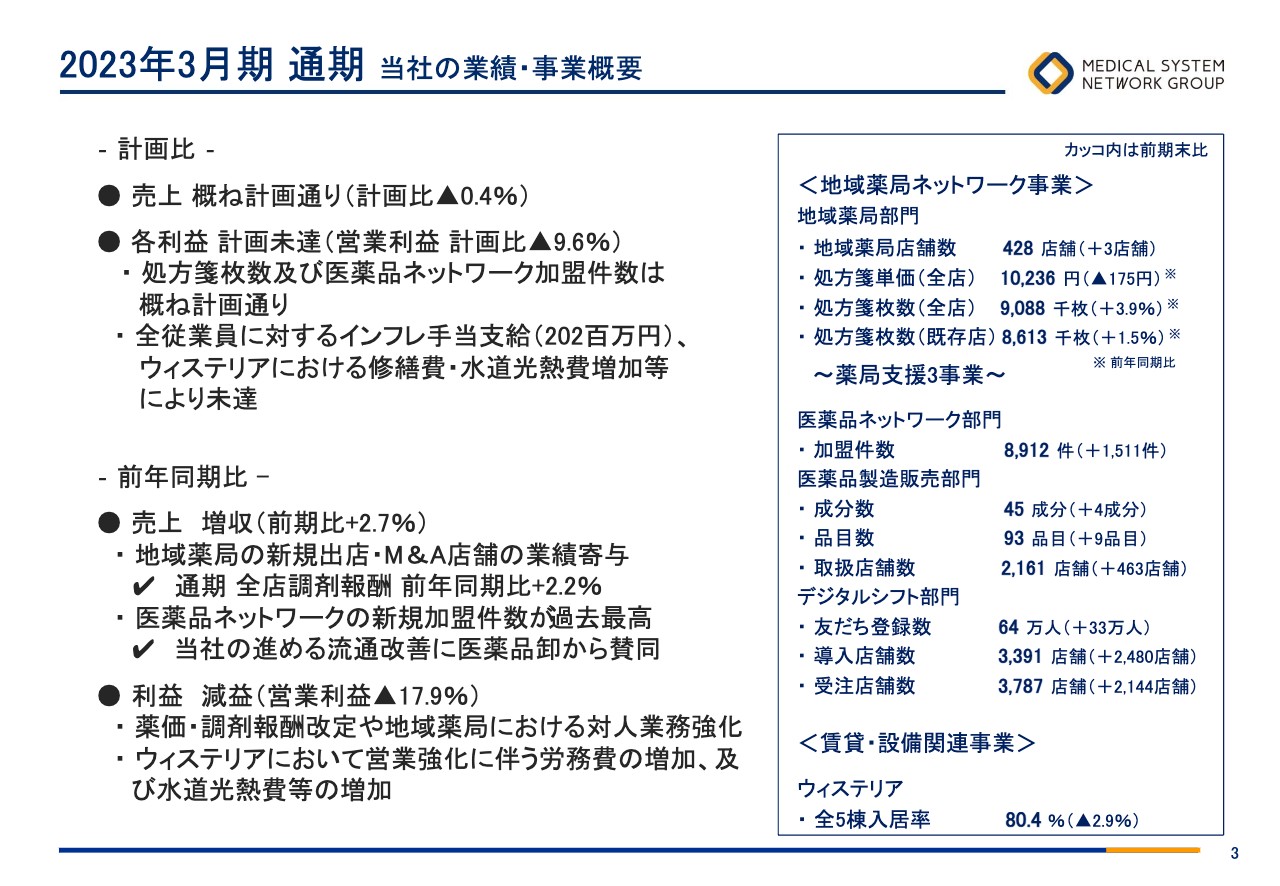

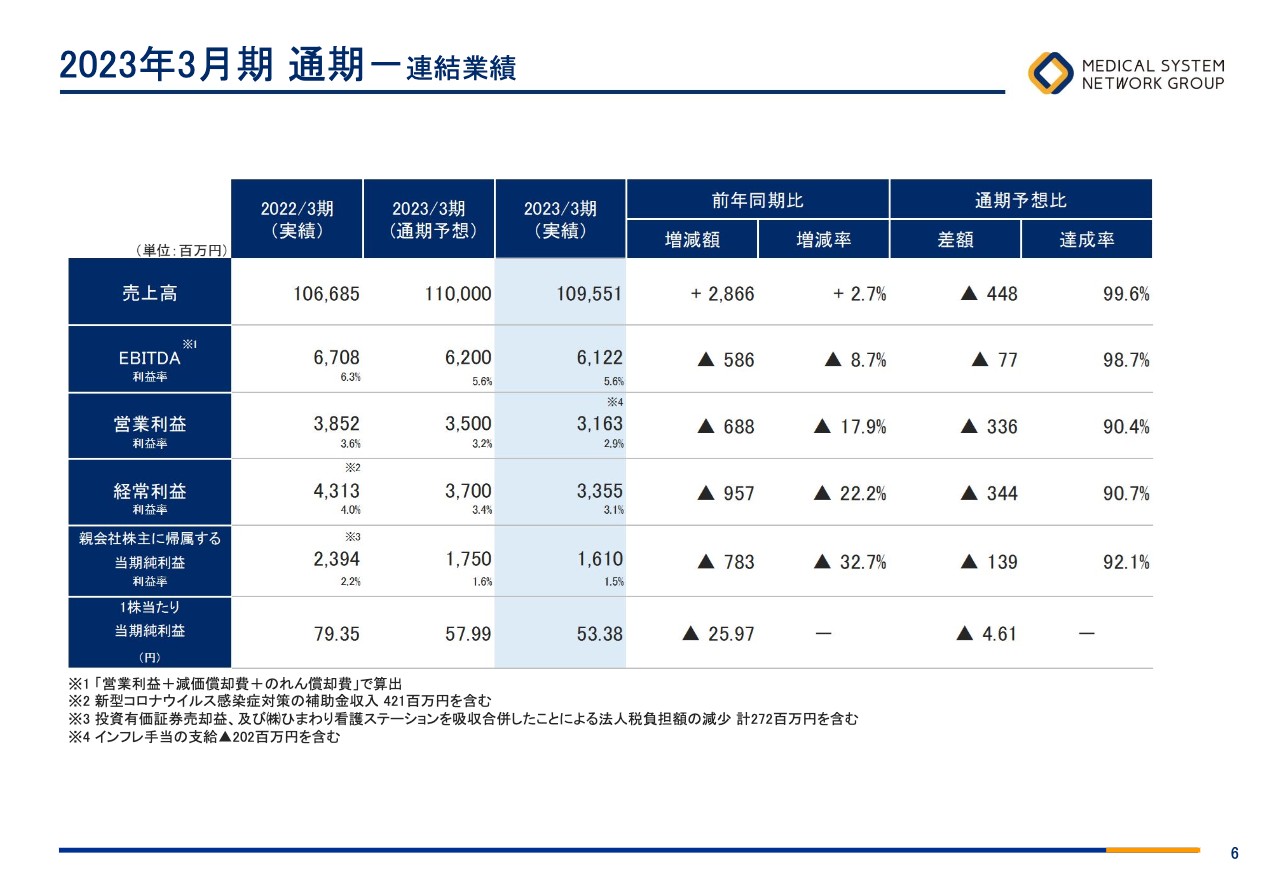

田中義寛氏(以下、田中):まず、前期の業績概要についてご説明します。売上高は概ね計画どおりです。

営業利益については、物価がかなり上がっているため、今年3月に社員に向けてインフレ手当を約2億200万円分支給しました。こちらとサービス付き高齢者向け住宅「ウィステリア」の各種経費が増えたことで、計画比マイナス3億3,000万円ほどとなりました。これらを除けば概ね計画どおりです。

主力の地域薬局事業の処方箋枚数は、前年同期比プラス1.5パーセントと伸ばすことができました。医薬品ネットワーク事業の加盟件数は、先ほど社長からお伝えしたとおり史上最高の件数を獲得でき、概ね計画どおりと見ています。

ただし、前年同期比で見ると、売上高は伸ばせましたが、営業利益はマイナス17.9パーセントと非常に厳しい決算となりました。後ほど詳細をお話しします。

2023年3月期 通期-連結業績

業績のハイライトはスライドに記載のとおりです。

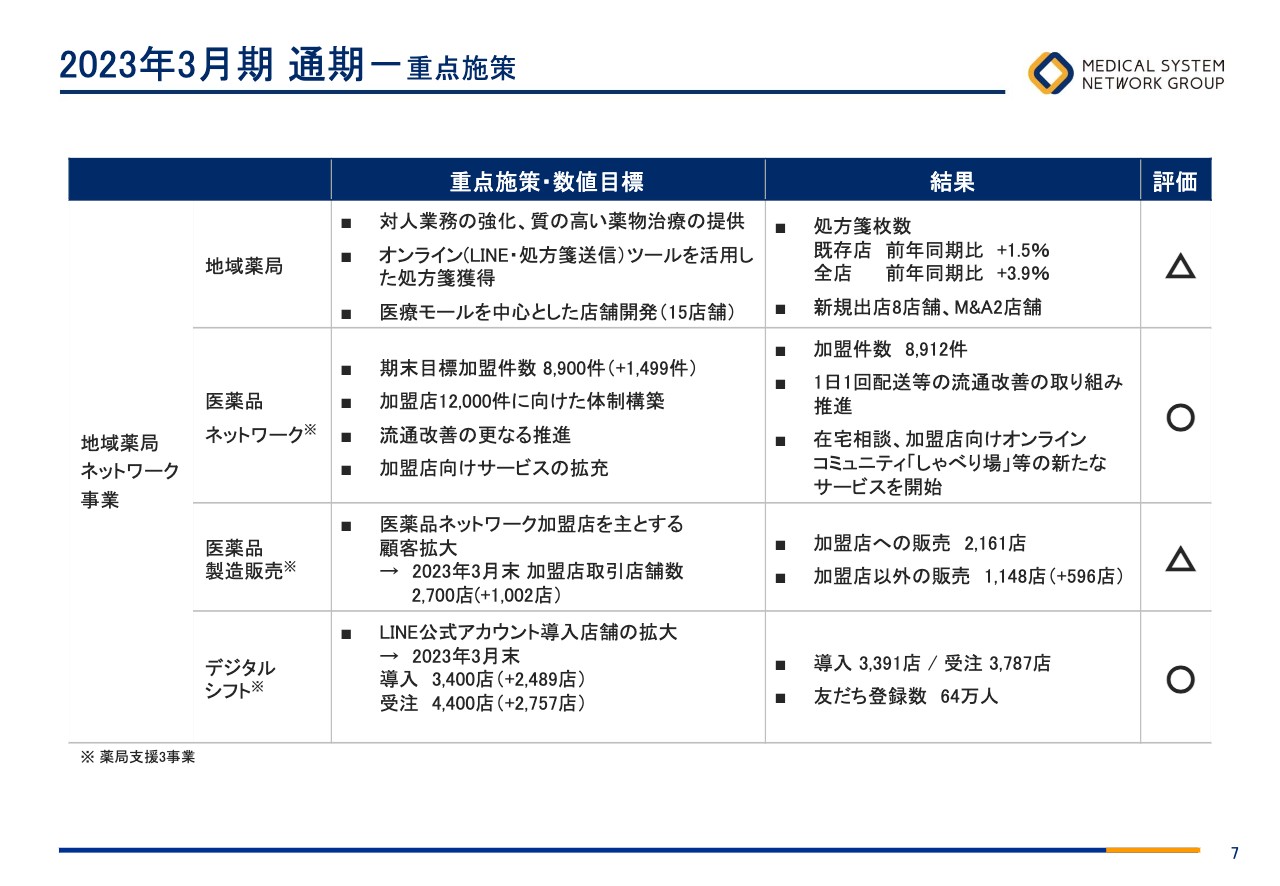

2023年3月期 通期-重点施策

重点施策について、結果のサマリーです。地域薬局事業については、対人業務をしっかりと強化し、オンラインツールも活用しながら処方箋を獲得するという目標で、既存店が前年同期比プラス1.5パーセントとそれなりに成果が出ました。

しかし、医療モールを中心とした店舗開発については、目標の15店舗が8店舗にとどまったため、全体の評価は「△」としています。

医薬品ネットワーク事業については、先ほどお伝えしたとおり、目標加盟件数8,900件に対して8,912件と、目標をクリアできました。また、流通改善・サービスの拡充についても一定の成果が出たということで評価は「○」としています。

医薬品製造販売事業については、加盟店を中心に1,000店舗の増加を見込んでいましたが、半分弱の460店舗の増加にとどまりました。主に製造委託しているメーカーの出荷停止の影響を大きく受けたことによりますが、加盟店以外では新規開拓により新規596店舗への販売ができたため、評価は「△」としています。

デジタルシフト事業については、店舗を増やしていくため2,489店舗の増加を目標にしていましたが、概ね近いところまで達成できたということで評価は「○」としています。

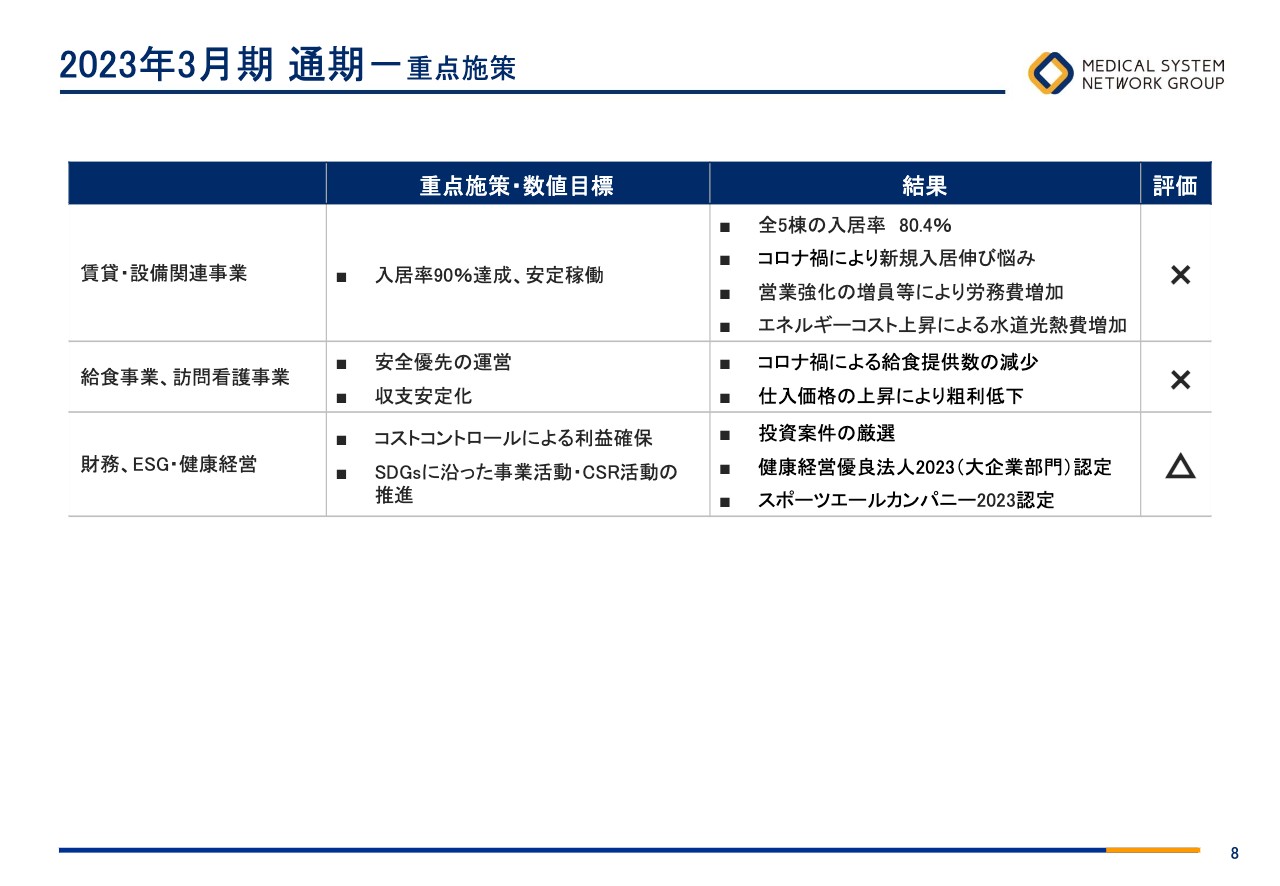

2023年3月期 通期-重点施策

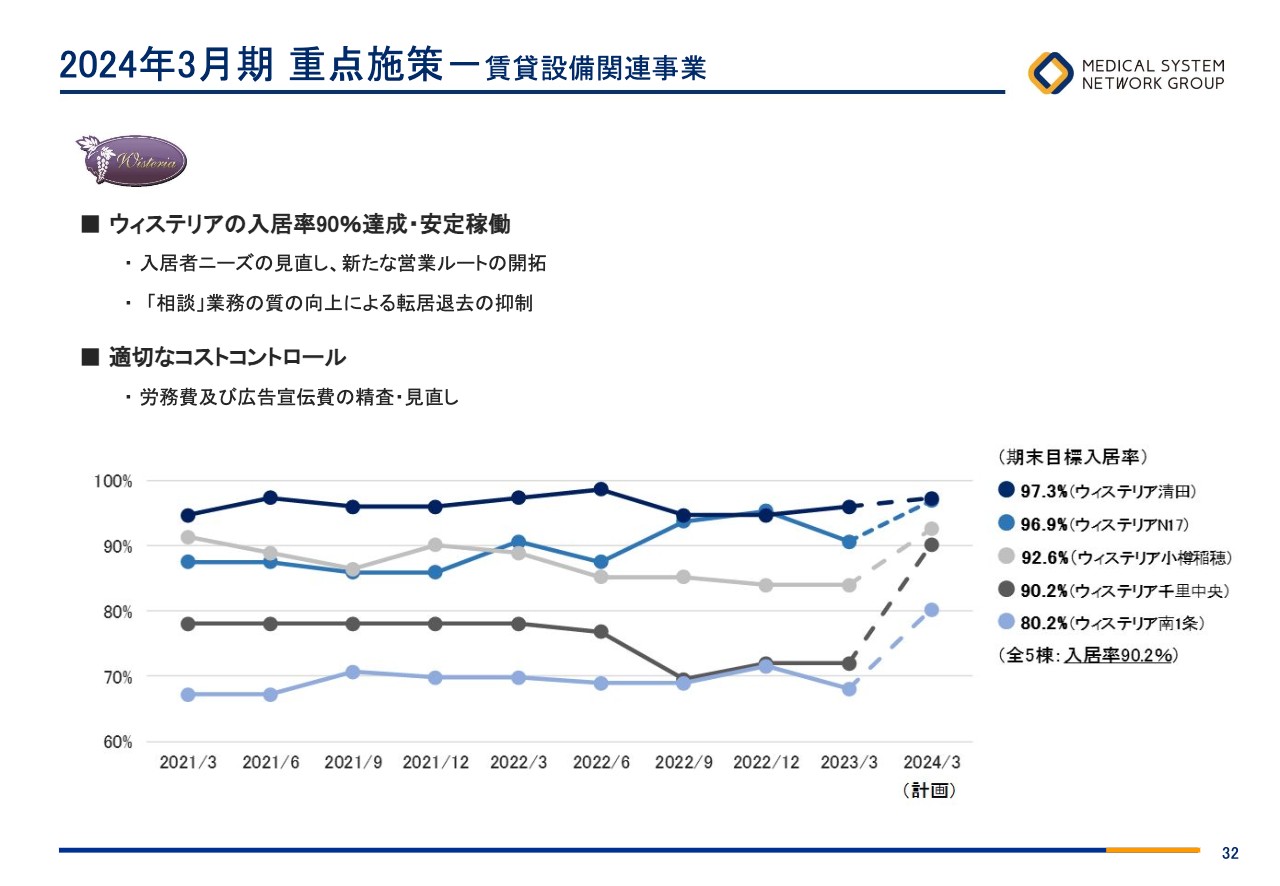

課題として残ったのは、賃貸・設備関連事業です。特にサービス付き高齢者向け住宅で入居率90パーセントを目標にしていましたが、80.4パーセントにとどまったことに加え、各種経費も増加したため評価は「×」としています。

給食事業、訪問看護事業についても、引き続き新型コロナウイルスの影響を強く受け、仕入価格の上昇などによりP/Lも計画どおりに進まなかったため、評価は「×」としています。

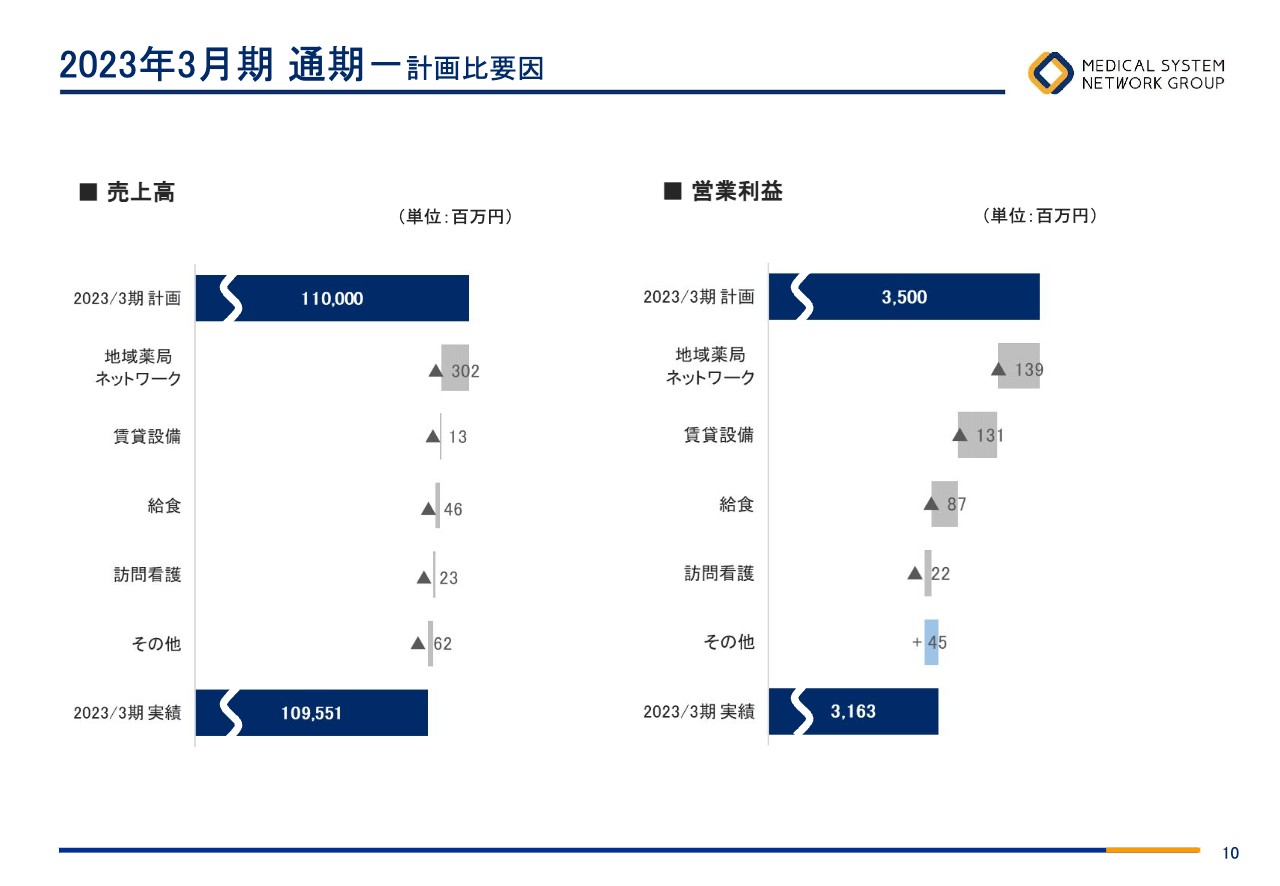

2023年3月期 通期-計画比要因

計画比の要因分析です。先ほどお伝えしたとおり、売上高はほぼ計画どおりとなりました。

営業利益については、地域薬局ネットワーク事業でマイナスになっていますが、地域薬局事業と医薬品ネットワーク事業、後発医薬品製造販売事業の3つがこの中に入っています。また、全体での大きな要因としては、先ほどお伝えした手当の部分と、賃貸・設備関連事業、給食事業のマイナスです。

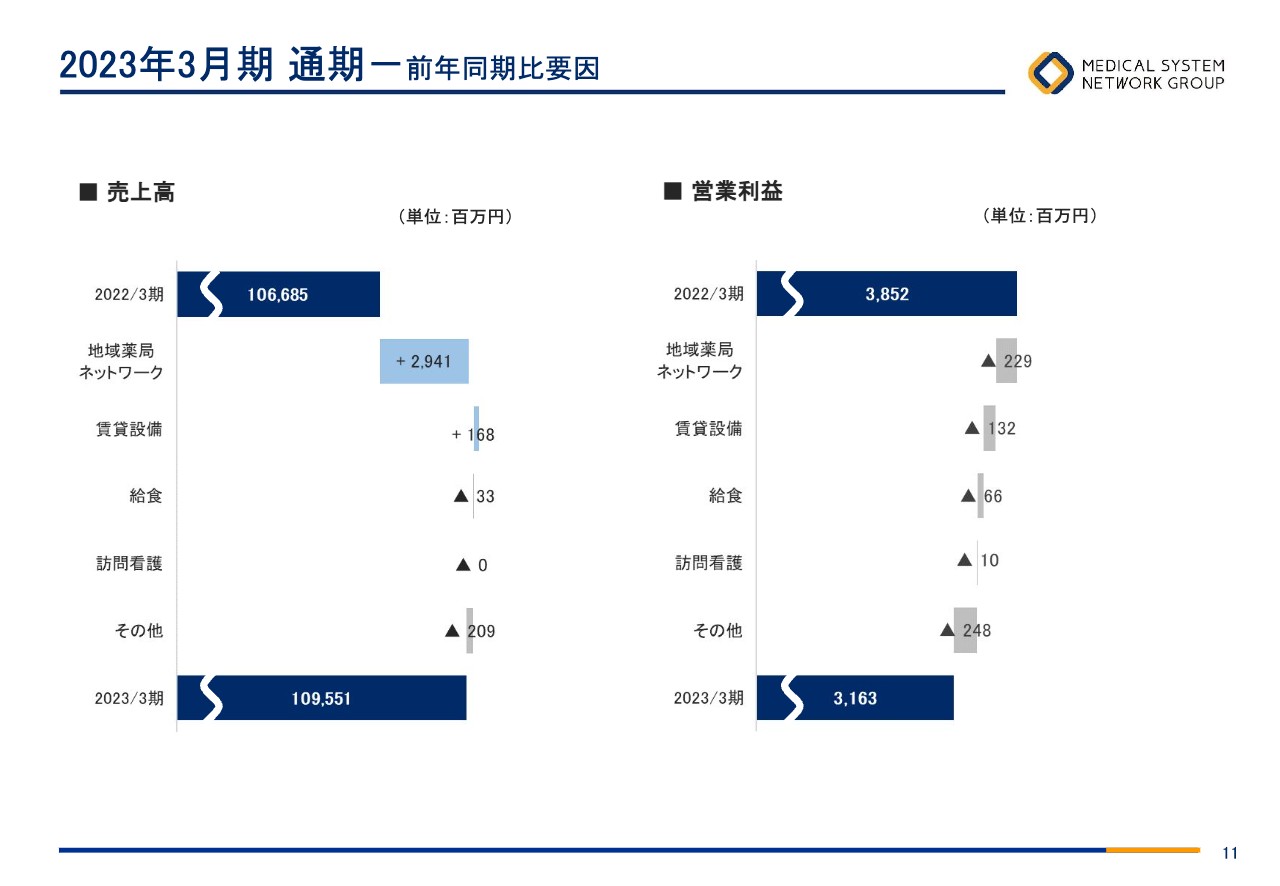

2023年3月期 通期-前年同期比要因

一方、前年同期比で見ると、売上高についてはM&Aと新規出店の効果でプラス28億6,600万円となりました。

営業利益については、地域薬局ネットワーク事業を主要因として前年同期比でマイナスとなりました。医薬品ネットワーク事業は大きなプラスとなりましたが、地域薬局事業では仕入原価の上昇、薬価改定の影響等でマイナスとなりました。

また、その他では、在庫管理のシステムやレセコン(レセプトコンピュータ)の開発等を行っており、こちらの部分での経費が膨らみました。

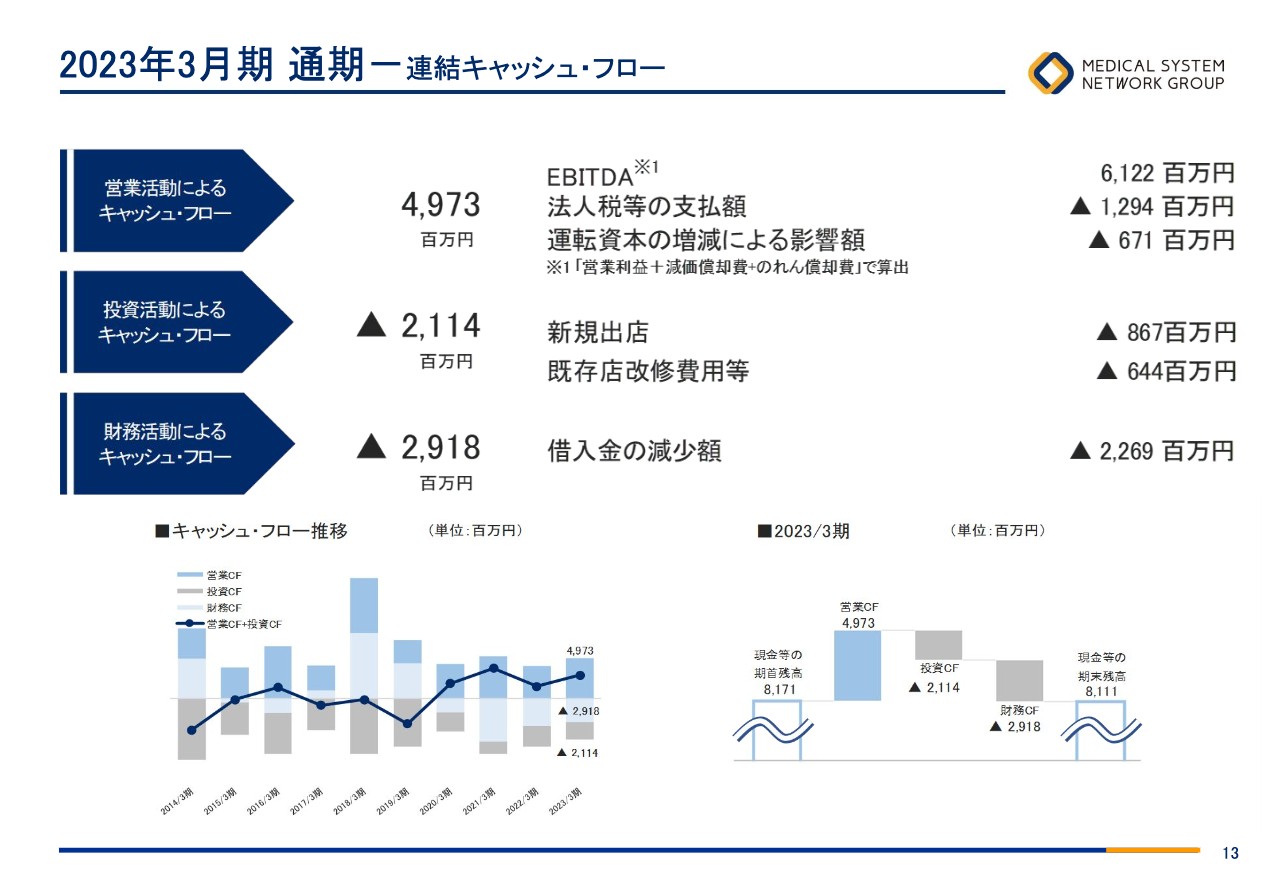

2023年3月期 通期-連結キャッシュ・フロー

キャッシュ・フローについてです。営業活動により、49億7,300万円のキャッシュ・フローを得ました。その中から投資で21億1,400万円の支出がありました。内訳は、新規出店で8億6,700万円、既存店改修費用等で6億4,400万円、その他にM&A等がありました。

また、財務活動によるキャッシュ・フローでマイナス29億1,800万円ということで、借入金の返済を行っています。おおまかに言いますと、営業活動で得た約50億円のうち、約21億円を投資に回し、残りを借入返済に回したということです。

スライド下部の折れ線グラフをご覧いただくとおわかりのとおり、営業活動と投資活動によるキャッシュ・フローの合計は過去4期で同じようなかたちとなっており、こちらを借入金の返済に充てているということになります。

地域薬局部門-地域薬局店舗数の推移

事業の概況です。前期の新規出店数は8店舗と、計画の15店舗に対して半分強にとどまりました。

ただし、医療モールを中心に良い出店ができていると考えており、また、スライドには記載していませんが、既存の医療モールへのクリニックの誘致が前期1年間で11件進み、計画をかなり上回る実績ができています。

今期以降は15店舗、来期・再来期はできれば20店舗から25店舗の出店を医療モール中心に進めていきたいと思います。

M&Aについては、この4期ほどは1桁が続いていますが、良い案件があればということで、案件ベースで取り組んでいきたいと考えています。

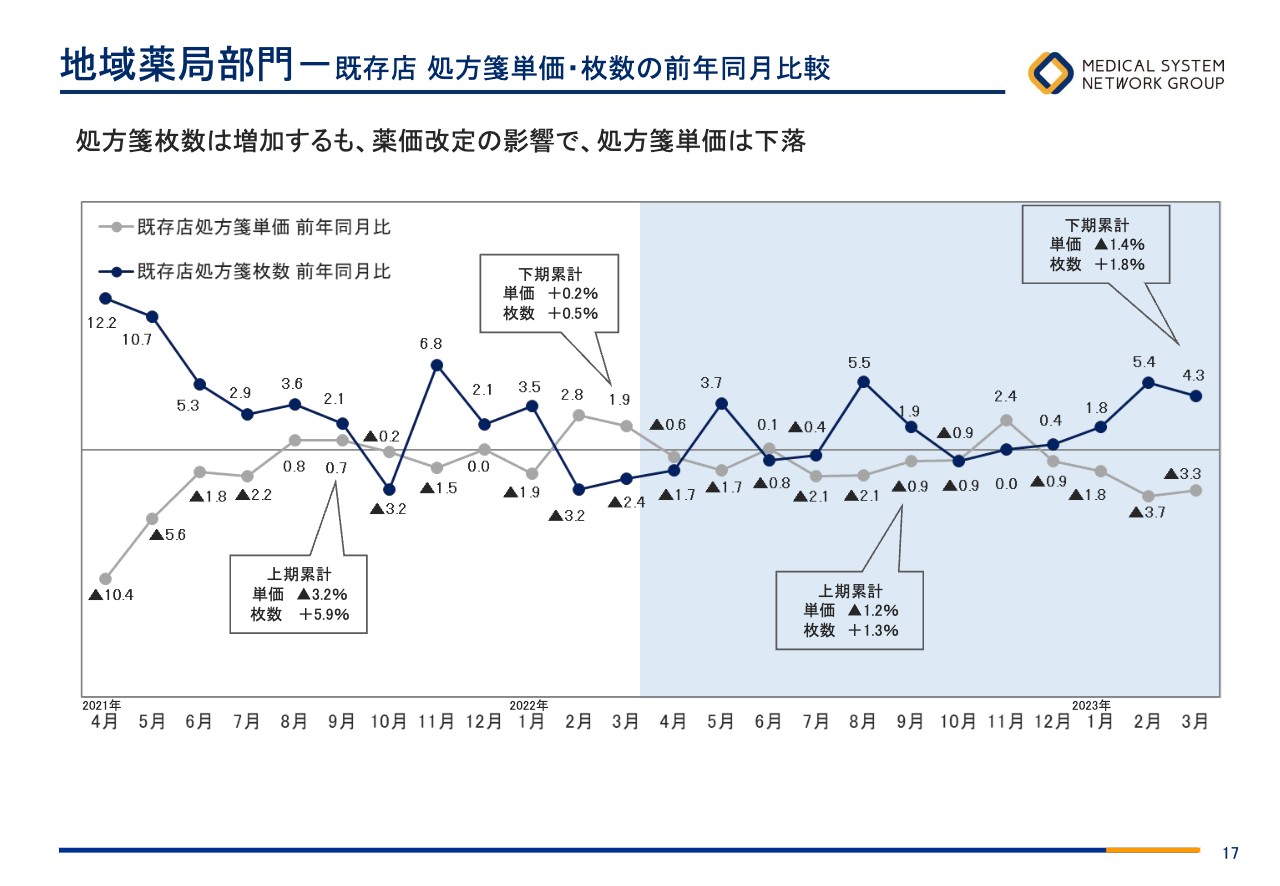

地域薬局部門-既存店 処方箋単価・枚数の前年同月比較

既存店の処方箋枚数と単価の前年同月比です。枚数は、上期がプラス1.3パーセント、下期がプラス1.8パーセント、通期でプラス1.5パーセントです。特に12月・1月・2月・3月と花粉症の影響もあり、大きくプラスに転じました。

単価については、想定より下がらなかったという印象です。4月の薬価改定により、もう少し下がると予想していましたが、上期はマイナス1.2パーセント、下期はマイナス1.4パーセントとなりました。

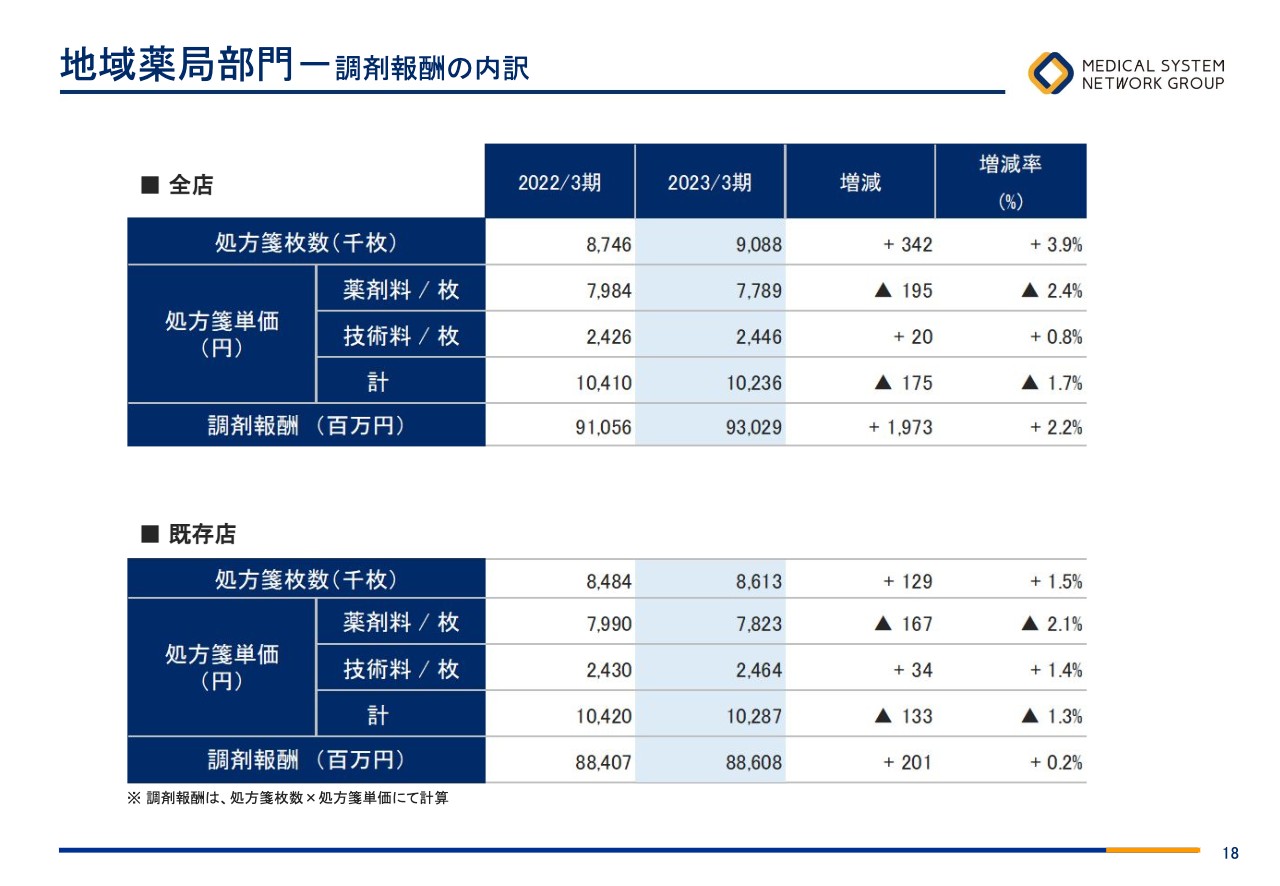

地域薬局部門-調剤報酬の内訳

技術料について、スライド下段の既存店の表をご覧ください。今回、薬価改定がありましたが、技術料単価は前年同月比プラス34円の2,464円となりました。

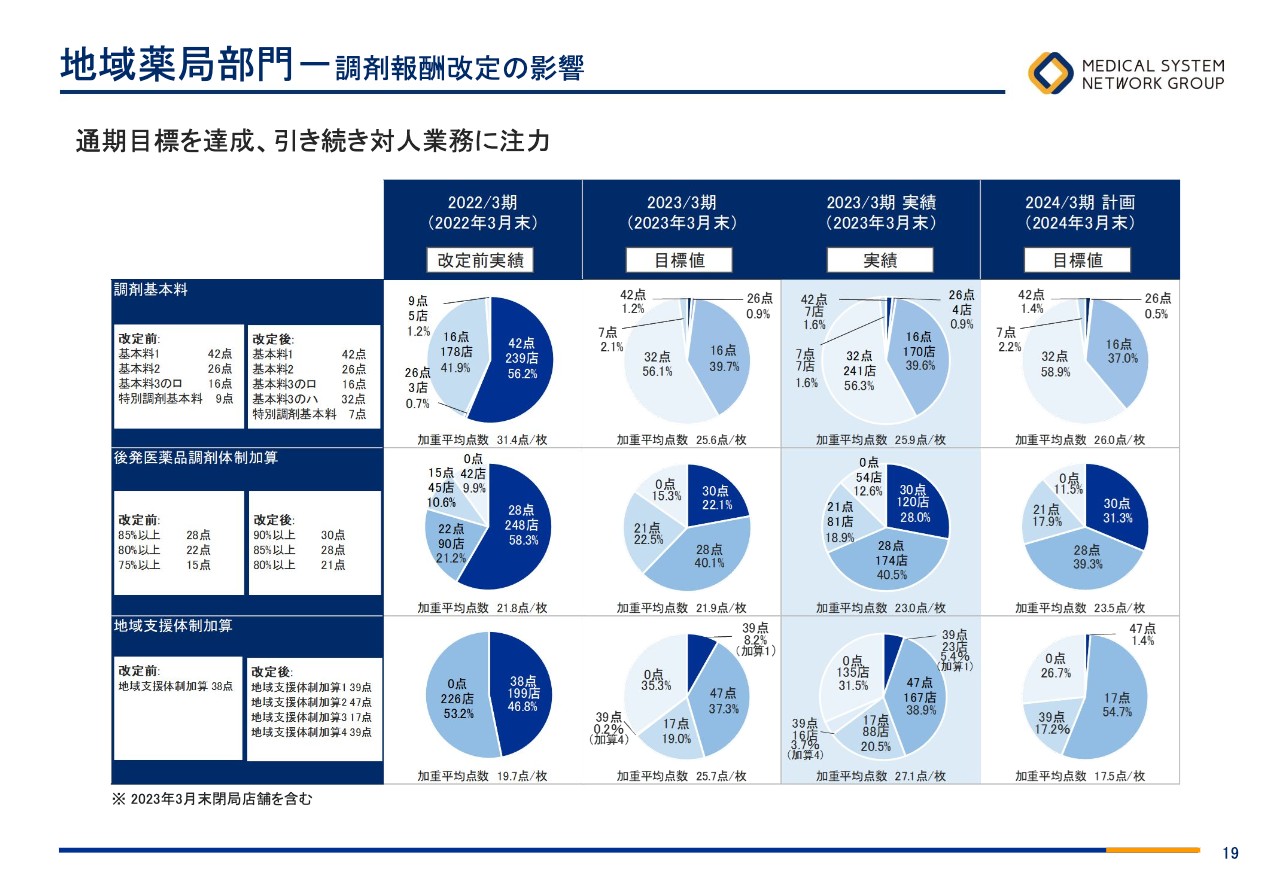

地域薬局部門-調剤報酬改定の影響

要因としては、後発医薬品調剤体制加算と地域支援体制加算の取得が計画以上に進んだことが挙げられます。加重平均で見ると、後発医薬品調剤体制加算は23点で、計画比プラス1.1点のプラス11円、地域支援体制加算は27.1点で、計画比プラス1.4点のプラス14円にできています。

ただし、ご案内のとおり、今期は地域支援体制加算の経過措置が終了しますので、かなり厳しくなります。目標値は加重平均で17.5点と、前期末と比べて10点近くマイナスになります。「100円×900万枚で約9億円」ということで、非常に大きなマイナスのインパクトがあります。

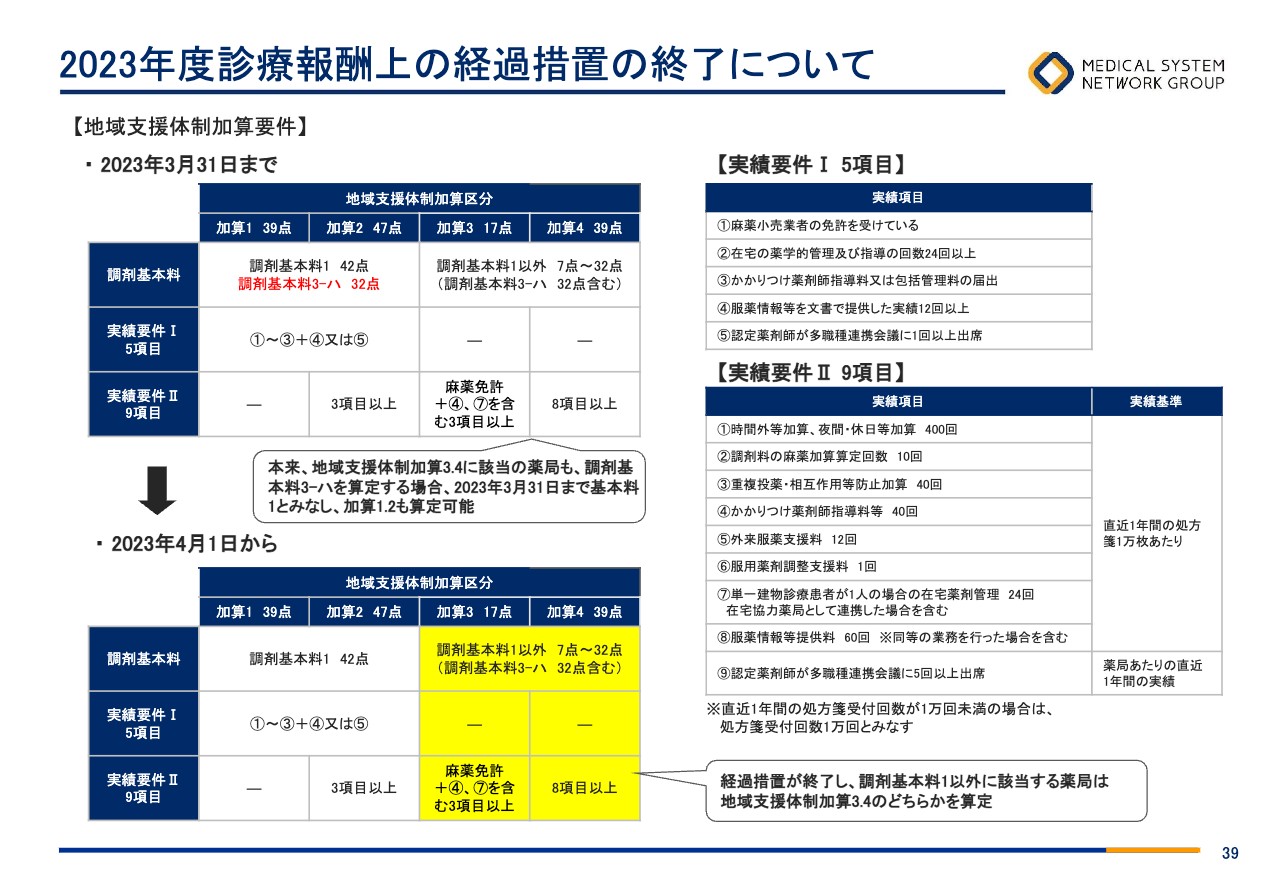

2023年度診療報酬上の経過措置の終了について

地域支援体制の加算要件です。前期までは「加算1」と「加算2」も要件として取れたため47点でしたが、今期以降は基本的に「加算3」と「加算4」しか取れないことになります。現在、「加算2」で取っている47点を「加算3」に移行することはできますが、それでも点数としては大きく下がってしまいます。

そのため、17点をなるべく39点に持っていくことと、0点のところがまだ26.7パーセントありますので、これをいかに17点に持っていくかが課題となります。

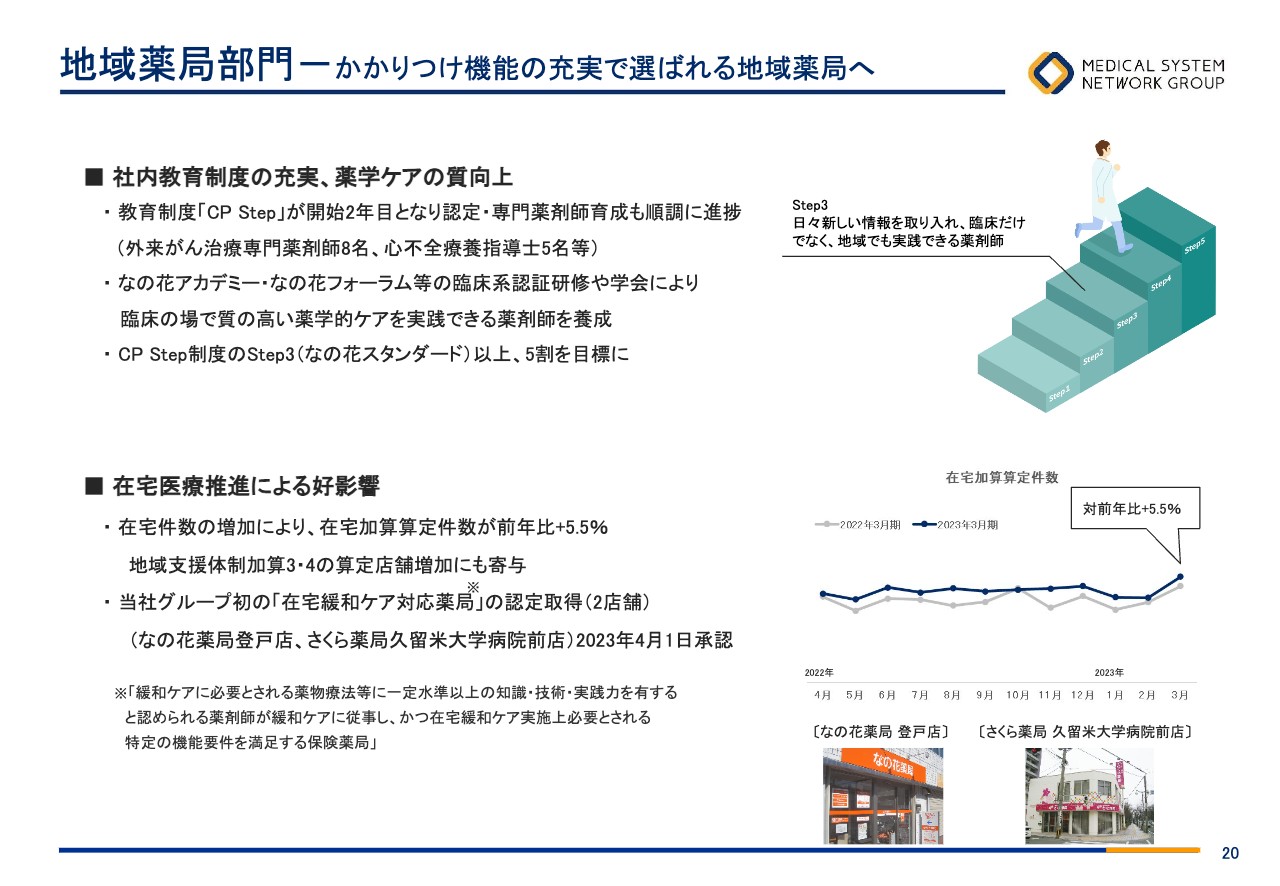

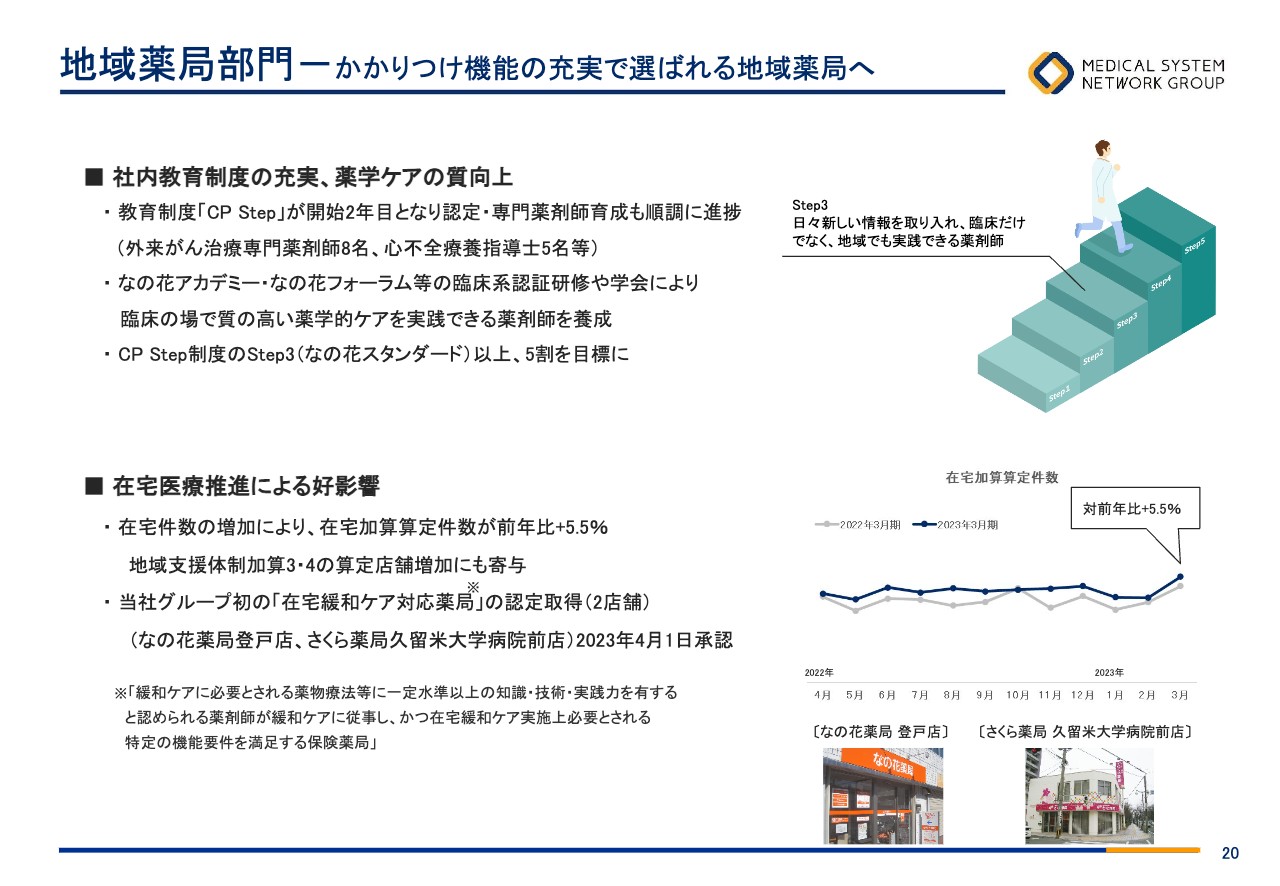

地域薬局部門-かかりつけ機能の充実で選ばれる地域薬局へ

引き続き薬学ケアの質の向上を重点的に行っています。社内教育制度の「CP Step」制度が順調に推移しており、社内で「Step1」から「Step5」までの一定の認定基準を置き、「Step3」まではスタンダードとして全員が目指してほしいということで取り組んでいます。現在、約3分の1が「Step3」をクリアしており、数年後には「Step3」以上が5割になるようにという目標で取り組んでいます。

在宅医療についても積極的に推進しており、在宅加算算定件数は前年比5.5パーセントと増加していますし、2店舗で「在宅緩和ケア対応薬局」の認定を取得しています。

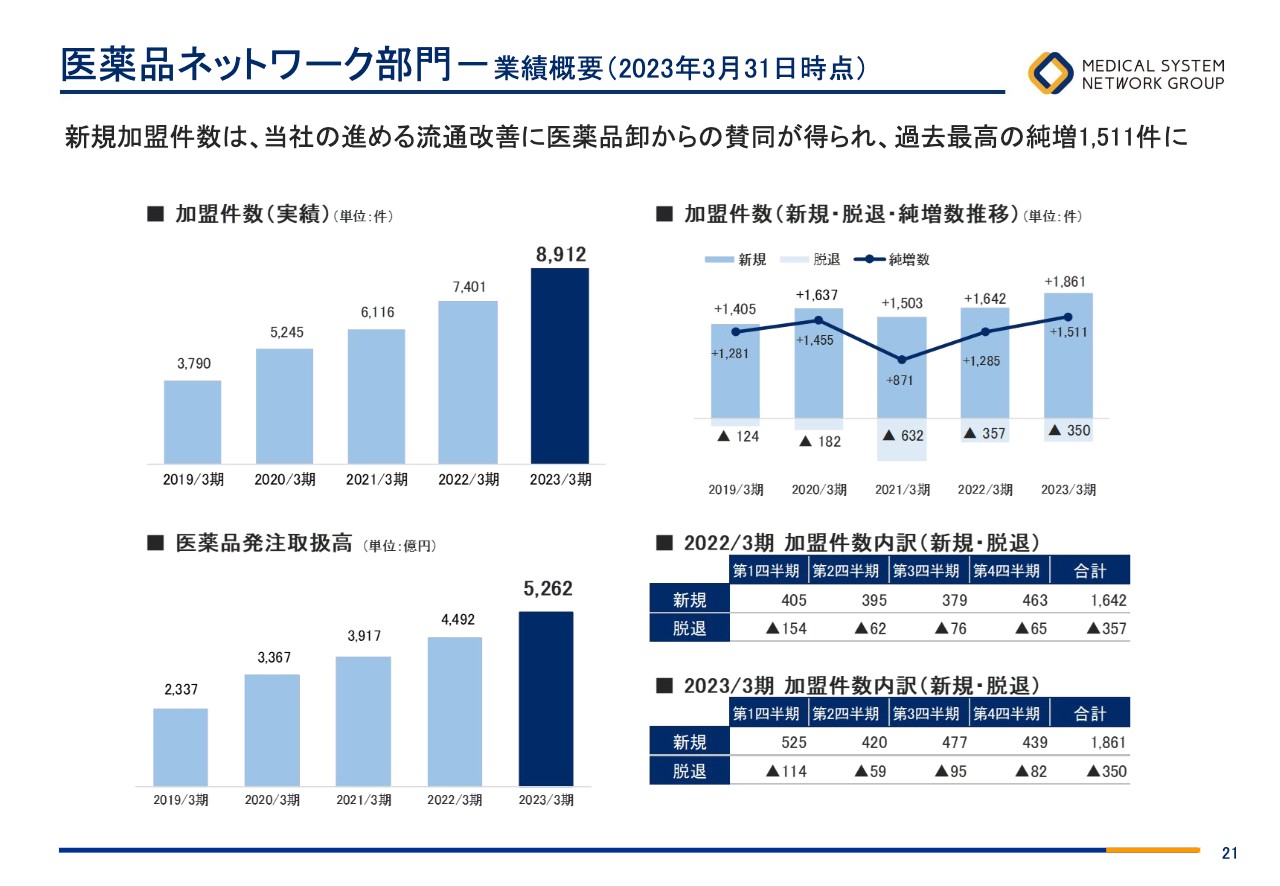

医薬品ネットワーク部門-業績概要(2023年3月31日時点)

医薬品ネットワーク部門です。引き続き好調を維持しており、加盟件数は過去最高の1,511件の純増となりました。脱退が350件と前期並みの件数となりましたが、それを大きく上回る1,861件の新規獲得ができています。

脱退数については、他社への脱退はかなり少なくなり、閉局あるいはM&Aによる脱退が8割程度です。9,000店舗近くなると一定数の閉局やM&Aは出てきますので、今期以降もそれを大きく上回れるよう新規を獲得し、1,500件の純増を目指していきたいと考えています。

医薬品発注取扱高は、5,262億円となりました。

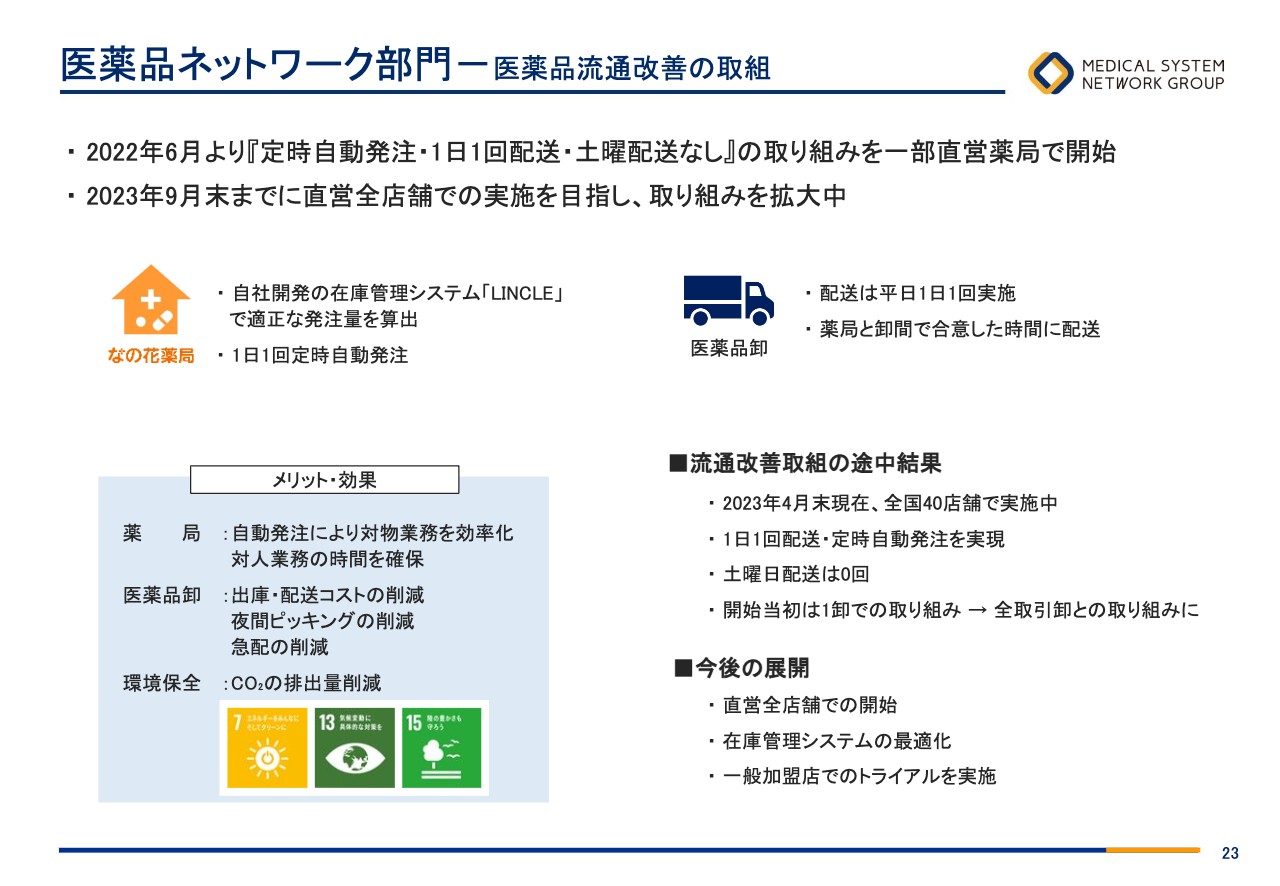

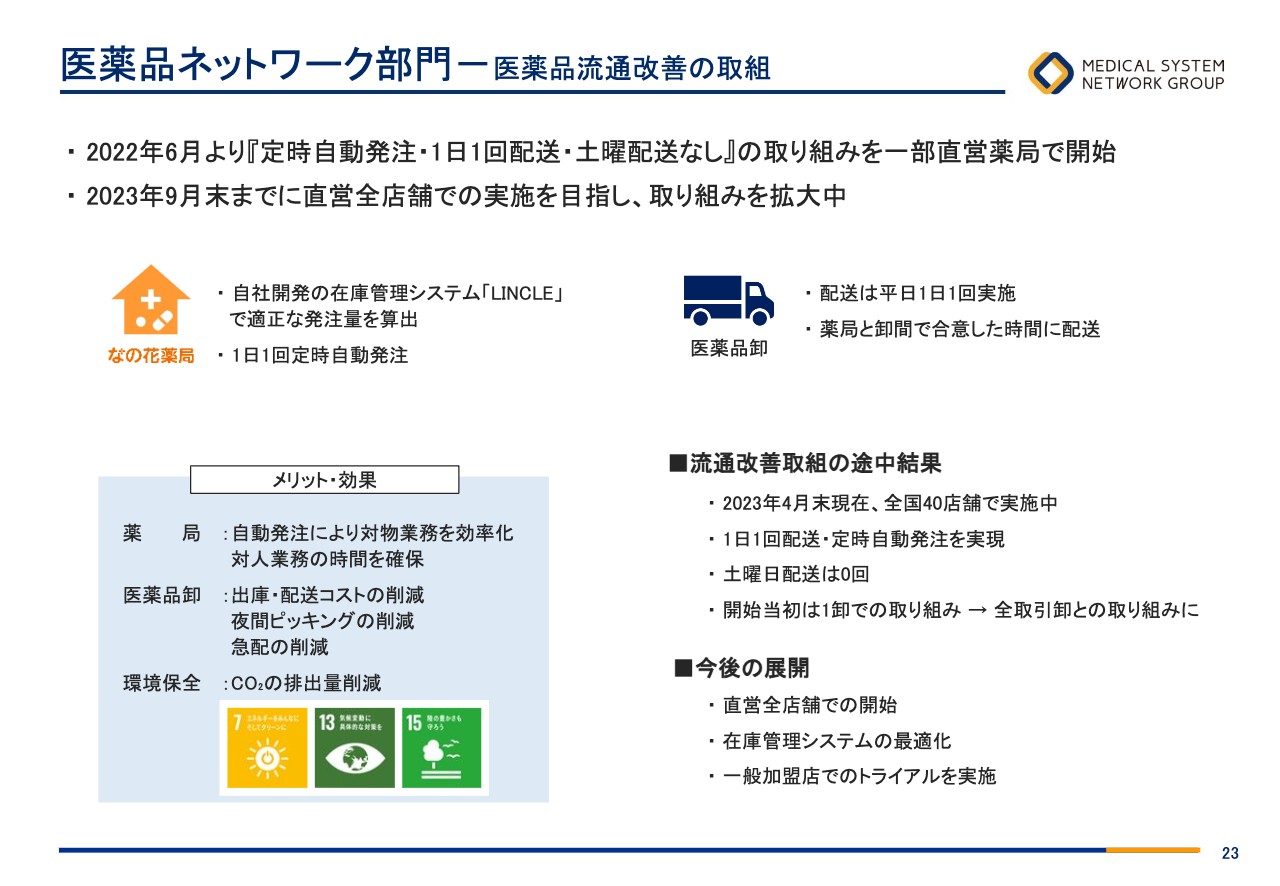

医薬品ネットワーク部門-医薬品流通改善の取組

医薬品ネットワーク部門については、引き続き、流通改善に向けて積極的な取り組みを行っています。自社開発の在庫管理システム「LINCLE」を活用し、平日1日1回・週5回配送(土曜配送なし)という週5回の配送形態のテストを行いながら、現在、全国40店舗まで取り組みを拡大しています。

可能であれば今秋9月中に直営全店舗で取り組む方向で進めており、並行して加盟店についても、テストを行っています。

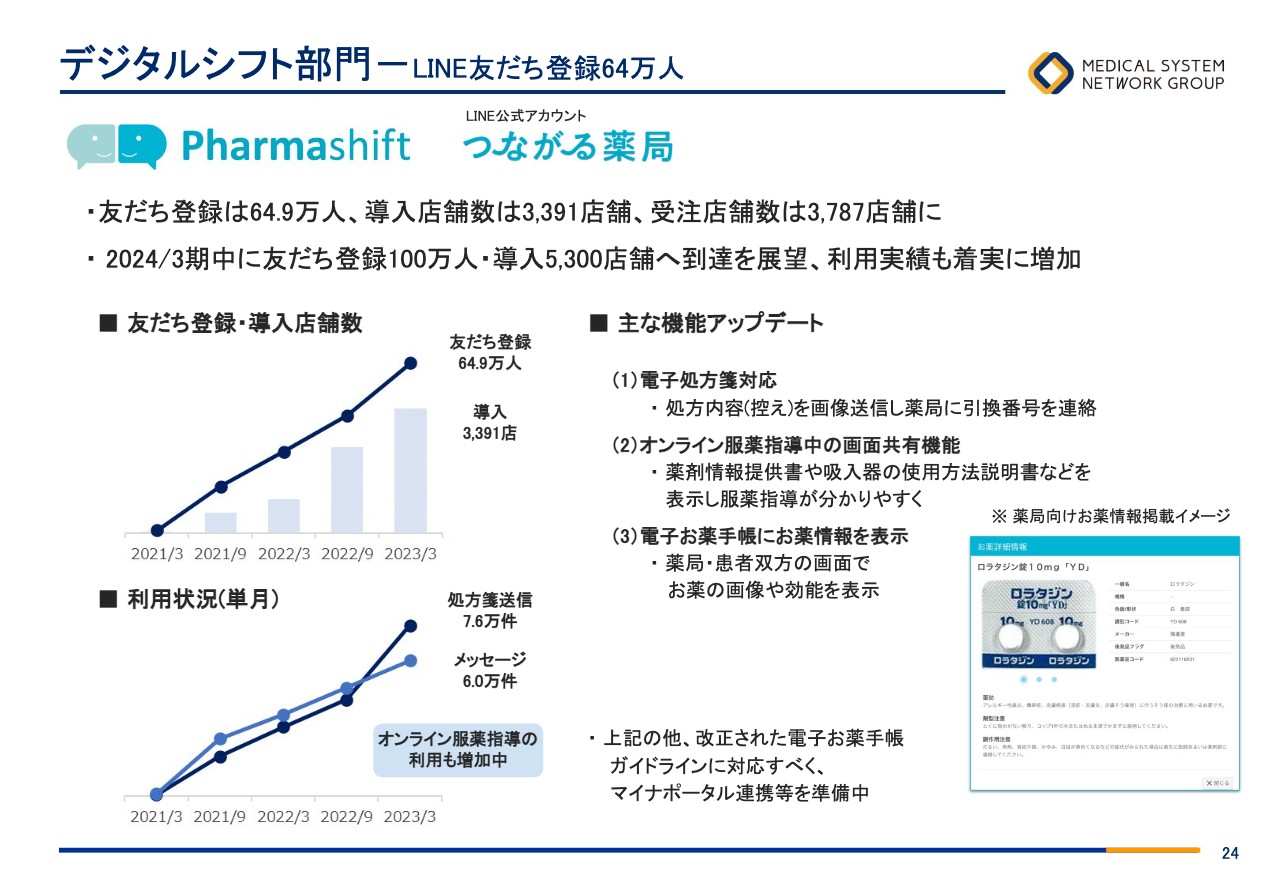

デジタルシフト部門-LINE友だち登録64万人

デジタルシフト部門です。こちらも順調に拡大しており、導入件数は前期末の911件から2,480件プラスの3,391件と大きく純増することができています。

こちらの半分程度は、加盟店の方々にお試しプランとして無料で使っていただく機能を限定したプランで提供していますので、売上にはまだ寄与していませんが、まずは囲い込みをしていきたいと考えています。競合企業も出てきていますので、加盟店を中心に使っていただくということで進めています。

処方箋送信も順調に増えてきており、インフラとして活用いただいています。電子処方箋対応やオンライン服薬指導中の画面共有機能、さらに電子お薬手帳でお薬情報を見やすく表示するなど、さまざまな機能のアップデートも行っているところです。

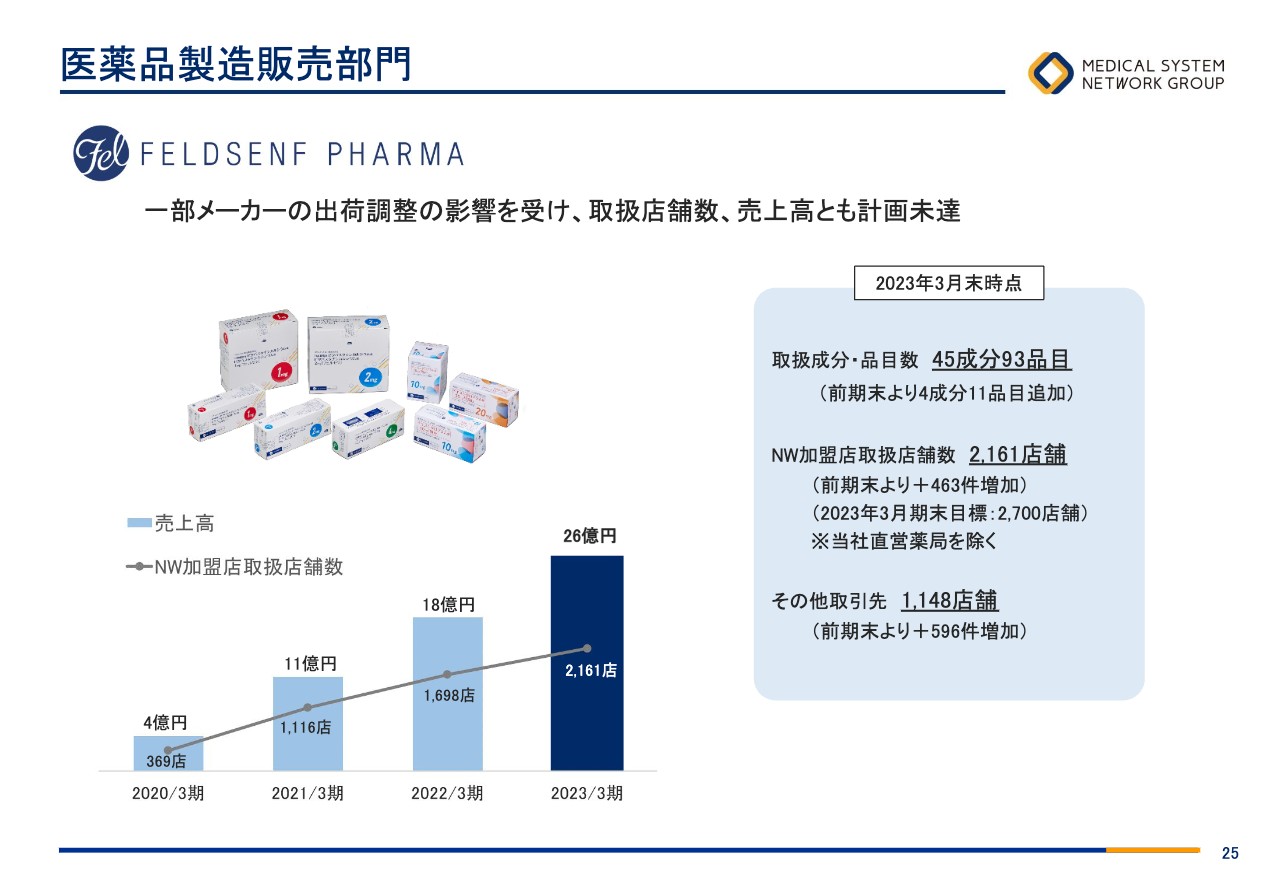

医薬品製造販売部門

医薬品製造販売部門は、冒頭にお伝えしたように一部メーカーの出荷停止の影響を受けました。そのため、売上高は目標の30億円から26億円、加盟店も目標の2,700店舗から2,161店舗と未達に終わりましたが、5月から出荷再開となりましたので、今期は大きく伸ばしていきたいと考えています。

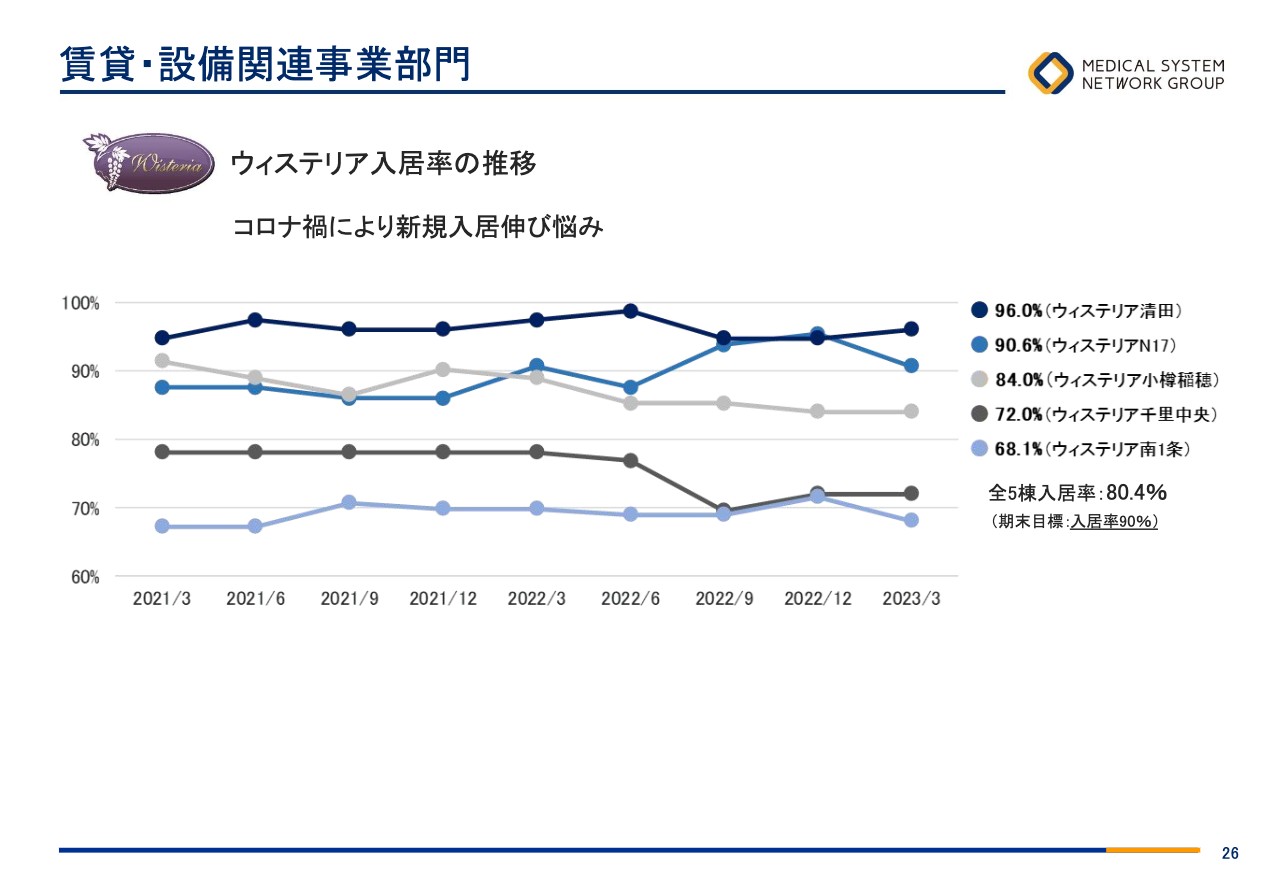

賃貸・設備関連事業部門

「ウィステリア」が少々伸び悩むといいますか、入居はそれなりにあったのですが、同じくらい退去者・転居者も出てしまったことで、全5棟入居率は80.4パーセントにとどまりました。

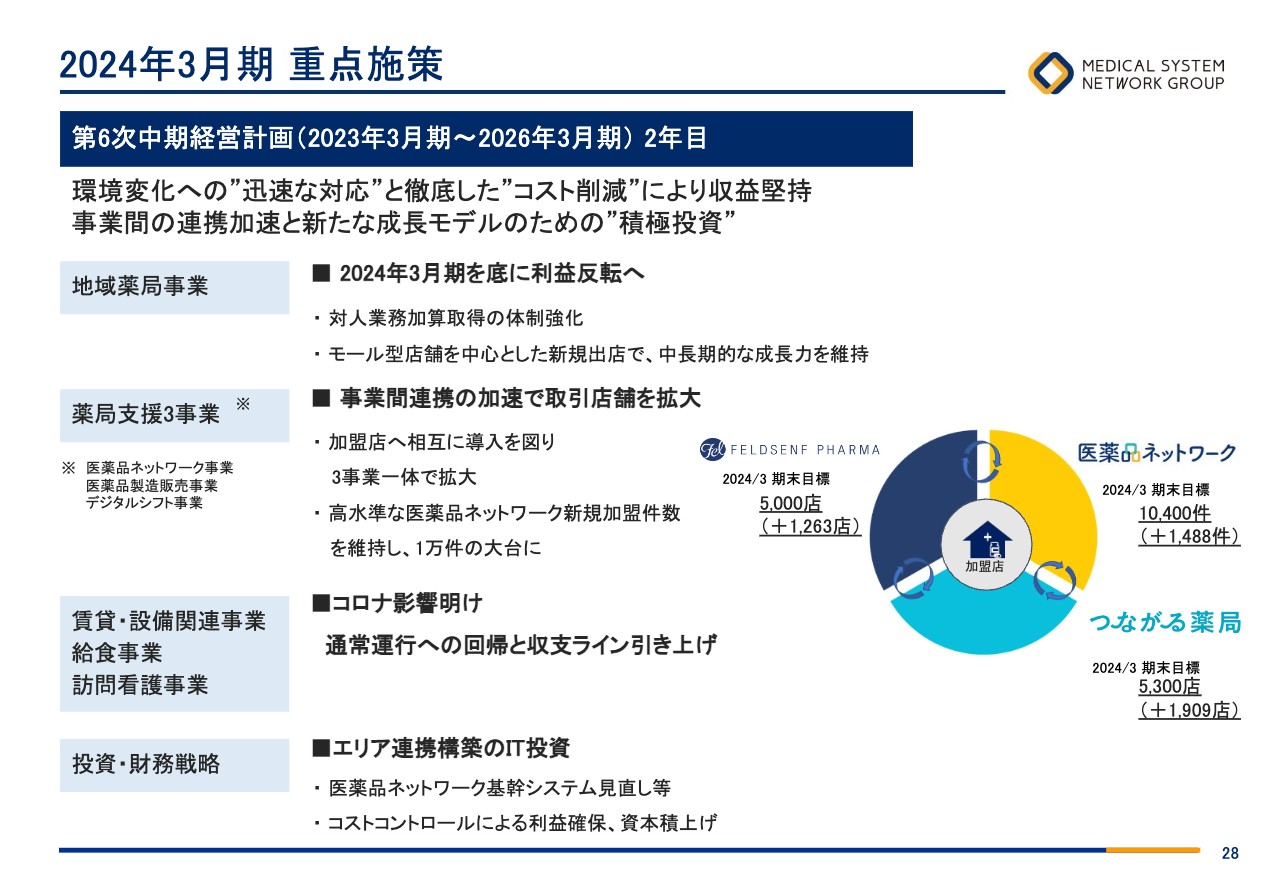

2024年3月期 重点施策-地域薬局事業

ここからは今期の重点施策です。各事業の具体的な重点政策についてご説明します。地域薬局事業は大きな変更はなく、処方箋の獲得で前期比プラス1.9パーセントを目指します。

コロナ禍も明けて、ほぼ通常状態に戻ってくるかと思いますので、コロナ禍で長期化した処方箋枚数が元に戻る、あるいは受診抑制が元に戻ることを加味し、こちらの目標を設定しています。

処方箋を獲得するには対人業務の強化が引き続き必要ですので、しっかりと行っていきます。特に地域支援体制加算区分の「加算3」「加算4」をいかにして取るかということと、あわせて店舗については新規出店15店舗も目指していきます。

追加として、今期は適切なコストコントロールの部分で生産性の向上を課題に挙げています。過去4年ほど、徹底的に効率化すべく、薬歴システムの刷新や在庫管理、自動発注、あるいは処方箋入力が簡単にできるような仕組みなど、さまざまなものをシステム化し、導入を進めてきました。

空いた時間は、対人業務の充実を図るため薬剤師が電話や「LINE」で服薬フォローをしてきましたが、概ね一巡しましたので、今期以降は生産性向上のため残業を減らしたりシフトを工夫したりと、この厳しい環境下でも少ない人数でしっかりと行っていく方針です。

2024年3月期 重点施策-医薬品ネットワーク事業

医薬品ネットワーク事業については前期並みの純増数となる1万400件を目指し、流通改善についても継続して推進していきます。基幹システムについては、8年前に大きく刷新し細かい改修は続けているものの、1万件という大台に向けて少し手を入れなければいけない部分も出てきています。このあたりはしっかりと投資をしながら、加盟店のみなさまに使っていただきやすいようなシステム、仕組みに改修していきます。

あわせて加盟店向けサービスの拡充ということで、「しゃべり場」というものを提供しています。加盟店は全国にあり、なかなか本音でいろいろなことを聞く場がないということをよく耳にします。そこで我々が場所を用意することで話ができる場所を作り、直営店のノウハウなども提供しながら、活発に意見を交換していただいています。

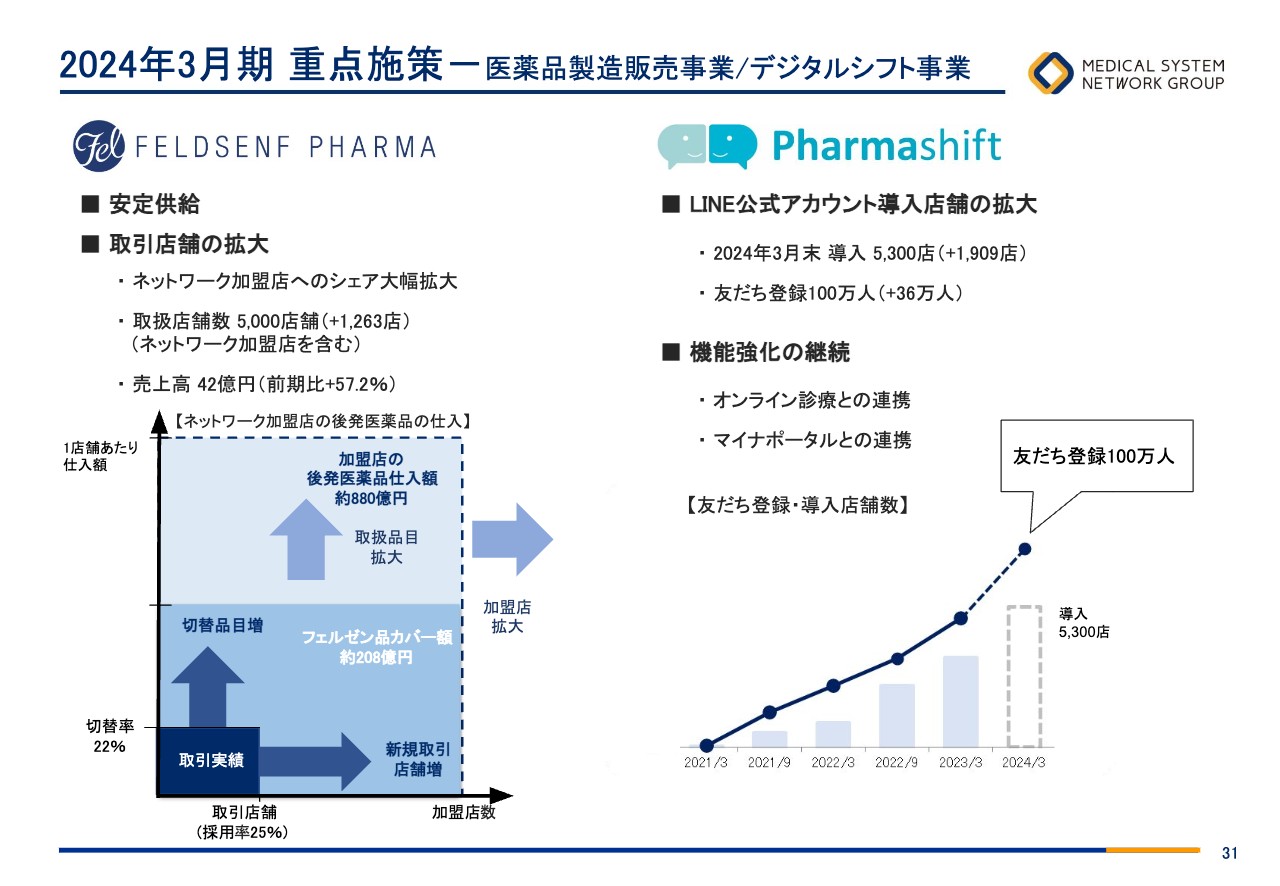

2024年3月期 重点施策-医薬品製造販売事業/デジタルシフト事業

フェルゼンファーマについては、一番大切な安定供給を着実に進め、品質も担保しつつ、今期は大きく伸ばしていくということで、売上高は57.2パーセント増の42億円に目標をしています。

スライドの表に記載のとおり、加盟店の方々に使っていただいている後発医薬品は約880億円で、そのうち当社のフェルゼン品がカバーしている部分は208億円となっています。現状、その中で使われているのは本当にわずかですので、取引店舗数を横に広げ、薬局の切替率も上げていきます。この両方に取り組むことで、42億円はそれほど難しい数字ではないと思っています。

「Pharmashift」は、プラス1,909店舗と大きく純増し5,300店舗に広げていきたいと考えています。友だち登録も100万人が目標です。

2024年3月期 重点施策-賃貸設備関連事業

「ウィステリア」についてです。入居率90パーセントを今年こそ達成すべく、新規入居を獲得していきます。転居・退去の抑制については、病院に入院しなくても「ウィステリア」の中で介護を受けながら生活することが可能ですので、しっかりコミュニケーションを取りながら、入居率を上げていこうと考えています。

加えて、労務費・広告宣伝費についても精査・見直しを行っており、収支の改善を図っています。

2024年3月期 業績予想-連結業績

以上の結果、業績予想として売上高は1,125億円、前期比プラス2.7パーセント、営業利益は26億円、前期比マイナス5億6,300万円、マイナス17.8パーセントとしています。当期純利益は10億円、前期比マイナス6億1,000万円、マイナス37.9パーセントを見込んでいます。

スライドに記載のとおり、地域支援体制加算経過措置の終了や、後発医薬品を中心にかなり値上げを受け入れざるを得ないことなどもあり、決まっていることはまだありませんが、これから交渉していきます。そのあたりを少し保守的に織り込み、このような計画としています。

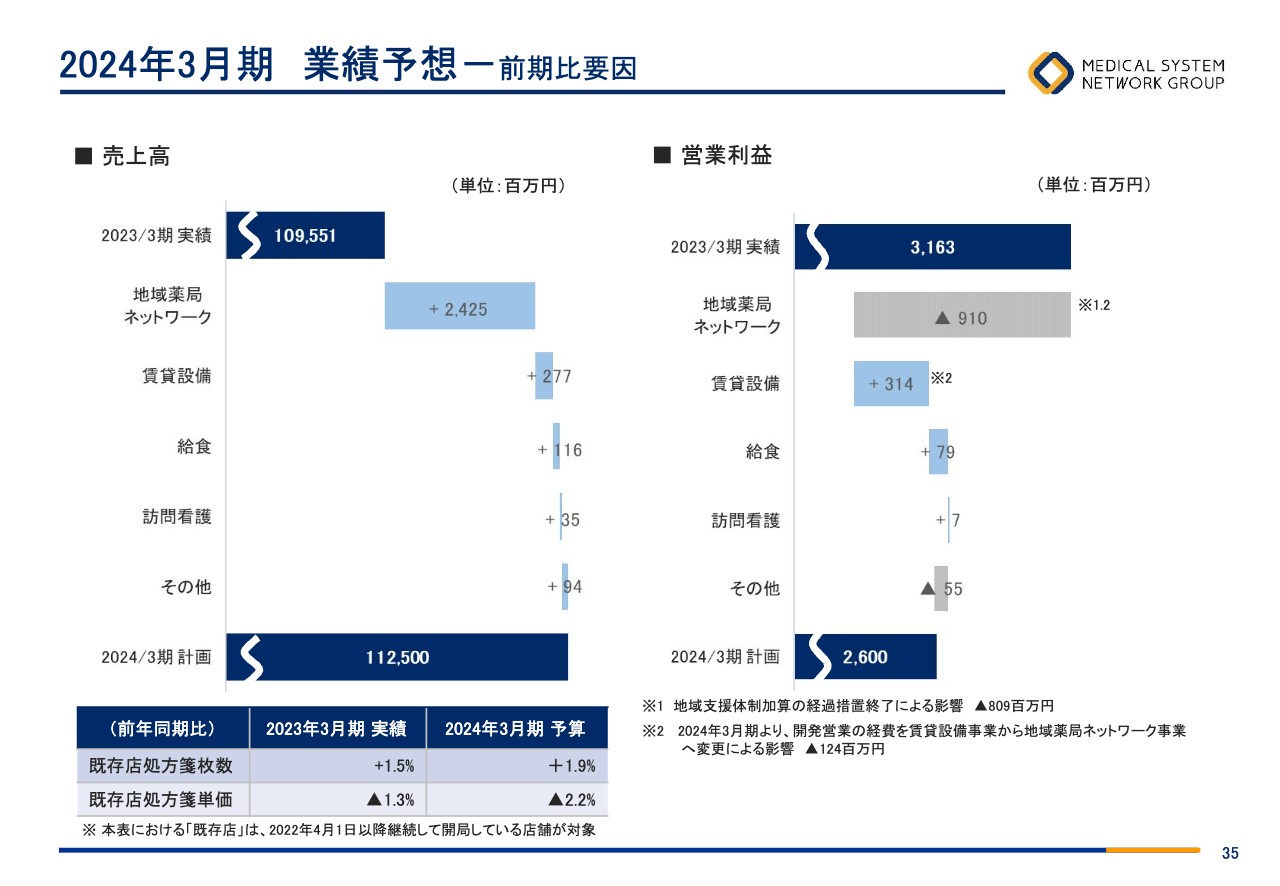

2024年3月期 業績予想-前期比要因

業績予想の内訳です。地域薬局ネットワーク事業は、営業利益が前期比で大きくマイナスとなっています。その分、地域支援体制加算の影響で、欄外注記(※1)に記載しているように約8億900万円のマイナス、今年4月の薬価改定の影響によるマイナスもあります。

それらを地域薬局ネットワーク事業のプラスと処方箋枚数増のプラスで多少打ち消すことはできますが、最終的にはマイナス9億1,000万円と見ています。

それ以外には賃貸・設備関連事業でプラス3億1,400万円、給食事業でプラス7,900万円を見込んでいます。

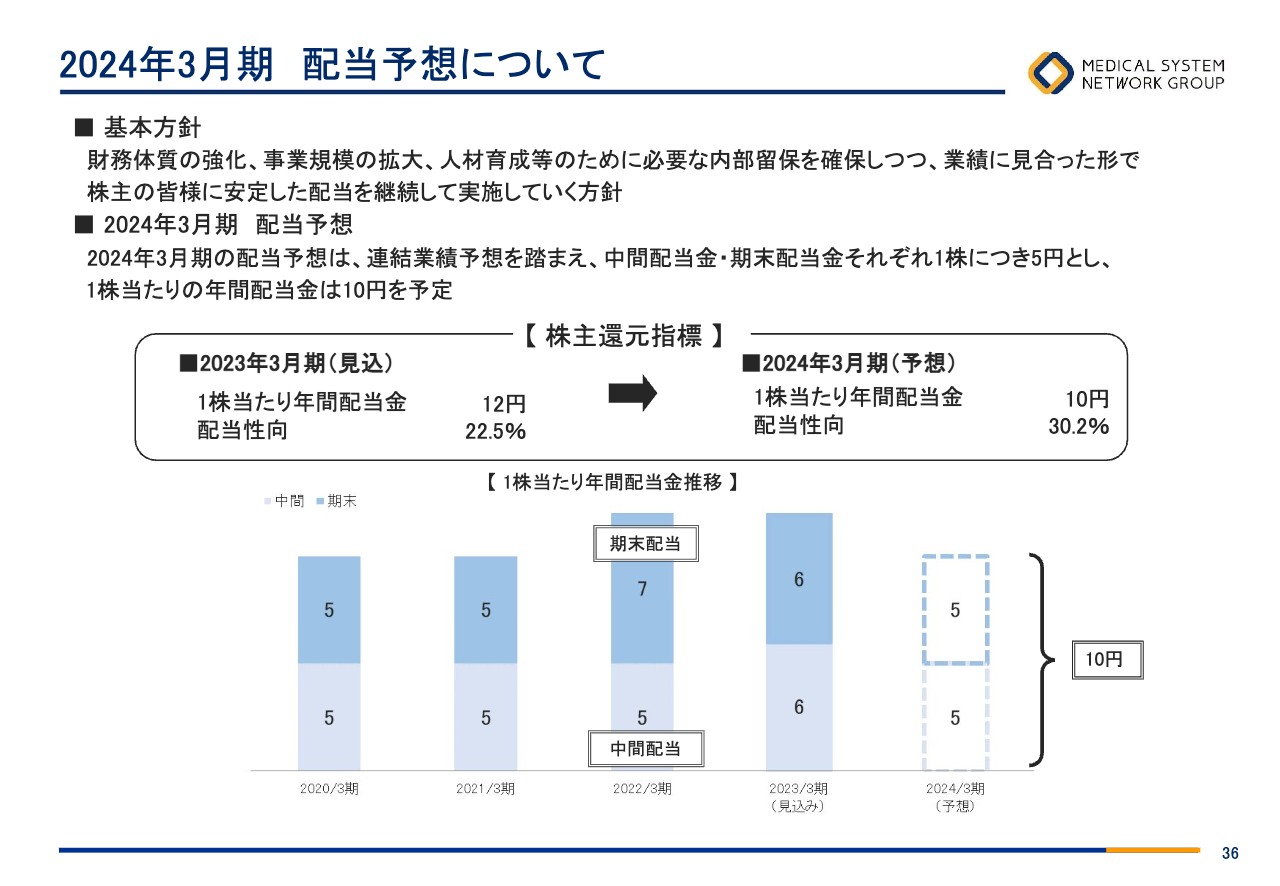

2024年3月期 配当予想について

配当については申し訳ないのですが、減配ということで中間配当5円、期末配当5円、合計10円としています。配当性向は前期の22.5パーセントから2024年3月期は30.2パーセントを見込んでいます。

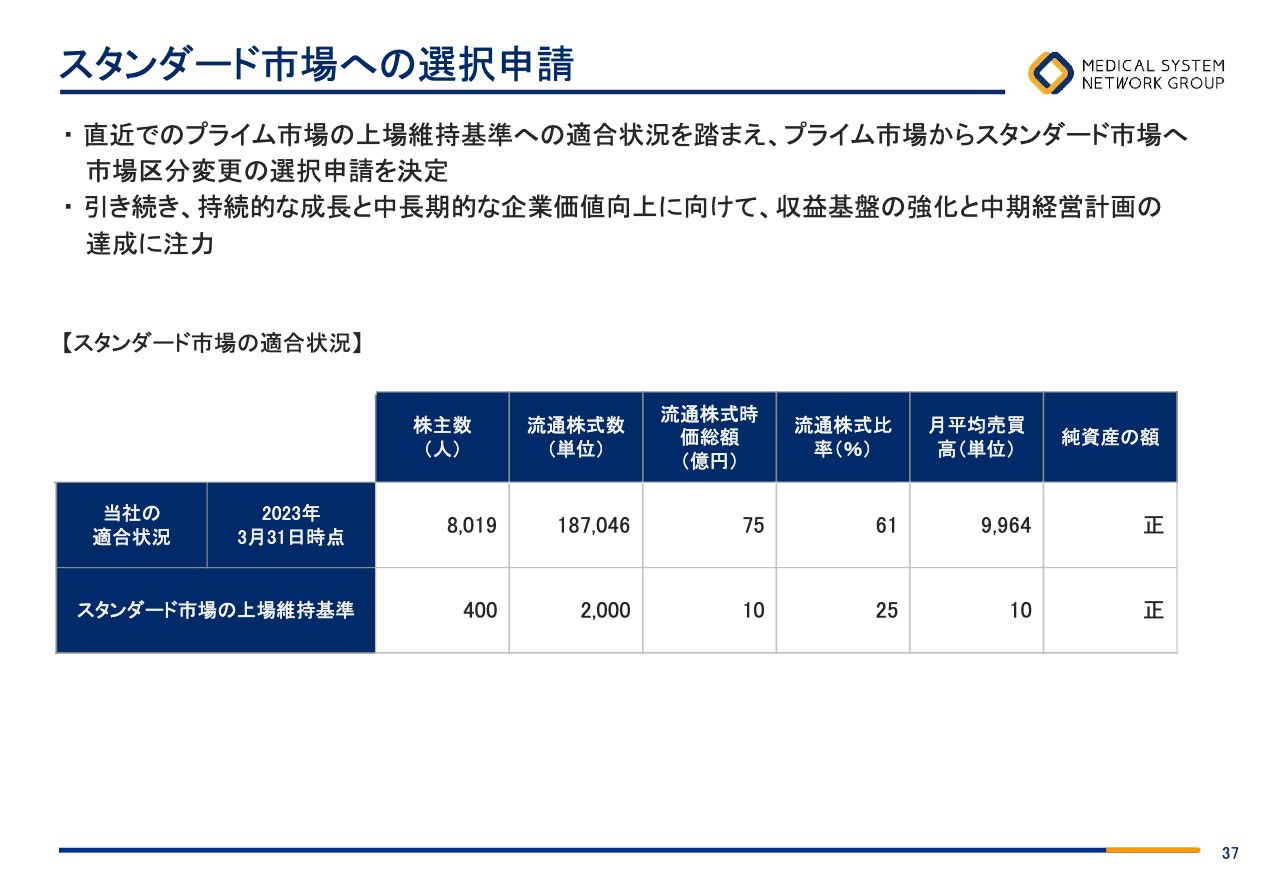

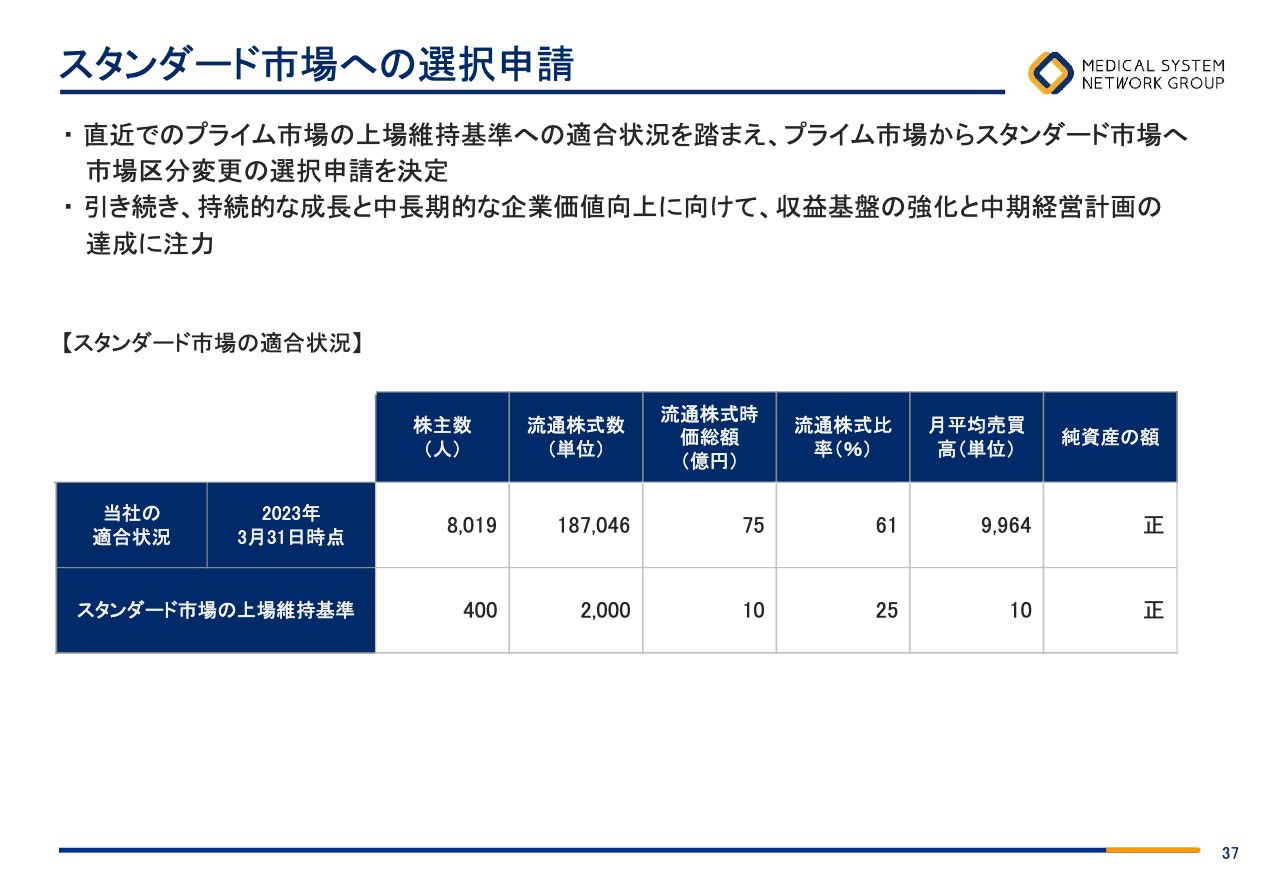

スタンダード市場への選択申請

最後に、スタンダード市場への選択申請ということで、5月9日15時にリリースしました。現在のプライム市場上場維持基準の適合状況を踏まえて、スタンダード市場への市場区分の変更申請を決定しています。

スライドにはスタンダード市場の上場維持基準が記載してありますが、プライムの上場基準で、現在満たしていないのが中央に記載している流通株式時価総額のみです。流通株式時価総額100億円に対して現在75億円ということで、少し足りない状況です。

業績については、中期計画の達成に自信を持っていますが、株価については我々ではコントロールできない部分もあります。最終的にここがクリアできずにスタンダードに駆け込みとなった場合、証券会社の審査が間に合うのかどうかという問題もあります。

そのようなことを踏まえ、いったんスタンダード市場に申請し、基準がクリアできればプライム市場にチャレンジしたいと考えています。

質疑応答:中期経営計画に対するポジティブ要因・ネガティブ要因について

中期経営計画について「策定以降の外部環境の変化におけるポジティブ要因・ネガティブ要因は何でしょうか?」というご質問です。

基本的にポジティブ要因はあまりないと思います。ネガティブ要因に関して、例えば今回の地域支援体制加算経過措置終了のマイナスは中期経営計画策定の段階である程度見込んでいました。一方で、原材料高や円安の影響で仕入価格がかなり厳しくなっている点はネガティブ要因としてあるかと思います。

ただし、そちらに関しては国もかなり問題視していますので、今後は薬価制度の改革が進んでいきます。そのため一方的に薬価が下がり続けることにはならないと思っていますが、ネガティブ要因と捉えています。

質疑応答:ネガティブな環境に対し行っている施策について

「ネガティブな環境に対し、自助努力としてどのような施策を行っているのでしょうか?」というご質問です。

正直にお伝えすると、相手がいることですので、我々の事情だけで仕入交渉をするわけにはいかず、なかなか難しいところがあります。ただし、我々としては単純に仕入価格の交渉をするだけではなく、流通改善にもしっかり取り組んでいると各卸にご理解いただいています。

また、単品単価で交渉しているのは我々のみだといっても過言ではないかと考えています。そのような点で卸からも理解を得ながら取り組んでいるところです。

質疑応答:地域薬局事業の収益回収の時期について

「地域薬局事業で大型店舗出店による先行投資が収益のマイナス要因になっていると思いますが、収益回収はいつ頃から期待されるのでしょうか?」というご質問です。

個別の話になりますが、兵庫県では病院の門前で大型店舗を1店舗出店しており、現在は収益的に厳しいところがあります。ただし、患者の数や処方箋枚数は順調に増えているため、おそらく今期にはプラスになると思っており心配していません。

質疑応答:レセコンのシステム開発について

「レセコンなどのシステム開発を行っているとのことですが、内容について詳しく教えてください」というというご質問です。

創業当初からレセコンの自社開発は継続的に行っており、当社の「なの花薬局」で使っている分と、北海道内の一部では外部販売も行っています。現在大きな改修をしており、2023年6月頃から直営店舗に導入していく予定です。この導入が進めばかなりの効率化につながると考えています。

質疑応答:医薬品ネットワーク事業の今期計画について

「今期は薬価改定に加え、後発医薬品の需給逼迫・製造コスト増により全国的に薬価差益が縮小する傾向にありますが、ネットワーク事業にはどのように影響するでしょうか? 今期計画は上ブレする余地があるのでしょうか?」というご質問です。

薬価差益、すなわち仕入条件が厳しくなることは薬局にとって厳しい状況ですが、ネットワーク事業にとってはポジティブな要因と言えるかと思います。ただし、今期計画の加盟件数1,488件増については、前期もかなりがんばって達成したところですので、今期も目標必達としつつもどのくらい上ブレするかはまだわからない状況です。

質疑応答:価格交渉代行・ボランタリー事業者の価格交渉に関する議論について

「有識者検討会において、価格交渉代行・ボランタリー事業者による薬価差益を得ることを目的とした価格交渉を問題視する声が強まっています。このような議論はネットワーク事業の経営にどのような影響を与えるでしょうか?」というご質問です。

こちらに関してはまだどのような結論になるかがまったく見えない状態で、回答しにくいところですが、加盟店の営業活動にはさほど大きな障害になっていないと感じています。

仕入環境が厳しい中小の薬局の経営環境から考えて、加盟自体は進んでいくと思います。最終的にどのような着地になるかによりますが、我々が単品単価交渉をしっかりしている点については当局にもしっかり伝えていきたいと考えています。

田尻:2018年1月に厚生労働省から「医療用医薬品の流通改善に向けて流通関係者が遵守すべきガイドライン」が出されました。その主な内容は、単品単価の契約をすることと、過度な値引き要求の禁止です。

こちらに関する一番の問題は単品単価で交渉することではなく、これまで卸では総価で価格交渉をするという商習慣が続いてきたことです。これを理由に大手の調剤チェーンが過大な値引き要求をしていると言われていますが、実際は大手の調剤薬局だけではないと思っています。

実際に、2018年9月に我々が5万2,000品目について単品単価取引をすることで、きちんとした値付けがされました。厚生労働省が製品ごとに行った薬価改定に基づいて価格交渉を行えば、過度な値引き要求には当たりません。

一方、総価取引の場合は、過去の価格は別にして全体で何パーセント値引きするかになり、過去の価格の根拠が失われてしまうため、これがこの問題につながっているのではないかと思います。

したがって、単品単価取引は理屈にあった契約で、これに対して卸、ユーザー側も丁寧に対応していくという方向性を見出していかなない限り、この問題は解決しないのではないかと考えています。

2019年3月期から我々のネットワークに加盟していただける薬局が増えてきています。これは我々が単品単価取引で契約したと聞いて「中身を教えてください」と問い合わせが増えました。また、卸側にもご説明したところ卸側が「これはやはり根拠のある話だ」と理解していただいたためです。単品単価取引だけでなく流通改善についてもあわせてご説明することにより、現在は卸側の賛同を得られているという状況です。

みなさまにはこのあたりをご理解いただければと思います。

質疑応答:後発医薬品の薬価引き上げの影響について

田中:「後発医薬品業界では薬価引き上げの動きが出ています。こちらは2024年3月期の薬価差益見通しに影響を与えていますか?」というご質問です。

前期と比べると多少の仕入価格の上昇を見込んでいますが、具体的な数字は回答を控えさせていただきます。

質疑応答:花粉症の外来患者数について

「4月以降の花粉症による外来患者数の動向はいかがでしょうか?」というご質問です。

2023年は少し早めの3月頃から花粉症がかなり流行し、4月は例年並みでした。

質疑応答:直近の医療機関の動きについて

「新型コロナウイルス感染症の5類への移行や病院への補助金減により、医療機関側は集患活動を強化している傾向があるのでしょうか?」というご質問です。

こちらに関しては状況があまり見えていません。

質疑応答:地域支援体制加算について

「地域支援体制加算の『加算3』『加算4』で7割の構成比は、大手チェーンと比べて対応が進んでいると理解するべきでしょうか? あるいは業界平均並みでしょうか?」というご質問です。

こちらについては他社があまり開示していないため、良いのか悪いのかもよくわからないところです。今後開示されればそちらを見ていきたいと思います。

ただし、我々としてはこの割合はかなり努力して取っていると思っています。

質疑応答:流通改善における卸への対応について

「卸の賛同を得て流通改善を進めているということですが、具体的に両者でどのような対応をしているのでしょうか? 賛同を得られた理由も教えてください」というご質問です。

当社はもともと、ネットワークへの加盟条件として、2ヶ月でのお支払いに加え、緊急配送をなるべく少なくすること、EOS(電子発注システム)での発注を9割以上とすることをお願いしています。

こちらに加えて、現在直営店で平日1日1回・週5回配送(土曜配送なし)とし、卸の都合のよい時間帯で午前・午後を決めていただき、その時間帯に納品していただいています。

全国の卸を支店単位で100ヶ所以上回って支店長にご説明し、賛同いただいているところです。

質疑応答:東証スタンダード市場への移行について

「東証プライム市場からスタンダード市場に移行することについて、どのように評価して今後どのような影響が出るとお考えでしょうか?」というご質問です。

正直にお伝えすると、こちらに関しては当社の役員会でもさまざまな議論が出ました。プライム市場でがんばっていけるのではないかという意見もありましたが、最終的には先ほどお伝えした理由でスタンダード市場への移行を決断した次第です。

当然、上場自体は加盟店やネットワーク事業にとっても安心感があり、新卒の薬剤師採用にとってもプラスとなります。ただし、スタンダード市場に移行することによって、それ以外のところで大きな影響が出るとは思っていません。

投資家によってはプライム上場企業でなければ投資しないという方もいるのかもしれませんが、当社の事業規模ではそのような方はかなり限定的で、おそらく当社の成長性に期待していただいているため、市場はあまり意識されない投資家が多いのではないかと見ています。

新着ログ

「小売業」のログ