飯野海運、新中期経営計画を策定、事業ポートフォリオ経営とカーボンニュートラルへの挑戦で成長を目指す

目次

大谷祐介氏(以下、大谷):みなさま、こんにちは。飯野海運株式会社、代表取締役社長の大谷祐介です。本日はご多忙の中、本説明会にご参加いただき、誠にありがとうございます。

まず、2022年度決算および2023年度通期業績見通しと市況予想についてご説明します。さらに、前中期経営計画のレビューと、新中期経営計画「The Adventure to Our Sustainable Future」についてお話しします。時間も限られていますので、要点を絞った上でご説明を進めていきます。

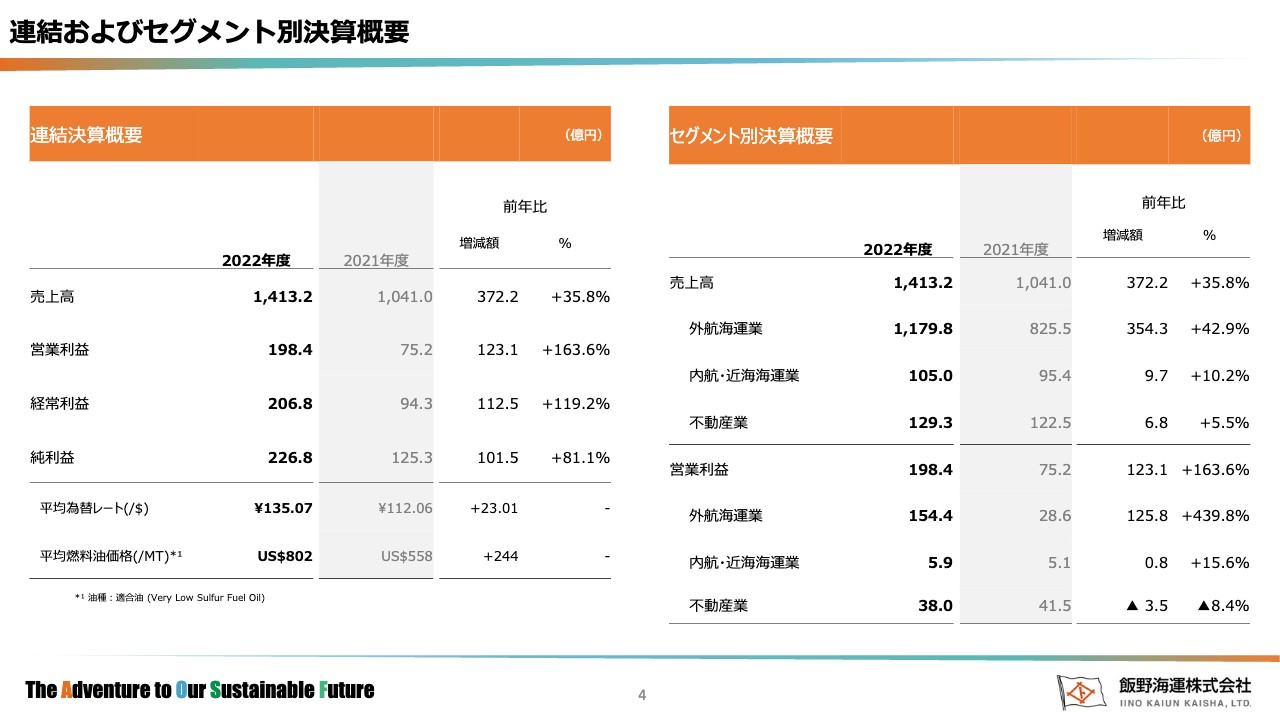

連結およびセグメント別決算概要

2022年度の決算についてです。売上高、各利益すべてにおいて前年同期比で大幅に増収増益となり、過去最高益を記録しました。海運業はケミカルタンカー、ドライバルク船、大型ガス船を中心に、円安の影響のほか、市況に連動し運賃が上昇した貨物を効率的に取り込み大幅な増益となりました。

一方、不動産業の営業利益は光熱費など管理費の増加により、前年同期比で減益となりました。詳細については決算短信と同時に開示した「2022年度 通期決算補足資料」をご参照ください。

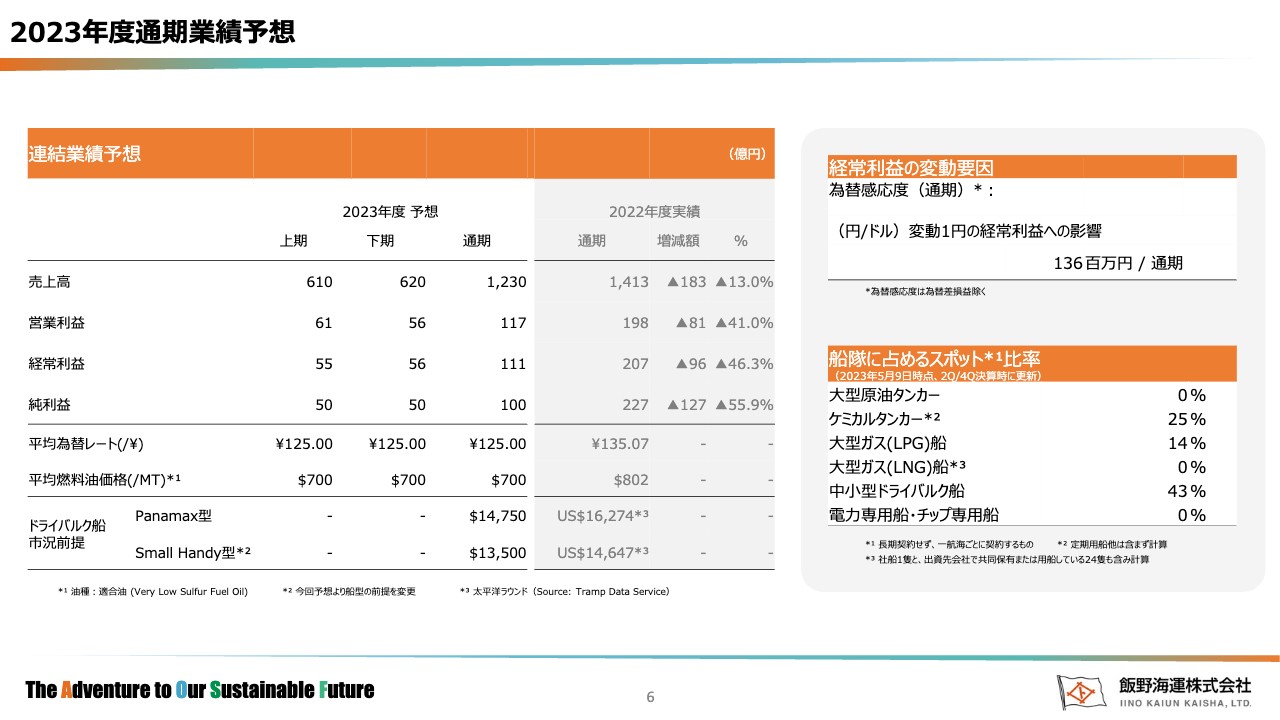

2023年度通期業績予想

2023年度の業績予想と今後の市況予想についてご説明します。スライドには、2023年度の業績見通しを記載しています。通期売上高1,230億円、営業利益117億円、経常利益111億円、純利益100億円を見込んでいます。

非常に難しい予想となりましたが、減収減益を予想しています。こちらは、昨年度好調であったケミカルタンカー、大型LPG船、ドライバルク船の市況が、世界経済の減速により下落すると見込んでいるためです。

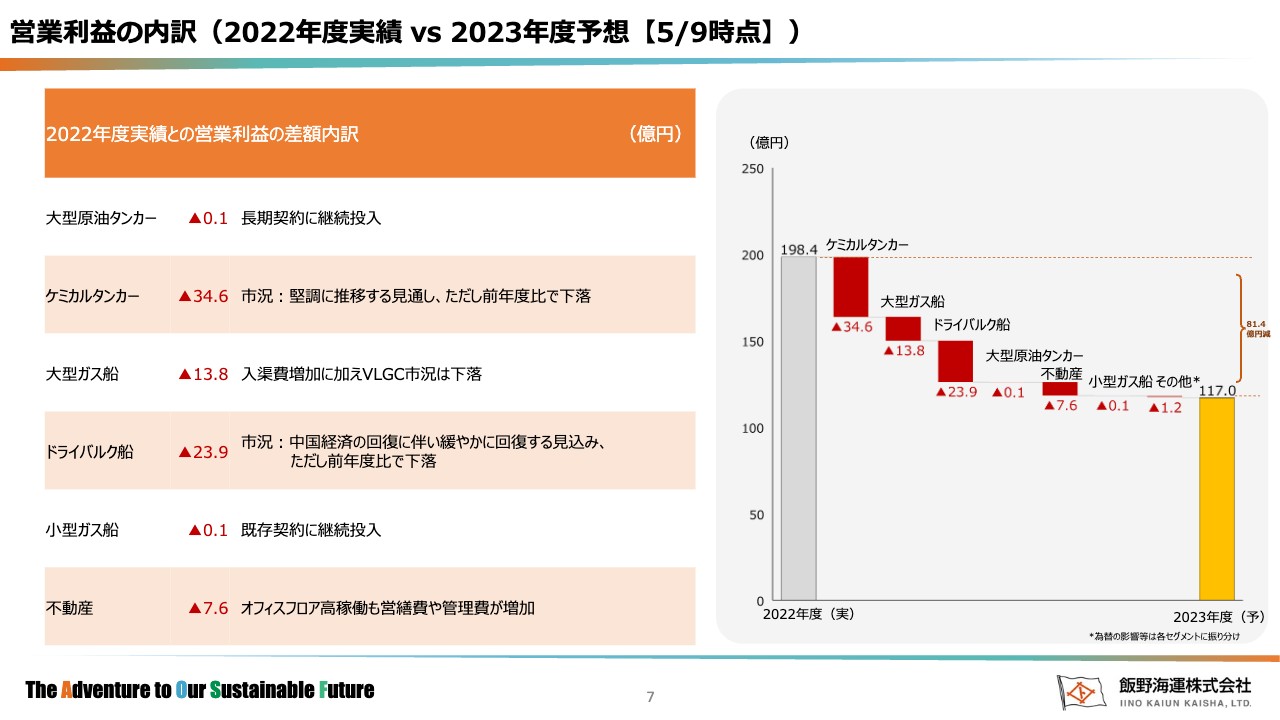

営業利益の内訳(2022年度実績 vs 2023年度予想【5/9時点】)

スライドには、営業利益における2022年度実績と2023年度予想の差異について記載しています。2023年度の営業利益は2022年度実績と比較して81.4億円の減益を予想しています。

その主な要因は、次の3点です。まずは、ケミカルタンカーについてです。市況は堅調に推移する見通しですが、前年度比で下落する見込みです。続いて、ドライバルク船においては、中国経済の回復に伴い、市況は緩やかに回復する見込みですが、前年度比で下落すると考えています。最後に、大型LPG船は、入渠費の増加に加え、VLGC市況は下落の見込みとなっています。

市況下落の見通しではありますが、引き続き効率的な配船と運航を進め、収益改善に努めたいと思います。

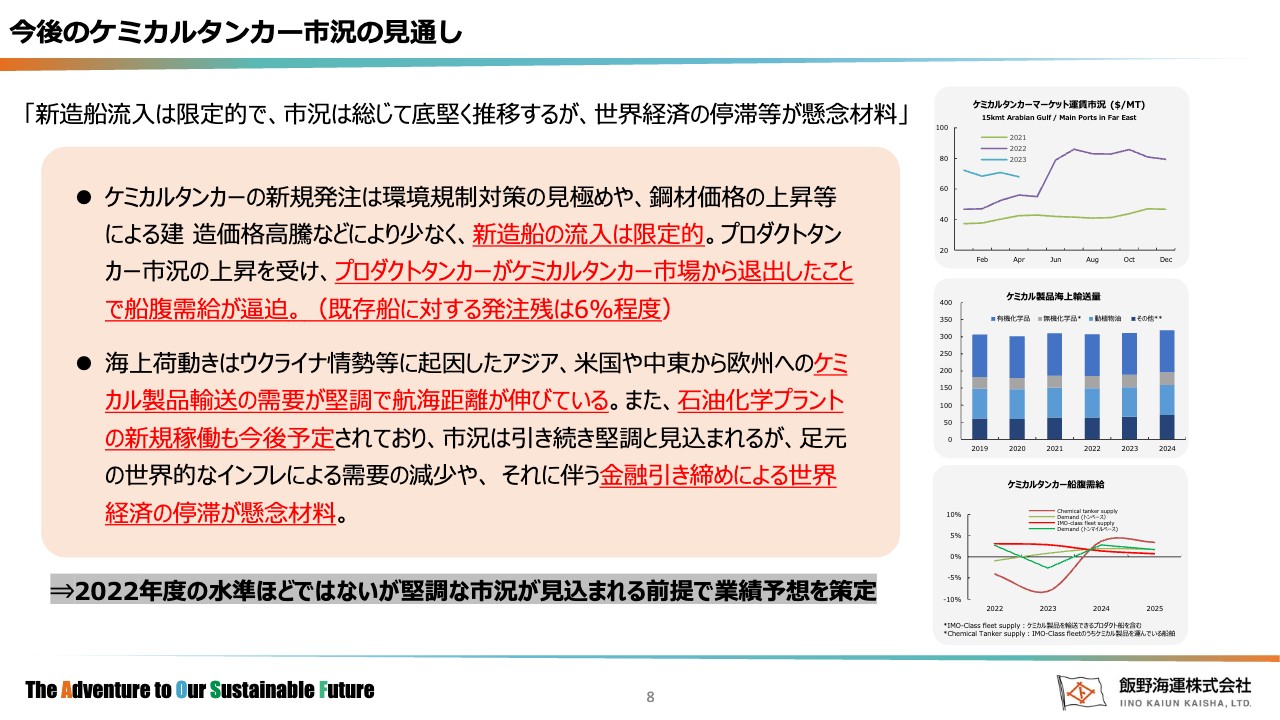

今後のケミカルタンカー市況の見通し

市況変動の影響を受けるケミカルタンカー、大型LPG船、ドライバルク船の見通しについてご説明します。まずは、ケミカルタンカーです。新造船流入は限定的ではありますが、世界経済の停滞による物流抑制が懸念材料となっています。2023年度は前年度ほどの水準ではないものの、堅調な市況が見込まれると予想しています。

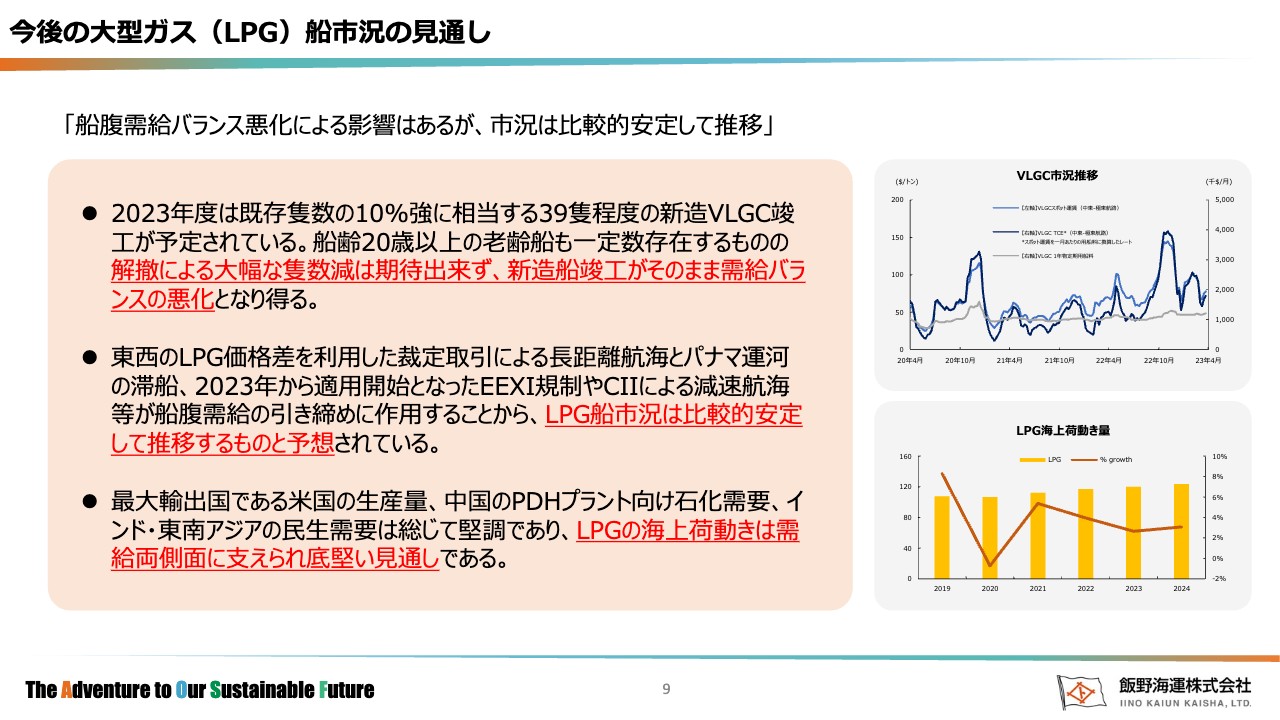

今後の大型ガス(LPG)船市況の見通し

続いて、大型LPG船市況の見通しです。新造船発注残は増加傾向にあり、2023年度は既存船腹の10パーセント強が竣工予定となっています。船腹需給バランス悪化が懸念されますが、LPG需給面は堅調で、市況は底堅く推移する見通しです。

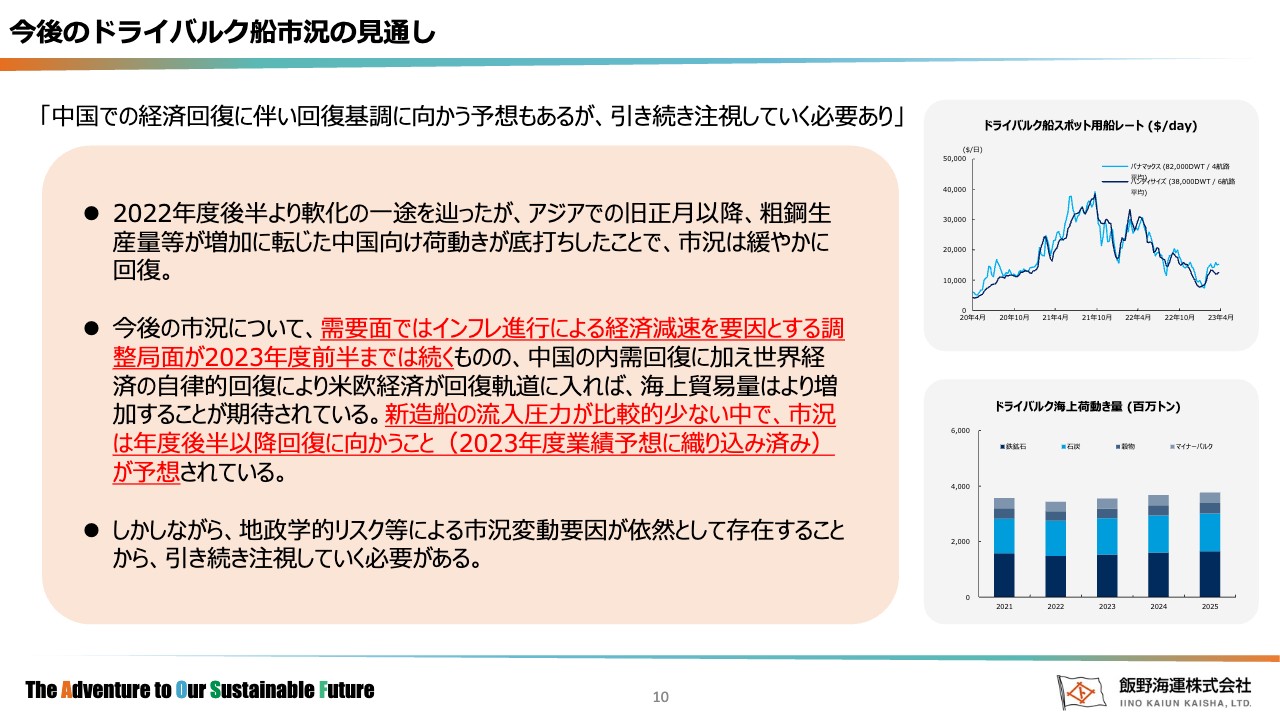

今後のドライバルク船市況の見通し

最後に、ドライバルク船市況の見通しです。経済減速要因から2023年度前半は低迷を続け、中国の経済回復次第ではありますが、2023年度後半以降は徐々に回復する見通しとしました。ケミカルタンカー、ドライバルク船、大型LPG船の市況については、毎月中旬に当社のホームページに最新情報を掲載していますので、そちらもぜひご参照ください。

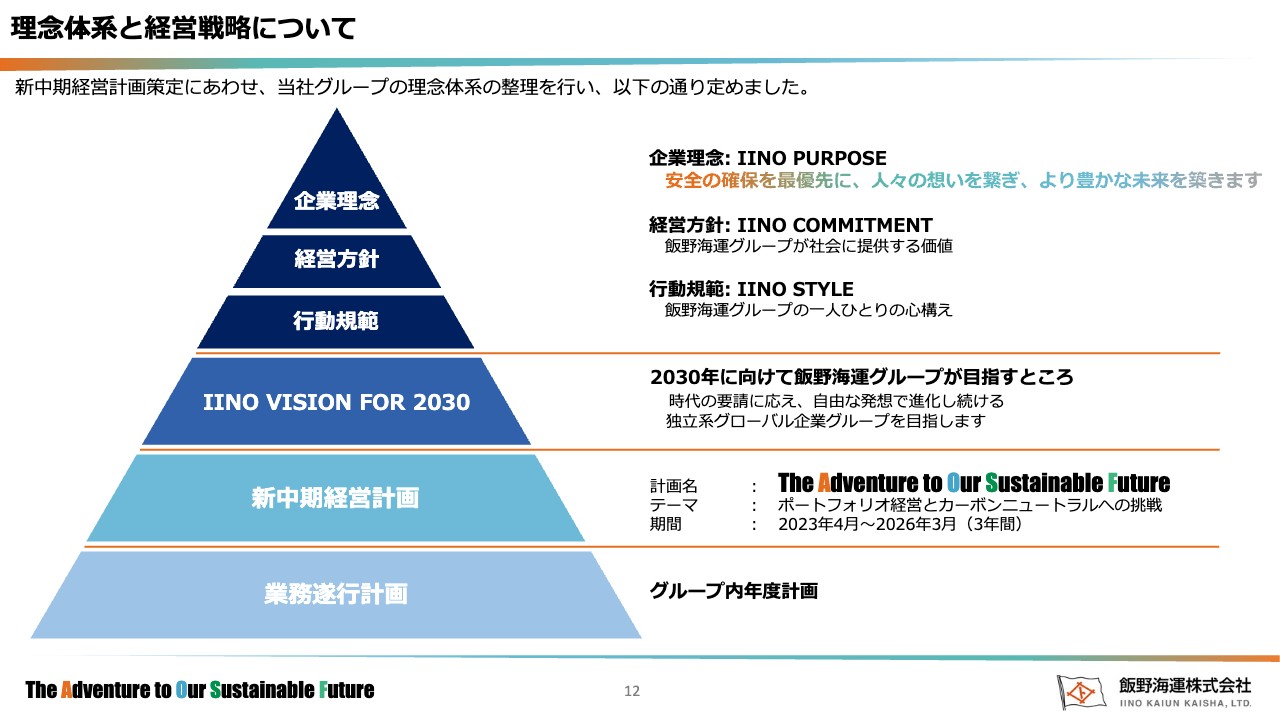

理念体系と経営戦略について

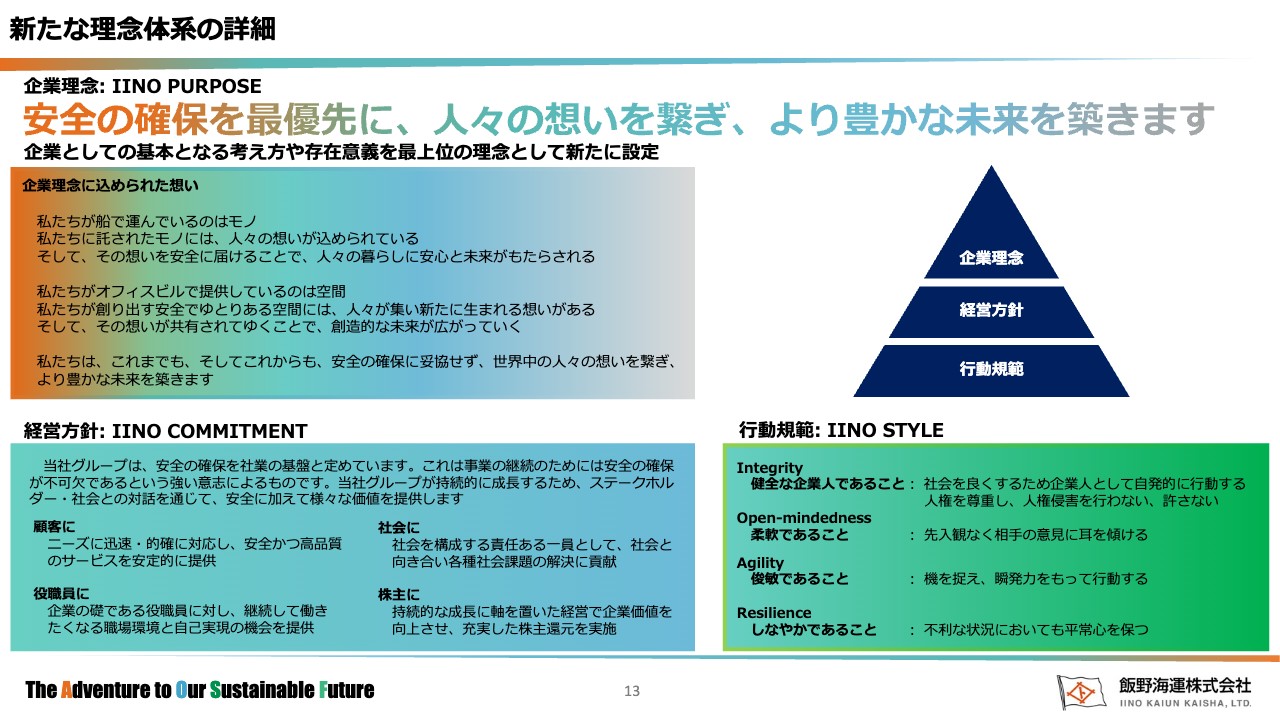

ここからは、新中期経営計画についてご説明します。はじめに、本計画策定に当たり、時代の潮流や役職員の目線を合わせることを目的として、10年ぶりに理念体系を新しく改定することにしました。

理念体系を整理した理由をお話しします。まず、海運業において、ウクライナ情勢をはじめとする地政学リスクの増大や新たな冷戦により、これまでの物流パターンに急激な変化が起こったことです。

不動産業では、新型コロナウイルスの拡大を契機にリモートワーク等の新たな働き方が浸透してきたことから、当社グループの存在意義と社会への提供価値についてあらためて考える必要性を認識しました。

今後、個人の多様性の尊重を含む人的資本経営を進めていくためにも、当社グループ全体で共有できる新たな理念体系を定めることとしました。

なお、新中期経営計画の策定に当たっては、役職員のアンケート回答、顧客満足度アンケートならびにステークホルダーとの対話を参考に、グループ内関係者で協議を行いました。

新たな理念体系の詳細

環境や人権などの社会的課題は、顧客や投資家のみなさまを含め、各ステークホルダーが重視しています。そちらに対応することはもちろんのことですが、当社がもっとも重視すべきは「安全の確保」という結論になり、その思いを込めて最上位の企業理念、IINO PURPOSEの冒頭に「安全の確保」を入れました。

また、海運業と不動産業で設備を提供することにより、人々の想いに焦点を当て、その想いをつなぐことで、より豊かな未来を築いていく会社であることが我々の存在意義であると認識しました。

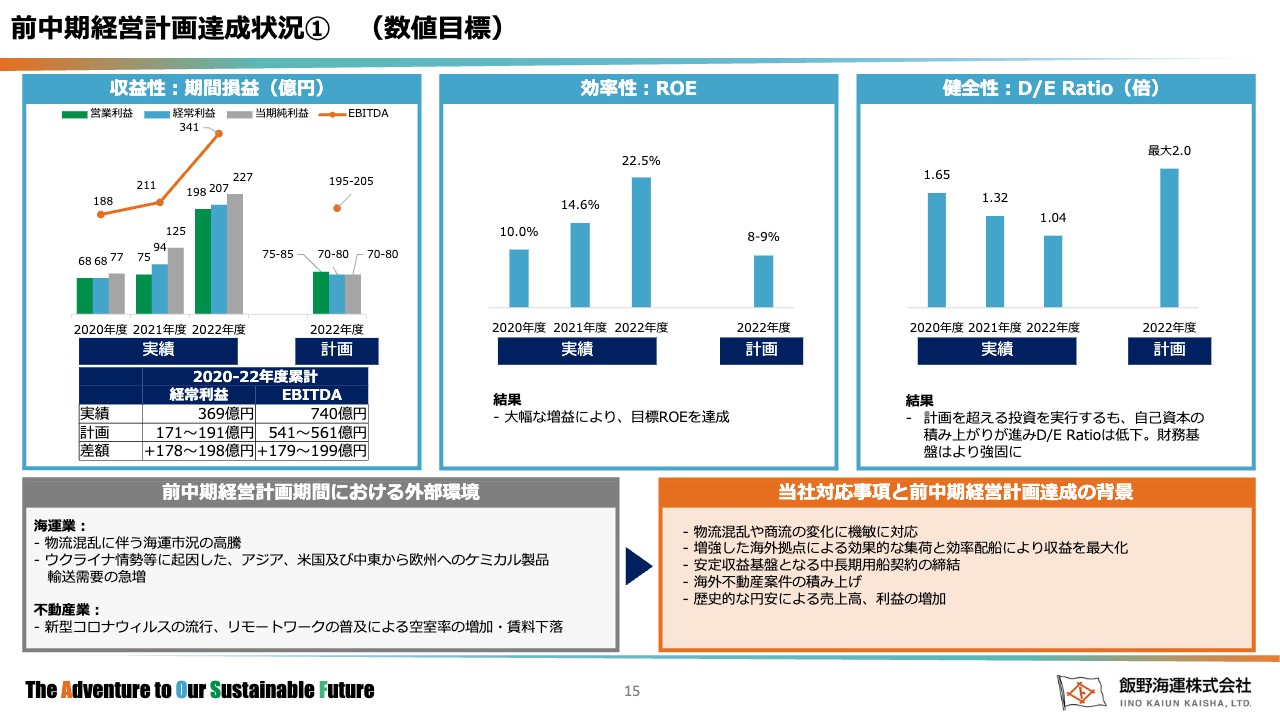

前中期経営計画達成状況① (数値目標)

前中期経営計画「Be Unique and Innovative. : The Next Stage」の数値目標と重点強化策について簡単に振り返ります。

数値目標の達成状況については、コロナ禍やウクライナ紛争などの急激な事業環境の変化が追い風になり、2021年度はドライバルク船とガス船の市況上昇、売船による特別利益も発生しました。さらに、2022年度はケミカルタンカーの市況上昇と円安の影響から、2年連続で過去最高益を達成しました。当初掲げた数値目標は、部門によっては一部未達のところがありましたが、全体ではクリアすることができました。

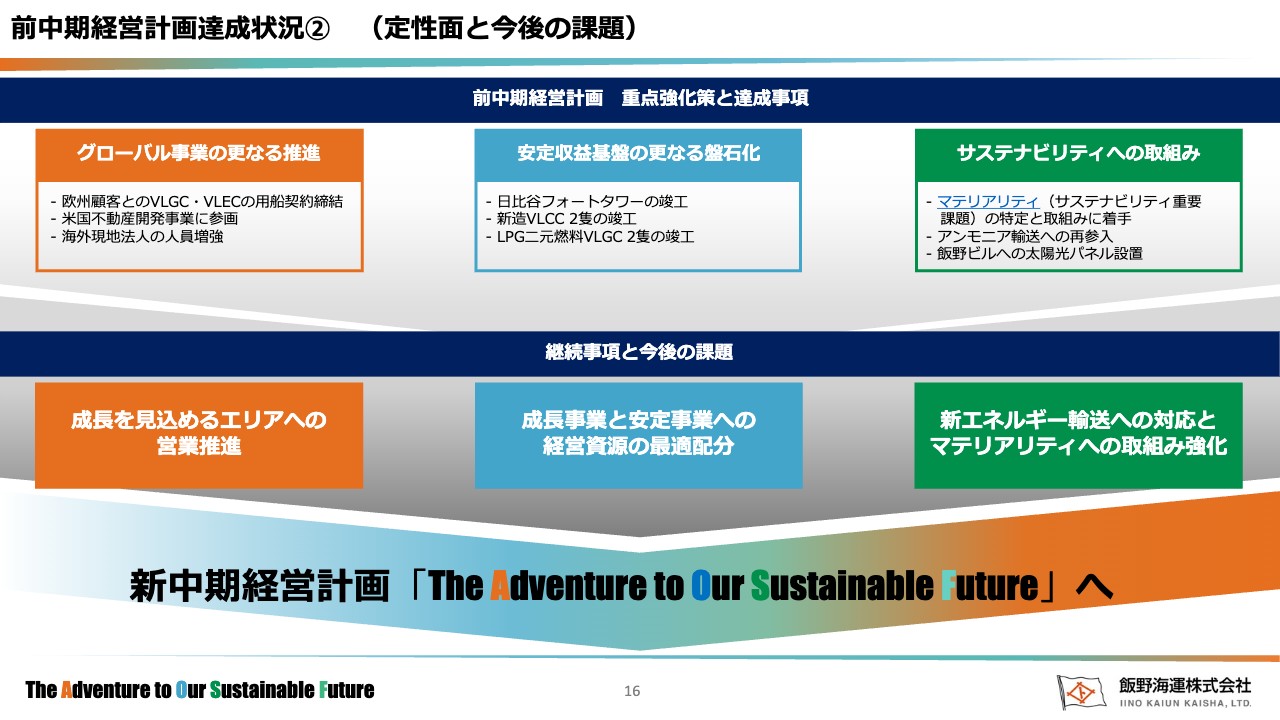

前中期経営計画達成状況② (定性面と今後の課題)

3つの重点強化策についても、おおむね計画どおりに進捗したと評価しています。主な達成事項はスライドに記載したとおりです。また、これらのレビューを行った上で、継続事項と今後の課題を抽出しました。

それらを検討材料とし、新たな中期経営計画では強固になった財務基盤から、成長事業を中心に経営資源を効率的に配分させていきます。それとともに、サステナビリティへの取組みは継続し、より重点課題(マテリアリティ)への対応を強化することとしています。

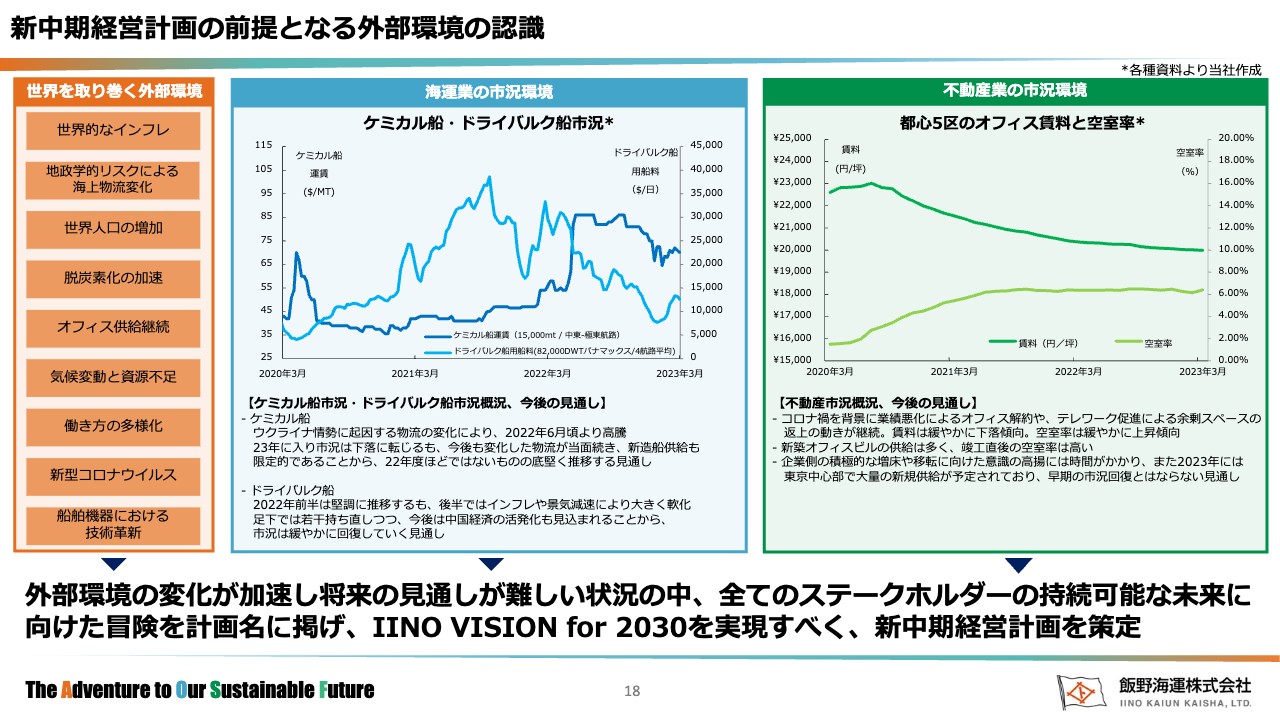

新中期経営計画の前提となる外部環境の認識

新中期経営計画「The Adventure to Our Sustainable Future」についてご説明します。計画名には、「外部環境の変化が加速し、将来の見通しが難しい状況の中でも、すべてのステークホルダーの持続可能な未来に向け、必要な備えをした上で果敢に挑戦・冒険していく」という想いが込められています。

「Adventure」は、リスクや危険を想起させるような言葉でもあります。しかし、2022年度の最高益を受け、2023年度から再出発する本中計は、予測不能な時代の中で順風満帆にいくとは想定し難く、海運市況は山あり谷ありであるため、その中でも果敢に挑戦していくという意味で「Adventure」という言葉を入れました。

リスクを闇雲に取るということではなく、堅実経営のDNAを受け継ぎ、IINO VISIONで謳う「時代の要請に応えていく姿勢」に変わりはありません。

スライドには、新中期経営計画策定に当たり、考慮した外部環境について記載しています。コロナ禍やウクライナ紛争の発生など、世界を取り巻く外部環境が著しく変化したことにより、海上物流に変化が起こり、これに伴い海運市況も上昇しています。

外部環境の変化により、船価の高騰・脱炭素化の加速・オフィス需要の変化などが発生した結果、モノの高騰と新規技術の導入が起こり、船価は大幅に上昇しています。これにより、投資は今まで以上に慎重に行う必要があります。この事業環境の中で、当社が継続して成長していくために、重点戦略と事業基盤戦略を策定しました。

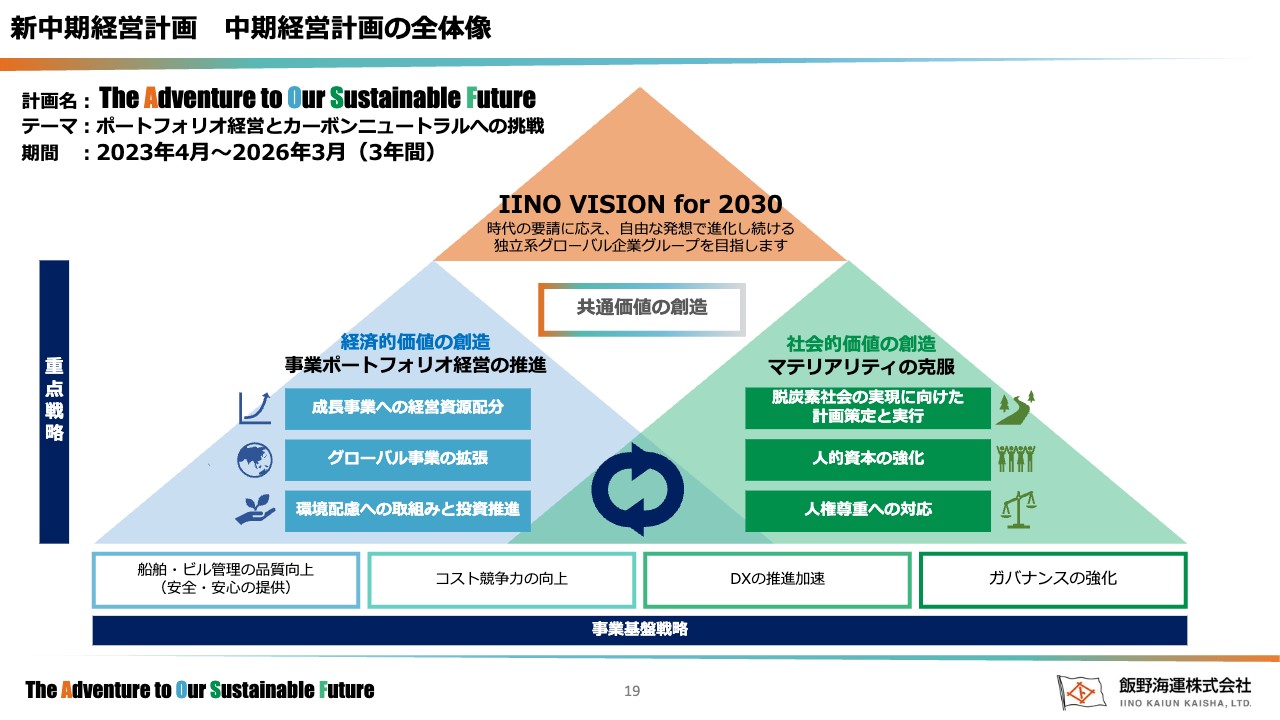

新中期経営計画 中期経営計画の全体像

新中期経営計画の全体像についてご説明します。前中期経営計画から引き続き、「IINO VISION for 2030」を目標に置き、「時代の要請への適応」「独立系グローバル企業グループを目指す」がキーワードとなっています。「IINO VISION for 2030」を達成するために、経済的価値と社会的価値の創造のため、それぞれ重点戦略を設定しました。

経済的価値の創造では、「事業ポートフォリオ経営の推進」を掲げ、「成長事業への経営資源配分」「グローバル事業の拡張」「環境配慮への取組みと投資推進」に重点を置いています。社会的価値の創造では、「マテリアリティの克服」を掲げ、ステークホルダーが重視する「脱炭素」「人権」そして推進主体となる「人的資本の強化」に重点を置き、それぞれ重点戦略として設定しました。

事業基盤戦略は、これら共通価値の創造のために、土台としての役割を担うものとしています。

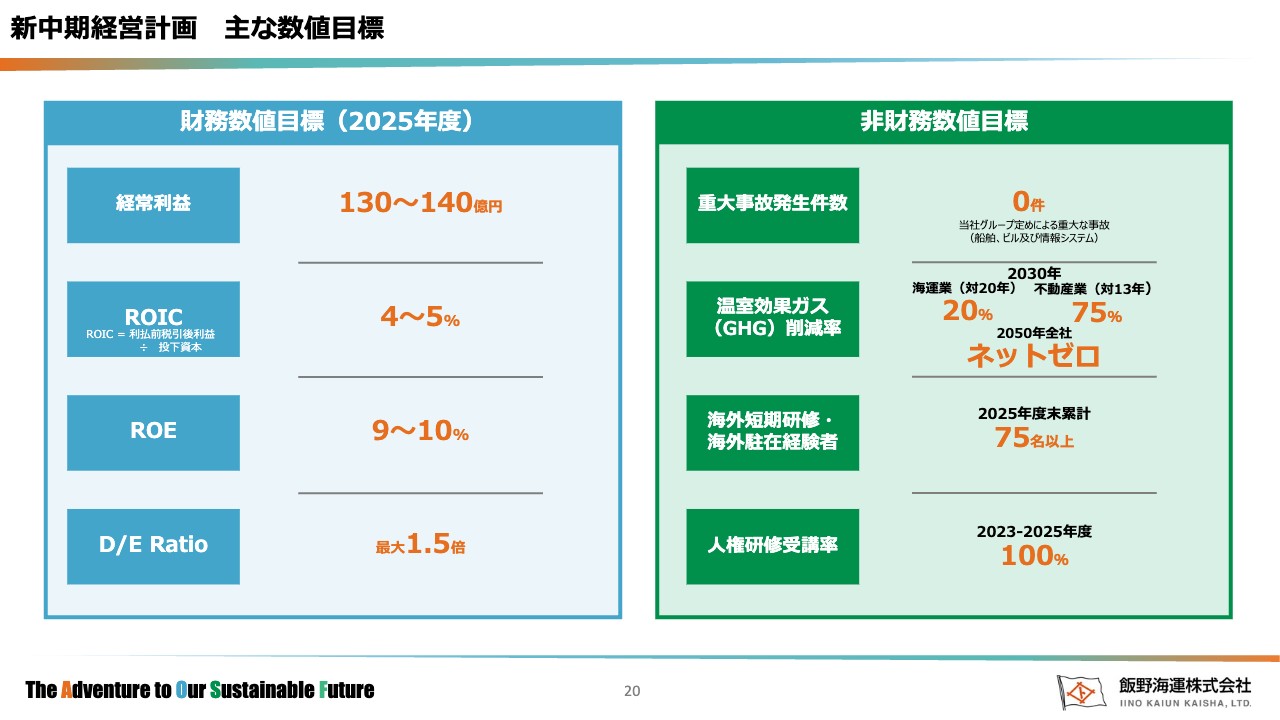

新中期経営計画 主な数値目標

今回の新中期経営計画で新たに策定した財務と非財務両方のKPIです。まずは、財務KPIです。ROE、経常利益、D/E Ratioは、前中期経営計画に引き続き設定しています。事業ポートフォリオ経営を進めるべく、資本効率性を重視するため、今回新たにROICを設定しました。

非財務KPIでは、新たに策定した企業理念やマテリアリティを勘案し、目標値を設定しています。安全・安心、人的資本、人権における目標をはじめ、温室効果ガス削減については見直しを行い達成へのロードマップを策定し、2050年にネットゼロの目標を設定しました。

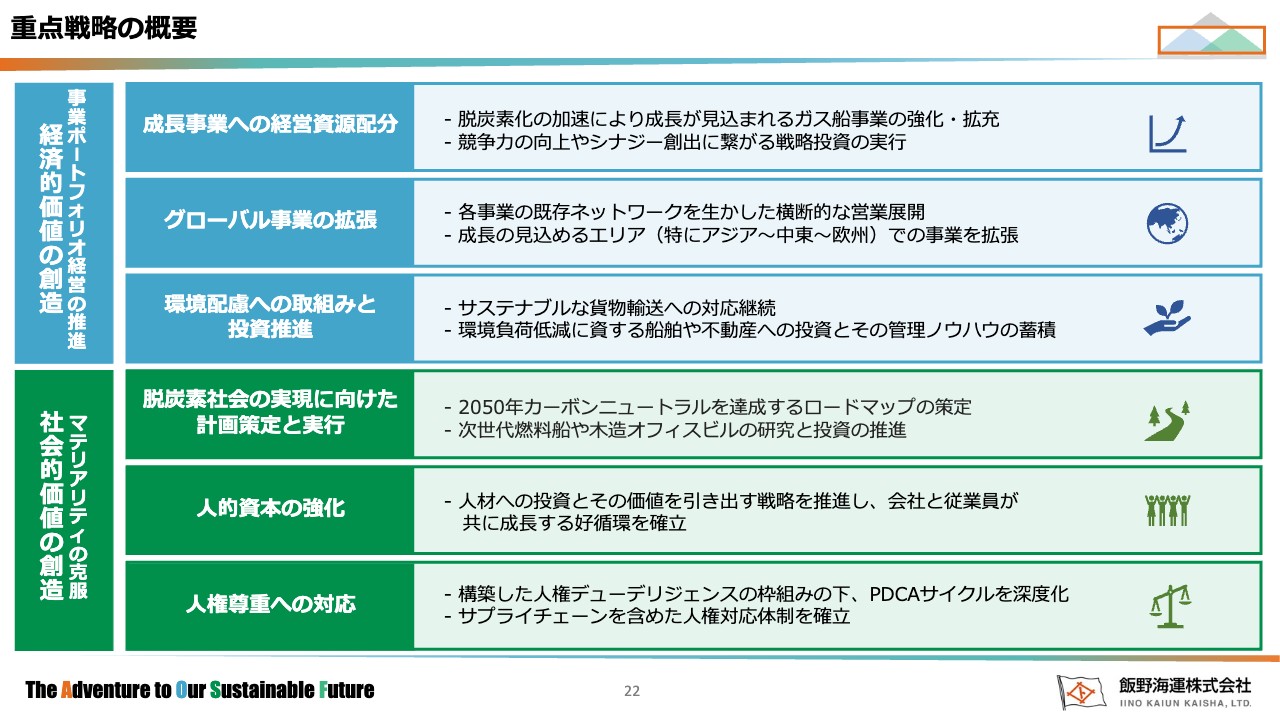

重点戦略の概要

ここからは、重点戦略について少し詳しくお話しします。スライドには概要を記載しています。事業ポートフォリオ経営の推進を行う経済的価値の創造と、マテリアリティの克服を行う社会的価値の創造についてご説明していきます。

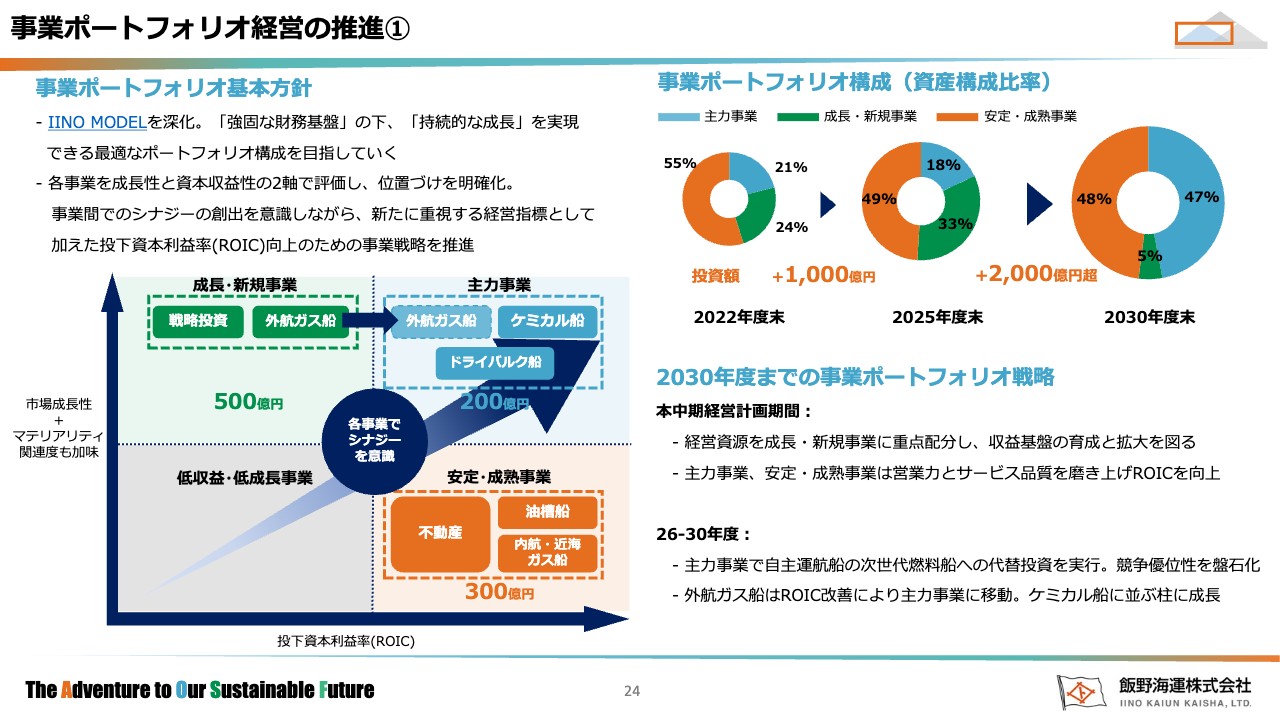

事業ポートフォリオ経営の推進①

まずは、経済的価値の創造についてご説明します。事業ポートフォリオ経営の推進を行うための基本方針、事業ポートフォリオの構成、今後の戦略についてお伝えします。基本的には、海運業と不動産業の両輪経営であるIINO MODELを深化させる戦略となっています。

スライド左下には、各事業を成長性と資本収益性の2軸で評価し、4象限に分けた図を記載しています。次世代燃料や温室効果ガス削減でLPGやアンモニア、水素などの各種ガス輸送需要の増加が見込まれる外航ガス船を成長分野と考えており、戦略投資を含め3年間で500億円の投資を行い、将来的に当社の主力事業へと育成したいと思っています。

ケミカルタンカーは、引き続き世界経済の成長とともに輸送需要の増加が見込まれています。主力事業と捉え、外航ガス船と合わせて成長の推進役と位置づけています。

安定・成熟事業は安定収益の確保を目指します。成長事業と主力事業は市況の変動にさらされており、リスク許容度を高めるためにも一定程度の安定収益が必要となります。成長事業と主力事業への投資と並行して安定・成熟事業にも投資を行い、リスク許容度を高めながら事業成長に向けたリスクを取れる体制を維持します。

スライド右の円グラフに記載のとおり、資産規模として安定・成熟事業は50パーセント前後を維持しています。海運市況は周期的に変動することが広く知られていますが、これを前提に原油タンカー、ケミカルタンカー、ガスキャリア、ドライバルクといった複数の船種に投資することで、分散による市況変動のリスクを軽減します。

オイル、ガス、ケミカル、ドライにおいて、エネルギー輸送や肥料関連輸送を得意とする当社では、船種が異なっても共通する荷主が多く、さまざまな輸送需要に応えることが可能となり、シナジー効果が期待できます。

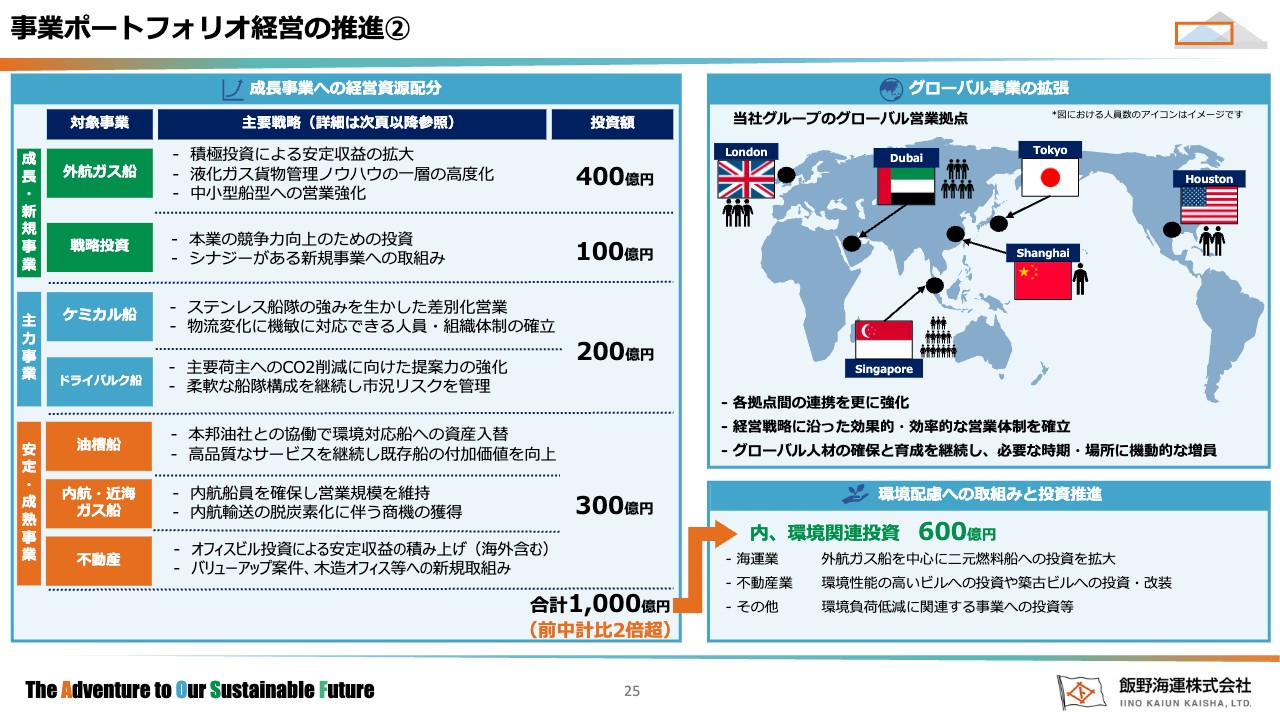

事業ポートフォリオ経営の推進②

各投資対象事業の概要です。成長事業への経営資源配分の詳細は、この後お話しします。ここではスライド右側のグローバル事業の拡張、環境配慮への取組みと投資推進についてご説明します。

グローバル事業の拡張に関して、東京を含めた各拠点間の連携を強化し、グローバル人材の確保と育成を行い、経営戦略に沿った効率的な営業体制を確立します。

投資推進に関しては、前中期経営計画比の2倍を超える1,000億円の投資を予定しています。そのうち環境関連投資に600億円を予定しています。

温室効果ガス削減規制の強化では、環境関連投資が海運業を行うための必須投資となってきており、不動産業においても同様の投資を推進していきたいと思っています。

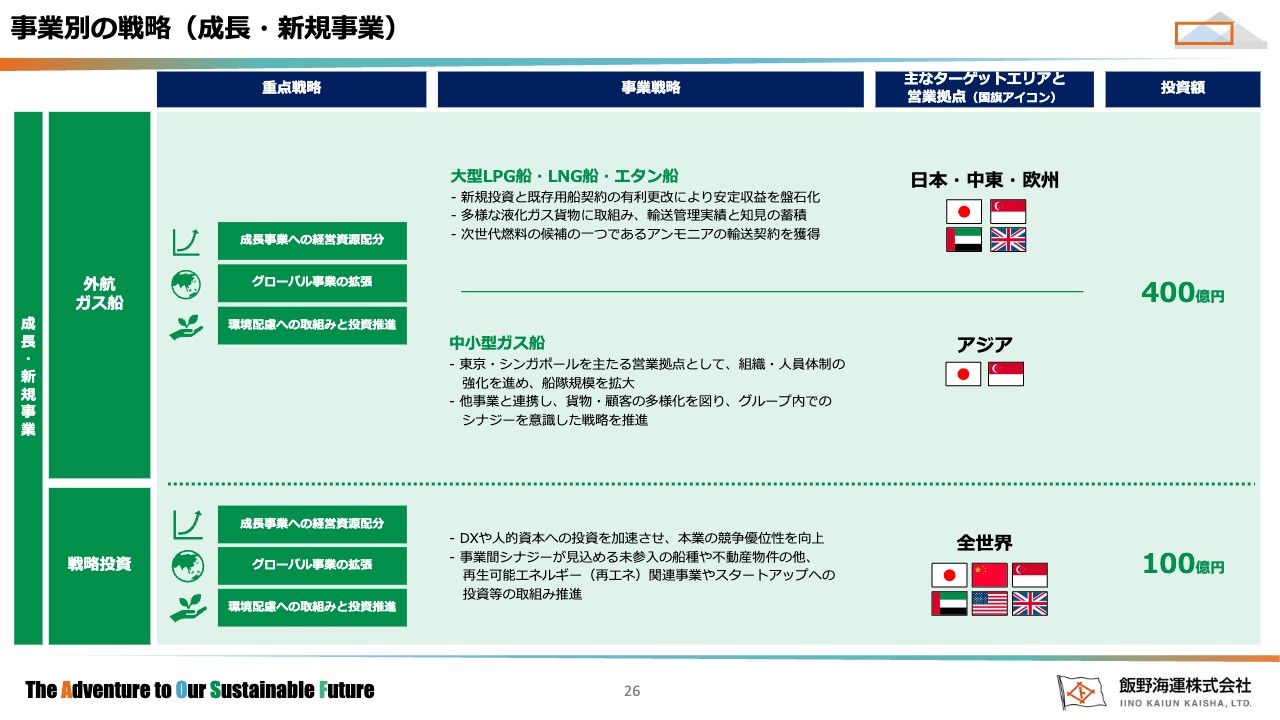

事業別の戦略(成長・新規事業)

成長・新規事業への投資について詳しく解説します。成長・新規事業では、環境対応で輸送需要の増加が見込めます。そして、当社には各種ガス船の船舶管理の経験を有する強みがあり、この分野に注力していきたいと思っています。

大型ガス船だけでなく、需要の増加により海上輸送が増加する中小型ガス船も各海外拠点と連携して力を入れていきます。経済成長が見込まれるアジア域内のLPGや石化ガス輸送需要の取り込みが1つのキーワードとなります。

内航船や大型船における長年のノウハウと顧客基盤を活かして、中小型船における営業を強化し、前中期経営計画で再参入を果たしたアンモニア船の管理と追加案件の獲得も目指していきたいと思います。

戦略投資について、今回新たに、既存事業には当てはまりませんが、シナジーを見込める新規性の高い成長投資に戦略投資枠を設定しました。また、既存事業の競争力向上につながるDXや人的資本への投資など、中長期的な取組みのための予算をここで確保します。

例として、働きやすさを求めた本社オフィスのレイアウト変更や人的資本の観点から研修費用への投資などが挙げられます。

事業別の戦略(主力事業/安定・成熟事業)

主力事業と安定・成熟事業についてそれぞれ解説します。主力事業では引き続き、世界経済の成長にあわせて成長が見込まれる船種に投資を行います。

自主運航事業であるケミカル船、ドライバルク船を主力に位置づけ、顧客基盤の強化と独自性を発揮できる航路や貨物への取組みを通じて収益基盤の強化を図り、市況耐性を高めていく戦略を推進します。

本格的な次世代燃料への代替、竣工のタイミングは、次の中期経営計画期間からとなります。船台事情の問題もあり、本計画期間は将来への仕込みの期間と位置づけています。同時に、営業職員を多く配置している事業でもあり、組織と人員体制の強化を進めていきます。

一方、安定・成熟事業は、安定収益部門と位置づけし、環境に配慮した脱炭素への取組みが競争優位性につながるという認識から、既存契約を着実に履行しつつ、先進的な案件に注力していきます。

不動産事業は、都心オフィスビル事業を核としながら、築古ビルのバリューアップへの挑戦や成長が見込まれる米国・英国など海外不動産への投資検討を継続していきたいと思います。

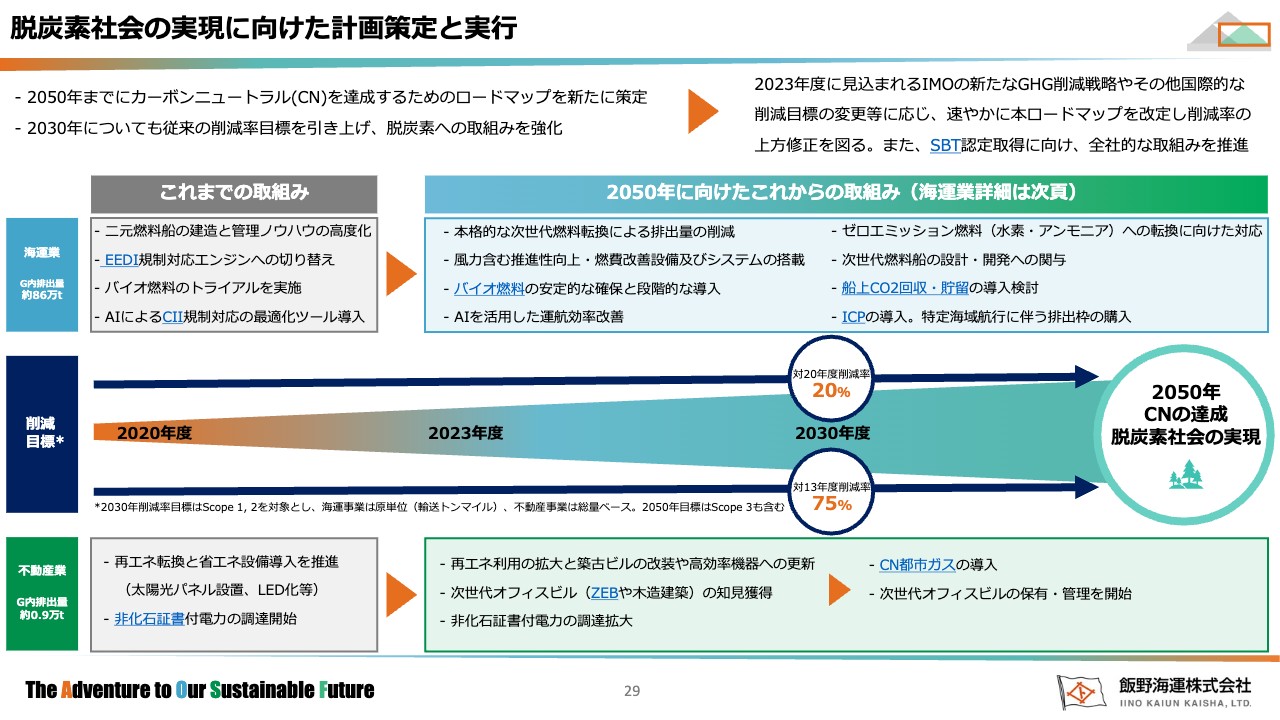

脱炭素社会の実現に向けた計画策定と実行

社会的価値の創造についてご説明します。まずは、ESGのEの部分である脱炭素社会への実現に向けた計画策定と実行についてです。2030年目標を引き上げ、2050年手前のカーボンニュートラル達成に向けたロードマップを策定しました。SBTについては、現時点で取得時期を明確にできませんが、認定取得に向け全社的に取り組んでいます。

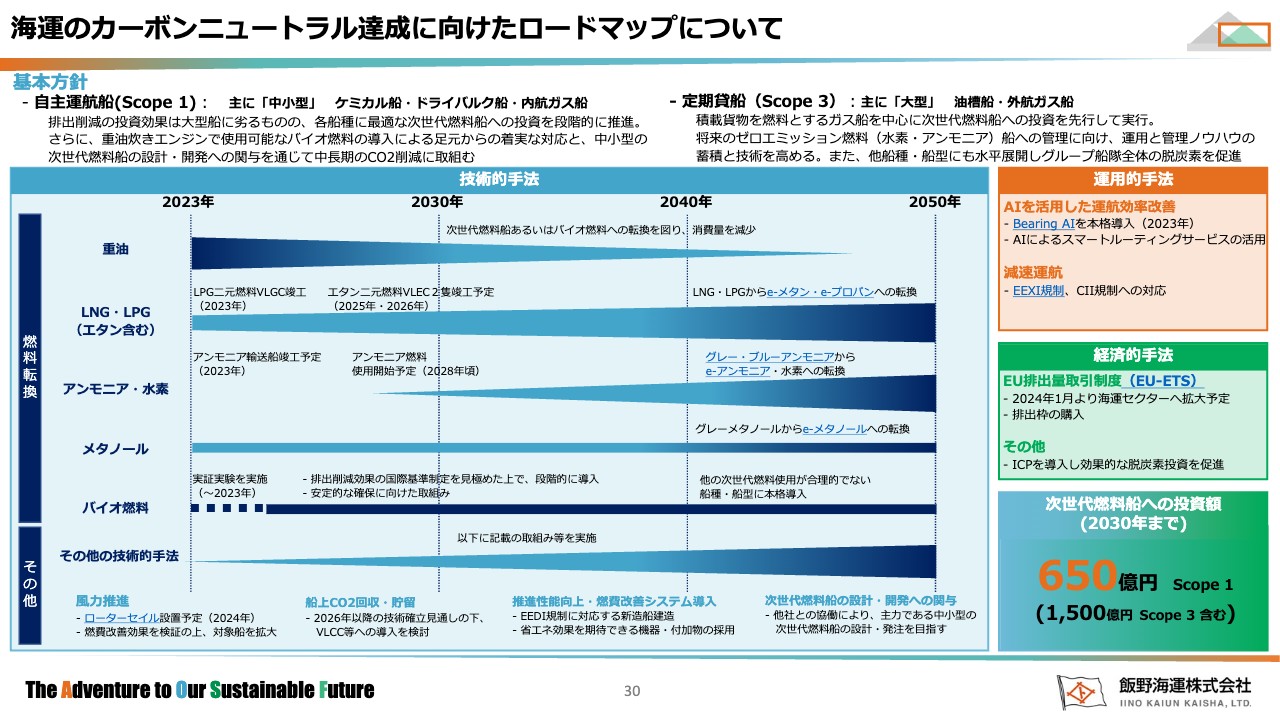

具体的な取組みをご説明します。技術的手法では、移行期の対応としての二元燃料主機関搭載船や風力の活用、運用的手法では、AIの活用などがあり、すでに積極的に投資を行っています。

また、2050年のカーボンニュートラル達成には、CO2が発生しない水素、アンモニア、バイオ燃料、e-fuelなどを使用することが前提となります。

中小型船を多く運航している当社として、現時点では技術的に次世代燃料エンジンを搭載できない船が多いため、バイオ燃料を早期より取り入れて対応していきたいと考えています。

技術的・経済的に課題が多く残りますが、業界として取り組まなければならない課題だと考えています。しかし、新しい商機と認識しており、他社との差別化にもつながるため、今後も積極的に投資を実施したいと思います。

海運のカーボンニュートラル達成に向けたロードマップについて

こちらのスライドは、カーボンニュートラル達成に向けたロードマップの詳細となっていますので、ぜひご参照ください。

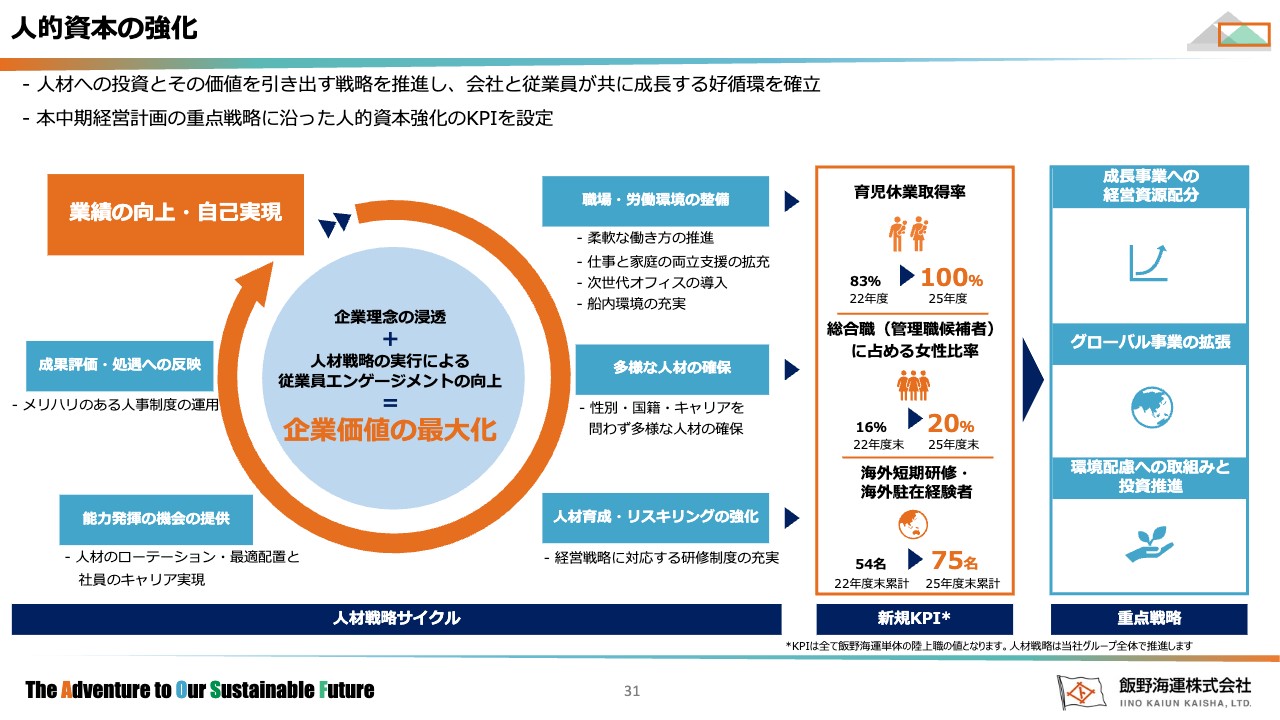

人的資本の強化

環境対応以外では、人的資本・人権対応も重点戦略としています。

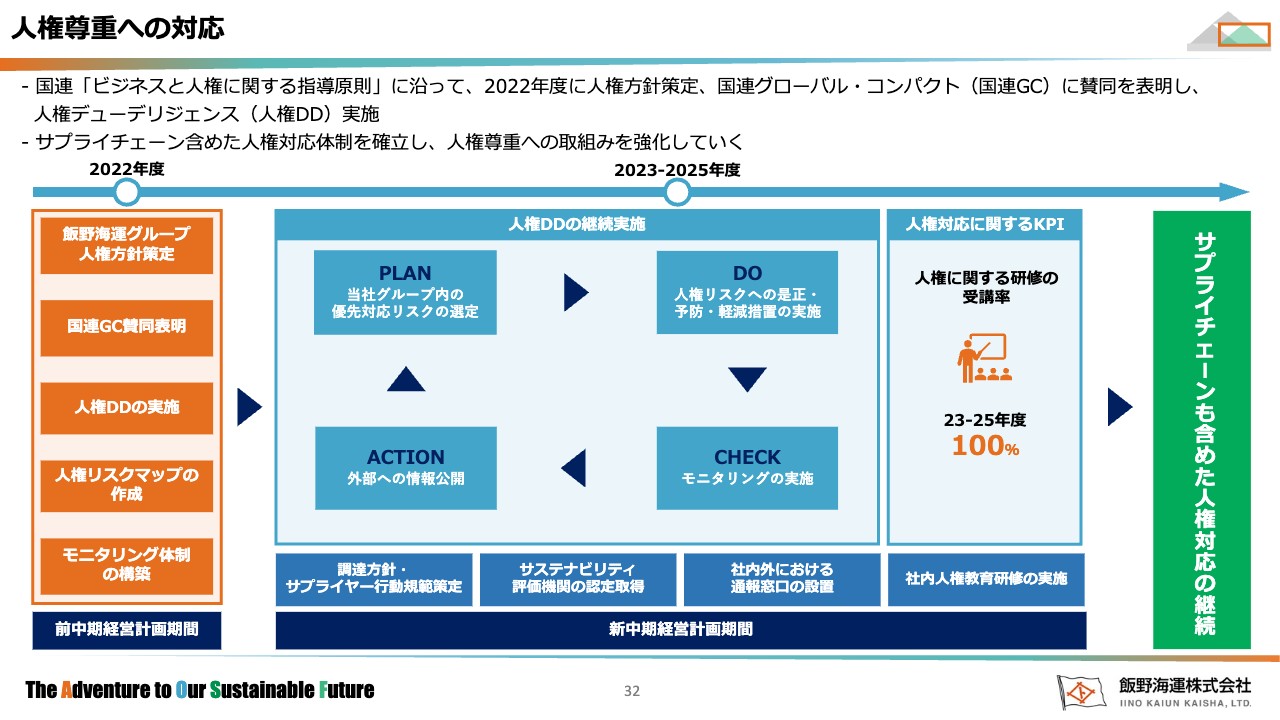

人権尊重への対応

1つ前のスライドに記載している内容とともに取組みを推進し、KPI管理を行っていきます。

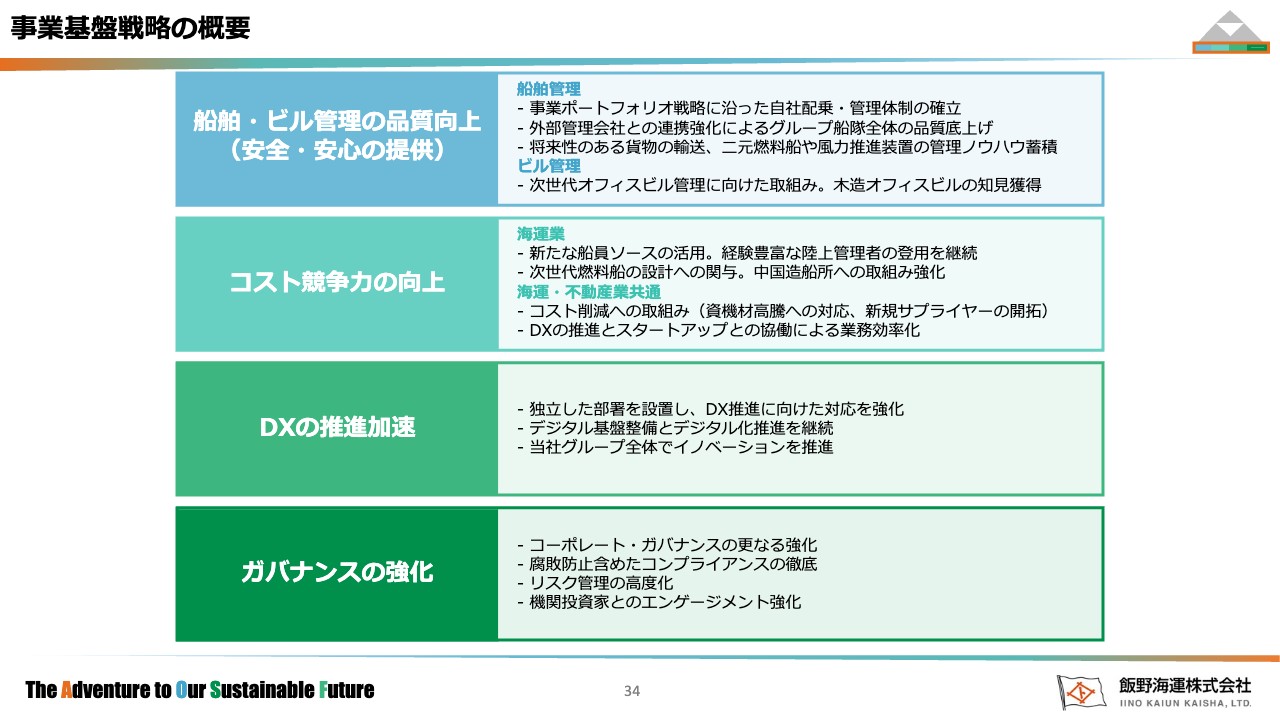

事業基盤戦略の概要

重点戦略を推進するための事業基盤戦略についてご説明します。事業基盤戦略は、「船舶・ビル管理の品質向上」「コスト競争力の向上」「DXの推進加速」「ガバナンスの強化」の4つに分かれています。

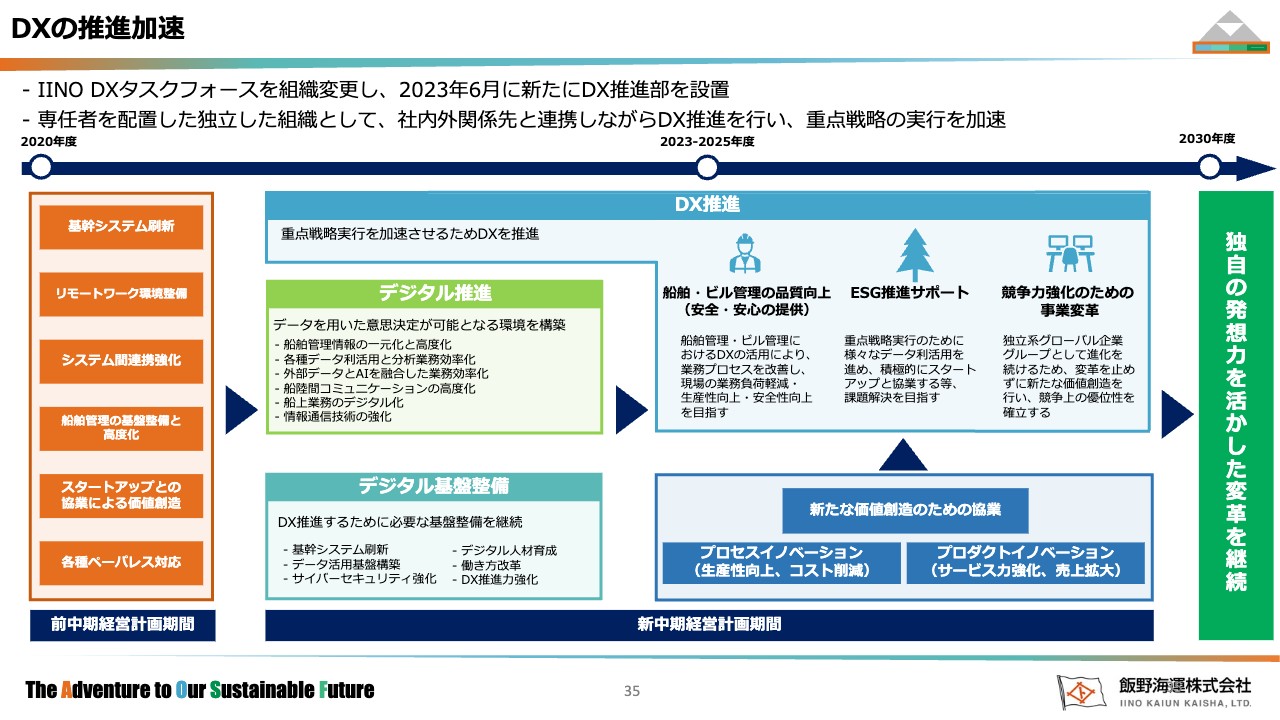

DXの推進加速

DXの推進については、新たにDX推進部を設置し、専任者を配置した上でプロジェクトごとに社内横断ワーキングチームを組成し、前中期経営計画から取組みを加速させています。

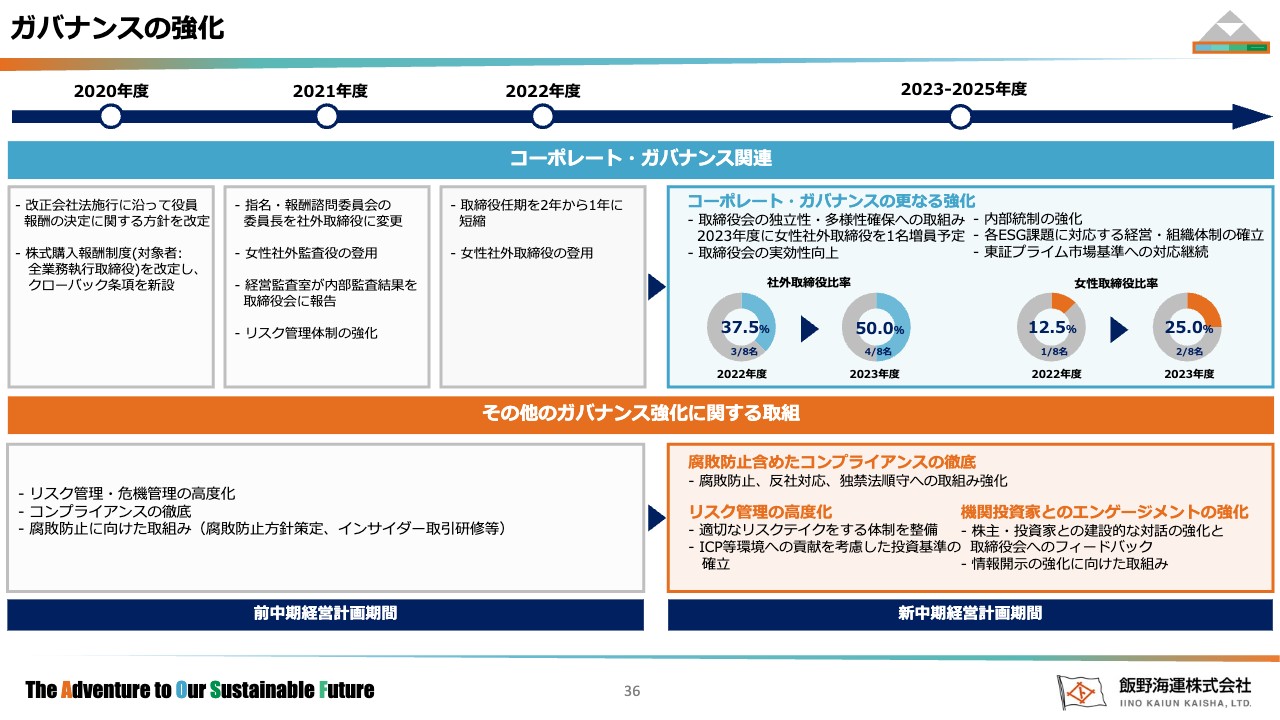

ガバナンスの強化

ガバナンスの強化についてご説明します。従来同様、投資家のご意見を取り入れつつガバナンスを強化していきます。2023年総会の選任議案としていますが、取締役に占める女性比率が増加する見込みです。

同様に選任議案としていますが、取締役8名のうち4名が独立社外取締役とし、監督機能を強化します。

また、腐敗防止を含めたコンプライアンスの徹底について、外部通報窓口の設置を予定しています。加えて、情報開示の充実を図っていきたいと思います。これらの強化を推進していきます。

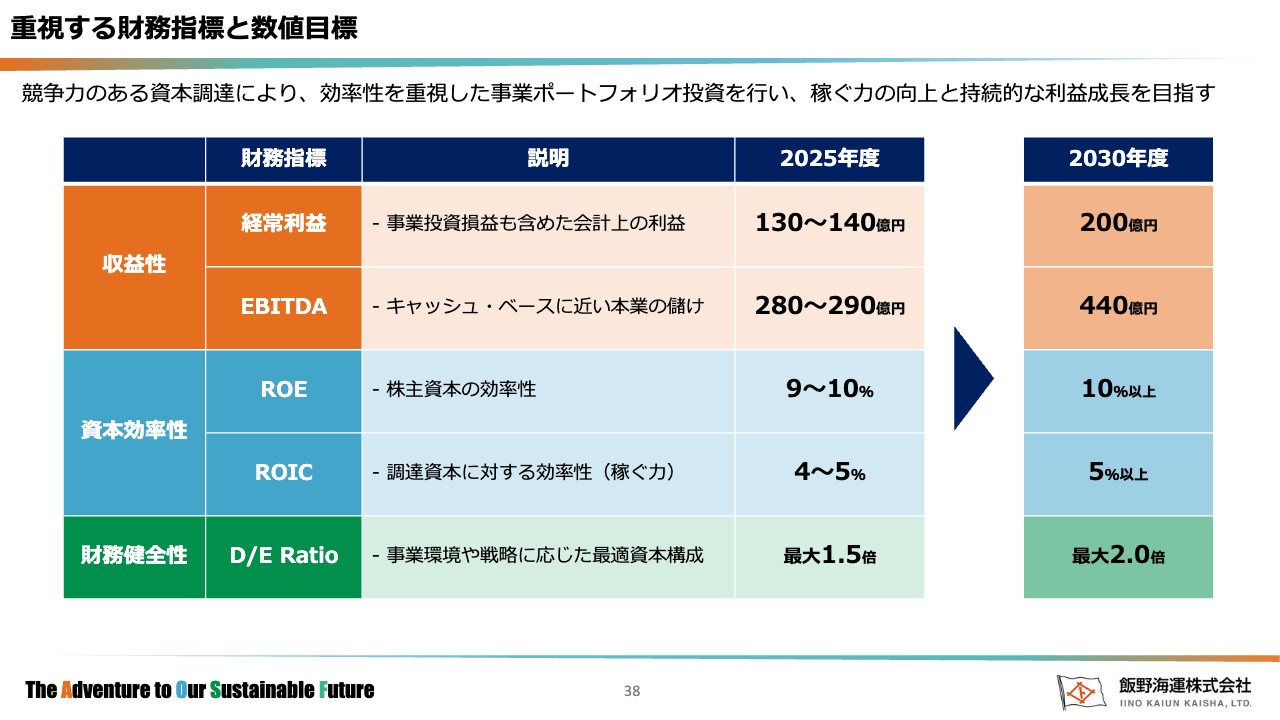

重視する財務指標と数値目標

当社が重視する財務指標と数値目標、2025年度までの計画、キャッシュ・アロケーションなど財務KPIについてご説明します。

まずは、当社が重視する指標についてです。経常利益は、船舶保有会社などへの出資があり、当社の実体をより表していることからKPIに設定しています。

ROEやROICについては、資本、負債、資金調達の面から効率性を今まで以上に重視するため、ROICを新たに追加しました。D/E Ratioは金利上昇懸念があるため、上限を設けて財務規律を維持します。

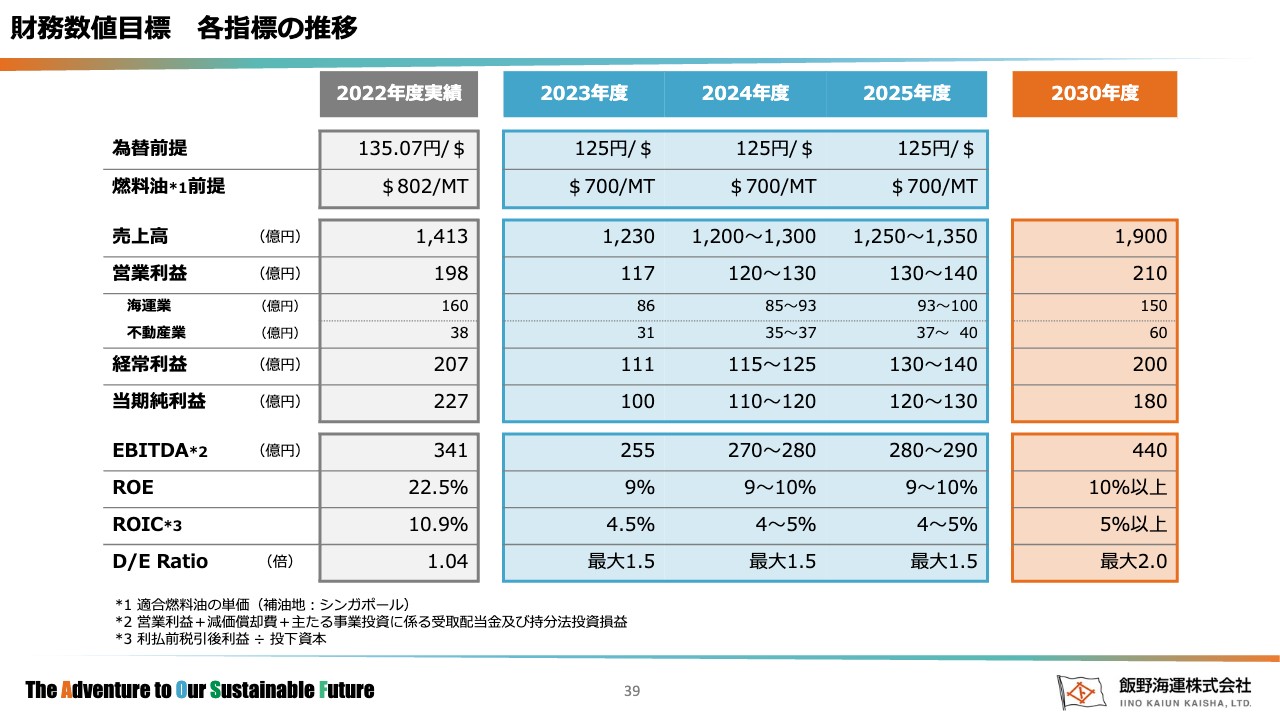

財務数値目標 各指標の推移

スライドには2025年度までの計画数値と2030年度の目標を掲載しています。2022年度の業績は新造船の供給圧力が弱いことやウクライナ情勢の長期化による海上荷動きの変化などから、ケミカルタンカーの市況が非常に良く、好業績となりました。

2023年度は通期業績予想で述べたとおりのため詳細は省略しますが、ケミカルタンカーは高い市況水準を維持するものの市況は下落すると予想され、2022年度比で大幅な減益を見込んでいます。

2024年から2025年度は、ケミカルタンカー市況が引き続き新造船の竣工が限定的であることから、2023年度と同程度の市況を維持し、ドライバルク船の市況が底を打つことが予想されるため改善を見込んでいます。

新中期経営計画の各重点戦略を着実に実行し、利益のさらなる積み上げを目指していきます。また、2030年度の目標は、ROICを意識した成長投資を行っていくことで、2030年度の目標値を設定しています。

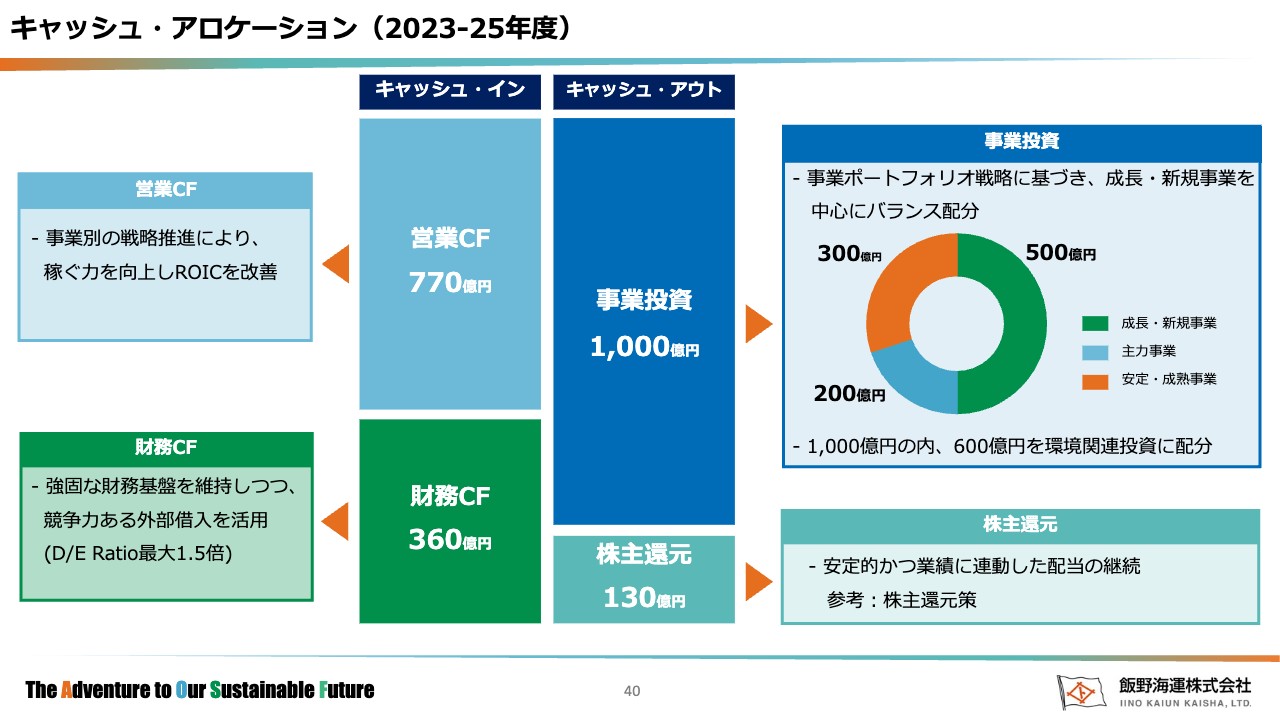

キャッシュ・アロケーション(2023-25年度)

キャッシュ・アロケーションについてご説明します。前中期経営計画では営業キャッシュ・フローのみを投資や株主還元に配分していました。今回はキャッシュ・アロケーションとして、営業キャッシュ・フローに加えて財務キャッシュ・フローからも配分していきます。これは、環境投資などの事業投資に対して多く投資を行っていくためです。

2023年3月末時点のD/E Ratioは1.04倍で、直近2年の利益剰余金の積み上がりで急速に財務体質が改善しました。一方で、今後は環境対応の投資増加が見込まれており、D/E Ratioを2025年度末で最大1.5倍と設定し、負債による資金調達を行う予定としています。

数値の内訳は、営業キャッシュ・フロー770億円、財務キャッシュ・フロー360億円をもとに、事業投資1,000億円、株主還元130億円を計画しています。

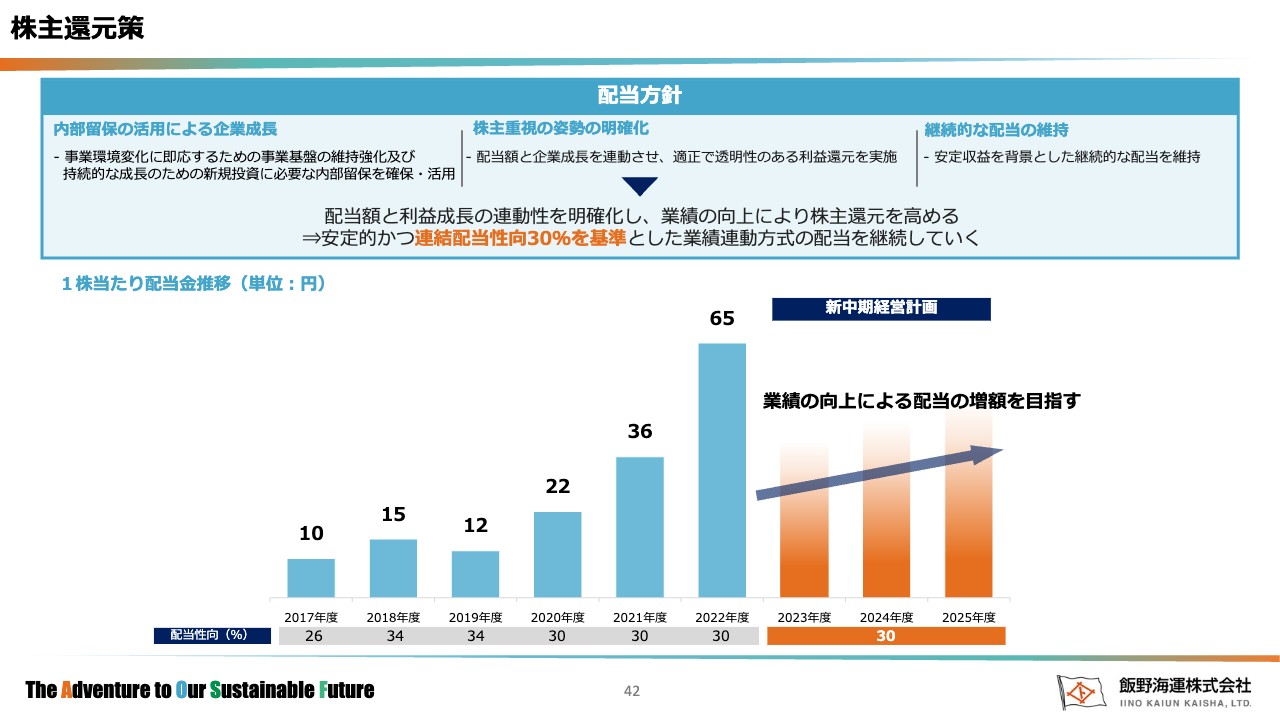

株主還元策

最後に株主還元についてご説明します。2022年度までは業績連動で配当性向30パーセント、3年連続増配となっていました。新中期経営計画期間も引き続き、安定的かつ連結配当性向30パーセントを基準とした業績連動方式の配当を行います。

海運業は今後の環境対応で多額の投資を予定しています。これは成長のためにも必要であり、財務レバレッジを高める方向で考えています。

見通しよりも業績が向上した場合は、配当性向30パーセントに基づき、増配によって株主還元を行います。一方、自己株式取得は株主還元の1つとして認識しており、今後の会社の状況などを総合的に勘案し、継続的に検討するつもりです。

しかし、当社としては株主への還元方法は配当を中心に考えており、安定的かつ業績に連動した配当を目指していきたいと思います。

新着ログ

「海運業」のログ