アピリッツ、通期売上高は昨対比+52.7%と大幅増収 3事業ともに順調に成長し、通期業績予想も達成

2023年1月期決算説明

和田順児氏:アピリッツ代表取締役社長の和田でございます。本日は2023年1月期通期の決算説明を行います。

はじめに、株主のみなさまにおかれましては平素より格別のご高配を賜り、厚く御礼申し上げます。当社は3月17日に2023年1月期通期決算短信を発表しています。今回も決算説明資料および動画をIRページに掲載しますので、ご視聴いただければと思います。

機関投資家のみなさまにおかれましては、面談の設定はIRまでお問い合わせください。また、個人投資家向けのウェビナーも複数回開催していますので、ぜひご参加いただければ幸いです。

目次

本日の流れです。コーポレートサマリ、2023年1月期通期業績ハイライト、2024年1月期の業績予想について、今後の成長戦略、Appendixという順でご説明します。

会社概要

まず、コーポレートサマリです。当社のミッションは「セカイに愛されるインターネットサービスをつくり続ける」です。将来的には、セカイを代表するインターネット会社の1つになることを目標に、「ザ・インターネットカンパニー」というビジョンを掲げています。

会社概要

設立は2000年7月で、1月末時点の従業員数は単体で596人、連結で699人となっています。グループ会社として、ムービングクルーとY’sの2社があります。

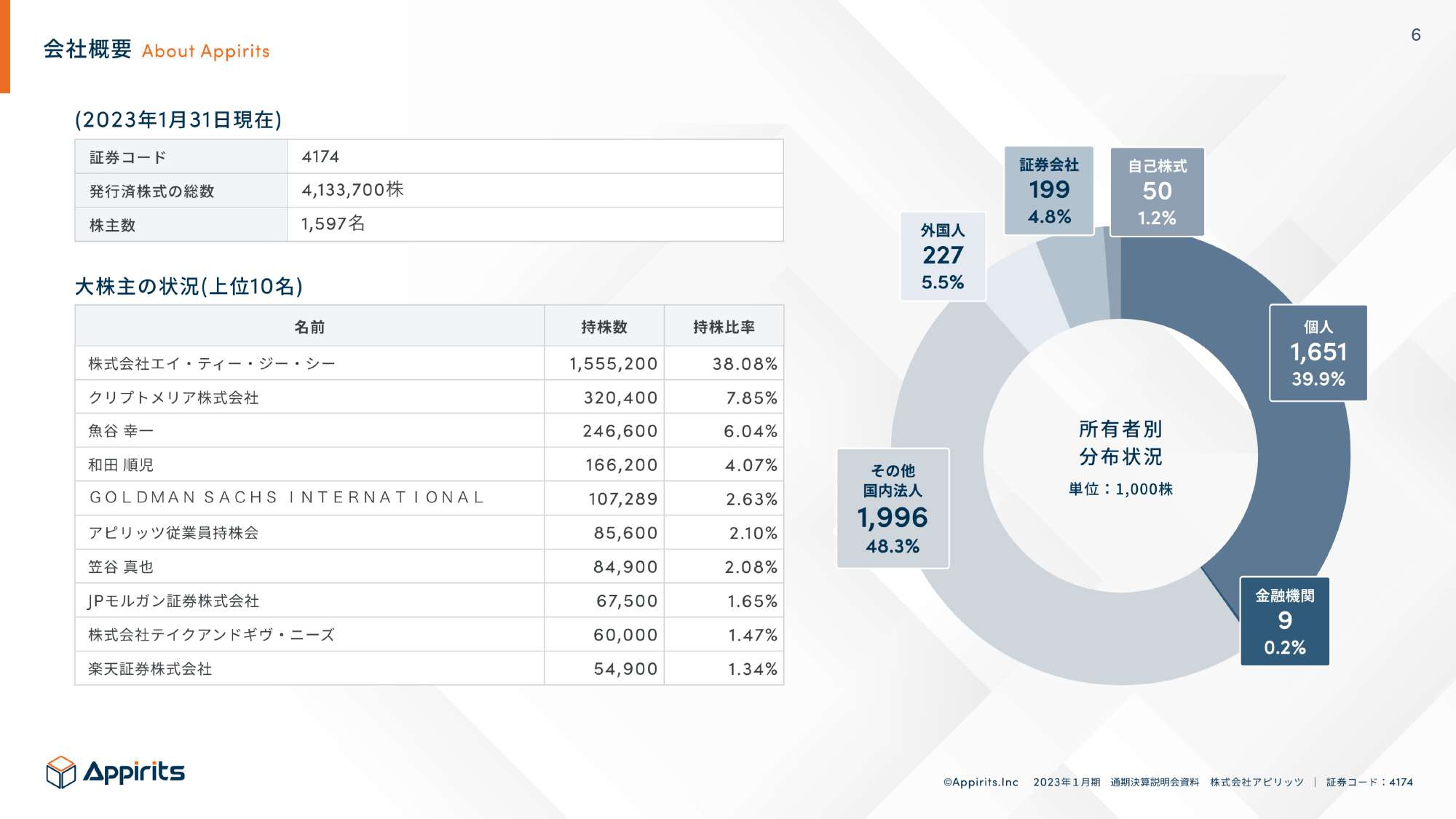

会社概要

株主の構成です。株主数は1,597名で、上場した時から大株主の状況に大きな変更はありません。

会社概要

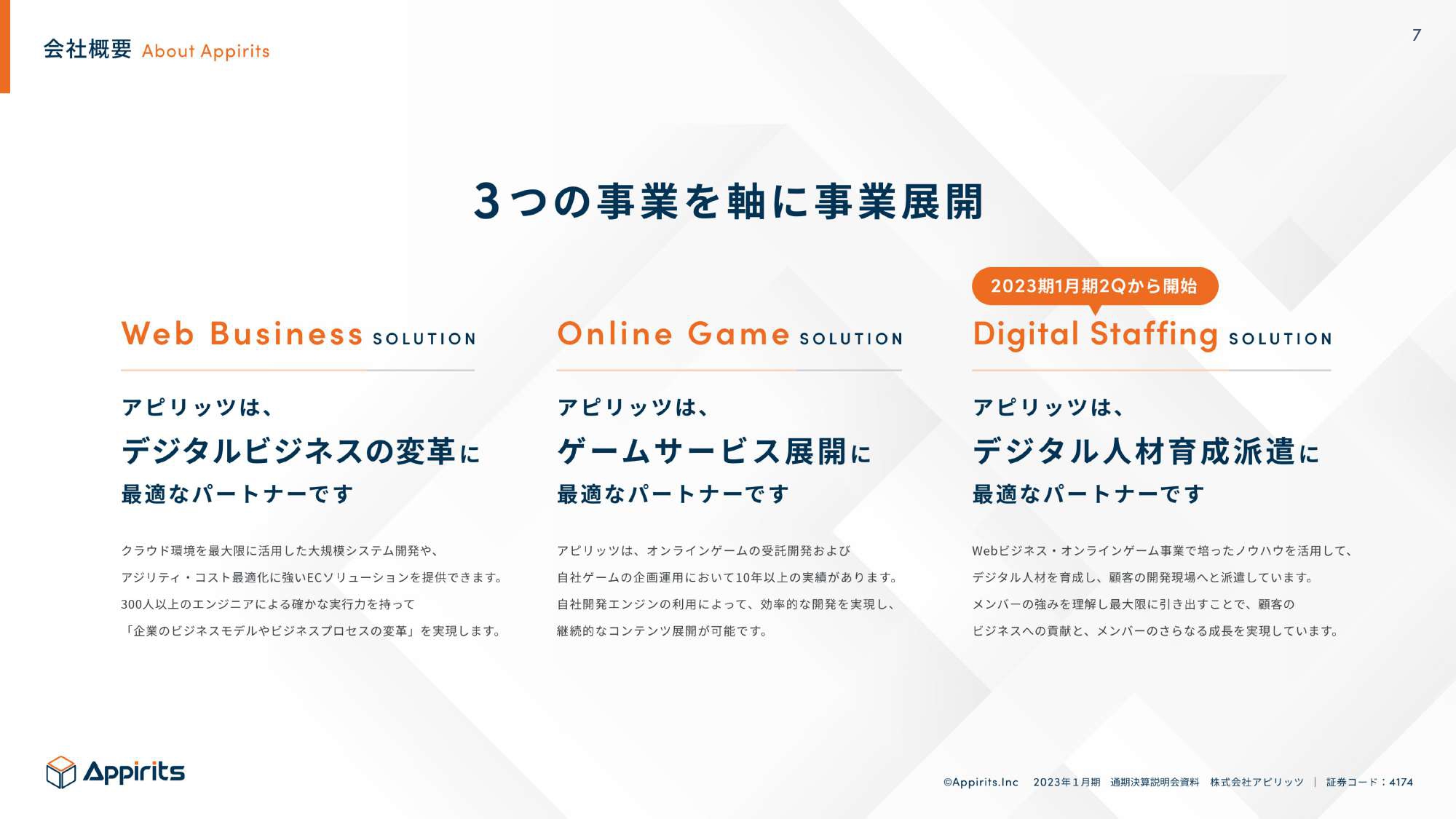

現在は大きく3つのセグメントで事業を行っています。1つ目はWebソリューション事業、2つ目はオンラインゲーム事業、3つ目が2023年1月期第2四半期から開始したデジタル人材育成派遣事業です。

会社概要(過去10年の全社売上高推移:単体)

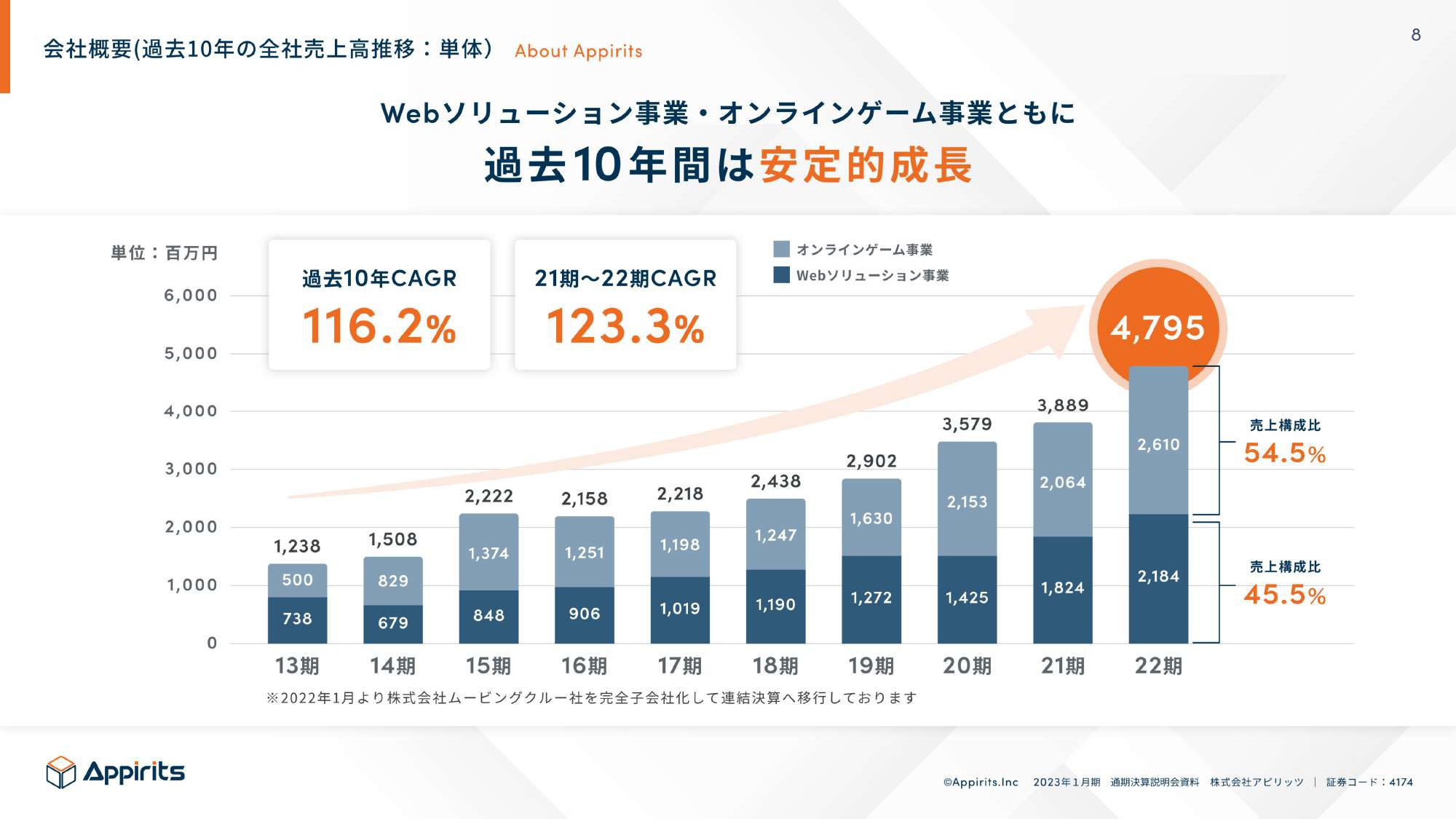

過去の売上高の推移です。過去10年間の年間売上高は16.2パーセント増と成長を続けてきました。直近は売上高が伸びており、21期から22期で23.3パーセント増となっています。

連結業績ハイライトサマリ

2023年1月期通期の業績をご説明します。まず振り返りです。事業については、3事業ともに売上成長は堅調に推移し、成長の源泉である人員も拡充しました。成長戦略については、戦略どおりM&Aを1社実施し、オンラインゲームの運営移管も2件実施しています。株主還元については、方針どおり増配で配当を実施し、自社株買いも実行しました。

連結業績ハイライトサマリ

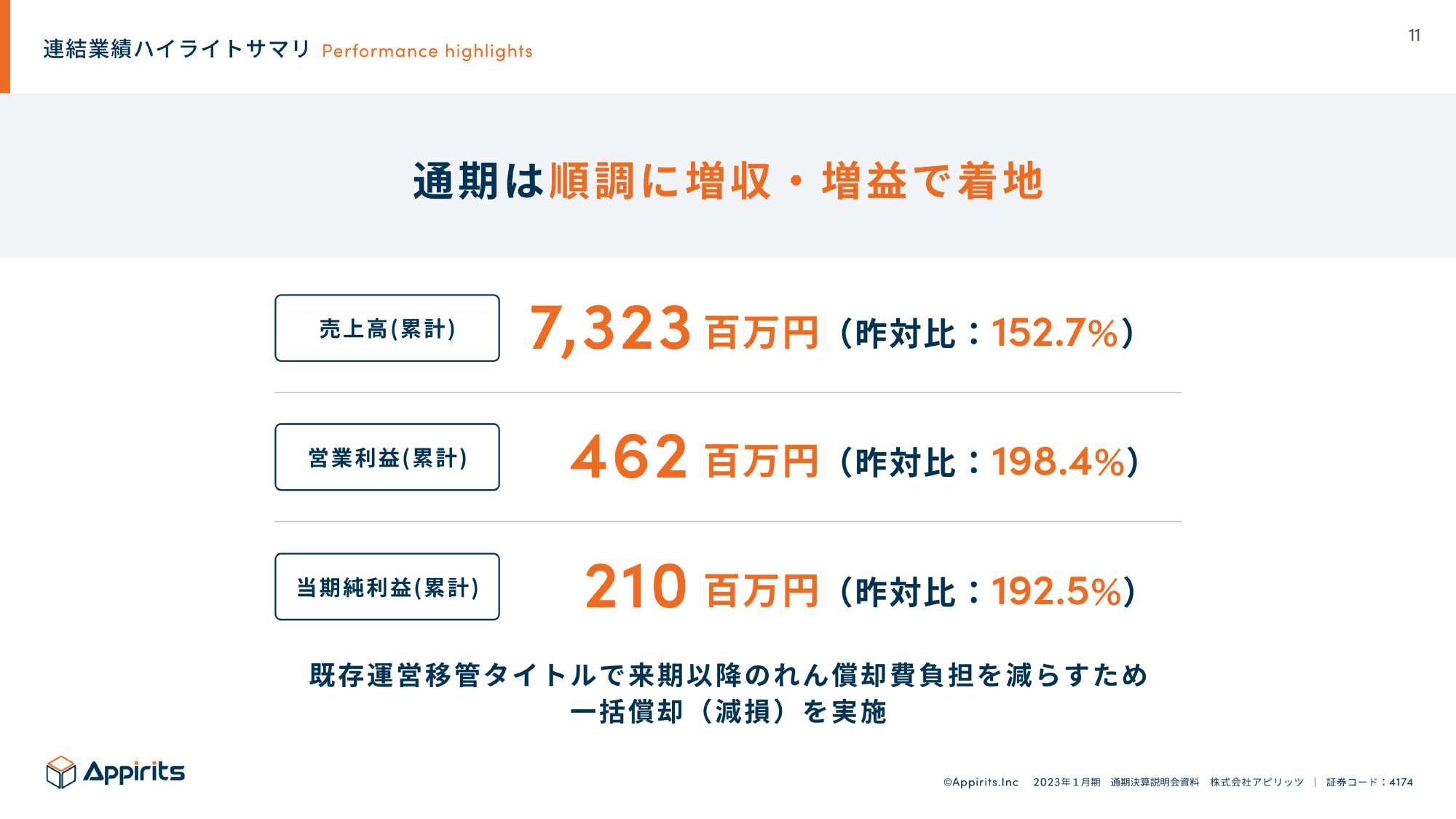

通期は順調に増収・増益で着地しています。売上高は73億2,300万円で昨年比52.7パーセント増、営業利益は4億6,200万円で昨年比98.4パーセント増、当期純利益は2億1,000万円で昨年比92.5パーセント増となりました。

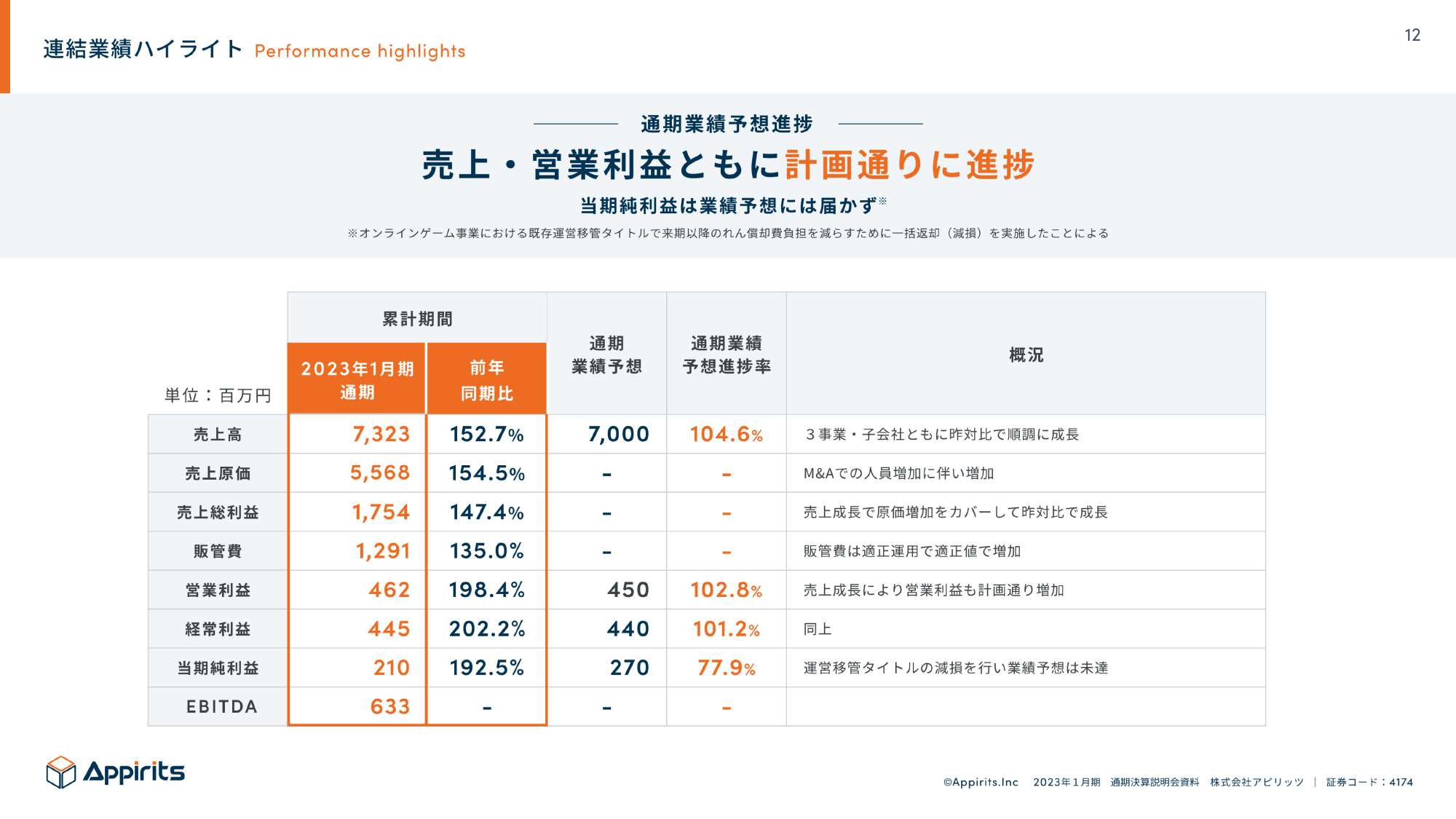

連結業績ハイライト

業績予想との対比です。先ほどお伝えしたとおり、売上高は73億2,300万円で昨年比52.7パーセント増となりました。業績予想は70億円としていたため、業績予想に対する進捗率は104.6パーセントで着地しています。

営業利益は4億6,200万円で、昨年比98.4パーセント増となりました。業績予想は4億5,000万円としていたため、業績予想に対する進捗率は102.8パーセントで着地しています。

当期純利益は2億1,000万円となりました。業績予想は2億7,000万円としていたため、進捗率は77.9パーセントで着地しています。こちらは、運営移管タイトルの減損を行った結果、利益が毀損したという状況です。

当社はまだ事業規模が小さいと認識していますので、まずは売上高を伸ばすことからはじめ、従業員を増やし、さらに成長していくということを掲げています。売上高も昨年比で比較的伸びていますので、堅調に事業を行えていると認識しています。

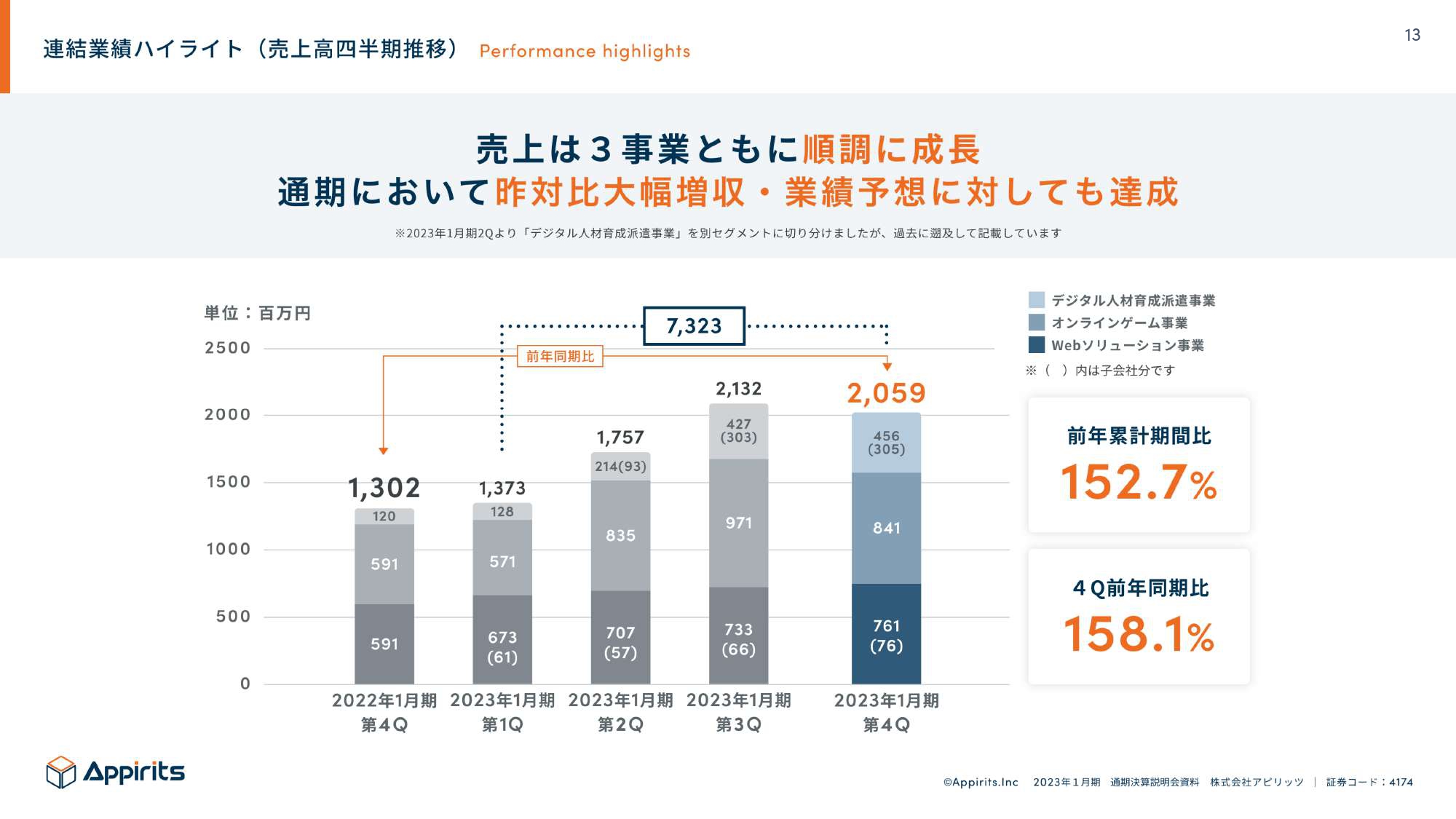

連結業績ハイライト(売上高四半期推移)

四半期ごとの売上高の推移です。売上は3事業ともに順調に成長しています。通期において昨年比で大幅に増収し、業績予想に対しても堅調に推移しました。

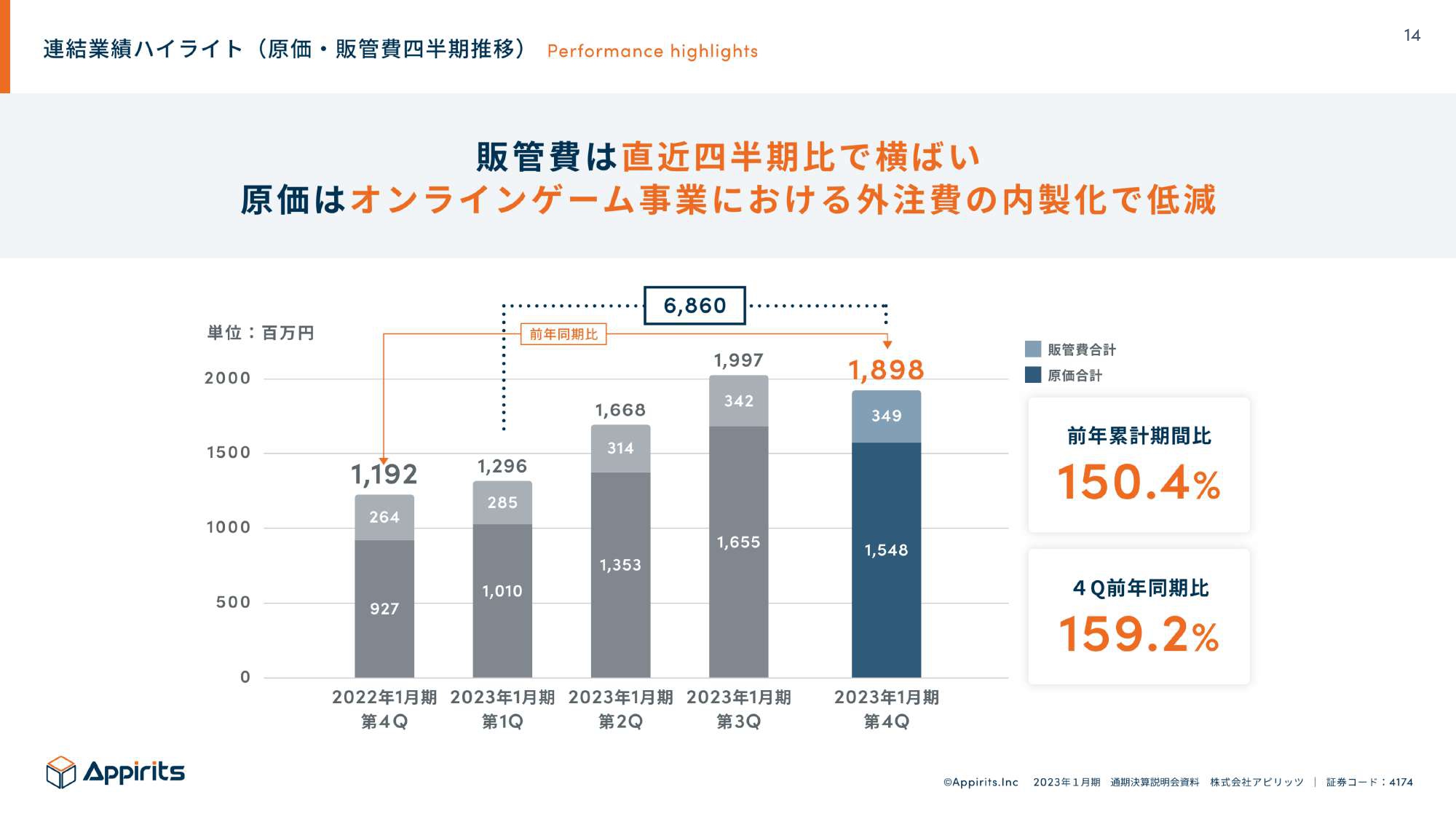

連結業績ハイライト(原価・販管費四半期推移)

原価および販管費の推移です。販管費は、直近の四半期比でほぼ横ばい、若干の微増というかたちで推移しています。原価については、オンラインゲーム事業における外注費を内製化したことにより、2023年1月期の第3四半期と第4四半期を比較すると低減しています。

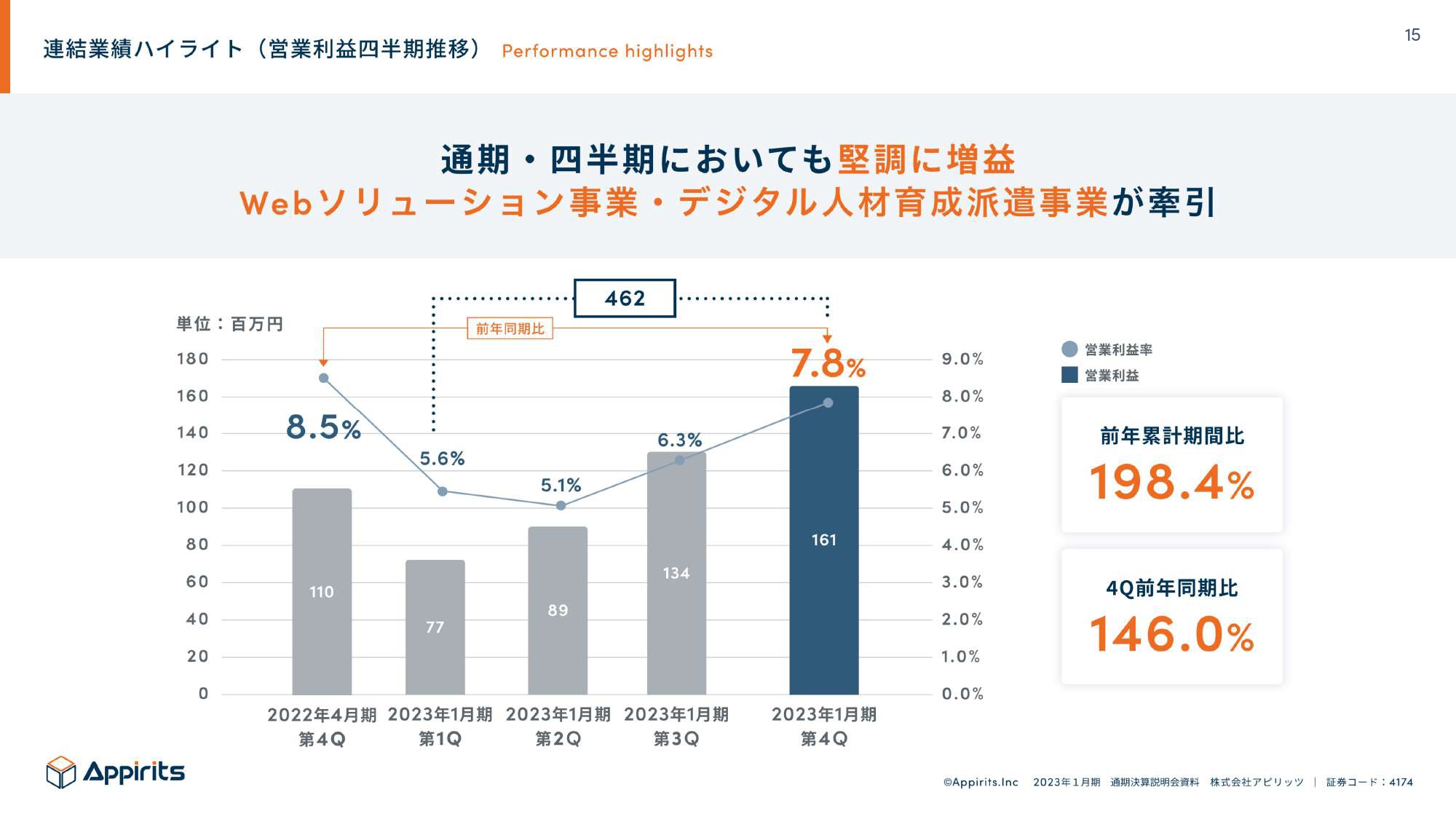

連結業績ハイライト(営業利益四半期推移)

その結果、2023年1月期第4四半期の営業利益は1億6,100万円、営業利益率は7.8パーセントとなりました。前年累計期間比で98.4パーセント増、前年同期比で46パーセント増というかたちで着地しています。

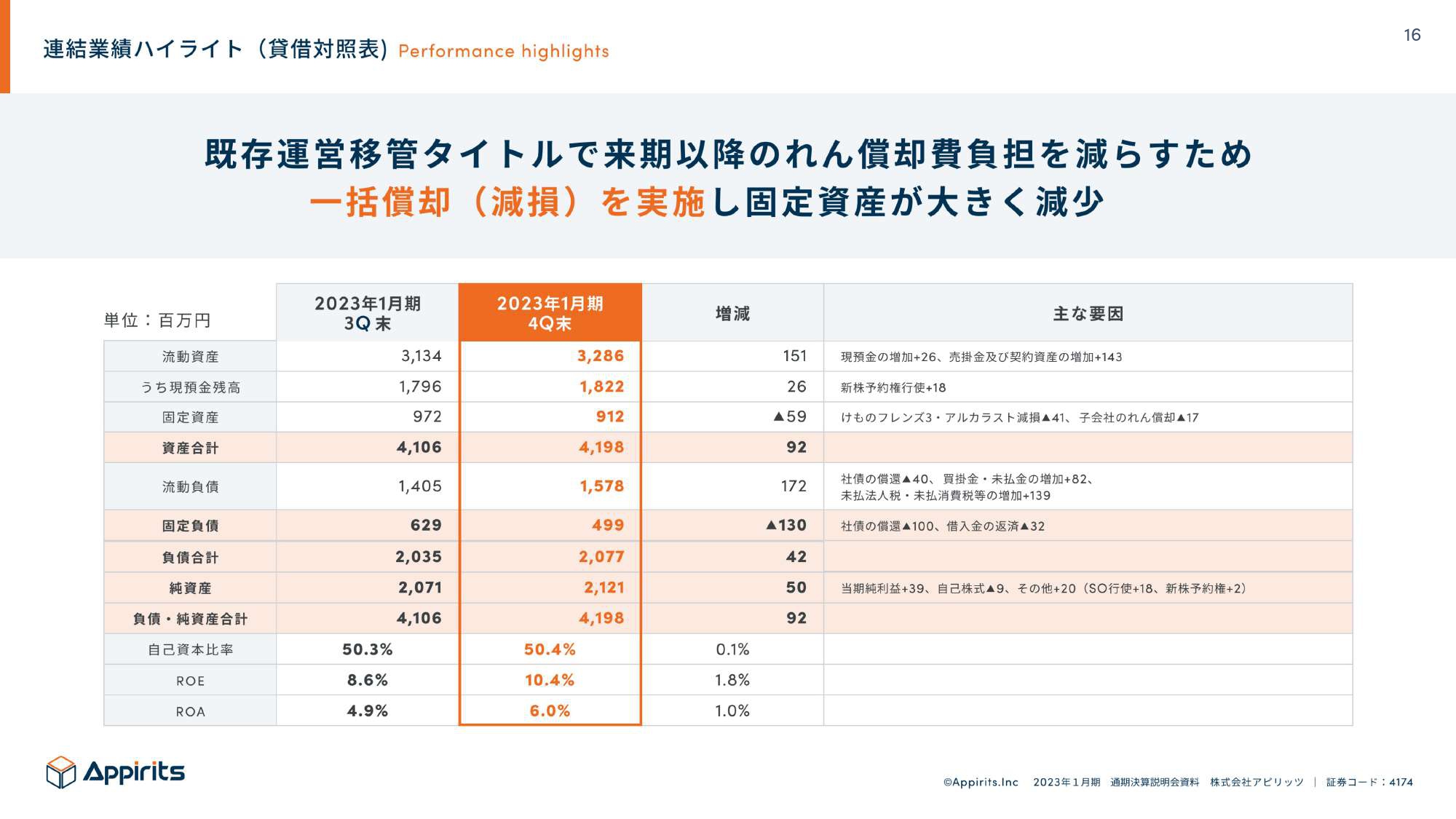

連結業績ハイライト(貸借対照表)

貸借対照表です。先ほどお伝えしたとおり、ソフトウェアを一括償却したこともあり、固定資産が大きく減少しています。「けものフレンズ3」および「アルカラスト」の減損4,100万円がそれに当たります。

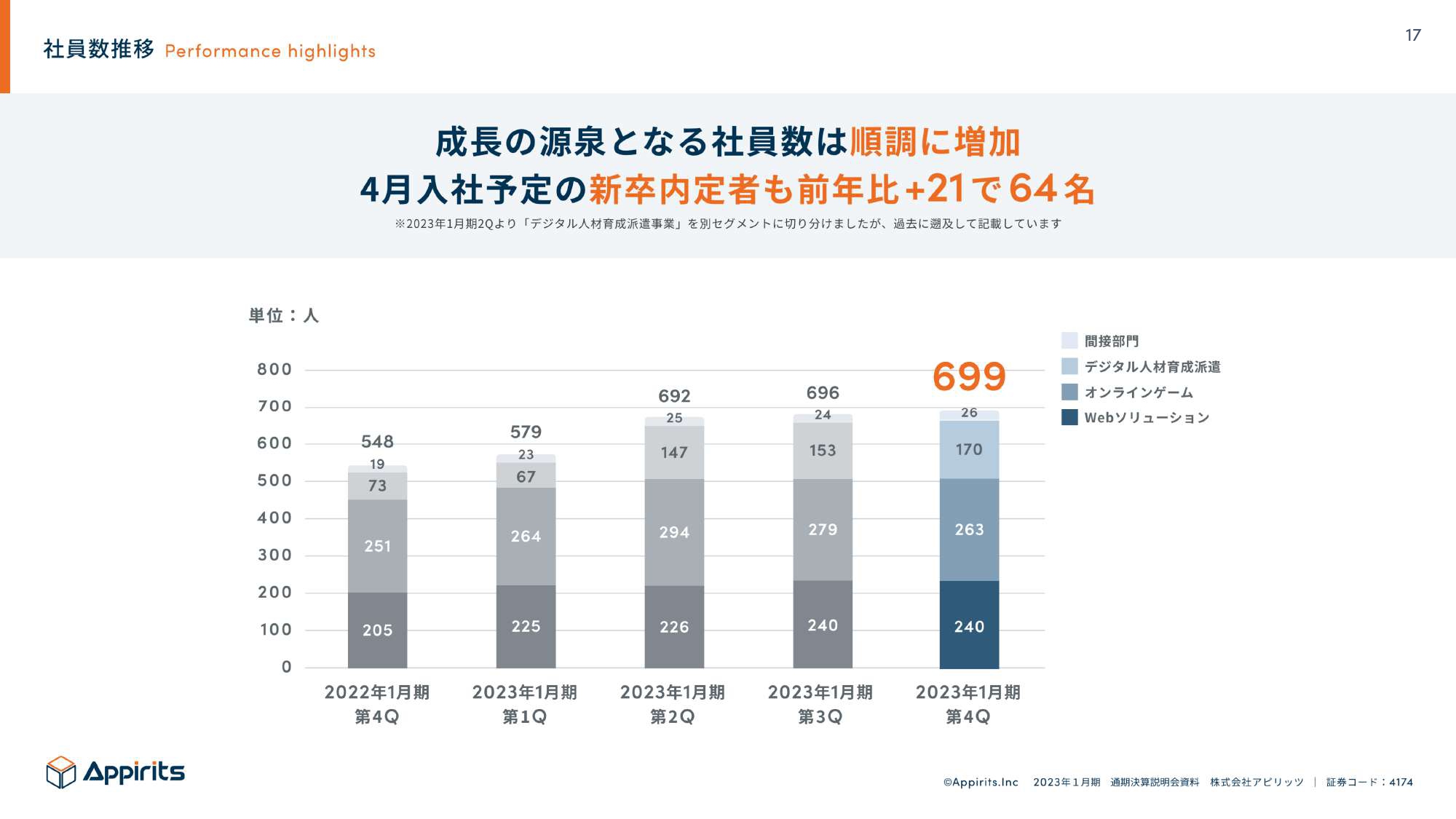

社員数推移

社員数の推移です。第4四半期終了時点で699名となりました。今年4月入社予定の新卒内定者も前年比21名増の64名となり、社員も順調に増えています。

社員数推移

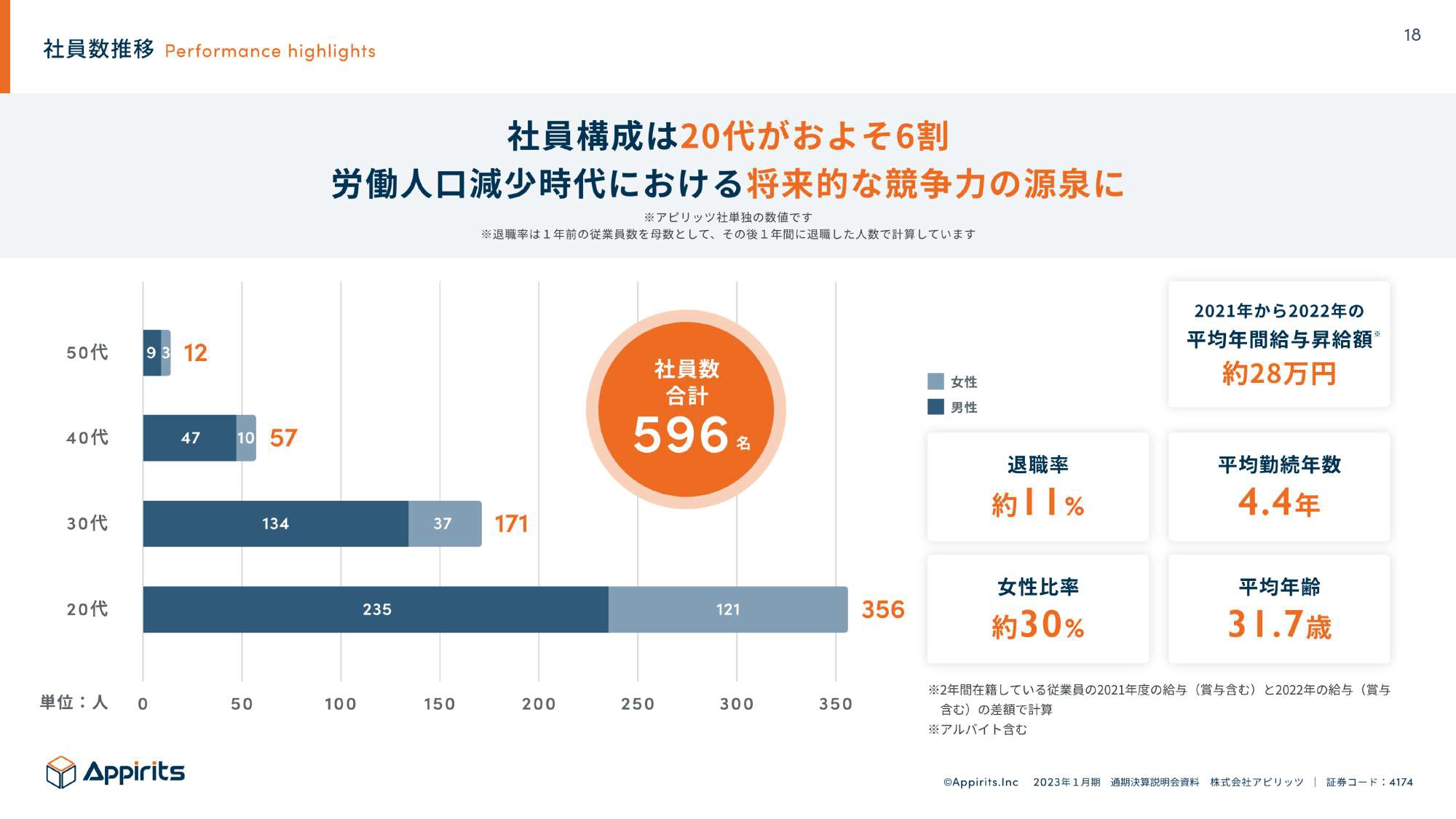

社員の構成についてご説明します。当社単体の社員構成は、20代がおよそ6割という状況です。単体の従業員数は596名で、そのうち20代が356名となっており、比較的若い会社として事業を行っています。

退職率、女性比率、平均年齢、平均勤続年数、平均年間給与昇給額も記載していますのでご覧ください。

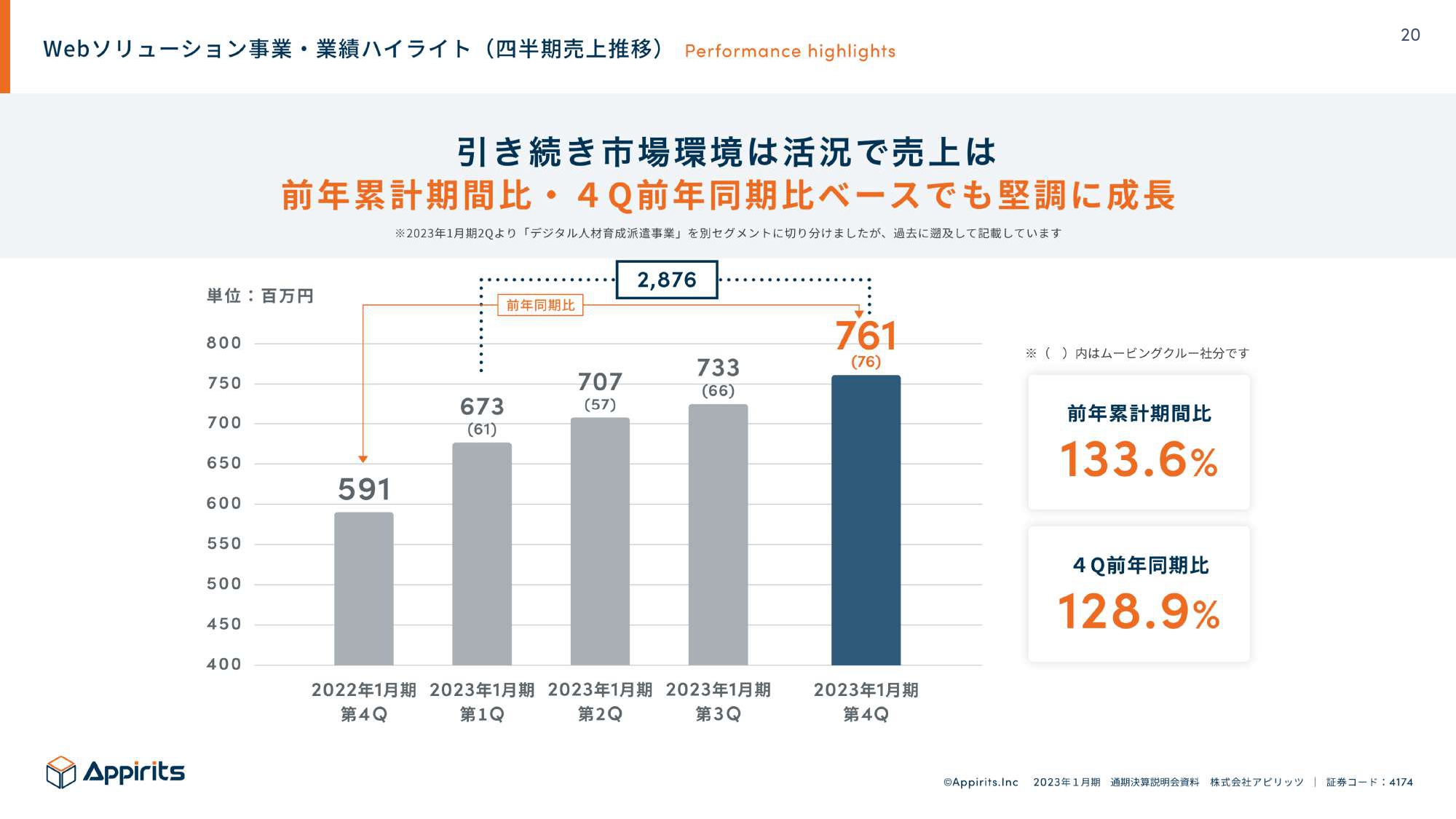

Webソリューション事業・業績ハイライト(四半期売上推移)

事業ごとにご説明します。まず、Webソリューション事業の四半期ごとの売上推移です。スライドのグラフをご覧いただくとおわかりのとおり、右肩上がりで順調に推移しています。第4四半期は7億6,100万円で着地しました。前年累計期間比、前年同期比ともに成長しています。

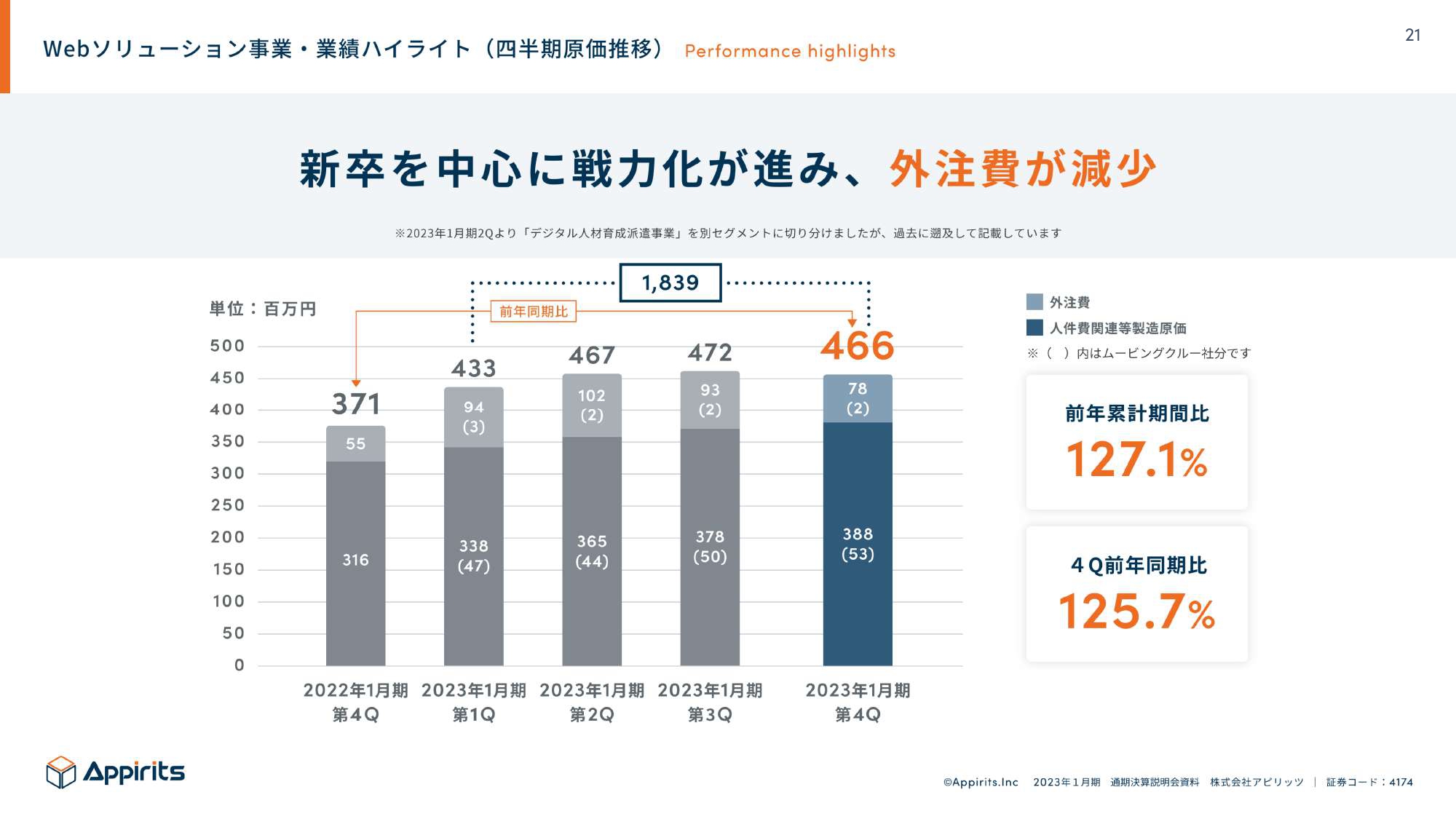

Webソリューション事業・業績ハイライト(四半期原価推移)

四半期の原価推移です。第4四半期は第3四半期比で外注費等を削減できました。新卒を中心に社内の戦力化が進み、社内の人件費を若干増やしつつ、外注費を減らすことができました。

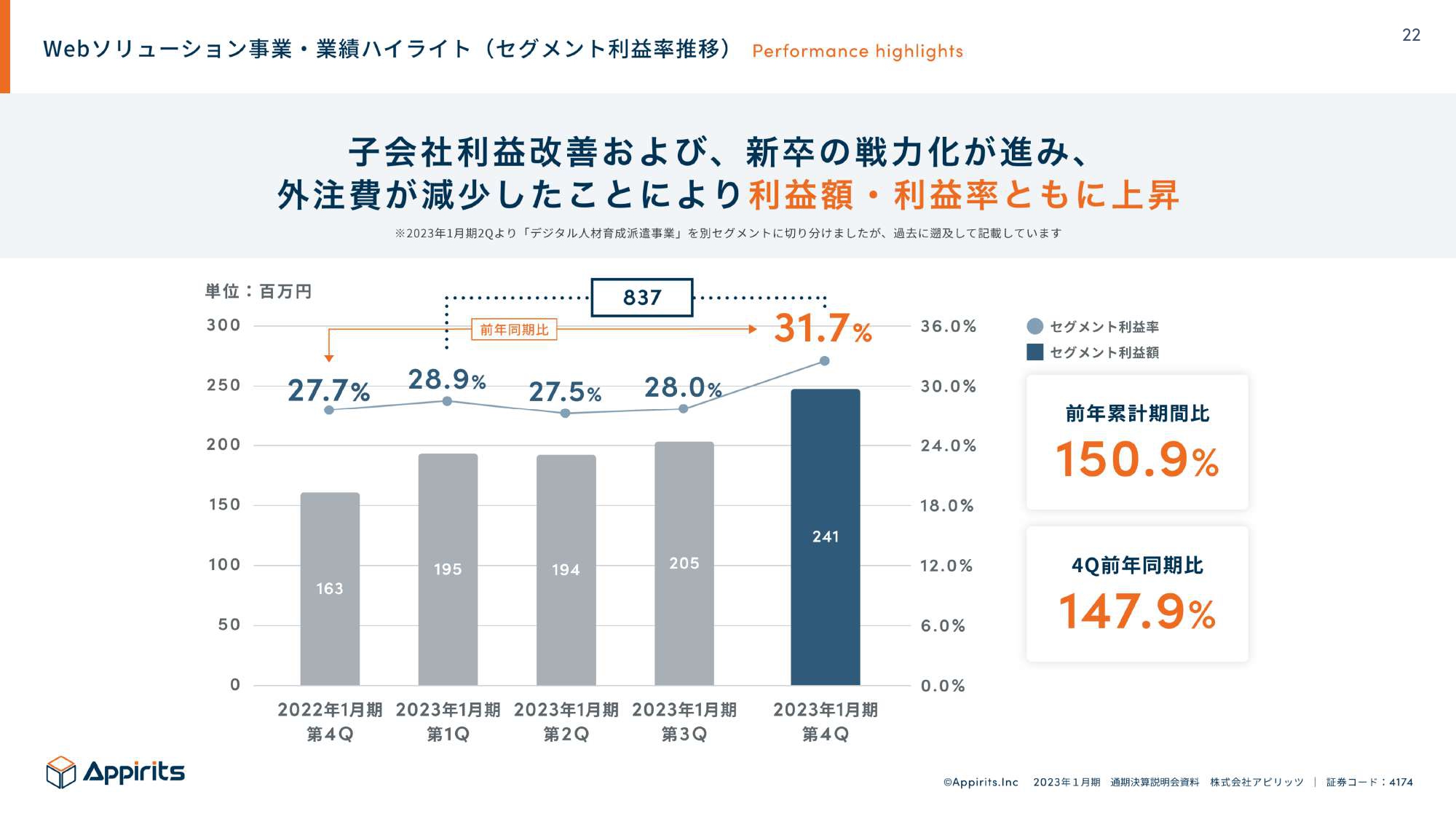

Webソリューション事業・業績ハイライト (セグメント利益率推移)

その結果、セグメント利益は2億4,100万円となり、セグメント利益率は31.7パーセントで着地しました。

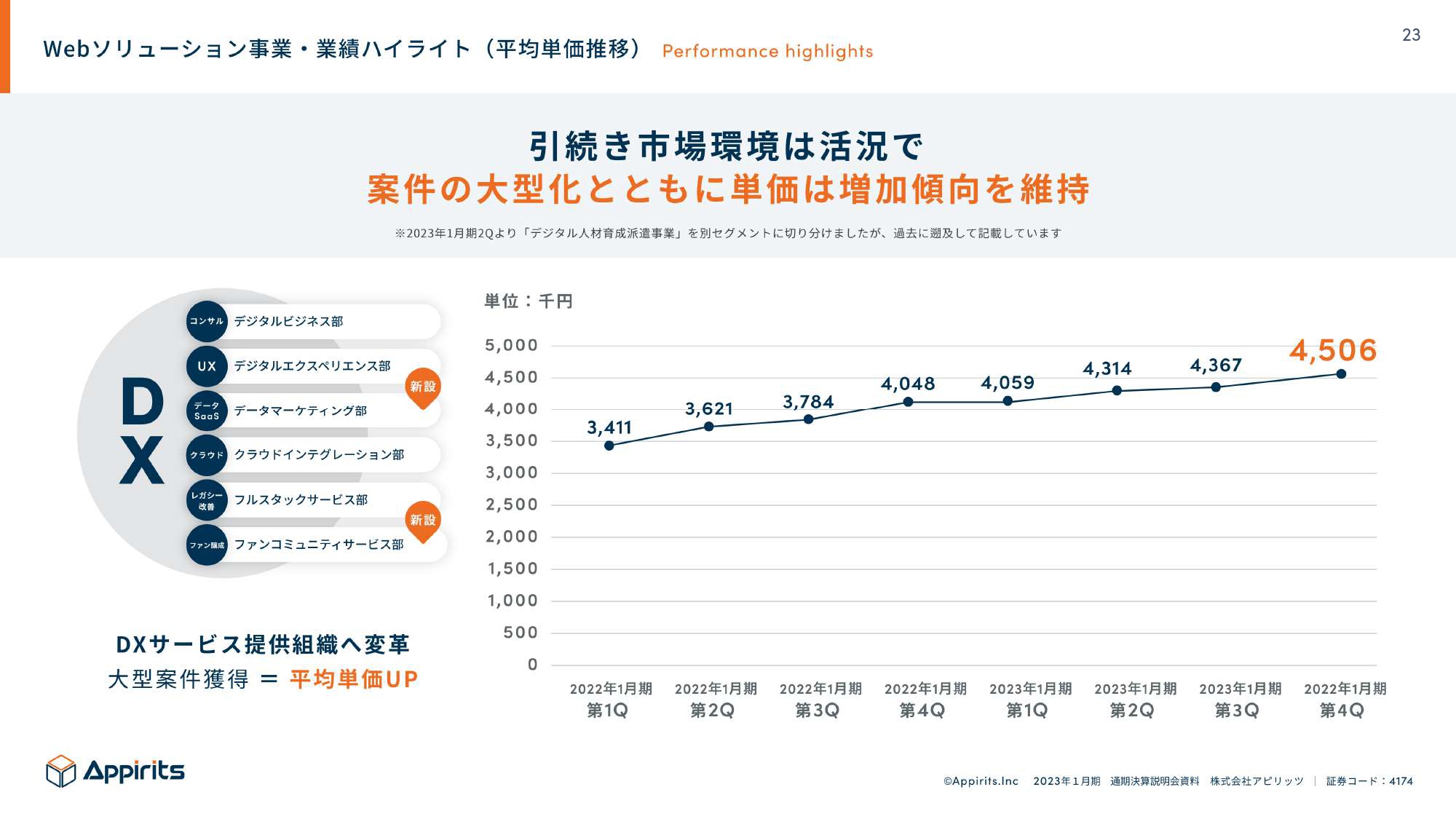

Webソリューション事業・業績ハイライト(平均単価推移)

Webソリューション事業の顧客の平均単価です。順調に右肩上がりになっています。

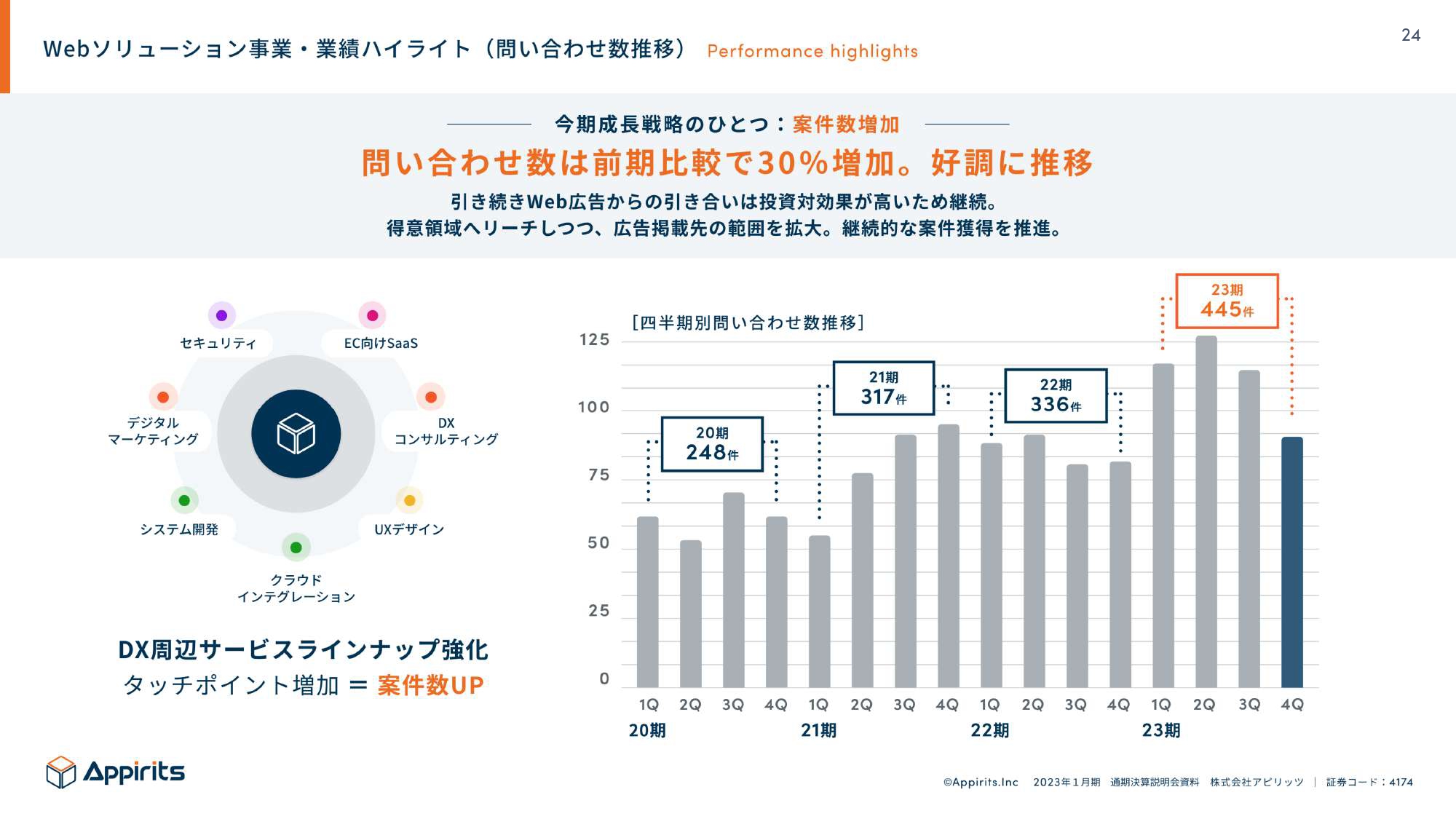

Webソリューション事業・業績ハイライト(問い合わせ数推移)

問い合わせ数の推移です。23期は22期と比較して30パーセント増加し、引き続き好調に推移しています。

23期トピックス

23期のトピックスとして、実績をご紹介します。1つ目は、弥生株式会社さまの企業間のM&Aを支援するマッチングプラットフォームを開発しました。2つ目に、株式会社さとふるさまのスマートフォンアプリなども開発しています。

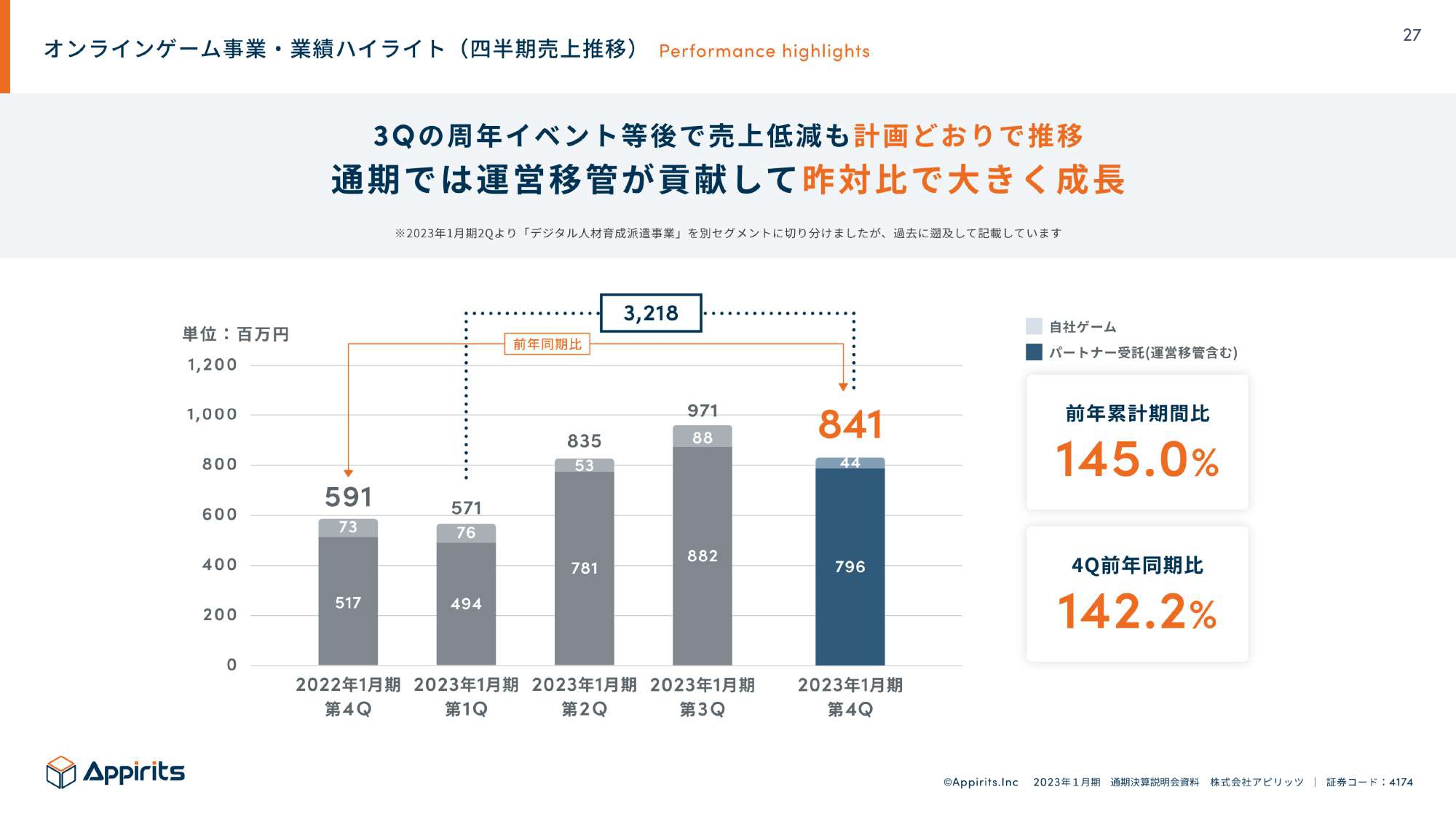

オンラインゲーム事業・業績ハイライト(四半期売上推移)

オンラインゲーム事業の業績をご説明します。まず、四半期の売上推移です。2023年1月期第4四半期の売上高は8億4,100万円となりました。前年累計期間比で45パーセント増、前年同期比で42.2パーセント増です。

直前の第3四半期比では減少していますが、第3四半期は周年イベント等で売上があったのに対し、第4四半期はイベントがなかったためで、計画値どおりに推移しています。

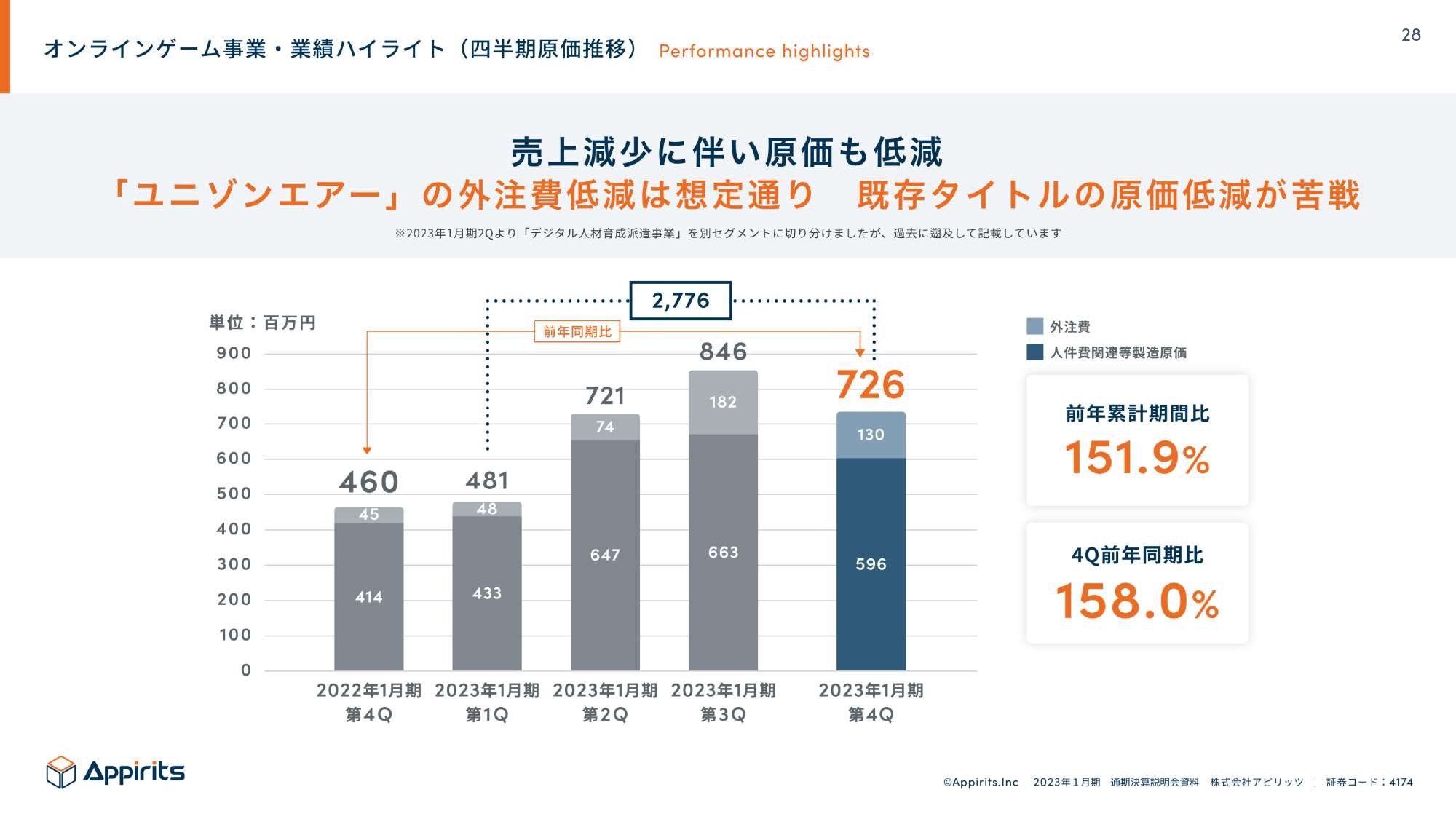

オンラインゲーム事業・業績ハイライト(四半期原価推移)

原価のご説明です。売上減少に伴い、原価も低減しています。「ユニゾンエアー」の外注費低減は想定どおりですが、そのほかの既存タイトルの原価低減が苦戦した結果、利益は減少しています。

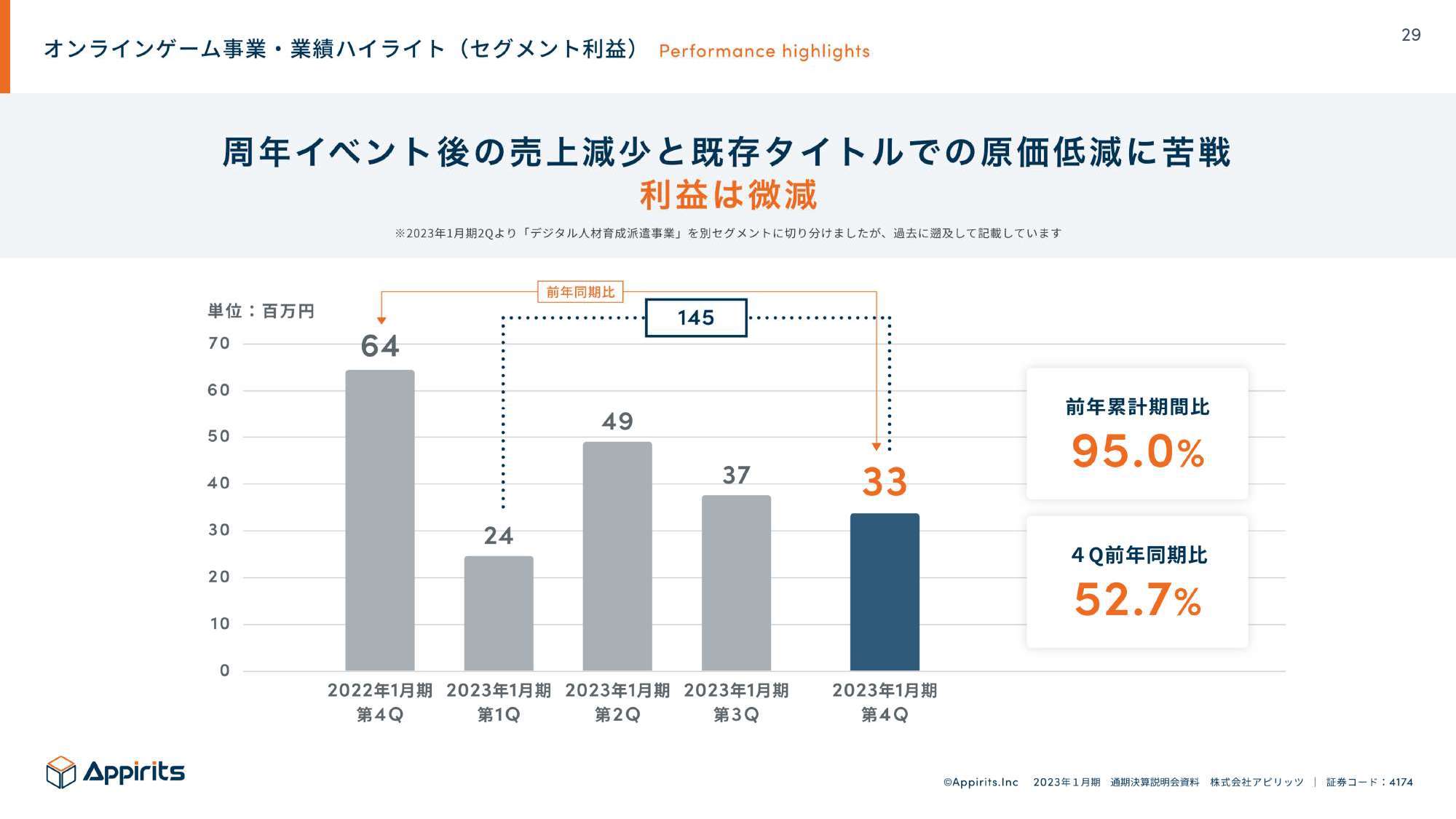

オンラインゲーム事業・業績ハイライト (セグメント利益)

前年累計期間比95パーセント、前年同期比52.7パーセントとなり、苦戦している状況です。

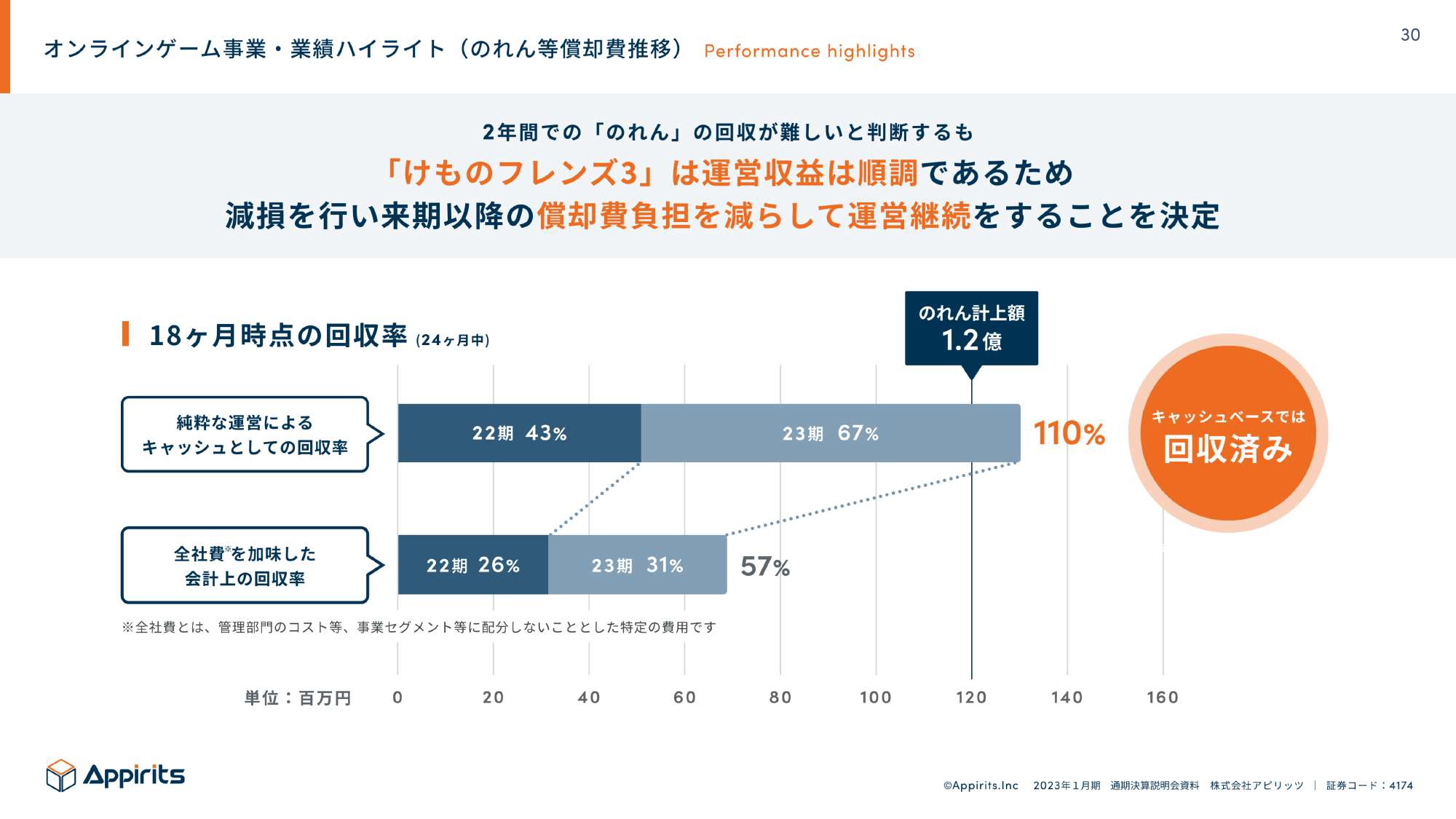

オンラインゲーム事業・業績ハイライト(のれん等償却費推移)

のれん等の償却費の推移です。既存タイトルの利益に関して苦戦しているとお伝えしましたが、来期以降、その苦戦分を少し回収するため減損を決めています。

純粋な運営によるキャッシュとしての回収はすでに終わっていますが、全社費等を加味した会計上の回収はまだ終わっていないため、減損を行い、来期に備えていきます。

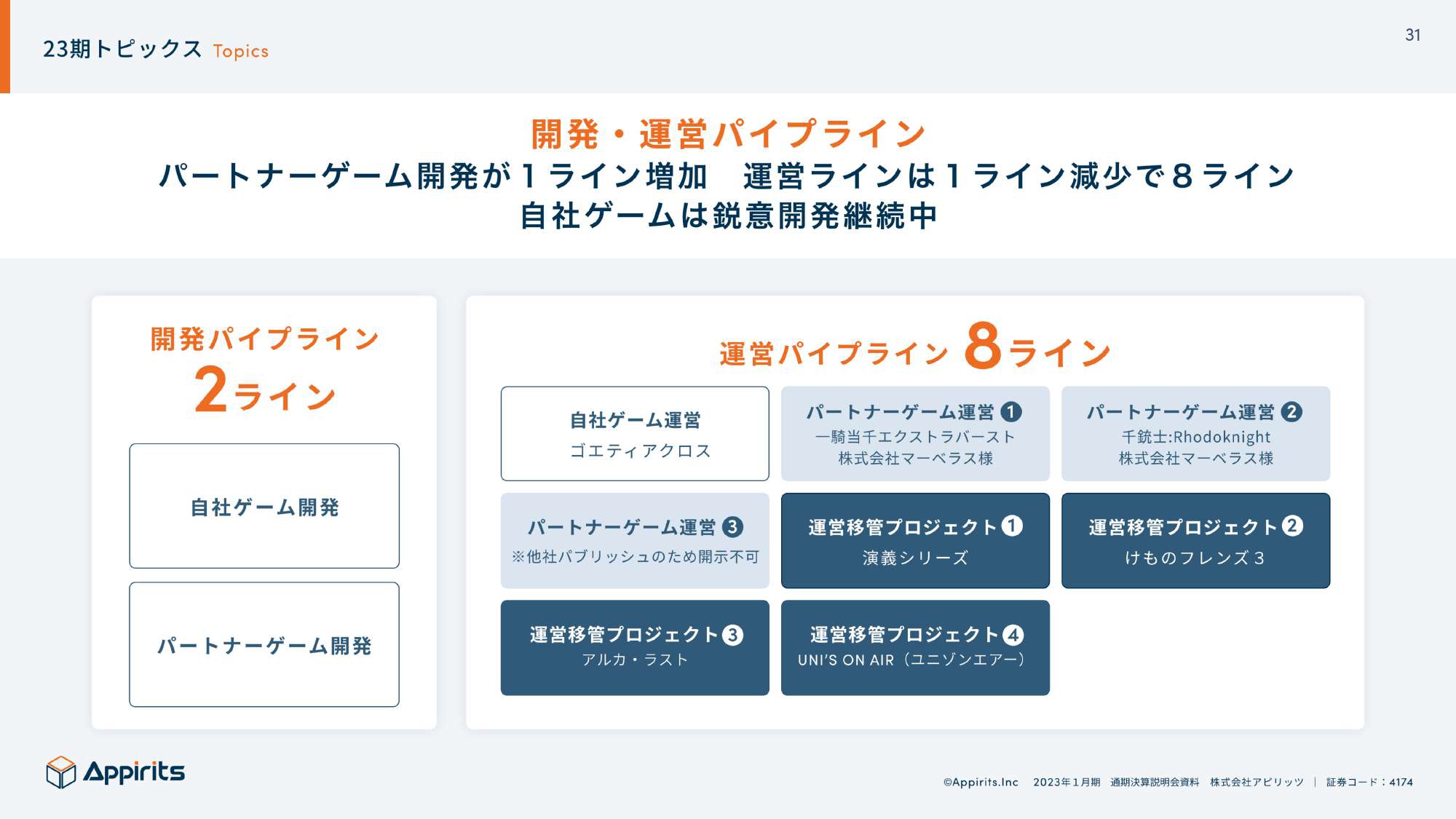

23期トピックス

開発・運営のパイプラインについてご説明します。開発パイプラインとして、パートナーゲーム開発が1ライン増えています。運営のパイプラインは9ラインから1ライン減少し、8ラインになっています。また、自社ゲームは鋭意開発を継続しています。

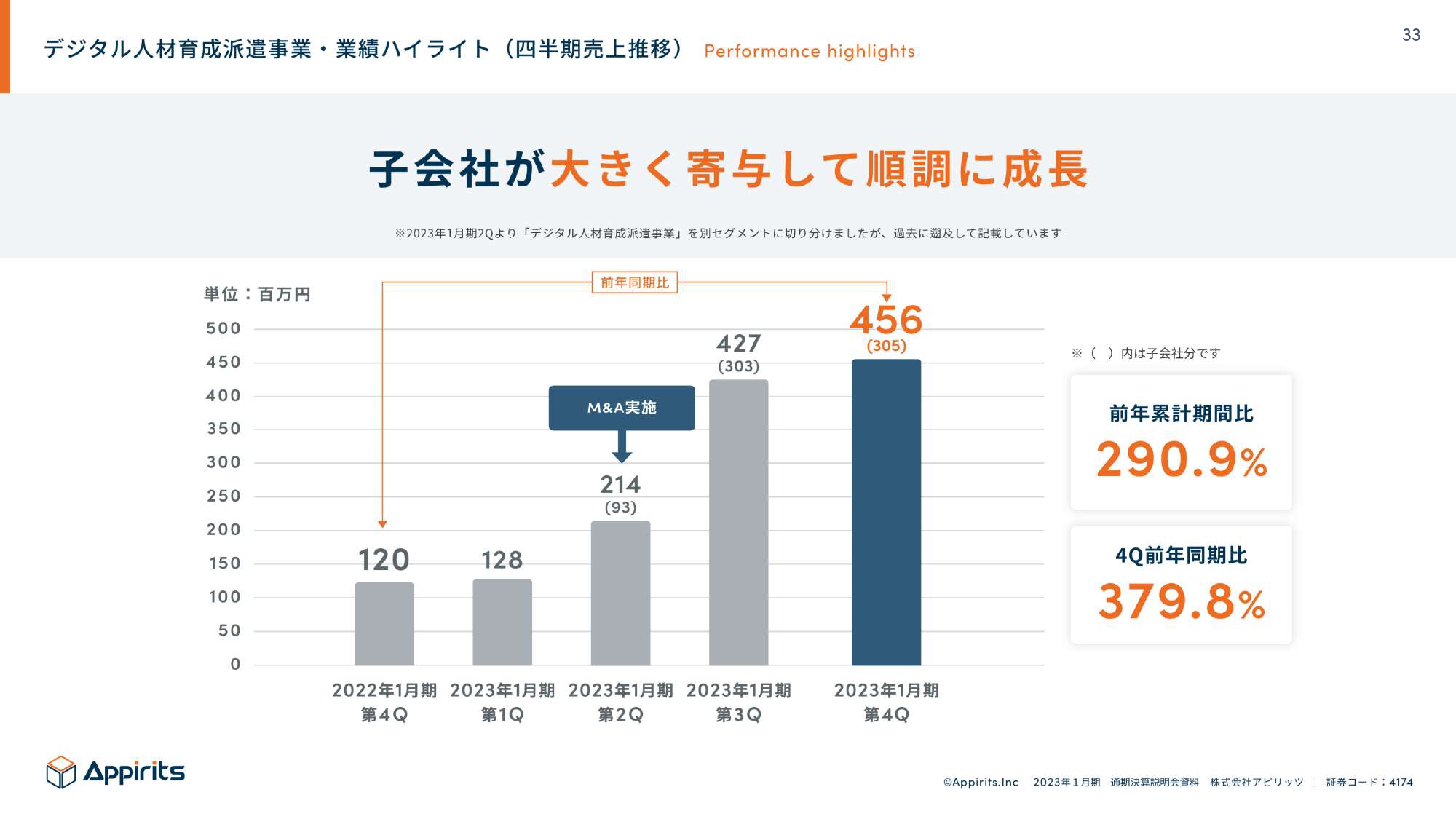

デジタル人材育成派遣事業・業績ハイライト(四半期売上推移)

デジタル人材育成派遣事業についてご説明します。まず、四半期の売上推移です。第4四半期は4億5,600万円となり、こちらもWebソリューション事業と同じく、右肩上がりで成長しています。第2四半期にM&Aを実施し、Y‘sが子会社になったことで、一段と大きい規模の売上になっています。

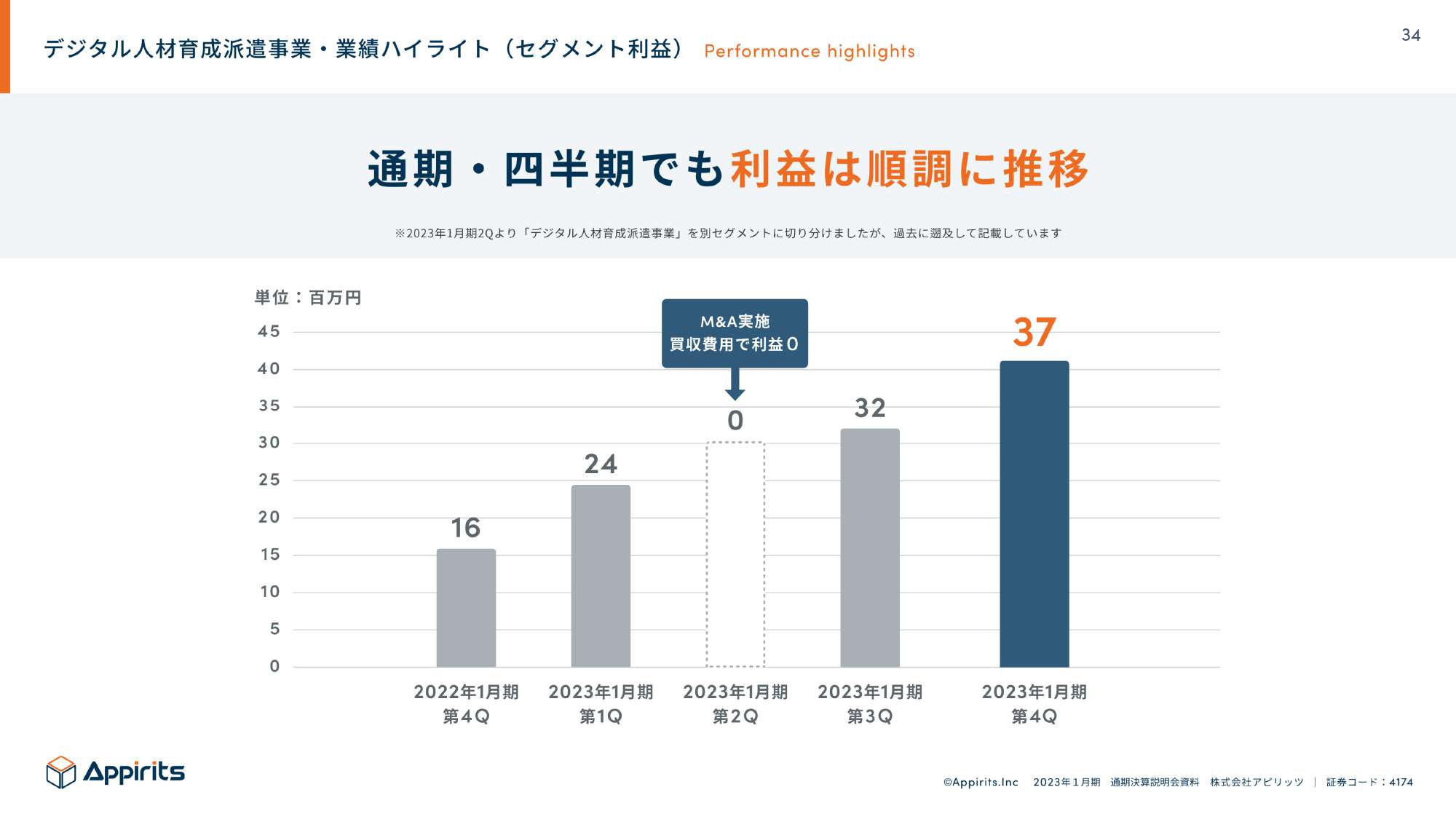

デジタル人材育成派遣事業・業績ハイライト (セグメント利益)

セグメント利益についてご説明します。通期・四半期でも利益は順調に推移しています。売上の成長に伴い、利益も成長する事業モデルであると考えており、そのように推移しています。

2024年1月期 連結業績予想の考え方

2024年1月期の業績予想についてご説明します。まず、業績予想の前提となる考え方についてです。それぞれの事業とコストに分けてご説明します。

Webソリューション事業の外部環境については、昨年度と変わらず活況と考えています。引き続き自然な成長で、売上120パーセントの成長を見込んでいます。また、子会社であるムービングクルーも2桁成長を見込んでいます。

オンラインゲームについては、現時点では新たな運営移管等は織り込んでいません。既存タイトル運営、既存の受託開発を業績予想に織り込んでいます。開発中の新作ゲームについては、クオリティ重視で来期にリリースをずらすことを決定したため、売上は織り込んでいません。

また、既存タイトルについては、運営体制を縮小し、人員をデジタル人材育成派遣事業に移動させることを検討しています。その結果、利益率が向上するという予想を立てています。

デジタル人材育成派遣事業は、引き続きオーガニックな成長ができると予想しています。今期からは子会社のY’sが通期で寄与するため、前年の成長性132パーセントを継続すると見込んでいます。

販管費等については、昨年比110パーセントを見込んでいます。特段大きな投資は検討していません。成長戦略としては、現時点ではM&A等の考え方は織り込んでいません。

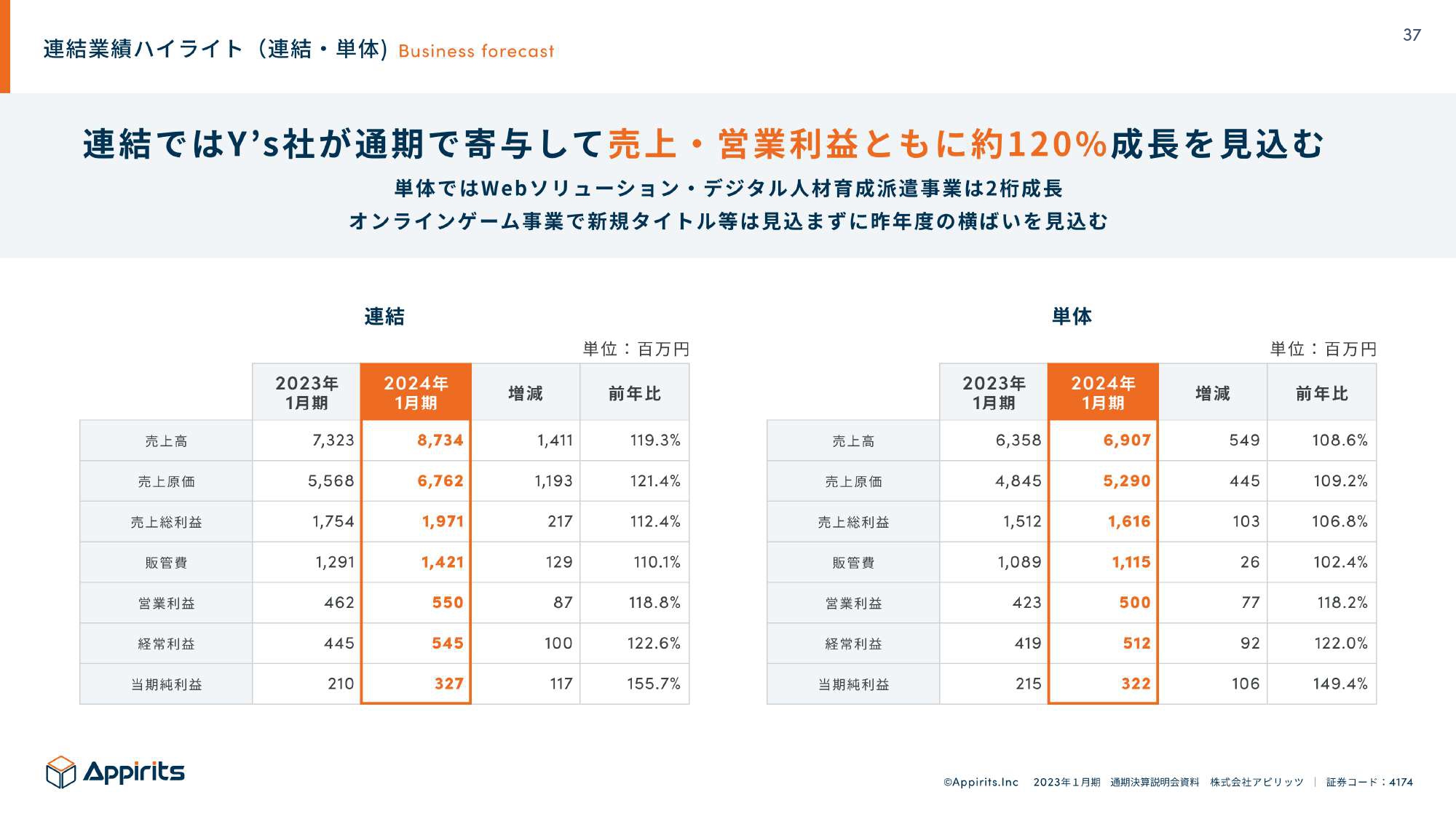

連結業績ハイライト(連結・単体)

結果として、業績予想は連結売上高が87億3,400万円、前年比19.3パーセント増と予想しています。営業利益は5億5,000万円で前年比18.8パーセント増、最終の当期純利益は3億2,700万円で前年比55.7パーセント増です。

連結業績ハイライト(連結・単体)

上期と下期のバランスについてご説明します。当社は、下期に売上と利益が上がる下期偏重型のため、そのバランスで業績予想を立てています。

23期トピックス

お伝えしたとおり、新作ゲームのリリースを2024年春に延期しています。

配当予想

配当予想です。上期6円、下期6円、通期12円と増配を予想しています。

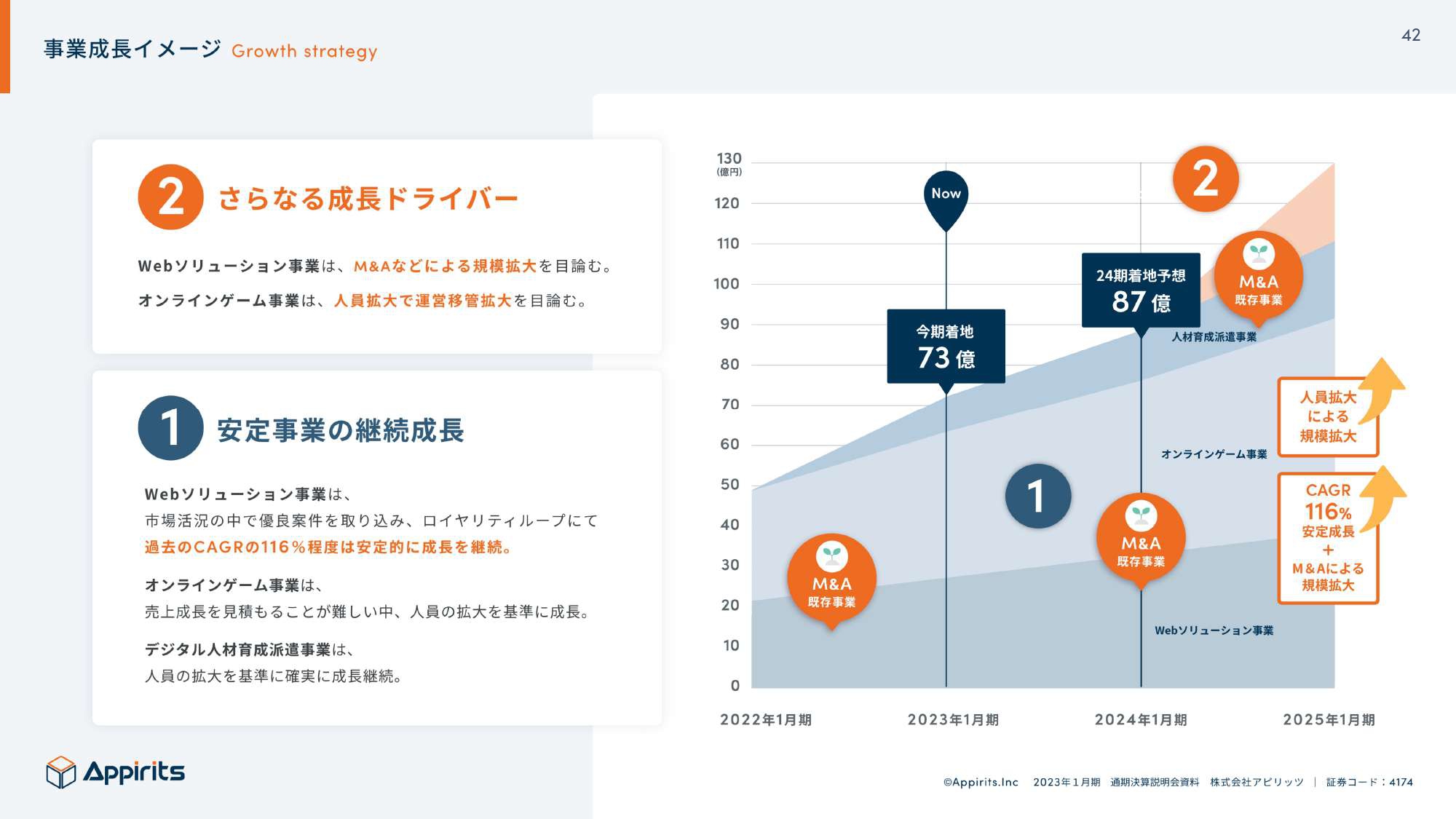

事業成長イメージ

今後の成長戦略についてご説明します。当社の事業成長イメージについては、大きく2段階で考えています。1つ目は、安定事業です。継続的にオーガニックな成長ができると予想しています。

2つ目に、さらなる成長ドライバーとしてM&Aなどによる規模拡大を考えています。オンラインゲーム事業でも、運営移管等で新しくタイトルを増やす検討を行っています。

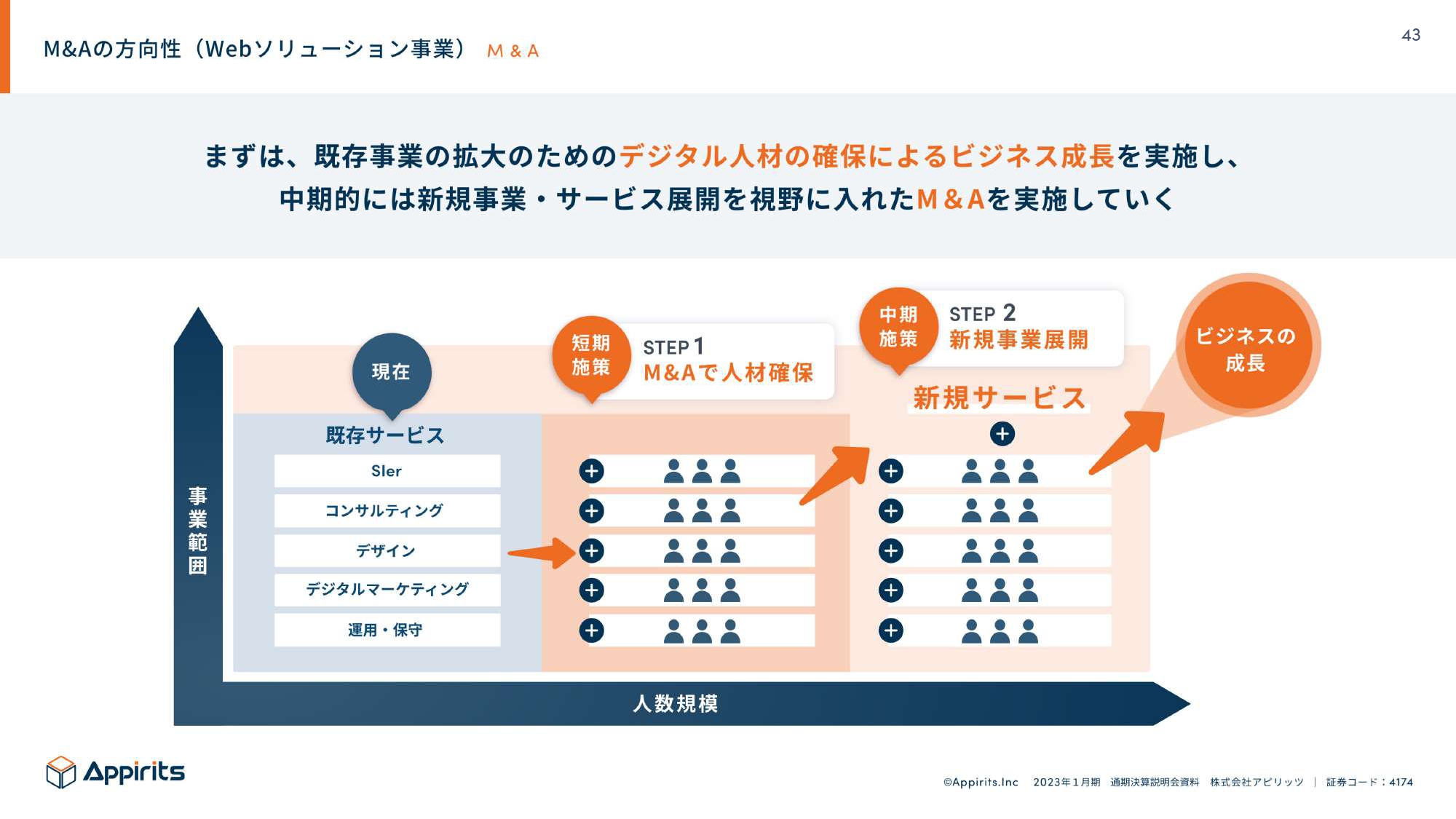

M&Aの方向性(Webソリューション事業)

Webソリューション事業では、M&Aの方向性を2つのステップで考えています。ステップ1では、現在市場環境が良いため、M&Aで人材を確保することを優先的に行っていこうと考えています。ステップ2では、新たな事業を考えていくことを検討しています。

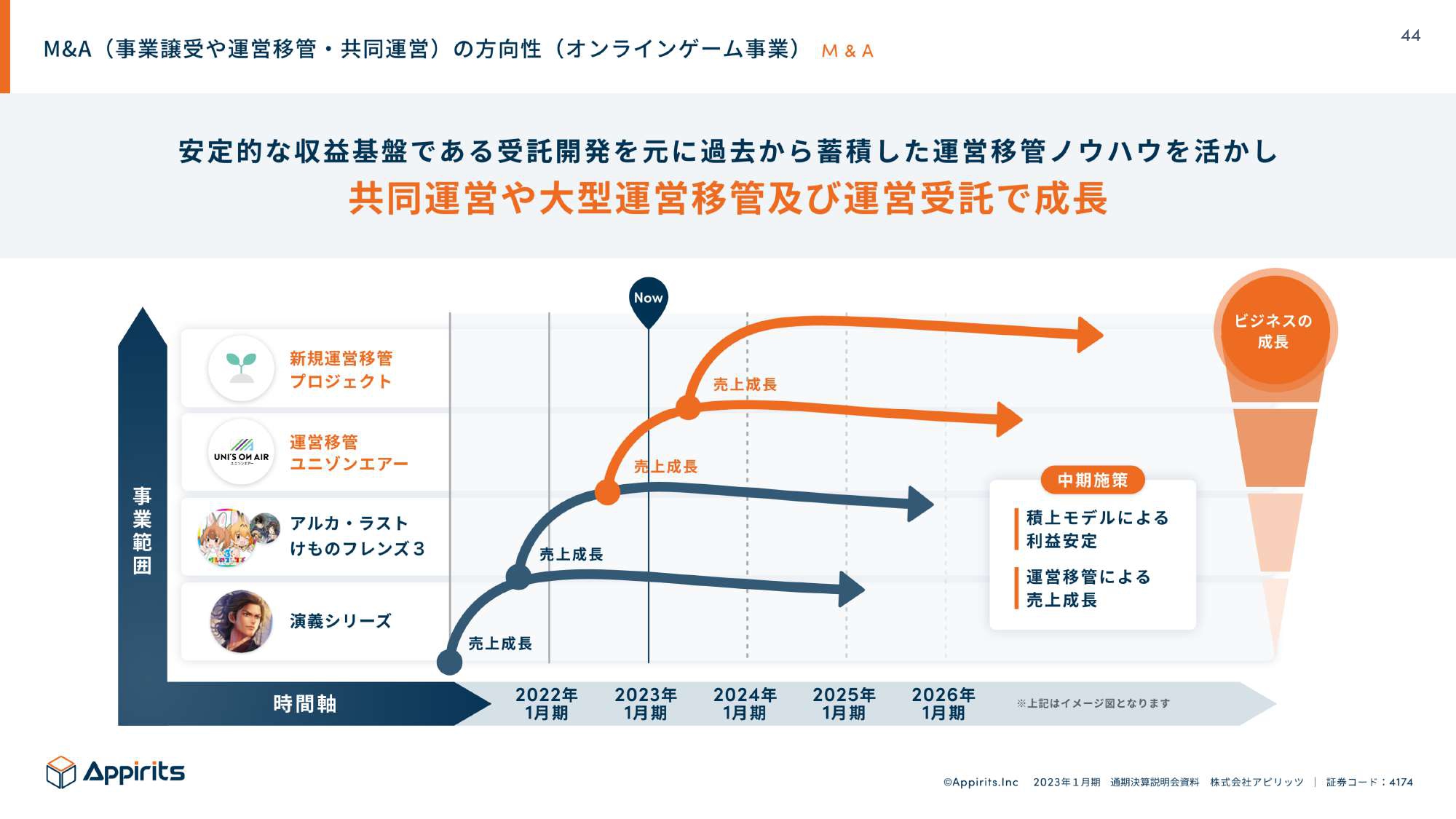

M&A(事業譲受や運営移管・共同運営)の方向性(オンラインゲーム事業)

オンラインゲーム事業については、運営移管で新しいタイトルを取り、ミルフィーユのように売上を積み重ねていくことを検討しています。

コーポレート

株主還元および投資の配分の方針についてです。当社は、「株主に還元すること」「人的資本投資として従業員に還元すること」「内部留保しながら戦略投資に回していくこと」の3つをバランスよく投資配分していこうと考えています。

コーポレート

コーポレートガバナンスとして、役員構成の変更を予定しています。次の定時株主総会における承認をもって正式に決定される予定ですが、独立役員2名の候補者を選任しています。それによりさらに社外役員が増え、また女性の役員が増えるということで、より透明性やダイバーシティを考慮した役員構成になると考えています。

コーポレート

当社は個人投資家向けのIRの強化を行っており、積極的にIR活動を実施・継続しています。2022年1月から2022年12月までの1年間で、個人投資家向けセミナーへの登壇は18回を超えました。個人投資家向けのIRは引き続き強化していこうということで動いています。

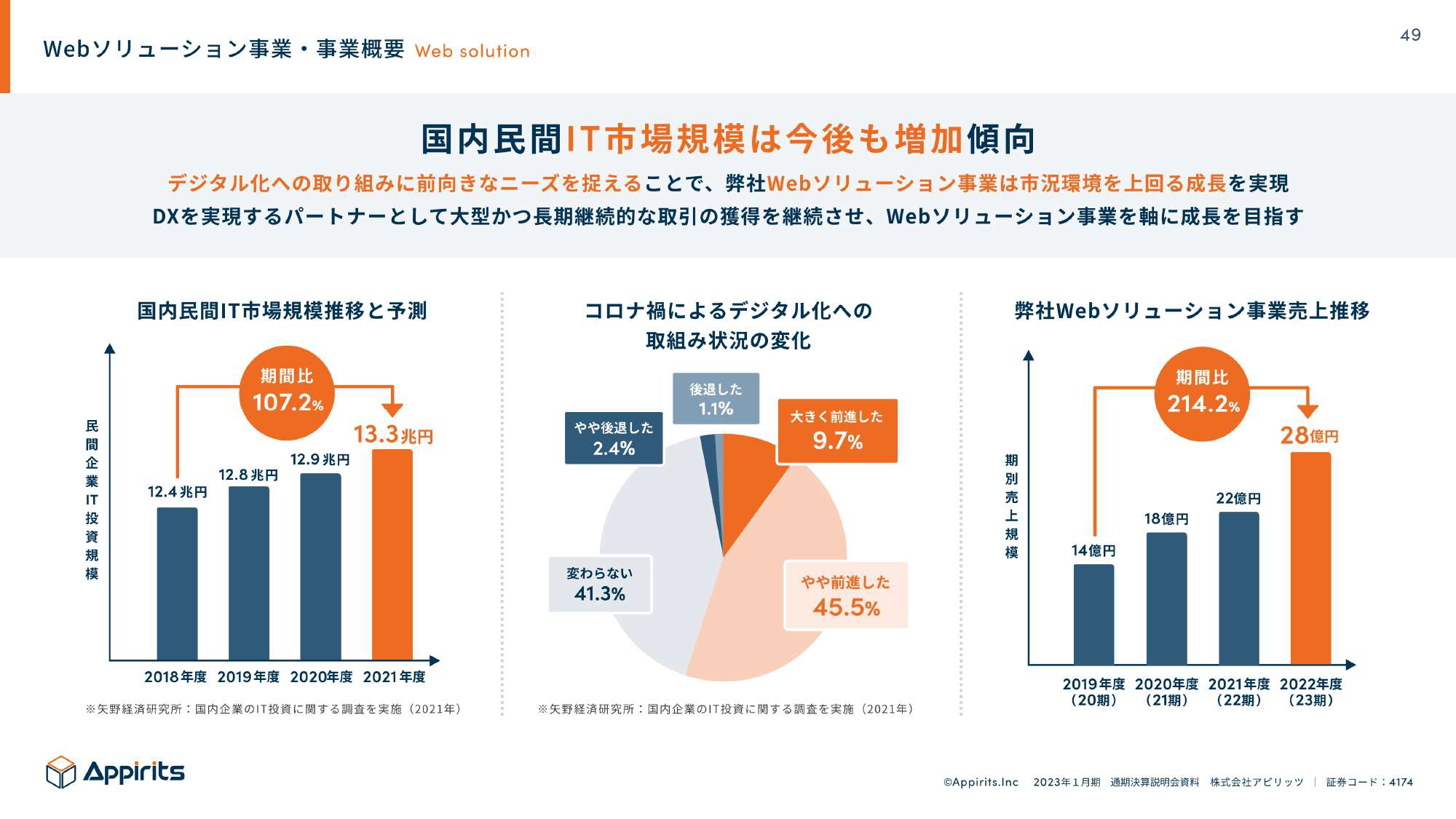

Webソリューション事業・事業概要

Appendixです。それぞれの事業の環境等をご説明します。まず、Webソリューション事業です。基本的には現在、国内のITの環境は非常に良いものであると認識しています。当社もその良い外部環境に乗り、Webソリューション事業は伸びていくと考えています。

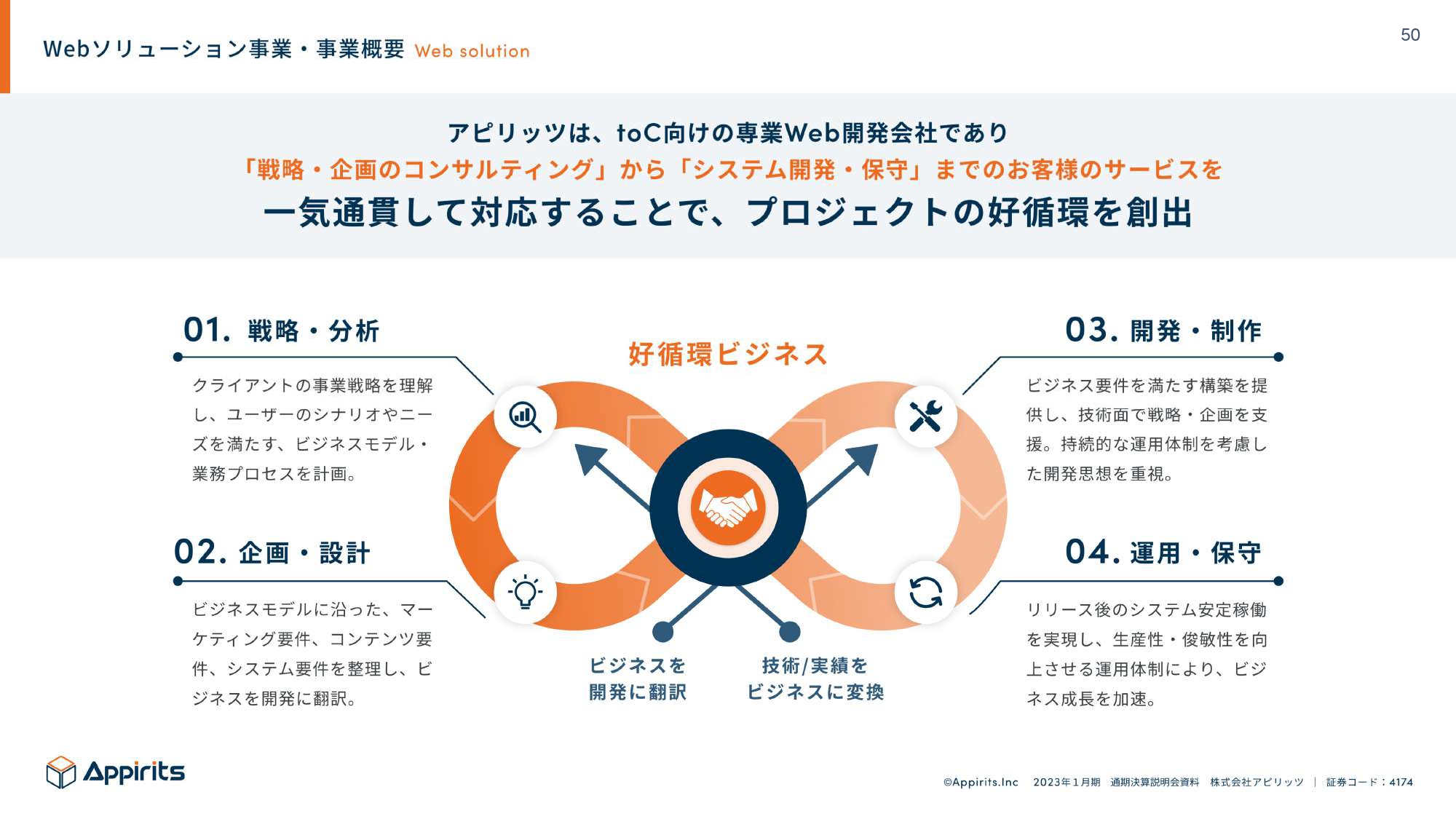

Webソリューション事業・事業概要

当社のWebソリューション事業の1つの特徴は、一気通貫して対応するサービスを行っていることです。それにより、プロジェクトの好循環を創出していると考えています。

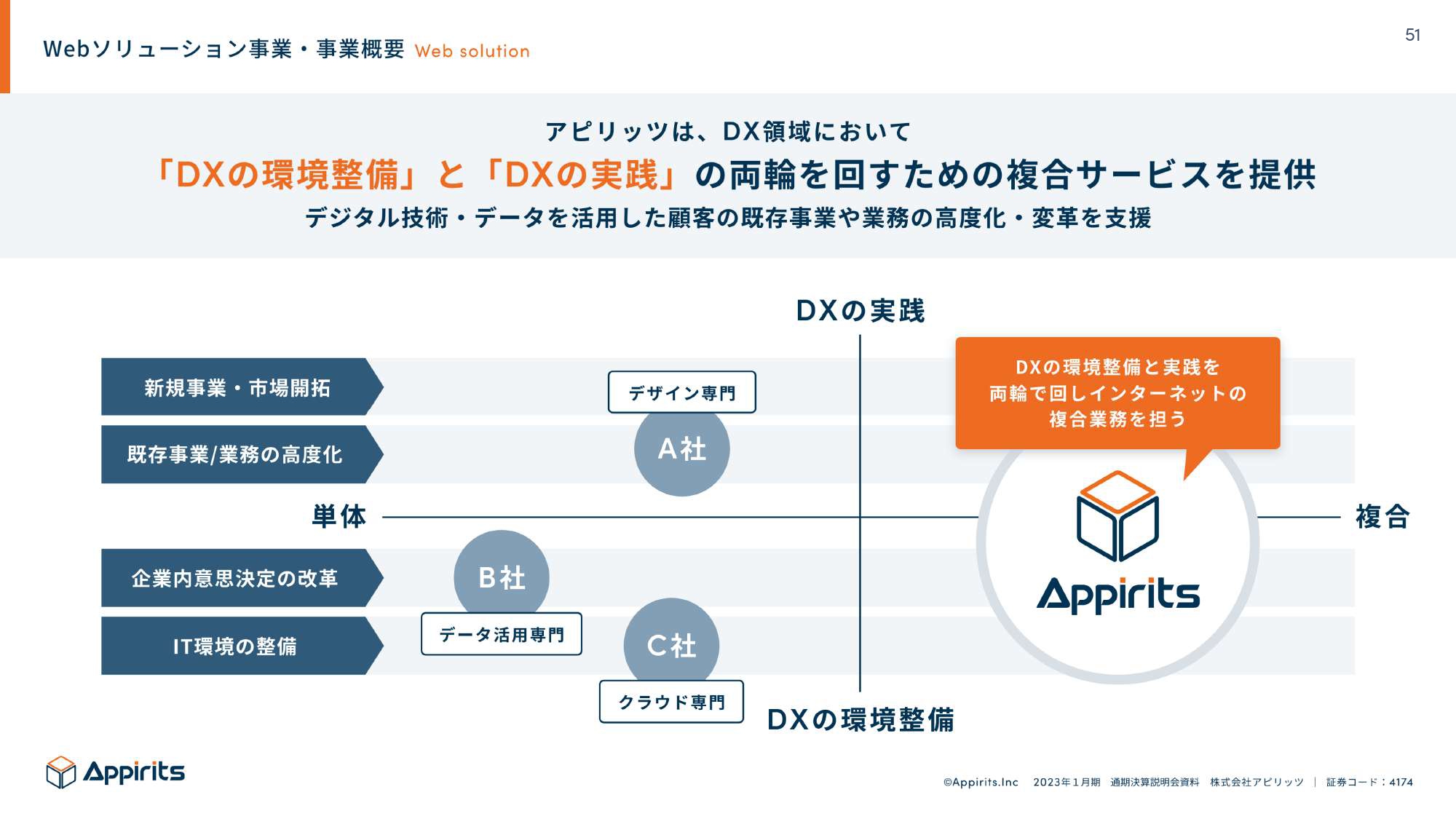

Webソリューション事業・事業概要

特定のデザインのみを行う、データ活用のみを行う、クラウドのみを行うという会社と比較すると、当社に相談していただければすべて一気通貫でサービスを提供できることが大きな違いになっています。

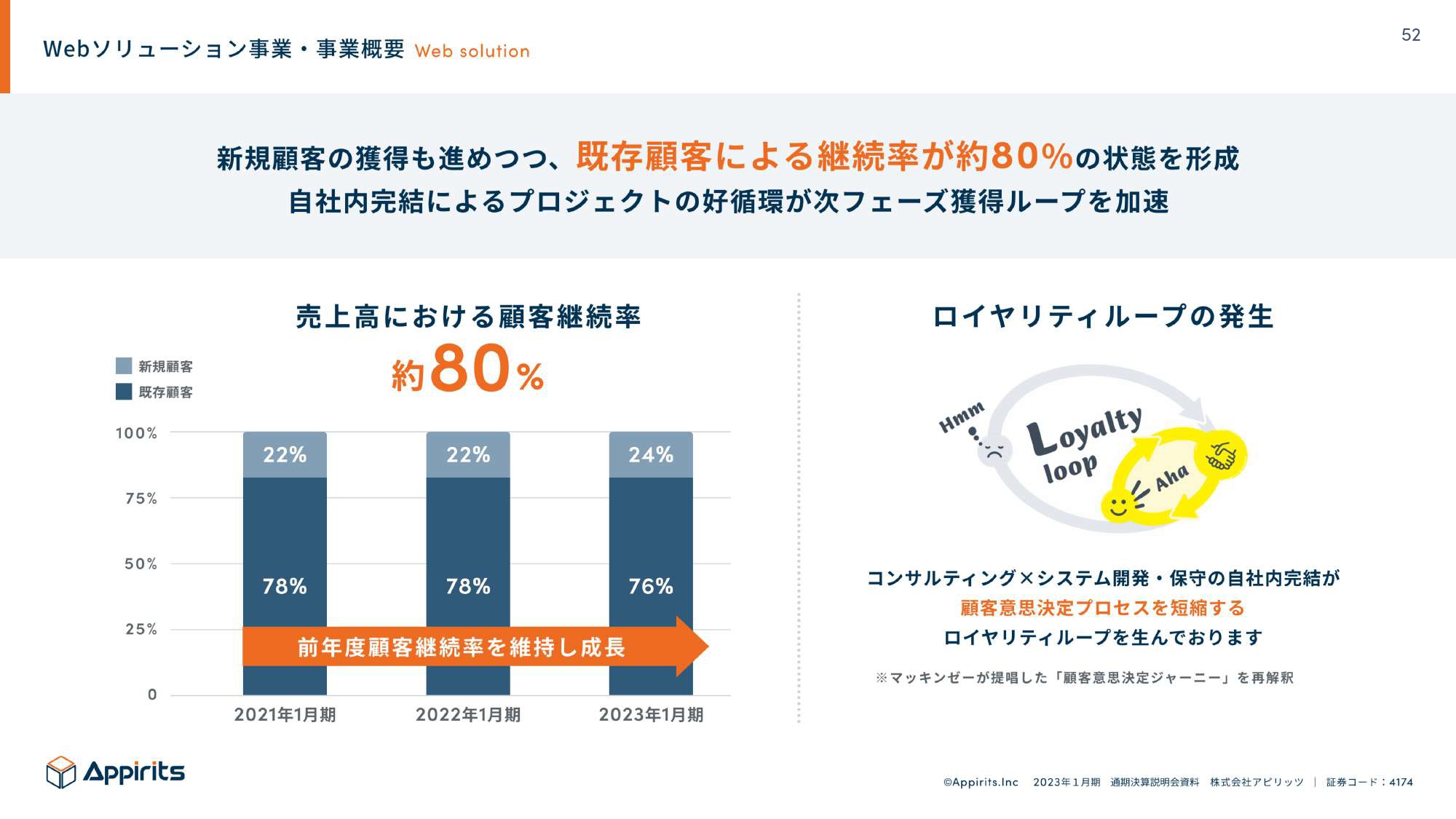

Webソリューション事業・事業概要

その結果、既存顧客の継続率が非常に高い状況が作れていると認識しています。2023年1月期の売上高における顧客の継続率は76パーセントでした。

2023年1月期は、Webソリューション事業で売上高の成長の伸びが大きかったこともあり、新規顧客も増えていますが、引き続き売上高における顧客継続率は高い状況が続いていると認識しています。

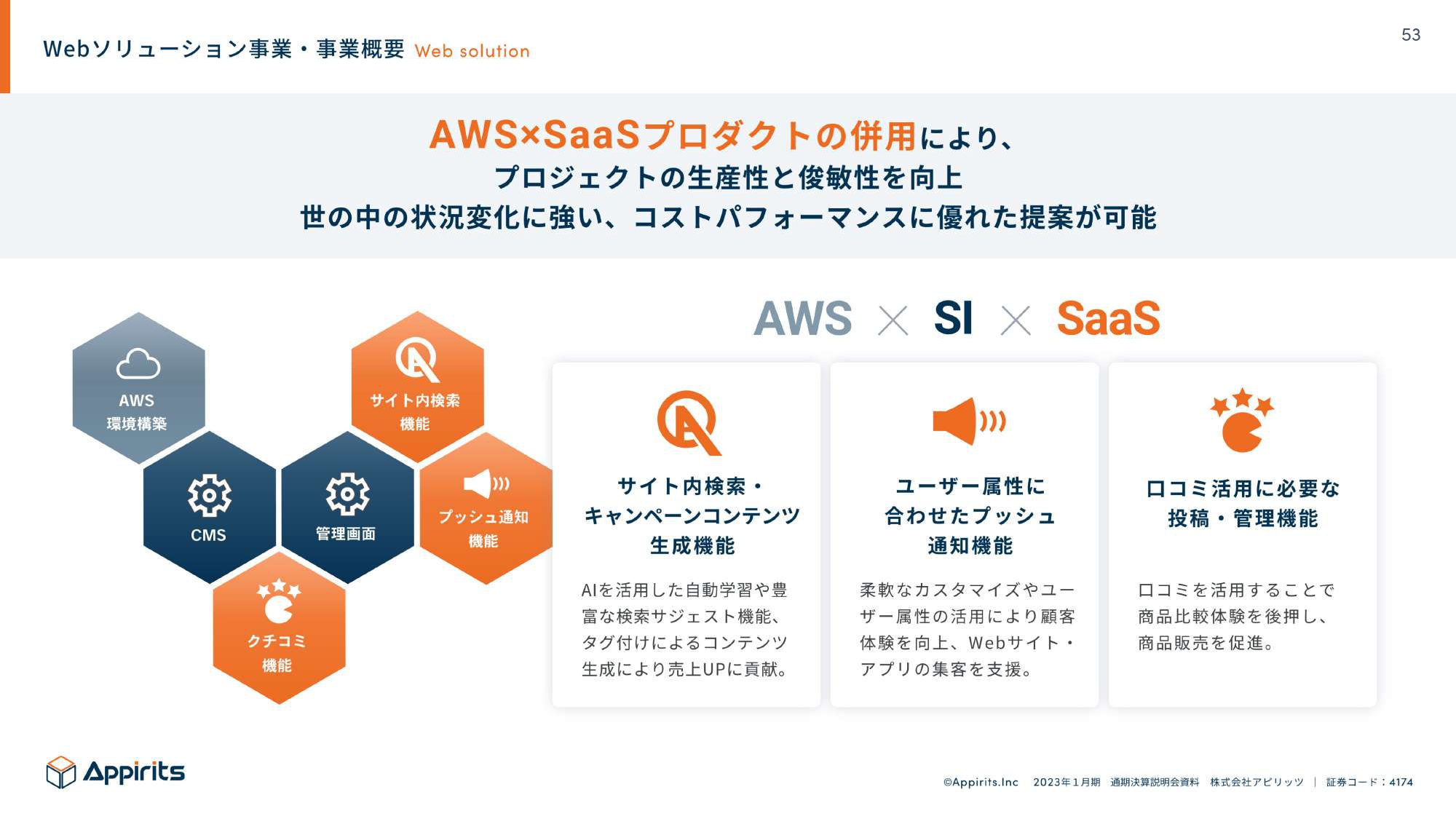

Webソリューション事業・事業概要

加えて、AWSやSaaSプロダクトなどを活用しながら、コストパフォーマンスに優れた提案を行っていることも1つの特徴であると考えています。

Webソリューション事業・事業概要

Webソリューション事業では、引き続きDXを実現するパートナーとして、長期継続的にお客さまとの取引を行うことでロイヤリティループを継続しつつ、新しいDX周辺サービスのラインナップを強化しながら案件数を増やし、最後に顧客単価を上げていくことで事業の拡大を目指していこうと考えています。

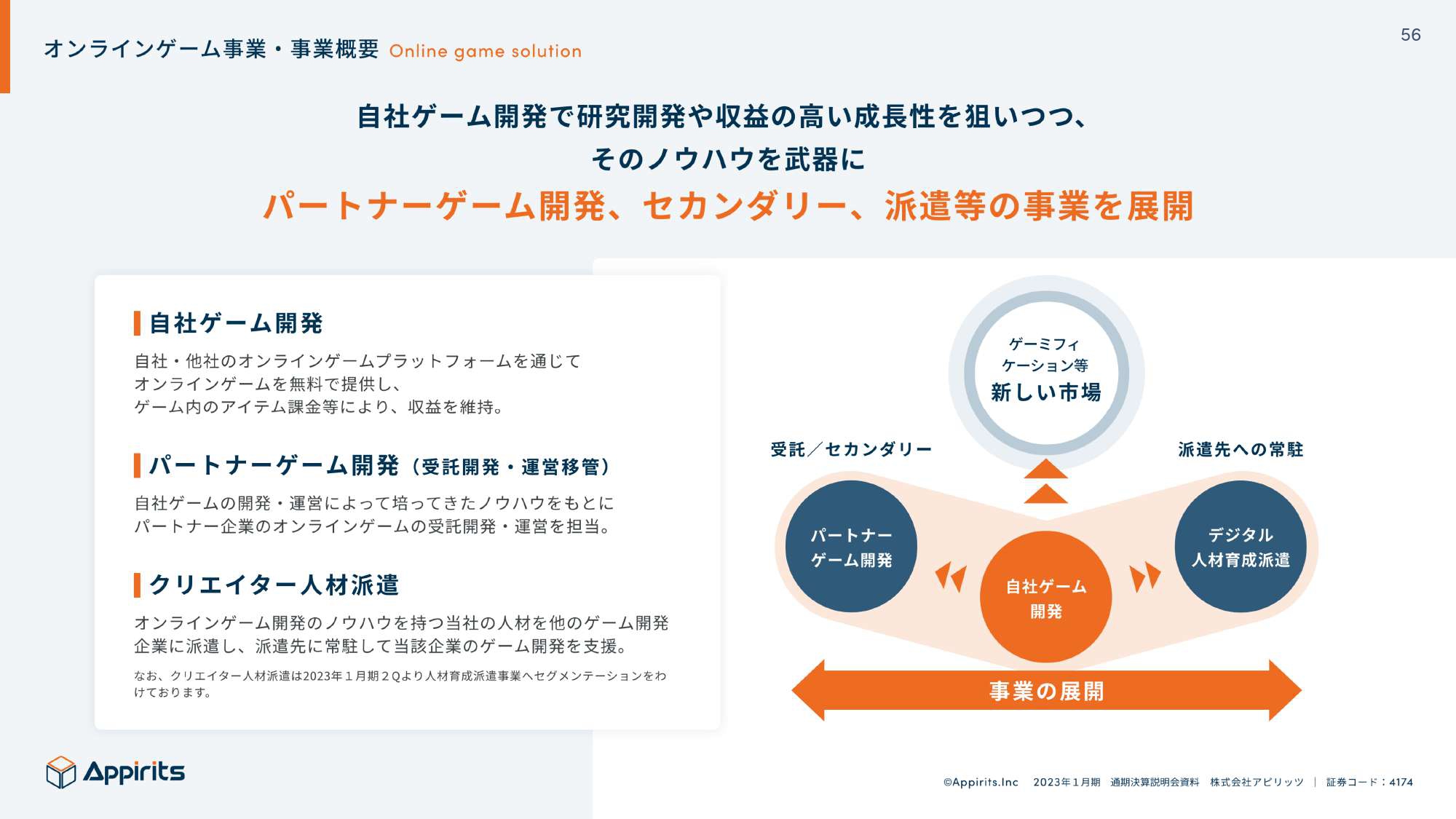

オンラインゲーム事業・事業概要

オンラインゲーム事業についてご説明します。当社のオンラインゲーム事業は、自社ゲーム開発や受託ゲーム開発、サービスの運営の移管、人材の派遣等の事業を行っており、多岐にわたってサービスを行っているのが1つの特徴です。

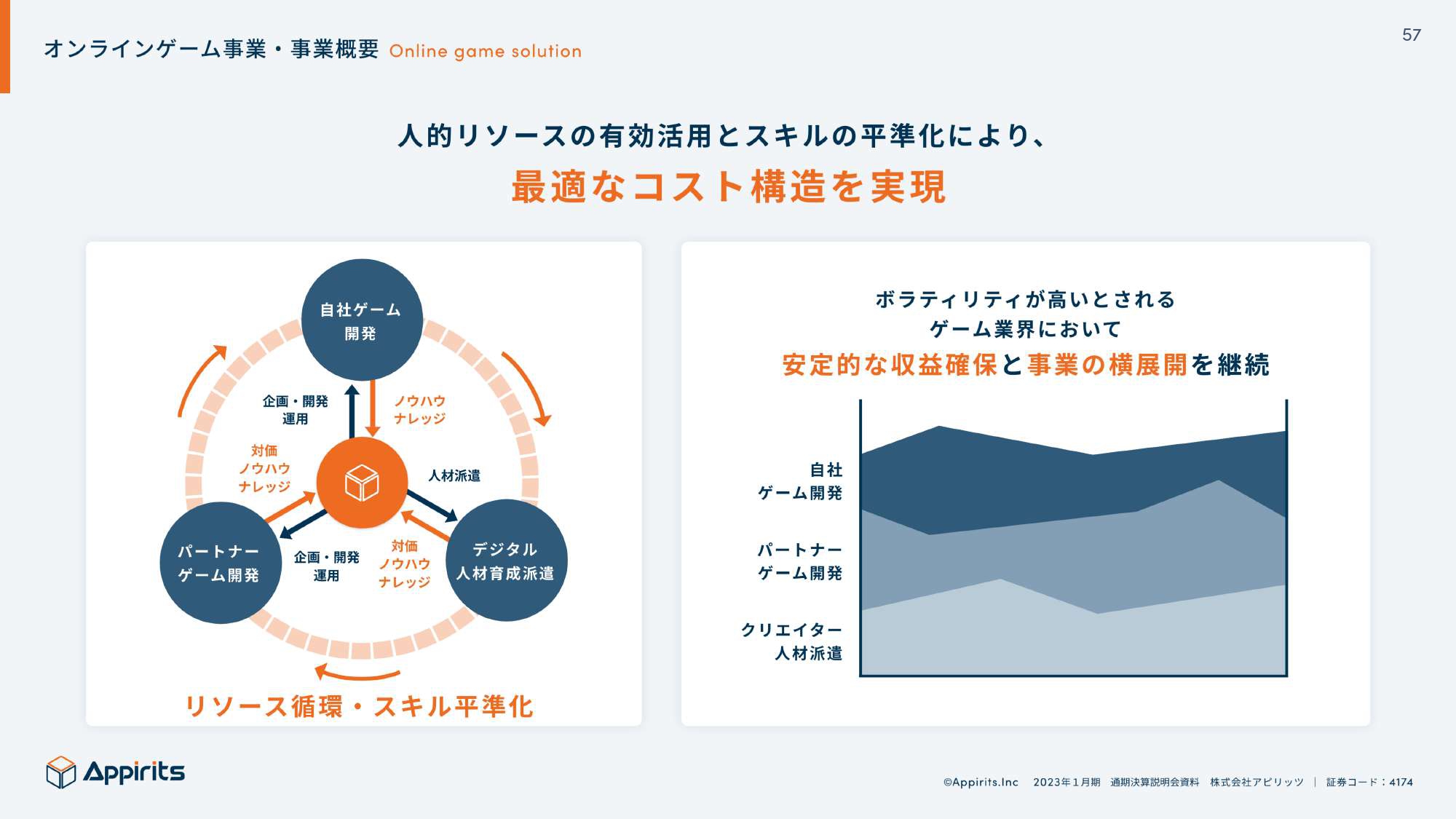

オンラインゲーム事業・事業概要

それにより、人的リソースを有効活用していると考えています。自社ゲーム開発や人材育成、パートナーのゲーム開発でリソースを循環させつつ、なるべくボラティリティを抑えて事業を展開しています。

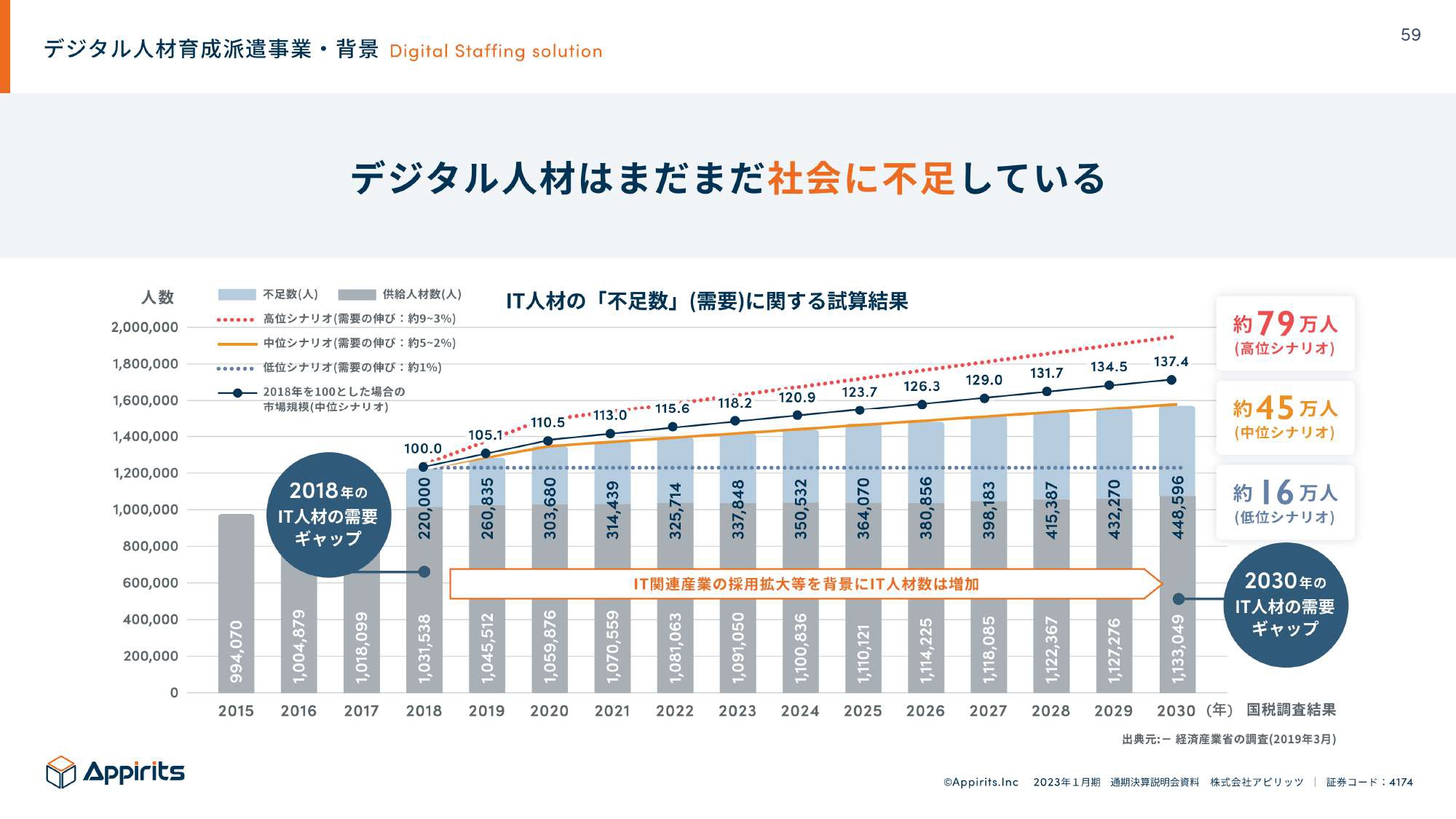

デジタル人材育成派遣事業・背景

デジタル人材育成派遣事業についてご説明します。デジタル人材はまだ社会に不足している状況です。それに対し、当社はデジタル人材を育成して派遣する事業を行っています。

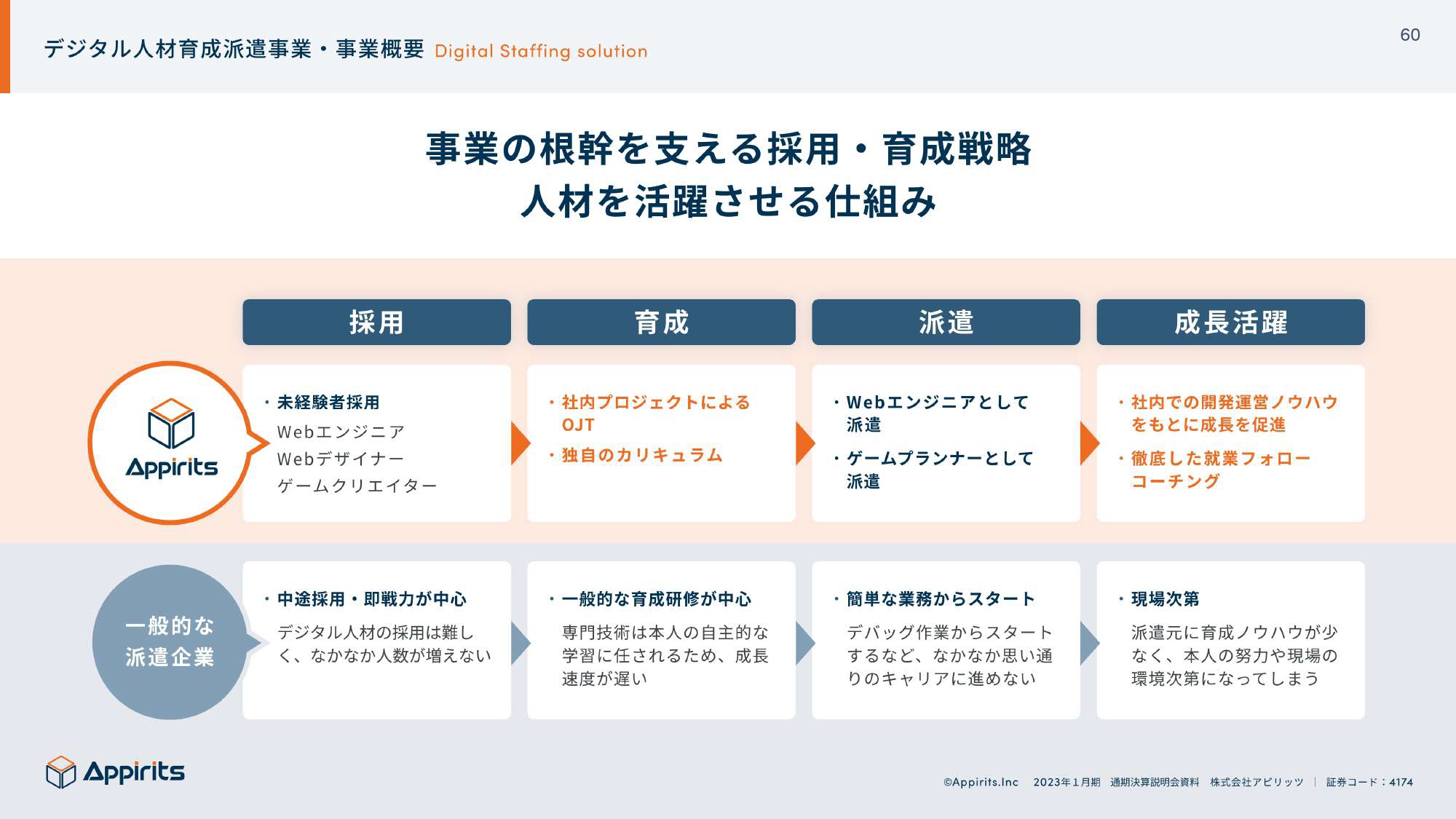

デジタル人材育成派遣事業・事業概要

他社との違いとして、当社は未経験者を採用して育成し、派遣するという事業を行っていることが大きな特徴です。

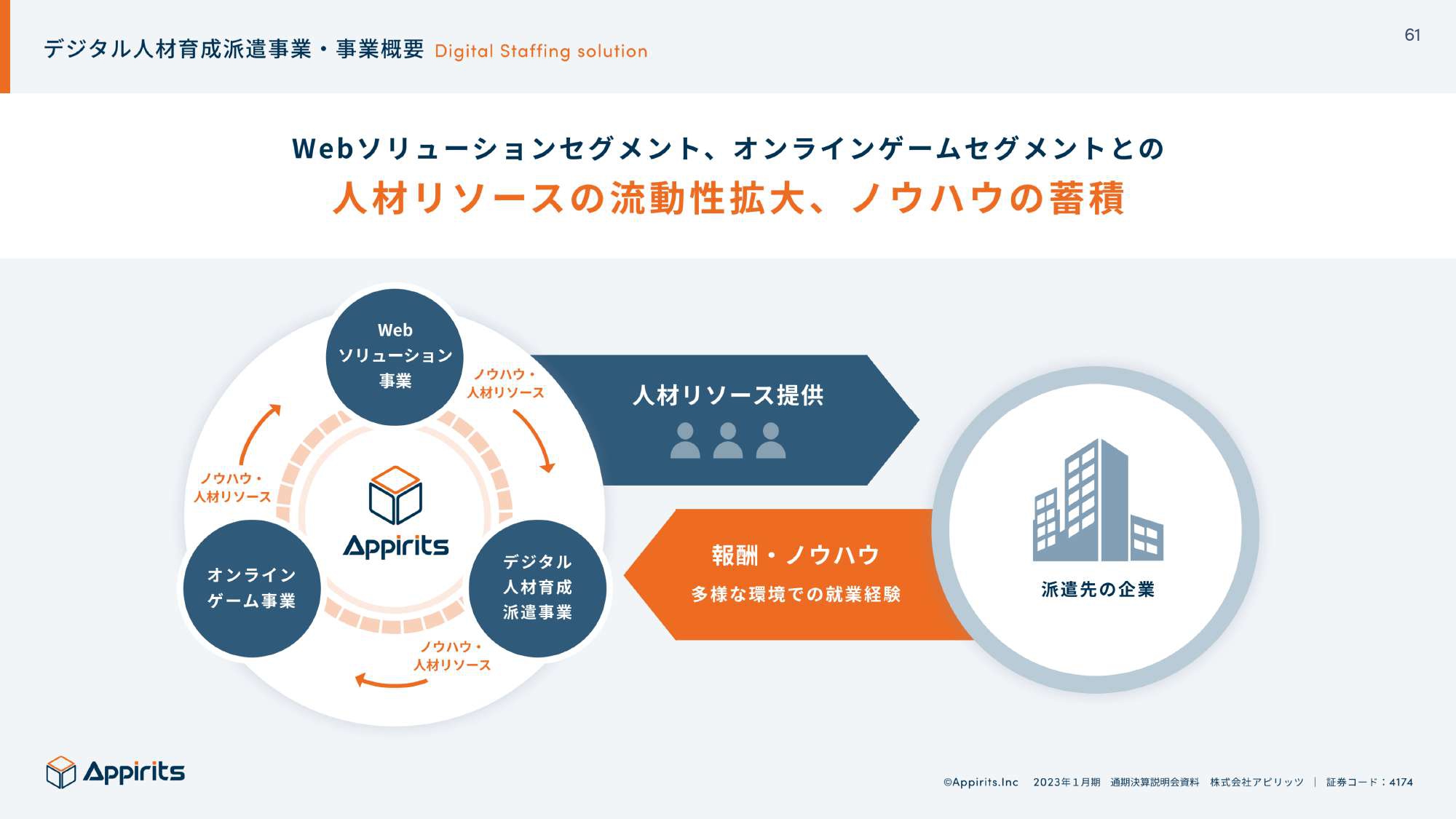

デジタル人材育成派遣事業・事業概要

Webソリューション事業やオンラインゲーム事業と連動しながら行っていくことにより、教育する場を提供しつつ、リソースを増やして顧客企業に提供するという循環ができているところが大きなポイントになると考えています。

子会社(ムービングクルー)・会社概要

子会社についてご説明します。まず、ムービングクルーです。ムービングクルーは、「夢と感動の総合エンターテイメント」というミッションを掲げています。

子会社(ムービングクルー)・会社概要

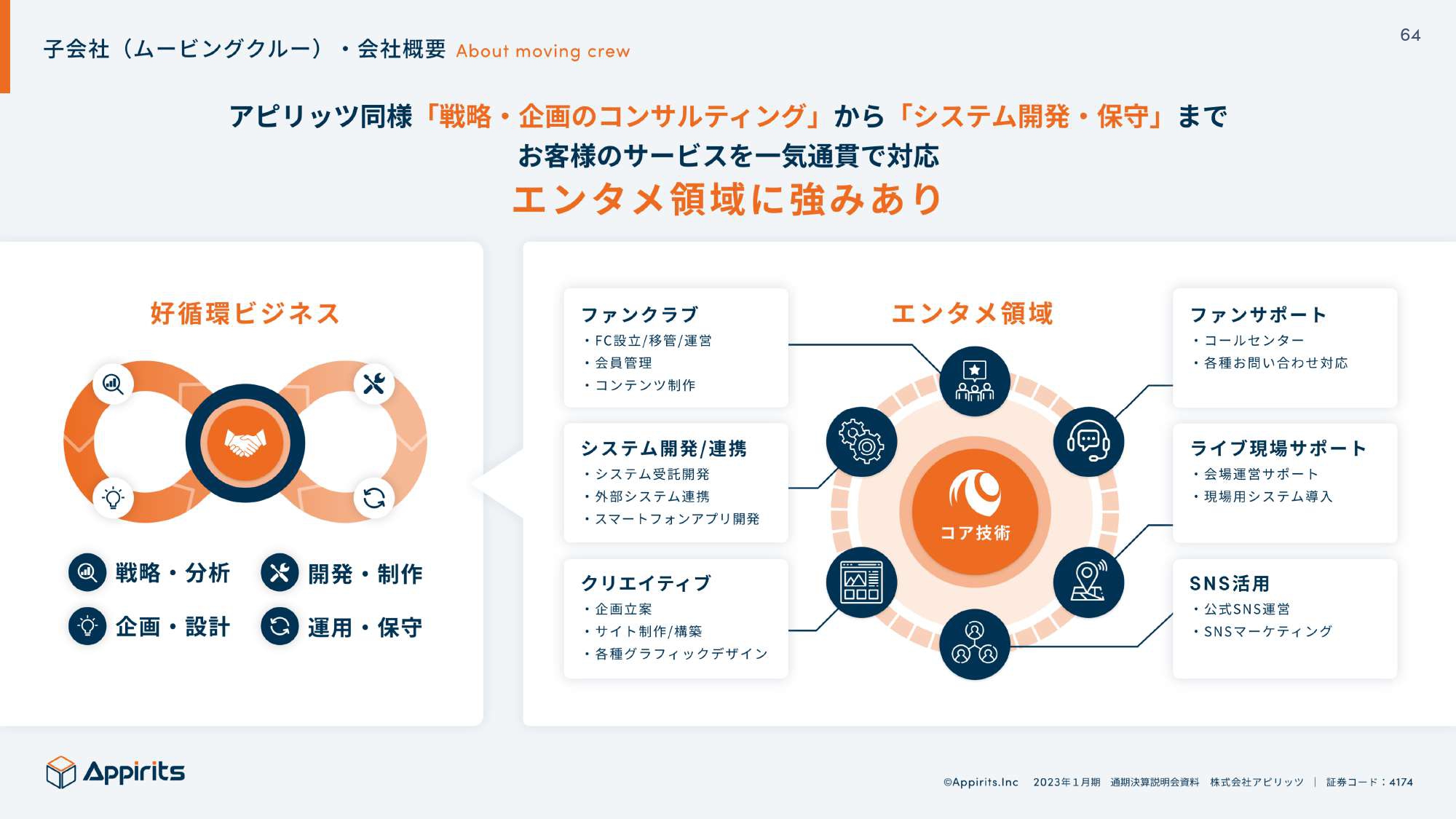

事業としては、アピリッツと同じようにWebサイトの戦略・企画のコンサルティングからシステム開発・保守まで一気通貫で対応していることが特徴です。

子会社(ムービングクルー)・会社概要

アピリッツと違い、ムービングクルーはファンクラブの構築やファンクラブのサポートに特化しています。特に、グローバルに活躍するアーティストのファンコミュニティの企画・開発・運用の実績が多数あるところが、アピリッツとの大きな違いです。

子会社(Y's)・会社概要

子会社のY’sについてご説明します。Y’sは、「デザインの力でビジネスを加速させる」というミッションを掲げています。

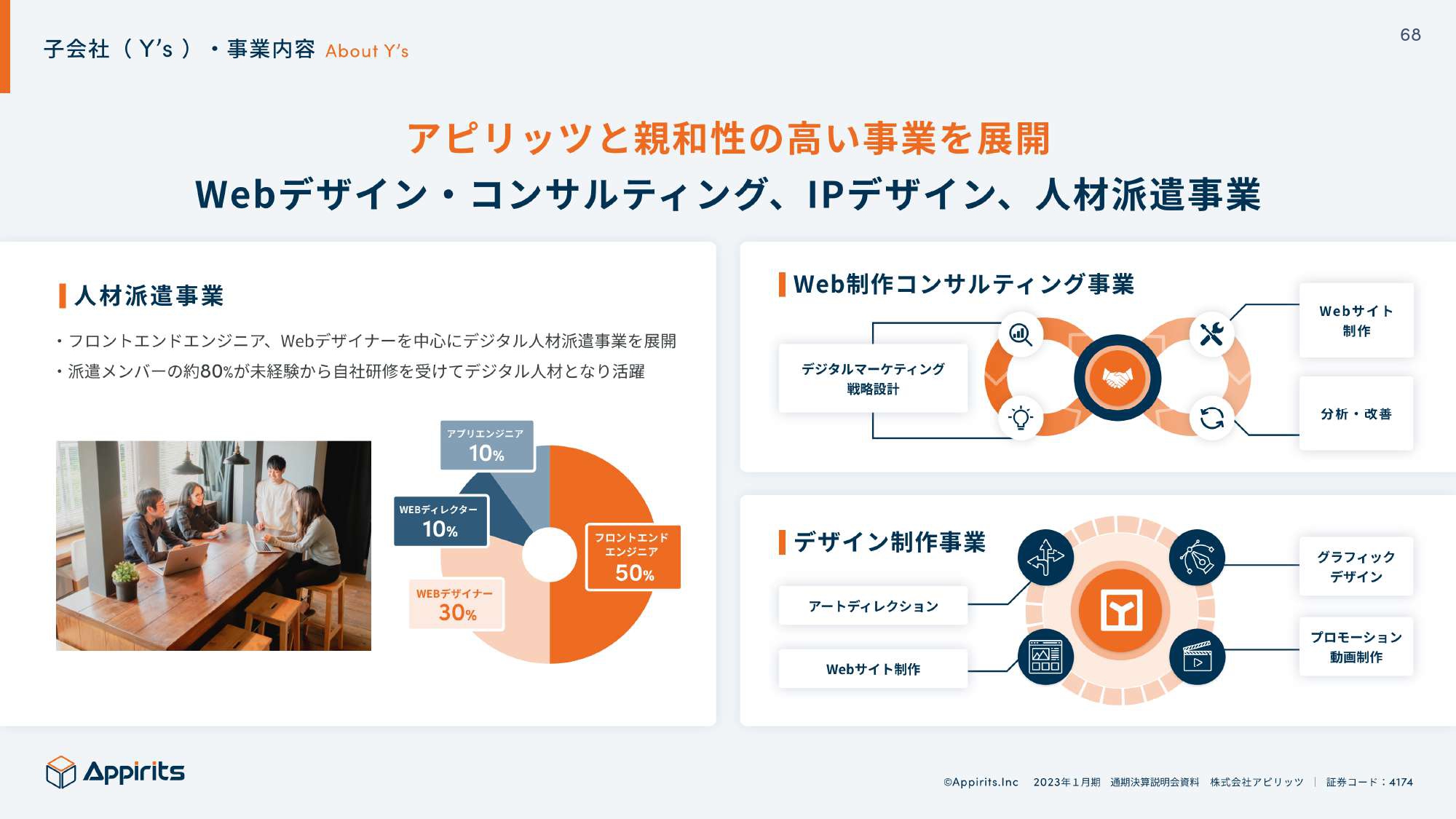

子会社(Y's)・事業内容

こちらも親会社であるアピリッツと親和性の高い事業を展開しており、人材派遣事業、Web制作コンサルティング事業、デザイン制作事業などを手がけています。

子会社(Y's)・事業内容

Y’sも同じような事業を行っているため、人材の流動性を意識しながら取り組んでいます。

ご説明は以上になります。今後ともアピリッツをよろしくお願いいたします。

新着ログ

「情報・通信業」のログ