三井物産、バフェット・コード氏とIR Agentsの3者対談 第2弾は株価について踏み込む

個人投資家向けIRセミナー ~with バフェット・コード&IR Agents~

バフェット・コード氏(以下、バフェット):前回は、ちょうど1年前の2022年3月にIRの動画を一緒に撮影させていただきました。その時は、総合商社はいろいろなビジネスを手がけていますが、一つひとつの事業を細かく見ていくというよりも、ポートフォリオ・マネジメントに長けている会社であるという点にフォーカスして話をしました。

今回は別の角度からさらにおもしろい動画にしたいと思い、今回は発行体である三井物産自身に、株価についてどう考えているかという点について、私とIR Agentsさんからいろいろうかがっていきたいと思っています。前回の動画では稲室部長にご出演いただきましたが、今日は違いますね。

常世田円氏(以下、常世田):2022年4月に稲室から引き継ぎ、この1年間は私が7代目のIR部長を務めてきました。弊社は他社と少し違い、営業出身者がIR部長を務めることになっています。

部長のみならずIR部員も、財務会計に強い人材と、投資家に個別の事業について聞かれても現場感を持って話せる営業出身の人材との混成チームになっています。こちらは、弊社IR部の1つの特徴であると思っています。

バフェット:前回稲室さんとも、そのようなことを控室で少しお話ししましたが、まさに御社の特徴であると思います。ほかの会社のIR部は基本的には財務部や経理部の方が多いと思いますが、御社はそうではなく、IRもできる営業の方がたくさんいますので、層が非常に厚いのだろうと思っています。

常世田:フレッシュな人材をローテーションで入れていくことも大事だと思っています。間違いが許されない法定開示や有価証券報告書などがある一方で、ある程度の自由が許される統合報告書や決算説明資料は、ローテーションにより、営業の目線を入れていくのがよいと思っています。

バフェット:フロンティアからも1番優秀なエースが集まり、IRで全社視点で仕事をして、また現場に戻っていくとうかがっています。常世田さんはいつまでおられるのでしょうか?

常世田:私は、1年で営業現場に戻ることになりました。私の後任は、現在は鉄鉱石部長を務めている小西になります。

彼は過去に、現社長の堀の下でIR部次長を3年ほど務めているため、IRの知見もあります。また、石炭やエネルギー関連事業の経験もあり、その後弊社で1番収益を上げている鉄鉱石部の部長を4年務めました。私以上に、投資家との会話が有意義なものになると思っています。

バフェット:現在の社長ももともとIR部長をされていたということで、代々そのようなDNAがあると感じています。

前回の動画は再生回数が1万回と、IR業界のなかでは非常に伸びました。社内外で反響はありましたか?

常世田:多くの同僚や他社の方、友人からも見たという声を聞き、我々としても期待を超えるものがありました。動画を見たい方、あるいは書き起こし記事を見たい方など、いろいろなニーズがあると思いますが、そのような柔軟性があったこともアクセス数が伸びた理由だと思ってます。

バフェット:今回も再生回数が伸びるようにがんばっていきますので、よろしくお願いします。それでは本編に移ります。

IR Agents:投資家は戦略レベルの話はできても、実際現場で働いたことがない人も多く、どのようなオペレーションがされているか知らない場合もあります。やはり現場の方にオペレーションの話を聞くと、ビジネスに対する理解が深まることもあり、御社のIRの姿勢は良いと思っています。

御社のことは名だたる大企業として知っている方も多いと思いますが、そもそも三井物産とはどのような会社なのか、簡単にご紹介いただいてもよろしいでしょうか?

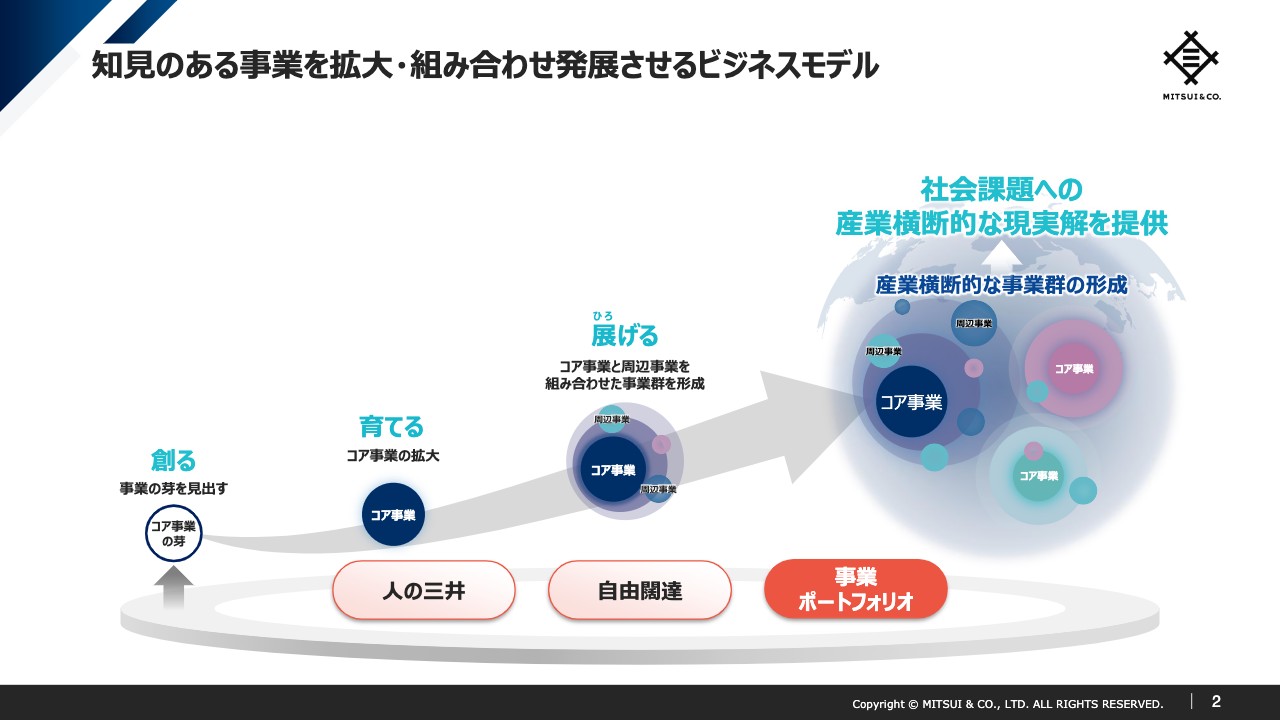

7つのオペレーティング・セグメントから構成される事業分野

常世田:今の組織の源流となるのは、戦後の財閥解体を経た1947年にできた第一物産という会社です。その後、1959年に、大合同と呼ばれる複数の会社との統合を経て、今の総合商社のかたちとなりました。日本を中心とする貿易を生業として事業を行ってきましたが、1960年初頭ころに商社斜陽論が、1970年から1980年代には商社不要論も出てきました。

そのような中で、我々は機能を精鋭化すべく、例えば、貿易を行う中でサプライチェーンの全体を見て、重要なポイントに投資をして自社の中に取り込み、機能を高めてきました。この繰り返しで生きる場を模索し、成長してきた業態です。

IR Agents:着眼点がおもしろいと思っています。今でも大きいポーションを占めている鉄鉱石に50年前に乗り込み、その後の経済成長の軸となるような事業を確保したことも、投資の目の付け所としてセンスが良かったと思います。

常世田:鉄のバリューチェーンは長くどこも大事ですが、やはり川上を押さえることが一番重要だとの当時の見識もあり、1960年代からオーストラリアなどに投資をしてきました。また、LNGでは、1970年代のUAEのアブダビが最初で、その後1980年代にオーストラリアやカタールに広げた歴史があります。

IR Agents:三井物産としての事業の歴史の古さや、ビジネスに対する感度や取り組みなどを整理させていただきました。

私は上場株の運用、バフェット・コードさんは投資銀行、常世田さんは事業投資の経験があります。全員が金融のバックグラウンドをもっています。個人的には、事業会社が株価について話すことは鬼門であると思いますが、今回は株価について議論できればと思っています。

その前に、まずは常世田さんのご経歴をご紹介いただいてもよろしいですか?

自己紹介

常世田:私は、商社不要論が世の中に浸透した1991年に入社しました。最初の12年間は自動車関連の仕事に従事し、その後の17年間はM&Aとプライベート・エクイティを行う企業投資部を中心に仕事をしてきました。途中で6年間の米国駐在や留学も含んでいます。

その後の3年間は、投資稟議を見る部署で、投資案件を細かく分析して決裁者に推薦をしたり、また、ヘルスケア事業を経験したりして、この1年はIRの仕事をしています。

IR Agents:M&Aは機械や自動車に限らず、全社の投資案件を扱っていたのですか?

常世田:70から80ある事業部が、M&Aについて知見を持つチームに助けてもらいたい時に声がかかる「お助け部隊」のようなものです。

私は初代室長ですが、生え抜き人材だけでは並行して複数案件を進めることが難しかったため、コンサルティングファームやプライベート・エクイティ、投資銀行出身の人を外部から取り入れて助けてもらいました。

IR Agents:中途採用し、インハウスで行ったということですか?

常世田:そのとおりです。今も多くの人が活躍しています。

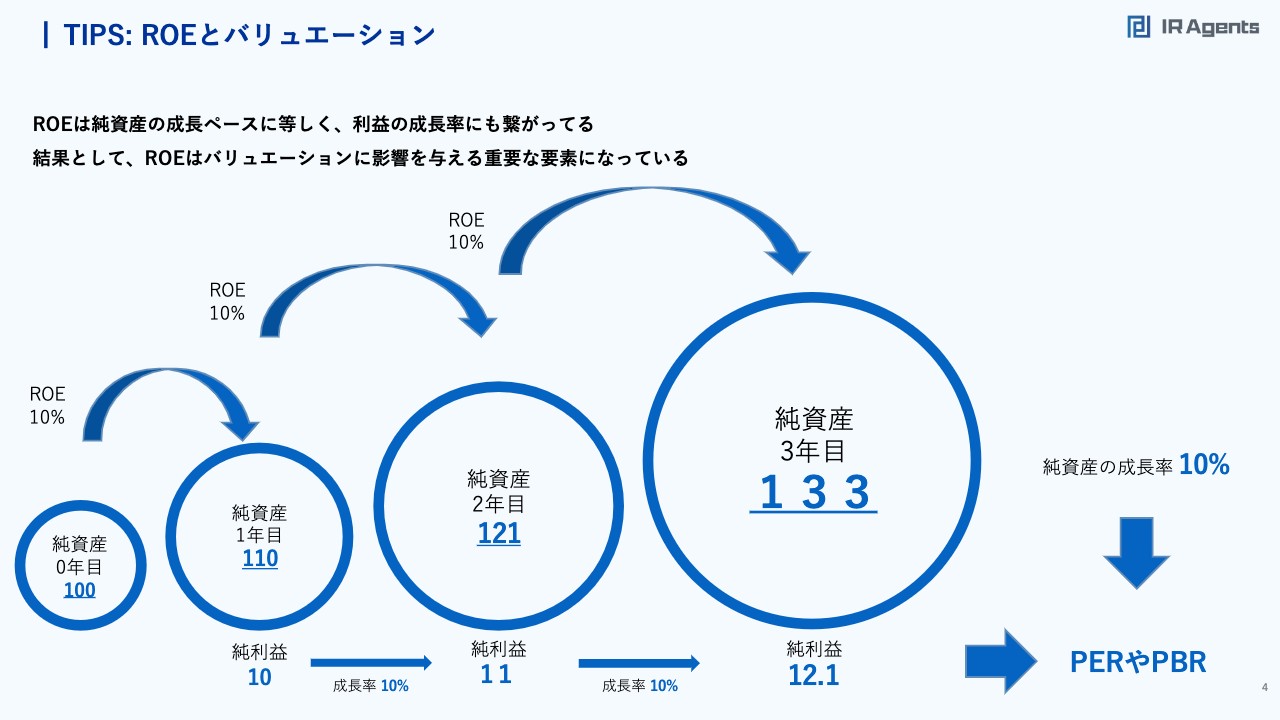

TIPS: ROEとバリュエーション

IR Agents:株価の議論に進む前に、株価をどのように捉えたらよいかご説明します。具体的にはROE、資本コスト、PBRの3点について資料を用いてご説明します。1つ目のROEは、どれだけリターンが出るかという話です。例えば、100の資産を使って10の利益を出せたら、ROEは10パーセントとなります。

スライドに記載しているとおり、ROE10パーセントで成長を続けていくと純資産がどんどん増えていきます。そのため、ROEは収益性でもあり、利益の成長性でもあり、資産の成長性でもあります。その結果、いわゆるPERやPBRというバリュエーションにも影響を与えるということが前提の1つ目です。

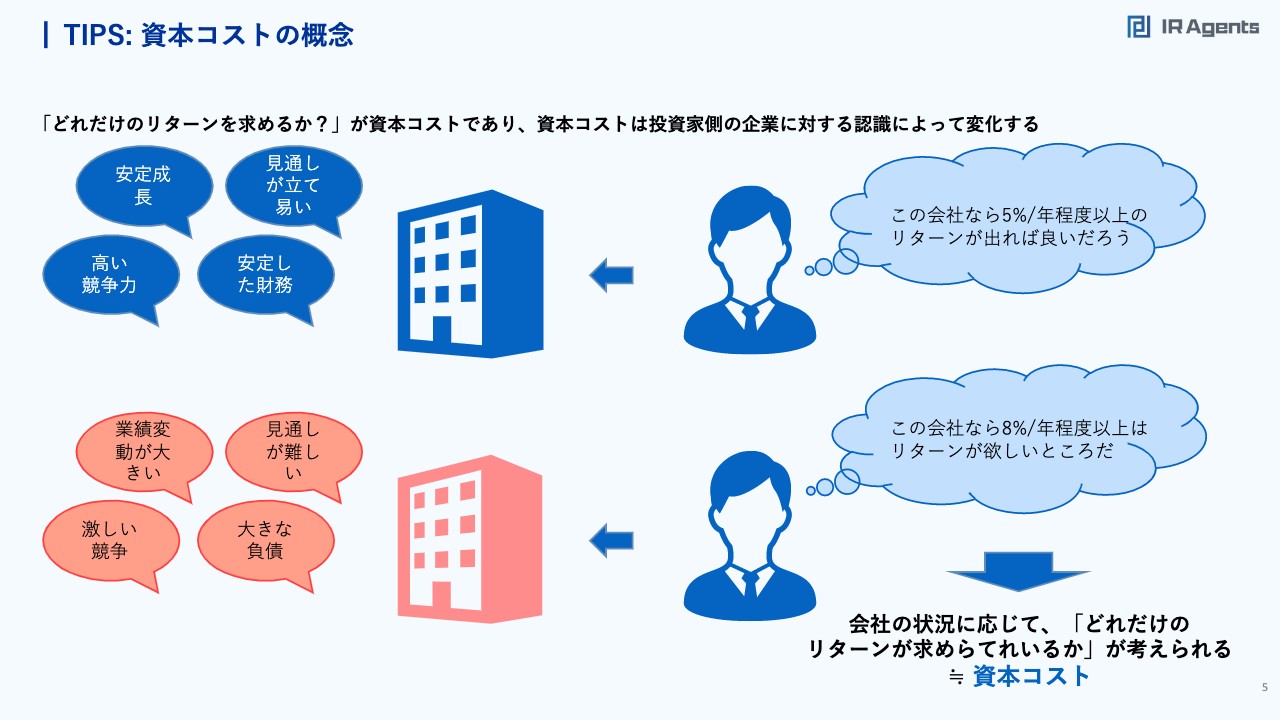

TIPS: 資本コストの概念

IR Agents:2つ目は少し難しいところですが、資本コストという概念です。詳しい方には議論がなっていないと言われるかもしれませんが、簡略化しているためご了承ください。

資本コストは、会社に対してどれだけのリターンを求めるのかという話であると思っています。安定的に成長している、見通しが立てやすい、財務が安定している、業界で競争力ナンバーワンの会社であればリスクは低いため、リターン5パーセントくらいでよいという場合もあります。

一方で、見通しを立てるのが難しい、業界の競争が激しいなど、利益が100出た後に10になるなど変動が大きい、または借金がたくさんあると投資家はリスクだと感じ、8パーセントくらいリターンが欲しいと思います。このような会社に対して求めるリターンの差が、資本コストであると考えています。

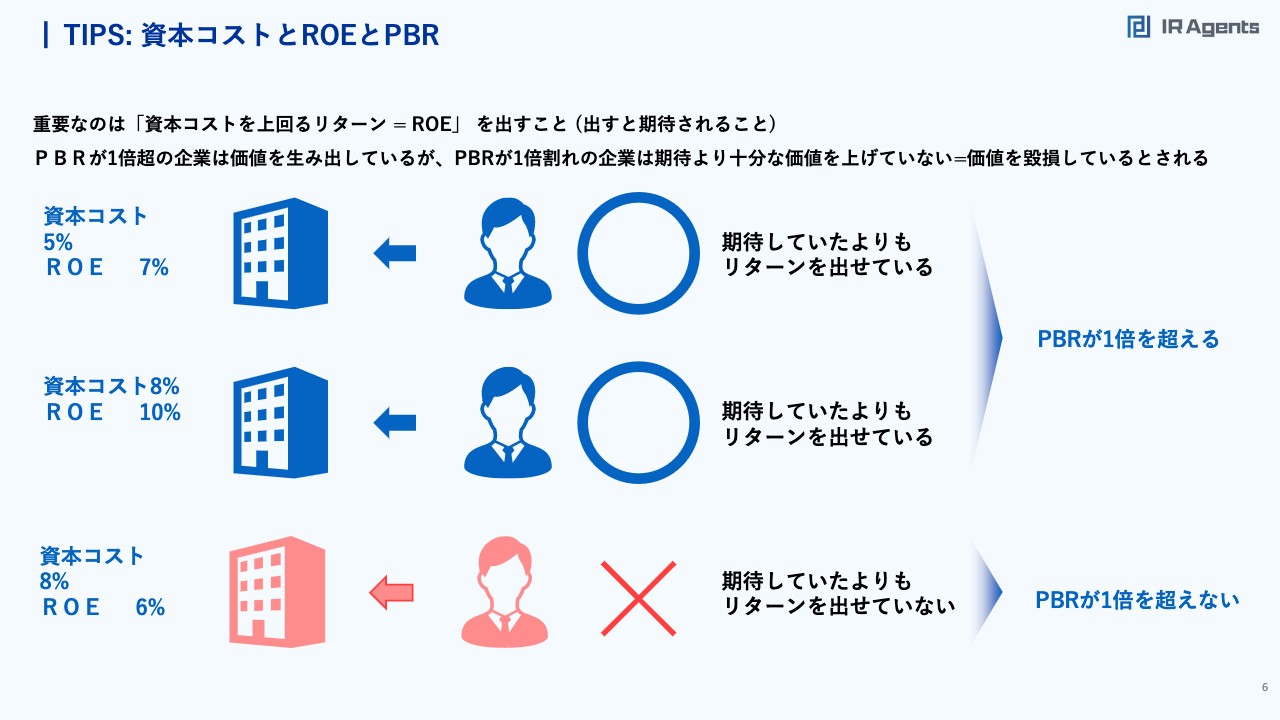

TIPS: 資本コストとROEとPBR

IR Agents:ROEと資本コストの2点を踏まえ、バリュエーションの話に移ります。最近、東証からPBR1倍割れは駄目だという議論がされていますが、PBR1倍割れとは何なのでしょうか?

これは、求めるリターンを出せていないという話であると思っています。スライドにも記載しているとおり、安定した企業が資本コスト5パーセント、ROE7パーセントを出している場合、期待していたよりもリターンを出せているためPBRが1倍を超えます。

同じように、少し不安定な会社だが資本コスト8パーセント、ROE10パーセントを超えている場合、投資家の期待よりもリターンを出せていますのでPBR1倍を超えます。逆に、不安定な会社でROEが6パーセントしかないと、期待していたよりもリターンを出せていないためPBRが1倍を超えず、価値を毀損しているのではないかという議論になります。

専門的な話になりますが、バリュエーションや株価、ROE、資本コストという議論が大事だと考えていますし、機関投資家はこのような指標を見ていると思います。こちらを前提にして、常世田さんは現在自社の株価をどのように見ているか、コメントをいただいてもよいでしょうか?

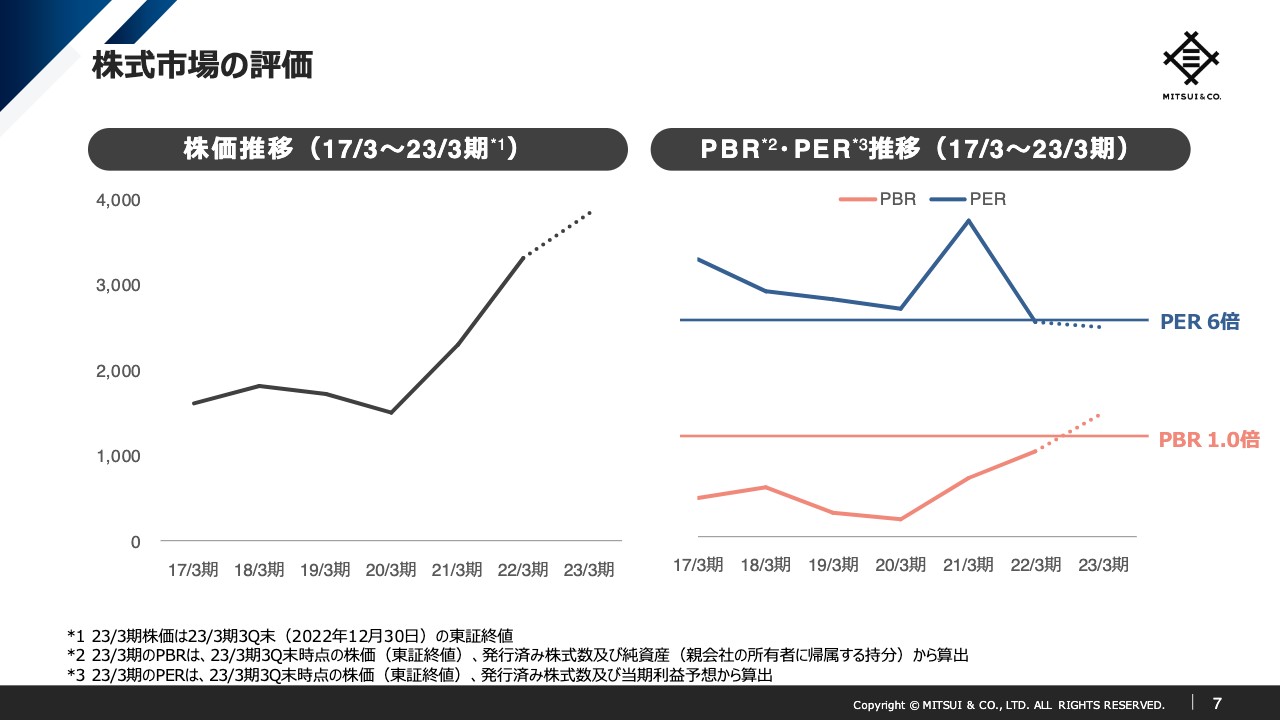

株式市場の評価

常世田:今週はシリコンバレーバンクに端を発する混乱により、弊社株式はかなり売却されたと見ています。

その前であっても「相当アンダーバリューされている」「思う株価になかなかならない」と感じていました。PERは今日で5.5倍です。PERは今の日経の平均が約16倍で、アメリカでは20倍を超えています。

PBRは、日経平均で約1.6倍、S&Pでも4倍くらいのため、弊社の評価は非常に低いと思っています。そのため、IR部隊としてはまだまだ努力が足りず、行うべきことがたくさんあると思っています。

IR Agents:忸怩たる思いを抱えているということですね。少しチャレンジングな話になると思いますが、冒頭で少し触れたように、一般の投資家からすると資源価格の影響の大きさが見えにくかったり、景気連動性があったりすると感じています。

また、過去対比で見た場合、10年から15年前はけっこうレバレッジがかかっていたと思いますが、ROEがもっと高かった時はバリュエーションも高く、昔と比べると今は6倍程度です。そのため、ROEが少し下がったのも影響していると思います。

このように、投資家からみた意見では一部説明がつくと考える部分もありますが、このあたりについてはいかがでしょうか?

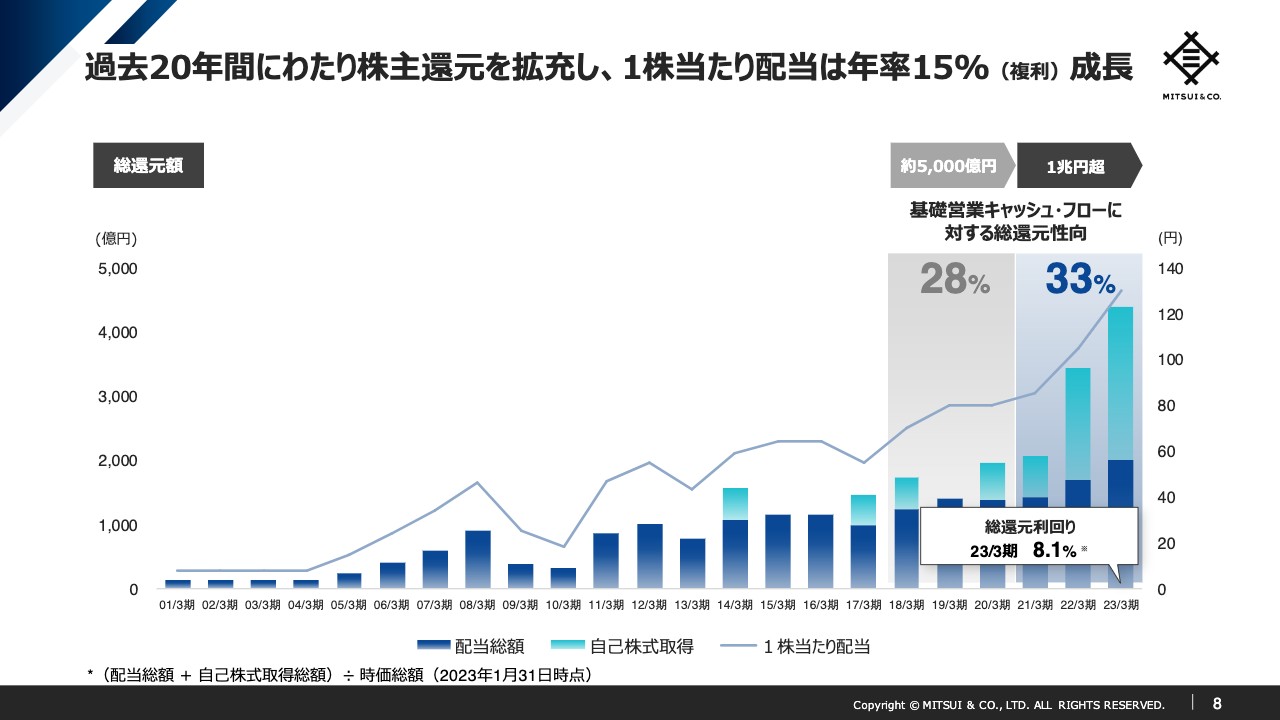

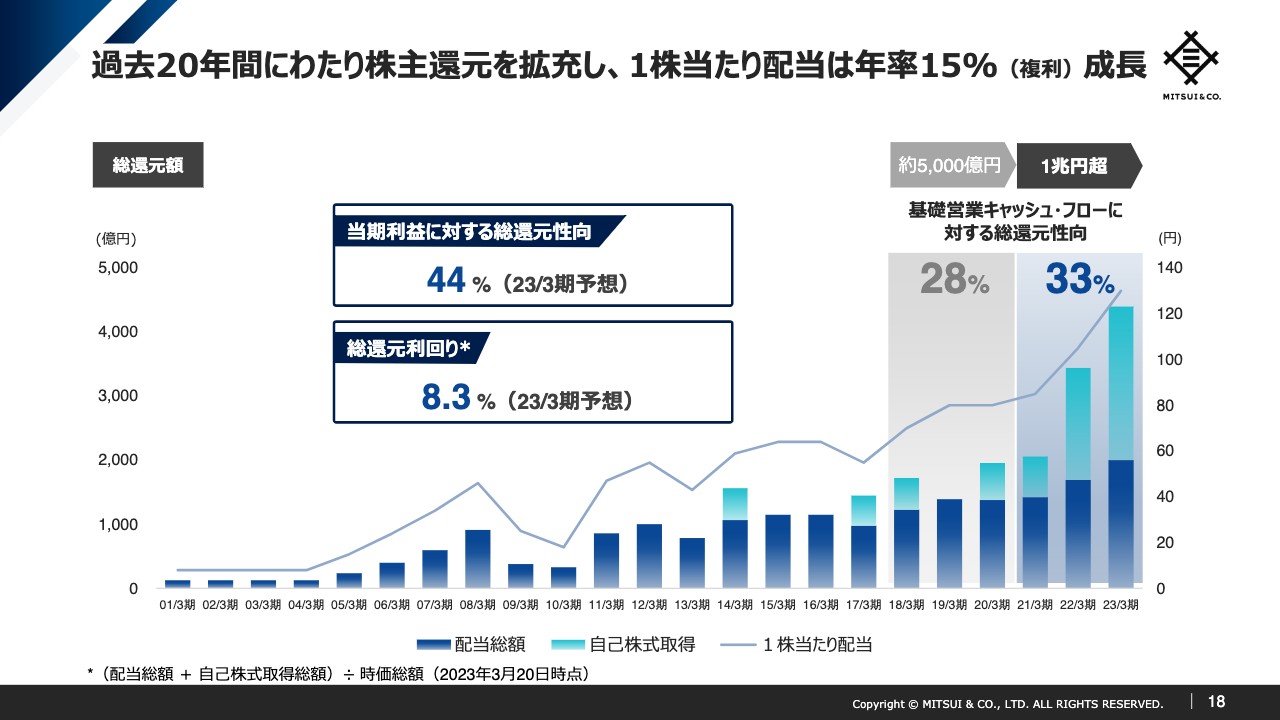

過去20年間にわたり株主還元を拡充し、1株当たり配当は年率15%(複利)成長

常世田:我々の実力は特にここ数年でかなり上がってきていると考えられます。基礎的な収益力はレベルアップしてきていますが、我々の説明不足もあり、評価に織り込まれていないと思います。

また、総還元性向も気にしており、配当と自己株式取得を合わせた総還元の割合は、当期純利益に対して今年度44パーセントとなる見通しです。3年間の中期経営計画は、今年が最終年度となりこの3月で終わりますが、過去と比較しても全体的に上がっています。

しかし、この部分もまだ評価には織り込まれていないため、より効果的に訴えていく必要があるのではないかと思っています。

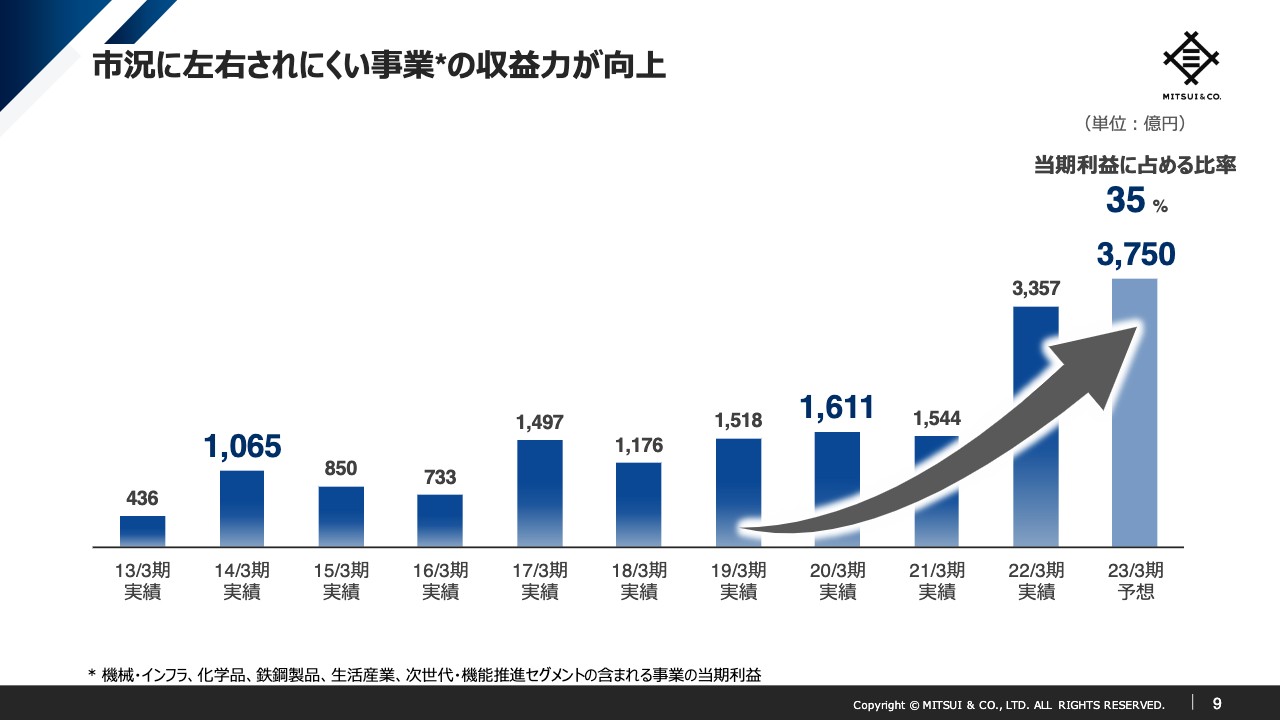

市況に左右されにくい事業の収益力が向上

IR Agents:事業の実力もついてきている上、還元体制などの姿勢も年々どんどん改善をしてきているということですね。事業の安定性が改善しているというのはどういうことでしょうか?

常世田:我々は、例えば鉄鉱石やエネルギー、LNGなどのアセットに関してはかなりの自信を持っています。それら事業への依存度が高いのも事実で、一時期は8割を超えていました。

2023年3月期は、金属資源やエネルギーが好調でしたが、それ以外の商品市況に左右されない部門の利益も増えており、後者の割合が約35パーセントまで上がってきています。

このように、資源やエネルギーの依存度が徐々に減ってきています。また、資源やエネルギーの中でも、市況に左右されない、製造受託ビジネスなどの安定的な事業もどんどん育ってきていますので、そのような部分を合わせれば、安定性は増していると考えています。

IR Agents:今のお話は、過去から見た時の動きだと思いますが、最近であればコーポレート・ガバナンス・コードなどの議論で、各社が還元強化をしているところがあると思っています。 御社独自の事業の安定性を増やすという部分において、総合商社という括りで日本の上場企業を見ると、安定性などを含めて評価されつつある段階ではないかと思っています。

総合商社という業界内では、御社は平均的もしくは評価されているほうではないかと思いますが、それ以外の領域と比べる時にベンチマークにしている業界はありますか?

常世田:ベンチマークというほどではないのですが、我々のようなIR部隊だけでなく、幹部の一部あるいは社外取締役の中からも「『プライベート・エクイティ・ファーム』に、けっこう類似性がありますね」と言われることがあります。その文脈で、株価の戦略面やスキルセット面の議論がされることはあります。

IR Agents:プライベート・エクイティの、事業に投資していくところや、バランスシートを使ってポートフォリオを作っていくところが類似性になるのでしょうか?

常世田:バランスよく産業面で分散をさせているところや、プライベート・エクイティのみならず、ダナハーなどの会社にもあるのですが、「秘伝のタレ」のようなものを内製し、組織内あるいは出資先に浸透させているところだと考えています。弊社でもそのようなマニュアルはたくさん作ってきていますので、その意味でも類似性はあると思います。

IR Agents:私自身はバランスシートをうまく使っている会社というと、投資会社やプライベート・エクイティのみならず、海外の保険会社などと類似性があるのではないかと思います。

そのような企業のPERを事前に調べたところ、高い方では20倍超、10倍から15倍が多いと考えると、御社の5倍から6倍は過小評価だと思う部分はあります。

常世田:プライベート・エクイティ・ファームでは、今から入ってもなかなか優位性が取れないという理由で、金属資源等の投資をしない企業があります。また、プライベート・エクイティは(運用するファンドが)有期のため10年プラス2年ぐらいでお金を返さなくてはならず、(そのファンドから投資するひとつひとつの投資先を見ると)投資後7年から8年という短期間で売却し投資回収しなければいけません。投資期間に制約があるため、(売却の)好機を待てない部分もあると思います。

また、金属資源は、個別案件として見たときには財務レバレッジを使いづらい産業ですが、当社として個別案件として財務レバレッジを使う必要がない点は、ひとつの優位性と思います。また、プライベート・エクイティ・ファームとは異なり、弊社の場合には、一定年数内にエグジットする必要がないため、そういった制約に縛られることなく、事業参画期間をControlできる点も強みです。

IR Agents:プライベート・エクイティと類似しているところもあれば、御社が彼らより優位なところもあるということですね。バリュエーションについて考えた時に、やはり難しくなるのが、資源の市況性だと思います。この点については先ほどのお話のとおり、特に海外で市況に左右されづらい事業が育ってきているということになるのでしょうか?

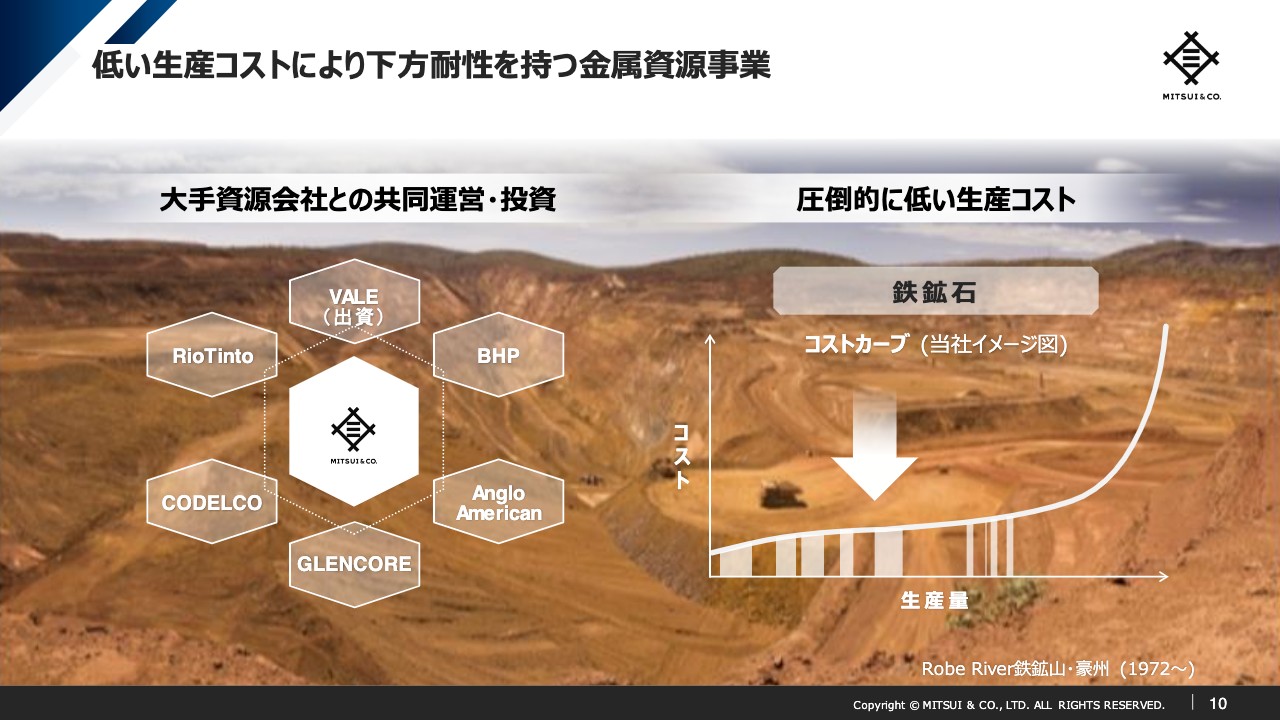

低い生産コストにより下方耐性を持つ金属資源事業

常世田:先ほどの質問への追加の説明になりますが、資源事業についても、例えば当社の出資する鉄鉱石事業は生産コストが非常に低いので、今から投資する会社と比べると、競争力が大きく異なります。さらに、すでに保有しているアセットのインフラを次の投資に活用できるところも我々の優位性になります。

一方で、資源やエネルギー以外の部分については、例えばヘルスケア事業では海外の病院チェーンを保有していますし、自動車に関しても北南米に強いアセットを持っていますので、そのようなところが成長してきています。

IR Agents:資源の強みがあった上で、市況に左右されない事業も育ってきているということですね。日本企業は、アメリカなどの海外の会社と比べた時にROEや資本効率に対しての意識が、言葉を選ばずに言うと少し足りないところもあるのではないかと思っています。一方で、御社の開示は非常に充実しているとも思っています。

社内でどのように資本効率やROEについて、中長期的にどこを目指していくかという議論などを含めてされているのでしょうか? このあたりに関してはどのように考えればよいかお聞きしたいです。

常世田:議論はしきりにしています。今までは、当期利益、キャッシュ・フローを主な評価指標として使用していましたが、今期からはROEを指標に入れました。

やはりROEでは、まずリターンを上げるためにはどうすればよいかを考えています。新しい投資をする上での規律や、投資後のポートフォリオ・マネジメント上の規律などについて盛んに議論していますし、強めていくという意識があります。

分母である自己資本については、不必要に厚くしないようにといった議論もよくされています。そのようなことも踏まえて、しっかりと還元しながら、成長投資も選別的にしていくという体制になってきていると感じています。

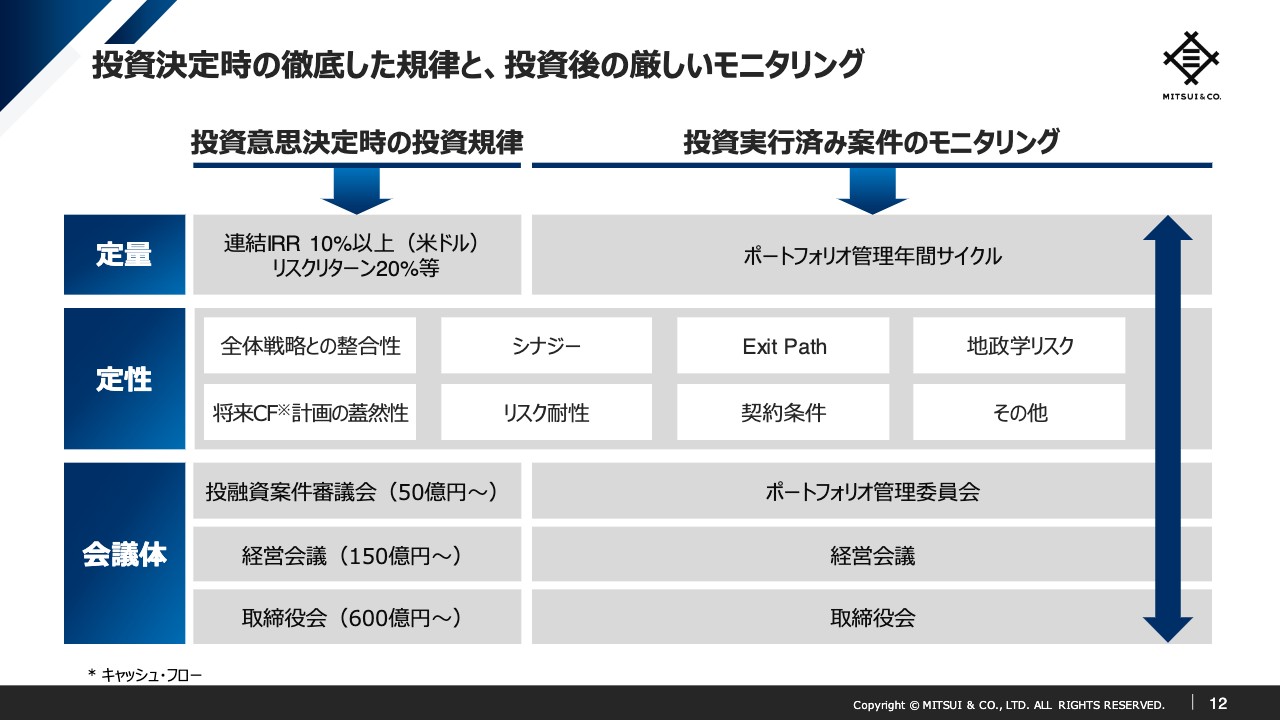

投資決定時の徹底した規律と、投資後の厳しいモニタリング

IR Agents:事業のモニタリングや、撤退などの議論は、どのようなものをベースにされているのでしょうか?

常世田:スライドの左側が、エントリー時の議論になります。連結IRR、米ドルベースで10パーセント以上とありますが、これが我々にとってのハードルレートとして用いられています。「10パーセントでよいのか」と思う方もいるかもしれませんが、もちろん10パーセントを超えればなんでもよいわけではありません。

10パーセントを超える案件の中でも、しっかりストレステストが行われた事業計画に基づいて評価しても10パーセントを超えているのか、戦略的意義があるのか、なぜ弊社が投資すべきか、シナジーがきちんと説明されているかなどの議論をした上で、10パーセントを超える案件の中から選別していきます。これは、いろいろな事業本部間での争いでもあります。

また、ポートフォリオのリサイクルについては、全件を対象に、年間に最低1度、多ければ2回、経営レベルでレビューします。その際に「なぜ保有、継続してよいのか」「本来はエグジットすべきではないか、あるいは他社と統合すべきではないか」といった議論を行うようにしています。

IR Agents:ものすごい規模感だと思いますが、何社ぐらいあるのでしょうか?

常世田:重要性の観点から連結決算の対象外としている関係会社も含めると、1,000社を超えます。

IR Agents:営業日ベースで、1日4件から5件議論しなければ追いつかないのではないでしょうか?

常世田:そのため、いくつかまとめてチェックし、十分に説明がつくものは議論から外し、議論すべきだろうというものを残して、集中的に議論するかたちを採っています。

IR Agents:事業はやはり人が絡んでいますので、撤退の調整は難しいと思うのですが、この部分は時間がかかるところになるのでしょうか?

常世田:おっしゃるとおりです。過去からの歴史や経緯、我々が長年お付き合いいただいている大事なパートナーの事情なども勘案しなければいけません。インドネシアの非常に収益力が高い石炭火力発電を売却する決断をして契約を締結しましたが、その際にも、責任ある相手に売るといったことも重視しています。

なんでもファイヤー・セール(投げ売り)するわけではなく、一定の時間軸をしっかりとって、値段的にもなるべく高い価値が認めてもらえる先に、売却したり統合したりするようにしています。

IR Agents:反対に、資本コストについて会社側からアプローチするのは、なかなか難しいところだと思うのですが、「たくさん事業をしているから、少し見通しがわかりづらい」「資源があるからやはり少しわかりづらい」などの理由から、資本コストが若干高い部分があると思っていますが、このあたりは何か会社として議論されていますか?

常世田:資本コストはCAPMなどで計算することが多いと思います。ベータは一般的には60ヶ月すなわち5年間の(月毎のリターンの)変動で決まっていきますので、変動が少ないほうが、そのマーケットポートフォリオに対して、ベータが下がりますが、株価の上昇局面では得てしてベータも高くなりがちです。また、5年間ありますので、なかなか一朝一夕で下げることが難しく、粘り強い取り組みが必要になってきます。

我々が事業面からできることとしては、新規投資の成功率を上げていくことや、投資後のPMIはもちろん、現場に入って投資した先の企業価値を上げるような協力ができるかどうかという点になります。これに関しては、ノウハウやスキルセットを持ち合わせた人材が育っているかが非常に重要になってくるため、社内ではそのような認識の下、人材育成から行っています。

IR Agents:ROE、資本コストともに、先進的な会社として議論されている印象があります。今度は、投資家側からの認識になると思いますが、1年間IR部長を勤められてきて「投資家にこれが理解されていない」「投資家とはこれが議論になる」といったポイントはどのように認識されていますか?

常世田:例えばインフレはしばらく続くと思います。インフレが続くだろうと思うと金利が上がり、またシリコンバレーバンクのような事象も副次効果として起きてくるわけですが、我々は比較的川上に強いポートフォリオを持っていますので、弊社にとってインフレは必ずしもマイナスではなく、インフレとともに成長できる事業体であると思っています。この部分はまだ説明が足りていないと考えています。

また、サプライチェーンの混乱が起きるとインフレも起こりますし、やはり安定供給のニーズが社会に広がってくると思っています。弊社もお客さまからいろいろな相談をこの1年は受けてきました。現在も、「代替調達先を探してほしい」などのニーズが増えてきていますので、この環境も、きちんと我々の機能が発揮できれば、追い風であるというところはもう少し説明すべき点だと思っています。

IR Agents:事業面で伝わりきれていない部分がやはりあるということですね。けっこう久々に起こる外部環境の状況だと思っています。

そのような観点では、御社だといわゆる超有名投資家による日本の総合商社への投資の案件などが話題になりましたが、国内投資家と海外投資家で何か認識の差などはあるのでしょうか?

常世田:確かにそれはあるかもしれません。国内投資家やアナリストの方は、商社のことを非常に長くみていただいていますので、けっこう細かいところまでご覧になっています。

海外投資家に関しては、弊社には16事業本部ありますが、すべての事業本部について質問をしてくれるわけではありません。興味のある事業本部と還元についてのみで決められるため、やはり強みを効果的に短時間で説明する必要があると思っています。

IR Agents:3つ4つと短時間で説明しなければならないというのはなかなか難しいですね。

続いて、事業についての話をうかがいたいと思います。まず初めに、今年2月に第3四半期決算発表をされて、かなり好調な業績と理解しています。特にLNGトレーディングの好調が背景にあるということで、足元の状況について、何が良かったのかなど簡単に振り返っていただけますか?

常世田:第1四半期、第2四半期と会計上の損失が先行しましたが、第3四半期、第4四半期に実物のデリバリーが進んできますと、第1四半期、第2四半期の損失以上のものが収益として出てくることになります。

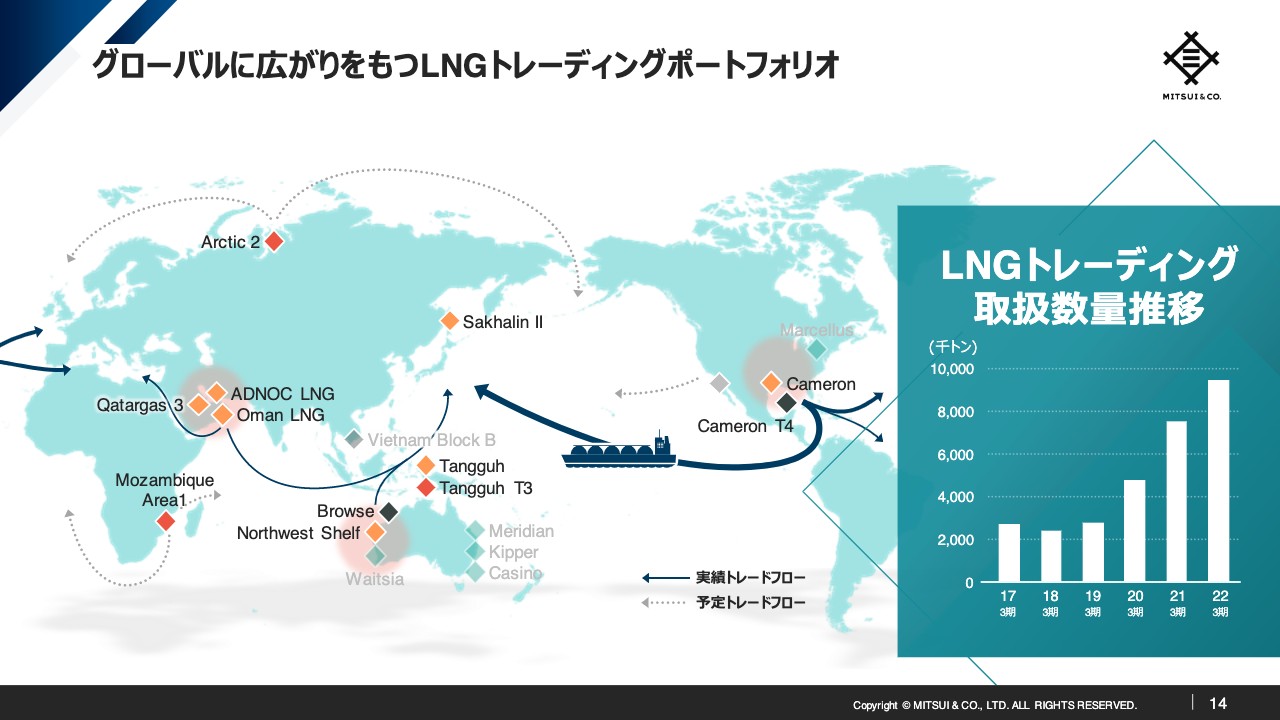

グローバルに広がりをもつLNGトレーディングポートフォリオ

常世田:これは、まだLNGの流動性が低いため、会計上、ヘッジ会計のようなものは使えず、会計上の利益が四半期ごとで期ずれするという事情があります。弊社LNG事業の強みというところでは、冒頭でもお伝えしましたが、LNG事業は1970年代から行ってきて、現在8ヶ国で10個のプロジェクトに分散して持っています。

この地域分散が1つの大きな強みです。またLNG専用船を11隻運用しており、いろいろなお客さまのニーズに応えやすくなっています。柔軟性を持てるというところが我々の強みであると思っています。

バフェット:LNG船を自前で持っているというのは珍しいことなのでしょうか?

常世田:金額的にも高価でもあるので、LNG専用船まで保有している企業はそんなにいませんし、持ってないプレイヤーもいると思います。また、それを専業で行っている海運業の方々もいますので、LNG船を持つことによって、需要調整機能をグローバルに発揮しやすくなると思います。

IR Agents:ちなみに、これは市況の影響を受けるビジネスになるのですか? 受けないビジネスになるのですか?

常世田:もちろん市況に依る部分はあるのですが、我々のLNGの取組みとして、キャメロンLNGプロジェクトとアメリカのルイジアナ州で、我々が「トーリング事業」と呼んでいる生産受託のビジネスがあります。

生産量にリンクして事実上の固定フィーが入ってくる収益構造になっているので、市況変動によらない部分があります。ここは強みだと思っています。

IR Agents:確かに、施設を動かすところでお金をいただいているため、市況などは関係ないということですね。そのように資源に近いところでも、市況の影響を受けない領域を増やそうと日々試行されているということなのでしょうか?

常世田:おっしゃるとおりです。インフラ部分ですね。

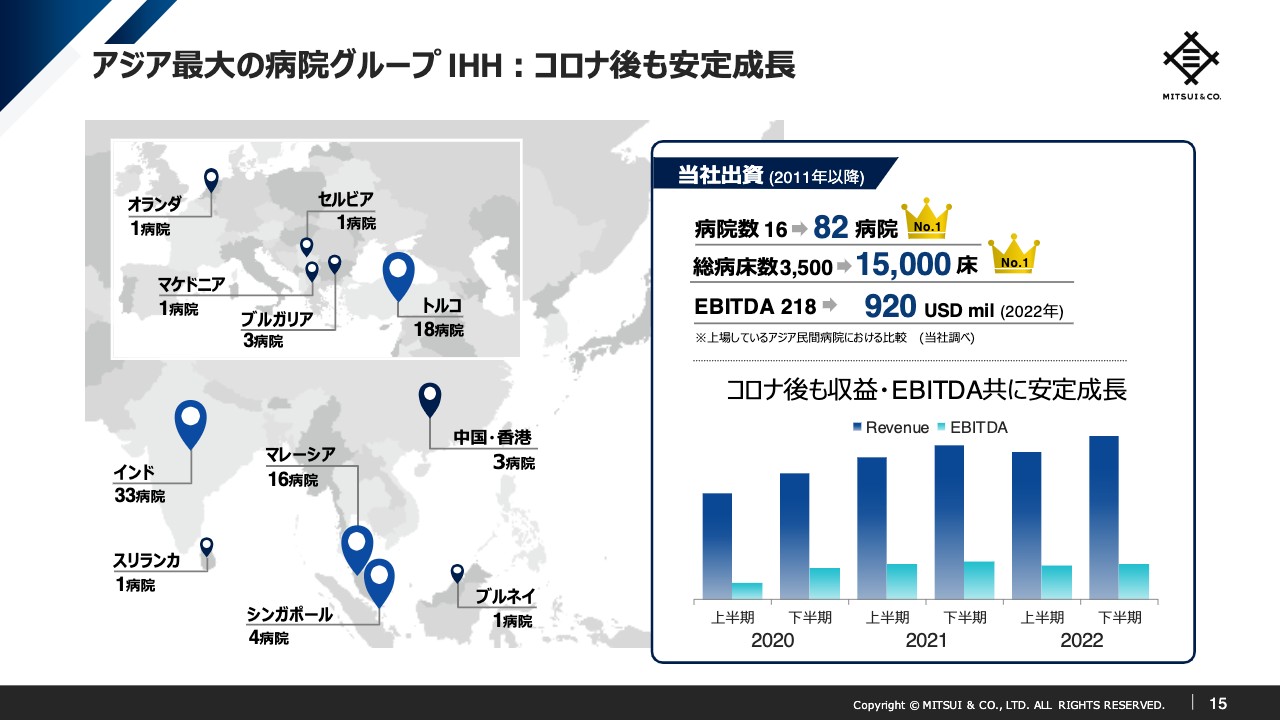

アジア最大の病院グループ IHH:コロナ後も安定成長

IR Agents:その他にはどのような市況に左右されにくい事業があるのでしょうか?

常世田:ここ2年ぐらいを見ると、伸び率または収益規模の拡大という意味では、ヘルスケア事業が1つ挙げられます。

対外的に誇れる優良資産だと思っているのですが、IHHヘルスケアという東南アジア最大の高付加価値の医療サービスを提供する病院チェーンがあります。こちらはマレーシアおよびシンガポールなど東南アジアで上場していますが、我々が筆頭株主であり約33パーセントの株式を持っています。

シンガポール、マレーシア、インド、中国、香港、トルコ、また東ヨーロッパの一部に拠点を有しています。

コロナ禍の時はワクチンやPCR検査やワクチンで現場は非常に大変だったのですが、収益的には上がりました。今はコロナの患者さんは多くありませんが、むしろ高付加価値医療サービスを求める患者さまが、他国から旅行してでも医療を受けに来てくださることが増えています。

バフェット:メディカルツーリズムですね。

常世田:そのとおりです。そのため収益は、非常に安定的に伸びてきています。これが、我々の重要な事業の1つになります。

IR Agents:スライドを見ても、売上は安定的に伸びており、EBITDAで920ミリオンドルになっています。今は円安に振れているので以前のように「1ミリオンドル=1億円」という換算がしにくくなりましたが、けっこう大きい規模感だと思っています。

病院というと、国がどんどん経済発展していくにつれて医療体制などが整っていき、受診する人も増えていくというイメージです。事業の背景や成長背景としては、そのようなものが大きいのでしょうか?

常世田:そうですね。ヘルスケア産業は、他の産業に比べると、日本やアメリカのような成熟国では高齢化もあり安定的に成長しており、また東南アジアなどの新興国でも、安定的かつ高い成長率で伸びてきています。

この中で、医療ニーズが多様化する中で、弊社としては高付加価値医療サービスの提供にフォーカスして、強みを持って運営しているというところです。

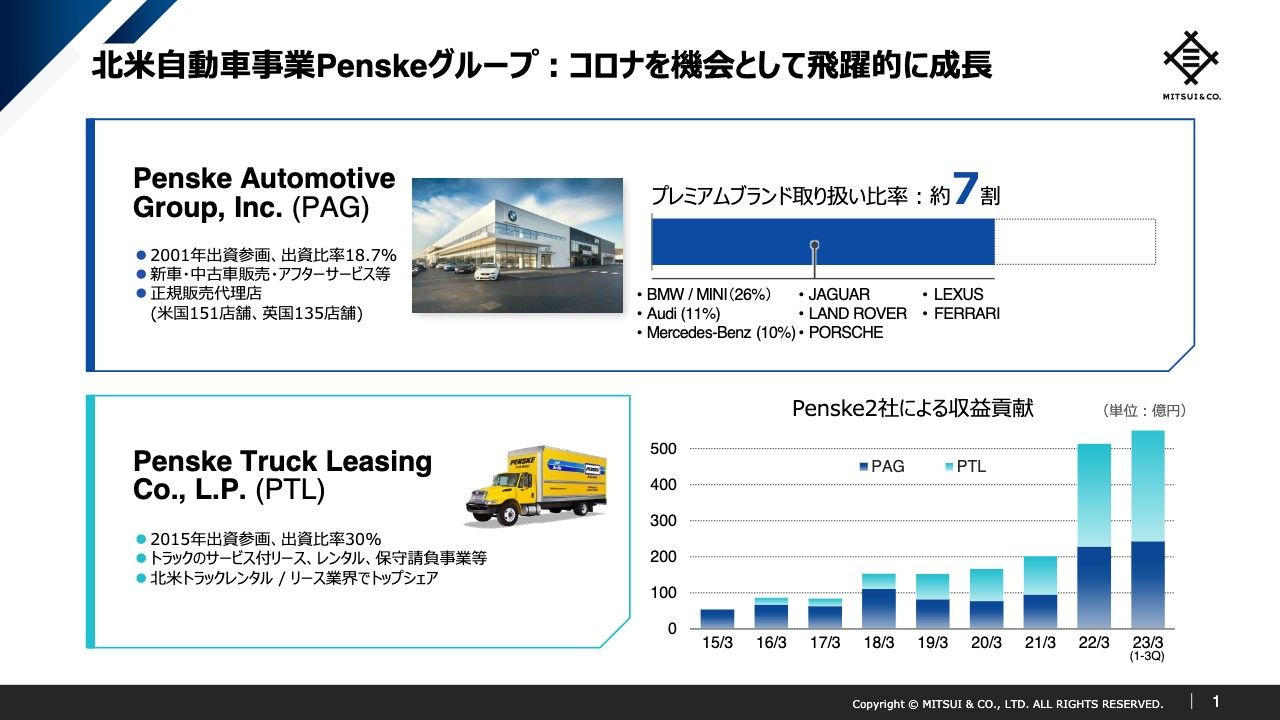

北米自動車事業Penskeグループ:コロナを機会として飛躍的に成長

IR Agents:ヘルスケア事業が、市況によらない事業のメインだという理解でよいのでしょうか?

常世田:商品市況に左右されにくい事業では、自動車事業等も挙げられると思います。ご覧のスライドのとおり、米国にPenskeグループという有力な自動車事業グループがあり、2001年以来、お付き合いしています。

投資先が2社あり、1つはPenske Automotive Groupという、アメリカとイギリスで「LEXUS」「BMW/MINI」「Mercedes-Benz」等のプレミアムブランドを中心に取り扱っているディーラー群です。去年、今年と、著しい収益を上げています。

もう1つは、Penske Truck Leasingというトラックリースの会社で、この業種で全米でナンバーワンの会社です。2015年から弊社として3割出資して、ともに事業を伸ばしてきています。

IR Agents:なるほど。新車や中古車販売、アフターサービス、トラックのリースなどを行っているということですね。

少し意地が悪い質問になると思いますが、アメリカの中古車販売店の決算などでは、高かった相場が戻ってきているのではないかという議論もありますが、このあたりは、何かやはり影響を受けるような領域になるのでしょうか?

常世田:おっしゃるとおりです。すでに昨年から影響は出ています。前期の2021年夏頃は、半導体不足に起因する車両不足で新車がなかなか出てこなかったため、中古車価格が非常に上がった時がありました。一方で、今期2022年春夏ぐらいから、すでに中古車の価格は正常化しています。

したがって今期を見ると「中古車で大きな利益を」というよりは、新車とアフターサービスの収益、また商用車も非常に好調で、そのような組み合わせもあるかとは思います。

IR Agents:プレイヤーとして強いか弱いかというのは非常に大事だと思います。市況が弱くなってくると、やはり同じだけ弱るのか、それとも持っている強みによって落ち幅を抑えられるかは、投資家にとってはけっこう大事なところかと思うのですが、このあたりはどのように考えていますか?

常世田:Penske Automotive Groupのほうは、ニューヨーク証券取引所に上場している会社なので、開示されること以外はなかなか言いづらいのですが、ポートフォリオの入れ替えが常態化しています。

例えば、買収したのに思ったより調子が悪いと思うところは、あまり躊躇せず撤退し、また新しいところを扱うなど、ブランドを入れ替えているため、彼らが上手くいかないと思ったブランドは、早めに取り扱いをやめています。

アメリカのディーラーであるにもかかわらず、アメリカ系のブランドはほとんどなく、日本車やドイツ車の取り扱いが非常に多いです。

Penske Truck Leasingはオペレーティング会社ですが、コロナ禍の入り口で相当積極的にその後の動きを読み、リストラや資産の入れ替えなどを行っていました。これが、競合他社比で優位性をより増すことになった理由になっています。

IR Agents:両社ともオペレーション面で、この数年はけっこう優位に立てる動きをできたというところが強みになっているのですね。

バフェット:やはり、一般的なIRよりは踏み込んで事業面についてコメントをいただけるのは非常に参考になります。

IR Agents:常世田さんは、もともとモビリティ事業をご覧になっていたのでしょうか?

常世田:Penske Automotive Groupについては、取組を始めた初期の頃に、担当者の一員として関わっていました。

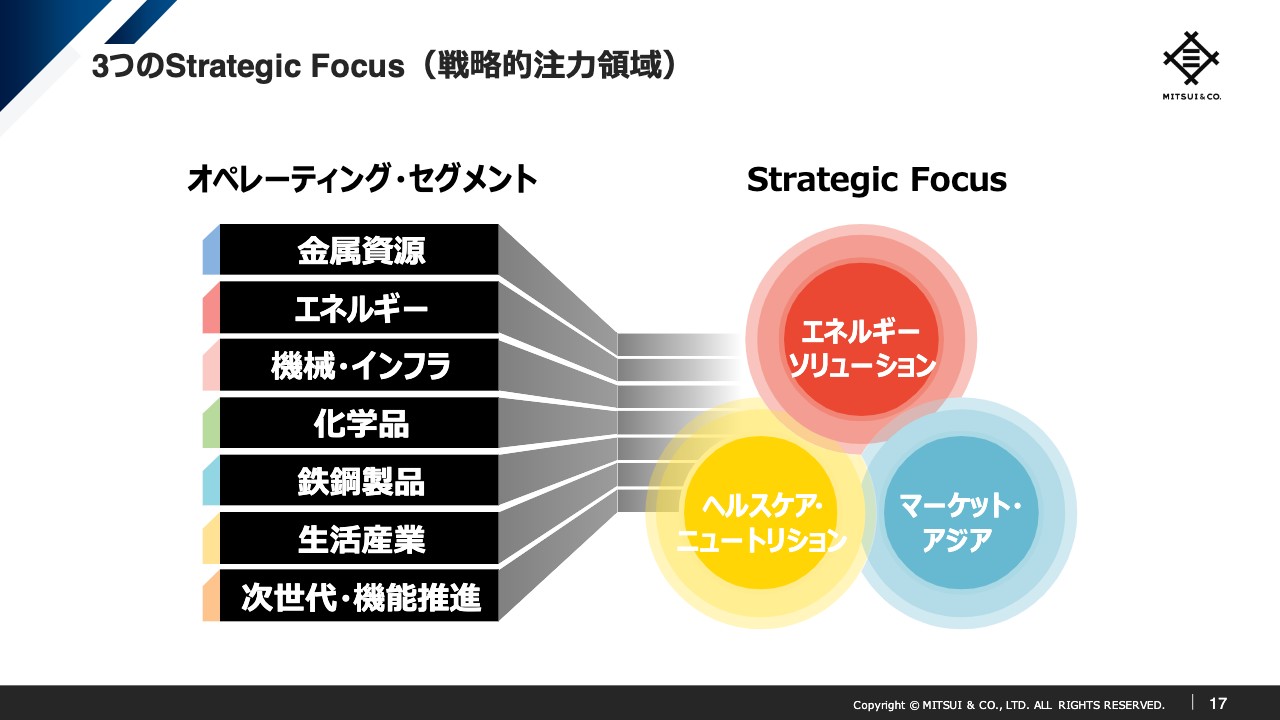

3つのStrategic Focus(戦略的注力領域)

IR Agents:市況によらない部分の話も十分にできたかと思うのですが、冒頭におっしゃったように、今期2023年3月期が中期経営計画の最終年度で、次の4月から新しい中期経営計画に移っていくと思います。

未発表なので言えないことももちろんあると思いますが、新中期経営計画の方向性や、どのように機関投資家などと議論されているかについて、共有していただけますか?

常世田:新中期経営計画は、今は作りこんでいるところで、5月初旬に公表すべく準備を進めています。

弊社の幹部がこのような質問を受けた時に最近お話ししていることは、現在の中期経営計画は非常に手ごたえがあり、また、成長に向けた準備が整ったということです。

今の中期経営計画のフォーカスエリアというのは、エネルギーソリューションと呼んでいる領域、またヘルスケア・ニュートリションという領域があります。

これらの領域は、実はその前の中期経営計画からも、「環境と健康」ということで追いかけてきた領域でもあります。これらの領域は時間がかかりますし、取り組み続けいている領域なので、この2つはやめたりフォーカスを弱めたりすることはないと思います。

加えて、先ほど少しお話ししましたが、サプライチェーンの混乱の中で、物流機能の高度化は、どのように打ち出すかは別として、我々としても引き続きより深掘りし、強化していく領域だとは思っています。

IR Agents:幅広い事業領域の中で、投資家としてはどの事業に注目するかが難しいところですが、ここを見て欲しいという領域はありますか?

常世田:領域も重要ですが、投資の規律や手法の部分に注目いただきたいと思います。先ほどの「資本コストを下げる」という観点にもつながりますが、飛び地的な新分野への挑戦よりも、今上手くいっている事業をさらに伸ばすための投資、その事業に隣接するよく知る領域への投資を優先していくことです。このあたりは今後も強化していきますので、ぜひ見ていただきたいと思います。

IR Agents:もちろん個々のストラテジックフォーカスも大事ですが、全体の規律を整えることは今後も行っていきたいということでしょうか?

常世田:おっしゃるとおりです。

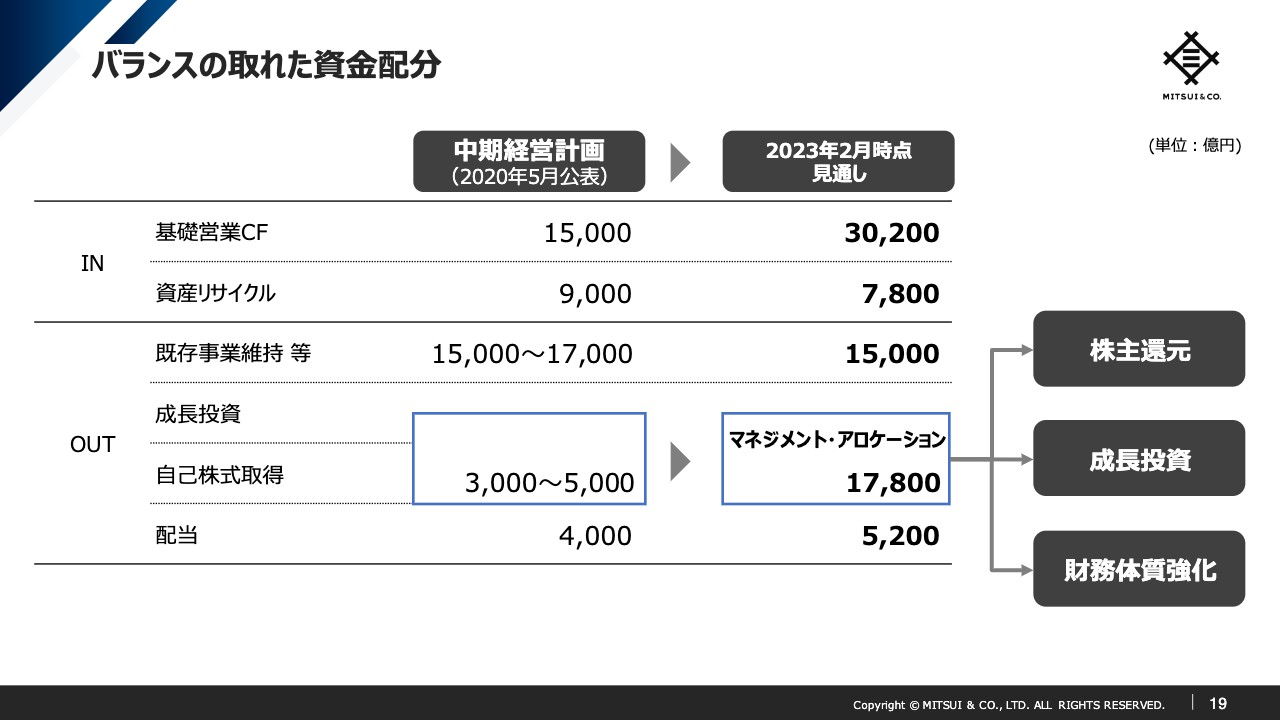

バランスの取れた資金配分

IR Agents:最後の議論になりますが、そうするとやはりキャピタル・アロケーションのような考え方が、大事になってくると思っています。

御社は開示が非常に明確だと思います。これくらいキャッシュ・フローが稼げるので、これくらいは還元に回し、これくらいを投資に回すという配分の考え方について、あるいは、第3四半期の決算説明会の質疑応答などであったように、「不確実性が高い事業環境を踏まえて、いったん手元資金の流動性に充当する」という説明があり、非常にオペレーショナルに運用されていると思っています。

このあたりについて、新しい中期経営計画を含めて、今後どのように考えたらよいかコメントをいただけますか?

常世田:我々は、経営がある程度柔軟性を持って配分を決められるキャッシュの予算を「マネジメント・アロケーション」という言葉でこの3年間ご説明してきました。

中期経営計画策定当初よりも収益力が何倍にも伸びたために、マネジメント・アロケーションの予算が非常に増え、当初は3,000億円から5,000億円程度だったところから、1兆7,800億円まで増えました。

この配分は、社内でも議論を十分に重ねた結果、いったんは大まかに3分の1ずつ、株主還元、成長投資、残りは手元流動性補完に使うことになりました。

成長投資の部分は、今期投資できたものもあれば、今期に案件は形成できたが投資実行が来期にずれこむ部分等もあるので、このぐらいは必要だったと思います。

株主還元の部分は、配当と自己株取得でこの3年間で1兆円を還元しました。当初に目標としていた基礎営業キャッシュ・フロー3年分の33パーセントで、当期利益で見ると43パーセントから44パーセントですが、十分にできたと思っています。

手元資金の流動性は、今のシリコンバレーバンク破綻等の混乱を見ると、やはり厚めにしておいて正解だったのではないかと感じています。

IR Agents:最近アメリカでもヨーロッパでも経済不安が広がっているという報道が出る中で、バランスシートを使うプレイヤーとしては、非常に適切な決断になったと今となって思ったということですね。

キャッシュ・フローが改善していく中で、ある程度財務も良くなってきた、安定事業も増えてきているとなった時に、御社は比較的に安定配当あるいは安定増配というイメージですが、今後もこの株主還元の部分は増えていくとよいと思っています。新中期経営計画のほうでも楽しみにしています。

常世田:ありがとうございます。

常世田氏からのご挨拶

IR Agents:キャピタル・アロケーションや事業、冒頭の株価についてなど、ひと通り議論できたかと思いますが、最後に常世田部長から投資家の方に向けて、何かメッセージがあればうかがえればと思います。

常世田:事業面でいえば、市況に左右されにくい部分が伸びてきました。こちらが一番アピールしたいポイントです。それとともに、歴史的に非常に優位性の高い金属資源・エネルギー領域は生産コストが低いため、下方耐性が強くなっています。

例えば、鉄鉱石は現在120ドル/トンぐらいの価格になっていますが、我々のコストは20ドル/トン前後です。そのため、例えば、40ドル/トンか50ドル/トンに落ちても、まだ利益が出るようになっています。そのような下方耐性があるので、価格上昇時には爆発力があります。

ゴルフでいうと、飛距離は出るがあまり曲がらないドライバーのような感じです。ここも実は我々の強みなので、くり返しになりますがこちらもお伝えしたいことの1つです。

また経営陣も、社長の堀を筆頭に、投資家さまの声に耳を傾ける姿勢が非常に強いです。そのため、海外投資家や国内投資家との面談にも、社長やCFOがよく出馬し、彼らの声を直接聞いています。私からも都度経営陣にレポートしていますが、このようなことがルーティンになっている点もお伝えしたいです。

さらに、人材という面では、非常に多様性が広がってきていると思います。私の時はバブルの時期だったため、新入社員200人全員が大卒でしたが、今はだいたい新卒が100人強、中途採用が100人弱とほぼ半々の割合になっています。

それに加えて、海外の弊社グループ社員が本店に出向し、一緒に仕事をして、業務を覚えてまた現場で活躍してもらうという、D&I(ダイバーシティ&インクルージョン)が非常に浸透している会社です。

また、今入社する人たちも、今だったら私は弊社に入れないと思ってしまうぐらい優秀な人で溢れているので、20年後や30年後も非常に楽観視しているということをお伝えしたいです。

IR Agents:人の力の部分がどんどん強くなっているということですね。昨今だと「ジャパニーズ・トラディショナル・カンパニー」という話なども出ますが、御社は先進的に運用されているとのことで非常によかったと思います。

バフェット:ありがとうございました。もう何年前になるかわからないですが、私も就職活動で御社の社員の方を訪問したこともあるので、その時から「人の三井」と言われていたのを懐かしく思いながら、今日はお話を聞いていました。前回の動画でポートフォリオ・マネジメントが非常に上手な会社だというご紹介ができたと思っています。今回はさらに踏み込んで、株価はどうかということもお話しできました。

投資家からは「資源一本足打法ではないか」「資源価格が下がった時どうなんだ」というお話をよく聞かれると思いますが、今日の動画でその疑問の大部分が解決できたかと思います。特に、市況に左右されにくい領域にも強みがあるということが伝われば、よい動画になるかと思います。今日はお二人ともどうもありがとうございました。

常世田:どうもありがとうございました。

IR Agents:ありがとうございました。

当日に寄せられたその他の質問と回答

当日に寄せられたご質問やご意見について、時間の関係で取り上げることができなかったものを、後日企業に回答していただきましたのでご紹介します。

<質問1>

質問:総合商社が総じて順調だと思いますが、三井物産の強みや他社との違いについて教えてください。

回答:当社の強みは「人の三井」と称される人材主義、「自由闊達」な企業文化、そしてグローバルかつ幅広い産業にわたる「事業ポートフォリオ」です。

「人の三井」「自由闊達」に関しては、事業本部間の垣根が低く、人材の事業領域をまたぐ大胆な異動が活発に行われているのが特徴です。社会課題が複雑化する中で、この垣根の低さを生かし、複数の事業本部の持つ知見やノウハウを組み合わせて事業を展開し、現実解を提供しています。また事業ポートフォリオに関しては、セミナーでもご紹介したLNG事業のようにグローバルに分散した事業ポートフォリオを保有していることに加え、2022年3月期の収益の8割が海外関係会社によるものであり、グローバルに強みを有しています。

<質問2>

質問:今後、特に注力していく分野について、将来的な展望も含めて教えてください。

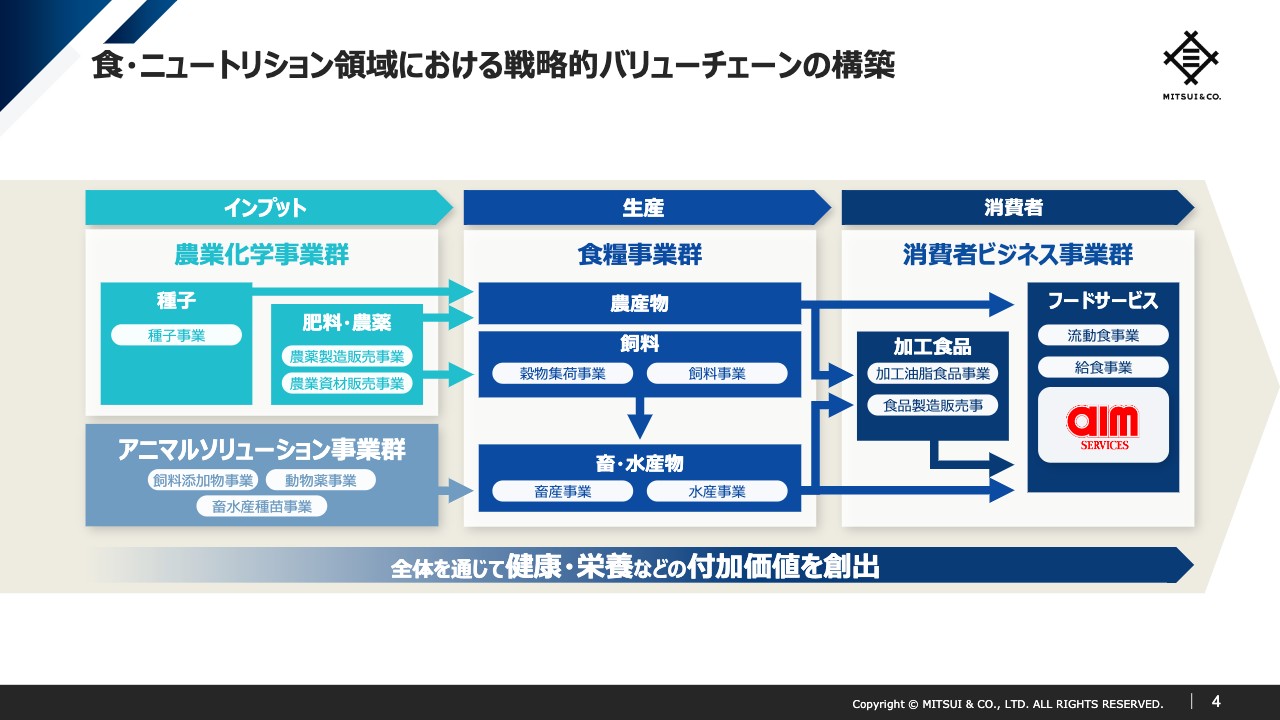

回答:現中期経営計画のStrategic Focus(ヘルスケア・ニュートリション)の一環で、食・ニュートリション領域のバリューチェーン構築についてご紹介します。

川上の種子、農産物・畜水産物などから、川下の加工食品・フードサービスにわたるバリューチェーンにおいて、飼料添加物・動物薬や健康フードサービスなどニュートリション領域を掛け合わせます。これにより、バリューチェーン全体に対して健康・栄養などの付加価値、すなわち、環境負荷の低減や多様化する消費者のニーズへの対応、といった付加価値を創出します。このようなバリューチェーンに沿った事業群を構築することで、生産性向上や安定供給といった機能を超えた価値の提供も実現します。

2023年2月に公表した、国内給食サービス事業者であるエームサービスの完全子会社化もこの一環であり、この食・ニュートリション領域の事業をヘルスケアなどの事業と組合せ、当社らしいウェルネス事業群の形成を推進します。

<質問3>

質問:インド関連の取り組みについて教えてください。

回答:当社は、インドに対し820億円の投融資・保証残高(2022年9月末時点)があり、当社内でも上位に入る規模となっています。

最近の取り組みとしては、インドの旺盛な電力需要を捉えた分散型発電事業に2017年から取り組んでいます。本事業を通じて、携帯基地局を基盤顧客とし、さらに周辺の事業者や住民にも、太陽光発電や蓄電池を組み合わせた電力を安定供給しています。

さらに、同国政府の再生可能エネルギー推進方針を踏まえ、2022年には大型再エネ発電事業の開発に参画しました。本事業は、蓄電技術を含めた複数の再生可能エネルギー発電所から24時間安定的に電力供給を行うことを契約条件に含めたインド初のRound-the-Clock(ラウンド・ザ・クロック)スキーム型事業となります。

また消費者向けビジネス関連では、2020年に株式会社壱番屋とともに「カレーハウスCoCo壱番屋」のインド進出も行っています。

<質問4>

質問:バークシャー・ハサウェイとの対話状況について教えてください。

回答:バークシャー・ハサウェイとは定期的に対話を行っています。彼らは長期目線の株主であり、当社の経営方針や取組み、成長戦略をよくご理解いただいています。

<質問5>

質問:最近の外部環境として資源価格が下落しており、またシリコンバレーバンク破綻などの金融市場の混乱もありますが、どのような影響がありますか?

回答:商品価格下落により一定の影響は受ける可能性はありますが、現時点の商品価格で、弊社業績に対し大きな負の影響が及ぶとは考えておりません。

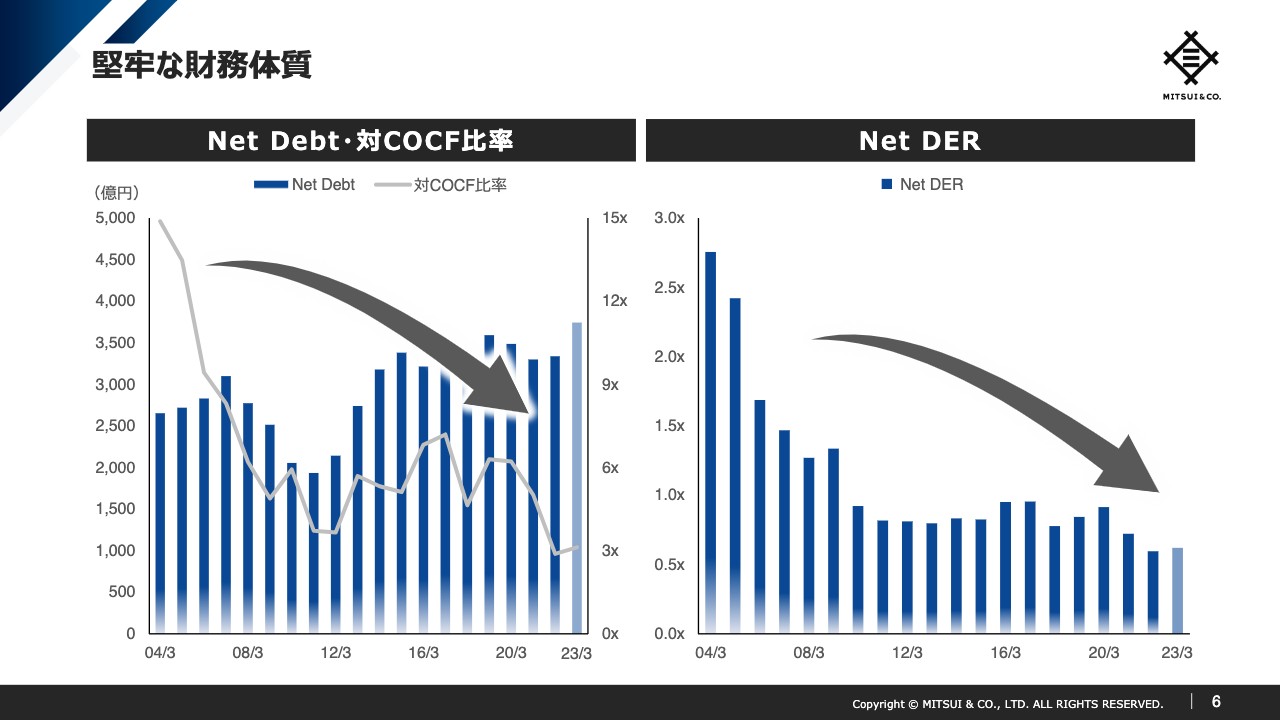

弊社では、株主のみなさまへの総還元について、基礎営業キャッシュ・フローをベースに考えておりますが、その基礎営業キャッシュ・フローで見れば、リーマンショックと呼ばれた世界金融危機の影響を最も受けた2009年3月期でも前年比で3割強の減少に、また商品市況が大幅に下落した2016年3月期でも、3割弱の減少に留まりました。また、弊社のバランスシートは現中期経営計画期間で健全化が一層進んでおり、ネット負債比率は、過去例えばリーマンショック前の1倍前後から、現在では0.57倍まで下がっております。

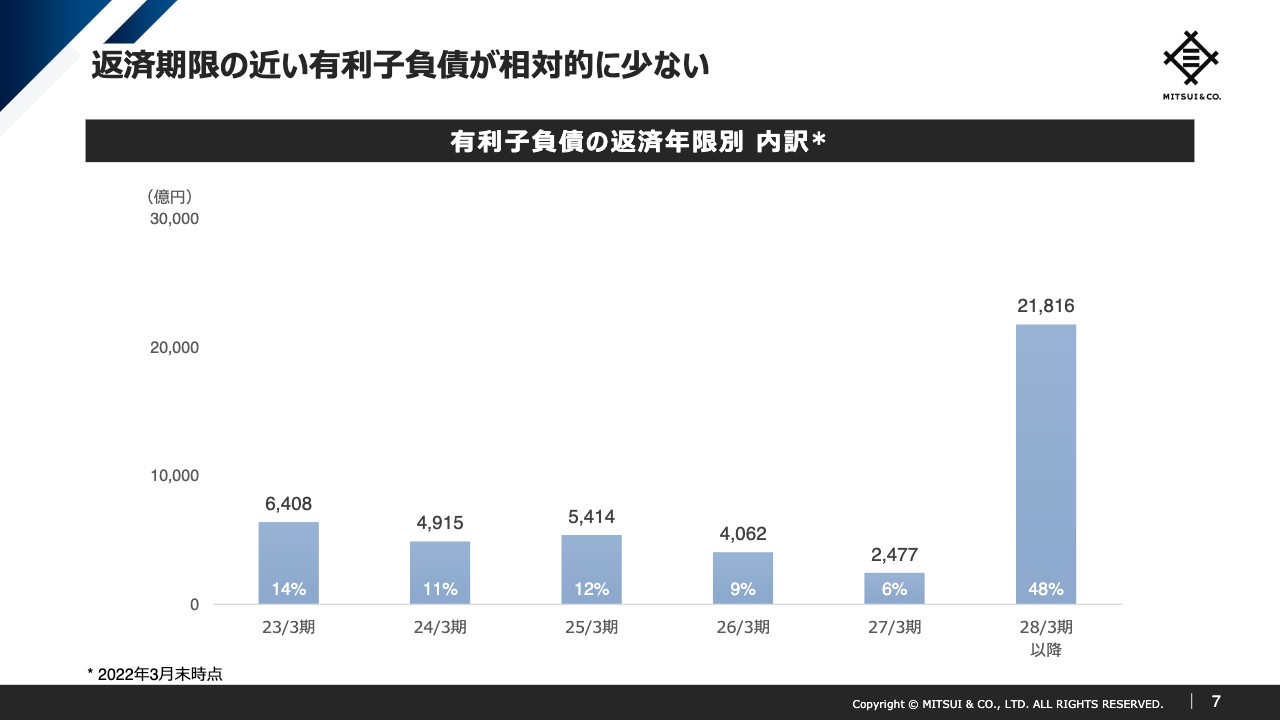

負債の返済期日も数年先のものが大半となっており、リファイナンスリスクも僅少です。

<質問6>

質問:ロシア・ウクライナ情勢の影響について教えてください。

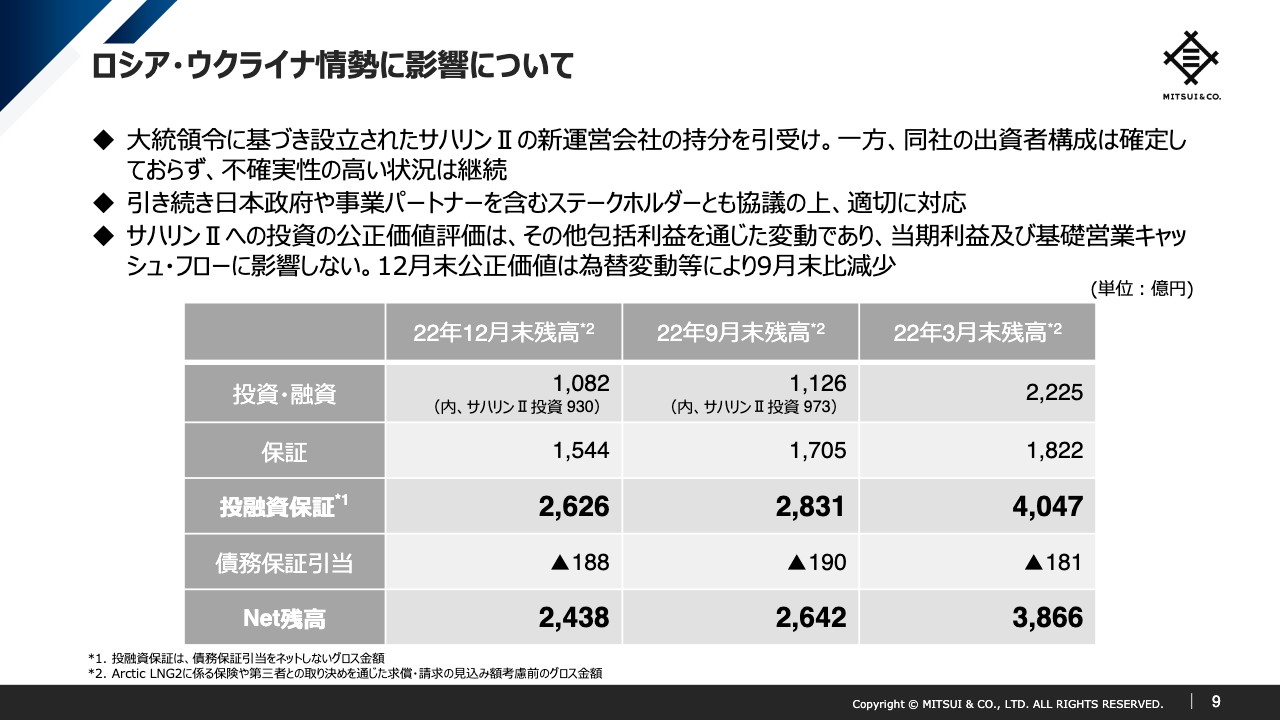

回答:当社のロシアにおけるポジションの大半はLNG2事業(サハリンⅡ、Arctic2)によるものです。

サハリンⅡに関しては、大統領令に基づき設立された新運営会社の持分引き受けに関する協議を進める予定です。なお、同事業は各国制裁・法律及び契約を遵守しつつ、安定操業を継続しています。

Arctic2に関しても、建設作業を継続しています。

当社決算への影響については、サハリンⅡは四半期に一度、事業を取り巻く状況を踏まえた再評価を実施しています。なお、この公正価値評価は、当期利益、並びに基礎営業キャッシュ・フローには反映されませんので、株主還元には影響はありません。2022年12月末時点のロシアLNG事業における投融資保証残高は2,438億円(債務保証引当控除後)となっています。

新着ログ

「卸売業」のログ