ウィルグループ、明確な事業ポートフォリオと取捨選択サイクルの好循環により飛躍的成長を目指す

会社概要

大原茂氏(以下、大原):こんにちは。本日はIRセミナーのご視聴、誠にありがとうございます。ウィルグループ代表取締役の大原でございます。

会社概要です。ウィルグループは、セールス分野・コールセンター分野・ファクトリー分野・介護ビジネス分野・建設技術者分野など、カテゴリーに特化した領域での人材ビジネスを国内外で展開しています。

設立は2006年、創業は1997年です。東証プライム市場に上場しており、グループ会社は48社で日本だけでなく世界中で事業を展開しています。前年度の売上高は1,310億円、営業利益は54億円です。

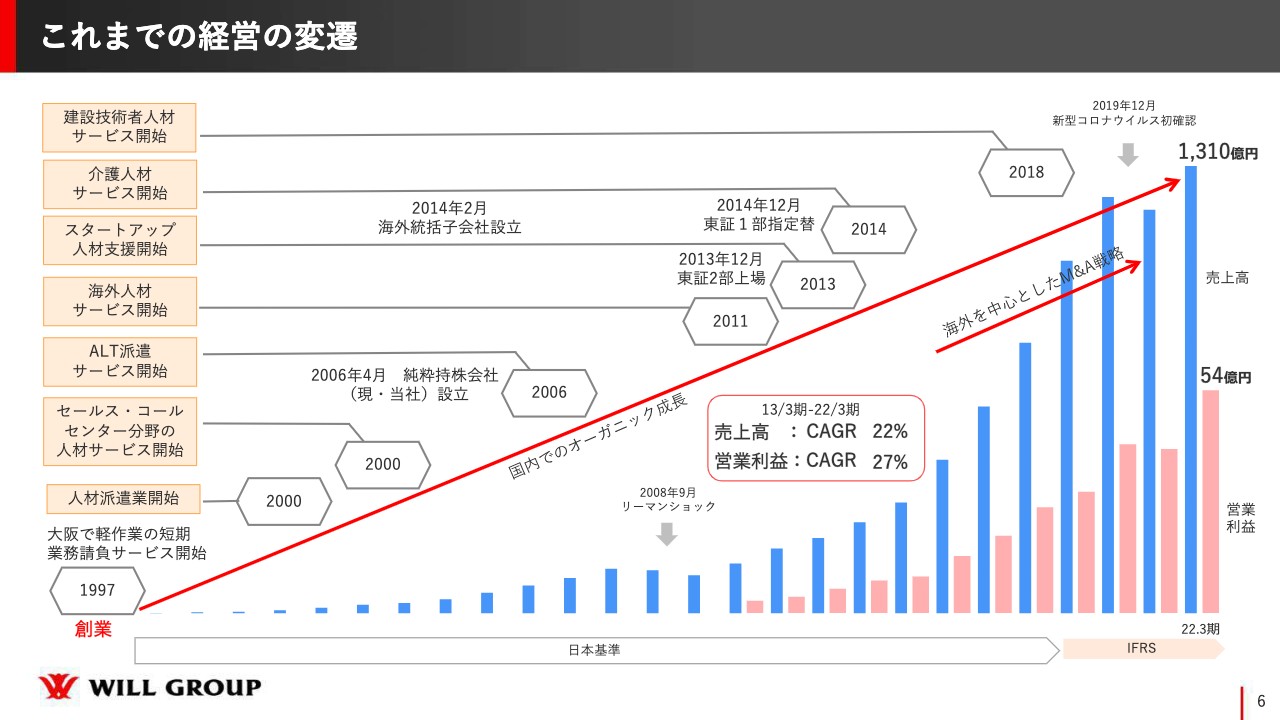

これまでの経営の変遷

大原:これまでの経営の変遷です。1997年に大阪で創業し、2000年から本格的に人材派遣事業にフォーカスしました。東京に本社を移した後、2013年に東証2部に上場、翌年に東証1部に指定替えしています。

リーマンショックやコロナ禍などもありながらしっかりと利益を伸ばし続け、上場後のCAGRは売上高で22パーセント、営業利益で27パーセントと高い成長率を誇っています。

ウィルグループの特徴

大原:ウィルグループの特徴として、1つ目にカテゴリーに特化した人材ビジネスを展開していること、2つ目に持続的な高い成長性と安定性を誇っていることをご理解いただければと思います。

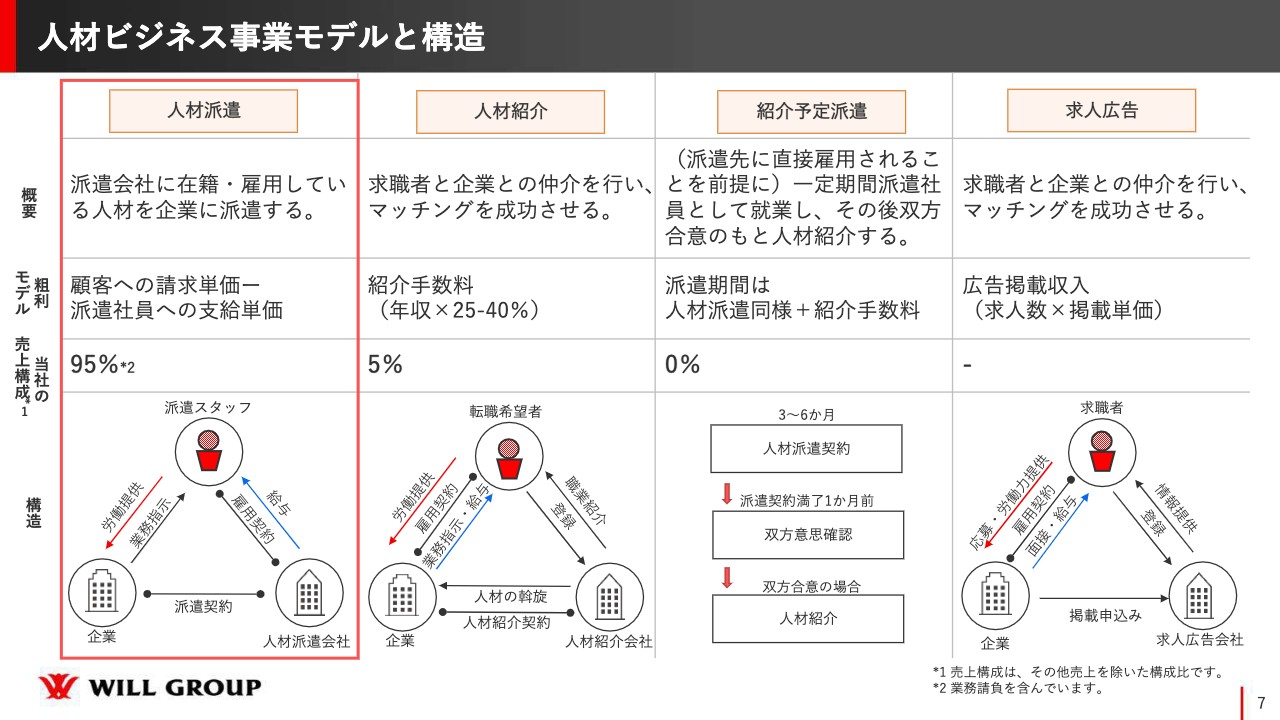

人材ビジネス事業モデルと構造

大原:我々が展開している人材ビジネスの事業モデルと構造を簡単にご説明します。人材ビジネスで上場している会社の事業には人材派遣や人材紹介、求人広告などがありますが、我々は人材派遣と人材紹介を中心に行っており、特に人材派遣をメインビジネスとしています。

人材派遣のビジネスモデルは、我々のような派遣会社に在籍・登録している人材から、企業のニーズに合った人材を、一定の契約期間派遣するというものです。我々が顧客企業に対して派遣料金を請求し、スタッフに給与を支払います。この人材派遣事業が売上全体の95パーセントを占めています。

人材紹介は、当社に登録している人材を顧客企業の正社員として紹介するというモデルです。企業に紹介した人材の年収の25パーセントから40パーセントを成功報酬としていただいており、売上全体の5パーセント程度を占めています。

いずれも企業側の人手不足を解消する事業モデルです。

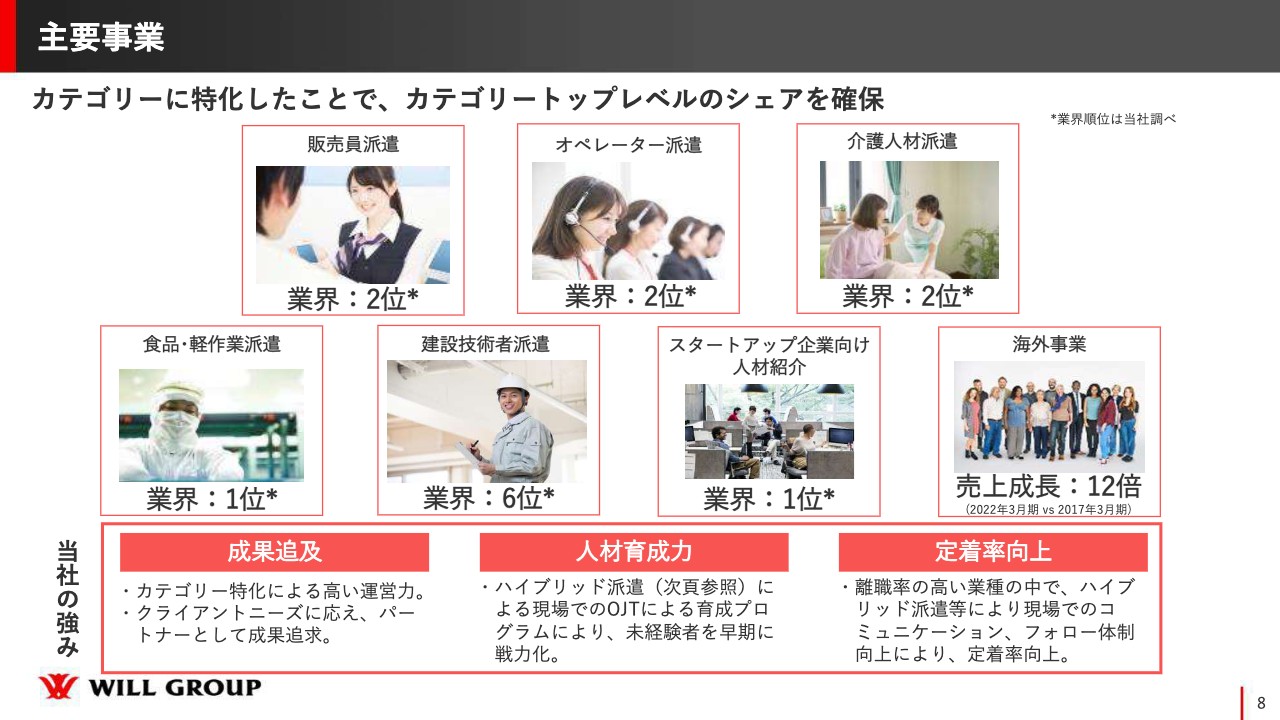

主要事業

大原:私どもはカテゴリーに特化することで、それぞれのカテゴリーでトップレベルのシェアを確保しています。販売員派遣では、家電量販店や携帯ショップなどをメインに人材を派遣しています。主なお客さまは通信キャリア業者で、そのほかアパレル販売などにも積極的に派遣を進めています。

オペレーター派遣は受電・発信を行うコールセンターへの派遣で、金融・保険・通信キャリアなどへの派遣が中心です。介護人材派遣は、介護施設や病院に介護の有資格者等を派遣しています。食品軽作業派遣では、コンビニのお弁当やお菓子の製造工場への派遣のほか、生産ラインを丸ごと請け負うケースもあります。

最近は建設技術者派遣に非常に力を入れており、業績も伸びています。こちらはゼネコンやスーパーゼネコンといわれる企業の建設現場で、現場所長のサポートをする施工管理の有資格者等を派遣しています。そのほか、スタートアップ企業向けの人材紹介や海外事業もあります。海外事業はオーストラリアとシンガポールが中心で、売上構成はオーストラリアが約7割、シンガポールが約3割です。

このようにカテゴリーに特化することにより、我々はお客さまと一緒に成果追及ができます。お客さまのニーズにしっかり応えられるパートナーとして、また、育成プログラムによる未経験者の早期戦力化といった人材育成力の面でお客さまに選ばれていると感じています。

加えて、当社は離職率の高い領域で派遣事業を展開しています。我々のさまざまなサービスによって現場でのコミュニケーションの質が高まり、フォロー体制がしっかり構築されることによって、定着率が向上していることもお客さまから選ばれる理由の1つです。

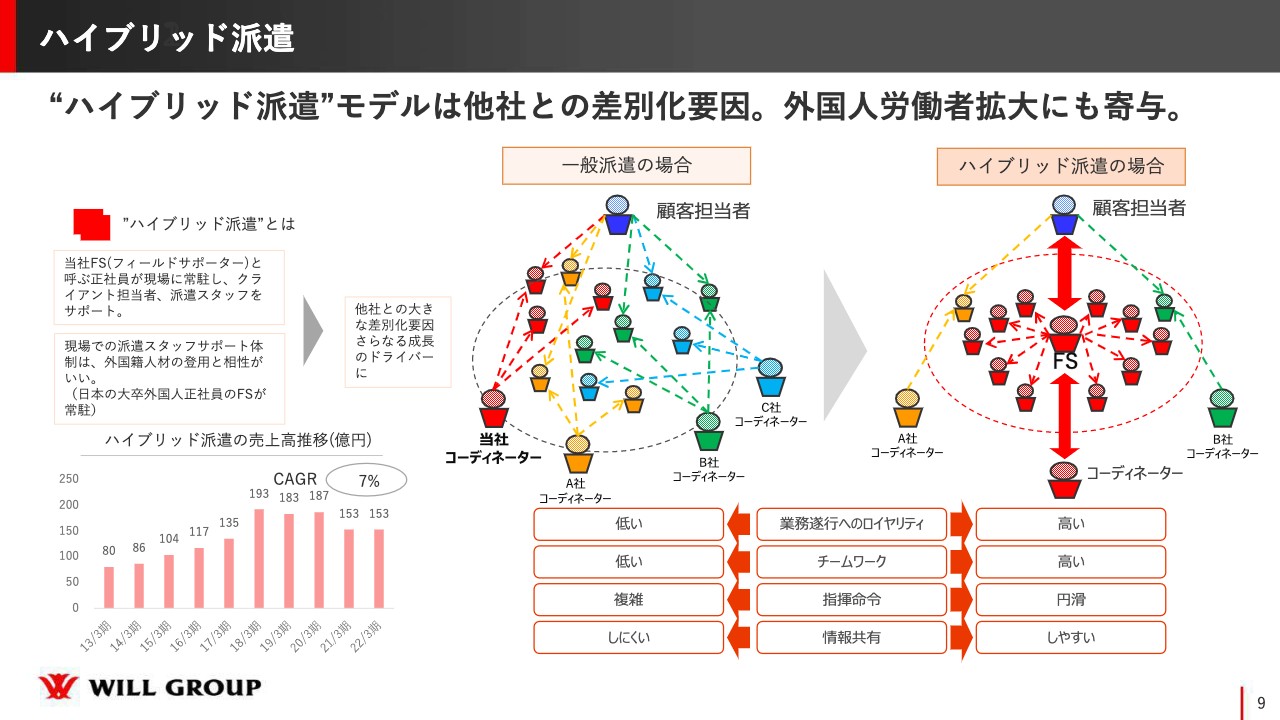

ハイブリッド派遣

大原:我々が人材サービス領域に後から参入したにもかかわらず成長してこられたのは、ハイブリット派遣が他社との差別化の要因であると思います。

一般に人材派遣の場合は、お客さまの現場に何社もの派遣会社から派遣されたスタッフが働いており、それぞれの派遣会社の社員が週に1回や1ヶ月に1回など定期的にフォローアップに行きます。一方で我々は、派遣スタッフの中にフィールドサポーター(FS)という正社員または正社員と同等のスタッフを常駐させ、当社の派遣スタッフをケアしています。

常駐することで、定期的な訪問ではケアしづらい部分もたくさん見えてきます。特に離職率の高い業種では、派遣スタッフが入って1ヶ月から3ヶ月で「やはりついていけません」と退職するケースが多いため、そのようなところをフィールドサポーターが逃さずケアしているのです。

結果的に当社の派遣スタッフは他社に比べて定着率が高く、活躍していくケースが多いです。それによりお客さまからウィルグループ独占でオーダーをいただけるようになり、シェアが伸び、他社よりも高い成長率を誇っています。さらにまた、これは外国人労働者の拡大にも寄与しています。

坂本慎太郎氏(以下、坂本):フィールドサポーターは御社の特徴ですが、どのくらいの経験を積むとフィールドサポーターができるようになるのでしょうか? また、現場の規模にかかわらず配置されているのでしょうか?

大原:もともとそのような素養を持った人もいますので、早い人では半年から1年ほどで人に教えるスキルやフォローできるスキルがつきます。また、10年以上のスタッフ経験のある人が、フィールドサポーターとして、新たな現場の立ち上げに携わるケースもあります。

我々がフィールドサポーターを入れる目的は現場でのウィルグループのシェア拡大ですので、比較的大きなキャパシティのあるところを対象しています。また、フィールドサポーターは給与も比較的高いことから小さな現場での対応では難しく、大きな現場や絶対に伸ばしたいという現場が中心です。

坂本:フィールドサポーターのスキルにより現場がある程度限られているということですね。

大原:そのとおりです。

坂本:フィールドサポーターによる現場に不慣れな新人や言葉の壁のある外国人のサポートなども、派遣スタッフの定着率に寄与しているのではないかと思います。このようなスタッフに対するフィールドサポーターの役割を教えてください。

大原:派遣現場に入って最初の1ヶ月から2ヶ月は研修期間で、その期間に覚えることがとても多いため、1日休んだだけでもついていけなくなることがあります。技術面ではクライアントの教育担当者に質問することができますが、「自分だけついていけていないのではないか」と思うとどうしても聞きづらい部分があるため、自社の社員であるフィールドサポーターが教えたりプライベートな悩みの相談にのったりすることで不安を解消しています。

また、外国人スタッフにはやはり言葉の壁があり、言語が通じないと厳しいといわれる現場も多いです。そこに、ネイティブのフィールドサポーターが間に入ることで言葉の壁を乗り越え、しっかり教えられるから大丈夫だとお客さまから信頼されています。

坂本:フィールドサポーターは日本人だけではないのですね。

大原:そのとおりです。特にファクトリー領域では日本人の採用のみではどうしても限界があるため、外国人労働者はかなり重宝されています。

坂本:複数社からスタッフが派遣されている現場で御社がシェアを伸ばしている要因には、やはりフィールドサポーターの活躍があると思います。他方で、フィールドサポーターの制度には、現場の情報等を巻き取って本社や営業所と連携し、派遣の戦略や今後のシェアアップに向けた戦略を立てるという役割もあるのでしょうか?

大原:おっしゃるとおりです。定期的な訪問では情報を得るタイミングが遅れてしまいます。例えば、派遣スタッフが突然3人辞めてしまったという情報は、いつも現場にいるからこそ掴めるもので、情報を早くに得ることで速やかに新たなスタッフ派遣の提案ができるのです。

派遣ビジネスはタイミングが非常に重要で、人材を紹介しても「今のタイミングではけっこうです」と言われるケースもあります。タイミングを掴むという意味でも、フィールドサポーターは大変重要な役割を担っています。

坂本:こちらは御社独自の戦略なのでしょうか? そろそろ他社で追随するところも出てきているかと思います。

大原:参入障壁は比較的低いサービスですが、この領域で長く続けているからこそ現場での経験が積み上がるのだと思っています。おっしゃるとおり他社でも同じようなサービスを始めているケースはありますが、フィールドサポーターの質と定着率等の結果によってしっかり差別化できていると思っています。

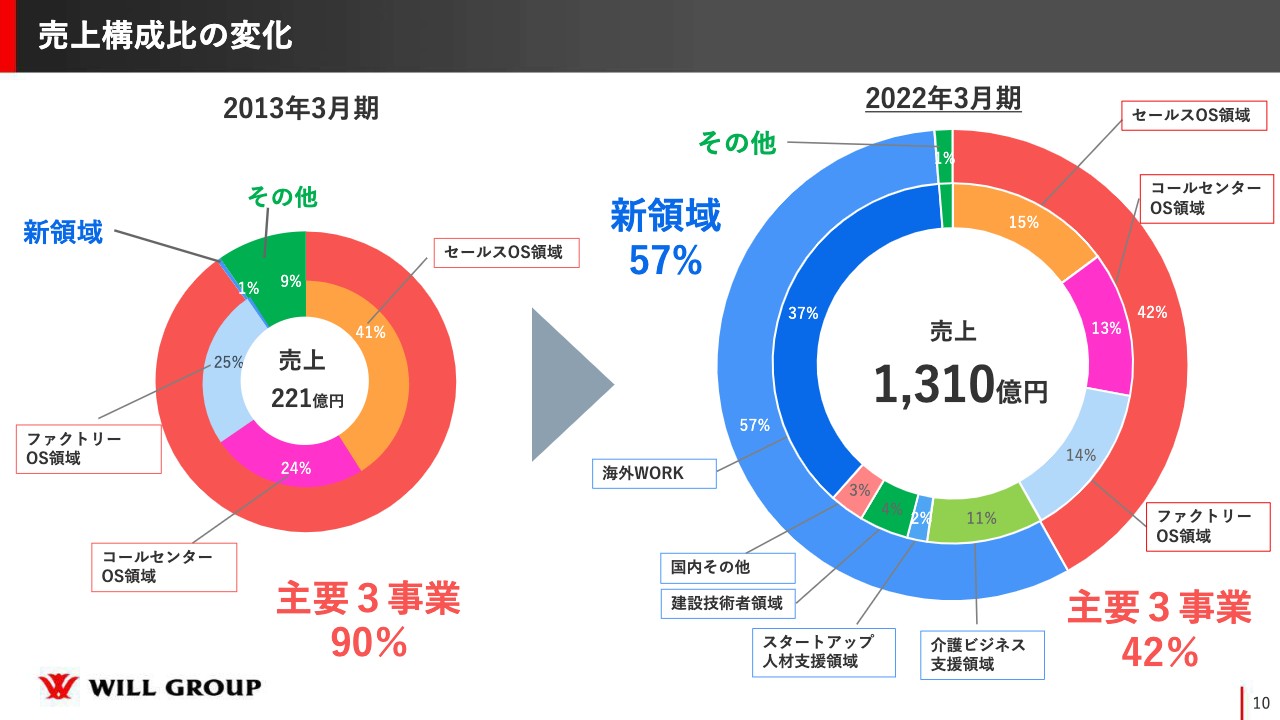

売上構成比の変化

大原:我々は売上を大きく伸ばしてきましたが、上場時と同じような売上構成で事業を行っているわけではなく、上場してから約9年でガラッと変わっています。スライド左の円グラフが上場時の事業構成です。当時の売上高は221億円で、主要3事業といわれるセールス領域・コールセンター領域・ファクトリー領域が全体の90パーセントを占めていました。

2022年3月期には、売上高に占める3事業の割合は全体の42パーセントとなっています。この9年間で主要3事業の売上も3倍強伸びていますが、それだけでなく介護ビジネスやスタートアップ人材支援、建設技術者領域、海外事業を展開しさらに大きく伸ばしてきました。

この売上構成の変化は、時代の移り変わりとともに「どの領域にチャンスがあるのか」「どの領域が伸ばせるのか」「どの領域なら我々の強みを応用して使えるのか」を考えながら、さまざまなことにチャレンジしてきた結果だと思っています。さらに、2026年や2030年に向かって、新たな領域でチャレンジを続けながら一層事業の幅が広がっていくのではないかと思っています。

増井麻里子氏(以下、増井):新領域にシフトしてきた理由をもう少し詳しくお聞かせください。

大原:新領域は大きく分けて海外と国内があります。マクロ環境でいいますと、やはり日本には将来の労働人口減少の問題があり、日本だけで事業を進めていると伸び悩む可能性があると感じていました。そのため、できるだけ早いタイミングで海外にチャレンジしたいという思いがあり、展開する国として成長が安定しているシンガポールとオーストラリアを中心にM&Aを進めてきました。

国内に関しては、もともと我々は後発として事業を伸ばしてきたため、どの領域にチャンスがあるのかを常に自分たちでウォッチして考え続けてきました。リーマンショック後に同業を含めてさまざまな会社が売上ダウンしている中で、我々はそれほど売上を下げずに成長することができたのですが、それはセールス領域とコールセンター領域のおかげだと思っています。

このことから、リーマンショックのような経済危機や大きなパンデミックが起こったとしても、そもそも需要と供給のバランスがとれていない領域は人材を必要とし続けるのだと感じました。したがって、需要と供給にギャップがある領域にフォーカスして伸ばしていけば、再び大きなパンデミックが起こったとしても事業を伸ばし続けられると考えたのです。そこで、国内では介護領域、建設技術領域に狙いをつけ、その2領域に力を入れて事業を進めてきました。

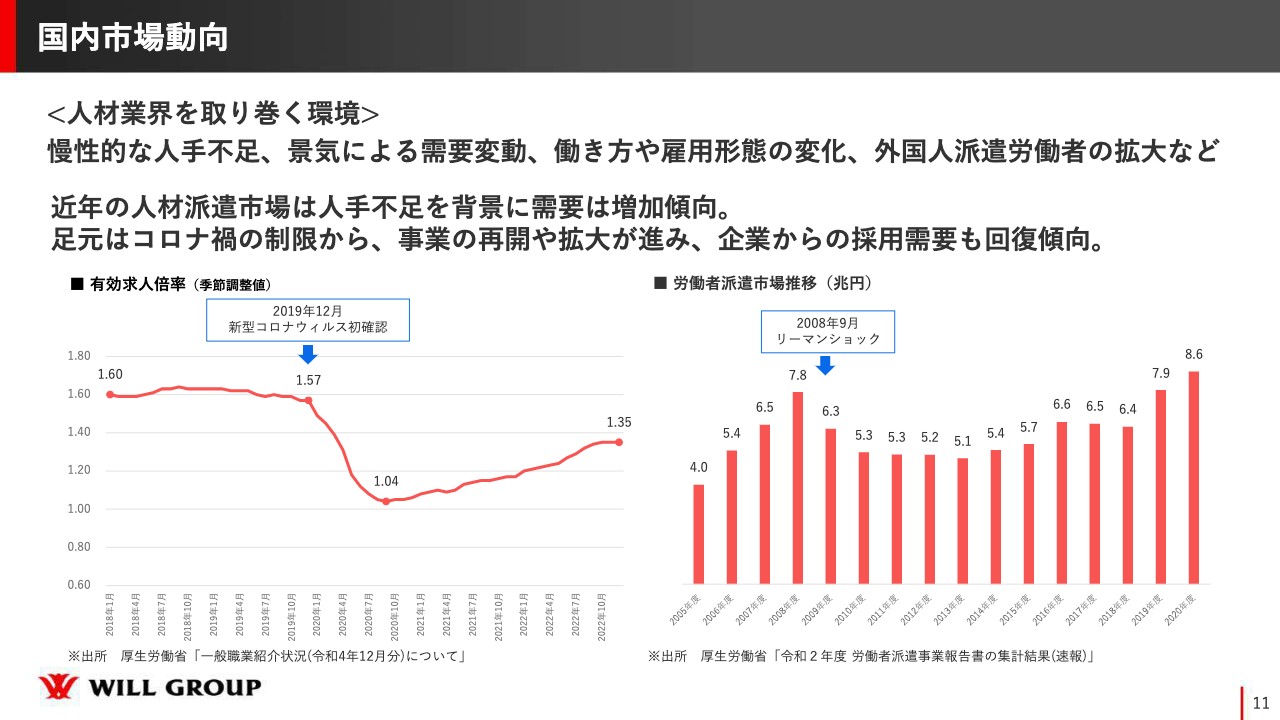

国内市場動向

大原:国内市場の動向です。現在、日本国内には慢性的な人手不足と景気による需要変動、働き方や雇用形態の変化、外国人派遣労働者の拡大などの状況があります。労働者派遣事業の市場規模は、リーマンショックにより一度は大きく下がりましたが、近年は緩やかに右肩上がりで変化してきています。

コロナ禍で有効求人倍率は下がっていましたが、現在は再び上がってきている状況です。徐々に事業の再開や拡大が進み、企業の採用需要も回復傾向にあります。それに伴ってスタッフの採用は非常に厳しくなってきています。

坂本:コロナ禍で生産が止まった業界もあったと思いますが、そのような中でもある程度の売上をキープできた理由について、工夫されたことや背景を教えていただけますか?

大原:1つは、お話ししたようにパンデミックの影響を受けにくい領域にフォーカスしていたため、コロナ禍でも影響をあまり受けなかったことがあります。

多少影響を受けたこととしては、リモートでの打ち合わせになったためお客さまとの円滑なコミュニケーションが難しくなり、新規顧客の獲得はやや難しくなったといえます。そのような中でも、業界に特化して既存のお客さまとの関係を構築できていたため、リモート環境下でもしっかりとコミュニケーションをとることができ、結果として売上を維持できたと思っています。

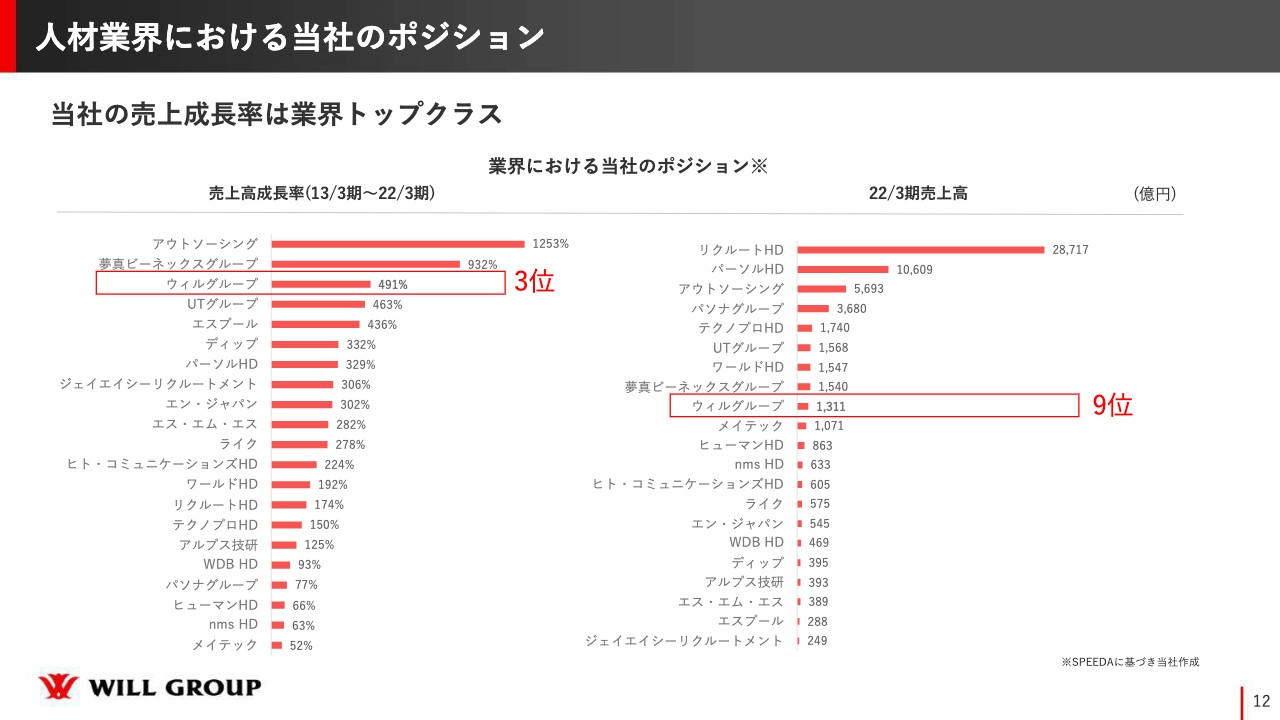

人材業界における当社のポジション

大原:人材業界における当社のポジションです。上場直後の2013年3月期からの売上成長率は業界で第3位、2022年3月期の売上高は業界で第9位です。上場した時点での売上高は221億円ほどしかありませんでしたが、そこから6倍近く成長しています。我々自身も成長には非常にこだわって進めてきたため、業界の中でかなり注目されている企業の1つだと思っています。

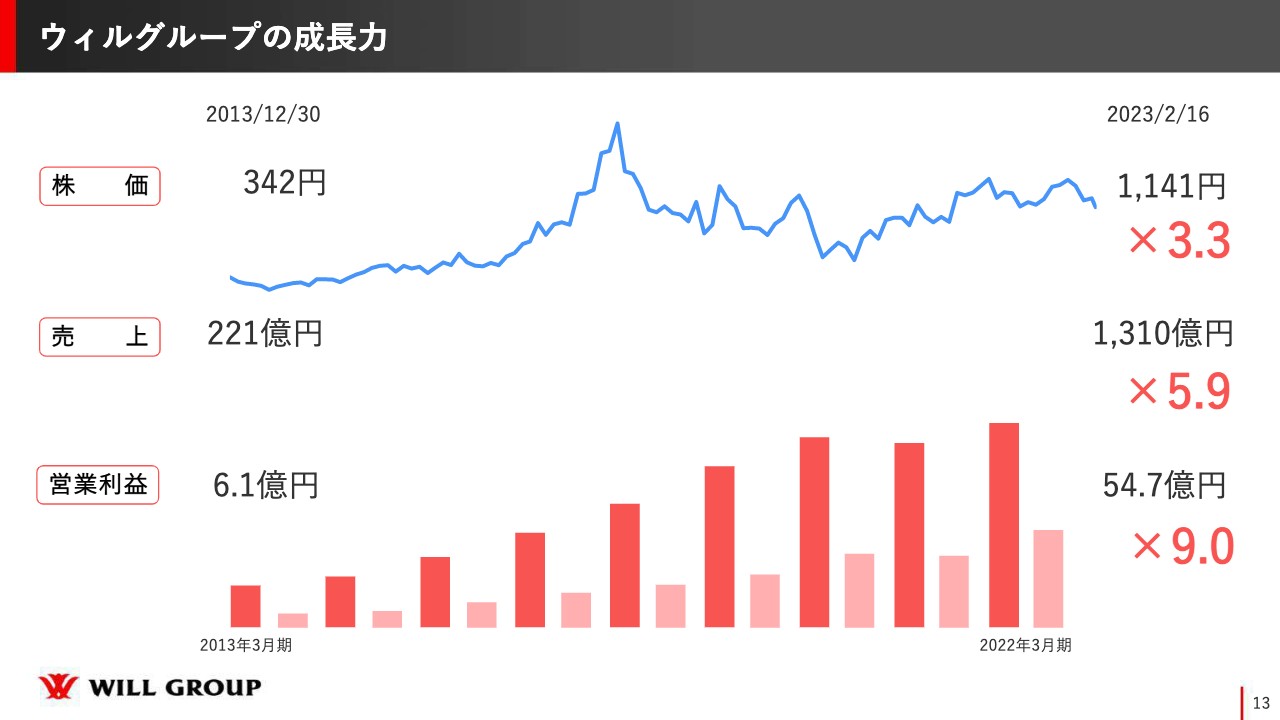

ウィルグループの成長力

大原:ウィルグループの成長力についてご説明します。スライドグラフの中央に売上高、下部に営業利益を示しています。上場以降、売上は6倍近く、営業利益は9倍に成長していますが、株価は3.3倍とやや伸びきっていない状況です。

坂本:これだけ売上高や営業利益が伸びると、通常であれば株価も伸びてくるのではないかと思います。株価があまり評価されていない理由や機関投資家からの意見なども含めて、御社の株価に対する考え方を教えてください。

大原:株価を決定する要素は1つではなく、いくつかの要素があると思っています。ベースとなるのはEPSで、我々はEPSが右肩上がりで伸びていくよう常に努力しています。またPERについては、営業利益率が上場してから長らく3パーセント弱で推移していたことが影響していると考えており、これをさらに上げていく必要があると考えています。

また、機関投資家から「もう少し1日当たりの出来高がほしい」という要望をいただくことがあります。世間に3000社ほどある上場企業の中で埋もれてしまっている部分もあると思いますので、個人投資家さまに向けてもしっかり当社をアピールしていきたく、改善のために努力しています。

国内・海外の事業で見ると、海外では非常に成長しているのですが、国内ではコロナ禍で若干伸び悩んでいると感じる部分があります。今後はアフターコロナを見据えながら、国内も着実に伸ばしていきたい考えです。これらのことについて、次回の中期経営計画で確実に改善していきたいと思います。

坂本:御社は配当性向も30パーセントはキープしていますし、株主優待もあるので、もう少し人気が出てほしいと思っています。

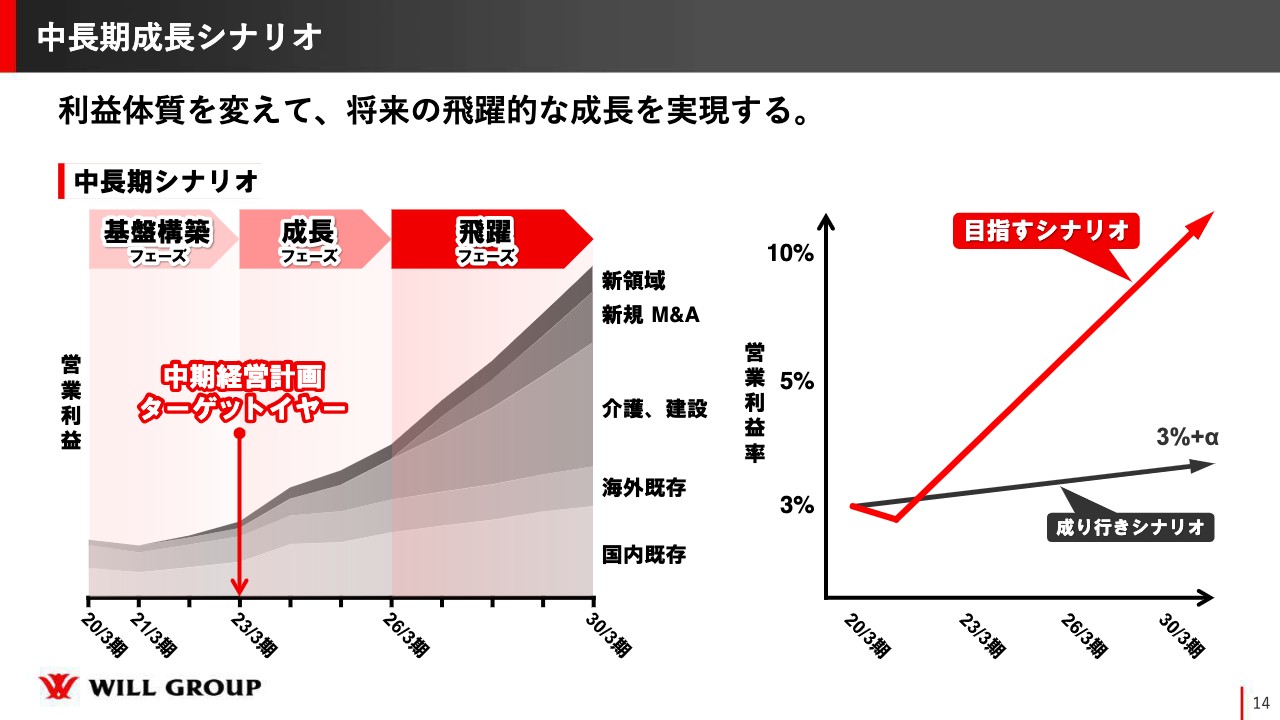

中長期成長シナリオ

大原:中長期の成長シナリオとしては、2030年を見据えながら現中期経営計画を進めている状況です。最終的には、スライド右側の図で赤い矢印の角度が大きく上を向いているように、利益率を改善し飛躍的な成長を実現するシナリオです。今はその途中で、現在の中期経営計画はその基盤を構築するフェーズに位置づけています。

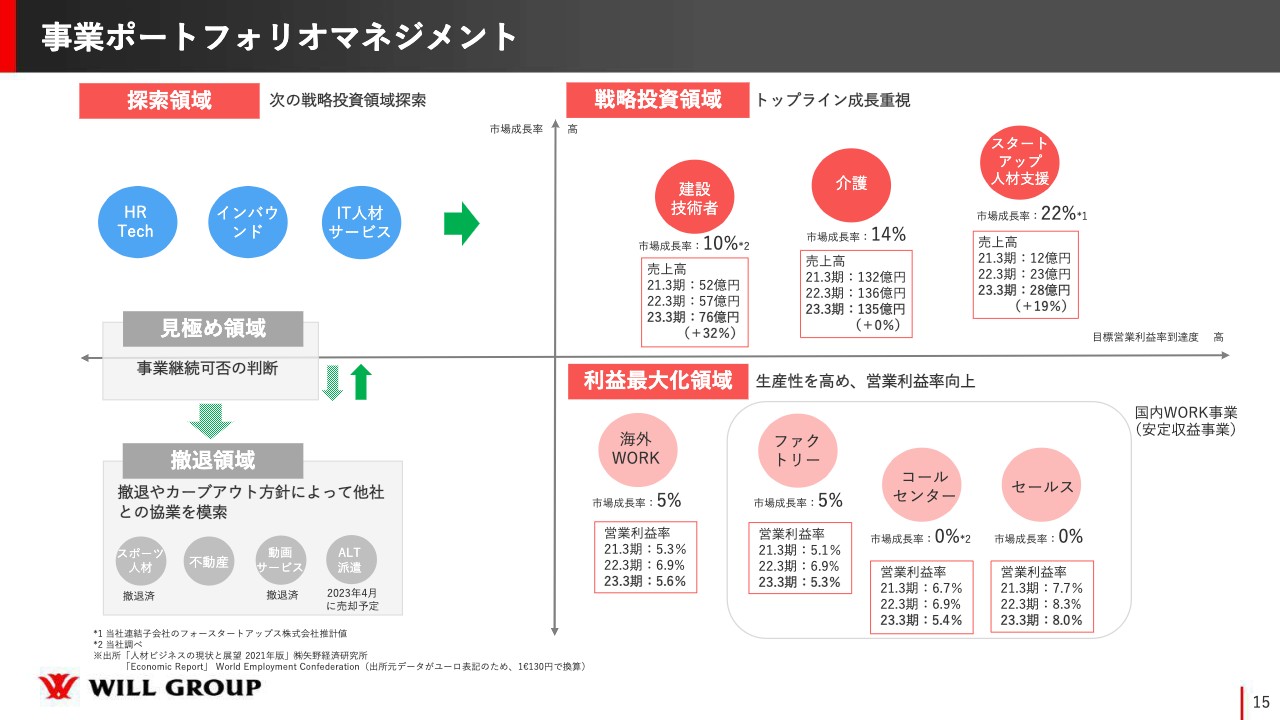

事業ポートフォリオマネジメント

大原:基盤構築のためには、事業のポートフォリオを明確にしながら取捨選択していくことが重要です。スライド右上に示した戦略投資領域はマーケットの成長もあり、派遣モデルの中でも利益率が高いモデルですので、この領域のトップラインを伸ばしていくことが利益率の改善につながりますので、建設技術者領域・介護領域・スタートアップ人材支援領域の成長を目指しています。

スライド右下の利益最大化領域はマーケットの成長率が1桁台と低いため、この領域では事業を拡大するよりも生産性を高めてしっかりと利益率を改善していこうと考え、そのための施策を進めています。スライド左上の探索領域は、いわば未来に向けた種まきのような状態で、次の戦略投資対象となる事業を作り出すことを目的としています。

現在、このようなサイクルを回しながら事業の取捨選択をして伸ばしているという状況です。

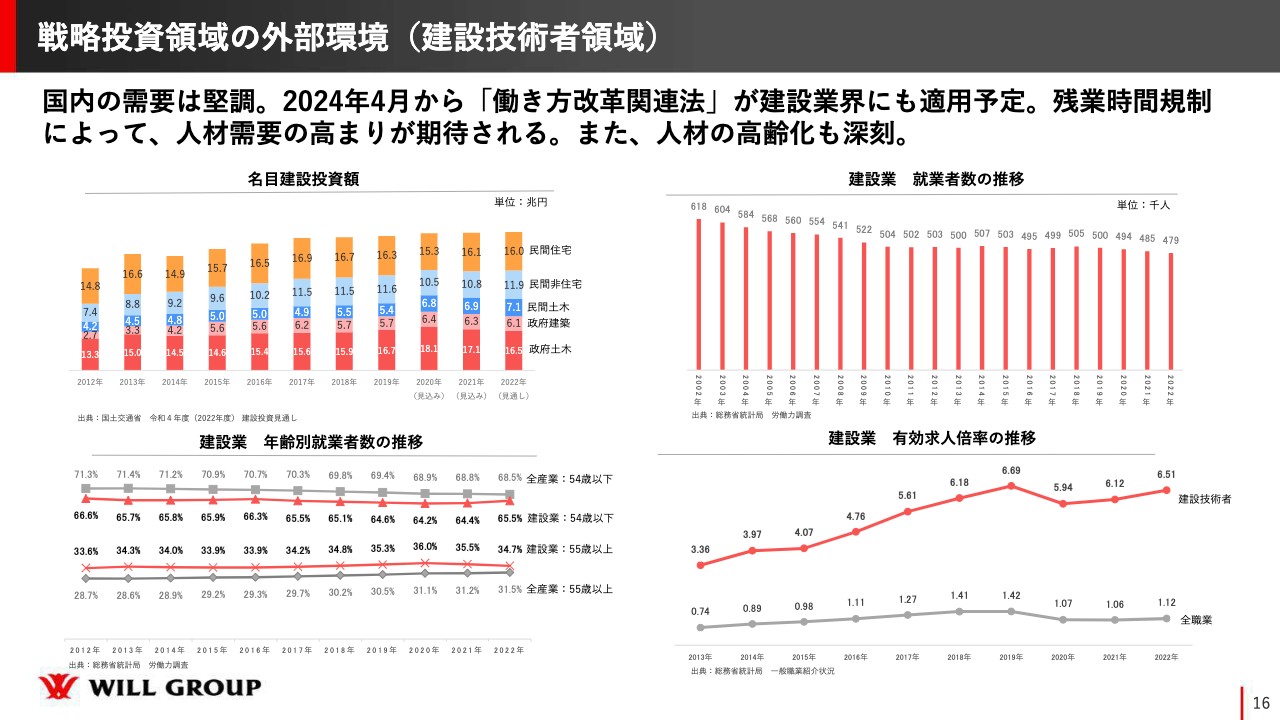

戦略投資領域の外部環境(建設技術者領域)

大原:戦略投資領域の外部環境についてご説明します。戦略投資領域では、特に建設と介護の領域を伸ばしていきたいと考えています。建設技術者領域の外部環境としては、建設投資額は右肩上がりの成長を続けていますが、就業者数は次第に減少し、求人倍率も上がってきています。スライド左下には建設業の年齢別就業者数の推移を示しています。これは建設業界に特有だと思うのですが、55歳以上のシニア層が就業者数の3分の1を占めている状態です。

以上のことから、若い人たちにこのような業界で働いてもらえるようなリスキリングなどの仕組みや環境を作っていくことが、人材業界で事業を営む者の使命ではないかと思っています。したがって、特にそのような施策に力を入れていく所存です。

坂本:先ほどのご説明では、御社は利益率が高い業界での売上高を増やすことで成長するとのことでした。人材の確保について、例えば建設業ではシニア層が多く若い人材の需要があるとのことですが、御社で派遣社員として働いている人に「こちらのほうが時給が高いから移りませんか?」というようなお声がけをして異動していただくこともあるのでしょうか?

大原:まさしくそのようなキャリアパスもあります。我々の事業では、販売やコールセンター、介護などの領域で「正社員になりたい」という理由で辞める人が一定数います。そのような人たちの希望や条件にあえば、建設業などの需要の高い業界で積極的に働いていただくことも可能です。現在はまだ少ないですが、今後はそのような施策にも力を入れてキャリアパスの制度を作っていきたいと考えています。

坂本:そうすると人材が足りない部分のケアも必要になってきますね。

大原:おっしゃるとおり、現在は人材を取り合っているような状況です。今は他社と同じようなルートから人材を採用していますが、我々独自のルートが構築できれば、他社と違う強みになるのではないかと思っています。

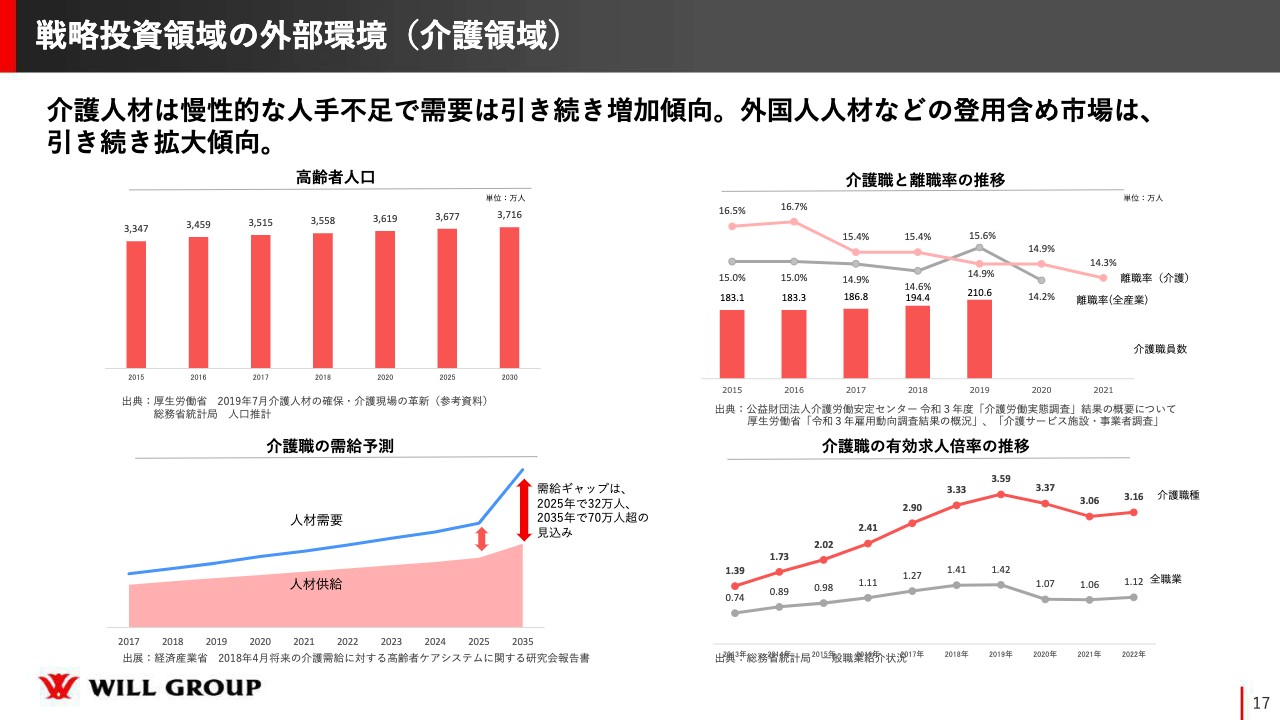

戦略投資領域の外部環境(介護領域)

大原:戦略投資領域の2つ目は介護領域です。介護領域もやはり需給ギャップが大きく、2025年で32万人、2035年には70万人ほどの需給ギャップができるといわれています。そのため、働く環境を我々がしっかりと説明し理解してもらいながら、施設に対しても要望を出して、介護施設が未経験の人材でも有資格者に育てていけるような仕組みを作っていくことが重要だと思っています。

また、介護領域では外国人人材の登用も比較的活発ですので、外国人人材の採用にも注力しています。

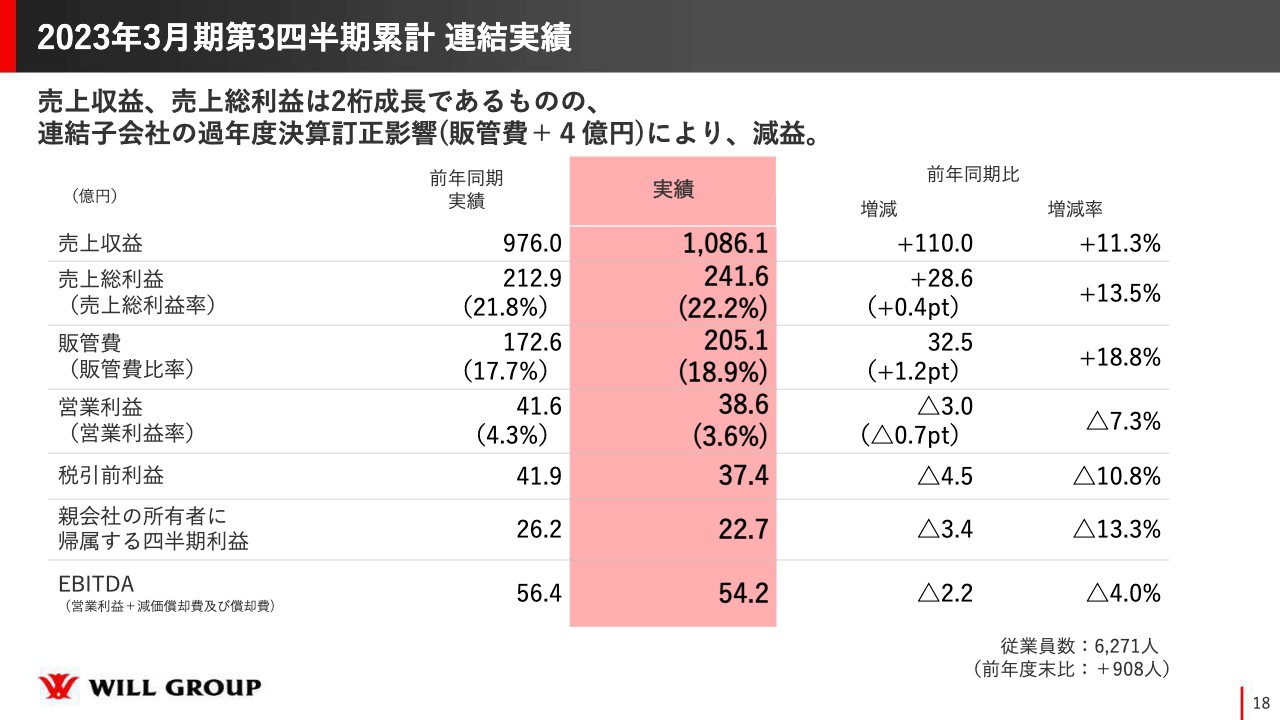

2023年3月期第3四半期累計 連結実績

大原:2023年3月期第3四半期累計の連結実績です。売上収益・売上総利益は2桁で成長したものの、連結子会社の過年度決算訂正の影響で販売管理費が4億円ほど増加したため、最終的には減益となっています。

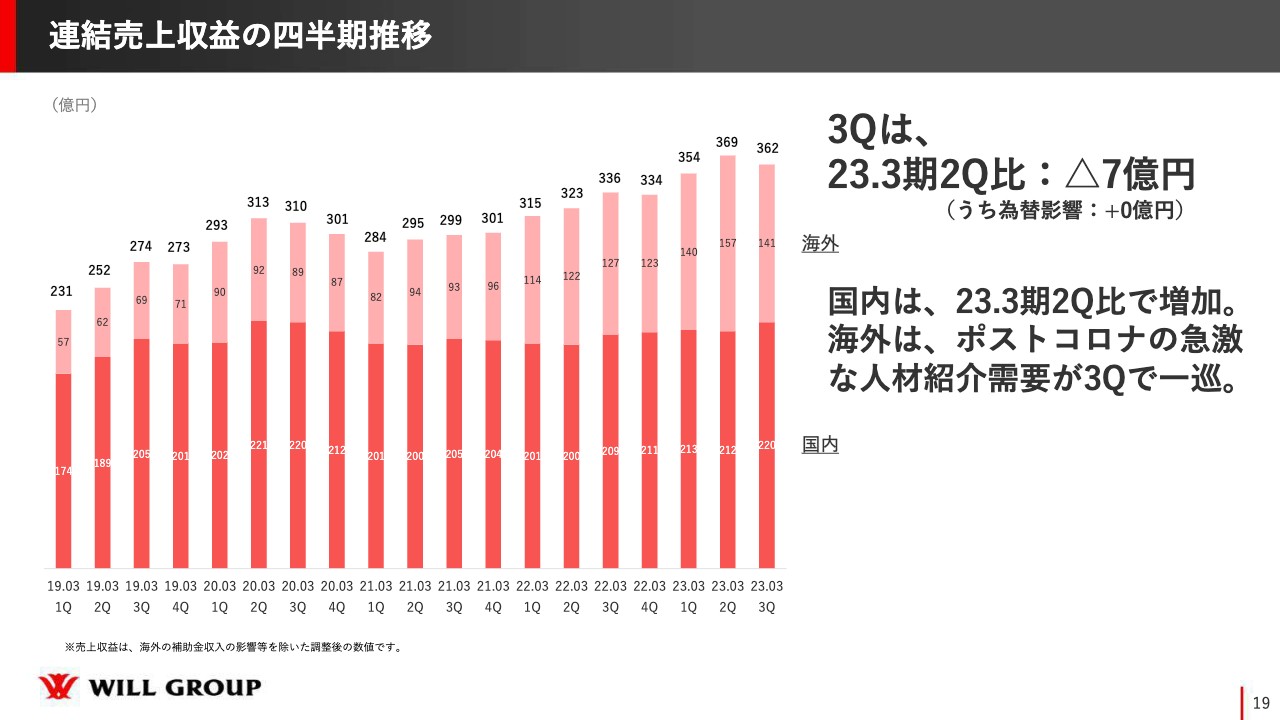

連結売上収益の四半期推移

大原:連結売上収益の四半期ごとの推移です。スライドのグラフの濃い部分が国内事業、薄い部分が海外事業を示しています。第3四半期は第2四半期に比べて約7億円減です。こちらは第2四半期に比べて海外事業の売上収益が16億円ほど減少した影響が大きかったと考えています。

国内事業に関しては、稼働人数は大きく増えていませんが、売上自体は四半期比で上がっています。海外ではコロナ禍で採用が止まっていた時期があり、その揺り戻しでニーズが拡大しましたが、現在は少し落ち着いた状況です。

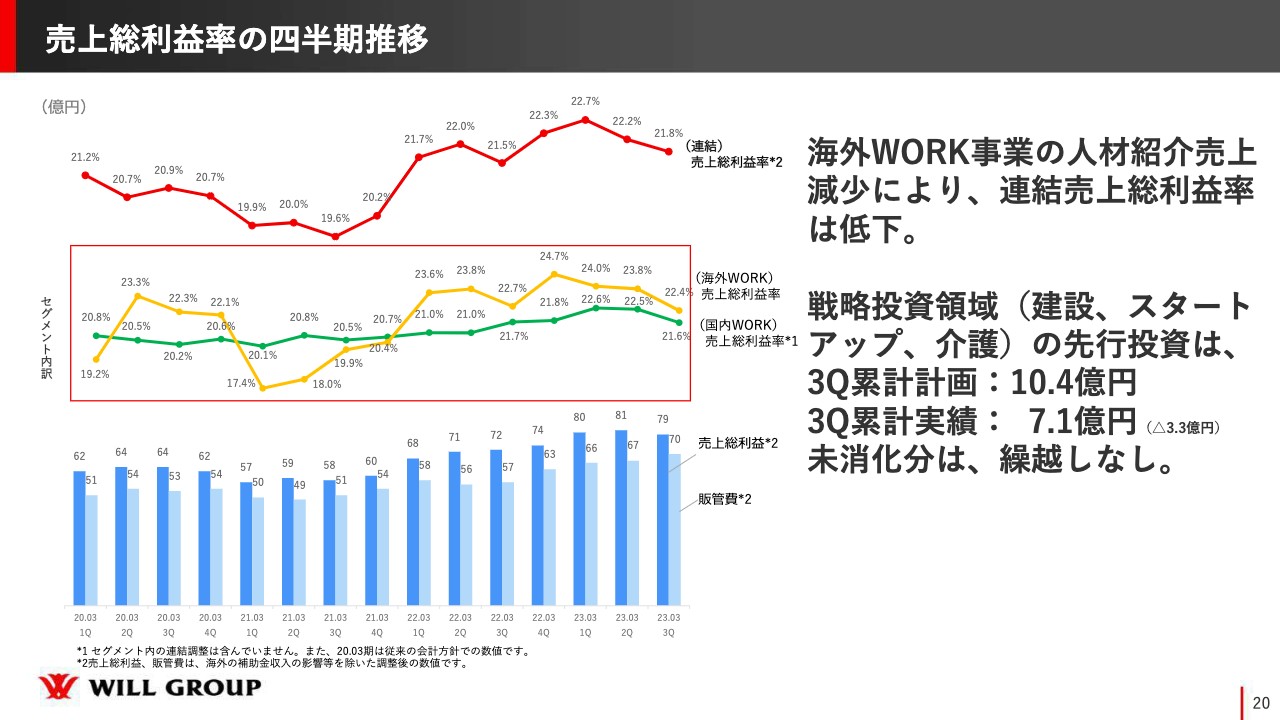

売上総利益率の四半期推移

大原:売上総利益率の四半期ごとの推移です。けっこう大きなブレがありますが、これは海外における紹介事業の売上の波に左右された部分が大きいと思っています。

セグメント内訳を示したスライド中央の赤枠内で、黄色の折れ線グラフは海外事業、緑の折れ線グラフは国内事業の売上総利益率の推移です。国内事業では第3四半期に社会保険の対象拡大があり、値上げ交渉をしきれず売上総利益率がやや下がっています。海外事業でも人材紹介の売上が減少したことにより、売上総利益率が下がっており、全体としても少し下がっている状態です。

坂本:戦略投資領域の拡大成長につながる先行投資として、どのようなことを行っているのか教えてください。

大原:先行投資の領域は、特に建設領域・スタートアップ領域・介護領域です。取り組みの1つは、トップラインを伸ばしていくための営業人員の増員です。もう1つは派遣スタッフを増やすための採用費の増加です。我々は人材派遣ビジネスですので、工場を作るなどの先行投資がそれほどかかりません。支店展開や人員増、採用費の増加などが先行投資になります。

坂本:海外について、グローバル企業の採用停止やレイオフはハイテク企業に多く、製造業に関しては意外とレイオフはなかったと思います。新型コロナウイルス感染症の影響で中国が下がっていることなどを含めて、海外の人材需要の状況を教えてください。

大原:海外事業ではITや政府案件を中心とした派遣に取り組んでいるため、コロナ禍でも手堅く伸びています。人材紹介はITやメーカー、サービスなどに取り組んでいますが、季節による変動はあるものの、シンガポール、オーストラリアでは米国のようにのIT企業が一気に採用を止めたというようなことはありません。

そのため、コロナ禍の人手不足が一巡したためストップしている状況で、企業がリセッションを感じているわけではないです。そのため、いったん落ち着いて、今後はまた緩やかに右肩上がりになっていくのではないかと考えています。

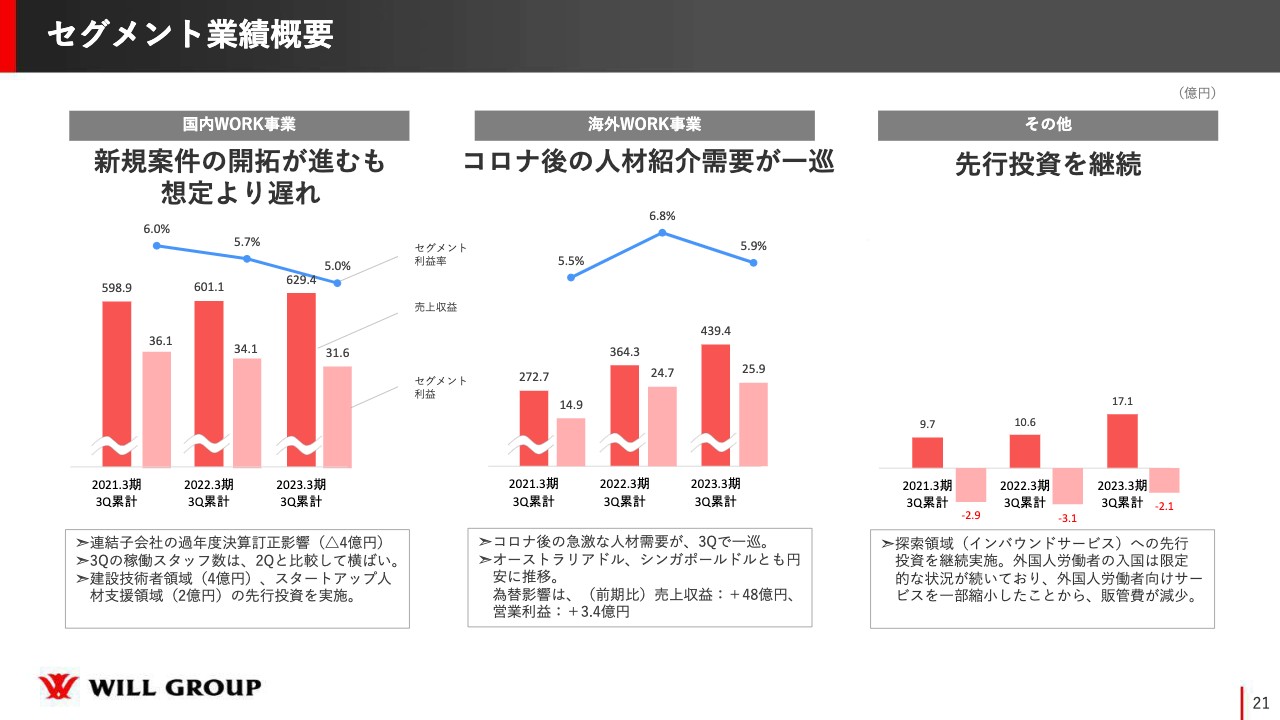

セグメント業績概要

大原:セグメント業績概要です。国内事業の新規案件については、コロナ禍の第2四半期の開拓が進んだものの想定より遅れており、セグメント業績利益はマイナスになっています。先ほどお話ししたように連結子会社でのマイナスが4億円あったため、それがなければプラスだったという認識です。

海外事業についてもコロナ禍の人材紹介が一巡しました。今後はさらに取捨選択しながら先行投資をしていければと考えています。

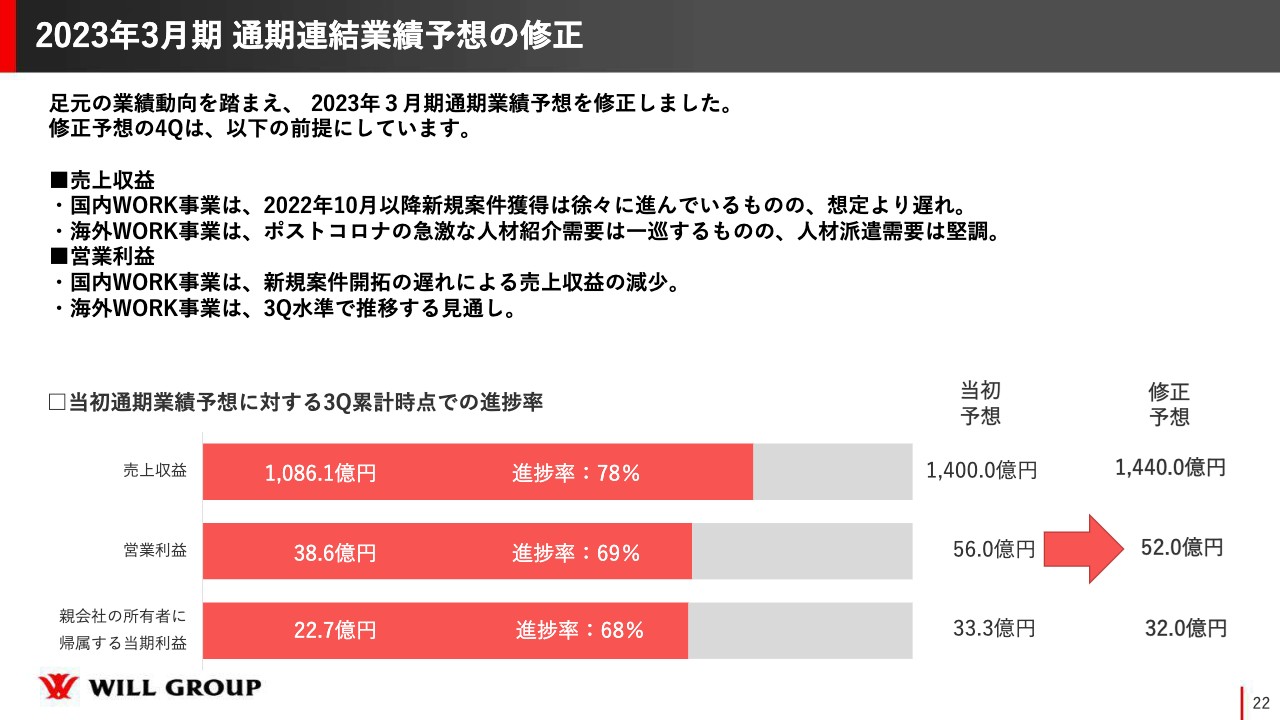

2023年3月期 通期連結業績予想の修正

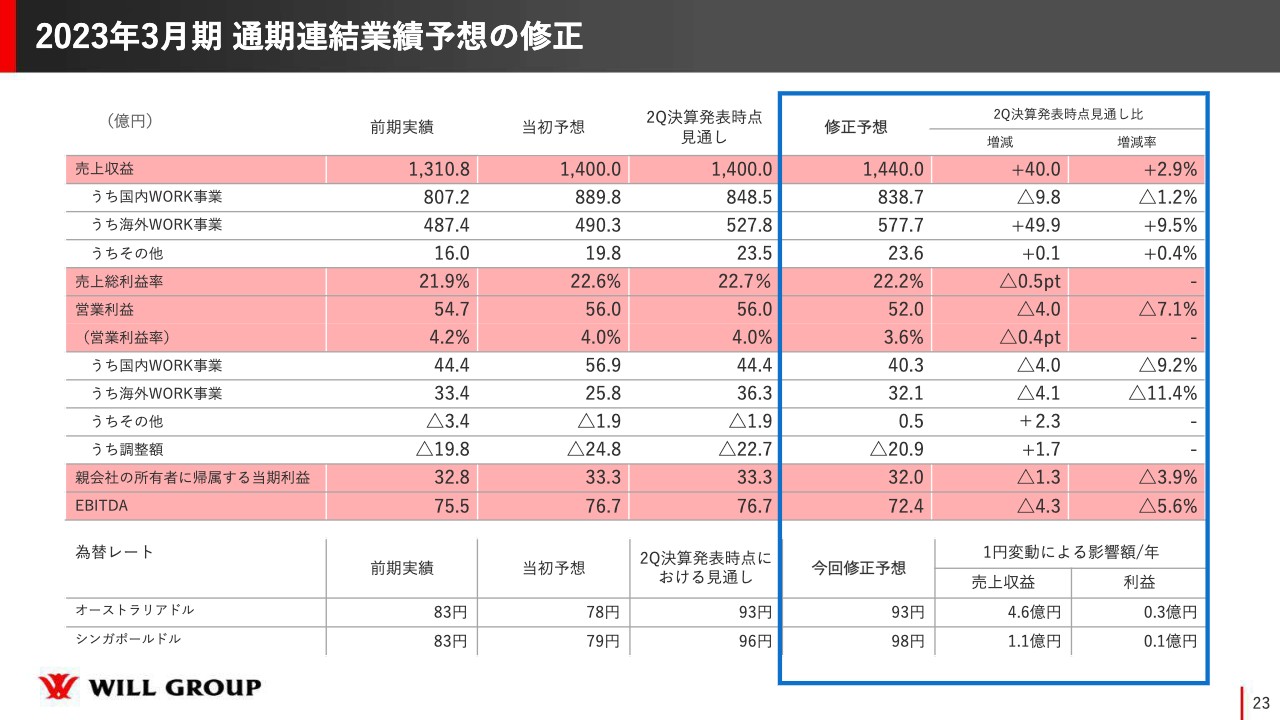

大原:通期の業績予想に関しては残念な結果で大変恐縮です。営業利益は56億円から52億円、親会社の所有者に帰属する当期利益は33億3,000万円から32億円に修正しています。

2023年3月期 通期連結業績予想の修正

大原:通期連結業績予想はお話ししたとおりの数字です。

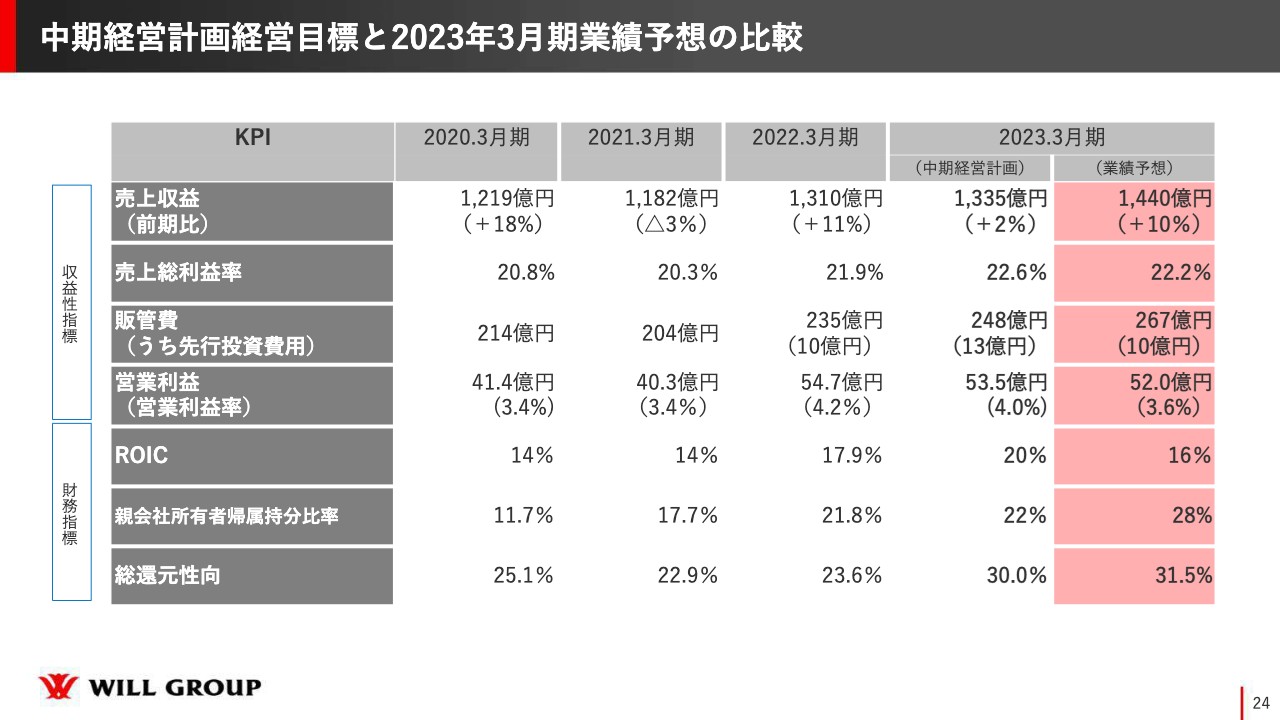

中期経営計画経営目標と2023年3月期業績予想の比較

大原:中期経営計画の目標と業績予想の比較です。中期経営計画の最終年度の予想は、営業利益は53億5,000万円、営業利益率は4パーセントでした。前年度は達成していますが、今年度は下方修正によって若干未達の見通しとなっています。

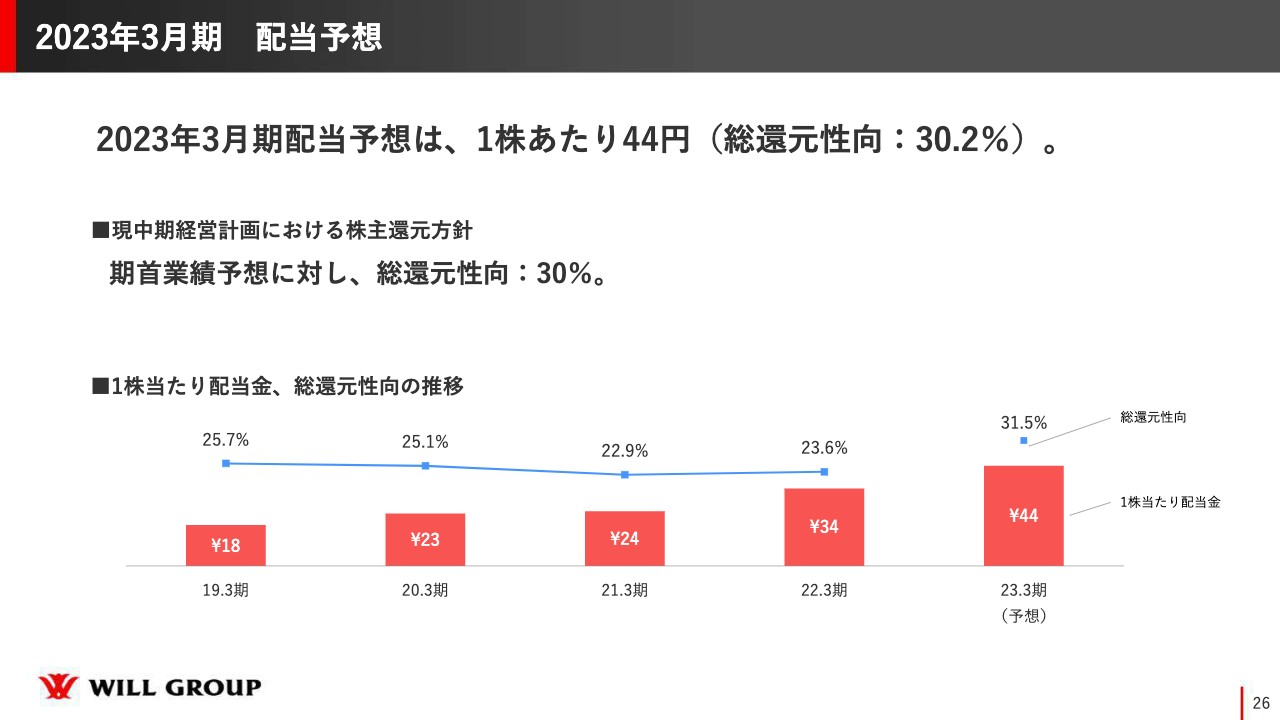

2023年3月期 配当予想

大原:株主還元です。2023年3月の配当予想は1株当たり44円で、総還元性向は31.5パーセントとなっています。中期経営計画における株主還元方針を期首業績予想に対して総還元性向30パーセントとしているとおりに進めていくつもりです。スライドのグラフのように、1株当たり配当金は徐々に上がってきています。

坂本:総還元性向30パーセントとのことですが、自社株買いを行った場合にはやはり配当は減りますか? それとも今の水準のフロアにしていくのでしょうか?

大原:総還元性向ですので、自社株買いと配当をあわせて行うイメージです。加えて、株価の金額がこれくらい下がったら自社株買いをするという目安はありますので、双方を考えあわせて判断していきます。ただし、いったん出した配当額を途中で自社株買い資金に回すために下げることはありませんし、自社株買いについては現時点では予定はありません。

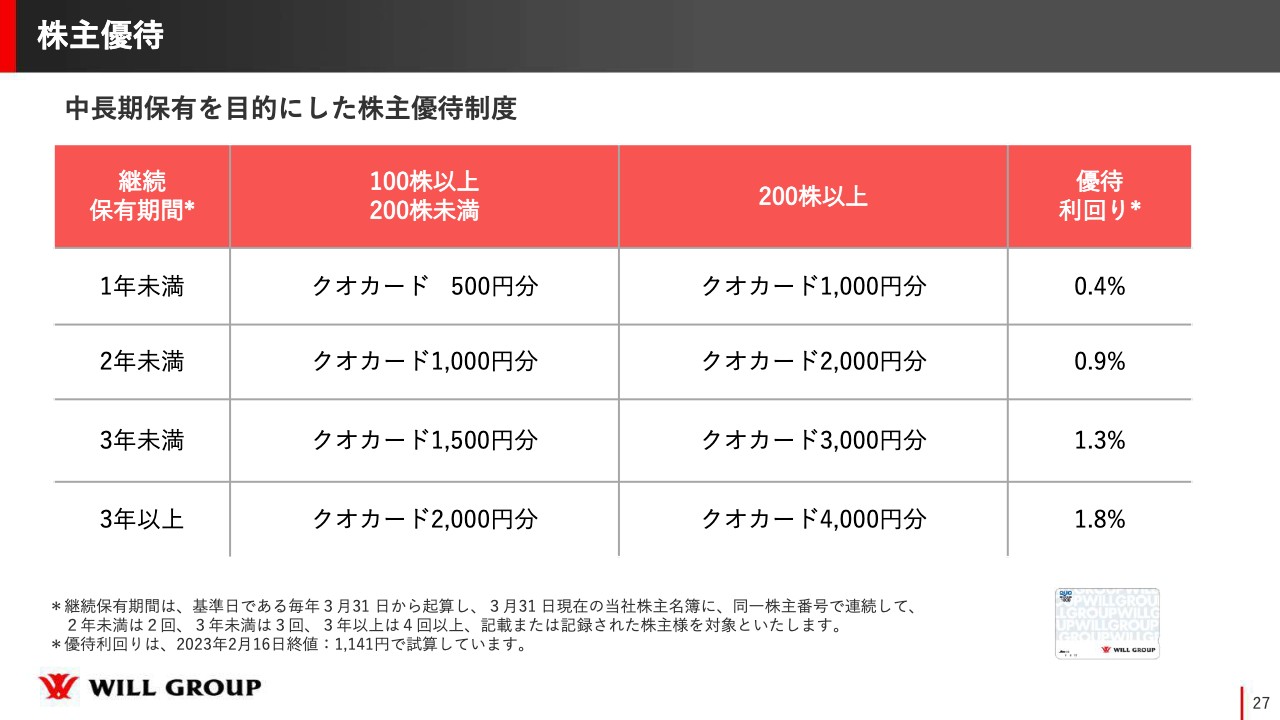

株主優待

大原:中期保有を目的とした株主優待としてクオカードを提供しており、スライドに記載のように3年以上の保有で優待がもっとも手厚くなります。

企業理念(MISSION・VISION・VALUE)

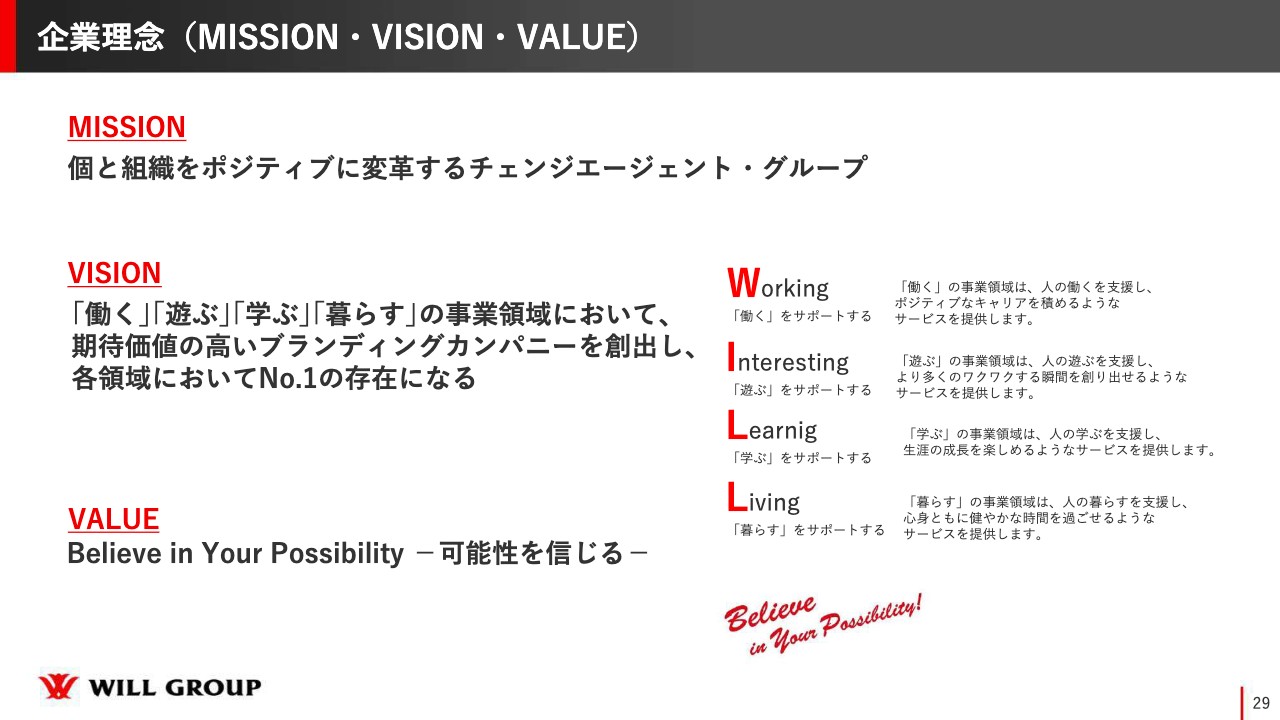

大原:サステイナビリティについてです。創業してからいくつかの危機があったのですが、それらを十分に乗り越えられたのはMISSION・VISION・VALUEが社員一人ひとりにあったからだと思っています。

MISSIONは「個と組織をポジティブに変革するチェンジエージェント・グループ」です。個は人であり、組織は企業です。我々のサービスを通じて企業やスタッフをポジティブに変革していく、我々はそのような変革業集団なのだと強く意識しています。

MISSIONが50年から100年ぐらいの企業の目標だとすると、VISIONは10年後ぐらいの近々の目標だと思っています。「WILL」という社名の由来につながる「『働く』『遊ぶ』『学ぶ』『暮らす』の事業領域において、期待価値の高いブランディングカンパニーを創出し、各領域においてNo.1の存在になる」をVISIONとし、常にここを目指しています。まだ「W」のワーキング領域がほとんどですが、将来的には「ILL」の領域にもチャレンジしていきたい考えです。

VALUEは「Believe in Your Possibility -可能性を信じる-」です。創業当初はたった3人でないない尽くしから始めた会社がここまで成長できたのは、一人ひとりが自分たちや仲間、お客さま、スタッフの可能性を信じてきたからだと思います。このVALUEは、我々がこれからどれだけ大きく成長しようとも変えずに、社員一人ひとりと共有しながら進めていければと思っています。

価値創造ストーリー

大原:変わらないMISSION・VISION・VALUEをベースとして、我々の事業を通じて世の中にポジティブな変化を与えていき、社会になくてはならない会社として成長して価値を提供し続けていければと考えています。本日知っていただいた方にもこれからご注目いただければ幸いです。

質疑応答:M&Aの計画について

坂本:「M&Aについて、今後の計画があれば差し支えない範囲で教えてください」というご質問です。

大原:2020年以前は、国内・海外ともに積極的にM&Aを行ってきたのですが、この中計期間に関しては財務の改善を前提にしていたためM&Aは控えていました。

来期からは積極的に行っていこうと社内で意思統一できており、エリアはどちらかというと海外よりまず国内を考えています。国内でも力を入れていきたい領域は建設等のエンジニアなどで、エキスパートを育てていけるような業界です。そういった業界で積極的にM&Aを行いながら、自分たちの強みを活かしていければと考えています。

質疑応答:海外WORK事業のクライアントについて

坂本:「海外WORK事業のクライアントはM&Aによる現地企業かと思いますが、現地企業と日系企業のどちらに多く派遣されているのでしょうか?」というご質問です。

大原:海外WORK事業の売上のうち日系企業との取引は5パーセントぐらいで、基本的には海外のローカル企業やグローバル展開している企業を中心に取引しています。

質疑応答:海外WORK事業の国内の競合他社について

坂本:「国内の競合他社で、御社の海外WORK事業のようなサービスを手がけているところはあるのでしょうか?」というご質問です。

大原:我々の競合で海外事業を積極的に展開されているのは、人材派遣会社ではパーソルホールディングスさんやアウトソーシングさんなどで、機関投資家からも比較されることも多いです。

質疑応答:M&Aの海外戦略について

坂本:海外のM&Aの戦略について、進め方を教えてください。

大原:今までは、サービスに十分に強みを持ち、成長している企業を積極的に買ってきました。今後も、十分に強みを把握したうえで、さらにその強みを他の子会社に移管できるような会社をM&Aできればと考えています。

坂本:海外でもフィールドサポーターのような制度を作って独自性を出していくということですね。

大原:今後はそのようなかたちで日本からの移管もできればと考えています。

質疑応答:賃上げの業績への影響について

坂本:「企業の賃上げのニュースをよく見ますが、社会全体に賃上げが広がった場合に御社の業績にどのような影響を与えると思いますか? ポジティブに考えられていますか?」というご質問です。

大原:賃上げが世の中でどんどん起こることは、我々にとって非常に大きなチャンスだと考えています。そのような風潮になると我々は派遣スタッフに対して積極的に賃上げでき、お客さまと正々堂々と交渉できます。また、スタッフの給料がアップすることで、非常に高いモチベーションを持って働いていただけるのではないかとも思っており、大変ポジティブに捉えています。

質疑応答:介護領域の紹介予定派遣のニーズについて

増井:「今期は介護領域の紹介予定派遣のニーズが想定より少なかったとのことですが、これについて詳しく教えてください」というご質問です。

大原:今期、介護領域で紹介予定派遣というサービスを進めて1つのスタンダードモデルにしたいと考えていました。紹介予定派遣とは紹介と派遣の間で、通常の紹介であれば面接を1回か2回行って正社員にするところを、期間を定めて派遣で働いた後に両者合意の上で正社員にするというモデルです。

派遣スタッフ側はいきなり正社員になるのは不安があり、企業側もいきなり正社員で採ってもすぐに辞めてしまう人が多くいます。そのため、ある程度お互いにお見合いのような期間を持ちたいというニーズがあると考えました。

しかし、結果的には3ヶ月などの期間を経てもスタッフが「行きたくないです」というケースや「ずっと派遣で働きたい」というケースが多かったのです。このことから、期間を定めて「どちらかに決めてください」というよりは、派遣で働いて1年や2年経った後でお互い合意できれば正社員にという自然なかたちをとることにし、紹介予定派遣を積極的に進めることはやめました。

質疑応答:戦略投資領域のスタートアップ支援について

坂本:御社は戦略投資領域のスタートアップ支援でも業界で非常に高いシェアを占めていると思いますが、こちらはどのような人材を派遣されていますか?

大原:スタートアップに対しては、比較的スキルの高い人をご紹介するケースが多いです。非常に高い技術力を持って会社を立ち上げ、いろいろなところからお金を出資してもらっていざスタートするという時に、結局は人を採用して組織を大きくしていかなければなりません。

そのような時に、スタートアップでは特にCXOやCFO、CHRO、CTOなどの幹部クラスの人を採用するために人材紹介会社を使うケースが多いです。そのため、なんでもできるマルチな人よりも、なにかに特化したスペシャリストのような人を紹介・派遣しています。

質疑応答:進出できていない国について

増井:「世界で活動されているとのことですが、進出できていない国はありますか?」というご質問です。

大原:海外事業に関しては、現状ほぼオーストラリアとシンガポールの売上です。ヨーロッパやアメリカでも展開していますが、1人や2人といったブランチレベルで出している状態です。したがってアメリカ・ヨーロッパ・中国に関してはまだ進出していないレベルという認識で、まだまだ広げていくチャンスがあると思っています。

坂本:基本的にはM&Aで足がかりを作るというイメージでしょうか?

大原:M&Aで足がかりを作る、あるいは買った会社が拠点を出していくようなやり方です。

当日寄せられたその他の質問と回答

当日寄せられた質問について、後日回答いただきましたのでご紹介します。

<質問1>

質問:海外展開するきっかけはなんだったんですか?

回答:少子高齢化における労働人口の減少が見えていたことから今後の成長においては、海外での事業展開が必要になると考え、事業を拡げました。

<質問2>

質問:シンガポール等における事業拡大の進捗状況について教えてください。

回答:シンガポールとオーストラリアの人材派遣、紹介ビジネスは、政府関連の案件が多く、コロナ禍でも堅調に業績は推移しています。

海外事業の今後の成長戦略については、M&Aした子会社同士のシナジー強化に取り組んでいくとともに、オーストラリアでも進出していない地域もあるので、今後検討していきます。

<質問3>

質問:営業利益率改善の為の改革をするために重要なこと

回答:現中期経営計画で掲げている通り、売上総利益率を高めることと、生産性を高めることに取り組んでいます。売上総利益率の高いPerm(人材紹介、専門性の高い領域への人材派遣)領域を拡大にむけて、人材紹介、専門性の高い技術者の派遣拡大に取り組んでいます。Perm領域が拡大したことで、売上総利益率については着実に改善しています。生産性については、DXを推進しています。具体的にはスタッフとのやり取りを完全アプリ化し、社員の時間を確保し生産を上げています。この両輪で、営業利益率を改善していきたいと考えています。

<質問4>

質問:顧客開拓方法と営業員の負担は大変ですか?

回答:人材サービス業は、参入障壁が低く、多くの競合企業がありますので新規顧客の開拓については難易度が上がります。特にコロナ禍では、採用を抑制する動きがありましたので、さらに難易度は上がっていました。当社においては、販売、コールセンター、工場、介護施設、建設技術者などカテゴリーに特化することで、営業、スタッフの専門性を高め、顧客のニーズを理解した提案ができていることから、新規顧客開拓も堅調に進んでいます。

<質問5>

質問:累進配当を示すことはむずかしいでしょうか。投資家も安心して帰ると思うので株価にポジティブと思います。

回答:安定した株主還元を実施しており、直近4年では増配を継続しています。現中期経営計画における株主還元方針は、期首業績予想に対する総還元性向30パーセント以上としています。今後も、成長投資に向けた内部留保、財務指標とのバランスをとりながら、利益還元を充実させていきます。

※「当日寄せられたその他の質問と回答」は、企業ご提供の内容となります。

新着ログ

「サービス業」のログ