サクサHD、連結売上高は前年同期比20%増で着地 上昇機運を引き継ぎ、業績予想を基盤事業中心に上方修正

エグゼクティブ・サマリー

小林俊夫氏:サクサホールディングス株式会社財務担当取締役の小林俊夫でございます。それでは、2023年3月期第3四半期の決算についてご説明します。

まず、第3四半期実績のサマリーです。部品対応体制の強化もあり、部品調達難の改善が進んでいます。そのため、売上高は前年同期比で大幅な増収、営業・経常利益は前年同期の赤字から黒字に転換しました。また、前年同期は株式売却益がありましたが、当期は遊休資産である栃木地区の不動産を売却したことにより損失計上し、当期純利益としてはほぼ横ばいでした。

次に、年間予想の修正のサマリーです。部品調達難の改善により、前回予想対比で売上高、営業利益、経常利益を上方修正しました。相模原地区の不動産の用途変更による特損計上見込みを織り込み、当期純利益としては減益の見込みです。配当については、安定的かつ継続的に前年同期と同額の30円を予定しています。

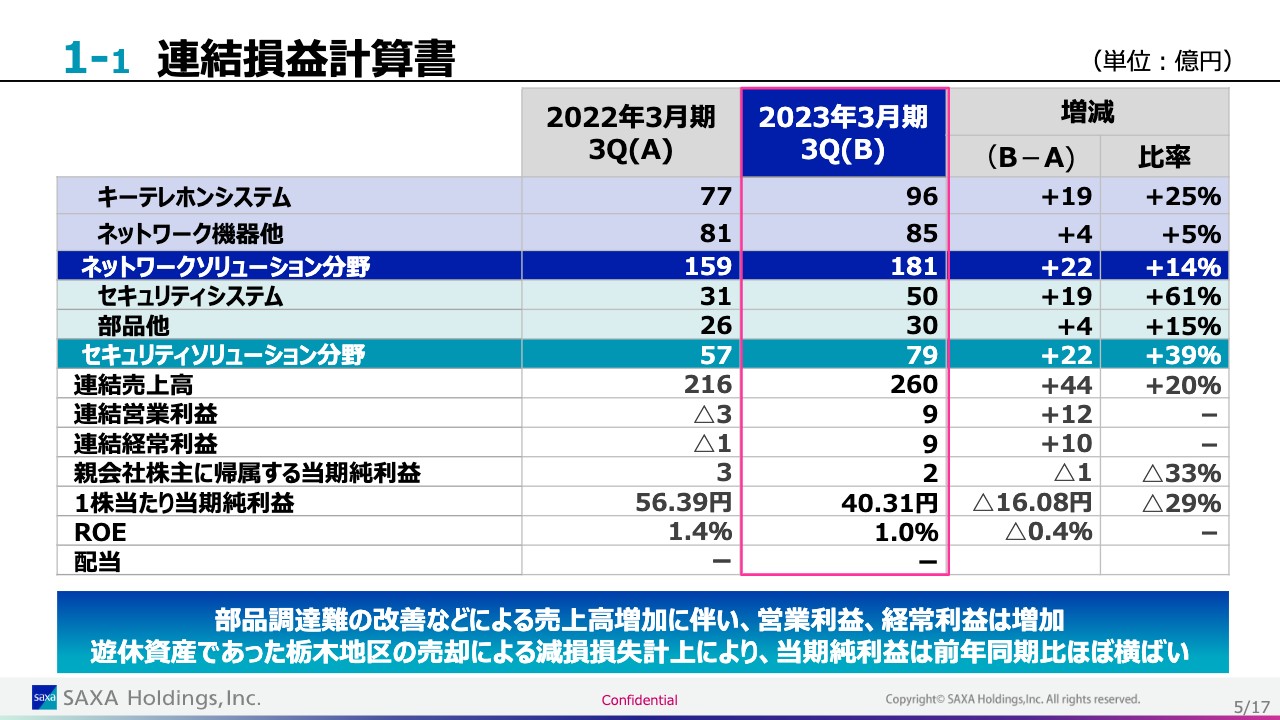

1-1 連結損益計算書

第3四半期決算の概要です。サマリーと同様に、部品調達体制の強化もあり、部品調達難の改善が進んでいます。連結売上高は260億円、前年同期比20パーセントもの大幅な増収になりました。連結営業利益、連結経常利益はともにプラス9億円、前年同期の赤字から大幅な黒字転換になりました。特別損失として栃木地区の不動産の売却に関する損失を計上したため、親会社株主に帰属する当期純利益はほぼ横ばいです。

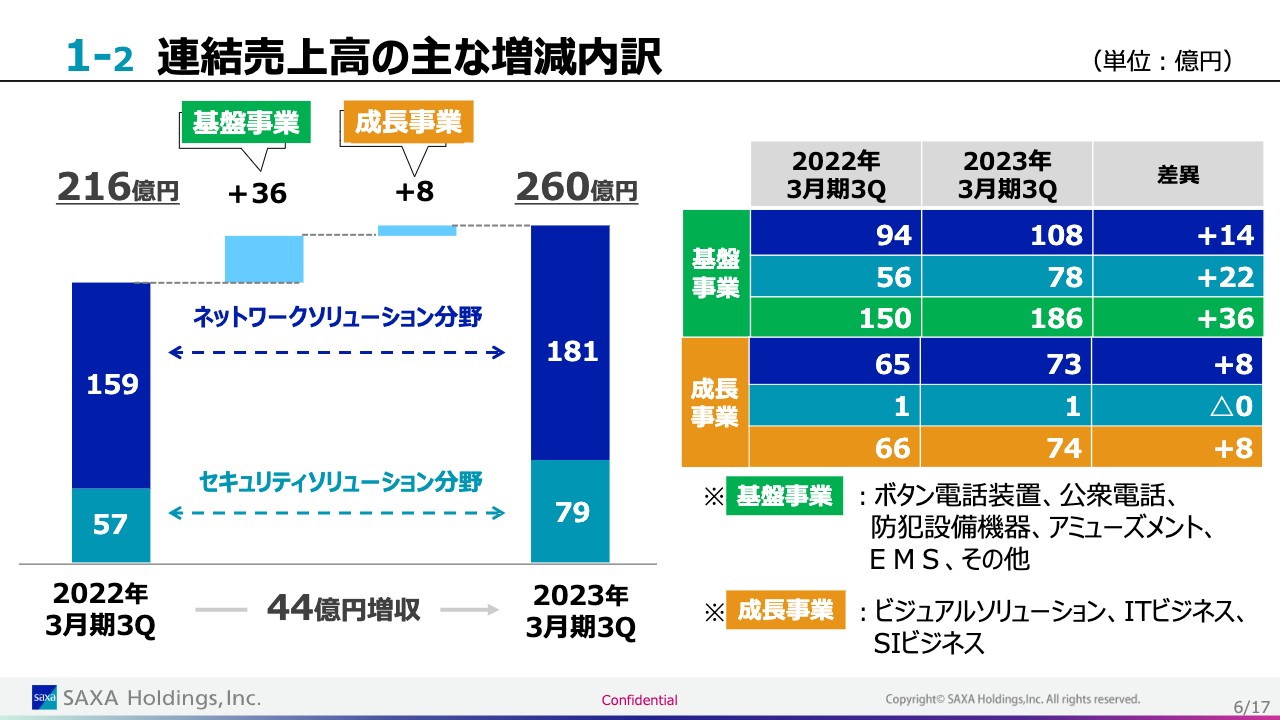

1-2 連結売上高の主な増減内訳

連結売上高の主な増減内訳です。基盤事業、成長事業ともに増収ですが、前年に部品調達難で落ち込んだ基盤事業が特に大きく回復しました。

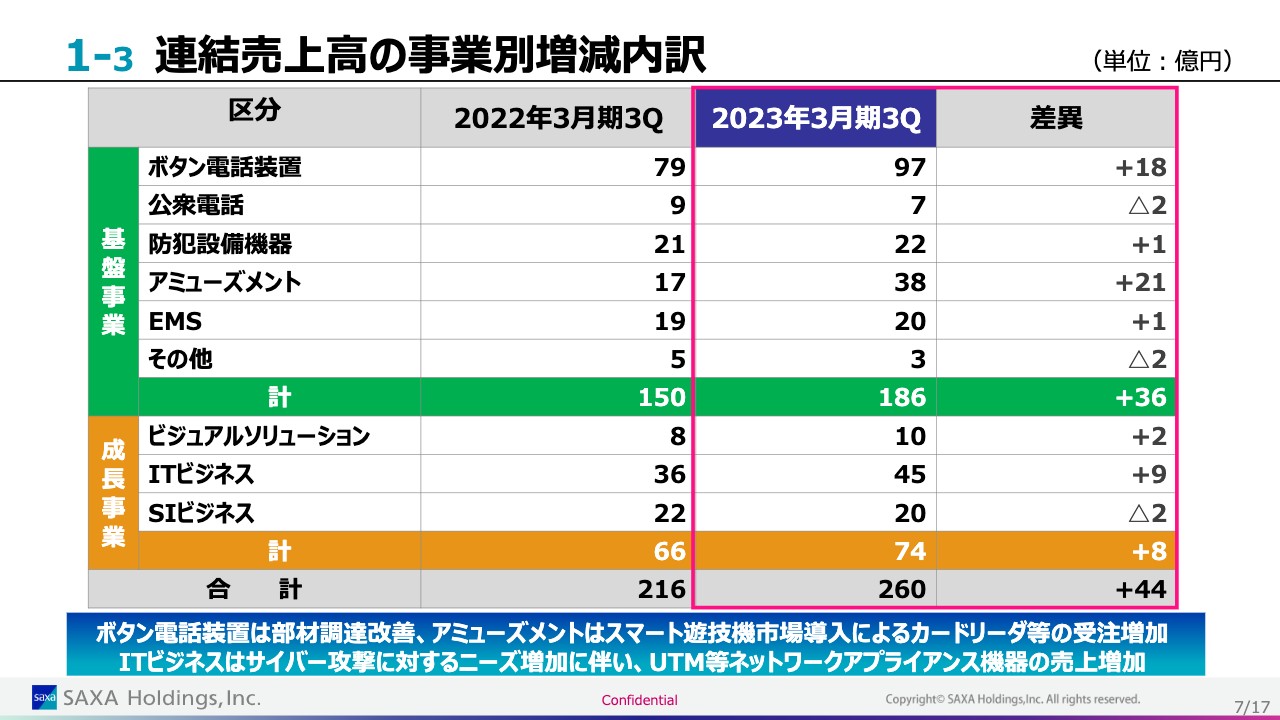

1-3 連結売上高の事業別増減内訳

事業別の増減内訳です。主力事業であるボタン電話装置、アミューズメント、ITビジネスが大きく伸びています。ボタン電話装置は部品調達難の改善、アミューズメントはスマート遊技機の市場導入によりカードリーダー等の機器が売上増となっています。ITビジネスは、サイバー攻撃に対するニーズ増加に伴い、UTM等ネットワークアプライアンス機器の売上が大きく増加しました。

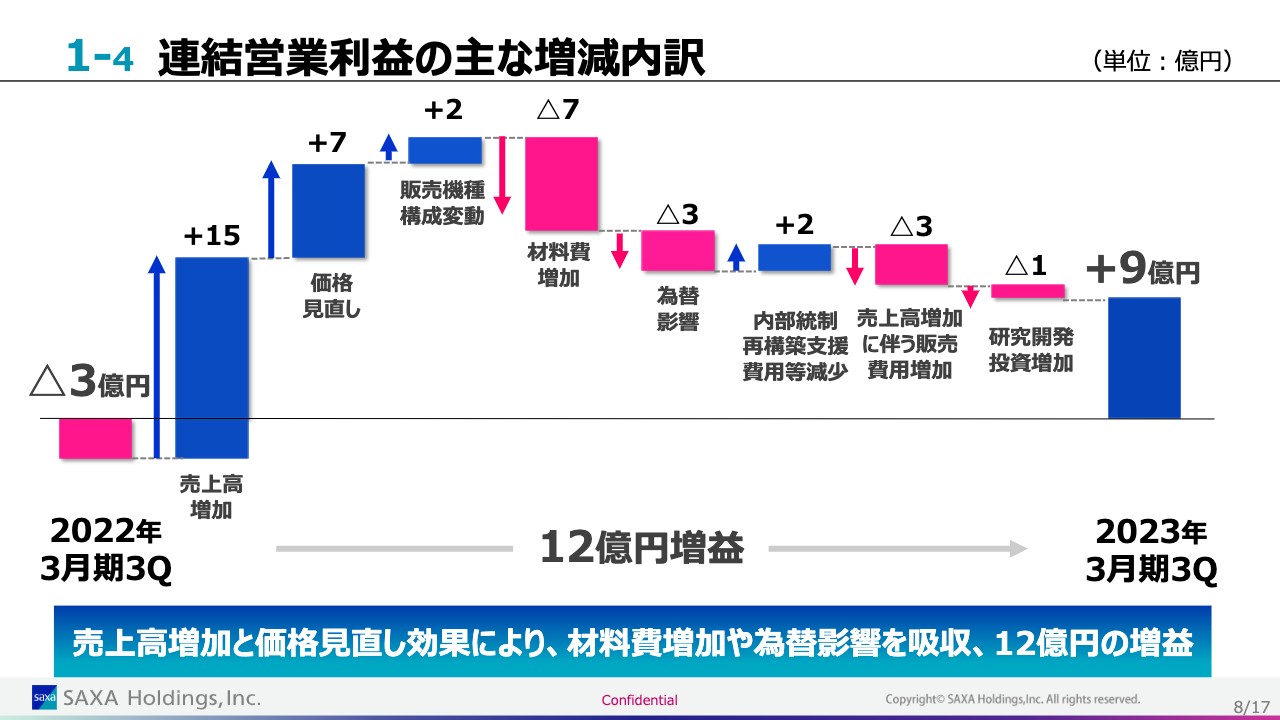

1-4 連結営業利益の主な増減内訳

連結営業利益の主な増減内訳です。材料費の高騰や輸入部材の円安によるマイナスの影響がありましたが、売上高の大幅な増加と価格の見直しにより、それらを吸収し、12億円の増益となりました。

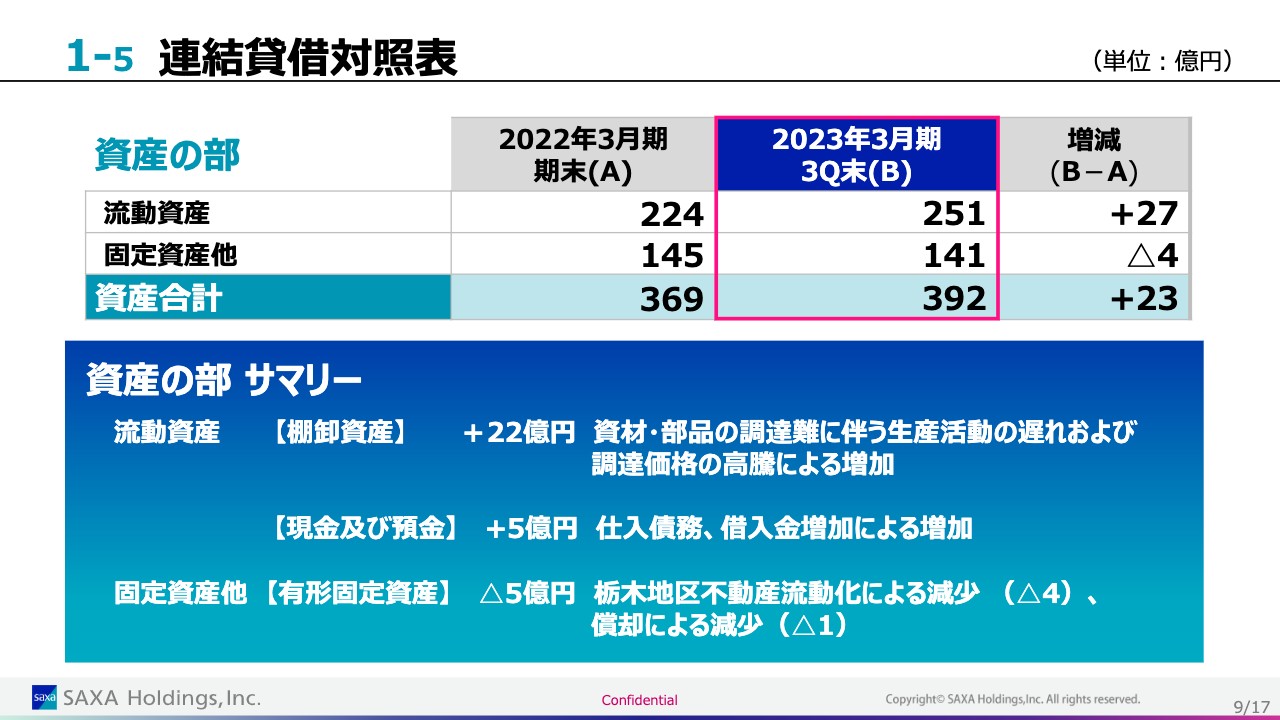

1-5 連結貸借対照表

連結貸借対照表です。資産合計については、前年同期比で23億円増加しました。特に棚卸資産が22億円増加しています。こちらは、欠品によって生産に着手できない部品の増加と価格高騰による結果です。

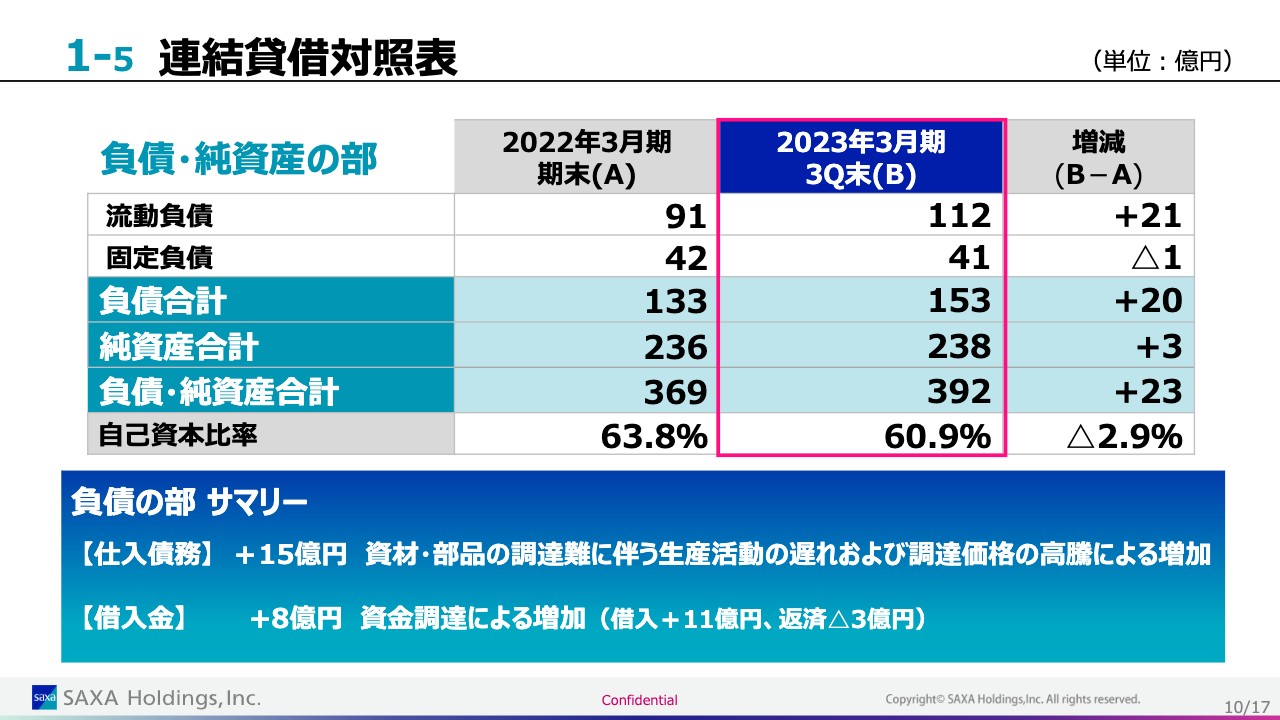

1-5 連結貸借対照表

負債合計については、前年同期比で20億円増加となり、棚卸資産の増加に伴い仕入債務も15億円増加しています。第3四半期決算の概要は以上です。

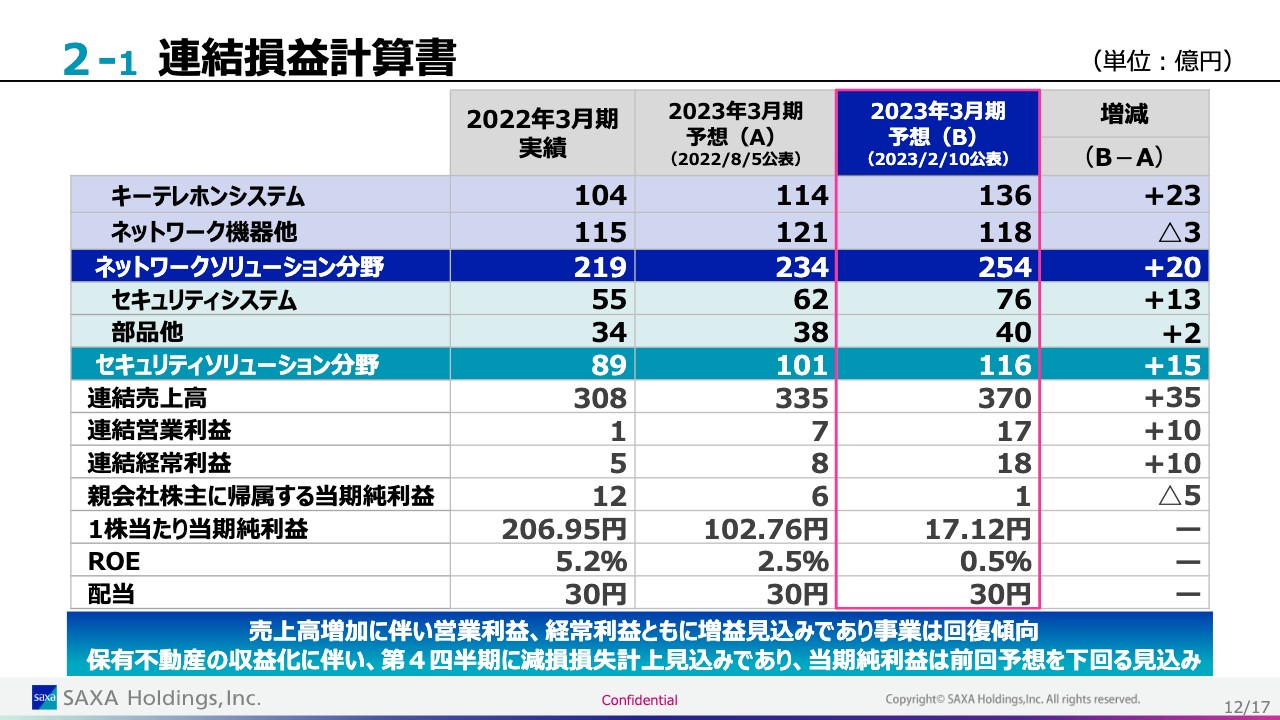

2-1 連結損益計算書

年間の予想修正についてご説明します。第3四半期の流れを引き継ぎ、部品調達難の改善によって連結売上高は370億円、前回予想の335億円から35億円の上方修正です。第3四半期実績で、すでに前回予想からの進捗率は78パーセントに達していました。

年間に占める第3四半期の割合は、前年実績が約70パーセント、今年度も今回の370億円に対して約70パーセントとなっています。連結営業利益については17億円、前回予想の7億円から10億円の上方修正です。第3四半期決算で9億円を計上し、すでに公表値を上回っていました。3ヶ月単位で見てみますと、第1四半期がマイナス3億円、第2四半期がプラス3億円、第3四半期がプラス9億円、今回見込みで逆算した第4四半期は8億円です。

連結経常利益も連結営業利益と同様に、10億円の上方修正で18億円です。特別損失として、相模原地区の不動産の用途変更による減損の計上見込みを織り込んで、親会社株主に帰属する当期純利益は1億円となる見込みです。現在、相模原地区は開発部門などの事業用地として使用していますが、今後は賃貸不動産として有効活用し、安定的な収益を図っていきます。

配当については安定的かつ継続的に、前年度と同額の30円を予定しています。

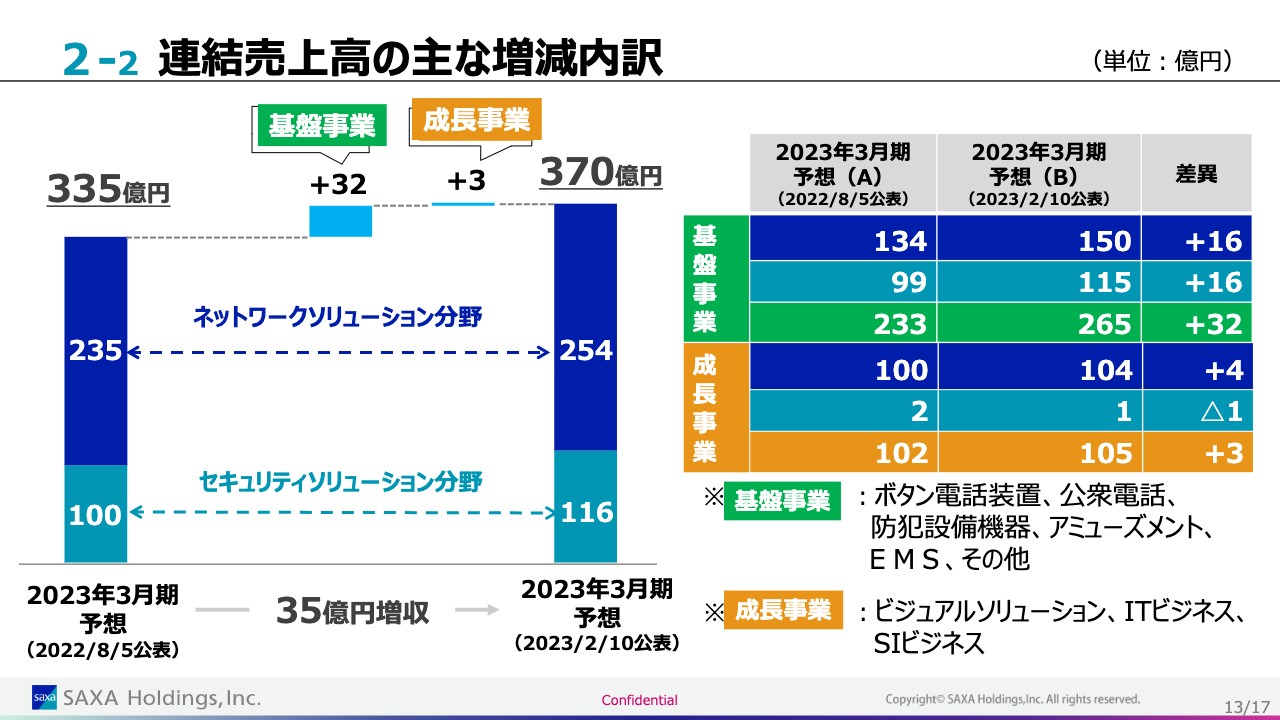

2-2 連結売上高の主な増減内訳

連結売上高の増減内訳です。第3四半期の流れを引き継いで、成長事業と基盤事業はともにプラスの予想ですが、特に基盤事業を中心に上方修正しています。

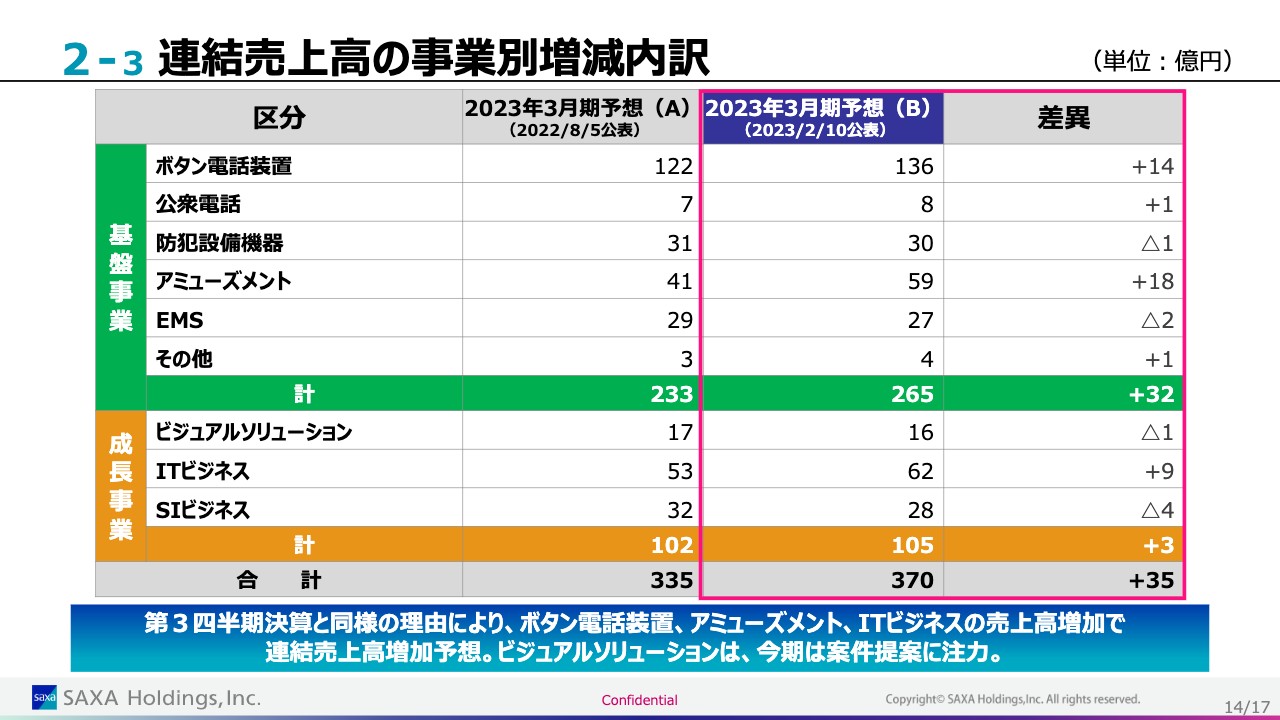

2-3 連結売上高の事業別増減内訳

連結売上高の事業別増減内訳も同様に、ボタン電話装置やアミューズメント、またITビジネスが大きく伸びます。なお、ビジュアルソリューションについては、今年度は今後に向けた案件発掘に注力しています。

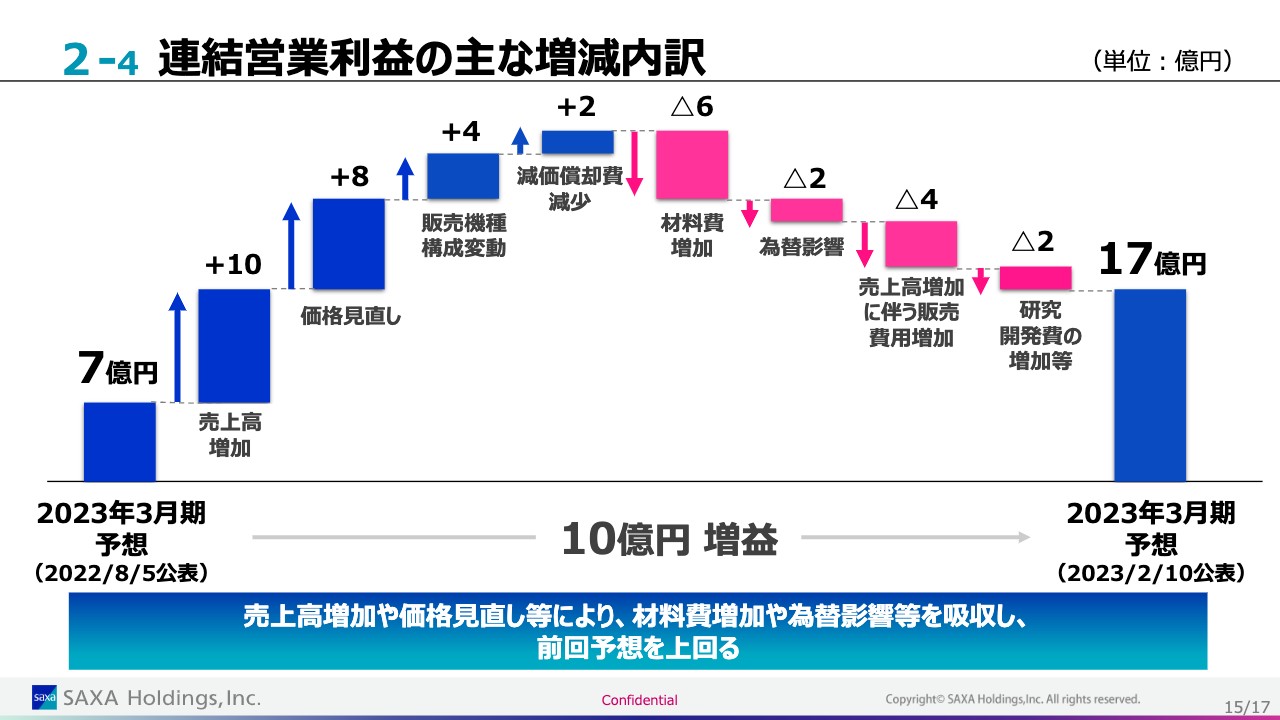

2-4 連結営業利益の主な増減内訳

連結営業利益の主な増減内訳です。材料費の増加や為替の影響を吸収し、売上高の増加ならびに価格の見直しにより、10億円の増益を予想しています。

また、設備投資については、外部パートナー企業の製品等を活用した新商品化に注力することで、4億円の減額を見込んでいます。この設備投資の抑制により、減価償却費は2億円減少、さらに主力製品の売上の伸長に伴い、販売機種構成も良化します。その結果、連結営業利益は17億円となる見通しです。

なお、スライドには記載していませんが、中期経営計画では2024年3月期を最終年度として、売上高355億円、営業利益18億円を目標に掲げていました。それに対して、今回、売上高、営業利益ともに、1年前倒しで目標をほぼ達成する見込みです。決算のご説明は以上となります。

今後ともサクサグループにご支援を賜りますよう、よろしくお願い申しあげます。

新着ログ

「電気機器」のログ