ドラフト、商業施設・都市計画・環境設計領域が拡大 目標管理スキームを修正し今期売上高100億円を目指す

2022年12月期決算説明

熊川久貴 氏(以下、熊川):本日は株式会社ドラフトの2022年12月期決算説明会にご参加いただきありがとうございます。本日は熊川からお時間をいただいてご説明したいと思います。あらためてよろしくお願いします。

CONTENTS

アジェンダに沿ってご説明します。会社概要と事業動向については、当社の活動をご承知くださっている方が多いと思うため、直近の事例を中心にご紹介します。

COMPANY INFORMATION

当社の理念はいろいろなシーンでお伝えしていますが、「ALL HAPPY BY DESIGN」です。当社のデザインの力を多様な方向に発揮していくことを目指しています。

COMPANY INFORMATION

もともとの事業はオフィスのデザインから始まったため、オフィス事業の印象がかなり強いという声をいただきます。実際に主戦場がオフィスということもありますが、他にもさまざまな領域にデザインの力を発揮しています。

スライドに記載のとおり、インテリア・建築・プロダクト・ブランディングなど、さまざまな分野で活動しています。オフィスだけではなく、いろいろなシーンで当社のデザインの力を発揮する流れがあるため、クライアントの幅も拡張し続けています。

ミカン下北

直近の実例をご紹介します。何度かご紹介しているかもしれませんが、2022年3月に「ミカン下北」という施設がオープンしました。

ミカン下北

京王電鉄さまの高架下という特徴をふまえて、長い期間をかけて提供したデザインで、下北沢という街が、決まりきった街ではなく変化し続けている街、という未完成な特性を「ミカン」というネーミングに込めています。

言葉に込められているように、デザインを通して街や施設の魅力を表現して作り込んできました。開業後も盛況を続けていると聞いています。

兼松

2022年11月にオープンした大手商社の兼松さまのオフィス移転についてご紹介します。芝浦から丸の内にオフィスを移転するという大型プロジェクトがありました。先ほど多様な分野でデザインを発揮しているとお伝えしましたが、こちらはオフィスの案件となります。

兼松

みなさまもご承知のとおり、兼松さまは歴史のある大手商社であり、規模の大きい案件となりました。伝統を踏まえつつ、これから先も飛躍していくにふさわしいオフィスとして作り込んできました。

Wolfgangʼs Steakhouse by Wolfgang Zwiener TEPPAN

ウルフギャング・ステーキハウスさまについてご紹介します。通常の業態とは違い、各種メディアで取り上げられているためご存知の方も多いと思いますが、銀座で新業態の店舗をオープンするにあたり、当社がデザインしました。

Wolfgangʼs Steakhouse by Wolfgang Zwiener TEPPAN

新業態ということで、みなさまが持つウルフギャング・ステーキハウスさまのイメージと重ね合わせながら作り込み、写真のような仕上がりとなりました。オープンからあまり時間がたっていませんが、かなりの集客になっていると伺っており、よかったと感じています。

DAFT about DRAFT

こちらはクライアントではなく当社の新ブランドの事例です。2022年8月にローンチした「DAFT about DRAFT」という新しいライフスタイルブランドです。

スライドは2022年8月にオープンしたフラッグシップストアの写真です。このように、各プロダクト自体も、店舗自体も「DAFT about DRAFT」のブランド理念に沿って作り込んでいます。

DAFT about DRAFT

インテリア各種を見たり、テストフィットしたりできる店舗となります。また、それ以外の小物も揃えながらBtoCやBtoBで提供するスポットとして、ストアが機能しています。

J1リーグ「横浜F・マリノス」のトップパートナーとして

当社はJリーグの「横浜F・マリノス」のトップパートナーとしてスポンサーになっています。トップパートナーとしていろいろな活動を行っていますが、その中で各種ブランディングおよび演出企画を行っています。

スライドの右側の写真は、見事優勝された2022年のシーズンのホーム最終戦を行った際のサンクスセレモニーの様子です。この企画を当社が担当しました。

以前はホーム最終戦では目立つ企画がなく、ゲームが終了すれば「はい、お疲れ様でした」とすぐに終了していたと聞きました。それではもったいないと感じ、このようなサンクスセレモニーを企画しました。

サポーターの方々とチームのメンバーが最終戦を「こうだったね」と一緒に振り返りながらコネクションを強めていく機会になったと思います。当日は私もその場におり、自画自賛になりますが、そのような機会になったと感じました。2022年度はこのような活動を行ってきました。これらを踏まえて、業績についてご説明します。

業績ハイライト

売上高は82億8,700万円で、わずかですが2021年12月期を上回る結果となりました。これにより創業以来の増収を継続することができました。

期中に予想の修正を行いましたが、中長期的な成長目的とした陣容の拡大やその他マーケティング活動の本格化などの費用投下は当初の計画にあった水準を維持しています。

また、オフィス移転があったため、移転費用が加わり、営業利益は2021年12月期を大きく下回る結果となりました。これに伴い、以下の各段階利益も2021年を下回り、親会社株主に帰属する当期純利益は2,100万円で着地となりました。

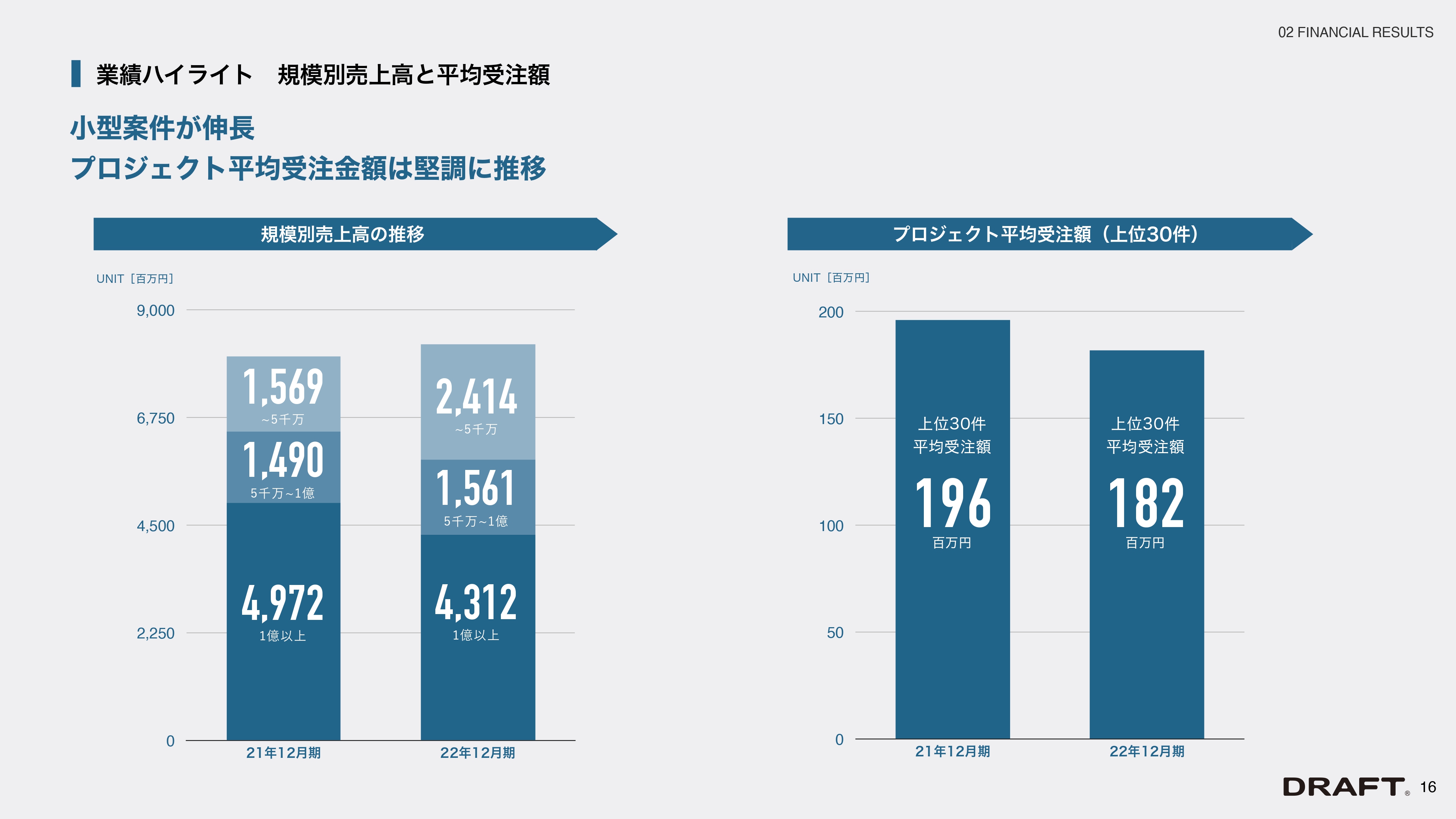

業績ハイライト 規模別売上高と平均受注額

83億円弱の売上の中身を規模別でご説明します。左側のグラフをご覧いただくと、小型、中型の案件が伸長して大型案件は縮小したと見えると思いますが、単純に大型案件が縮小したのではありません。

いろいろな引き合いがあった中で、大型案件に関するものも少なくありませんでした。しかし、案件の規模が大きくなるほど必然的にクライアントの意思決定までの時間がかかったり、相互にいろいろと調整を行ったりします。

企画を重ねていくことで着工や竣工までかなりの時間を要するものが多くなります。その結果、当期にお話をいただいても実際に竣工や引渡しをするまでに時間がかかることが多く、当期計上にならないケースが増えています。

後ほどご説明しますが、当期の引き合いは堅調ではあったものの大型案件に関しては、翌期にずれてしまう部分がありました。あるいは、竣工予定が翌期のケースが発生したことから2022年度の売上とならないものが多くなったと認識しています。そのためプロジェクト平均受注額も2021年を若干下回る結果につながったと認識しています。

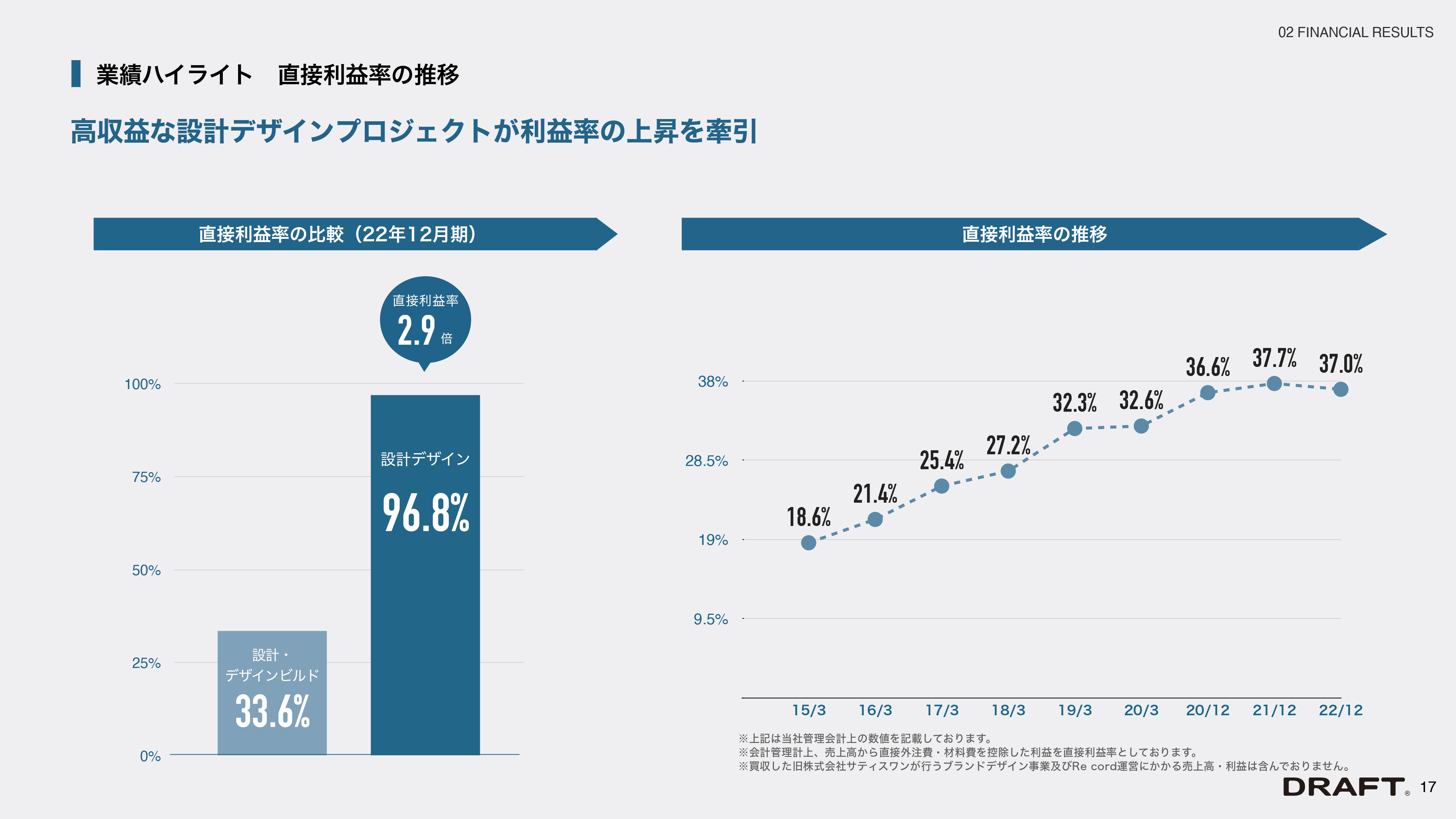

業績ハイライト 直接利益率の推移

利益率についてご説明します。スライドのとおり、プロジェクトの種類によって利益率が大きく変わります。設計デザイン・ビルドと、設計デザインのみの業務とではかなり違ってきますが、どのプロジェクトに対しても引き続きプロジェクトマネジメントを徹底しています。

また、設計デザインの業務を拡大していることも重なり、全体的に高い利益率を維持していると認識しています。

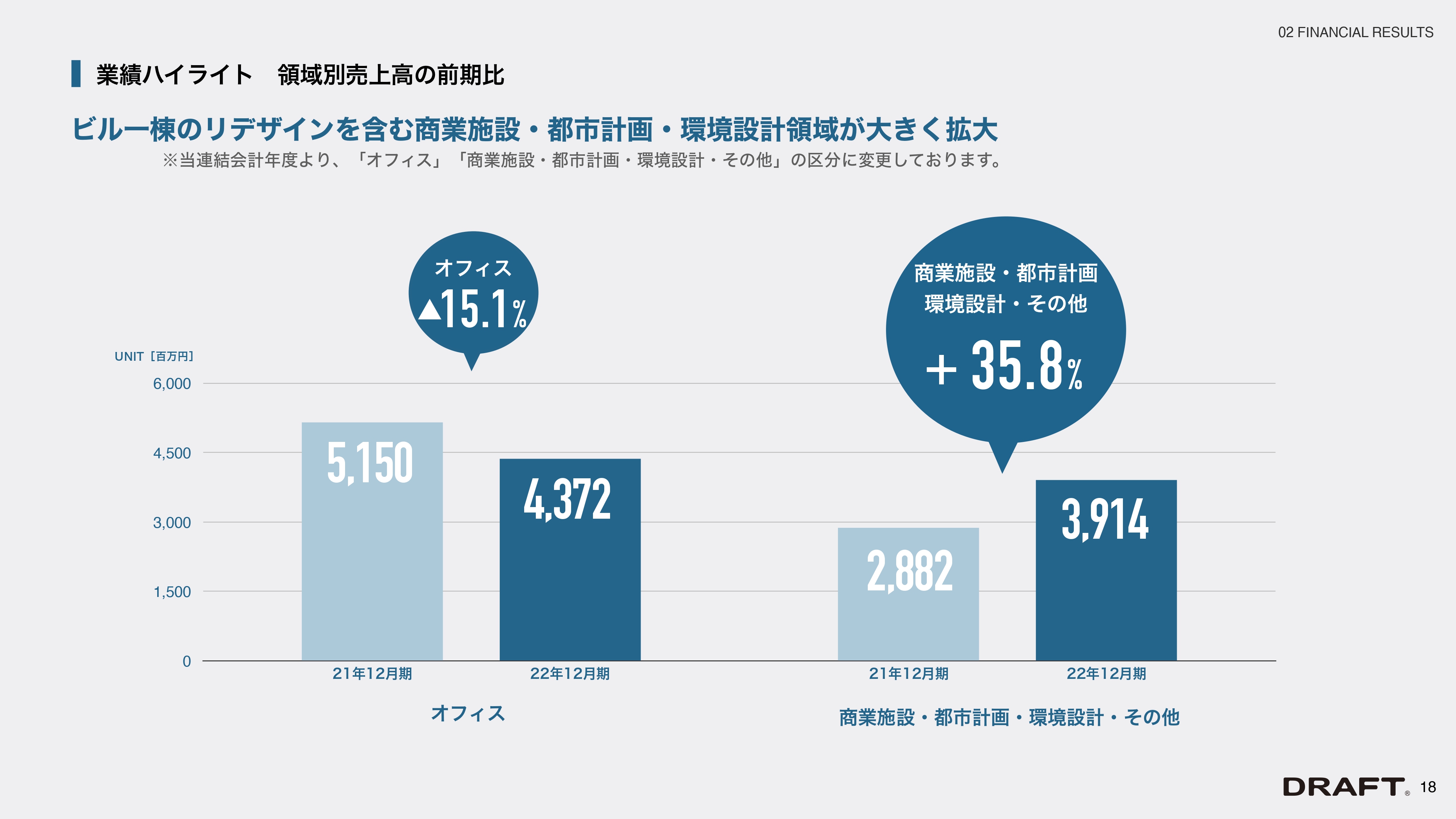

業績ハイライト 領域別売上高の前期比

領域別売上高の前期比ですが、こちらについては若干ご説明を加えたいと思います。従来は、スライドにあるような2つの区分ではなく、「オフィス」「商業施設」「都市計画・環境設計・その他」の3つの区分で集計していました。

しかし、当社のデザイン力を発揮する機会は、従前からの主戦場であるオフィスはもちろんですが、全体的に多様化が加速してきています。

そのような状況の中で、商業施設だけの数字を抜き出して見ることは、あまり現実的でないと感じました。したがって、細分化して見るよりも、オフィスとオフィス以外という区分で見たほうがよりリアルに実態を把握できるのではないかと考え、今回から「オフィス」と「商業施設・都市計画・環境設計・その他」の2区分に変更しています。

オフィス領域では、当期は金額が下がってしまいましたが、シェアも前年を下回っています。一方、商業施設・都市計画・環境設計・その他領域の金額とシェアは高まっていることが、区分の変更によりわかりやすく見てとれるグラフになっているかと思います。

この領域別の売上高については、当社のデザイン力を発揮する機会の多様化がわかりやすいと思い、ハイライトとしてご紹介しています。以上が2022年度の業績です。

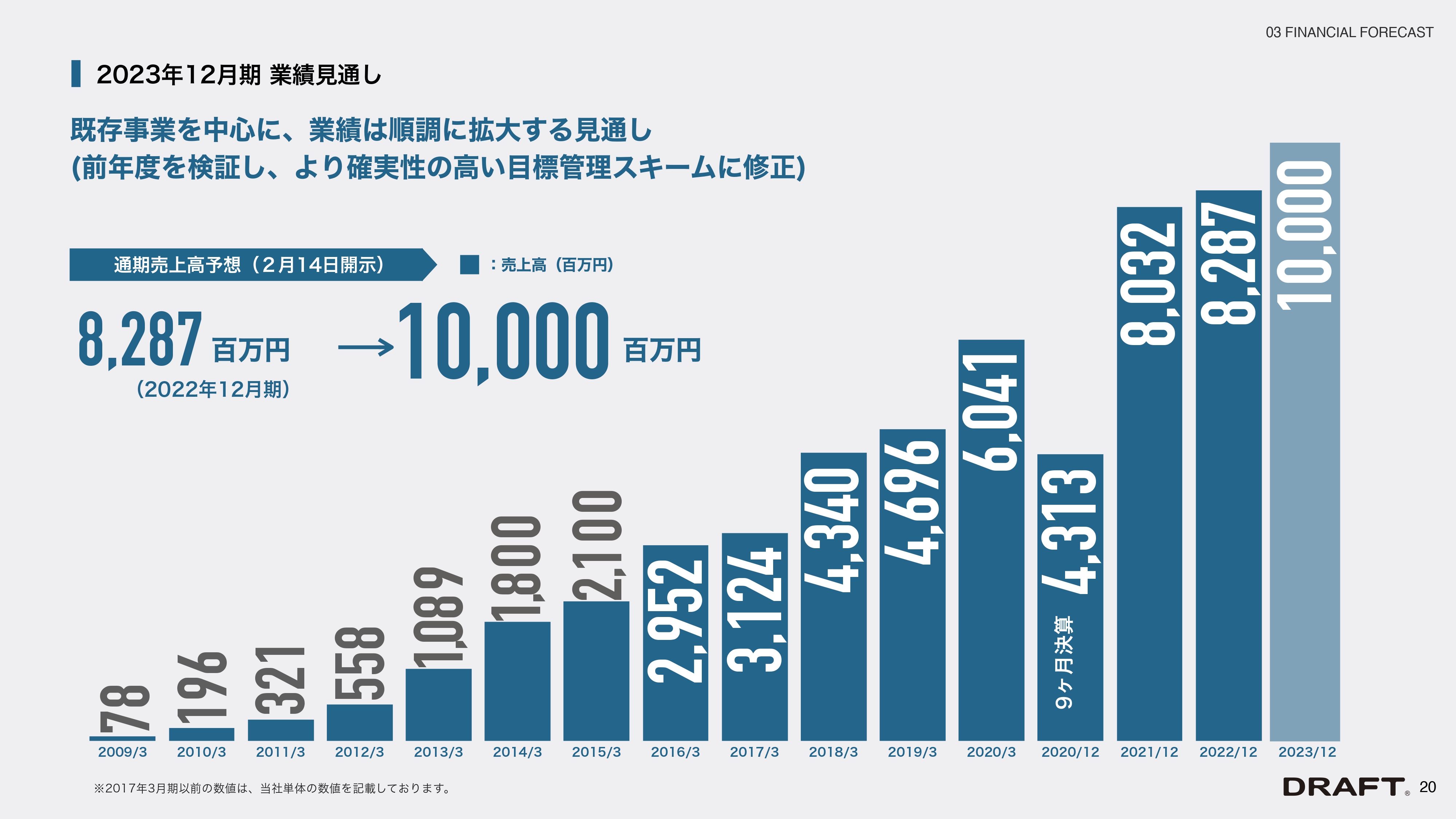

2023年12月期 業績見通し

続いて、2023年度の業績見通しをご説明します。スライドのグラフにあるとおり、2023年度の売上高予想は100億円としています。これはもちろん、後述するバックグラウンドがあっての数字ですが、見た目だけで言うと、2022年度で結果的には未達に終わった目標のリトライにはなります。

2022年度は目標未達となり、業績予想も期中に修正することになってしまいました。その背景の1つとして、業績予想の修正発表時にもご説明していますが、目標管理スキームが実現度の点でやや確度の低い状況になっていたことが挙げられます。そのように認識していますので、目標管理スキームについては早々に整備し直して、すでに新たな運営を開始しています。

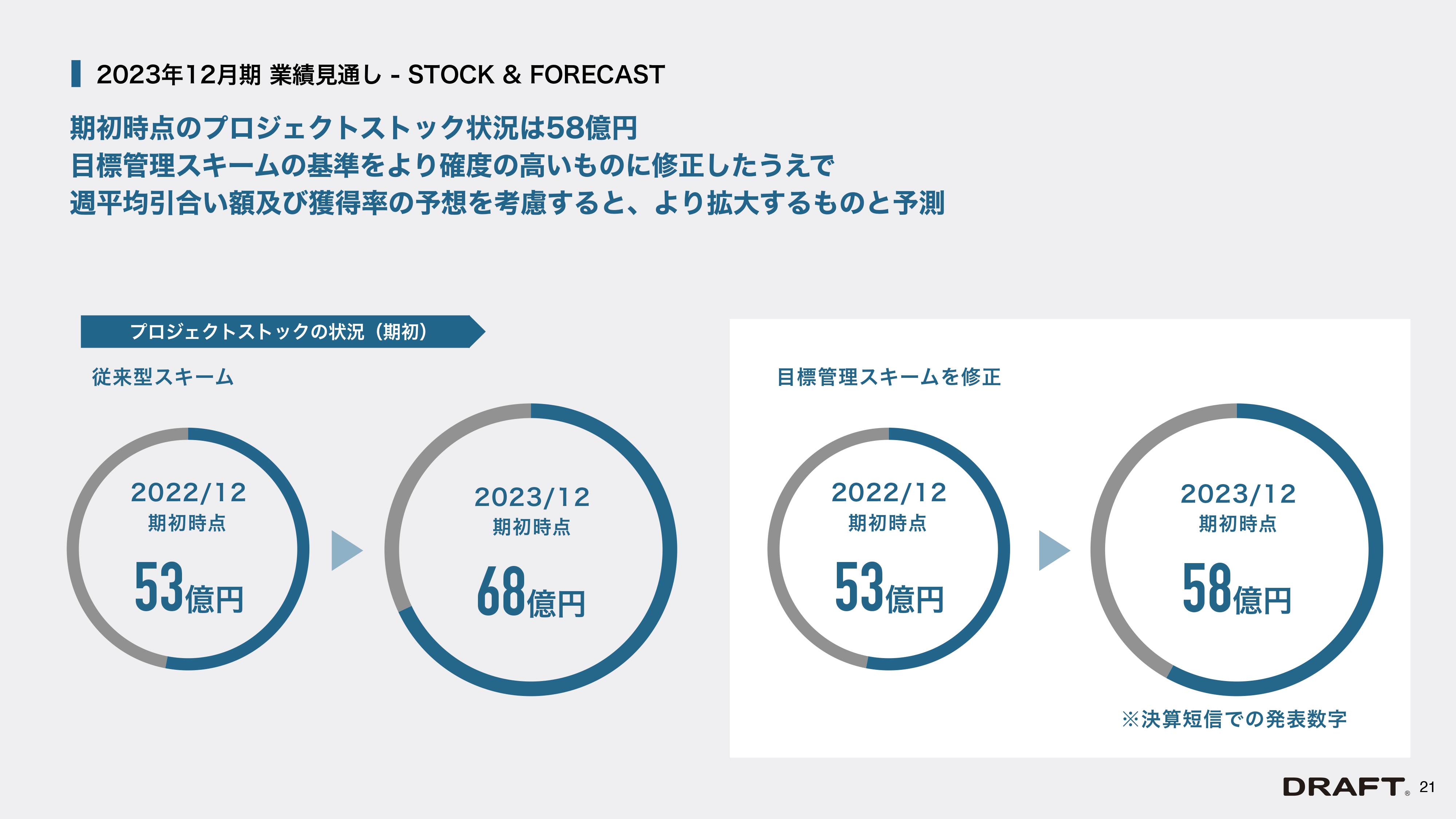

2023年12月期 業績見通し - STOCK & FORECAST

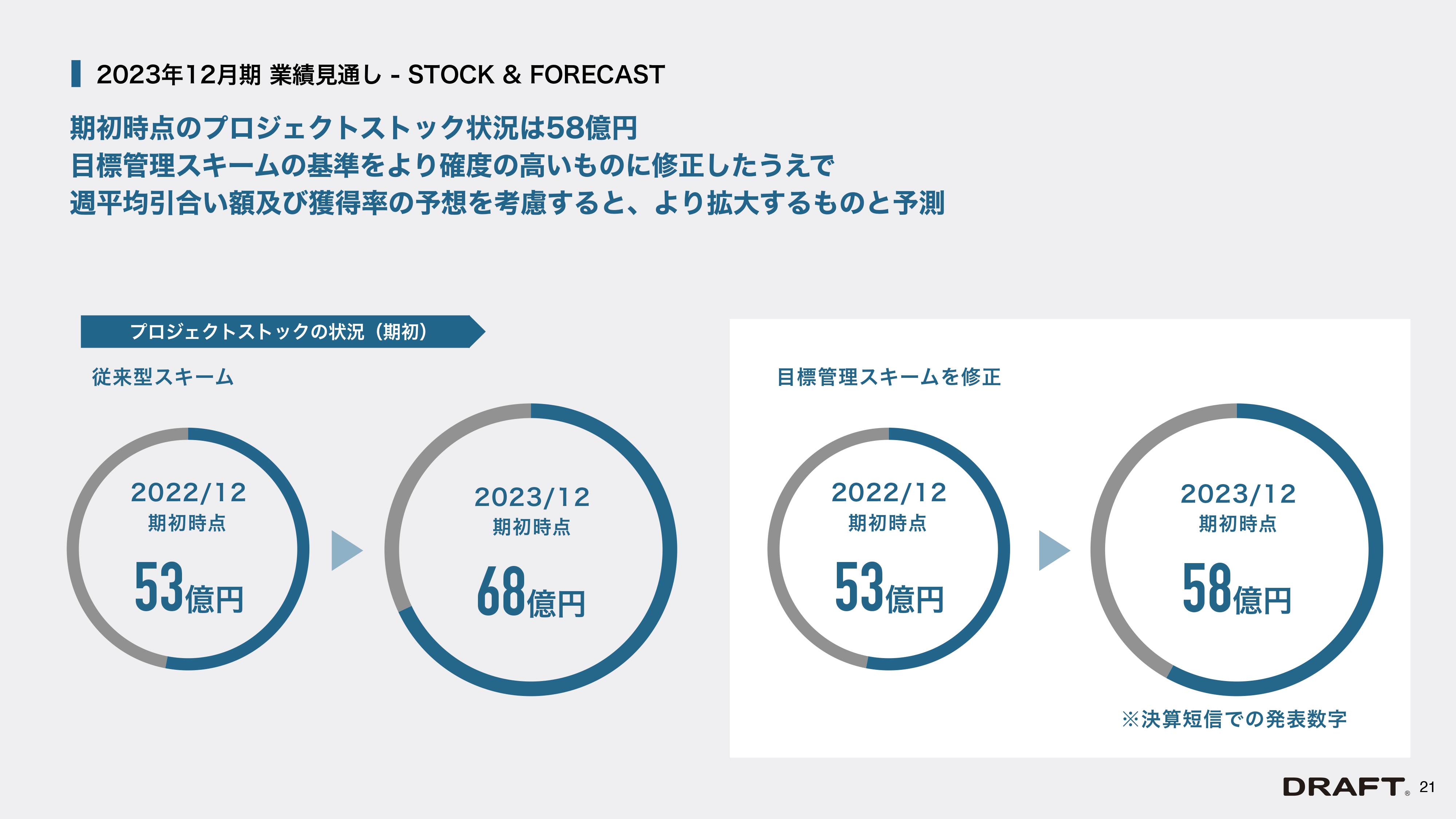

目標管理スキームについてもう少し踏み込んでご説明すると、引き合いは堅調でしたが、その中にはかなりポジティブな希望的観測も含まれており、積極的に獲得していきたいという考えや気持ちの部分が先行する状況になっていたと考えています。

これについてはビジネスとしての実現性の観点を改めて考慮し直し、当期に確実に獲得できる可能性のあるものをベースに目標管理していくように切り替えて、2023年度の運営を行っています。

こちらのスライドでは、そのような観点で業績見通しをご説明しています。スライド右側の図は2023年12月期の期初時点でのプロジェクトストックの状況であり、58億円となっています。数字だけで言うと、2022年度の期初時点でのプロジェクトストックは53億円でした。

2023年12月期の期初時点ではプラス5億円となっていますが、これは単純に5億円ストックが多いということではなく、2022年度の数字は、相対的には今よりも緩めの基準でストックを考えており、53億円と算出しています。

それに対して、2023年度は相対的にかなり厳しめに見てのストックが58億円となっています。基準を厳しくしてもストックがプラス5億円となっていますので、当社としてはかなり好調なスタートを切っているという認識です。

ただ、基準がぶれることも問題がありますので、スライド左側には従来と同じ基準で2023年度の期初時点でのプロジェクトストックを考えた場合の予想を添えています。こちらで見ると、期初時点のストックが68億円という算定になります。こちらでは昨年度との比較は単純な引き算になりますので、昨年度よりもストックが15億円多い状況でのスタートになります。

もちろんこれは、基準を相対的に緩くした場合に算出した数字ですので、今期はこの数字を正確な予想としては認識していません。しかし、この比較だけで見ても、2023年度の100億円という売上高予想の確度の高さを感じていただけるのではないかと思い、ご紹介しました。

このストックをベースにしながら、毎週のフォーキャストおよび獲得率を変わらず重ねていくことで、100億円という予想に至っています。

2023年12月期 業績見通し

売上高の予想を元に、各利益の予想をご説明します。昨年度ローンチした新ブランド「DAFT about DRAFT」を含めて、さまざまなマーケティング活動を行う計画を立てています。また、新卒採用を中心とした陣容拡大も計画しています。

これらは、短期的な利益創出にも当然寄与しますが、それ以上に中長期的な成長に必要な施策だと考えています。現状はこうした費用投下を続けていき、会社を大きくしていくステージだと考えています。

これらのことから、スライドのとおり営業利益は4億8,000万円、経常利益は4億6,600万円、純利益は3億円になると予想しています。

ちなみに、ティザー的な発信をTwitterで一部行っていますが、「DAFT about DRAFT」については、4月にイタリアで開催される「ミラノサローネ」への出店を予定しています。詳細は今後発表しますが、こうした活動を行いながらグローバルな展開も視界に入りつつあるという状況だけ、併せてご報告します。

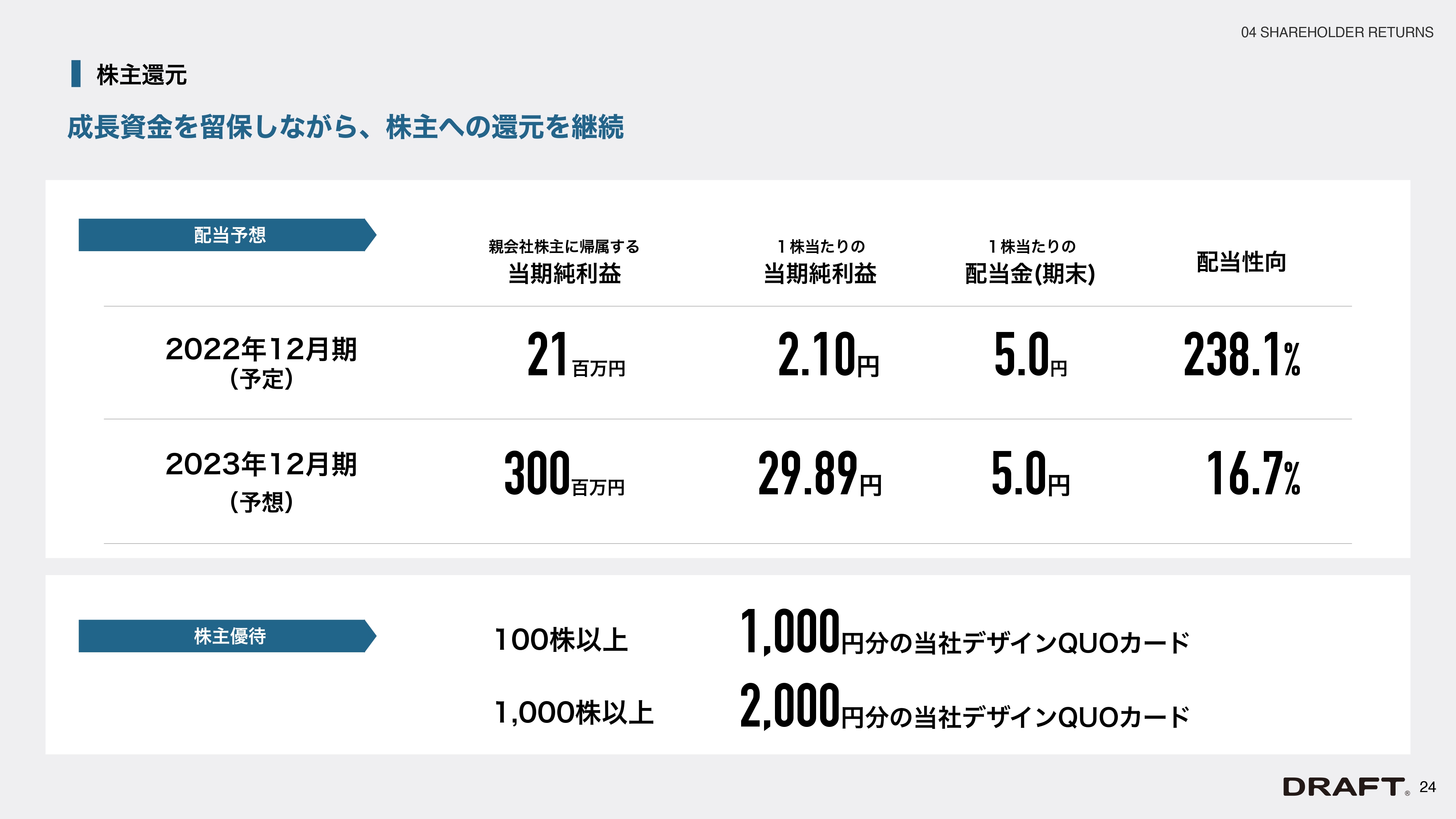

株主還元

株主の方々への還元策です。従来どおり成長資金を確保し、かつその投下をし続けながら、前記のとおり利益の箱はあったとしても、安定的な還元を継続していくスタンスは変わっていません。

そのため、2022年度12月期の配当金は1株当たり5円を予定しており、2023年度12月期についても同じく1株当たり5円という予想です。また、株主優待の当社デザインQUOカードも継続する予定になっています。

以上が決算説明会としてのご説明ですが、説明会資料の後ろに「事業計画及び成長可能性に関する事項の進捗」についての資料を補足資料として付けています。

こちらについてはすべてのご説明はしませんが、直近の業績や実績等を踏まえて変更している箇所も多くありますので、主な部分についてのみご紹介したいと思っています。

会社概要

会社概要自体は、もちろん大きくは変わっていません。

DRAFT Inc. CEO

ただ、当社の経営体制について、監督機能を担う取締役と、執行機能を担う執行役員からなる体制に切り替えていくというお話をちょうど1年ほど前にリリースし、ご説明もしています。

Our Team ボードメンバー

代表の山下を筆頭にして、その下にスライドに掲載しているメンバーが取締役・監査役を務めております。

Our Team 執行役員

さらにスライドに掲載のとおり、執行役員が8名います。

2022年度は、この体制で運用を行ってきました。今後もこのような体制で進めていきたいと考えています。

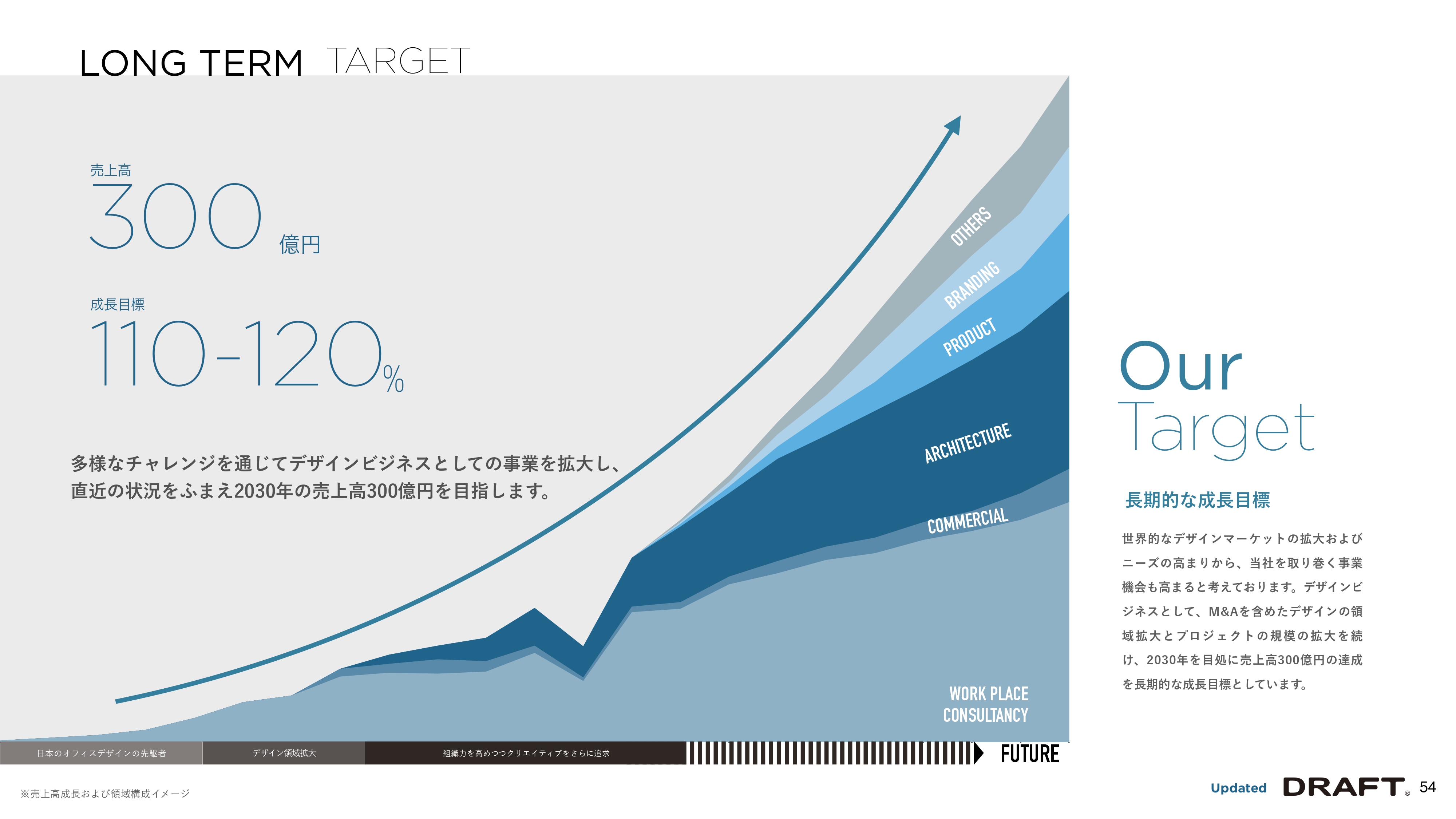

LONG TERM TARGET

また、中期目標はしばらく先のページになりますので、少し割愛していきます。割愛している中で、環境のご説明等は特に状況は変わっていませんが、変わっている箇所もありますので、後ほどご一読いただければと思います。

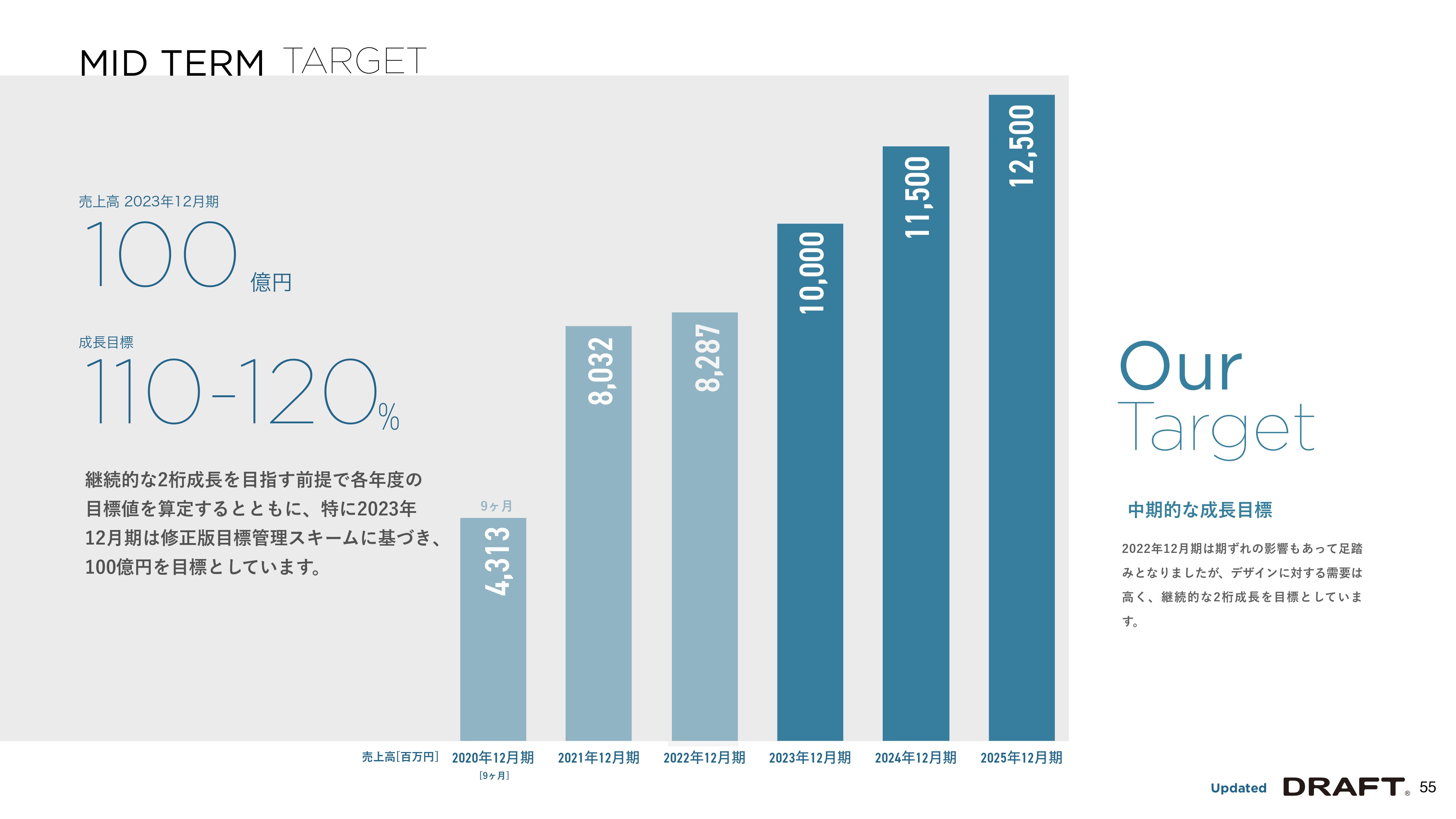

中期目標については、成長目標として、以前はおおむね2028年度を目途としていたものを、2030年度の売上高として300億円を目指すと定めなおしています。この数字は継続的な二桁成長を目指すことを前提に算定しています。

MID TERM TARGET

その始まりとして、2023年度は売上高100億円を目指します。以降の資料も、成長戦略とそれに沿った具体的な情報を織り交ぜて掲載していますので、後ほどご覧いただければと思います。若干駆け足になりましたが、私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:獲得率の蓋然性について

質問者:今期からガイダンスの組み立て方を変更されたため、プロジェクトストック状況は前期の基準だと68億円、新基準だと58億円とご説明がありました。しかし、獲得率は変わらず70パーセントとされています。こちらの蓋然性について、足元の受注環境を踏まえてご説明いただきたいです。

熊川:昨年度、期中にいろいろな発表をして、その中で獲得率が60パーセント台に落ち込んだこともお話ししました。そちらを踏まえてのご質問かと思います。獲得率は70パーセントという想定でおり、実は先ほどの質問とリンクしています。

引き合いのお話はいろいろあり、非常にありがたいのですが、実現性の面においての確度を踏まえての60パーセント台と、少し精度を上げて母数の形成を行っています。その上で試算しなおしても、70パーセント台という前提は崩れていないと思っています。

質疑応答:今期計画における営業利益率の数値の背景について

営業利益率についてお聞きします。今期の計画は4.8パーセントですが、前々期の2021年12月期の11.9パーセントと比較して、どのような点に違いがありますでしょうか?

他社では、受注において価格競争の側面が強くなっているという話も聞いています。そのような要因があるのか、それともミックスの変化などの他の要因があるのか、利益率低下の背景を教えてください。

熊川:「前期はともかくその前の期と比べてどうなのか?」という疑問がベースにあると想像しています。前々期にもご説明したかと思いますが、売上高がかなり伸長したことは、コロナ禍でも当社のデザイン力が認められた成果だと思っています。その一方で、当時計画していた各種費用の投下ができなかったことで、結果的に想定以上の利益及び利益率となった年度とも理解しています。

昨年度は売上が微増に留まっており、もう一度大きく成長させていくためには、短期的な利益はもちろんですが、一定ラインを確保しながらも、いろいろな費用投下をする必要があります。そのようなことを勘案した結果として、前々年度に比べると利益率は低下しますが、現状としてこのくらいの営業利益が適正と考えています。

質問者:受注単価が上がらないために、1件当たりの利益が落ちているということはありませんか?

熊川:先ほどお伝えしたように、案件のタイプによって利益率はそれぞれ違いますが、トータルで見て大きく下がったということはないと考えています。

質疑応答:オフィスや商業施設の需要に関する足元の変化について

質問者:コロナ禍においては、特にオフィスにおいて、リモートワークなどのためにダウンサイジングしたり小分けにしたりという動きがありました。「リアルに戻す」という流れの中で、コロナ禍の今後を見るにあたって、オフィスの需要に対して、足元で何か大きな変化は出てきているのでしょうか?

熊川:オフィスの需要に関して、シュリンクしてきているなどの大きな変化は、特段ないと感じています。おっしゃるとおり、むしろ「リアルに戻していこう」という流れの中では、以前と同じオフィスに集合するという単純な動きでもないと感じています。この数年間がそうだったように、取引先の方々であったり自社内のメンバーであったり、一部の人が外にいる状態でミーティングが行なわれ、単純に全員がオフィスに戻るというのはやはり成立しにくいです。

自分自身も実感がありまして、取引先と打ち合わせする際に、来社いただいたり我々が足を運んだりではなく、オンラインで行うとなると、やはりそのための場所が必要になってきます。

他のメンバーが違う仕事をしている横で、何とか自席でオンライン打ち合わせをするなど工夫はするものの、情報の機密性や会話のしづらさなど、不便だと感じたシーンが、ここにいらっしゃる方々も、オンラインでご覧の方々もあったのではないかと思います。

そのような状況で「現状に合ったオフィスの作りはどうなんだろう」「個別の部屋になっていればいいというものでもないよね」と、新たなかたちのオフィスを求めている取引先の方も多いのではないかと感じています。

したがって、ニーズの中身はお客さまによって違うものの、オフィスの需要が変わったり減ったりということはなく、需要は変わらずに、いろいろなかたちで引き合いをいただいていると感じています。

質問者:同じような理屈で、コロナ禍が収束していく中で、リアル店舗などの商業施設において、引き合いの強さなど、以前と状況がどのように変わったかもおうかがいできればと思います。

熊川:おっしゃるようにこれからの話ですので、引き合いの大きな変化はまだ先の話になると思いますが、現時点でも既にリアルな集客は復活してきています。一方で、先ほどのオフィスの話と同様に、オンラインの商取引もかなり定着しています。

その上で、「店舗のありかたとは」といった部分をベースにした、いろいろなお問い合わせがあると聞いていますので、また新たなデザインをお届けできるのではないかと感じています。

新着ログ

「建設業」のログ