グラッドキューブ、今期は成長のための投資を実行 年間売上高100億円以上を目指しさらなる成長へ

事業計画及び成長可能性に関する事項

金島弘樹氏:こんにちは。株式会社グラッドキューブ代表取締役社長、金島弘樹です。よろしくお願いします。

2月14日に決算を発表させていただきましたが、今回は、その際にお伝えしていた事業計画及び成長可能性に関する事項をご説明します。2月14日の決算発表の動画も残していますので、そちらもあわせてご覧ください。

2022年12月期 通期決算 ハイライト

まず、売上高、営業利益、経常利益ともに過去最高を達成しています。売上高は21.8パーセントアップの14億8,000万円、営業利益は58パーセントアップの4億6,100万円、経常利益は52.6パーセントアップの4億5,500万円と、それぞれ大幅な増収増益となっています。

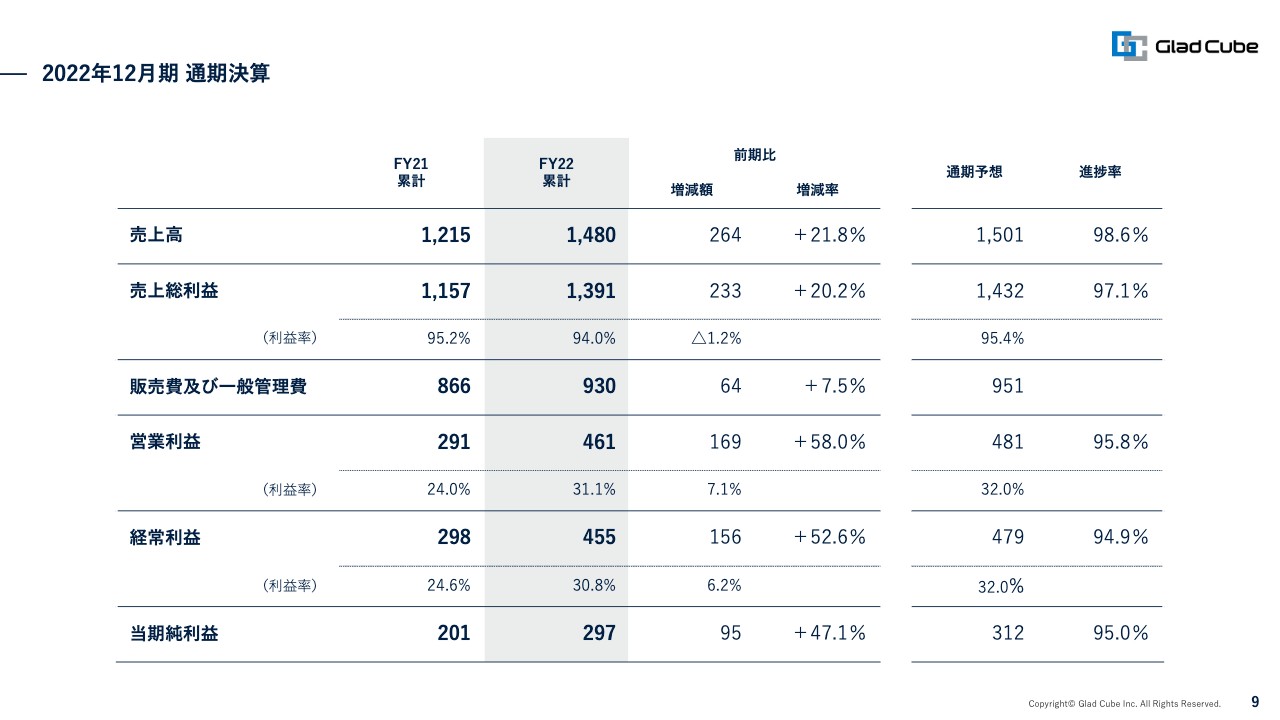

2022年12月期 通期決算

ただし、売上高の前期のコミットメントラインは15億10万円でしたので、進捗率は96.8パーセントと、予想より1.4パーセントのマイナスとなりました。また、経常利益は4億7,900万円のコミットメントラインでしたが、4億5,500万円となりましたので、進捗率は94.9パーセントと、予想より5.1パーセントのマイナスとなりました。

このあたりは非常に評価が分かれるところではありますが、コミットメントラインを達成できなかったことに関しては、自分自身も悔しい思いをしていますし、期待していただいた株主の方々やステークホルダーの方々の信頼を失いかねないと考えています。

今期の決算に関しては、非常にコンサバに、十分に達成できるラインを出しつつ、未来の話になっていきますので、我々も成長性を期待されているグロース市場であることは重々承知しています。より上方修正を出していける企業として邁進していきたいと思います。

事業概要 ビジョン

事業概要についてご説明します。あらためてになりますが、ビジョンは「データ×解析の力でSaaS企業として世界中のプラットフォームとなる」ということを考えています。

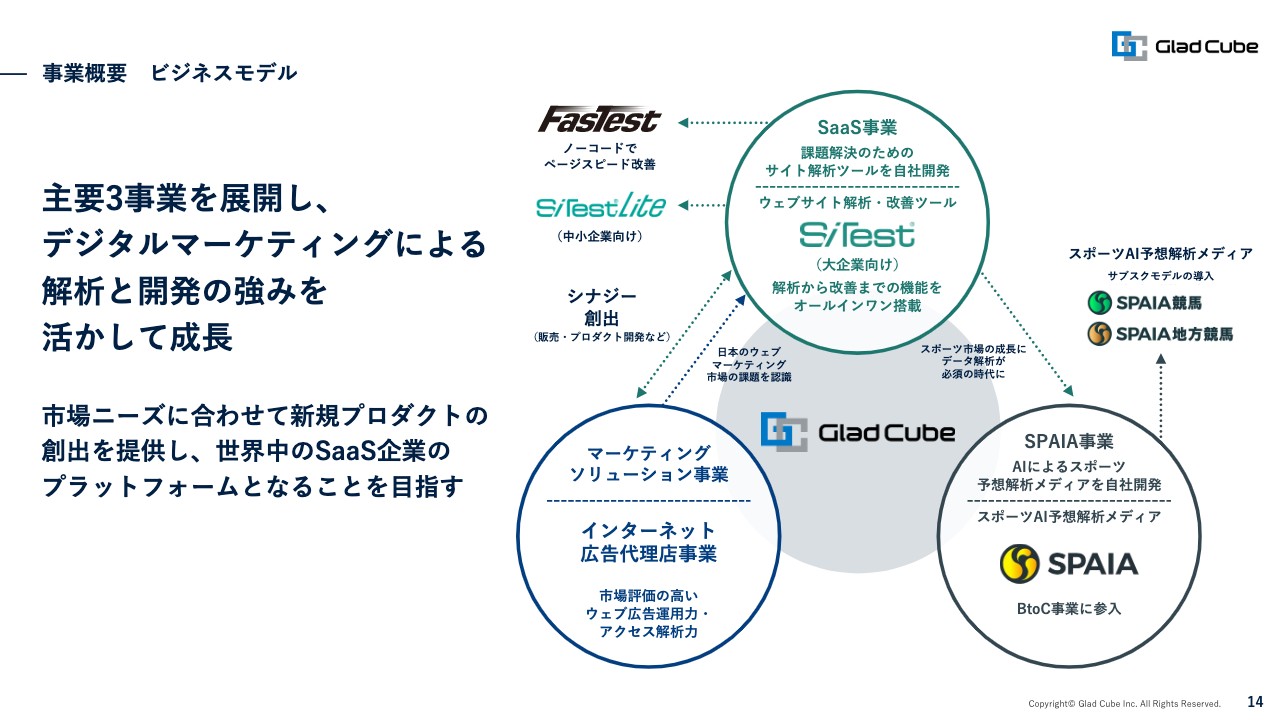

事業概要 ビジネスモデル

ビジネスモデルについてです。当社は主要事業を3つ展開しています。1つ目はSaaS事業です。こちらは「SiTest」という、Webサイトを解析するシステムやWebサイトを高速化するシステムを展開している事業です。

2つ目はマーケティングソリューション事業です。こちらは広告代理店事業や動画制作、サイト制作のクリエイティブチームであり、お客さまの売上に関する課題解決などの支援を行っています。

3つ目はSPAIA事業です。こちらはスポーツをAIで解析する事業です。プロ野球やJリーグ、Bリーグ、そしてスピンオフした公営競技も1つのスポーツとして、「SPAIA競馬」や「SPAIA地方競馬」というサービスを展開しています。

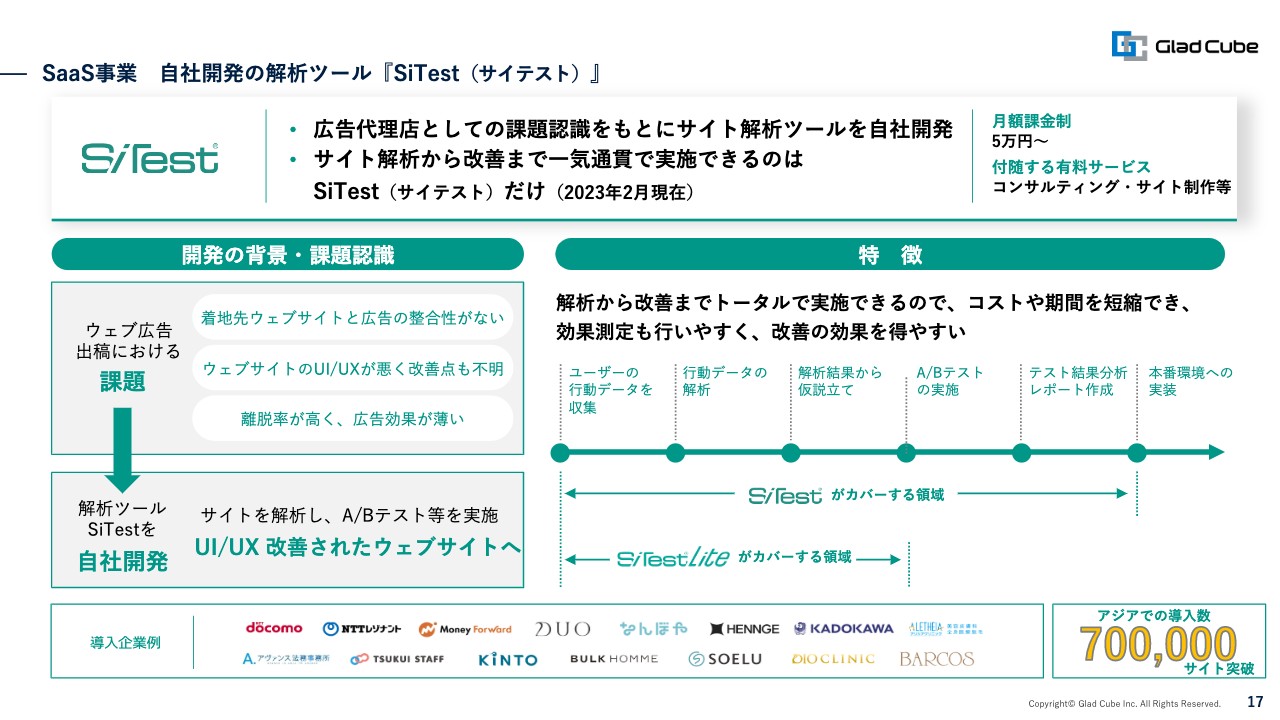

SaaS事業 自社開発の解析ツール『SiTest(サイテスト)』

ビジネスモデルについて簡単にご説明します。まず「SiTest」に関しては、資料に記載のとおり、月額5万円から、ページビューの数に応じて月額課金(サブスクリプション)による料金をお支払いいただいています。

また、2022年9月28日に、この事業のARPU(平均売上単価)を8万5,000円から15万円にするとお話ししていましたが、コンサルティングやサイト制作などのクリエイティブに関しても別途費用をいただくことにより、結果として通期決算で9万円まで上げることができました。

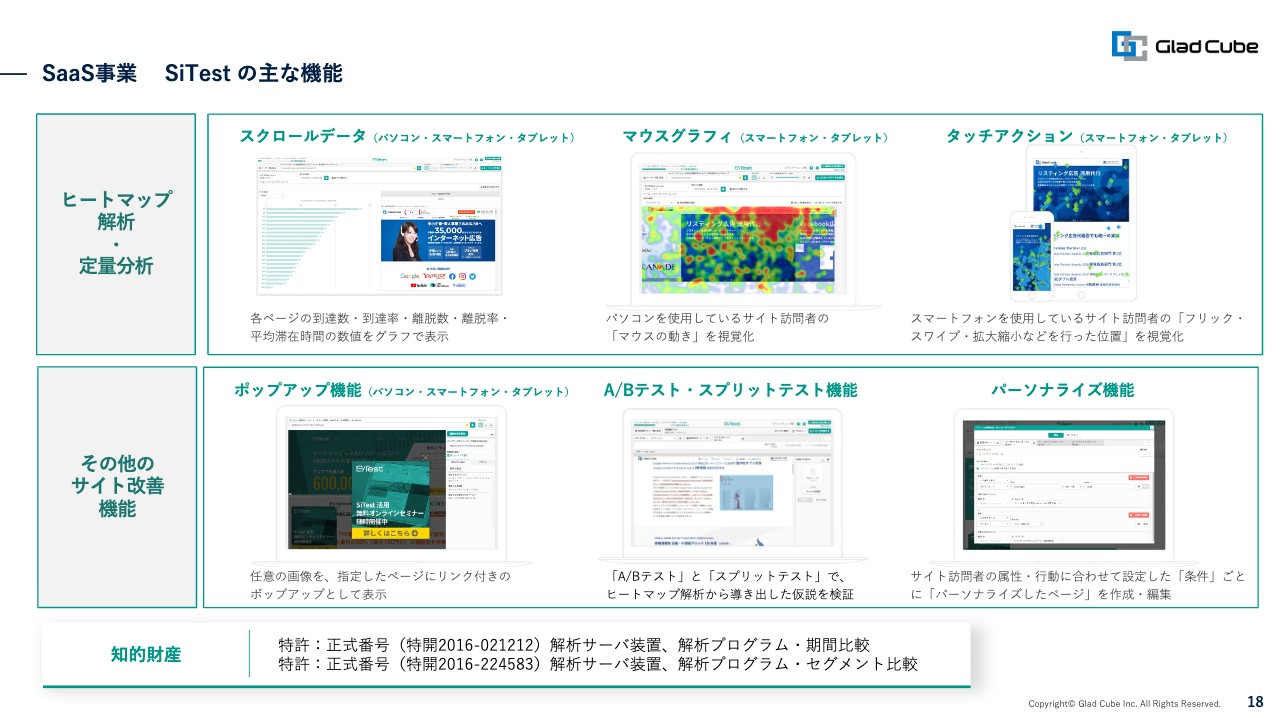

SaaS事業 SiTest の主な機能

「SiTest」の主な機能です。資料に記載のとおり、ヒートマップの定性的な分析や、その他のサイト改善機能として定量的な分析を行い、サイトの課題解決に取り組んでいます。

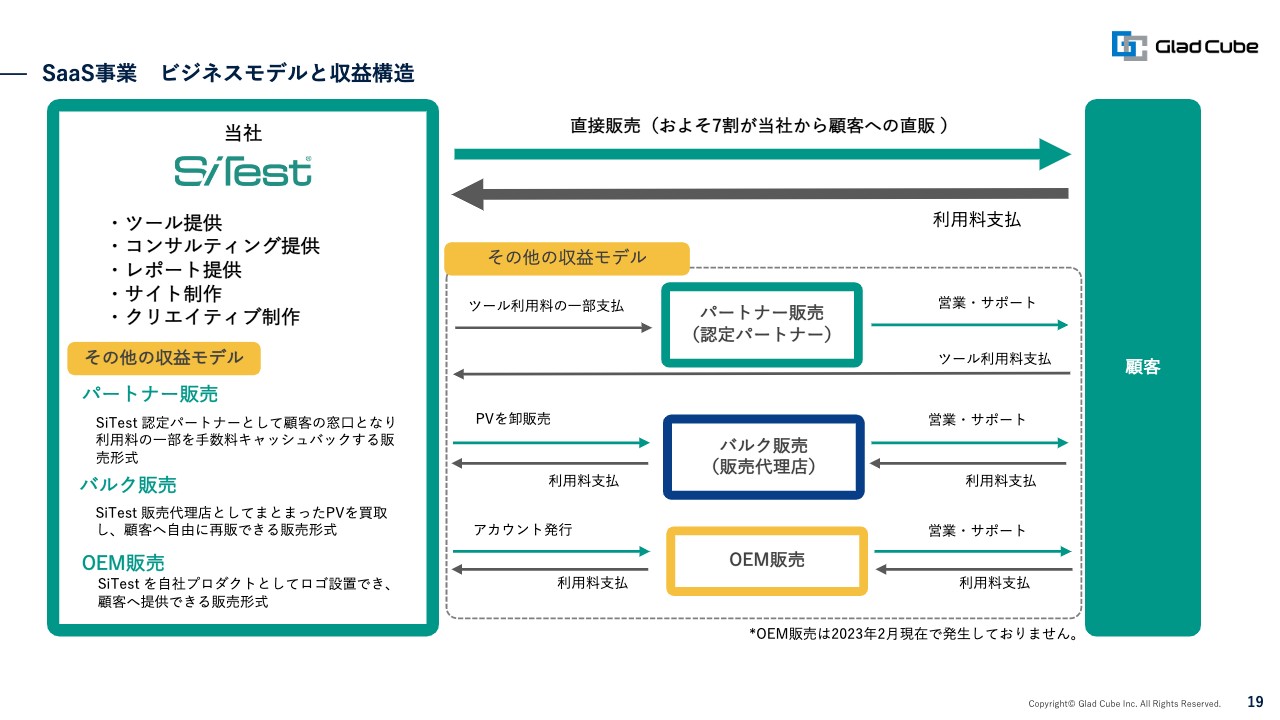

SaaS事業 ビジネスモデルと収益構造

ビジネスモデルと収益構造です。パートナー販売、バルク販売、OEM販売があります。従前は自社による直接販売が99パーセントと非常に多かったのですが、昨年度からパートナーが増加し、現在は売上の約7割が自社での直販になっています。

現在パートナーとしては、広告代理店やサイト制作企業のようなクリエイティブ会社があります。そのような企業から我々に広告を振っていただき「SiTest」を用いたり、広告代理店に「SiTest」を使用していただいたりしています。

SaaS事業 自社開発の解析ツール『 FasTest(ファーステスト)』

「FasTest」についてです。先日、日経新聞でも取り上げられましたが、サイトを高速化するということで、非常に大きな話題になっているアメリカの会社があります。その会社はAPIを使って各会社のWebサイトを高速化しており、今後上場していくことが想定されます。

一方、我々は独自の手法を用いており、サイトにコードを入れるだけでWebサイトを高速化することができます。

なぜこの高速化が重要かと言いますと、日本の場合「Google」や「Yahoo!」などの検索エンジンは、サイトの閲覧速度によってWebサイトの順位表示(SEO)が上に上がりやすくなるという点があります。さらに、ユーザーが1秒間ほどWebサイトを閲覧し、遅いと感じると、そのうちの30パーセントが離脱してしまう傾向にあります。

そのような観点から、EC事業者、またはBtoBのお客さまに関しても、どれだけ速くサイトを見せるかが離脱の防止につながり、売上アップにも非常に加味してきます。したがって、今後はこのツールを広く展開していきたいと考えています。

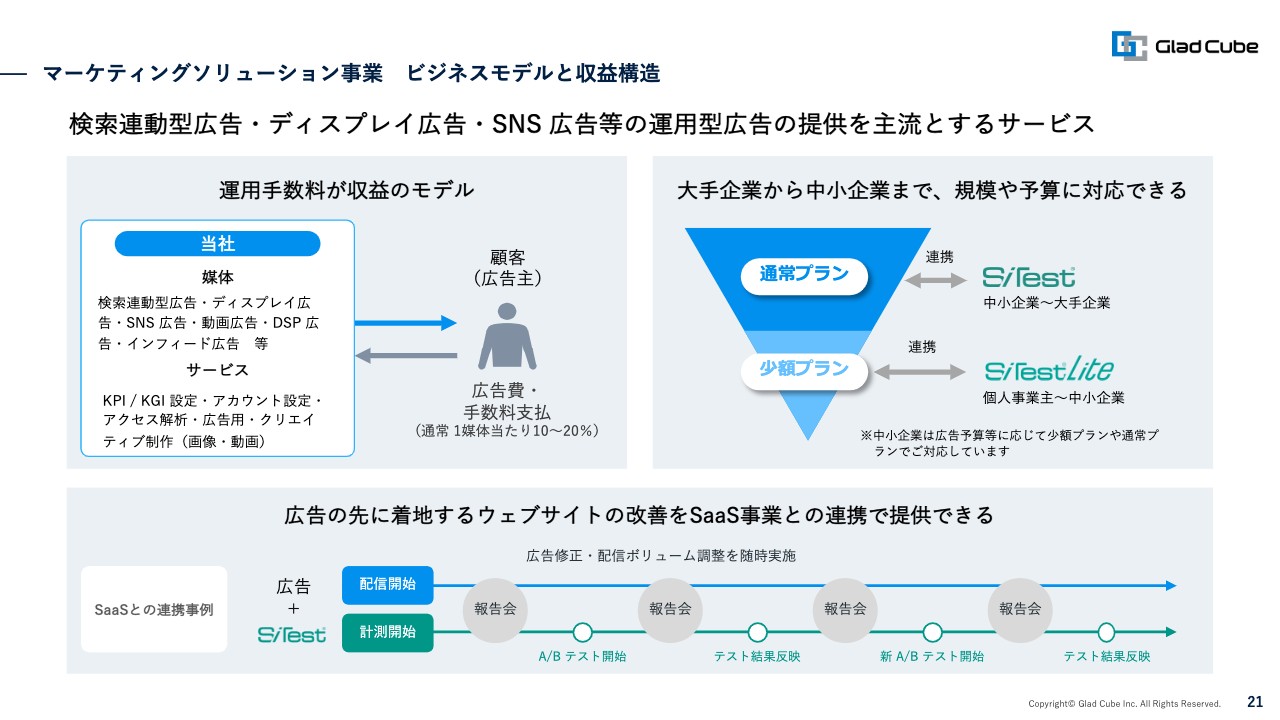

マーケティングソリューション事業 ビジネスモデルと収益構造

マーケティングソリューション事業です。こちらはネット広告の運用となります。広告主から広告費をいただき、「Google」や「Yahoo!」「Facebook」「Instagram」など、日本のさまざまな媒体でインターネット広告を取り扱い、マーケティングを支援しています。

SPAIA事業 概要

SPAIA事業についてです。「SportsをAIでAnalyzeする」ということで、頭文字を取ってSPAIA事業と名付けました。今後さらに認知度を上げていくことが大切ですが、日本のスポーツ、そして海外のスポーツに関しても、これからはデータというものが欠かせない時代が来ると考えています。

スポーツとデータ、AIにどれだけ価値があるのかについては、まだ評価が割れているところではありますが、今後、日本の法律が変わった際のスポーツベッティングに限らず、競馬や競艇、競輪、オートレースなどのすべての公営競技にも、AIで支援できる部分がいろいろあると考えています。そのため、我々は「SPAIA」を開発し、サブスクリプションで提供しています。

また、3月にはWBC(ワールドベースボールクラシック)が行われます。先日のプレスリリースにも出しましたが、海外や侍ジャパンのデータ提供、さらに今後はAIによる勝敗予想などを行います。短い期間にはなりますが、WBCも盛り上げていきたいと思っています。

すでにプロ野球のオープン戦もスタートしていますが、3DCGによって、一球速報で次に投げるボールがどこにぶつかるかなどをすべてAIで展開していきます。今後はそれらを参考に、プロ・アマ含め、このデータをうまく活用していきたいと思っています。

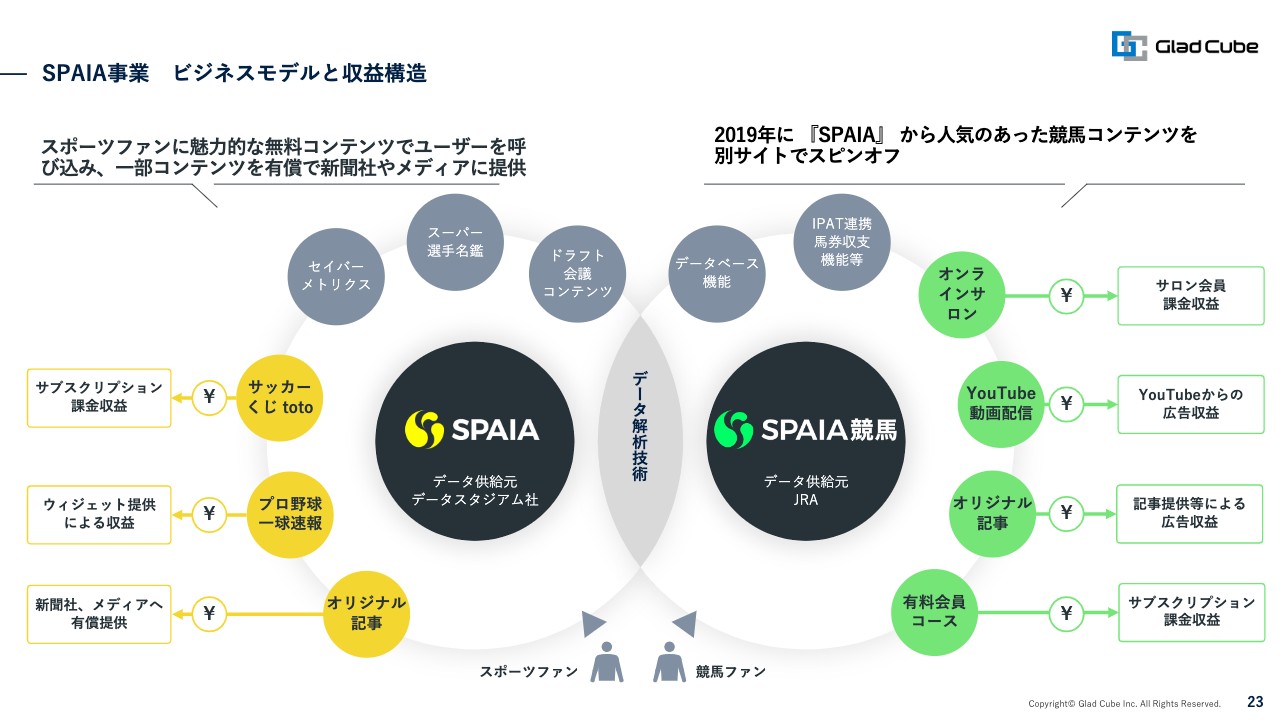

SPAIA事業 ビジネスモデルと収益構造

収益構造としては、「SPAIA」と「SPAIA競馬」の2つに分かれています。「SPAIA」はBtoB、「SPAIA競馬」はBtoCで展開しています。

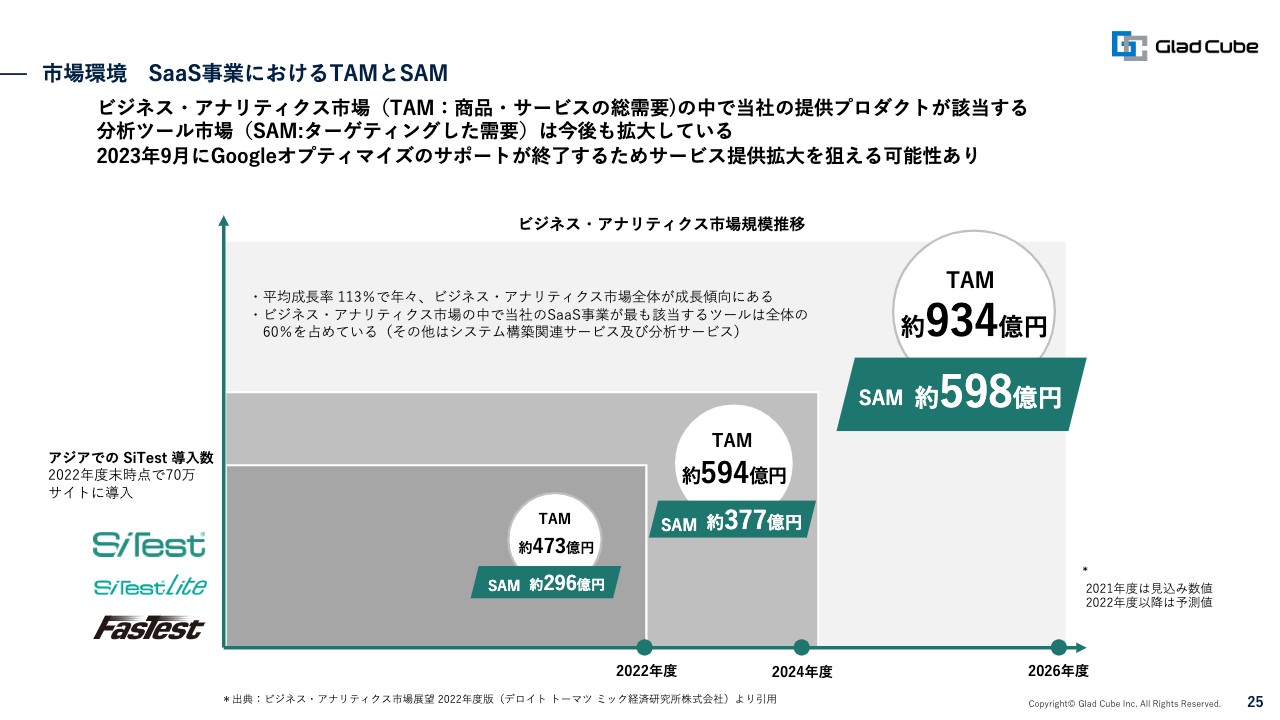

市場環境 SaaS事業におけるTAMとSAM

市場環境です。SaaSに関するTAMとSAMに分けています。TAMは市場規模で、SAMはその中にある、自分たちがターゲットにできる事業になります。ビジネス・アナリティクスの市場規模は約934億円で、我々がターゲットとする需要は598億円です。これらは2026年に向けて成長していきます。

この300億円から1,000億円の市場というのは、なかなか大手が参入してこない市場であり、中小企業やベンチャー企業が大きく収益を上げられる事業だと考えています。今後はこのSaaSの売上を2倍、3倍、10倍にしていきたいと考えています。

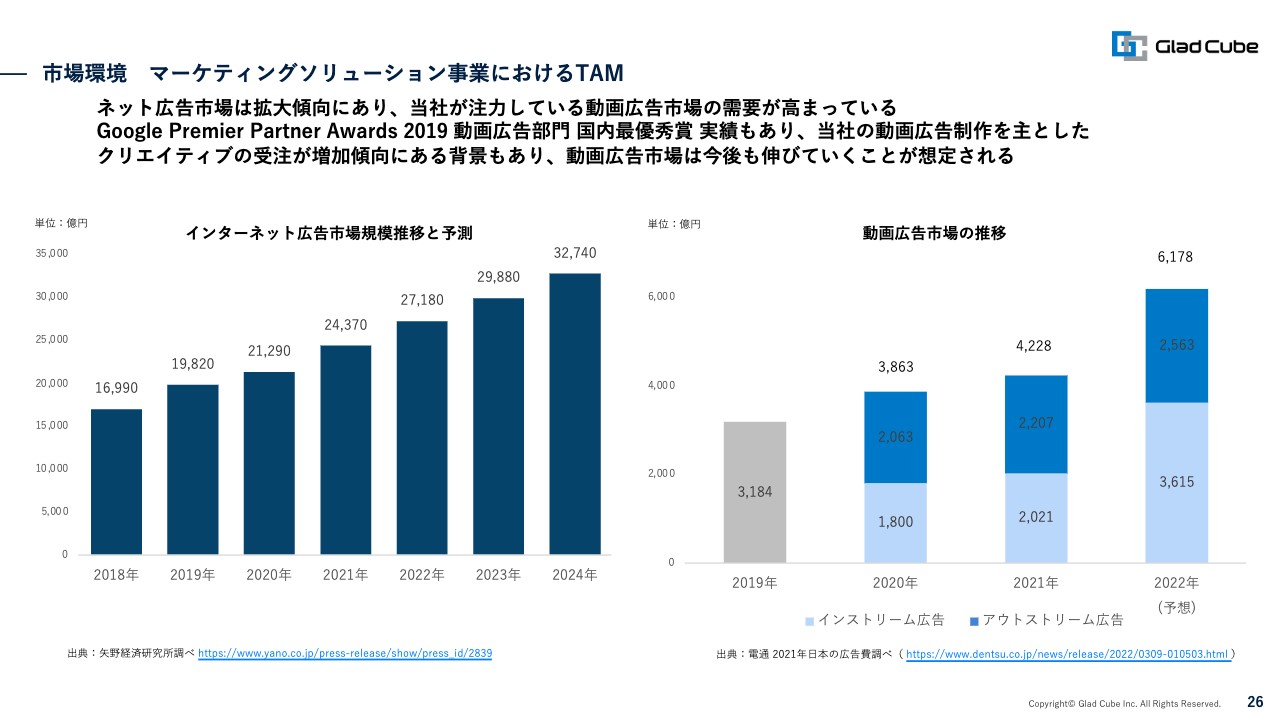

市場環境 マーケティングソリューション事業におけるTAM

マーケティングソリューションのTAMです。矢野経済研究所の調査では、2023年の時点で2兆9,880億円の市場となっています。動画広告については、昨年度で6,178億円という市場規模です。

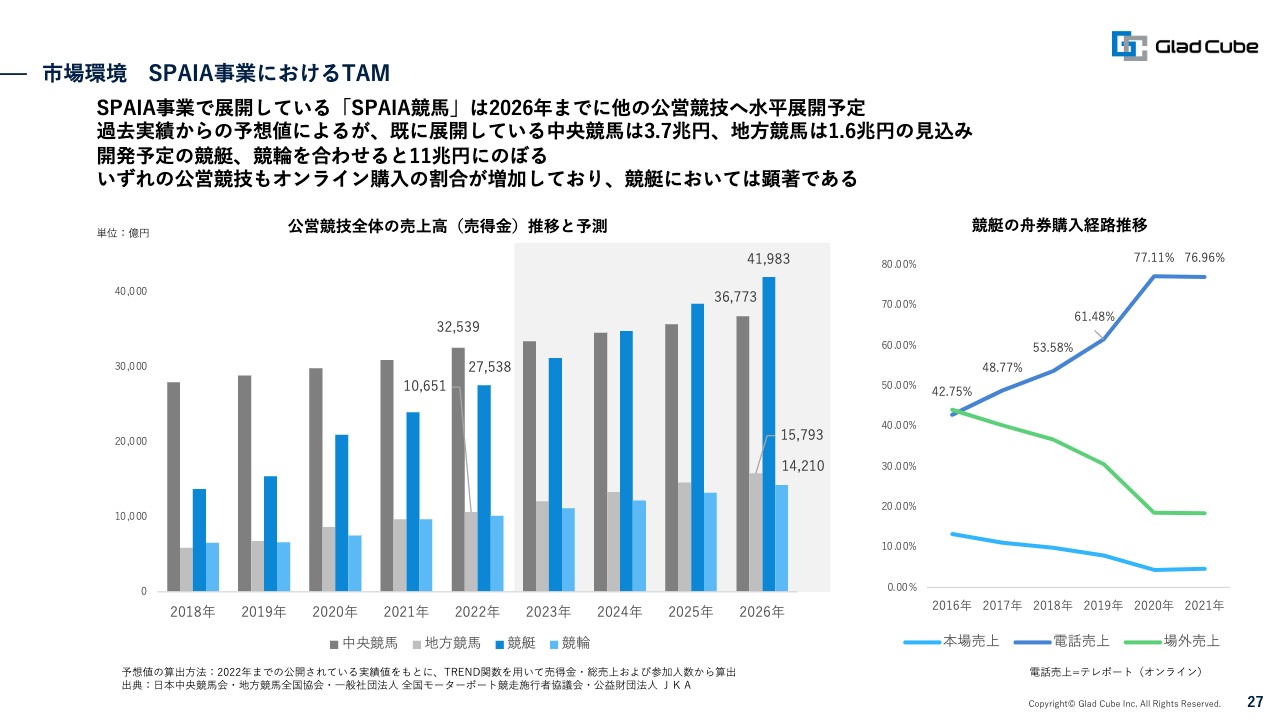

市場環境 SPAIA事業におけるTAM

SPAIA事業の市場規模です。スライドのグラフでは、中央競馬、地方競馬、競艇、競輪を表示しています。2023年は中央競馬が微増ながらも少しずつ右肩上がりとなっており、売得金も現時点で4兆円近くまで戻ってきています。また、今後さらに成長が期待されているのが競艇と競輪ですので、現在はAIによる開発をどんどん進めています。

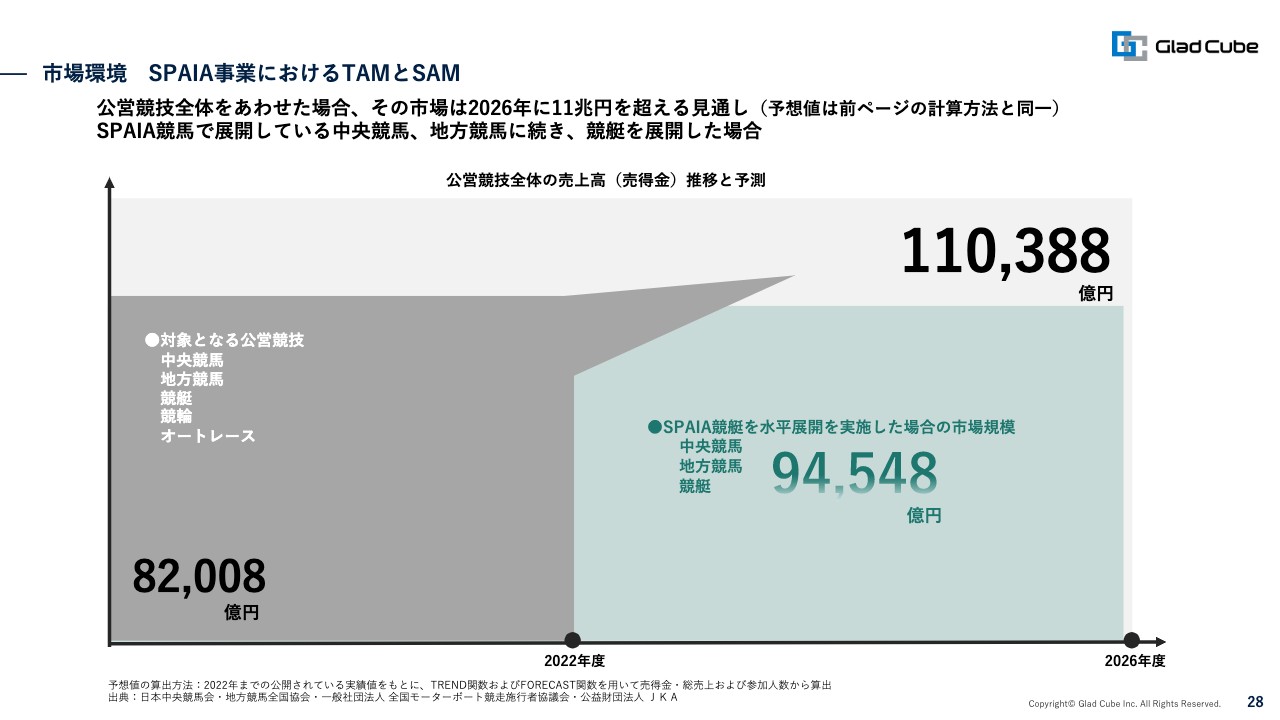

市場環境 SPAIA事業におけるTAMとSAM

SPAIA事業のTAMとSAMについてです。今回はあくまでも公営競技全体の売上高の推移と予測になっていますが、我々が対象としている中央競馬、地方競馬、競輪、競艇、オートレースは、2026年度に約11兆円の市場規模になる見通しです。

「SPAIA競艇」の水平展開を実施した場合の市場規模は9兆4,548億円です。2022年は8兆2,008億円でしたので、売得金としては非常に大きな市場規模となっています。インターネット広告よりも3倍近い市場規模であることは間違いありません。

ただし、我々は30年以上後発のサービスとなっていますので、まずは認知からスタートしていく戦略です。無料ユーザーを大量に集めて20万ユーザーを達成し、そこからサブスクリプションへ移行させたいと考えています。

市場環境から見る当社の強み

競争力の源泉についてです。市場環境から見る当社の強みは5つあります。1つ目は、SaaS事業とマーケティングソリューション事業のクロスセルによるシナジー最大化です。2つ目はトップクラスの営業利益率、3つ目は従業員推移・人材育成の仕組みです。

4つ目はDE&Iが実現された職場環境で、こちらはESGやSDGsにも関係しています。そして5つ目はバランスのとれた経営体制となっています。

競争優位性 当社の強み

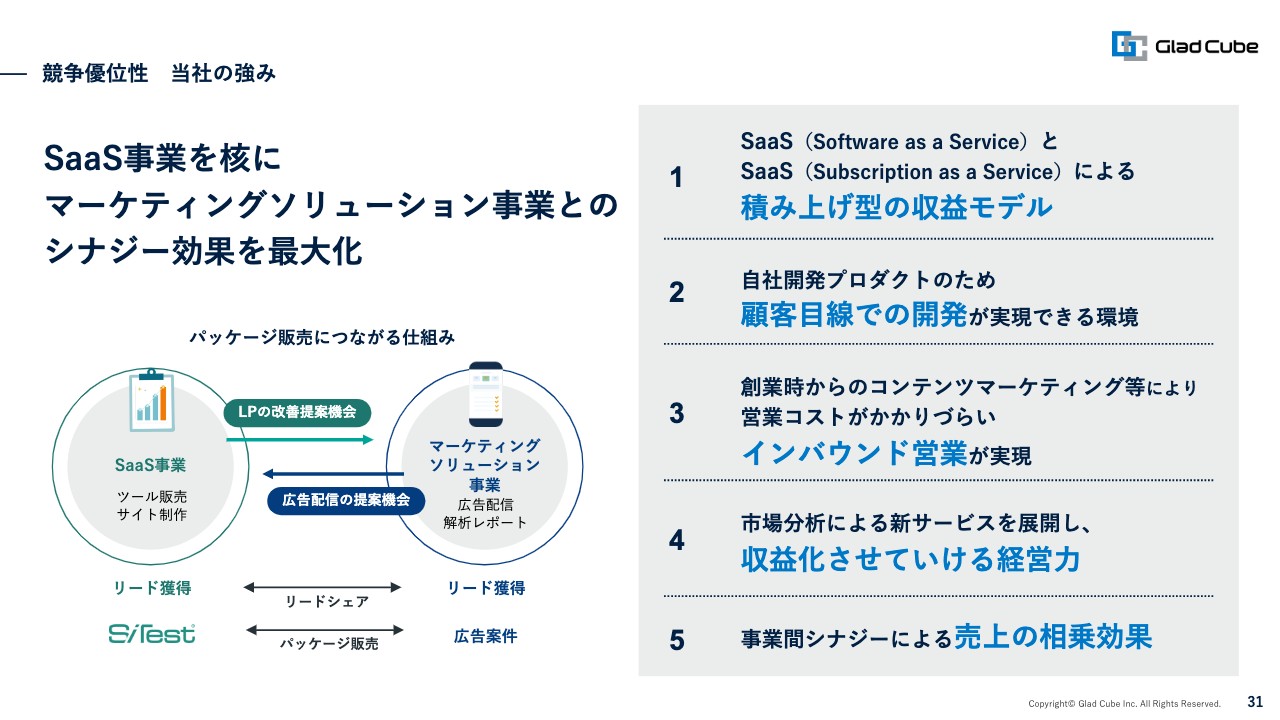

当社の強みについて、1つ目からご説明します。資料に記載のとおり、SaaSの解析と広告は非常に親和性が高いビジネスとなっており、多くの広告代理店がさまざまな機能のある解析ツールを導入し、顧客にパッケージで提供しています。

我々は自社でSaaSの解析システムを持っています。競合にはあたりますが、その解析システムをパートナーの広告代理店に使っていただいているということで、売上の相乗効果は非常に大きくなっています。現在、広告を使っている我々のクライアントの43.2パーセントが「SiTest」を使っています。

今後は、新しくできたWebサイトを高速化させるシステムである「FasTest」をパッケージとしてバンドリングして販売していくことを推し進めていきます。

競争優位性 類似業界の中でもトップクラスの営業利益率

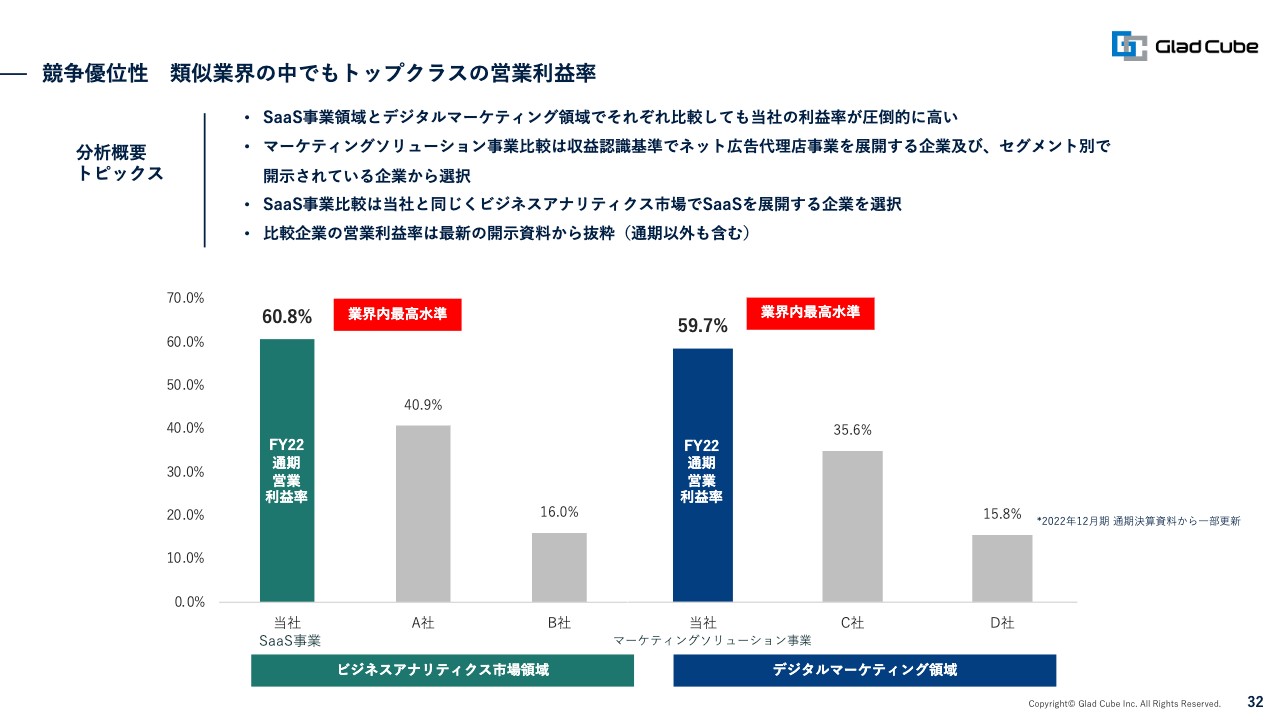

競争優位性についてです。業界内でもトップの営業利益率を誇っているビジネスアナリティクス市場とデジタルマーケティング領域の2つを調べました。

スライドに記載のとおり、ビジネスアナリティクス市場に関しては、業界内の最高水準である60.8パーセントとなっており、大手の上場会社と比較しても約1.5倍となっています。

さらに、デジタルマーケティング領域は広告に関するものですが、こちらは59.7パーセントと、最大手の企業と比較しても2倍近くあります。

我々が類似企業の中でもトップクラスの営業利益率を誇っていることに関しては、生産性の高いオペレーションの独自のノウハウや教育もそうですが、インターネット広告を使った集客や、営業担当をたくさん使ってアポイントしていくというスタンスに加えて、お客さまが自動的に我々を選んでいただけるようなビジネスモデルを構築してきたことが関係しています。

結果として、営業コストがほとんどかからず、その分お客さまへの支援に集中できるため、お客さまの固定率も高くなっています。昨年には、Googleの「Premier Partner Awards」の見込み客の発掘とオンライン販売部門で5年連続で日本一になりました。このようなことからも、我々の運用広告の能力の高さが評価されている次第です。

経営資源 従業員数の推移

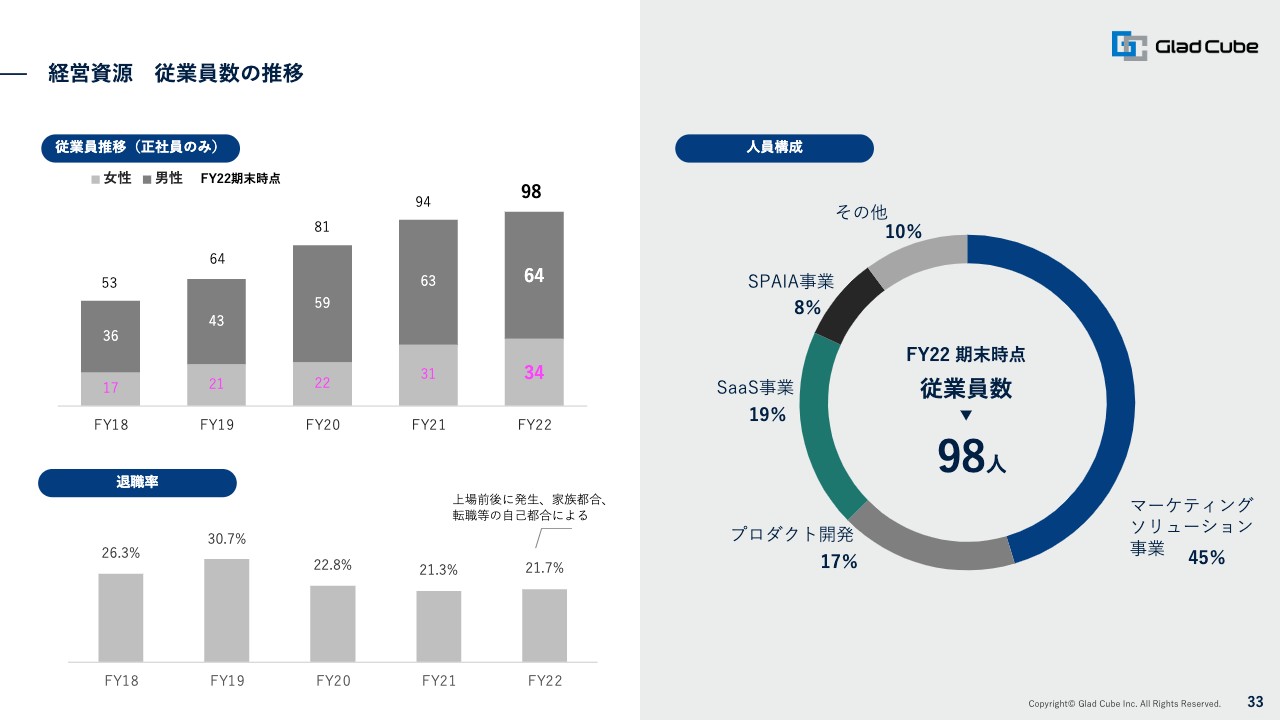

従業員数の推移です。スライドでは、正社員のみの推移を記載しています。昨年度は役員を除いて98人となりました。退職率は21.7パーセントですが、優秀な社員の離職率は非常に低いです。

しかし、退職する方が優秀ではないかというと、そうではありません。我々は非常にストイックに事業を展開していますので、そこについてこられない方も存在します。また、社内間競争も非常に激しい状況ですので、十分に成果が出せないと思った方が離職してしまうかたちになっています。

一般的には、離職率は15パーセントから20パーセントくらいが風通しがよいと言われていますので、今後はさらに働きやすい環境へと改善するために、4月から新しい制度も導入していきます。

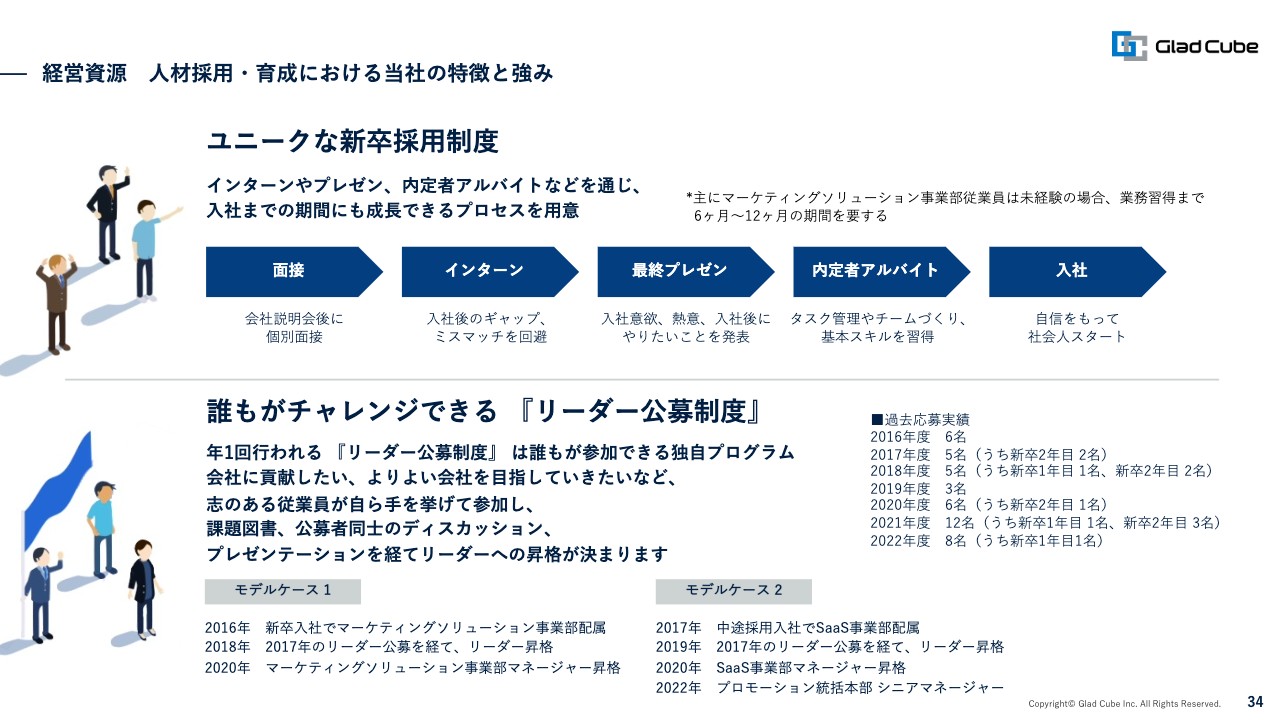

経営資源 人材採用・育成における当社の特徴と強み

人材採用・育成における当社の特徴と強みに関しては、ユニークな新卒採用制度を用いています。また、管理職になる人を役員が選ぶよりも、自分たちで手を挙げて、責任と覚悟と意思を持ってリーダークラス・マネージャーになる、「リーダー公募制度」という独自のプログラムを作っています。

社内間で討論したり、役員の前でプレゼンテーションしたりなど、自分からチャレンジする方たちが役職者になるべきだという制度です。そのような方たちが候補者同士で社内間で競争しながら高め合っていく中で昇格が決まり、給与も上がっていくかたちです。

ただし、リーダーになれば給料が上がるというわけではなく、もちろん能力給という面も用意するなど、我々のほうでもうまく取り組んでいます。

経営資源 社会的責任(SDGs・ESG)への取り組み

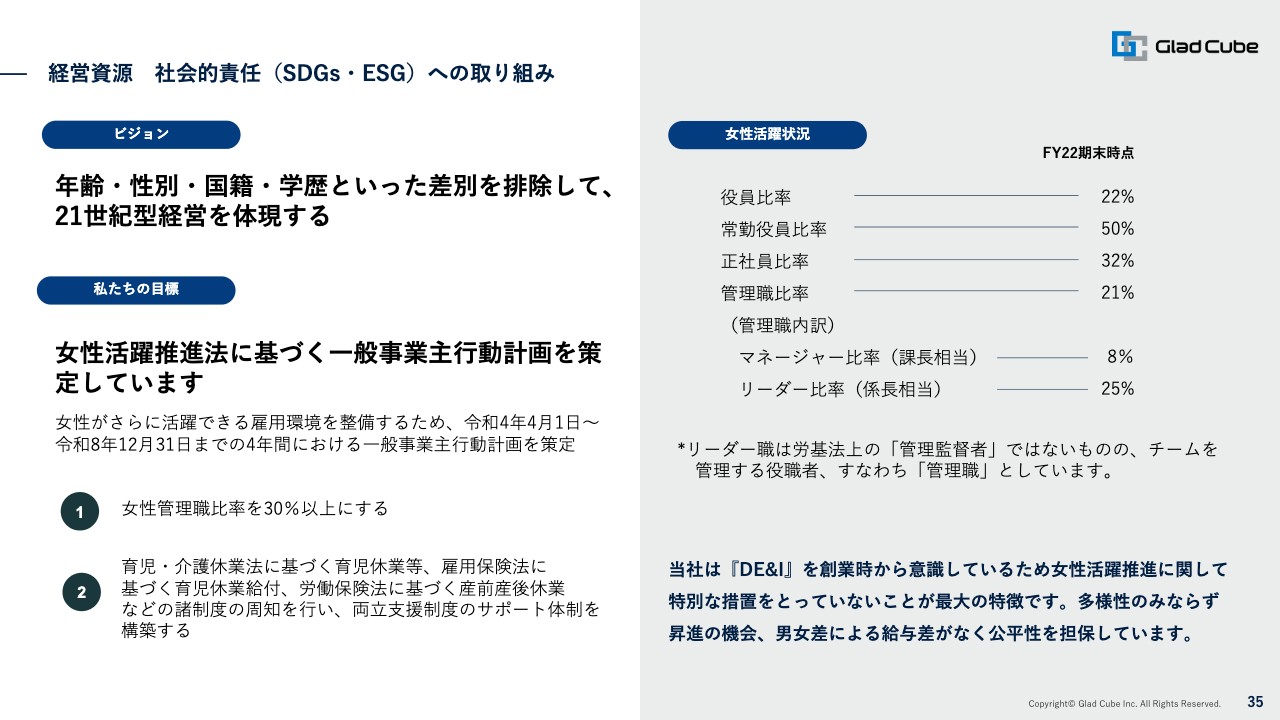

SDGs・ESGに関する取り組みについてです。当社ではビジョンとして2011年から掲げており、すでに進めていましたが、SDGs・ESGは今、非常に重要視されています。もともと年齢・性別・国籍・学歴などによる差別を排除していく方針で経営しており、社内にはさまざまな国籍の方がいます。

また、私たちの目標として、女性活躍推進法に基づく一般事業主行動計画を策定し、女性がもっと活躍できる雇用環境の実現を目指しています。具体的には、女性管理職比率を30パーセント以上に上げていくことや、育児休業や育児休業給付、産前産後休業などの諸制度の周知を行い、女性がより働きやすくなるようにサポート体制を整えることを進めています。

現在、女性の常勤役員比率はすでに50パーセントです。その他、正社員の女性比率は32パーセントであり、リーダー、マネージャー、シニアマネージャーなどの管理職の女性比率は20パーセントを超えています。これは他社と比べると非常に高い水準にあります。

これらの数字は、先ほどビジョンでお伝えしたように、年齢・性別・国籍・学歴などに関係なく、気概を持った社員を大切にして適正に評価していることが、結果として表れていると考えています。ただし、今後は女性管理職比率は30パーセント以上なければいけないと思っていますし、将来的には50パーセントにまで伸びていくかたちがよいと思っています。

DE&Iについては、当社は創業時から意識しているため、特段、新しく設定してチャレンジしていく方針は持っていません。もともと取り組んできたことが、今の結果に表れていると考えてください。

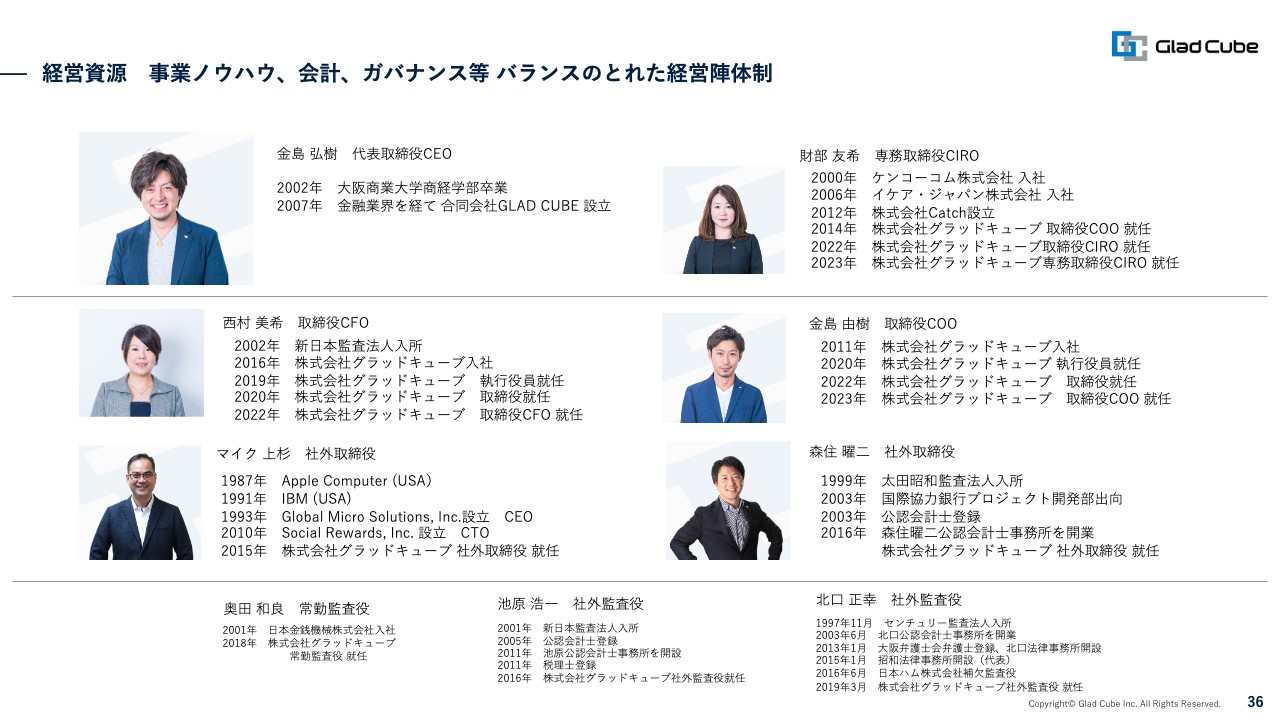

経営資源 事業ノウハウ、会計、ガバナンス等 バランスのとれた経営陣体制

事業ノウハウ、会計、ガバナンス等のバランスのとれた経営陣体制については、スライドを見ていただければおわかりかと思います。

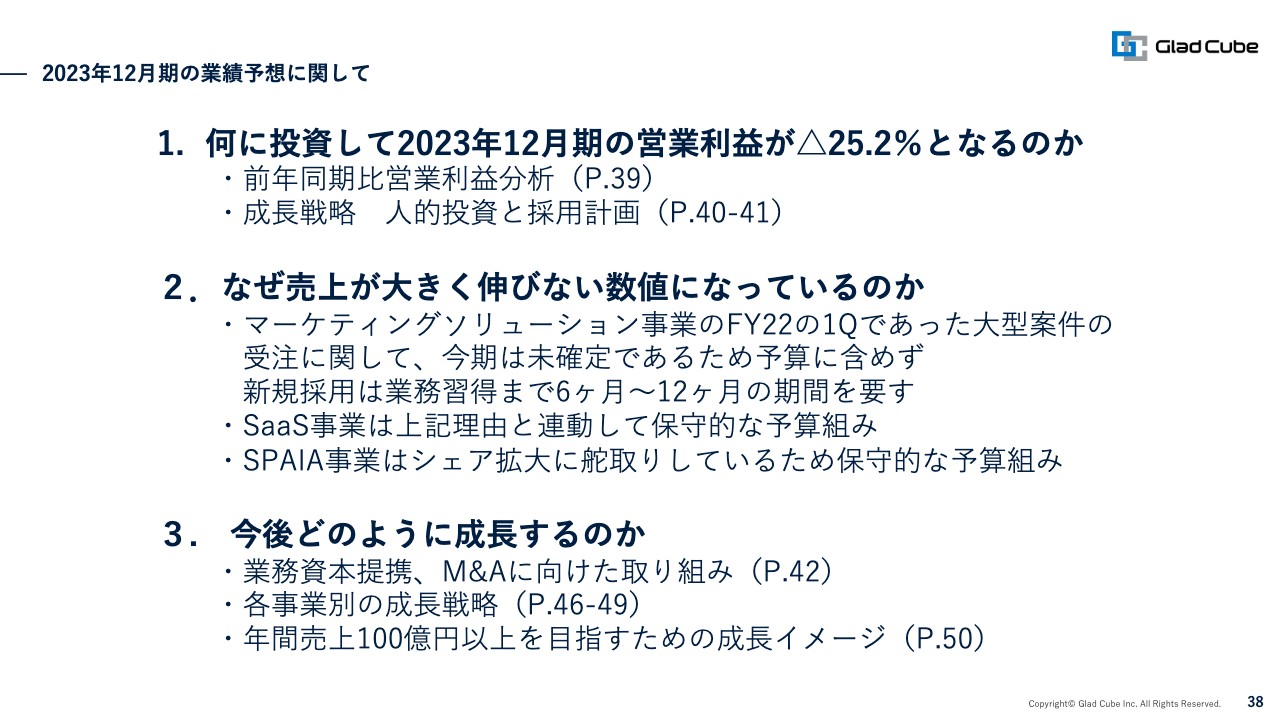

2023年12月期の業績予想に関して

今期の事業計画です。2023年12月期(第17期)の売上予想は、微増収減益の見込で、昨年度の売上高14億8,000万円に対し、今期は14億8,600万円と、600万円だけの増収としました。これに関して、株主の方から「なぜなのか?」というご意見やご質問なども多数いただいていますし、いただいたお話にはしっかりと目を通しています。

そこで、2023年12月期の業績予想に関して、あらためて簡単にお話しします。まず、減益部分は今後の成長戦略の一環にかかる費用であり、採用などの人的な投資やシステム投資などを行っていくものです。これは上場した際にお伝えしている内容であり、減益になる部分は、今後の我々の成長への投資だと捉えてください。

次に、なぜ売上が大きく伸びないかについてですが、これは2022年12月期第1四半期におけるマーケティングソリューション事業での大型案件受注という、比較対象の前年実績に起因しています。

広告事業を営んでいる方であればご理解いただけると思いますが、この業界では、急に案件が来ることが多々あります。この足元の状況に対し、非常に保守的に考えた結果、今期の売上高に関しては、そのような大型案件の受注を見込まない方針としました。先が読めないものとして、売上高には入れないということで堅く読んでいます。

また、広告が伸びないという前提で捉えると、SaaS事業は上記のとおり連動して成長できない可能性もあり、保守的な予算に組んでいます。

ただし、社内での売上高に関するコミットメントラインは非常に高く設定しています。売上高や経常利益などをお伝えすることはできませんが、今回みなさまに出した2023年度の業績予想をはるかに超える売上高と経常利益を社内で目標としています。

したがって、我々としては、社内で実態的に設定している目標値の達成に向けて取り組んでいき、達成した後に上方修正することで、応援してくださっている株主さまに還元していく方針です。さまざまな経営資源と時間を使ってしっかりと体現した後、みなさまへ還元したいと考えています。

また、今後の成長戦略については、業務資本提携やM&Aに向けた取り組みを挙げています。その中で、上場前に出資していただいていたモバイル・インターネットキャピタルというベンチャーキャピタルに対しては、ファンドとして参加することになりました。

今後スタートアップ企業やベンチャー企業に対して、その企業がイグジットすればキャピタルゲインもありますが、我々はそのような収益に着目しているわけではありません。それよりも、そのような企業のマーケティング部分などをソリューションできるのではないかというシナジーを目的としたビジネスを考えており、このようなかたちで今回ファンドとして出資することになりました。また、他のさまざまな企業ともすでに連携しています。

さらに、どのような業種・業態かは今すぐにお伝えできませんが、多くの事業主と直接お話しし、今後のM&Aに向けた取り組みも検討しています。

我々はこれから2030年に向けて100億円以上の企業になることをコミットメントラインにしています。非常に高いハードルだと思われるかもしれませんが、そこは必ず達成していきたいと考えています。

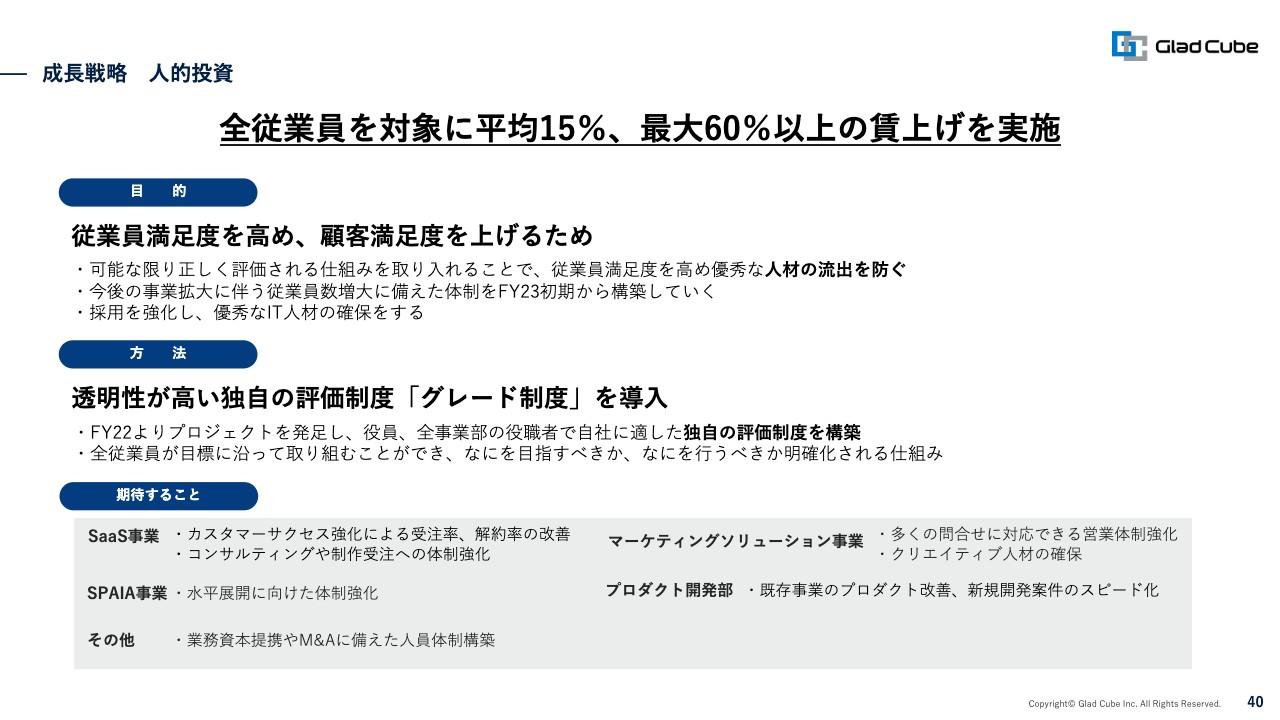

成長戦略 人的投資

人的投資についてです。当社は全従業員を対象に、平均15パーセント、最大60パーセント以上の賃上げを実施します。今、日本はインフレや利上げなどを含め、非常に厳しい状況にあることはみなさまもご承知のとおりだと思います。

現在、新型コロナウイルス感染症などの影響から、インバウンドも2019年に比べてかなり減っており、国内の市場環境は厳しい状況ですが、我々は従業員満足度を高めて顧客満足度を上げるということに今までずっと取り組んできました。

国として経済力が成長していないのに賃上げを実施するというのは、実は経営判断としては非常に難しいことではあります。しかし、我々としては、まず社員が生きがいと働きがいを持ってしっかりと満足して働けることで、お客さまによりよいサービスを提供していけると考えています。そこはみなさまにご理解いただければと思います。

そのため、透明性の高い独自の「グレード制度」を今後導入していきます。これは、社員に向けて給与体系を明確にし、どのような給料体系で、今後どのように自分を伸ばせばよいかなどをわかりやすくしていく制度です。この結果、全従業員が目標に沿って取り組むことができるようになります。

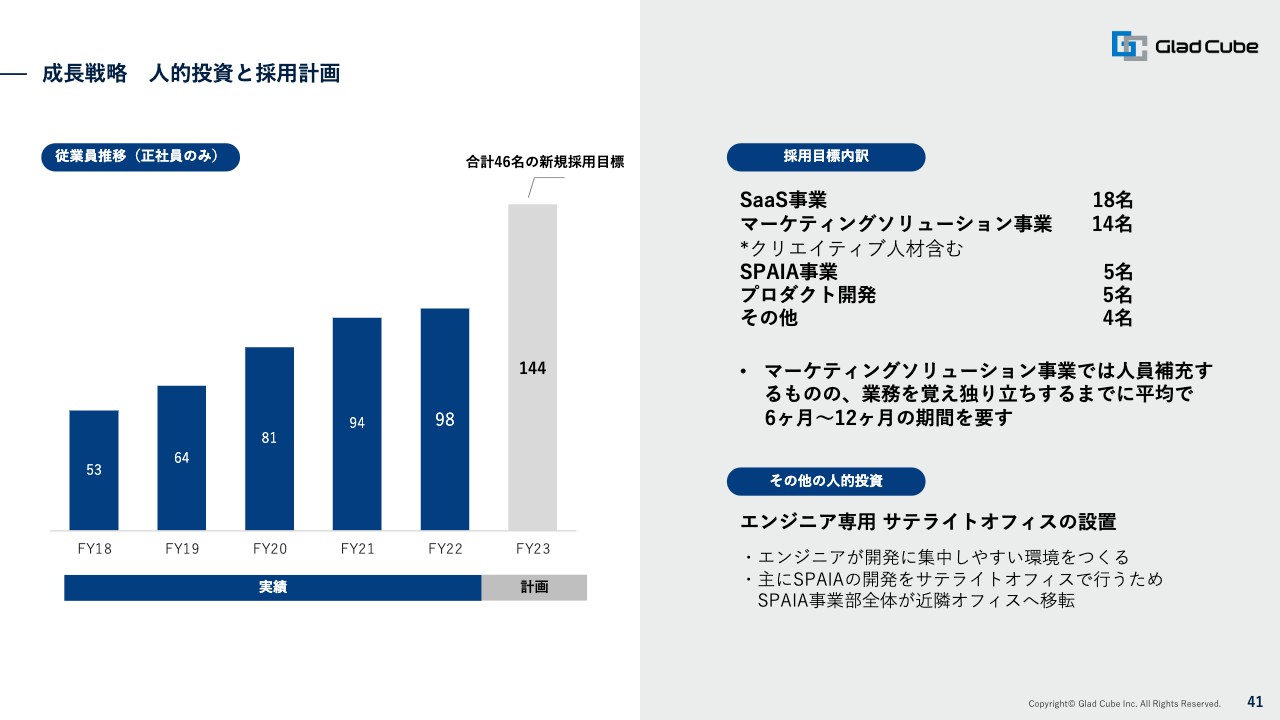

成長戦略 人的投資と採用計画

今後の人的投資と採用計画についてです。今期は46人を採用する目標を立てています。その内訳は、スライド右側に記載しているとおりです。

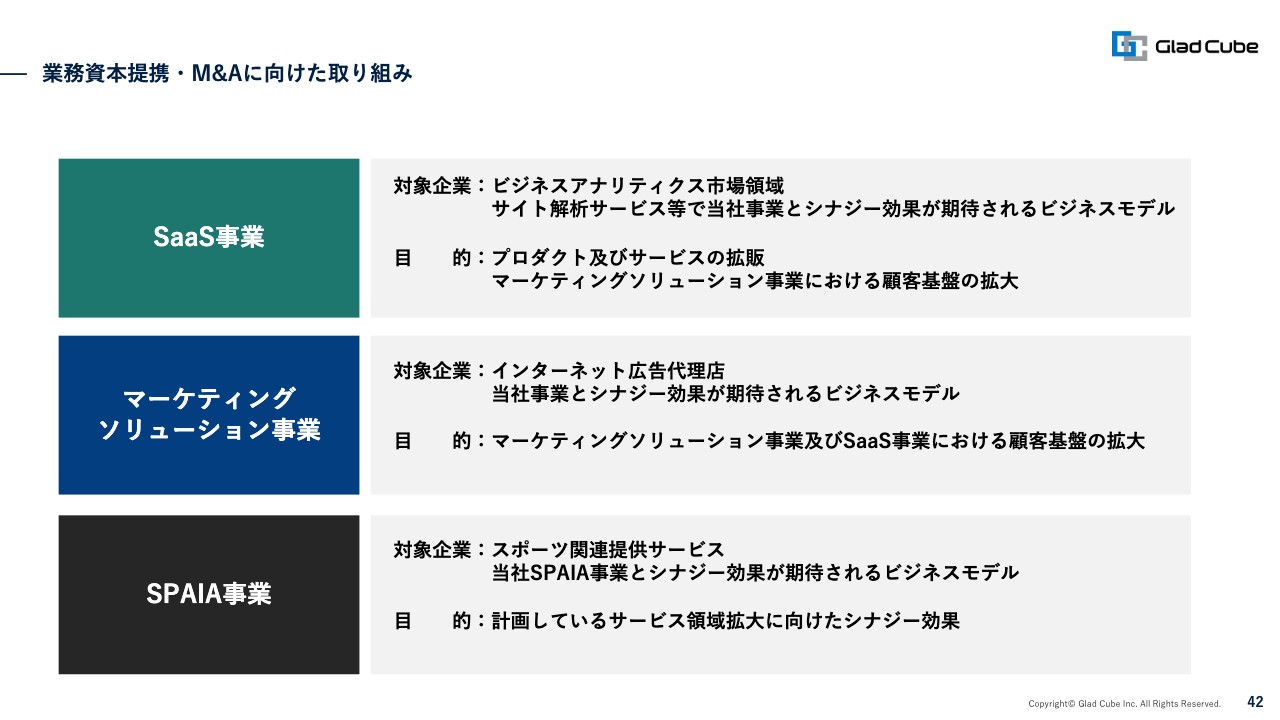

業務資本提携・M&Aに向けた取り組み

業務資本提携・M&Aに向けた取り組みについてです。SaaS事業では、ビジネスアナリティクス市場領域の企業が対象となります。マーケティングソリューション事業では、インターネット広告代理店が対象です。SPAIA事業では、スポーツ関連のサービスを提供する企業が対象で、今後、SPAIA事業とシナジーが期待されると考えられる事業などと、すでにいろいろとお話を進めています。

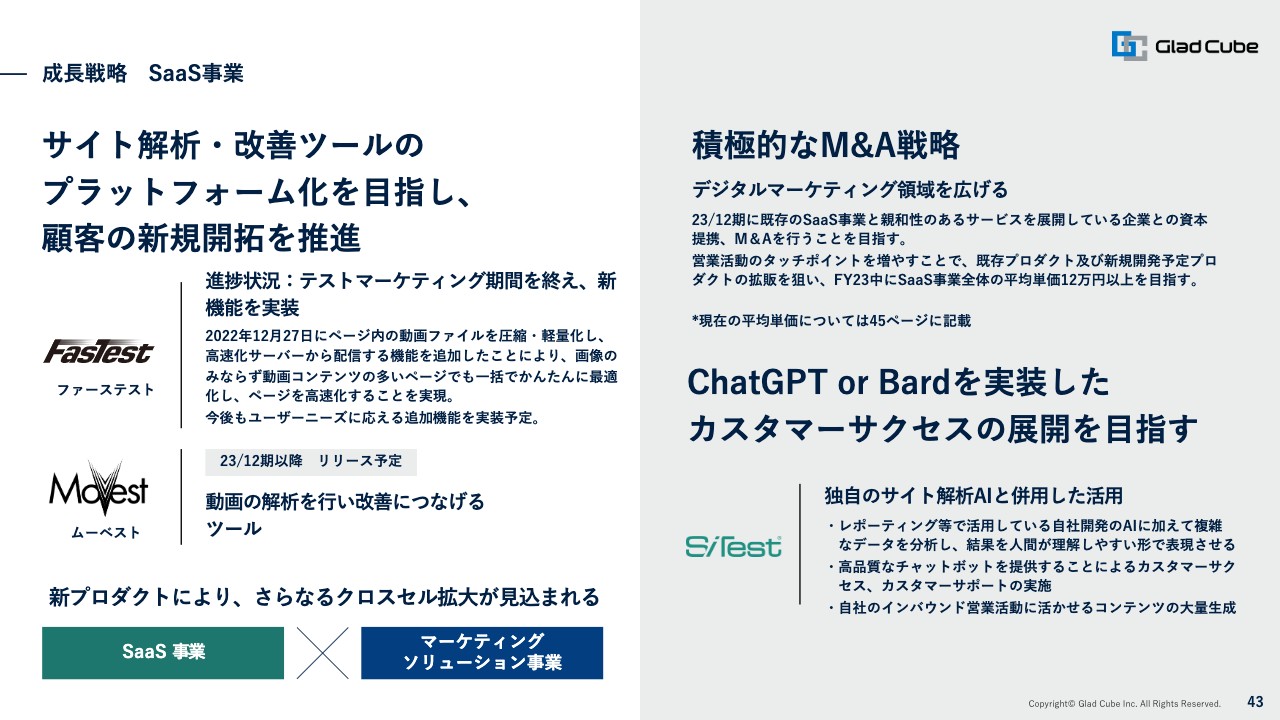

成長戦略 SaaS事業

SaaS事業の成長戦略についてです。スライド右側に、積極的なM&A戦略として、デジタルマーケティング領域を広げていくと記載していますが、具体的には、この2023年12月期に既存のSaaS事業と親和性の高いサービスを展開している企業と、資本提携やM&Aを行うことを目指しています。

また、現在「SiTest」や「FasTest」を展開しているSaaS事業と、インターネット広告代理店事業、後ほどお話しするSPAIA事業の主力3事業のそれぞれで、すでに「ChatGPT」やGoogle社の「Bard」でテストしながら、カスタマーサポートやカスタマーサクセス記事の量産、またジェネレーションの実装など、さまざまな機能の開発に取り組んでいます。

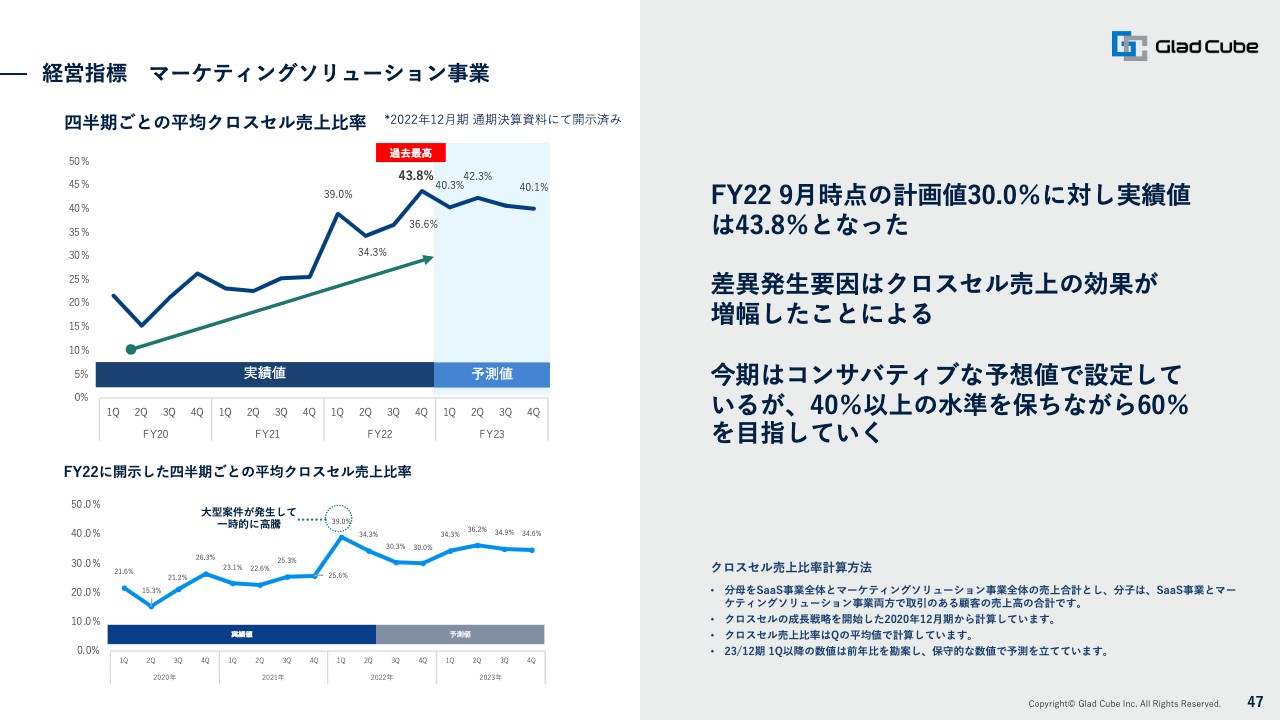

経営指標 マーケティングソリューション事業

経営指標の重要な点としては、今後、クロスセル売上比率の予想値として40パーセント以上を保ちながらも、社内目標としては60パーセント以上のクロスセル実現を目指す方針であることをご理解いただければと思います。

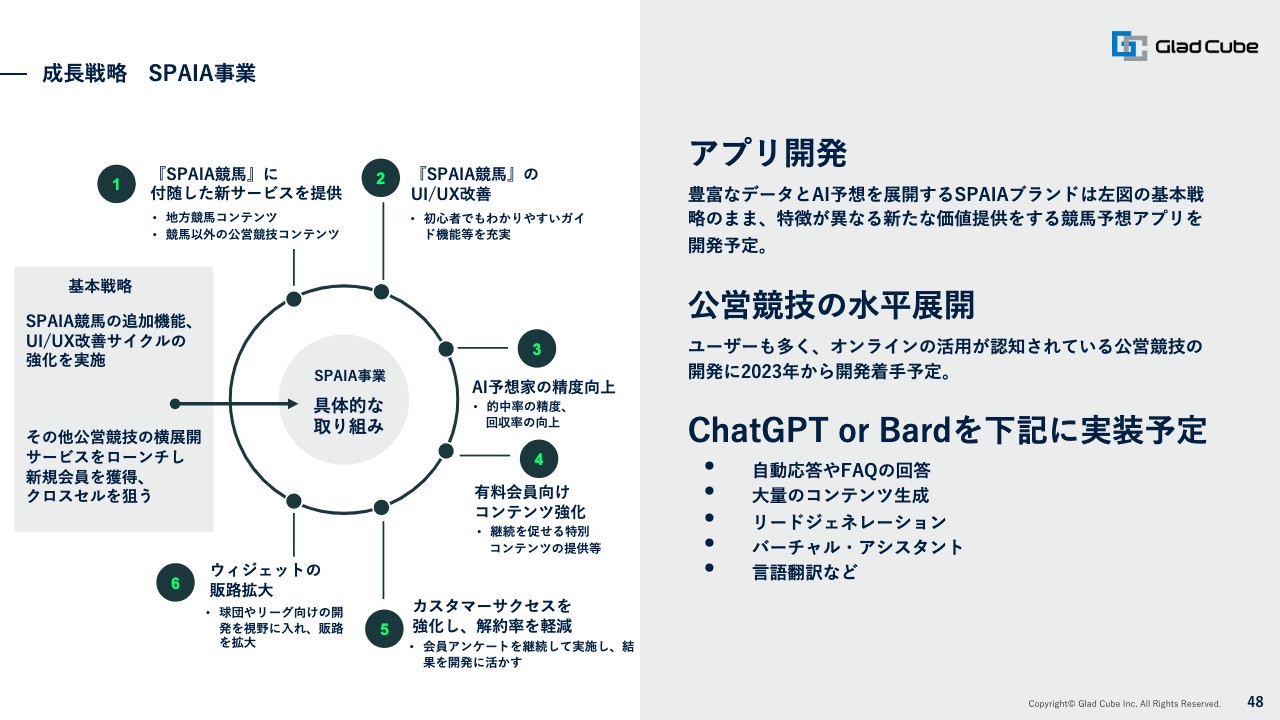

成長戦略 SPAIA事業

SPAIA事業の成長戦略です。「SPAIA競馬」に付随した新サービスとして、今後は先ほどお伝えした競馬以外の競艇、競輪、オートレースなどの開発を行っていきます。

また、「SPAIA」や「SPAIA競馬」のUI/UXをより改善していきたいと考えています。実は2022年2月時点での解約率は40パーセントもあったのですが、現時点では10パーセントまで減らすことができています。

アプリ開発も含めたUI/UXの改善は、我々にとって非常に価値がある対応だと考えていますので、こちらに1年半パワーを費やしています。今後よりいっそうエンドユーザーにとって使いやすく楽しめるインターフェースにするべく、さらに1年以上時間をかけるかたちで引き続き解約率を減らし、入会率を高めていく施策を行っていきます。

また、先ほどもお話ししたとおり、自動応答やFAQの回答、大量のコンテンツ生成、リードジェネレーション、またはバーチャル・アシスタント、言語翻訳など、オープンAIの「ChatGPT」を使うか「Bard」を使うかを検証しながら、現在、実装を準備しています。おそらく「ChatGPT」のほうが使いやすいのではないかという方針ですが、実装化の時期についてはまた発表します。

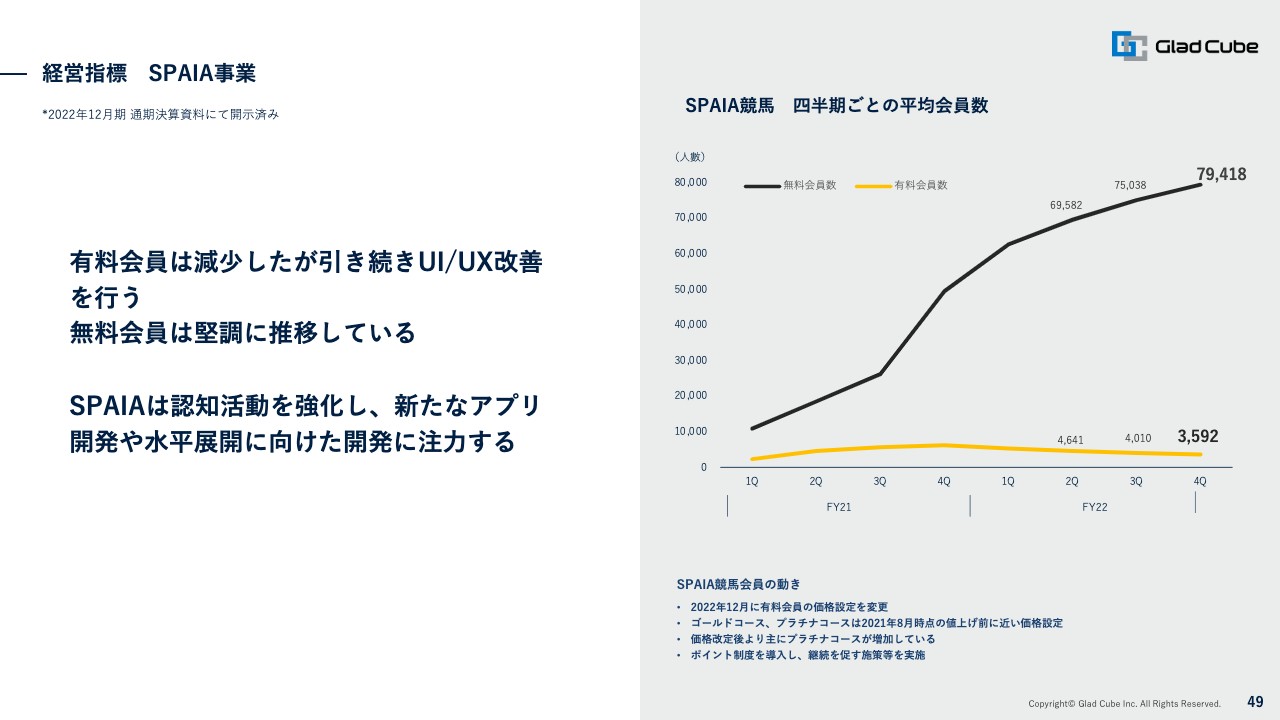

経営指標 SPAIA事業

SPAIA事業の経営指標についてです。現在、有料会員は減少していますが、我々はまずシェアを奪うことを考えています。値上げやいろいろな企画の実施など、小手先の手法で売上高を上げることはいくらでもできるのですが、定着したユーザーにより長く利用していただくためには、コアなファンを作ることが重要だと考えています。まずは無料でも、また1コインでも、ユーザーに満足いただけるようなシステムの開発・サービスの改善を進めています。

技術面に関しては、30年以上後発ではありますが、AIやブロックチェーン、「ChatGPT」などを使い、他の競馬サイトが手掛けていないような試みを、我々が新しい技術とデータでどんどん進めていきます。

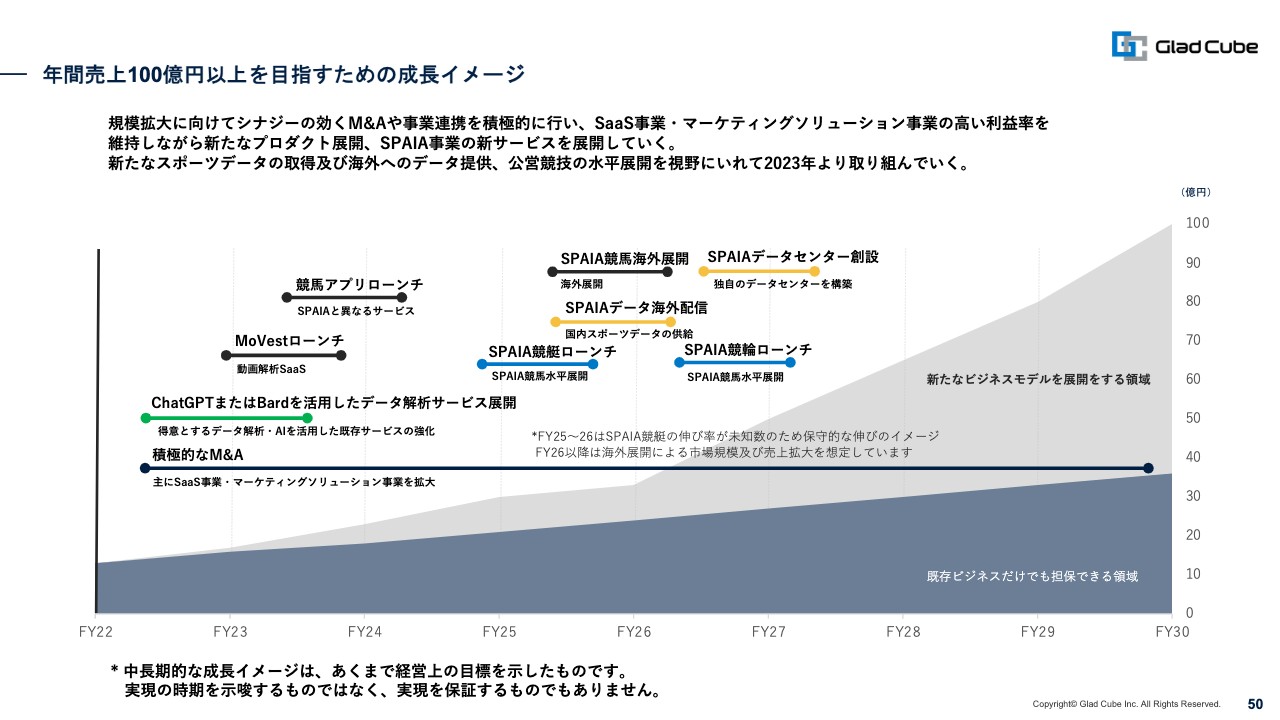

年間売上100億円以上を目指すための成長イメージ

年間売上高を100億円以上に目指すための成長イメージについてお話しします。当社は、2030年までに売上高を100億円にしたいと考えています。これに関して、M&Aの連結決算で100億円にすると考えている方もいらっしゃいますが、我々はM&Aだけで100億円にするということを考えているわけではありません。

事業シナジーを持って、我々の売上を上げながら、今後M&Aした会社も含めてグループ会社として、ともに売上高を100億円以上伸ばしていくかたちを描いています。その中で、この2023年から永続的に積極的なM&Aを仕掛けていくことであったり、「ChatGPT」を使っていくということを進めています。

その他、動画の解析サービスや競馬の新しいアプリの開発なども手掛けており、これらは2024年にローンチできるように準備を進めています。また、競艇、競輪などに関する各データ、「SPAIAデータ」の海外配信も行う予定です。

さらに今後、スポーツのプロとアマを含めた全データを保有していこうと考えています。全データを保有し、今後未来に起こりうるスポーツベッティングの解禁に際し、そのプラットフォームとなるデータセンターを作ります。

ベッティングにはスポーツデータが非常に必要になってきます。そのためのスポーツデータプラットフォームを作り、さまざまなお客さまやメディアに対してデータを提供していく事業も営んでいきたいと思っています。

今後は、M&Aなどによる収益によって新しいビジネスモデルを展開していき、未来のデータセンター事業、スポーツベッティング事業、さらにSPAIA事業におけるデータのサブスクリプション事業などの売上を伸ばすことで、売上高を7年間で100億円にしたいと考えています。

なお、SPAIA事業におけるサブスクリプション事業とは、今は無料で提供しているサービスですが、データがお客さま側に必要になってきた段階でサブスクリプション化を検討し、ユーザーに有料展開する部分も広げていくというものです。

51ページ以降はAppendix、競合の状況、資金使途、リスク情報などを記載しています。こちらは、後ほどご覧ください。

以上で、2023年度の事業計画及び成長可能性に関する事項のご説明を終わります。最後までご覧いただき、ありがとうございました。

新着ログ

「サービス業」のログ