資生堂、2025年までに付加価値型経営モデルを確立させ、2027年のコア事業営業利益率15%達成を目指す

2022年決算のポイント

横田貴之氏(以下、横田):これより、2022年第4四半期実績についてご説明します。はじめに3ページをご覧ください。まず、2022年第4四半期決算のサマリーです。本日お伝えしたいポイントは5つです。

売上高は、為替および事業譲渡影響を除く実質ベースで、前年比1パーセントの増収となりました。年間を通じてコロナ禍の影響で不透明な環境が続いた中国を、好調な欧米、トラベルリテールによってリカバーしました。

中国は第4四半期に、主にダブルイレブンの市場鈍化の影響で出荷・売上が低調に推移したものの、シェアは着実に拡大しました。日本では、第4四半期も中価格帯の回復基調が継続しましたが、上期の苦戦が影響し、年間では前年並みとなりました。ブランド別には「クレ・ド・ポー ボーテ」「NARS」や、フレグランスが好調を維持しました。

Eコマースは、ダブルイレブンの市場鈍化が影響したものの、ハイプレステージブランド・製品ラインを中心に健闘し、全体でのプラス成長を維持しました。Eコマース比率も33パーセントと、順調に拡大しています。

コア営業利益は、88億円の増益となりました。中長期の持続的な成長に向け、戦略的追加投資を計画どおりに実行し、すでに一部では効果が発現しているほか、全社横断での機動的なコストマネジメントの継続推進、構造改革に伴う固定費の低減、円安による為替影響などにより増益となりました。

トランスフォーメーションについても、着実に推進しています、プロフェッショナル事業の譲渡はおおむね完了したほか、パーソナルケア生産事業についても、久喜・ベトナムともに2023年のクロージングに向けて計画どおり進捗しています。

また、ネットD/Eレシオは0.05倍と、再成長に向けた健全な財務体質を維持しました。

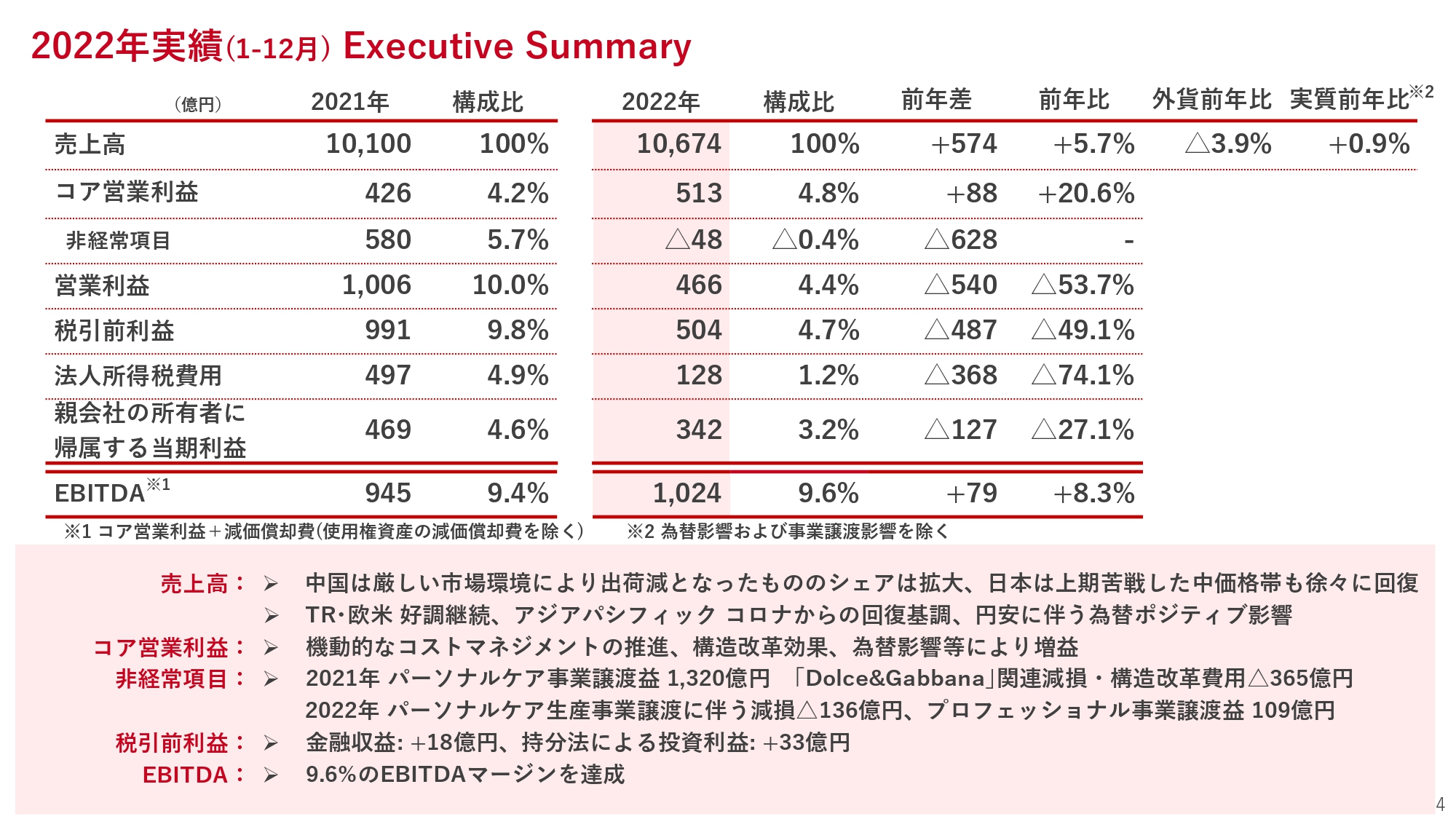

2022年実績(1-12月) Executive Summary

P/Lのサマリーです。コア営業利益は、前年比88億円増益の513億円となりました。

一方で営業利益は466億円と、前年比540億円の減益です。これは、非経常項目で前年比628億円のマイナスとなっていることが要因です。

前年はパーソナルケア事業の譲渡益などにより580億円の利益が計上されていた一方で、今年はパーソナルケア生産事業譲渡に伴う減損損失をプロフェッショナル事業の譲渡益などが一部相殺し、48億円の損失となりました。

金融収益や持分法投資利益により、税引前利益は504億円、親会社の所有者に帰属する当期利益は前年に対し127億円減益の342億円となりました。また、EBITDAは前年に対し79億円増加して1,024億円、EBITDAマージンは約10パーセントとなりました。

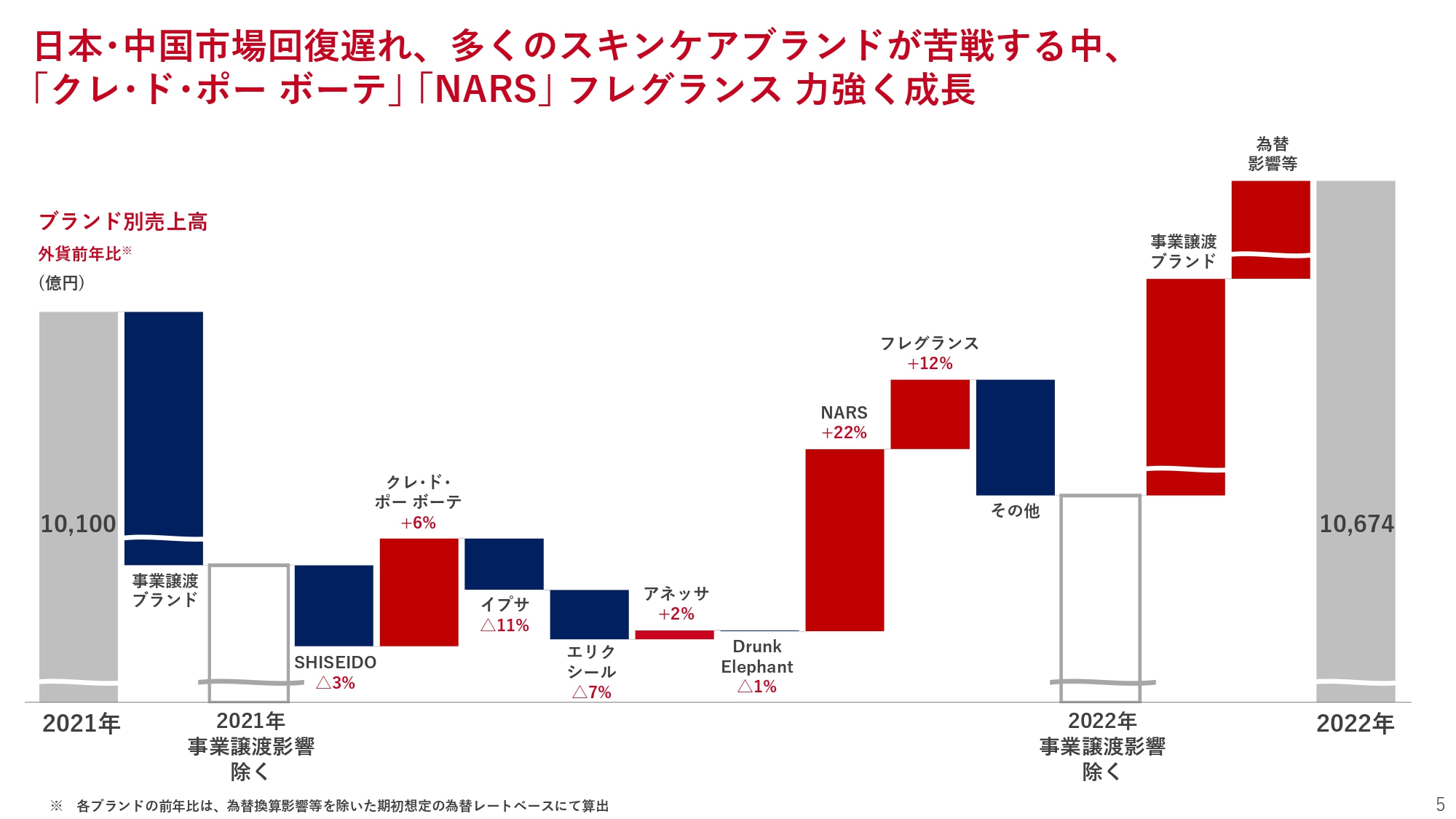

日本・中国市場回復遅れ、多くのスキンケアブランドが苦戦する中、「クレ・ド・ポー ボーテ」 「NARS」 フレグランス 力強く成長

ブランド別の実績です。年間では、中国のロックダウンや市場減速による影響、日本市場の上期の回復遅れの影響などにより多くのスキンケアブランドが苦戦する中、「クレ・ド・ポー ボーテ」「NARS」やフレグランスは力強い成長を実現しました。

「クレ・ド・ポー ボーテ」は年間を通して効果・効能の訴求効果により、中国のハイプレステージ市場の堅調さを確実に捉えたほか、中国のダブルイレブン商戦が低調に推移した第4四半期の中においても、ホリデーコレクションを中心に成長へ貢献しました。

「NARS」「narciso rodriguez」は新製品が好調を維持し、成長をけん引しました。「エリクシール」は、9月にローンチした新化粧水・乳液が力強い成長を継続しているものの、日本の上期における中価格帯市場の苦戦や中国の市場の厳しさが影響し、トータルでマイナスとなりました。

また、「Drunk Elephant」は、年間では若干のマイナスとなったものの、第4四半期に大きく出荷を伸ばし、マイナス幅を縮小しました。お客さま購買ベースでは、第4四半期も引き続き非常に強い成長モメンタムを維持しており、2023年度は本格的に出荷が回復していく想定です。

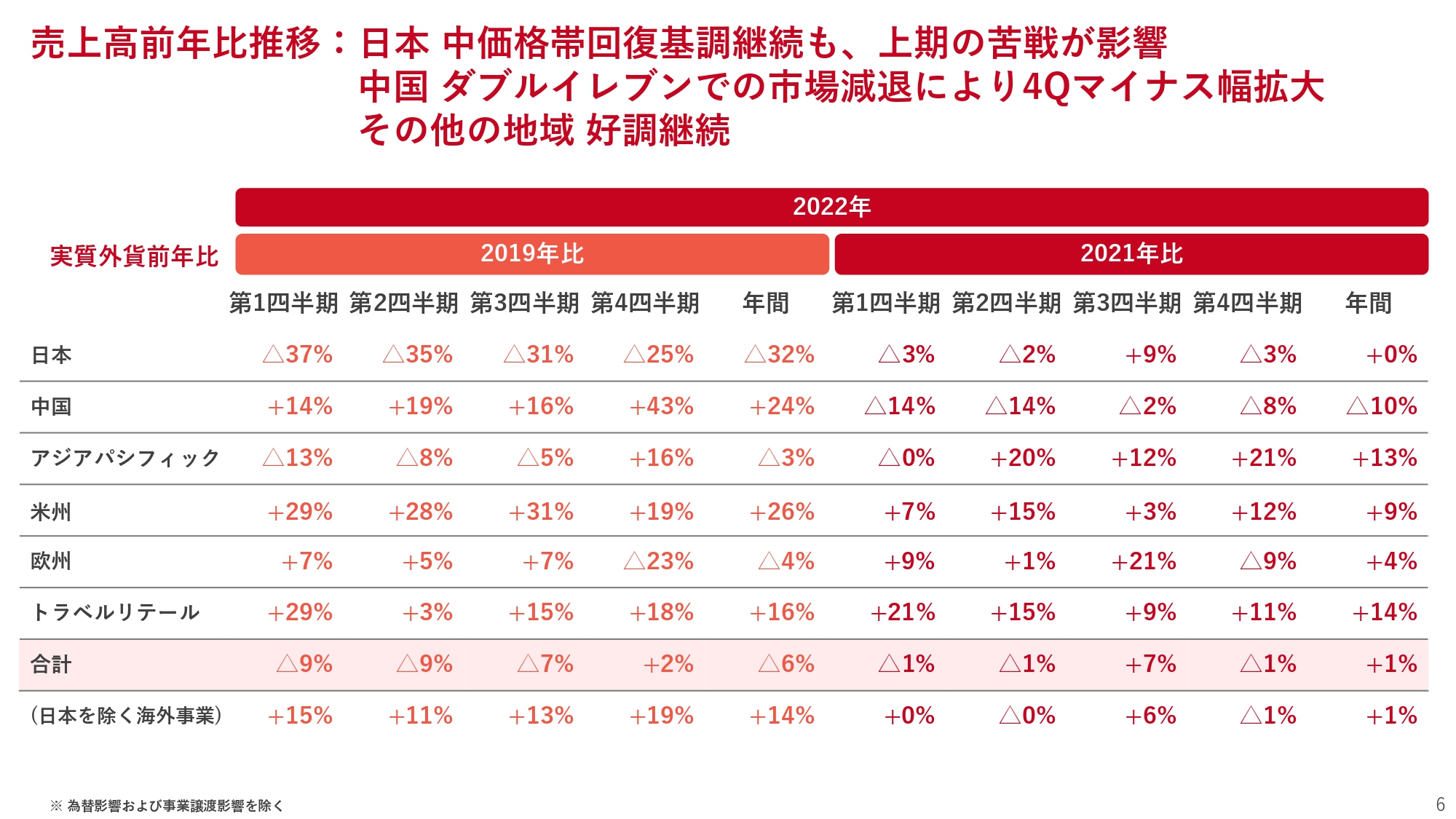

売上高前年比推移:日本 中価格帯回復基調継続も、上期の苦戦が影響 中国 ダブルイレブンでの市場減退により4Qマイナス幅拡大 その他の地域 好調継続

売上高の前年比推移です。年間の実質では1パーセントの増収です。大きな構成比を占める日本が前年並み、中国が2桁のマイナスとなった中で、その他の地域の成長により、全体でプラス成長となりました。

四半期別に見ると、第3四半期は日本での「エリクシール」のリニューアル出荷や欧州、トラベルリテールがけん引し、プラスに転換しました。しかし第4四半期は、主に中国の市場減速、さらに欧州のロシアへの出荷停止が影響したため、マイナス1パーセントとなりました。

2019年対比では、年間グローバルでマイナス6パーセントでした。日本は、まだ大きくマイナスではあるものの、下期以降で着実にマイナス幅を縮小しているほか、アジアパシフィックも台湾の回復により第4四半期でプラスに転換しました。また、グローバルでも第4四半期がプラスに転じ、着実に回復に向かっています。

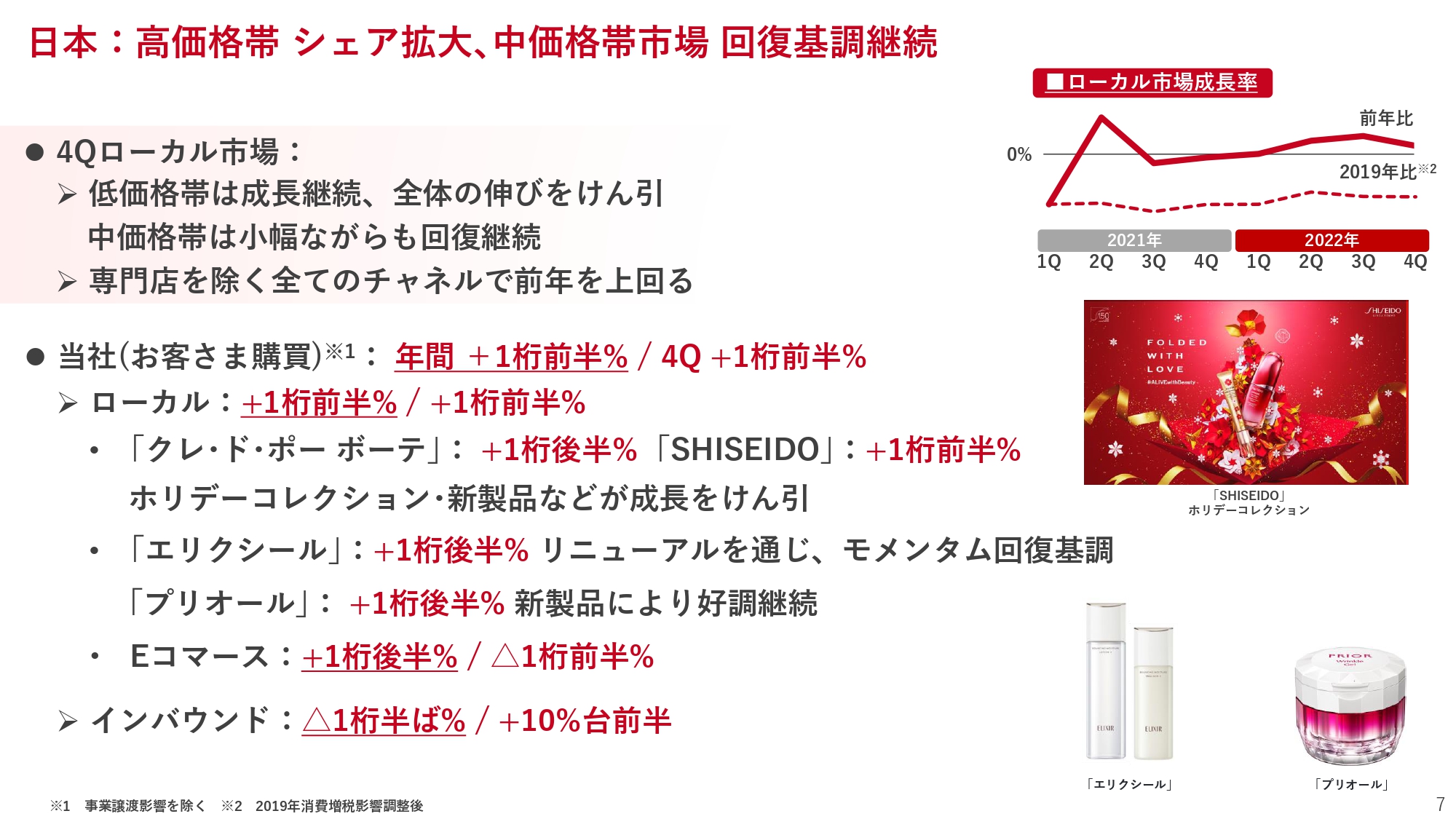

日本:高価格帯 シェア拡大、中価格帯市場 回復基調継続

次に、日本事業についてです。なお、スライド上で下線を引いている数字は年間、下線のない数字は第4四半期の3ヶ月間を示しています。最初に市場についてですが、第4四半期は引き続き低価格帯が成長を継続し、全体をけん引しています。中価格帯は、小幅ながらも第3四半期の回復基調を継続しています。

そのような中で、当社の高価格帯は「クレ・ド・ポー ボーテ」の40周年記念ホリデーコレクション、「SHISEIDO」のホリデーコレクションや、「ビオパフォーマンス」シリーズから発売した新製品で先進ヒアルロン酸研究技術を搭載した美容液「スキンフィラー」が成長に貢献し、シェアを拡大しました。

また、「エリクシール」は9月にリニューアルした商品がきわめて堅調で、低価格帯・高価格帯の両方からの流入を得て多くのトライアルを獲得しており、1桁後半のプラスとなっています。その他では、「プリオール」も新製品を中心に好調を維持し、中価格帯全体の回復基調継続に貢献しました。

Eコマース売上は、年間1桁半ばの伸長となりました。9月にローンチした新会員サービス「Beauty Key」の会員獲得数は目標を超えて順調に推移しており、アプリやCRMによる購買への寄与が確認できています。引き続き、アプリダウンロード数を伸ばす活動に注力し、愛用者基盤の構築、OMOの進化へとつなげていきます。

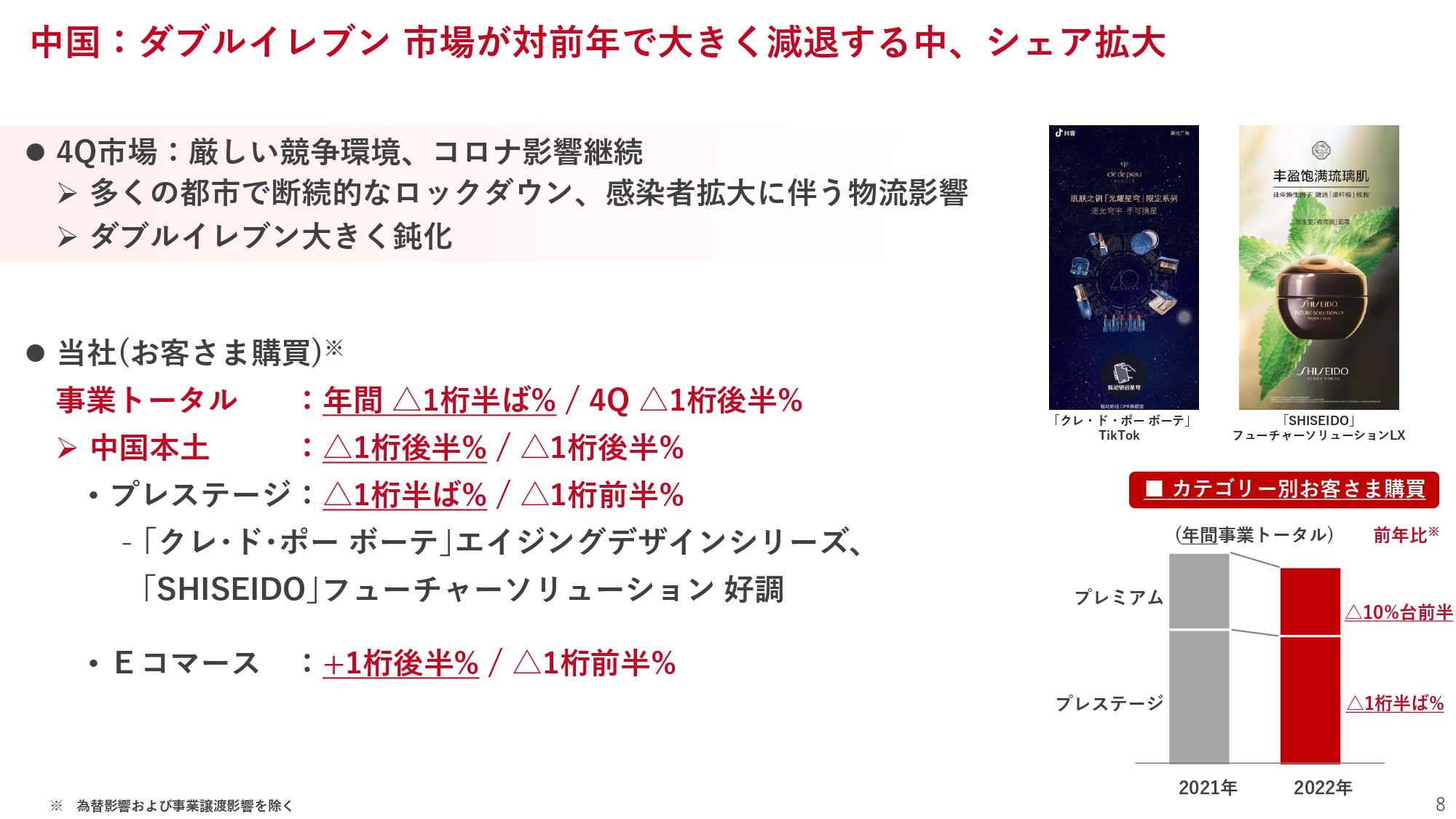

中国:ダブルイレブン 市場が対前年で大きく減退する中、シェア拡大

中国事業についてご説明します。12月にゼロコロナ政策の解除があったものの、その後の混乱も含め、厳しい市場環境が続きました。複数都市での断続的なロックダウンに加えて、感染者拡大に伴い物流にも影響が出たほか、最大の商戦であるダブルイレブンは市場全体として想定以上の減速となりました。

このような中で、当社は戦略的追加投資の後押しもあり、引き続きハイプレステージカテゴリである「クレ・ド・ポー ボーテ」エイジングデザインシリーズ、「SHISEIDO」フューチャーソリューションなどが好調を維持し、シェアを拡大しました。

Eコマースは、第4四半期においてはダブルイレブン市場の成長鈍化や、ブランドエクイティ向上のための平常時への投資シフトによりマイナスとなりましたが、年間ではプラスを実現しました。本来のブランド価値による売上拡大を、引き続き目指していきます。

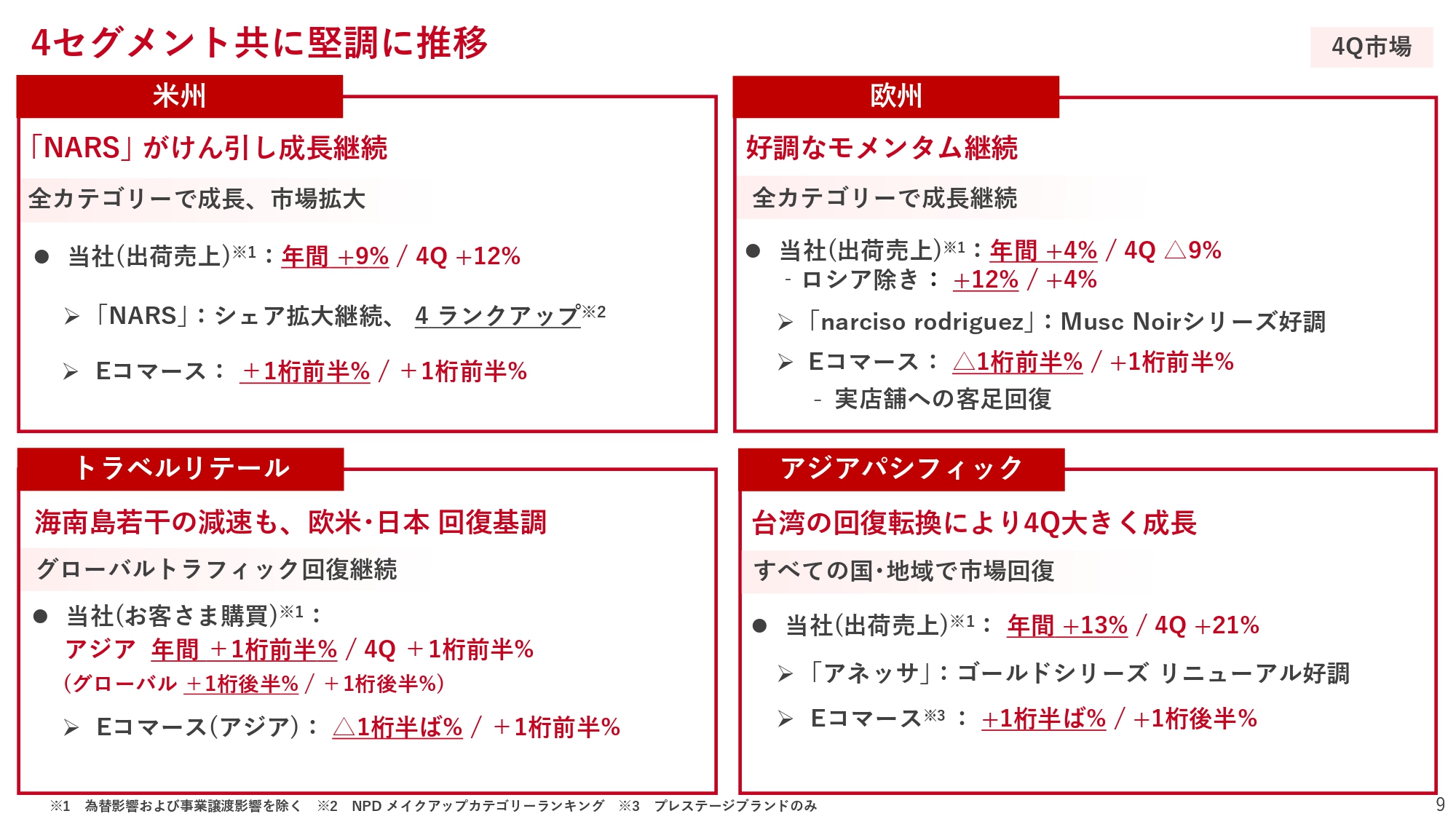

4セグメント共に堅調に推移

その他の地域事業についてです。米州は、全カテゴリでの市場成長が継続し、当社も特に「NARS」を中心として好調な売上を継続しました。欧州も、市場は全カテゴリで成長が継続し、当社もフレグランスを中心に好調なモメンタムを維持しました。

トラベルリテールは、海南島に若干の減速が見られるものの、欧米・日本が回復基調を継続しています。グローバルトラフィックに旅行者数が回復し、よい兆しとなっています。アジアパシフィックは、第3四半期までコロナ禍により厳しい状況が続いていた台湾が、第4四半期で回復に転じ、大きく成長に貢献しました。

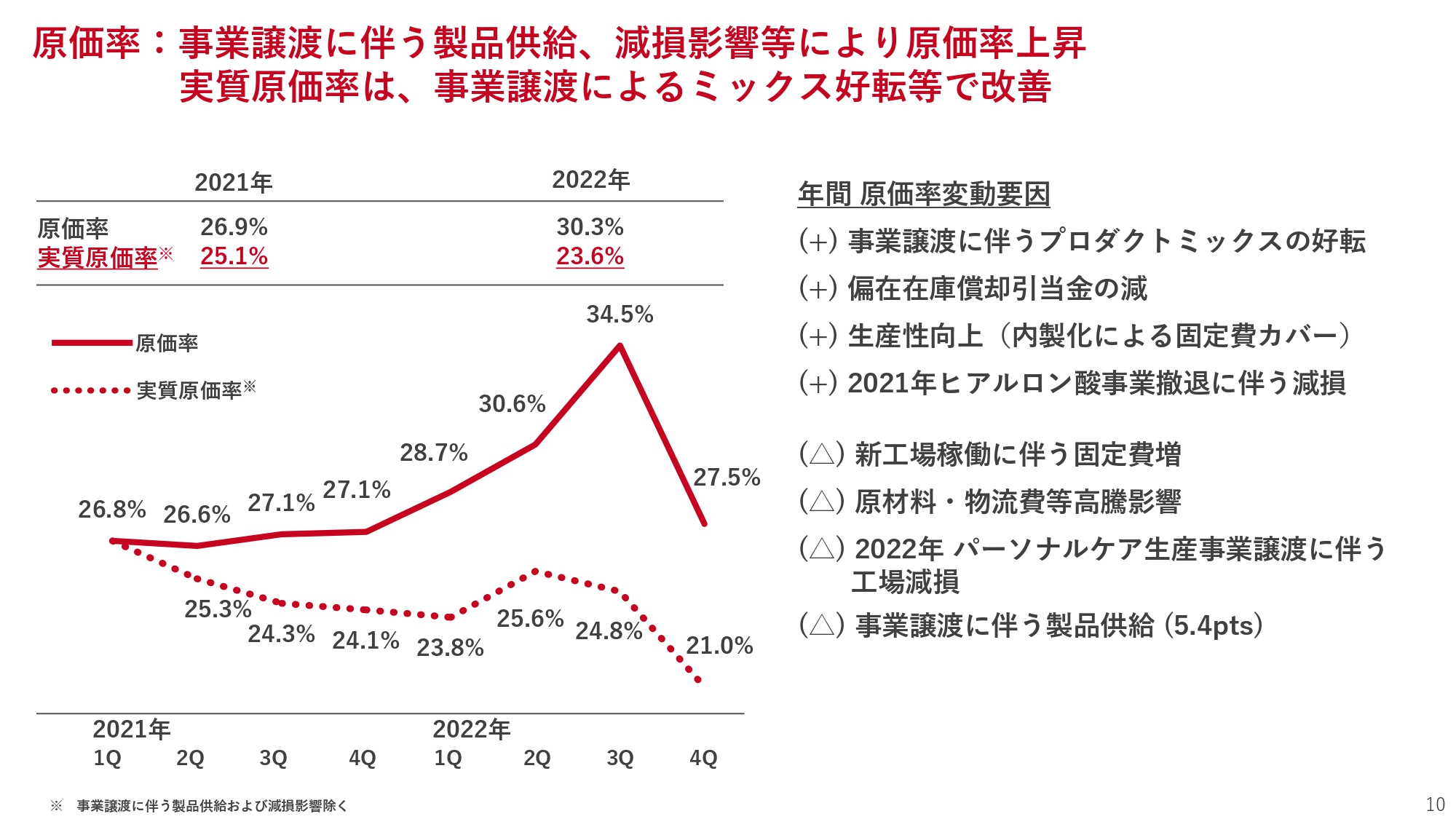

原価率:事業譲渡に伴う製品供給、減損影響等により原価率上昇 実質原価率は、事業譲渡によるミックス好転等で改善

原価率です。2022年の原価率は30.3パーセントとなっていますが、事業譲渡の移行措置としての製品供給および減損影響を除いた実質原価率は23.6パーセントとなり、実質ベースでは前年比1.5ポイント改善しています。

福岡久留米工場の稼働開始や原材料・物流費の高騰などに伴うコスト増はあったものの、事業譲渡影響によるミックス好転や、在庫管理精度向上による偏在在庫償却引当の減少等が貢献しました。

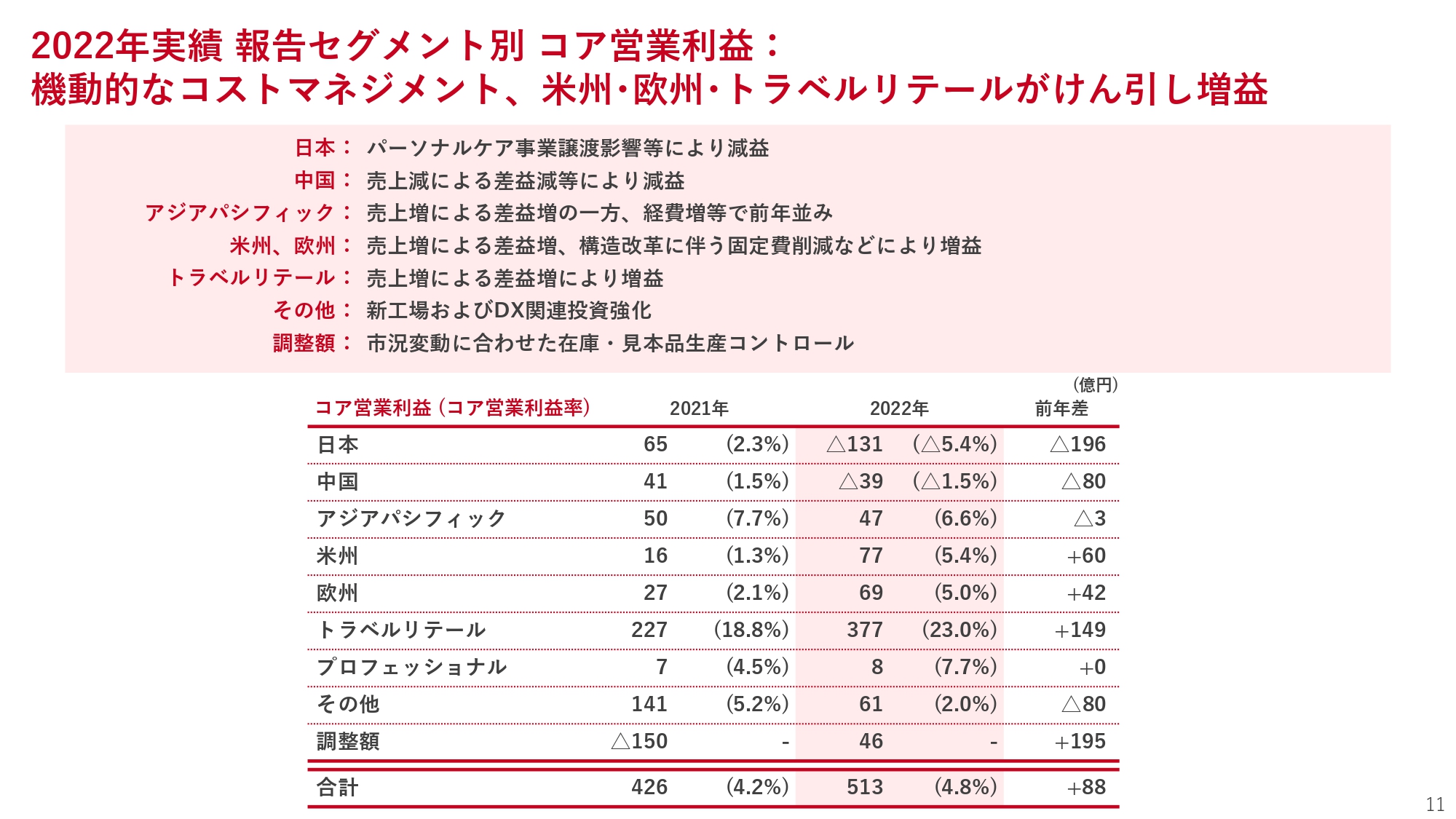

2022年実績 報告セグメント別 コア営業利益:機動的なコストマネジメント、米州、欧州、トラベルリテールがけん引し増益

セグメント別のコア営業利益についてです。日本はパーソナルケア事業譲渡影響等により、減益となりました。中国は市場動向に合わせた迅速なコストコントロールを実施したものの、売上減に伴う差益減が影響し、減益となりました。

米州・欧州は売上増に伴う差益増や、構造改革による固定費削減により増益でした。また、トラベルリテールは売上増による差益増が貢献し、増益となりました。その他事業の減益は、中国の売上減に伴う本社からの出荷減によるほか、新工場およびDX関連投資強化が主な要因です。

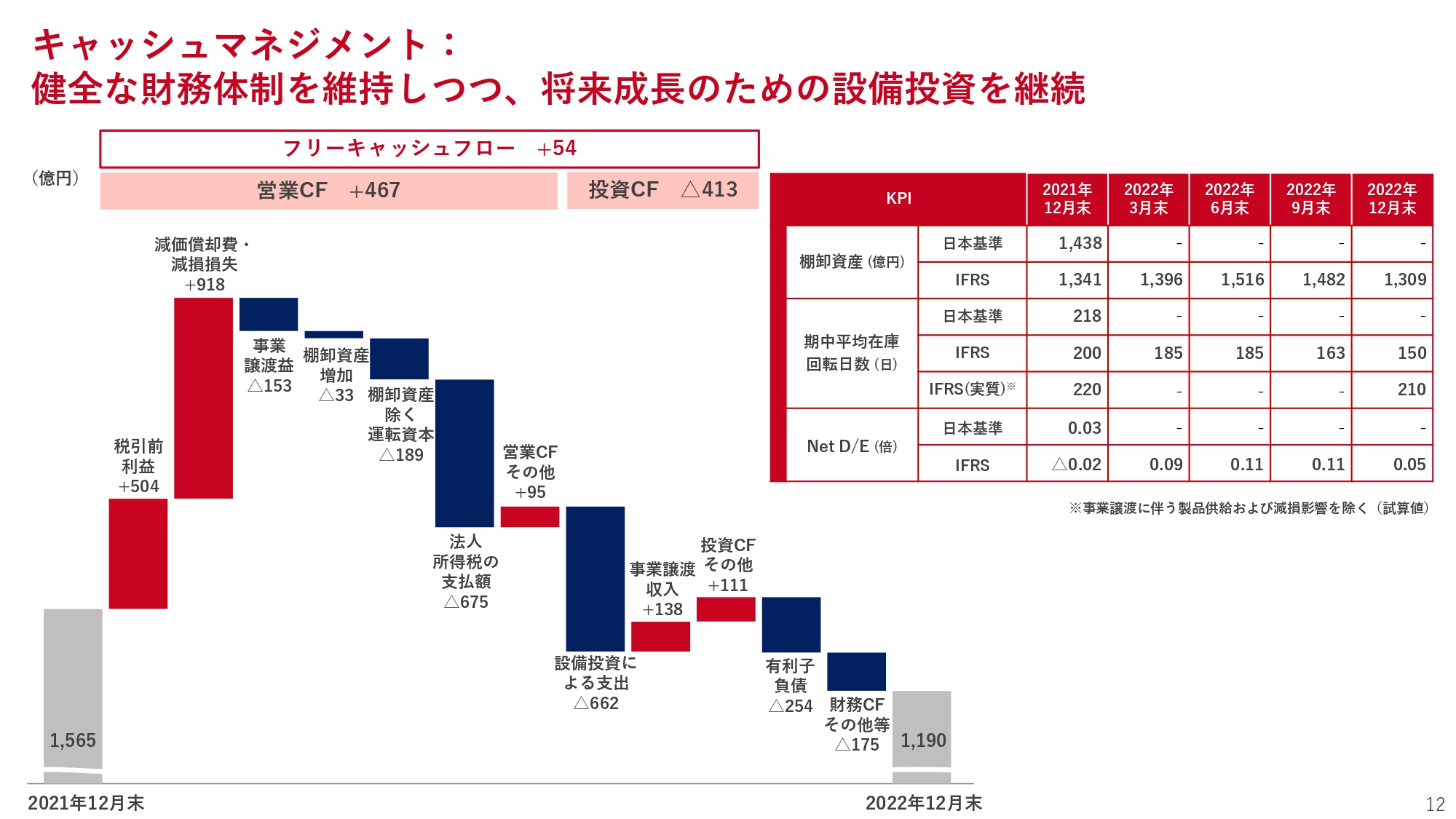

キャッシュマネジメント:健全な財務体制を維持しつつ、将来成長のための設備投資を継続

キャッシュマネジメントについてです。年間のフリーキャッシュフローは54億円となりました。2021年のパーソナルケア事業譲渡益に伴う法人税の支払いが2022年に発生した分を除くと、フリーキャッシュフローは500億円以上となります。国内での福岡久留米工場の設備投資やIT・DX投資など、将来の成長に向けた投資は緩めず実施しつつ、健全な財務体質を維持しました。

KPIとしている在庫回転日数については、2021年の200日から150日に減少しています。この150日には、事業譲渡後の製品供給や減損の影響が含まれており、これらを除いた実質ベースでは210日程度となり、200日のターゲットに向けて順調に進捗しています。私からは以上です。

SHIFT 2025 and Beyond 中期経営戦略

魚谷雅彦氏:みなさま、こんにちは。これまで進めてきた「WIN 2023」について、この2年間を振り返ってみたいと思います。

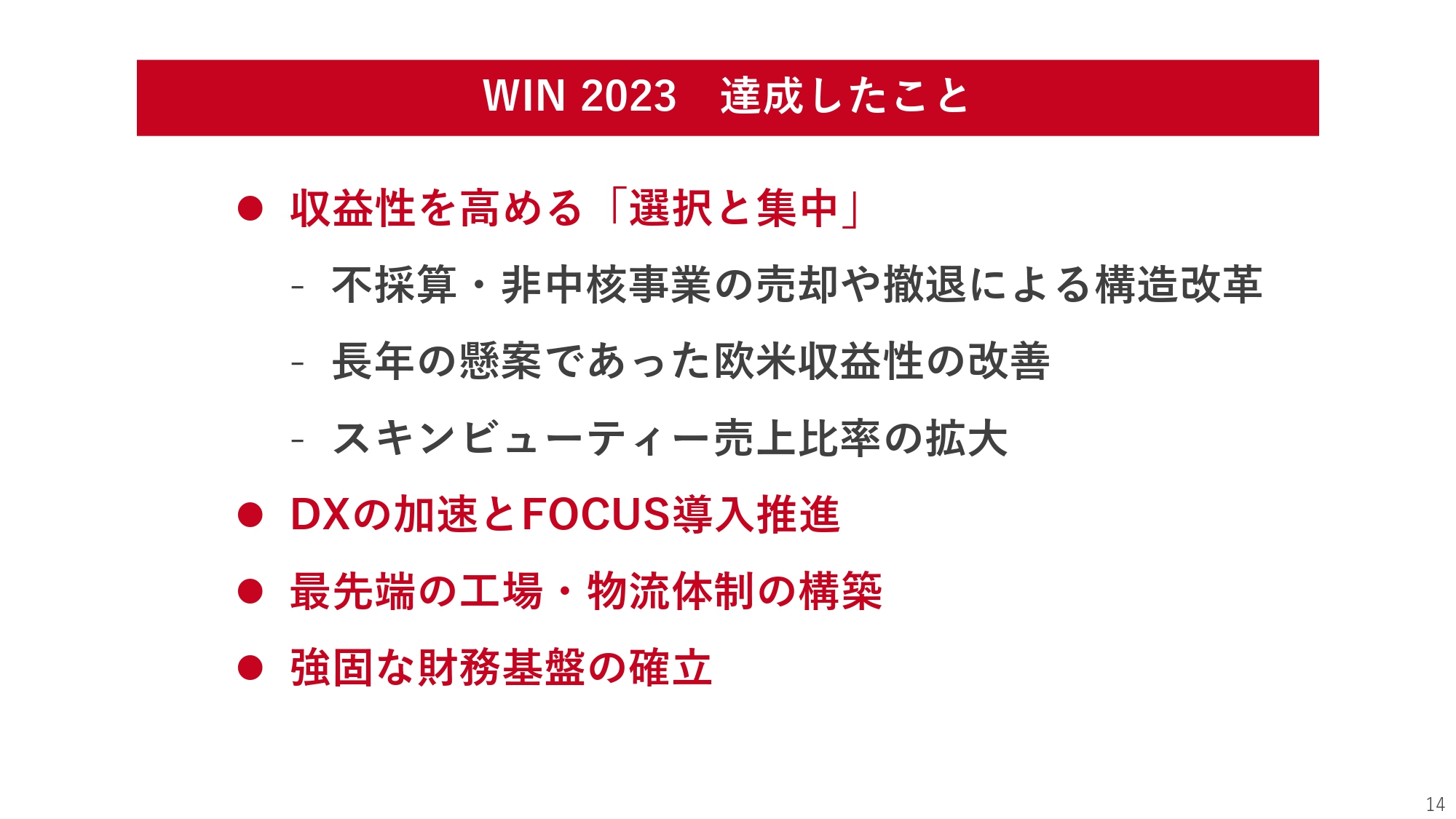

WIN 2023 達成したこと

まずは達成したことについてです。大変な混迷の中にあって、当社が生き残り、再度成長していくために何が強みなのか、何が競争優位なのかということを検討し、スキンケアの領域に選択と集中するということを決めました。

長年赤字であったり、今後も優先度があまり高くなかったりする事業を売却、あるいは撤退するという、2,000億円規模の厳しい構造改革を実施しました。これにより、2020年に計画したものはすべてやり切りました。

このことによって、長年の懸案であった欧米の収益が大きく改善し、連結収益に貢献できるようになってきました。また、全社のスキンケア領域等のブランドの売上比率は70パーセントを越えており、今後の収益基盤が強くなったと言えます。

また、過去には品切れを起こして機会損失をしたということがありましたが、このようなことを二度と起こさないように、コロナ期間中であっても国内3工場の建設等を行うなどにより、合計1,540億円の投資のもと、すべてを予定どおりに実現しました。これにより、安定的にCOGS(Cost of goods sold:原価)を下げていく目処が立ってきました。

また、先ほどもあったとおり、事業譲渡からくるキャッシュによって財務基盤を非常に強固にすることができました。

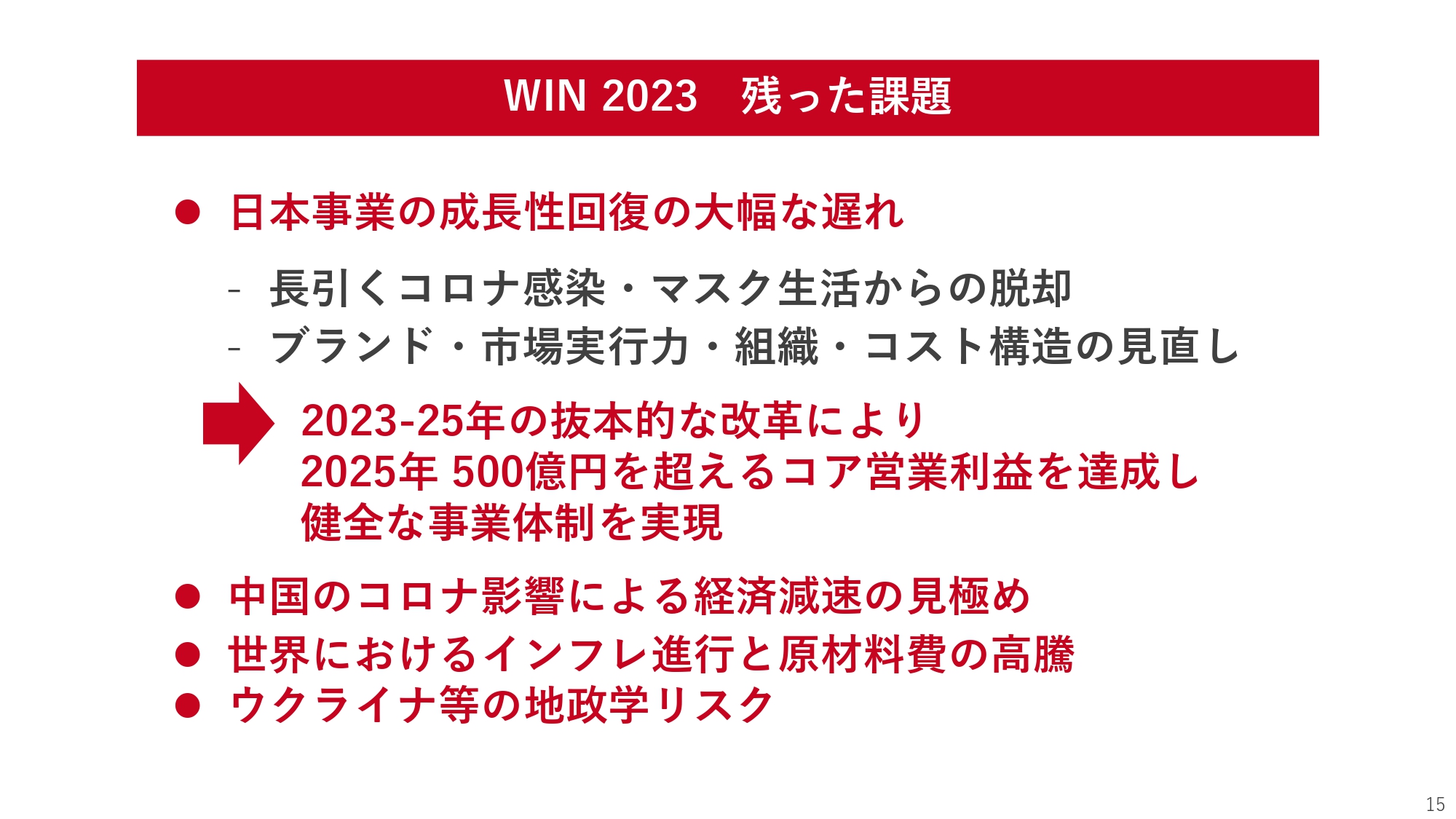

WIN 2023 残った課題

一方で、残った課題は何と言っても日本事業です。当初の想定よりも、成長の回復が大きく遅れています。

もちろん、日本市場でのコロナ禍の影響が当初の予想よりもおおよそ2年以上長引いてしまったことや、消費者のみなさまにマスクの着用が一般化してきたこと、インバウンドが大きく減少したというような背景はありますが、このような状況が日本で3年間続いている中では、これらはもはや言い訳になってしまうということも強く認識しています。

昨年より、例えば「エリクシール」は強化策を打ち、幸いにも復活の兆しを見せています。今後さらにその他の主要な日本のブランドの市場における持続的な実行力、チャネルの戦略、あるいは一気通貫に取り組む組織の体制、販管費などのコスト構造、さらには組織のカルチャーなどを今後3年かけて抜本的に見直していきます。

3年後の2025年には、日本事業が少なくとも500億円を超える収益を達成でき、社員がやりがいを持てる健全な企業体質にしていきたいと考えています。

中国については、先ほども説明にありましたが、政策が急速に転換されたことで新型コロナウイルスの感染が落ち着き、経済活動が再度盛んになってきていると聞いています。海外渡航についても、今年のいずれかの時点で再開されるのではないかという兆しがあると聞いているものの、これを見極めるにはもう少し時間がかかるのではないかと思います。1ヶ月から2ヶ月ほどすれば、ある程度見えてくるのではないかと予想しています。

加えて、1年前の昨年2月にウクライナで始まった戦争に、やや長期化の様相があることが非常に懸念されていますが、今後のアジア環境、米中の対立、地政学の不安要素は、依然として強いものがあります。

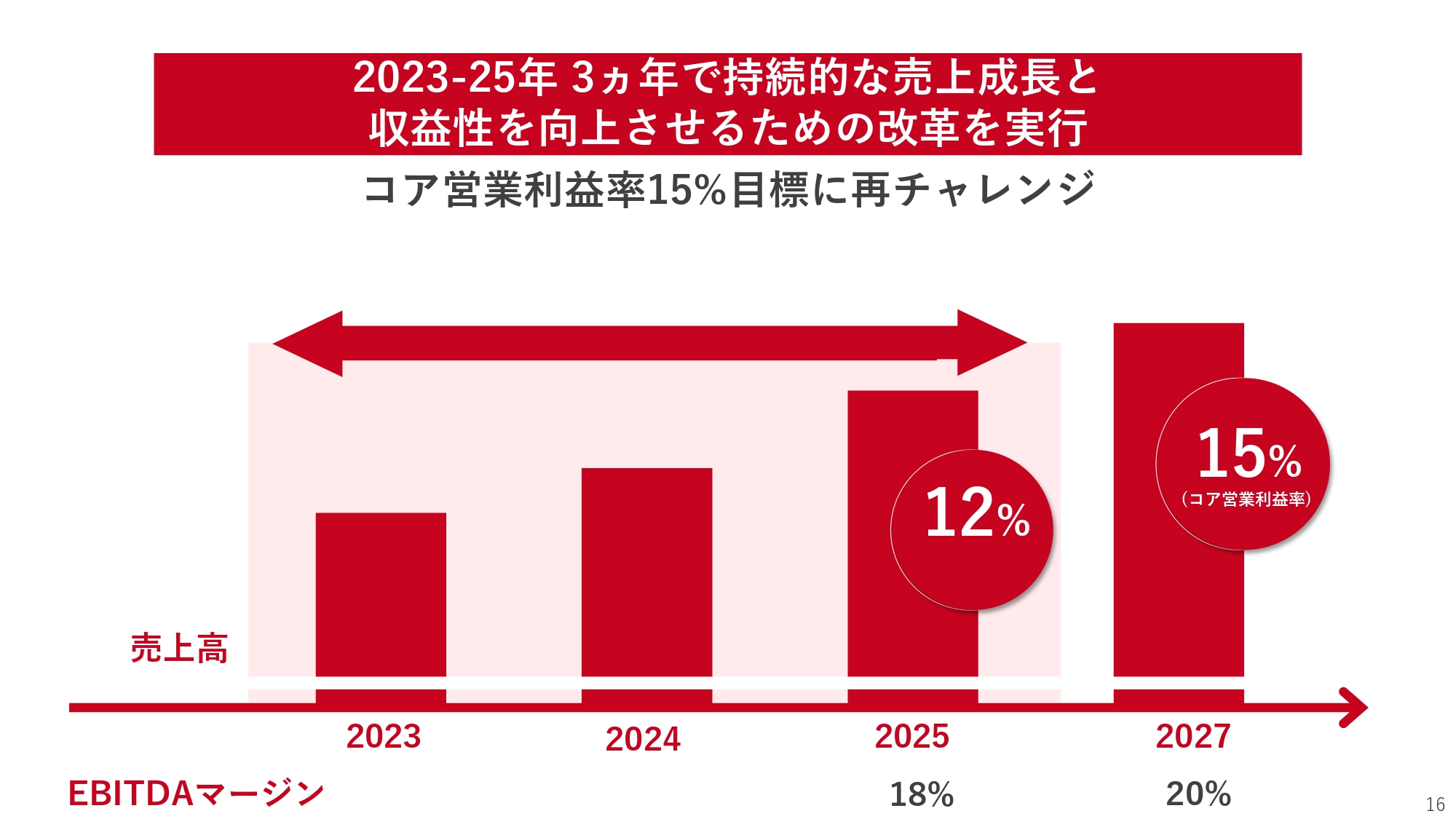

2023-25年 3ヵ年で持続的な売上成長と収益性を向上させるための改革を実行

このような中で、当初から掲げてきた資生堂が優良企業としてグローバルに認めていただくためには、私は稼ぐ力として、営業利益率はやはり15パーセントくらいを出せることが重要な到達点であると考えてきました。

今後もこの目標に対しては、ぜひ挑み続けていきたいと考えていますし、取締役会でもさまざまな議論をし、ここはやはり目指すべき到達点だということを確認しています。

しかしながら、現時点で足元の現実を見ると、先ほどお話ししたような環境があるため、これをよく直視し、3年間かけてもう一度抜本的な経営改革に取り組んでいきたいと考えています。積極的な競争投資、そして構造的な転換を実現する3年とします。詳細については、後ほど藤原よりご説明します。

Personal Skin Beauty & Wellness Companyを目指して

私たちが今後一貫して考えている大きな経営戦略ビジョンは「Personal Skin Beauty & Wellness Company」です。要するに、スキンケアを中心とするスキンビューティーとウェルネスを融合していく企業体になるということです。

当社の強みは何と言ってもスキンケアです。スキンケアも、ご覧のとおりセグメントがいろいろな形で進化してきています。私たちは、このすべてのセグメントに取り組んでいきたいと思っています。さらに、サンケアに関しては世界1位を確実なものにしていきます。

「では、メイクアップやフレグランスには注力しないのか?」という議論は一時期社内でもあったのですが、そうではありません。スキンビューティーの価値として、メイクアップやフレグランスの部分もしっかりと取り組んでいく方法があります。

また、これが発展すると体内、睡眠、ストレスなどの、身体と肌の健康に相関関係があるため、インナービューティー事業へと進化させ、現事業との相乗効果を出せる展開を進めていきたいと思っています。

これらの事業を、一貫した戦略のもとで水平に展開できるように取り組み、さらに確実なものにするためにデジタルのプラットフォームを構築し、みなさまの体験とエキサイトメントを提供していきます。

「NARS」 Light Reflecting Foundationの成功

先ほど、メイクアップも同じような発想があるということをお話ししましたが、実は、これまで蓄積されたスキンケアの技術を活かしメイクに適用したことで大ヒット商品が生まれました。1年前に発売した「NARS」の「Light Reflecting Foundation」という商品です。

こちらは世界中で大変好評で、昨年1年間の間で、スキンケアもすべて含めたアメリカのプレステージビューティー市場において、新製品のNo.1となりました。

このようなことも踏まえて、「NARS」ブランドはセルアウトで1.2ビリオンUSドル、日本円に換算すると約1,500億円の消費者向け販売ブランドとなり、収益力のあるグローバルブランドへと成長していきました。

SHIFT from Defense to Offense for New Growth

2023年を起点に「守り」から「攻め」の積極的な投資を実行し、トップラインの成長性を獲得することに転換・シフトしていきます。重点領域は「ブランド」「イノベーション」「人財」です。

ブランド強化のため2023-25年 1,000億円超(3ヵ年累計)を追加投資

ブランドに関しては、明確なポートフォリオを確立しており、「SHISEIDO」「クレ・ド・ポー ボーテ」「NARS」「Drunk Elephant」の4ブランドをすべての地域で、グローバル最重点育成ブランドとします。アジアにおいては、日本でNo.1の「エリクシール」「アネッサ」を主軸として、さらなる地域拡大を行っていきます。

みなさまご存知のとおり「メガ・ブランドの時代は終わった」とよく言われますが、世界の消費者は多様化と地域化(ローカライゼーション)が進んでおり、私たちはこのようなところに着目をしたいと考えています。

例えば、日本からは「BAUM」というサステナビリティ志向のナチュラルなブランドが生まれています。また、ヨーロッパでは「Ulé」というブランドをゼロから開発し、テスト販売を行っています。このようなことにも地域本社の開発力を高めて取り組んでいきたいと思っています。

さらに、大きな潜在可能性が期待できるメンズ市場を多面的にターゲットとして捉え、スキンケアおよびメーキャップも含めたメンズ市場の開拓をしていきたいと思っています。

既存ブランドのオーガニックな成長に、向こう3年間の累計で1,000億円を若干超えるマーケティング費用の上乗せを行います。

また、自社開発ではどうしても補えないような分野には、昨年イギリスで買収した「Gallinée」のような、選択的M&Aの機会を探索します。ただし、あくまで当社のスキンビューティーの戦略にきちんと合っており、さらに収益リターンが見込めることを条件とします。

イノベーション加速のため売上高比率で3%の研究開発費を投資

自社の開発力を世界でフルに活用するために、日本本社のGIC(資生堂グローバルイノベーションセンター)の基礎研究をさらに拡充します。同時に各地域本社の開発センターを十分に拡大し、グローバルネットワーク、開発ネットワークを作っていきます。今後は売上1兆円を前提としていた場合の約3パーセント、約300億円を年間研究開発費とし、継続的に投資していきます。

高い品質・生産性を実現するサプライネットワーク

また、私が重要な競争優位の部分だと思っているのが、日本の高い品質です。国内3工場の稼働により、生産性とコスト効率を同時に高めていきたいと思います。最新鋭の福岡久留米工場では、充填と仕上げを行うラインの生産性を300パーセント高めるような、新しい生産方法を確立しました。他の工場にも、同様の方法を展開していきたいと考えています。

久喜工場・ベトナム工場のCVC社(キャピタル・パートナーズ)への移管は順調に進み、予定どおりです。

PEOPLE FIRST:グローバルな人財・リーダーシップ強化

次に、人財強化の部分です。「PEOPLE FIRST」という経営理念をグローバルに掲げてきました。日本の企業がグローバルになっていく時に、非常に重要な競争優位戦略と考えてよいと思っており、さらに進化させていきたいと考えています。

例えば、スライドの写真はGlobal Leadership Teamとして、当社のグローバルの経営幹部、グローバルブランドホルダーの役割を担っている人たちです。女性比率は43パーセント、外国人の比率は39パーセントで、ご覧のとおり性別・国籍・人種などに関係なく、世界中の優秀なタレントが集まり、資生堂の本社機能的な役割も果たしてもらえる企業になっていきたいと思います。

Shiseido Future University 設立

人財強化を加速させるために、当社の花椿ホールがある銀座本社ビルを、世界の人財開発センター「Shiseido Future University」に転換すべく、2023年秋にオープンする予定で工事を進めています。こちらでの研修では、資生堂のヘリテージ、美やアートの感性、リーダーとしての人間力を身につけるユニークな施設として、次の150年をけん引する人財が生まれる拠点にしたいと考えています。

また、日本の若い人財は「最近元気がない」などといろいろなところで言われていますが、このような場で世界に触れることでインスパイアされることを意図しており、私自身が学長を兼任します。

BEAUTY INNOVATIONS FOR A BETTER WORLD

最後に、当社のパーパスやESG(環境、社会、ガバナンス)等について、もう一度みなさまにお伝えしたいと思います。ミッションステートメントは「BEAUTY INNOVATIONS FOR A BETTER WORLD」です。「美の力で世界の人々を幸せにしたい」、私たちの本業である化粧品を通じて、環境問題や社会問題の解決に積極的に取り組みたいというところが重要なポイントとなっています。

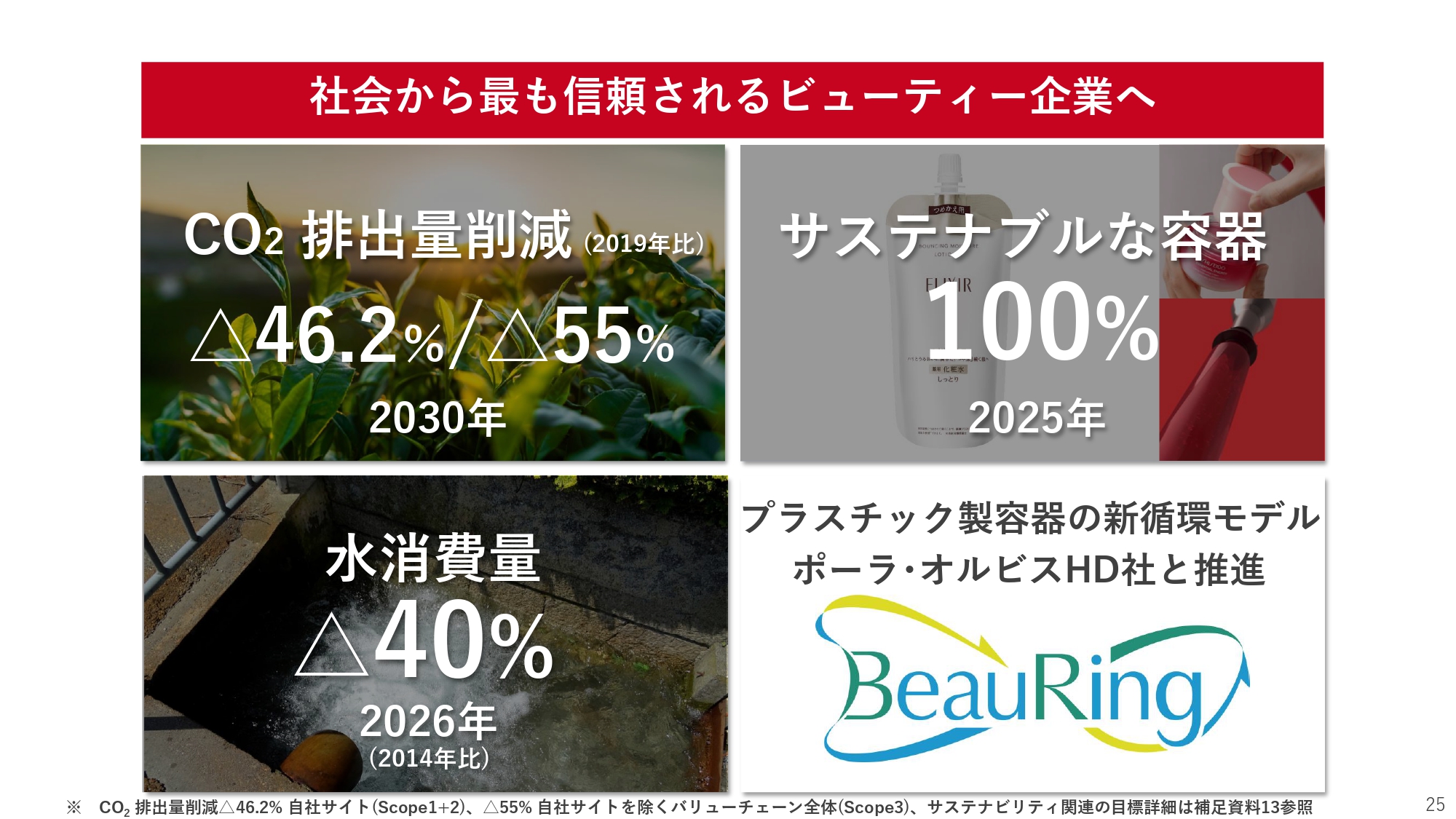

社会から最も信頼されるビューティー企業へ

当社はサステナビリティ活動を推進し、世界で最も信頼されるビューティーカンパニーになりたいと考えています。二酸化炭素排出量・水消費量の削減目標に向かって順調に進んでいます。

また、日本独自の非常に重要なアクションとして、詰め替え容器があります。例えば日本の「エリクシール」の化粧水・乳液では、詰め替え容器の使用が60パーセントを超えています。

まず、樹脂のプラスチック使用量が85パーセントとなり、試算ではCO2の削減量も80パーセント以上になります。日本の詰め替え容器は非常にすばらしいプラクティスです。2年前に中国でも導入しており、同じく「エリクシール」の化粧水・乳液では約6パーセントまで置き換わってきています。さらに世界に向けて発信していきたいと考えています。

また、本日新たに、非常に革新的な容器の循環モデル「Beau Ring」の実証試験を4月に開始することを発表します。当初より業界全体、さらには日本社会全体への貢献を目指していたため、当社のみならず、他の化粧品会社にも参画してもらいたいと考えていましたが、このたび、ポーラ・オルビスホールディングスさまに趣旨へ賛同していただき、一緒に進めることになりました。

同社とは今後、これ以外にもサステナビリティの分野で、さまざまな協業を検討しています。2社での実証試験は2023年4月以降、横浜市で展開します。その学びを得た上で、2社以外の化粧品企業にも呼びかけて、門戸を開き、社会全体の活動にしていきたいと考えています。

DE&Iの推進

Diversity, Equity & Inclusionの部分です。日本は世界で第3位の経済大国ですが、GGI(Gender Gap Index)は116位と毎年あまり変わりません。これは本当に重要な国家の課題であると思っています。

女性が働きやすい職場を作るということは、女性だけでなく男性にとっても、誰にとってもよい職場のはずです。そのような考え方のもとで、資生堂本社と資生堂ジャパンで働く日本在籍の社員の女性管理職比率は38パーセントまできていますが、2030年以前に50パーセントを目指したいと思っています。

いろいろなところで他企業の経営者の方々とお話しすると「なぜそうするのがよいのか?」と聞かれます。今は「多様性を高めなくてはいけない」と、当然のように言われていますが、実務を行っている企業の私たちが「具体的にどのような価値があるのか」をより蓄積すべきだと考え、今回、この因果関係を研究・発表するための機関として「Shiseido D&I Lab」を設立しました。

また「30% Club」というクラブでも私は議長をしています。現在、日本企業33社が参画し、みなさま非常に熱心に取り組んでいます。参加企業33社の取締役会での女性就任比率は平均22.5パーセントになっています。上場企業の女性就任比率は平均8パーセントから9パーセントですので、遥かに進展しており、女性比率30パーセントの達成が見えてきています。

最後になりますが、「Shiseido Future University」には私自身、非常に強い思い入れを持っています。みなさまにはイメージビデオを見ていただいて、ご説明を終わりたいと思います。ありがとうございました。

(動画流れる)

中期経営戦略「SHIFT 2025 and Beyond」

藤原憲太郎氏:今年1月にCOOを拝命した藤原です。ここからは私より中期経営戦略についてご説明させていただきます。

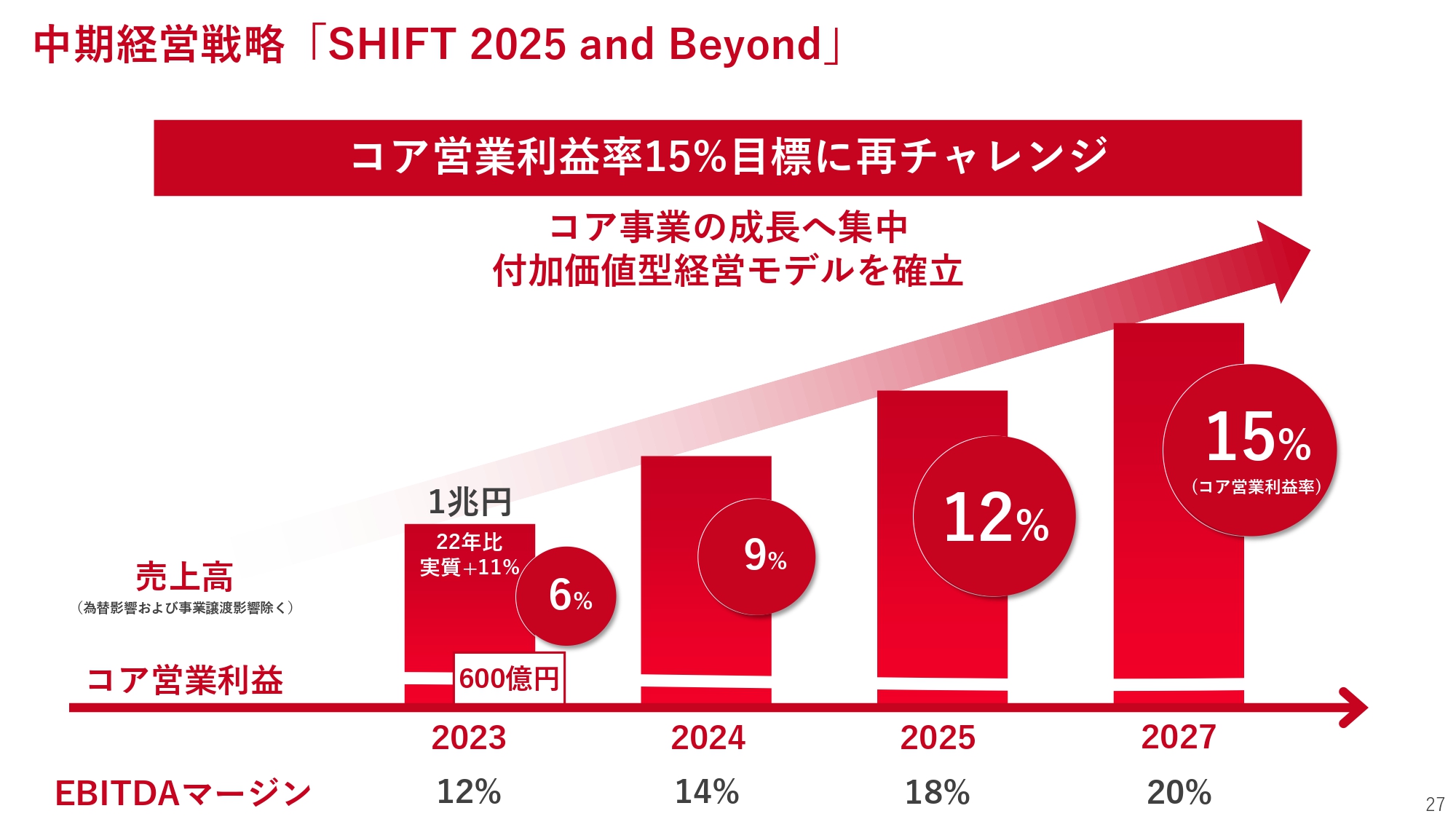

私としては、ブランドビジネスを行う会社が、不透明な市場の中で持続的な成長をするためには、「ブランド」「イノベーション」「人財」の3つに対して、いかに持続的な投資を積極的に行い、より高い付加価値を創出することが一番大事だと思っています。それをもって、2027年にコア営業利益率15パーセントの達成を目指していきます。

そのため次の3ヶ年では、コア事業の成長と、この付加価値型経営モデルを2025年までに実現し、投資を生み出すコストストラクチャーを構築するとともに、コア営業利益率12パーセントの達成を目指していきます。

その初年度である2023年度は、成長のモメンタムを十分に構築し、かつ中期的な成長への投資を行う年として、実質の売上成長率はプラス11パーセント、売上高は1兆円、利益率は6パーセントを目標としています。2023年度の取り組みを完遂することで、翌年の2024年度は成長による利益創出がダイレクトに利益に貢献し、コア営業利益率は9パーセント程度を実現できると考えています。

また、環境の変化に合わせた投資・再編は「WIN 2023」でほぼ完了しました。その結果、利益成長に伴い、キャッシュを生み出す力、EBITDAマージンも着実な改善を実現していきます。

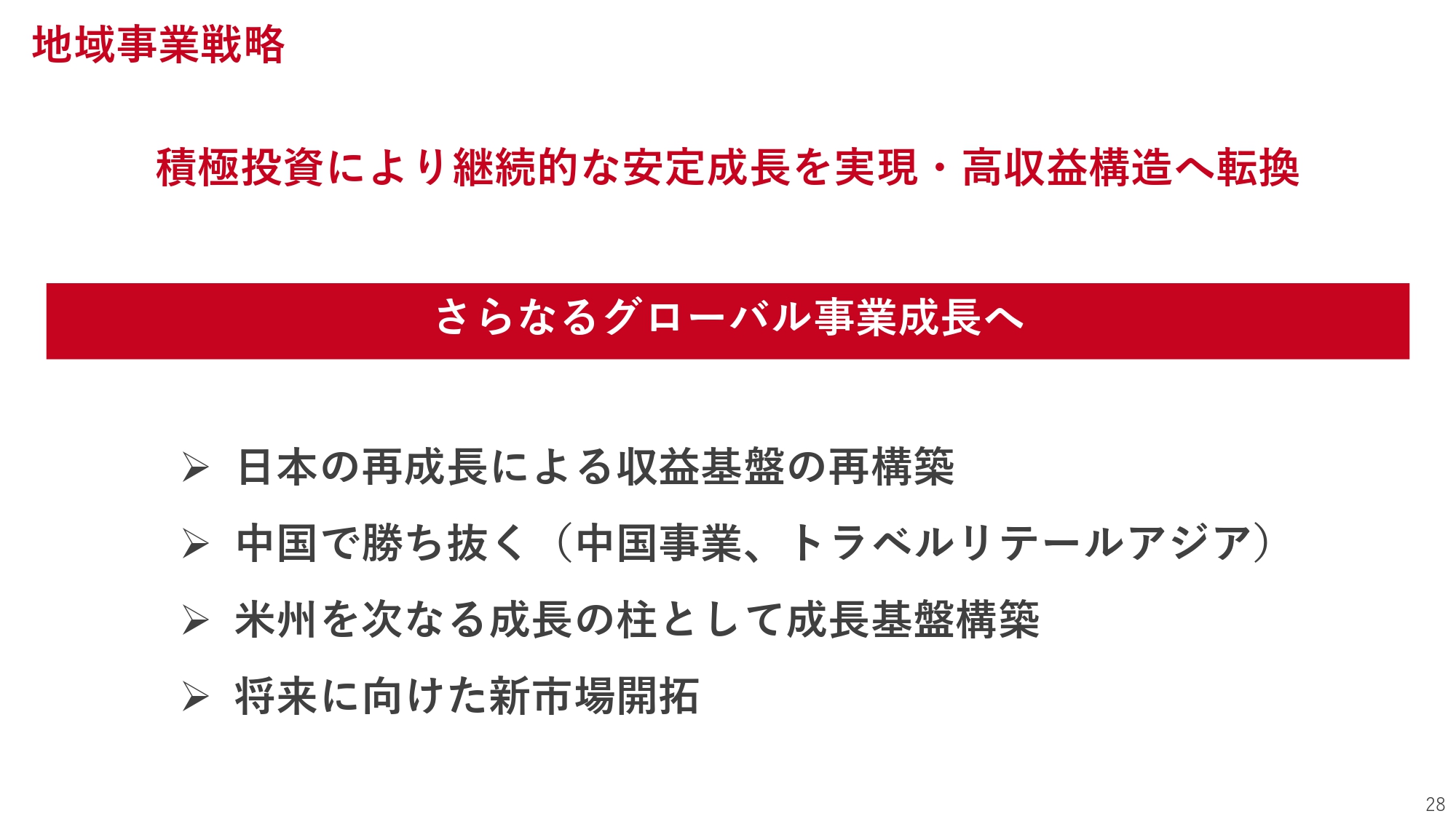

地域事業戦略

継続的な安定成長と高収益構造への転換を進める上で、強化のポイントとして、最重要市場である日本が成長モメンタムを取り戻し、収益基盤を再構築することを最優先にしていきたいと思います。

次に、巨大マーケットである中国人市場のシェアを上げて、経営規模の拡大を図るとともに、世界No.1のビューティーマーケットである米州を次なる成長の柱として位置付け、成長基盤を構築していきたいと思います。そして、さらなる将来に向けた新市場の開拓を進め、当社のグローバル事業の成長を実現したいと考えています。

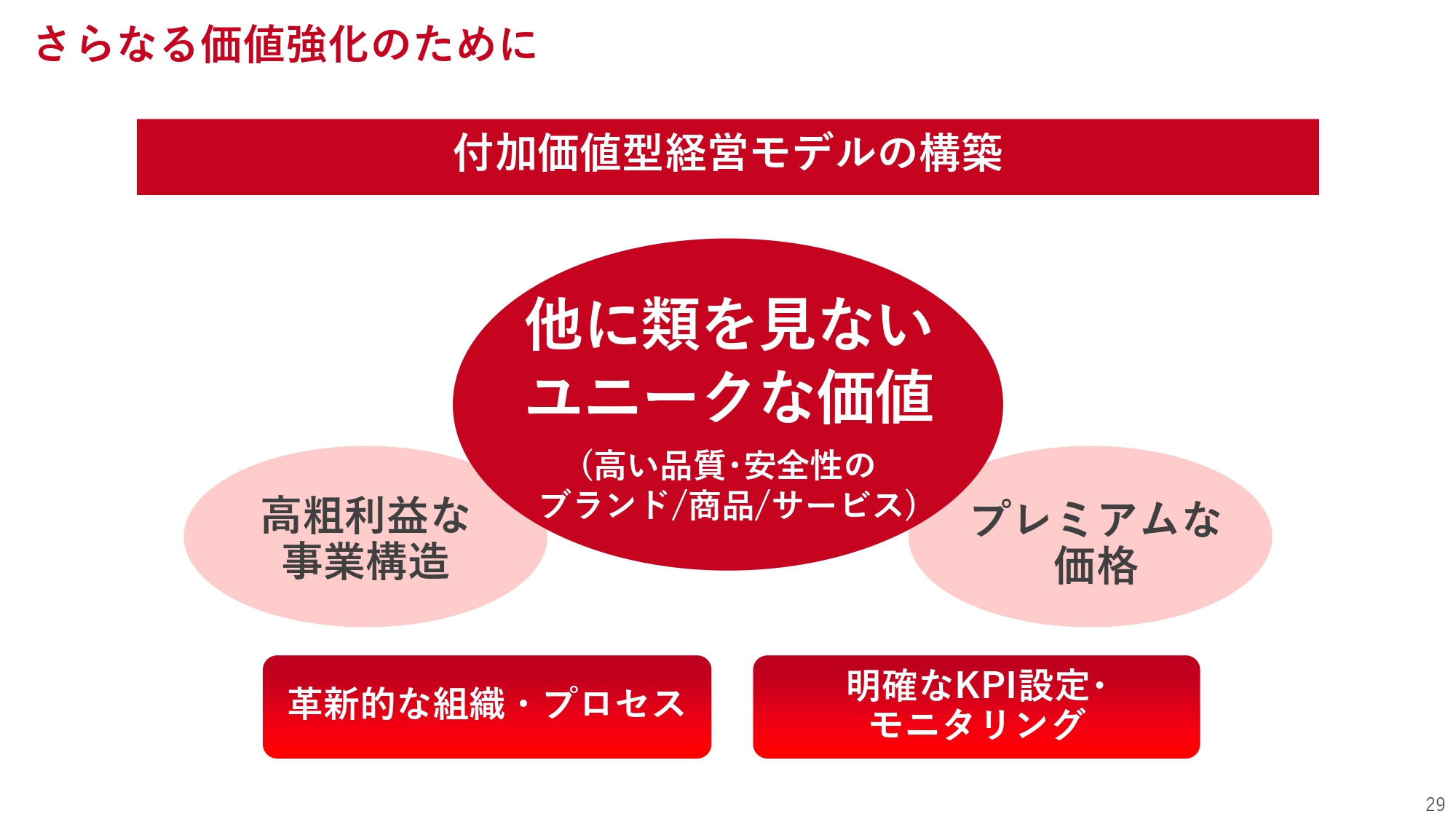

さらなる価値強化のために

付加価値型経営モデルについてですが、当社には高い品質・安全性のブランド、イノベーション、高いサービスという、グローバルで通用する無形の資産があります。これらの資産をより先鋭化し、他に類を見ないユニークな価値に高めるとともに、高い品質・安全性を維持することで、高い粗利益率とプレミアムな価格の実現を目指していきたいと思っています。

そのためには、それらの価値を生み出す組織およびプロセスを革新し、価格創出において社内共通のKPI設定(主要業績評価指標)とモニタリングの仕組みを構築することで、地域事業とブランドホルダーが一体となった付加価値型経営モデルを構築していきます。

具体的には、財務目標に加えて、ブランドホルダーおよび地域事業でブランド価値を図るような共通指標を設定します。これらの指標で中長期的に目指すべき方向性を定め、ブランドと地域で建設的な議論をしつつ、売上・ブランド価値両方の向上を考えています。

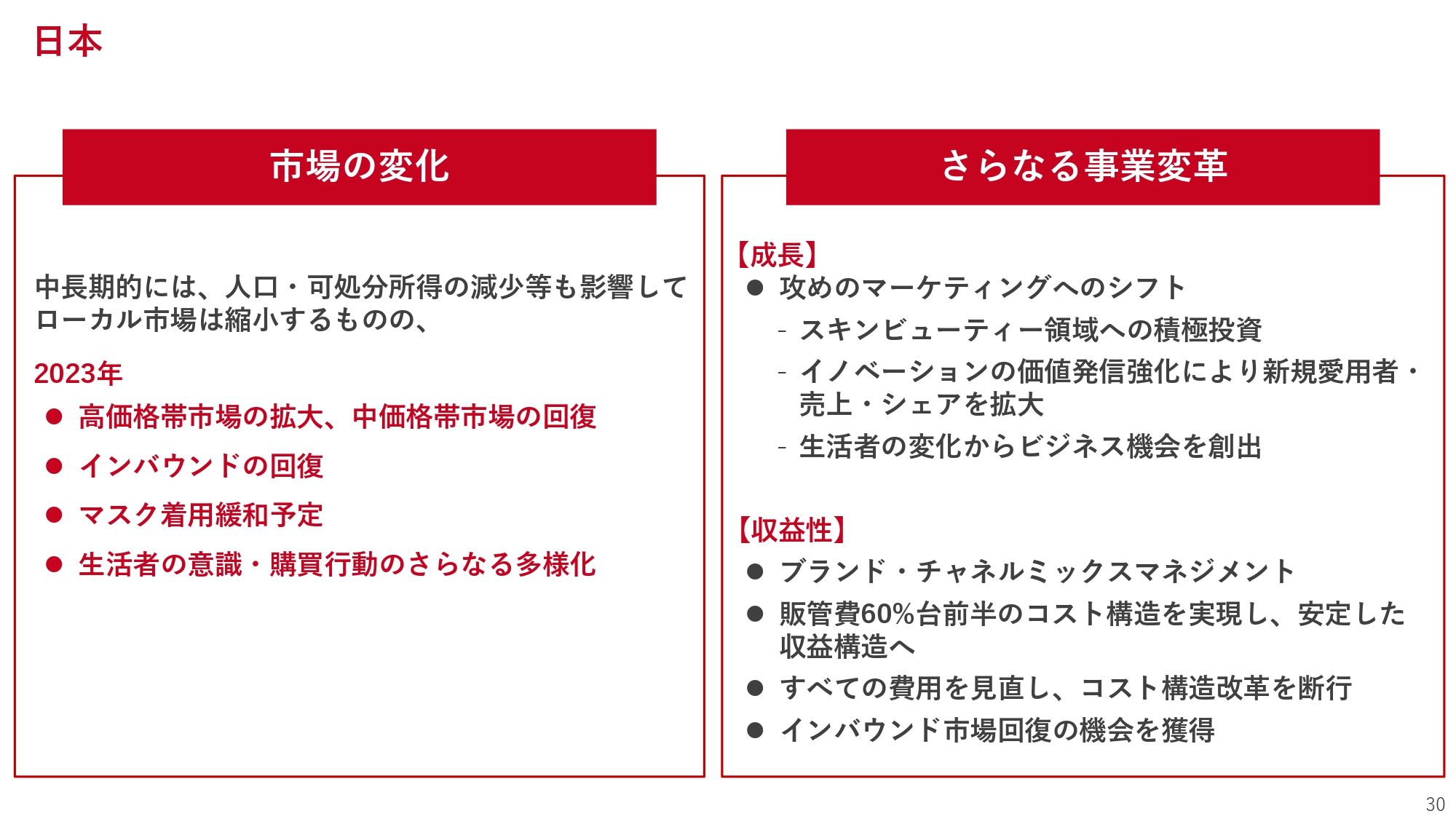

日本

最重要市場である日本は、市場全体の大きな伸長は期待できないものの、2023年は当社にとって成長の後押しとなるようなポジティブな要素が見られます。当社の主戦場である高価格帯が拡大し、中価格帯も回復してきました。インバウンドの回復も期待できるかと思います。

また、近々マスクの着用が緩和されることにより、生活者の方々がよりアクティブに外出し、人と触れ合う機会の増加に期待しています。こうしたすばらしい機会を逃さずに、Beauty Companyとして生活者を応援し、幸せを後押しできるような活動を強化していきたいと考えています。

そのような意味で、日本は今年から「攻め」のマーケティングへシフトしていきます。スキンビューティーへの積極投資を行い、その中でも特にイノベーションの価値発信を強化することで、新規愛用者の拡大を図り、売上・シェアの拡大を目指します。また、生活者の変化を捉えて新たなビジネスの機会や美容の提案も創出していきます。

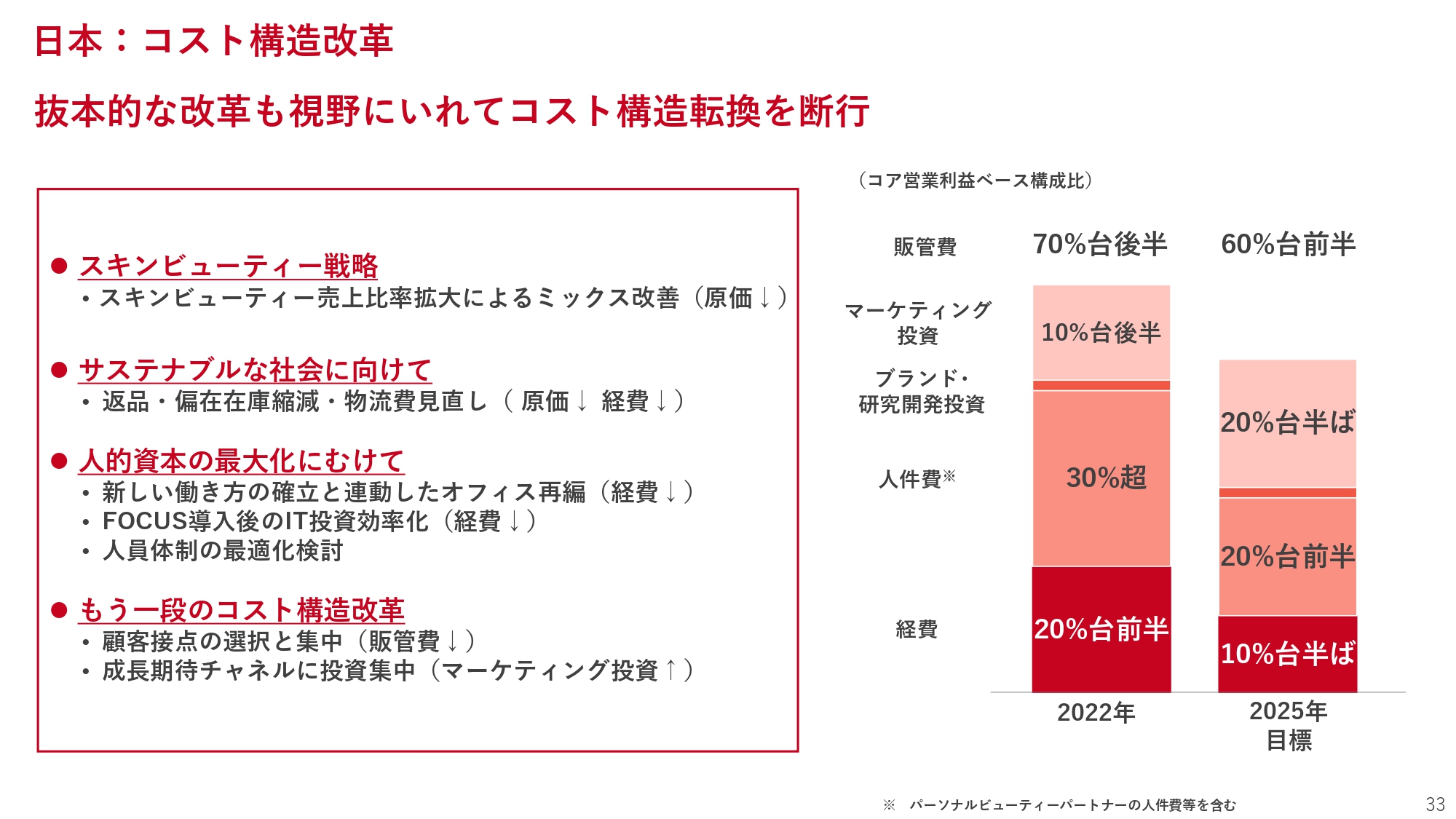

収益性については、成長・収益性の両面を見極め、最適なブランドとチャネルミックスを実現することで、売上総利益の最大化を図ります。また、これらの成長の実現と同時に、継続的に費用の低減をはかることで、販管費比率60パーセント台前半のコスト構造の実現を目指していきます。もちろん、インバウンド市場の回復も追加の利益貢献として、回復機会を十分に捉えていきたいと思っています。

一方で、成長による効率性の追求のみならず、赤字が続いた日本事業については、もう一度すべてのコストの項目を見直すことも必要だと考えています。

日本:2023年 成長加速に向けた取組み

2023年度、日本は成長に向けたさまざまなイノベーションを積極的に市場に導入していきます。中価格帯については、昨年の「エリクシール」のリニューアルが堅調に推移し、価格以上の価値を構築できれば、成長が可能であることを実現しました。

「価格を超える価値を持つ商品」を実現するR&Dの力と、お客さまへ的確に届けるMarketingコミュニケーションの力を組み合わせることによって、結果として低価格帯の方から中価格帯への流入を獲得し、トレードアップを促進することができています。よって当社は2023年も、中価格帯には価格を超える価値を実現するイノベーションを間断なく導入し、成長をドライブしていきます。

また、プレステージブランドについても、コアスキンケア商品のイノベーションとともに、マスク着用の緩和に合わせて、新規愛用者獲得のためのメーキャップも強化していきます。さらに、当社の技術優位性が高いブライトニング市場で、最新の研究成果を搭載した商品を発売予定ですので、ぜひご期待ください。

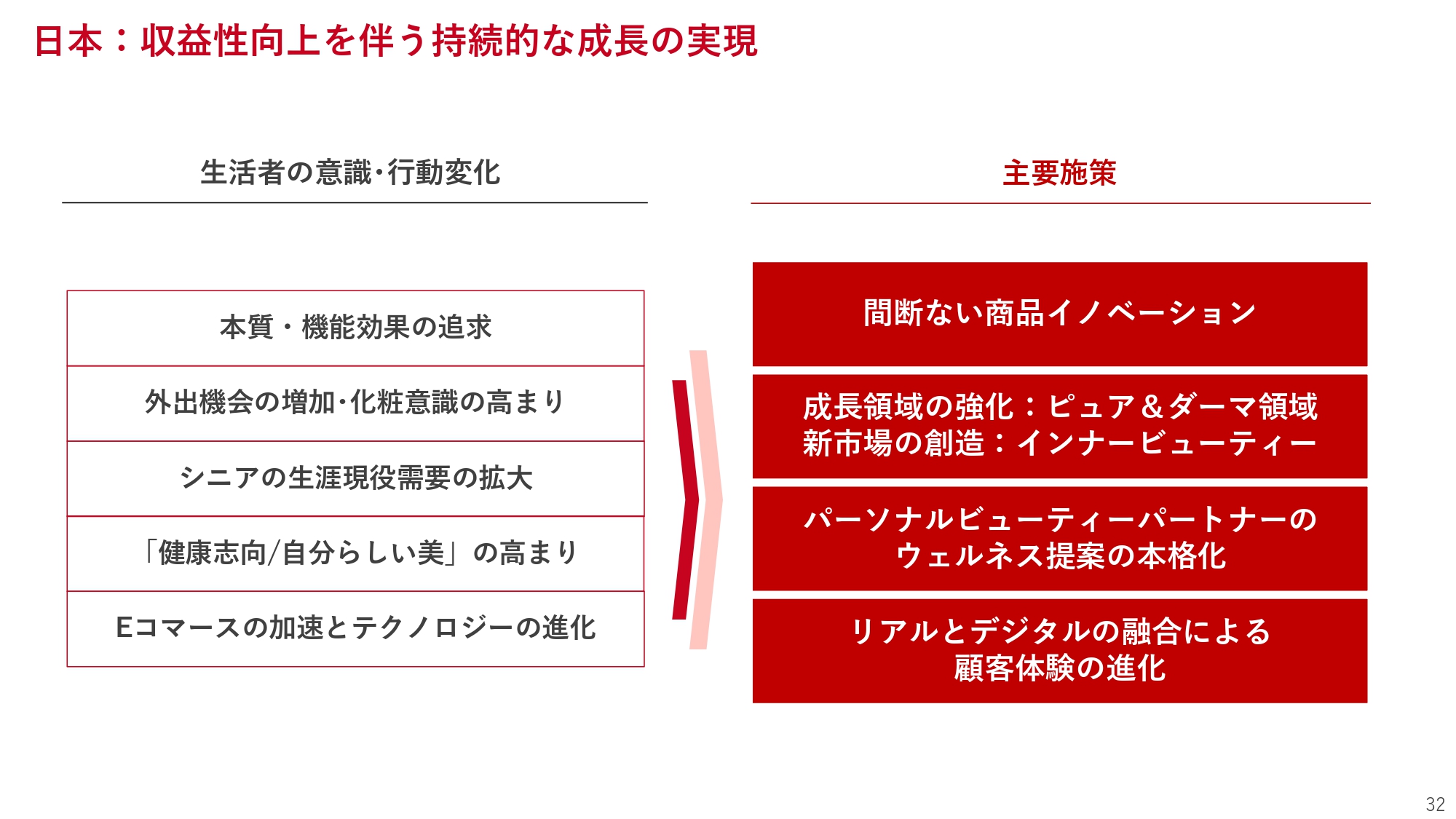

日本:収益性向上を伴う持続的な成長の実現

中期的には、ご覧のような生活者の意識と行動変化を予測しており、コア事業については、積極的に商品イノベーションを投入していきます。次に、新たな成長領域としてピュア&ダーマ領域の強化を行い、新たな市場創造としてインナービューティーへの進出を進めていきます。

これらのスキンビューティーポートフォリオの充実により、パーソナルビューティーパートナーのウェルネスな提案が本格的にできる体制を構築します。その活動を支え、かつリアルとデジタルでシームレスなBeauty体験ができる、デジタルプラットフォーム構築を進めていきます。

これらのデジタルプラットフォームと当社のR&D技術を使い、日本の生活者に新たなBeauty生活提案を実現することで、日本市場の新たな成長エンジンとなるよう挑戦していきます。

日本:コスト構造改革

投資を生み出すコスト構造の改革についてご説明します。先ほどご説明したスキンビューティーへの集中による売上総利益最大化に加えて、返品・偏在在庫の縮減、生産リードタイム短縮による在庫の削減・保管費低減、配送効率改善など、物流費の見直しも進め、コスト削減とともにサステナブルな社会への貢献を目指していきます。また、人的資本最大化に向けて、オフィスの再編や「FOCUS」導入による社員の働き方、業務プロセスの改革などによる効率化を進めていきます。

さらに確実な収益改善を目指し、すべての領域で選択と集中を進めて、2025年には販管費60パーセント台前半のコストストラクチャーの構築を目指します。

資生堂ジャパンのコスト構造の転換については、将来の資生堂グループの成長と収益にとって最優先課題と認識しています。これから現場をしっかりと把握したうえで、日本地域CEOの直川とともに、抜本的な構造改革を視野に入れて進めていきたいと考えています。

中国

中国についてご説明します。ゼロコロナ政策から一変し、足元の市場はまだ不安定な状況にあります。しかし、消費による景気回復を目指す政策が行われることで中長期的な安定成長が見込まれると考えています。

価格競争やローカルブランドの台頭とともに、消費者ニーズやデジタル環境の多様化など、引き続き化粧品市場の競争環境は激しく変化しています。

先行きを見通しにくい市場ですが、当社はその変化にぶれることなく、次のページでお話しするようなマーケティング改革をしっかりと進めていきます。中国での成長と中国、日本、トラベルリテールと地域を横断した、クロスボーター展開による収益性改善を進めていきたいと考えています。

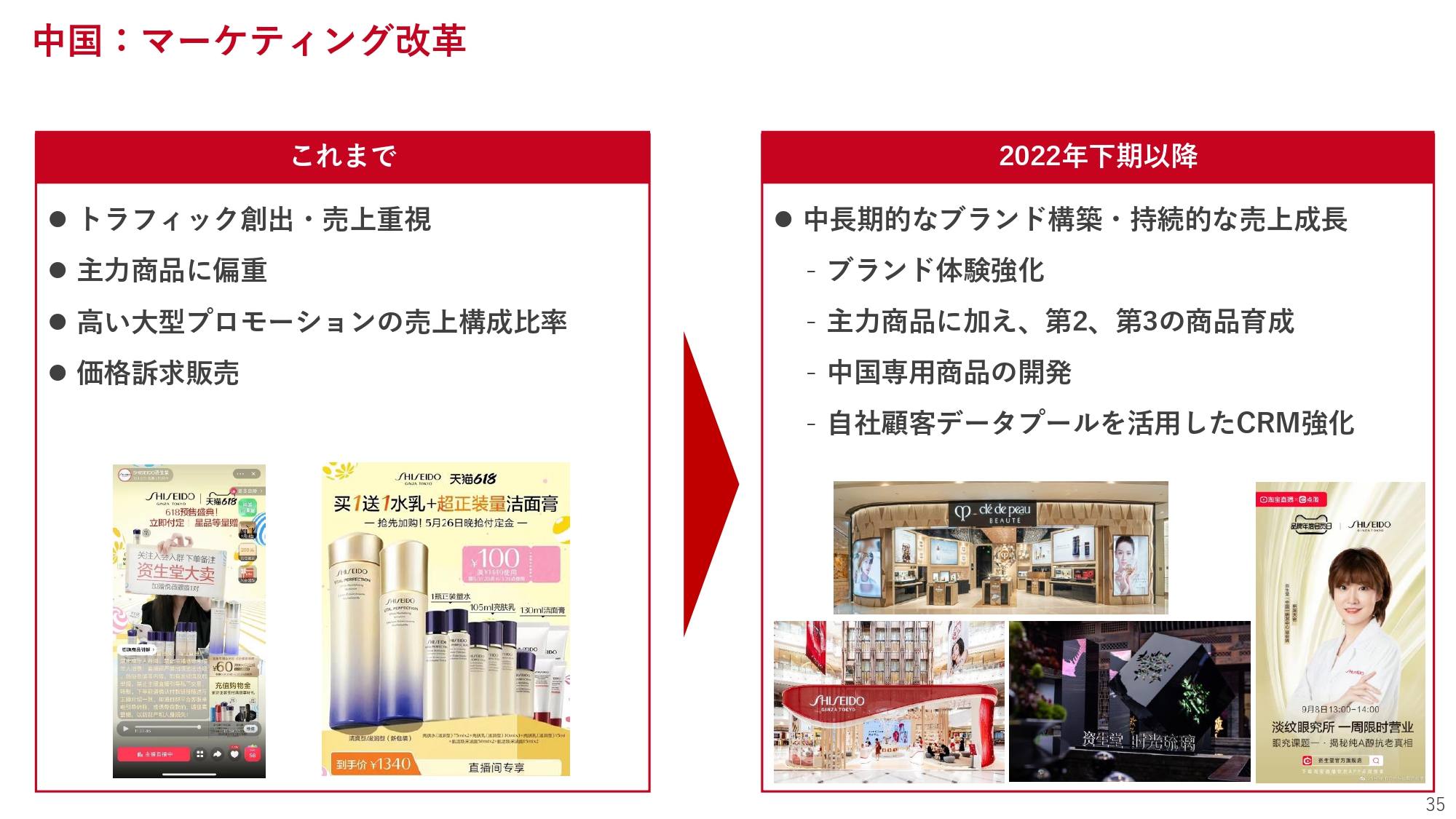

中国:マーケティング改革

マーケティング改革の骨子となるのはブランド構築です。正直なところ、これまで短期的なROIを指標として、トラフィック創出や主力商品の偏重、大型プロモーションでの売上拡大に投資を集中してきました。

しかし、2022年下期から、より中期的なリターンであるブランドの愛用者数拡大を目的としたマーケティングへと転換を進めてきました。具体的には、ブランド体験強化や同じブランドの中でも第2、第3のスター商品を育成する、中国専用商品の開発、自社顧客データプールを活用したCRM強化を実行してきました。

その結果、2022年の第3四半期、第4四半期でシェアを伸ばすことができました。大型プロモーションへの過度な偏重を抑制した結果、「ダブル11」では2021年に比べて売上を落としましたが、通常時の活動が成長をけん引することで全体のシェアを伸ばしています。引き続きマーケティング改革を推し進めて、持続的な成長基盤構築を進めていきたいと考えています。

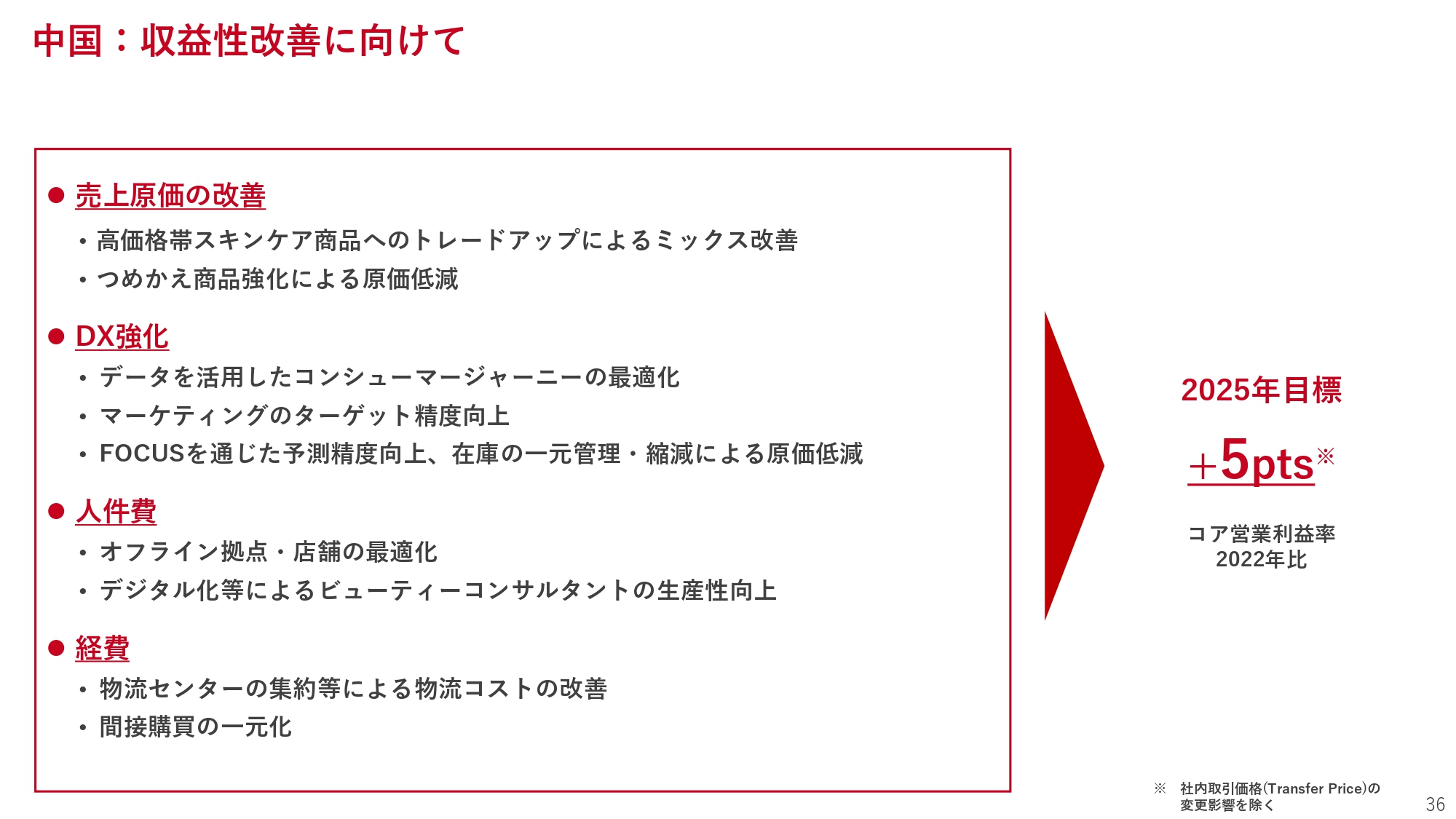

中国:収益性改善に向けて

中国でのブランドエクイティ向上がクロスボーダー全体の成長と収益の改善をリードすることから、中国に関しては積極的な投資を継続します。この投資の中でスケールメリットを享受しつつ、高価格帯スキンケア商品の強化や詰め替え商品の拡大によって原価低減を図っていきます。

また、デジタル化をさらに推し進め、収益性の改善を図っていきます。お客さまの購買行動、肌タイプなどのデータを活用したマーケティングROIの向上を進めていきます。また、今年1月に稼働を開始した「FOCUS」により在庫管理能力の向上による原価低減も図っていきたいと考えています。

オフラインについては、店舗の最適化を図るとともに、BC活動のデジタル化によって店頭人員の生産性向上を図っていきたいと思います。物流センターや間接購買は、スケールを活かした一元化を進めて収益性を改善します。

2025年には、2022年対比でコア営業利益率をトランスファープライシングなどの影響を除いた、実質ベースで5ポイント増加の改善を目指していきたいと考えています。

中国:ブランドポートフォリオの拡充・新領域開発

ブランドポートフォリオの観点では、多様化する消費者ニーズを捉えるために、2021年度からスライドに記載したブランドを導入してきました。スキンビューティー分野をさらに強化するべく、新規ブランドの育成を図るとともに、新たにメディカルビューティーや敏感肌対応、インナービューティーへの新領域攻略も中期的に進めていきます。

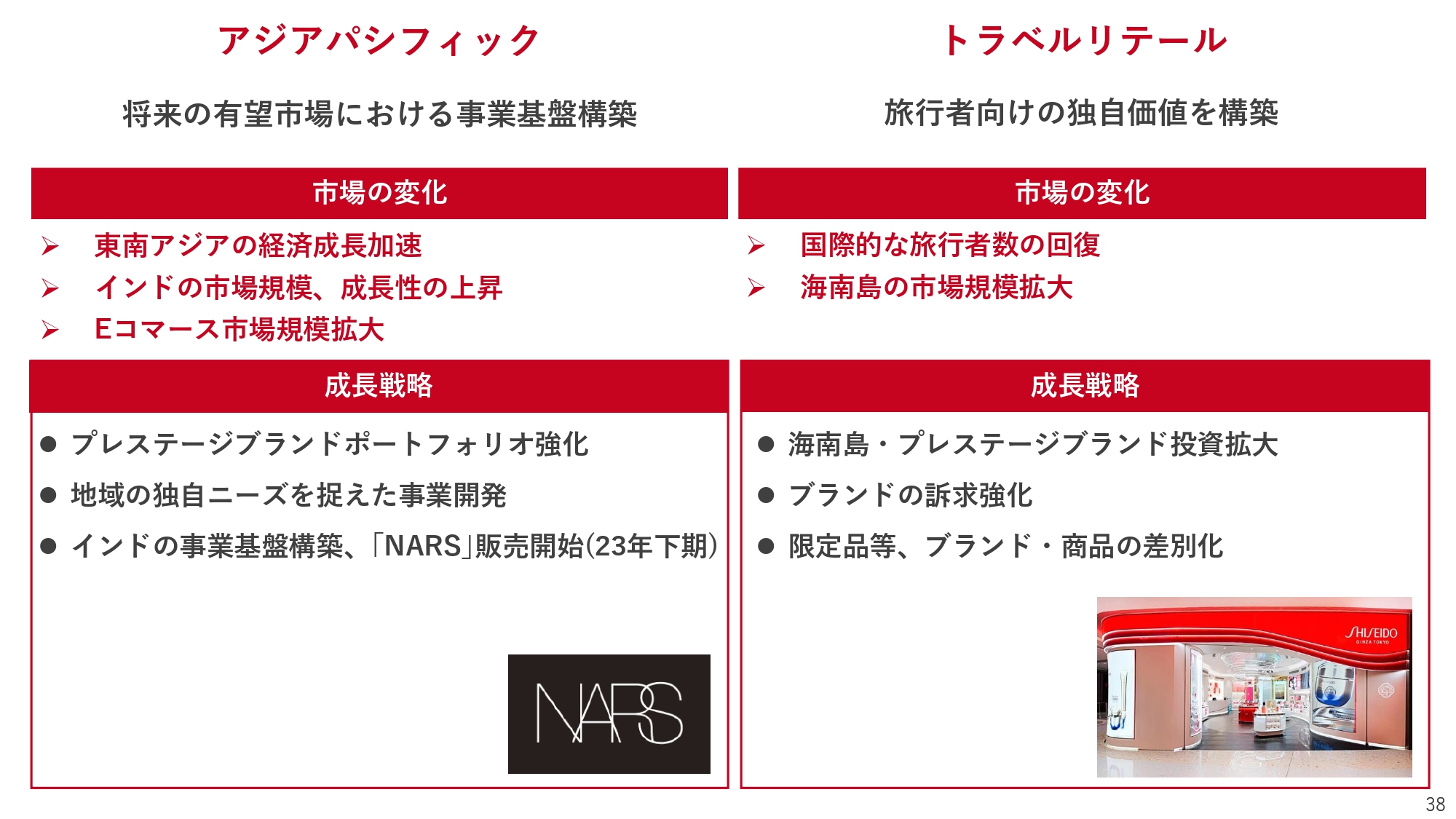

アジアパシフィック/トラベルリテール

その他地域の戦略についてご説明します。アジアパシフィックは将来の有望市場と捉えて、事業基盤の構築を進めていきます。市場の変化としては、東南アジアを中心とした経済成長、巨大な人口を抱えるインドの成長、またチャネルではECも拡大しています。

当社はこのような有望市場で、プレステージブランドポートフォリオ強化を行い、多様な文化が混在する中での地域の独自ニーズを捉えた事業開発に取り組みます。また、本日発表しましたが、2023年下期からインドへの「NARS」進出が決まりました。これらの成長戦略により、今後の事業基盤構築を図っていきます。

トラベルリテール事業については、旅行客の回復に伴い事業の回復が期待されています。特に海南島はショッピングの場所として定着し、今後さらなる開発が期待されることから、TRをブランド体験の場として訴求強化を図ります。また、旅行客のニーズに合わせた独自の限定品など、商品の差別化を図ることで旅行客の消費をより喚起し、成長を目指していきたいと考えています。

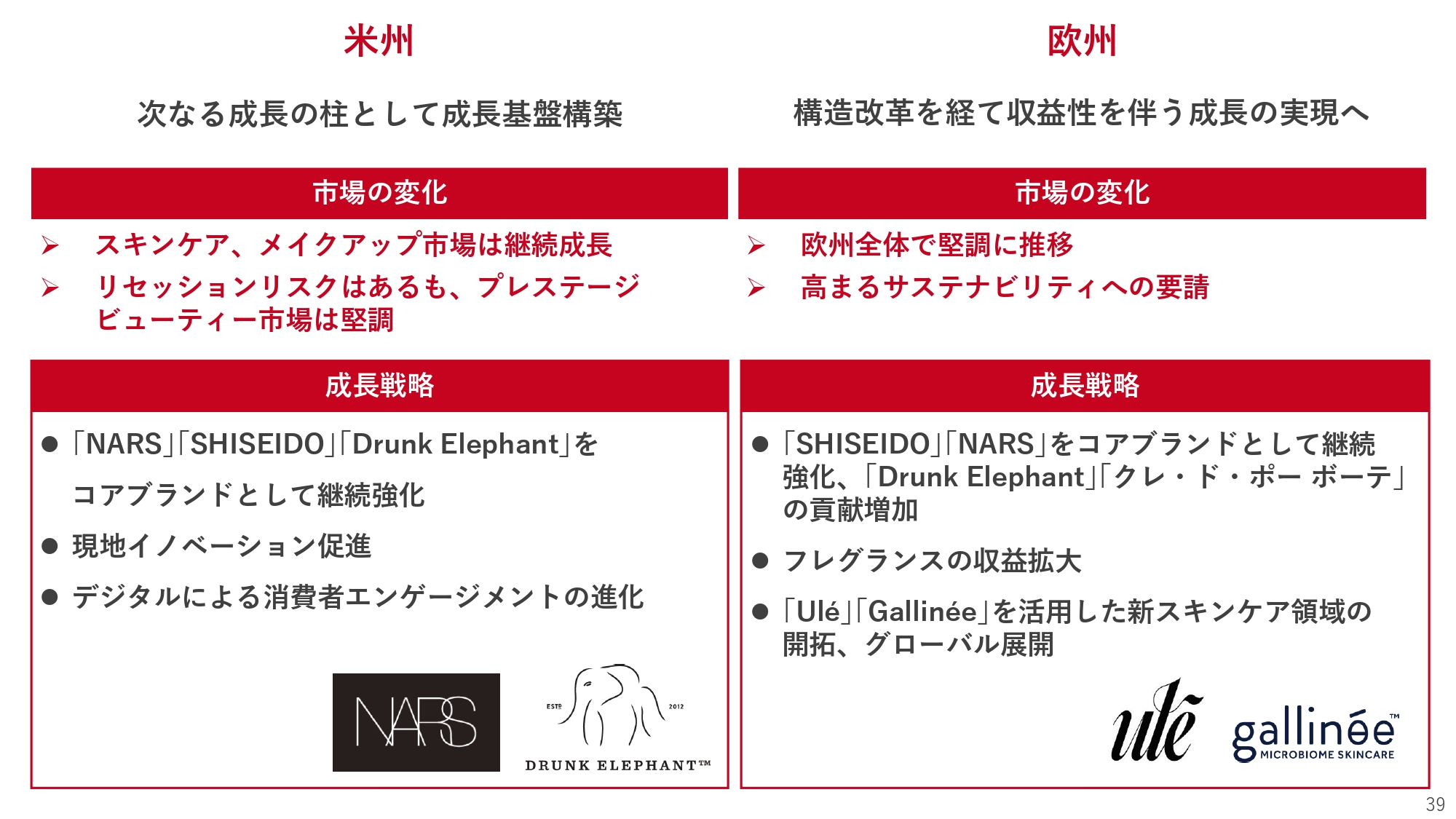

米州/欧州

世界最大のビューティーマーケットである米州については構造改革を完了し、次なる成長の柱として米州独自の成長基盤確立を進めていきたいと思います。市場はコロナ禍から回復し、2022年もスキンケアやメーキャップ、フレグランスの全カテゴリで2桁成長を実現しています。

リセッションのリスクはありますが、当社が展開するプレステージビューティー市場は堅調に推移すると見込んでいます。「SHISEIDO」とともに米国ではホームマーケットである「NARS」「Drunk Elephant」を主力ブランドとして位置づけます。育成に注力しつつ、今後は現地発のイノベーションの促進を進めていきたいと考えています。

さらに、最先端のデジタル環境をベースにした消費者のエンゲージメントの進化も、米国主導で進めていきたいと考えています。

欧州も、構造改革を経て収益性が大きく改善しました。市場も好調に推移すると予測しています。また、欧州はサステナビリティへの関心が非常に高く、これらの対応が成長機会を創出すると考えています。

成長戦略は引き続き「SHISEIDO」「NARS」をコアブランドと位置づけ、かつ「Drunk Elephant」「クレ・ド・ポー・ボーテ」を強化することでスキンケアポートフォリオの充実を図るとともに、「narciso rodriguez」などフレグランス事業の収益へ貢献します。

また、サステナビリティへの関心を捉えた新ブランド「Ulé」「Gallinée」は、まだ規模は小さいものの、その先の成長を見込み、新たなスキンケア領域を開拓するべく投資を行い、将来的にはグローバルブランドへの発展を目指していきたいと考えています。

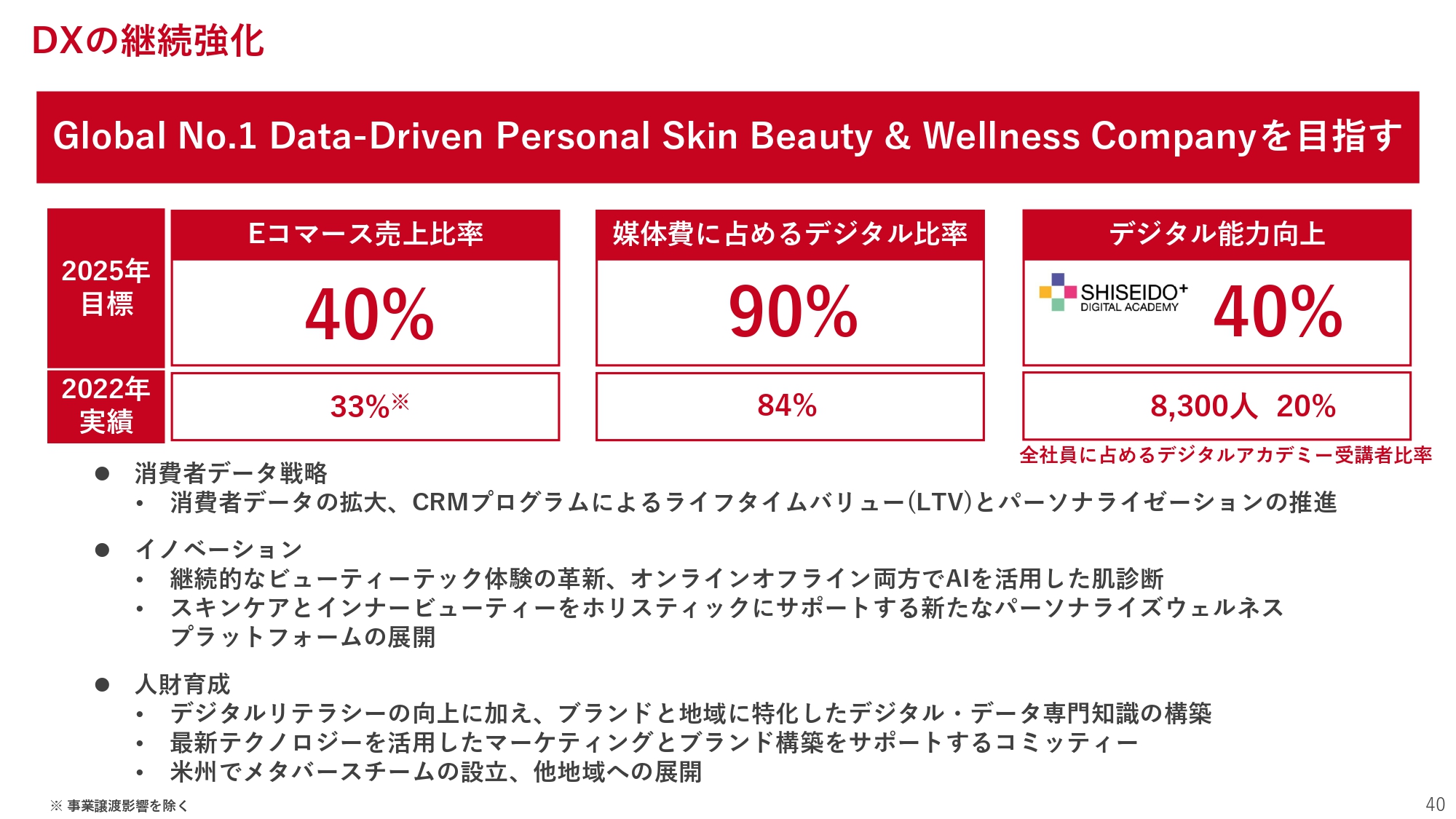

DXの継続強化

DXについてご説明します。DXは、グローバルで継続して強化していきます。デジタルの活用やビューティーテックの革新によりお客さま一人ひとりに最適なビューティー体験を提供していきます。

2025年にはグローバルEコマース売上比率40パーセントを目指します。媒体費に占めるデジタル比率は引き続き90パーセントで、特に日本と欧州事業にフォーカスしていきます。

社員のデジタルリテラシー向上にも注力していきます。グローバルすべての組織、特に本社とジャパンでデジタルアカデミーの受講を促進していきます。消費者データは着実に蓄積しており、これらを活用した、よりパーソナルなCRMを実現していきます。

AIを活用した肌診断やスキンケアだけではなく、インナービューティー両方をサポートするようなビューティーウェルネスプラットフォームの展開など、DXを通じて事業機会のさらなる広がりを実現していきます。

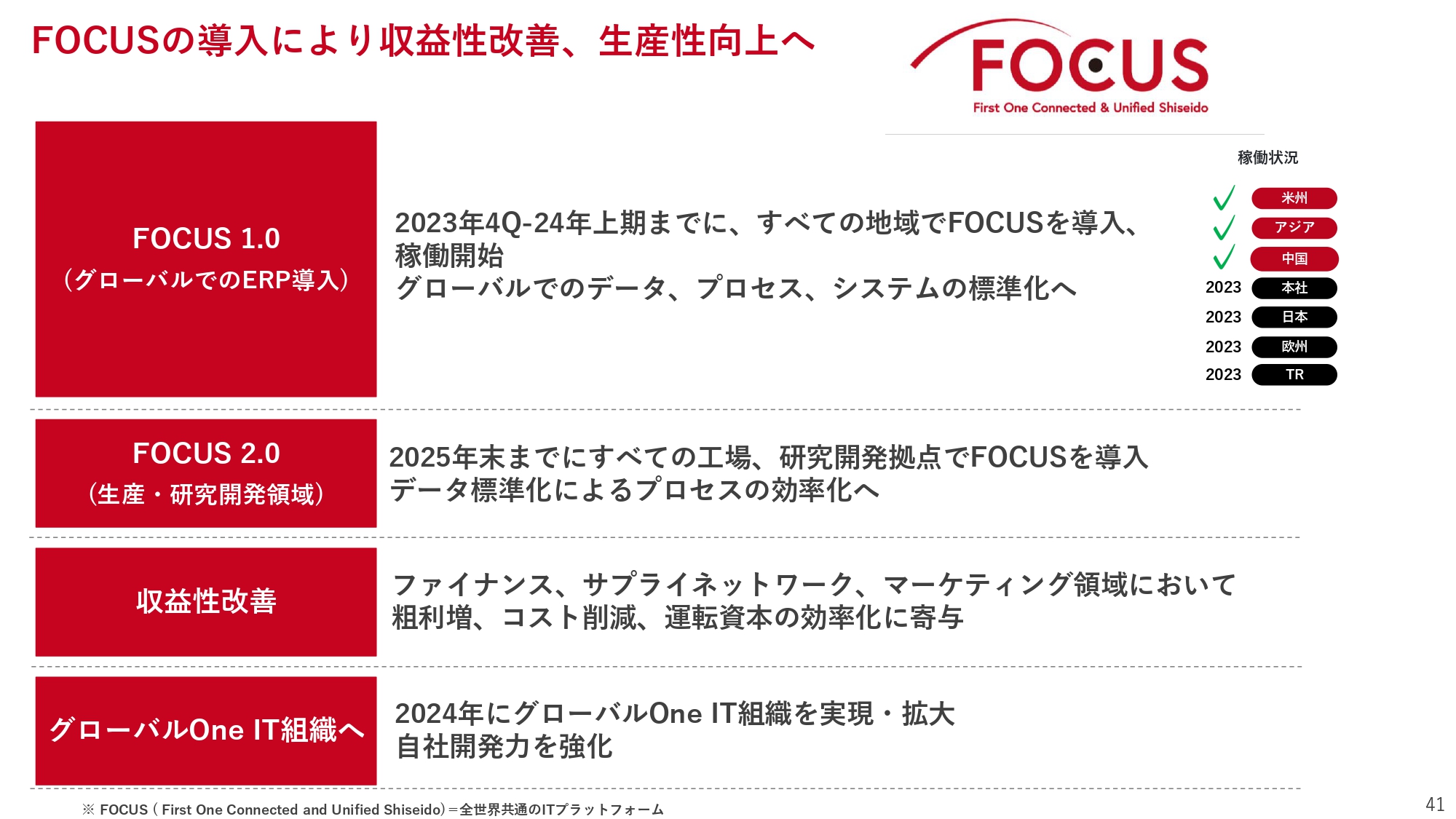

FOCUSの導入により収益性改善、生産性向上へ

2019年から進めてきたグローバル統一のERPシステム導入による「FOCUS」プロジェクトは、米州、アジア、中国で導入が完了しました。2024年上期までにすべての地域で「FOCUS」の導入が完了し、グローバルでのデータ、プロセス、システムの標準化が完了します。

また、「FOCUS 2.0」は、2025年末までにすべての工場、研究開発機関で「FOCUS」の導入を進めます。これによりすべてのグローバルバリューチェーンが統一されることとなります。

導入地域は、ファイナンス、サプライネットワーク、マーケティング領域において、デマンドとサプライプランニング精度の向上によって在庫の適正化や偏在在庫の縮減、グローバル標準のプロセス導入による業務の効率化、データビジビリティ向上によるコスト削減、マーケティングROI向上など、多岐にわたる効果を見込んでいます。私からは以上です。

財務目標

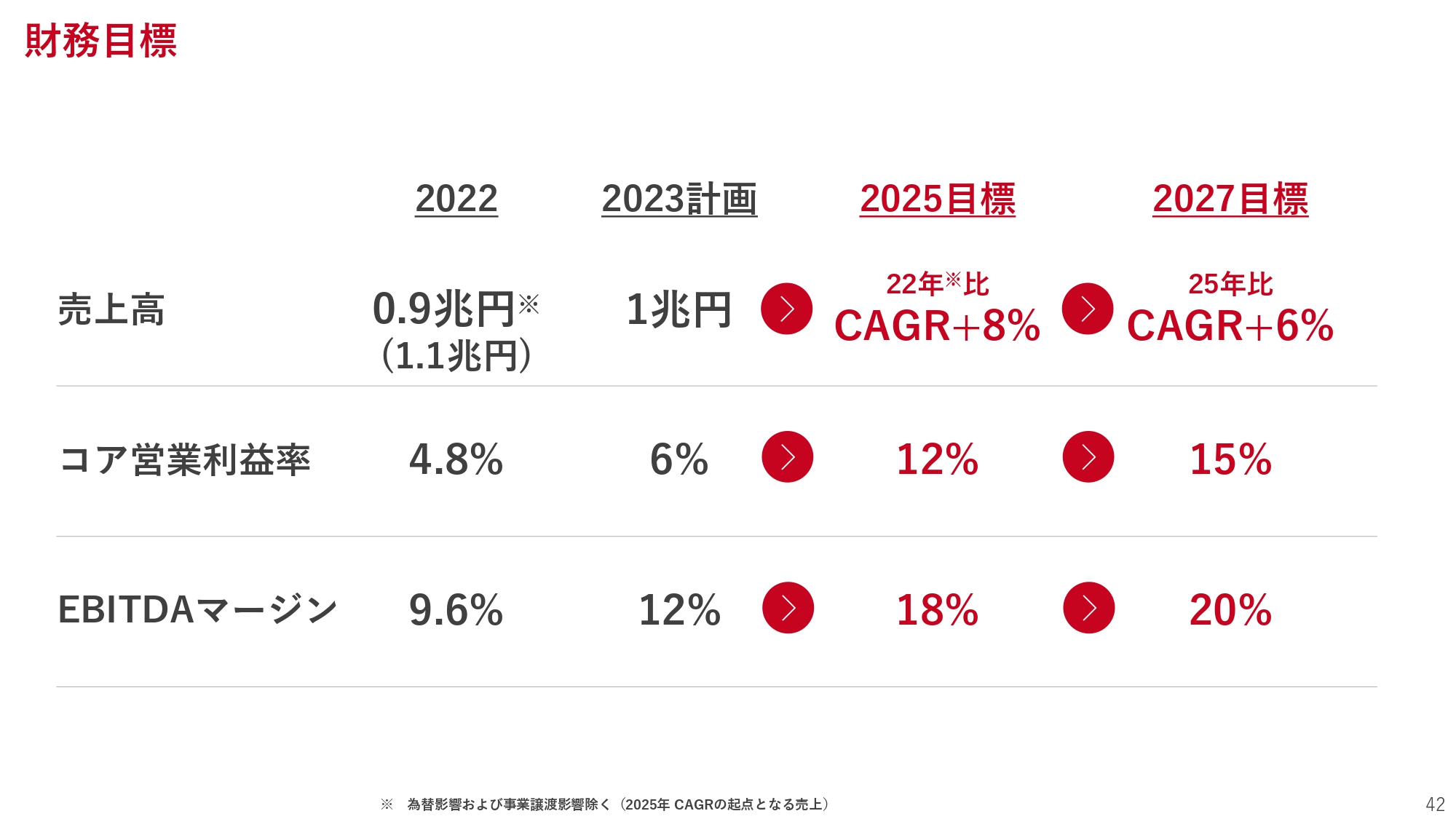

横田:財務戦略についてご説明します。まずは財務目標のサマリーです。戦略的な成長投資を通じた売上拡大とコスト低減による収益性およびキャッシュ創出力の向上が大きな方針となります。

売上高は2022年の対象事業関連の売上を控除した継続事業ベースの売上である0.9兆円を起点として、2025年までの3ヵ年の目標は合計8パーセント、その後の2年は6パーセントの成長を目指します。

2025年までは、日中を中心としたコロナ禍からの回復を踏まえて、高めの成長率となっています。その後はノーマライズした市場成長に戻るという前提です。5年を通じて市場成長を上回り、シェアを獲得していきます。

力強い売上成長と、藤原の説明にあった各種コスト低減施策の組み合わせで、コア営業利益率は2025年に12パーセント、2027年に15パーセント、EBITDAマージンは2025年に18パーセント、2027年に20パーセントを見込みます。「WIN2023」で掲げたコア営業利益率15パーセントの目標に、再度取り組みます。

財務目標

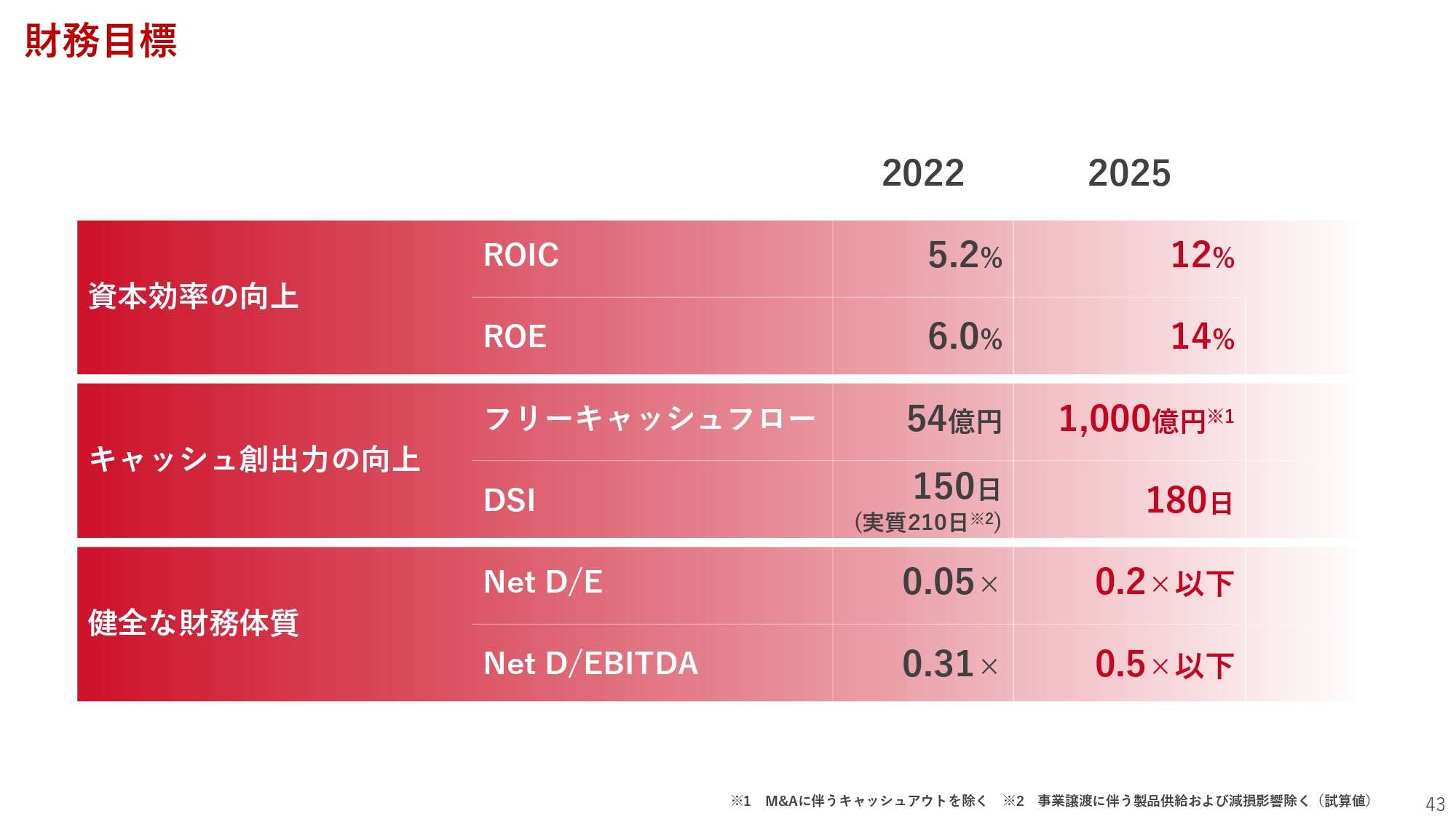

資本効率の向上に向けた財務ターゲットです。これまで大規模な構造改革を通じて創出したキャッシュで有利子負債を低減し、今後の再成長に向けた基盤や筋肉質な財務体質を作ってきました。今後は強固な財務基盤を活かして、さらなる成長をドライブしていきます。

それらを踏まえた2025年ターゲットはご覧のとおりです。当社が資本効率を測る指標として最重要視しているROICは収益性の改善により12パーセント、ROEは14パーセントを目指します。

フリーキャッシュフローは構造改革や生産拠点をはじめとする大型投資の一巡により1,000億円、財務安全性の面ではNet D/Eを0.2倍以下、Net D/EBITDAは0.5倍以下を目安に考えています。

成長投資に必要な資金を、低コストでタイムリーに調達可能な格付を維持する方針は変わりません。今後も資本効率を注視しながら適切なレバレッジとなるようコントロールしていきます。

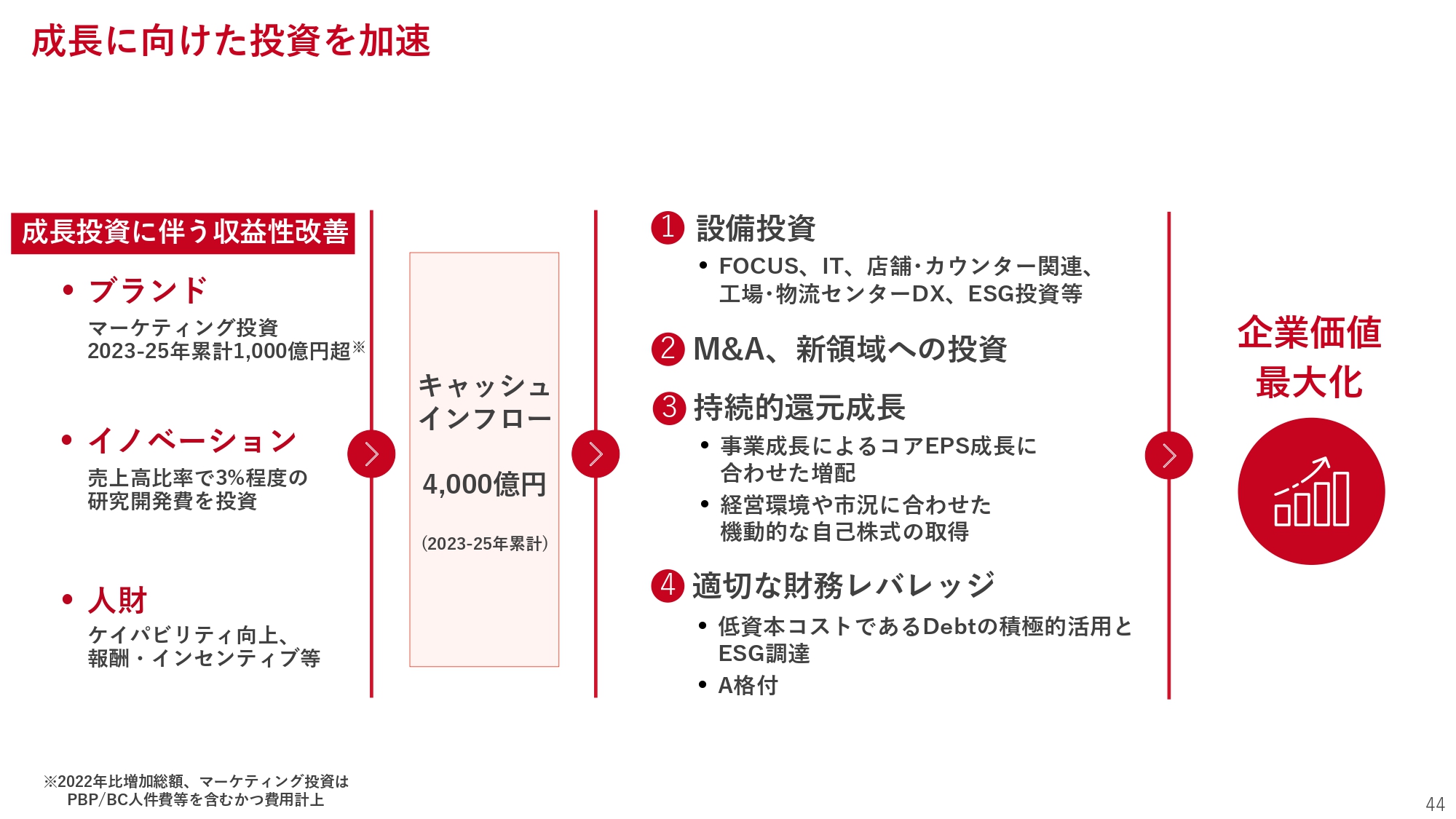

成長に向けた投資を加速

キャッシュアロケーションです。当社の価値創造ドライバーであるブランド、イノベーション、人財への成長投資による収益性改善は、3年間で合計4,000億円の営業キャッシュフローを見込みます。

そして、創出したキャッシュをまずは「FOCUS」やIT、DX、工場における省エネ設備の導入を含む設備投資や、M&A、新領域への成長投資に振り向け、さらに収益性改善を加速させる好循環を構築します。

また、株主還元についても安定的な現金配当を基本に、収益向上に伴って株主還元を強化していくと同時に、財務レバレッジについても適切にコントロールしていきます。

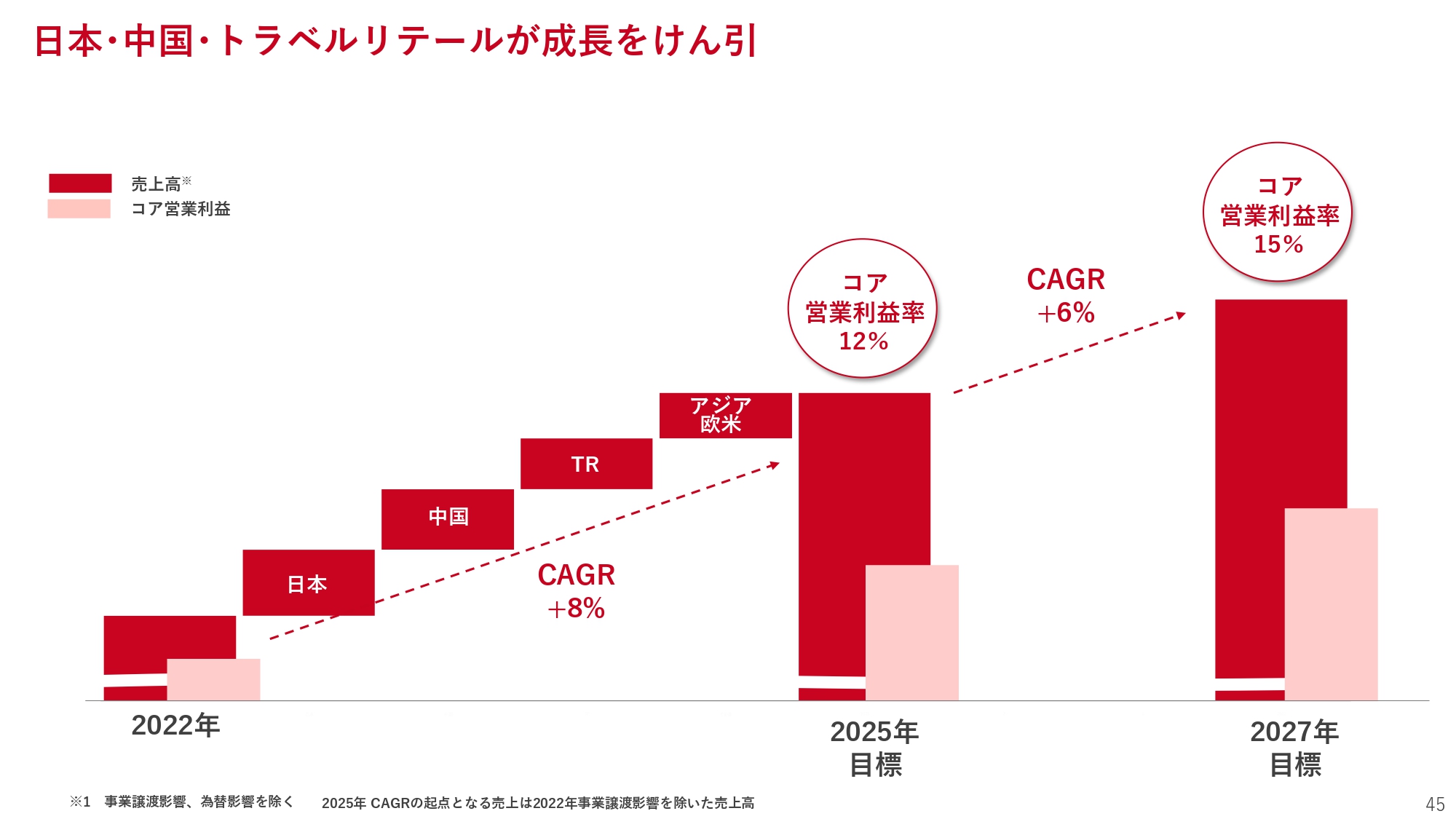

日本・中国・トラベルリテールが成長をけん引

スライドは売上拡大の地域別の貢献度を示しています。2025年までのCAGRは8パーセントで、日本、中国、トラベルリテールが成長をけん引し、欧米やアジアの事業規模拡大によって売上を作っていきます。

先ほどの売上計画の前提はご覧のとおりです。日本はローカル、インバウンドともに新型コロナウイルスからの回復で伸長、中国市場はかつての急激な成長から安定成長へと変化しながらも、中長期的に大規模な成長市場であることは不変で、短期的には2023年第2四半期より新型コロナウイルスからの回復を見込みます。その他の地域はいずれも堅調な推移を想定しています。

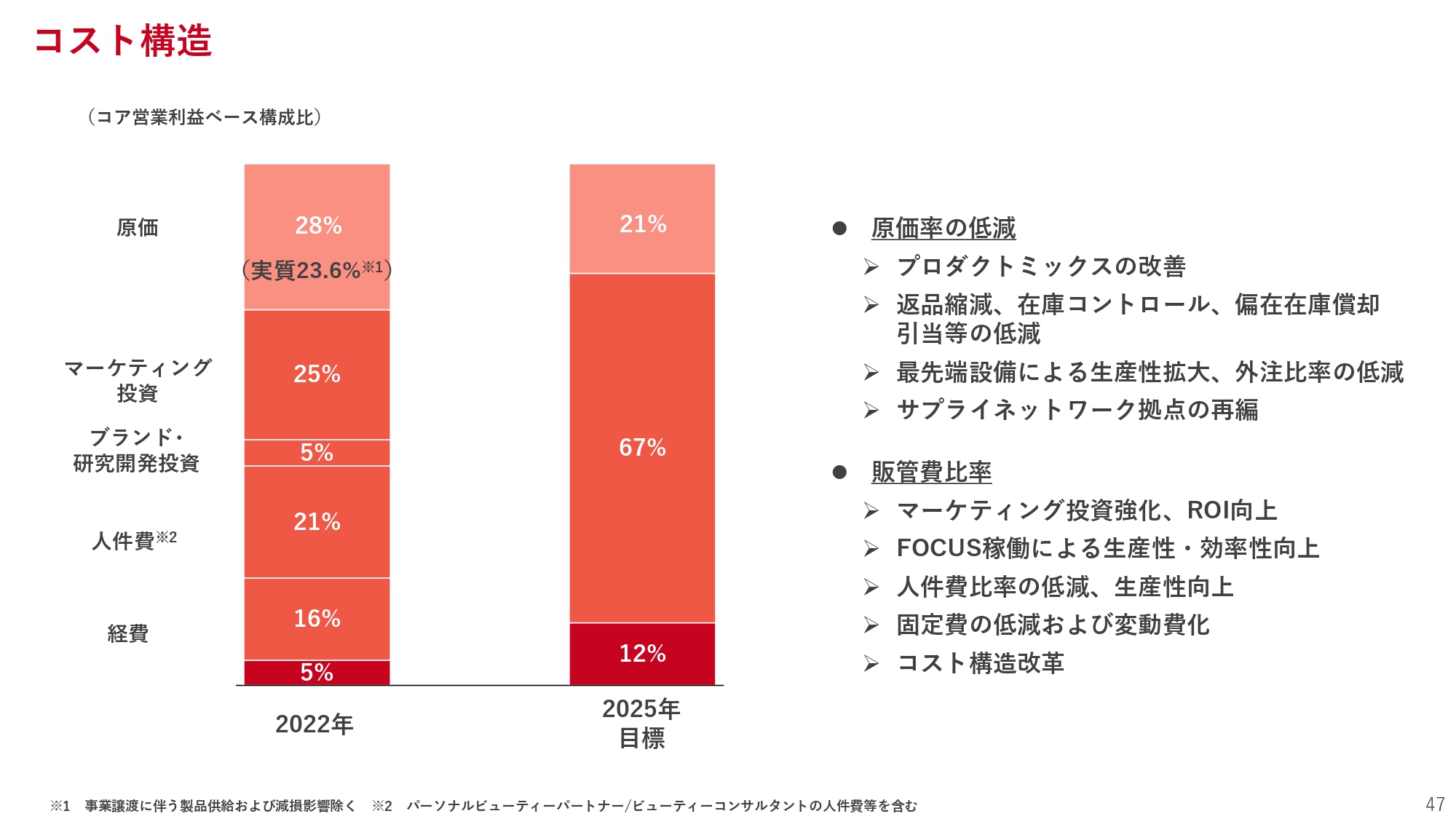

コスト構造

コスト構造についてご説明します。2025年は原価率を21パーセント、販管費を67パーセントへと低減することでコア営業利益12パーセントを実現していきます。

原価は2022年の実質23.6パーセントから、2.6ポイント改善した21パーセントです。「FOCUS」導入による在庫管理精度向上を返品や在庫償却の縮減につなげるほか、さらなるミックスの改善、最先端設備による生産性拡大、外注比率の低減、サプライネットワーク拠点の再編等がドライバーとなります。

販管費は2022年の67パーセントからフラットです。ブランド価値向上に向けて2023年から2025年で累計1,000億円超を追加投資し、マーケティング比率は増加します。一方で、「FOCUS」稼働による生産性、効率性向上、固定費の削減、適正化で人件費率、経費比率の低減を図ります。

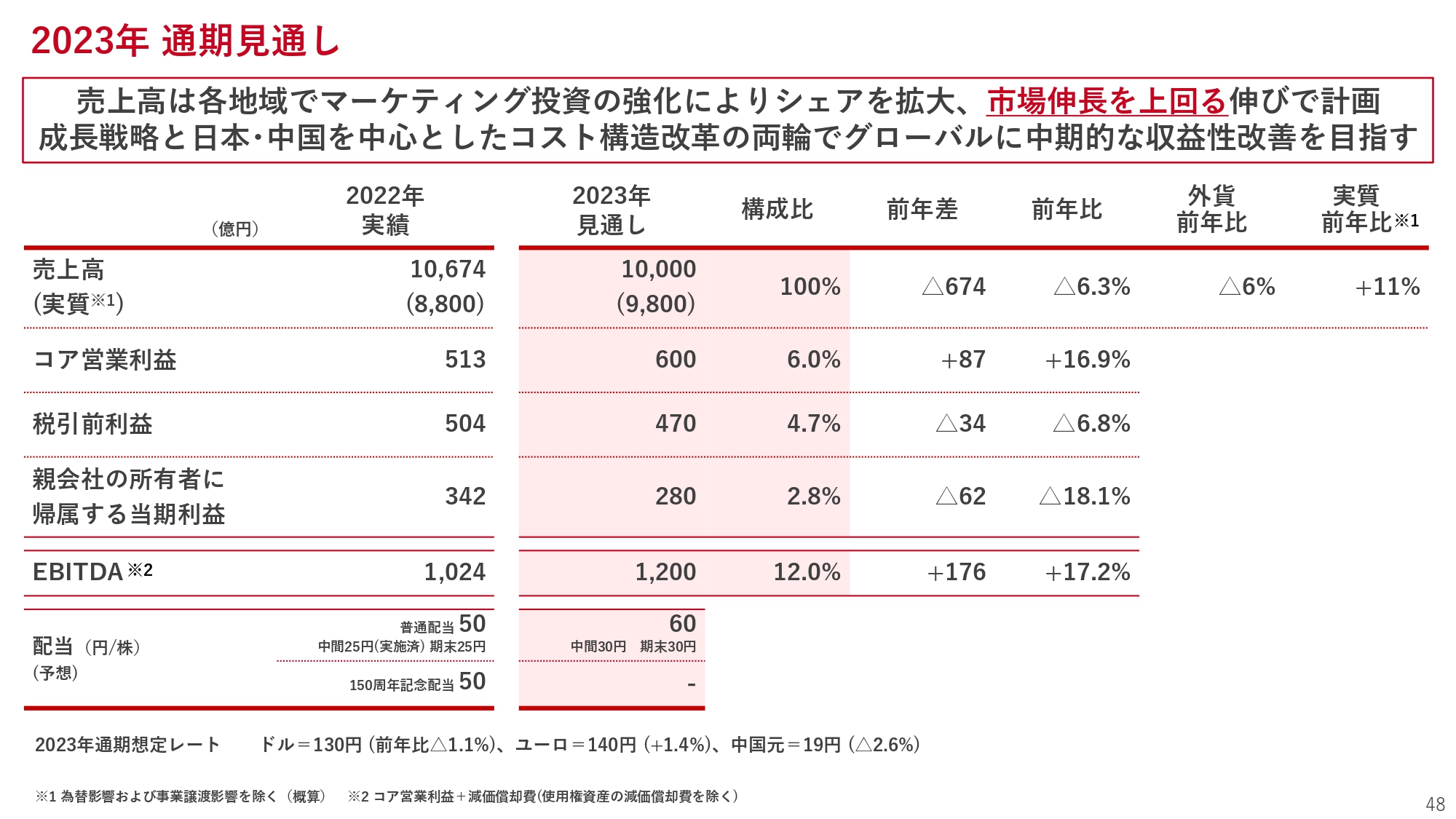

2023年 通期見通し

2023年の見通しをご説明します。売上高は1兆円、実質成長率は前年比プラス11パーセントを想定しています。各地域でマーケティング投資の強化によりシェアを拡大し、市場伸長を上回る伸びを計画しています。

当社が最重要視する収益性指標であるコア営業利益は、87億円増益の600億円を計画しています。2023年は成長モメンタムを確実なものとするためのマーケティング投資強化かつ中長期的な成長に向けた「FOCUS」等の投資を行う年とし、2024年以降の増益幅拡大に向けた土台を構築します。

当期利益については、パーソナルケアの生産事業譲渡に伴う160億円の非経常損失を計上予定のため、62億円の減益を見込んでいます。EBITDAは1,200億円を予定しています。

配当については、普通配当ベースで前期比10円増配の年間60円となり、コロナ禍前の2019年と同じ水準を計画しています。

コア営業利益について補足説明します。全体の増益幅はプラス87億円ですが、譲渡ブランド関連の損益影響を除くと実質200億円程度の増益となります。

2022年から2023年にかけては、特殊な減益要因があります。1つ目は2022年に約1,800億円程度計上された譲渡ブランド関連の売上が2023年には200億円レベルまで減少することです。これにより、従来は譲渡対象ブランドにアロケートしていたリソース分の費用を、継続事業にリアロケートする影響を受けます。

2つ目は、「FOCUS」導入に伴うIT投資がピークになることや、記録的インフレに伴う昇給等の影響によるコスト増です。これらの減益要素を売上成長に伴う粗利増でリカバーし、継続事業における200億円程度の増益を実現するというプランです。

2024年、2025年はこのような大きなコスト増加要因がなくなるため、増益幅が拡大していく計画です。2023年は、これまでの構造改革モードから成長へとギアを入れ替える「SHIFT」の年となります。

これまで構造改革を推し進めることやスムーズな事業譲渡を実現することにリソースを割いてきた人財の力を、ここからは確実な売上成長へと振り向け、2023年から2025年の成長モメンタムの確立と、それに伴う販管費率低減を実現します。

加えて、100億円超のコスト削減をこの3年間で実施し、2025年にはコア営業利益率12パーセント達成、2027年には15パーセント達成に向けて邁進していきます。

新着ログ

「化学」のログ