ムゲンエステート、収益性重視の販売活動により減収も、売上総利益率が向上し各利益は大幅増益

Contents

藤田進一氏(以下、藤田):社長の藤田でございます。本日は2022年12月期の決算概要、2023年12月期の業績予想、第2次中期経営計画の進捗状況の順でお話しいたします。

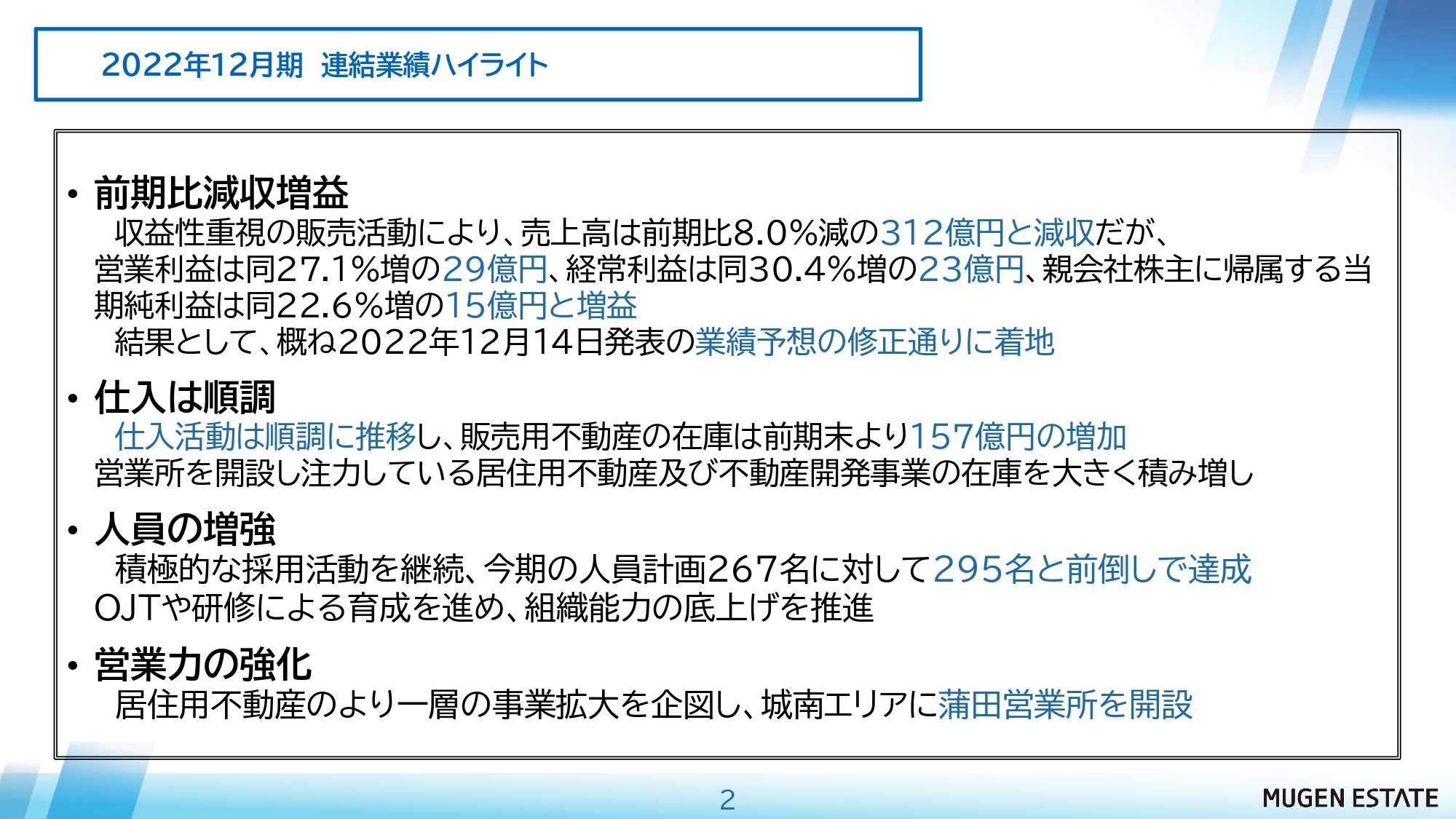

2022年12月期 連結業績ハイライト

2022年12月期の連結の業績ハイライトです。前期比で減収増益となりました。収益性重視の販売活動により、売上高は前期比8.0パーセント減の312億円と減収でしたが、営業利益は29億円、経常利益は23億円、当期純利益は15億円と増益になりました。結果として、概ね2022年12月14日発表の業績予想の修正どおりに着地しました。

仕入に関しては、順調に進捗しています。販売用不動産の在庫は、前期末よりも157億円の増加となりました。営業所を開設し、注力している居住用不動産および不動産開発事業の在庫を大きく積み増しています。

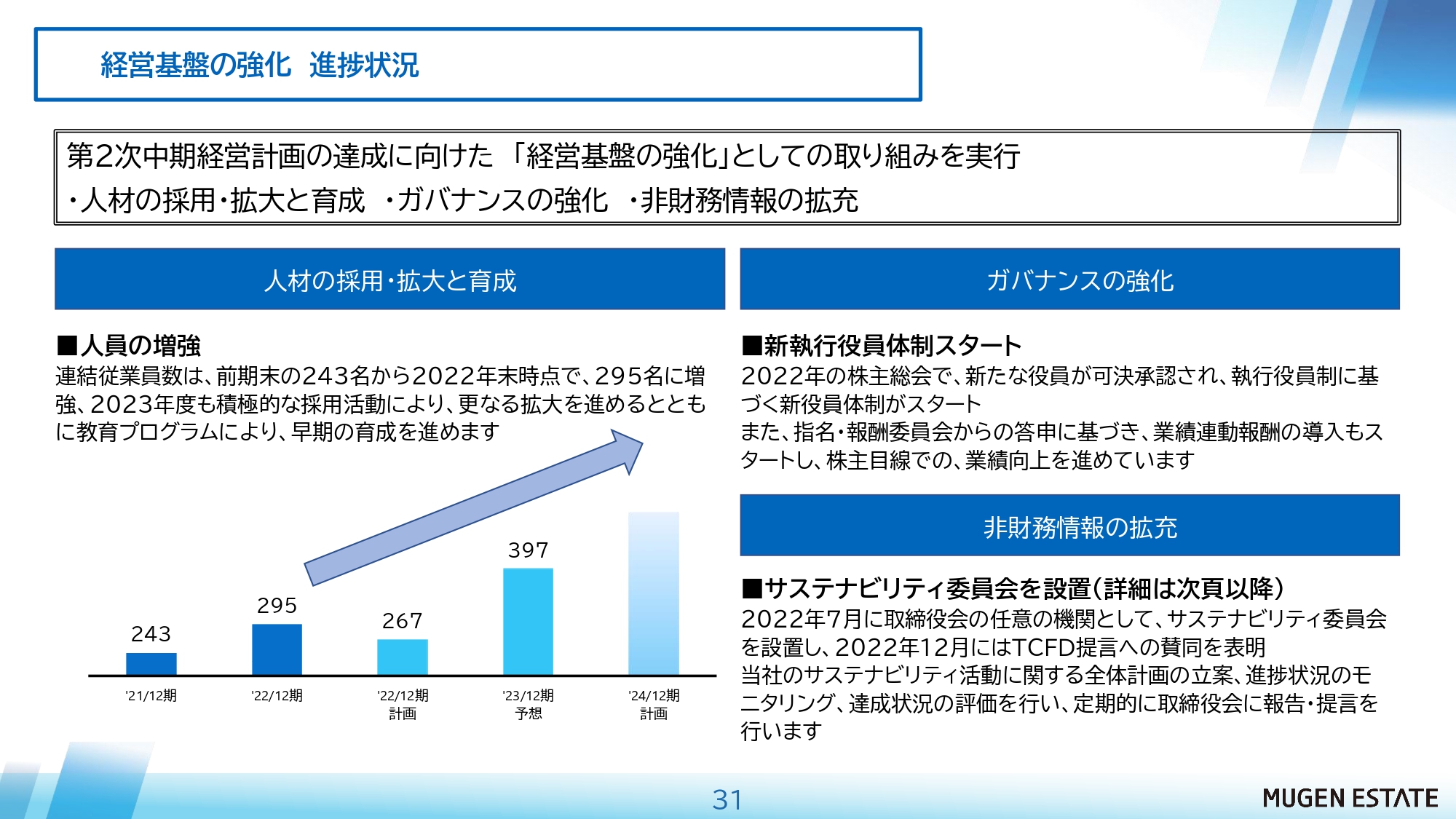

人員の増強については、積極的な採用活動を継続し、今期の人員計画267名に対して295名と、前倒しで達成しました。2023年度はOJTや研修による育成を進め、組織能力の底上げを推進していきたいと思います。

営業力の強化については、人員計画で増やした分はもちろん、居住用不動産のより一層の事業拡大を企図し、城南エリアに蒲田営業所を開設しました。

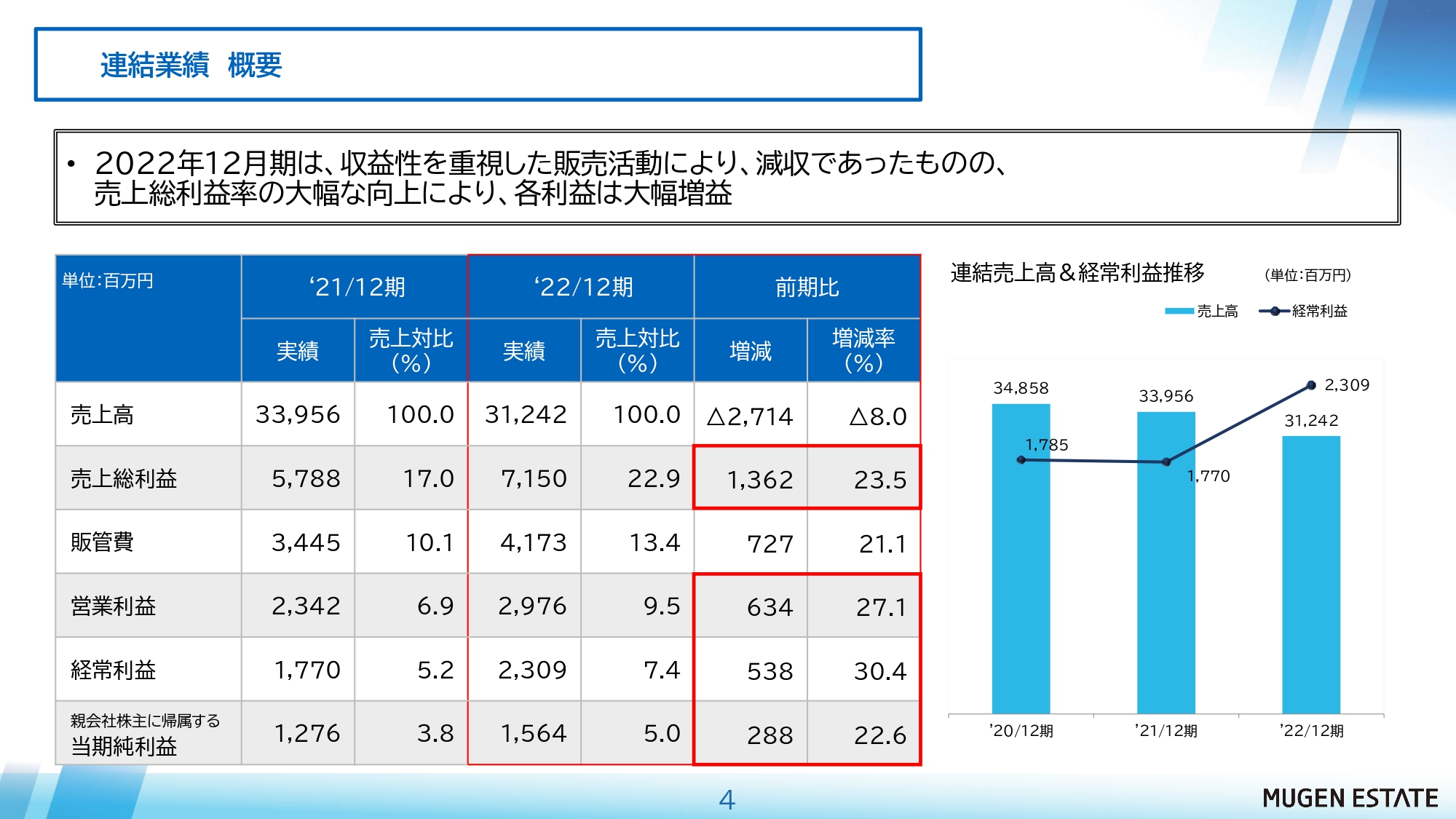

連結業績 概要

2022年12月期の連結業績概要です。先ほどお話ししたとおり、収益性を重視した販売活動により減収ではあったものの、売上総利益率の大幅な向上により、各利益は大幅に増益しました。売上総利益率は前年比で6パーセント程度上がったかたちになります。

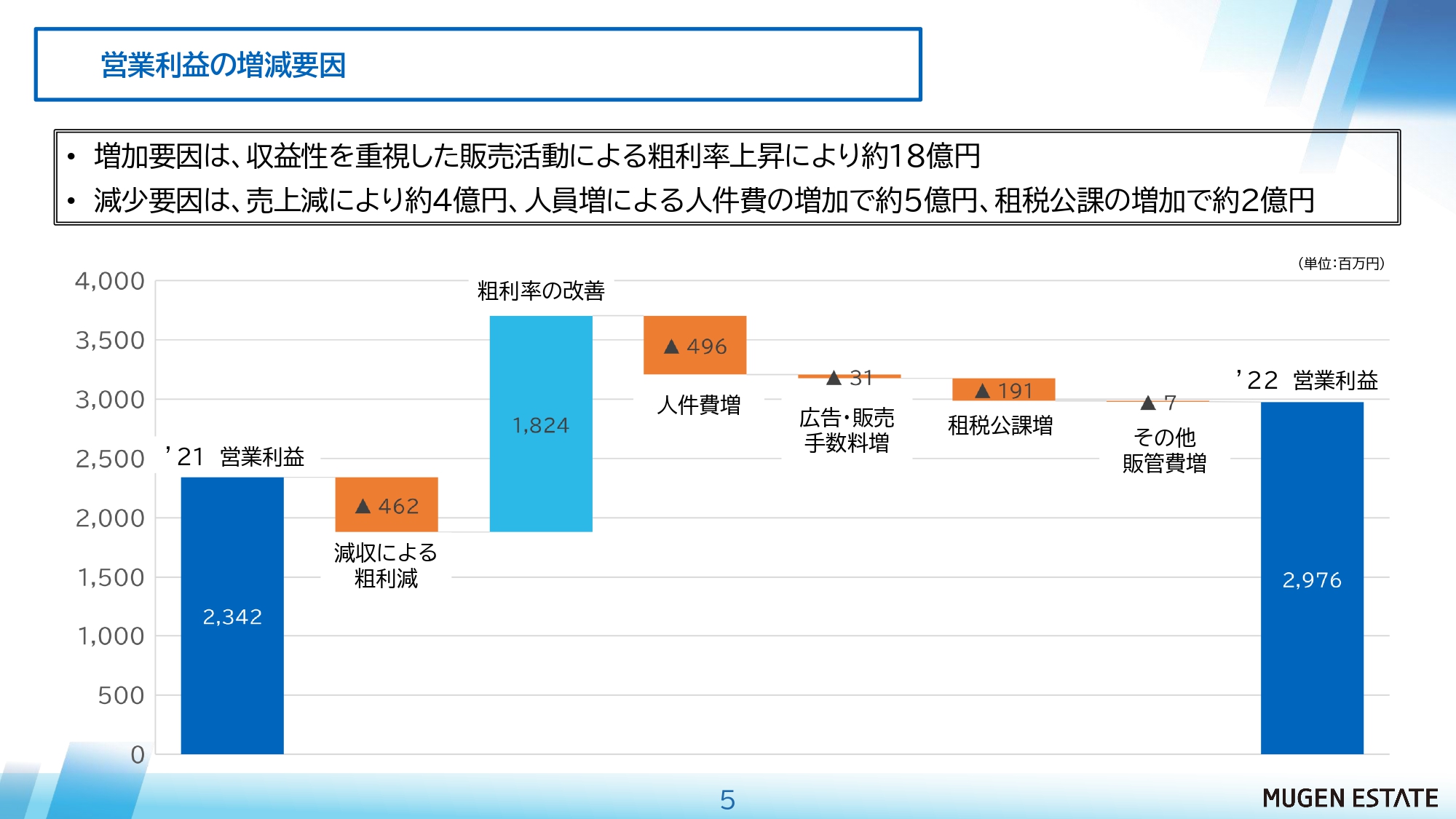

営業利益の増減要因

営業利益の増減要因です。増加要因は、収益性を重視した販売活動により粗利率が改善し、18億2,400万円でした。

減少要因は、売上減による4億6,200万円、人員増による人件費の増加で4億9,600万円でした。また、多少の広告・販売手数料の増加がありましたが、売上が伸びなかったため、大きくは増えていません。さらに、租税公課については売上が多ければ出てこないのですが、今回は仕入に関する消費税の前倒しの計上により、1億9,100万円の増加となりました。

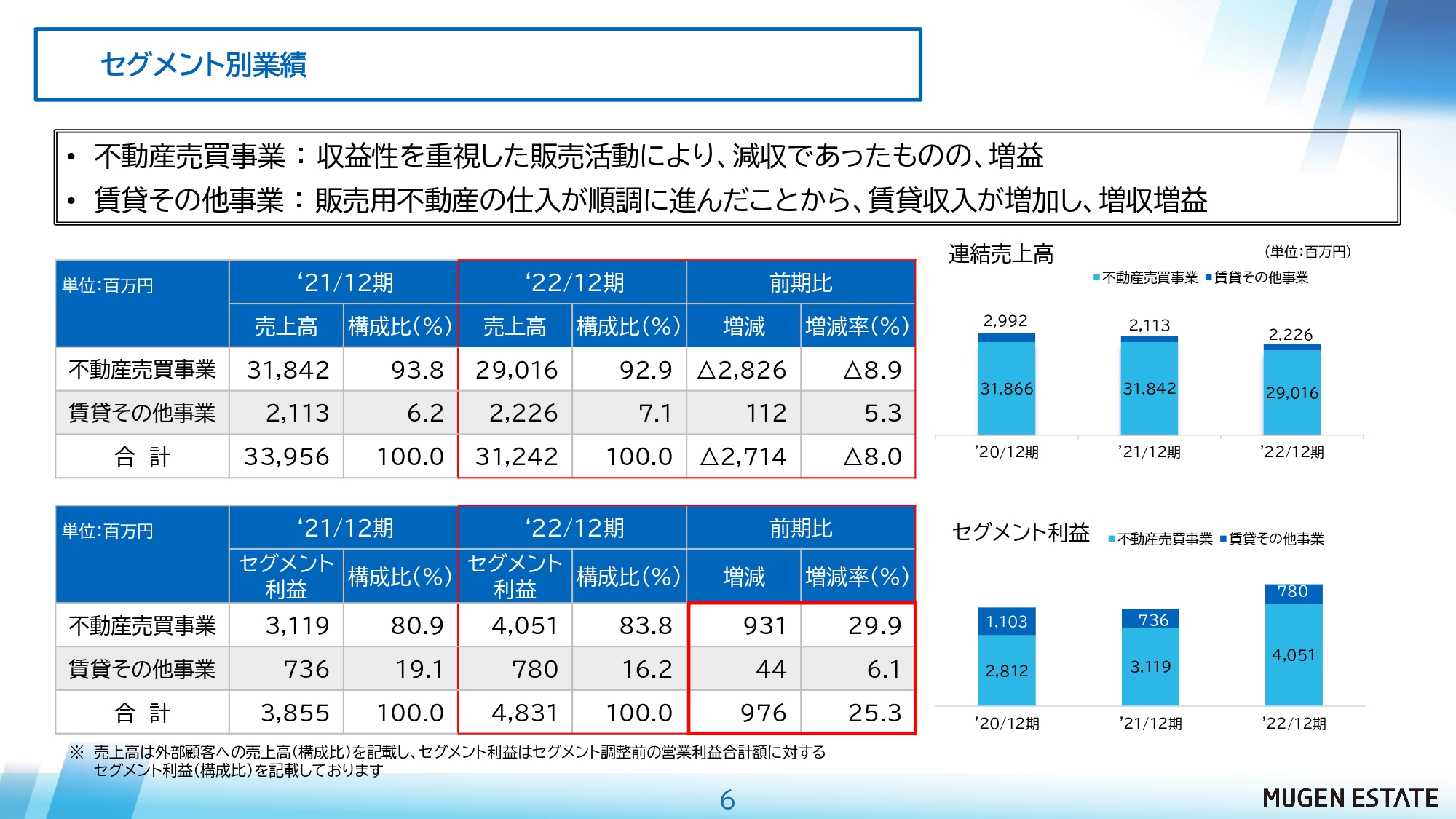

セグメント別業績

セグメント別業績です。不動産売買事業は、売上高は前期比で28億2,600万円の減少、利益は前期比で9億3,100万円の増加となりました。賃貸その他事業については販売用不動産、特に収益不動産の仕入が順調に進んだため、賃貸収入が増加し増収増益となりました。

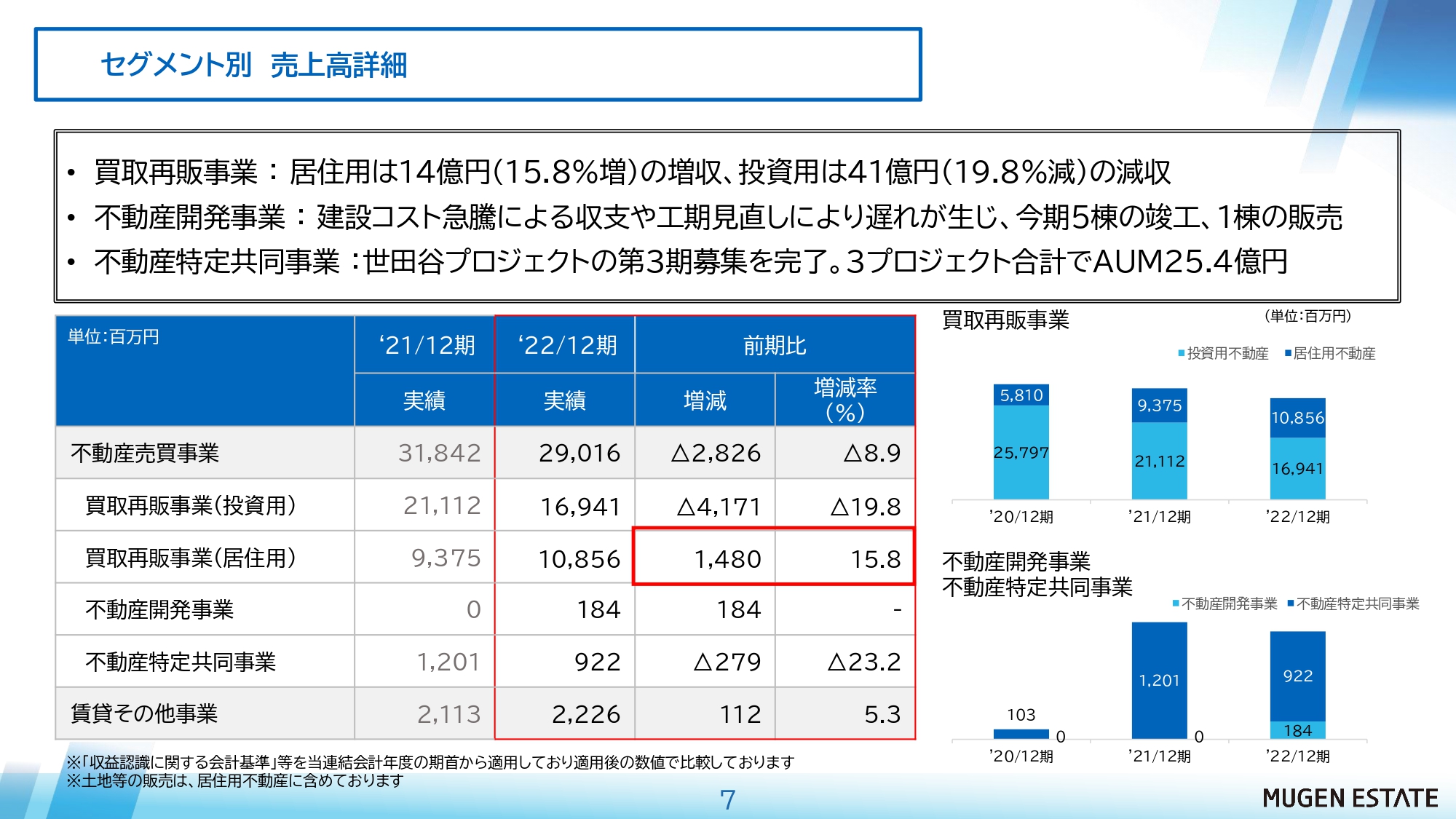

セグメント別 売上高詳細

セグメント別売上高の詳細です。買取再販事業では、居住用が前期比15.8パーセント増で14億8,000万円の増収、投資用が前期比19.8パーセント減で41億7,100万円の減収となりました。こちらは2023年度以降に販売する分が増えたかたちになっています。

不動産開発事業では、建設コストがかなり高騰したため、コストダウンの再計算などにより計画が大分遅れました。また、併せて工期の見直しを行いました。今期は5棟の竣工と、1棟の販売しかできませんでしたが、こちらも2023年度に継続して販売していく予定です。

不動産特定共同事業では、世田谷プロジェクトの第3期までの募集を完了しました。3プロジェクト合計のAUMは、25億4,000万円を積み上げました。

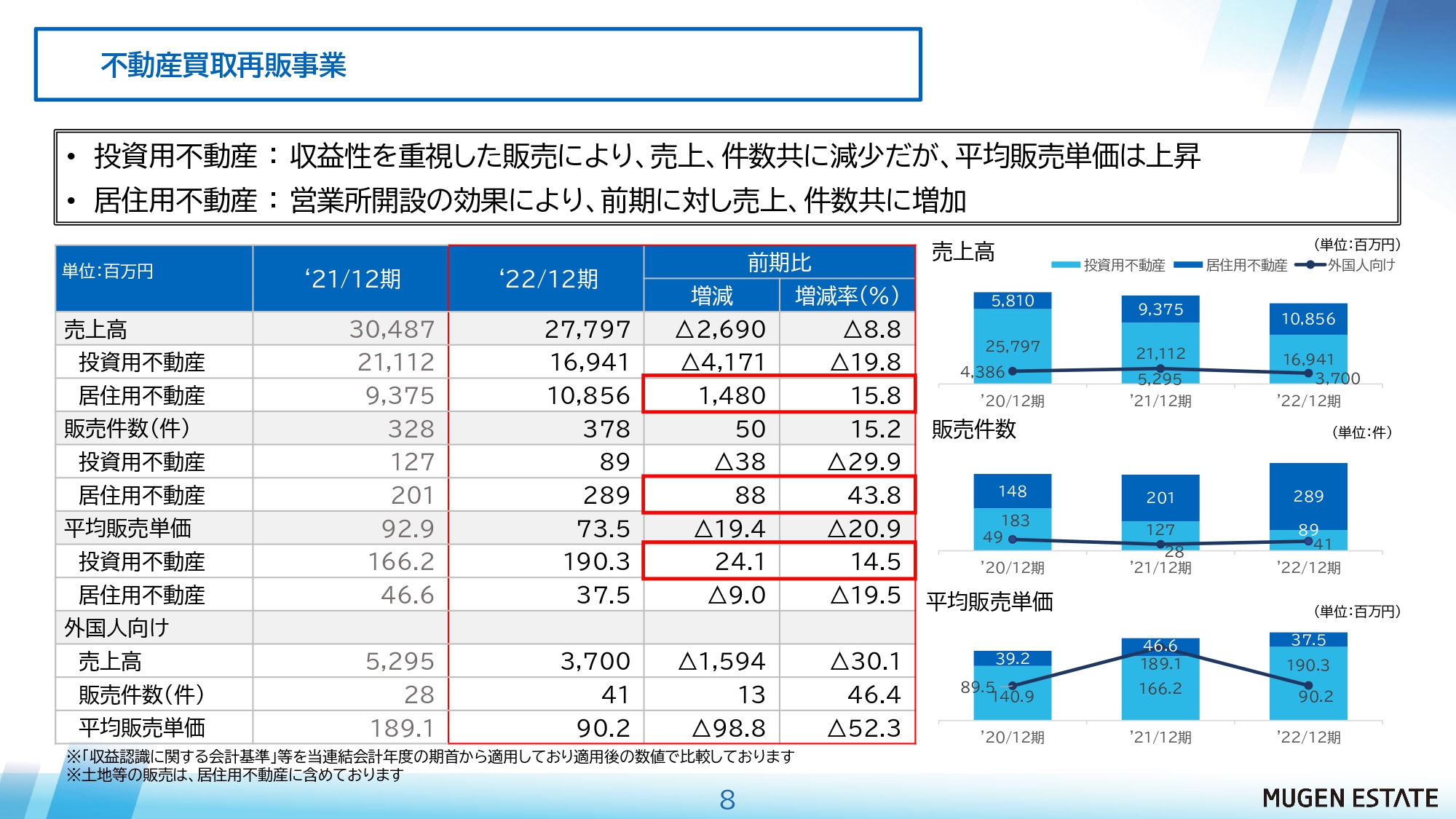

不動産買取再販事業

不動産買取再販事業の投資用と居住用の内訳です。投資用不動産では、売上、件数ともに減少しましたが、平均の販売単価は上昇しました。居住用不動産では、営業所を6ヶ所開設した効果により、前期に対して売上、件数ともに増加するかたちで進捗しています。

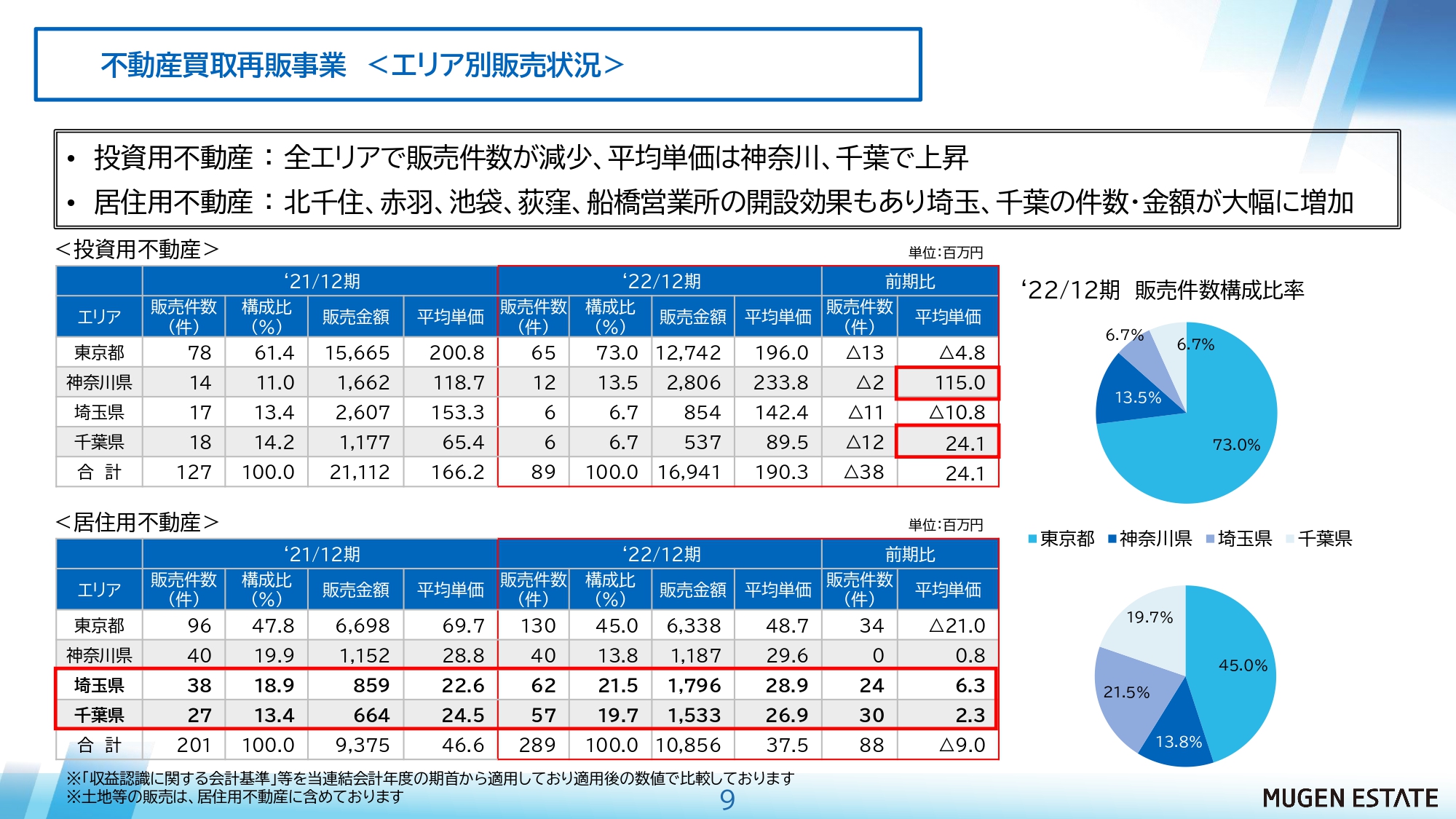

不動産買取再販事業 <エリア別販売状況>

エリア別の販売状況です。投資用不動産では、全エリアで販売件数が減少しました。平均単価は神奈川県、千葉県で上昇していますが、金額は持っている物件の性質によって変わりますので、例えば埼玉県の単価が大きくなるケースも出てくると思われます。

居住用不動産では、北千住、赤羽、池袋、荻窪、船橋営業所の開設効果もあり、埼玉エリア、千葉エリアの件数・金額が大幅に増加しました。特に、埼玉エリアでは赤羽や池袋、北千住の北側の部分、千葉エリアでは船橋が貢献しています。

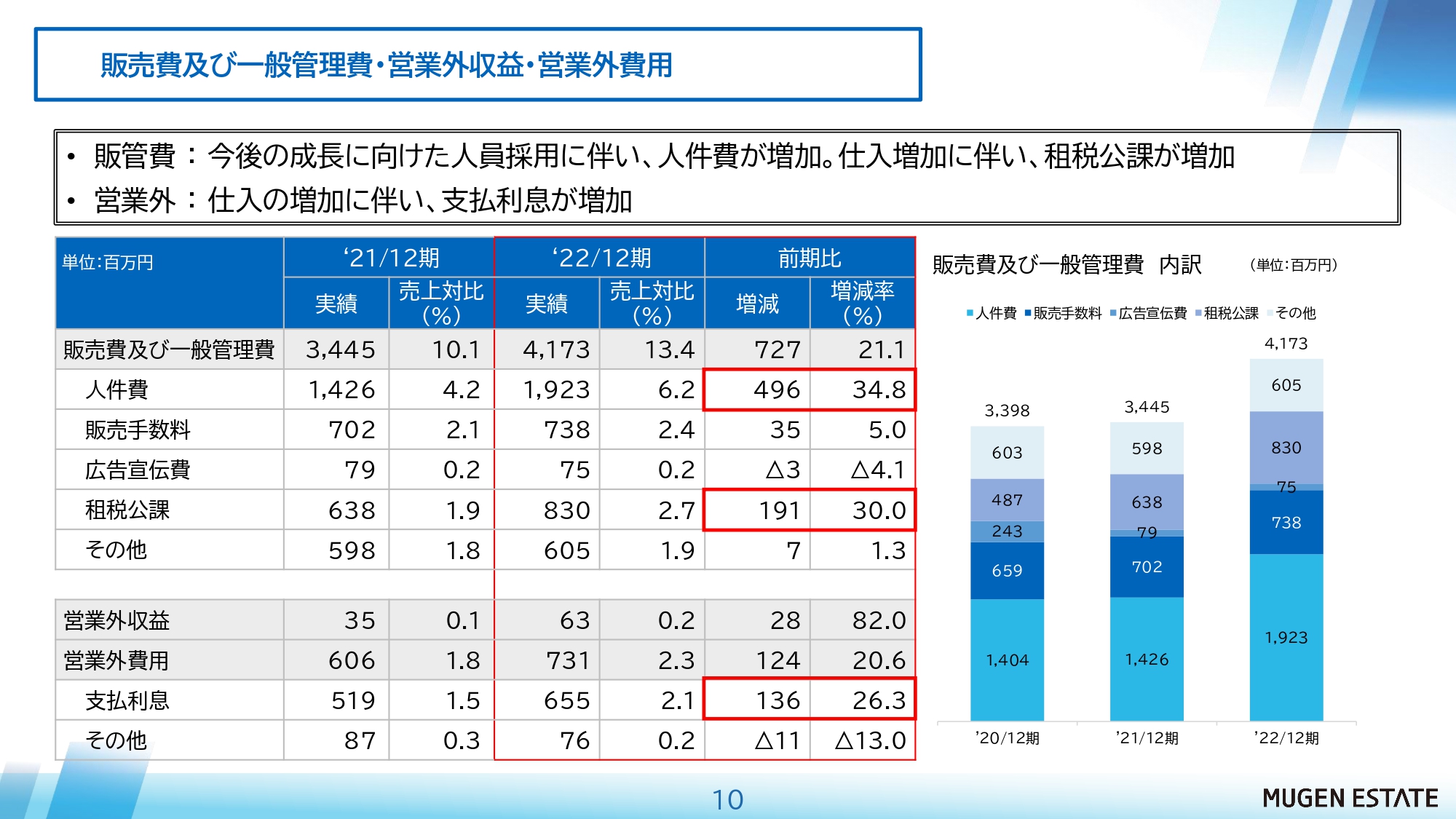

販売費及び一般管理費・営業外収益・営業外費用

販管費及び一般管理費・営業外収益・営業外費用についてです。販管費に関しては、今後の成長に向けて多くの人員を採用しましたので、人件費が増加しています。また、仕入増加に伴い、租税公課として消費税を計上しています。こちらは販売によって相殺されていくかたちになります。

営業外収益に関しては、仕入の増加に伴い在庫分に借入を行っているため、支払利息が増加しています。

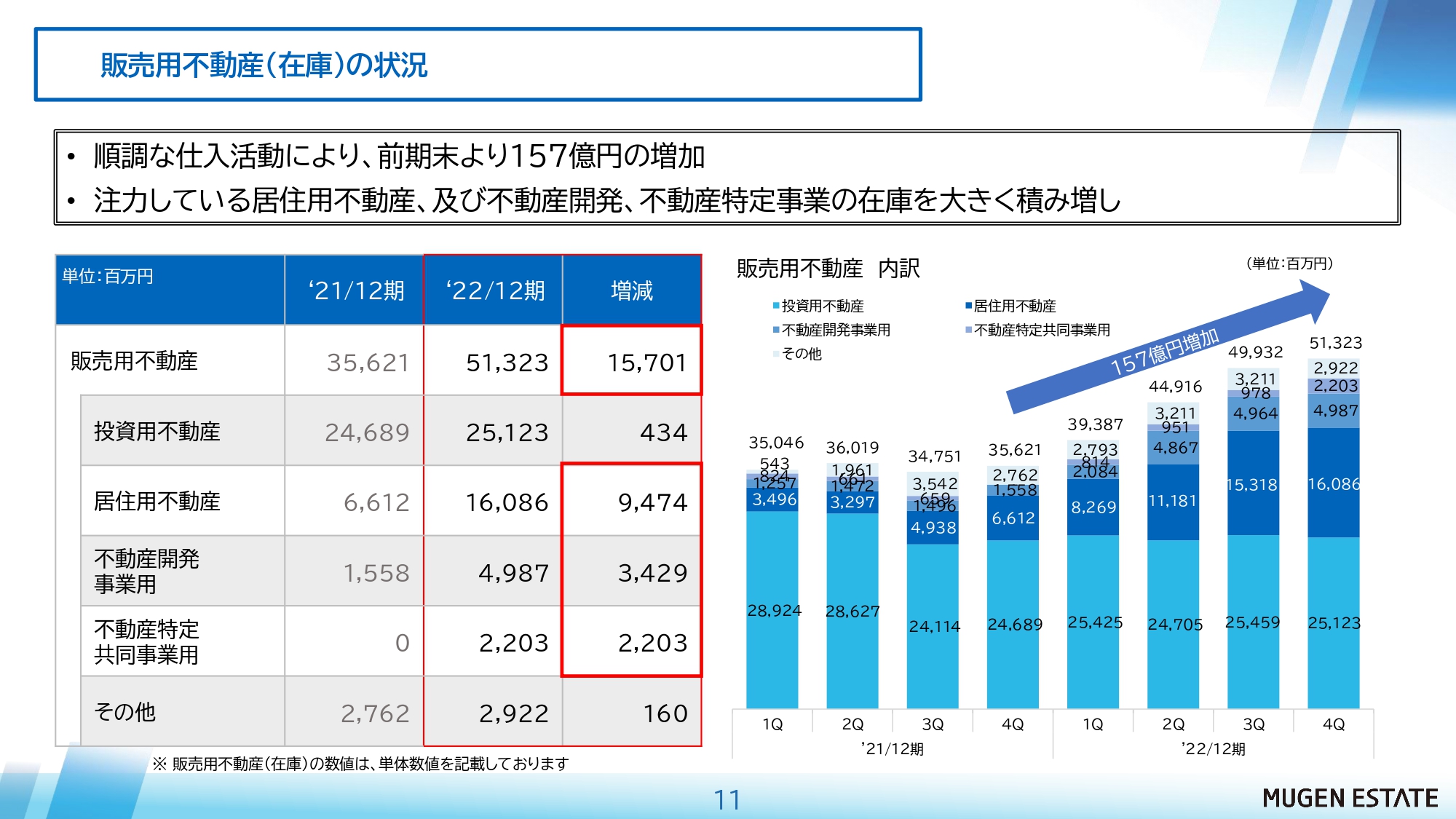

販売用不動産(在庫)の状況

販売用不動産の状況です。順調な仕入活動により、前期末より157億100万円の増加となりました。こちらは一件一件の利益が取れましたので無理に販売せず、プラスアルファで新しい在庫が増えたかたちになっています。

居住用不動産および不動産開発事業は販売が遅れていますので、「増加」と言っても来期にはきちんと売らなければなりませんが、スライドのとおり増えています。また、不動産特定共同事業については2023年、2024年に向けての在庫を大きく積み増しています。

事業別仕入の状況

事業別仕入の状況です。仕入の強化により、すべての事業で仕入額が増加しました。また、営業所では居住用をメインに扱っているため、営業所開設および営業人員の増強によって、居住用の仕入額が増加しました。

連結貸借対照表 概要

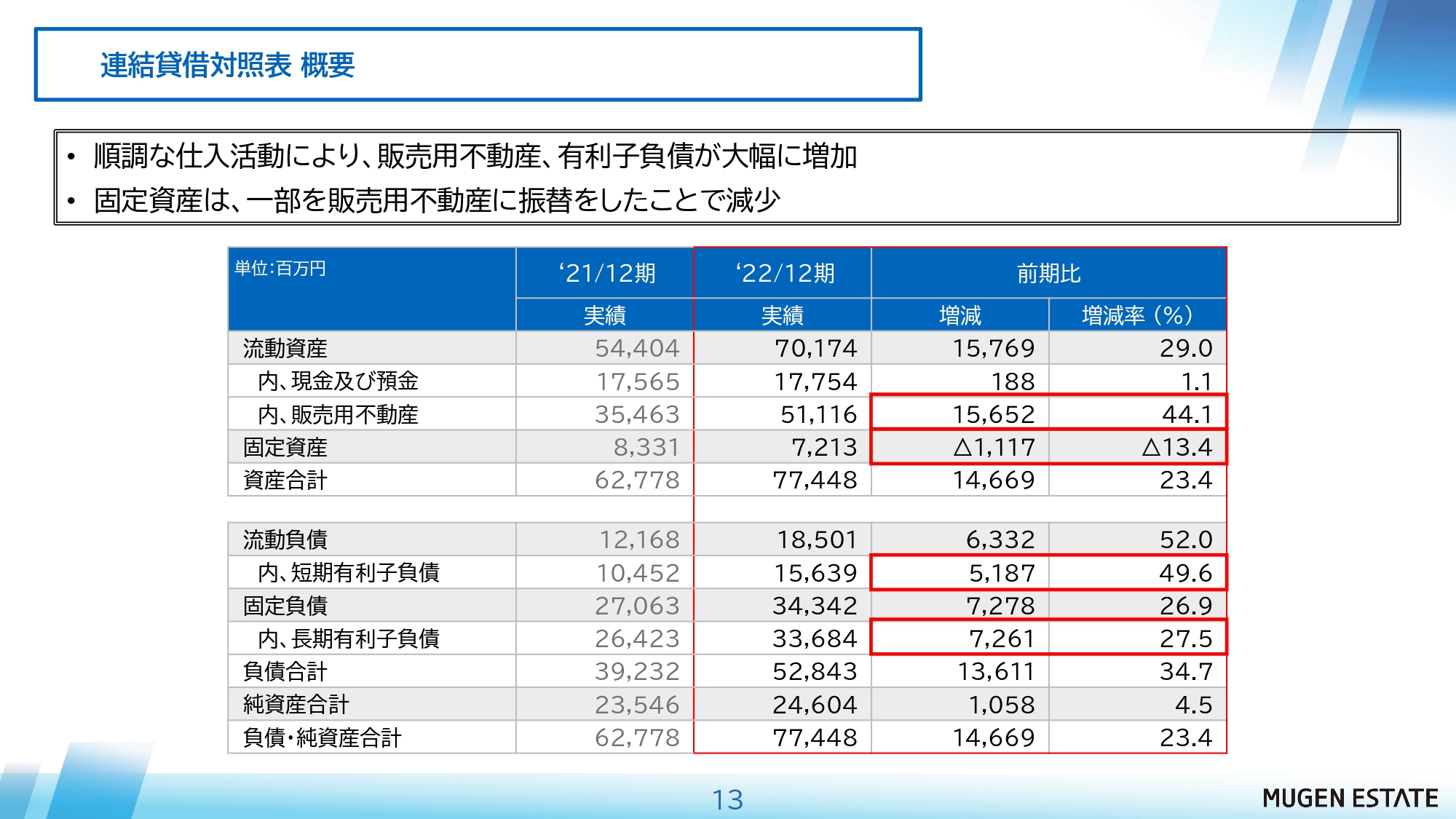

連結貸借対照表の概要です。順調な仕入活動により、販売用不動産、有利子負債が大幅に増加しました。借入を7割くらいで行っていますので、その分が増加しています。

固定資産については、当社の場合は自社ビルは1つしかありません。それ以外は投資用不動産を固定資産として持っていますが、その一部を販売用不動産に振り替えたことにより、減少となっています。価値が上がるものを固定資産に置いておき、長期的にメンテナンスして、それが販売できるようになった時に振り替える方法を取っています。

主要な財務指標の状況

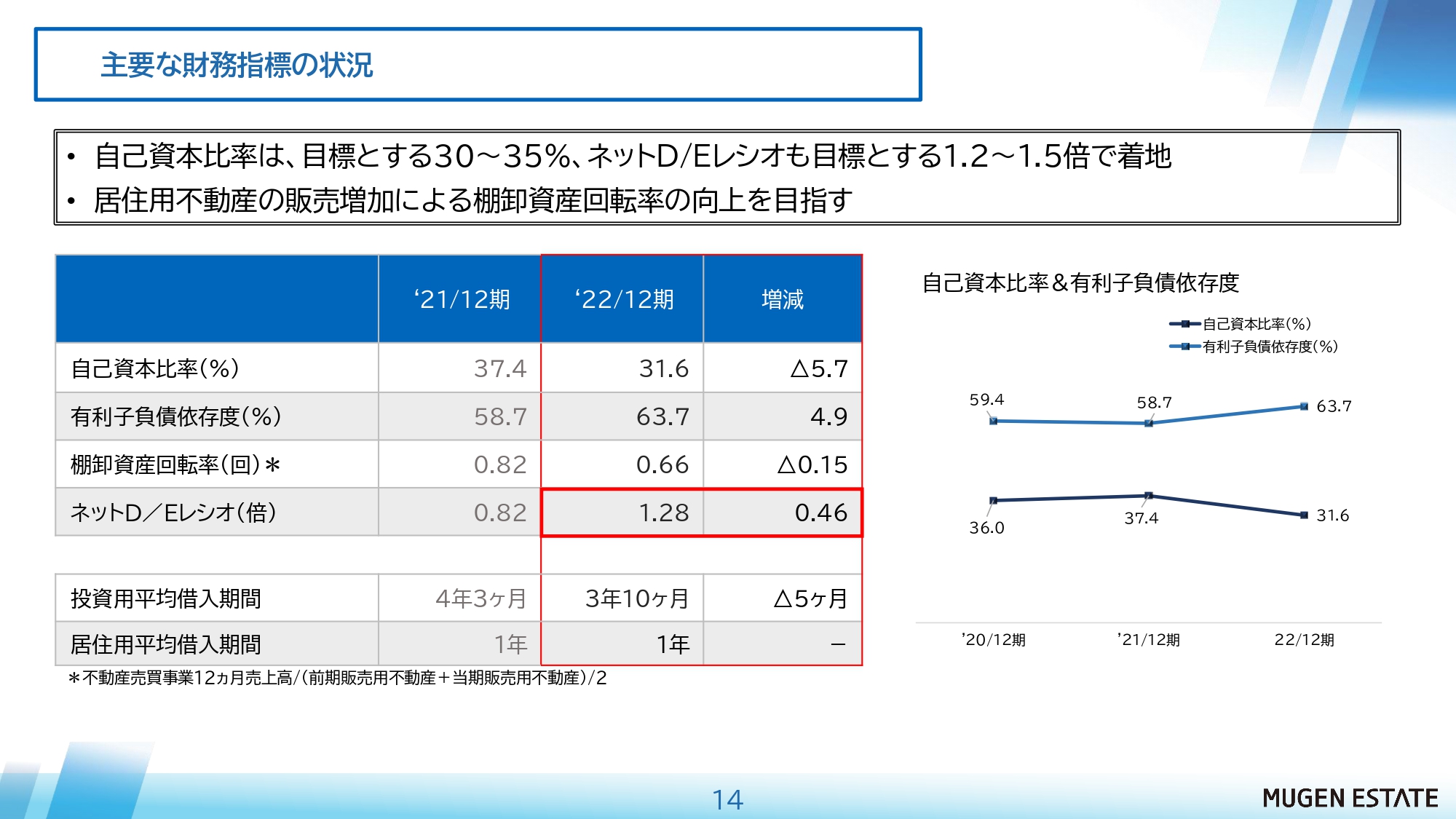

主要な財務指標の状況です。自己資本比率は、目標とする30パーセントから35パーセントの間、ネットD/Eレシオも目標とする1.2倍から1.5倍の間で、きちんと着地しています。

居住用不動産の販売増加による棚卸資産の回転率向上を目指していましたが、今回は少し悪い数値に終わりました。2023年度はこの指標を上げていくべく、現在販売を進めています。

また、投資用平均借入期間が5ヶ月ほど少なくなっていますが、こちらは20年、30年単位の長期で借りていた物件が売却できたことによるものです。

2023年12月期 通期業績予想 <連結>

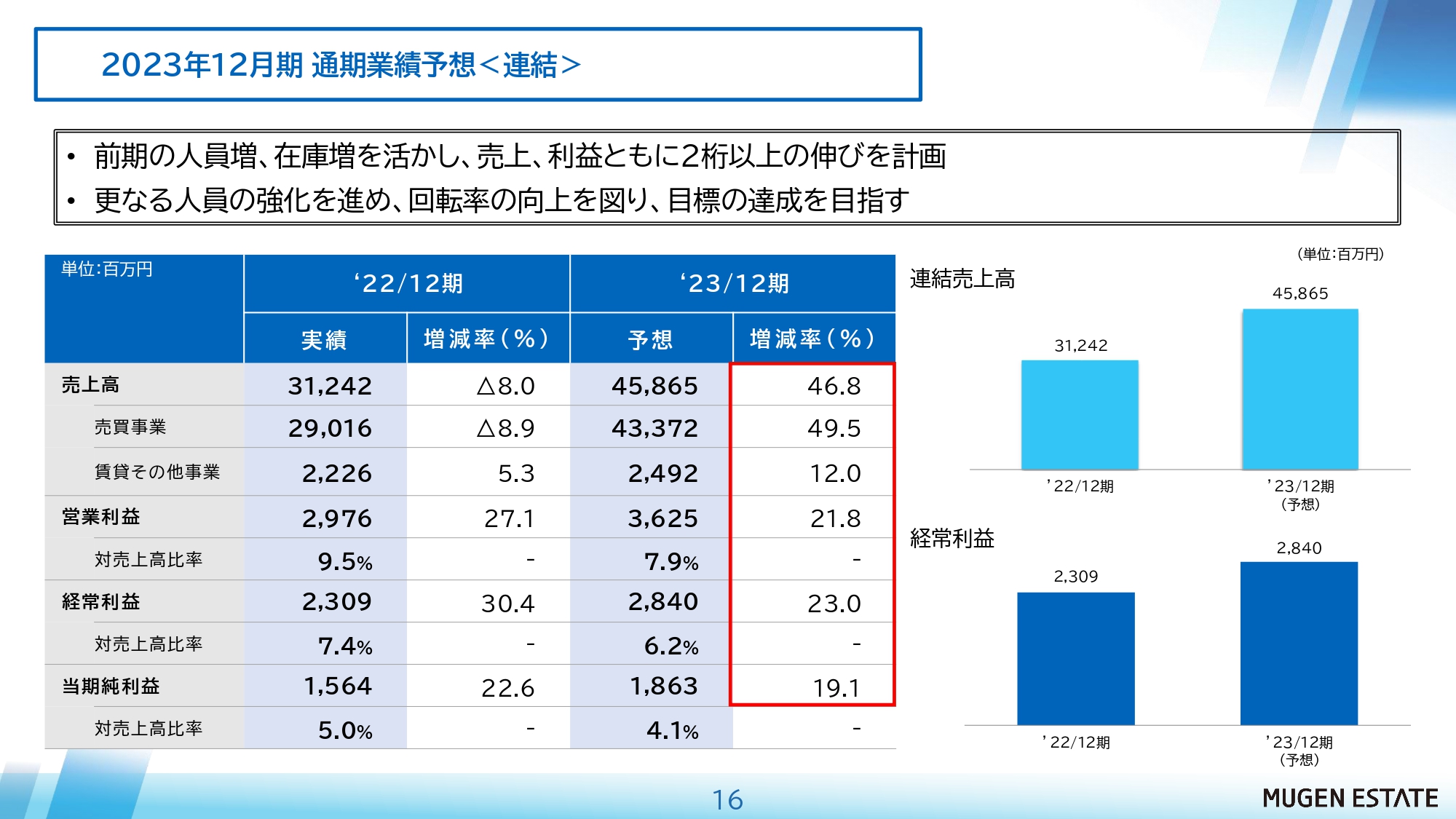

2023年12月期の業績予想です。今期は前期の人員増、在庫増を活かして、売上、利益ともに2桁以上の伸びを計画しています。さらなる人員の強化を進め、回転率の向上を図り、目標の達成を目指したいと思っています。

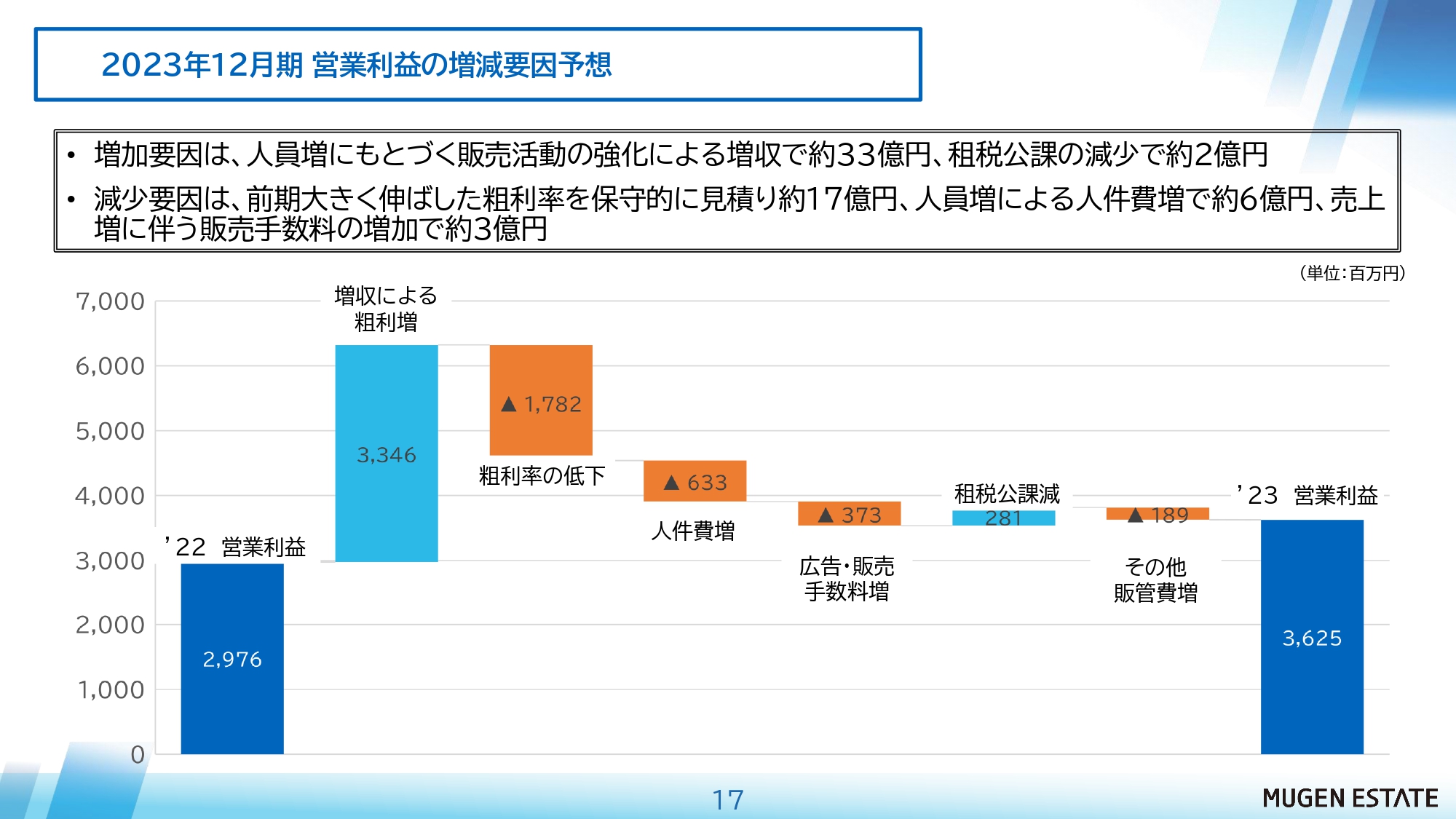

2023年12月期 営業利益の増減要因予想

営業利益の増減要因予想です。増加要因は、人員増に基づく販売活動強化による増収で、約33億円です。2022年度の採用者が仕入れた物件ができあがり、販売できる状態になるのが2023年度ですので、この増収による利益増加と、販売を増やす分、消費税の租税公課の減少分が増加要因となります。

減少要因としては、前期に大きく6パーセントほど伸ばした粗利率を、販売しやすいよう保守的に見積もって約17億円、人員増による人件費増で約6億円、販売仲介手数料は売上増に伴い、3億7,300万円の増加となっています。

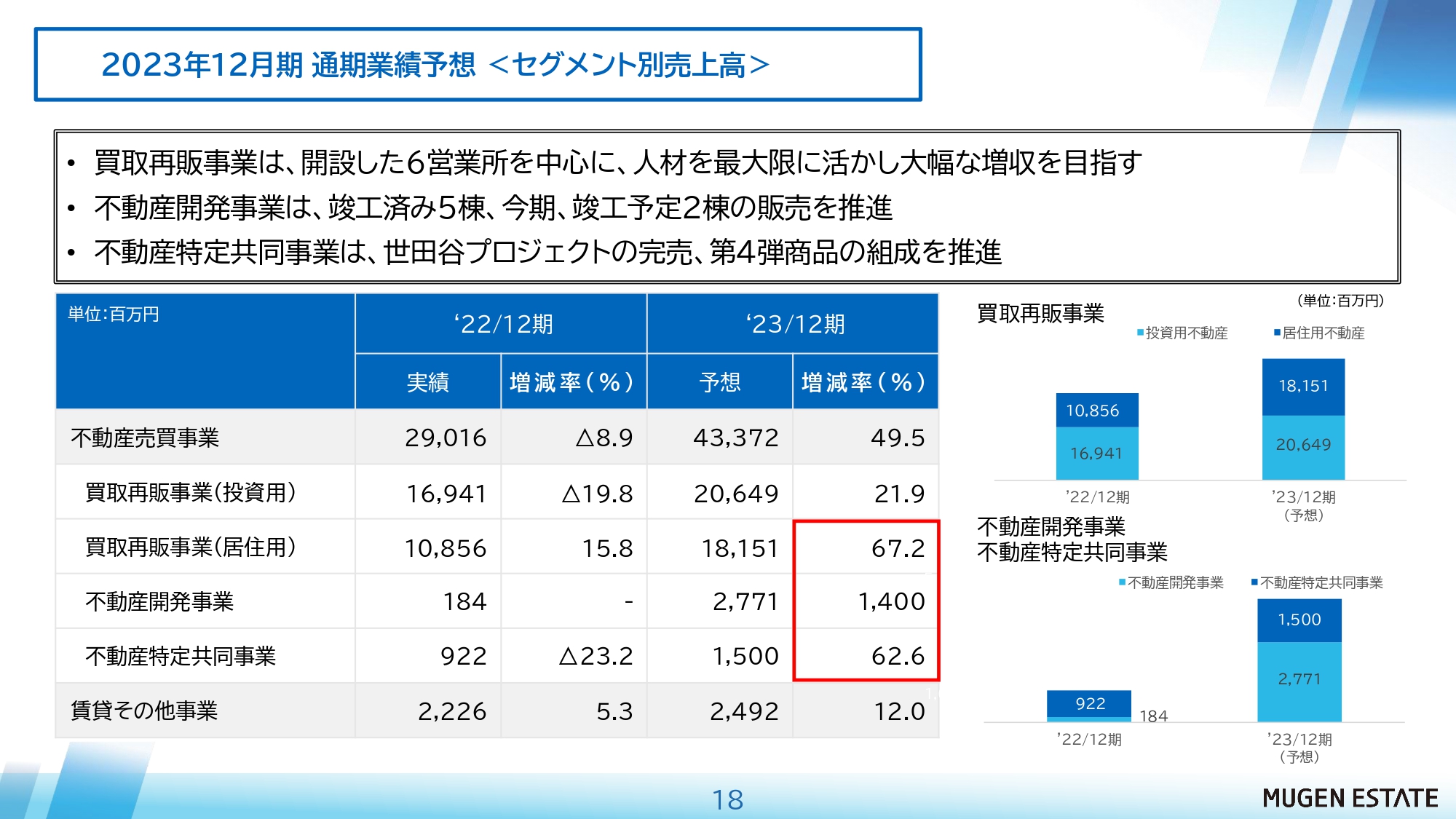

2023年12月期 通期業績予想 <セグメント別売上高>

セグメント別売上高の予想です。買取再販事業は、開設した6営業所を中心として、育てた人材を積極的に配置しているため、大幅な増収を目指しています。こちらは増減率67パーセントと予想しています。

不動産開発事業に関しては、竣工済みが5棟、今期竣工予定が2棟あるため、そちらをきちんとリーシングして販売を推進していきたいと思っています。

不動産特定共同事業は世田谷プロジェクトがほぼ完売しており、後ほどご説明する第4弾商品の売上が立っていくかたちになります。

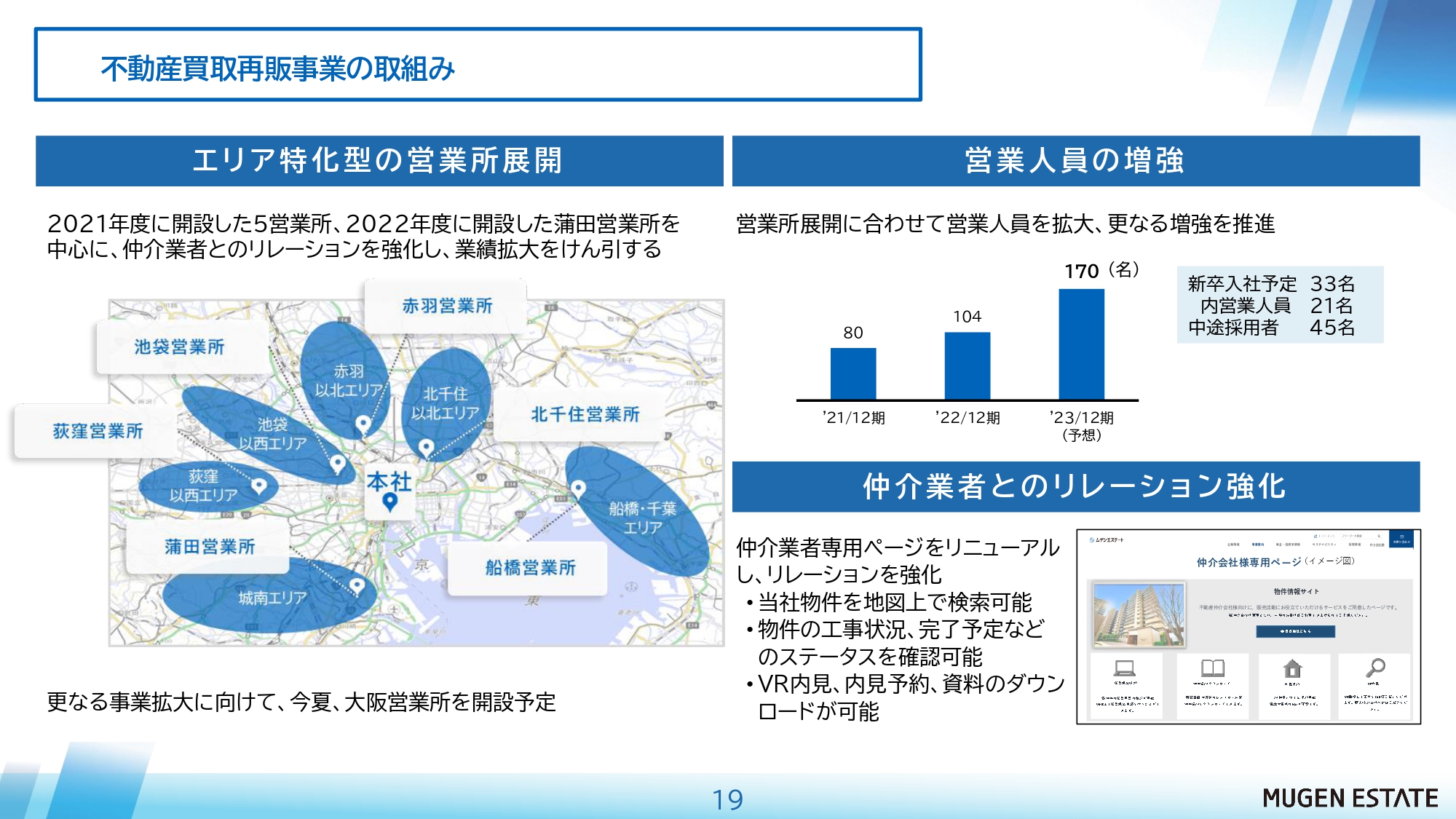

不動産買取再販事業の取組み

不動産買取再販事業の取組みについてです。エリア特化型の営業所展開として、2021年度に開設した5営業所に、2022年度に開設した蒲田営業所を加えた6ヶ所で、首都圏はほぼカバーしたと考えています。

また、コロナ禍前から検討していたものの、時期尚早ということでストップしていたのですが、さらなる事業拡大に向けて、今夏には大阪営業所を開設したいと考えています。プロジェクト自体はすでに進めており、現地の視察に行っている段階です。

営業人員の増強についても、すでに2021年から2022年にかけて24名増えていますが、さらに増員するため、営業所を増やして受け入れ体制を強化します。教育部隊についても、従来は課のレベルで進めていましたが、人材開発部というかたちで、1つの大きな組織として人材を育てていくことを考えています。

仲介業者とのリレーション強化については、当社のビジネスモデルは売主・買主を直接見つけるのではなく、仲介業者を通した仕入れや販売が特色となっています。そのためのアプローチとして仲介業者専用ページをリニューアルし、よりご覧いただきやすく紹介しやすい体制にしていくことに取り組んでいます。VR内見や、内見予約などもワンストップでできるようにしていきます。

不動産開発事業・不動産特定共同事業の取組み

不動産開発事業・不動産特定共同事業の取組みです。不動産開発事業の現状は、資材や労務費がかなり高騰しています。この状況は当分変わらないと予想されるため、経済性を考慮し、保守的に仕入れを進めていきます。あまり小さい物件は扱わず、ある程度コストダウンができる物件や土地を仕入れていこうと考えています。現在は、表参道、池袋、十条に物件を竣工予定です。

不動産特定共同事業については、第4弾商品として南篠崎ナーシングホームのリリースを予定しており、みなさまにご提供していきたいと考えています。こちらも販売用物件の仕入れ強化に向けた人員増強を図っていきたいと思っています。

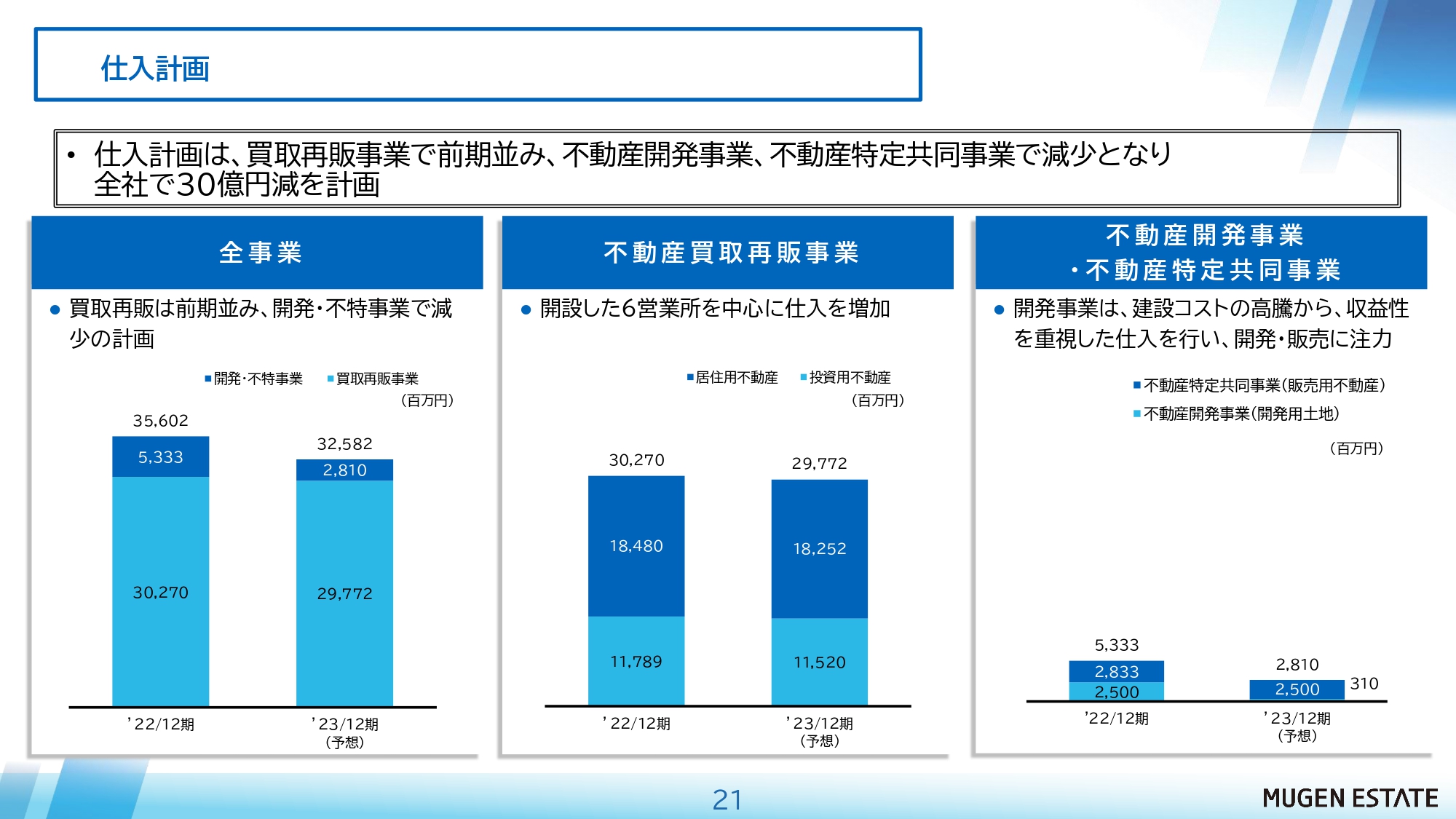

仕入計画

仕入計画です。買取再販事業では前期並み、不動産開発事業、不動産特定共同事業では減少となり、全社で30億円減を計画しています。回転率を上げた販売によって売上を立てていきます。

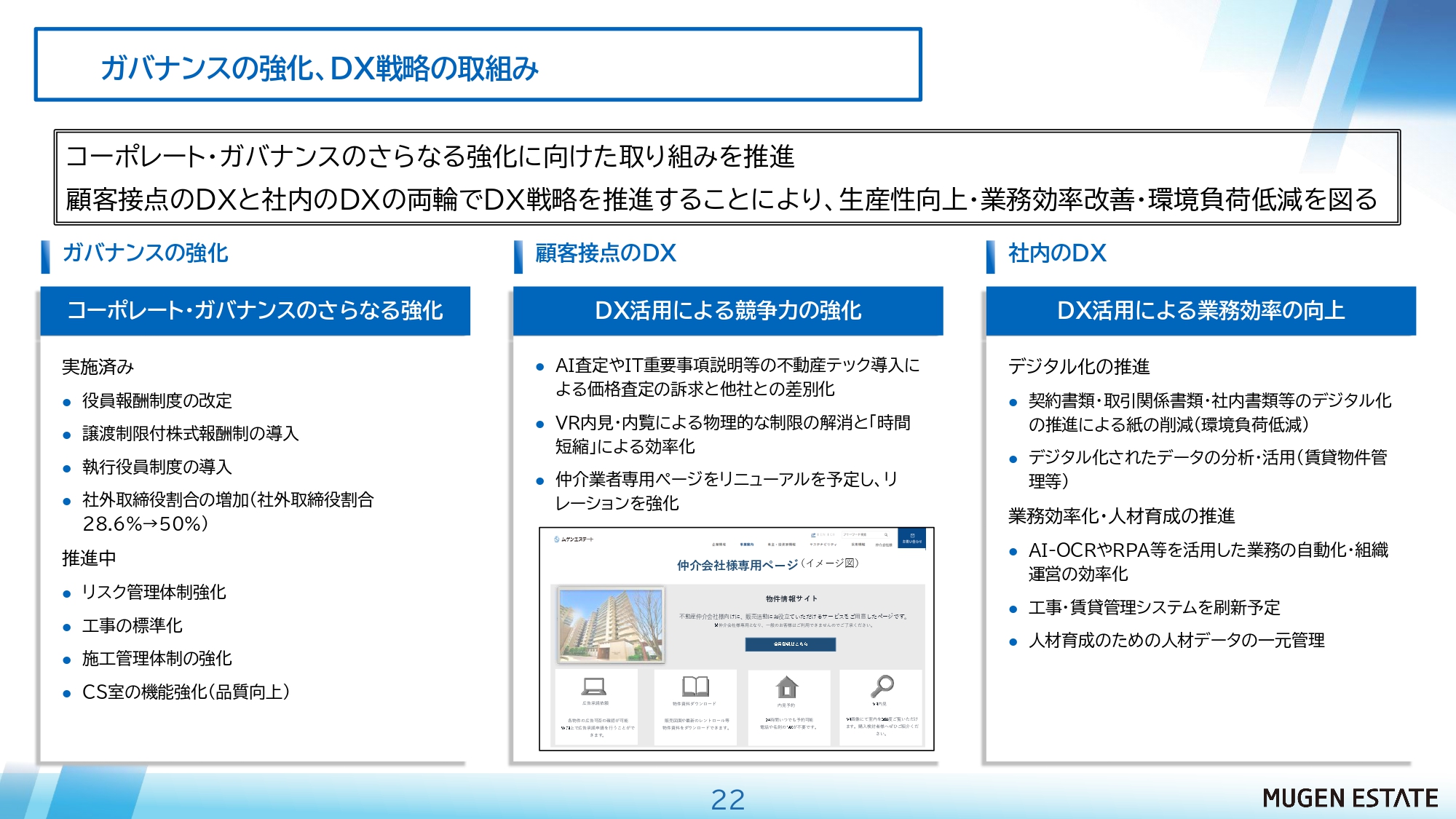

ガバナンスの強化、DX戦略の取組み

ガバナンスの強化、DX戦略の取組みです。ガバナンスの強化に関しては、実施済みの項目もあります。

現在推進中のものは、リスク管理、工事の標準化によるコストダウン、施工管理体制の強化、CS室の機能強化になります。よりお客さまの目線に立った物件を作っていきたいと考えています。

顧客接点のDXにおいては、先ほどお伝えしたように仲介業者向け専用ページをリニューアルし、より使いやすくご提供しやすいかたちにしていきたいと思っています。

社内向けDXでは、契約書類や重要事項説明書などにデジタル化の波が来ていますが、そのあたりのバランスを取りつつ、経理システム、工事システム、賃貸管理システムを刷新し、より働きやすい体制を作っていきます。

人材育成のための人材データの一元管理やエンゲージメント向上など、今後の適材適所に合わせたデジタル化への取組みを人事部で始めています。

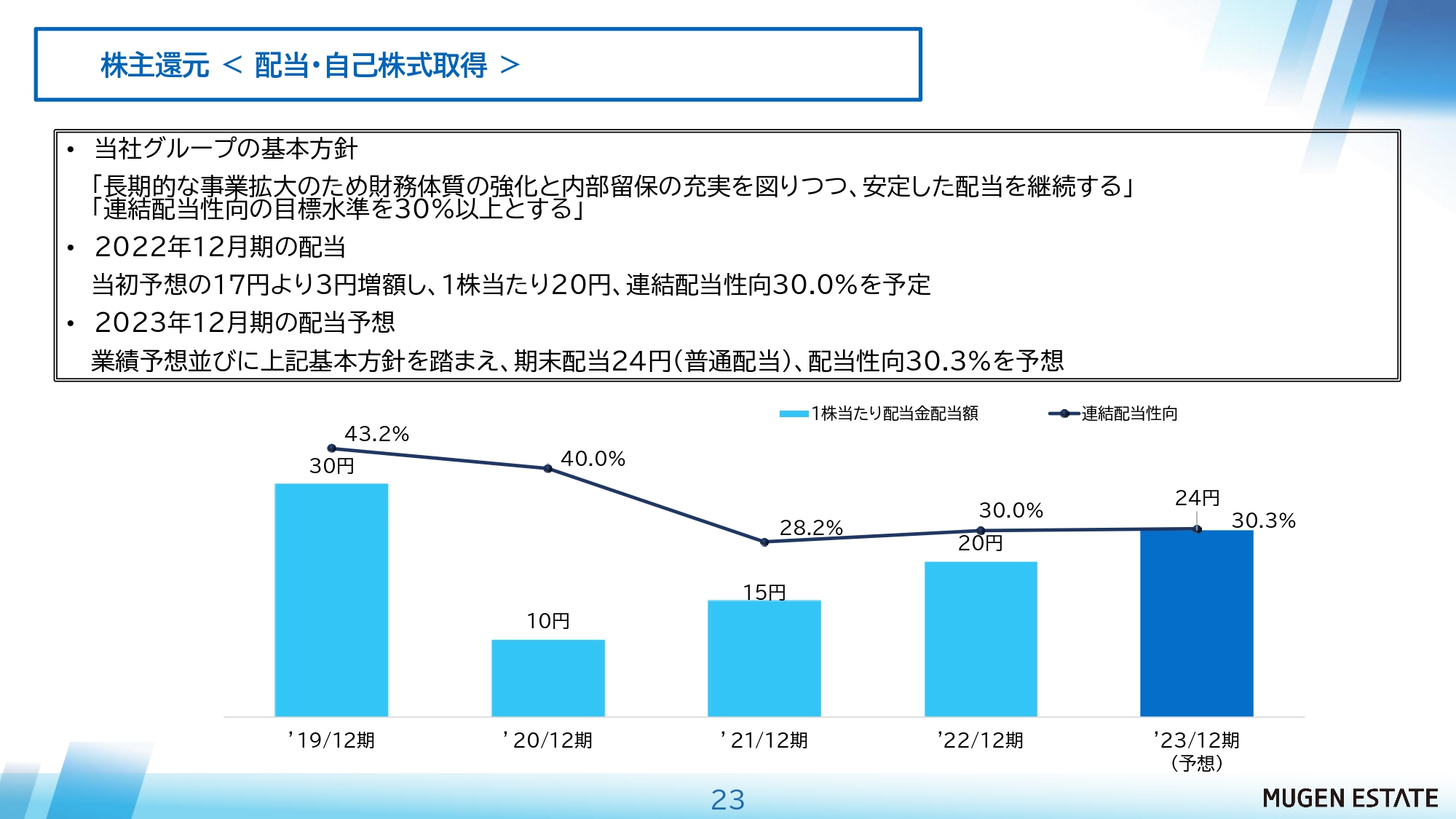

株主還元 <配当・自己株式取得>

株主還元についてです。配当・自己株取得に関しては、2022年12月期の配当は3円増額し、1株当たり20円、配当性向30パーセントを予定しています。2023年12月期の配当予想としては、連続配当性向30パーセント以上という目標水準を踏まえて、期末配当は24円を予定しています。

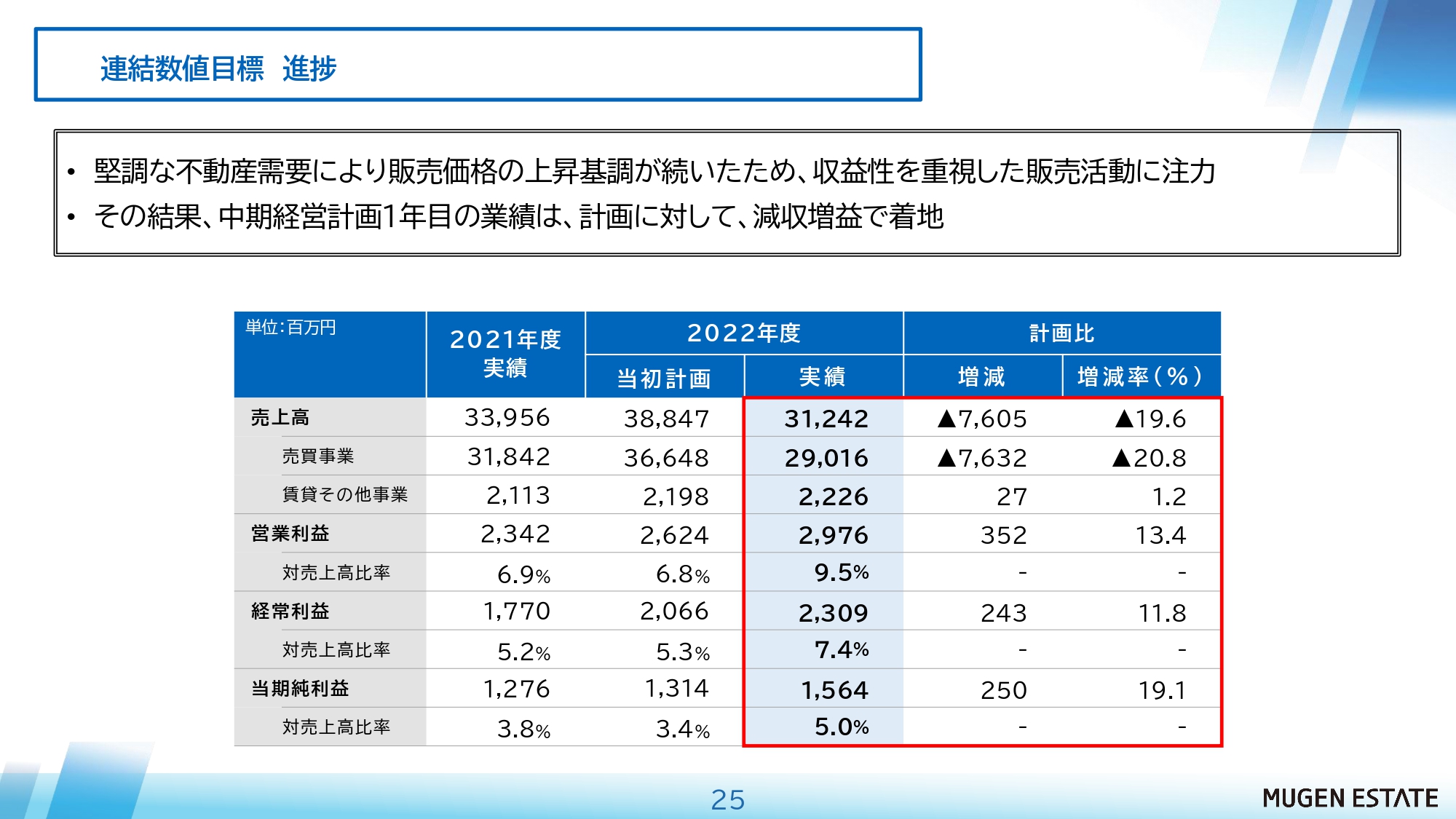

連結数値目標 進捗

第2次中期経営計画の進捗状況についてご説明します。連結数値目標の進捗ですが、2022年度の売上は目標に対してかなり少ない数字となっています。利益に関しては、先ほどお伝えしたとおり順調に推移しています。

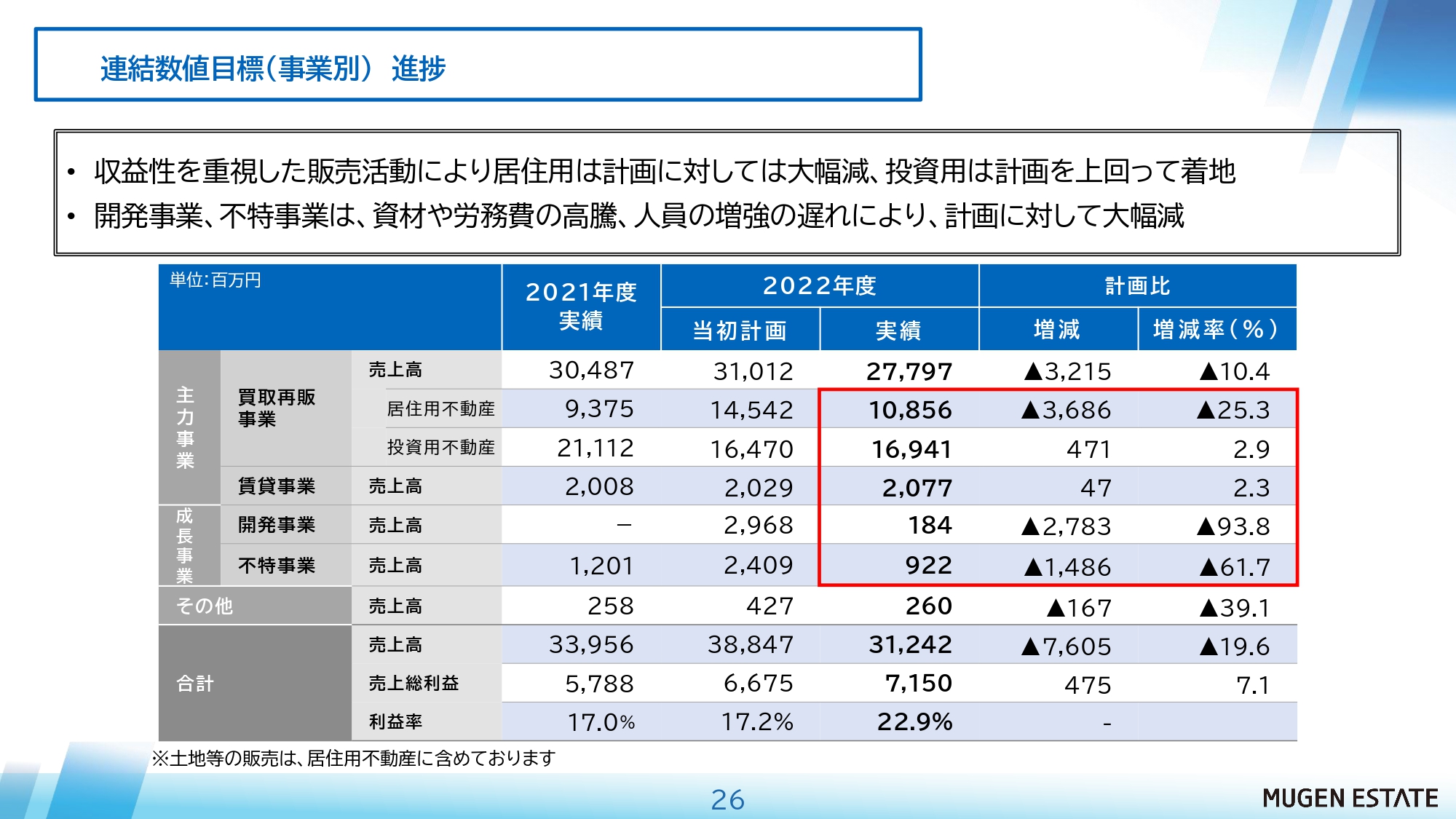

連結数値目標(事業別) 進捗

こちらは先ほどご説明したとおりです。

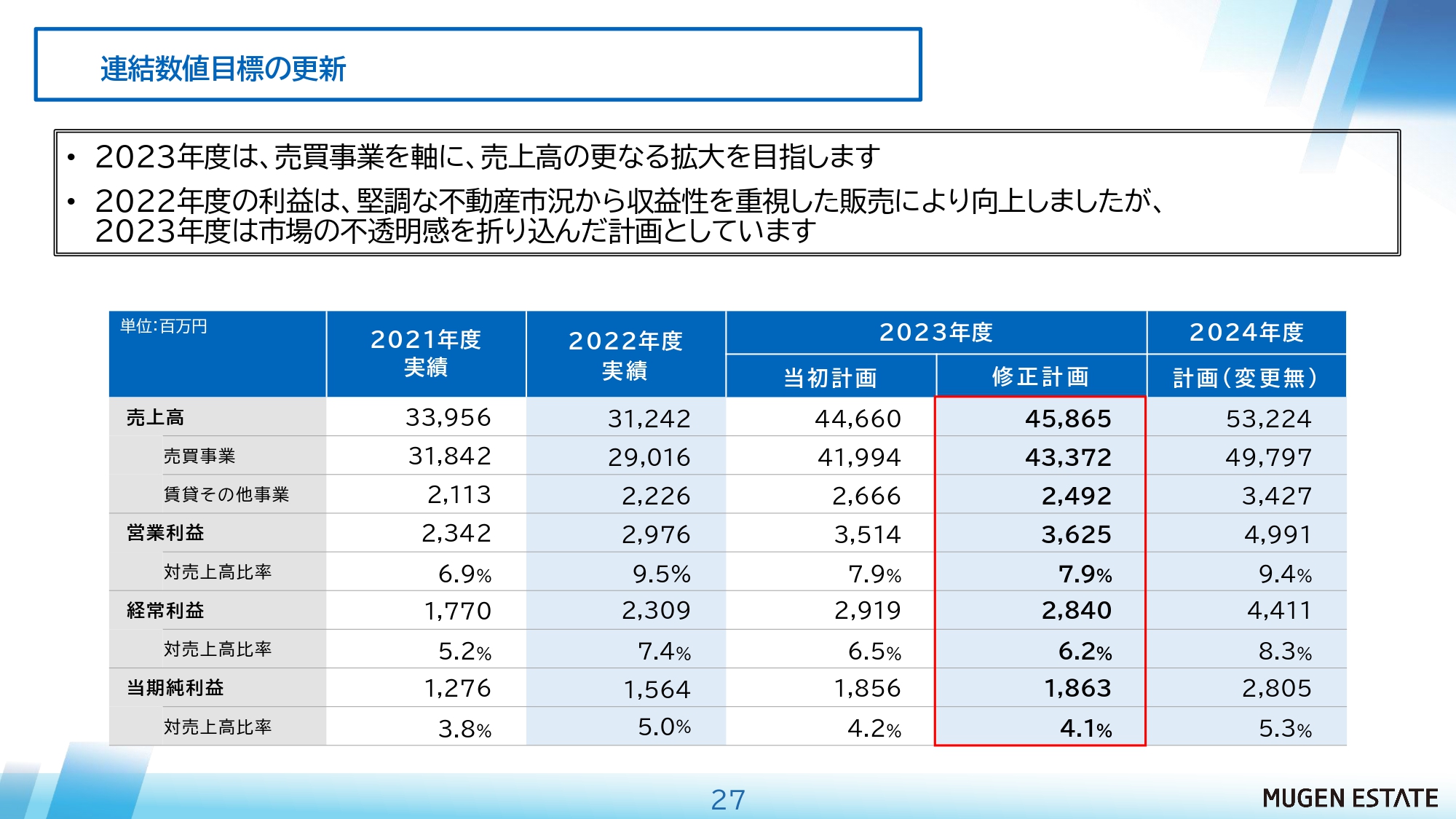

連結数値目標の更新

連結数値目標の更新については、2024年度、つまり第2次中期経営計画の最終年度に対して、目標数値の変更はしていません。ただし、売買の中身については不特事業や開発事業がやや遅れている部分があるため、不動産買取再販事業で調整して売上を上げていくことを検討していきたいと考えています。

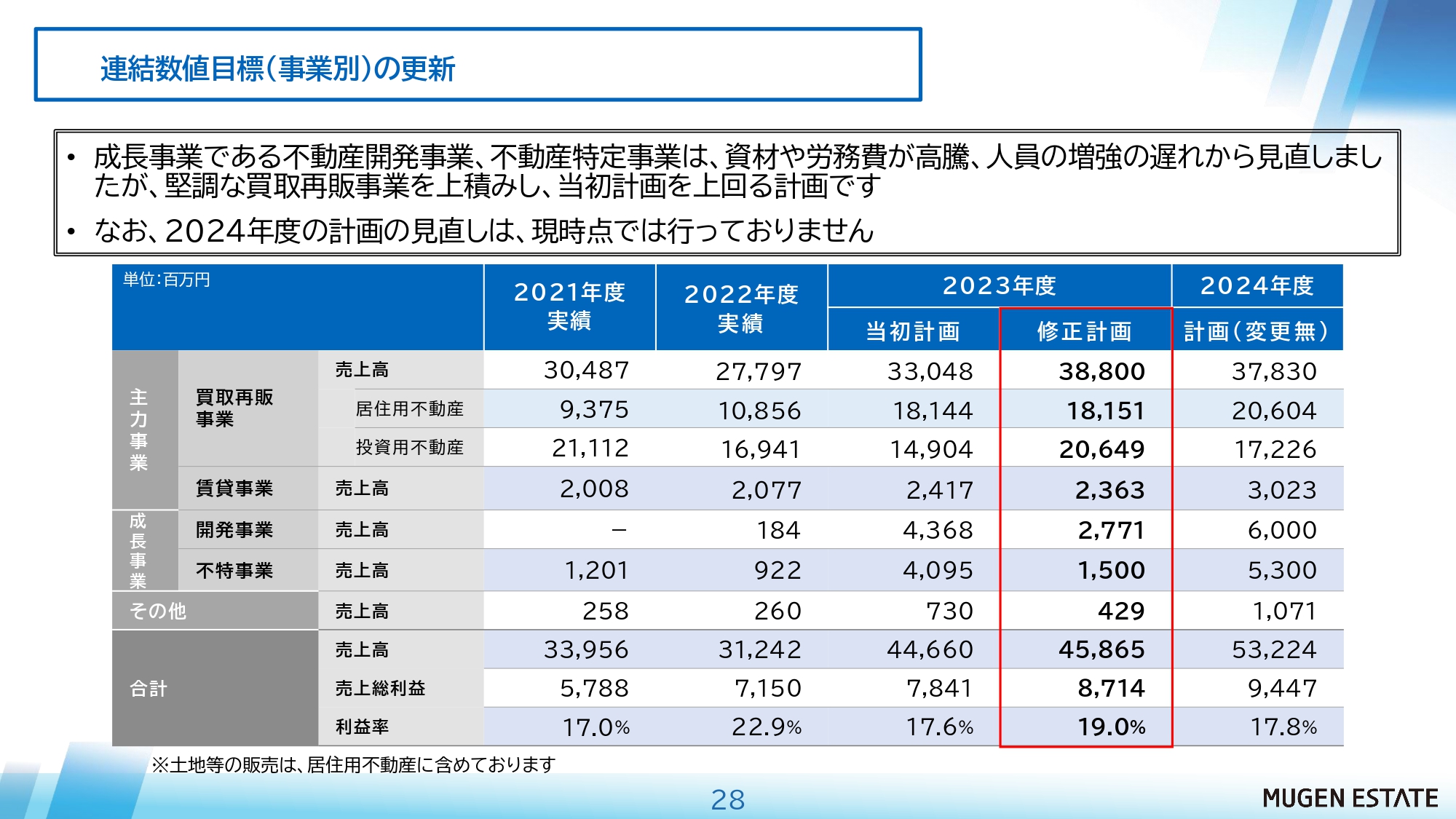

連結数値目標(事業別)の更新

事業別の目標を数値化したものです。成長事業、その他の部分が若干少なくなっていますが、開発事業と不特事業の上積みによって上がっていくと考えています。

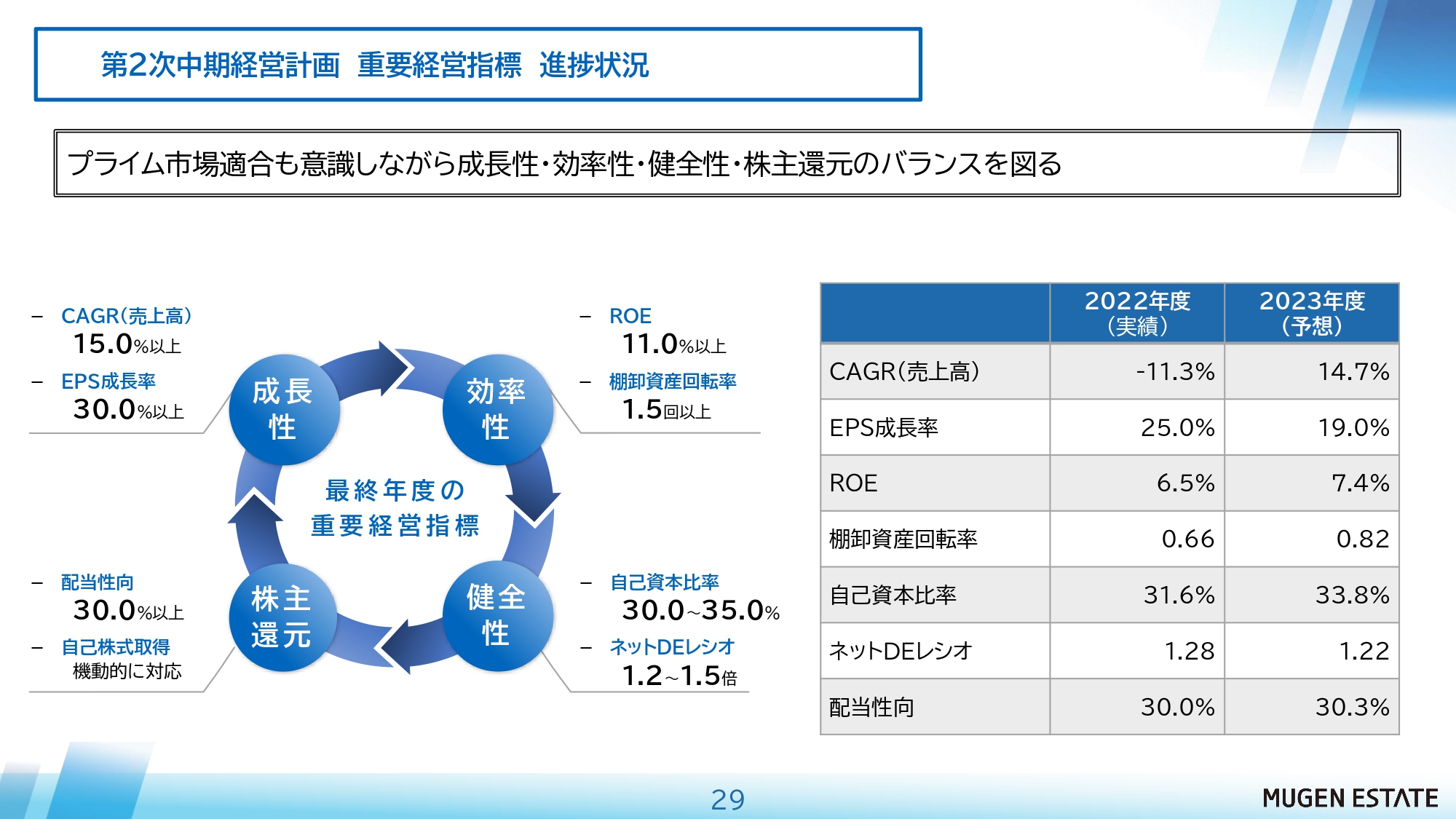

第2次中期経営計画 重要経営指標 進捗状況

第2次経営計画の重要経営指標の進捗状況です。CAGRに関しては2023年度にかなり売上をアップさせていますが、回転率を上げることによって達成できると考えています。EPS、ROE等も上げていき、2024年にはしっかり計画を達成したいと考えています。

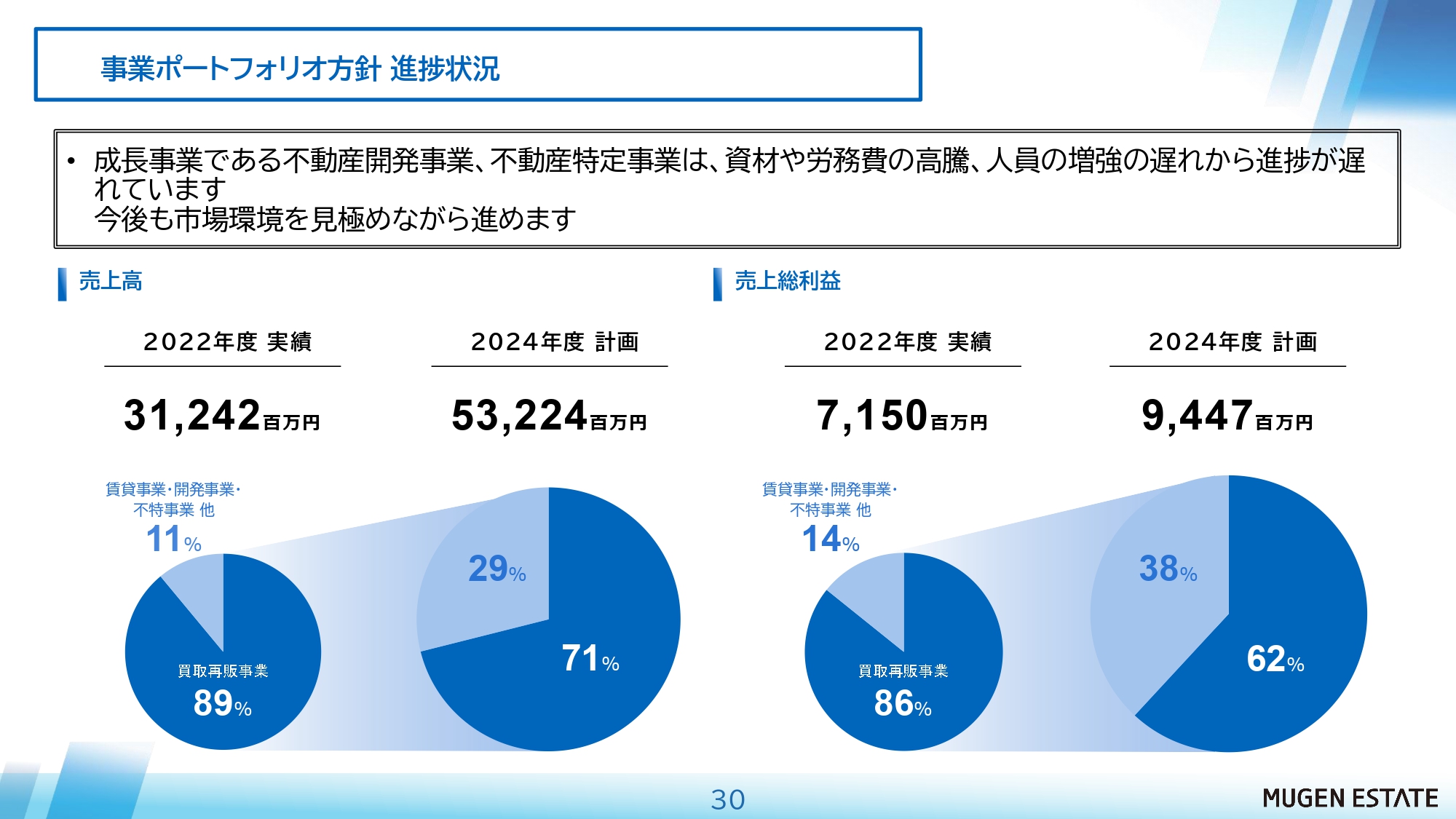

事業ポートフォリオ方針 進捗状況

事業ポートフォリオ方針の進捗状況です。2024年度の計画では開発と不特事業を11パーセントから29パーセントに上げる予定でしたが、今は難しい状態になっています。再度変更がある際には、きちんとお知らせします。

経営基盤の強化 進捗状況

経営基盤の強化の進捗状況です。人材の採用・拡大・育成については、人数は計画よりも多く採用できていますので、この方々を即戦力として育て、2023年度にがんばってもらう為の教育プログラムをスタートさせています。

ガバナンス体制の強化として執行役員制を作りましたが、3月に執行役員を1名増やします。取締役と執行役を分けることで、スピード感のある経営をしていきたいと考えています。

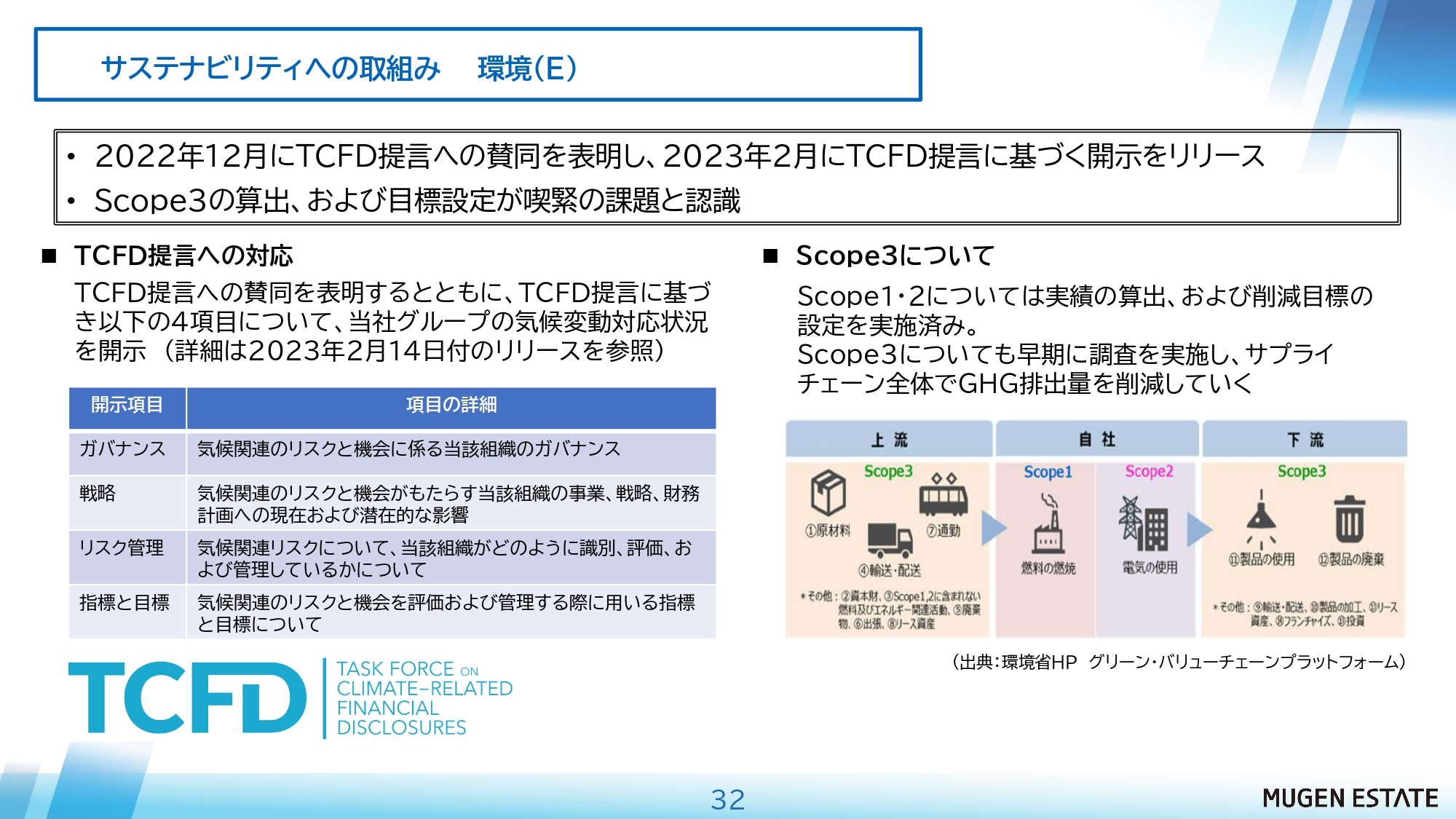

非財務情報の拡充として、サステナビリティ委員会を設置し、TCFD提言への賛同を表明しました。Scope1、Scope2まで行っていますので、今後はScope3に対してきちんと進めていくよう考えています。

サステナビリティへの取組み 環境(E)

こちらのスライドは、今ご説明したとおりです。

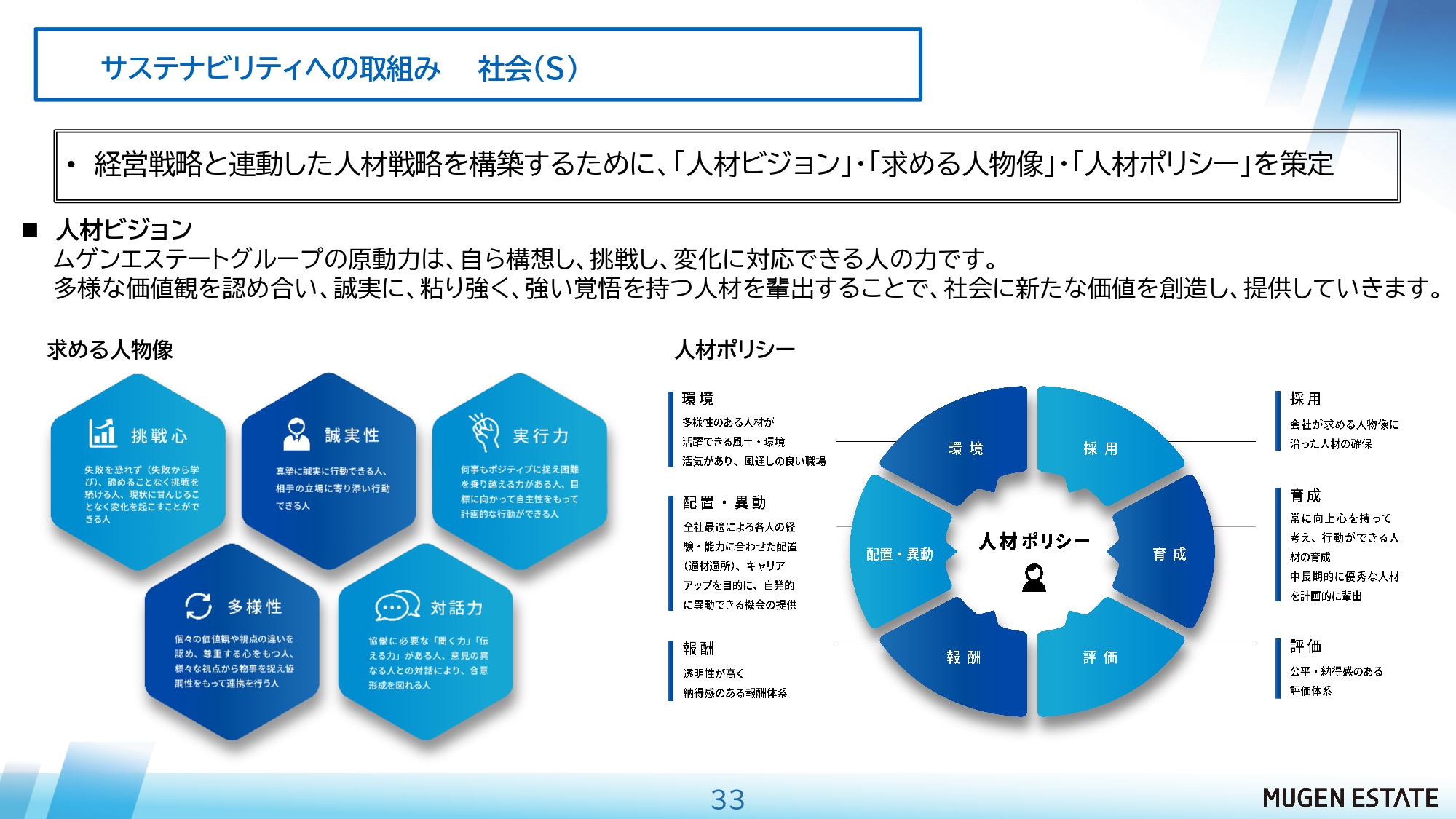

サステナビリティへの取組み 社会(S)

サステナビリティへの取組みとして一番重要だと考えているのが「人材ビジョン」です。

今まで不動産業というと、どうしても利益に対する賞与、インセンティブのために働いていた部分がありましたが、当社では「求める人物像」を策定しました。

挑戦心、誠実性、そして特に重要だと思われる実行力、さらに価値観やジェンダー等それぞれあると思いますが、そのようなものの多様性、また対話力がある人たちを求め、「人材ポリシー」としてスライドのような内容を計画しています。

今までは企業文化調査等を行っていましたが、従業員エンゲージメントについても、今後はシステムを使い、個人の求めているものと会社の求めているものを、どのように合わせるかに取り組み、みんなで一体感を出すということを求めています。

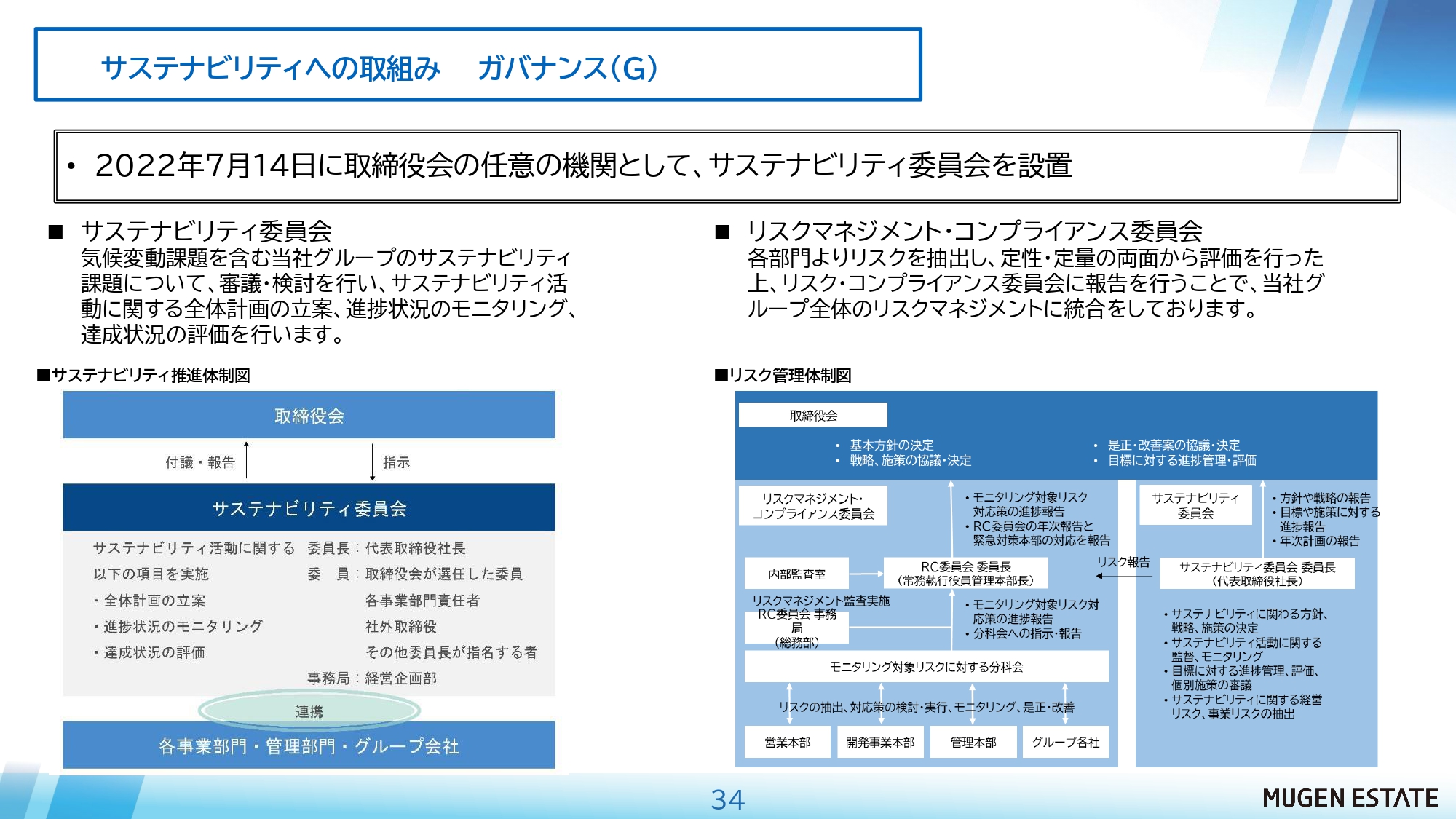

サステナビリティへの取組み ガバナンス(G)

ガバナンスとして、サステナビリティ委員会を設置しました。リスクマネジメント・コンプライアンス委員会も設置しています。

以上で、説明を終わらせていただきます。ご清聴ありがとうございました。

質疑応答:利益率の悪化要因について

司会者:「営業利益率が、前期の9.5パーセントから今期は7.9パーセントへ1.6ポイント悪化する計画となっている要因として、不動産事業を中心に建築費の高騰、住宅設備の値上げ影響が織り込まれていると理解しています。居住用不動産については在庫が増えてきているため、前期の高値追求からは、やや件数重視で営業活動をされているのでしょうか? 利益率が悪化するとみられている要因についてご教授ください」というご質問です。

藤田:やはり建築費という問題もありますが、リノベーションの世界ですので、住宅設備の値上げの影響はかなり大きくなっています。壁紙に関しても価格が倍になっており、トイレやバスユニットも夏頃に再度値上げされるといった話が出てきています。だからといって、その分の価格を上げてこれ以上取れるかとなると、なかなか難しいと考えています。

また、今すぐではありませんが、日銀の総裁の変更によって金利の動向も変わるといった見方があります。すべての問題に関わってくるかどうかはわかりませんが、「本当は家を買いたいが、賃貸のままにしようか」というマインドは少し出てくるのではないかと思っています。

前半のうちに今ある在庫をきちんと販売し、件数を追うためには、ある程度まで待つのではなく、積極的に攻めていく販売の方法が必要ではないかと思っています。そのために、利益率が悪化すると考えています。

質疑応答:中古マンションの売買環境と競合・仕入れ状況について

司会者:「中古マンション市場全体で見ると、価格じり高、件数減少が続いていますが、御社は拠点増加、人員増加、仕入れ増と積極的な印象です。今後の中古マンションの売買環境をどのように考えていますか?

また、近年ではレジデンシャル不動産のような新興企業の成長も見受けられますが、競合状況や仕入れ状況についてご教授いただけますでしょうか?」というご質問です。

藤田:中古マンションの売買環境が、今後非常に上がる、あるいは非常に下がるということはなかなかないと考えています。

当社は、30年間同じことをずっと続けていますが、ただ中古のマンションといってもさまざまな種類があります。例えば2,000万円台の2LDK、3LDKのものもありますが、東京都港区や中央区といったエリアの1億円を超えるような中古マンションなど、いろいろなものを組み合わせるのが当社の特徴となっています。

競合は数多くいますし、上場会社でも3、4社いるため、かなり厳しい部分があります。しかし、当社の場合は商品の構成を増やすことによって、例えば「5,000万円がだめなら1億円」というふうに、ある層のお客さまがいなくなっても、異なる層へ販売することができます。

現在では、鉄筋コンクリートでできている5億円、6億円の富裕層向け戸建ても扱っています。その辺りは他社が来ない分野ですので、仲介業者から出た情報をすべて当社が扱うことができます。それにより競合を排除できるといったところを強みとしています。

ただし、仲介業者の大手では、現在自分たちで仲介しながら買取も始めています。したがって、そちらについても対応していかなければならないと考えています。

質疑応答:採用が好調な理由について

司会者:「採用が好調ですが、その背景を教えてください」というご質問です。

藤田:当社の場合は、新卒採用と中途採用がありますが、新卒に関しては、今年の4月入社で30名強を採用しました。採用活動に力を入れており、私自身も二次面接は必ず参加します。そこでしっかりと当社の理念を伝えているといった部分を評価していただいたかと思っています。

中途採用に関しては、ジョブ型に近く、「この職種でどのような仕事をしていただきたいか」をきちんと定義し、その方をしっかり一本釣りしていくようなかたちで採用しています。

営業に関しては、当社の場合は社員からの紹介によって、さまざまな方に応募いただけています。会社の良い部分も悪い部分も当社の社員が伝えることでミスマッチングが起こらないかたちで入社いただけるため、ある程度長く勤めていただけるのではないかと思っています。

新着ログ

「不動産業」のログ