J-MAX、ブランド力強化を図り70周年の節目に丸順からJ-MAXへ商号を変更 グローバルでの成長ステージへ

2023年3月期第2四半期決算説明会

齊藤浩氏:本日はお忙しい中、株式会社J-MAX 2023年3月期中間決算説明会をご視聴いただき、誠にありがとうございます。代表取締役社長執行役員の齊藤浩より、決算状況と成長戦略についてご説明させていただきます。

商号変更

本題に入る前に、まず当社の商号変更についてご説明します。当社は今年7月、創業70周年の節目を迎えました。そこで、今後の新たなるグローバルでの成長ステージへの移行を見据え、当社のブランド力を強化するため、商号を株式会社丸順から株式会社J-MAXに変更しました。

J-MAXの頭文字である「J」には、さまざまな意味が込められています。

1つ目はJAPANで、「日本のものづくり技術を世界で役立てたい」という思いです。2つ目はJOYOUSで、「従業員・お客様・地域社会にとってもっと楽しく、喜びに満ちたものづくり」を目指そうというものです。

3つ目のJUDICIOUSは「チャレンジの中にも思慮深さがあるものづくり」、4つ目のJUTは「飛び抜けた発想で世界中に広がるものづくり」です。

そして最後5つ目のMAXに挙げたように、私たちは日々、「新たな目標を胸に、ものづくりの価値を最大化」する精神で、さらなるイノベーションカンパニーを目指して取り組んでいきます。

本日の報告事項

本日のご報告は、スライドのような流れで進めます。

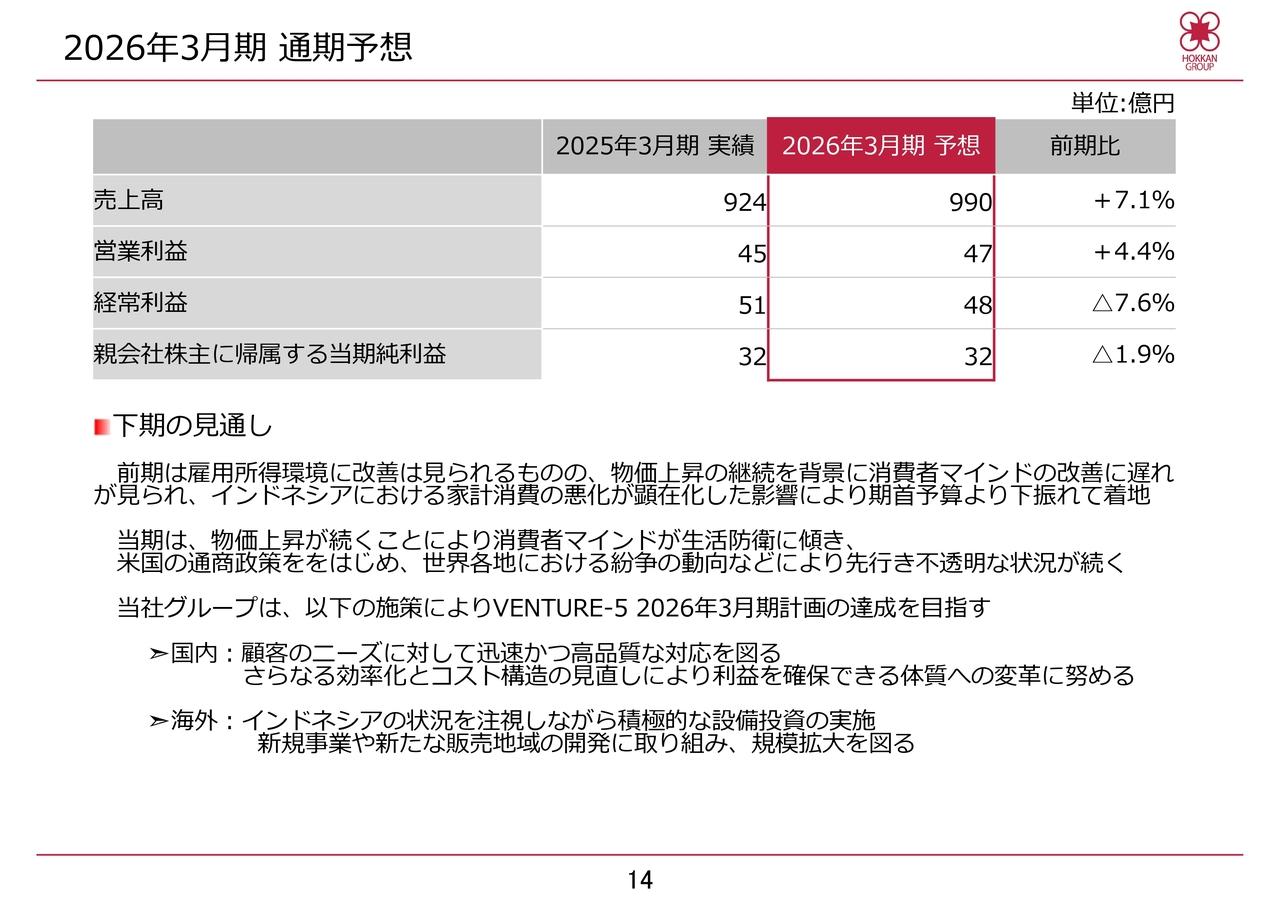

1-1.主要客先(HONDA)生産状況

2023年3月期の中間決算および期末業績予想についてご説明します。まず、主要客先であるホンダ(HONDA)関係における、当社の拠点別生産状況についてご説明します。

2022年度上期は、日本においては主にホンダの鈴鹿製作所の生産が回復し、生産台数は増加しました。

中国においては、4月に発生した上海ロックダウンの影響を大きく受け、生産台数は減少しました。タイにおいては、ホンダの国内生産自動車台数は減少していますが、輸出向け部品および汎用エンジンについては、生産台数が増加しています。

トータルでは、中国における上海ロックダウンの影響および、前年度に引き続き半導体供給不足の影響を受け、生産台数は減少するかたちとなりました。

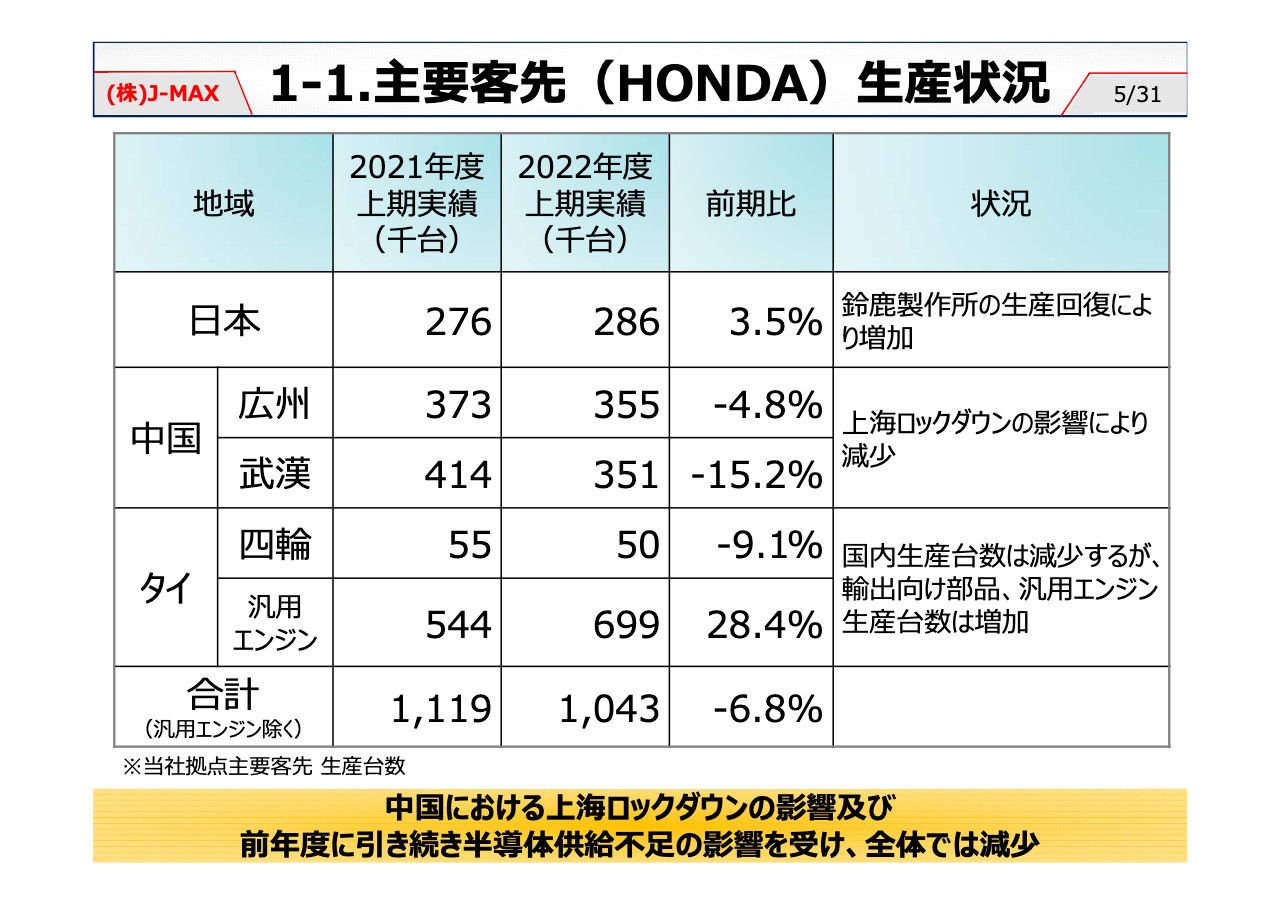

1-2.決算サマリー

決算サマリーです。2022年度上期の連結業績は、売上高は231億1,900万円、前年度四半期比13.1パーセント増となりました。しかし営業利益は8億2,800万円で、前年同四半期比41.7パーセント減です。

続く経常利益は8億900万円で、前年同四半期比38.6パーセント減となり、結果、親会社株主に帰属する四半期純利益は2億7,400万円で、前年同四半期比63.2パーセント減となりました。

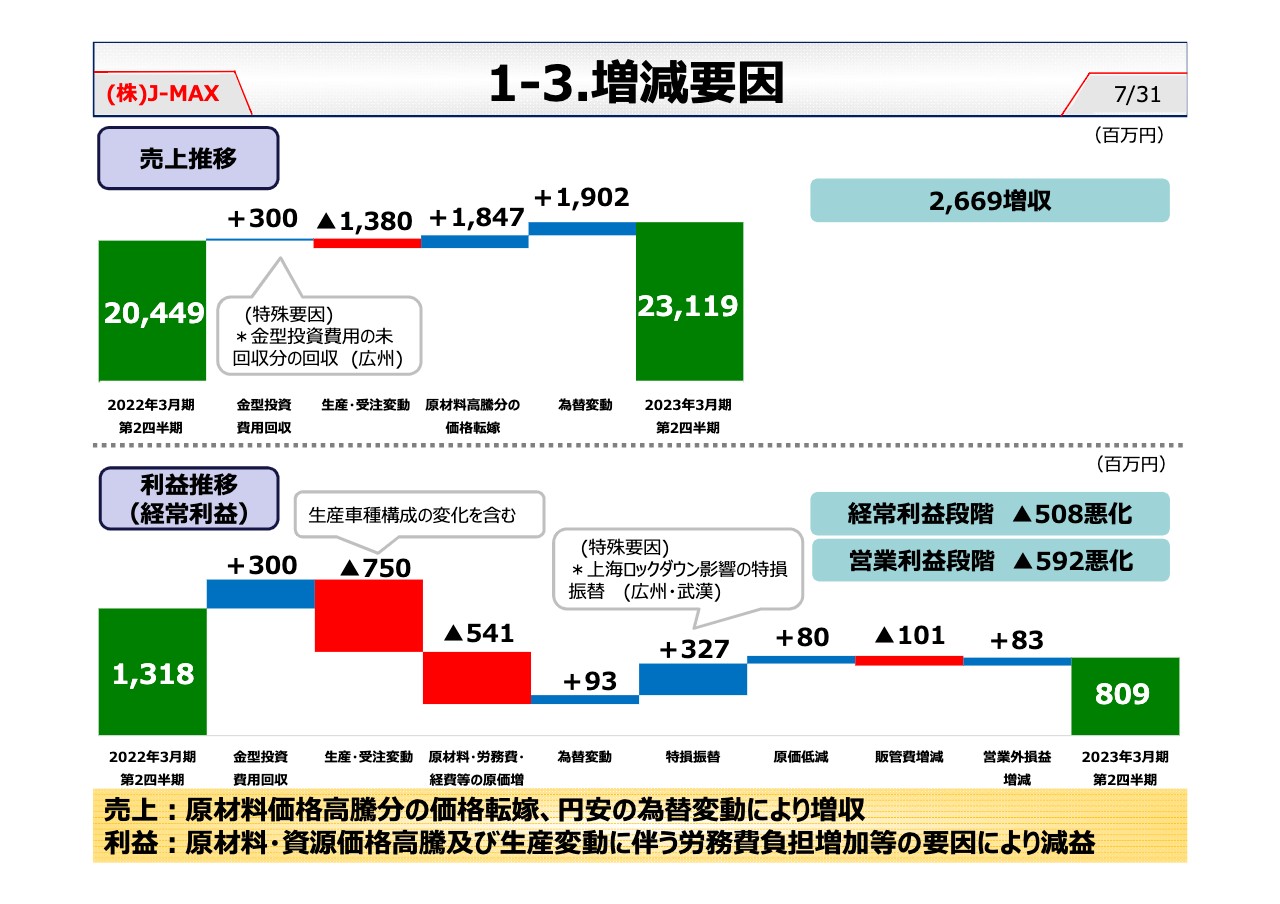

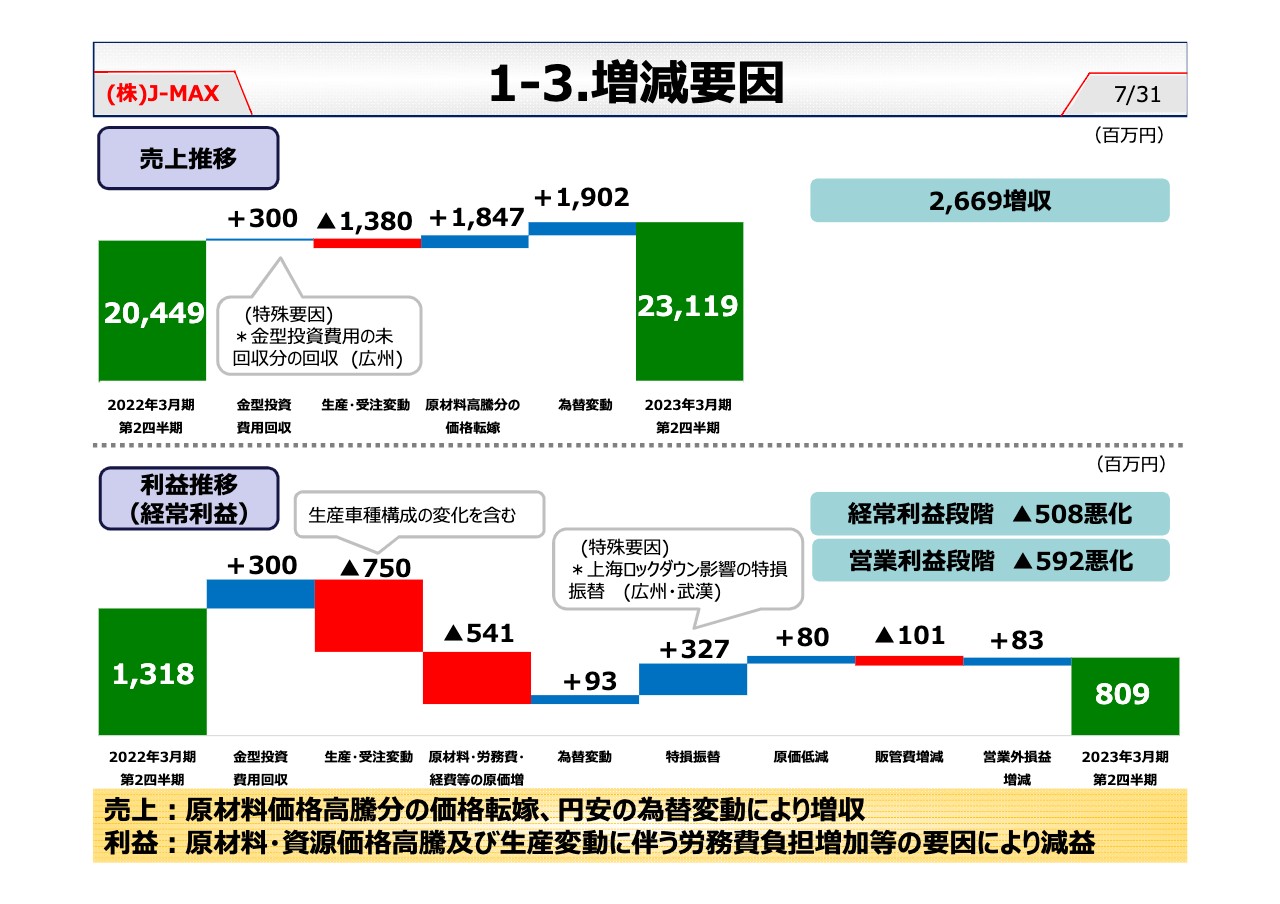

1-3.増減要因

業績の増減要因についてです。売上面においては、当期は前期に比べ26億6,900万円の増収となりました。その要因としては、上海ロックダウンに伴う生産停止等の生産・受注変動の影響を受けるものの、原材料高騰分の価格転嫁や、中国の広州における金型投資費用の未回収分の回収という特殊要因に加え、円安の為替影響を受けたことが挙げられ、結果増収となりました。

次に、利益面においては、当期は前期に比べ、営業利益段階で5億9,200万円の減益で、さらに経常利益段階では5億800万円の減益となりました。

この要因としては、中国の広州における金型投資費用の未回収分の回収、および、上海ロックダウンにおける生産停止影響分を特損に振り替えたこと等による、特殊要因からの増収影響があるものの、生産・受注変動や原材料価格高騰の影響のほか、客先生産変動に伴う労務費負担等の増加がマイナス方向に働いたことが挙げられます。

生産性改善等による原価低減活動の効果はプラス方向に働くものの、生産変動や原材料価格高騰等の外部環境変化の影響が大きく、結果としては減益となりました。

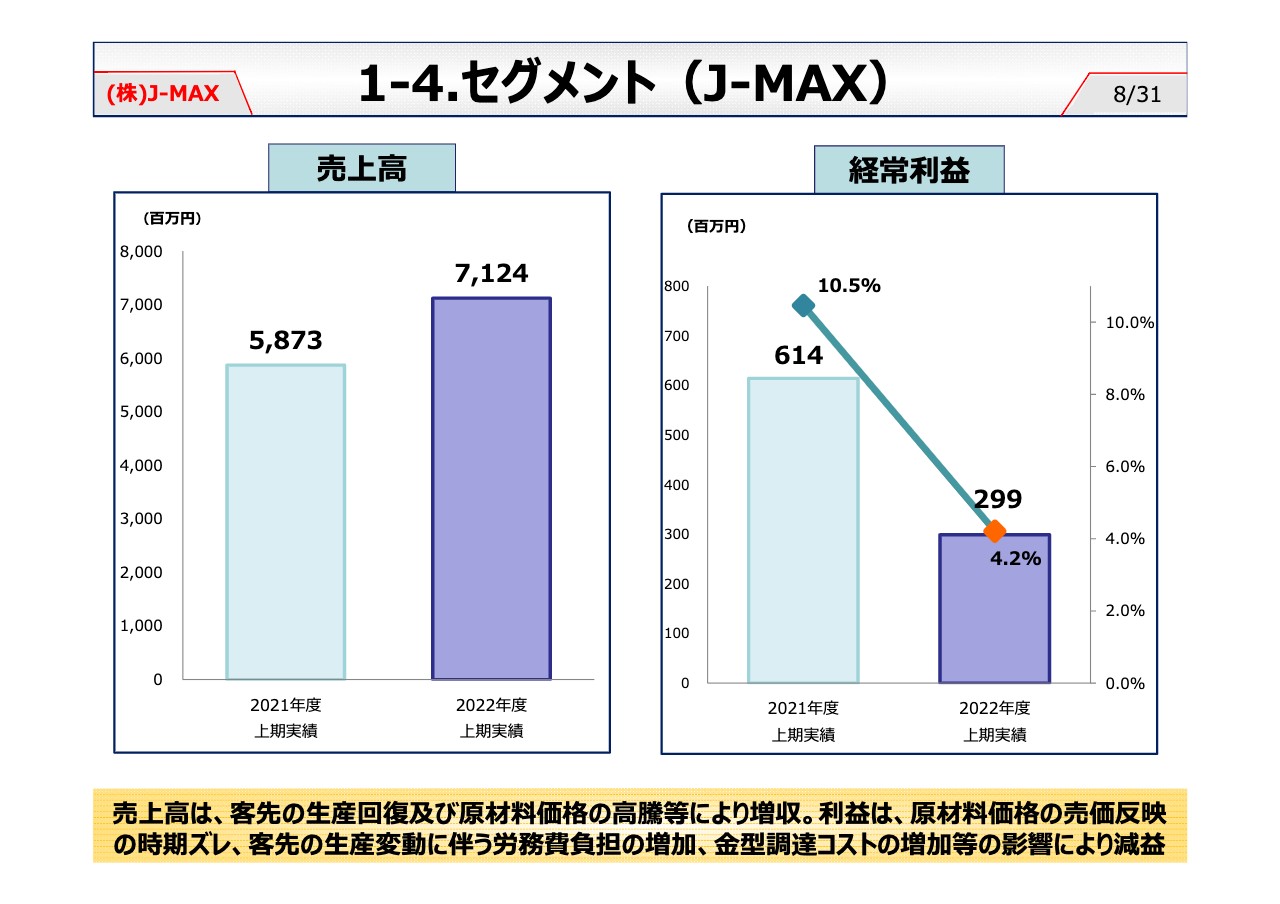

1-4.セグメント(J-MAX)

セグメント別の業績です。J-MAXにおいては、部品事業における主要客先の生産回復、および、原材料価格高騰による製品売価の増加等により、売上高は増加しました。

一方で、生産効率改善等の原価低減活動を推進したものの、原材料価格の売価反映の時期ズレ、および、主要客先の生産変動に伴う労務負担の増加に加え、金型調達コストの増加等の影響により、経常利益は減少しました。

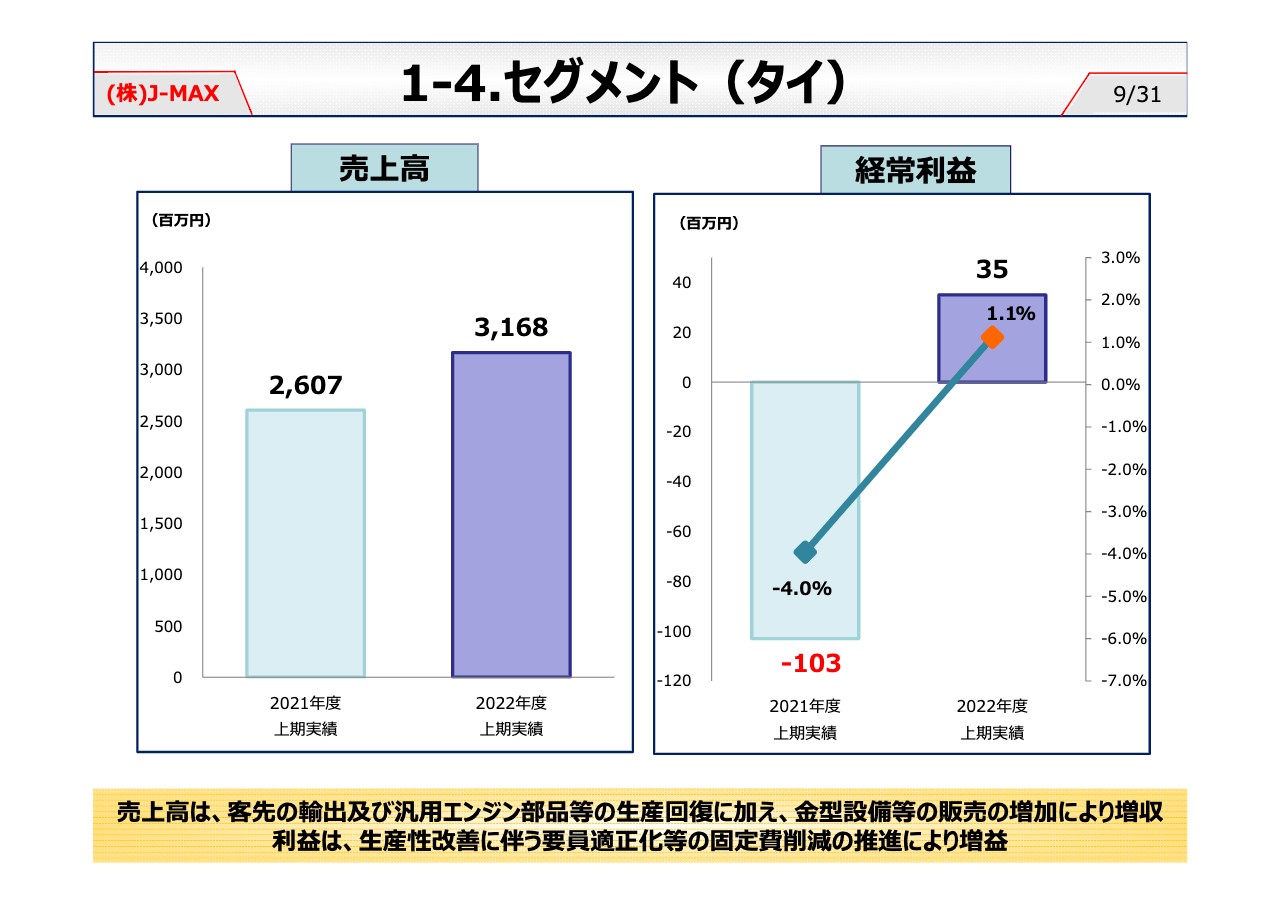

1-4.セグメント(タイ)

タイにおいては、主要客先の輸出および汎用エンジン部品等の生産回復に加え、金型設備等の販売の増加により、売上高は増加しました。また、生産性改善に伴う要員適正化等の固定費削減の推進により、経常利益は増加しました。

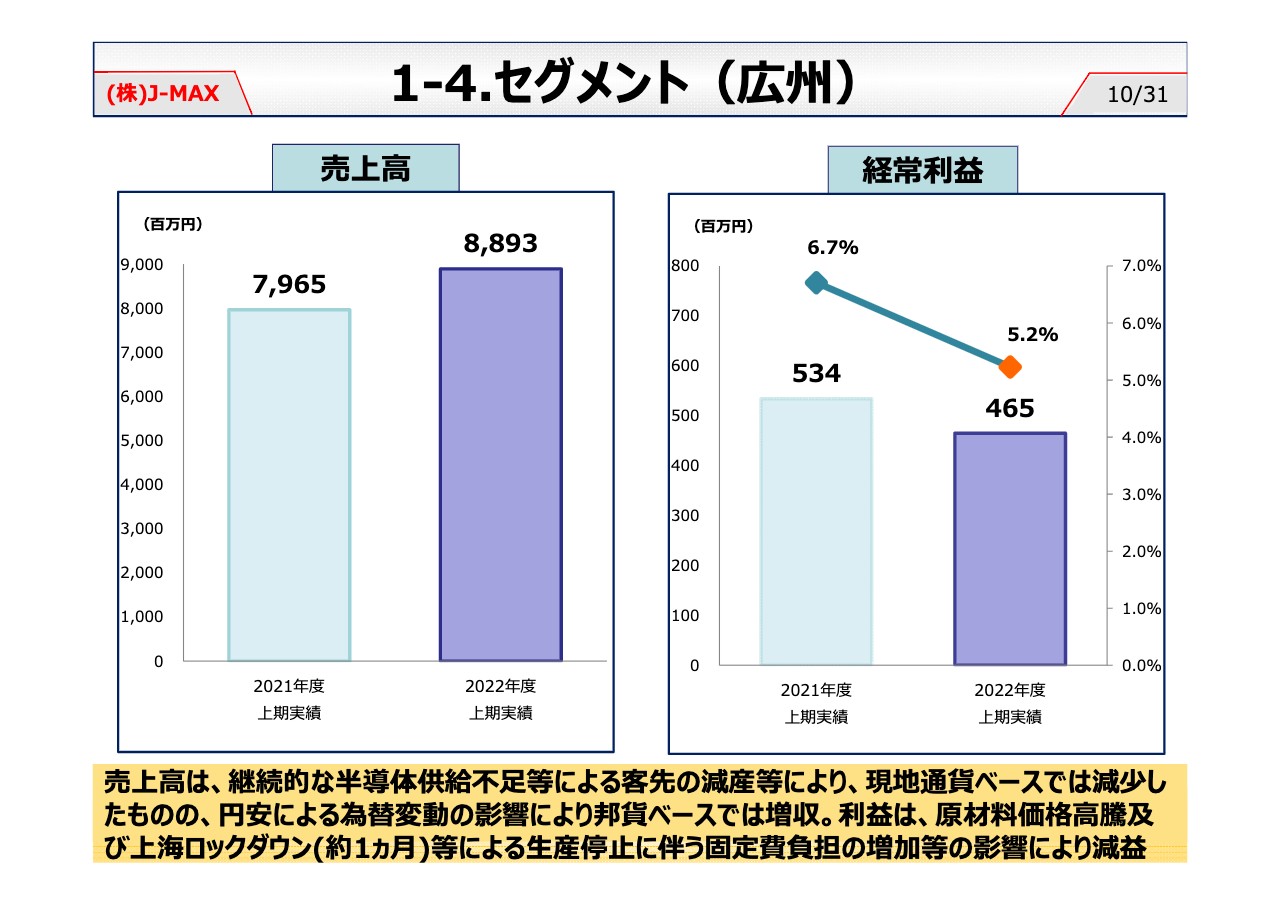

1-4.セグメント(広州)

中国の広州においては、継続的な半導体供給不足等による客先の減産、および金型設備等の販売が減少したことにより、売上高は現地通貨ベースでは減少したものの、円安による為替変動により、邦貨ベースでは増加しました。

しかし利益面においては、原材料価格の高騰、および約1ヶ月間の上海ロックダウン等に伴う生産停止による固定費負担の増加に対応すべく、継続的な原価低減活動や、追加で緊急の固定費削減施策を実施してきましたが、減産の影響が大きく、経常利益は減少しました。

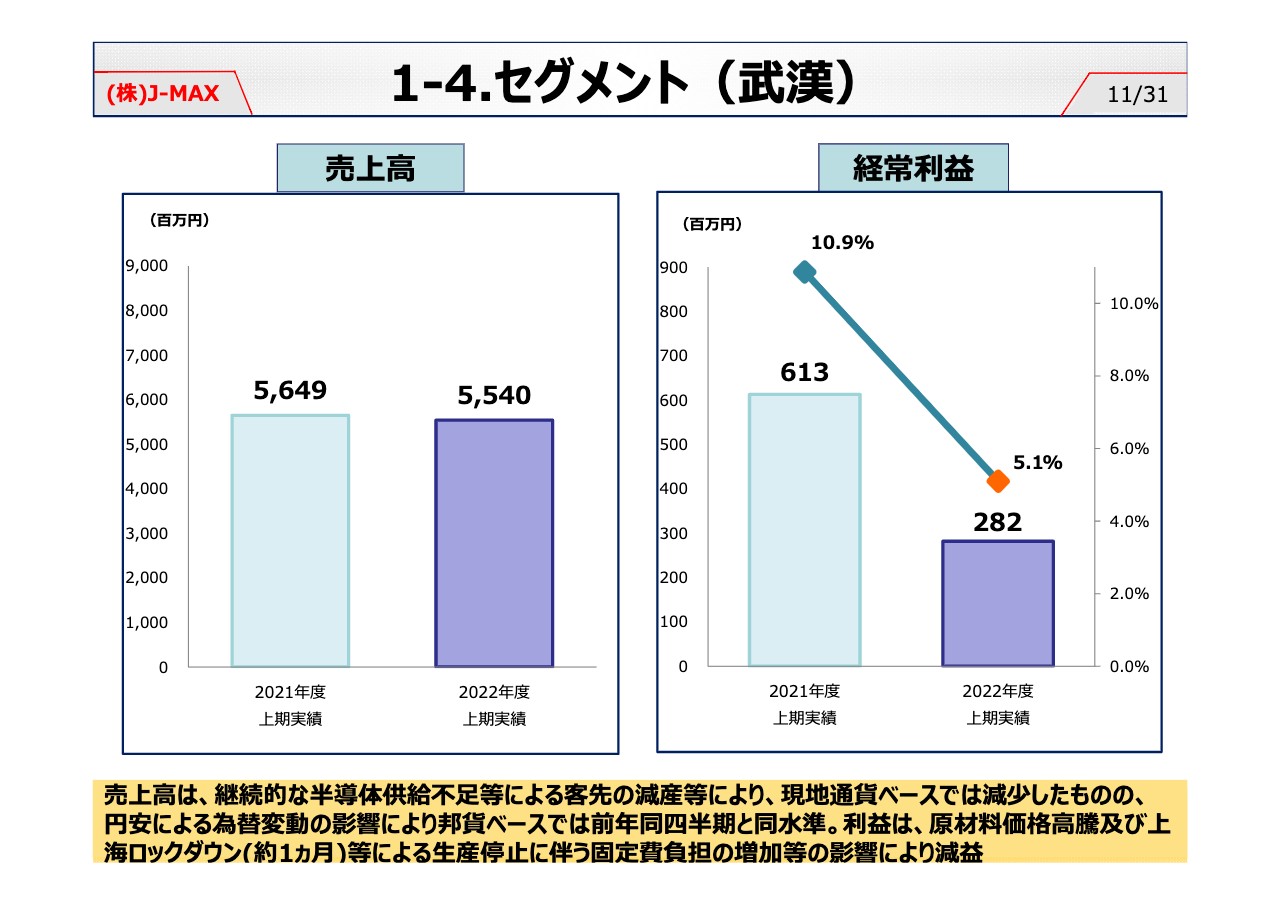

1-4.セグメント(武漢)

中国の武漢においては、継続的な半導体供給不足等による客先の減産が影響し、売上高は現地通貨ベースでは減少したものの、円安による為替変動により、邦貨ベースでは前年同四半期と同水準となりました。

一方で利益面においては、原材料価格の高騰、および約1ヶ月間の上海ロックダウン等による生産停止に伴い、こちらも広州に同じく固定費負担の増加に対応すべく、継続的な原価低減活動や、追加で緊急の固定費削減施策を実施してきましたが、減産等の影響が大きく、経常利益は減少しました。

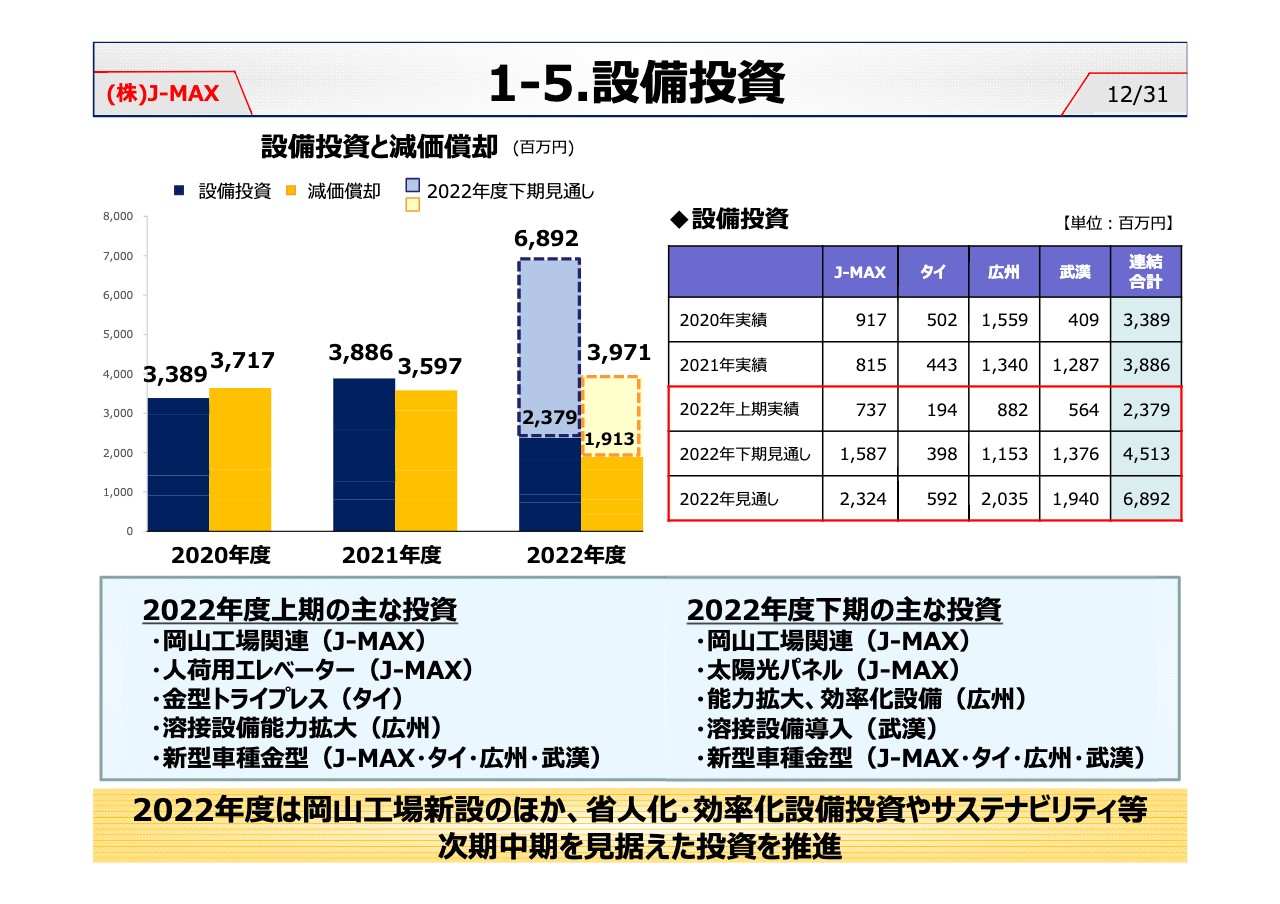

1-5.設備投資

設備投資の状況です。2022年度上期は、連結で23億7,900万円の投資を実施しています。主な投資先は、J-MAXの岡山工場関連投資や人荷用エレベーター、タイの金型トライプレス、広州の能力拡大に伴う溶接設備、そしてJ-MAX、タイ、中国各拠点の新型車種金型等です。

下期においては、上期に引き続きJ-MAXの岡山工場関連投資や太陽光パネル、広州の能力拡大や効率化に伴う設備、武漢の溶接設備、そしてJ-MAX、タイ、中国各拠点の新型車種金型等への投資を予定しています。

2022年度は岡山工場関連投資のほか、省人化・効率化に伴う設備投資や、次期中期を見据えたサステナビリティ施策への投資を推進していきます。

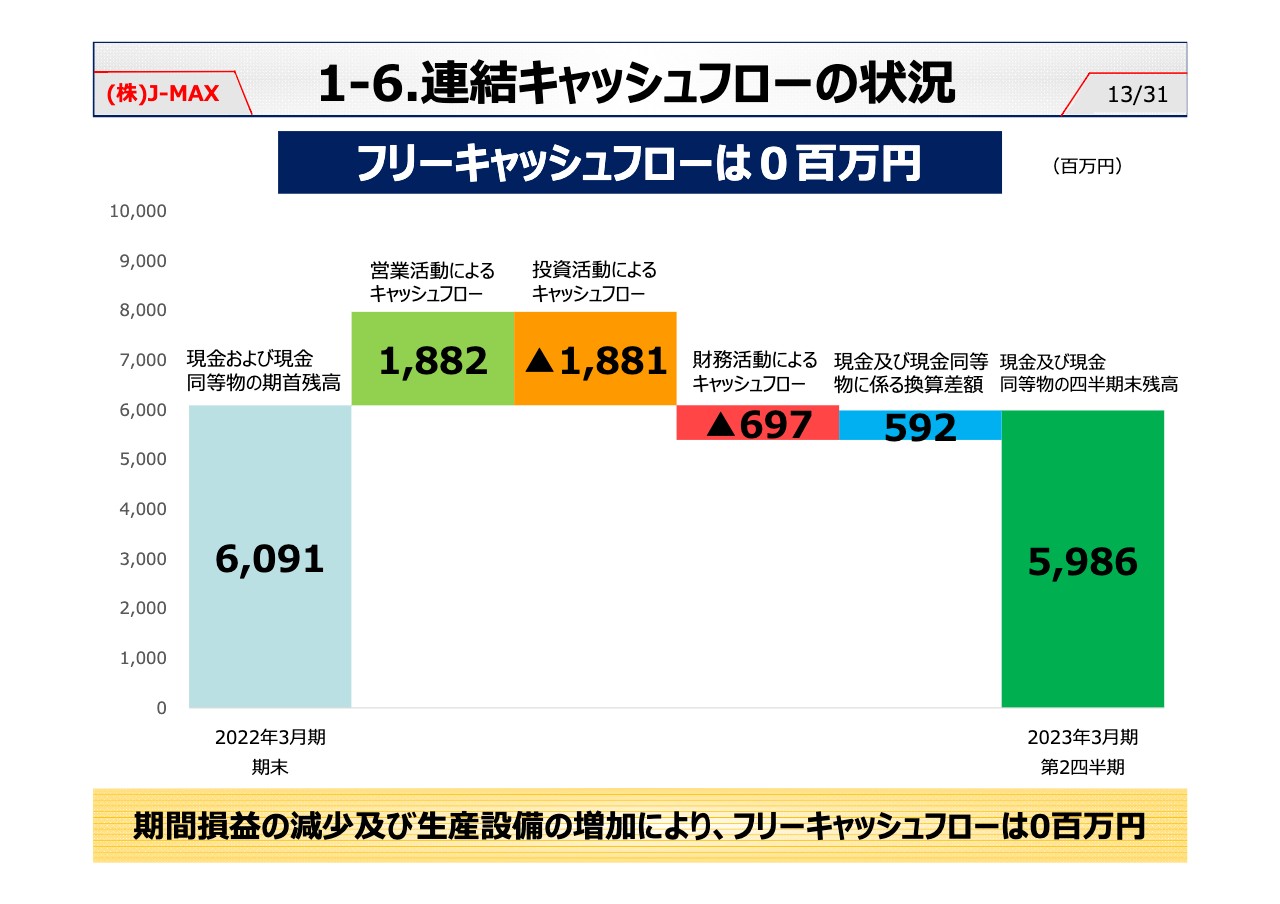

1-6.連結キャッシュフローの状況

キャッシュフローの推移です。2022年度上期の営業活動によるキャッシュフローは、プラス18億8,200万円、投資活動によるキャッシュフローは、マイナス18億8,100万円となりました。

また、財務活動によるキャッシュフローは、借入金の返済等によりマイナス6億9,700万円となっています。2022年度上期については、期間損益の減少および生産設備の増加により、フリーキャッシュフローは「0百万円」となりました。

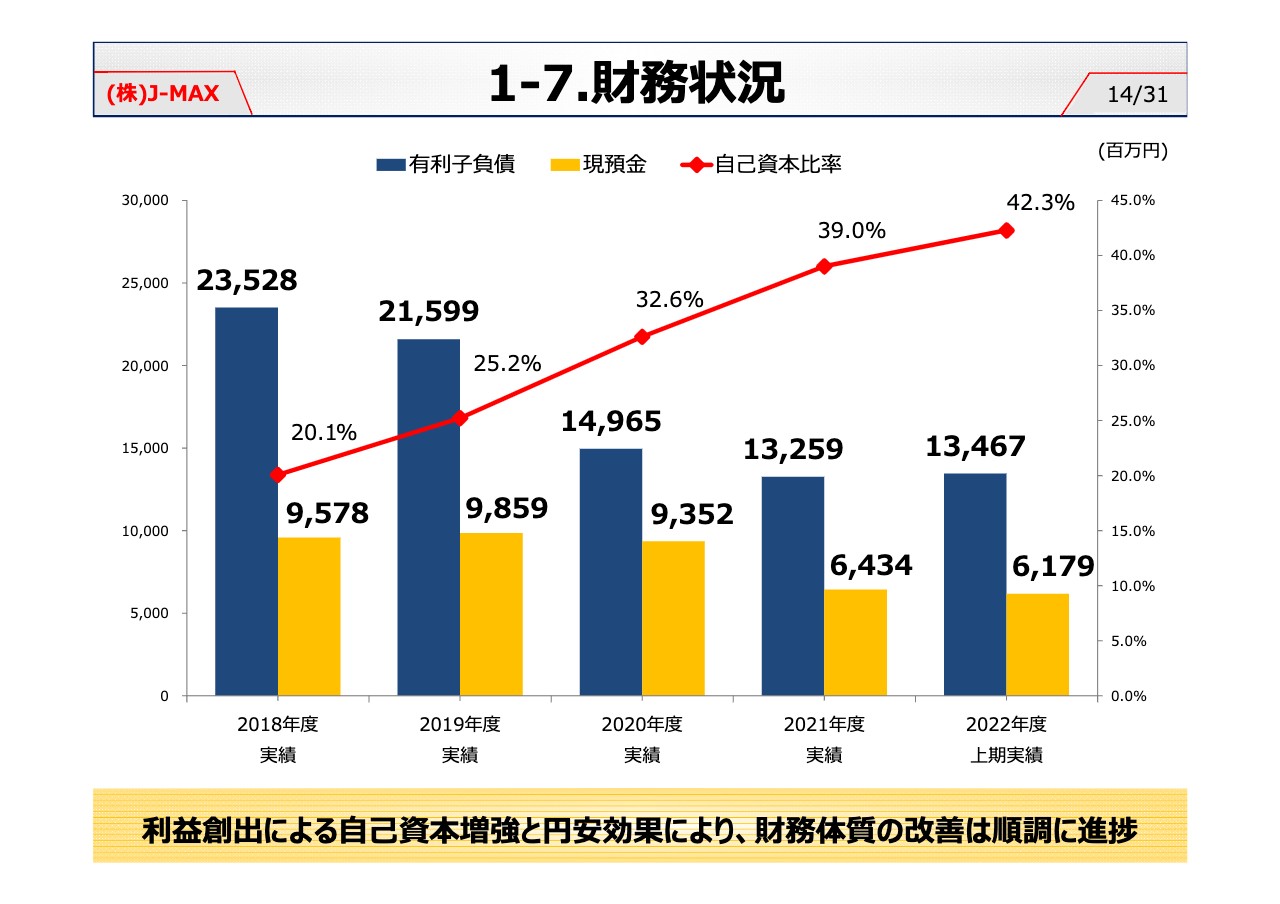

1-7.財務状況

財務状況の推移です。利益創出による自己資本増強と円安効果により、財務体質の改善は順調に進捗しており、2022年度上期において自己資本比率は42.3パーセントとなりました。

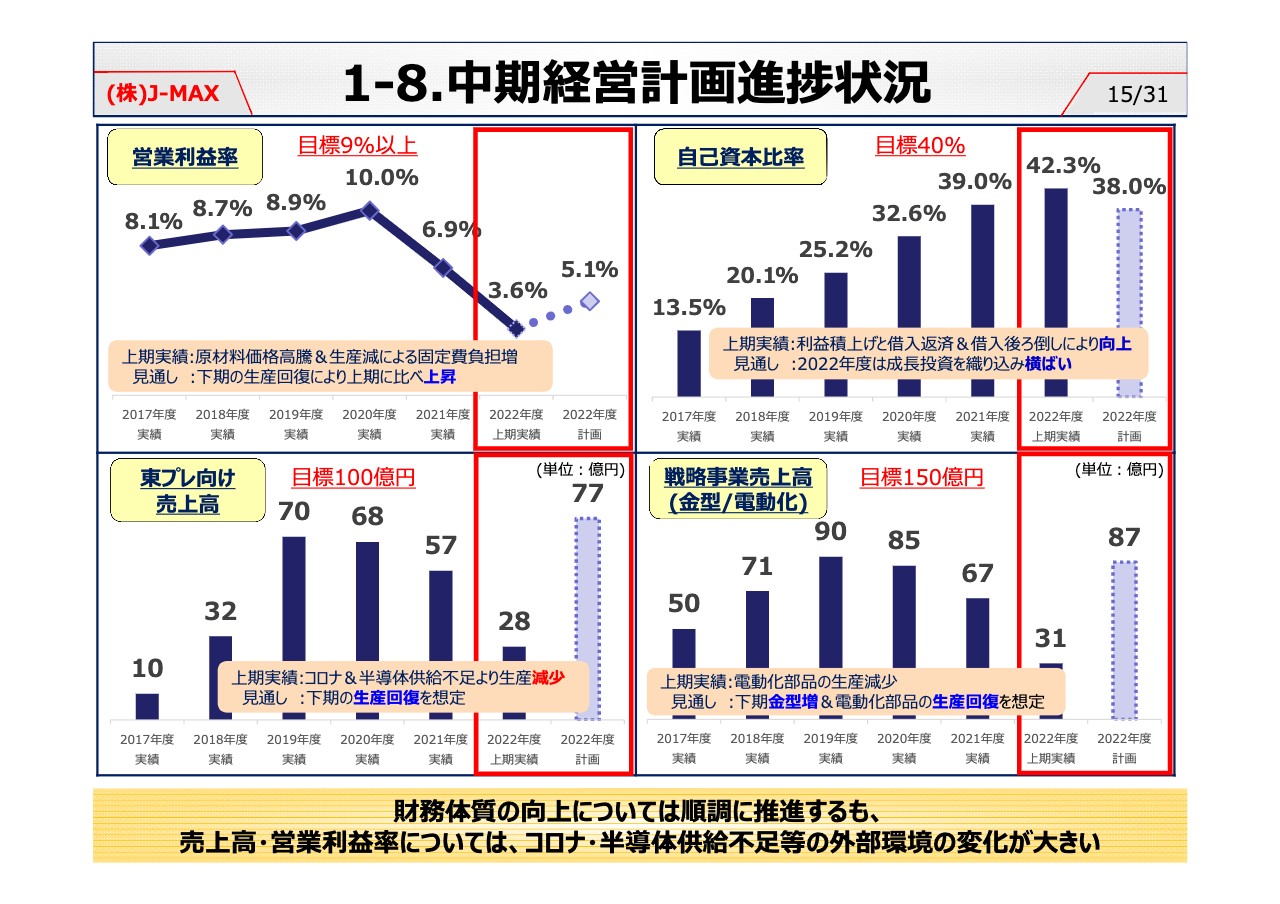

1-8.中期経営計画進捗状況

中長期経営計画の進捗状況です。現在推進中である中長期5か年計画においては、最終年度である2022年度で営業利益率9パーセント以上、自己資本比率40パーセントを目指しています。

営業利益率については、2020年度にかけて順調に上昇するも、2022年度上期は原材料価格高騰および生産変動による固定費負担増加等の影響により3.6パーセントに落ち込んでおり、2022年度通期では5.1パーセントを見込んでいます。

自己資本比率については、2022年度上期は着実な利益積み上げと借入返済に加え、予定していた借入の後ろ倒しにより42.3パーセントとなり、中長期の目標を達成するも、通期は岡山工場建設等の成長投資を織り込み、38.0パーセントとなる見込みです。

また、中長期5か年計画では、東プレ提携事業を主要戦略に、「電動化部品事業」と「金型事業」を次の10年に飛躍するための成長ドライバーとなる「戦略事業」に位置づけています。

東プレ向け売上高は、2022年度上期は新型コロナウイルスおよび半導体供給不足における生産減少が影響していますが、下期においては生産回復を見込んでいます。

戦略事業売上高は、2022年度上期は電動化部品の生産減少が影響していますが、下期においては、金型の売上増加および電動化部品の生産回復を見込んでいます。

以上のとおり、中長期計画の目標値としては未達の見込みです。新型コロナウイルス・半導体供給不足・原材料価格高騰等による外部環境変化の影響を受けるものの、売上高については会社として課題を残したものと認識しています。ただし、中長期計画で最重要課題としている財務体質の向上については着実に向上し、一定レベルまで強化してきています。

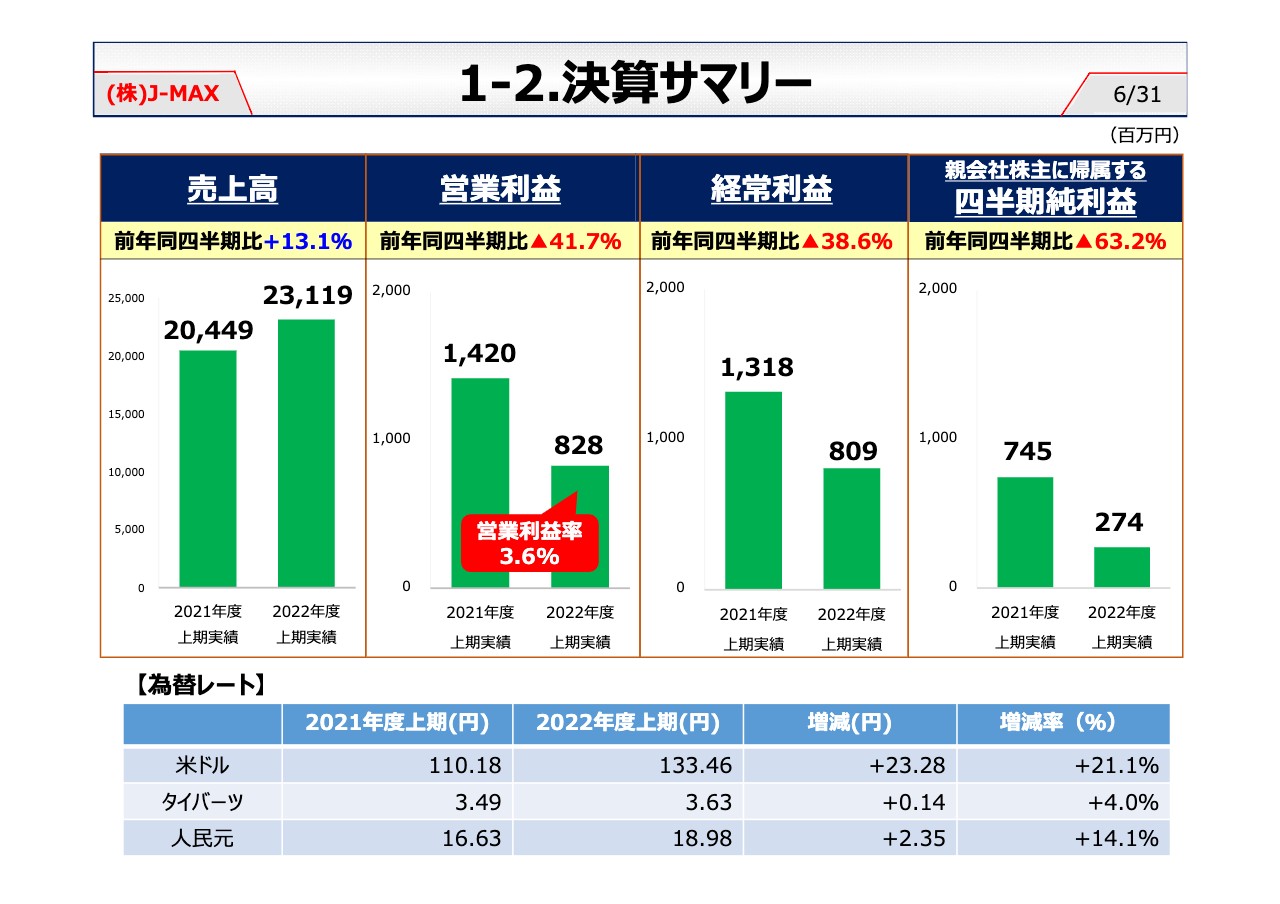

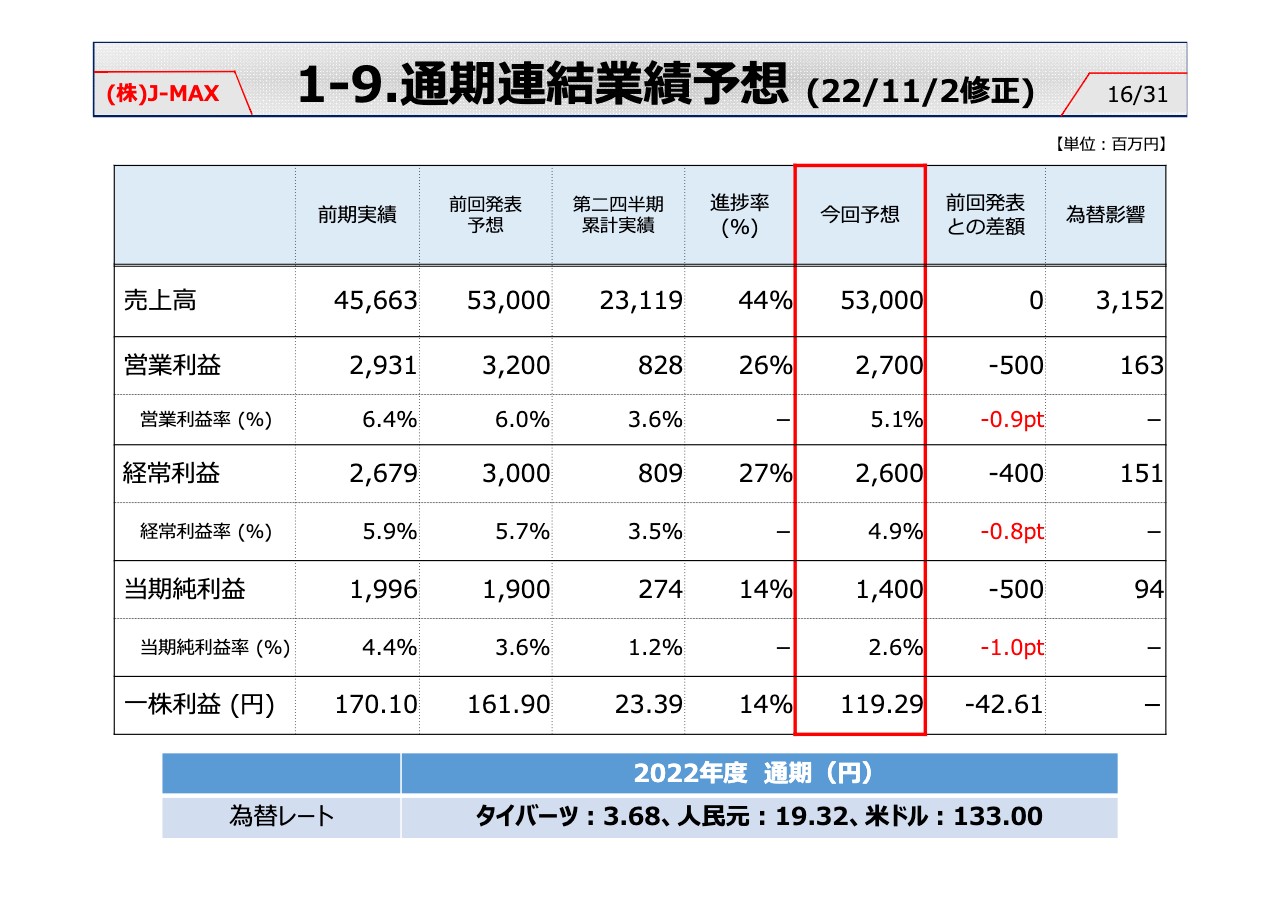

1-9.通期連結業績予想(22/11/2修正)

通期連結業績予想です。最新の業績動向を踏まえ、前回公表した業績予想を修正しました。売上高は530億円で、前回発表との差額はなしです。営業利益は27億円で、前回発表との差額は5億円の減少となります。

経常利益は26億円、前回との差額は4億円の減少、親会社株主に帰属する当期純利益は14億円、前回との差額は5億円の減少となる見通しです。

売上高については、車体プレス部品の原材料価格高騰および為替相場が想定より円安基調で推移するなどの上振れ要因はありますが、新型コロナウイルス感染拡大および半導体供給不足等の影響により、当初想定していた車体プレス部品の生産台数を下回る見込みであり、当初の予想どおりに推移する見通しとなりました。

利益面については、継続的な原価低減に努めているものの、生産変動に伴う固定費負担の増加および原材料価格高騰に伴う売価反映の時期ズレのほか、中国では上海ロックダウンによる生産停止に伴う費用を特別損失に計上したことにより、全利益段階で当初予想を下回る見通しとなりました。

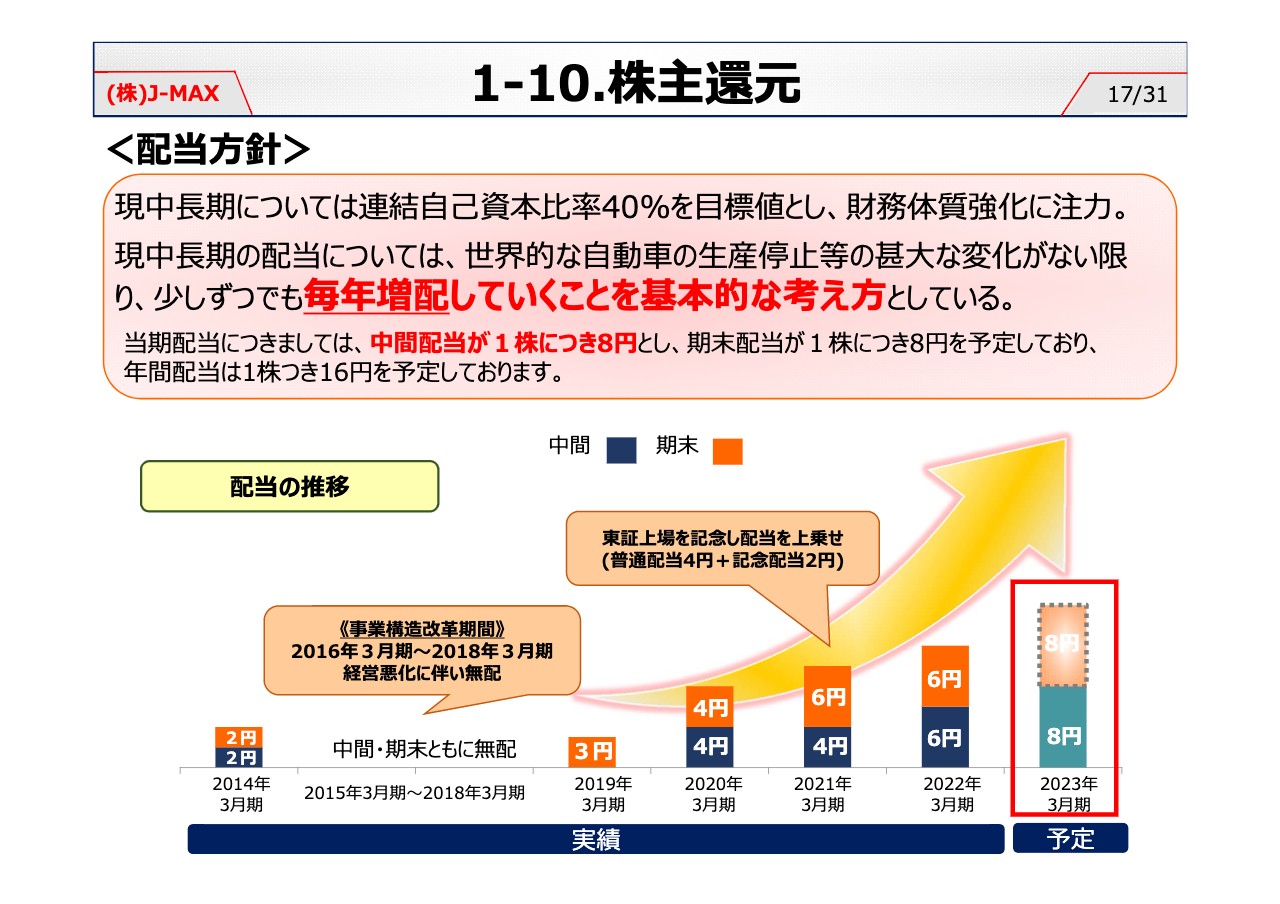

1-10.株主還元

株主還元についてです。現中長期においては、連結自己資本比率40パーセントを目標値として財務体質強化に注力しており、配当については、世界的な自動車の生産停止等の甚大な変化がない限り、少しずつでも毎年増配していくことを基本的な考え方としています。具体的には、次期中長期で配当性向等の目安を設定したいと考えています。

2022年度中間配当は1株につき8円とし、期末配当予定の8円と合わせ、年間配当は1株につき16円を予定しています。

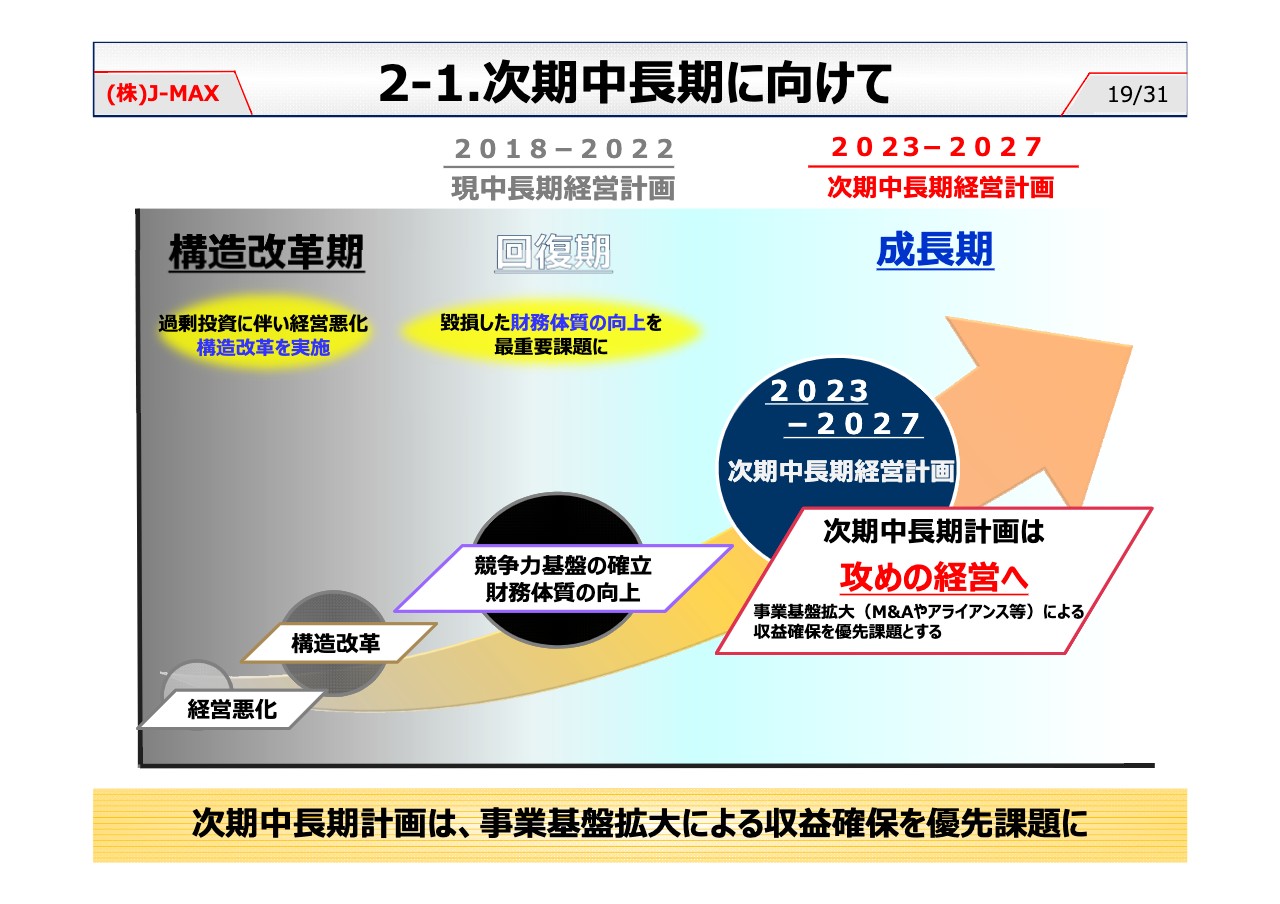

2-1.次期中⻑期に向けて

当社の成長に向けた取り組みについてご説明します。スライドは次期中長期に向けた当社のイメージプランです。当社は過去の経営悪化を受け、構造改革を推進してきました。その後、現中長期においては、経営悪化にて棄損した財務体質の向上を最優先課題として取り組んできましたが、2023年度よりスタートする次期中長期においては、M&Aやアライアンス等の事業基盤拡大による収益確保を優先課題とする「攻めの経営」へと転換します。次期中長期計画の具体的な内容については、2022年度の本決算に合わせてお知らせする予定です。

2-2.自動カシメラインの導入

武漢丸順社における自動カシメラインの導入についてです。武漢丸順社はLotus Cars初の電動SUV「Eletre」のアルミ量産部品を受注しています。当該受注は新規の受注であり、売上純増の案件です。この度、量産開始に伴い、自動のカシメラインを導入しました。

カシメとは、ボルトやナットを溶接せずに、部材に取り付ける加工方法です。カシメ工程は、溶着接合が難しい非鉄金属への適用が多く、一般的には人による作業が主流です。したがって、作業の習熟度により加工精度が変化する可能性があり、場合によっては作業ミスによる品質不具合のリスクを伴うものでした。

今回当社は、今後のアルミによる車体軽量化の拡大を見据え、これをカメラによる加工位置状況の確認とロボットによる自動化を実施することにより、作業人員は10名から2名へと大幅に削減し、作業ミスの軽減および加工精度の安定化により、効率化と品質保証能力の向上につなげています。

2-3.自動搬送システムの導入

武漢丸順社におけるAGV(自動搬送システム)の導入についてです。当社は構内物流の効率化のため、全拠点において自動倉庫の導入を完了しています。この度、さらなる効率化に向けた、構内物流の自動化・無人化の取り組みとして、武漢丸順社にてAGVを導入しました。

これは、これまでは人による作業であった、自動倉庫から取り出された部品の仕分け・運搬作業を、新たに導入したAGVが代わりに行うものです。AGVの導入により、構内物流人員が削減され、AGV作業により正確性が向上し、構内物流の効率化と高品質化を実現しています。

今後は武漢での導入事例を全拠点へ水平展開し、グループ全体における構内物流の改善に努めていきます。

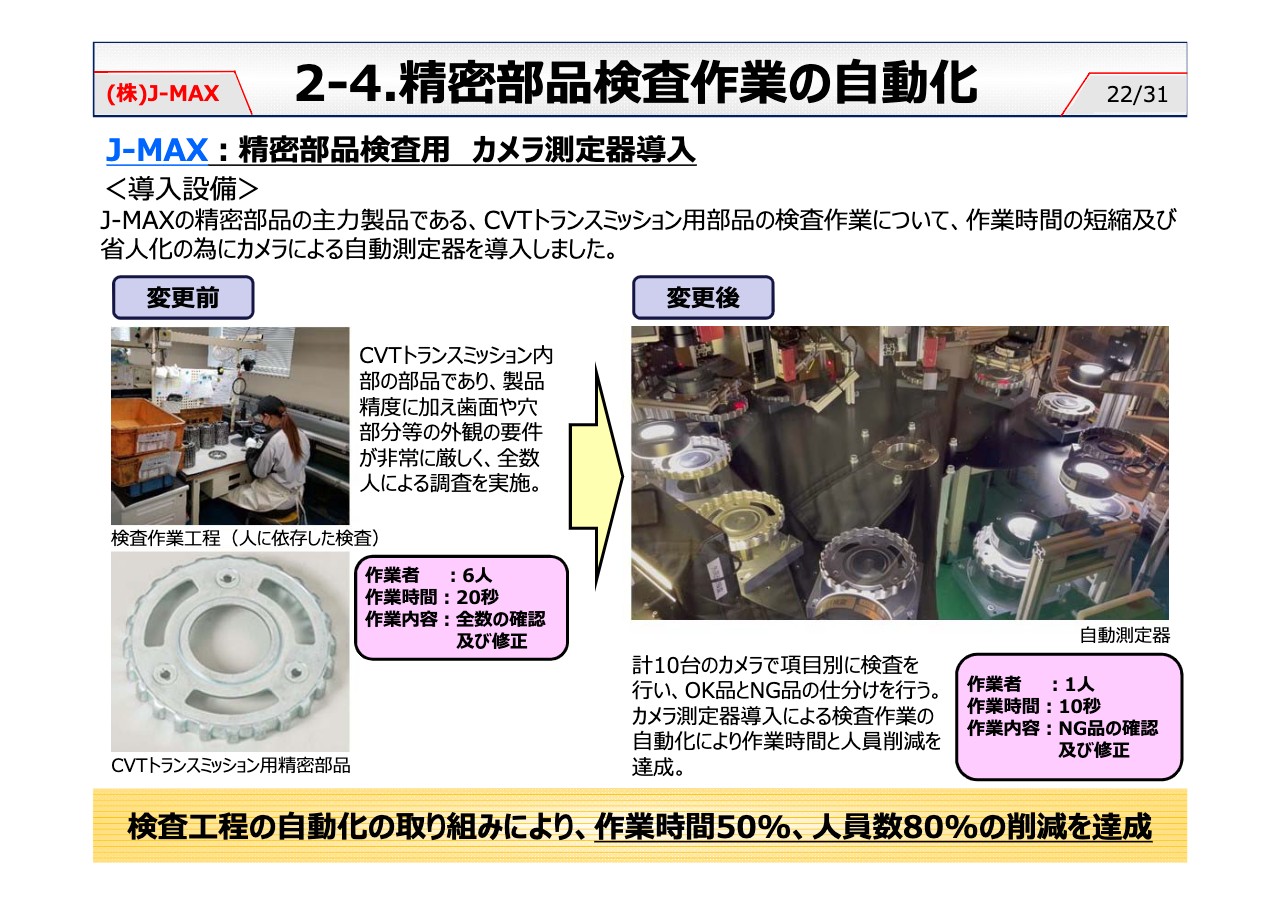

2-4.精密部品検査作業の自動化

J-MAXにおける精密部品検査作業の自動化についてです。J-MAXの精密部品事業における製品検査作業において、カメラによる自動測定器を導入しました。

精密部品はトランスミッション等の駆動部分を構成することから、自動車ボディに比べ製品精度や外観の要求が非常に高い製品です。この特性上、精密部品は生産後に細かい検査が必要となり、これまでは人による検査を実施していました。この度の自動測定器の導入により、製品検査の主体はこの動画のとおり、機械によるオートメーションとなり、人による作業は自動測定器がNGと判断をした製品のチェックと修正のみとなります。

この取り組みにより、1つあたりの作業時間は50パーセント削減、作業人員は80パーセント削減を達成しました。今後はこの技術を用い、電動化部品への適用拡大につなげていきます。

2-5.CATL受注状況

CATLの受注状況です。広州丸順社は、車載用電池市場にて世界トップシェアを誇るCATLにおいて、戦略的に受注拡大を推進しています。CATLとは、2020年度に試作品の受注から取引を開始しており、2021年にバッテリーカバー製品の量産受注を皮切りに、現在においては、約15車種の電動化関連部品の受注を獲得しています。

また、2022年7月には、顧客の開発スピードへの対応力強化による受注拡大を目指し、CATL本拠地である福建省に開発・営業センターを設立し、CATLとの共同開発により、新規案件の受注獲得につなげています。今後も、世界規模で急激に拡大していくCATLとの関係をより強化すべく、引き続き積極的な技術交流を図り、継続的な受注活動に努めていきます。

2-6.スーパーハイテン部品の受注拡大

スーパーハイテン部品の受注拡大についてです。かねてより、当社固有のスーパーハイテン加工技術を磨き、営業・IR等の場において積極的にPRを続けることで、スーパーハイテン技術は当社のイメージとして定着化してきました。その結果、プレス部品等におけるスーパーハイテン加工の受注は順調に拡大しています。

主要客先である本田技研工業においては、自動車売上台数日本トップクラスのN-BOXをはじめ、FREEDやVEZELといった主力車種における受注を獲得しています。

日産自動車においては、今年発売された日産初の軽EV車SAKURAをはじめ、DAYZ、ROOXといった主力軽自動車の受注を獲得しています。

トヨタ自動車においては、LEXUS NXやCOROLLA CROSS、bZ4Xなどの販売台数の多いSUV車種をはじめ、今後発売が予定されている次機種のミニバンにおいても受注を獲得し、順調に受注を拡大しています。今後も主要客先である本田技研工業のみならず、他メーカーにおいても積極的に受注活動を推進し、幅広く受注獲得に努めていきます。

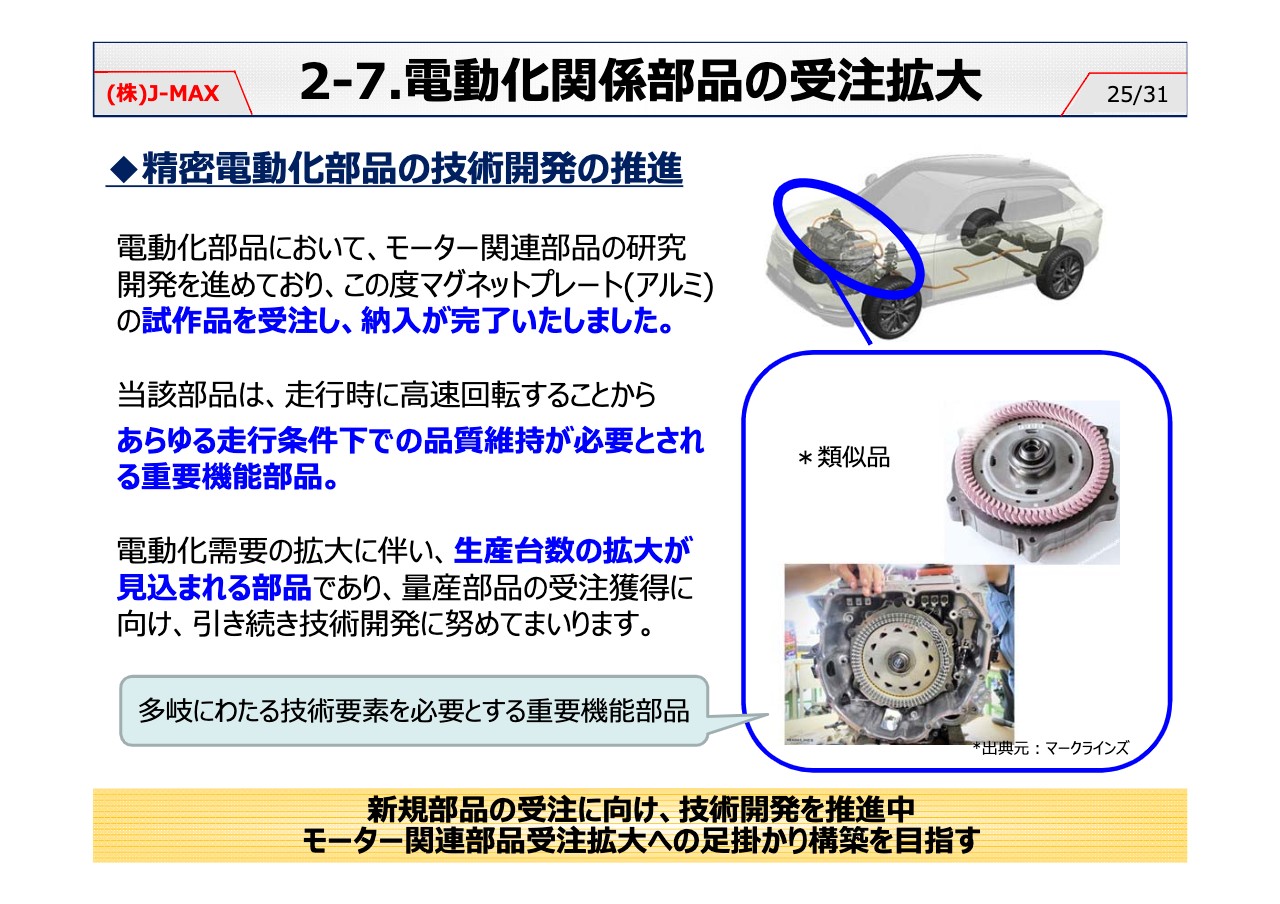

2-7.電動化関係部品の受注拡大

電動化関係部品の受注拡大についてです。当社は以前よりモーター関連部品の研究開発を進めており、この度アルミ素材によるマグネットプレートの試作品を受注し、納入が完了しました。この部品は、走行時に高速回転することから、あらゆる走行条件のもとで品質維持が必要とされる重要機能部品です。

また、電動化需要の拡大に伴い、生産台数の拡大が見込まれる部品であり、量産部品の受注に向け、引き続き技術開発に努め、モーター関連部品受注拡大への足がかりの構築を目指していきます。

2-8.岡山工場関連の進捗状況

岡山工場関連の進捗状況です。現在当社は、岡山県の新工場建設に向け準備を進めており、手続き関連では、7月の企業立地調印式の実施に加え、住民説明会を開催しています。また、土地関連では、ボーリング調査を完了し、6月に不動産売買契約を締結しており、2023年1月着工に向け順調に推進しています。

設備関連では、当社3機目となる3000tトランスファープレスを発注したほか、800t順送プレスも発注し、生産に向けた準備をすすめています。採用については、岡山県の新卒者採用に向け、各学校への訪問や工場見学実施のほか、大学生向けに就職フェアに参加するなど積極的な採用活動を実施しています。岡山工場関連は、各領域とも順調に推進中であり、引き続き2024年5月の生産開始に向け準備を進めていきます。

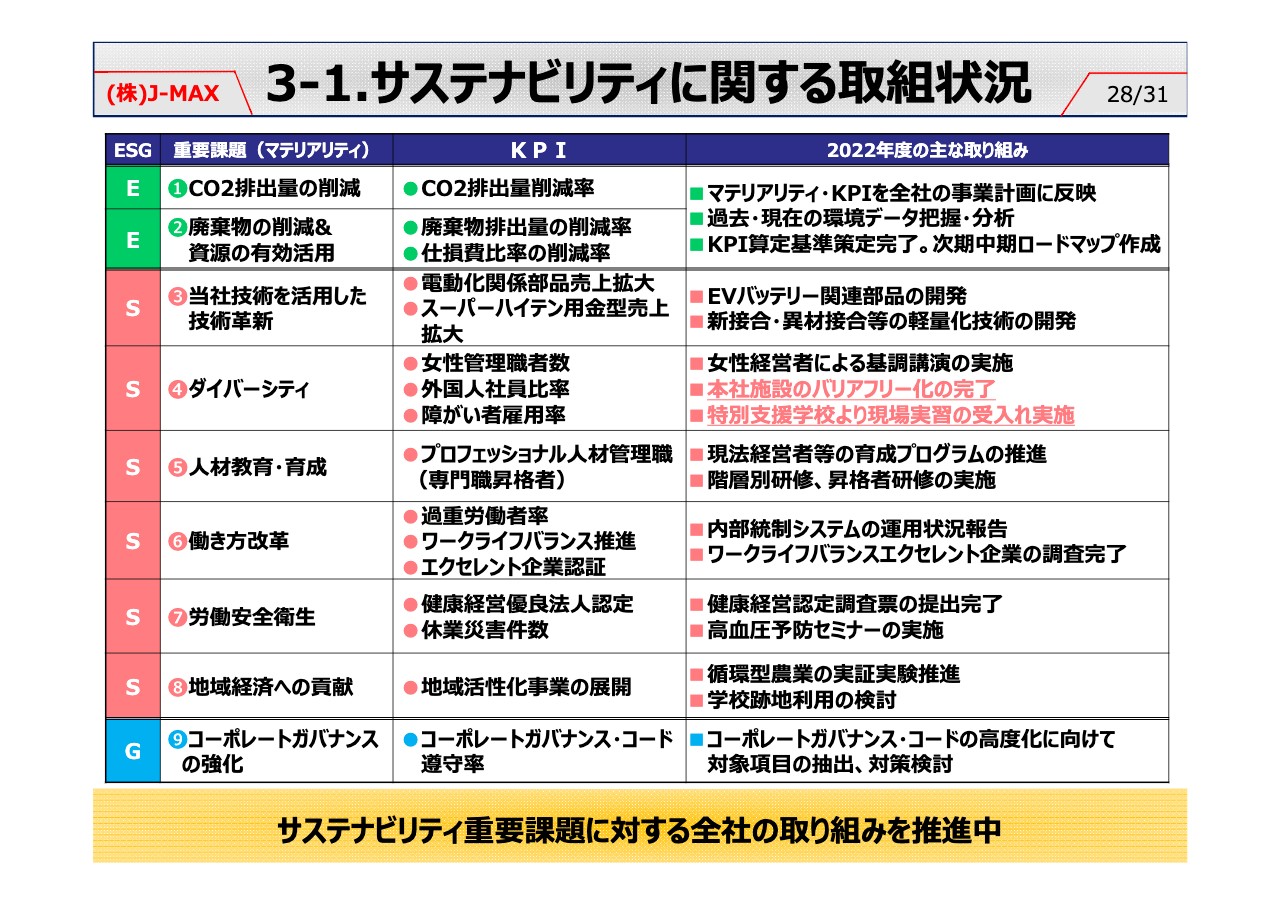

3-1.サステナビリティに関する取組状況

最後に、サステナビリティの取り組みについてご説明します。当社は、サステナビリティ方針に基づき、対処すべきサステナビリティ重要課題、マテリアリティを設定しています。その推進状況については、E(環境)の領域として、CO2排出量および廃棄物の削減による算出基準の策定を行い、過去と現在の環境データの把握・分析をすることで、次期中長期におけるロードマップの作成を推進しました。

S(社会)の領域としては、EV車のバッテリー部品の開発や、軽量化技術の開発等、当社のコア技術を活かした技術革新の取り組みを継続して推進しました。また、ダイバーシティの推進として、拠点のバリアフリー化の推進および特別支援学校の現場実習生の受け入れ等、働く方々の多様性を重視した取り組みの推進に加え、健康経営認定に向けた取り組み等、従業員が健康で仕事と生活を両立できる健全な職場環境の整備に努めました。

G(ガバナンス)の領域としては、ガバナンスの強化に向け、コーポレートガバナンスコードへの対応を高度化するための対応について検討を推進していきました。当社は今後も引き続き、重要課題における取り組みを通じ、持続的な企業価値の向上および持続可能な社会の実現に努めていきます。

3-2.サステナビリティの取り組み①

それでは、サステナビリティにおける上期の取り組み事例についてピックアップしてご紹介します。まずは、当社拠点のバリアフリー化についてです。今年5月に本社・上石津工場のバリアフリー化を実施しました。この度の対応では、構内の段差に対応するため、スロープやエレベーターの設置、車いすの方でも使用可能なトイレの設置等、環境整備を行いました。

この取り組みの最大の目的は、障がい者、高齢者等、体が不自由な方々における当社の利便性強化および安全性の確保であり、今後加速する少子高齢化に向けた、労働者環境の変化に向けて、高齢者や障がい者の雇用のさらなる拡大を目的として対応しました。

3-3.サステナビリティの取り組み②

特別支援学校生の職場実習の受け入れについてです。当社は、サステナビリティにおける産学連携の取り組みとして、10月に特別支援学校の生徒を現場実習として受け入れました。今回は障がい者の方に、当社の生産現場にて2週間、溶接作業や検査作業の実習をしていただきました。

今回の活動は、障がいを持つ方の作業内容や作業環境の構築等、今後のダイバーシティの取り組みに伴う採用拡大に向けて重要な活動と認識しています。今回の現場実習の受け入れを通じて、障がい者への理解を深めると共に、今後、雇用環境の整備の拡充に努めていきます。

以上で、株式会社J-MAX、2023年3月期中間決算説明会を終了します。ご清聴ありがとうございました。

質疑応答:金型事業における売上の立て方について

司会者:「金型事業の売上の立て方について教えてください。新しいモデルの量産ラインが立ち上がるタイミングで売上が大きく計上され、その後は、ライン増設がない限り売上が入らないということになるのか、または、継続的な売上計上があるのでしょうか?」というご質問です。

齊藤:当社の金型事業において売上が立つ方法には、2つのパターンがあります。1つ目は、お客さまのプレスラインで使用される金型を製作し販売するという方法、2つ目は、車体プレス部品を受注した際に、自社でその部品の生産に使用する金型を製作するという方法です。

お客さまに納める金型については、金型を納品し、その金型が検収された時点で、売上が一括計上されます。

一方、自社で使用する金型については、お客さまによって多少異なり、量産開始後2・3年で均等に売上へ計上する方法と、量産開始時点で一括で売上へ計上する方法があります。

「ライン増設がない限り売上が入らないのか」というご質問については、先ほどご説明したように、お客さまに金型を販売し売上を上げるという方法がありますので、当社のライン増設がない限り売上が入らないわけではありません。

次に「継続的な売上計上があるのか」というご質問についてです。複数のラインや他拠点で同一のプレス部品を生産する場合、納品した金型と同様の金型が発注されることはありますが、基本的に金型は一品一様であり、同じ部品を受注してもプレスの仕様により細部を変える必要があります。したがって、基本的には継続的な売上計上はありません。

ただし、モデルチェンジがあった場合に継続して受注できるよう、品質、コスト、納期の向上に努めています。

質疑応答:原材料、労務費、経費などの原価増について

司会者:「原材料価格高騰の大部分は、ビジネスモデルとして顧客に価格転嫁できるものと認識しています。原材料、労務費、経費等の原価増とは、具体的に何のことを言っているのでしょうか?」というご質問です。

齊藤:当社のプレス部品事業の原材料である鉄板のコイル、切板等の大半は、有償でお客さまから支給されています。ただし、材料の単価が変更になると、当社の材料購入額が先行して変更し、次月に製品売価に反映される構造となっています。

そのため、材料価格が上昇する局面においては、材料を高い価格で購入するものの、1ヶ月間は製品売価に反映されていない単価が安い状態での売価設定となりますので、材料の価格差の影響としてマイナスに振れるということです。

しかし、フューエルフィラーパイプ(ガソリンの給油管)やステアリングハンガービームに使用されるパイプ等については、お客さまからの支給品ではなく、自社で調達する購入部品であり、これらの購入部品については、お客さまと当社において、売価転嫁させる仕組みがなく、売価転嫁できていない状況です。

その他、ボルトやナットなどを数多く使用しますが、これらも購入部品扱いとなり、売価転嫁する仕組みがありません。ただし、当社も売買の価格差で相当な影響が出ていますので、購入部品であっても売価転嫁できる仕組みの交渉を、粘り強く継続していきたいと思います。

また、増減要因の労務費や経費については、上海ロックダウンやお客さまにおける生産停止等の減産に伴う労務費負担の増加、エネルギーや資源価格の高騰に伴う経費の増加等によるものです。

質疑応答:資源価格高騰における価格転嫁や価格改定について

司会者:「製品売価に対し価格転嫁や価格改定という説明が一切ありません。原材料やエネルギー、人件費、金利まで上がるのに価格転嫁はできないのでしょうか?」というご質問です。

齊藤:先ほどお伝えしたように、原材料についての売価転嫁は現在お客さまと話を進めている最中です。また、エネルギー価格の高騰についても大きな影響を受けています。現在、日本自動車工業会等の業界団体において価格転嫁について検討していると聞いています。そのような動きもありますので、おそらく来期以降に、多少なりとも売価転嫁できるのではないかと思っています。

質疑応答:来期からの配当方針について

司会者:「配当政策について目標としていた自己資本比率40パーセントを上期で達成され、来期からは株主にもインカムゲインで報いるものと思いますが、どのような方針を考えられていますか?」というご質問です。

齊藤:来期からの配当方針については、現在、市場の状況、次期中長期の成長戦略、それに伴う投資計画、キャッシュ等、さまざまな観点で精査している最中であり、まだ詳しくお話をできる段階ではありません。

かねがねお伝えしている通り、2023年3月期の決算発表のタイミングで次期中長期計画を公表する予定です。その中で配当方針についても合わせて公表する予定のため、具体的な数値等についてはそれまでお待ちください。

質疑応答:J-MAXセグメントのマイナス要因について

司会者:「J-MAXセグメントにおいて第2四半期単独で、マイナス2億2,300万円となっています。この要因について詳しく教えてください」というご質問です。

齊藤:第2四半期の3ヶ月でさまざまな特殊要因が重なりましたが、一時的なものが多く、経営体質に起因するものではありません。

材料価格の売価転嫁のところでご説明しましたが、要因として挙げられるのは、原材料価格の高騰に伴う売価反映の月ズレ、生産台数の減少と急激な生産調整による労務費負担の大幅な増加、さらに金型の調達コストの上昇です。これは日本の金型工場が繁忙期にあったため、一部の受注した金型を中国へ外注せざるを得なくなり、1年ほど前に発注した案件です。

円ベースで契約をしており、予期せぬ円安の進捗により、購入価格が高騰してしまったことが大きな要因になったと思います。今後必要に応じて海外で調達する金型や部品・設備は、為替の予約を行う等の対策を講じていきたいと考えています。

また、中国ですべての品質の確認や仕様の確認など、品質の熟成を行う予定でしたが、円安が進んだことで金型の購入費が高くなるため、安いうちに金型を引き取ることにしました。その結果、想定よりも品質の熟成が進んでおらず、相当な手間がかかってしまい、コスト高となりました。こちらも、中国へ発注した金型が高くなった要因の1つです。

その他経費については、電気や輸送費、ガソリン代の高騰による影響を受けました。

これらのさまざまな要因が重なり、マイナス2億2,300万円という結果になりました。

質疑応答:来期以降の業績見通しについて

司会者:「来期以降の業績見通しについて、今期よりも悪くなるとみていますか? また今期より良くなるとするなら、なにをもって良くなるとお考えか教えてください」というご質問です。

齊藤:来期の計画については、現在策定中です。半導体の供給不足が解消されるかどうかが非常に大きく影響すると考えています。現在でも、各拠点で半導体不足の影響が出ており、来期初旬においても影響すると思われます。先ほどお伝えした売価転嫁の実現や、お客さまの生産台数が回復をすれば、今期より大幅に良くなると考えています。

現在、次期中長期計画については成長戦略を描いており、公表を期待してお待ちいただきたいと思います。

質疑応答:中国拠点の生産状況について

司会者:「中国ではコロナ患者が急増し、政府主導のゼロコロナ政策による地域封鎖等に対してデモが発生するなど混乱しています。広州拠点や武漢拠点など、客先の生産状況がどうなっているのか教えてください」というご質問です。

齊藤:2022年11月30日時点での情報ですが、中国での新たな新規感染者が3万6,000人あまりと発表されています。直近においても、連日3万人超えの感染者が出ている状況です。各地で感染者が出たマンション等を閉鎖している状況で、ゼロコロナ政策は継続しています。

広州地区においては、11月中旬以降、日々8,000人あまりの新規感染者が確認されていますが、11月30日時点では、午後からレストランでの飲食や娯楽は利用可能となっているようです。少しずつではありますが、強制的なPCR検査も緩和されてきています。ただし、ゼロコロナ政策に対する反発から、デモの発生が相次いでいるため、今後の動向については注視をしていきたいと思っています。

広州丸順従業員も、11月初旬において、200人ほどが封鎖対象エリアで出勤できなくなった状況でしたが、12月1日時点では対象者は12人ほどに減っており、生産およびお客さまへの納品に対して大きな支障は出ていません。メインのお客さまである広汽本田の生産は、1勤対応で減産はあるものの、工場停止には至っておらず生産を継続しています。

武漢地区においては、日々200人から300人ほどの新規感染者が発生しており、一部のエリアではロックダウンが実施されています。武漢丸順従業員は、12月1日時点で、4人が封鎖対象エリアのため出勤ができない状況ですが、生産活動に対する影響はほとんどありません。メインのお客さまである東風本田については、従業員の確保が困難な状況であり、今週は一部の工場で稼働停止になっています。

ゼロコロナ政策が継続している中国において、一部で規制緩和の動きがみえるものの、感染者が減少していないため、政府の対応およびお客さまの動向に注視をし、広州、武漢ともに従業員を工場で宿泊させる環境を整えるなど、生産体制に変化点があった場合でも部品供給に支障が出ないよう、対策を行っている状況です。

いずれにしても、感染者の増加に伴う政府の対応の変化については、細かく情報をとるようにしています。

時間の都合上お答えすることができなかった質問と回答

(ご質問の内容については、ご理解いただきやすいよう部分的に加筆・修正しています。)

未回答質問:現中長期における売上目標について

Q:現中計で掲げていた売上目標は、半導体不足などによる自動車メーカーの生産台数調整がなかったとしたら達成できただろうという手応えはあるのでしょうか? 狙っていた案件は順調に取れているのでしょうか。

A:現中長期における現状の客先生産台数は、新型コロナウイルスや半導体供給不足等の外部環境変化の影響により計画策定当初に比べ減少している状況であり、当該減少影響が無ければ当初の売上目標は達成できたとの認識です。また、狙っていた受注案件においても現中長期に影響する案件は確保できています。

但し、会社としての売上拡大の取り組みにおいては課題を残したものと考えており、来期よりスタートする次期中長期においては、売上高拡大による収益確保を課題として捉え、計画を策定しています。

未回答質問:日産、三菱自動車向けの売り上げ比率について

Q:日産、三菱自動車向けの売り上げ比率は現在どれくらいで進捗していますでしょうか。以前の発表では2割を目指すという話がありましたが進捗について伺いたいです。

A:以前の発表においては東プレ向けの売上比率について20%を目指すとしております。東プレ向けにつきましては今中期末の2023年3月期末において15%程度を想定しておりましたが、2023年3月期中間において約12%となっております。東プレ向けは日産・三菱系に加えトヨタ系の受注がありますが、特に日産・三菱系が相対的に減産の影響を受けていることから12%程度に留まっております。

未回答質問:スーパーハイテン部品の採用について

Q:御社はスーパーハイテンで名を馳せているわけですが、1180MpaのN-BOX以降の製品での採用はどのように進んでいますか?他社では1180以上のモノのリリースが目立つのですが、競争優位性が揺らいでいるのでしょうか。

A:当社のスーパーハイテン部品については、N-BOXがイメージリーダー的な存在ですが、以降NシリーズであるN-VANをはじめ、日産のDAYZ、ROOX、SAKURA(三菱同系車種)等各軽自動車やトヨタ向け等1180Mpaに限らずスーパーハイテン部品の受注は順調に拡大しています。他社における1180Mpa以上の部品については、現状の採用部位が単純形状の部品に留まっており、ピラー等の複雑形状が成型できる段階には無いと認識しており、決して当社の競争優位が揺らいでいるということはないと考えております。なお、当社においても1180Mpa以上の試作品を完成させ、成形性の評価も実施しており、今後の受注に向けて、お客さまへの継続した提案活動を実施しています。

未回答質問:チョコ停の発生状況、止めないノウハウについて

Q:無人運営において、チョコ停はどの程度発生していますか。また止まらない、止めないノウハウなどはどの程度あるのでしょうか。

A:この度説明させていただきました武漢の自動カシメラインや日本のカメラによる自動測定器については、新規の取り組みですが、導入当初のイニシャル部分としては、一定のチョコ停は発生します。但し、新規設備導入においては、設備導入前、導入後、稼働後において都度評価会を実施しすることで初期段階における徹底した懸念の潰しこみと、一定の裕度を考慮した機械設定等を推進したうえでトライアンドエラーを重ね、ライン停止におけるリスク軽減に努めており、現状では問題なく稼働しています。また、以上のトライアンドエラーによるデータの積み重ねにより当社独自のノウハウが蓄積されており、今後の更なる自動化取り組みの推進に活用しています。

未回答質問:岡山工場費用の上昇、要員について

Q:岡山工場新設における建築費や鋼材費は建設を決められた当初からどの程度上昇しているのでしょうか。また、岡山工場では何名ほどが勤務される想定でしょうか。

A:原材料価格およびエネルギー価格高騰の影響を受け、当初の計画に対し20~25%程度上昇することを見込んでいますが、現在価格の折衝に加え、更なる合理化対策を検討する等詰めの段階に入っています。要員については30名程度の体制を計画しており、その9割以上を岡山地区現地での採用を想定しています。

未回答質問:利益率について

Q:各種原価上昇によって利益率が圧迫されていますが、売価交渉として既存車種では困難に思えます。製品当たり利益率としてコロナ前の利益率まで収益性は回復させられるのでしょうか。

A:収益性に大きく影響するのは既存車種であり、既存車種において原材料価格高騰分の売価転嫁がされないと利益率の改善は困難な状況です。現在、日本自動車工業会等の業界団体において売価転嫁について検討していると聞いており、既存車種に加え新車種においても、この売価転嫁が推進されれば収益性は回復すると認識しています。

未回答質問:金型事業ついて

Q:中国リスクが高まり続けていますが、金型事業について国内に戻す、国内を強化されるなどの方針はありますでしょうか。

A:当社が拠点を展開する、日本、タイ、中国における自動車産業は自動車が販売される現地で自動車を生産する地産地消の仕組みがとられており、迅速に金型を供給する観点からも金型事業の重要性が高いものと認識しています。当社においては各地域において金型事業を展開することにより、拠点間での業務補完による内製能力の拡大および業務負荷軽減等のメリットがあります。また、予期せぬ円安の進捗等の為替影響を受けるデメリットもありますが、これに対しては為替の予約を行う等の対策を講じ、リスクの低減を図ってまいりたく考えています。今後も各拠点における展開を継続することで金型事業の強化を図る方針であり、現状の考え方を変更する予定はありません。

※質疑応答部分は、企業提供の要旨になります。

新着ログ

「金属製品」のログ