ダイワボウHD、継続する供給不足の影響を受けるもITインフラ流通事業の需要回復が牽引し増収増益

ご説明の流れ

西村幸浩氏:ダイワボウホールディングスの西村でございます。2023年3月期第2四半期決算について、スライドの項目に沿ってご説明します。

ダイワボウホールディングス株式会社

スライドに当社の概要をまとめました。当社は3つの事業を有するグループで、パソコンを主体としたIT関連機器の専門商社であるダイワボウ情報システムが売上の約90パーセントを占めていることから、東証プライム市場での業種は卸売業となっています。また、2022年8月に本社所在地を移転しました。

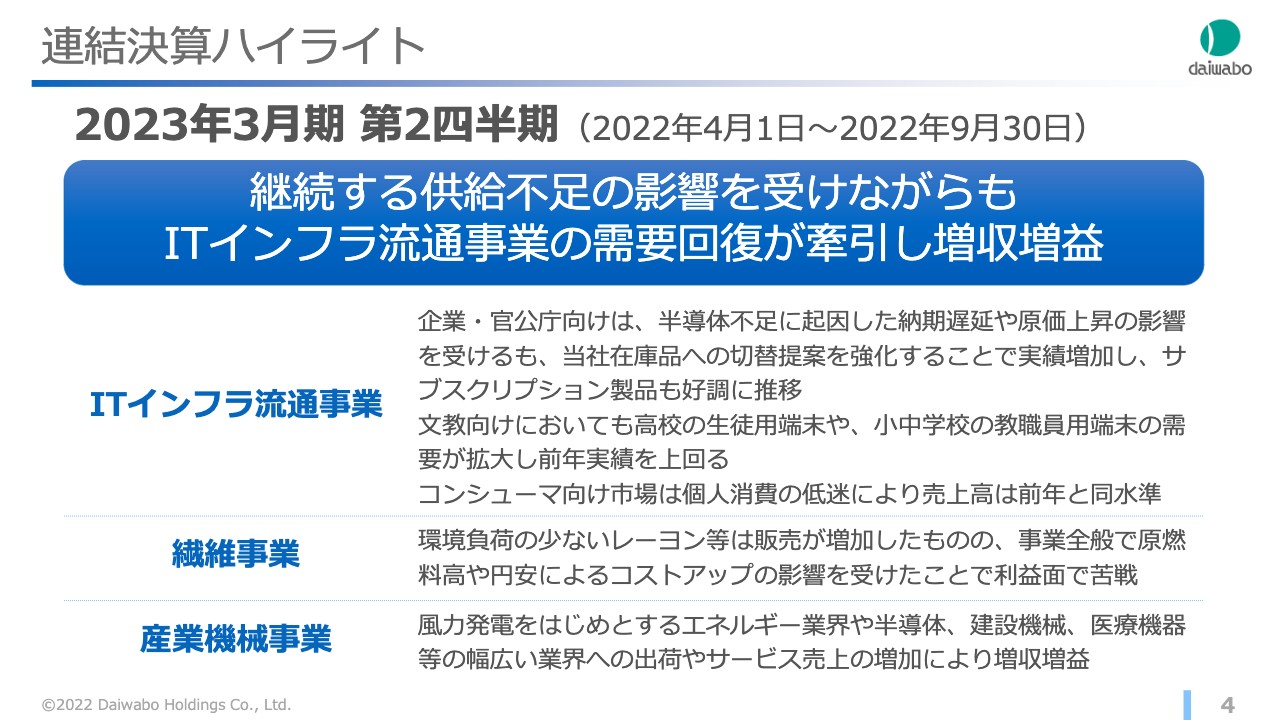

連結決算ハイライト

2023年3月期第2四半期決算についてご報告します。当期は、継続する半導体不足を要因とする製品供給不足の影響を受けましたが、主力のITインフラ流通事業の需要回復が牽引し増収増益となりました。また、特に繊維事業に世界的な問題である原燃料高騰の影響が出ました。

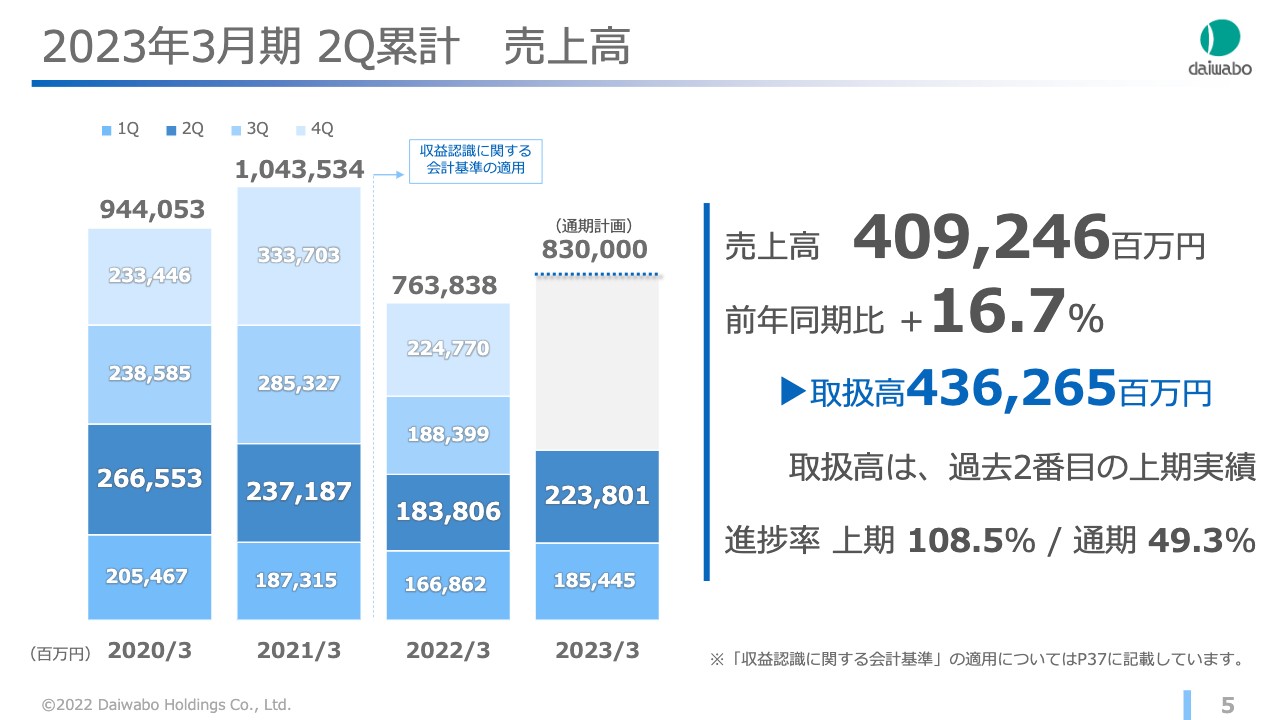

2023年3月期 2Q累計 売上高

連結売上高の推移です。第2四半期について、売上高は前期比16.7パーセント増の4,092億円で、上期計画比108.5パーセントとなりました。取扱高としては、Windows更新や消費増税による需要があった2020年3月期に次ぐ過去2番目の上期実績となりました。

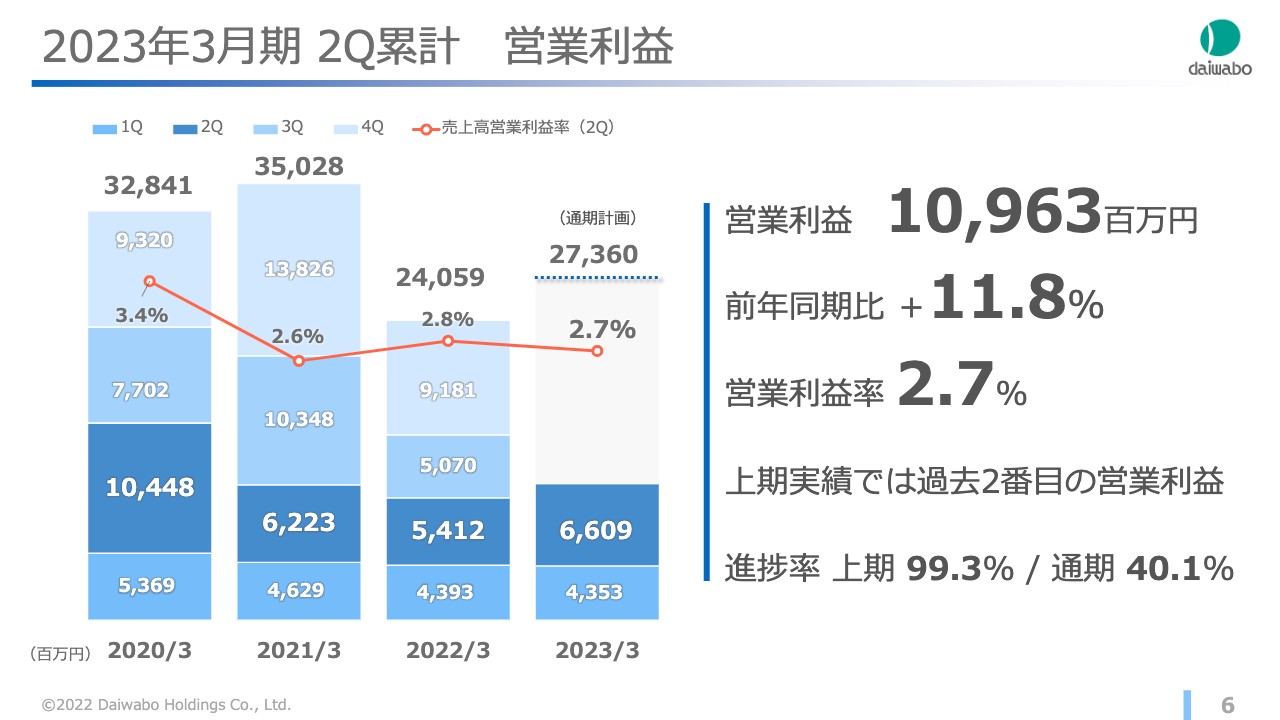

2023年3月期 2Q累計 営業利益

営業利益の推移です。第2四半期の営業利益は前期比11.8パーセント増の109億6,300万円となりました。上期計画比は99.3パーセントで若干未達となりましたが、不安定な市場環境の中でほぼ予定どおり推移し、売上高同様に過去2番目の上期実績です。

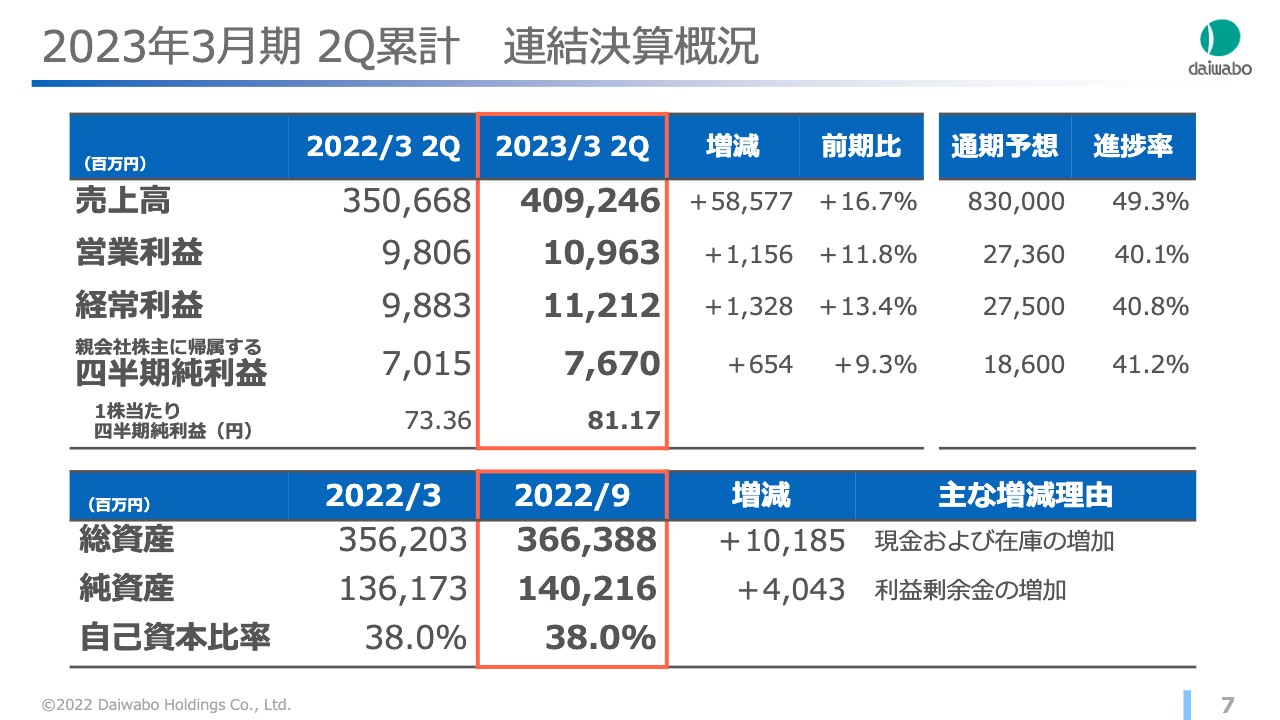

2023年3月期 2Q累計 連結決算概況

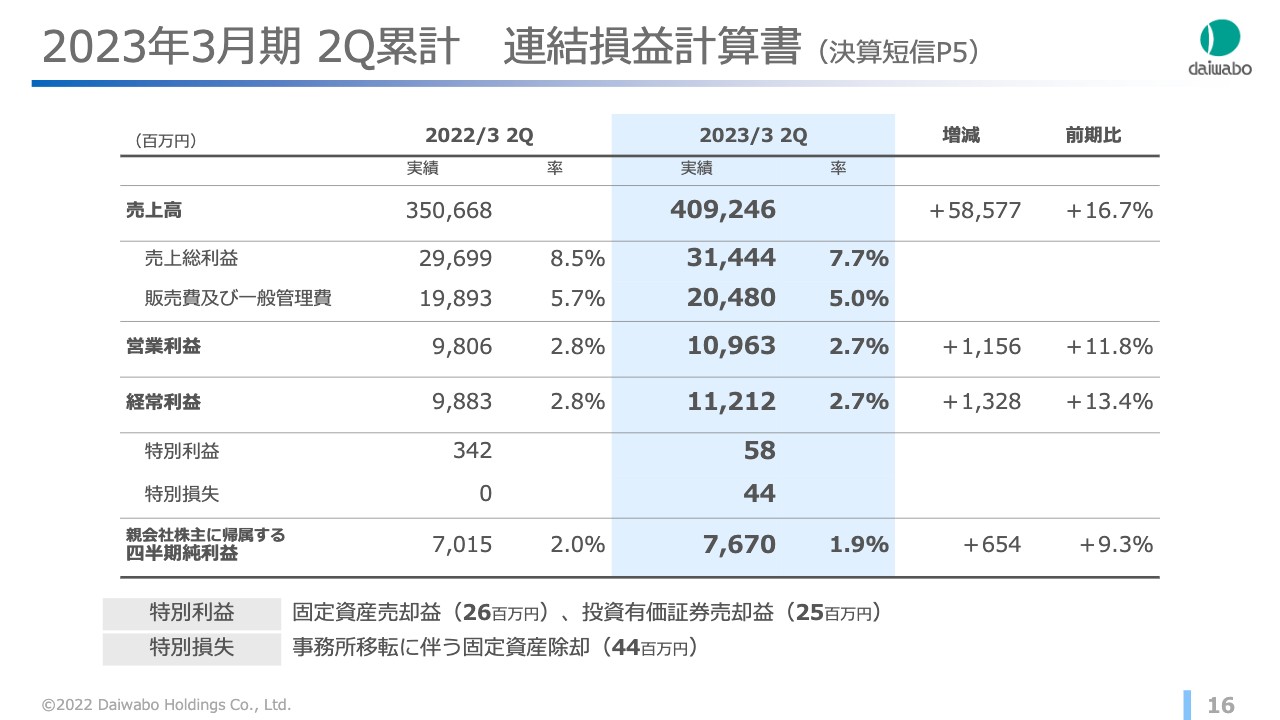

第2四半期の連結決算概況です。経常利益は前期比13.4パーセント増の112億円、親会社株主に帰属する四半期純利益は前期比9.3パーセント増の76億円、1株当たり四半期純利益は81円となっています。

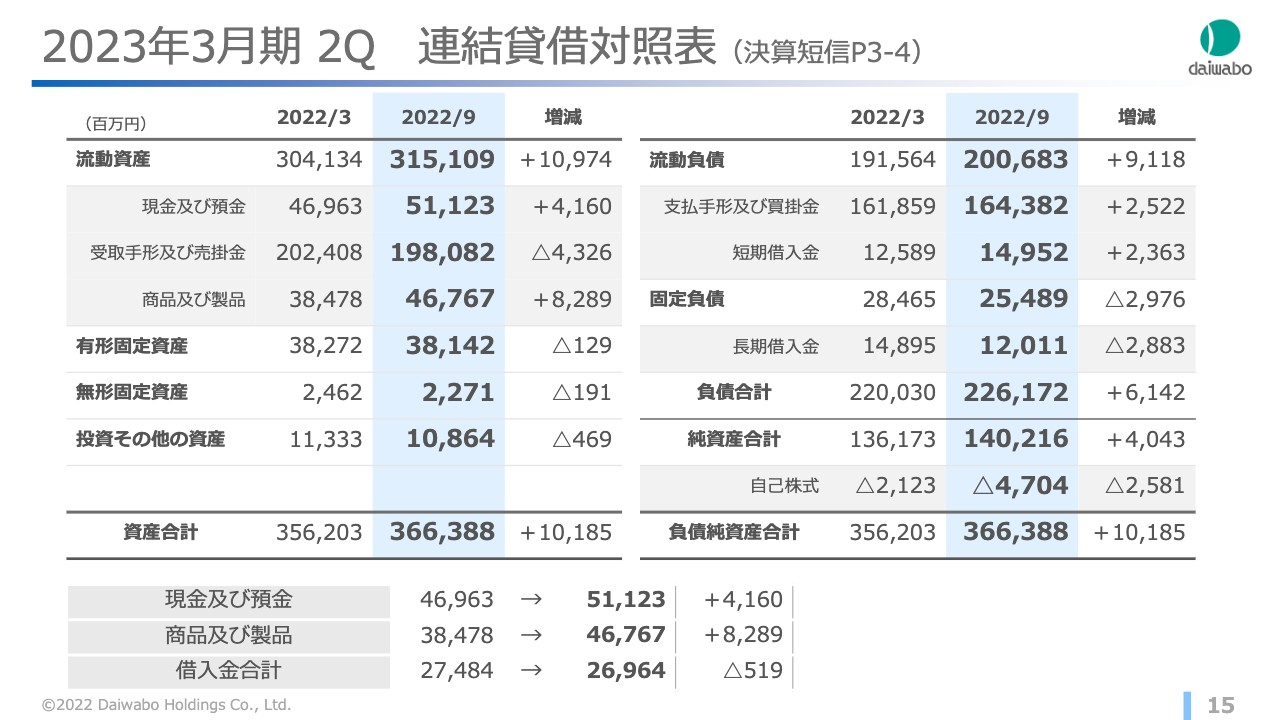

連結財政状態について、総資産は現金および在庫の増加により、前期比101億円増の3,663億円、純資産は利益剰余金の増加などにより、前期比40億円増の1,402億円となっています。自己資本比率は前期末と同じ38パーセントです。

2023年3月期 2Q累計 セグメント別業績

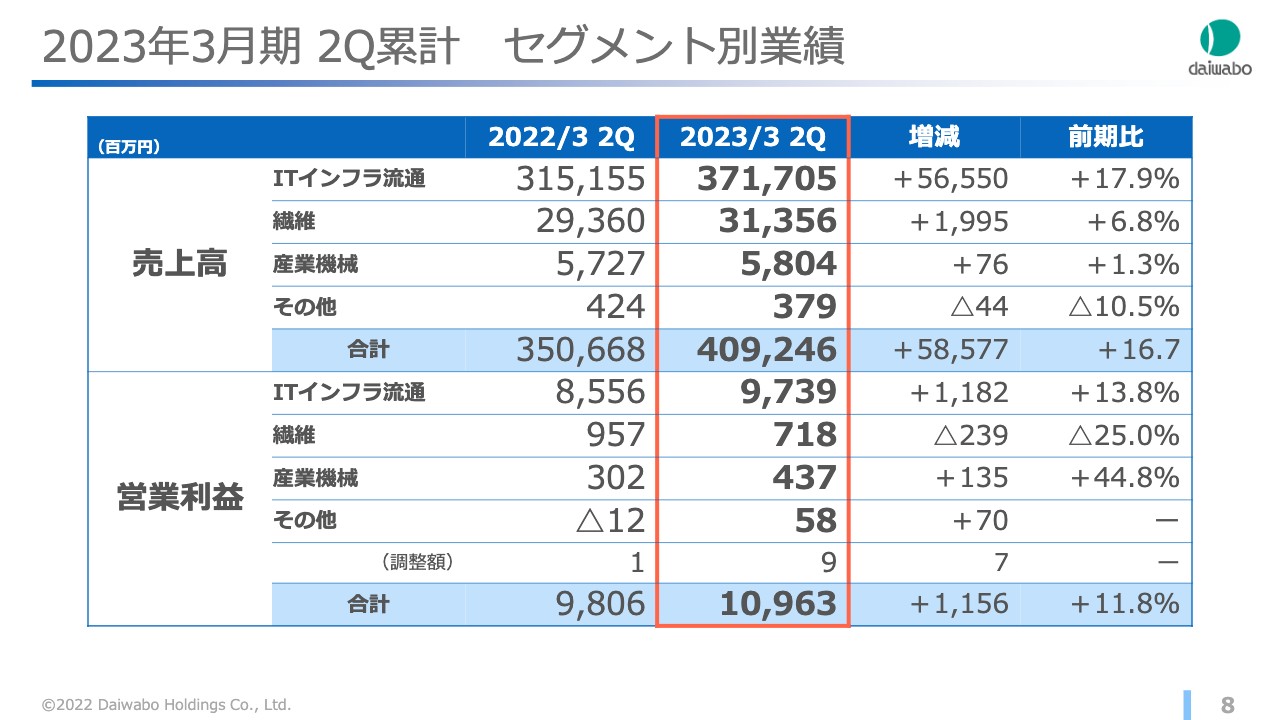

2022年3月期第2四半期のセグメント別業績です。第2四半期累計での売上実績は、スライドのとおりITインフラ流通事業が大きく牽引する結果となりました。

セグメント構成割合

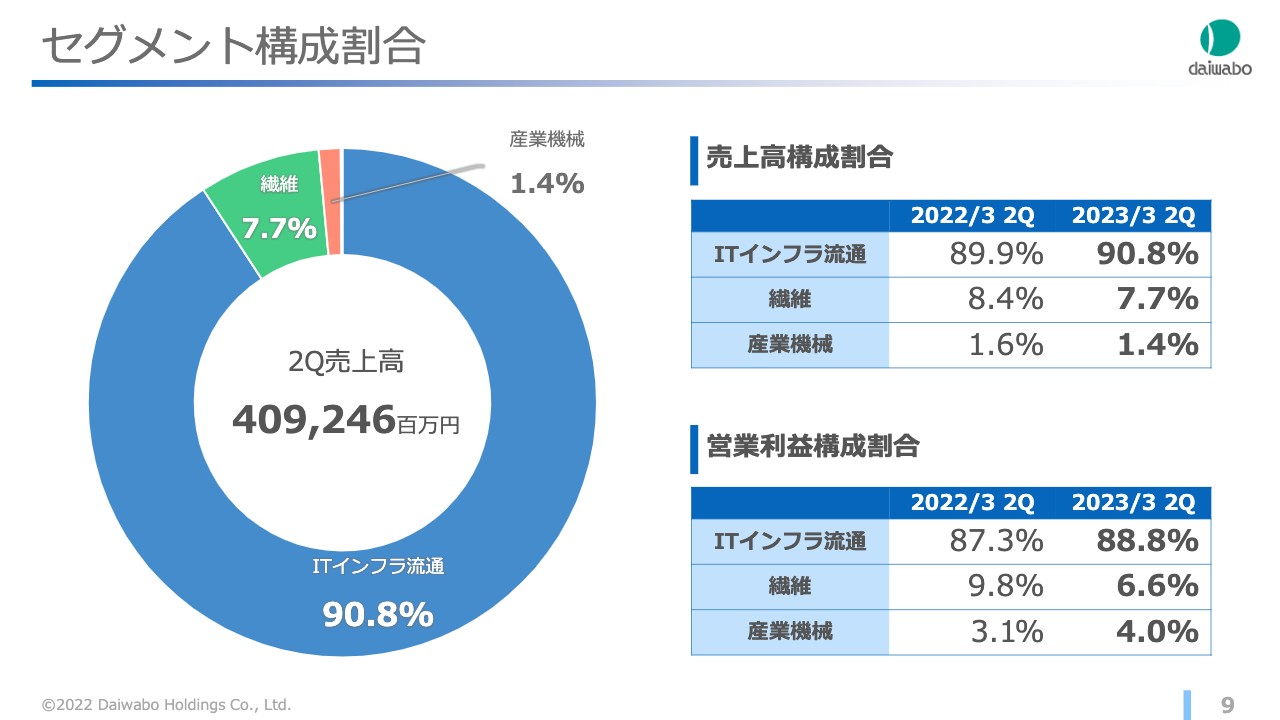

セグメント構成割合です。ITインフラ流通事業の売上高構成割合は90.8パーセント、営業利益構成割合は88.8パーセントとなっています。

ITインフラ流通事業

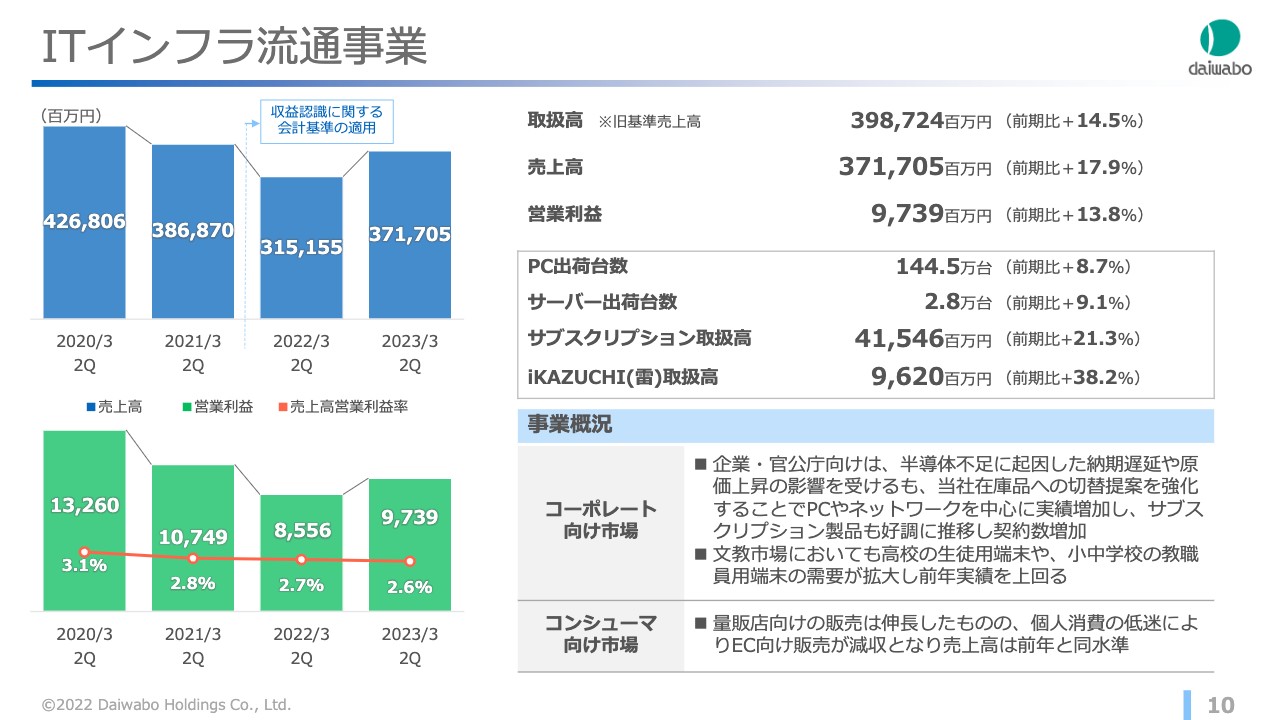

セグメント別の実績をご説明します。ITインフラ流通事業は、半導体不足による納期遅延や原価上昇の影響を受けましたが、主に企業・官公庁向けに在庫商品への切替提案を強化し、PCやネットワーク製品を中心に実績が増加しました。また、注力カテゴリであるサブスクリプション製品においても好調に推移しました。

文教市場においても、高校の生徒用端末や小中学校の教職員用端末の需要が拡大し、前年実績を上回っています。

コンシューマ向け市場では、量販店向けの販売は伸びたものの、個人消費の低迷によりEC販売が減少し、売上高は前年と同水準になりました。

結果として、ITインフラ流通事業の売上高は前期比17.9パーセント増の3,717億円、営業利益は前期比13.8パーセント増の97億円となりました。

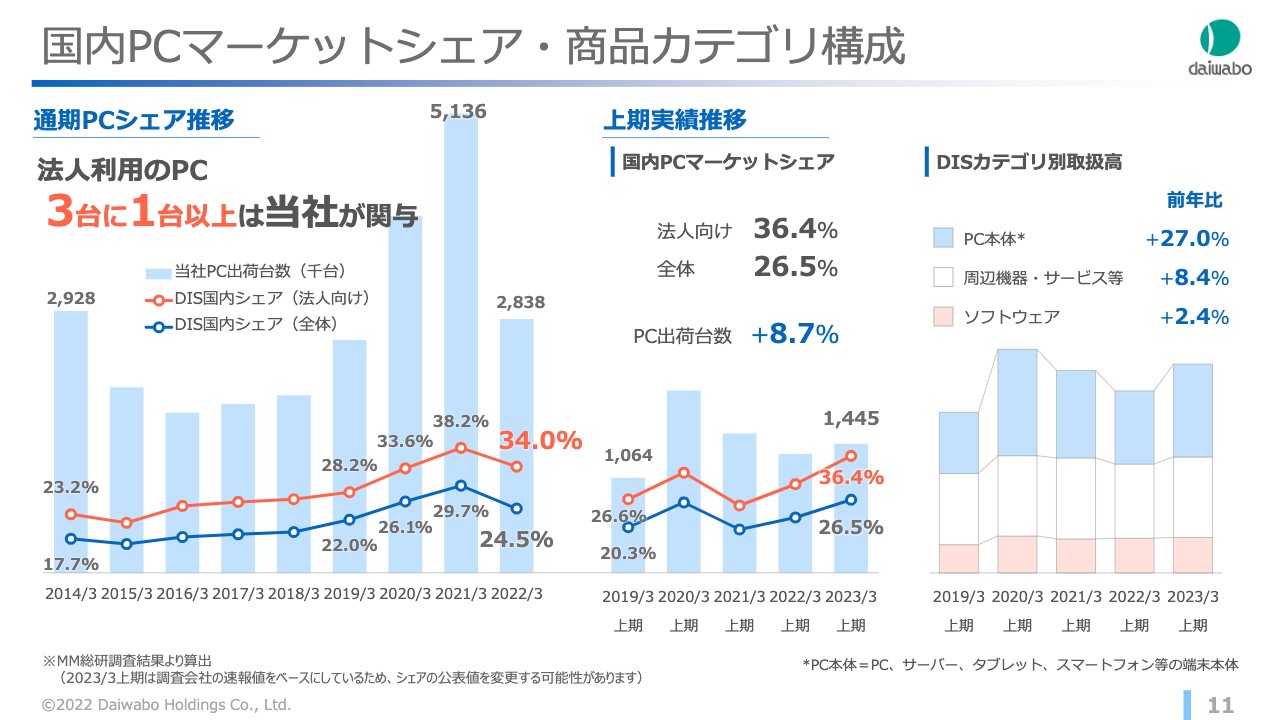

国内PCマーケットシェア・商品カテゴリ構成

国内PC出荷台数における当社のマーケットシェアとカテゴリ別の売上高推移です。スライド中央のグラフのとおり、上期のPC出荷台数は144万5,000台で、シェアは全体で26.5パーセント、法人向けの市場に限れば36.4パーセントで、いずれも前年に比べて上昇しています。

供給不足といわれる市場においても、当社の強みであるマルチベンダーとしての調達力を発揮できたと考えています。カテゴリ別に見ても、PCの大幅な伸びに加えて、周辺機器やソフトウェアも順調に成長しています。なおソフトウェアは、販売形態が徐々にサブスクリプションに切り替わることで一時的に減収となるものの、それを上回る販売拡大により着実な増収となっています。

サブスクリプションビジネス実績

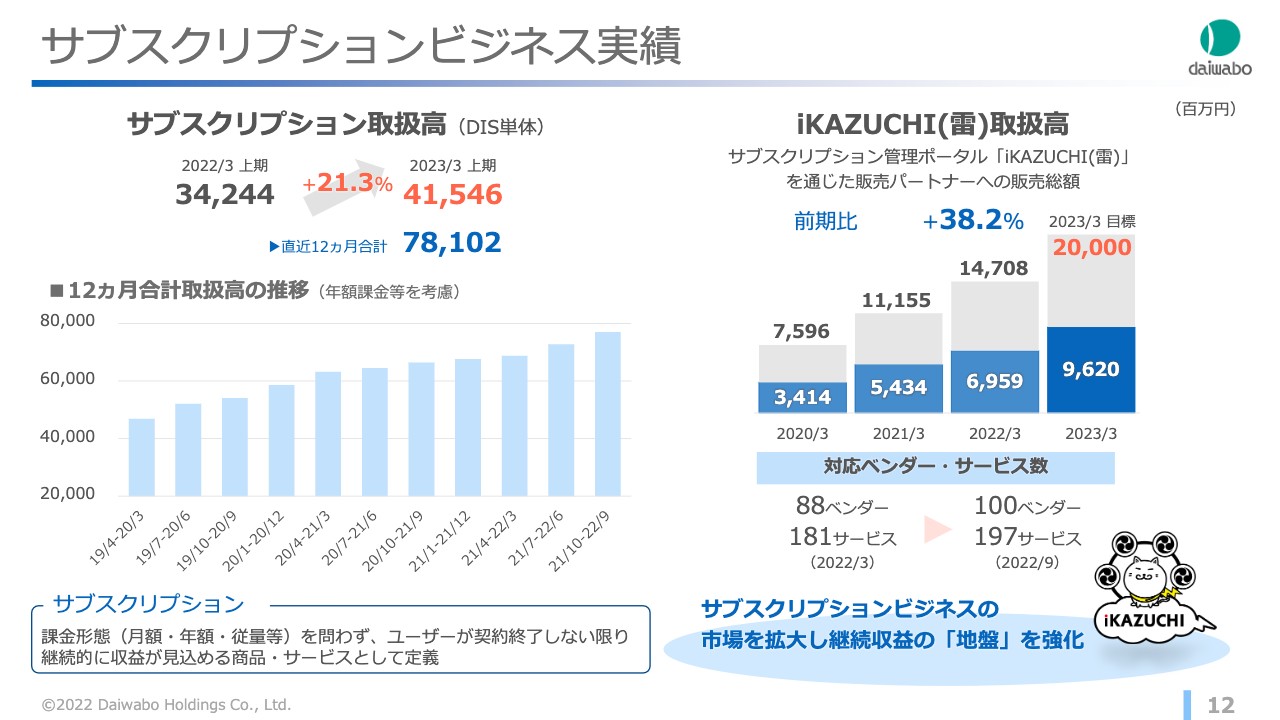

サブスクリプションビジネスの実績です。取扱高は、前期比21.3パーセント増の415億円となりました。スライド左側の青いグラフのとおり、継続課金による取扱規模は着実に拡大しています。

また、DISオリジナルの管理ポータルであるiKAZUCHI(雷)は、取扱ベンダー数やサービスメニューの件数が着実に増え、上期の販売パートナーへの販売総額は前期比38.2パーセント増の96億2,000万円となりました。

繊維事業

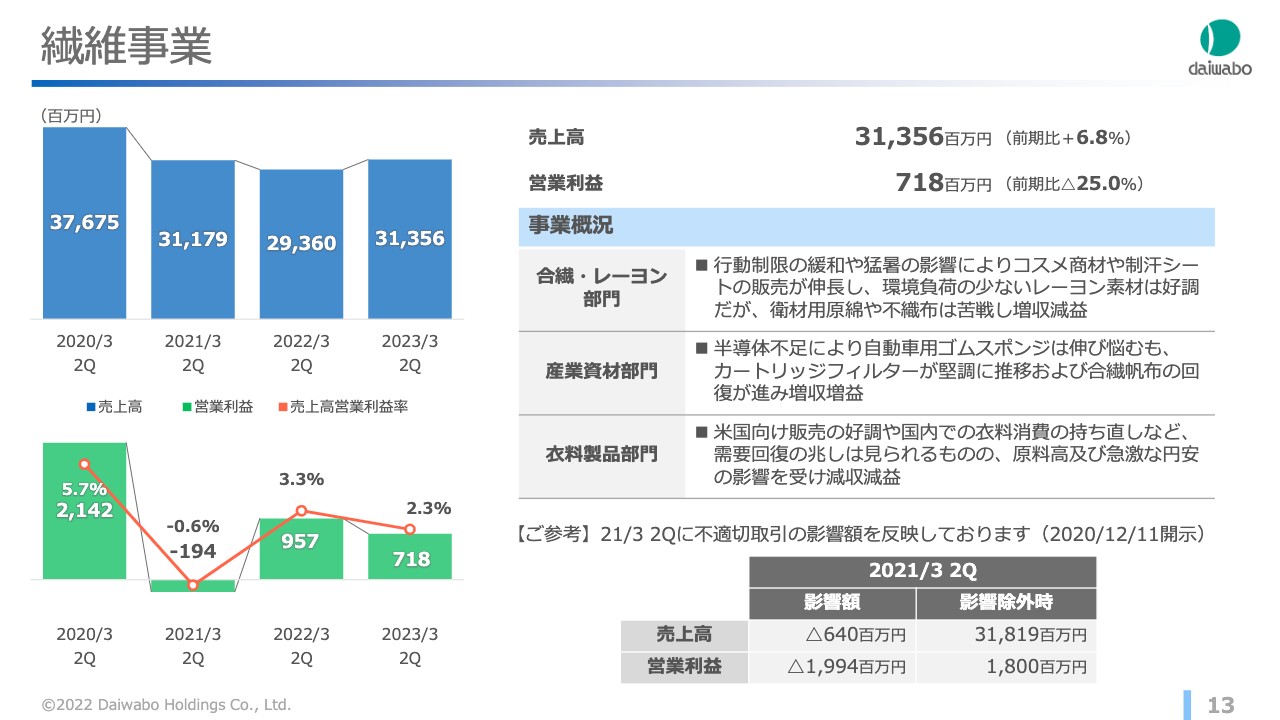

繊維事業です。合繊・レーヨン部門では、行動制限の緩和や猛暑の影響によりコスメ商材や制汗シートの販売が伸長し、環境負荷の少ないレーヨン素材は好調に推移しましたが、衛材用原綿や不織布は苦戦し、増収減益となりました。

産業資材部門では、半導体不足により自動車用ゴムスポンジは伸び悩んだものの、電子部品メーカー向けカートリッジフィルターの需要は堅調に推移し、合繊帆布の需要回復も見られ増収増益でした。

衣料製品部門では、米国向け販売や国内での衣料消費の持ち直しは見られるものの、原料高および急激な円安の影響を受け減収減益となりました。

以上の結果、繊維事業の売上高は、前期比6.8パーセント増の313億円、営業利益については事業全般で原燃料高、円安によるコストアップの影響を受け、前期比25.0パーセント減の7億円となりました。

産業機械事業

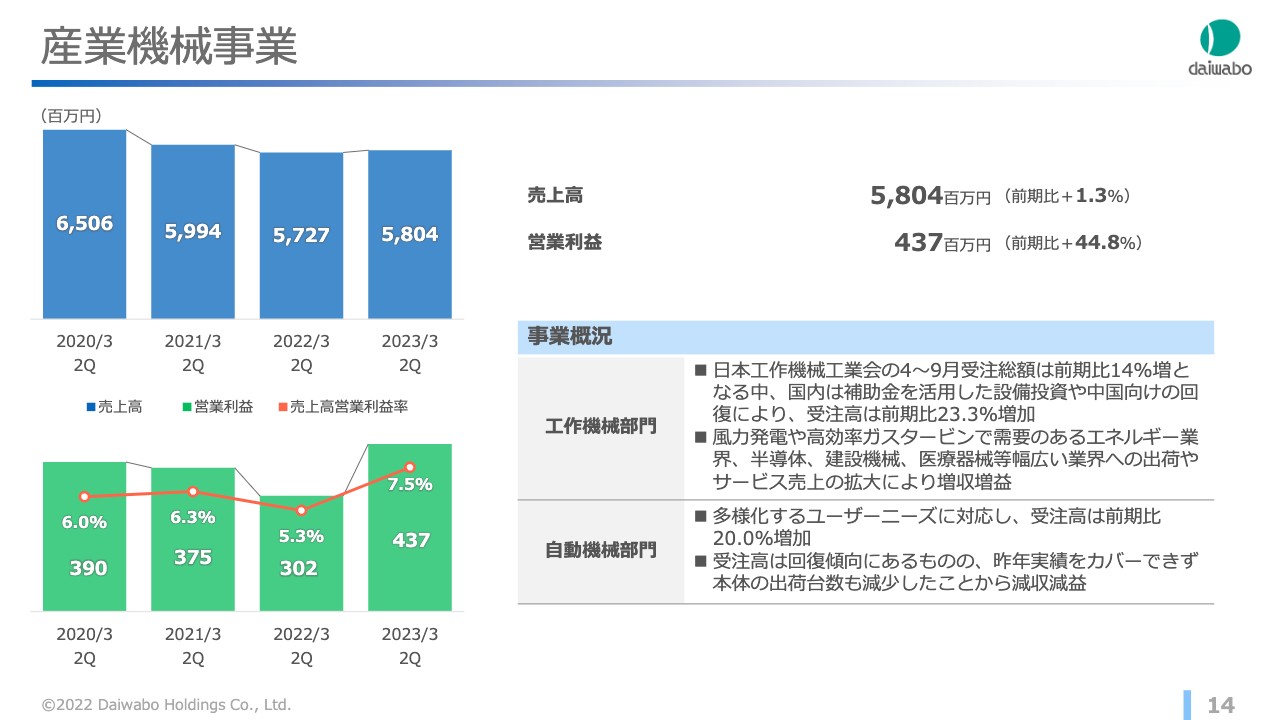

産業機械事業です。工作機械部門においては、主力の航空機、鉄道業界の回復が遅れていますが、風力発電や高効率ガスタービンで需要のあるエネルギー業界や、半導体、建設機械、医療器械など幅広い業界への出荷やサービス売上の拡大により増収増益となりました。

自動機械部門では、多様化するユーザーニーズに対応し、受注高は前期比20パーセント増となりましたが、本体の出荷台数が減少し昨年実績をカバーできず苦戦しました。

以上の結果、産業機械事業の売上高は、前期比1.3パーセント増の58億円、営業利益は前期比44.8パーセント増の4億円となりました。

2023年3月期2Q 連結貸借対照表(決算短信P3-4)

貸借対照表について補足します。総資産は、現金や在庫の増加等により前期末に比べ101億円増加の3,663億円、純資産は利益剰余金の増加等により前期末に比べ40億円増加の1,402億円となっています。

2023年3月期2Q累計 連結損益計算書(決算短信P5)

損益計算書です。売上高、各利益についてはサマリーで報告したとおりですが、売上総利益については前期比17億円増の314億円となりました。

売上総利益率は前期の8.5パーセントから0.8パーセント低下し、7.7パーセントとなっています。販売費及び一般管理費は、販売費を中心に前期比5億円増の204億円となりましたが、販管費比率については0.7パーセント低下し5.0パーセントとなりました。

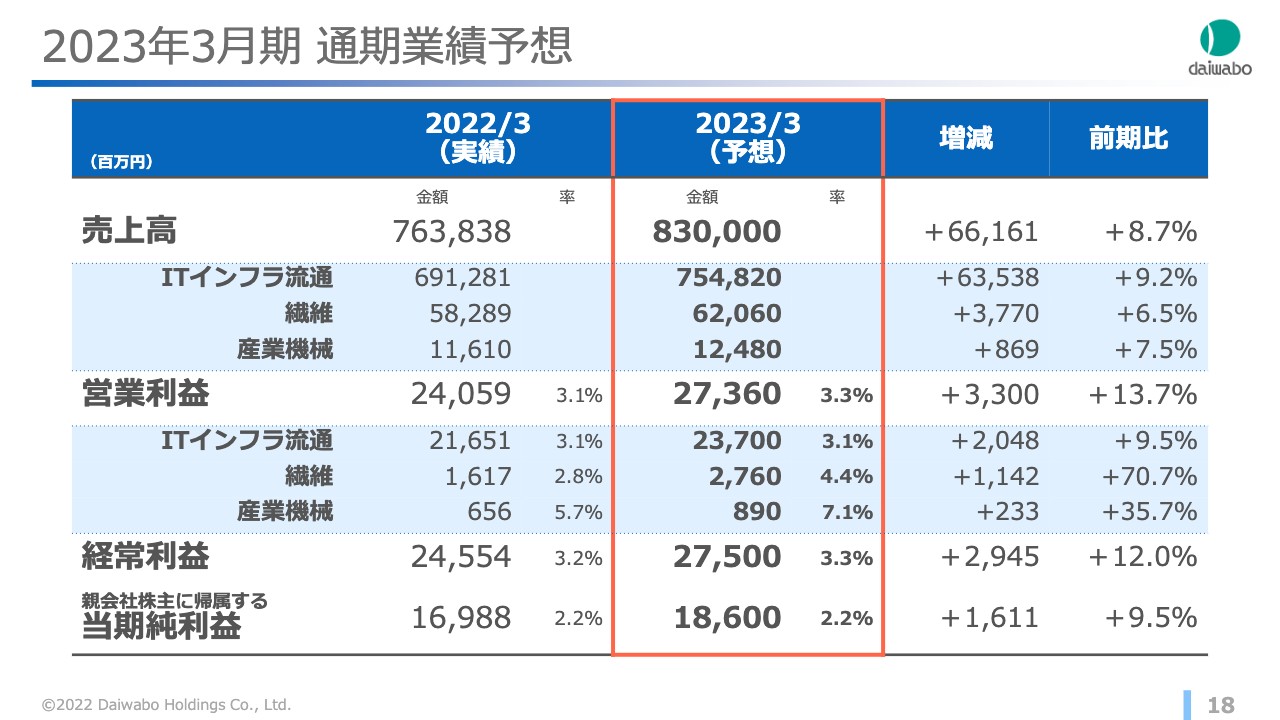

2023年3月期 通期業績予想

2023年3月期の業績見通しについてご説明します。売上高は8,300億円、営業利益は273億円を予想しており変更はございません。セグメント別では多少前後する見込みですが、達成を目指していきます。

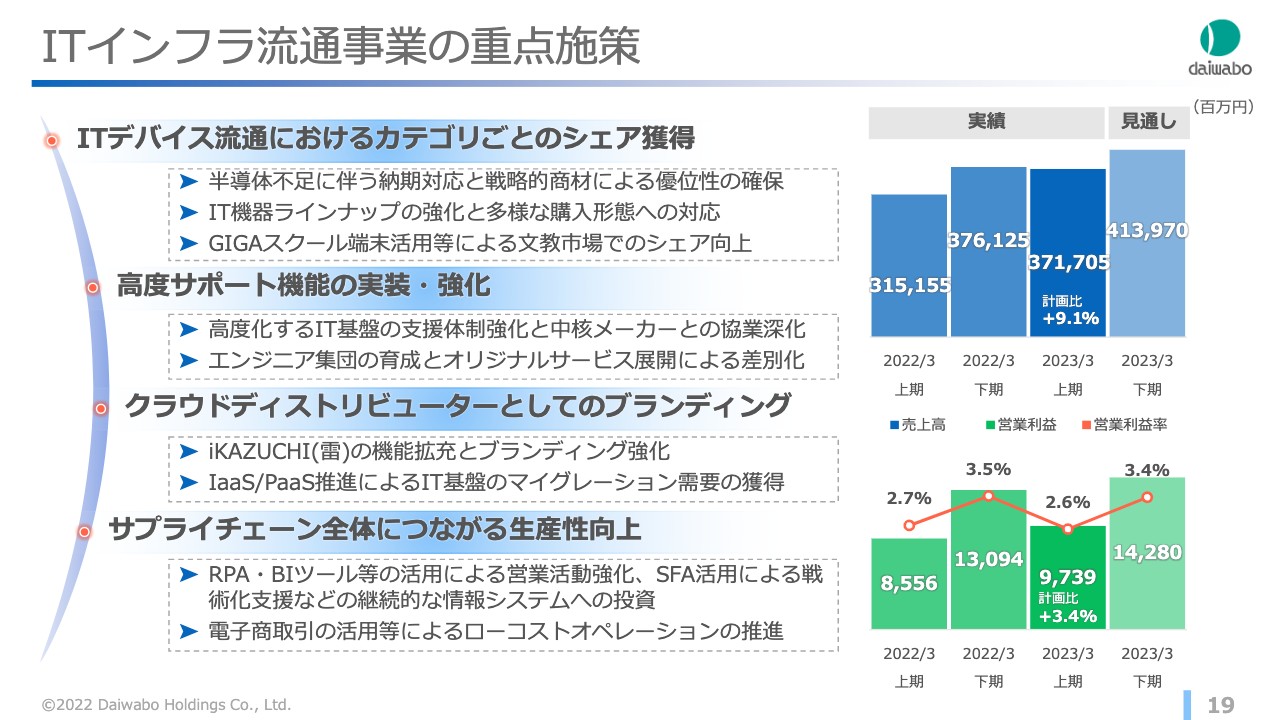

ITインフラ流通事業の重点施策

次に、各事業における2023年3月期の重点施策についてご説明します。まずはITインフラ流通事業です。既存のビジネス領域の拡大とあわせ、クラウドをはじめとした成長分野におけるマーケットの創造と、サプライチェーン全体につながる生産性向上に取り組みます。

半導体不足等の市場環境に適切に対応することで需要を獲得し、着実な成長につなげていきます。

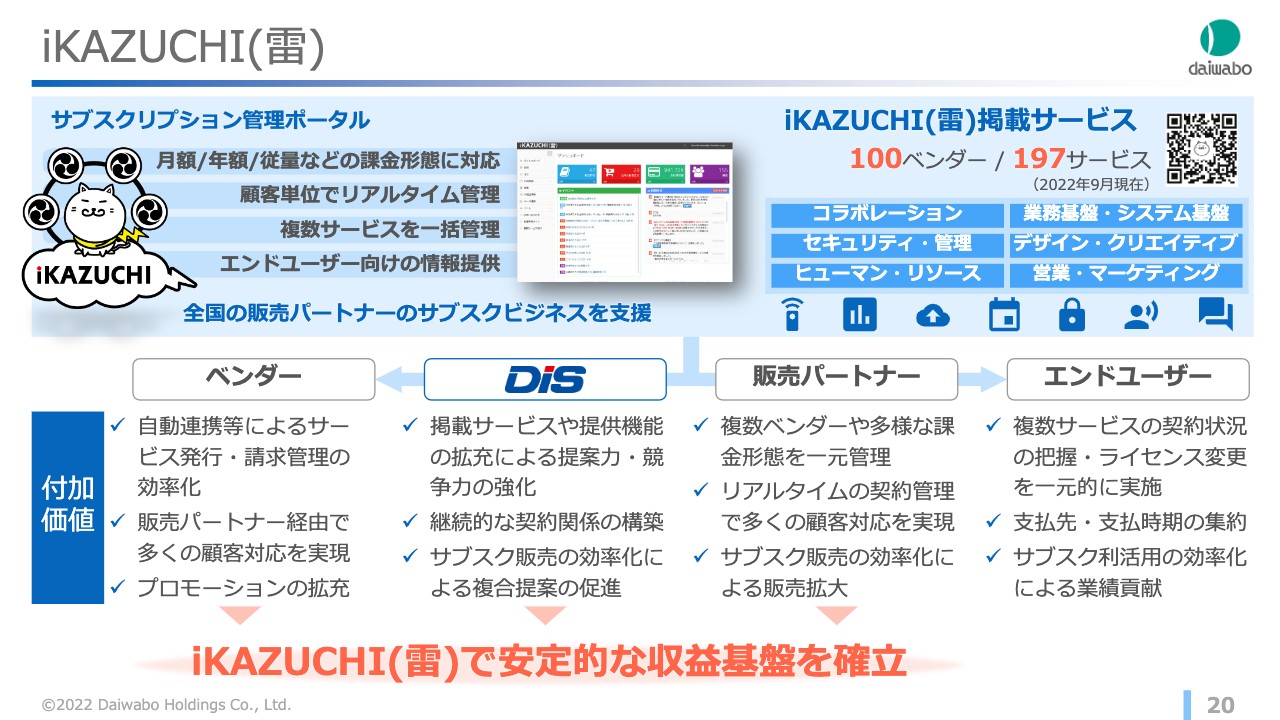

iKAZUCHI(雷)

ITインフラ流通事業では、「クラウドディストリビューター」を目指す戦略を掲げていますが、その中核を担うiKAZUCHIについてご説明します。iKAZUCHIはDISが販売パートナー向けにご提供している、オリジナルのサブスク管理用ポータルサイトです。

DISの販売パートナーであれば無料でご利用いただけます。9月時点で100ベンダー、197サービスを取り揃え、月額・年額課金、従量課金などのさまざまな自動更新型のクラウドサービスを共通のプラットフォームで提供することができます。

サブスク販売は、契約管理や請求処理が煩雑になりがちです。それらに伴う販売パートナーの工数を大幅に削減することで、販売パートナーのサブスクビジネスを強力に支援します。

iKAZUCHIを利用した販売が増加することで、メーカー、販売パートナー、当社のいずれも安定的な収益基盤を確立することができます。

iKAZUCHI(雷)

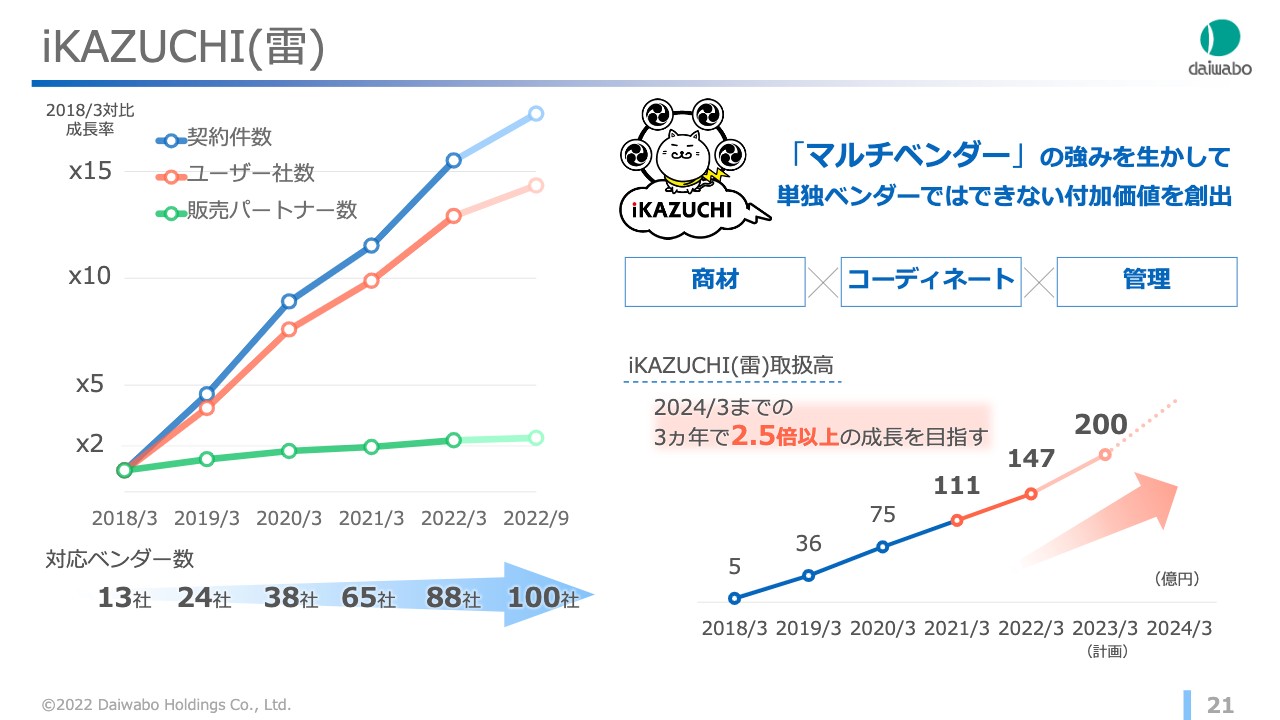

左のグラフは2018年3月期を基準とした成長率を表しています。緑のグラフがiKAZUCHIを契約済みの販売パートナー数で、この4年間で2倍以上増えました。さらに契約件数は17倍、ユーザー社数は約14倍拡大しており、販売パートナー1社あたりの契約数が着実に伸びていることがわかります。

これはクラウドサービスの普及が進み利用が拡大していることに加え、複数のサービスを組み合わせて提案できるマルチベンダーの強みを発揮できている成果と考えています。

今後も全国94拠点の営業網を駆使したサービスメニューの提案力を高めることは当然として、契約管理機能のさらなる強化により、iKAZUCHIをさらに充実したプラットフォームに成長させ、単独ベンダーでは実現できない付加価値を生み出していきます。なお取扱高については、前期実績の147億円に対し、今期の目標は200億円としています。

戦略的商材による優位性の確保

ITインフラ流通事業における戦略商材の確保について説明します。最近ようやくPCの供給不足は改善傾向となりましたが、サーバー関連やネットワーク関連製品は、引き続き品薄感や一部製品の納期長期化などの影響が続いています。

その一方で、需要面ではデジタル市場の拡大、IT人材不足、クラウドの活用等により、新たなIT投資の必要性が高まっています。当社は全国の営業拠点から得た販売パートナーからのニーズを踏まえ、各メーカーとの連携をしっかり取ることで、オリジナルモデルや売れ筋商材の確保による安定的な供給体制を整えています。

オリジナルモデルとは、DISとメーカーの共同企画により、DISが販売する限定仕様のモデルのことで、継続的な協業体制の中で業績に寄与しています。引き続き、ITディストリビューターとして戦略的商材を調達・提供することで流通機能を強化し、優位性を確保していきます。

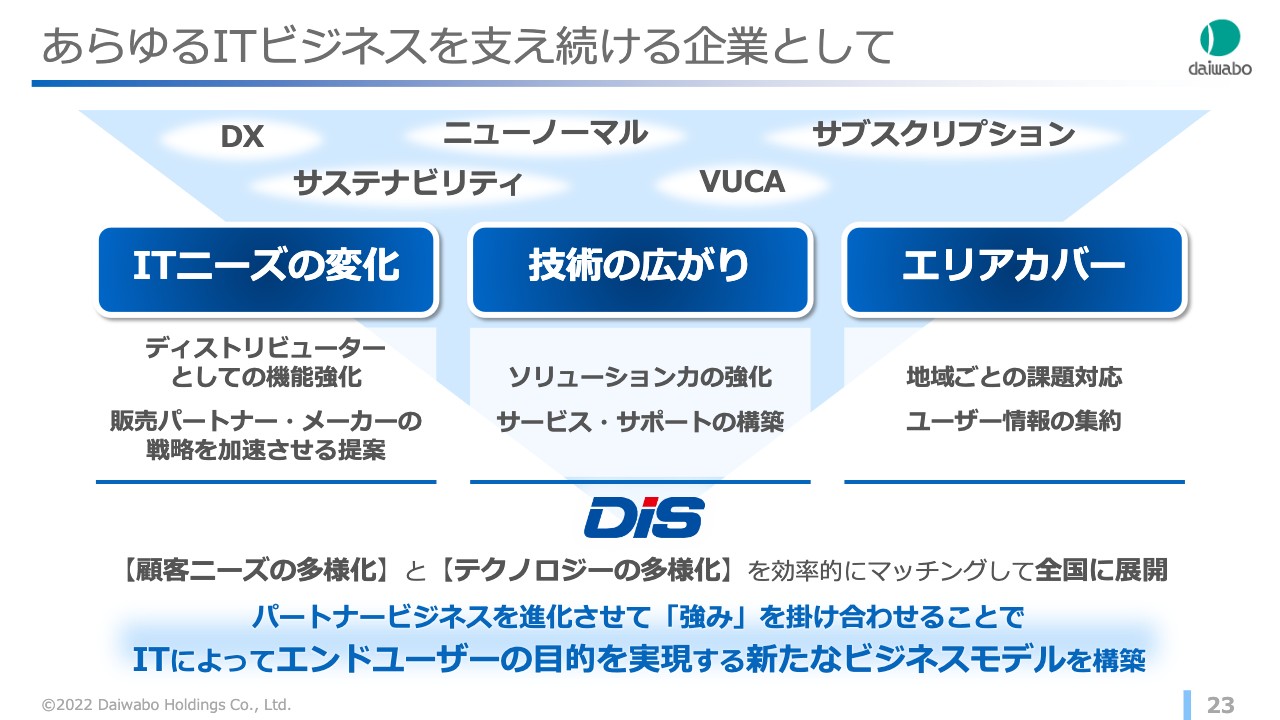

あらゆるITビジネスを支え続ける企業として

ITインフラ流通事業では、「あらゆるITビジネスを支え続ける企業」を標榜しています。ITニーズの変化、技術の広がりに対応していくこと、全国のエリアをカバーできる当社ならではの強みを活かし、従来のパートナービジネスをより進化させていくこと、メーカー、当社、販売パートナーそれぞれの連携をより強くすることで、ITによるエンドユーザーの目的を実現する新たなビジネスモデルを構築していくことを目指しています。

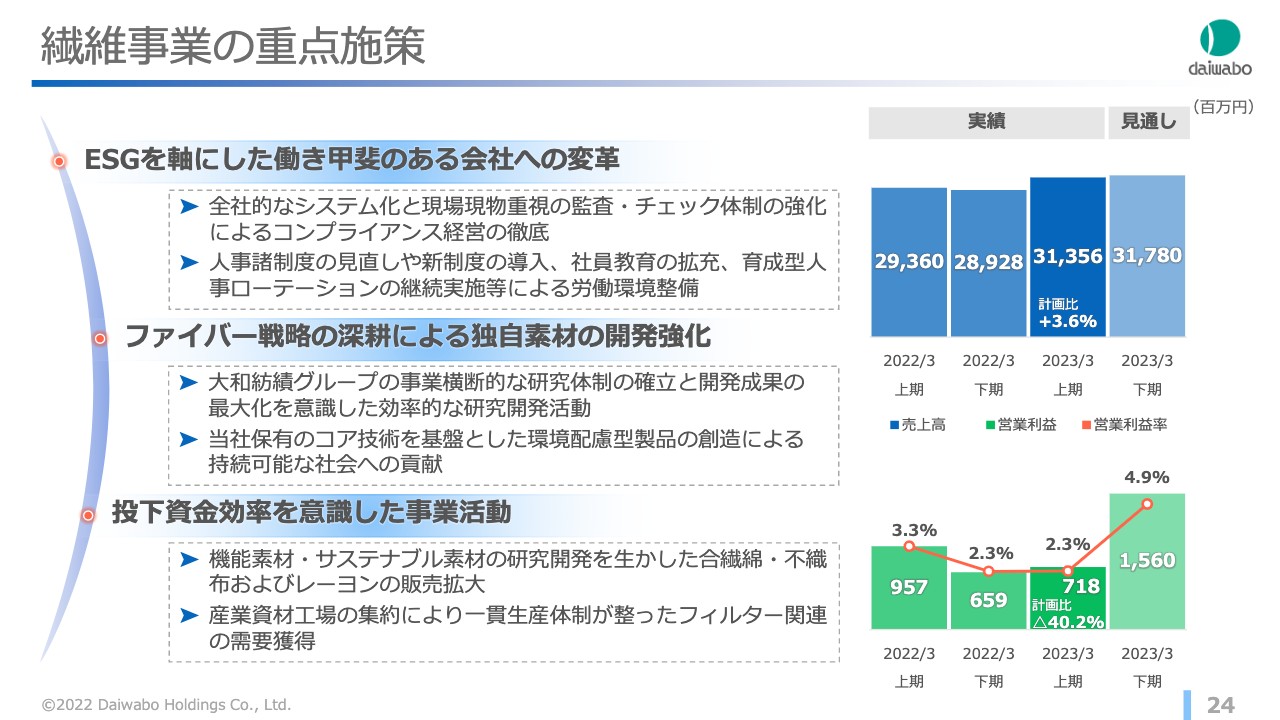

繊維事業の重点施策

繊維事業についてご説明します。市場環境としては厳しい状況が続いていますが、コーポレートガバナンスの強化により、しっかりとした管理体制を整えた上で、研究開発機能の拡充、経営資源の最適配分を意識して事業活動に取り組んでいます。

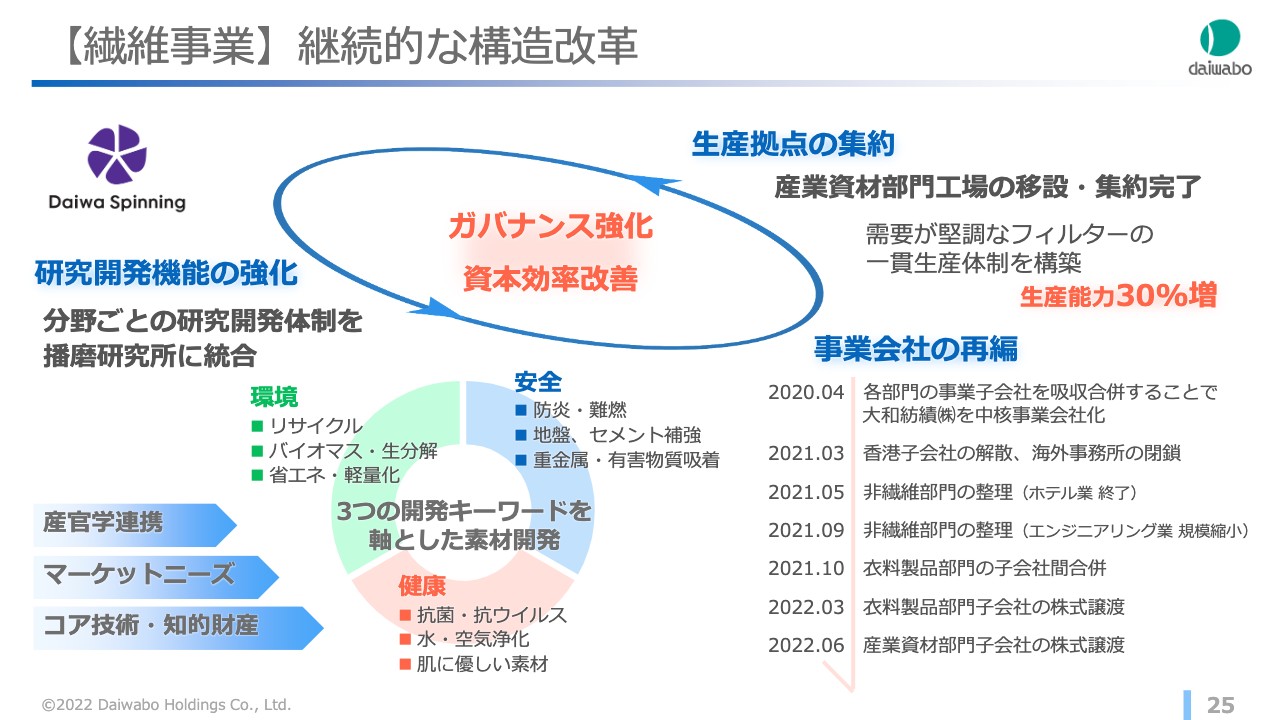

【繊維事業】継続的な構造改革

構造改革にも積極的に取り組んでおり、分野ごとの研究開発体制の統合や、産業資材部門の工場集約、事業会社の再編などを進めています。特に研究開発については、環境、安全、健康の3つの開発キーワードを軸に、開発成果の最大化と持続可能な社会に貢献できるよう取り組んでいきます。

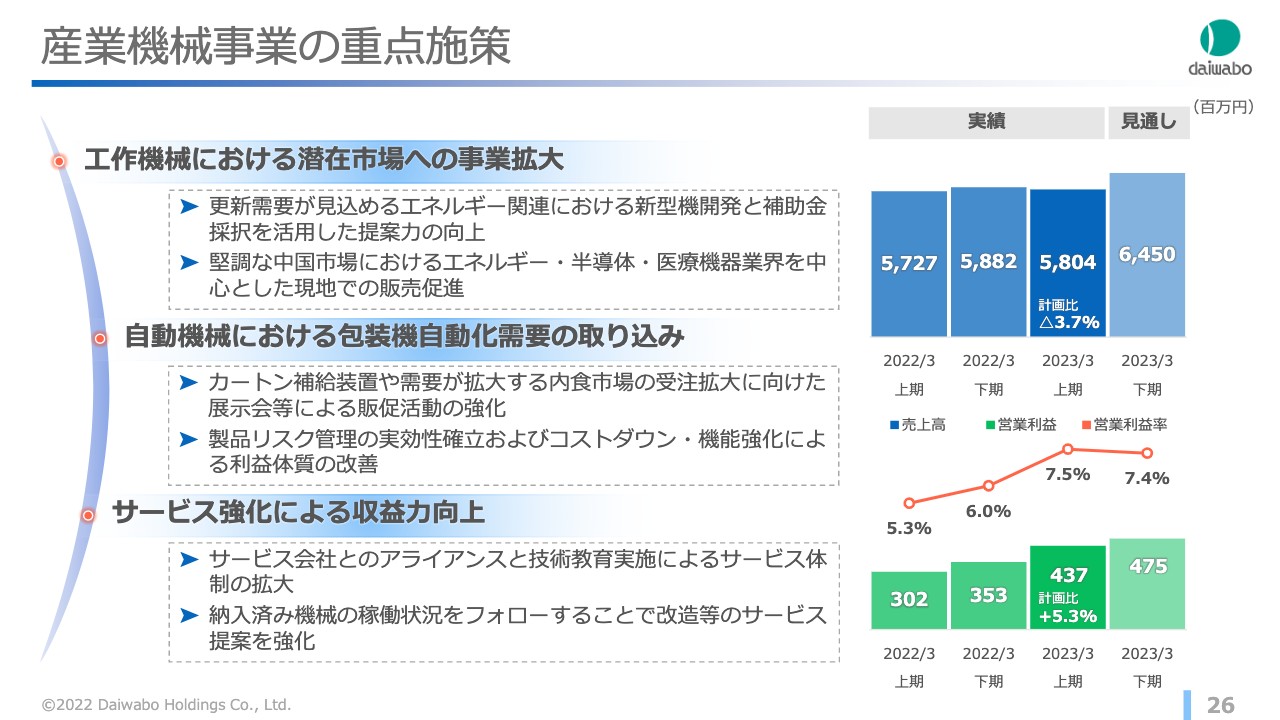

産業機械事業の重点施策

産業機械事業についてです。主力の航空機業界の回復が遅れる中でも、需要の見込める業界や市場にしっかりとフォーカスした提案に注力すると同時に、サービス関連のビジネスを拡大することで収益力向上に取り組んでいます。また、航空機分野の需要回復に備えて、営業やサービス体制の強化も図っていきます。

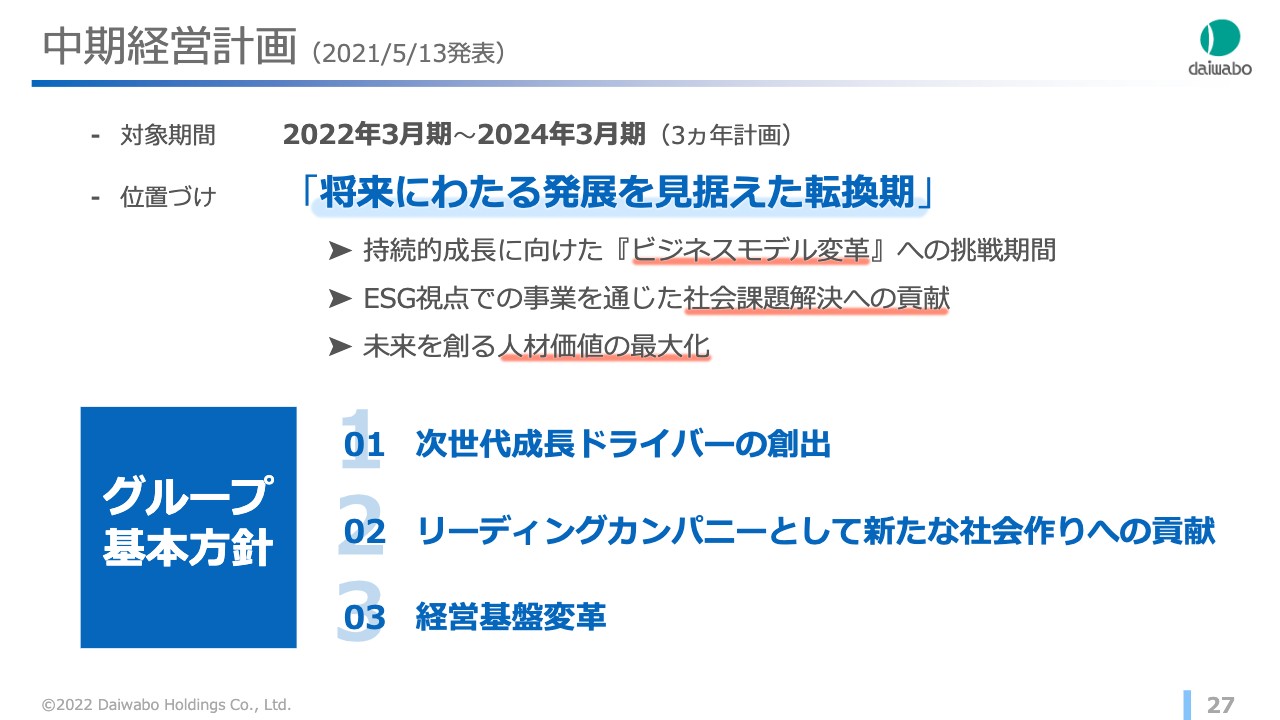

中期経営計画(2021/5/13発表)

昨年5月に発表した中期経営計画について振り返ります。当社グループでは、この3年間を「将来にわたる発展を見据えた転換期」と位置づけ、ビジネスモデルの変革やESG視点での事業運営、人材育成に注力しています。

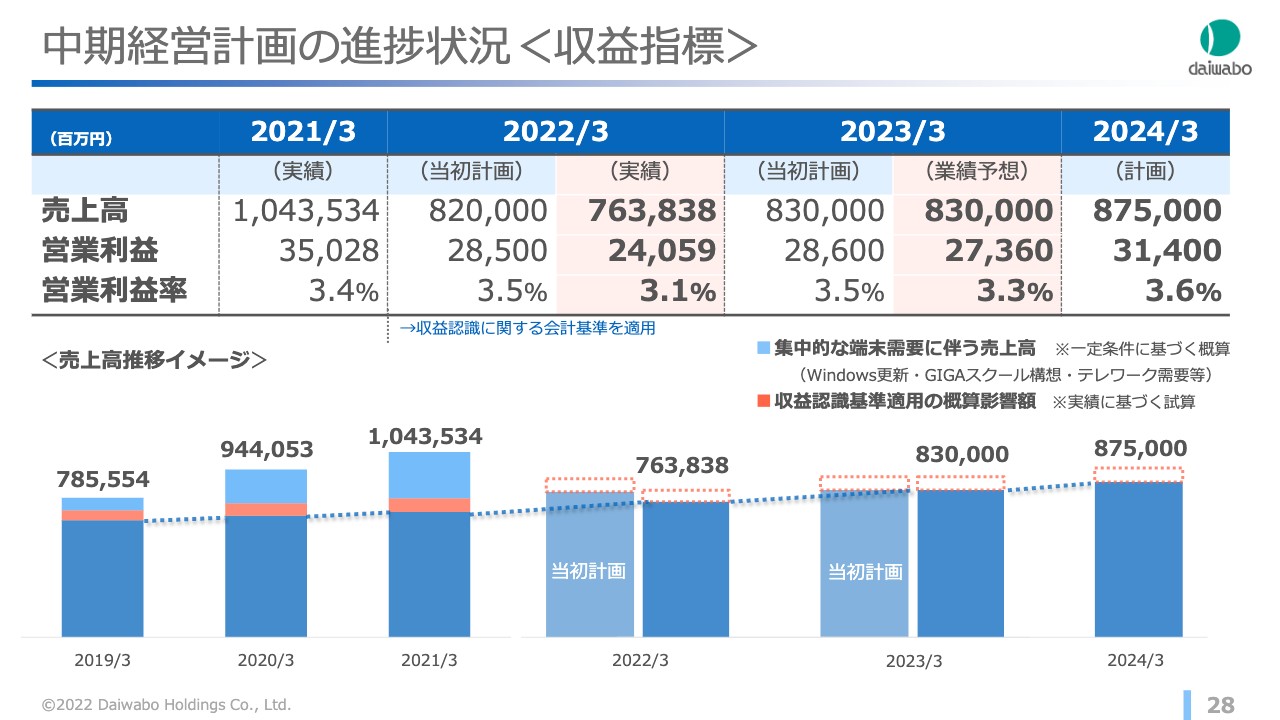

中期経営計画の進捗状況<収益指標>

中期経営計画の収益指標に対する進捗状況をご説明します。初年度である前期の実績は、売上高、営業利益ともに当初計画を下回ることとなりました。2年目となる今期については、当初計画に対して売上高は計画どおり、営業利益は減益の見通しを立てています。

スライドに売上高の推移をグラフで表していますが、2021年3月期までの集中的な端末需要や、収益認識基準適用の影響を除いた青いグラフの土台部分を着実に成長させることで、最終年度の目標に向けて取り組んでいきます。

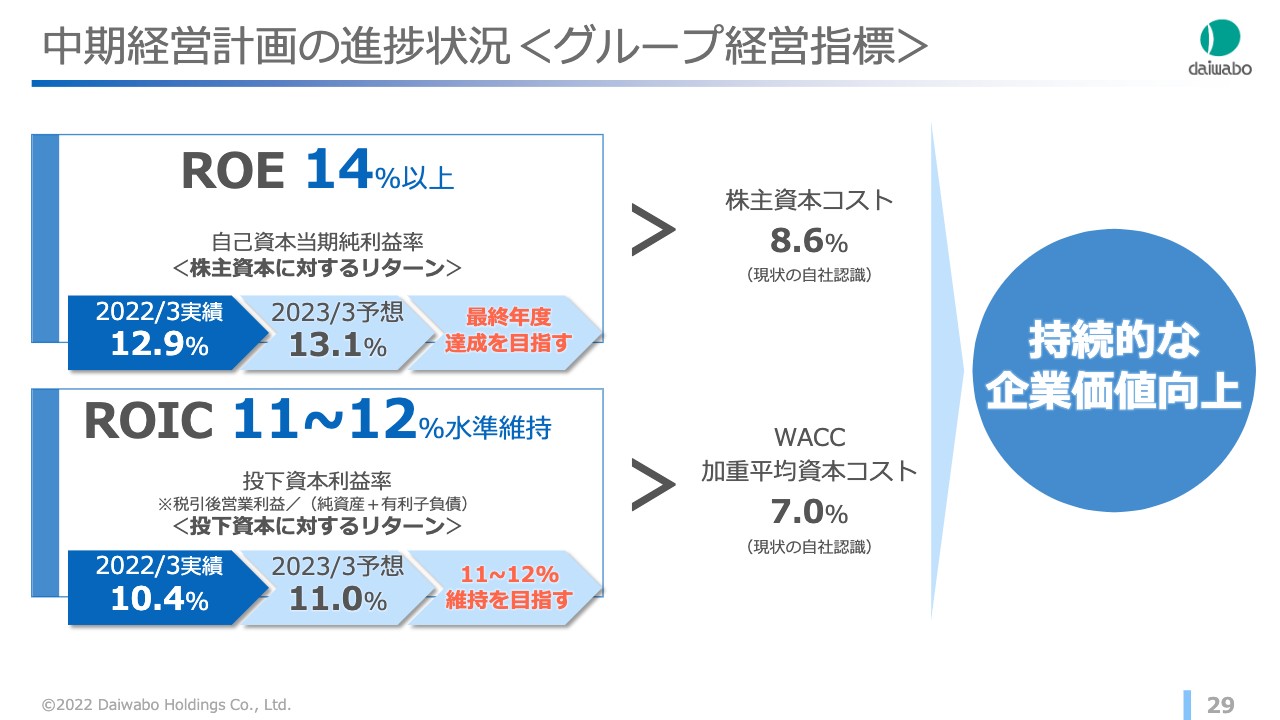

中期経営計画の進捗状況<グループ経営指標>

グループ経営指標のROEとROICについて、実績を振り返ります。ROEの2023年3月期の予想は、13.1パーセントです。こちらは、最終年度に14パーセント以上という目標の達成を目指しています。またROICについては、11パーセントから12パーセントの水準を3年間維持することを目標としており、2023年3月期は11.0パーセントを見込んでいます。引き続き資本効率を意識した経営を行い、改善を図っていきます。

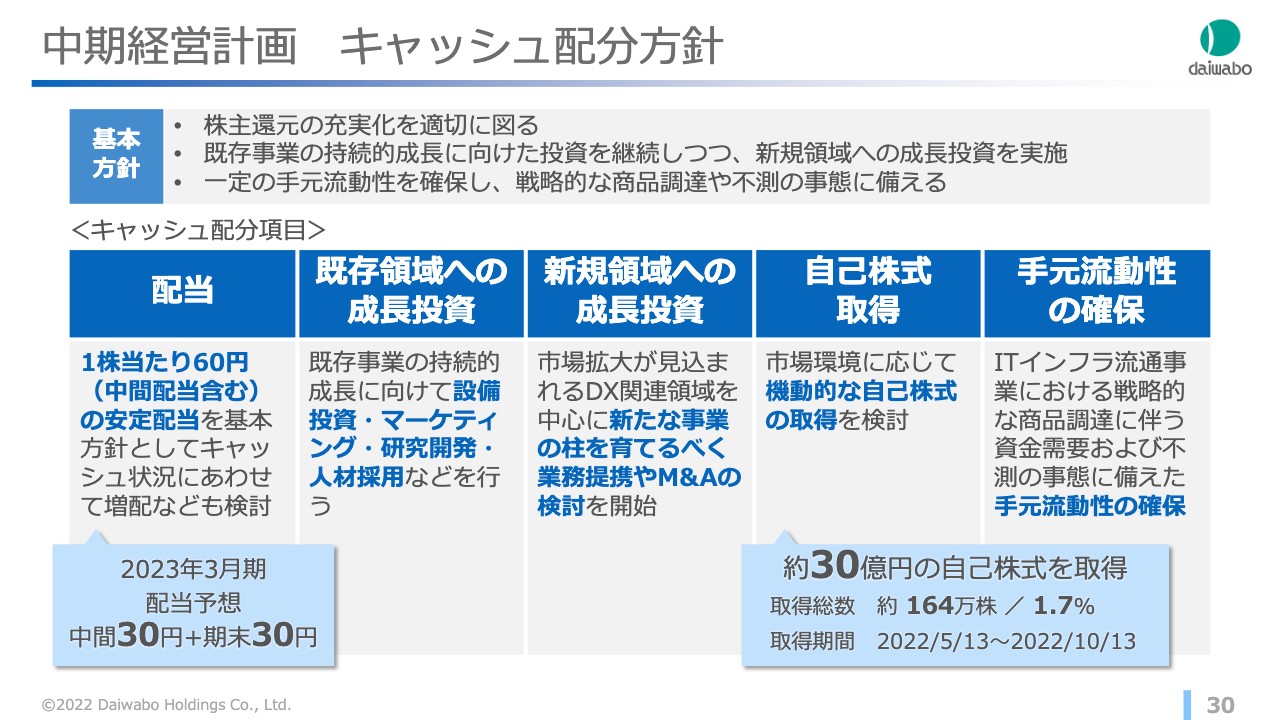

中期経営計画 キャッシュ配分方針

キャッシュ配分方針に変更はありません。今期も1株当たり中間配当30円、期末配当30円の60円を予定しています。また、今期に約30億円の自己株式取得を行いました。引き続き、株主還元の充実化を適切に図っていきます。

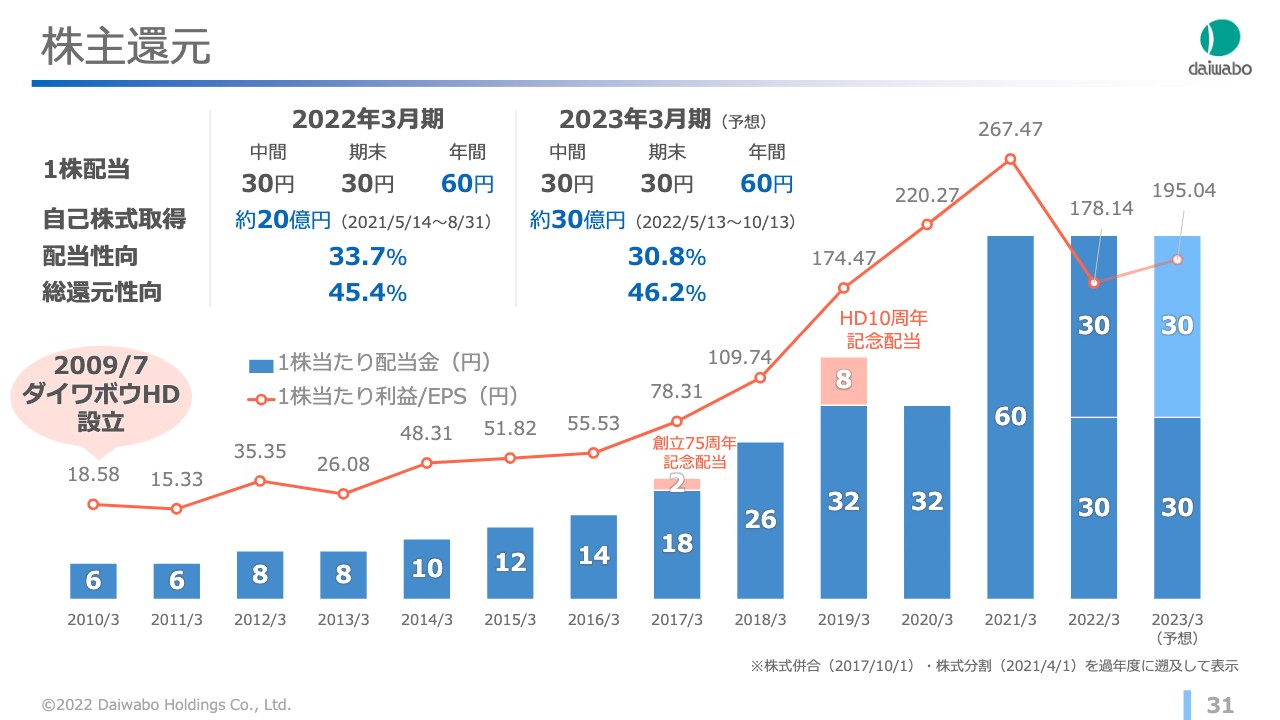

株主還元

ダイワボウホールディングス設立以降の、1株当たりの配当金およびEPSの推移です。2023年3月期の配当性向は30.8パーセント、総還元性向は46.2パーセントを予想しています。

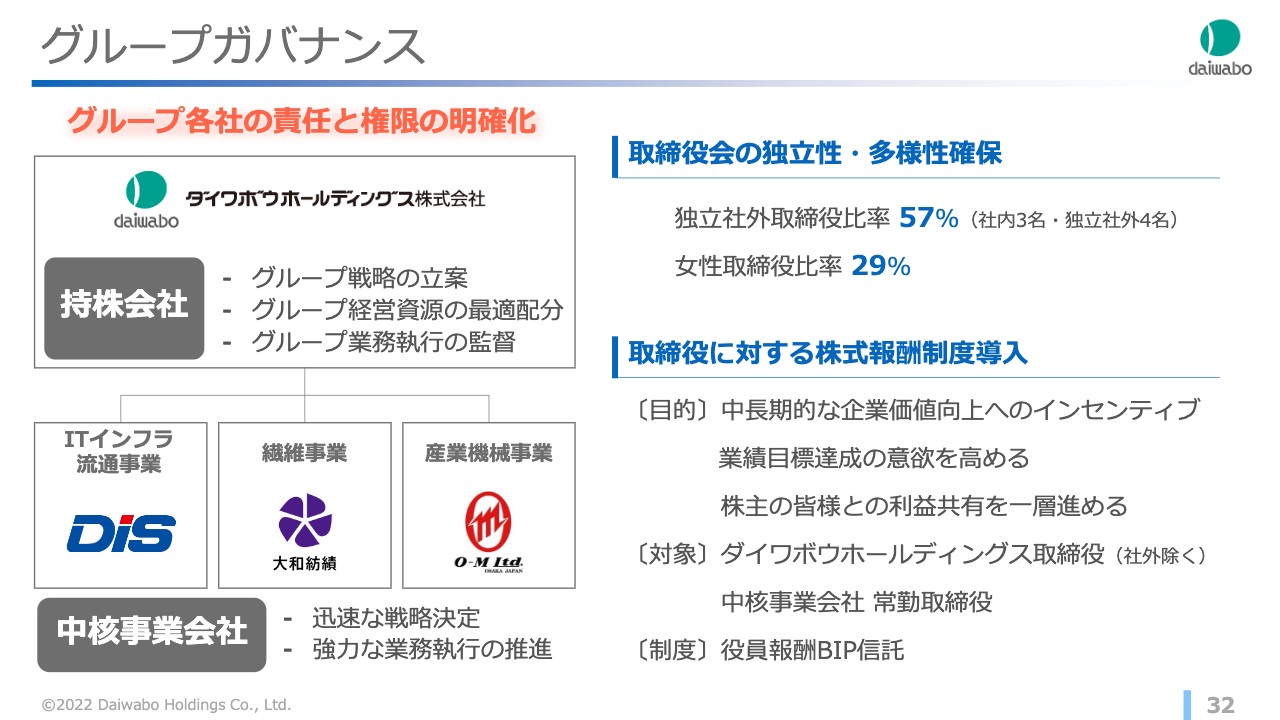

グループガバナンス

グループガバナンスについてご説明します。当社グループでは、各社の責任と権限をいちだんと明確にすることで、ダイワボウ情報システム、大和紡績、オーエム製作所の3社が、それぞれの事業の中核として迅速な戦略決定と強力な業務執行の推進を担っています。

そしてダイワボウホールディングスは、大局的見地からグループ全体を俯瞰してグループ戦略の立案など、監督機能の強化を図っています。当社の取締役会は、独立社外取締役が4名、うち女性取締役が2名、社内取締役が3名で構成されており、独立性および多様性を確保しています。

さらに、本年6月の定時株主総会で、取締役に対する株式報酬制度導入を決議しました。これにより、中長期的な企業価値向上に向けて、より一層のグループガバナンス強化を図っていきます。

サステナビリティ

当社はESG推進委員会を設置していますが、さらなる推進強化のため、今年4月にESG推進室を新設しました。ホームページ上でニュースリリースも行っていますが、TCFD賛同を表明し、TCFDコンソーシアムにも加盟しました。6月には、TCFD提言に基づく情報開示も行い、順次対応していく予定です。

今後も、ESGデータの情報開示を推し進めるとともに、CO2削減や、ダイバーシティへの取り組みなど、SDGsが示す社会課題がもたらすリスクを認識し、社会課題の解決を新たな事業を創出する機会と捉え、グループとしての取り組みを更に加速させていきます。

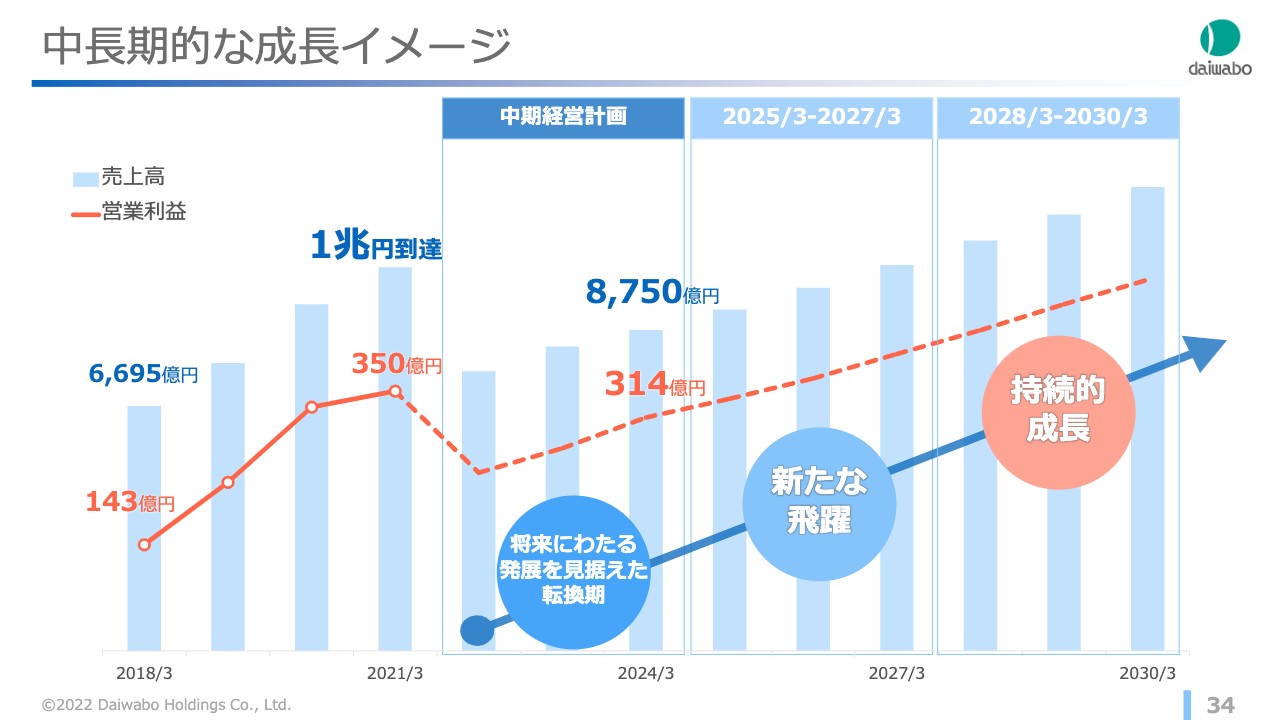

中長期的な成長イメージ

今後の成長イメージをあらためてお伝えします。この3ヶ年、需要反動や供給不足の環境を乗り越え、新たな飛躍と持続的な成長につなげることで、ステークホルダーのみなさまから長く信頼していただける会社をグループを挙げて目指していきます。これからもご支援を賜りますよう何卒よろしくお願いいたします。

ご説明は以上となります。ご清聴いただきありがとうございました。

新着ログ

「卸売業」のログ