ペットゴー、好調なD2Cブランドのさらなる成長に向け、来期以降の品揃え拡充などへ向けて戦略投資を増強

2023年3月期第2四半期決算説明

黒澤弘氏(以下、黒澤):本日は貴重なお時間をいただき、誠にありがとうございます。代表取締役社長の黒澤でございます。2023年3月期第2四半期決算についてご説明します。

犬猫は家族と同じ「かけがえのない存在」です。愛する犬猫たちがいつまでも健康で長生きしてほしいという、飼い主のみなさまの想いに応えるための事業をしています。

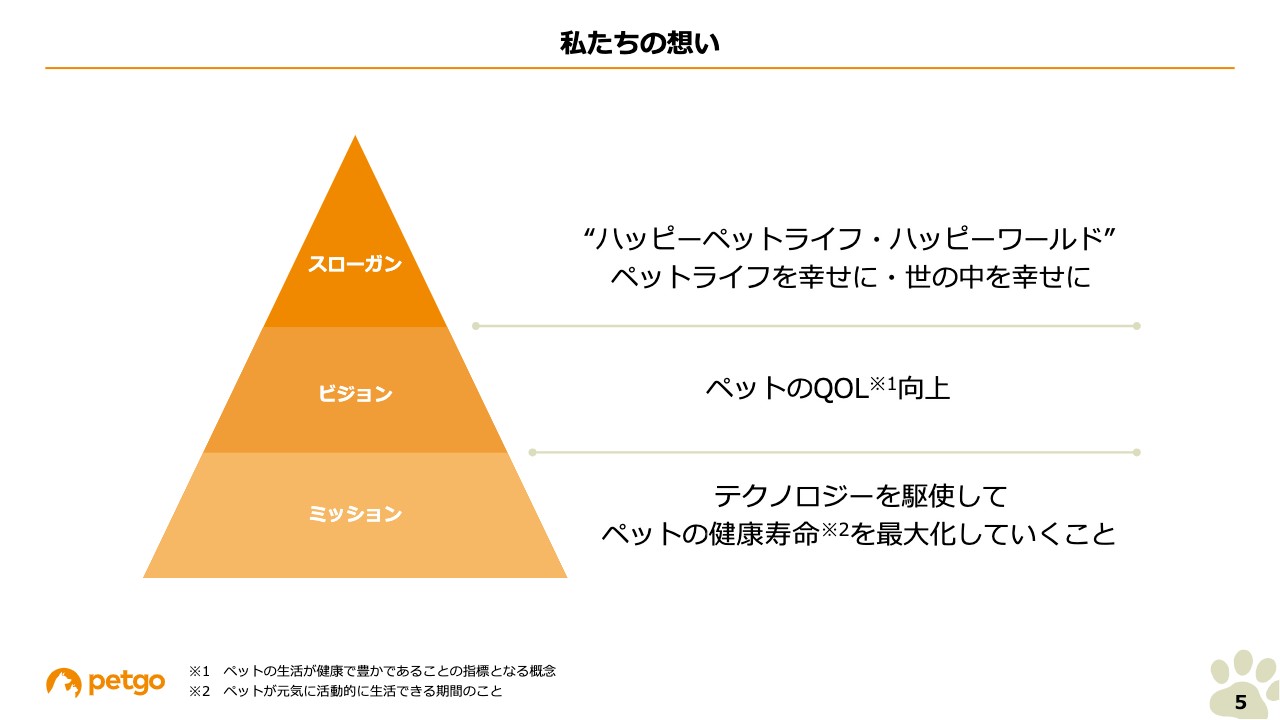

私たちの想い

企業概要です。「ペットライフを幸せにしていくことで世の中を幸せにしていきたい」そのために「ペットQOL向上」をビジョンとし、「テクノロジーを駆使してペットの健康寿命を最大化していくこと」をミッションとしています。

会社概要

今年で創業から18年目を迎えました。事業は、ペットヘルスケア事業の単独セグメントです。従業員数は53名となります。

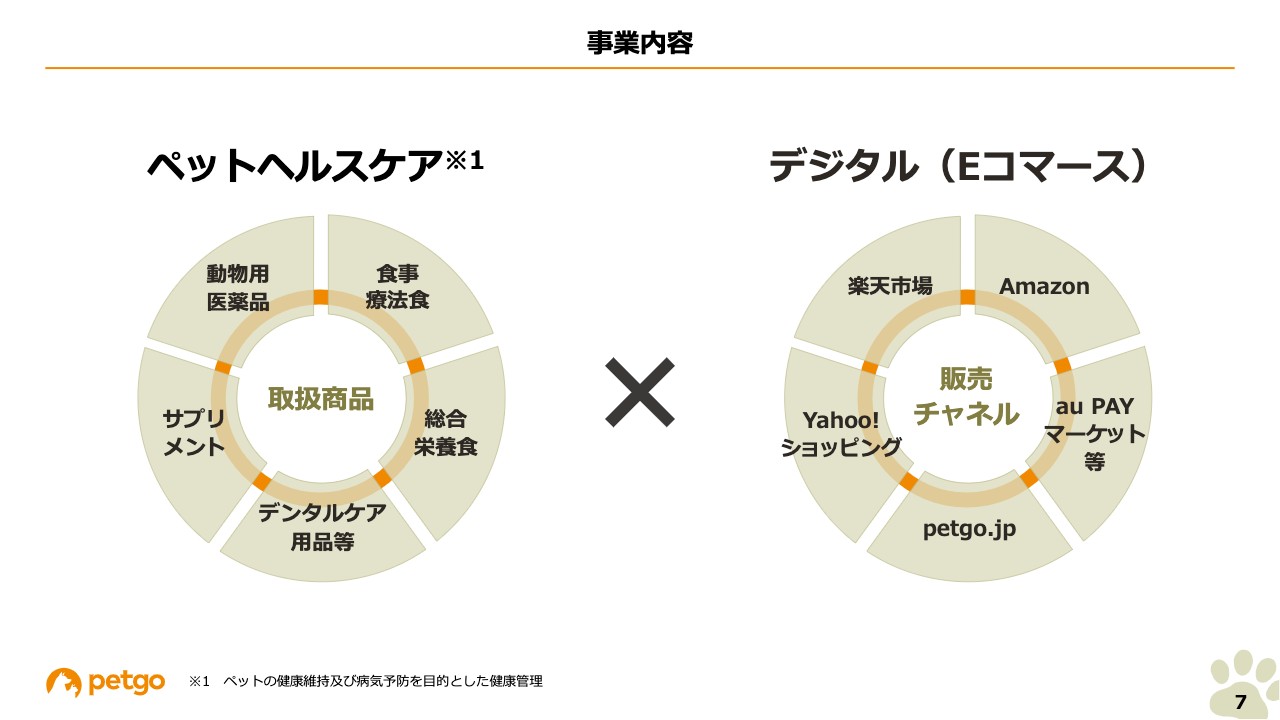

事業内容

事業内容はペットヘルスケアのEコマースです。ペットヘルスケアとは、犬猫の健康維持や病気予防を目的とした健康管理のことです。従来、動物病院で購入されていたペットヘルスケア商品を、Eコマースで販売しています。

スライド左側が主な取扱商品、右側が主な販売チャネルです。売上高の9割がEコマースで構成されています。

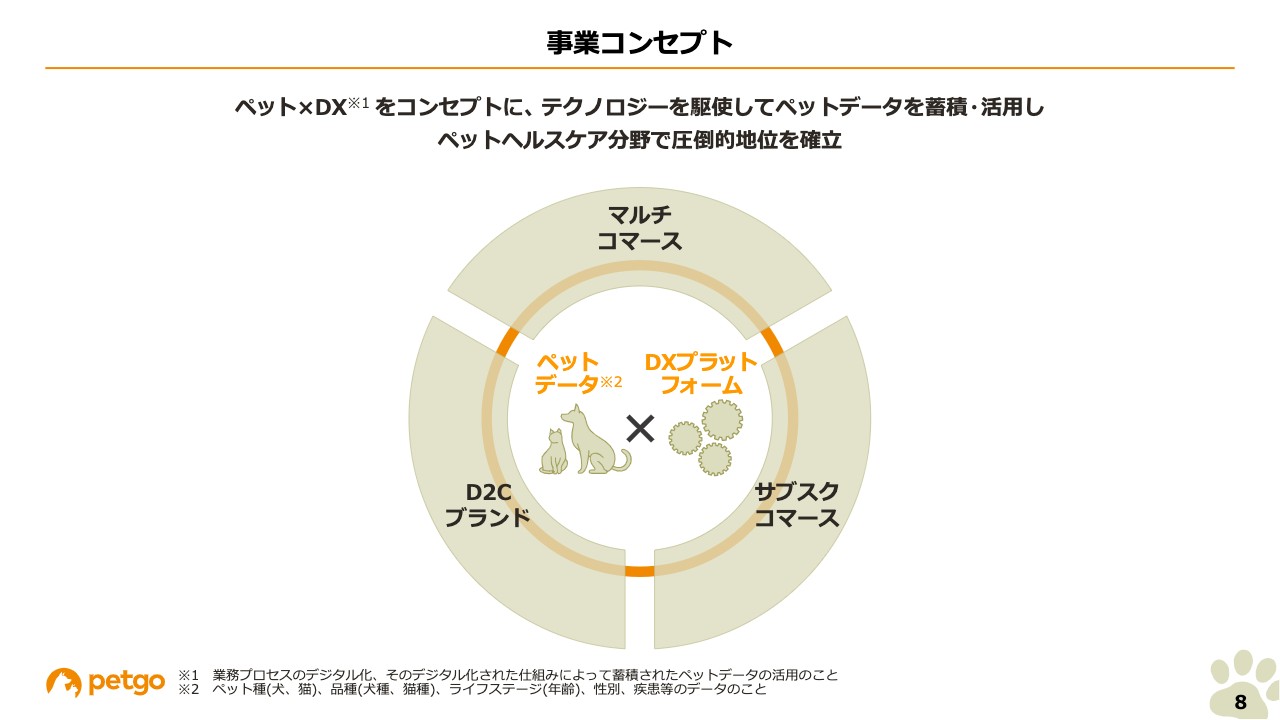

事業コンセプト

事業コンセプトです。「ペット×DX」をコンセプトに、テクノロジーを駆使してペットデータを蓄積・活用し、ペットヘルスケア分野で圧倒的地位を確立していくことをコンセプトとしています。強みは、円の中心にあるペットデータとDXプラットフォームの2つです。

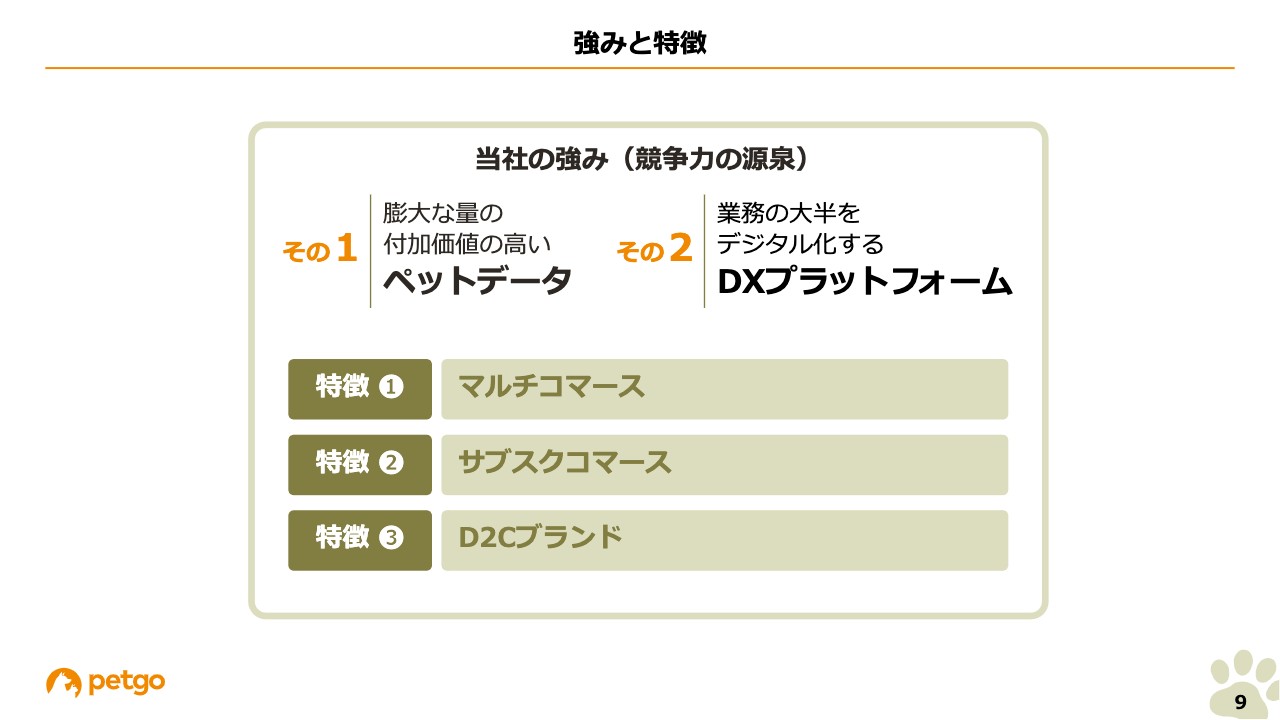

強みと特徴

事業の特徴はマルチコマース、サブスクコマース、D2Cブランドの3つです。これより強みと特徴についてお話しします。

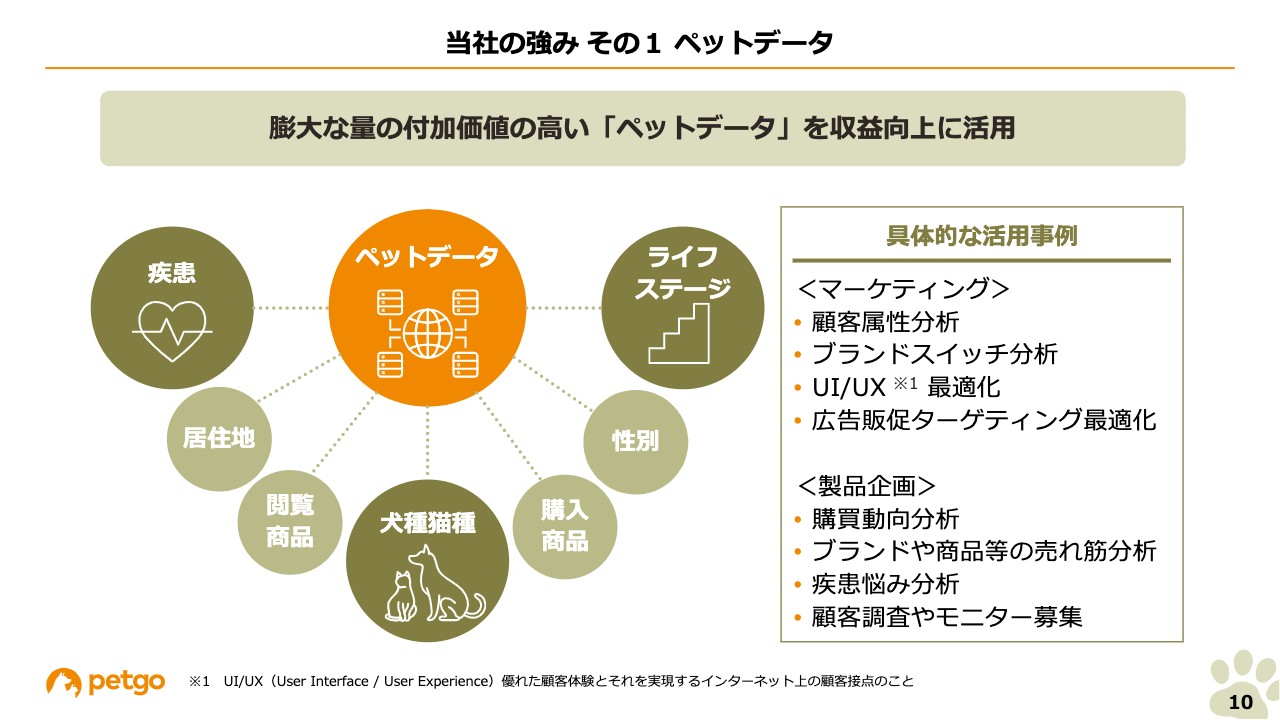

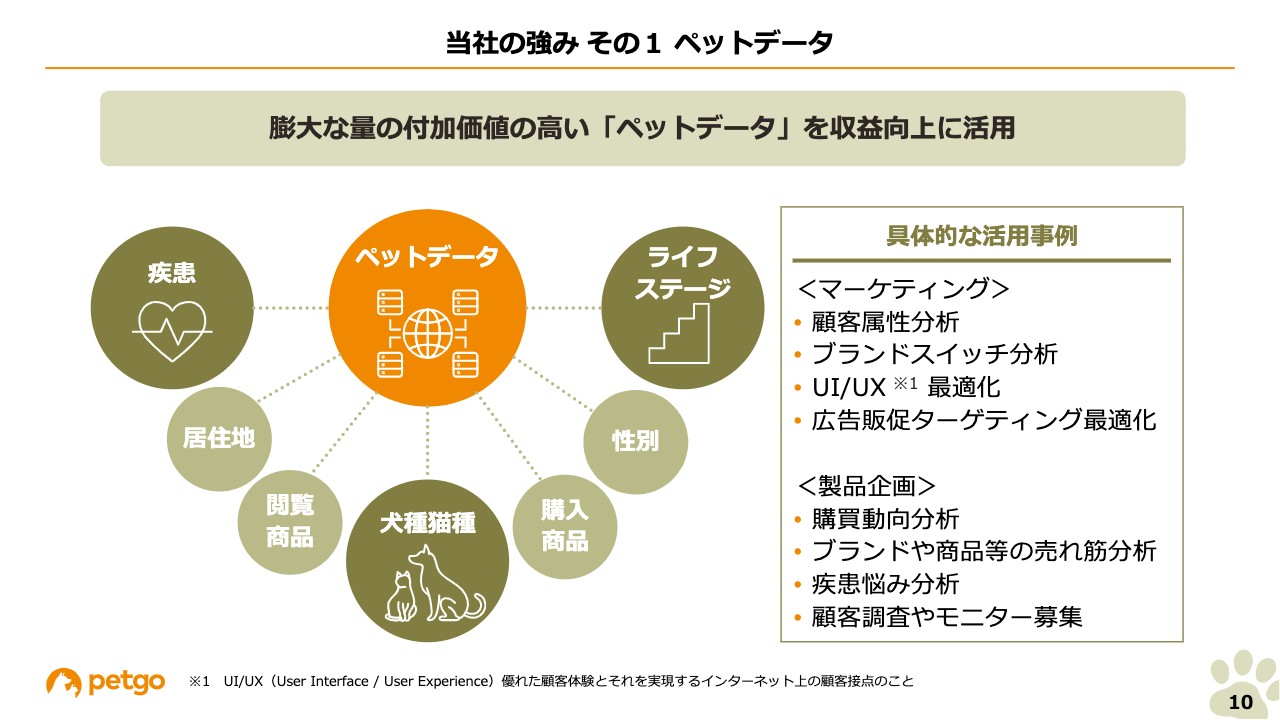

当社の強みその1ペットデータ

強みの1つ目はペットデータです。ペットデータとはペットの種類、犬や猫の種類、ライフステージ、性別、疾患などのデータです。具体的には主にマーケティングと製品企画に活用しています。

適切に顧客をターゲティングし、ニーズに合った製品を企画する上で、なくてはならない重要なデータとなっています。

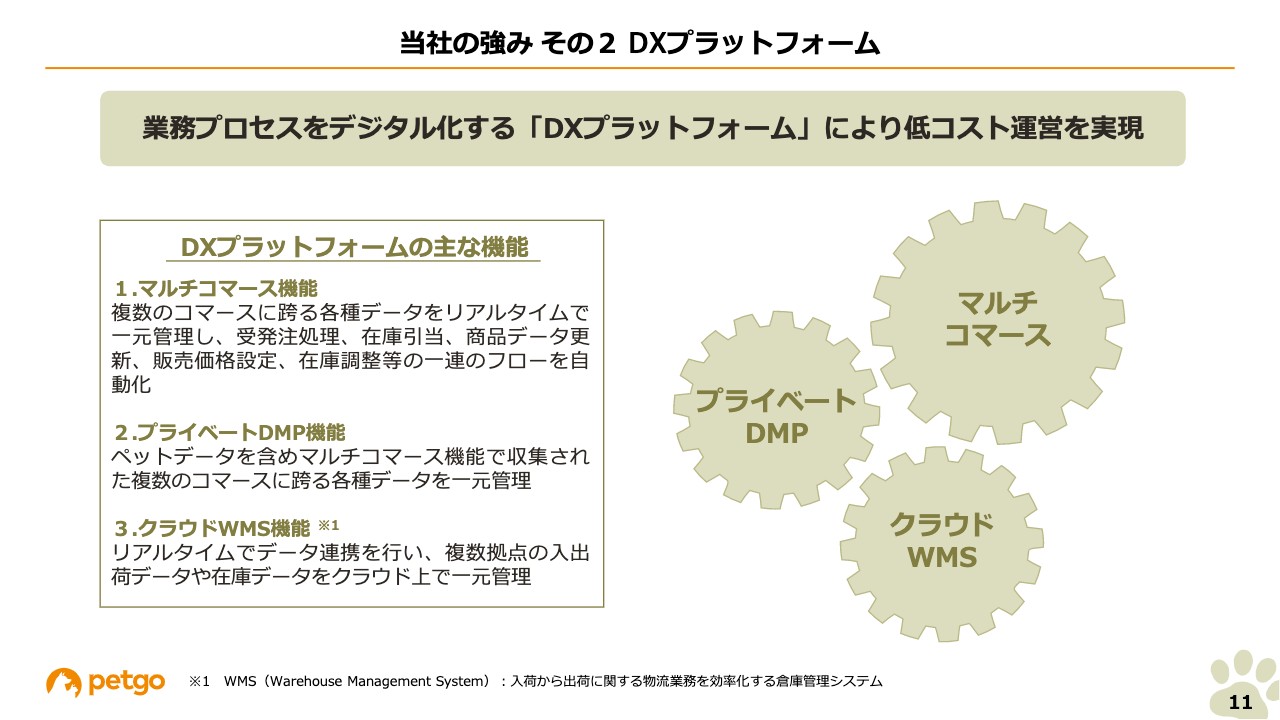

当社の強みその2DXプラットフォーム

強みの2つ目はDXプラットフォームです。この独自開発の基幹システムにより、業務運営の大半をデジタル化された仕組みにより完結させています。お客さまからは見えにくいところにテクノロジーを駆使し、業務を効率化することで、低コスト運営を実現しています。

事業の特徴❶マルチコマース

事業の特徴の1つ目は、マルチコマースです。自社オンラインサイトに加え、オンラインモールにも広く展開し、顧客とのタッチポイントを最大化しています。現在10店舗を展開しています。

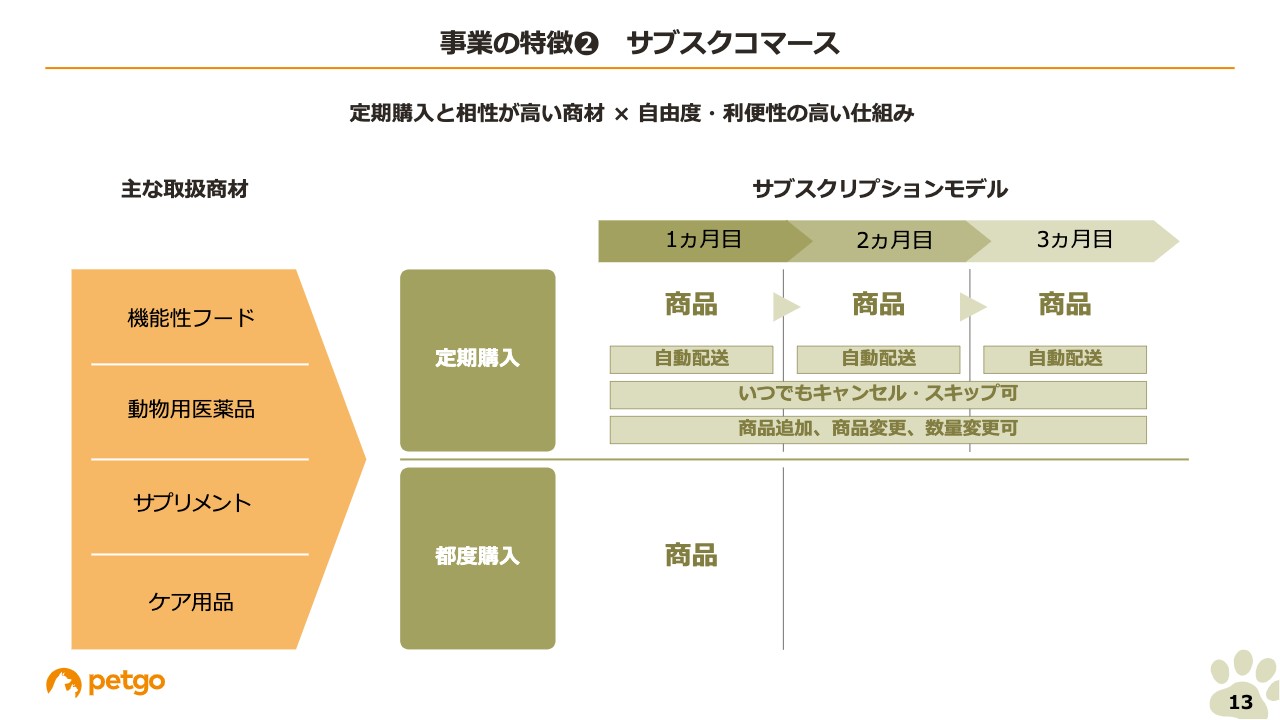

事業の特徴❷サブスクコマース

2つ目の特徴が、自社オンラインサイトで展開するサブスクコマースです。リピート性の高い商材と定期購入の相性は高く、自由度や利便性の高いサービスとなっています。

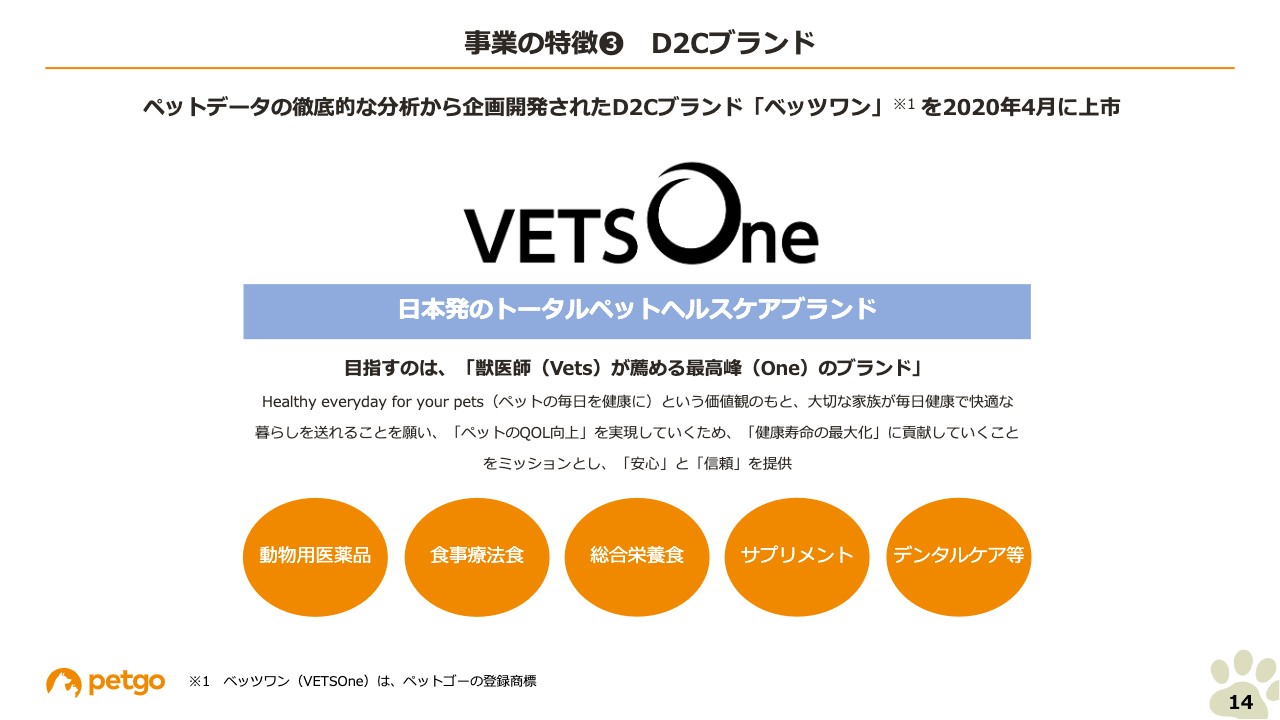

事業の特徴❸ D2Cブランド

3つ目の特徴が、ペットデータの分析から企画開発したD2Cブランドです。2020年4月にD2Cブランド「ベッツワン」をスタートしました。動物用医薬品から機能性フード、サプリメント等までをカバーする日本発のトータルペットヘルスケアブランドです。

当社がD2Cブランドを展開することになったきっかけについてお話しします。ペットヘルスケア商品は非常に「モノ」が不安定な市場です。欠品が多く発生し、最終的に飼い主のみなさまや犬猫に大きな支障が生じています。

この状況を改善するためには自分たちで製品を手がけるしかないと考え、D2Cブランドを手がけるきっかけとなりました。

事業の特徴❸ D2Cブランド製品ポートフォリオ

D2Cブランドの製品ポートフォリオです。現在の主力製品は食事療法食「ベッツワンベテリナリー」と、ジェネリックの動物用医薬品であるノミマダニ駆除薬「プロテクトプラス」です。

食事療法食等の機能性フードは、継続的に新製品を上市していきます。ノミマダニ駆除薬は、パッケージリニューアルを予定しています。今後も、機能性フードや医薬品を中心に開発していきます。

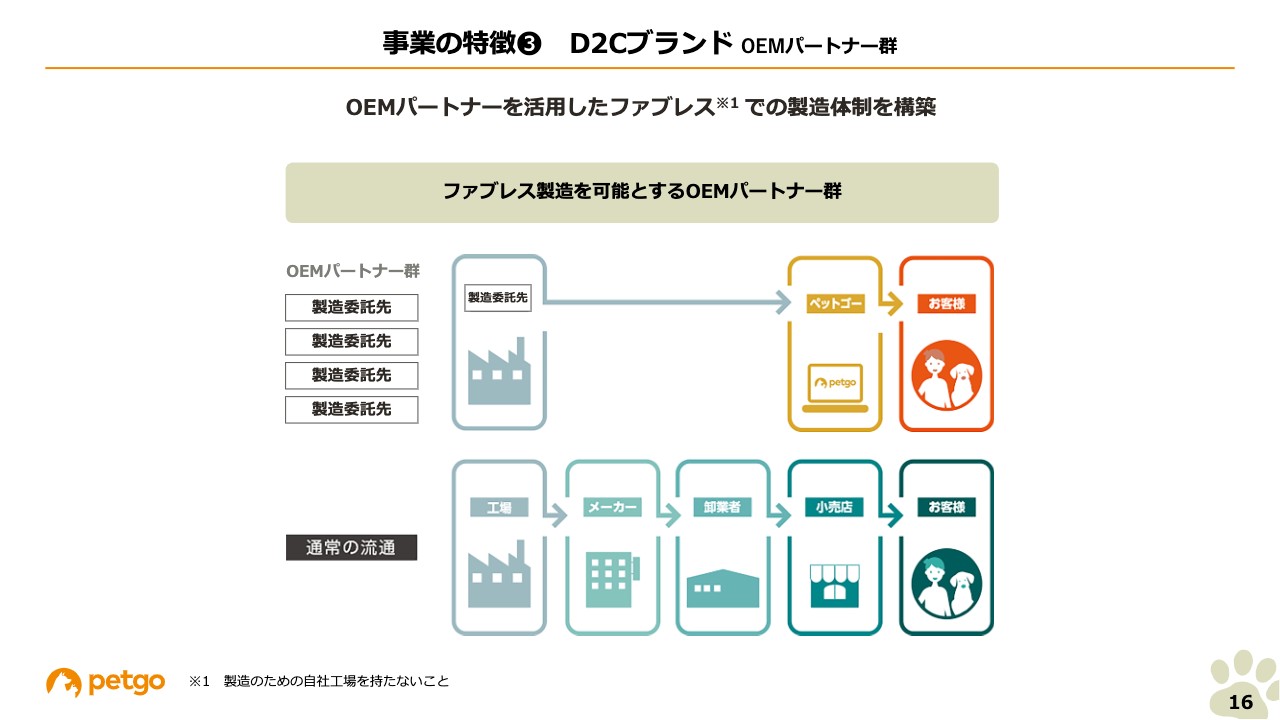

事業の特徴❸ D2CブランドOEMパートナー群

D2Cブランドは、OEMパートナーを活用したファブレスでの製造体制を構築しています。

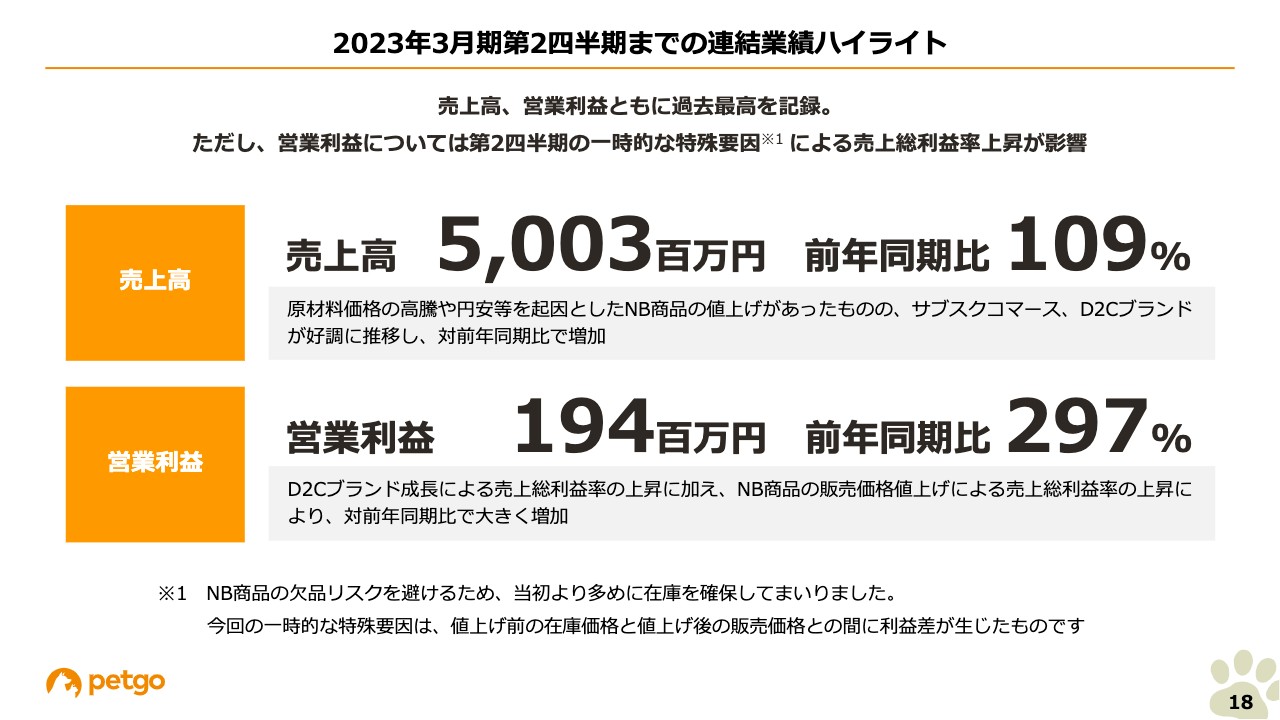

2023年3月期第2四半期までの連結業績ハイライト

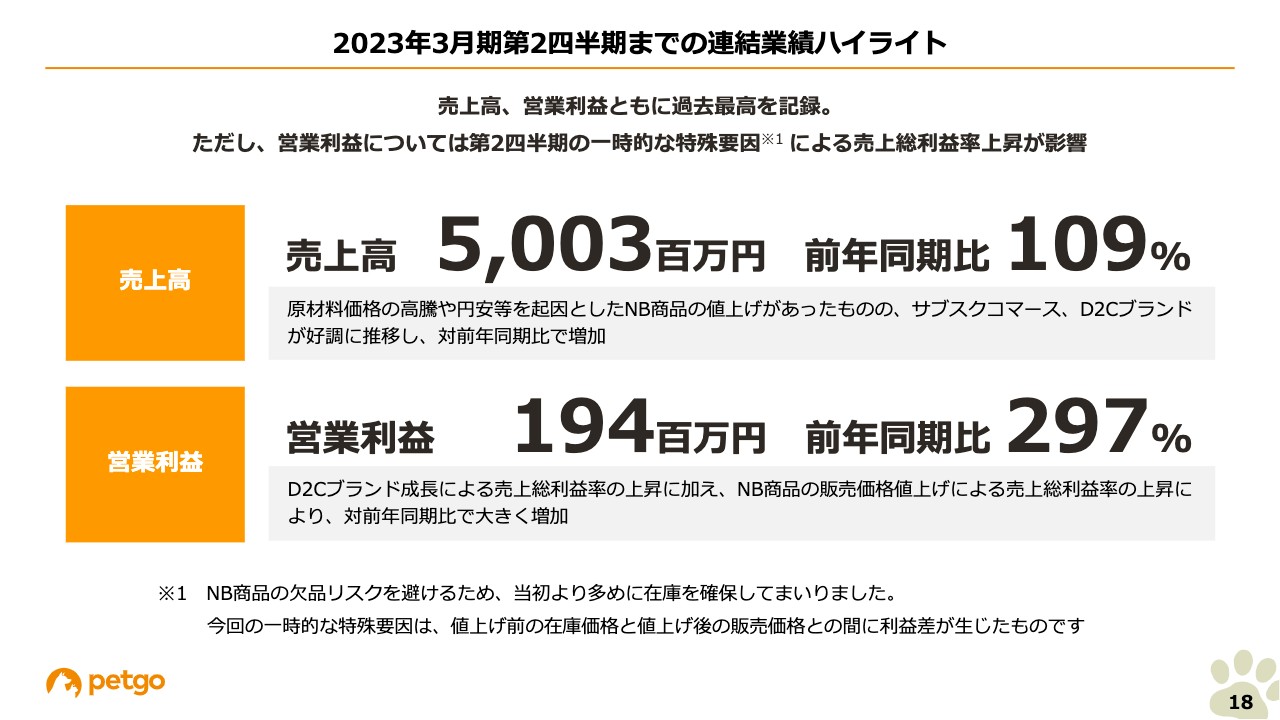

2023年3月期第2四半期までの連結業績ハイライトです。売上高、営業利益ともに過去最高を記録しています。ただし、営業利益については第2四半期の一時的な特殊要因による売上総利益率上昇が影響しています。

特殊要因の内容は、ナショナルブランド商品の欠品リスクを避けるため、当初より多めに在庫を確保してきました。そのことで値上げ前の在庫価格と値上げ後の販売価格との間に利益差が発生しました。

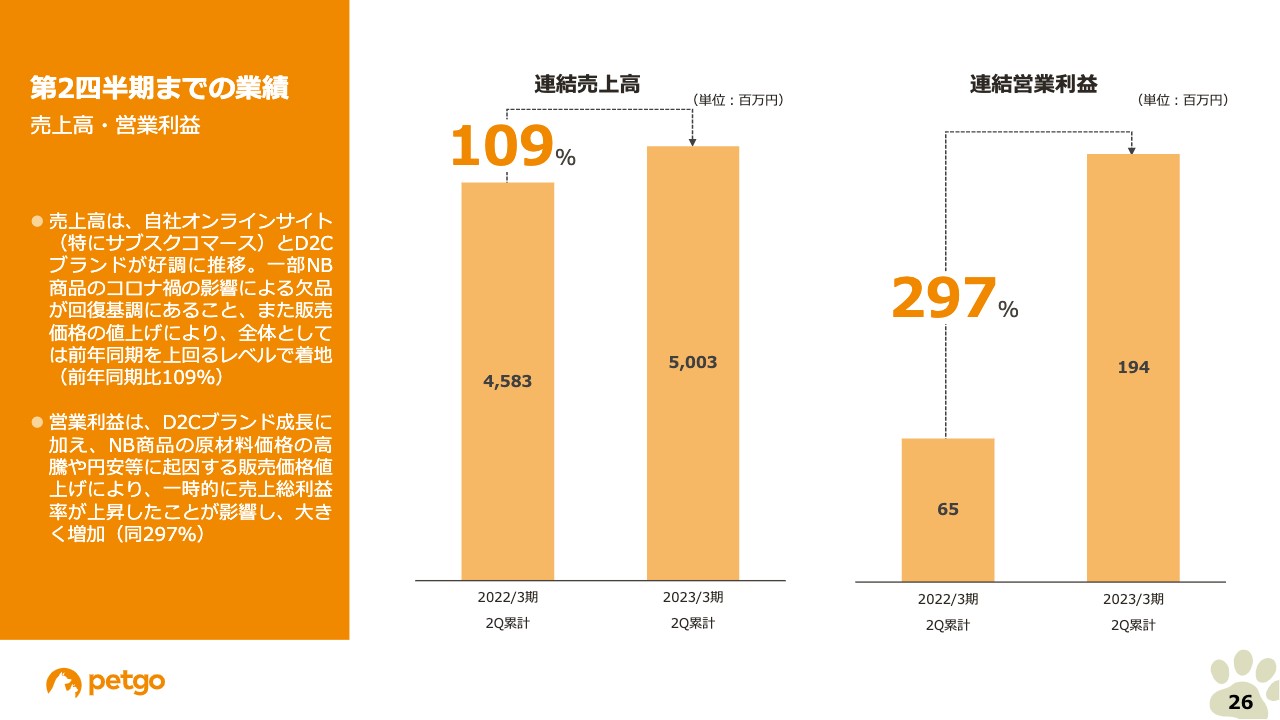

売上高は前年同期比109パーセントの50億300万円です。営業利益は前年同期比297パーセントの1億9,400万円となっています。

業績予想:連結損益計算書(前期比)

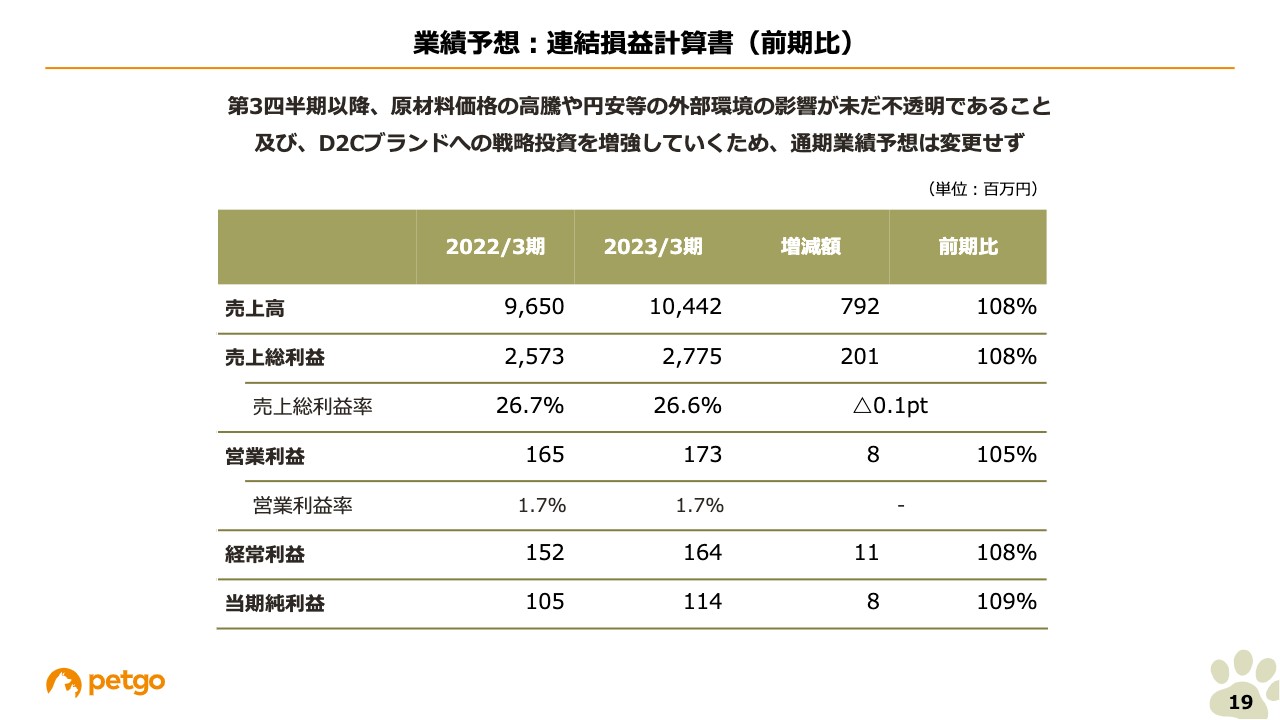

第3四半期以降、原材料価格の高騰や円安等の外部環境の影響がいまだ不透明であること、および、D2Cブランドへの戦略投資を増強していくため、通期業績予想は変更しないという考えです。

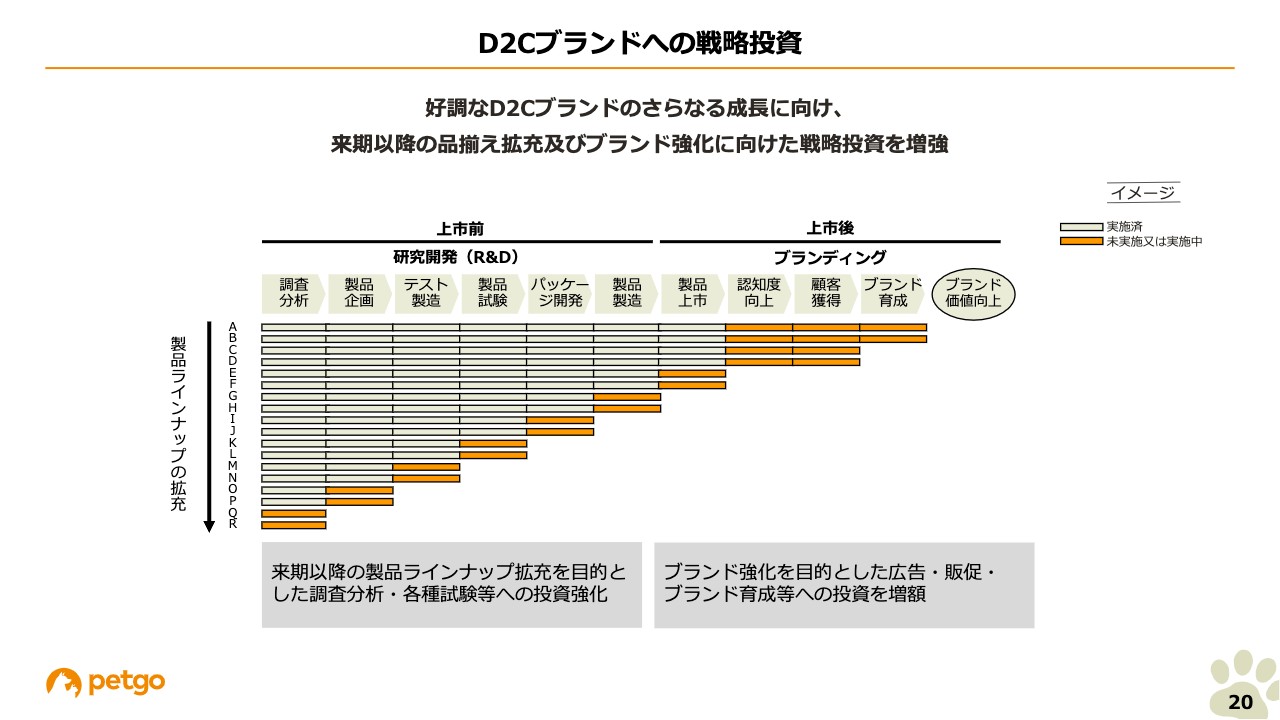

D2Cブランドへの戦略投資

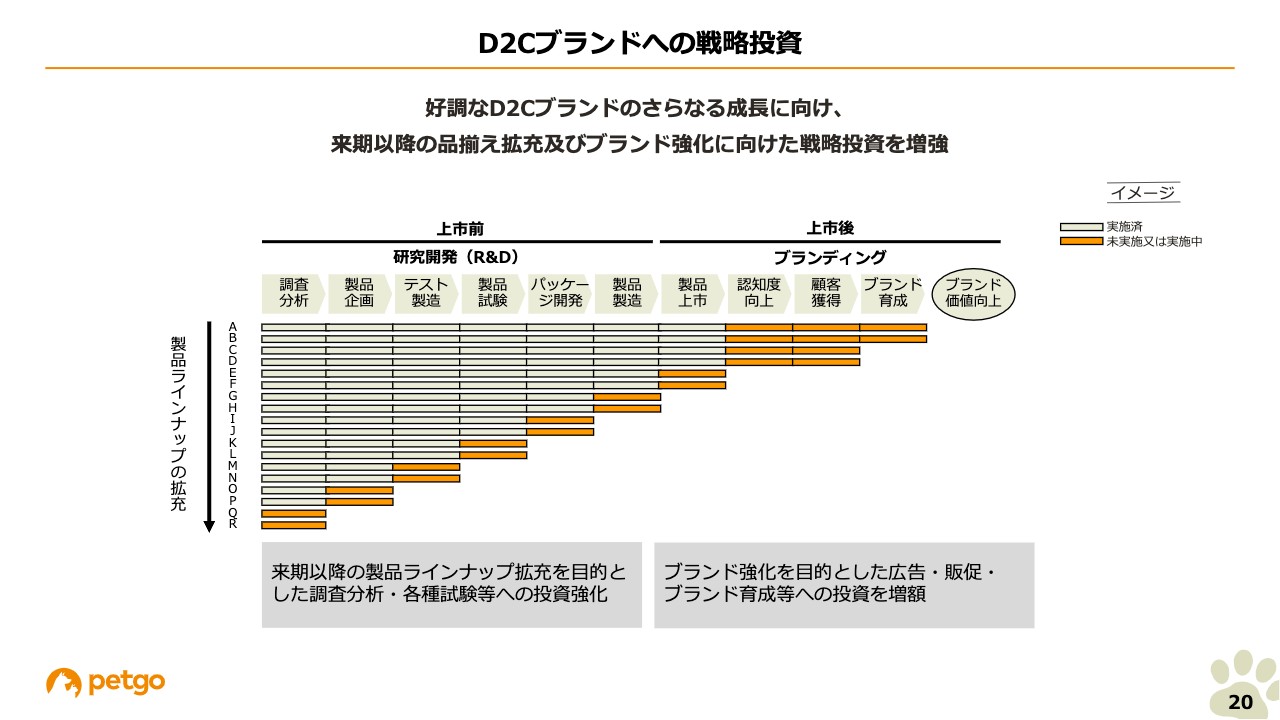

好調なD2Cブランドのさらなる成長に向けて、来期以降の品揃え拡充、およびブランド強化に向けた投資を増強していきます。

D2Cブランドの成長には製品ラインナップの拡充が必要です。また、ブランドのファン育成のためにもブランド強化が必要となっています。よって、研究開発とブランディング強化に向けた投資を増強していきます。

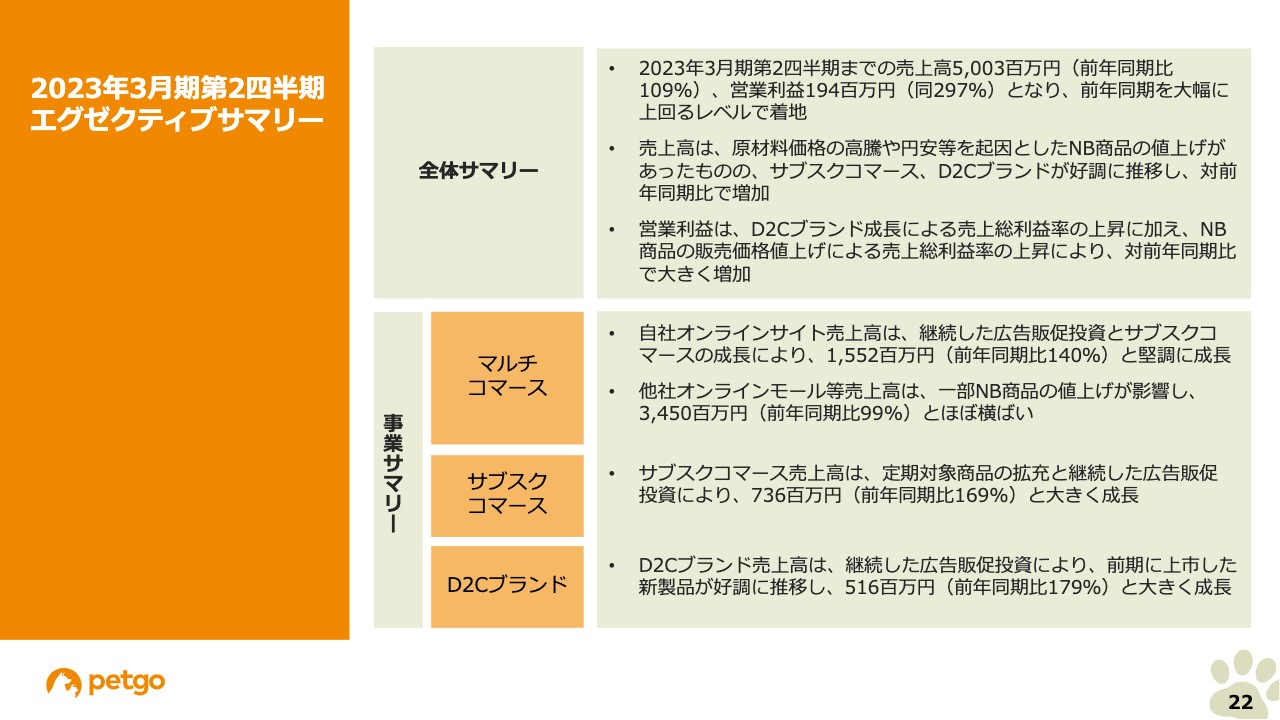

2023年3月期第2四半期エグゼクティブサマリー

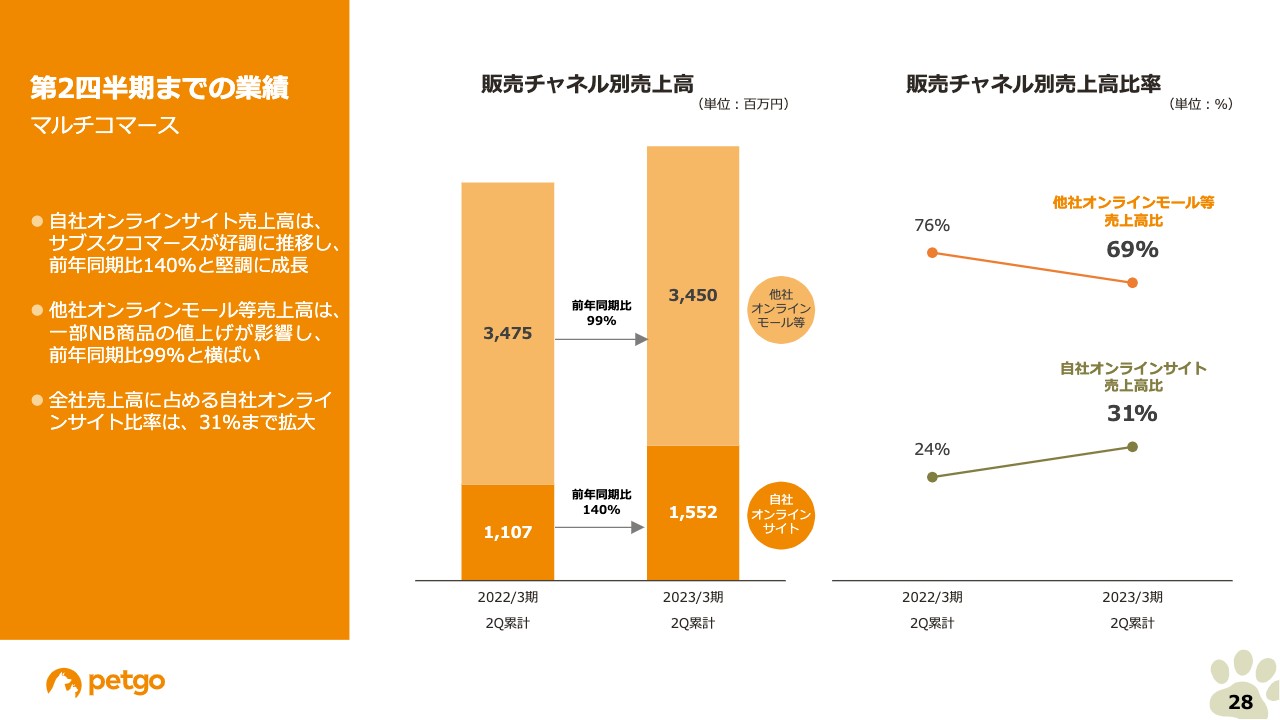

2023年3月期第2四半期業績について詳しくご説明します。全体サマリーは先ほどのハイライトのとおりです。事業サマリーについてお話しします。マルチコマースは、継続した広告投資とサブスクコマースの成長により、自社オンラインサイト売上高は15億5,200万円、前年同期比140パーセントと堅調に成長しています。

他社オンラインモール等は一部ナショナルブランド商品の値上げが影響し、売上高34億5,000万円、前年同期比99パーセントとほぼ横ばいとなっています。

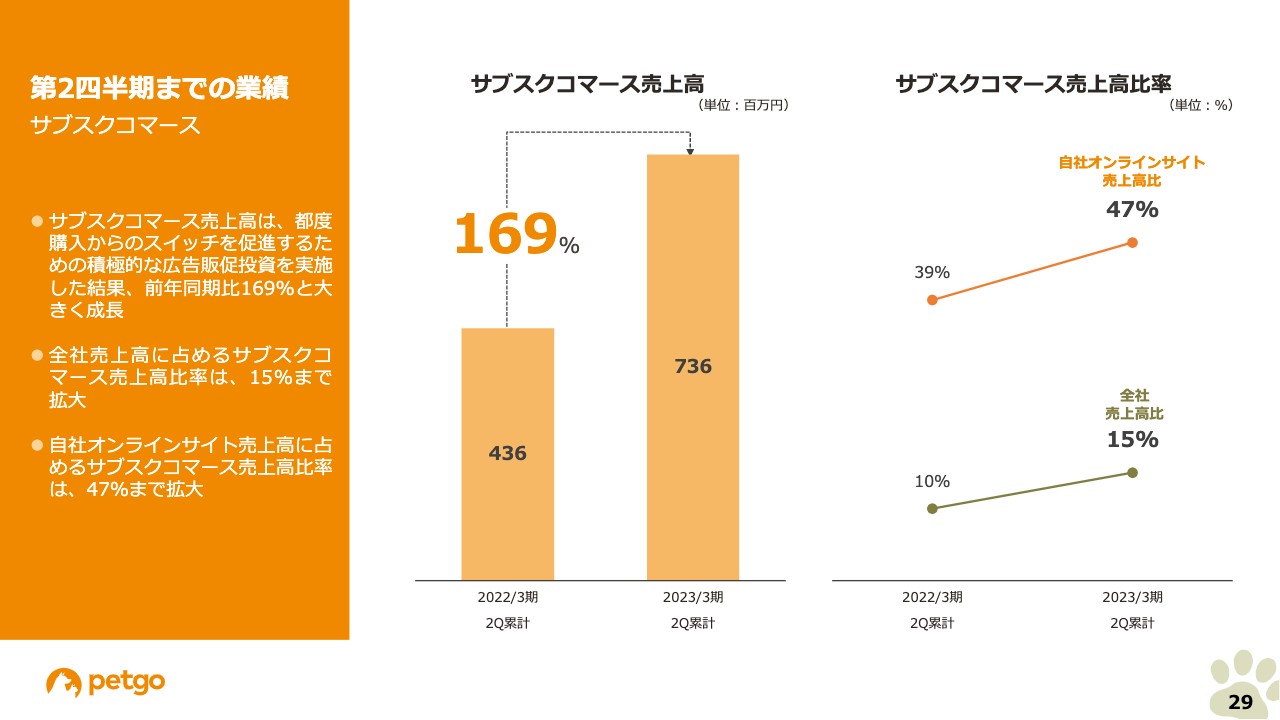

サブスクコマースは、定期対象商品の拡充と継続した広告投資により、売上高7億3,600万円、前年同期比169パーセントと大きく成長しています。

D2Cブランドは、継続した広告販促投資により、前期に上市した新製品が好調に推移した結果、売上高5億1,600万円、前年同期比179パーセントと大きく成長しています。

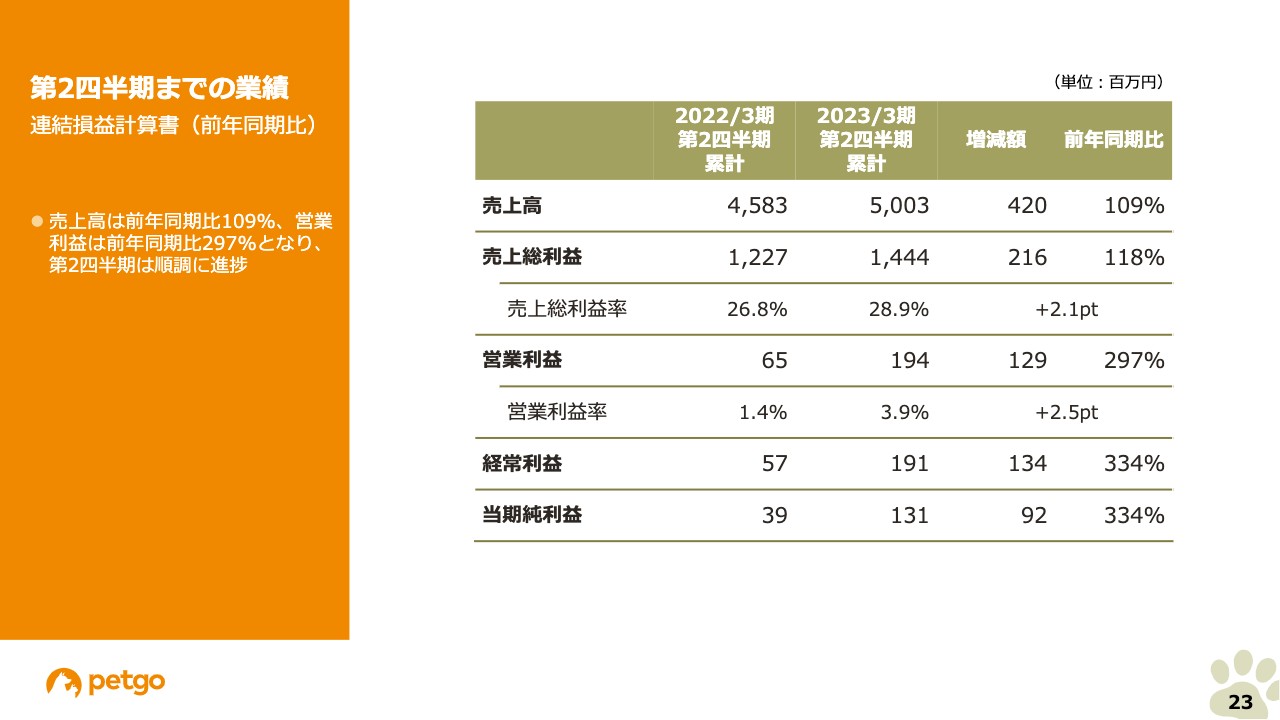

第2四半期までの業績 連結損益計算書(前年同期比)

連結損益計算書の前年同期比です。売上高は前年同期比109パーセント、営業利益は前年同期比297パーセントとなり、第2四半期は順調に進捗しています。

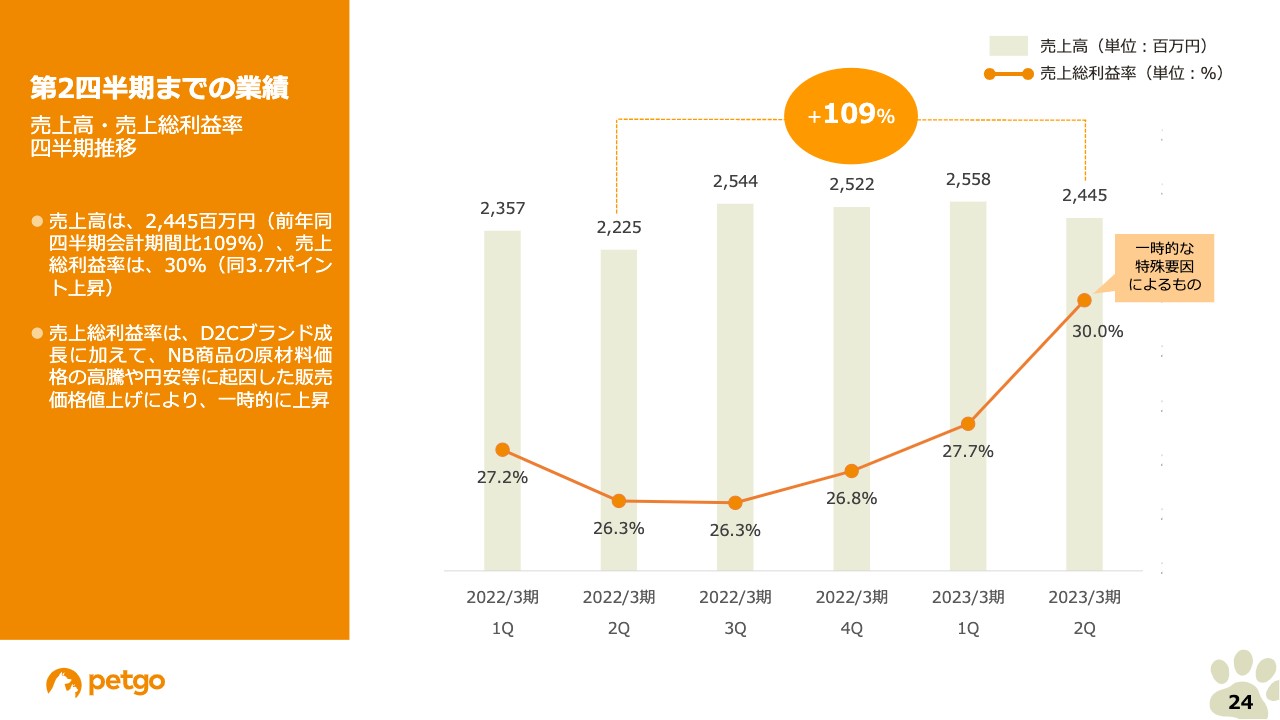

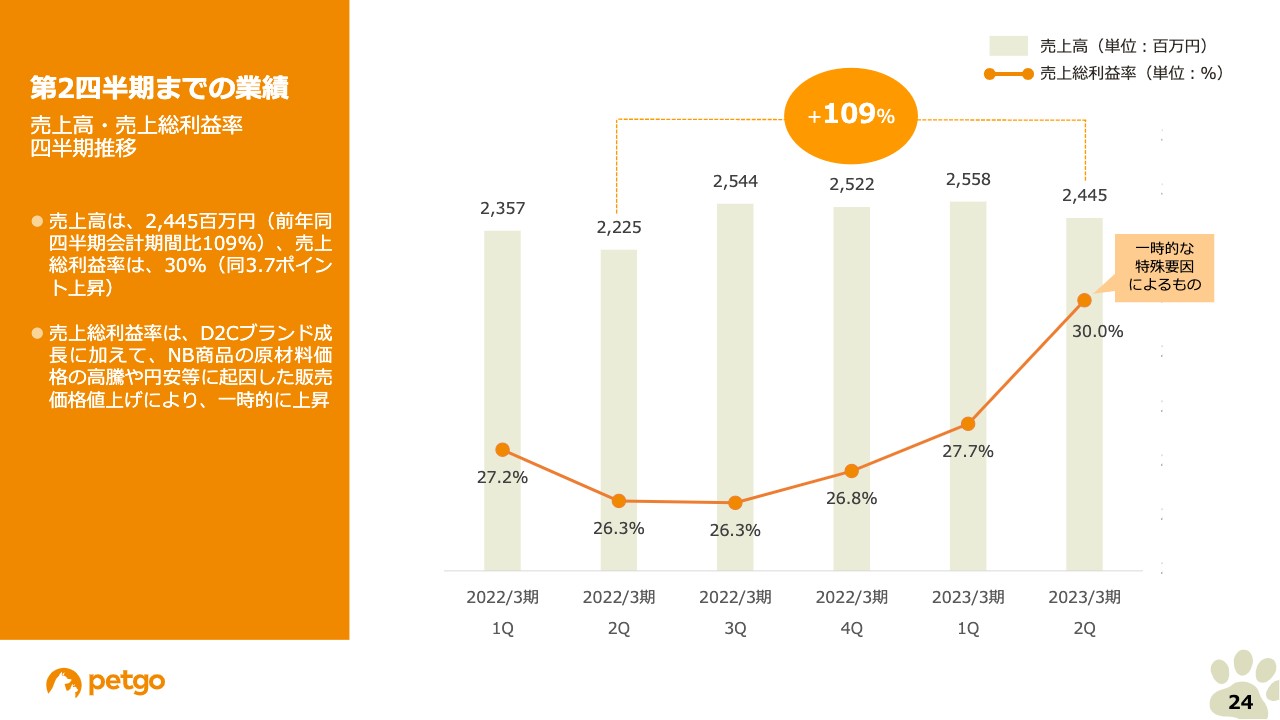

第2四半期までの業績 売上高・売上総利益率四半期推移

売上高・売上総利益率の四半期の推移です。売上高は24億4,500万円です。売上総利益率は30パーセント、前年同四半期会計期間比3.7ポイント上昇しています。

売上総利益率はD2Cブランドの成長に加え、ナショナルブランド商品の原材料価格の高騰、円安等に起因する販売価格の値上げにより、一時的に上昇しています。30パーセントという数値は、一時的な特殊要因によるものです。

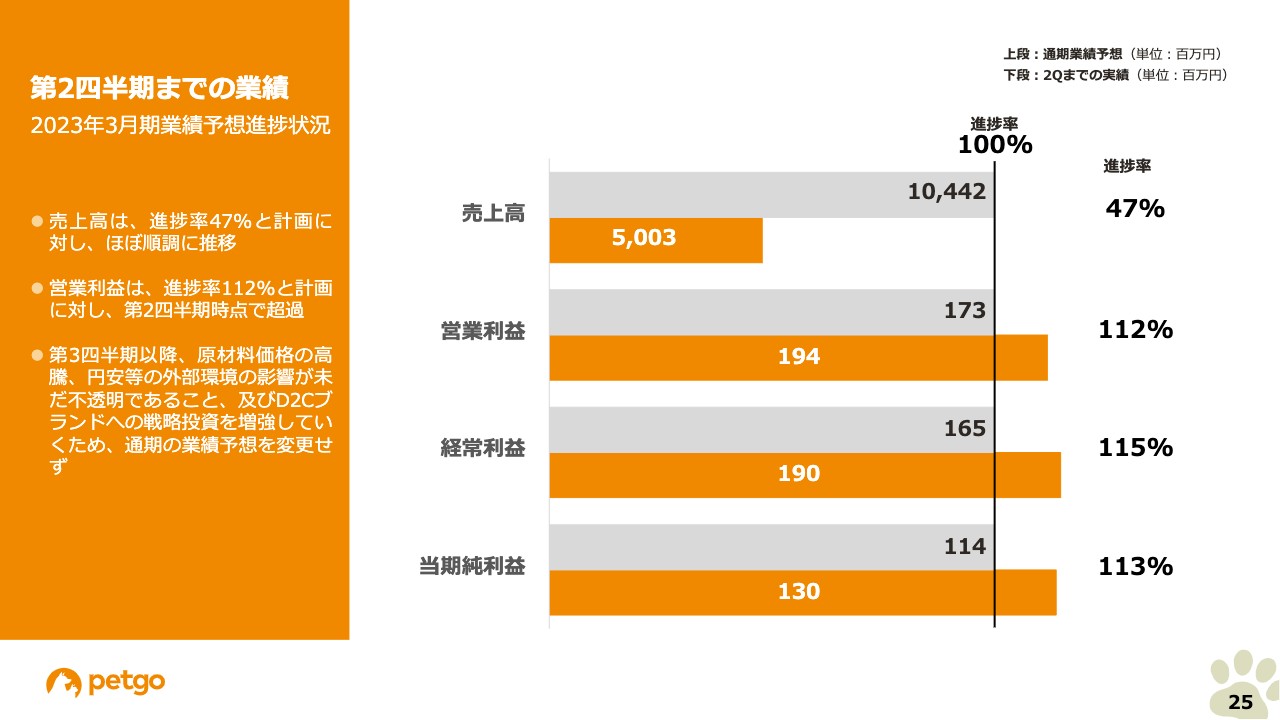

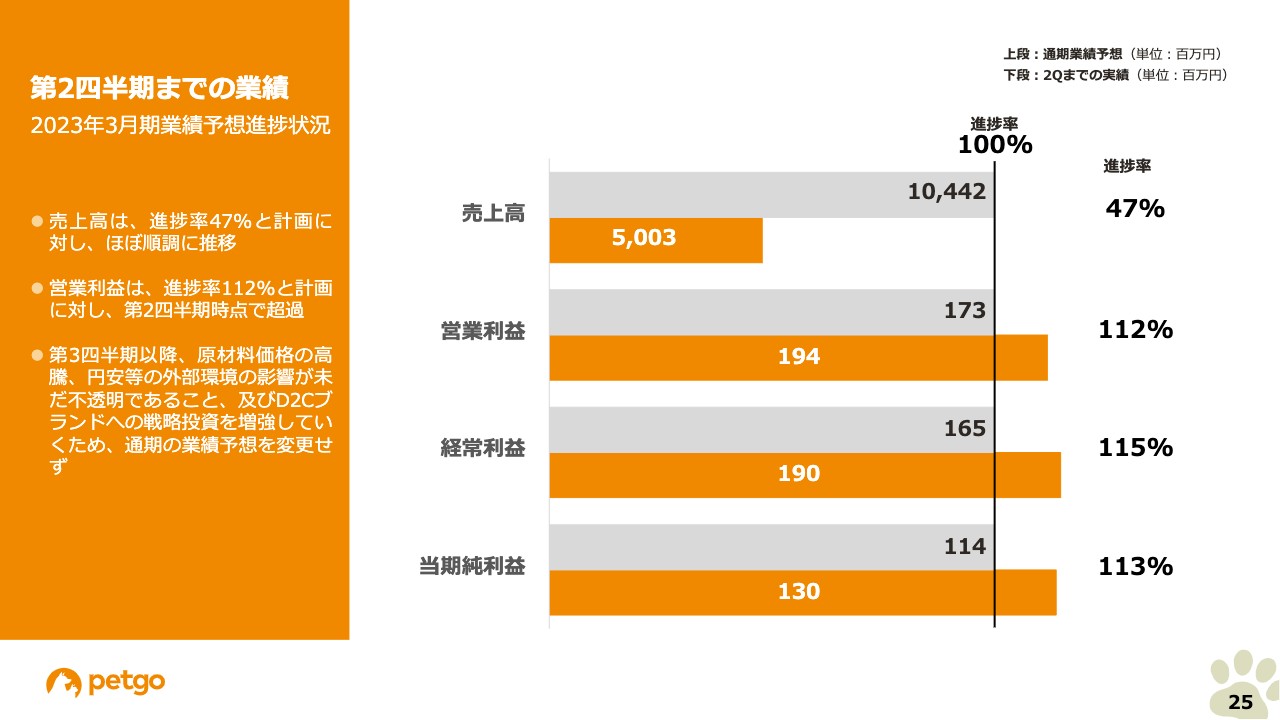

第2四半期までの業績 2023年3月期業績予想進捗状況

2023年3月期業績予想進捗状況です。売上高は進捗率47パーセントと、ほぼ計画どおりに推移しています。

営業利益は進捗率112パーセントと、第2四半期終了地点で計画を超過していますが、第3四半期以降、原材料価格の高騰、円安等の外部環境の影響がいまだ不透明であること、およびD2Cブランドへの戦略投資を増強していくため、通期の業績予想は変更しません。

第2四半期までの業績 売上高・営業利益

売上高・営業利益です。売上高は自社オンラインサイト、特にサブスクコマースとD2Cブランドが好調に推移した結果、また一部ナショナルブランド商品のコロナ禍の影響による欠品が回復基調にあること、また販売価格の値上げにより、全体としては前年同期を上回るレベルで着地しています。前年同期比109パーセントとなっています。

営業利益はD2Cブランド成長に加え、ナショナルブランド商品の原材料価格の高騰や円安等に起因する販売価格値上げにより、一時的に売上総利益率が上昇したことが影響し、大きく増加しています。

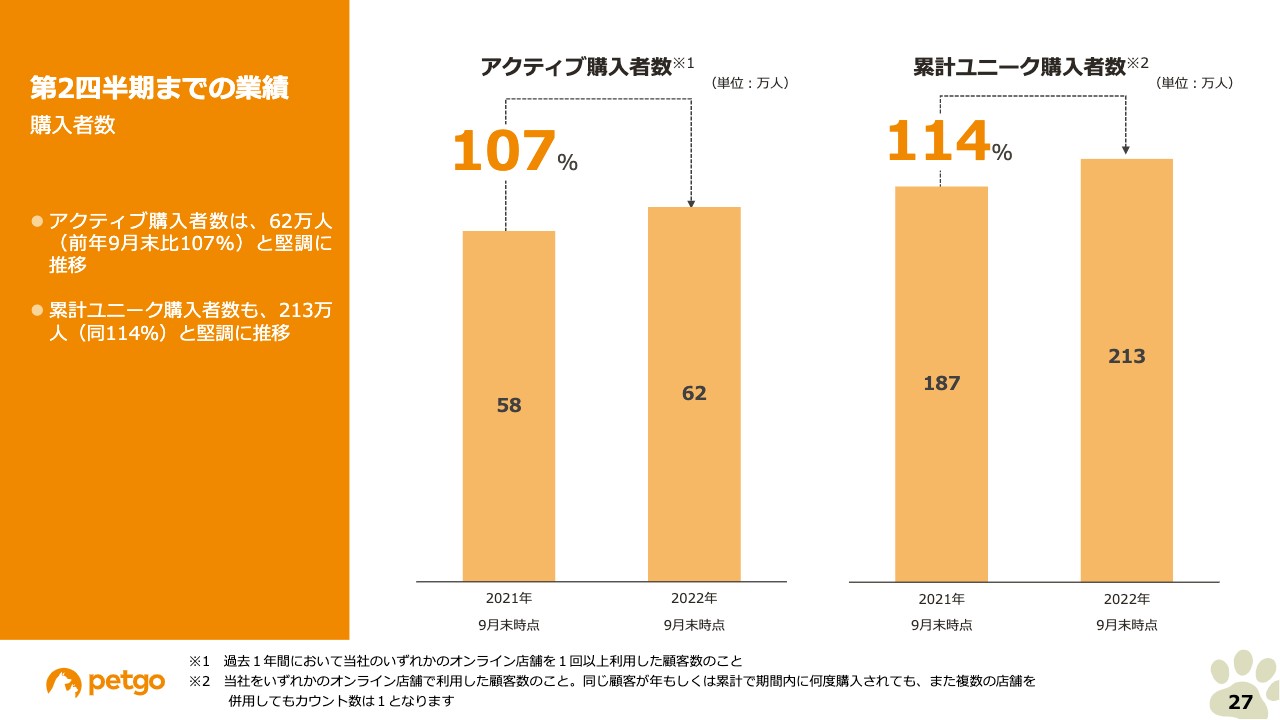

第2四半期までの業績 購入者数

購入者数です。スライド左側がアクティブ購入者数で、62万人です。前年9月末比107パーセントと堅調に推移しています。

右側が累計ユニーク購入者数で、213万人です。こちらも前年9月末比で114パーセントと堅調に推移しています。

第2四半期までの業績 マルチコマース

マルチコマースの状況です。自社オンラインサイトの売上高は、サブスクコマースが好調に推移した結果、前年同期比140パーセントと堅調に推移しました。

他社オンラインモール等売上高は一部ナショナルブランド商品の値上げが影響し、前年同期比99パーセントと横ばいとなっています。全社売上高に占める自社オンラインサイト売上高の比率は31パーセントまで拡大しています。

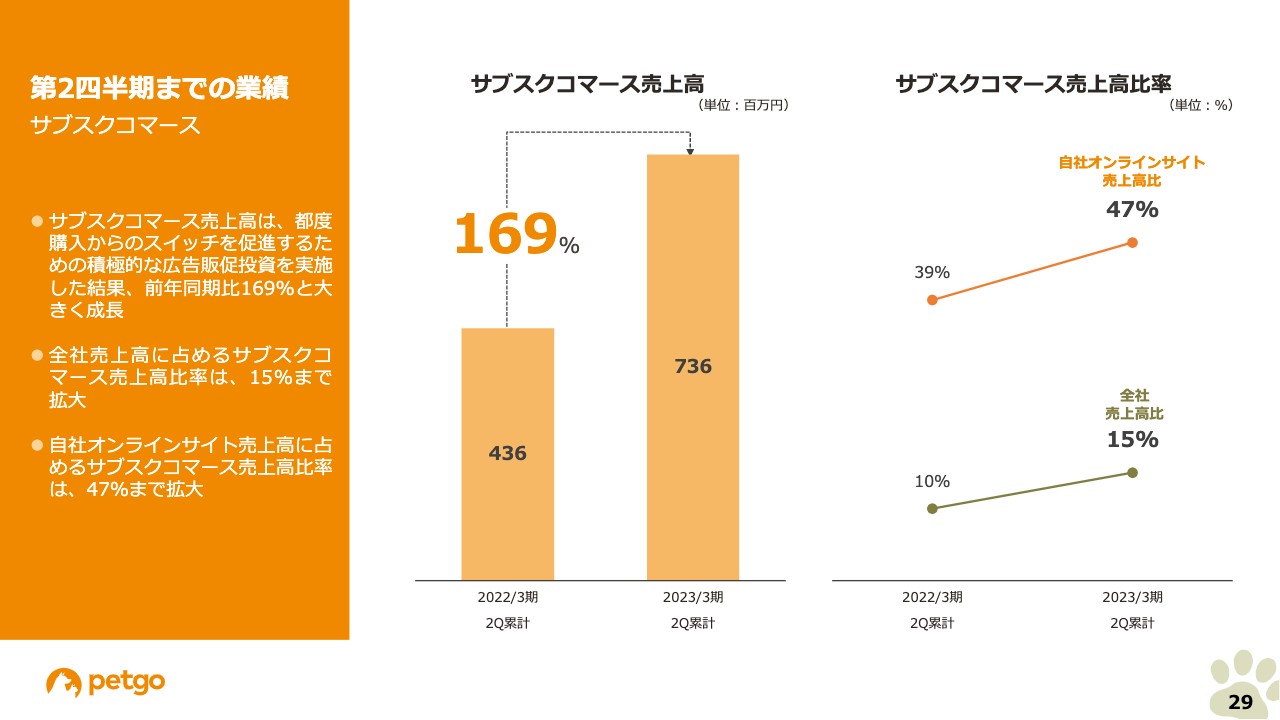

第2四半期までの業績 サブスクコマース

サブスクコマースです。サブスクコマースの売上高は、都度購入からのスイッチを促進するための積極的な広告販促投資を実施した結果、前年同期比169パーセントと大きく成長しました。

全社売上高に占めるサブスクコマース売上高比率は、15パーセントまで拡大しています。また、自社オンラインサイト売上高に占めるサブスクコマース売上高比率は47パーセントまで拡大しています。

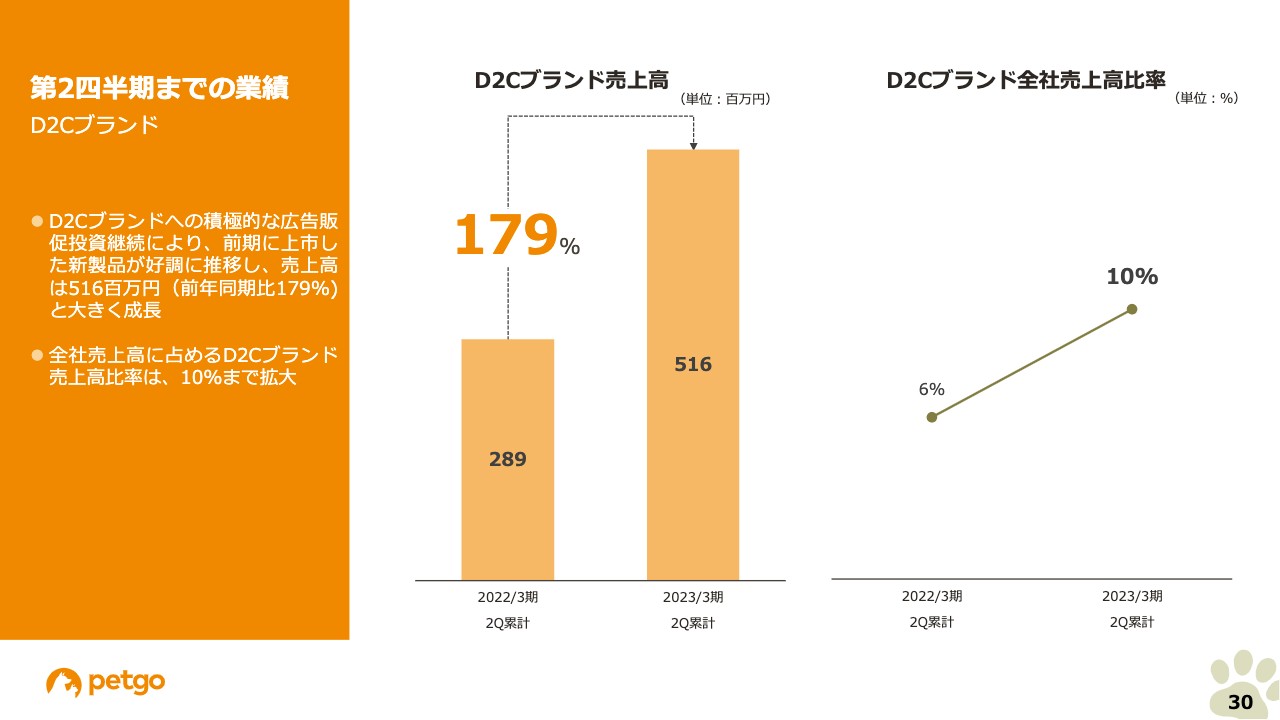

第2四半期までの業績 D2Cブランド

D2Cブランドの状況です。D2Cブランドへの積極的な広告販促投資の継続により、前期に上市した新製品が好調に推移し、売上高は5億1,600万円、前年同期比179パーセントと大きく成長しました。全社売上高に占めるD2Cブランド売上高比率は10パーセントまで拡大しています。

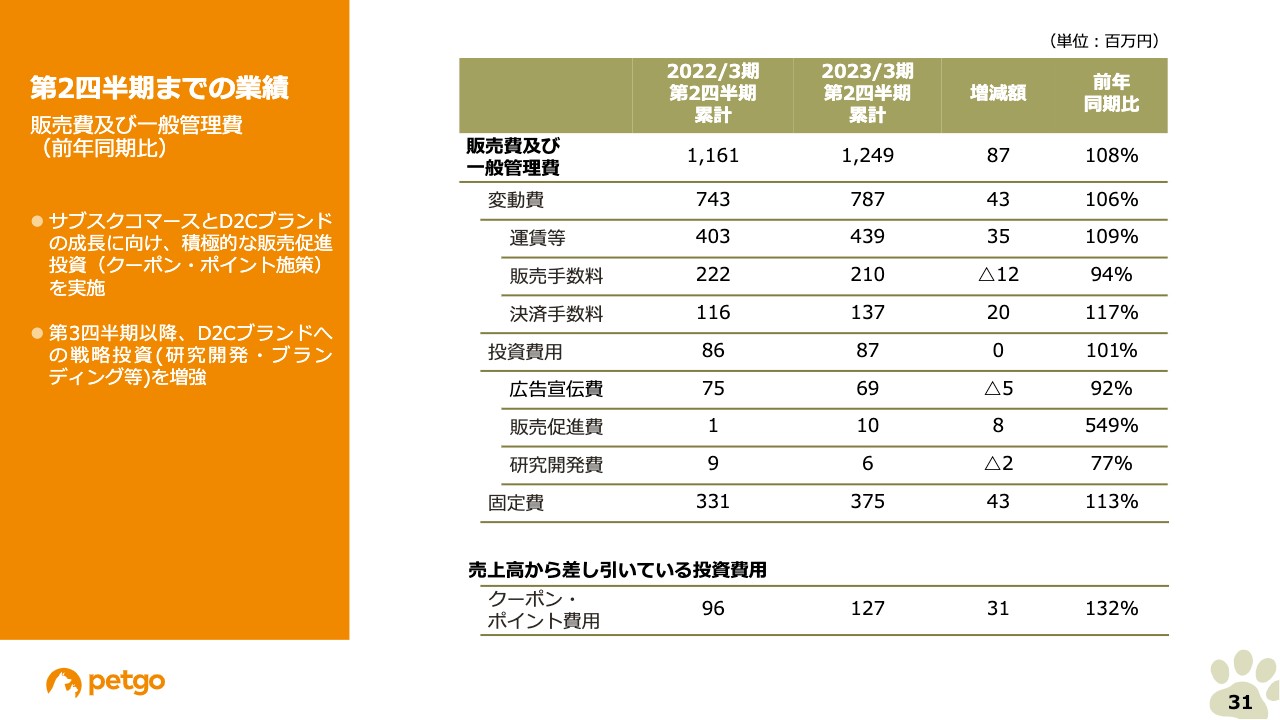

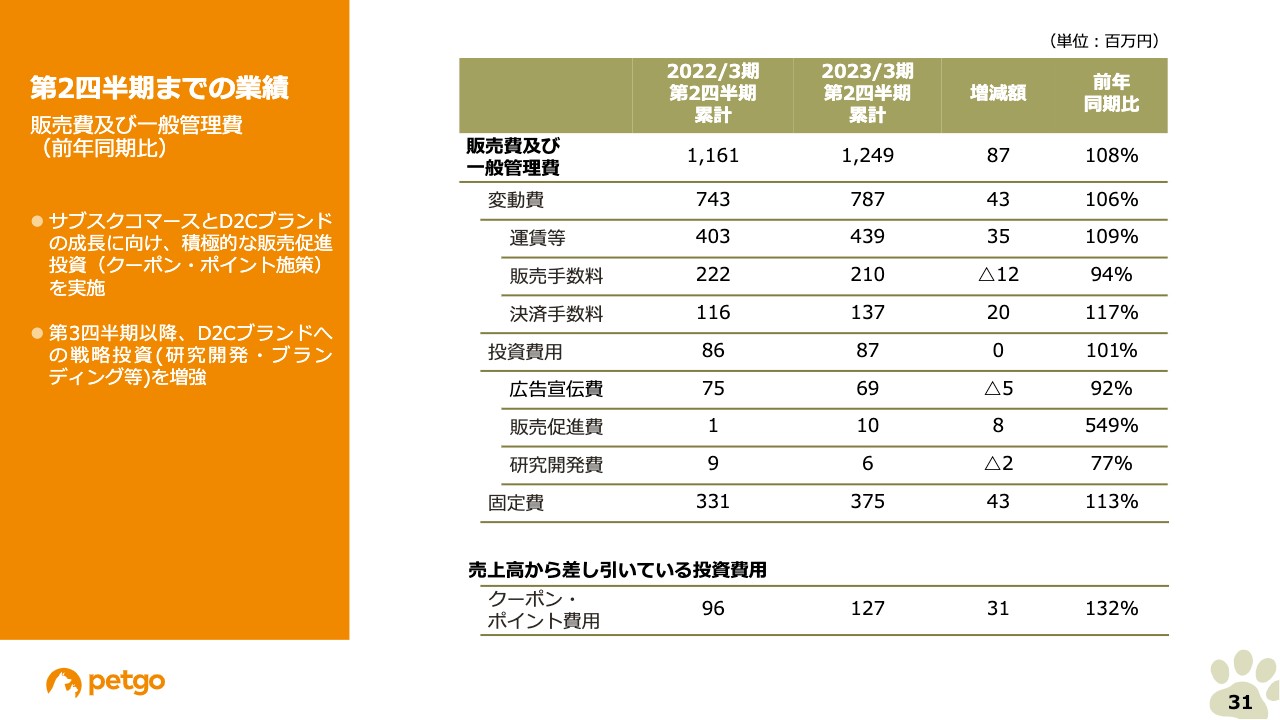

第2四半期までの業績 販売費及び一般管理費(前年同期比)

販売費および一般管理費の前年同期比の状況です。サブスクコマースとD2Cブランドの成長に向け、積極的な販売促進投資として、クーポン・ポイントの施策を実施しました。

第3四半期以降、D2Cブランドへの戦略投資、研究開発、ブランディング等への投資を増強していきます。

第2四半期までの業績 貸借対照表(前期末比)

貸借対照表です。固定資産の割合が低いアセットライトな経営を継続しています。新規上場による調達資金は、D2Cブランドの仕入費用に充当したため、流動資産が大きく増加しています。

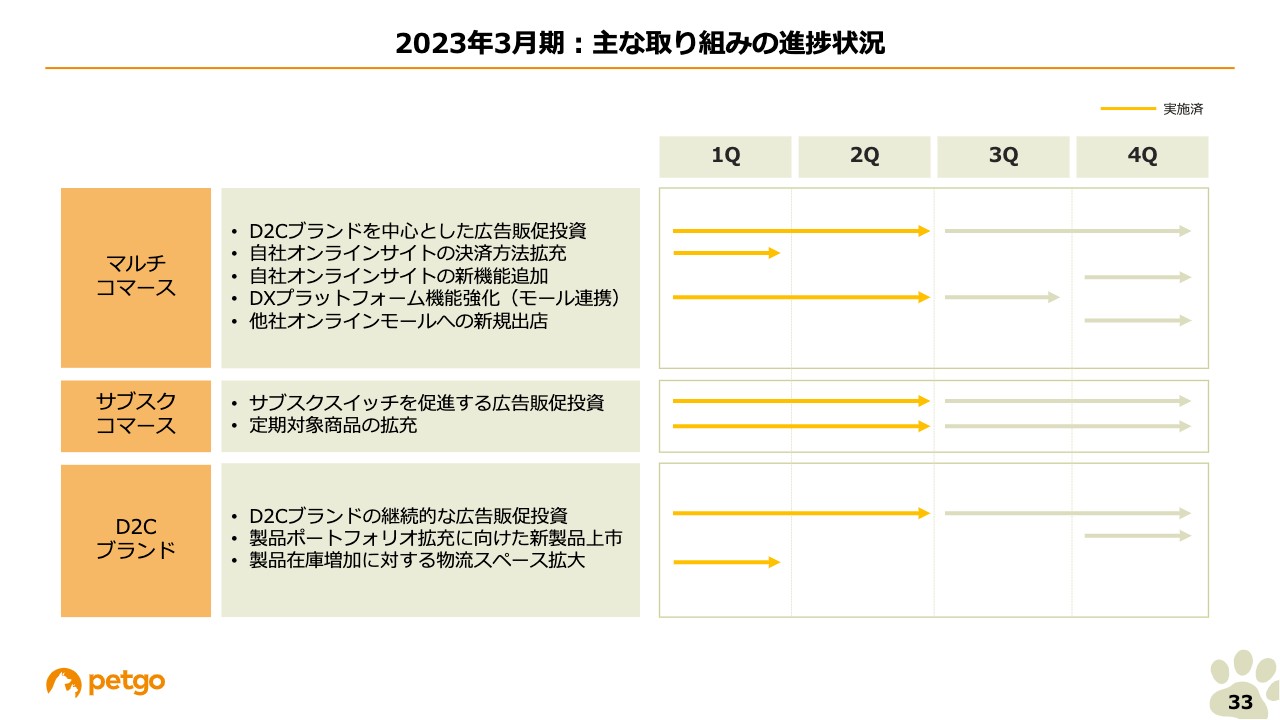

2023年3月期:主な取り組みの進捗状況

第2四半期の主な取り組みです。マルチコマースでは、D2Cブランドを中心とした広告販促投資を継続し、自社DXプラットフォームの機能強化を行ってきました。

サブスクコマースでは、都度購入からサブスクコマースへのスイッチを促進する広告販促投資の継続、またサブスクコマースの対象商品の拡充を継続しています。 D2Cブランドでは、D2Cブランドの継続的な販促投資を実施しました。

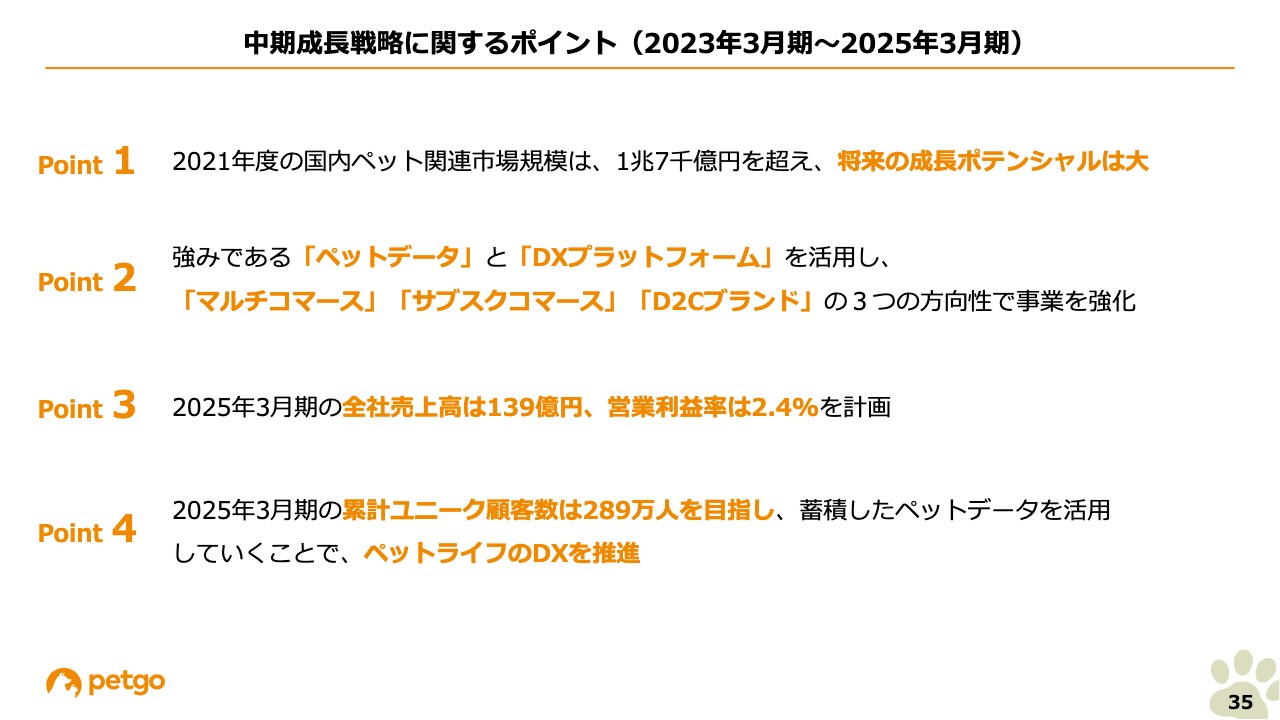

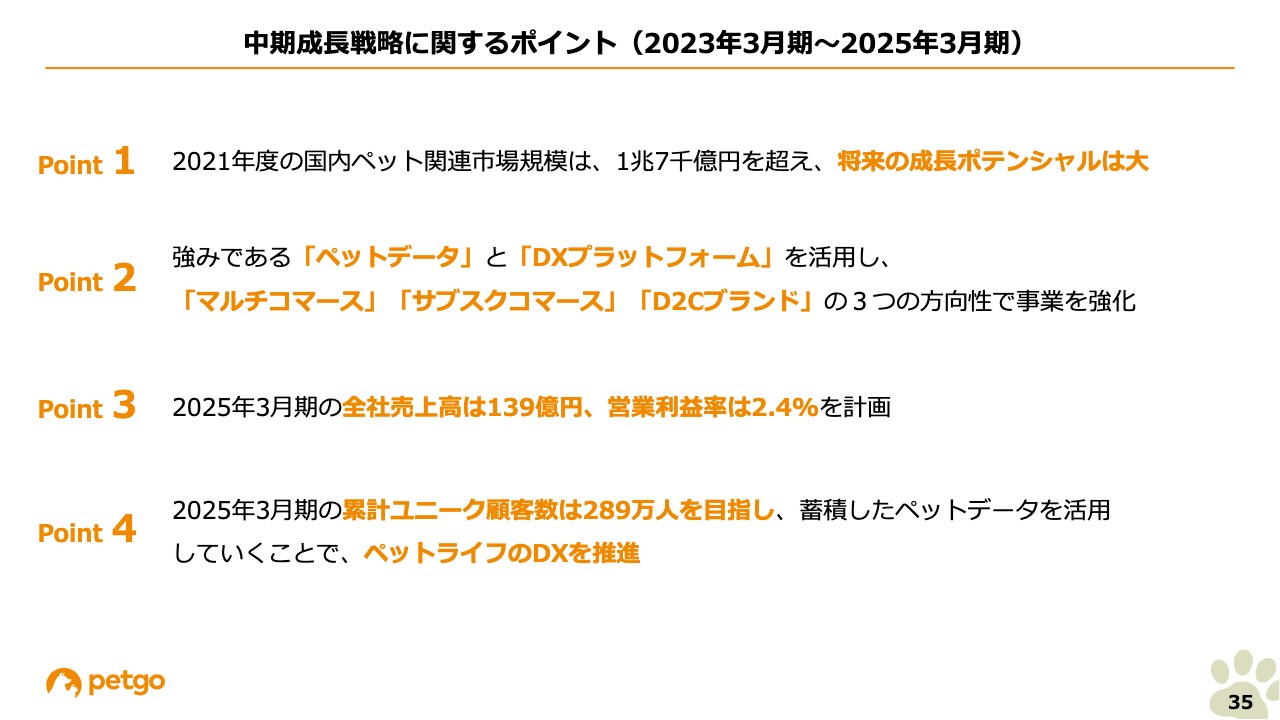

中期成長戦略に関するポイント(2023年月期~2025年月期)

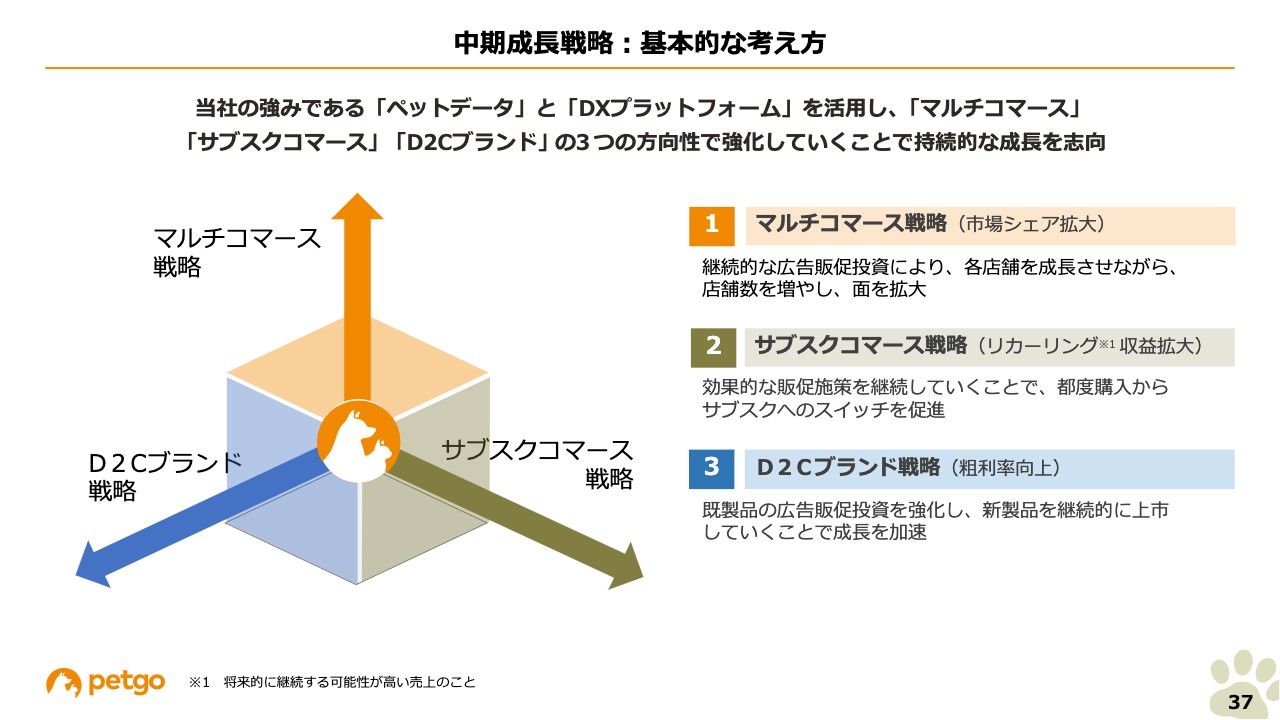

中期成長戦略についてご説明します。中期成長戦略の基本的な考え方として、強みである「ペットデータ」と「DXプラットフォーム」を活用し、「マルチコマース」「サブスクコマース」「D2Cブランド」の3つの方向性で強化していくことにより、持続的な成長を志向しています。

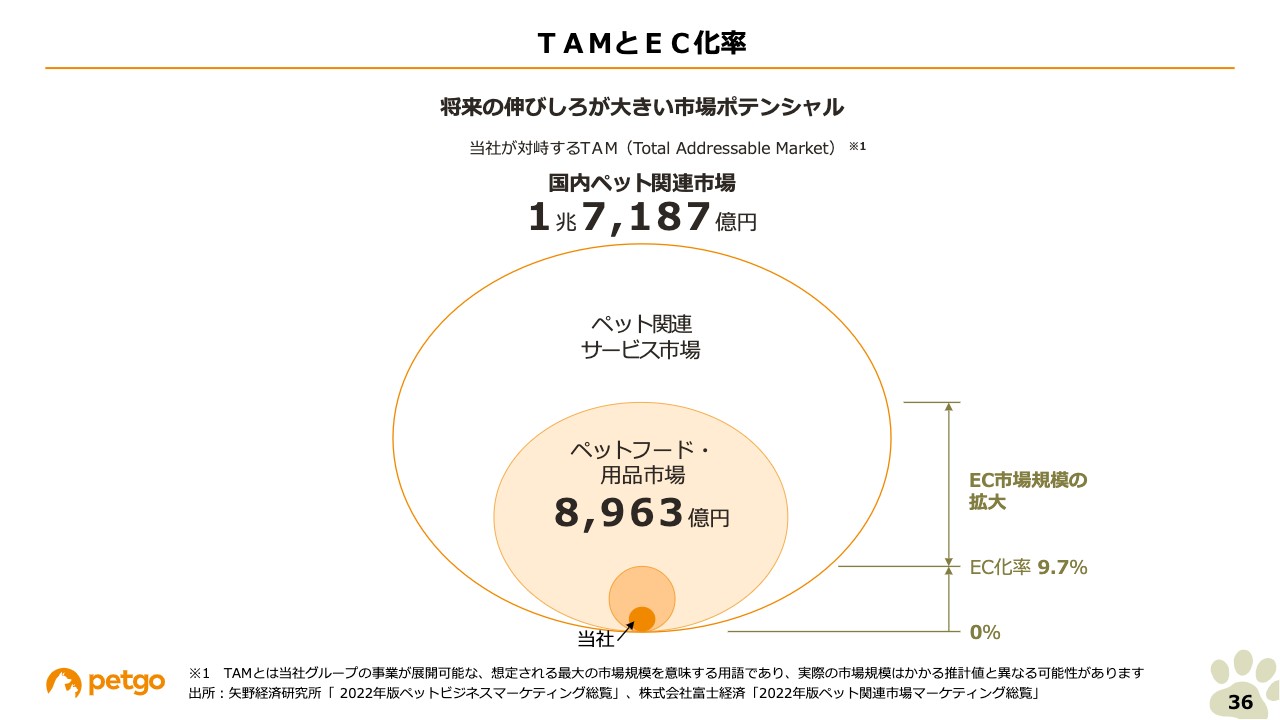

TAMとEC化率

ペット市場は1.7兆円を超えますが、当社の現在の事業規模はまだ小さく、今後の伸びしろが非常に大きいと思っています。世帯あたりのペットに対する消費額は増加傾向にあり、ペットフード・用品市場は緩やかに拡大していき、同時にEC化率も今後増加していくと考えています。

EC化率が増加し、ペットEコマース市場が拡大していく中で、当社は次ページ以降でご説明する成長戦略を実施し、市場シェアの拡大を実現していきます。

中期成長戦略:基本的な考え方

「マルチコマース」「サブスクコマース」「D2Cブランド」それぞれの戦略のご説明です。マルチコマース戦略では、継続的な広告販促投資により、各店舗を成長させながら店舗数を増やし、顧客とのタッチポイントである面での展開を拡大していきます。

サブスクコマース戦略では、効果的な販促施策を継続していくことで、都度購入からサブスクへのスイッチを促進していきます。

D2Cブランド戦略では、既存のD2Cブランド製品の広告販促投資を強化するとともに、新製品を継続的に上市していくことで粗利率を向上させ、成長を加速していきます。サブスクコマースとD2Cブランドが成長していくことで、将来の収益性が見込みやすい構造になっていくと考えています。

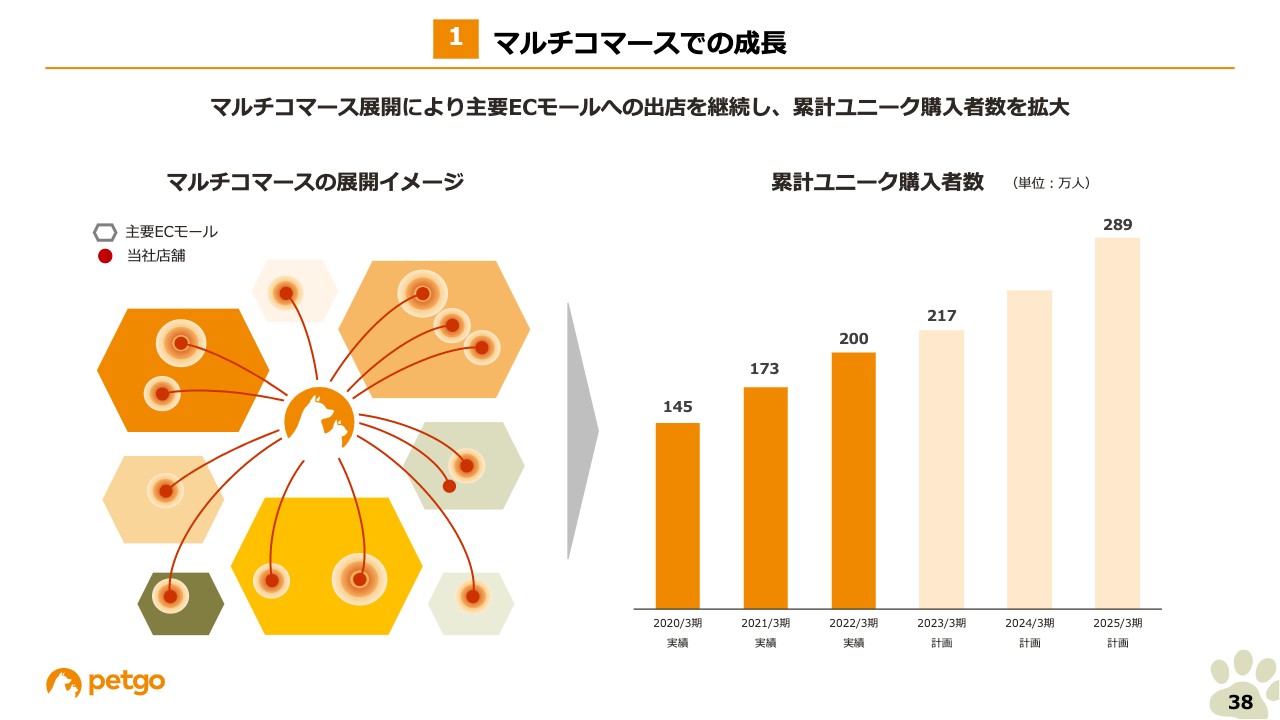

マルチコマースでの成長

スライド左側がマルチコマースの展開イメージ、右側が目標とする累計ユニーク購入者数を表したグラフです。マルチコマースでは引き続き主要ECモールへの追加出店により顧客接点の面を拡大し、多くのお客さまにリーチしていきます。2025年3月期の累計ユニーク購入者数は、289万人を目標としています。

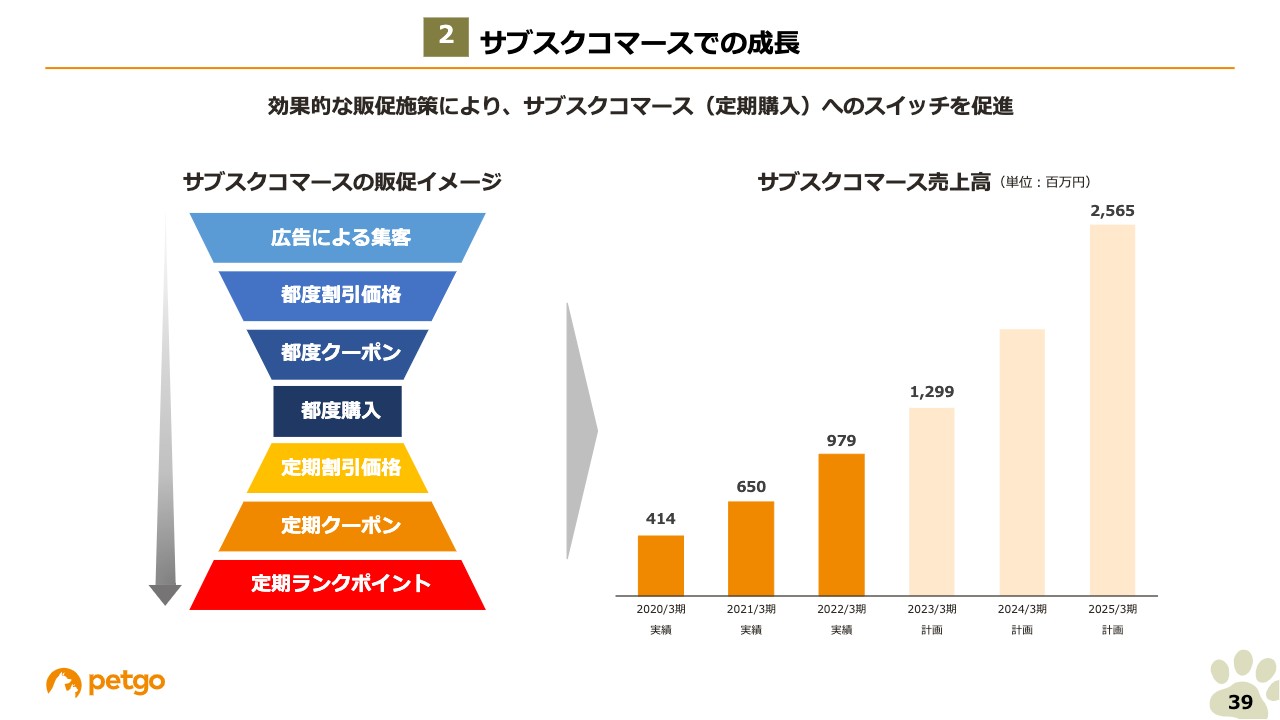

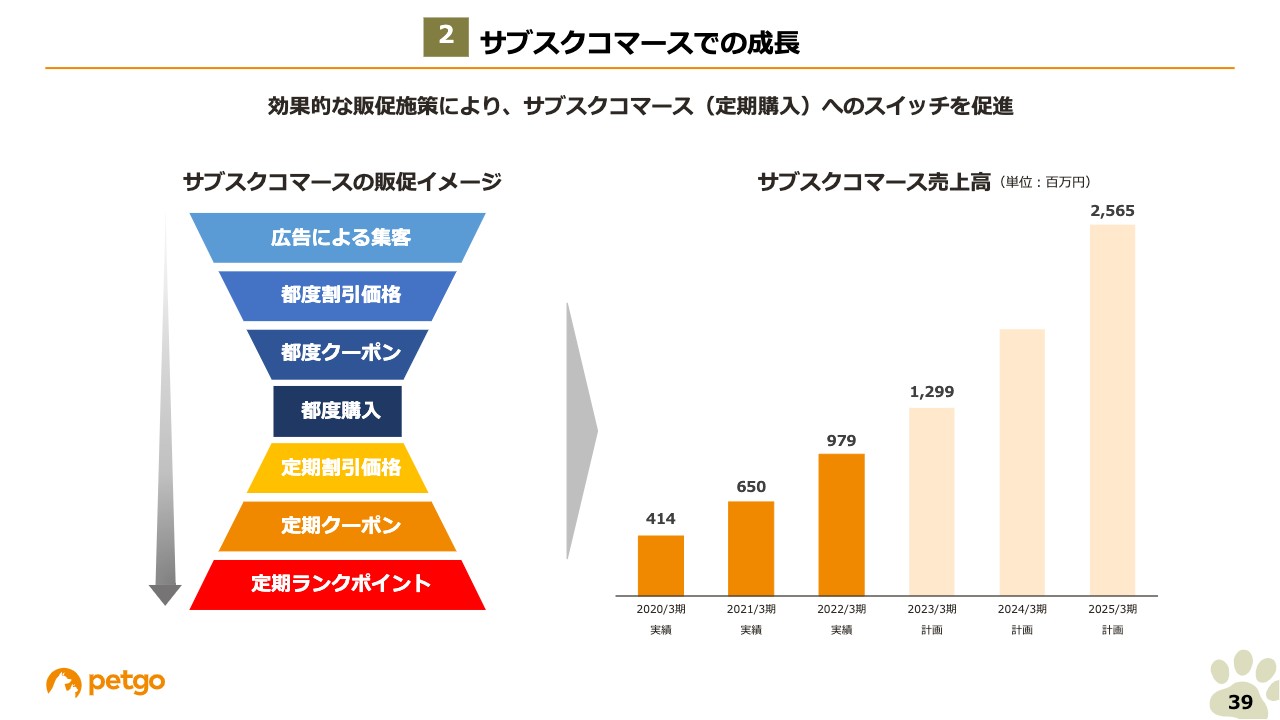

サブスクコマースでの成長

サブスクコマースの販促イメージと、目標とするサブスク売上高です。サブスクコマースでは、まずWeb広告により集客数を拡大し、クーポン等の販促施策によって都度購入をご利用いただきます。

お得な定期便価格、割引率の高い初回クーポン、使えば使うほどお得になるランクポイントの3つの施策を活用し、都度購入から定期購入へのスイッチを促進していきます。

その結果として、2025年3月期のサブスクコマースの売上高は25億6,500万円、全社売上高に占めるサブスクコマースの売上高の割合は約18パーセントとなることを目標としています。

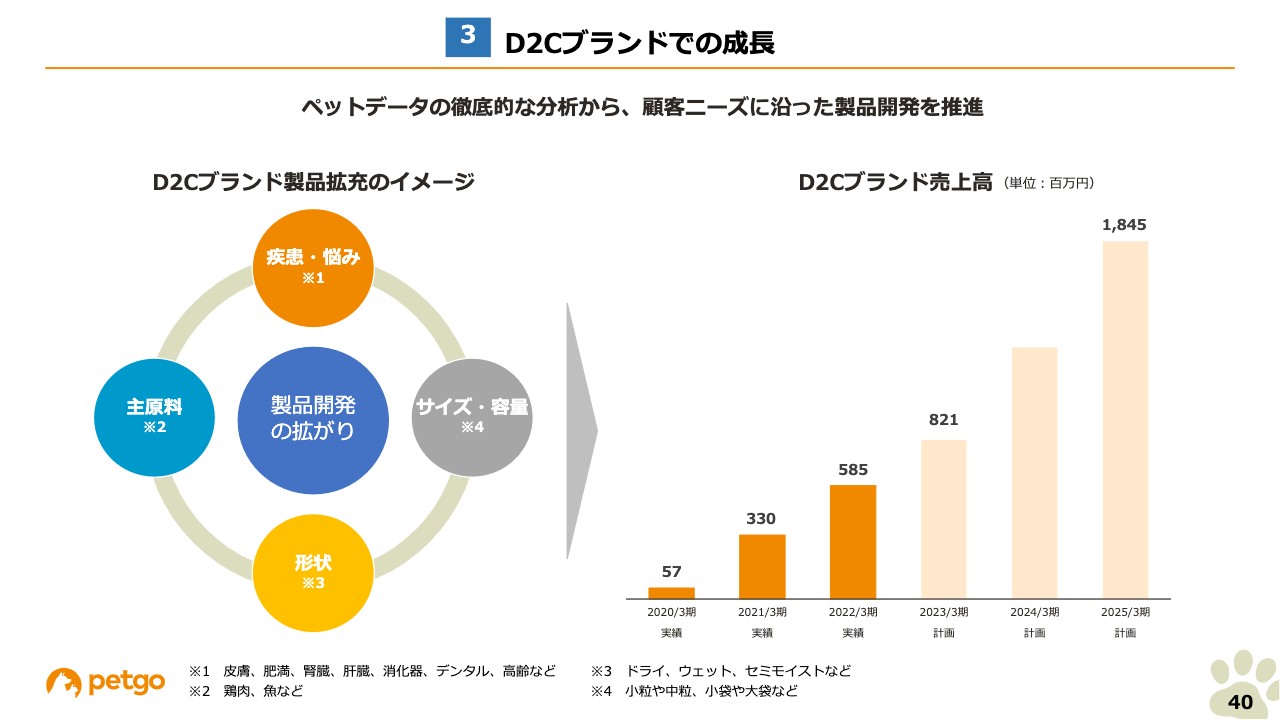

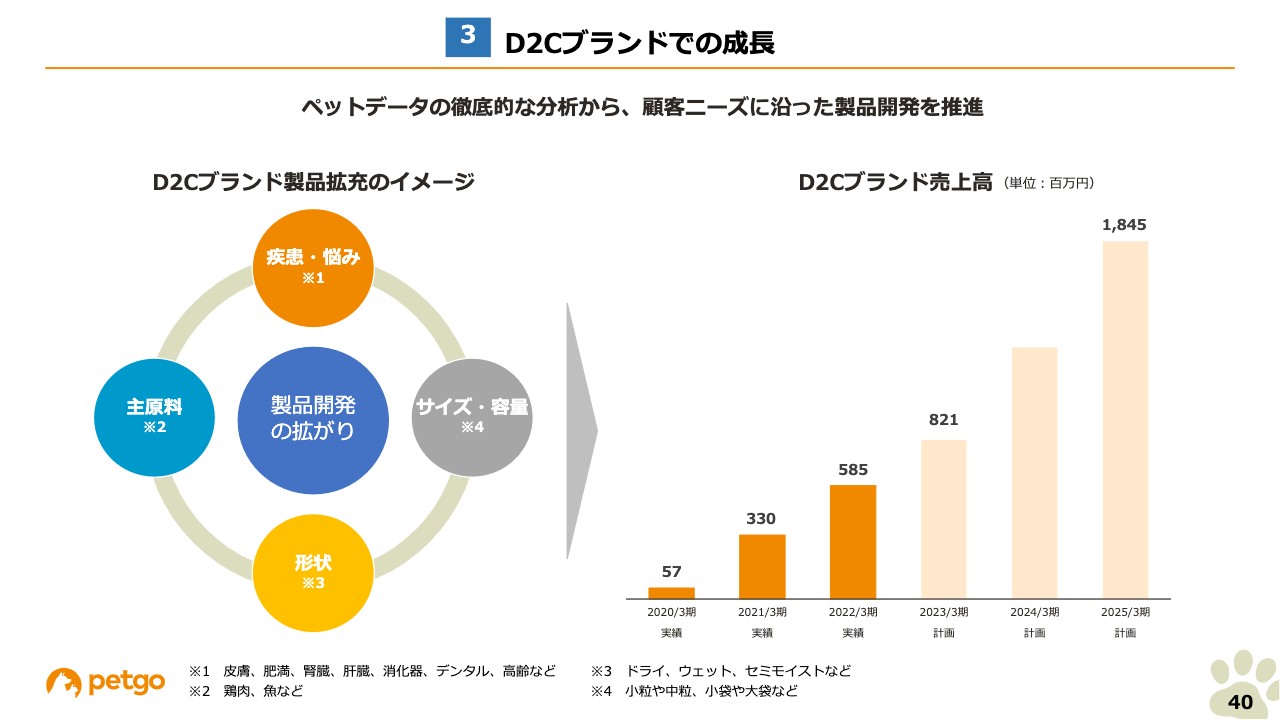

D2Cブランドでの成長

スライド左側はD2Cブランド製品拡充のイメージ、右側がD2Cブランドの売上高を表したグラフです。保有しているペットデータを分析し、疾患・悩み、形状、主原料、サイズ・容量などの広がりから、お客さまのニーズが高いD2Cブランド製品の開発を継続して行い、製品ポートフォリオを拡充していきます。

D2Cブランドに継続した販促投資を行うことで、2025年3月期のD2Cブランドの売上高は18億4,500万円、全社売上高に占めるD2Cブランド売上高の割合は約13パーセントを目標としています。

繰り返しになりますが、全社の売上高に占めるD2Cブランドの売上高の割合が高まることで粗利率は徐々に上昇していくと考えています。

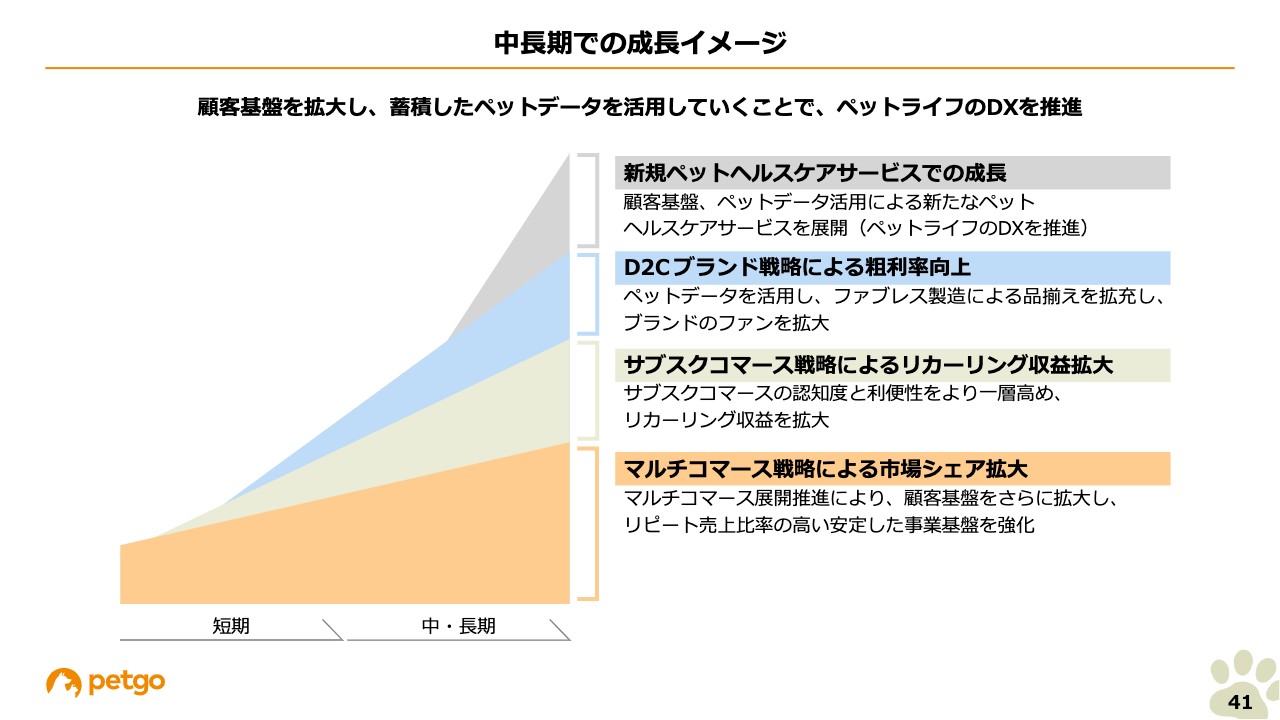

中長期での成長イメージ

当社の成長戦略は3つです。1つ目のマルチコマースで顧客数を増やすことで事業規模を拡大し、2つ目のサブスクコマースでリカーリング比率を向上させ、3つ目のD2Cブランドで粗利率を改善していきます。

中長期では、4つ目として、ペットデータを基盤に、新規ペットヘルスケアサービスでの成長を目指しています。テクノロジーを活用して飼い主の悩みを解決していくことで、将来は「モノ」だけでなく「サービス」も提供していきます。これにより、ARPUを拡大し、ペットのQOL向上のためにペットライフをDXしていきたいと考えています。

当社は、Eコマースで多くの顧客基盤を有しています。そのため、サービス展開においても、累積ユニーク購入者数が大きなアドバンテージになると考えています。

以上が、第2四半期の決算説明となります。ご清聴いただき、ありがとうございました。

質疑応答:D2Cブランドへの戦略投資について

司会者:「今回、増強する投資の具体的な内容について、もう少し詳しく説明してほしい」というご質問です。

黒澤:D2Cブランドへの戦略投資ということですが、こちらの図が当社がD2Cブランドの製品を開発するフロー、またブランディングのフローになっています。製品の上市前は研究開発を、上市後は製品のブランディングを行っています。D2Cブランドについては、やはり品揃えの拡充が、売上拡大にもっとも寄与すると考えています。

1つ目が研究開発です。製品ラインナップの拡充を行うためには、スライドにもありますが、調査分析、製品企画、テスト製造、製品試験、パッケージ開発などのプロセスを経て上市に至ります。製品開発の段階でこのような多くの種を植えることを第一に行うべきだと思っています。

今回、D2Cブランドの投資はもちろん行いますが、さらにこの研究開発に対しての投資を拡充・増強し、将来の品揃え拡充につなげていきたいと考えています。

2つ目がブランディングの部分です。商品を発売した後は、売れる商品にしっかり育てていくといったフェーズになります。当社は、このブランディングの強化という点に関してはまだ十分な手立てが打てていないと考えています。

そのため、商品が発売された後は、このブランディングの段階で、しっかりとブランドのファンを増やすための十分な投資を行っていきます。このような研究開発とブランディングが大きな投資内容となります。

質疑応答:業績予想について

司会者:「下期で業績予想を修正しないとありました。そのため、下期予想が赤字ということかと思うのですが、下期予想についての具体的な考え方について率直に教えていただけないでしょうか?」というご質問です。

黒澤:こちらのスライドが第2四半期までの進捗です。先ほどもお伝えしたとおり、この第2四半期の段階で営業利益は計画に対して超過しています。業績予想を修正しないということは、下期に関しては赤字と捉えられるということだと思います。しかし、下期の業績の考え方としては、今回値上げされたナショナルブランド商品の需要回復があるか否かというのが影響すると考えています。

当社としては、長期でのさらなる成長を目指すために、D2Cブランドへの投資を増強していくと考えています。しかし、正直なところ原材料価格の高騰により7月にメーカー各社が値上げをしましたが、今後もまた値上げされるかもしれません。加えて、円安等の理由でメーカー各社の業績などにも非常に影響を及ぼしていると聞いています。

第3四半期以降もこのような影響がいまだ不透明な状況ですので、まずは私たちとしては脇をしっかりと固めて、値上げの反動をできるだけ最小限に抑えるべく、需要回復なども図っていきたいと考えています。長期目線では、D2Cブランドへの投資ということで考えています。

質疑応答:D2Cブランドの開発計画について

司会者:「D2Cブランドの開発を強化していくと先ほどお話しされていましたが、D2Cブランドの開発計画はどのようになっているか教えてください」というご質問です。

黒澤:D2Cブランドの開発について、少し補足でご説明します。当社は「VETS One」というブランドで動物用医薬品、かつ食事療法食、サプリメント、デンタルケアまで非常に幅広いカテゴリーでトータルソリューションを提供していくということをコンセプトとしています。現在、ペットヘルスケアのカテゴリーでのこのように非常に幅広い製品ポートフォリオを作成しているのは当社だけであると考えています。

こちらが、現在の製品ラインナップです。今後の製品開発に関しては、「犬猫向け機能性フード」という食事療法食をメインとした、この機能性フードの品揃えを増やしていきたいと考えています。理由としては、当社製品ではまだアプローチできていない疾患や、肉の種類などのフレーバーがあり、粒のサイズなども競合するナショナルブランドのメーカーに比べると品揃えが少ない状況です。

犬も猫も非常に多くの疾患があり、味の好みもそれぞれであるため、そこにしっかりと対応していくためには、まずはこの食事療法食を中心とした「犬猫向けの機能性フード」の品揃えを増やしていきたいと考えています。

この開発に私たちも日々時間をかけていますが、なかなか「今月企画して来月出せる」というようなものではありません。上市まで数年かかるものもあります。そのため、今年いろいろと仕込んだものが、来期以降にしっかりと芽が開いていくためにも、しっかりと今、種を植えていきたいと考えています。

なお、今年度に関しては、いくつかの新製品を上市する予定です。現在、人気のペットフードは、下部尿路疾患という疾患に対応したフードです。そのため、この下部尿路疾患に対応した品揃えを拡充していきます。

また、ノミマダニ駆除薬ですが、こちらは先発医薬品である「フロントライン プラス」というのが非常に有名です。当社はそのジェネリック製品を提供し、展開しています。「プロテクトプラス」という製品ですが、発売から2年経った中で、お客さまがより見やすいデザイン、さらに環境面にも配慮したパッケージにしようということで今回、パッケージリニューアルを実施する予定です。

その他、サプリメント、デンタルケア等がありますが、まず当社としては機能性フードと医薬品等の開発を行っていきます。機能性フードに関しては今期、数品ですが品揃えを拡充します。医薬品に関しては、まだ具体的にはお伝えできませんが、来年3月までに、製品を1つ上市する予定です。

質疑応答:特殊要因による増益について

司会者:「一時的な特殊要因による利益の上昇について、過去に同様のケースがあったかどうか、また、今後も起こる可能性はあるのか、反対に利益が減ることになるケースはあるのかどうかを教えてください」とのご質問です。

黒澤:原材料の価格高騰、また資材輸送費の高騰や円安などの外部環境によって、各ナショナルブランドのペットフードは過去に類を見ない水準で値上がりしています。今回と同様のケースが過去にあったのかという点についてですが、私はここまでの値上げを見たことがありません。

今後も同様の事象が発生するかどうかについては、将来の外部環境に依存する不確定な要素を含んでいると考えています。発生した場合には最善の策が取れるように尽力します。

逆のパターンもあるのかということに関しては、おそらく「この粗利率が下がってしまうことがあるのかどうか」ということかと思います。今のところ、当社は欠品に対応するため、常に多くの在庫を確保しています。今回はそれが原因で起きた事象です。

昨今の円安によって、値上げを予定しているメーカーもまだいるかと思いますが、逆に円高になっていった時に価格が下がるのかと言うと、これに関しても今までに経験がありません。ですので、逆のパターンが起こることがあるのかという最後のご質問に関しては、今までの経験から稀有な事例になるかと思います。

質疑応答:特殊要因を除いた場合の業績について

司会者:「今回の業績について、一時的な特殊要因を除いた場合に、好調であったのか、それともまだ何か留意しておいたほうがよい事項があるのか教えてほしいです」というご質問です。

黒澤:D2Cブランドに関しては、一時的な特殊要因が影響していない部分ですので、ご説明したとおり、しっかりと成長していると考えています。また、サブスクコマースに関しても売上高が着実に成長しています。当社の今後の成長に非常に大きな影響を与えるのが、このD2Cブランドの成長とサブスクコマースの成長です。

今回の決算では、ナショナルブランドの値上げが非常に大きな影響を与えました。今後、さらなる値上げが起きる可能性を考えると、このナショナルブランドのお客さまをどこまでしっかりと維持できるか、回復していけるかという点が留意すべきポイントだと思います。当社としてはD2Cブランド、サブスクコマースともにしっかりと成長していると考えていただければと思います。

質疑応答:キャッシュフローの状況について

司会者:「利益は過去最高益とのことですが、営業キャッシュフローがマイナスとなっている要因をご説明いただきたいです」というご質問です。

黒澤:キャッシュフローの状況に関してですが、ナショナルブランド商品の供給が不安定であるため、欠品リスクを避けるために、前期末に対して第2四半期末は在庫を多く保有しています。それに加えて、D2Cブランド製品の売上が好調であるため、さらに在庫数が増加しています。滞留在庫は大きく増えていませんが、このような理由による在庫数の増加が、営業キャッシュフローがマイナスになっている要因だと思います。

特にD2Cブランドは、当社がメーカーポジションになっているため、当社が欠品してしまうと、世の中にその製品がないという状況になってしまいます。それを防ぐためにも、多くの在庫を確保していくという方針です。

一方でナショナルブランドに関しては、本来であればメーカーや問屋も在庫を持つのが普通ですが、ペットヘルスケアカテゴリーに関しては、メーカーや問屋もなかなか豊富な在庫を持っていません。そのため、当社が多くの在庫を持たざるを得ないという状況があります。以上が営業キャッシュフローがマイナスになっている要因です。

質疑応答:今後の新規事業の可能性について

司会者:「ペットヘルスケアを展開する当社の事業とペット保険などの事業は、親和性が高いと思われます。ペット保険への進出など、今後のペットヘルスケアサービスはどのように考えているのでしょうか?」というご質問です。

黒澤:ペット保険に関して、当社は過去にコ・ブランドで展開したこともありますが、上手くいかなかった経緯があり、ペット保険は非常に難しい事業だと思っています。

また、現状当社は、アイペット損害保険さまとお客さまの送客面で協業していますので、その関係を継続していきたいと思っています。

また、今後の新規ペットヘルスケアサービスの可能性に関してですが、やはり私たちが得意なのはデジタルを使うことです。したがって、純粋にペット保険を販売することよりも、お客さまのペットのデータを活用して新しいサービスができないかを考えています。

欧米では複数の新たなペットサービスなどが出てきていますが、日本のペットの世界は欧米と比べておそらく10年以上遅れており、飼い主のみなさまや業界の発展がまだ欧米には追い付いていない状況だと思っています。

したがって、私たちも常に新規のペットヘルスケアサービスとして、どのようなものに可能性があるのかを非常に幅広く検討しており、そのうちいくつかは深く検討をしています。しかし、マーケットに参入するタイミングは、慎重に考えていきたいと思っています。

まずは、しっかりとマルチコマース、サブスクコマース、D2Cブランドでお客さまの基盤を拡大することに集中していきます。

また、今は具体的に申し上げられないのですが、欧米だとテレヘルスのサービスや、ペットシッターのマッチングサービス、IoTのタグを使うような健康トラッカーのサービスなどが出てきています。これはタイミングが非常に重要で、そのまま日本で展開してもうまくいかないと思っています。そういった意味では、まだ時間がかかると思いますが、しっかりと当社の顧客基盤を活用して、モノだけではないサービスを提供できる企業になっていきたいと考えています。

質疑応答:サブスクコマースへの転換率を上げる施策や投資について

司会者:「サブスクの売上の伸びが堅調であると思いますが、その要因は何でしょうか? また、定期顧客になっていただくために、あるいは都度購入からサブスクコマースへの転換率を上げるために、どのような施策や投資を行っているのでしょうか?」というご質問です。

黒澤:サブスクコマースが非常に好調な理由の1つが、当社が提供しているペットヘルスケアのカテゴリにおいて、サブスクコマースを提供できているECプラットフォームが、実はほとんどないということかと思います。私たちは自社オンラインサイトでサブスクコマースを展開していますが、その他の大手ECプラットフォームでサブスクコマースを展開しているところはなかなかありません。

もしくは、サブスクコマースを展開していても、ペットヘルスケア商品をその対象にしているところがほとんどないため、ペットヘルスケアカテゴリの商品をサブスクコマースで購入されたいお客さまは、当社の自社オンラインサイトを利用せざるを得ないというのが、非常に大きな理由だと思っています。

また、私たちはいきなり定期購入いただくのではなく、まずはお客さまとの信頼関係をしっかりと築くために都度購入でご購入いただけるように誘導しています。

スライド左側の図のように、都度購入でお客さまにご利用いただき、当社との信頼関係や安心感を感じていただいた後に、サブスクの割引価格やサブスク用の定期クーポンを提示しており、加えてお客さまがサブスクコマースを利用するほどポイントが貯まるランクポイント制度も展開しています。

そうした施策を活用しながら、都度購入のお客さまをサブスクコマースに転換していくマーケティングを行うことで、サブスクコマースのお客さまを今拡大しているところです。

質疑応答:D2Cブランドの成長について

司会者:「D2Cブランドも結果として大きく成長していますが、想定していた当初計画と比較して、どのような結果になっているかコメントしてほしいです」というご質問です。

黒澤:いくつか視点があると思います。まず1つ目にD2Cブランドの売上高という側面でお話しすると、当初の想定よりも非常に好調なトレンドになったと思います。理由としては、品揃えの拡大をハイスピードで行ったということがあります。

今は少し落ち着いていますが、製品開発には時間が必要であり、企画してすぐ販売できるものではないため、来年以降のための種を植えている状況です。昨年は、ハイスピードな研究開発によって多くの品揃えを拡充しました。これが、当初の予定よりも非常に好調な結果を生んだのではないかと思います。

2つ目に、先ほどご説明した機能性フードというジャンルは、メーカーが限られているため、なかなかお客さまに選択肢がないカテゴリです。そのような意味で、お客さまにとっては新しいブランドの選択肢が増えたこと、また、価格も他のメーカーに比べると手頃で、健康に良い内容になっていることから、非常にご好評をいただいています。

この分野に関しては、お客さまからの良い評価を受けている現状を活かし、好調な売上高をさらに拡大していくためにも、先ほどお伝えした研究開発とブランディングの投資を増強していきたいと考えています。

質疑応答:D2Cブランドに対する為替や原材料の影響について

司会者:「ナショナルブランド商品の値上げについて、為替変動や原材料価格の高騰を要因として挙げていたと思います。D2Cブランドでも同じようなことが想定されますが、為替変動や価格変動が起きた場合、D2Cブランドの価格への反映はどのように考えられているでしょうか?」というご質問です。

黒澤:D2Cブランドの現状として、スライド上段に記載の機能性フードはタイ、中央のノミマダニ駆除薬、および下段のその他サプリメントやデンタルケアはともに国内で製造しています。したがって、原材料の高騰や円安に敏感に影響されるのは機能性フードとなります。直近での値上げは予定していませんが、今後、特に円安や原材料高騰の影響が出てきた時には、販売価格の変更が必要になると思っています。

一方で、主要なナショナルブランドは今年の7月に値上げを実施していますが、今後さらに値上げを行う可能性もあります。

質疑応答:広告費に対する、スタンスおよびSNSへの活用について

司会者:「前年の第2四半期と比較して広告費がマイナスですが、広告費に対するスタンスを教えてほしいです」というご質問と「実際に広告を行う際にはSEOやモール内検索に力を入れていると思いますが、『Instagram』や『TikTok』などによる潜在層へのリーチとして、SNSの活用をどのように考えているのでしょうか?」というご質問です。

黒澤:広告宣伝費が前年に対してマイナスになっている点について、まず今年は広告宣伝費の内容を大きく変えています。1つは今まではナショナルブランドを中心に広告宣伝費を活用していましたが、今年からはD2Cブランドへの投資に大きく切り替えています。

また、広告よりも販促活動に対する投資を増やすという方針があり、販促活動への投資へ予算の配分を変更しています。スライド下段の「売上高から差し引いている投資の費用」の欄に記載のとおり、クーポン・ポイント費用を大きく増額していることが伝わるかと思います。

広告宣伝費も金額だけ見ると減少しているように見えますが、ナショナルブランドよりもD2Cブランドに費用を投下しています。その結果、D2Cブランドの成長が好調に推移しているということです。

「TikTok」などへの広告についてですが、自社オンラインサイトの広告に関しては、「Google」や「Yahoo! JAPAN」といった検索サイトへの掲載を大変重視しています。これはなぜかと言いますと、ペットヘルスケアカテゴリは、例えば腎臓の食事療法食や下部尿路疾患の食事療法食、ノミマダニの駆除薬など、買いたい商品がすでにわかっているお客さまが非常に多いカテゴリだからです。したがって、お客さまの要望に対して検索広告で露出し、ディスプレイ広告等でしっかりとリーチしています。

顕在化しているお客さまにはリーチできていますが、潜在顧客層に関してはまだアプローチができておらず、ブランディングを強化していかないといけないと考えているところです。どういったツールや方法を使うかは検討が必要ですが、潜在層に対してしっかりとブランディングしていくという部分は、強化していかなければいけないと考えています。

質疑応答:3年後、5年後の営業利益率の見込みについて

司会者:「現状のペースで自社オンラインサイトやD2Cブランド、サブスクコマースの成長が予想される場合、3年後、5年後にどの程度の営業利益率になると見込んでいるでしょうか?」というご質問です。

黒澤:当社の中期成長戦略としては、2025年3月期に全社売上高139億円、営業利益率は2.4パーセントを計画しています。今年が3年間の中期計画の1年目となっていますが、円安だったり原材料の高騰だったりなど、先行きがなかなか見えにくい環境ではあると思います。

ただし、当社としてはこの数字を達成するために、D2Cブランドのさらなる成長が一番大事だと思っています。まずは脇を固めて、サブスクコマースで現在ご利用いただいているお客さまに継続してご利用いただけるような施策を実施するとともに、しっかりと種を植えることで将来の芽、花を開かせていくため、D2Cブランドの投資を強化・増強していきたいと思っています。

新着ログ

「小売業」のログ