アステリア、ソフトウェア事業の好調とGorilla社上場の投資評価益で売上+25%、営業利益+444%と大幅成長

2023年3月期第2四半期(4〜9月)

平野洋一郎氏(以下、平野):ご多用のところ、当社の第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。私から2023年3月期上半期の決算についてご説明いたします。

第2四半期決算説明会ということで、今回は2023年3月期上半期の決算になります。第2四半期は4月から9月ですが、一言で言いますと、大幅な増収増益となりました。売上収益は前年同期比25パーセント増、営業利益にいたっては前年同期比444パーセント増です。

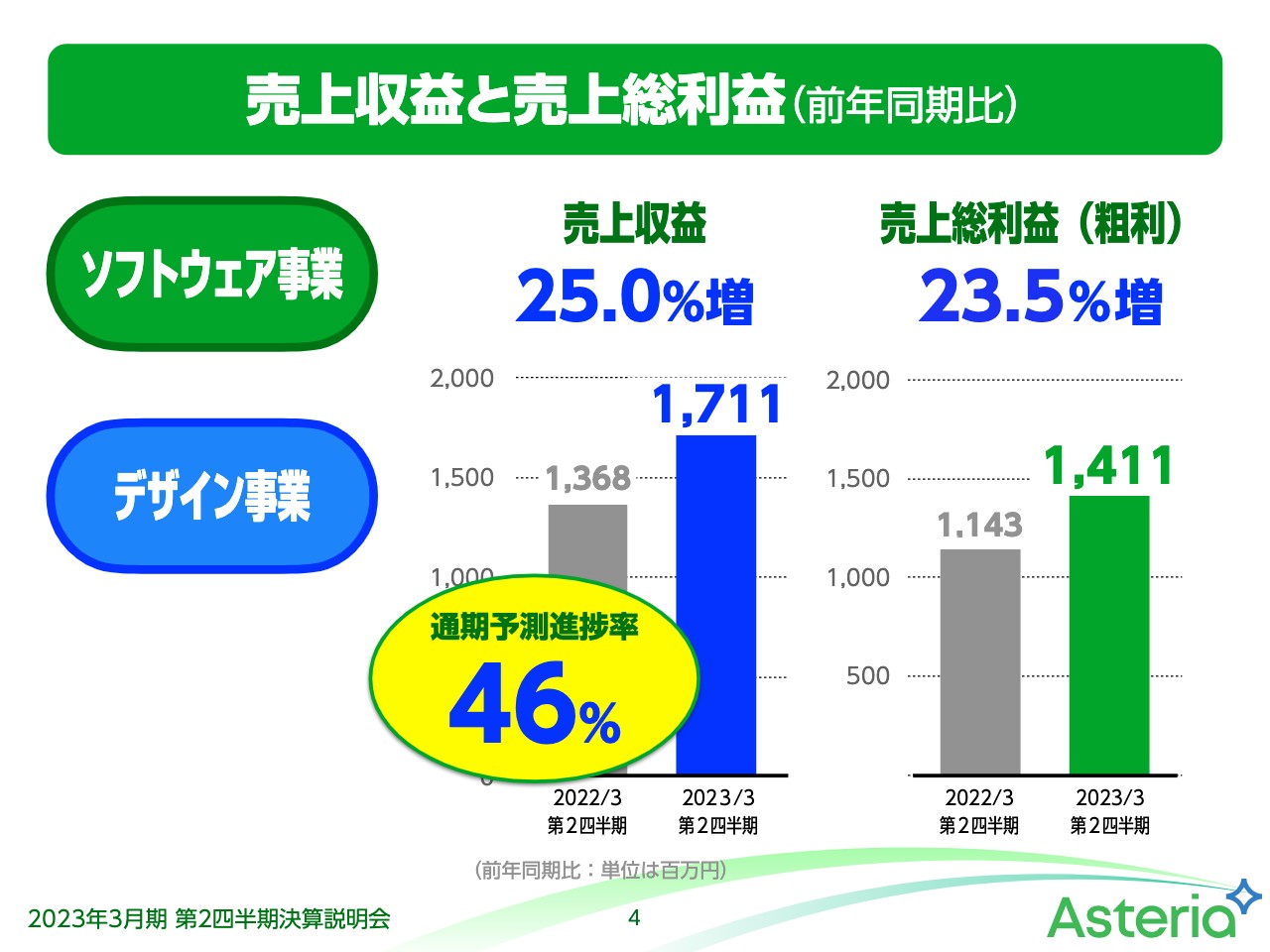

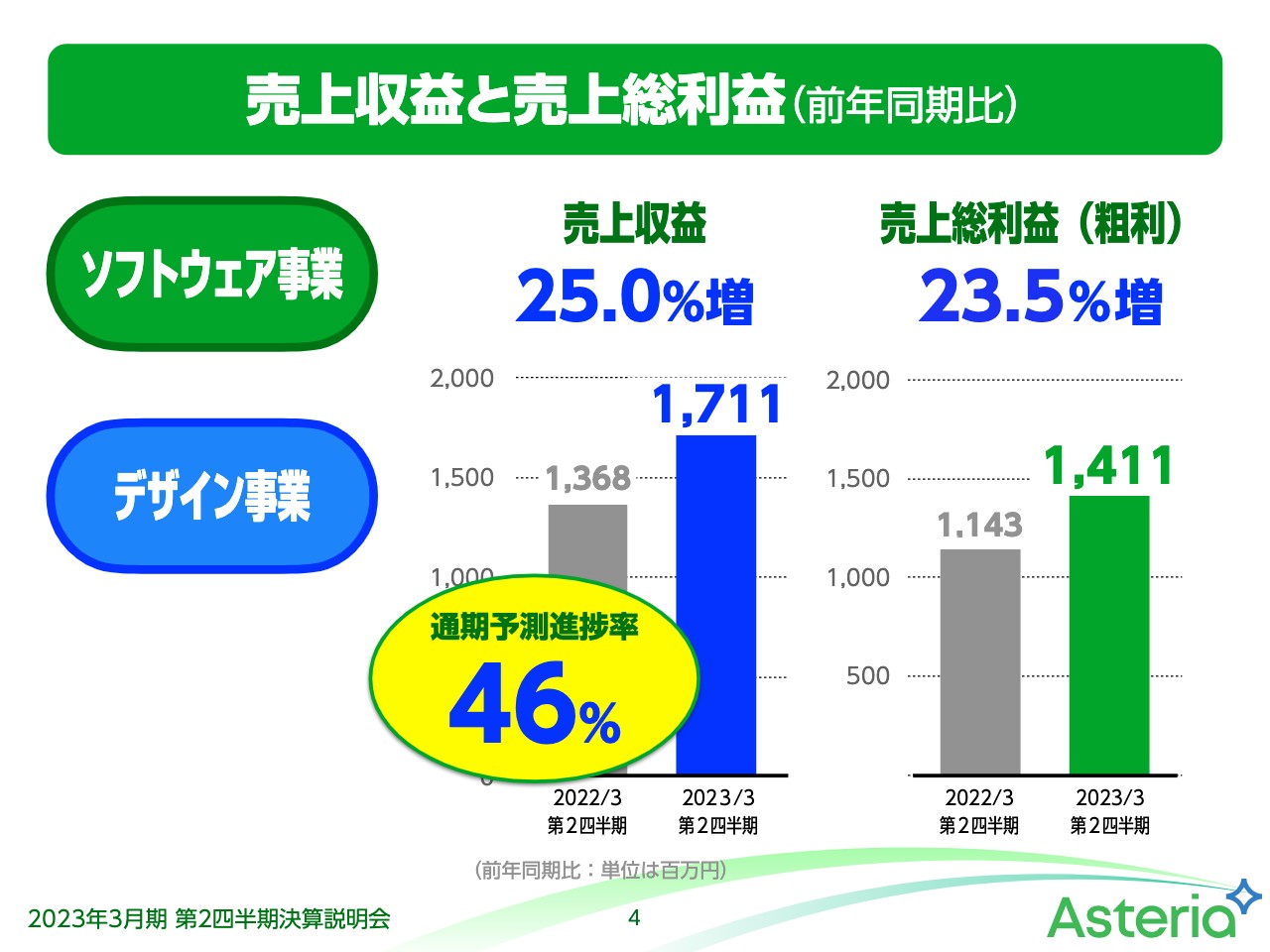

売上収益と売上総利益(前年同期比)

売上収益および売上総利益は、ソフトウェア事業とデザイン事業で創出するものです。売上収益は、先ほどお伝えしたとおり前年同期比25パーセント増の17億1,100万円で、売上純利益は前年同期比23.5パーセント増の14億1,100万円という結果となりました。

売上の進捗について、当社の通期予想に照らし合わせると、上半期の進捗率が46パーセントと、順調に進捗していることがおわかりいただけると思います。

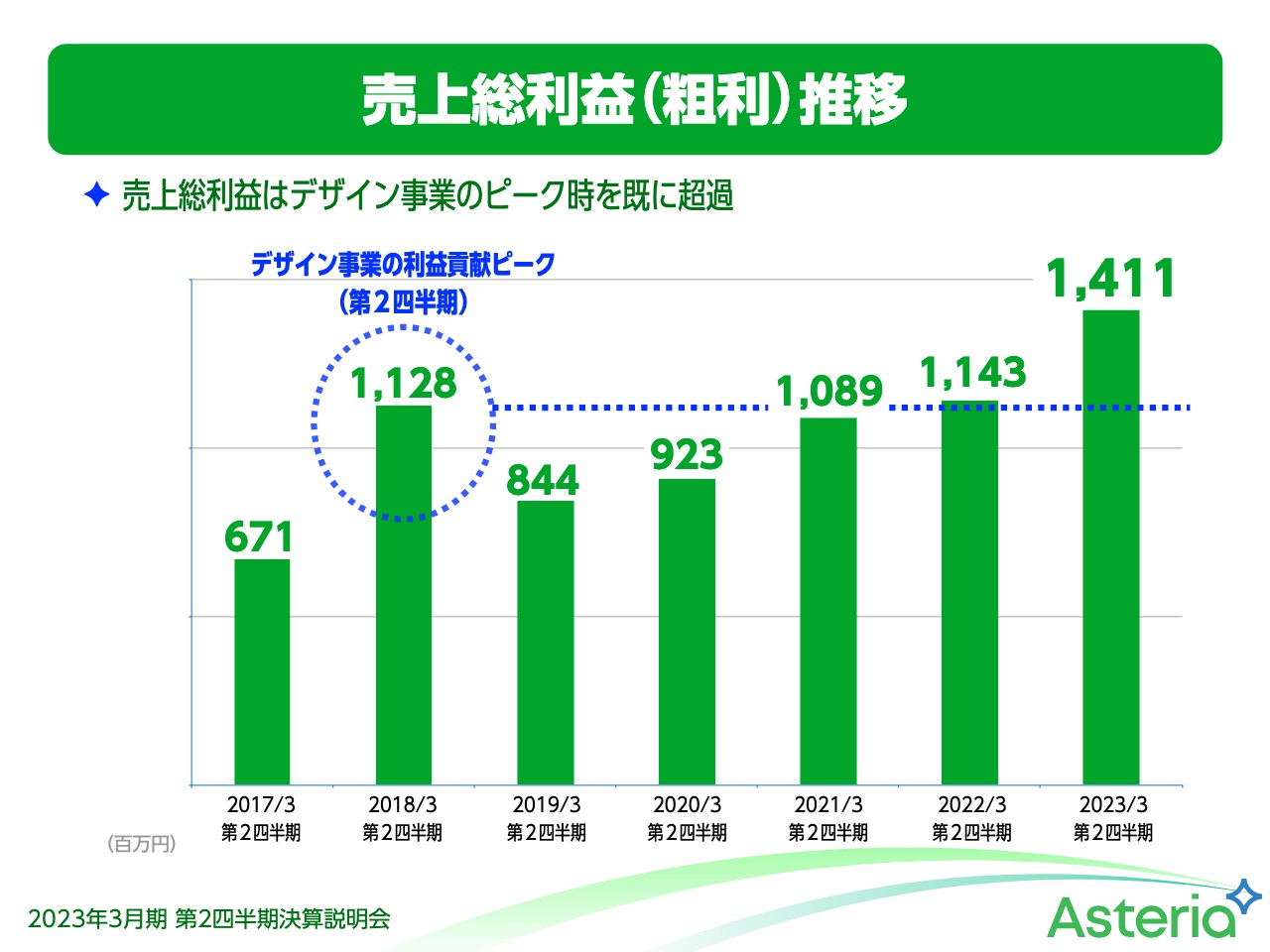

売上総利益(粗利)推移

売上総利益の推移について、今回は14億1,100万円でした。デザイン事業が非常に好調だった時の数字を、昨年よりすでに超えています。

デザイン事業が2年間大きく落ち込んだところから、いまだ復活していないのではないかという印象を持つ投資家の方も多いですが、特に今回の売上総利益は2018年3月期の利益貢献ピークを超えており、復活してきています。

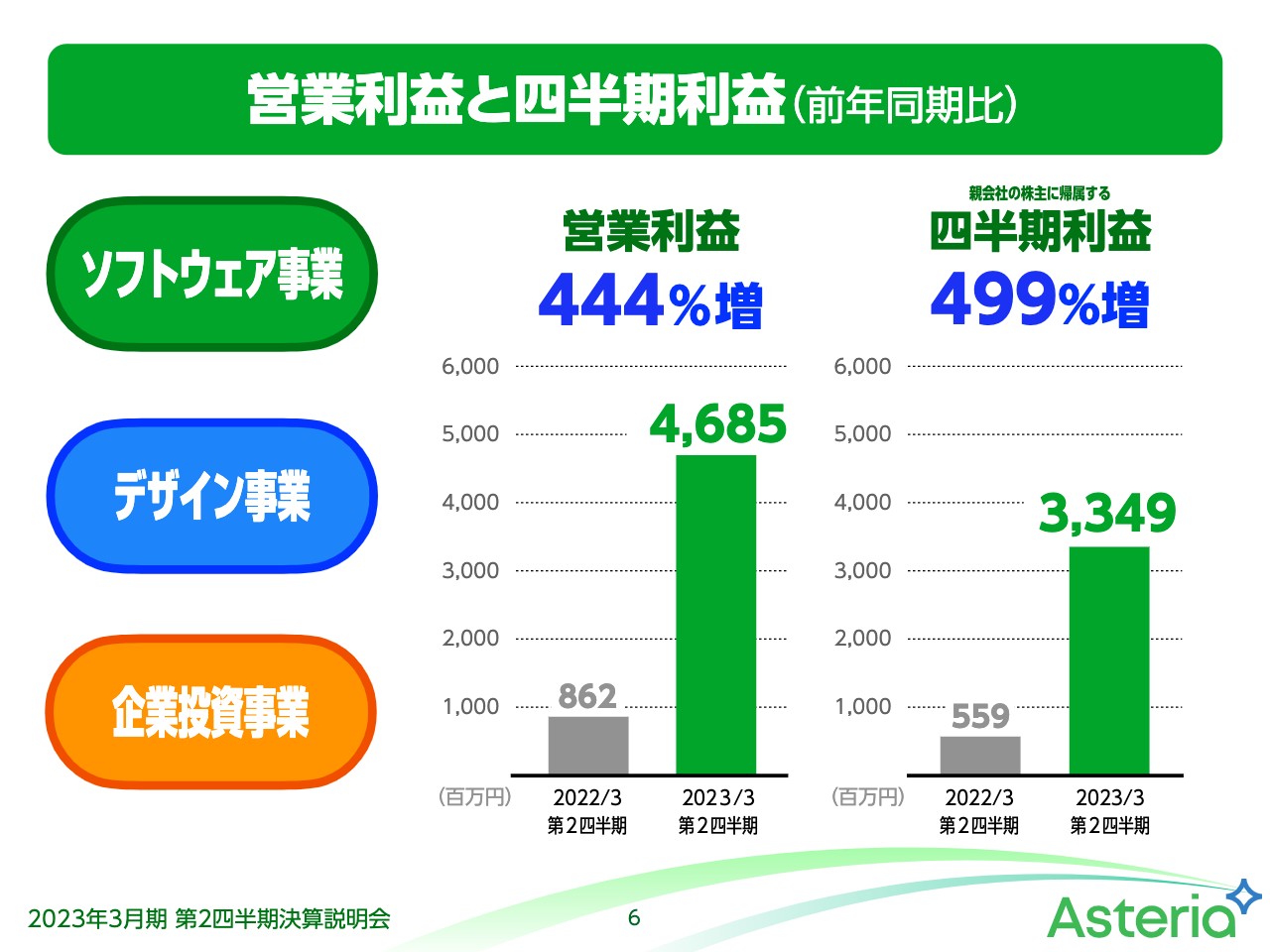

営業利益と四半期利益(前年同期比)

営業利益および四半期利益は、ソフトウェア事業、デザイン事業に加え、企業投資事業の利益が入ります。営業利益は前年同期比444パーセント増の46億8,500万円で、四半期利益は前年同期比499パーセント増の33億4,900万円となりました。

前年同期も企業投資事業の収益はあったのですが、これがさらに伸びたことが大幅な伸長に至った大きな原因です。

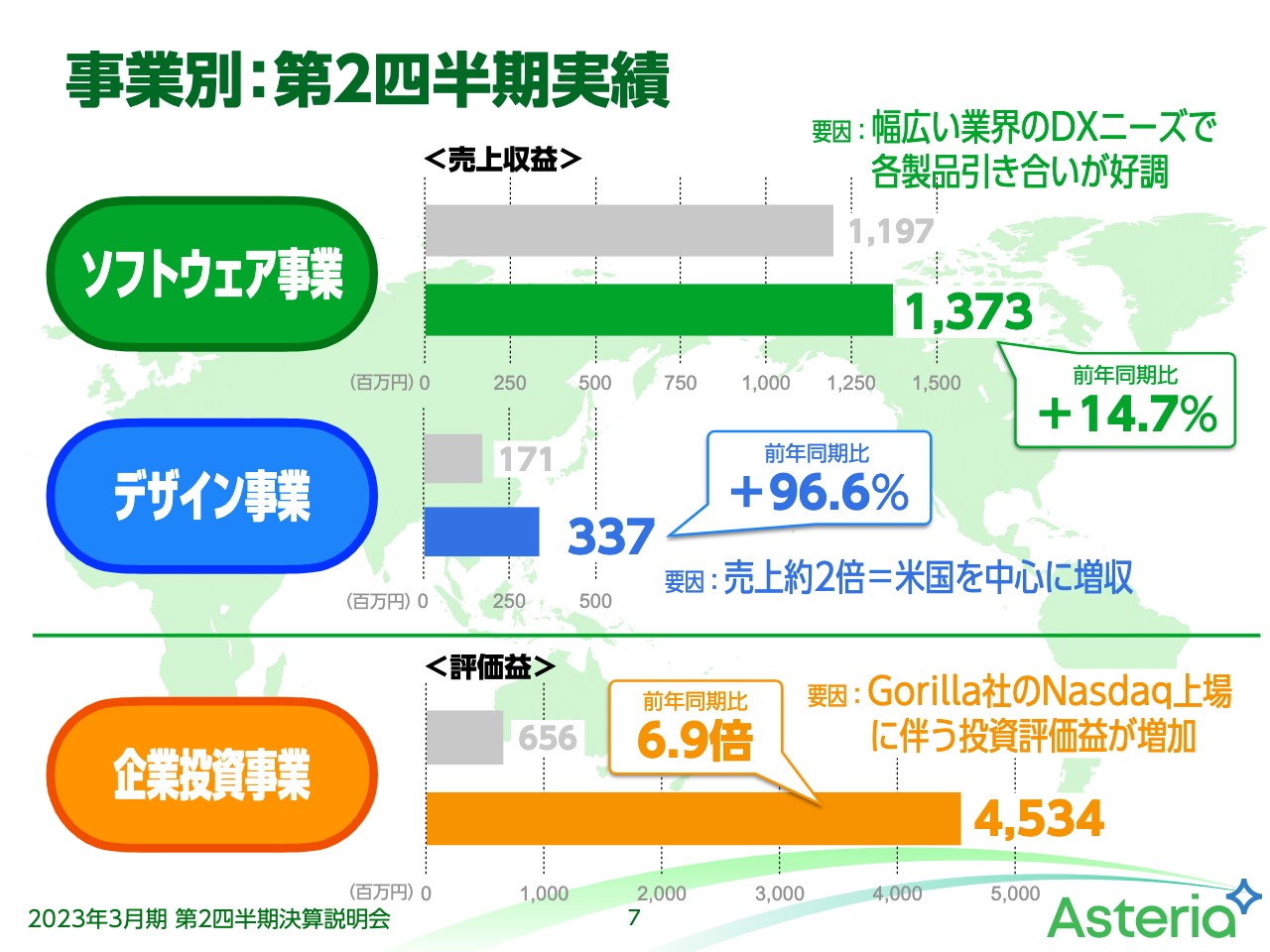

事業別:第2四半期実績

ソフトウェア事業は、前年同期比14.7パーセント増の13億7,300万円となりました。DXのニーズが引き続き加速しています。デザイン事業の売上高は前年同期と比べ約2倍となっています。米国を中心に増収が著しい状況です。そして企業投資事業は、今回Gorilla社のNASDAQ上場に伴う投資評価益の計上が大きく、前年同期比6.9倍となりました。

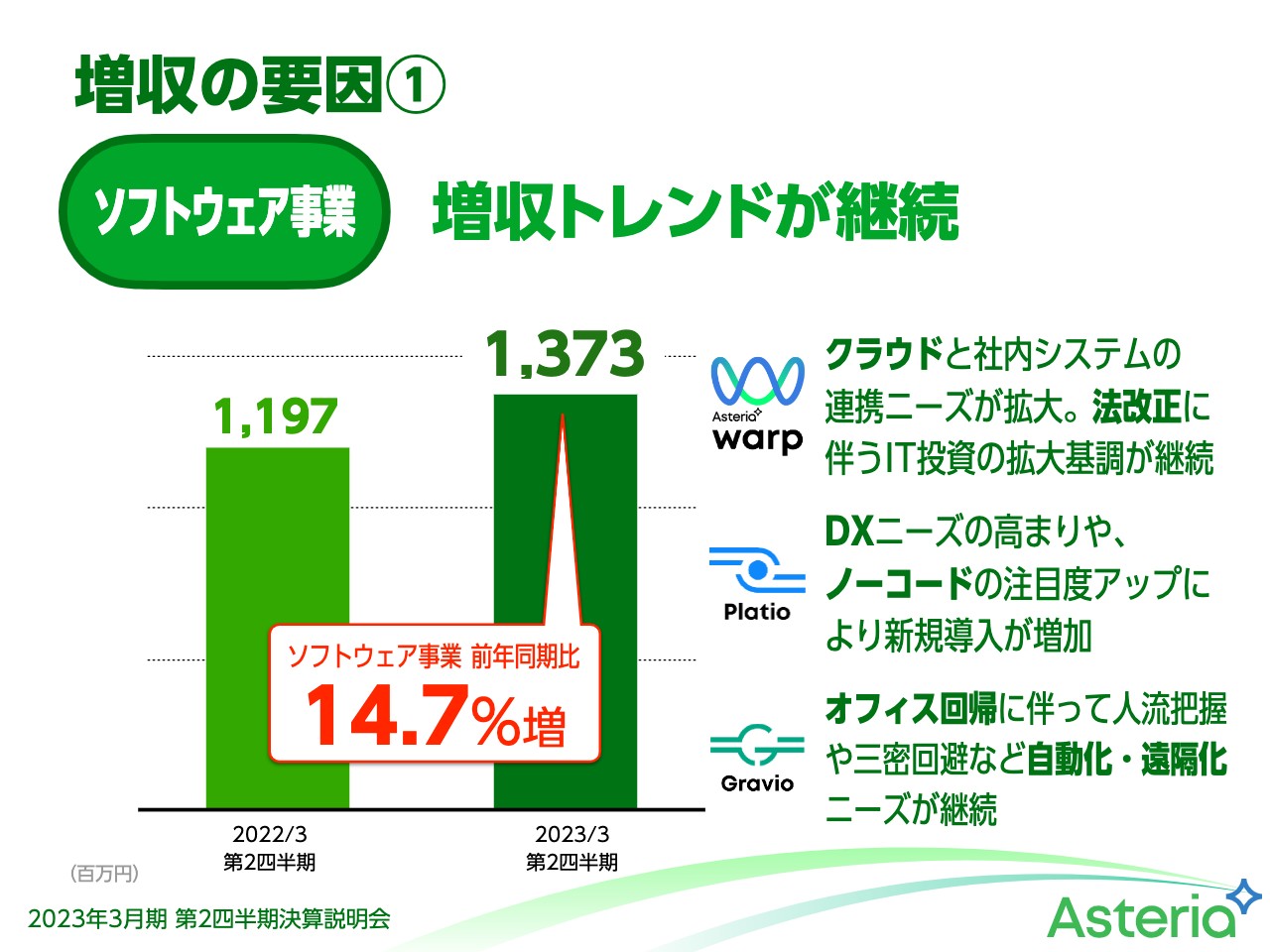

増収の要因1

増収の要因の1番目は、ソフトウェア事業です。増収トレンドが継続し、前年同期比14.7パーセント増と、2億円近い増収となっています。これは「ASTERIA Warp」「Platio」「Gravio」といった製品が大きく伸びていることに起因しています。

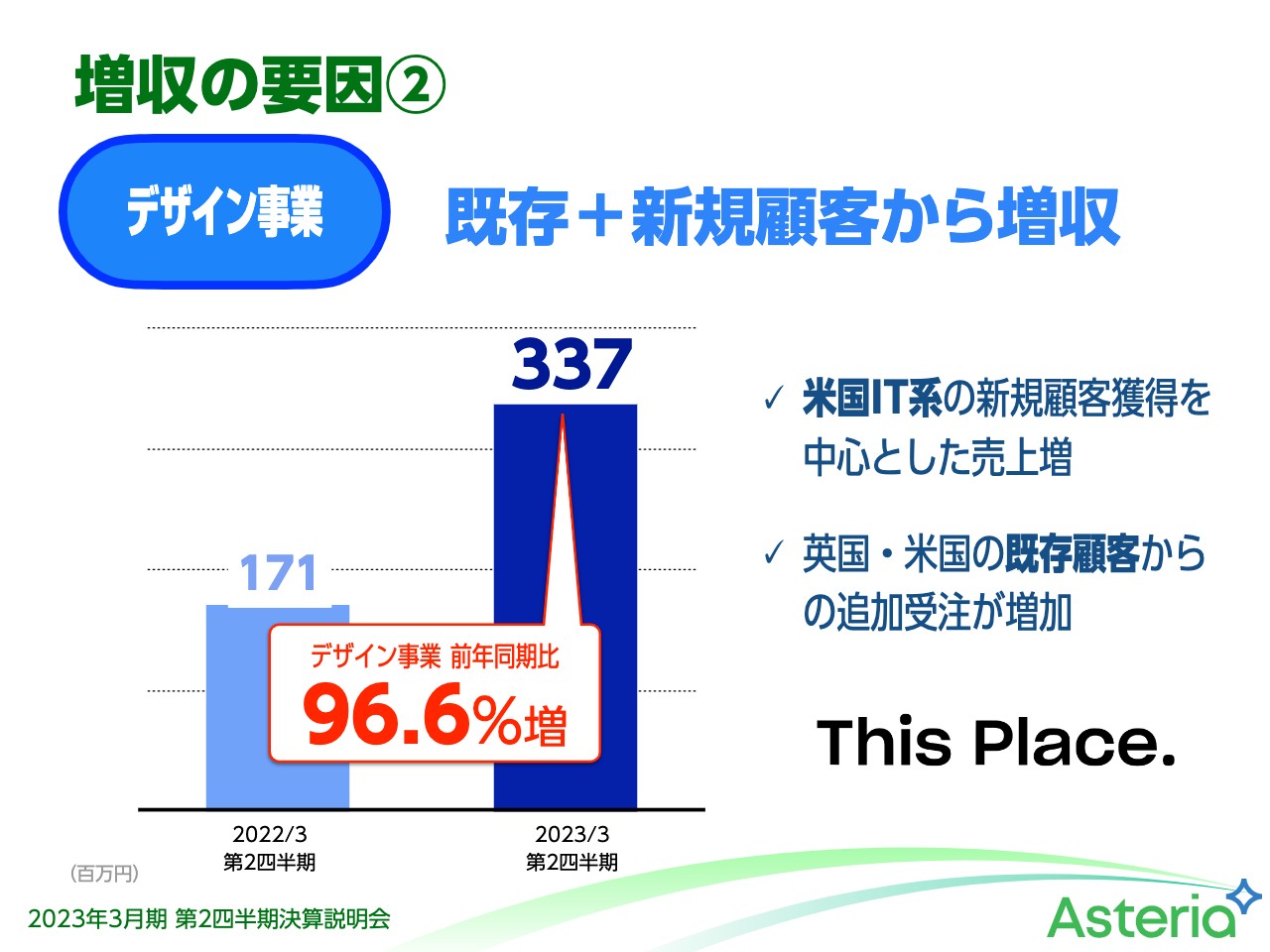

増収の要因2

増収の要因の2番目は、デザイン事業です。売上高はまだソフトウェア事業ほど大きくありませんが、前年同期比約2倍となっています。これは特に大手ITを中心とした米国IT系の新規顧客の売上増が理由です。そして既存顧客からも継続的に売上をいただいています。

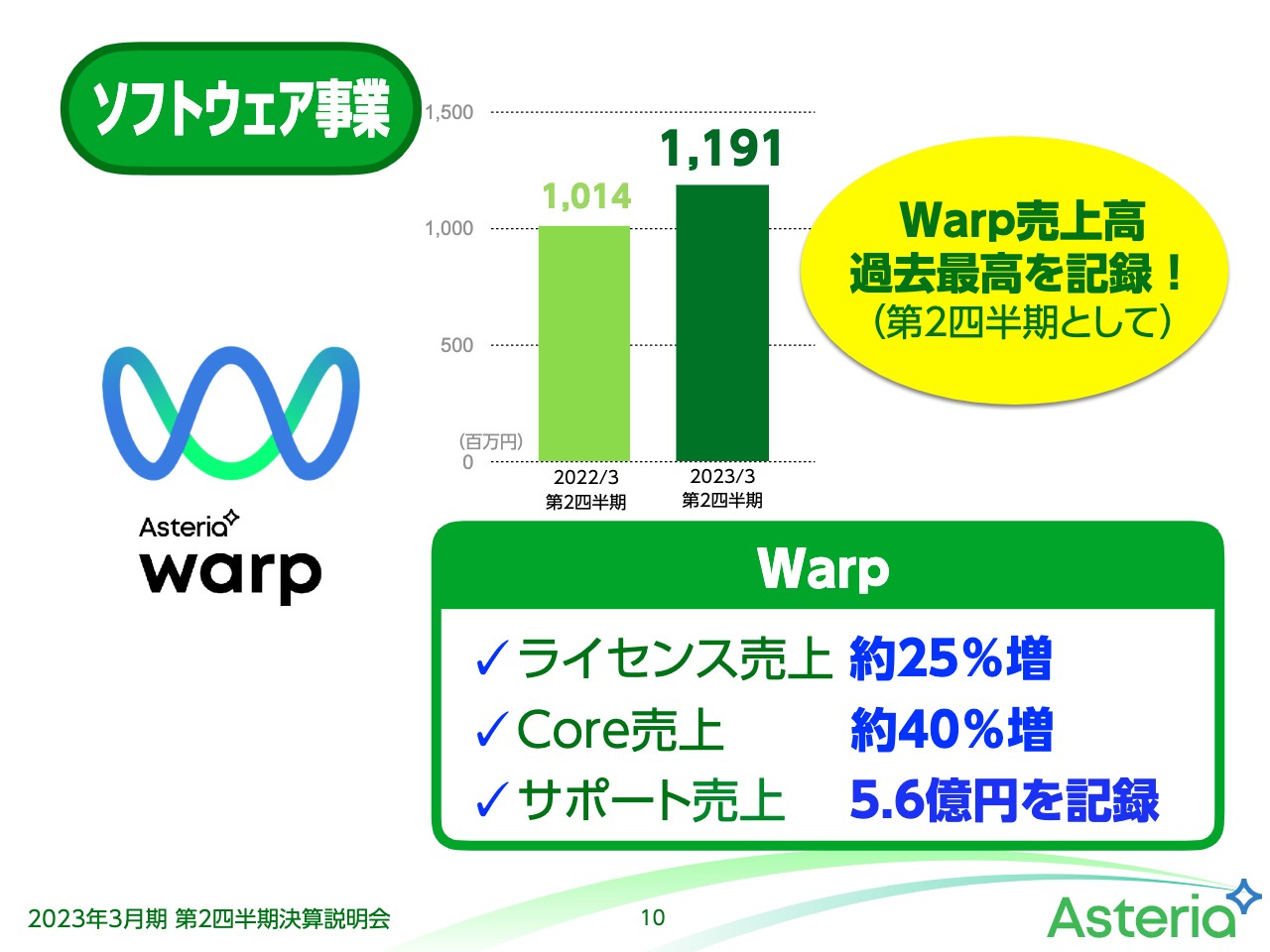

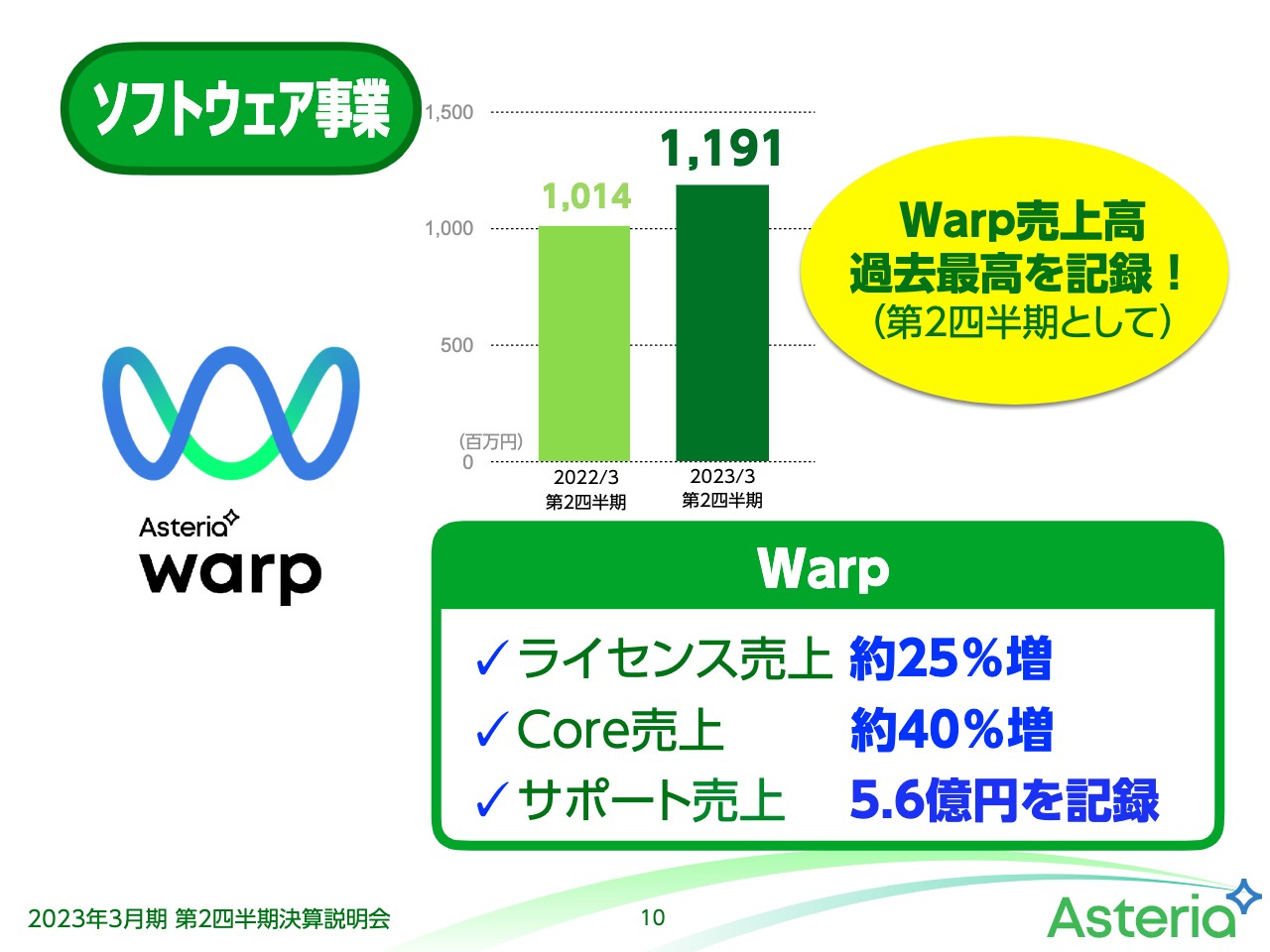

ソフトウェア事業

主力のソフトウェア事業の中身についてもう少し詳しくお話しします。「ASTERIA Warp」はソフトウェア事業の中でもヒットしており、いわゆる稼ぎ頭となっていますが、今回、過去最高の売上高を記録しました。

ライセンス売上に大きな伸びがあった昨年に加え、さらに約25パーセント増となっています。サブスクリプション版の「ASTERIA Warp Core」も約40パーセント増です。さらに、サポート売上が5.6億円を記録し、こちらも過去最高となりました。

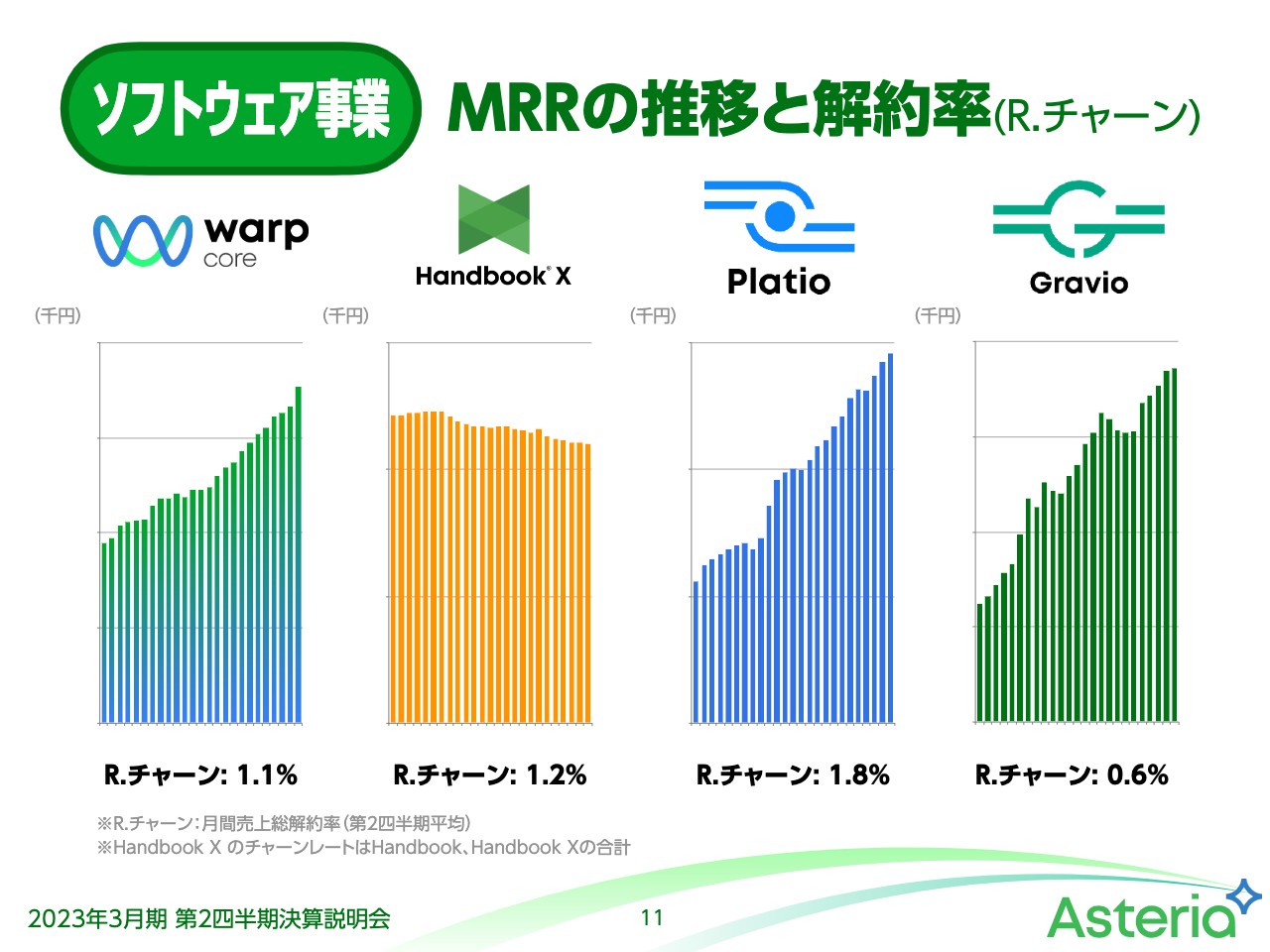

ソフトウェア事業 MRRの推移と解約率(R.チャーン)

サブスクリプションである月額型ソフトウェアについては、「ASTERIA Warp Core」が順調に伸びています。直近でさらに加速していることが確認できるかと思います。

2つ目の「Handbook」は微減という状況です。ちょうど世代交代の狭間に入っており、「Handbook X」のダウンロードは予定よりもさらに加速している状況ですが、マネタイズがこれからのため、現在は従来型の「Handbook」が微減しています。今後は新製品に期待していただきたいと思います。

そして「Platio」についても、勢いが止まらない状況です。「Gravio」に関しては、第1四半期では少しステイしているところがありましたが、この3ヶ月は堅調に伸びていることがおわかりいただけるかと思います。

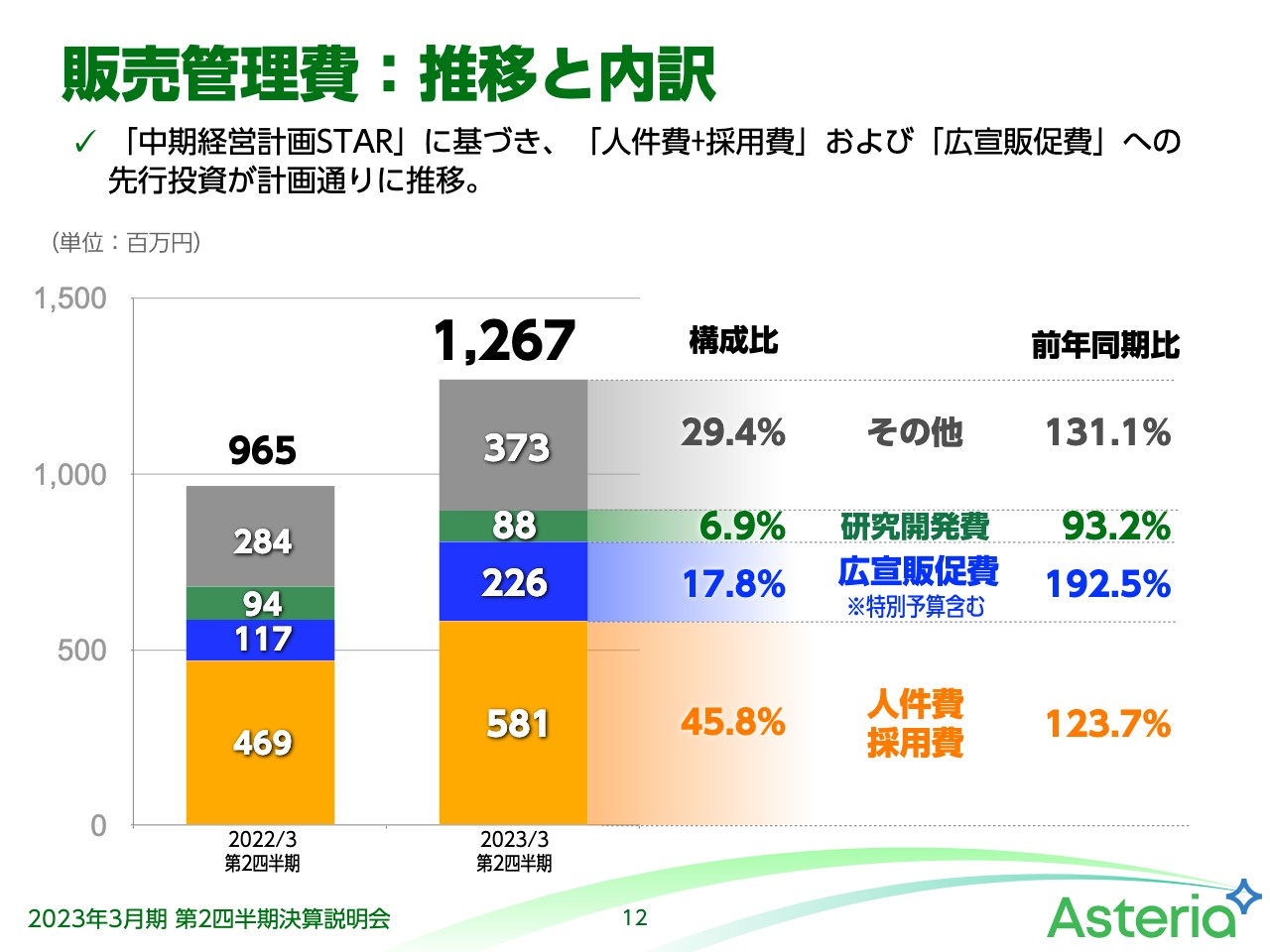

販売管理費:推移と内訳

スライド12ページは販売管理費の推移と内訳です。中期経営計画「STAR」に基づいた人件費、採用費および広宣販促費です。これらへの先行投資を重点的に行っています。

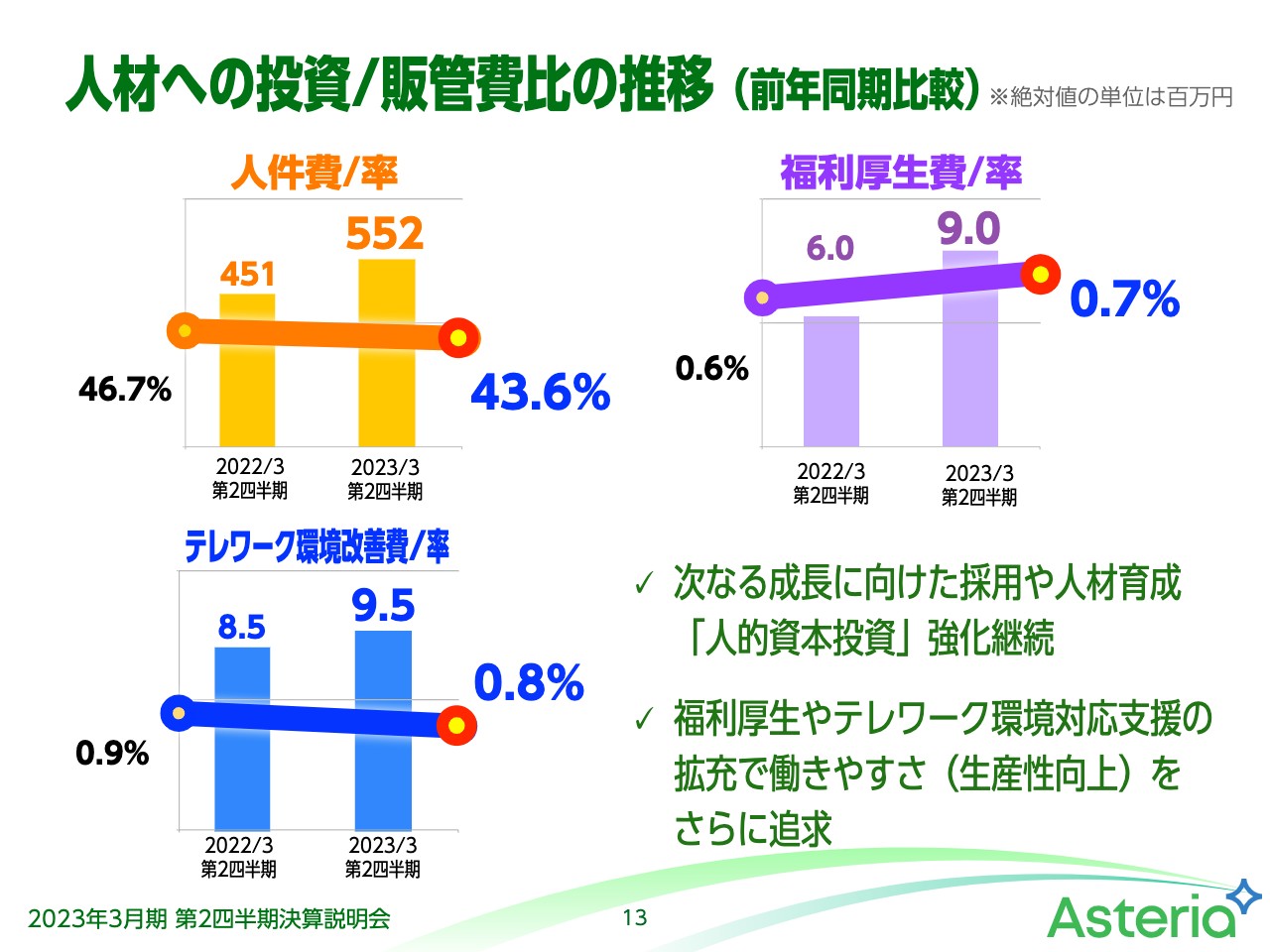

人材への投資/販管費比の推移(前年同期比較)

販促費の中でも昨今話題となっている人材への投資についてです。スライド13ページには3つの指標を示しています。まず、スライド左上に記載の人件費は順調に伸びていますが、販管費が伸びたことで、販管費に占める割合は下がっています。右上の福利厚生費も伸びています。

そして、左下のテレワーク環境改善を中心とした働きやすさへの投資についても金額を伸ばしていますが、全体の比率としては下がっています。これも販管費の伸びによって、費用の割合が減っている状況です。

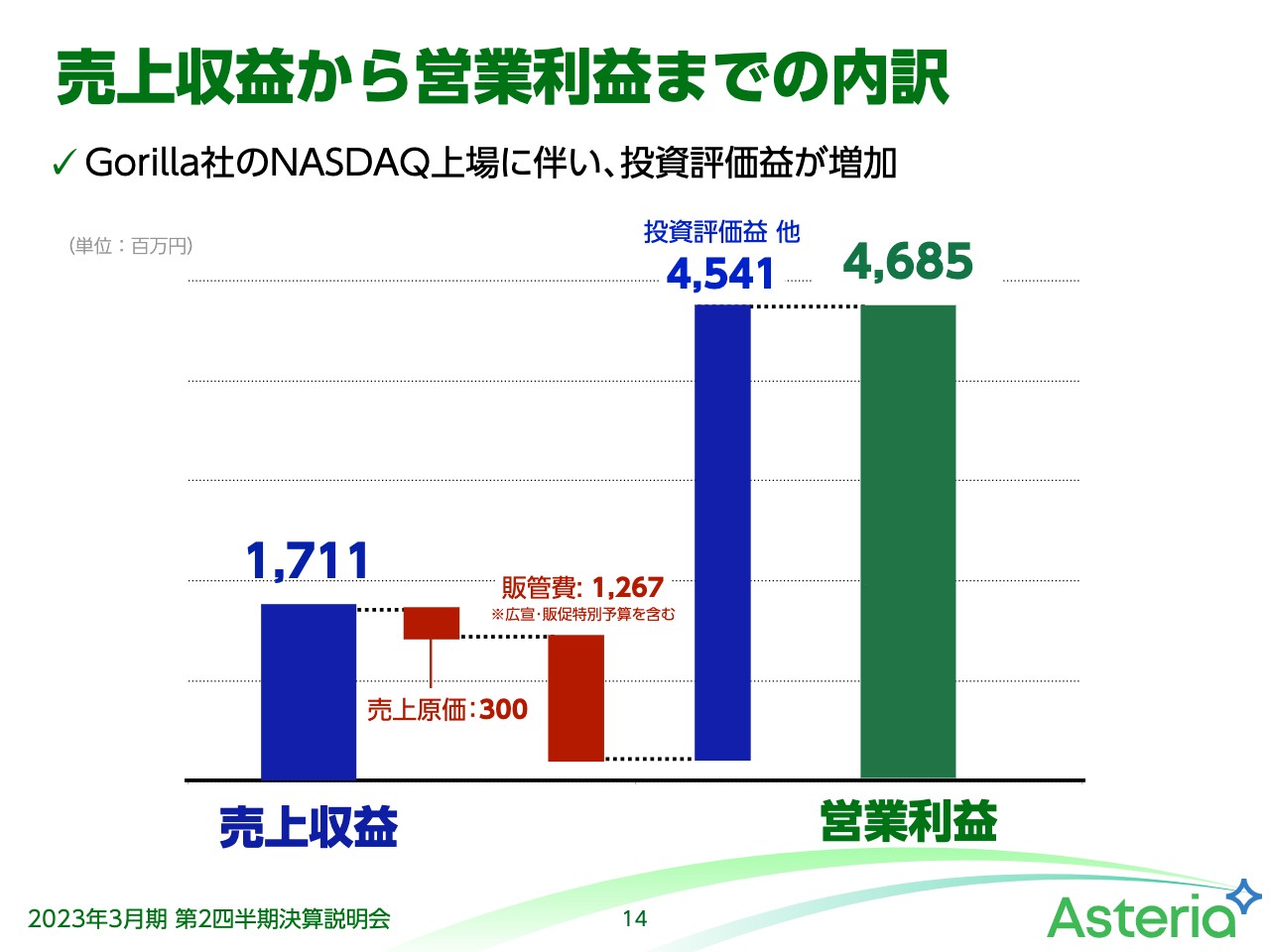

売上収益から営業利益までの内訳

売上収益から営業利益までの内訳です。Gorilla社のNASDAQ上場に伴い、投資評価益が大きく増加しています。グラフの青色部分の45億4,100万円と記載しているのが主にGorilla社の上場に伴う評価益であり、営業利益は46億8,500万円となりました。

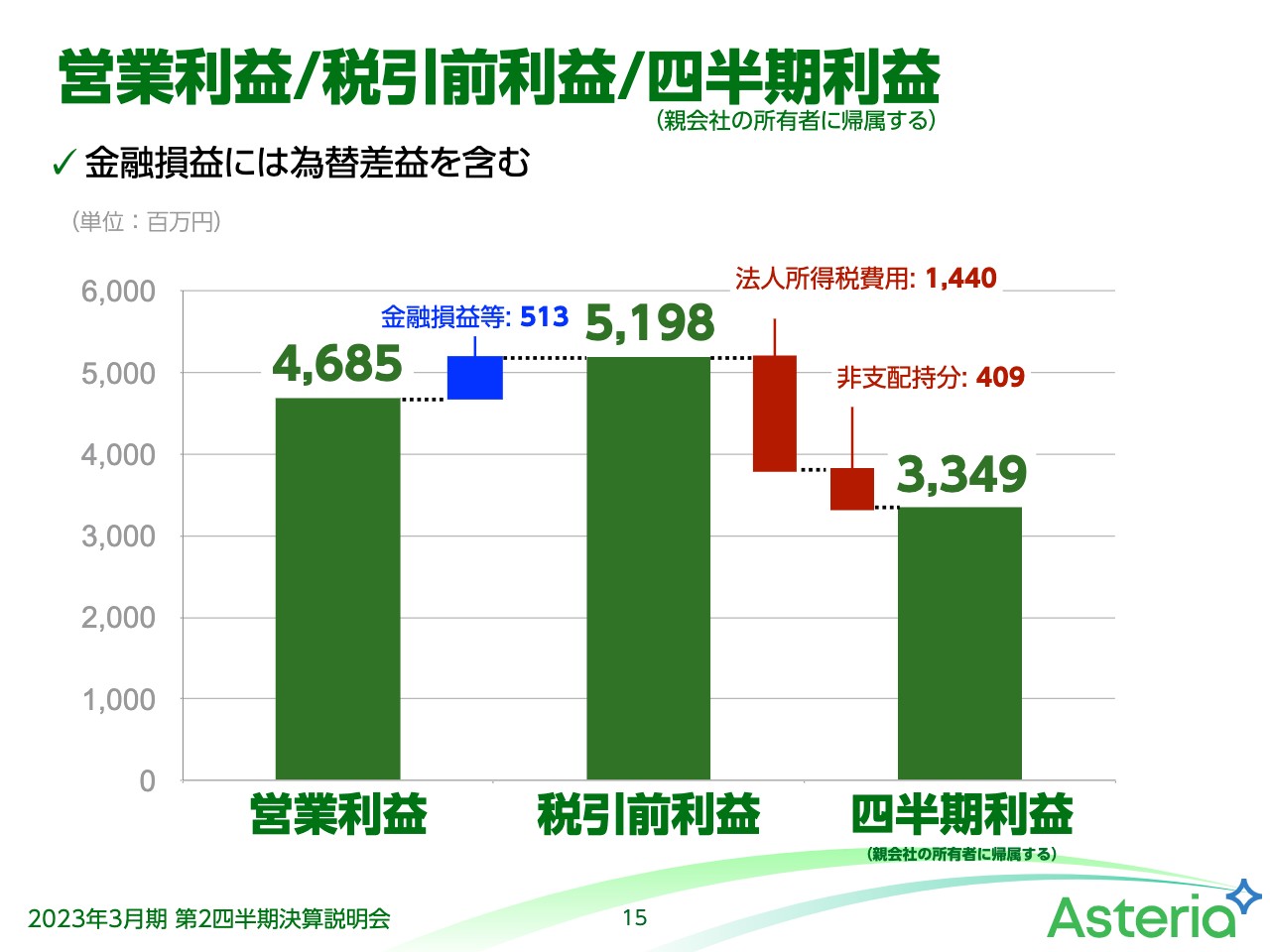

営業利益/税引前利益/四半期利益

営業利益と税引前利益、四半期利益の間には、営業利益外として金融損益を表示しています。この金融損益には為替差益を含んでいます。今回、昨今のドル高と円安が影響して、為替差益が5億円ほどあります。

税引前利益は51億9,800万円です。そして、税金および非支配持分などを計算した四半期利益は33億4,900万円となりました。

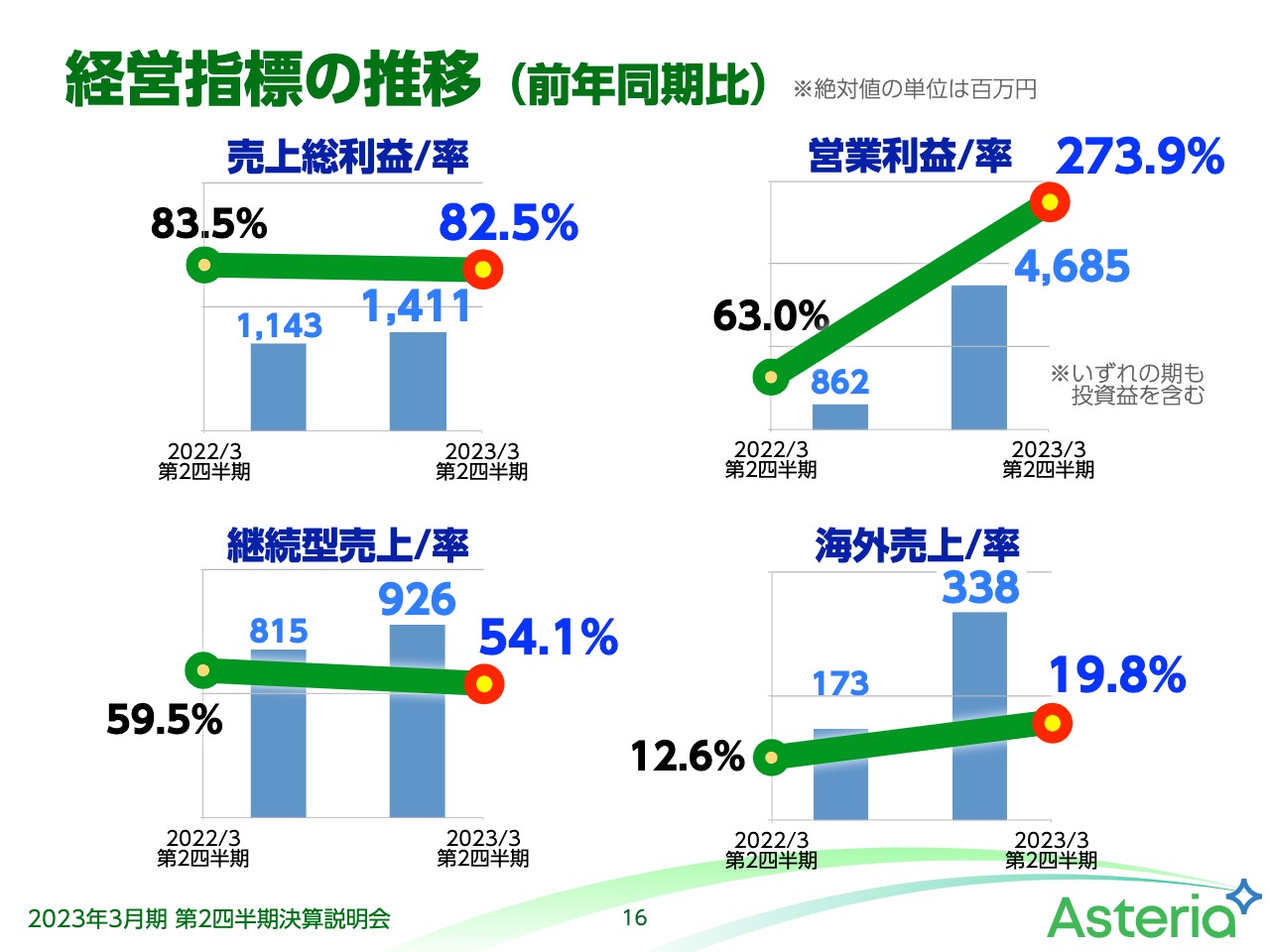

経営指標の推移(前年同期比)

定点観測している経営指標の推移についてです。売上総利益は相変わらず高く、82.5パーセントとなっています。そして営業利益は、今回投資益が入っているため3桁を超える273.9パーセントという結果になりました。

そしてリカーリングレベニューとも言われる継続型売上は、若干下がっています。This Place社の売上が大きく伸びたことにより、リカーリングそのものは8億1,500万円から9億2,600万円へと1億円以上伸びていますが、割合としては下がっている状況です。

また、海外売上の比率はThis Place社とデザイン事業が伸びたことから20パーセントに迫っている状況です。

財政状態計算書

財政状態計算書について、17億円を超える現金があり、自己資本比率は72.5パーセントとなっています。

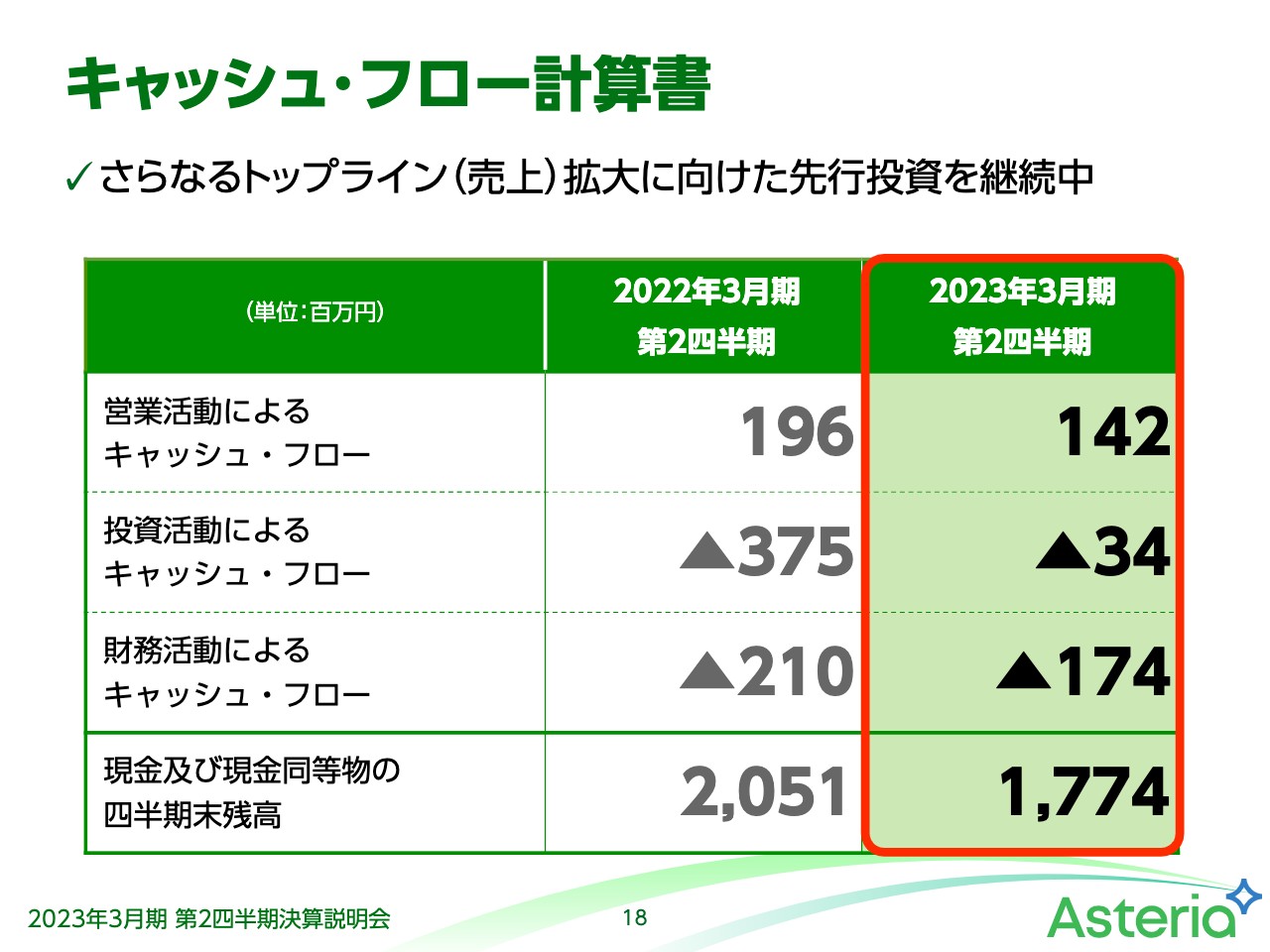

キャッシュ・フロー計算書

キャッシュ・フローの計算書は、スライド18ページに記載のとおりです。さらなる売上高の拡大に向けた先行投資を継続中です。

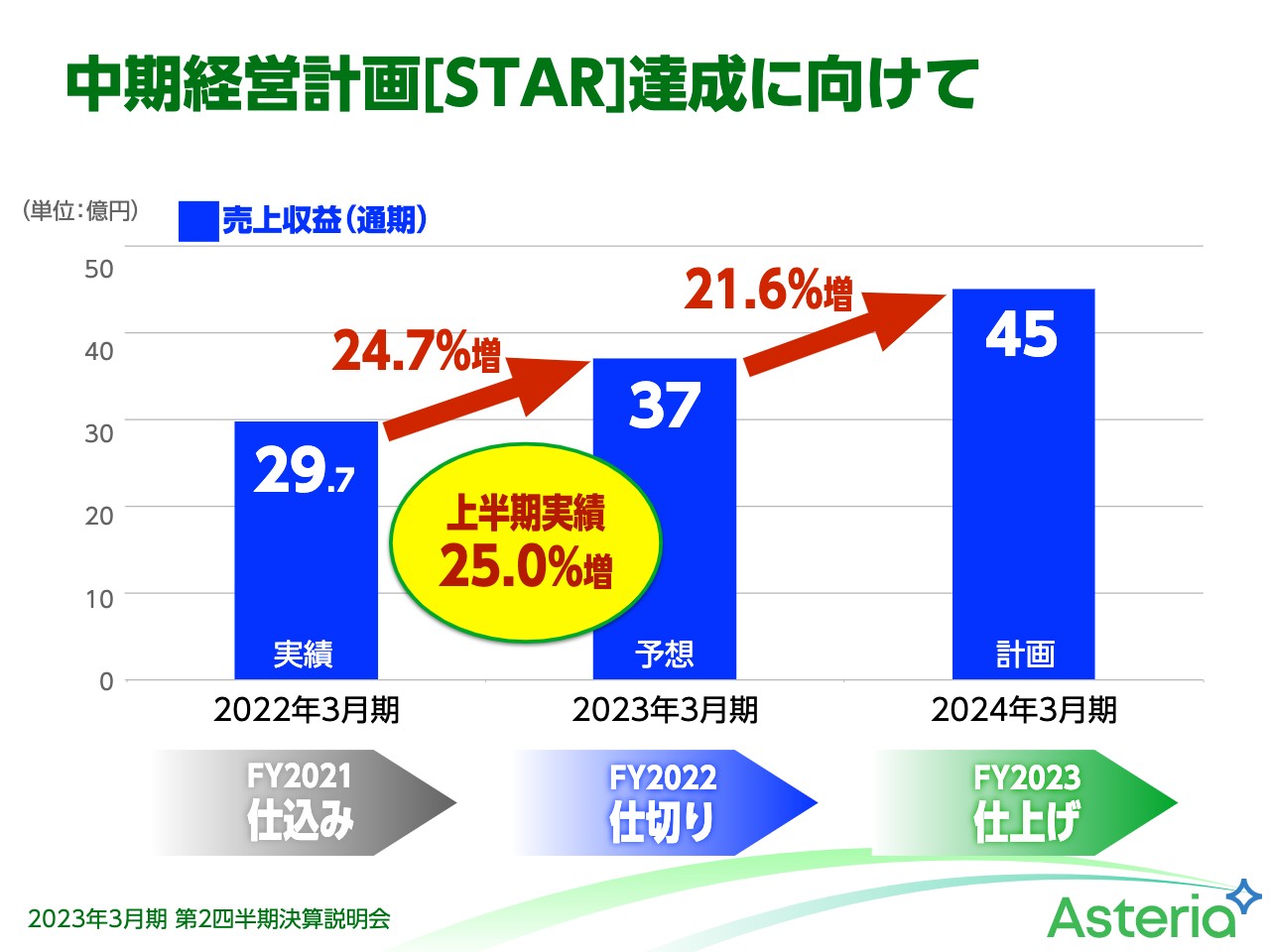

中期経営計画[STAR]達成に向けて

現在、中期経営計画の第2年です。2023年3月期の売上予想としては37億円と公表しており、来年は45億円という計画値となっています。今回発表した中間決算、上半期の実績は37億円に向かう数字として25パーセント増となっています。

年間で24.7パーセント増を目指していますが、それを上回る数値であり、好調に推移しているのがおわかりいただけるかと思います。また、来年の数字としては21.6パーセント増を目指しているため、今年よりはハードルが低い状況だということがご理解いただけるかと思います。

企業投資 Gorilla社がNasdaq上場/M&A発表

今期のトピックスについてご説明します。まず、最も影響が大きかった企業投資事業に関してです。

先ほどもお話ししましたが、7月にGorilla社がNASDAQに上場しました。第2四半期の決算に計上された株価のベースとなるのは、9月末時点の数字で11.54ドルです。その後も引き続き堅調に推移しており、さらに11月3日には、Gorilla社が英国のビデオ・データ分析の企業であるSeeQuester社の買収を発表しています。

なお、Gorilla社の評価益は、今回も大きく計上していますが、これは株価に左右されることをぜひご理解いただきたいと思います。株価が変われば、こちらの評価益も変わります。さらに為替はドル建てですので、為替によっても左右されることもご理解いただければと思います。

企業投資 Gorilla社の利益をソフトウェアの成長に投資

評価益については、今回40億円以上を計上しています。これは、さまざまな影響を受けています。

2023年3月末の株価が11米ドルの場合、保守的に見積もって30億円を超える利益貢献があると考えています。前回もお伝えしましたが、この利益をソフトウェア事業に、今年度は5億円から8億円の積極投資していくことで、事業をさらに大きく伸ばしていきます。

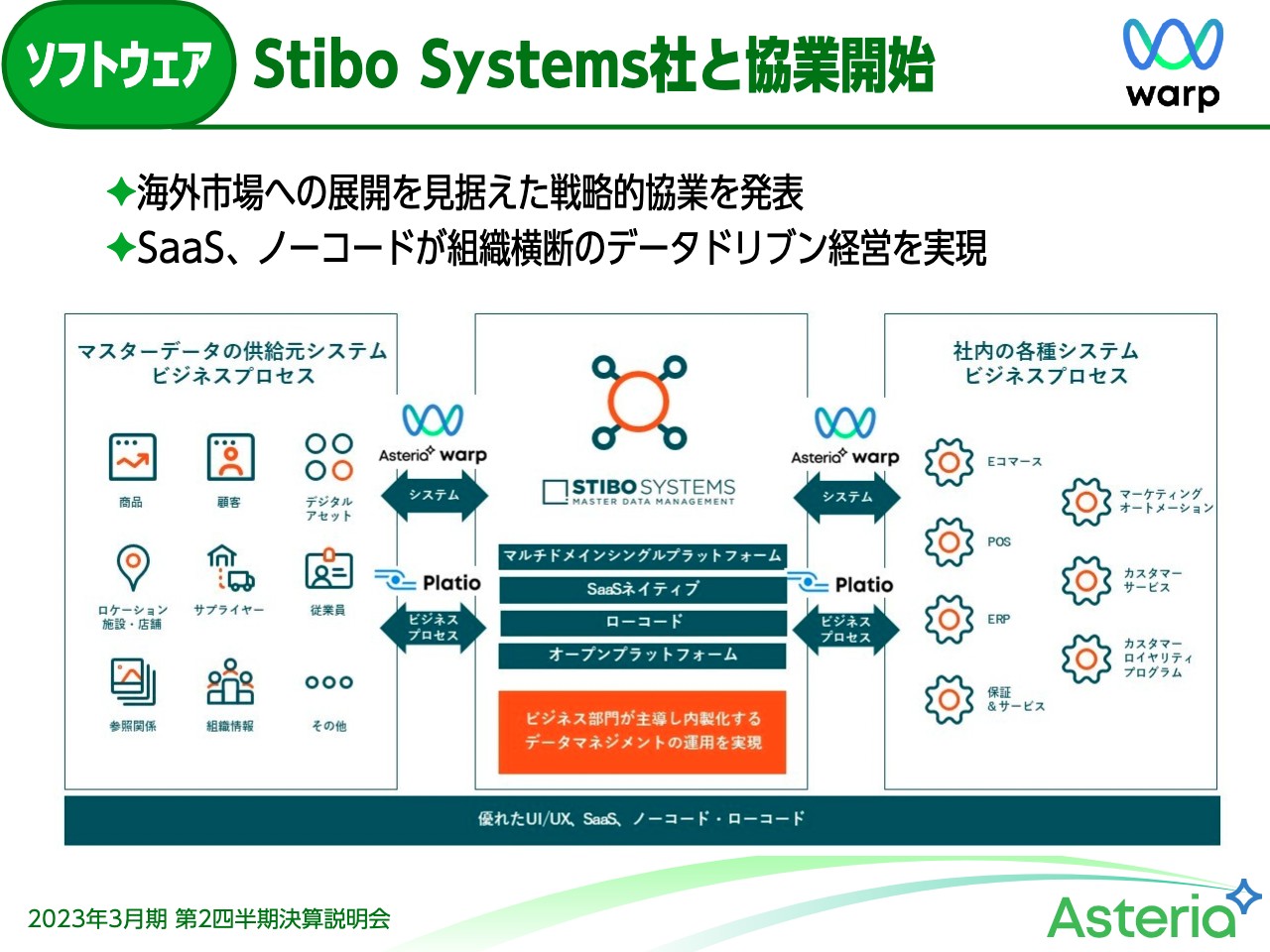

ソフトウェア Stibo Systems社と協業開始

ソフトウェア事業のトピックスとして、Stibo System社と協業開始が挙げられます。海外市場への展開も見据えて、戦略的協業を行っていきます。

ソフトウェア Snowflakeアダプター提供開始

さらに、Snowflakeアダプターの提供も開始しました。これは世界で6,000社以上が使っているデータ蓄積のクラウドです。

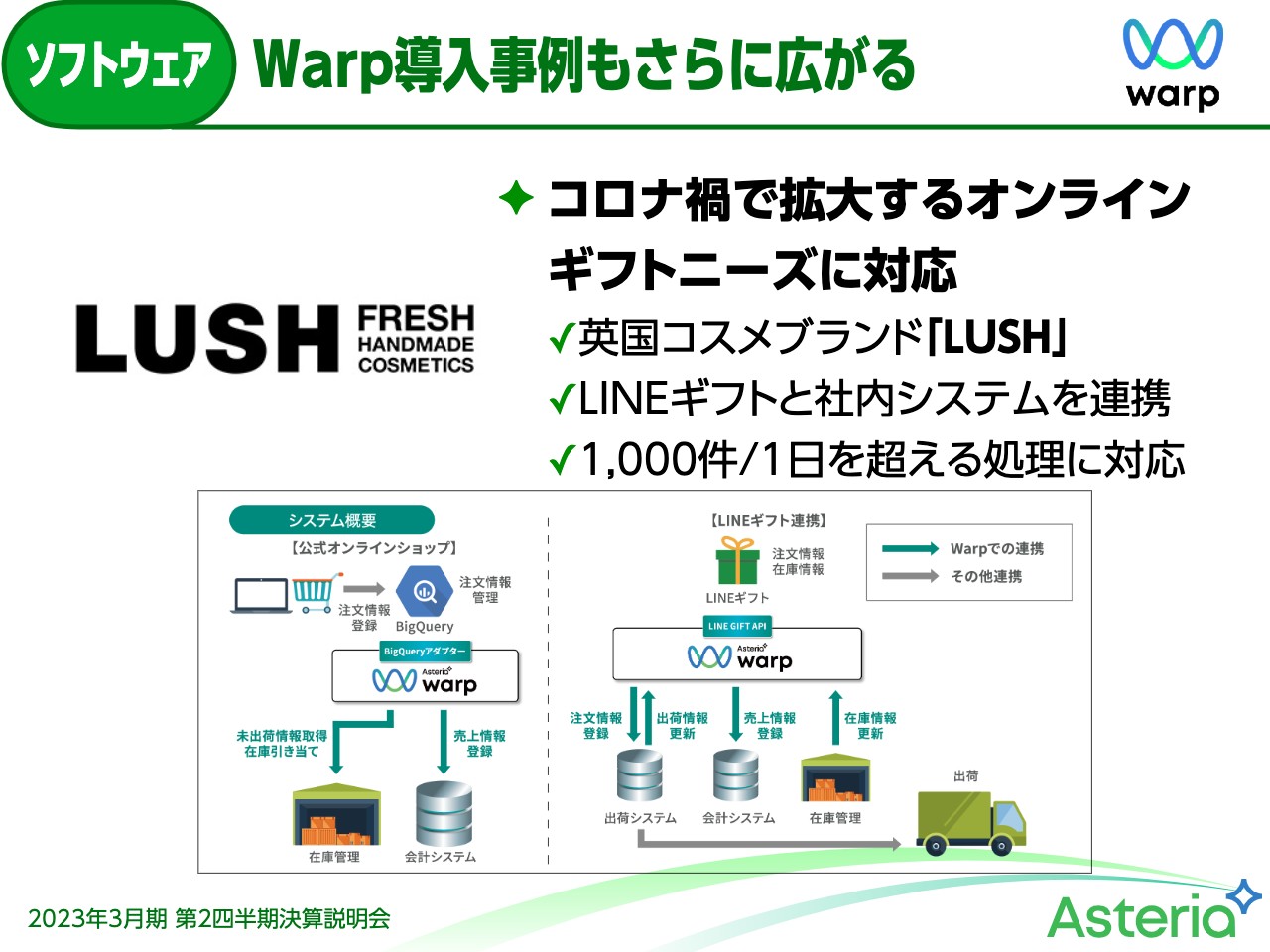

ソフトウェア Warp導入事例もさらに広がる

「ASTERIA Warp」の導入事例もどんどんと増えています。発表した中の1つに、英国の有名なコスメブランドLUSHの事例があります。LUSHはコロナ禍で拡大するオンラインギフトのニーズに対応し、「LINEギフト」との連携を「ASTERIA Warp」で始めました。これ以外にもいくつもの事例が増えています。

ソフトウェア 新事例:原木市電子入札システム

直近の「Platio」の事例について、メディアで非常に注目されたのが、屋外で行われる入札です。具体的には原木の入札なのですが、「Platio」を使ってモバイルで入札するわけです。これまで1,000枚以上の紙の入札表を処理していたところを、完全にデジタル化しました。これはもちろん、原木以外にもさまざまな入札に使うことができるわけです。

ソフトウェア 「Platio」多業種事例を続々公開

「Platio」の事例については、豊通リサイクル、小坂田建設、そしてY.E.Serviceなど続々と公開しています。さまざまな現場のDXに貢献しています。

ソフトウェア 3つの領域で市場シェアNo.1

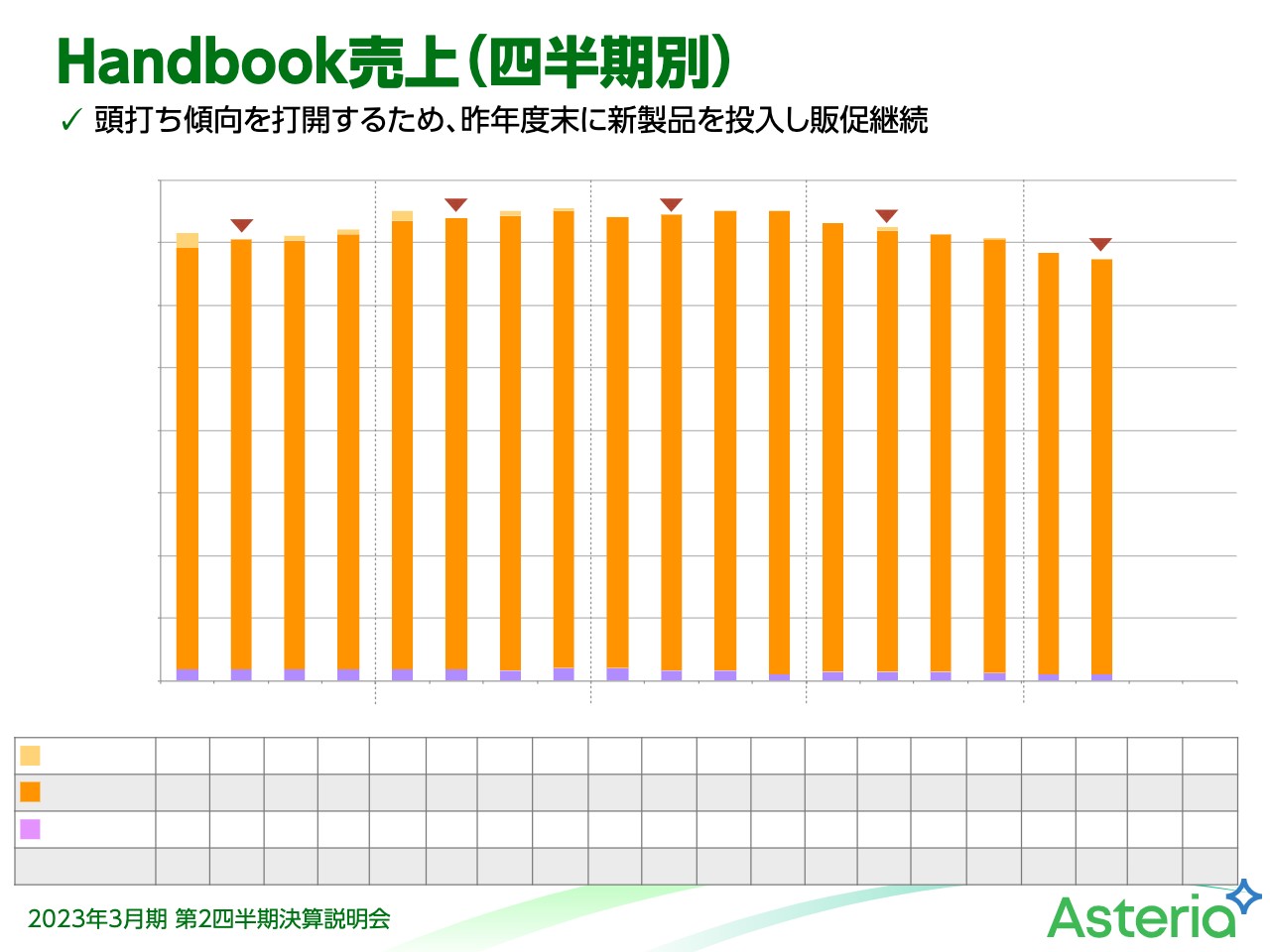

「Handbook」は、売上高については微減しましたが、今でも当社のソフトウェアで2番目に大きな売上高であることに変わりありません。年間の売上貢献は3億円ほどで、いわゆるキャッシュ・カウの状況です。「Handbook」は今年も3つの領域でシェアNo.1を獲得しました。

Handbook売上(四半期別)

新製品「Handbook X」も発表し、7ヶ月間で10万ダウンロードを達成しました。今後、年度末に向けてダウンロードユーザーを少しずつ課金ユーザーに持っていきます。こちら、フリーミアムから課金へと移行させていきます。そして、オレンジ色のラインを上昇傾向に持っていこうと計画しています。

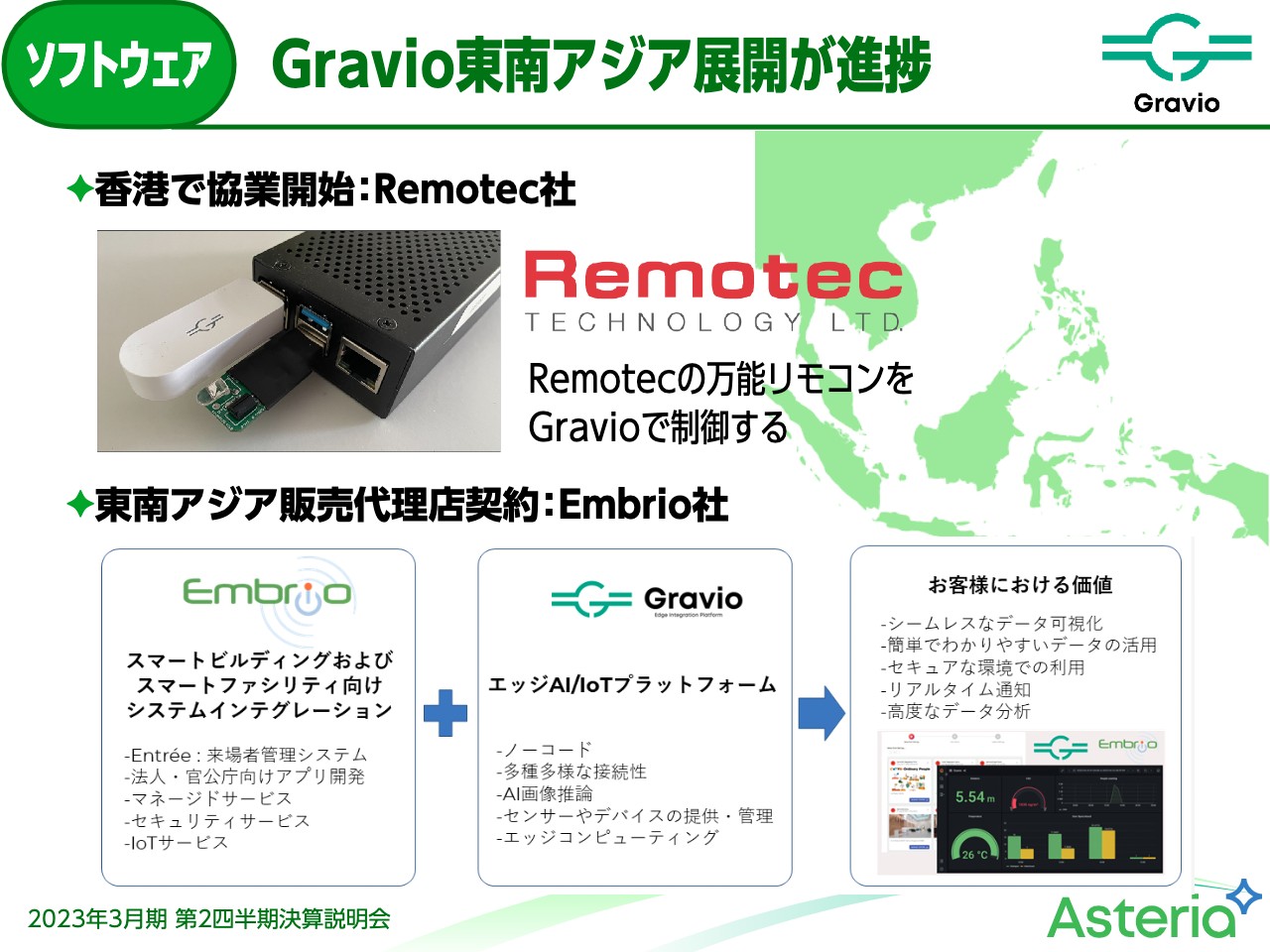

ソフトウェア 「Gravio」東南アジア展開が進捗

IoTミドルウエアの「Gravio」について、前回、東南アジアへの展開についてご質問もいただきましたので、進捗をお伝えします。この度、香港のRemotec社と協業を開始しました。Remotec社が持つ万能リモートコントローラー1台でテレビやエアコンなどが使える技術を、「Gravio」で動かす仕組みです。

そして、つい先日、シンガポールのEmbrio社と東南アジアでの販売代理店契約を結びました。東南アジア圏で「Gravio」の販売を進めていきます。

ソフトウェア ノーコード推進協会発足!

9月1日にノーコード推進協会が発足しました。当社の製品である「ASTERIA Warp」「Platio」「Gravio」はすべてノーコードです。

「ASTERIA Warp」にいたっては20年間ノーコードで、私たち自身は「元祖ノーコード」と言ってもいいような存在ですが、そのほかサイボウズの「kintone」など、増えてきているノーコードに取り組む企業・団体同士、手を取り合ってノーコードを推進していこうという考えです。

発足から2ヶ月で、あっという間に加盟社は50社を突破し、私たち自身もノーコードの盛り上がりを感じています。それとともに、やはりまだご存じない地方や中小企業を含めてノーコードを推進していきます。

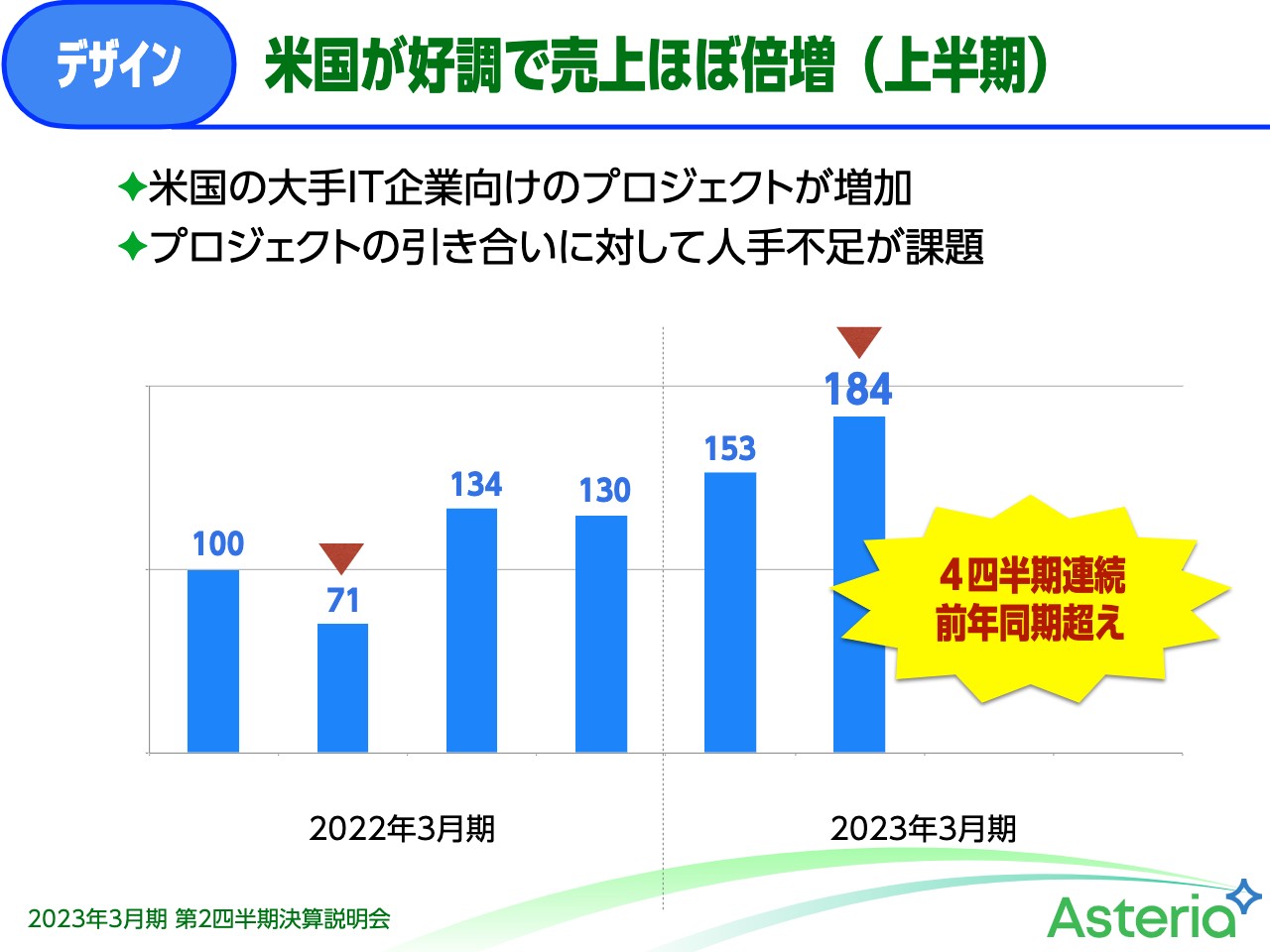

デザイン 米国が好調で売上ほぼ倍増(上半期)

デザイン事業についてです。先ほどお話ししたとおり、四半期ごとの傾向はスライド32ページに記載のとおりです。米国大手IT企業向けのプロジェクトが増加しています。さらに、大手IT企業からのプロジェクトの引き合いに対して、すべてを受け切れないといった人材不足という課題も発生しています。

今回の大きな伸びについても、グラフを見ればおわかりいただけるかと思いますが、4四半期連続で前年同期超えということで、復調が見えてきたのではないかと考えています。

デザイン 日本での事業開始イベントを開催

さらにこの勢いを加速させるために、日本での事業を開始します。すでに公開している情報ですが、事業開始に伴い11月16日にイベントを開催します。英国のThis Place社からチーフ・デザイン・オフィサーが来日します。

世界レベルの「Design Thinking」、そして「Design Doing」という新しい考え方について、セミナー、カンファレンスを行い、報道そして見込み顧客に向けてアピールします。

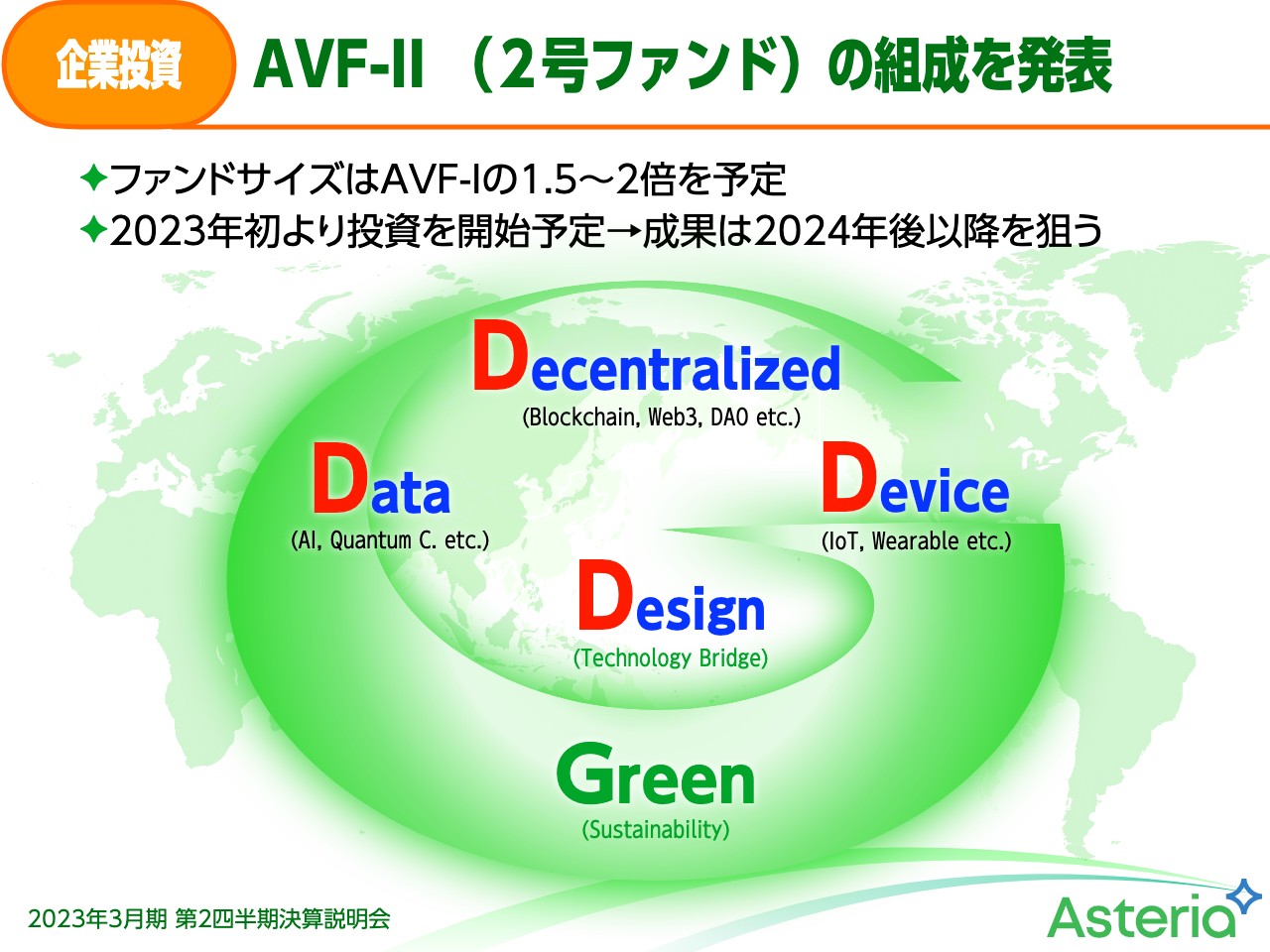

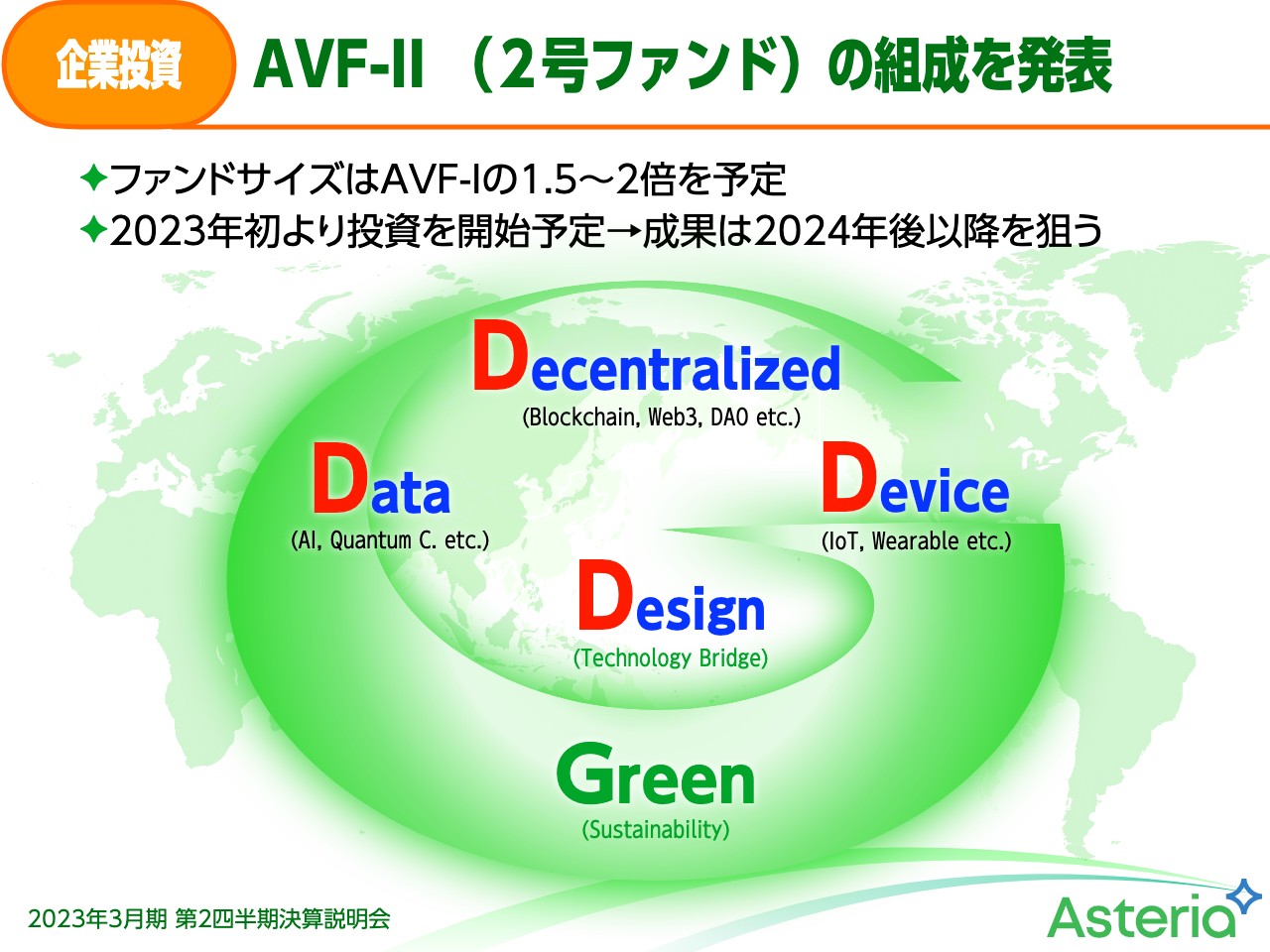

企業投資 AVF-II (2号ファンド)の組成を発表

企業投資についてご説明します。前回、AVF-I(1号ファンド)はほぼ投資が終了していることをお伝えしました。ではこれ以降、企業投資はどうなるのかと言いますと、現在大きく結果が出ているのはGorilla社の1社ですが、全体では6社のポートフォリオ、つまり投資先があります。1社は全額減損済みであると報告しましたが、残り4社は今後、成果を期待している状況です。

さらにその先について、AVF-II(2号ファンド)の組成を発表しました。ファンドサイズはAVF-Iの1.5倍から2倍ほどを予定しており、2023年の年初から投資を開始する予定です。投資であるゆえ、すぐ目の前で成果が出るものではなく、2024年度以降、つまり中期経営計画期間以降、継続的に企業投資の成果が出るようなかたちで進めていきます。

また、内容のアップデートが1つあります。これまで投資領域を「4D」(Data、Design、Device、Decentralized)と定めていました。私たちがなぜ目利きができるかと言いますと、研究開発の包括領域と投資領域をまったく同じにしているからです。そのため、私たちの得意領域だけに出資するかたちにしています。「儲かりそうだから」とか「少し枠外だけれども」といった例外はなく、すべて4Dです。

これに加えて、今後私たちが注力していくのはGreen領域です。これは政府でも言われている「デジタル&グリーン」をベースの考え方としています。4Dの中でも、特にGreen領域に投資をしていく方針を発表しています。実際の稼働は来年以降となります。

社会の要請とアステリア

社会の要請とアステリアという当社の話題についてご説明します。現在、世の中が大きく変わっています。そして私たち自身も、4月からプライム市場に上場しています。プライム上場企業に求められるもの、つまり「社会の公器」として求められるものがはっきりしてきているのです。

具体的にはコーポレートガバナンス・コードの中に書かれていますが、それ以外にも世の中の変化に応じて、会社として取り組んでいくことがあります。今回は、コーポレートガバナンス・コードに新規に追加されたものについて触れていきたいと思います。

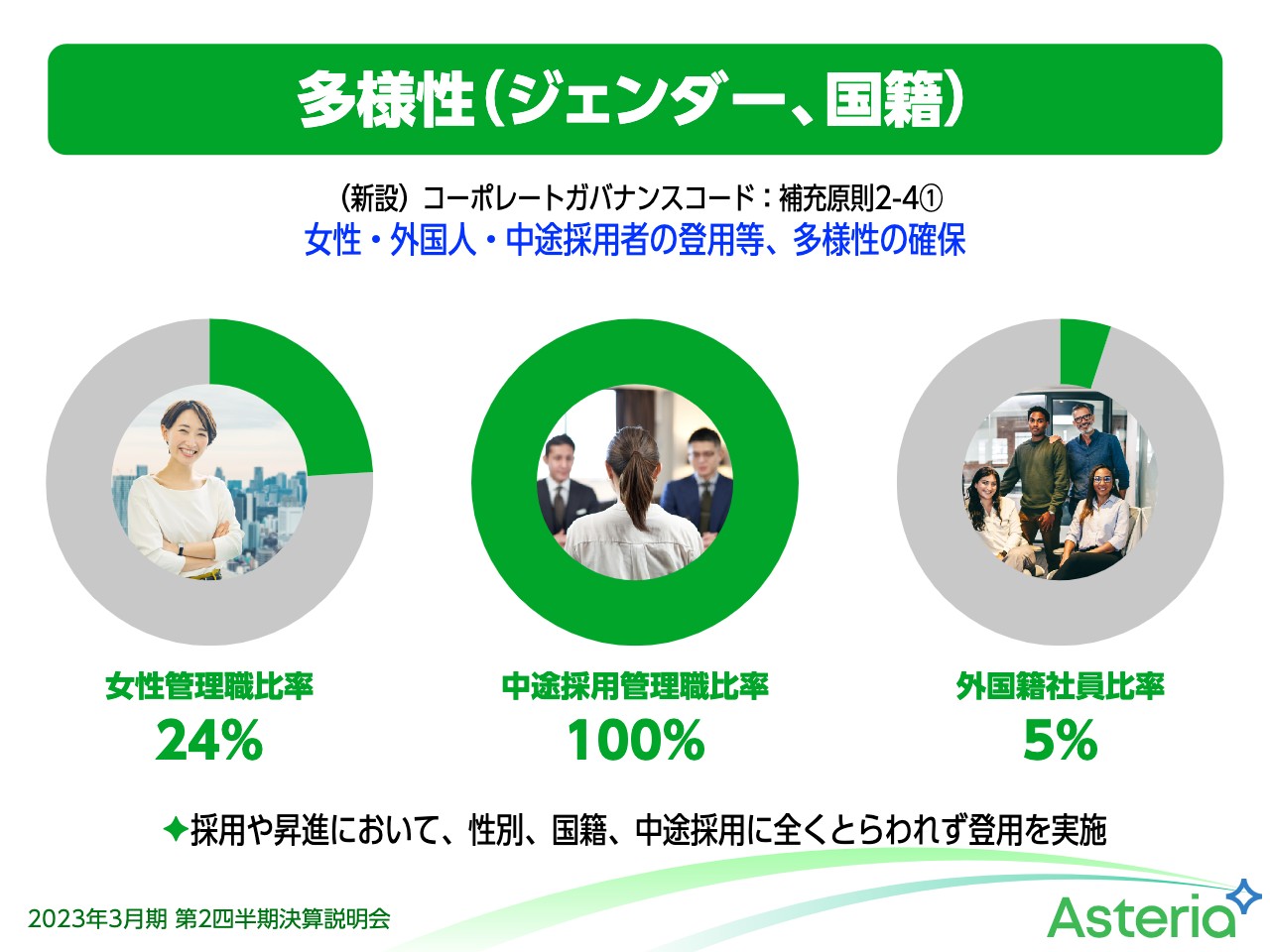

多様性(ジェンダー、国籍)

1つ目が多様性についてです。コーポレートガバナンス・コードの補充原則2-4①にありますが、女性・外国人・中途採用者を分け隔てなく登用して、多様性を確保しようということです。当社の女性管理職比率は24パーセントであり、中途採用管理職比率については100パーセントとなっています。中途採用を冷遇している会社があるということでこの基準があるのですが、当社の場合は新卒採用を2年前に始めたばかりですので、100パーセントなのです。

そして、外国籍社員の比率は5パーセントです。ちなみに、これは国内の割合です。連結にするとかなり多くなるのですが、単体での比率です。当社はこのコーポレートガバナンス・コードについて、採用や昇進において、性別や国籍、中途採用などにまったくとらわれずに、今後も登用を実施することを宣言しています。

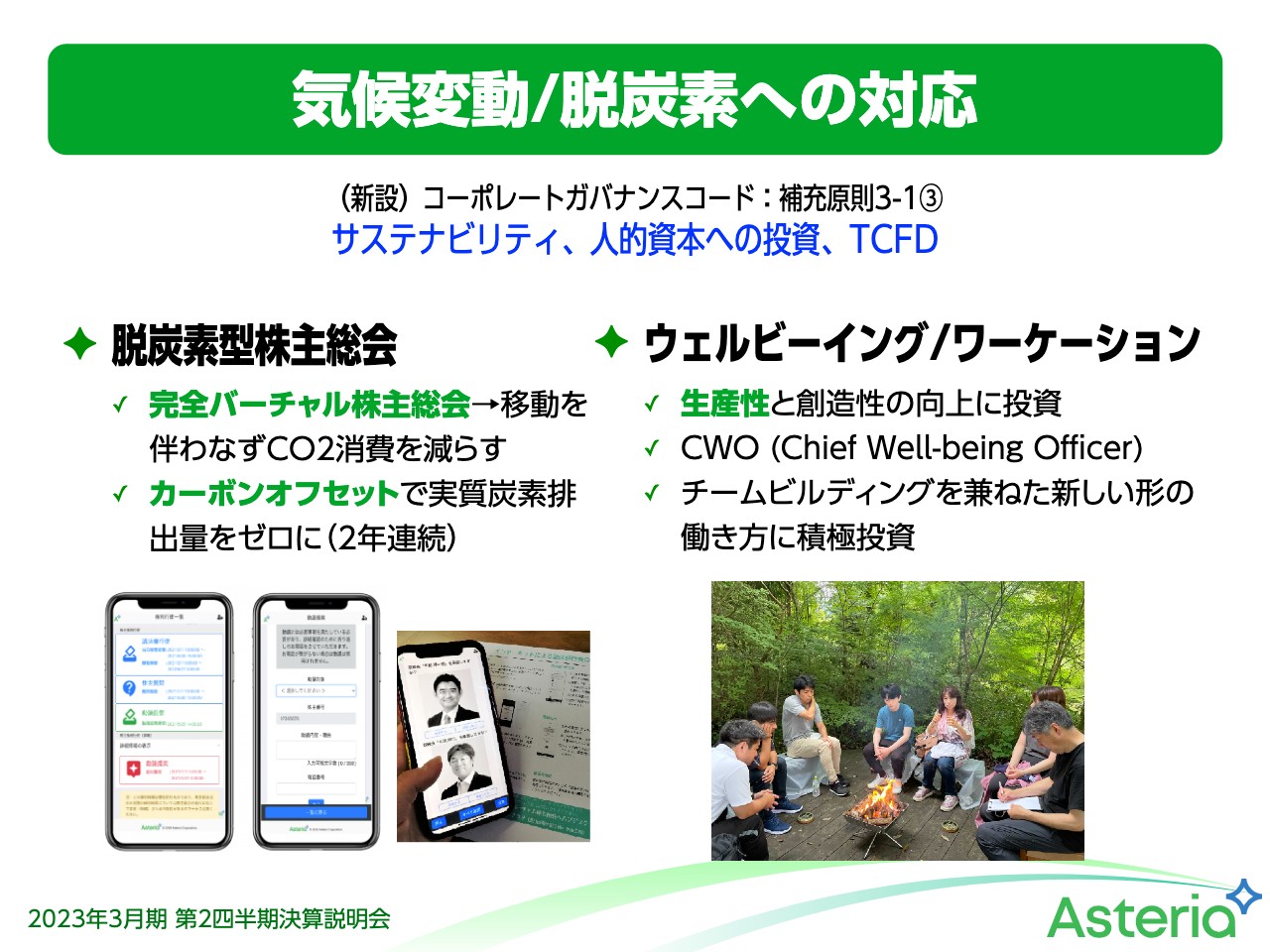

気候変動/脱炭素への対応

2つ目が、コーポレートガバナンス・コードの補充原則3-1③にあるサステナビリティ、人的資本への投資、それからTCFDです。TCFDというのは数値をもって炭素の消費などを報告するものですが、そもそもソフトウェア事業では工場や運搬などがないことから、CO2の排出が少ないのです。それでも現在、私たちが取り組んでいるイベントなどCO2を排出するものに対して炭素の削減に取り組んでいます。

例えば、脱炭素型の株主総会です。完全バーチャルで行うことで、私たちスタッフだけでなく株主の移動に伴う炭素の消費も減らすことができます。さらに株主総会そのものもカーボンオフセットという仕組みを使い、炭素排出量を実質ゼロにすることも2年連続で行っています。

さらに人的資本への投資は、先ほども少しお話ししましたが、ウェルビーイングやワーケーションといった新しいかたちの生産性、創造性の向上に投資しています。また前回もご紹介しましたが、専業で専門的に取り組むCWO(Chief Well-being Officer)を設定し、チームビルディングを兼ねた新しいかたちの働き方に積極投資しています。

取締役会の独立性

3つ目は、コーポレートガバナンス・コードの補充原則4-10①にある取締役会の独立性に関することです。取締役会の各委員会の構成の独立性に関する考え方・権限・役割などですが、コーポレートガバナンス・コードにおいて、プライム企業では社外取締役を3分の1以上置くことが規定される中、当社は5年以上前から過半数を社外取締役にしています。

また、社内取締役の報酬については、指名報酬委員会を2年前に創設しました。委員は社外が過半数となっており、そのメンバーが審議、決定しています。現時点ですでに業績連動型報酬は導入済みで、本日発表した新株予約権を使った報酬が株価連動型報酬です。両方とも東証から推奨されている方式で、それぞれ導入済みと今回導入となりました。

中期経営計画[STAR]

アステリアは現在、中期経営計画「STAR」の2年度目です。「STAR」は4つの重点項目、「Sustainable」「Top-line」「Acquisition」「Refine」の頭文字を取ったものです。持続的な成長、持続的な貢献、価値創造に伴う売上の成長、そして自前主義に陥らないアクイジションでスピード、技術を獲得し、もともと持っているものにさらに磨きをかけていきます。この重点項目を中心に、売上高45億円と調整後EBITDA10億円を実現していくことが、当社の中期経営計画です。

アステリア(プライム市場:3853)

最後にまとめです。1つ目として、ソフトウェア事業とデザイン事業の双方が好調で、トータル連結で25パーセントの大幅増収となりました。2つ目は企業投資事業の利益をGorilla社を中心に計上し、大幅な増益となりました。

そして経済失速が懸念されていますが、足元は堅調です。お伝えしたとおり、ソフトウェア、デザイン、企業投資のすべての事業において堅調で、予想の変更はありません。加えて、中期経営計画達成に向けて、先行投資を継続しているということを報告しました。

以上で、2023年3月期第2四半期の決算に関するご説明を終了します。ご清聴いただきまして、誠にありがとうございました。

質疑応答:株価を上昇させる手立ておよび展望について

司会者:「前回の決算報告で『計画を達成している』とおっしゃっていましたが、株価の上昇につながらない原因は何だと考えていますか? 計画を達成していなくても、上がらない株価をどのように上げていく考えでしょうか? 株価で株主還元がまったくされていません。前回、機関投資家の空売りについては対策がないとお話しされていましたが『空売りしてほしい』と聞こえてしまい、とても残念でした」というご質問です。

平野:計画は、今回も順調に進捗しているとご報告しました。株価そのものは相場や業績、将来性の期待も関連しており、私たちがどうすることもできない部分も多くあります。

業績については、先ほどご報告したとおりしっかりと進捗している中、さらにこれから当社が努力すべきことは、将来性の期待に関する部分ではないかと考えています。

デザイン事業が大きくへこんだ際、期待を裏切る結果となりました。期待や信頼は1日にして崩れるが、作っていくのは容易ではありません。足元では引き続きデザイン事業の業績を伸ばすことにより信頼を得て、実際のキャッシュフローも生み出していくことが株価のベースになっていくと考えています。そのため、これからもデザイン事業の業績を伸長させていけるよう活動してまいります。

さらに将来への期待を持っていただくには、理解を得ることも必要です。今回、IR落語として質疑応答前にご視聴いただいたように、国内投資は海外に比べて非常に小さいものです。そのため、海外の潤沢な投資を呼び込めるよう、現在は海外IRにも力を入れています。「YouTube」だけでなく、プレスリリースや開示、私自身の説明も英語で行っています。

また、株主還元として一時的な対策がいろいろとありますが、あくまでも一時的なものです。これまでも必要に応じ、自社株買いをはじめとしたいくつかの対策を実施しましたが、これらは機動的に実施する対策になります。

実際は資金に限りがありますし、前回もお話ししたとおり、自社株買いや配当は本体の財務諸表から、規定上限られているところもあります。ですので、将来に向け、まずは愚直に業績とIRに取り組むことを大切にしつつ、さらに対策ができそうな部分に対しては主幹事とともに対策を練っています。

対策について公言できることは多くありませんが、引き続き注力していこうと考えています。

質疑応答:各製品やデザインサービスの市場規模、売上目標および今後の売上規模の想定について

司会者:「『Handbook X』『Platio』『Gravio』の各製品ごとの市場規模、および2024年3月期の各製品、デザインサービスの年間売上目標、また2027年3月期頃の各製品、デザインサービスの売上規模をどのように想定しているのかを教えてください。各製品ごとの売上高は何十億円という規模になるのでしょうか? それとも『Handbook』のように3億円程度が限界なのでしょうか?」というご質問です。

平野:まず、それぞれの製品ごとのマーケットに関するプランは開示していません。TAM、いわゆる「Total Addressable Market」に関して、当社でも複数のパターンを想定し、数値を持っています。

しかし、世の中の多くのものが特定の用途に基づいており、その用途に関連する会社の数やその会社に在籍する人数から、わかりやすい市場最大規模を算出することが可能です。一方で、当社の「Handbook X」「Platio」「Gravio」のどれもが汎用製品です。

つまり、ExcelやWordのように学校、企業、工場、ショップなど幅広く使うことができます。これをすべて足すと、何千億円という規模になってしまいます。

私たち自身はマーケティング的にその期ごとのターゲットを定めて取り組んでいますが、開示していません。同様に、各製品のターゲットについても社内の計画はもちろんありますが、個別開示は行っていません。

今後は1製品ごとというわけではありませんが、ソフトウェアサービスを世界に向けて提供していきたいと考えています。今のところ「Gravio」で先陣を切っていますが、現在の日本の国内マーケットは全世界の5パーセントほどしかありません。

つまり、世界に約20倍の市場があるのです。このような規模を目指してマーケティング、海外展開を進めていきます。

質疑応答:現在の国内M&Aおよび出資の好機と、トップラインの増加をねらう飛躍的な増加への考えについて

司会者:「中期経営計画『STAR』のM&A欄に『国内M&Aを強化する』と記載してありますが、円安水準の今こそGorilla社の投資益も恩恵も受けており、AVFを通じて国内M&A、出資の絶好のチャンスだと思いますが、どのようにお考えでしょうか? 現在目指しているトップラインの増加には、M&Aなくして飛躍的な増加はないと思いますが、いかがでしょうか?」というご質問です。

平野:国内M&A、出資の絶好のチャンスという点は、おっしゃるとおりです。みなさまにご報告したとおり、Gorilla社の益も円安の影響を受け、円建てにより数値が大きくなっています。

これを活かさない手はなく、まずソフトウェア事業に5億円から8億円を投入し、先行投資する考えです。

特にプロモーションは今後何年にもわたって効果が出るよう、下半期にはプロダクトだけでなく、企業の認知度向上にも取り組もうと考えています。

ご質問にあったM&Aも実際に国内M&Aの専任チームを作り、検討しているところです。いくつも候補はありますが、相手のこともありますし、 何でも買えばよいわけではありません。

買い物はすでに1,000社以上ありますし、毎週のように4つ、5つもの仲介企業とミーティングを実施していますが、今のところ、私たちが将来世界に向けて大きく伸ばしていく組み合わせは見つかっていません。ただ、おっしゃるとおり、今は絶好のチャンスですので、引き続き強化していく考えです。

そして「トップラインの増加には、M&Aなくして飛躍的な増加はない」という部分ですが、先ほどご説明したとおり、中期経営計画としてお示ししている数字は私たちのオーガニック、もしくは非常に大きなM&Aではなくても、プロダクトや技術の買収程度で達成できるものです。

さらに大きなM&Aを実施するとなれば、中期経営計画など吹き飛ぶくらいの数字になることも想定されます。Gorilla社の益もあるため、もともとの計画より大きい手が打てる状況にあります。

こちらは進捗があったとしてもすぐに開示できないため、現時点では引き続き注力していくというご報告までに留めたいと思います。

質疑応答:株価低迷に対する自社株買いを実施しない根拠について

司会者:「機関投資家の空売りについて手立てがなく、業績向上で結果を示すことが1番の対策になるとのお考えですが、狙われている原因の1つは危機意識の欠如です。なぜ嫌がることをしないのでしょうか? あれだけ拒んでいる自社株買い等は、かなり牽制材料にはなると思います。このままでは、業績がよくなってもずっと、危険なにおいのしないここに住み着き、株価は低迷したままです」というご意見です。

平野:自社株買いについても常に検討していますが、これまでお伝えしてきたとおり、さまざまな制約条件の中で行うことになっています。

そして、実施する効果までを考えながら検討しています。しかるべき時が来れば実施しますが、これまでは実施していないということです。どのように対策していくかについては、現時点では具体的な対策をご報告することまではできませんし、私たち自身がそのようなことでは下がらないところまで力を付けていくことが、根本的な対策になると考えており、実際に業績も伸ばしてきています。

テクニカルなこともあり、空売り自体が悪いことでもありません。株価や流動化の形成に役立つ側面もあります。必要に応じ、効果的なかたちでなんらかの対策を打とうと考えています。現時点において検討しているとも言えません。常に考えている段階です。

状況は理解しています。株価についても、以前より安いと私自身がお話ししているくらいです。やはり今後も4桁を狙っていきたいと考えていますので、私たちのできることを検討していきます。

質疑応答:株価4桁の未達成となっている現状に対する考えと割安水準、市場評価低迷の分析について

司会者:「以前、社長が『株価4桁はまったく問題がない』とコメントされていましたが、定着どころかタッチすらできない現状をいかがお考えでしょうか? なぜこのような割安水準で放置され、市場から評価を受けないのか、いかがお考えでしょうか?」というご質問です。

平野:今でも4桁到達は問題ないと考えています。市場や出資先の大きな変化が起きなければ、今の業績から中期経営計画を達成することで、4桁という目標に到達すると確信しています。

質疑応答:株価上昇の対策実行について

司会者:「配当性向の低い御社の株には株価上昇を求めています。IRが出ても反応なしどころか空売りが増え、株価は下がっています。株価が上昇する対策をしていただけないでしょうか?」というご質問です。

平野:配当より当社の将来への投資という観点で、今の配当性向となっています。株価上昇は意識しており、当社の時価総額は、資産が多くなっている現在、買収対象になるのではないかということも含め、対策を検討しています。

第一の対策は株価上昇ですので注視しています。また、IRに関しては、株価上昇のために実施しているわけではありません。「Investor Relations」という名のとおり、当社のことをより深く、幅広く理解していただくことを目指しています。それが間接的に幅広い定着や、株価上昇にもつながると信じています。

ですので、IRは株価形成に無駄ではありませんが、目の前でデイリーに出たからどうかということではなく、継続して幅広く理解していただき、その幅を世界へ広げていくことに注力していきます。

質疑応答:This Placeの大型案件に関する発表が遅れている理由について

司会者:「昨年12月の動画でThis Placeの大型案件について、『間もなく発表できる』と言っていたのにもかかわらず、もう1年近く経ちます。社長本人ではないとはいえ、発表できないことを内部の人間が発言してしまうこと自体、大問題です。これはお客さまへ確認せずに発言したのか、それとも確認後に発表を差し止めされたのか、どちらでしょうか?」というご質問です。

平野:発言時はThis Place側で内諾を得ていました。

今回ご説明しているThis Placeにおける2倍の大きな伸びは、そのIT会社からのプロジェクトによるもので、お客さまは獲得できています。ただ、名前だけはお客さまの確認段階で変更があったため、発表できていません。

質疑応答:投資予定に必要な資金の詳細について

司会者:「今後、企業投資事業の利益から5億円から8億円をソフトウェア事業に投資予定で、さらにAVF-IIに対する10億円単位の出資金の手配が必要になると想定しています。第2四半期末の現金等は約15億円ですが、Gorilla社保有株の売却制限がある中、増資により株式市場から資金を調達する予定なのでしょうか?」というご質問です。

平野:企業投資からソフトウェア事業への投資は、この年度内に行います。一方AVFのファンド構成は、キャピタルコールという必要になった時に現金が入る仕組みです。

つまりAVF-IIについては先に枠を作り、出資はGorilla株の売却後、これを使っていくスケジュールになり、あえてこのために調達する必要がない計画となっています。

質疑応答:M&A作戦の詳細について

司会者:「M&Aをしないのであれば、あたかもするように、公に、大々的に発表しないでいただきたいです。していない理由が『検討している会社は数多くあるが、相手があるため条件が折り合っていない』と言われていましたが、当たり前のことではないでしょうか? もちろん、無理にしてほしいとは毛頭思っていませんが、期待させ、失望させることになっています。相当前から同じ繰り返しです」というご意見です。

平野:M&Aの作戦に関して大々的な宣伝をしているつもりはありませんが、取締役も含め作戦を決定しており、開示が必要な事項です。

実際に投資チームを国内、国外と作り、作戦を進めています。その内、投資において大きな成果が出ています。こちらについても当初、「それを作ってよいものか」「結果が出ていないではないか」と言われました。

一方、国内M&Aは昨年4月よりスタートしています。担当を付け、成果を出すべく取り組んでいます。当社だけのことではありませんので、なんでも買うようなことはしません。

そのような行動が後から大きな問題になる会社も多くありますが、開示しているとおり、私たちは投資領域を4Dと決め、そこにマッチングし、これからの成長に資する会社を探していきます。

質疑応答:This PlaceのホームページにGoogleのロゴが入っていた理由について

司会者:「先日の質疑応答の質問の際、This PlaceのホームページにGoogleのロゴが入っており、『大型案件はGoogleではないのか?』と質問がありました。その時に『確認します』と回答していましたが、いかがだったのでしょうか? また、そうではない場合、Googleとはどのような関係なのでしょうか?」というご質問です。

平野:以前の大型案件は、シアトルの大型航空機製造メーカーでした。Googleのロゴが入っている件は、ロゴ掲載の許可をいただいているとのことです。

ただ、IRやプレスリリースの許可はいただけていません。ここから先については、私としては「ご想像にお任せします」としかお伝えすることができません。

質疑応答:Gorilla社の状況について

司会者:「Gorilla社は大丈夫なのでしょうか? 一言でお答え願います」というご質問です。

平野:一言でお答えすると「大丈夫です」としか言えませんが、なにか気になっていることがあれば、次の個人投資家説明会もありますので、具体的にご質問いただければと思います。

Gorilla社は「上場できるのか?」と言われていましたが、上場し、今は株価も堅調です。M&Aも発表しました。「大丈夫」というのが一言でのお答えとなります。

質疑応答:株主還元について

司会者:「企業価値の向上は、つまるところ、あなたたちの自己満足に過ぎないと思います。自社株買いも増配もせず、空売り対策もできていません。株価は市場のものだから責任は持てない、配当は企業価値向上のために投資に使うから還元しない、というのはどうなのでしょうか? 株価が市場任せなら、株主還元ができるのは増配しかありません。株主は利益の還元を求めています。クラウドファンディングと勘違いしていませんか?」というご質問です。

平野:ご指摘をいただいた企業価値の向上、株価の上昇は、当社も目指しています。そのために業績を上げ、IRにも力を入れているところです。私たちは日々の株価ではなく、中期経営計画に基づいた3年間の業績と、それに伴う株価の上昇を考えています。

もちろん、世の中には毎日の株価を考えている会社もありますし、増配に力を入れている会社もあると思います。そのような会社とはポリシーが違います。

クラウドファンディングと勘違いしているわけではなく、当社は事業をしっかり伸ばしてそこに投資し、大きく成長していきたいと考えています。

質疑応答:質疑応答の方法について

司会者:「質疑応答の方法を以前のかたちに戻していただきたいです。この方法は早く質問した方が選ばれやすく、当日の決算発表以降の質問はよい質問でも選ばれない確率が高くなると思います。ただし、御社の負担もあると思いますので、決算発表の翌日に説明会および質疑応答を行い、質問の受付は説明会の日の昼までにするのはいかがでしょうか?」というご質問です。

平野:頂戴したご意見は、実はさっそく、取り入れさせていただきました。決算発表前のご質問は、本日のご説明の中に回答がある程度組み込まれているものもあります。

決算発表後のご質問は票数でカウントするというのがこの「Slido」の仕組みですので、票数が取りにくいこともご指摘のとおりです。そのため、今回からさっそくご意見を取り入れ、決算発表前と後のご質問を区分けし、上位から取り上げています。

もう1つ考えないといけないのは、投票期間があるため、質問投稿が早いほど票数が取りやすいというのも事実です。今回、ここまでは対応していませんが、今後改善をしていきたいと思います。

今回、「Slido」を取り入れたのは、投資家のみなさまから「みんなが聞きたいことを注力的に答えてほしい」というご意見があったからです。すべてのご質問に答えていると非常に時間がかかってしまい、一部には時間の無駄だ、といった話もありました。そのため、「Slido」でご質問にプライオリティを付けられるようにしました。

「Slido」の仕組みがオープンになっていますので、みなさまもどのような質問があるのか見られるわけです。しかも、多くの方が知りたいものにプライオリティを付けることができます。

今回の開示後、開示に対してのご質問は、実は本当にお聞きになりたいことですし、私たち自身もこの説明会でお答えしたいことでもあります。そこは区分けすることで、別のプライオリティを付けさせていただきました。今後もさらに改善していきたいと考えていますので、アイデア等ありましたら、ぜひお寄せいただければと思います。

質疑応答:Gorilla社株の売却について

司会者:「以前、Gorilla社の出来高が少ない件を指摘された際に『まだ上場したばかりですので』とおっしゃっていたと思います。しかし、時間が経っても出来高は増えるどころか激減しています。私の記憶では1年間、夏ぐらいまでは売却ができないとおっしゃっていたと思いますが、市場外でも買い手がいない場合はどうなるのでしょうか?」というご質問です。

平野:おっしゃるとおり、Gorilla社の流動性は低いです。今、当社をはじめ、元Gorilla社の株主は全員、ロックアップがかかっています。これは来年7月までですので、そこまでGorilla社が新規発行しなければ、流動株はあまり増えないという状況が続くと考えています。

開示もされていますが、株価が12.5ドルを超え、15ドル、17.5ドルと上昇していくと、ロックアップが外れて流動性が取れるようになっていきます。期間が1年ですので、半年後以降は株価というパラメーターもあるという状況になります。

ご質問の方の心のうちのとおり、当社は10パーセント以上の株を持っているため、実際には簡単に市場で売ることはできないわけです。そのため、株を買いたいという大口の相手に対してお話しして、売却していくのが現実的です。

株は売り買いが発生するため、本当に買い手が誰もいなかった場合は、当社が持ち続けることになります。しかし、ファンドですので、当社もこの1年の間、単に待っているわけではなく、いろいろとお話ししながら、状況を見てできるだけ早く現金化する方針で動いています。

質疑応答:Gorilla社が台湾AI最大手である根拠について

司会者:「2019年のIRで、Gorilla社を『台湾AI最大手企業』と記載していましたが、表現を誇張していませんか? 2019年時点で最大手であれば、コロナ需要もあったと思います。年々の決算のように営業利益率がどんどん右肩下がりで、かつ今回の決算のように赤字拡大になることはないのではないかと思っています。なにをもって『最大手』と記載しているのか、ご教示願います」というご質問です。

平野:こちらは台湾のAIソフトウェアの最大手という意味で、Gorilla社が当社の投資前から使用していたワードをそのまま使っています。実際に、私たち自身も投資する場合には確認しますが、台湾はハードウェア企業が多いです。

私たちが使っているものにも台湾のハードウェアは多いと思います。ITの中でも、台湾にはハードウェア企業が本当に多く、いわゆる部品から完成品まで数多くあります。ソフトウェア企業は埋もれている、もしくは評価されないという状況があります。そのため、Gorilla社は台湾内ではなく、海外での上場を目指したのです。

私たちも出資時に、Gorilla社は台湾のAIのソフトウェア企業として最大手ということ、台湾の中には競合に匹敵する会社がないということを確認していますので、「台湾AI最大手企業」というワードをそのまま使用しました。

質疑応答:Gorilla社の将来性について

司会者:「台日産業推進センターが出している『台湾イノベーション企業』47社に、Gorilla社はありませんでした。Gorilla社は、赤字、IRの少なさ、知名度、出来高を考えても、株価上昇の兆しが見えません。コロナ禍という追い風の後に赤字であった時点で、今後AIに追い風となる環境が来ても、他の企業にシェアを取られる懸念をしていますが、どのようにお考えでしょうか?」というご質問です。

平野:ご指摘の47社は後ほど確認したいと思います。このイノベーション企業がどのような分野なのかによりますが、やはりハードウェア企業が多いのではないかと推察します。ソフトウェア企業として、AIの最大手はGorilla社であり、実際に台湾政府や警察、台湾の新幹線の駅などで使われています。

赤字についてですが、コロナ禍が追い風だったわけではないのです。実はGorilla社のAI機器はカメラなどで、設置を必要とします。コロナ禍ではあまり移動ができない、作業ができないという状況でした。当社のようにソフトウェアだけで、コロナ禍でもどんどん伸びる会社ではなく、Gorilla社の場合は逆の影響を受けているのが実際のところです。

また、台湾はご案内のとおり、新型コロナウイルス対策を厳しく実施してきたことも影響しています。今回上場し、UKの会社を買収してUKの販売網も作ります。さらに、USにも展開していく予定です。今後は、一国の政策や環境に大きく左右されることは減っていくと考えています。

質疑応答:取引している証券会社について

司会者:「御社に空売りを仕掛けた8社は以下のとおりです。御社が自社株買い等を相談するプロは、記載された会社と異なりますか? プロに情報を売られていませんか? プロに食い物にされていませんか? モルガン・スタンレーMUFG証券、JPモルガン証券、ゴールドマン・サックス証券、野村證券、UBS証券、バークレイズ証券、クレディ・スイス証券は、一時、空売り日本2位でした。必ず理由はあります」というご意見です。

平野:当社の主幹事は大和証券ですのでこの中にはありません。もちろん、ご相談する先も大和証券です。

質疑応答:「Platio」の売上について

司会者:「『Platio』の売上高は3ヶ年計画の最終年度には3億円ぐらいになり、正確には『Handbook』と同程度になる可能性があるとおっしゃっていましたが、現在も順調でしょうか?」というご質問です。

平野:「Platio」の伸びそのものは、ご報告したとおり順調ですが、このまま伸びたとしても、3億円に少し届かないくらいです。そのため、これからさらにプロモーションやマーケティングを行い、さらなる売上を積んでいくことになると思います。

ただし、3ヶ年計画の中期経営計画で達成できなければ終わりということではありません。「Platio」そのものは非常に多くの方々に使われ始めていますし、感謝の声もいただいています。時期的にずれても、将来的には売上高3億円を超え、「Handbook」を超えていくのは間違いないと考えています。

質疑応答:デザイン事業のWebサイトについて

司会者:「8月12日の説明会の質疑応答の中で、デザイン事業のWebサイトを近々公開すると強調された発言があったと思いますが、まだ公開されていないようです。どうなっていますか? もし遅延しているのなら、9月の説明会の時に一言あってもよかったのではないでしょうか?」というご質問です。

平野:Webサイトは、来週のデザイン事業の発表イベントでグランドオープンとなります。もう見つけられた方もいらっしゃるのですが、実際にはソフトオープンと言いましてWeb上には載っています。ただし、みなさまにURL等を公開するのは来週になります。

質疑応答:Gorilla社株の出来高について

司会者:「Gorilla社株の出来高が非常に少なく、不安です。出来高があっても1日数百万円で、異常です。アメリカ市場でまだ認知されていないのは理解できますが、台湾大手AI企業であれば、お膝元の台湾の投資家や企業が参加してもおかしくないと思っています。また、アステリア社の空売り機関がGorilla社を狙えば簡単に暴落させられます。いかがお考えでしょうか?」というご質問です。

平野:Gorilla社株の取引が少ないのは、実際に私たちも日々見ていますが、そのとおりです。認識されていないというのは、まだ認知が低いこともありますが、流動株があまり多くないというのも要因の1つです。Gorilla社としてどのように改善していくか、私も取締役の1人ですので、今後はアステリアというよりはGorilla社の対策として考えていきたいと思います。

質疑応答:累進的配当政策の導入について

司会者:「累進的配当政策の導入をお願いします。配当増額を求めたいわけではなく、空売り機関を牽制してほしいのです。サブスクリプションが収益源のため、基本的に減配は考えなくていいはずです。以前、空売り機関に好き放題にさせるような発言をし、本当に好き放題にされました。その結果、株主が怒り、現在の質問欄のように荒れています。還元姿勢を見せて牽制してほしいです」というご意見です。

平野:還元について累進的配当政策も検討要素の1つだとは思います。いずれにしても、「するよ、するよ」と言うだけではなく、しっかりと検討して開示するものです。現時点では検討の1つに入れさせていただくとしか答えられません。

質疑応答:売上高の上方修正について

司会者:「決算数値、特に売上高に関して順調なため、おうかがいします。第3四半期以降にはThis Placeの日本での売上も加わると思います。すでに前年比25パーセントプラスで進捗しているのですが、売上の上方修正は検討されていますでしょうか?」というご質問です。

平野:今回、第2四半期ですが、下半期も25パーセント成長ですと、上方であっても修正発表の範囲ではありません。売上高に関しては10パーセント以上のぶれが東京証券取引所の基準となっています。利益に関しては30パーセント以上のぶれが基準です。25パーセント成長をキープした場合は、公表した数字よりも上にはなりますが、その程度では上方修正のラインには引っ掛からない状況です。

現時点で先を読んでというよりも、上方修正はある程度はっきりした時点で取締役決議で出すものです。そのようなことがあれば検討して発表します。

質疑応答:アステリアの次のステージについて

司会者:「来期が3年目ですが、その次のステージではアステリアはどのようになっているのでしょうか?」というご質問です。

平野:次のステージというのは、中期経営計画の次の3年のことだと思います。今、中期経営計画は2年半ですが、その次と言うと、もともと私たちは創業の時から世界市場を目指しています。

今、「Gravio」でその成果が少し出てきています。投資でも出てきていますが、さらにその先は海外進出に力を入れていきたいと考えています。先ほど、今の世界における日本の市場規模は5パーセントとお話ししましたが、これはより小さくなっていきます。なぜなら、海外がさらに伸びるからです。

以前からお伝えしていますが、どんどん待ったなしの状況になってきています。私たち自身が海外で宣伝をし、いろいろな国で販売していくことができるよう、さらに1歩進んでいく所存です。それが次のステージだと考えています。

熊谷晋氏(以下、熊谷):平野のご説明は海外のことでしたが、国内の需要という観点でご説明します。

みなさまもご存じのように、今、世の中はDXの流れが止まらない状況になっています。その中でも重要なテクノロジーとして、クラウドがあります。このクラウドを細分化した専用性の高いサービスが、今後さらに出てくると予測しています。この後3年間は、クラウドサービスをつなぐニーズがより高まると思います。

また、DXが進んでいないところや、デジタイゼーションやデジタライゼーションができていないところ、つまり市場規模の大きい、社数の多い中小規模の会社が、クラウドの製品やサービスをどんどん使っていくと考えられます。「ASTERIA Warp」「Platio」「Gravio」「Handbook X」などが、さらに伸びていくと考えています。

質疑応答:Gorilla社の評価益について

司会者:「第2四半期でGorilla社の評価益が計上されましたが、株価に変化がなかったと仮定すると、第3四半期の評価益はゼロということですか? 売却前に株価が下がれば、第2四半期との比較で利益がマイナスと捉えられることになるのでしょうか? 仕組みが不明瞭ですので、解説をお願いします」というご質問です。

平野:Gorilla社の評価益ですが、株価に変化がなければ評価益はゼロです。第2四半期と第3四半期の利益は同じということになり、第3四半期の3ヶ月だけ取り出すとゼロになります。株価が下がればその差分は下がりますが、マイナスになるわけではなく、計上したものが下がるということになります。

私たち自身は、Gorilla社の株価は通期、つまり3月末でどのようになっているかが一番のポイントだと考えています。通期の株価は3月31日の株価のみなのです。会計上、この中間でも計上することになっているため計上はしますが、当社の業績と同じように、3月31日の株価が最終的に通期決算に影響します。

株価そのものがプラスなのかマイナスなのかだけで、仕組みはシンプルです。それがAVFの評価益になり、当社の営業益もプラスかマイナスになるということです。

質疑応答:Gorilla社の株式売却後の通貨について

司会者:「Gorilla社の株式売却後は日本円にしますか? ドルのままですか? 為替が関係してくるのはどのタイミングでしょうか?」というご質問です。

平野:これはまだわからない、決めていないというのが正直なところです。ただし、日本でも使い道がありますので、そちらも勘案しながら、先の読みにおいて最も有利な通貨で持つことになると考えています。

質疑応答:AVF-IIの年初について

司会者:「AVF-IIの年初は1月でしょうか、4月でしょうか?」というご質問です。

平野:AVF-IIに関しては、当社の連結に持ってくるのは、アステリア株式会社に合わせるわけです。そのため、AVF-IIを年度で切ることを考えると4月から3月で、それと同じものが連結の数字に乗ってきます。

「年初は?」というご質問にこの回答でよいのかわかりませんが、おそらく連結にどのような影響があるのかということかと思いますので、4月から3月とお答えします。

質疑応答:株の空売り対策について

司会者:「2022年11月8日の空売り残高情報です。Nomura International、モルガン・スタンレーMUFG証券、Merrill Lynch Internationalが、説明会の前日に約10万株を空売りしました。対策を教えてください」というご質問です。

平野:空売りの直接的な対策について、現時点でお話しできることはありません。ただし、株価を上げていくことについては、当社の主幹事との相談等を通じて、今後継続的に対策を考えていくことにしています。

質疑応答:AVF-IIの新投資領域Greenについて

司会者:「ファンドの4DにGreenは本当に必要ですか? Greenは具体的にどのようなものですか? 1号ファンドでの投資先に当てはまるところはありますか?」というご質問です。

平野:AVF-IIの投資方針についてのご質問ですね。AVF-IIの投資領域は4DにGreenを加え、D4Gと呼んでいます。「Greenは必要ですか?」というご質問ですが、これは色のグリーンではありません。

例えば、国からも言われているデジタル&グリーンやSDGsのサステナビリティの意味を色で表すとグリーンになるかと思います。サステナビリティが一番近いワードだと思いますが、サステナビリティに寄与するような企業ということで、Greenとしています。

本当に必要かというと、私たちが投資先を絞り込む時はもちろん、私たち自身が中期経営計画でもサステナビリティを検討しているため、今後のディレクションと合わせるという意味で、具体的にGreenを入れています。

実際に、新しいベンチャーなども、グリーンやサステナビリティを標榜することが非常に多く、カーボンを出すような企業は排除される動きがあります。例えば、インパクト投資もそうですが、社会にインパクトを与えてよりよくしていくように、石油化学系の企業は、どちらかというと今後、投資されないといった動きがあります。

当社はそうした側面をGreenと表現し、地球や社会、それから企業のサステナビリティに寄与するという意味を込めて加えています。Dと違い1つの項目ではなく、ベースにある考え方です。Greenがベースにあり、その中の4Dに出資を検討していくという意味です。

質疑応答:AVF-IIの開始時期について

司会者:「次のファンドは円安の間に始まるのですか? 円高まで待ちますか?」というご質問です。

平野:これはストレートには答えられません。なぜかと言うと、今後の米ドル円レートをどう見るかです。今、円安と言われていますが、私はこれからまた1ドル115円といった状況には戻らないと考えています。

円安はもちろん利上げなどのきっかけになり、今回も始まっています。しかし、ベースはどちらかというと国力の差、国の経済力や成長力の差が為替にも影響してきています。そのため、今後、元の水準に戻ることはないというのが、私たちの事業の前提です。

そのため、もし115円程度まで待っていると、ずっと投資ができないということになります。円安の状況がある程度普通になってくる中で、少しでも有利な時に、円だけではなくドルも含めて調達し、スタートします。

実際には、このファンドのスタートと出資時期はズレます。また、ファンドがスタートしたら全額投資しないといけないということではなく、先ほども少しご説明しましたが、投資先を見つけて出資が決まった時に、キャピタルコールとして投資します。その時や、その中間で有利な為替レートなどがあれば使い、少しでも有利な出資を実行していく考えです。

質疑応答:Gorilla社の評価益の計算について

司会者:「Gorilla社の評価益が計算より下回っていませんか? なぜでしょうか? 大丈夫なのでしょうか? 平野社長からの回答を希望します」というご質問です。

平野:先ほどお話ししたとおり、今回、9月末の株価のうち、当社の持ち分からエスクローという当社の所属にはなっていますが、本当に当社が権利を売れるかまだわからない部分を引いたものが、今回、計上されています。

もしかすると、質問者の方がエスクローも含めて計算されているのであれば、ここの部分は差し引かれています。私たちは確定しないと入れないということで計算しているため、その部分が下回っていると計算されているのかもしれません。

「大丈夫なのでしょうか?」という部分に関して、シンプルな計算ですので、計算についてもGorilla社も先ほどお答えしたとおり、大丈夫です。

質疑応答:株価連動型報酬について

司会者:「株価連動型報酬、いいですね」とのことです。

平野:2年前にまず業績連動型報酬を導入し、いよいよ株価連動型報酬を導入しました。私自身も大株主ではありますが、みなさまと同じように、株価をもっと意識しながら、実際の経営を行っていきたいと思っています。そして、それがダイレクトに報酬に結び付くようになります。

これは今、東京証券取引所でも推奨されているのですが、みなさまの横に座って、同じ景色を見ながら成長を期し、そして大きな果実を一緒につかんでいきたいという思いも込めています。今回、指名報酬委員会からの諮問のとおりに、株価連動型報酬を導入することになりました。

質疑応答:「ASTERIA Warp」好調の理由と今後の見通しについて

司会者:今期の決算のトップラインの成長に大きく貢献した「ASTERIA Warp」のことを中心に、常務の熊谷に聞いてみたいと思います。この第2四半期決算まで、「ASTERIA Warp」はどのような部分がよかったのでしょうか? この先の見通しはどのような展望かについて、コメントをお願いします。

熊谷:平野の説明にもあったように、ライセンス売上は比較的単価の高い製品になっています。そのような点では、やはりパートナー企業、大手のシステムインテグレーターとの協業が非常に好調だったことが挙げられると思います。

サポートはライセンス契約に付随するものですので、ライセンスがよければサポートも上がっていくことになります。この継続率を支えているのは、非常に高品質なサポートです。

そして、「ASTERIA Warp Core」は、どちらかと言うとSMBマーケットを対象に、多くのパートナーとの協業が進んでいます。その中でも、「kintone」などを中心とした専用のクラウドサービスとの連携需要が非常に増えています。

実は昨年度の前年度比より、今年度の前年度比、つまり昨年度より売上高が上がっています。通常、伸び率は鈍化するものなのですが、これがさらに上がっているという状況です。

「ASTERIA Warp」はあまり派手なニュースはないのですが、今回の売上は決して特需に支えられたものではない、というのが大きなポイントではないかと思います。今、弊社の強みでもあるパートナービジネスの協業が好調のため、今後の見通しについても、この好調はさらに維持していけるのではないかと考えています。

平野氏からのご挨拶

平野:本日もご多用のところ、第2四半期決算説明会にご参加いただきまして、誠にありがとうございました。質疑応答では、株価に対する本当に厳しい意見をいくつもいただきました。私もお伝えしましたが、株価は非常に気にしているところです。

実際に、株価を向上させて今後もプライム市場上場を継続するためにこの2、3年かけて、いろいろと問題のあった業績を改善してきました。デザイン事業も改善しました。そして、新しく始めた投資事業でも成果を出してきました。ソフトウェア事業も加速している状況で、足元の業績もしっかり伸びてきています。

次は株価です。あまり多くは語れませんが、もう残るは株価だけという状況だと認識しているため、今後もいろいろと考えていきたいと思っています。現在の中期経営計画がフィニッシュする頃には、別の世界が見えているようにしていきたいと思います。

ただし、私たち自身はベースの業績をもっと成長させていくことに注力します。そして、さらに市場を広げていくことにも注力します。そのために、今年もすでにさまざまな新しいことを行っていますが、さらにこれを加速し、来年もまた新しいチャレンジを行っていきます。これにより、アステリアの株価はもう市場では操作できないというところまで突進していく思いで、これからもチャレンジを続けていきます。

これまでの業績をベースとした将来への期待感と信頼感をさらに上げ、私たち自身もプライム市場の企業として、より一層貢献していきたいと考えています。投資家のみなさま、そして株主のみなさま、これからも引き続きご支援ご指導のほど、何卒よろしくお願い申し上げます。本日は誠にありがとうございました。

新着ログ

「情報・通信業」のログ