日総工産、上期は在籍人数増や請求単価上昇で増収も、人材採用への積極投資等もあり利益項目は減益に

2023年3月期第2四半期決算説明

清水竜一氏(以下、清水):本日は大変お忙しいところ、多数の方にご視聴いただきまして誠にありがとうございます。ただいまから、日総工産株式会社の2023年3月期第2四半期の決算についてご説明申し上げたいと思います。

サマリー

こちらが、本日のサマリーです。

目次

この目次に沿って進めていきます。

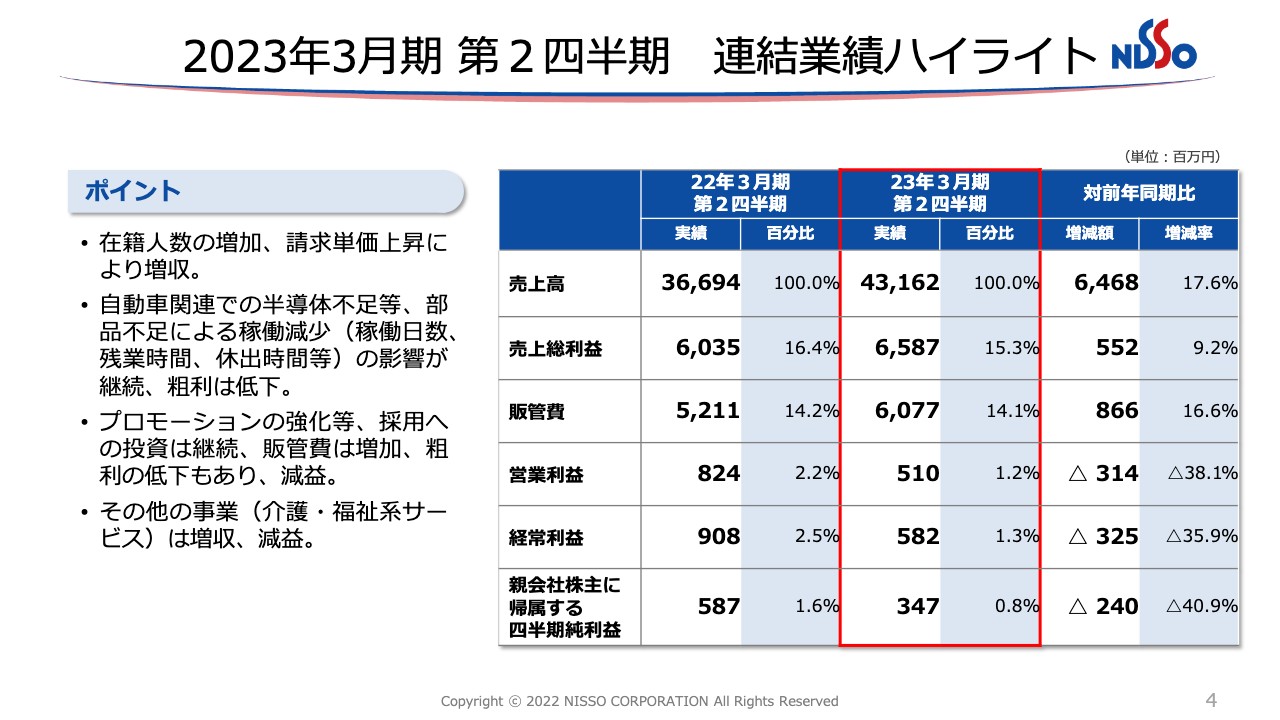

2023年3月期 第2四半期 連結業績ハイライト

昨対比での連結業績ハイライトです。それぞれの項目については後ほど詳細にご説明しますので、ここでは割愛します。

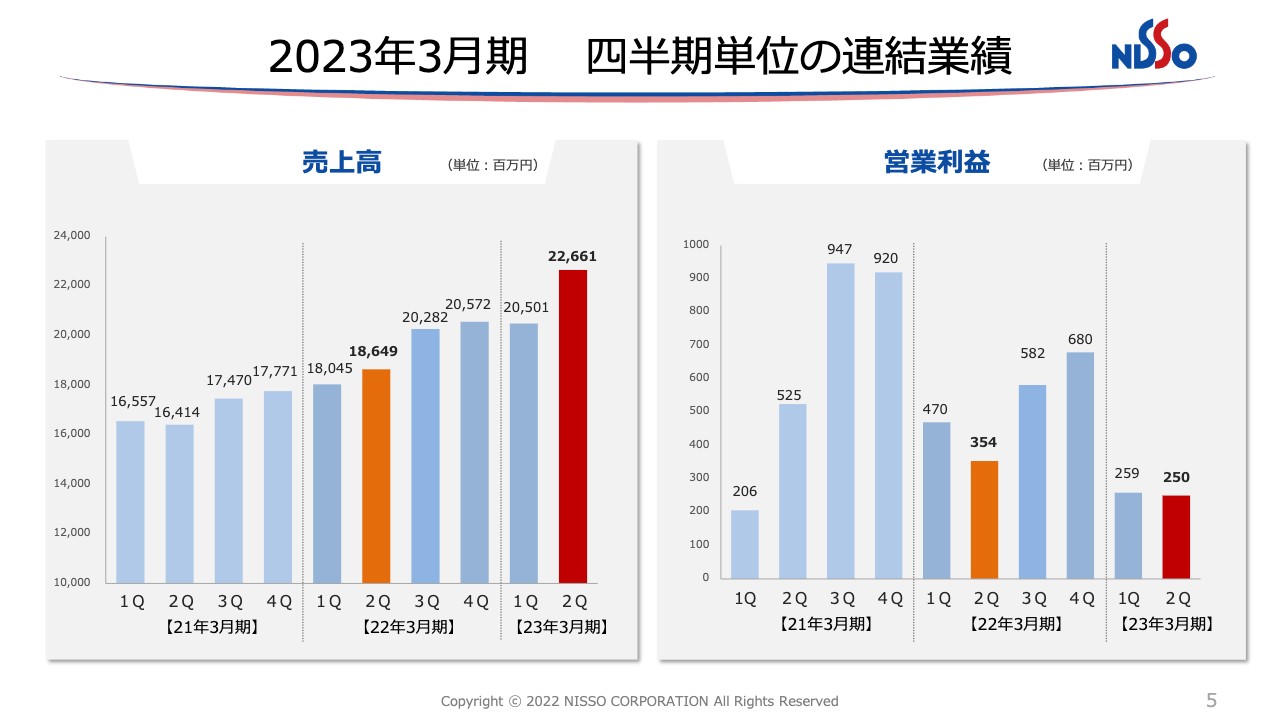

2023年3月期 四半期単位の連結業績

連結での売上高・営業利益の推移です。本日は、全体の売上比率の90パーセントを占めている日総工産単体の決算を中心にご説明したいと思います。

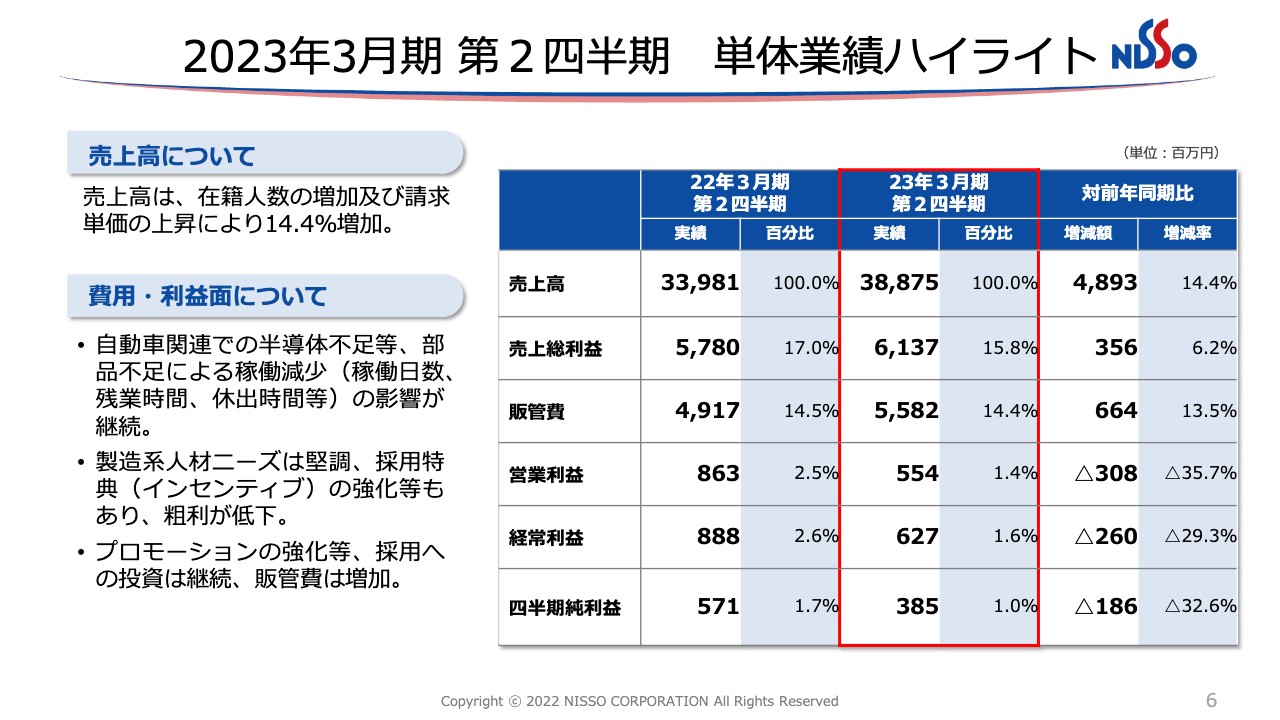

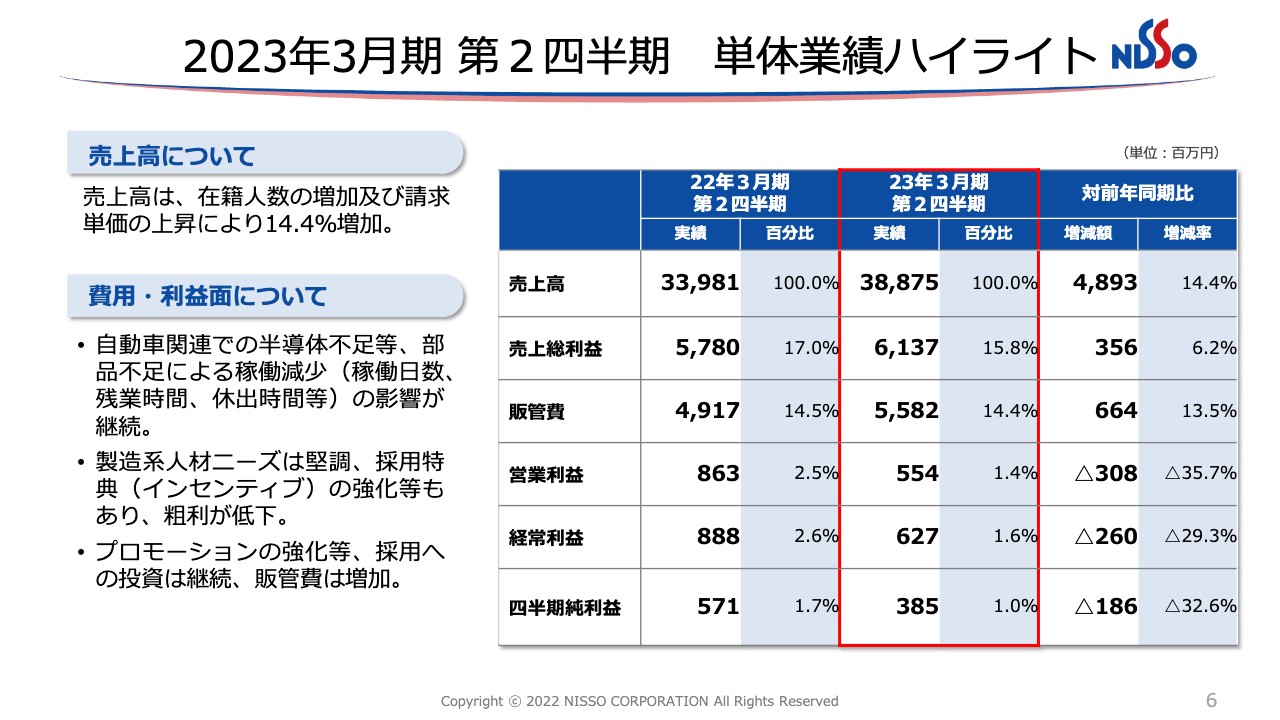

2023年3月期 第2四半期 単体業績ハイライト

こちらのスライドに示したとおり、売上高、在籍人数は順調に伸びている状況です。この背景の1つとして、昨年9月と比べて在籍数が1,505名伸びていること、もう1つは、単純平均ではありますが、受注単価が昨年と比べて102円伸びていることがあります。それらの要因が、結果として14.4パーセントの売上増につながっています。

しかしながら、いくつか課題があります。その課題について、原価と販売管理費に分けてご説明したいと思います。

まず原価についてです。昨今の人手不足の中で、特に自動車メーカーを中心に、入社特典を非常に多く付けているのが現状です。その中で、我々も他社と競争していかなくてはならないという観点から、昨年と比べて入社特典を大幅に拡大しています。結果として、この経費が約1億9,000万円膨らんでいます。

次に、この後で詳しく説明しますが、人材育成、特にキャリアアップ・キャリアチェンジに関する費用が、研修生の人件費を中心に9,000万円の増加となっています。入社特典と合わせて約2億8,000万円、原価が膨らんでいる状況です。このインパクトですが、売上総利益の0.7パーセントを押し下げる要因になっていることを申し上げておきたいと思います。

もう1つ大きなポイントが、昨年からご説明しているとおり、新型コロナウイルスの影響により、なかなかサプライチェーンの問題が回復しないことです。

例えば、特にボデーメーカーに限定して時間外労働を比較すると、第1四半期では昨対比で毎月平均6.1時間減少している状態です。第2四半期は、昨年と比べると、逆に0.9時間増加に転じています。さらに、8月からは時間外のカーブがボデーメーカーにおいてもクロスし始めている状況です。

また、よいことではありますが、このような稼働状況が低位で推移している中では、働いている方々が比較的有給休暇を消化しやすいという状況があります。そのため、昨年は有給消化が月に0.86日だったものが、今年は平均して0.91日となっています。

当社としても有給休暇を積極的に消化することを奨励してはいるものの、通常のレベルでは月に0.77日ですので、非常に小さな数字に思われるかもしれませんが、実はその絶対額が原価を押し下げる比較的大きな金額になっていることをお伝えしたいと思います。

次に、販売管理費についてです。ご存知の方もいらっしゃると思いますが、去年は下期に自社サイトのプロモーションを積極的に行いました。今年は逆に、秋口からの回復を念頭に入れながら、上期に自社サイトのプロモーション費として2億4,400万円を投下しています。

ご承知のとおり、人材が非常に集まりにくい状況の中で、遅ればせながら新卒採用に力を入れていこうとしており、上期は新卒の正社員募集費が4,900万円まで膨らんでいます。この2つを合わせて2億9,300万円の増加となっており、すべてを合計すると約5億7,300万円です。

この費用について、私は大変前向きに受け止めており、これから先、中期経営計画を達成するための成長投資であると考えています。

新型コロナウイルスの影響により、先行きが非常に見通しにくいことから、成長投資を緩めざるを得ない状況があり、少し抑えたタイミングがありました。その結果として、みなさまもご承知のとおり、8月の中期経営計画の見直しで、誠に不本意ながら売上高で1,150億円、営業利益で67億円の達成を1期後ろにずらさざるを得ない状況となりました。

そこに鑑み、新型コロナウイルスの出口が見えつつあるこの現状の中、私としては、成長投資をしっかり行いながら、2025年3月期にはこの数字を達成したいという思いです。

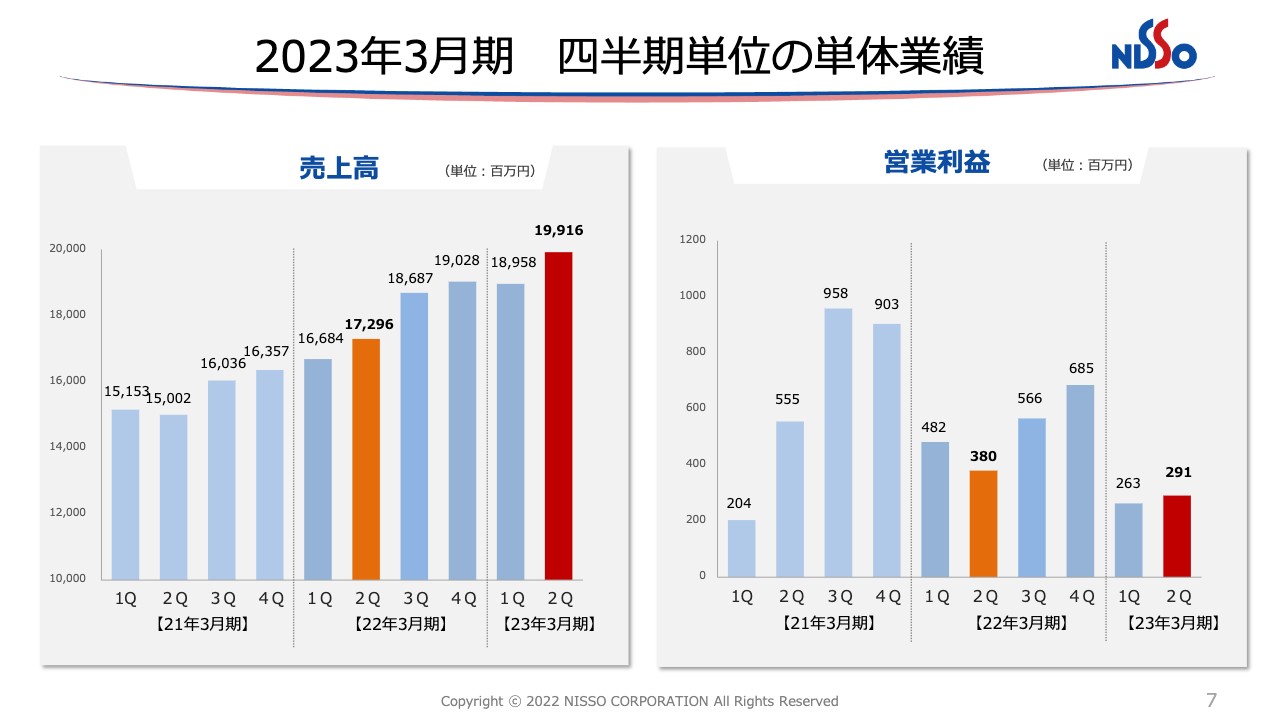

2023年3月期 四半期単位の単体業績

日総工産単体の売上高と営業利益の推移です。

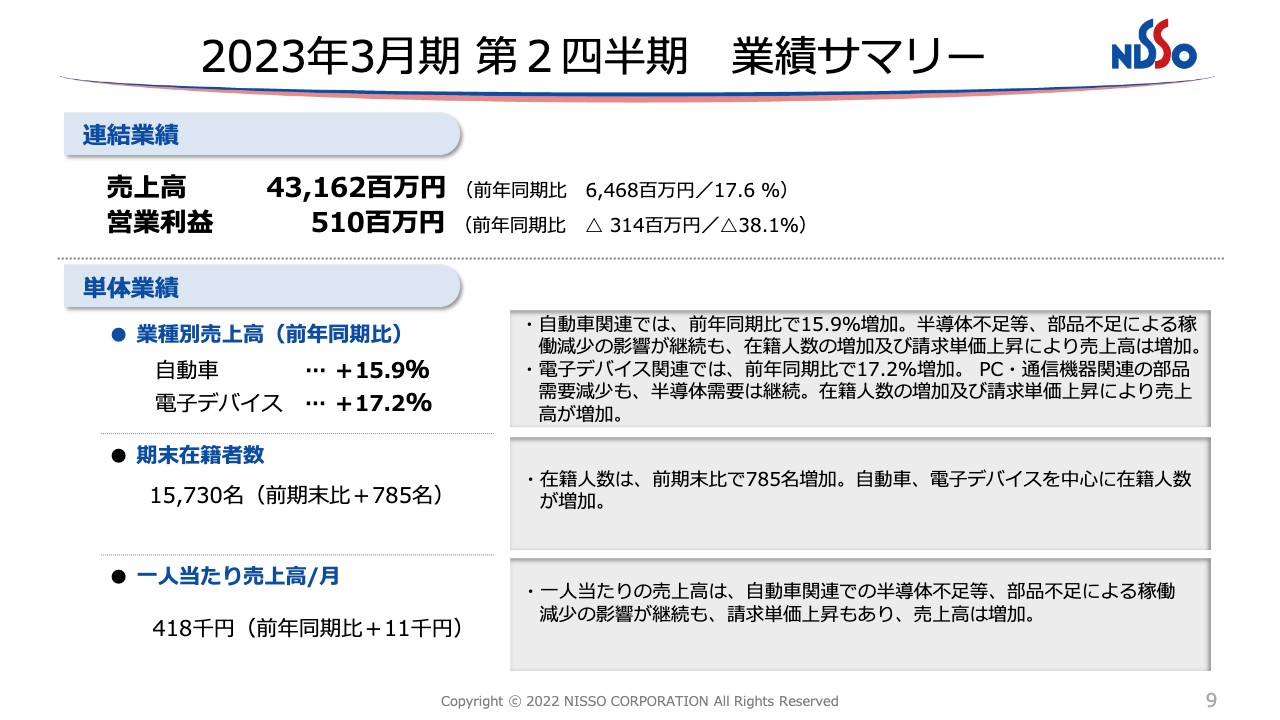

2023年3月期 第2四半期 業績サマリー

業績サマリーです。それぞれの項目を丁寧にご説明していきます。

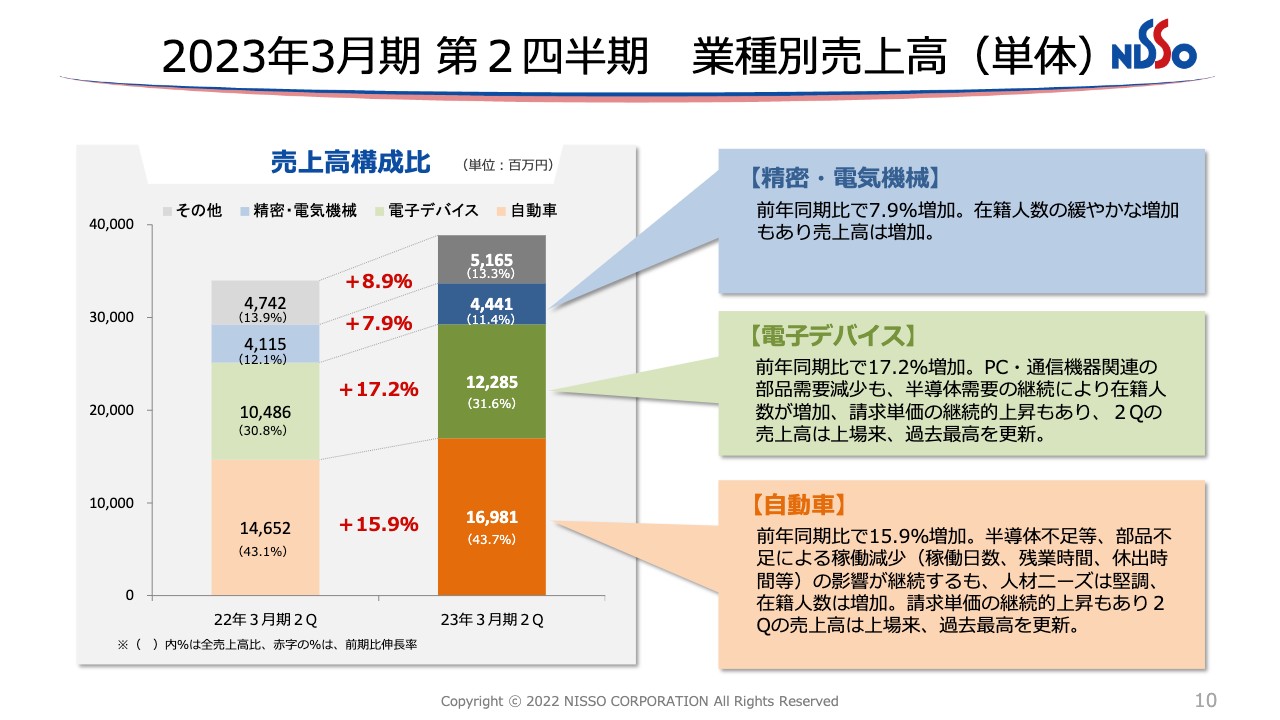

2023年3月期 第2四半期 業種別売上高(単体)

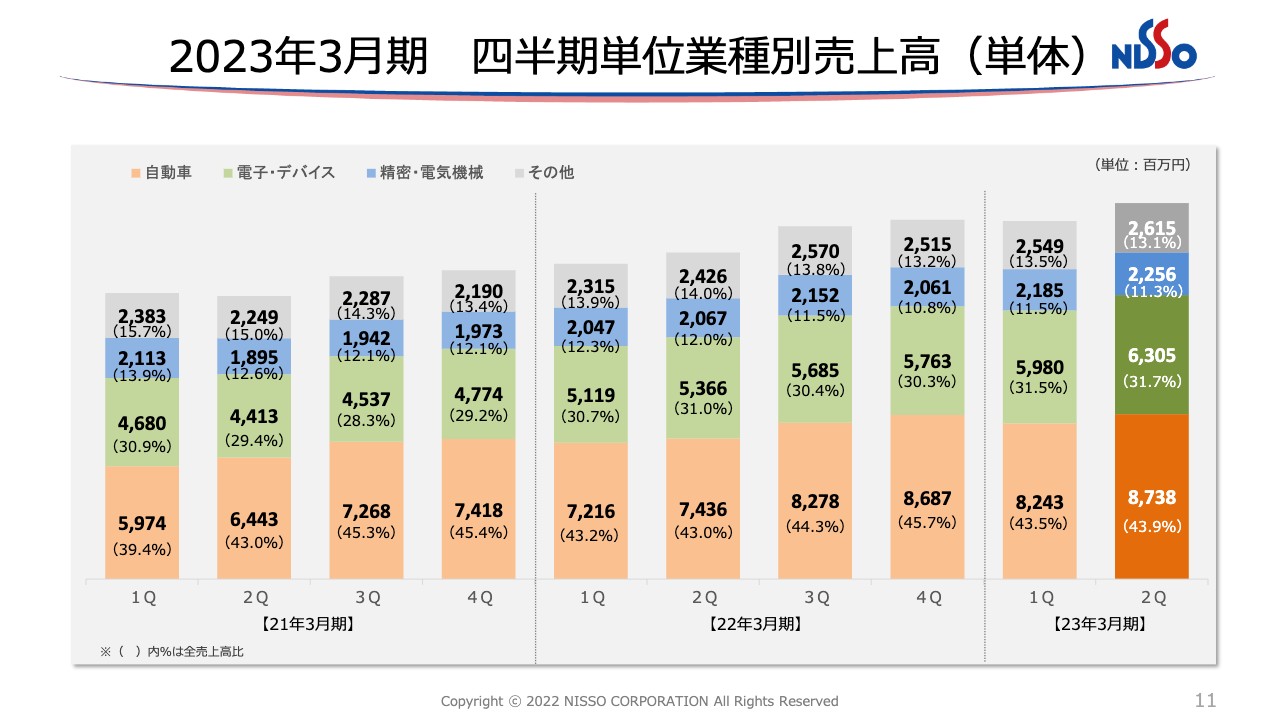

業種別の売上高です。特に電子デバイス、自動車関連の今後についてご説明したいと思います。

まず電子デバイスについて、自動車向けの受動部品は、EV化が進み非常に好調です。一方、残念ながらPC、あるいは通信関連機器の売れ行きが決して芳しくない状況の中で、コンデンサを中心とした受動部品の生産調整が行われていました。そのこともあり、上期ではおおむね下げ止まった状況になってきています。

半導体についても、一部、メモリ等で生産調整の話は出てきていると思いますが、今後は国内工場でもとりわけ競争力の高い半導体の領域に、積極的に事業を拡大していこうと考えています。かつ、他社と比べて我々が優位に事業を行えるように、設備保全関連の高技能者を中心に拡大していこうと考えています。

もう1つの大きな柱である自動車についても、昨対比で15.9パーセント伸びていますが、本来はもっと伸びてよい状況です。これはご承知のとおり、いわゆるサプライチェーン問題で、まだ稼働が通常に戻っていません。

しかしながら、先ほどの時間外労働の推移を見ると、8月くらいから、ボデーメーカーについても時間外労働が昨対比とクロスして増えてきている状況です。したがって、緩やかに回復し始めており、問題ないと思います。

今後は、従来のとおりボデーメーカーについても積極的にシェアを上げていくことに加えて、特に成長が大変期待できるバッテリー領域、電装品を中心としたキー部品の分野の拡大を積極的に図っていきたいと考えています。

2023年3月期 四半期単位業種別売上高(単体)

四半期ごとの業種別売上高の推移です。

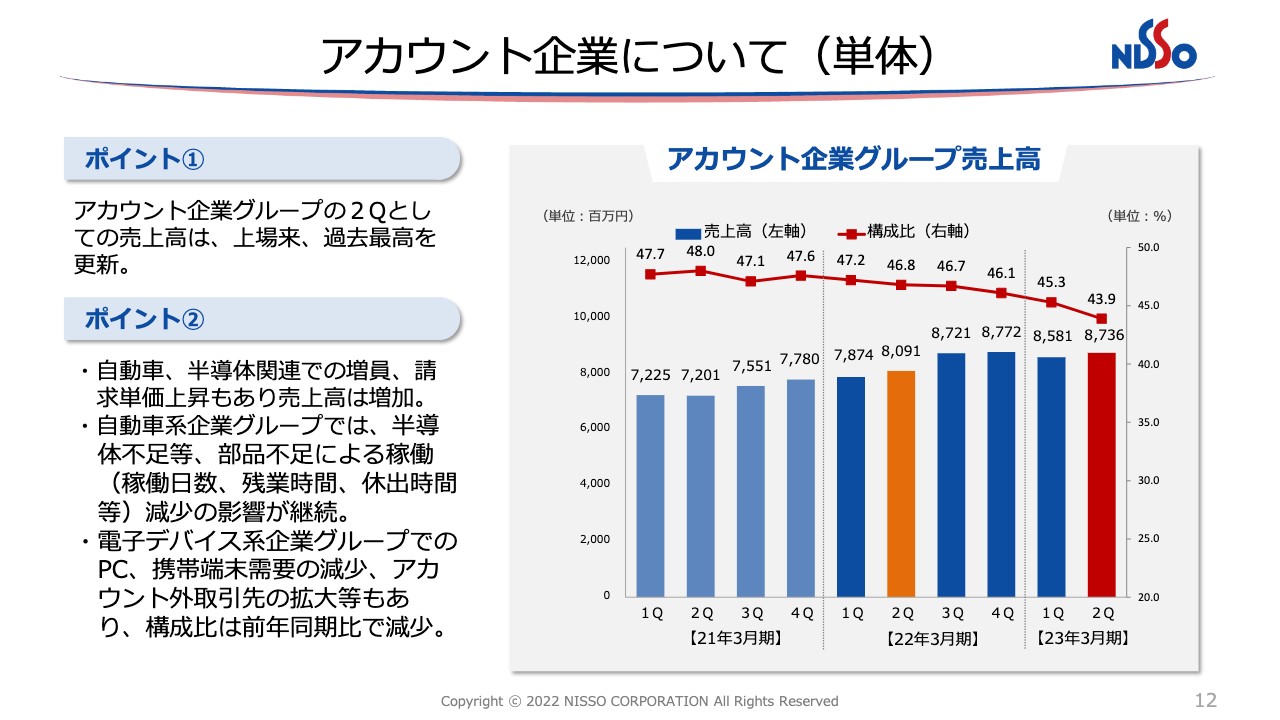

アカウント企業について(単体)

アカウント企業グループの売上高推移です。棒グラフを見ていただくとおわかりのとおり、絶対額として間違いなく伸びてきています。

しかしながら、我々としては、新しく力を入れていく領域、従来の言い方では「次期アカウント企業候補」という言い方になりますが、そのようなところに特に力を入れていく中で、アカウント企業以外のところを中心に成長していることをお伝えしておきたいと思います。

それはどのような分野かと言うと、例えば半導体です。今後、半導体が必ずしも伸びない部分もあるのに大丈夫なのかと思われるかもしれませんが、これは経済安全保障の観点から、国内の半導体については用途によってまちまちの可能性はありつつも、まだまだ伸びる余地があります。

また半導体装置を中心とした製造装置についても、同業他社では、そういった我々と同様の人材を配属することが難しいと考えられます。そこに対して強みを持っています。

そして、今後まだまだ拡大の余地が十二分にある、いわゆるEVを意識したバッテリー分野に、特に高技能領域で拡大を推進していきたいと考えています。

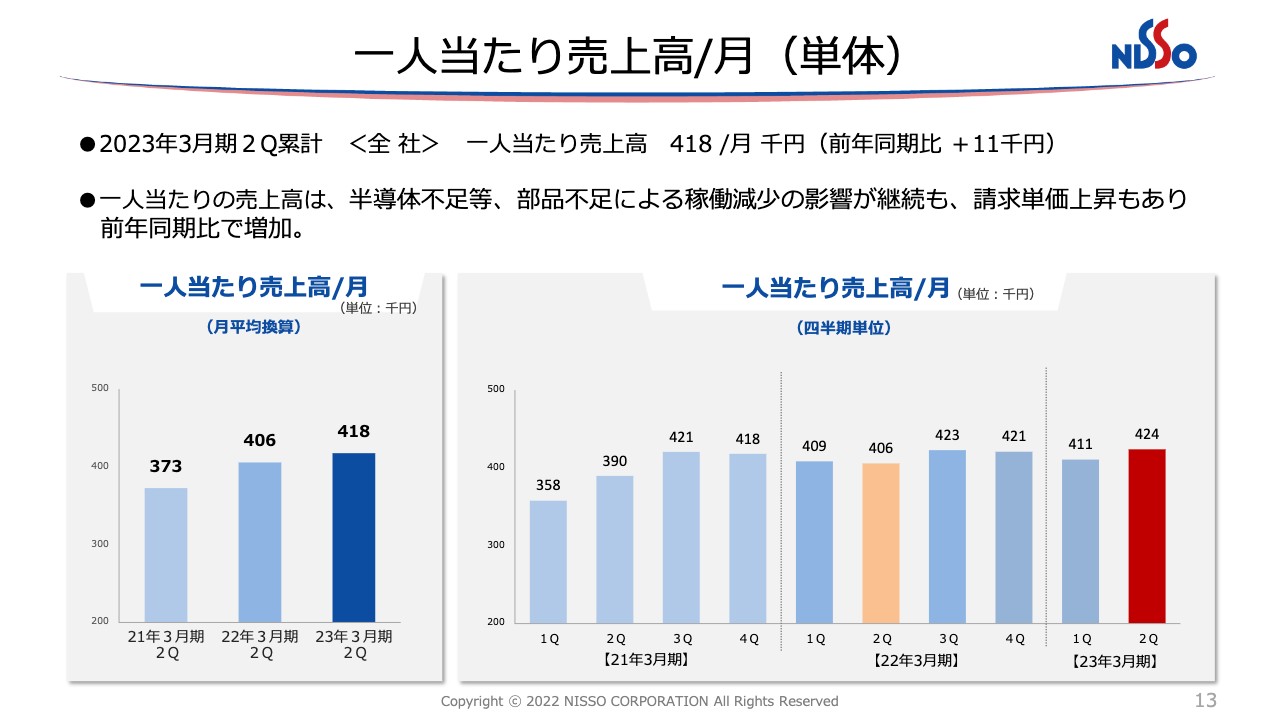

一人当たり売上高/月(単体)

一人当たり売上高の推移です。こちらのグラフでご覧いただいているとおり、昨年の同時期と比べて、月に1万1,000円伸びています。昨年の第2四半期と比べると、1万8,000円伸びており、稼働率がまだまだ正常化していない状況でも、確実に伸びていることになります。

先ほど申し上げたとおり、今後は自動車メーカーを中心にサプライチェーンの正常化に向けてなだらかに回復を遂げていますので、まだまだ回復の余地があると見ています。一方、我々としては、それを指をくわえて待っているわけではありませんので、どう考えているかをお話しします。

いわゆる製造装置関係の保全員、あるいは装置エンジニアと言われている方々の育成を拡大しながら、単価アップを目指します。そして、量産の製造工程では、どうしても生産変動が非常に大きいのに対して、設備保全系の仕事は、設備を回している以上は大変安定的に勤務できる特性がありますので、そのような分野を増やすことを考えています。

さらに、装置の応用であるAIを実装していく装置や、あるいはロボットのような分野に拡大していくことで、一人当たりの売上をいっそう伸ばしていこうと考えています。

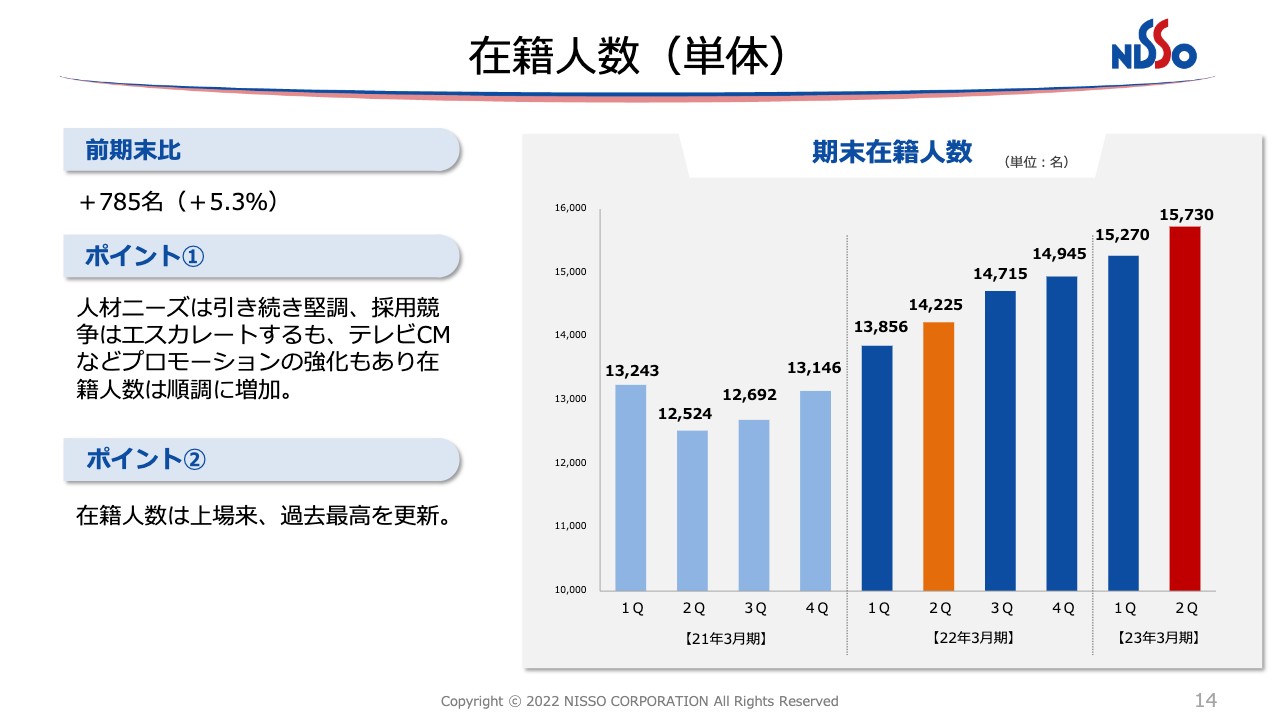

在籍人数(単体)

在籍数の推移です。振り返ると、昨年は新型コロナウイルスの影響があったものの、1年間で在籍人数を1,799名伸ばすことができました。今期は半分過ぎたところで785名、ちょうど1年前の9月と比較して1,505名伸びています。

今のところ、昨年より少し成長スピードが弱く見えますが、今後、新型コロナウイルスの影響から回復する中で、お客さまからの人材の引き合いが非常に強いことと、稼働が安定してくれば働いている方々の収入も安定することから、なんとか昨年並みのレベルまで引き上げていこうと考えています。

また昨年は、自社求人サイト(工場求人ナビ)のテレビCMを中心としたプロモーションを下期に行いました。今期は、逆に上期に実施したことで、足元も徐々に、月ごとの採用人数が増えてきている状況です。したがって、昨年並みの在籍人数の増加はキャッチアップできるのではないかと考えています。

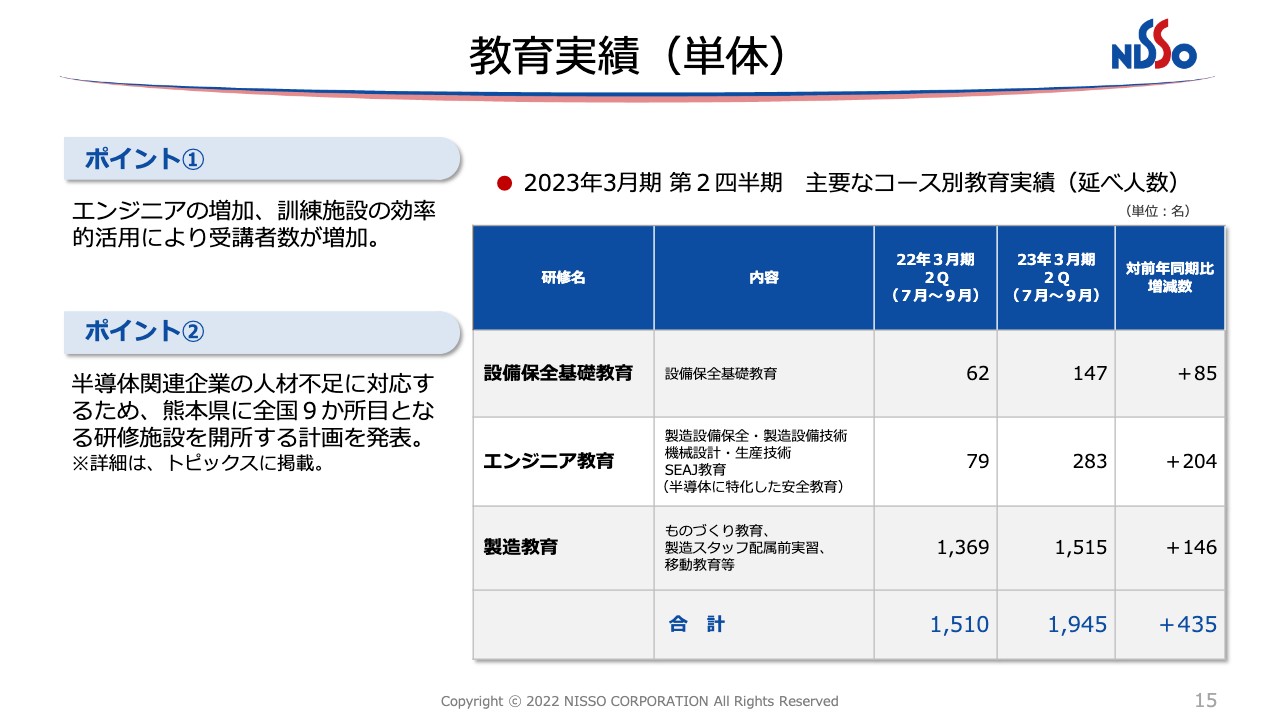

教育実績(単体)

教育実績についてご説明します。当社と他社との差別化の源泉、新しい領域に打って出るための武器になる教育です。

先ほどお話しした設備保全系、エンジニア系の教育ですが、2022年第2四半期と比べると、それぞれ85名、204名というかたちで増加しており、今後の売上や収益に大きくプラスに作用します。

上期の状況を見ると、昨対比で9,000万円の費用が出ているため、今後、ここにしっかり投資を続けながら、当社で働いている方々のスキル・キャリアもチェンジしていきます。

そうすることにより、本人の処遇も上がり定着率も上がっていきます。それは、お客さまに新時代の製造や開発オペレーションにも満足いただける仕事を提供することにつながっていきます。

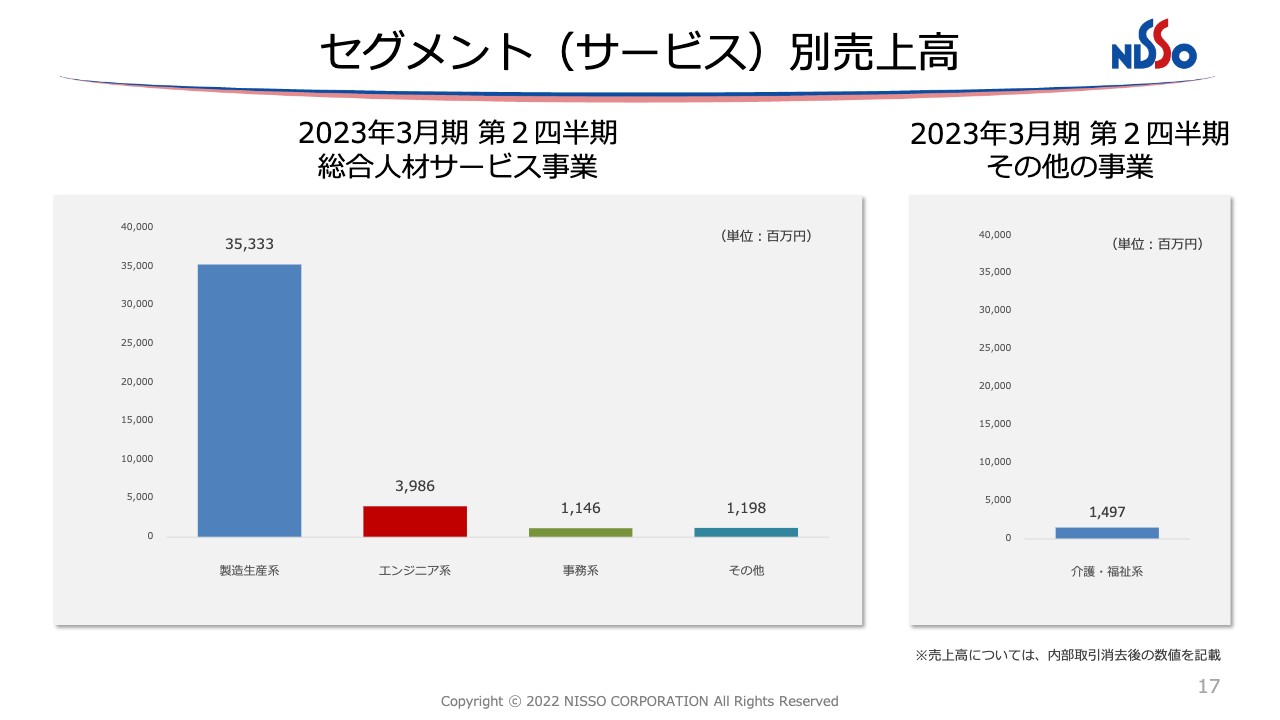

セグメント(サービス)別売上高

スライドは、総合人材サービス事業とその他の事業のグラフです。総合人材サービスセグメントの製造生産系、エンジニア系、事務系、その他と、その他のセグメントの介護・福祉系というかたちでそれぞれ分類されたグラフになります。

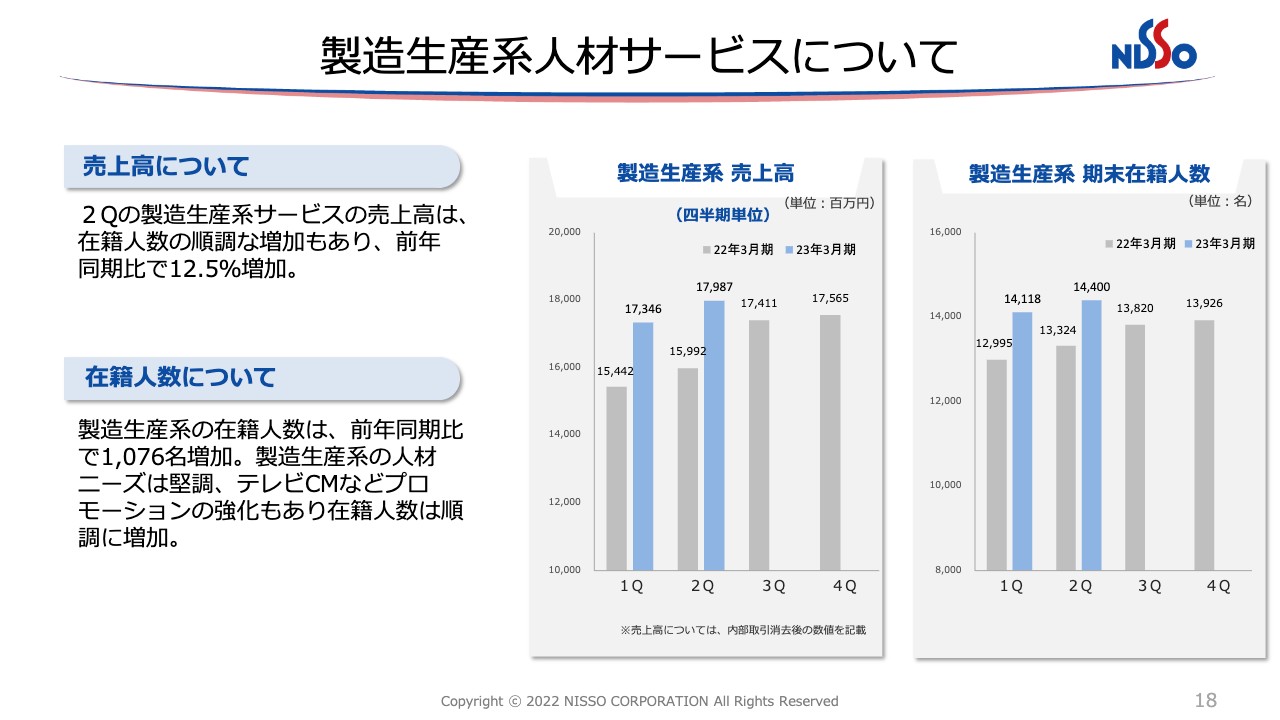

製造生産系人材サービスについて

製造生産系人材サービスについてご説明します。売上高・在籍人数は、単年度の計画、8月に提示した中期経営計画を上回り推移している状況です。一方で稼働時間の問題などの他にも解決していかなければならない課題がいくつかあります。

先ほどもお話ししましたが、新規顧客獲得のため、高技能領域を拡大するキャリアアップやエンジニアへのキャリアチェンジなど、より拡充していく必要もありますし、離職率をさらに下げていくことについても、手を入れていく必要があります。

また人材確保の問題は、人材業界にとって喫緊の課題です。幸い我々は、自社サイトで積極的にプロモーションを行い、応募者の使い勝手をあげていく工夫をしているため、他社のように「一人当たりの採用コストをかけなければ人材が集まらない」という状況ではありませんが、この部分のさらなる強化が必要となります。

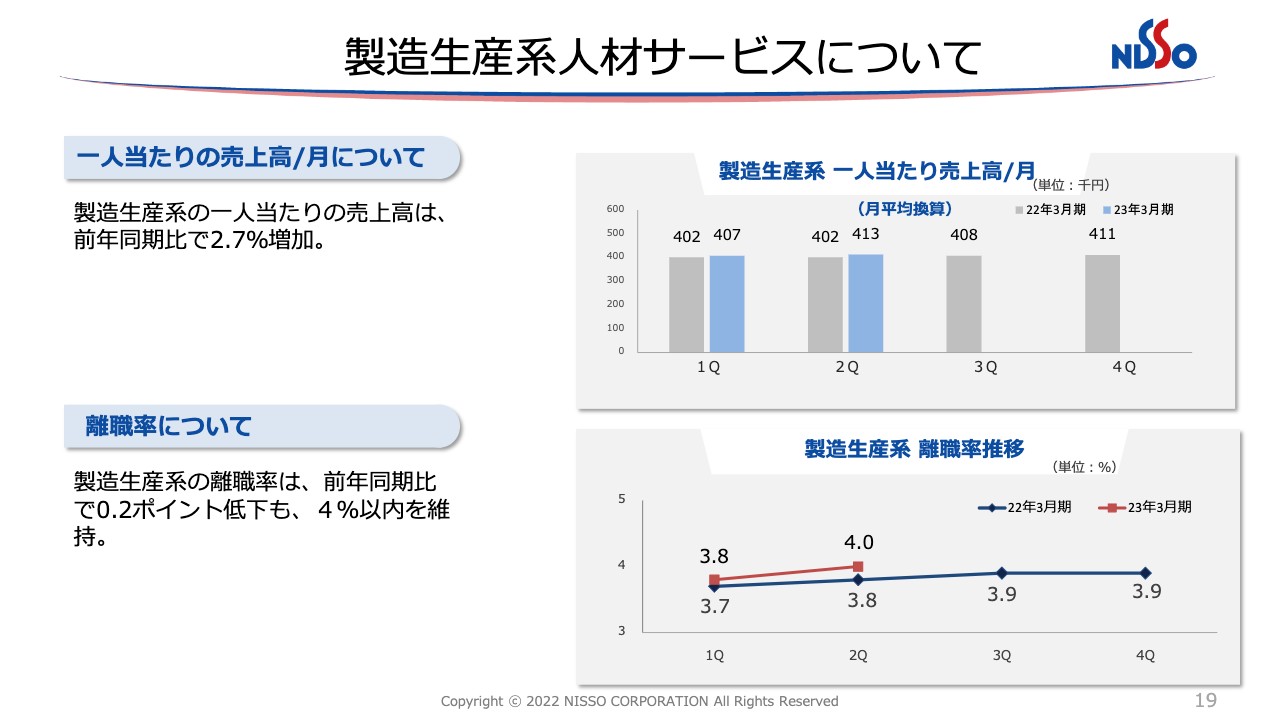

製造生産系人材サービスについて

スライド下段のグラフは、離職率の推移です。当社としては、規模が拡大する、あるいは世の中の状況が変化する中でも4パーセントのラインを保持できるよう、いろいろな対策を打っていきたいと考えています。

スライド上段のグラフは、製造生産系の一人当たりの売上高推移です。エンジニアに限らず、当社で働く方々の売上を上げていくことは、処遇の向上にもつながります。したがって、当社としては一人当たりの売上を中期的に50万円程度まで引き上げていくことが必要だと考えていますし、私自身も課題意識を持っています。

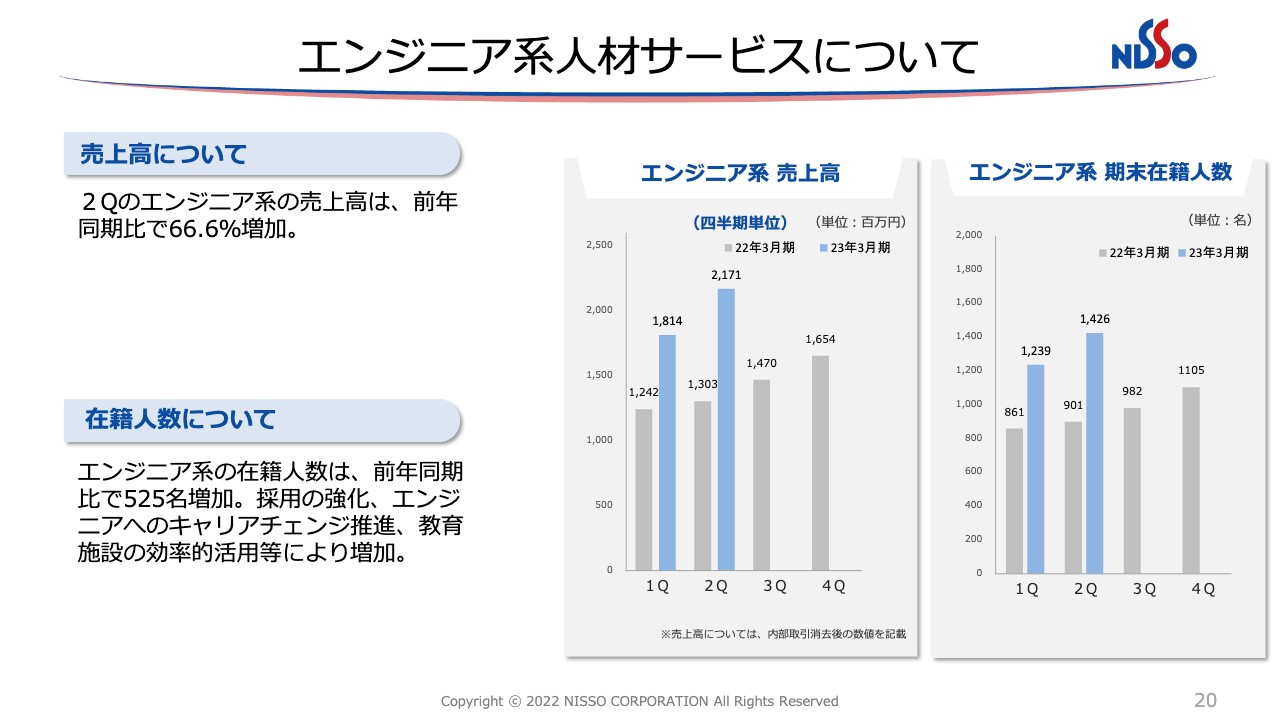

エンジニア系人材サービスについて

エンジニア系の人材サービスについてご説明します。一人当たりの売上、在籍数についても、製造生産系人材サービスと同様、非常に順調に推移しています。しかしながら、昨今の非常に激しい変化の時代、我々は自分たちが育成している人材のボリュームや質だけでは、お客さまの満足度を得ることはできないのではないかという問題意識を持っています。

当社は育成の分野において、新しい育成の取り組みとして、お客さまや地域にもう一段踏み込んだ人材育成のあり方を積極的に進めることにより、同業他社より有利な状況にあると認識していますが、その差をさらに引き離していくことを実践していこうと考えています。

製造生産系の人材サービスを中心として展開していた日総工産ですが、今後のエンジニアを考えた場合に、働く方々のキャリアパスをより充実させていくことがもう1つの大切なポイントだと思っています。育成カリキュラムの間口を広げて深みを増していくことにより、本人の技術レベルを上げ、処遇を改善していくことが喫緊の課題であると考えています。

2022年4月以降、人事制度を改定するプロジェクトが走っています。エンジニアの方々の満足度を上げることにより、離職率を下げていきます。また、働いている方一人ひとりの給料を上げ、一人当たりの売上を上げていくことにも十分対応できるのではないかと考えています。

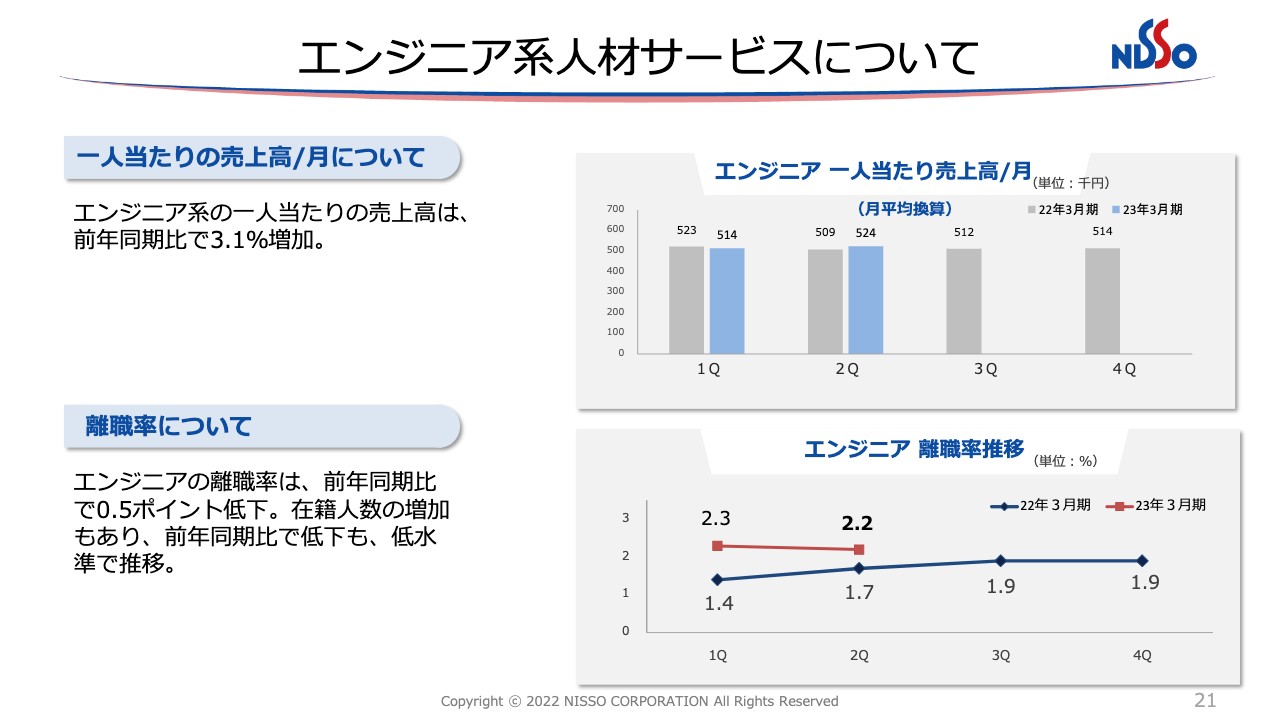

エンジニア系人材サービスについて

スライドは、エンジニアの離職率の状況と、月ごとの売上高の状況です。

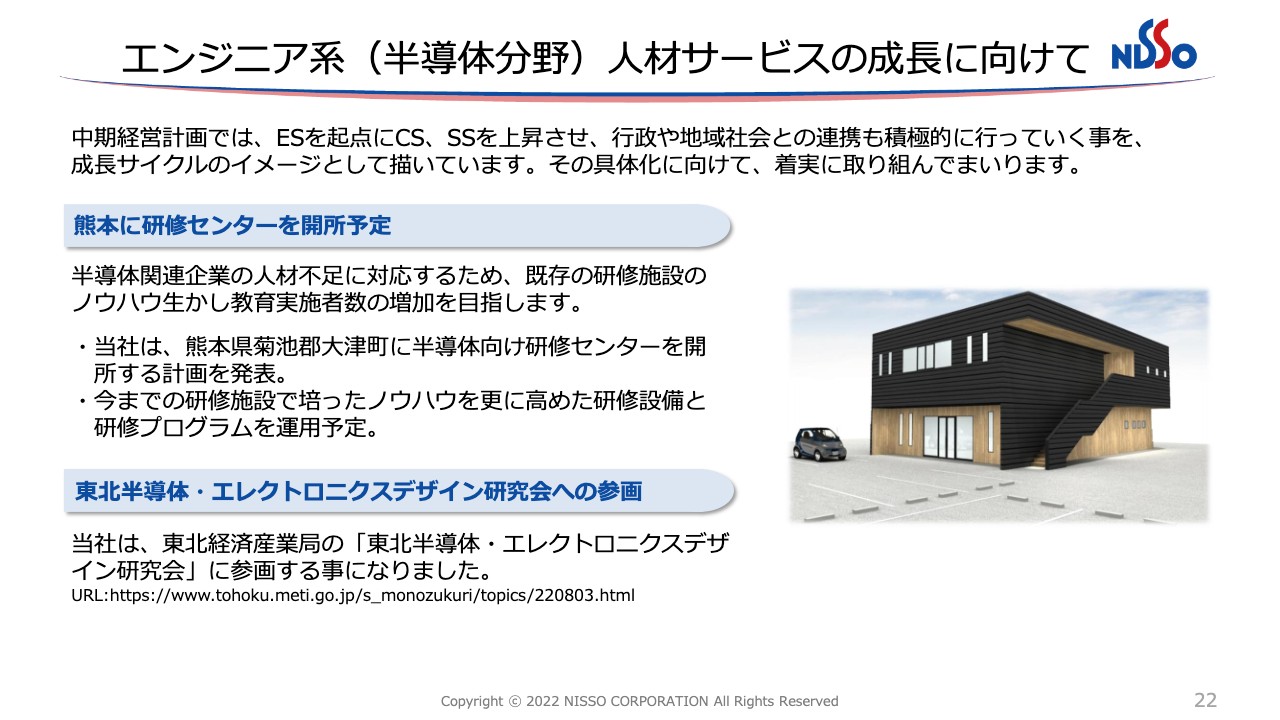

エンジニア系(半導体分野)人材サービスの成長に向けて

当社は、半導体メーカー・半導体装置周辺に力を入れていきたいと考えています。この分野における人材育成の一環としての戦略の一部をお話しします。

1つ目は、熊本研修センターの開所です。ご承知のとおり、今後、九州エリアは半導体が増強されていく状況です。そのような中、九州エリアを中心とした半導体分野の人材育成は、喫緊の課題となっています。

我々は今まで、半導体装置を何ヶ所も導入しながら人材育成を行ってきました。そのノウハウを元に、もう一段進化した人材育成ができる研修施設を熊本にオープンします。

社名をお伝えすることはできませんが、大手半導体メーカーと議論を重ね、新しい半導体工場で役立つ人材の育成やカリキュラムの開発をスタートしています。

スライド下段には、東北経済産業局の「東北半導体・エレクトロニクスデザイン研究会」への参画について記載しています。こちらの背景をお話しすると、実は宮城県栗原市に、半導体装置を導入して人材育成に取り組んでいる研修施設があります。

こちらは「日総テクニカルセンター」という施設で、メーカーや産業界などの多くの方々が視察に訪れます。そのような中、お客さまにも非常に高い信頼を得ています。今回の件では、東北経済産業局の方々が視察に来られました。

施設の人材育成力の向上およびカリキュラムの充実ももちろん大切ですが、研究会への参画は、自動車以外の柱である電子部品分野で成長を遂げるための、具体的な打ち手になると考えています。

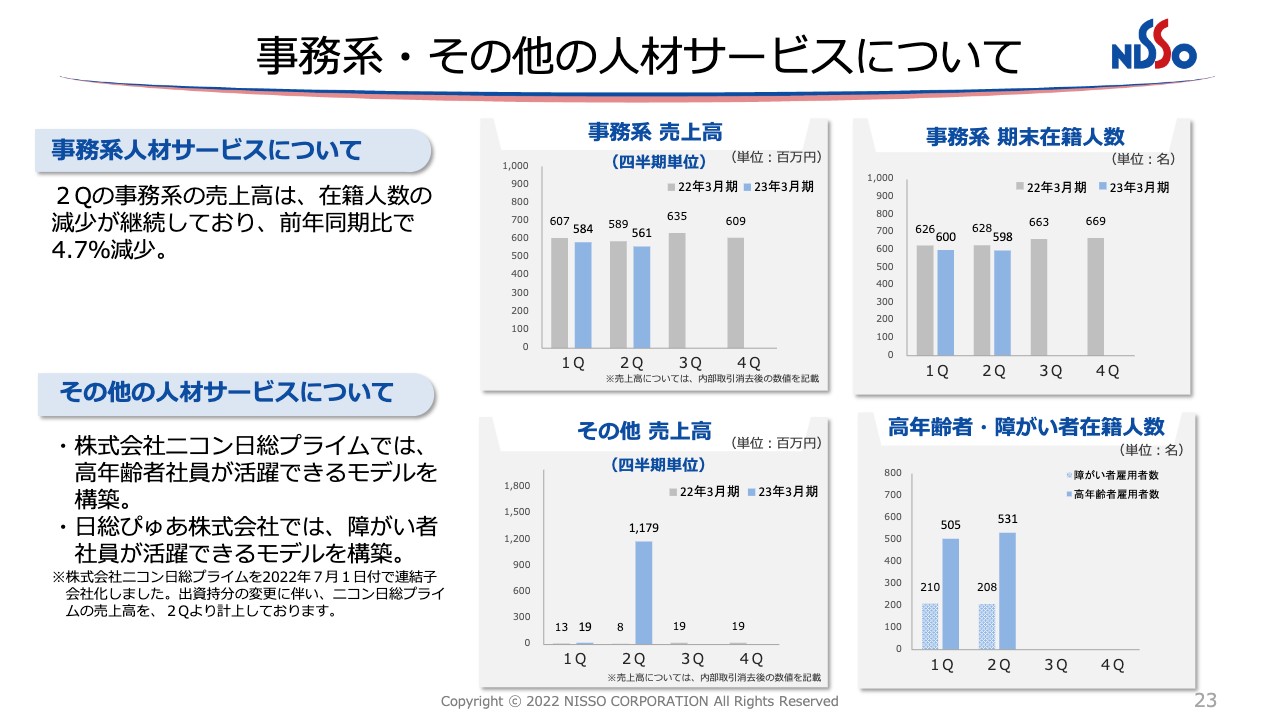

事務系・その他の人材サービスについて

スライドは、事務系人材サービスおよびその他の人材サービスの売上高と在籍人数です。

昨今のAIや自動化などの状況について考えた時に、一般的な事務系人材サービスの拡大が難しい状況にあるのは、みなさまご承知のとおりだと思います。

そのような中、我々はエンジニア領域、特にダイバーシティ経営を考えながら、障がい者や高年齢者の方々が活躍できるような開発を行っています。今後、日総工産の社会貢献も踏まえたダイバーシティ経営の1つの道標になっていくと考え、少し改造を加えました。

詳細は後ほどご説明しますが、スライドに記載のとおり、ニコン日総プライムでは、高年齢者の方々が活躍できるモデルを新しく開発するということで、マジョリティの変更を行うことになりました。

1つは、以前からお話ししている障がい者雇用の促進です。日総ぴゅあ株式会社では、障がい者の方々の能力開発と活躍の場のモデルを構築していましたが、今後ダイバーシティ経営の推進に向け、そのモデルを高度化していきたいと考えています。

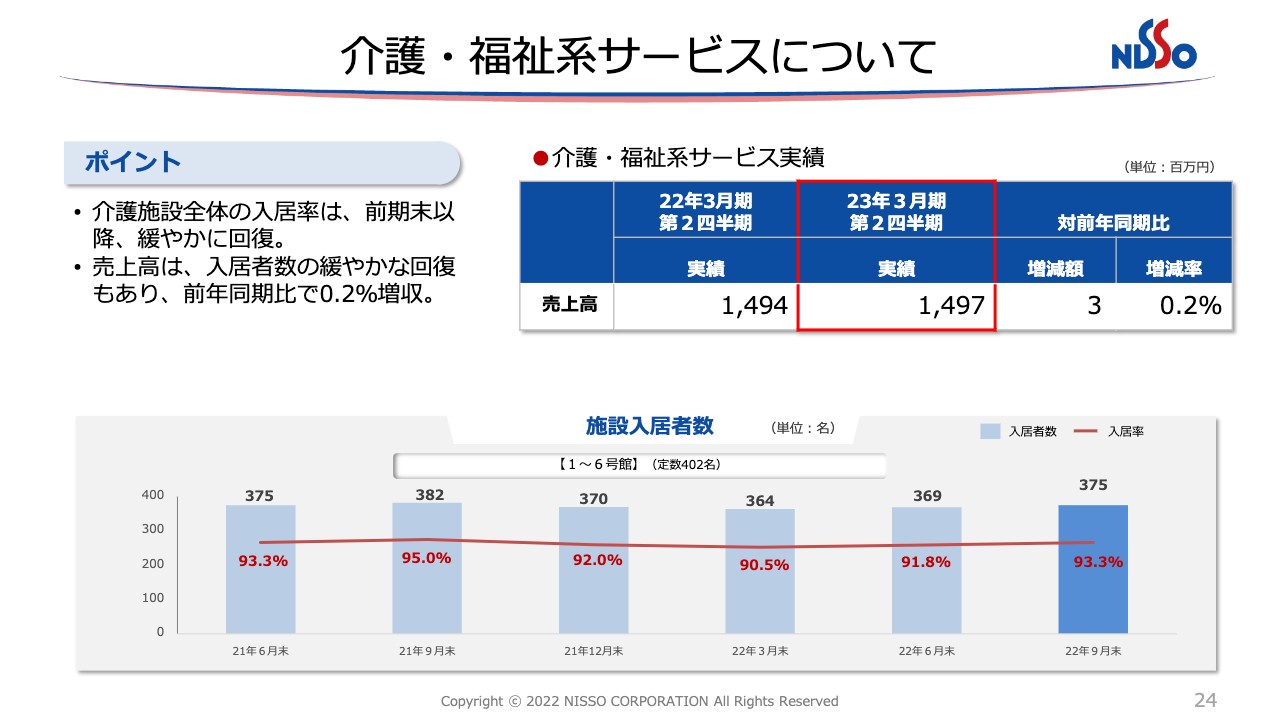

介護・福祉系サービスについて

その他セグメントの介護・福祉系サービスについてご説明します。スライドに記載のとおり、新型コロナウイルスの影響で内覧が減り、入居率も下がりました。しかし、Zoomによる内覧や入居者と家族の方との面談などの工夫により、少しずつ入居者数が回復しています。売上高はほぼ横ばい、利益も赤字を脱している状態で推移しています。

トピックス

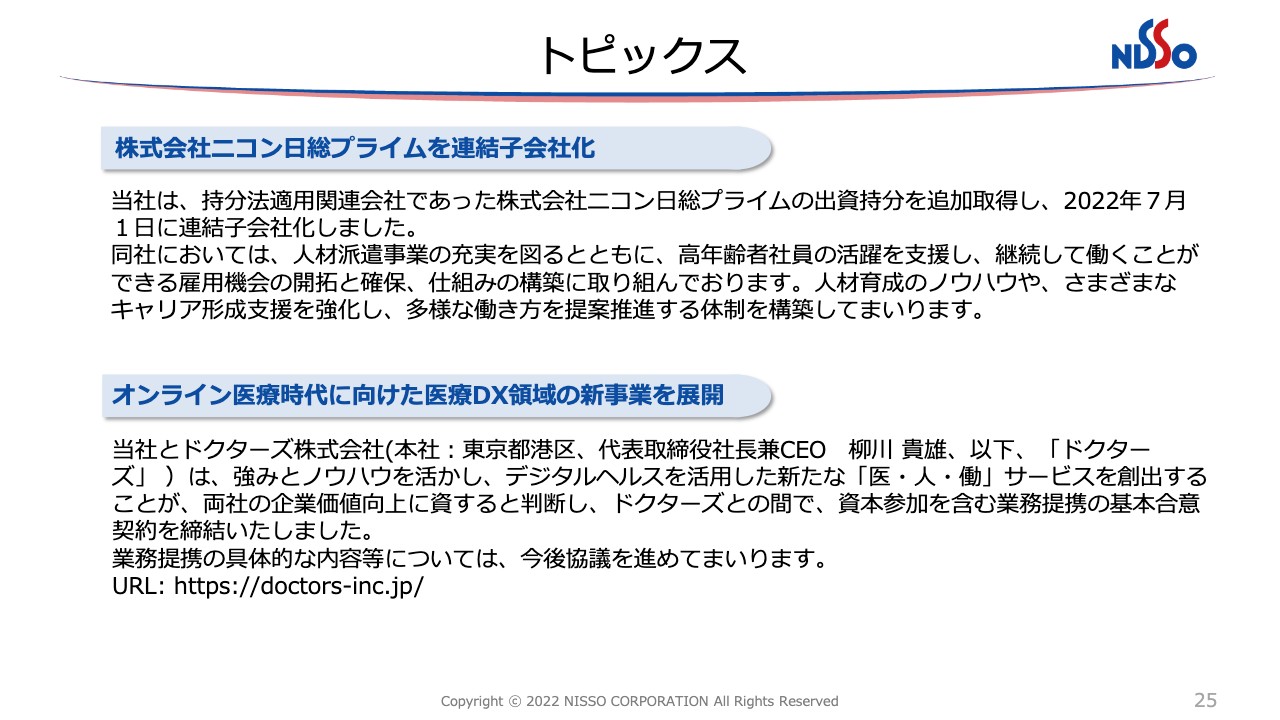

2022年7月1日、マジョリティ変更により株式会社ニコン日総プライムを連結子会社化しました。

もちろん、高年齢者の活躍の場も作っていきますが、もう1つの目的として、ニコンさまのさまざまな外部労働力の活躍、活用の仕方にも取り組んでいきます。

今後ニコンさまがより機動的に動くために、さまざまな場面で外部労働力を活用し、この会社を通して垂直的に量産を立ち上げていくことに貢献していきたいと考えています。

スライド下段は、オンライン医療時代に向けた医療DX領域の新事業の展開についてです。中期経営計画で示していたとおり、ヘルスケア・メディカル・介護領域で、新しいテクノロジーを使った事業を展開していきたいと考えています。

まさに「医療分野・介護分野・人」が新しいテクノロジーを上手に活用しながら、生産性の高い仕事をしていくための「ヘルステック・メディカルテック・介護テック」を推進する、ふさわしいパートナーをようやく見つけることができました。

今後、資本業務提携を締結したドクターズに知見をお借りしながら、新しく日総らしい分野のビジネスモデルをしっかり作り上げていくためのスタートラインにようやく立てたという印象です。

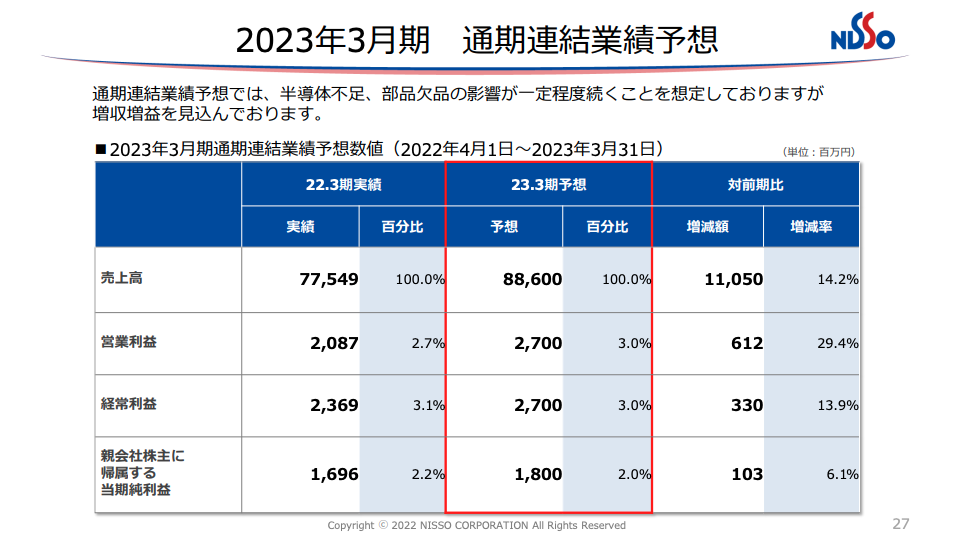

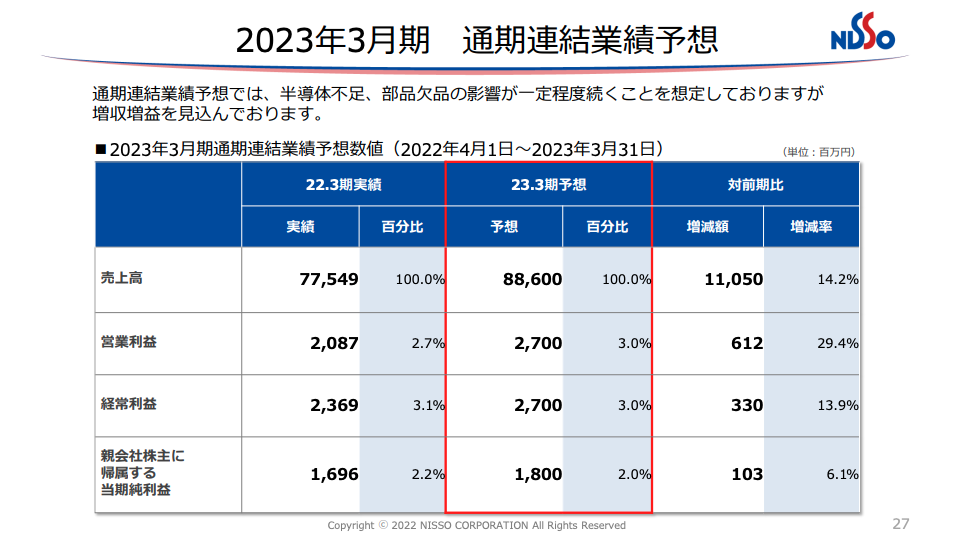

2023年3月期 通期連結業績予想

現在、世界で先行きが見通しにくい状況です。依然としてサプライチェーンが完全に復活しておらず、緩やかに回復しているところですが、今キャッチしている情報に基づけば、当初の計画を修正する状況ではないと判断し、据え置くことをご理解いただきたいと思います。

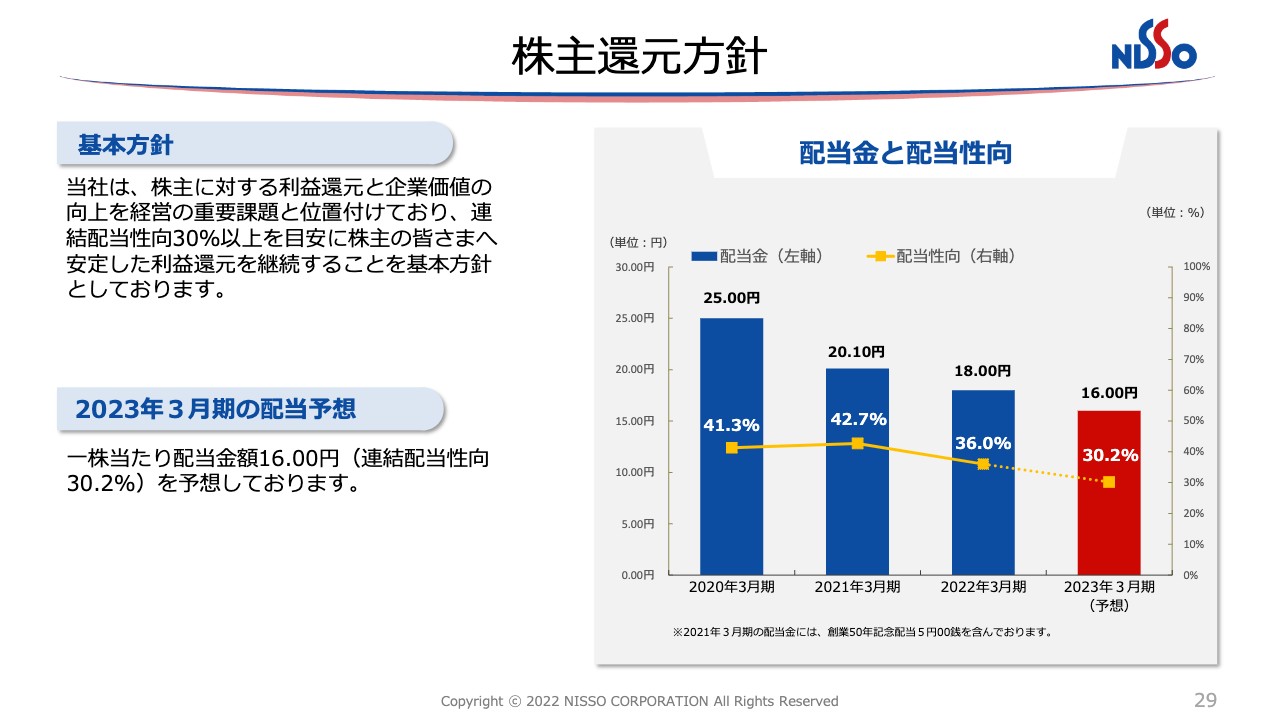

株主還元方針

株主還元方針についてです。2022年3月期に18円だった配当が16円に下がっており、私も気になるところですが、我々はあくまでも利益の30パーセント以上を配当に回すことをベースとしており、このように置かせていただきます。

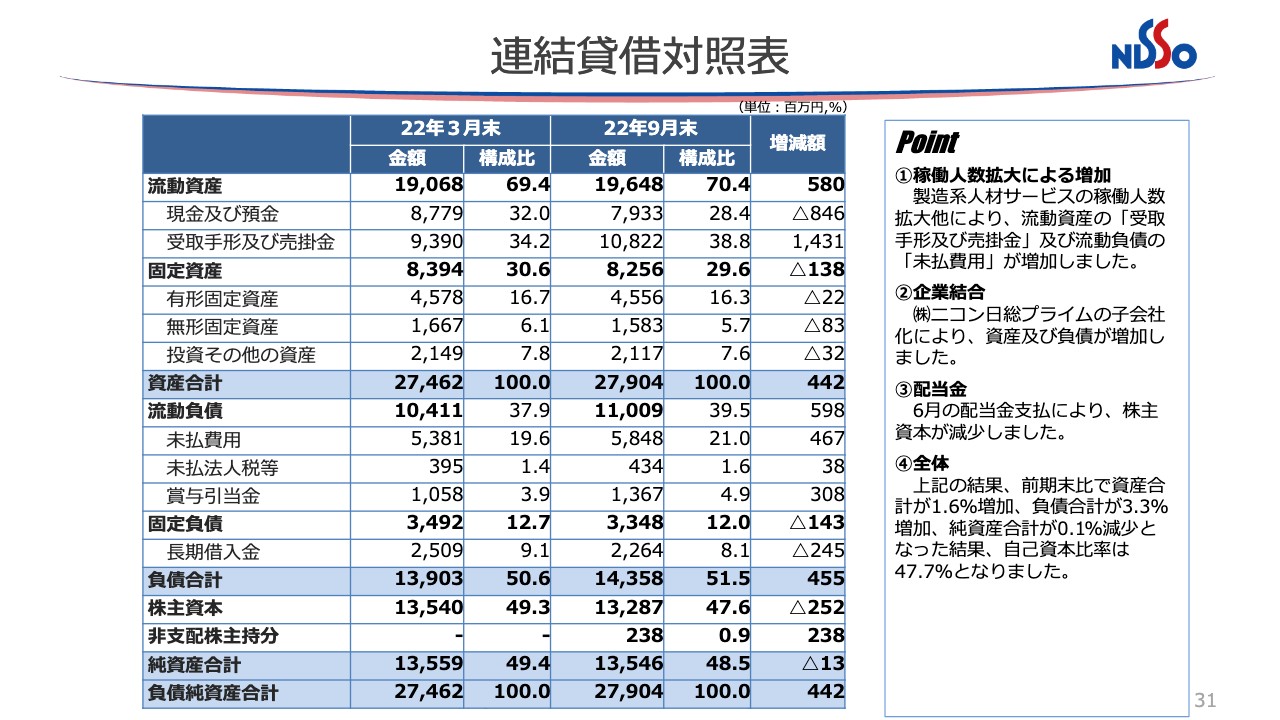

連結貸借対照表

補足資料として、連結貸借対照表を掲載しています。のちほどご覧いただければと思います。

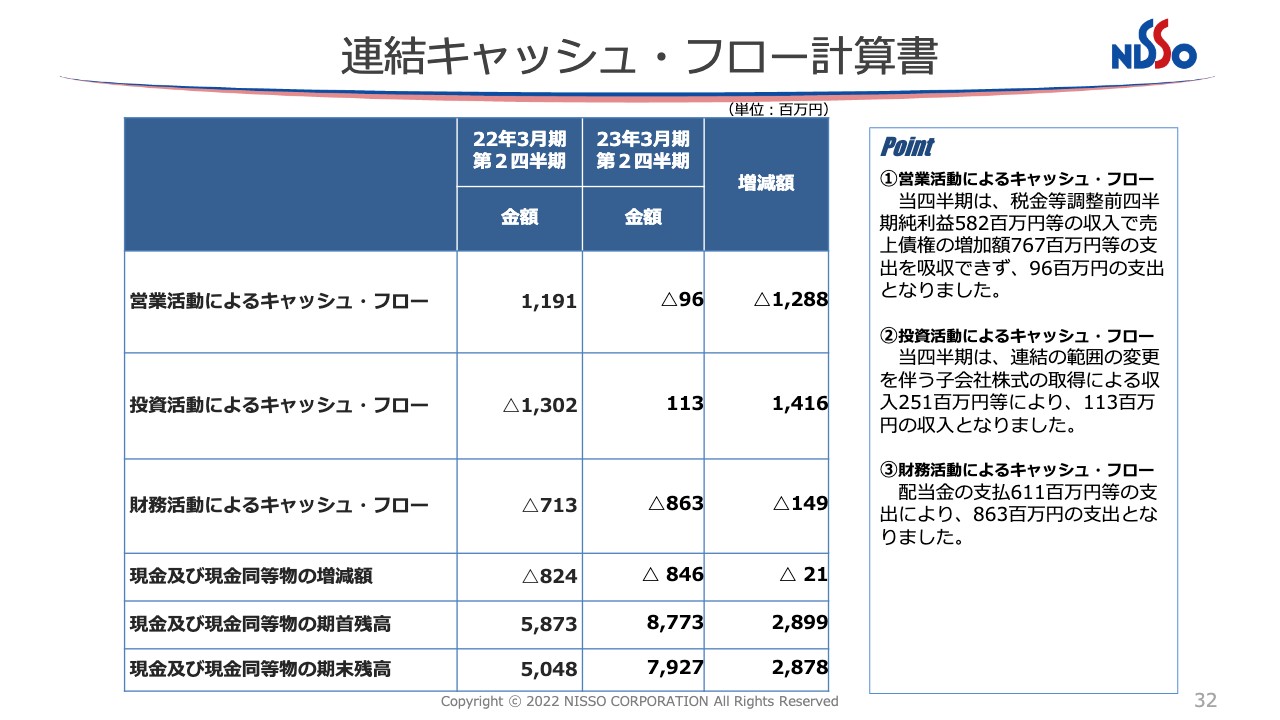

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書についてものちほどご覧ください。

以上で、私からの説明を終了とさせていただきます。ありがとうございました。

質疑応答:粗利益率の低下について

司会者:「上期の入社特典などの戦略コストの負担増は今後も続くのでしょうか? 粗利益率が前年同期比で1.1パーセントポイント低下していますが、残業などの時間減の影響と戦略コストで分けた場合の比率を教えてください」とのご質問です。

清水:入社特典は合わせて0.7パーセントとお伝えしたと思いますが、この稼働状況が芳しくないためシミュレーション上で大きな影響が出ていると考えています。

その理由として受注単価を上げていることがあり、当然本人たちの処遇に反映されている部分もありますが、通常の稼働状態になった時には売上総利益率が間違いなく従来より上がることがシミュレーション上ではわかっています。

サプライチェーン問題による稼働低下の比率が高いことは間違いありませんが、難しいのは、いつの時点を正常な状態としてシミュレーションするかによって結果が大きく変わってくるところです。

時間減の影響についてコロナ禍以前の月平均時間外労働が25時間から26時間という過重労働ではない水準でシミュレーションすると、もともとの売上総利益よりも高い数字が出る実力を持っています。

また、入社特典の継続については、とりわけボデーメーカーからの引き合いをどの程度こなすかに密接に関係しています。この第2四半期は秋からの挽回生産に向けて、我々も積極的に他社と遜色のないレベルの入社特典を付けて人員を増やそうと動きましたが、おそらくそのようなことがずっと継続することはありません。

今後、ボデーメーカーを中心にさらに強い要請が来た場合には、同等の入社特典が付く可能性はゼロではないと考えています。

質疑応答:通期予想に対する上期の進捗について

司会者:「通期予想を据え置いていますが、上期は当初の計画どおりであったと認識してよろしいでしょうか?」とのご質問です。

清水:第1四半期は当初計画よりは悪かったものの従来の水準を上回り、第2四半期は当初の計画より少し下振れています。

理由として、7月ごろに自動車メーカーを中心としたお客さまから「秋口あたりからサプライチェーン回復に伴い稼働率が上昇するかもしれない」というお話を聞いていたため、プロモーションを強く打ち込んだり、入社特典を積極的に付けるといった対応を行いました。

第2四半期は当初計画より前倒しで先行投資しているため、売上は伸びているものの利益は計画を若干下回っている状態です。

質疑応答:下期の業績見通しについて

司会者:「下期に生産は自動車を中心にある程度戻りそうですが、最終需要がマクロ経済の影響で弱くなりそうです。下期の業績の見方を教えてください」とのご質問です。

清水:非常に難しいご質問ですが、我々がキャッチしている情報をもとにお話しします。おっしゃるとおりマクロ的には半導体などに影響が出ています。また自動車は、緩やかに回復して年明けから正常化するだろうと見ています。現行のその見立ては変わっていないのですが、サプライチェーンが今後どの程度回復するかにもよりますが、我々もすべてわかるわけではありません。

我々の利益の考え方としては、通常は「上期1・下期2」という利益構造になっています。ところが今回の見立ては、あくまで考え方としてご認識いただきたいのですが、収益では第3四半期がだいたい8億円で第4四半期が14億円と、急速なカーブを描いていくようなシミュレーションになっています。

ただし、こちらはあくまでも現在の情報を踏まえた上での数字で、お約束するものではありません。売上については、情勢が正常化していく中で計画に沿って進捗することは間違いないと考えています。

質疑応答:在籍人数および売上高の推移について

司会者:「在籍人数の増加や売上高は計画を上回っていると思いますが、こちらも予定どおりでしょうか?」とのご質問です。

清水:在籍人数や売上高は予定を上回って推移しています。加えて、稼働状況と、我々が今年度以降に高付加価値領域を取り込めるかどうかが来期・再来期の結果につながってくるのではないかと考えています。

清水氏より「中期経営計画達成のためのポイント」について

清水:中期経営計画を達成するための非常に重要なポイントについてお話しします。

半導体装置メーカーや半導体メーカー、半導体以外の部品メーカー、あるいは自動車メーカーを含めた装置保全系の人材は、相当な不足が予測されます。

我々は派遣でも、従来のマッチングよりも育成を重視した人材育成モデルを推進しています。これにより他社との差別化を図り、お客さまのニーズにいかに応えていくかが、この中期経営計画をやり切るために非常に重要です。

この「育成のための投資」は、同業他社と比べるとスピード感がない取り組みのように見えるかもしれませんが、中長期において必ず成果が出てくると考えて投資しています。

新着ログ

「サービス業」のログ