日本特殊陶業、新車組付け用製品の売上回復やSPE事業を中心とした成長を見込み、通期計画を上方修正

決算のポイント

磯部謙二氏(以下、磯部):磯部でございます。私より2023年3月期上期業績についてご説明いたします。

まず、今回の2023年3月期上期決算におけるポイントです。2023年3月期上期は前期比で増収増益となり、売上収益・営業利益ともに過去最高となりました。

売上収益は第1四半期に上海でのロックダウンの影響を受けたものの、第2四半期にはロックダウンが解消したことや車載用半導体の供給不足からの解消が一部進み、プラグ・センサ両事業の新車組付け用製品の販売が増加しました。また、半導体製造装置用部品の売上も好調に推移しました。

営業利益は急速な円安進行による増益効果に加え、昨年に高騰した貴金属に対する刈り取り策も着実に実行し増益となりました。

また、今回、通期計画について上方修正を行いました。急激な円安への進行を反映し、為替前提を変更しています。販売面では期初予想から大幅な変更はありませんが、前期比では上期に引き続き半導体不足からの回復により、新車組付け用製品の売上回復を想定しています。成長領域では、SPE事業を中心にさらなる成長を想定しています。

利益面では、主に為替による増益分と、資材価格・エネルギー価格の上昇分を追加的な減益要因として織り込んでいます。結果として、営業利益率は通期でも19パーセント台を計画しています。また、通期計画の修正に伴い、期末配当金も増額修正しています。

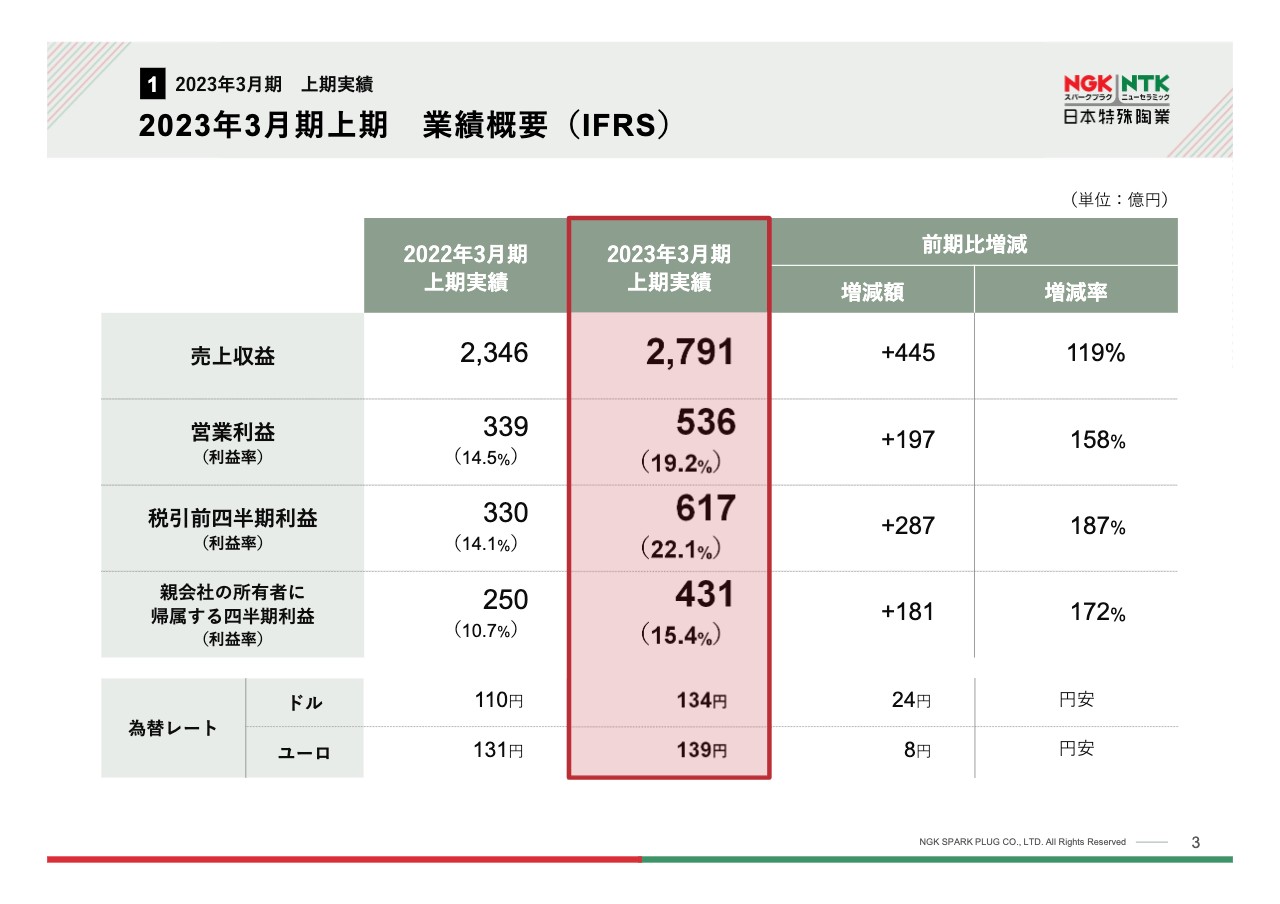

2023年3月期上期 業績概要(IFRS)

上期実績の詳細についてご説明します。まず、決算概要です。2023年3月期上期の売上収益は前期比19パーセント増の2,791億円、営業利益は前期比58パーセント増の536億円、親会社の所有者に帰属する四半期利益は前期比72パーセント増の431億円となりました。

上期における期中平均の為替レートは、急激な円安が進行し、対米ドルは前年同期比24円円安の134円、対ユーロは前年同期比8円円安の139円となり、売上・利益を押し上げました。

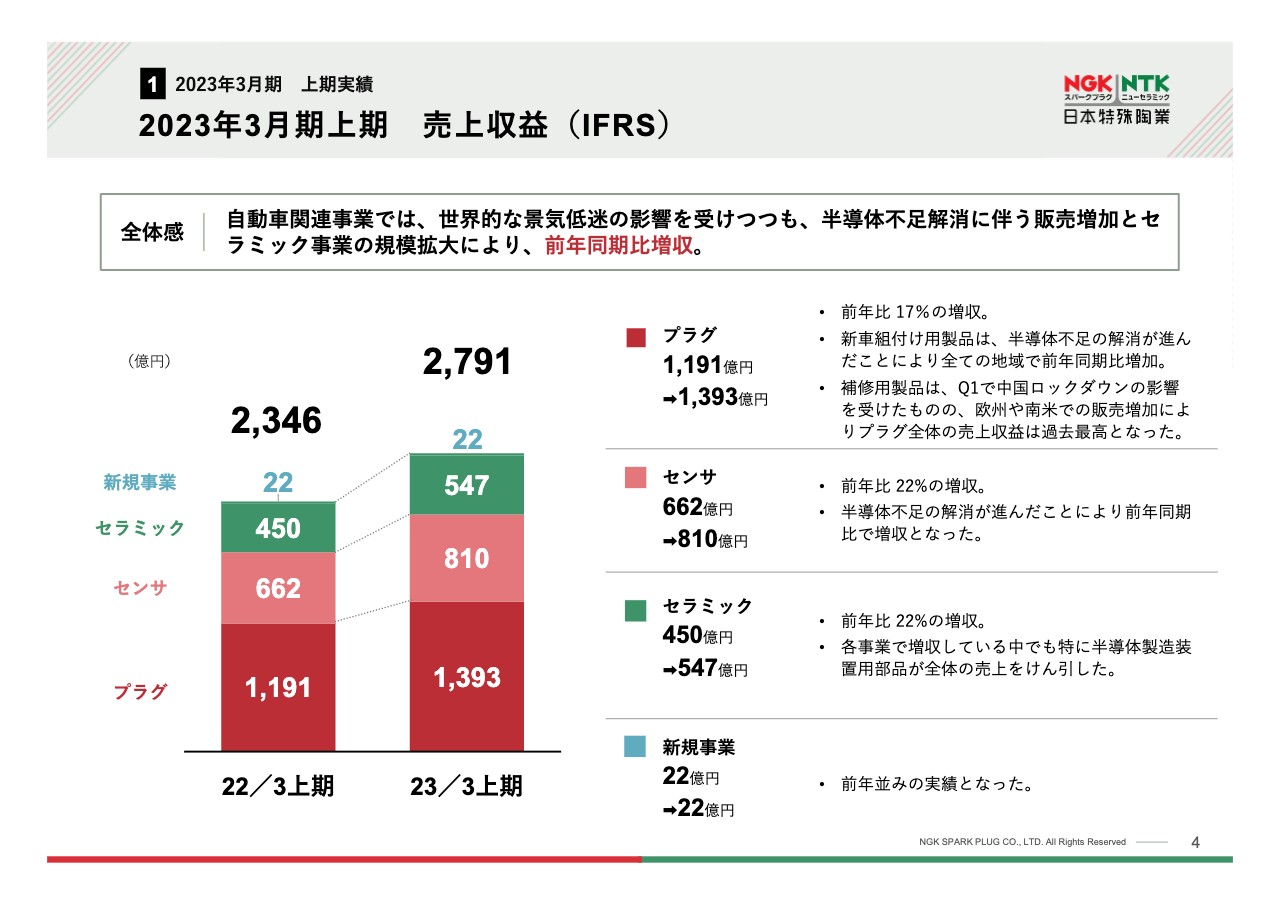

2023年3月期上期 売上収益(IFRS)

セグメント別の上期売上収益の前年同期比較です。全体としては、自動車生産の回復に伴う新車組付け用製品の増加と半導体製造装置用製品の好調な販売により、為替変動を除いても増収となりました。

プラグ事業については、前期比17パーセントの増収となりました。新車組付け用製品だけでなく、昨年は高水準の販売だった補修用製品についても、グローバル全体での販売数量は前年並みとなりました。

センサ事業については、前期比22パーセントの増収です。プラグ事業の新車組付け用製品と同様に、自動車生産の回復に伴う増加です。

セラミック事業については、前期比22パーセントの増収です。半導体製造装置用製品が売上の伸びを牽引しています。旺盛な半導体需要により、昨年に続き前年から大きく増加しました。

メディカル事業については、昨年は新型コロナウイルス感染症の拡大影響により、定置型酸素濃縮器の高水準な需要が続いていましたが、昨年の水準からは落ち着いています。ただし、新型コロナウイルス感染症の拡大前と比較すると増収となりました。新規事業については、ほぼ前年並みの実績です。

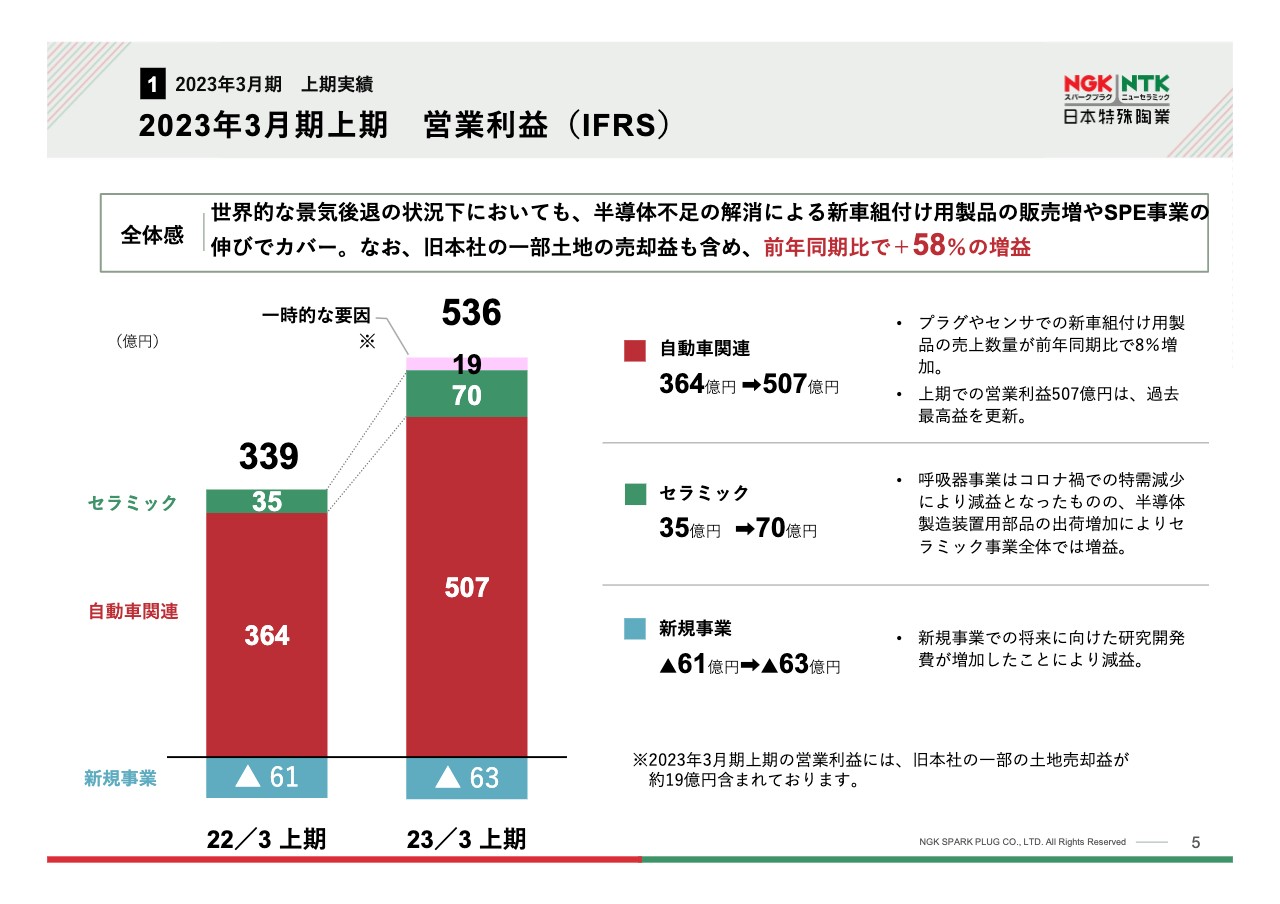

2023年3月期上期 営業利益(IFRS)

セグメント別の上期営業利益の前年同期比較です。全体としては、今期は為替変動の影響が大きいものの、それを除いても増益となりました。全社ベースだけでなく、自動車関連事業でも過去最高益を更新しています。

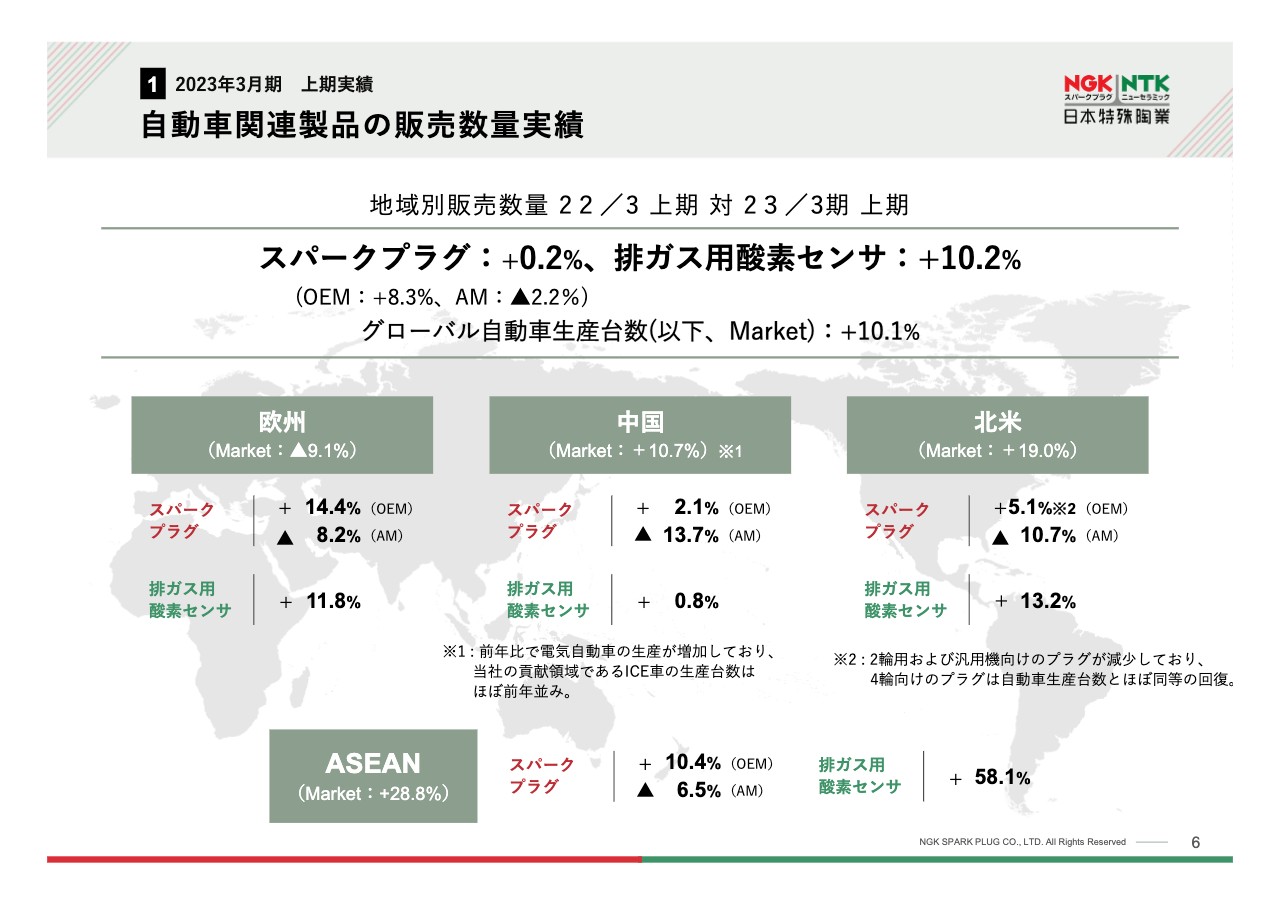

自動車関連製品の販売数量実績

地域別の自動車生産台数の前期比での増減率と、当社自動車関連製品の販売数量の前期比での増減率の関係を示しています。グローバル全体では自動車生産台数がプラス10.1パーセントの戻りに対し、当社スパークプラグの新車組付け用製品、排ガス用酸素センサの新車組付け用製品はおおむね自動車生産台数並みの販売実績での着地となりました。

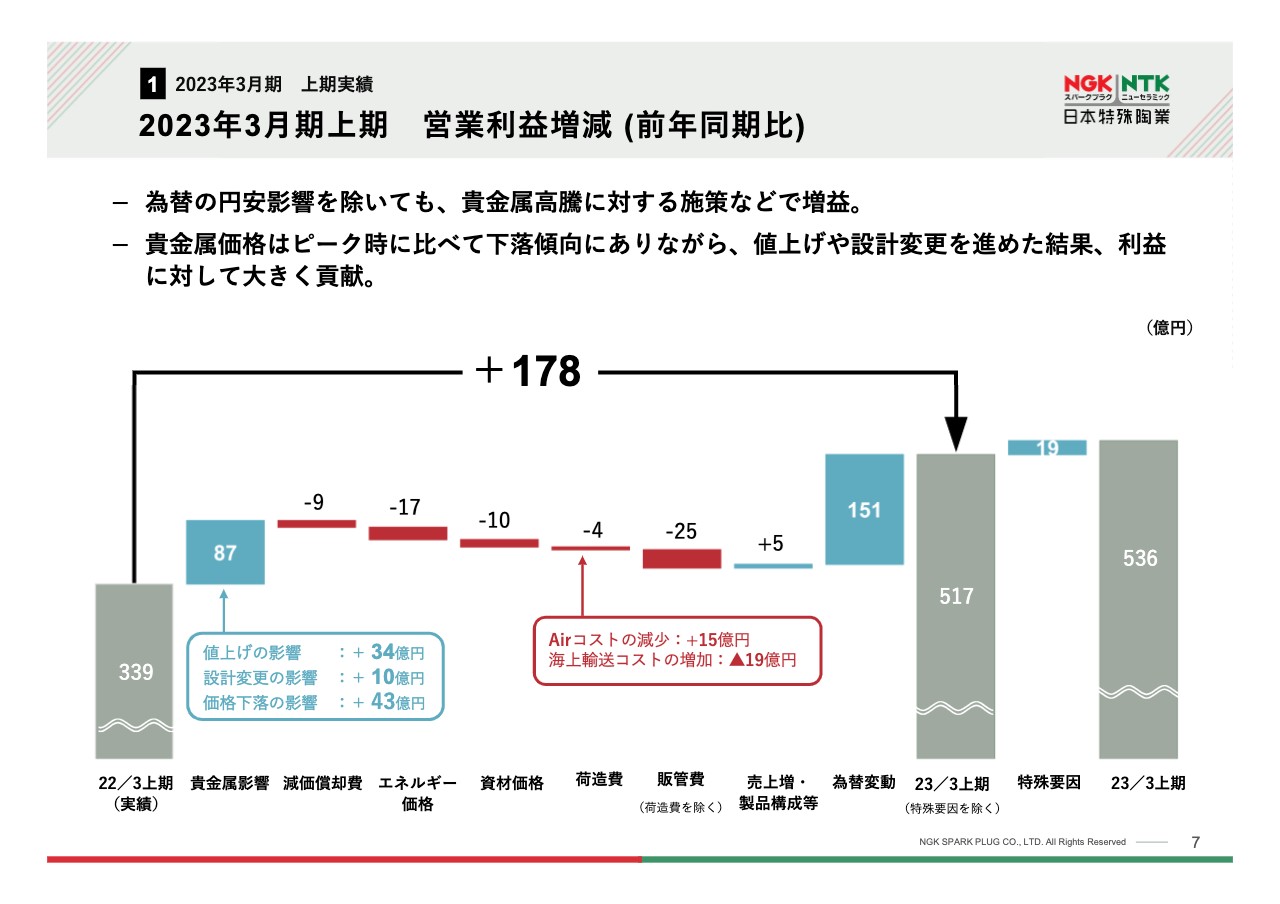

2023年3月期上期 営業利益増減 (前年同期比)

営業利益の前年同期に対する増減をウォーターフォールで表しています。スライド左側の339億円が2022年3月期上期の売上実績です。スライド右側の517億円は、2023年3月期上期実績のうち土地の売却益を除いた上期実績で、前年同期比178億円の増益となりました。

このうち円安影響による増益分の151億円を除いても、実態ベースで27億円の増益を達成しました。主な内容は、減益要因として世界的な物価高や物流の混乱の中、エネルギー価格・資材価格・荷造運送費などが増加したものの、昨年高騰した貴金属価格はピーク時から落ち着き、価格下落の影響でプラス43億円となりました。

また、今期も貴金属価格高騰に対する刈り取り策を進め、値上げと設計変更により、さらに44億円の利益を押し上げることができました。貴金属関連ではトータルで87億円の増益となりました。

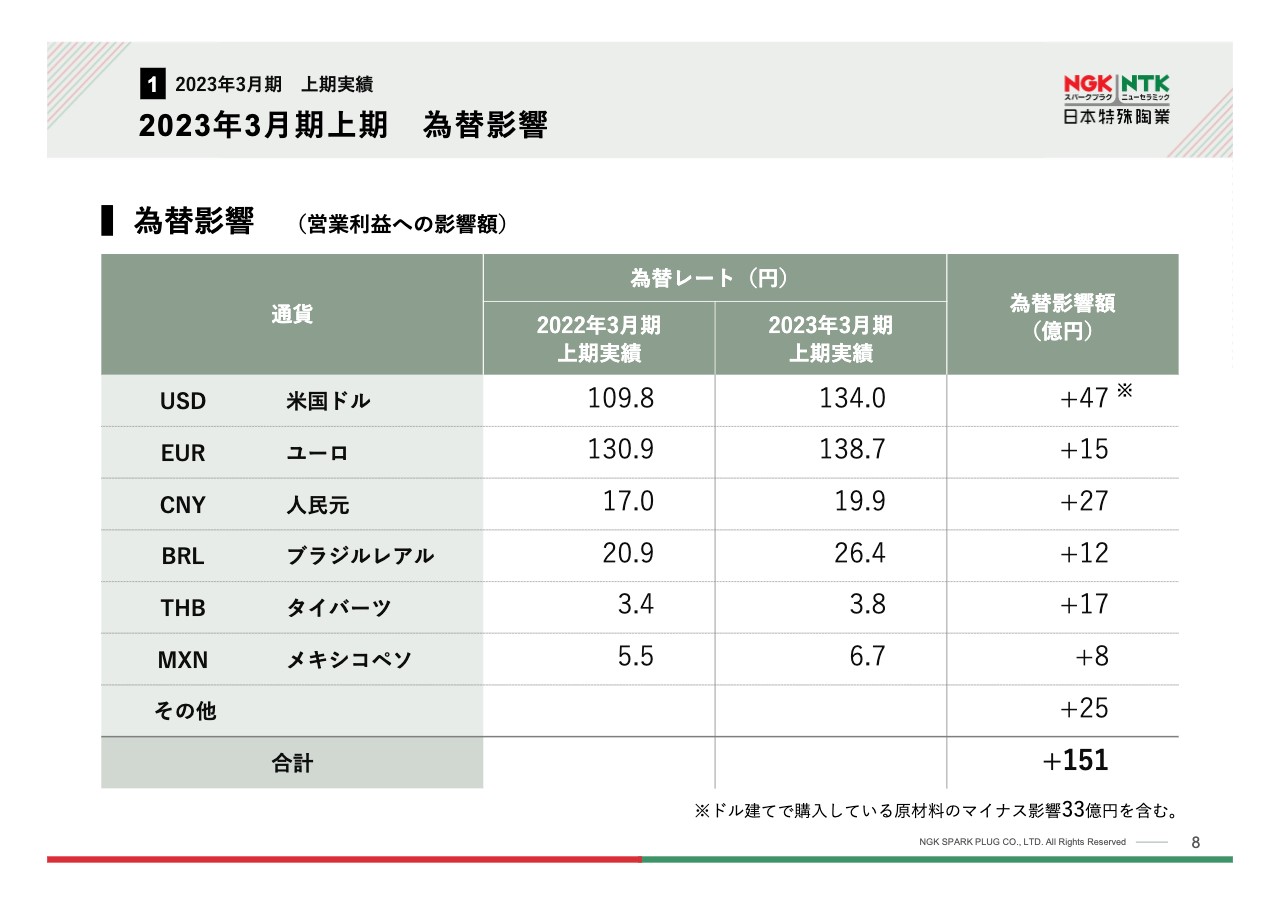

2023年3月期上期 為替影響

こちらは先ほどお伝えした為替影響での151億円増加分の通貨別の内訳です。営業利益に対して、主要通貨である米国ドルで前年同期比プラス47億円、ユーロで前年同期比プラス15億円、人民元で前年同期比プラス27億円など、すべての取引通貨で円安が進行しました。

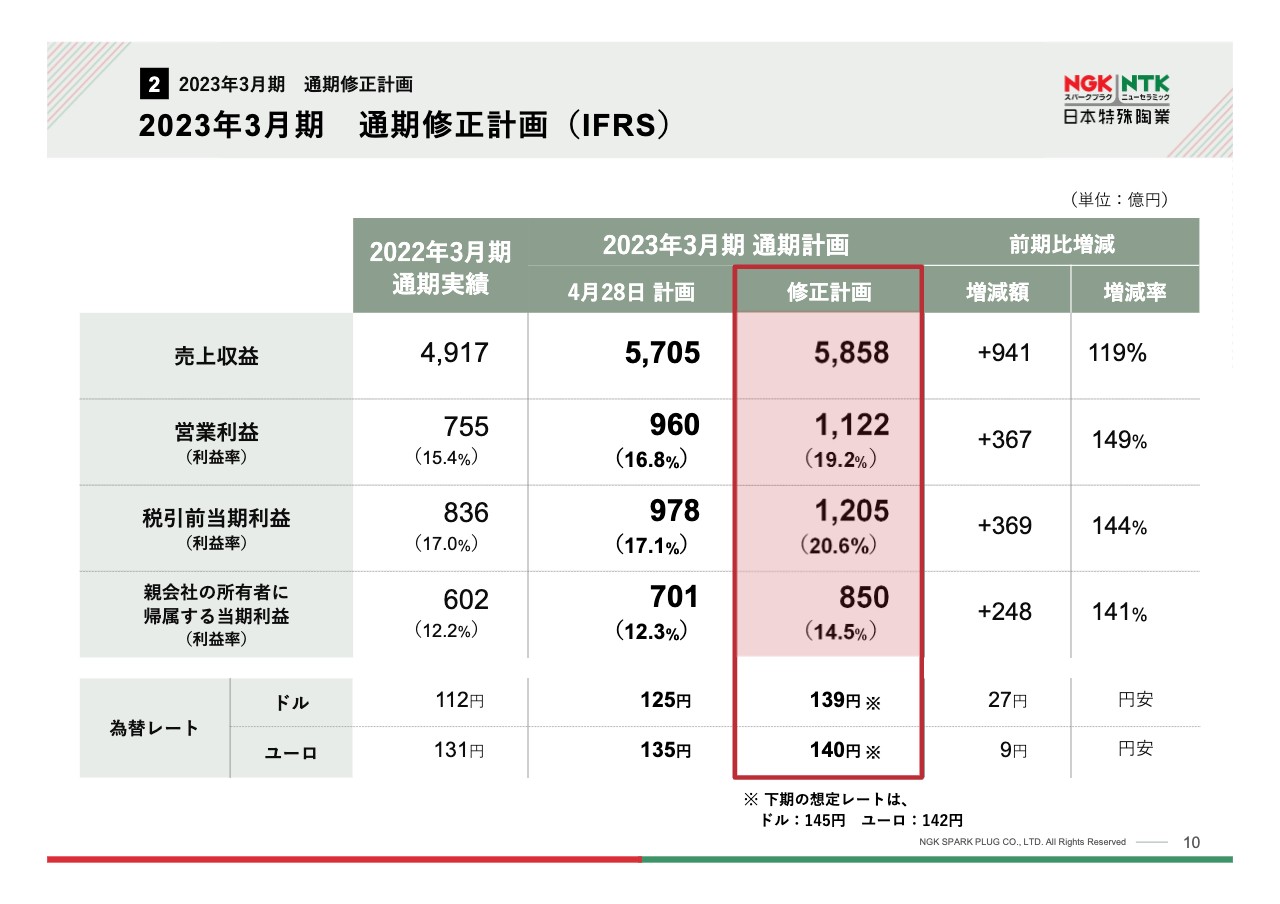

2023年3月期 通期修正計画(IFRS)

川合尊氏(以下、川合):2023年通期修正計画については川合よりご説明を申し上げます。

今回、期初に発表させていただいた計画値より上方修正を行っています。2023年3月期通期の売上収益は前期比19パーセント増の5,858億円、営業利益は前期比49パーセント増の1,122億円、親会社の所有者に帰属する当期利益は前期比41パーセント増の850億円としました。

足元の状況は、世界的な物価高や景気減速の懸念が広がる中、地域ごとに強弱はありますが、グローバル全体としては補修用製品の販売見通しは維持しています。新車組付け用製品の販売についても、期初想定に沿って回復する予想を立てています。

その他、為替前提を下期レートで1ドル145円、1ユーロ142円へ変更し、通期レートでは1ドル139円、1ユーロ140円と上方修正しました。円安による為替影響と販管費の抑え込みを見込んでいます。

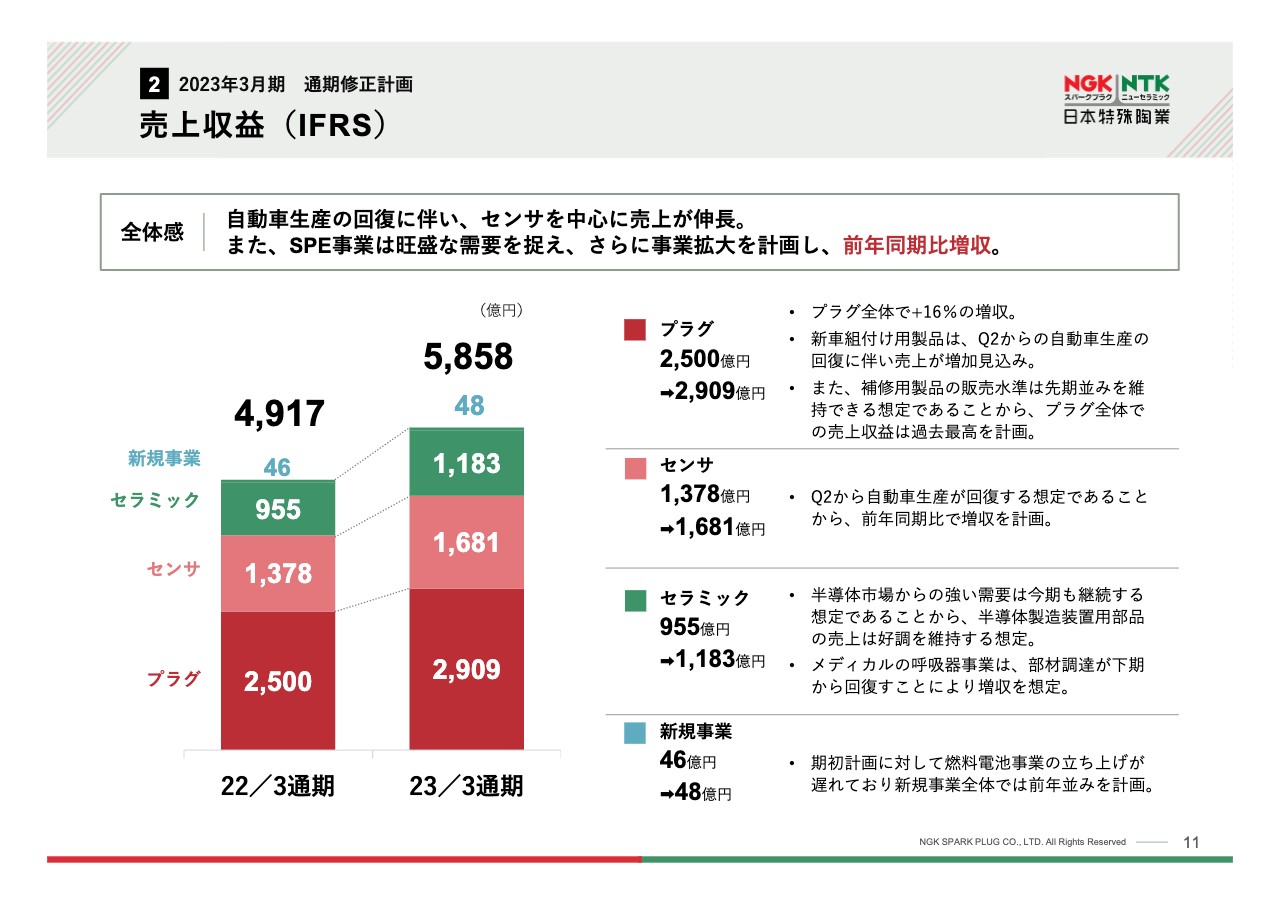

売上収益(IFRS)

ここから、セグメント別の通期修正計画の前年同期比較になります。売上収益について、期初予想からの変化点をご説明します。

期初に見通していたロシア・ウクライナの情勢による影響と、中国のロックダウンによる影響は、上期はほぼ期初の想定線内で収まりました。自動車関連のグローバルでの販売数量は、新車組付け用・補修用ともにほぼ期初計画並みに推移しています。

ただし、今回は地域の構成を修正させていただいています。北米は上期からの景気減速を受けて見通しを引き下げ、中国についても上海以外の都市のロックダウン強化を反映して見通しを引き下げています。

それに対し、欧州については下期以降の景気減速を織り込んでいるものの、上期は期初予想値よりもかなり強い値を出しましたので、底堅い需要が続いていることから上方修正しています。

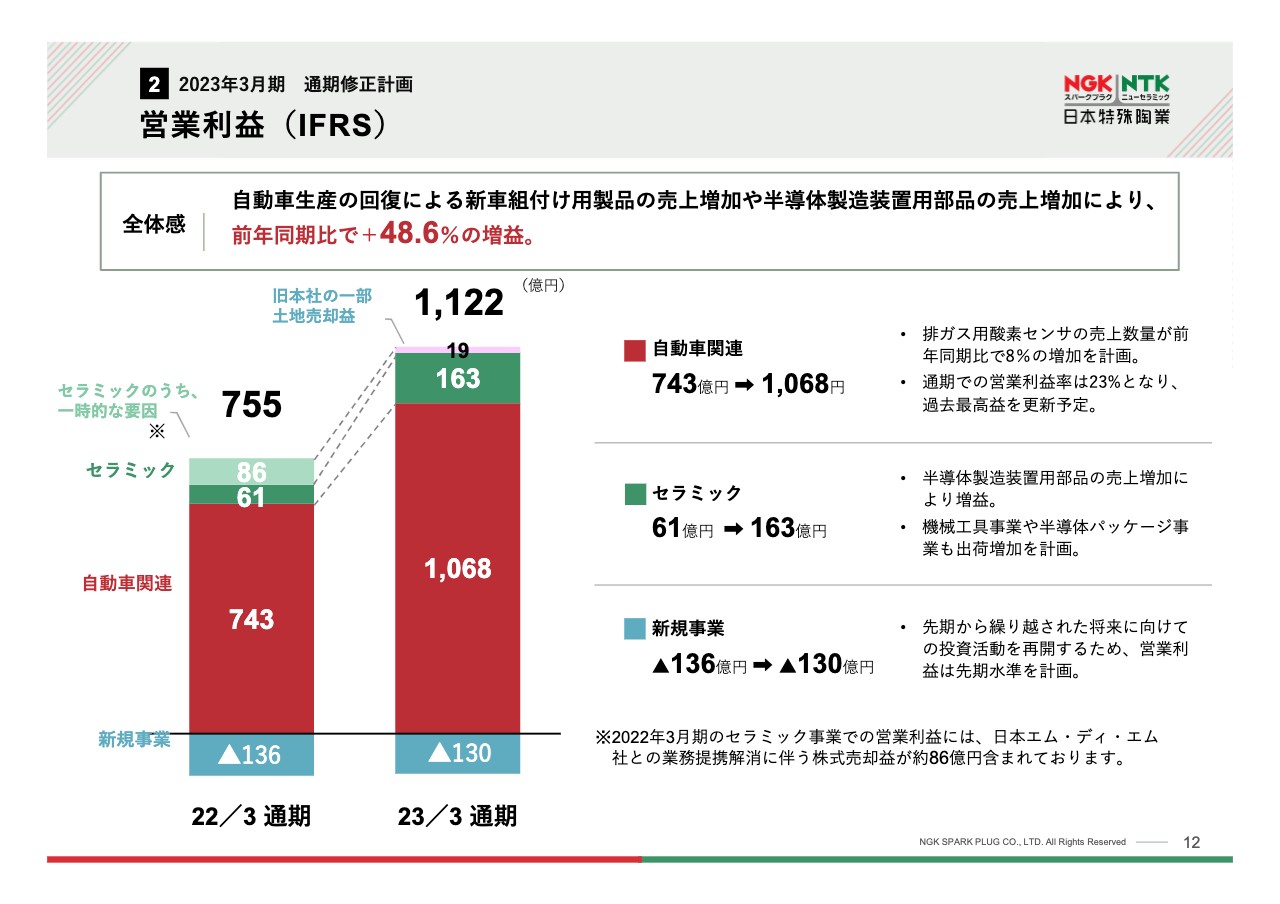

営業利益(IFRS)

セグメント別の通期修正計画の営業利益の前年同期比較です。自動車関連においては、プラグ・センサともに新車組付け用の売上回復に伴い、前年比で増益を計画しています。

セラミック関連でも、昨年の日本エム・ディ・エム社の売却益86億円を除いた61億円に対し、大幅な増益となっています。通期で半導体市場の好況が継続すると見込んでおり、特にSPE事業の売上拡大が利益拡大に大きく寄与しています。

新規事業では、半導体不足の影響から2022年3月期から繰り越された将来への先行投資を通期で実施する予定ですので、そちらを盛り込んで前年並みの水準を設定しています。

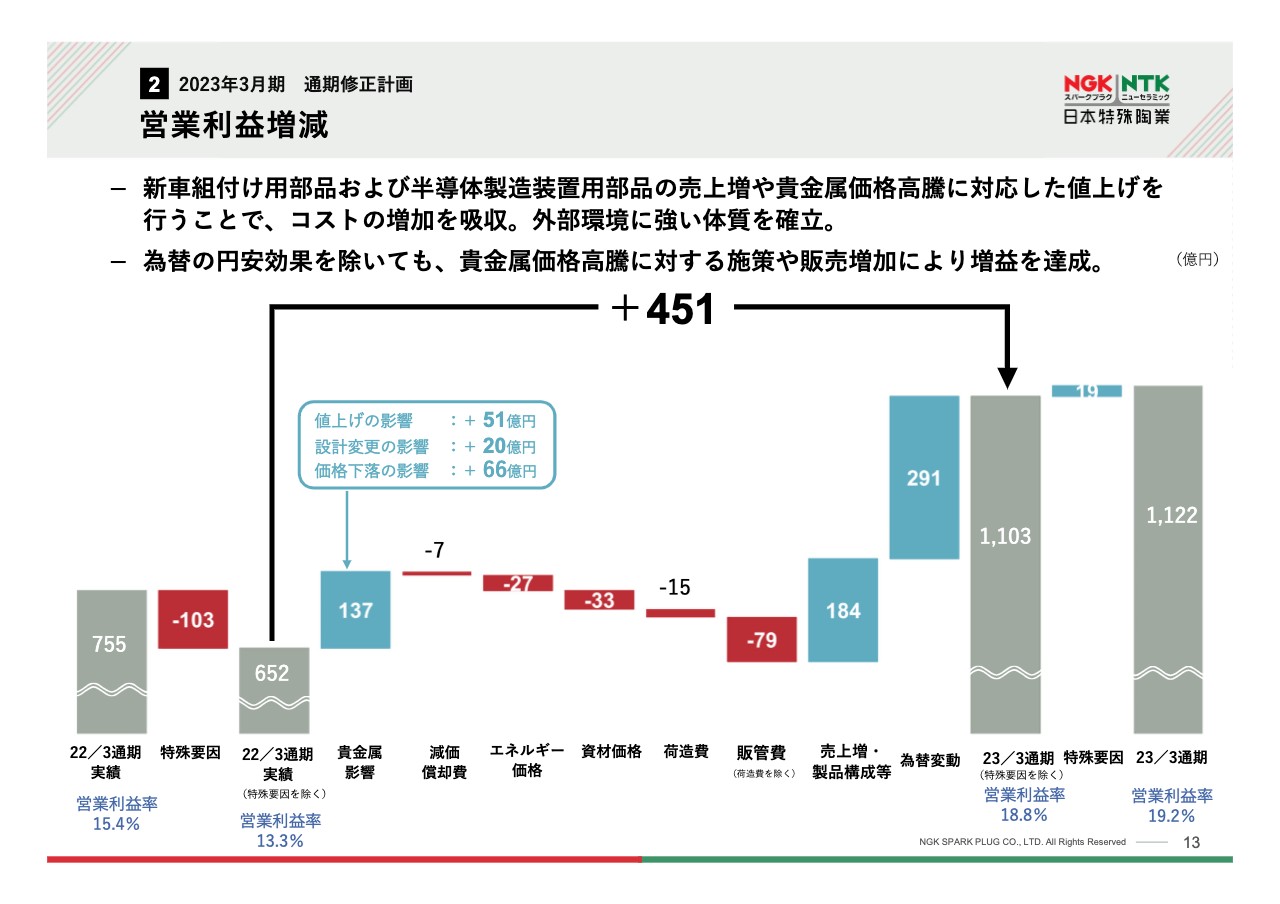

営業利益増減

2022年3月期と今期の通期修正計画を比較した営業利益の増減要因で、スライド左側の755億円が前期の通期実績です。ここから日本エム・ディ・エム社の売却益103億円を引いた652億円との比較を示しています。

なお、今期も本社の売却益19億円が発生しているため、こちらを除いた1,103億円をスライド右側に記載しています。このような特殊要因を除くと、前期比451億円の増益を計画しています。このうち為替変動による増益が291億円で、そちらを除いた実態ベースでも160億円の増益となっています。

下期以降は、減益要因である世界的な物価高や物流の混乱の中、エネルギー価格・資材価格・荷造運送費の増加による影響はやや加速すると想定しているため、その分も織り込んでいます。一方で、昨年の貴金属高騰に対する刈り取りは下期もさらに進み、昨年の減益影響分は今期で刈り取りが完了する見通しです。

また、自動車生産の回復によるセンサ事業の売上増加の影響とSPE事業の規模拡大が利益に大きく貢献しています。

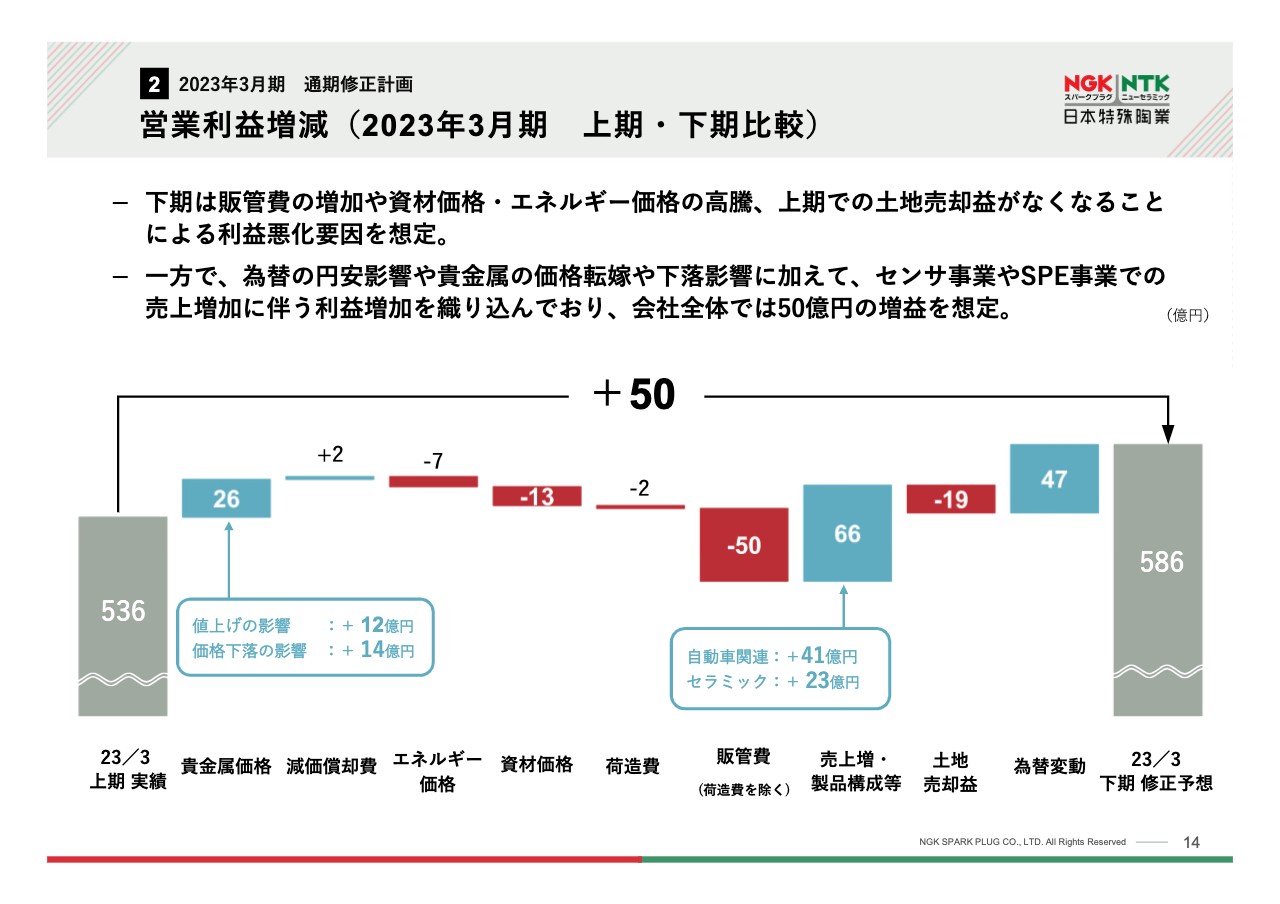

営業利益増減(2023年3月期 上期・下期比較)

今期の上期実績と下期の予想を比較した営業利益増減要因です。スライド左側の536億円が2023年3月期の上期実績で、スライド右側の586億円が今回修正した下期実績となります。

上期から下期にかけて50億円の増益を計画しており、そのうち47億円が円安による為替影響です。上期に比べ、販管費の増加や資材価格・エネルギー価格の上昇、上期に発生した土地売却益がなくなる点が減益要因となります。一方で、為替の円安影響以外にも、貴金属の価格転嫁、センサ事業やSPE事業の売上の増加に伴う利益増加などの影響により、会社全体としては、上期と比較して50億円の増益を想定しています。

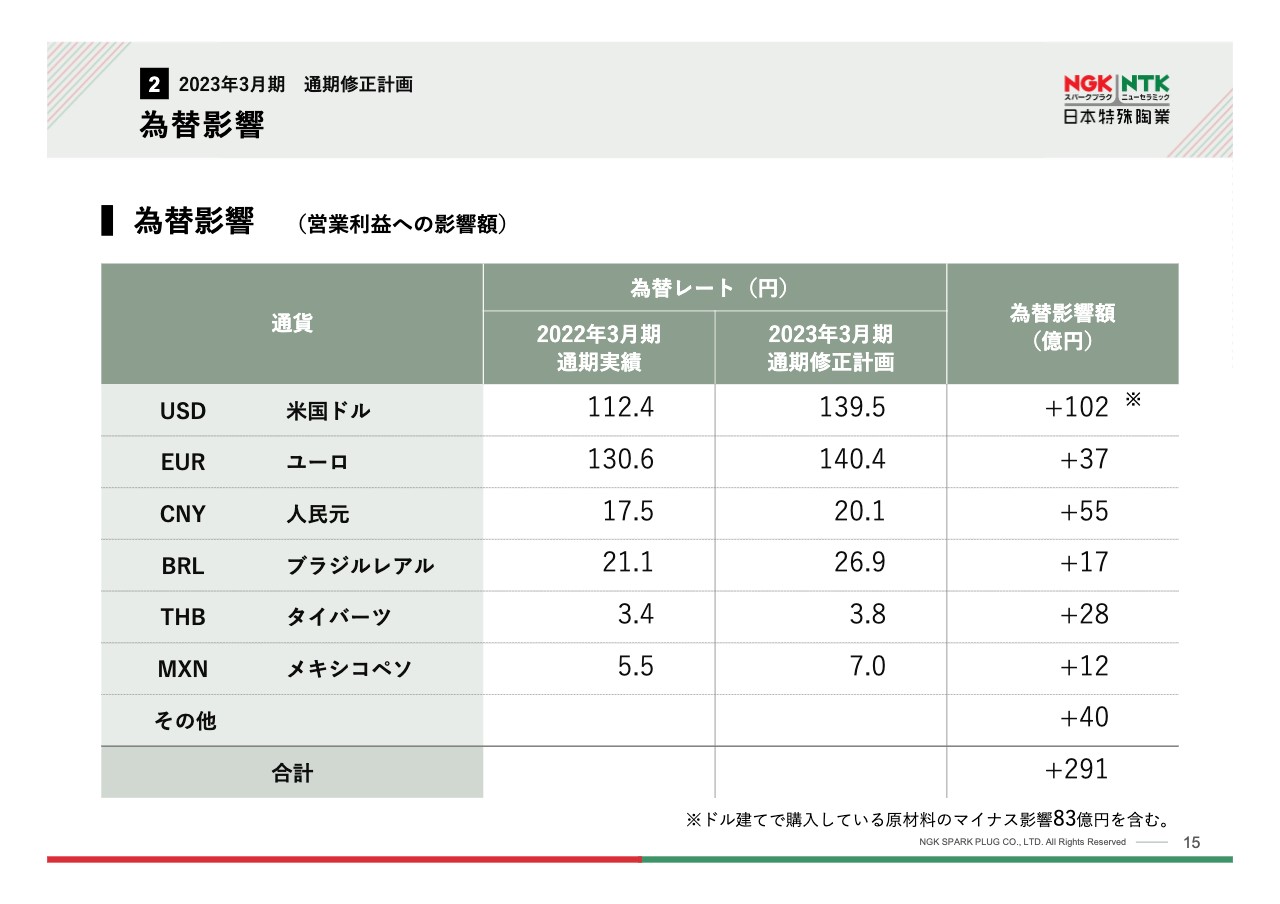

為替影響

為替影響についてです。通貨レートでは1ドル139円、1ユーロ140円の変更に伴い、各通貨を見直し、為替影響額として右下にお示しした291億円を、通期で見込んでいます。

新車組付け用の売上増加は収益に貢献

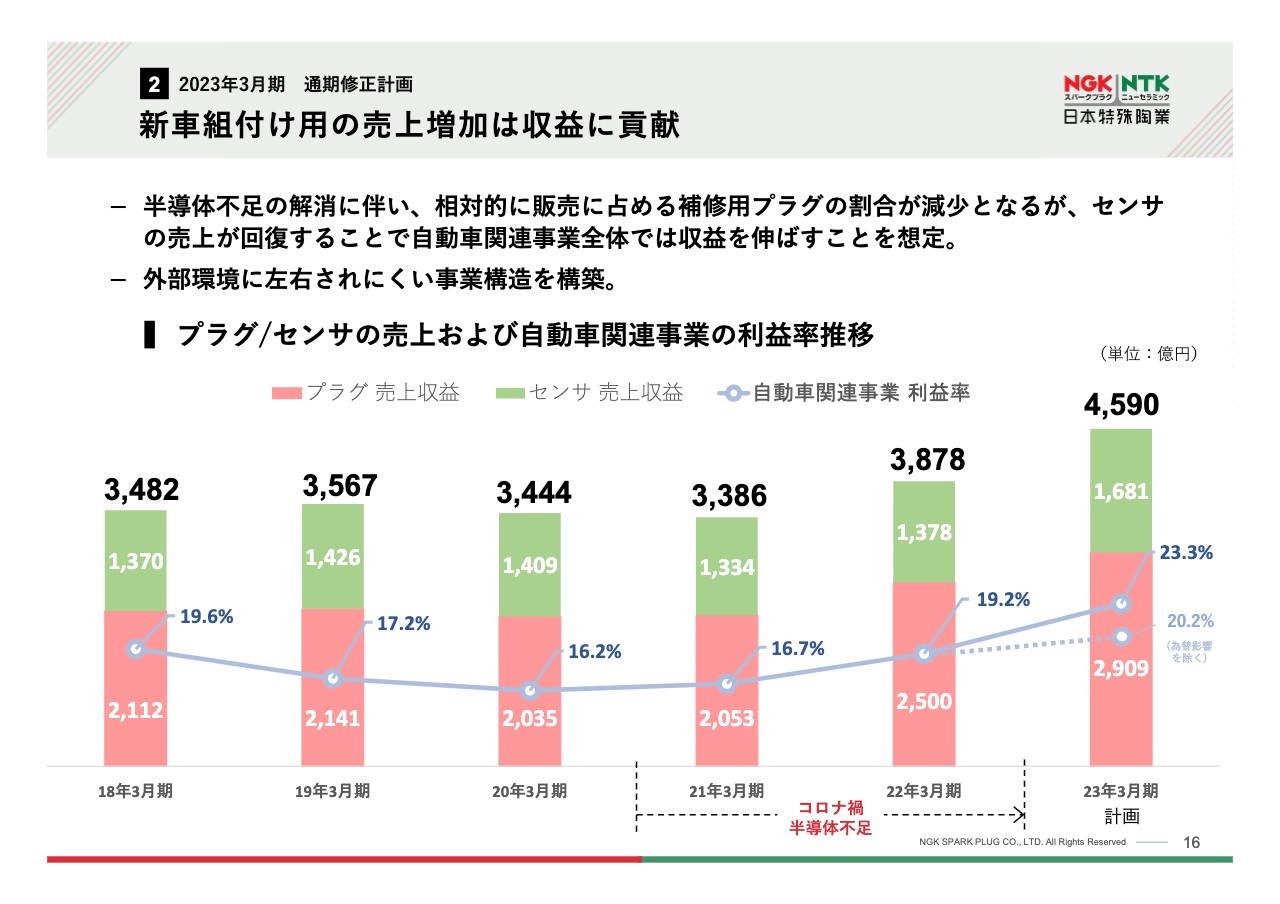

ここからは現況についてご報告します。スライドのグラフは、プラグ事業およびセンサ事業の売上と、自動車関連事業に伴う利益率の推移を表しています。

折れ線グラフで書かれている利益率は、為替込みの数値で、2022年3月期と2023年3月期の間を結ぶ点線は、為替レートを合わせた実績の推移となっています。なお、棒グラフは、プラグおよびセンサそれぞれの事業の売上収益を示しています。

棒グラフについて、コロナ禍前の2020年3月期以前と比較すると、新型コロナウイルス感染症の拡大やロックダウンが発生した2021年3月期から、車載用半導体不足の影響により自動車生産が落ち込んだ2022年3月期にかけて、緑色のセンサの部分が減少しています。センサ事業は新車組付け用製品が中心ですが、その販売が停滞しました。

しかし一方で、流通している保有車の走行距離が伸びている点や、中古市場に需要がシフトする動きなどから、車両全体への需要は継続し、プラグの補修用製品市場が販売を支え、同時に、収益性の向上に寄与しています。

足元では、自動車生産の回復や、景気減退の懸念から、当社補修用製品の販売減少が懸念されていると思われます。確かに地域によって、アメリカなどでは一時的な影響は出ていますが、収益の目線としては下がることを考えていません。

現実として、今期と先期を比べると、プラグ事業の補修用製品市場での販売数は変化がない状態で、そこにセンサ事業の販売が少しずつ戻って来ている状況です。「戻っている」と表現していますが、正常運転に戻ったのではなく、昨年と比べて戻ってきているのであり、その上乗せ分が実績に乗っているかたちです。

プラグ事業で新車組付け用製品市場での販売が戻ってくると、収益性の高いセンサ事業の販売が戻ってくるということになります。そして販売収益の規模だけではなくて、利益率に関しても、プラグ事業での補修用市場向けの販売数は維持しながら、新車組付け用が中心であるセンサ事業が戻ってくることで、利益率が押し上げられ、昨年の営業利益率19パーセントという高水準が十分維持できると考えています。

SPE事業の短期的な需要見通し

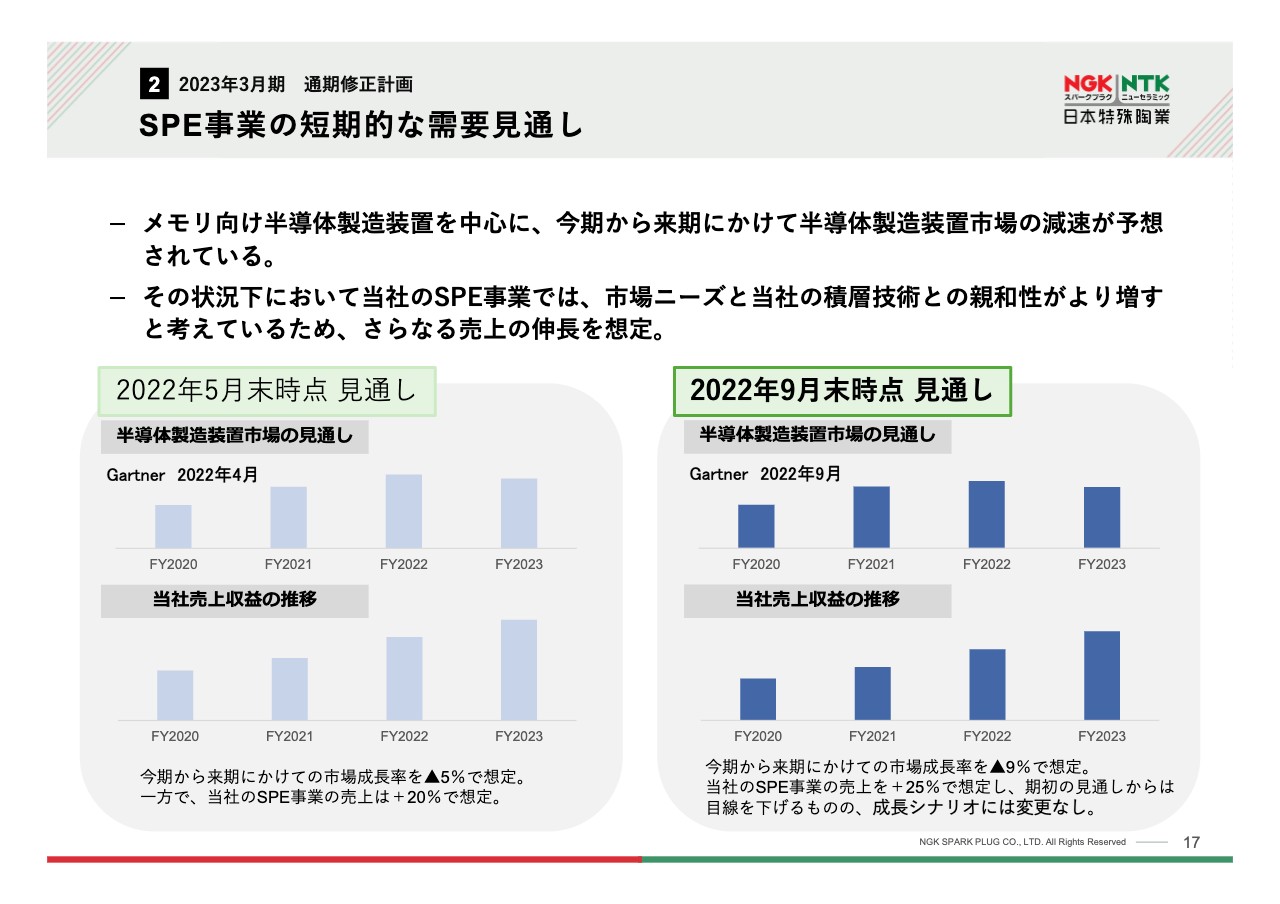

SPE事業についてです。SPEとは半導体製造装置用部品のことです。短期的な需要見通しでは、今期末から来期にかけ、半導体製造装置市場の減速が予測されています。そのような状況の中ですが、当社のSPE事業では、市場のニーズと、積層技術のマッチングにおいて、市場の獲得を進めています。

また、メモリデバイスメーカーの市場の冷え込みは想定しているものの、デバイスメーカー自身の工場稼働率は、今期も引き続き高水準です。その補給品の需要が下支えとなり、当社としては連続的な売上の増加を見込んでおり、2022年に対して売上高は前年比25パーセント増となる見通しです。半導体製造装置市場の成長率が前年比9パーセント減少する想定に対し、SPE事業の売上は増加するというシナリオを立てています。

なお、この見通しにおいては、アメリカによる新たな対中国輸出規制の影響を盛り込んでいないため、ここの部分がリスク要因とはなると思いますが、現在のところ、今期に関してはこのガイドラインに沿って売上収益を伸ばせるものと考えています。

機械工具事業でのIMC社との資本業務提携について

この度、当社は機械工具事業において、IMC社と資本業務提携しました。この背景について、簡単にご説明します。当社は中期経営計画の中で、機械工具事業を成長事業と位置づけており、ここで現在も安定した利益を出しています。

ただし2030年に向けて考えた場合、ニッチな世界での競争力は十分あるものの、大きな収益力の強化という観点から見れば、販売力や品揃えで限界が生じることが懸念されるため、IMC社という、世界的に大きな販売ルートや商品を持つグループとの連携を図ることにしました。

今回の提携は、当社の機械工具事業の製品、特にセラミックというニッチで競争力のある製品を、世界により広く販売していく上で、有意義なものになるという判断で進めています。今後、このIMC社との業務提携を積極的に進めていき、当社の製品を世界各国に届けられるよう、がんばってまいります。

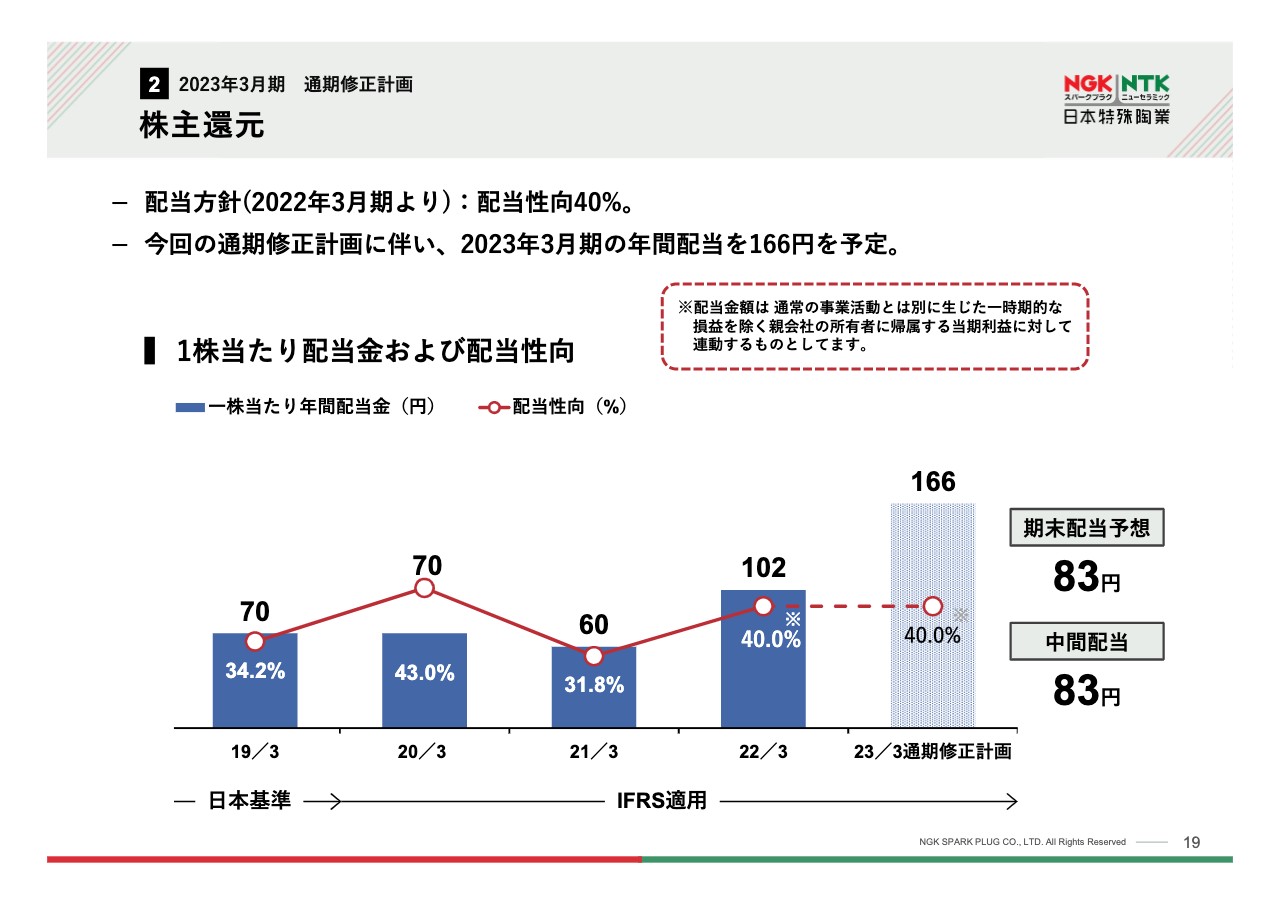

株主還元

株主さまへの還元、配当についてです。当社は、この中計期間では配当性向40パーセントと表現しており、今期もこの方針です。こちらと通期修正計画に伴い、2023年3月期の年間配当を166円とします。前期に83円配当しているため、期末配当についても83円となります。2023年3月期第2四半期決算説明は以上です。

新着ログ

「ガラス・土石製品」のログ