マクニカHD、上期は増収増益 産業機器・車載・セキュリティ分野の堅調な進捗を見込み通期業績予想を上方修正

目次

佐野繁行氏:本日はお忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。今回は、新型コロナウイルス感染拡大防止のため、こちらの会場にご参加いただいている方と、オンラインでのご参加とのハイブリッド形式にて実施してまいります。

スライドに本日の目次を示しています。第1部は私から2023年3月期上期実績、2023年3月期業績予想、株主還元についてご説明します。第2部では、現在進行している中期経営計画に関して、代表取締役社長の原からお話しします。

業績ハイライト(前年同期比)

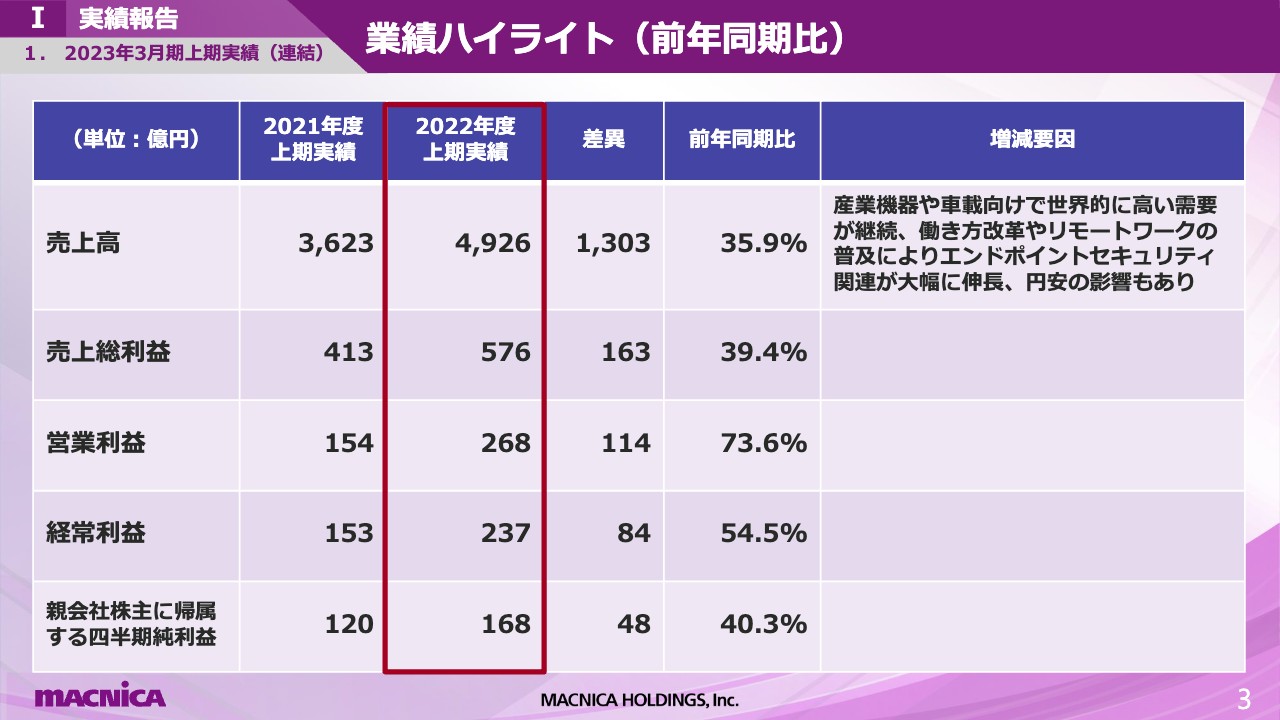

はじめに、2023年3月期上期実績に関してです。まず、今上期の実績です。

売上高は、産業機器や車載向けで世界的に高い需要が継続し、働き方改革やリモートワークの普及によりエンドポイントセキュリティ関連が大幅に伸長しました。また、為替レートが大幅に円安に変動した影響を受け、前年同期比35.9パーセントアップの4,926億円となりました。

売上総利益は前年同期比39.4パーセントアップの576億円、営業利益は前年同期比73.6パーセントアップの268億円です。また、経常利益は為替差損21億円を計上したものの前年同期比54.5パーセントアップの237億円、親会社株主に帰属する四半期純利益は前年同期比40.3パーセントアップの168億円となりました。

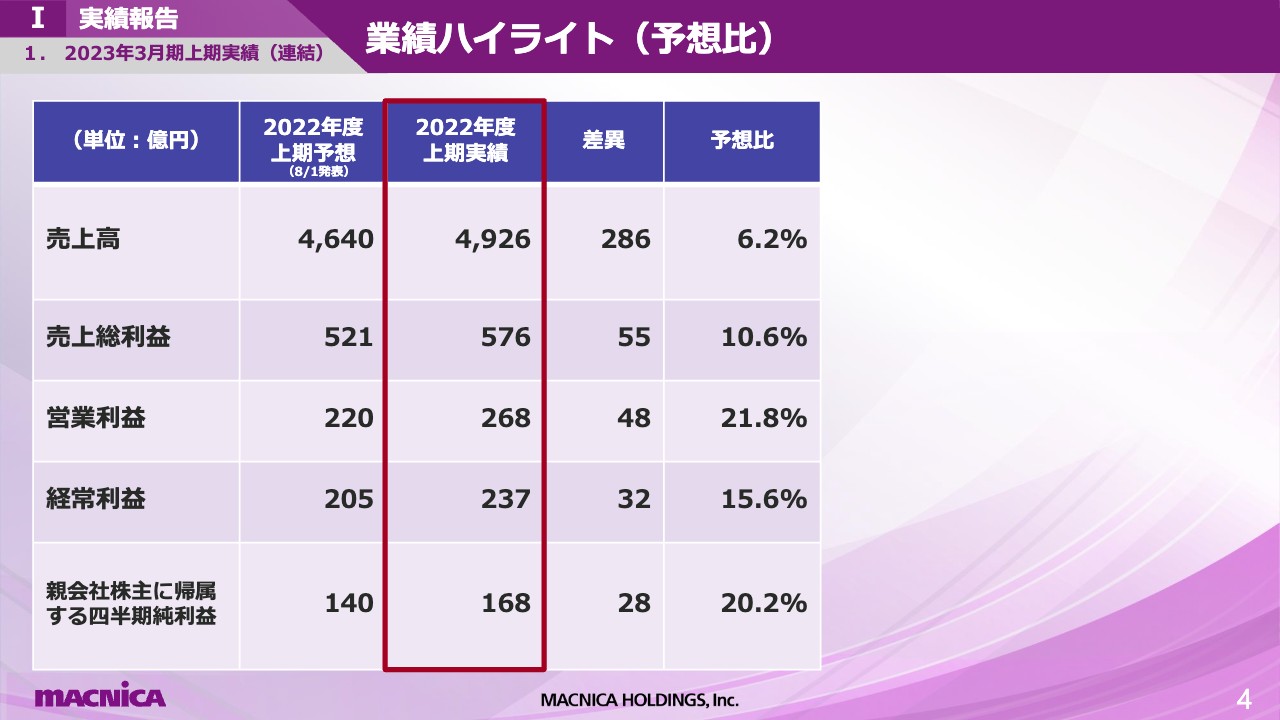

業績ハイライト(予想比)

8月1日に上期の修正予測を発表しています。予想に対して、売上高は6.2パーセントアップ、売上総利益は10.6パーセントアップ、営業利益は21.8パーセントアップ、経常利益は15.6パーセントアップ、親会社株主に帰属する四半期純利益は20.2パーセントアップと、いずれも予想を上回って推移しました。

貸借対照表

2022年9月末における流動資産は、2022年3月末に比べて現金及び預金が248億円、売上債権が231億円、商品が400億円増加し、合わせて1,034億円増加の4,384億円となりました。固定資産は、投資その他の資産において、その他が4億円増加したものの、投資有価証券が4億円減少したことにより、275億円となりました。以上の結果、資産合計は2022年3月末に比べて1,033億円増加の4,659億円となりました。

流動負債は仕入債務が683億円、その他の流動負債が167億円増加し、813億円増加の2,425億円となりました。固定負債は長期借入金が18億円減少し、195億円となりました。その結果、負債合計は2022年3月末に比べ、792億円増加の2,620億円となりました。

純資産は利益剰余金が131億円、円安による為替換算調整勘定が103億円増加し、2022年3月末に比べて241億円増加の2,039億円となりました。

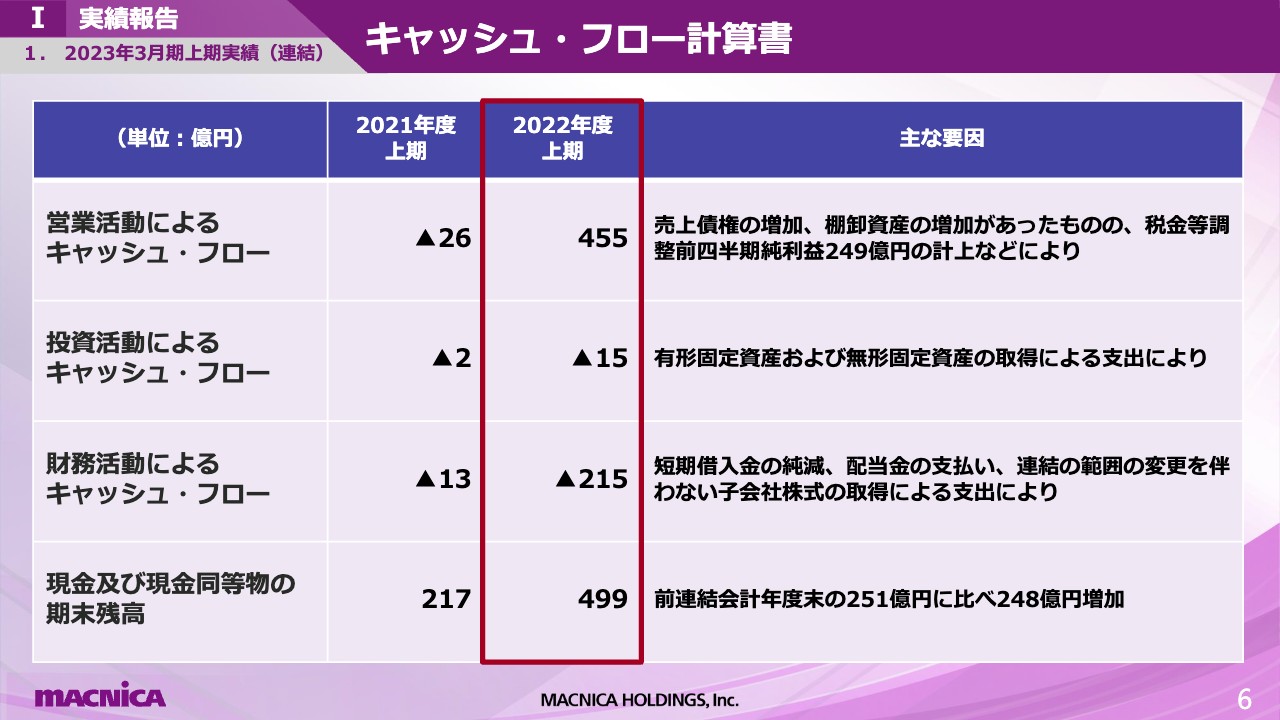

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。2022年9月末における営業活動によるキャッシュ・フローは、売上債権や棚卸資産の増加があったものの、税金等調整前四半期純利益249億円の計上などにより、455億円のプラスとなりました。投資活動によるキャッシュ・フローは、有形固定資産及び無形固定資産の取得による支出のため、15億円のマイナスとなりました。

財務活動によるキャッシュ・フローは、短期借入金の純減、配当金の支払い、連結の範囲の変更を伴わない子会社株式の取得により、215億円のマイナスとなりました。以上の結果、現金及び現金同等物の期末残高は、前連結会計年度末の251億円に比べ248億円増加し、499億円となりました。

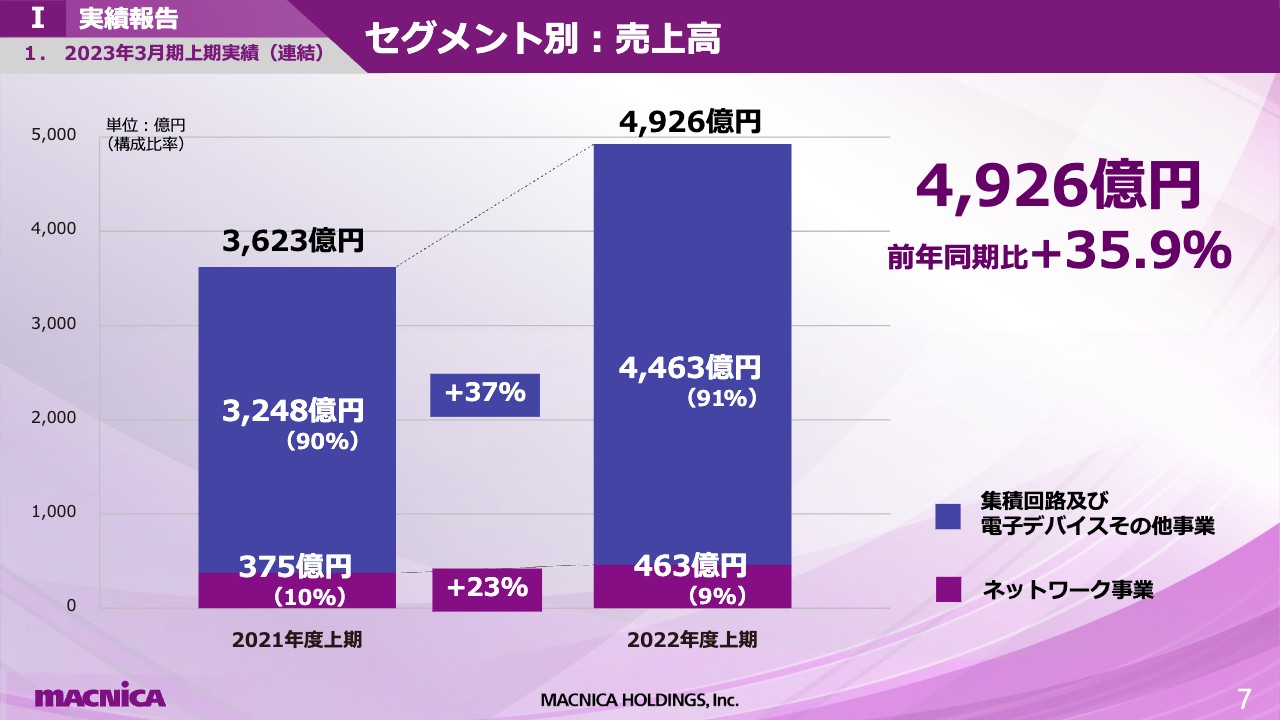

セグメント別:売上高

スライドはセグメント別の連結売上高を示しています。集積回路及び電子デバイスその他事業は、前年同期比37パーセントアップの4,463億円、ネットワーク事業は前年同期比23パーセントアップの463億円となりました。

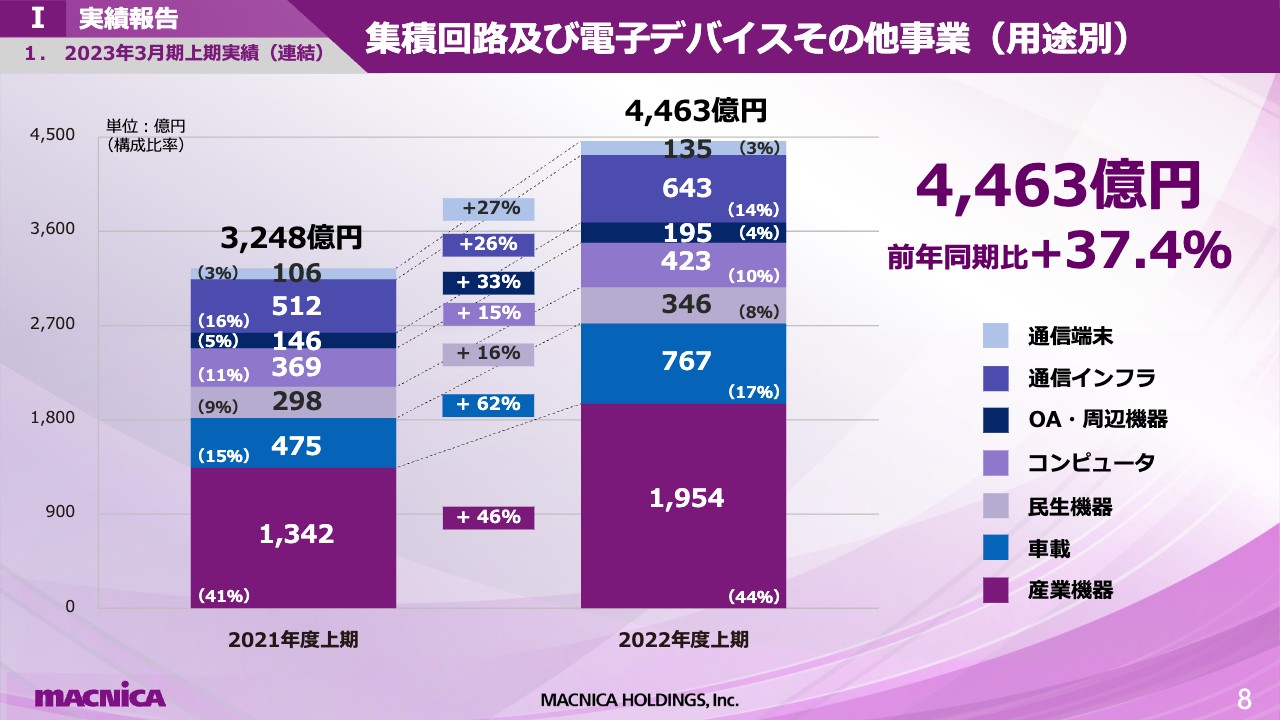

集積回路及び電子デバイスその他事業(用途別)

集積回路及び電子デバイスその他事業用途別売上高の、前年同期比と構成比です。通信端末は前年同期比27パーセントアップの135億円です。通信インフラは中国の5Gやデータセンター向けメモリーで、第2四半期に入り一部減速がみられたものの、国内通信キャリア向けが堅調に推移し、前年同期比26パーセントアップの643億円となりました。

OA・周辺機器は、前年同期比33パーセントアップの195億円、コンピューターは前年同期比15パーセントアップの423億円です。民生機器は家庭用エンターテイメント機器が堅調に推移し、前年同期比16パーセントアップの346億円となりました。

車載は、世界的な脱炭素化の流れによるEV化や高度な自動化・電動化が進み、半導体搭載量も増加していることから好調に推移し、前年同期比62パーセントアップの767億円です。

産業機器は、製造業DXによる生産の自動化・高度化に向けたFA機器、工業用ロボットや計測機器、半導体需要の高まりに応じて、各種半導体製造装置への設備投資もあり大幅に拡大し、前年同期比46パーセントアップの1,954億円となりました。

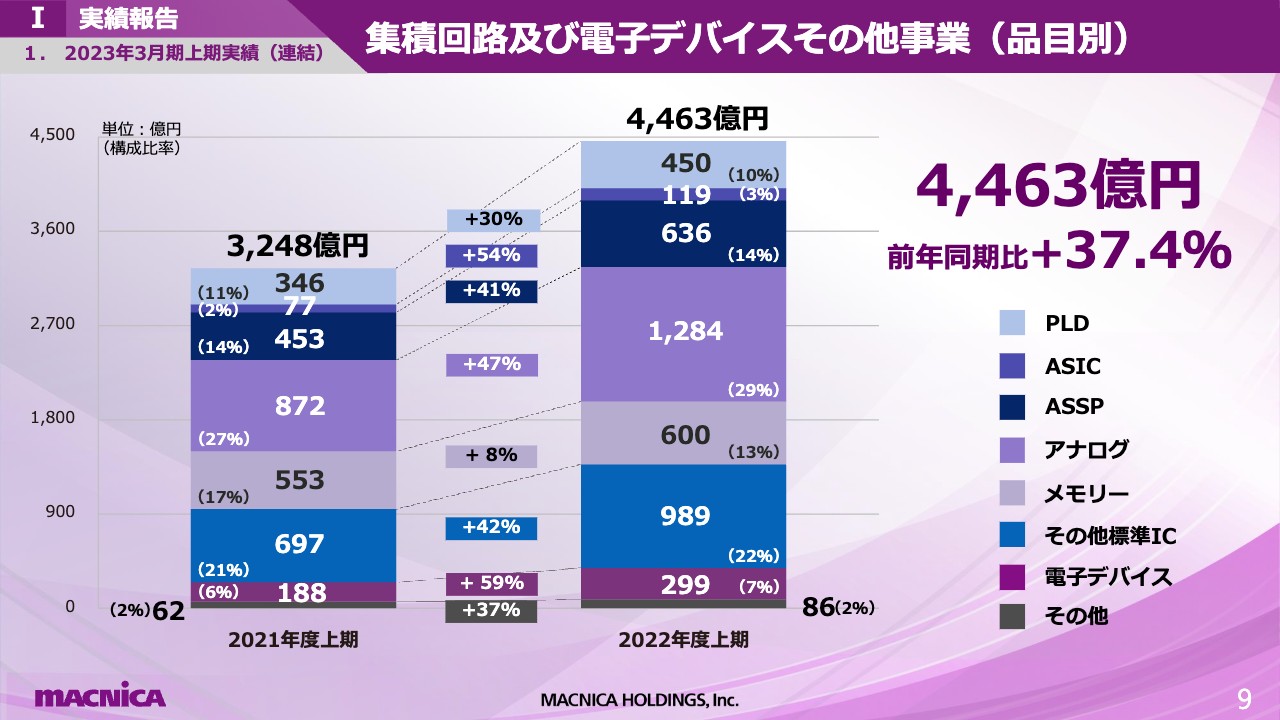

集積回路及び電子デバイスその他事業(品目別)

集積回路及び電子デバイスその他事業の品目別売上高の、前年比と構成比です。PLDは、産業機器向けなどが好調に推移し、前年同期比30パーセントアップの450億円、ASICは前年同期比54パーセントアップの119億円、ASSPは車載向けなど需要が増加し前年同期比41パーセントアップの636億円となりました。

アナログは、産業機器向けや車載向けなどが好調に推移し、前年同期比47パーセントアップの1,284億円です。メモリーは、中国の5Gやデータセンター向けで第2四半期に入り一部減速がみられたものの、堅調に推移し前年同期比8パーセントアップの600億円となりました。その他標準ICは、商権の拡大などにより前年同期比42パーセントアップの989億円となっています。

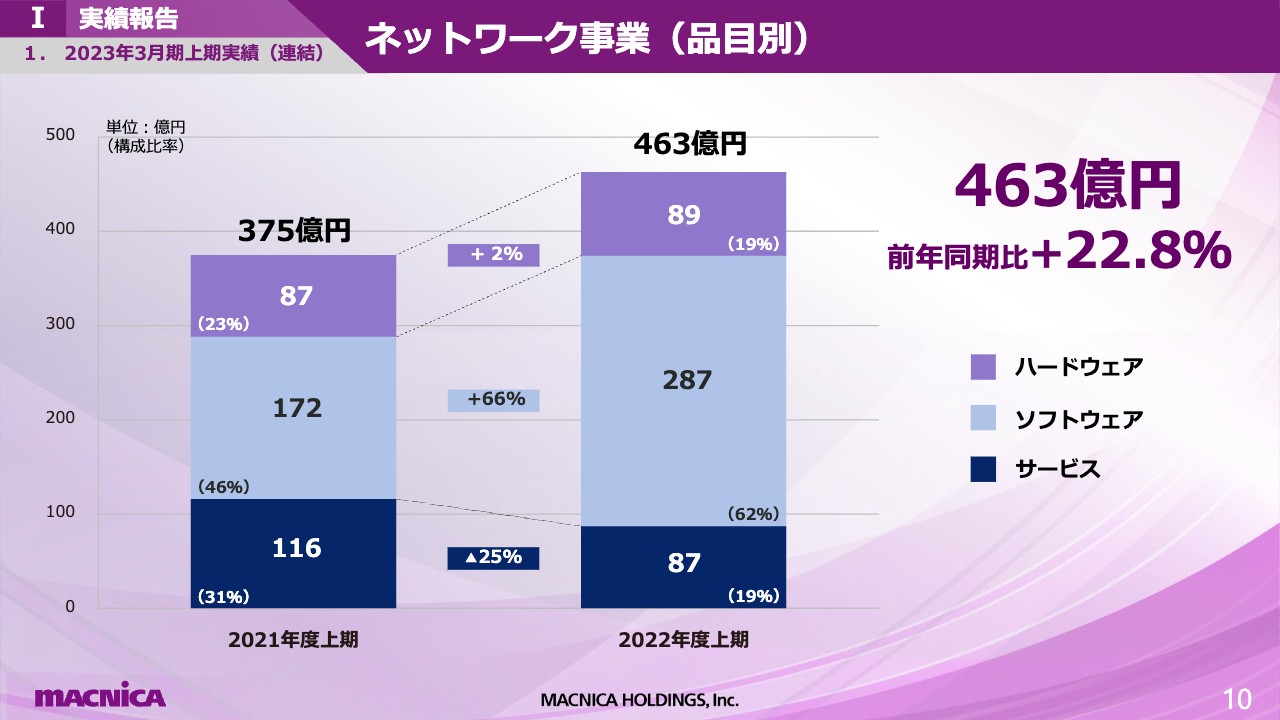

ネットワーク事業(品目別)

ネットワーク事業の品目別売上高の、前年同期比と構成比です。ハードウェアは、ゲートウェイセキュリティ関連商品が増加しましたが、ネットワーク関連商品が減速し、前年同期比2パーセントアップの89億円です。ソフトウェアは、エンドポイントセキュリティ関連商品の販売の増加が継続しており、前年同期比66パーセントアップの287億円です。

サービスについては、一部製品のメーカーによるサポート終了に伴う保守契約の更新率の低下があったことと、一部仕入先がサービスからソフトへ品目をくくり直したことで、当社もサービスからソフトへの変更という影響を受けました。結果として、前年同期比25パーセントダウンの87億円となりました。

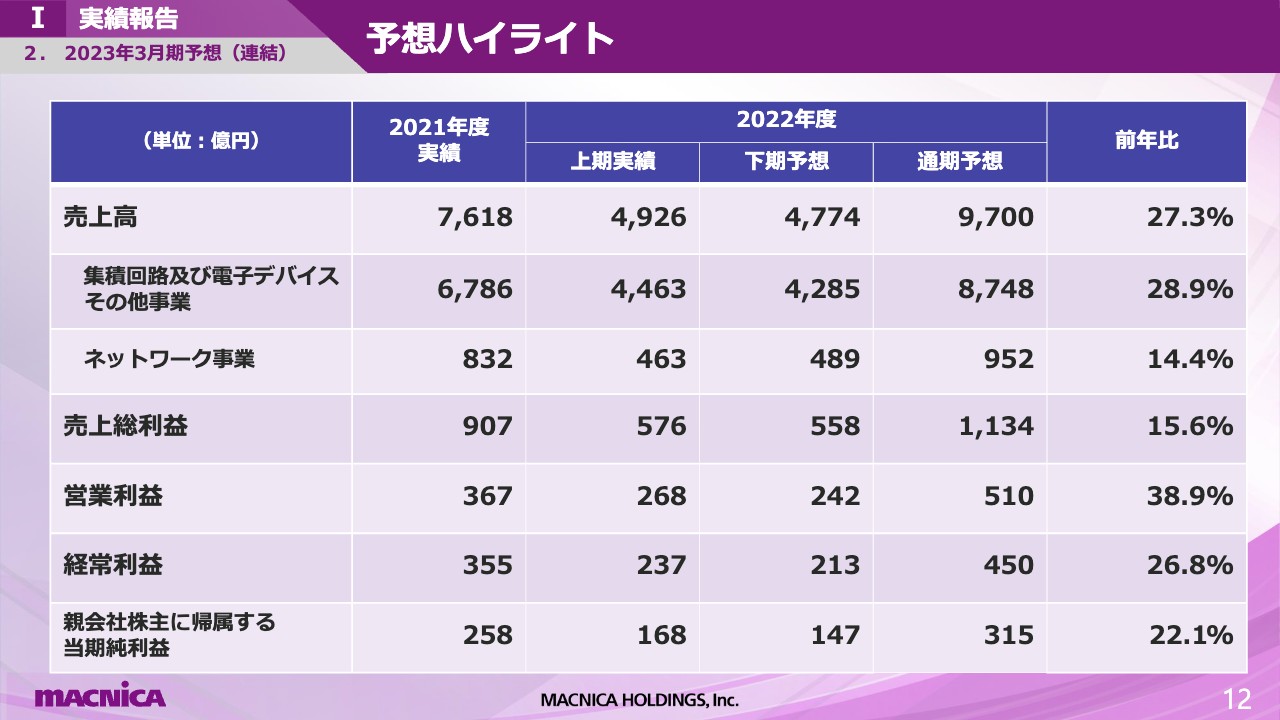

予想ハイライト

続いて、2023年3月期の予想についてです。本日、2023年3月期の通期予想の修正を発表しています。

世界経済の減速懸念や半導等電子部品の供給逼迫、ウクライナ情勢の長期化、米国による中国への輸出規制の強化など、事業環境は不透明な状況となっています。事業環境と当社の収益状況を踏まえ、売上高は前年比27.3パーセントアップの9,700億円としています。

売上総利益は前年比15.6パーセントアップの1,134億円、営業利益は前年比38.9パーセントアップの510億円、経常利益は前年比26.8パーセントアップの450億円です。親会社株主に帰属する当期純利益は、前年比22.1パーセントアップの315億円となる見通しです。

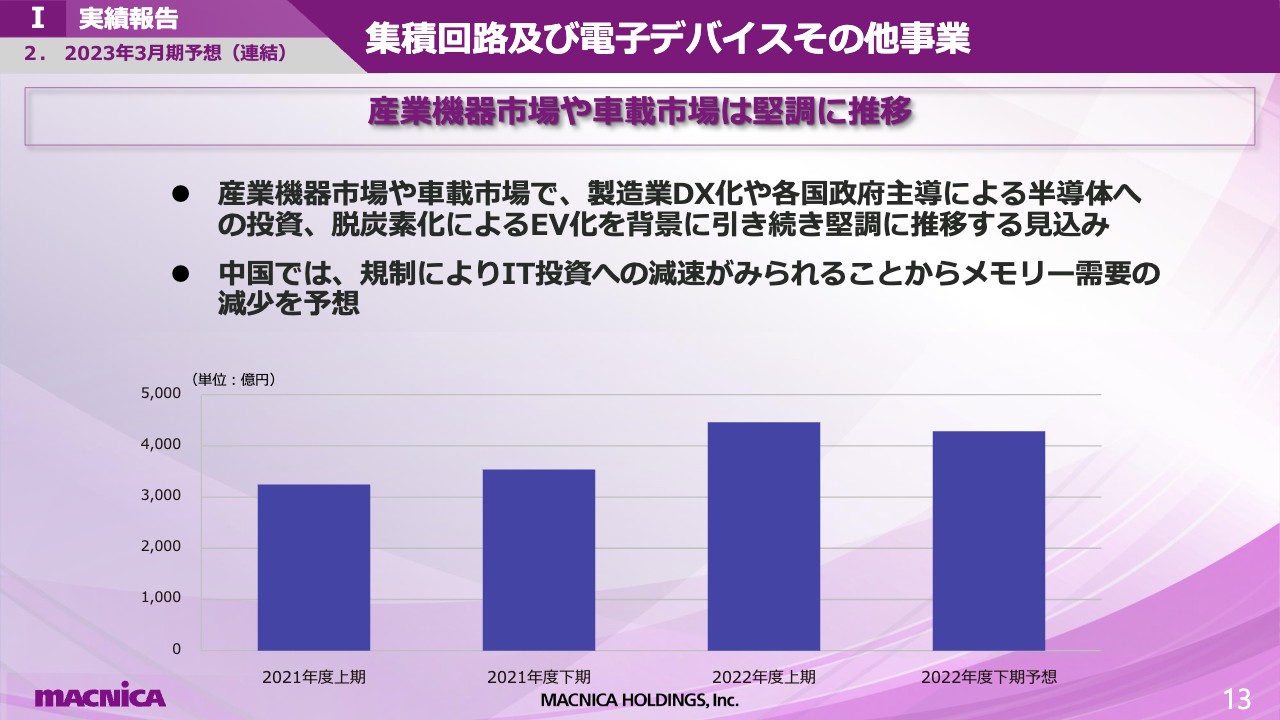

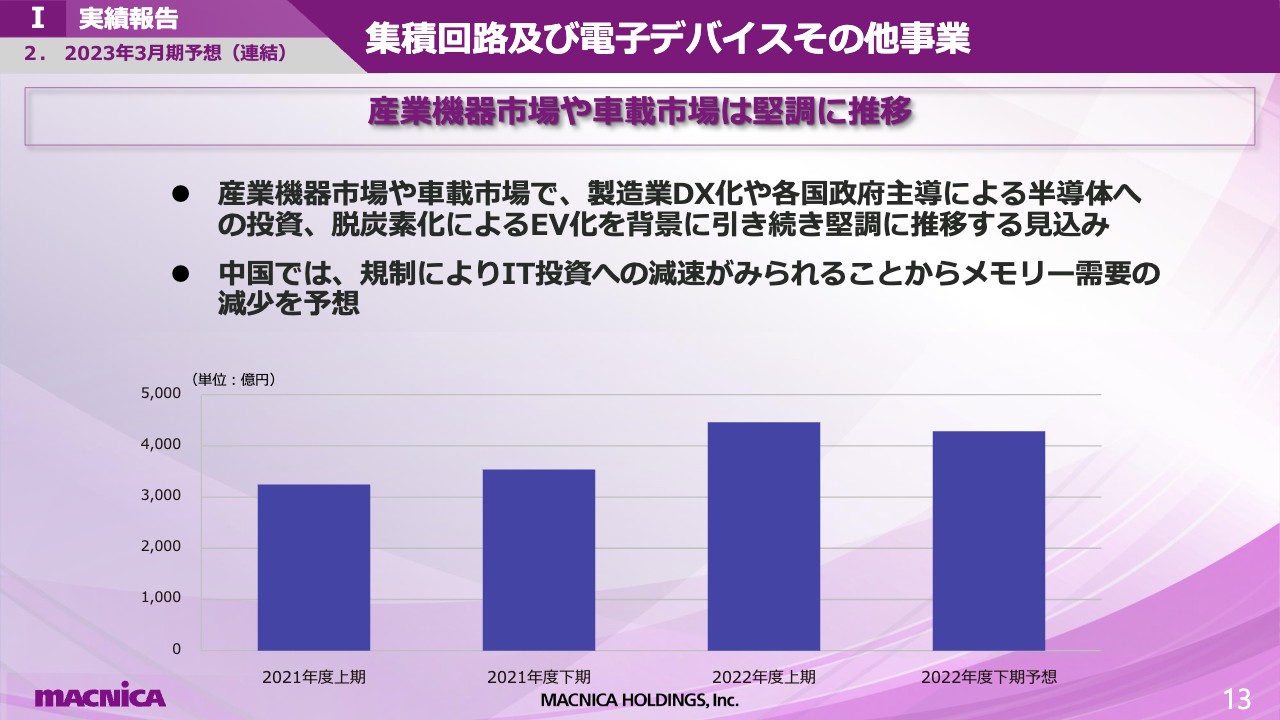

集積回路及び電子デバイスその他事業

集積回路及び電子デバイスその他事業の予想です。スライドのグラフは半期ごとの推移を示しています。当社が注力する産業機器市場や車載市場などは、製造業DX化や各国政府主導による半導体投資、脱炭素化によるEV化などを背景に、引き続き堅調に推移する見通しとなっています。

また、中国では規制によりITへの投資の減速も見られることから、メモリー需要の減少を予想しています。そのため、通期では前年比29パーセントアップの8,748億円を見込んでいます。

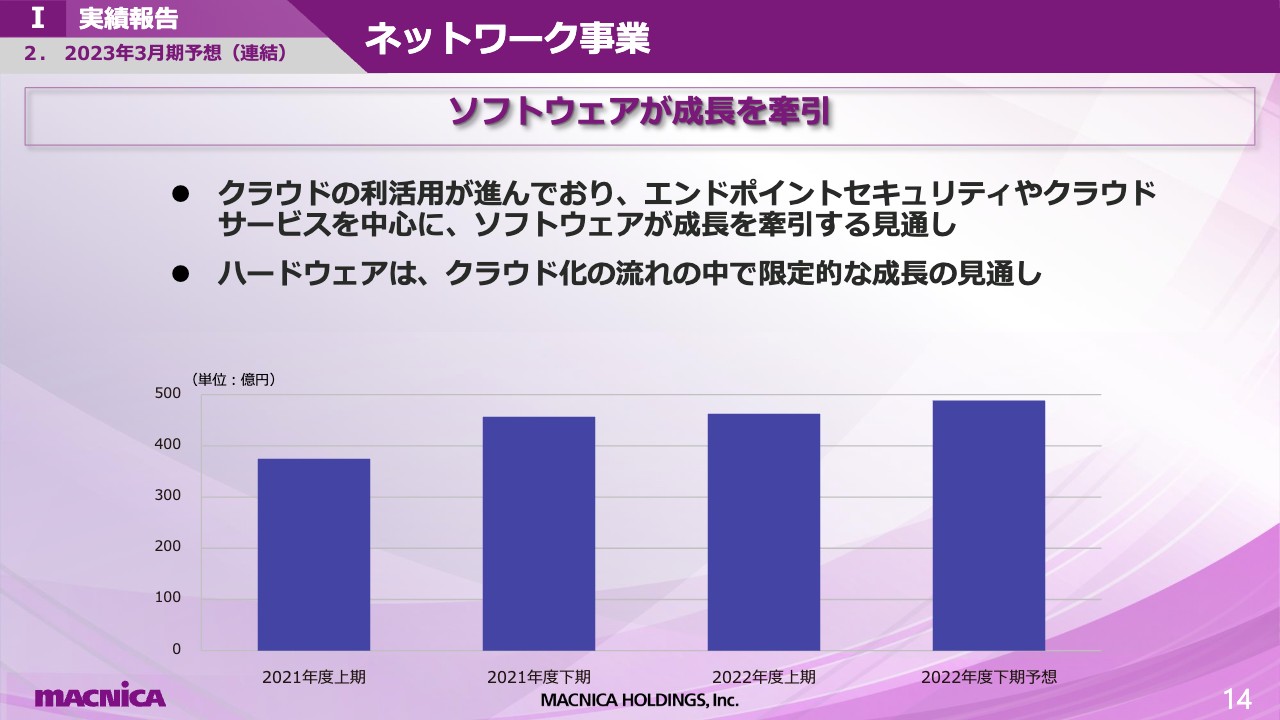

ネットワーク事業

ネットワーク事業の予想です。スライドのグラフは半期ごとの推移を示しています。クラウドの利活用の加速を背景に、エンドポイントセキュリティ関連商品やクラウドサービス関連商品の導入が進むことから、同商品を中心に成長する予想としています。その結果、通期で前年比14パーセントアップの952億円を見込んでいます。

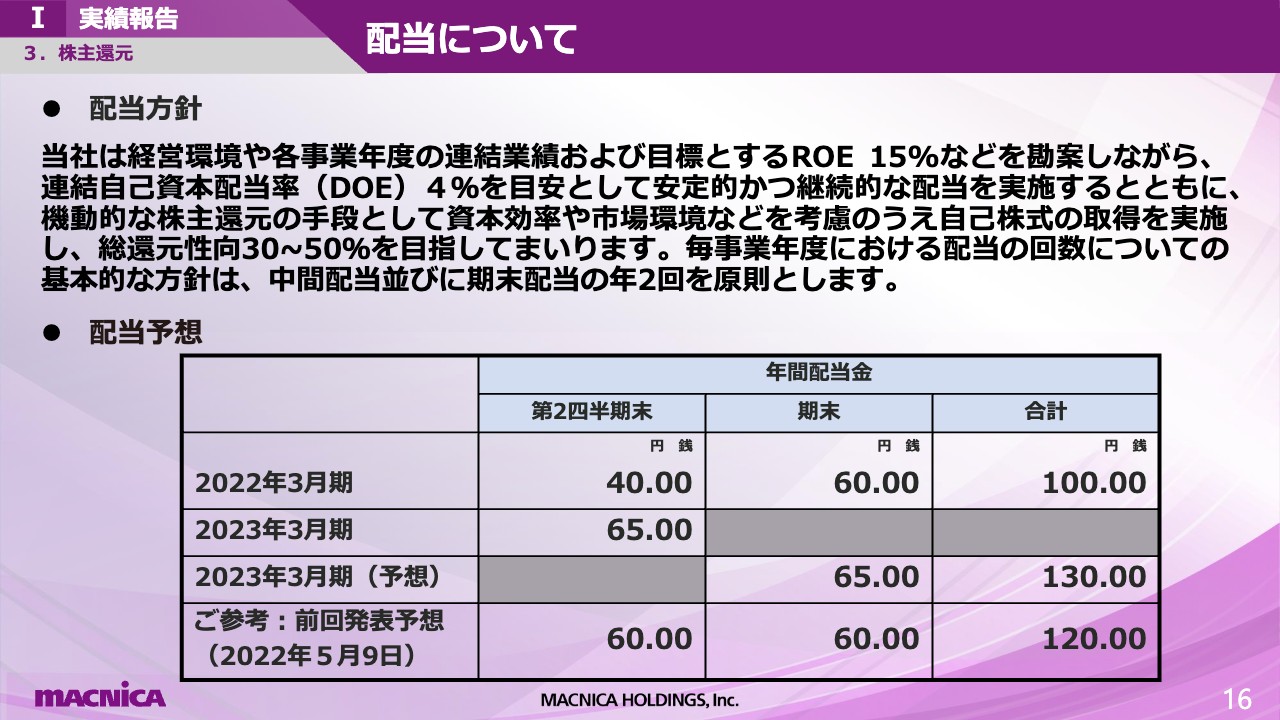

配当について

続いて、株主還元についてご説明します。本日、配当予想の修正を発表しています。

配当の基本方針に関しては、第2部の原がご説明するため、以上をもちまして、私からの説明を終わらせていただきます。ご清聴ありがとうございました。

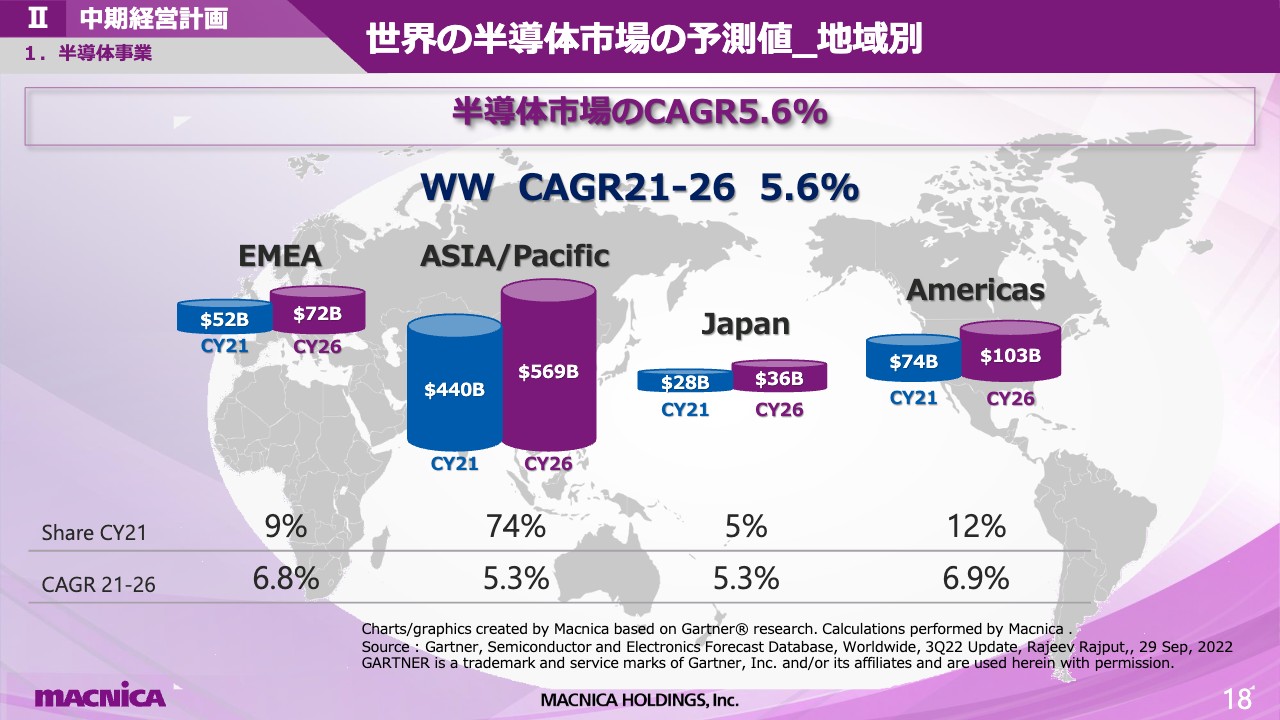

世界の半導体市場の予測値_地域別

原一将氏(以下、原):第2部として、私から5月に発表した中期経営計画に基づいてご説明します。

最初に半導体事業についてご説明します。最近のニュースでも半導体需要の減速の話題があります。

まず、半導体市場の全体像をお話しします。こちらは大手調査会社Gartnerによる、半導体市場の地域別の需要予測です。ご覧のとおり、ワールドワイドでの半導体需要予測は、2026年までに5.6パーセントの成長を見込んでいます。

この間に一時的な減少や停滞時期もあると予想していますが、基本的にはデジタル化に向けたIoT、DX、自動車のEV化など、半導体を必要とする分野がますます増えていくと想定しています。また、地域別ではアジアが圧倒的な消費地域であり、当社は日本、アジア地域に注力しながら、アメリカ、ヨーロッパにも拠点を置き、グローバルにサポート可能な体制を整えています。

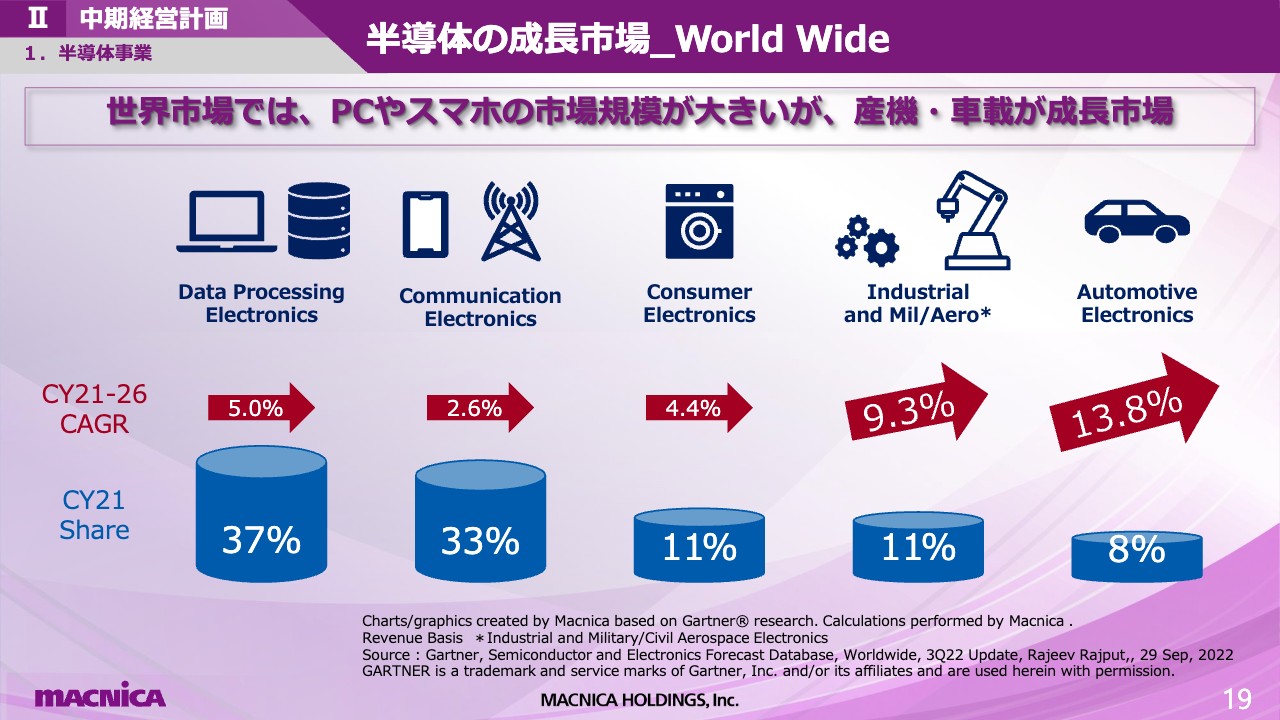

半導体の成長市場_World Wide

次に、市場別での半導体の需要と成長を見ていきます。世界の市場では、PCやデータセンター、スマホや通信市場向けの半導体需要で約70パーセントを占めていることがわかります。しかしながら、成長率で見た場合には、産業機器と車載市場の成長率が高いことが見てとれます。

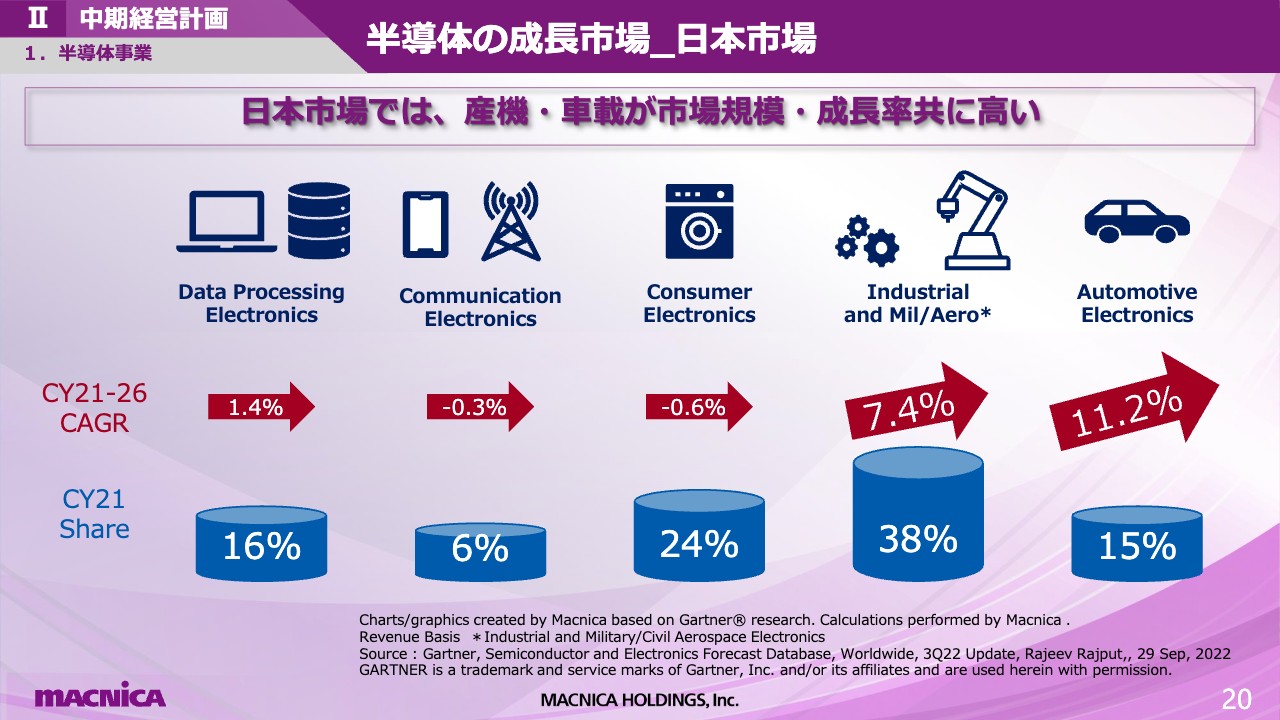

半導体の成長市場_日本市場

一方で、国内市場は先ほどの世界市場と異なり、産業機器と車載市場での需要が大きく、57パーセントを占めています。PCやスマホの割合は、20パーセントほどしかありません。

成長率で見た場合には、世界市場と同様に産業機器と車載市場の成長率が高くなっています。これらのことからも、当社が成長市場である産業機器と車載市場に注力していると、ご理解いただけると思います。

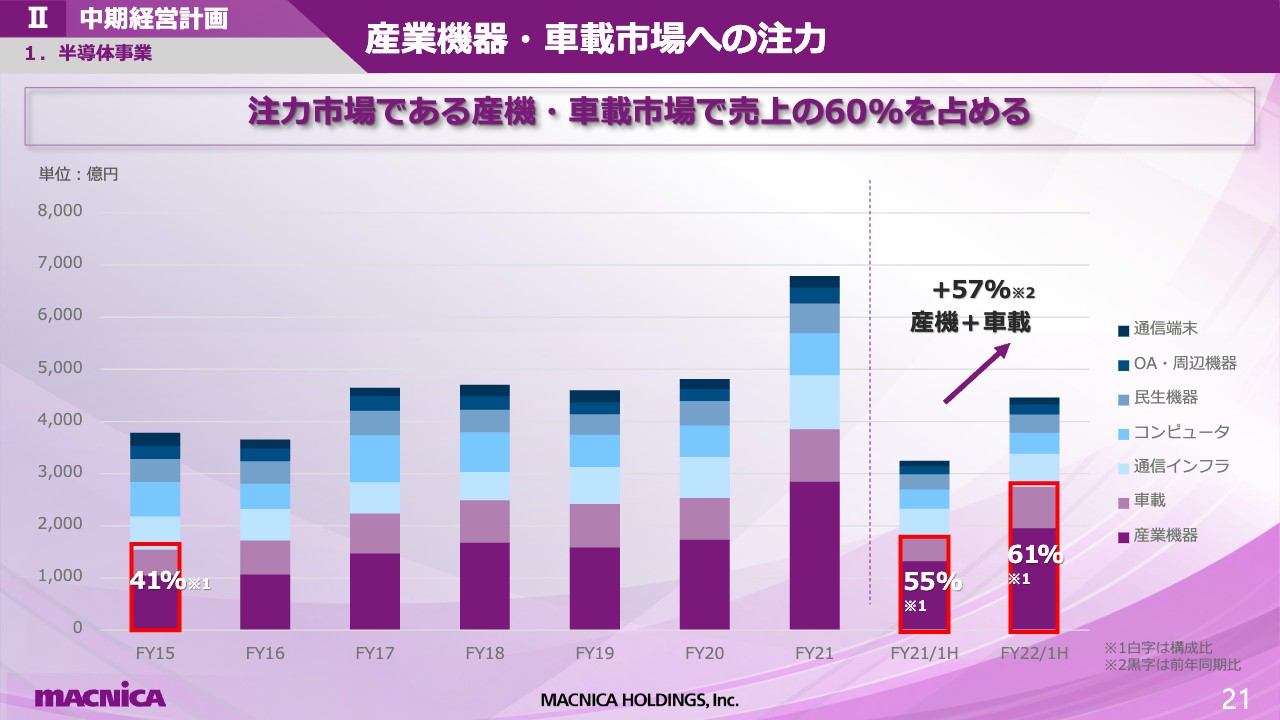

産業機器・車載市場への注力

その結果として、産業機器と車載市場の構成は、2015年当時は41パーセントでしたが、今上期では61パーセントにまで拡大しています。また、産業機器と車載の売上合計は、前年同期比57パーセントアップであり、半導体事業の成長の柱となっています。

産業機器市場は特に顧客層も広く、仕入先メーカーが直接カバーすることが難しいため、私どものような半導体商社のプレゼンスを発揮できる場であり、当社は産業機器市場に注力することで、顧客層を着実に増やしていきます。

このように、半導体市場はまだまだ成長市場であり、特に産業機器と車載の市場が今後も成長を期待されています。当社は、着実にその市場において顧客層を広げ、成長していきます。

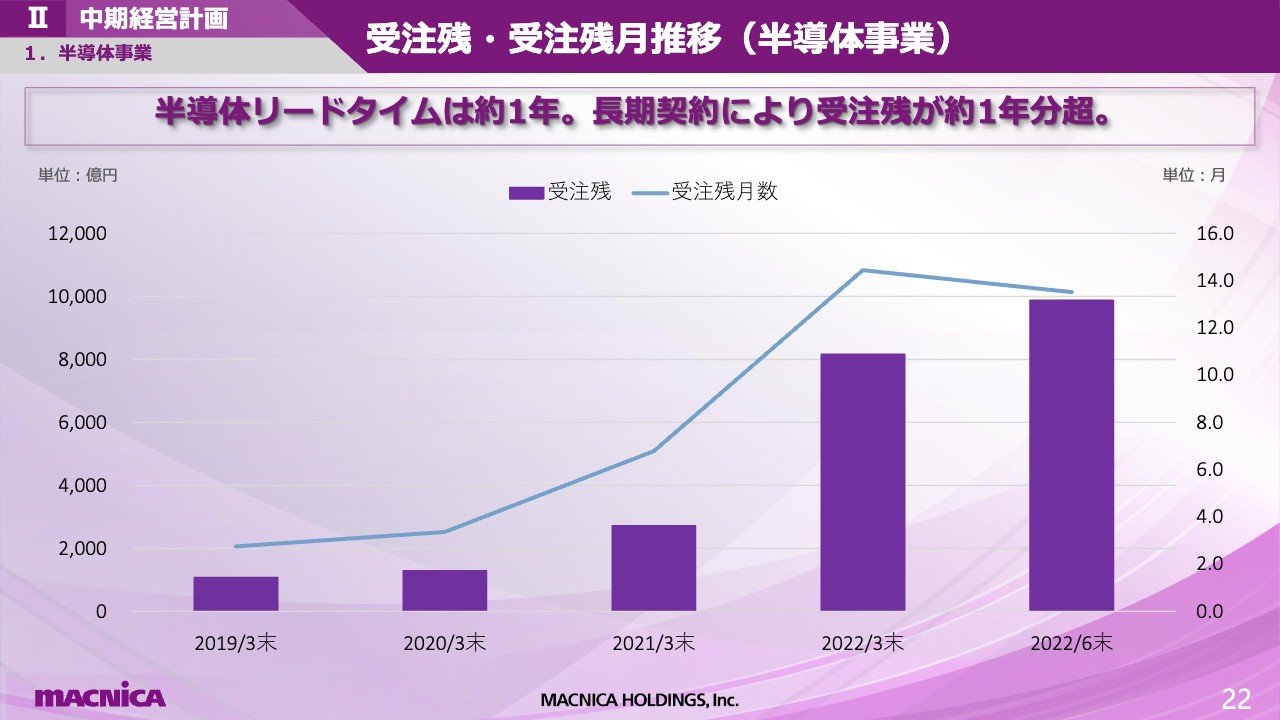

受注残・受注残月推移(半導体事業)

スライドは受注残の状況になります。世界的な半導体需要の増加を受け、半導体のリードタイムは2020年後半から急激に長期化し始めました。

川上のウエハー供給やファウンドリ企業のキャパシティが半導体需要に追い付いていない状況もあり、ウエハーメーカーやファウンドリ企業は、半導体メーカーと数年単位での長期契約を行う構造に変わってきています。

この構造変化をお客さまにもご理解いただき、長期的な経営視点に立った長期オーダーのご協力をいただいており、心より感謝申し上げます。

現状の半導体リードタイムは約1年程度となっているため、おおよそ1年分の受注残があります。当社としても、引き続き仕入先との交渉を継続しながら、安定的な供給を確保するための営業活動を実施していきます。

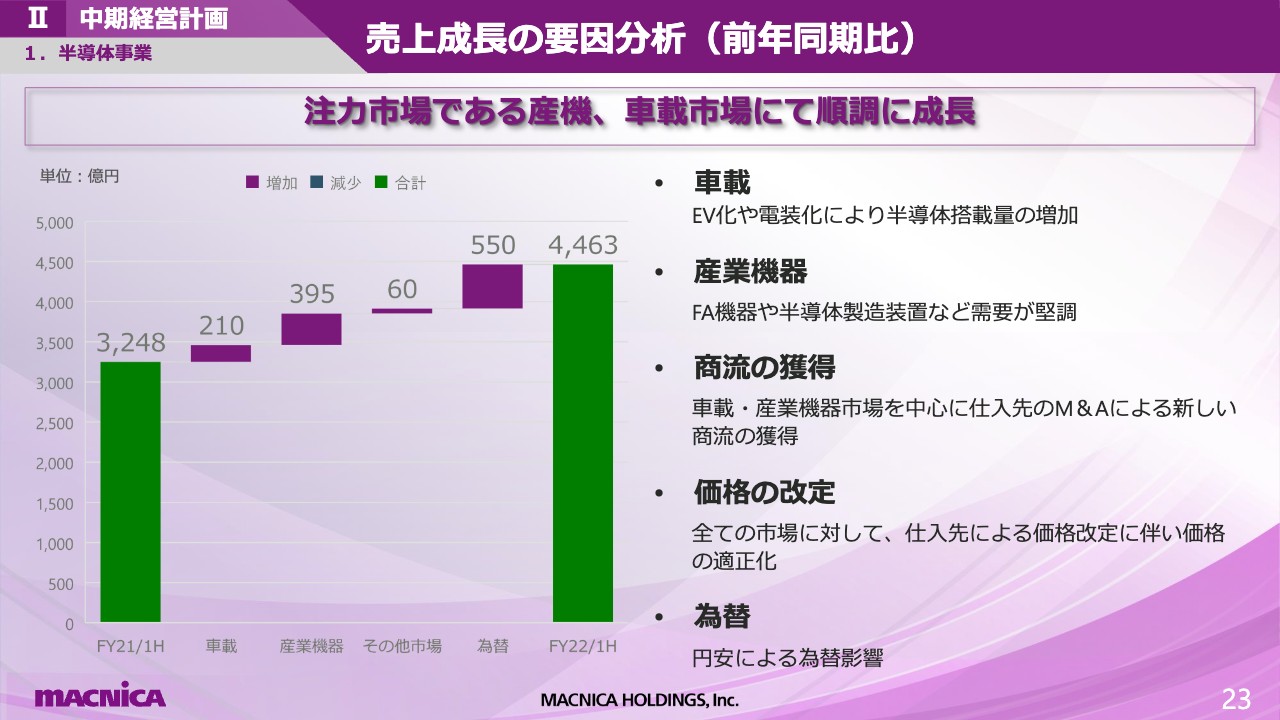

売上成長の要因分析(前年同期比)

こちらは、前年同期比からの成長要因です。まず、当社の注力市場となる産業機器と車載市場の需要増加が挙げられます。車載市場では、半導体不足による生産調整もありましたが、EV化や電装化が進み、半導体の搭載量が増加しています。また、産業機器市場では、FA機器や半導体製造装置の需要が堅調でした。

次に、仕入先のM&Aによる商流の見直しです。新たな商流獲得により売上が増加しました。また、仕入先の価格改定による価格の最適化を行いました。

最後は為替の影響です。当社は海外売上が全体の55パーセントを占めており、USドル建ての取引が全体の70パーセントとなっています。そのため、今期間の為替レートが円安に動いていることで、為替影響による増加が約550億円あります。

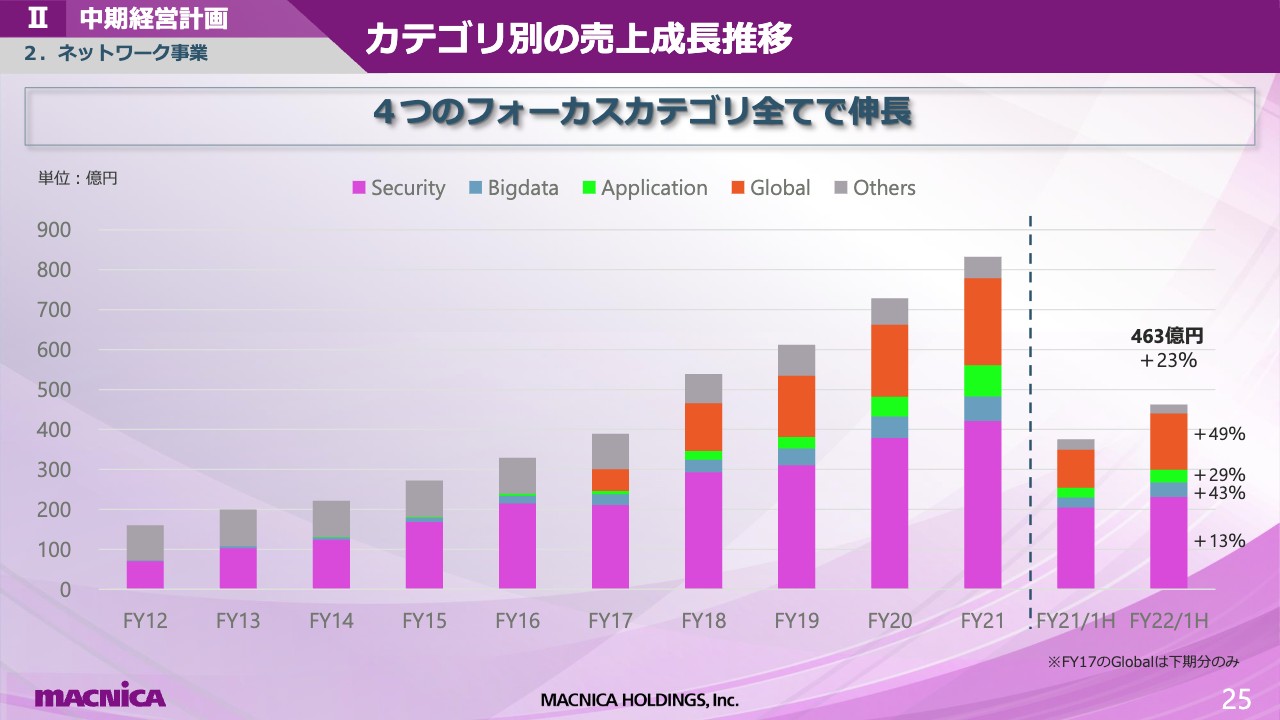

カテゴリ別の売上成長推移

ネットワーク事業の状況です。スライドのグラフは過去10年間のネットワーク事業をSecurity、Bigdata、Application、Globalの4つのカテゴリに分けた売上の推移となっています。

前中計まではApplicationのかわりにNetworkという項目がありましたが、クラウドの普及によりネットワーク機器の成長性が低下していることから、クラウド商材とそれに関連する製品をApplicationというカテゴリに整理し、ネットワーク機器はOthersという項目に算入しました。

ネットワーク事業全体の上半期の業績は、前年同期比で23パーセント増となる463億円となりました。Securityは13パーセント増の231億円、Bigdataは43パーセント増の36億円、Applicationは29パーセント増の32億円、Globalは49パーセント増の141億円と、すべてのフォーカスカテゴリで成長することができました。

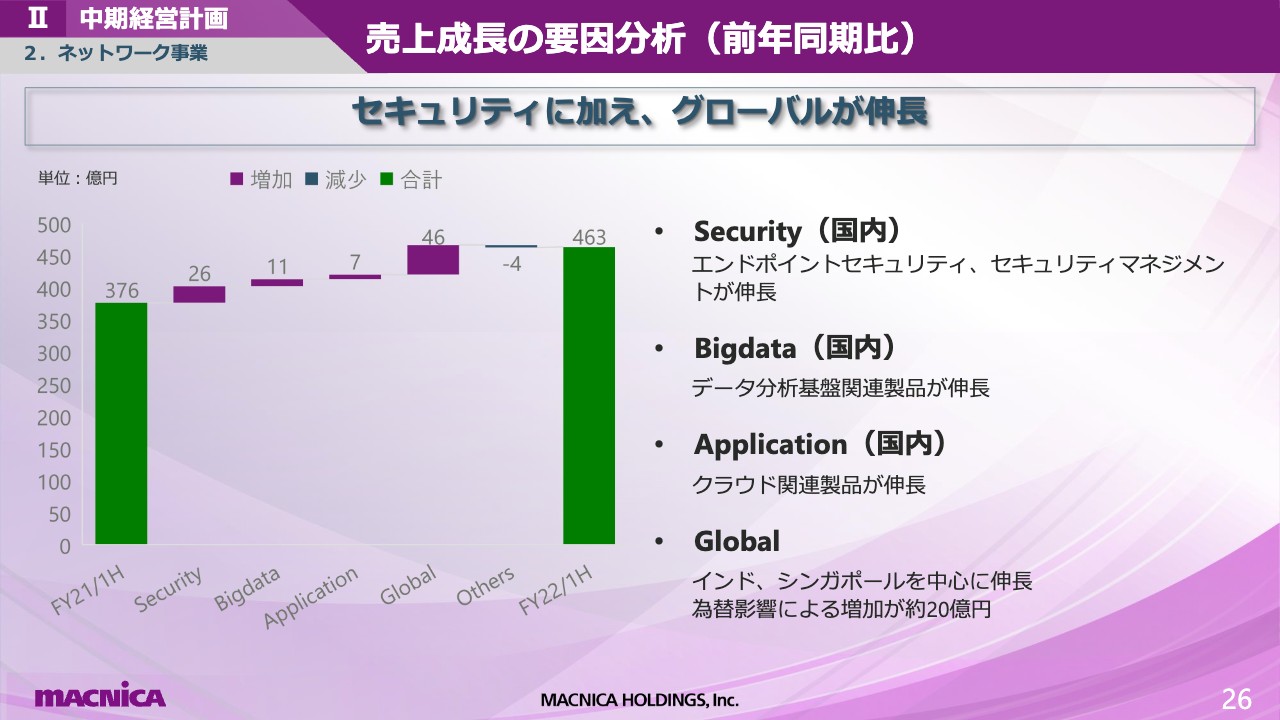

売上成長の要因分析(前年同期比)

前年同期比での成長要因についてです。国内のSecurityにおいては13パーセントアップで26億円の成長となりました。引き続き好調なエンドポイントセキュリティが25パーセント増、強化してきたセキュリティマネジメントが48パーセントアップ増となり、このカテゴリの成長を牽引しています。

Bigdataの43パーセント増、つまり11億円の成長は、10年以上に渡り取り組んできたデータ分析基盤の製品が牽引しました。Applicationはクラウド商材が成長し29パーセント増で7億円の成長となっています。

海外、つまりGlobalにおいては、インド、シンガポールの成長が堅調で、全体では49パーセント増、つまり46億円の成長となりました。なお、46億円のうち為替による影響は約20億円となっています。

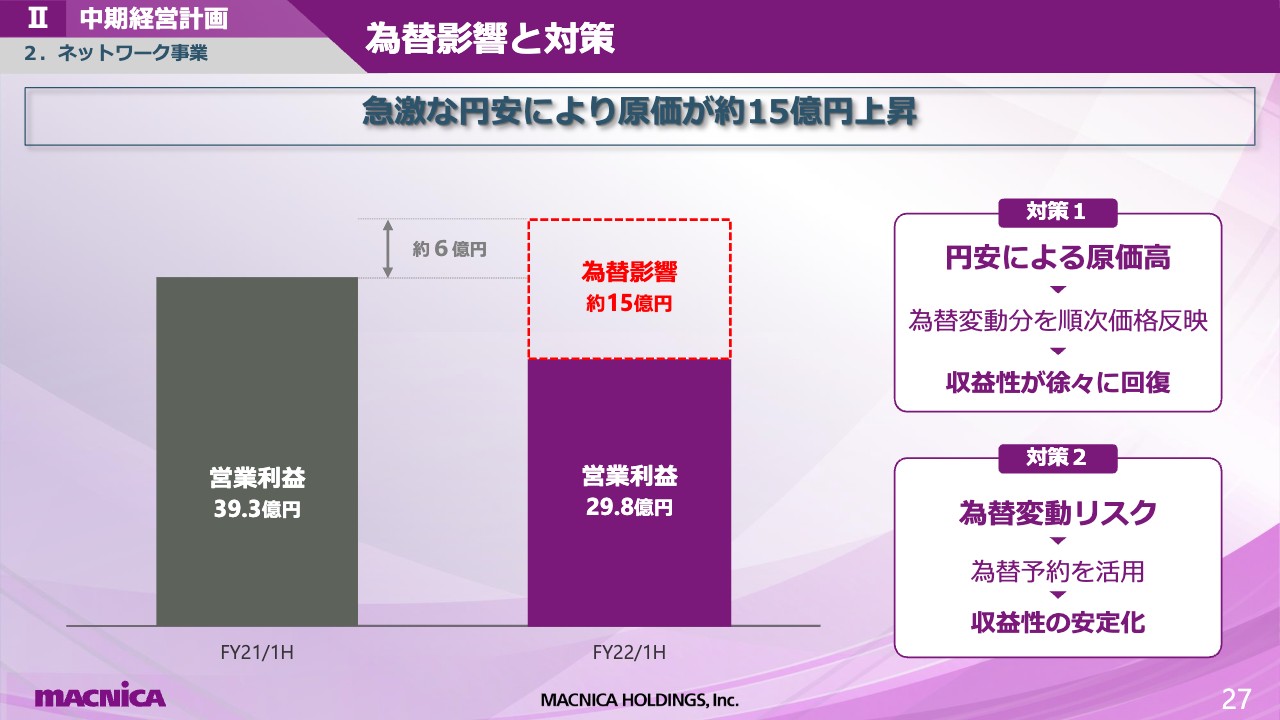

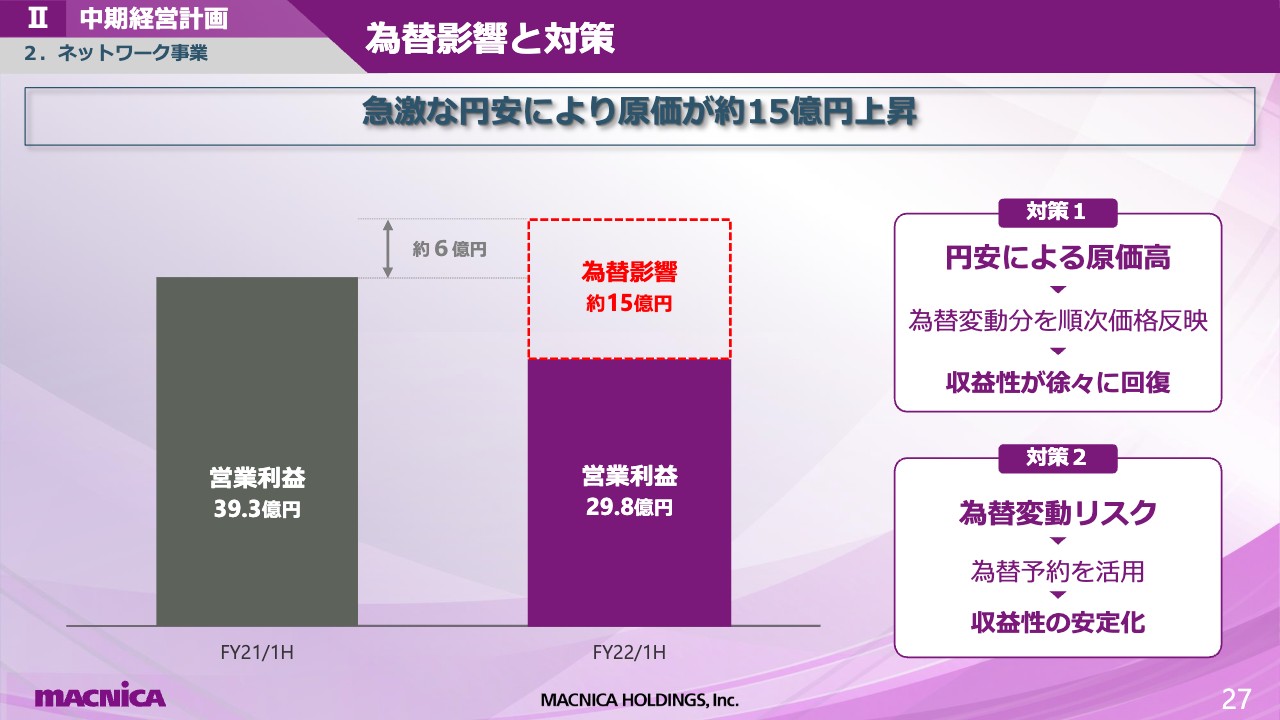

為替影響と対策

ネットワーク事業における為替の影響をご説明します。急速な円安によって仕入原価が約15億円上昇しました。この影響により、営業利益は前年同期比で9.5億円、つまり24パーセント減益となりましたが、為替の影響を差し引くと、約6億円の増益となっていた計算です。

為替の変動に対しては2つの対策を実施しており、1つは円安による原価高への対策です。こちらは為替変動分を価格に反映していくもので、新規のご契約、そして契約の更新のタイミングに合わせて実施していきます。これにより原価率は徐々に適正化され、収益性が徐々に回復する見通しです。

2つ目は、今後も予断を許さない為替変動リスクへの対策です。こちらは、従来から半導体事業で行っていた為替予約について、ネットワーク事業にも適用していきます。これにより、収益性の安定化を行っていきます。

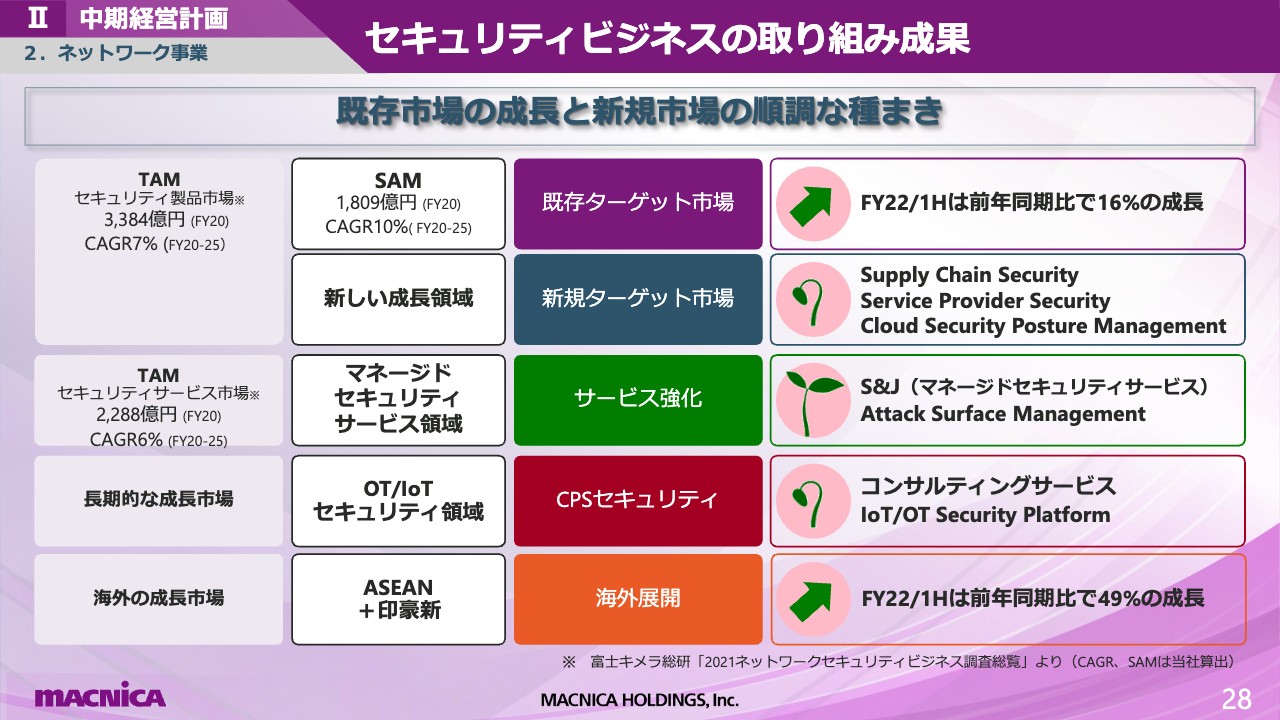

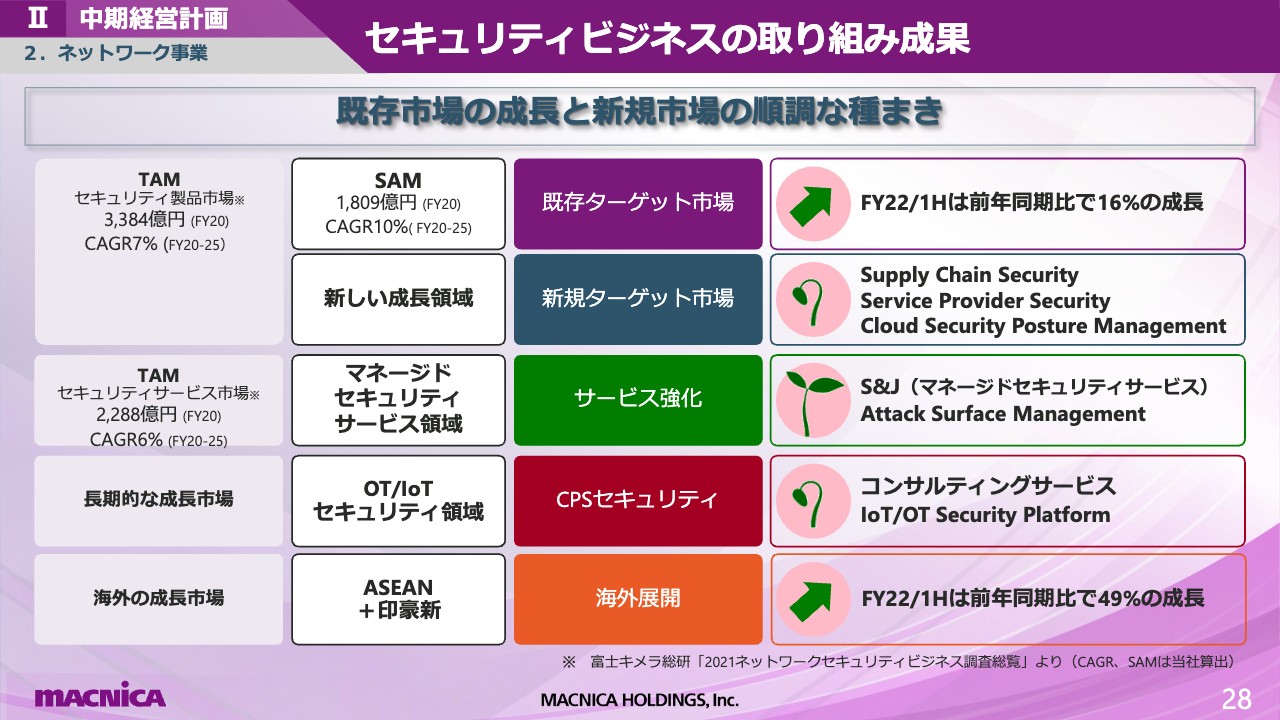

セキュリティビジネスの取り組み成果

セキュリティビジネスにおいては、5つの取り組みを進めています。

既存のターゲット市場においては、今上期に前年同期比で16パーセント成長しています。

新しいターゲット領域としては、サプライチェーンにおけるサイバーリスクの可視化ソリューション、ECやインターネットバンキングなどにおける不正を防止するソリューション、クラウド活用の拡大に伴い大きなセキュリティリスクになっている、クラウドの設定ミスなどを防ぐソリューションなどの商材に力を入れ、拡大していきます。

サービスの強化においては、関係会社のS&J社のセキュリティコンサルティングやセキュリティ監視サービス、自社サービスとして提供する公開アセットからの攻撃への対策である、Attack Surface Managementが伸び始めています。

長期的な成長市場として取り組んでいるCPSセキュリティにおいては、市場がまだまだアーリーな状態であるため、上流工程となるコンサルティングや可視化のソリューションが有効となります。従来から取り組み、大手製造業でも実績のあるコンサルティングに加え、IoT、OTの可視化から制御、セキュリティ運用の自動化を可能にするセキュリティプラットフォームに力を入れていきます。

海外の成長市場は、ASEAN7ヶ国およびインド、オーストラリア、ニュージーランドに事業展開しているNetPoleon Solutionsの拡大に期待したいと思いますが、今年9月に持ち株比率を100パーセントにしています。今上期の売上においては、前年同期比で49パーセント成長しています。

このように、今後のセキュリティビジネスはネットワーク事業の柱としてますます成長させていきたいと考えています。

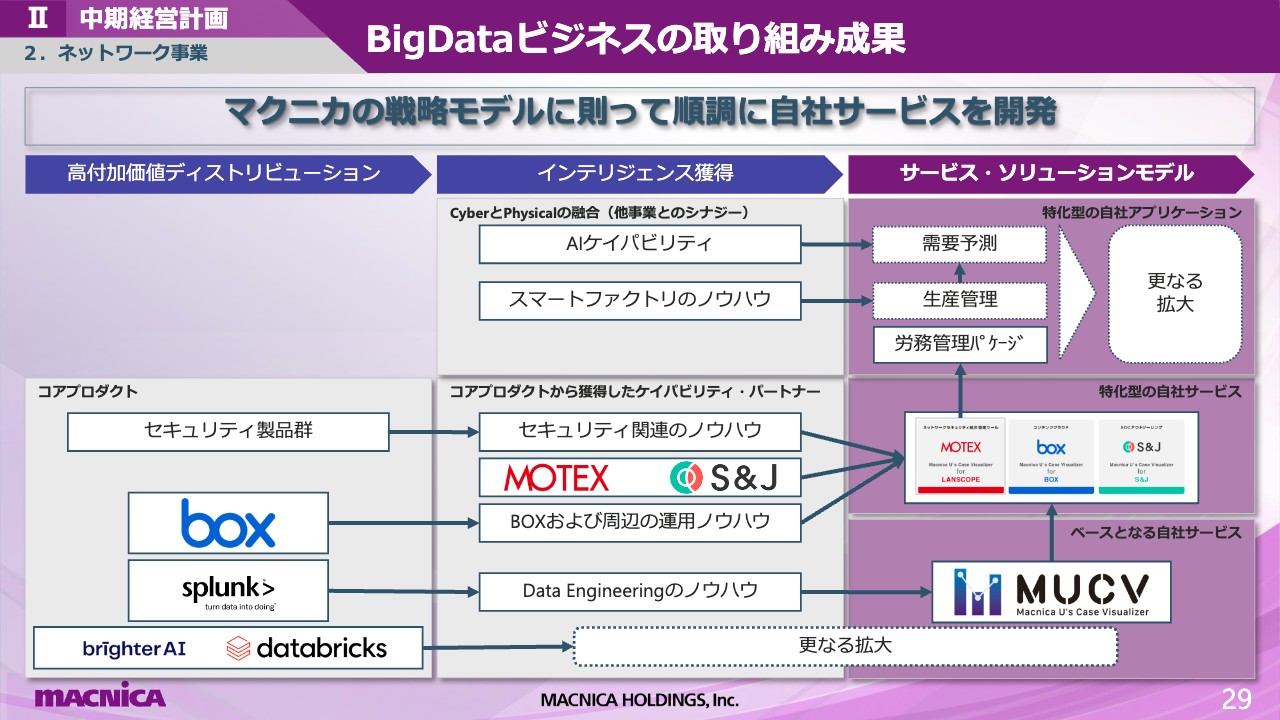

BigDataビジネスの取り組み成果

これまでの決算説明会でもご説明してきましたが、高付加価値ディストリビューションの強みを活かして市場に参入し、インテリジェンスを獲得し、それを自社製品・自社サービスであるサービス・ソリューションモデルにつなげていくのが当社の戦略モデルとなります。

ネットワーク事業においても、このモデルに則り自社サービスの開発が確実に進化しています。

コアプロダクトである「Splunk」について、従来の代理店契約からサービスプロバイダ契約に拡大し、「Splunk」をベースとした可視化サービス「Macnica U's Case Visualizer」を提供します。BOXやセキュリティの知見を活かし、またパートナーとの協業により、MOTEX、BOX、S&Jに特化した可視化サービスを提供し始めたことを、今年5月の決算説明会でご説明しました。

その後、「Macnica U's Case Visualizer」上のアプリケーションとして、MOTEX社との協業による労務管理をパッケージ化しました。また、社内のスマートファクトリーのノウハウを活かした生産管理のサービスを個社向けに提供しており、今後パッケージ化していく予定です。

さらには、社内のAIのチームでは、さまざまな需要予測のプロジェクトを走らせており、これらの経験とスマートファクトリーのノウハウによる「需要予測のパッケージ化」を皮切りに、AIを活用したパッケージを強化していく構想です。

加えて、ディストリビューションにおいても、データ活用において課題となる匿名加工技術を持つBrighter AI社、最新のデータプラットフォームであるdatabricks社と、それぞれ契約を締結しました。ディストリビューションによる収益拡大と、そこから得られるノウハウを活かしたサービス・ソリューションモデルの拡大を目指していきます。

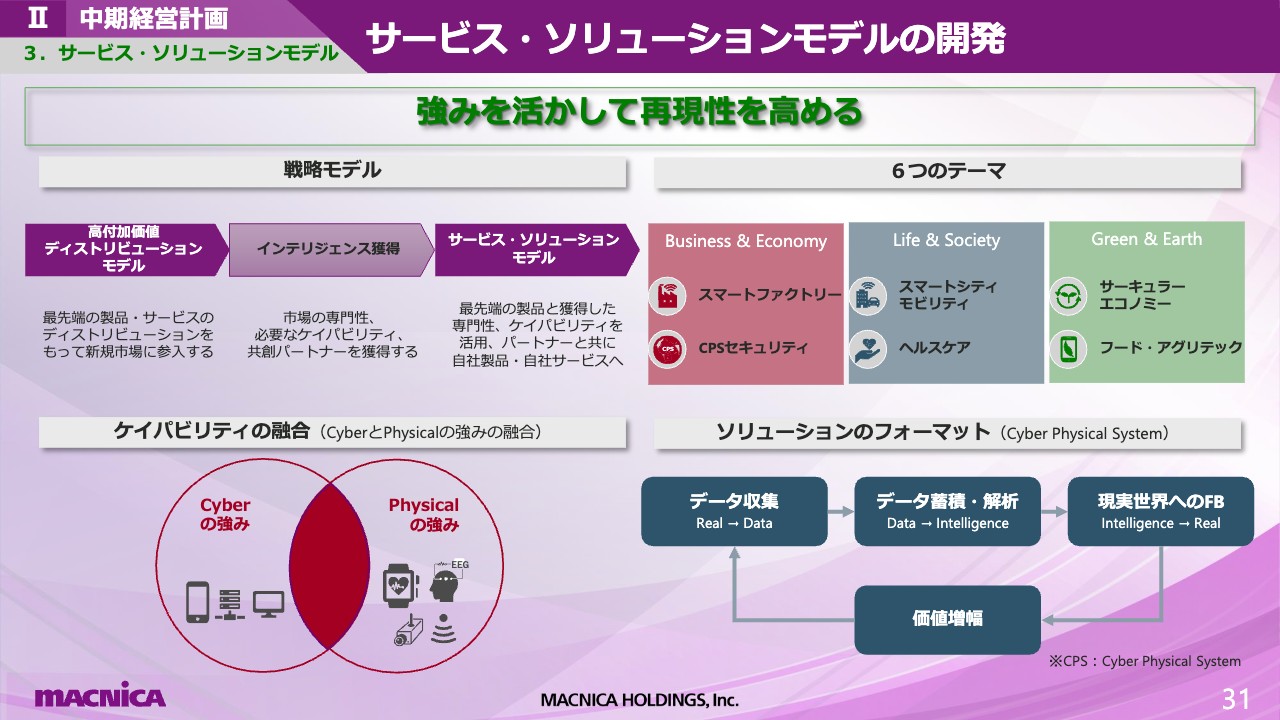

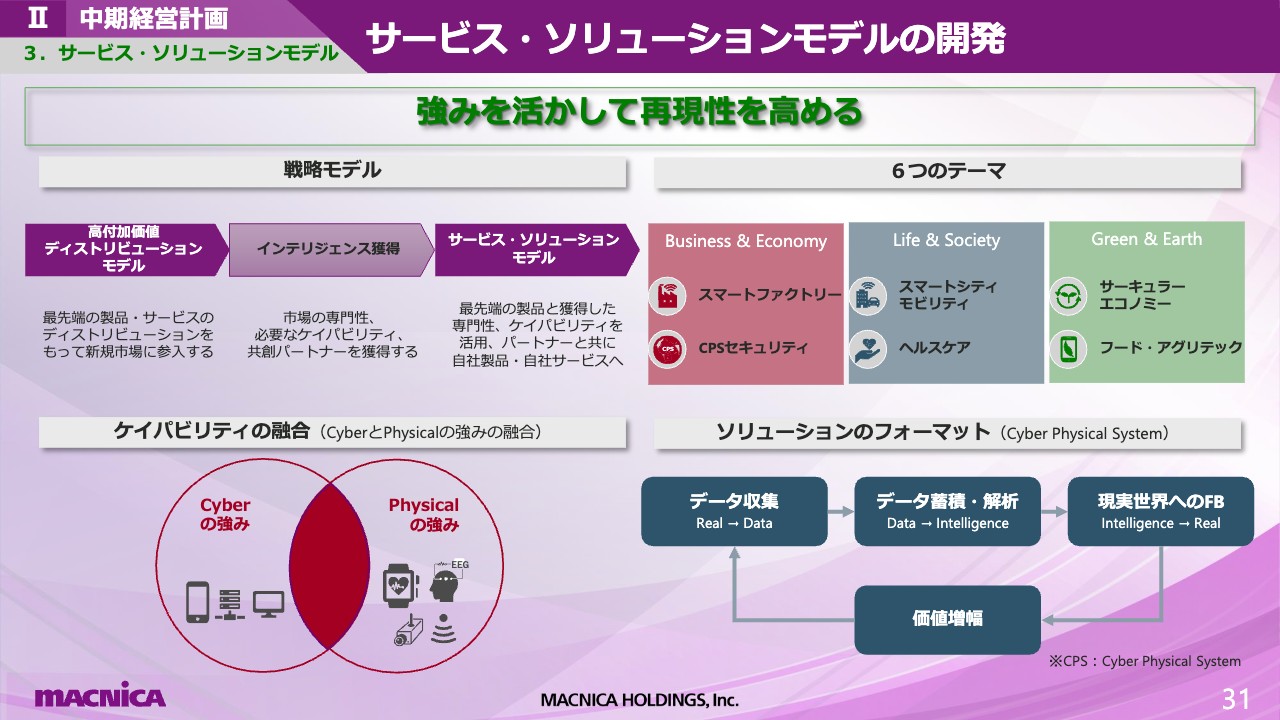

サービス・ソリューションモデルの開発

続いて、サービス・ソリューションモデルの進化の状況をご説明します。先ほどのスライドでご説明したとおり、最先端技術、ソリューションを世界中から見つけ、目利きを効かせるソーシングのケイパビリティを活かし、高付加価値ディストリビューションのモデルで市場に参入します。

次いでインテリジェンス、具体的には市場の専門性、必要なケイパビリティ、共創パートナーなどを獲得し、ディストリビューションの製品、獲得した専門性、ケイパビリティを活用した、パートナーとの共創による自社製品、自社サービスを開発するのが、当社のサービス・ソリューションに向けた戦略モデルになります。

そして、モビリティ/スマートシティ、スマートファクトリー、ヘルスケアなど、注力している6つのテーマにおいて、ネットワーク、セキュリティ、BigData、AIなどのサイバーの強みと、半導体に始まるセンサー、エッジコンピューティングなどのフィジカルの強みを融合させるとともに、 CPS(Cyber Physical System)をフォーマットとした、データ・サービス・ソリューションの開発に取り組んでいます。

このように、サイバーとフィジカルの強みを融合し、高付加価値ディストリビューションから入ってインテリジェンスを獲得し、そこからサービス・ソリューションへと展開していく進化プロセスを経て、6つのテーマでCPSをフォーマットにしたソリューションを開発するモデルによって、ビジネス成功の再現性を高めていけると考えています。

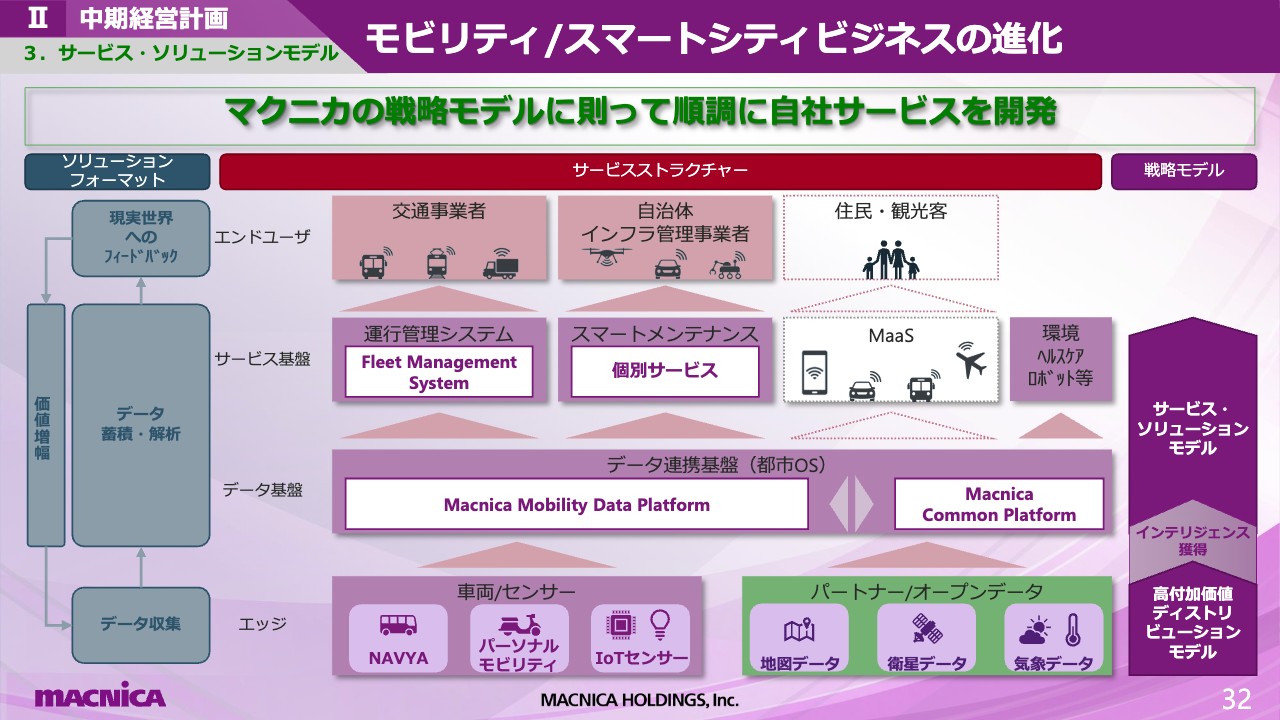

モビリティ/スマートシティビジネスの進化

モビリティ、スマートシティにおいては、 CPSのデータ収集にあたるエッジの部分において、自動走行バスであるNAVYAのディストリビューションをはじめ、パーソナルモビリティ、レーダー、ライダーといったIoTセンサーのディストリビューションを切り口に、各地で取り組みが加速するスマートシティの実証実験に参加し、インテリジェンスを獲得してまいりました。

現在では、CPSのデータ分析・解析にあたるデータ基盤として、インテリジェンス獲得フェーズで共創関係を構築したAptbot社の協力を得て「Macnica Mobility Data Platform」を開発し、これをベースにサービス基盤に該当するFleet Management System、いわゆる運行管理システムを自社開発しています。

四日市市において、自律走行バスと既存のモビリティを含めた統合遠隔監視としての実証を重ねており、今下期は昨年から取り組んでいる鎌倉市の湘南アイパークや北海道の岩見沢市、横浜市みなとみらいなどで実証を重ね、走行データの分析を進めていきます。

また、「Macnica Mobility Data Platform」を活用したスマートメンテナンスのサービスも個社向けに提供を開始しながら、ソリューションの完成度を高めています。

データ基盤としては、モビリティ向けのプラットフォーム以外にも、空気質のモニタリングなどの環境ソリューションやヘルスケア、サービスロボットなどのデータを蓄積・分析する「Macnica Common Platform」も自社開発しており、2つのプラットフォーム間でのデータ連携により、マクニカの都市OSへと拡張させていく構想があります。これらにより、今後大きな市場となるMaaSへの視野も広がっていくと考えています。

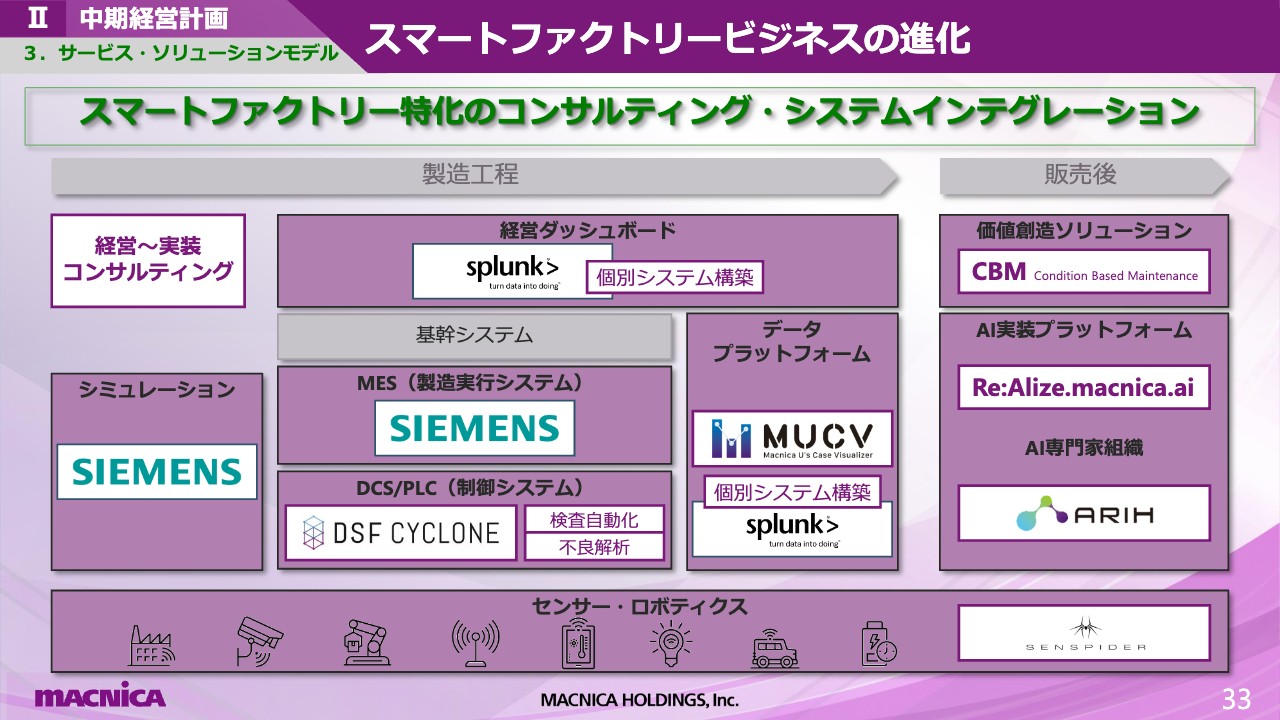

スマートファクトリービジネスの進化

スマートファクトリーにおいては、 上流の経営レベルから下流の実装・運用レベルまでのコンサルティングを行っています。上流コンサルだけでは実装段階で大きなギャップが生じることが多いため、上流から下流まで一貫性のあるコンサルティングは、お客さまから非常に高い支持をいただいています。

製造工程においても、もっとも重要なMESにおいてSIEMENSの製品を納入し、構築から運用までを支援しています。ここから製造プロセスの改善サイクルを支援する「DSF Cyclone」や検査自動化、不良解析などの個別ソリューション、データプラットフォームとして、先に述べた「Macnica U's Case Visualizer」などの自社サービスを提供しています。

この他に、データプラットフォームや経営ダッシュボードにおいて「Splunk」を導入し、個別のシステム構築サービスの提供も行っています。

エッジにおいては、テクノロジーフィッティングの強みを活かし、さまざまなセンサーやロボティクスにおいて適切なテクノロジーを選択して提供するとともに、データのエッジでの処理や、クラウドとの通信に必要な機能をオールインワンで提供する自社製品「Senspider」が強みを発揮します。

お客さまの製品の販売後における、CBM(Conditional Based Maintenance)のニーズが高まっており、当社のAIの専門組織であるARIHが、自社のAI実装プラットフォームを活用してソリューションを提供していきます。

スマートファクトリーにおいては取り組みから数年が経っており、高付加価値ディストリビューションからインテリジェンスの獲得、サービス・ソリューションモデルにつなげるといったプロセスがすでに何周も回されてきた結果、主要なシステムにおいては、基幹システム以外はおおむねカバーできる状況になっており、スマートファクトリーに特化したコンサルティング、システムインテグレーションのポジションを確立しています。

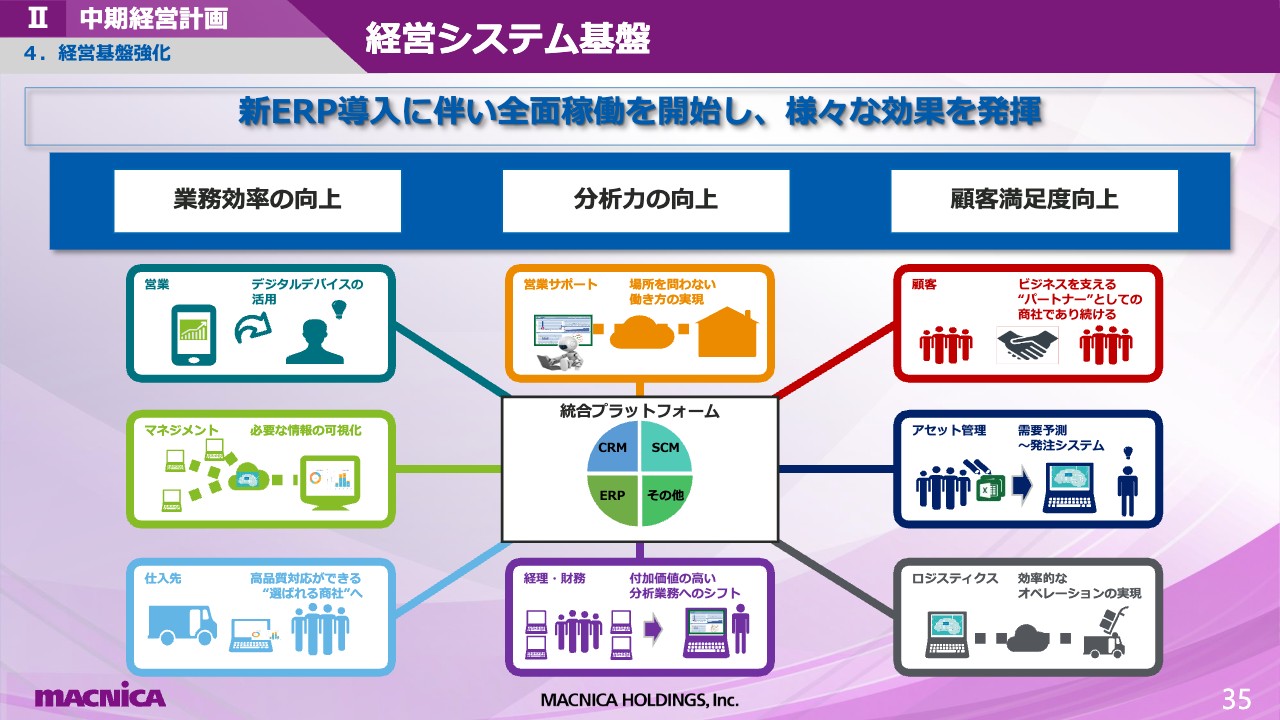

経営システム基盤

経営基盤強化についてご説明します。経営システム基盤は、5月にSAPの新バージョンS4を導入しました。これにより、従来から稼働していたCRM、SCMとの連携が可能になり、さらなる業務品質の向上と業務効率の改善が実現できました。

新EPR導入に合わせて当社のマスタもコード体系を刷新し、データを社内システム横断で活用できるようになりました。これによりデータの可視化領域が増え、分析の幅も広がっています。

また、お客さまのあらゆる情報も一元的に管理できるため、お客さまからのお問合せに対しても、さらにスピーディーに正確な情報をお伝えできるようになりました。これらの効果は今後、実用フェーズで強化していくとともに、意思決定のスピードと質がさらに上がっていくものと期待しています。

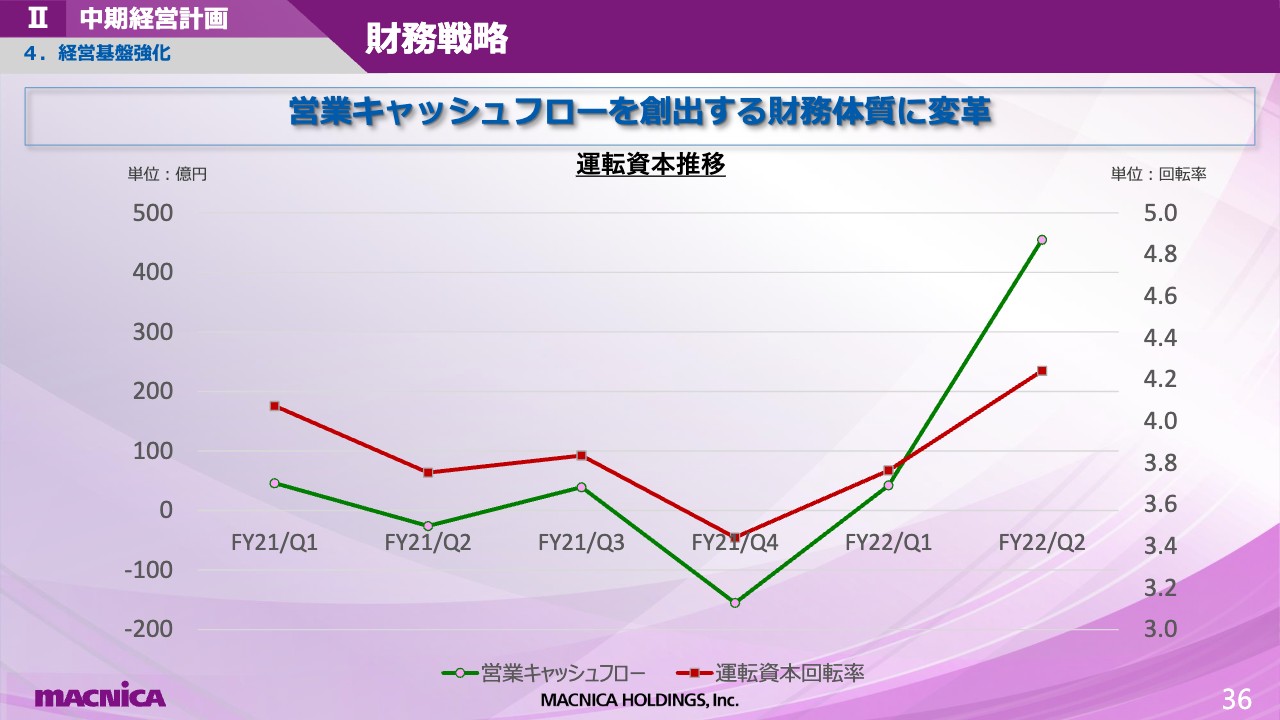

財務戦略

財務戦略についてです。運転資本回転率を3.2回転から3.8回転まで改善することを中期経営計画の目標と定めていますが、日本と海外の商習慣の違いから、従来、半導体商社事業が好調な時は運転資本が必要となり、営業キャッシュフローへネガティブに働くという特性がありました。

そのような中で、売上債権の流動化を中心に、引き続き在庫管理の徹底などの各種の施策により、ご覧のとおり、営業活動によるキャッシュフローは455億円となりました。

また、運転資本回転率も約4.2と大幅に改善しています。今後も中期経営計画の目標数字を下回らないように、財務体質の強化に努めていきます。

ESG

ESGです。当社ではサスティナビリティ経営を推し進めています。環境に関しては、気候変動問題に取り組みました。こちらは後ほどお話しします。

Social、社会においては、ダイバーシティ&インクルージョン推進委員会を立ち上げ、これを推進しています。具体的には、社員への各種教育を充実させるとともに、経営メンバーへの意識改革など、さまざまな施策や企画を行っています。効果が出るまでに時間を要するテーマではありますが、意欲的に実施していきたいと考えています。

コーポレートガバナンスにおいては、TCFD提言への賛同とその開示を行うことで、東京証券取引所が要求するコーポレートガバナンスコードにすべてコンプライすることができました。また、当社グループが抱える課題を包括的に捉え、重要なリスクを管理・対処していくプロジェクトを進めています。

ESG

本上期のトピックとして、環境における、気候変動問題の対応を重点的に行ってきました。今年5月にTCFD提言へ賛同、およびTCFDコンソーシアムへの加入を行いました。また、6月にはTCFDのフレームワークに沿って、当社にとって重要な気候変動リスクや機会ならびに温室効果ガス排出量の開示を行いました。8月にはCDPへの開示を行い、CDP加入パートナーが当社の取り組みをご覧になれる状態となりました。

そして、情報の開示だけにはとどまらず、当社が排出する温室効果ガスの削減に向け、当社ビルで使用する電力を再生可能エネルギーへ全面的に切り替え、その結果として本社の所在地である神奈川県から表彰いただきました。

このように、当社は気候変動問題を重要な課題の1つと捉えており、すでに開示している温室効果ガス削減目標に向け、真摯に取り組んでいきたいと考えています。

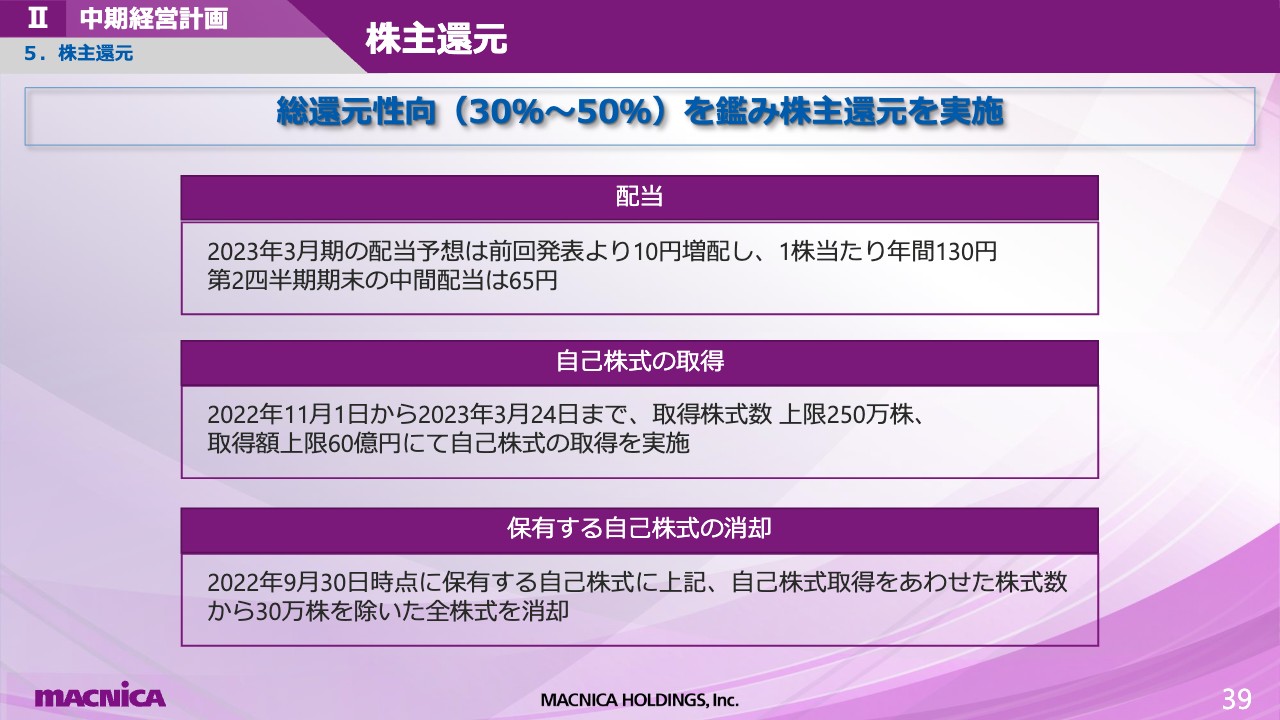

株主還元

最後に株主還元です。ROE15パーセントを勘案しながら、連結自己資本配当率4パーセントを目安として、安定的かつ継続的な配当の実施および総還元性向30パーセントから50パーセントを目指すという株主還元方針に従い、このたび中間・期末配当を、5月発表時より10円増配の、それぞれ65円の予想とし、1株あたり年間130円の配当とします。

また、総還元性向の方針に基づき、自己株式を取得します。期間は2022年11月1日から2023年3月24日までとし、取得しうる株式総数の上限を250万株、株式取得の上限金額を60億円とします。さらに、当社が9月30日時点で保有している自己株式と、これから行う自己株式の取得で得た株式を合わせ、30万株を除いた全株式を消却します。

昨日10月30日に、おかげさまでマクニカは創業50周年を迎えました。これもひとえに、長年にわたるすべてのステークホルダーのみなさまのご指導と、お力添えのおかげと感謝しております。誠にありがとうございました。

次の50年に向けて、まずは2030年のビジョンを目指し、サスティナブルな事業と経営基盤を作ってまいります。

私からは以上となります。ご清聴、誠にありがとうございました。

質疑応答:販管費の詳細について

質問者:今回は非常に業績がよく、私が注目していた販管費率のところは第1四半期も非常に絞られたという感覚はあったのですが、さらに第2四半期もサービス領域の売上の販管費率が抑制され、売上が拡大する中でも水準があまり上がってないというところで、御社も四半期純利益についての意欲が、もしかしたら出てきているのではないのかと思うところがありました。

ただ、実際に紐解いていくときに、販管費率の水準がどのような理屈の中で構成されているのか、どのようなきっかけになっているのかについて、ご解説いただきたいと思います。また、それをもって、下期の販管費率の前提が半期単位で増えるかたちになっているのですが、その辺りの解釈の仕方について合わせて教えていただければと思います。

原:販管費率については、おっしゃるとおり今上半期においては下がっていますが、少しご説明したとおり、やはり上半期の売上上昇の半分の550億円はこの為替によるものになっており、この部分を差し引くと、比率自体はそこまで下がっていません。

実際に絶対量としては、為替は抜いたとしても半導体を含めて、これだけ売上拡大している中で、人件費のほうはできる限り拡充して努めているため、上がってきています。

もう1つは、世界での経済活動がコロナ禍以前に戻りつつある中で、海外出張などもやはり増えているため、このようなところは今後も積極的に増えてくると思っています。

当然コロナ禍の3年において、リモートワークの中で実現できたことは引き続き行っていくつもりではありますが、やはりリアルで会うことも非常に重要なテーマと思っています。

下期に向けては、さらに人件費の拡大に加え、出張や重要なミーティングをリアルに行うことで、よりリレーションを強化していきます。それらが必要であろうということで、販管費を多少プラスにしているといった状況です。

質疑応答:ネットワーク事業の為替影響について

質問者:ネットワークの為替についてです。この前はネットワーク事業が好調な割に、一見すると為替利益の出方がよくなっているのか悪くなっているのか、少し見にくいことが続いています。本日、それに対し「徐々に価格転嫁していきます」「更新やスケジュール価格転嫁していきます」という話と、為替予約という2つの項目により、今後は為替の影響をある程度ミニマイズし、利益の出方を目指していきたいというお話だったと思います。

そこで2点おうかがいします。1点目は、為替予約の方針による変化が一巡する、そのスケジュール感をどのように見ればよいのかということです。2点目は、為替予約を合わせて入れることによって、ネットワーク事業においても為替影響がないようなかたちを目指していると期待してもよいのか教えてください。

原:為替予約の影響をコストに入れていくことに関しては、半年から1年くらいかかって徐々によくなっていくと思います。これは上期の早い段階からアクションを行なっているため、徐々にそのような傾向にあります。下期はそのアクションが多少プラスに効いてくると思いますので、半年から1年くらいの期間と見ています。

これまでネットワーク事業は半導体事業と違い、スポット的な利益が多くありましたので、為替予約にはなかなか取り組んでこなかったのですが、クラウド化の流れの中でサブスク化やリカーリング化がますます進んでいる中で、半導体と同様に、為替の予想がある程度できる構成になってきました。

そこで、今回の反省も活かして、為替についてもしっかり活用する方向へ転換するかたちで進めていきたいと考えています。

質疑応答:今後の成長分野について

質問者:第2四半期のはじめから、為替の影響をある程度排除して適正な利益水準が見えてくるということで理解しました。また、定性的な部分もあるかもしれませんが、今回のお話をお聞きして、さまざまなネタを仕込んでいらっしゃると感じました。

以前は米国のITベンチャー企業としっかりコネクションがあるため、情報交換することによって国内のネットワークサービスを強化できるとご紹介いただきました。先ほどの話では、どうやらそれだけではなく、インテリジェンスを獲得するためのパーツがかなり増えているという印象も受けました。

1点目に、あらためてインテリジェンスを獲得するためどのようなパーツを考えているのかをおうかがいしたいです。2点目に、先ほどもいろいろとご紹介いただいたのですが、コロナ禍においても今後2年から3年くらいの間に、社長が「この事業は大きく成長しそうだ」「この事業に大変期待している」という部分を何点か挙げていただき、我々にフォーカスポイントをお示しいただければと思いますので、その点についても併せてお願いします。

原:今のご質問は新規サービス・ソリューション分野のお話かと思います。2点目からご説明すると、長年の蓄積の中でインテリジェンスが増えているため、今後はCPS(Cyber Physical System)をコアにしたデータのリカーリングビジネスを中心に置いています。それに向けて、場合によってはディストリビューションが入り、市場のインテリジェンスを獲得し、自社ソリューションにつなげていくという戦略モデルを、ある程度確立することができたと思っています。

これを6つのテーマにおいて、再現性の高い戦略モデルとしてきちんと実行することができれば、後は数をどれだけミックスし、フォーカスドメインで打てるかで数字が見えてくると思います。

その中でも、本日ご紹介したモビリティは、将来的にはスマートシティという分野に展開していくと期待しています。このスマートシティという分野とモビリティという分野に関しては、カバレッジも広がっており、手応えを感じています。やはり今後はこのスマートモビリティと本日プレゼンでもご紹介したスマートファクトリー、この2つがソリューションの中心になっていくと考えています。

1点目のご質問についてもご説明します。スマートファクトリーに関しては、既存の半導体のお客さまからも、社内のITを守るだけではなく工場も守らなければいけないといったCPSセキュリティに関する相談がますます増えています。最近は、ネットワークセキュリティコンサルやサイバーセキュリティコンサルという分野が本当に経営課題になっていると思います。

半導体については、いわゆるモノ不足も影響していますが、我々はお客さまの経営課題となっているセキュリティや半導体、製造のDXやAIといった分野のソリューションを包括的に持っています。そのため、お客さまとのセールスの中でいろいろとご提案ができ、これまでの半導体、ネットワーク、サービス、ネットワークセキュリティの単なるディストリビューターとしてではなく、さまざまなソリューションを提供に発展する機会が増えています。そのような点において、お客さまの幅が非常に広がっています。

モビリティのところでもご紹介しましたが、1つは自治体に対する提案です。自治体もデジタル化や活性化に向けた対策を行なっており、我々はモビリティの部分でいろいろと提案をしています。

自治体プロジェクトの政策企業のようなかたちで提案を行い、そこにインテリジェンスが重なってきます。さらにそれらを他の自治体にも提供できるために、いわゆるデジタル田園都市構想の自治体版の中で、我々が行っている活動が徐々にインテリジェンスとして高まってきており、それをまた、再現性の高いかたちいろいろな活動に利用できるといった動きがあると考えています。

質問者:わかりました。お話を聞く前はもう少しロングスパンなのかと思いましたが、今回のお話で時間軸が短縮されているのが理解できました。

質疑応答:半導体事業とネットワーク事業の利益構成について

司会者:それではWebからのご質問をご紹介します。「御社の利益構成は半導体事業が8割、ネットワーク事業が2割ほどで合っているでしょうか?」

原:現時点でのセグメント利益の割合は、おっしゃるとおりです。ただし、過去には半導体事業とネットワーク事業の構成が半分ずつくらいの時期もありました。現在は一時的に半導体の好調が続いていることと、ネットワーク事業については為替のマイナス影響を受けているためこのような構成となっていますが、いずれにせよ一時的なものとご理解ください。

ネットワーク事業やセキュリティ分野に関しては、基本的に利益率の高いビジネスモデルだと捉えています。それらに加えて、半導体事業も収益性を拡大してきています。2030年のビジョンにおいては、ネットワーク事業、半導体事業、現在取り組んでいるサービス・ソリューションという3事業でバランスよく営業利益1,000億円を生み出すことを目標に掲げています。将来的には、この3事業が3本柱になっていくと考えています。

質疑応答:半導体事業とネットワーク事業のシナジーについて

司会者:「半導体事業とネットワーク事業はシナジーがありますか? それとも独立したビジネスと考えたほうがよろしいでしょうか?」というご質問です。

原:これまではそれほど関連性はありませんでした。そのため、マクニカネットワークスは子会社化していたのですが、先日マクニカにカンパニーとして吸収合併し、現在はカンパニーのひとつになっています。今後については、セキュリティ分野が大変重要になり、CPSセキュリティというかたちで、工場やサプライチェーンへのサイバー攻撃からしっかり守らないといけない分野になっていきます。

半導体事業のほうはセキュリティのチップを持っているため、どんどんコラボレーションが進んでいくと思います。サービス・ソリューションという枠組みでお話しすると、ネットワーク事業のセキュリティ分野と半導体事業のIoT分野やフィジカル分野などがきちんとコラボレーションしながらサービス・ソリューションを作っていきます。これらがすべて融合し、今後シナジーを出していくと見ています。それによって企業価値を高め、我々の提案レベルを上げることに取り組んでいるところですので、将来的にはシナジーが大変高まると期待しています。

質疑応答:中国での事業について

質問者:海外事業では中国での事業が若干減速しているとのことでした。米中の問題はけっこう深刻だと思うのですが、この影響についてはどのように考えていますか?

原:中国でのビジネスが若干減少傾向にあることに関しては、中国ローカルのデータセンターやサーバーなどで一時的に停滞している状況です。中国向けのメモリーを販売しているのですが、それが停滞しています。米中の貿易摩擦については直接的には関係しません。

今回、米中が貿易に関して制限を行った対象はGPUや高性能のCPUです。現時点において、当社の中国での売上の大半は高性能なGPUやCPUには関連していませんので、直近では大きな影響はないと判断しています。

質疑応答:半導体および電子部品関係の調達について

質問者:商材の調達についてのご質問です。産業機器関係も含めて調達が難しいとのことですが、半導体および電子部品関係の調達について改善傾向はあるのでしょうか?

原:基本的にはリードタイムはかなり改善してきています。以前は1年以上のリードタイムがありましたが、現在は1年くらいになっており改善傾向にあります。ただし、製品によってはまだまったく改善していないようなものもあり、メーカーによってさまざまです。製品にもよりますが、全体としては比較的安定してきている状況です。

質疑応答:国内と海外での利益比率について

質問者:全体的な流れを教えていただきたいのですが、日本では産業機器関係や車載関係が高いウェイトを占めていて、成長性は高いとのことです。その一方で、海外では中国での事業は減速しているが、他のマーケットについてはこれから伸びていくとのお話でした。これについて、御社のビジネスバランスとしては、基本的にはほぼ海外のような気がするのですが、どのように見ていますか?

以前は国内での生産が徐々に縮小していく中で、海外での生産が拡大する傾向がありました。しばらくは「海外に行こう」という流れがありましたが、これが「国内でも採算がとれる」という流れはどれくらい続くと考えていますか?

原:現在当社の海外と国内の利益比率は55対45くらいとなり、海外のほうが高いです。その55の中の60パーセントくらいが海外のローカルとなり、残りの40パーセントが日系のお客さまの生産です。つまり利益に対する海外のローカルの比率は35パーセントから30パーセントくらいで、残りの70パーセントくらいは国内になります。

半導体に関しては車載用と産業機器用がメインストリームとなります。車載用に関しては、自動車の販売台数はあまり伸びないかもしれませんが、電動化がさらに進むために半導体の需要はますます増えています。このため、産業機器用も車載用もまだまだ伸びていくと思っています。

海外に関しては30パーセントくらいですが、中国やアジアがメインです。こちらについても車載用や産業機器用に加えて、現在はデータセンター向けのビジネスなどもありますが、戦略としては、非常に多くの中小企業の産業機器用や車載用に注力してしっかりポジションを作り、拡大していきたいと考えています。

質疑応答:セキュリティ分野について

質問者:セキュリティ関係とは、国内をベースとするビジネスなのでしょうか? それとも海外に展開する方向でしょうか?

原:現在、セキュリティ関係については基本的に海外のセキュリティ商材を扱っていますが、対象のお客さまは売上の75パーセントが国内です。一方で、海外の同じようなセキュリティのディストリビューターを買収して、現在は100パーセントの子会社にしました。こちらがシンガポールを拠点としてインドを含めたアジア、ASEANに展開しています。

我々の戦略としては、国内で実現できているセキュリティ市場の成功をアジアやASEAN、中東やアフリカなどにまで展開していきます。その領域についてはM&Aなども検討しながら考えています。

日本もそれほど進んではいませんが、現在の日本のセキュリティ事情と比較すると、アジアやASEANは日本から2年から3年くらいは遅れています。徐々に縮まるとは思いますが、戦略としてはそのような中で海外へ展開していくことを考えています。

新着ログ

「卸売業」のログ