フリービット、売上高が計画通りに推移、利益も計画を上回り進捗 2Q以降も戦略投資を継続し更なる成長へ

2023年4月期第1四半期決算説明

石田宏樹氏:みなさま、こんにちは。フリービットCEOの石田でございます。本日は、2023年4月期第1四半期の決算説明をさせていただきます。昨年からスタートいたしました中期経営計画「SiLK VISION 2024」の1年目が終わりまして、今回は2年目の第1四半期という位置づけになっております。

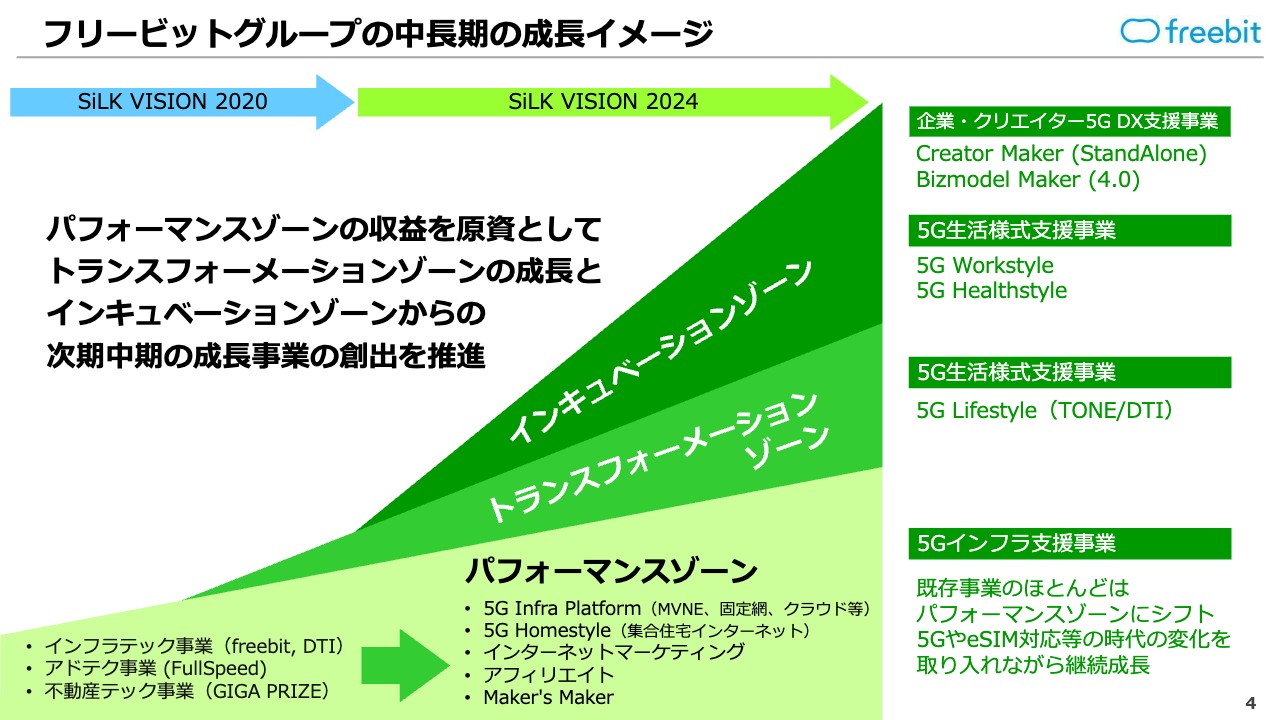

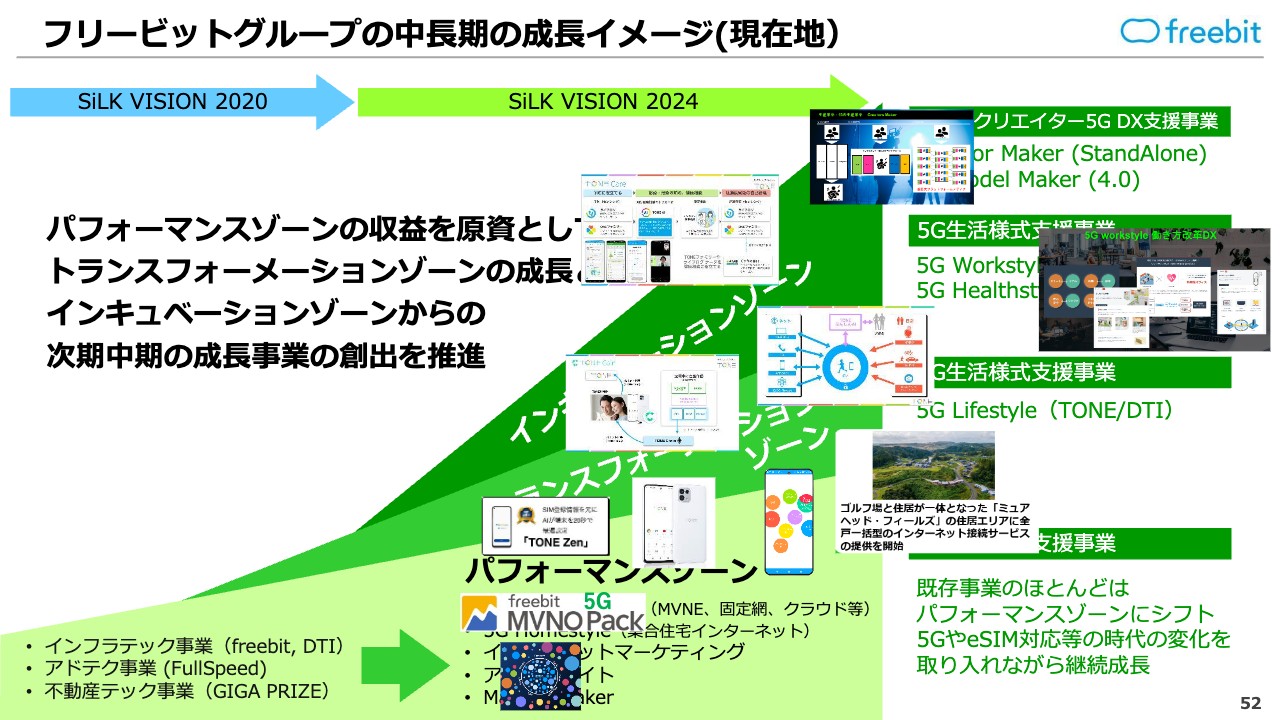

フリービットグループの中長期の成長イメージ

まず、私から「SiLK VISION 2024」の現在地、そしてその意味づけに関してご説明させていただいた後に、CFOの清水より、詳細の数字などについてご説明させていただきたいと思っております。

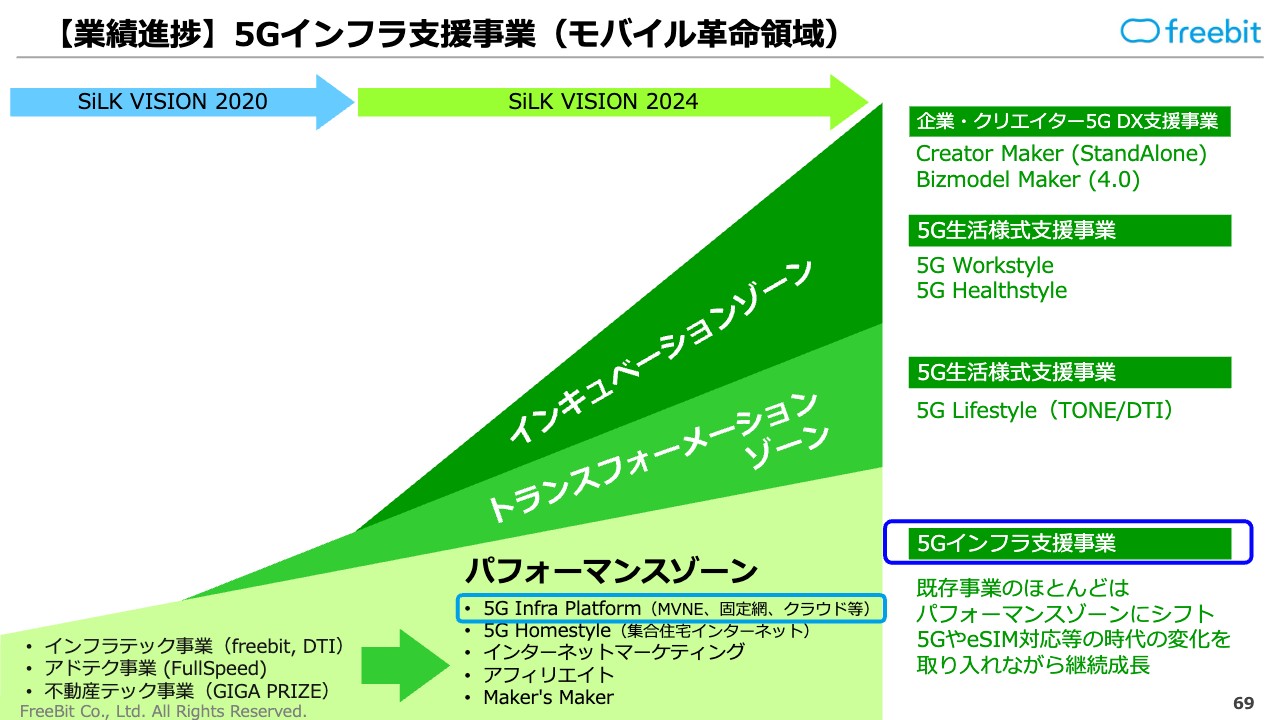

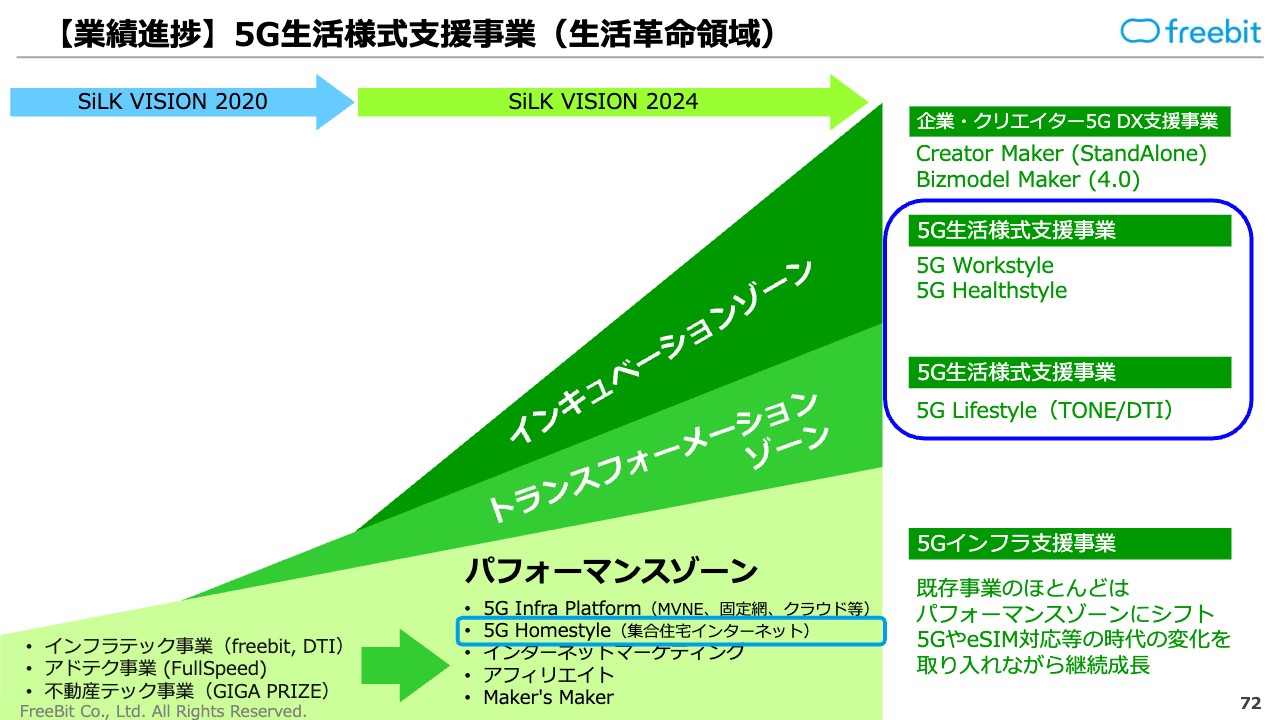

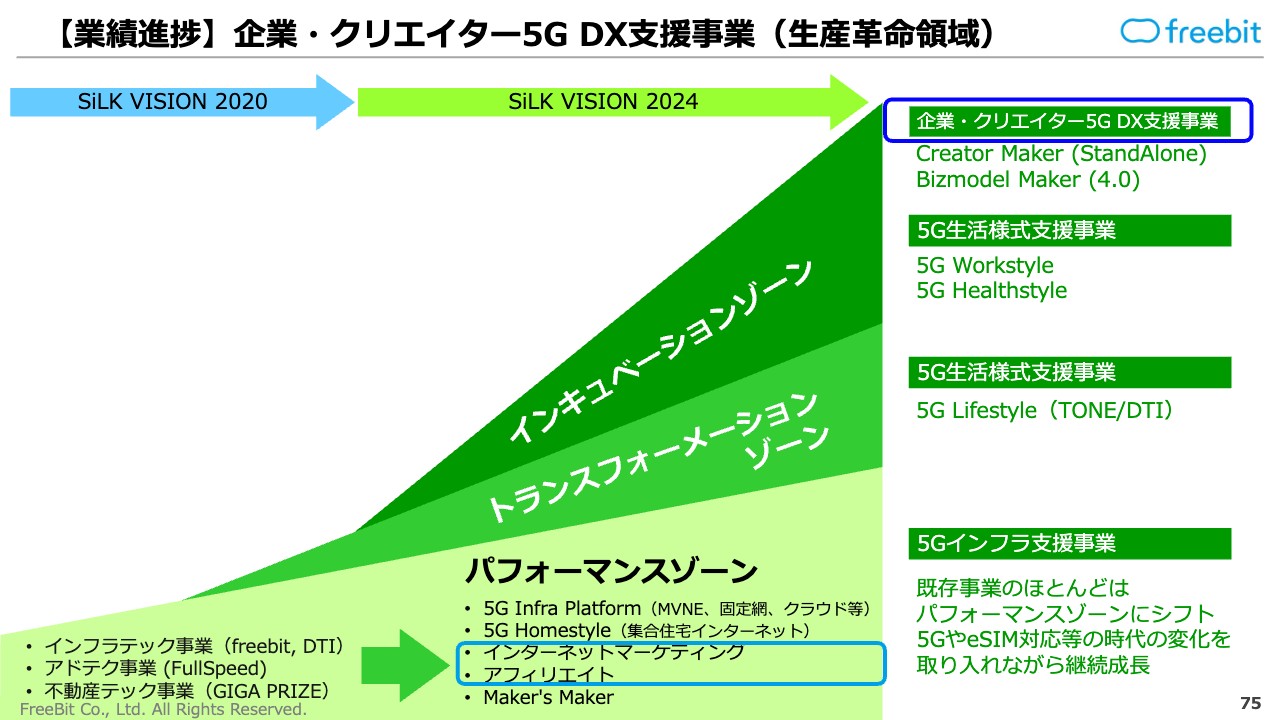

繰り返しになりますが、中期経営計画「SiLK VISION 2024」の3年計画における2年目の第1四半期となっております。もともと我々が持っておりましたインフラテック事業やアドテク事業の収益部分の大半を、スライドに記載のように「パフォーマンスゾーン」に配置しました。これはどのようなものかと言いますと、収益性に対してかなりシビアなコントロールをしていくということで、収益をしっかり上げていくことを考えております。

それをさらに、次期中期経営計画の中心になってまいります業態変換が必要な事業や成長事業に転換していく事業を「トランスフォーメーションゾーン」に位置づけるとともに、新しい「インキュベーションゾーン」のところに再投資を行っていくというのが、現「SiLK VISION 2024」の大きな柱になっております。

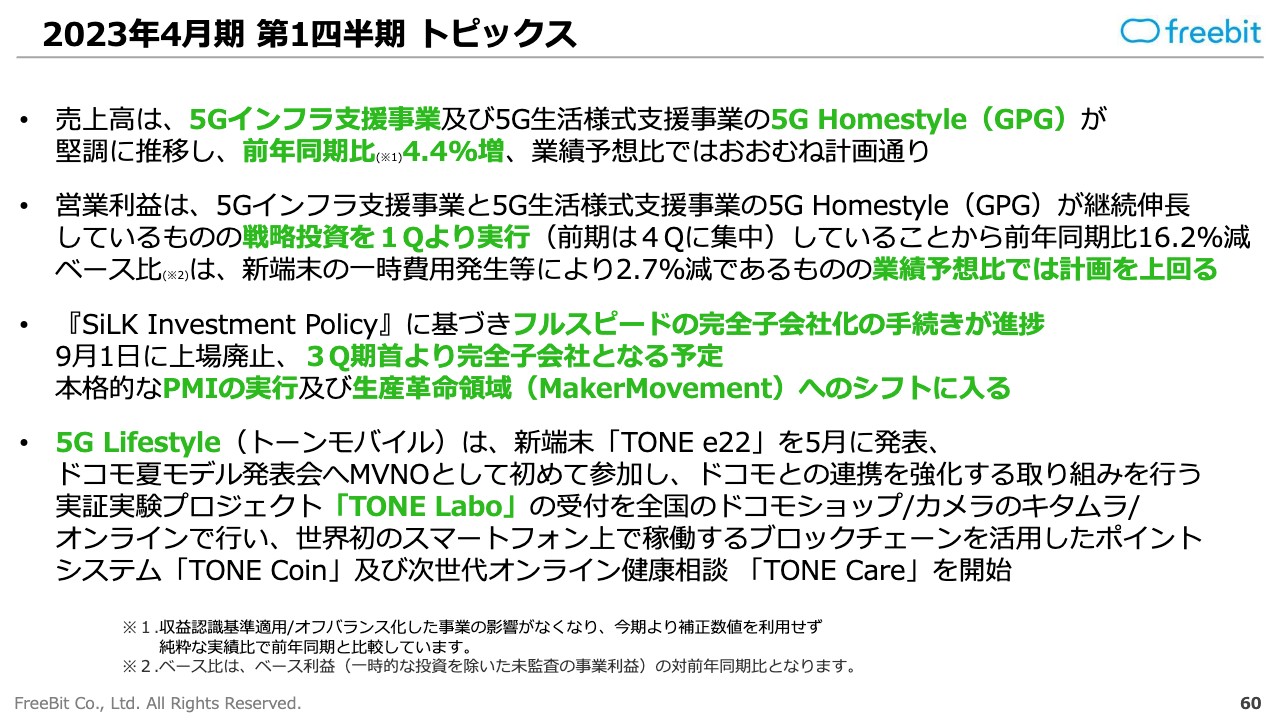

2023年4月期 第1四半期 トピックス

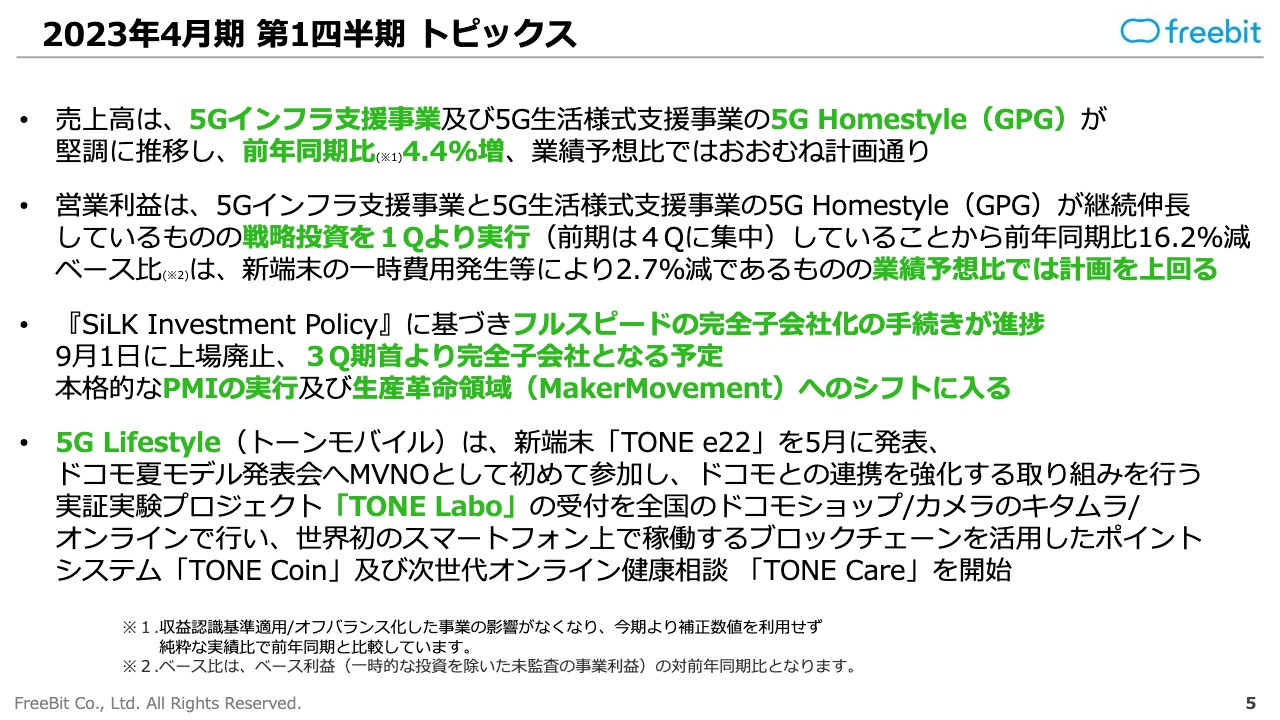

「SiLK VISION 2024」の2年目の第1四半期における業績のトピックスになります。売上高に関しましては、従来のインフラ事業である5Gインフラ支援事業、及び5G生活様式支援事業と、主にギガプライズグループが行っております「5G Homestyle」が堅調に推移しまして、前年同期比4.4パーセント増で、内部の業績予想比ではおおむね計画通りに進捗しております。

営業利益に関しましては、同じく5Gインフラ支援事業と生活様式支援事業が継続的に伸びたということがありますが、前期の決算発表の時に繰り返しご説明させていただいておりますように、今期は期初から戦略投資を計画的に実行しております。

前期は戦略投資の実行が第4四半期にかなり集中したものになっており、それにより営業利益が前年同期比16.2パーセント減となっておりますが、戦略投資などを除いたベース利益に関しましては、新端末の一時費用の発生などにより2.7パーセントの減はあるものの、業績予想比では計画をかなり上回っております。こちらは、後でご説明申し上げます。

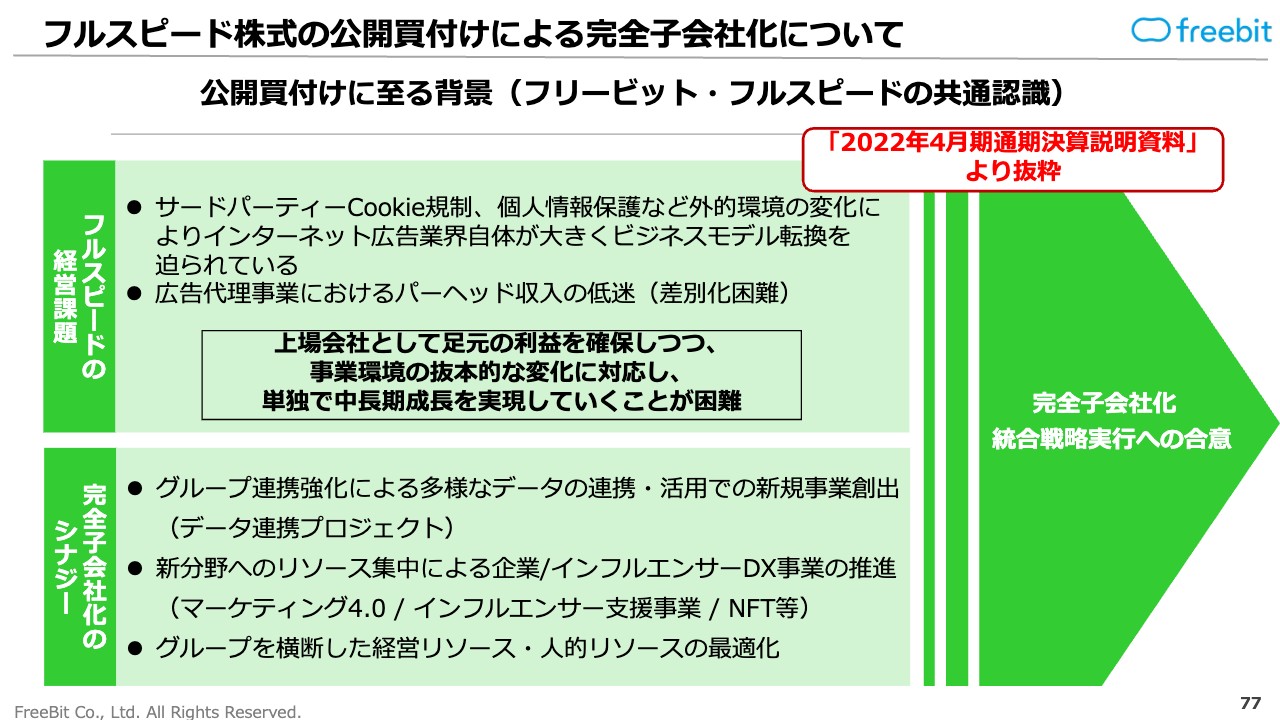

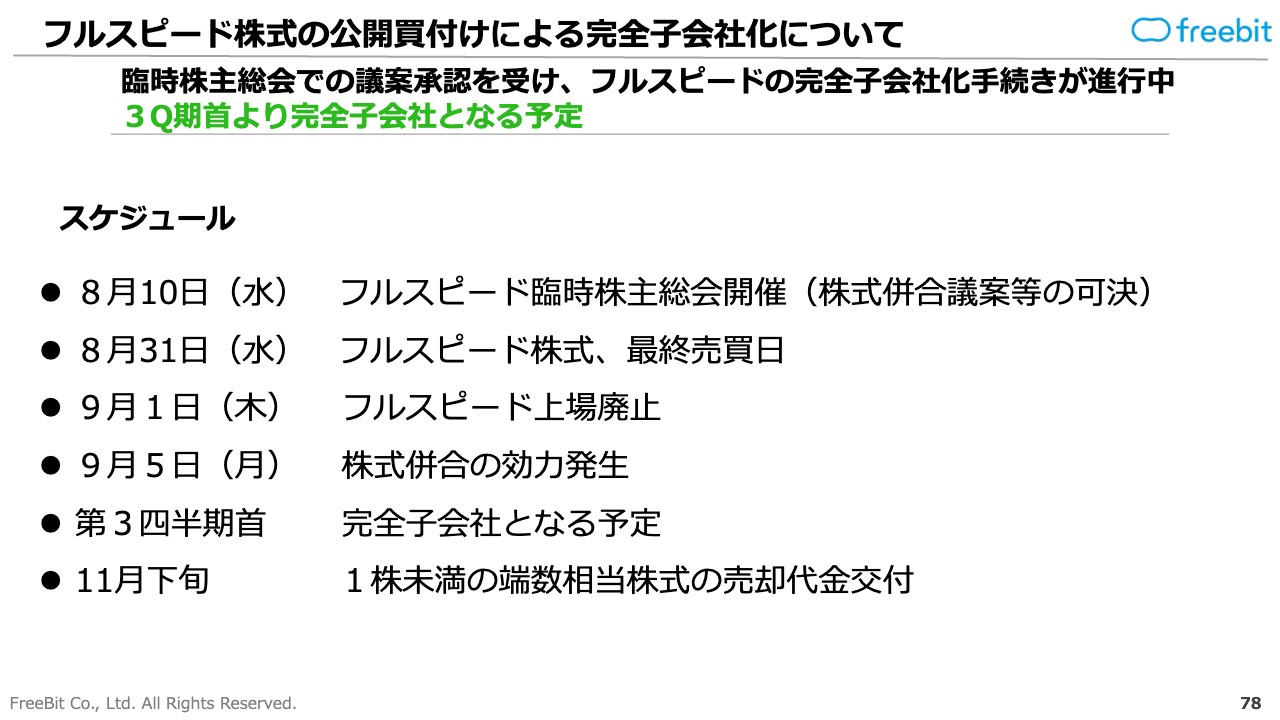

そして、グループ全体のポートフォリオを戦略的なところに再配分していくということで、こちらも前期から行っております「SiLK Investment Policy」に基づきまして、フルスピードの完全子会社化の手続きが進捗しており、同社は9月1日に上場廃止ということで、第3四半期の頭から完全子会社となる予定になっております。

これによって、本格的なPMIの実行ならびに生産革命領域へのシフトに入ります。これは「知」の生産革命で、今まで我々がターゲットにしてきましたBtoC(カスタマー)や、BtoB(ビジネス)、つまり企業向けではなくて、これから世の中において非常に影響力を増してくると言われておりますインフルエンサーやクリエイターの方々に対して支援事業を提供するものです。

このようなところに対して、さらにシフトしていきたいと思っております。また、業績的には、第3四半期から最終利益の100パーセント取り込みも行えるようなかたちになります。

「5G Lifestyle」は「5G時代にはどのような世の中になるか」ということを、我々が先行して垂直統合の環境でショールームとしてご提供していく中での、「トーンモバイル」を中心とした部分になり、初めての5G端末で、その上スタンドアロン方式に対応した新端末「TONE e22」を、5月に発表いたしました。「TONE e22」はドコモの夏モデル発表会へMVNOとして初めて参加しまして、ドコモとの販売連携を強化する取り組みも行っております。

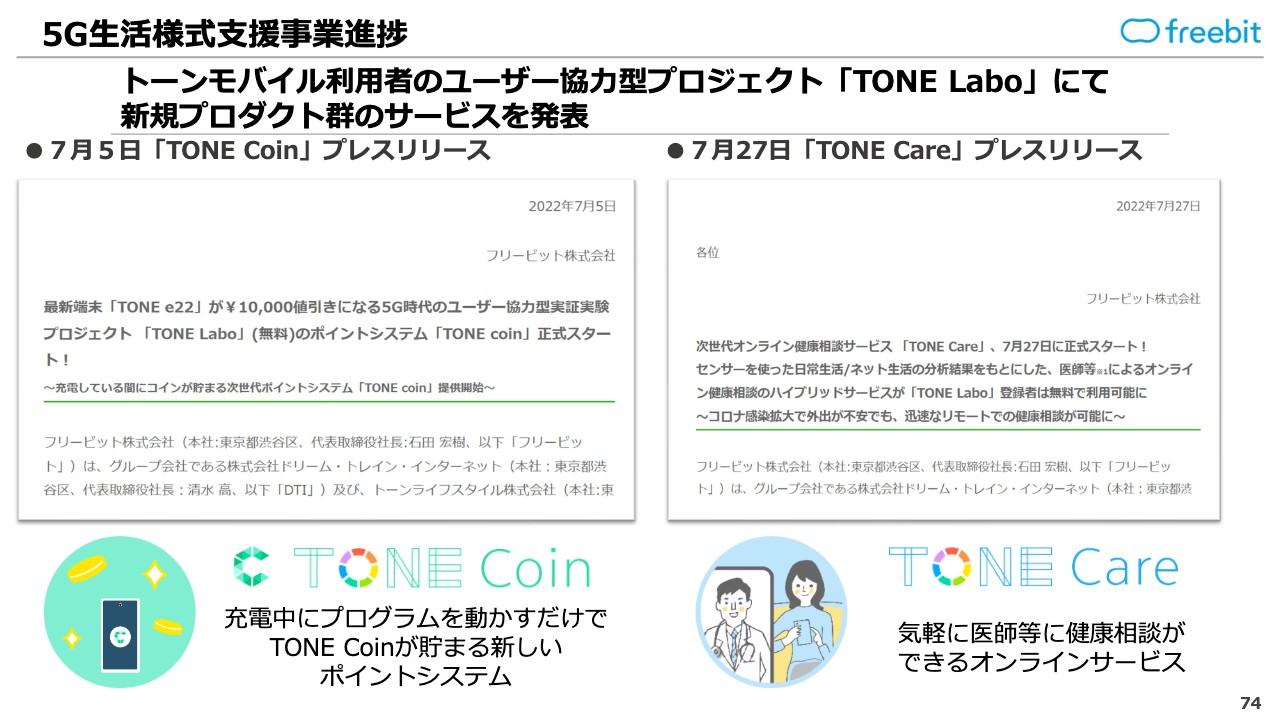

さらに、実証実験プロジェクトにつきましては、5G時代の新しいインフラやライフスタイルの実証実験プロジェクト「TONE Labo」の受付を、全国のドコモショップやカメラのキタムラ、オンラインで行っていただきました。この「TONE Labo」においては、世界初のスマートフォン上で稼働するブロックチェーンを活用したポイントシステム「TONE Coin」や、次世代のオンライン健康相談「TONE Care」なども開始することになっております。

これらの事業はすべて、新しい「SiLK VISION 2024」の中の「インキュベーションゾーン」などで開発されてきたものになっています。それが、実際にお客さまに触れていただける状態になってきているということになります。

2023年4月期 第1四半期 連結業績サマリ

数字的なところはスライドに記載のようなかたちですが、詳細に関しましてはCFOの清水よりご説明させていただきたいと思っております。

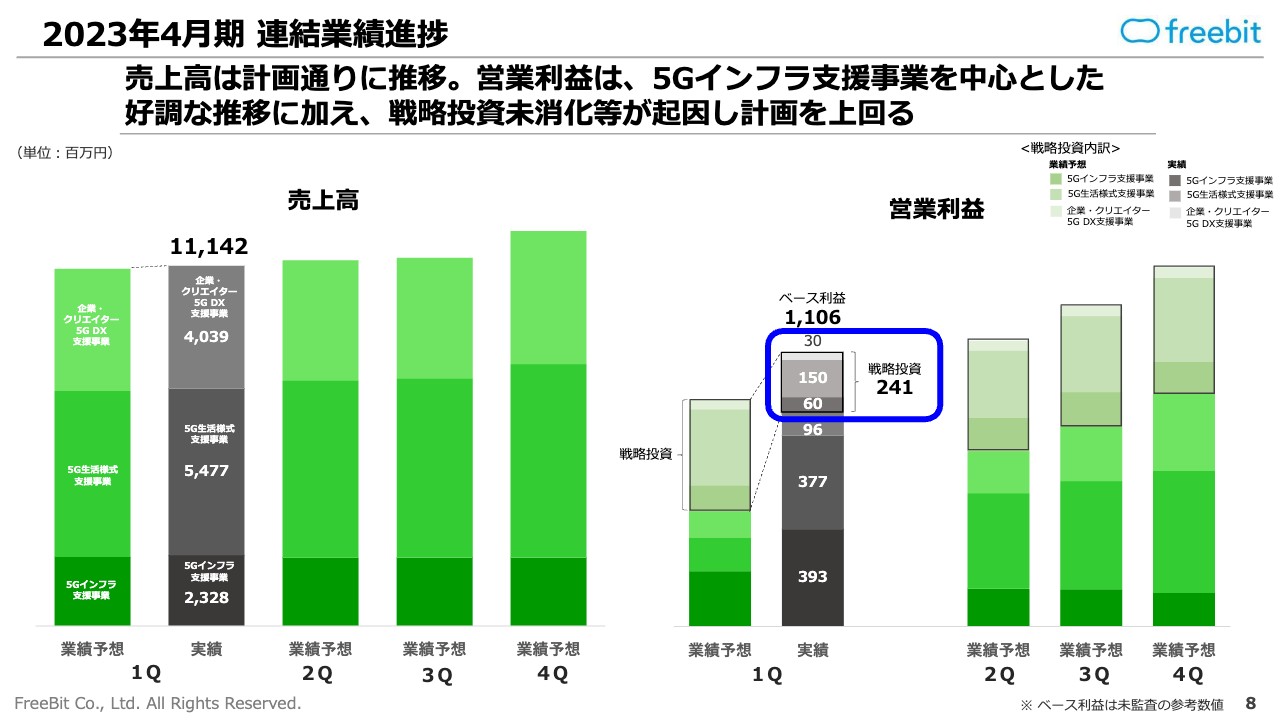

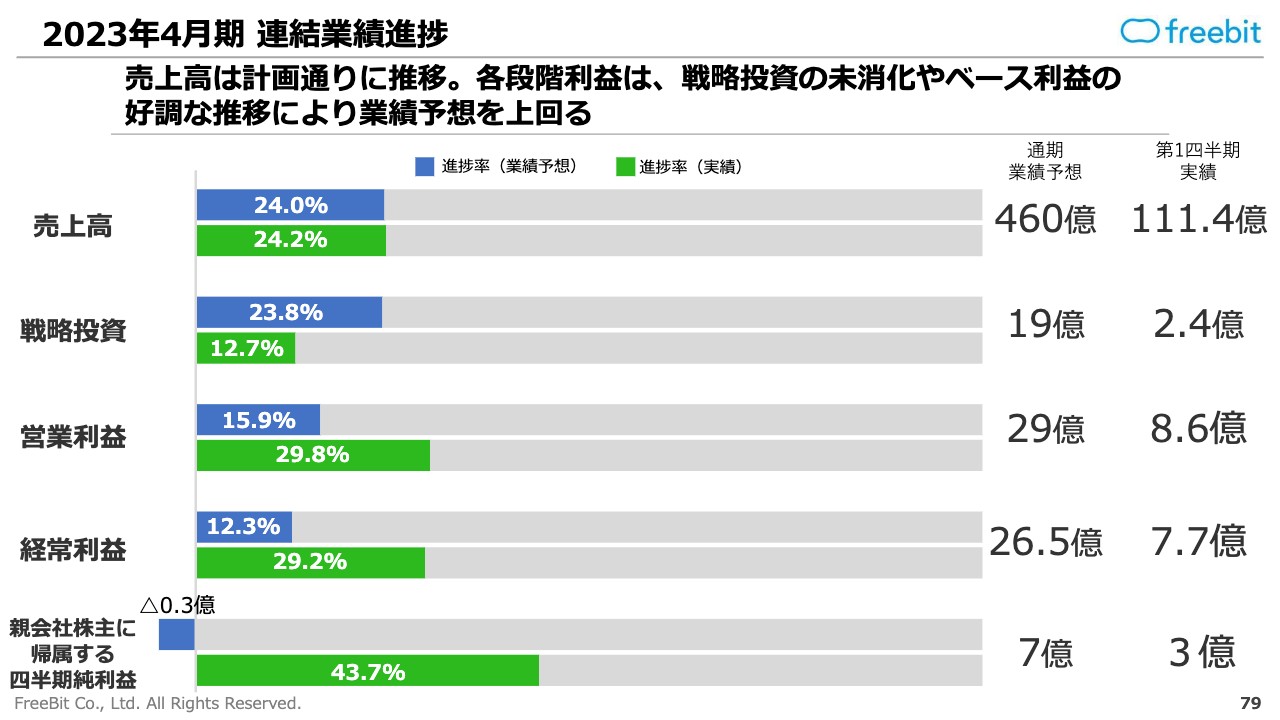

2023年4月期 連結業績進捗

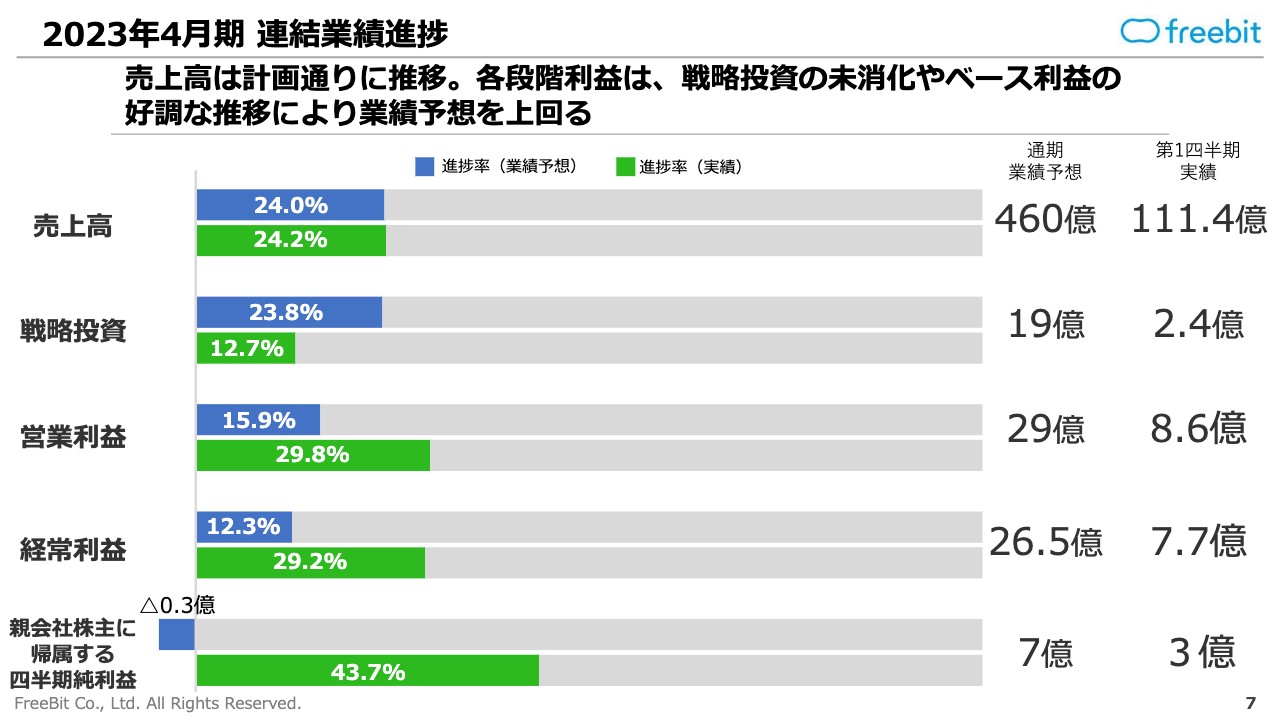

スライドは内部の進捗率で、業績予想と言うよりも、我々が内部で持っております目標値に対する進捗になります。戦略投資に関しましては、少しまだ未達の部分がありますが、「戦略投資が未達だから営業利益が上がる」ということではなく、それ以上にいろいろな要因によって、営業利益や経常利益なども順調に推移しております。

2023年4月期 連結業績進捗

中期経営計画の中で非常に重要ですので、私からご説明させていただきたいのは、現在の業績進捗についてで、第1四半期の実績はスライドのグラフに記載のとおりですが、第2四半期、第3四半期、第4四半期においても、記載のような積み上がりを予定しております。

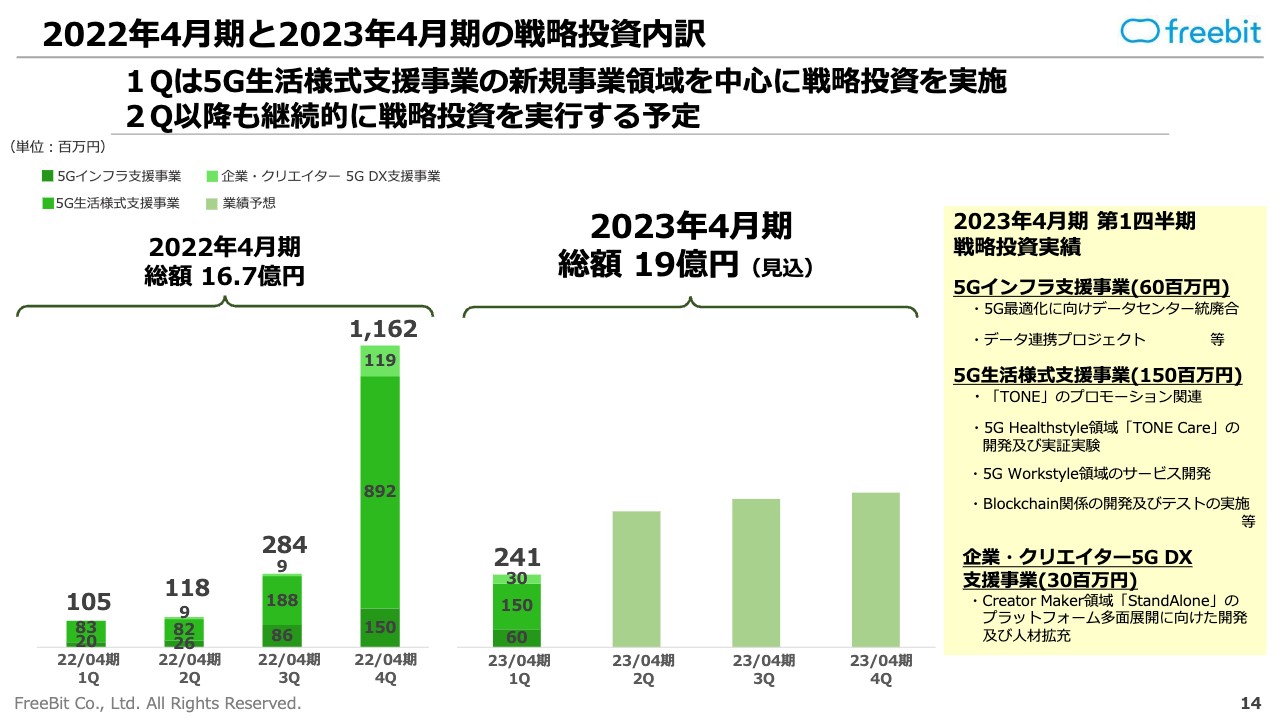

第1四半期の戦略投資は2億4,100万円で、このような戦略投資を続けていることにつきまして、我々が「SiLK VISION 2024」をスタートした時の立ち位置、そしてその進捗に関して、ご説明させていただきたいと思っております。

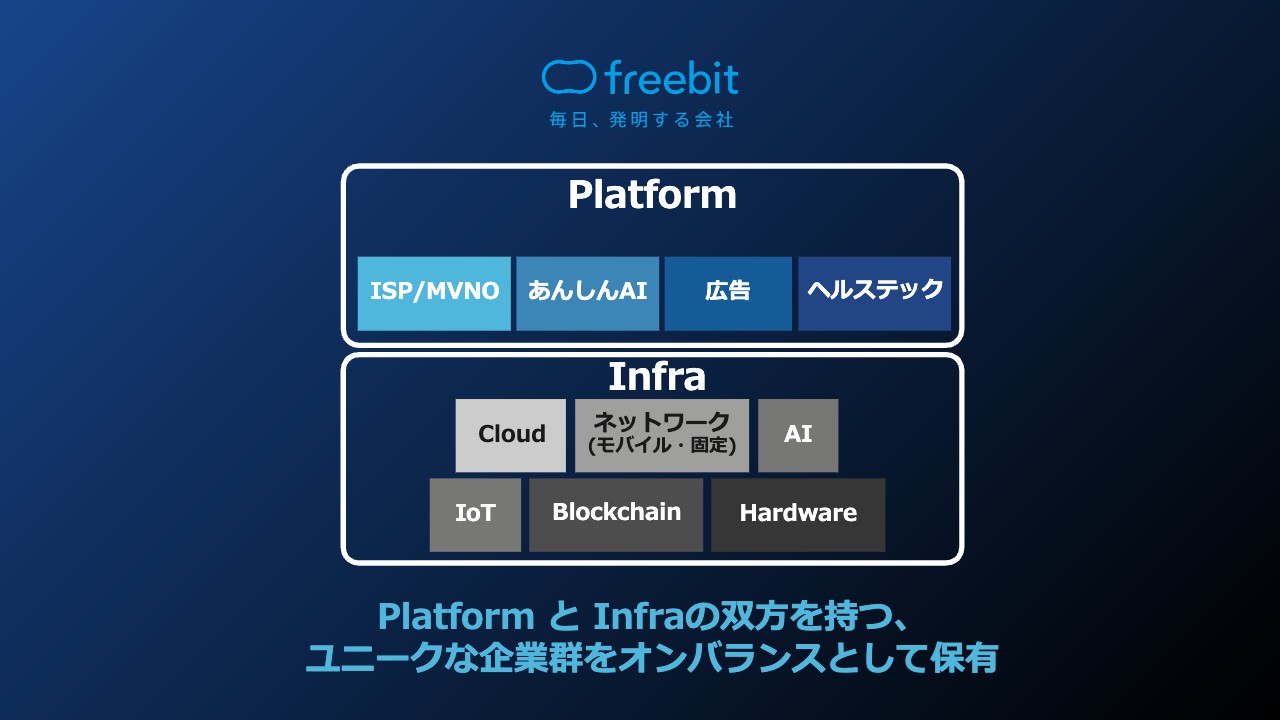

freebit

「SiLK VISION 2024」がスタートする前年度、前々年度の「トランスフォーメーションターム」にお話しさせていただいたのですが、フリービットグループは前回の中期経営計画「SiLK VISION 2020」までにおいて、プラットフォームシステムとインフラシステムの両方を持っているという強みがございました。

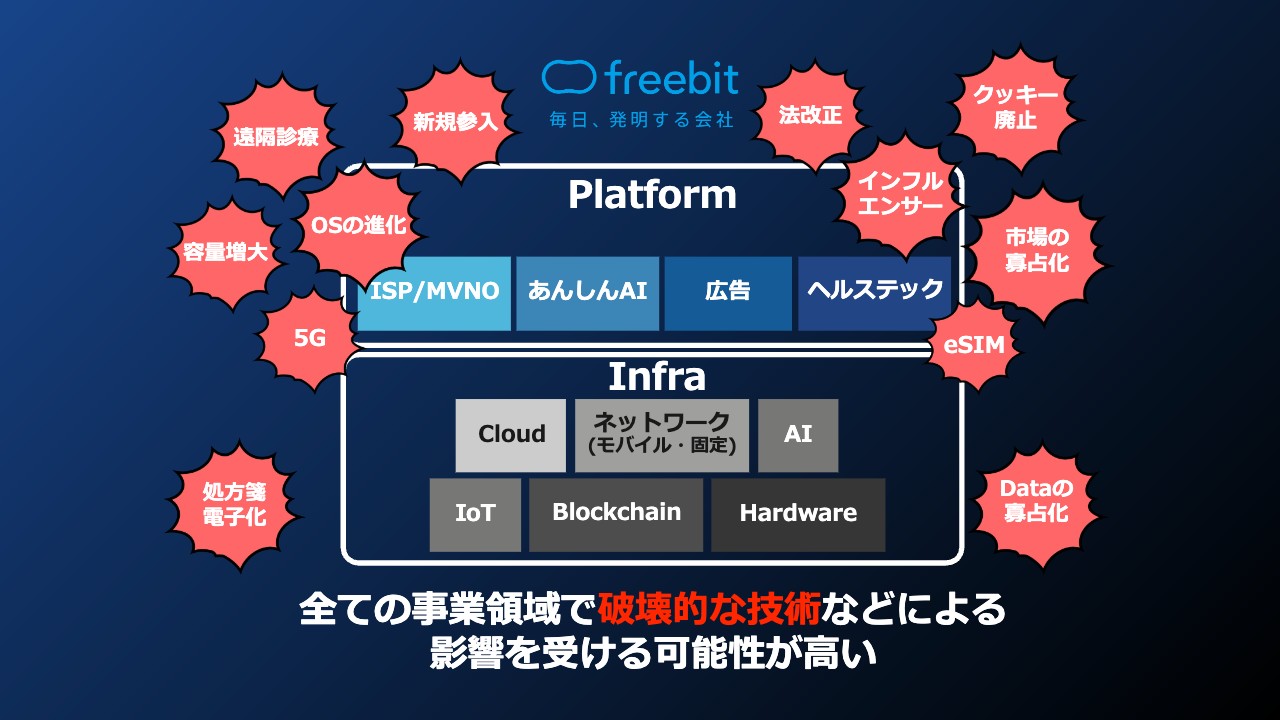

全ての事業領域で破壊的な技術などによる影響を受ける可能性が高い

ただし、これに関しましては、これから10年の間にすべての領域においてさまざまな破壊的な技術が出てきまして、これらにしっかりキャッチアップしていくことでチャンスにもなりますが、転換しなければ非常にピンチにもなってくる状況にあるとお話させていただいていますし、このいくつかはもうすでに顕在化してきております。

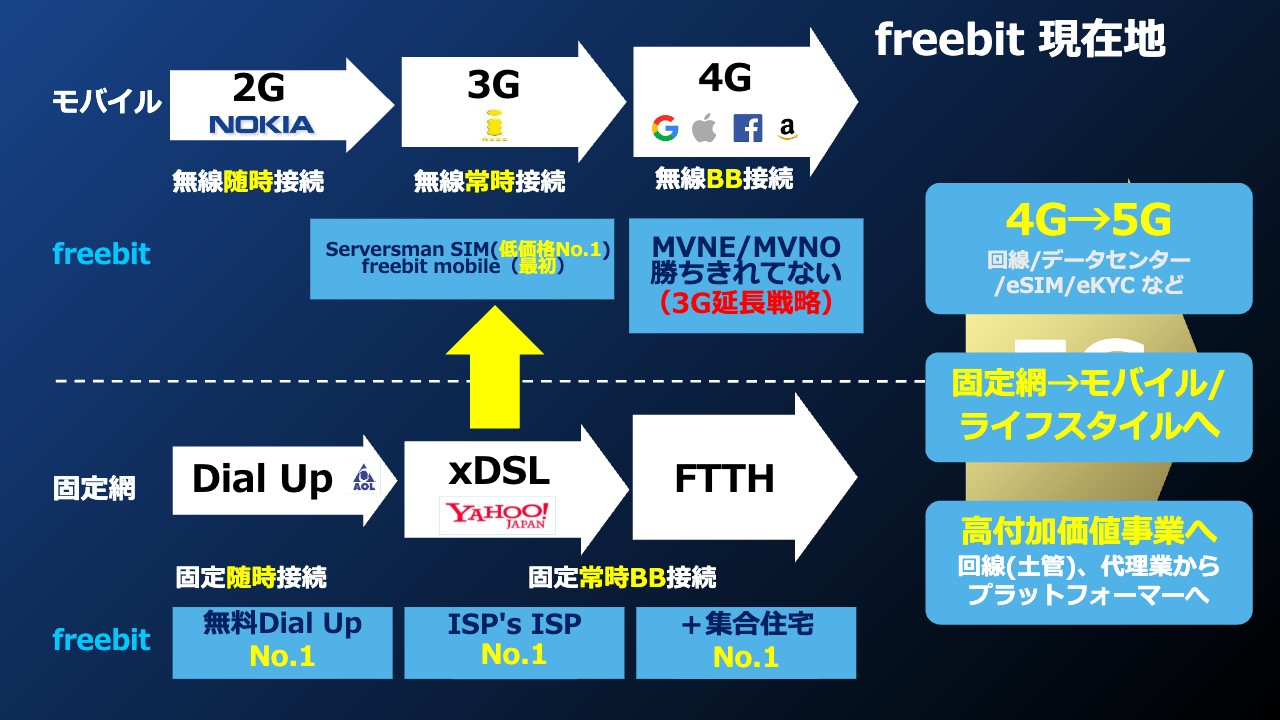

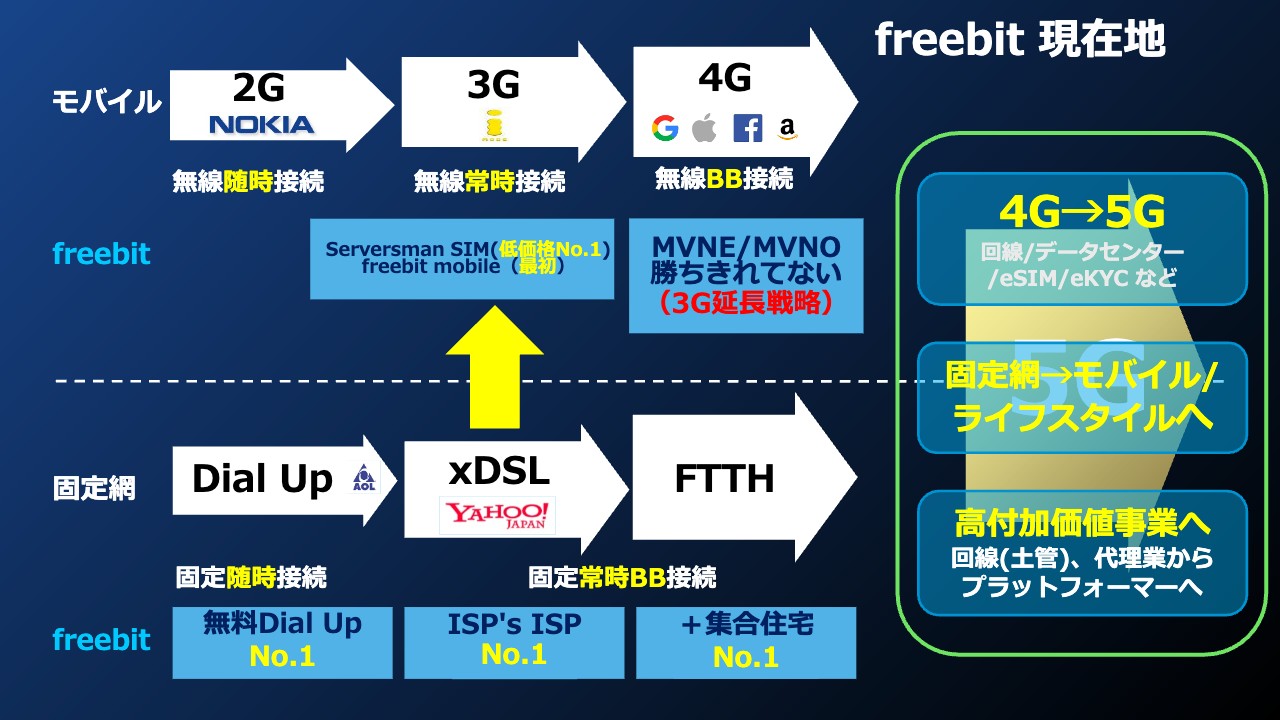

freebit 現在地

そして、立ち位置というところから考えますと、フリービットグループはもともと固定網から始まりました。ダイヤルアップでは無料ダイヤルアップのNo.1、xDSLではISP's ISPのNo.1というポジションを持っておりまして、そこからFTTHに進みました。そして、今度は固定網からモバイルへのシフトということで、世界の一番有名なプレイヤーはどんどん変わっておりますが、3G時代は間違いなくiモードが先進していた時代であります。

我々は、今までの固定網の技術などを使ってここに参入いたしまして、低価格SIMの部分ではNo.1であり、「freebit mobile」は格安スマートフォンキャリアとして初めての参入ということになりました。

ただ、3Gから4Gへの移行で市場が一気に伸びたわけですが、ここにおいて我々はMVNE・MVNOともに、3Gの延長線上の戦略で勝ちきれていないということと、そもそも回線やインフラ事業者、いわゆるプロトコルレイヤーを担っている事業者が「土管」と言われる状況にもなって、価値がプラットフォーマー、つまり上位レイヤーに集まってきたことになります。

FTTHでトラフィックは増える中で、我々の戦略的な子会社でありますギガプライズが、集合住宅向けサービスとしてはNo.1を獲得したことになりますが、いわゆるプロトコルレイヤーの部分と、その上で戦っていくところに対して、我々は4G時代になってから勝ちきれていなかったのではないかと思っております。

この2つの市場、すなわち固定網とモバイル市場をマージしていくような5Gの世界というものが、これから本格化を迎えてきます。そのため、我々は勝ちきれていなかったところ、きちんとNo.1を取ってきたところ、それらのよさをしっかり抽出しながら、5G時代に対して逆算して、今どのような投資をしていかないといけないのかを考えております。

大きなところでは、まだ4Gがメインではありますが、レガシーになっていく4Gの世界の回線やデータセンターを、とにかく5Gに対してアップデートする投資が必要となります。そして次は固定網の世界から、モバイルやライフスタイルまで含めたかたちの提案ができるような投資をしていくことが必要でございます。

「高付加価値事業へ」と記載していますが、先ほどお話ししたように「回線(土管)」と言われているもの、例えばフルスピードの代理事業から、自身がプラットフォーマーに対してさまざまなご支援をできるようになるという部分でのサービス開発などが必要だということで、大きく分けて3つの部分の投資が必要であると考えております。

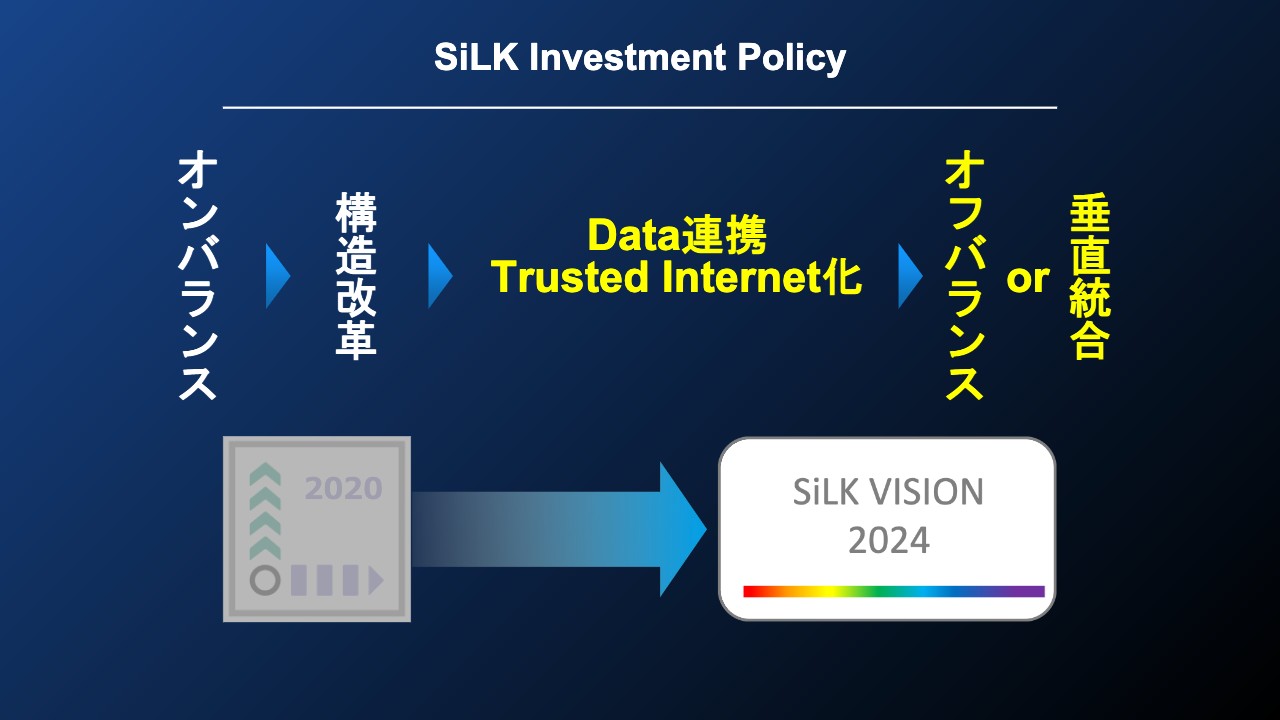

SiLK Investment Policy

このような投資を行う前に、我々は「SiLK Investment Policy」を設定いたしまして、「SiLK VISION 2020」までに獲得してきた企業群や、成長させてきた企業群に関して、しっかりとした利益が出るような、さまざまな構造改革を行いました。

その上で、データ連携やWeb3に対応できるかどうかを、しっかり連携しまして、その後にポートフォリオとしてさらに垂直統合をかけていくのか、それとも企業体としてはオフバランス化していくのかという判断をするというのが「SiLK Investment Policy」ということで、今回の中期経営計画においても重要な中核になっております。

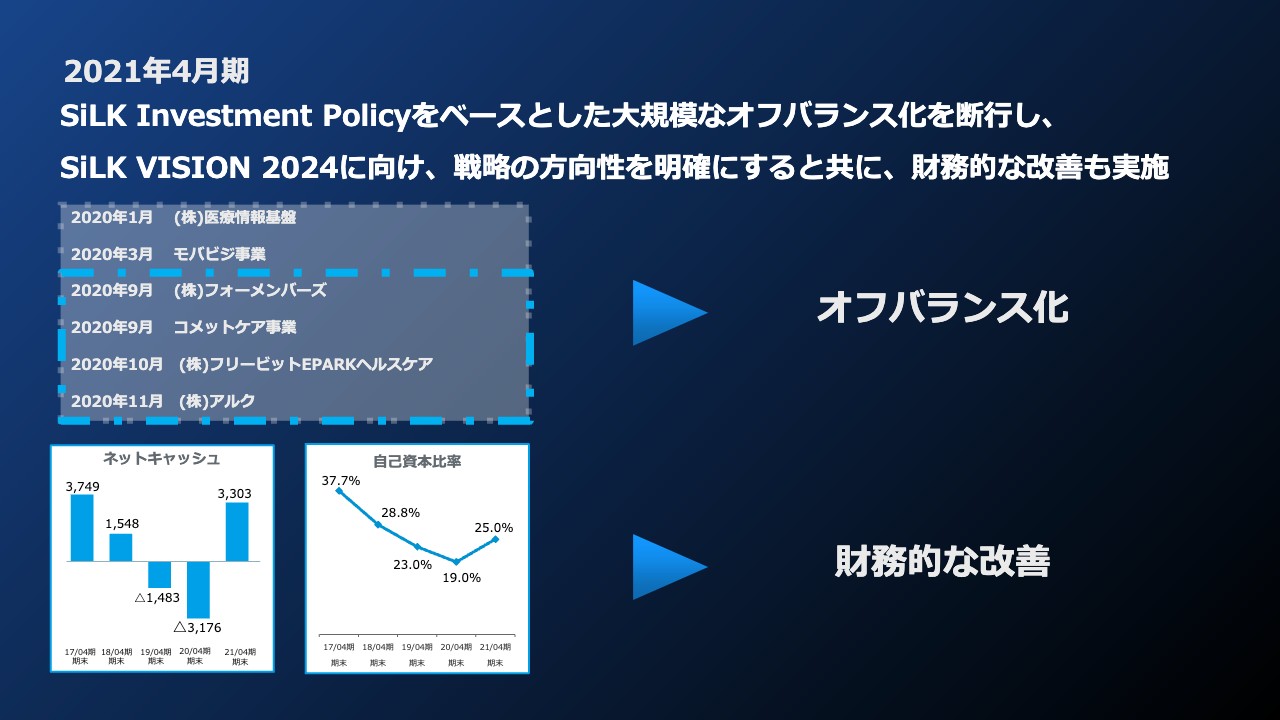

2021年4月期

これに基づきまして、前年度にはいくつかの事業をオフバランス化いたしました。それによりまして、ネットキャッシュのポジションも60億円くらい改善させ、自己資本比率も高めた状態で、「SiLK VISION 2024」の投資や、さらなる「SiLK Investment Policy」の実行の準備をして、我々は「SiLK VISION 2024」に入ってきたということになります。

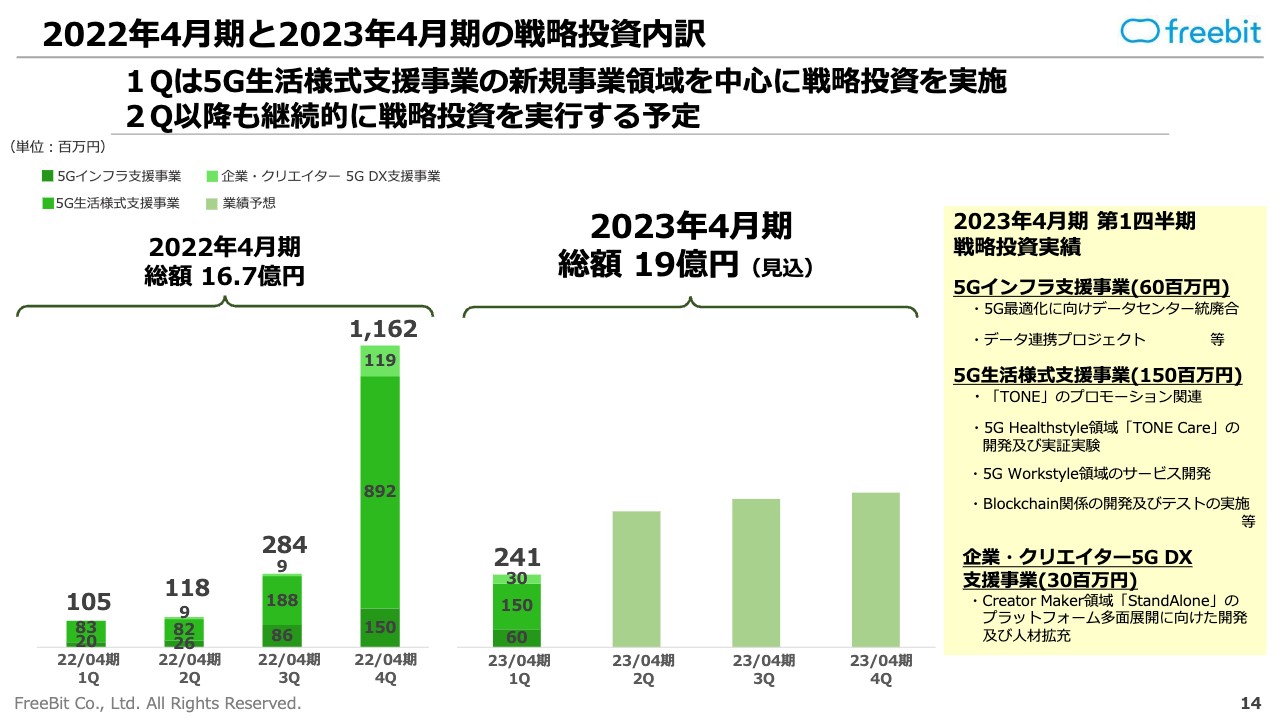

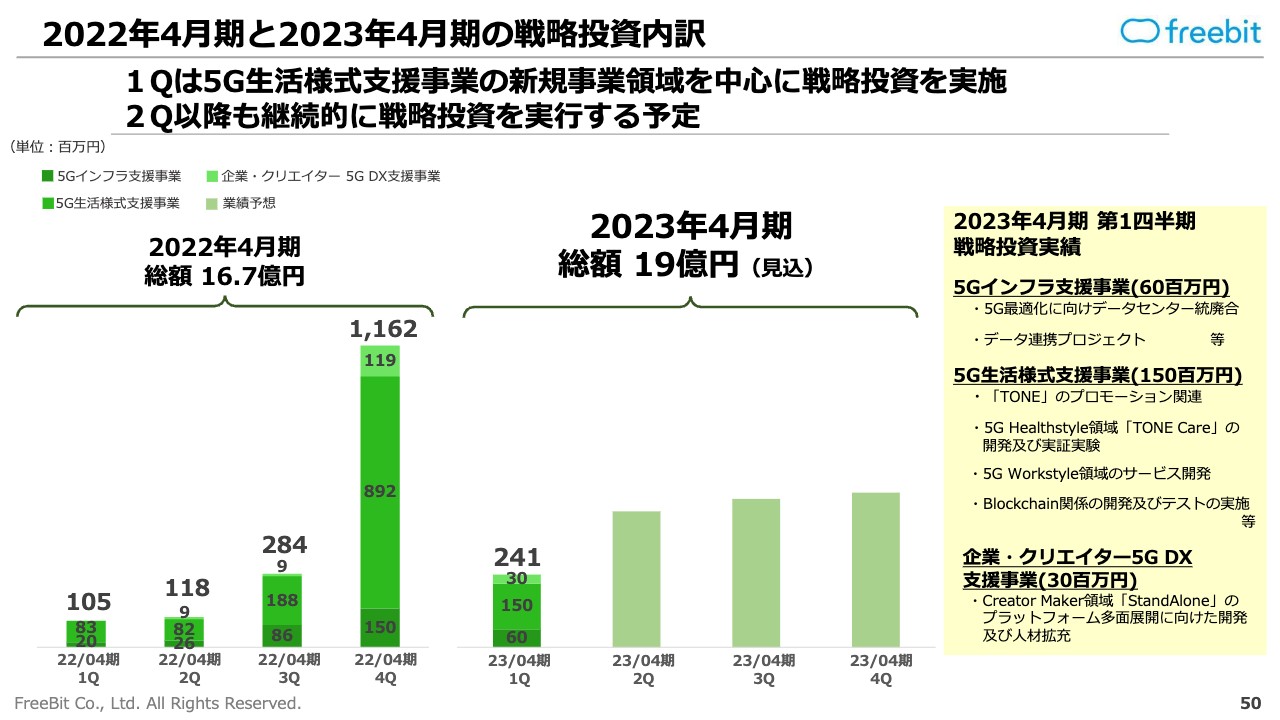

2022年4月期と2023年4月期の戦略投資内訳

すでに2年目であり、スライドに記載のようなかたちで、5Gインフラ支援事業、企業・クリエイター5G DX支援事業、5G生活様式支援事業などに戦略投資を進めてきております。1年目の去年はもっと均等的な投資になる予定だったのですが、さまざまなかたちで最後の第4四半期まで遅れてきております。

今期は、昨年に比べると1億4,000万円くらい上積みした早めの投資がスタートできている現状になっておりまして、今期の第1四半期の内訳はスライドのようになっております。昨年度、5G生活様式支援事業に大きく投資を行いましたが、これはドコモと「トーンモバイル」で提携したことが大きく影響しております。これは、2,300店舗の出店をほとんどここで揃えてきたということです。

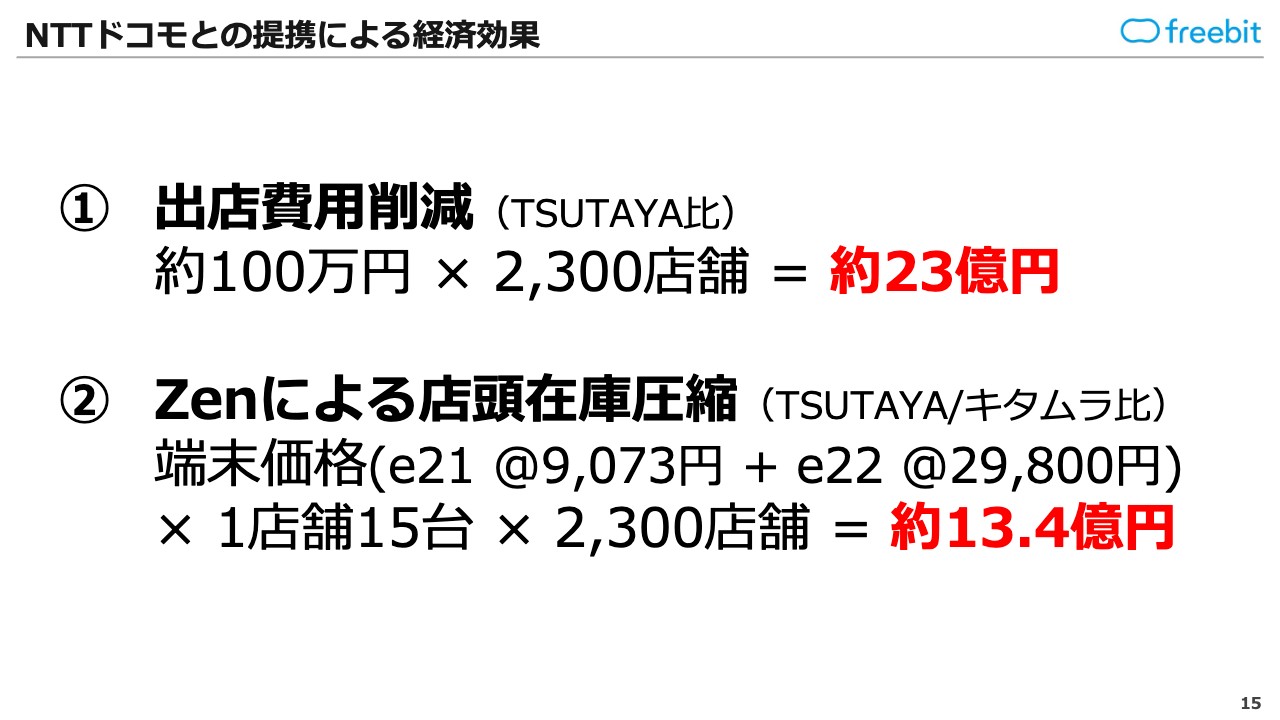

NTTドコモとの提携による経済効果

自力で2,300店舗を展開しようとすれば、少なく見積もっても、スライドに記載のような投資が必要になるところです。

しかし我々は、ドコモとの提携内容が非常によい内容だったことも含めて、スライドのグラフに記載のような投資で、同じ果実を得ることができております。そのような出店コストなどの部分は前期に終了しておりますので、今期以降はトーンモバイル事業に関しましても、「1ユーザーを獲得するのにだいたいこのくらいの獲得費用がかかって、それがLife Time Valueの中に入っているか、入っていないか」と言いますと、当然入っているかたちで展開しているということになります。

そこに関しては、立ち上げの費用がこれ以上かかることはないということが、ご説明できると思っております。さらに、ドコモとの提携が前期内に決まりましたが、すべて前期にもともと予定していた投資予算内で収めているとご理解いただければよいかと思っております。

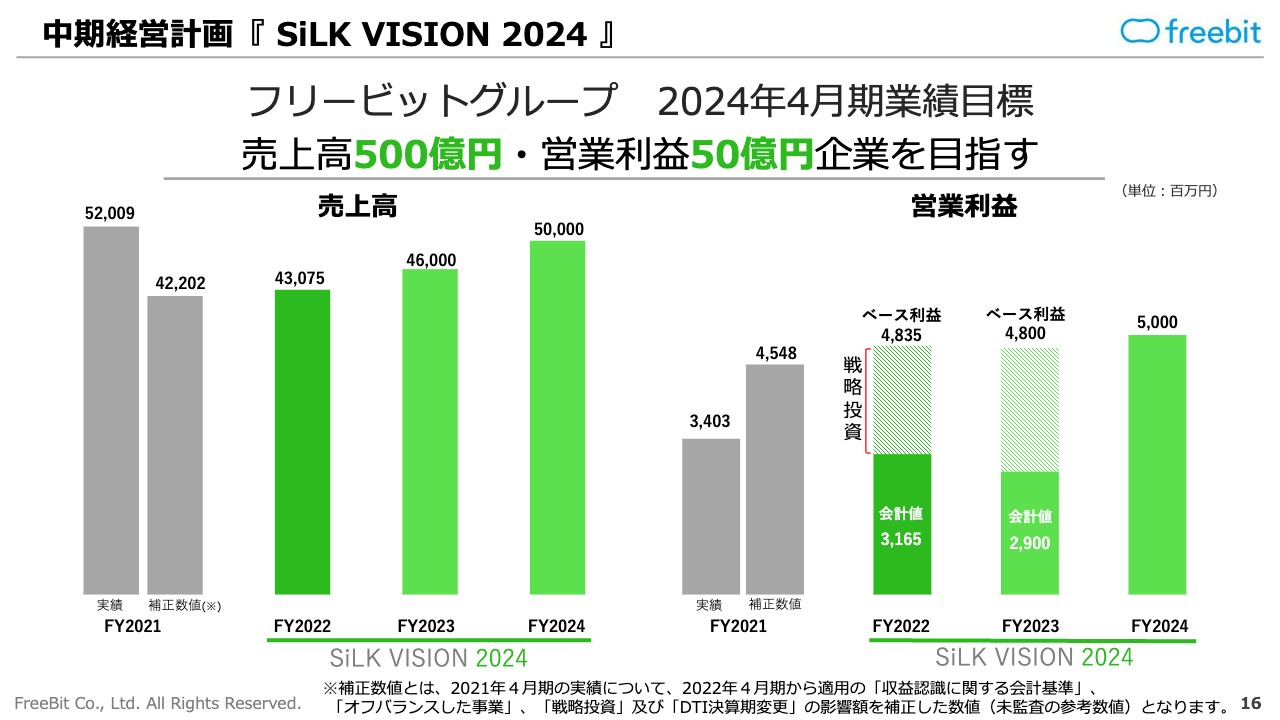

中期経営計画『 SiLK VISION 2024 』

これらの投資を行っていくことで、来期の「SiLK VISION 2024」の最終年度には、売上高をスタート時から約70億円伸ばし、営業利益ベースで50億円を達成することを目指しております。

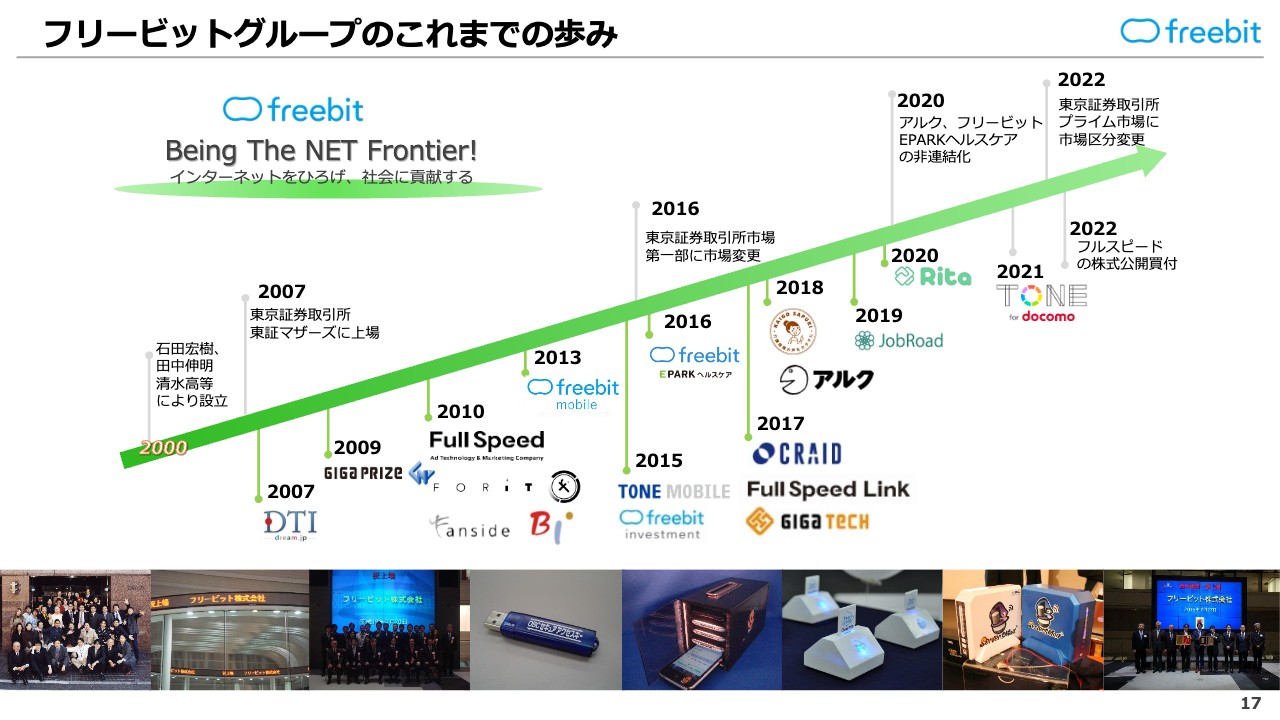

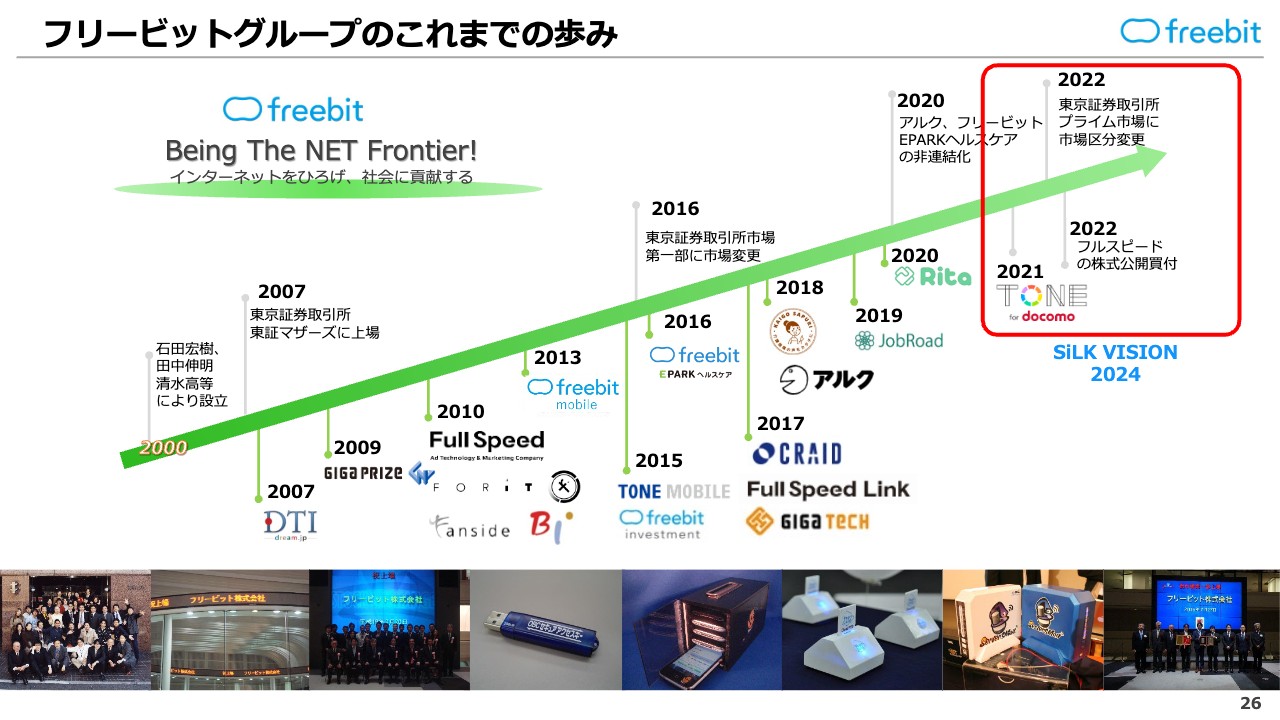

フリービットグループのこれまでの歩み

もう一段俯瞰して、フリービットグループが上場してからの流れということですが、さまざまな事業を開発したり、買収を行って、先ほどお話しした「SiLK Investment Policy」に基づいて取り込んだりということを行ってきました。

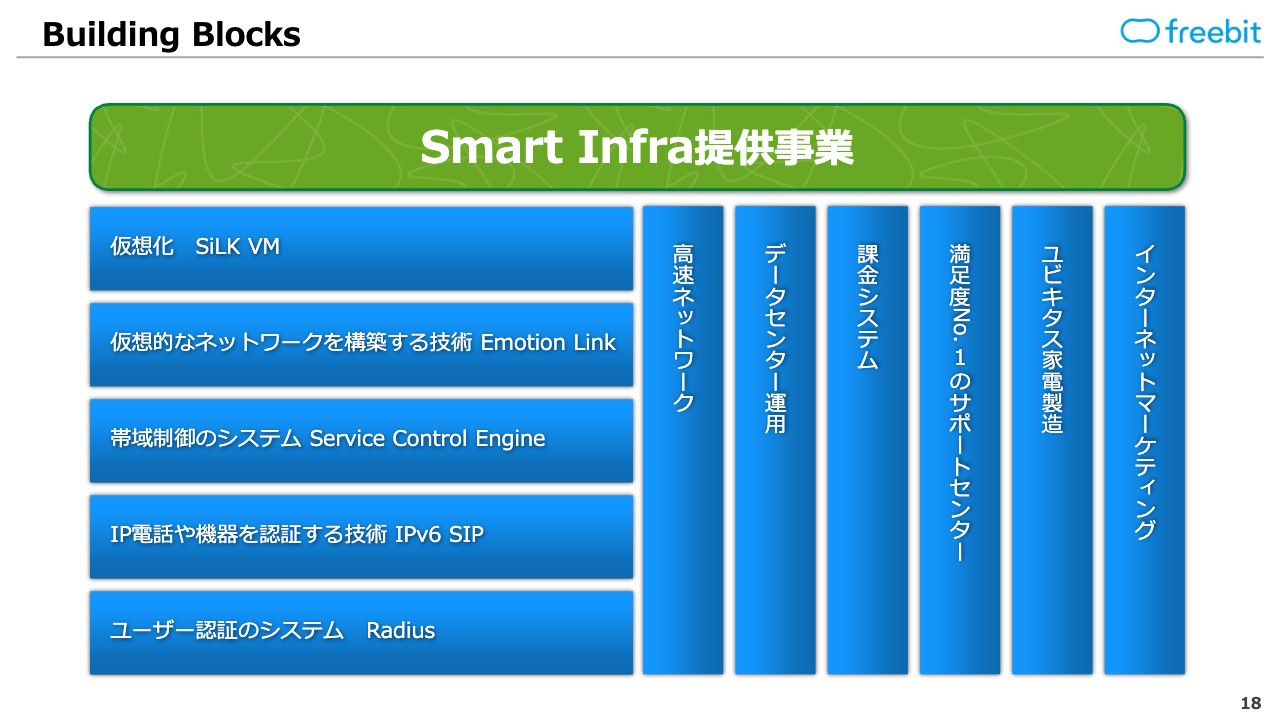

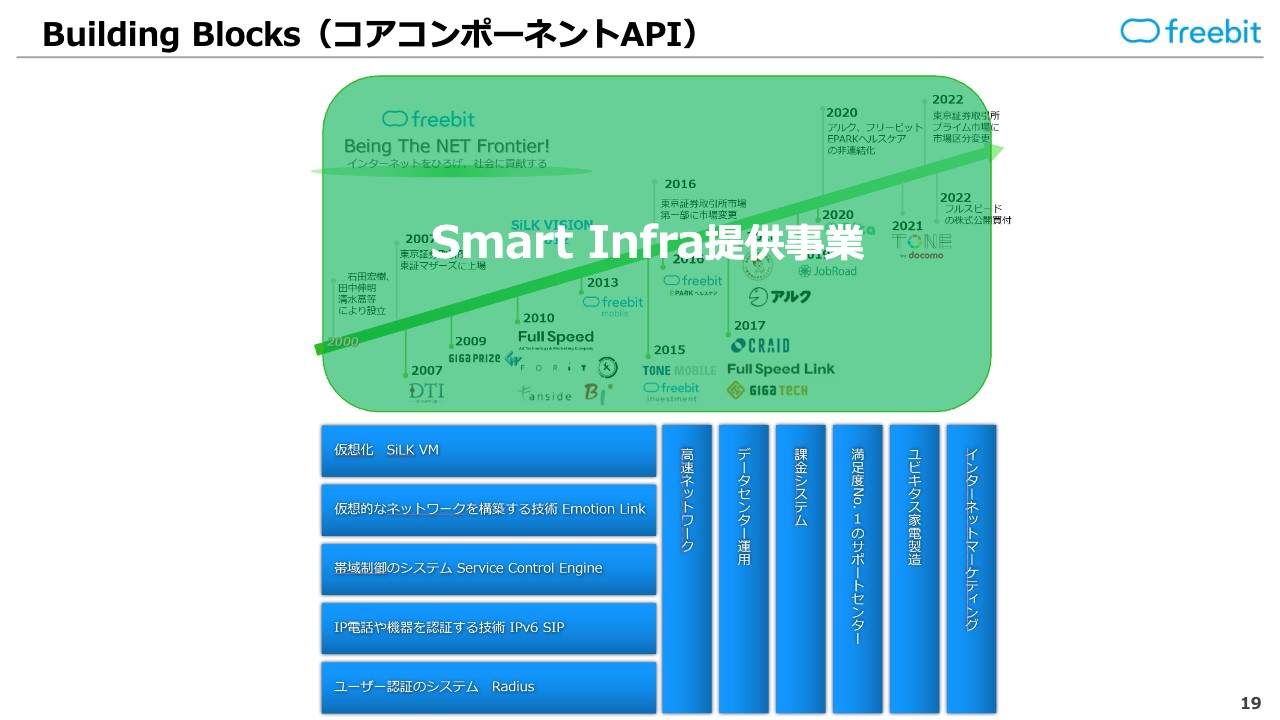

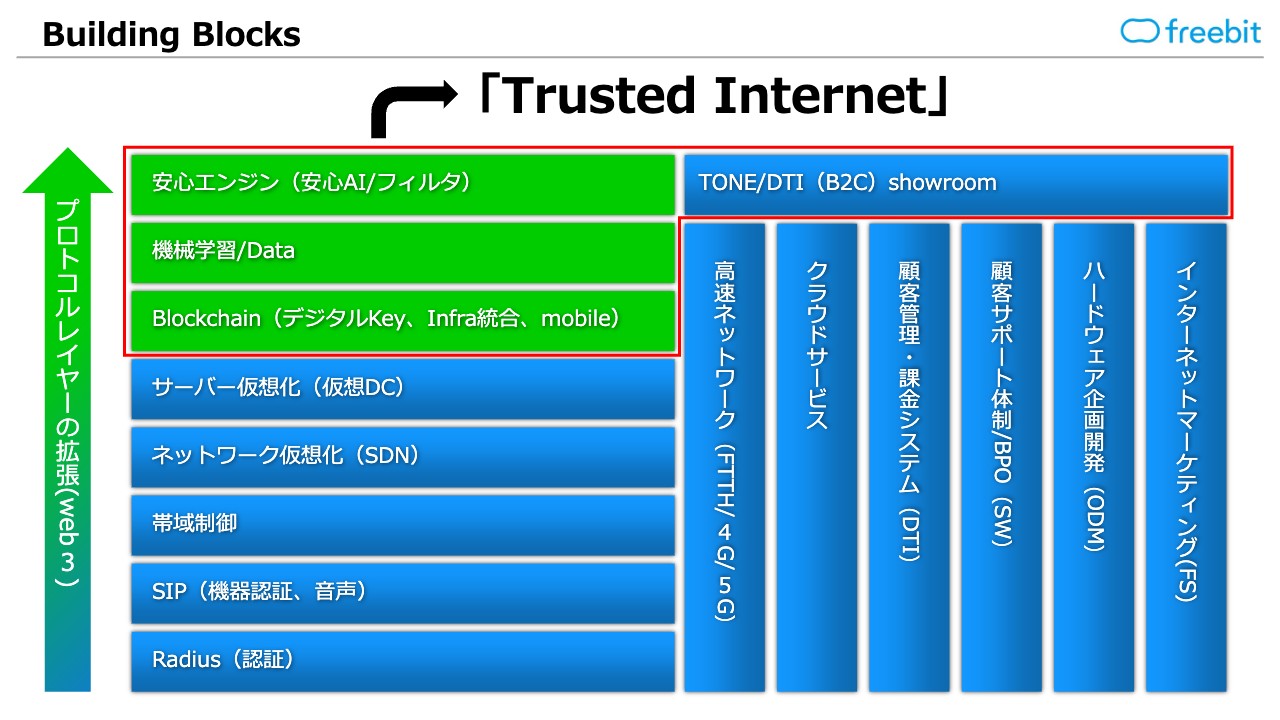

Building Blocks

ただ、一番重要なこととして、我々は今まで何の事業をしてきたかと言いますと、一言で表すと「Smart Infra提供事業」、すなわちさまざまなインフラを支援していく事業を、創業以来、貫いてきました。

そして、一番の強みは何かと言いますと、「Building Blocks」といわれる技術群で、これは「レゴブロック」のようなものになっていまして、組み合わせを変えることでプロバイダになったり、キャリアになったり、継続課金のサービスが作れたり、IoTのサービスができたりと、この「ビルディングブロック」を組み合わせてどのようなサービスを作っていくのかというところになっております。

Building Blocks(コアコンポーネントAPI)

完全にこの「ビルディングブロック」でできているわけではないのですが、我々の上場から今までの期間は、このブロックの上にこれらを使ったさまざまなサービスが作られ、それらをもってSmart Infra提供事業と言ってきたのが現在地になります。

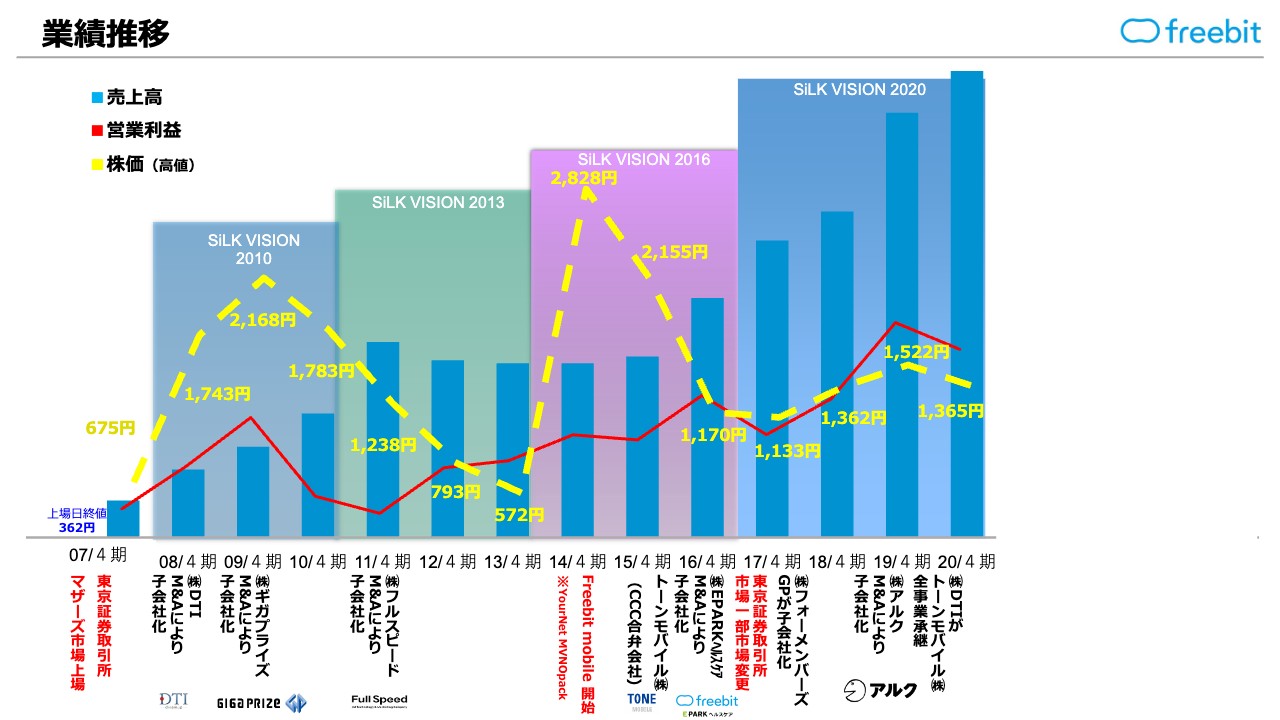

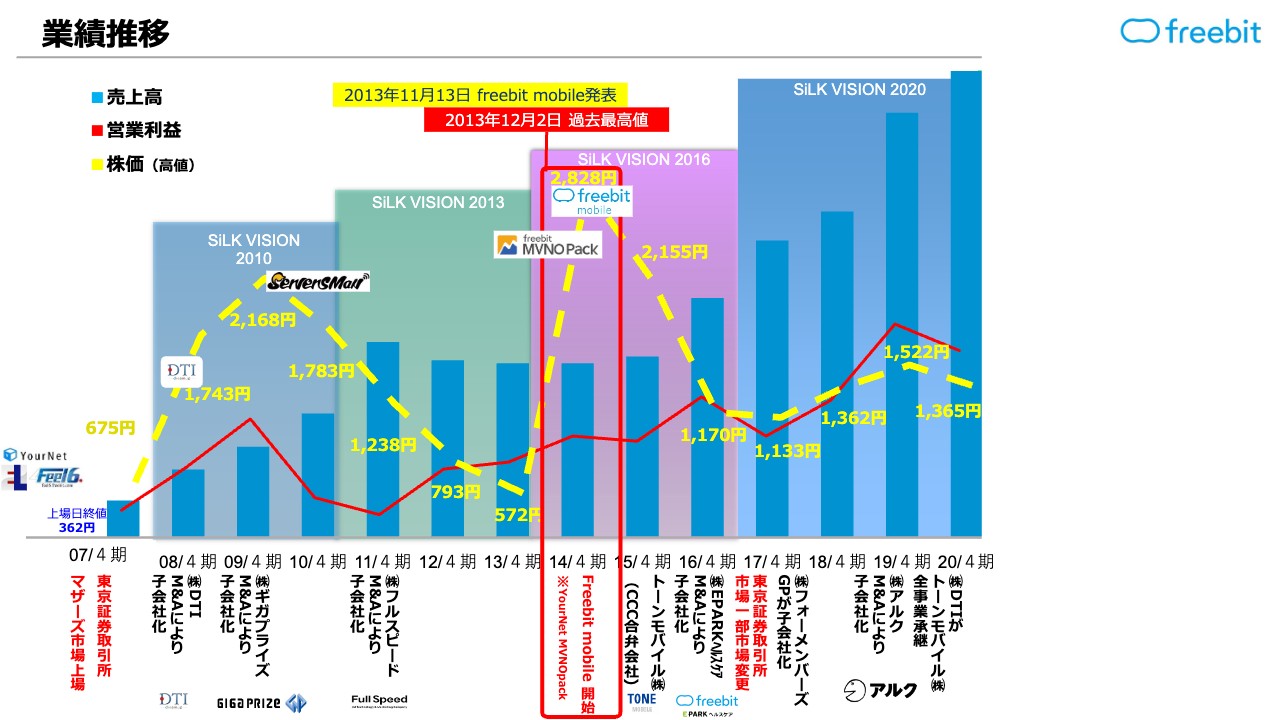

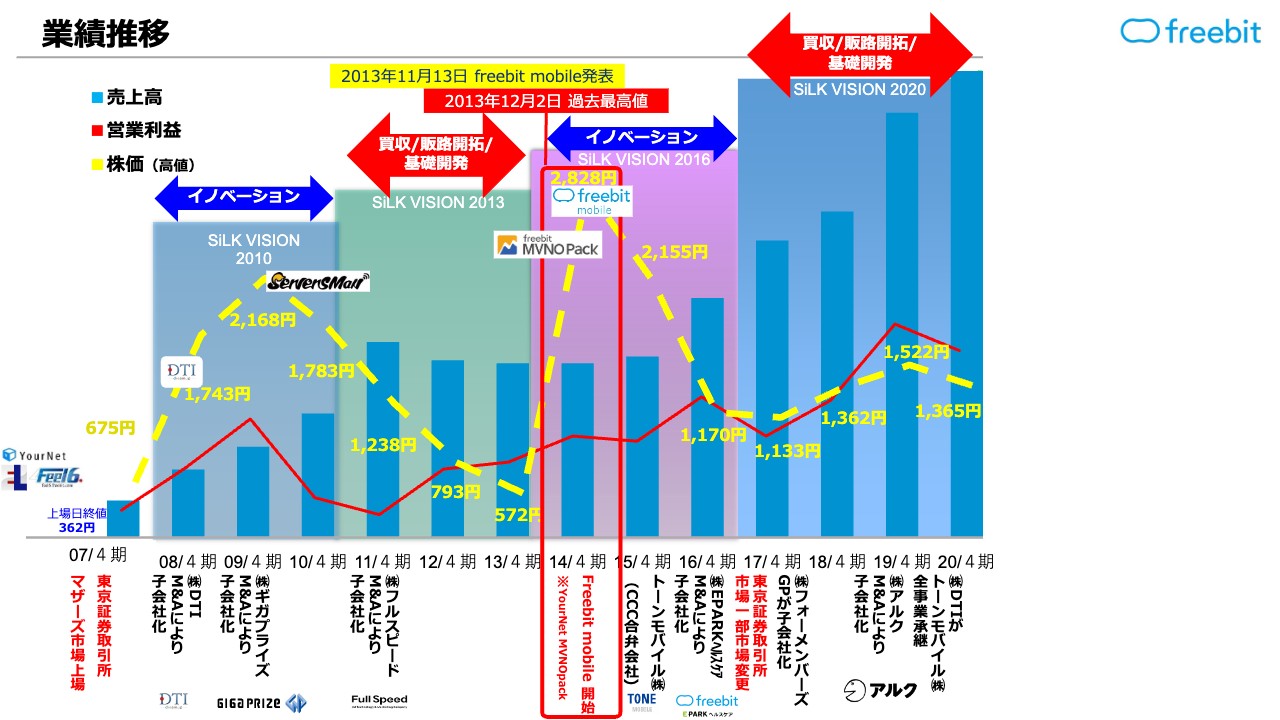

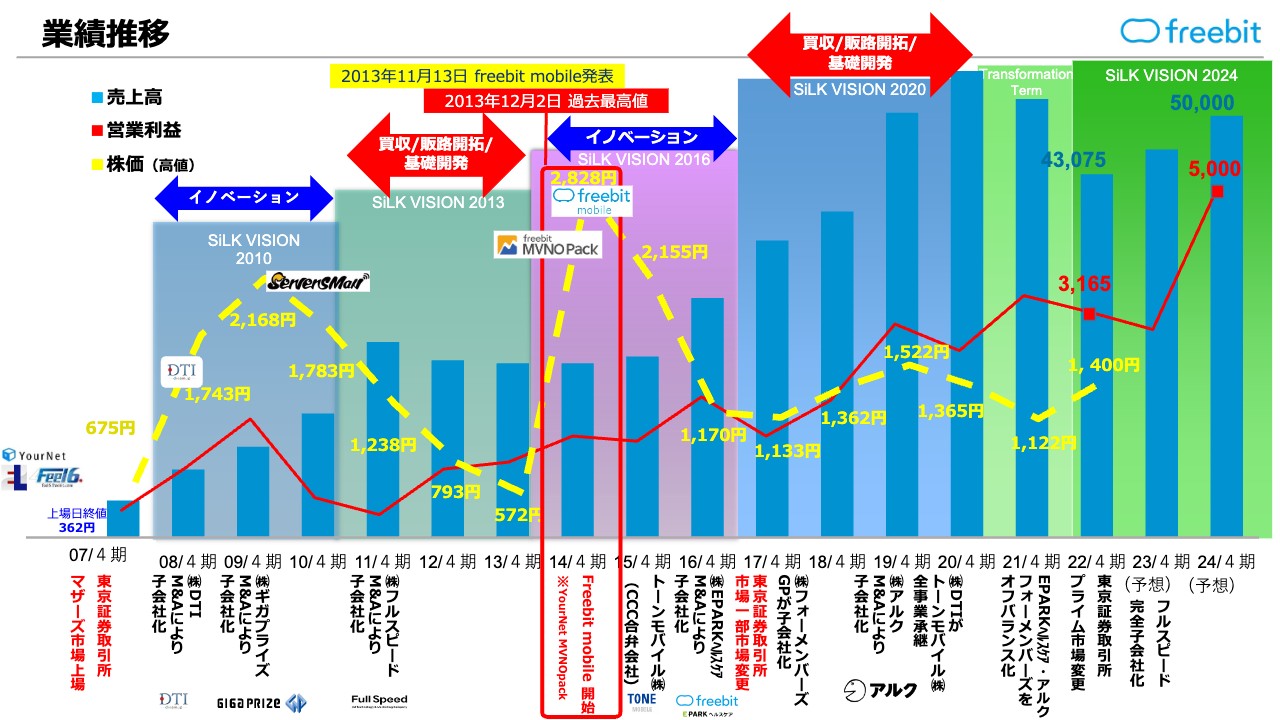

業績推移

上場からずっと続けて、中期経営計画を今までに4回設定してきました。その時ごとの収益は、スライドのグラフのようなかたちになっています。前中期経営計画までの数値になりますが、売上高・営業利益とも、まだ等比級数的な成長ではないものの、順調に成長してきております。

「SiLK VISION 2020」においては最高売上高・最高利益を達成しておりますが、この中で我々が上場企業として非常に意識しなければいけないのが、株主のみなさまからの評価になっています。

この評価が今までどうだったかと言いますと、「SiLK VISION 2010」で最初のピークを迎えており、上場日終値が362円だったのですが、ピーク時には2,168円となっています。そして2回目は「SiLK VISION 2016」の時に過去最高の株価を付けているということで、2つのピークがあります。

「SiLK VISION 2020」におきましては、市場状況などもあるのかもしれませんが、我々は最高売上高・最高利益を達成したものの、株主のみなさまからの評価に関しましてはピークを超えることができておりませんでした。我々としてはここをしっかりと認識して、さらに株主のみなさまの評価をいただけるようなかたちで事業を作っていかないといけないということで、「SiLK VISION 2024」を設定しております。

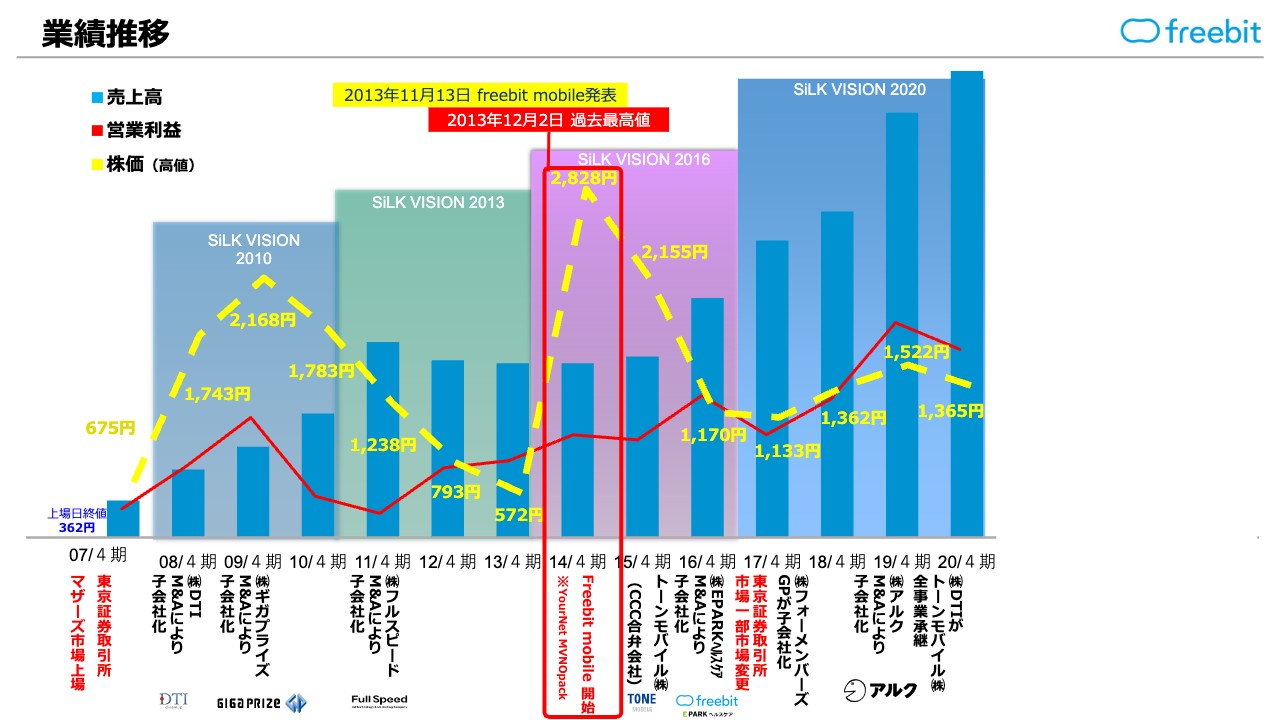

業績推移

最高価格に関しましては、ちょうど「freebit mobile」開始時、つまり我々が格安スマホ事業に参入した時になります。

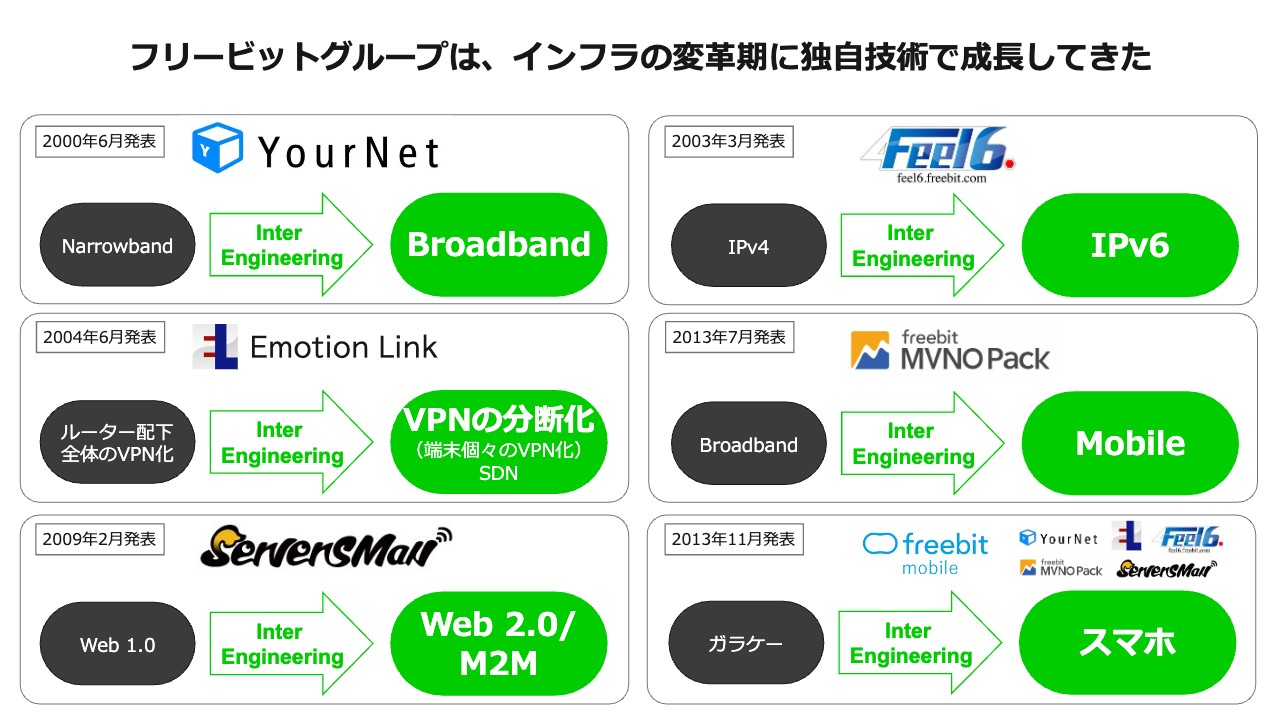

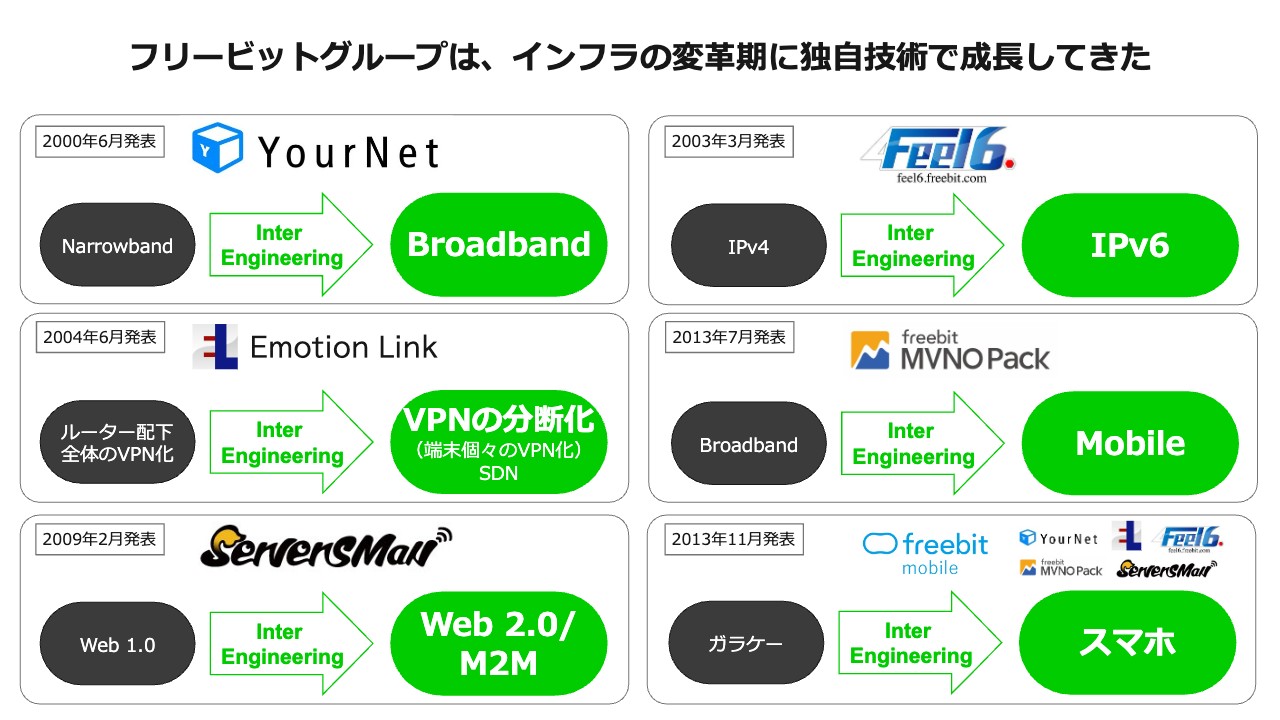

フリービットグループは、インフラの変革期に独自技術で成長してきた

これまでを俯瞰した中で、我々がどこで一番評価をいただいてきたのかと言いますと、売上・利益ではなくて、実際の株主のみなさまからの評価ベースとしては、フリービットグループはインフラの変革期に独自技術で成長してきたという経歴を持っています。そして、これらは実際の売上・利益にも貢献することがありました。

ナローバンドからブロードバンドへのシフトのところでは「YourNet」事業が大きく成長しました。そして、インターネットのIPアドレスが足りなくなるところで、仮想インターネットの事業、IPv4からIPv6などの部分で成長してきました。

Web1.0からWeb2.0への移行で「ServersMan」が出て、M2Mの事業をスタートできました。これが今、さまざまなスマートフォンを作れる要因の1つとなっております。そして今度は、ブロードバンドからモバイルへの移行の中で、現在フリービットの収益において非常に大きな部分を占めているのが「MVNO Pack」となっております。

そして、ガラケーからスマホへの移行の中での「freebit mobile」「トーンモバイル」などの事業が現在で、スライドに記載のように「FromがあってTo」という変革期において大きく成長してきたところがあります。

業績推移

これらのサービスや技術がいつ生まれてきたのかをプロットしますと、スライドに記載のようなかたちになります。上場日終値が362円で、その後DTIを買収し、これが現在の我々のBtoC事業のコアとなっております。我々がこれからサブスクリプションビジネスや継続課金のビジネス、さらにプラットフォーマー支援事業を展開していく上で、コアとなるDTIを買収し構造改革を行った時に、大きく評価が伸びております。

最初のピークの部分は「ServersMan」、すなわちM2Mの技術、あらゆるものをWebサーバーに変えていく技術を作った時となっております。その次のピークに関しましては「MVNO Pack」で、とにかく「モバイルに対してシフトを鮮明にした時」というかたちになっております。

業績推移

1つ置きの中期経営計画の期間でこのようなかたちになるのですが、なぜかと言いますと、これだけの尖った技術を作るためには非常に時間がかかるということで、イノベーションを行っており、その次の期間には、これをどのように市場化していくかということで、「SiLK VISION 2013」の期間にはいろいろなところで「ServersMan」のテクノロジーのOEMを進めていきました。

これは自社で展開するというよりも、アルプスアルパイン株式会社に最初に出会ったのもこの時でしたし、オムロン株式会社などのさまざまなところと機器を作って、BtoB型で展開しようということを行いましたが、ただ、この時点においては、それらを開花させることができなかったということになっております。

「SiLK VISION 2013」の期間においても次の技術開発が動いておりまして、これが発表できたのが「SiLK VISION 2016」の期間における「MVNO Pack」、それを垂直統合した「freebit mobile」になっております。「freebit mobile」には、これらの「Feel6」「Emotion Link」「ServersMan」などの技術がすべて入っております。

我々は実際に多くの期待値をいただき、どのように展開していくのかというところで、買収・販路開拓・基礎開発のタームにおきまして、まず「freebit mobile」につきましては、CCC(カルチュア・コンビニエンス・クラブ株式会社)と合弁会社を作りまして、1,400店舗のTSUTAYAに対して賢明な販売努力を行ってまいりました。しかし、期待値には十分に応えることができませんでした。

こちらで作れた店舗が100店舗強でございましたが、現在の中期になりますと、さらに大きく23倍の店舗数を株式会社NTTドコモと組めております。実際、こちらの期におきましても、次のWeb3などのさまざまな技術開発を進めております。

フリービットグループのこれまでの歩み

以上のように俯瞰した中におきまして、我々は新しく「SiLK VISION 2024」を昨年からスタートさせております。

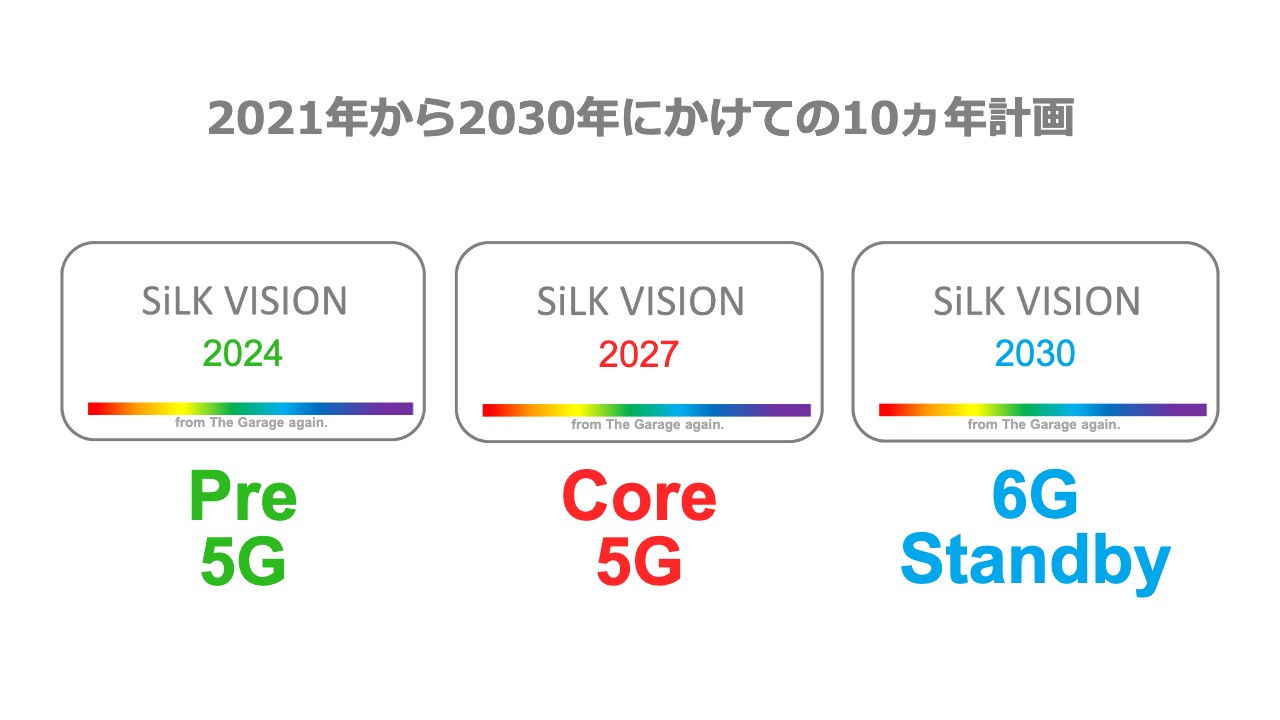

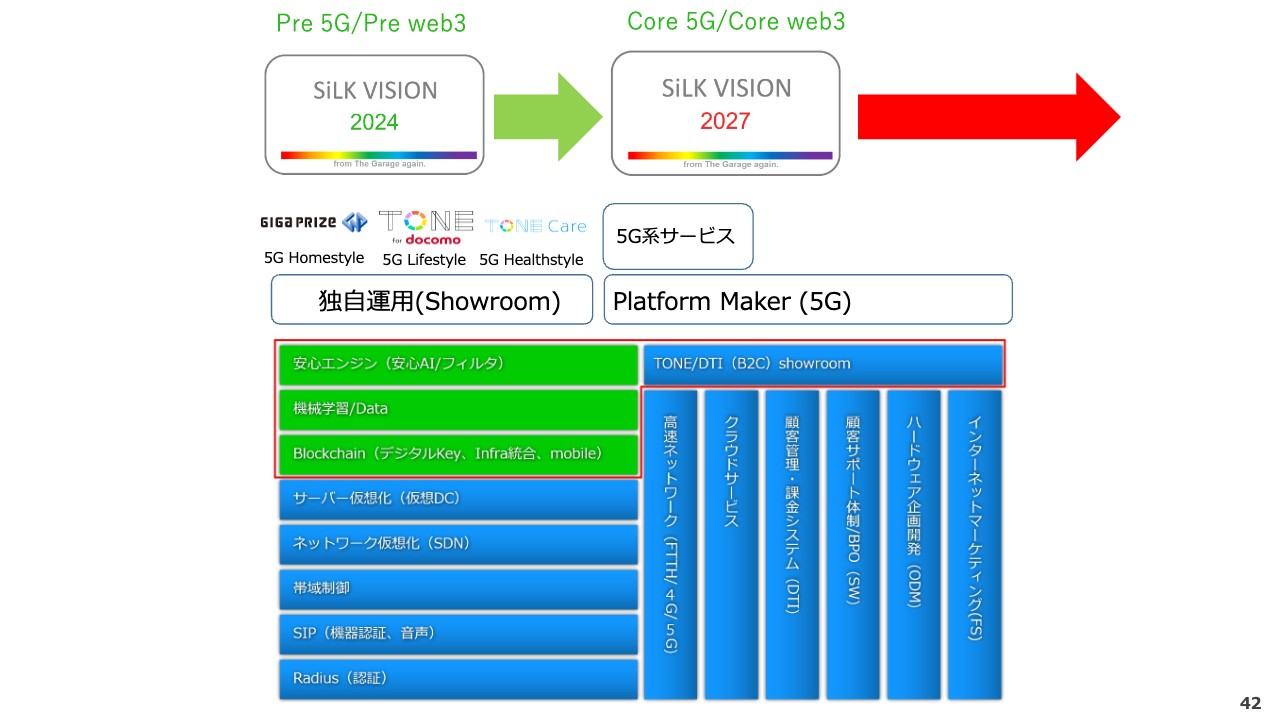

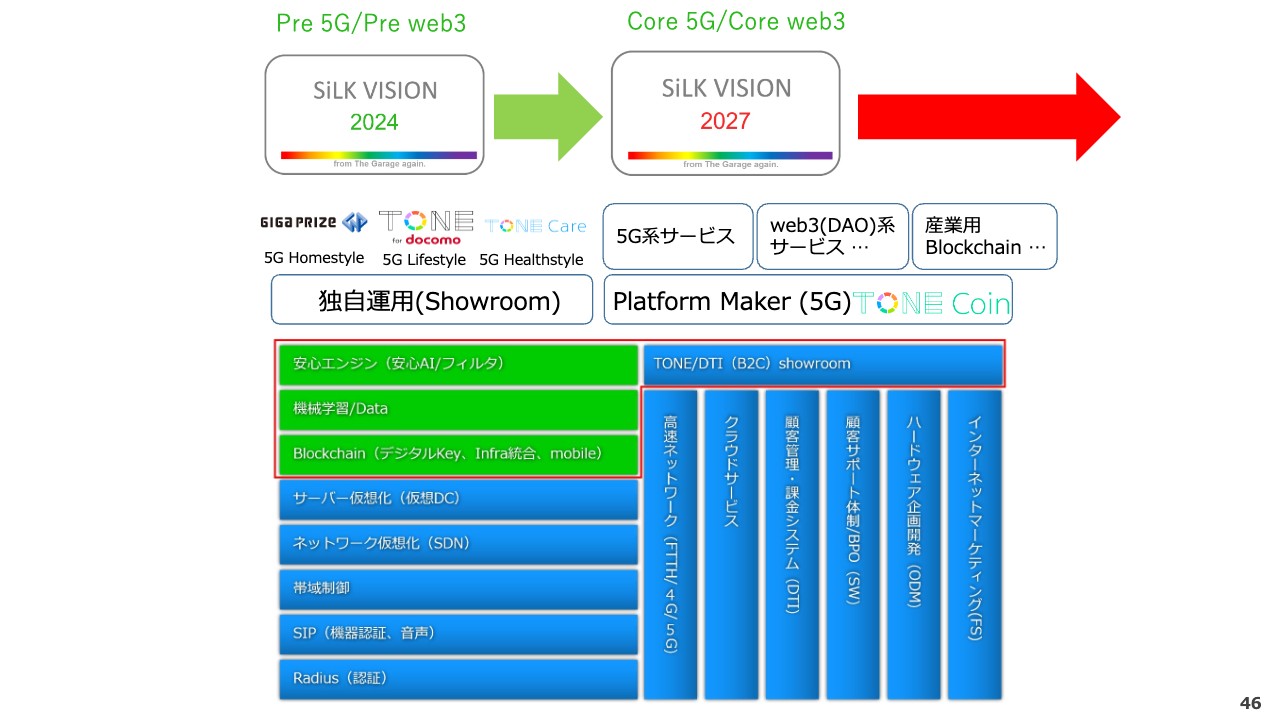

2021年から2030年にかけての10ヵ年計画

「SiLK VISION 2024」はここだけで終わるものではなく、5Gの10年間における前段であります「Pre 5G」、そして実際に5Gが主力になってまいります「Core 5G」が次の中期となっております。そして、それをさらに発展させ次の6G時代の準備を進める「6G Standby」の3段階の計画になっております。

この10年間は、ESGや二酸化炭素の問題などを要因としまして、「世界中が勝負をかけないといけない10年間」といわれております。技術に関しましても本当に大きな変化が起こってまいりますが、その核心は、言うまでもなく5GとWeb3でございます。これまで5Gのご説明はさせていただきましたが、Web3につきましても我々がどのように考えているのかお話しさせていただきます。

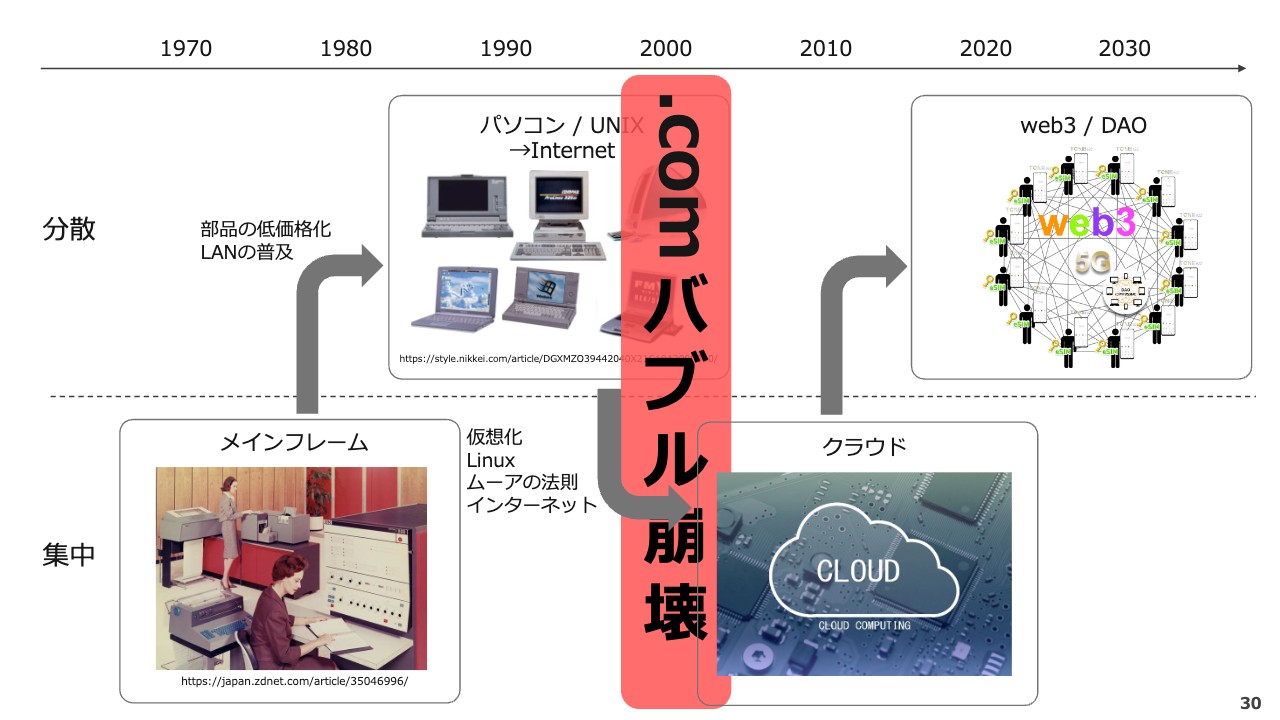

コンピュータの歴史

コンピュータの歴史は1970年代から始まり、その歴史は「集中と分散」の繰り返しでできております。まずは、メインフレームですべてを処理するコンピュータからスタートいたしまして、日本でも富士通、IBM、NECなどメインフレーム事業者として強い会社がございました。

そして、部品が低価格化したことによりまして、パソコン/UNIXが開発されまして、インターネットという超分散型のシステム、ネットワークが生まれます。インターネットは、個別の会社や組織の管理者は存在しましても、インターネット全体を管理している管理者は存在いたしません。しかし、それでも動くという特徴を持っております。

これらの時代を経て、インターネットに対する莫大な期待値から「.comバブル」が2000年に起こりましたが、当時はその期待値に応える技術を揃えておりませんでした。常時接続ではなく遅い回線、コンピュータ自体の値段も高く、ストレージもすごく高い状態で、「インターネットでこんな未来になるよ」と言われたものを、2000年のインターネットは支えることができませんでした。

我々はそのような背景から「.comバブル」の崩壊が起きたと考えております。しかし、この「.comバブル」崩壊から現在にかけて、「インターネットが終わる」とおっしゃっている方がどこにいるでしょうか。この時は本当に言われていたわけでございます。

実際、これらの動きは何だったかと言いますと、ムーアの法則などによりまして、さまざまなデバイスの価格が下がりまして、フリーのLinuxを中心としたオペレーションシステムが出てくることで、「分散型の環境をすべて1回集中して、『インターネットができる』と言っていたことを、とにかく1回やってしまおう」となりました。

インターネットは常時接続になりまして、それらが非常に効率的に運用できるクラウドの登場によりまして、さらに新しいプラットフォーマーなどの成長が始まってきたのであります。

しかし、クラウドのビジネスモデルが、クラウドを貸し出すことだけではなくて、無料でデータを取り込むかたちの別のビジネスモデルを取り込んだことによりまして、昨今言われているような「個人情報は誰のものか?」というプラットフォーマーの弊害が再び叫ばれるようになってきております。

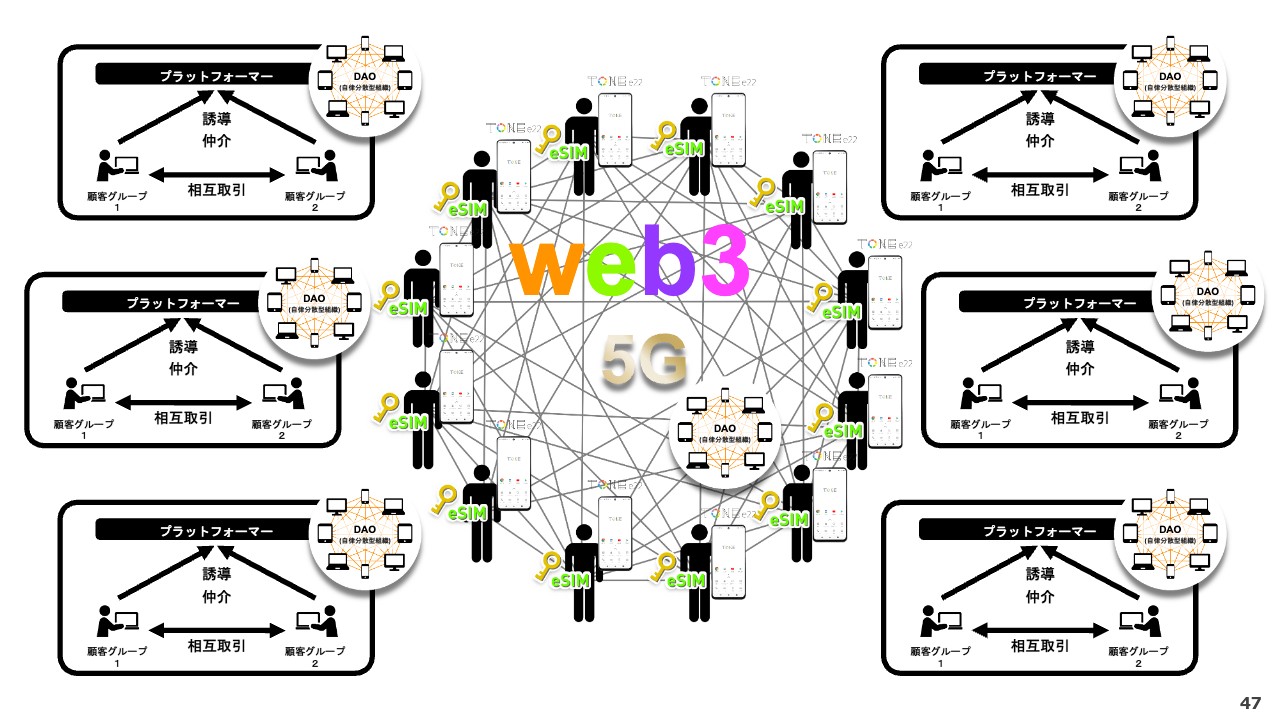

そこで、Web3の時代では、ブロックチェーンという誰も管理していない仕組みの上で、信頼できる情報が流通し、DAOといわれる分散型自律組織を目指していくことになります。これはまさに、もともとインターネットが目指していた世界でございます。これまでは、接続やサーバーシステムの過程で実現できなかったものが、Web3では実現できるのではないかといわれております。

現在、Web3のアプリケーションの1つである暗号資産の価格が落ちておりますが、これは「.comバブル」のように、まだ技術が追いついていないためです。「インターネットが終わる」と言われていた20年前とその後の展開のように、また同じようなことがもっと大きな範囲で起こってくるのが、5G/Web3の組み合わせではないかと我々は考えております。

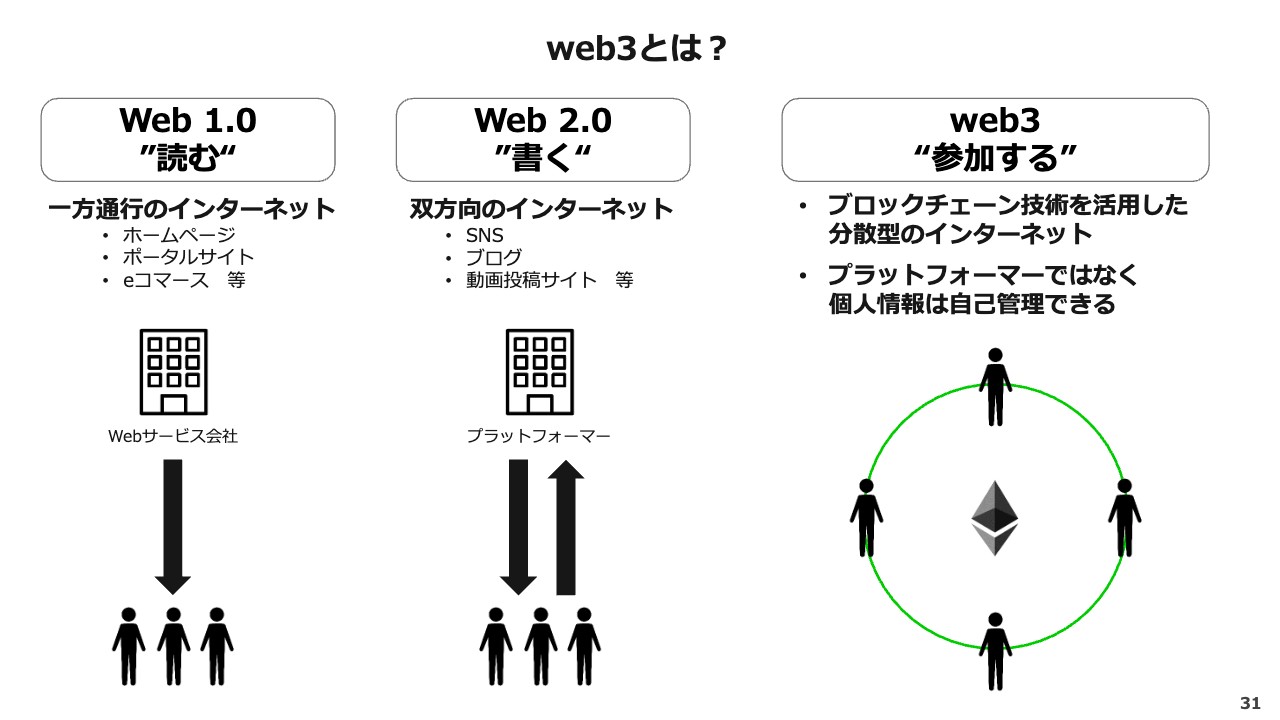

web3とは?

元MITメディアラボの伊藤穰一さんによりますと、Web1.0は「読む」という一方通行のインターネット、そしてWeb2.0は「書く」という双方向のインターネットで、そこにSNSなどが登場し、常時接続でき移動できるモバイル端末があったことで広がってまいりました。そして、ブロックチェーンを使ったWeb3は、「参加する」ものであり、ブロックチェーン技術を活用した分散型のインターネットとなります。

プラットフォーマーではなく、個人情報は個人で管理し、プラットフォーマーに寄り過ぎた利権やビジネス構造がもっと分散して、いろいろなところで参加しやすくなってまいります。これはまさに、Web1.0以前のインターネットが生まれた時の文化に似ていると私も感じております。コミュニティに対してどのように貢献できるかをみんなが考える、非常にわくわくする世界・時代になると思っております。

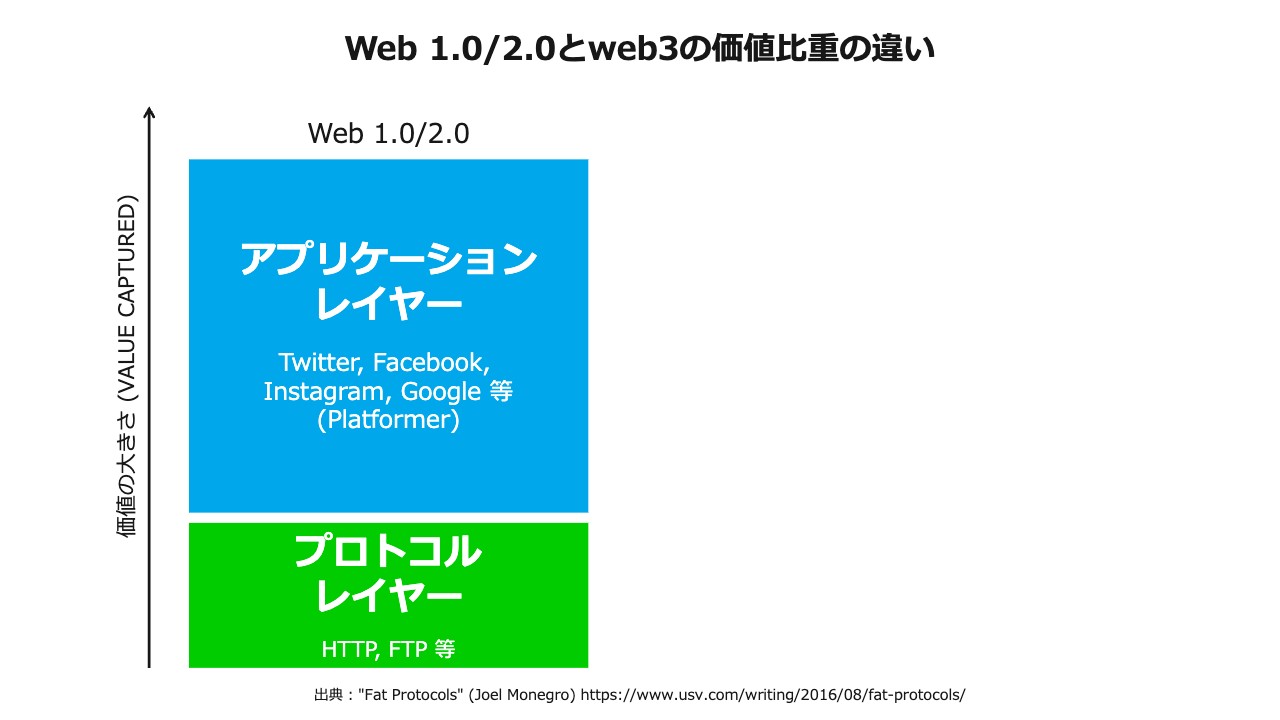

Web 1.0/2.0とweb3の価値比重の違い

こちらは「Fat Protocols」という論文からの引用になりますが、Web1.0、Web2.0の価値は、接続サービスであるプロトコルレイヤーとアプリケーションレイヤーが、プラットフォーマーが持っているさまざまなインターネット上のサービスの上に存在しておりました。

Web1.0以前の時代は、実は接続事業者がコンテンツをすべて持っておりました。例えば、富士通株式会社の「@nifty」サービスも、ソニー株式会社の「So-net」もこのレイヤーのかなりの部分を持って差別化しておりました。しかし、それが完全に水平分離し、プロトコルレイヤーに関しては「土管化」といわれたところがWeb2.0までの世代となっております。

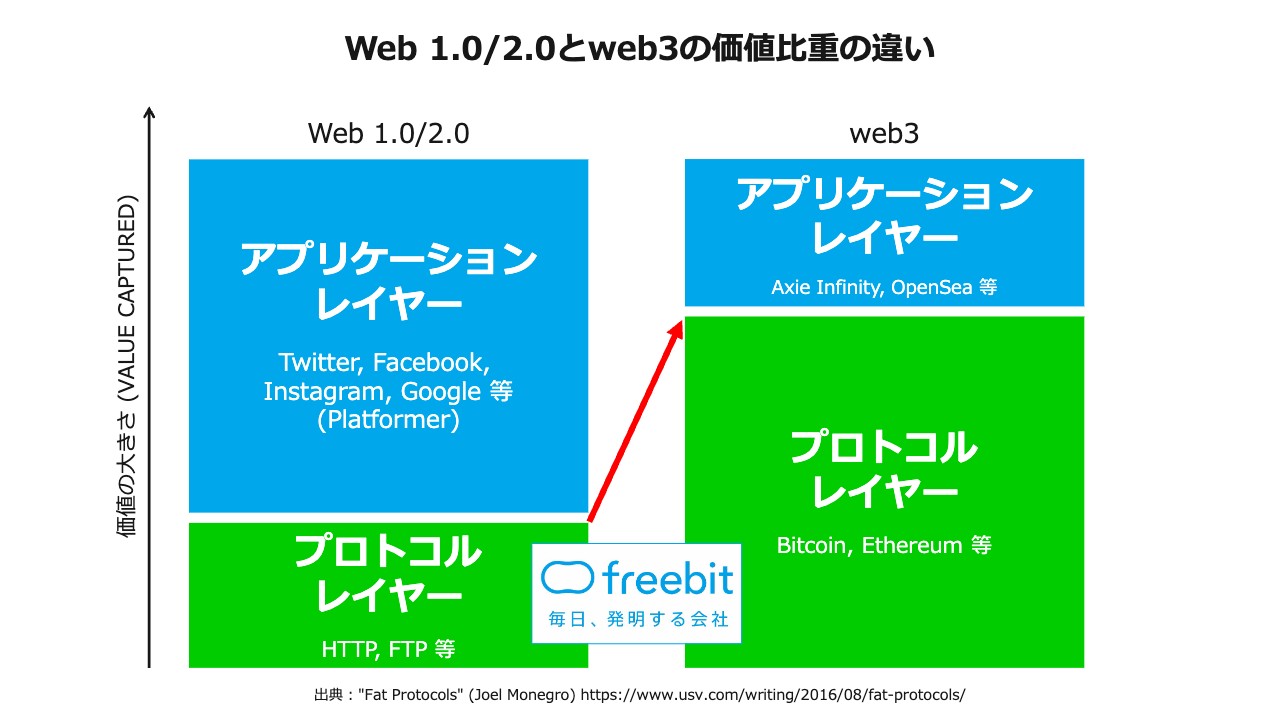

Web 1.0/2.0とweb3の価値比重の違い

しかし、Web3になりますと、プロトコルレイヤーがブロックチェーンまでを統合するため、ブロックチェーンが、プロトコルレイヤーとして、本当に簡単にアプリケーションが書けるようになってきております。そのようになりますとプロトコルレイヤーの価値が非常に重くなってまいります。

例えば、下がったと言われましてもビットコインの価値は53兆円あります。それだけのものがすでにプロトコルレイヤーに存在しており、この価値が高かった時に、ある担当大臣は「ビットコインだけで日本の国家予算を超える価値がある」という旨の話をされていました。

これまでいろいろな意味でプラットフォーマーがデータベースを保有して、さまざまなかたちでセキュリティを守らないといけなかったところが、これからは接続を含めたすべてをプロトコルレイヤーで吸収できるようになってまいります。

これからWeb2.0からWeb3の時代にシフトしていく中で、先ほど「技術が足りなかった」とお話しいたしました。我々はWeb1.0からWeb2.0に移行する前の、「.comバブル」の崩壊を経験しており、当時足りなかった技術は非常によくわかっております。

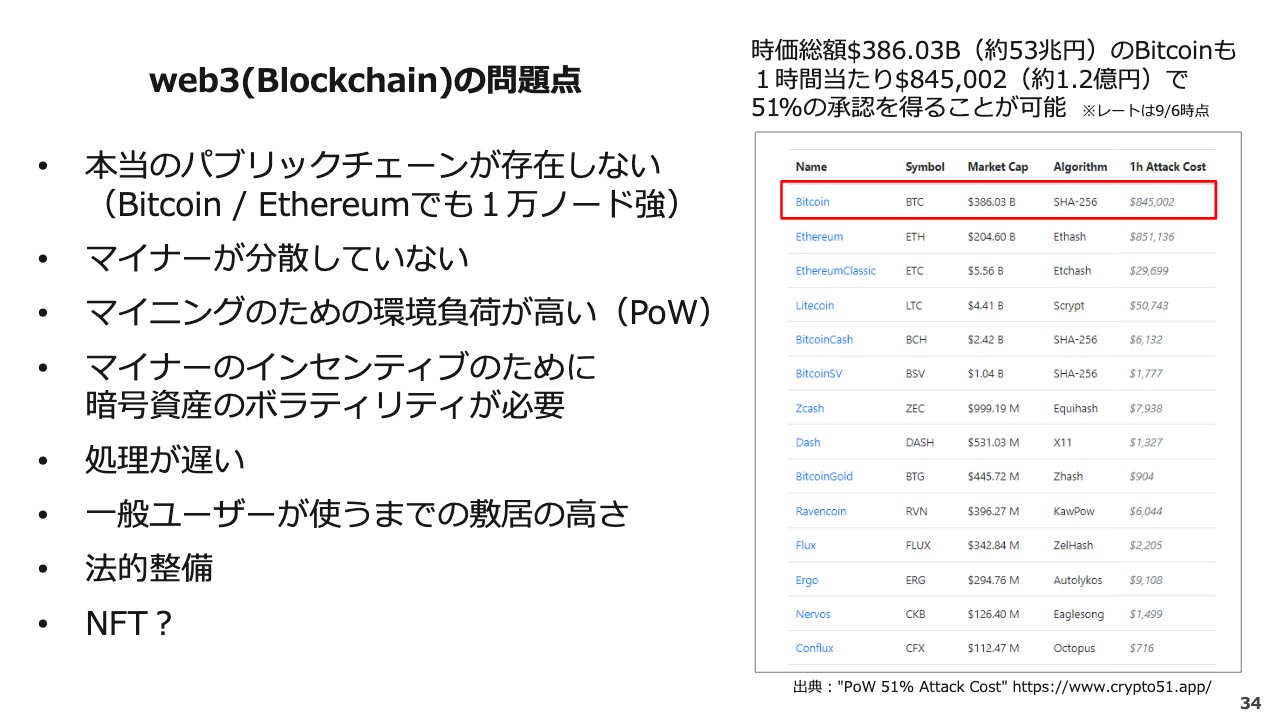

web3(Blockchain)の問題点

インフラの視点からWeb3を見ますと、ブロックチェーンの技術は本当にまだまだ足りておりません。問題点としましてスライドに記載のように、本当のブロックチェーンが存在しない、マイナーが分散していない、マイニング環境の負荷が高い、暗号資産のボラティリティが必要なため実際の社会的インフラとして使いづらい、処理が遅い、一般ユーザーが使うまでの敷居が高い、法的整備が追い付いていない、NFTの技術がまだ不完全である、といった点が挙げられております。

なかなか本当のパブリックチェーン、ブロックチェーンが存在していないことはわかりづらいかもしれませんが、現在はプルーフ・オブ・ワークというマイニングの処理能力によりましてセキュリティを保っております。そしてそれをハッキングするためには、一瞬のうちにすべてのマイナーの51パーセントの処理能力を取らないといけないといわれております。

実際、51パーセントの処理能力をいくらあれば取れるのかを随時計算しているサービスがございますが、驚くべきことに、ビットコイン約53兆円の価値に対しまして、1時間あたりのハッキングコストはわずか1.2億円と試算されています。1.2億円ありましたら、暗号資産だけで53兆円の価値があるコンピュータの処理能力を取れてしまいます。

これは非常にわかりやすく表現した例ですので、必ずしもそれだけでは無理かもしれませんが、コンピュータ処理能力はわずか1.2億円くらいで取れてしまいます。巷間では一生懸命に「GoogleではなくてWeb3の世界だ」と言われておりますが、プラットフォーマーが本気になりますと、このようなところの処理能力を取ることは、ほぼ一瞬でできてしまいます。

次の時代に向けて、インターネットがWeb2.0などで発展したようなレベルにWeb3が到達するためには、インフラサイドからのトランスフォーメーションが必要だと我々は考えております。

フリービットグループは、インフラの変革期に独自技術で成長してきた

こちらのスライドに記載のように、我々は常にトランスフォーメーションを行っております。

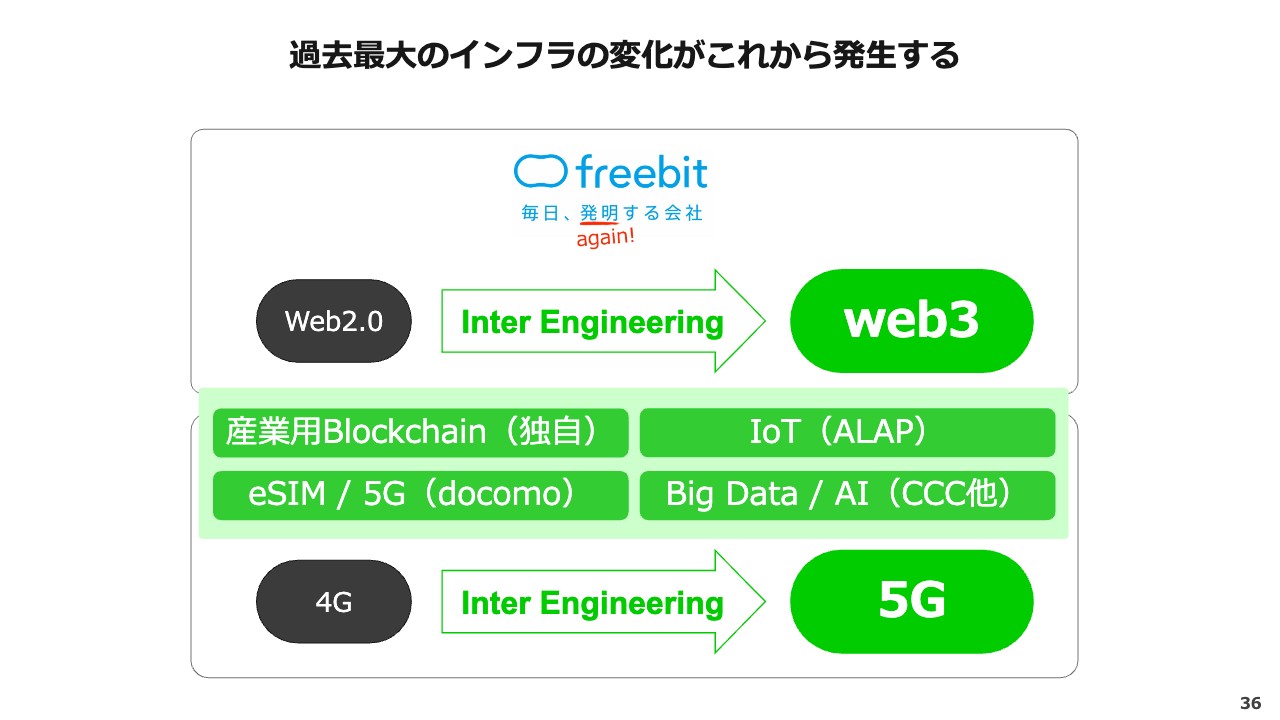

過去最大のインフラの変化がこれから発生する

我々が次の中期に向けて、これから10年間でどのようにWeb2.0からWeb3に、4Gから5Gにシフトしていくのかと言いますと、前の中期経営計画「SiLK VISION 2020」でご説明したように、これまで開発してまいりました、すでに開発済みの技術を使いどのように転換していくのかが、非常に重要なポイントになってくると思っております。

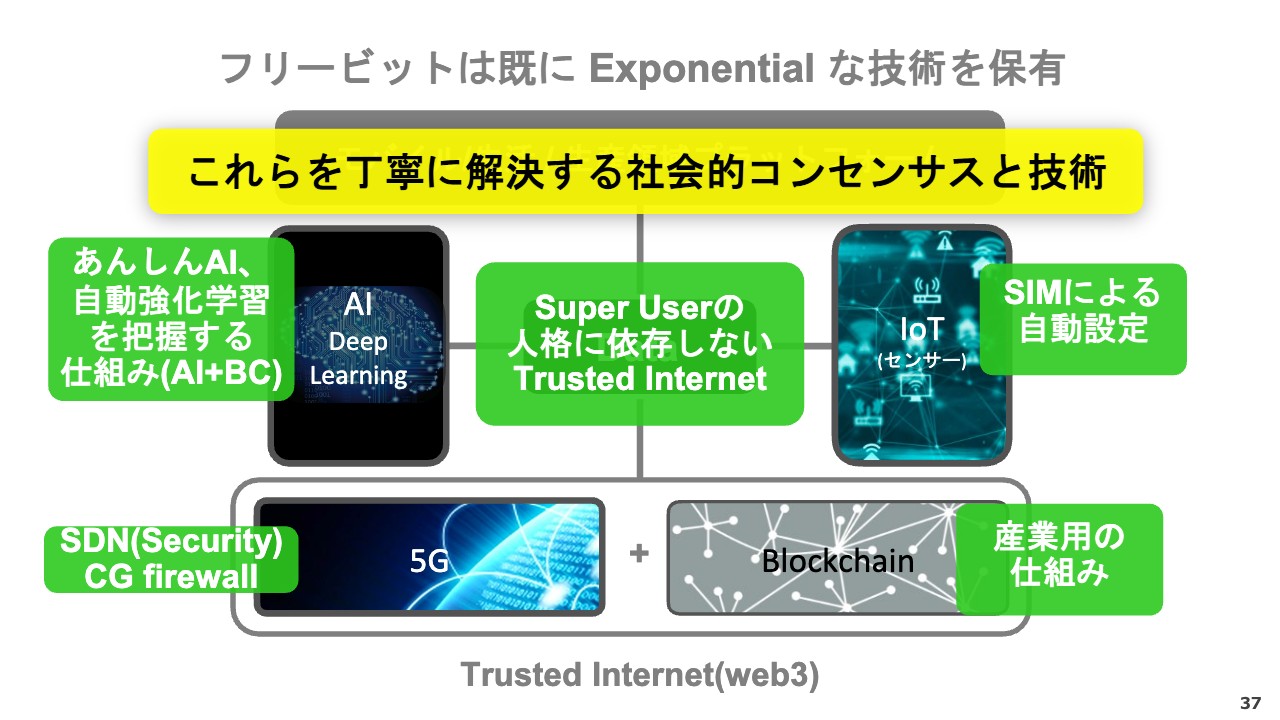

フリービットは既にExponentialな技術を保有

それらのものを非常に丁寧に組み合わせて、社会に浸透させていくことは、とても重要な我々の次の使命であります。今までの中期経営計画でうまくいったところ、失敗したところから学んで、次に進めていかなければいけないと認識しております。

Building Blocks

そのために我々は、「SiLK VISION 2020」、そして「SiLK VISION 2021」の1年目を使って、新しいプロトコルレイヤーの拡張として、Web3に拡張するための新しいBuilding Blocksを追加いたしました。ブロックチェーンの仕組み、機械学習・Dataの仕組み、そして安全・安心のフィルタシステムなどを作ってまいります。コアの部分の開発はすべて終わり、実際にサービスとしてスタートしております。

2021年から2030年にかけての10ヵ年計画

10年計画の中で、5GだけではなくてWeb3の時代に、Pre5Gの位置付けを再度強化して取り組みたいと思っております。

freebit 現在地

我々の現在地としまして、スライド右に記載のように、付加価値が低いといわれていた土管事業からプラットフォーマーを支えていく事業、固定網からモバイルへの移行、そしてモバイルの高速化の3つの部分に投資してまいりたいと思っております。

現在のフリービットの目指すもの

それらの投資によりまして、今まで続けてきたSmart Infra提供事業から、5G/Web3時代のPlatform Makerとして、プラットフォームをBuilding Blocksで支えていくような事業に転換していくことを考えております。

現在のフリービットの目指すもの

これはどのようなことかと言いますと、すでに「SiLK VISION 2024」におきまして、それはスタートしております。これから発表されますが、ライフスタイルを先行して見せていくために、ギガプライズの「5G Homestyle」としては、今までにはない新しいものが出てまいります。そして「TONE」「5G Lifestyle」、その中で実証実験している「5G Healthstyle」などの新しいスタイルを先行したものを、ショールームとして展開してまいります。

これらのものがコンポーネント化されて、次の中期になりますと、Platform Makerとしてさまざまな事業体に対しまして、また事業体だけではなく、インフルエンサーがこのようなこともできる、といったかたちに顧客層を変えていくことになっております。

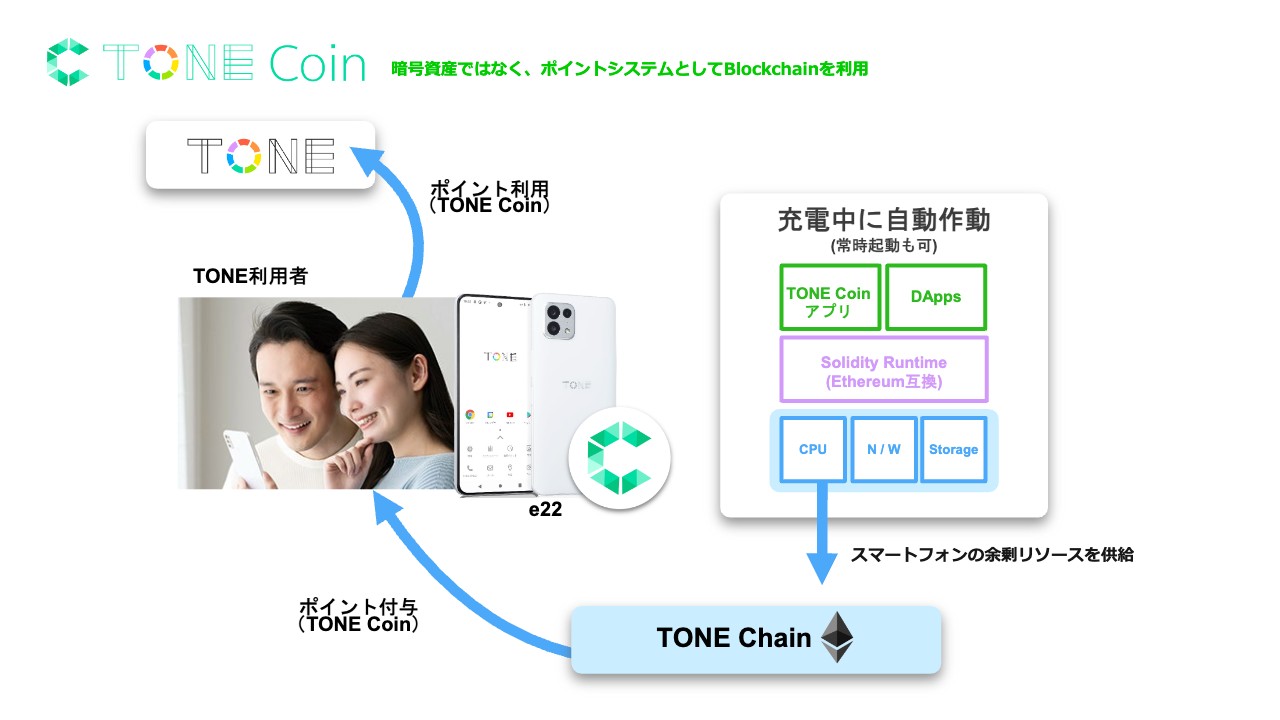

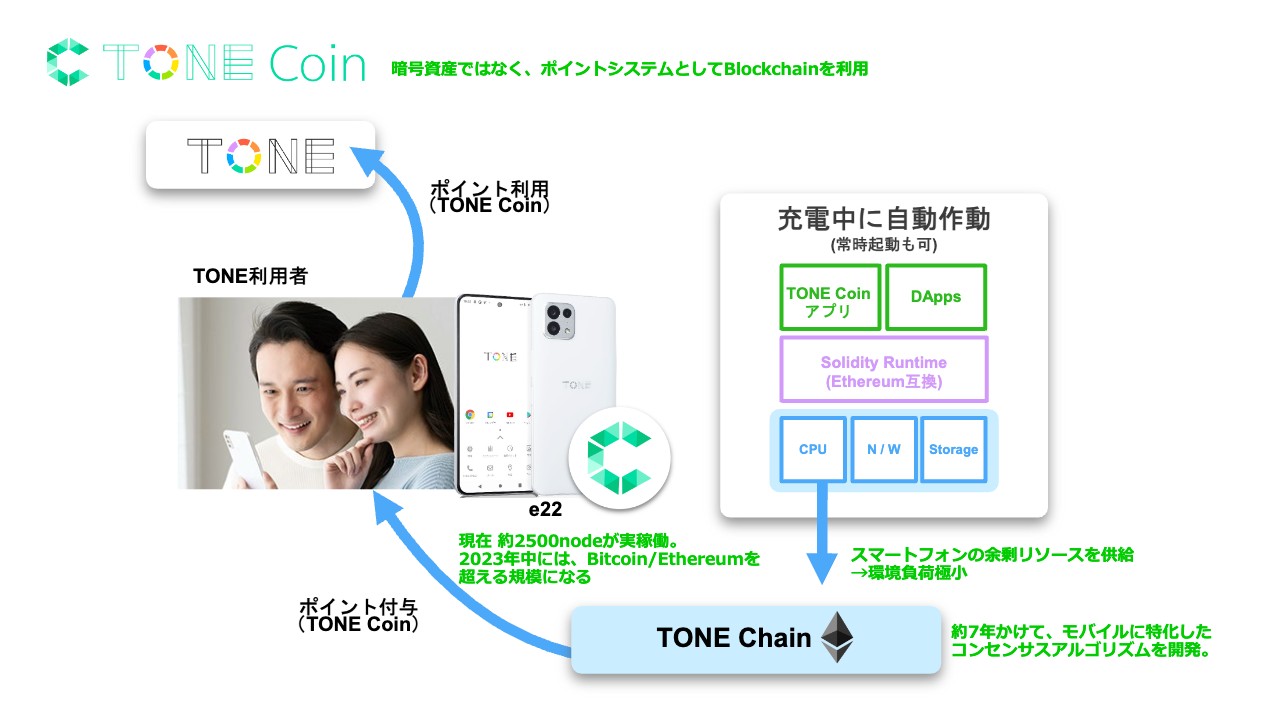

TONE Coin

このプラットフォームの中で、非常に重要な1つの例としまして、我々がすでに提供させていただいているのが「TONE Coin」でございます。世界初の環境負荷が極めて小さく、ボラティリティのない産業用ブロックチェーンとなっております。

TONE Coin

「TONE」ユーザーが「TONE Labo」に入っていただきますと、「TONE Coin」というアプリケーションが自動的にインストールされます。そして、充電中にスマートフォンの余剰リソースを使用して、独自ブロックチェーン「TONE Chain」が稼働いたします。スマートフォンの余剰リソースを供給いただいたことで、「TONE Coin」ポイント(インセンティブ)が供給されまして、それが利用されるかたちになっております。

TONE Coin

現在すでに約2,500nodeが存在しており、2023年中には、最大級のパブリックチェーンネットワークに並ぶnode数になってくると思っております。ニワトリが先か卵が先かという話ではありませんが、インセンティブがないためnodeが進まないのか、nodeがないためにインセンティブが出てこないのか頭を悩ませておりますが、我々は常に展開していくことを考えております。

TONE Coin

我々はこの「TONE Coin」上で動く新しいDApps、そしてWeb3のサービスをこの機にいろいろな仕組みを使って呼び込む努力を続けまして、我々が作っているネットワークの中で、安定してボラティリティのないWeb3サービスに取り組みたい方をどんどん乗せてまいります。「イーサリアム」とまったく同じプログラムが「TONE Coin」上では動いております。

「イーサリアム」上でサービスをされているWeb3の企業の方々の、「もっとガス代を安くしたい」「仮想通貨の暗号資産のボラティリティがない状態でサービスしたい」というニーズに対しましては、間違いないサービスとして入っていただきたいと思っております。このような仕組みをどのように展開していくかが、次の中期経営計画の大きなポイントになってまいります。

Web3のイメージ

こちらは中期経営計画でもお示ししたイラストでございますが、この中ですでに「TONE e22」と「TONE Labo」におきましては、ブロックチェーンをスマートフォンで構成する1つの事例を提示できたのではないかと思っております。

ニュース

アルプスアルパイン株式会社と提携して産業用にブロックチェーンを展開していくことで、暗号資産・NFTだけではなくて、産業用のバックエンドとして使用する取り組みも進めてまいりたいと思っております。

2022年4月期と2023年4月期の戦略投資内訳

現在、中期経営計画の2年目の第1四半期となりますが、前四半期とあわせてスライドのように投資してまいりました。

フリービットグループの中長期の成長イメージ(現在地)

スライドの図の中でお示しした領域におきましても、すでにこれだけのインキュベーションの種が生まれてきております。フィルターバブルを超えるような新しい仕組み、5Gの「MVNO Pack」、そして機器をeSIMで一括設定する「TONE Zen」の仕組みはドコモショップでもすでに使われております。

「TONE Coin」「TONE Care」、それからネットワークサイドのフィルタリングを行う仕組みや、ギガプライズも新しい仕組みを作っております。「5G Workstyle」に関しましても、これからサービスも出てまいります。さらには、クリエイターやインフルエンサーのみなさまを支援する独自プラットフォーム「StandAlone」を持てるようになります。

最近では、いろいろなかたちでYouTubeの規約に触れたことによりまして、自分(クリエイターの方々)のプラットフォームを追われてしまうことが起こっております。そのような方がこれから多く出てくると思っておりますが、彼らの1つの受け皿にもなりますし、新しい仕組みとして、クリエイターを支えていく仕組みも作れるのではないかと思っております。

TONE for docomo

さまざまな脅威に対しまして、現在でもこれだけの分野ですでに取り組みが進み始めております。実際、「TONE for docomo」を例にとりましても、1台の端末だけでもこれらの対応ができております。

業績推移

先ほどご説明した業績推移に戻りますが、そのような中でイノベーション、買収、販路開拓、基礎開発を経て、我々はこの期におきまして、5G/Web3におけるイノベーションの期間になればよいと感じております。

是非とも「TONE e22」をお求め頂き、我々が目指す世界をご体験ください!

そして、これをいち早く感じていただく「TONE e22」が現在、全国のドコモショップ、カメラのキタムラ、Webでもご購入いただけます。「TONE Labo」にご加入いただくと、1万円引きでご購入いただけます。さらに、60歳以上の方は、300メガバイト以下のご利用でしたら月額0円を最大1年間というキャンペーンも行っております。この期間にぜひ体感していただきたいと思っております。

以上、中期における我々の現在の投資項目、そして現在地をご説明させていただきました。

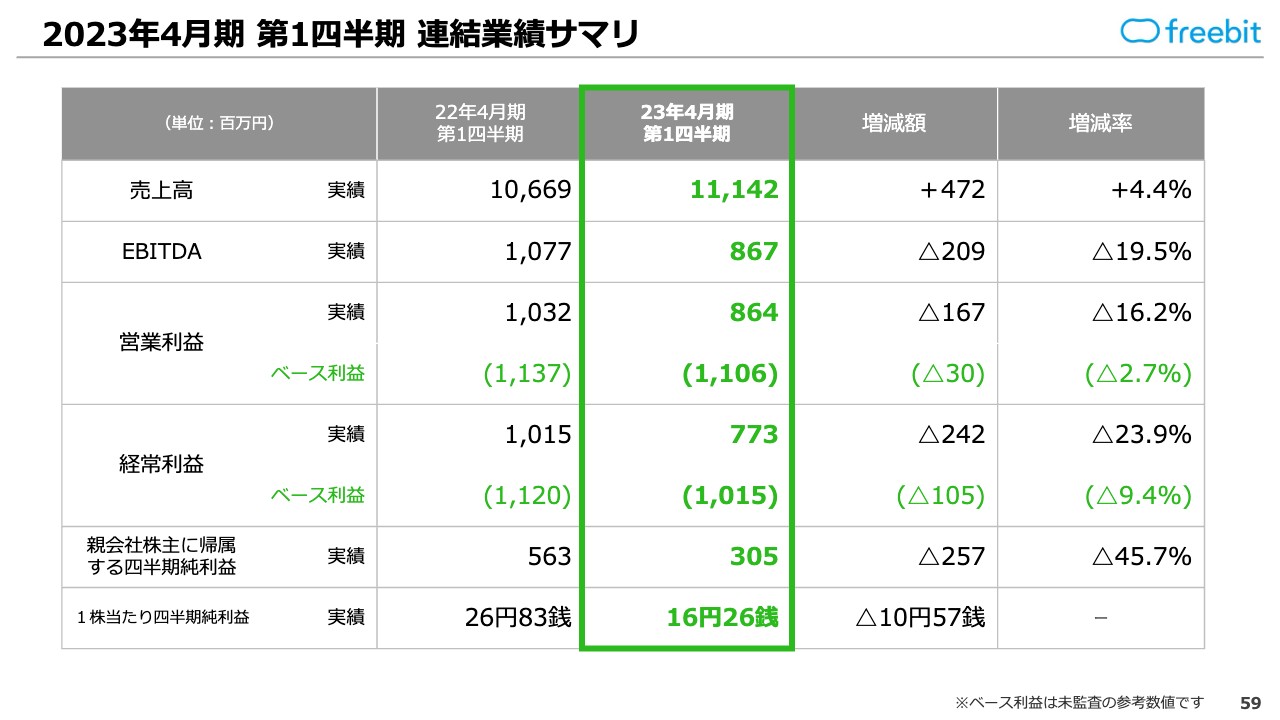

2023年4月期 第1四半期 連結業績サマリ

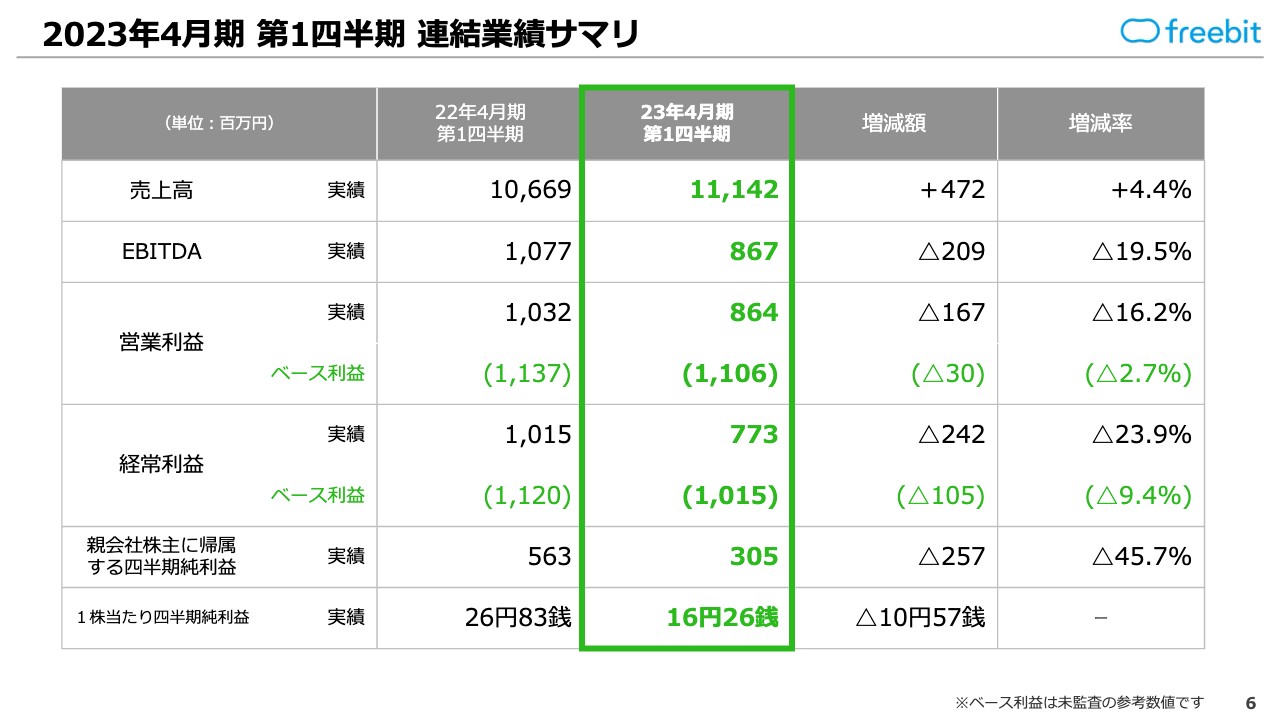

清水高氏:取締役CFOの清水でございます。2023年4月期第1四半期の連結業績の詳細につきまして、私からご報告させていただきます。まず数字の報告でございますが、売上高につきましては111億4,200万円、EBITDAは8億6,700万円でございます。営業利益は、会計上の実績の数値としまして8億6,400万円になっておりまして、戦略投資を除いたベース利益につきましては11億600万円でございます。経常利益の実績につきましては、7億7,300万円でございまして、ベース利益は10億1,500万円という数字となっております。

四半期純利益につきましては、3億500万円になっておりまして、1株当たりの四半期純利益につきましては16円26銭となっております。

2023年4月期 第1四半期 トピックス

こちらのスライドは、数字のトピックスでございますが、売上高につきましては各セグメントとも堅調に推移しております。その結果として、前年同期比で4.4パーセント増加しております。

営業利益につきましては、各セグメントのうち、特に5Gインフラ支援事業と、5G生活様式支援事業内の「5G Homestyle」の部分が継続伸長しております。一方で、前期につきましては戦略投資を第4四半期に集中して実行しておりましたが、今期につきましては、第1四半期から継続的に実施していくかたちになっております。

それに加えまして、5月に新端末「TONE e22」の販売を行っていることに伴う一時費用の発生と、フルスピードグループでの、売上高の伸長を企図した人件費の増強があり、このようなところを加味いたしまして、実績ベースで前年同期比16.2パーセントの減少、ベース利益で前年同期比2.7パーセントの減少という着地となっております。

さらに、現状フルスピードの完全子会社化の手続きが進捗しております。こちらにつきましては、5月末時点で、約87パーセントの持ち株保有となっておりますが、完全な手続きの終了につきましては第3四半期期首になる予定で進めております。

以後、PMIの実行と、中期のメッセージであります生産革命領域(MakerMovement)へのシフトを行っていくという予定となっております。また「5G Lifestyle」、主にトーンモバイルに関連する事業群になっておりますが、こちらは繰り返しですけれども、5月に「TONE e22」を新しく販売しております。

これらのほか、実証実験プロジェクト「TONE Labo」をスタートして、あわせて「TONE Coin」「TONE Care」といったサービスがローンチしております。

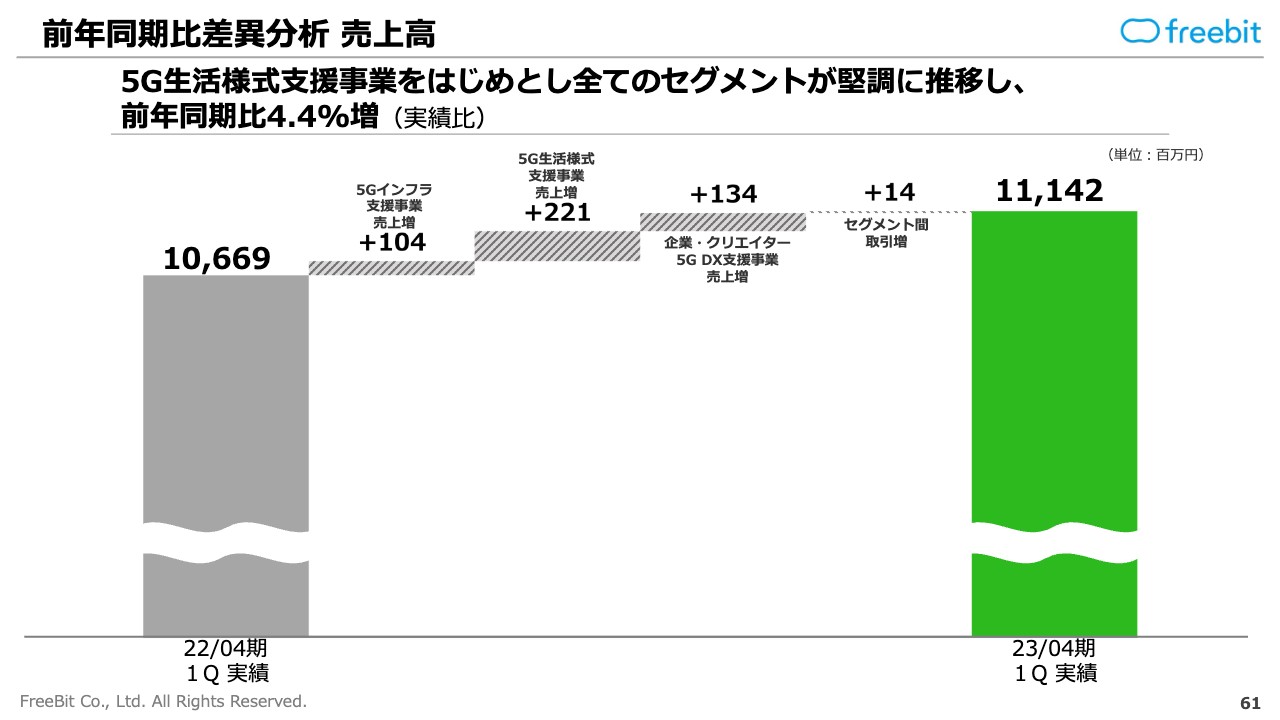

前年同期比差異分析 売上高

前年同期比の差異分析でございます。売上高につきましては、主に5G生活様式支援事業を筆頭に、すべてのセグメントにおいて堅調に推移しており、111億4,200万円になっており、こちらは実績ベースで、前年同期比4.4パーセントの増加で着地しております。

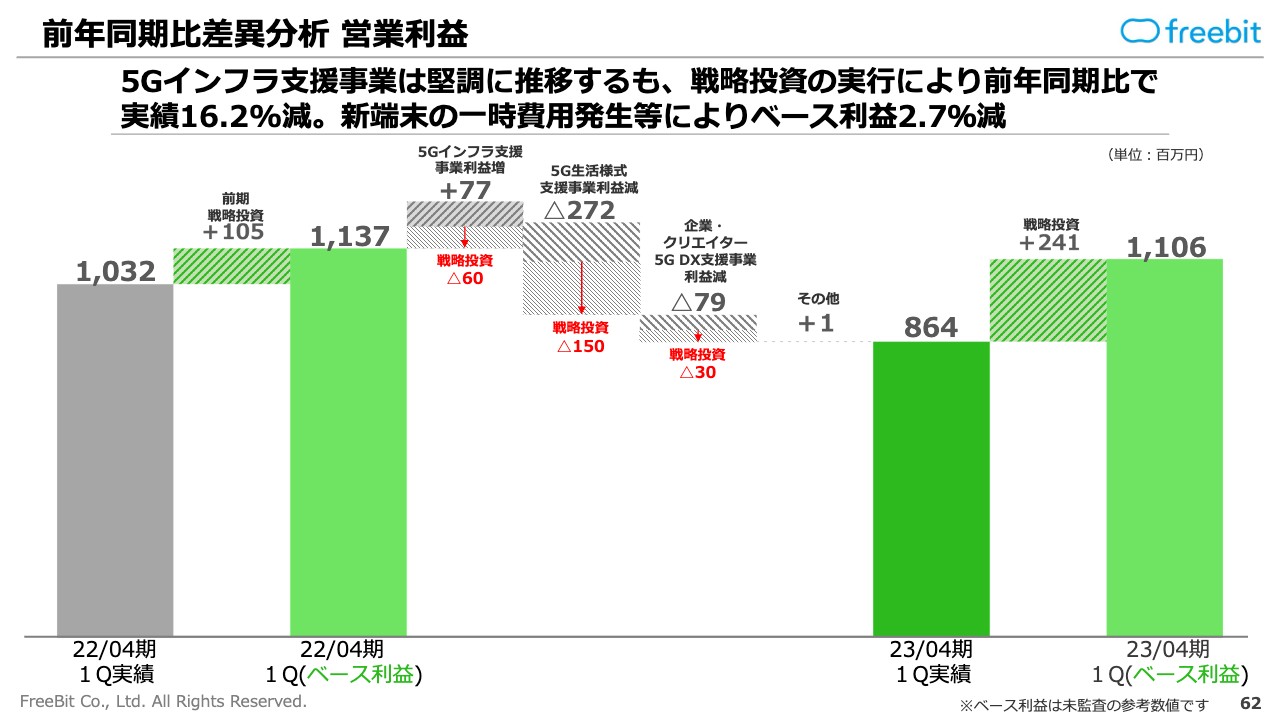

前年同期比差異分析 営業利益

営業利益につきましては、5Gインフラ支援事業が堅調に推移しております。一方で、戦略投資の実行に加え、新端末の一時費用、人件費の増加といった部分がございまして、昨年度の11億3,700万円というベース利益に対しまして、今期は11億600万円となっております。

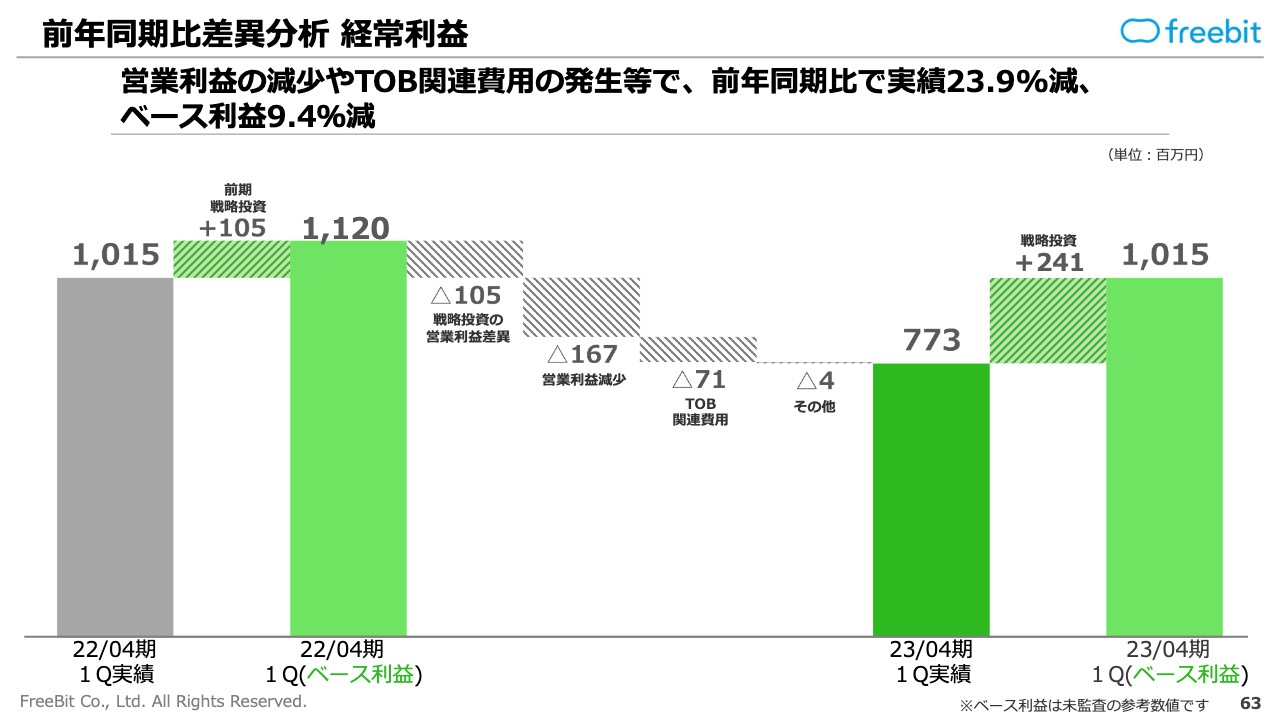

前年同期比差異分析 経常利益

経常利益につきましては、先ほどの営業利益の減少に加え、フルスピードの完全子会社化の手続きに関連する費用が発生しております。その結果、前年同期比で実績は23.9パーセント減少しており、ベース利益は9.4パーセント減少した10億1,500万円に着地しております。

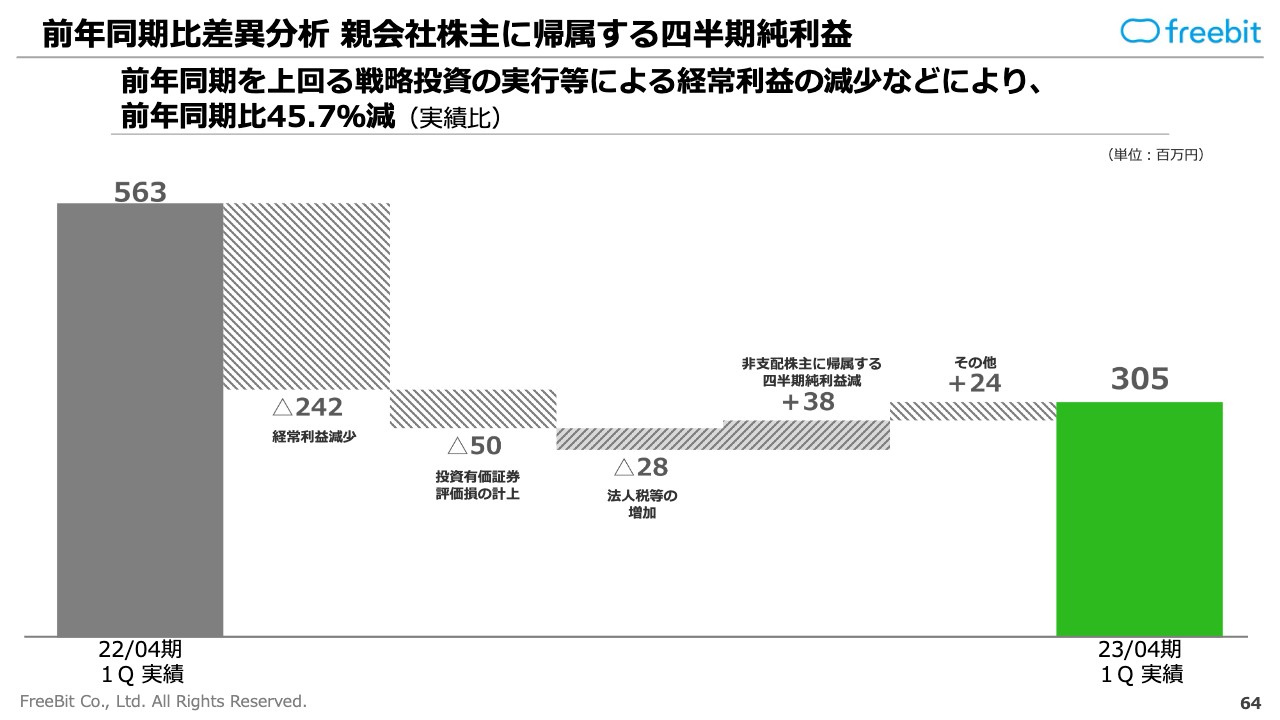

前年同期比差異分析 親会社株主に帰属する四半期純利益

四半期純利益でございますが、先ほどまでお話ししてきた経常利益の減少に加えまして、投資有価証券の評価損や、四半期純利益の増減などいくつかの増減要因があわさり、結果として3億500万円という数字となっております。

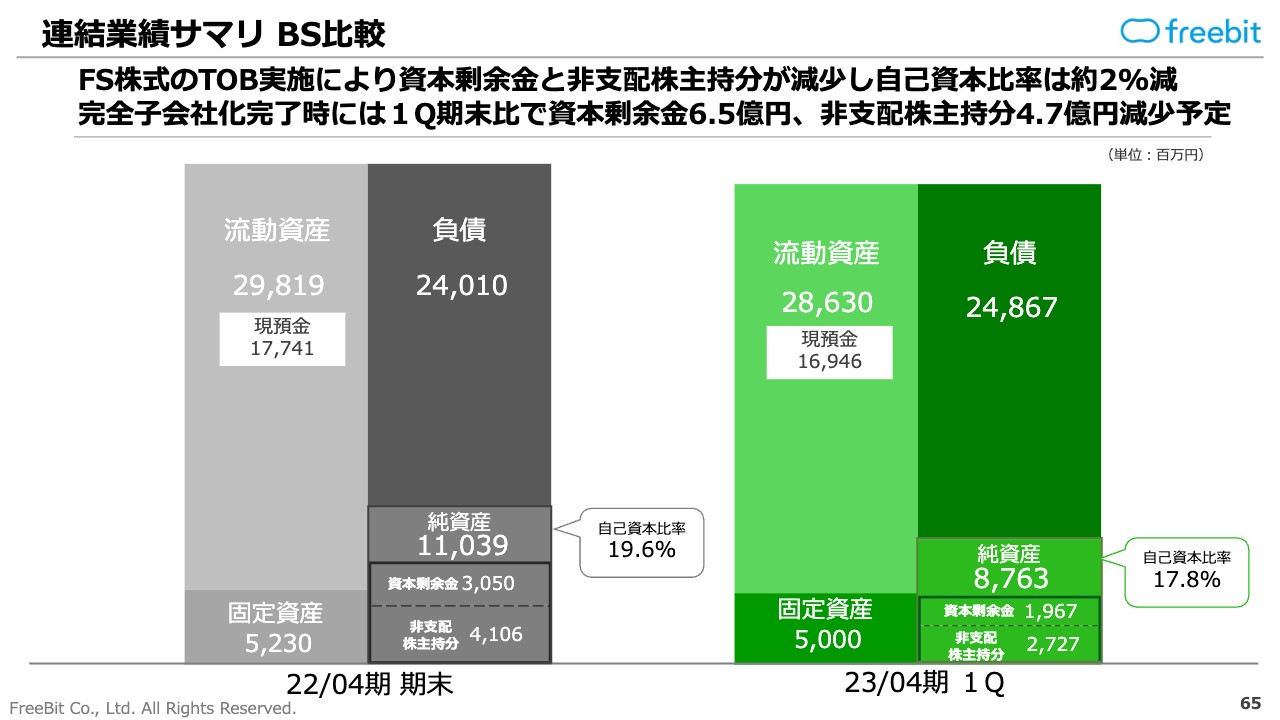

連結業績サマリ BS比較

バランスシートの比較でございますが、フルスピードの完全子会社化の手続きが進捗しております。

こちらは、繰り返しになりますが、もともと期末現在では約57パーセント程度の持ち分だったものが、今の5月末では約87パーセントになっております。その数字を反映したかたちで、第1四半期の純資産は87億6,300万円になっております。

これから第3四半期期首に向けて、手続きを進めてまいりますけれども、完全子会社化完了時点には、これに加えまして、第1四半期末時点での前年同期比で資本剰余金が6.5億円、非支配株主持分が4.7億円減少するというバランスシートの構成になっていく見通しです。

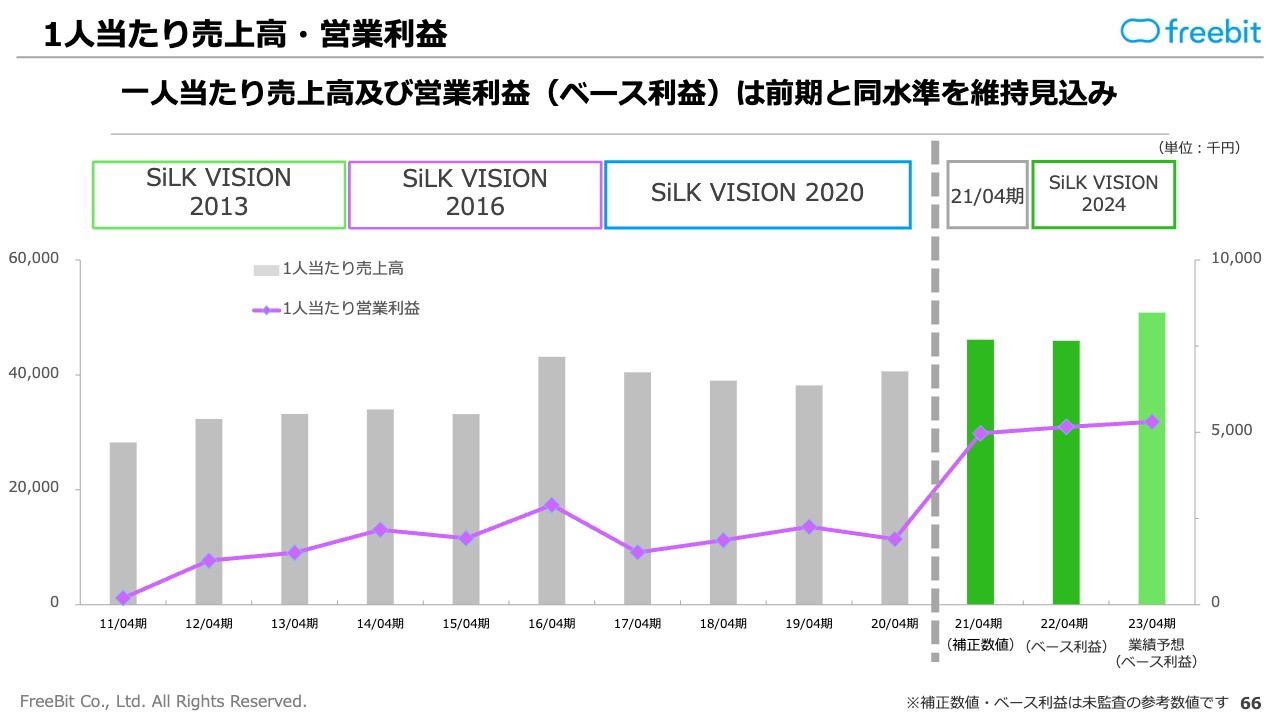

1人当たり売上高・営業利益

1人当たりの売上高・営業利益でございますが、2021年4月期にヘルステック事業とエドテック事業という大きな2つのセグメントを非連結化しているところがございます。

それ以降につきましては、基本的には同水準を維持していく見込みですけれども、売上高の増加をテーマに、施策を打っていきたいと思っております。

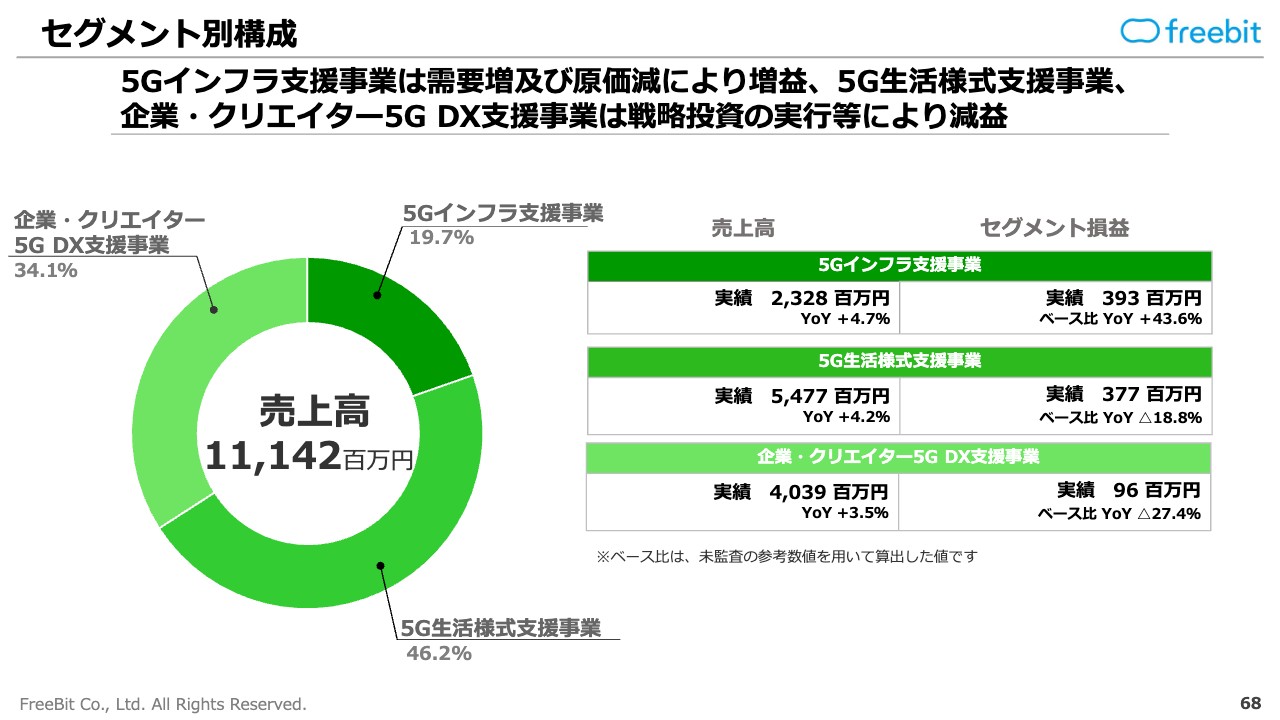

セグメント別構成

セグメント別業績の報告でございます。セグメント別の構成につきましては、5G生活様式支援事業が売上高の46.2パーセントを占めるボリュームになっています。

利益も含めて見ますと、5Gインフラ支援事業が、利益ベースでも前期と比べて大きくプラスになっている一方、5G生活様式支援事業と企業・クリエイター5G DX支援事業につきましては、戦略投資を実行している兼ね合いもあり、前年同期比で減益といった第1四半期の結果となっております。

【業績進捗】5Gインフラ支援事業(モバイル革命領域)

5Gインフラ支援事業の状況につきまして、ご報告いたします。こちらのセグメントにつきましては、ほぼパフォーマンスゾーンにあり、既存事業を延長した事業展開を着実に行っているという事業内容となっております。

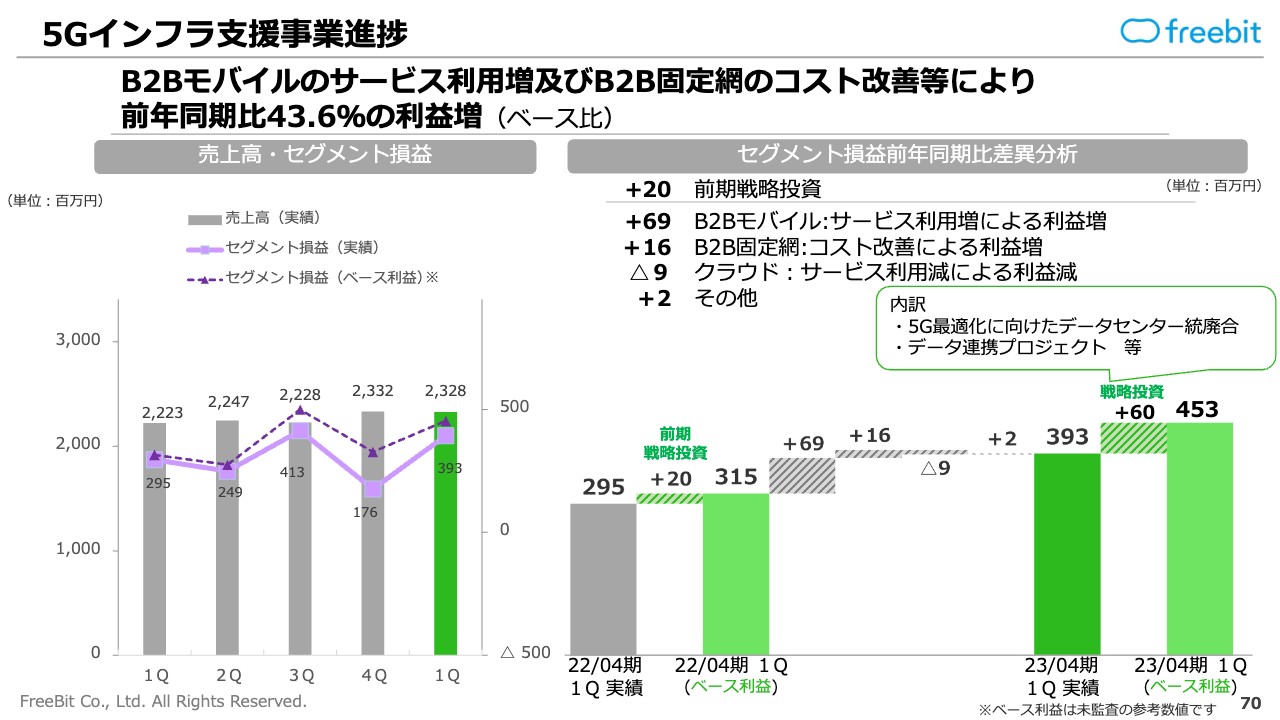

5Gインフラ支援事業進捗

5Gインフラ支援事業の進捗としましては、B2Bモバイルのサービス利用の増加と、B2B固定網のコスト改善が寄与し、前年同期比で43.6パーセントの利益増になっております。こちらのB2Bモバイルでは、主に通信事業者向けにサービスの提供を行っております。

この部分につきましては、本来は売上高についても貢献していくかたちが非常に期待されているのですが、ご覧のとおり、前期第4四半期の売上高23億3,200万円で、第1四半期につきましても横ばい、もしくは微減といった結果になっております。

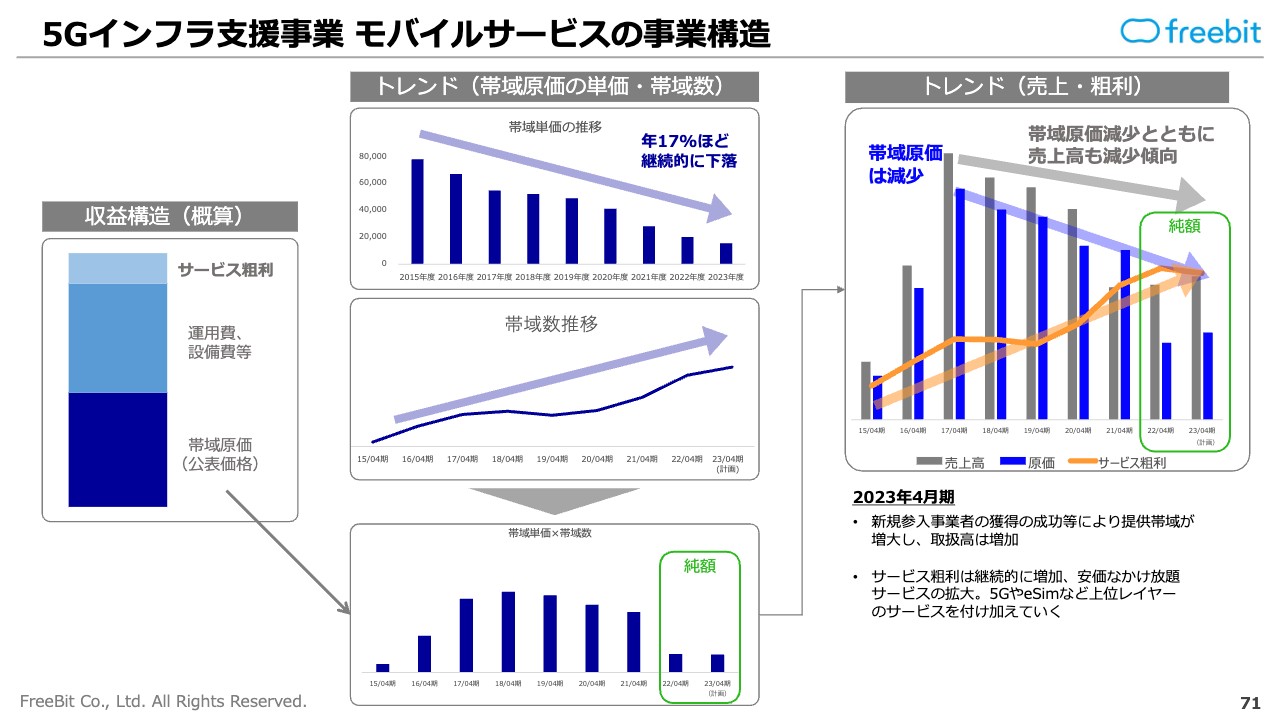

5Gインフラ支援事業 モバイルサービスの事業構造

事業構造につきましては、継続して帯域単価の下落が続いております。年17パーセント程度、年平均で継続的に下落しております。

本来の需要といった意味では帯域数が着目され、非常に伸びているところなのですが、帯域単価を掛け合わせますと結果、表面上の売上高が横ばい、もしくは微減といった結果になっているという構造です。

ただし、需要が伸びていけば、利益には大きく寄与してくるものですので、年間で、去年1年を通じても、増益傾向というところが確かにお示しできていると判断しております。

加えまして、通話サービスにつきましては、最近は付帯率が非常に上がってきている動向もありますし、今後、5GとeSIMが、今期の後半から来期にかけてローンチしてくるところもございます。マーケットの期待、需要に一層応じ、サービスを提供していきたいと思っております。

【業績進捗】5G生活様式支援事業(生活革命領域)

5G生活様式支援事業につきましては、大きくパフォーマンスゾーンの「5G Homestyle(集合住宅インターネット)」と、あとはインキュベーションゾーンの5G生活様式支援事業の「5G Workstyle」と「5G Healthstyle」、さらに、グループのB2Cの基幹でもございます、トランスフォーメーションゾーンの「5G Lifestyle(TONE/DTI)」といった事業を展開しているセグメントとなります。

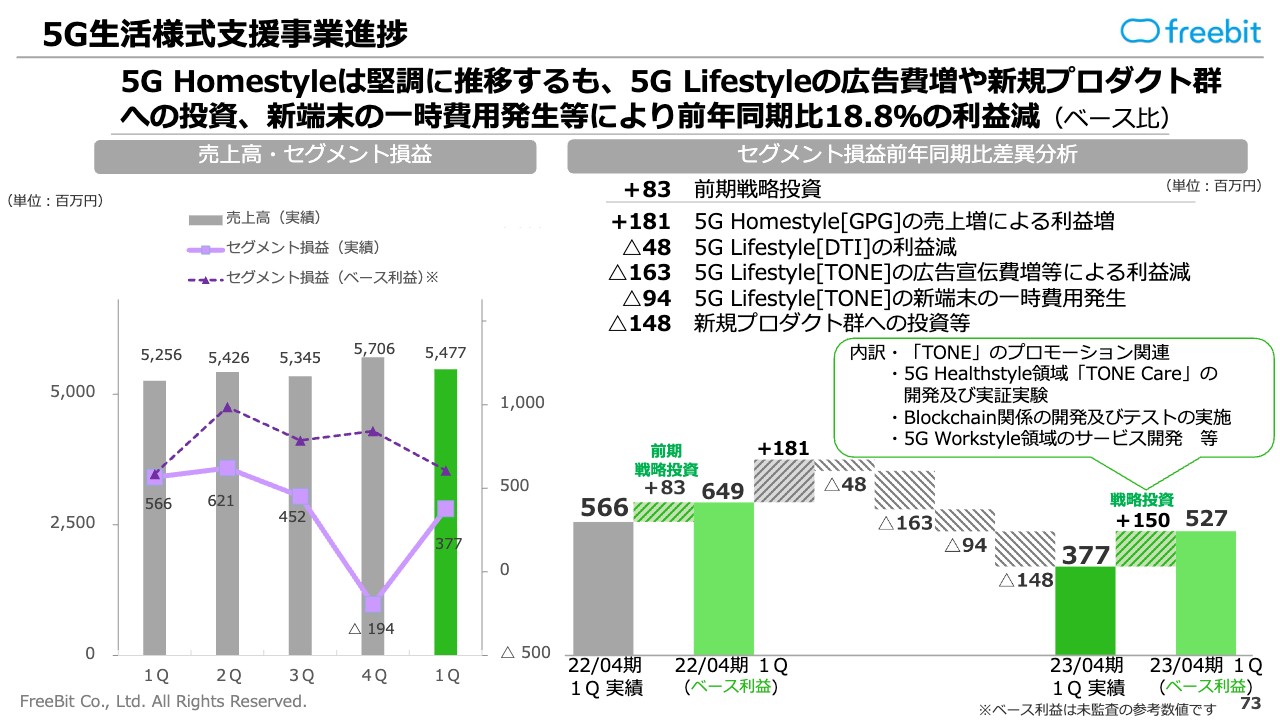

5G生活様式支援事業進捗

「5G Homestyle」につきましては、売上ならびに利益ともに、非常に牽引するかたちになっております。一方で、「5G Lifestyle」につきましては、かねてから課題にもなっておりましたけれども、利益が減少トレンドに入ってきています。

今まではDTI事業が、グループの利益を強く支え、貢献してきていたのですが、固定網中心のサービスで、順次ADSLのサービスの終了等といったマクロ的な影響も受けてきている現状です。

それに対抗するために、モバイル領域につきましては、アクセルを踏みながら事業展開しています。具体的には、トーンモバイルに関する広告宣伝費や、そのほか直近では「トーンモバイル for docomo」の展開もございますので、そのような営業部隊の増強等々を行うための費用の支出を行っております。

また、第1四半期に関しては新端末の販売がありましたため、この部分の一時費用の発生がございました。それに加えて、新しいサービス群の開拓で、新規プロダクトの投資等々を行った結果を踏まえまして、前期のベース利益につきましては6億4,900万円だったものが、今期につきましては5億2,700万円という着地となっております。

5G生活様式支援事業進捗

トピックスでございます。現状ではトーンモバイルの利用者向けに限定して、「TONE Labo」というユーザー協力型のプロジェクトを実行し始めました。

こちらにつきましては、充電中にポイントが貯まる「TONE Coin」のサービスと、健康相談というオンラインサービスの「TONE Care」を、両方とも7月にローンチしており、そのプレスリリースを出しております。

【業績進捗】企業・クリエイター5G DX支援事業(生産革命領域)

最後に、企業・クリエイター5G DX支援事業でございますが、こちらはフルスピードグループを中核としましたインターネットマーケティングやアフィリエイトのサービス群に加えまして、新規インキュベーションサービスとして、「Creator Maker (StandAlone)」といったサービス群の事業を、現状では展開しています。

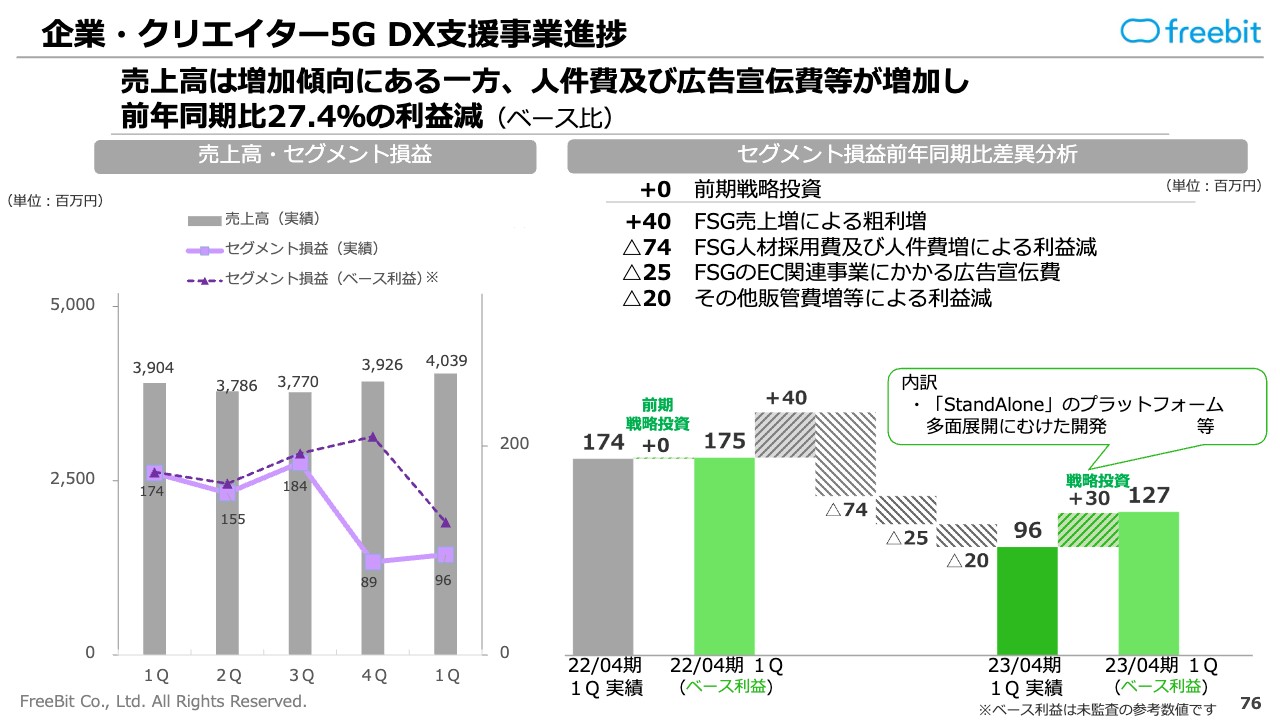

企業・クリエイター5G DX支援事業進捗

こちらのセグメントでは、売上高は増加傾向ですが、増加にあわせて、去年の第3四半期や第4四半期といった下期から人件費を増やしているところに加えて、今期第1四半期につきましてはEC事業にも注力しておりますので、そのようなことにより、広告宣伝費が増加しております。

その結果として、前期のセグメントのベース利益は1億7,500万円でしたが、今期につきましては1億2,700万円で着地しております。こちらのセグメントは、フルスピードグループが中核になっているところでございます。

フルスピード株式の公開買付けによる完全子会社化について

フルスピードグループは、今、完全子会社化の手続きについて順次進捗しております。

100パーセント子会社化していく施策に関する、もともとの背景と目的につきましては、前回の通期の決算説明資料でご報告させていただいております。

フルスピード株式の公開買付けによる完全子会社化について

現状の進捗という意味では、9月1日にフルスピードグループにつきましては上場廃止となっておりまして、9月5日には株式併合の法的な効力が発生しております。

あとは、残られた株主の方々に対する対価の精算等々といった手続きがございますが、会計上は第3四半期の期首に完全子会社となる予定で、会計処理を予定しています。

以上がセグメントのご報告でございます。

2023年4月期 連結業績進捗

最後に連結業績の進捗をおさらいさせていただきます。

売上高につきましては計画どおりに推移し、一方で、各段階の利益につきましては、戦略投資の未消化といった部分もございます。しかし、細かいセグメント、事業領域においては濃淡は多少ありながらも、総じては、ベースの事業についても堅調に推移できていると判断しております。

我々としては、こちらのベースの利益を堅調に守り、かつ拡大しつつ、来期以降に向けて戦略投資を実行すべく、アクションについても確実に実行していきたいと思っております。

以上を持ちまして、決算説明について終了させていただきます。最後までご視聴いただきましてありがとうございました。

新着ログ

「情報・通信業」のログ