アイリッジ、OMO領域支援でDXを推進 マーケティングツール「FANSHIP」利用ユーザー数は順調に推移

本日のスピーカー プロフィール

小田健太郎 氏(以下、小田):アイリッジのプレゼンテーションを開始いたします。私は、代表の小田と申します。我々は、「OMO」というキーワードで生活者の身近な領域でDXを推進するビジネスを行っております。

私は大学を卒業後、NTTデータというシステム開発会社で企画営業と提案営業に就きました。その後、ボストンコンサルティンググループという経営コンサルティング会社に従事し、2008年にアイリッジを創業しました。このような私のバックグラウンドもあり、テクノロジー×マーケティングという領域でビジネスを進めています。

本日の流れ

本日は、3つの話をします。1つ目は我々がどのような事業を行っているのかご紹介し、2つ目は強みや市場環境についてご説明します。最後に、今後の成長戦略および事業計画をご紹介します。

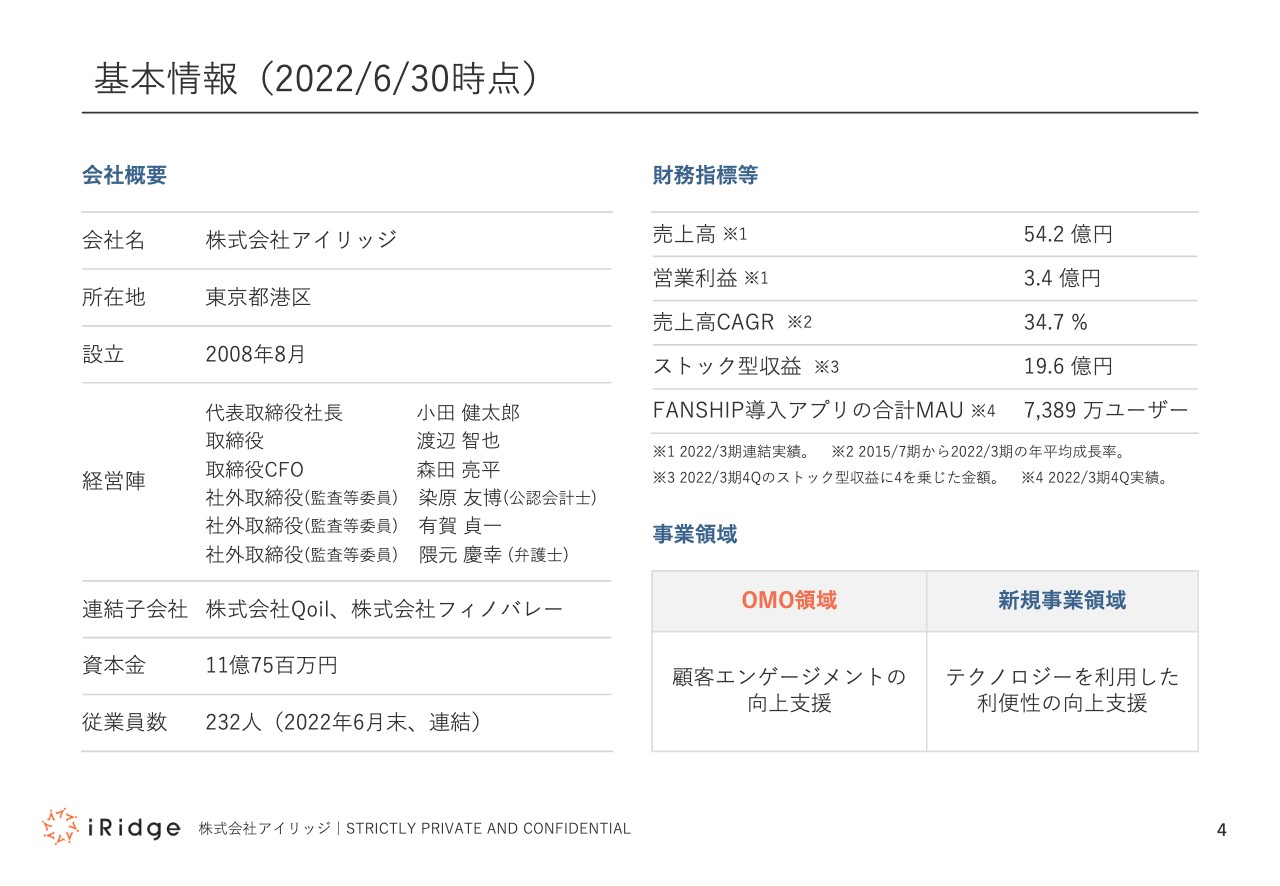

基本情報(2022/6/30時点)

アイリッジのご紹介です。2008年創業の現在15年目で、従業員数は連結で232名です。主要な財務指標は、連結での売上高が54.2億円、営業利益が3.4億円です。上場来の売上高の年平均成長率は34.7パーセントです。我々はいわゆるストック型の、定量的に収益を獲得できる事業収益も意識しており、こちらは19.6億円となっています。

事業概要:企業が取り組む生活に密着したOMOを推進・支援

事業内容についてご説明します。弊社のメイン事業は、OMO領域です。OMOとは、オンラインとオフラインのマーケティングを融合する領域のことです。具体的に言いますと、企業のスマートフォンの公式アプリをとおして、消費者がオンラインでもオフラインでも快適な購買体験ができる環境を作るお手伝いをしています。

実績としては、スライドに掲載のとおり、ファミリーマート、ニトリ、コスモ石油、ジーユーなどがあります。各業界の大手企業のアプリをとおしたOMOを支援しています。

新規事業領域も積極的に取り組んでおり、足元ではデジタル地域通貨事業を推進しています。たとえば岐阜県飛騨・高山市の「さるぼぼコイン」や、東京都世田谷区の「せたがやPay」があります。このようなデジタル地域通貨の支援をしているのが、新規事業領域の取り組みです。

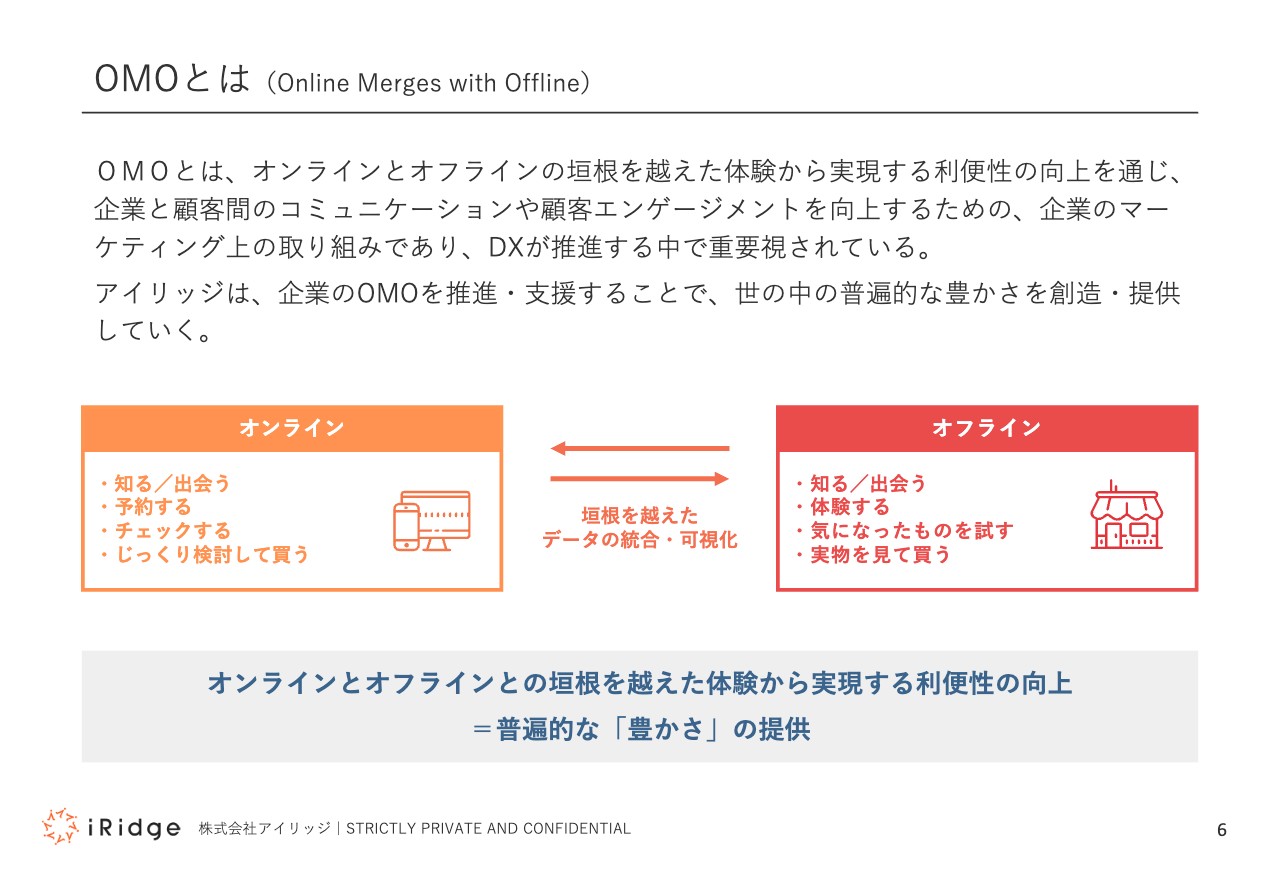

OMOとは(Online Merges with Offline)

OMOについてご説明します。マーケティング上の取り組みには、インターネット上で消費者と企業が接点を持つオンラインでの活動と、実際の店舗で企業と消費者が接点を持つオフラインでの活動があります。

これらは、従来別々のマーケティングの取り組みとして行われていましたが、昨今、オンラインとオフラインを融合してシームレスに消費者に購買体験していただこうという方向に進んできています。

例えば、インターネットで情報を見て予約を入れて、実際に店舗に行くとすると、オンラインとオフラインがつながります。また、重い商品があったら持ち帰るのは大変なため、店舗でスマートフォンのアプリで購買して、後から郵送してもらうようにしても、オフラインとオンラインがつながります。このようにシームレスに購買体験できるというものが、OMOの概念です。

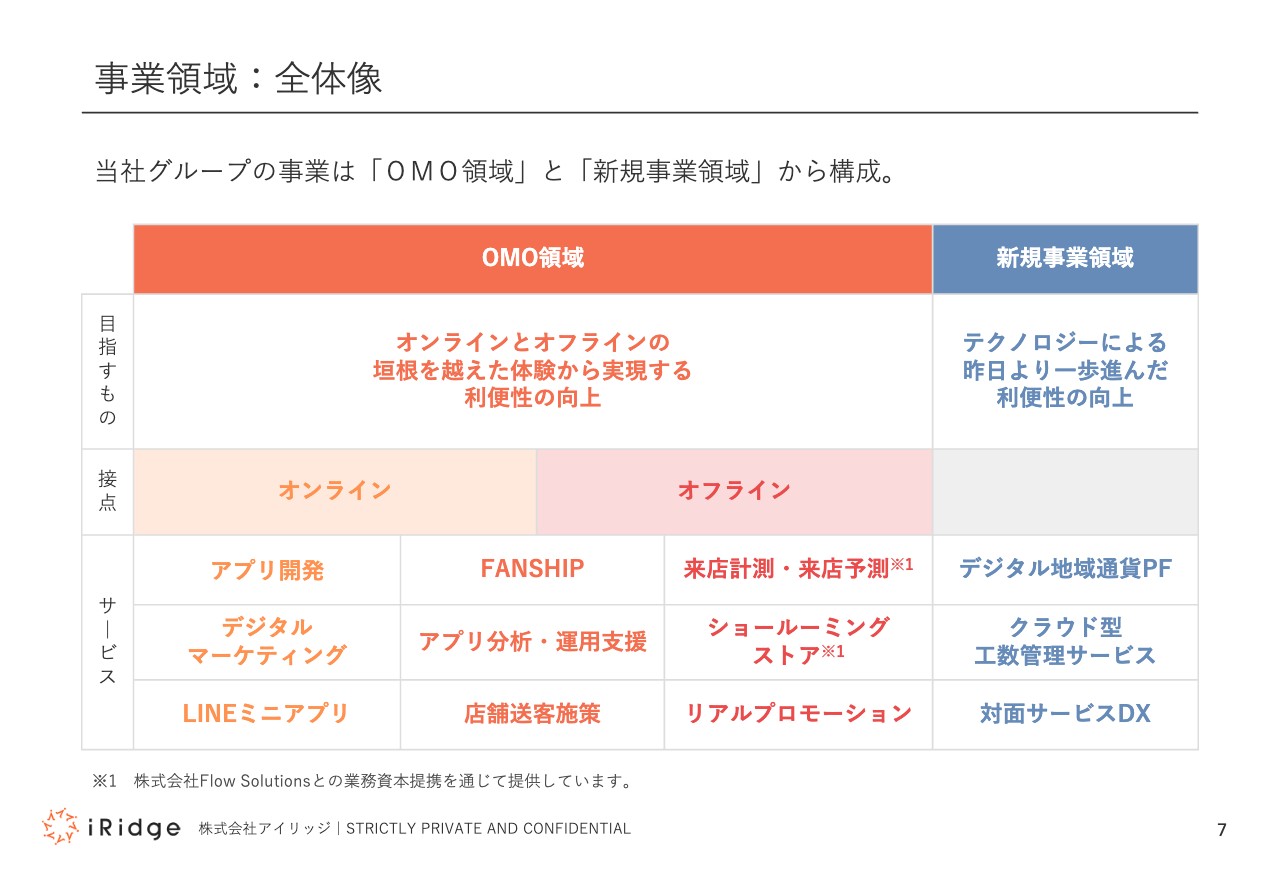

事業領域:全体像

OMO領域で企業を支援していくなかで、オンライン側での支援、オフライン側での支援、それをつなぐ部分の支援にしっかり取り組めることが我々の強みです。オンライン側では、今はよくアプリファーストと言いますが、スマートフォンのアプリをとおして企業が消費者に情報発信する、あるいは見ていただきたい情報を個別に提供していくことが非常に大事になってきています。

オフラインの店舗側では、スマートフォンのアプリ内にポイントカードが登録されており、店頭でアプリのバーコードを読み込んでポイントを貯めたり支払ったりしていると思います。こちらもオンラインとオフラインの融合の1つで、大事な取り組みとして進めています。

一方、店舗側のDXも非常に大事になってきています。来店数をデジタルでカウントしたり、広い店舗の場合どのように消費者が店内を回遊しているか計測したりということも、DXによる進化でできるようになっています。こちらの部分でも、企業の取り組みを支援する事業を推進しています。

新規事業領域は、デジタル地域通貨を支えるプラットフォームシステムを提供しています。これらにより企業の新しい取り組みを支援しています。

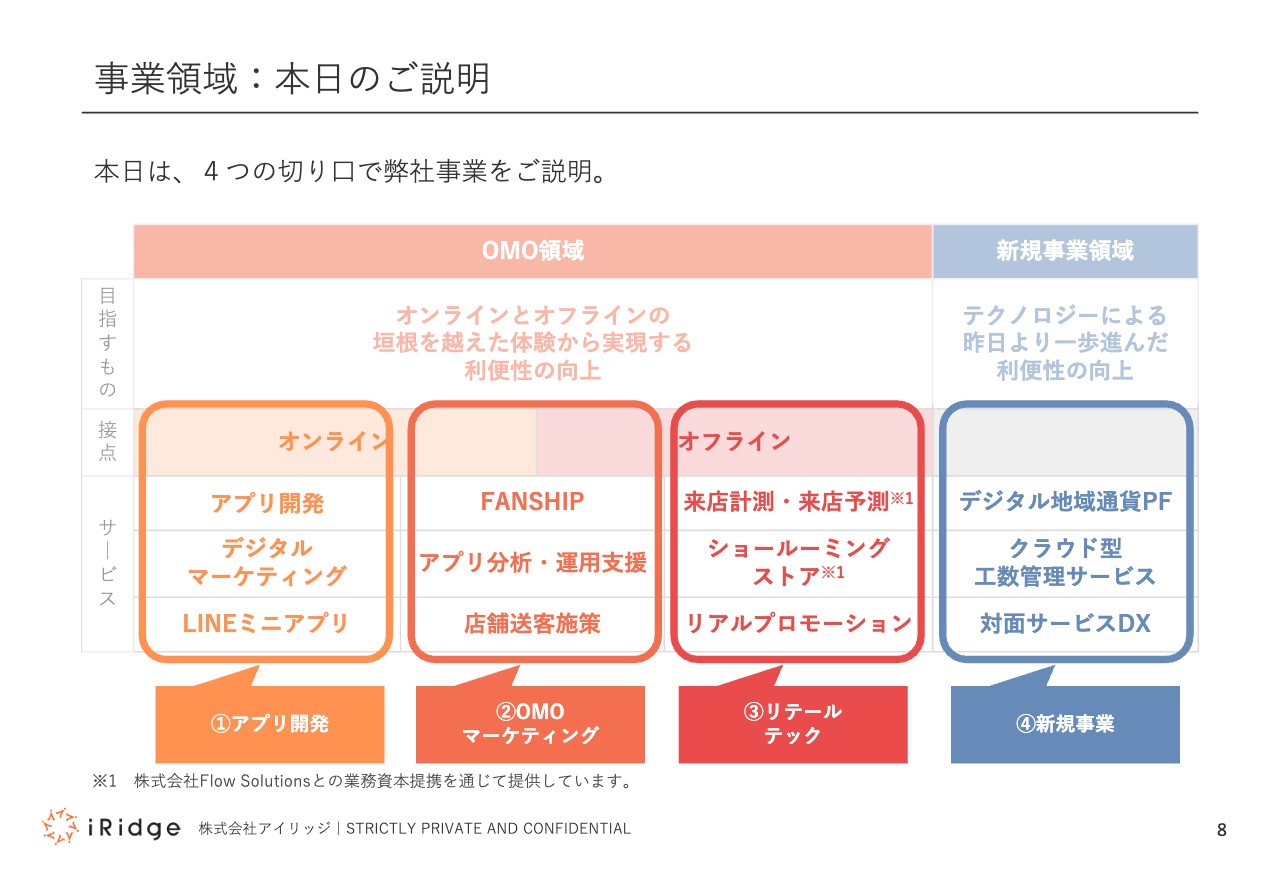

事業領域:本日のご説明

我々の事業を4つにわけてご説明します。1つ目がオンライン側の大事な取り組みであるスマートフォンアプリの開発ビジネス、2つ目がオンラインとオフラインをつなぐOMOの取り組み、3つ目がオフラインの店舗側のDXによるリテールテックなどの取り組み、4つ目が新規事業領域です。こちらで、我々への理解を深めていただきたいと思います。

アプリ開発

OMOのオンライン側として、メインで取り組んでいるスマートフォンアプリの開発ビジネスについて、ご紹介します。具体的に我々が支援している企業を見ていただくのがイメージしやすいため、スライドには、5つピックアップして掲載しています。

ニトリの「ニトリアプリ」、ファミリーマートの「ファミペイ」、コスモ石油のアプリ、JR西日本のMaaSといわれるアプリの「setowa」、東急電鉄の「東急線アプリ」などを、企画やUXのデザイン、また開発から継続的な機能改善の運用というかたちで支援しています。

OMO領域のアプリは、この10数年で非常に進化が進んでいます。例えば店舗に行って、家具のような重い商品は持って帰るのが大変なため、アプリでバーコードを読み込んで商品を特定して家に届けてもらうという使い方が簡単にできるようになっています。

この5年くらいでより身近になり、使っている方も多いと思いますが、ポイントカードがアプリ内の支払いとセットになり、バーコードを表示してレジで読み込むと決済とポイントの蓄積が1回で終わるという運用も浸透してきています。

我々もいち早くそのようなアプリをとおして、生活者にとって便利な購買ができる取り組みを進めています。こちらが、我々の典型的なアプリ開発の取り組みです。

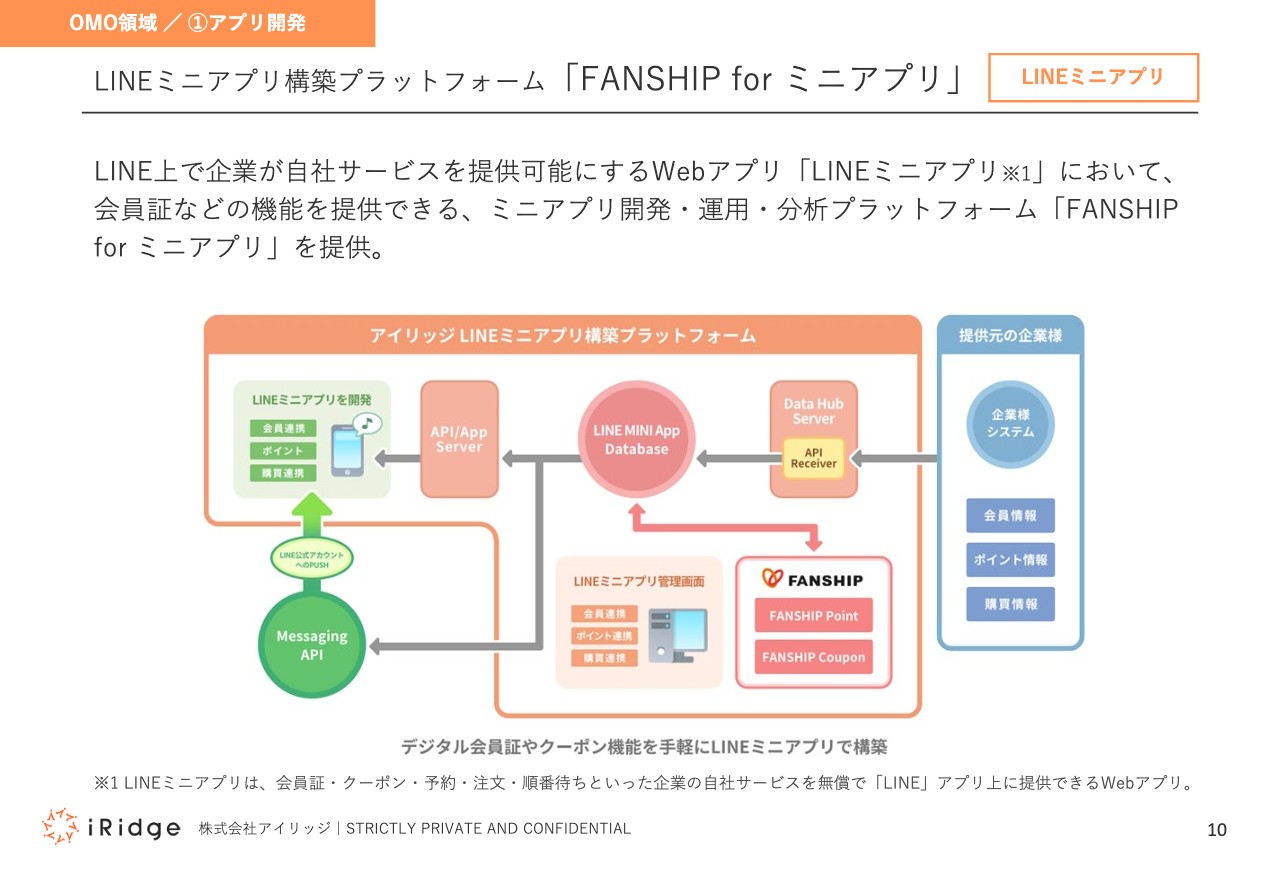

LINEミニアプリ構築プラットフォーム「FANSHIP for ミニアプリ」

企業の公式アプリのOMOを支援する取り組みの幅も広げている例をご紹介します。「FANSHIP for ミニアプリ」と表現していますが、「LINE」のプラットフォームサービスの中に最近「LINEミニアプリ」という、「LINE」内で使うことのできるアプリが広まりだしています。

公式アプリほど多機能ではありませんが、「LINE」内に企業アプリの基本的機能を、非常に簡単に持つことができます。

我々はアプリをとおして企業のOMOの支援を得意としているため、この「LINEミニアプリ」にも積極的に対応し、公式アプリを持つには少し抵抗のあるユーザーに持っていただく取り組みもしています。

坂本慎太郎氏(以下、坂本):「LINEミニアプリ」は、機能が限定されていて「LINE」内で使えるものだと思います。普通のアプリを一から開発したほうが、値段は高いということで「LINEミニアプリ」を採用されるということですか?

小田:おっしゃるとおりです。ロイヤルユーザーを囲い込むには公式アプリのほうがしっかり囲い込めますが、企業視点で言いますと、ライトな消費者に公式アプリを使っていただくのはハードルがあります。

坂本:そうですね、アプリが多すぎると嫌だという印象があると思います。

小田:「LINEミニアプリ」は、店頭にあるQRコードを読み込むと「LINE」の中に企業の「ミニアプリ」が組み込まれる仕組みです。「LINEミニアプリ」をとおしてポイントカードを持つなら、作ってもよいと考える方もいます。

坂本:かさばらず、よいと思います。

小田:ライトユーザーとロイヤルユーザーの両方を囲い込む手段で、ライトユーザー側で「ミニアプリ」の展開を進めているところです。

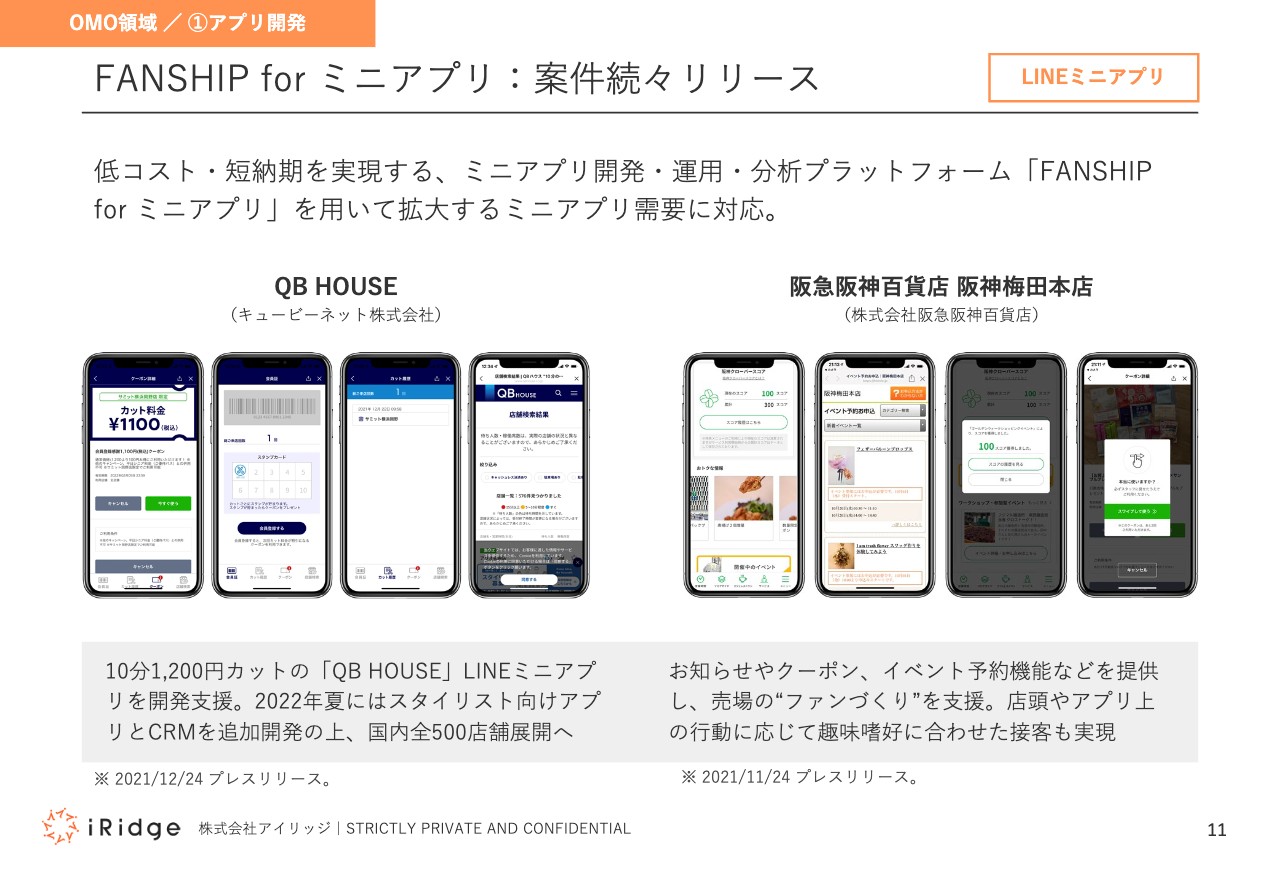

FANSHIP for ミニアプリ:案件続々リリース

我々の「LINEミニアプリ」向けの取り組みも、非常に広がってきています。スライドには、カットサービスの「QB HOUSE」と阪急阪神百貨店の阪神梅田本店の例を掲載しています。「LINEミニアプリ」をとおして、よりライトユーザーやミドルユーザーも企業がしっかり囲い込めるように進めているところです。

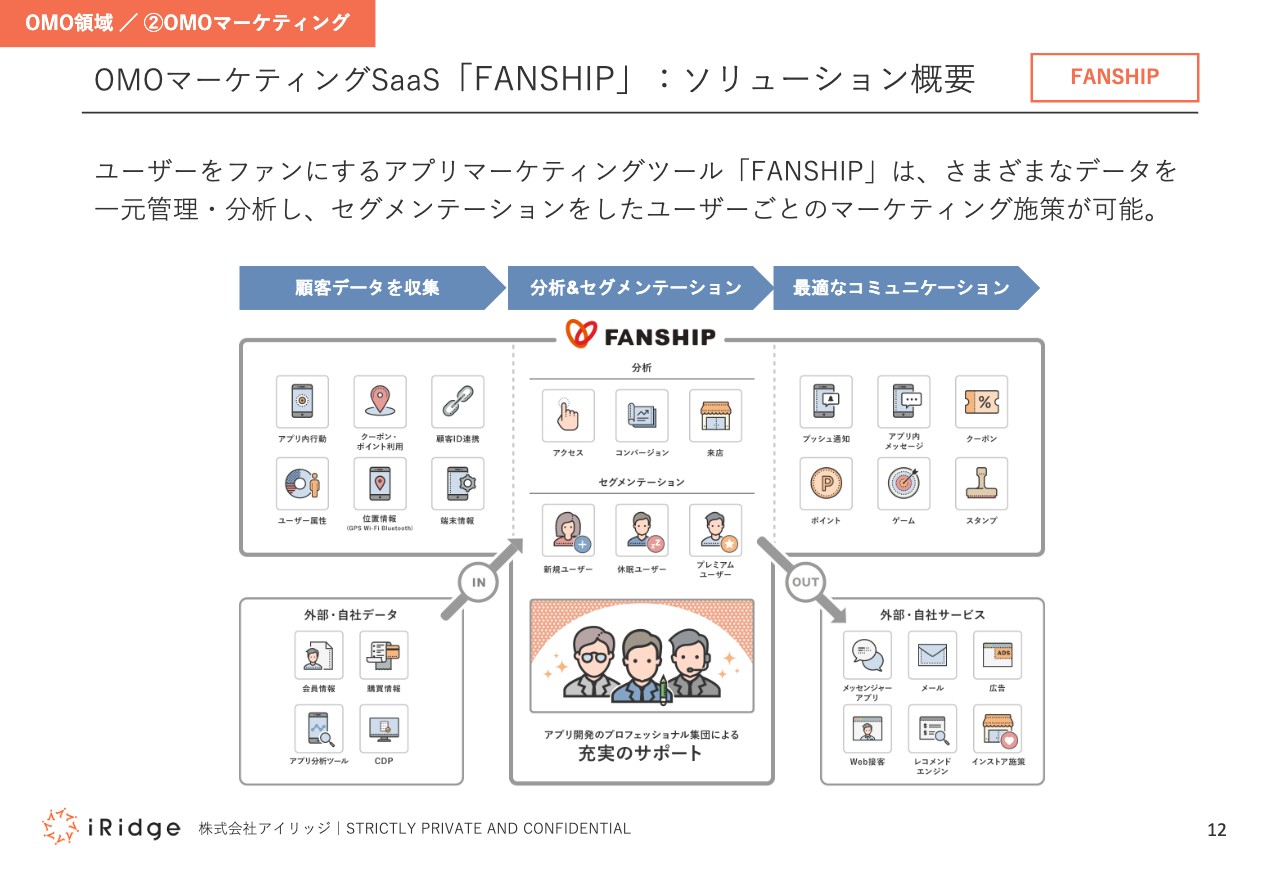

OMOマーケティングSaaS「FANSHIP」:ソリューション概要

オンラインだけではなく、オンラインとオフラインの両方をつなぐところのソリューションビジネスにも非常に力を入れています。我々の中核のサービスに、「FANSHIP」というものがあります。

スライドにも「OMOマーケティングSaaS」と記載しているとおり、SaaS型サービスです。クラウドにあるサービスで、企業向けにアプリケーションマーケティングツールとして提供し、月額ライセンス料をいただくストック収益のビジネスを展開しています。

こちらは先ほどお伝えしたような企業の公式アプリに組み込み、効果を上げるためのマーケティングツールです。アプリ内のどのようなクーポンに興味があるのか、どのくらいの頻度で使っているのかなどの行動を蓄積し、ユーザーごとに最適な情報を配信することが簡単にできるサービスです。

FANSHIP:導入実績

「FANSHIP」は、先ほどご紹介したような我々がアプリ開発を支援している企業への導入はもちろん、開発していない企業のアプリにも導入を進めています。現在、全体で300超のアプリに導入されている状況です。

スライドに記載しているとおり、業界は小売、金融・メディア、鉄道・その他業界とあり、各業界のトップ企業に使っていただいています。こちらの領域では、導入実績トップクラスのアプリマーケティングSaaSツールになっています。

坂本:大手企業での採用が非常に多いですが、選ばれている理由はなんでしょうか?

小田:マーケティングツールは、いろいろと出てきており、幅広く競合も出てきています。弊社はスマートフォンが登場した2008年の時期にちょうど創業しており、このタイミングから、ずっとスマートフォンアプリ向けにマーケティングツールの「FANSHIP」を提供(※)し、進化し続けています。※2019年に「popinfo」からブランドリニューアル

アプリにフォーカスした使い勝手がよいマーケティングツールとしては、非常に評価が高く、導入実績も増えています。このようなあたりが、安心して使っていただけるアプリ向きのマーケティングツールになっている背景だと思っています。

坂本:自治体の名前のアプリもありますが、これはどのようなアプリなのでしょうか?

小田:冒頭で新規事業としてご紹介したデジタル地域通貨などのアプリです。そのアプリ自体も弊社で作っているのですが、そのアプリの中にも「FANSHIP」が組み込まれています。

例えば飛騨高山エリアで運用されている「さるぼぼコイン」は、その地域だけで使えるデジタル地域通貨専用の支払いアプリで、こちらにも「FANSHIP」を提供していますが、地域通貨の名前がアプリに出ています。

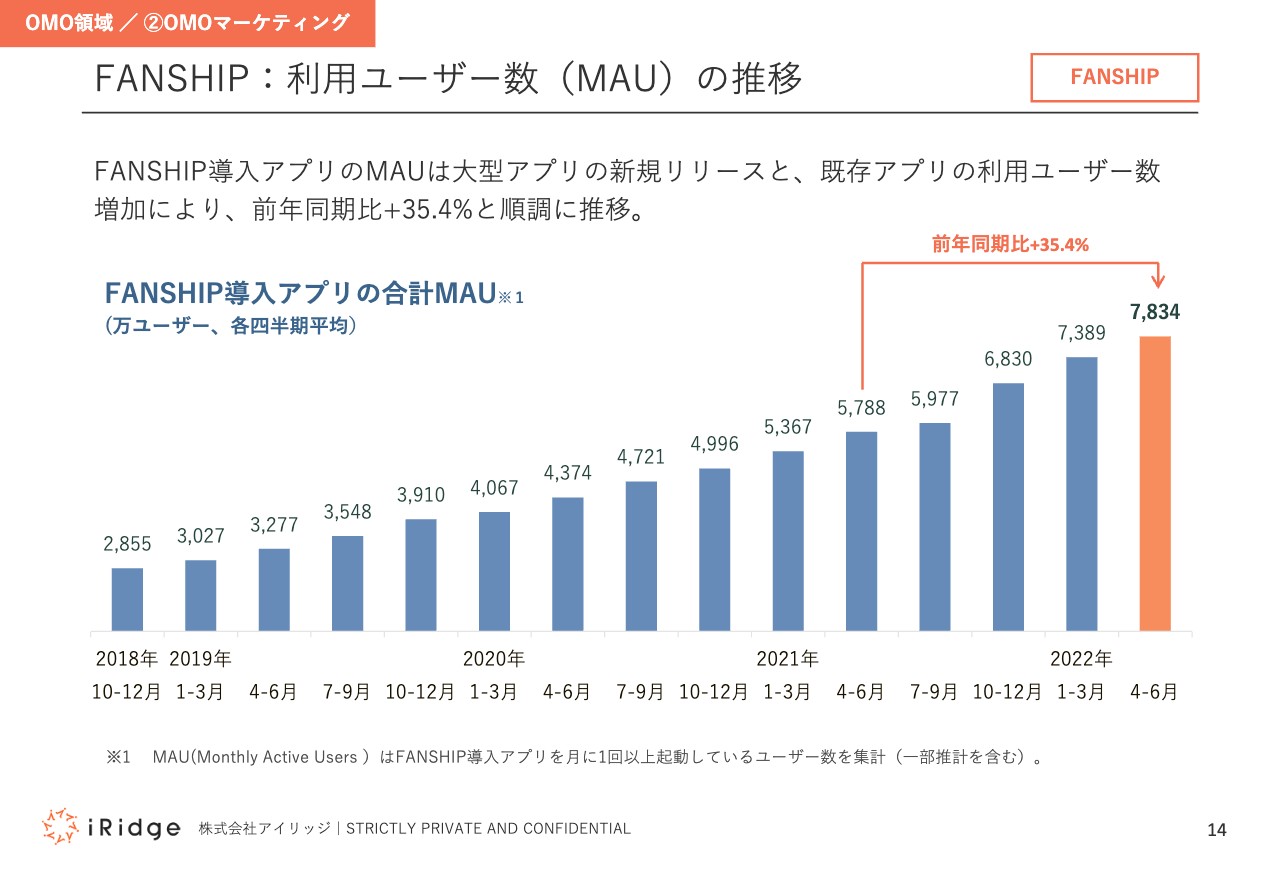

FANSHIP:利用ユーザー数(MAU)の推移

小田:アプリ向けマーケティングツールとして非常に評価いただいている「FANSHIP」の利用ユーザー数(MAU)についてご説明します。

グラフは「FANSHIP」が組み込まれているアプリを月に1回以上起動しているユーザー数の推移で、現在7,800万ユーザーを超えています。

先ほどご紹介したようないくつかのアプリの累計で、組み合わせの実績にはなっているのですが、7,800万ユーザーとはかなり大きな数字であり、「FANSHIP」が、日本でも非常に多くの方に使われているアプリの、その裏側に組み込まれているマーケティングツールになっている証左とも言えます。

FANSHIP:商業施設業界における導入事例

「FANSHIP」は、小売商業施設、金融業界、鉄道業界など、非常に多岐にわたる企業に採用されています。その具体例を、各業界ごとにご紹介します。

1つ目は、商業施設向けに採用されるケースで、こちらは非常に増えている事例です。スライドでは大きく2つご紹介しており、三菱商事UBSリアルティ(現在は株式会社KJRマネジメント)の「ルフロンアプリ」や、同じく「あびプリ」などというものに採用いただいています。その他、スライド下段に挙げた「mozoワンダーシティ」向けの「mozoアプリ」、あるいは「京都ファミリー」向けの「京都ファミリーアプリ」などがあります。

このように商業施設向けアプリの提供と、そのアプリへ「FANSHIP」を組み込んで効果を上げる取り組みが、非常に浸透しています。

FANSHIP:金融業界における導入事例

金融業界向けにも「FANSHIP」は非常に評価されており、最近の導入実績では、イオンクレジットサービスの「イオンウォレット」アプリや、日本電子決済推進機構の「Bank Payアプリ」にも組み込まれています。

現在、メガバンクを含む全国50以上の金融機関のアプリに「FANSHIP」は採用されています。金融機関にも本当に安心して使っていただける、非常に浸透しているソリューションになっています。

FANSHIP:鉄道業界における導入事例

鉄道業界にも非常に浸透しており、電車が通常どおり動いているのか、何か遅延状況があるのかなどの情報を見られる運行アプリにも広く「FANSHIP」が導入されています。最近の事例では、阪急電鉄の「阪急沿線アプリ」にも採用されました。アプリ開発の支援とともに「FANSHIP」の導入、そして普及の支援を行っています。

来店計測・来店予測

ここまで、オンラインとオフラインの、ちょうど真ん中をつなぐものとして、特に「FANSHIP」をご紹介していましたが、ここからは、店頭でのDXを進めるソリューションとして、我々が進めている事業をご紹介します。

1つ目が、来店計測・来店予測についてです。実際、リアルの店舗側は、インターネットの世界に比べ、いろいろなユーザーの行動を情報として取得することが難しいです。

例えばECであれば、何人の方がサイトに来て、何人がカートまで入れて、何人が買ってくれたかなどのような情報は、非常にデジタルで取得しやすいのですが、実際の店舗の場合、何人が店前を通行して、何人がお店に入り、何人が買ってくれたかというところを、なかなか追い切れていない現状があります。

そのような来店や、購買につながる情報を、しっかり計測できるソリューションというものも、業務資本提携先を通じて提供しています。

ショールーミングストア:「INSEL STORE」

リテール、リアル分野でのDXは、最近非常に見直されていて、事業の強化が進んでいます。我々が取り組んでいる事例としては、「ショールーミングストア」というキーワードで、吉祥寺において京王電鉄と共同で「INSEL STORE」というものを京王電鉄が実際に展開する商業施設「キラリナ京王吉祥寺」で提供しています。

従来はインターネット上でしか販売していなかったD2Cブランドについて、消費者の方にも触ってみたい、体験してみたいというニーズがあることに着目し、それを実現する施設として、D2Cブランドの商品を実際触って体験できる場だけを提供する、というものです。

触っていただき、デジタル、インターネットを通じて買っていただくので、まさにOMOです。このようなものを提供する場を作っていて、我々は、「INSEL STORE」以外にも順次展開を進めています。

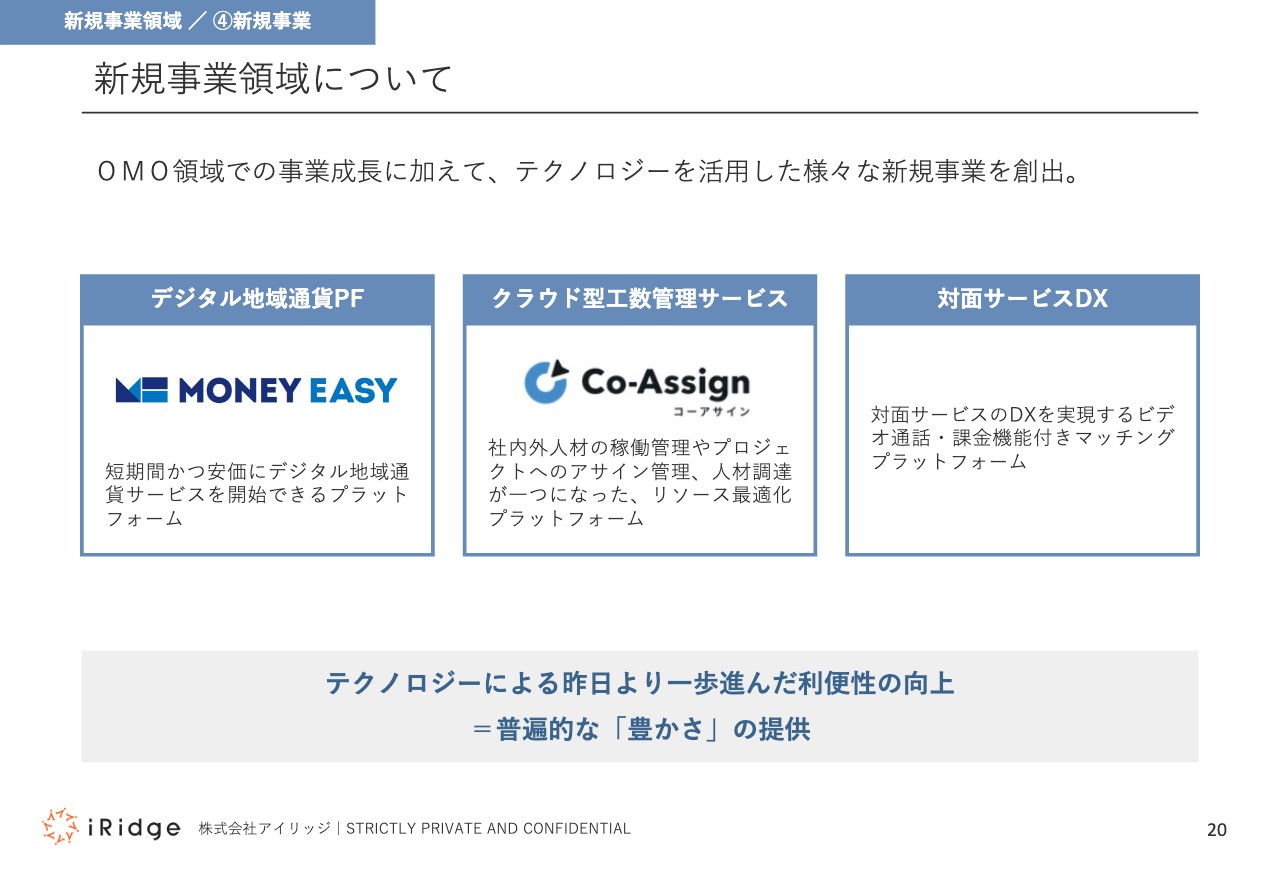

新規事業領域について

ここまでが我々のメインビジネスであるOMOについてのご説明で、オンラインとオフラインの領域での、企業のマーケティング支援のご紹介でしたが、ここからは新たな成長機会の獲得ということで、新規事業領域をご紹介します。

3つほど挙げていますが、特に足元で非常にご評価いただいて話題になっている、デジタル地域通貨プラットフォーム「MoneyEasy」をご紹介します。

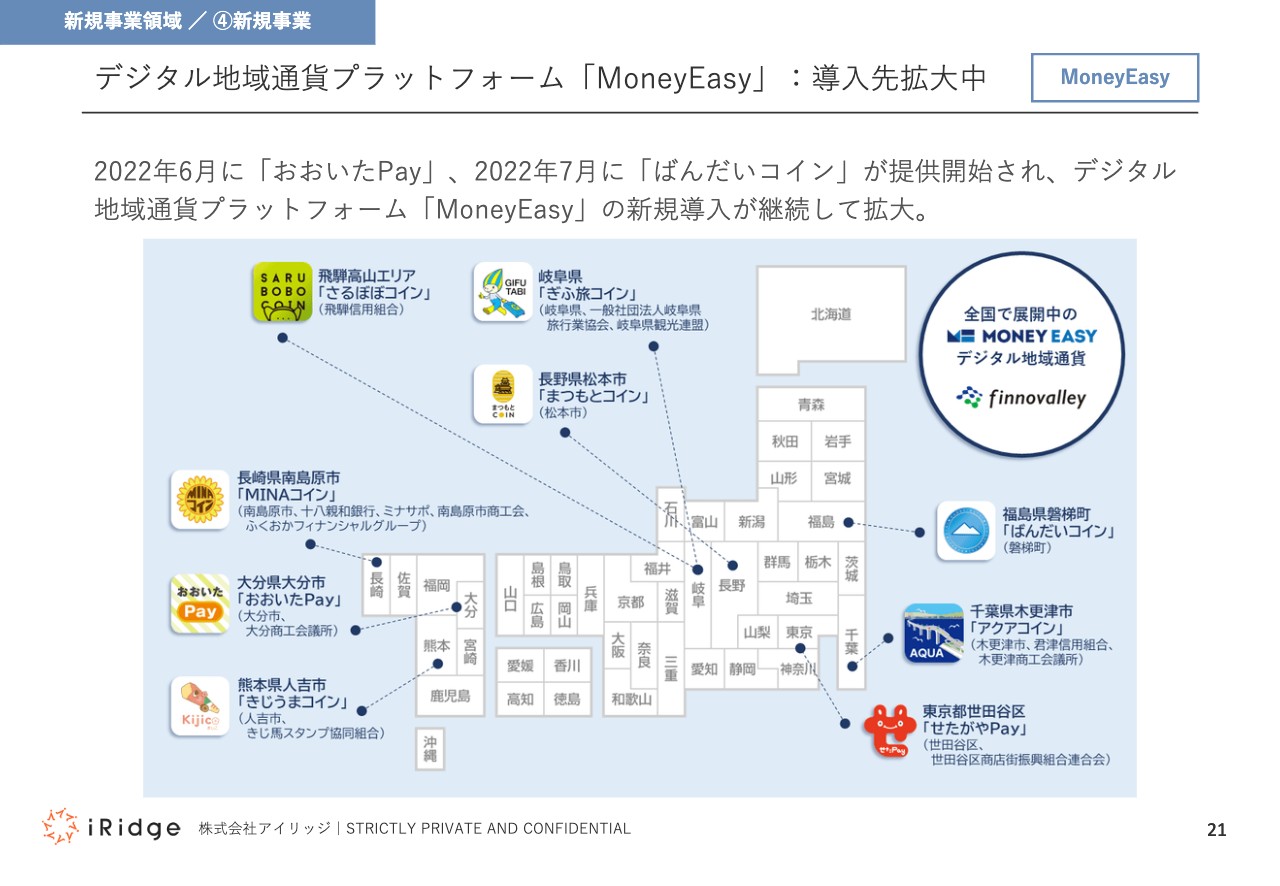

デジタル地域通貨プラットフォーム「MoneyEasy」:導入先拡大中

こちらは今、非常に展開しているプラットフォームで、視聴されているみなさまもお聞きになるシーンが増えているかもしれませんが、特定の地域でのみ使えるデジタル地域通貨が、非常に広がっています。こちらの業界が、まさに我々が先駆者的に取り組んできたものです。

最初にスタートしたのは、飛騨高山エリアでの「さるぼぼコイン」で、その後、千葉県木更津市での「アクアコイン」等、いろいろと展開してきています。例えば東京世田谷区の「せたがやPay」、足元では大分県大分市の「おおいたPay」、あるいは福島県の「ばんだいコイン」など、導入先が順次展開しています。

増井麻里子氏(以下、増井):デジタル地域通貨の決済はQRコードで行うのでしょうか?

小田:おっしゃるとおりです。決済方法にはパターンがいくつかあり、非常にスタンダードで我々も標準的に取り扱っているのは、店頭でレジの横に置いてあるQRコードをアプリで読み取り、金額を入れて支払うというアプリ決済の方法です。

現在、普及していると思うのですが、お店側もコストがかからず、ユーザー利便性を損なわないで、この地域通貨を入れられるような仕組みであるため、取り組みが非常に進んでいます。

増井:今、自治体で発行を推進していると結構聞くのですが、この背景にはどのような理由があるのでしょうか?

小田:もともとは、各地域で、地域の経済を活性化させていきたいという地域振興への思いが強くあり、そのために地域内でのお金の流通を増やしていくことが、取り組みたいテーマの1つとしてありました。地域通貨というのは、その地域の中でだけ使えるコインであるため、隣の市に行くより自分の住んでいる市でお金を使うかたちになります。

インセンティブが上がるという概念で取り組みを進めてきたのですが、コロナ禍の影響で、この2年ほど非常に広がってきています。

コロナ禍で各地域の消費が少し抑制される中、消費を活性化させていくために、デジタル地域通貨も積極的に使っていこう、取り組んでいこうという方針を持つ自治体は増えてきています。その流れも、我々の取り組みが広がっている要因の1つだと思っています。

増井:電子マネーになると、結構使う金額が増えるというデータもあるようです。

小田:本当に利便性が高く、自分の町で使いたいニーズを推進するための取り組みです。

フィノバレーが三菱電機株式会社と資本業務提携を実施

小田:デジタル地域通貨というキーワードで事業を進めていますが、最近は、スマートシティあるいはスーパーシティなどというキーワードでも事業展開が進んでいます。

このスマートシティ/スーパーシティという概念の中で使われる決済手段も、非常に大事になってきていて、そこに我々の提供しているデジタル地域通貨のシステム基盤は、非常に活用いただける可能性があるということで、その視点での取り組みも進んでいます。

まさにスマートシティ/スーパーシティへの取り組みを推進するための資本業務提携を実施していて、事例としては、このデジタル地域通貨を提供している弊社のグループ会社フィノバレーが、三菱電機と提携し、取り組みを推進していくことも公表しています。

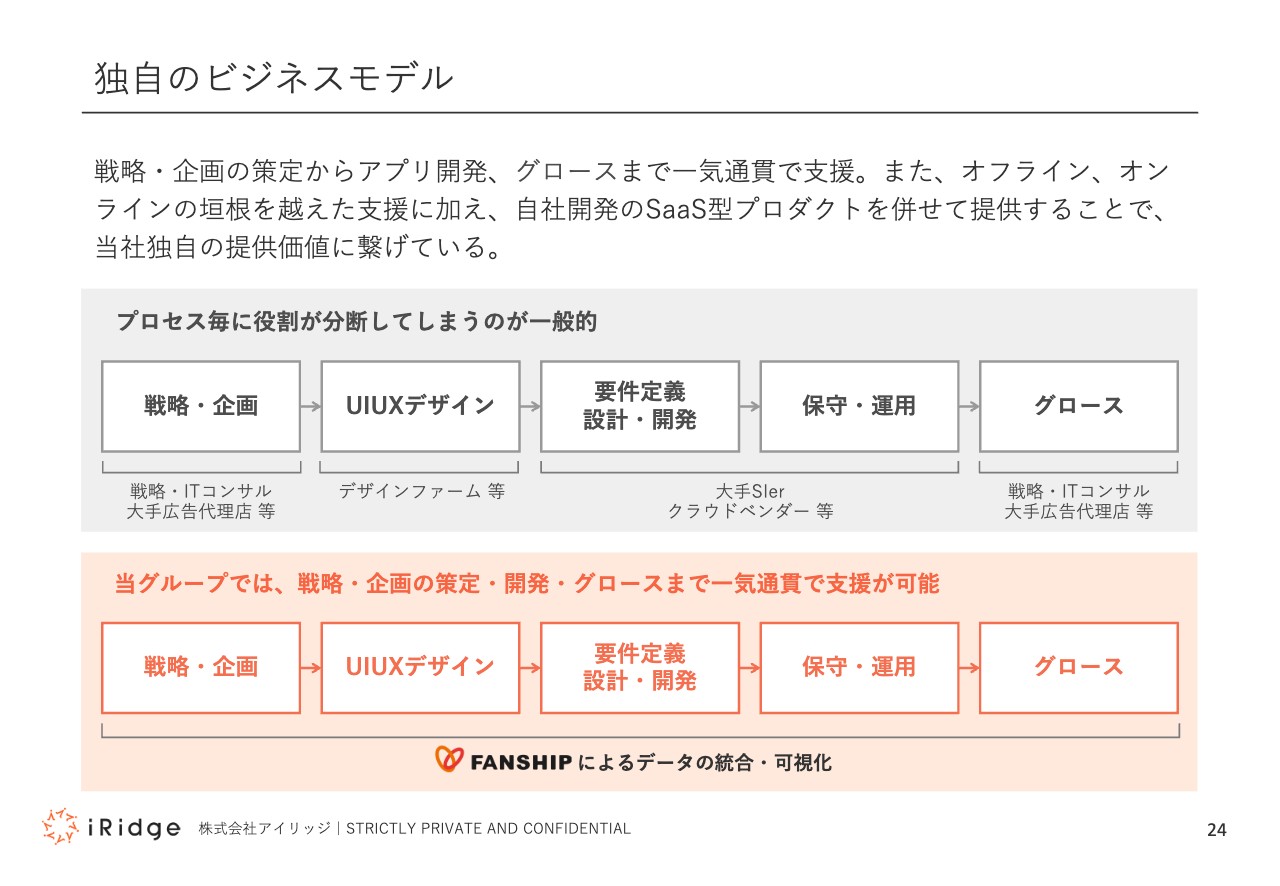

独自のビジネスモデル

弊社の強みとして、前半ご紹介したOMOという領域において、特にスマートフォンアプリを核にした部分は、アプリの黎明期からずっと展開しているため、非常にノウハウや実績が積み上がっています。

「どのようなアプリであれば使われるか?」という戦略・企画から、消費者の方にとって使いやすくするためのUI/UXデザイン、実際にそれをしっかり作ってシステム保守を行い、さらに使われるようにデータを分析、活用し、拡大を支援していくグロースという領域まで、一気通貫で支援できるのは、我々の強みです。

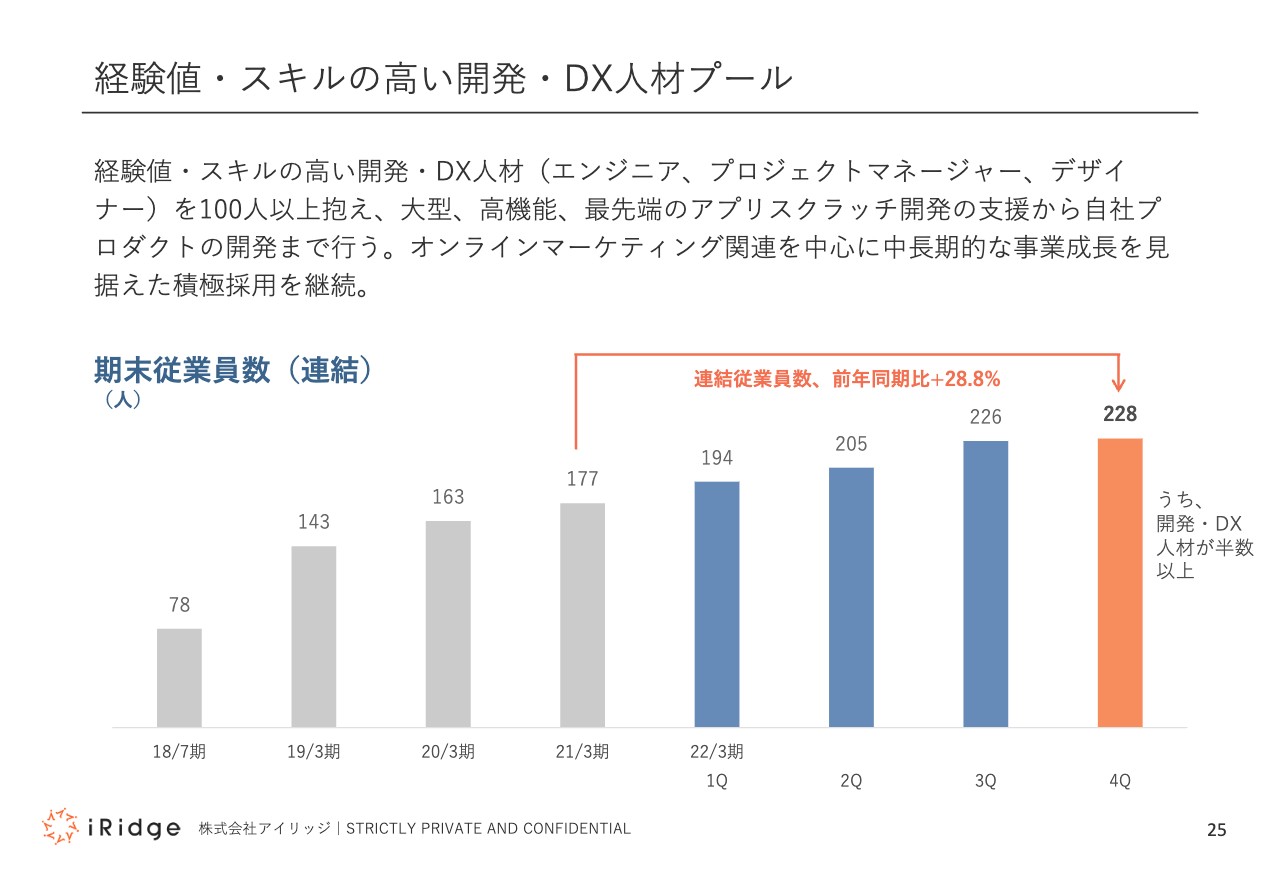

経験値・スキルの高い開発・DX人材プール

この領域は、広く捉えるといわゆるDX領域で、DX人材、IT人材をしっかり仲間として増やし拡大していくのが重要になってきています。連結従業員の数は、前年同月比でプラス28.8パーセントと、確実に拡大しており、その中で、いわゆる開発やDXの人材が従業員数の半分以上を占めています。DX領域でも市場の成長、需要の拡大に対応できるような組織成長も続けているところです。

坂本:経験値・スキルの高いエンジニアということなのですが、中途採用が主なのでしょうか? 新卒採用も行っているのでしょうか?

あと、人材についての質問が来ており、前期の第3四半期から人材獲得のペースが鈍化している点についてのご見解をあわせて教えていただけたらと思います。

小田:弊社は今非常に成長期にある中で、即戦力を多く採用していきたいということで中途採用をメインにしており、一部、中長期の人材育成を狙って新卒採用も行っています。

第3四半期からの獲得のペース鈍化については、1つは、DX需要が非常に強まっている環境で、特にIT人材、DX人材の採用が難しくなってきている状況があります。この傾向は、この2年から3年にかけて強くなってきていると思っています。

その中で季節によって人が移動しやすいタイミングと、移動しづらいタイミングがあったりするため、四半期ごとに人材が増えやすかったり増えづらかったりするという実態があります。

一方で、年間採用目標数について、数字として公表しているものではないのですが、前期以上の採用を目指したいという方針は持っています。今は、第4四半期と第3四半期の差分以上の採用は実施していきたいと取り組みを進めているところです。

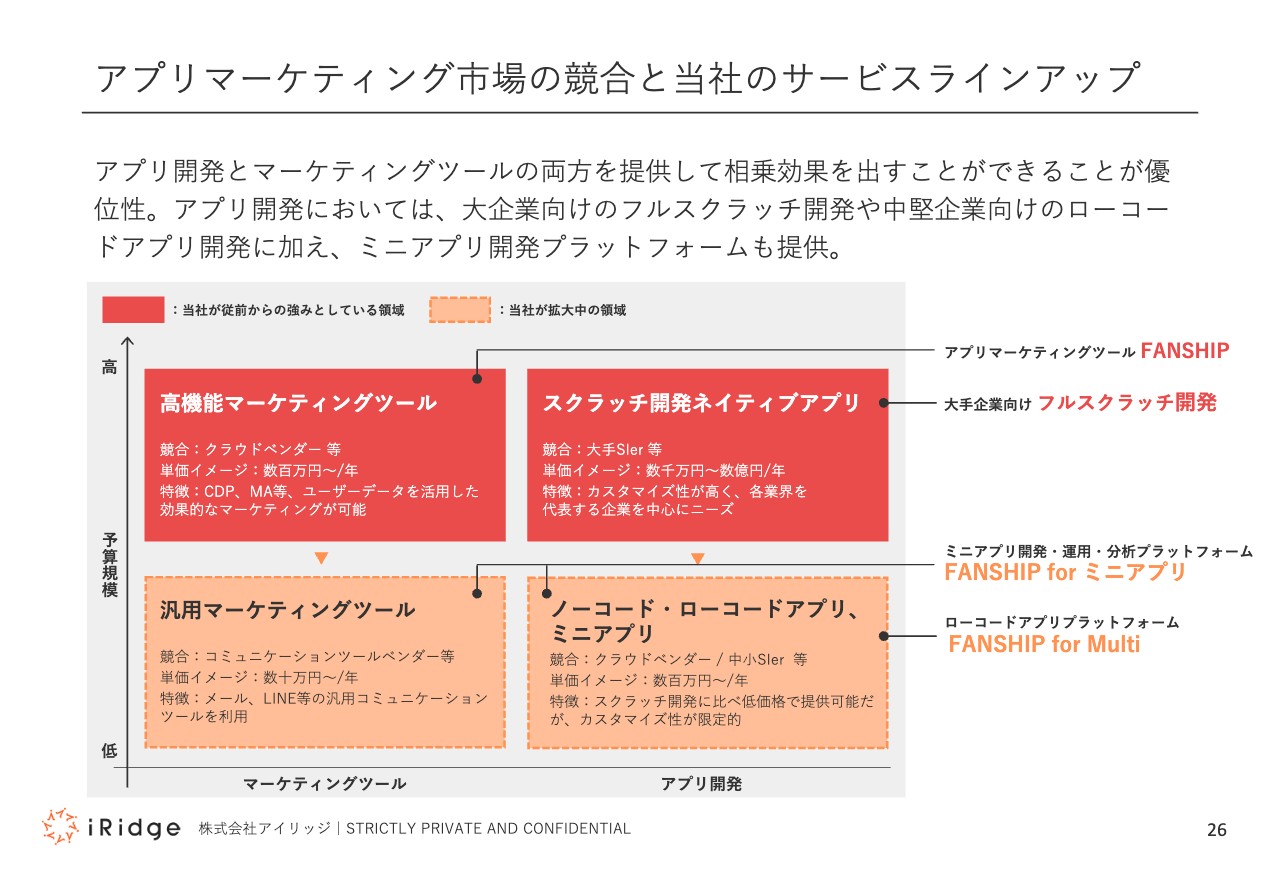

アプリマーケティング市場の競合と当社のサービスラインアップ

小田:先ほどからお伝えしてきたように、我々は、スマートフォンアプリのマーケティング市場で黎明期から取り組みを進めているため、非常に優位性を持っています。一方で、市場が大きくなってきて、マーケットが少し分かれてきているため、その状況下での我々の強みをご紹介します。

スライドの表の縦軸は、予算規模です。予算規模が大きくなると弊社がより得意な領域になってきます。我々は、特に大手企業が「本当に最先端のアプリを作っていきたい」という案件を非常に得意にしており、世の中にない機能をアプリで提供し作っていくというのが我々の特に強みにしている部分です。

一方で、アプリファーストなどと言われ、企業のマーケティングツールとして世の中にアプリが非常に浸透してきている中、より低価格でアプリを使っていきたいというケースも増えてきています。ノーコードやローコードなどと言われる領域で、機能はある程度限定されて固まってくるものの、簡単に使えるアプリも非常に広まってきています。

我々は、最先端のものをオリジナルで作っていくことを得意としています。しかし、より広い市場のニーズも拾っていくためにも、例えば業界を絞って、商業施設などの我々が強い業界においてはローコードやノーコードのアプリを提供したり、LINEミニアプリなどの領域への展開も広めたりと、取り組む領域の拡大を進めています。

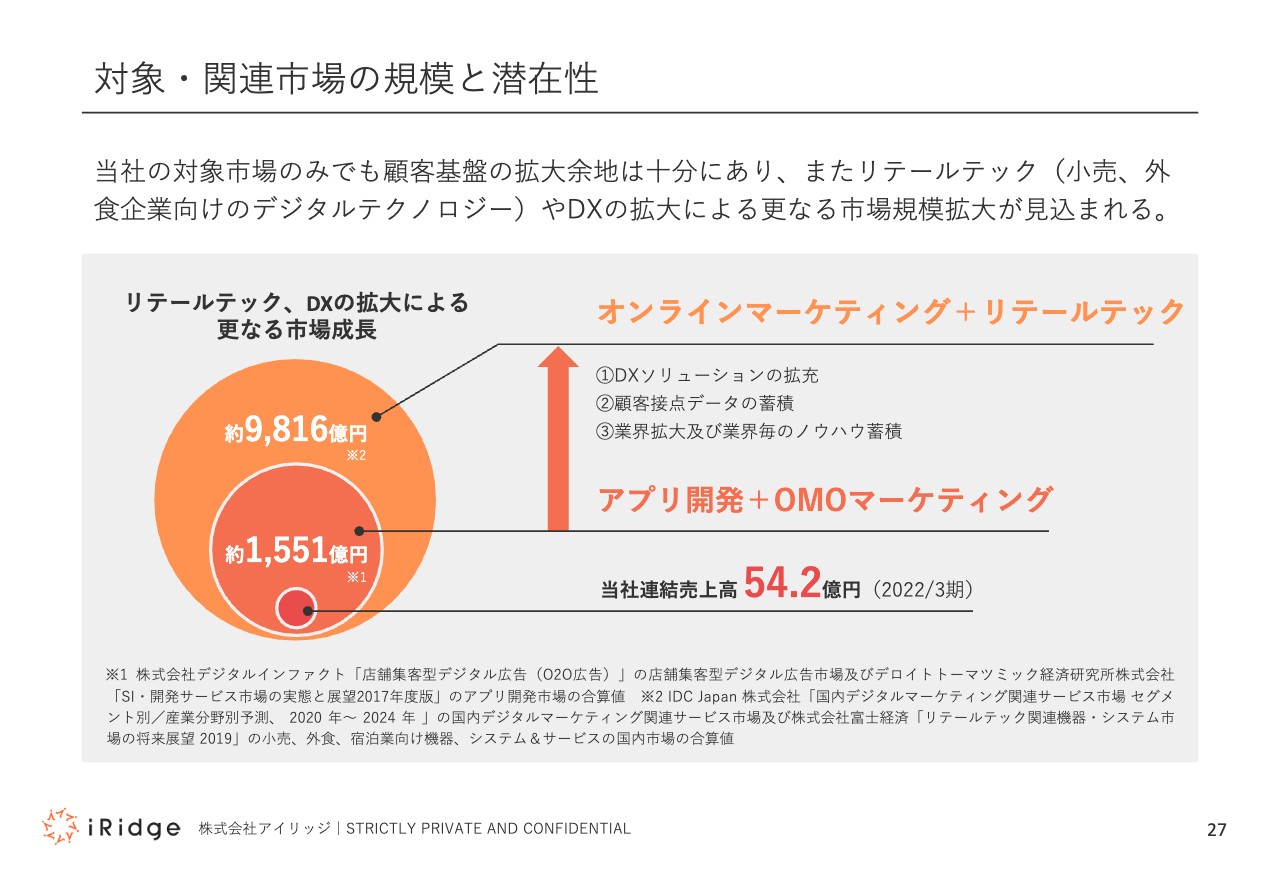

対象・関連市場の規模と潜在性

市場規模についてです。足元の連結売上高は54.2億円で、当社が特にこれまで強みにしていたアプリ開発やOMOマーケティングの市場規模は約1,500億円と見ています。

また、リテールテックのような、より店頭側のマーケティング領域を加えると、1兆円に近い市場規模があります。DXは進んでいると言われていますが、今後さらに進展していく中で、当社もまだ十分に成長していくことができると信じて、取り組みを進めているところです。

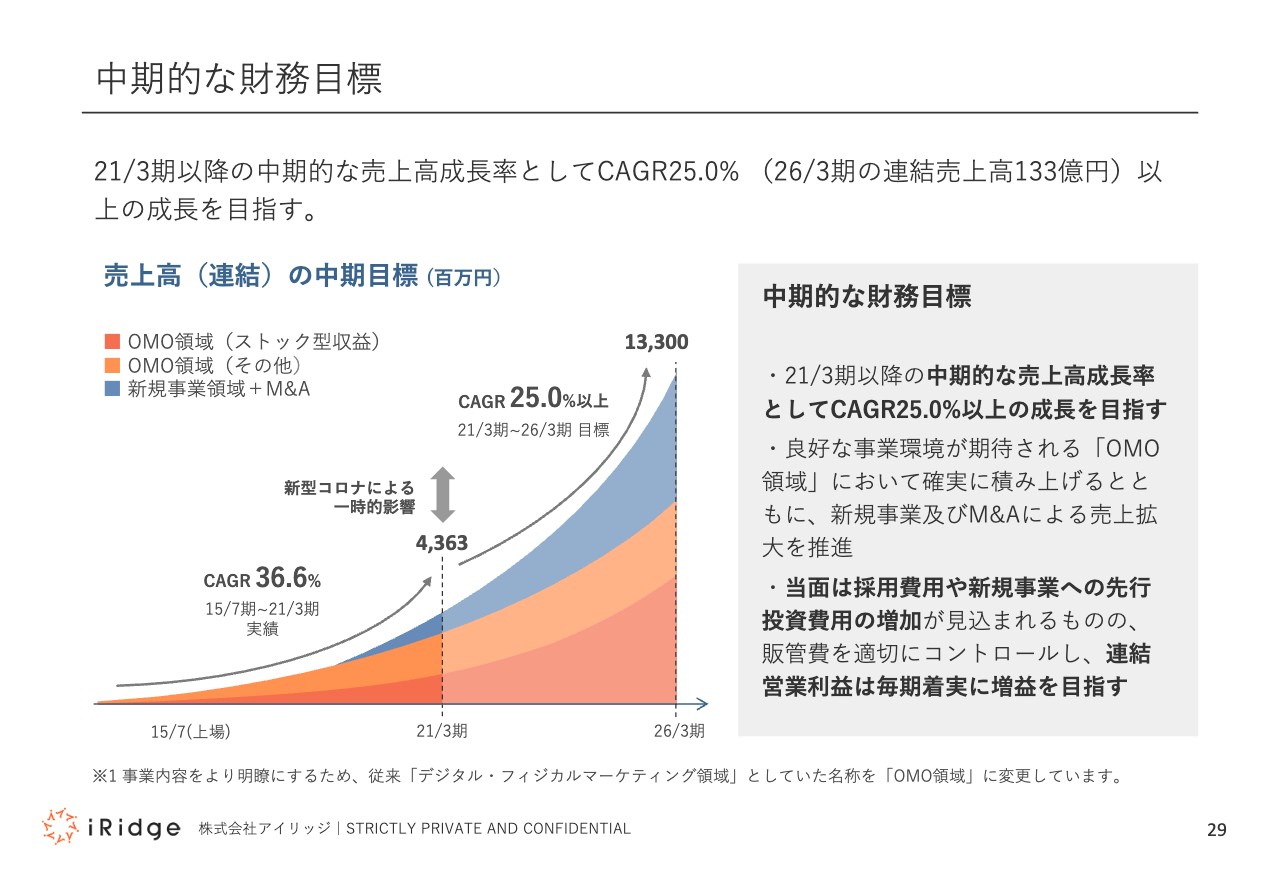

中期的な財務目標

今後の市場戦略および事業計画をご紹介します。現在、スライドの資料を中期的な財務目標として公表しています。2021年3月期以降の中期的な売上高成長率として、年平均成長率25.0パーセント以上と掲げています。

ベースで提供しているOMO領域については、ストック型の部分と都度収益をあげていく部分とがあります。このまま着実に成長させていきながら、新規事業領域やM&Aについても積極的に取り組んでいこうと考えています。そして、このような積み上げによって、年平均成長率25.0パーセント以上を目指そうと進めているところです。

坂本:「M&Aの分野や可能性について、可能な範囲で教えてください」という質問がありました。新規事業も含めて、教えてください。

小田:事業成長していくためには、より強みがあるところに近い領域で成長させていくことによって、成功率をあげていくことが必要です。我々はこれを基本思想として持ち、OMOに近い領域での事業成長を考えています。

OMOの領域には、オフライン、インターネットに近いOMOもあれば、リテールテックなど本当のDXのところもあります。領域が非常に広いですが、M&Aを中心に事業を成長させていこうと思っています。

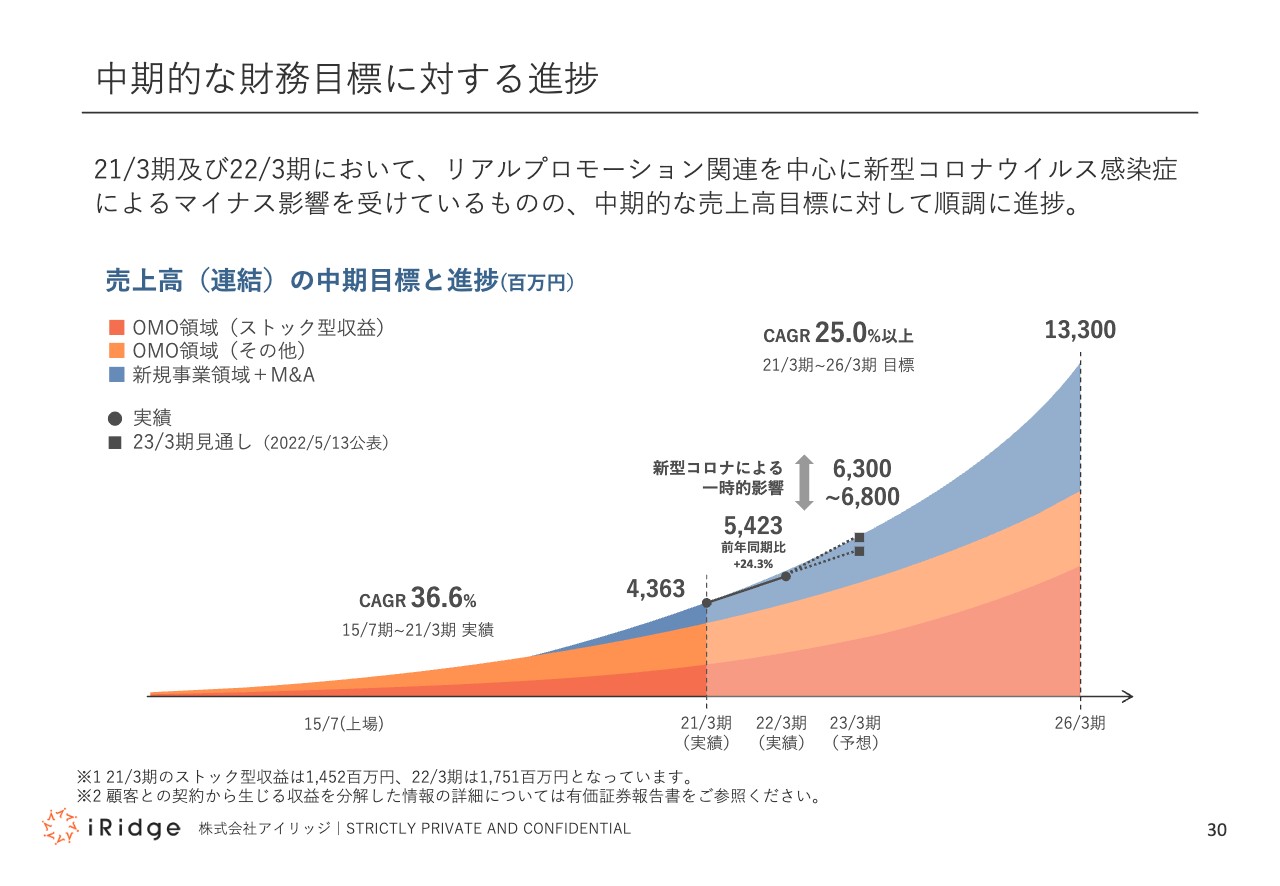

中期的な財務目標に対する進捗

公表している中期的な財務目標に対する進捗です。計画を出したのは2021年3月期で、その1年後になる2022年3月期の売上高は前年比で24.3パーセントプラスと、順調に進捗しています。オフライン側、店頭側のマーケティングにおいては、新型コロナウイルスによる感染症拡大のマイナス影響が一部残っていますが、その中でも中期成長を着実に実現しながら、足元は順調に進捗している状況です。

増井:逆に、コロナ禍が追い風になったというものはあるのでしょうか?

小田:おっしゃるとおり、そのようなところもあります。コロナ禍の影響を非常に大きく受けた企業では、デジタル投資、DX投資を加速する傾向が強くなってきています。

我々はもともとOMOの事業領域では、スマートフォンアプリなどのデジタル側に強みを持っていました。スマートフォンアプリをより高機能化してDXを推進していくという企業はコロナ禍でさらに加速している状況で、特にオンライン側、アプリマーケティング領域にとってコロナ禍は非常に追い風となりました。

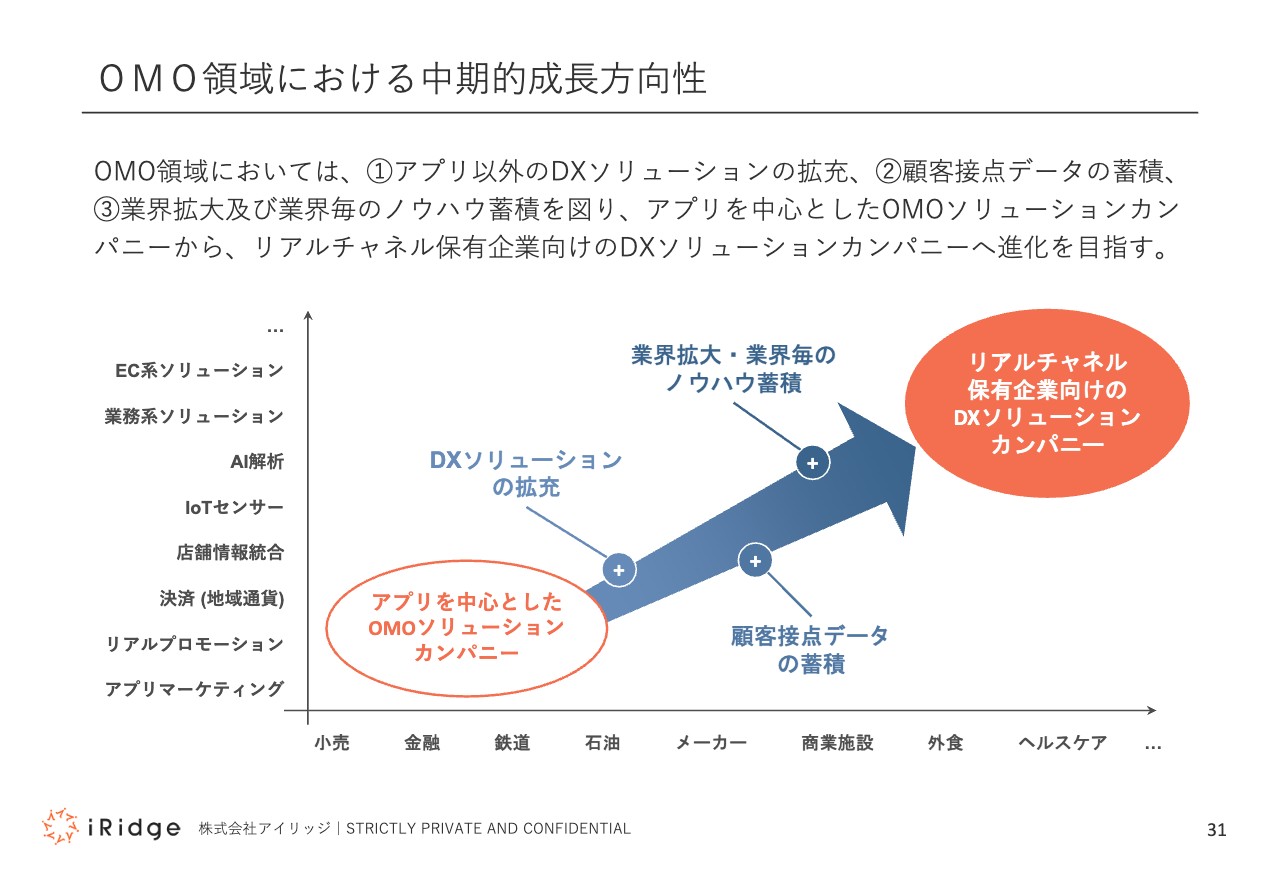

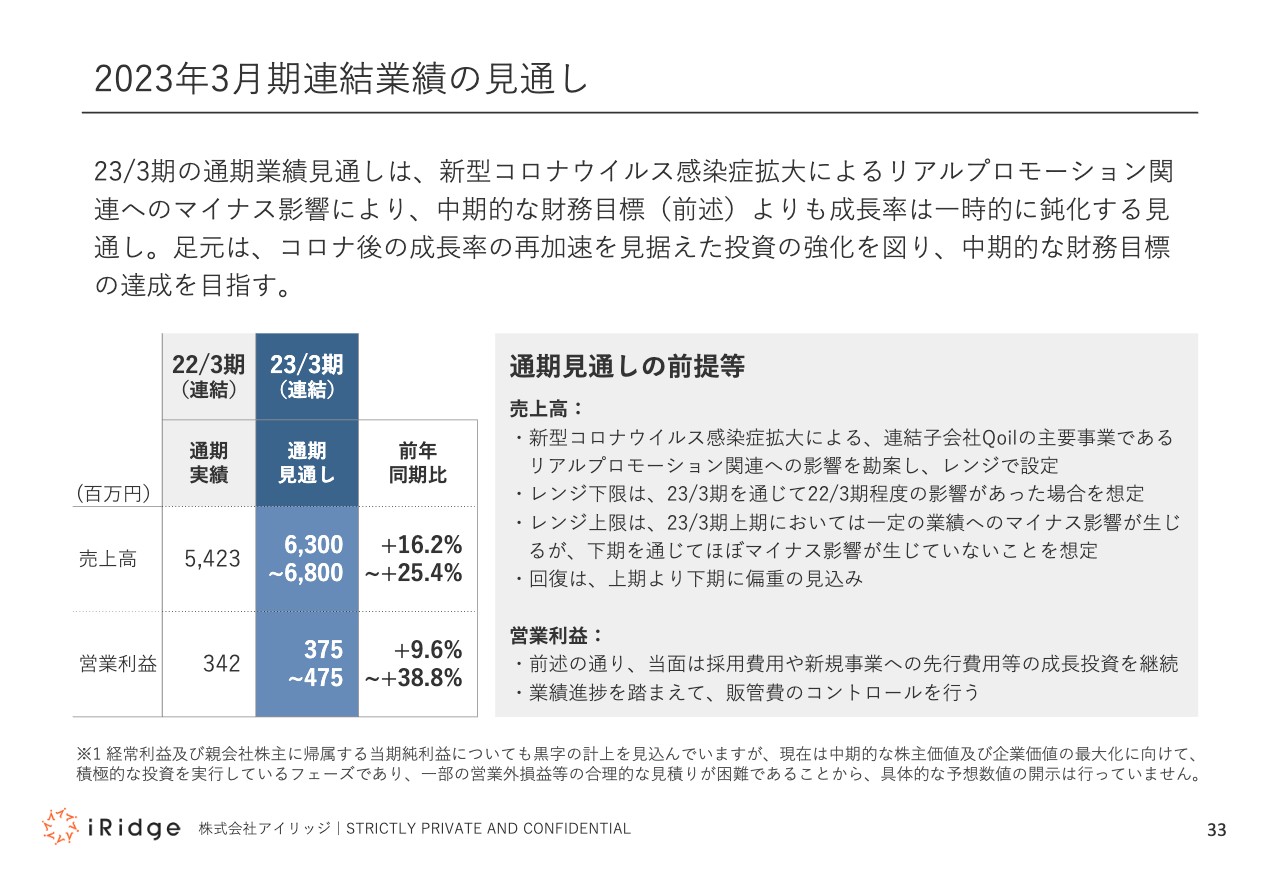

OMO領域における中期的成長方向性

オンラインとオフラインをつないでいく中で、必ずしも企業・消費者間だけではなく、例えば来店者のいろいろな情報がわかれば、お店の接客の高度化もできるという話になってきました。マーケティングだけではなく、接客業務なども含まれてくるため、マーケティングに限定せず、領域を広く構えて成長を目指していくことを進めています。

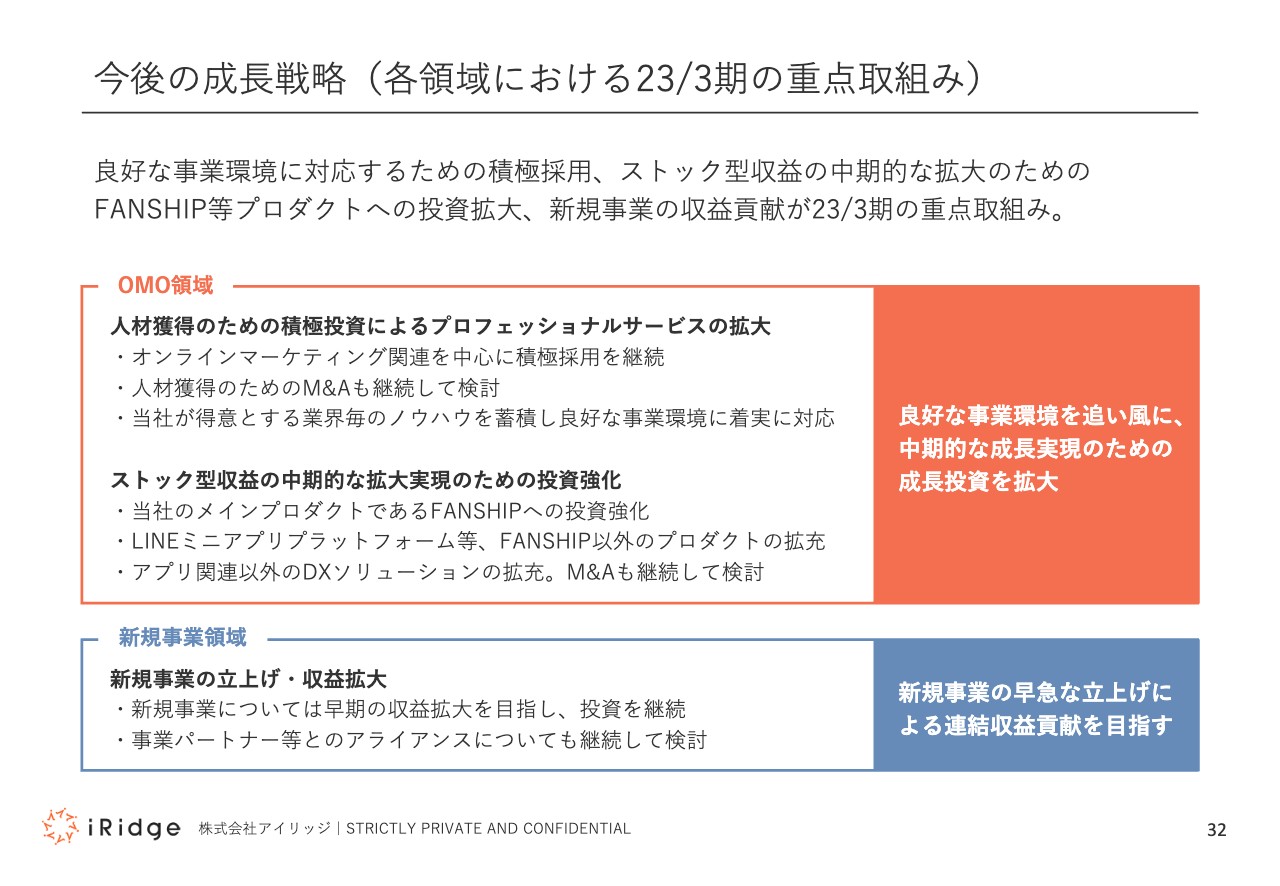

今後の成長戦略(各領域における23/3期の重点取組み)

ベースとしては、当社がこれまで行ってきたところを着実に続けていこうと取り組んでいます。アプリ開発や、使われるアプリにするためのプロフェッショナルサービスの拡大、あるいは先ほどご説明した「FANSHIP」のようなSaaS型の収益を拡大していく取り組みを積極的に推進していきます。また、デジタル地域通貨に代表される新規事業領域の収益拡大についても、進めているところです。

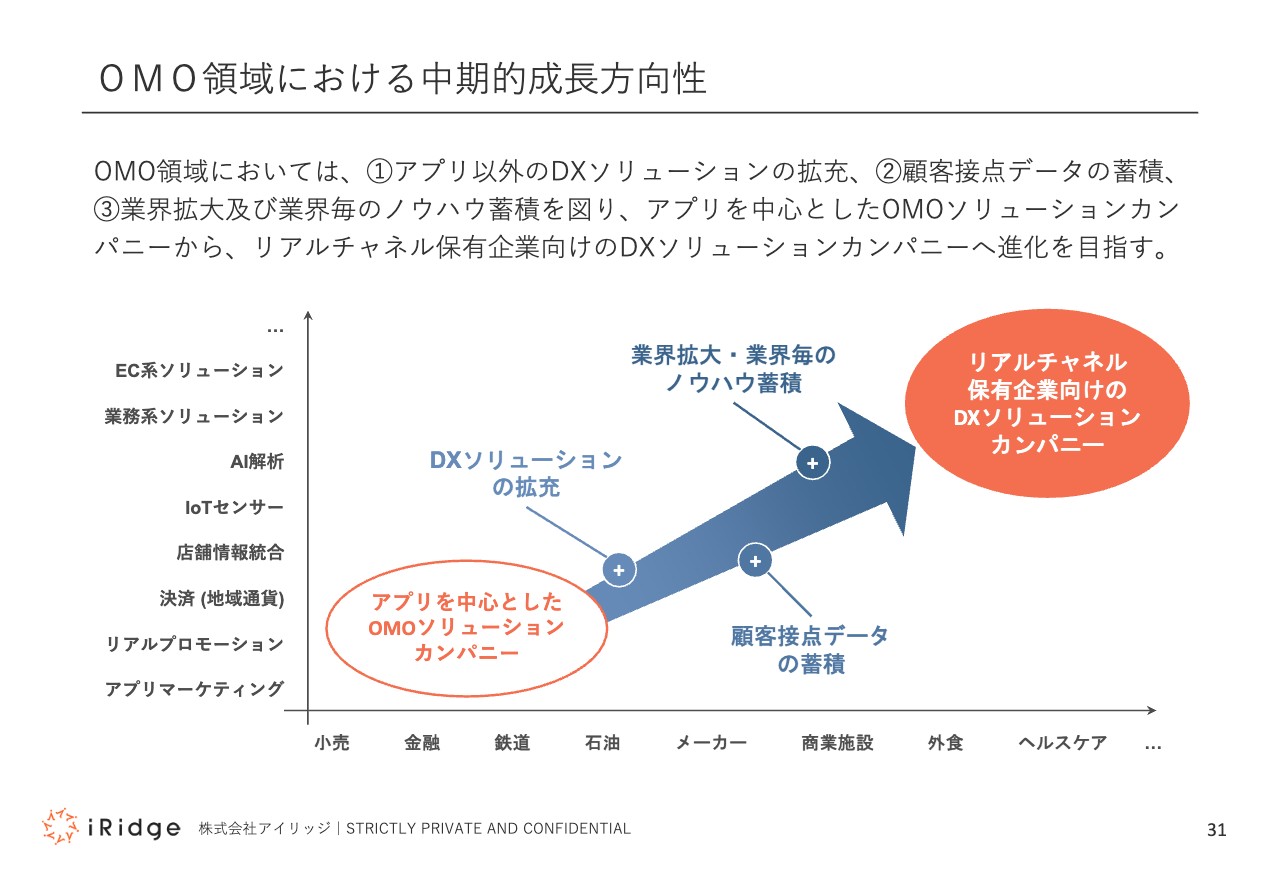

2023年3月期連結業績の見通し

2023年3月期の連結業績見通しです。前期比では、売上高がプラス16.2パーセントからプラス25.4パーセント、営業利益がプラス9.6パーセントからプラス38.8パーセントを今期の見通しとして、事業を推進しています。以上が、弊社のご紹介となります。

質疑応答:連結子会社の業績について

坂本:「オフラインではフィノバレーが好調な一方、Qoilの活気が今一つ見えません。新型コロナウイルスの影響が原因という記載がありますが、同じく影響下にあった2021年よりも大きく減少している理由を教えてください。また、クロスセルが御社の強みだと思っているのですが、難しさや課題などがあれば教えてください。」というご質問です。

小田:フィノバレーの事業領域はオフライン、地域の支援です。先ほどお伝えしたとおり、地域活性化の流れが強くなっているため、コロナ禍でも追い風となり、非常に推進できているという状況です。

一方、Qoilはどちらかというとメーカーなど、代表的な商品を広めたい企業のプロモーション支援が中心です。店頭での販促支援の需要は戻ってきていますが、店頭で大々的に人を集めての新商品の発表や紹介は行いづらい状況で、新型コロナウイルスの影響がまだ残っていると言えます。

新型コロナウイルスの影響を受けていた前々期、2021年3月期と比べても、支援している企業によって、影響が強いところと強くないところがあります。また、案件の入るタイミングも波があり、年度によるずれが多少あります。つまり、店頭での販促プロモーション、マーケティングについては、新型コロナウイルスの影響がまだ一部残っていると言えます。

質疑応答:ストック売上について

坂本:「ストック売上が第1四半期、第2四半期が第4四半期に比べ減少傾向にある要因と、今後の対策を教えてください。」というご質問です。

小田:ストック売上は、基本的には積み上がっていくものです。トレンドを見ると上がっていっていますが、当社の商品の中には、ライセンス収益の受け取り方が導入初期のみ少し厚くなるという特性があるものもあります。そのため、年度内に開始すると、第4四半期に初期の高いライセンス料が積み上がる場合があります。

坂本:季節性が若干入っているということでしょうか?

小田:そのとおりです。第4四半期に開始のタイミングが重なるライセンス料もあるため、第4四半期から第1四半期に下がっているように見えますが、トレンドで見ると着実に伸びています。

質疑応答:第1四半期の進捗率について

坂本:「季節性の反動なのか、第1四半期の進捗率は15パーセントから16パーセントと、昨年よりも鈍化しています。連結子会社2社を含む、今期の見通しの具体的な数字を四半期ベースで教えてください」というご質問です。

小田:大きなトレンドでお話しします。全体で見ると季節性、つまり四半期ごとの売上に波があるビジネスではあります。例えば、先ほどお伝えしたスマートフォンアプリの開発のような話をすると、大企業や地域通貨の自治体の場合、年度ごとに予算を取っているため、「この年の取り組みは4月に始めよう」といって開発が動き出すと、下期に開発がリリースされます。そして、我々のビジネスとして売上が上がるのは第3四半期や、年度末直前の3月、つまり第4四半期になる傾向があります。

第1四半期は緩やかな動き出しで、どちらかといえば例年に比べて抑えていました。第3四半期、第4四半期で積み上げていくのが通常ですので、そのトレンドが大きいです。

また、質問にあった昨年対比については、案件の入るタイミングや動き出しが4月なのか6月なのかで、案件の積み上がりが第1四半期に入るか入らないかという話もあります。そのあたりが昨年に比べて少し低くなっているように見えている状況ですが、通期では公表している見通しを達成できるように、足元は計画どおりに進行しています。

質疑応答:OMO領域の成長方向性について

坂本:31ページに記載がある、リアルチャネル保有企業向けのDXソリューションは、具体的にどのようなものを想定されているのでしょうか?

小田:DXやOMOという言葉の概念が幅広いため、我々の強みをより具体的な言葉で表しています。例えばオフライン接点には店舗や銀行があり、それらの支店があります。消費者との接点があるというのは、我々が捉えているOMOに近い概念です。鉄道の場合は、駅という場所があって、運行サービスを利用する乗客との接点があります。

銀行、運行サービスなどのリアル接点で消費者と接触している企業について、その企業のDXを幅広く支援していこうというのが我々の概念です。OMOの概念が狭くなってくるため、より広く捉えるための表現として「リアルチャネル保有企業向けDXソリューション」という言い方をしています。

坂本:つまり、そのような接点をつないでいくことによって、御社の成長や業績拡大がみられるということですね。

小田:そうですね。インターネットの情報のほか、先ほどお伝えした店内回遊のような情報をつなげるというのが典型です。

坂本:アナログとデジタルの融合のような感じですね。

質疑応答:中長期的な指標について

坂本:投資家は徹底的に観測すると思いますが、四半期決算ベースではどのような点に注目しておくとよいかを教えてください。成長していくところがどこなのかを把握できれば、見やすくなると思うので、よろしくお願いします。

小田:中長期で着実かつ安定的に成長していくためには、基本的な売上高が成長しているかという点を見るとわかりやすいですが、それよりも中長期に意識しているのは、いわゆるストック型収益が十分に伸びているかどうかです。

加えて、我々のストック型収益の主要ソリューションである「FANSHIP」のMAUも先行指標として見ています。MAUが増えているかを見れば、我々の中長期の安定収益が着実に増えているかを見てもらえる指標になりますので、四半期ごとに主要KPIとして開示している数字を見てもらえればよいかと思います。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:単純に「Online meets Offline」とした方が分かりやすいのではないですか?

回答:OMO(Online Merges with Offline)は、オンラインとオフラインのマーケティングの取組みを融合し、店舗とインターネットの垣根を越えた最適な顧客体験を提供するマーケティング施策のことを示す用語として一般的に使われていますので、当社もOMOをOnline Merges with Offlineを示す概念として活用させていただいています。

<質問2>

質問:現時点における新規開発案件の数と新規顧客増加の見込みについて教えてください。

回答:具体的な案件数については公表しておりませんが、オンラインマーケティング領域におきましては引き続き良好な市場環境となっています。

特にスマートフォンアプリについては従来のネイティブアプリの開発需要だけではなく、LINEのような大規模な利用ユーザー数を誇るアプリを基盤として機能するミニアプリなど、これまでアプローチが難しかったライトユーザー層に向けた施策や、予算の制約上アプリマーケティングに取り組むことのできなかった中堅・中小企業層にも取り組みやすい環境が整いつつあります。

アイリッジとしても従来の開発需要+LINEミニアプリの開発支援を通じて新規顧客増加を目指しています。

<質問3>

質問:様々な技術において、特許はもっておられるのでしょうか?

回答:はい、当社が提供しているソリューションに関連する技術で特許を取得しています。

<質問4>

質問:頻繁にスマホ画面に現れては消えるインターネット広告、多くは不要です。消費者の利便性をどうお考えですか?

回答:アイリッジでは、消費者の利便性向上とよりよい購買体験をつくっていく取り組みを進めています。我々が企画・開発をご支援するスマートフォンアプリにおきましても、よりよいUI/UXの実現を進めてまいります。

<質問5>

質問:企業が販促のために提供するアプリは多くの場合、活用しないままに放置されていませんか?

回答:ご質問いただきましたとおり、リリース後、活用が十分に行われないままとなっているアプリも見受けられますが、アイリッジでは、アプリはリリース後、活用いただき、消費者の利便性・購買体験と企業のマーケティング向上を実現することが目的と考えています。

そのための取り組みとして、アプリは企画・開発だけでなく、リリース後のグロースハック(アプリの活用・成長に向けた取り組み)も重要であると考えており、具体的には、リリース後のアプリの成長支援までをサポートしています。この取り組みはアプリ開発における企画・開発のみだけではなく、マーケティングツール「FANSHIP」を提供しているからこそ可能な強みであると考えています。

<質問6>

質問:スマホアプリは現在のように、ダウンロード後にIDログインから、もっと簡便で使いやすいものになりませんか? 顔認証、生体認証を用いれば簡便化できますか?

回答:スマートフォンの機能は年々向上しており、技術的にもアプリでできることは増えていっています。ご質問いただいております認証機能の簡便化も含め、アイリッジでは消費者の方にとってさらに利便性の高いアプリを企画・開発していけるように取り組みを進めてまいります。

<質問7>

質問:企業が販促手段として採用したスマホアプリについて、その効果測定はどのように行い、顧客企業に報告するのでしょうか?

回答:アイリッジが提供しているアプリマーケティングツール「FANSHIP」を活用することで、アプリの効果測定が可能となっています。アイリッジでは、FANSHIPを活用した測定効果を、お客さま企業へ共有・報告することで、継続的な効果の向上・利便性の向上を支援しています。

<質問8>

質問:リアル店舗における顧客消費者の行動足跡をデータ化して把握するのですか? 蓄積されたデータはどのように活用されますか?

回答:店内や店舗入り口に設置されたセンサーにより、店内をどのように回遊されたか、どんな商品の前で足を止められたか、といった店内行動の可視化が可能となります。これらのデータを活用することで、例えば、店内スタッフの接客の向上や、来客数の予測など、よりよい店舗運営をしていくことが可能となります。

新着ログ

「情報・通信業」のログ