DIC、2Qは原料価格やコスト上昇により増収減益 急ピッチで製品価格改定を進め、通期では増収増益を計画

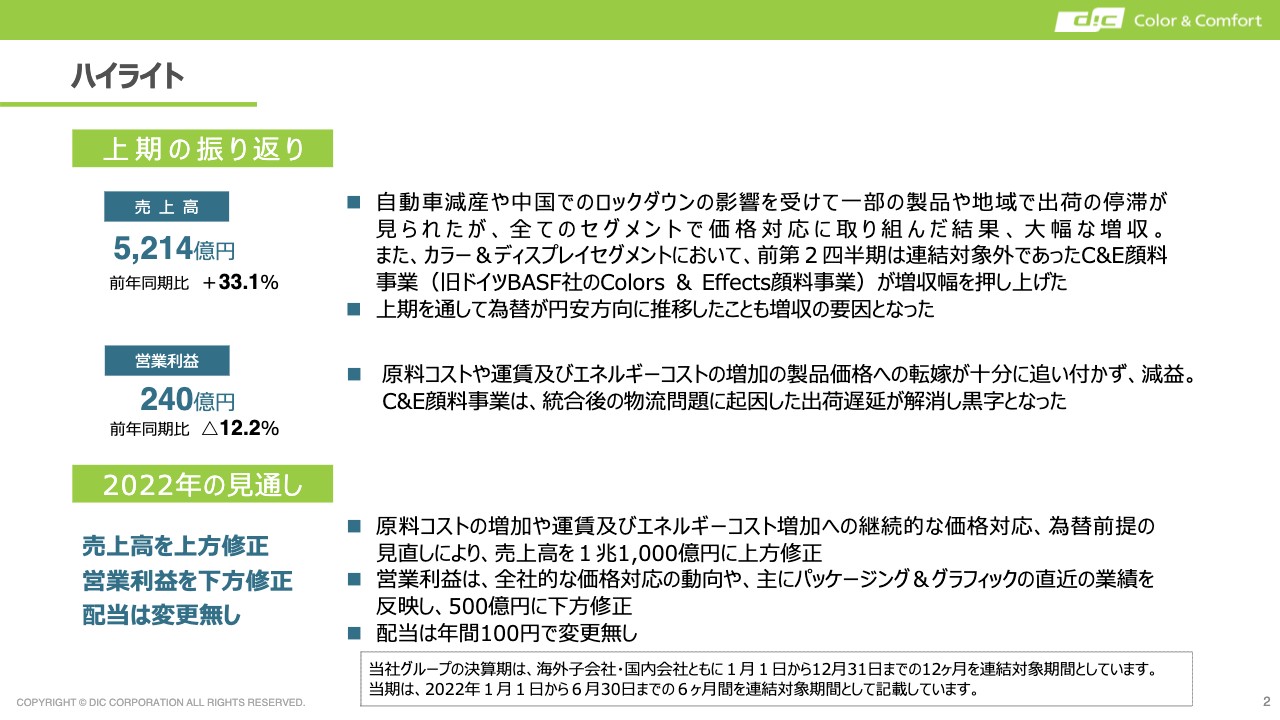

ハイライト

猪野薫氏(以下、猪野):みなさま、おはようございます。社長執行役員の猪野でございます。平素は大変お世話になりまして、厚く御礼申し上げます。今回も残念ながらリモートでの開催となりましたが、よろしくお願いします。

上期決算の振り返りについてです。売上高は、自動車の減産や中国のロックダウンによる出荷停滞があったものの、C&E顔料事業(旧ドイツBASF社のColors & Effects顔料事業)が加わったこと、積極的な価格対応に取り組んだこと、円安効果があったことの3点によって、すべてのセグメントにおいて大幅な増収となりました。昨年に懸念されたC&E顔料事業においても、物流混乱の解消を受けてほぼ想定どおりの売上を確保することができました。その結果、トータルの売上高は前年同期比33.1パーセント増の5,214億円を計上しました。

営業利益についてです。昨年の第3四半期に1バレル70ドル台だった原油価格は上昇を続けており、今年に入ってからはウクライナ情勢に伴うエネルギー危機を背景にさらに上昇し、1バレル100ドル前後で高止まりしています。この結果、国産ナフサ価格は円安インパクトを受け、第2四半期には8万6,100円をつけています。

昨年は自動車業界向け当社製品の出荷が好調であったことに加えて、当時の原料事情から営業利益率も7パーセントを確保していました。今期については、市況悪化と原料エネルギー価格上昇の中、急ピッチで製品価格転嫁を進めています。また、C&E顔料事業の利益貢献もあったため善戦はしましたが、残念ながら物流費あるいはユーティリティなどの追加のコスト上昇をカバーするまでには至らず、好調であった昨年度と比較すると12パーセント減の240億円となりました。

通期の見通しについてです。売上高は自動車の減産予測や中国のロックダウンの影響がしばらく残る見込みです。また、欧米での景気後退観測が出ており、出荷数量は当初の計画を下回る見通しです。ただし、金額ベースではC&E事業関連が年ベースで取り込まれるのに加えて、継続的な製品価格転嫁や円安効果を見込み、1兆1,000億円に上方修正しました。ちなみに、この連結売上高が実現した場合、2008年3月期に記録した最高売上高を更新することになります。

一方、営業利益についてはC&E事業が前年同期比で大幅改善したことに加え、本年1月に買収を完了したイタリアの接着剤会社Sapiciの事業利益の貢献も見込んでいます。ただし、市況悪化要因と原料以外のコスト上昇も踏まえて、500億円と予想しています。前年同期比では17パーセント増となりますが、当初の計画と比べると40億円の下方修正となります。

直近において、ニューヨーク原油が87ドル台に下落したニュースもあり、価格ギャップ縮小による収益性の改善が期待されます。しかし、米国をはじめとする金利上昇に伴う世界経済の先行き懸念やロシア原油の禁輸措置継続に伴う需給ひっ迫、あるいはウクライナ情勢の長期化に伴う欧州エネルギー事情のさらなる悪化を憂慮した格好となりました。

中長期的な展望についてです。既存事業の製品価格転嫁とC&EあるいはSapici買収に伴う利益貢献など、いまだ満足なレベルには至ってはいません。しかしながら、「DIC Vision 2030」で掲げている中長期的企業価値向上に向けてのバリュートランスフォーメーションは進捗し始めていると思っています。

C&E事業については化粧品・遮熱・自動車用途展開などの高付加価値シナジーを創出し、Sapici接着剤事業では環境対応製品を核とするパッケージソリューションをグローバル展開していきます。さらに、中国やインドでの買収案件による環境対応製品のアジア事業の拡大を見込んでいます。これにより、3つのセグメントすべてにおいてバリュートランスフォーメーション実現に向けた大きな施策が進捗し始めたことになります。

ところで、決算内容に加えて、「バリュートランスフォーメーションの進捗として、『DIC Vision 2030』の進展あるいはESG経営の進捗具合がわかるトピックスを紹介してほしい」とのご要望をいただいています。先般のESG説明会は非常に好評でしたが、年1回ではタイムリー性にも乏しいことから、非常に限られた時間の中ではありますが、決算説明会の場も活用することにしました。今回は、プレスリリースしたポリスチレンのケミカルリサイクルの社会実装への橋渡しとなる溶解分離リサイクル技術をご紹介しながら、当社のサーキュラーエコノミーへの対応についてご説明します。

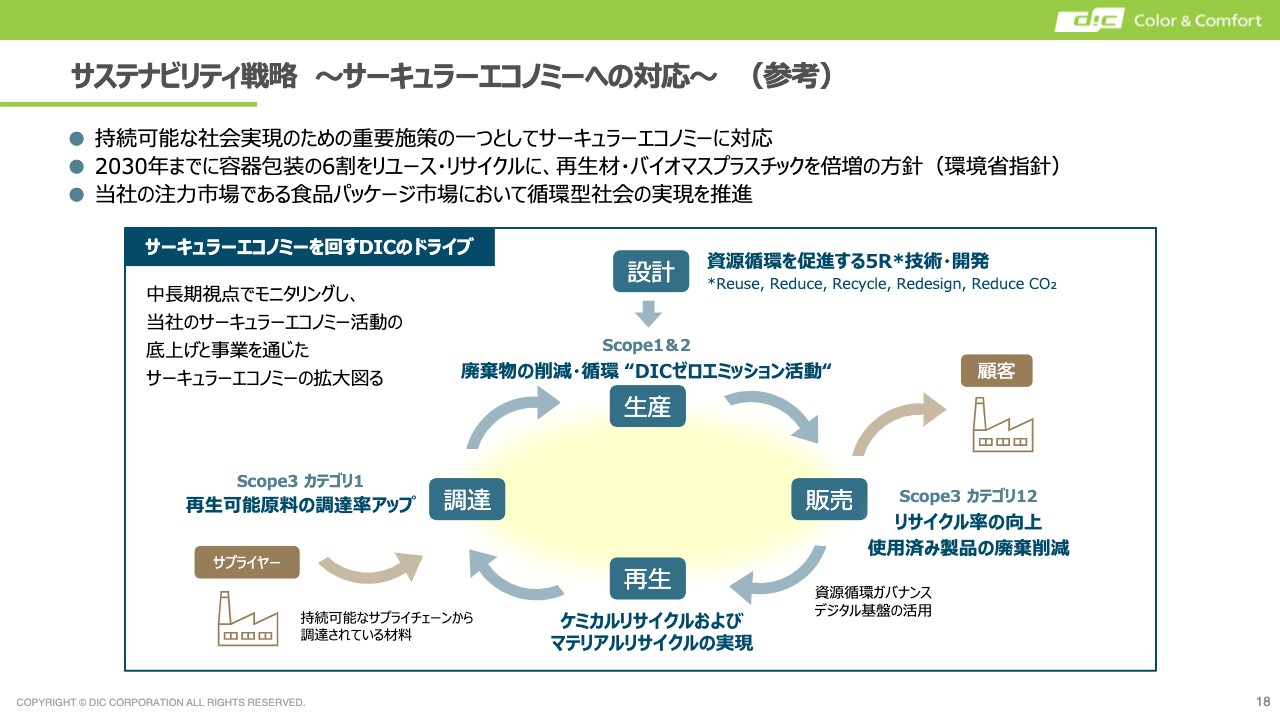

サステナビリティ戦略 ~サーキュラーエコノミーへの対応~ (参考)

「DIC Vision 2030」の中でも示していますが、サーキュラーエコノミーへの対応として、サステナビリティ戦略の図を記載しています。すでにご案内のとおり、「2030年までに容器包装の6割をリユース・リサイクルする」という環境省からの指針があります。私どもはこれに先駆けて、特にパッケージング&グラフィックのバリュートランスフォーメーションの大きな1つの柱として、サーキュラーエコノミーを回すDICならではのエコサイクルを検討・開発してきました。

スライド下段がサーキュラーエコノミーの図です。右側は販売サイドで、エフピコも含んでいますが、顧客との間でのリサイクル率の向上を示しています。左側は調達サイドで、サプライヤーとの間の再生可能原料の調達率アップを示しています。この狭間の中で、私どもはケミカルリサイクルあるいはマテリアルリサイクルの実現ために鋭意取り組んでいます。

図の一番上にある生産サイドは、これまでどおりScope1&2におけるDICのゼロエミッション活動です。こうした循環の中で、サーキュラーエコノミーに対する社会貢献を具体的な社会実装をもって示していくことを狙っています。

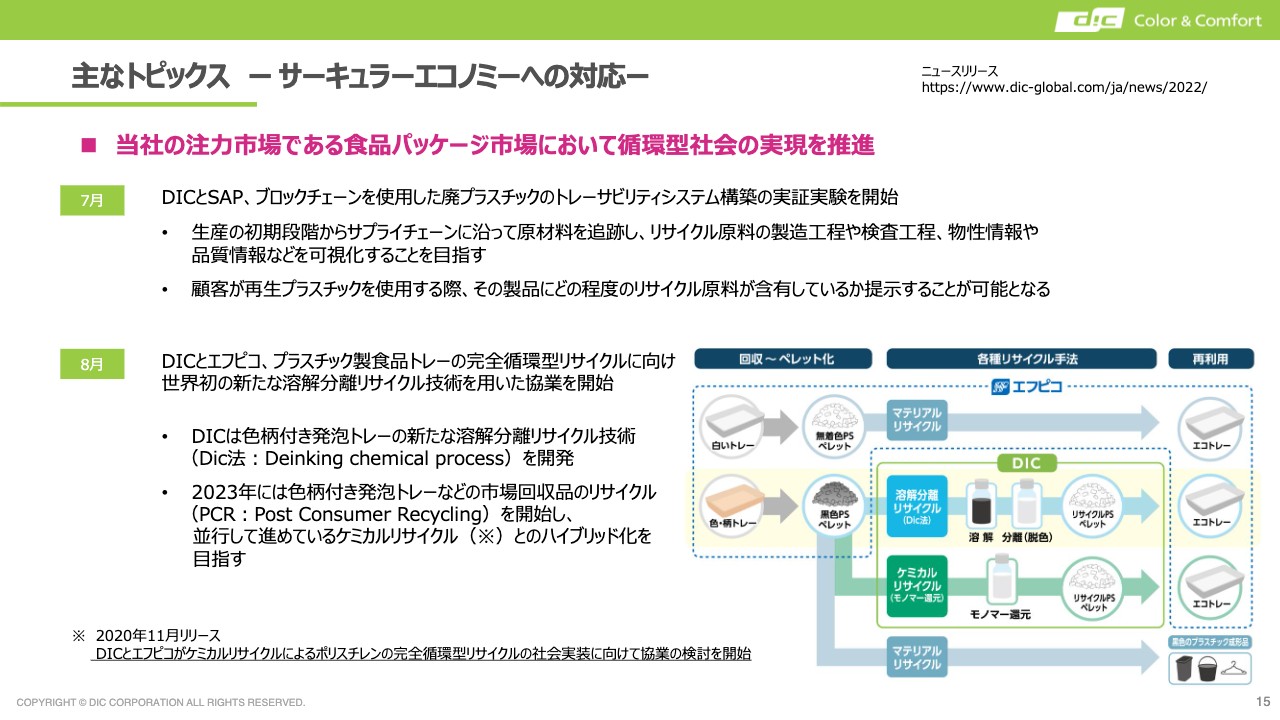

主なトピックス ーサーキュラーエコノミーへの対応ー

主なトピックスとして、最近発表されたプレスリリースの内容をコンパクトに記載しています。右下の図は、エフピコとの協業についてまとめたものです。現在、白いトレーはエフピコのルートの中でマテリアルリサイクルとして、トレーとして再利用していくことになっています。

それに対して、トレー全体の4割ほどは色柄物です。例えば、お弁当箱などは意匠性を高めたほうが美味しそうに見えますので、各社で工夫をこらしたインキ刷りが行われています。しかし、色柄トレーを単純にペレット化すると真っ黒なペレットが出てきてしまいます。そのため、現在ではゴミ箱やポリバケツ、あるいは身近なところで言えばクリーニング屋の黒いハンガーなどへのリサイクルにとどまっています。

これを完全循環型にするために、ケミカルリサイクルを進めていますが、その前に色柄トレーの問題をなんとか解決しようと、新たな溶解分離リサイクルであるDic法(Deinking chemical process)を開発しました。DICが印刷インキ事業で培った技術や樹脂設計の知見を活用し、黒色の再生ペレットから着色成分を除去し、ポリスチレン生産プラントに投入する方法です。これにより、色柄付き発泡トレーについても従来の白色のエコトレーと同様に「トレーtoトレー」のリサイクルが可能になります。少なくともマテリアルリサイクルとしては、現状において白い物・色柄物どちらも可能になっています。

溶解分離リサイクルは2024年の第4四半期くらいに社会実装として出荷を始める計画で進めています。ケミカルリサイクルは、そこから1年遅れくらいになると考えています。つまり、究極のモノマー還元であるケミカルリサイクルの前に溶解分離リサイクルを立ち上げることによって、ハイブリッド化するようなイメージでサーキュラーエコノミーに取り組んでいくということです。

現時点で、どの程度の経済的利益をもたらすかは軽々にはお伝えできませんが、ケミカルリサイクルまで進むと、スチレンモノマーの外販的な要素も出てきます。そのため、ある程度は営業利益のかさ上げにつながり、少なくとも出版インキの減少分を補っていく新たなパッケージング&グラフィックのソリューションビジネスになっていくと期待しています。

スライド上段に記載したDICとSAPのブロックチェーンについては、サーキュラーエコノミーの事業を回す前提で、グリーンウォッシュと取られない真のトレーサビリティができる仕組みを同時並行的に進めています。その製品がどの程度のリサイクル原料を含有しているのか、消費者から見てもリサイクル率がわかるようにすることを目指していきます。

私からのご説明は以上です。それでは、古田CFOにバトンタッチします。ありがとうございました。

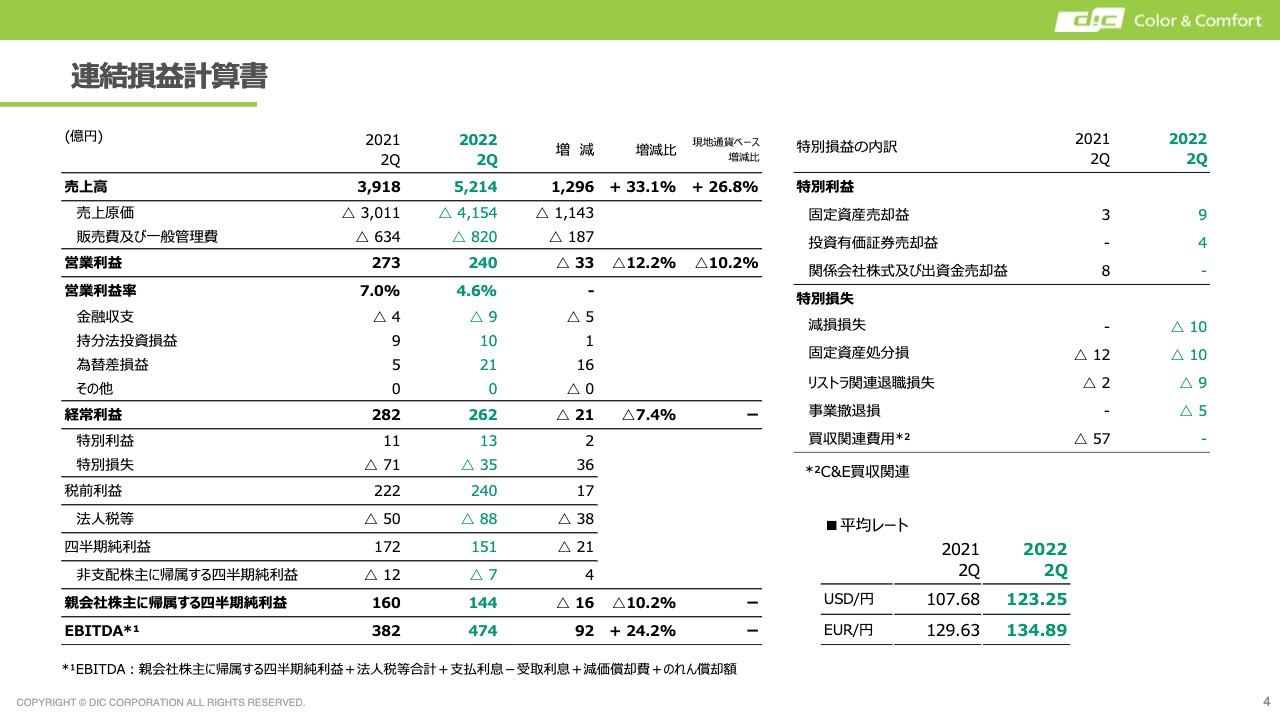

連結損益計算書

古田修司(以下、古田):古田でございます。概要については社長の猪野からお伝えしましたので、私からは詳細な内容についてご説明したいと思います。

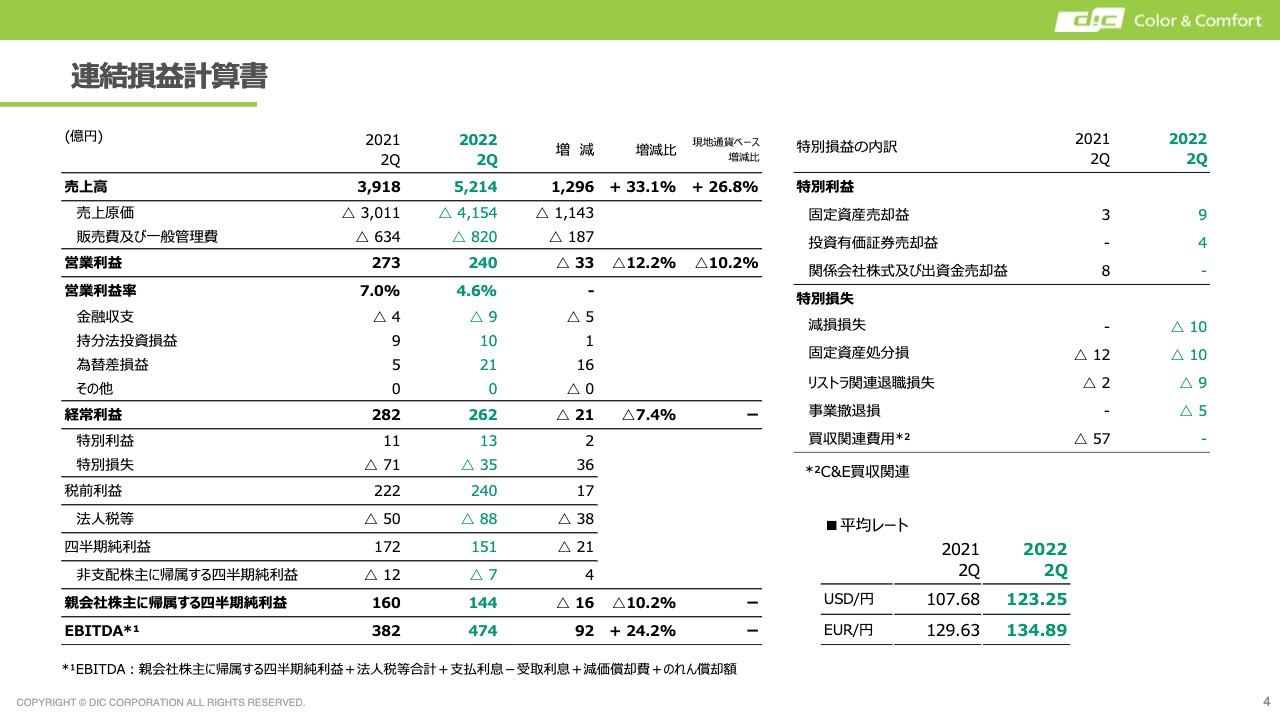

P/Lを記載しています。売上については、5,214億円とかなり大幅に伸長しました。先ほどご説明があったとおり、これには3つの要因があります。1つ目は700億円ほどのC&Eの連結効果、2つ目は価格転嫁の進捗による380億円ほどの増収、3つ目が為替によるものです。

売上原価については、後ほどもご説明しますが、ユーティリティ価格や物流費などのコストがかなり増加しています。販売費および一般管理費については、前年同期比約187億円増となっています。この半分以上はC&Eによるもので、残りの半分近くは円安の影響と、運賃や人件費、インフレなどの影響だとお考えください。

営業利益については、残念ながら当初の目標を少し下回り、240億円となりました。次のページにて、ブリッジで簡単にご説明します。

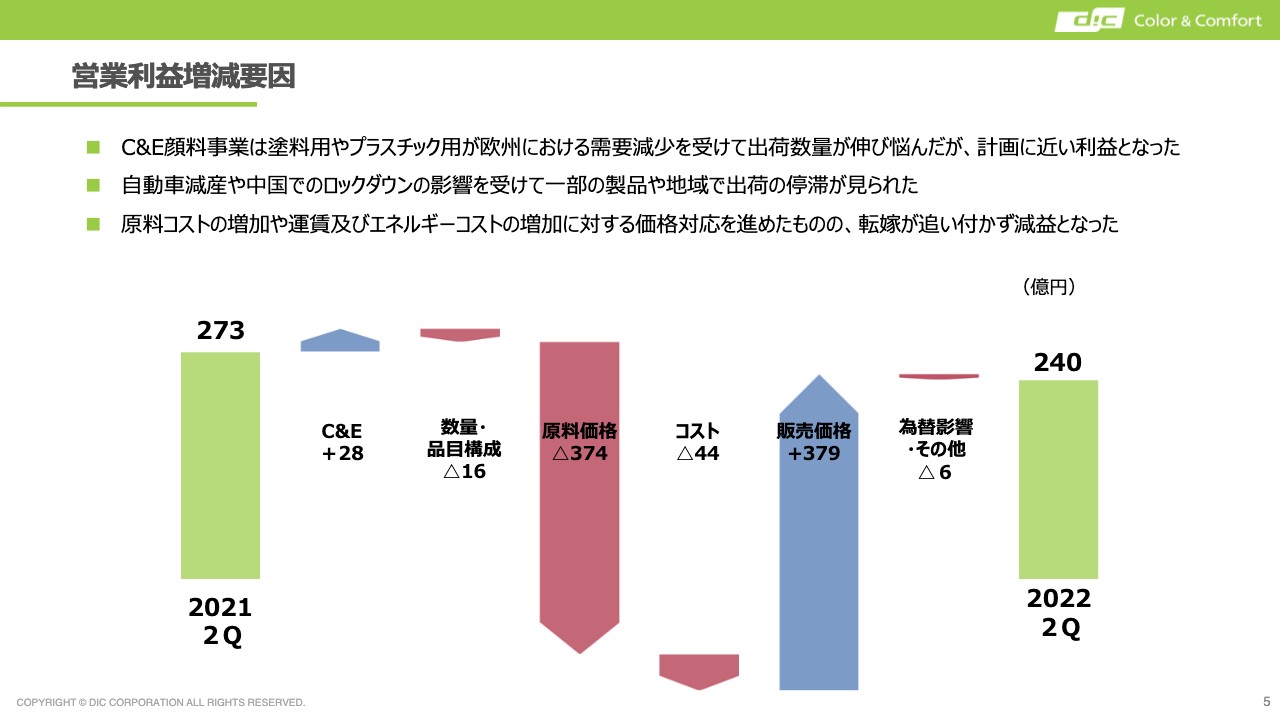

営業利益増減要因

C&Eが連結になった効果は昨年下期からですので、28億円となっています。第1四半期は物流の正常化に伴う昨年からの受注残などの解消もあり、非常に好調でした。第2四半期はウクライナ情勢に起因する欧州の景気減速や自動車の減産、中国のロックダウンなどのネガティブ要素によって若干減速しました。ユーティリティコストなどの上昇もありましたが、値上げなどの対策によって、上期の利益はほとんど計画どおりに達成しています。

数量・品目構成については、全体の数量は前年同期比で数パーセント減少しています。これは前年の上期の数量ベースがかなり好調だったこともありますが、何度もお伝えしているとおり、自動車の減産と中国のロックダウンによる影響が大きくありました。

原料価格、コスト、販売価格については、これらをトータルするとマイナス39億円となります。上期は依然として価格ギャップが残っている状況でした。ただし、第1四半期にマイナス34億円だったのが、第2四半期にはマイナス5億円まで縮小していますので、価格ギャップの解消は進んでいると見てよいと思います。

現状については、社長からも一部ご説明したように、WTIもかなり下がってきていますので、中国・東南アジアについては、かなりピークを打ったと感じています。ただ、日本・欧米については、まだ第3四半期まで若干上がっていくのではないかと考えています。

コストについては、欧米での人手不足に伴う人件費のアップや、電力・ガス・天然ガスに由来するユーティリティコスト、運賃などがかなりアップしています。これに対して、我々も合理化などによる削減を実施しているのですが、特にこのユーティリティ関係のコストの上昇が際立っていました。

為替については、毎回お話ししていますが、全般的にはトルコリラ安の影響もあり、在外子会社を円換算した際のプラスの影響はあまり大きくありませんでした。円安に関しては、日本から輸出するものに関してはこの販売価格の中に含めており、少しプラスとなっています。ただ、輸入している原料については、逆に円安による価格の上昇もありますので、若干のプラスぐらいだと考えています。

4ページに戻り、営業利益以下の、特に増加しているところをご説明します。金融収支については、C&Eの買収に伴う借入金の増加と、運転資金が若干増加した影響を受けています。為替については、円安が継続的に進行していますので、販売時と決済時の差で為替差益が出ています。

特別損失、特別利益については大きなものはありませんが、スライド右側の特別損失の中に減損損失があります。すでに発表済みですが、シンガポールでアルキルフェノールの製造を行っていた会社の清算を決定しています。この損失が、減損損失と事業撤退損の中に入っています。高コストのシンガポールにあったことで収支的には非常に厳しく、今回このような決定を行いました。

そのほかについては、ほぼ前年と似ていますが、昨年あった57億円の買収関連費用が当期はなくなっていますので、プラスになっています。これらと法人税を入れ、最終の純利益は144億円でした。

税前利益が前年に比べてプラスになっていますが、残念ながら当期純利益は少し減っています。法人税の部分で少しマイナスが増えていますが、特に昨年は試験研究費などで税額の控除が大きく、若干よい数字になりました。逆に、今期は不採算の国におけるリストラなどで税効果が取れなかったこともあり、若干税金費用が増えました。

平均レートは右下に記載のとおり、USドルで123.25円、ユーロで134.89円です。

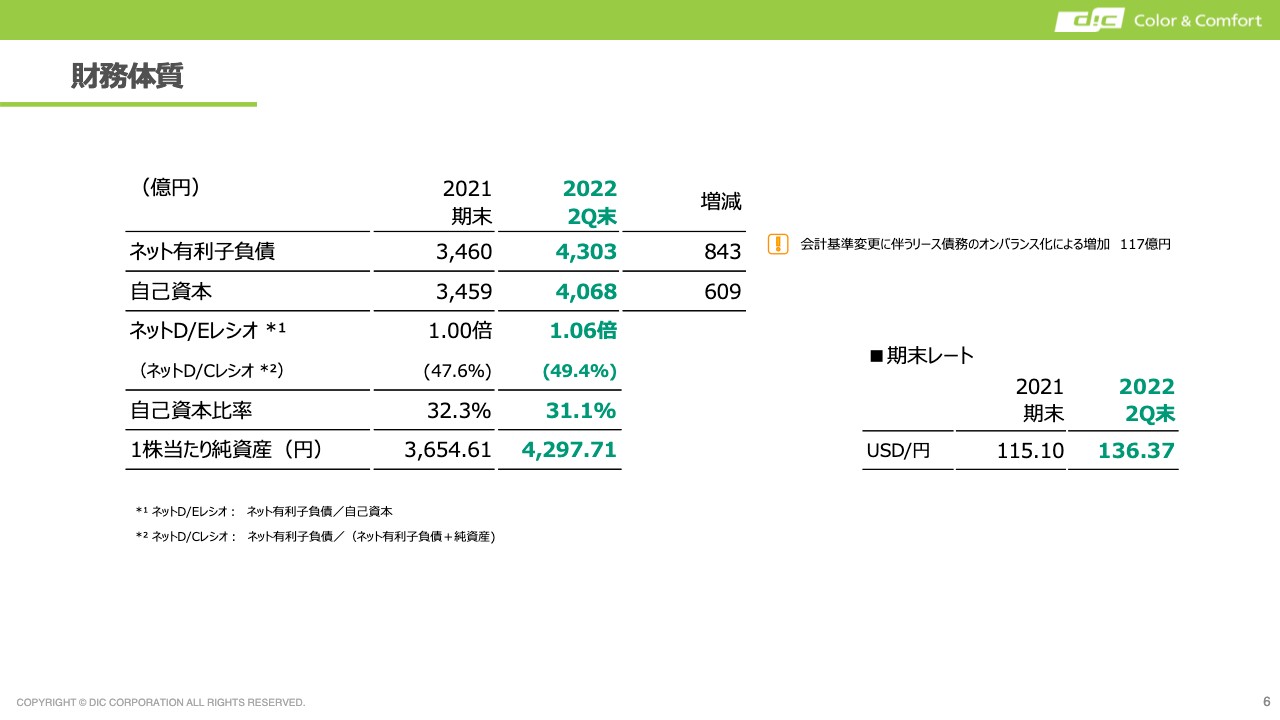

財務体質

財務体質について簡単にご説明します。ネット有利子負債が少し増え、843億円ほど増加しています。これについては、特殊要因として、米国の会計基準の変更に伴うリース債務のオンバランス化によって117億円増加しています。また、先ほどお話ししたイタリアの接着剤の会社の買収も入っています。

しかし、主な要因としては、運転資金の増加が影響しています。売上は増えていますので、売掛金などが増加していますが、特に在庫の増加が大きくなっています。B/S上の在庫の増加は約700億円です。この中には為替の円安に伴うものが200億円以上入っていますので、実質的には500億円弱の増加ですが、その中には原料高やコスト増加に伴う単価の上昇が半分以上あると思います。

また、特に欧米については、中国やインドから購入している原料のサプライチェーンの問題があり、少し在庫を積み増しており、100億円超の原材料の増加の要因になっています。こちらは、期末にかけて少し見直して減らしていく予定を立てています。

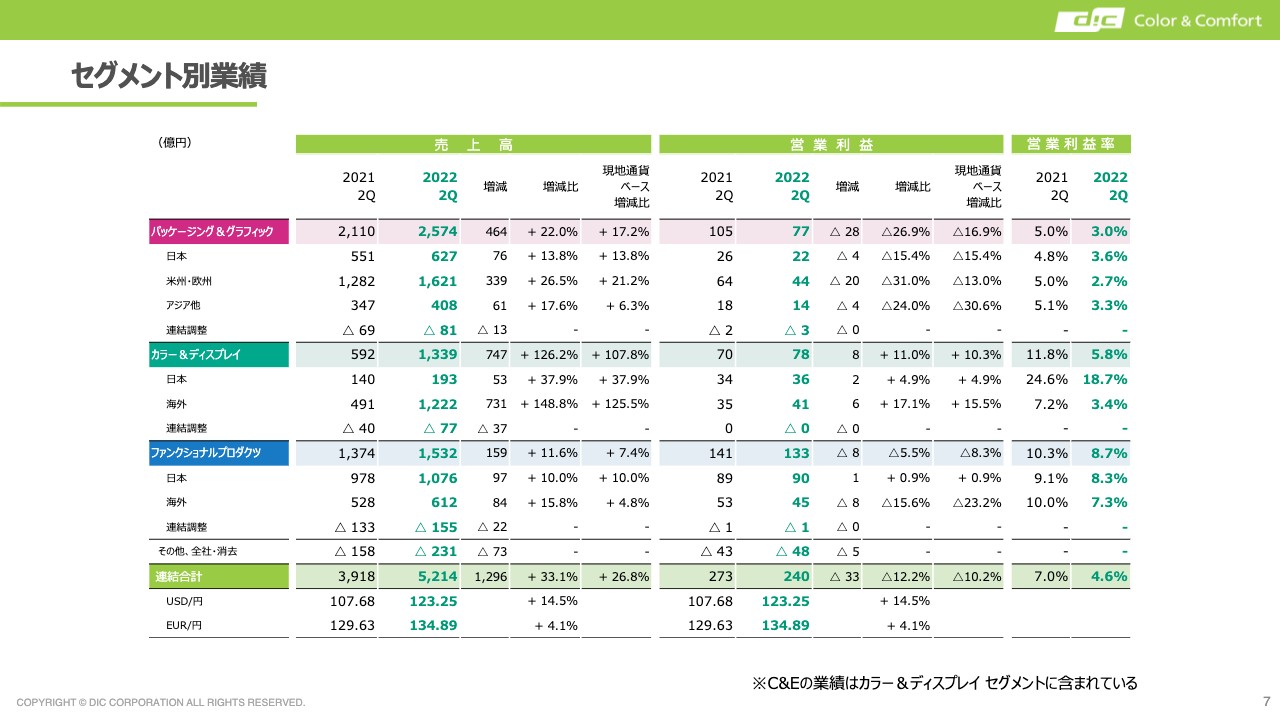

セグメント別業績

セグメント別業績の一覧です。先ほど説明がありましたように、全セグメントで売上が大幅に増加しています。ただし、営業利益については、カラー&ディスプレイはC&Eが新たに連結となりましたのでプラスですが、それ以外は残念ながらマイナスになりました。

スライド右側の営業利益率についても、基本的には原料が上がった分を転嫁していくため、その売上の増加に利益がそのままの比率でついていっているわけではありませんので、若干下がっています。

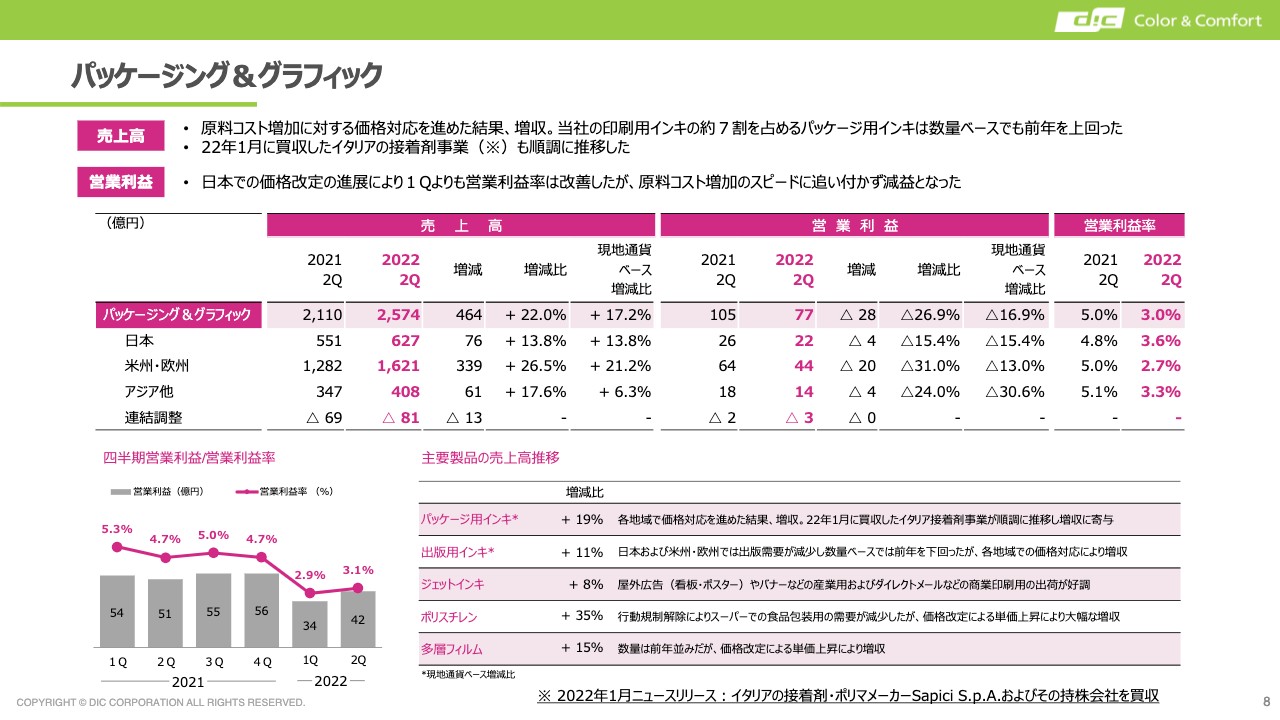

パッケージング&グラフィック

セグメント別に簡単にご説明します。パッケージング&グラフィックです。主な品目別にご説明しますが、まずパッケージ用インキでは、数量ベースでも少し前年を上回る結果になりました。これには買収したイタリアの接着剤の会社も含まれています。地域別には、北米・日本が前年を上回り、比較的好調でした。欧州・東南アジアは前年並みかやや減少し、少し減速しています。ただ、中国はロックダウンの影響が大きく、大幅にダウンしました。

出版用インキについては、再三説明していますが、全般的に需要の減少で低調でした。また、ジェットインキについては、オンデマンド印刷対応などもあり、海外向けを中心に好調でした。円安効果もあり、収益に貢献できました。

営業利益については、日本で価格改定が進展し、第1四半期よりも第2四半期の利益率が改善しています。パッケージング&グラフィックの利益は上期トータルで77億円ですが、第1四半期の34億円に対して第2四半期が42億円と、改善が見られました。

ただ、この米州・欧州の中に5億円ほど貸倒引当金が入っており、この第2四半期の収益率を若干下げる原因となっています。この貸倒引当金は、直近ではなく過去に行った商売についての引当ですので、下期などに影響が出るものではありません。

また、ポリスチレン・多層フィルムについても、行動規制などが少し緩和されたこともあり、食品包装用の需要が減少し数量的には若干マイナスになりました。

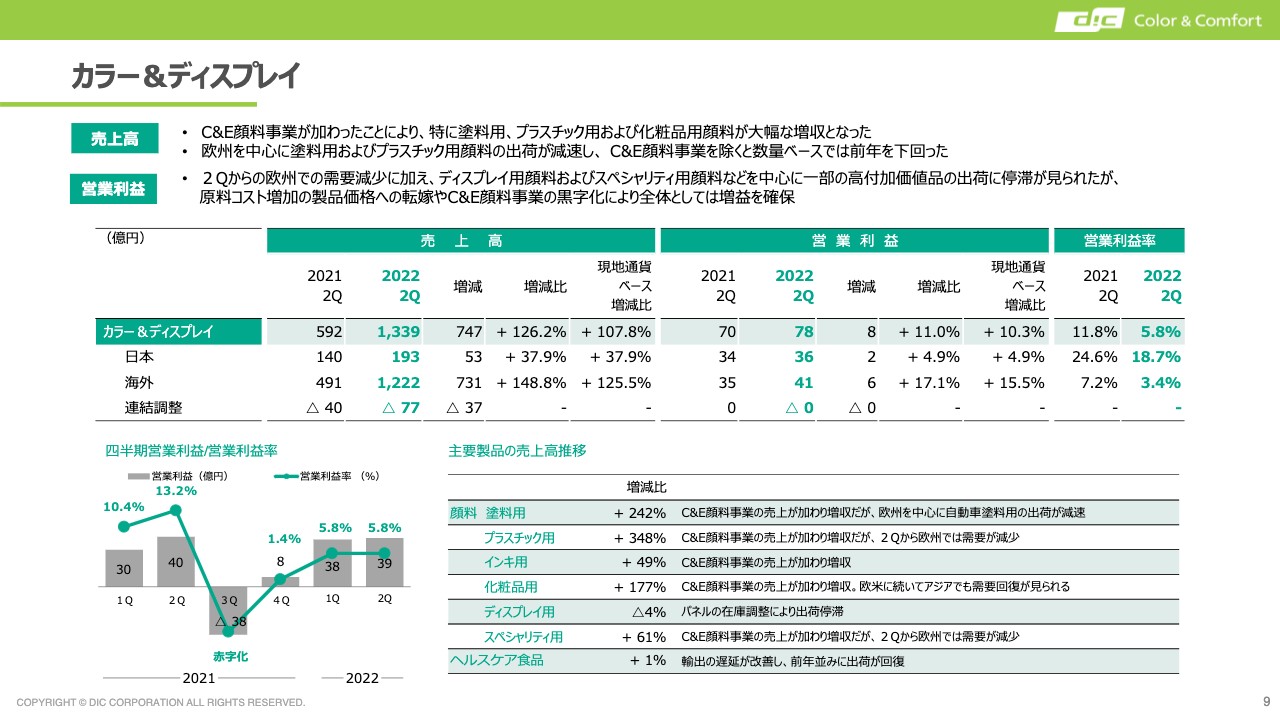

カラー&ディスプレイ

カラー&ディスプレイでは、C&E顔料事業が加わったことで当然大幅な増収となりましたが、残念ながら既存事業の部分は前年を下回っています。理由として、このC&E買収に関して米国の重なっている事業を一部売却した影響があったこと、ディスプレイ用の顔料やスペシャリティ用顔料などが一部少し減速したことが挙げられます。

ただ、化粧品用顔料は非常に好調で、2019年度までは戻っていませんが、欧米を中心にかなり需要が戻ってきています。全般的には自動車生産の減少や中国のロックダウンの影響を受けています。

営業利益は、先ほどお話しした高付加価値品の売上が少し減ったことで、既存事業の部分で減少しました。こちらにC&Eが加わり、前年同期比としてはプラス8億円となりました。

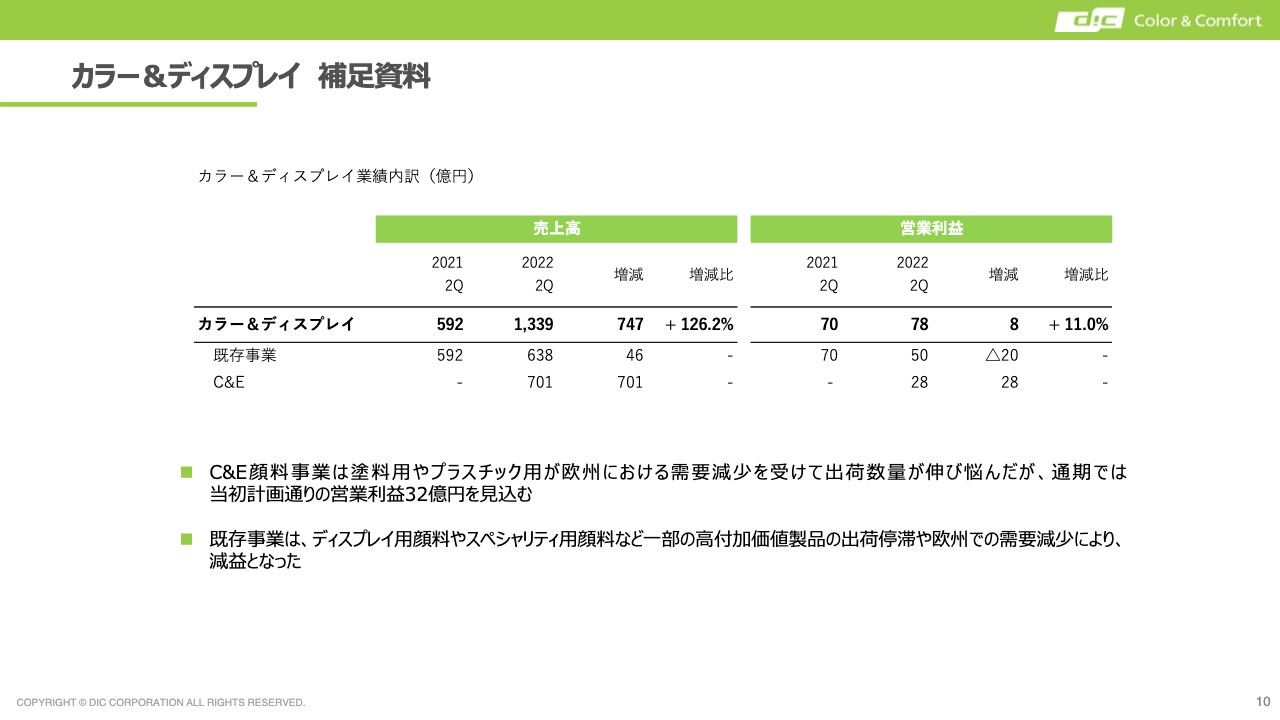

カラー&ディスプレイ 補足資料

補足資料として、既存事業とC&E事業を分けた内訳を記載していますが、既存事業のほうが前年同期比マイナス20億円となりました。第1四半期で24億円、第2四半期で26億円でしたが、先ほどお話ししたディスプレイ用顔料の減少やアルミ顔料などの高付加価値品の減少、加えて、昨年北米の顔料事業を一部売却した際に売却直前に駆け込み需要などもあったことが少し影響しています。

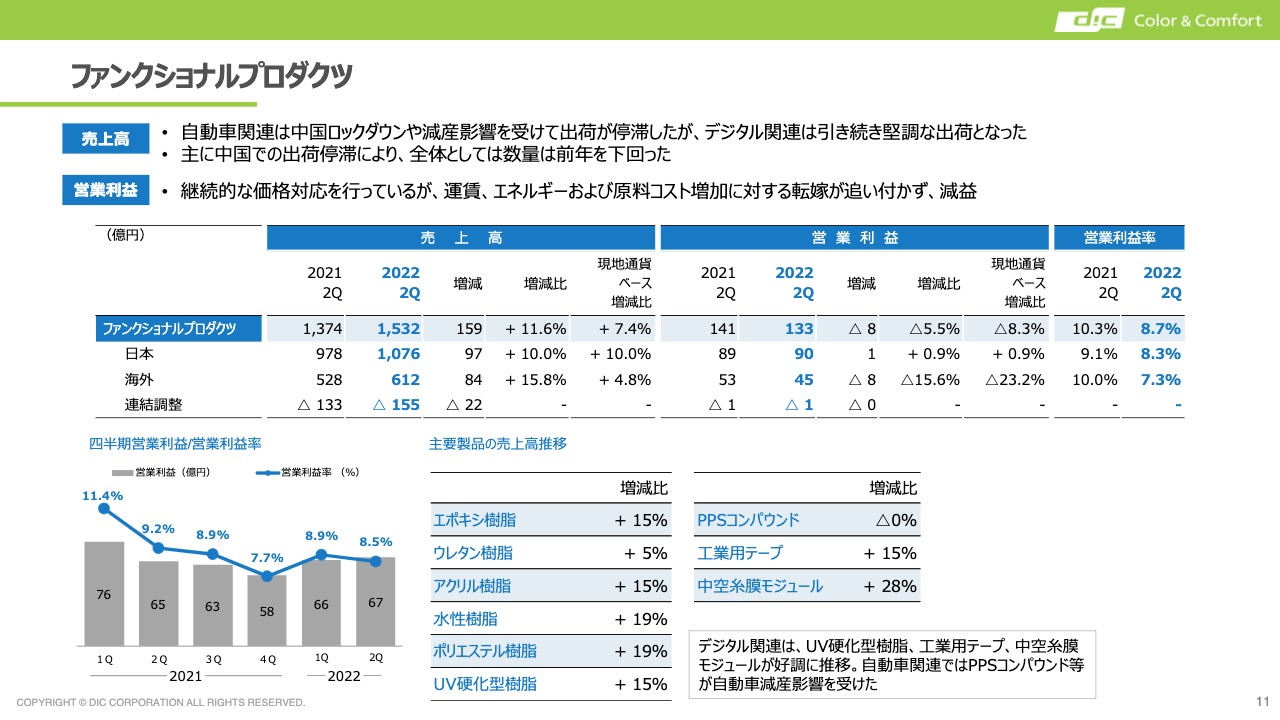

ファンクショナルプロダクツ

ファンクショナルプロダクツです。売上高については、収益源の自動車関連が中国のロックダウンや半導体不足による減産で、出荷がかなり停滞しています。このようなところに刺さる分野として、ウレタン、アクリル、PPSが前年よりも少し減速しました。

一方、エポキシ樹脂に代表されるデジタル関連は引き続き堅調でした。ただ、全般的には前年同期比でマイナスになっている品目が多く、数量は全体的には前年を下回っています。

営業利益については、継続的に価格対応を行っています。これにユーティリティコストや運賃の増加も加えて転嫁していますが、上がり続けている状況では少しタイムラグが出ており、若干減益となりました。携帯電話などに使われている工業用テープや、中空糸膜モジュールは好調で、収益に貢献しました。

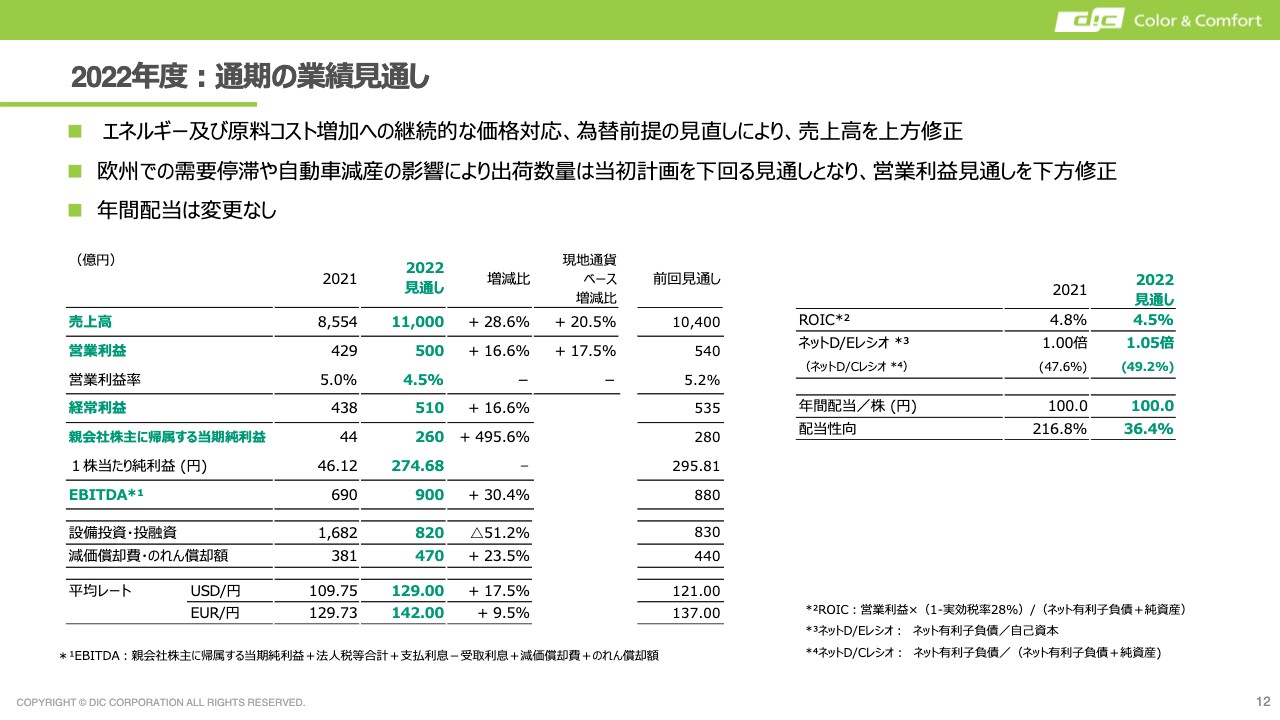

2022年度:通期の業績見通し

通期の業績見通しです。先ほど説明がありましたように、売上高は1兆1,000億円と、価格の見直しを前提に大幅に増やしています。前回の修正が1兆400億円でしたので、600億円ほど増加させていますが、基本的には価格修正であり、特に数量の増加ではありません。

全般的な出荷については、欧州での事業停滞や自動車減産の影響があると見ており、数量的には少し減益となると考えています。ただし、上期よりは若干回復するのではないかと見ています。特に中国のロックダウンの影響など、下期は自動車については上期ほどの減産にはならないだろうと考えていますので、若干増加すると予測しています。

原料についても、先ほどお話ししたとおりWTIで90ドルから100ドルの間となっており、ほぼほぼピークを迎えつつあります。これも繰り返しになりますが、第3四半期ぐらいまでは日本・欧米では上がり続け、第4四半期ぐらいからステイになってくるのではないかと見ています。

それらを含めて、営業利益の見通しは500億円です。これに特別利益、税金などを含め、最終的に純利益は260億円と、当初計画を20億円ほど減額させています。

配当については100円を維持したいと考えています。

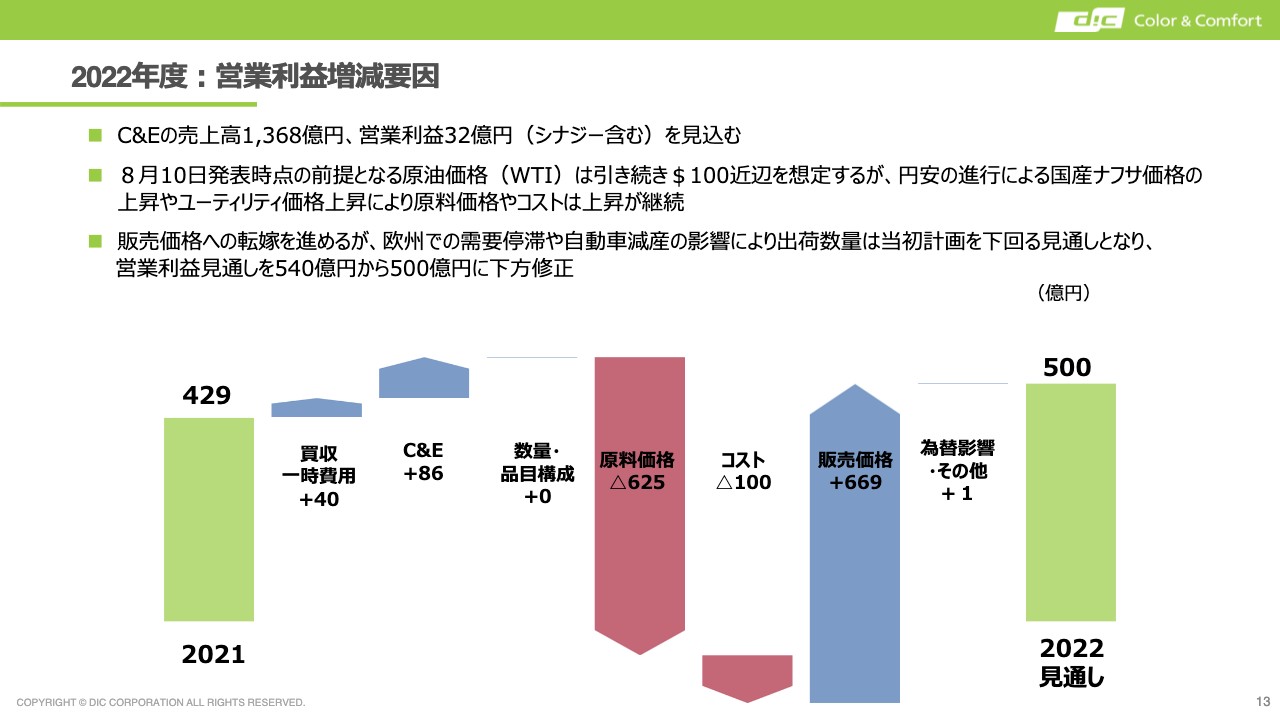

2022年度:営業利益増減要因

営業利益の増減要因についてご説明します。C&Eについては営業利益32億円で、上期28億円に対して下期は4億円ほどの営業利益となります。事業がヨーロッパ中心ですので、どうしても下期は夏休みやクリスマス休暇で稼働が減ります。この影響が大きく、上期よりも大幅に減ってしまいます。

原料価格については先ほどお話ししたとおりです。出荷数量については、先ほど言いましたとおり、当初計画よりかなり下回り、数量・品目構成に記載のとおり前年同期比0億円となっています。

このようなところを含めて見通しは500億円ですが、原料価格、コスト、販売価格をトータルするとマイナス56億円となります。上期が39億円でしたので、下期はマイナス17億円となり、こちらも上期に比べればかなり回復してくると考えています。

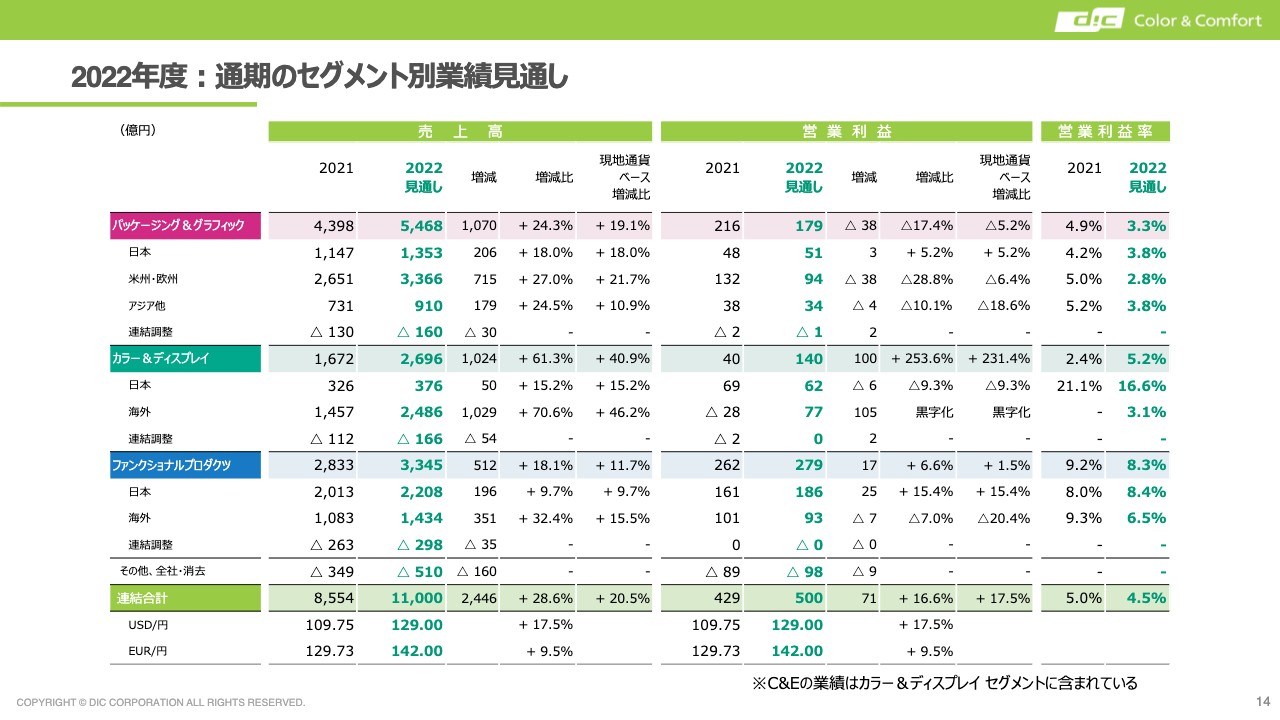

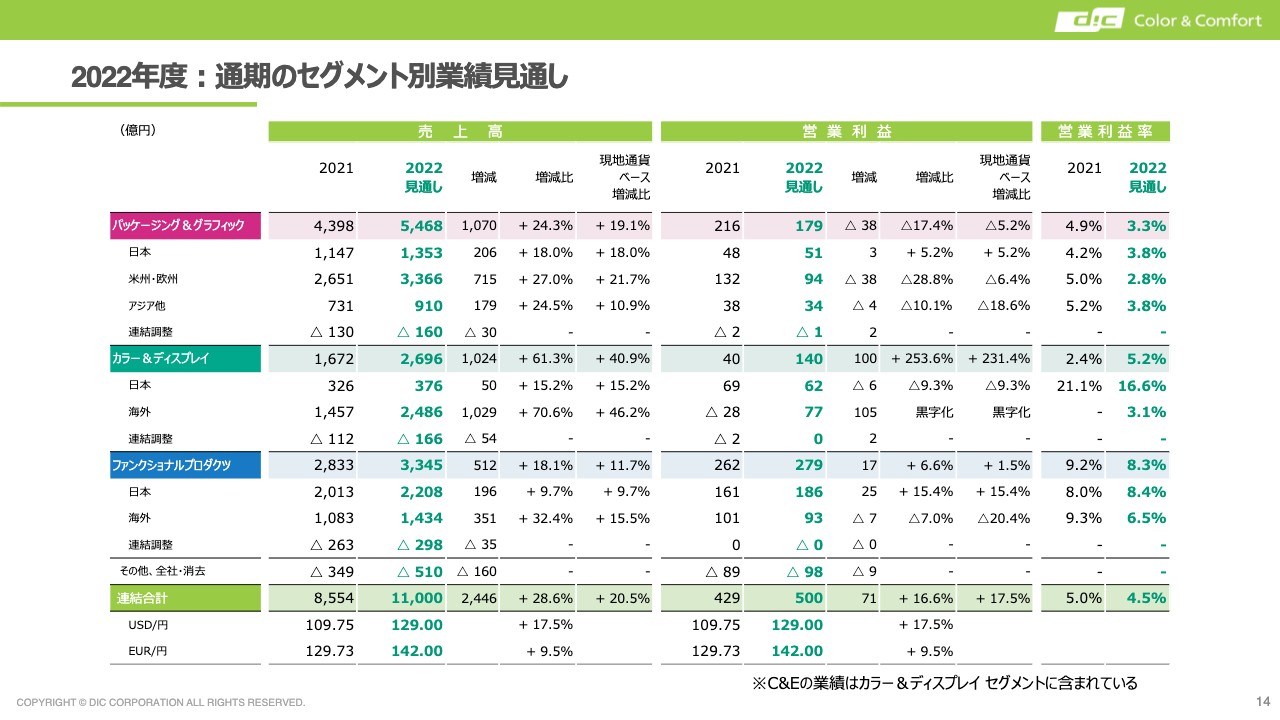

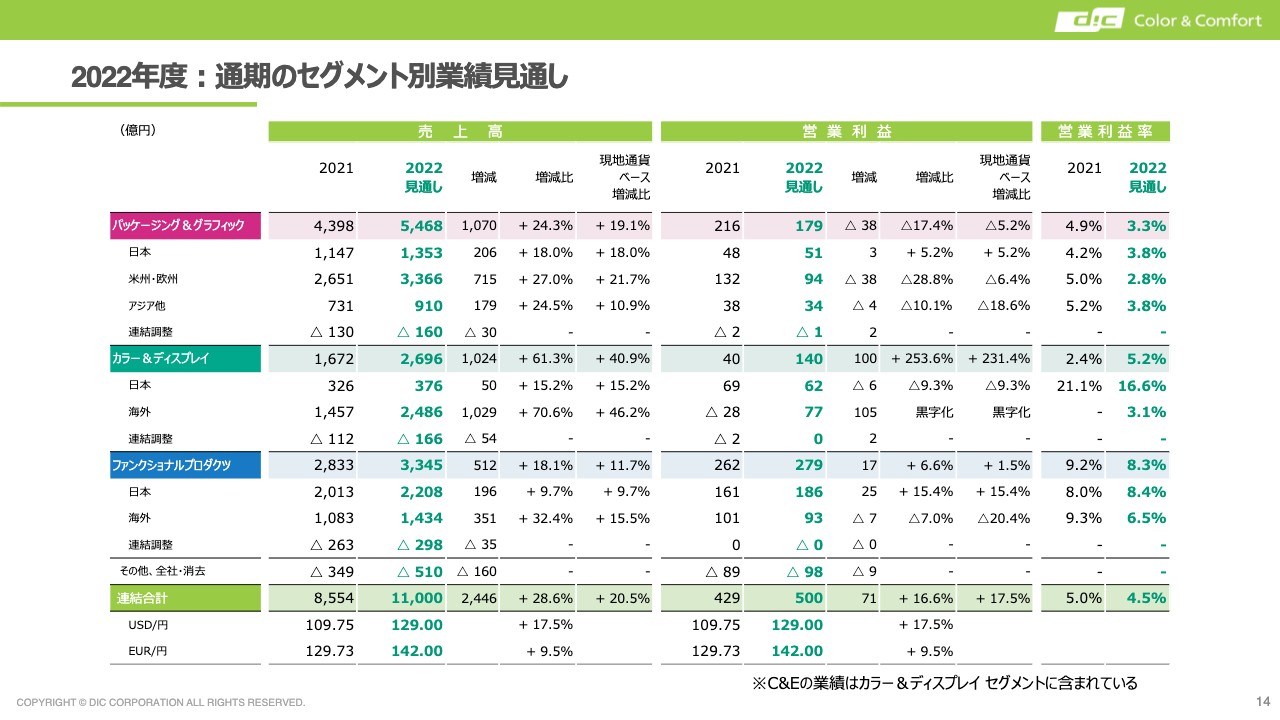

2022年度:通期のセグメント別業績見通し

セグメント別の業績見通しです。質疑応答の際にお答えしたいと思っていますが、基本的にパッケージング&グラフィックについては値上げ対応での効果が出てくること、またポリスチレンなども上がり基調の場合は利益がかなり絞られますが、少し落ち着いてきていますので、このあたりがキャッチアップできてくるのではないかと考えており、少し日本での増益を見ています。

米州・欧州に関しては、先ほどお話ししたとおり、上期に一部貸倒引当金などの特殊要因が入っていましたので、これを除けば上期並だと考えています。アジア他については、中国のロックダウンからの回復を少し見ています。

カラー&ディスプレイについては、C&Eは残念ながら下期は4億円ですが、その他の部分で、上期にかなり悪かったディスプレイ用顔料が第4四半期ぐらいから戻ってくるのではないかと期待しています。また、機能性顔料の増販が若干あるのではないかと考え、上期比較で、C&Eを除く部分では8億円ぐらいの増益を見込んでいます。

ファンクショナルプロダクツについては、自動車生産が上期よりは若干回復してくるだろうと見ています。原料についても、これからあまり上がっていく予想は立てていません。

簡単ですが、ご説明は以上です。ありがとうございました。

質疑応答:主要製品の需要と地域の動向、価格転嫁について

質問者:足元の主要製品の需要と地域別の市場の動向、また製品別の価格転嫁率の違いについて教えてください。

古田:マーケットの動向について、我々が一番大きな影響を受けるのは自動車です。自動車は特に中国のロックダウンの影響を受け、中国でかなり減速しています。また、他の地域でも、半導体不足で上期はかなり減速したイメージを持っています。

我々も自動車を作っている立場ではないため、なかなかコメントしづらいところではありますが、上期に比べて少し半導体の需給バランスもよくなってくるのではないかとは考えており、9月くらいから少しよくなってくると考えています。

在庫が溜まっているといった話も当然ありますが、サプライチェーンは依然としてシッピングの問題などがありますので、大幅にオーダーを削減して急に需要が落ち込むようなことはまだないのではないかと考えています。したがって、ある程度、半導体の部分が改善すれば、上期よりは若干プラスになるのではないかと考えています。

半導体については、パソコン・スマートフォン関連が少し減速しているようですが、我々の収益源となる高付加価値のサーバー向けなどは他と比べてまだ堅調でした。

地域別に見ると、ヨーロッパは少し景気が減速し、建設などが少し弱含んできていると思います。北米はまだ景気の減速があまり見られない状況ですが、中国はロックダウンによってかなり影響を受けました。6月の頭からまたロックダウンを解除していますが、なかなか回復しないイメージです。このあたりは景気対策などを含め、9月から持ち直してくるのではないかと期待しています。

製品の価格転嫁については、カラー&ディスプレイが一番進んでいます。ファンクショナルプロダクツも原料価格が上がっているため、ここも進めていきます。

パッケージング&グラフィックは特に出版関係で需要が落ちていることもあり、日本でも4月から価格改定を申し出ていますが、6月くらいからやっと大手に合意を受け始めたところで、これも今後進展すると思います。また、昨年1月から日本もパッケージング関係の値上げを行っていますが、再び原料価格が上がっており、その見直しも粛々と行っていきたいと考えています。

質疑応答:M&Aや構造改革の効果と新事業の進捗について

質問者:「DIC Vision 2030」に向けたバリュートランスフォーメーションが進展していますが、SapiciのM&Aやシンガポールの構造改革が数字に与えた効果と、新事業の進捗について聞かせてください。

猪野:バリュートランスフォーメーションの進捗ですが、C&Eについては先ほど説明したとおりです。Sapiciについては、すでに今年から償却を差し引いても年間である程度の利益が出ています。さらに、Sapiciの有害物質を極限まで抑えた環境対応の接着剤の引き合いが、日系も含めて欧米でかなり注目されてきています。そもそものSapiciと私どものシナジーに加え、新たな協同的なビジネスの拡大が望めるのではないかと考えています。

新事業は基本的には着々と進んでいると思います。ただ、蓄電池などについては、設備や開発において少し遅れを取っている部分があります。ヘルスケアについては、食品用や化粧品用の天然由来色素、天然由来の生分解性を有する高吸水性ポリマーやバイオマスなどがあります。プラットフォームが出揃ってきましたので、この事業化をこの1年から2年で加速していきたいと考えています。

質疑応答:顔料のサーチャージ制導入の進捗について

質問者:4月1日出荷分から行われていると思うのですが、この第2四半期にある程度寄与できてきたのかどうかも含め、顔料のサーチャージ制の導入の進捗状況を教えてください。また、国内と海外では、それぞれどのようなかたちで進んでいるのかを教えてください。

古田:サーチャージは主に顔料で行っています。また、欧米を中心に行っていたものを、日本などのアジアにも導入したのですが、順調に広がっています。価格転嫁が進んでおり、最初は懸念されましたが、かなりのお客さまに受け入れられている状況です。

質問者:「かなりのお客様に」ということですが、浸透率は何割くらいでしょうか?

浅井健氏:数字では把握していませんが、1つの目安として、13ページに年間のブリッジがあります。グラフの中ほどに原料価格・コスト・販売価格とあり、そのコストの部分が物流費ないしエネルギーコストの上昇分で、これを販売価格でカバーする部分がサーチャージとなります。

これらは差し引き56億円のマイナスということでしたが、このうち顔料の部分は10億円もいかない程度で、かなりの部分がこの上期に出ています。下期においては価格ギャップがほぼないところまで来ているため、サーチャージの進捗率はかなり高いと言えるかと思います。

質疑応答:パッケージング&グラフィックの営業利益の見通しについて

質問者:今回、通期の売上・利益計画を変えられていますので、その内訳をおうかがいします。パッケージング&グラフィックの米州・欧州において、営業利益の見通しが94億円となっており、従来の138億円から44億円ほど大きく減額修正されています。これについて、米州と欧州の内訳を教えてください。そして、それは数量の見通しなのか、マージン、スプレッドの見通しなのかを教えてください。

古田:当初計画からの乖離ですが、両方の要素があると思います。先ほどお伝えしたように、欧州で数量の伸びが少し足りませんでした。また、中国のロックダウンの影響でマイナスになっている、という要素があります。

また、価格も、当初予定していたよりユーティリティや運賃の部分が増えていますので、このようなところのキャッチアップが若干遅れており、減益の要因となっていると考えています。

質問者:数量面で見通しを下げたのは、どのようなプロダクトでしょうか?

古田:数量については、一番大きかったのは中国のロックダウンです。3月から6月くらいまで続いており、ここの需要がかなり落ちていました。こうしたところに引っ張られ、東南アジア地区も期待していたほどは伸びていません。

また、先ほどもお伝えしましたが、欧米、特に欧州については少し景気が減速しており、Sapici等で補っていますが、全般的には我々が期待しているパッケージ関係の伸びが足りませんでした。

質問者:パッケージング&グラフィックについて、減額修正された44億円の大部分は欧州に起因しているのでしょうか? また、食品向けパッケージについても減速しているのですか?

古田:減速と言いますか、ほぼ前年並みで、景気の動向による買い控えなどもあるのではないかと考えています。加えて、先ほどお伝えした原料の問題が影響しており、我々も高い伸びを目指していたところはありましたが、そこまで届いていない状況です。

質疑応答:ファンクショナルプロダクツの営業利益見通しの上方修正について

質問者:ファンクショナルプロダクツにおいて、営業利益の見通しが引き上げられており、特に日本は186億円と、前回の144億円から42億円上がっています。この背景を教えてください。

古田:先ほどお伝えしたように、価格転嫁が順調に進んでいます。そして高付加価値の製品については、半導体用エポキシなどもそれほど落ち込んでいません。原料価格も落ち着いてきており、これらをふまえて上方に見ています。

質問者:価格転嫁はエンジニアリングプラスチック周辺だけでなく、全般で進んでいるのでしょうか?

古田:製品によって差はありますが、おおかた全般で進んでいます。その他にも、工業用テープや中空糸膜モジュールでも効果がありました。

猪野:少し補足します。セグメント別では、物流やユーティリティも含め、サーチャージとして価格転嫁への対応が進んでいるのがカラー&ディスプレイです。そして、物流などまではカバーしきれていないものの、原料費はかなり値上げできているのがファンクショナルプロダクツです。パッケージング&グラフィックについては、できないわけではないのですが、ほかと比べて価格優位性、競争優位性がやや弱いため、少し時間がかかるというイメージです。

新着ログ

「化学」のログ