リビングプラットフォーム、各段階利益は黒字拡大傾向 コロナ影響は受けるもM&A等で高成長を実現

INDEX

金子洋文氏:代表取締役を務めております、金子でございます。本日はお忙しい中、リビングプラットフォーム2022年3月期の決算説明会にご参加いただきましてありがとうございます。

本日は、決算概要、各事業の状況、保留としている2023年3月期業績予想、株主還元、サステイナビリティへの取組み、最後に会社概要及び事業領域等についてご説明します。

連結決算ハイライト(財務、教育・管理等)

2022年3月期連結決算ハイライトです。財務面では、利益の積み上げを継続的に行っていますが、業績予想に届かなかった数値については、後ほどご説明します。

KPIの1つである自己資本比率は、目標達成のために利益の積み上げとセールアンドリースバックを武器として、財務と資産を圧縮する方針を打ち出しています。昨年度は3棟の不動産の売却を行い、5月20日にも同様のセールアンドリースバックを実行しています。

今後も、資産の圧縮と利益の積み上げの両輪で、財務諸表の重要指標である自己資本比率も含めたさまざまな財務指標を改善していきます。

我々は人がすべての会社だとホームページで掲げており、教育・管理では、外国人材の活用も進めています。2月より新たに技能実習制度を用いた就労、さらに4月より特定技能制度を用いてフィリピンから働き手を受け入れています。

また、今年から新卒採用を本格化しています。教育体制がようやく一定の水準を超え、人生に大きな影響を与える新卒雇用を受け入れができる会社になりました。来年度からはさらに大規模に間口を広げるべく、切磋琢磨している状況です。

管理の面においては、DXを推進しています。給与明細やタイムカードなどは導入済みですが、さらに契約書や領収書、法人・個人向けの請求書など、半期にかけて導入の浸透度を上げていくため鋭意努力しています。

コンプライアンスやガバナンスについては、オンライン監査を含め、さまざまなかたちで効率性を上げながら取り組んでいます。販管費の抑制は利益率を高める大きな施策の1つのため、今後も本部機能の効率化に努めていく考えです。

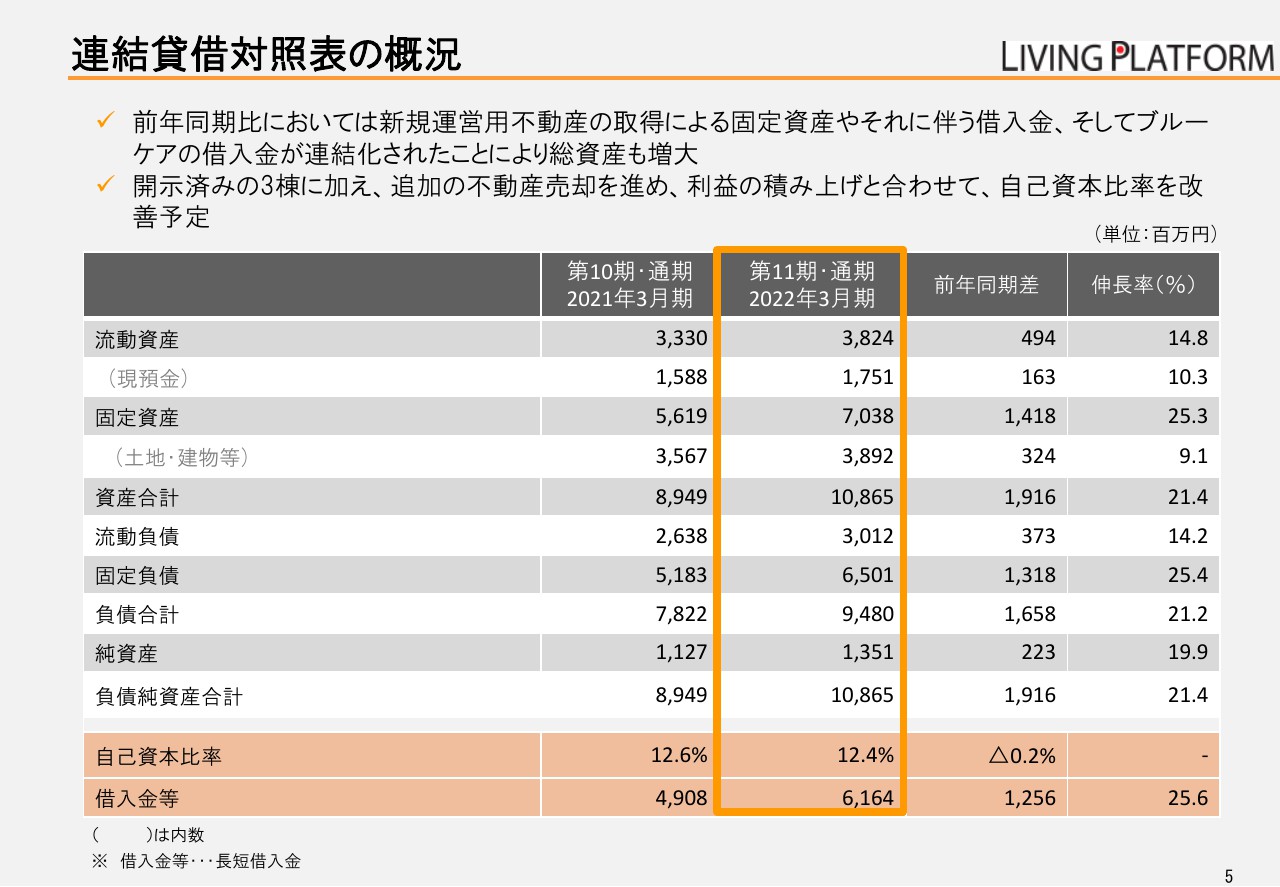

連結貸借対照表の概況

連結貸借対照表について、資産合計は前年比で19億1,600万円増加しており、昨年度にブルー・ケアを承継したため、一定の売上がプラスに作用していくと考えています。また、負債は16億5,800万円増えていますが、そのうち10億円がブルー・ケアの引き継ぎ分、約3億円が不動産取得分で、残りは3億円といった資金使途となっています。

ブルー・ケアの承継がなければ、自己資本比率は1パーセント強、上昇したと考えられるため、4つのKPIの達成については、事業成長とともにバランスを考えなければならないと思います。

決算説明書はすでにWebで公開していますが、2025年3月期に4つの指標を同時に達成する計画を立てています。その期間中に買収等があれば時間軸がずれるかもしれませんが、大きな買収がなければ目標は達成できると自信を持っています。

連結損益計算書の概況

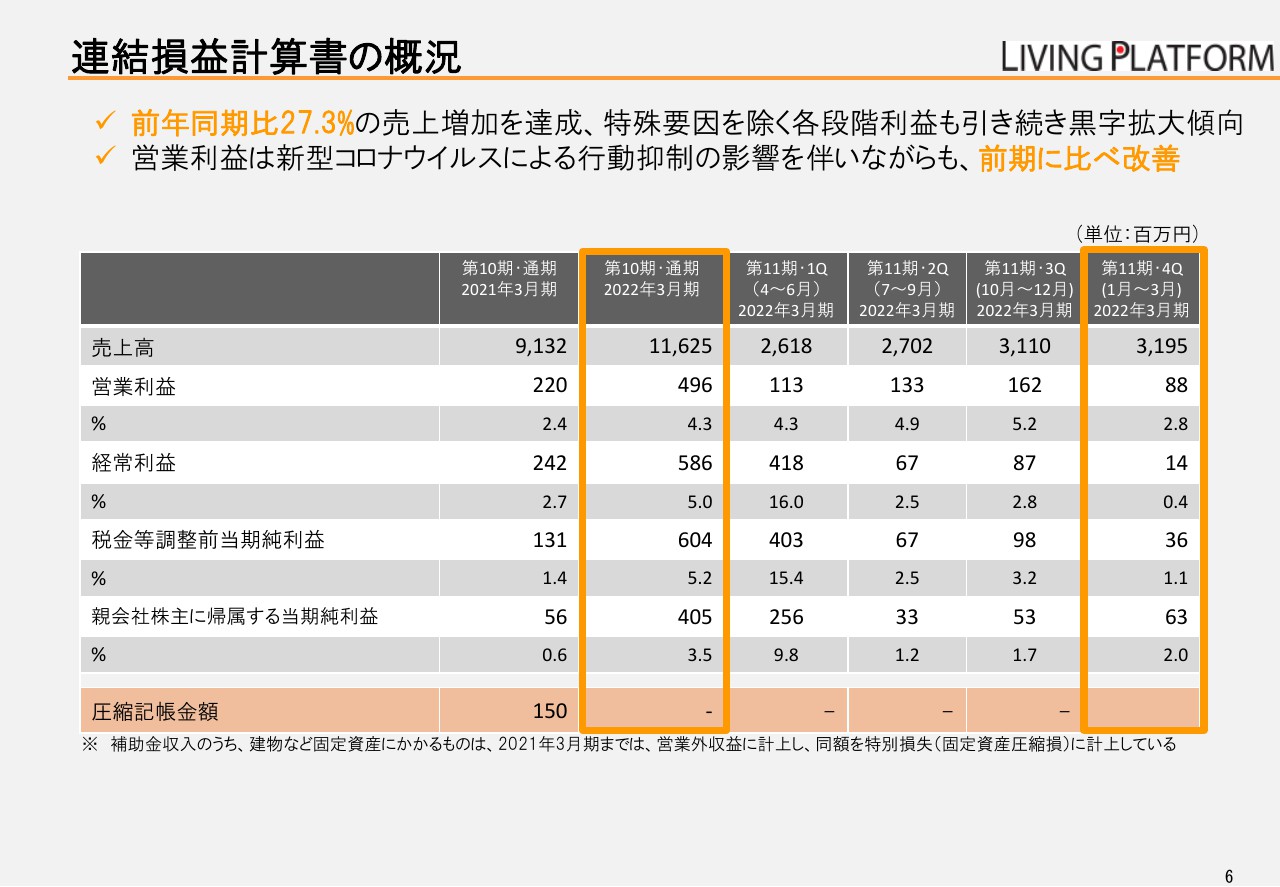

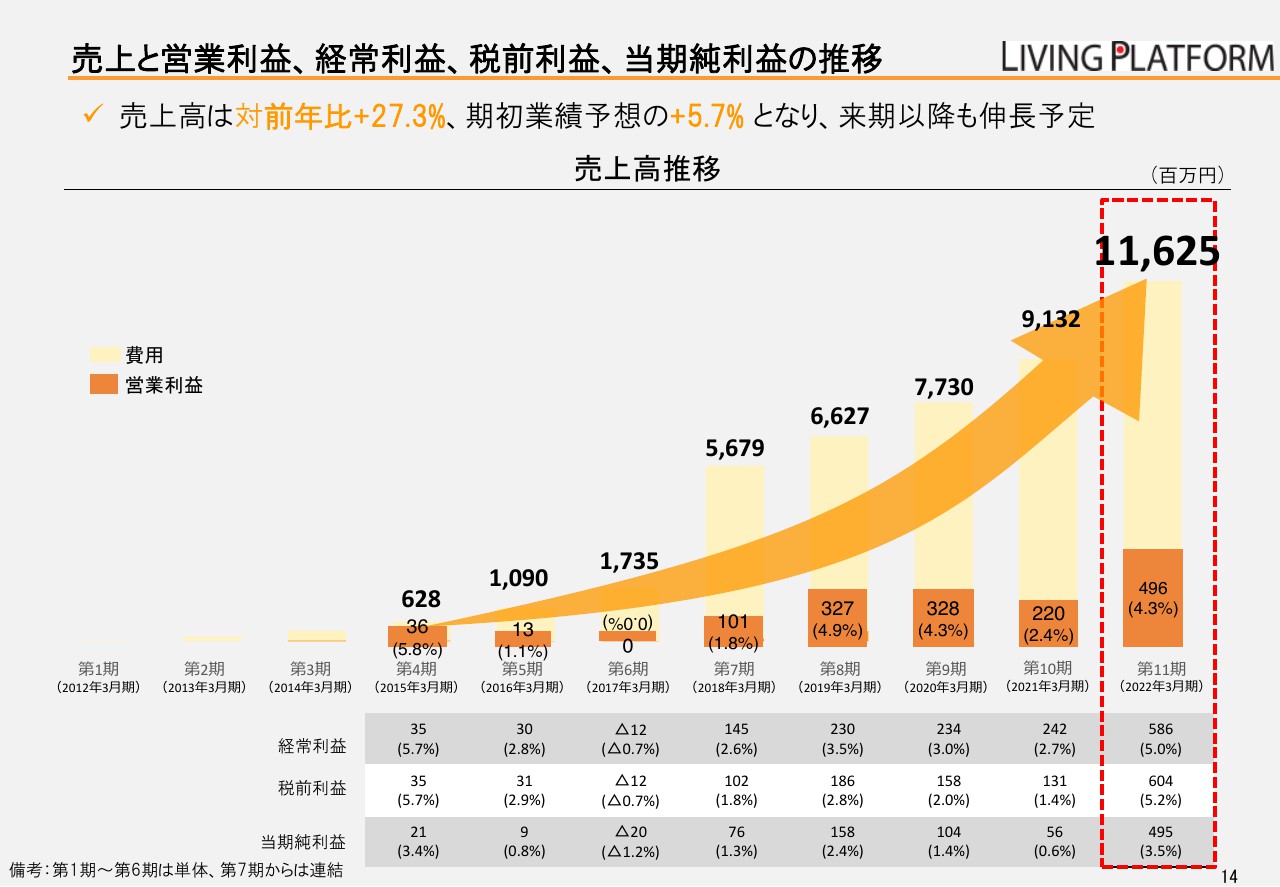

連結損益計算書です。2020年3月17日の上場後、新型コロナウイルス感染症の流行がはじまりました。急激なパンデミックの影響で開発がなかなか進まなかったため、昨期はオーガニックな成長が抑制されています。

一方、売上高は前年同期比で27.3パーセント上昇しているため、アクシデントのようなものが起こっても、両輪であるM&Aで高成長できると示した1年になったと考えています。

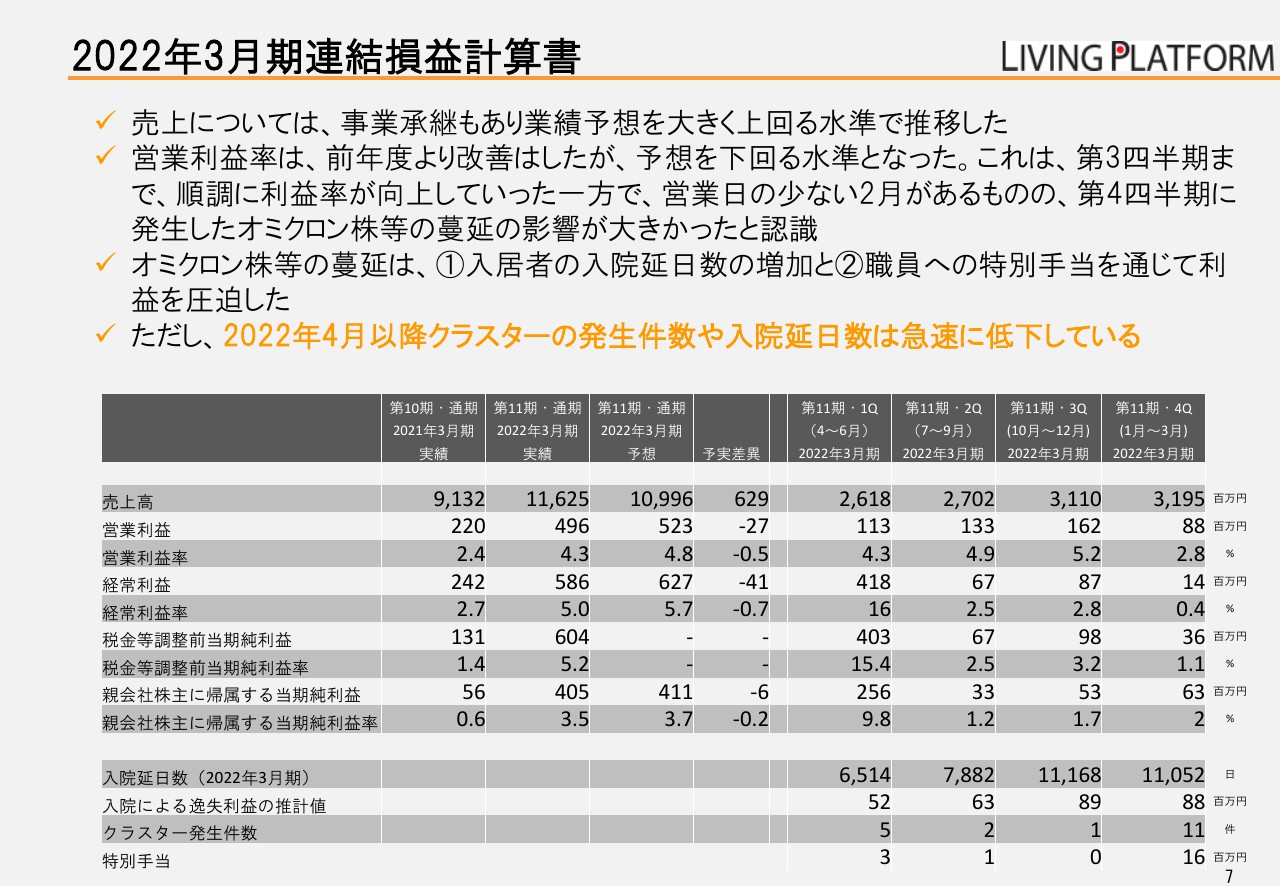

2022年3月期連結損益計算書

四半期ベースの連結損益計算書です。KPIの1つである営業利益が、第3四半期から第4四半期にかけて大きく落ちているため、ステークホルダーのみなさまも心配したかもしれません。

理由の1つとして、もともと日数が少ない2月は利益が非常に圧迫されるという構造的な問題があります。それでも第4四半期には予算達成できると思っていましたが、毒性は低いながらも感染力は高いとされるオミクロン株の影響が大きかったと認識しています。

具体的には、入居者の入院日数の増加、職員への特別手当、入居の抑制、加えて退去者の増加などが、利益の減少に波及していったと考えられます。

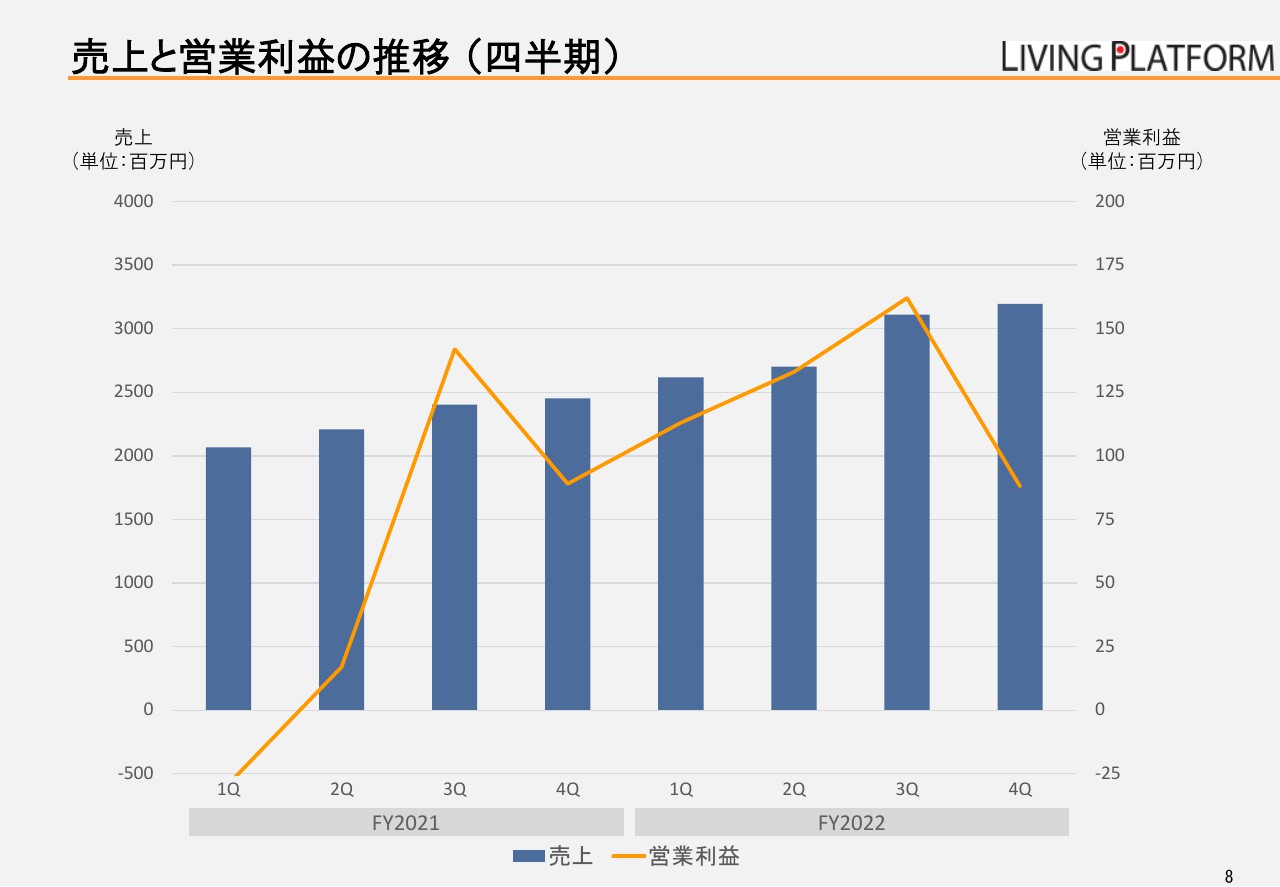

売上と営業利益の推移(四半期)

売上高と営業利益の推移を四半期ごとに記載しています。第4四半期は毎年下がりますが、大きなトレンドで見れば右肩上がりになっています。

新型コロナウイルス感染症については3回目のワクチン接種が進み、世間では4回目も視野に入れられています。感染力の強かったオミクロン株が、日本でもある程度の集団耐性をもたらしたということもあり、影響は抑制されていくと考えています。

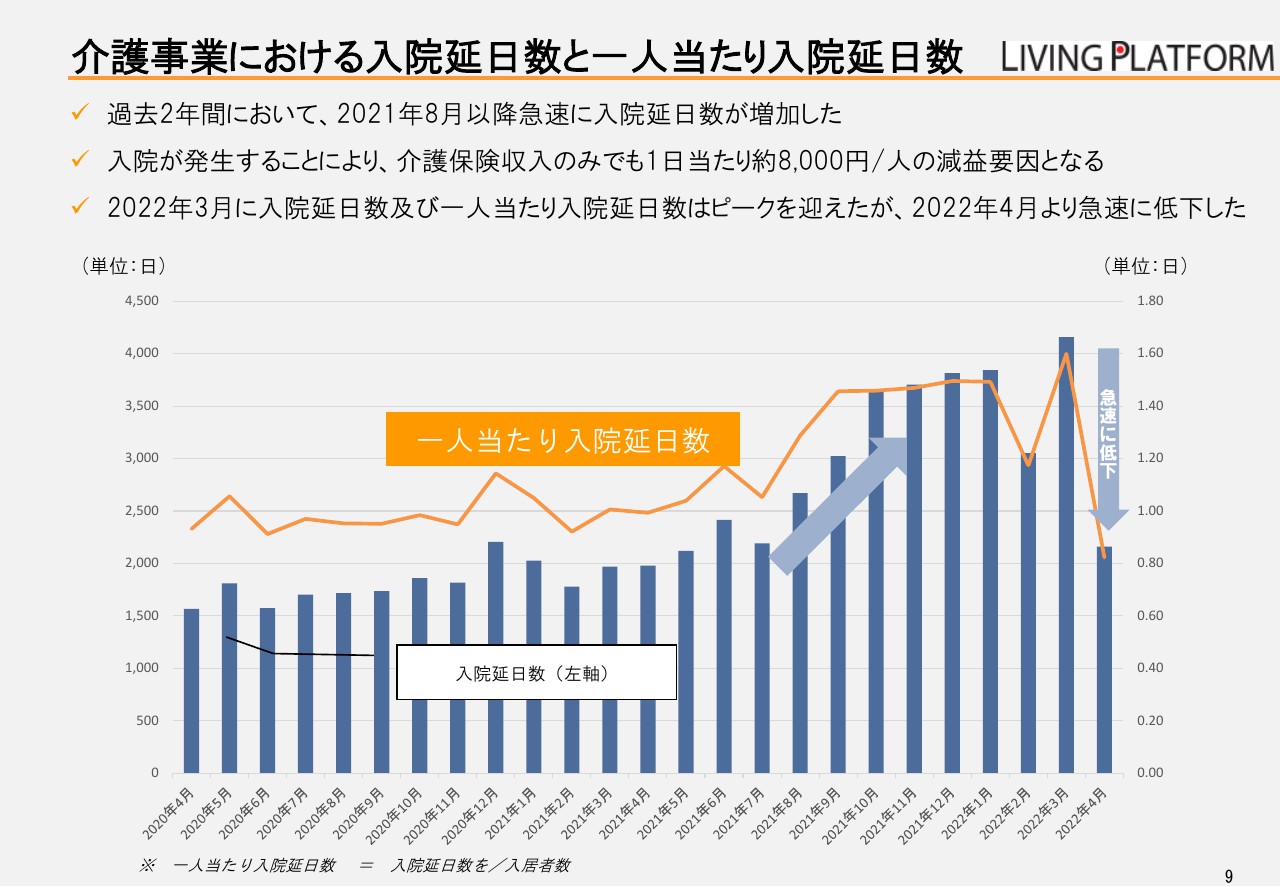

介護事業における入院延日数と一人当たり入院延日数

介護事業において、最も大きな影響があるのが入院延日数です。入院者数の推移を月次で見ると、昨年8月くらいから急激に増え、今年の3月にピークを迎えました。

一方、4月は急激に半分程度にまで落ち、クラスター数も少なくなったことが見て取れます。アップダウンがかなりあるため、今回は業績予想を発表していませんが、重要指標の1つである入院の延日数は、劇的に改善しているというエビデンスは示せたと考えています。

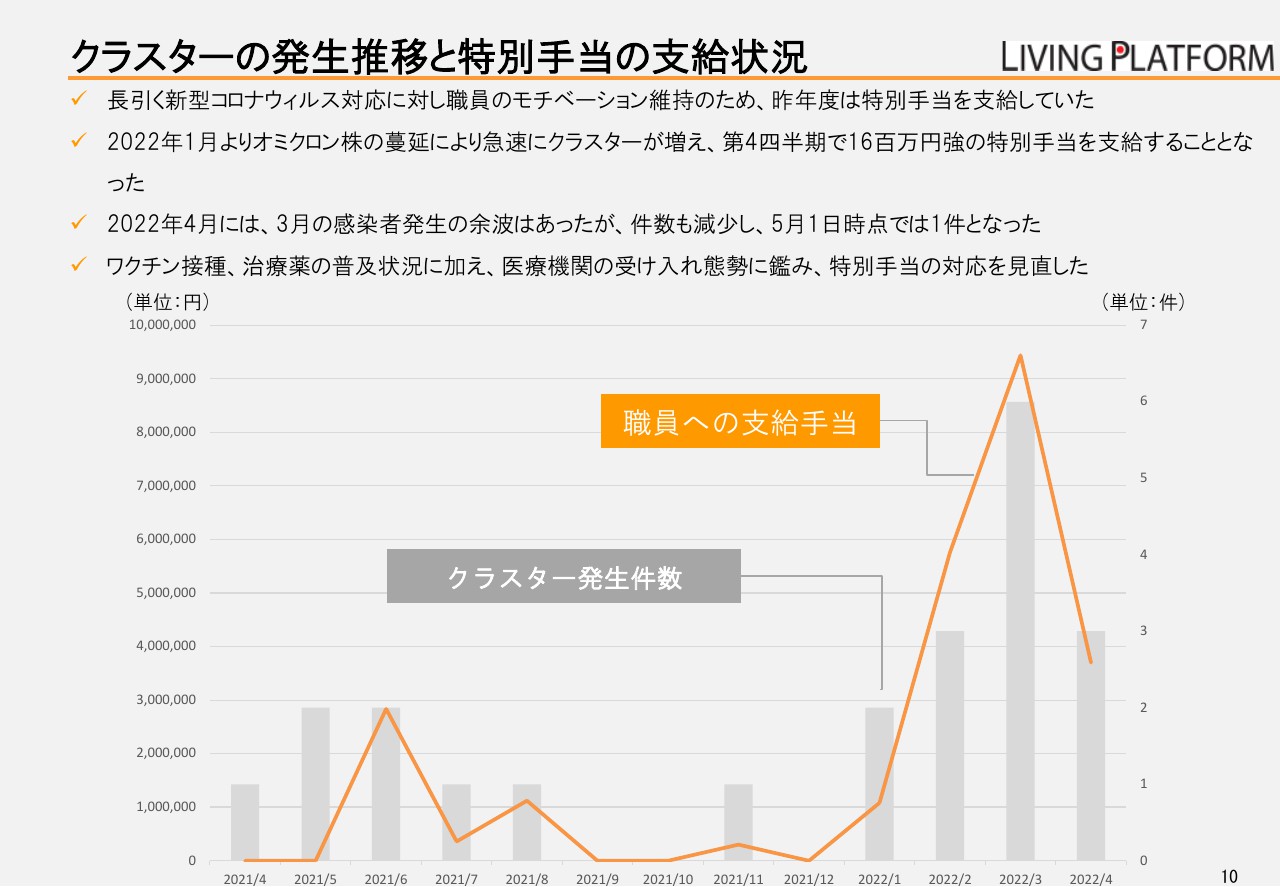

クラスターの発生推移と特別手当の支給状況

スライドの棒グラフはクラスターの発生推移です。オミクロン株が蔓延する前はかなり抑えられていたものの、第4四半期は11件も発生し、非常に大きな影響を受けました。

新型コロナウイルス感染症の蔓延から時間が経ち、みなさまも疲弊していると思いますが、我々の職員もだいぶ疲れがたまってきているため、少しでも安心してもらえるよう特別手当を支給しています。

オミクロン株によるクラスターがかなり大規模になったことで、第4四半期はこの特別手当が利益を圧迫するかたちになってしまったという認識を持っています。

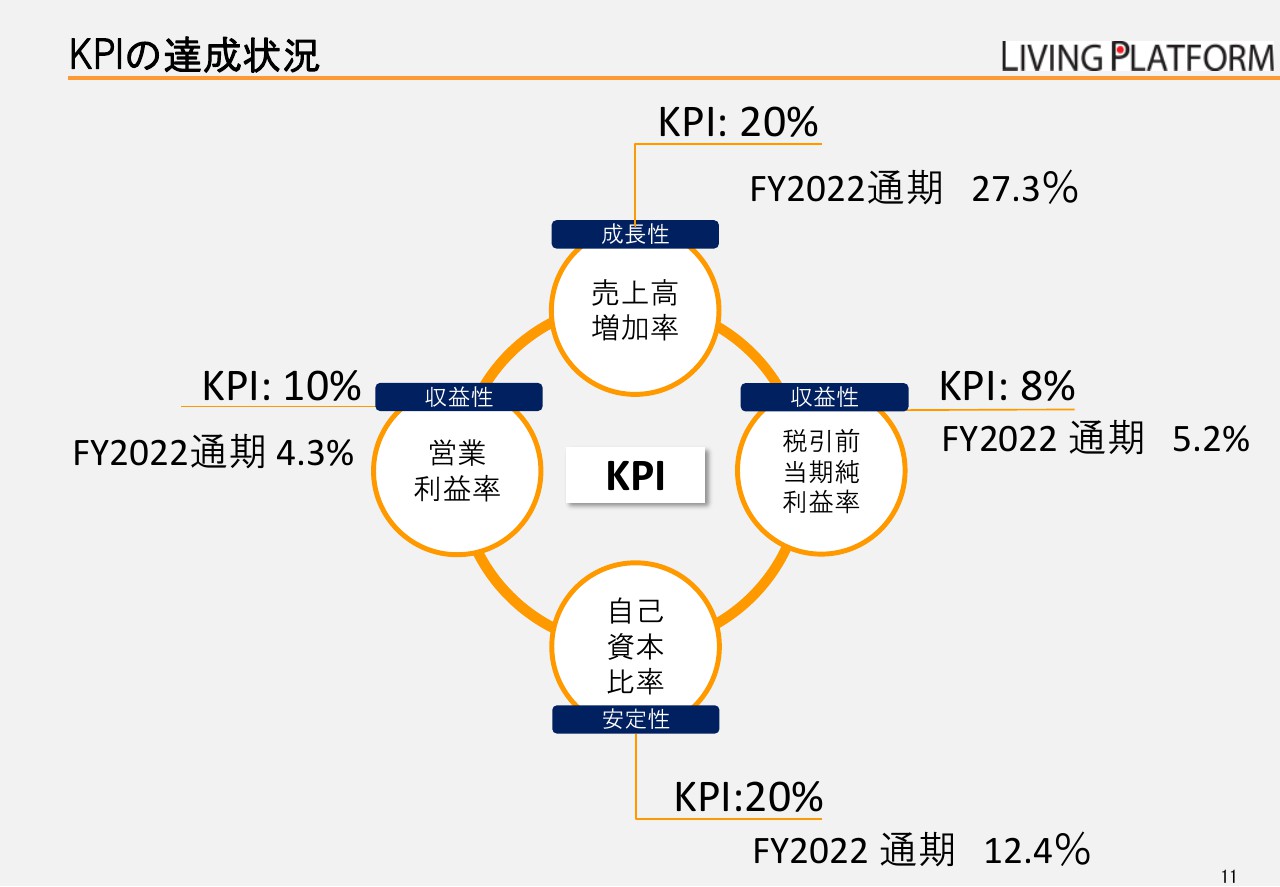

KPIの達成状況

オールインで見ると、4つのKPIの中で売上高は達成できましたが、収益性と利益率はいまだ道半ばとなっています。安定性を示す指標の自己資本比率も、高水準にはなっていません。

ただし、自己資本比率については、高ければ高いほどよいというわけではないと考えています。なぜなら、当社は不動産を保有する戦略をとっていますので、継続的な成長も同時に達成するには、一定の自己資本比率の低下は免れないためです。

金融機関の中でも、銀行を中心としたレンダーは、30パーセントから50パーセント以上のデットを望んでいると認識しています。

一方で、機関投資家などは、10パーセントを切ると注意するということを聞いていますので、一定程度の水準を達成するということでKPIを20パーセントと設定しています。

また、2025年3月期までの中期経営計画をできるだけ早く公開し、KPI目標を達成したいと思っていますし、自己資本比率20パーセントについては、増資を伴わず達成できる道筋を示す時期が早く来ることを期待しています。

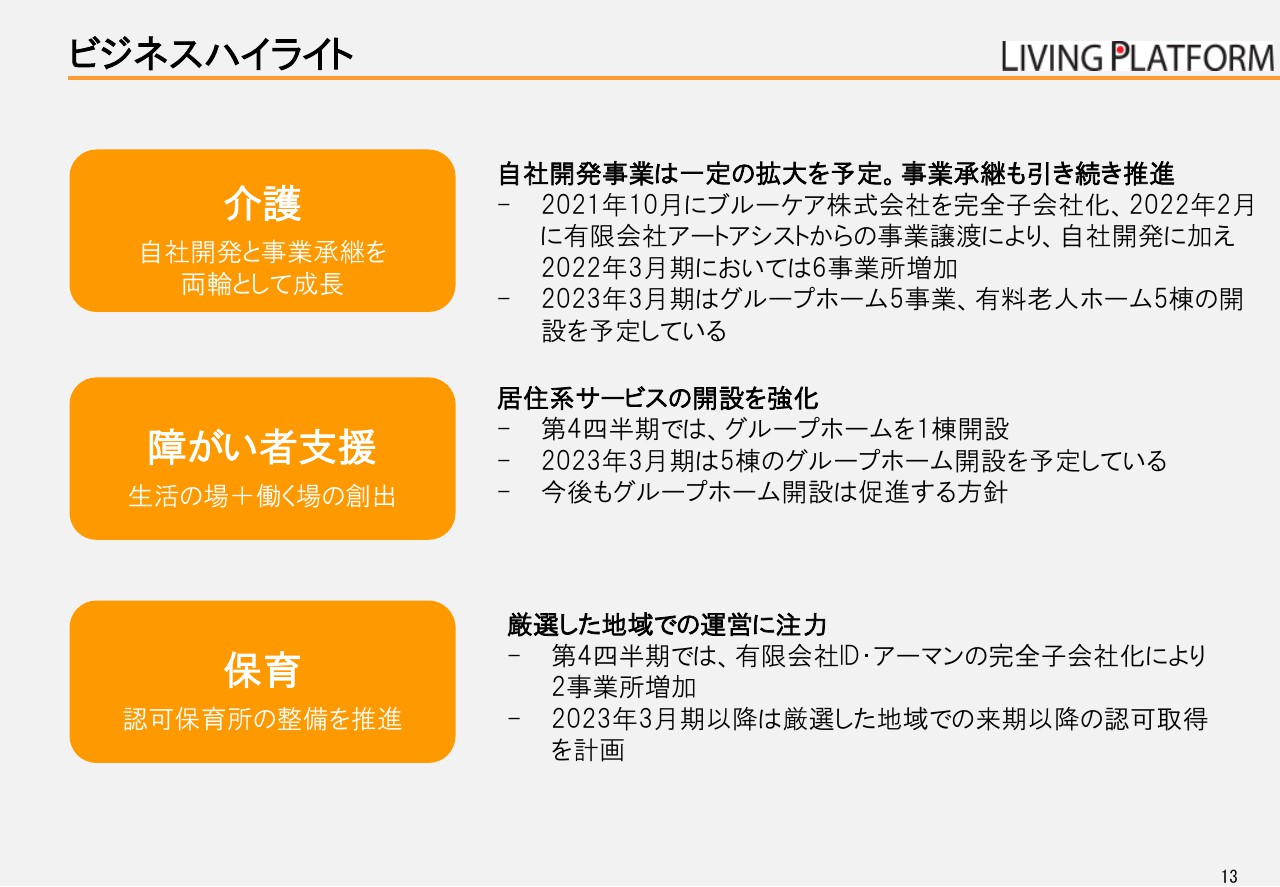

ビジネスハイライト

各事業の概況です。介護事業では、ブルー・ケアおよびアートアシストからの事業譲渡を含めて、昨年度は6事業所を承継しました。今期はすでに、グループホーム5事業所、有料老人ホーム5棟の開設を予定しています。

後ほどキャパシティを定員ベースでお伝えしますが、一定のオーガニックな成長も今期からは再稼働しているとお伝えできると思います。

障がい者支援事業は、第4四半期にグループホームを1棟開設していますが、2023年3月期はさらに5棟の開設を予定しています。昨年までは年間3棟が目標でしたが、今期で5棟、そして2年後の翌々年度までに年間10棟を作ることができる体制を構築したいと考えています。

保育事業は、第4四半期でID・アーマンという会社をグループに加え、2事業所の増加となっています。昨期は5園をオープンし、事業承継の2園を加えて7事業所に増えています。今期は1園をオープンしましたが、今後は、大きく何棟も作るというよりは営業地域を限定し、精査を重ねながら事業拡大していきたいと考えています。

売上と営業利益、経常利益、税前利益、当期純利益の推移

売上高と各段階利益の推移です。売上高は順調に伸びている一方、利益はまだ道半ばで、さらに傾注する必要があると考えています。

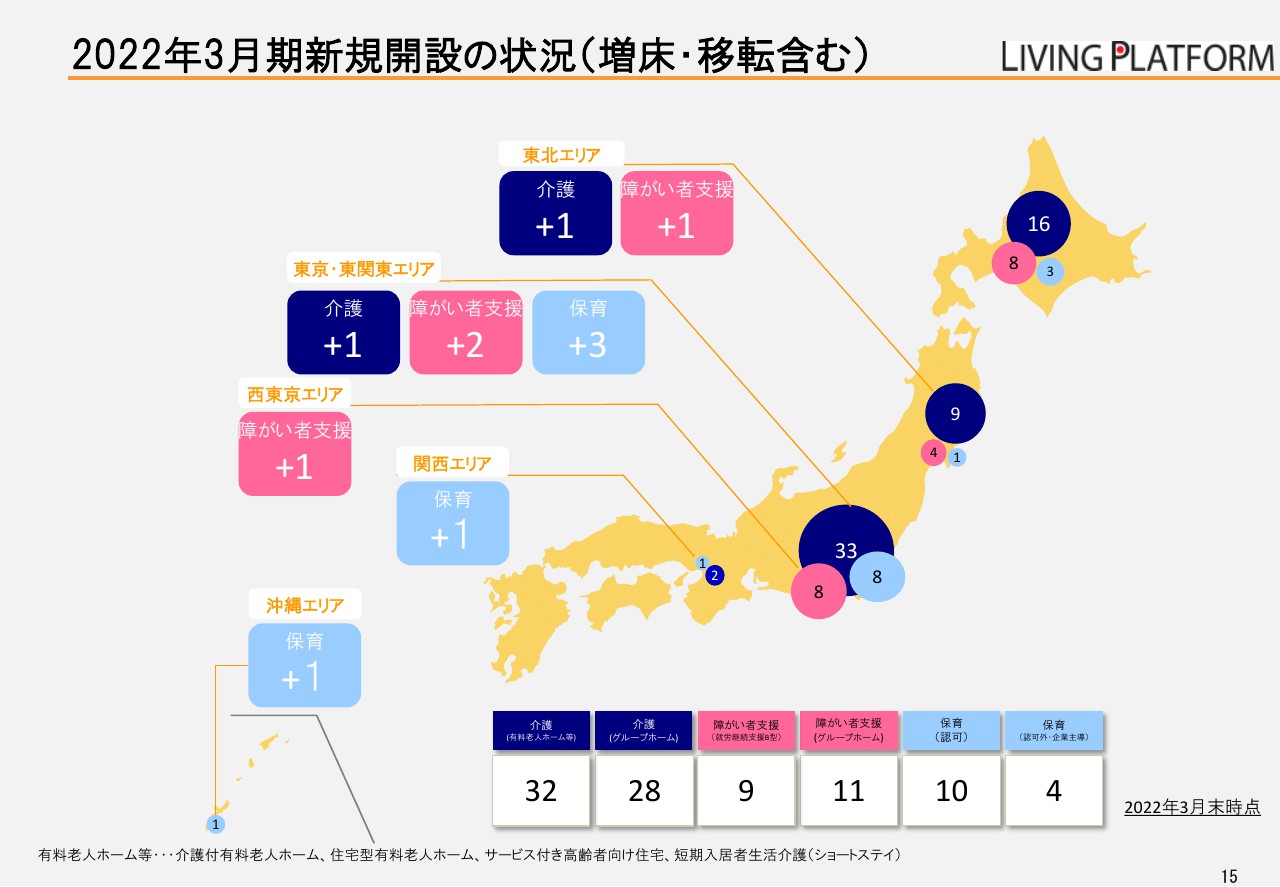

2022年3月期新規開設の状況(増床・移転含む)

昨期の新規開設状況を示しています。介護事業は2棟のオープンに留まった一方、6棟を承継し、合計8棟になっています。

障がい者支援事業は4棟増えています。特にグループホームは近々急激に拡大したいと考え、今期も5棟をオープンしますが、さらに増やしていく状況です。

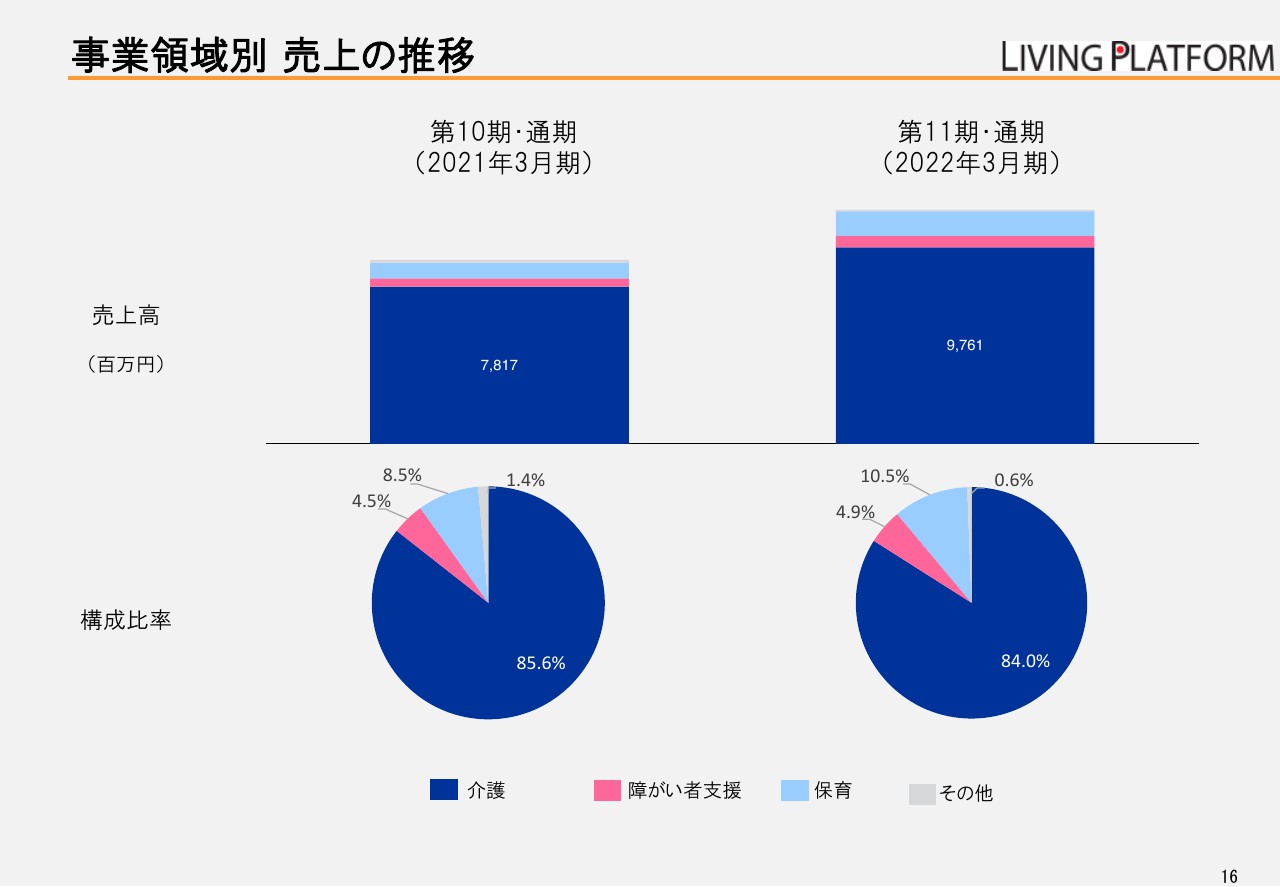

事業領域別売上の推移

事業領域別売上の推移です。将来的に、全体の売上高の約85パーセントが介護事業になるだろうと数年前からお伝えしていましたが、今後もこのような幅になっていくと考えています。

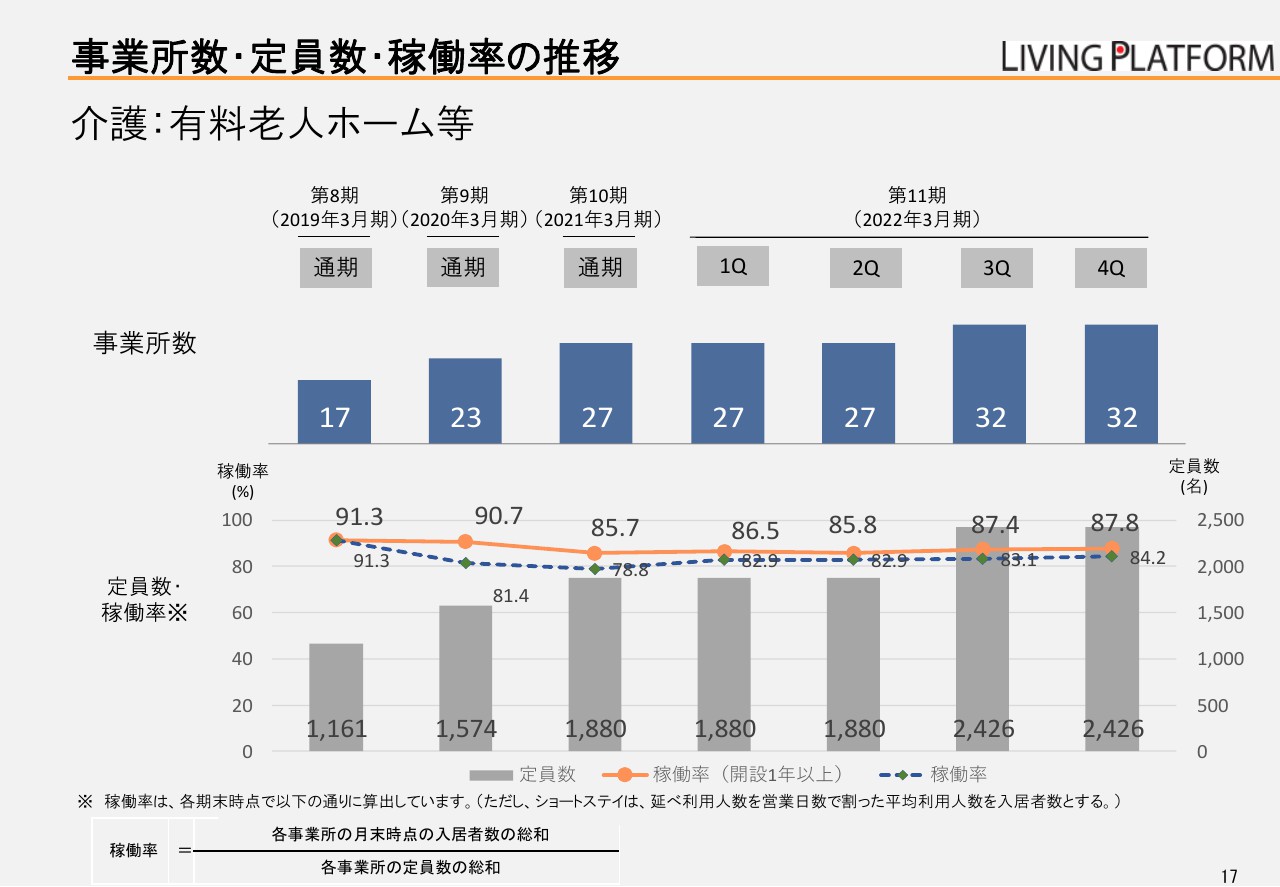

事業所数・定員数・稼働率の推移

各主要事業におけるKPIです。有料老人ホーム等に関しては、スライド左側の第8期、第9期に示していますが、2019年、2020年3月期は、上場前ということもあり新規事業がそれほど多くありませんでした。しかしながら、稼働率は大規模事業開発を行わないことをベースにしても90パーセントを超えることが示されています。

直近の第4四半期の開設1年以上の稼働率は87.8パーセントの水準になっており、オールインでも84.2パーセントにまで高まってきています。構造的には新規事業と既存事業の比率にもよりますが、9割を超えると考えています。

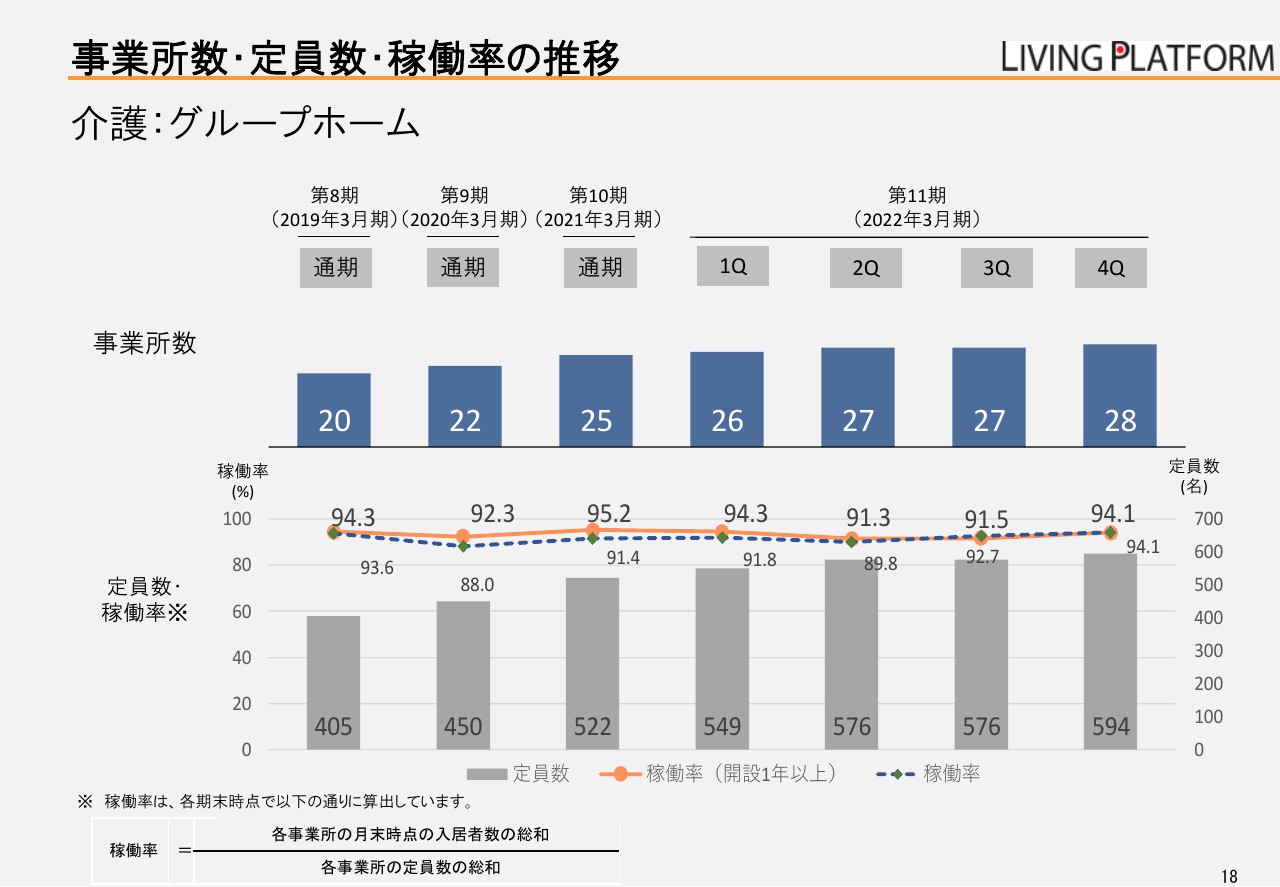

事業所数・定員数・稼働率の推移

グループホームも一部を除き、安定軌道に乗っています。稼働率はオールインでも94パーセントを超えていますが、実際にはもう少し増えるはずです。そのため、さらなる上積みを追求するステージに入っています。

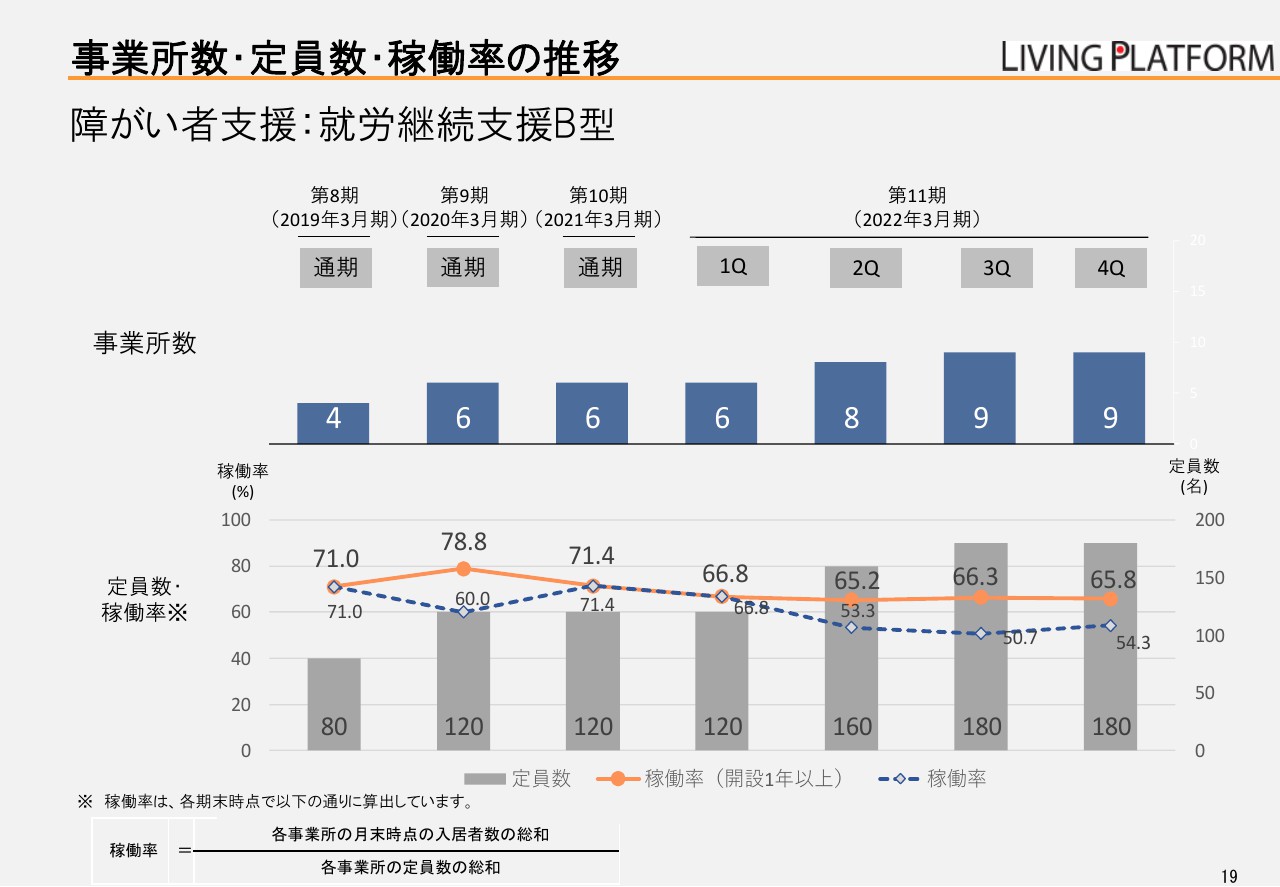

事業所数・定員数・稼働率の推移

障がい者支援事業の就労継続支援B型事業所についてです。第8期、第9期の稼働率は、70パーセントから78パーセントです。通常は70パーセント台前半ですが、現在、継続的に事業所が増えているため、オールインではそれほど高くないものの、時間の問題で高まってくると考えています。

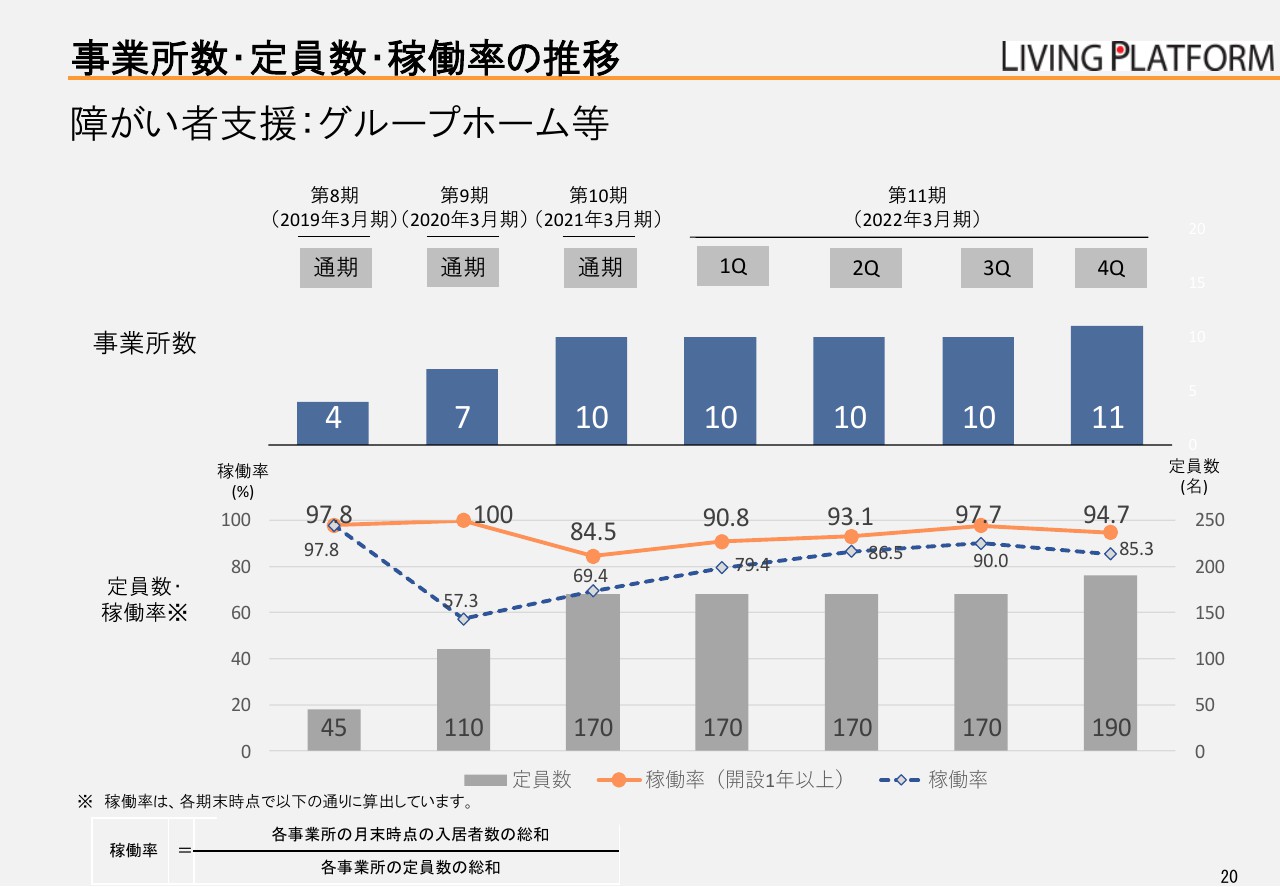

事業所数・定員数・稼働率の推移

スライド左側の第8期、第9期にあるように、障がい者支援事業のグループホームは基本的に需要が強く、満床が日常的な事業の構造となっています。1年経ち、稼働率は94.7パーセントにまで回復してきたため、さらに1年が経過すると、100パーセントに近い水準になると考えています。

事業所数・定員数・稼働率の推移

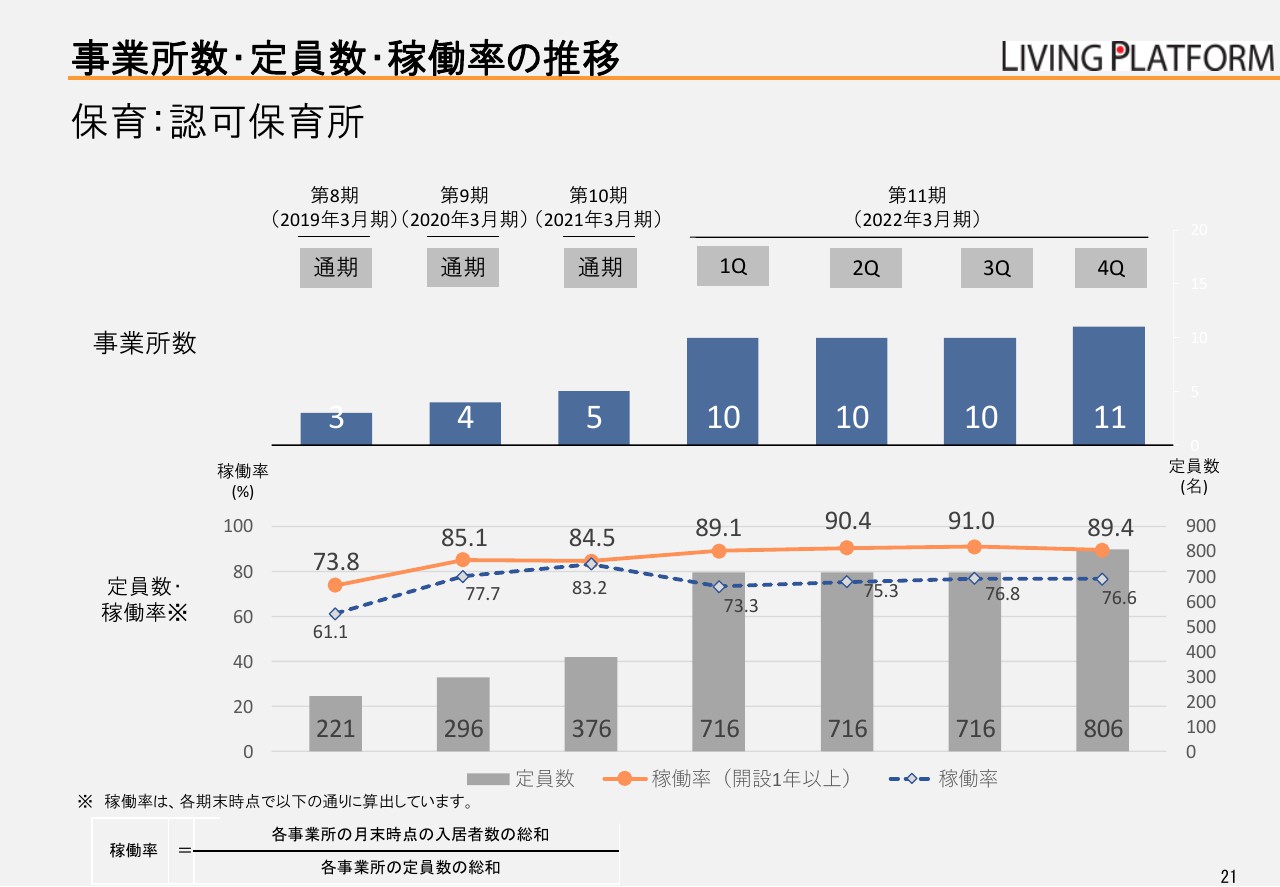

認可保育園は数年経過すると、徐々に上の園児の年齢の定員が埋まっていく事業構造で、他社も同じだと思います。園児の募集状況は4月以降も定員数を上回っており、今後も増え続け、稼働率も高まっていくと考えています。

事業所数・定員数・稼働率の推移

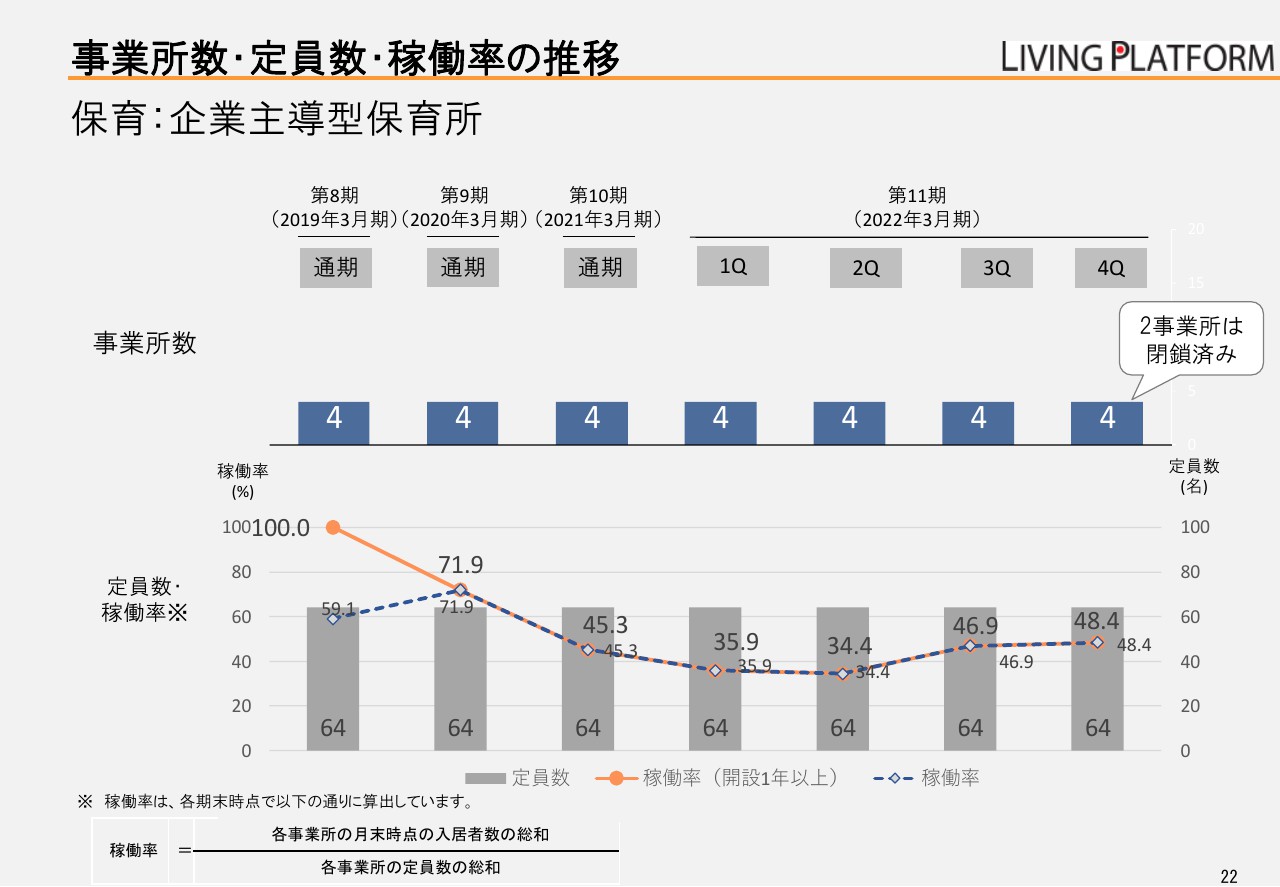

昨年からお伝えしているように、企業主導型保育所は、グループ内の働きやすさ向上や病児保育を中心とし、その役割を担うべく開設したものです。しかし、新型コロナウイルスの蔓延により一般の風邪との区別が難しくなったことで、病児保育が実質的に機能しなくなりました。

我々としては一定の赤字を許容しながらもなんとか改善に努めてきましたが、長期的に見ると継続が厳しいため、昨期末で2事業を撤退しました。逆に言いますと、その分の損失がなくなるため、今年度からは利益のアップサイド要因になっていると認識しています。

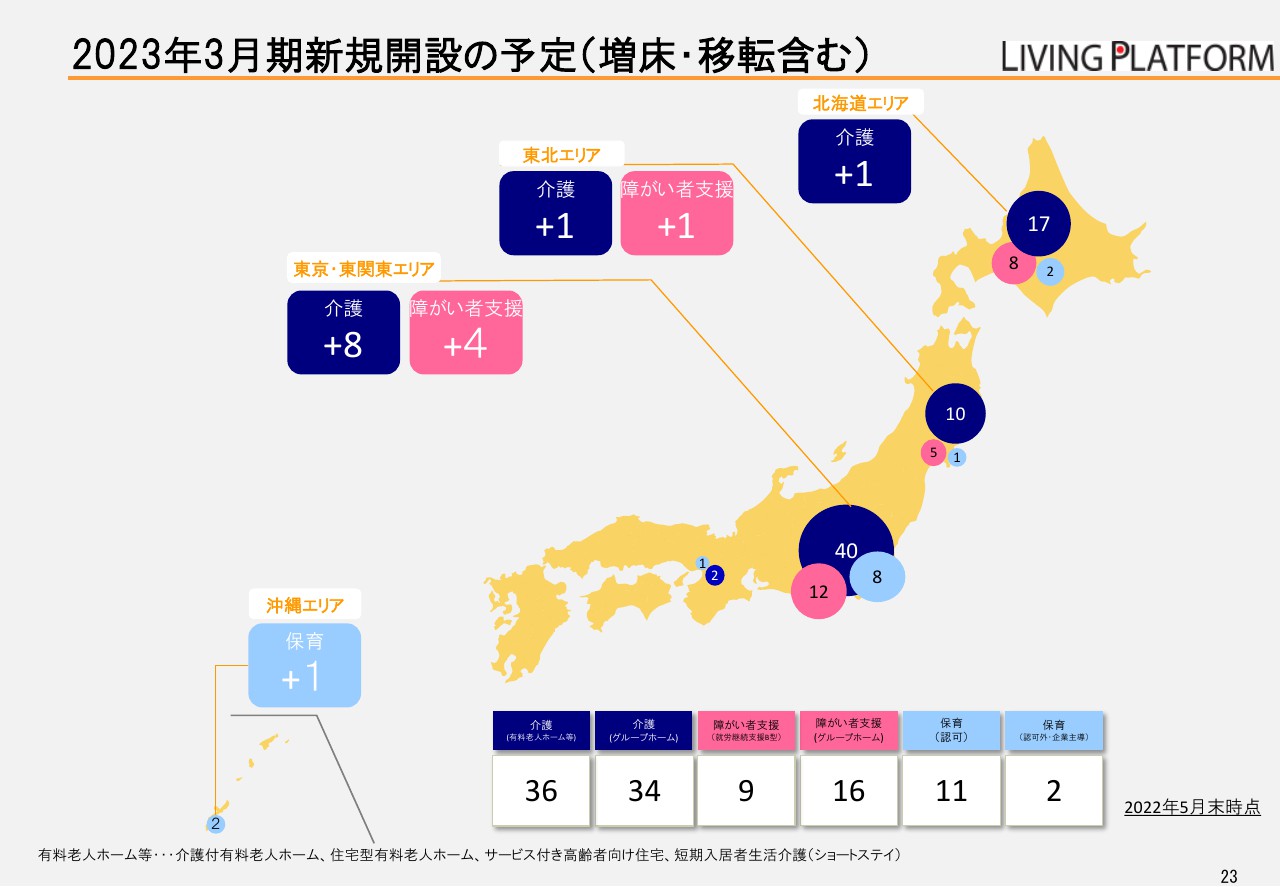

2023年3月期新規開設の予定(増床・移転含む)

現在、新規開設の計画を進めているため、事業所数は、来年度以降も増えていく可能性が十分にあります。マンスリーレポートでも公開しているように、現時点でもすでに介護は10棟、障がい者支援はグループホーム5棟の建築が始まっており、年度内のオープンを予定しています。

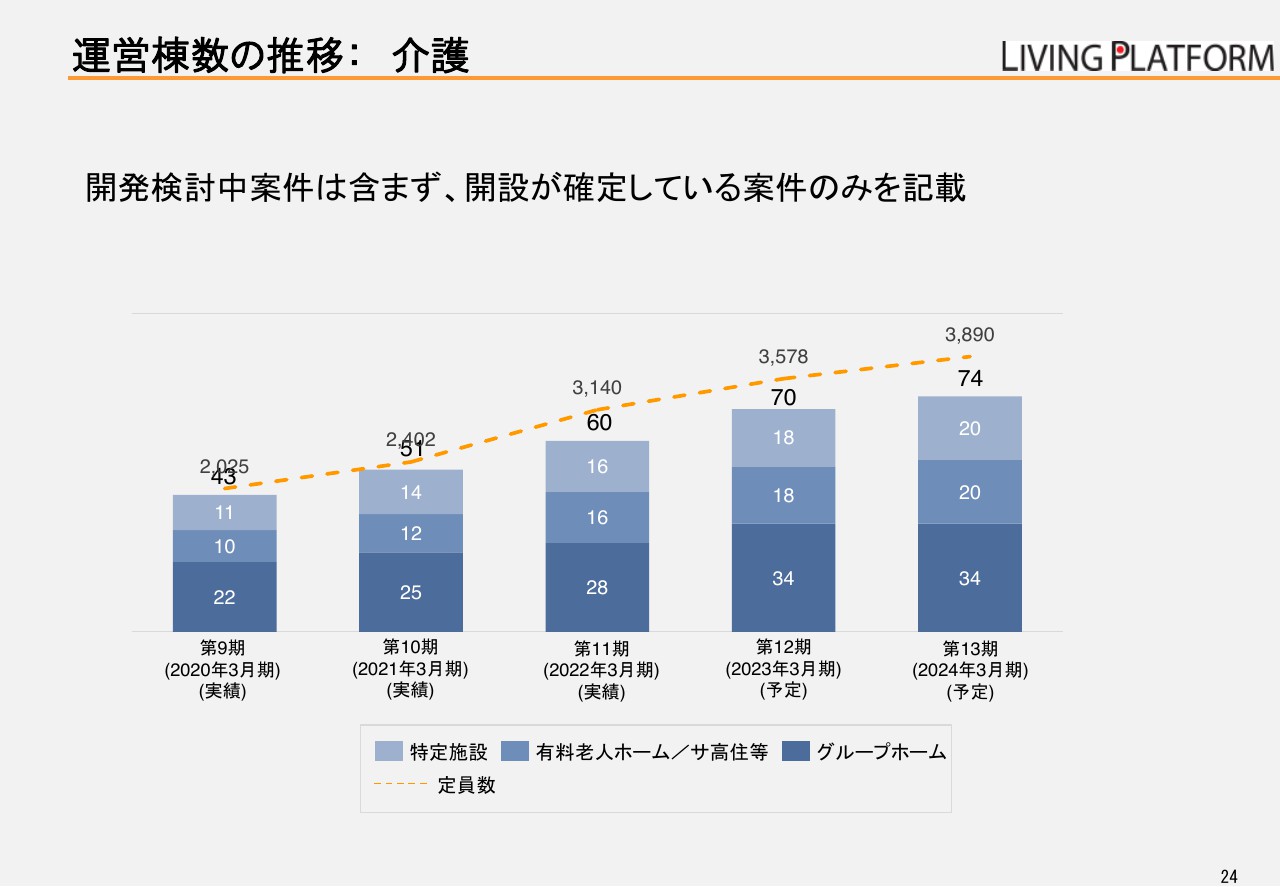

運営棟数の推移: 介護

運営棟数を定員に置き換えると、2022年3月期までは、実績として前年比で700床以上増えたことになり、定員数は今期もすでに400人以上増えています。

我々は年間で約400室から450室を作る予定でしたが、現時点でほぼ達成しています。来年度の開発計画でも300室以上が決まっているため、新型コロナウイルス感染拡大の初年度に比べると開発の方向性は平常に戻りつつあります。

グループホームと有料老人ホームでは、収支の構造や売上の構造が違います。雑駁な言い方をすると、定員1人あたりの年間売上は有料老人ホームで約400万円、グループホームで約500万円です。今年度の開発ですでに400室以上ということは、すべて有料老人ホームとしても、単純計算で年間約17億円増えることになります。

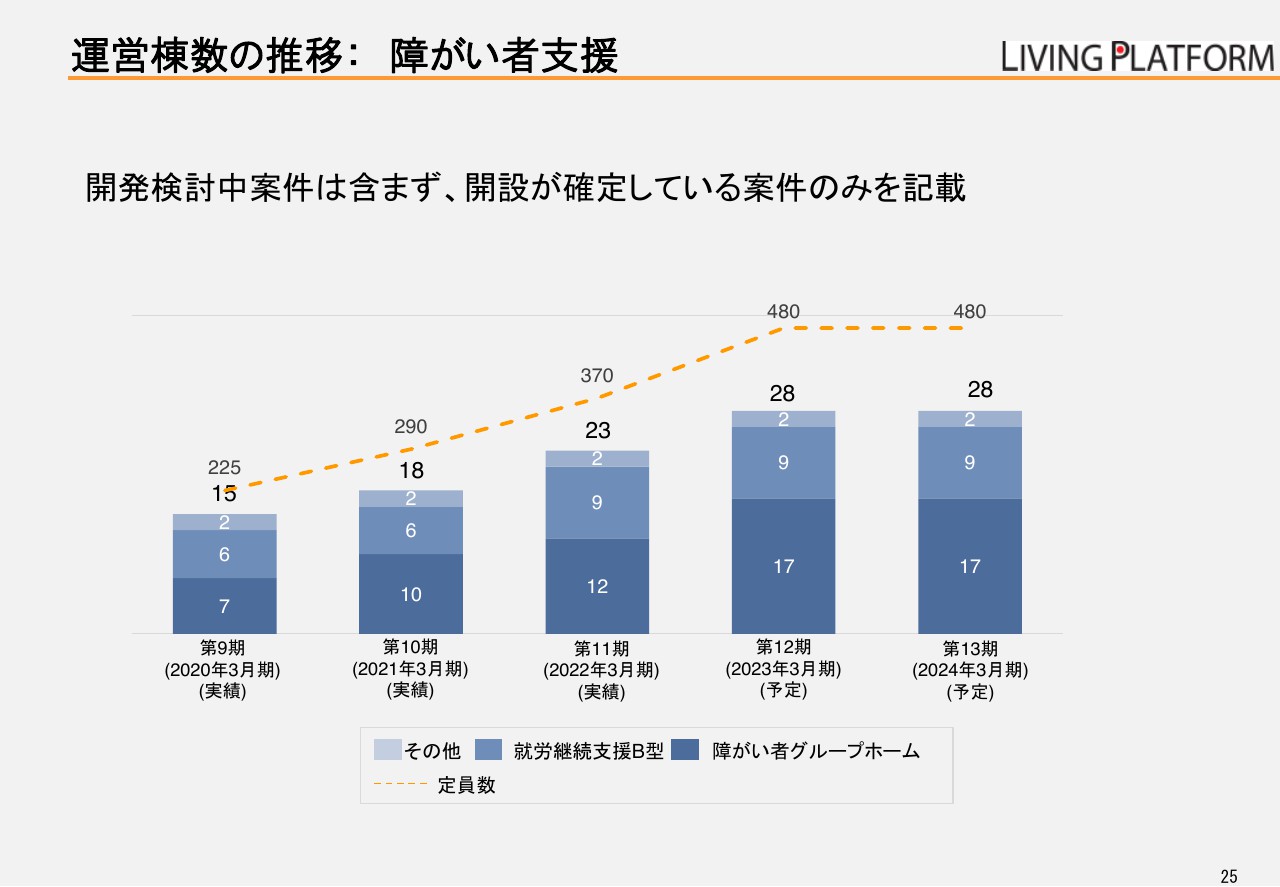

運営棟数の推移: 障がい者支援

先ほどお話ししたように、障がい者支援事業は今期オープンすべくすでに5棟が建築中で、今年度は約110床増えます。ゆくゆくは、1棟あたり20室だとすると、10棟で200室レベルが毎年増えていきます。それを2年から3年のうちに達成しようとしていますが、順調に積み上がっていることが見て取れると思います。

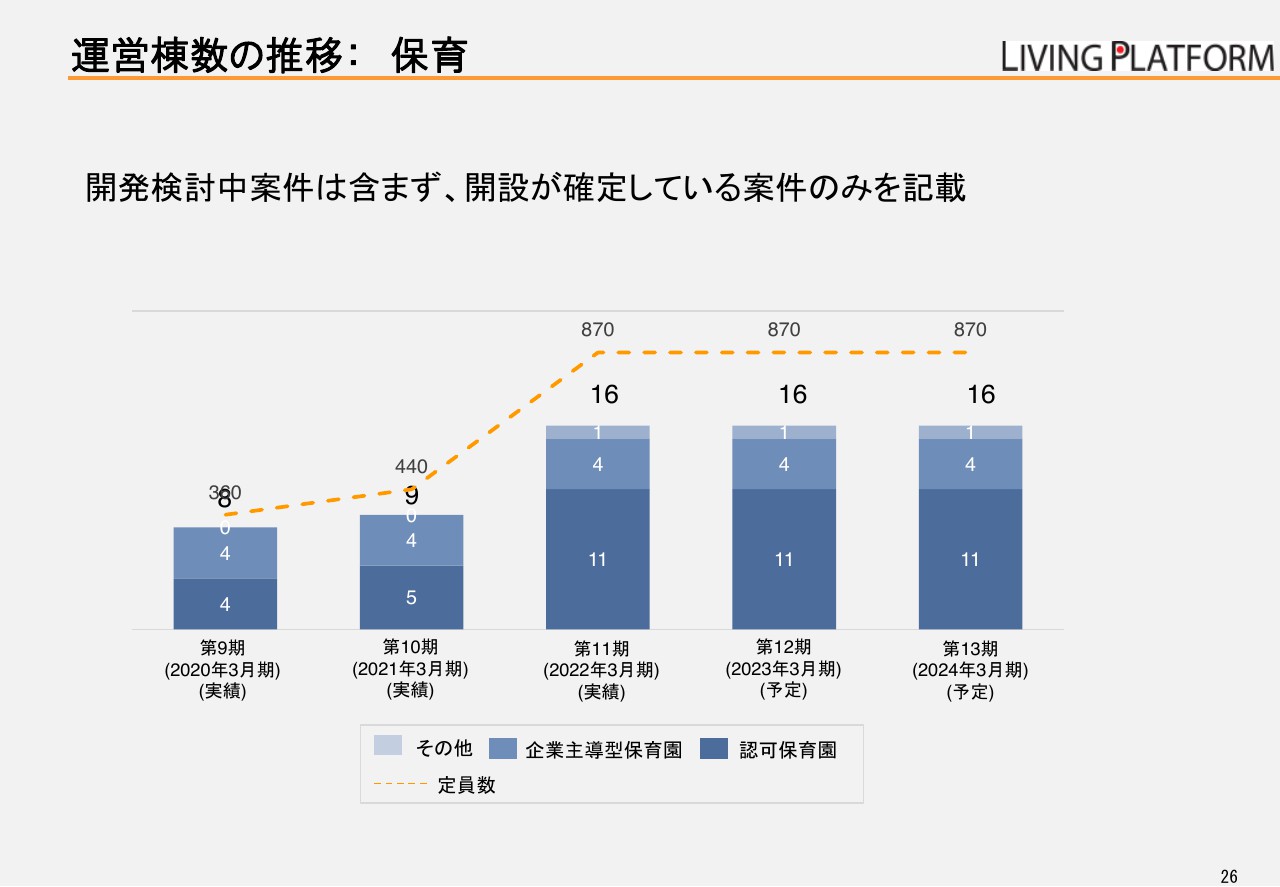

運営棟数の推移: 保育

昨期は保育園を5園オープンし、規模が約2倍になりました。今期以降は1棟ずつ増やしていく予定です。今後は大きな成長をするというより、厳選して事業を整えていくフェーズに入ると思っています。

一方で、「保育は障がい者支援や介護に比べて、事業性が低いのではないか?」という意見を聞くことがあります。しかし、我々は将来的に社会保障制度がサステナブルになるような政策提案をしたいと考えています。

また、それを国内で実現した後に海外で事業を拡大していく考えですが、その国の人口動態や発展レベルにより、高齢者が少ない場合があります。そのような時に、保育事業がポートフォリオとして重要になるため、撤退する選択肢はなく、当社の3事業はグローバル展開にも必要だと思っています。

2023年3月期 連結業績予想

2023年3月期の業績予想です。先ほどお伝えしたように、オミクロン株の影響がまだアップダウンしています。影響は拡大していませんが、あまりにもボラティリティが高いため、より正確に、よりコミットメントした数値を報告したいと考えています。

今期の業績予想、そして、3年を目処とした中期経営計画については、できるだけ早い時間軸の中で開示したいと思いますので、ご期待ください。

株主還元についての当社の考え方

株主還元についてです。「流動性が低いこの時期に、なぜ自己株式を取得するのか?」という意見があることは十分承知の上で、2022年2月15日から4月28日の間に一定の自己株式を取得しました。今後も機動的かつフリーハンドで、株主のみなさまに対する還元策を考えていきます。

配当は2024年3月期としていますが、可能であれば早めることも視野に入れ、積極的に検討します。

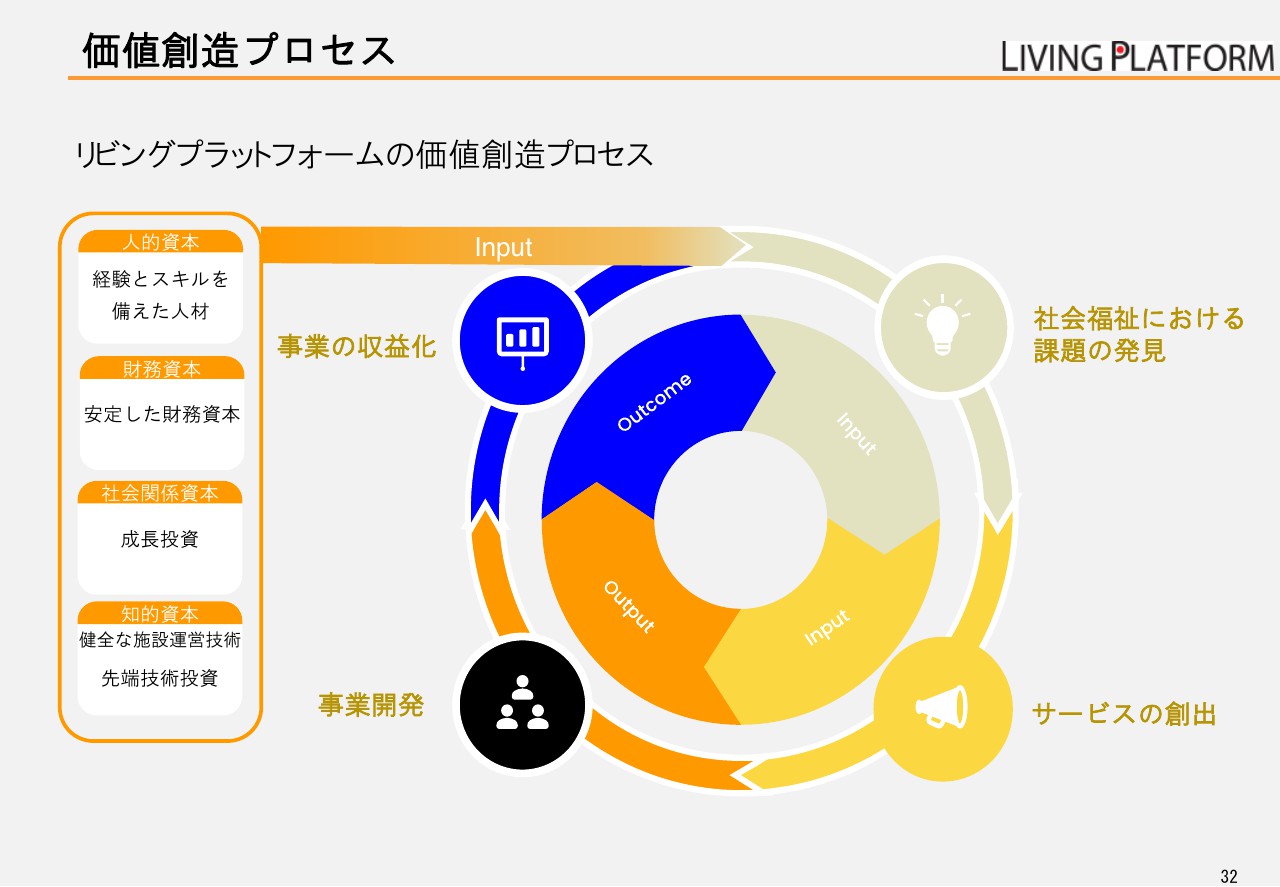

価値創造プロセス

サステナビリティへの取り組みについてです。昨今、広範な事業を展開している企業に求められる行動として、ESGやSDGsなどが大前提である流れになってきています。

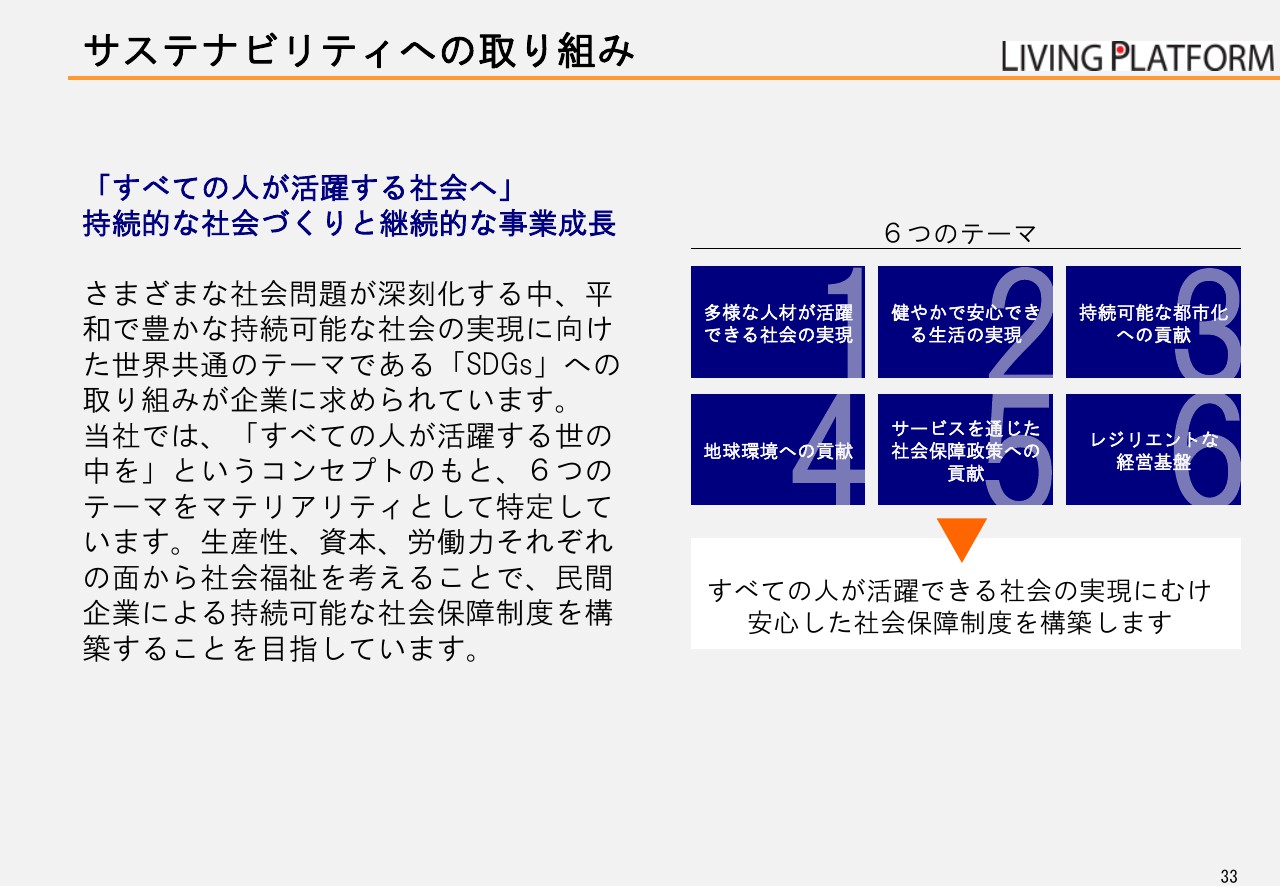

サステナビリティへの取り組み

当社の事業モデルは、ある程度テーマに沿っているため、社内では具体的にどのようなことに貢献し、達成できるかを鋭意検討しています。

その中で今検討しているテーマは、「多様な人材が活躍できる社会の実現」「健やかで安心できる生活の実現」「持続可能な都市化への貢献」「地球環境への貢献」「サービスを通じた社会保障政策への貢献」「レジリエントな経営基盤」の6つです。

サステナビリティへの取り組み

スライド記載の6つのテーマは、当社の事業において達成、貢献できる分野だと思います。このような分野を中心に、持続可能かつ、社会との共生の中で発展していく事業ということを示すためにも、今後もIRにてご報告していきたいと考えています。

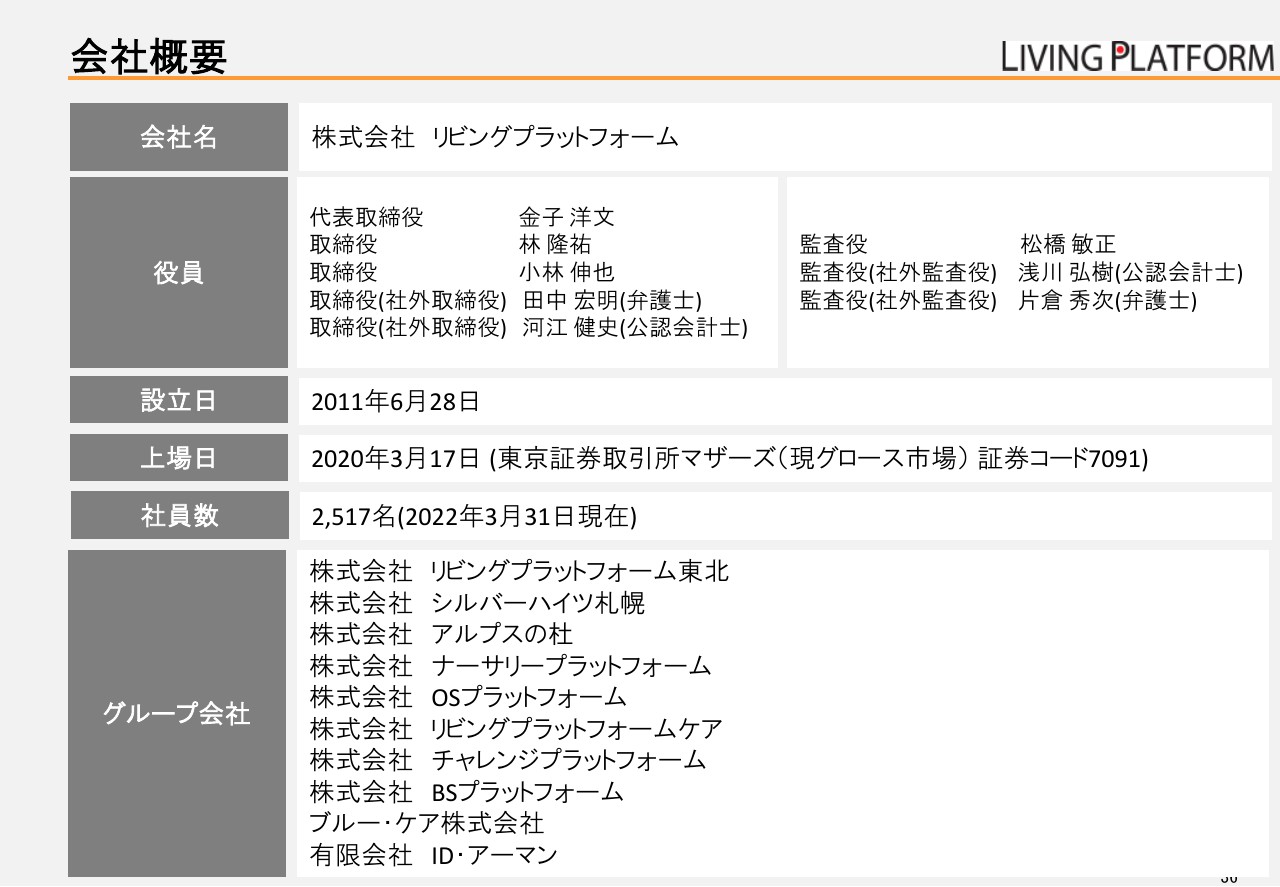

会社概要

会社概要等についてです。

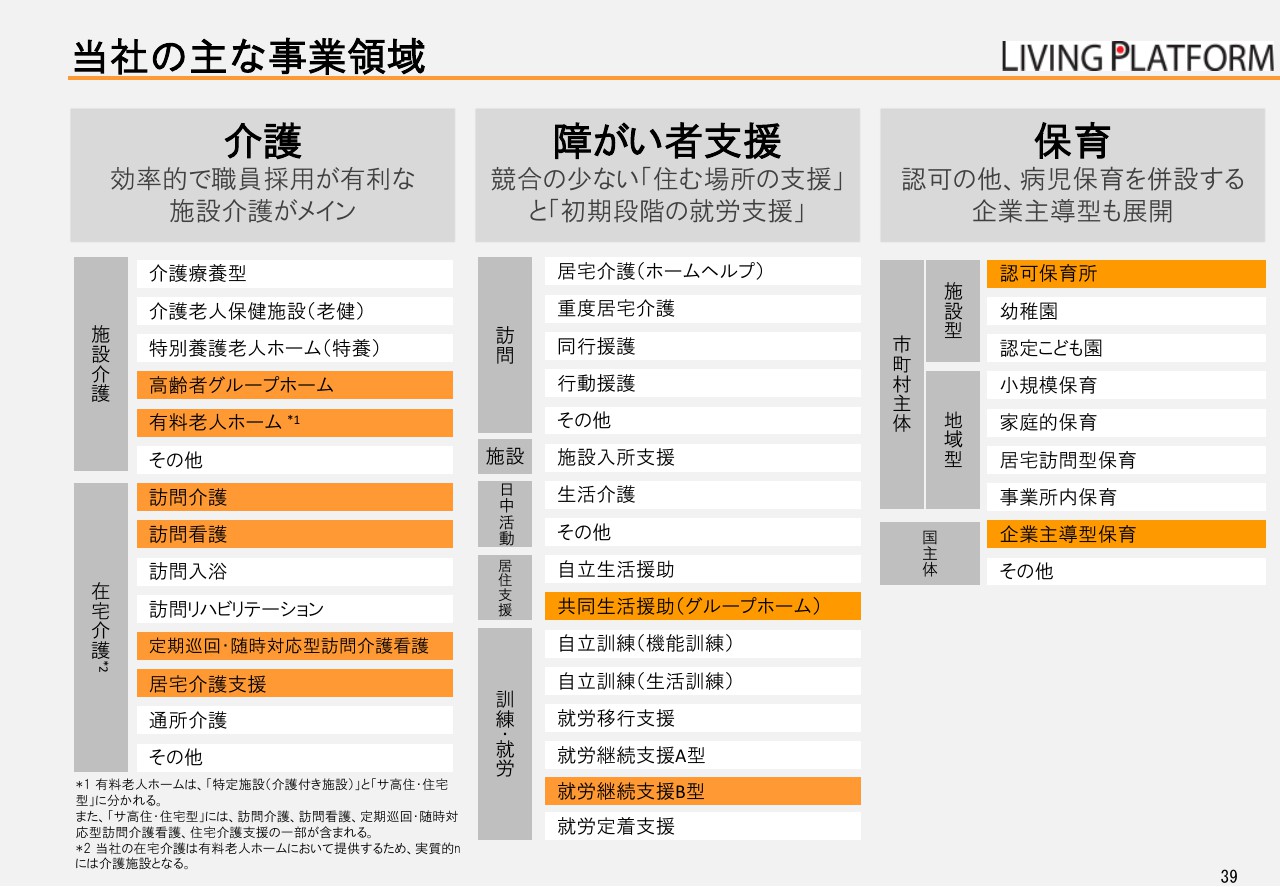

当社の主な事業領域

事業領域も特に変更はありません。

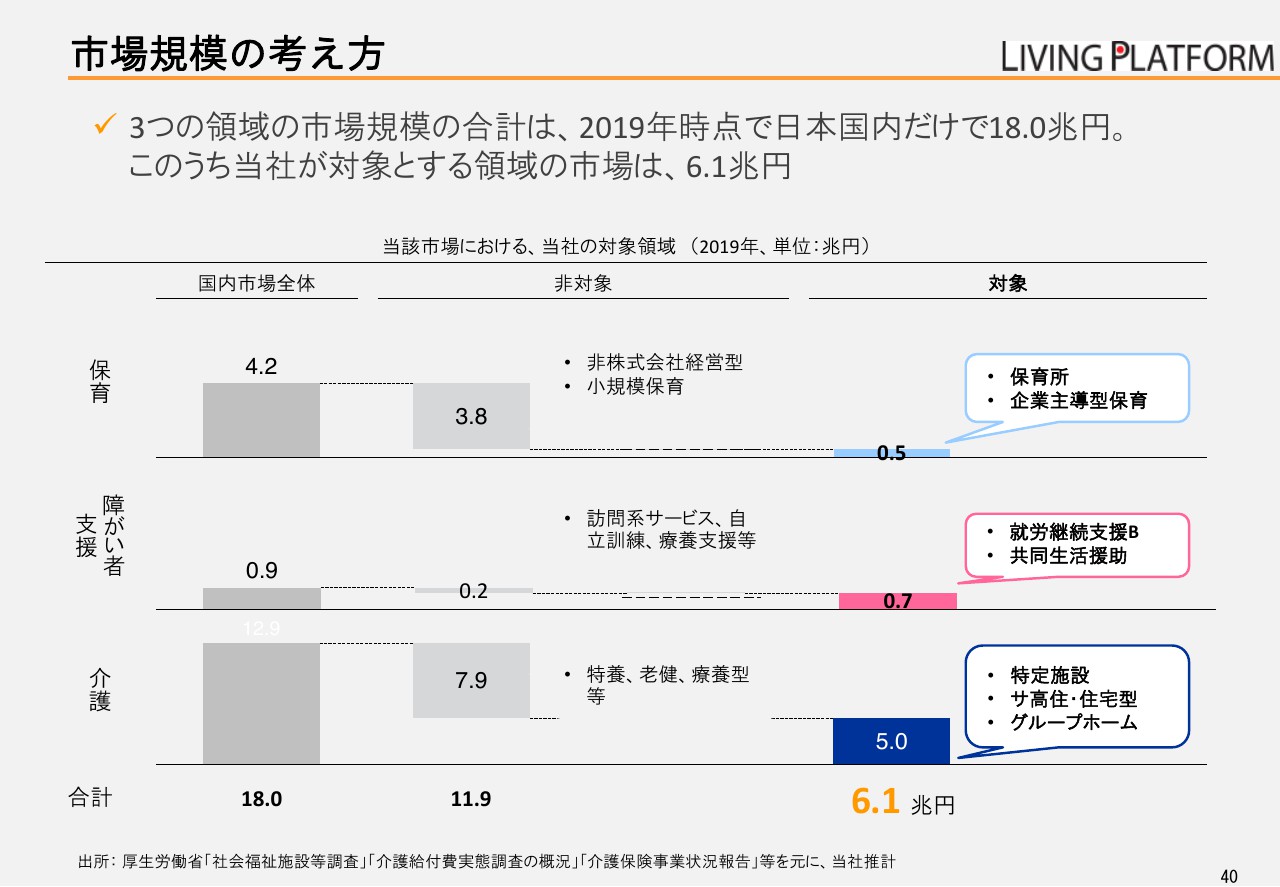

市場規模の考え方

市場規模の考え方について「事業計画及び成長可能性に関する事項」にも記載していますが、あらためてご説明します。国全体のレベルで言えば、「保育」「障がい者支援」「介護」の3事業を合わせると、当社推計では2019年の時点で約18兆円だと考えています。

介護においては、介護保険だけではなく、我々が「月額利用料」と呼んでいる家賃や食費などを含めた市場規模になっていると考えます。

その中で対象となる我々の事業で言いますと、保育事業は認可保育園や企業主導型保育、障がい者支援事業は就労継続支援B型事業所や共同生活援助のいわゆるグループホーム、介護事業は特定施設や介護付き有料老人ホーム、サービス付き高齢者向け住宅、住宅型有料老人ホーム、グループホームを中心としたマーケットが2019年の時点で約5兆円であり、すでに6兆円を超えています。

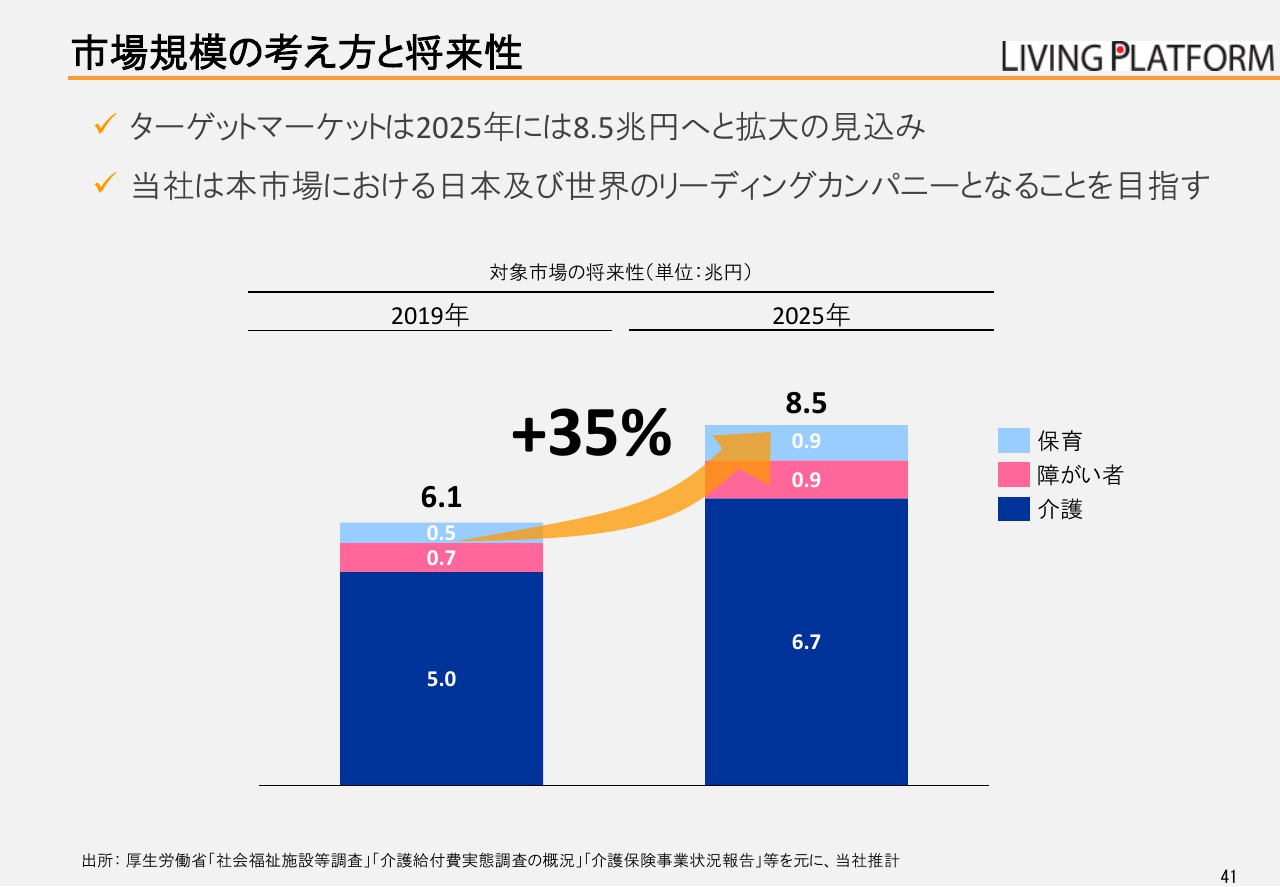

市場規模の考え方と将来性

人口問題研究所による人口推計をベースに推計すると、2025年には市場規模が約35パーセント増えると認識しています。

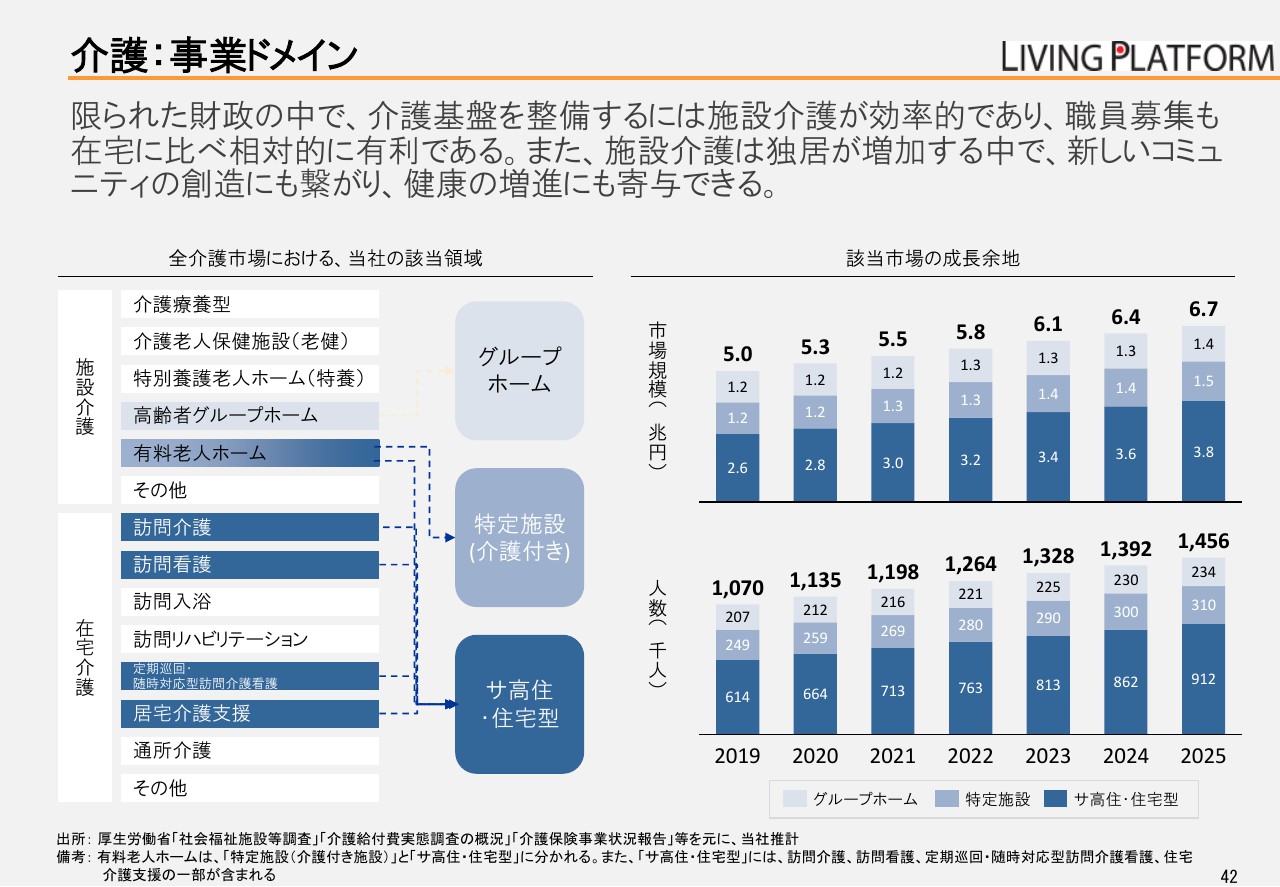

介護:事業ドメイン

介護事業については、円換算すると、2025年の推計でスライド記載のような市場規模になると考えています。

2000年に介護保険制度ができたものの、特に介護は寡占化がまったく進んでおらず、今後、徐々に集約化が進むと推測しています。

、当社は国内の売上高1兆円を達成しようと本気で考えています。この数字は何度も計算した上で可能だと判断しましたが、マーケットを見た時に、どの程度のトッププレイヤーになることができるかを考えています。

2025年ではこの市場規模ですが、2030年、2040年になると、マーケットは当然10兆円を超えてきます。我々は2050年まで推計し、その中でトッププレイヤーとして10パーセントを取っていくことは可能かどうかを考え、それは不可能ではないという結論に至りました。

寡占化が進まない理由は、諸説あると思います。1つはマーケットが若く、寡占化に至る過程という捉え方で、もう1つはレギュレーション(規制)です。規制があるがゆえに、いわゆるゼネコンも寡占化が進んでおらず、寡占化する必要性や寡占化ができないということもあると思います。

介護保険においては、その規制が徐々に緩和されています。その中で、民間の参入が大きいものの1つだと思います。時間が経ち、レギュレーションが緩和される中、寡占化が進まない要因はあまりありません。自身の年齢や創業者としてのグリップ力を含め、それは達成可能だと考えています。

今後20年はかかると思いますが、マーケットのNo.1になることはもちろんのこと、マーケットに対する一定の規模と当社の事業基盤拡大を必ず達成します。

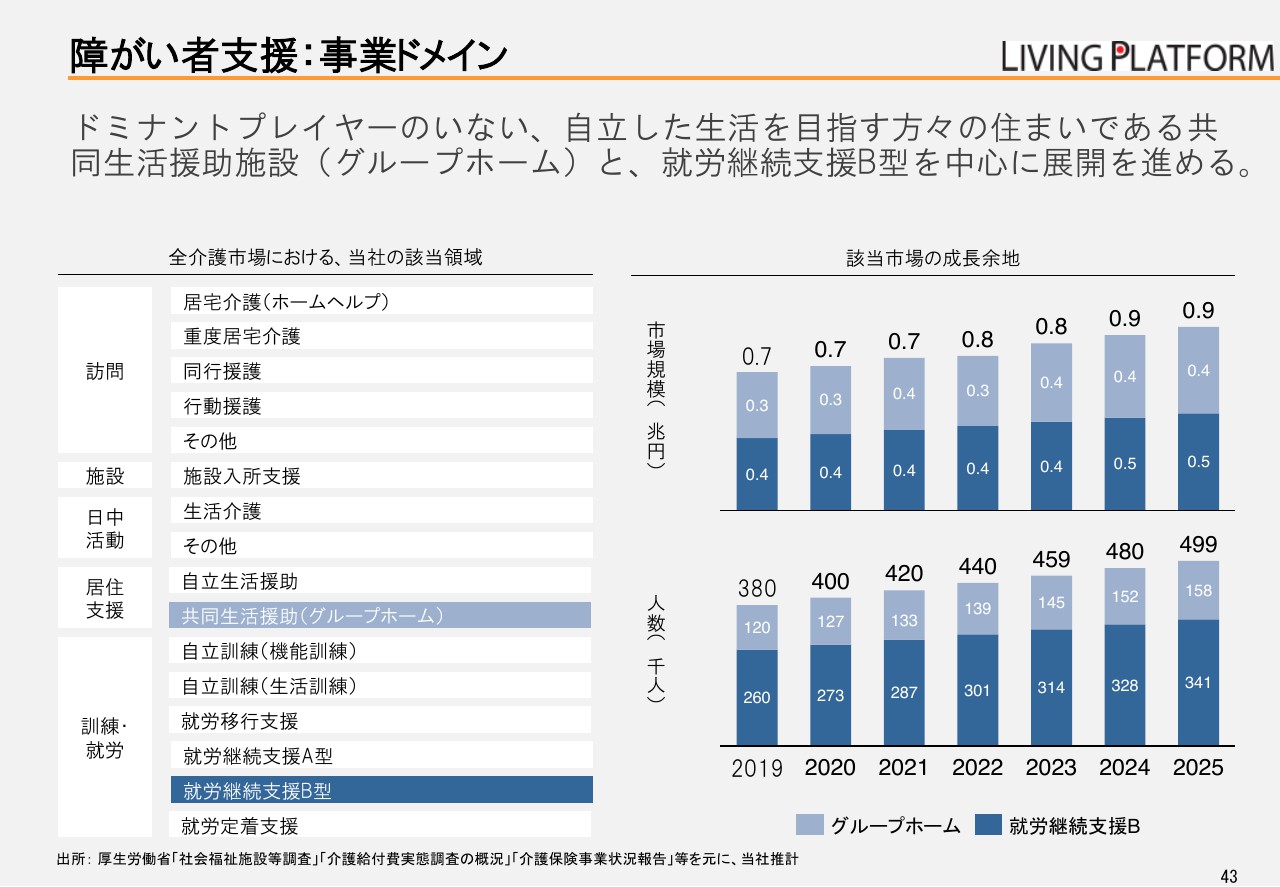

障がい者支援:事業ドメイン

障がい者支援にも、さまざまな推計がありますが、障害のある方は全人口の約6パーセントとなっています。世界的にもそのような推計がよく使われていますが、ダブルカウントやトリプルカウントが前提のため、実態数は把握しづらい状況です。

一方で足元の実績値を見ると、2025年においても約1兆円のマーケットになると考えられます。それが漸近的に増えていくこともあるため、そこでも一定の事業規模を取っていきたいと考えています。

特にグループホームについてはまだドミナントプレイヤーがいませんが、我々は介護のグループホームで一定の基盤を持っており、運営ノウハウもあります。そのノウハウを、障がい者支援事業の障害者総合支援法をベースとしたグループホームに移植することを考えています。

今後、開発棟数も増やしていく中で、将来的には事業承継の案件も出てくると思いますが、それも踏まえ、両輪として拡大していきたいと考えています。

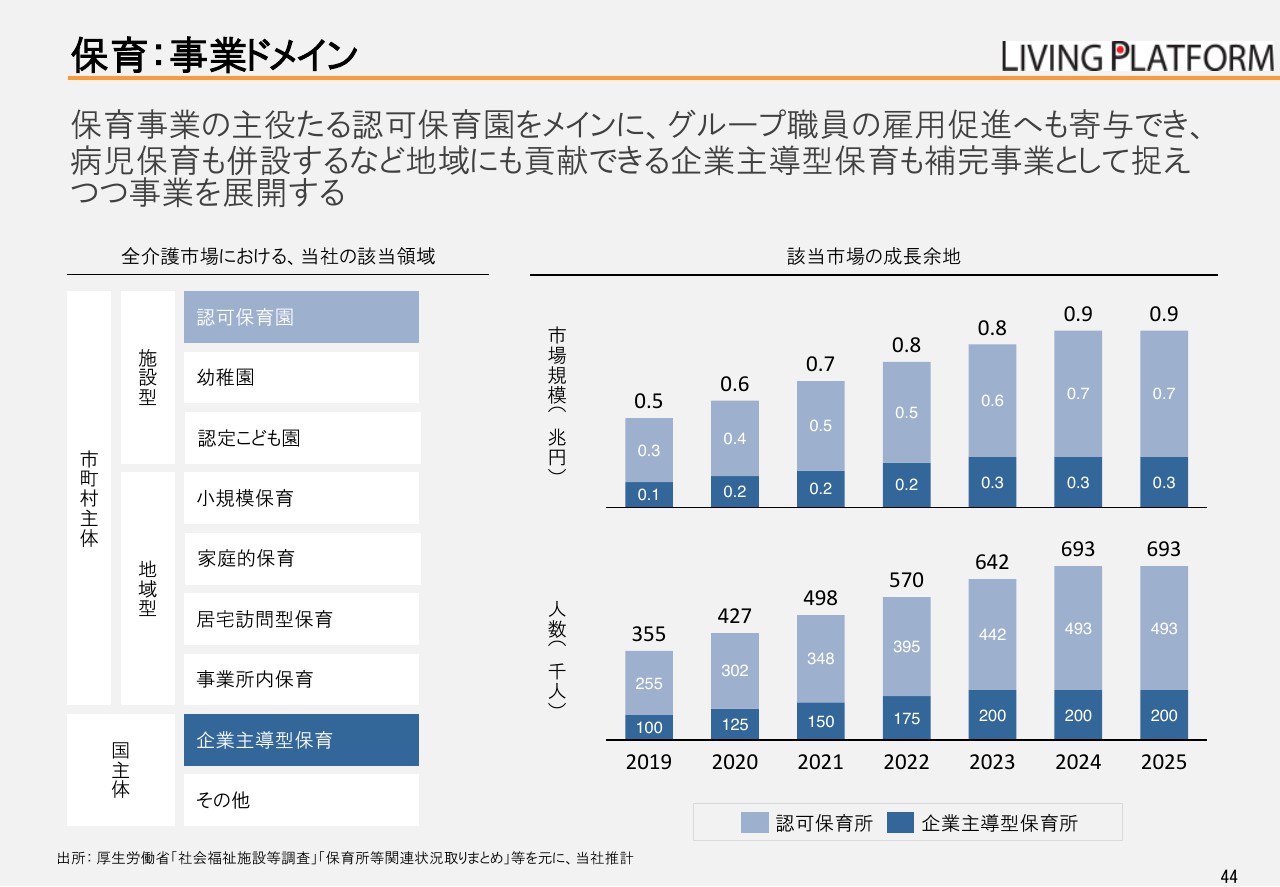

保育:事業ドメイン

保育は、認可保育園が主たる事業になります。これについてはご承知の方も多いと思いますが、自治体により、すでに新規の園を募集していないところが増えてきています。また、昨年末から認可保育園の売却案件が急激に増えています。

我々のパイプラインに乗ってきてはいますが、マーケットのピークアウトが目の前に迫っている中、やみくもに拡大するわけにはいきません。

一方、9割以上は社会福祉法人や自治体が運営しているマーケットのため、「日本において保育の事業はそこまでアグレッシブに拡大すべきではない」「そのようなステージではない」と考えています。そのため、着実に運営していきたいと思います。

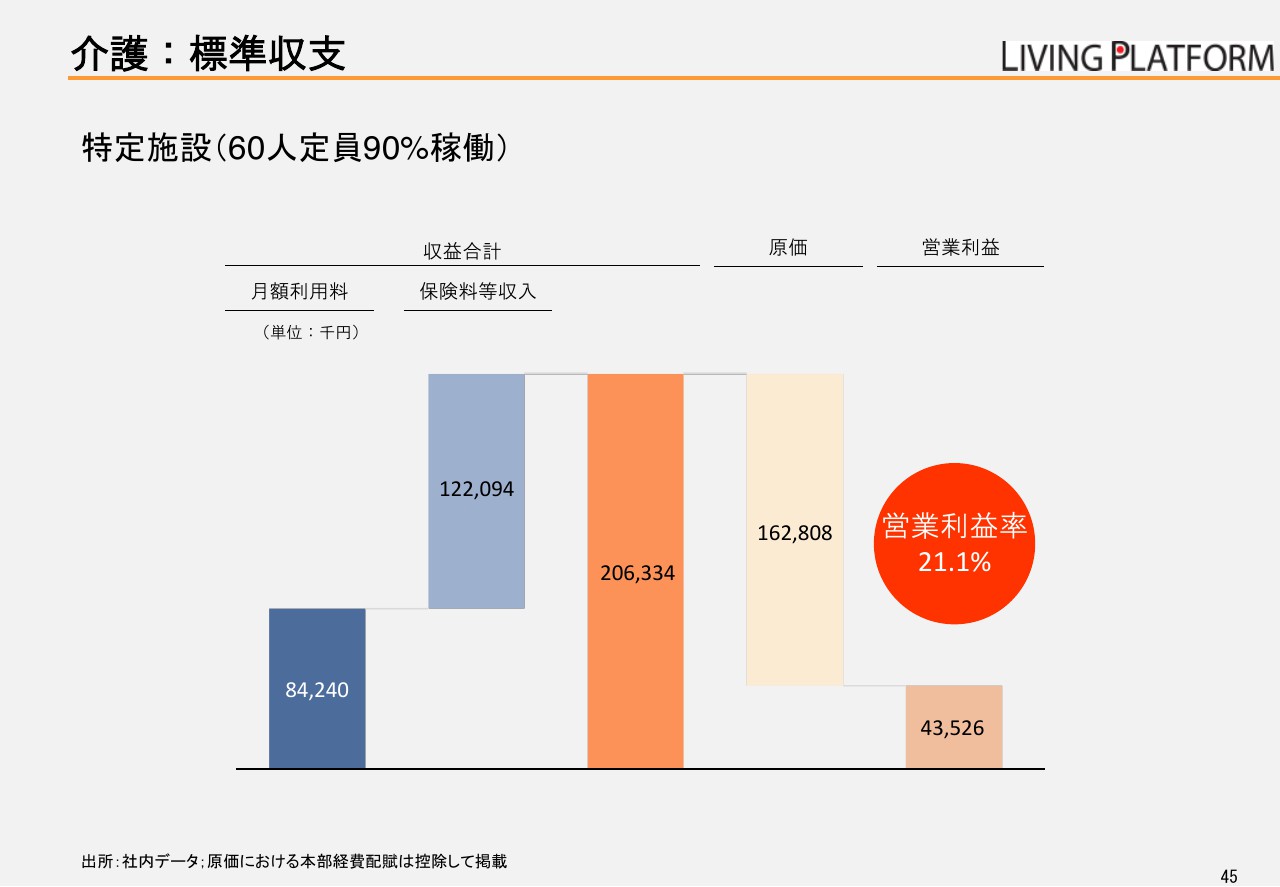

介護:標準収支

標準収支は毎回示ししているとおりです。これだけ大きなマーケットの中でそれぞれの利益率が高いため、事業を承継しつつ、その中で我々の事業モデルを一部当てはめていくことにより、利益率に反映されていくという過程だと思っています。

第4四半期も含めた昨年度の決算発表では非常に失望させてしまったかもしれませんが、これだけ大きなマーケットの中で、我々としてはビジネスモデルはできていると考えていますので、継続的に事業を作っていきます。

そして事業承継によって、遠くない時間軸の中でステークホルダーのみなさまがご安心いただける企業として全力で取り組みたいと思っていますし、自信を持って私も経営していますので、今後ともご協力のほどよろしくお願いいたします。以上で決算説明を終了させていただきます。

金子氏よりご挨拶

今回の資料に限らず、当社Webにおいてマンスリーレポートなど、さまざまな資料を公開していますし、今後も情報交換に力を入れていきたいと思っています。そして、これらの資料も踏まえながら弊社のことをより理解していただけるように尽力してまいります。本日はお忙しい中、弊社の決算説明会にご参加いただきましてありがとうございました。

新着ログ

「サービス業」のログ