OCHIHD、売上高、営業利益、当期純利益は過去最高 住宅着工戸数増加とM&A効果が寄与

会社概要

越智通広氏(以下、越智):それでは、2022年3月期OCHIホールディングスの決算についてご説明させていただきます。

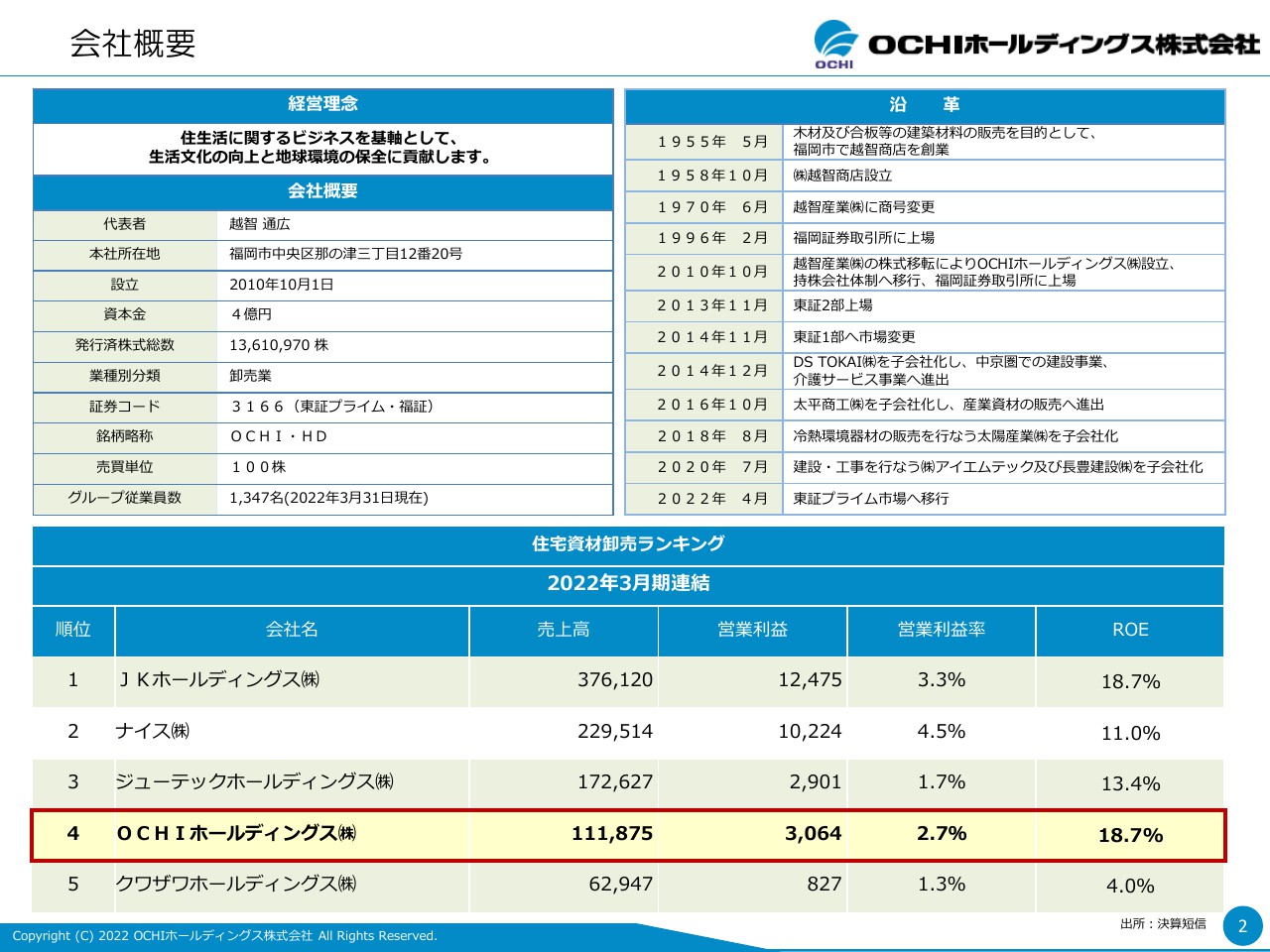

まずは会社概要です。スライドをご覧のとおり、OCHIホールディングスは福岡市中央区に本社を構えており、東証プライム市場と福岡証券取引所に上場しています。1955年創業で、2014年に東証1部に市場変更となりました。2022年4月に東証プライム市場に移行しています。

住宅資材業界における卸売業者のランキングでは、OCHIホールディングスは第4位です。昨年度はウッドショックに始まり、合板ショックと言いますか、合板が非常に値上がりしている状況が続いています。

そのため、同業他社では、木材の取り扱いの多いナイスや、合板の取り扱いの多いJKホールディングスは営業利益率が非常によくなっています。

弊社グループも従来よりも木材加工などが大きく伸びたため、営業利益率は安定し、改善しています。ROEは18.7パーセントで、JKホールディングスと並んで業界トップです。

事業セグメントとグループ拠点

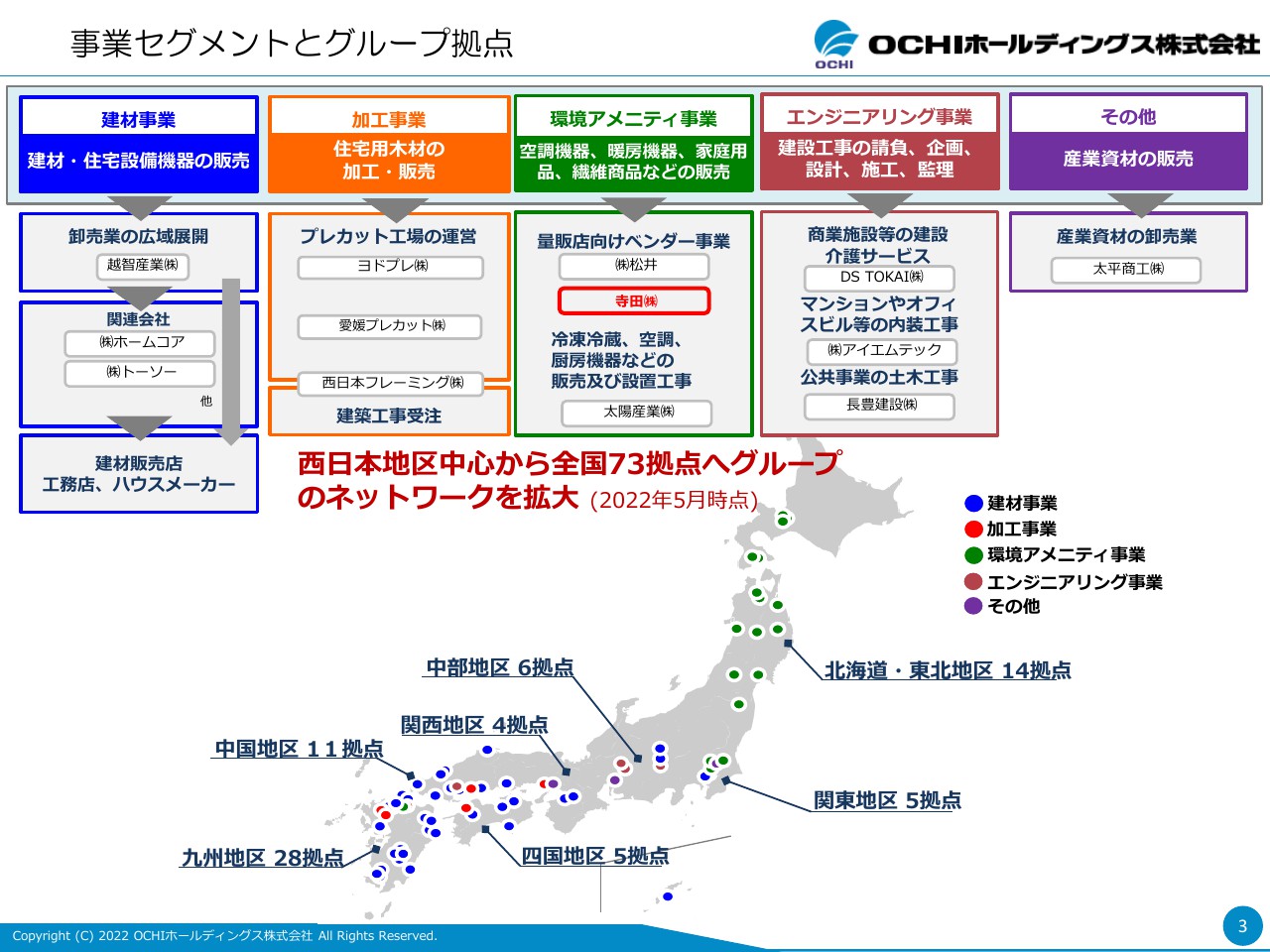

事業セグメントです。「建材事業」「加工事業」「環境アメニティ事業」「エンジニアリング事業」、構成比が小さく産業資材の卸部門である「その他」の5部門から構成されています。

昨年度は環境アメニティ事業で寺田という会社のM&Aを行いました。毎期、M&Aを行うことによってネットワークが非常に拡大してきており、現在全国に73拠点あります。東日本の拠点も非常に増えてきたところです。

売上高/営業利益の推移

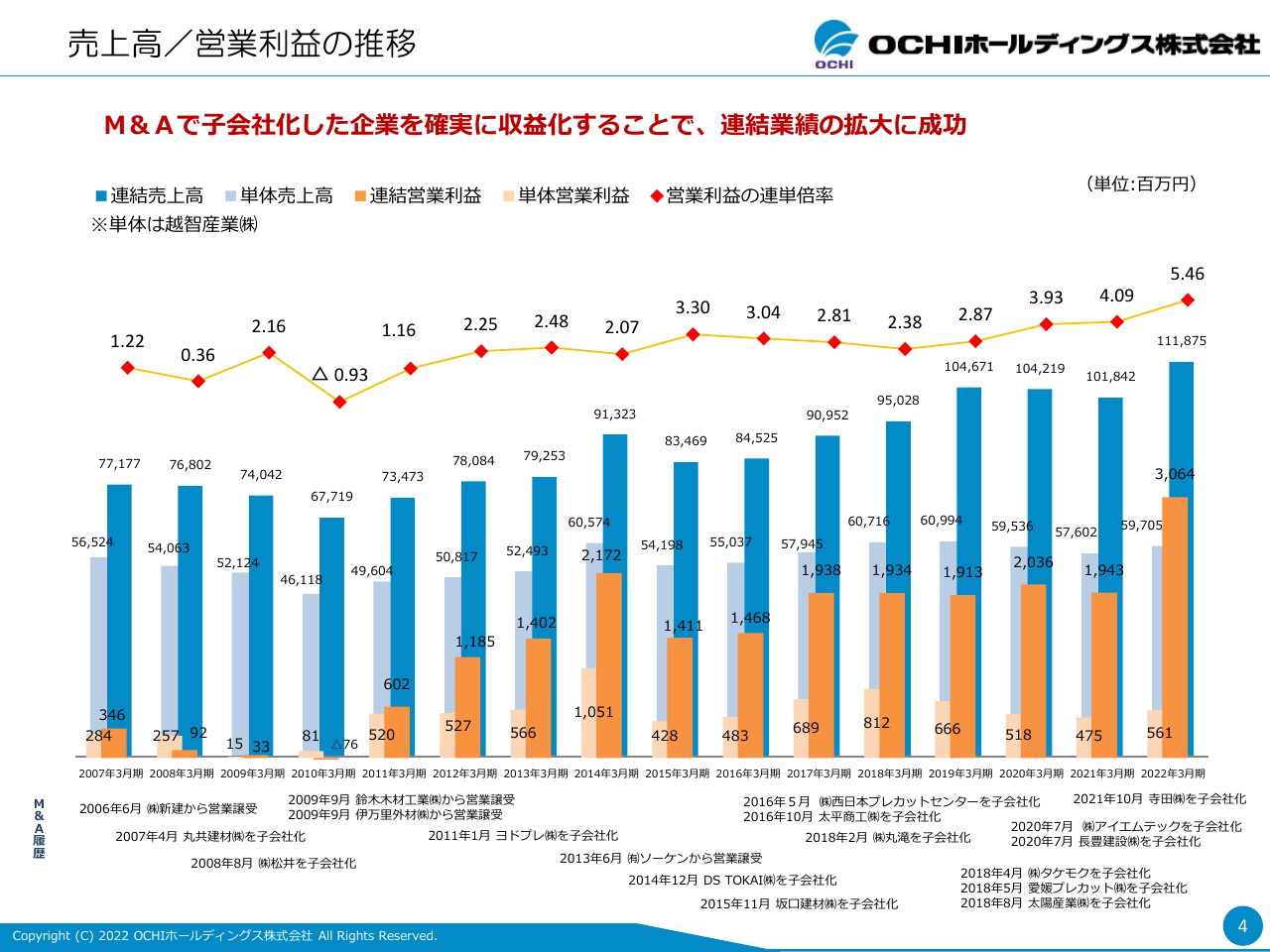

M&Aで子会社化した企業の収益は確実によくなってきており、連結業績が非常に拡大しています。営業利益の連単倍率は昨年度が5.46倍で過去最高となっており、M&Aで子会社化した企業群が非常に収益を稼いでくれたということです。

決算ハイライト

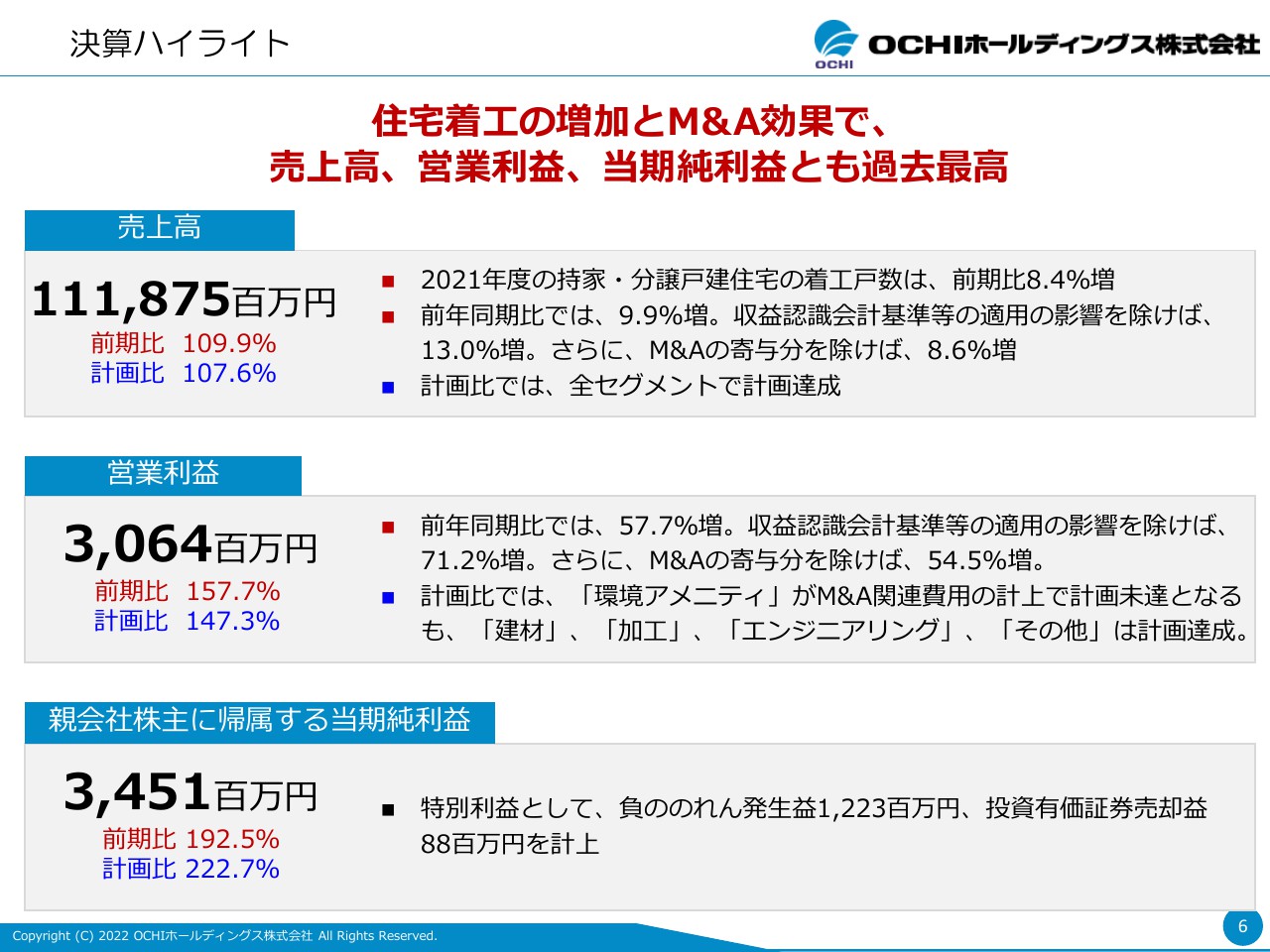

決算概況についてです。決算ハイライトとしては、住宅着工戸数が81万戸から86万戸へ増加したこととM&A効果で、売上高、営業利益、当期純利益とも過去最高となりました。

売上高は1,118億7,500万円です。背景としては持家・分譲戸建住宅の着工戸数が前期比8.4パーセント増となったことや、さまざまな商材の値上がりが増収に貢献しています。結果として、前年同期比9.9パーセントの増収、計画比プラス7.6パーセントとなりました。

また、収益認識会計基準を当期首から適用していますので、その影響を除きますと、約13.0パーセントの増加となっています。計画比については、全事業部門とも計画を達成できたということです。

営業利益は前年同期比57.7パーセント増です。こちらも収益認識会計基準の適用の影響を除くと71.2パーセント増ということで、大幅な増益となりました。

環境アメニティ事業は先ほどお伝えした寺田のM&A関連費用の計上で計画未達になっていますが、それ以外の事業はすべて計画を達成できています。

当期純利益は34億5,100万円で前期比92.5パーセント増と、こちらも過去最高となりました。特別利益として、先ほどの寺田のM&Aに伴い、負ののれんが12億2,300万円発生したことや、投資有価証券の売却益を8,800万円計上していることなどにより、大幅な増収増益となっています。

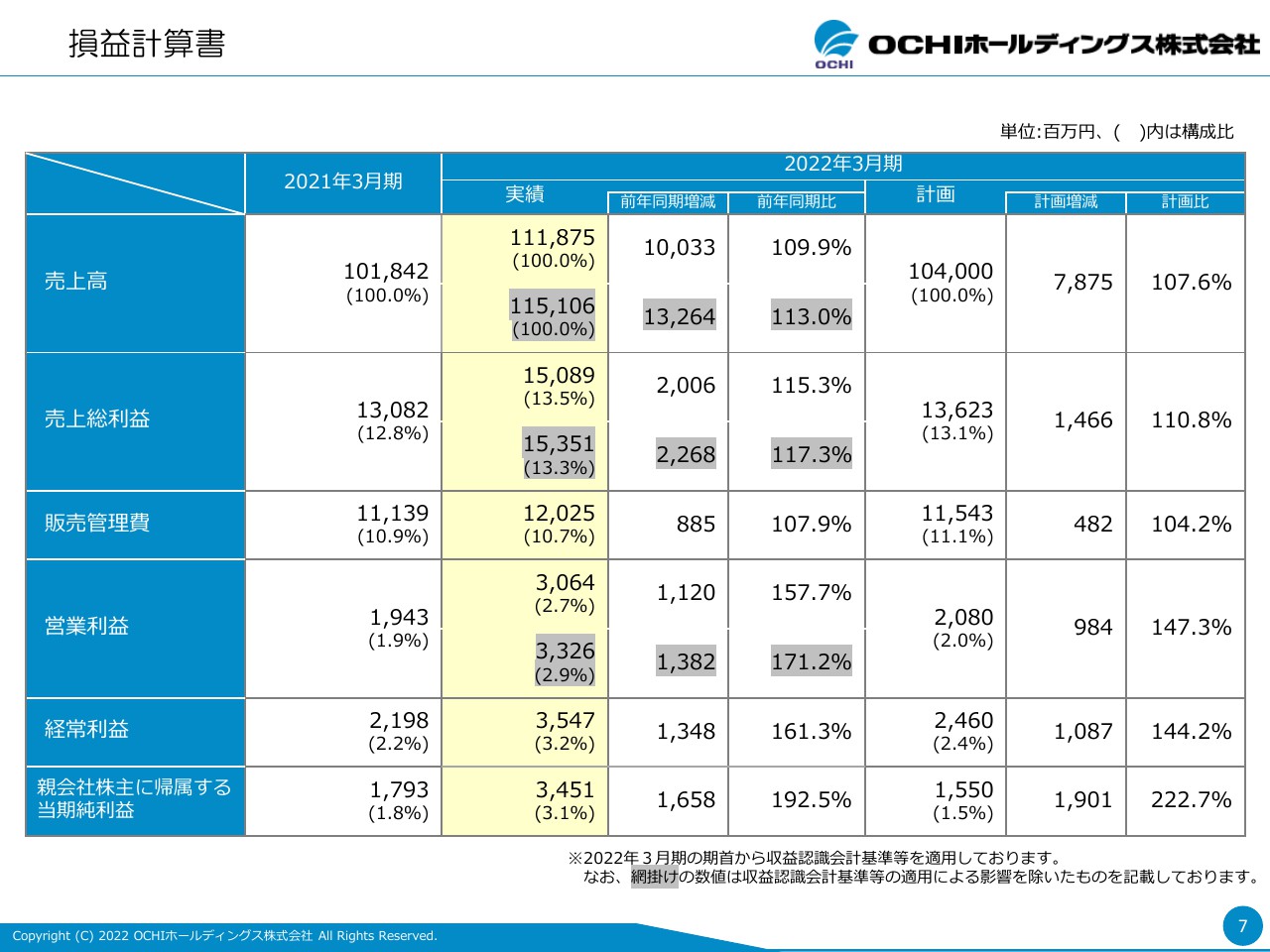

損益計算書

損益計算書についてです。スライドの網掛けのところは、収益認識会計基準の影響を除いた数字です。おかげさまで前年同期比・計画比ともに、収益認識会計基準を適用してもすべてオーバーしています。

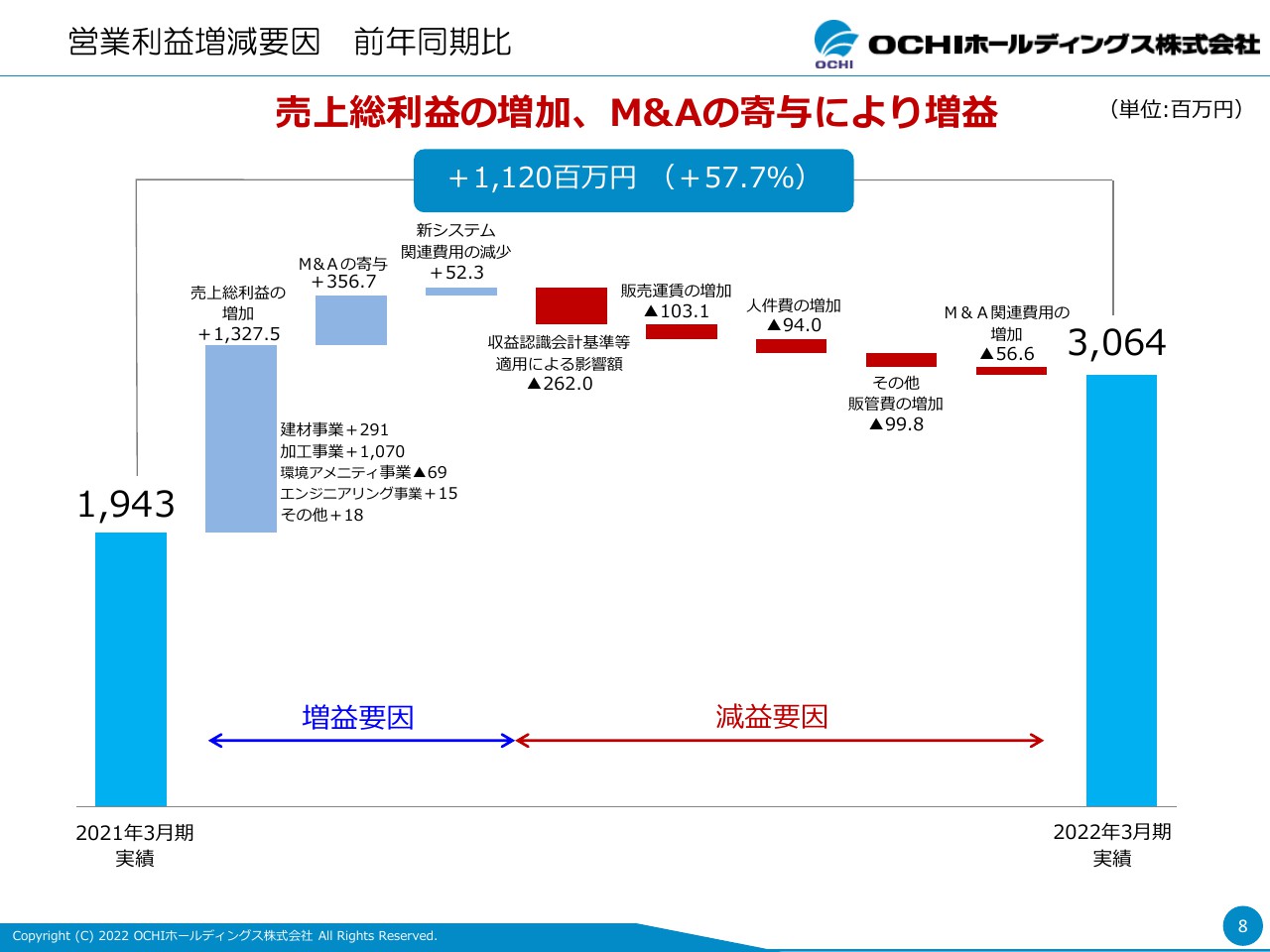

営業利益増減要因 前年同期比

営業利益の増減要因です。前年同期比プラス11億2,000万円、プラス57.7パーセントの増益です。売上の増加により売上総利益が13億2,700万円増えたことが圧倒的に大きく、加えてM&Aの寄与が3億5,600万円ありました。また、昨年から建材部門で新システムを導入しており、その関連費用が減少したこともプラスになっています。

収益認識会計基準の適用による影響が2億6,200万円で、マイナス要因となりました。販売運賃や人件費を中心に販管費などが昨年度より増加しており、また、M&A関連費用の増加が5,600万円ありました。

増益部分が圧倒的に大きかったということで、営業利益は30億6,400万円、前年同期比11億2,000万円の増益となっています。

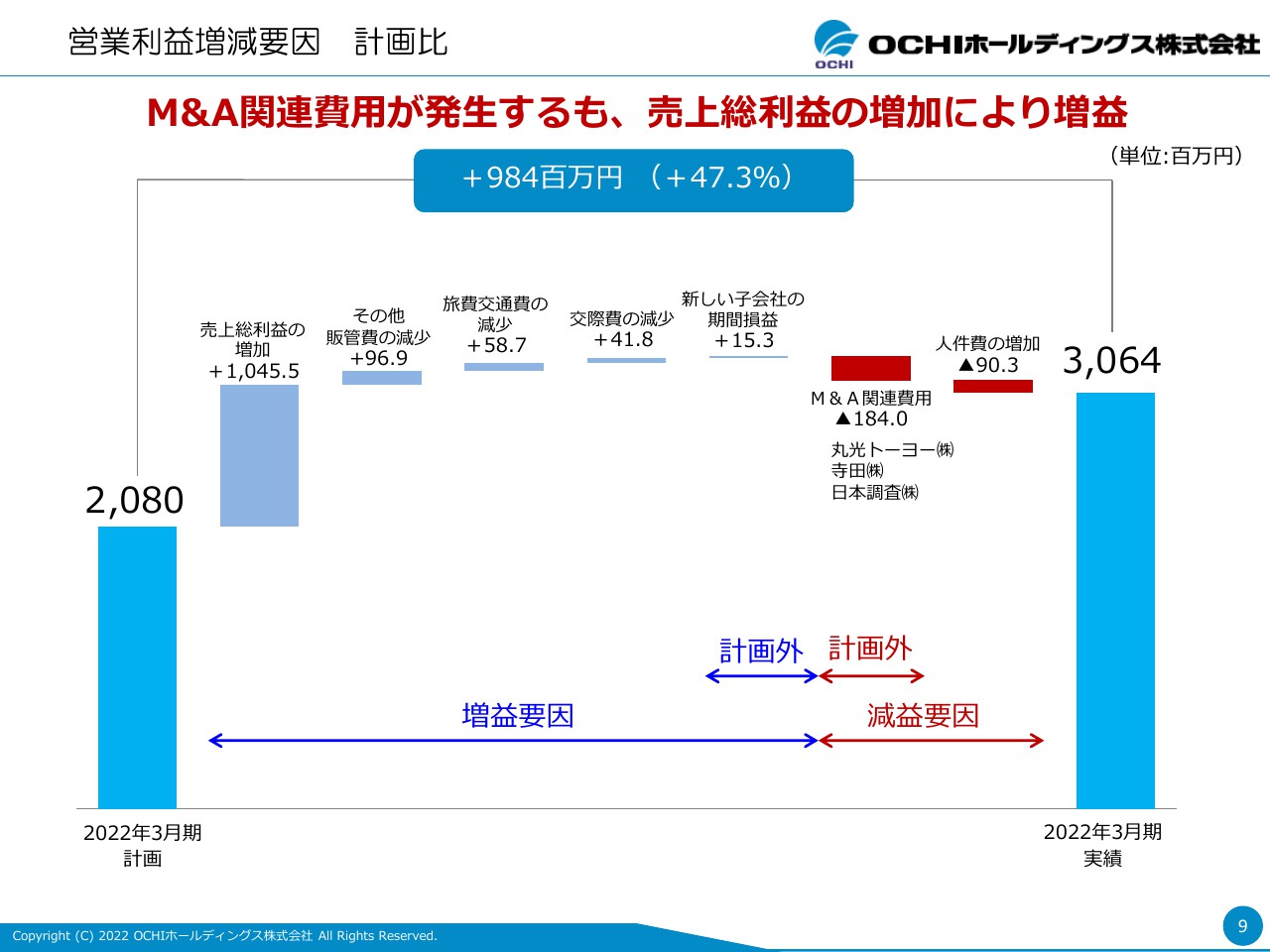

営業利益増減要因 計画比

営業利益増減要因の計画比です。先ほどと同じように、売上総利益が10億4,500万円増えたことにより大幅な増益となりました。その他、計画に対して販管費の減少がありましたが、計画外としていたM&A関連費用で1億8,400万円、人件費も増加して9,000万円のマイナス要因となりました。

ただし、こちらも圧倒的にプラス要素が大きかったということで、計画に対し47.3パーセントの大幅な増益となっています。

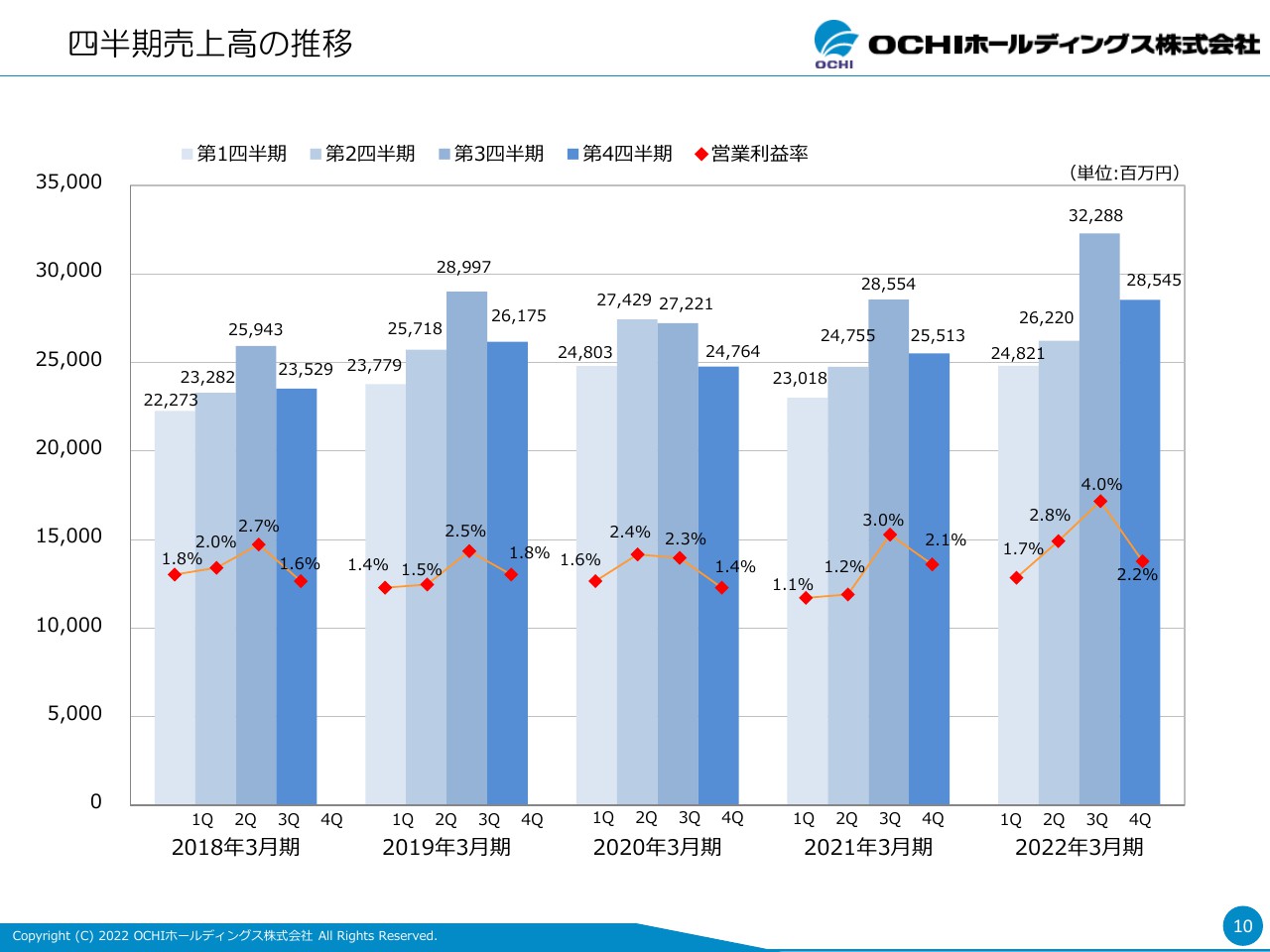

四半期売上高の推移

四半期の売上高の推移です。ご覧のとおり、おかげさまで第3四半期、第4四半期は過去最高となりました。

ウッドショックの影響などにより、木材の加工部門などで大幅に利益率が改善したことや、エンジニアリング事業部門などの新しい部門の利益率への貢献が第3四半期、第4四半期にありました。第3四半期は過去に比べて利益率も非常に高くなっています。

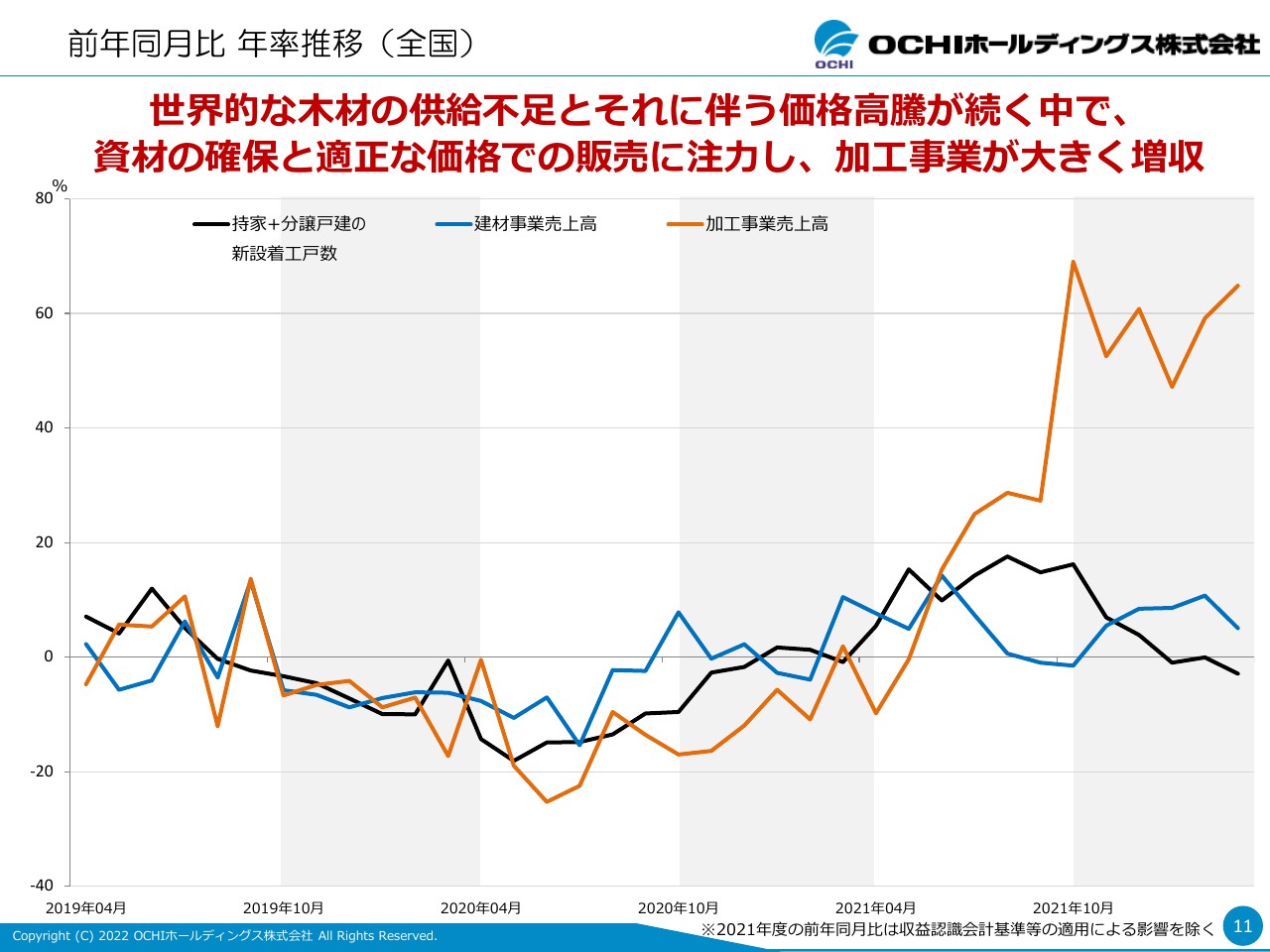

前年同月比 年率推移(全国)

年率の比較です。黒い折れ線グラフが持家と分譲戸建の新設着工戸数で、ご覧のとおり2021年10月くらいをピークとして、やや下がってきている状況です。しかし、加工事業の売上高は、ウッドショックの影響もあり木材の販売単価が非常に上がったということで、大きく増収となっています。

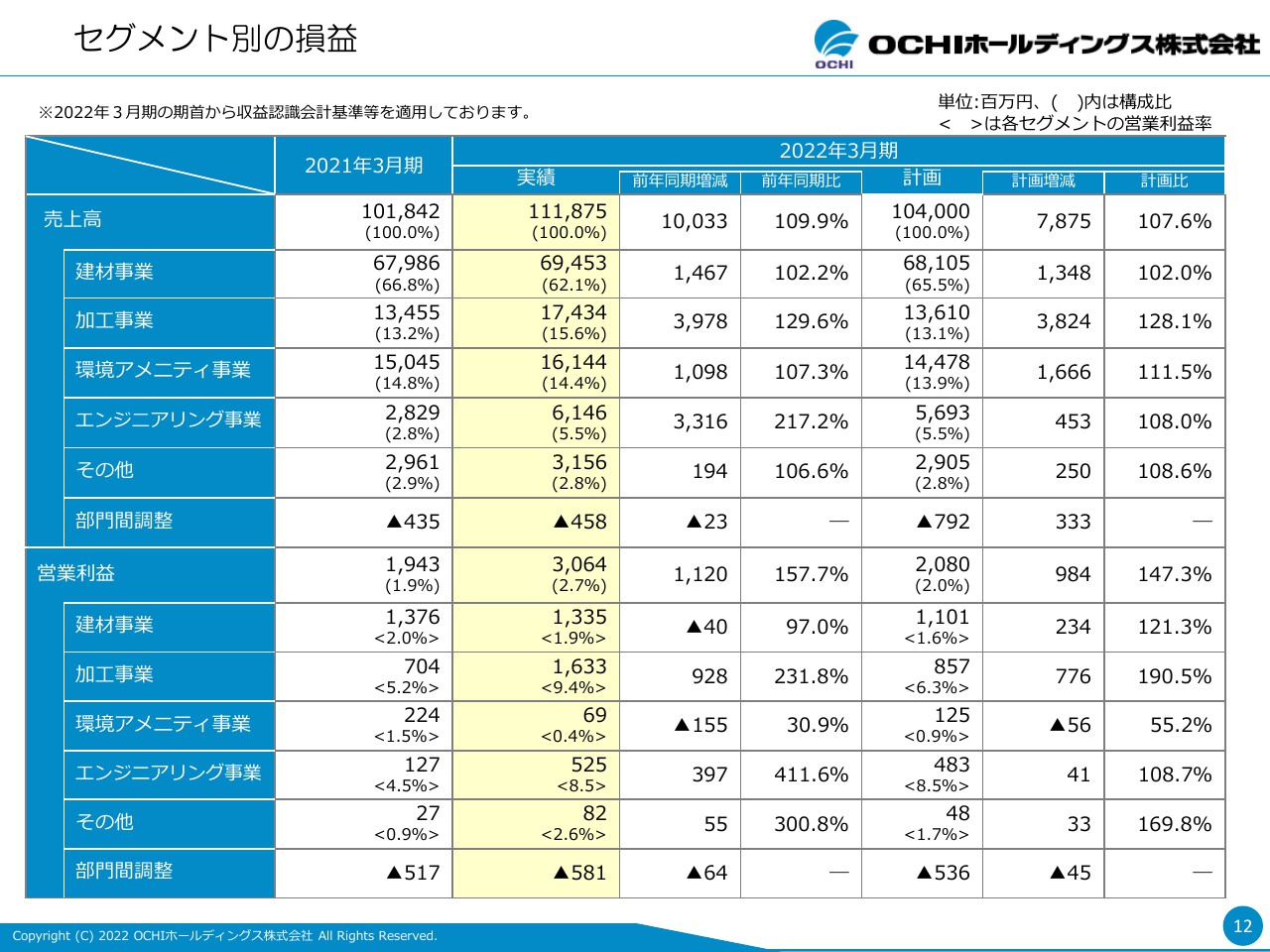

セグメント別の損益

セグメント別の損益です。ご覧のとおり、売上高はすべての事業部門で前年同期比、計画比でプラスになっています。

営業利益面では、残念ながら建材事業が前年同期比で若干マイナスですが、計画比では大幅なプラスになっています。環境アメニティ事業は先ほどのM&A関連費用の計上もあり、前年同期比・計画比で大幅なマイナスとなりました。それ以外の事業はプラスで終わっています。

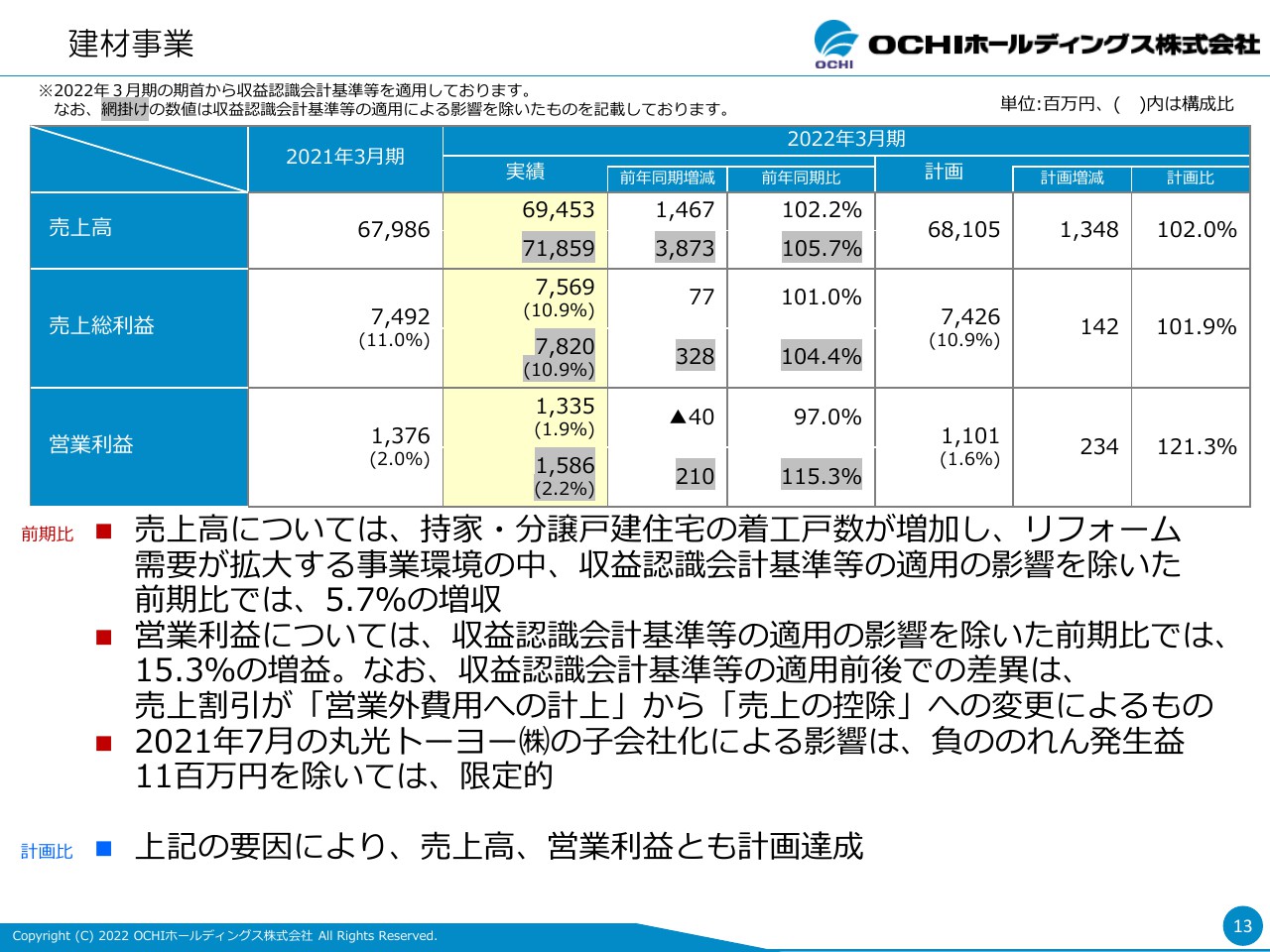

建材事業

建材事業についてです。スライドの網掛けのところは収益認識会計基準を控除した数字です。収益認識会計基準の適用を控除すると、営業利益は15億8,600万円、前年同期比2億1,000万円増、15.3パーセント増となっています。

従来、営業外費用としていた売上割引を売上高から控除するなど、収益認識会計基準により計上の仕方が変わったことが大きく影響しています。計画ではそのようなところを織り込んでいたため、売上高・営業利益ともに計画を達成できています。

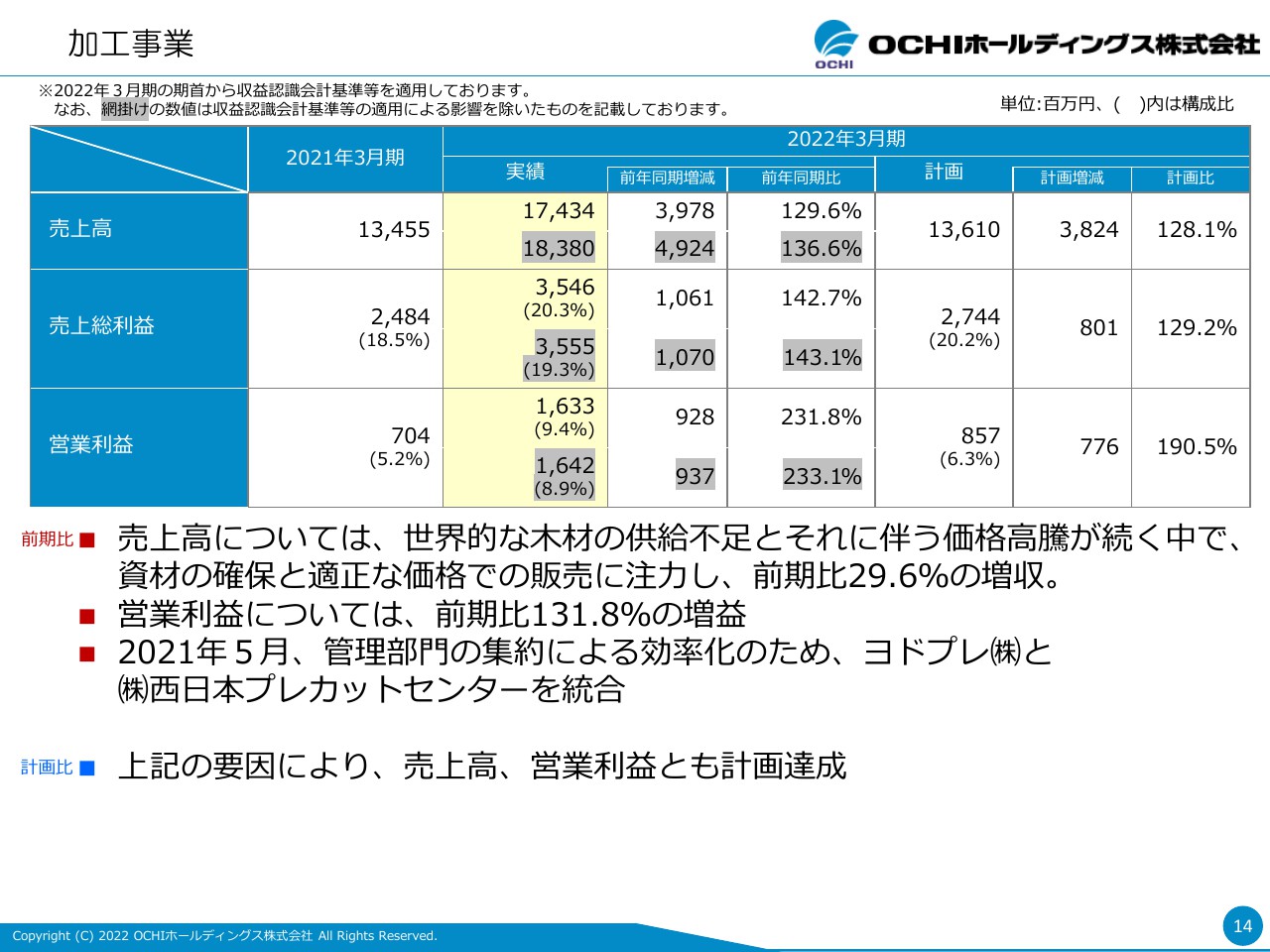

加工事業

加工事業です。スライドの網掛けのところは収益認識会計基準を控除した数字です。収益認識会計基準を適用しても大幅な増収増益で、ウッドショックの影響が非常に色濃く出ています。資材をしっかり確保できたことが非常に大きかったということです。

また、2021年5月にヨドプレと西日本プレカットセンターを統合し、管理部門の合理化を行っています。売上高・営業利益とも、計画をすべて達成できています。

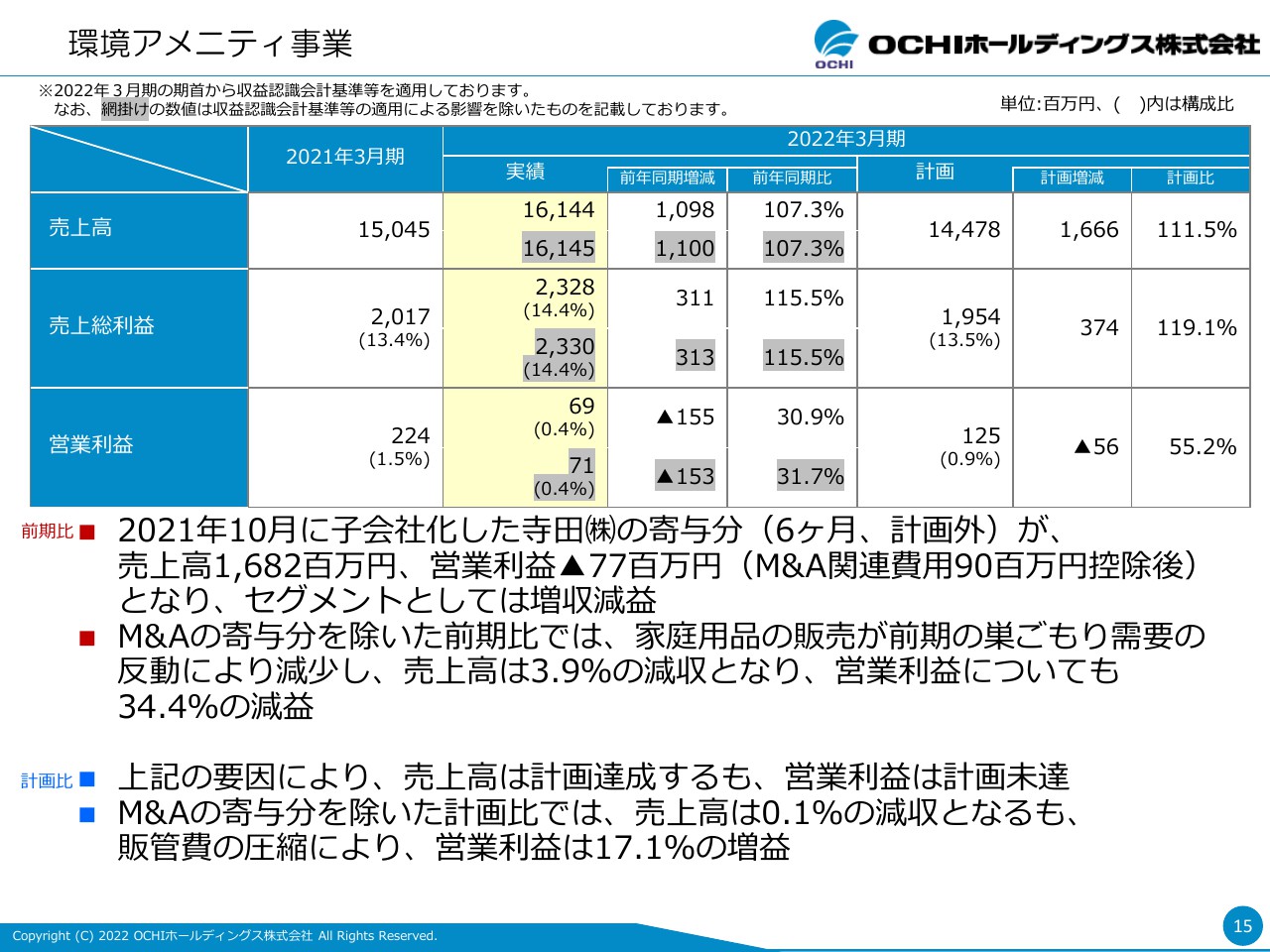

環境アメニティ事業

環境アメニティ事業です。ご覧のとおり、売上高は大幅な増収ですが、利益面では寺田のM&A関連費用が9,000万円発生したことで、営業利益は前年比1億5,500万円のマイナスで終わっています。

M&Aの寄与分を除くと、前期の巣ごもり需要の反動により家庭用品の販売が減少し、売上高は前期比3.9パーセントの減収、営業利益も前期比34.4パーセントの減益となりました。売上高は順調に伸びていますが、利益面では多少苦戦しているという結果です。

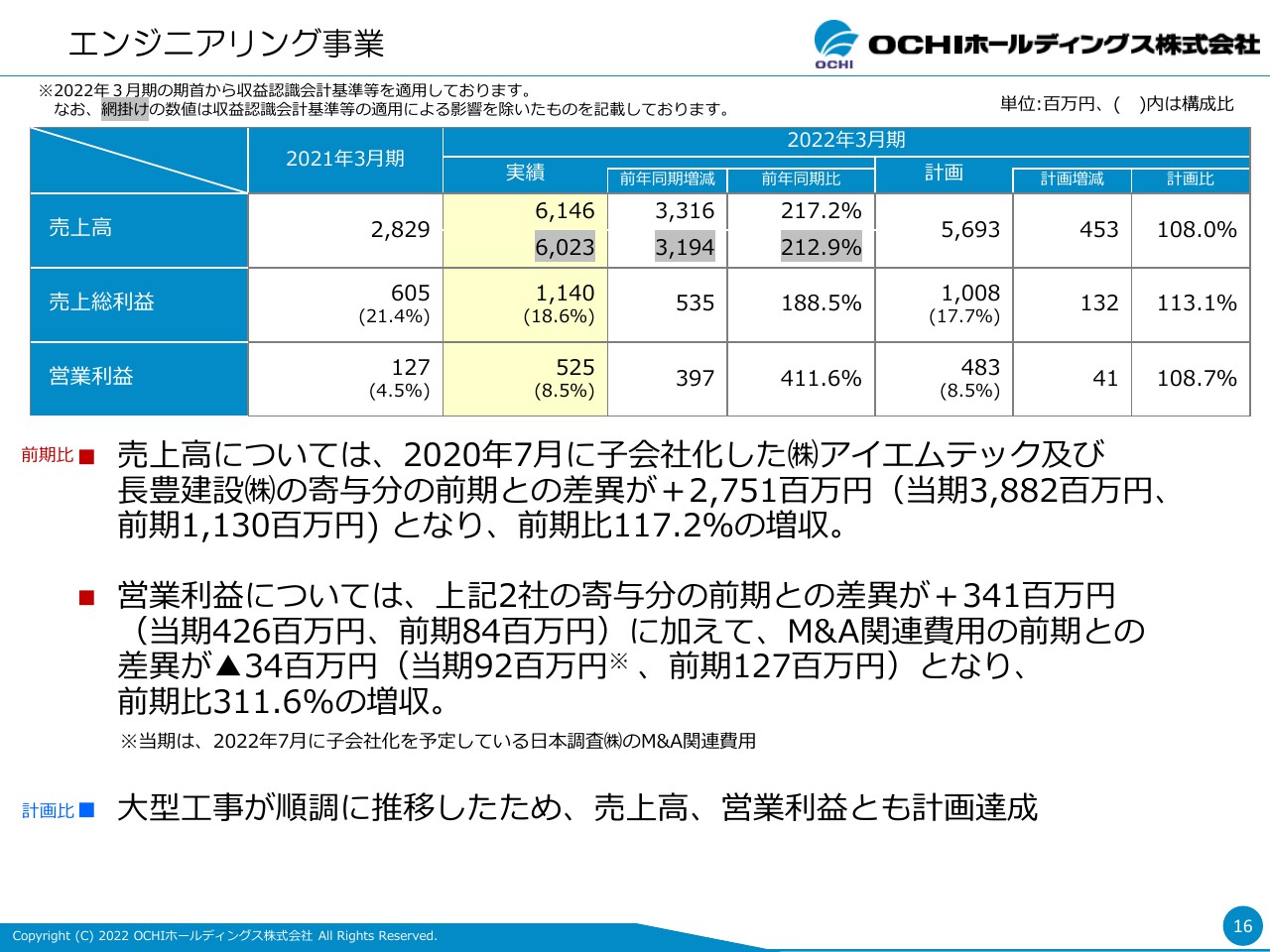

エンジニアリング事業

エンジニアリング事業です。2020年7月に子会社化したアイエムテックや長豊建設は、昨年度は通期で連結の売上高に計上されており、前期との差がプラス27億5,100万円となりました。前期比で2倍以上の増収となっています。

営業利益は、その2社の寄与分の前期との差がプラス3億4,100万円となりました。M&A関連費用は当期に9,200万円計上しましたが、前期には1億2,700万円を計上していたため、その差額としてマイナス3,400万円となりました。結果として、前期比311.6パーセントの大幅な増益となっています。

また、全体的に大型工事が順調に推移したため、売上高・営業利益ともに計画を大幅に達成できました。

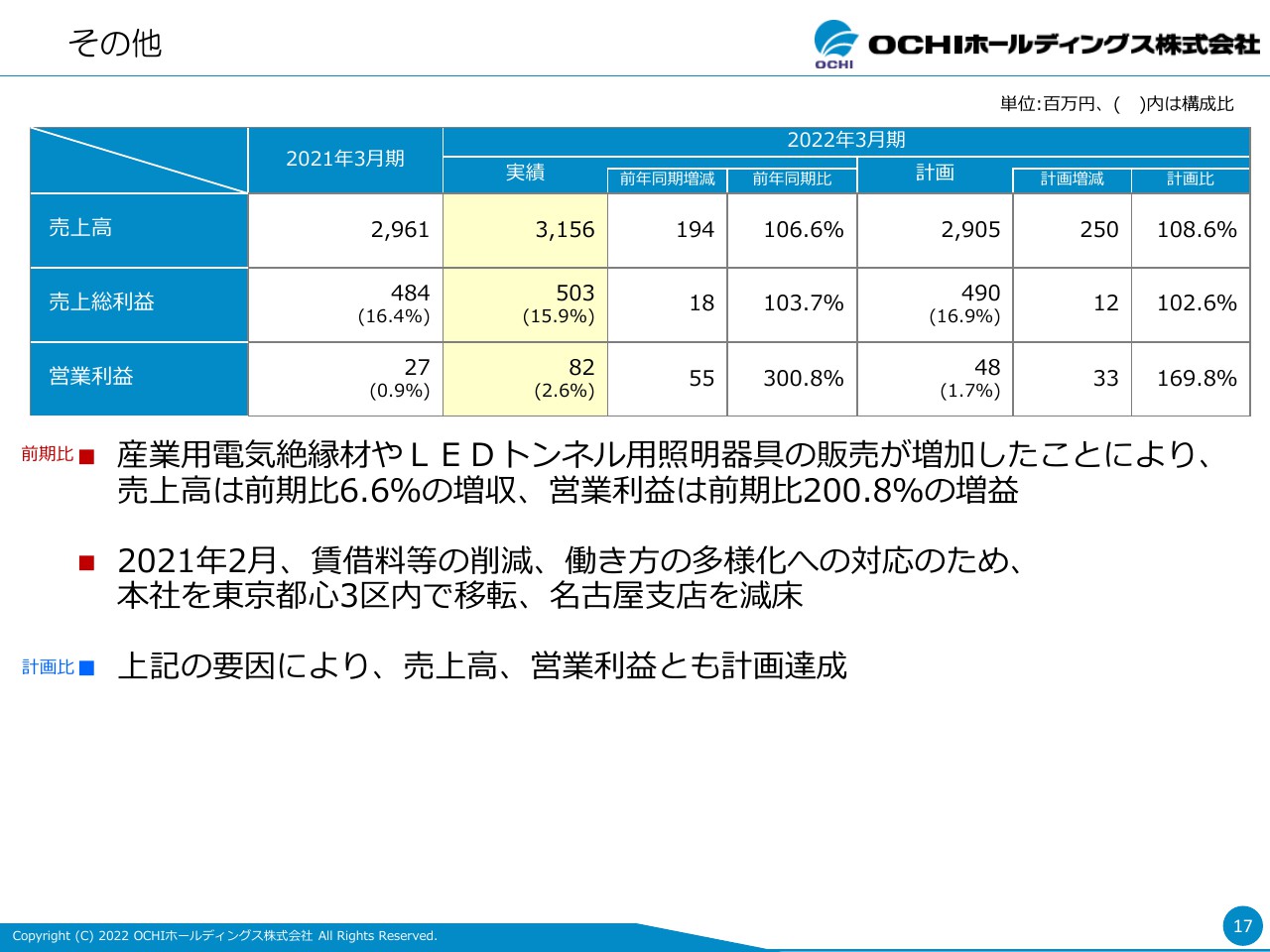

その他

その他の産業資材部門も、堅実に稼いでいます。産業用電気絶縁材やLEDトンネル用照明機器の販売が増加したことにより、売上高は前期比6.6パーセントの増収、営業利益は前期比200.8パーセントの増益となり、約3倍伸びています。

2021年2月には賃借料の削減や働き方の多様化への対応のため、本社を東京都心3区内で移転しました。名古屋支店もやや減床しています。おかげさまで、売上高・営業利益ともに計画の予算を十分に達成できています。

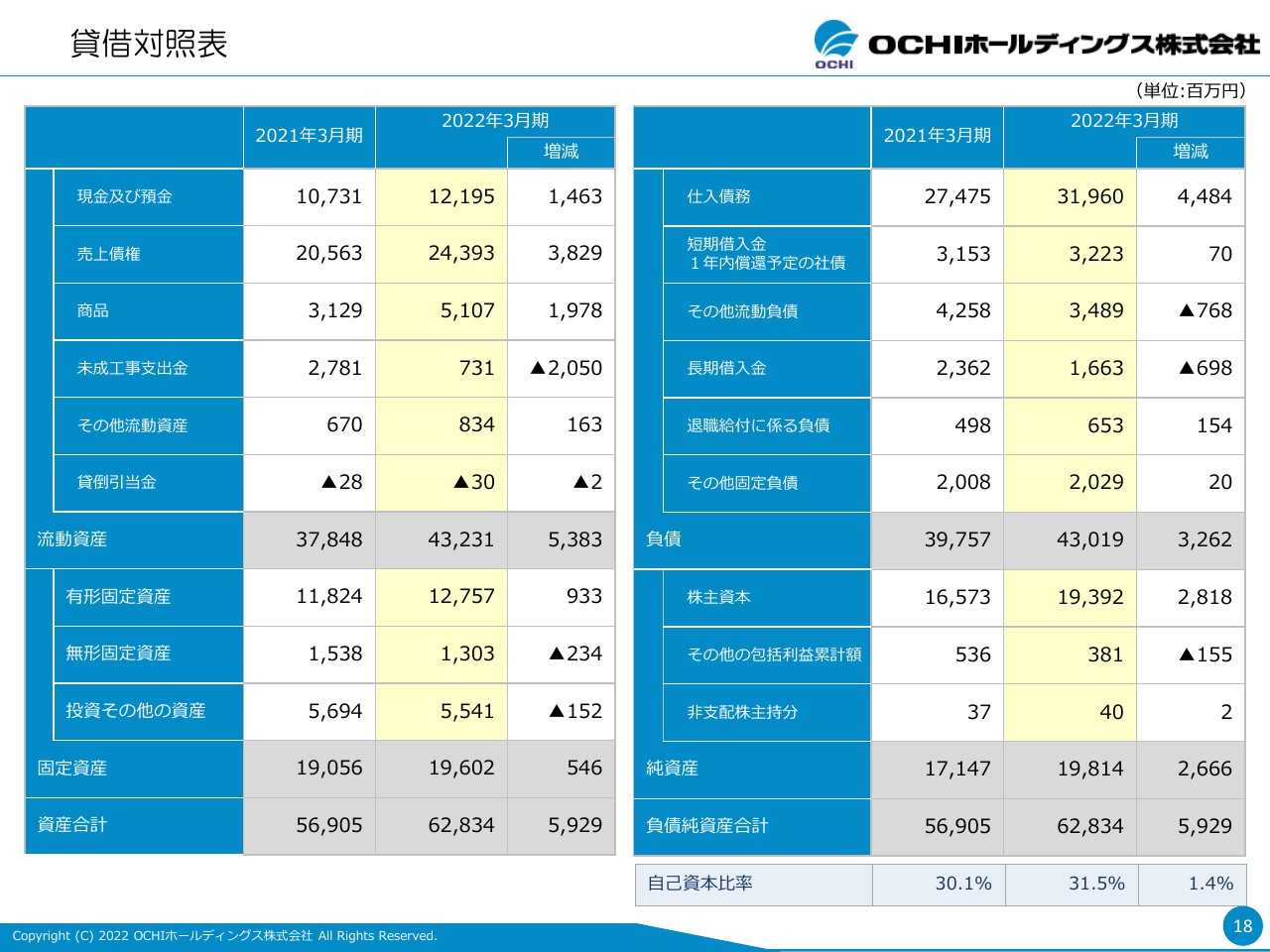

貸借対照表

貸借対照表です。総資産は60億円近く伸びて、純資産は負ののれんの計上などで前期比26億6,600万円増加しています。自己資本比率は30.1パーセントから1.4パーセント向上して、31.5パーセントです。

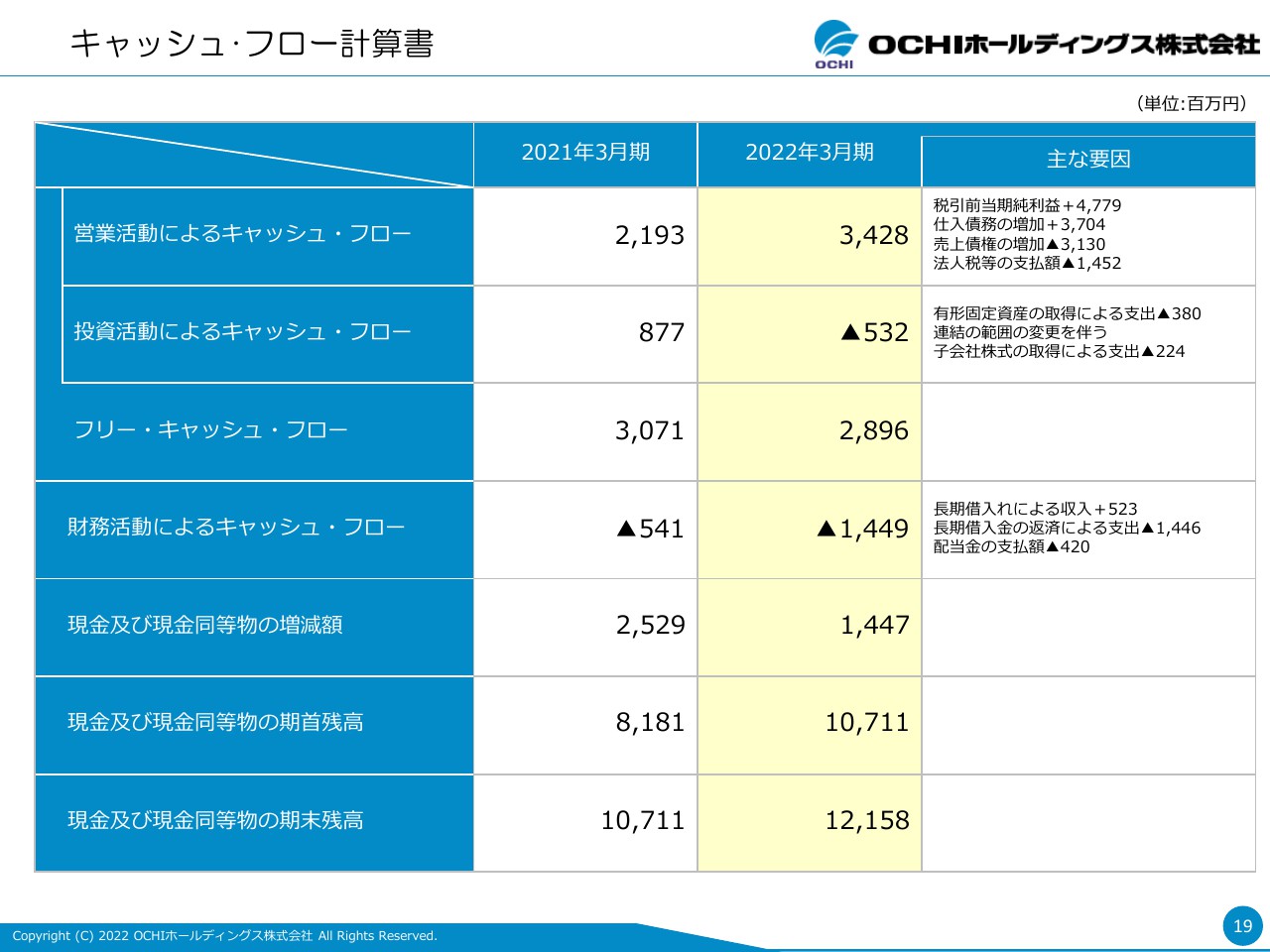

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは34億2,800万円で、前期比で12億円以上伸びました。

投資活動によるキャッシュ・フローは、有形固定資産の取得などによる支出がマイナス3億8,000万円、子会社株式の取得による支出がマイナス2億2,400万円で、マイナス5億3,200万円でした。

フリー・キャッシュ・フローは28億9,600万円です。財務活動によるキャッシュ・フローは、長期借入金を14億4,600万円返済し、配当金の支払額も増えたことで、マイナス14億4,900万円となっています。

結果として、現金および現金同等物が前期比14億4,700万円増加しました。現金および現金同等物の期末残高は、121億5,800万円となっています。

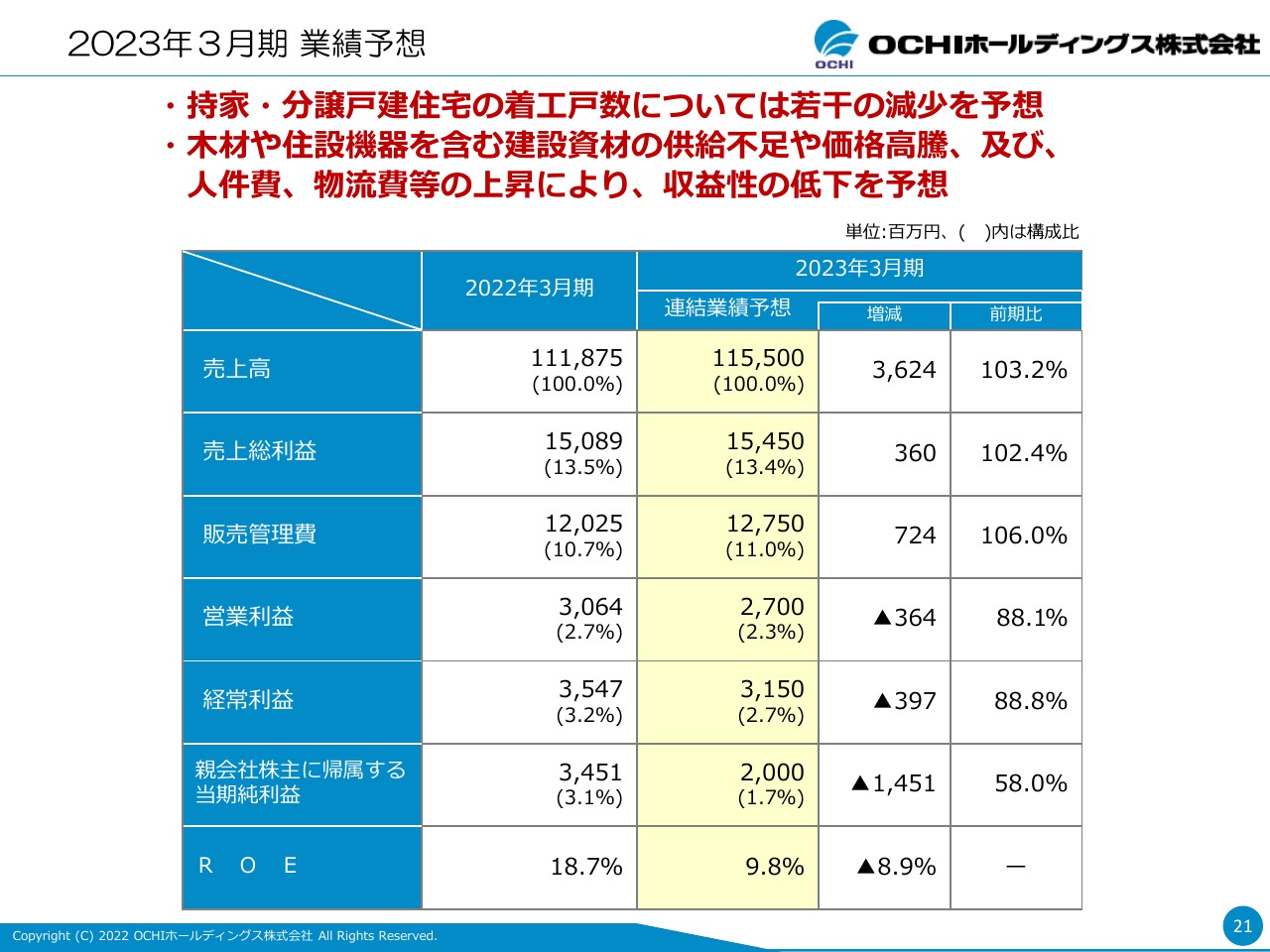

2023年3月期業績予想

2023年3月期の業績予想です。持家や分譲戸建住宅の着工戸数は、残念ながら若干減少すると予想しています。現状でも、分譲戸建住宅と貸家は伸びて全体の着工戸数は伸びているものの、持家はすでに減少傾向に入ってきていると見ています。

木材や住設機器を含む建設資材の供給不足や価格高騰は、今後も続くと見ています。人件費や物流費なども上昇していくと予想しており、残念ながら収益性はある程度低下すると考えています。

売上高は、相次ぐ値上げやM&A分の寄与などもあり、前年比3.2パーセント増収の1,155億円を計画しています。営業利益はマイナス3億6,400万円の27億円で、約12パーセントの減益と予想しています。

昨年度は負ののれんや有価証券の売却益などで13億円ほど余分に計上していたため、親会社株主に帰属する当期純利益は前期比58パーセント、14億5,100万円の減益で、20億円と予想しています。

ROEは10パーセントを若干割って、9.8パーセントの予想です。前年比が非常によかったため、マイナス8.9パーセントとなっています。

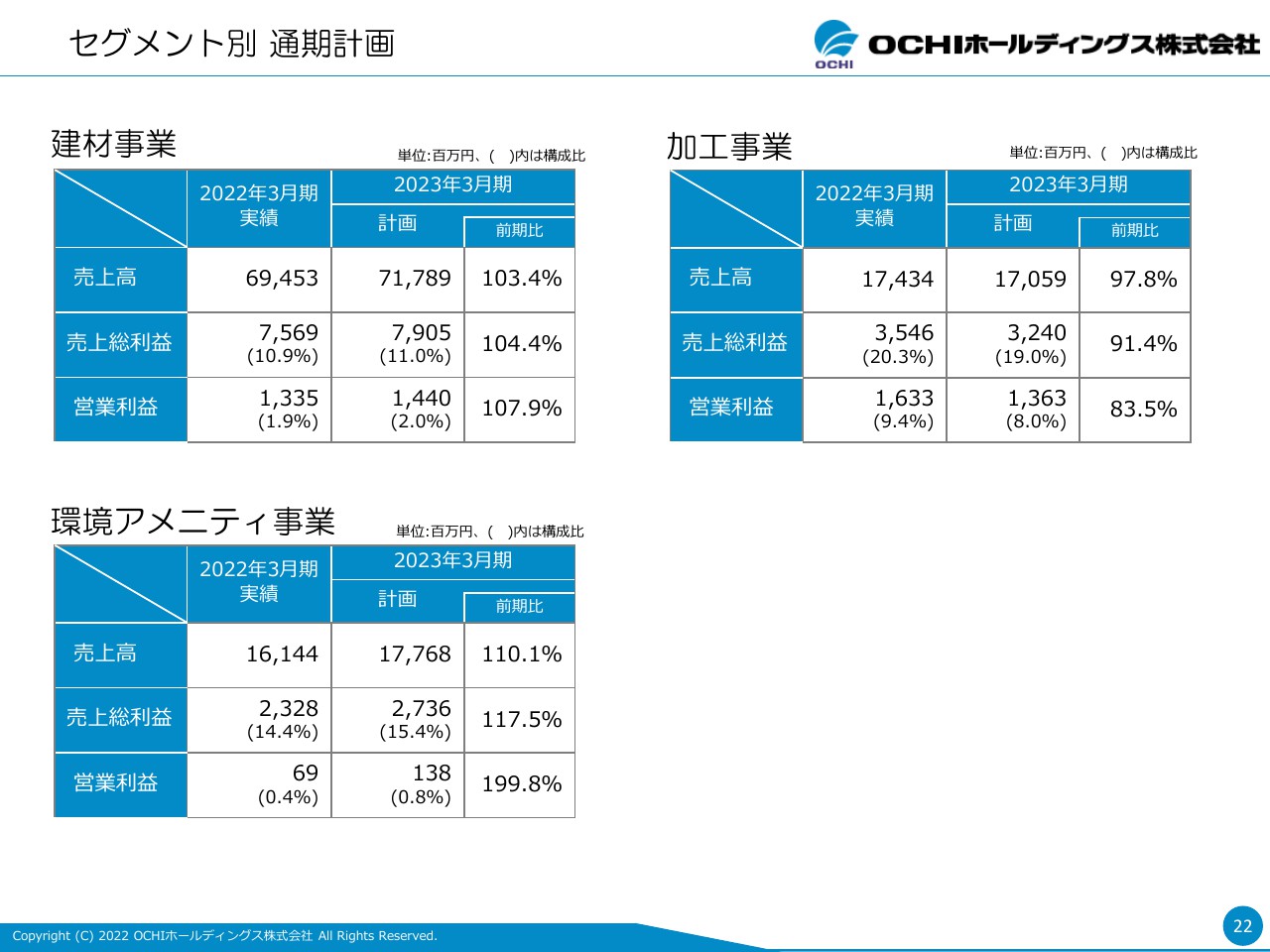

セグメント別通期計画

セグメント別の通期予想です。建材事業の売上高は、さまざまな値上げが相次いでいるため、若干の増収となる717億8,900万円、前期比103.4パーセントと予想しています。営業利益は、値上げの効果などで若干増加すると予想し、前期比107.9パーセント増益の14億4,000万円です。

加工事業は、木材価格がすでに天井を打って少し落ち着いてきていることを受け、若干の減収減益と予想しています。計画は170億5,900万円で、前期比2.2パーセントの減収です。営業利益は13億6,300万円で、前期比83.5パーセント程度にとどまると予想しています。

環境アメニティ事業は、昨年度買収した寺田の売上が寄与し、前期比10パーセント増の177億6,800万円と予想しています。営業利益は、昨年の2倍くらいの1億3,800万円の予想です。昨年に計上したM&Aの関連費用がなくなり、増収増益となる計画です。

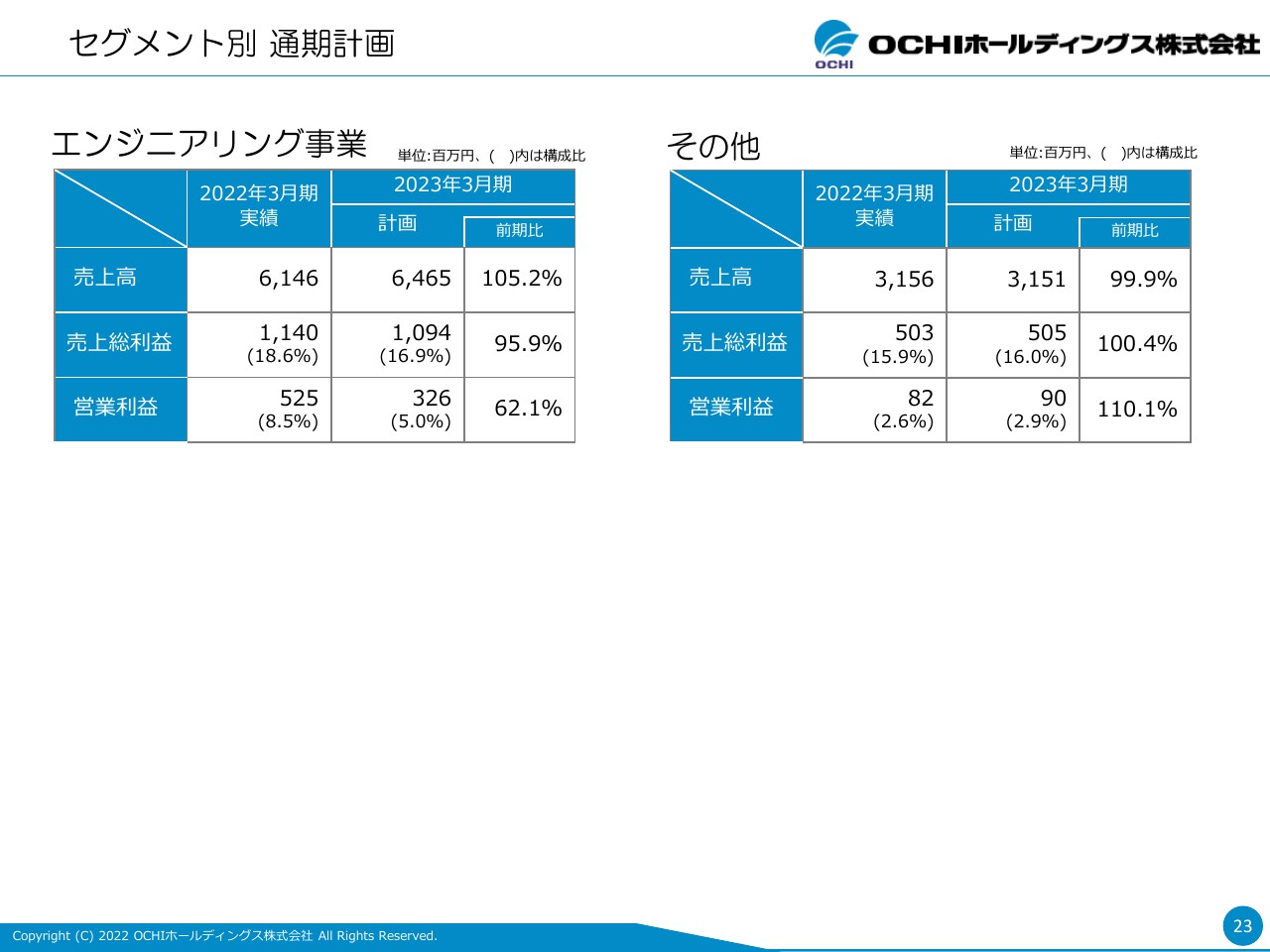

セグメント別通期計画

エンジニアリング事業部門の売上高は、前期比5.2パーセントの増収と予想しています。営業利益は、いろいろな人件費や資材の値上がりがマイナスに働くこともあり、前期比62.1パーセントの3億2,600万円にとどまると予想しています。

その他の産業資材部門はこれからさまざまな変動があるものの、売上高は昨年並みの31億5,100万円の予想です。営業利益は10パーセント増の9,000万円を計画しています。

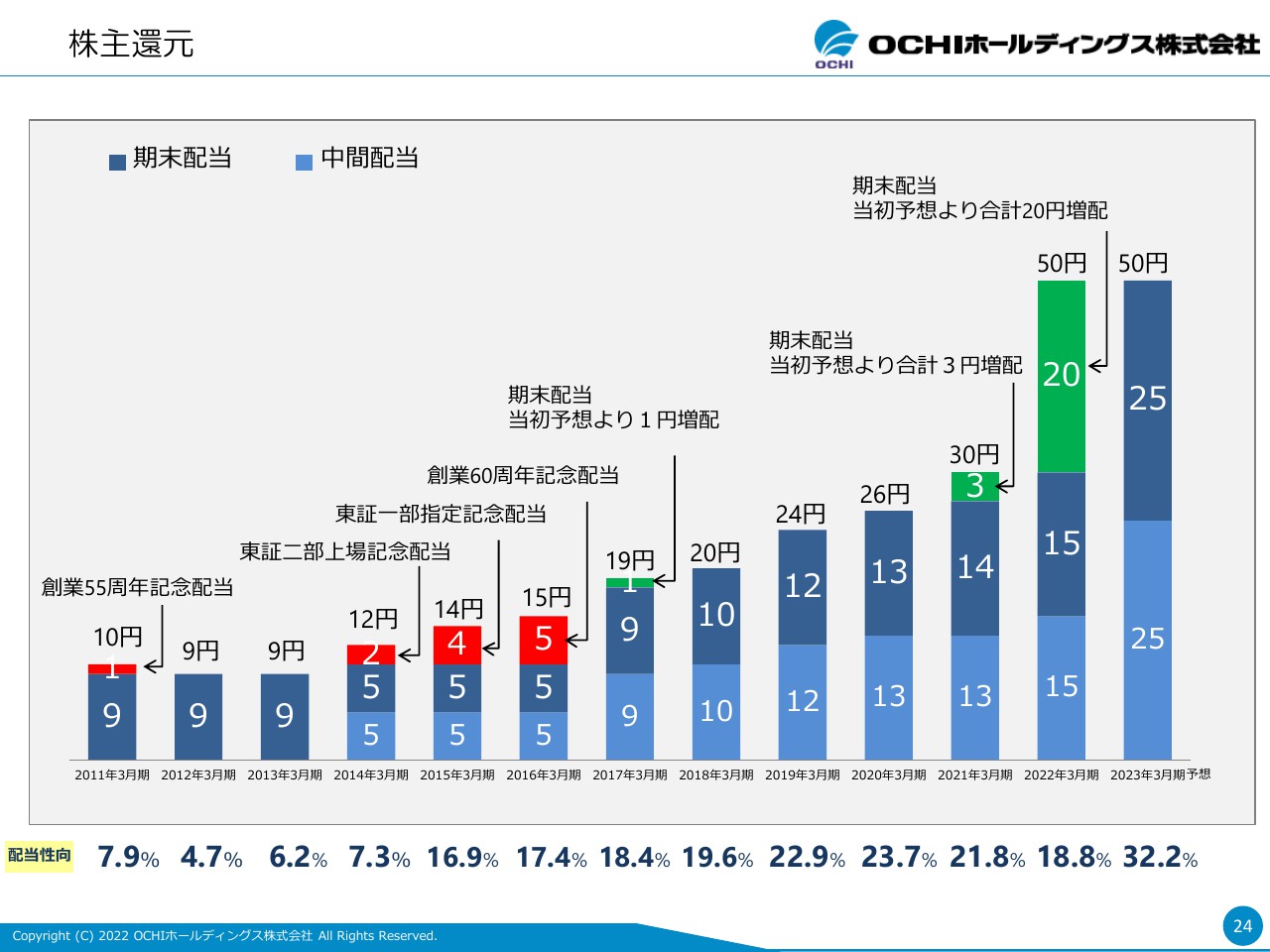

株主還元

株主還元です。スライドのグラフは配当の推移で、9期連続の増配となっています。今年度は昨年度と同じ50円で予想を立てています。9期連続増配が始まる前は9円程度だったため、10年間で約5倍に増加したことになります。今後もさらに株主還元を進めていく考えです。

基本方針

2020年3月期から2022年3月期までの前中期経営計画を振り返ります。スライドの下部に記載の「高収益体質の確立」「M&Aによる事業ポートフォリオの拡大」「次世代を背負う人材の育成」「コーポレートガバナンス及び内部管理の強化」という計画を掲げていました。

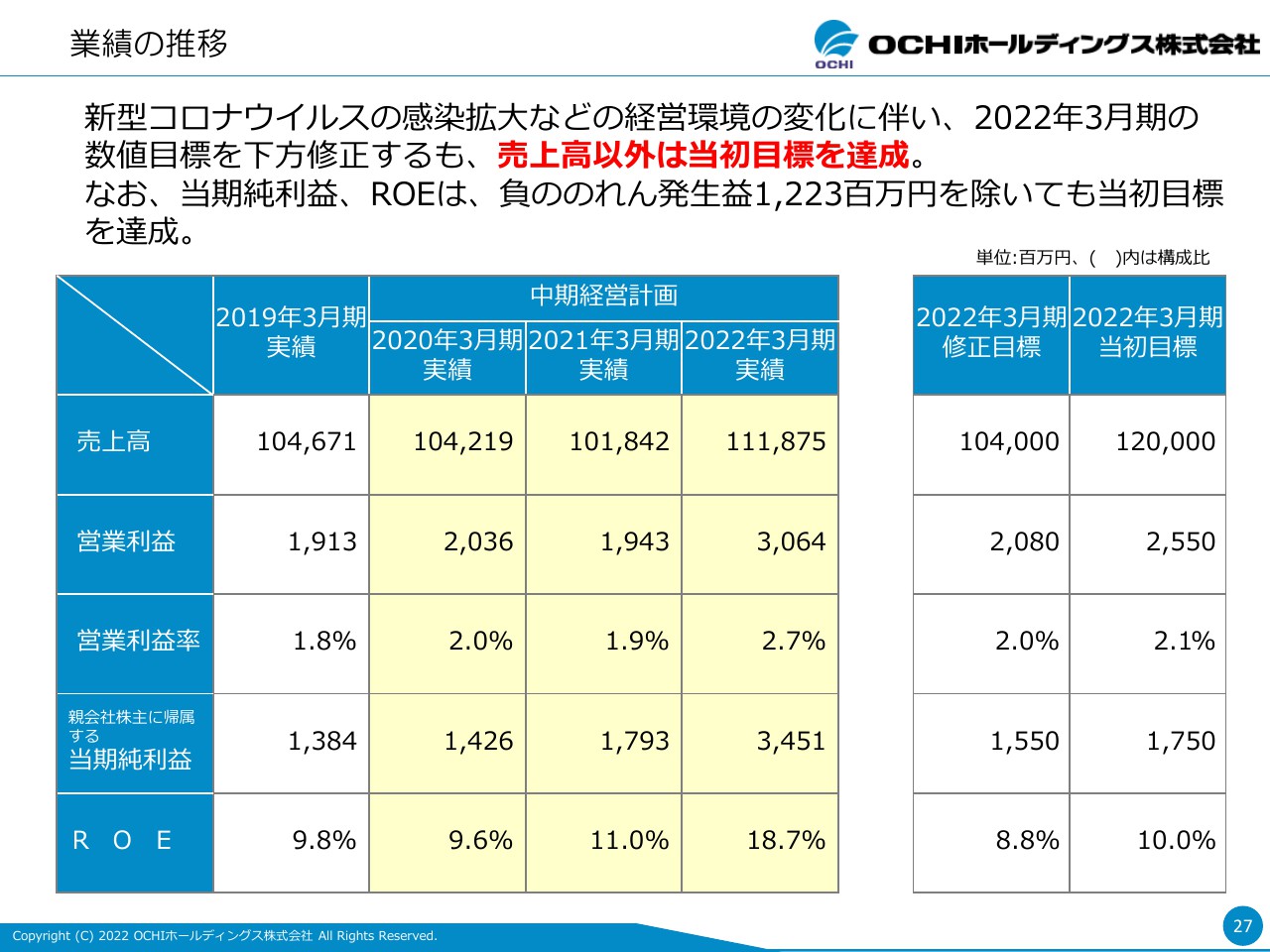

業績の推移

当中期経営計画は、コロナ禍で需要環境が非常に悪化した際に2022年3月期の数値を下方修正していますが、結果的には売上高1,200億円の計画には届かなかったものの、営業利益、営業利益率、当期純利益、ROEは当初の目標を大幅に超過して終えることができました。

当期純利益とROEは、寺田の負ののれんの発生益が12億2,300万円ありましたが、こちらを除いても当初の目標を達成できています。

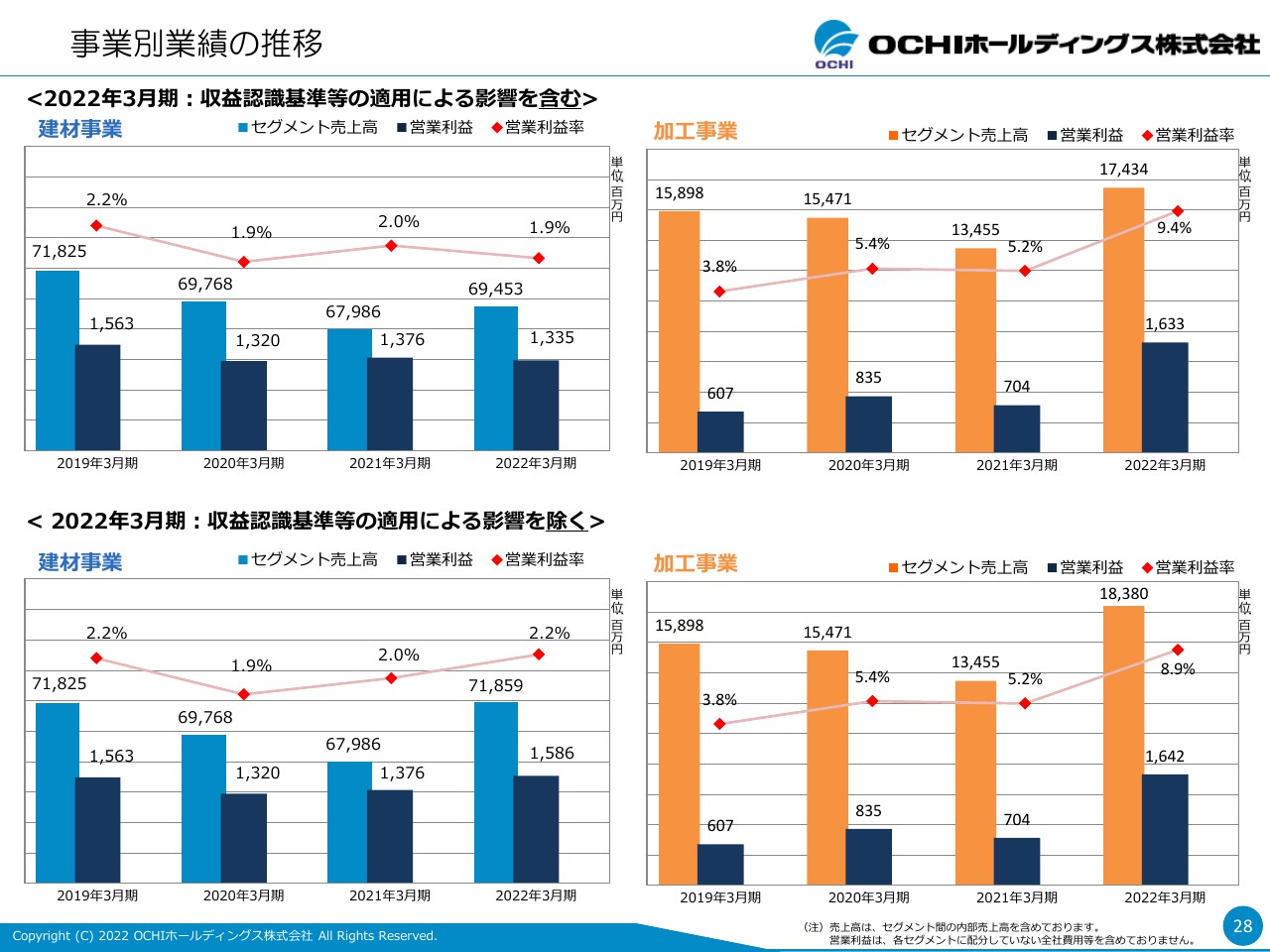

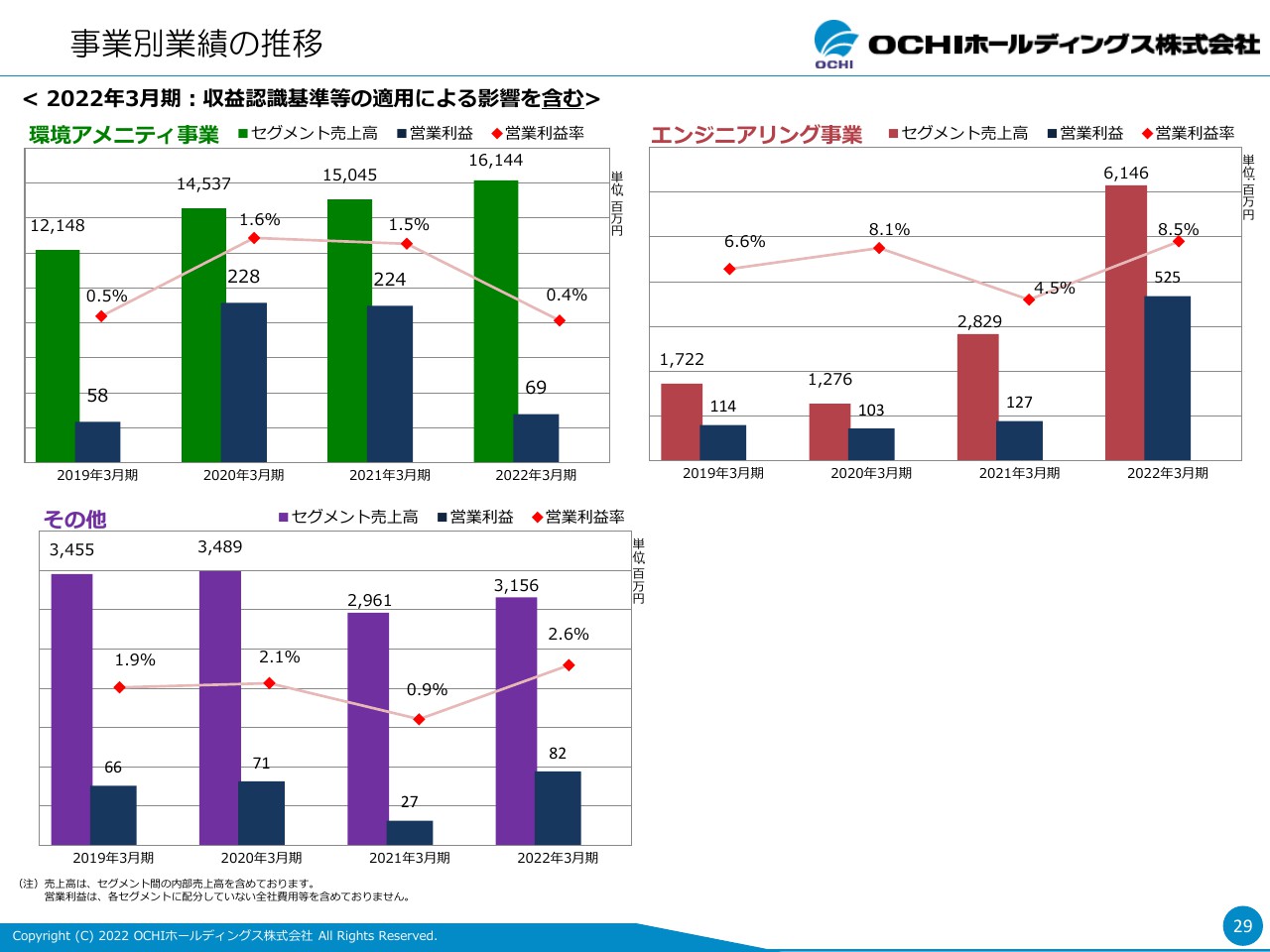

事業別業績の推移

スライドのグラフは、上段が収益認識基準の適用前、下段が適用後です。建材事業は、残念ながらこの中期経営計画を立てる前の数字から売上高も営業利益も若干落ちています。ただし、収益認識会計基準の適用による影響を除いた場合、2019年3月と2022年3月はほぼ横ばいです。

右上のグラフを見ると、加工事業は売上高も営業利益率も大幅に伸びていることがわかります。ウッドショックの影響も大きかったと思っていますが、収益認識基準の適用の影響を除くと、さらによい数字となっています。

事業別業績の推移

環境アメニティ事業、エンジニアリング事業、その他は、収益認識会計基準の適用有無にかかわらず大きなブレがないため、適用後の数字のみを掲載しています。

環境アメニティ事業は、売上高は右肩上がりで大きく伸びています。一方、2022年3月期はM&A関連費用の計上があり、巣ごもり需要も縮小したため、営業利益は3年前の2019年3月からあまり伸びていません。ただし、これらの影響を除くと実質的には大きく伸びてきているということです。

エンジニアリング事業はスライド右上のグラフのとおり、新しいM&Aをした会社の寄与もあり大幅に伸びています。

その他の産業資材の部門は、売上高が若干マイナスです。一方、営業利益はさまざまなコスト削減の努力などもあり、1.9パーセントから2.6パーセントまで大幅に改善しました。今後は売上高もある程度伸ばせるように努力していきたいと思います。

施策の振り返り(1)

各施策を振り返ります。「高収益体質の確立」では、耐震やゼロエネルギー住宅などの高機能商材の普及促進を挙げており、主力の越智産業は高機能商材の売上高が12パーセント伸びました。

フィービジネスの拡大では、フィービジネスや情報提供のため、会員制サイトで動画展示会などのサービスを拡充し、会員数は213社増えて1,955社になりました。越智産業自体のフィービジネスの売上高は23パーセントの増加です。

基幹システムの更新では、2020年4月から9月にかけて建材事業のグループ会社に共通した新基幹システムを導入しました。すでに越智産業、ソーケン、坂口建材の3社に導入が進んでいます。今後も、各グループ会社に順次導入していく予定です。

施策の振り返り(2)

建材・加工事業では、子会社および営業拠点の再編を掲げていました。2019年4月には西日本フレーミングと西日本クラフトを合併しました。

建材事業では、2019年4月に越智産業の四国営業所を香川営業所傘下の物流に特化した拠点に再編しています。2021年4月には、越智産業の福岡営業所と特販営業所を統合しました。2021年5月には、ヨドプレと西日本プレカットセンターを合併し、管理部門の合理化を行いました。

加工事業では、施工付き販売の推進を掲げていました。施工付き販売の売上高は18パーセント増加しています。

施策の振り返り(3)

環境アメニティ事業部門です。事業部内での東日本における仕入・販売の連携では、2021年10月に寺田を子会社化しました。業態がほぼ同じ松井との連携をこれから図っていきます。

物流費および間接部門の経費圧縮では、2019年7月に業務効率化のため、松井に新基幹システムを導入しました。このシステムついては、今後寺田でも導入していこうと考えています。2019年10月には賃借料の削減のために、松井の関東物流センターを移転しています。

エンジニアリング事業では、建設業における採算重視の受注継続ということで、2020年7月に新しくエンジニアリング事業部を新設しました。これから建設や工事に特化した事業に力を入れていこうということでスタートしており、順調に育ってきています。

産業資材における新規商材および販路の開拓では、空気清浄機など新型コロナウイルスに関係した環境衛生機器を扱い始め、注力しています。

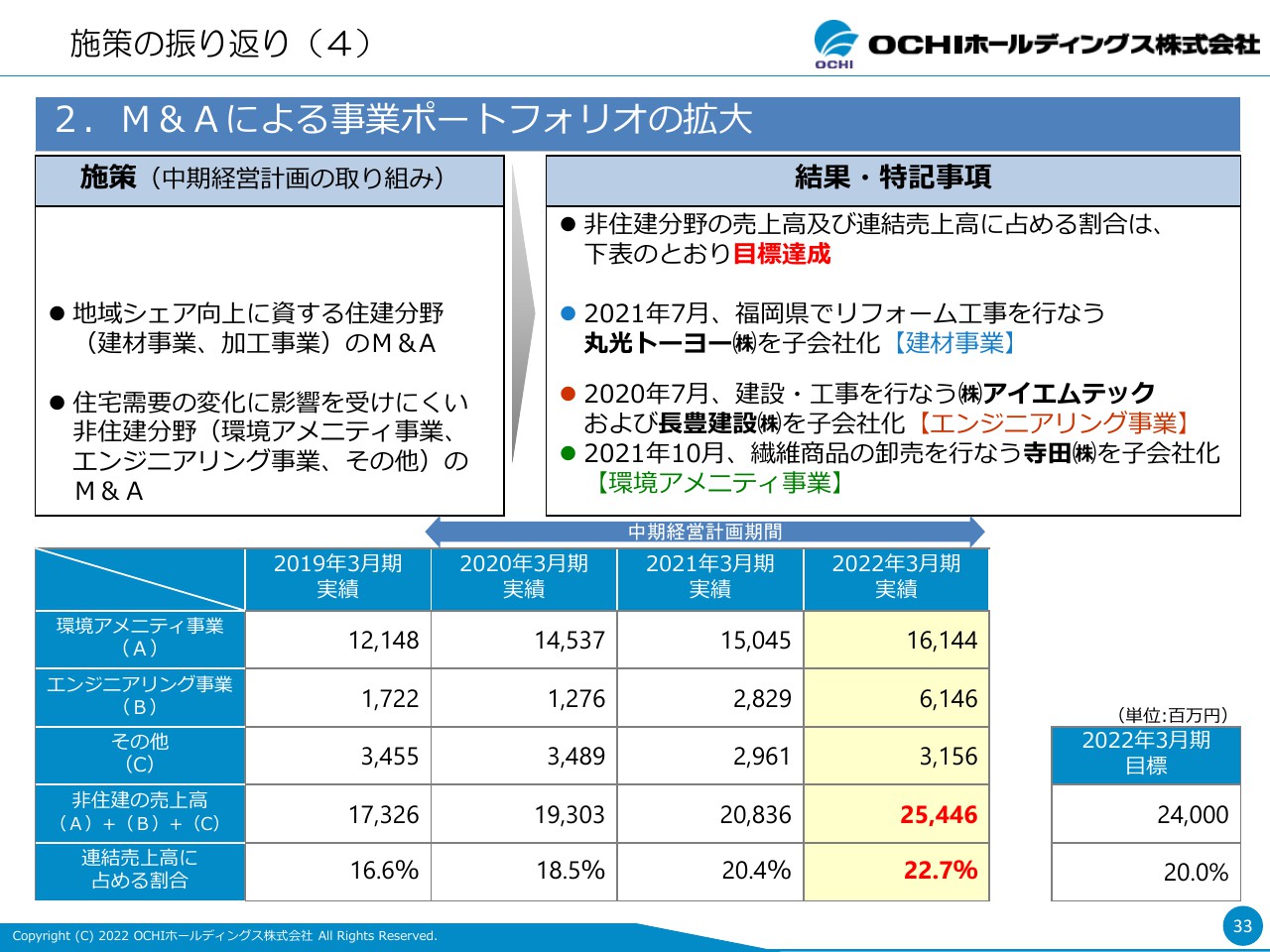

施策の振り返り(4)

M&Aによる事業ポートフォリオの拡大です。地域シェア向上に資する住建分野へのM&Aということで、2021年7月には丸光トーヨーという会社を子会社化しています。

住宅需要の変化に影響を受けにくい非住建分野の環境アメニティ事業、エンジニアリング事業、その他事業部門のM&Aを行うことを掲げていましたが、2020年7月に建設や工事を行うアイエムテック、長豊建設を子会社化しました。これに伴い、エンジニアリング事業部を立ち上げたというかたちです。

また、先ほどからお伝えしているとおり、昨年10月には繊維商品の卸売を行う寺田を子会社化しました。

結果として、2022年3月期実績は非住建分野の売上高が254億4,600万円、連結売上高に占める割合が22.7パーセントとなりました。2022年3月期の目標は売上高が240億円、連結売上高に占める割合が20パーセントでしたので、しっかりクリアできています。

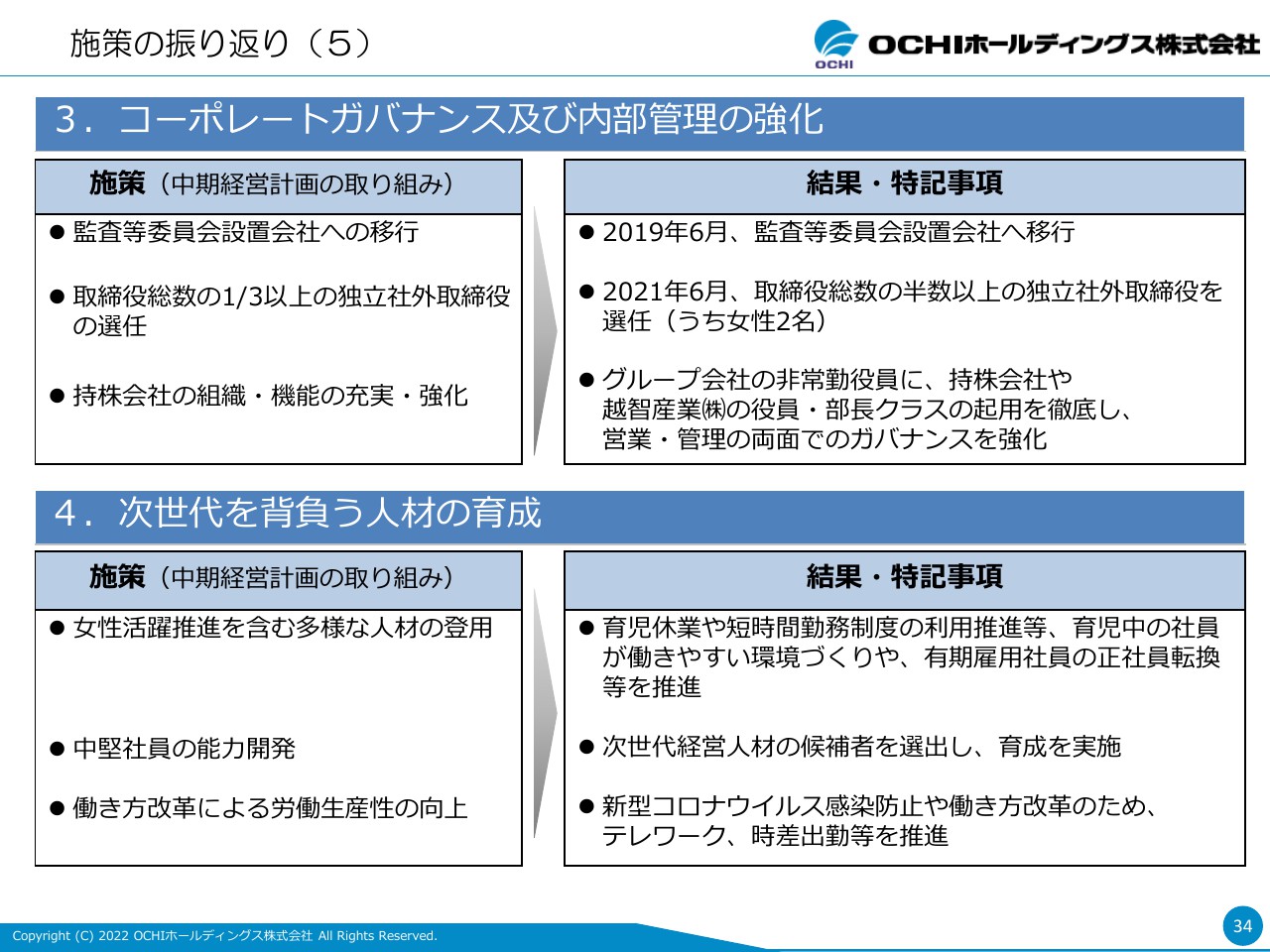

施策の振り返り(5)

コーポレートガバナンスおよび内部管理の強化です。監査等委員会設置会社への移行は2019年6月に実施しています。取締役総数の3分の1以上の独立社外取締役を選任することについては、現在3分の1を超えて取締役総数の半数以上が独立社外取締役となっています。うち女性は2名です。

次世代を背負う人材の育成で、女性活躍推進を含む多様な人材の登用ですが、育児休業あるいは短時間勤務制度の利用推進を行っています。また、育児中の社員が働きやすい環境づくりや、有期雇用社員の正社員転換などの推進を図ってきました。

働き方改革による労働生産性の向上については、新型コロナウイルス感染防止のため、テレワークや時差出勤を急速に推進することができました。

新中期経営計画(2023年3月期~2027年3月期)

2023年3月期から2027年3月期の新しい中期経営計画です。今回は5年間の中期経営計画を立てています。

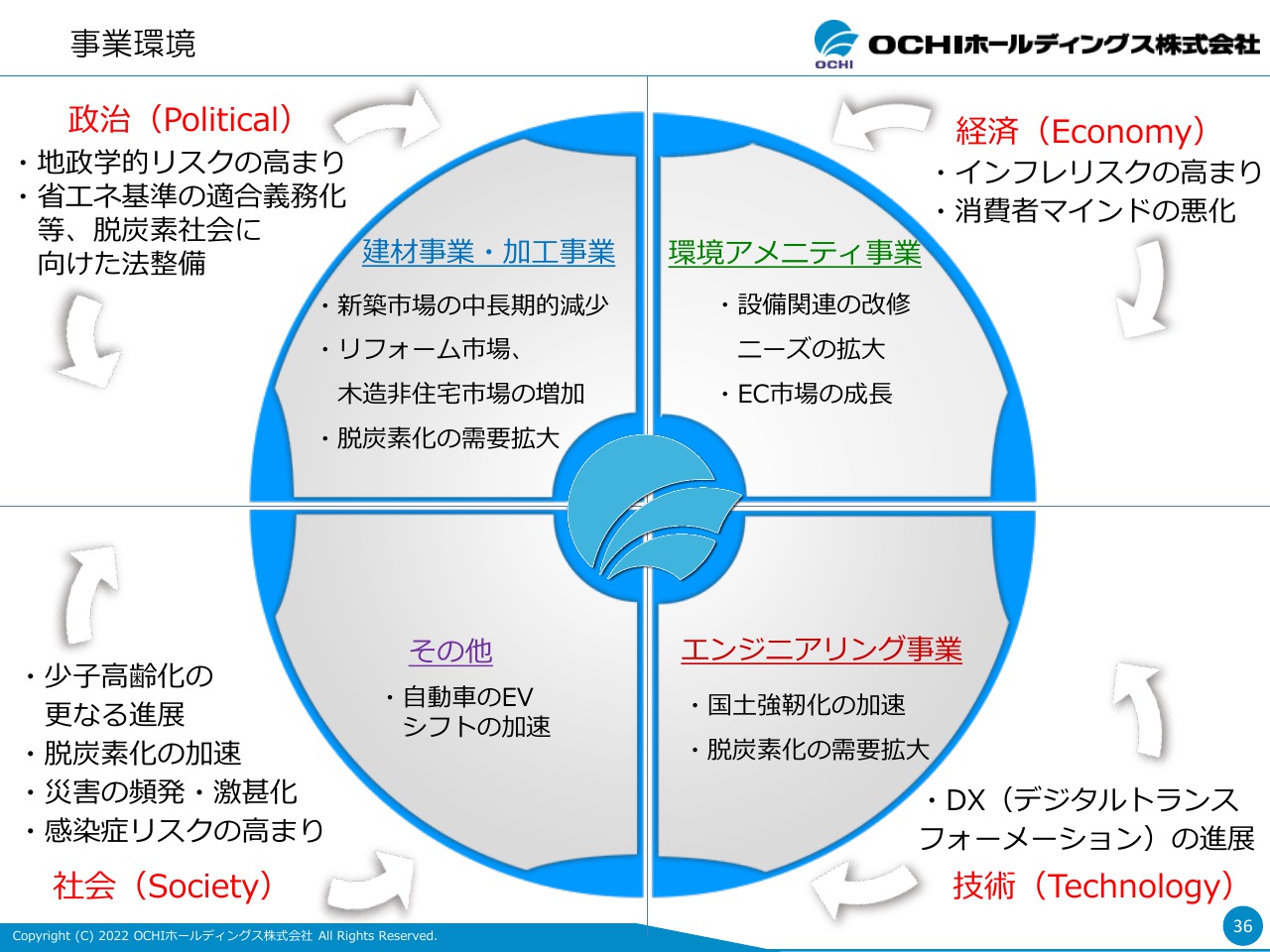

事業環境

政治、経済、社会、技術と、いろいろなところから事業環境が変わっていきます。スライドには事業部ごとにテーマと言いますか、考慮すべき環境変化を記載しています。

基本方針

「安全安心でサステナブルな(持続可能な)社会を創造する」をパーパスとして掲げています。これを達成するために、基本方針として「持続的成長に向けた事業ポートフォリオの変革」「成長分野に注力した営業展開」「安定成長を支える経営基盤の確立」の3つを行っていきたいと考えています。

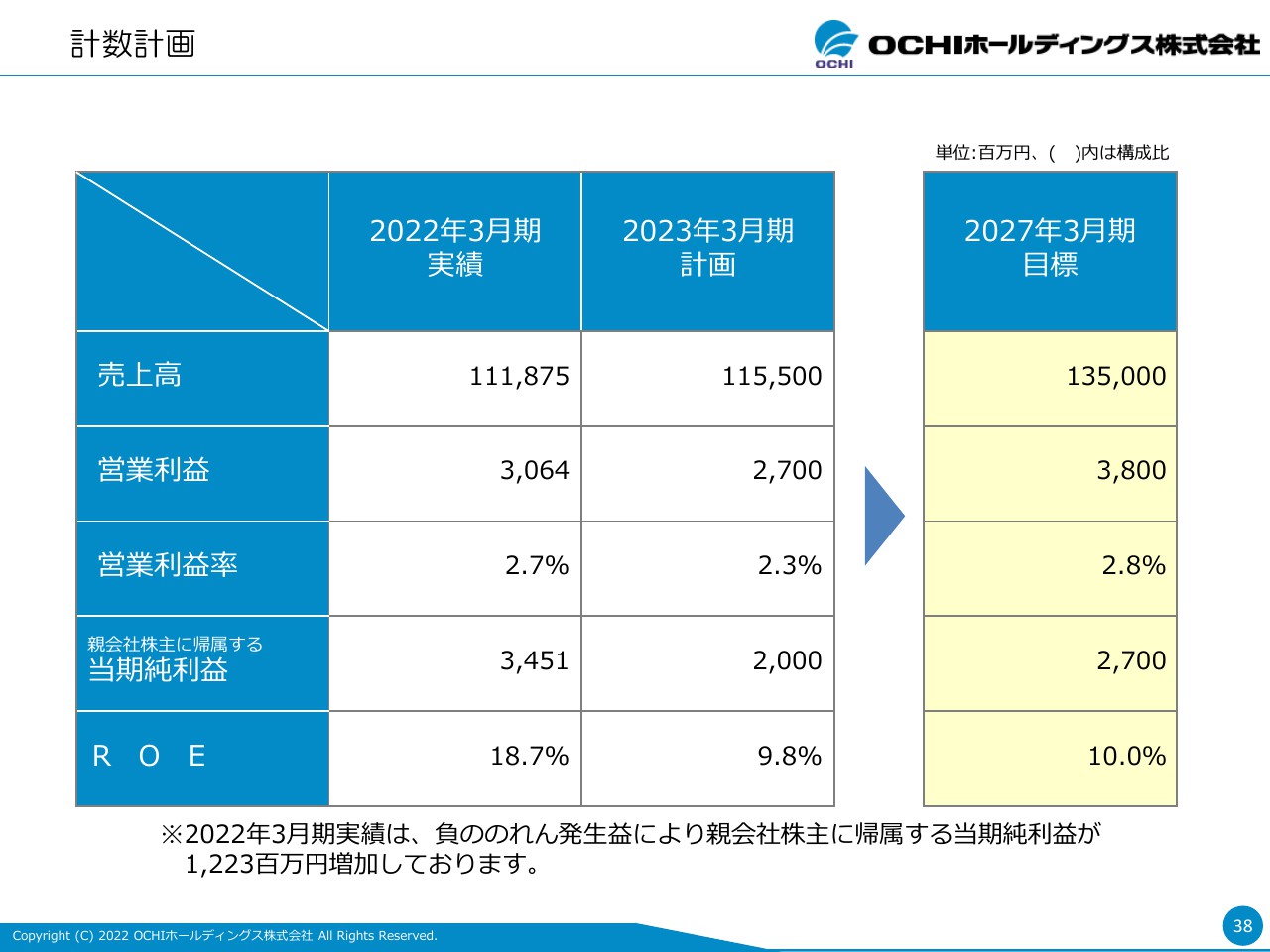

計数計画

数値目標としては、2023年3月期は売上高が1,150億円、当期純利益が20億円、ROEが9.8パーセントという計画を立てています。5年後の2027年3月期の売上高は1,350億円、営業利益率は2.8パーセント、当期純利益は27億円、ROEは10.0パーセントを目標としています。

具体的な取り組み

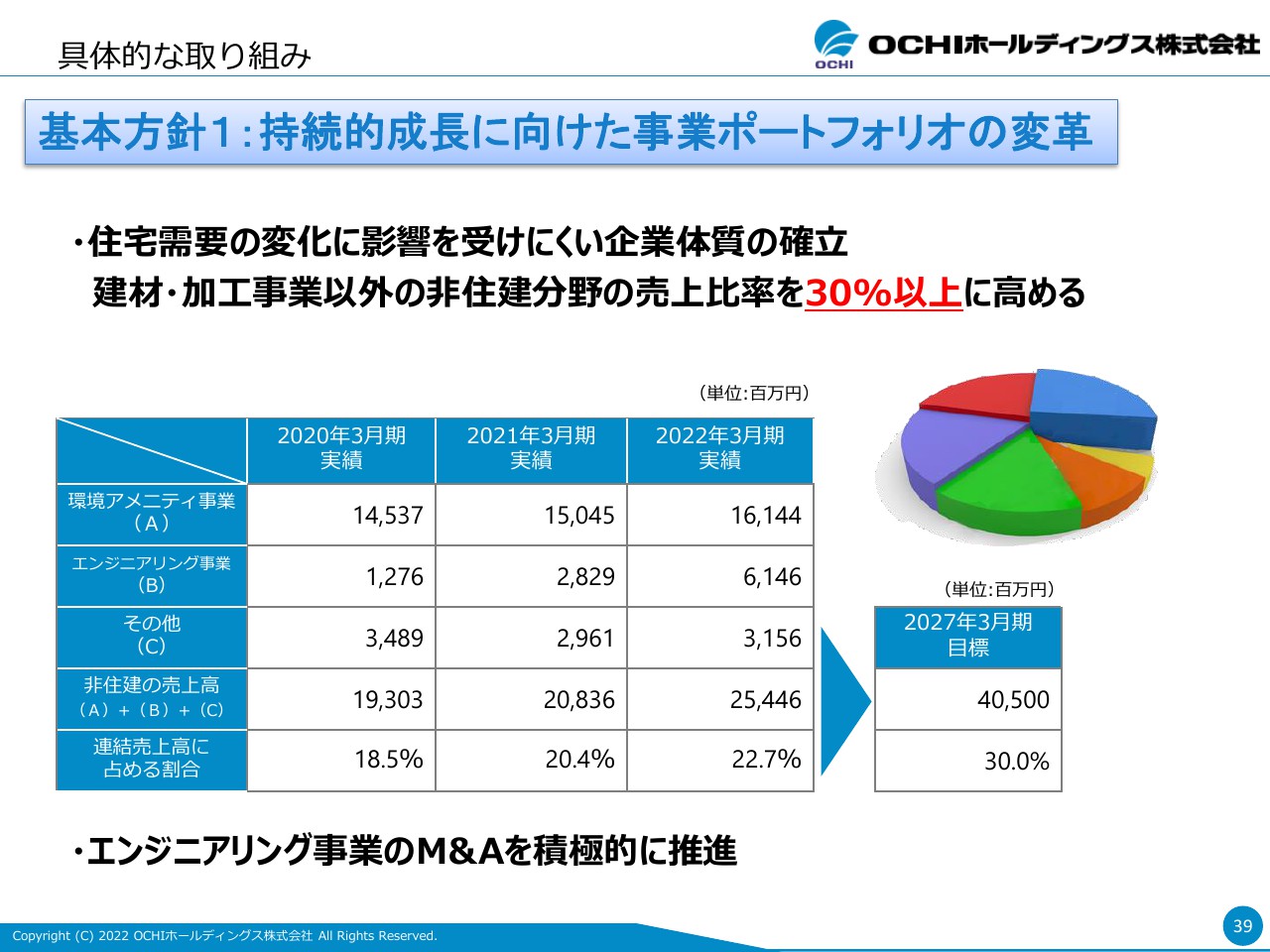

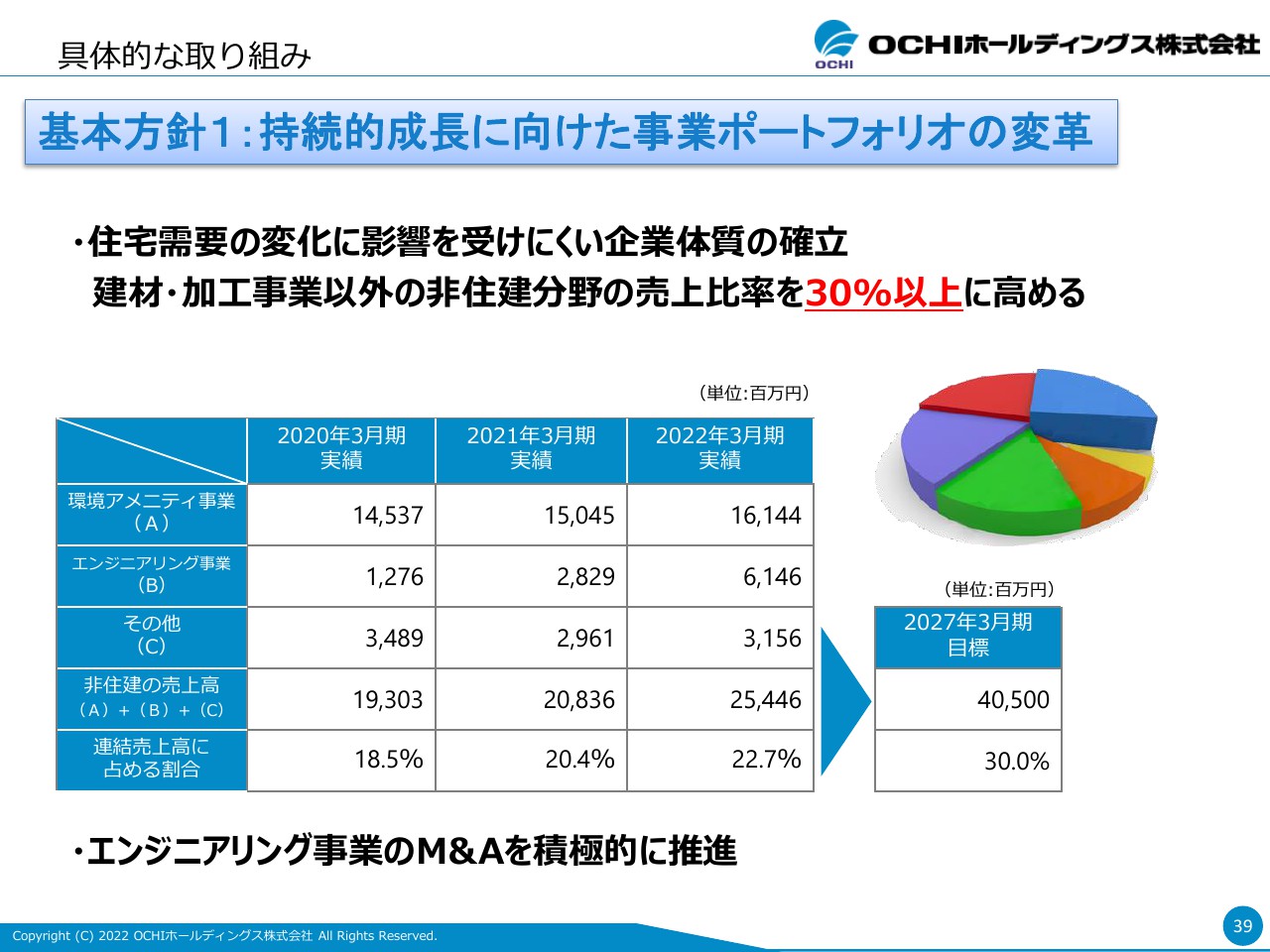

持続的成長に向けた事業ポートフォリオの変革についてです。人口減少に伴い、住宅需要は長期的には先細りしていくと予想されますので、この変化の影響を受けにくい企業体質を確立していきます。

そのために、建材事業・加工事業以外の非住建分野の売上比率を30パーセント以上に高めていこうと考えています。現在の実績は売上高が254億円、売上比率は22.7パーセントですが、2027年3月期の目標は売上高が405億円、売上比率は30.0パ―セントとしています。

また、エンジニアリング事業のM&Aを積極的に推進していきたいと考えています。

具体的な取り組み

次に、成長分野に注力した営業展開です。建材事業は、脱炭素を目標に国策としてもいろいろな補助金制度が出ていますので、メーカーと共同キャンペーンなどを行い、太陽光、蓄電池、高効率給湯器、LED照明など、各省エネルギー商材を拡販していきます。

これから新築需要が少なくなっていく中で、リフォーム・リノベーション需要の取り込みを行っていかなければなりません。特に家具や家電などのワークスペース用商材の提案を始めており、徐々に実績も出てきていますので、この部分をこれから伸ばしていきたいと考えています。

また、非住宅の分野を伸ばそうということで、特に脱炭素も絡めて木造・木質化をしっかりと推進します。

具体的な取り組み

次に加工事業です。戸建住宅についてはいずれ減少傾向に入っていくだろうと予想しており、介護施設や保育所などの非住宅の木造の物件をしっかりと獲得しようと営業を強化しています。

また、木材を加工したものを売るだけではなく、工事まで請け負うということで、工事機能の強化を図っていこうと考えています。協力業者としっかり組んで、住宅の完成までを請け負う工事の受注に注力していきます。

具体的な取り組み

環境アメニティ事業です。施工体制を強化していくため、太陽産業などで冷凍冷蔵庫や空調機器の施工体制をさらに強化し、物販だけでなく工事まで受注したい考えです。

EC市場は急速に伸びていますので、ECを運営している企業へのさまざまな物販も可能であるということで、EC市場の開拓も行っていきます。

エンジニアリング事業では、まだ全国的なネットワークはできていませんので、さらなるM&Aの推進により全国的な工事ネットワークを構築していきます。また、建材事業と連携し、土木関連商材などを新しく取り扱っていきたいと考えています。

その他の部門では、今後自動車がEV化していくため、従来の商材からEV化を見据えた商材へと展開していきます。国内製産業資材は自動車向けだけでなく、いろいろなものをこれから開拓していきたいと思います。

具体的な取り組み

安定成長を支える経営基盤の確立として、1つはDXを推進しようと考えています。これを取り入れていかなければ、いろいろなものが効率化できません。

物流については、今のところ検品作業の効率化などでDXを使おうと考えています。業務については、RPAをもう少ししっかり取り入れて業務の効率化を行っていきます。

サステナビリティについての取り組みの強化については、今後TCFD提言に基づく情報開示を充実させていきます。そのための体制を今年度中にしっかりと構築したいと思っています。営業施策から日常業務までトータル的に脱炭素化の推進を図ろうと考えています。

人材の育成や確保では、今後を担う経営人材・リーダーを育成し、多様な働き方の推進も考えています。コーポレートガバナンスの強化に関しては、コーポレートガバナンス・コード全項目をこの期間中にコンプライしたいと思っています。

PICK UP

弊社グループは、2022年5月18日にTCFD提言への賛同を表明しました。今後、TCFD提言に基づく情報開示の充実を図っていきたいと思っており、しっかりと準備していこうと考えています。

スライドに記載のとおり、脱炭素は温室効果ガスの排出量を減らすということが重要です。それとともに、社内の脱炭素化を推進していきます。ビジネス的には太陽光、蓄電池、高効率給湯器、LED照明、各省エネルギー商材、木材なども当然この中に入りますが、そのようなものを拡販していきます。

物流DXでは、検品作業などでデジタル技術の導入および効率化を図ろうと現在計画中です。また、物流の脱炭素化もDXによる効率化で図っていこうと考えています。

業務DXについては、RPAを導入し、ルーティンワークの自動化を行いたいと思っています。木材・建材業界は、まだまだFAXで書類のやり取りを行っているところもありますので、これらをデジタル化していくことで受注対応力および管理力を強化したいと考えています。

これらを推進するとともに、TCFDに基づく開示にもしっかりと対応できるように努力していきたいと思っています。

以上で私のお話を終わらせていただきます。どうも、ご清聴ありがとうございました。

質疑応答:エンジニアリング事業のM&A展開エリアについて

質問者:今後の新中期経営計画の中で「エンジニアリング事業のM&Aを積極的に推進」とありますが、地域は問わずに広げるという解釈でよろしいのでしょうか?

越智:地域は問わないと言いますか、できればすでに進出している地域以外に進出していきたいと考えています。まだ点々と分散していますので、まずはできるだけ北海道から九州まで地方ごとに展開していきたいと思っており、それがある程度できたら県単位で行っていければと思っています。

新着ログ

「卸売業」のログ