日本証券金融、通期の営業利益は前年比30%増 今期はセキュリティファイナンスの拡大等により増益を見込む

1. エグゼクティブ サマリー(連結)

関口将氏:経理・財務を所管する経営企画部を担当している執行役常務の関口でございます。本日は2022年3月期の決算についてご説明します。

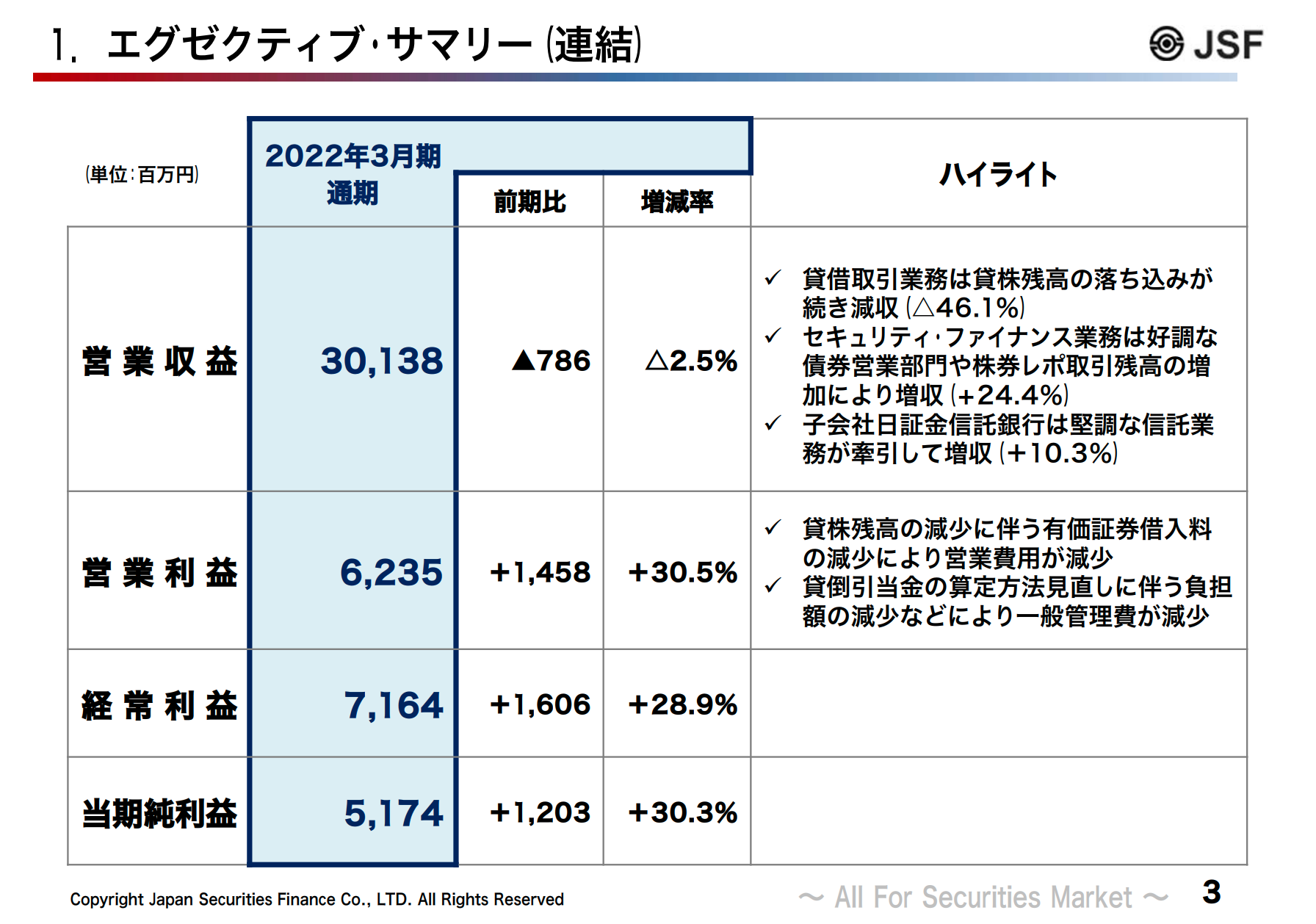

3ページをご覧ください。スライドには、エグゼクティブ・サマリーとして2022年3月期の連結決算の概要を記載しています。2022年3月期における当社連結の業績は、営業収益が301億3,800万円、営業利益が62億3,500万円となりました。また、経常利益は71億6,400万円、当期純利益は51億7,400万円となりました。

営業利益以下は前年同期比30パーセント増程度の増益となりましたが、営業収益は減収となっています。これは、貸借取引業務の貸株残高の下振れによる品貸料の大幅な減少によるものです。

品貸料は同額を品借料として借入先に支払い、営業費用として計上されます。したがって、品貸料の増減は営業収益の増減には影響しますが、差引きされるため、最終的な利益には影響しません。この品貸料の減少の影響を除くと、セキュリティ・ファイナンス業務や子会社の日証金信託銀行が増収となったことから、営業収益も実質的には増収となっています。なお、品貸料の影響を除いた数字は次のページに掲載しています。

また、費用面においては当社で実施した貸倒引当金の算定方法見直しに伴う負担額の減少などにより、一般管理費が減少したことも増益に寄与しています。

2. 2022年3月期 通期 決算サマリー(連結 個別)

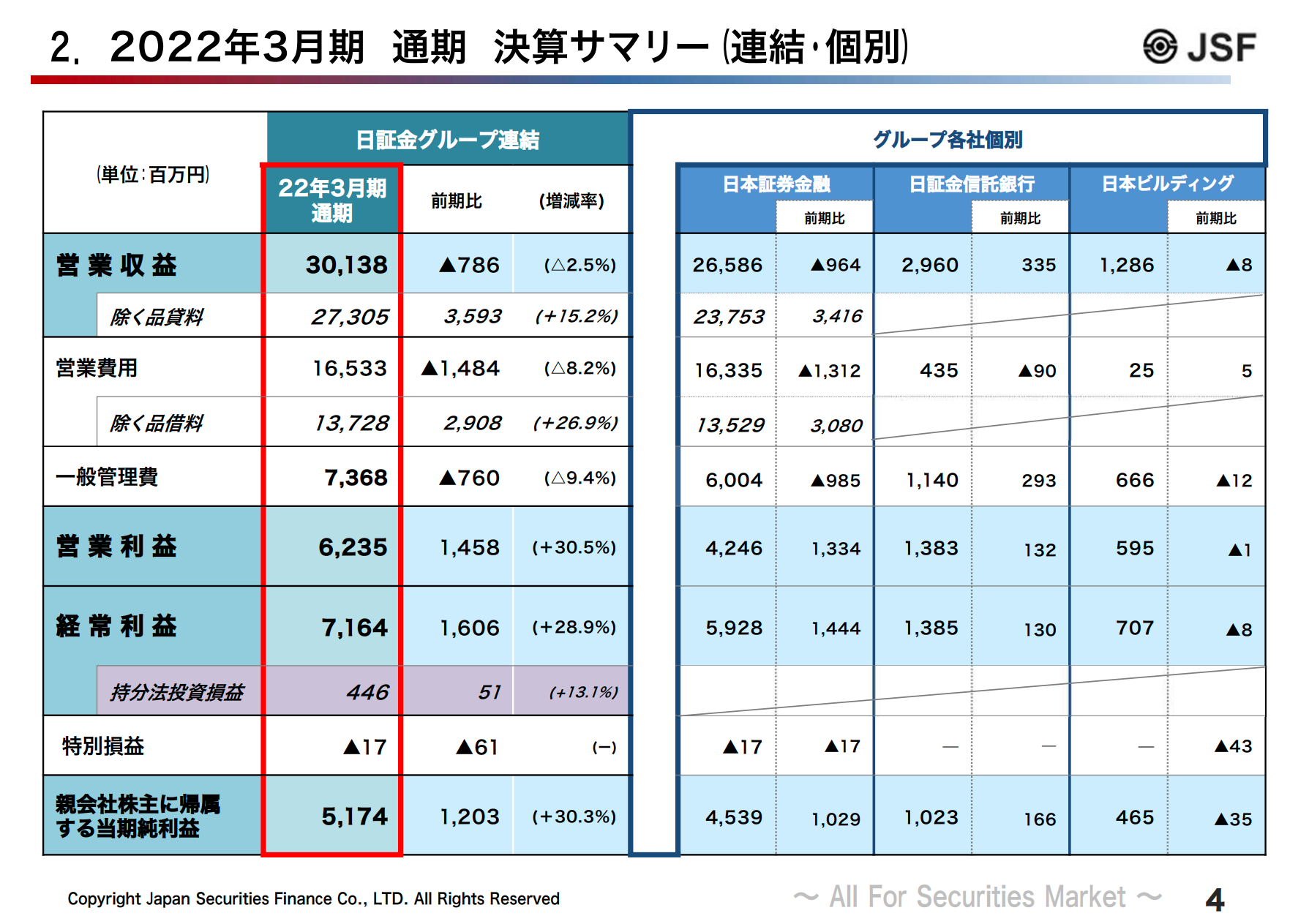

スライドには、日証金グループの連結業績とグループ各社の単体業績のサマリーを記載しています。先ほどお伝えしたとおり、品貸料・品借料を除いたベースでは、グループ連結の営業収益は前年同期比15.2パーセント増の273億500万円、営業費用は前年同期比26.9パーセント増の137億2,800万円となりました。なお、特別損益として1,700万円の損失を計上していますが、これは大阪支社の移転費用によるものです。

3. 2022年3月期 通期 日証金(単体)決算サマリー

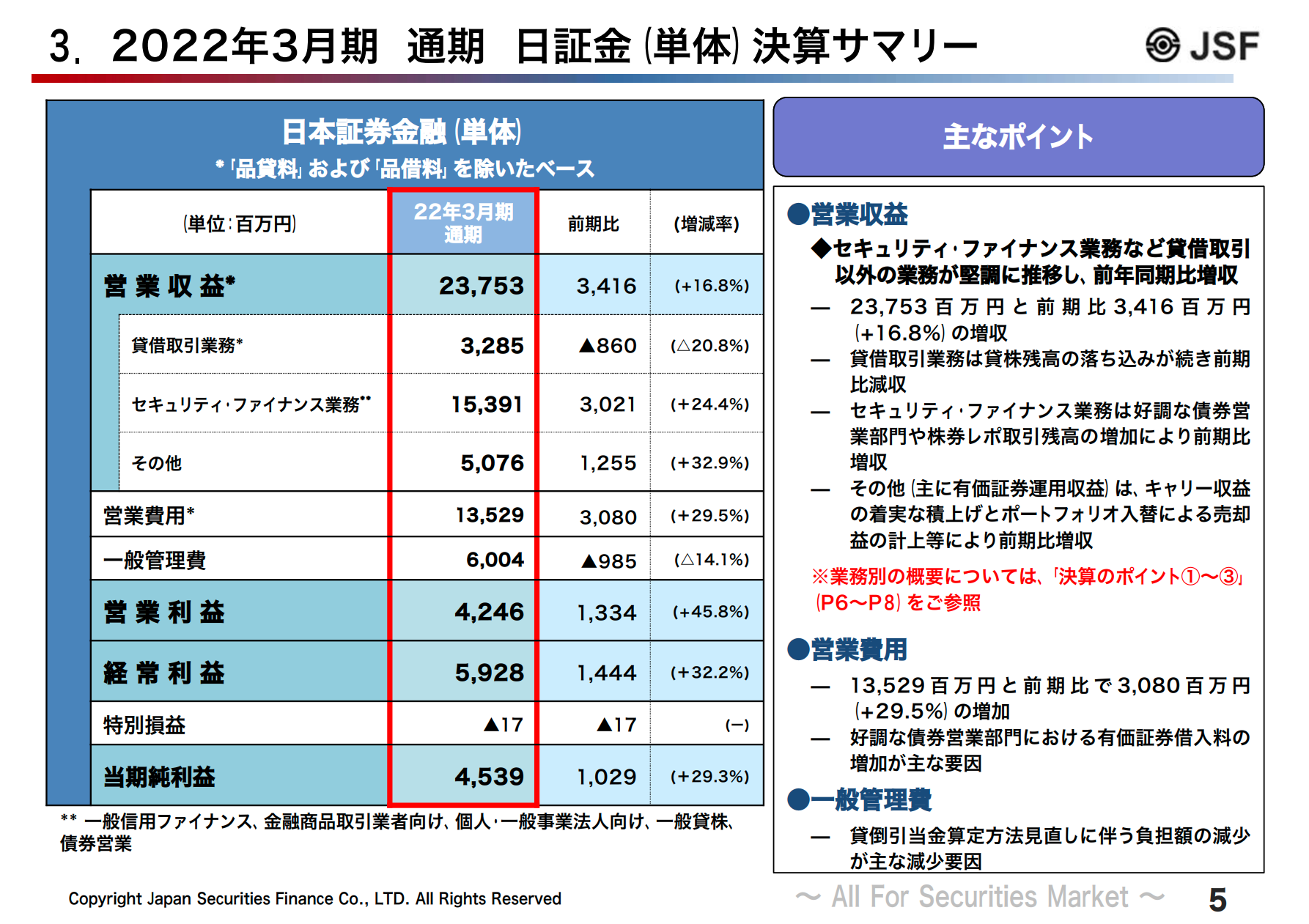

日証金単体の業績について主なポイントをご説明します。貸借取引の品貸料・品借料を除いたベースをスライドに記載しています。

まず、営業収益は237億5,300万円、前年同期比で約34億円の増収となりました。業務別に振り返ると、貸借取引業務については、残高が落ち込んだ影響により減収となりました。一方、セキュリティ・ファイナンス業務は貸借取引以外の資金および有価証券の貸付業務の総称ですが、こちらは増収となりました。

また、その他に分類している有価証券運用収益も大幅な増収となりました。各業務別の状況については、後ほど決算のポイントの中で詳しくご説明します。

次に、営業費用は主に債券営業部門における国債調達費用の増加により、135億2,900万円、前年同期比で30億8,000万円増加しました。一般管理費は、貸倒引当金の算定方法見直しなどに伴う負担額の減少を主因に、前年同期比で9億8,500万円の減少となった結果、営業利益・経常利益・当期純利益はいずれも大幅な増益となりました。

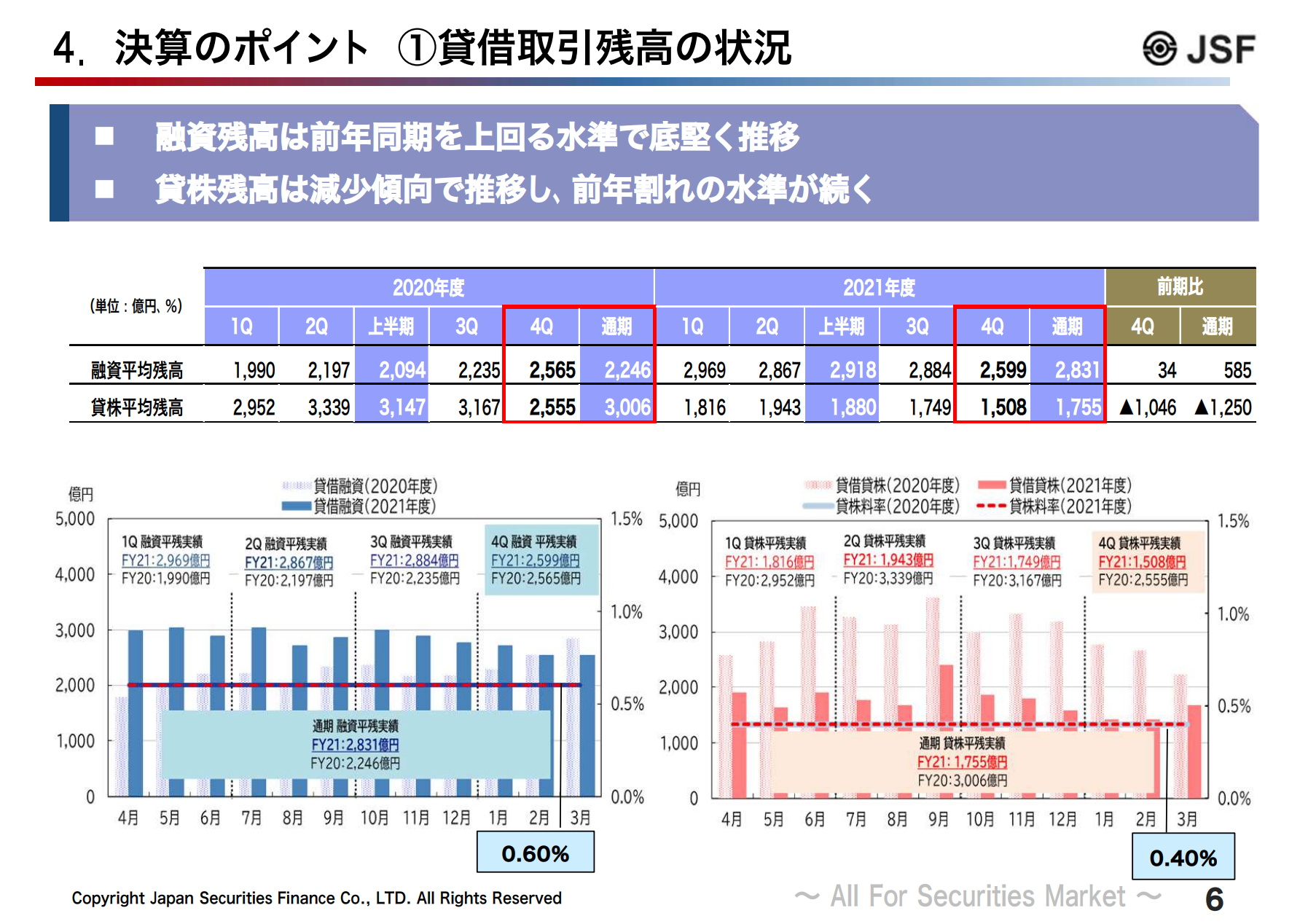

4. 決算のポイント ①貸借取引残高の状況

日証金単体の決算の主なポイントについてです。スライド上段のグラフは貸借取引の動向です。2020年度・2021年度について、融資残高および貸株残高の月ごとの平均残高の推移を示しています。左下の青色のグラフが融資残高、右下の赤色のグラフが貸株残高です。それぞれ薄い色が2020年度、濃い色が2021年度を表しています。

融資残高は前年を上回る水準で底堅く推移し、通期の平均残高は2,831億円、前年同期比で585億円増加しました。結果として、期初の試算値の前提である2,800億円を若干上回っています。

一方、貸株残高は期初から前年同期を下回る水準で推移し、通期の平均残高は1,755億円、前年同期比で1,250億円の大幅減少となりました。これは、期初の試算値の前提である3,006億円を大きく下回る格好です。なお、参考までに、5月2日に公表した直近4月の平均残高は融資が2,528億円、貸株が1,533億円となっています。

5. 決算のポイント ②セキュリティ ファイナンス業務の状況

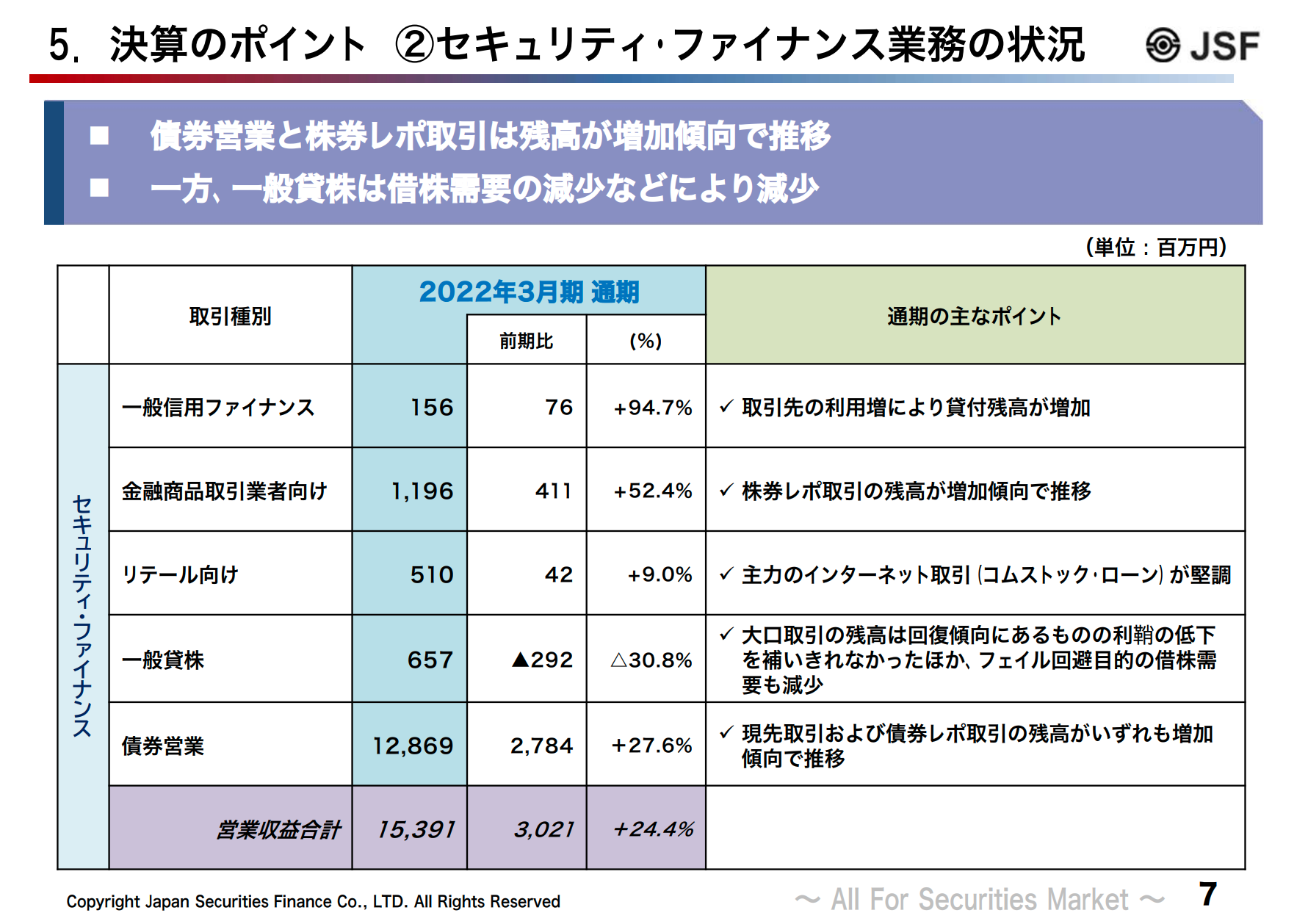

セキュリティ・ファイナンス業務についてです。第6次中期経営計画では、貸借取引以外の業務である一般信用ファイナンス・金融商品取引業者向け貸付・リテール向け貸付・一般貸株・債券営業の5つの業務をセキュリティ・ファイナンス業務と総称することとしています。当社がこれまで培ってきた資金取引や有価証券取引に関するノウハウを有効活用し、セキュリティ・ファイナンス業務の強化・拡充により、収益機会の拡大に取り組んでいます。

2022年3月期の状況ですが、セキュリティ・ファイナンス業務全体で前年同期比24.4パーセント増となりました。個別に見ますと、債券営業は残高が増加傾向で推移し、引き続き堅調です。金融商品取引業者向け貸付についても、株券レポ取引の残高増加により前期を上回っています。

一般信用ファイナンス・リテール向け貸付もいずれも前期を上回りました。一方、一般貸株は借株需要の減退により減収となりました。

なお、各業務の営業収益から調達コストなどを差し引いた営業総利益ベースでの状況は参考資料の28ページに記載していますが、一般貸株を除いた各部門で増益となっています。

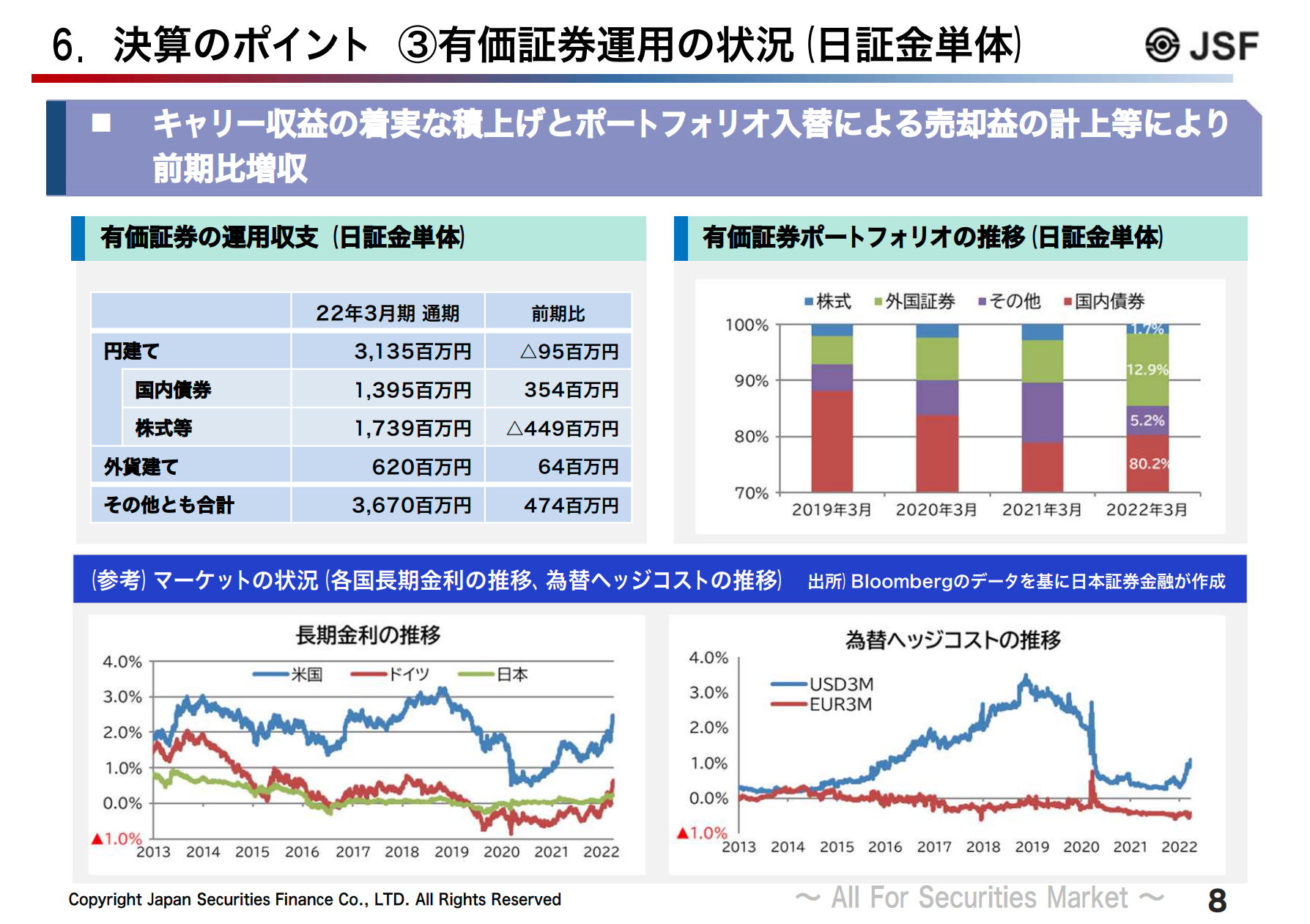

6. 決算のポイント ③有価証券運用の状況(日証金単体)

有価証券運用の状況についてです。2022年3月期における当社単体での有価証券などの運用収支は、キャリー収益の着実な積上げとポートフォリオ入替による売却益の計上により、前年同期比で増収となりました。有価証券の運用収支は36億7,000万円と、前年を約4億円上回る結果となりました。

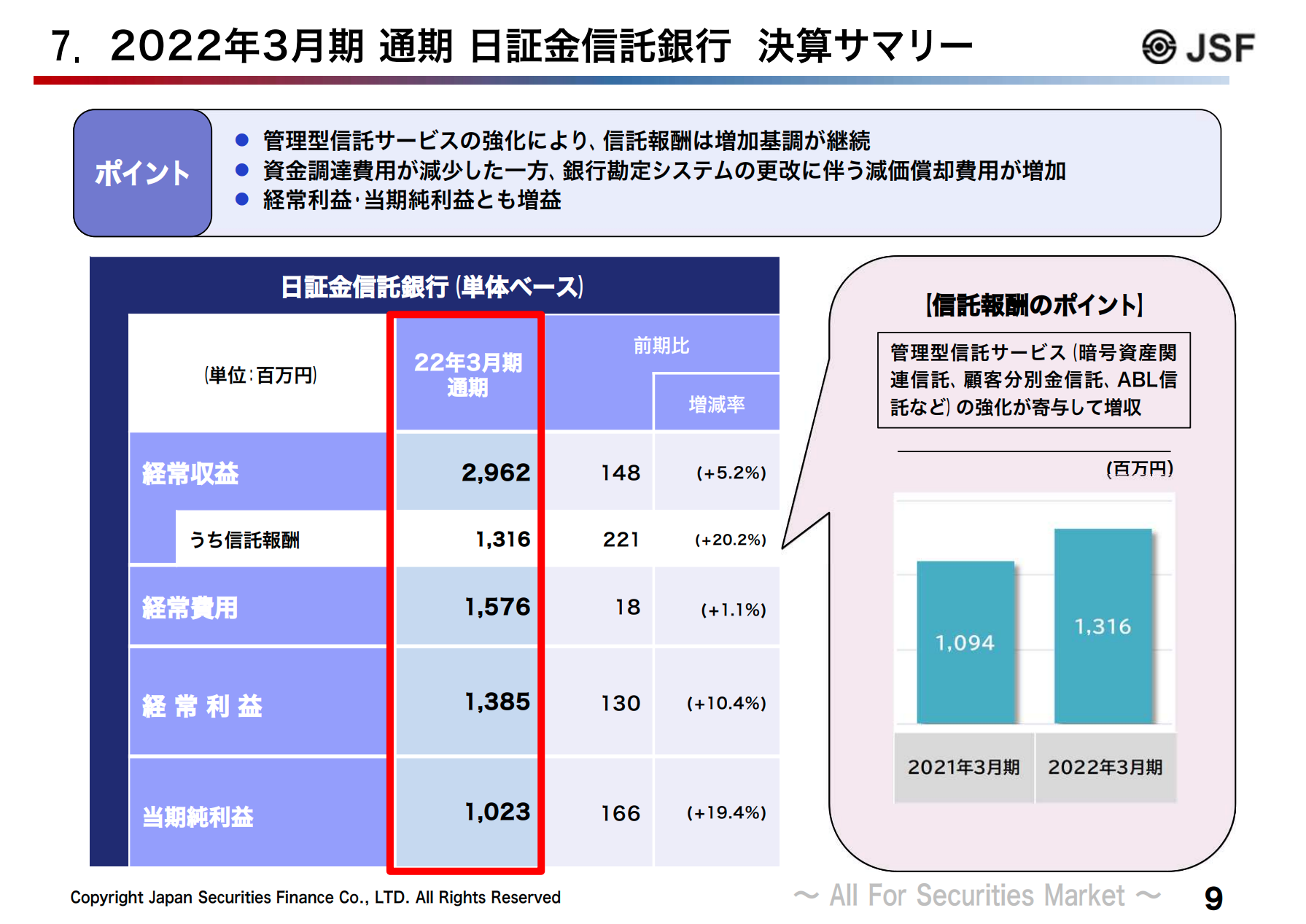

7. 2022年3月期 通期 日証金信託銀行 決算サマリー

当社の100パーセント子会社である日証金信託銀行の決算概況についてです。日証金信託銀行では、顧客分別金信託やアセットバックローン信託などの管理型信託サービスに注力した結果、2022年3月期の信託報酬が過去最高を更新しました。

このことなどにより、経常収益は29億6,200万円と、前期を1億4,800万円上回りました。結果として、経常利益は13億8,500万円、前年同期比1億3,000万円の増益、当期純利益は10億2,300万円、前年同期比1億6,600万円の増益となりました。

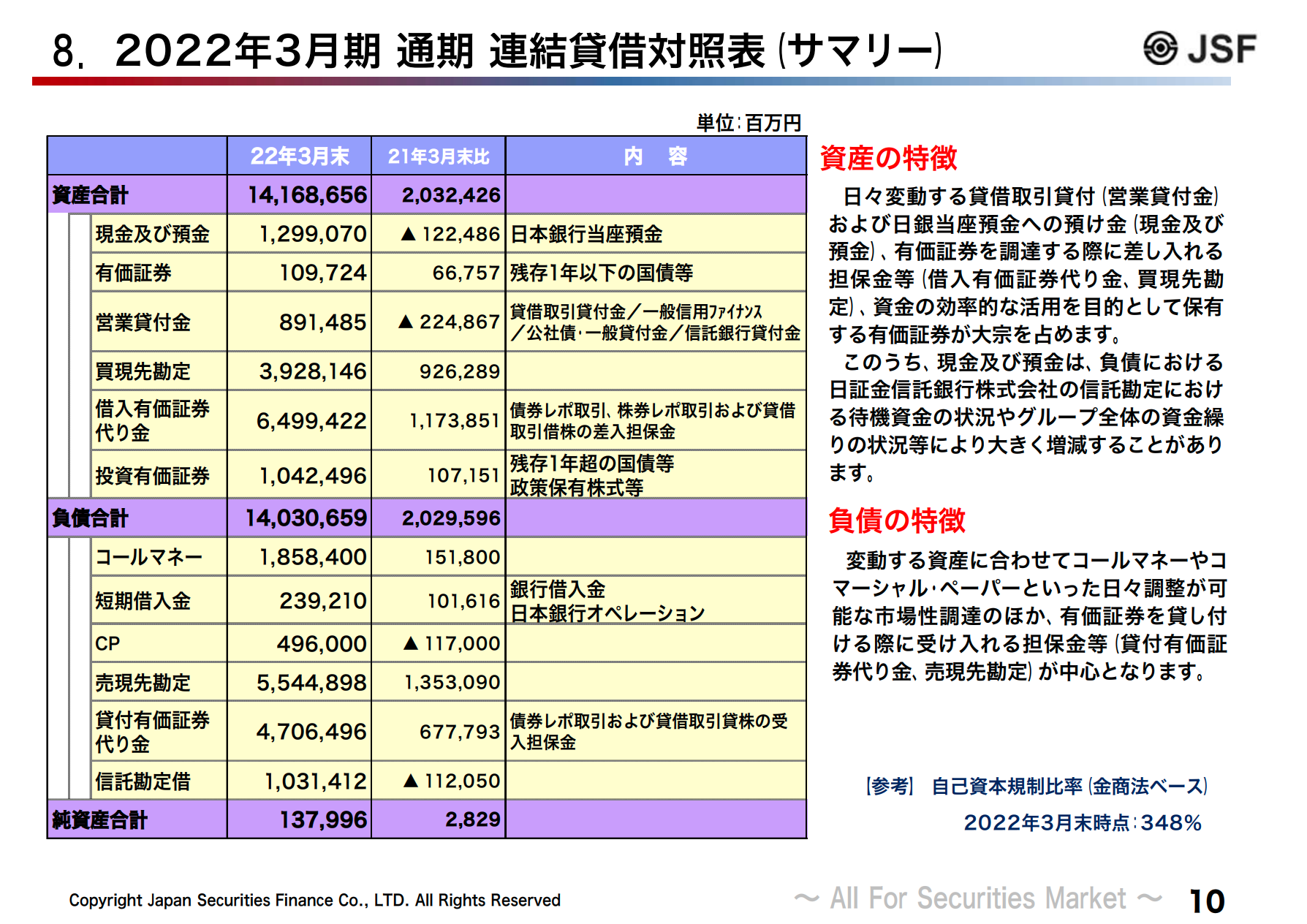

8. 2022年3月期 通期 連結貸借対照表(サマリー)

10ページには2022年3月末時点での当社のバランスシートの状況を記載しています。

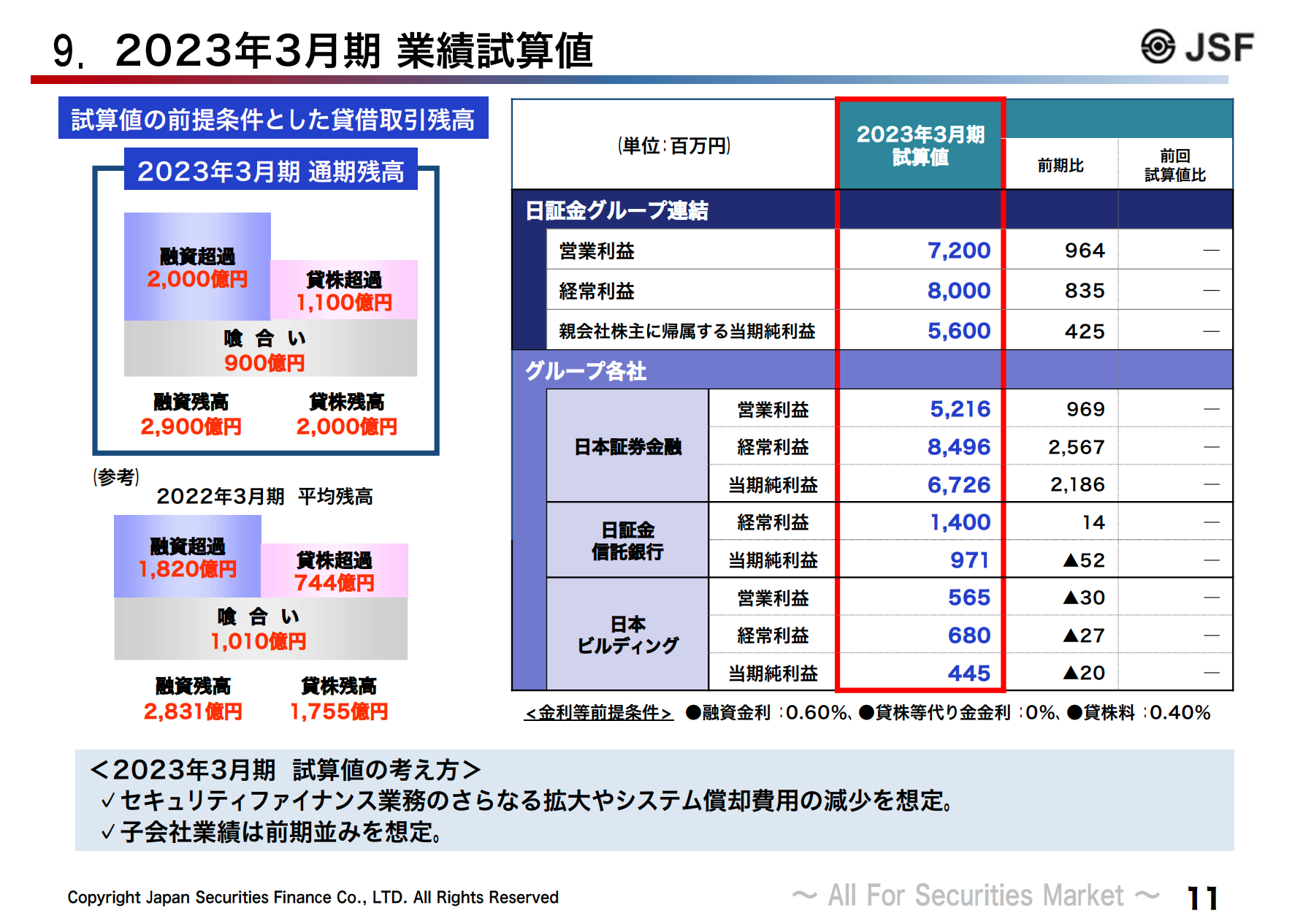

9. 2023年3月期 業績試算値

2023年3月期の試算値についてです。まず、単体の試算値については、最近の市場動向をもとに貸借取引平均残高を融資で2,900億円、貸株で2,000億円と想定し、試算の前提にしています。

日本証券金融単体の2023年3月期の試算値は、スライド右側の表の中ほどに記載しています。セキュリティ・ファイナンス業務のさらなる拡大、システム償却費用の減少などから、営業利益は52億1,600万円、経常利益は84億9,600万円、当期純利益は67億2,600万円と、いずれも増益を見込んでいます。

また、日証金グループ連結の試算値については表の上段に記載しています。日本証券金融の業績伸長に加えて、日証金信託銀行が信託業務を中心に堅調であることなどを踏まえて、営業利益は72億円、経常利益は80億円、当期純利益は56億円としました。

なお、試算値は四半期ごとに見直しを行い、決算の発表の際に公表しています。

私からの説明は以上です。

1.2021年度の実績

司会者:続いて、第6次中期経営計画の取り組みと成果について、代表執行役社長の櫛田からご説明します。

櫛田誠希氏(以下、櫛田):社長の櫛田でございます。みなさま、よろしくお願いします。私からは第6次中期経営計画の取り組みと成果を中心にご説明します。

スライドには、2021年度の実績の骨子を記載しています。この1年を振り返りますと、業績の向上に努めたこと、昨年11月に中期的な経営方針を策定したこと、コーポレートガバナンスの取り組みを積極的に進めたことの3点がハイライトです。それぞれの考え方や実際の取り組みについては、後ほどご説明したいと思います。

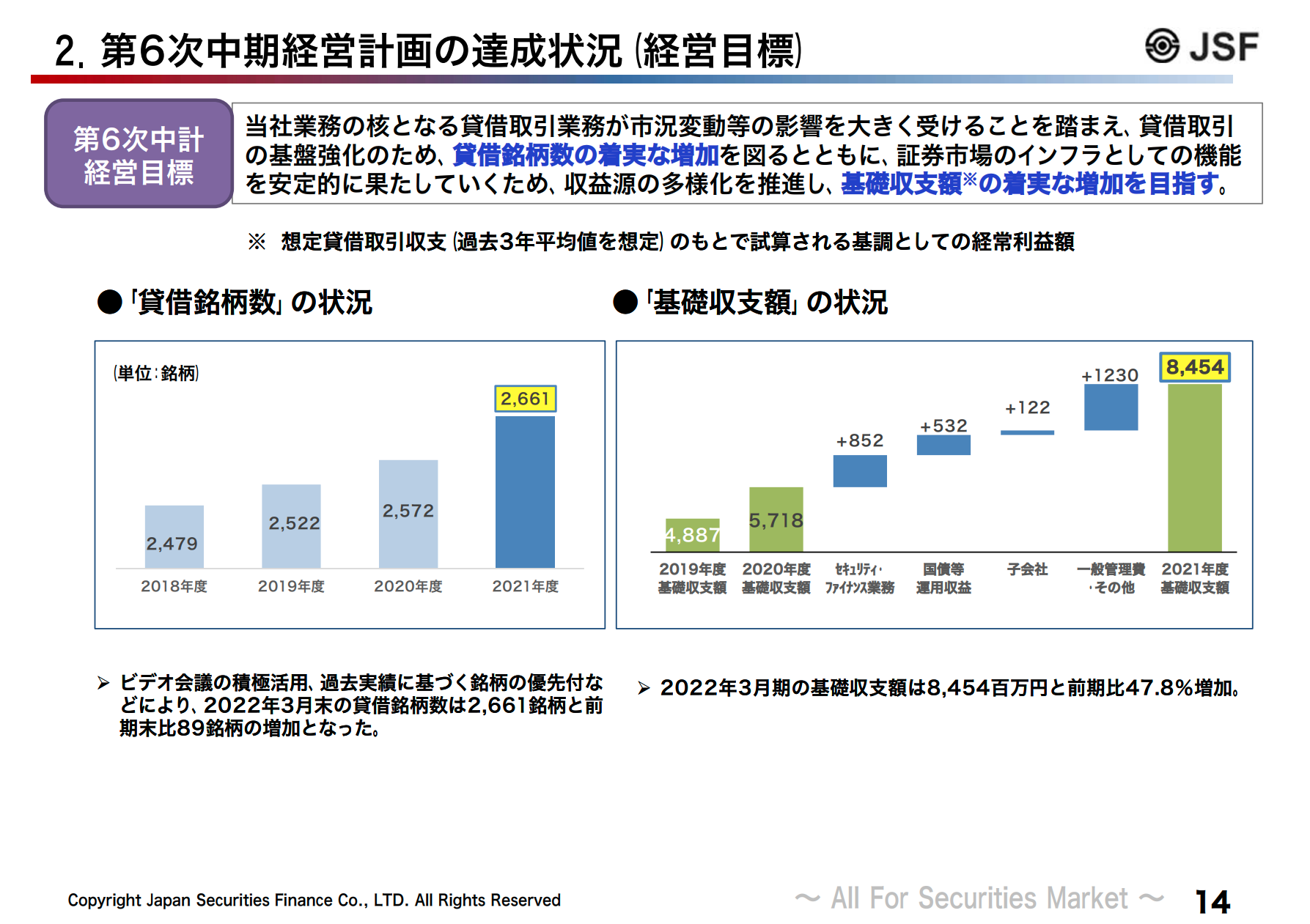

2.第6次中期経営計画の達成状況(経営目標)

現在、第6次中期経営計画の2年が終わって3年目、つまり最終年度に入りました。これまで当社は経営目標として数値目標を掲げていませんでしたが、この第6次中期経営計画においては、貸借銘柄数と基礎収支額を目標値としています。

当社の主力業務である貸借取引業務が市況変動の影響を大きく受けることを踏まえると、短期的な経営努力として取り組んでもなかなか成果につながりません。そのため、中長期的な貸借取引業務の基盤強化という観点から、当社が貸借取引で取り扱う銘柄数を発行企業などの協力も求めながら着実に増やして、将来的な収益基盤を強化していきます。

基礎収支額は、過去3年間の貸借取引収支をもとで試算される基調としての経常利益額です。ここを着実に伸ばしていきます。

この2つの数値指標は、スライドのグラフに示したとおりです。貸借銘柄数については、コロナ禍で会社訪問がままならなかった中でも、ビデオ会議の積極活用あるいは銘柄の優先付などを社内で行った結果、2022年3月末の貸借銘柄数は2,661銘柄、前年同期比で89銘柄の増加となっています。

一方、2022年3月期の基礎収支額は84億5,400万円、前年同期比47.8パーセント増となりました。先ほどお伝えした経常利益額より大きくなっているわけですが、これは実際の貸借取引収支がここで想定した数字に及ばなかったということです。セキュリティ・ファイナンス業務や国債等の運用収益、あるいは一時的要因も含まれますが一般管理費の減少などが基礎収支額が顕著に伸びた背景です。

3.当社のROEおよびTSR

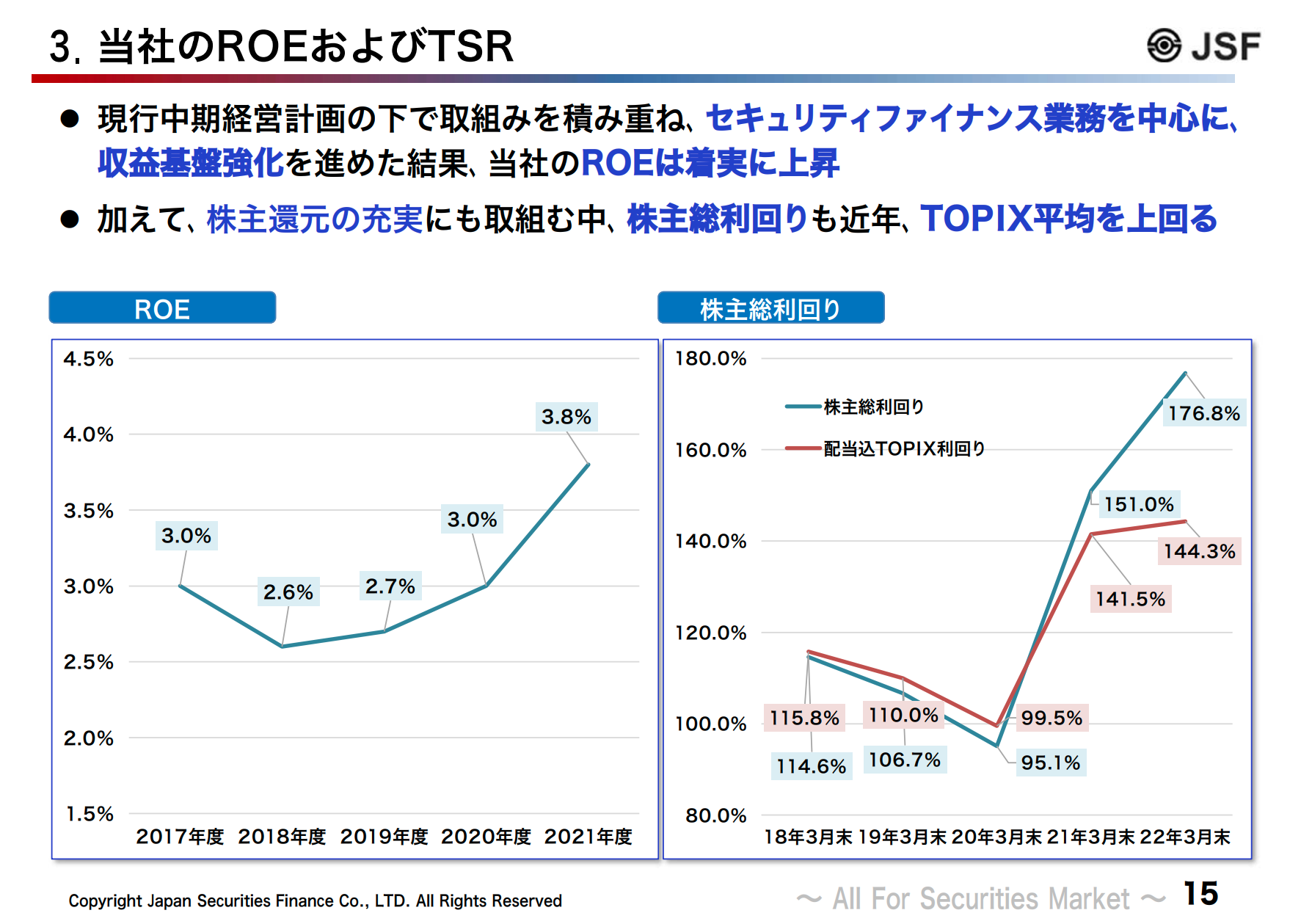

当社のROEと株主総利回り(トータルシェアホルダーリターン)についてです。先ほどもお伝えしたとおり、現中期経営計画のもとでセキュリティ・ファイナンス業務を中心に収益基盤の強化を進めた結果、2021年度のROEは3.8パーセントと、前期の3.0パーセントから増加しています。

また、株主還元の充実に取り組んできたことで、株主総利回りについても、近年TOPIX平均を上回る数値になっています。当社はよくROEが低いと指摘され、それについて我々も自覚しているのですが、ROEが3.0パーセントから3.8パーセントに上がったということは、当社の収益強化が相応に進んだとご理解いただきたいと思います。

ちなみに、このROEは簿価ベースにおける純資産額で計算するのですが、投資家の取得時価の観点で、時価ベースでROEを計算すると5パーセントを超えます。この1年間の成果はそのようなところにも現れており、それが株式市場でも相応に評価され、株価上昇とともに株主総利回りが上がっていると理解しています。

4.2021年度の取組み(概要)

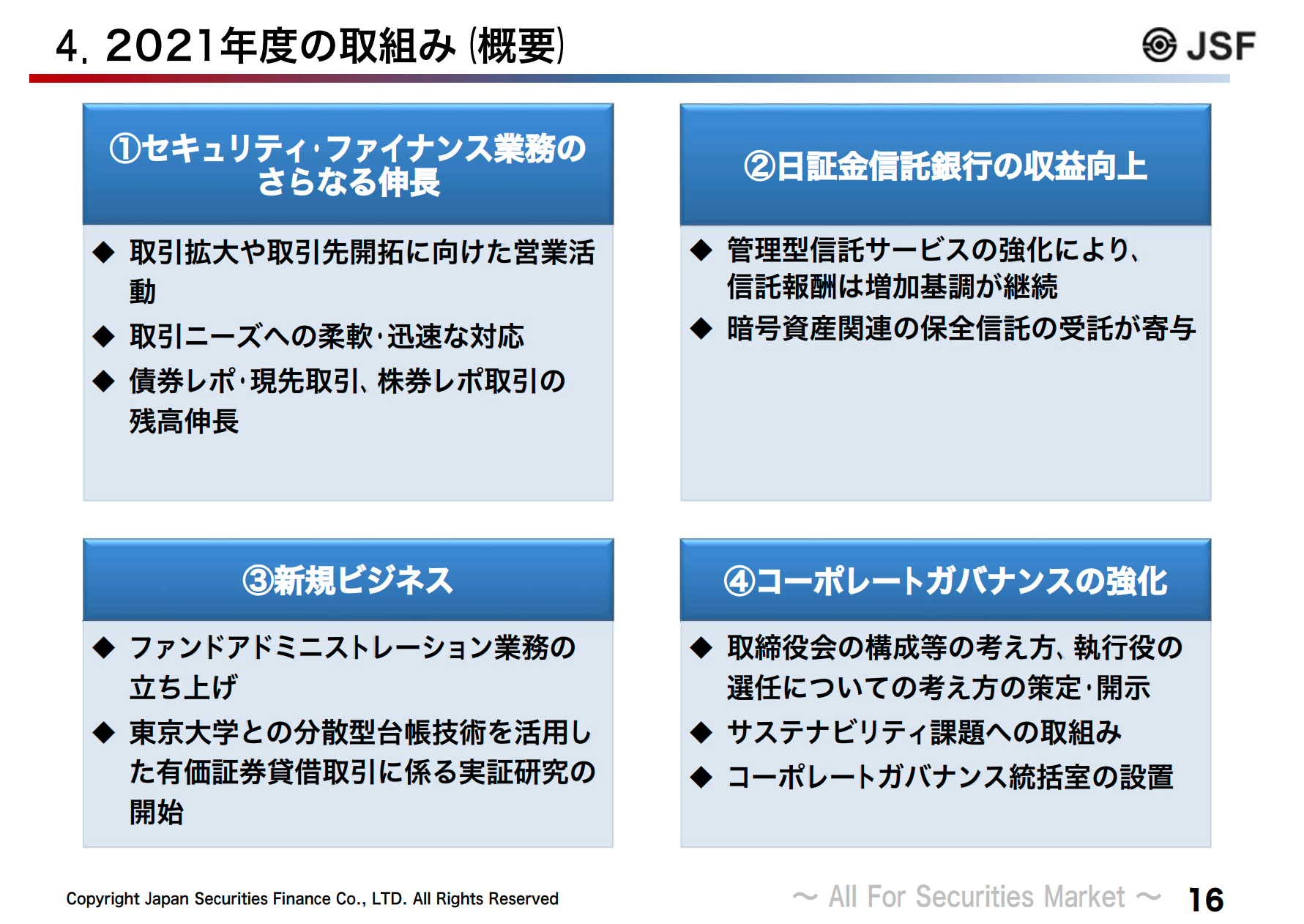

2021年度の背景となる取り組みについてです。1つ目は、セキュリティ・ファイナンス業務の伸長に努めたこと、2つ目は日証金信託銀行においても保全信託、管理型信託サービスの強化に努めたことです。3つ目の新規ビジネスは、まだ収益貢献という段階ではないものの、ファンドアドミニストレーション業務を立ち上げたことに加え、東京大学との分散型台帳技術を活用した有価証券貸借取引に係る実証研究を開始しました。

これは、当社のセキュリティ・ファイナンス業務の外縁であり、業務制限はあるとはいえ、その外縁を広げていく余地を模索する動きや、現在の技術動向を踏まえ、将来的な展開に備えた研究というのがこの新規ビジネスの現段階の状況です。

また、コーポレートガバナンスの強化にも鋭意取り組んでいます。

5.中期的な経営方針<概要>

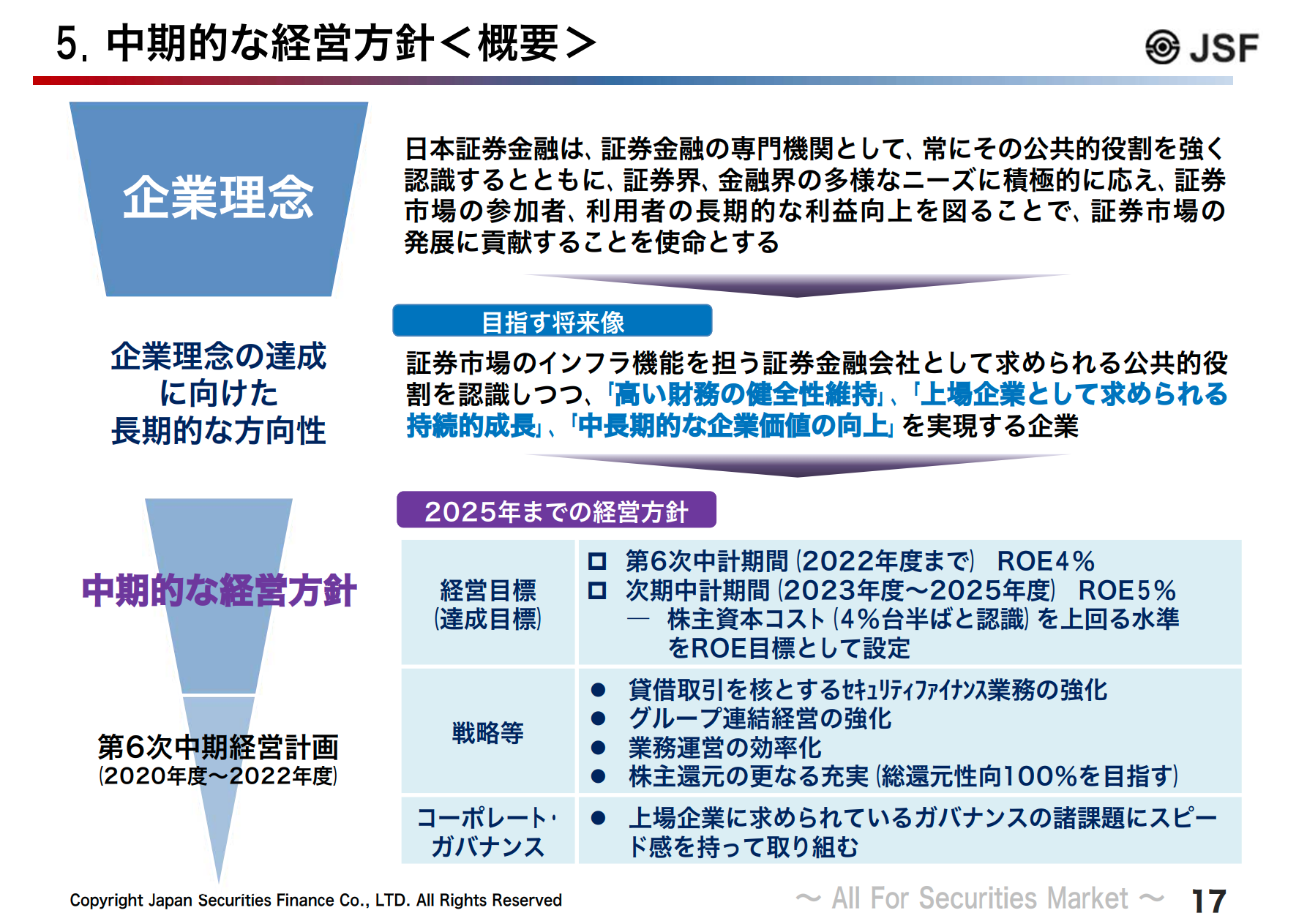

続いて、中期的な経営方針の概要についてです。そもそも、なぜ昨年11月に中期的な経営方針を策定したのかということですが、近年コーポレートガバナンス・コードの改訂が進み、さらには本年4月から東証の市場区分の見直しがありました。当社はプライム市場を選択したわけですが、上場企業として、高度なガバナンス体制を基礎とした持続的成長、そして長期的な企業価値向上を実現させるためのより一層のコミットメントと透明性の確保が求められています。このような認識のもとに、中期的な経営方針を議論しました。

当社はこれまでも経営改革に努めてきており、第6次中期経営計画のもとで取り組みを進めています。中期的な経営方針は、より一層のコミットメントと透明性を確保し、投資家と株主のみなさまの期待に応えられるように作りました。

また、企業理念を踏まえた上で目指す将来像についてですが、当社は証券市場のインフラ機能を担っており、そのような役割を意識しながら高い財務の健全性を維持していく必要があります。そして、上場企業として求められる持続的成長と中長期的な企業価値向上という方向性を明確にした上で、中期的な経営方針を定めました。

コミットメントと透明性における最たるものは経営目標です。当社は取締役会などで、まず資本コストはどの程度かということについて、さまざまな手法あるいはデータをもとに議論しました。そこで、株主資本コストは4パーセント台半ばと認識し、それを上回る水準としてROE目標を設定しました。そして、この中期経営計画期間中にROE4パーセント、次期中計の2023年度から2025年度までの間にROE5パーセントの達成を目標にしました。

戦略については、貸借取引を核とするセキュリティ・ファイナンス業務とグループ連結経営の強化、また業務運営の効率化、株主還元のさらなる充実ということで、2025年度のROE5パーセントに達成するまでの間、総還元性向100パーセントを目指す方針を定めました。

このような取り組みは、高度なガバナンス体制を基礎として行う必要があります。上場企業に求められているガバナンスの諸課題に対し、今後もスピード感を持って鋭意努力していきます。

6.経営目標実現のための施策 事業ポートフォリオの考え方

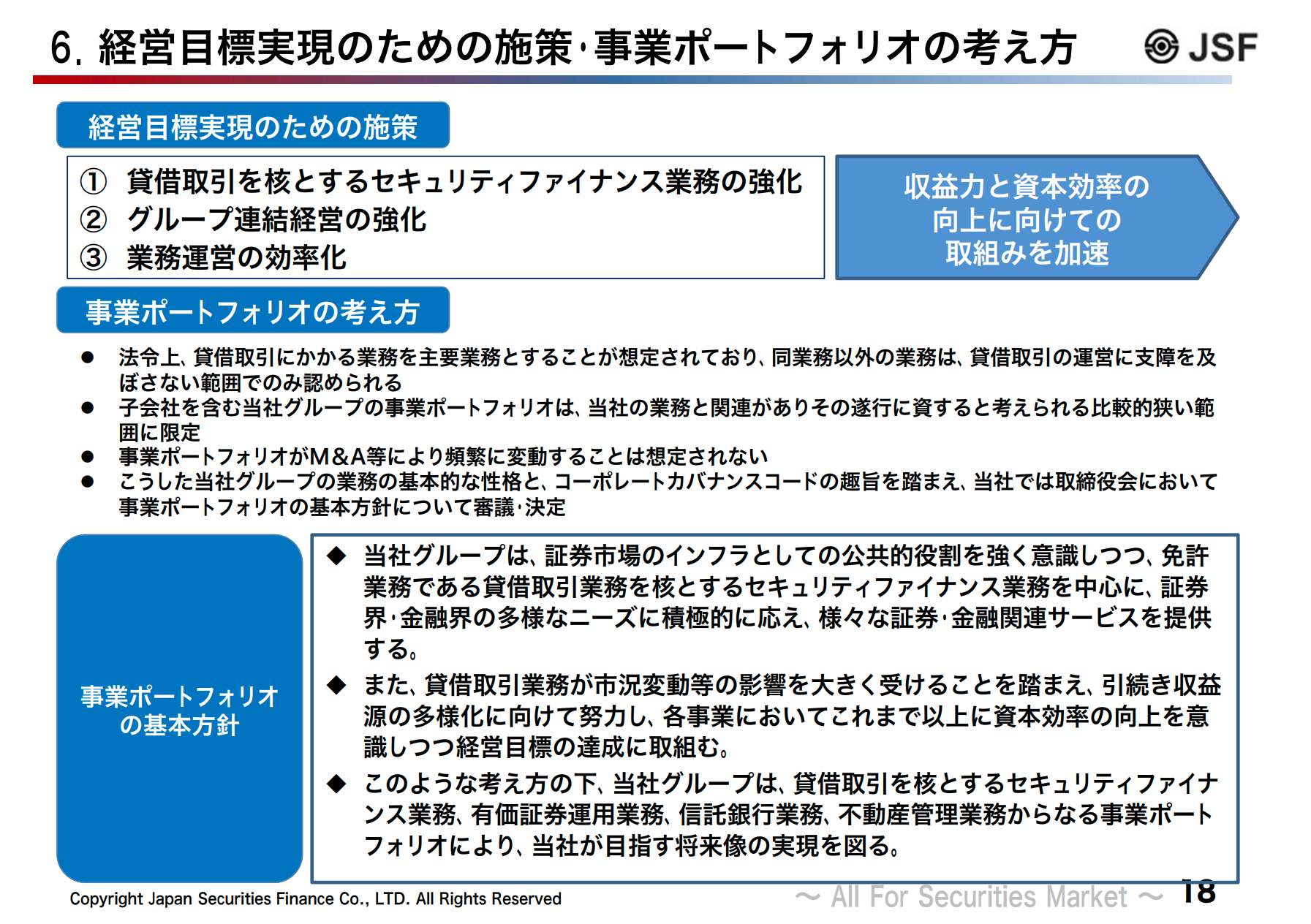

経営目標を実現させるための施策に関する事業ポートフォリオについての考え方です。施策の中で、グループ連結経営の強化を掲げていますが、事業ポートフォリオについてどのように考えるかということもあわせて議論しました。法令上、貸借取引業務を主要業務とすることが想定されているため、それ以外の業務については、貸借取引における運営に支障を及ぼさない範囲で認められています。

子会社を含む当社の事業ポートフォリオは、当社の業務と関連があり、その遂行に資すると考えられる比較的狭い範囲に限定されています。そのような背景から、事業ポートフォリオがM&Aなどにより頻繁に変動することは想定されません。当社の事業ポートフォリオに基づく資本コストは4パーセント台半ばとお伝えしていますが、資本コストが一般企業に比して低い背景として、事業ポートフォリオや業務制約などを反映していることが考えられます。

高い成長力を期待されているわけではないかもしれませんが、当社は安定して収益をあげていく構造を目指しており、それを反映したのがこの資本コストだとご理解ください。

当社グループにおける業務の基本的な性格と、コーポレートガバナンス・コードの趣旨を踏まえて、当社では取締役会で事業ポートフォリオの基本方針について審議決定し、これを公表しています。

今後どのような役割を果たしていくのかということについては、貸借取引業務を核とするセキュリティ・ファイナンス業務を中心に、証券界・金融界の多様なニーズに応えていきながら、さまざまな証券、金融関連サービスを提供していく考えです。そのような観点から引き続き、収益源の多様化に向けて努力し、各事業に関して、これまで以上に資本効率の向上を意識して経営目標の達成に取り組む必要があります。

このような考え方のもとで、当社クループは貸借取引を確保するセキュリティ・ファイナンス業務、さらには有価証券運用業務、信託業務、不動産管理業務における事業ポートフォリオにより、目指す将来像の実現を図る考えです。

ここ最近の業務多様化は、貸借取引を核とするセキュリティ・ファイナンス業務の外縁を広げるべく努力してきた結果です。

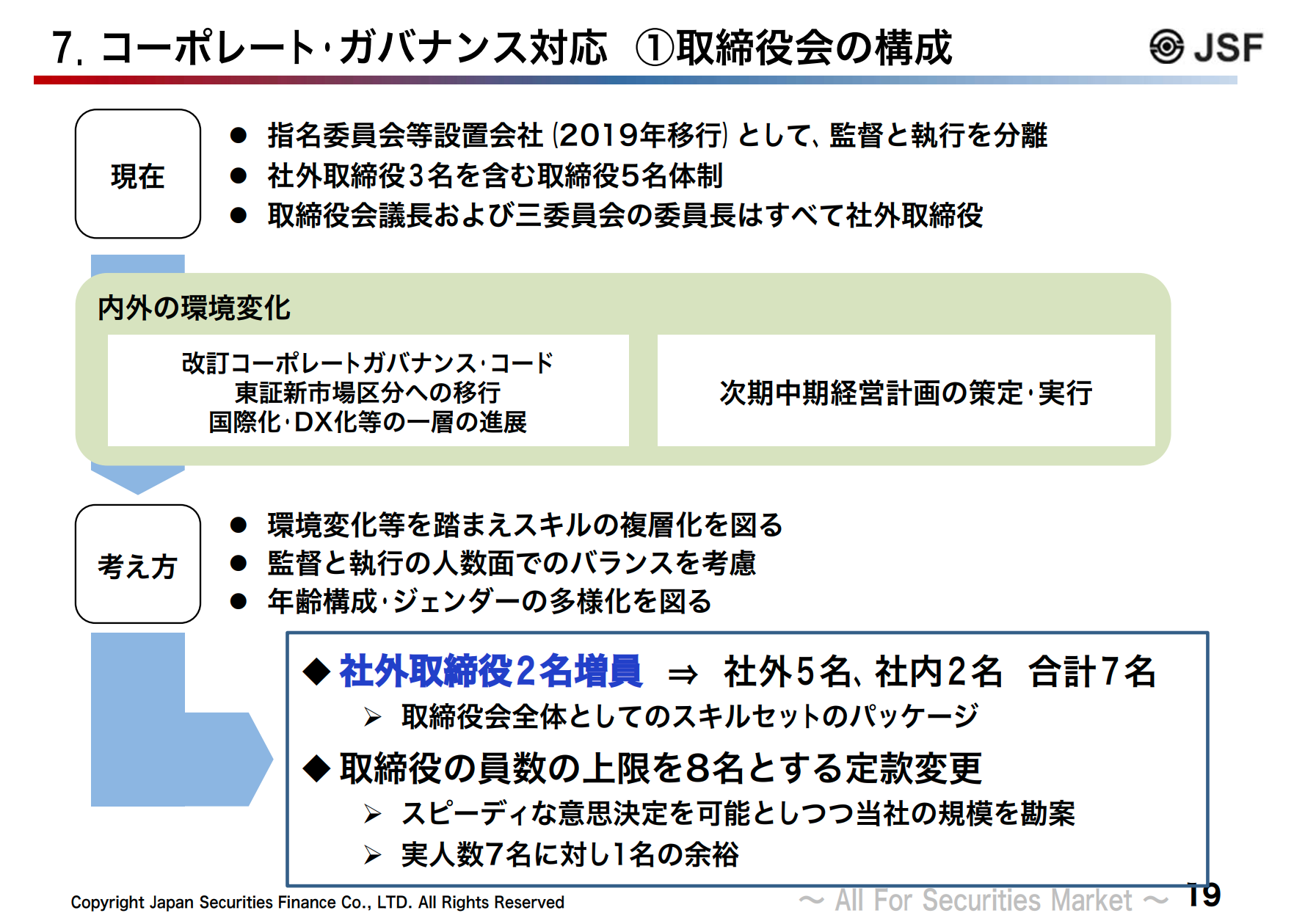

7.コーポレート ガバナンス ①取締役会の構成

コーポレートガバナンスの対応についてです。まず、取締役会の構成については、当社は2019年に指名委員会等設置会社に移行し、監督と執行を分離しました。それ以後は、社外取締役3名を含む取締役5名体制で取り組み、取締役会議長と三委員会の委員長はすべて社外取締役として運営しています。取締役会の自己評価では、十分機能しているという認識です。

ただ、当社を取り巻く環境という点では、改訂コーポレートガバナンス・コードで求められる上場企業を取り巻く環境変化、あるいは東証の新市場区分への移行、業務自体の国際化、DX化における一層の進展など、さまざまな変化があります。さらに、今年度は現中期経営計画の最終年度であり、ROE5パーセントを目指す次期中計を策定していく年にあたります。

取締役会の機能をさらに充実させる観点から、その構成などについてあらためて検討しました。指名委員会、取締役会で検討した結果、環境変化などを踏まえ、スキルの重層化、監督と執行の人数面のバランスの考慮、あるいは年齢構成やジェンダーの多様化を図ることが適当との認識に至りました。

結果として、社外取締役2名を増員し、社外取締役5名に社内取締役2名を加えた7名体制にして、取締役会全体としてのスキルセットのさらなる重層化を図ることとしました。

また、定款を変更し、取締役の人数を上限8名にしました。スピーディな意思決定を可能としつつ、従業員200数十名という当社の規模に適当な取締役会を模索する中で、実人数7名と1名の余裕を確保し、取締役の人数を上限8名と決めました。これについては、定款変更議案として株主総会に上程します。

7.コーポレート ガバナンス ②執行役の選任

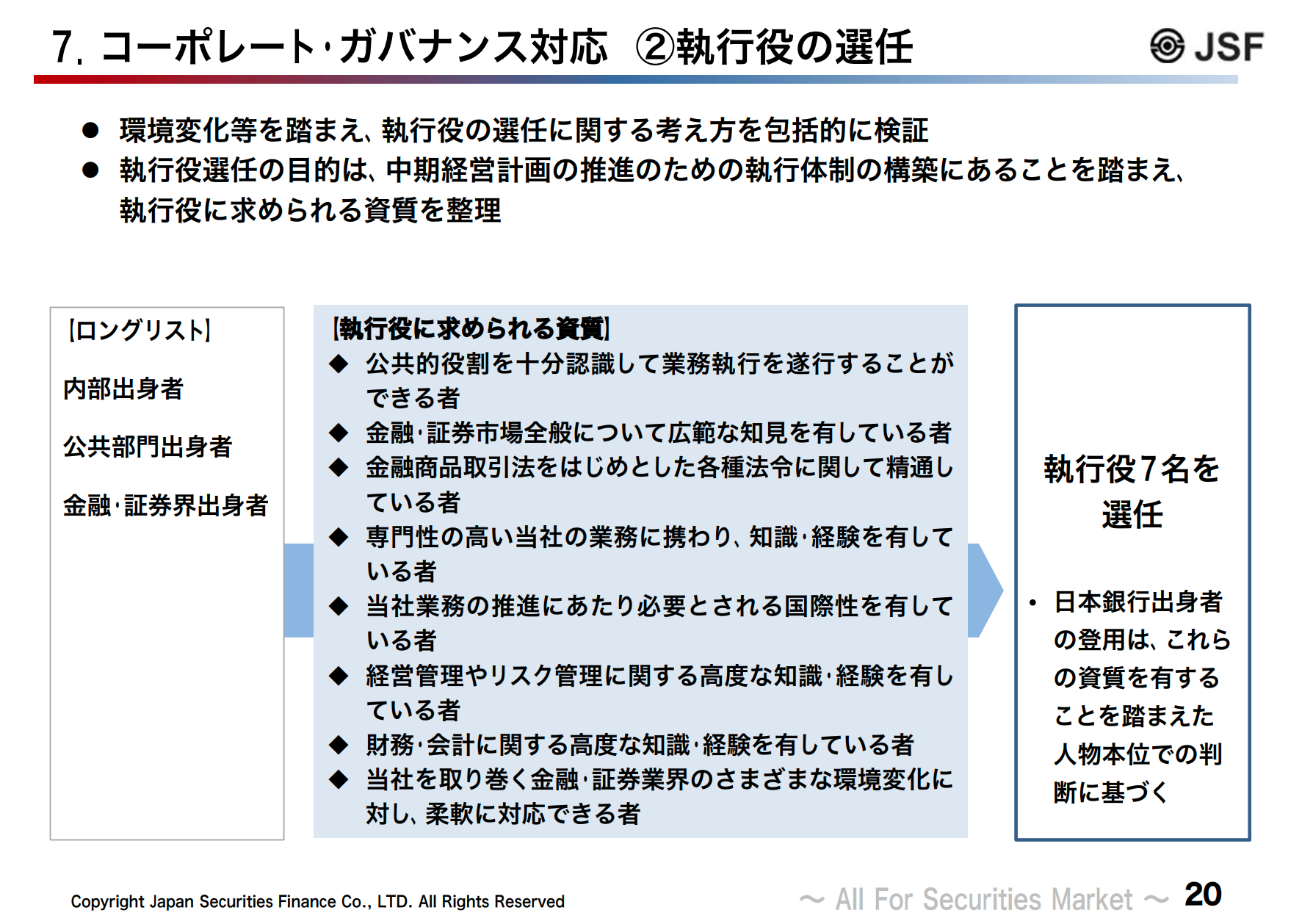

コーポレートガバナンス対応の中の執行役選任についてです。これも、より高度なガバナンス体制の構築や中期的な経営方針を実行していく段階であること、もしくはこのような環境変化を踏まえて、執行役の選任に関する考え方を包括的に検証しました。

そして、あらためて執行役に求められる資質が十分かという議論を行い、その中で、スライドに記載した、「当社業務の推進にあたり必要とされる国際性を有している者」「経営管理やリスク管理に関する高度な知識・経験を有している者」「財務・会計に関する高度な知識・経験を有している者」のような資質を追加するべきではないかということを整理し、公表した次第です。

7.コーポレート ガバナンス ③サステナビリティ

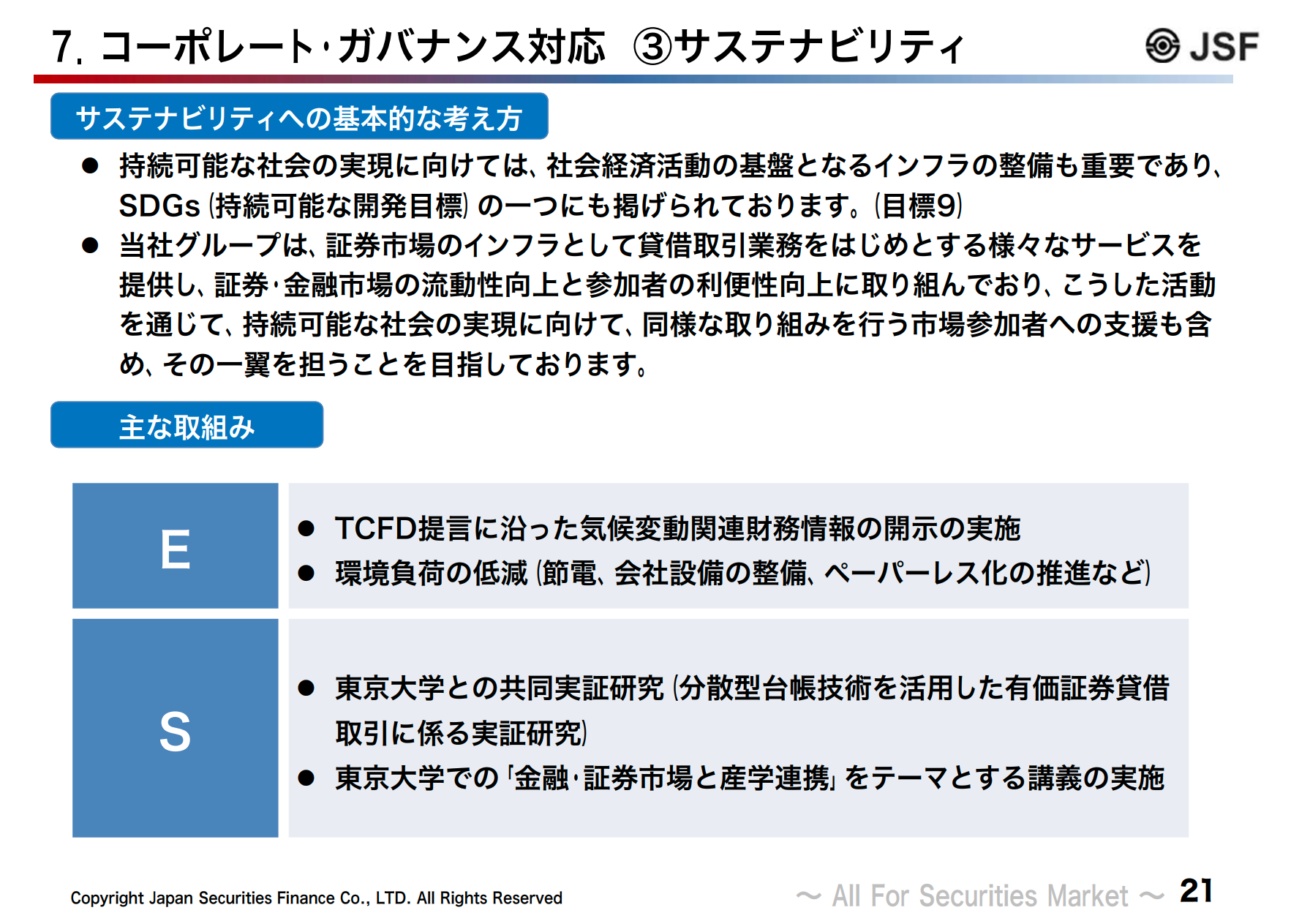

次に、サステナビリティに対して、当社としてどのような考え方で対応するかということについてですが、持続可能な社会の実現に向けては、やはり社会経済活動の基盤となるインフラの整備も重要であり、SDGsの1つにも掲げられています。

当社グループは、証券市場のインフラとして貸借取引業務をはじめとするさまざまなサービスを提供し、証券・金融市場の流動性の向上と参加者の利便性向上に取り組んでいます。こうした活動を通じて、持続可能な社会の実現に向けて、同様な取り組みを行う市場参加者への支援なども含め、その一翼を担うことを目指しています。

主な取り組みについては、コーポレートガバナンスの「G」を除いた、「E」と「S」から代表的なものをスライドに記載しています。「E」では、TCFD提言に沿った気候変動関連財務情報について、先般、取締役会で議論し、開示を行いました。「S」では、人材育成・教育・人権などの要素も含めて、スライドに記載している東京大学での共同実証研究などの取り組みを進めています。

8.株主還元

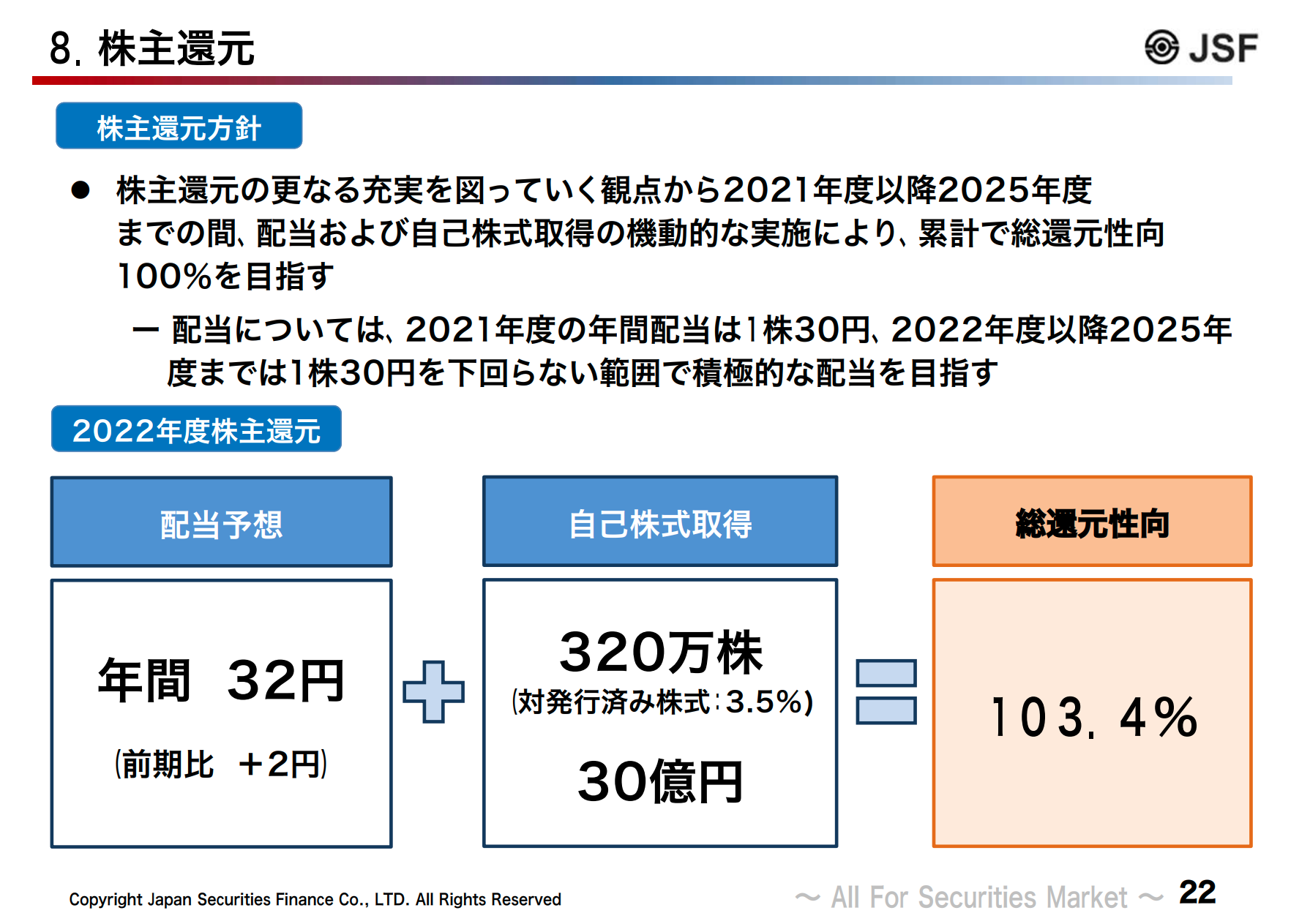

最後に株主還元についてお伝えします。株主還元方針については、中期的な経営方針を策定した際に、株主還元のさらなる充実を図っていく観点から、2021年度から2025年度までの間、配当および自己株式取得の機動的な実施により、累計で総還元性向100パーセントを目指すこととしました。

配当については、2021年度の年間配当は1株30円で、2022年度から2025年度までの期間も1株30円を下回らない範囲で積極的な配当を目指す方針としています。

また、先般公表しましたとおり、2022年度の株主還元における配当予想は、前期と比べて2円増配の年間32円としています。自己株式取得は320万株、対発行済み株式の3.5パーセント、金額ベースで30億円にて実施したいと思っています。

前期は決算が上振れた関係で総還元性向は100パーセントを若干下回りましたが、今期については、現時点の予想では103.4パーセントとなります。

私からの説明は以上です。

新着ログ

「その他金融業」のログ