セルム、通期は大幅増収増益の好決算 さらなる増収増益を前提とした中期経営計画と併せ、株価対策にも言及

2022年3月期決算説明会

みなさま、こんにちは。セルムの加島でございます。本⽇はお忙しい中、弊社の決算説明会にお越しくださいまして、誠にありがとうございます。私から、2022年3⽉期決算についてご説明しますので、よろしくお願い申し上げます。

目次

本⽇は会社概要の説明に加え、2022年3⽉期通期決算の概要、昨年5⽉に公表した中期経営計画に対する上⽅修正、また2023年3⽉期の通期業績⾒通しの4点をご説明します。

Section 1. 会社概要

まず会社概要です。本⽇は、「①セルムの顧客企業の課題とは何なのか」「②それを解決するビジネスモデル」「③当社の想定市場規模」「④当社の競争優位性」にフォーカスしてお話ししたいと思います。

セルムが目指す世界観

まず、セルムの⽬指す世界観からです。私どもは「⼈と企業の可能性を広げ、世界を豊かにする」というビジョンに基づき、「⼈と組織」の側⾯から顧客企業の持続的企業価値の向上にアプローチしている会社です。

特に、経営を担う「リーダーの⼈材開発」、そして昨今⾮常にご相談が多い「カルチャーの⾰新」が得意領域です。

沿革

続きまして沿⾰です。1995年セルム創業、私は3年⽬に⼊社しました。2010年、CELM Group and Partnersというホールディングス体制となり、グループの⼀社の位置づけだったセルムの社⻑を務め始め、2016年にマネジメントバイアウトして事業と経営体制の再編を⾏い、今⽇に⾄っています。

私の略歴はスライドのとおりで、⼀貫してお客さまと⼀緒に最前線に⽴ち、経営⼈材の育成という市場を現場で作ってまいりました。あらためまして、どうぞよろしくお願いいたします。

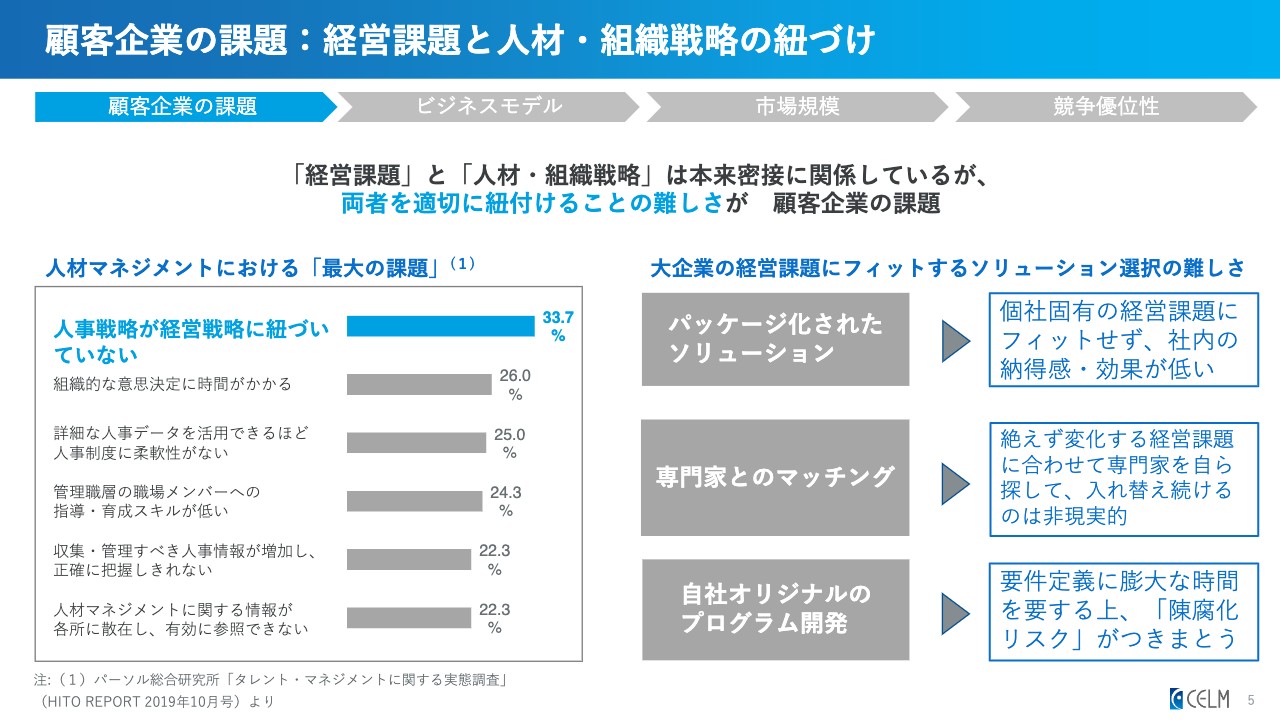

顧客企業の課題:経営課題と人材・組織戦略の紐づけ

当社の顧客企業の課題についてご説明します。⾮連続な変化が常態化している昨今の⽇本の⼤企業において、⾃社ならではの経営戦略、またその戦略を実⾏する⼈材・組織作りは⾔うまでもなく極めて重要です。

しかし、経営課題を実際に⼈材・組織戦略に落とし込むのは簡単なプロセスではないと、多くの企業が感じています。

これは、⽬まぐるしく変わる⾃社の経営課題に対して、「①パッケージソリューション」では、個社固有の経営課題にフィットしないこと、また「②専⾨家とのマッチング」だけでは、絶えず変化し続ける経営課題の複雑性についていけないこと、さらには「③⾃社オリジナルのプログラム開発」を選択しても、その要件定義が極めて難しく、膨⼤な時間を要する上、常に陳腐化リスクが伴うという問題があります。

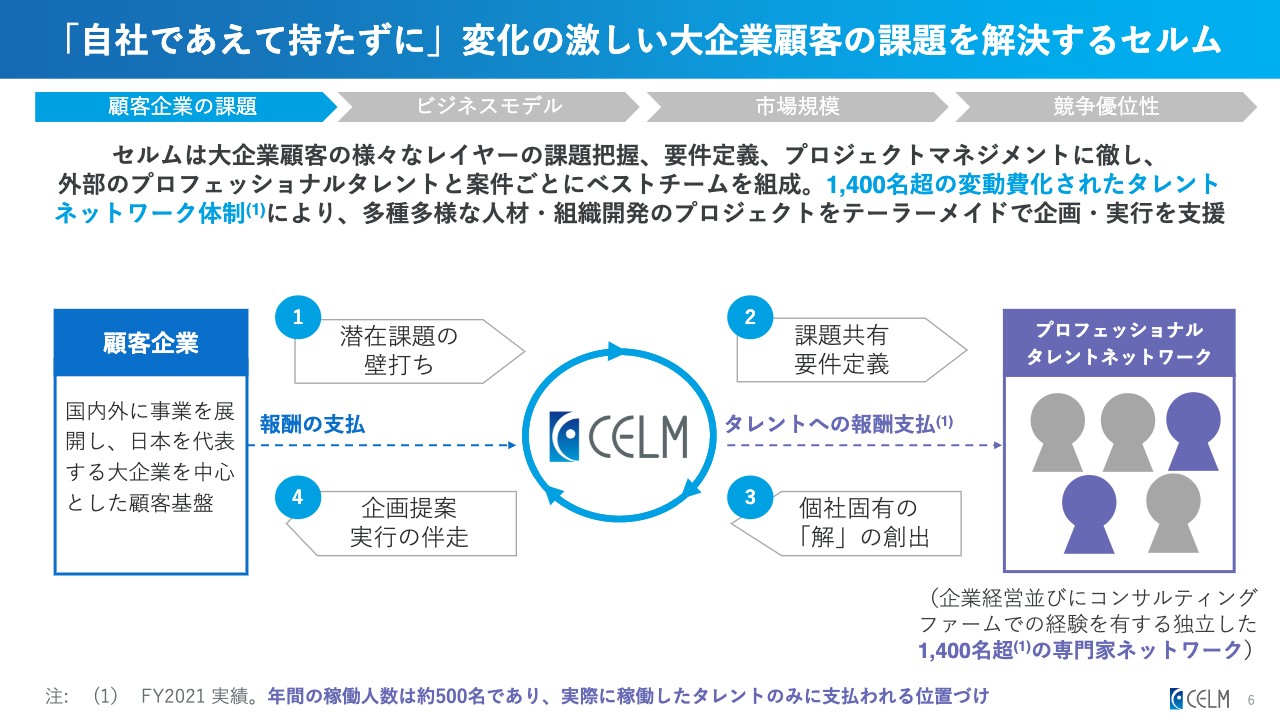

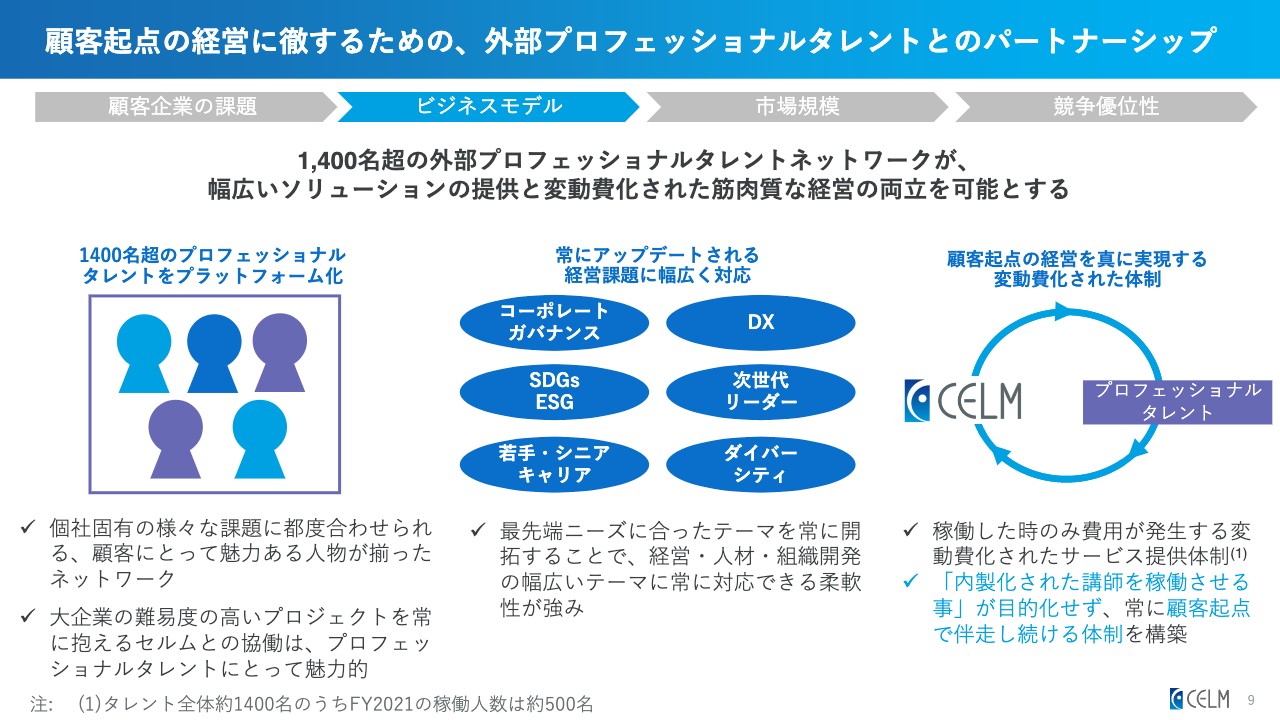

「自社であえて持たずに」変化の激しい大企業顧客の課題を解決するセルム

そんな変化の激しい時代の⼈材・組織開発に対して、セルムが実践しているのは、⾃社内に特定のコンテンツやプログラムを「あえて」持たず、外部のプロフェッショナルタレントと、案件・プロジェクトごとにベストなチームを組成すること、そしてそれが持続的にできるための、1,400名超の変動費化されたタレントネットワークで、顧客の課題解決を持続的に伴⾛⽀援し続ける体制です。

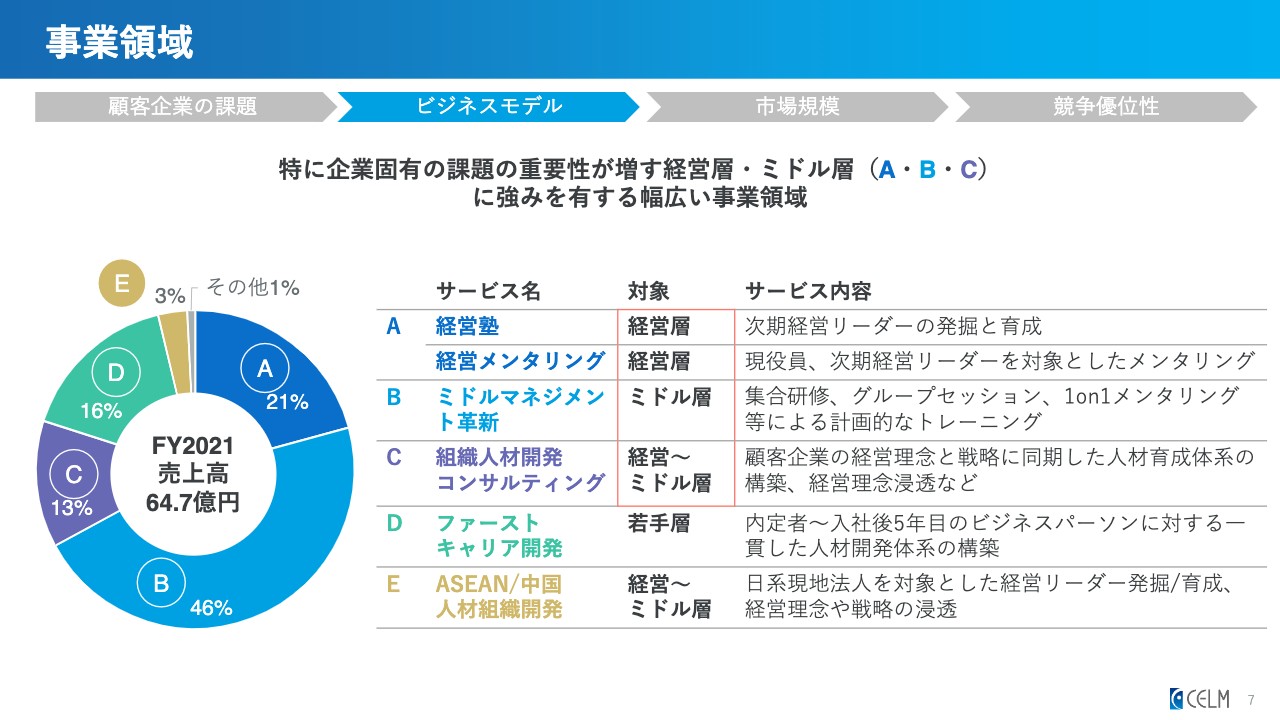

事業領域

我々の事業領域は経営層から若⼿層まで幅広いのですが、次期経営リーダーの発掘と育成を⽀援している経営塾や経営メンタリングサービスを中⼼とする、「企業固有の課題の重要性が増す経営層及びミドル層」の領域に強みを有しております。

冒頭申し上げた「経営課題を⼈材・組織に落とし込む」ことが極めて⼤事でありながら、昨今の企業経営では複雑性を増している、顧客にとってペインがとても強い領域です。

その他、内定から⼊社5年⽬までの若⼿ビジネスパーソンに対して展開している「D」のファーストキャリア開発、⽇系現地法⼈を対象とした⼈材組織開発を⽀援している「E」の事業など、幅広く領域を展開しています。

大企業顧客に対し、経営課題起点でリカーリング性の高い取引構造を実現

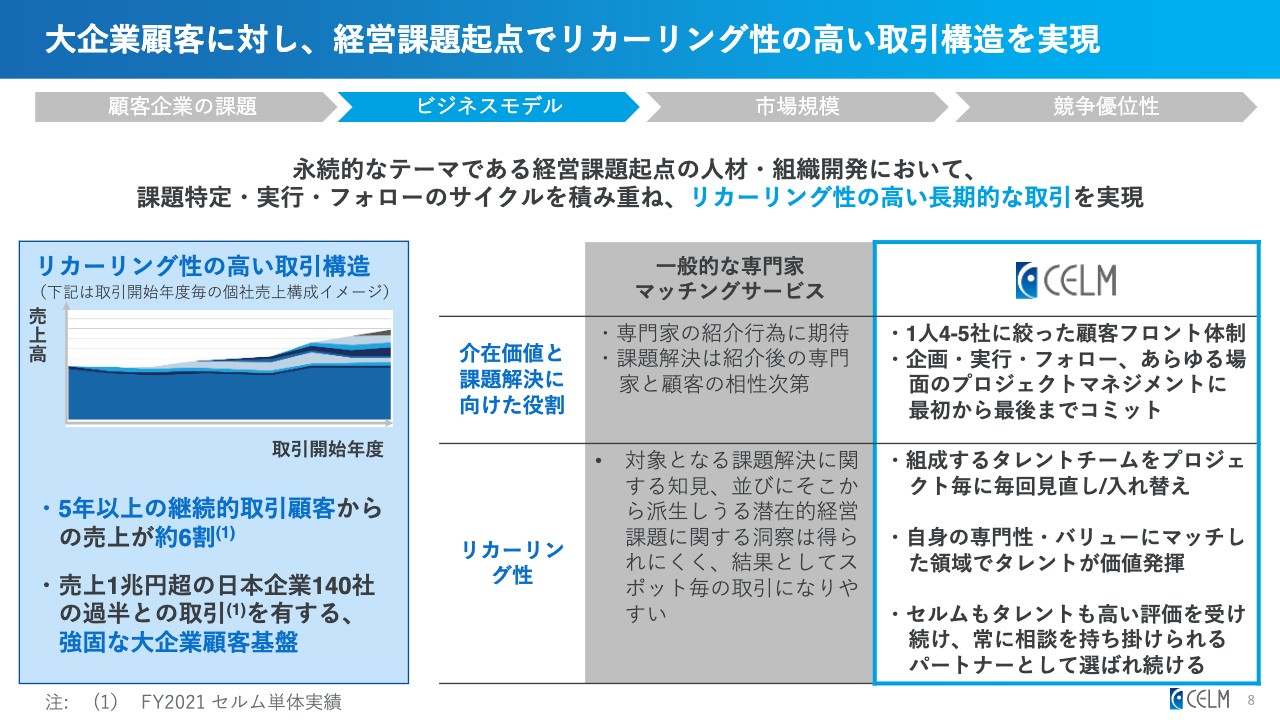

セルムは、永続的なテーマである経営課題起点の⼈材組織開発を扱いながら、⼤企業に特化することでリカーリング性が⾼く、顧客と⻑期的な取引基盤を築き上げていることがビジネスモデルの特⻑です。

まず、5年以上の継続的取引顧客からの売上は約6割、また売上1兆円超の⽇本を代表する⼤企業グループの過半と取引を有しており、⼤企業との強いリレーションを築いています。

外部プロフェッショナルタレントとチームを組成するビジネスモデルとご紹介しましたが、単なる専⾨家の紹介⾏為だけに留まるようなマッチングサービスではなく、顧客のあらゆる課題に深く⼊り込んで「何かあったらセルムに相談しよう!」と思っていただけるような仕組みになっています。

通常ですと「1⼈何⼗社」と広く浅く形成しがちなフロント営業体制も、4社から5社に限定し、徹底的に企画・実⾏・フォローを最初から最後までやりきるプロジェクトマネジメントにコミットする体制を取っています。

また、組成するタレントをプロジェクト毎に毎回⾒直し、⼊れ替えて新陳代謝をセルムが起こしているため、顧客のさまざまなレイヤーの課題を解決しながら、顧客についてのあらゆる知⾒がセルムに溜まり、それをベースにした信頼サイクルが循環し続けるモデルになっています。これが、我々が⼤企業と常に継続して選ばれ続けるリカーリング性の⾼い取引構造を実現している理由です。

顧客起点の経営に徹するための、外部プロフェッショナルタレントとのパートナーシップ

1,400名超のプロフェッショナルタレントを⽤いたネットワークを構築することにより、幅広いソリューションの提供と変動費化された筋⾁質な経営の両⽴を可能としております。

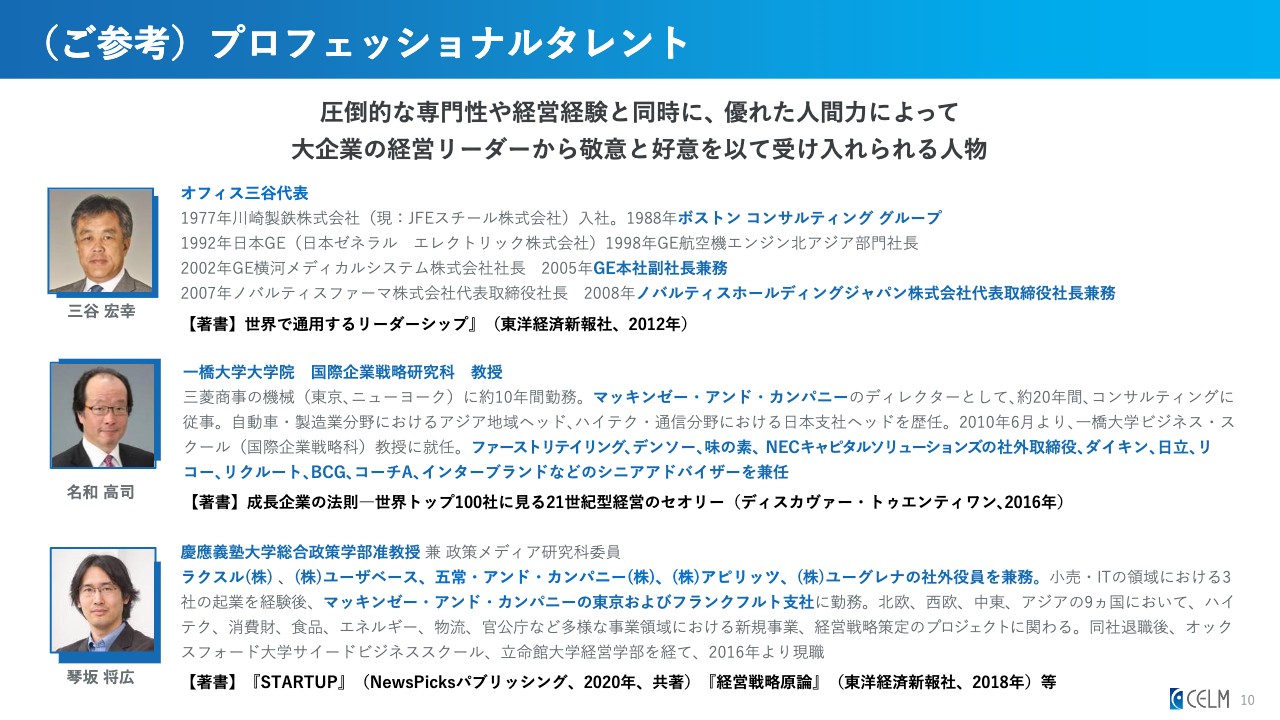

⼤企業顧客にとって圧倒的な専⾨性や経営経験と同時に、優れた⼈間⼒によって⼤企業の経営リーダーから敬意と好意を以て受け⼊れられる⼈物を厳選しております。

また、セルムが抱える⼤企業とのリレーションを通じたプロジェクト紹介は、タレント⾃⾝にとっても専⾨性を試される意義深い協働ですので、当社とプロタレントは「win-win」の関係を構築できています。

あらゆる経営課題に幅広く対応できるようにタレントネットワークを開拓しておりますが、これらタレントとのパートナーシップは稼働した時のみ費⽤が発⽣する変動費化された体制となっています。

講師を内部に抱えてしまうと内製化された講師を稼働させることが経営の⽬的となりがちですが、我々はあえて持たない経営を実現し、常に顧客起点で伴⾛できる体制を構築して、筋⾁質な経営も実現しています。

(ご参考)プロフェッショナルタレント

我々がネットワーキングしているプロフェッショナルタレントは、圧倒的な専⾨性や経営経験を持つことは当然ですが、それだけではやはり⼈は動かせません。⼈間⼒がある⼈でなければ次世代の経営幹部候補の⼼をつかむことができないため、そのような⼈たちを常にネットワークに加え、ここまで膨らんできています。

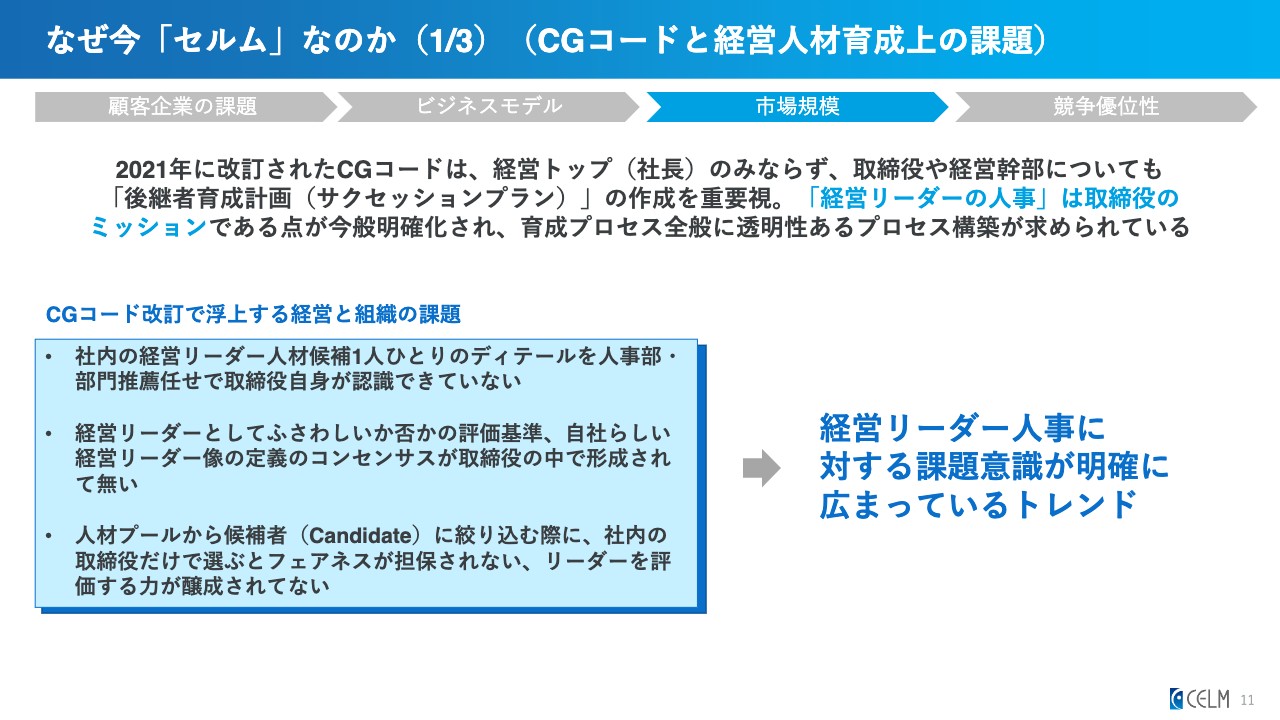

なぜ今「セルム」なのか(1/3) (CGコードと経営人材育成上の課題)

ビジネスモデルの次は市場性についてお話しします。「なぜ今セルムなのか」を語る上で外せないのは、昨今のコーポレートガバナンスコードや経営リーダー育成上の課題です。

2021年に改訂されたコーポレートガバナンスコードにおいて、社⻑が次期社⻑を選ぶだけでは不⼗分で、取締役や経営幹部についても、それぞれ後継者計画を作成し説明責任を果たすことが強く求められるようになっています。

これは「経営リーダー⼈事」がもはや取締役レベルでのミッションであることが明確化され、それに対応するためにはさまざまなハードルが、特に⼤企業であればあるほど、浮かびあがりやすいという傾向が出てきました。

セルムを早期に選んでいただいているようなガバナンス志向の⾼い企業は、ここの課題意識に早期に着⼿している⽅々であり、またその課題意識が広がっていることを⽰す明確なトレンドが、このコーポレートガバナンス改⾰であると感じております。

なぜ今「セルム」なのか(2/3) (独立社外取締役比率の増加傾向と人材投資)

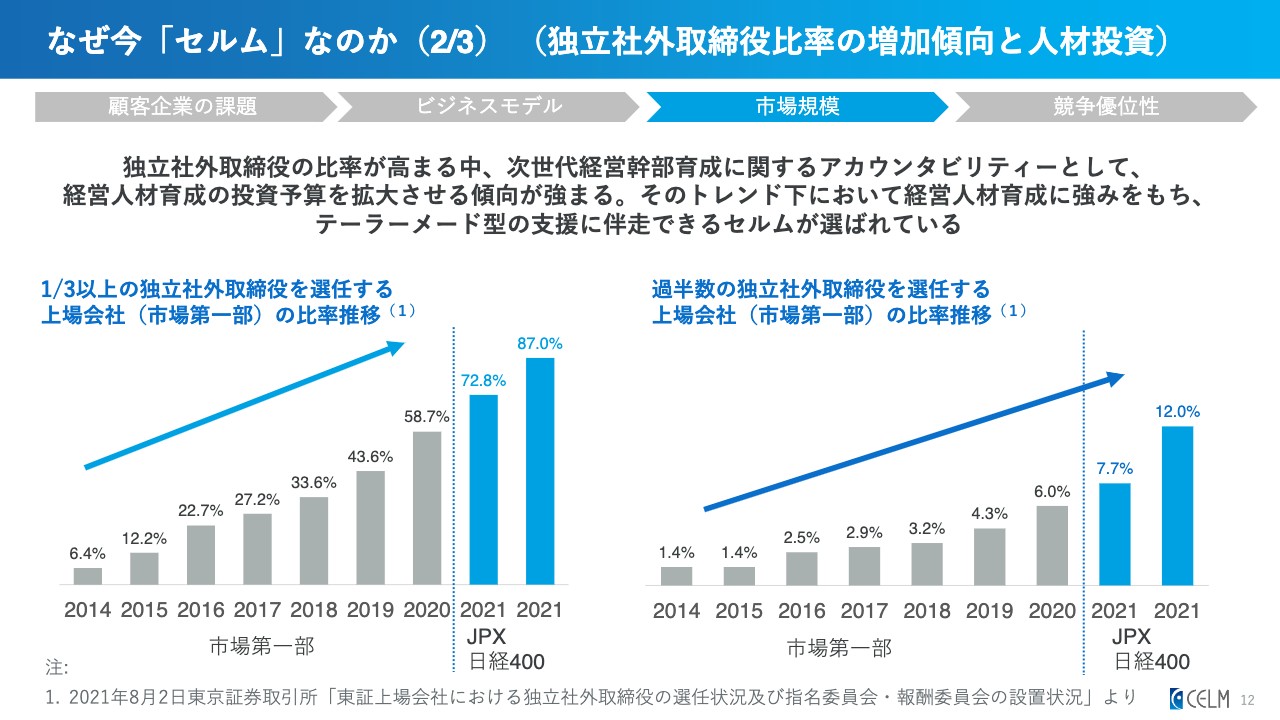

コーポレートガバナンスコードを牽引する存在として、独⽴社外取締役のプレゼンスの⾼まりが挙げられます。

表は3分の1以上、もしくは過半数が独⽴社外取締役を選任している全上場企業の⽐率の推移ですが、先ほど申し上げたような経営リーダー⼈事を実践しているか否か、経営に対して健全なプレッシャーが与えられる環境、またそれに対して企業も実践していこうという機運が⾼まっている明確なトレンドです。

この経営⼈材育成に対するアカウンタビリティーの⼀環として、しっかり投資して経営⼈材を発掘し、計画的に作っていこうという流れで、企業側で⼈材開発投資の予算を拡⼤させる傾向もあります。

なぜ今「セルム」なのか(3/3) 経営リーダー人事に深く関与する社外取締役の事例

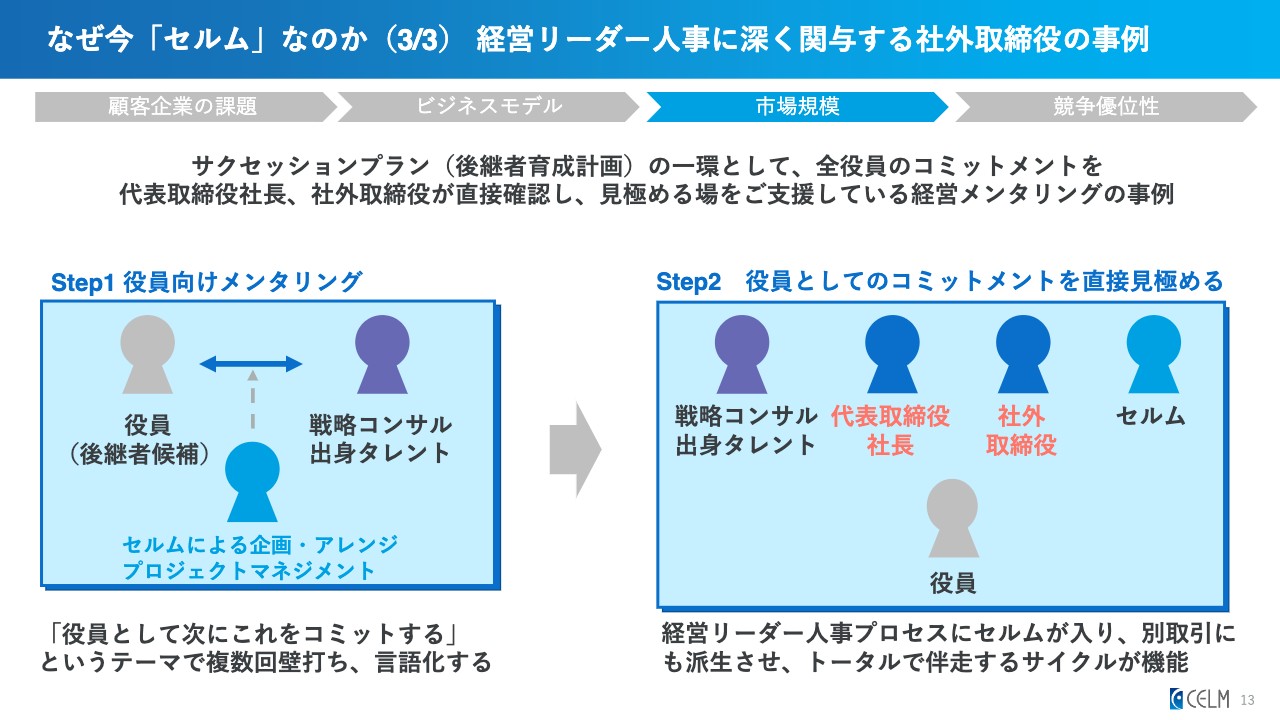

ひとつ、セルムが深く顧客企業の経営リーダー⼈事に密接に関与している典型的事例をお伝えします。

こちらは、後継者育成計画実践の⼀環として全役員1⼈ずつのコミットメントをセルムとプロフェッショナルタレントがメンタリングを通じて⾔語化し、その⾔語化された内容に基づいて、代表取締役社⻑や社外取締役が⾃ら入って、当⼈のコミットメントを確認している事例です。

こういった場にセルムが常にいることによって、経営リーダー⼈事のプロセスで浮かび上がった潜在課題を⽤いて、別の施策へセルムが派⽣していける仕組みになっていますので、先ほど申し上げたスイッチングコストが⾼く、信頼をベースにしたリカーリング性の⾼い関係性にも、この社外取締役が1つ、⼤きな要素であることがわかると思います。

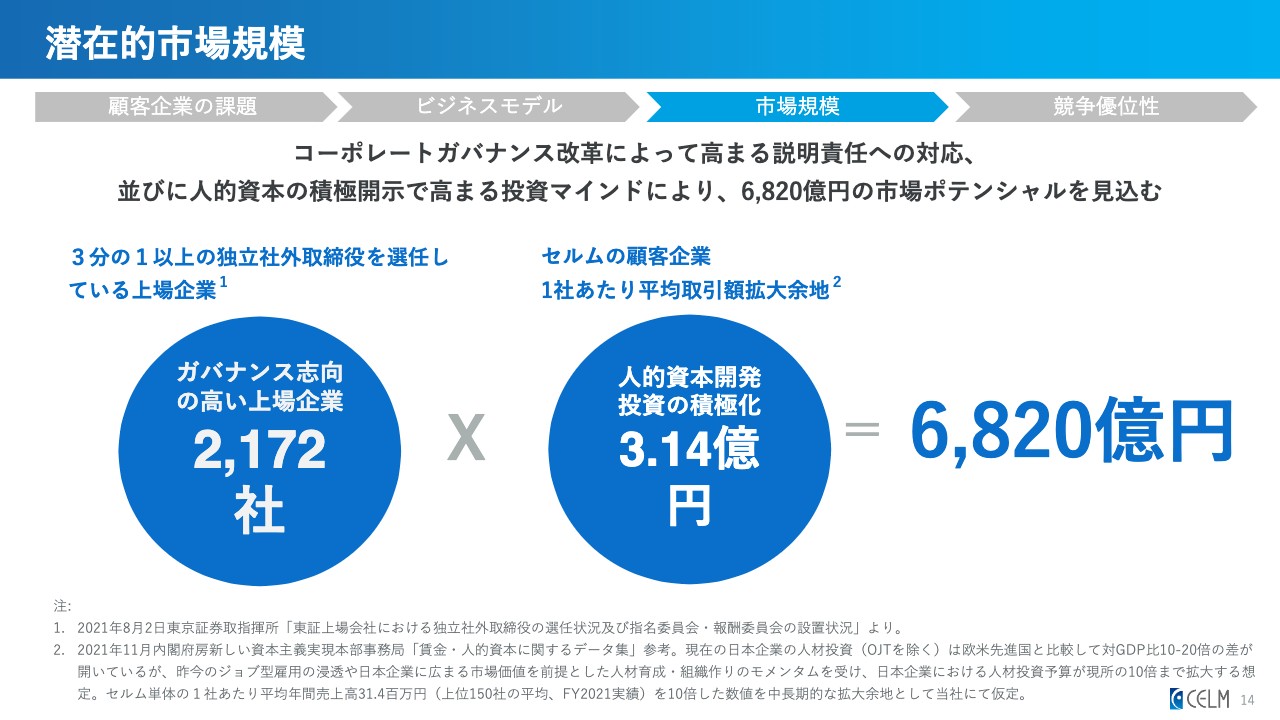

潜在的市場規模

最後に、潜在的市場規模がどれくらいかというお話です。これまでご説明したとおり、我々は「経営課題」を「⼈材・組織に落とし込む」という⼤きな課題において、⽇本企業の企業価値向上のためのベストパートナーを⽬指したいと思っており、その価値を深く実感いただくためにはガバナンス志向の⾼い上場企業に選ばれる存在を⽬指したいと思っています。

上記を⾒ていただくと、3分の1以上の独⽴社外取締役を選任している企業は⽇本でも2,000社を超えており、これらの企業グループないしグループ会社をトータルで⽀援できる体制を構築することが⼤事だと考えています。

また、現政権においては⽇本企業の⼈的資本のポテンシャルを⾼めるためのさまざまな政策が実⾏に移されていることもあり、現在、⽇本と欧⽶で⼈材投資が10倍にも20倍にも差がついているところの強い問題意識からメスが⼊り始めています。

グローバルな舞台で⽇本企業が勝ち抜いていくための⼈材開発投資が政府によって促進されており、この積極化トレンドを想定しますと、我々の⽬の前には6,820億円の市場規模のポテンシャルがあると確信しています。

ここをどう実現して⼈と企業の可能性を広げ、世界を豊かにするかが、我々セルムの存在意義だと思っております。

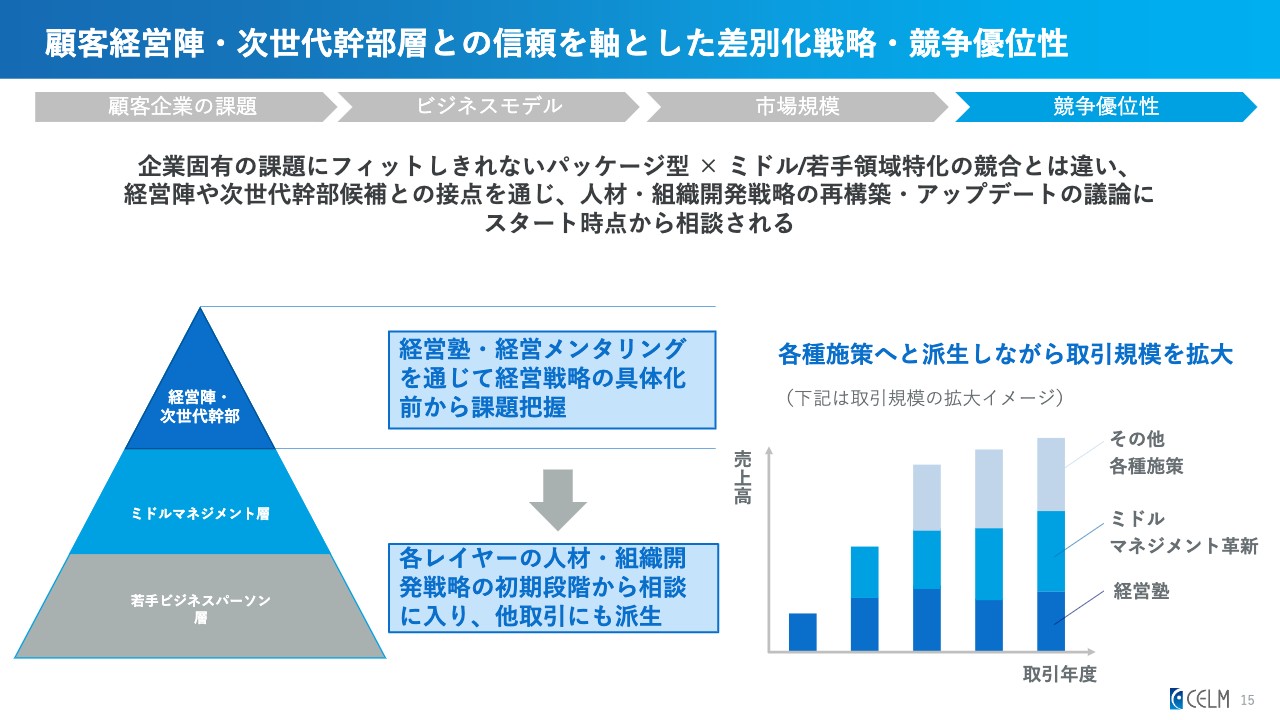

顧客経営陣・次世代幹部層との信頼を軸とした差別化戦略・競争優位性

最後に、先ほどの市場で勝ち抜いていくためのセルムの競争優位性についても触れます。

先ほどの代表取締役や社外取締役の事例にもあったとおり、我々は経営塾や経営メンタリングを通じて経営陣や次世代幹部候補の接点を作っていくことに強みがあり、顧客の⼈材・組織開発戦略が具体化するかなり前の初期段階から案件を獲得することに⾮常に⻑けています。

我々の競合他社ではミドル特化、若⼿特化のサービスを提供している会社が多く、経営層との信頼関係をベースに、社内のあらゆるレイヤーの企画を提案して派⽣させな がら案件獲得サイクルを作っていくことが、他社にはない強みだと考えています。

リカーリングな関係もクロスセルも実現しながら、顧客の強いペインを解決し続けるユニークなビジネスモデルを、今後もさらに発展させてまいります。

Section 2. 2022年3月期(FY2021)通期決算概要

続いて、2022年3⽉期、FY2021の通期決算についてご説明します。

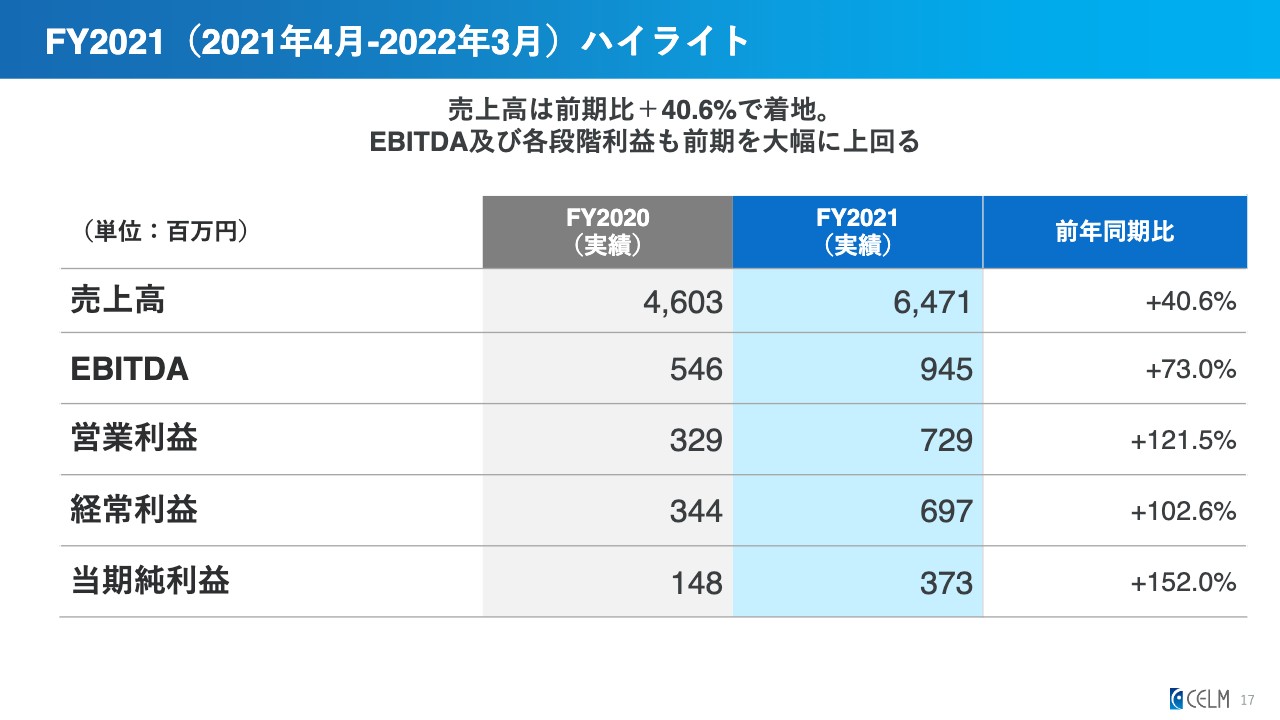

FY2021(2021年4月-2022年3月)ハイライト

まずは、前年同期⽐に対してどういう着地だったかというと、売上は前期⽐で40.6パーセント、各段階利益につきましても前期を⼤幅に上回る、⾮常に好調な決算になりました。

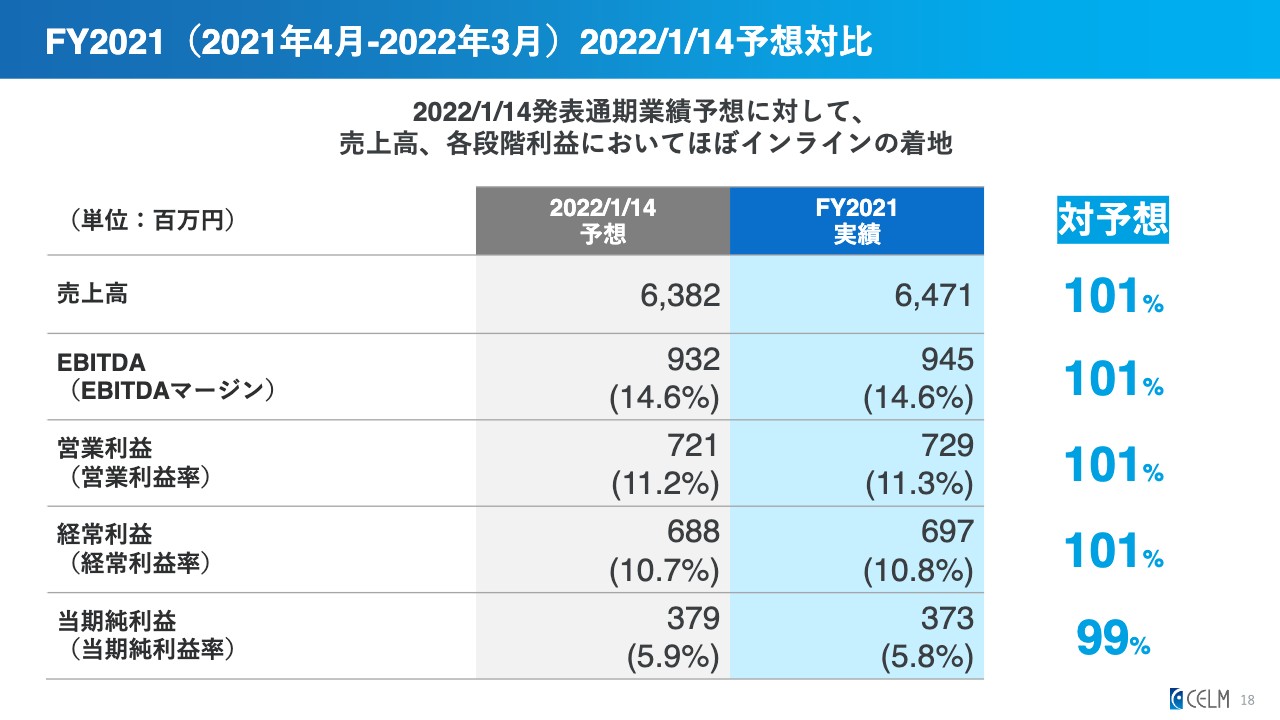

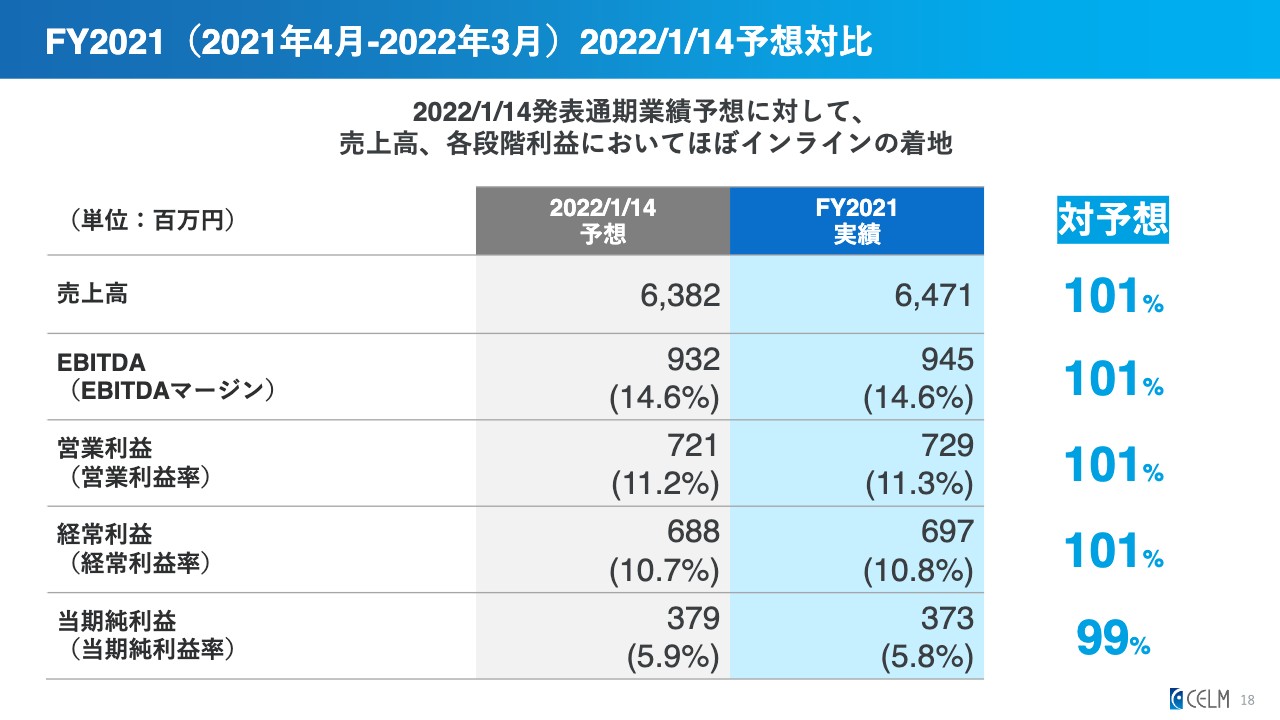

FY2021(2021年4月-2022年3月)2022/1/14予想対比

続いて、開⽰した予想に対する対⽐です。通期決算について上⽅修正を、今年の1月14日に発表しており、その時点で開⽰した予想に対してほぼインラインで着地することができました。

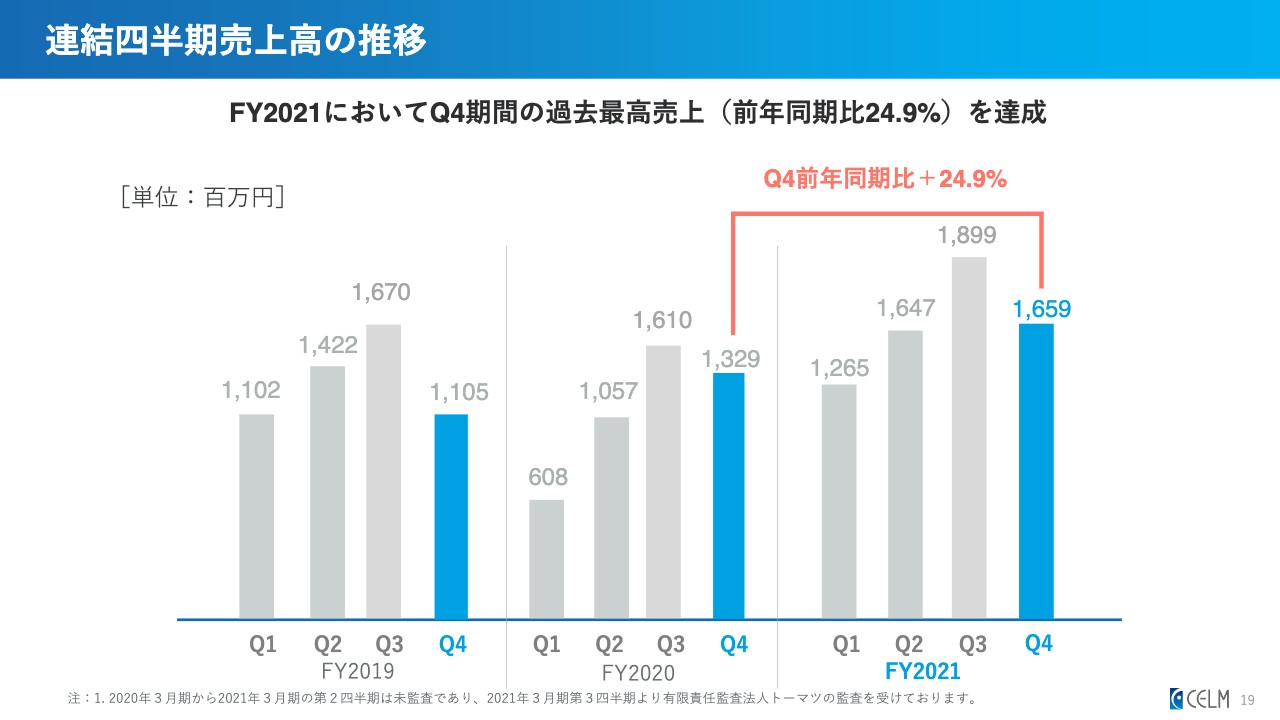

連結四半期売上高の推移

続いて、四半期ごとの売上の推移です。FY2019の第4四半期からFY2020の第1四半期や第2四半期の、コロナで対⾯型の研修を嫌ったキャンセル・延期が続いていた時期の影響から脱し、直近の第4四半期は過去の同期間の売上に対して最⾼記録を更新する順調な四半期となっています。

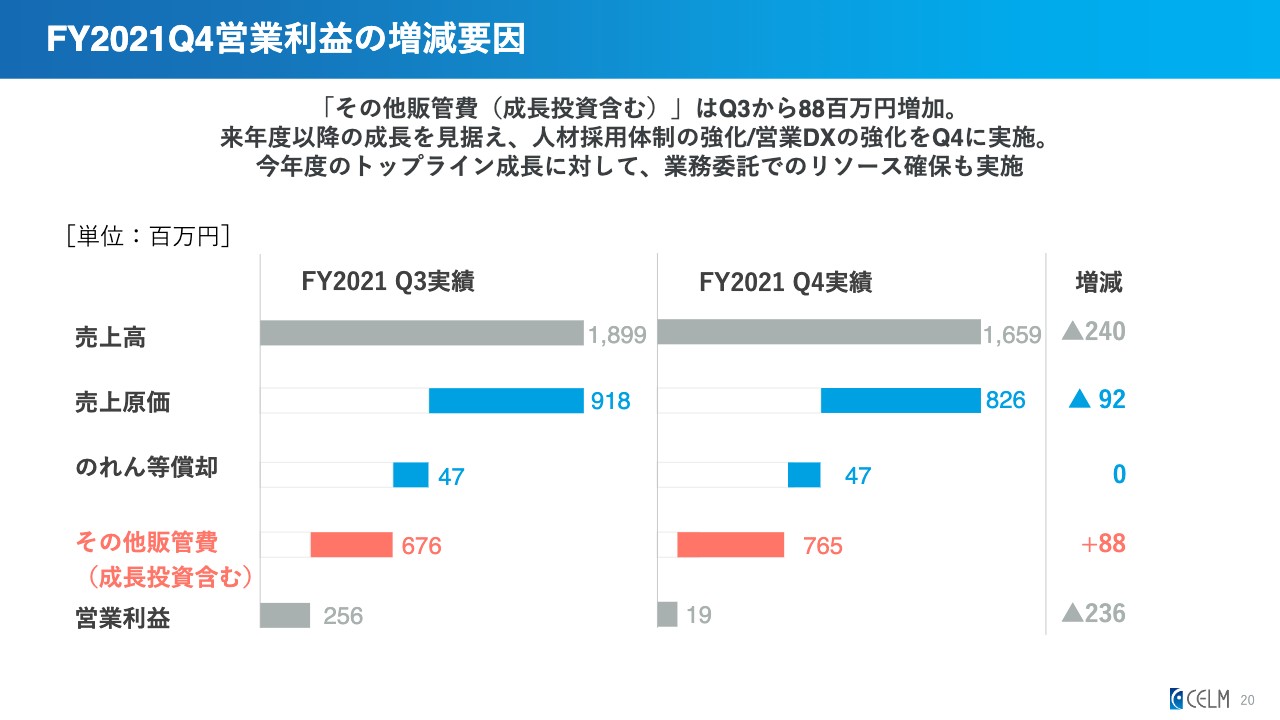

FY2021Q4営業利益の増減要因

第3四半期の決算でもご説明していたとおり、好調な業績を踏まえて成⻑投資を前倒しで実施していく⽅針をご説明しておりました。

第3四半期以上に第4四半期も投資し、⼈材採⽤体制の強化や、よりお客さまの課題解決につながる営業DXの強化を実施しています。また、トップラインがかなり成⻑した1年でもありますが、社内の業務プロセスを⾒直し、業務委託でのリソース確保も実施して、この後ご説明する中⻑期的な成⻑を実現していくための準備もできています。

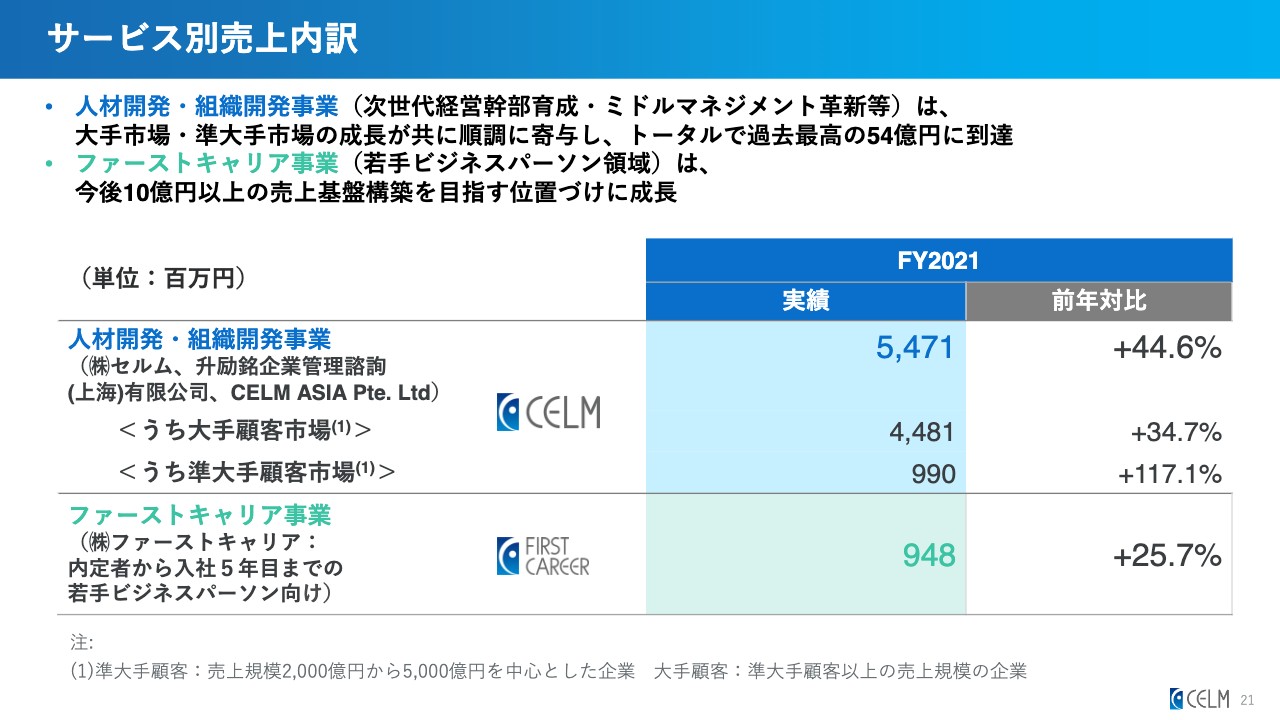

サービス別売上内訳

サービス別の売上内訳です。次世代経営幹部育成・ミドルマネジメント⾰新などを実施している⼈材開発・組織開発事業は、⼤⼿市場・準⼤⼿市場の成⻑が共に順調に寄与し、トータルで過去最⾼の54億円に到達することができました。この後、詳細なKPIにも触れますが、顧客の深掘も開拓もしっかり実現できた1年だったと考えています。

若⼿ビジネスパーソン領域であるファーストキャリアについても、来年以降は10億円以上をしっかり築き上げる、⼈材開発・組織開発に次ぐ事業へと成⻑しましたファーストキャリアは⾮常に競合の多い事業でもある中で、これだけの成⻑を実現できたのは、セルムグループを通じて、グループの信頼をベースに顧客獲得が実現できている点が⼤きいと考えており、今後も継続して成⻑を位置付けている領域です。

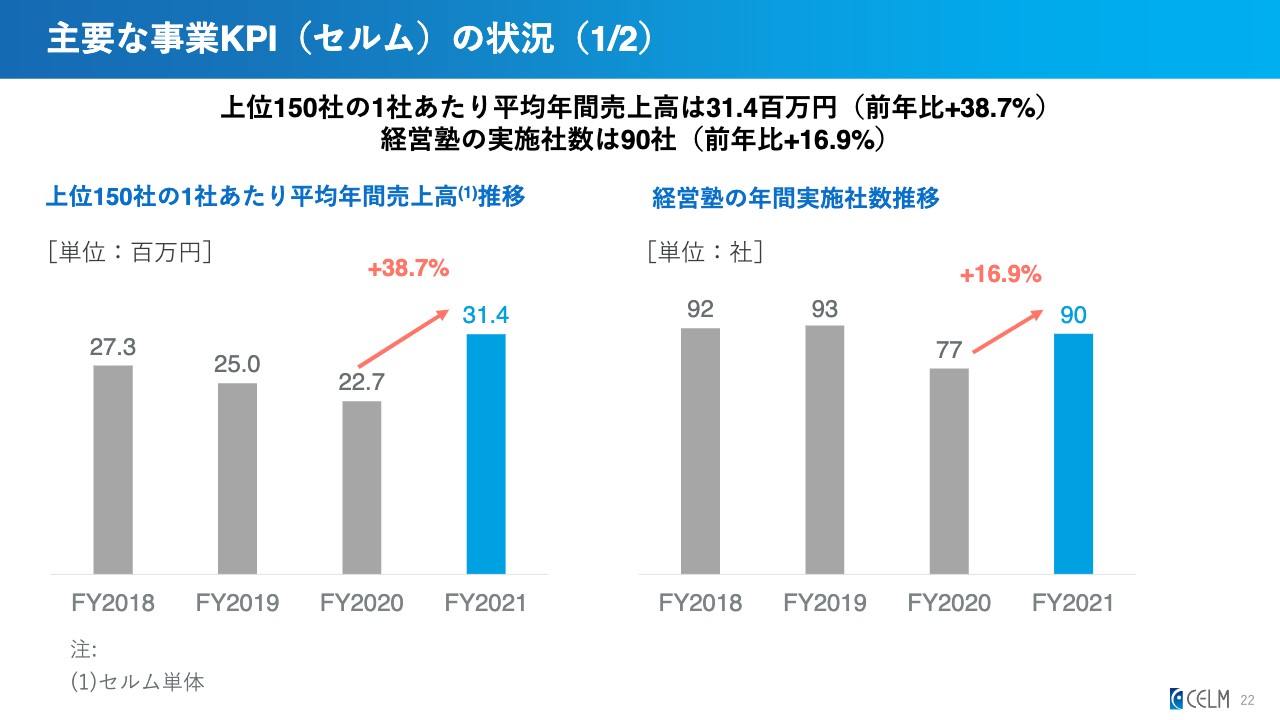

主な事業KPI(セルム)の状況(1/2)

セルムにおける主要な成⻑ドライバーをご紹介します。我々は主要顧客の課題にしっかり⼊り込むことで成⻑を実現する強い意志があり、それがこの上位150社の1社あたり平均年間売上⾼に表れていますが、FY2021には3,140万と、⼤きく成⻑しました。

⼤企業においてセルムを共通⾔語として⼈材・組織開発の戦略の中⼼にしていただいている企業も増えてきており、このKPIは今後も重要視していきます。

次に、経営塾の年間実施数についても90社台に戻すことができました。ここでの経営陣や次世代リーダーとの接点が、翌年、翌々年の案件獲得サイクルにつながる重要な先⾏指標であり、セルムが⼤事にしている⾏動⽬標の1つです。

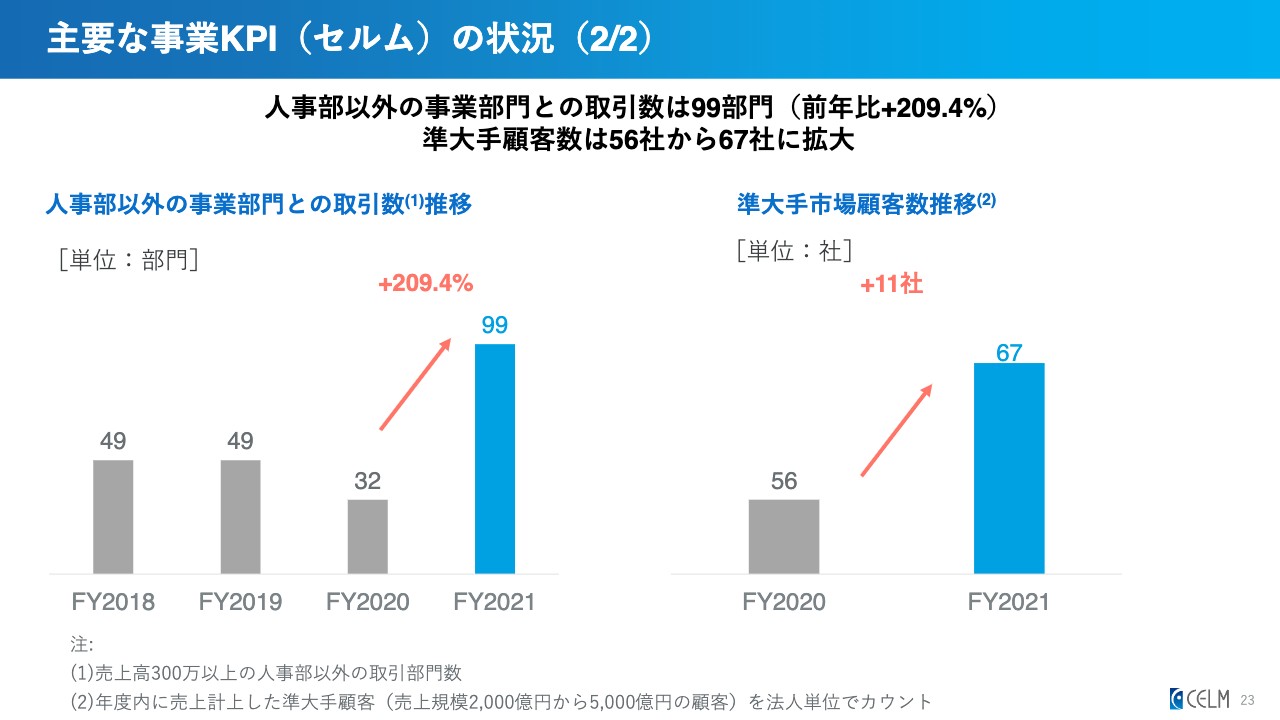

主な事業KPI(セルム)の状況(2/2)

続いて、⼈事部以外のいわゆる事業部⾨へどれくらいアクセスできたかという指標です。ここは⼀気に3倍以上も膨らませることができました。

⼤企業の中で⼈・組織について考える主体が、⼈事部だけだったのが、昨今では事業部⼈事やHRBPといった事業戦略と、事業部のヒト・組織を紐づける動きが活発化し、それに対してセルムがしっかり認知を獲得できていることが、この伸びに繋がっていると考えます。

次に、準⼤⼿顧客の顧客数です。準⼤⼿顧客とは、顧客の売上規模が2,000億円から5,000億円の規模感の顧客で、いわゆる売上1兆円内外の企業を得意としていたセルムが4年ほど前くらいからマーケティングを積極化している領域です。

ここでもしっかり、10社以上顧客基盤を広げられており、この市場に即したパートナーシップモデルを構築し、それがお客さまにご評価いただいていることが表れていると思っています。

Section 3. 中期経営計画の上方修正

続いて、中期経営計画です。今回新たに上⽅修正した内容を発表しておりますが、その背景であったり、何を成し遂げたいのかという点を踏まえてご説明します。

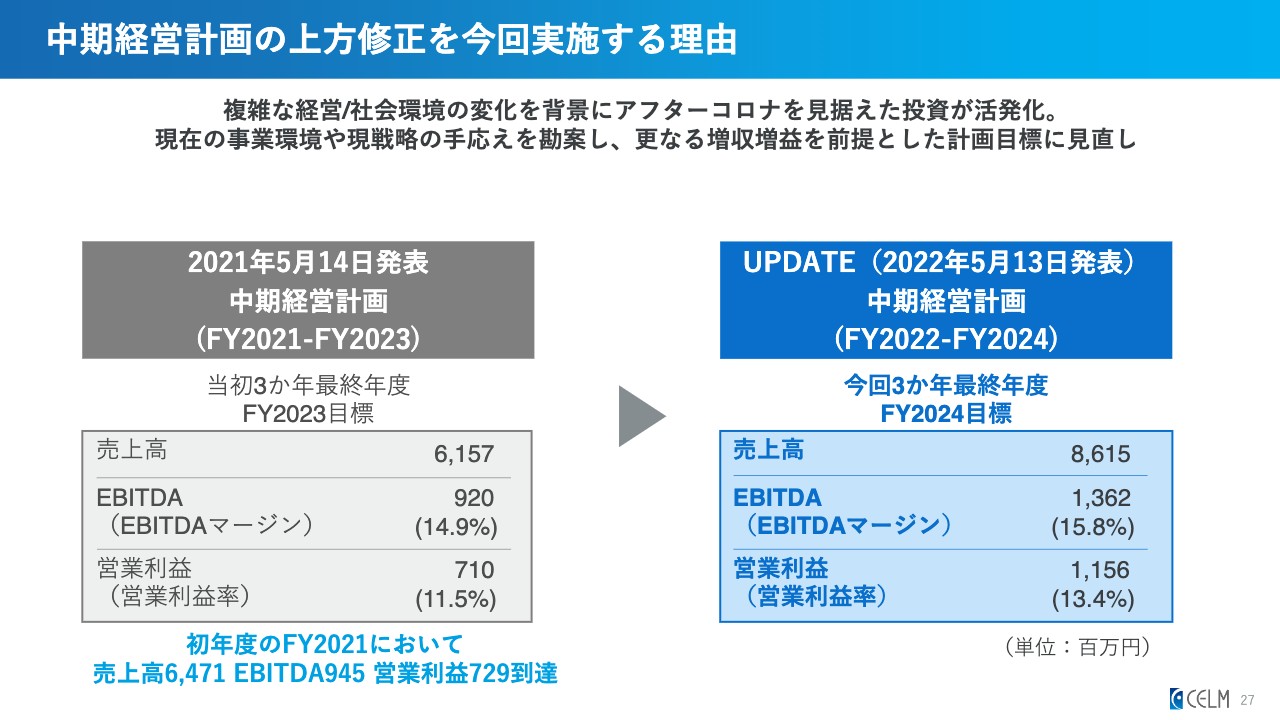

中期経営計画の上方修正を今回実施する理由

まず、昨年の5⽉に発表した内容の振り返りです。当時発表した内容では、3年かけてコロナ前の⽔準である売上60億円台、営業利益7億円台といったところまで戻していこうという想定でおりました。

その中で、初年度の実績については先ほどご説明したとおり、もはやセルム、セルムの顧客にとってこの1年間はコロナからの回復というテーマ以上に、アフターコロナを⾒据えて、どう⼈材・組織開発を実現していくかという⽬線にシフトしており、急速に「経営戦略と⼈材開発戦略を紐づけていこう」という課題意識が根付いた1年であります。

最終年度で想定していた⽔準は初年度で超えておりますので、新たに「FY2022-FY2024」の3か年の計画を作り直しております。

上方修正後の中期経営計画

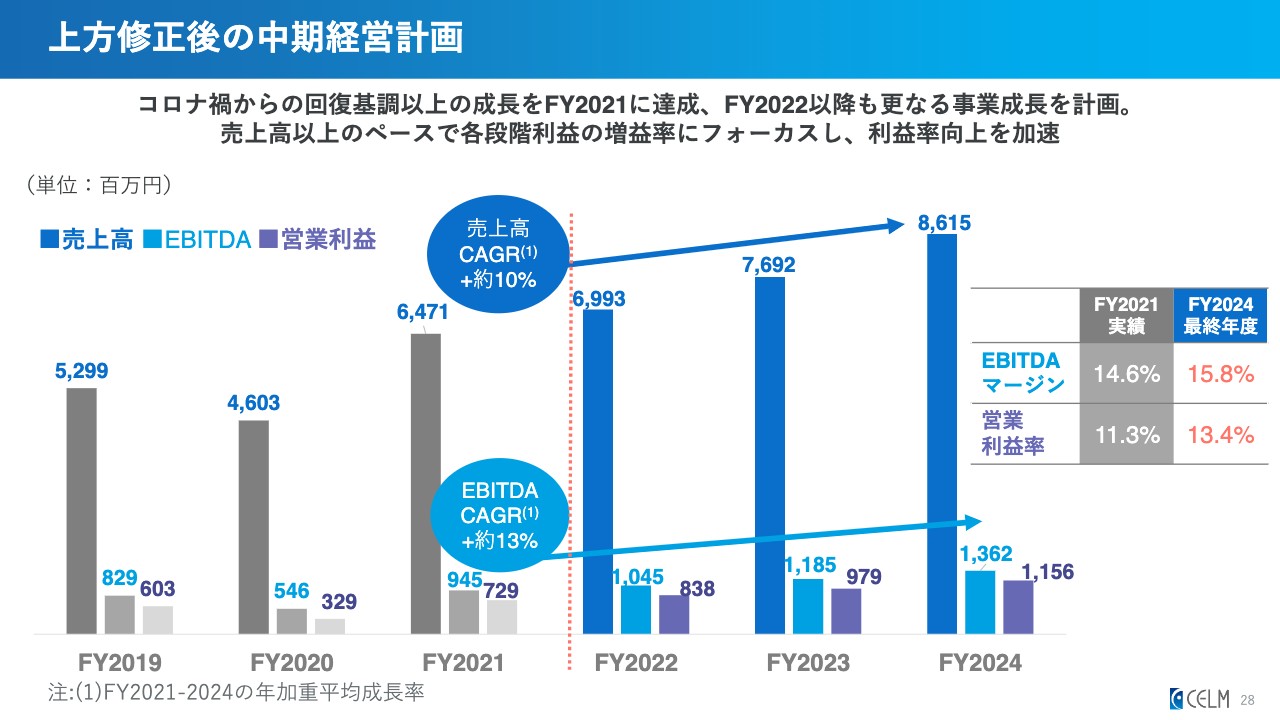

細かく売上と利益計画を⾒ていくと、売上⾼については、これまでコロナにより控えられていた育成・投資施策に対する反動の要素も確かにあるかと考えておりますが、それでも成⻑の⾜を⽌めずに、3か年の平均で10パーセント成⻑を⾒込んでいます。

これにより、現状64億円ある売上は86億円に3年で到達させます。また、それ以上のペースで成⻑させるのが各段階利益で、年平均で13パーセントと、売上以上にペースを加速させます。

これは、要は利益率を向上させ、現在営業利益率で11.3パーセントあるものが最終年度では13.4パーセントまで向上するというものです。

しっかり事業を拡⼤させ、結果を残しながら企業価値の⾶躍を実現していきたいという思いを、この中期経営計画にのせています。

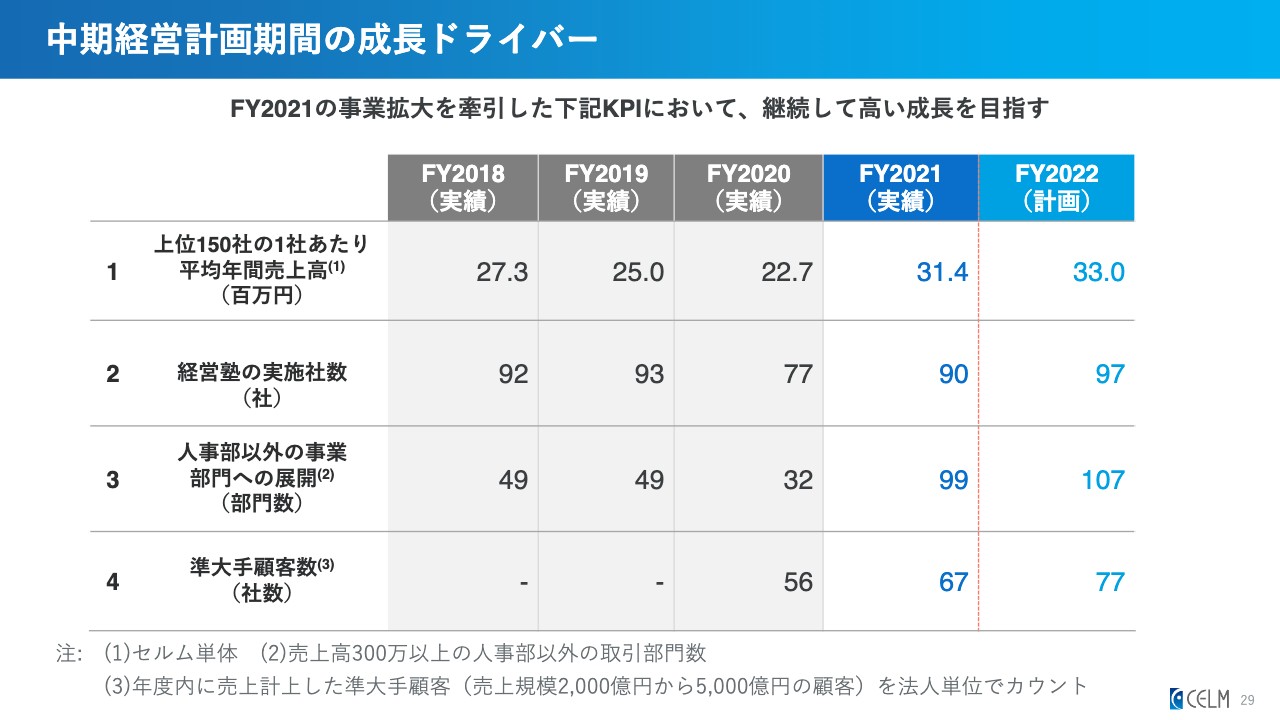

中期経営計画期間の成長ドライバー

さきほど、通年決算の発表においてもご説明した成⻑ドライバーは、引き続きキーとなります。

これまでコロナにより控えられていた育成・投資施策に対する反動の要素も踏まえつつ、事業拡⼤に重要なKPIについても継続して成⻑させたいと考えています。

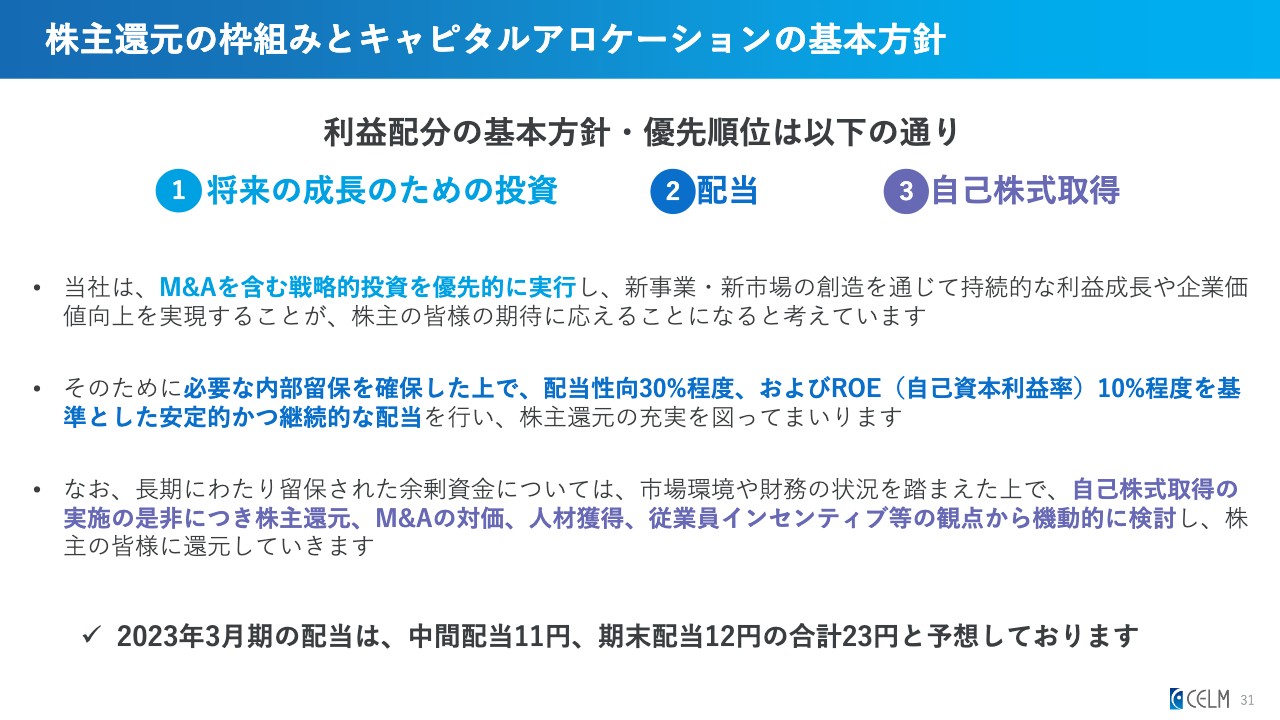

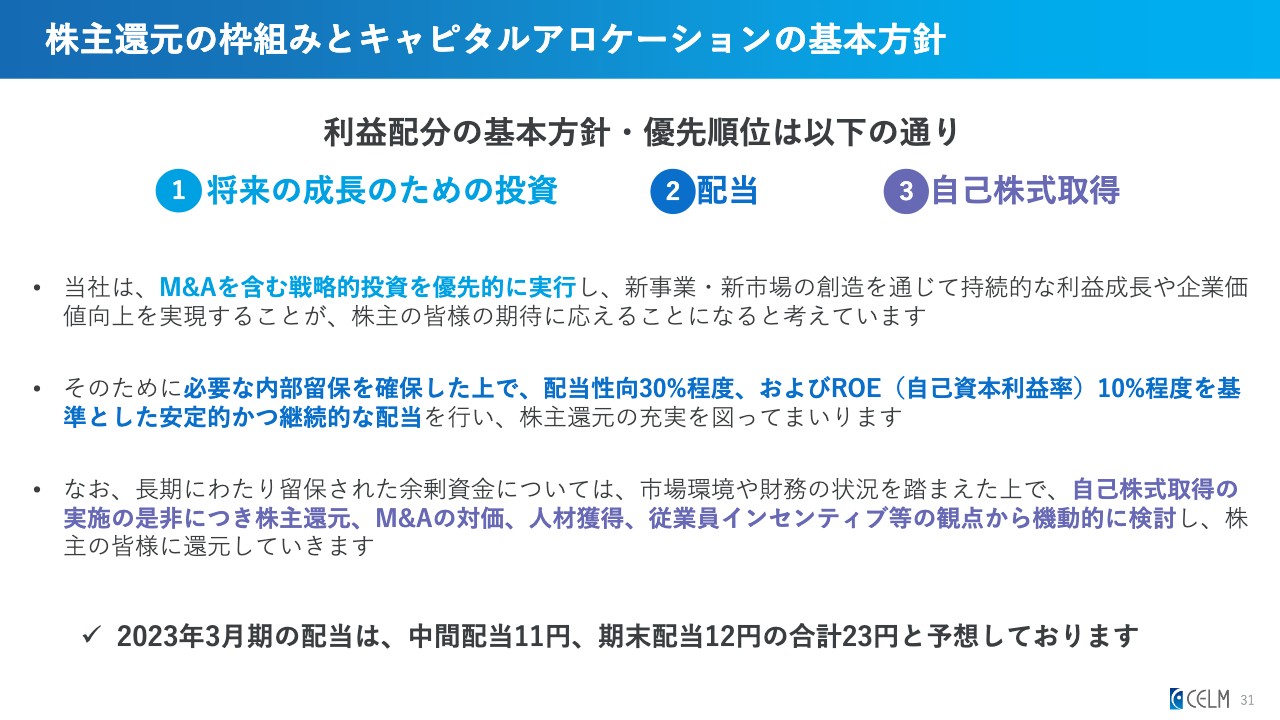

株主還元の枠組みとキャピタルアロケーションの基本方針

今回、中期経営計画と同じくらい⼤事なのが、5月13日に発表しました新たな株主還元の枠組みと、キャピタルアロケーションの考え⽅です。

今回初めて⾔及する⾃⼰株式取得も合わせて、M&A、配当、⾃⼰株式取得の3つの観点で成⻑と株主還元を実現します。

優先順位をつけると、新しい事業の創造を実現するM&A、そのために必要な内部留保を確保した上で実現する安定的な配当、市場環境を踏まえて機動的に検討する⾃⼰株式取得という順番です。2023年3⽉期については、ここにも記載どおり合計23円を配当の予想としております。

Section 4. 2023年3月期(FY2022)通期業績見通し

続いて2023年3⽉期の業績⾒通しです。

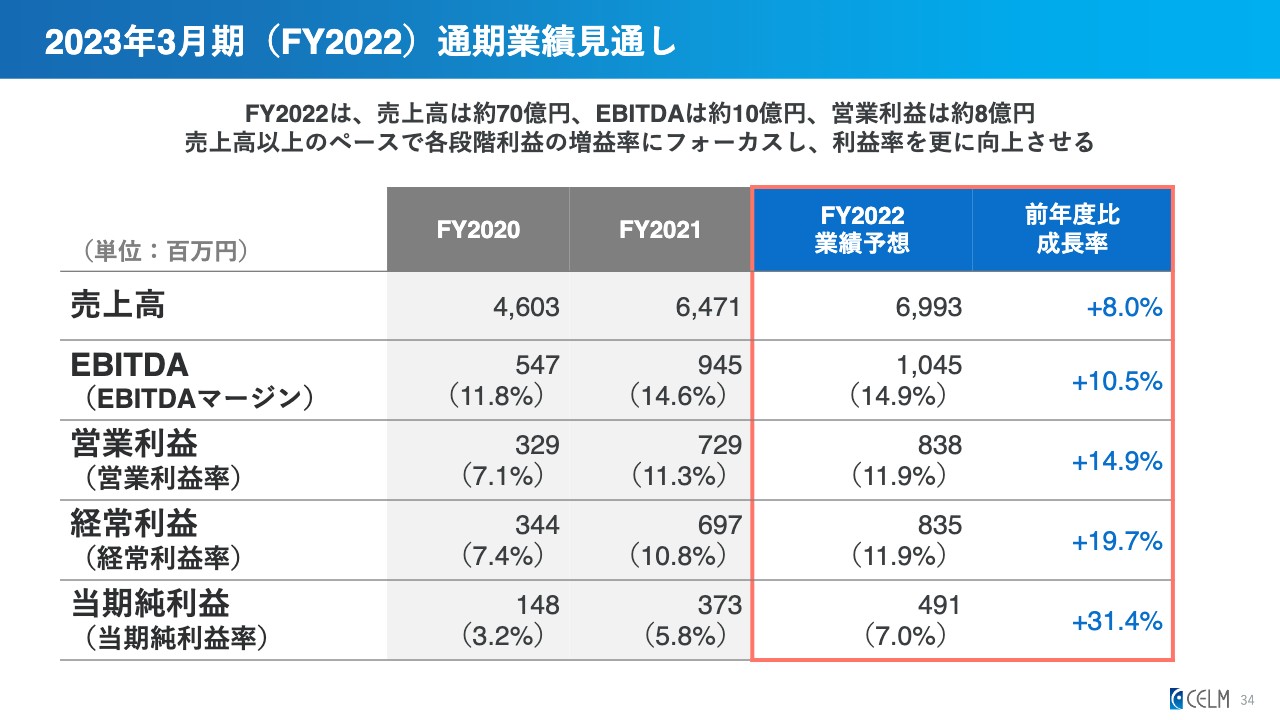

2023年3月期(FY2022)通期業績見通し

先ほどの中期経営計画の説明と重複しますが、売上⾼以上のペースで各段階利益の増益率にフォーカスし、利益率をさらに向上させる計画です。

売上⾼は69億9,200万、8パーセント成⻑の売上⾼に対して、営業利益やEBITDAは10パーセント以上、当期純利益は30パーセントを超える成⻑を⾒込んでいます。

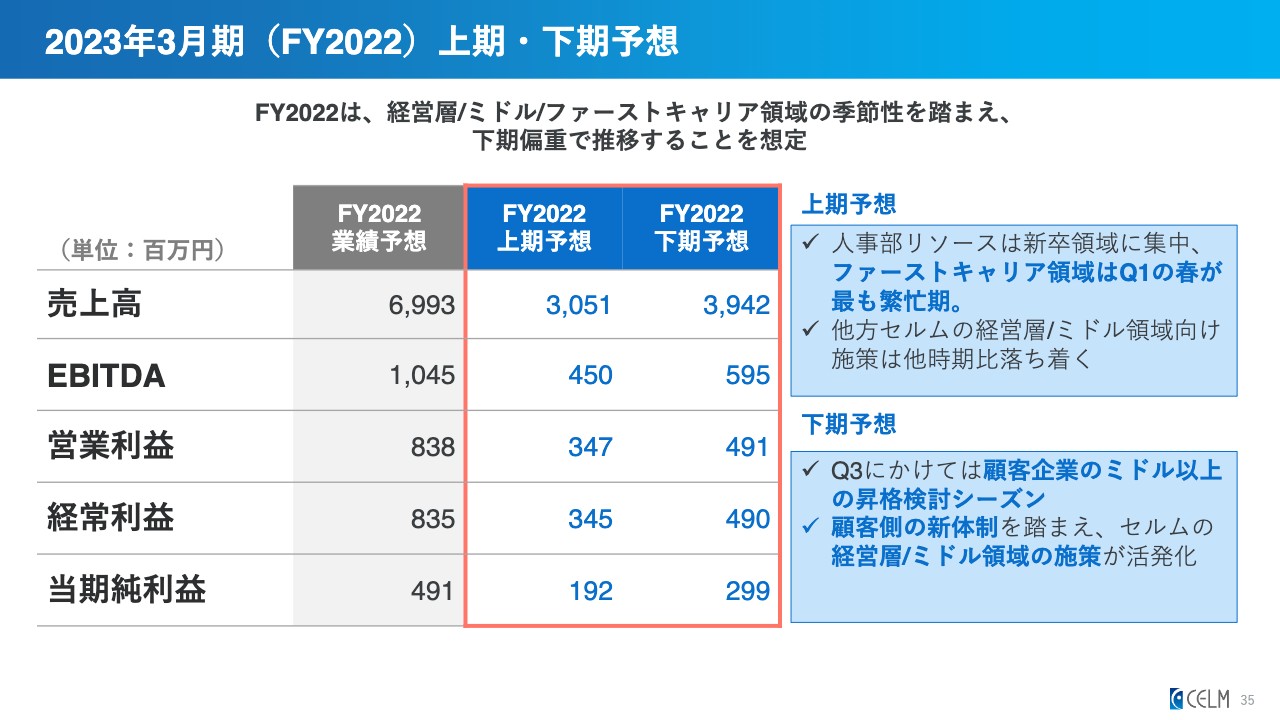

2023年3月期(FY2022)上期・下期予想

上期・下期の予想はご覧のとおりです。第1四半期がある上期は、特に新卒領域が繁忙になる時期ですので、若⼿向けのファーストキャリア領域は活発化しますが、経営・ミドル層向けの施策が落ち着く想定です。

下期については、秋⼝にミドル以上の昇格検討の時期でもあり、その体制を踏まえてさまざまな施策が⾛り出す時期ですので、経営層・ミドル領域の施策が活発化する想定で、これらを勘案すると下期偏重で推移する想定でいます。

質疑応答:今期の売上計画やM&Aの考え方について

質問者:2点おうかがいします。1つ目が、足元の業績のところで、資料の19ページを拝見すると、終わった期の第4四半期が約25パーセントの増収ですが、前年はある程度コロナ影響も落ち着いて増収になったところからの25パーセント増収だと思います。

今期計画は8パーセント増収で、終わった期の第4四半期のモメンタムから見るとやや保守的なようにも見えるのですが、勘案すべき要素がここにあるのかを教えてください。

2つ目はM&Aについてです。31ページに詳しい説明資料をつけてもらっており、もちろん中経にはその貢献は入っていないと思うのですが、具体的なM&Aの規模であったり、投資額として予算をどの程度準備しているのか、大まかで構いませんのでイメージを教えてください。

春名剛氏(以下、春名):1点目は、四半期ごとの売上で、FY2020の第4四半期はすでにコロナ影響を脱して、かつそこから約25パーセントの増収を達成しているにもかかわらず、これからの伸びが8パーセントというのは保守的ではないかというご指摘かと思います。

第3四半期からの流れで見ると、その内訳については加島からご説明申し上げたとおり、コロナ影響の反動であったり、またセルムの領域ではミドルマネジメント層の部分ですが、この2年間でミドルに対する投資ができていなかった企業から、時期を選ばずにすぐに組織開発の企画を展開してほしいというご要望をいただいており、例年では第4四半期は少し落ち着くところで、季節性を無視したような動きがありました。

我々のフロントスタッフのリソースや現状の投資水準を考えると、8パーセントでも十分ストレッチしているほうだと思っています。繰り返しになりますが、実績をしっかり作って信頼を獲得していくことが何よりもみなさまに対する責任だと思っていますので、この8パーセントをしっかりクリアしたいと思っていますし、初年度以降の2年目、3年目は10パーセント以上の売上成長を作って事業を加速させます

2点目は、M&Aの考え方や規模感に対するご質問かと思います。予算というより、まず我々のM&Aの考え方として、「高い買い物をすることを目的化しない」ということを大事にしています。

一番大切なのは、自分たちの事業にとってしっかりとシナジーが実現できるかであり、規模感に関わらず、しっかり精査することだと思っています。

ただし、それではどれくらいの規模感のM&Aを実行するのかわからないと思いますので、基準をお伝えすると、1件あたりのM&Aの規模感としては大体3億円から5億円くらいをミニマムにしたいと思います。

補足すると、先ほど申し上げた3か年の中期経営計画には、M&Aをするという前提は入っていません。M&Aは第三者が関与するため、中期経営計画としては純粋なオーガニック成長と新規事業開発の2点を前提とした成長になります。

そのような中期経営計画に対し、さらに大きな成長をM&Aでも実現するとなると一定程度の規模の買収でなければ中期経営計画上、意味のあるインパクトを与えられないと思っています。

そうしたインパクトを与えるためのM&Aを実施したいですし、できれば2桁億円、10億円単位で良い案件があれば進めたいと思っています。10億円以上の場合は借入もあわせて検討し、しっかり現状のキャッシュを使って投資活動を進めてまいります。

春名氏より補足説明

またM&Aのお話が出たため、M&Aも含めたセルムとしてのキャピタルアロケーションに対する思いと言いますか、M&Aも含めてキャッシュをどのように使っていくのかという説明責任をしっかり果たしたいと思いますので、少し補足させてください。

先ほどお伝えしたとおり、M&Aは、我々の成長を大胆に飛躍させる手段として検討したいという意味で重要だと申し上げましたが、これは重要性の優先順位というよりも頻度の問題だとお考えください。M&Aは会社の一大イベントだと思っており、1ヶ月に1回実施するようなものではなく、この3ヶ年で何回できるか程度のものだと思っています。

また配当に関してはシクリカルなもので、中間配当、期末配当とある程度読めるため、みなさまにとっては安定的に株主還元が読める領域だと思っています。

自己株式取得は重要性が低いということではなく、頻度高く、毎日株価をモニタリングしながら検討していきたいという意味でお伝えしています。現状の株価水準においては、機動的な資本政策を実施する上で重要性が高いと考えています

今の株価水準には経営陣として危機意識を持っており、公募価格を割っている状態が続いていることに対して投資家のみなさまに非常に申し訳なく思っています。加えて、よく比較される企業と比べて、PER10倍、PBR1倍というところのバリュエーションからしても非常に割安だと思っていますので、早期に株価対策を実施していく考えを持っています。

本日具体をこの場でコメントするのは難しいですが、キャッシュポジションにつきましても余剰資金が今の時点においても留保されている状態だとも考えており、ここも含めて手を打ちます。また、お示ししている株主還元の新しい枠組みに記載の資本的なアクションは単発で終わるものではなく、複数の仕掛けを展開したいと思っており、みなさまによい報告ができるようにしたいと思っています。その前提で、スライドに記載のキャピタルアロケーションと、中期経営計画をご覧いただければと思っています。

新着ログ

「サービス業」のログ