高千穂交易、通期は増収増益で当期純利益は前期比+60.2% 翌期は配当性向100%で48円増配の103円を予定

エグゼクティブサマリー

井出尊信氏(以下、井出):社長の井出でございます。本日はよろしくお願いいたします。

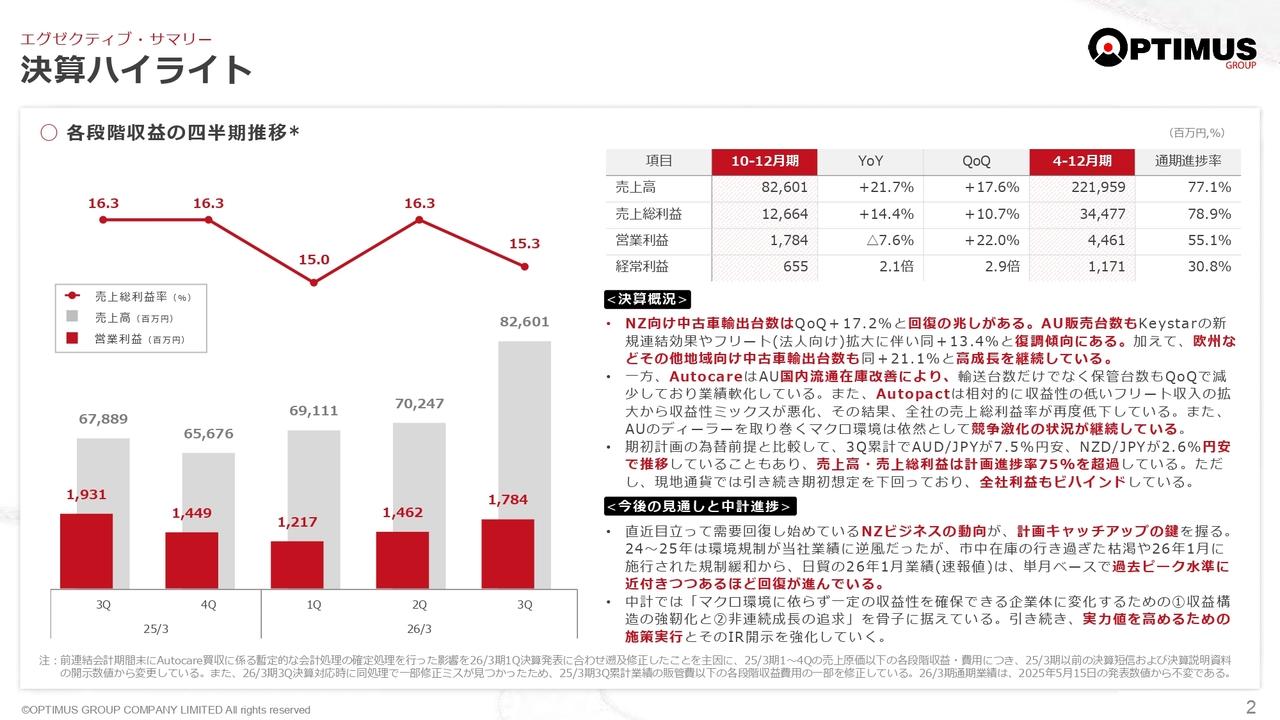

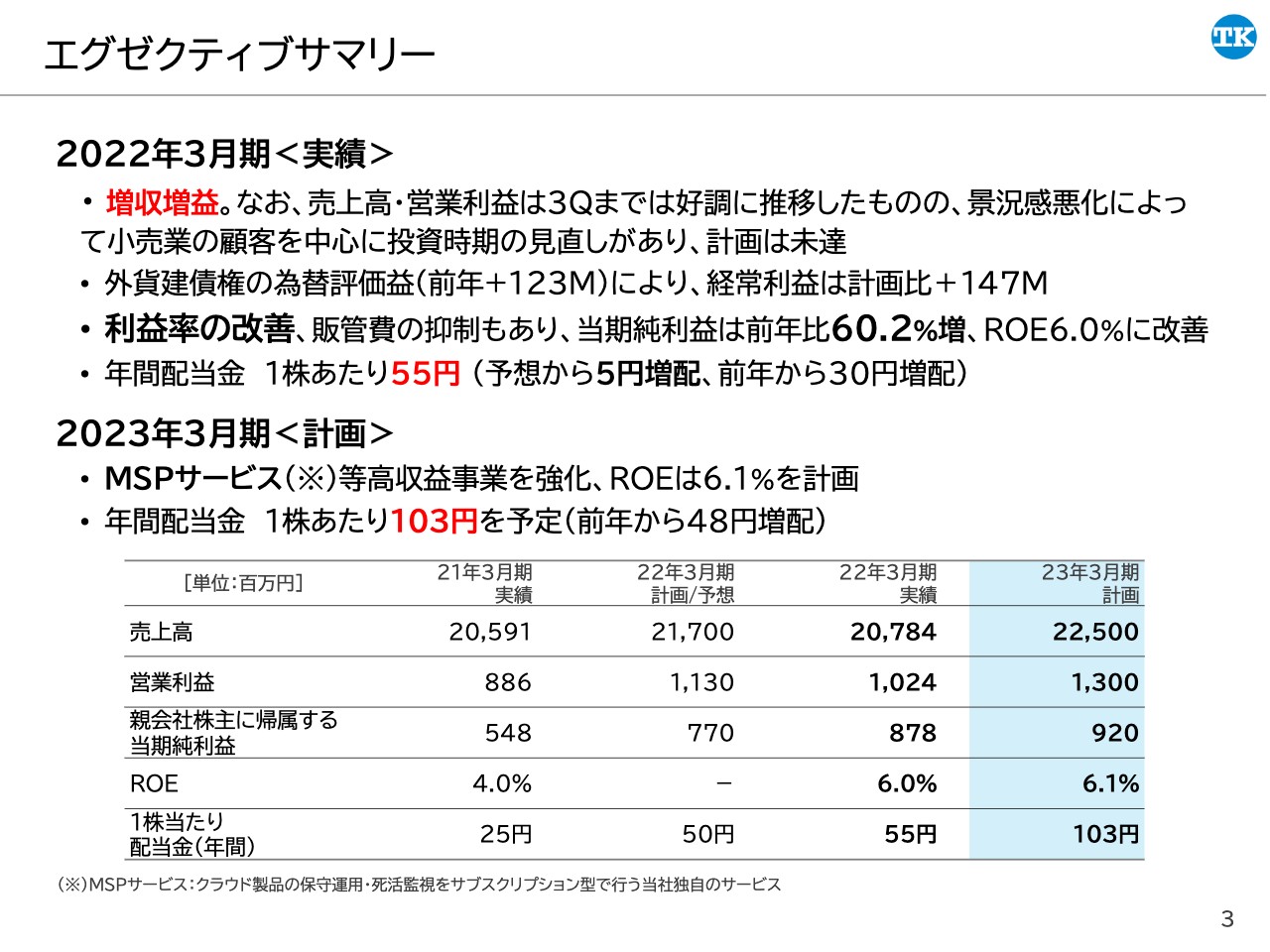

最初にエグゼクティブサマリーとして、本日の説明会の要旨をご説明します。2022年3月期の業績については売上高207億8,400万円、当期純利益8億7,800万円となり、増収増益となりました。当期純利益は上場以来最大となります。

売上高・営業利益については、第3四半期までは好調に推移していましたが、ウクライナ情勢などによる景況感の悪化に伴い、小売業のお客さまを中心に投資時期の見直しなどもあって、計画は未達となりました。

経常利益については、為替が円安に進んだことによる外貨建て債権の評価益に加えて、収益構造の改善が進んだことによる粗利率の改善や、販管費の抑制によって、当期純利益は前期比60.2パーセントの増益となり、ROEは6パーセントに改善しました。

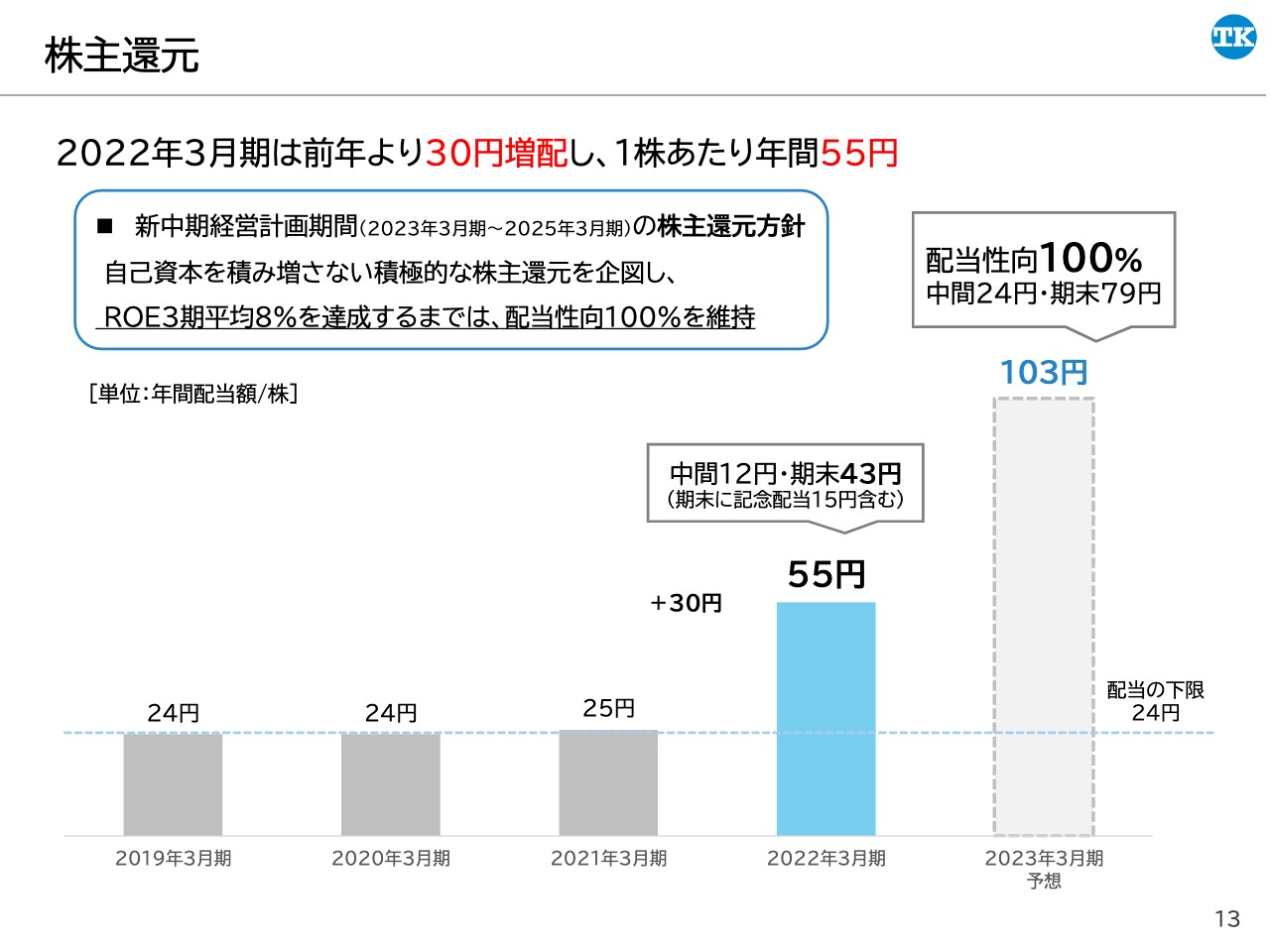

年間配当については、配当予想で公表していた50円より5円増配、前年より30円増配し、1株あたり55円とすることになりました。

また、2023年3月期からは新中期経営計画期間となります。新中期経営計画では、MSPサービスなどのサービスビジネスの成長を中心に、収益構造の改革を進めていきます。2023年3月期については、売上高225億円、当期純利益9億2,000万円、ROE6.1パーセントを計画しています。

新中期経営計画期間からは、ROE3期平均8パーセントを達成するまでは、配当性向100パーセントと掲げていますので、配当金については2022年3月期より48円と大幅に増加し、1株あたり年間103円を予定しています。

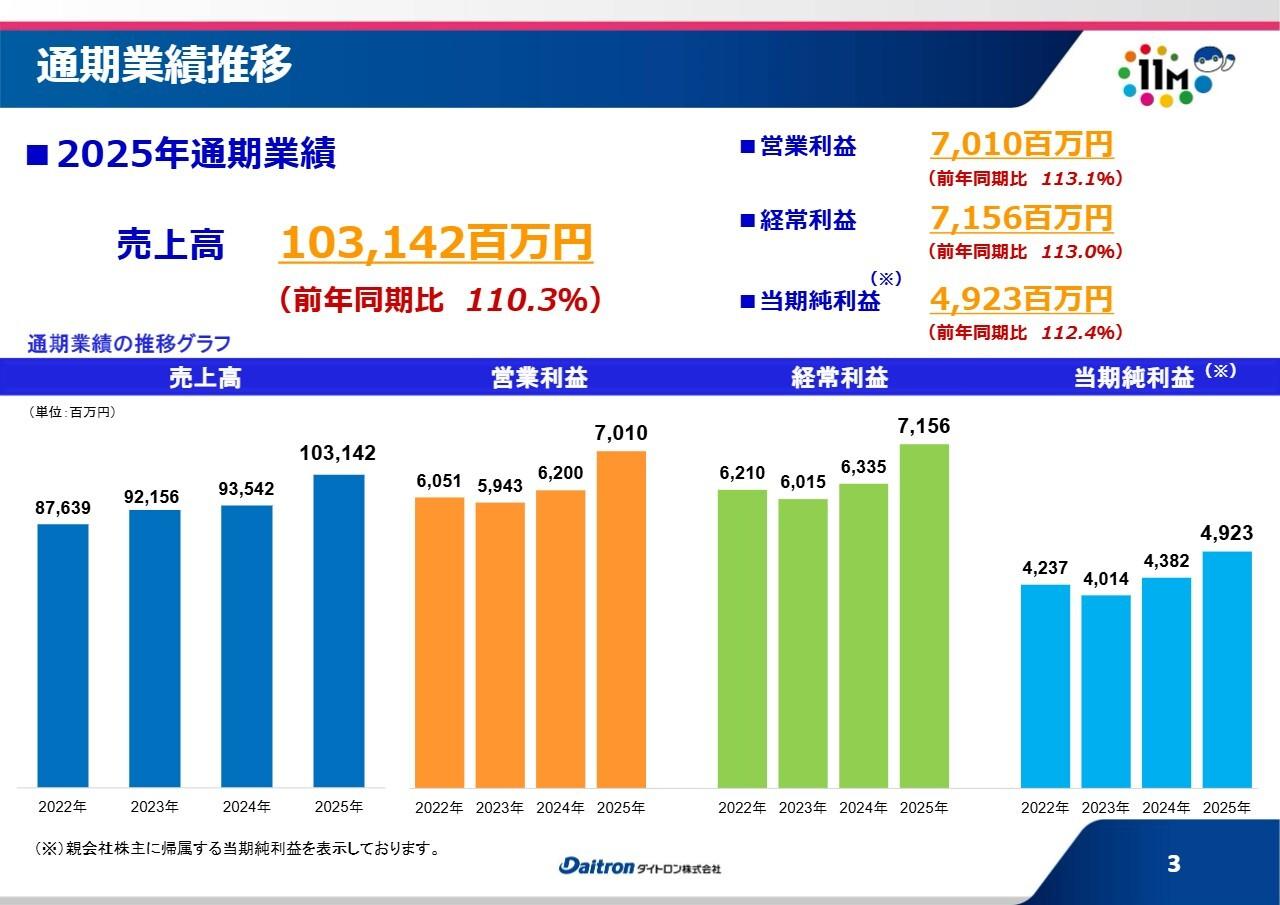

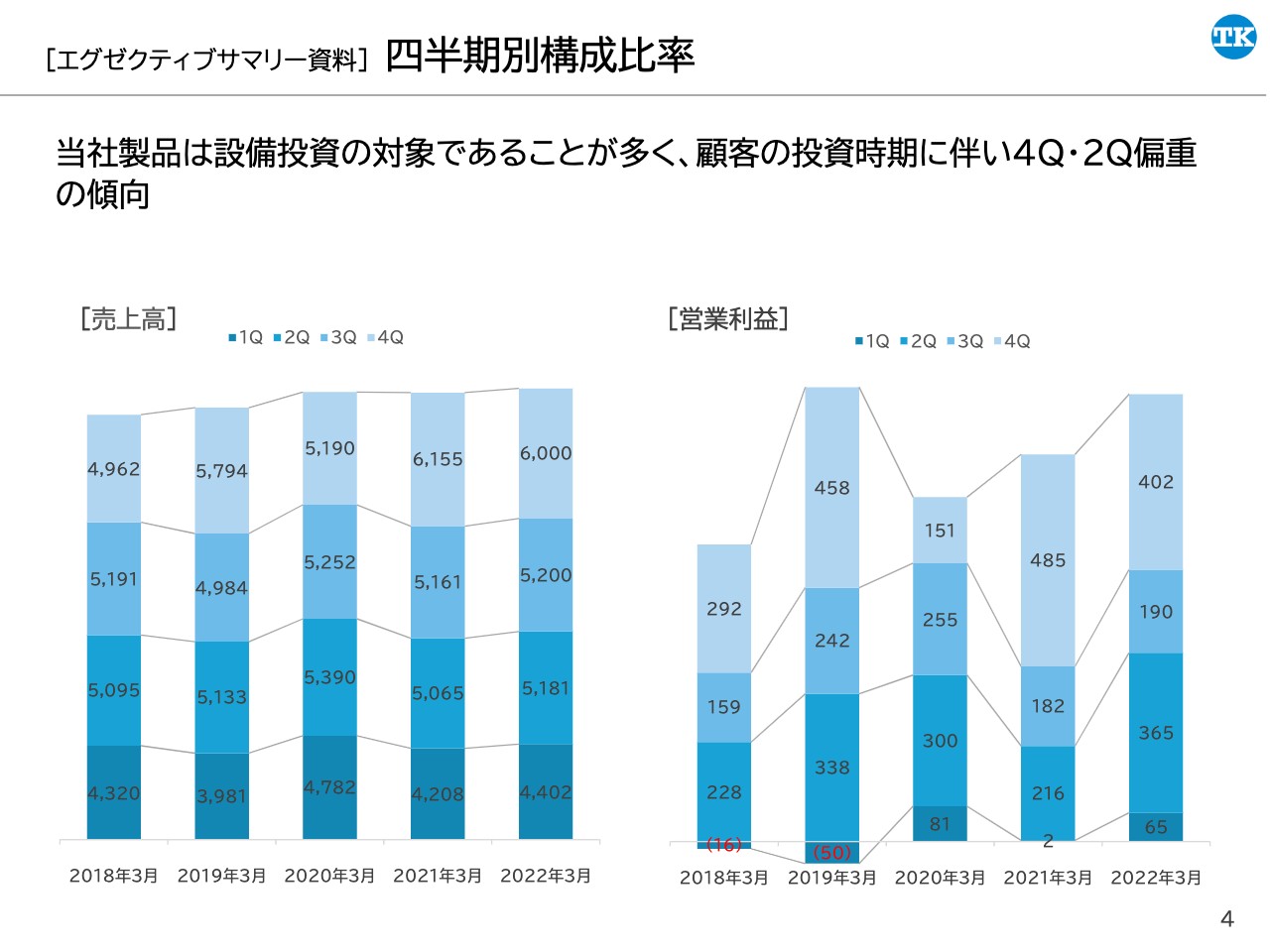

四半期別構成比率

これまでの四半期別の売上高・営業利益の構成比率を掲載しています。先ほど、計画未達の要因として第4四半期の内容をお伝えしましたので、当社業績の季節性について補足します。

グラフのとおり、これまで当社は第4四半期、次に第2四半期の構成比が高い傾向にあります。この理由としては、当社の取り扱っている商品が設備投資の対象であることが多いため、お客さまの投資時期に伴い第4四半期、第2四半期に偏重する傾向になっています。エグゼクティブサマリーは以上となります。

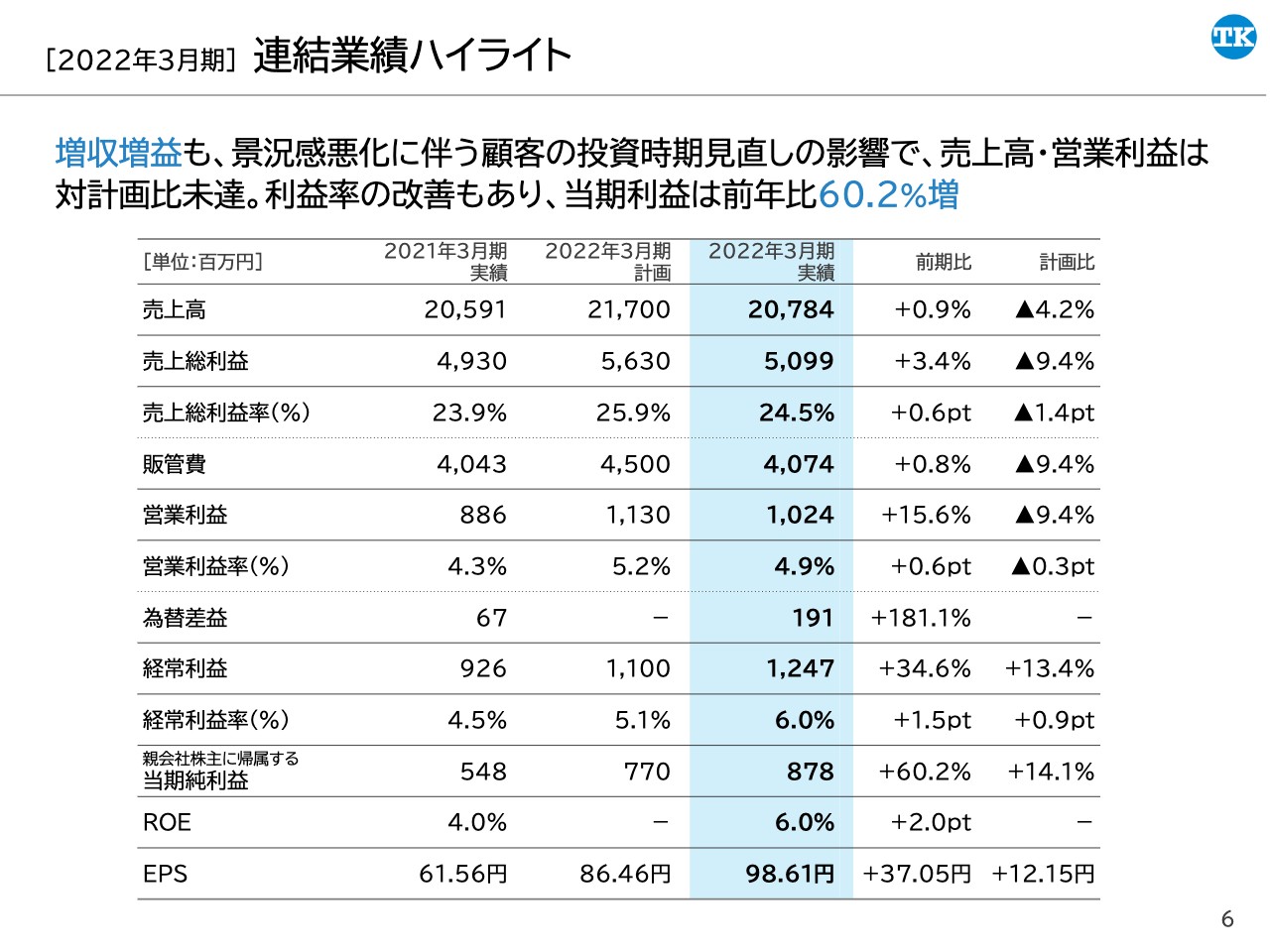

[2022年3月期] 連結業績ハイライト

岩本昌也氏(以下、岩本):管理部長の岩本でございます。本日はよろしくお願いいたします。それでは、私から2022年3月期の決算概要についてご説明させていただきたいと思います。

連結業績については、先ほど社長の井出からも説明がありましたが、売上高は207億8,400万円、当期純利益は8億7,800万円となっています。ROEは前年の4パーセントから6パーセントに改善し、1株あたりの当期純利益(EPS)は98.61円となっています。

売上高から営業利益まで、計画比でマイナスになっています。これは先ほどの説明にもあったように、第3四半期までは好調に推移していましたが、お客さまの投資時期の見直しなどが大きく影響したことによるものです。経常利益以下については、外貨建債権の為替評価益を前年より大きく計上したことに加えて粗利率の改善や、販管費の増加を抑制した結果、増収増益となっています。

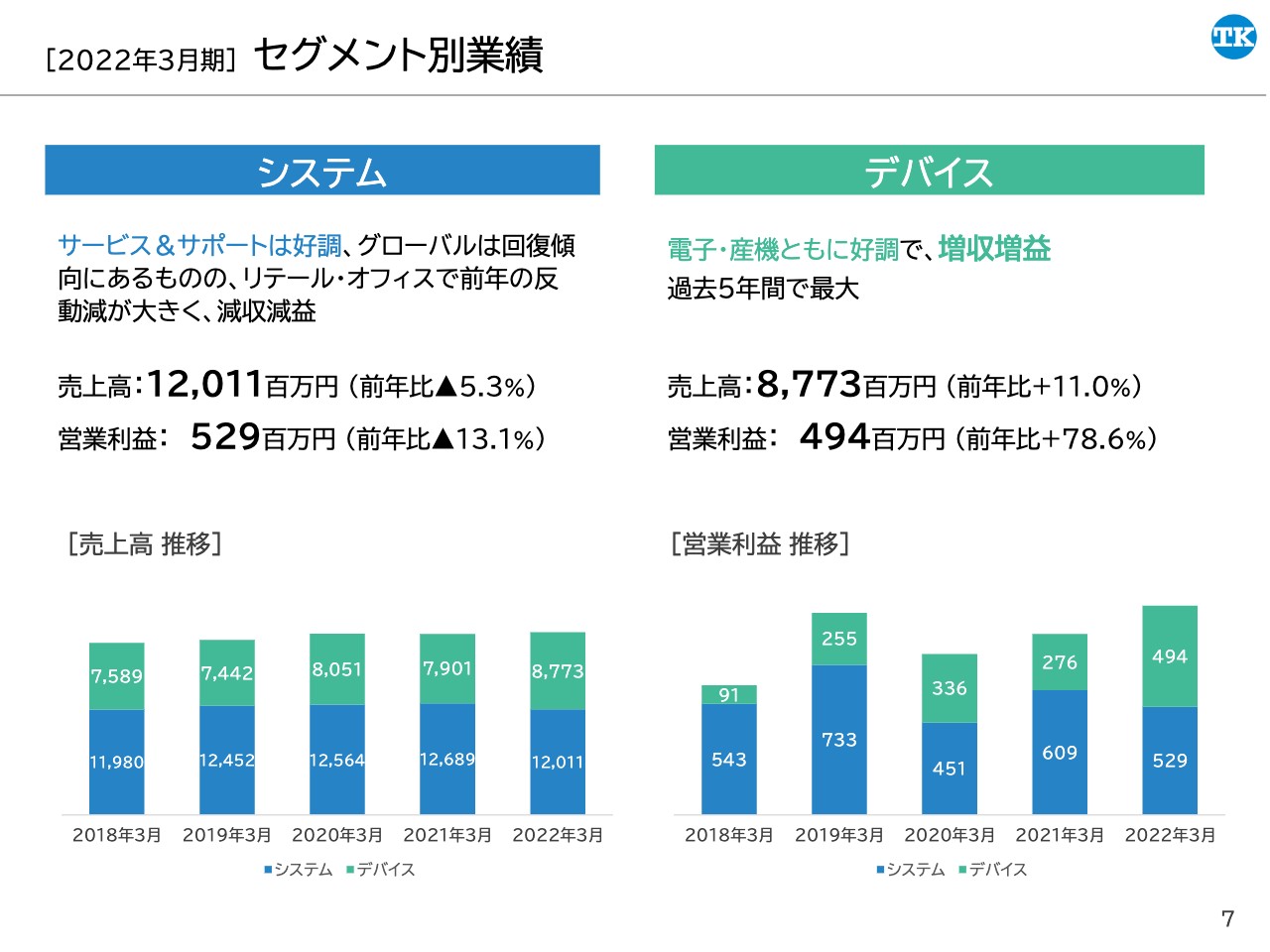

[2022年3月期] セグメント別業績

続いて、セグメントごとの業績についてご説明します。新中期経営計画で一部セグメントの変更をお知らせしていますが、2022年3月期までは、これまでの「システム」と「デバイス」の2つのセグメントでご説明いたします。

まず、青色で示しているシステムセグメントの業績になります。売上高は前年と比較して5.3パーセント減少し120億1,100万円、営業利益は前年比13.1パーセント減少し5億2,900万円となりました。

「サービス&サポート」は引き続き好調に推移しており、「グローバル」についても回復傾向にありますが、「リテールソリューション」「オフィスソリューション」は前年の大型案件などの反動減が大きく、システムセグメント全体では減収減益となっています。

緑色で示しているデバイスセグメントの業績です。「電子」「産機」ともに好調で、売上高は87億7,300万円、営業利益は4億9,400万円と増収増益で、過去5年で最大となっています。

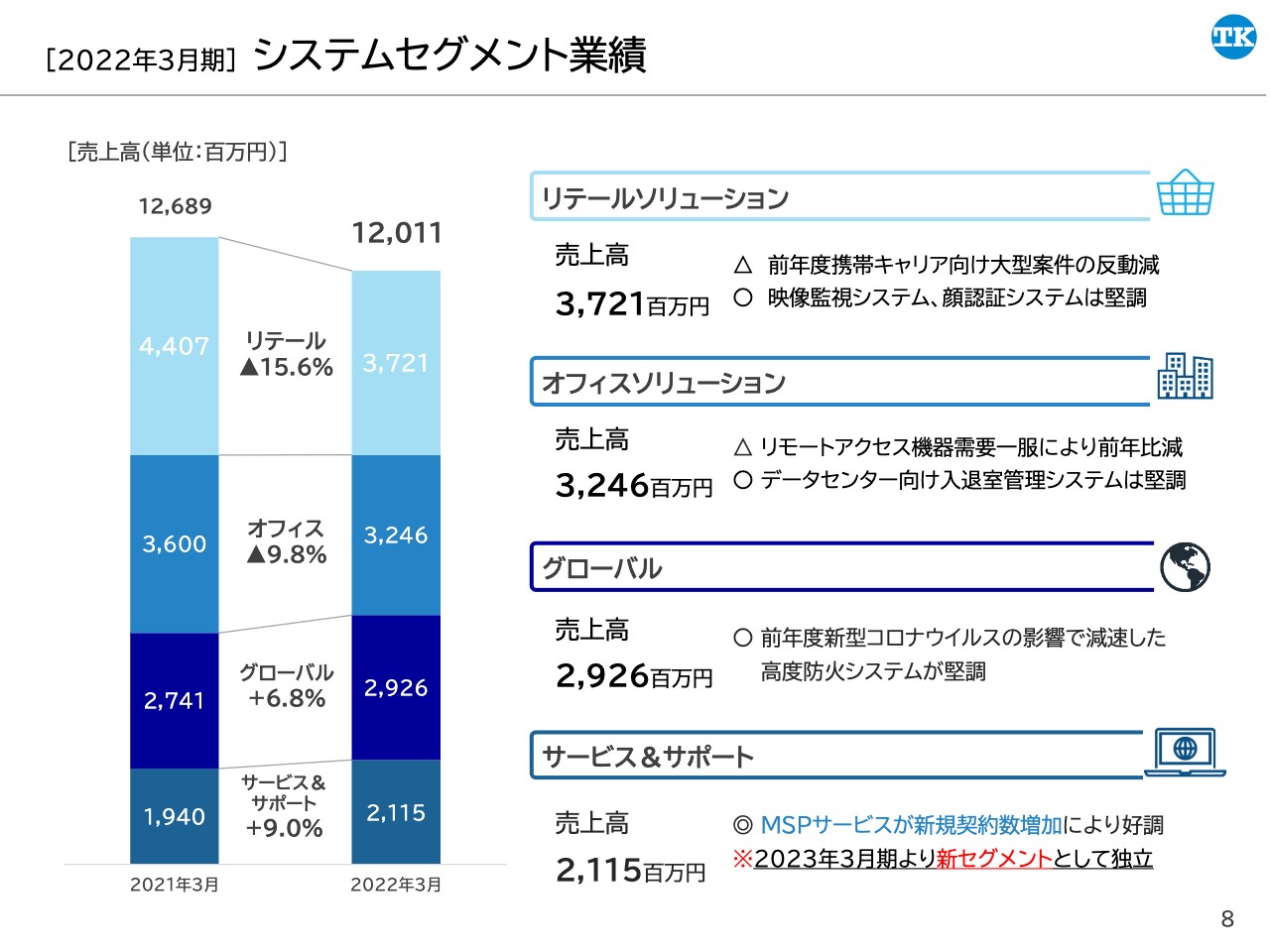

[2022年3月期] システムセグメント業績

システムセグメントの詳細となります。

リテールソリューションでは、映像監視システム、顔認証システムは堅調に推移しましたが、前年度の携帯キャリア向け大型案件の反動減により、売上高は前年比マイナス15.6パーセントの37億2,100万円となっています。

オフィスソリューションでは、データセンター向けの入退室管理システムが堅調に推移しましたが、こちらも昨年にコロナ禍でテレワーク需要が高まった中でリモートアクセス関連の機器が好調に推移したものが、今年度はその販売が減少した反動で、売上高は前年比マイナス9.8パーセントの32億4,600万円となっています。

グローバルでは、前年度に新型コロナウイルスによるタイのロックダウンの影響などで大きく減少した高度防火システムが堅調に推移し、売上高は前年比6.8パーセント増の29億2,600万円となっています。

サービス&サポートでは、MSPサービスが新規契約数増加と解約率の低下によって累計契約数が増加しており、こちらも好調に推移しています。売上高は前年比9パーセント増の21億1,500万円となっています。こちらについては、後ほど「2023年3月期の見通し」のパートで詳細をご説明します。

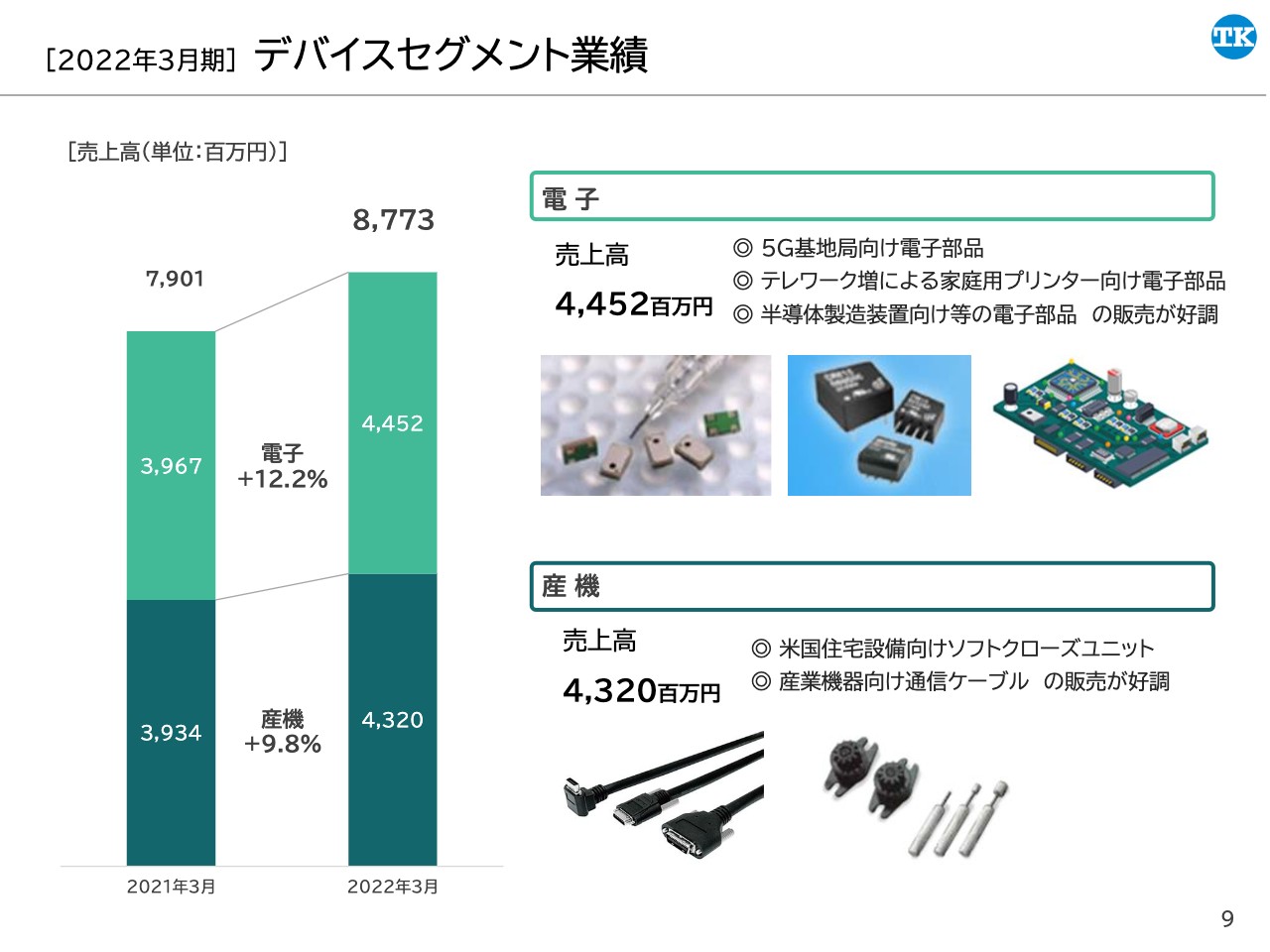

[2022年3月期] デバイスセグメント業績

デバイスセグメントの詳細になります。

電子では、5G基地局向けの電子部品や、テレワークの増加による家庭用プリンター向けの電子部品、半導体製造装置向けの電子部品の販売が好調に推移し、売上高は前年比12.2パーセント増の44億5,200万円となっています。

産機については、アメリカでの住宅向けソフトクローズ部品や、産業機器向けの通信ケーブルの販売などが好調に推移し、売上高は前年比9.8パーセント増の43億2,000万円となっています。

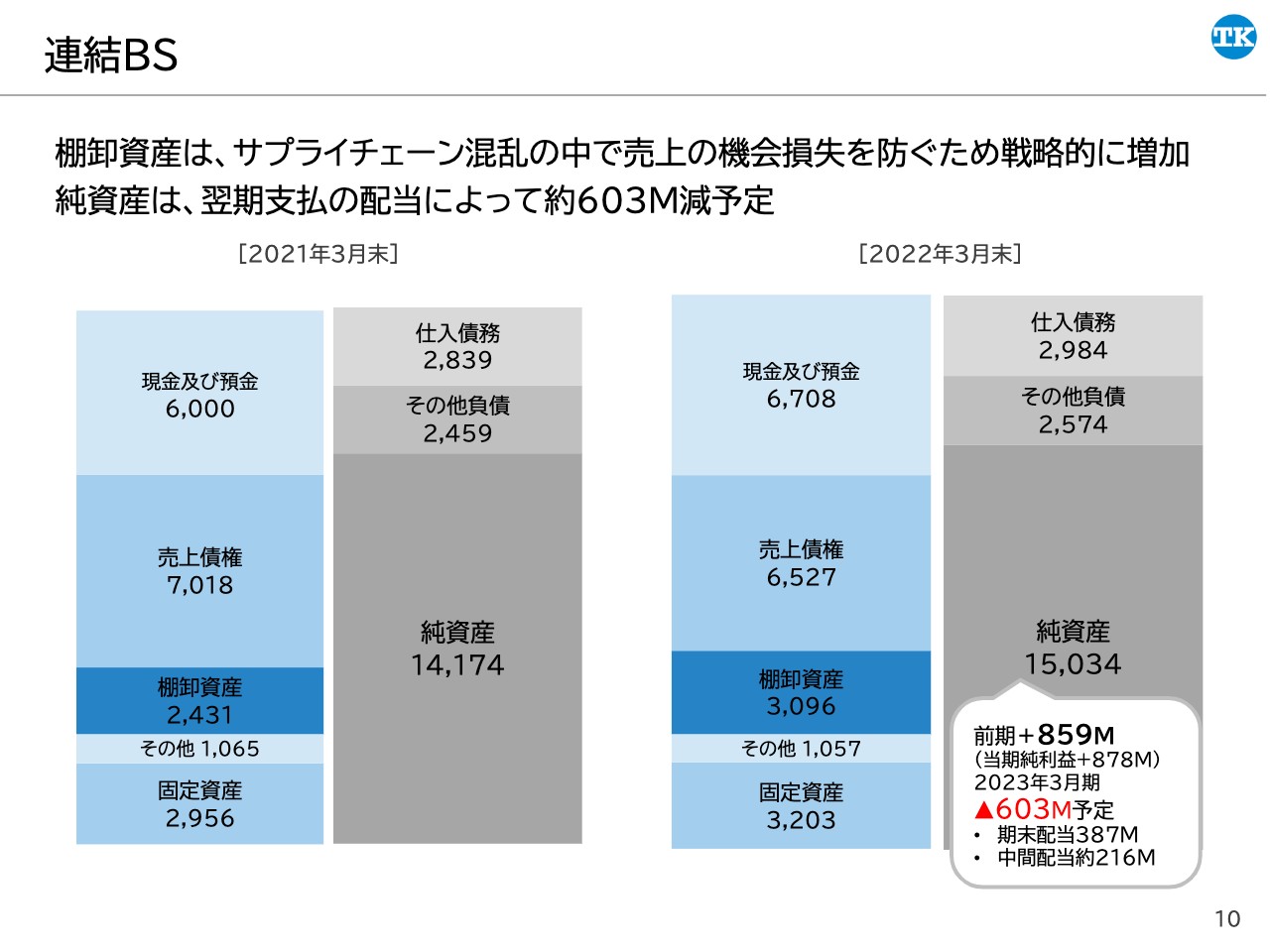

連結BS

連結の貸借対照表になります。数値はスライドのとおりとなっています。現預金は7億800万円増加し、棚卸資産は6億6,500万円増加しています。棚卸資産の増加は、昨今のサプライチェーンの混乱の中でも安定供給を行い、売上の機会損失を防ぐために戦略的に増加したことによるものです。

また、新中期経営計画では「純資産を積み増さない最適資本構成を目指す」と掲げておりますので、純資産についてスライド右下に詳細を記載しています。純資産は主に当期純利益によって8億5,900万円増加していますが、翌期の配当支払によって約6億300万円減少する予定です。

2023年3月期の配当予想103円のうち、期末配当79円については、2024年3月期中の支払いとなりますので、翌期以降により純資産が圧縮されていく予定になっています。

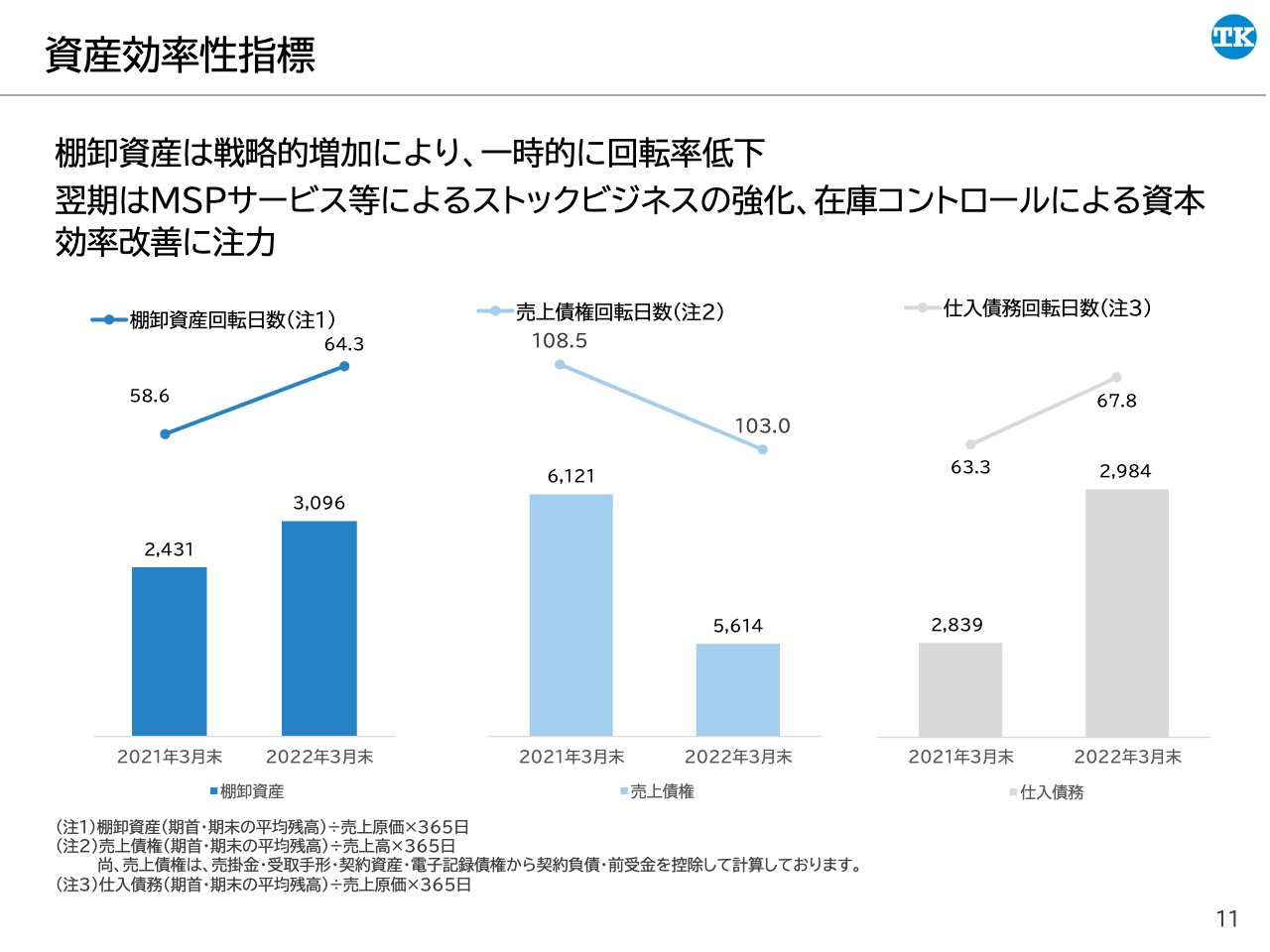

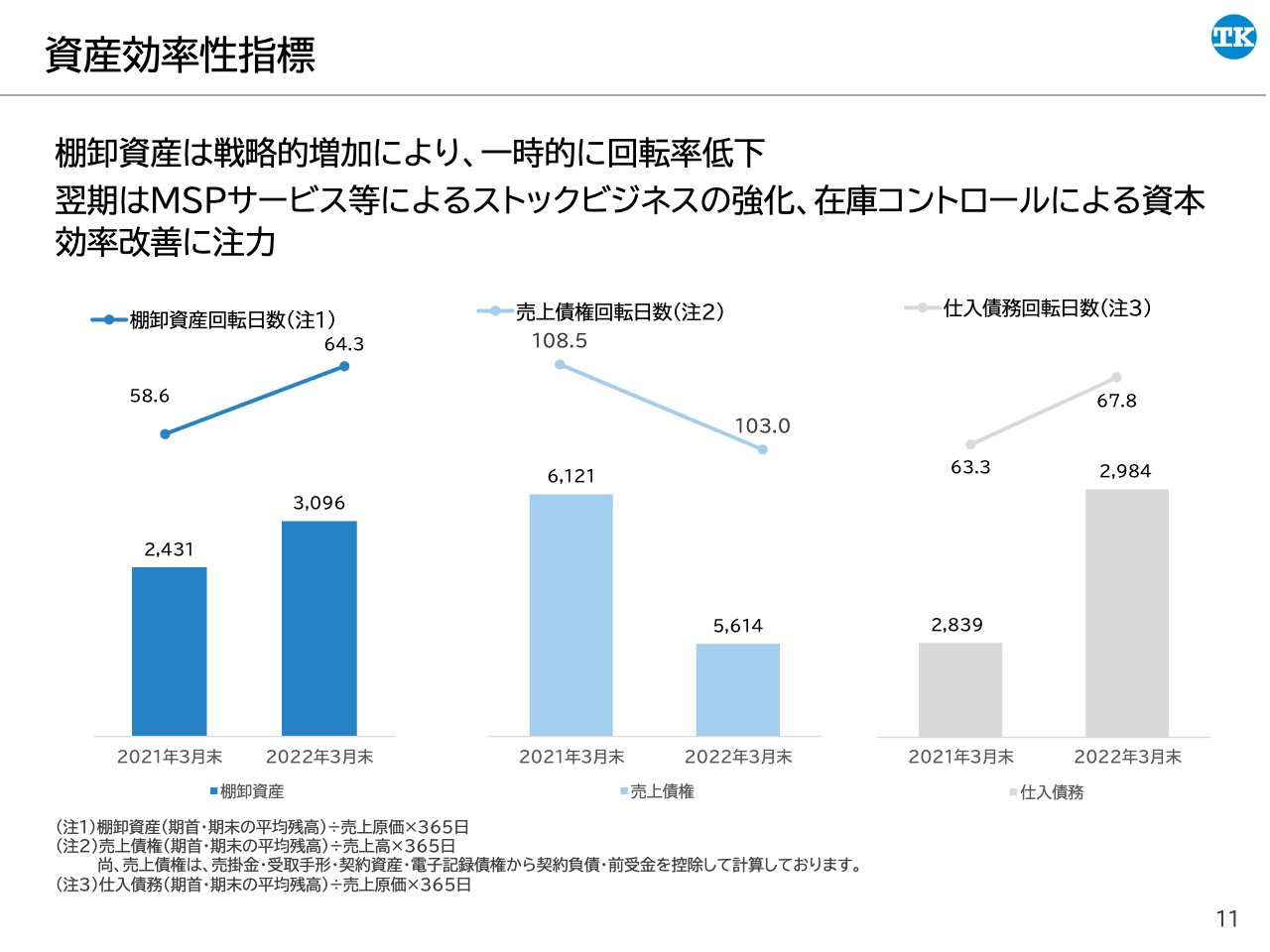

資産効率性指標

資産効率性指標についてご説明します。新中期経営計画では、資本効率の改善を行っていくとお伝えしていますので、まずは2022年3月期の状況についてご説明します。棚卸資産については、先ほど「連結BS」のスライドでお伝えしたように、戦略的増加によって一時的に回転率が低下しています。

当社はグラフのとおり、債権回転期間が長く、債務回転期間が短い状態になっていますが、サービスビジネスの成長を進めることで、在庫の減少・債権の回収期間の短縮を図り、バランスシートの改善を進めていきたいと思っています。

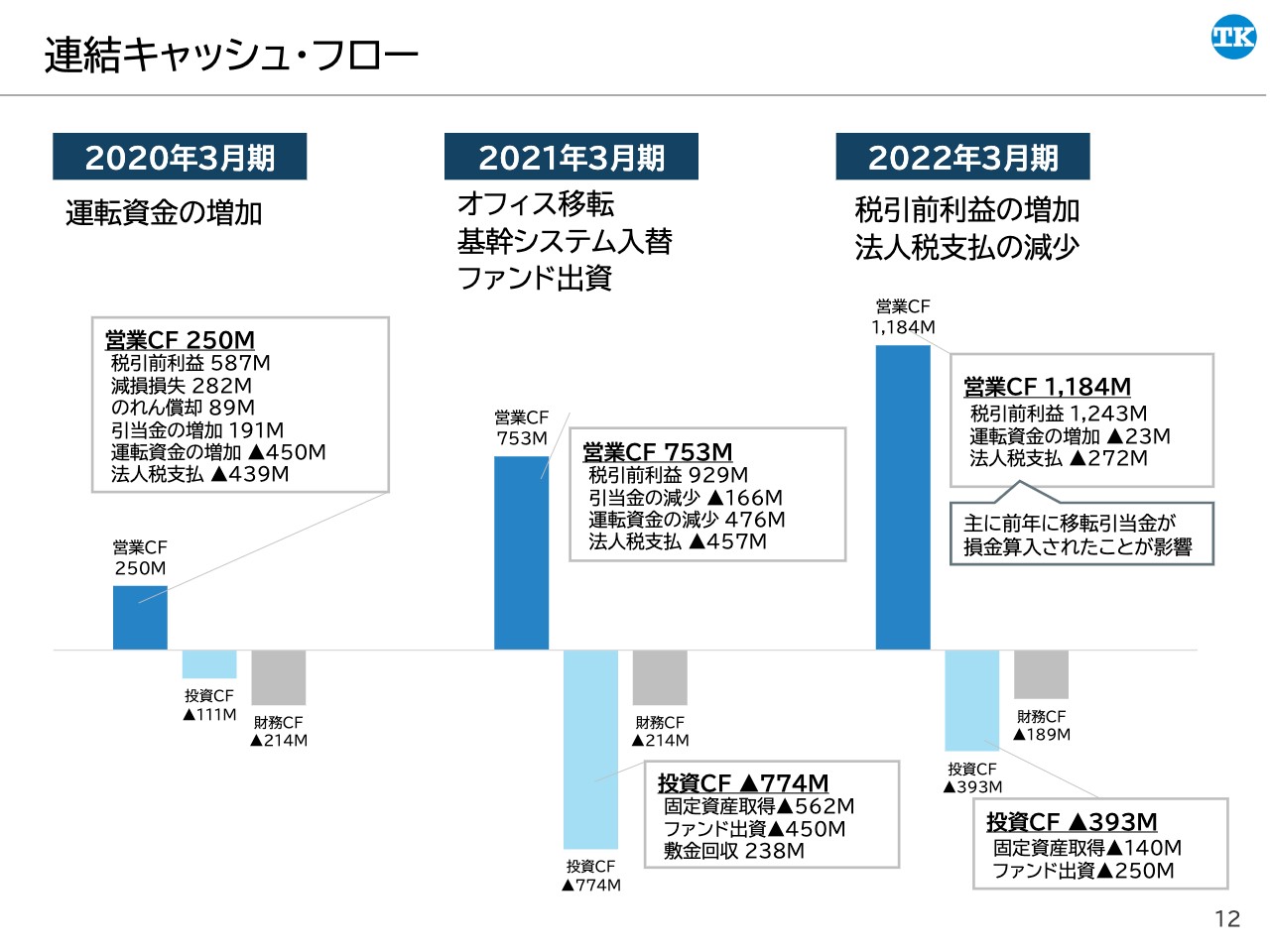

連結キャッシュ・フロー

連結のキャッシュ・フロー計算書についてご説明します。グラフのとおり、この3年間でキャッシュ・フローについては大きく改善されています。2020年3月期は税引前利益が今の水準に比べて低いことや、運転資金が増加したことによって営業キャッシュ・フローが2億5,000万円となっています。

2021年3月期は本社オフィスの移転、新しい基幹システムの導入、ファンド出資を行ったことで投資キャッシュ・フローが大きくなり、マイナス7億7,400万円となっています。

2022年3月期は税引前利益の増加に加え、前年の移転引当金が損金算入されたことで法人税の支払が減少し、営業キャッシュ・フローは11億8,400万円、投資キャッシュ・フローはマイナス3億9,300万円、財務キャッシュ・フローは主に配当の支払によりマイナス1億8,900万円となっています。

株主還元

株主還元についてご説明します。冒頭のエグゼクティブサマリーでもお伝えしていますが、2022年3月期の年間配当金は、連結配当性向40パーセントとする方針に則り、1株あたり55円とすることになりました。前年度と比較すると30円の増配となります。

すでに中間配当で12円お支払いしていますので、期末配当金については43円となる予定です。また、この43円の中には創業70周年の記念配当15円が含まれています。

2023年3月期の配当については、新中期経営計画で公表していますが、当社では、「資本収益性を意識した経営」をROE8パーセントを恒常的に維持し、さらに高い水準を目指していくものと捉えており、従来の安定配当方針から、自己資本を積み増さない積極的な株主還元を行っていくことに変更しています。具体的な指標としては、2023年3月期からROEが3期平均8パーセントを達成するまで、連結配当性向100パーセントを維持する方針としています。

この方針に則り、2023年3月期の連結業績予想は当期純利益9億2,000万円と公表していますので、配当性向100パーセントで計算すると、年間配当金は103円となる予定です。なお、配当下限の24円は継続しており、来期の中間配当ではその下限額の24円をお支払いする予定です。前年度の中間配当は12円だったため、9月末の中間配当だけを考えると倍額になります。

私からの説明は以上です。ありがとうございました。

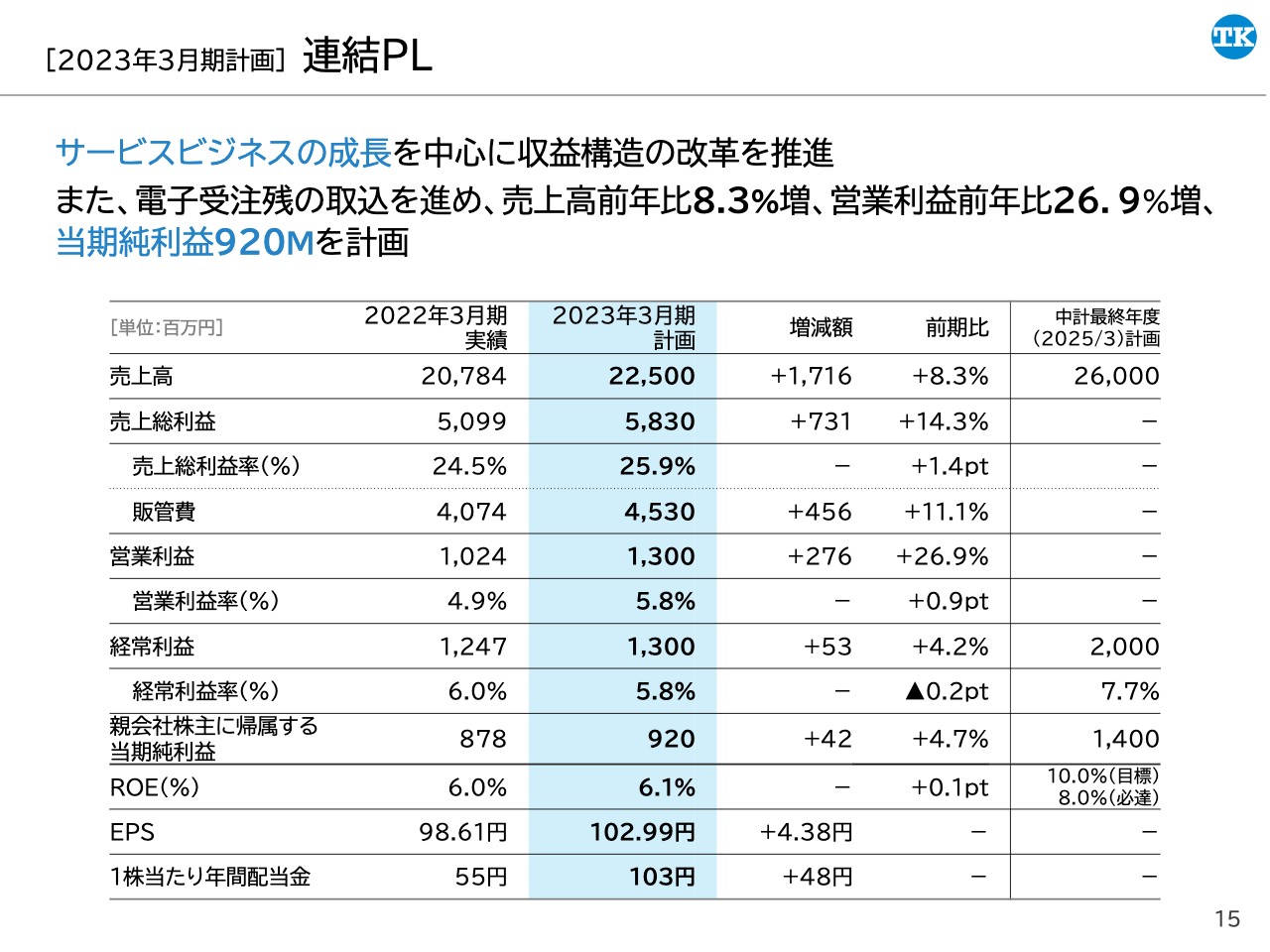

[2023年3月期計画] 連結PL

井出:それでは、2023年3月期の計画についてご説明します。スライドに記載のとおり、売上高は前年比8.3パーセント増の225億円、営業利益は前年比26.9パーセント増の13億円を計画しています。これは、サービスビジネスを成長させることを中心に、収益構造の改革を推進していくことで達成する方針となります。また、電子での受注残の取り込みを進めていきます。

当期純利益は前年比4.7パーセント増の9億2,000万円、ROEについては6.1パーセントを計画しています。なお、スライドの一番右の列に、新中期経営計画でお伝えしている3年後の計画値を記載しています。

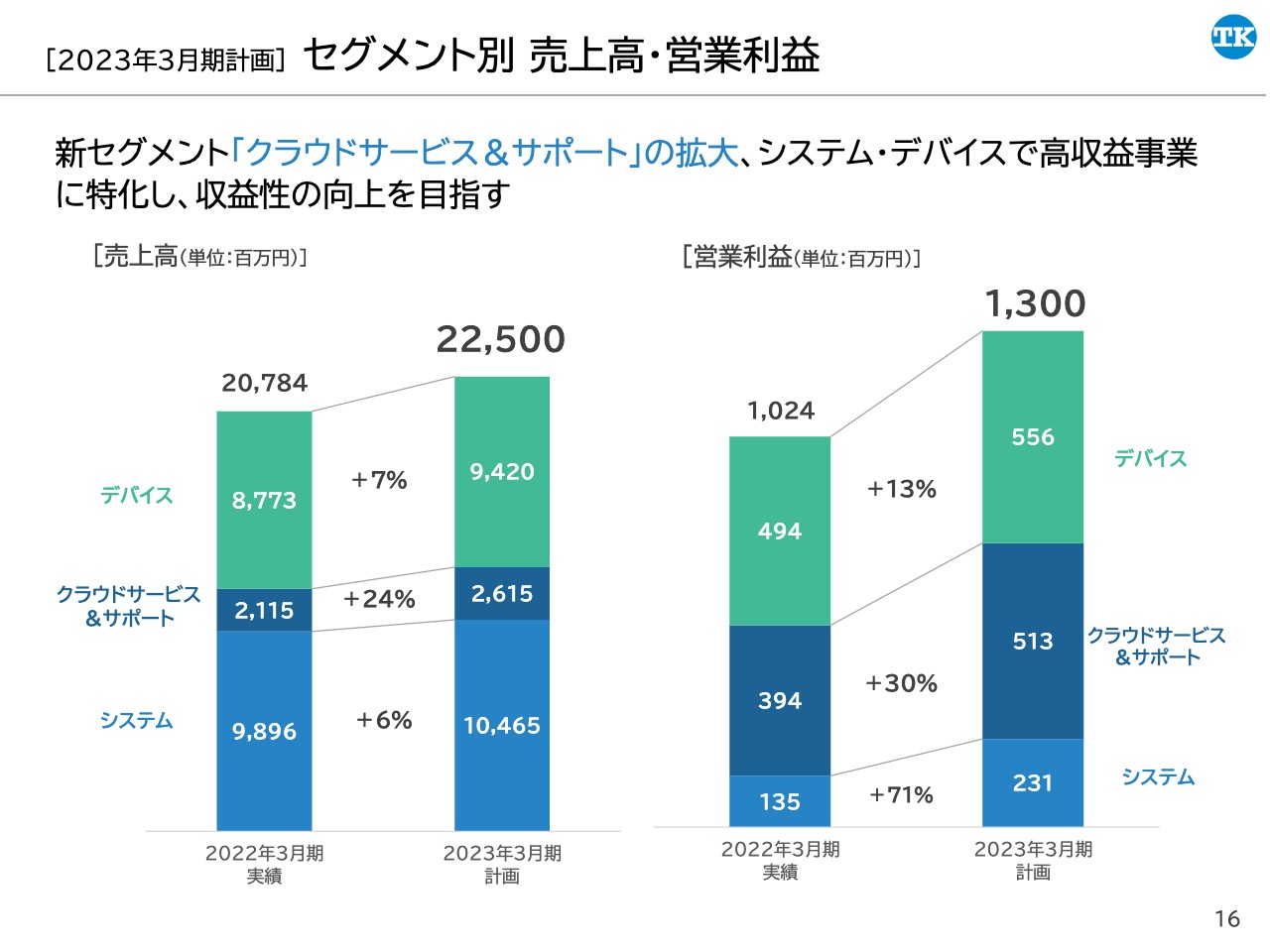

[2023年3月期計画] セグメント別 売上高・営業利益

次に、セグメント別の計画値についてです。売上高は、この後ご説明する新セグメント「クラウドサービス&サポート」で前年比24パーセント増、システムで6パーセント増、デバイスで7パーセント増を計画しています。

営業利益は、クラウドサービス&サポートで前年比30パーセント増、システムで71パーセント増、デバイスで13パーセント増を計画しています。

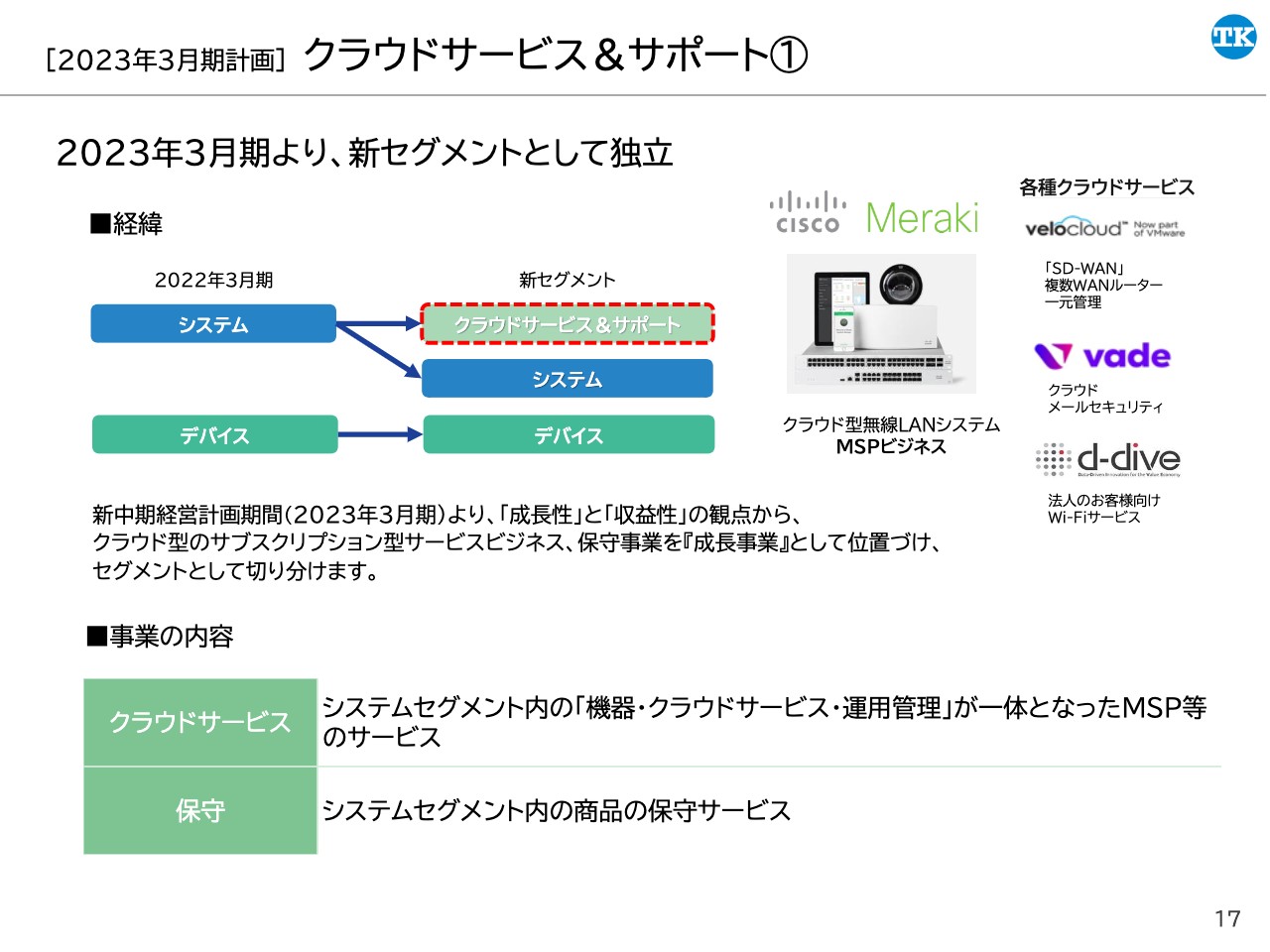

[2023年3月期計画] クラウドサービス&サポート①

新セグメント「クラウドサービス&サポート」についてご説明します。クラウドサービス&サポートは、前年まではシステムセグメントに含まれていましたが、当期より、成長性と収益性の観点から、新セグメントとして切り分けています。サービスの内容としては、MSPサービスなどのクラウドサービス、保守サービスになります。

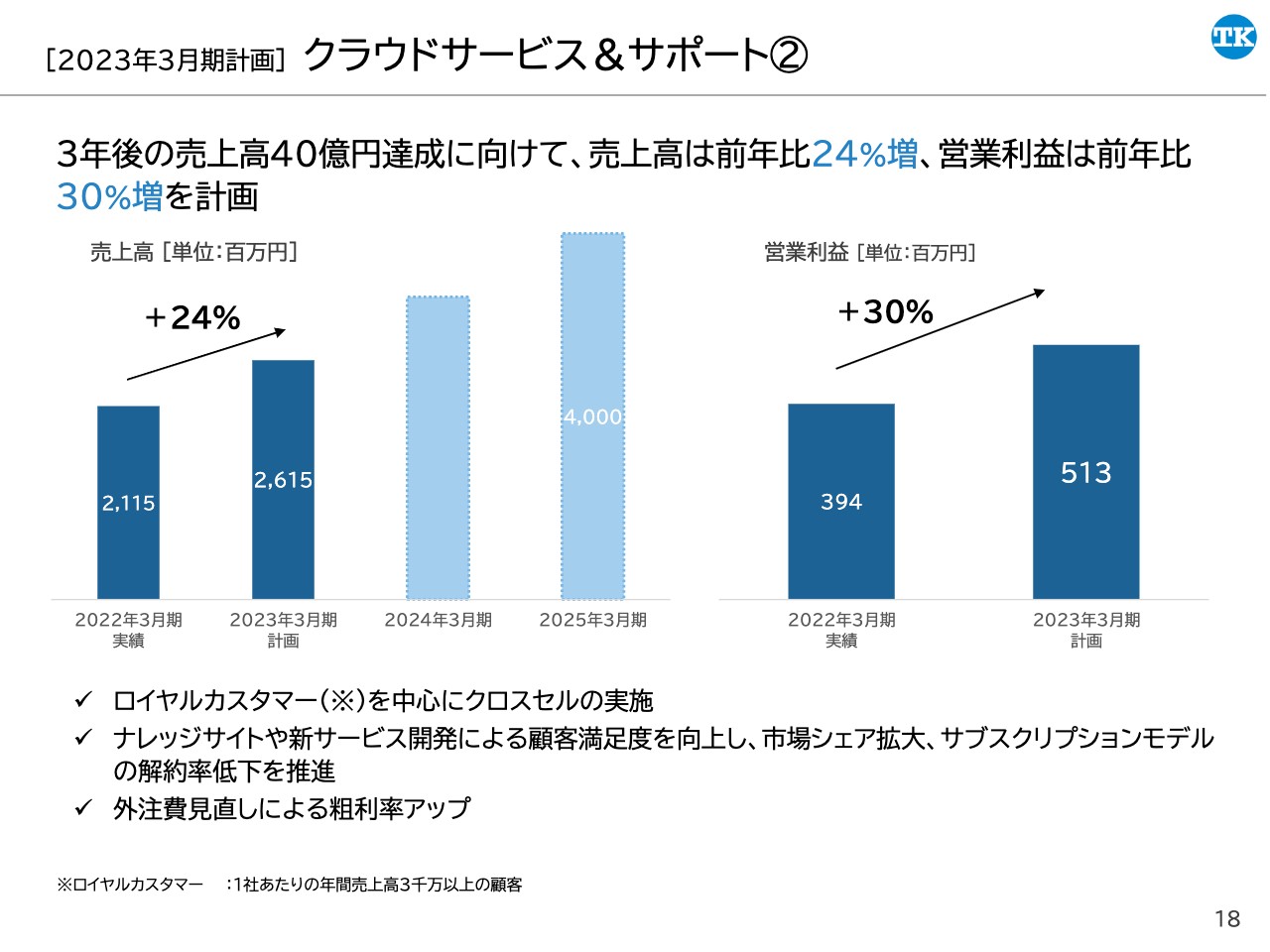

[2023年3月期計画] クラウドサービス&サポート②

続いて、「クラウドサービス&サポート」の2023年3月期の計画についてご説明します。売上高は前年比24パーセント増の26億1,500万円、営業利益は前年比30パーセント増の5億1,300万円を計画しています。

具体的な取り組みとしては、ロイヤルカスタマーを中心にクロスセルの実施、サポートの充実・新サービス開発により顧客満足度を向上し、市場シェアの拡大、サブスクリプションモデルの解約率の低下を進めます。また、外注費の見直しによる粗利率の向上を図っていきます。

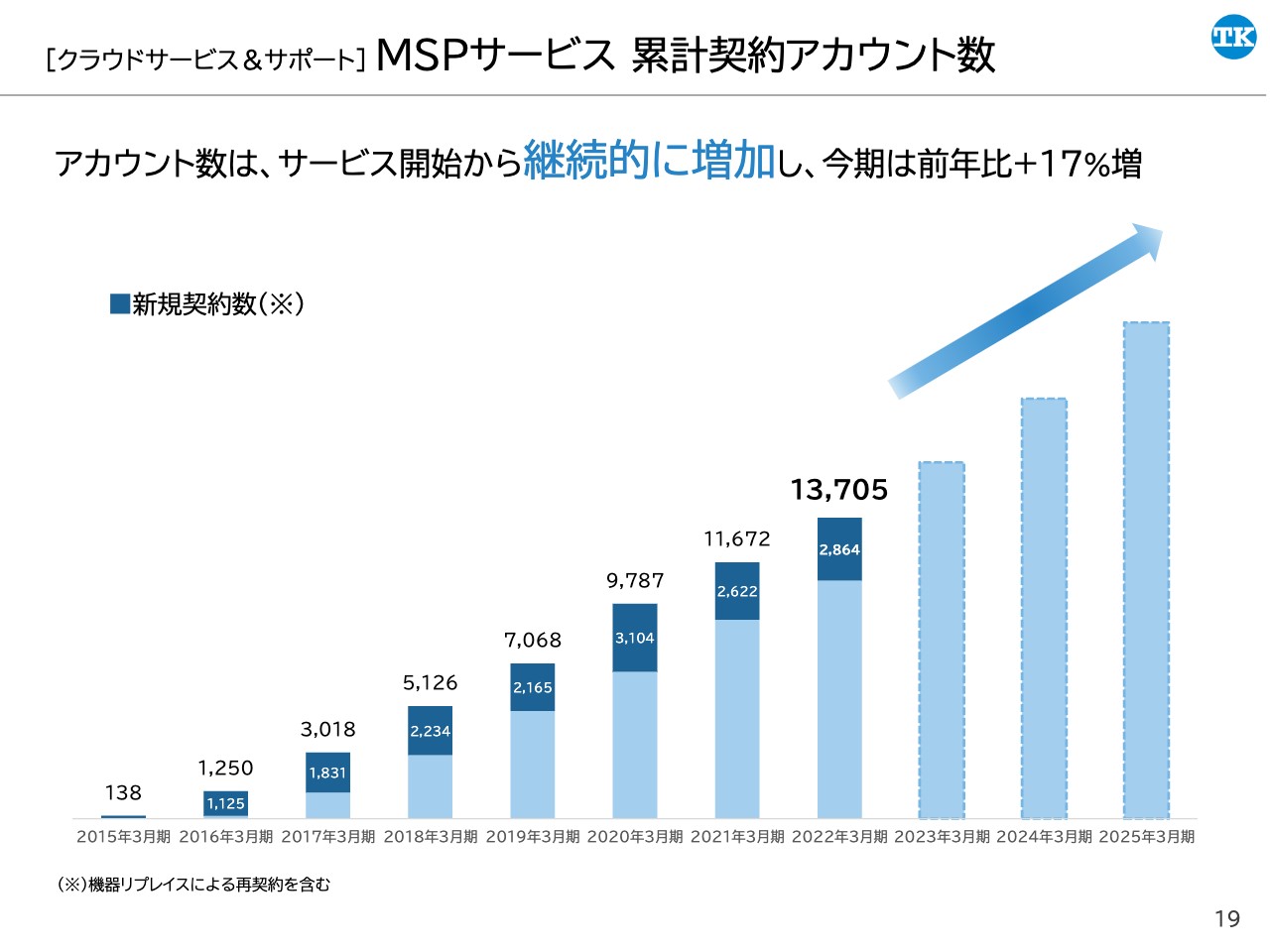

[クラウドサービス&サポート] MSPサービス 累計契約アカウント数

次に、「クラウドサービス&サポート」のクラウドサービスの1つである「MSPサービス」の契約状況についてご説明します。グラフのとおり、2015年3月期のサービス開始からアカウント数は継続的に増加しています。2022年3月期は、前年比17パーセント増の1万3,000アカウントとなりました。なお、濃い青色の部分が、機器リプレイスによる再契約を含む新規契約数になります。

[2023年3月期計画] サブセグメント(商品類)の名称変更

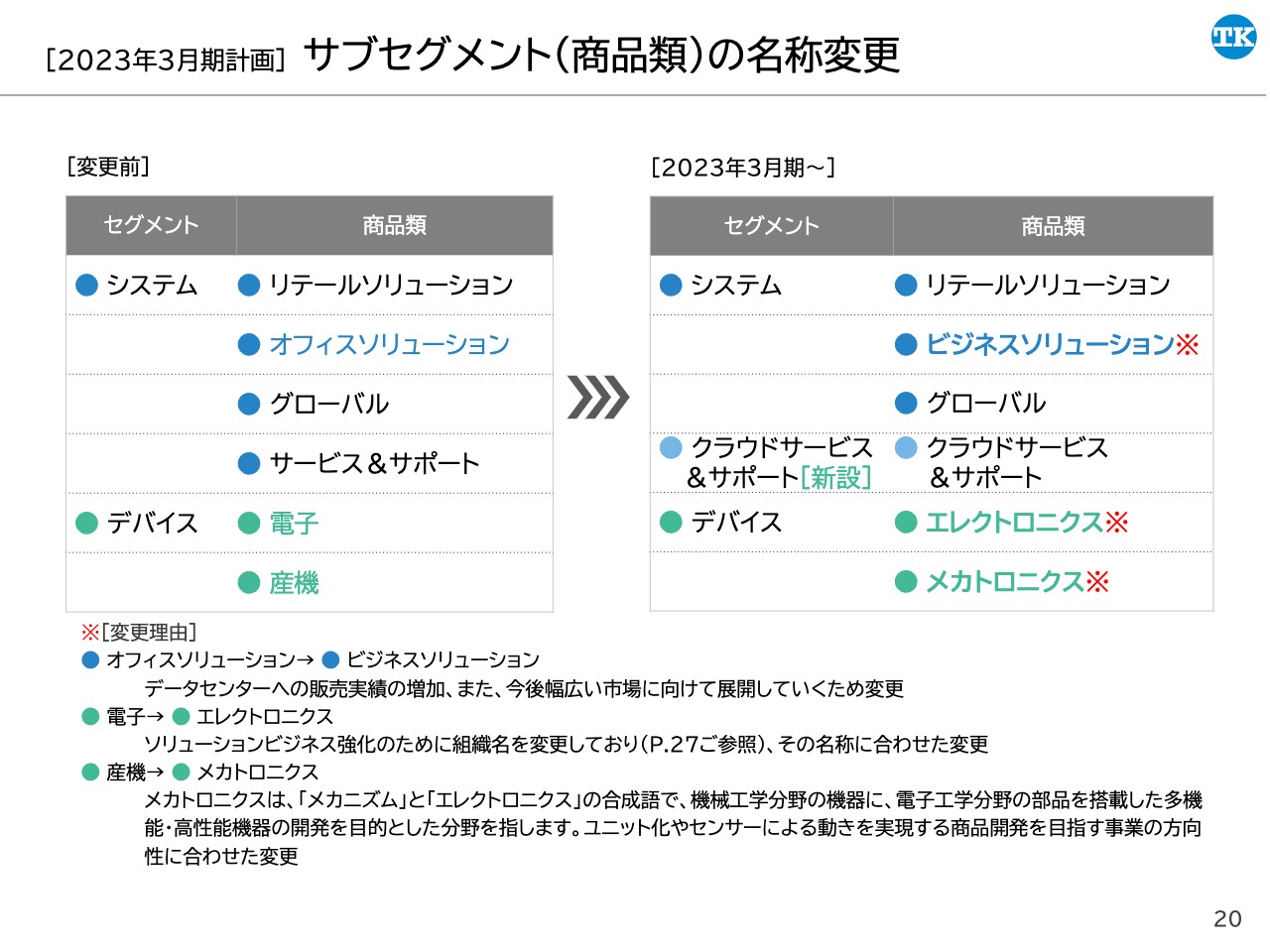

システムセグメント、デバイスセグメントの説明に入る前に、今期より商品類というサブセグメントの名称を一部変更していますので、ご説明します。赤い※印がついている箇所が変更点になります。

まず、システムセグメント内の「オフィスソリューション」を「ビジネスソリューション」に名称変更します。これは、データセンター向けの入退室管理システムなどの実績が増加していることや、今後はオフィスに限らず、より幅広い市場に向けて展開していくための変更になります。

次に、デバイスセグメント内の「電子」を「エレクトロニクス」、「産機」を「メカトロニクス」に変更します。

「エレクトロニクス」については、後ほど「トピックス」のパートでご説明しますが、当社の電子事業部がソリューションビジネス強化のために組織名を変更しており、それに合わせた変更になります。

「メカトロニクス」については、記載のとおり「メカニズム」と「エレクトロニクス」の合成語で、機械工学分野の機器に、電子工学分野の部品を搭載した多機能・高性能機器の開発を目的とした分野を意味します。当社産機ビジネスのユニット化やセンサーによる動きを実現させる商品開発などが事業の方向性と合致するため、変更しています。

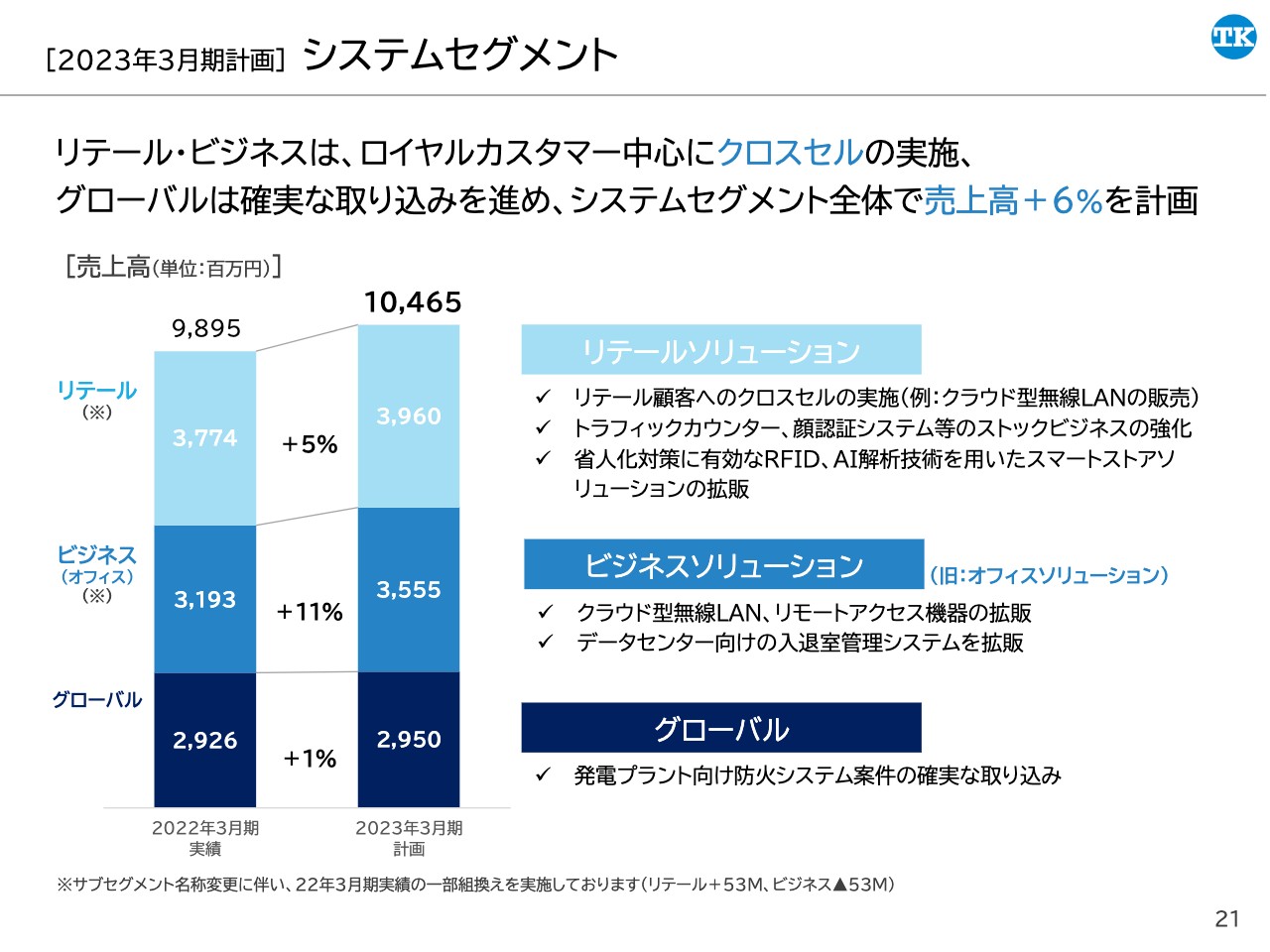

[2023年3月期計画] システムセグメント

システムセグメントの販売計画についてご説明します。

リテールソリューションでは、小売業のお客さま向けに、ビジネスソリューションの主要プロダクトでもあるクラウド型無線LANを販売するなどのクロスセルの実施や、顔認証システムなどのストックビジネスの強化、RFID、AIによる解析技術を用いたスマートストアソリューションの拡販により、売上高は前年比5パーセント増を計画しています。

ビジネスソリューションでは、クラウド型無線LANや、需要が高まると予測されているデータセンター向けの入退室管理システムなどの拡販に注力して、売上高は前年比11パーセント増を計画しています。

また、グローバルについては防火システム案件の確実な取り込みを進めて、売上高は前年比1パーセント増を計画しています。以上により、システムセグメント全体で、売上高は6パーセント増の104億6,500万円を計画しています。

なお、一番下に注釈を記載していますが、先ほどのサブセグメントの名称変更に伴い、2022年3月期実績をリテールとビジネスで一部組み換えて表示しています。

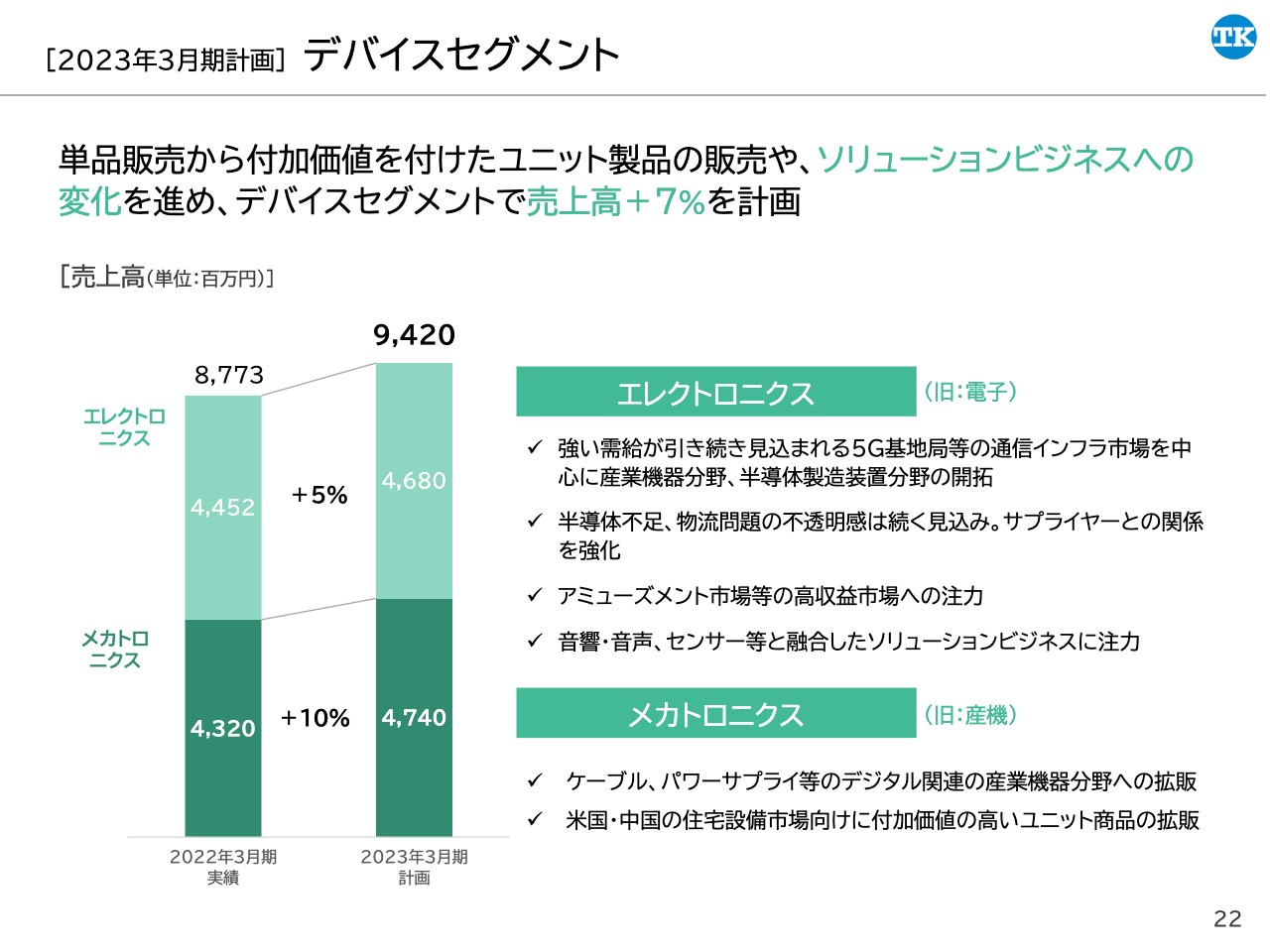

[2023年3月期計画] デバイスセグメント

次に、デバイスセグメントの販売計画についてご説明します。

エレクトロニクスでは、半導体不足と物流問題の不透明感は続く見込みですが、サプライヤーとの関係を強化して、強い需給が引き続き見込まれる5G基地局などの通信インフラ市場を中心に、産業機器分野、半導体製造装置分野の開拓を行っていきます。

また、アミューズメント市場などの高収益市場や、音響・音声・センサーなどと融合したソリューションビジネスに注力して、売上高は前年比5パーセント増を計画しています。

メカトロニクスでは、ケーブル、パワーサプライなどのデジタル関連の産業機器分野や、アメリカ・中国の住宅設備市場向けに付加価値の高いユニット商品の拡販を行い、売上高は前年比10パーセント増を計画しています。

以上により、デバイスセグメント全体で、売上高は前年比7パーセント増の94億2,000万円を計画しています。

2023年3月期の見通しについては以上になります。

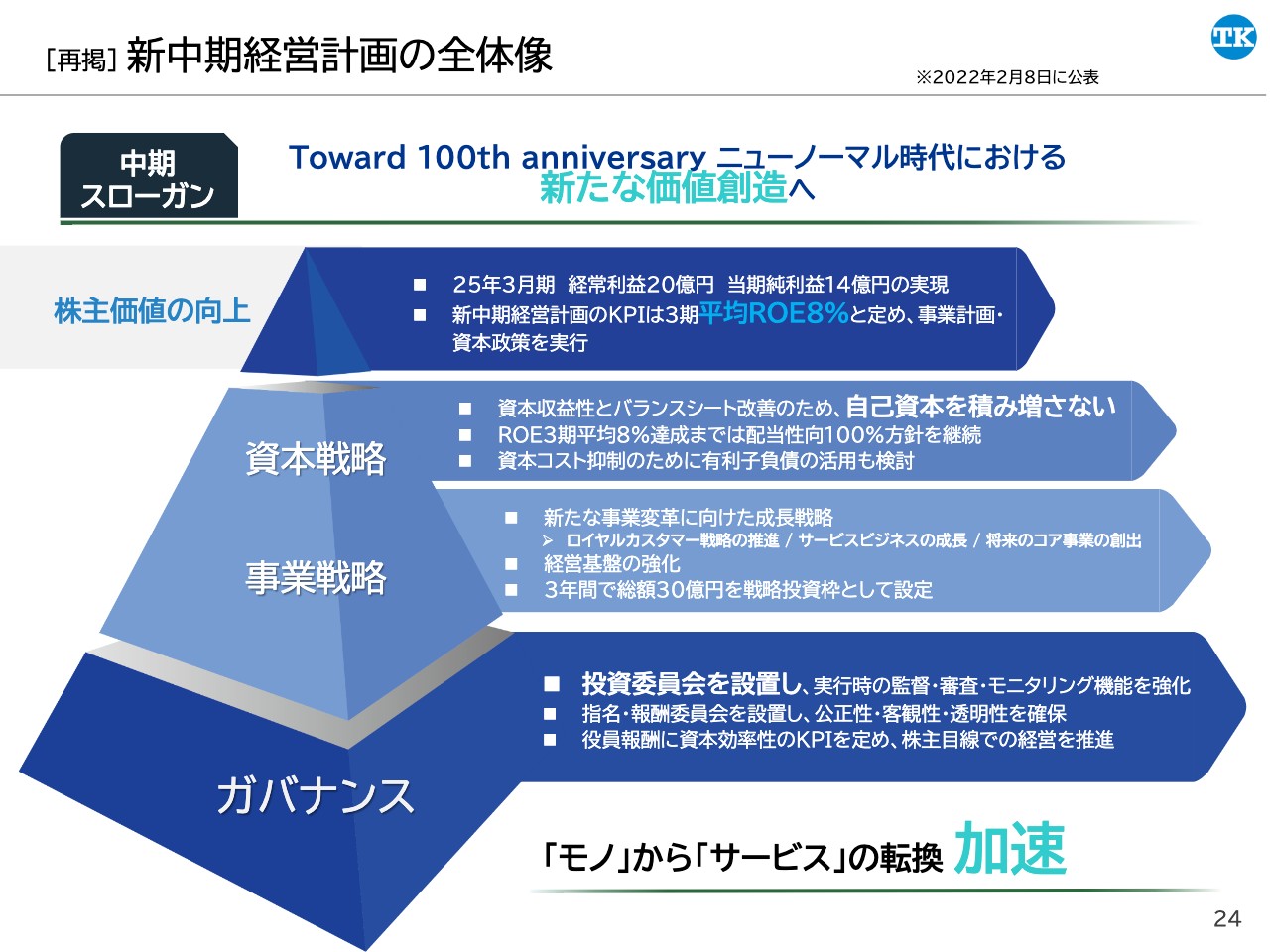

[再掲] 新中期経営計画の全体像

トピックスについてご説明します。まず、繰り返しになりますが、2023年3月期より新中期経営計画期間となるため、その全体像を再掲しています。「ニューノーマル時代における新たな価値創造」を中期スローガンとして、ガバナンス・事業戦略・資本戦略についてそれぞれ目標を掲げています。

ガバナンスに関しては、投資を適切に実行するために投資委員会を設置します。また、指名・報酬委員会を設置して、役員報酬についても資本効率性のKPIをしっかり定めて、株主目線での経営を推進していきます。

事業戦略については、「ロイヤルカスタマー戦略の推進」「サービスビジネスの成長」「将来のコア事業の創出」の3つを成長戦略として、それらを実行するための経営基盤の強化も同時に行います。加えて、3年間で総額30億円を戦略投資枠と設定しています。

資本戦略については、自己資本を積み増さないこと、また資本コスト抑制のために、場合によっては有利子負債の活用も検討していきます。

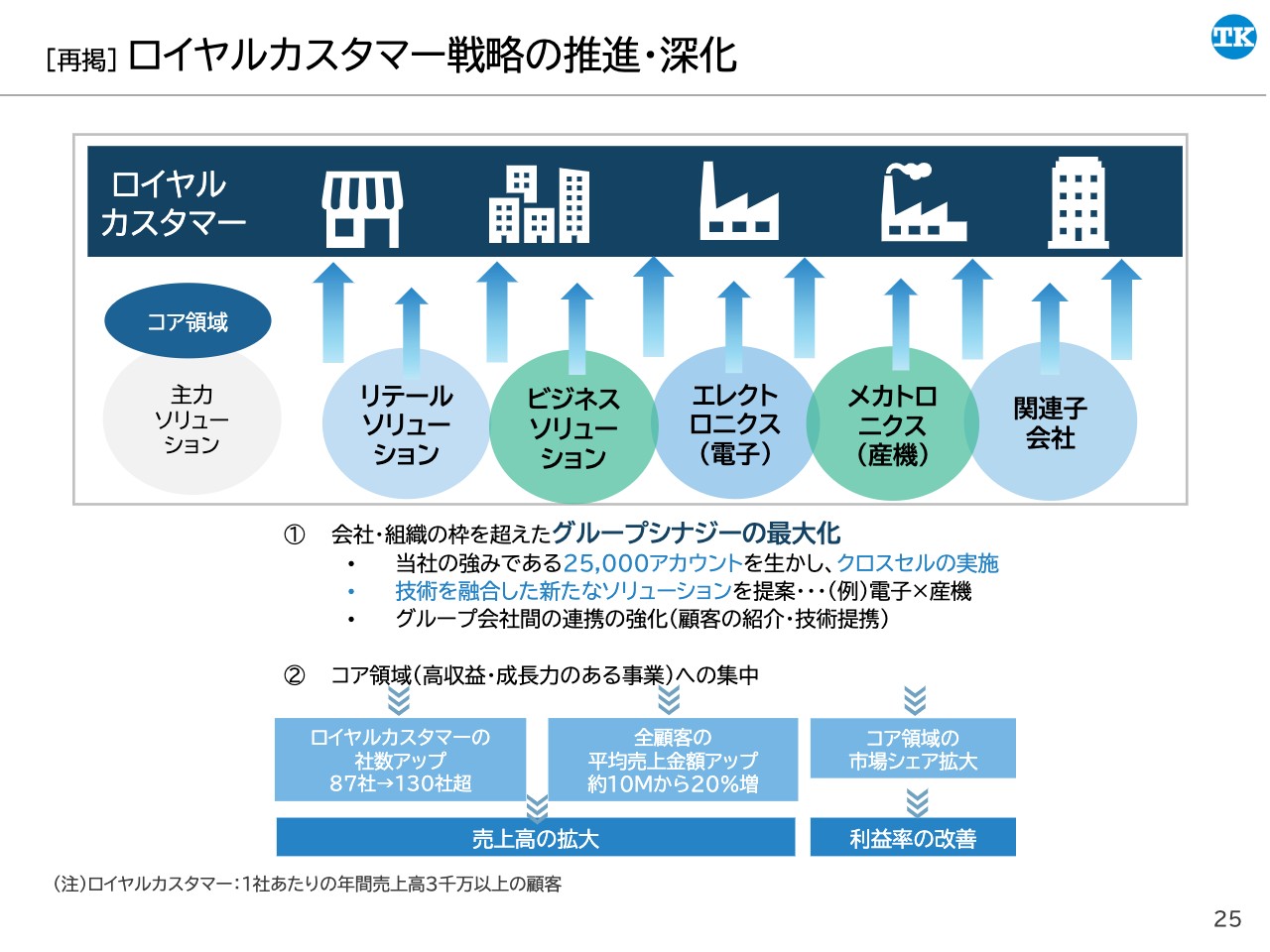

[再掲] ロイヤルカスタマー戦略の推進・深化

次に、事業戦略の1つである「ロイヤルカスタマー戦略」については、今期の販売計画の中心戦略としていますが、投資家の方からも質問をいただくことが多くありましたので、あらためてこちらで整理したいと思います。

まず、当社の定義する「ロイヤルカスタマー」とは、1社あたりの年間売上高が3,000万円以上になるお客さまを指します。具体的な取り組みとしては、それぞれの事業のお客さまに対してのクロスセル、また、事業間での技術を融合させて、よりニーズに合ったソリューションを提案するといった、グループシナジーの最大化を図ります。同時に、高収益・成長力のある事業に注力して販売を行います。

このような取り組みを行うことにより、ロイヤルカスタマーの社数のアップ、またその相乗効果として全顧客の平均売上金額のアップ、コア領域の市場シェア拡大を実現していきます。このような方法で売上高の拡大、粗利率の改善を目指すことが、新中期経営計画で掲げている「ロイヤルカスタマー戦略の推進・深化」を意味しています。

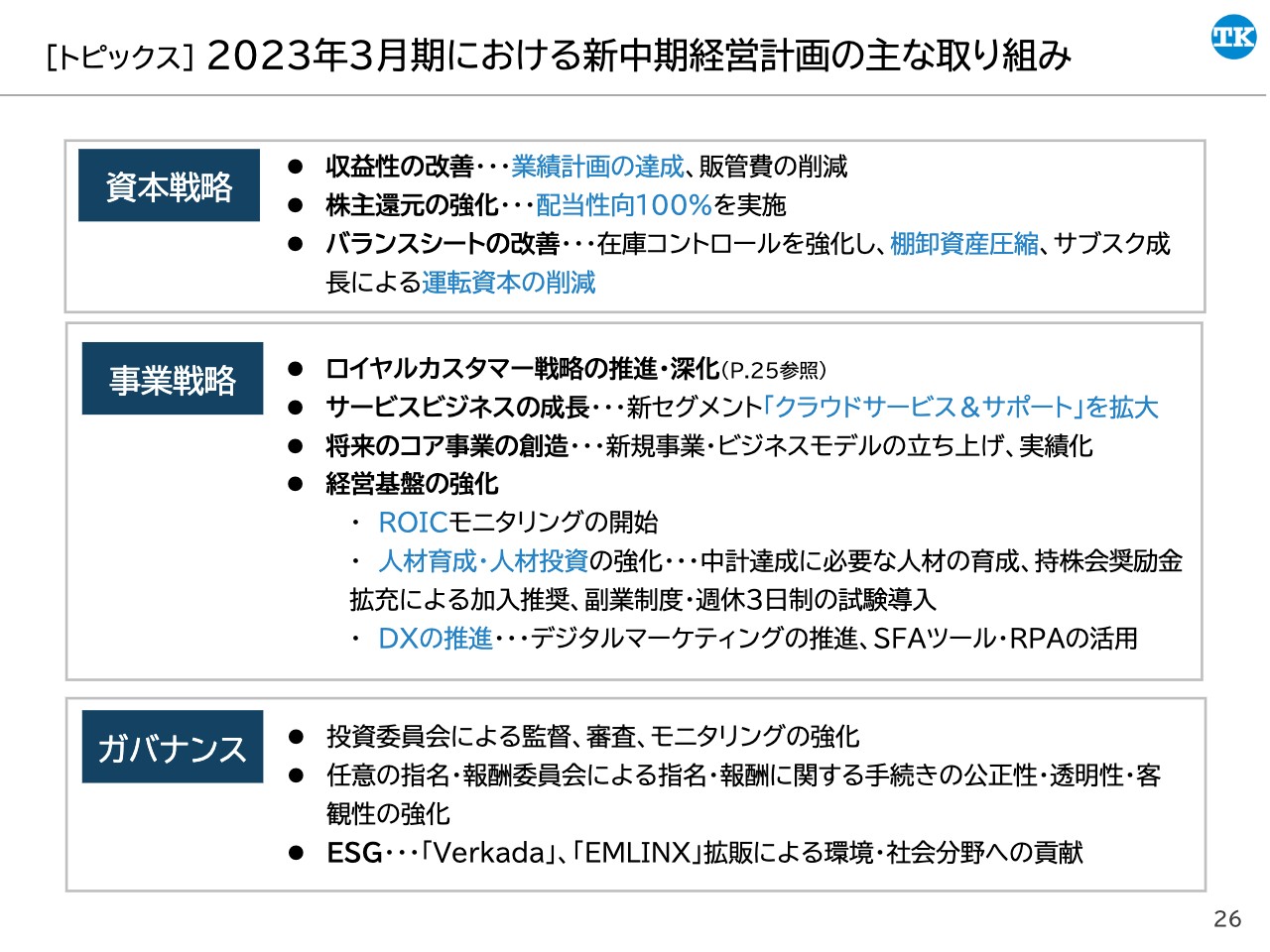

[トピックス] 2023年3月期における新中期経営計画の主な取り組み

次に、2023年3月期の新中期経営計画の主な取り組みについてまとめています。まず、資本戦略については、業績計画の達成、販管費の削減による収益性の改善、配当性向100パーセントの実施による株主還元の強化を行っていきます。また、在庫のコントロールを強化して、棚卸資産の圧縮、サブスクリプションモデルの成長による運転資本の削減を進め、バランスシートの改善を実施していきます。

事業戦略については、先ほどご説明した「ロイヤルカスタマー戦略」の推進、新セグメントの「クラウドサービス&サポート」の成長、将来のコア事業の創造に向けて新規事業の立ち上げ、実績化を進めていきます。また、経営基盤の強化として、ROICのモニタリングなども開始しています。

さらに、DX人材、グローバル人材などの中計達成に必要な人材の育成プログラムの検討や、新たな知見の創造を企図した副業制度、週休3日制の試験導入などもスタートしています。DXについても、主にデジタルマーケティングの推進、営業管理ツールやRPAの活用を進めていきます。

ガバナンスについては、投資委員会による監督、審査、モニタリングの強化、任意の指名・報酬委員会による指名・報酬に関する手続きの公正性・透明性・客観性の強化を進めます。また、ESGへの取り組みも、「Verkada」という環境センサーとクラウド型AIカメラを連携した製品や、防犯課題を解決する当社独自のプラットフォーム「EMLINX」の拡販を行うことで進めていきたいと思います。

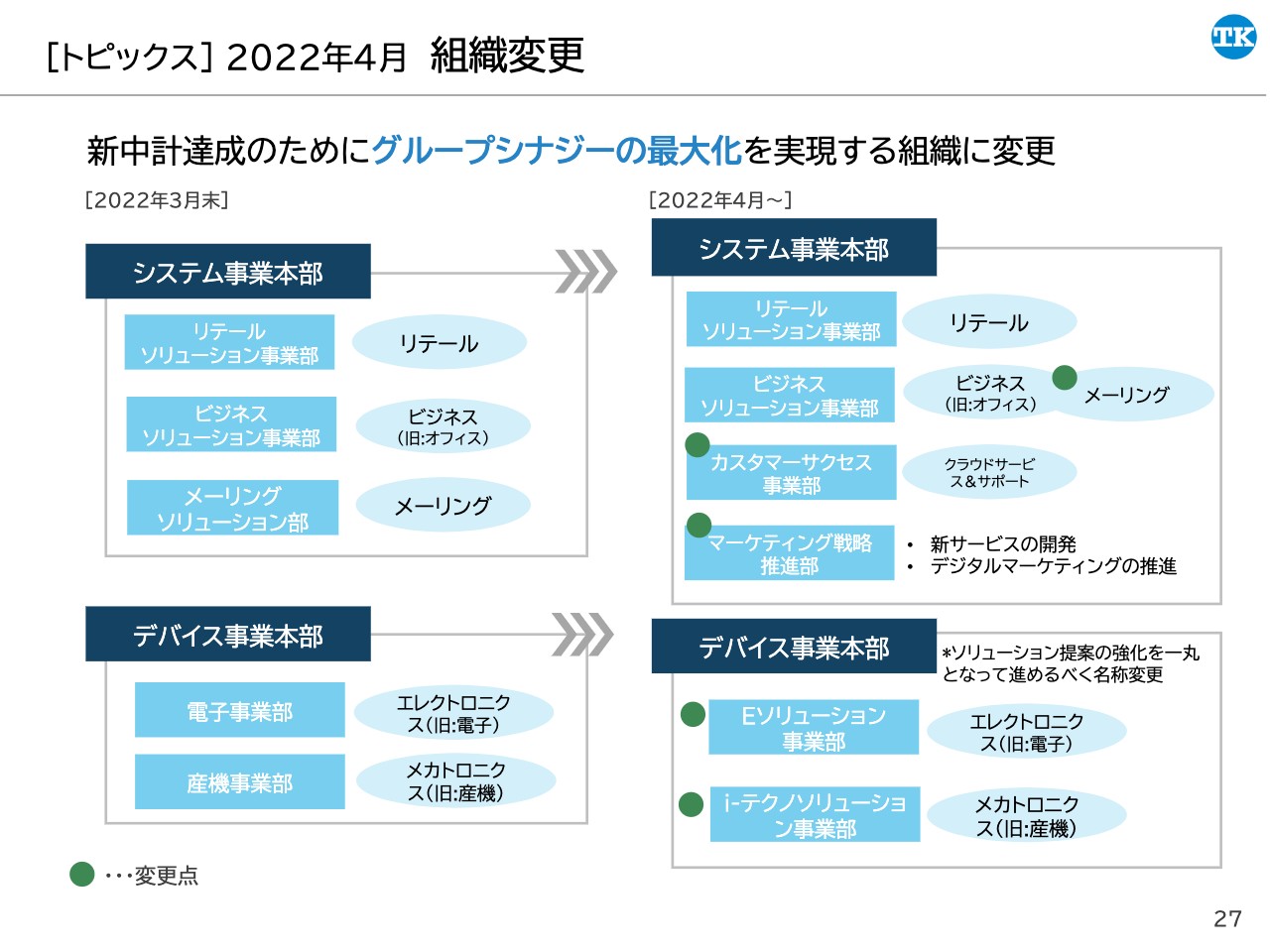

[トピックス] 2022年4月 組織変更

次に、今年4月に行った組織変更についてです。スライド左側が3月末までのもので、右側が変更後となります。新中期経営計画の成長戦略である「ロイヤルカスタマー戦略」「サービスビジネスの成長」、また、ソリューション提案の強化を実現できる組織にする、という目的で実施しています。

変更内容としては、メーリングソリューション部をビジネスソリューション事業部に組み入れています。これは、それぞれの顧客層に対してクロスセルの実現がより見込まれるため、一体化したものです。また、新設のカスタマーサクセス事業部では、サービスビジネスの成長の主幹部署として、専門性の高い技術力を活かし、高付加価値サービスの開発・技術サポートの推進も進めます。

同じく新設のマーケティング戦略推進部では、デジタルマーケティングの推進、顧客サービスのインフラ、運用サポートのメニュー化を推進していきます。この組織変更により、それぞれの部署で実施していた営業、マーケティング、技術を効率化していきます。

また、デバイスでは部署名を変更します。電子事業部は「Eソリューション事業部」に、産機事業部は「i-テクノソリューション事業部」となりました。これは、これまでのモノ売りから、ソリューションビジネスへの変化を進める目的で実施しています。

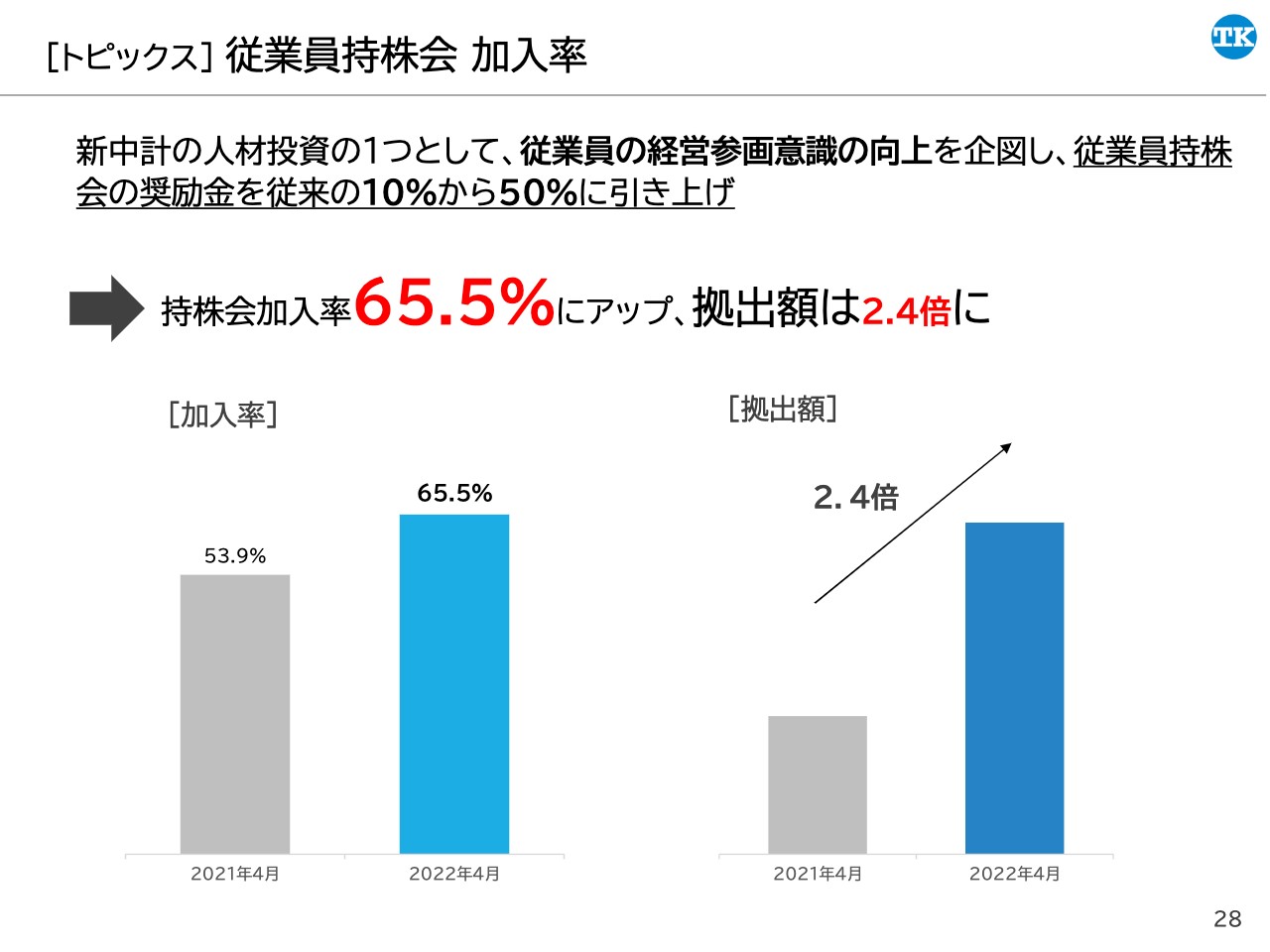

[トピックス] 従業員持株会 加入率

最後に、従業員持株会についてです。新中期経営計画の人材投資の1つとして、経営参画意識の向上を目指し、従業員持株会の奨励金を従来の10パーセントから50パーセントに引き上げました。これにより、持株会加入率は65.5パーセントに上昇し、拠出額は2.4倍になりました。予想以上に若手社員の加入率が高かったことが印象的でした。新中計達成のために社員一丸となって取り組むべく、引き続き持株会加入率の向上を推進していきます。

私からの説明は以上となります。長い時間ご清聴いただき、ありがとうございました。

質疑応答:円安の影響について

司会者:最初の質問です。「今回の決算では、外貨建資産の為替評価益を多く計上しているということでしたが、円安が御社に与える影響について教えてください」という質問をいただきました。

岩本:当社は輸入商社であり、円安自体は海外仕入のコストを上昇させますので、売上総利益を圧迫する要因になります。その一方で、外貨建資産の為替評価益の計上で、経常利益以下の部分はプラスに作用するという傾向にあります。この要因は、当社では債権の回転期間が債務よりも長い状態にあることと、外貨建ての債権債務のうち、債権の金額のほうが大きいことによるものです。

ただ、一方で円高に進む場合には、この為替評価についてはマイナスに作用することもありますので、当社としては、販売価格に転嫁できるようにお客さまに働きかけること、また、為替予約や外貨建て預金を適切に保有することなどで、全体の利益に影響がないように努めています。

質疑応答:上海のロックダウンの影響について

司会者:「上海でロックダウンが発生していますが、御社における影響について教えてください」という質問をいただきました。

井出:中国での部品製造、また物流に一部問題が出ています。当社では、上海の子会社を通して取引を行っていますが、上海以外で製造している商品に関しては、上海を経由せずに直接日本に輸出するなどの輸送ルートの変更を行い、できる限りお客様に影響が出ないよう臨機応変に対応しています。

ただ、今後ロックダウンが継続・長期化する場合には、当社業績にも影響が出る可能性があると思っています。

質疑応答:グローバルの業績について

司会者:次は、「以前、原油価格が下落したことによって、御社のグローバルの業績が低迷したとうかがいました。今は原油価格が高値で推移していますが、グローバルは好調になる予定でしょうか?」というご質問です。

岩本:当社がタイの子会社のGuard Fireを買収した2014年当初は、原油価格が1バレル100ドル程度だったのですが、買収後に原油価格が急落し、それ以降も長い間低迷するという状況にありました。そのような中で、石油関連施設への投資が滞り、それがタイの防火システム事業に大きく影響を及ぼして、連結ではのれんの減損などが発生したという状況でした。

その後は、販売ターゲットを石油関連施設から発電所などにシフトさせており、それによって徐々に業績が回復してきているという状況です。

現状、原油価格が2014年の買収当時の水準に戻ってきていますが、これが今後も継続し、石油関連施設への投資が活発になってくれば、当社においてもよい機会になる可能性も出てくるのではないかと考えています。

質疑応答:半導体の調達状況について

司会者:「半導体不足が長期化していますが、御社の状況を教えてください」というご質問をいただきました。

井出:世界的に半導体不足の状態が長く続いている状況ですが、当社の電子事業においても、リードタイムの長期化やコスト上昇などの影響を受けました。

対策としては、通常の対応になりますが、リードタイムに合わせて早期に納期の手配を行うことや、サプライヤーとの関係を強化して優先的に納品してもらうなど、調達面での努力を行っています。また、幅広いラインアップから、調達が可能な代替の半導体を探し出して、お客さまにご提案、ご提供なども行っています。

このような取り組みの結果として、2022年3月期の電子事業では増収増益を達成することができました。今後も半導体の供給については不透明な状況が続くと思われますが、このように当社の調達力などの強みを活かした対応を行っていきたいと思っています。

質疑応答:具体的な投資内容について

司会者:次は「中計で投資枠30億円を確保するとのことですが、具体的にどのような投資を考えていますか?」というご質問をいただいています。

井出:ご質問のとおり、新中期経営計画では、新たな企業価値創造のために戦略投資枠として30億円を設定しています。この内、4億円については、社内基盤の強化に使用する予定です。具体的には「トピックス」のパートでも一部説明していますが、DX関連、例えばRPAなどの社内ITに対する投資や、従業員持株会の奨励金の拡充が挙げられます。

それ以外の26億円の使い道については、サービスビジネスの成長を進めるために、新商品・新サービスなどの開発、またロイヤルカスタマーのニーズを具現化するソリューションの開発、また、新規事業の立ち上げに向けたM&Aやベンチャーキャピタルなどへの投資を含めて検討しています。

M&Aについてはよくご質問をいただきますが、現状では、お知らせできるような内容はありません。当社に合った案件が見つかり次第、投資委員会を中心に検討していく予定です。

質疑応答:内部留保の必要性について

司会者:「配当性向100パーセントは大胆な配当方針だと思います。内部留保の必要性についてはどうお考えでしょうか?」というご質問をいただきました。

岩本:当社は、これまで安定的な配当方針で配当を行い、内部留保についても重要視してきました。その一方で、資本収益性の観点から、株式市場の期待するリターンを上回ることができていなかったと認識しています。この課題を解決するために、新中期経営計画では、3年平均でROE8パーセントを達成するまでは配当性向を100パーセントとする方針に変更しました。

配当性向100パーセントとご説明すると、非常に驚かれることもありますが、当社はこれまで長い間無借金経営を続けてきたとおり、財務基盤は安定していると認識しており、必要な運転資金には余裕のある状態です。

また、先ほど資産効率性指標のスライドでお伝えしたとおり、現在は債務の回転率よりも債権の回転率の方が低い状態にありますので、サービスビジネスの成長につれてその差は小さくなっていき、必要な運転資金もより少なくなっていくと考えています。

先ほどの質問にもありました「戦略投資」については、過去の内部留保や、場合によっては借入により実行していきたいと考えています。

質疑応答:粗利率の改善理由について

司会者:「2022年3月期の業績がよい要因の1つは粗利率の改善によるものだということでしたが、粗利率が改善された理由を教えてください」というご質問をいただきました。

井出:粗利率改善の要因としては、利益率の高い「クラウドサービス&サポート」の売上構成比が上がっていることが挙げられます。MSPサービスの契約数についてのスライドでもご紹介しましたが、順調に契約数が増加しています。

他には、「コア領域」への集中が進んでいることが理由に挙げられると思います。当社では、高収益事業を「コア領域」と設定し、重点的に販売する戦略をとっていますが、部署・個人の販売目標にもしっかりと落とし込んでいます。新中期経営計画期間では、「クラウドサービス&サポート」を成長させ、コア領域への集中をより進めることで、今後も粗利率は上昇していくと考えています。

新着ログ

「卸売業」のログ