PWHD、すべての項目で通期予想を達成 岐阜の北方工場が稼働し、さらなる物流の効率化を見込む

目次

萩尾陽平氏(以下、萩尾):こんにちは。プレミアムウォーターホールディングスの萩尾と申します。本日はお忙しい中、ありがとうございます。それでは、2022年3月期の決算説明会を開催させていただきます。みなさま、よろしくお願いします。

本日は、大きく3つのことをお話しします。2022年3月期の決算ハイライト、今後の市場と事業戦略、SDGsへの取り組みについてです。

2022年3月期 決算サマリー

まず決算のサマリーについてです。売上収益・営業利益など、すべての項目で予想を達成しました。保有顧客数は、前期末122万件から20万件増の143万件まで伸ばすことができました。すべて順調に推移しています。

8か所目の水源となる、岐阜の北方工場が稼働し始めましたので、後ほどご報告します。

2022年3月期 決算サマリー

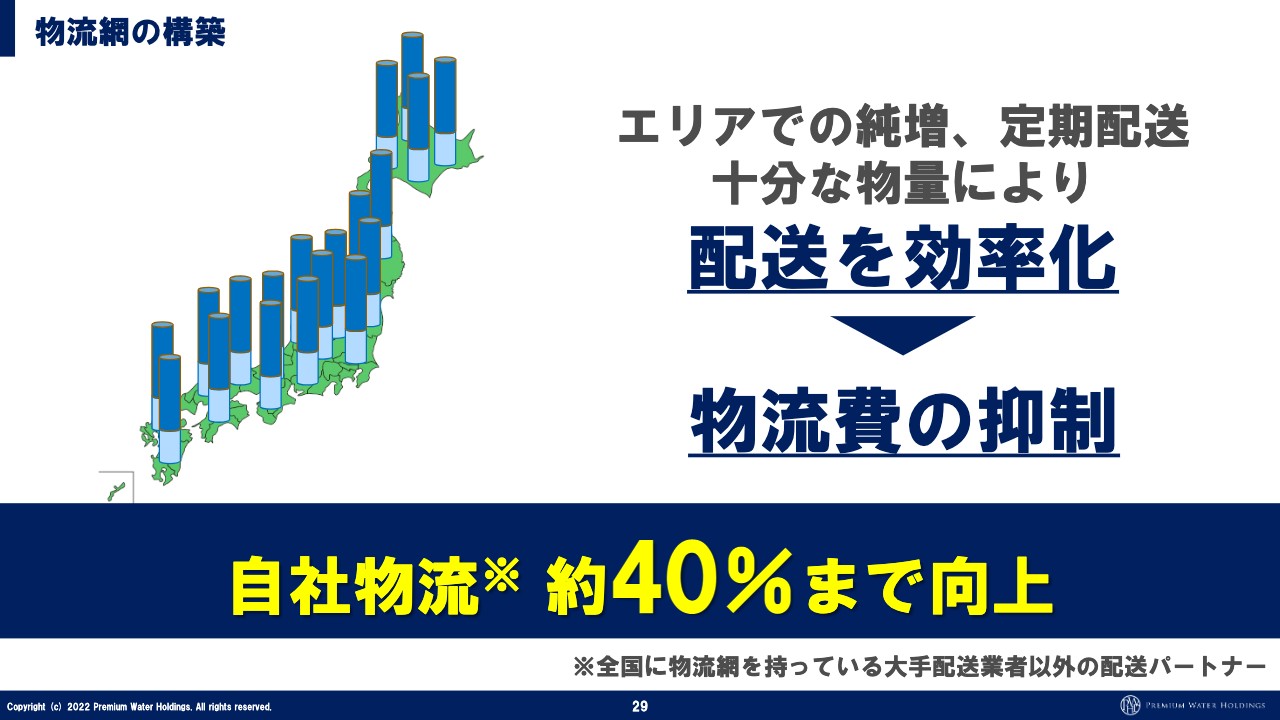

自社物流(全国に物流網を持っている大手配送業者以外の配送パートナー)の割合は、約40パーセントまで向上し、大幅に増えています。また、すでに発表していますが、資金調達の多様化を行いました。加えて、格付が上がったため、サマリーに載せています。

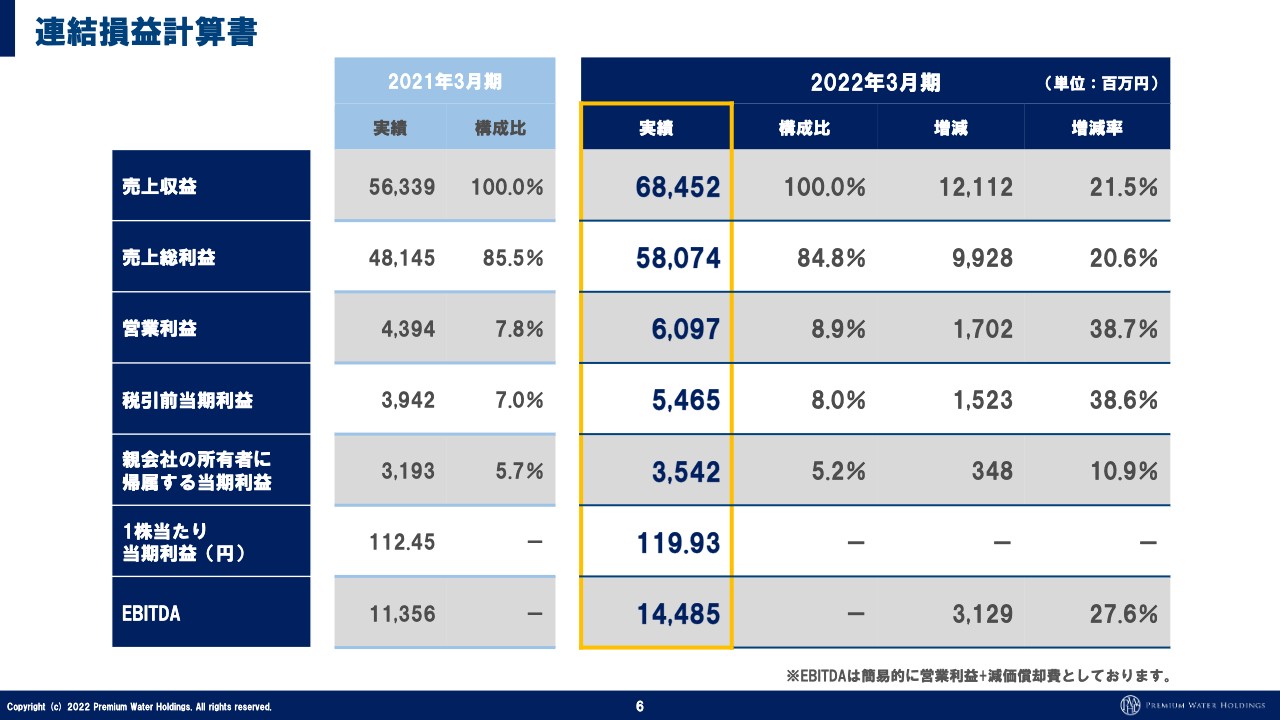

連結損益計算書

連結損益計算書については、スライドのとおり、売上収益680億円、営業利益60億円、当期利益35億円で着地しています。

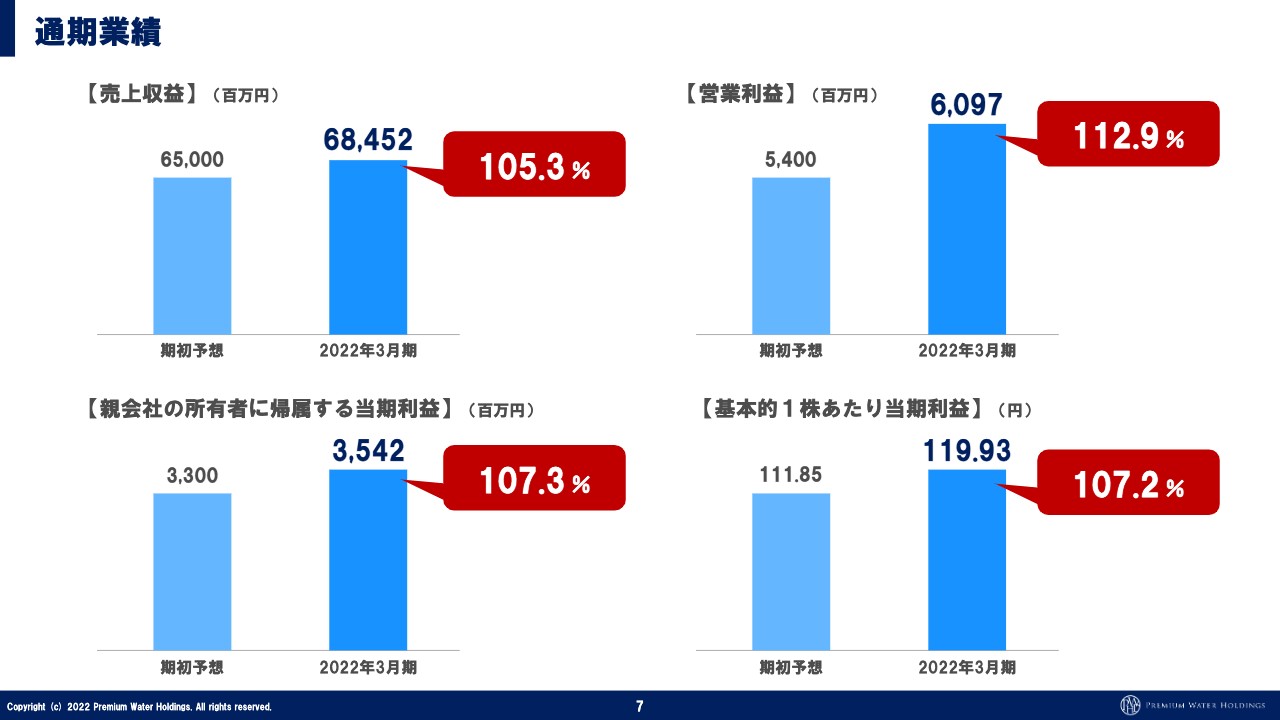

通期業績

期初予想に対する進捗をご報告します。すべての数字で予想を上回り、非常に順調です。

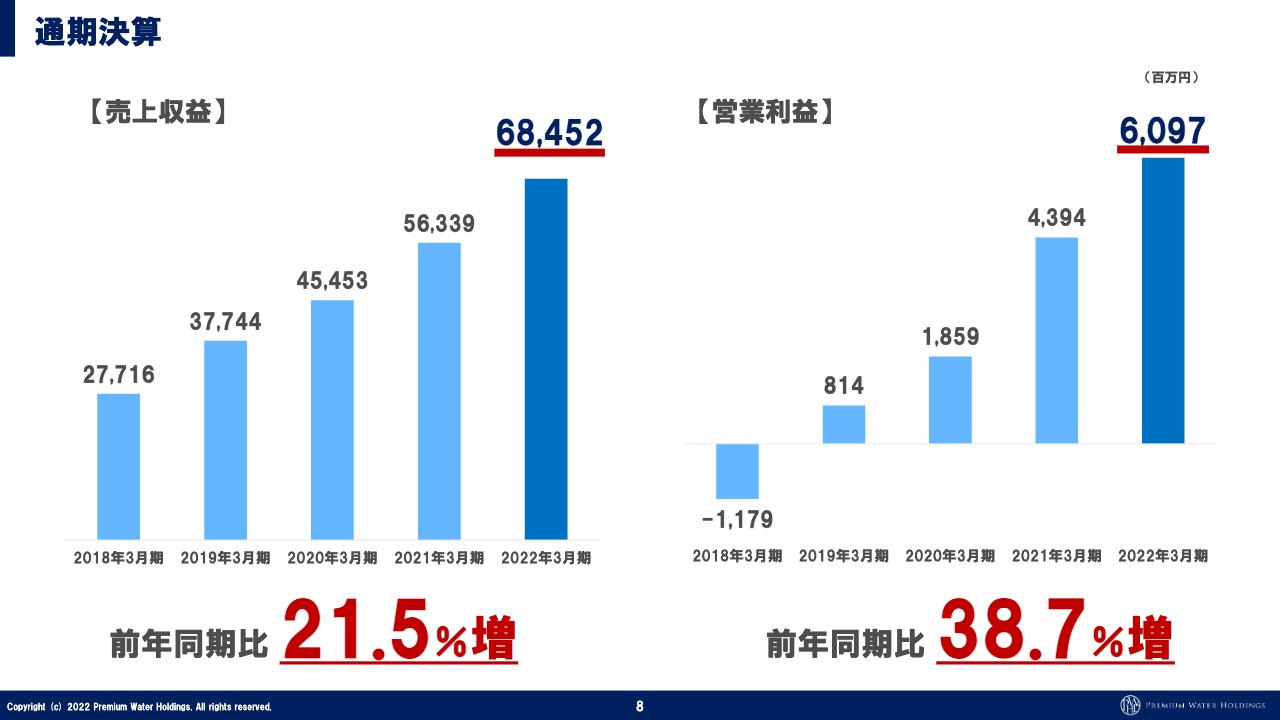

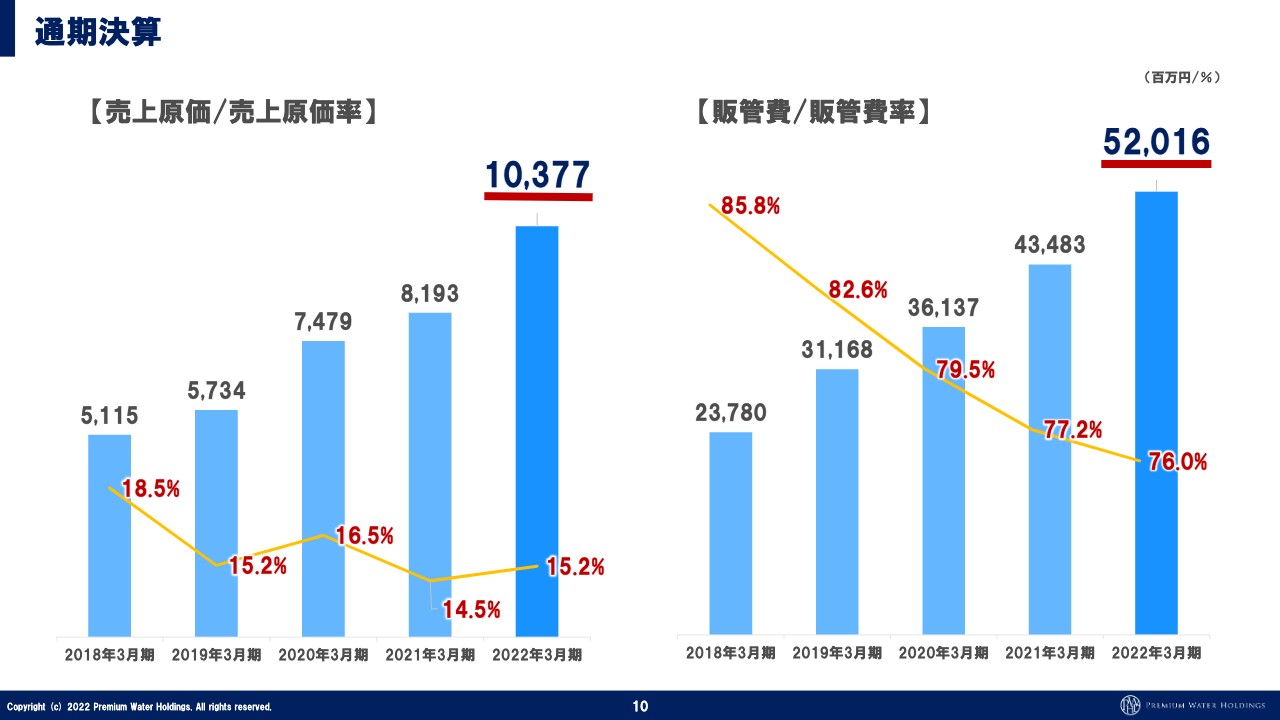

通期決算

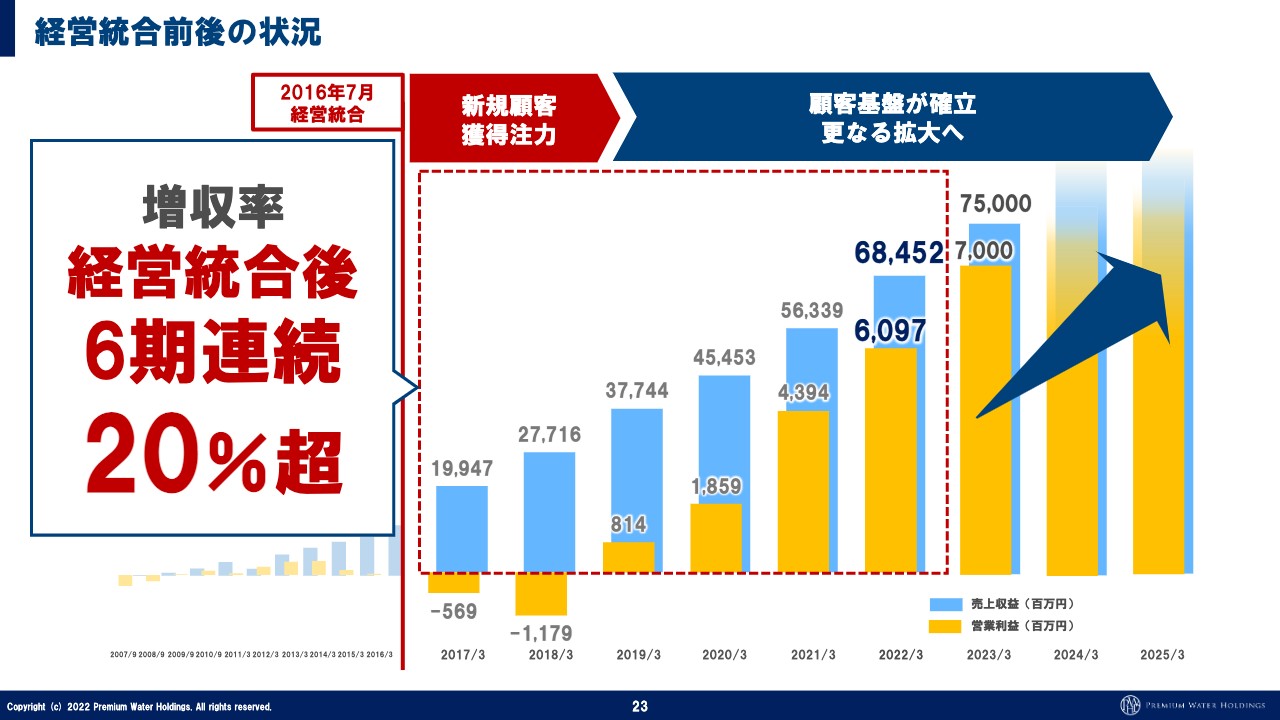

売上収益は21.5パーセント増で、6期連続で20パーセント増を達成しています。

営業利益は、顧客数を大幅に増やした時にマイナスを出した2018年からずっと顧客を積み上げ続けています。損益分岐を超えて顧客が増え続けていけば、基本的に営業利益もずっと伸び続けていくとご説明してきましたが、そのとおりの数字になっています。

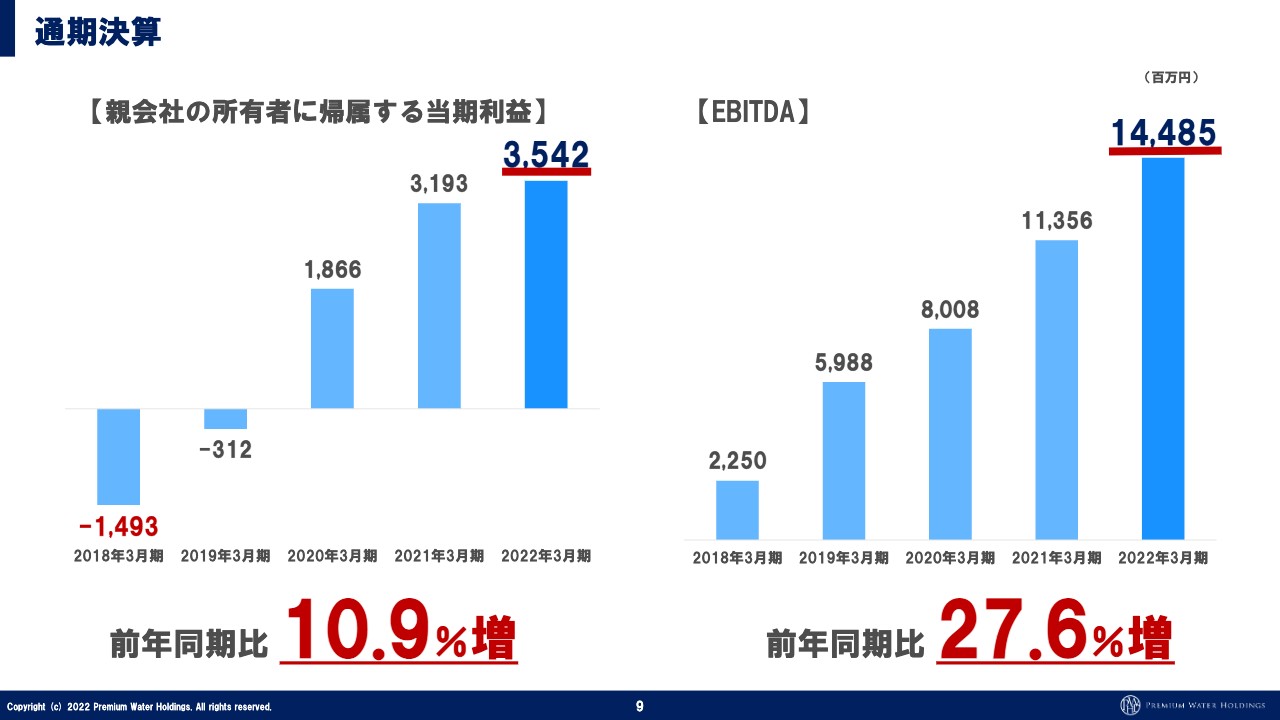

通期決算

EBITDAについても、新規獲得が順調に伸びていますので、144億円の地点まで到達しました。

毎年お話ししていますが、我々の中では前年度にどのくらいの顧客を積み上げられたかで翌年度の数字がほぼ確定しています。新規獲得が順調に伸び、顧客が積み上がっていけば、我々が出している数字以上のものが出てくると思っていますので、予定どおりのかたちです。

通期決算

売上原価率と販管費率です。基本的に顧客が伸びていけば数字が良化してくるビジネスですので、よい状態で右肩下がりになっていると思っています。ただ、原価率において、2021年3月期から2022年3月期にかけて多少上がっているところがあります。さまざまなコストが少しずつ上がってきていることが要因ですが、販管費率は下がっています。

このあたりも予定どおりの数字がしっかり出ていると思っています。

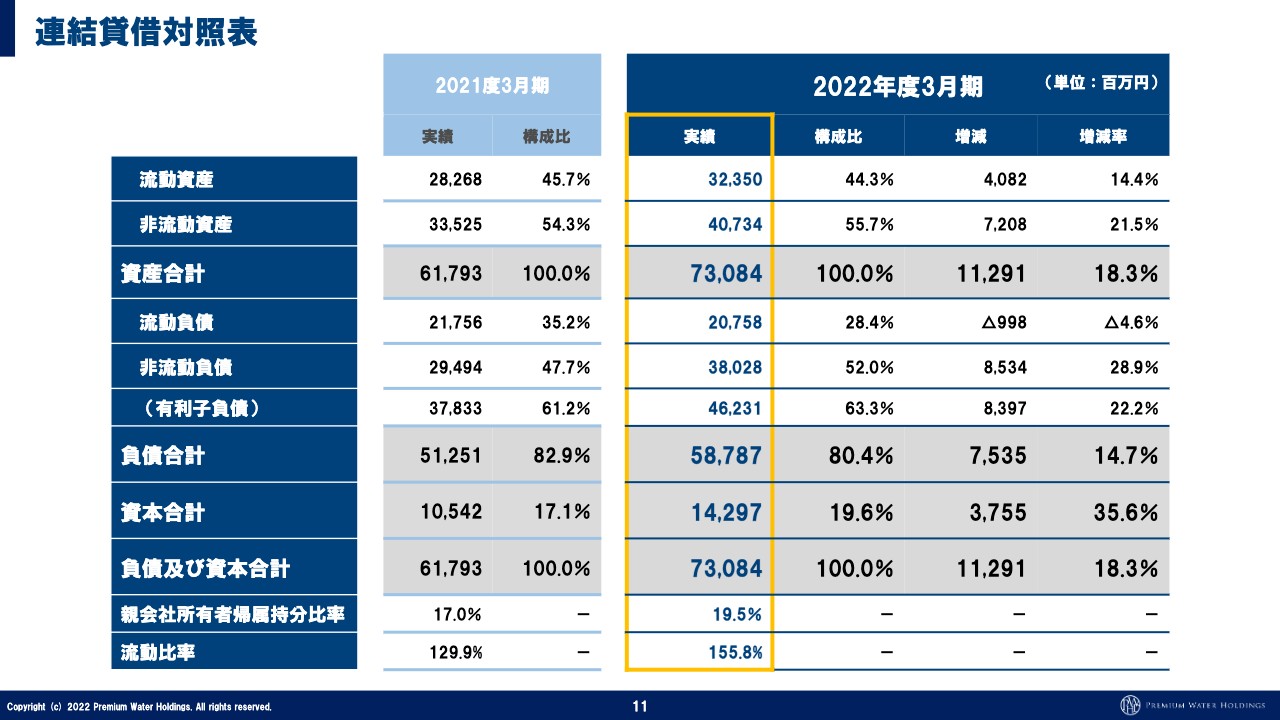

連結貸借対照表

自己資本比率は、前期の17.1パーセントから19.6パーセントに増えました。借入や社債発行などもしていますが、それでも自己資本比率が上がってきているため、収益のかたちは非常によくなっていると思っています。

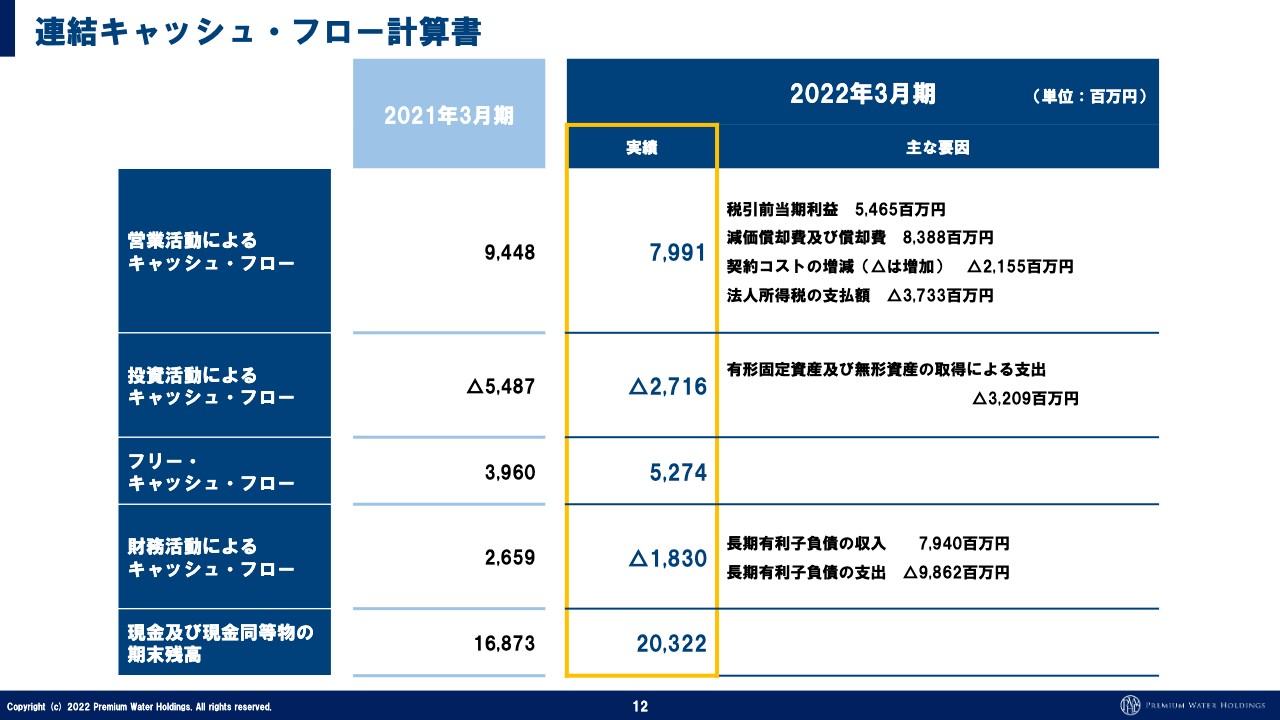

連結キャッシュ・フロー計算書

営業活動によるキャッシュ・フローに法人税の支払いで37億円が入っているため、実績が前期より少し下がっている状態ですが、織り込み済みのため問題はないと判断しています。

2023年3月期 通期業績予想

2023年の通期業績予想はすでに発表していますが、売上収益750億円、営業利益70億円、当期利益40億円で出しています。

毎年のことですが、この数字をどのように上回っていくかが社内でのトピックスになっており、示した数字は最低ラインだと思っていただいて大丈夫です。どこまで数字を上げられるかにチャレンジしていくかたちで、毎年少しコンサバティブに予想を出しているため、今期も数字をしっかり上げていきたいと思っています。

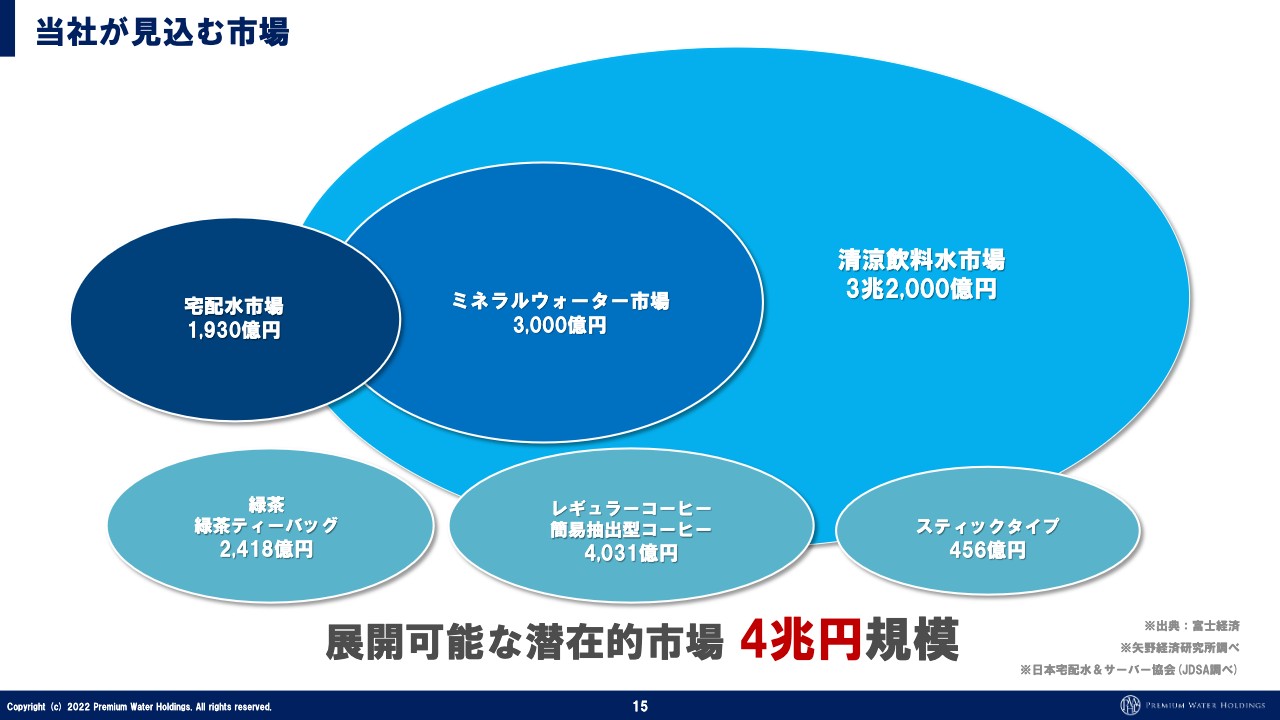

当社が見込む市場

今後の市場と事業戦略については、いつも同じような内容をお話ししているため、進捗をご報告します。

我々が狙うべき市場は約4兆円です。この中で、高い推移の市場であるミネラルウォーターの市場や清涼飲料水の市場をどこまで取りにいけるかを引き続き行っていくイメージです。

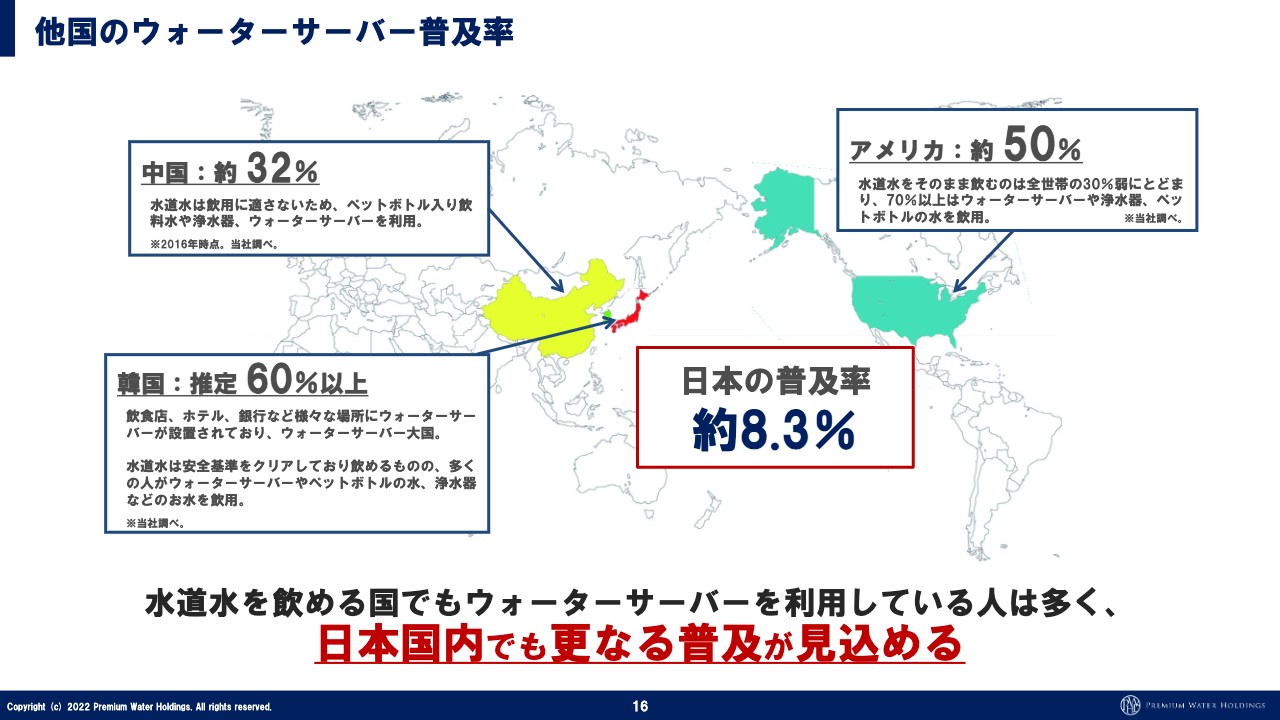

他国のウォーターサーバー普及率

サーバーの普及率は後ほどお話ししますが、国外では50パーセントを超えている国もある中で、日本はまだ8パーセントのため、完全に飽和している状態ではないと数字で出ています。自社だけで20パーセントくらいまで普及させていくことが、我々の長期的な目標の数字になってくると考えています。

国内の宅配水市場-市場規模の推移

我々の売上増が約100億円のため、この市場を牽引し、売上を伸ばしているのはおそらく当社だと言えます。他社はあまり純増していない中で、当社は自社の営業力で伸ばせていると見ています。

この後の数字でシェアが出てきますが、ずっと右肩上がりに伸びており、2022年には業界シェアが35パーセントに到達したため、引き続き我々が取り組むべきことを行っていれば、40パーセントや50パーセントに近づくと思っています。

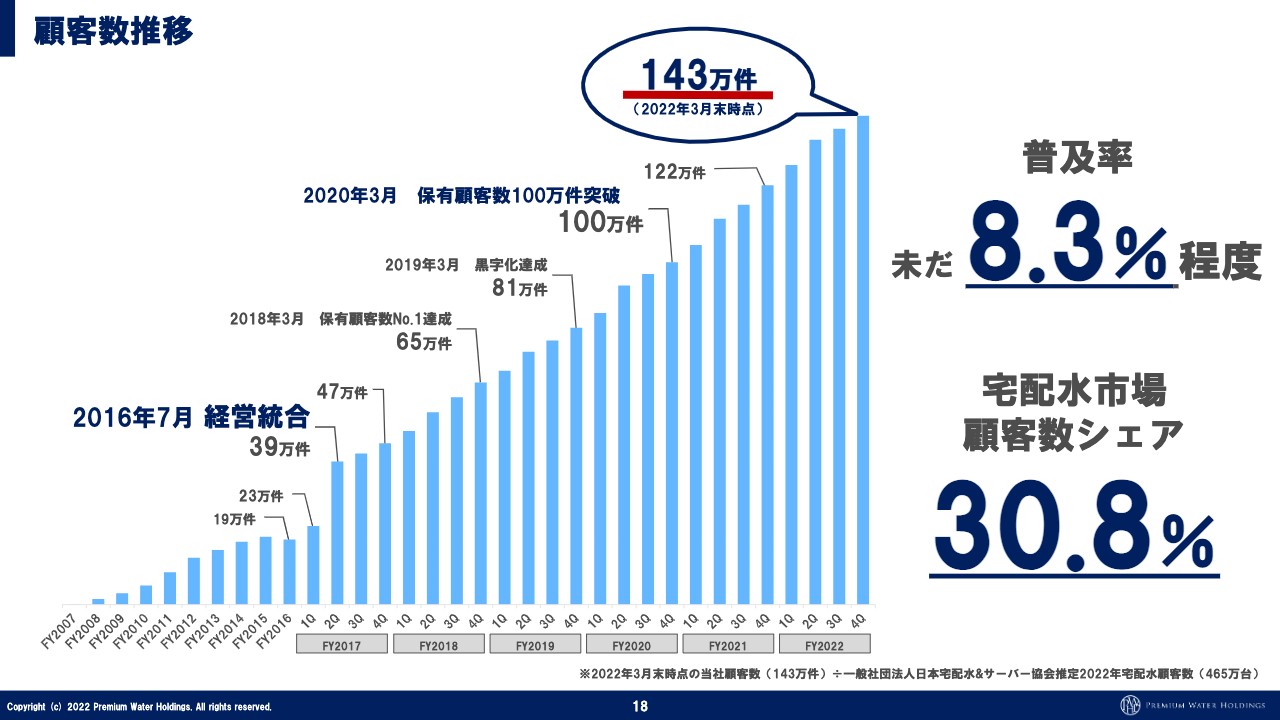

顧客数推移

顧客数のシェアは30.8パーセントとなっています。顧客数の発表については、会社ごとに概念が異なったりしますが、我々は2ヶ月から3ヶ月間ご利用のないお客さまは解約扱いとしています。基本的には厳しめに顧客数をカウントしていますので、差が出てくるかたちです。

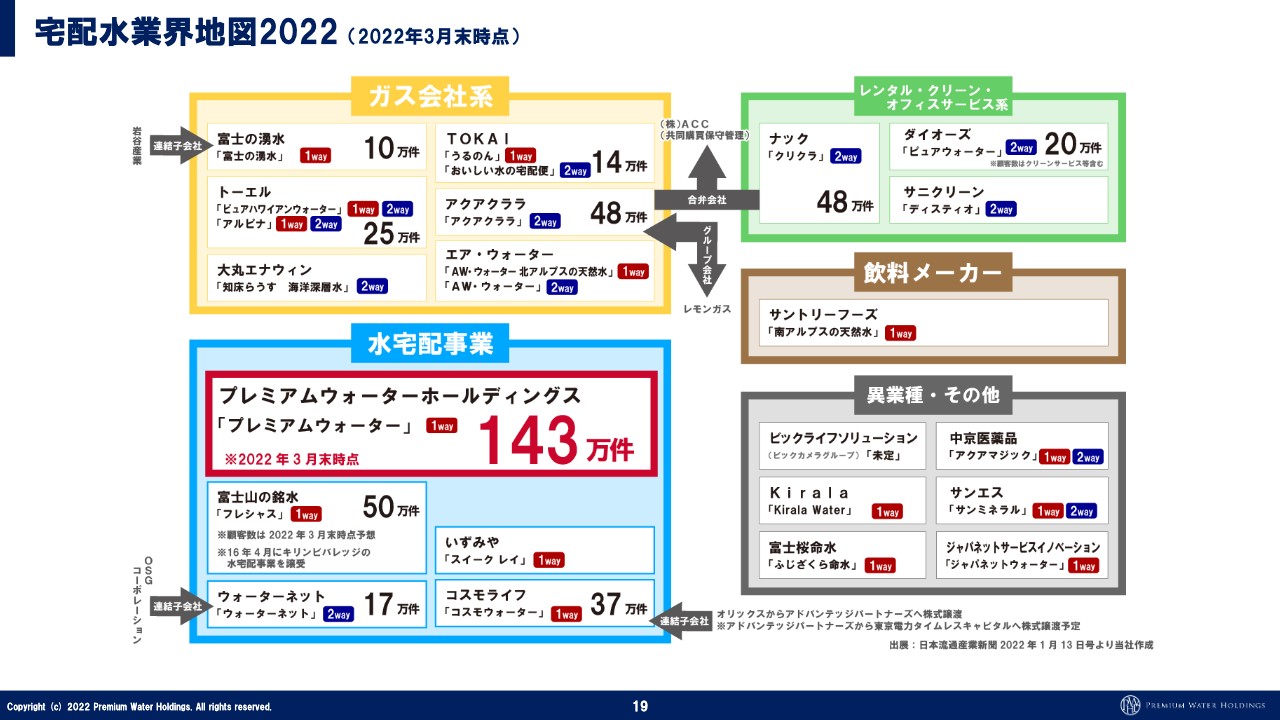

宅配水業界地図2022(2022年3月末時点)

業界地図は毎年出していますので、気になる方がいれば後ほど確認していただければと思います。

日本流通産業新聞(2020年1月9日号)

2020年の『日本流通産業新聞』の見出しです。

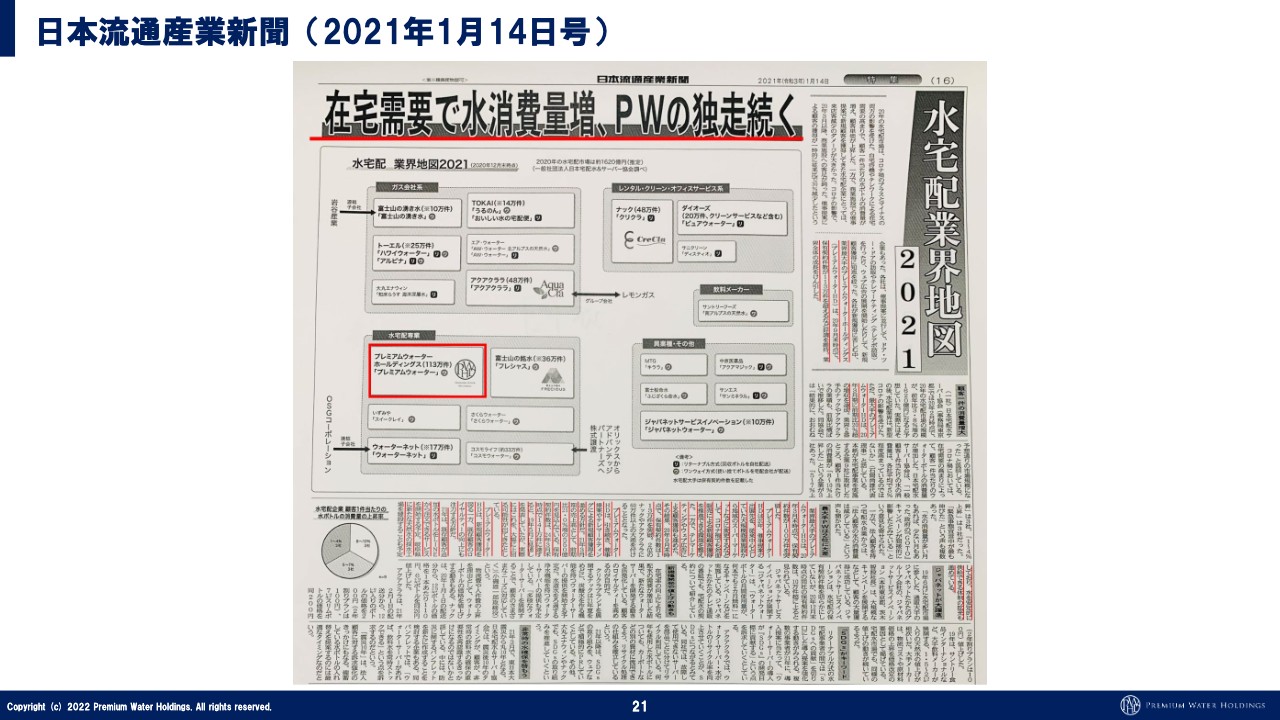

日本流通産業新聞(2021年1月14日号)

翌年は「独走続く」というワードをいただきました。

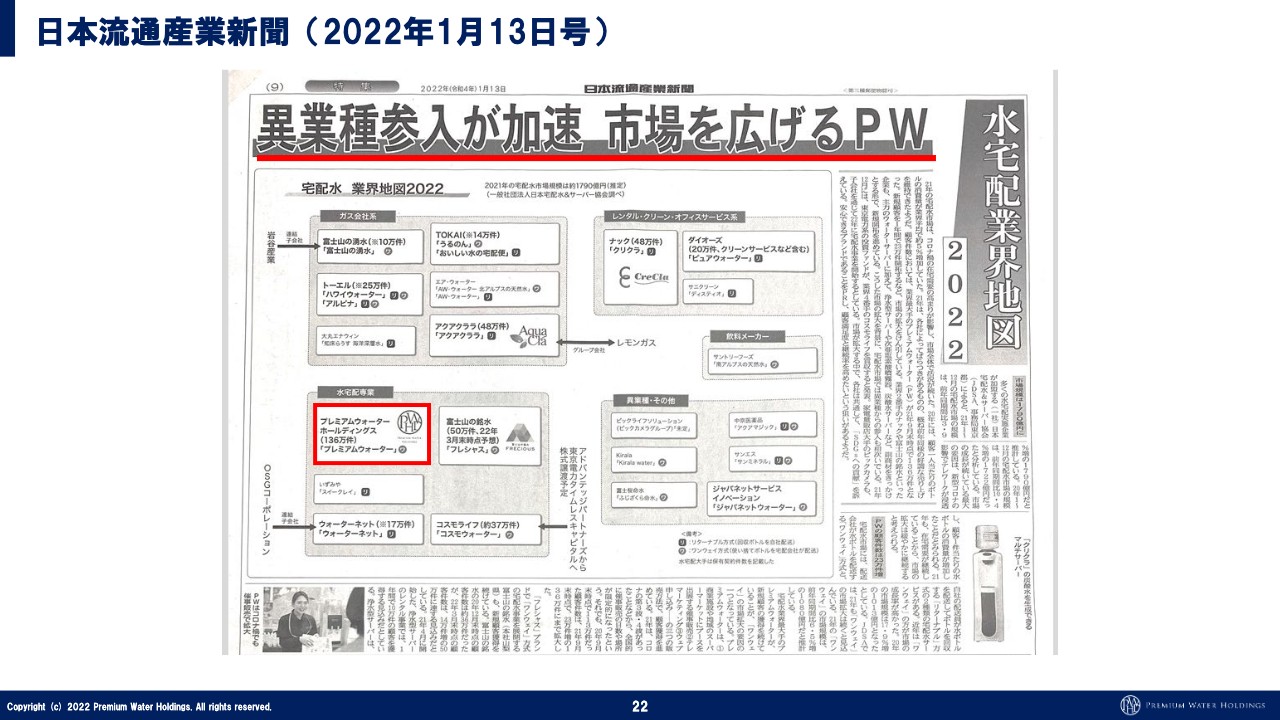

日本流通産業新聞(2022年1月13日号)

「市場をプレミアムウォーターが広げている」ということが、最新の『日本流通産業新聞』の見解です。

経営統合前後の状況

先ほど少しお話ししましたが、売上は6期連続20パーセント超の結果になりました。

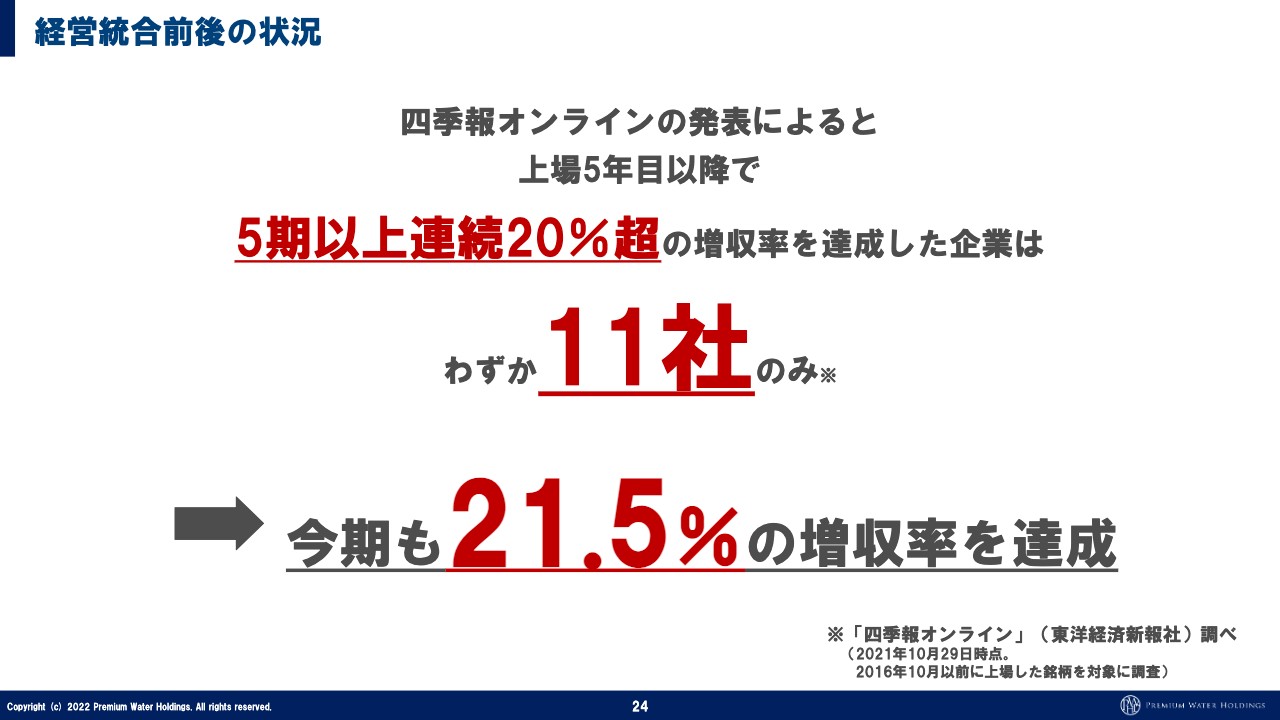

経営統合前後の状況

『会社四季報オンライン』によると、5期以上連続20パーセント超の増収率を達成した上場企業は、わずか11社のみとのことです。当社は6期連続で達成しているため、ぜひ今期も継続させたいと思っています。

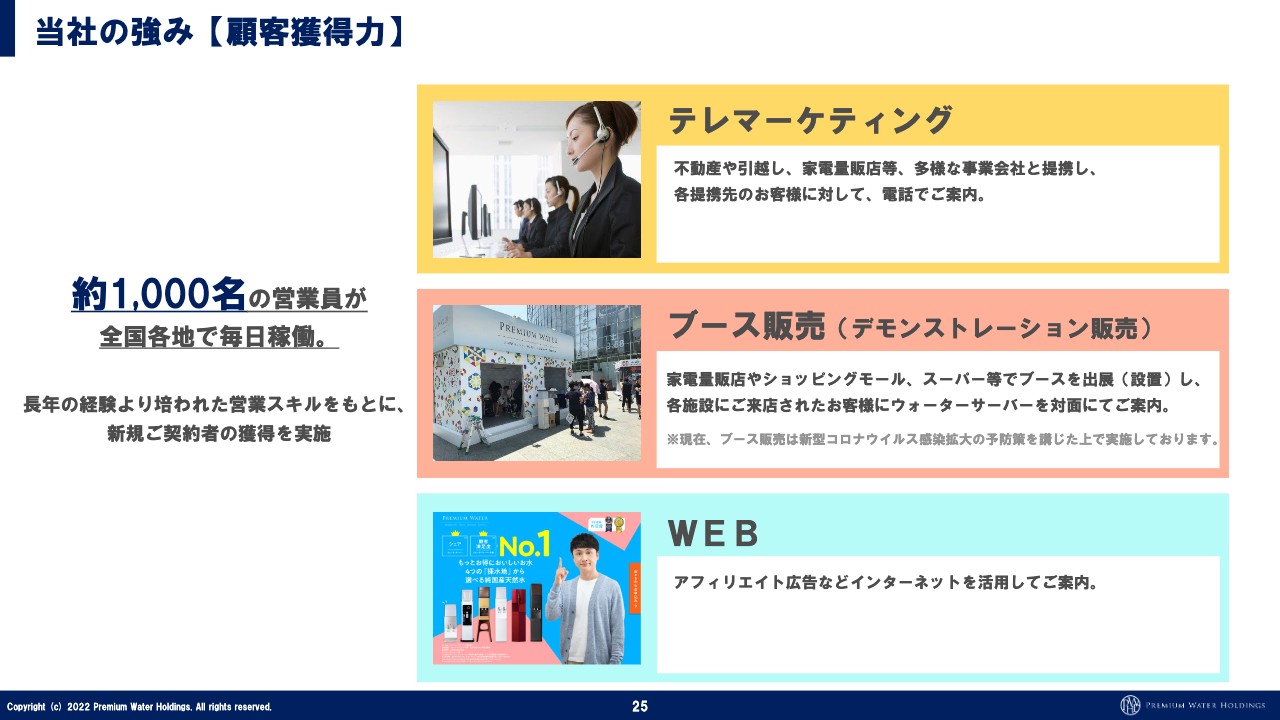

当社の強み【顧客獲得力】

当社の強みは「顧客獲得力」です。これは他社が真似できないところだと思っています。約1,000名の営業員が毎日稼働していますが、今からゼロイチで1,000名を採用して教育するというのはほぼ不可能に近いため、他社との差別化ができています。この販路を年次でしっかり拡大していくことが、当社のキーポイントになると考えています。

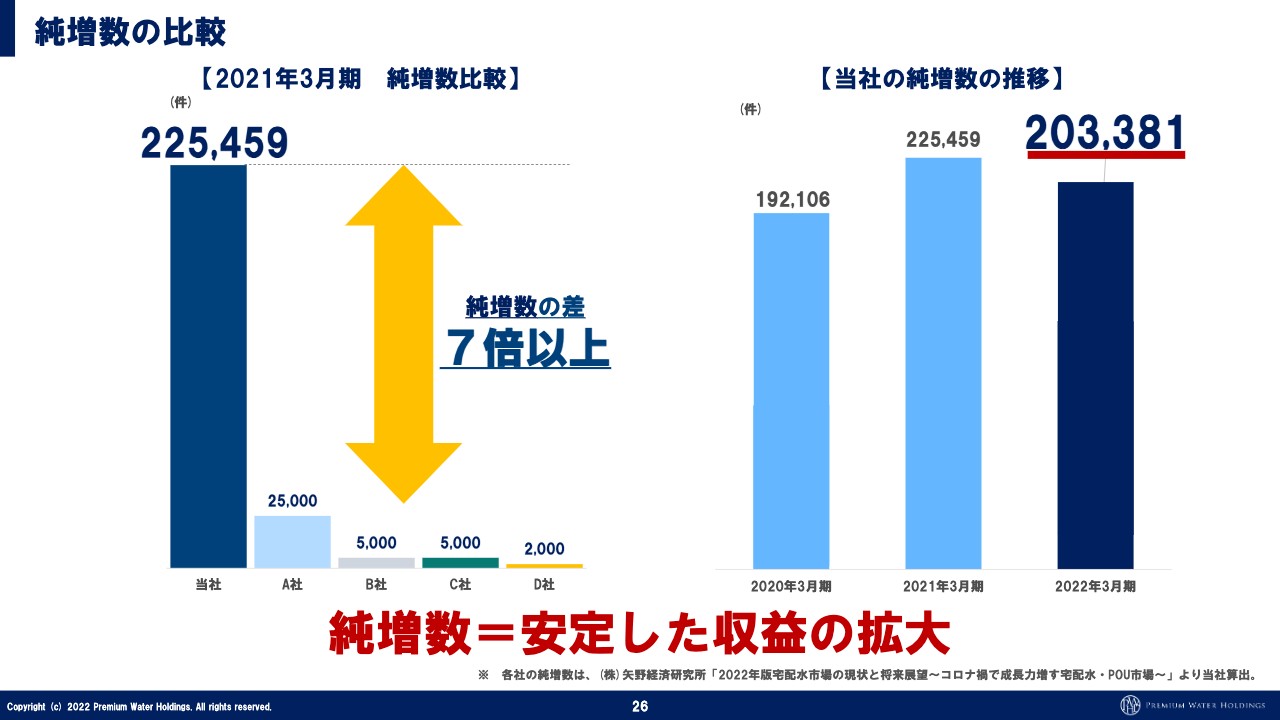

純増数の比較

我々が2021年に22万件を純増させたのに対して、2位以下は5,000件から2万5,000件の純増です。他社はほとんど伸びておらず、我々だけが伸ばしていることがわかっていただけると思います。2022年も20万件を純増させていますので、非常に順調に伸びています。

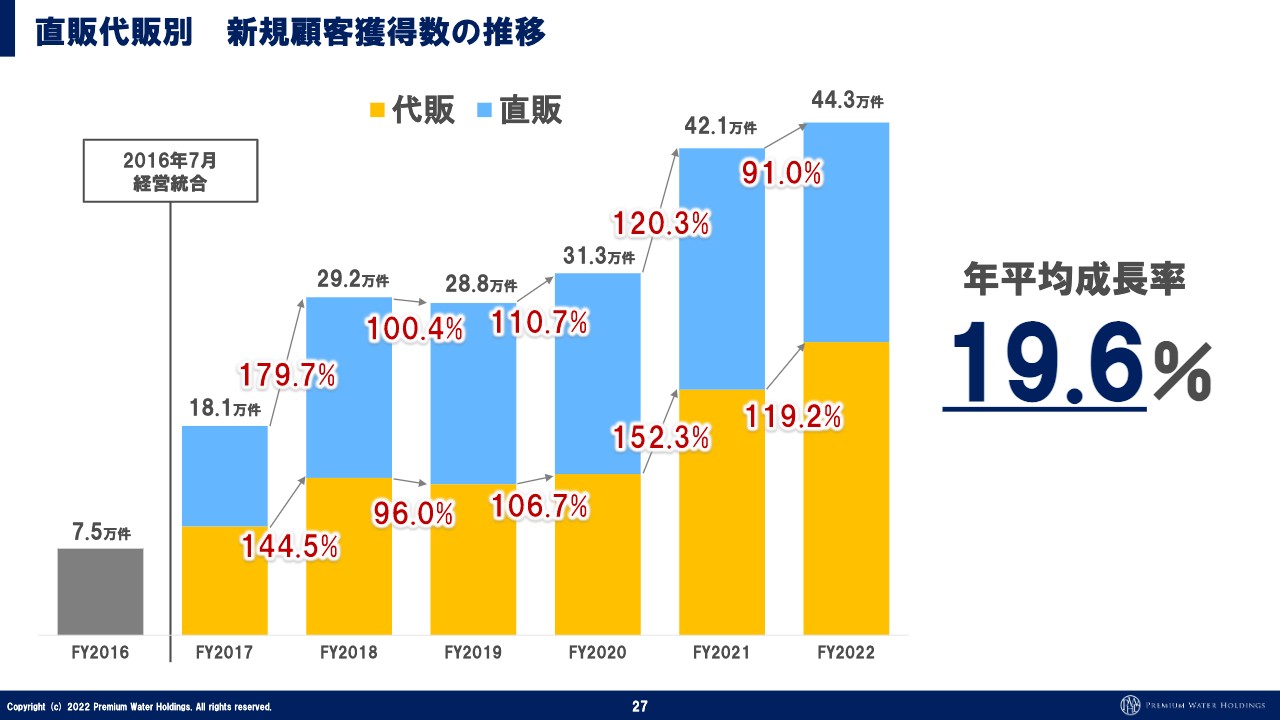

直販代販別 新規顧客獲得数の推移

新規の顧客獲得の推移については、前期に42万件を達成したため、非常に進捗率が高まりました。それをさらに増やせたことに大きな価値があると思っています。

新規獲得は、平均すると年間20パーセントくらいの成長になっています。先ほど「6期連続20パーセント超」とお伝えしましたが、新規獲得が120パーセントくらいで成長していけば、売上も同様に成長していくことがデータとして出ていますので、1つの目安にしていただければと思います。

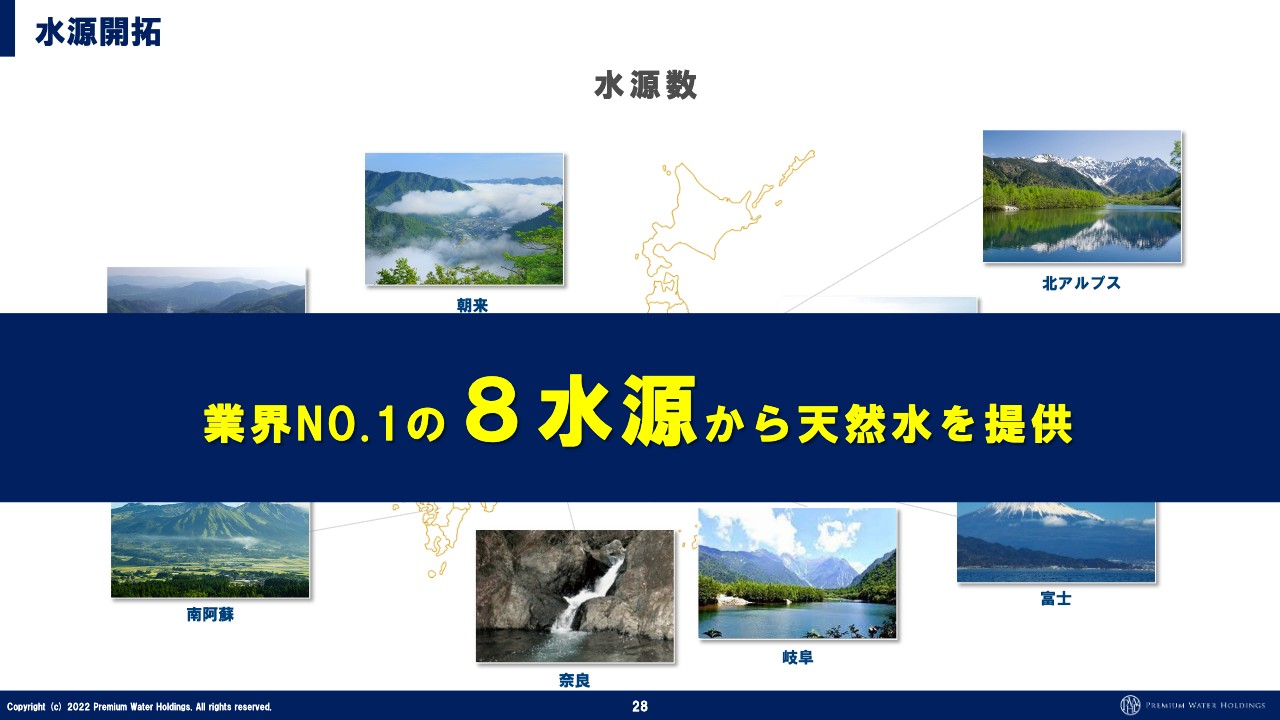

水源開拓

以前の水源は富士吉田のみでしたが、この6年で8ヶ所に増えました。これが後の物流戦略につながってくるため、掲げたビジョンのもとで、すべてのことが非常に順調に成し遂げられていると考えています。

物流網の構築

各エリアでユーザーが増えれば、そこに水源を開拓することや、物流会社の採算が合うかどうかの計算がすぐにできるため、物流会社の開拓も行いやすくなります。

また、物流会社が決まり、顧客数が増えていけば配送が効率化されるという単純な仕組みですので、とにかく顧客獲得をがんばり、ユーザー数を増やすことに尽きます。それに徹していけば、基本的にはすべての数字が良化してくるというビジネスですので、非常に単純だと思っています。

自社物流はスタートから3年で40パーセントまで向上しているため、正直なところ、かなりのスピード感だと思っています。これをどこまで上げていくかがこれからのチャレンジになりますが、やはり大手の物流会社にも大変お世話になっているため、そのあたりのバランスを取りながら、顧客が増えていった分を自社物流に回していくなどの対応をしていきたいと思います。

新工場の稼働

岐阜の北方工場の稼働についてお話ししましたが、我々の自社工場では最大の工場になります。次はユーザー数を増やしていくための顧客獲得を行っていきたいと思っています。

北方工場による物流戦略

物流戦略を表した絵です。関東や関西のバックアップにもなっていくため、物流効率に合わせて北方の生産本数が上がってくれば、青い部分が広がっていくイメージです。

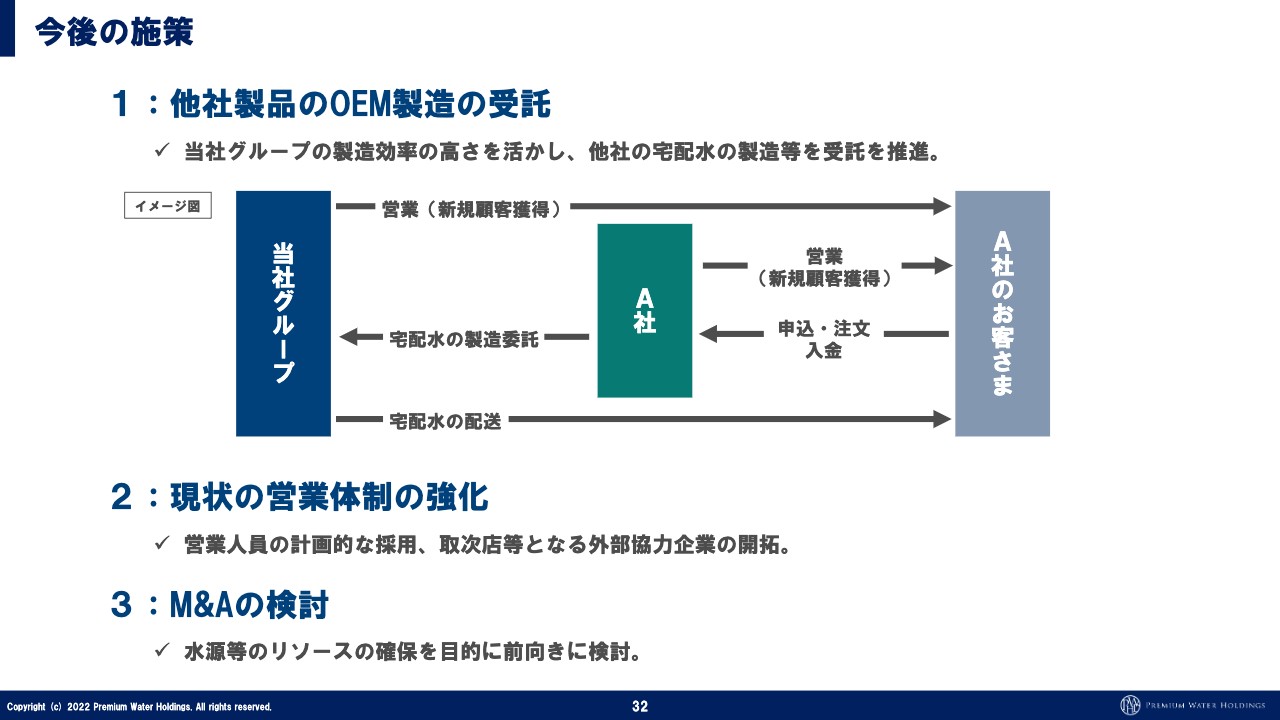

今後の施策

今後の施策については、基本的には現状の営業体制を強化していきたいと思います。人を採用して教育し、拡大していきます。また、代理店やOEMなどのパートナーをどんどん増やしていくことにも引き続き取り組んでいきます。すべての数字をKPIで管理し、営業の数字の管理をしっかり行い続けている限り、当社は伸びていきます。

M&Aについてはなかなか実現できていませんが、新型コロナウイルスで在宅需要が高まったこともあり、収益が改善している他社が多いため、そのような意味ではこの数年はM&Aの値段が高くなっていたところがあります。また少しずつ動いていきたいと思っています。

SDGsの取り組み

SDGsの取り組みについてです。お水はとてもシンプルです。お水を選んで買っていただく中で、世の中のためになっていたり、地球環境のためになっているかどうかでチョイスされるお客さまが今後すごく増えてくると考えているため、我々としては重要課題として取り組んでいます。

プレミアムウォーターホールディングス SDGs宣言

「水を守り、人を育むこと」を掲げており、プレミアムウォーターホールディングスで世の中にどのように貢献していけるかを細分化し、できることをすべて行っていくことを考えています。

SDGs重点テーマ

大きく4つのトピックスがあります。そこに細分化したものを入れてすべてのことを行っていくイメージです。

当社グループのSDGsへの取り組み

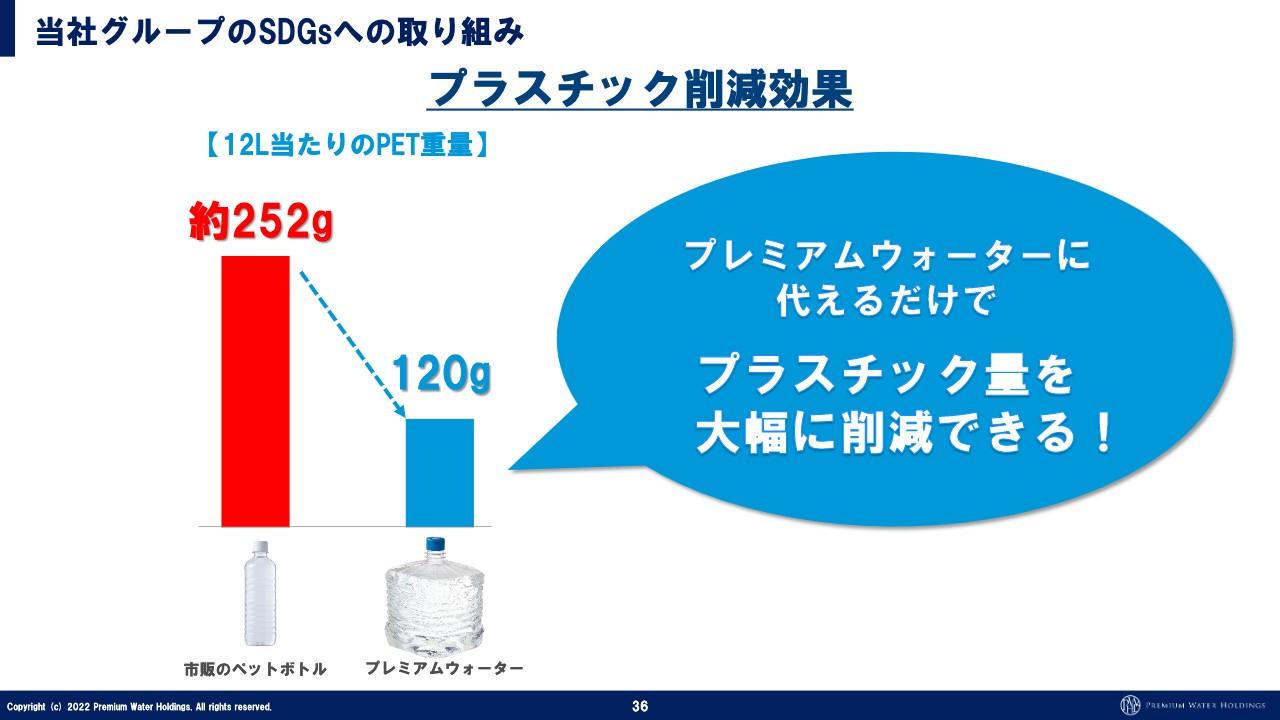

世の中では海洋ごみなどが問題になっています。我々は、ユーザーに対して「当社のペットボトルを使った後はどのように処理しているか」というアンケートを取っていますが、こちらで、95パーセントから「資源ごみに出している」という回答を得ています。

そのため、ごみになって海洋に流れているということは非常に考えにくい商品ですが、我々としては、世の中のペットボトルの量自体を減らしていく活動にも取り組んでいく必要があると思っています。

我々は「家に井戸を持とう」というコンセプトを掲げています。ウォーターサーバーが家の井戸になり、そこからマイボトルなどでお水を持ち歩くことで、世の中のペットボトルを減らしていく活動をこれからも広げていきたいと思っています。

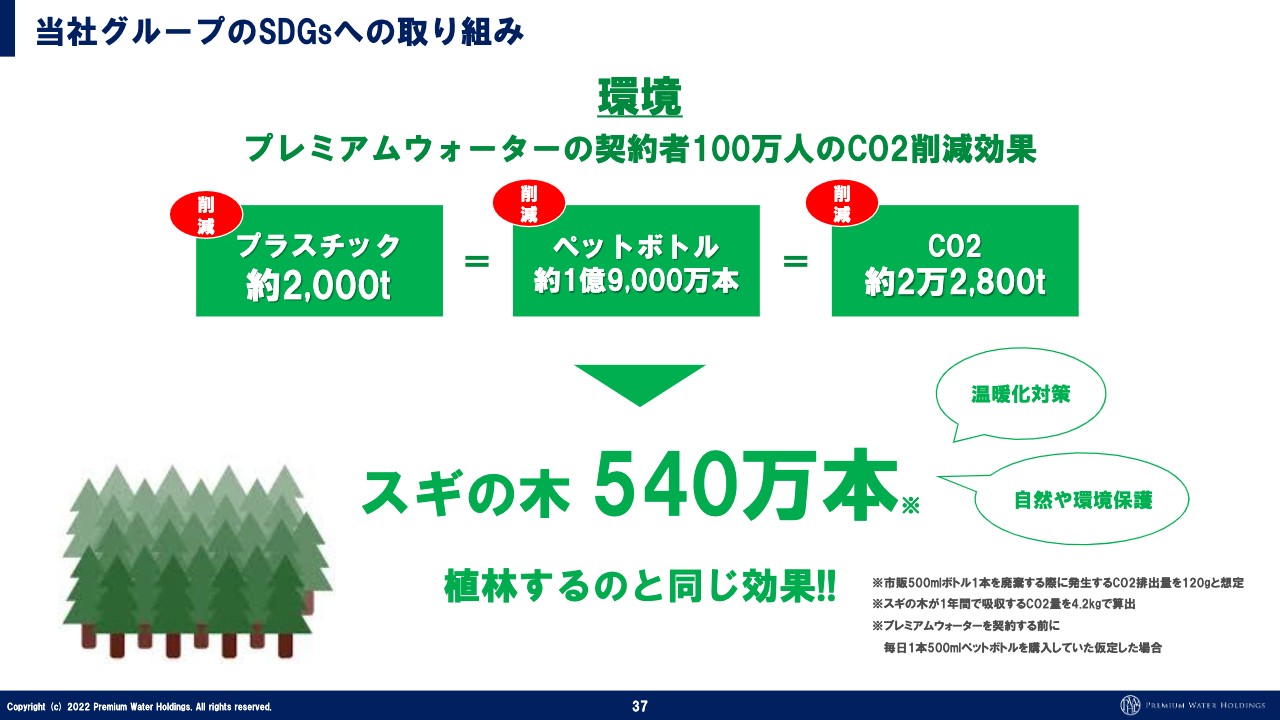

当社グループのSDGsへの取り組み

約100万人のユーザーがいれば、ペットボトルを約2億本減らすことができますが、これを植林で考えると、スギの木540万本分となります。啓蒙も含めて、我々のサーバーをお客さまに使ってもらい、世の中のペットボトルを減らしていく活動をこれからもしっかり行っていきたいと思っています。

当社グループのSDGsへの取り組み

水源は田舎にあるため、限界集落であったり税収で困っている地域であることが多いです。自然を守っているために災害が起きたり、農家で高齢化が進み、人が離れていっているのですが、そのような水がきれいな田舎に我々が工場を作ることで産業が生まれ、税収が生まれていきます。そうした地方創生への貢献もやりがいだと思っているため、しっかり取り組んでいきたいと思っています。

当社グループのSDGsへの取り組み

社会貢献に関しては、先ほどもお伝えしたように、できることをすべて行っていくのが我々のスタンスです。求められていることを協力してしっかり行っていきたいと思っています。

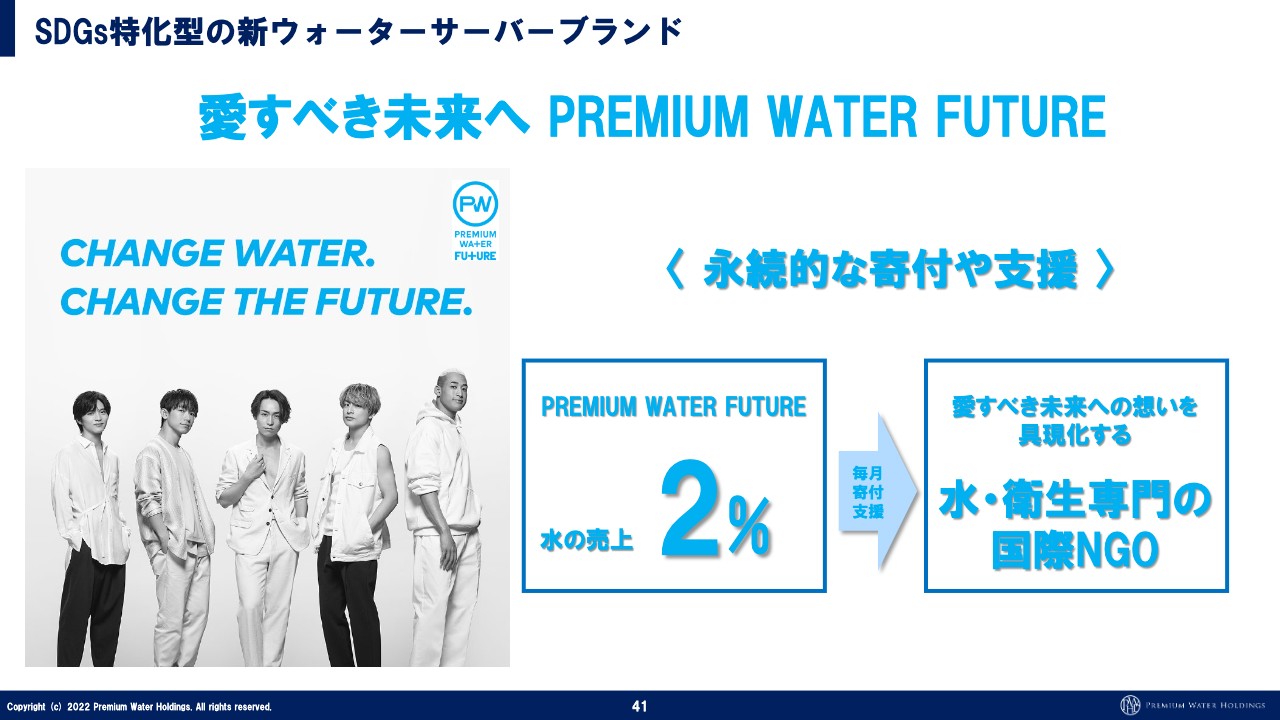

SDGs特化型の新ウォーターサーバーブランド

先週、記者会見を行い、LDHとの取り組みを発表しました。「愛すべき未来へ」というのがEXILEのステートメントであり、「水と、未来へ」というのが我々のステートメントです。未来のために両者で新しい活動を行いたいということに共感していただき、発表することができました。

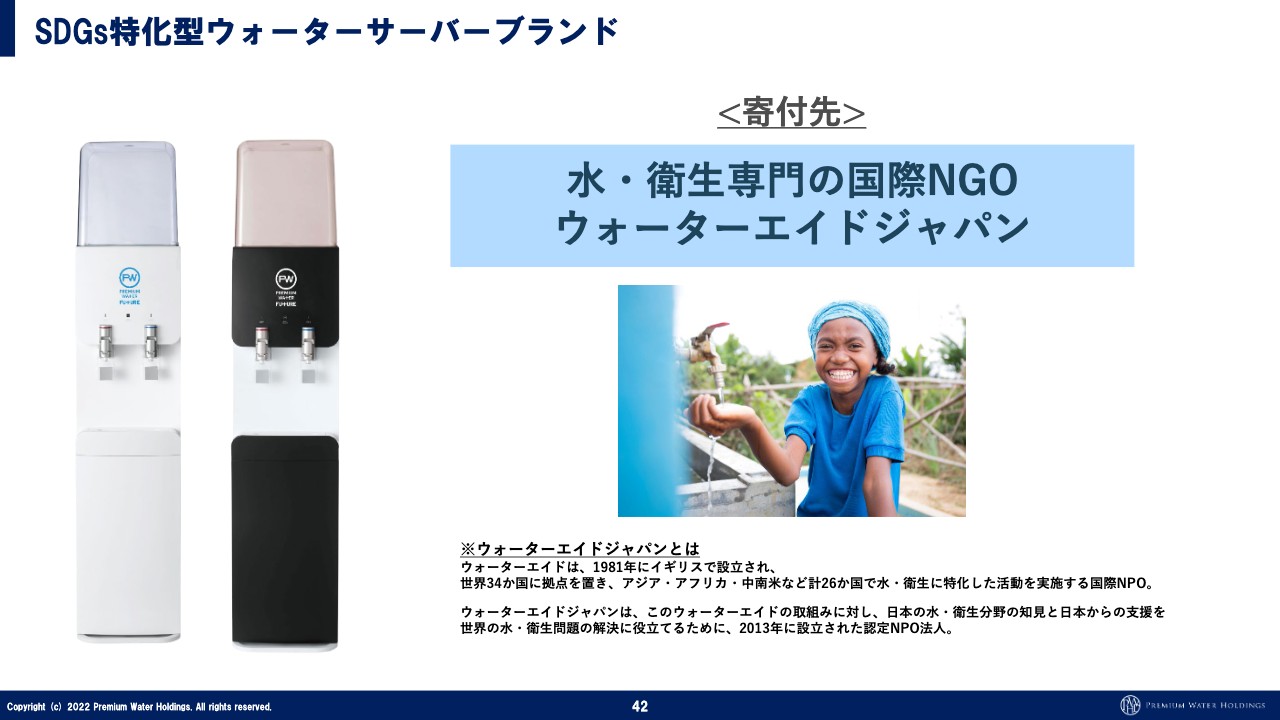

これはSDGs特化型の新ウォーターサーバーブランドです。「PREMIUM WATER FUTURE」という商品で、水の売上の2パーセントを寄付していく寄付型モデルとなっています。水・衛生専門の国際NGOであるウォーターエイドジャパンという団体に寄付することになりました。定期配送のため、使っている間はずっと寄付が続くモデルで、非常に価値のあるブランドになったと思っています。

また、ロゴのデザインは佐藤可士和さんにお願いしました。

SDGs特化型の新ウォーターサーバーブランド

ウォーターエイドジャパンはイギリスの団体で、非常に歴史があり信頼度も高い団体です。

新たなライフスタイルの創出

LDHオリジナルのボトルも作り、加入特典として配るかたちにしています。ペットボトルを外で購入するのではなく、マイボトルを持ち歩くという文化をぜひ、LDHの影響力で一緒に作っていけたらと思っています。

スライドに記載はありませんが、水の売上の2パーセントを寄付することで、衛生的なお水を飲めない環境にいる方を、1ユーザーあたり2人救っていける計算になっています。非常によいモデルだと思っていますので、これを広げていきたいと考えています。

質疑応答:今期の社債発行と財務方針について

清水利昭氏(以下、清水):「今期の社債発行など、資金調達の計画および財務運営について教えてください」というご質問です。

今期の社債はサーバー関係の有利子負債の返済に当てる方針を持っており、年間で100億円程度です。

財務方針については、通常の運営資金に1年以内の有利子負債の返済額を足し、150億円くらいになるかと思いますが、それくらいはキャッシュで持っているかたちで運営していきたいと考えています。もちろん、有利子負債を増やしていくと自己資本比率は落ちるため、それについても常に20パーセントを超えられるように運営していきたいと思っています。

質疑応答:普及率20パーセントに向けた取り組みについて

萩尾:「自社だけで普及率20パーセントを目指したいとの説明でしたが、実現に向けてどのような施策や投資が必要と考えていますか?」という質問です。

先ほどお伝えしたとおり、新規獲得数を増やしていきます。年次の成長率で110パーセントから120パーセントを目指していくことになるのですが、まずは採用と直営の拡大です。これは毎年行っています。

今は1,000人くらいの営業担当が動いているため、数字を10パーセント上げていきたいのであれば、単純に100人くらいを毎年採用していくことになります。

直営の数字をどう伸ばしていくかについては、採用と教育をしっかり進めるという、我々が20年間ずっと行ってきたことを続けるだけです。

また、格段に加速していくとなると、やはりM&Aが必要だと思っています。現状、我々がこれだけシェアを伸ばしているため、競合他社としては我々のユーザーを切り替えさせるのが一番簡単な営業手段となってきていると思います。

したがって、共闘していくといいますか、業界内で無駄なことをせずに普及率の向上に集中するにはM&Aが必要になってくると思っています。採用にはそれほどコストはかからないため、投資が必要と考えるならM&Aが一番大きいと思っています。

自社の営業活動の拡大に加え、先ほどお伝えしたOEMで我々のお水を取り扱うパートナーも増やしていかなければなりません。これらをすべて行わなければ、なかなか20パーセントという数字は出てこないと思っています。

簡単でないことはわかっていますが、それを何年かけてでも達成するのであれば、現状の取り組みを地道に続けていくことに加えて、M&Aが必要になってくるかと思います。

質疑応答:値上げの可能性とARPUについて

「さまざまなコストや物価の上昇を受け、料金プランを値上げする可能性はありますか? また、ARPUはどのように推移していますか?」とのご質問です。

ARPU自体は上がっています。基本的に平均使用本数が1顧客あたりの売上高に直結するため、その意味では数字は良化しています。

今は戦争も起きていますし、コストがどんどん上がってきているのはそのとおりです。現状は他社も同じですので、我々が一番スケールメリットがあるのは間違いありません。1製造あたりのコストが一番安いのは我々であり、これだけ工場を細分化しているため、物流コストも我々が一番影響の少ない会社だと思っています。

基本的には、経営努力でできるところまでは値上げをしないでいきたいと考えていますが、これからどのように上がっていくかはまだまだ読み切れていないため、そのような判断になることも可能性としてなくはないと思います。

質疑応答:自社物流網について

「自社物流網の比率は約40パーセントということでした。各地域の配送会社と独自に契約していると思いますが、エリアとしてはどのあたりを自社物流で展開しているのでしょうか?」という質問です。

基本的には人口・顧客数の多いエリアです。関東、関西、東海、九州の一部と、主要都市の周りでエリアを拡大しています。また、各地域の配送会社と独自に契約しているというのはそのとおりです。我々の荷物だけを運ぶ契約を会社としており、それを自社物流網と呼んでいます。

契約していくのは本当に地道な作業です。いきなり荷物だけ送っても運んでくれるわけではなく、やはりエリアを回らなければなりません。クレームが生まれないように、しっかりとした教育も必要で、40パーセントまで上げるのもかなり大変でした。これは評価できる数字だと思っています。

質疑応答:新規顧客の獲得について

「新規顧客の獲得が好調ですが、3つのチャネルのうちどこが好調なのでしょうか? また、3つのチャネルそれぞれの獲得環境の見通しを教えてください」との質問です。

この数年で伸びてきたのはテレマーケティングです。先ほどもお伝えしたように、直営を成長させるために200人、300人を採用しようとしてもなかなかできません。ブース販売は直営が非常に多いチャネルで、直営は地道に110パーセントくらいの成長率で伸ばしていくことしかできないのですが、代理店を募集して広げていくことは直営を広げていくよりも速くできます。

今は直販と代販が1対1くらいですが、これが1対2くらいの比率になってくると新規獲得数をこれからもスピード感をもって増やしていけると考えています。やはりパートナー、代理店をどのように増やしていくかが大事です。

質疑応答:地方での自社配送について

「地方の主要な都市部でも自社配送を実施しているのでしょうか?」との質問です。

これは先ほどお伝えしたとおり、基本的に地方の都市部に限り実施しています。なかなか過疎のエリアでは荷物の数が確保できないため、配送会社に我々の荷物だけを運んでもらうのは難しく、まずはユーザーが多い人口が密集しているエリアでスタートしています。

質疑応答:上場維持に向けた現状とプライム市場について

「スタンダード市場の上場維持に向けた現状をあらためて教えてください。また、将来的にプライム市場を目指されるご予定でしょうか?」との質問です。

清水:現状は株式の流動性がスタンダードに足りていない状況となっており、転換社債や新株の発行で流動性をどこまで増やせるかですが、これらの施策でまずはスタンダード市場を維持する方向です。将来的にプライム市場を目指すかどうかは、流動性がどこまで高まるかによって判断できればと考えています。

萩尾:与えられている課題は認識しているため、それに対して真摯に向き合って準備していくことを考えています。

質疑応答:人員強化計画について

「今後の人員強化計画について教えてください」とのご質問です。

先ほどもお伝えしましたが、本当に何パーセント増やしていくかということは、採用数をどれくらいかけていくかということにもなります。単純に「1,000人採用すれば、200パーセントではないか」と思う方もいるのですが、それができるのであれば、他社でも誰でもできます。やはり営業組織ですので、獲得コストというものがあります。

1人あたりの獲得平均値があり、その平均値が下がってくると費用対効果が合わなくなります。つまり、ただ採用すればよいのではなく、しっかり教育して営業担当として独り立ちしてもらわなければなりません。

採用だけであれば、がんばればできると思いますが、我々は基本的には10パーセント増、つまり1,000人の営業担当の中に100人くらいの新人を入れて教育していくのが一番バランスがよいと考えています。そのため、基本的には110パーセントくらいで伸ばしていくと考えています。

質疑応答:経営リスク要因について

「御社では、どのようなことが今後の経営リスク要因とお考えでしょうか?」というご質問です。

いつもお伝えしているように、基本的に経営リスクがない事業は1つもないと思っています。そのため、いろいろなものへの危機感しかないため、その課題を一つひとつ日々解決し続けていくしかないと考えています。

極端な話をすると、例えば「富士山が爆発したらどうなるのですか?」という質問には、なかなか答えづらいものだと思います。しかし、我々はそれも6年前から1つのリスクと考え、水源の数を増やして分散させています。それが物流戦略にも活きているという流れです。

これだけよい水が出る国ですので、自然が豊かであるということは自然災害もあります。リスクを考えると、本当に挙げればキリがないくらいあると思っています。すべてのものがリスクだと思ってしっかり取り組んでいきたいと考えています。

質疑応答:売上予想の前提について

「2023年3月期の売上予想の前提について補足で教えてください」とのご質問です。

売上収益の予想については、我々は新規獲得数の予算を毎年設定していますので、それと今の解約率で今期どれくらいの純増があるかをまず出します。1顧客あたりの売上は、基本的にはほとんど変わりません。多少上がっていますが、基本的には金額が決まっているため、「その金額×顧客数」で売上が出てきます。先ほどもお伝えしましたが、上振れていく前提で出している最低の数字が750億円となっています。

質疑応答:在宅率の低下やSDGs特化型サーバーの効果について

「アフターコロナによる在宅率の低下や、SDGs特化型サーバーの効果などがどの程度織り込まれているのでしょうか?」というご質問です。

基本的には、我々はこの数年でコロナ禍の特需があったという判断はまったくしていません。先ほどお伝えしたように、我々は営業力で顧客数を増やしていく会社です。「コロナ禍だから獲得しやすかった」という年があったかと言えば、そのようなことはありません。

例えば店頭販売などは、お店が緊急事態宣言で開いていなかったり、飲んでいただくところの衛生の問題でブース開催が厳しかったりと、どちらかと言えば制約が多かった2年でした。アフターコロナによる在宅率の低下が平均値に表れているというデータは、今のところありません。

在宅率は低下すると思いますが、むしろすべての数字が徹底したKPI管理で上がっているため、優良な顧客を獲得しており、これからも数字は少しずつ上がっていくと考えています。

また、SDGs特化型サーバー効果はまったく織り込んでいません。まだまだ発表できていない提携などもあるのですが、基本的には我々は自社の営業活動で増やせる数字だけを毎年発表しています。特需のようなものは、予算には一切盛り込まずに出しています。

質疑応答:OEMの提供先の顧客件数について

「143万件の契約顧客数には、OEMの提供先の顧客件数も含んでいますか?」とのご質問です。

こちらは、おっしゃるとおり入れています。

質疑応答:直販の獲得率減少について

「新規顧客の獲得件数のうち、直販の獲得率が減少していますが、これは何か要因があるのでしょうか?」というご質問です。

先ほど少しご説明しましたが、直販は基本的に110パーセントくらいで成長させていくという意思決定をある程度しています。それに対して、代販は他社の資本を使って拡大していくモデルのため、我々が自社で拡大していくよりも、現状では速いスピードで拡大しています。

今は1対1くらいの比率ですが、代販の比率・パートナーがどんどん増えて1対2くらいになり、年間の獲得が60万件から70万件、そのうち100万件という数字が見えてくると思っています。そのため、当たり前の減少といいますか、我々が予測しているとおりの減少となっていると思っています。110パーセントの進捗と120パーセントの進捗率ですので、その数字によって差が開いてくるのは当たり前です。

質疑応答:KPIについて

「財務状況について、積極的な設備投資を背景に有利子負債を増加させていますが、貴社の財務でKPIなどがあれば教えてください」というご質問です。

清水:難しいKPIは使用していないとお考えいただいてよろしいかと思います。基本的には流動比率120パーセント、自己資本比率20パーセント、加えて有利子負債の返済年数などで有利子負債をコントロールしています。

もちろん、一番最初のご質問にあったとおり、現金のキャッシュポジション、つまり何年分くらいの借り入れを手持ちで持っておくかというところをKPIとして財務をコントロールしています。

質疑応答:解約率の見通しについて

萩尾:「解約率の見通しについて教えてください。出社率の向上で今後、解約率は悪化していく見通しでしょうか?」とのご質問です。

コロナ禍が絡んだ質問だと思うのですが、コロナ禍前から我々の一番重要なKPIは解約率です。解約率が適正で、1顧客あたりの獲得の費用対効果が合っていれば、基本的にはそれに準じて拡大していくという経営判断になります。

そのため、解約率は毎月毎日ずっと見続けています。しかし、これはコロナ禍前から変わっていません。多少上がっているところがあるとすると、OEM先が少し増えてきたということと、テレマ販路の解約率が多少高いというのがあります。それでも経営判断には問題ないくらいのレベルで推移していますし、ARPUもしっかり上がってきています。

解約率については、10年くらいデータを取り続けており、急激な悪化は一度もありませんので、今後もそれほど想定していません。そこが一番重要なKPIだと思っているため、我々は経営判断でいつも気にしていますが、今のところは問題ないと思います。

質疑応答:設備投資の計画と顧客数の目標、M&Aについて

「今期の設備投資と減価償却の計画を教えてください。北方工場への投資額75億円はすでに支出しているのでしょうか? また、今後3年程度の設備投資の規模感を教えてください。さらに、今期末の顧客数の目標と、検討可能なM&Aの規模感を教えてください」とのご質問です。

清水:1番と2番をまとめてご回答します。今期の設備投資の中に、北方工場の75億円のうち50億円くらいが入っています。2022年3月期までの北方工場の支出については、1工事分で土地と建物、機械もありますが、だいたい25億円くらいを支出しているイメージになります。

残り50億円については、北方工場向けのシンジケートローンでカバーしていますので、資金に関してはもうついているというかたちで計画しています。

今期のそれ以外の設備投資については、メンテナンスやソフトウェア開発などで約20億円くらいを計画しています。減価償却の計画については、現状では90億円から100億円と計画しています。

今後3年の設備投資の規模感ですが、現状では北方工場以降の大きな設備投資は、具体的には出てきていません。基本的には工場のメンテナンスや引き続きのシステム開発などで年間20億円から30億円という計画です。

萩尾:清水からもお話ししましたが、今後3年に関しては、北方の工場にけっこうな額の設備投資をしていますので、そこの稼働率を上げていくところがまず第一になってきます。

稼働率が上がってきたタイミングで、ユーザーがどのエリアでどれくらい増えているかによって、また新しい水源地が考えられるのではないかと思っています。北方工場が完成してフルスペックになれば、今後の獲得計画では3年間は設備投資しなくてよいというかたちになりますので、特別な案件がなければ行わないことになると思います。

また、今期末の顧客数の目標は、一応出していないものですが、20万件くらいの純増を毎年ずっと続けているというのが、過去のデータを見たらわかると思います。それくらいの数字が基本的な目標感になります。

検討可能なM&Aの規模感についてですが、この業界では1ユーザーあたりのだいたいの顧客価値が決まっています。例えば、1顧客あたり5万円であれば、「×顧客数」でその会社のM&Aの規模になってくるというかたちです。

例えば、30万ユーザーの会社があるとしたら、150億円から300億円くらいのイメージになってくると思っています。それ以上の値段がついている会社もたくさんあるため、それが最低ラインになってくるイメージだと思います。

質疑応答:中期経営計画の策定とサステナブル経営について

「中期経営計画の策定の検討状況、およびサステナブル経営に関する取り組みについて教えてください」とのご質問です。

清水:基本的にはSDGsを掲げており、まずは環境やSDGsに対する統合前の報告書をいったん出し、次の有価証券報告書を出す際に、統合報告として非財務状況なども一緒に出せたらよいと考え、取り組んでいます。

萩尾:中期経営計画は今期も出さないという判断をしています。発表をやめてから2年経っているのですが、先ほどもお伝えしたように、毎年、新規獲得があり、解約率が一定であれば、すべての数字が出てきてしまいます。

毎年状況も違いますし、新規獲得数をどこまで伸ばせるかという見通しのもとに毎年チャレンジしていく数字を出すほうが、投資家のみなさまにとってはミスリードがないと判断しています。

逆に言うと「これくらい新規獲得を伸ばしていく」という希望的なところで、絵に描いた餅のような中期計画を出すこともできるのですが、やはりミスリードを招いてしまうという判断で、あえて単年で出しています。

質疑応答:顧客の年齢層について

「御社の顧客の世帯年収はどれくらいでしょうか? 年齢層の分布も教えてください」というご質問です。

申し訳ありませんが、顧客の年収は回答を控えさせていただきます。年齢層は、基本的には30代から40代の小さなお子さまがいるご家庭をターゲットとしています。お子さまの成長に合わせて、より長く使っていただけるような顧客が多いため、自然にその顧客層にアプローチしている段階です。

新着ログ

「食料品」のログ