アズーム、すべての項目において前年を上回る コストコントロールが奏功し、営業利益は前年比+66.7%

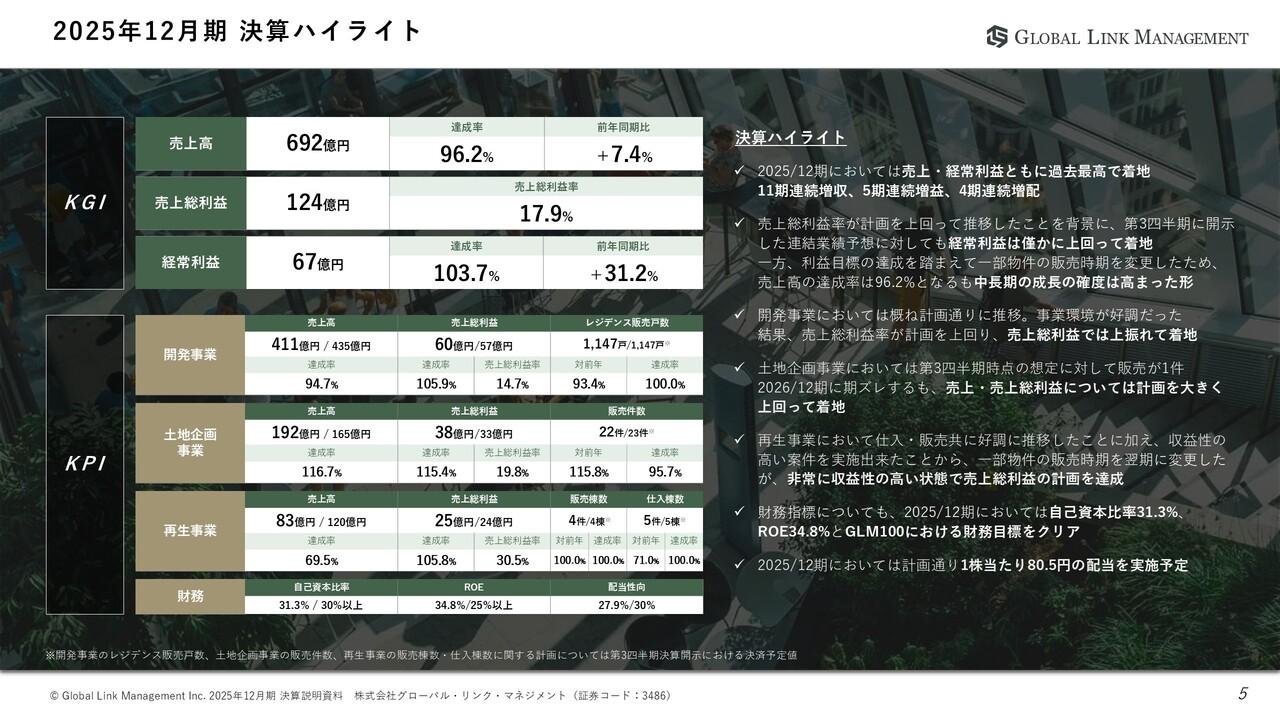

2022年9月期2Q エグゼクティブサマリー

菅田洋司氏:代表取締役社長の菅田でございます。私から、2022年9月期第2四半期決算の概要をご説明します。よろしくお願いいたします。

今回のエグゼクティブサマリーは、大きな見出しで、「過去最高2Q業績を達成!」とあります。また、2022年9月期通期については、「予想は変更せず、下期はさらなる成長に向けて投資を促進していく」としています。

四半期での最高実績ということで、我々のビジネスモデルはストック型ですので、今後も売上を積み増していくことになります。利益については、コストコントロールが非常にうまくいき、想定よりも多く出すことができました。

企業理念

企業理念は「世の中の遊休不動産を活躍する不動産に」です。使われなくなっている不動産、もしくは契約者がいない不動産に我々が関与することで、しっかりと稼働させていくということをテーマに、事業を展開しています。

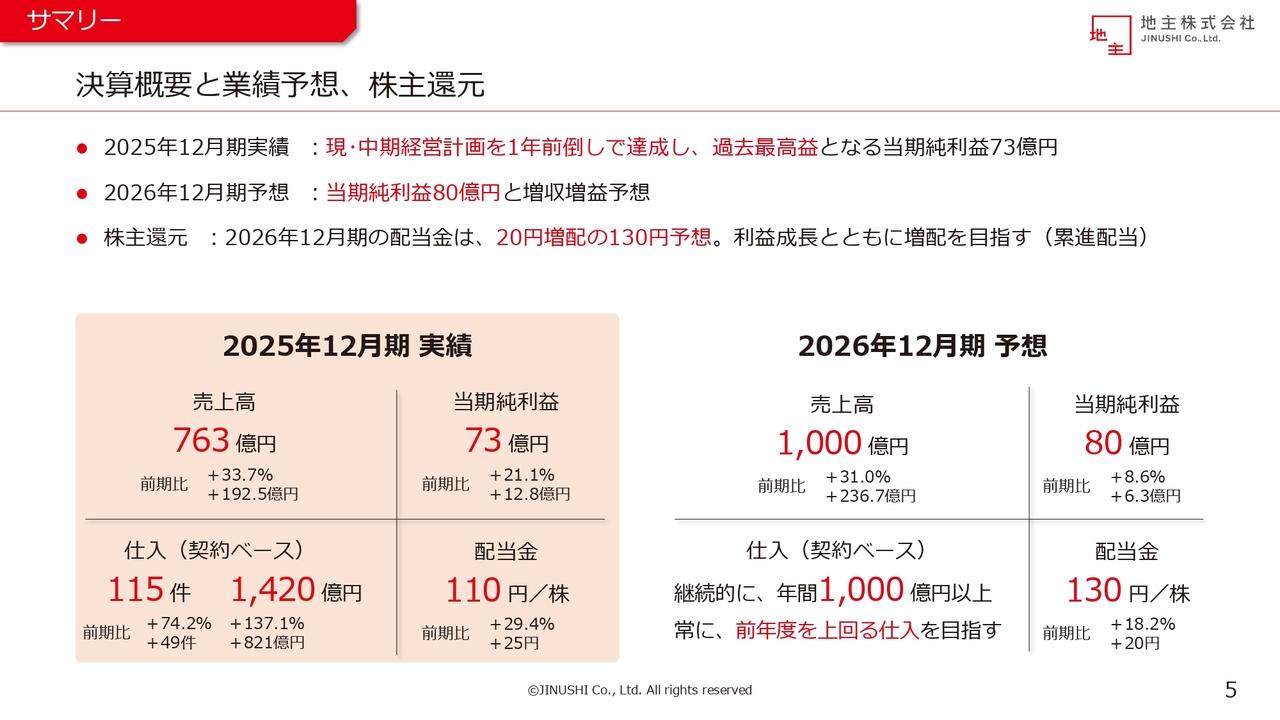

事業内容(売上構成割合)

売上構成割合をご説明します。セグメントは「遊休不動産活用事業」「ビジュアライゼーション事業」の2つです。

特に遊休不動産活用事業は、駐車場の事業が大半を占めています。その中でも「駐車場サブリースサービス」は、空き区画をオーナーから一括で借り上げ、第三者に転貸するというビジネスです。こちらはストックビジネスで、全体の売上の86パーセントとなっています。

また、「駐車場紹介サービス」の横に記載している「フィービジネス」は、駐車場紹介サービスです。我々はポータルサイトの「カーパーキング」という、月極駐車場を検索できるサイトを運営していますが、こちらに来た問い合わせを仲介することによって得る手数料収益によって運営しています。

また、3年目に入った3DCGパースのCGWorksは、まだ売上の寄与は少ないのですが、専門的な3DCGの技術を使い、建物や空間の完成イメージをグラフィックスで表現する仕事を行っています。

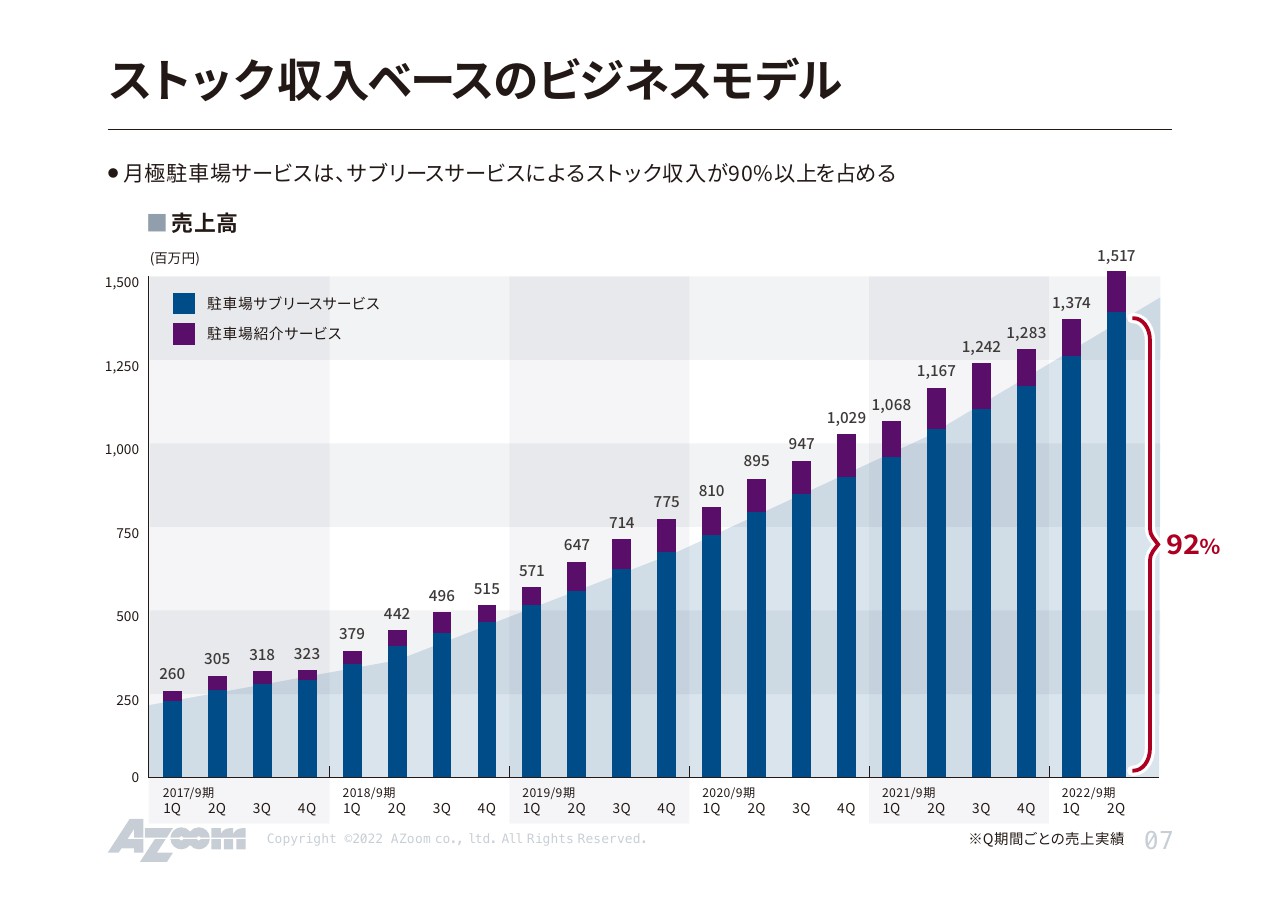

ストック収入ベースのビジネスモデル

売上高の四半期ごとの推移です。直近の第2四半期は、月極駐車場関連サービスの売上である15億1,700万円のうち92パーセントがサブリースサービスの収益で、賃料収入およびそれに付帯する手数料収入となっています。

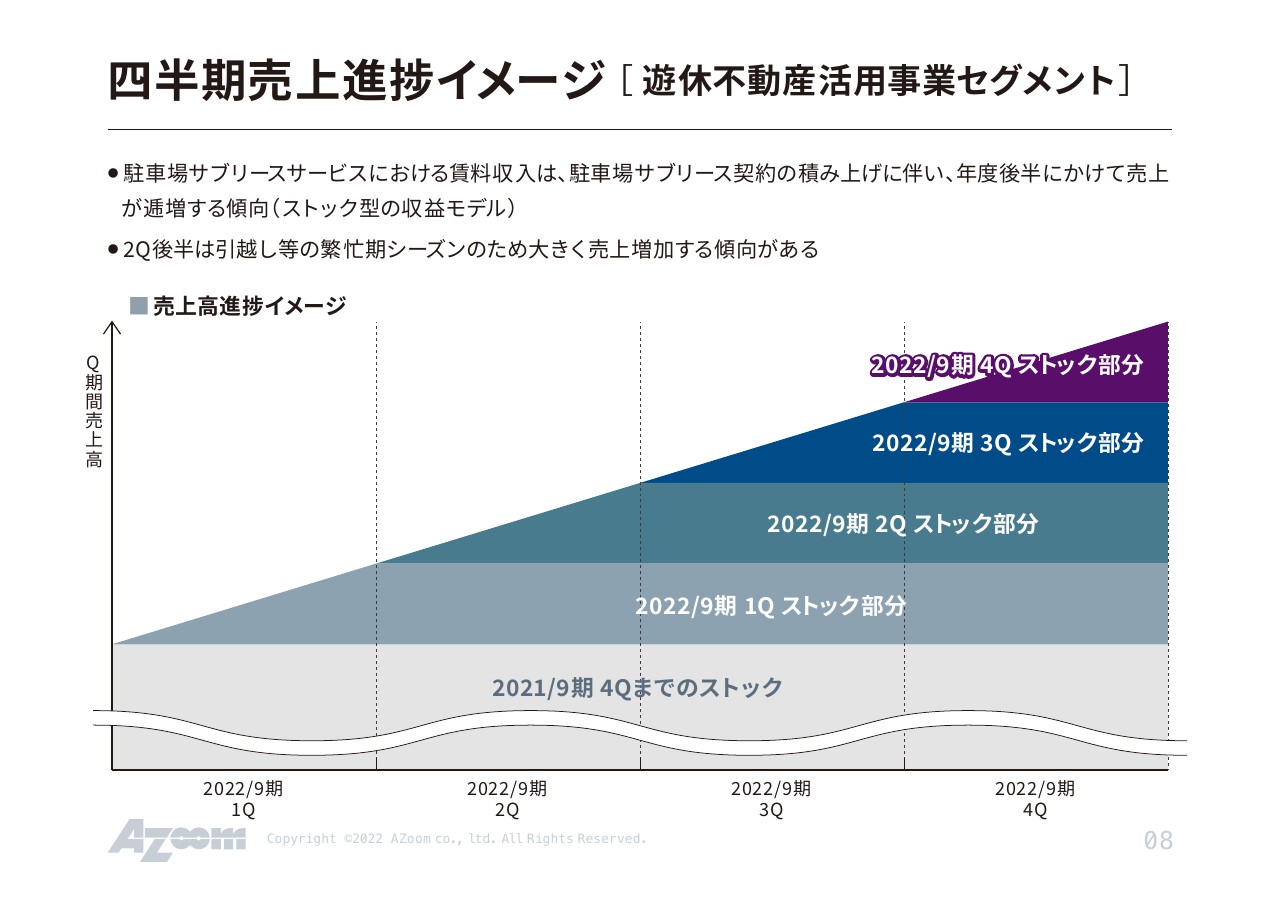

四半期売上進捗イメージ[遊休不動産活用事業セグメント]

四半期売上の進捗イメージです。第1四半期に取得したサブリースサービスの物件のリーシングは、現時点でほぼ完了しています。それに加え、第2四半期に取得した物件が通期に渡って寄与し、それが第3四半期、第4四半期にどんどん積み上がっていきます。そのような意味で、売上は第4四半期にかけて徐々に大きくなっていくという特徴があります。

また、第2四半期の終わりが3月で、一般的な引っ越しの繁忙期に重なりますので、このシーズンは手数料収入が大きく伸びる傾向にあります。

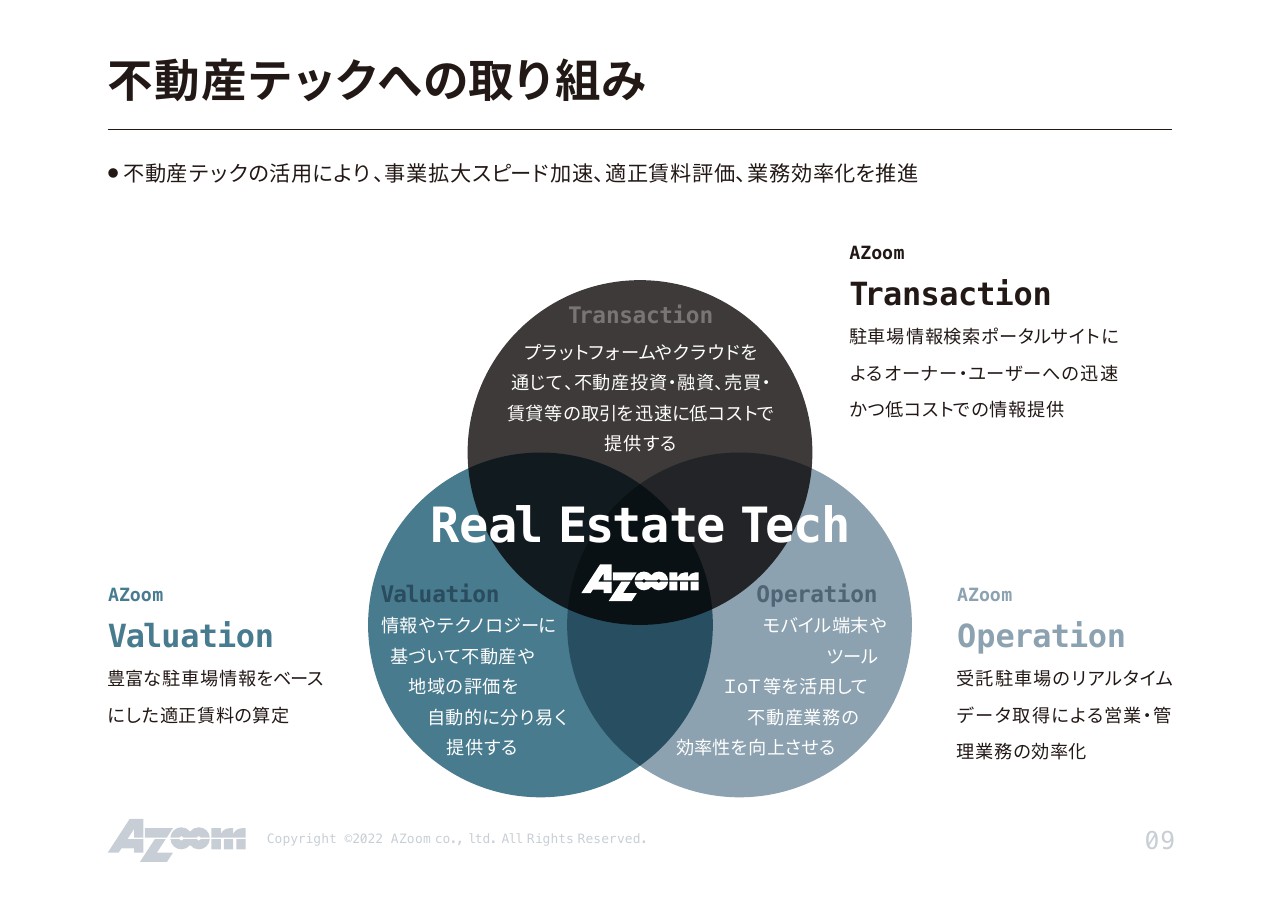

不動産テックへの取り組み

不動産テックへの取り組みですが、我々は基本的に不動産テックの領域を、「Transaction」「Valuation」「Operation」と大きく3つに分けて考えています。それぞれに必要なテクノロジーを自社開発し、業務の効率化を推進しているところです。

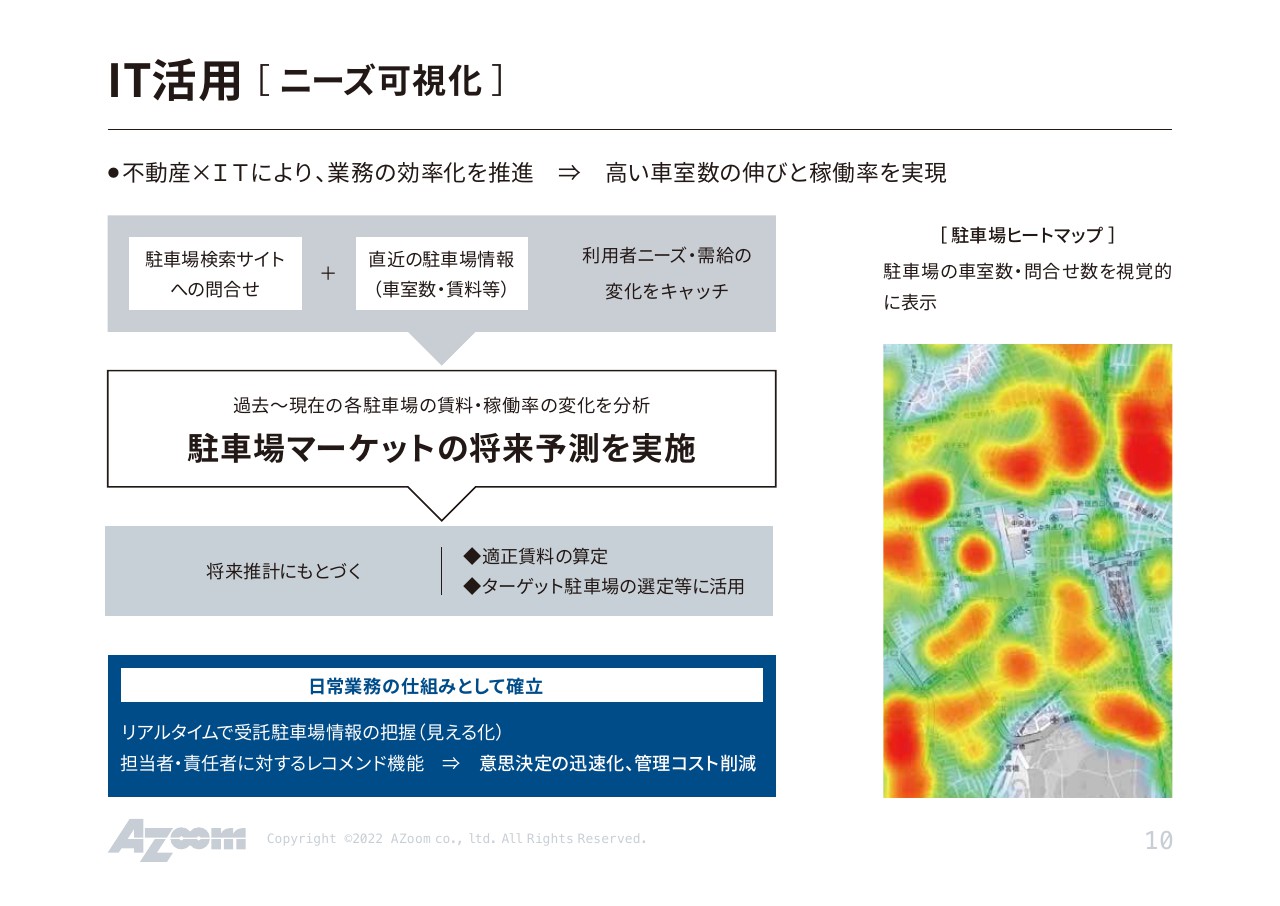

IT活用[ニーズ可視化]

IT活用により、実はニーズの可視化等もできています。スライド右側には、地図上にヒートマップのような赤い絵がありますが、こちらは問い合わせが多いエリアを視覚化しているものです。このようなものを使いながら、「このエリアはニーズが強い」「ここはあまりニーズが強くない」など、日々の業務に役立てて分析しています。

IT活用[業務効率化の推進]

業務効率化の推進では、ITをかなり活用しています。1個1個を切り出すと非常に地味ですが、社内業務のRPA化では、膨大にある単価3万円、4万円の入金の自動消込について、システムとして自社開発しています。

また契約数が増えてきており、反社チェックが非常に手間だったのですが、システムが自動で検索します。あるいは社内の稟議書等もすべてオンライン化・自社開発しています。

一般的には、このあたりを効率化しないと、管理コストとして人件費が膨らんでいくのですが、そのようなところの効率化を進めています。

また、昨今はDX化の流れで、契約業務のオンライン化が言われて久しいですが、我々は駐車場の申込フォームや、契約締結までのフローのすべてをオンライン化していますので、管理している駐車場の9割は、ユーザーがオンラインですべて完結している状態です。

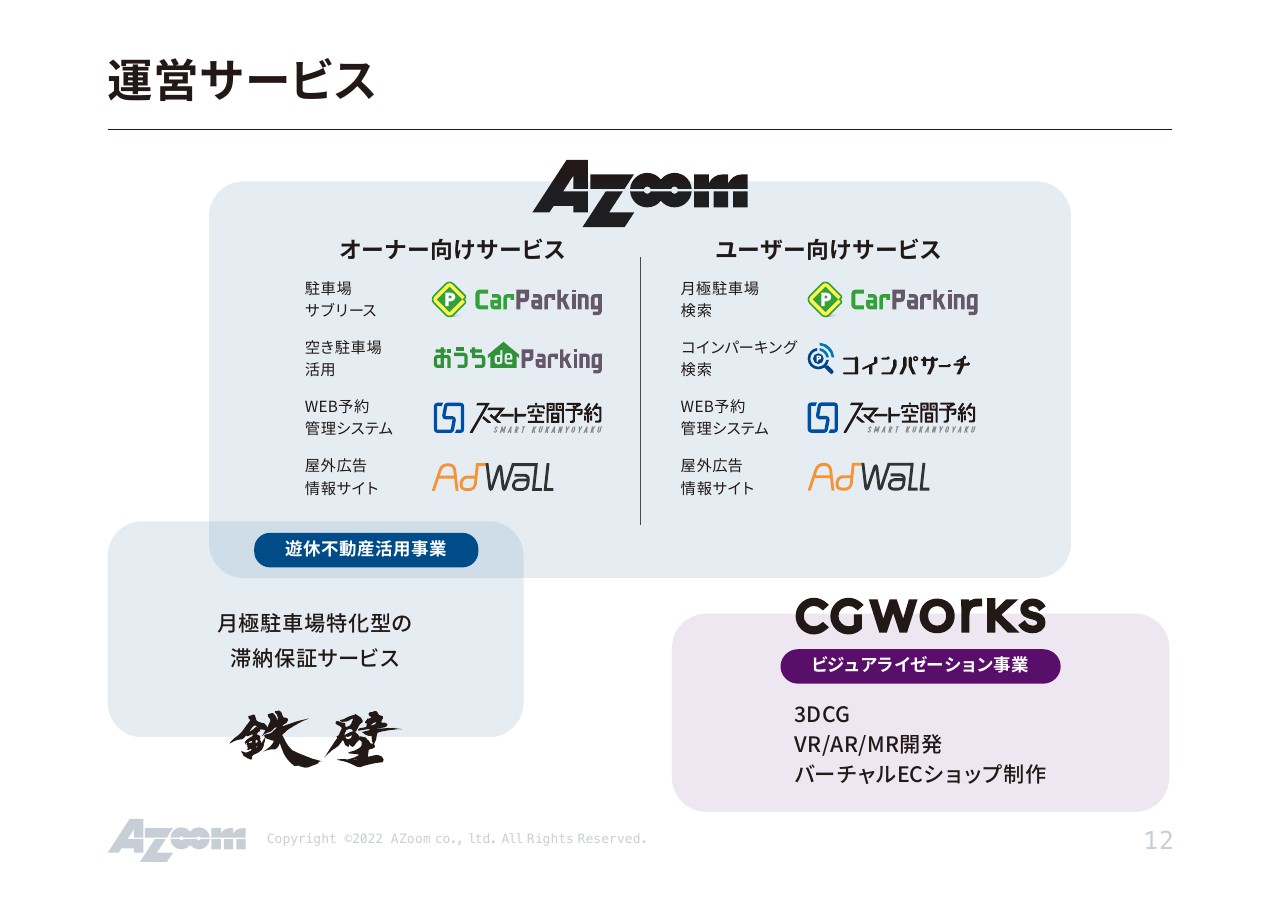

運営サービス

運営サービスの一覧です。基本的には遊休不動産を切り口にして、活用することを事業の根幹に置いています。駐車場事業の派生形で、昨年は駐車場賃料の滞納保証サービス会社の鉄壁を立ち上げました。

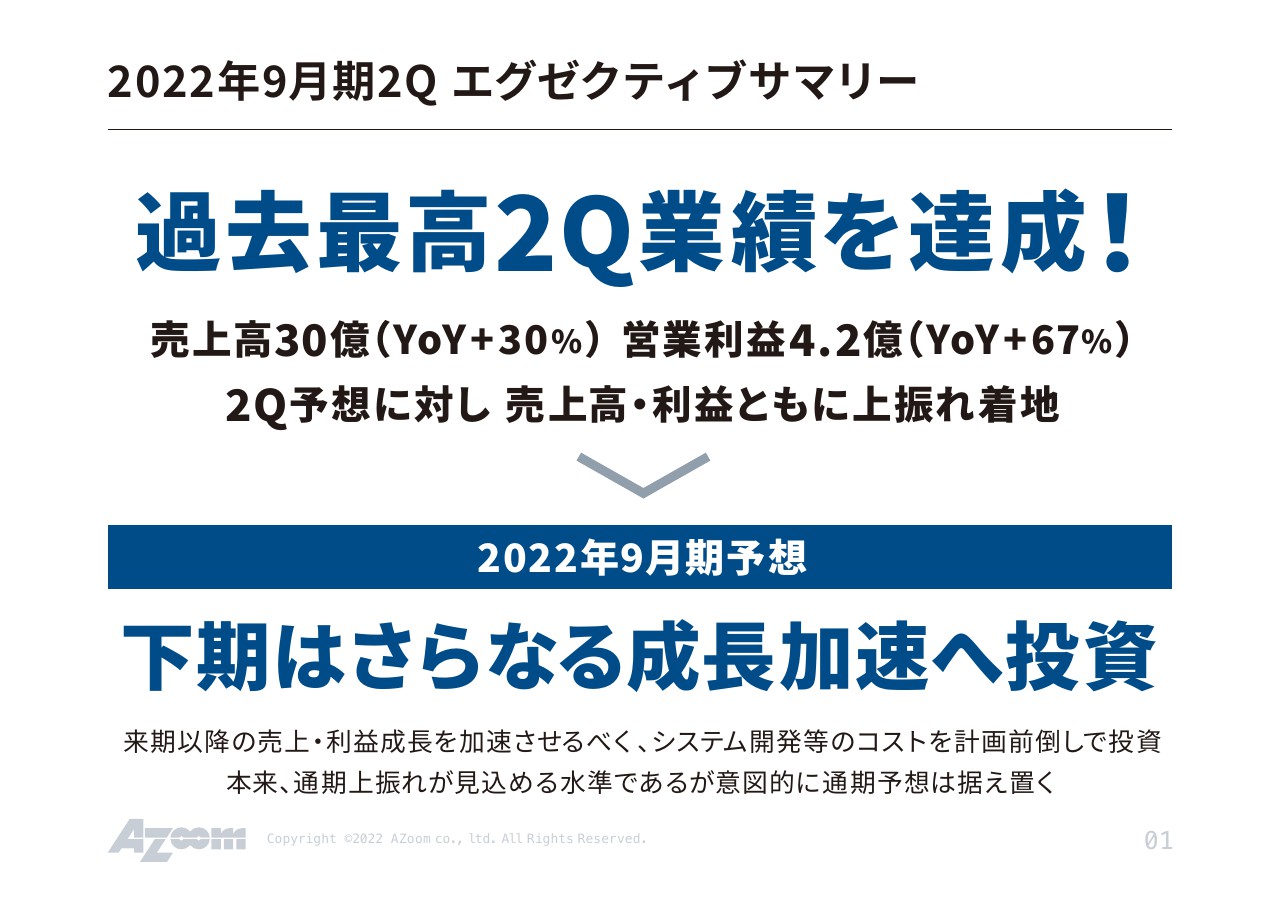

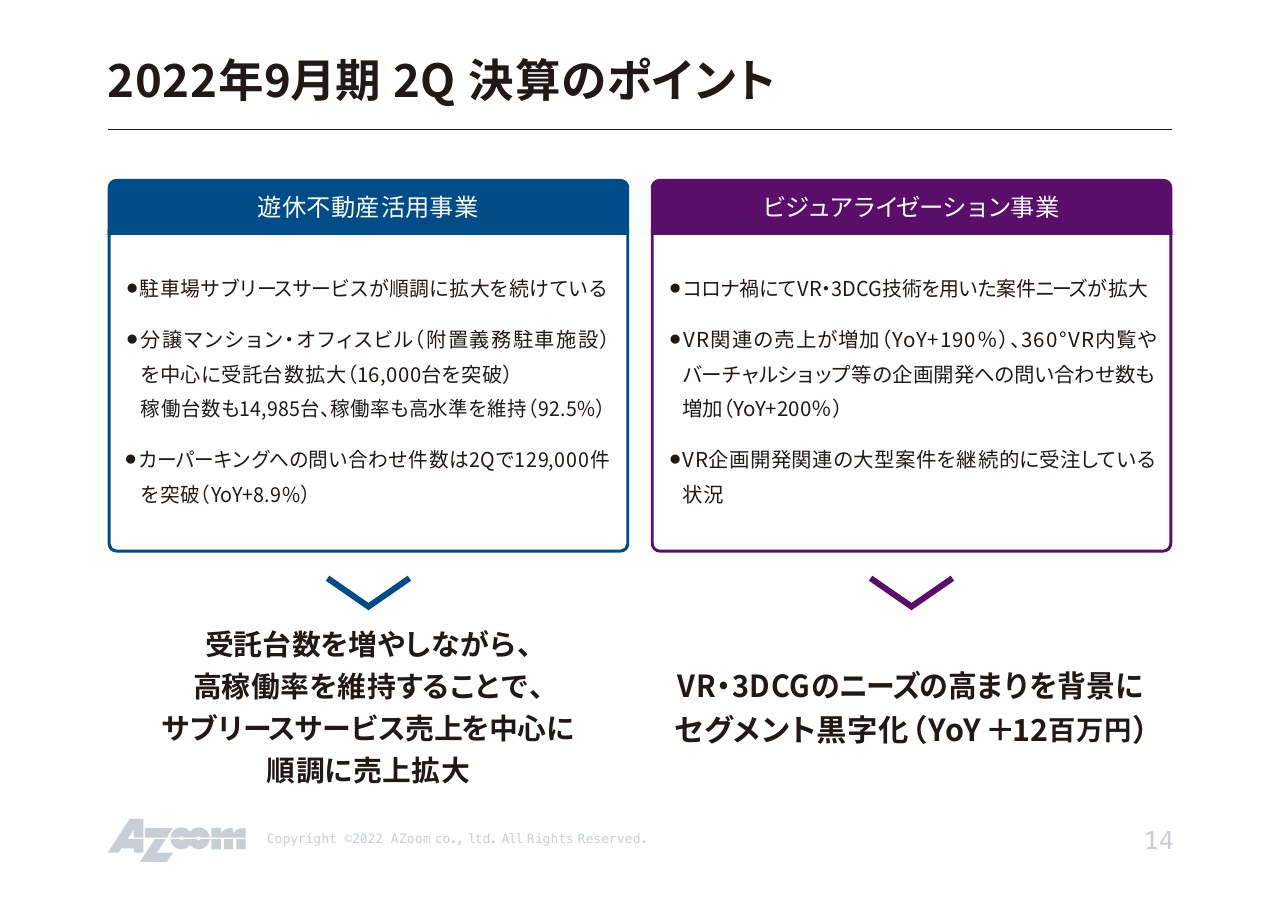

2022年9月期2Q決算のポイント

第2四半期決算の概要です。遊休不動産活用事業は、サブリースサービスが非常に堅調に推移しており、受託台数は1万6,000台を突破しました。稼働台数は約1万5,000台、稼働率は92.5パーセントです。高い稼働率を維持しながら新規物件を取得しており、利益に大きく貢献しています。

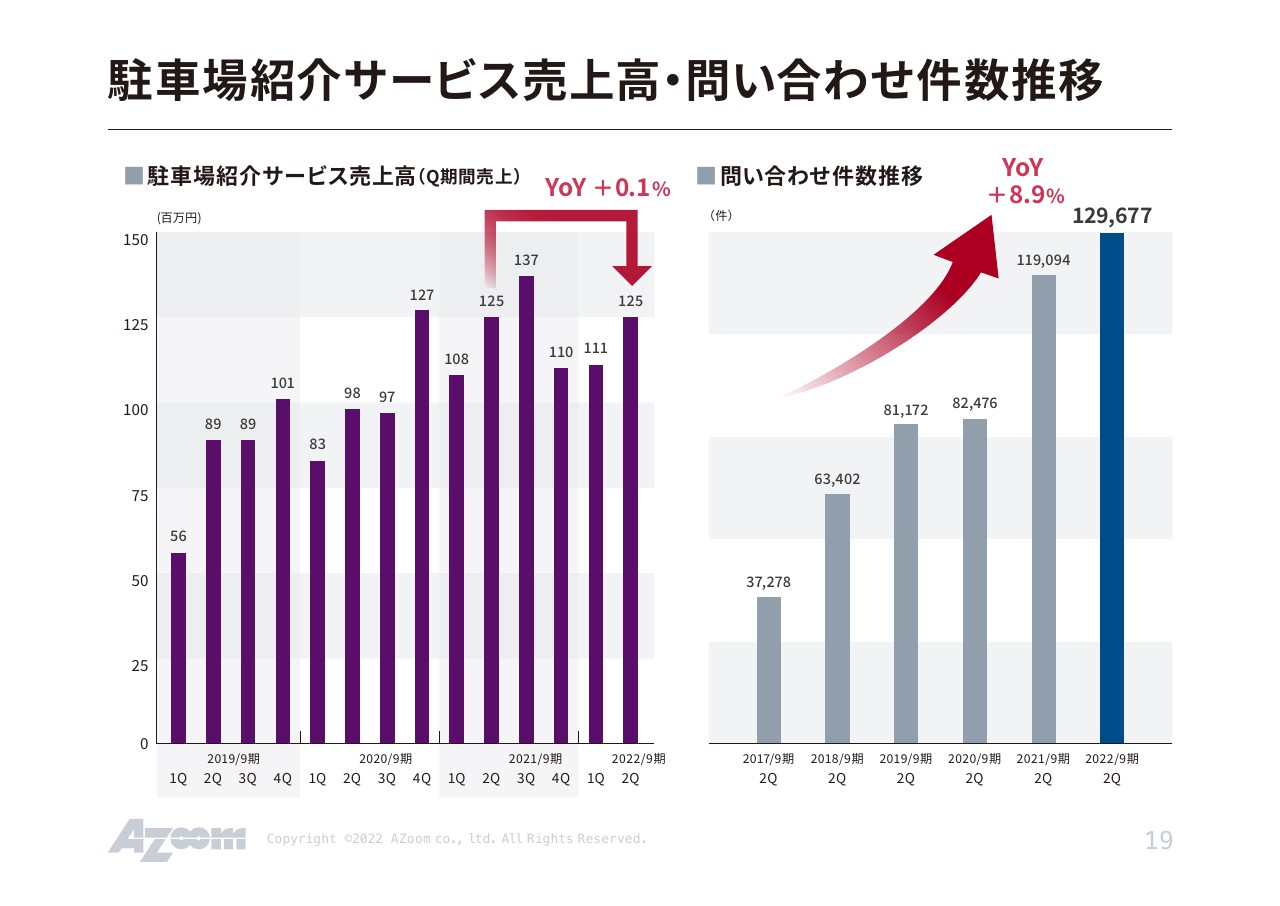

また、「カーパーキング」の問い合わせ件数について、第2四半期は前年比8.9パーセント増の12万9,000件を突破しました。問い合わせ件数の伸びは、若干鈍化してきているものの、我々の収益の源はサブリースの事業ですので、それほど危惧していません。引き続き、受託台数を増やしながら稼働率を維持し、サブリースサービスを中心に、売上を順調に拡大していく方針です。

ビジュアライゼーション事業は、コロナ禍でVR、3DCGの案件ニーズが拡大しています。VR関連の売上は、前年比プラス190パーセントと、非常に強い引き合いが入っている状況です。第2四半期は前年比で1,200万円の営業利益の上積みがあり、セグメント黒字化となりました。

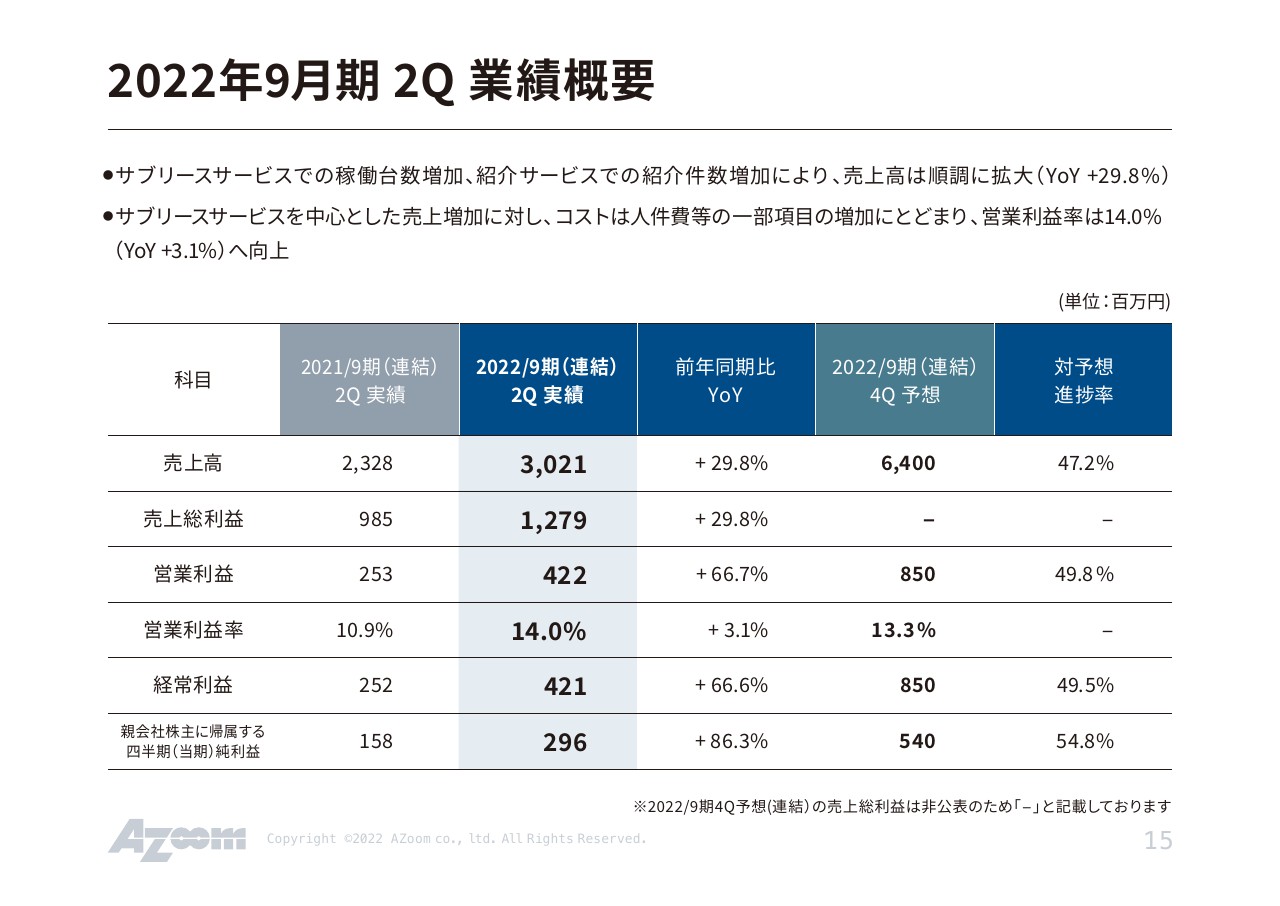

2022年9月期2Q業績概要

第2四半期の連結業績概要です。すべての項目において前年比で上回っています。特に、売上高の前年比29.8パーセント増に対して、営業利益は前年比66.7パーセント増となっており、コストコントロールの部分もありますが、一定程度スケールメリットを手にしている状況にあると考えています。

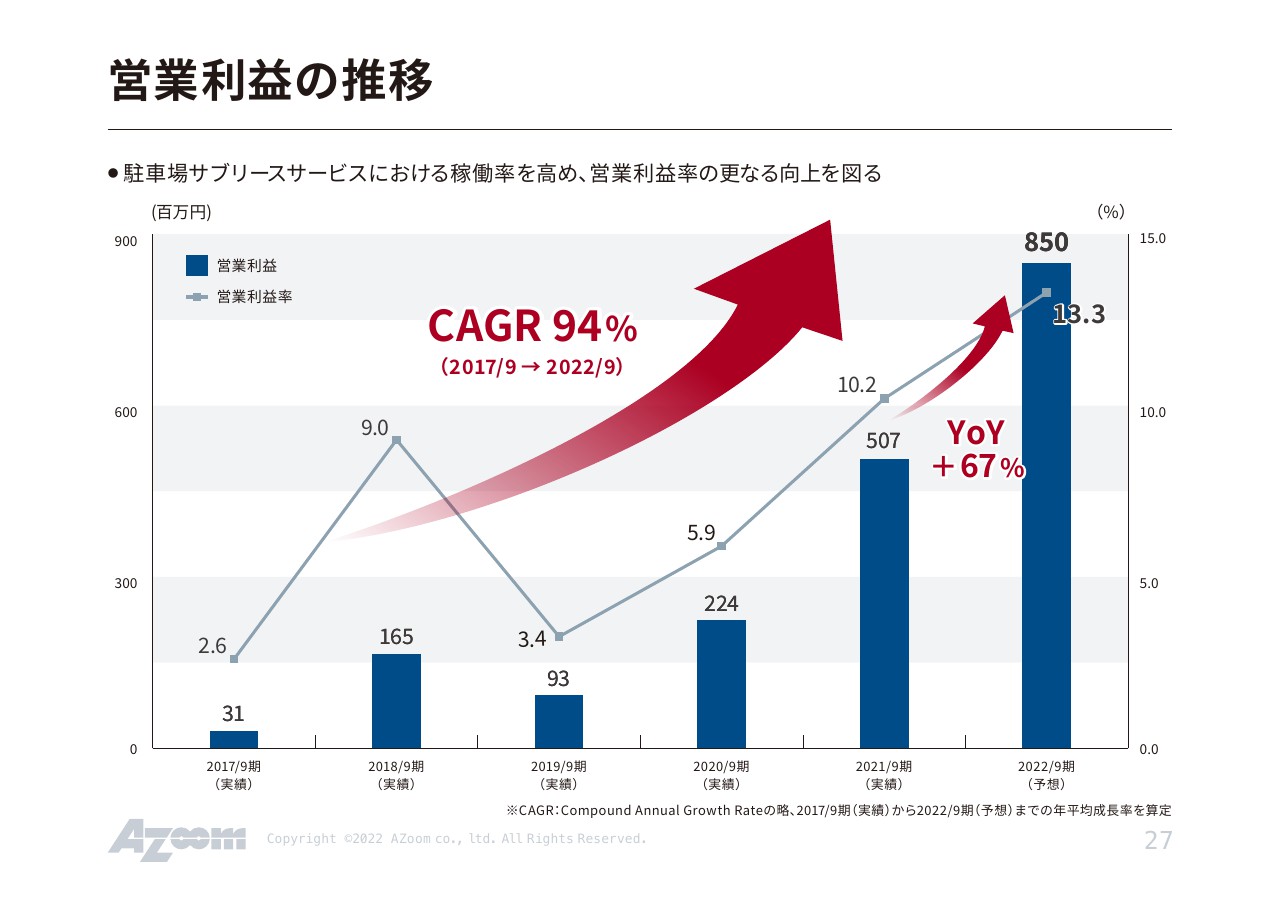

営業利益率14パーセントは少し出来過ぎな数字ですが、通期予想では13.3パーセントの着地を想定しています。スケールメリットとともに、営業利益率は徐々に上がっていくと想定しており、20パーセント超くらいまで高めていけると考えています。

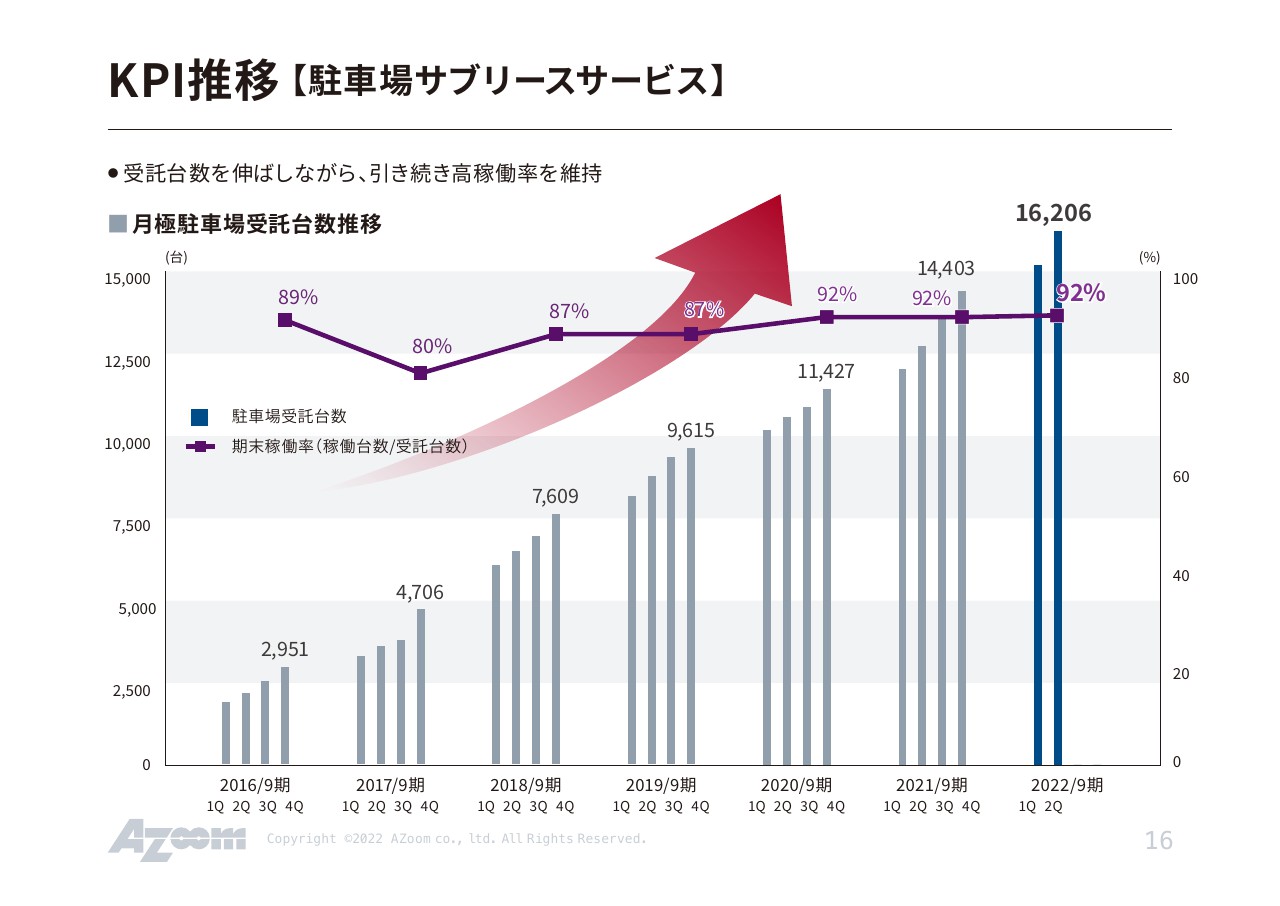

KPI推移【駐車場サブリースサービス】

KPIの推移です。受託台数の推移と稼働率を第一のKPIに設定しており、第2四半期は1万6,206台、稼働率は92パーセントです。稼働しながら新規の受託を進めているところが、営業利益に貢献しています。

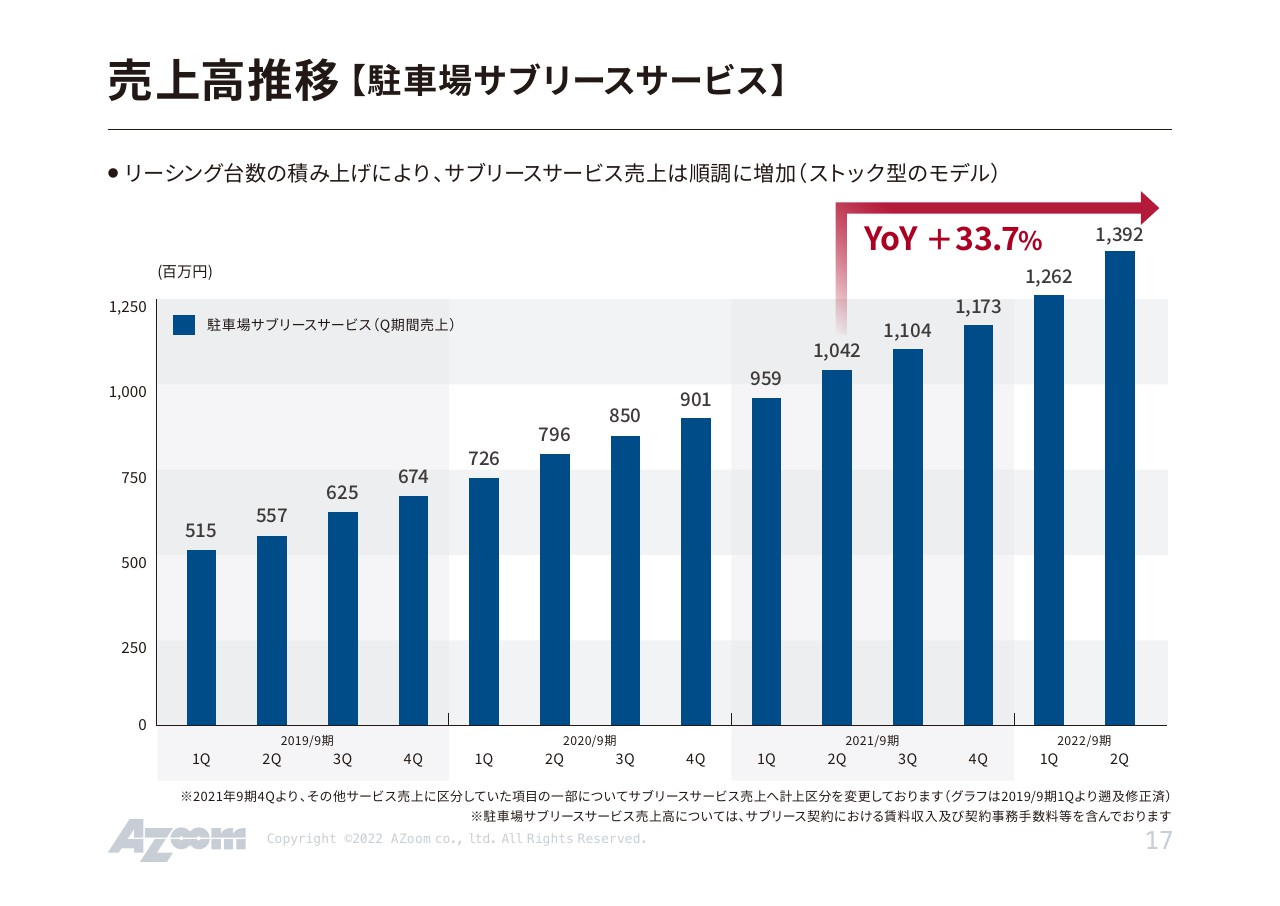

売上高推移【駐車場サブリースサービス】

駐車場サブリースサービスの売上推移です。ストックビジネスのため、非常にきれいな右肩上がりのグラフで、売上高は前年比で33.7パーセント増となっています。

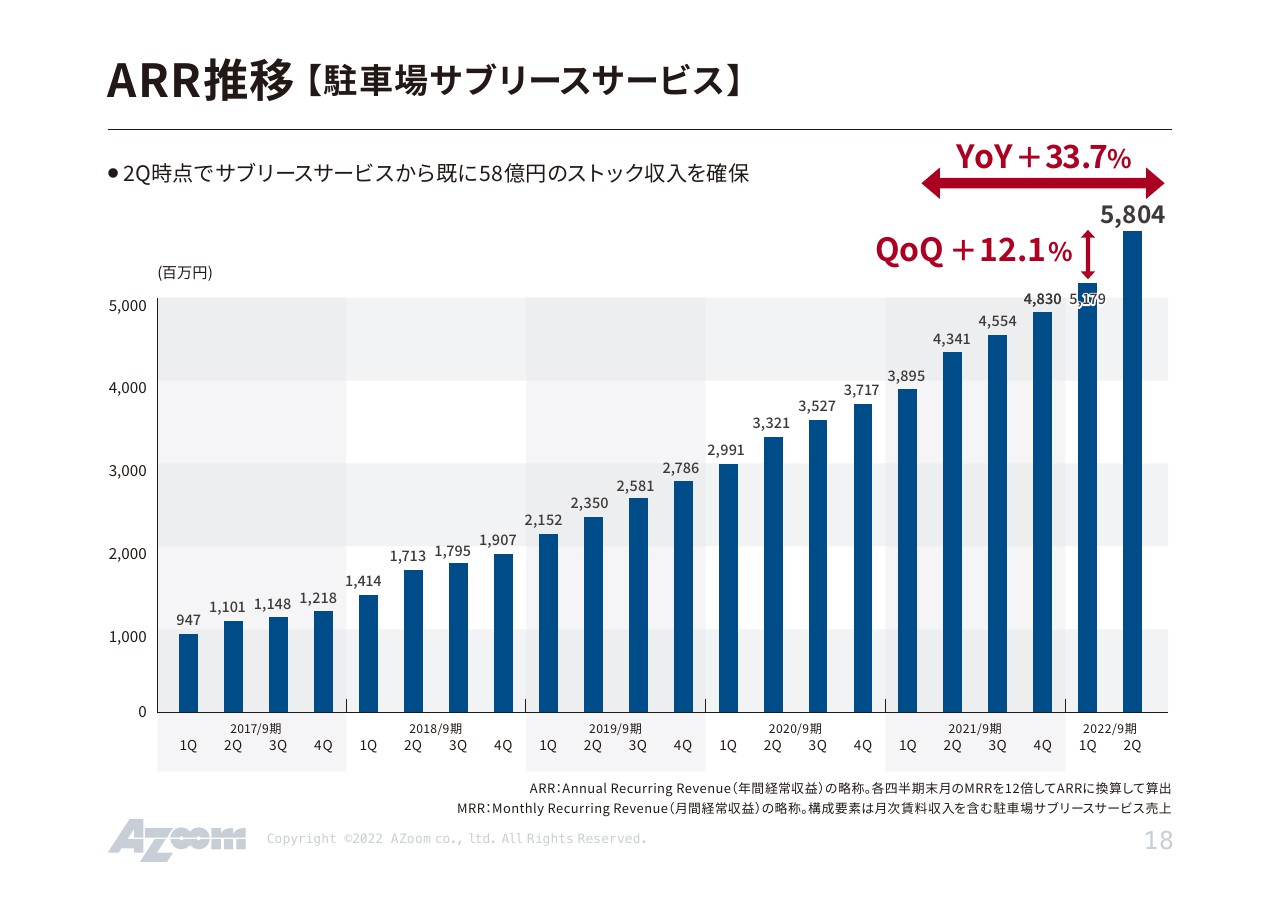

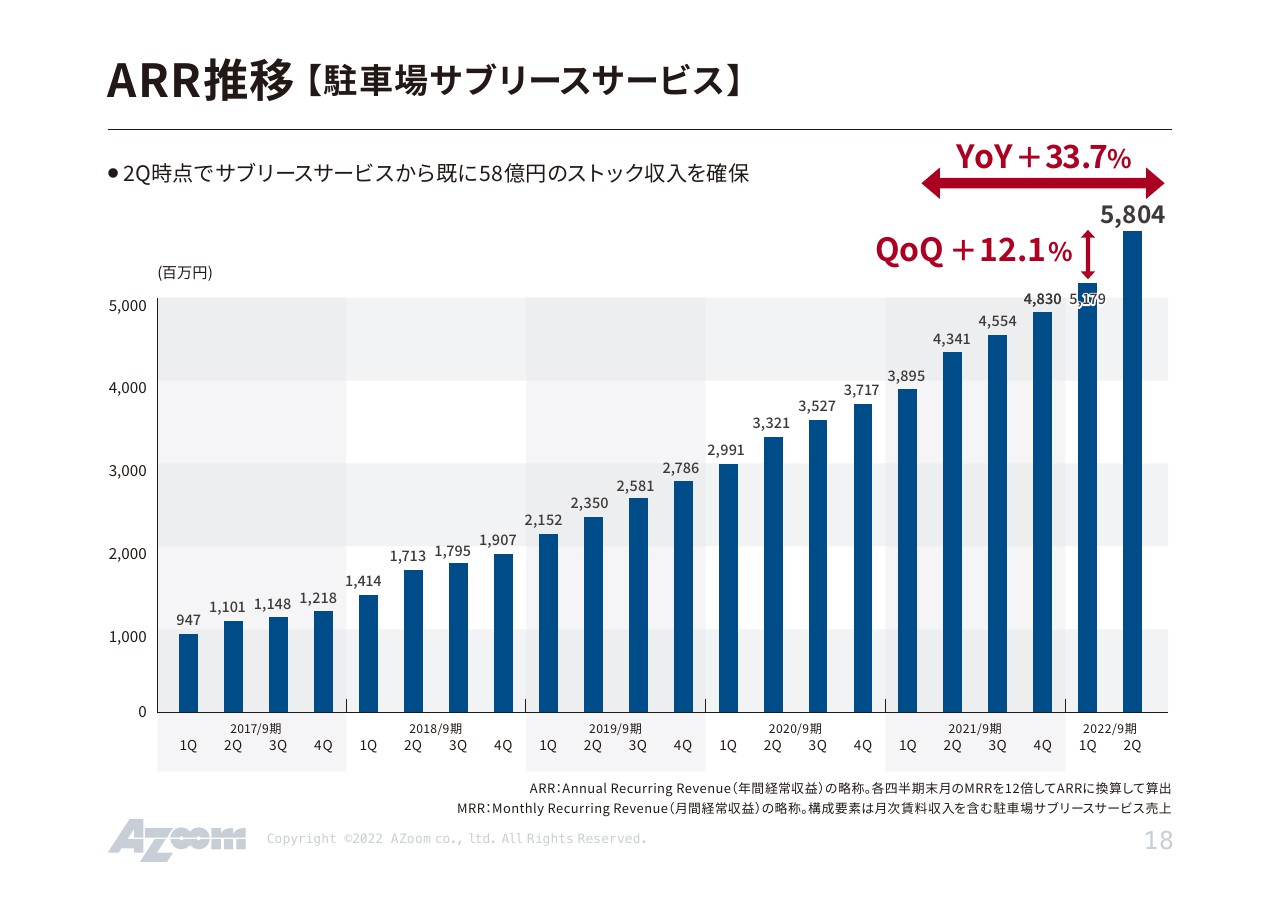

ARR推移【駐車場サブリースサービス】

駐車場サブリースサービスのARR推移です。直近の1ヶ月におけるサブリースを含むストック収益を12倍した数字となっています。直近3月の数字を12倍すると約58億円と、非常に堅調に推移しています。

駐車場紹介サービス売上高・問い合わせ件数推移

KPIの1つである駐車場紹介サービスの売上高は、前年比でほぼ横ばいとなっています。仲介事業を切り出した売上高となっており、サブリースサービスで管理している物件の仲介手数料は入っていないため、純然たる仲介事業の売上推移です。

問い合わせ件数は前年比で8.9パーセント増と件数が伸びたところに、直営の物件への流入が増加しているため、仲介事業は横ばいとなっています。

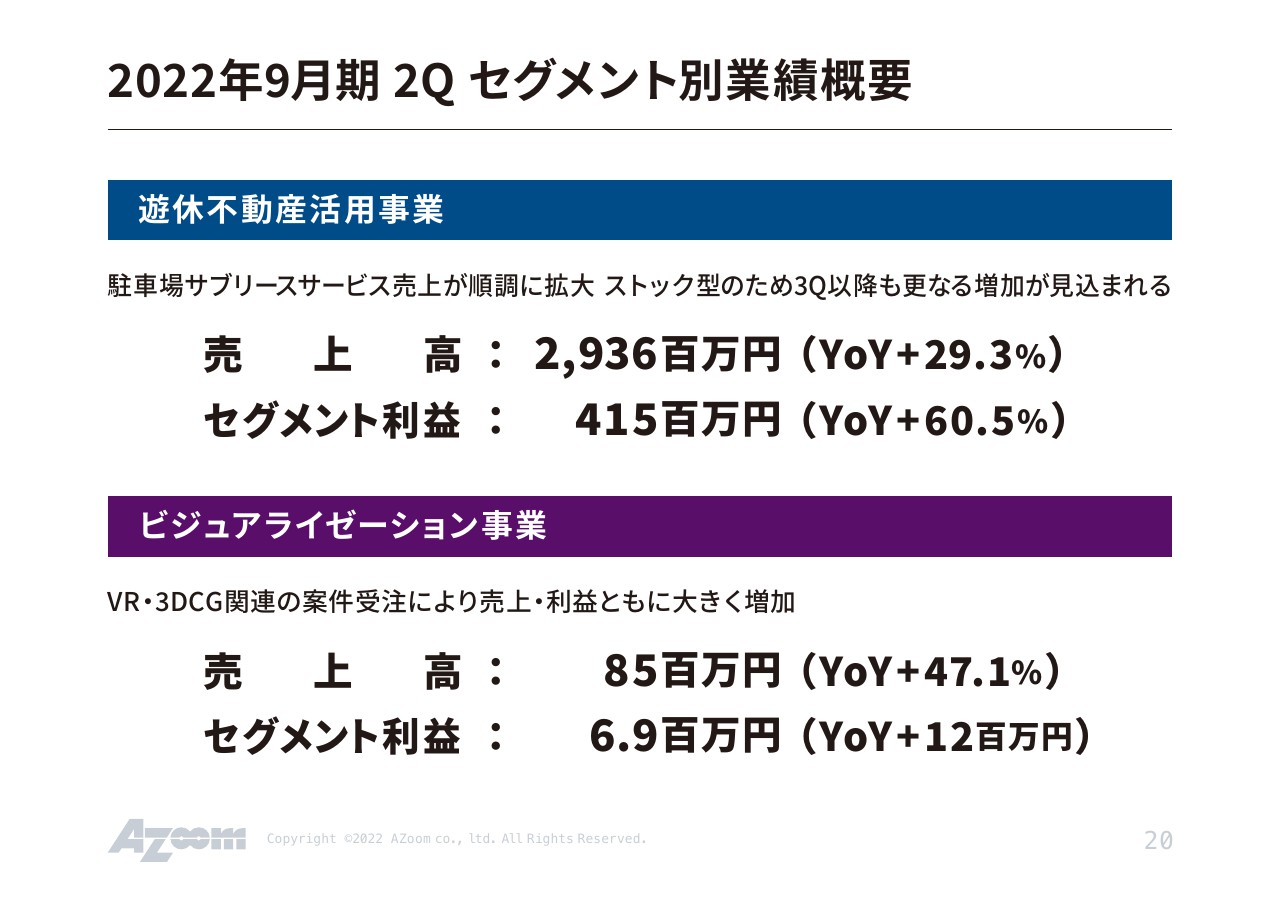

2022年9月期2Qセグメント別業績概要

セグメント別業績概要です。サブリースサービスが売上拡大に順調に寄与しており、第2四半期の売上高は29億3,600万円、セグメント利益は4億1,500万円となっています。また、ビジュアライゼーション事業の売上高は8,500万円、セグメント利益は約700万円で黒字転換し、順調に推移しています。

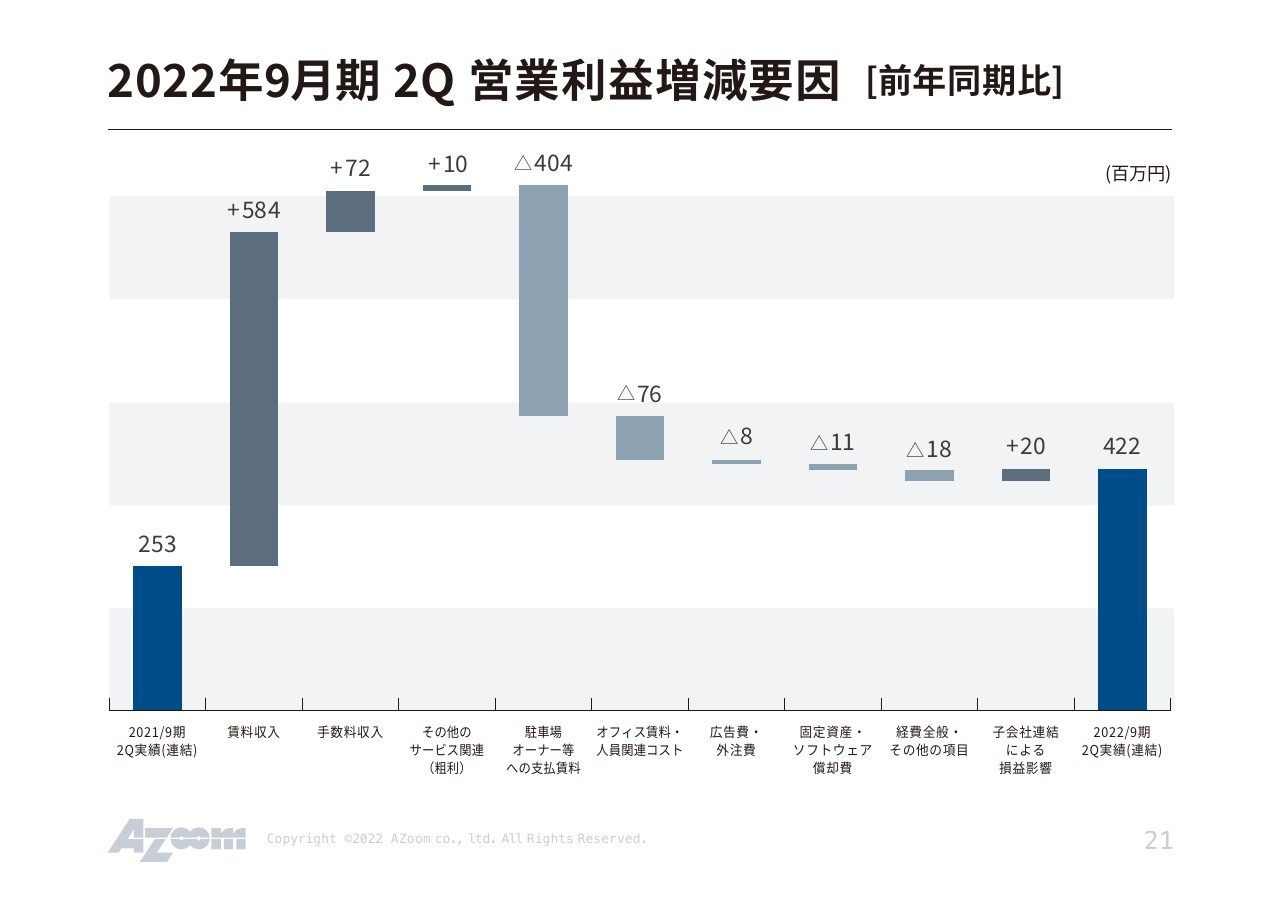

2022年9月期2Q営業利益増減要因[前年同期比]

第2四半期の営業利益の増減要因です。賃料収入と駐車場オーナー等への支払賃料がペアになっており、賃料収入の増加分と支払賃料の差分が、営業利益の伸びにつながっています。

また、手数料収入も7,200万円増加していますが、労働集約的なところもありますので、その分、人件費で増加しているということです。

結果として、基本的にはサブリースの賃料収入とオーナーへの保証賃料の差分が、営業利益の伸びにつながっています。

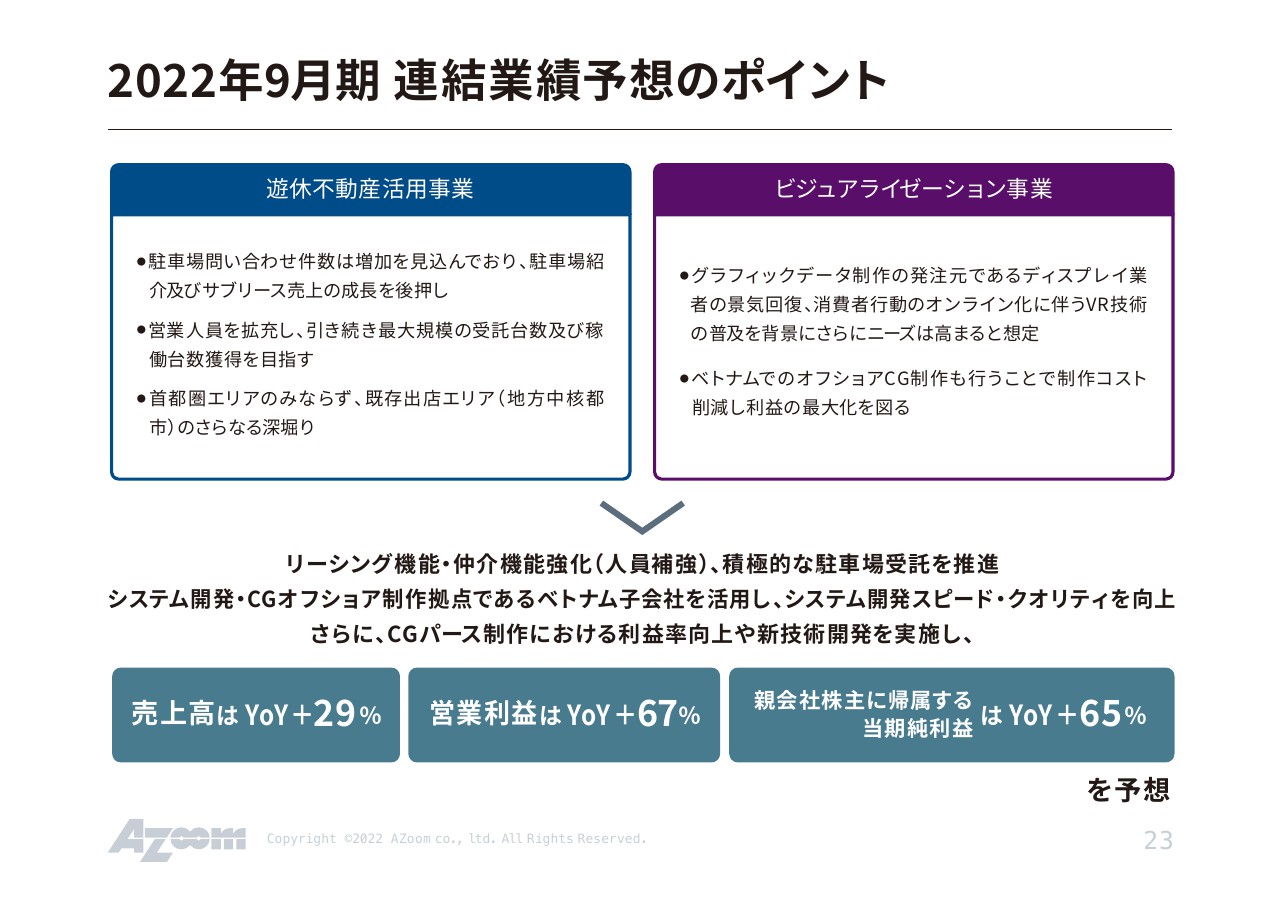

2022年9月期 連結業績予想のポイント

通期の連結業績予想についてです。中間時点で大きく上振れたものの、通期の営業利益は据え置きとしています。売上高は前年比約30パーセント増、営業利益は前年比67パーセント増、親会社株主に帰属する当期純利益も、前年比65パーセント増を予想しています。

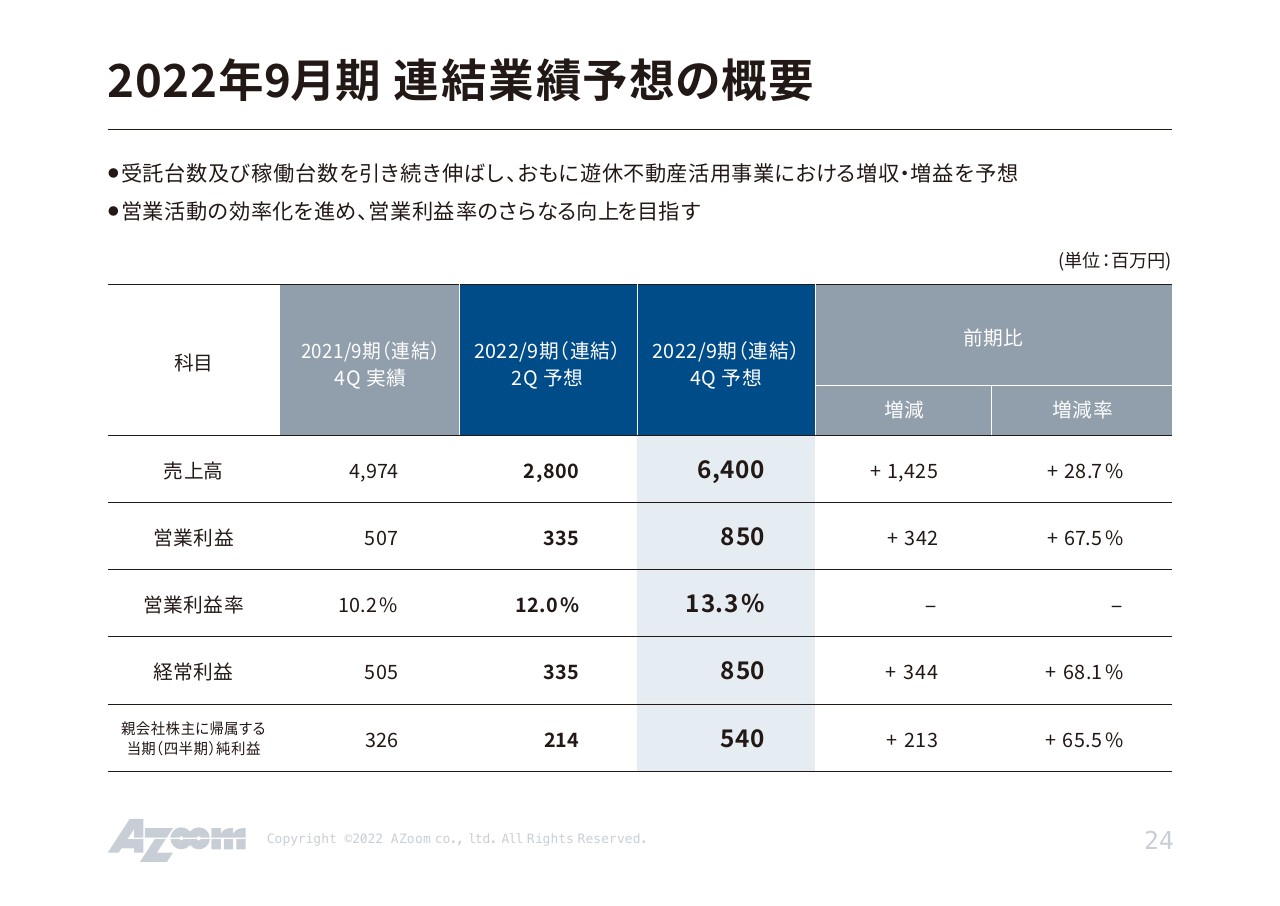

2022年9月期 連結業績予想の概要

連結業績予想の概要です。予想では3億3,500万円でしたが、中間時点の営業利益は4億2,000万円程度と、大幅に超過しています。

ただし、下半期には駐車場のDX化を推進したり、多くの資金調達をするベンチャー企業が増えてきています。それらに対抗するために、下半期は通期の営業利益を守りながらも、利益の超過分の大半をそのような投資に振り向けようと考えています。

そのため、通期予想の営業利益8億5,000万円は保守的には見えるかもしれませんが、その分しっかりとシステムに投資し、来期以降の売上・利益につなげていきます。

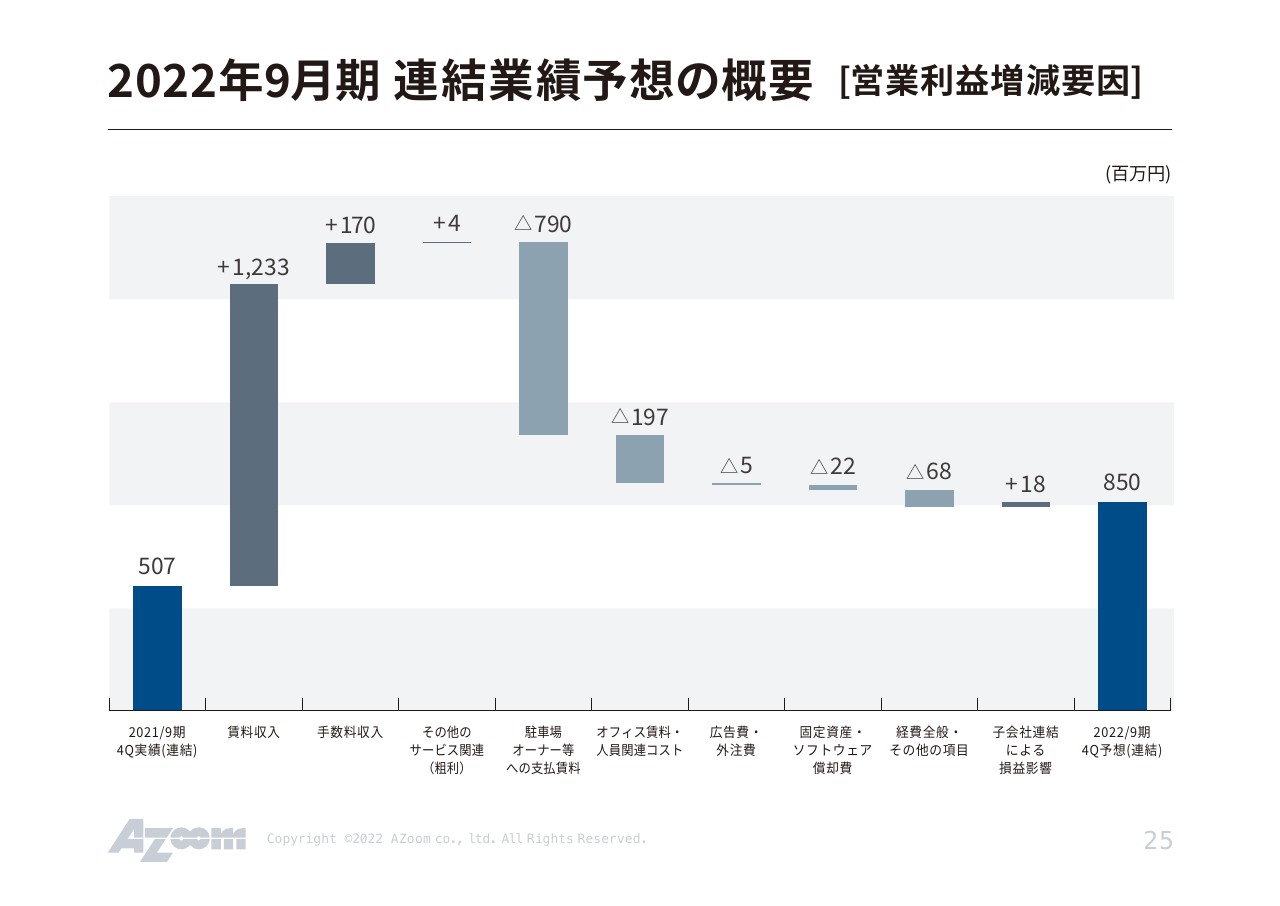

2022年9月期 連結業績予想の概要 [営業利益増減要因]

通期の連結業績予想の概要です。賃料収入と駐車場オーナーへの支払賃料の差分が、営業利益の積み上げに非常に大きく寄与しています。

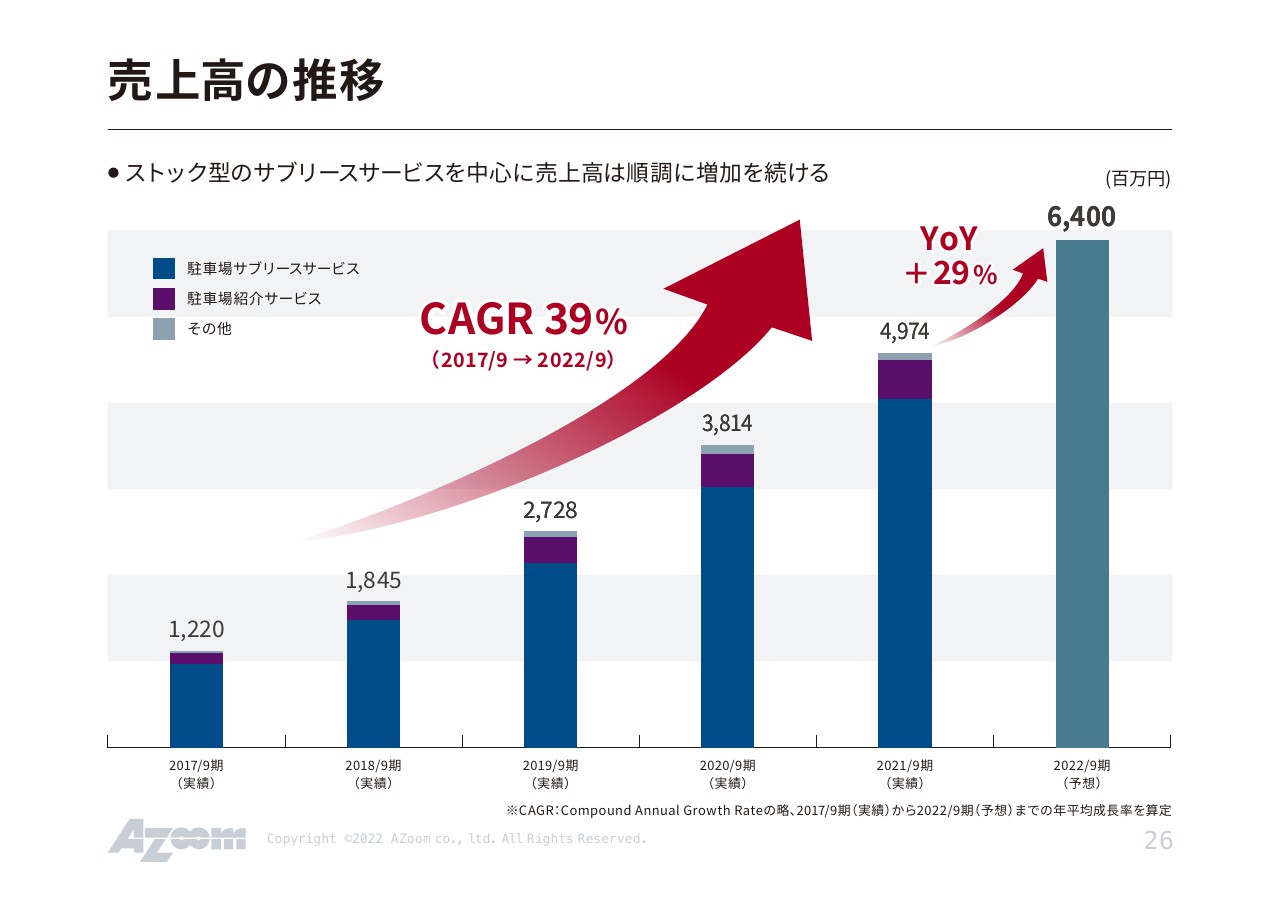

売上高の推移

売上高の推移です。予想どおりとなれば2022年9月のCAGRは39パーセントと、非常に高い成長を維持しています。

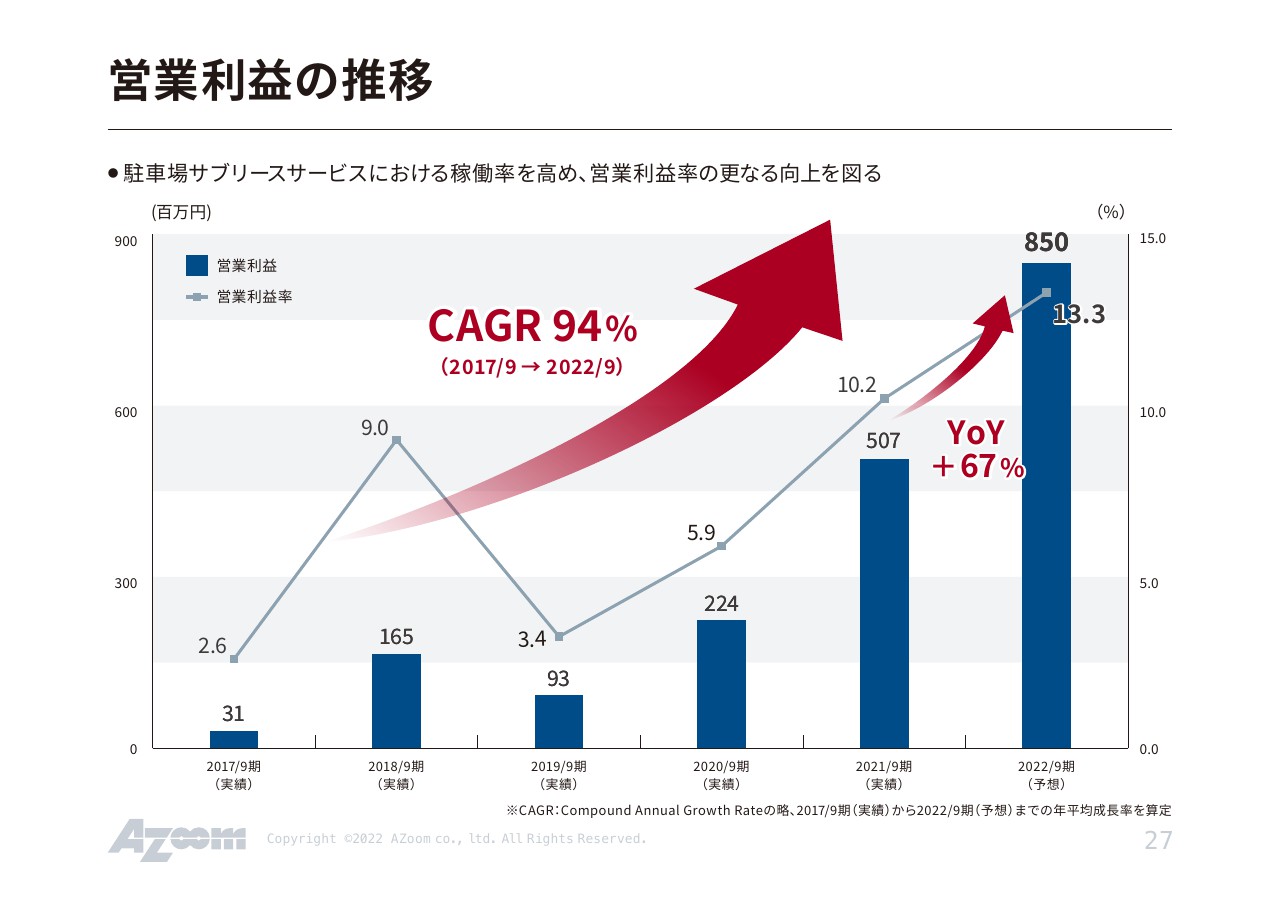

営業利益の推移

営業利益の推移です。上場した1年後の2019年に非常に多くの投資を行いました。一度下方修正しましたが、その投資が一巡した後は4期連続で向上しています。

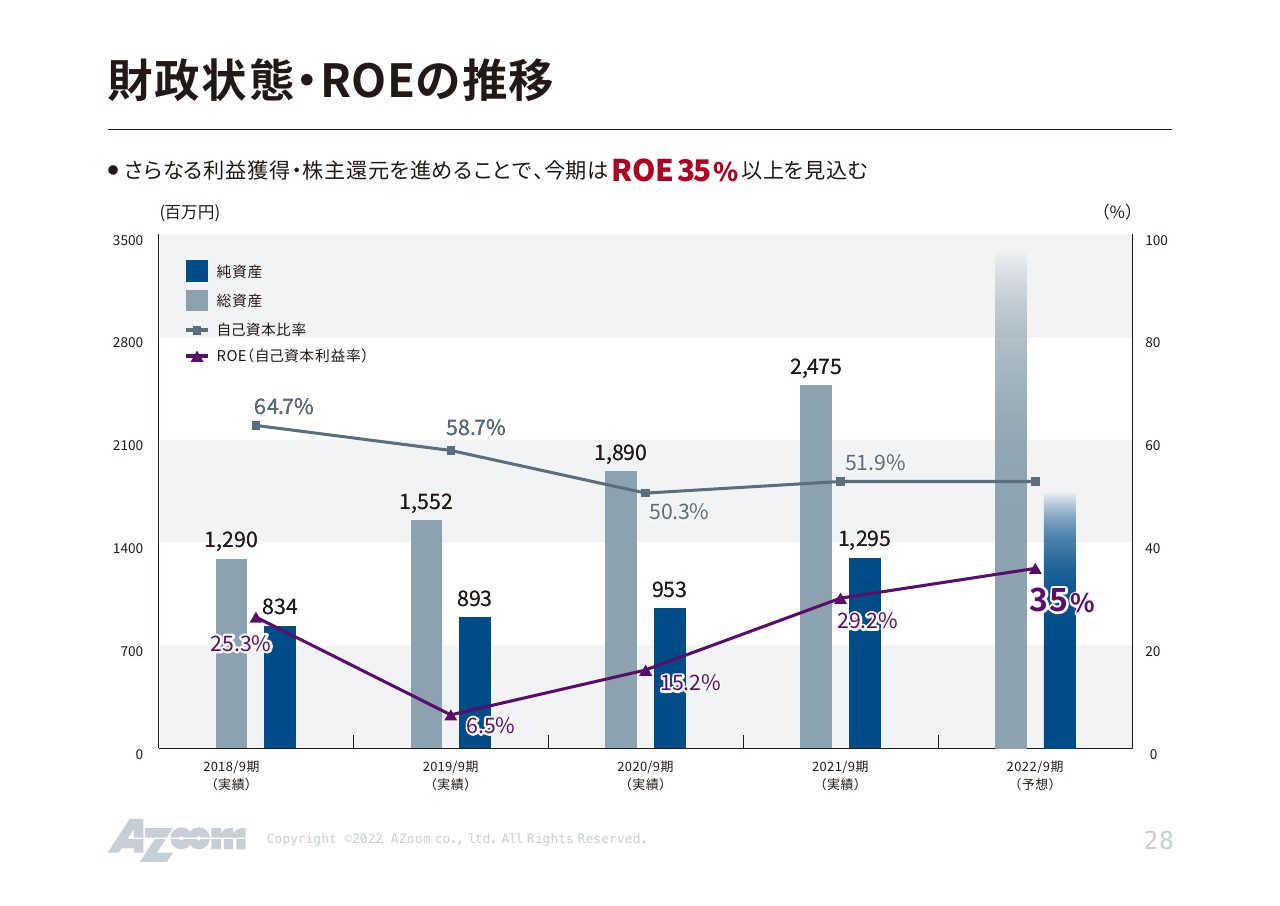

財政状態・ROEの推移

我々はROEを大きな指標としています。通期で予算を達成できれば、ROEは約35パーセントを達成できます。

瞬間的なPBRで我々の株価は割高にはなっていますが、経営効率35パーセントと効率よく稼げています。今後はこちらが純資産に繰り上がり、PBRも緩和されていくと考えています。

駐車場事業における事業領域

駐車場事業における今後の成長戦略です。我々が主にターゲットとしている商圏は、附置義務駐車場です。大都市部には「一定面積以上の建物を新築する際に、何平米につき1台分の駐車場を必ず作りなさい」という附置義務条例があります。大半が機械式駐車場ですが、それによってすでに344万台分の駐車場が存在しています。

しかしながら、我々の受託台数は未だ1万6,000台です。事業を行った肌感覚では、344万台の中には2割程度の空きがあるのではないかと考えています。我々はその2割の中の1万6,000台であり、今行っている事業の延長でも、広大なマーケットが存在していると考えています。

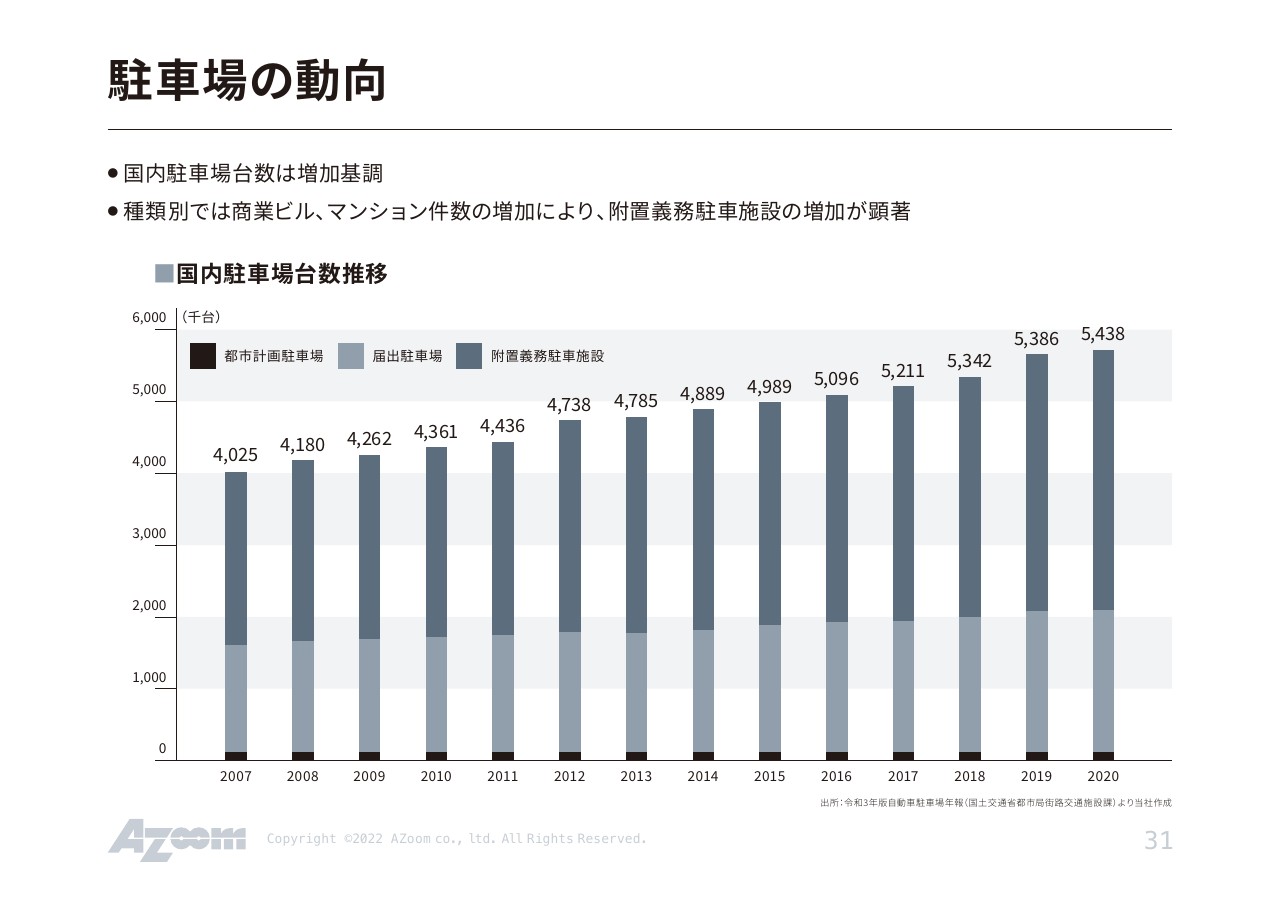

駐車場の動向

国内駐車場の台数推移です。附置義務駐車施設と届出駐車場、都市計画駐車場の合算値ですが、年々伸びています。しかし、車の登録台数は横ばいか、全国的に見るとやや減少傾向にあります。

人口が減っている流れの中、車が減少するのは当たり前ですが、我々がビジネスターゲットとしている空き駐車場では、駐車場が増えて車が減るため、拡大を続けているという認識を持っています。

このように、空き駐車場で困っているオーナーに対し積極的に営業をかけて一括で借り上げ、借り上げたところを「カーパーキング」というポータルサイトを使ってしっかりとリーシングをしていく流れが、今後も加速していくのではないかと考えています。

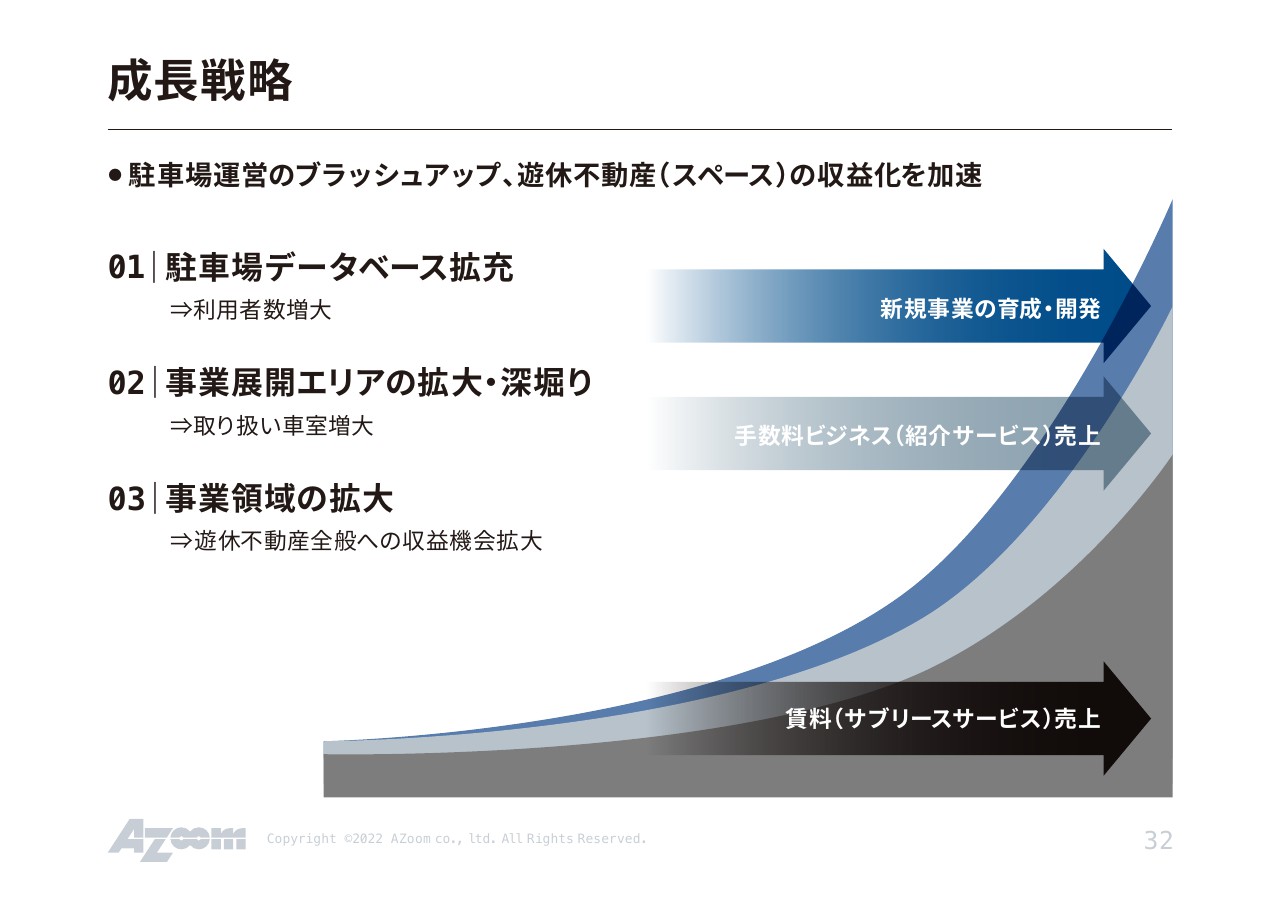

成長戦略

成長戦略は、3つあります。1つ目は、既存のデータベースによりさらに駐車場を仕入れて、日本中どこで調べても我々の駐車場データベースが検索できる状況を作りたいと考えています。

2つ目は、事業展開エリアの拡大・深掘りです。これまで東京偏重の売上高になっていましたが、今後は大阪を含めた地方で深掘りをしていきます。

3つ目は事業領域の拡大により、遊休不動産全般への収益機会の拡大を目指しています。

01|駐車場データベース拡充①

データベースの拡充として、「coconi」というスマホのアプリを自社開発しています。

01|駐車場データベース拡充②

短期で働いていただける全国のクラウドワーカーに対し「このあたりの調査をお願いします」と依頼し、「1件の調査につきいくら払う」といったシステムの運用をすでに開始しています。

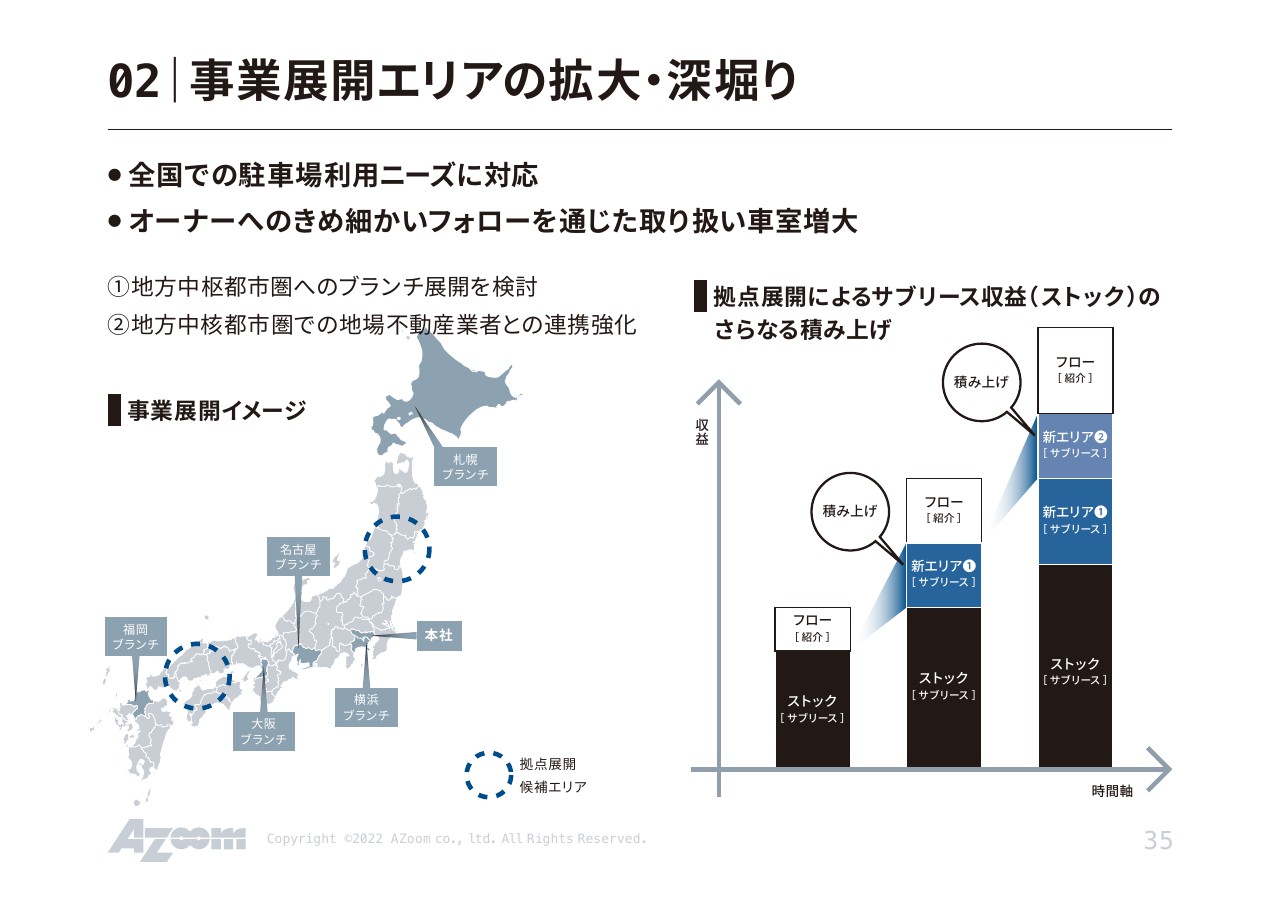

02|事業展開エリアの拡大・深堀り

事業展開エリアの拡大・深掘りについてです。我々の行っているサブリースサービスは、オーナーから一括で借り上げて第三者に転貸しますので、拠点がないと受託は難しい部分があります。ですので、拠点展開をしながら、さらなる深掘りをしていきます。

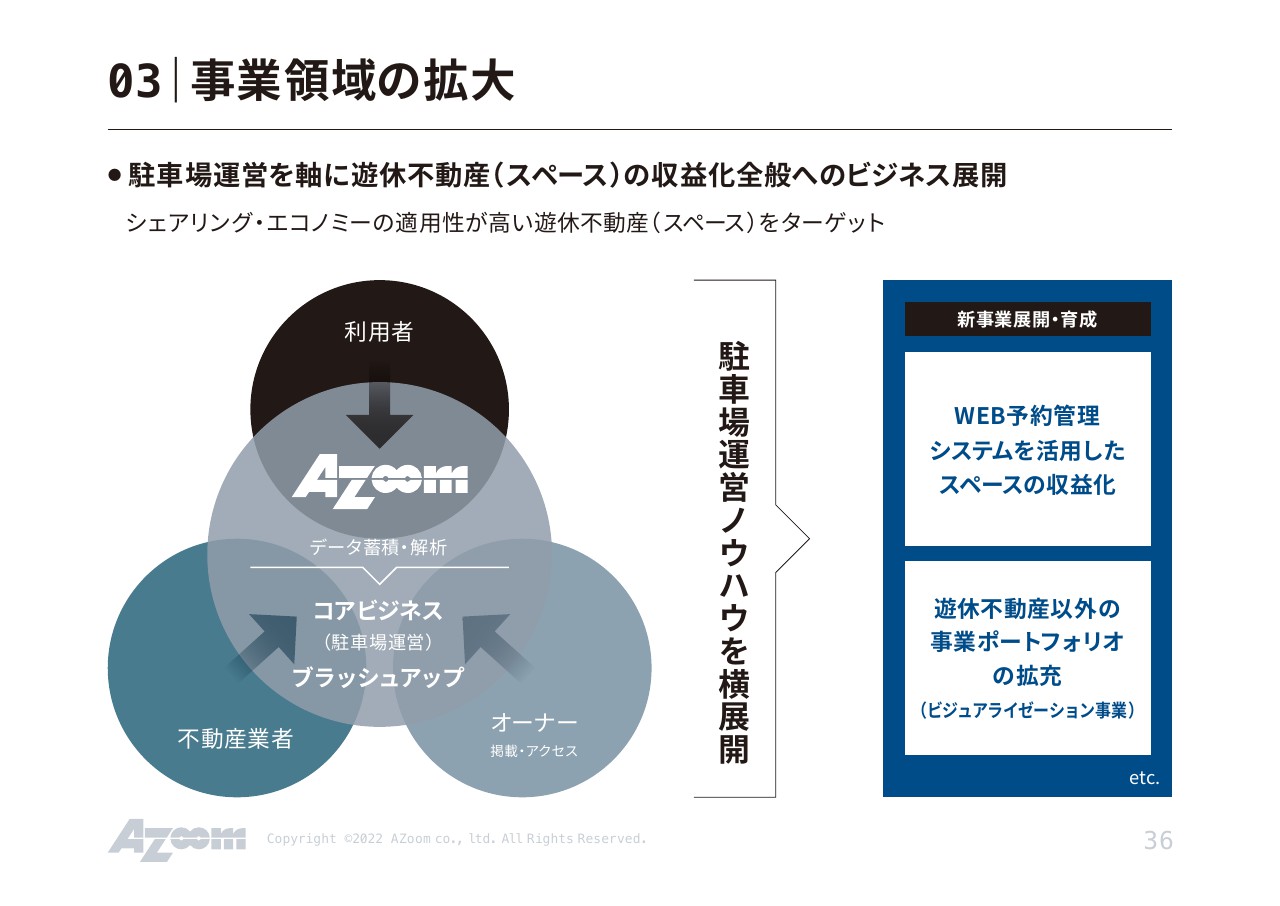

03|事業領域の拡大

事業領域の拡大についてです。我々が使っているシステムは、すべて自社開発していますので、今後は、このノウハウを横展開していこうと考えています。

横展開の1つはスペースです。オフィスの床部分を会議室で運用したり、あるいは別用途で運用するサービスも展開していますので、このような部分でさらに拡大していこうと考えています。

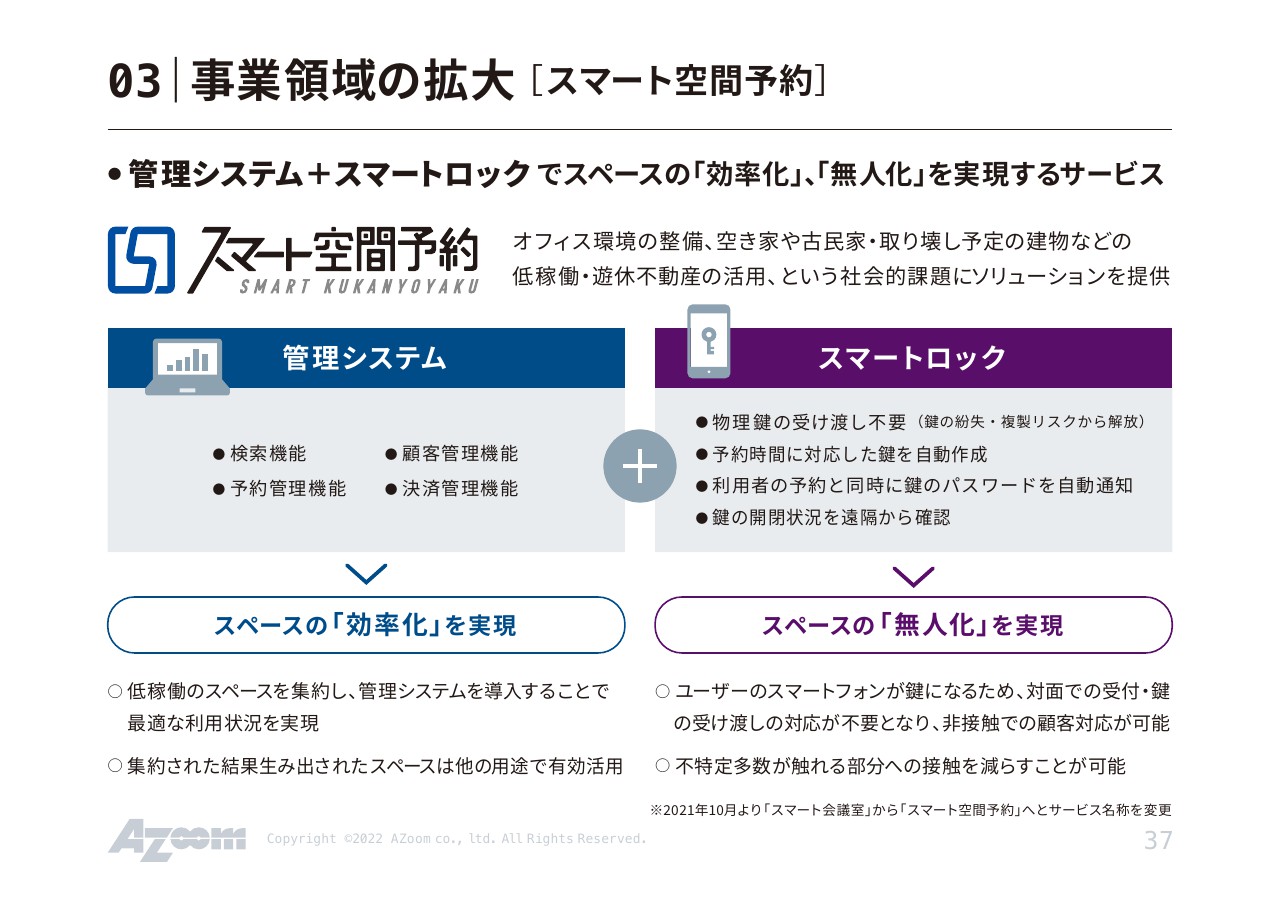

03|事業領域の拡大[スマート空間予約]

事業領域の拡大の1つが、「スマート空間予約」です。管理システムとして、まずは検索機能がありますが、顧客管理・予約管理・決済管理といった管理システムと、スマートロックを組み合わせていますので、スペースを無人で運用することが可能となっています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]①

3年目に入る子会社のCGworksは、不動産の可能性をより視覚的に伝えることを目的としています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]②

スライドに記載している画像はすべてCGで作っています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]③

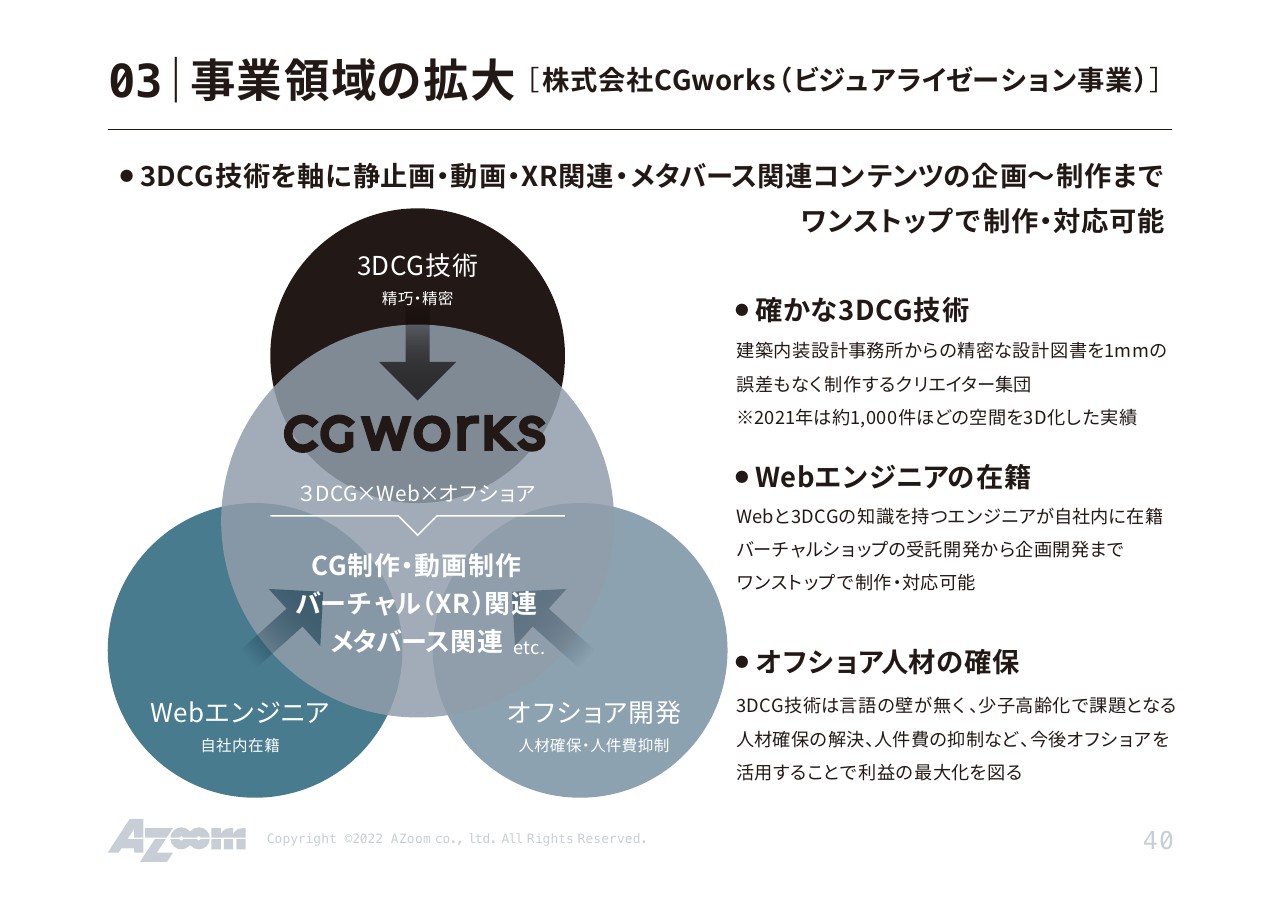

事業領域の拡大として3つの柱があります。3DCGの技術に関しては、非常によいメンバーが集まってきていますので、今後ともシェアを伸ばせるのではないかと考えています。

また、CGの領域は、一般的なWeb領域やエンジニア領域とは別枠ですが、Webエンジニアも在籍し、3DCGとWebを組み合わせた可能性について、新たな可能性を探っているところです。

さらに、オフショア人材の確保について、アズーム本体でもベトナムでエンジニアの会社を作っていますが、同様に、ベトナムでも3DのCGを作るエンジニアを確保していますので、今後の価格競争力につながると考えています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]④

スライドには、オフショア先のベトナムのメンバーの写真を記載しています。日本の5分の1程度の人件費で、主にCG業務の元となる3Dのモデリングを行っています。3Dのモデリング部分については、最終的な完成形にそれほど影響がないため、製作費は安価に抑えたほうがよいと考えています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]⑤

CGworksは創業から3年目の会社ですが、43ページの写真のように、三越伊勢丹の仕事もしています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]⑥

ワコールなど、大きなナショナルクライアントの仕事を多く抱えています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]⑦

3DCGやバーチャル空間といったコンテンツをきちんと作れる企業は少ないため、さらに伸ばしていけるのではないかと考えています。

03|事業領域の拡大[AZOOM VIETNAM INC.]

スライドの写真はAZOOM VIETNAMで、ハノイを拠点にアズーム本体のシステム開発を行っています。

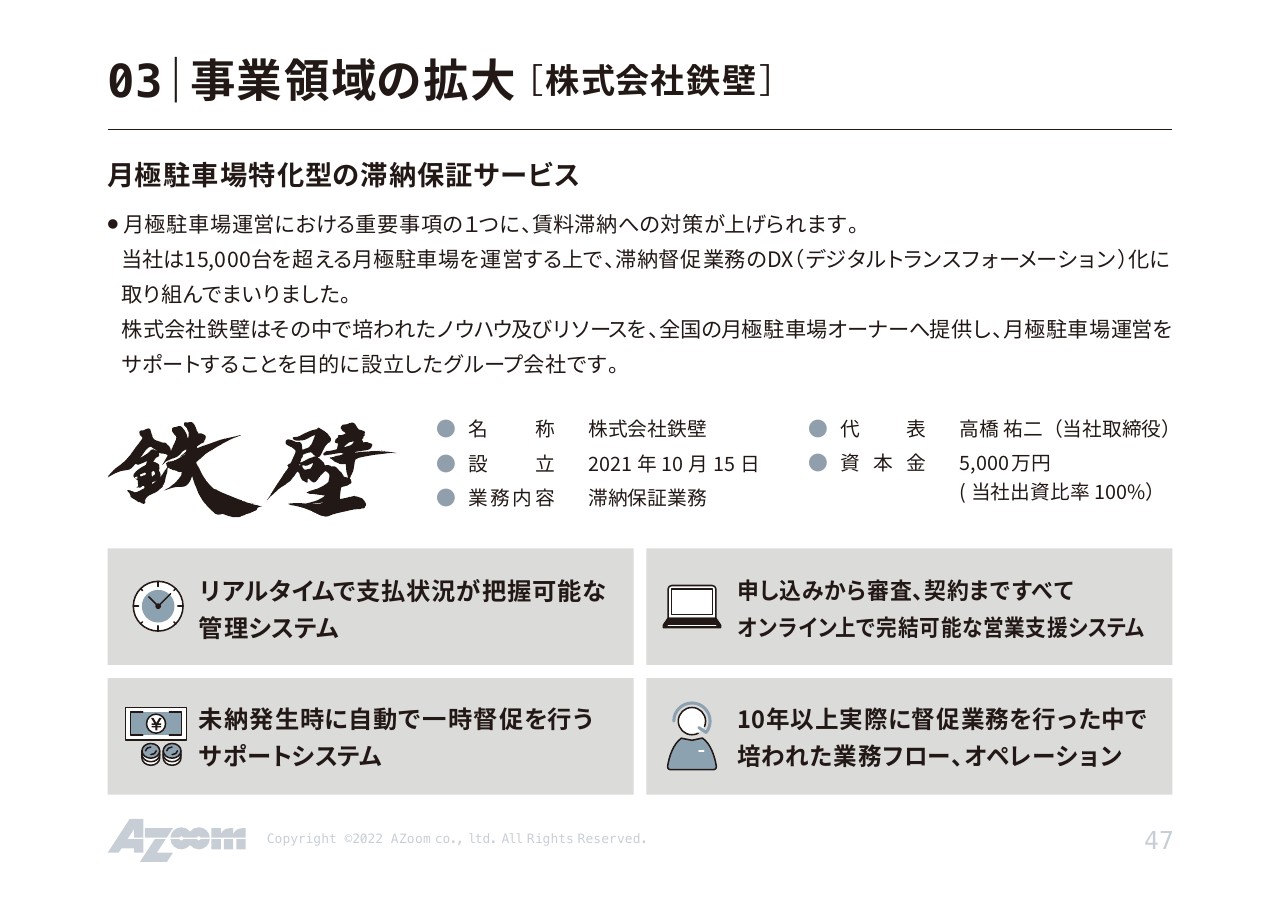

03|事業領域の拡大[株式会社鉄壁]①

事業領域の拡大として、鉄壁という会社を作りました。現在、賃貸住宅を借りるとなると、保証会社必須という条件の住宅が非常に増えています。しかし、今の時代では民法上、連帯保証人を立て連帯保証人に訴追することはそぐわなくなっています。

そのような意味で、今後は駐車場も保証金や連帯保証人という意味ではなく、純粋に滞納保証として、サービスが伸びていくのではないかと考えています。

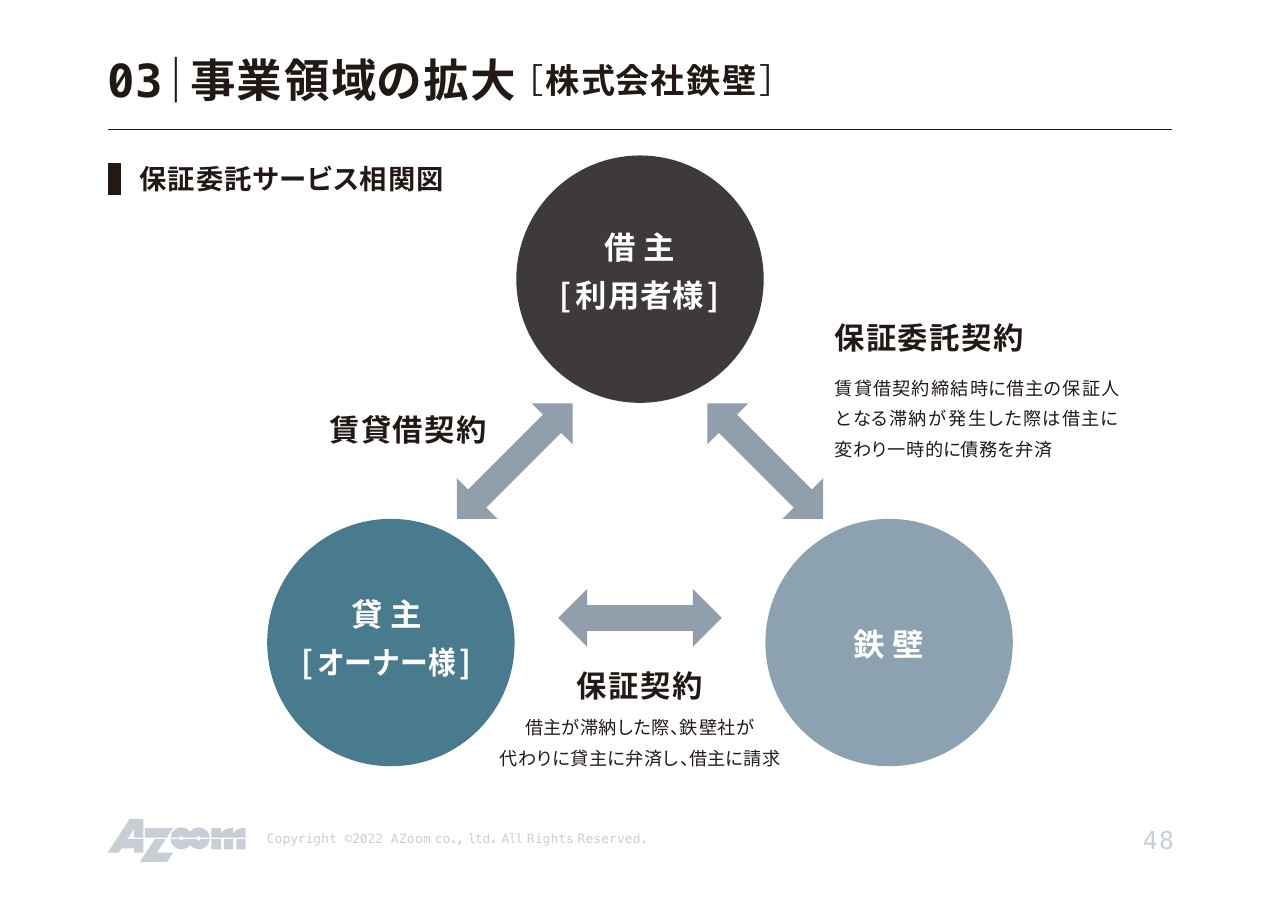

03|事業領域の拡大[株式会社鉄壁]②

鉄壁の事業概要です。保証委託サービス相関図を記載していますが、貸主と借主の間に我々が保証委託契約で入るかたちです。借主が滞納した場合は、我々が貸主に弁済し、借主に請求する流れとなっています。

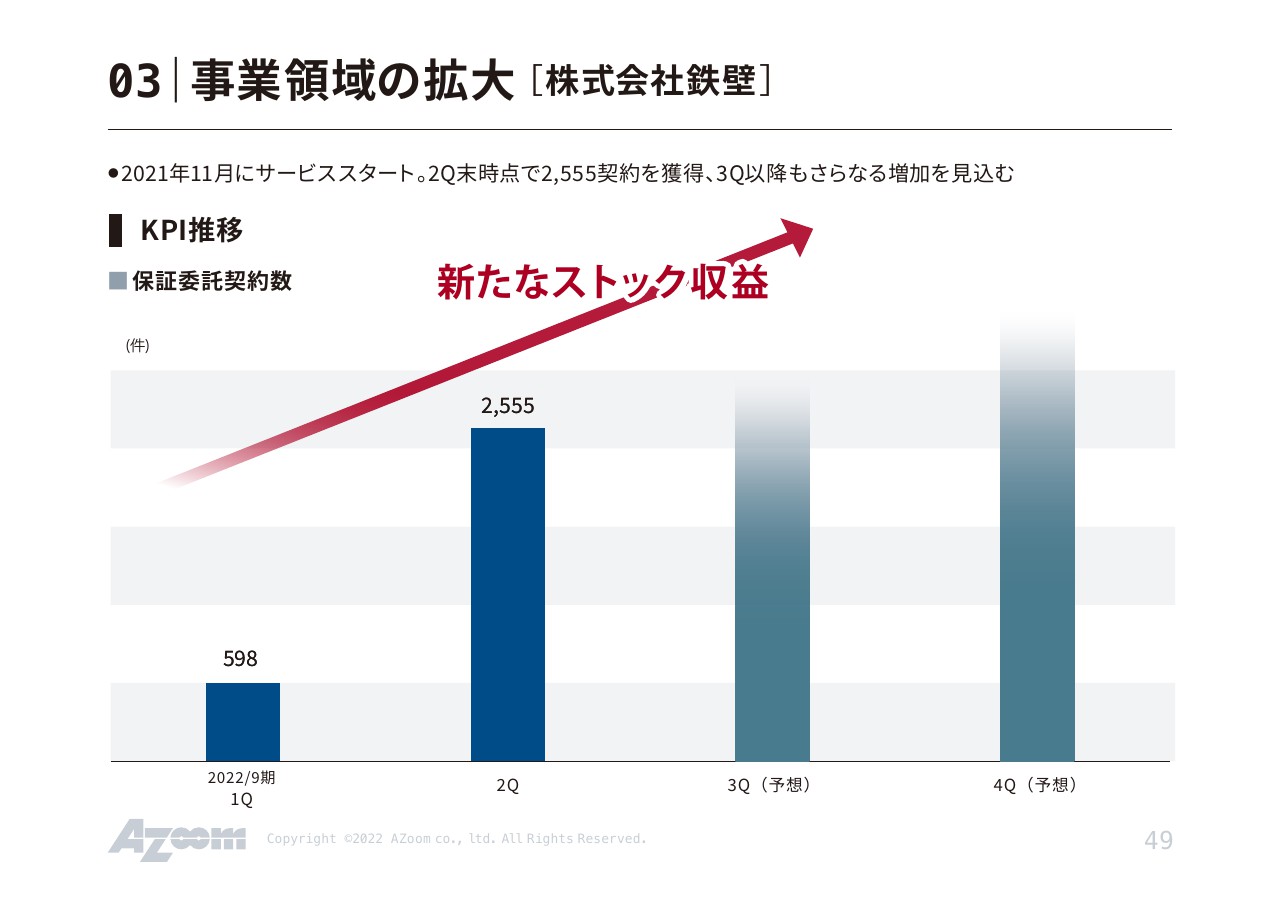

03|事業領域の拡大[株式会社鉄壁]③

鉄壁では昨年11月にサービスをスタートしました。まだ半年経っていませんが、現時点で2,555契約を獲得し、新たなストック収益になるのではないかと考えています。

我々はすでに1万5,000台程度のユーザーを管理しているため、滞納督促などのフローには慣れています。その切り出しの事業となりますので、非常に手堅い収益として事業展開できると考えています。

ESGの取り組み①

ESGの取り組みについてはこれまではあまり行っておらず、今まさに始めたところです。

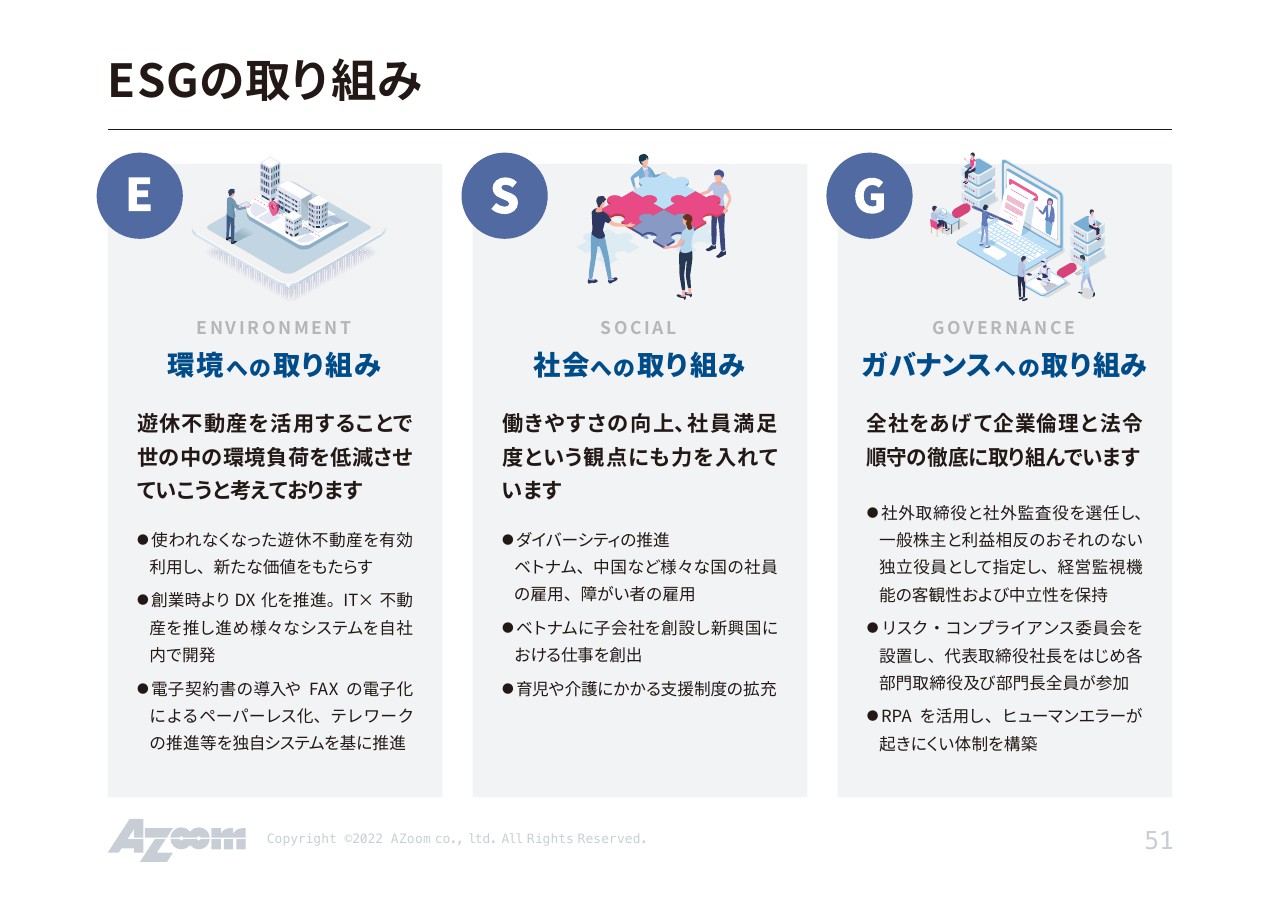

ESGの取り組み②

根本的に、我々の事業は遊休不動産を活用するところにありますので、いわゆるスクラップ&ビルドのような、壊して作り直すものとは真逆の考えで、今あるものを収益化することが事業の大きな目的です。その事業を進めていくことが、結果的に環境負荷を低減していくと考えており、引き続き推進していこうと考えています。

社会への取り組みの「S」に関しては、基本的にはダイバーシティの推進に重点を置いています。

ガバナンスへの取り組みについても、社外取締役・社外監査役を選任し、一般株主と利益相反のない独立役員として指定して、経営監視機能の客観性および中立性を保持しています。全般的にシステムを自社で作れる強みを活かし、ガバナンスにおいても不正が起きないシステムの構築等を行っていますので、このような部分にしっかりと力を割いていきます。

株主還元について

株主還元ですが、昨期は初めて1株あたり20円の配当を行いました。今期は1株あたり30円、配当性向は16.2パーセントを想定しています。

質疑応答:空き駐車場の借り上げについて

「空き駐車場の借り上げについて、今期の実績として東京都内、地方でそれぞれ何台分伸びたのでしょうか?」というご質問です。

対外的に台数ベースでの発表はしていませんが、7割、8割方が東京で、それ以外の2割、3割方が地方の受託です。今期は全体として、3,000台前後の伸びを実現できるのではないかと考えています。

質疑応答:営業利益上振れ分について

「営業利益上振れ分について、下期に投資を追加するシステム投資は遊休不動産、ビジュアライゼーション事業のどちらが対象になるのでしょうか?」というご質問です。

今回の投資分についてはメインが遊休不動産事業で、特に駐車場部分の投資に振り向ける予定です。

先ほどもお伝えしましたが、いろいろなジャンルでDX化が進んでいます。駐車場においてもDXを前面に押し出したベンチャー企業が出てきており、相当な資金調達をしています。我々もその流れに乗り遅れないように、しっかりとシステムを作り上げ、負けないようにしていきたいと考えています。

ビジュアライゼーション事業では、しばらく大きな利益を出すつもりはなく、本体で稼げるようであれば、その超過分をすべて投資に当てようと考えています。したがって、地産地消というたとえが正しいかわかりませんが、ビジュアライゼーション事業の利益をそのまま投資していこうと考えています。

質疑応答:システム投資、営業利益率、稼働率について

「通期予想を増額しなかった理由にシステム投資の増加がありましたが、具体的にどの程度増やしますか? また、人員増やサブリース台数の拡大加速も影響しますか?」「中期的に営業利益率20パーセントへの引き上げが可能ということですが、サブリースサービスのみで粗利率や営業利益率の引き上げる余地はどの程度ありますか?」「稼働率のさらなる引き上げによる利益率も見込めるでしょうか?」というご質問です。

上期の売上高は3億3,500万円の予想でそれを超過していますので、予定していた営業利益であれば、単純計算で大体1億前後の投資予算があるのではないかと考えています。

また、人員増については通期で織り込んでいました。したがって、期初の方向性で予定どおり進めますが、投資の大半はシステム投資になるだろうと考えています。

営業利益率20パーセントへの引き上げについてです。やはりスケールを取ることで、あらゆる部分が効率化されている部分があり、おのずと営業利益率が向上していきます。また、現在の稼働率は92.5パーセントですが、新規の受託については稼働率がゼロから始まることになります。

現在は約1万6,000台を受託していますが、例えば、年に3,000台を取ると新規の割合がかなり高くなり、これを埋めながら92パーセントを維持しているのが現状です。反対に、新規受託のペースが鈍ると稼働率が上がります。

例えば、稼働率が1パーセント上がると、その1パーセント分がすべて営業利益になります。微小な差ですが、営業利益率の引き上げに大きな効果があると考えています。したがって営業利益率20パーセントは、我々の視界に入っている数字です。

質疑応答:売上が上振れた理由について

「ストックビジネスが中心で、売上については当初の想定でといった趣旨のお話があったと思います。実際には、当初の売上高28億円に対して30億円の着地ですので、数字的にはコストコントロールよりも、さらに売上が上振れたように見えます。稼働率は92パーセントで横ばいのため、売上が上振れた理由は、想定を大きく上回る案件の獲得によるものでしょうか?」というご質問です。

着地について中間の数字より2億円上回りましたが、これについては子会社のCGworksが当時はすごく弱めに数字を引いていたことが関係しています。また、中間での売上高8,500万円の寄与分がもちろんあります。

第1四半期は大きな案件の受託がありました。第1四半期に受託しているため、第2四半期は3ヶ月フルに売上に寄与していることになります。

3月は手数料が上振れしましたが、予算で作っていた数字よりも上振れたのが要因です。同様に、人員については、採用の間口を少し狭めているところもあり、想定どおりに採用できませんでした。

もちろん売上増の効果もありますが、コストコントロールを加味し、利益が伸びたということです。

質疑応答:上期における営業利益率と今後の展望について

「上期の営業利益率はやや出過ぎとのコメントがありましたが、その理由と背景を教えてください。また、将来の営業利益率は20パーセント超えまで伸びるとのことですが、それは何年後の目標に設定しているのでしょうか?」というご質問です。

そもそも我々は、中間で12パーセントの営業利益を想定していました。それを踏まえると14パーセントの着地というのは少し出過ぎといった感想です。しかし、必要な投資をしっかり行いながら、通期で調整していこうと考えています。

また、営業利益率についてですが、実は実現させようと思えばいつでもできてしまいます。新規の受託を止めてしまえば稼働が限りなく100パーセントに近づくため、営業利益率は20パーセントを超えることができます。しかし、このような数字を一番の目的にはしていません。

売上高・利益の絶対額を伸ばしながら、営業利益率も視野に入れ、数字を上げていこうと考えています。したがって、このまま売上が伸びていけば、ここ数年の営業利益率はだんだん増加していきます。

2019年の営業利益率は3.4パーセントでへこみすぎですが、5.9パーセント、10.2パーセント、13.3パーセントと向上させようと考えています。しかしながら、営業利益率の向上よりも、売上・利益額を向上させることを重視しています。

質疑応答:新たな事業展開について

「駐車場借り上げに関して、新たに事業展開を検討している地方はありますか?」というご質問です。

現状、我々が展開しているところでも、まだまだ掘り尽くせていないといった感覚がありますので、まずはその部分で結果を出すことに注力したいと思います。

質疑応答: ARR12.1パーセント上昇について

「第1四半期から第2四半期にかけてARRが12.1パーセントも上昇した理由を教えてください」というご質問です。

これは先ほど中間決算における利益の上振れ要因のところでもお伝えしましたが、第1四半期に非常に大きな案件の受託があり、それが第2四半期にも寄与しています。また、ARRの数字はサブリースサービスの売上で、手数料を含んだ数字を12倍したものです。

2月の終わりから3月にかけての繁忙期に上振れする手数料が伸びたというところが、ARRの増加につながっています。

したがって、純粋にそのサブリースサービスの中から手数料を抜くと、普段より少しよいくらいだと考えています。一方で、第1四半期に大きな案件を獲得しているため、賃料のみで底上げができているというのも事実です。

質疑応答:競合との環境の変化について

「受託が順調な背景と、受託する上での競合との環境変化は生じていませんか?」というご質問です。

受託については非常に順調で、背景にあるのが競争力です。つまり、保証賃料の競争力が高いと考えています。我々は「カーパーキング」で多くの集客ができるため、集客分の稼働の高さ等でオーナーに還元することができます。

そのような意味では、競合他社より高い保証賃料を比較的実現しやすく、順調に推移しています。

質疑応答:高稼働率の維持について

「高稼働率を維持できている背景を教えてください。また、登録台数減少の影響が出ていませんか?」というご質問です。

車の登録台数が減っていくのと同時に、EC化比率はどんどん上がっていっています。これまでは街の看板を見て問い合わせていたような方や、不動産屋で駐車場の有無を聞いていたような方が、インターネット上でのやりとりにシフトしています。

したがって、車の台数は減っているものの、オンラインでの問い合わせが非常に増えているため、高い稼働率を維持できているということです。これは、インターネット上でのシェアが高いところが大きく影響していると考えています。

質疑応答:賃料差額分の変動リスクについて

「賃料収入とオーナーへの賃料差額分の変動リスクは生じていませんか?」というご質問です。

よくあるケースがオーナーチェンジです。物件のオーナーが変わるタイミングで、保証賃料を上げてほしいと要望されることがあります。我々も13期目に入り、若いメンバーが多いとはいえ、営業の熟練度は高まっています。

以前は、交渉の中で価格を下げてしまう担当者も多かったのですが、現在はフェアなプライスでリーシングできるようになってきています。そのような部分で、オーナーの賃上げ要求に対応できるぐらいの能力を手にしているという実感はあります。

質疑応答:大型投資の予定について

「下期は成長投資予定とのことですが、来期も利益が出れば大型投資の予定はありますか?」というご質問です。

我々の考え方として、利益の超過分を投資に回しますが、1年で5億円、または10億円を投資することはありません。現状の売上高・利益を着実に伸ばしながら、中長期的な視野で2年、3年後の売上増を見越した投資を行っていこうと考えています。

来期については、対外発表する数字をきちんと守りながら、その上で事業への投資を進めていきます。

新着ログ

「不動産業」のログ