CCT、通期決算は前期比で大幅な増収増益 DX支援・IT人材調達支援いずれも順調に推移

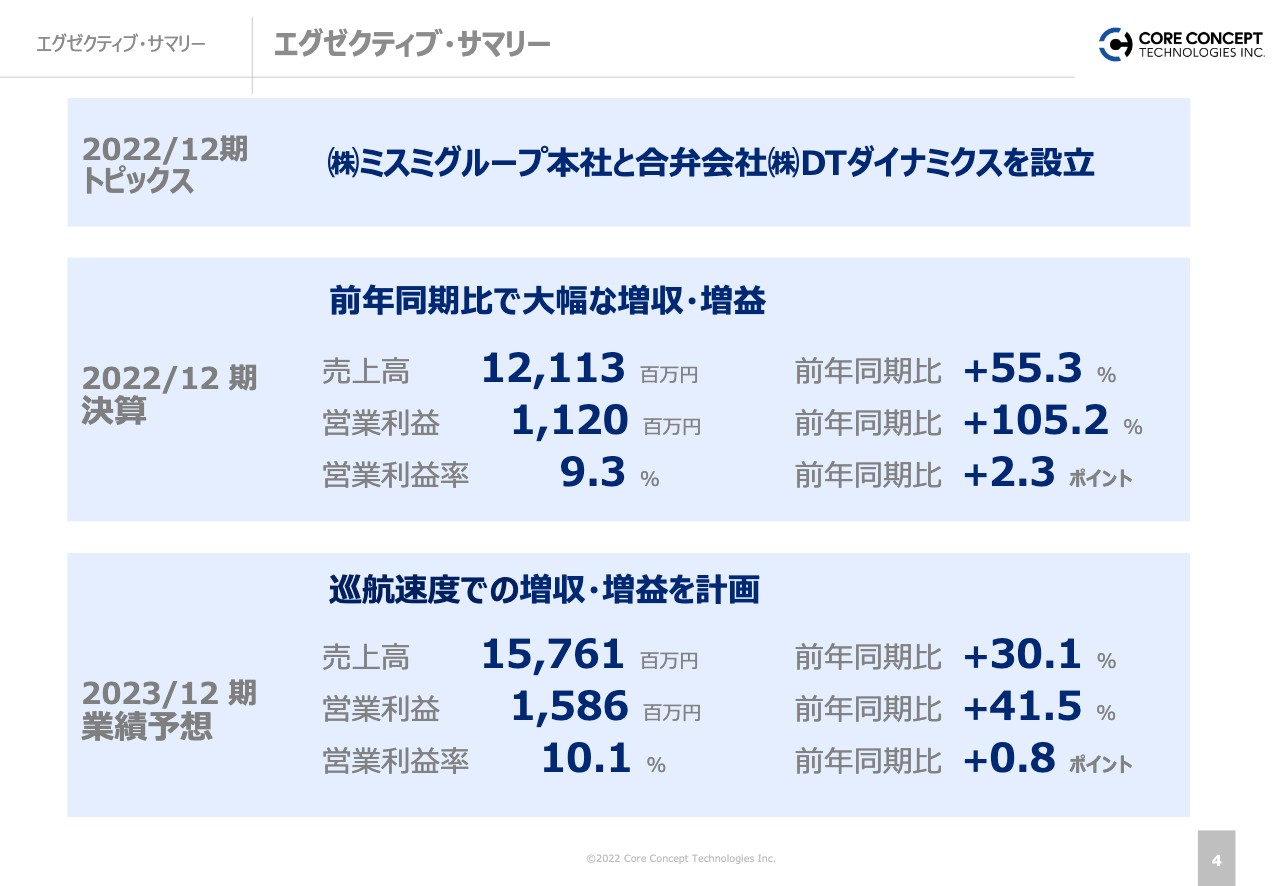

エグゼクティブ・サマリー

金子武史氏(以下、金子):エグゼクティブ・サマリーです。2022年12月期の大きなトピックスとして、ミスミグループ本社とDTダイナミクスという合弁会社を設立しました。ミスミグループ本社の代表的なサービスである「meviy(メビー)」を、より高速に世界展開していきます。当社の技術を最大限活用し、両社で手を組んでDXを代表するような事例を日本から海外に展開していきます。

2022年12月期決算は前年同期比で大幅な増収増益となり、お客さまにも非常に恵まれてよい結果を出すことができました。

2023年12月期の業績予想は、売上高は前年同期比30.1パーセント増、営業利益は前年同期比41.5パーセント増、営業利益率は10パーセントを超えてくる計画です。

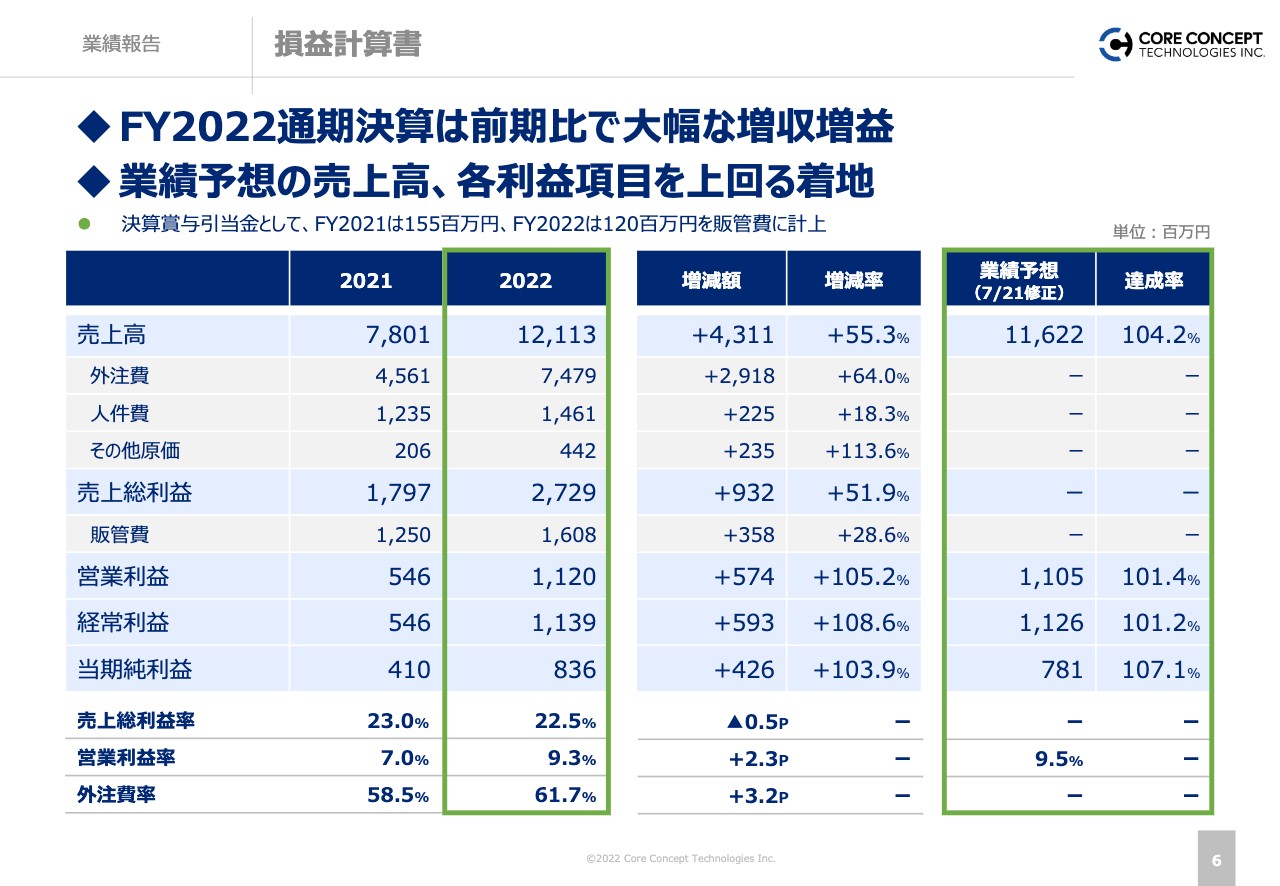

損益計算書

2022年12月期の業績報告です。2022年12月期の通期決算は、前期比で大幅な増収増益となりました。業績予想の各項目について、それぞれ業績予想を超える達成率となりました。

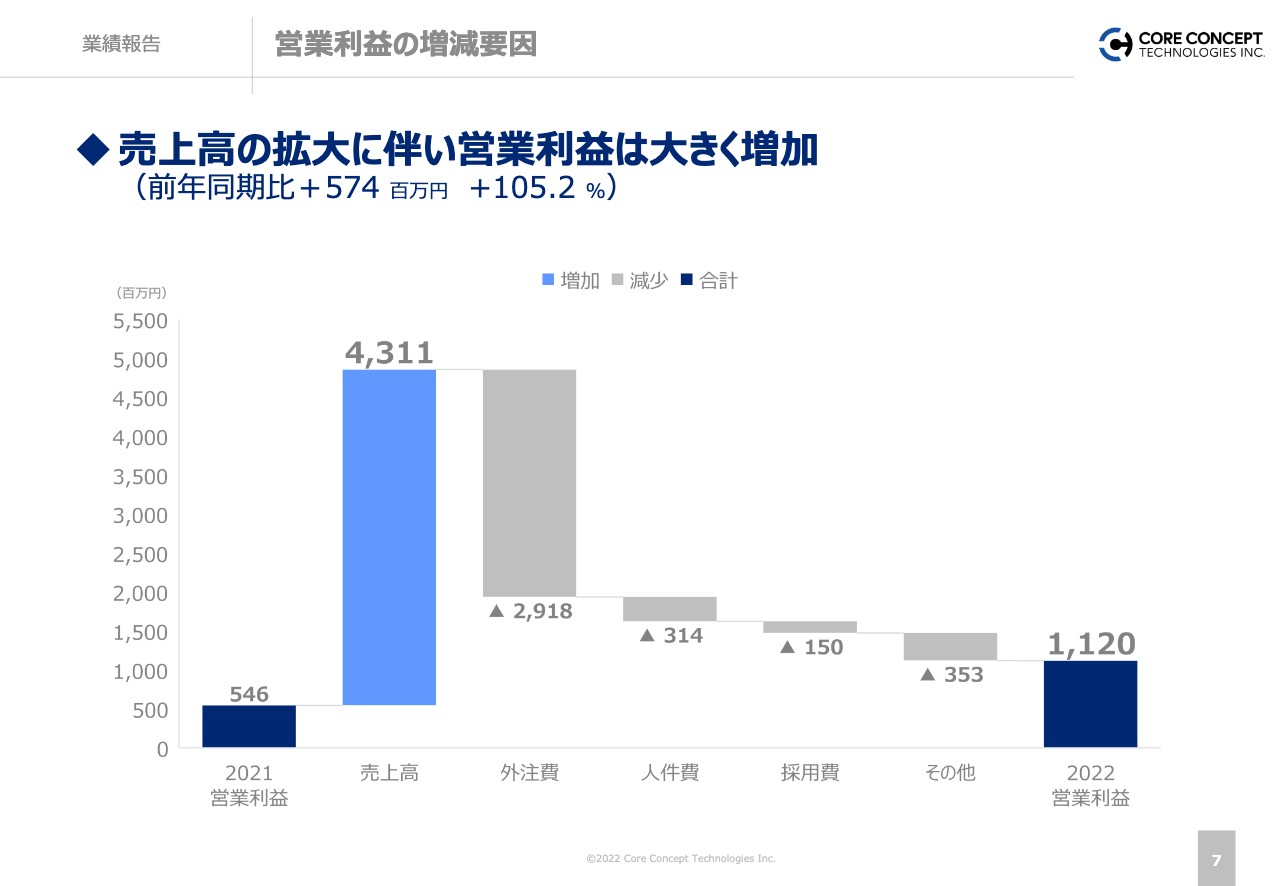

営業利益の増減要因

営業利益の増減要因です。2021年12月期の営業利益に対し、2022年12月期の営業利益は倍以上の増加となっています。内訳はスライドに記載のとおりです。

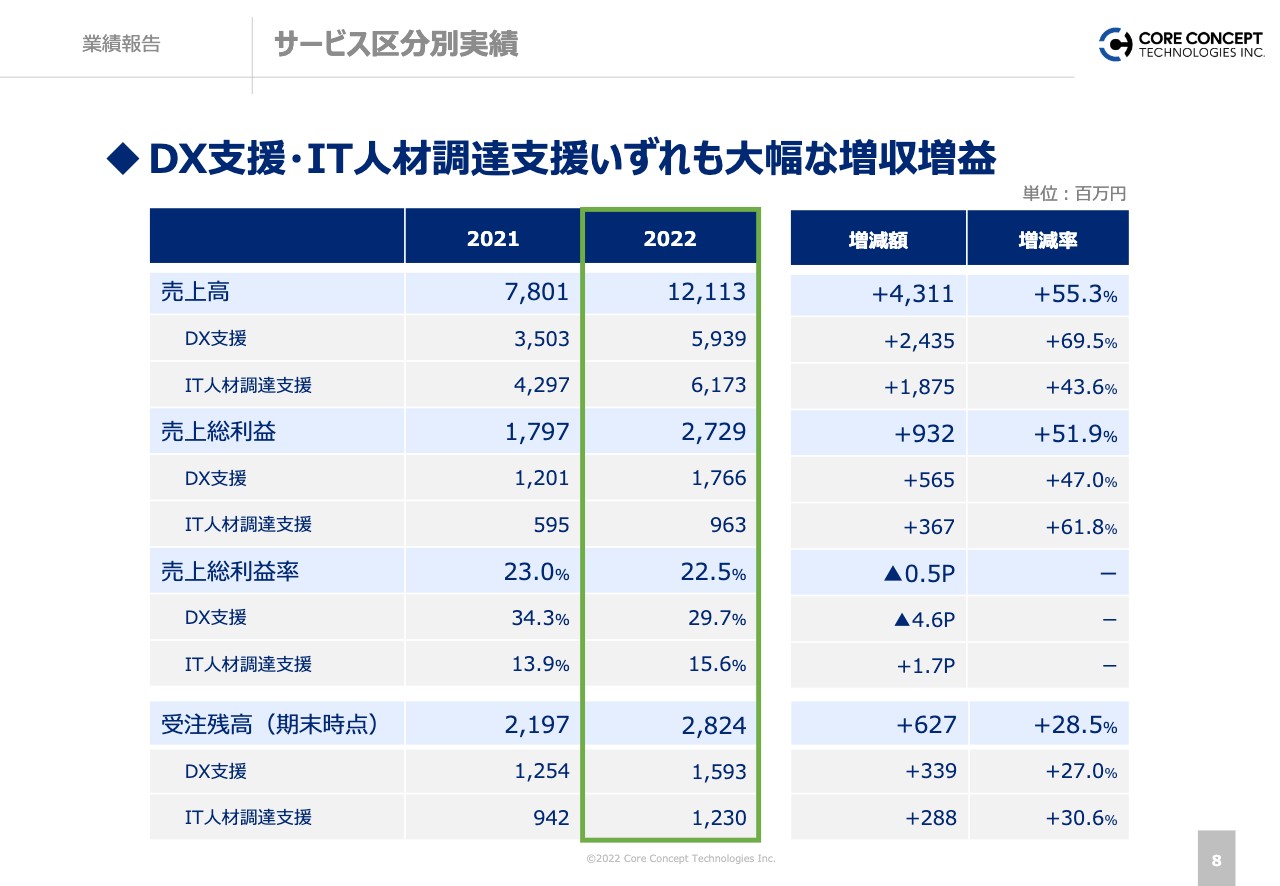

サービス区分別実績

サービス区分別実績です。DX支援およびIT人材調達支援の2事業いずれも順調で、大幅な増収増益となりました。後ほどの説明でも触れますが、DX支援の粗利率は2021年12月期より下がっています。

主な要因は、売上高成長に伴う外注費の増加です。2022年12月期は当社の計画以上にお客さまに恵まれ、その仕事をきちんとデリバリーする際にプロパー社員のみでは足りず、協力会社にご協力いただいています。その外注費が予定よりだいぶかかっており、売上総利益率が低下しました。

ただし、これは新しい成長に向けて意欲的に仕事を取っている証でもあるため、ネガティブな事象ではありません。

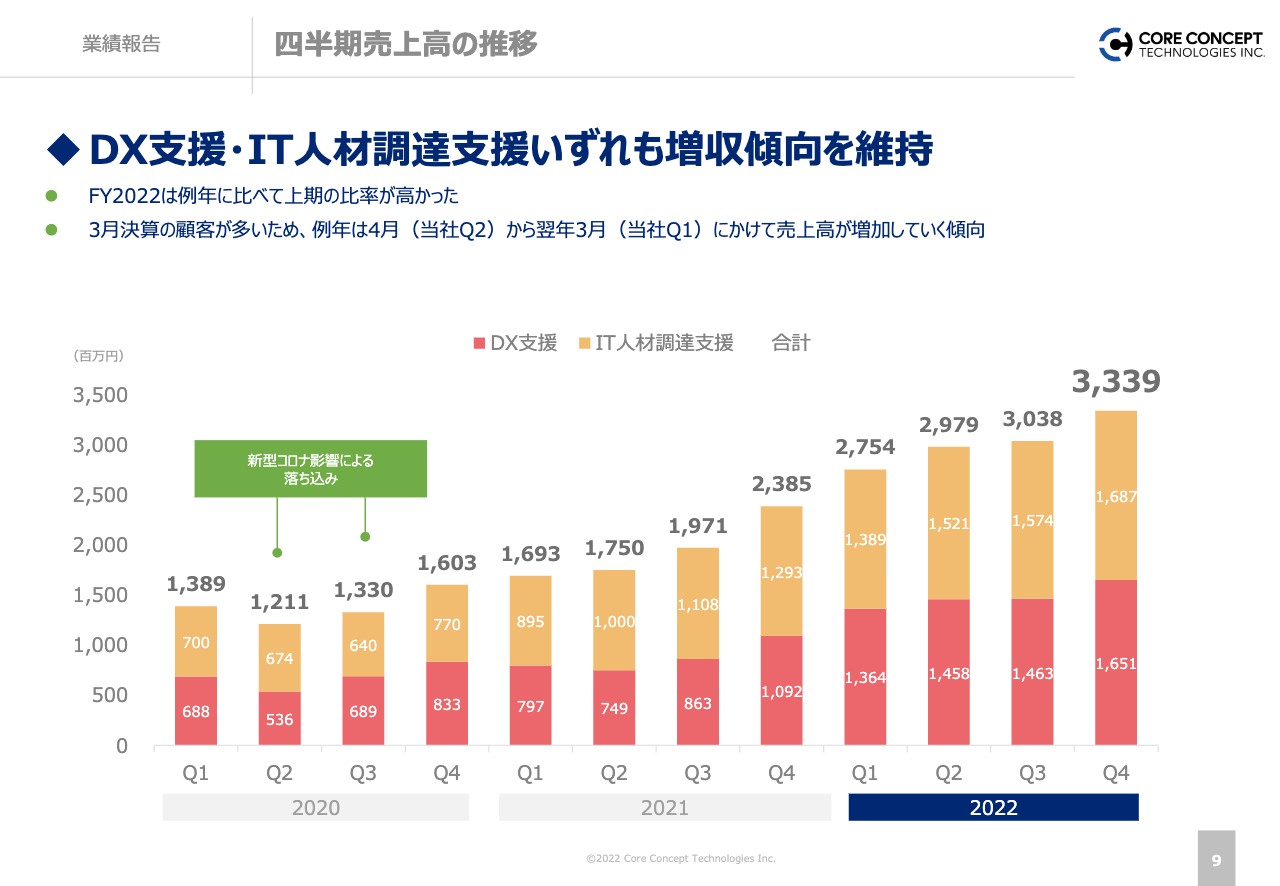

四半期売上高の推移

四半期売上高の推移です。第4四半期は毎年非常に好調ですが、2022年12月期第4四半期も前年同期比で40パーセント増と非常に好調でした。

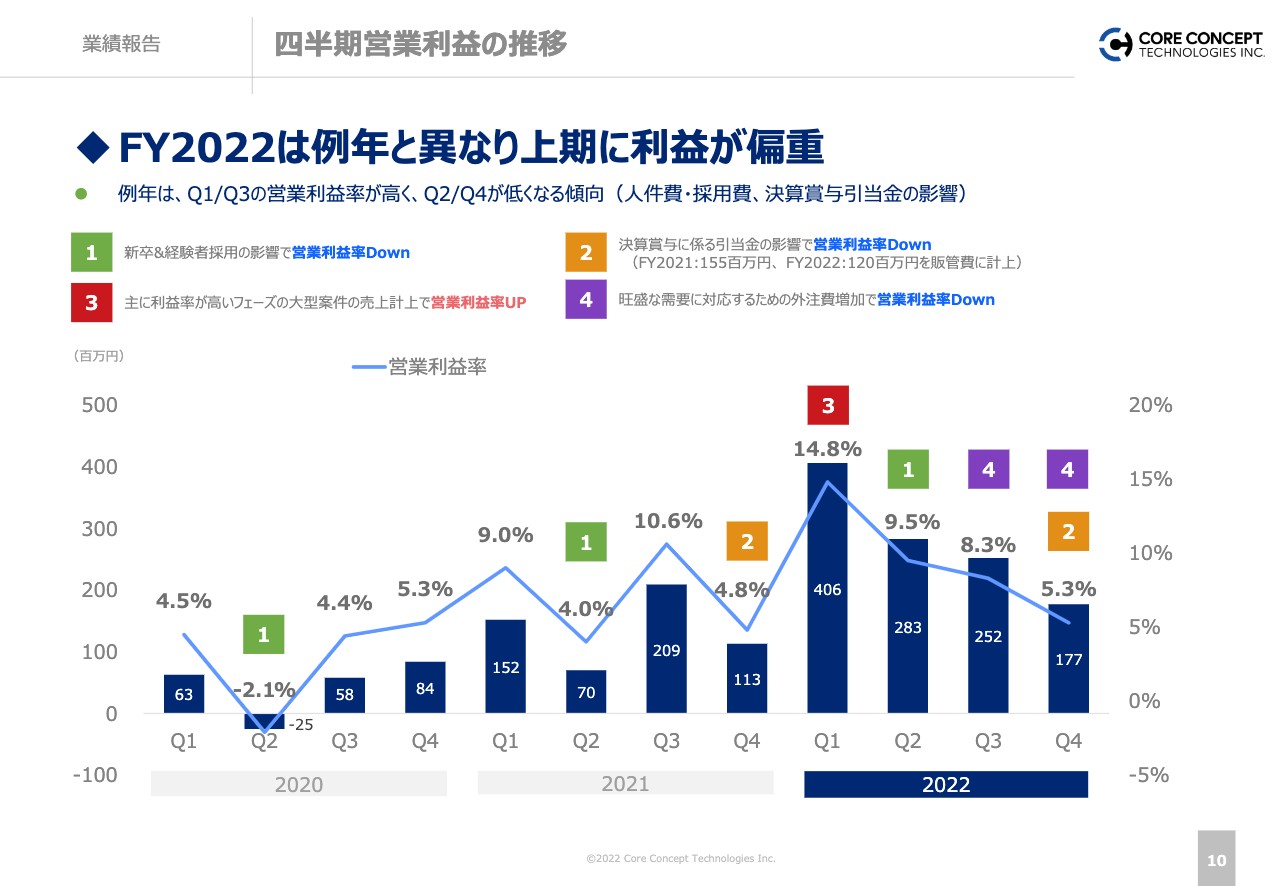

四半期営業利益の推移

四半期営業利益の推移です。営業利益はスライドのとおり四半期ごとに凸凹する傾向があります。第4四半期には、業績の計画を超えた分から一定の割合を決算賞与として社員に還元することを前提とした決算賞与引当金を積んでおり、2022年12月期では1.2億円を計上しています。その影響もあり第4四半期は営業利益が少し下がりますが、その他特筆すべきものはありません。

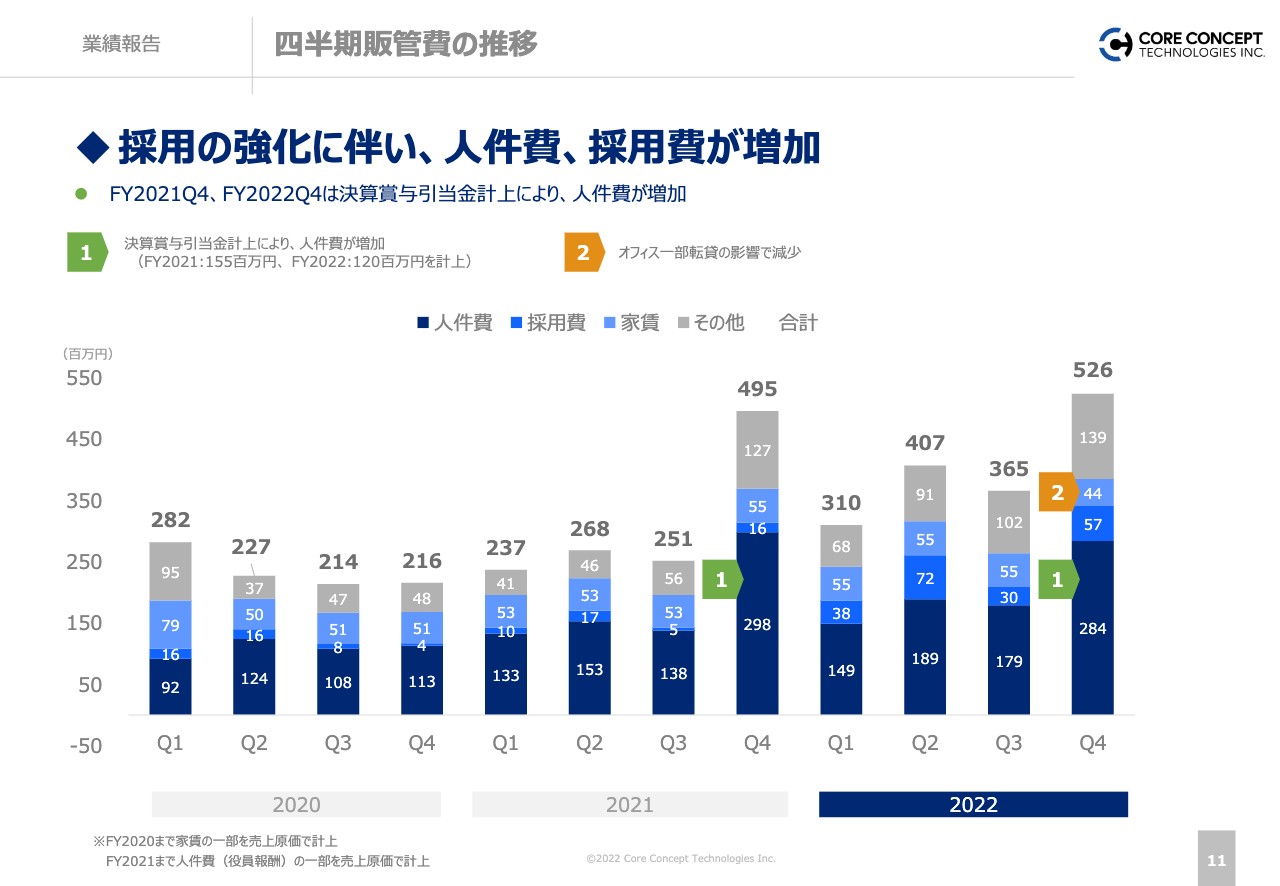

四半期販管費の推移

四半期販管費の推移です。特段大きなトピックスはありませんが、販管費からオフィスの一部転貸による費用が減っています。こちらはミスミグループ本社とDTダイナミクスという合弁会社を設立したことに伴い、当社のオフィスの一部にDTダイナミクスが入ったためです。

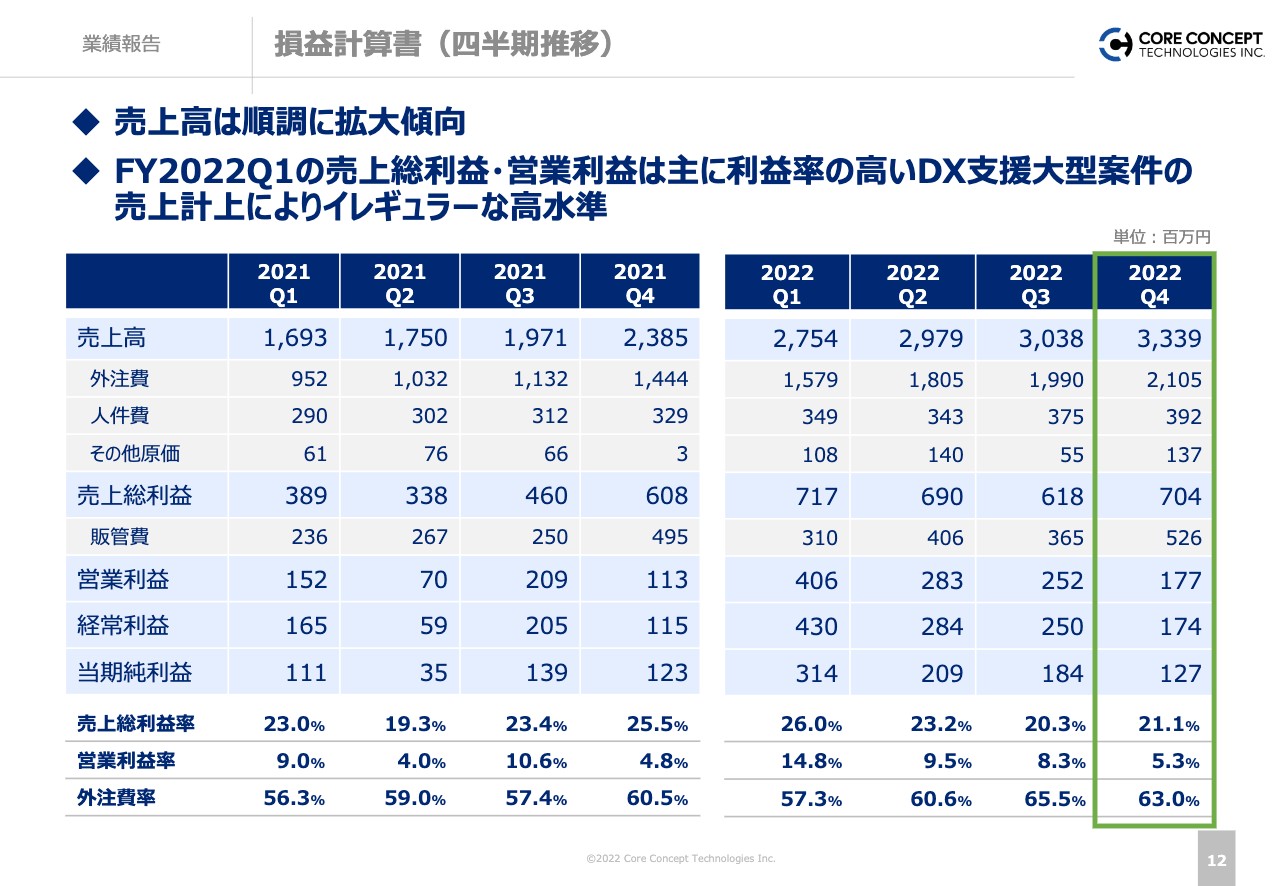

損益計算書(四半期推移)

四半期ごとの損益計算書の推移です。こちらは新しく追加したスライドです。売上高は増加傾向です。また、2022年度第1四半期の営業利益率が非常に高く、14.8パーセントでした。この要因は、ありがたいことにお客さまから非常にご期待いただき、大型案件を受注することができたため、収益性が大きく底上げされています。第2四半期以降は例年どおり順調に推移しており、スライドに記載のとおりです。

サービス区分別実績(四半期推移)

サービス区分別実績の四半期推移です。DXの旺盛な需要を取り込むことで売上高は予定より伸びましたが、2022年度下期はお客さまの期待に応えることを優先した結果、外注費が予定よりかかっており、売上総利益が低水準で推移しました。

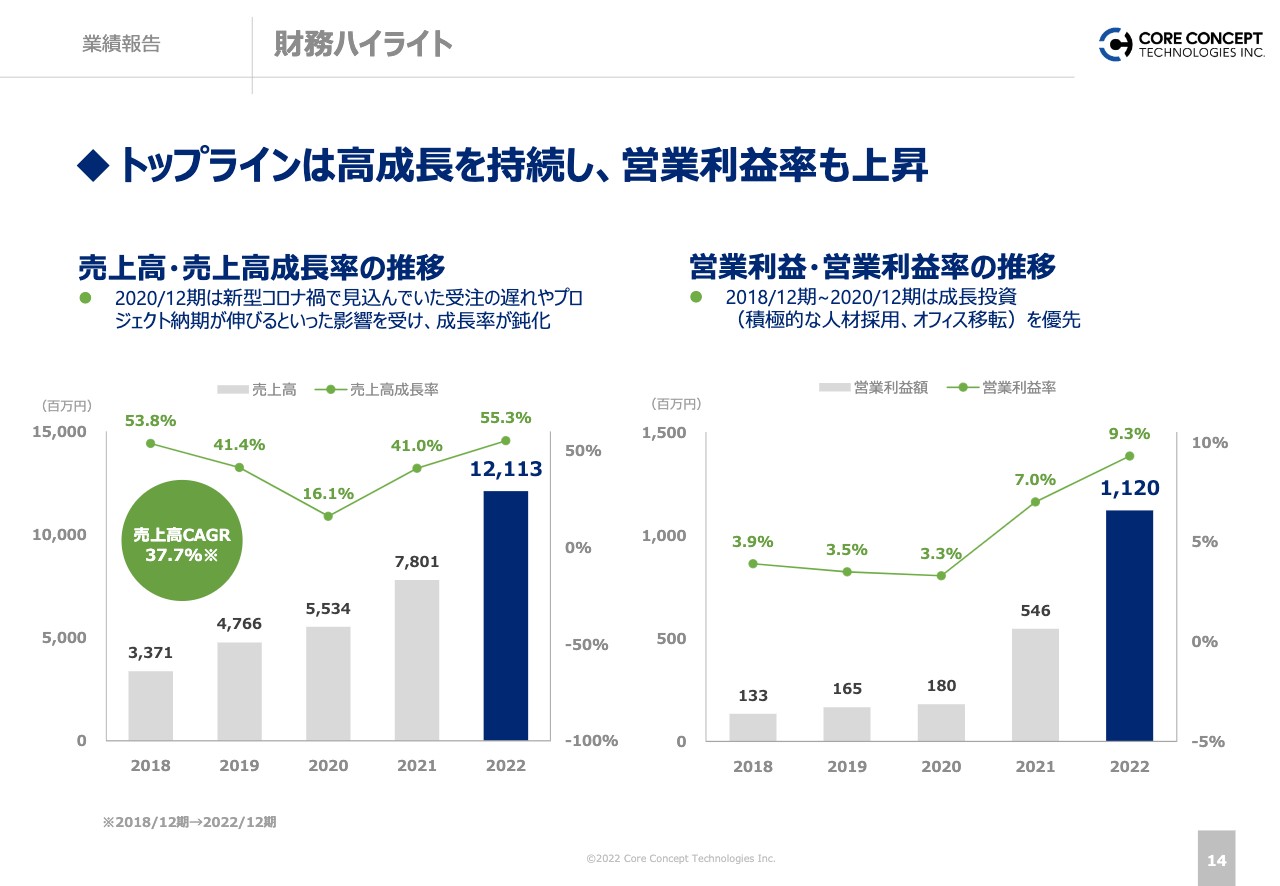

財務ハイライト

財務ハイライトとして、PLについてご説明します。スライド左側が売上高・売上高成長率の推移、右側が営業利益・営業利益率の推移です。2018年12月期から2022年12月期の年平均成長率は37.7パーセントと好調です。2022年12月期は特に好調で、前期比55.3パーセント増の増収となりました。

営業利益率はまもなく10パーセントを超える水準にまで上がってきています。

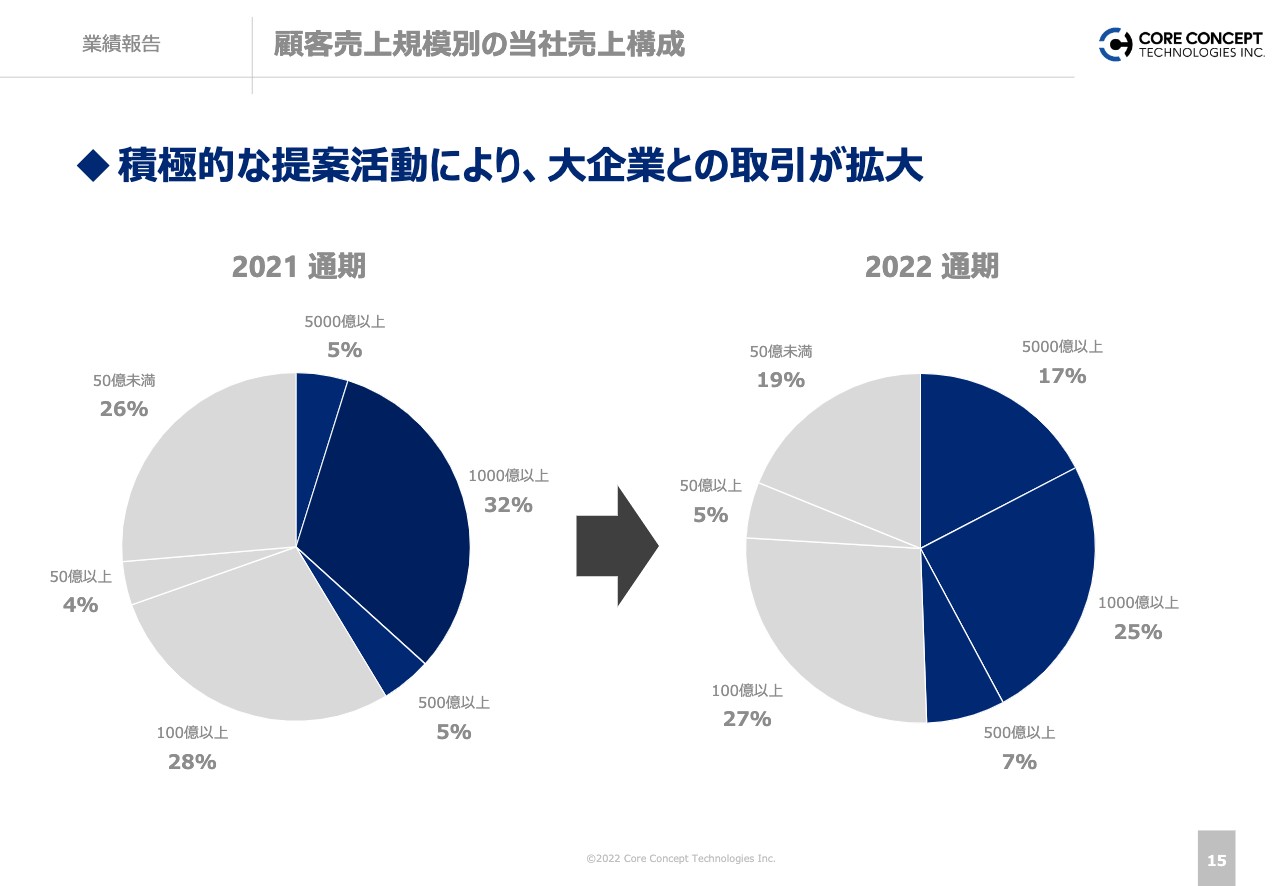

顧客売上規模別の当社売上構成

顧客売上規模別の当社売上構成です。右側のグラフは2022年12月期決算の構成で、年商5,000億円以上のお客さまとの取引が非常に増えており、大企業の旺盛なDX需要に応えることができている状況です。

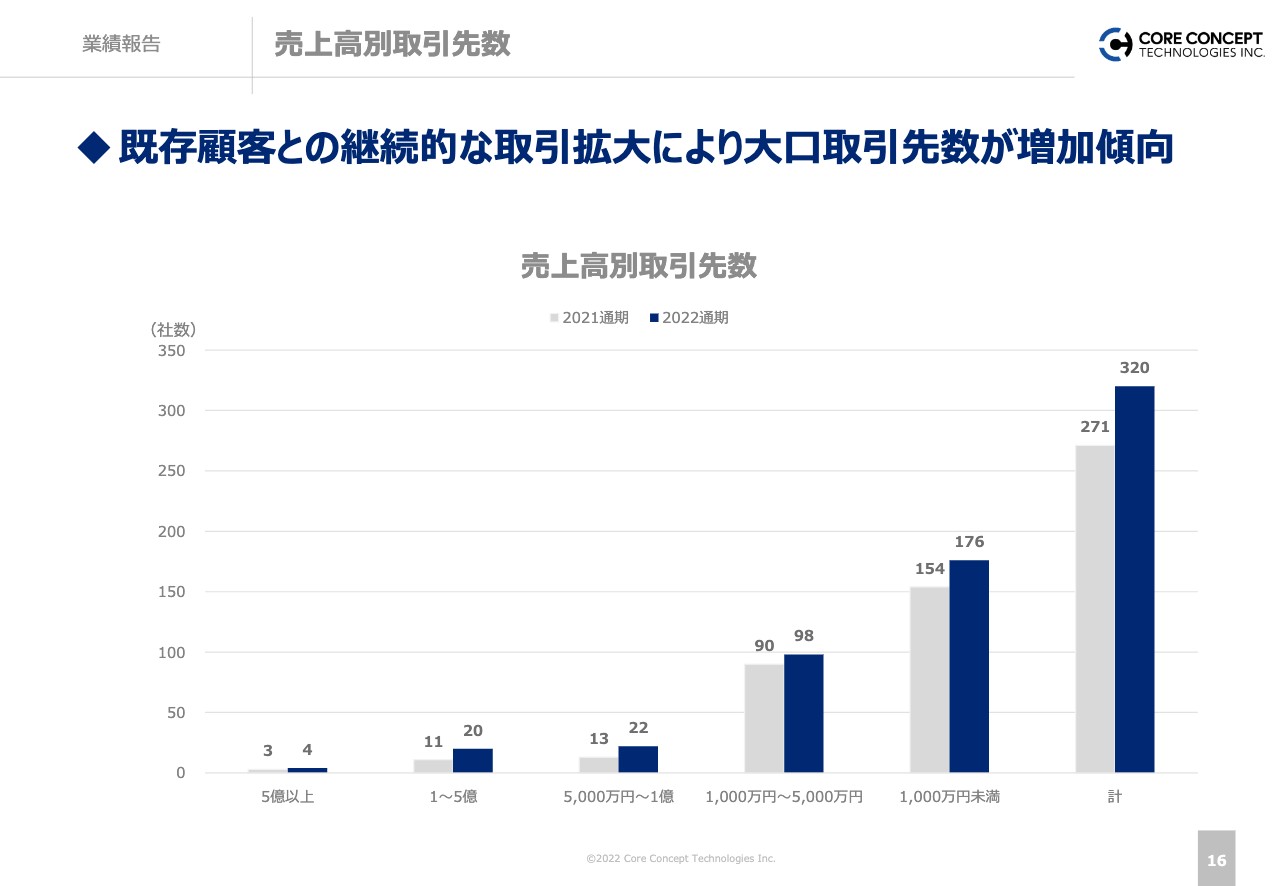

売上高別取引先数

売上高別の取引先数についてです。取引先の社数は全体的に増えています。特に取引金額が年間5億円以上の超大口の得意先が1社増えています。また、1億円から5億円の大口の取引をしている会社は11社から20社に増えています。5,000万円から1億円の取引先も13社から22社にまで増えています。全体としては、大口の取引をしている得意先が堅調に増えている状況です。

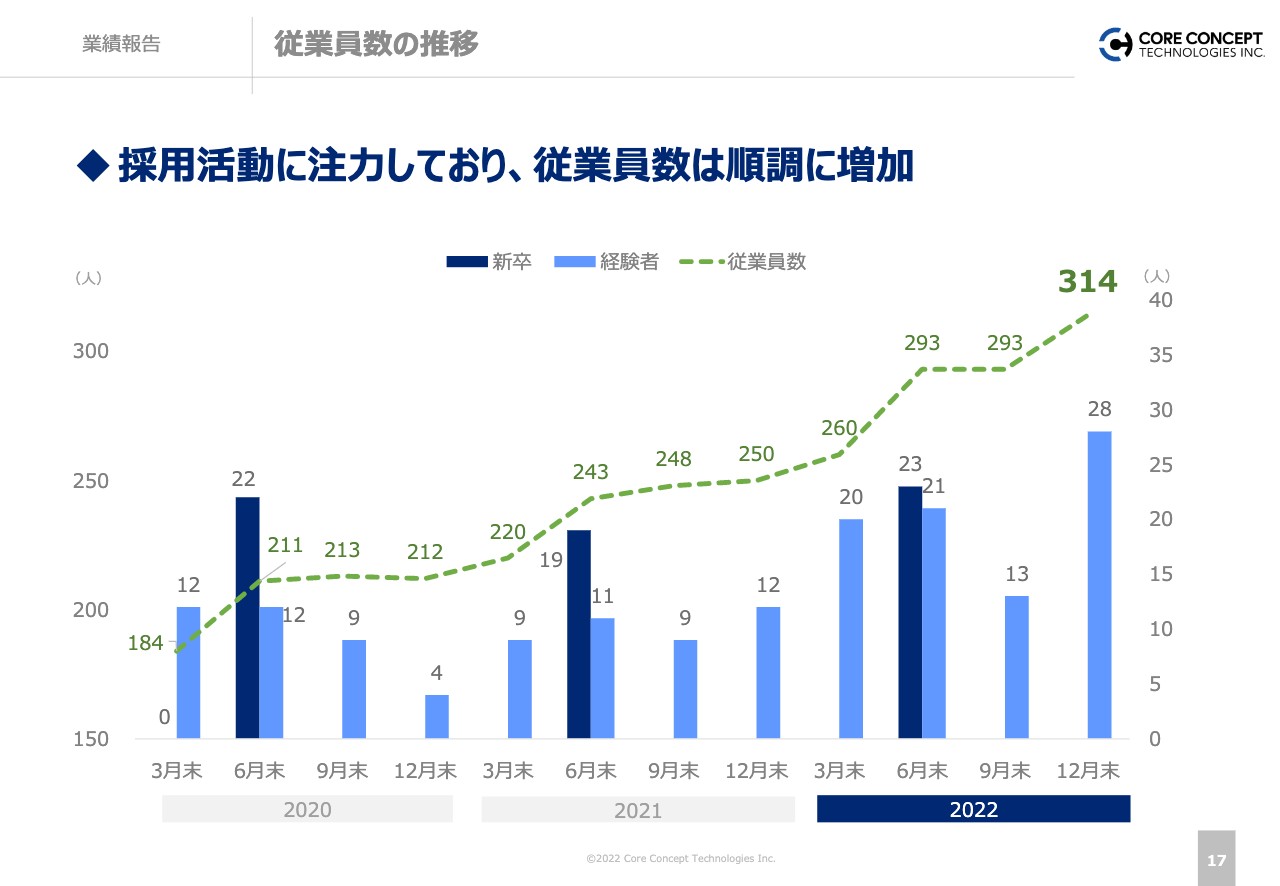

従業員数の推移

従業員数の推移です。当社は質にきちんとこだわって採用するというポリシーのもと、毎年だいたい20パーセントずつ採用数を増やしており、2022年12月末時点で314人となっています。2021年12月末の250人に対して25パーセント強伸びています。

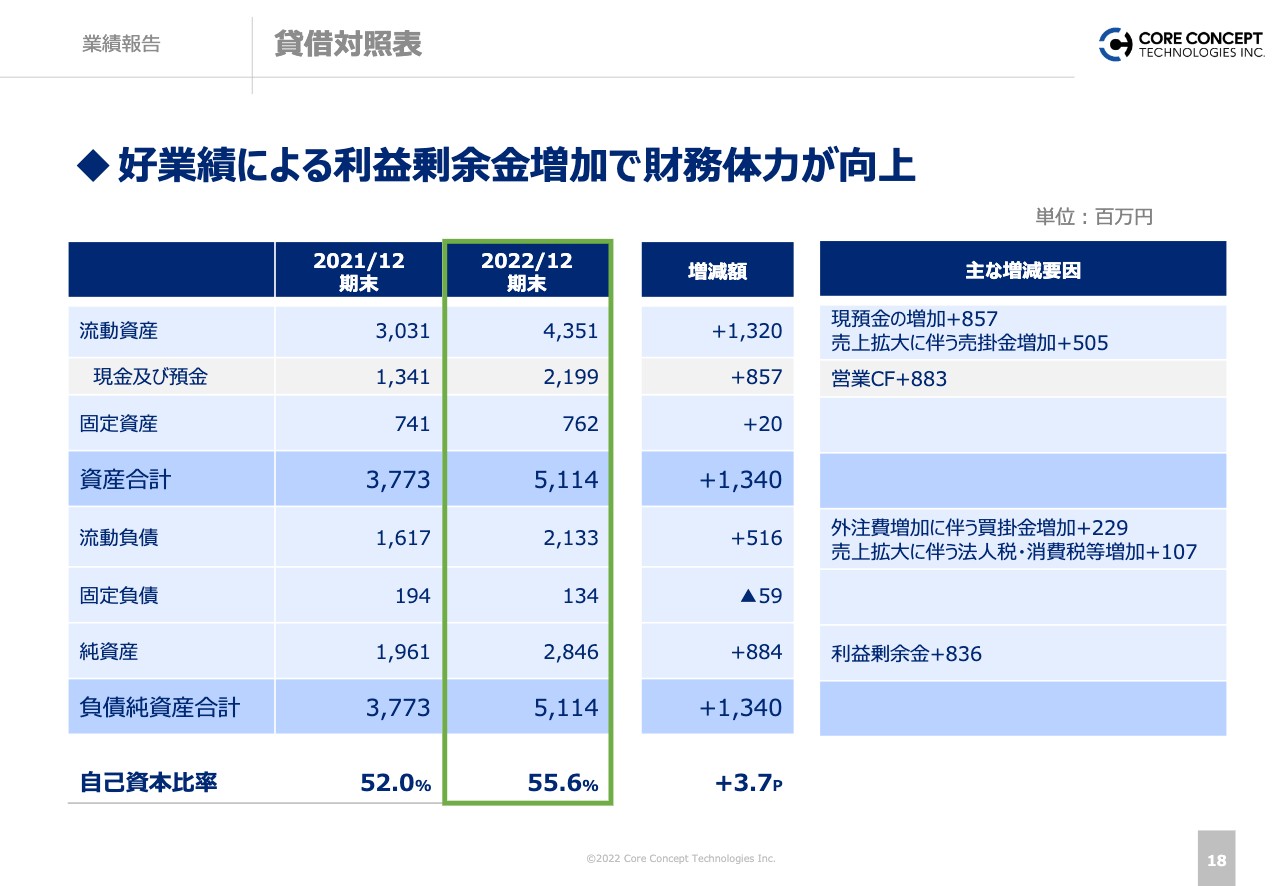

貸借対照表

バランスシートのまとめです。大きなトピックスはありませんが、自己資本比率を含め財務体力は順調に向上しています。現預金は成長戦略上のM&Aの施策などで戦略的に活用していく方針です。

FY2023(通期)業績予想

2023年12月期の通期業績予想について詳しくご説明します。売上高は前期比30.1パーセント増の157億6,100万円、売上総利益は前期比53.6パーセント増の計画です。売上総利益の向上にも注力しながら、事業を成長させていきます。

売上総利益率について、DX支援は2022年12月期の29.7パーセントに対し2023年12月期は38.6パーセントにまで引き上げる方針です。昨年度は外注費をかなりかけながら需要に応えてきましたが、この部分を最適化していきます。合理的な施策の結果として、これだけの改善余地があるという計画を立てることができました。具体的には、ニアショアの活用や、実際に作り上げたものに改善を加えていく機能開発のフェーズでのエンジニアコストの最適化を図ります。

営業利益は前期比41.5パーセント増加で、営業利益率は10パーセントを超える計画です。

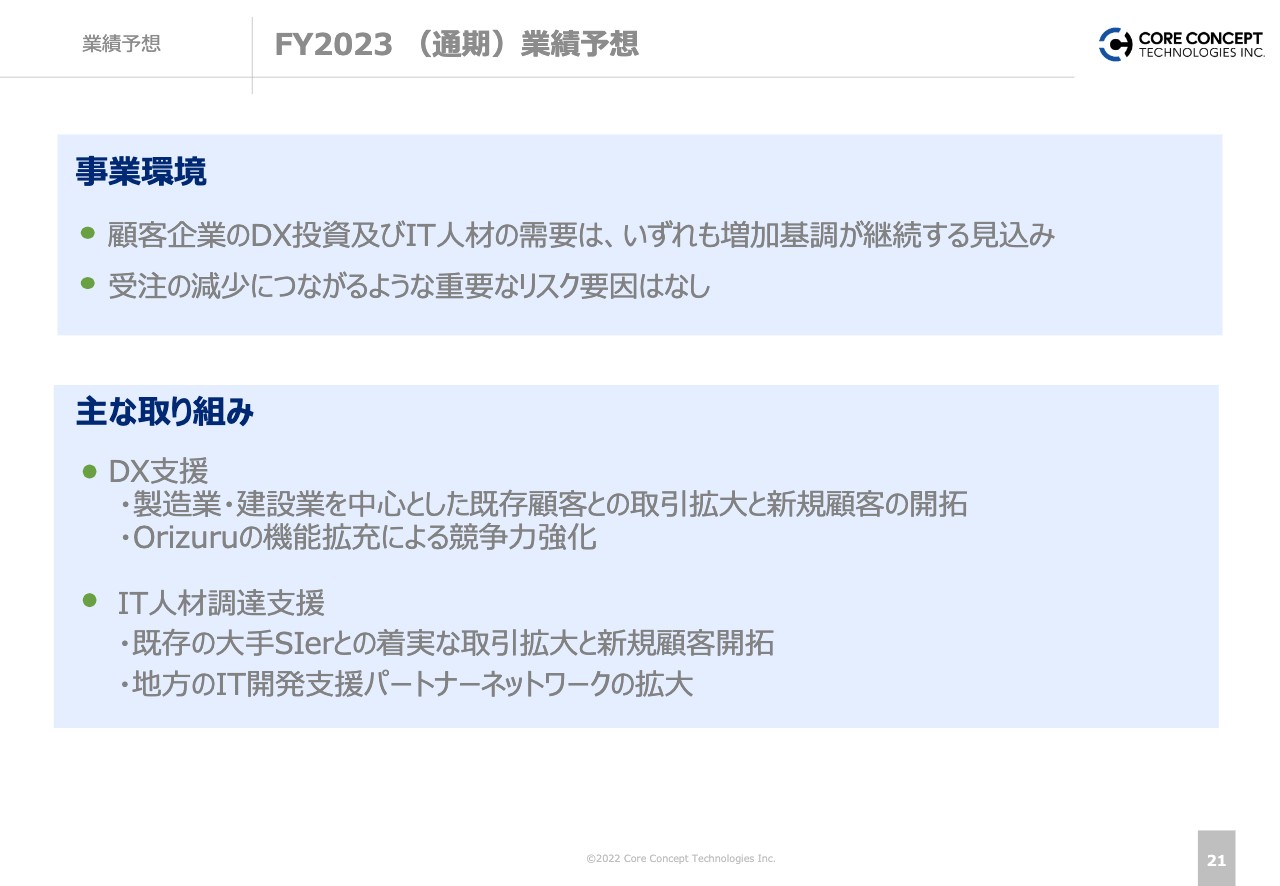

FY2023 (通期)業績予想

業績予想の数字に対する補足です。事業環境としては、業種によってDX投資の濃淡がありますが、DXは事業会社にとって非常に重要な施策ですので、足元も旺盛な需要が続いています。2023年12月期も一定の需要が獲得できるだろうと考えています。

今当社において受注の減少につながるような重要なリスク情報はありません。主な取り組みはスライドのとおりで、顧客の需要に応えていき、優秀なエンジニアを獲得していくための施策が中心となっています。

FY2023 (通期)業績予想

業績予想のポイントです。社内では四半期ごとの計画に沿って進めていきます。2023年12月期は第1四半期から第4四半期にかけて、売上高を徐々に増加させていく計画です。前期比で30パーセントの増収を予定しています。

売上総利益率については、旺盛な需要により足元の外注費が高止まりとなっているため、第1四半期は前年同期比で低下する見込みです。それに伴い営業利益も前年同期比で減益の予定となっています。

通期では第2四半期・第3四半期・第4四半期において全体のコストをきちんと整えていき、売上総利益は前期比で53.6パーセントの増益、営業利益は前期比で41.5パーセントの増益という計画です。

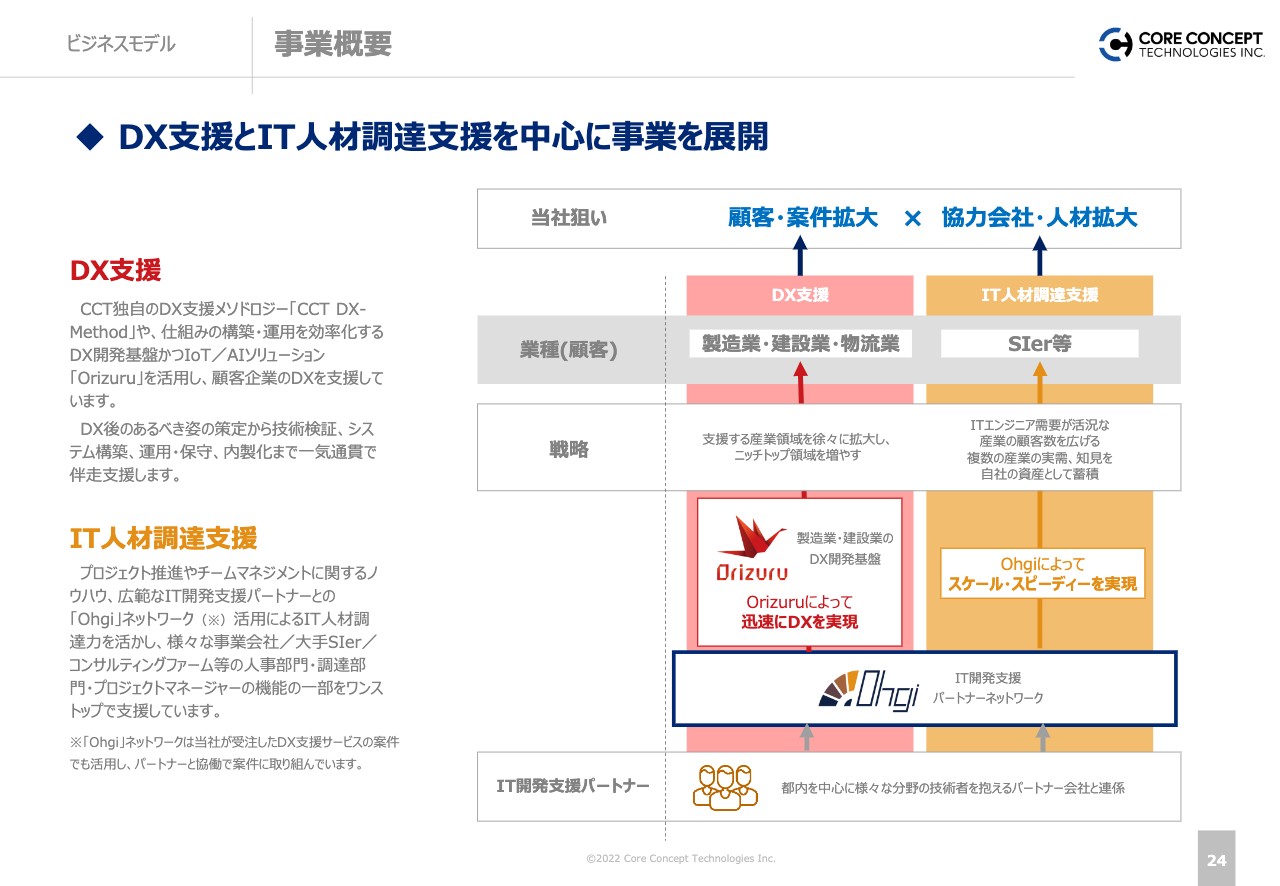

事業概要

新しくビジネスモデルについての章を設けましたのでご説明します。当社はDX支援とIT人材調達支援の2つの事業を手がけている会社です。DX支援は、大企業のお客さまを獲得し、戦略的な投資により魅力的なDX案件を獲得していく「良質な案件の獲得装置」です。

IT業界のビジネスは優秀な人材で仕組みを作っていきます。IT人材調達支援は、日本全国の協力会社やそこに所属している優秀な社員などのITエンジニアを集めていくための「優秀な人材の獲得装置」です。

当社が実施しているビジネスは、「良質な案件の獲得装置」と「優秀な人材の獲得装置」を自社製品ベースで展開しています。

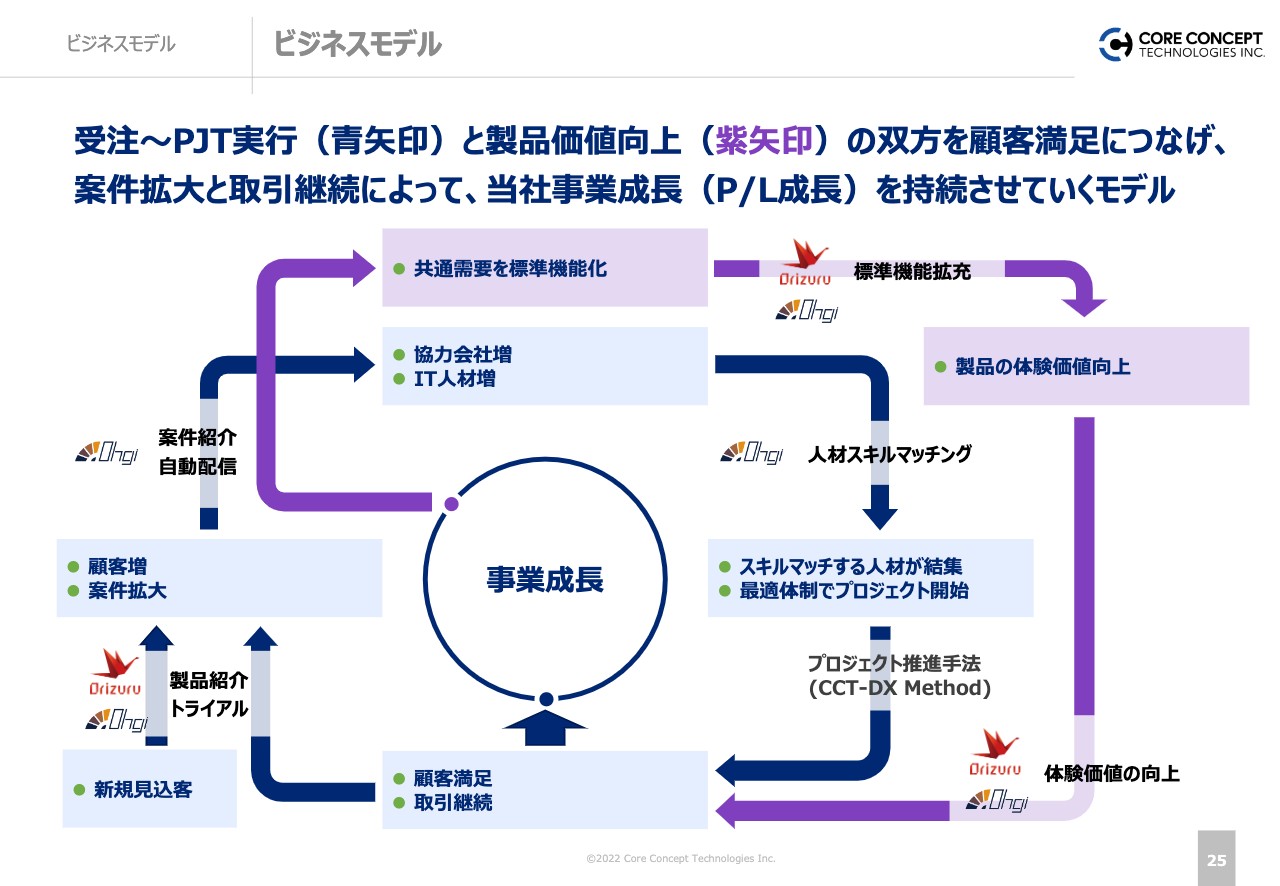

ビジネスモデル

当社のビジネスモデルを因果関係で整理した図です。わかりやすい例を挙げると、グローバルに展開しているAmazonと同じようなビジネスの組み方を、IT業界において実施しています。

スライドの中央下が当社の出発点でありゴールでもある部分です。当社はお客さまの期待に応える、あるいは期待を超えるような結果を出して、お客さまに満足いただけることが重要だと考えています。その結果として当社との取引を継続していただくことをなにより大切にしています。

顧客に満足いただけていると顧客が減りません。良い評判がさらに新しいお客さまを呼び込み、顧客が徐々に増えていきます。そのような良質なお客さまや良質な案件を持っている会社には、協力会社や人材がどんどん集まってきます。良質な人材が当社の周りに集まると、案件に合った人材を当社が選び、プロジェクトを遂行できるようになります。

そして、優秀な人材をベースにプロジェクトを遂行すれば「meviy」に代表するような非常に競争力の高いITシステムが出来上がります。これがさらに顧客の満足につながり、P/Lが成長するのです。このような事業の基本サイクルを因果関係でぐるぐる回してP/Lの成長につなげてきたのが、当社のビジネスモデルです。

当社はこの基本サイクルを製品ベースで行っています。紫色の矢印で示したのが事業の進化のフローです。当社の製品の進化を事業の競争力につなげるものです。当社は産業を絞って展開してきたため、同業種のお客さまから「この機能がほしい」という密度の高い需要が出てきます。その結果「共通需要の標準機能化」が他社よりも有利に実現できます。

ユーザーの声を製品の機能に載せて、実用性の高い機能を標準機能化し続けるというかたちで作ってきたのが「Orizuru」と「Ohgi」です。これらをベースに、お客さまの体験価値を向上させ、さらなる顧客満足につなげることで、当社の競争力を高めることができます。

このように「顧客満足・取引継続」に二重の付加価値のループをつなげるような強化機能を備えた基本サイクルで事業を行っています。これまでもこのサイクルを回して安定して事業のP/Lを伸ばすことができています。このサイクルから逸脱しないような手を打っていくことで、今後も成長していけるのではないかと考えています。

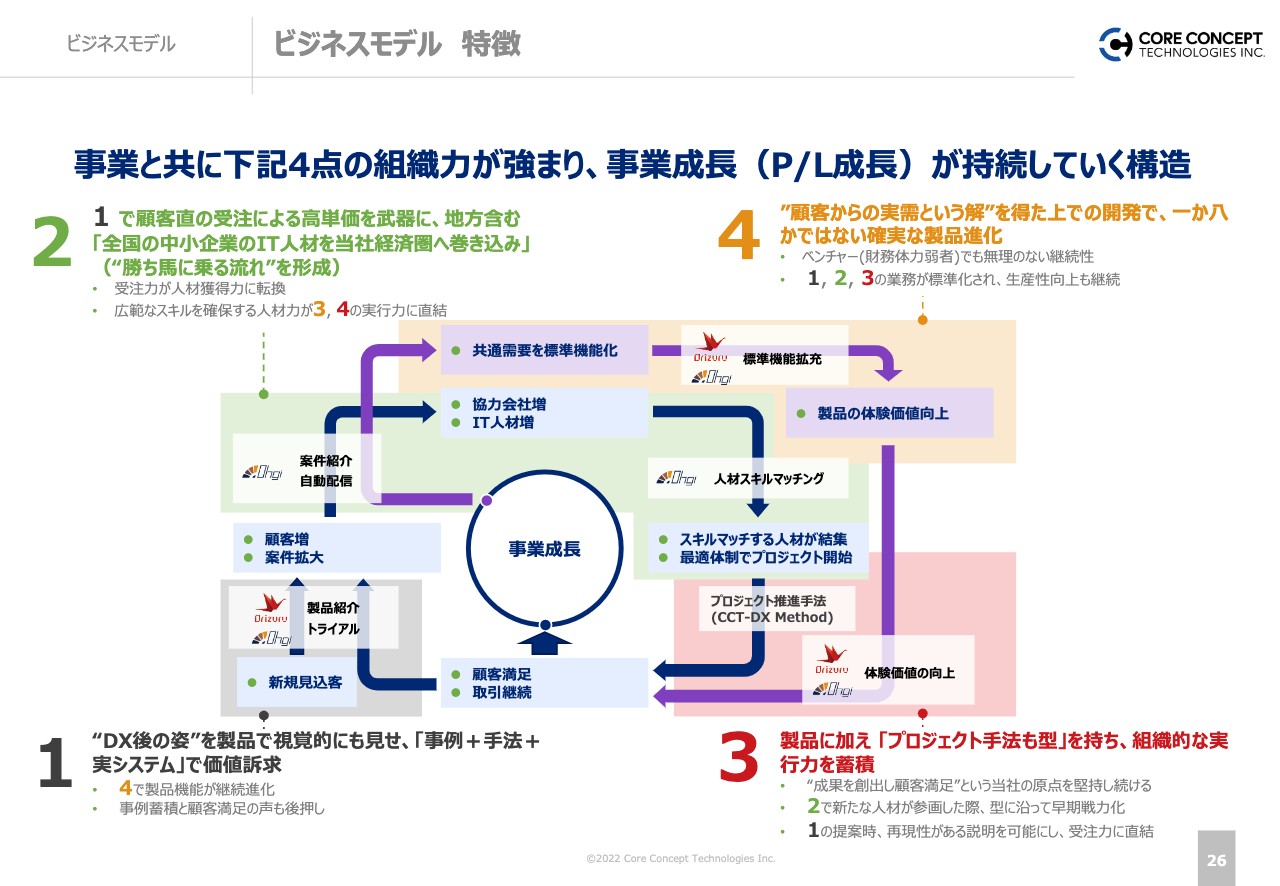

ビジネスモデル 特徴

ビジネスモデルの内容を具体的に示したスライドです。ご興味があれば読んでいただければと思います。

成長戦略の施策 - サマリー -

当社の成長戦略のサマリーです。ポイントとしては、DX事業を拡大させると同時に、IT人材調達支援も拡大させます。そこにM&A・提携を加えることで2事業の成長をさらに加速していくという、本業を伸ばしていくための施策が中心です。

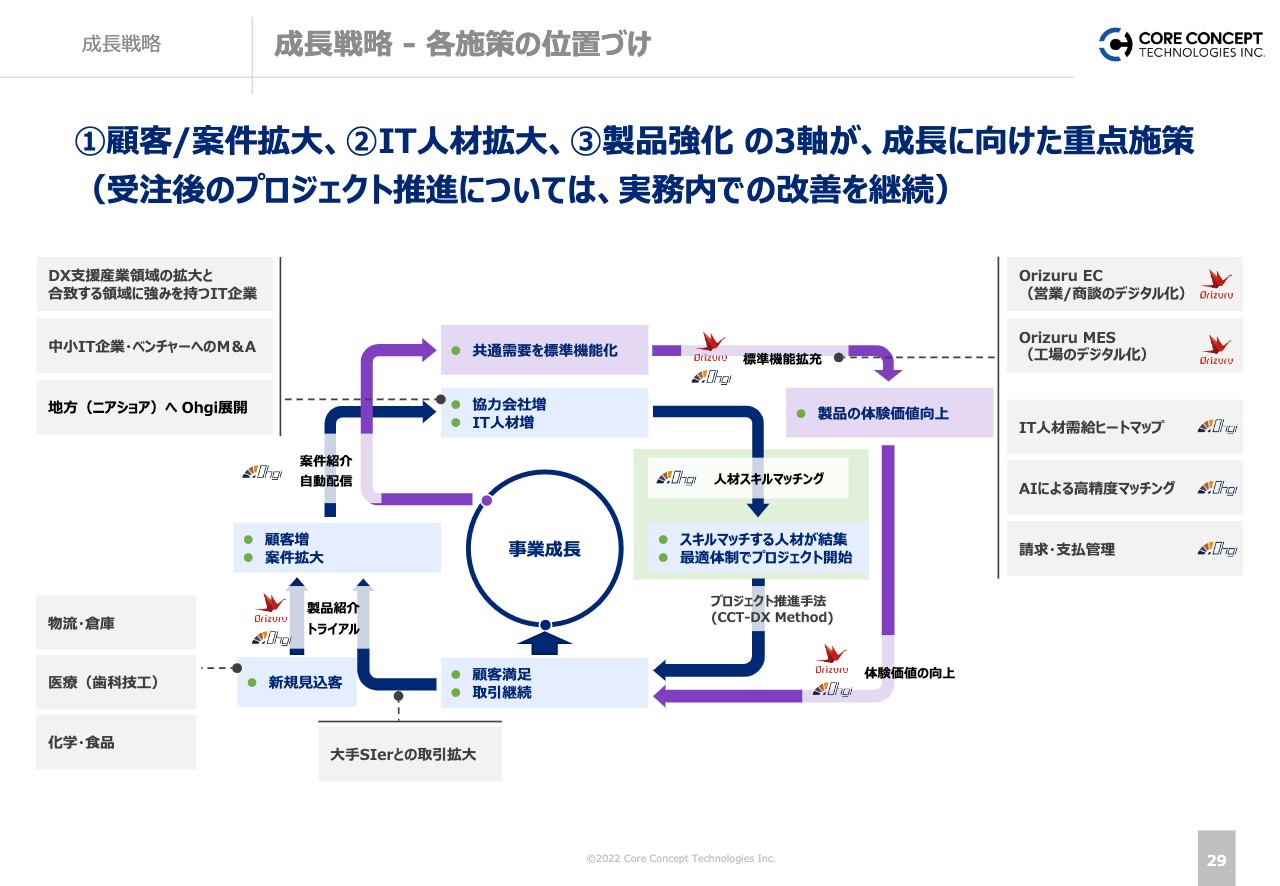

成長戦略 - 各施策の位置づけ

スライドの図は、成長戦略の施策を先述のビジネスモデルに当てはめて整理したものです。成長の施策は3軸あります。

1点目は、顧客や案件をさらに拡大していく、効率的に取っていくための施策、2点目は、IT人材をより効率的に多数獲得していくための施策、3点目は、ビジネスサイクルを回してP/Lを増やしていくための競争力を製品で作っていくという施策です。具体的には「Orizuru」「Ohgi」を実需に基づいて高速に機能拡張していくことです。この3軸を、合理的に優先順位を明確にして遂行していくのが当社の成長戦略の施策になります。

左下から説明します。DXに関しては、製造・建設においてかなりよいポジションが取れています。2022年から第3の産業として物流業に参入しました。2024年から残業の上限規制がドライバーに適用されるため、運輸業・配送物流ではすでにドライバー不足が顕著になっています。当社のDX施策により生産性を引き上げ、課題の解決ができると考えています。

また、IT人材ネットワークはエンジニア数が拡大しています。大手SIerとの取引のさらなる拡大により、日本全体のDXを遂行していくような後押しができればと思っています。

続いて左上です。人材を全国からさらに拡大していくための施策を2つ打っていきます。1つ目はM&Aです。こちらはまだ開示できる情報がないため具体的に言及はしていませんが、意欲的に進めていく方針です。

2つ目は、地方の中小IT企業への「Ohgi」ネットワークの拡大です。現在「Ohgi」は、東京を中心に協力会社を5,000社程度ネットワークしていますが、地方も含めて全国展開を進めていく方針です。

続いて右上です。「Orizuru」と「Ohgi」の実需に基づく機能の拡張です。当社は、研究開発ベースではなくお客さまの実需の声をベースに機能を展開しているため、無駄になるリスクが非常に低いです。求められる機能をきちんと早く作り、P/Lにつながるサイクルを高速で回していく施策を予定しています。

市場規模 - DX市場規模と当社事業領域 -

DXに関しては、各産業からの旺盛な需要に支えられており、それをもとに当社も成長させていこうと考えています。

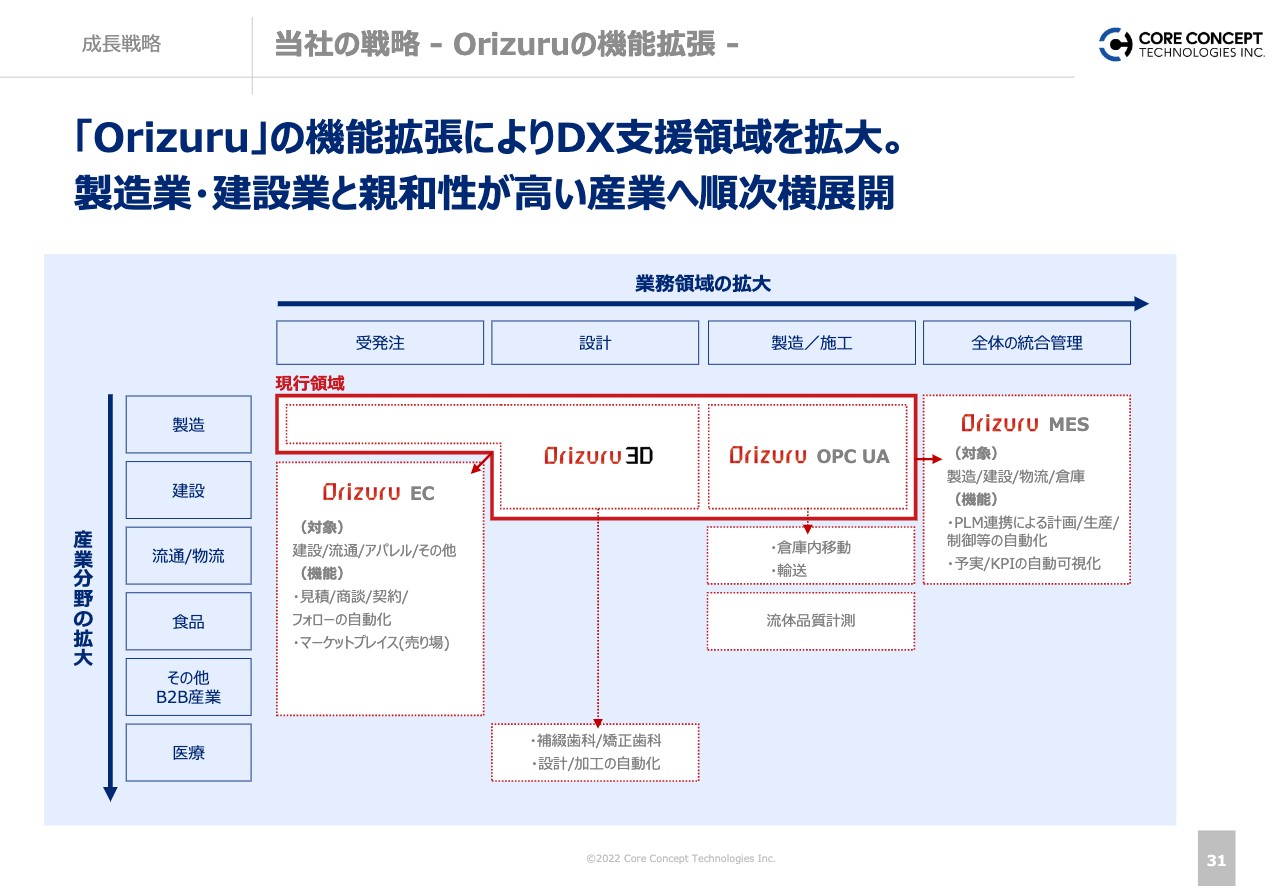

当社の戦略 - Orizuruの機能拡張 -

DXの需要に応えていくのが「Orizuru」という当社のDX製品です。こちらはマイクロサービスベースで拡張性を高く作っており、新しい産業や新しい業務領域に徐々に標準機能を拡張していきます。サポートできるエリアを広げることにより、売上が伸びていくという戦略です。

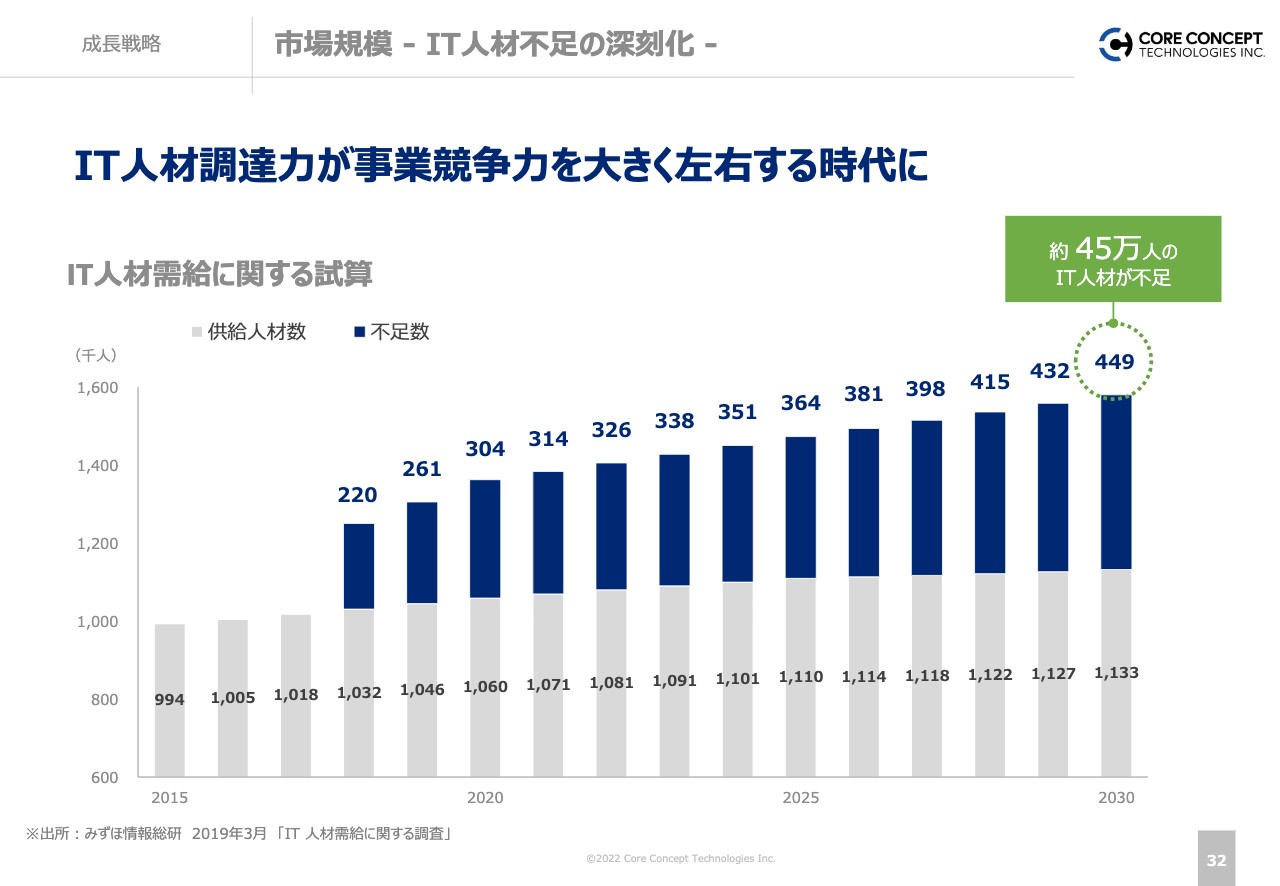

市場規模 - IT人材不足の深刻化 -

日本にはIT人材が約108万人しかおらず、今後も常に30パーセントから40パーセント不足する状態が続いていきます。そのため、人材を獲得できる能力を持っている会社が有利に戦えると考え、「Ohgi」の全国ネットワークを進めていく方針です。

質疑応答:需要の実際の状況と増収に寄与する大型案件の有無について

中島数晃氏(以下、中島):「前期の売上高成長率が55パーセントで、今期の予想は30パーセントですが、成長が鈍化したのではないでしょうか? 景況感が悪化する中で、実は需要が旺盛ではないのではないでしょうか? 背景も絡めてご説明いただきたいです」というご質問です。

また、「昨年のプレゼンでも特定の大型案件が大幅な増収に寄与したというお話がありましたが、今期もそのような特殊案件があるのでしょうか? あるいはそのようなものはなく全般的な増収ということなのでしょうか?」というご質問です。

金子:前期は非常に高い成長率で55パーセントの増収でした。こちらはお客さまに恵まれました。ミスミグループとの取引も堅調でした。また、建設業の竹中工務店とは10億円を超える取引があり、前期の増収に大きく寄与しています。特定の1社ではないのですが、前期は特に5億円以上の大型の取引が4社あり、事業計画以上の増収という結果につながっています。

大型の取引は今期も継続しており、金額に関しても前期と同程度ないしそれ以上となっています。当社の事業構成上、継続取引率は非常に高いです。またDXに関しても数年間かけて行うものが多いため、お客さまの予算がいきなり減ることはなく、このベースが安定しています。

業績予想は若干保守的に見ているため、結果的に30パーセントの増収となっています。その背景として、昨今のグローバル経済の不安定化の中、製造業で物価高を要因として業績予想を下方修正している企業も目立っています。そのため、新規のお客さまが少なくなる可能性があることを織り込んだ計画としています。

しかし、これまでの結果を見ると、コロナ禍でも新規のお客さまを獲得できており、計画よりも上に振れる可能性は十分にあります。ただし、まだ確固たる見通しが立っているわけではないため、保守的に見て30パーセントの増収としています。したがって、鈍化というよりは堅い計画を出しているとご理解ください。

質疑応答:DX支援の案件の内容について

中島:「DX支援は、どのような需要に対してどのような案件を行っているのか教えてください」というご質問です。

金子:DX投資の特徴としては、課題解決により事業競争力を引き上げていく狙いの取り組みが多いです。当社が支援している製造業・建設業はこれに合致するような取り組みばかりです。具体的には、売上高をより伸ばしていく施策と、その結果として粗利益も同時に改善していく施策があります。

売上高を伸ばす施策としては、例えば「meviy」もそうですが、受注時の見積もりの自動化や、コスト計算のためデジタルツインによるシミュレーションで、どのような受注を増やせば売上高をより伸ばせるのかをSFAとつなぐ施策があります。このような施策の実現のため、営業力あるいはマーケティング力を伸ばせるような機能開発を行います。

また、工場の自動化は、粗利益率の改善のための代表的な施策です。限られた人員や設備でスループットを上げるための自動化の施策があります。内容としては、傷がないか、良品かどうかといった人が行っている複合的な判断について、人が目視することなく画像処理で自動で行えるようにしていきます。そこにはAIも活用します。

このような多数のスループットを上げるためには、ボトルネックになっている工程での単元当たりのスループットを上げる必要があるため、処理の自動化と判断の自動化が必要です。ここに強みを持っているのが当社の「Orizuru」で、工場や施工を自動化します。

このように売上高を拡大し、単元当たりのスループットを上げて生産性を向上するという2つの機能開発が多くあります。「Orizuru」は、このような施策に対する標準機能が潤沢な製品であるため、特に旺盛なものづくり系のお客さまの需要に応えられています。当社はこのようなお客さまの期待に応えるシステム開発を進め、大きく成長しています。

質疑応答:「Orizuru」の粗利率について

中島:「『Orizuru』の粗利率がプロダクトとしては高くないという認識ですが、どの程度まで向上させるイメージでしょうか?」というご質問です。今期の予想では、DX支援の粗利率を38.6パーセントに引き上げるイメージですが、それでもパッケージ商品に比べると低いのではないかという意図かと思います。

また「『Orizuru』のストックビジネス化も資料に記載がありますが、その見通しをお聞かせください」というご質問をいただいています。

金子:当社のビジネスモデルとしては、ライセンス製品だけの収益で売上を構成しているわけではありません。また、スクラッチ開発で、ただのSIやシステム開発だけで売上を上げているわけでもありません。ハイブリッドな会社です。

DXはコモディティではなく、各社固有の競争戦略になるため、製品の標準機能だけでは差別化にはならず、お客さま側の競争力にはなりません。そのため、お客さまのビジネスモデルに合致する競争力のある固有の機能を「Orizuru」上に付加し、その会社のビジネスモデルに合致した特注品を作っていくことで競争力が生まれます。

ライセンス製品の収益とSIやシステム開発による収益を両立するためにゼロから作っていくのは非効率ですが、標準機能だけを展開すると競争力にならない。これが、当社がハイブリッドである背景です。内訳としては、現在は売上額の20パーセントくらいが標準機能分ですが、今後も標準機能が進化するため、将来的には30パーセントから40パーセントくらいになるかと思います。半分以上はカスタム機能を載せるかたちです。

その結果、将来的にはDXの粗利率を45パーセントくらいまで引き上げていけると考えています。それ以上に引き上げると「Orizuru」の標準機能が徐々にリッチになっていくため、将来的な構成としてはライセンス収益分がもう少し高くなります。その段階になれば、粗利率が50パーセントないし60パーセントになる日が来るかもしれません。ただし、これは「Orizuru」が相当熟成した場合の話になるため、今期は38パーセントを実現していく方針です。

質疑応答:「Ohgi」の手数料モデルの見通しについて

中島:「『Ohgi』のプラットフォーム化によるマネタイズの見通しはいかがでしょうか?」というご質問です。

金子:主なお客さまは、DTダイナミクスです。ミスミグループと合弁を組んで「meviy」の世界展開を進めていくための会社です。DTダイナミクスで「meviy」の開発を加速させていきます。DTダイナミクスのITエンジニアの人材調達に関しては、当社の「Ohgi」を利用いただき、手数料でいただくという契約です。

お客さまがDXを内製化して競争戦略を自社でスピーディに進めるには、外注を活用することが不可欠と考えます。この課題に応える成功事例として、DTダイナミクスのモデルケースを紹介できるようになりました。こちらを事業会社における競争戦略の1つのモデルケースとして、営業活動をしていく方針です。

このように当社は、クイックにDXの仕組みを作る支援を行い、その後のリスクマネジメントを含めた自社運用を支援することを目指します。その一環として「Ohgi」の手数料モデルを浸透させていく方針です。

「Ohgi」の手数料モデルは、DTダイナミクスと他何社かに使っていただいているのが現状です。しかし、「Ohgi」の手数料モデルも1つの商材に加えながら、売上というよりも事業会社自らがDXを実現できるという当社が理想とする世界観をきちんと示していきます。当社は、ただDX支援について外注として応えるのではなく、事業経営者の将来に応えるソリューションの1つとしての「Ohgi」ネットワークの手数料モデルによるDX内製化の支援をさらに浸透させていこうと考えています。

質疑応答:営業利益率の改善幅について

中島:「今期の営業利益率の改善幅が、今期の粗利率改善幅や過去の営業利益率の改善幅に比べて若干弱いように見えるのですが、なにか要因はあるのでしょうか? 販管費がかさむなどの要因がありましたらご教示ください」というご質問をいただいています。

売上総利益率の改善幅が前期比でプラス4.1ポイントに対し、営業利益率の改善幅が前期比でプラス0.8ポイントですが、こちらの要因はご指摘のとおり販管費です。特別に販管費が増えるのではありません。引き続き積極的な採用を行っていくため、採用フィーや人件費が増えていくことが主な要因です。

オフィスについて、新型コロナウイルス感染症の状況が落ち着き、当社でもリモートの目安を解除したのですが、リモート勤務の社員も多いため今のところオフィスの拡張は必要ないと考えています。

細かいものでは、監査費用や今回のようなIRに関連する費用、マーケティング費用が増加します。また、上場時の資金使途にも記載しましたが、弊社内の基幹システムのリプレイスを予定しており、当期に一部費用計上します。

以上により販管費が前期比で増加する予定です。

質疑応答:今後の成長率について

中島:「成長率の目線について教えてください」というご質問をいただいています。今後、中期的な目線で30パーセントの成長が続くのか、鈍化するのか、あるいは上に行く可能性があるのかというご質問です。

金子:当社の計画では、30パーセント以上の増収を続けていく方針です。当社のこれまでの成長は、M&Aを絡めないオーガニックな自力成長によるものであり、戦略上はM&Aや企業提携によるさらなる収益の拡大という打ち手が残っています。

これを加えなくても、前年比30パーセントの増収に近い結果は出していく予定ですが、それに加えて、成長を加速するための手段としてM&Aも行使していきます。結果として、今後少なくとも数年間は30パーセント以上の増収を続けていく予定です。

そのためには実需が必要です。当社は創業以来、非常にポジショニングにこだわっています。コントロールの余地が少ないニッチ市場ではなく、需要が旺盛にあるところに対して勝てる戦略を展開することが、当社の事業運営のポイントです。この戦略に基づいてDX支援事業を行っており、特にIT化がさほど進んでいない建設業や物流をターゲットにしています。

このように、需要や課題感が強いところに対してテクノロジーで顧客の未来に応えていくような施策を実施していきます。オーガニックな成長に今後はM&Aも加えて成長を続けていきたいと考えています。

質疑応答:今後の利益の成長について

中島:「利益の成長も30パーセント程度を想定しているのでしょうか?」というご質問をいただいています。

粗利率については徐々に引き上げていけると考えています。IT人材調達支援の粗利率は上昇の余地は限られますが、DX支援の粗利率は45パーセント程度まで上げていくことができると考えます。DX支援とIT人材調達支援の売上が半々だとすると、DX支援の上昇分の半分程度ですが、全社的な粗利率の改善につながると考えています。

売上高の成長率が30パーセントで進んだ場合に、販管費も同じように30パーセント増えるわけではありません。固定費率は低下していくため、粗利率の上昇と販管費比率の低下により、営業利益は前期比40パーセントから50パーセント程度の増益が可能ではないかと考えています。

質疑応答:首都圏と地方のエンジニアの格差について

「『Ohgi』を地方展開していくということですが、地方にはそもそもエンジニアが少ないのではないでしょうか?」というご質問です。また「以前に比べ首都圏と地方のエンジニアの格差が縮小していると聞きますが、これについてはどのようにお考えですか?」というご質問です。

金子:現時点では格差が非常に大きい状況です。以前と比較して開きが拡大しているわけではないのですが、首都圏は仕事があふれており、エンジニア単価がここ数年で2割程度上昇しています。

一方地方ではITエンジニアの平均年収は少しずつ上がってはいますが、430万円ほどであまり変わっていません。つまり、地方と東京都には非常に大きな開きがあり、何もしなければこの状況は今後もある程度続いていきます。

エンジニア数の構成比について、中小IT企業が首都圏では1万社ほどあります。日本全体では2万5,000社ほどで、ほとんどが社員数30名以下の会社です。つまり、首都圏が全体の4割を占めており、6割はそれ以外の地方です。

東京を中心にネットワークを広げたほうが当然効率はよいのですが、東京の5,000社近くがすでにネットワークに入っており、当社は圧倒的なシェアを取っています。こちらをさらに拡大していく施策として、東京都を隅々までネットワーキングしていくことに加え、地方も含め全国をネットワーキングします。理想は、日本のIT企業とそこに所属するエンジニアをすべて当社がデータベース化し、当社とつなげるような構成を目指します。

日本のエンジニアの人生を豊かにするために、彼らが発揮できる付加価値を引き上げたいと考えています。「Ohgi」の機能の拡充や、当社の世界観やビジョンを展開することを通じて、日本全体のエンジニアの競争力を向上させ、顧客の期待に応えることを目指します。

質疑応答:案件獲得の方法について

中島:「営業による案件獲得がメインなのでしょうか? あるいは、マーケティングや紹介などによる自然体での案件獲得がメインでしょうか?」というご質問です。

金子:マーケティングやウェビナーを中心とした案件の獲得がメインです。当社はDX案件の獲得において、営業マンを増やして営業をかける戦略ではありません。このため、営業マンは非常に少ないです。

コロナ禍前は展示会に出展してダイレクトに引き合いを取っていました。現在は、定期的にウェビナーを行っており、事業会社の部長層や課長層にご参加いただいて引き合いを得ています。

そのような場で、事例の紹介やWebからのランディングやナーチャリングを行うことで、効率的に引き合いを獲得していくベースはできており、これをさらに拡充していく方針です。

新着ログ

「情報・通信業」のログ