三菱マテリアル、3Q累計の経常利益は金属価格の上昇や半導体・自動車関連の需要増が寄与

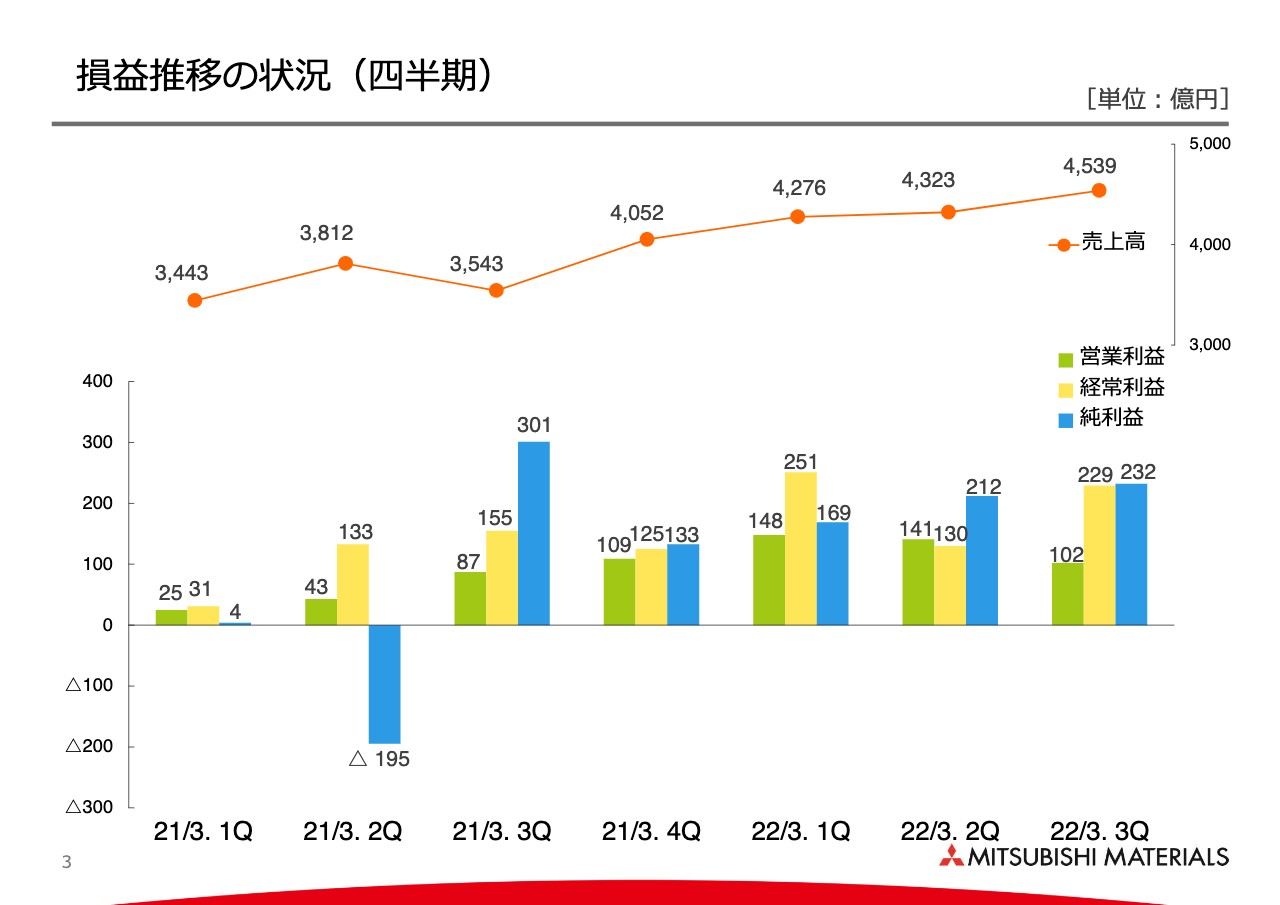

損益推移の状況(四半期)

髙柳喜弘氏(以下、髙柳):執行役常務の髙柳でございます。本日は弊社決算説明会にご参加いただきまして、誠にありがとうございます。第3四半期の決算概要についてご説明いたします。

決算補足説明資料3ページの四半期推移をご覧ください。第3四半期の業績は、スライド下段の一番右側の棒グラフで示しています。営業利益はパラジウム価格の下落や、小名浜製錬所の炉修実施などにより、直前の第2四半期の営業利益水準と比較すると低下しました。

一方、経常利益については、第3四半期で銅鉱山からの受取配当金を計上したほか、引き続き政策保有株の縮減を進めたことにより、投資有価証券売却益を計上したことなどから、純利益の着地は232億円となっています。

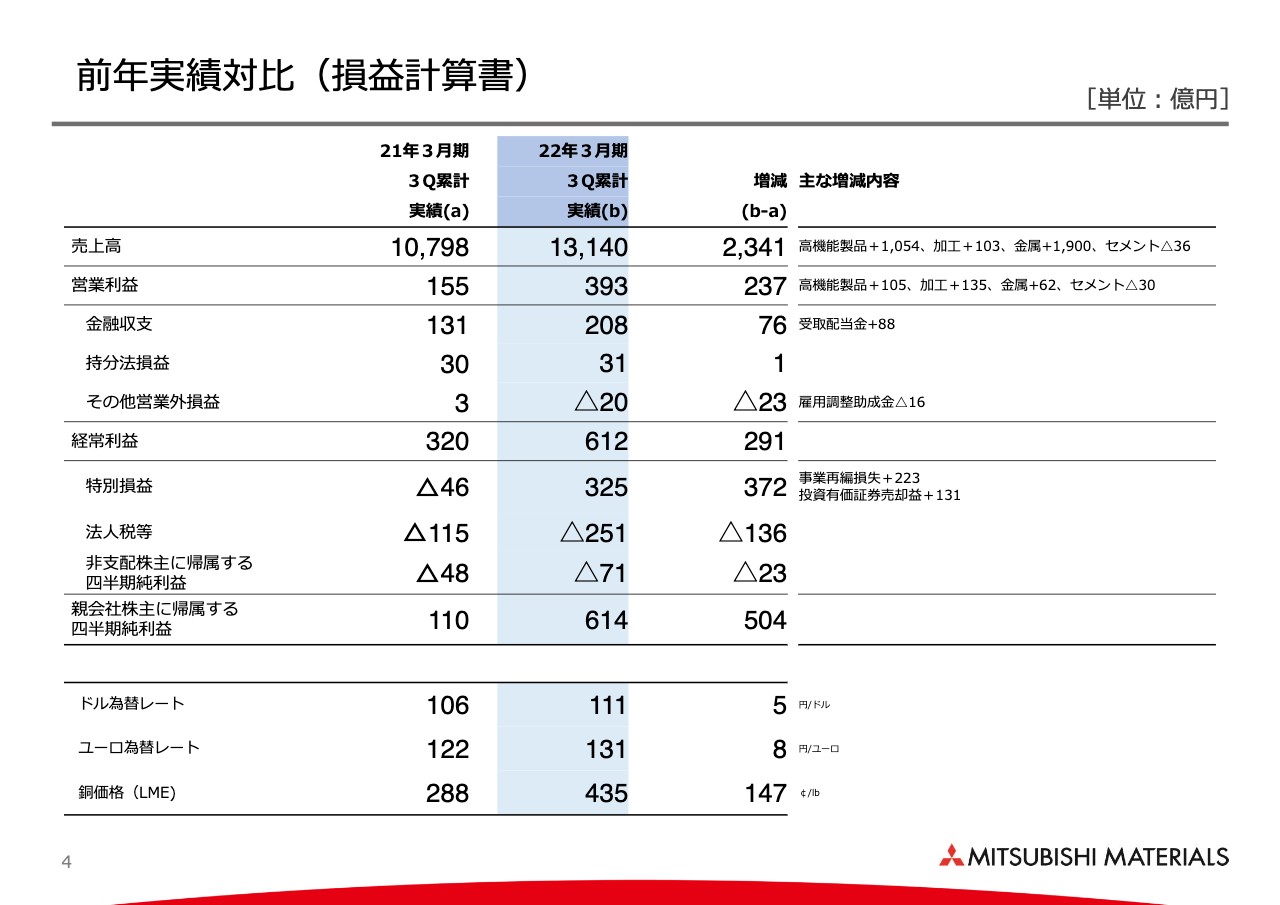

前年実績対比(損益計算書)

4ページで、前年実績対比についてご説明します。

売上高は、銅価格が上昇したほか、半導体関連および自動車関連の需要が堅調に推移したことなどから、高機能製品、加工事業、金属事業を中心に増加しました。

一方、セメント事業の国内については、需要の低迷が継続しているほか、米国事業も労働市場における需給ひっ迫を背景としたドライバー不足が継続しており、生コン販売量およびセメント販売量が減販となっています。

その結果、売上高はプラス2,341億円の1兆3,140億円となりました。経常利益に関しては、後ほど6ページの滝グラフでご説明します。

純利益は、先ほどお話ししたように投資有価証券売却益等があり、614億円の着地となっています。

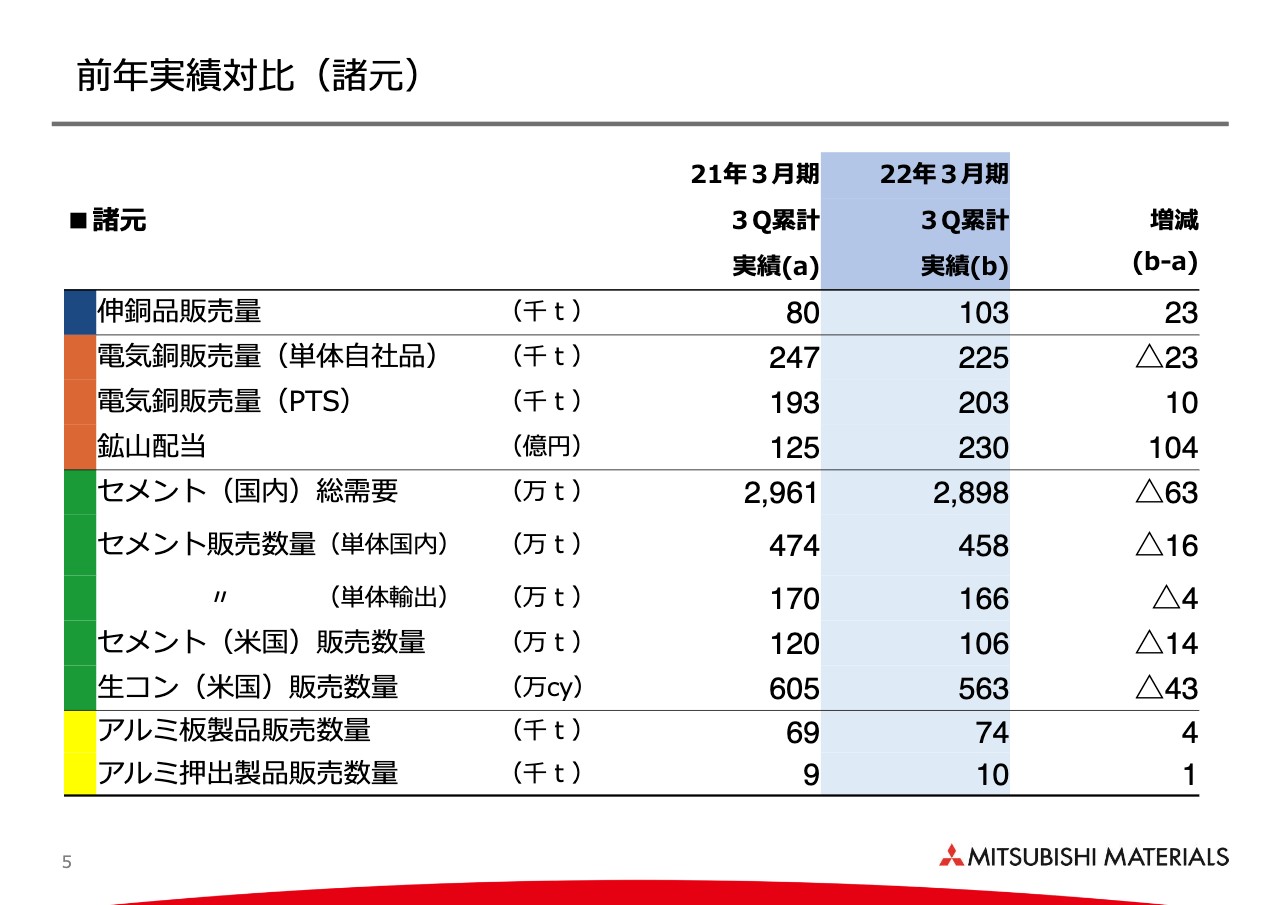

前年実績対比(諸元)

5ページの諸元をご覧ください。

伸銅品の販売量は、自動車向け製品を中心に増加しました。

自社品の電気銅の販売量は、前年度の2月から3月にかけて実施した直島製錬所における炉修明けの減産が第1四半期で影響したほか、すでに解消済みではありますが、小名浜製錬所において昨年1月に発生した酸素供給会社の設備トラブルによる減産があり、このような上期の減産が影響したものであります。

PTスメルティング社に関しては、前期の第3四半期において定期炉修を行っています。この結果、前期と比較して増販となっています。

鉱山配当については、ロス・ペランブレス銅鉱山からの配当金を中心に増配となっています。

国内のセメントの総需要については、上期での結果に加えて、第3四半期も全般的に出荷ペースは低調で、前年同期に比べて減少しています。

米国の生コン販売量ですが、先ほどお伝えしたように、ロバートソン・レディ・ミックス社のドライバー不足、および建設現場の労働者不足の影響が継続しています。また、さらに年末の悪天候の影響などが加わり、減販となっています。

生コンが減販となった影響から、米国セメントの販売量もあわせて減販となっています。

アルミ板・アルミ押出製品の販売量については、自動車向け製品を中心に増加しています。

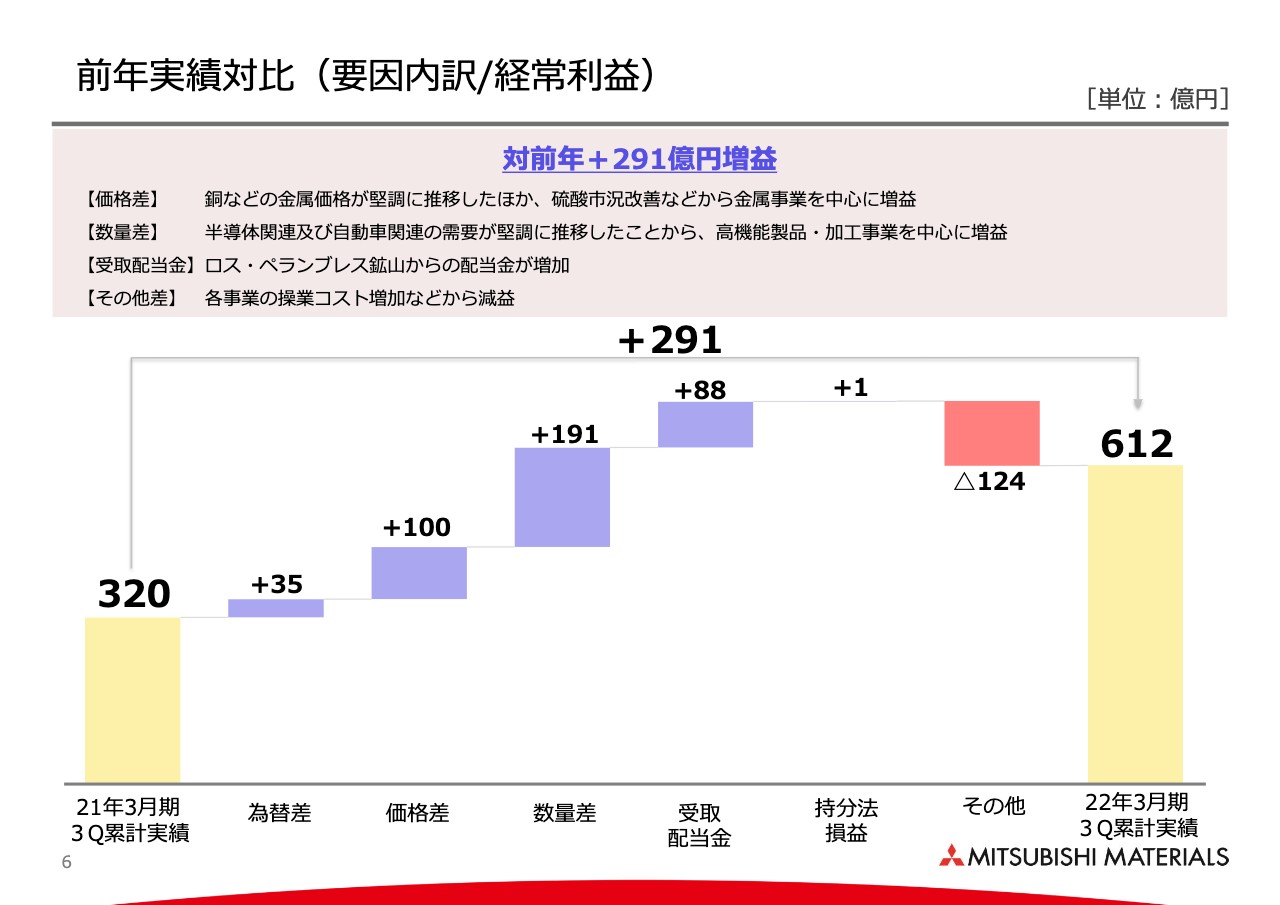

前年実績対比(要因内訳/経常利益)

経常利益の増減については、スライドの滝グラフで示しています。2022年3月期第3四半期累計の経常利益は一番右側で、前期の320億円からプラス291億円の612億円となっています。

各事業の主な内容については、次の7ページで事業別にご説明したいと思います。

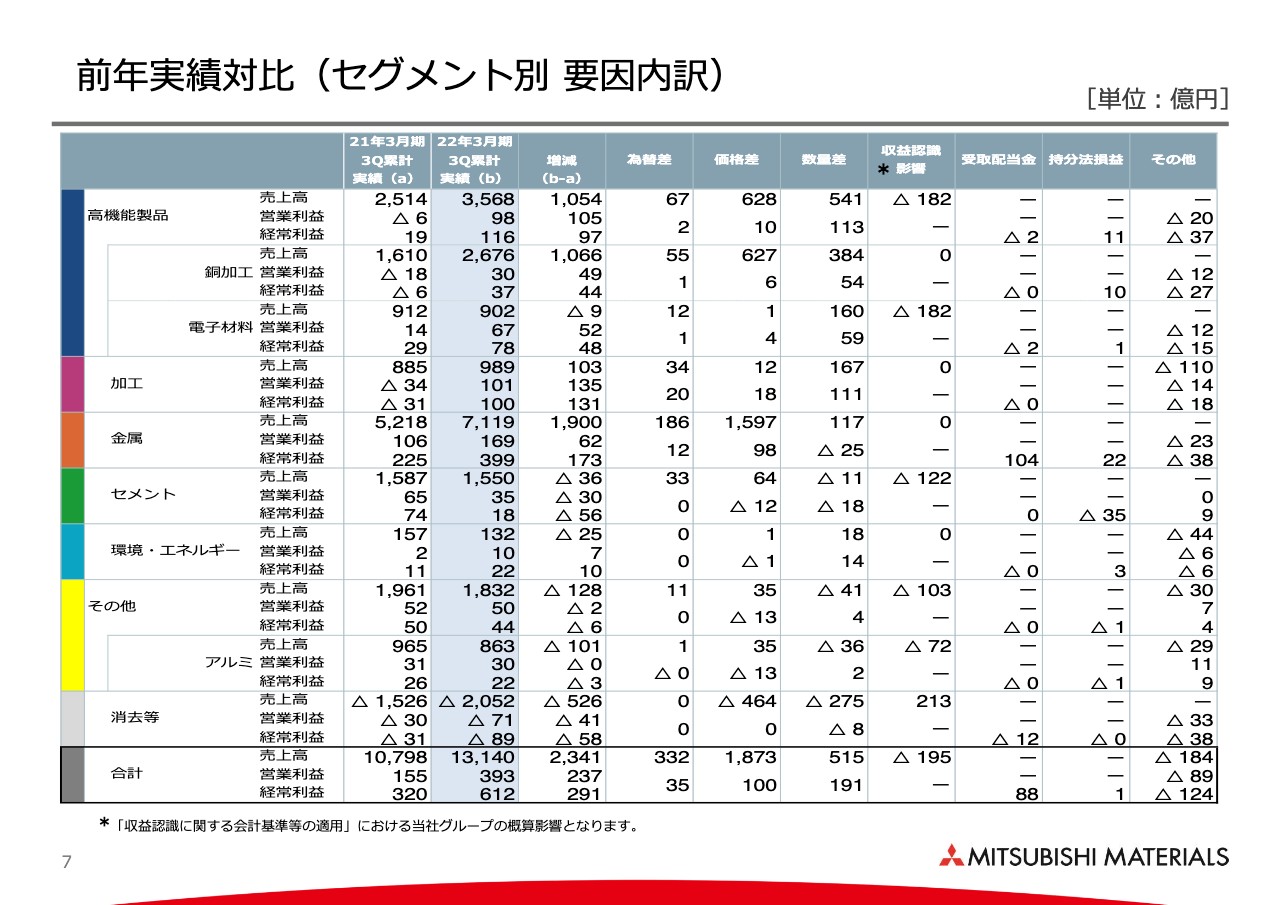

前年実績対比(セグメント別 要因内訳)

高機能製品の銅加工ですが、自動車向け製品の販売が増加しており、前期の営業赤字の状況から黒字に転じています。また、電子材料についても半導体の販売は引き続き好調で増益となっています。

加工事業ですが、日本・海外の主要国において、主要自動車メーカーからの需要が回復したことから増益となっています。また、その他差として営業損失を計上していた焼結事業を一昨年12月に事業譲渡したため、営業利益が改善しています。

一方、急速に利益率が改善したことにより、前年度の操業度低下による高簿価の在庫が払い出されたことで、コスト増による減益要因もございました。

金属事業は、金属価格の上昇による増益や、硫酸価格の改善による価格面での増益があり、それに加えて銅鉱山からの受取配当金の増加、そして銅鉱山の持分法損益の増加もあり、収益に寄与しています。

セメント事業は、先ほどからお話ししているように、営業利益・経常利益ともに減益となっています。需要の減少に加え、国内の場合は熱エネルギーコストの増加もコスト負担となっているということになります。米国事業は先ほどお話ししたとおりです。

また、セメントの持分法損益については、統合準備に関するコスト負担に加え、国内需要の低下や、物流コストの上昇などから、宇部三菱セメント社の収益は低下し、持分法損失が拡大しています。

環境・エネルギー事業については、第2四半期においてダイヤコンサルタント社を事業譲渡したことにより、売上高は減少したものの、家電リサイクルなどの処理量の増加、そしてそれとともに家電リサイクルで発生するスクラップ価格の高騰なども寄与して、営業利益、経常利益共に増益となっています。

その他事業のアルミ事業ですが、アルミ缶の事業についてはアルミ地金価格が上がっており、原料コストの増加となっています。一方、アルミ圧延・押出事業については、自動車向け製品の需要が増加したこと、そしてコスト削減施策が功を奏してコストダウンとなっていることなどから増益となっており、アルミ事業全体の営業利益は前年並みとなっております。

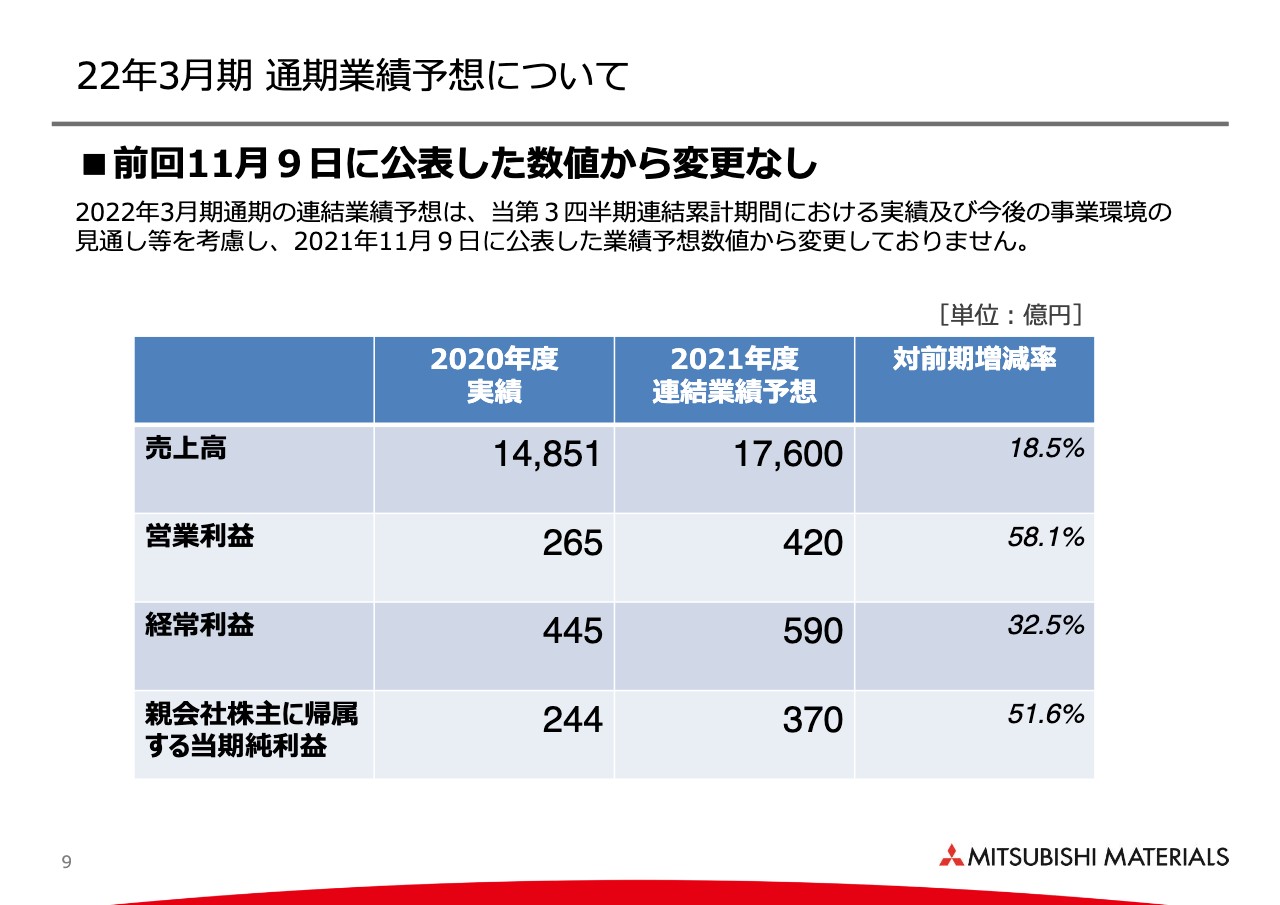

22年3月期 通期業績予想について

当期の業績予想になりますが、9ページにお示ししているとおり、前回の11月9日に公表した予想値から今回は変更していません。私からの説明は以上になります。

質疑応答(要旨):各事業の第4四半期の見通し

Q:通期予想に変更はないとのことであるが、逆算すると、第4四半期の営業利益は27億円の見込みで、経常利益に至っては赤字となる。本当にここまで悪化するのか? 各事業の状況を解説してほしい。

A:まずは、各事業の第2四半期から第3四半期への変化と、第3四半期から第4四半期についてどうみているかについて解説させていただきます。

高機能製品の銅加工は、単体の第3四半期は第2四半期並みの水準です。一方、Luvata社については、MRI向けの超伝導線などの需要が少し回復してきています。また、銅価が在庫評価でプラスに寄与したため、Luvata社は第2四半期と比較すると利益が増えています。

電子材料の第3四半期は、半導体関連が好調を維持しており、第2四半期並みの利益を確保しています。また、加工事業の第3四半期も、概ね好調を維持しており、第2四半期並みとなっています。

金属事業の第3四半期は、第2四半期と比較すると少し落ちていますが、単体でのパラジウム価格が下落したこと、第2四半期には棚卸評価益があったものの第3四半期はこうした評価損益の計上がなかったことによるイレギュラーな部分もありました。また、小名浜製錬所で第3四半期に炉修があり、その影響で操業度がダウンしたことや、炉修費の計上などから、金属事業の営業利益は第2四半期から第3四半期で減益になっています。それらを鉱山配当でカバーしているという見え方になっています。

次に、第4四半期をどうみているかですが、全体感として、一つは設備の除却損が集中しており、設備の交換時期などが第4四半期に集まっているためコストがかかるものと見込んでいます。また、エネルギー価格の上昇の影響が約10億円から20億円になるとみています。

金属事業の直島製錬所では、第4四半期に前処理の炉修があります。前処理とはスクラップ品の前処理炉で、この炉修の実施による炉修費と稼働率ダウンの影響があり、さきほどのエネルギー価格の上昇と同程度のマイナスインパクトがあります。

加工事業では、一部製品構成が悪化して生産効率が落ちることに加え、第4四半期は販売見通しが悪く、減販による減益も織り込んでいます。これもエネルギー価格の上昇と同程度のインパクトがあるとみています。

セメント事業は、国内、米国ともに振るわないためマイナス方向でみています。

唯一、高機能製品は電子材料を中心として比較的好調に推移するとみており、今までお話ししたマイナスの部分をカバーする見込みです。

11月9日の業績予想では、第3四半期に利益が固まっており、第4四半期はそれほどでもないと予想していました。そこに、今お話ししたコスト増加要因が入ってきたため、第4四半期はこうした見通しになっています。ただし、堅めにみている部分もあるとご理解ください。

質疑応答(要旨):ロス・ペランブレス銅鉱山での渇水の影響

Q:ロス・ペランブレス銅鉱山が渇水影響で大幅な減産となり苦戦しているにもかかわらず受取配当金が計上されている。仮に、来年もこのような減産基調が続いても、配当は支払われると考えてよいか。

A:ご指摘のとおり、ロス・ペランブレス鉱山は渇水で生産に影響が出ています。しかしながら、今年度分に関する鉱山からの受取配当金は、渇水が影響する前のキャッシュから配当が支払われており、直接的な影響はありません。ただし、来年度以降も、ロス・ペランブレス銅鉱山の操業は、近辺の川の渇水状況に委ねられており、先を見通すことは難しい状況で、降雨の状況次第ということになります。なお、日本の春先頃から現地は雨季に入ってきます。

質疑応答(要旨):自動車関連の需要動向や減産の影響

Q:第2四半期から第3四半期、そして第4四半期にかけての銅加工における自動車関連の需要動向をどうみているのか。また、加工事業における自動車の減産の影響も教えてほしい。

A:銅加工は、主にワイヤーハーネスの端子材について、自動車メーカーあるいはワイヤーハーネスメーカーでは在庫を積み上げる流れが続いていますが、端子メーカーの生産能力がそのニーズに追いついておらず、引き続きオーダーが来ています。

自動車メーカーの生産量は上がっていないため、どこかで調整が入ると思いますが、自動車向けの受注は、引き続き今と同じレベルを維持すると予想しています。

加工事業は、一部で減販の流れが見えているところもあります。また、第4四半期の特殊要因ではありますが、製品構成が通常よりも悪化するため、それによって生産のトップラインが伸びず、やや減益になるといった予想をしています。受注自体は、大きく落ちるところまでは至っておりません。

質疑応答(要旨):セメント事業のコストアップ影響及び値上げ進捗

Q:セメントの国内事業で、一般炭の価格上昇を含めたコストアップがどれくらい生じているのか、また値上げの進捗と手応えを教えてほしい。

A:一般炭の価格上昇の影響ですが、スポット的に上がったものの、今はやや落ち着いている状況です。我々はある程度の期間をまとめて購入しており、価格の上下がストレートに効いてくることはありません。

ただし、第4四半期の予想のところで、熱エネルギー価格差を鑑みると、第4四半期は第3四半期に比べて5億円超の影響を受けると予想しています。

また、値上げについては「1トンあたりプラス2,200円以上」でお客さまと交渉しています。お客さまもエネルギーコストなどのコスト上昇を認識されており、一定の値上げは期待できると考えて、鋭意交渉している最中です。

質疑応答(要旨):米国セメント事業のドライバー不足の状況

Q:米国のセメント事業における建設現場の人手不足やドライバー不足について、解決に向けた動きと来年度に向けた見通しを教えてほしい。

A:米国の生コン・セメントを輸送するドライバー不足の状況については、まだ解消していません。給料のベースアップや、福利厚生の充実、業務に必要な特別ライセンスの取得費用を会社側で負担するなどさまざまな手を打っています。しかし、米国の労働構成が変わっているような状況もあり、人材が回ってこないのが実情です。足元の解決策がなかなか見えないため、先が見通せないのが正直なところです。

質疑応答(要旨):前四半期比での第3四半期の営業減益の要因

Q:第2四半期から第3四半期にかけての営業利益について、パラジウム価格の下落、棚卸評価損益、小名浜製錬所の炉修などの影響があったとのことだが、それぞれどのくらいのインパクトがあったのか。また、第4四半期にかけて、そうした個別要因、市況要因ではないところでの利益の増減要因があれば教えてほしい。

A:パラジウム価格の下落、棚卸評価損益、炉修費用と炉修による操業度低下については、各項目で10億円強くらいの影響となります。また、第4四半期の前処理炉修も10億円台後半くらいの影響があるとお考えください。

Q:硫酸市況の改善効果は、どれくらい影響があったのか。

A:第3四半期までの累計で前年度と比べると、プラス50億円ほどです。

Q:第4四半期はあまり変化はないという理解でよいか。

A:第2四半期から第3四半期にかけて、また第3四半期から第4四半期にかけては、あまり大きな変化はありません。

質疑応答(要旨):中南米での資源ナショナリズムの動向

Q:中南米での資源ナショナリズムの動向について、足元で起きていることや、どういった点をリスクと捉えているかを教えてほしい。

A:チリにおいては、1月26日に上院鉱業エネルギー委員会で新鉱業ロイヤリティ法案が可決されています。最初に提案されていた「売上に対するロイヤリティを、銅価連動で累進的にかける」というものに比べると、かなりモデレートされてはいますが、税負担が増えることに変わりはないため、その意味では減益方向へのリスクだと考えています。

ただ、今後もさらに議論されると思いますが、チリ国側での考え方も、ある程度は尊重しなければいけないと考えています。

また、チリでは、鉱山の国有化に向けた憲法改正の動きもあると聞いています。そこがロイヤリティ改正の動きとどう連動していくのか。憲法改正の議論は、まだ初期的な段階で、どのような議論に発展していくのか注視しています。

チリでは日本の鉱業協会に近い、民間企業が集まっている組織があるため、法案の審議の中で各企業がそれぞれの立場でコメントすることもあるでしょうし、ロビー活動も行っていると聞いています。そうした動きもサポートしながら、我々もフォローしていきたいと思います。ただし、アン・コントローラブルな部分もあるため、リスク管理の意味では難しいところがあります。

次にペルーについてですが、こちらはチリより難しい状況です。大臣が頻繁に変わるなど政府自体が安定しておらず、こちらも推移を見守るしかない状況です。

質疑応答(要旨):第4四半期予想の当期利益

Q:通期業績予想で、営業利益、経常利益段階の各セグメントの項目について、費用の要因の解説もあり、保守的な部分もあるとのことだが、第4四半期で予定している特損、除却損、税金費用等を踏まえて、大きなギャップがある当期利益のところをどう考えればよいのか。

A:11月末にプレスリリースを発表しましたが、アルミ事業に関する譲渡損が約290億円あり、こちらが第4四半期で計上される予定であります。こちらでご質問のギャップは埋まると思います。

質疑応答(要旨):中経最終年度の見通しと株主還元

Q:来年度は中経最終年度となるが、今年度の着地を踏まえて、数字を大きく見直すことになるとみている。中経最終年度を迎えるにあたり、来年度の見通し及び株主還元について、どのような調整があり得るのか、今の時点での考えを教えてほしい。

A:昨年5月に中経の見直しを発表しましたが、今年度の着地はそれを上回ると思います。また、現在、来年度の予算を詰めているところであり、それ次第ではありますが、今年度の見通しからある程度類推していただければと思います。また、株主還元の考え方ですが、22中経の期間中、つまり来年度までは基本的に変えないと決めています。

髙柳氏よりご挨拶

髙柳:本日は短い時間になってしまいましたが、いろいろとご質問いただきまして、ありがとうございます。

冒頭のご質問にもあったとおり、通期の見通しからすると、この第3四半期の数字がややイレギュラーなかたちになっていますが、本日ご説明したような背景がありますので、そこはご理解いただければと思います。

足元では、銅価格やパラジウム価格は戻ってきており、そのあたりは我々の損益にも大きく影響してくるのではないかと考えています。

引き続き、タイムリーな開示と、みなさまにわかりやすいご説明を行っていきたいと思いますので、よろしくお願いいたします。本日は、どうもありがとうございました。

新着ログ

「非鉄金属」のログ