SBテクノロジー、営業利益は+48%増益 3年間で営業利益は2倍の見込み、配当予想も上方修正

2022年3月期第3四半期決算説明会

阿多親市氏:みなさま、こんにちは。SBテクノロジーの代表取締役社長、阿多親市でございます。本日はお忙しいところ、弊社の決算説明会にご出席いただき、誠にありがとうございます。

本日は、業績の概況と見通し、次期中期経営計画の方向性について私からご説明します。その後、みなさまからのご質問を受け付けてまいります。よろしくお願いします。

Information①

おかげさまで、2022年4月4日より、当社はプライム市場上場企業へ移行します。今後もみなさまの期待にお応えすべく、より一層のガバナンス強化を進め、中長期的かつ持続的な成長と企業価値の向上を目指します。現在はいくつかのExplain項目が残っていますが、6月開催の次回の株主総会までに、一部を除いて多くの部分が解消されるかと思います。

Information②

こちらはすでにご案内したお知らせですが、7月より当社の顧問として富永由加里さん、宮川由香さんに就任いただきました。これに加えて、この1月から澤円さんが参画し、計3名が当社の顧問となりました。前者のお2人については、7月から私どもの毎月の取締役会にご参加いただき、また、四半期ごとのビジネスレビューにもお付き合いいただき、いろいろとご助言いただいています。

澤円さんについては、今月から取締役会にもご参加いただいている状況です。この3名の方には、取締役候補として内諾をいただいている状況であることを、合わせてお知らせします。

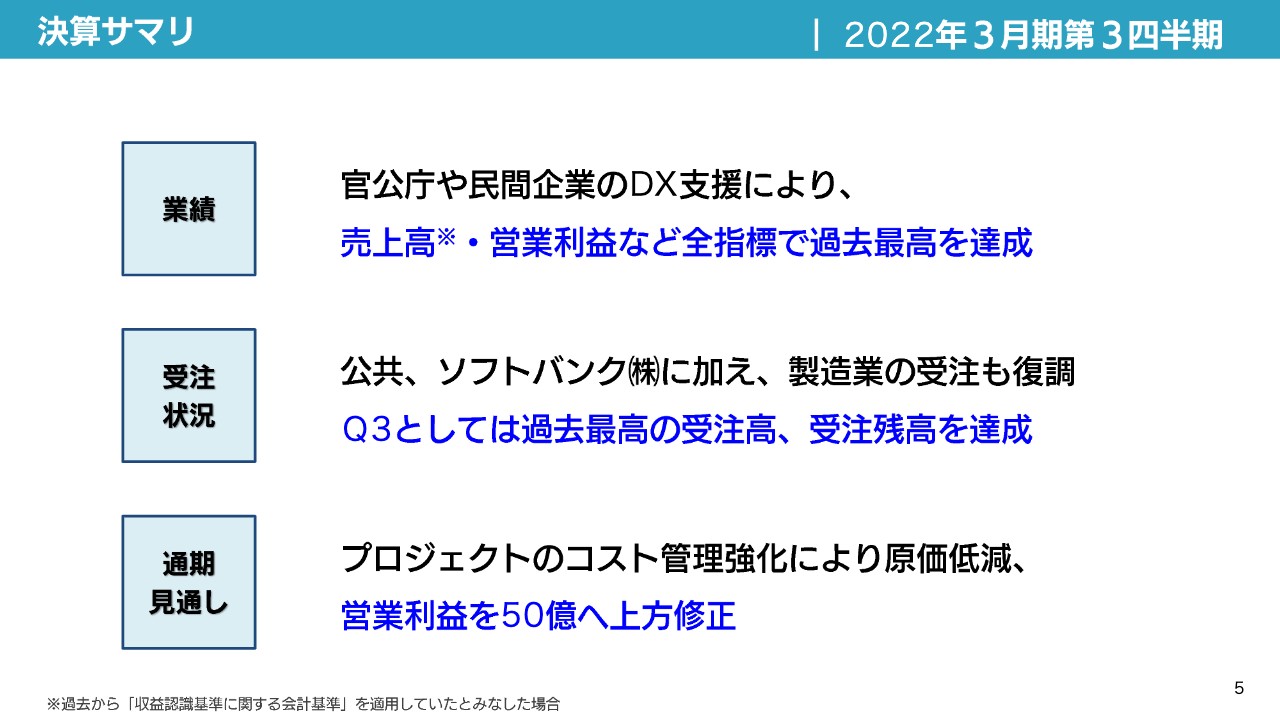

決算サマリ

業績の概況です。決算サマリですが、業績については、官公庁ならびに民間企業のDX支援により、売上高、営業利益など全指標で過去最高を達成することができました。受注状況は、公共、ソフトバンクに加え、製造業の受注も復調してきており、第3四半期としては過去最高の受注高、受注残高を達成することができました。

通期の見通しですが、プロジェクトのコスト管理強化により原価を低減することができ、営業利益を50億円に上方修正しています。

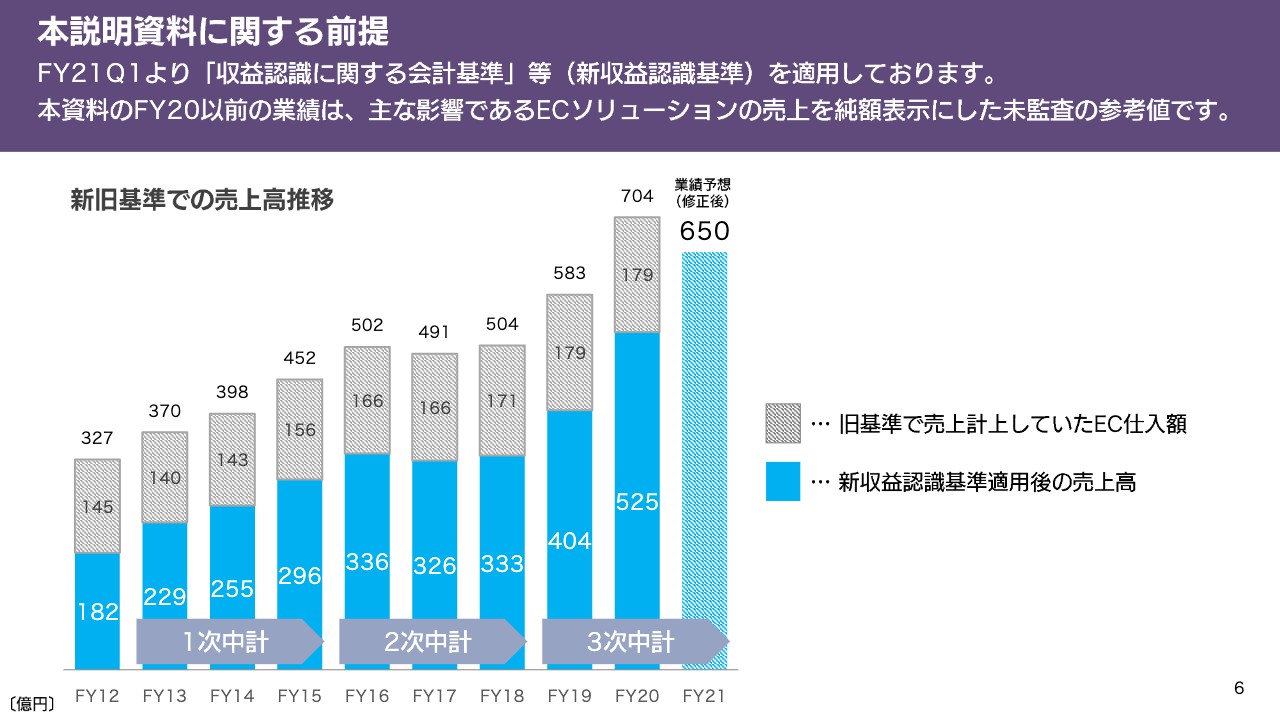

本説明資料に関する前提

スライドのグラフは、過去10年分の売上の推移です。グレーアウトしている部分は、旧基準では売上計上していたEC仕入額です。新収益認識基準の適用により、例えば先期は179億円だった部分を今期はゼロとしています。

そのため、ブルーの部分にて、今期と同じ前提で10年間の売上の推移が見ていただけるかと思います。今期業績予想は650億円ということです。

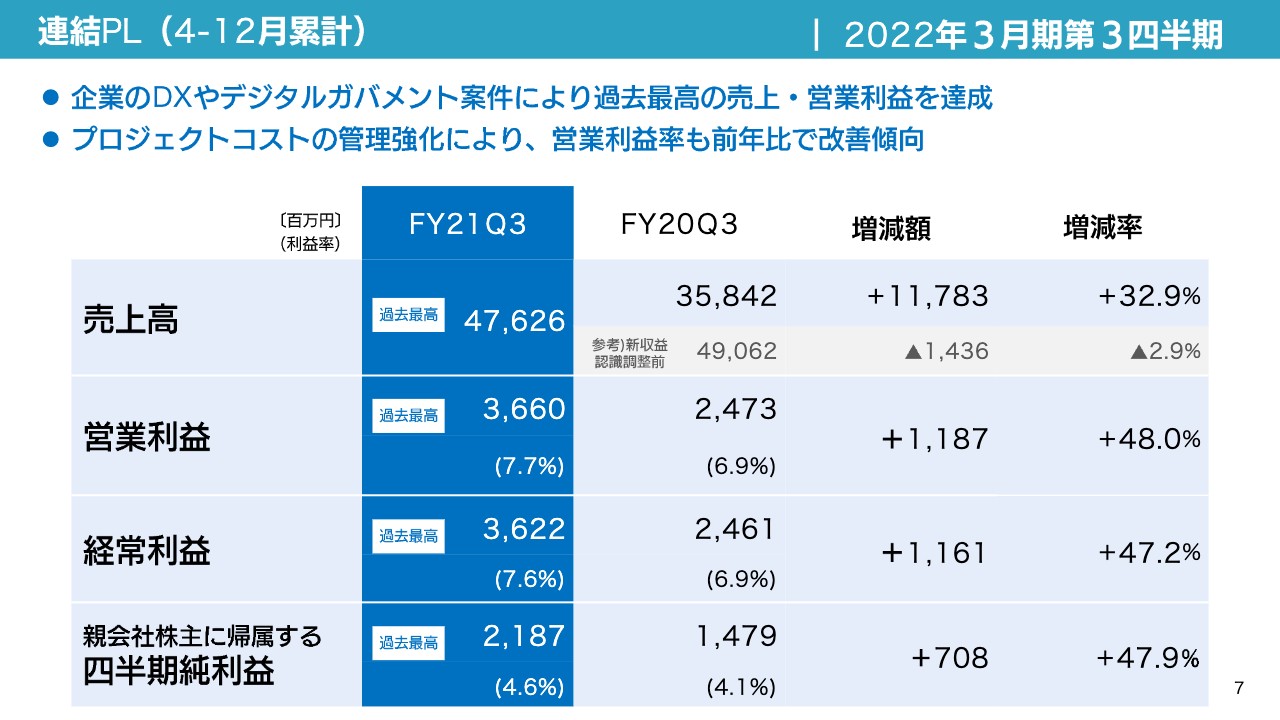

連結PL(4-12月累計)

第3四半期までの進捗です。売上高は約476億円で、前年同期比で117億8,300万円プラスと、33パーセント程度伸ばすことができました。営業利益は36億6,000万円で、前年同期比で11億8,700万円の増額と、第3四半期までで48パーセント伸ばすことができました。経常利益、四半期純利益はスライドをご覧のとおりです。

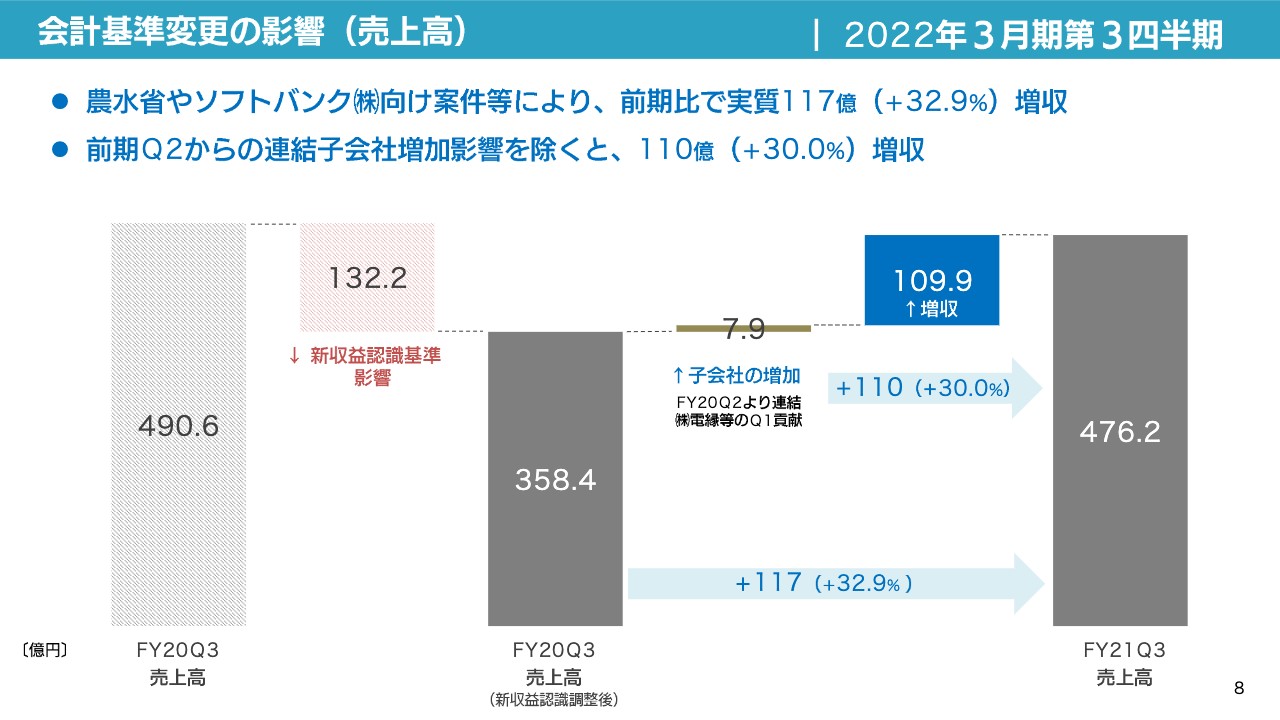

会計基準変更の影響(売上高)

売上のブリッジについてご説明します。昨年の売上高は約490億円でしたが、これは会計基準変更前の、第3四半期までの決算の数字です。新収益認識基準の影響に伴い、約132億円をマイナスして、約358億円が調整後の昨年の数字となります。これに、昨年入っていなかった第1四半期の3社の子会社の売上である7.9億円を加え、約110億円の増収として、約476億円にブリッジされています。

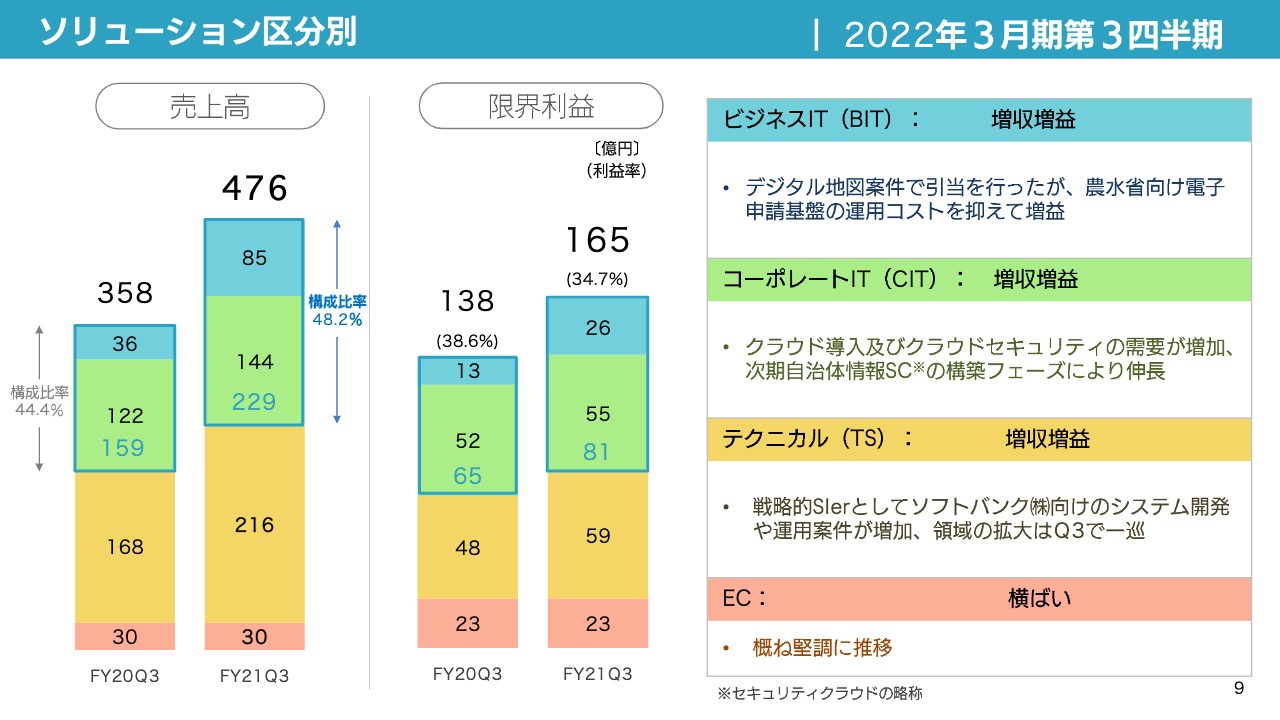

ソリューション区分別

ソリューション区分別の売上の変化です。スライドのグラフの一番下から、ECのところは横ばいのかたちです。テクニカルソリューションは168億円から216億円、クラウドベースの売上であるビジネスIT、コーポレートITは159億円から229億円ということで、現在構成比率は48.2パーセントです。

目標としては50パーセントを超えることであり、第4四半期にこの構成比率が上がっていくことを期待しています。

限界利益に関しては、テクニカルソリューションの部分が48億円から59億円、ビジネスITおよびコーポレートITが65億円から81億円ということで、それぞれ伸びています。ECの分野は、高利益率ですが23億円の横ばいです。収益基準が変わったため、利益率では大きく見えるかと思います。

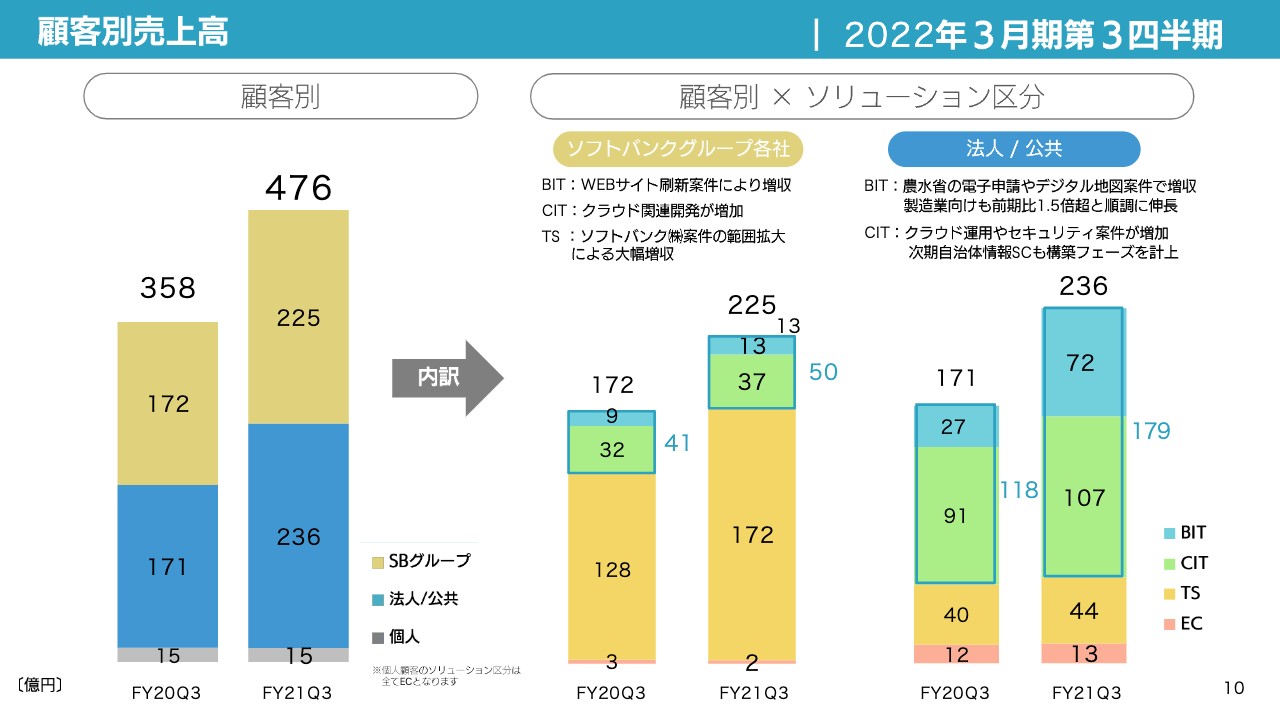

顧客別売上高

顧客別の売上高です。スライド左側の棒グラフの黄色の部分がソフトバンクグループの売上で、172億円から225億円です。青色の部分が法人/公共の売上で、171億円から236億円です。

ソフトバンクグループ側の内訳ですが、テクニカルソリューションではソフトバンク案件の範囲拡大によって、これも128億円から172億円と伸びています。クラウド関連も41億円から50億円ということで、20パーセント程度伸ばすことができました。

スライド右側の法人/公共については、上部にどのような案件により伸ばすことができたかということを記載しています。こちらも118億円から179億円と、売上を大きく伸ばすことができました。

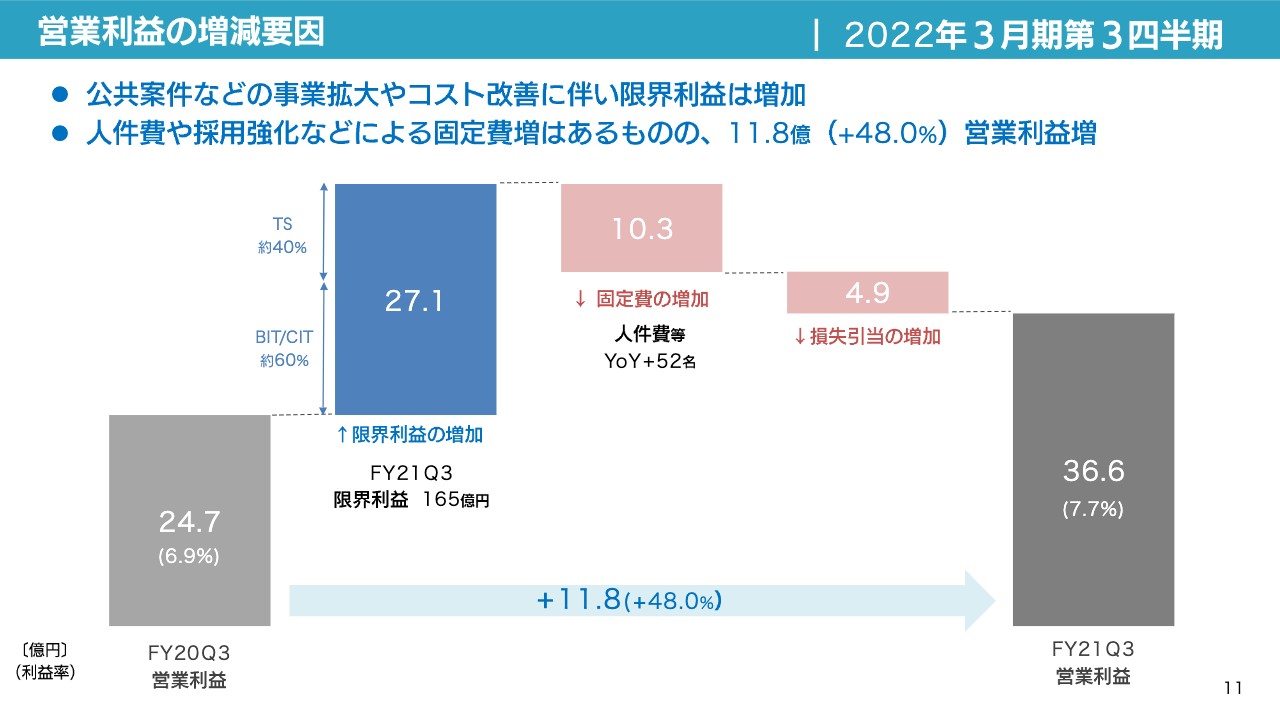

営業利益の増減要因

営業利益のブリッジです。昨年同期、第3四半期までの営業利益は24.7億円で、これに限界利益が27.1億円プラスになります。また、固定費について、52名分の人件費が増えているため、その人件費等の増加を含めて10.3億円となっています。

損失引当の増加分は4.9億円です。これは第2四半期のときも同様にご説明したかと思いますが、デジタル地図案件で既知のところです。この中に第4四半期に見込まれる損失のものもすべて含め4.9億円の引当になっていますが、第2四半期に業績修正をした際の計画内でありコントロールできています。結果として、営業利益は36.6億円という着地です。

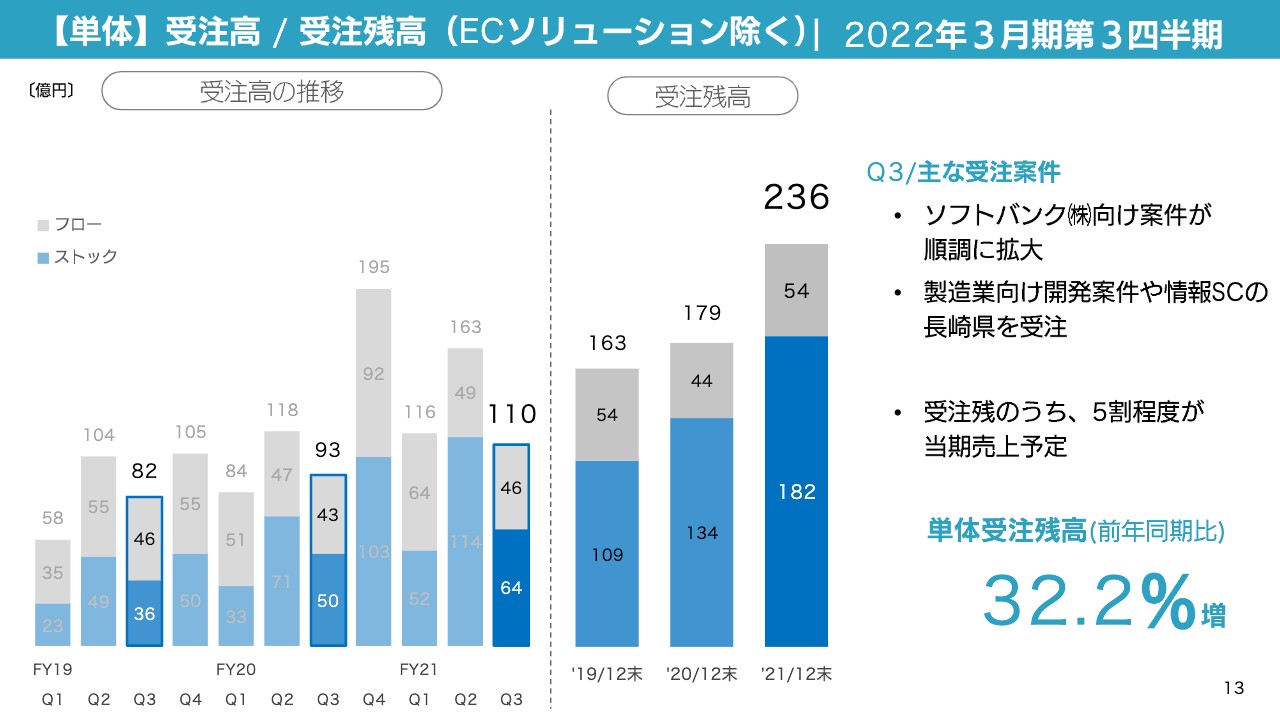

【単体】受注高 / 受注残高(ECソリューション除く)

今期の業績見通しで、スライド左側が四半期ごとの受注高の推移です。この第3四半期においては、110億円を新たに受注することができました。結果として、2021年12月末の受注残高は236億円となっています。

このうち半分以上となる120億円強が、当期の売上となる予定です。残り110億円強の部分は、来期以降の売上として予定されているものと考えていただければと思います。受注残高としても30パーセント以上伸ばすことができました。

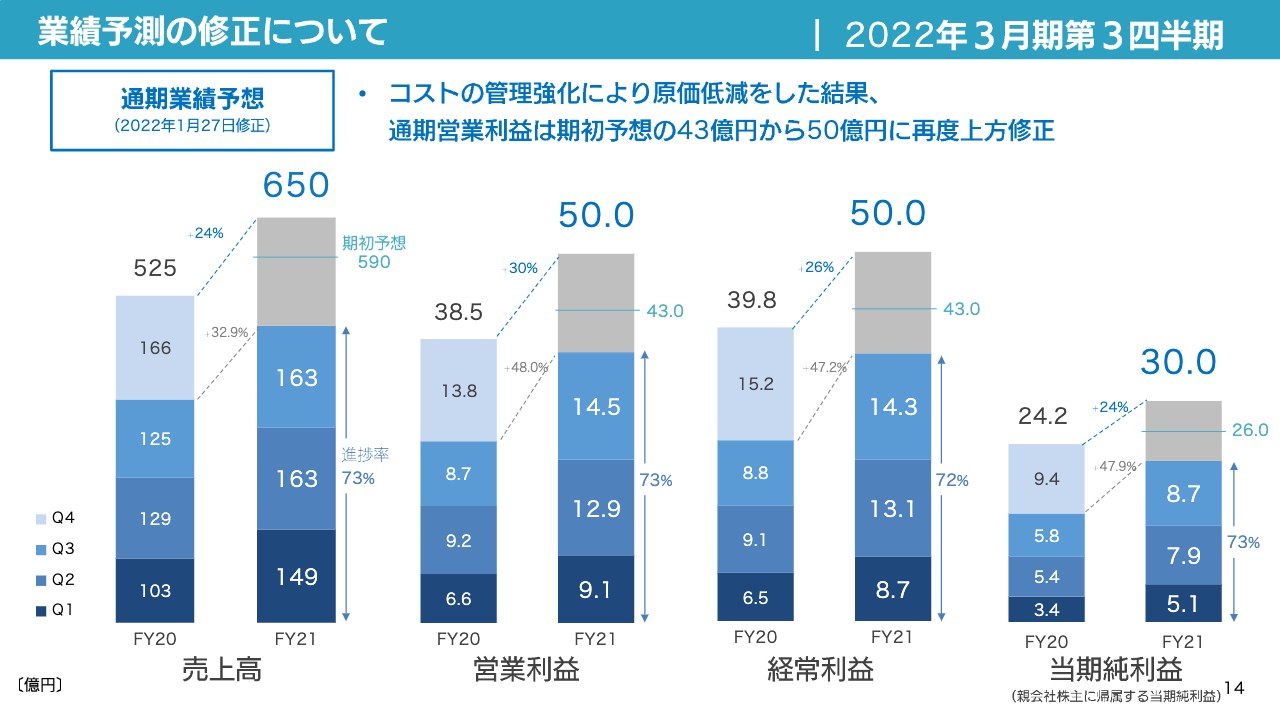

業績予測の修正について

業績予測の修正です。昨年度の売上高は525億円でしたが、今期は650億円になります。当初予想は590億円でしたが、第2四半期のときにお話ししたものをそのまま維持したかたちで、650億円となっています。

営業利益に関しては、先ほどハイライトでお伝えしたとおり、コストの管理強化により増加しています。3月に納品する案件が多いのですが、その原価を詰めていった結果、少し増加したということです。当初の目標は43億円、前回は46億円という予想でしたが、今回は50億円に上方修正しています。

経常利益以下のところは、スライドをご覧のとおりです。

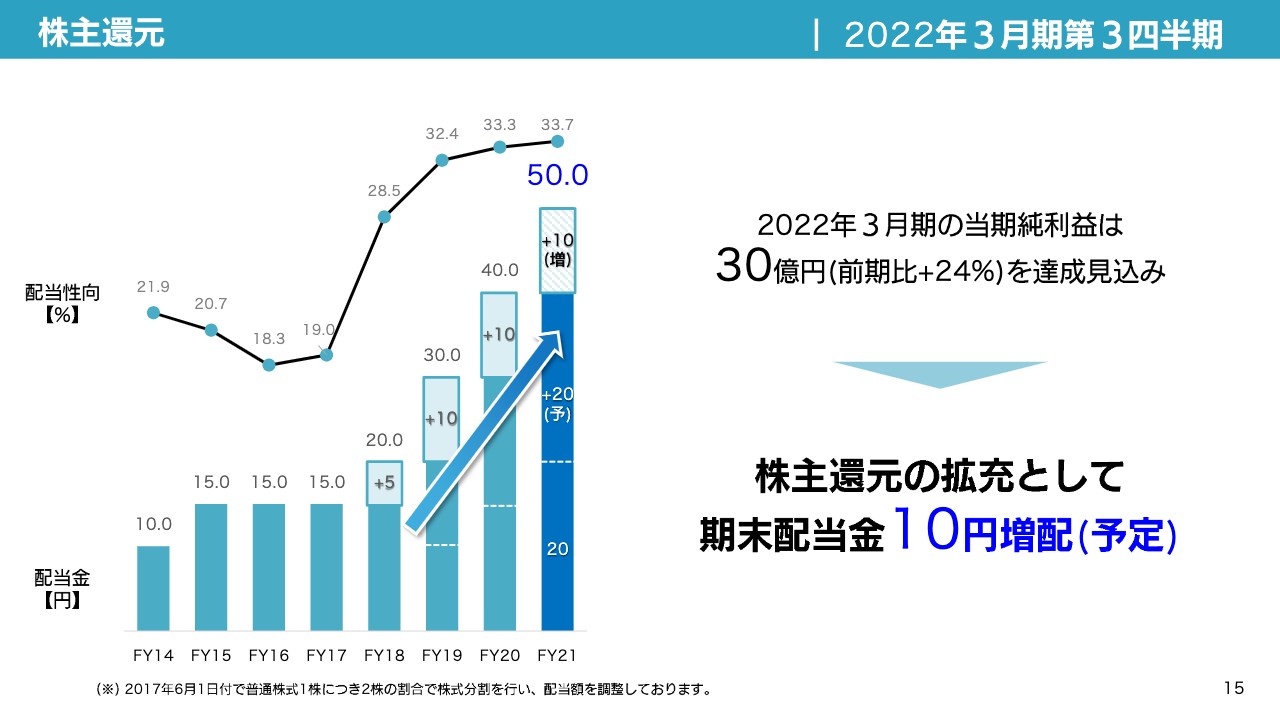

株主還元

株主還元です。スライドのグラフは過去数年の配当金額の推移ですが、今年は50億円に達する見込みです。期末配当を10円増配して、30円となる予定です。上期に20円出しているため、年間配当としては50円になる予定です。

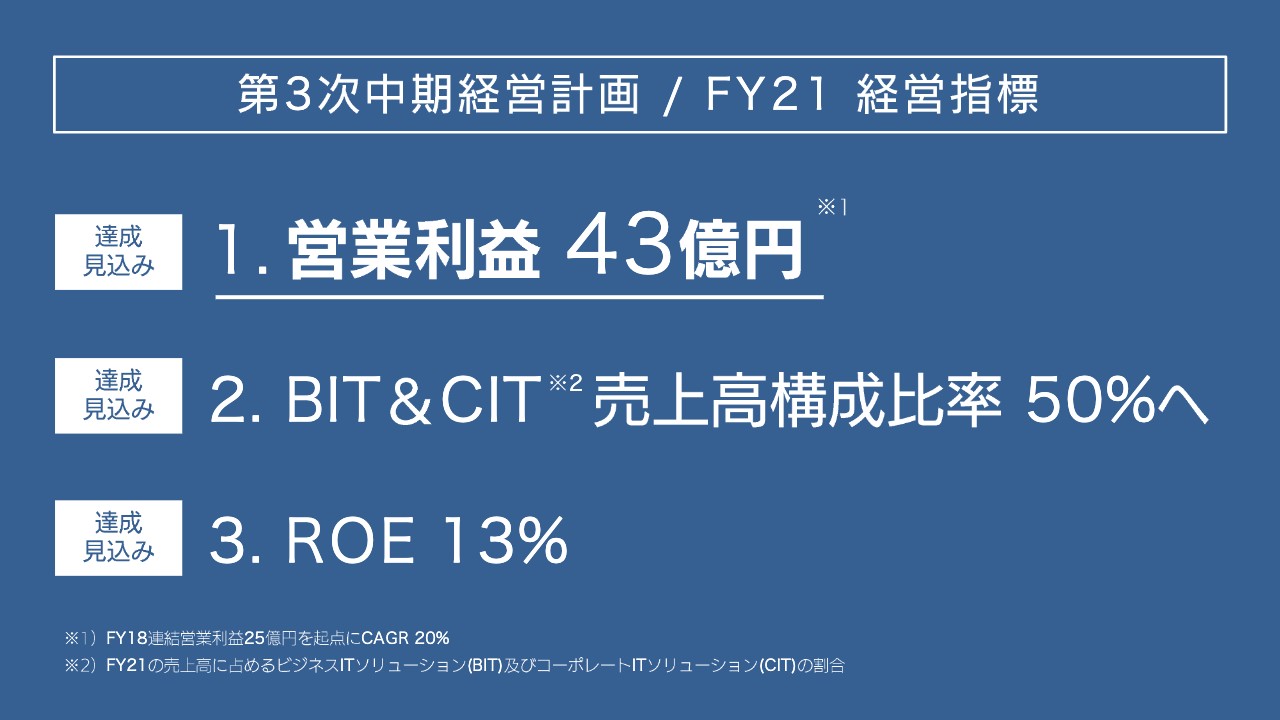

第3次中期経営計画 / FY21 経営指標

第3次中期経営計画の指標です。3年前に立てた目標は、CAGR20パーセントを目指して営業利益を増やすというものでした。当時は25億円でしたが、あらためて43億円という目標を立て、今回は50億円で予測しているかたちです。偶然ですが、当時と比較してちょうど2倍の営業利益目標を達成する見込みです。

戦略エリアであるBIT、CITについては、現在の売上構成比としては48パーセント強ですが、第4四半期の分が積み上がってくるため、50パーセントは超えていけると思っています。ROEに関しても、昨年度にすでに達成済みで同水準を目指しており、第3次中期経営計画については、おおむね達成できる見通しです。

3次中計策定(FY18)時の環境

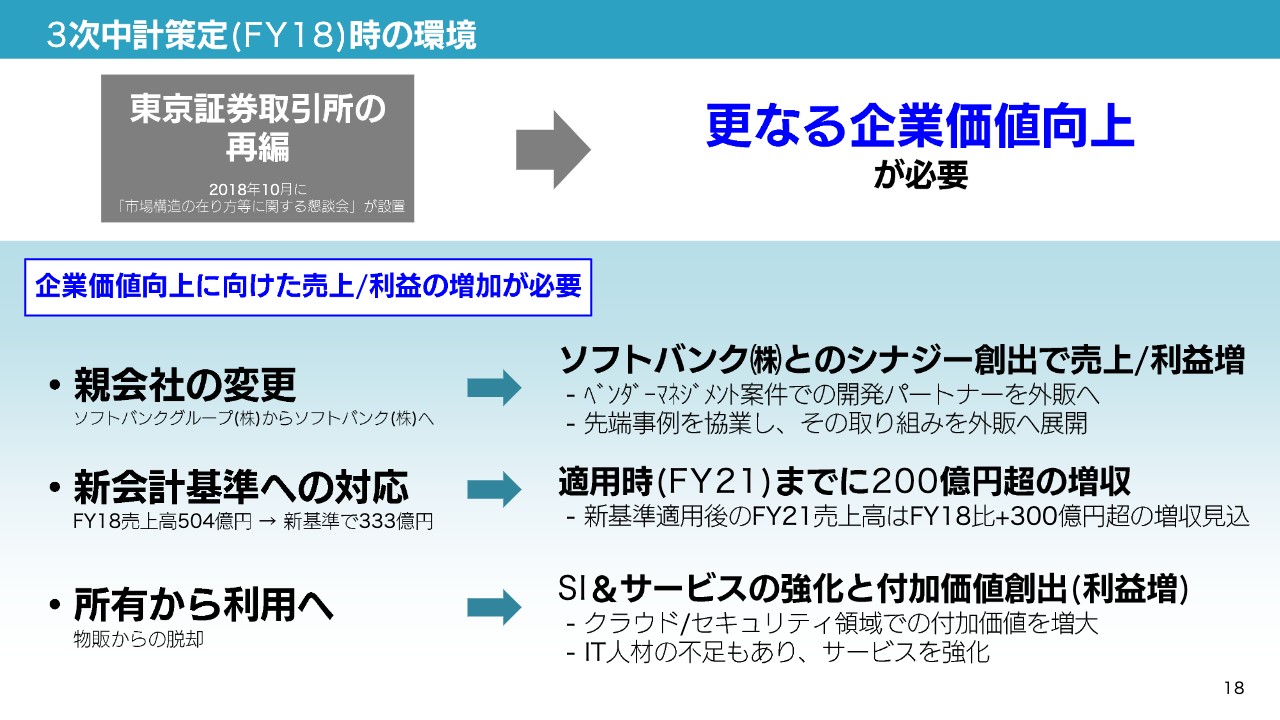

次に、第4次中期経営計画についてです。完全に決まったものに関しては、4月の決算発表の際にご報告したいと考えていますが、方向性ということについては少しお話ししたいと思います。

話が少し遡るかもしれませんが、第3次中期経営計画を策定する際に、東京証券取引所再編の話題が盛り上がっていました。基準では、例えば時価総額が500億円以上、もしくは1,000億円で、さらに売上高規模は500億円にすべきなど、いろいろな話が出ていました。最終的には2021年4月に適用するため、2019年の春に発表するという話が、当時の状況だったと記憶しています。

それに向け、当社はプライム市場にしっかり残っていくため、企業価値の向上が必要だと考えました。その背景の1つとして、2018年に親会社が、ソフトバンクグループインターナショナル合同会社からソフトバンク株式会社に移行しました。この時点で、持株会社から事業会社に移ったため、ソフトバンク株式会社とのシナジーを創出していく必要がありました。

売上、また利益増へつながるかたちで、加えてSBテクノロジーが今後より成長していくための種にしていこうという中で、ベンダーマネジメント案件を選択しました。すでにソフトバンク株式会社がお付き合いをしているパートナーを、当社の判断でマネジメントして標準化しています。

これまでお付き合いをしてきたパートナーの数と比べ、圧倒的に多いパートナーをお預かりすることになりました。また、大規模なパートナーをお預かりすることにより、当社のビジネスを支えてくれるパートナーの選択肢が増えました。また、5Gの話が盛り上がっている中で、5Gの大元である通信会社の連結子会社になりました。先端事例の協業によるシナジーで、当社の目指す外販の方向で展開していくことにも繋がると考えました。

また、そのときのもう1つの背景として新会計基準がありました。つまり、新収益認識基準に対応するようにと求められていたのです。当時の売上高は約500億円で、売上の構成を物販から、よりSIにするということを進めていた最中でした。

そのような、これからまた伸びていきそうな中で、ECのビジネスが純額での表示となり、当時の金額で約170億円のマイナス影響が発生し、330億円の売上高と認識されることになります。

もしプライム市場の基準が500億円になるとすれば、あと2年以内に200億円をプラスしなければ、適用時に500億円を切ってしまうということも課題の1つでした。

3つ目は、SIをどんどん進めていたところ、SIだけでは収益を上げていくのがなかなか難しいことがわかり、また「所有から利用へ」と言われるようになる中、サービスを拡大していく必要があるという議論もありました。それをすべて叶えていく、あるいは手をつけていくことをテーマとして、この第3次中計の3ヶ年を見ていました。

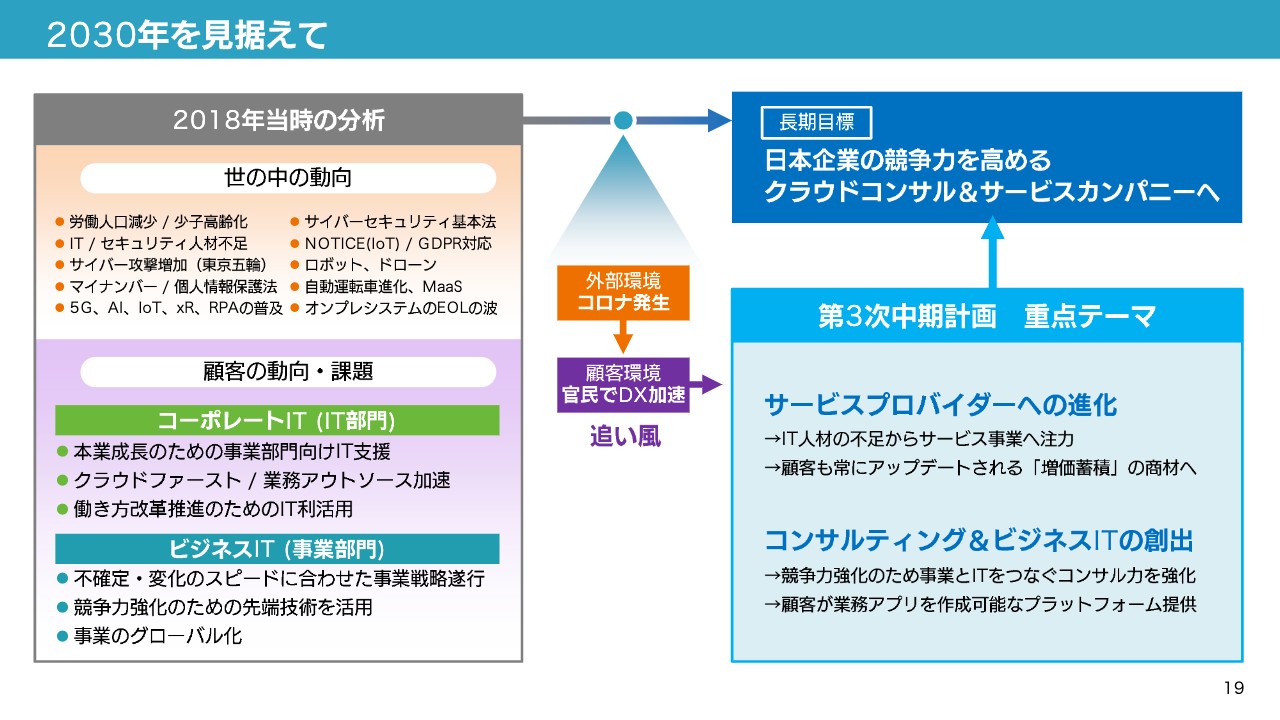

2030年を見据えて

当時は、1,000名近い社員が在籍していましたが、ほぼ全員が参加して「2030年にはどうなっているのか」「SBテクノロジーが社会の役に立つ会社になるために何に注力するか」といった全社ワークショップを行いました。

お客さまに向けた分析も行いました。しかし、1年も経たないうちに新型コロナウイルスが発生し、この2年間はコロナ禍にあったため、予想よりも大きく違った部分がありました。

情報システム部門のエンジニアがどんどんビジネスIT領域に出て、ビジネスITソリューションがもっと進んでいるだろうと読んでいたのですが、新型コロナウイルスの蔓延によってエンジニアの方々は、ことごとくIT部門に戻され、リモートワークの準備やセキュリティ圏のお話に時間を使われており、現在もその状況が続いています。

そうではあっても、私どもがBITの部門を伸ばすことができたのは大変幸いなことでした。第3期中期計画で掲げている「サービスプロバイダへの進化」と、それなりの手応えはあるもののまだまだだと思っている「コンサルティング&ビジネスITの創出」も、同様だと認識しています。

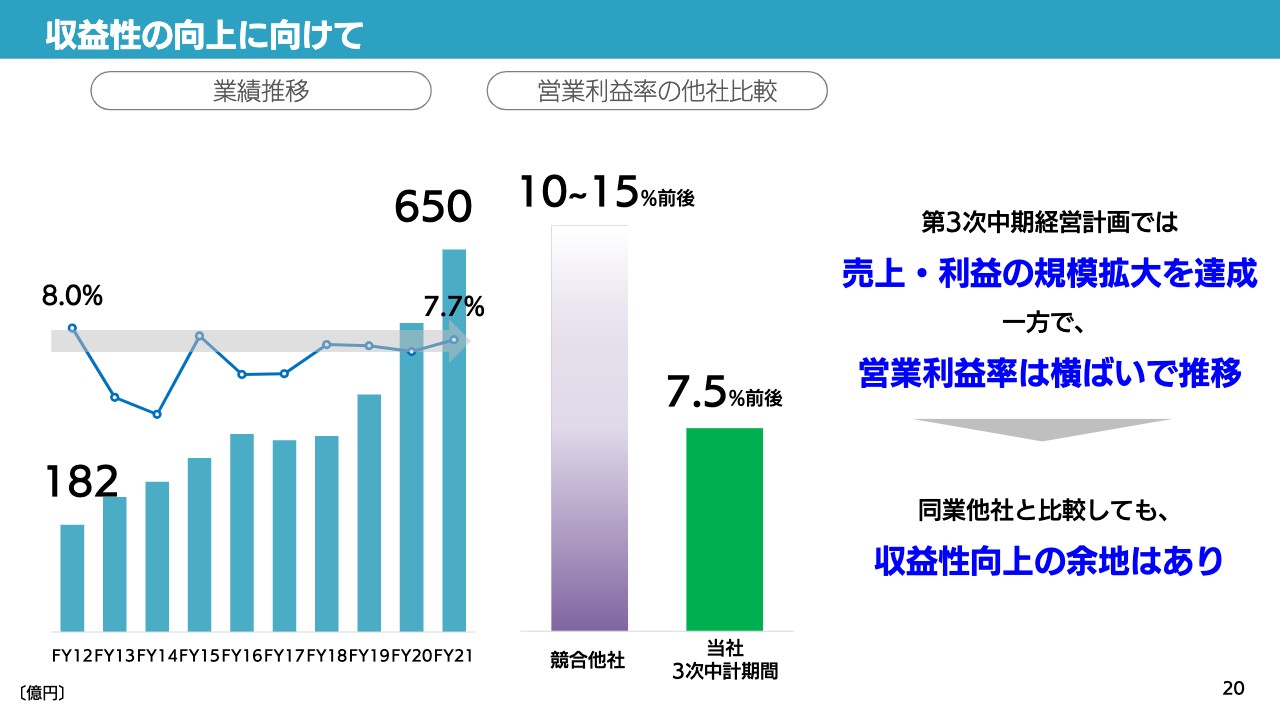

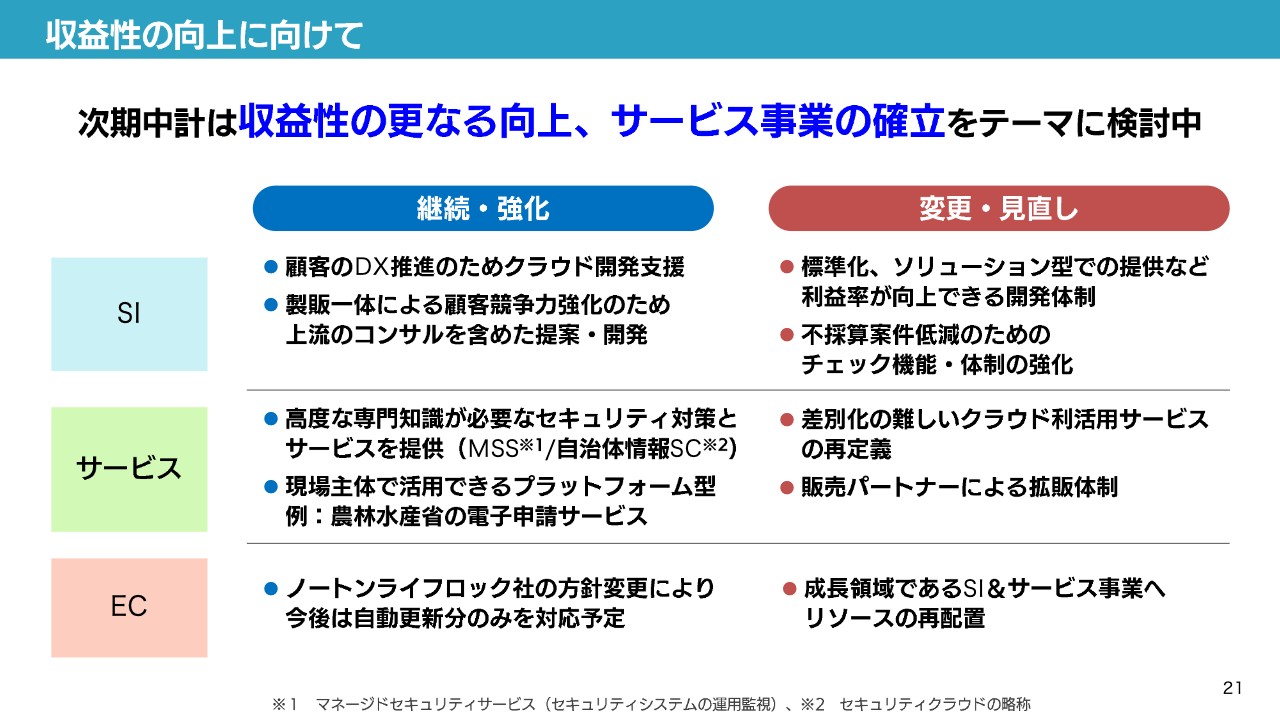

収益性の向上に向けて①

次期中計については「収益性の向上がテーマである」と検討を進めており、また投資家の方々からもお話をお伺いしています。現実、利益は上がっているものの、10年前に約8パーセントあった営業利益率はほぼ横ばいで売上が拡大しているものの、この状態ではよくないと思っています。

私どもが比較される会社は、営業利益率10パーセントから15パーセント前後です。これはもちろんSIだけではなく一部サービス、あるいは自社製品も混ぜた状態と認識していますが、我々も早く収益性の高いサービスを持たなければいけないと思い活動しているところです。

収益性の向上に向けて②

次期中計に関して、本来はいろいろな角度からの実績を付け加えるべきですが、本日はSBテクノロジー単体からいくつかのテーマを切り出してご説明したいと思います。

SIに関しては「顧客のDX推進のためのクラウド化支援」がまだまだ続いていくだろうと見ています。DXという言葉もだんだん使い古されてくるかもしれませんが、この部分が本格的に進んだのはここ1年から2年のため、これからも続いていくだろうと考えています。

また、このコロナ禍がいつ終わるかということもありますが、予算的、あるいは事業的な意味も含めてかなり製造業がだいぶ復活してきたため、ITのコンサルをもっと磨いて提案していく必要があると思っています。

現状、約10名のコンサルタントがおります。また、コンサルタントの資格CBAPと言いますが、約50名が合格している状態です。さらに、キャリアを積んで、実際にどのようなところに我々のクラウド技術やセキュリティ技術を使ったコンサルテーションができるか、という点を磨いていきます。

一方で標準化、ソリューション型での提供など利益率が向上できる開発体制を構築せねばならず、特定のお客さまにしか合わないものをずっと作り続けるスタイルではダメだろうと思います。また、「不採算案件低減のためのチェック機能・体制の強化」として、直近ではPM補佐という仕組みも作り、若手のPMをメインに実際のプロジェクトマネージャーのサポートやチェック等々を行う仕組みを導入しました。来期では、これをより本格的に動かせるようにしていきたいです。

また、サービスについてはスライドに「高度な専門知識が必要なセキュリティ対策とサービスを提供」と記載しています。サービス名は「MSS(マネージセキュリティサービス)」で、自治体情報SC(セキュリティクラウド)です。まず10県の自治体から受注することができました。これはサービス型であることをずっと説明しています。今までの自治体情報SCは開発してシステムが動くようになったときが最大のバリューで、当然、そこから減価償却されて価値が低減していました。

技術の進化は5年で10倍ほどにもなるため、同じシステムで動かしていると、5年後には10分の1のパワーになります。このようなスタイルから、我々は最近の話でいうと「増価蓄積型」のように、クラウドを利用して減価しないサービスをどんどんとブラッシュアップするかたちに、今後は転換させていきたいです。また、このサービスの提供の仕方を、我々の方向性にしていきたいと思っています。

それからもう1つ、前回もご紹介しましたが、農林水産省の電子申請サービスです。紙での申請が普通だったものをデジタル化するのですが、これが農林水産省では4,000件ほどあります。そのため、デジタル化をしていくために私どもが取った方法は、クラウド型プラットフォームを作り、実際のアプリケーション、すなわち一つひとつの手続きは省内の職員に作ってもらいます。それも、ローコード開発やノーコード開発と言われる、今までITやプログラミングをしたことがない方でもわかるかたちのものです。

結果として、グループ会社である環の協力のもと昨年までに3,600名以上の職員をトレーニングすることができ、また、職員自身で作っていただいたアプリケーションは1,200種類を超え、全体では4,000種類を作っています。

また、政府の方針として令和7年までにほとんどのものをデジタル化するため、あと3年から4年ありますが、それまでの間に移行させていけるある種の目処が付いています。おそらく、このようなアプリケーションの作り方はこれからメジャーになっていくのだと思います。我々のようなITの専門家は重い部分を担い、現場の方々がみずから学び、より簡単にアプリケーションを作れるようなプラットフォームを提供するかたちになっていくと思います。この2つのことを予見した中期経営計画を進めていきたいと思っています。

スライドにある「差別化の難しいクラウドの利活用のサービスの再定義」は、SEが必要なものはもう無理で簡単なものでなければいけないという意味です。そうでなければ、今後はサービスとして拡大していけません。さらに、「販売パートナーによる拡販体制」も見直しを行っています。

最後にECの部分ですが、ノートンライフロック社の方針変更により、契約は継続しますが、今後は自動更新分のみ対応します。今まで一番、手が掛かっていた新規獲得キャンペーンやその他のことではなく、自動更新のみを行うということです。これにより、おそらく来年度は3億円から4億円程度の減益が考えられますが、全体としては増収増益で来期の計画を組む考えに変わりはないため、今一度これをお伝えしておきたいと思います。

以上でご説明を終わらせていただきます。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ