モリト、付加価値商品の販売に注力し利益率の改善に尽力 第8次中計では連結売上高500億円の達成を目指す

2021年11月期 ハイライト

一坪隆紀氏(以下、一坪):みなさま、おはようございます。ただいまご紹介いただきました一坪でございます。本日はご多用のところ、お時間をいただきます。さっそく、通期決算概要をご説明します。

2021年11月期のハイライトです。どちらの企業も同じだと思いますが、特に当社を取り巻く環境は、新型コロナウイルス感染拡大、および緊急事態宣言の発令で影響を受けました。百貨店の休業による各種メーカーでの生産調整や、半導体不足による自動車の減産、そして当社グループ主力商品のハトメ・ホックの原材料である銅などの金属、および樹脂などの材料価格の高騰がありました。

さらに海上運送のコンテナ不足、輸出入通関時の入港・出港の大幅なズレ、それに伴う運送費の高騰など、当社グループのコア事業にとって非常に厳しい外部環境でした。

一方で、それほど季節性を問わないベビー服、メディカルウェア、また作業服などを中心に、アパレル事業が底堅く、かつ順調に推移しました。また、スケートボード、ヨガ、フィッシング、キャンプなどのスポーツ・レジャー関連商品の売上が増加しました。

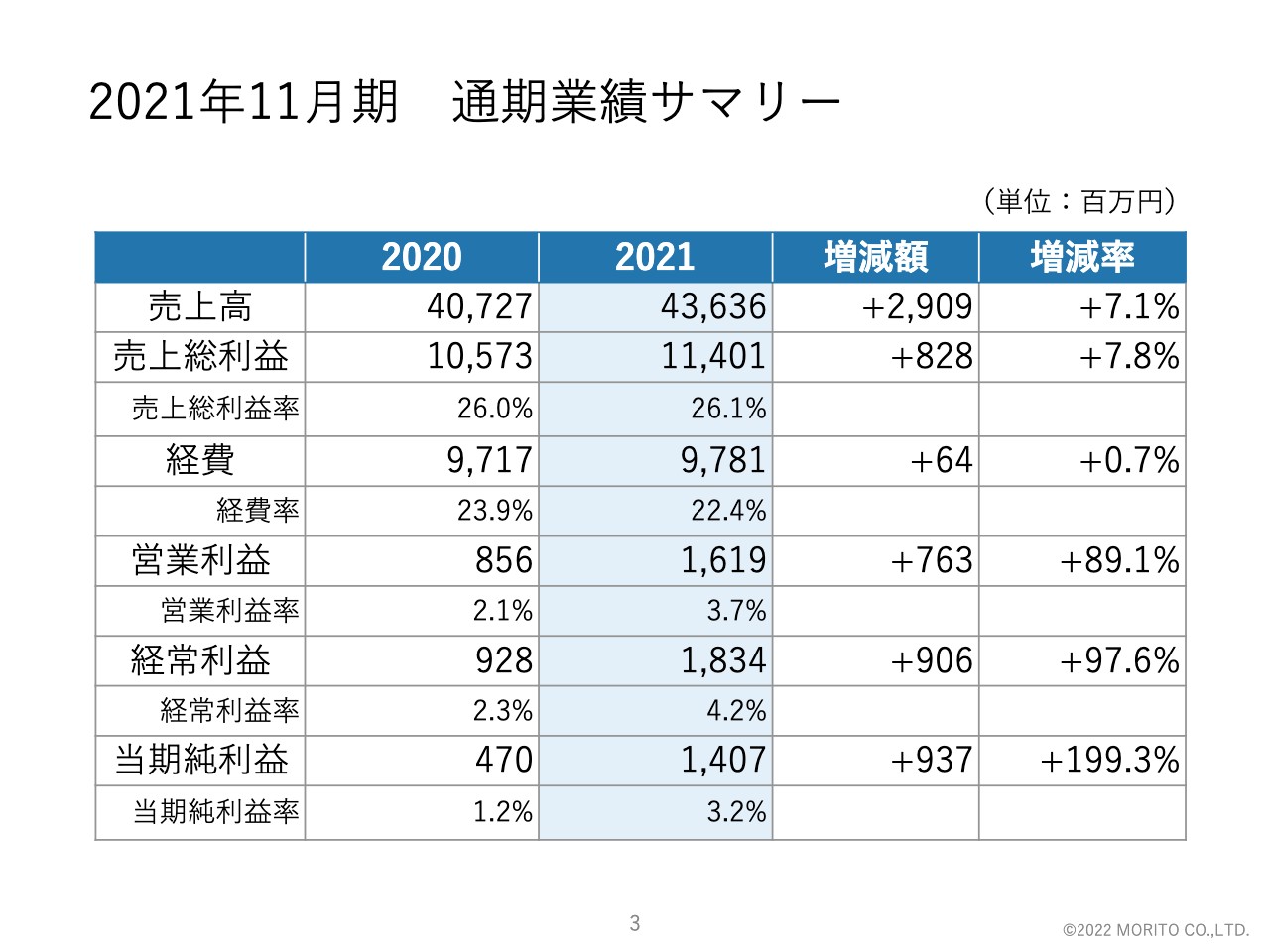

2021年11月期 通期業績サマリー

通期業績サマリーについてご説明します。売上高436億3,600万円、営業利益16億1,900万円、経常利益18億3,400万円、当期純利益14億700万円となりました。

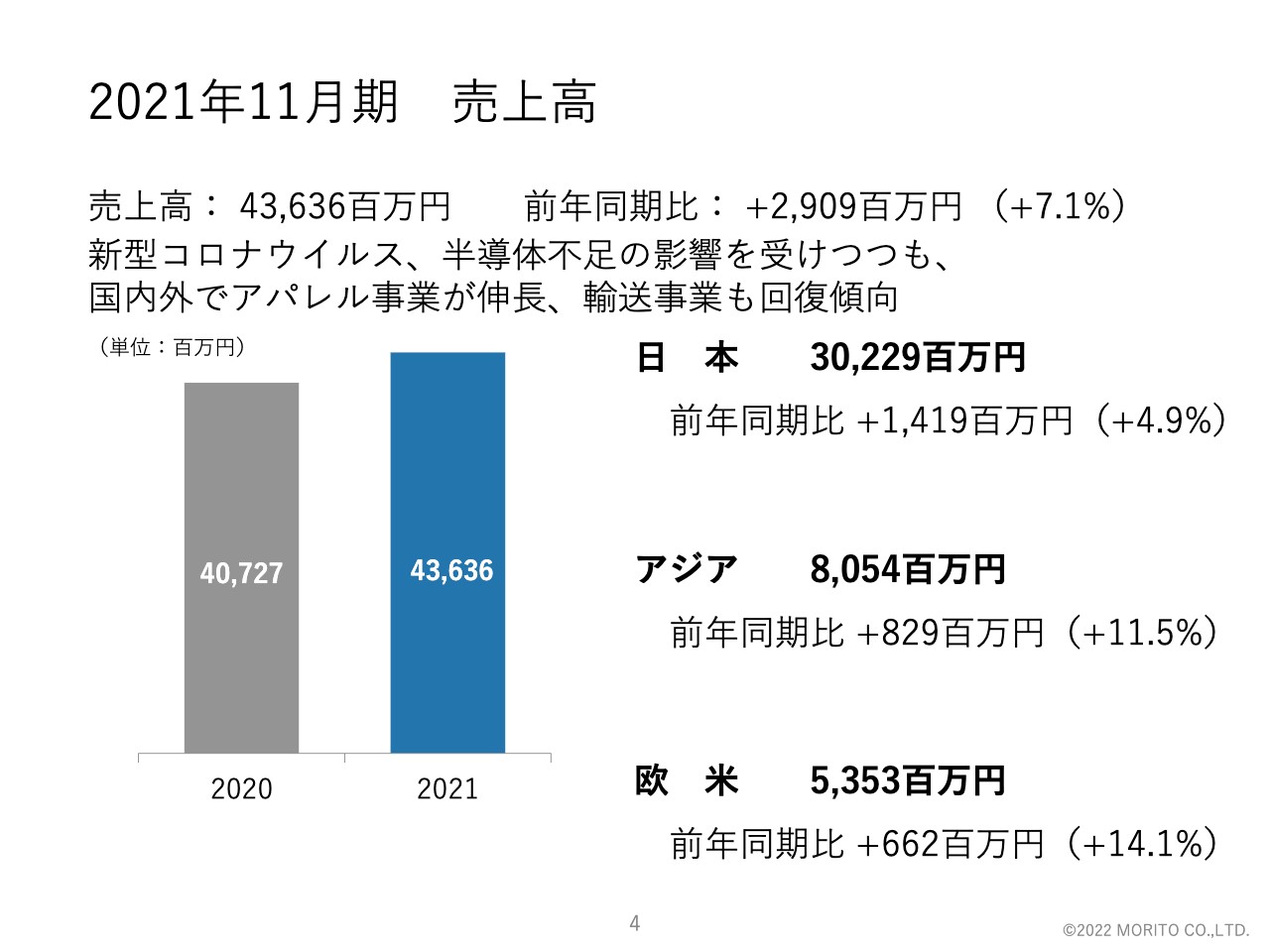

2021年11月期 売上高

地域別の売上高です。日本、アジア、欧米市場それぞれの内容は後ほどご説明します。

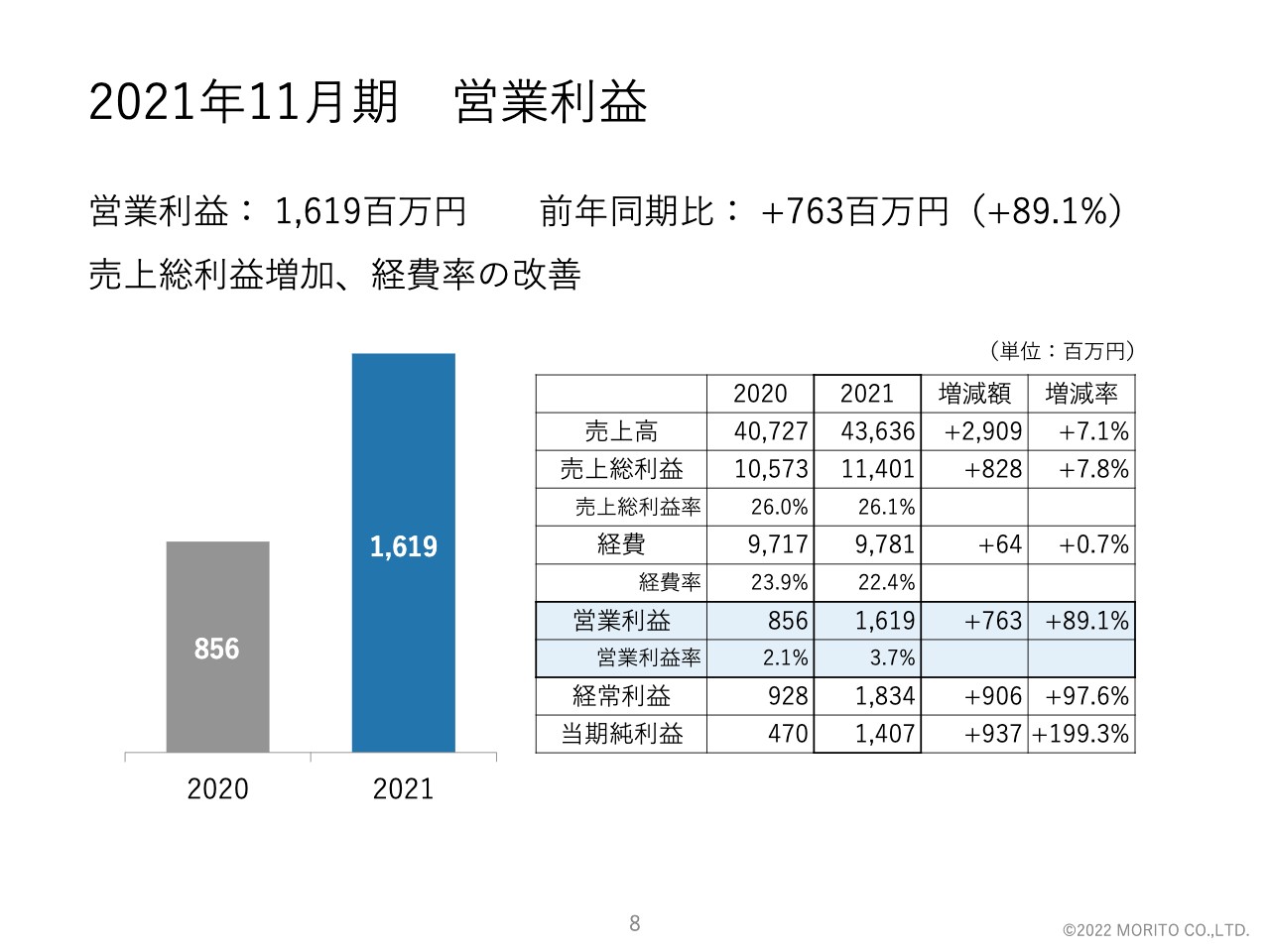

2021年11月期 営業利益

営業利益の概要についてご説明します。売上総利益が増加しています。また、不採算事業にかかる経費の見直しや、物流における自社倉庫への移管の推進などで、昨年より経費の削減を継続しており、これが功を奏して、営業利益率も1.6ポイント増加しました。

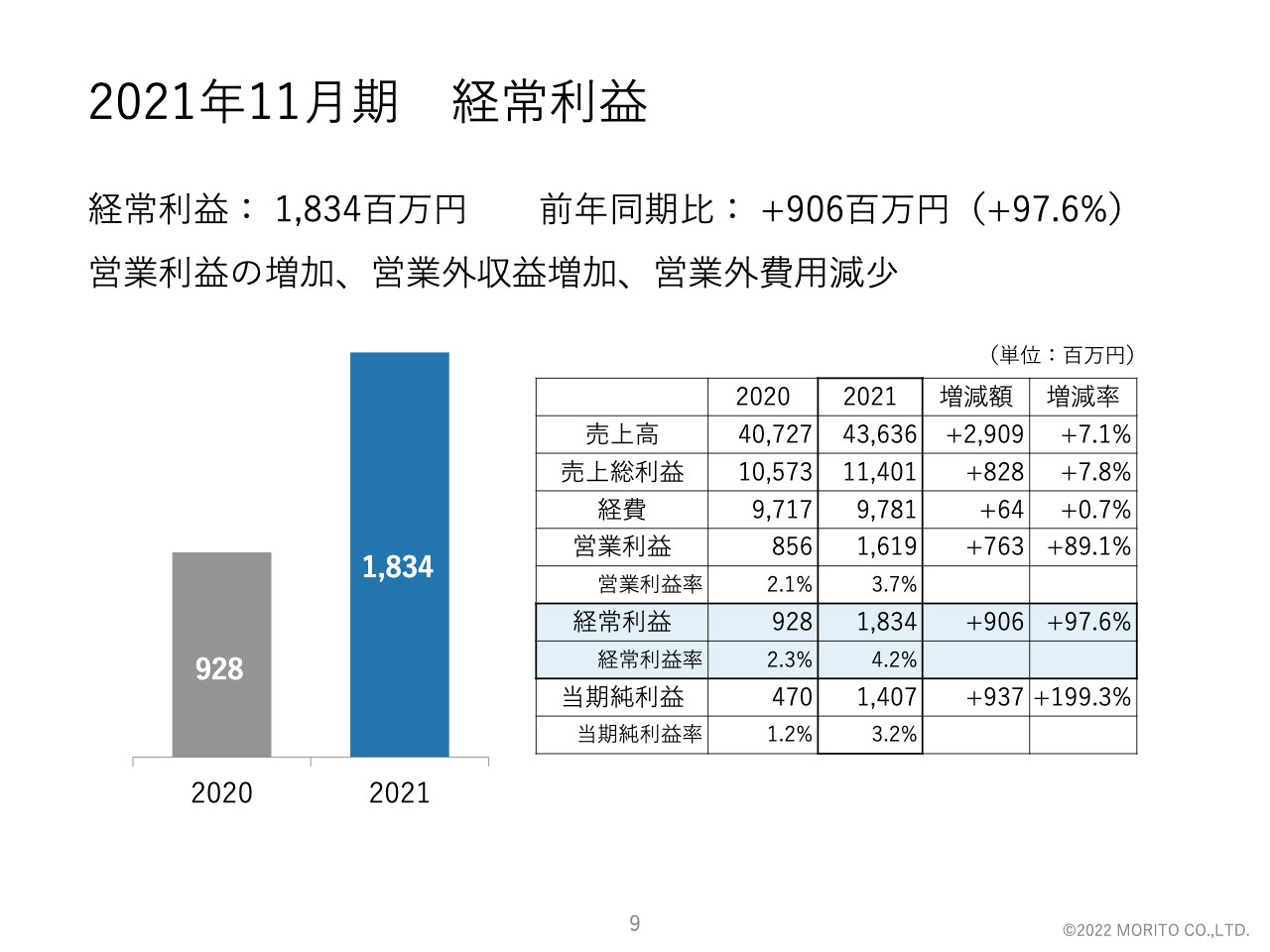

2021年11月期 経常利益

経常利益についてご説明します。経常利益はほぼ倍となりましたが、要因として、営業利益の増加と、為替差損が昨年度よりも減少したことがあります。昨年度は約6,000万円でしたが、今年度は約3,000万円となっています。

また、新型コロナウイルスに関係した雇用調整助成金が、営業外収益として計上されています。

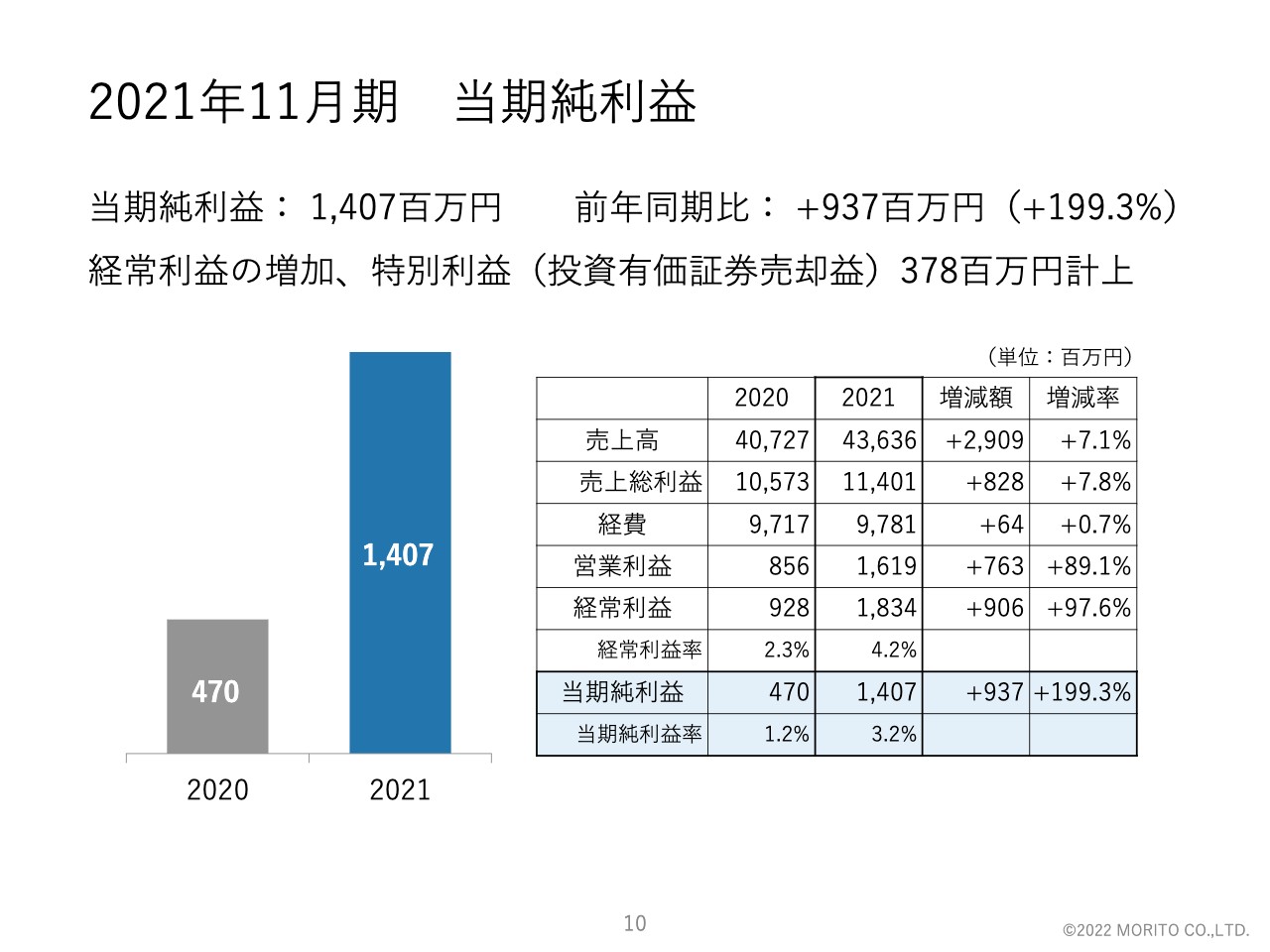

2021年11月期 当期純利益

当期純利益の概要についてご説明します。経常利益の増加に加え、保有していた投資有価証券を計画的に売却しました。これは特別利益の計上になります。なお、この投資有価証券の売却については、政策保有株式の見直しなどを実施しており、今後も検討を行いながら適宜売却を進めようと思っています。以上が損益計算書の概要です。

2021年11月期 連結貸借対照表

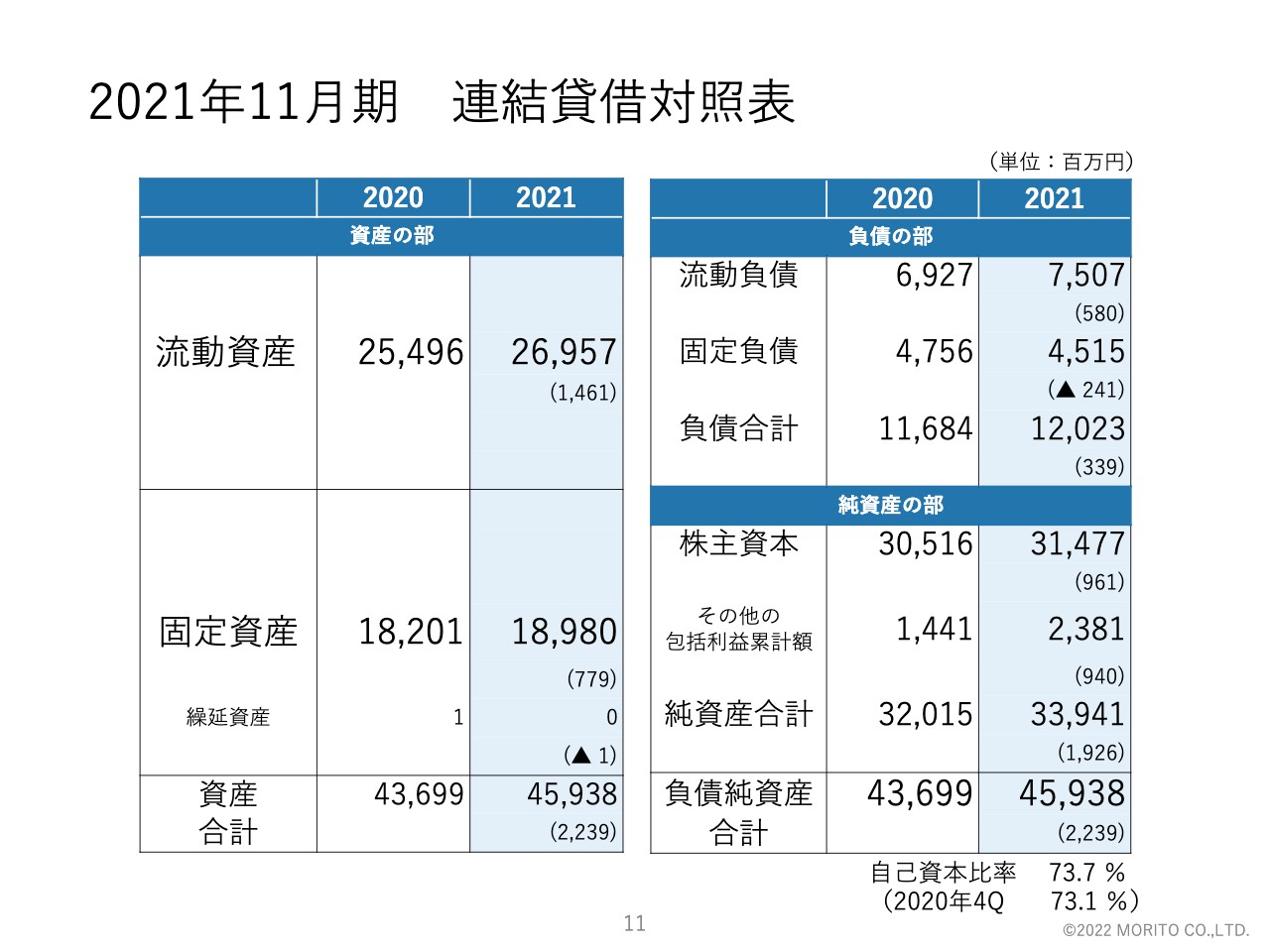

貸借対照表の概要についてご説明します。現金売掛金の増加により、資産は22億円ほど増加しました。在庫は3億円ほど減りました。他には東京事業所に隣接している土地の購入や、投資有価証券の時価評価で22億円ほど増加し、459億3,800万円となりました。

負債は3億円ほど増えていますが、出入りは通常のもので、主に未払い法人税の増加が4億円ほどあります。純資産は、投資有価証券の評価差額金と為替換算の調整勘定で19億円ほど増え、339億4,100万円となりました。

2021年11月期 連結キャッシュフロー計算書

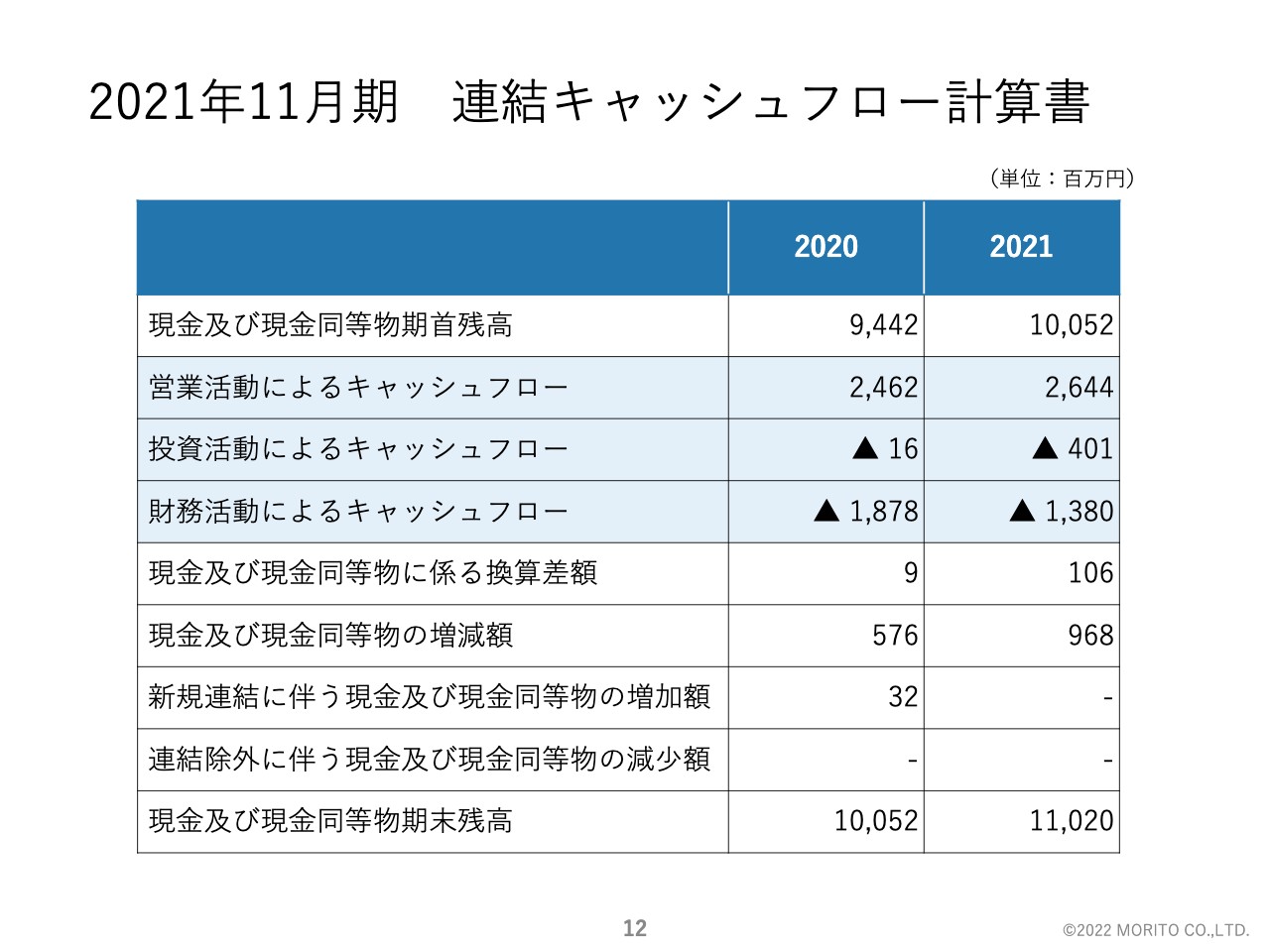

連結キャッシュフローについてご説明します。営業活動によるキャッシュフローは、当期純利益の増加、たな卸資産の減少などにより26億4,400万円増加しました。

投資活動によるキャッシュフローは、有価証券の売却もありましたが、今期は先ほどお伝えしたように東京都での土地の購入や、神奈川県でグループ会社の新工場設立などがあり、差し引きして4億100万円の減少となっています。

財務活動によるキャッシュフローは、長期借入金の定期返済、あるいは配当金の支払いで13億8,000万円減少しました。1年間を通じて10億円ほどキャッシュが増加したことになります。

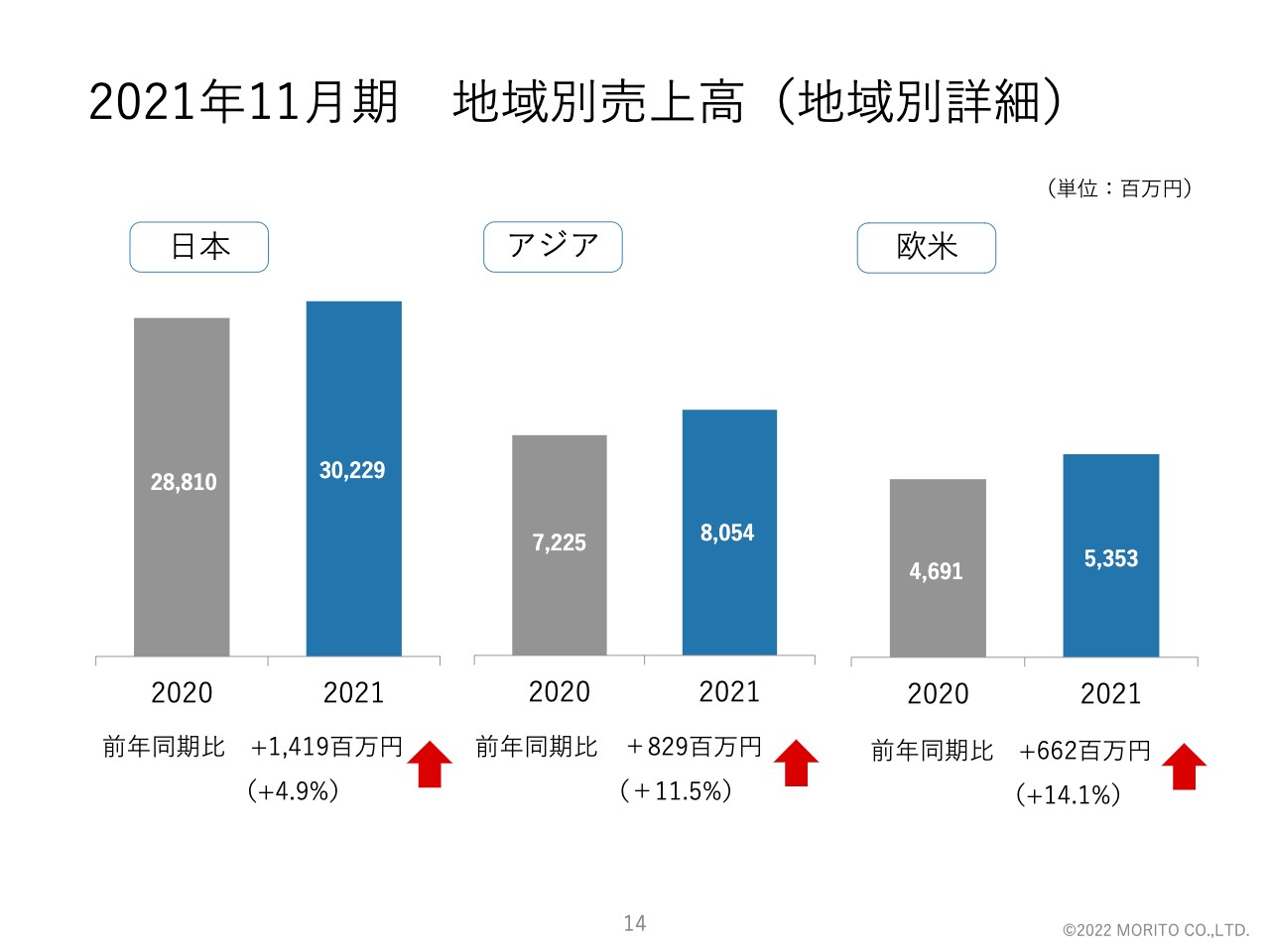

2021年11月期 地域別売上高(地域別詳細)

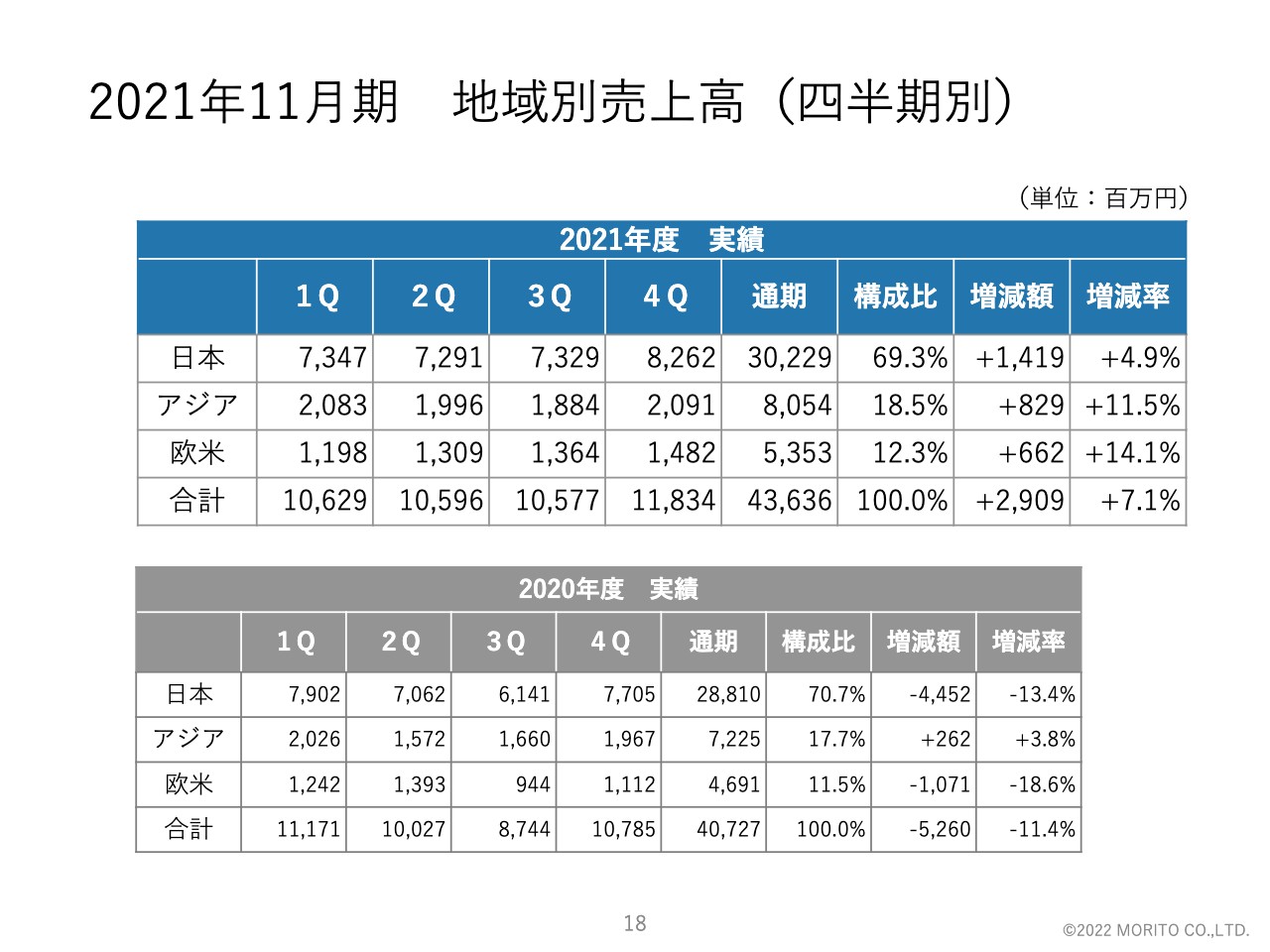

地域別売上高についてご説明します。地域別では日本が約5パーセント、アジアが約12パーセント、欧米が約14パーセント増加しました。

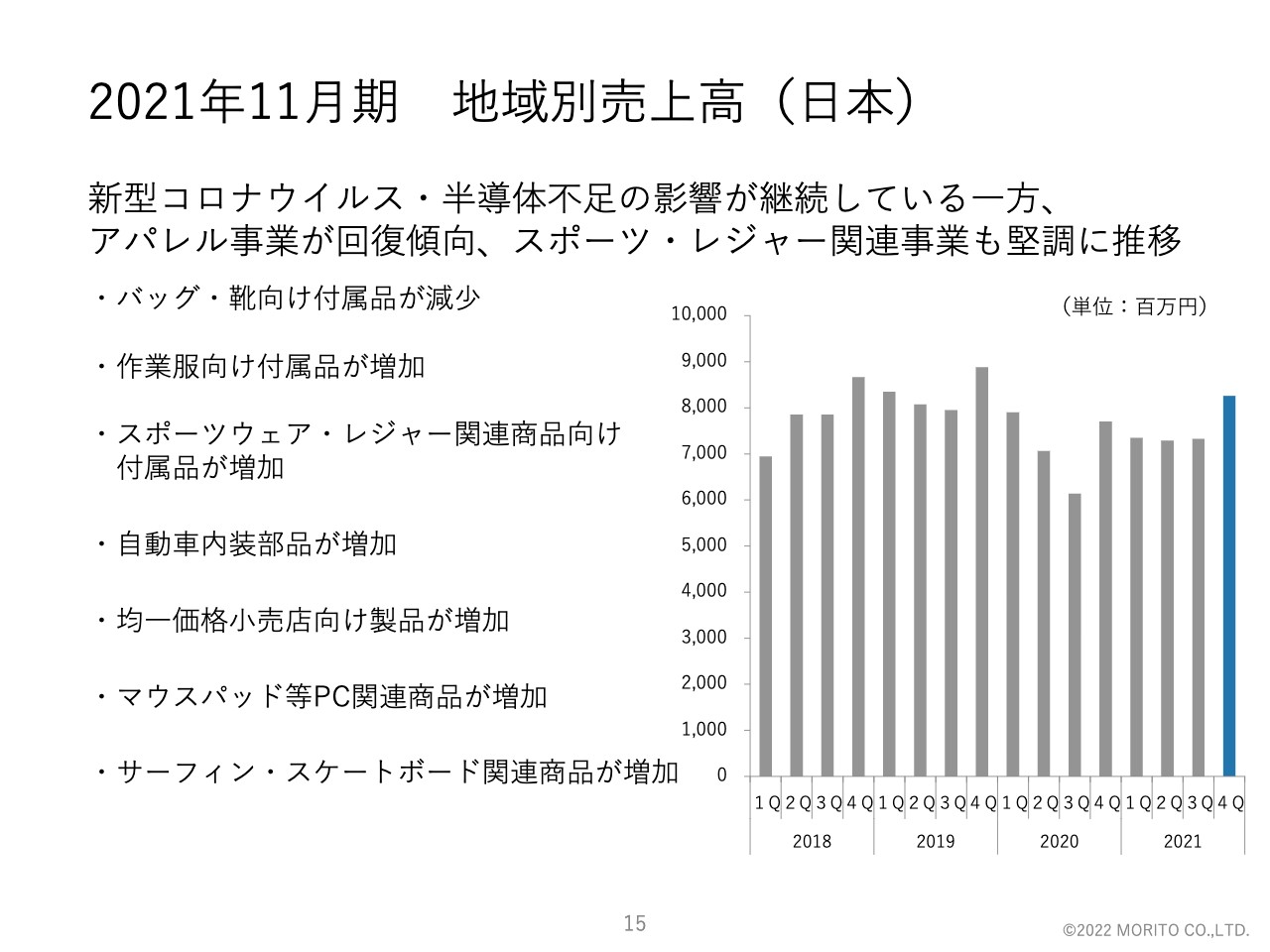

2021年11月期 地域別売上高(日本)

日本国内の売上高についてご説明します。まずバッグや靴向けの付属品は約2億円減少しました。スポーツ、アウトドア関連の商品の付属品は約4億円増加しました。特にキャンプ関連グッズおよびその付属品、ヨガウェア向けの付属品、フィッシング用のバッカンという釣り具などを入れるためのケース、スポーツメーカー向けのシューズの乾燥剤の売上が好調に推移しました。

また、日系自動車メーカーにおける次期マイナーチェンジモデル用の自動車内装部品は、4億円ほど増加しました。そして、東京五輪で話題となったサーフィン・スケートボード関連商品の売上高は、約3億円増加しました。

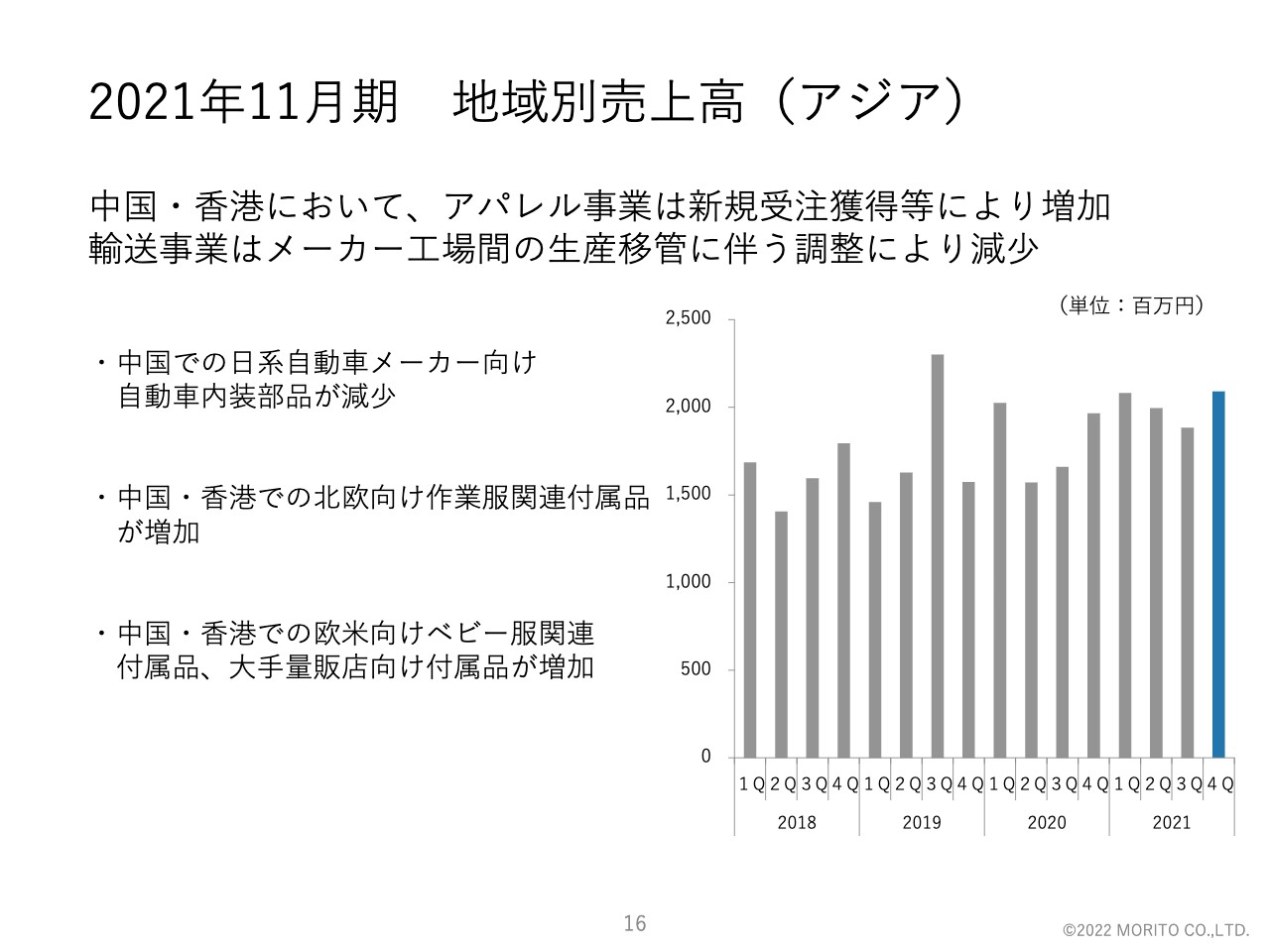

2021年11月期 地域別売上高(アジア)

アジア市場の売上高についてご説明します。中国における日系自動車メーカー向けの自動車内装部品の売上は減少しました。これは自動車メーカーの工場を、天津から成都に生産移管した影響で、調整のため約3億円の減少となりました。

一方、中国や香港における欧米向け作業服の関連付属品、ベビー服の関連付属品などの売上が増加しました。作業服やベビー服などは、コロナ禍でも継続して需要がある商品ですので、ベースとなる売上の増加や、新規受注の獲得が大きな要因です。

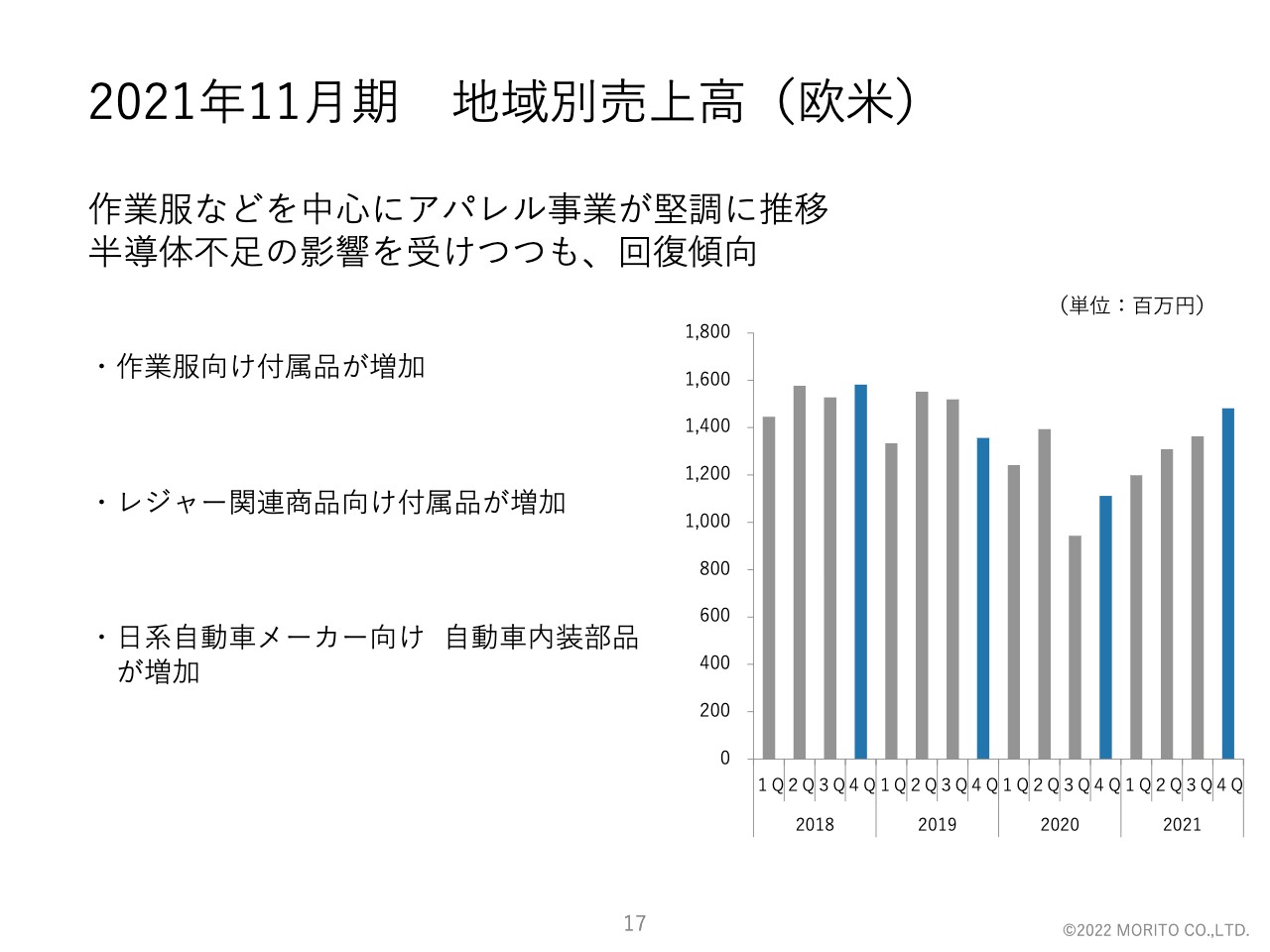

2021年11月期 地域別売上高(欧米)

欧米の売上高についてご説明します。作業服向けの付属品もそうですが、キャンピングカーやボートなどのレジャー関連商品の売上が増加しました。

さらに、北米やイギリスを中心に、半導体不足による自動車メーカーの減産がありましたが、新規受注の獲得もあり、日系自動車メーカー向けの自動車内装部品の売上は約2億円増加しました。

資料のグラフのとおり、2021年の第4四半期の売上は、新型コロナウイルス流行前の2019年の第4四半期を上回る結果となりました。今後、変異株の流行状況などを注視する必要はありますが、欧米でのワクチン接種の広まりなどもあり、経済活動や受注は回復を見せています。

2021年11月期 地域別売上高(四半期別)

地域別売上高(四半期別)は、後ほどご覧ください。

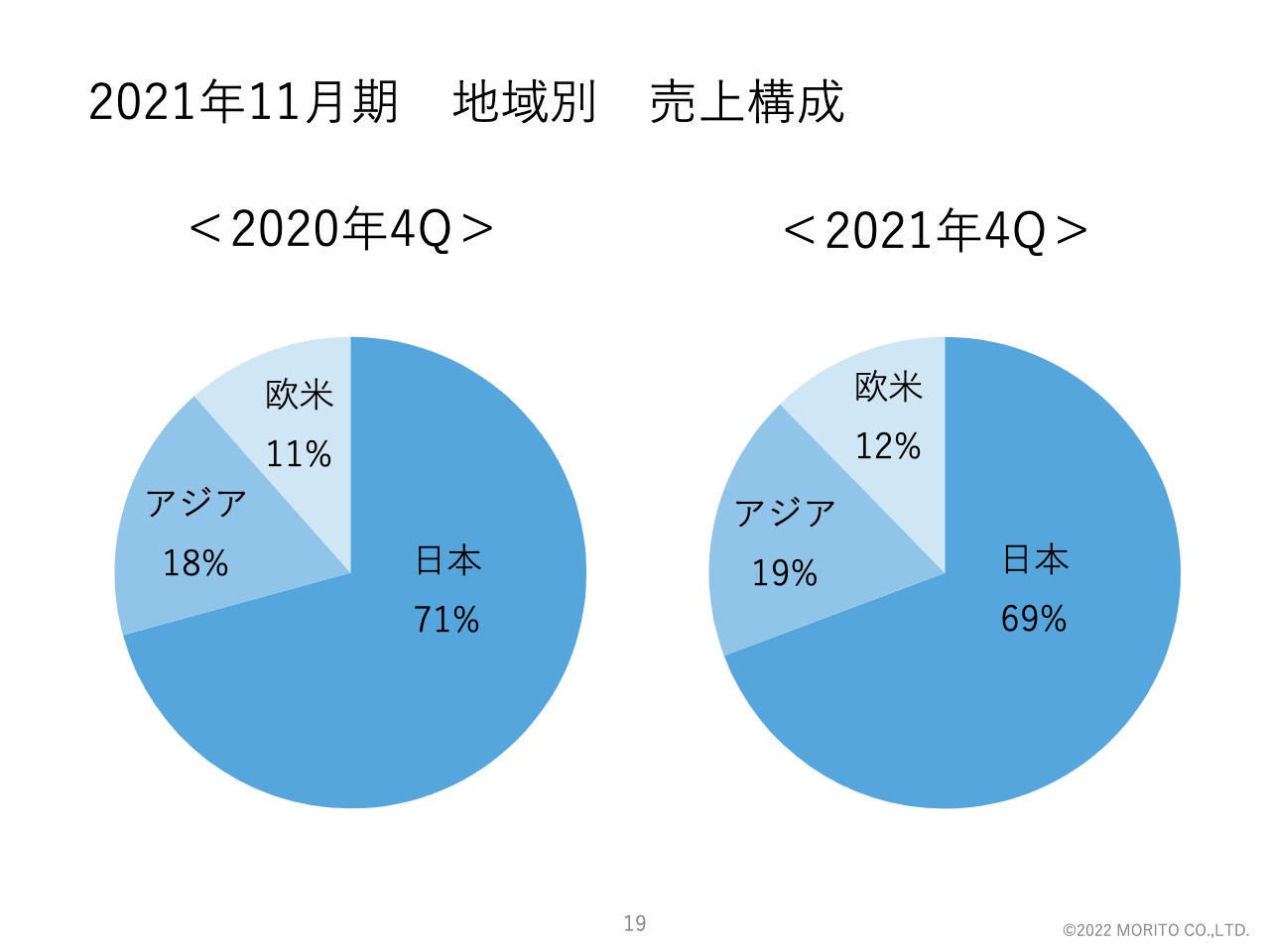

2021年11月期 地域別 売上構成

地域別の売上構成についてご説明します。こちらは、前期と当期における地域別の売上構成を円グラフで表したものです。2021年度は日本69パーセント、アジア19パーセント、欧米12パーセントとなっています。

グループでの売上に関して補足すると、最終的に売上を立てた拠点、市場でのものになります。インドやカナダ、北米中部、イギリスなどは日本から直接販売をしているため、日本市場の69パーセントの中に入っているということになります。ですので、実際に商品が届けられたところで見ると、日本55パーセント、アジア25パーセント、欧米20パーセントになります。

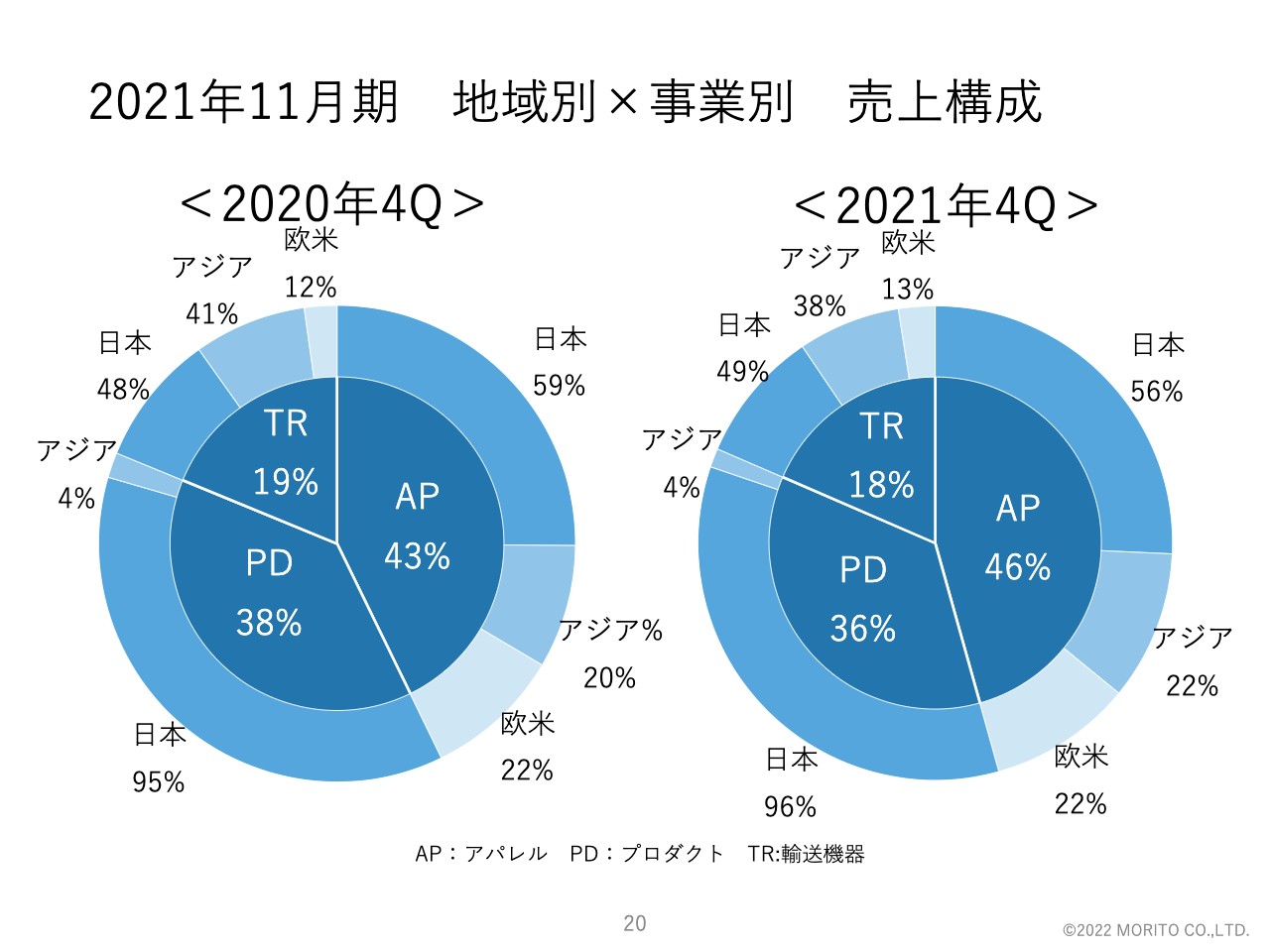

2021年11月期 地域別×事業別 売上構成

事業別の売上構成のグラフです。アパレル(AP)が46パーセント、プロダクト・汎用系(PD)が36パーセント、自動車内装関連(TR)が18パーセントです。引き続き、それぞれ45パーセント、35パーセント、20パーセントくらいで推移すると見ています。

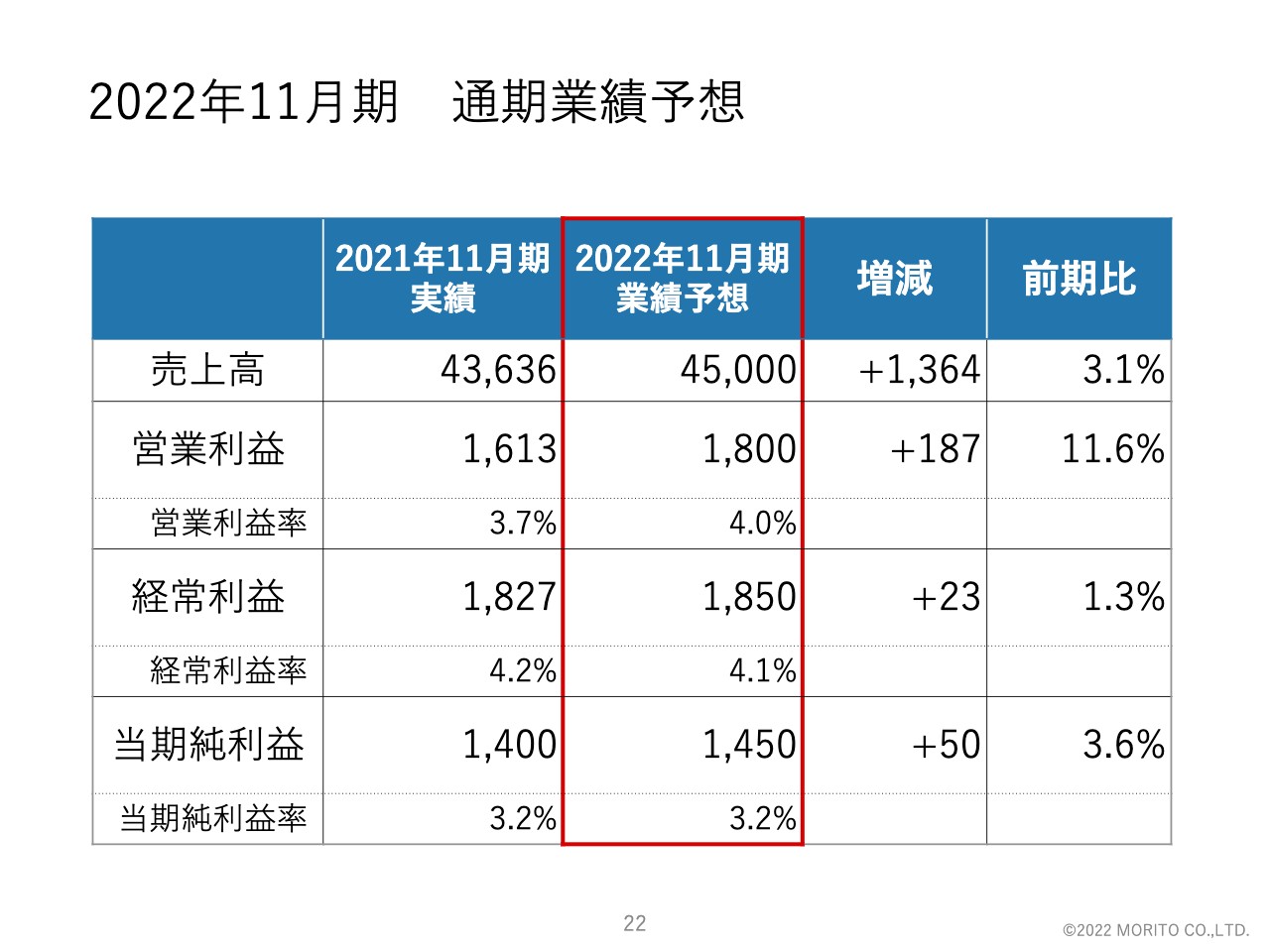

2022年11月期 通期業績予想

22ページからは、2022年11月期通期業績予想についてご説明します。まず、単年度の業績予想です。足元では新型コロナウイルスの変異株が拡大し、予断を許さない状況です。また、依然として半導体不足、原材料費・運送費の高騰は通期で厳しい状況だと予測しています。

引き続き付加価値商品の販売に注力し、利益率の改善を全社方針として考えています。売上高450億円、営業利益18億円、当期純利益14億5,000万円と予想しています。また、今年度から新収益認識基準が適用となります。こちらは売上や粗利率にヒットしますので、精査していきます。

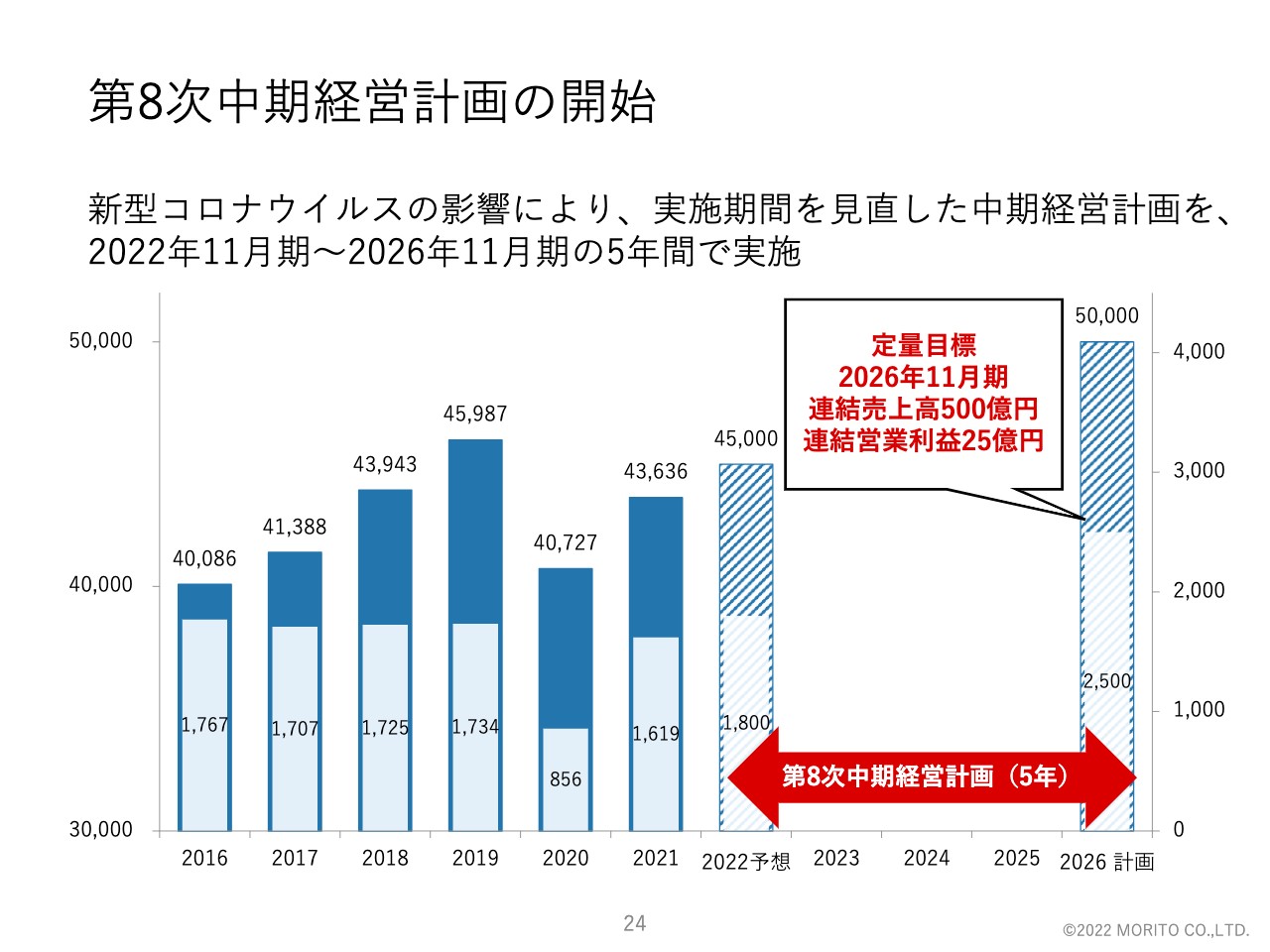

第8次中期経営計画の開始

2022年度から開始の第8次中期経営計画についてです。2020年度にすでに開示していますが、当初は2020年度から5年間と予定していました。しかし、新型コロナウイルス感染拡大の影響を受け、開始時期を2022年度からに見直しています。

2020年度・2021年度は事業体制構築の期間として、利益体質の改善、コロナ禍での社員あるいは事業に対する対応、アフターコロナを見据えた準備、新商品開発などを進めてきました。2022年度から2026年度の5年間での定量の目標である連結売上高500億円、営業利益25億円を前倒しで達成すべく努めていきます。

環境配慮型の商品開発等の取り組み「C.O.R.E.」①

26ページからは、2022年度の事業のトピックスについてご説明します。2022年度の大方針は、「環境・安全・健康・機能をテーマにした付加価値の創出」です。

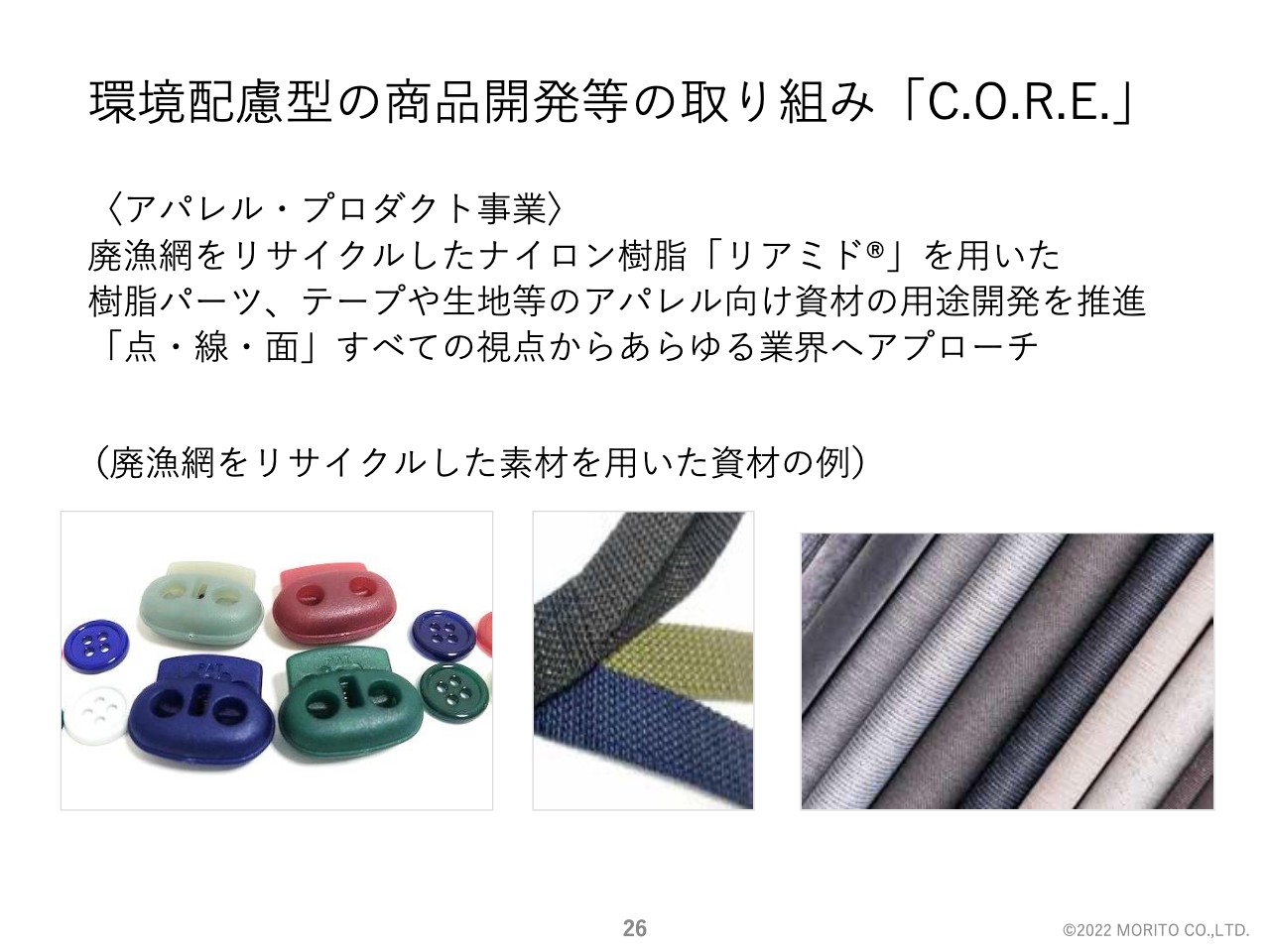

環境配慮型の商品開発などの取り組みである「C.O.R.E.」は、モリトグループの環境へのコミットメントです。美しい地球と限りある資源を未来につなげる包括的なアプローチで、製品の製造工程において環境に配慮したプロセスの採用や、環境に優しい新製品の開発と販売に向けた、当社グループ独自の取り組みです。

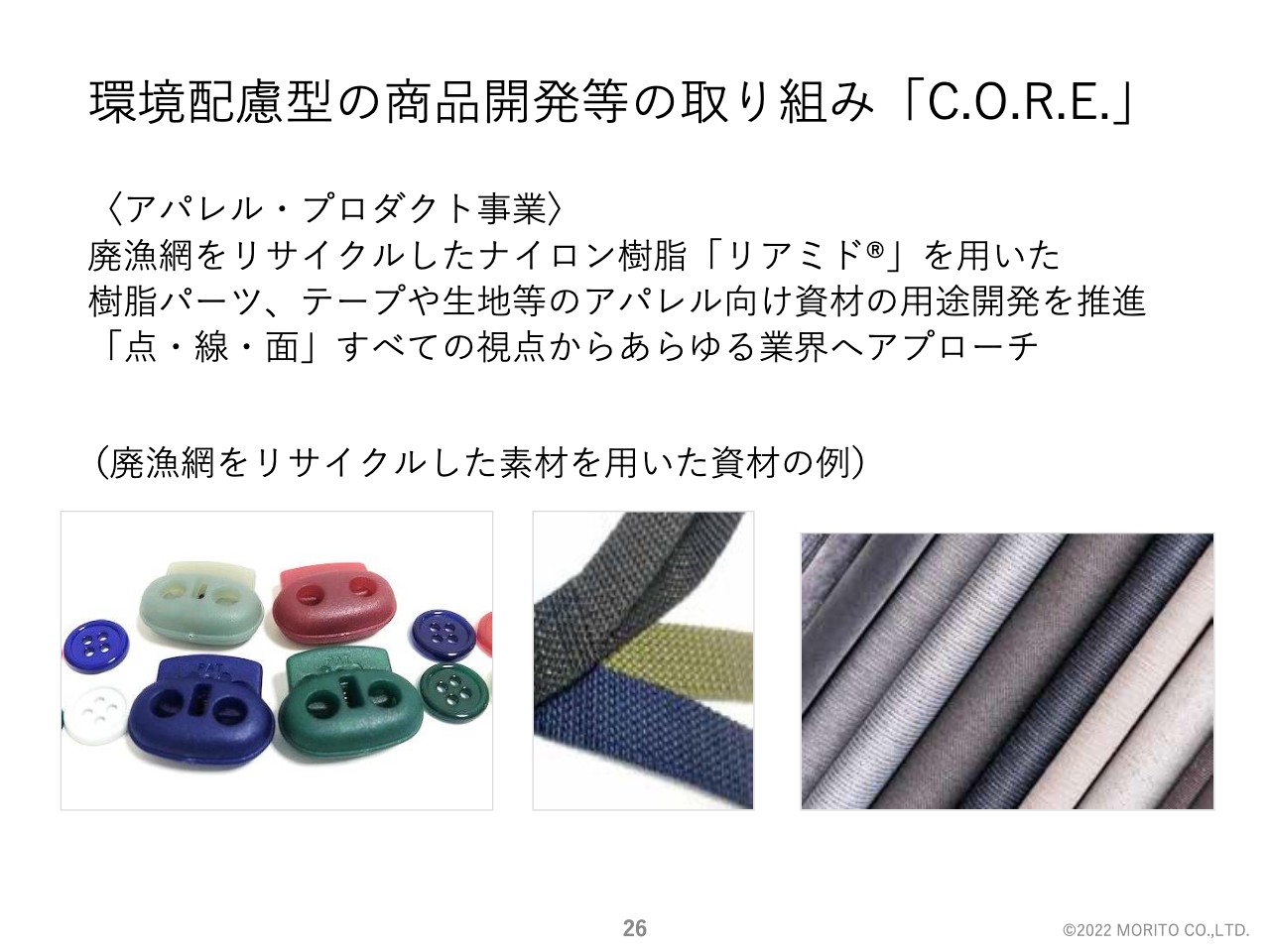

海・空気・森をテーマに、まずは海洋プラスチックごみの約40パーセントを占めていると言われている廃漁網をリサイクルした、ナイロン樹脂の「リアミド」を使用した樹脂のパーツ・テープ・生地など、主にアパレル向け資材の開発を進めています。

開発した資材はどんどん増加しており、ホックなどの「点」で留めるパーツ、テープなどの「線」でつなぐパーツ、生地などの「面」で飾るパーツなど、あらゆる用途や業界にアプローチできるようになってきました。各種大手ブランドでの採用もすでに決まっています。2022年度はこちらを拡大していくことになります。

環境配慮型の商品開発等の取り組み「C.O.R.E.」②

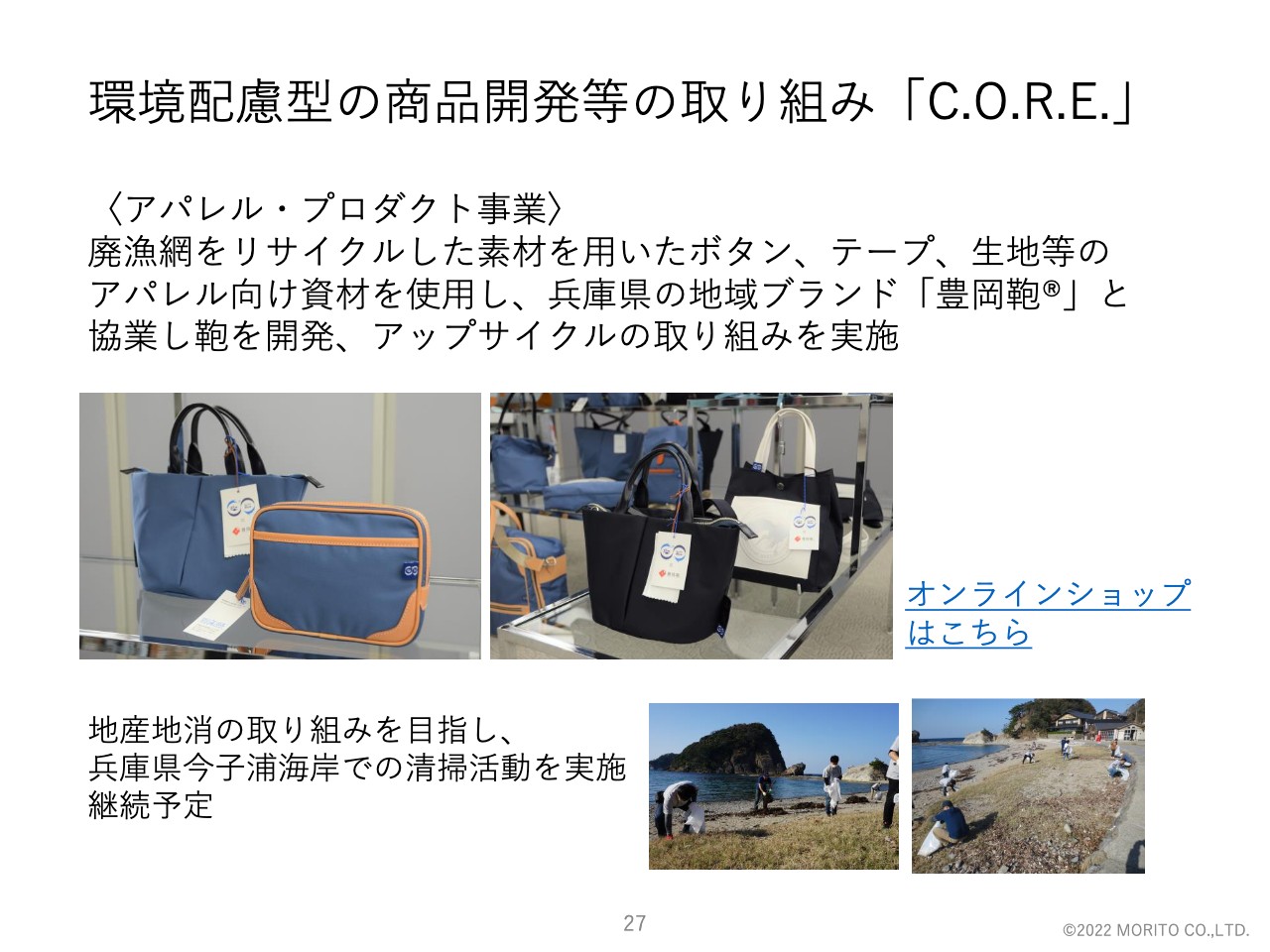

「C.O.R.E.」で開発した生地・テープなどの資材を使い、兵庫県の地域ブランド「豊岡鞄」と協業した鞄の開発を行っています。これは単なる素材の再利用ではなく、元の製品よりも次元や価値の高いものを生み出す「アップサイクル」と呼ばれている取り組みです。

これらのバッグは「豊岡鞄」の店舗やオンラインショップで販売していますので、一度ご覧いただければと思います。今後は地産地消を目的とした自治体とのイベント企画など、「C.O.R.E.」のアプローチを広げるために新たな取り組みを企画しています。

まず足がかりとして、潮の流れの関係で漂着物が非常に多いと言われている兵庫県今子浦海岸での清掃活動を継続して実施していきます。実際に足を運ぶことで、地方の方が困っているごみ問題を支援するだけでなく、我々が今後どのような取り組みを行っていくかを考えるきっかけになっています。

環境配慮型の商品開発等の取り組み「C.O.R.E.」③

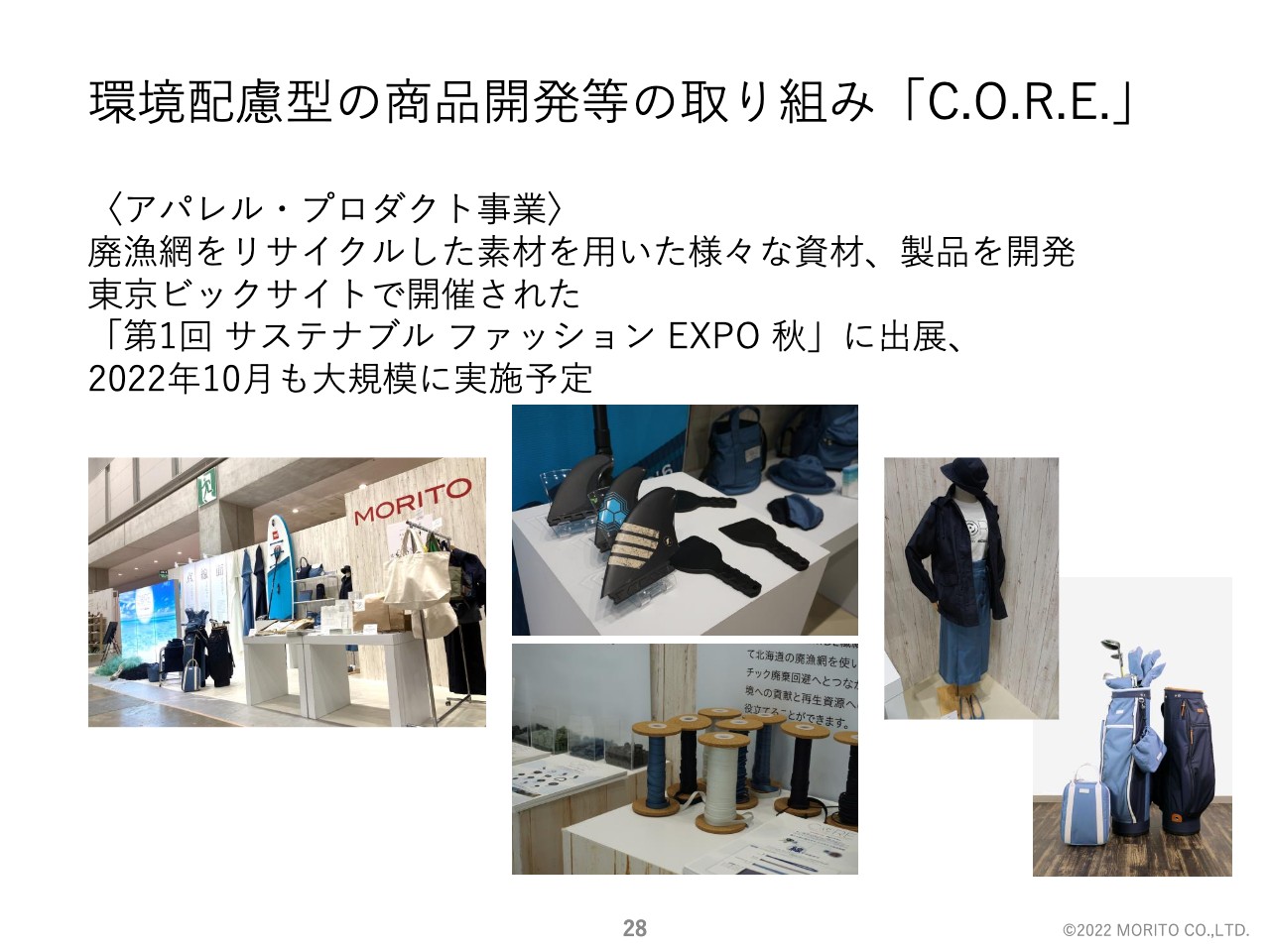

2021年度に続き、2022年度も10月に東京ビッグサイトで開催される「サステナブルファッションEXPO」という展示会に大規模出展を行う予定です。

スライドに掲載の写真のとおり、2021年度の展示会は洋服や帽子、靴などをはじめ、いろいろなものを提案しました。2022年度以降は「C.O.R.E.」を推し進めていきたいと思っています。2022年度にもうひと押しふた押しして、利益あるいはSDGsに貢献していきたいと考えています。

スケートボード・サーフィン関連商品が好調①

スケートボードの関連商品についてです。2021年に開催された東京五輪で日本人選手がメダルを獲得したこともあり、注目を集めています。

もともと、コロナ禍において密を避けて楽しめる屋外スポーツとして売上が伸びていましたが、今回の五輪が追い風となりました。また、2024年のパリ五輪に向けても、売上は好調に推移しています。

スケートボード・サーフィン関連商品が好調②

30ページはサーフィン関連ですが、こちらも売上を伸ばしています。ウィンドサーフィンの関連商品を扱う「NEILPRYDE」というブランドの取り扱いを開始しました。

さらに、世界の有名サーファーを抱えるブランド「CHANNEL ISLANDS」の輸入代理店ともなっています。今後、専門に扱う店舗がオープンするため、売上を拡大できる見込みです。

スノーボード関連では、当社子会社のマニューバーラインが取り扱っている「NITRO」ブランドが人気となっています。

アウトドア関連では、2022年1月に個展やアウトドアショーなどで、2ヶ所に出展しました。前年の倍近い引き合いと受注を受けているということですので、こちらは期待しています。

B to Cビジネスの展開 株式会社52DESIGN

BtoCビジネスを展開している52DESIGNという会社についてです。ISSEY MIYAKEで「BAO BAO」のバッグの開発に携わっていた松村光氏と協業して設立しました。高価格帯のバッグの販売を中心とする会社です。

各地百貨店・セレクトショップで、POP-UP STOREの展開も積極的に継続していきます。また、国内外の卸先も増加傾向にあり、特に中国のセレクトショップからの問い合わせや購入が増加しています。中国の海南島でもPOP-UP STOREを実施しており、アジアを中心に販売を強化していきます。

今後、海外の有名ブランドとのコラボや、バッグだけでなく新たな分野への商品展開も予定していますので、期待していただければと思います。

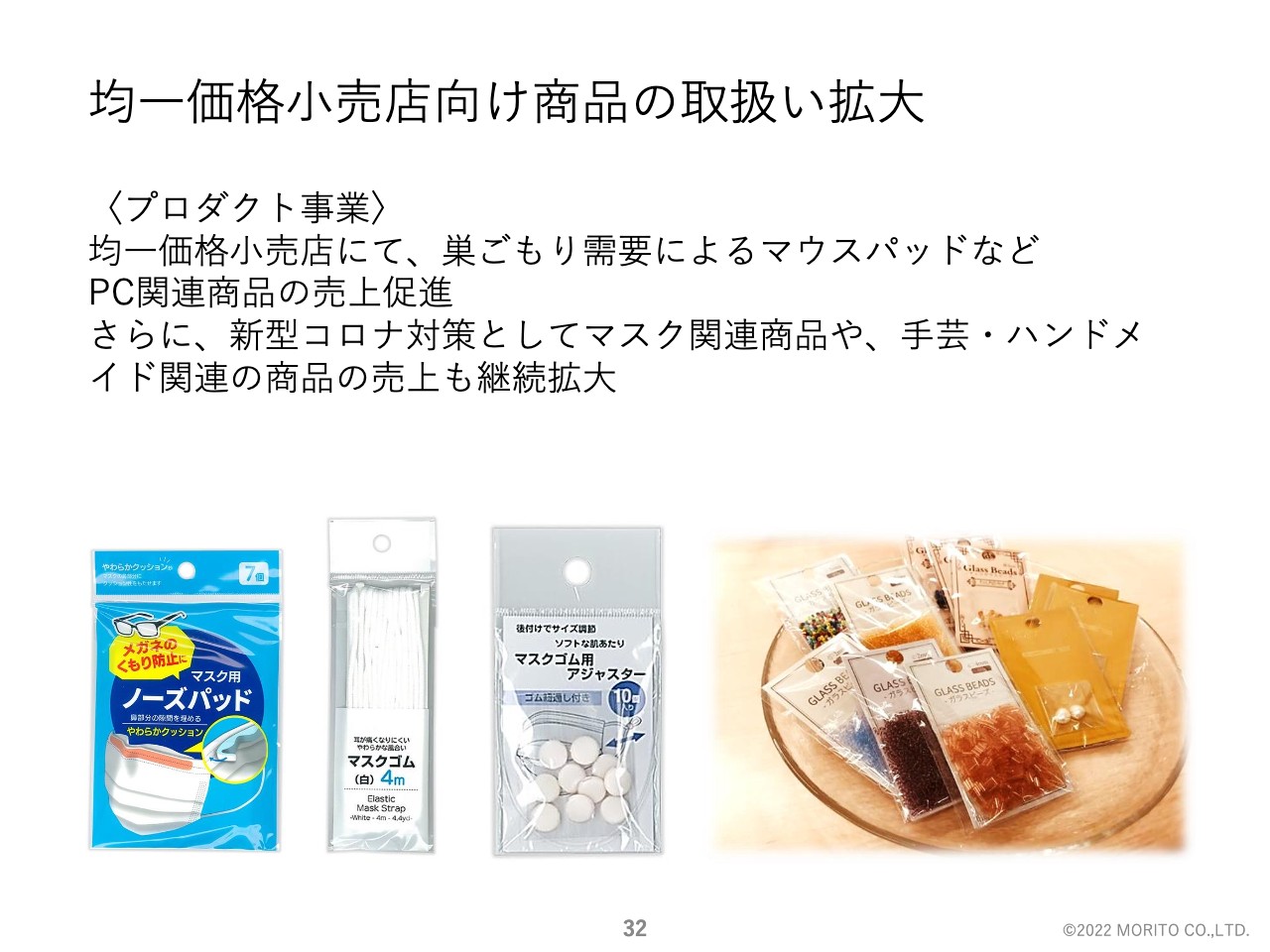

均一価格小売店向け商品の取扱い拡大

小売店向けの商品の取り扱いの拡大についてです。従来、インソールを中心に商品を販売していましたが、インソールに使用していた素材を活用したマウスパッドなどのパソコン関連商品の販売も開始しています。

コロナ禍での在宅勤務の増加により需要が高まり、売上も増加していますので、こちらは強化を継続していきます。

また、今年度からマスク関連商品や手芸・ハンドメイド関連商品なども展開しています。2022年度から本格導入の商品もあり、今後も売上が期待できます。

2022年度は付加価値とコロナ禍での事業拡大にフォーカスして進めていきたいと考えており、低粗利や不採算事業の見直しの改革も継続していきます。以上がオーガニックでの事業展開についてです。

IR・個人投資家フェアへの参加

IR活動についてです。2020年度の後半と2021年度は新型コロナウイルスの影響もあり、YouTubeでの会社説明・対談形式の動画配信・オンライン開催のIRフェアなど、オンラインを中心にIR活動を実施しました。

今年度も会社の認知度・流動性の向上を目指し、会社のPR活動も含めて、引き続き積極的に取り組みを強化・実施していきたいと思っています。

積極的なM&Aの継続

中期経営計画でも掲げていますが、企業価値の向上・事業の拡大を目的に、今後も積極的にM&Aを継続していきたいと思います。

「二ッチトップであること」「当社の事業領域とその周辺であること」「成長性や相乗効果が認められること」が、当社のM&Aの実施方針です。近年3年から4年は出会いがないと言いますか、M&Aを実施していませんが、これらはマストだと考えています。

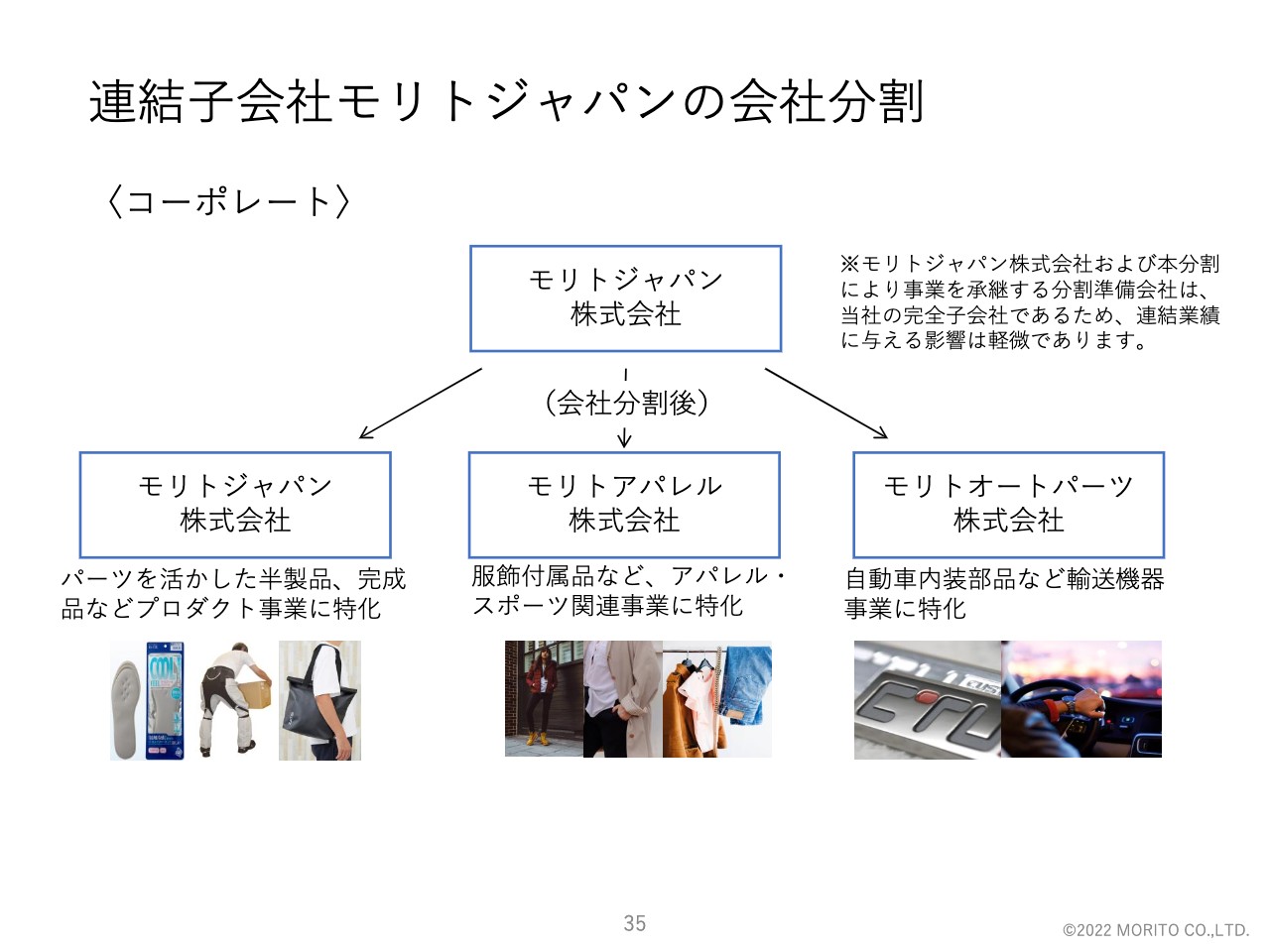

連結子会社モリトジャパンの会社分割

当社最大の事業会社である、モリトジャパンの会社分割についてです。モリトジャパンは現在、アパレル・プロダクト・輸送機器の3つの事業を柱としていますが、2022年の6月に3社としてスタートします。

付加価値の創造や、収益基盤の拡大を目指すとともに、ビジネスのスピード加速に対応し、早い意思決定を行うことを狙いとしています。さらに、各事業の特性や取り巻く環境に合わせ、先進国で生き残って成長していく体制作りを目的としています。

分割後は、スライドに記載とおりの組織となります。3社とも完全子会社ですので、連結業績に与える影響は軽微です。同時に、社内ベンチャーを募っており、付加価値やアイデアの創出、および社員のモチベーション向上を推進しています。

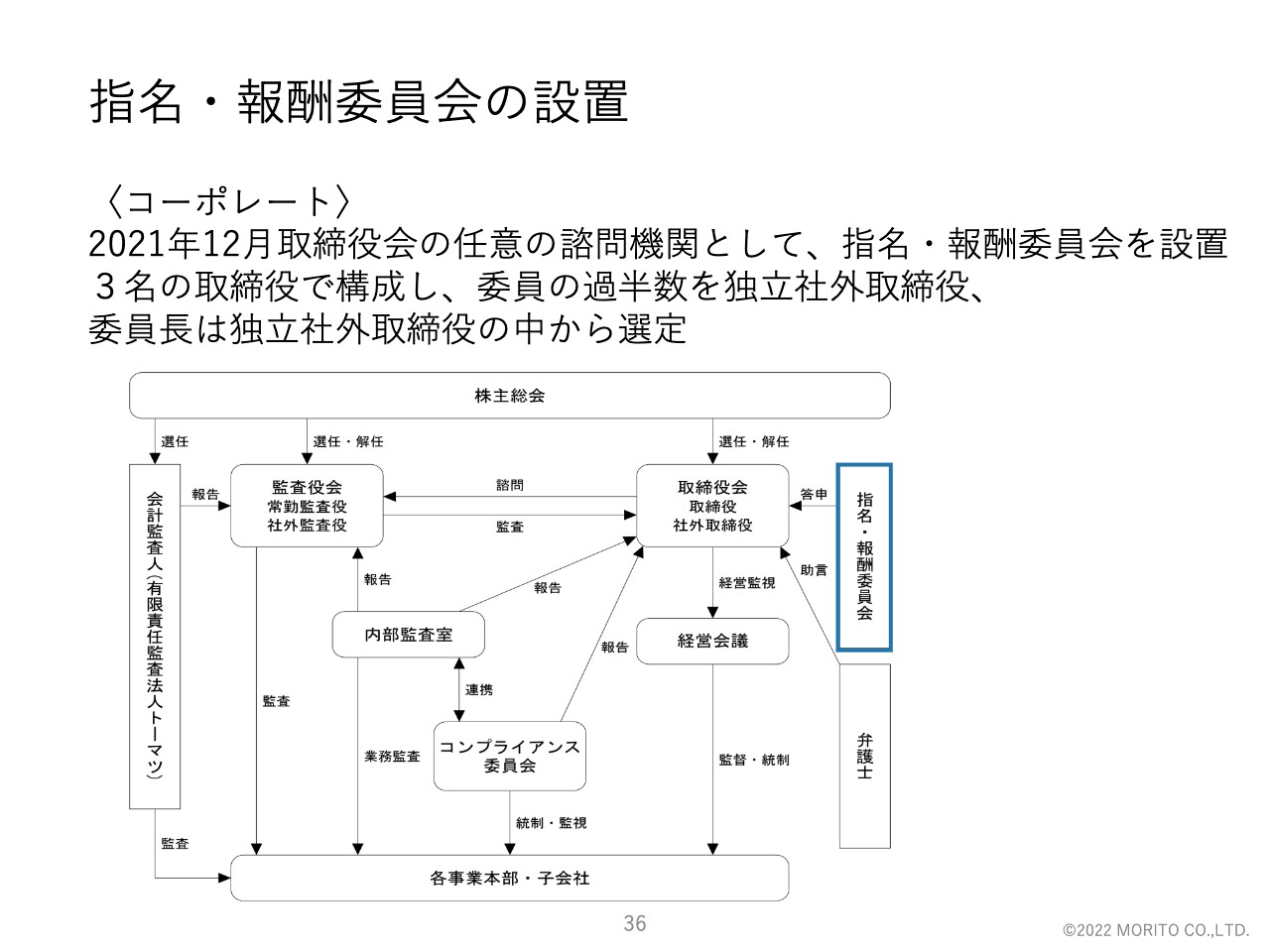

指名・報酬委員会の設置

指名・報酬委員会は、2021年12月に設置しました。委員の過半数を独立社外取締役で占めており、委員長は独立社外取締役の中から選定しています。

利益配分に関する基本方針

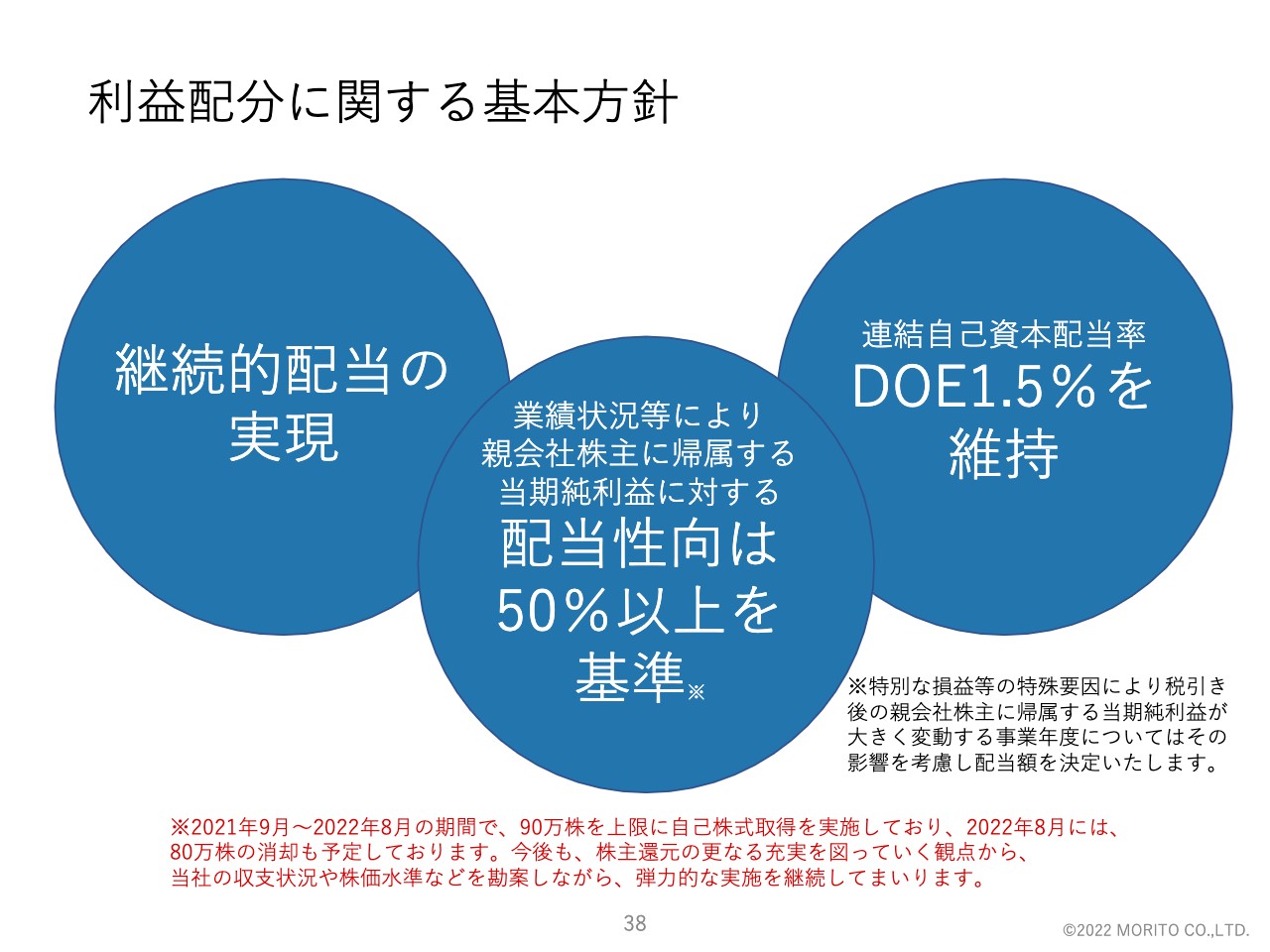

株主還元策についてです。基本方針は、継続的配当の実現、配当性向50パーセント以上、DOE1.5パーセントの維持としており、この方針のもとに、年間配当金を決定しています。コロナ禍においても、この基本方針に変わりはありません。

DOEの基準を設定することで、2020年度のように思うように利益が出せなかった場合においても、一定の配当を行うことを約束しています。また現在、自己株式の取得も実施しており、2022年8月には自己株式の消却も予定しています。今後も弾力的な実施を継続していきます。

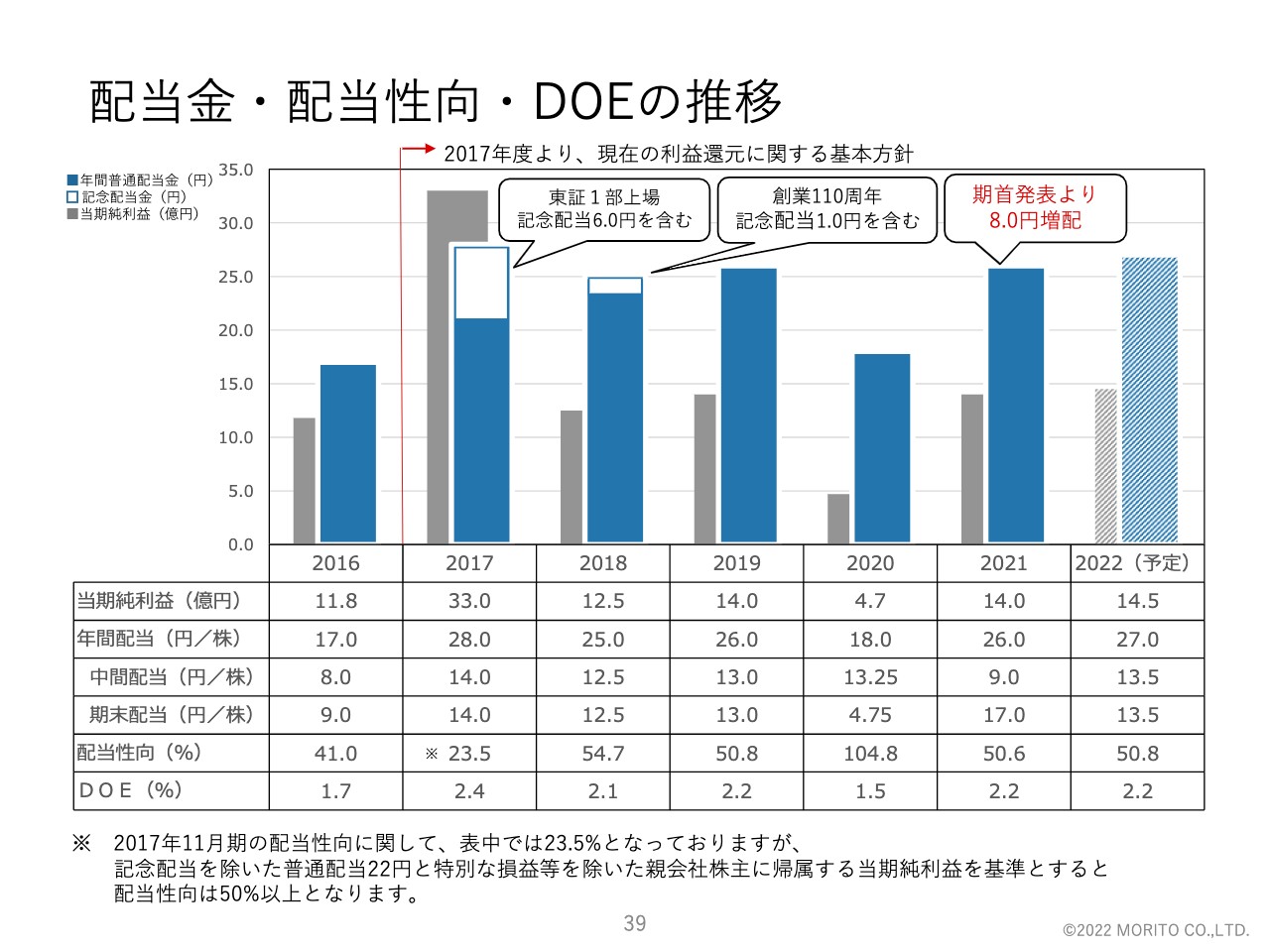

配当金・配当性向・DOEの推移

2021年度の期末配当についてです。期首の発表から8円増配した17円として、株主総会で決議の予定です。年間配当は1株あたり26円となります。また、2022年度については、中間配当と期末配当はそれぞれ13円50銭で、年間配当は27円を予定しています。

当社の各事業においては、明るい兆しは見えてきていますが、予断を許さない状況であり、克服すべき課題は山積みです。改革はブレなく強く推進して、事業継続と株主還元がよりよいかたちで両立できるように努めていきます。以上、ご説明させていただきました。ありがとうございました。

質疑応答:環境配慮型の商品「リアミド」への取り組みについて

質問者1:昨年に引き続く、環境配慮型の商品への取り組みの中で、廃漁網をリサイクルしたナイロン樹脂の「リアミド」についてお話がありました。こちらに関して、今後の展開などを含めて、どのような方針で取り組んでいくのでしょうか? また、SDGsに関連して、どのように対応していきますか?

一坪:今、いろいろなお客さまとのお話の中で、当社の付属品を中心とした製品に関して、「リアミド」に限らずエコ商品や、あるいはリサイクル商品など、将来に向けた環境配慮型の商品についてのご要望が本当に増えてきています。

環境配慮型の商品への取り組み「C.O.R.E.」についてですが、商品には数種類のタイプがあります。生地で提供するもの、製品としてお届けするもの、あるいは当社独自で製品を作り上げて販売するもの、そしてもう1つは、26ページにお示しした「リアミド」を使用した付属品などです。

例えば、スライド左の糸付けのボタン、ダウンなどで首の部分の紐を止めるストッパーなど、このような付属品については、環境問題を重視する大手企業からの引き合いがあり、すでに受注しています。取り組む方向性としては、テープ、生地、付属品という分野での展開になっていきます。

質問者1:昨年、「大手アパレルメーカーから受注した」というお話を聞きましたが、この件に関して、その後進捗はいかがでしょうか?

一坪:最初ご報告した時は1社だけでしたが、大手のお客さまにおいて、現在はそれ以上に増えてきています。

質疑応答:原材料高騰への対応について

質問者2:原材料などの高騰について、どのように対応されていますか?

一坪:大きく分けて3点あります。基本的にお客さまに対する値上げは、非常に重要なところです。足元の環境として、日本は物価が安いため、付加価値以前に本来の価値すらも見出しにくい価格帯になっているものが多いです。

原材料が上がる、上がらないにかかわらず、お客さまに目の前の商品の価値を理解していただき、それを価格に転嫁できるか、というお話になります。

特にホックは、真鍮材という銅と亜鉛の合金を使いますが、銅も亜鉛もすべて原材料価格が上がってきているため、粗利率を確保するという面においては、対応は非常に難しいです。

銅材は、今はトンあたりおそらく100万円以上しますが、2割から3割くらい価格が上昇しているため、製品になると15パーセントの転嫁になってきます。しかし、なかなかそこまでの値上げは受け入れていただけません。そのため、当社として、「コストアップする分を、逆に削減していけるか」という課題になります。

供給に関しては、当社はアメリカと中国とベトナムで金属ホックなどの事業を行っていますが、定期的に約束された価格で購入するといった対策を強化する必要があると考えています。デリバティブまではいきませんが、ある程度の数量の価格を確約しながら、コストを抑えていきたいと思っています。

質疑応答:不採算事業の見直しについて

質問者2:今期も、「不採算事業の見直しが営業利益の収益増に貢献した」とありますが、不採算事業とは具体的にどの事業を指しますか?

一坪:これは輸送関連を除いた、アパレル・プロダクト系は、薄利多売な事業もあるということで、提供していたサービスがかなりのコストになっていたり、「売上は上がっているが、ボトムラインでは利益が出ていない」という結果になっていることが多いという状況を指しています。

そのような事業について、適切な人材配置や粗利率の交渉などの原材料高騰への対策にも絡んできますが、一つひとつ見直していくことで、2021年度はかなりの効果が出るとわかってきたところです。

質問者2:具体的には、品番なども絞り込んだりするのでしょうか?

一坪:おっしゃるとおりです。

新着ログ

「卸売業」のログ