アルデプロ、重要指標である営業利益率15%超を達成 今期は経営基盤の盤石化を優先し増収増益を目指す

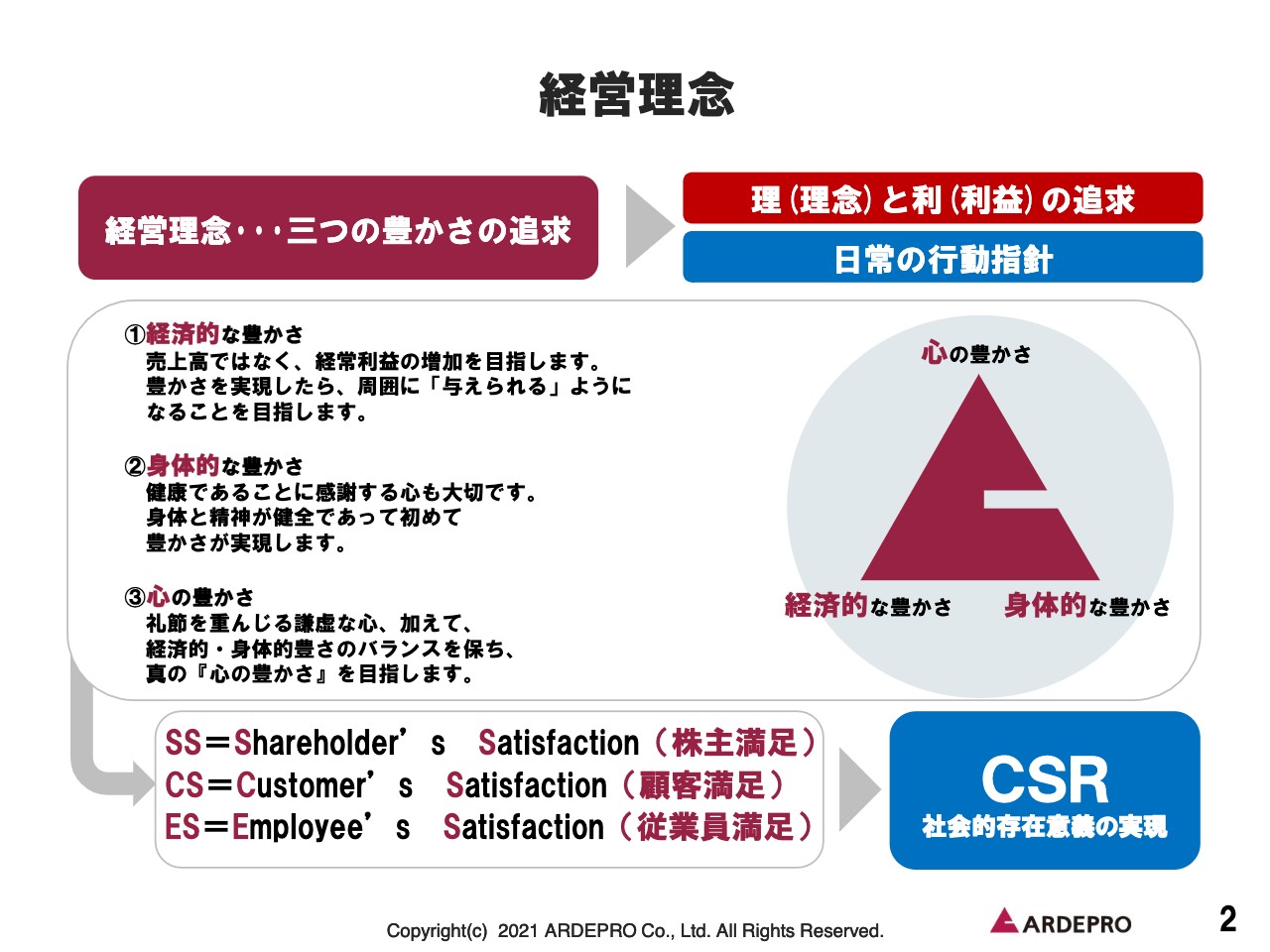

経営理念

椎塚裕一氏(以下、椎塚):株式会社アルデプロ代表取締役の椎塚でございます。本日は、私から2021年7月期の決算概要についてご説明させていただきます。

はじめに、当社の経営理念についてご説明します。当社は創業以来「三つの豊かさの追求」という言葉を経営理念として掲げています。

具体的には、1つ目の「経済的な豊かさ」は売上高の追求ではなく、経常利益の増加を目指すものです。また、豊かさを実現した際には、その豊かさを周囲に与えられるようになることを目指します。

次に「身体的な豊かさ」の追求です。健康であることに感謝する心も大切です。また、身体のみならず精神も健全であって初めて、この身体的な豊かさが実現するものと考えています。

最後に「心の豊かさ」の追求です。礼節を重んじる謙虚な心、それに加えて経済的・身体的豊さのバランスを保ち、真の「心の豊かさ」を目指します。

これら3つの豊かさを、どれ1つ欠けることなく、またどれ1つ突出することなく、バランスよく正三角形の形を上手く保ちながら追求していき、それによって当社、または我々社員の社会的存在意義の実現を目指すというのが私どもの経営理念です。

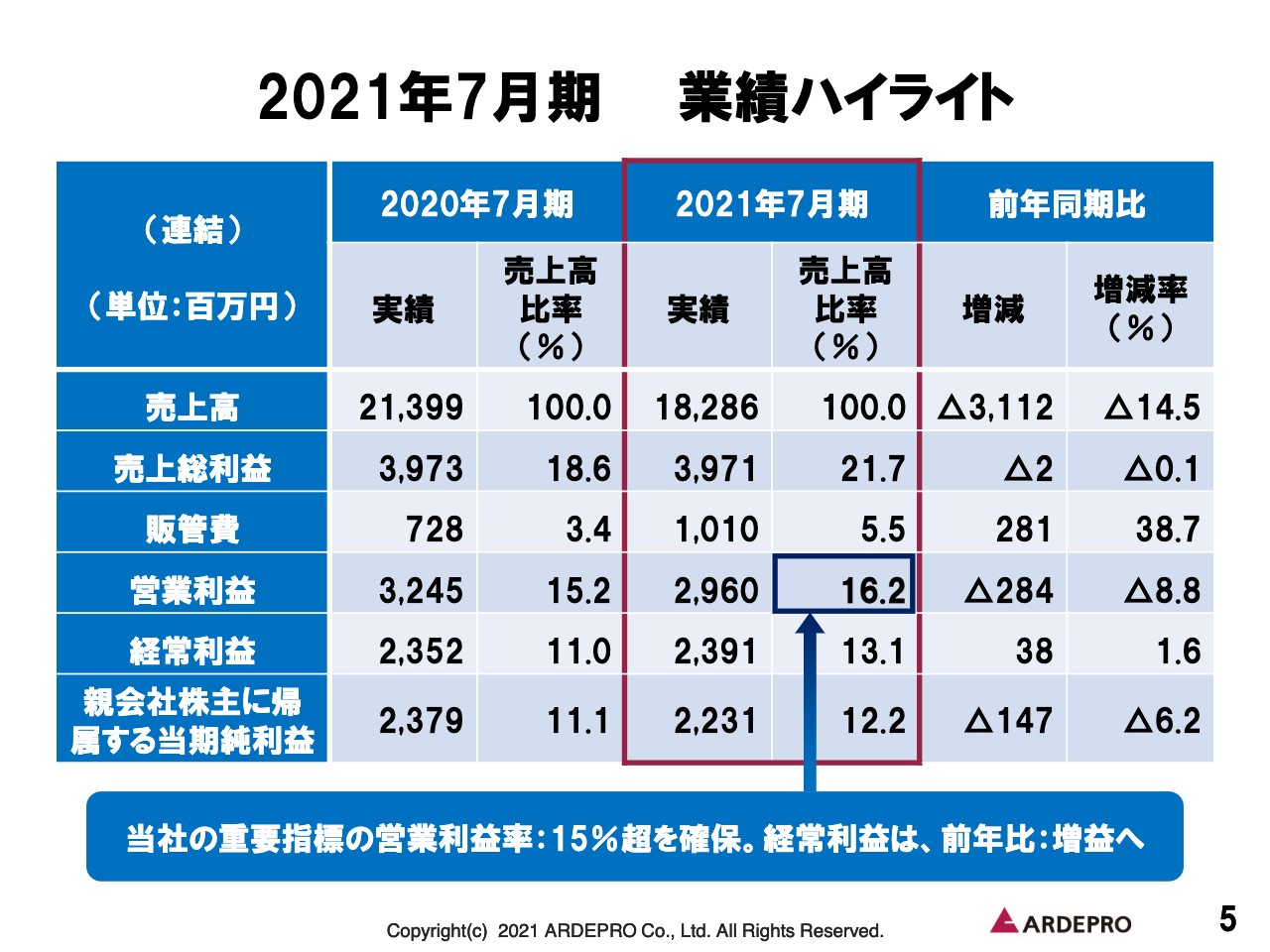

2021年7月期 業績ハイライト

それでは、2021年7月期決算の概要ならびに経営計画について、私からご説明します。まずは今期の決算の概要のご説明です。

今期は売上高182億8,600万円、売上総利益39億7,100万円、営業利益29億6,000万円、経常利益23億9,100万円、親会社株主に帰属する当期純利益22億3,100万円を計上することができました。

先ほどの経営理念でもお話ししたとおり、私どもは売上高の追求ではなく利益の追求を目指しています。その結果、経常利益は前期に比べて増益となっています。

また、当社が経営に関して重要な指標としている「営業利益率15パーセント以上の確保」ですが、今期についても営業利益率は16.2パーセントを確保しています。

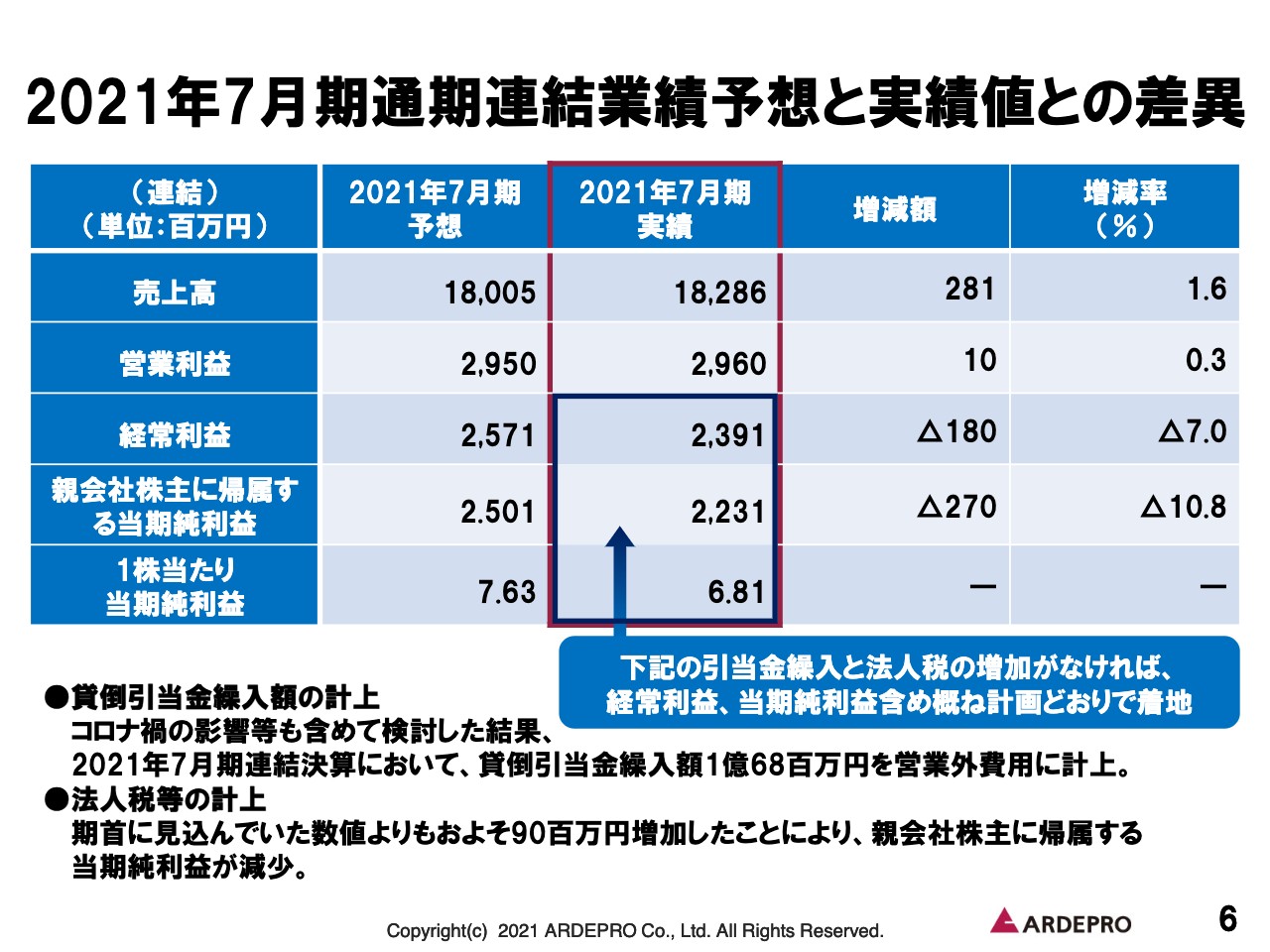

2021年7月期通期連結業績予想と実績値との差異

2021年7月期通期の業績予想と実績値との差異についてご説明します。今期の当初に掲げた通期の業績予想では、売上高180億500万円、営業利益29億5,000万円、経常利益25億7,100万円、親会社株主に帰属する当期純利益25億100万円としています。

その結果ですが、ご覧のとおり、売上高ならびに営業利益についてはほぼ通期の業績予想どおりの数値となっています。しかしながら、経常利益ならびに当期純利益については若干のマイナス差異が生じています。

こちらについては、まず経常利益ですが、貸倒引当金を繰入れています。当社が事業活動を行っていく中で、貸付債権がいくつかあります。先方の財務状況や新型コロナウイルス感染拡大に伴った景気を含め、当社は今期に関しては保守的に計上することとしました。その結果、貸倒引当金繰入額を約1億7,000万円計上したことにより、通期の業績予想と差異が生じています。

また、当期純利益ですが、こちらも約2億7,000万円ほど差異が生じています。こちらの差異の原因としては、先ほどご説明した貸倒引当金の繰入れ、ならびに当初見込んでいた当社の法人税が約9,000万円若干膨らんできました。この2つが、通期の業績予想と実績の差異の要因になっていると考えています。

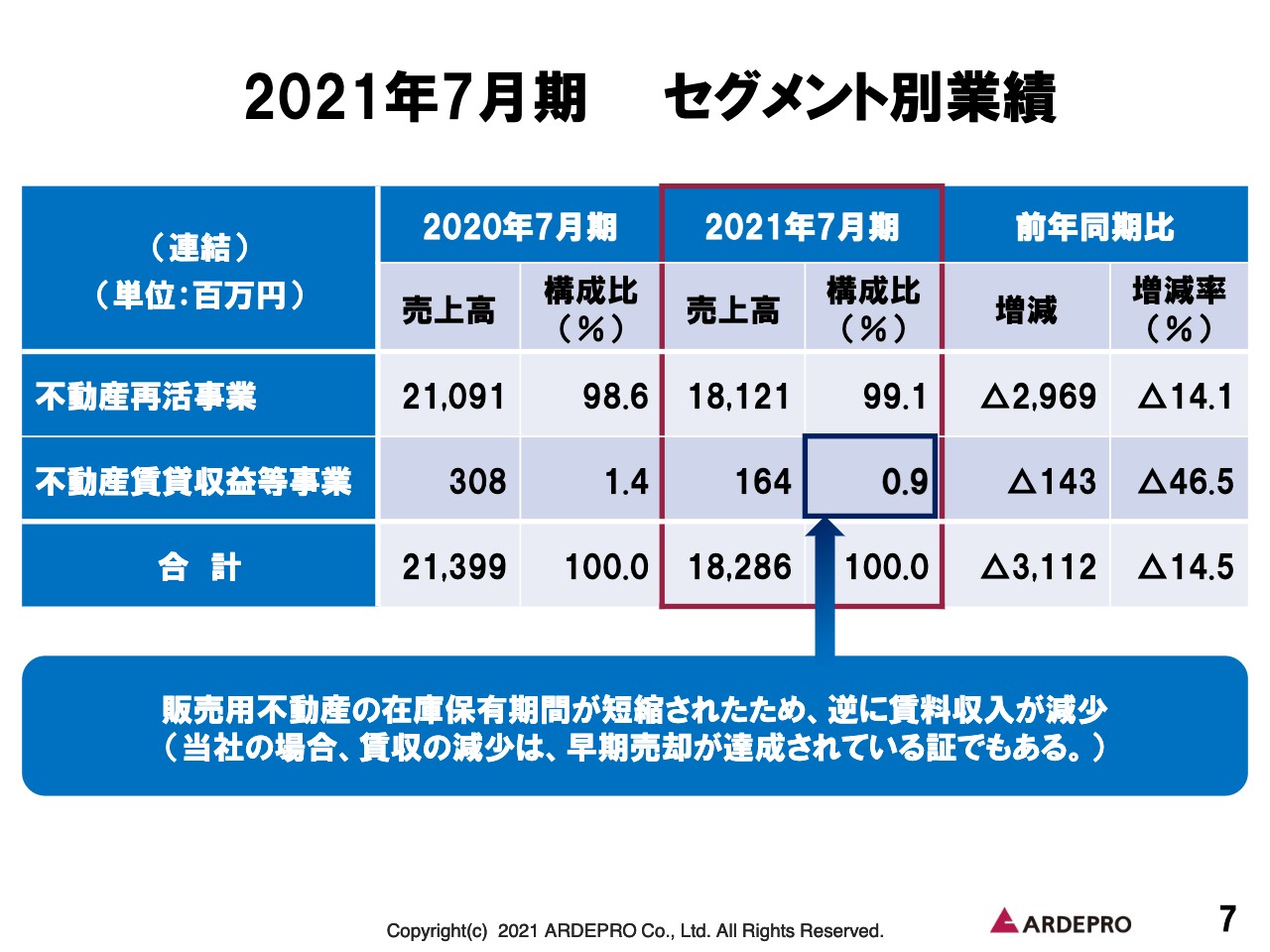

2021年7月期 セグメント別業績

今期のセグメント別の業績についてご説明します。当社の売上構成は、不動産再活事業および不動産賃貸収益等事業の2つの事業セグメントで構成されています。ご覧のとおり、売上高のほとんどが不動産再活事業によるものです。

不動産賃貸収益等事業については、当社が在庫として仕入れた不動産を保有している期間のみ、その不動産から上がってくる賃貸収益を売上高に計上しています。そのため、不動産賃貸収益等事業の数値が低くなればなるほど在庫回転率がよくなっており、権利調整案件については権利調整が順調に進んでいると考えています。セグメント別の業績に関しては、不動産賃貸収益等事業が少なくなればなるほど、当社にとっては事業が順調に行われていることになるということです。

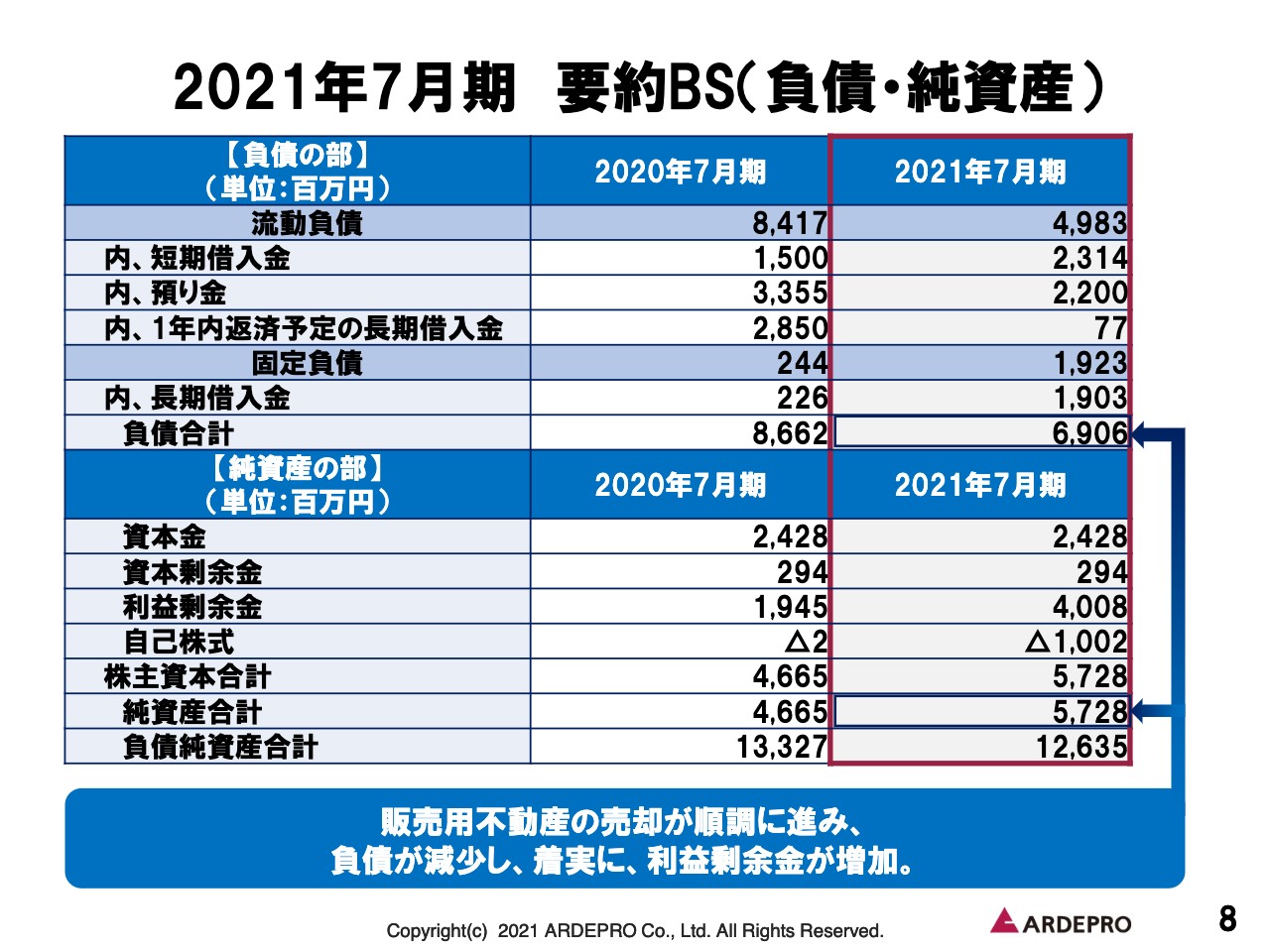

2021年7月期 要約BS(負債・純資産)

当社のバランスシートについてご説明します。先期2020年7月期と比べると、負債は先期が86億6,200円、今期が69億600万円で、約17億円ほど少なくなっています。

一方、純資産の部ですが、先期は46億6,500万円、今期は57億2,800万円となっています。これを見ておわかりになるとおり、今期についても物件の売却が順調に進み、それに伴い負債が順調に返済されています。

また逆に、その物件の売却によって利益を上げることによって、利益剰余金が積上げられ、当社の純資産が順調に増えていっていると考えています。

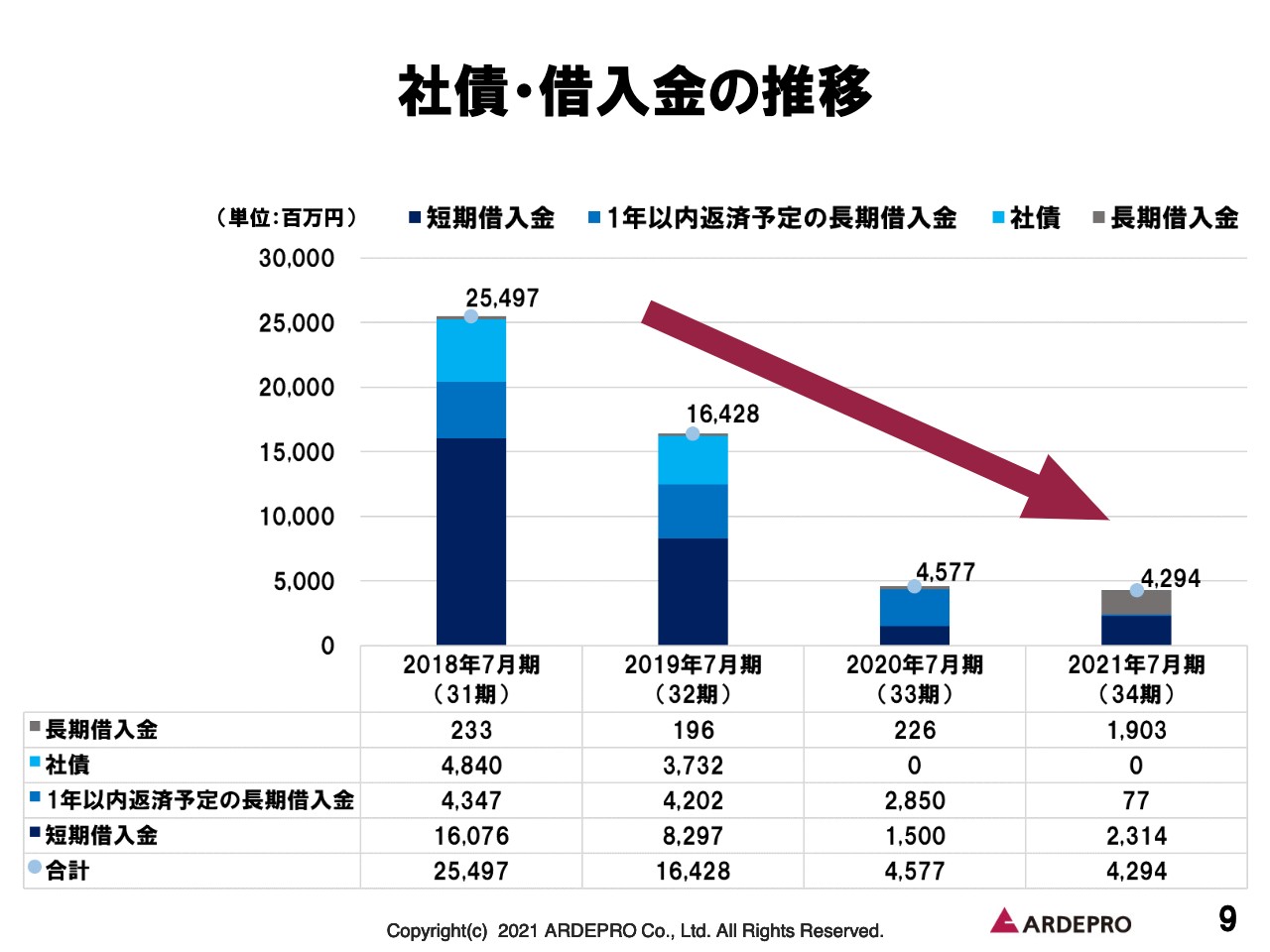

社債・借入金の推移

スライドは当社の社債ならびに借入金の推移をグラフに表したものです。当社は4期前の第31期、すなわち2018年7月期において有利子負債が合計254億円ほどありました。

物件を順調に売却することに伴って借入金の返済も行い、先期・今期については、バランスシート上で計上されている有利子負債は40億円あまりという数字になっています。先期・今期、また来期については、この程度の有利子負債にとどめていきたいと考えています。

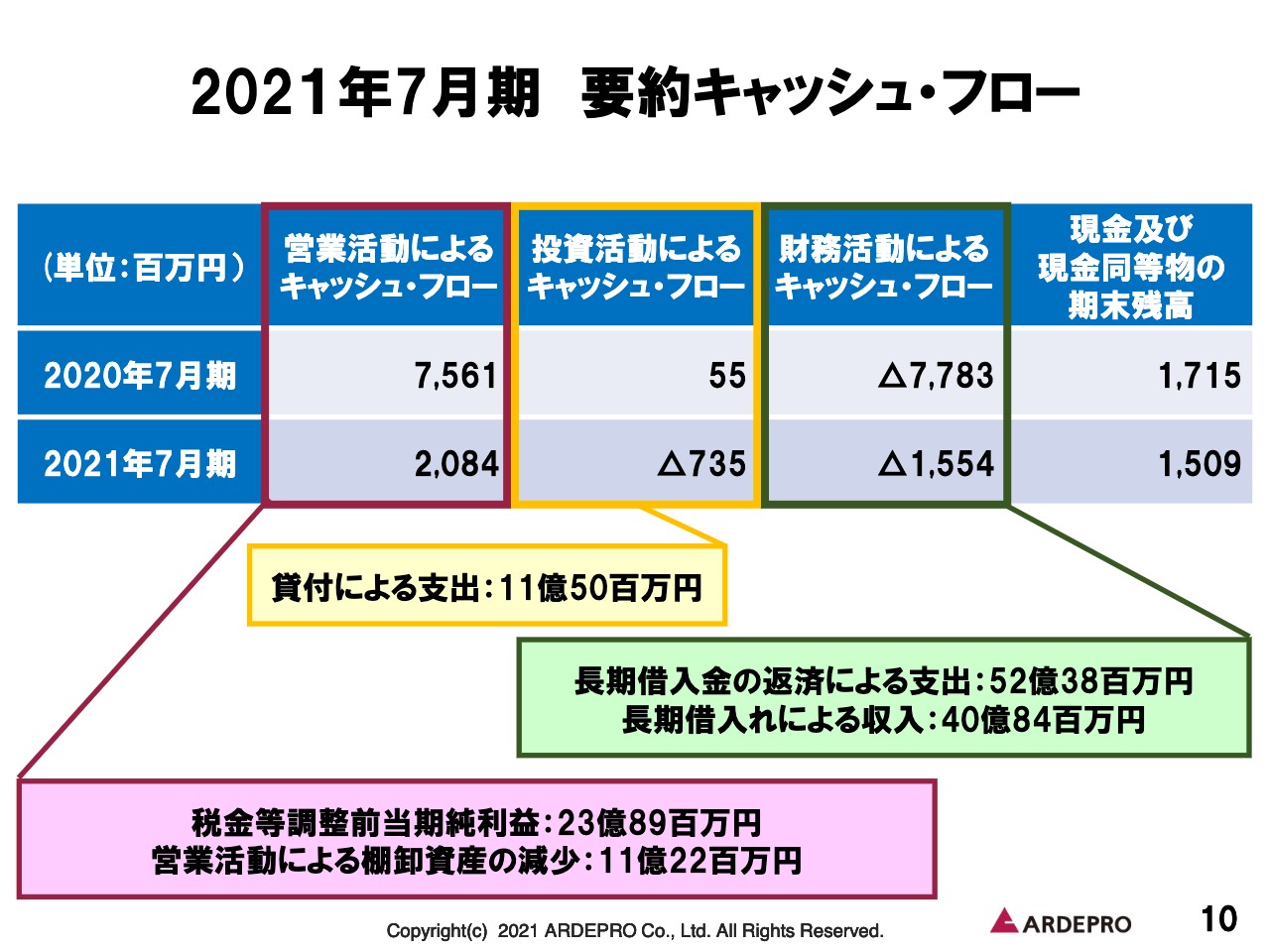

2021年7月期 要約キャッシュ・フロー

スライドはキャッシュ・フローの要約版です。先期に比べると、今期2021年7月期はキャッシュ・フローの数字が大きく変わっている部分があります。

先期は100億円を超えるような大型のプロジェクトを売却することに伴い、営業活動ならびにその物件を売却することによる借入金の返済で、財務活動によるキャッシュ・フローが大きく膨らんでいました。

今期はそのような大型物件は一切扱っていないため、営業活動によるキャッシュ・フローは約20億円、投資活動によるキャッシュ・フローはマイナス約7億円、財務活動によるキャッシュ・フローはマイナス約15億円という数字が計上されています。

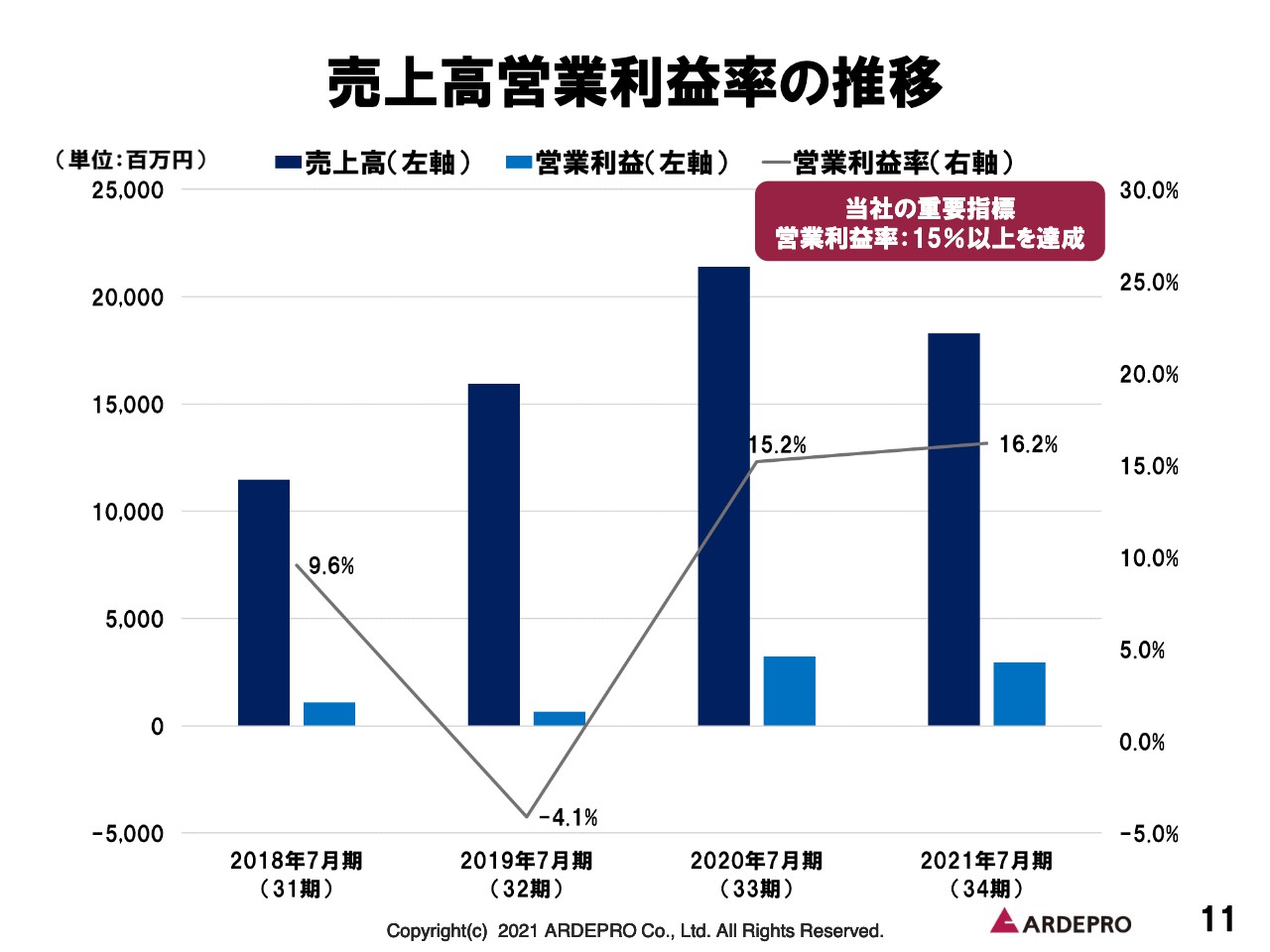

売上高営業利益率の推移

スライドは、当社が経営を行っていく上で重要な指標の1つとしている売上高営業利益率の推移をグラフに表したものです。当社は先期より原点回帰をうたっており、この営業利益率15パーセント以上を目標として掲げています。先期は15.2パーセント、今期はそれを上回る16.2パーセントの営業利益率を達成することができました。

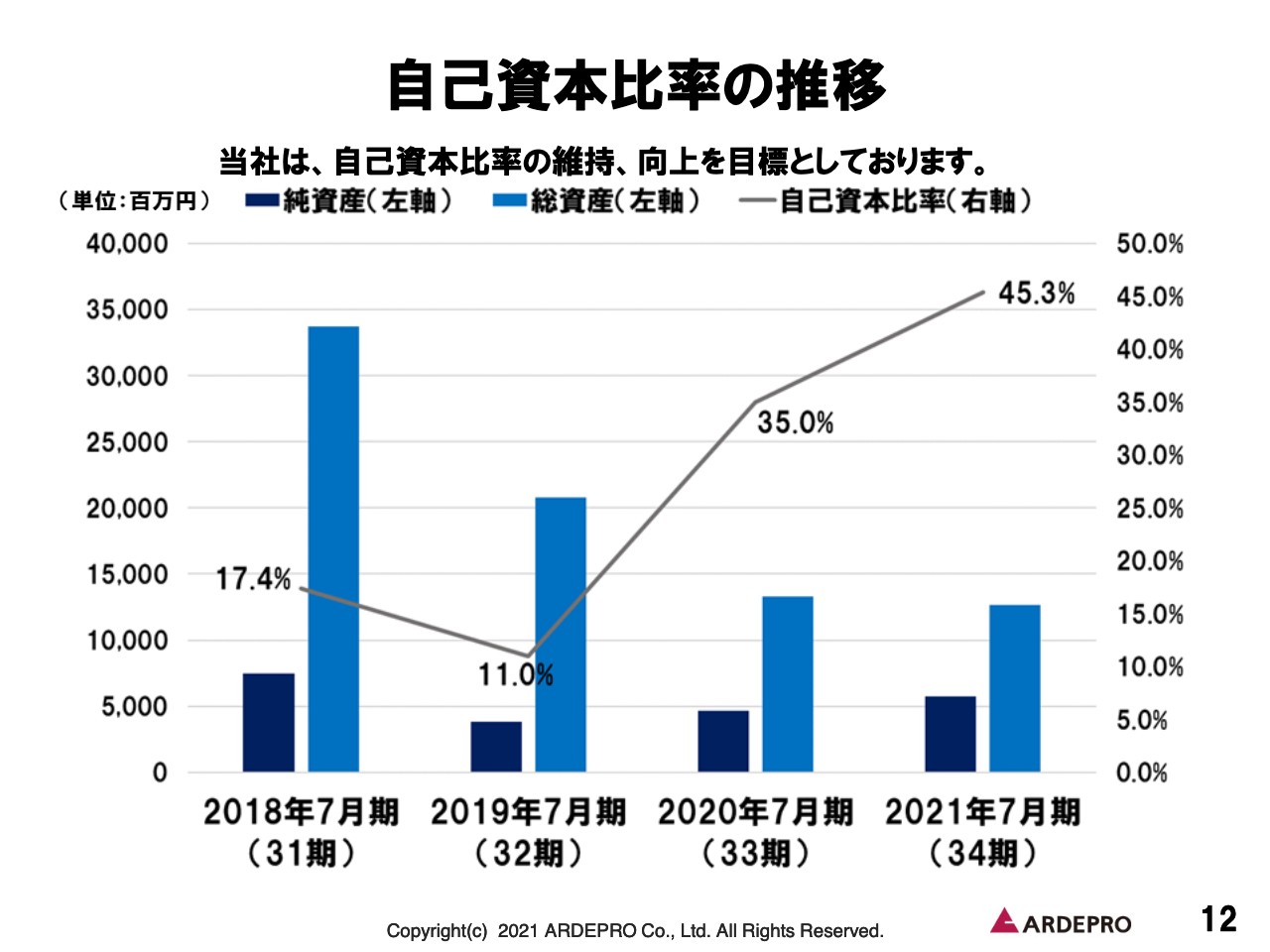

自己資本比率の推移

当社の自己資本比率の推移を表したグラフです。従来より、「自己資本比率は30パーセント以上を目指して会社の事業活動を行っていきたい」と掲げています。先期はそれをクリアして、35パーセントの自己資本比率となりました。

今期においては物件の売却が順調に進み、それに伴って借入金の返済を行うことができました。また、利益を積上げることによって純資産と自己資本が厚くなりました。その結果、今期の自己資本比率は先期を大幅に上回る45.3パーセントを達成しています。

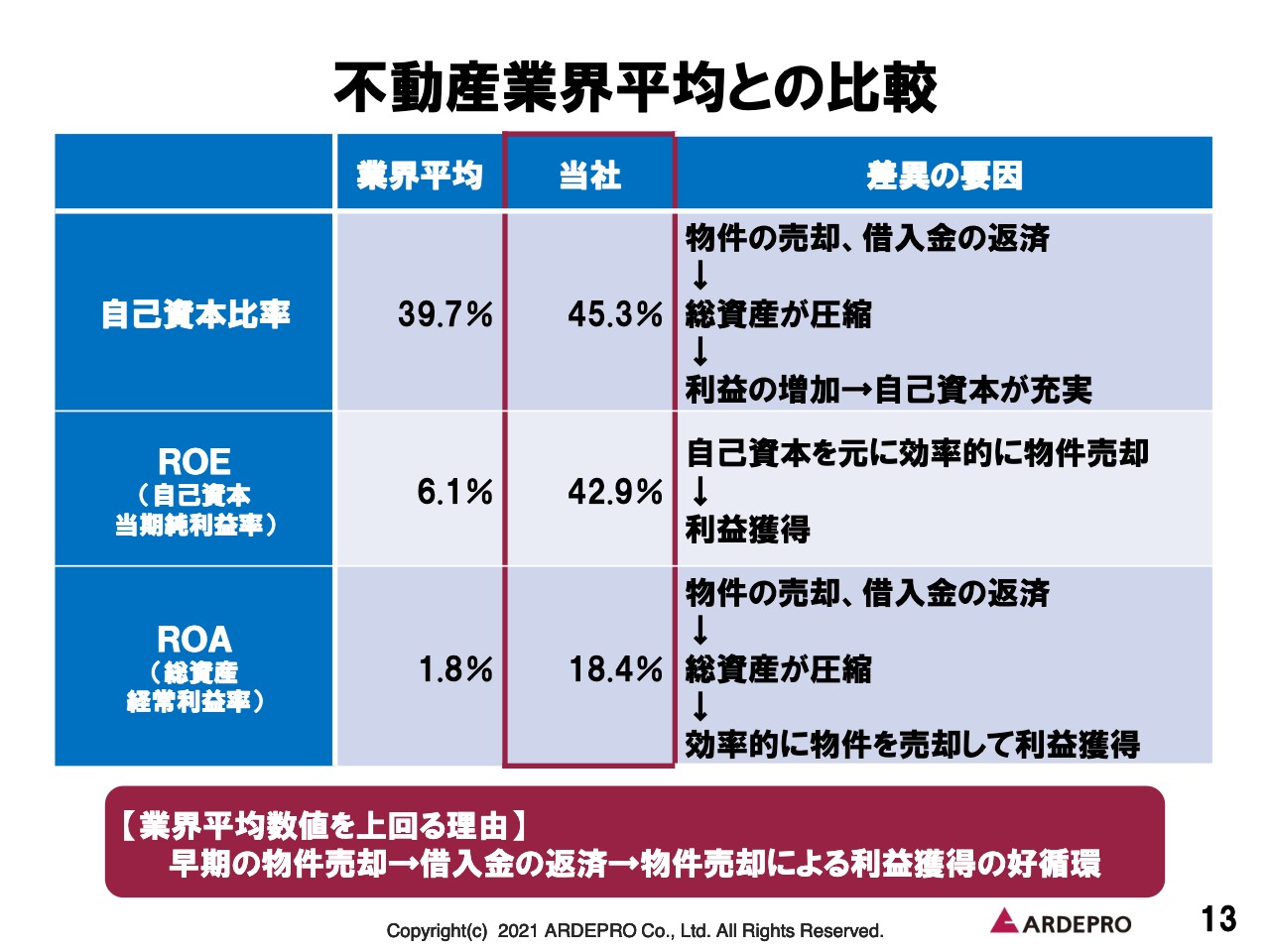

不動産業界平均との比較

いくつかの経営数値で、当社と不動産業界平均を比較した表です。ご覧いただくとおわかりのとおり、当社は自己資本比率、ROE、ROAともに業界平均の数値を大幅に上回っているものと考えています。

業界平均数値を上回る理由は、「物件の売却を早期に行う」「在庫回転率を上げる」「それに伴って借入金の返済を行い、利益を積上げていくことでプラスになる」という3つがうまく循環したことによるものと考えています。

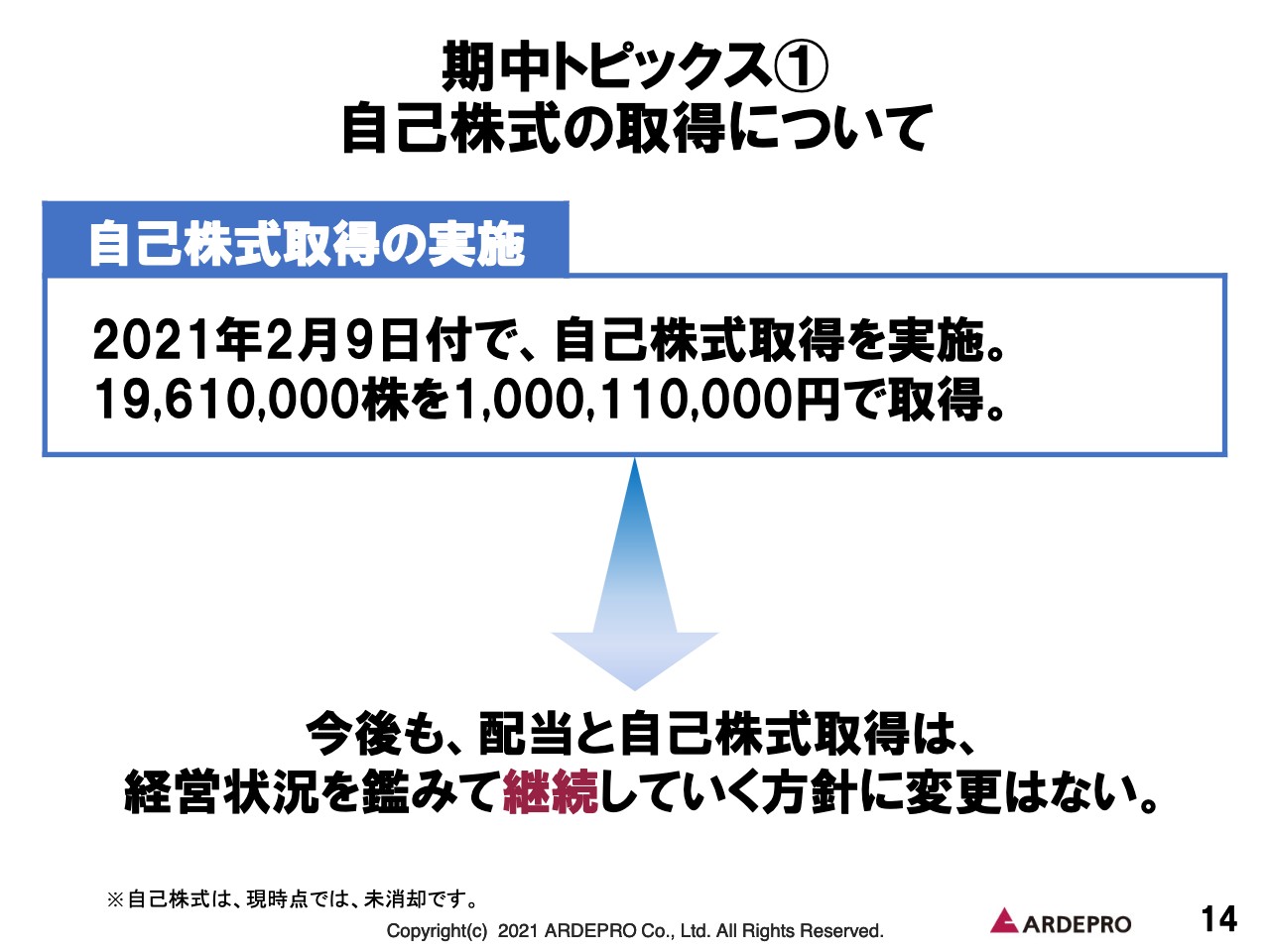

期中トピックス① 自己株式の取得について

今期のトピックスをいくつかご説明します。お伝えしたとおり、今期は当社の自己株式を取得しました。1,961万株を約10億円で取得しています。自己株式については今後も継続して取得を行っていき、発行済株式数もしくは浮動株をどんどん減らしていきたいと考えています。

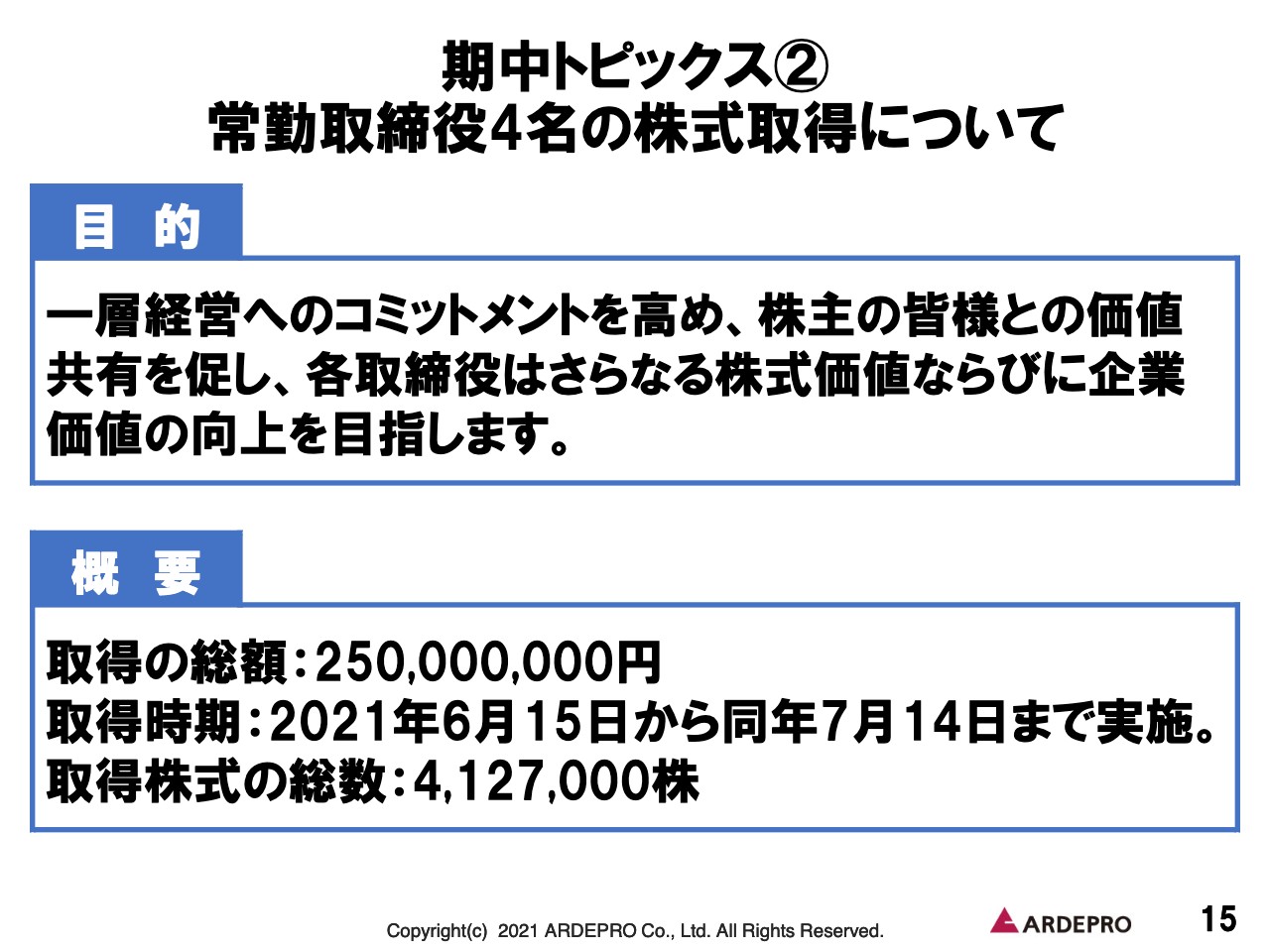

期中トピックス② 常勤取締役4名の株式取得について

2つ目のトピックスです。今期に常勤取締役(業務執行を行う取締役)4名がそれぞれの個人名義で当社の株式を購入しています。取得規模は合計で約2億5,000万円、取得株式の総数は412万7,000株です。

今回の株式取得の目的についてご説明します。従来より我々経営陣は経営に関してコミットしてきましたが、それをより一層高めること、また、株主のみなさまとの会話の中でもよく出てくることですが、株主のみなさまとの価値を共有することを考えています。それによって株式価値もしくは企業価値をさらに向上させていくことを目指す証として、我々取締役4名は株式を取得することとしました。

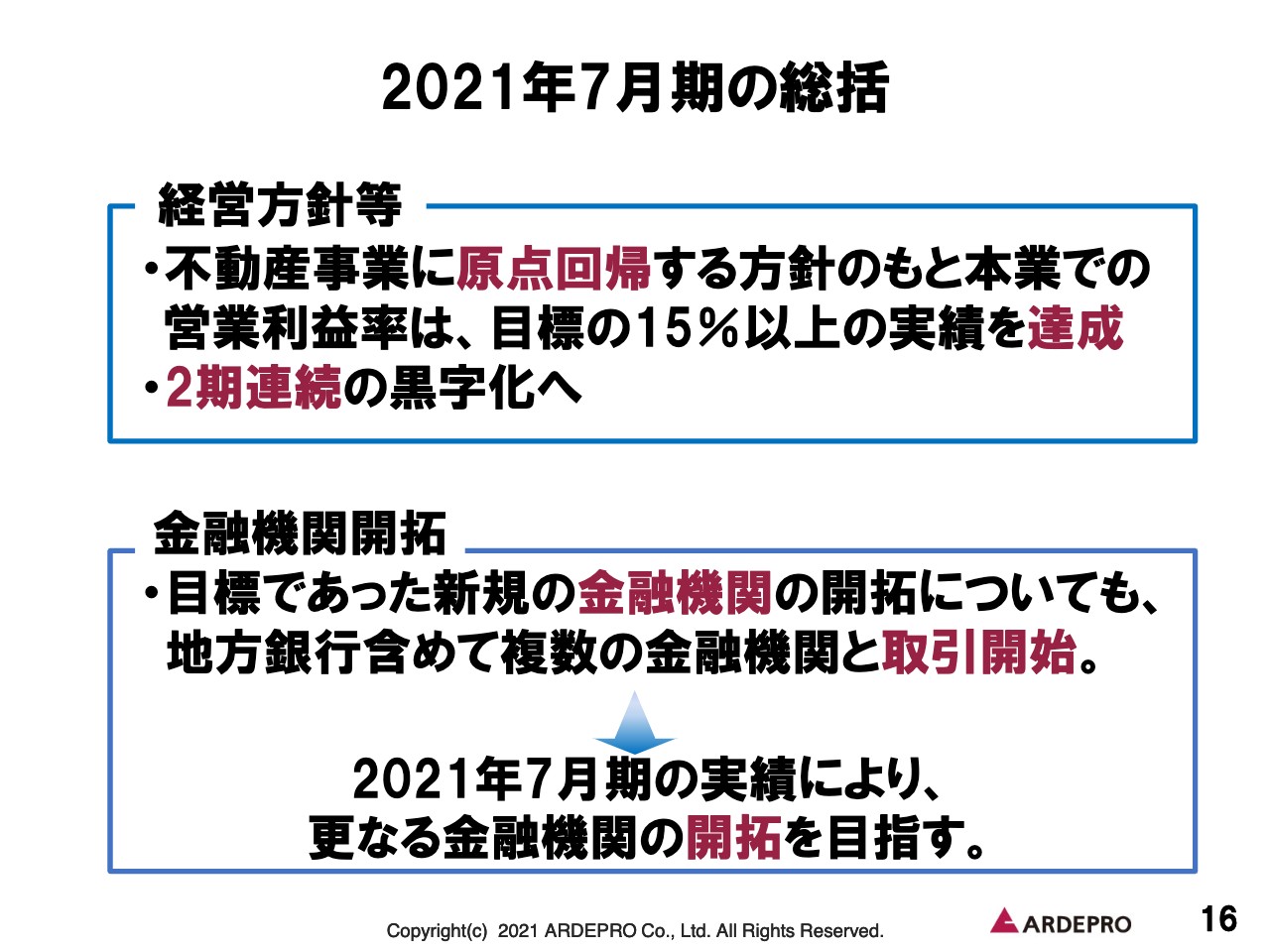

2021年7月期の総括

2021年7月期の総括です。当社は先期より不動産事業に原点回帰する方針のもと、事業活動を行ってきました。会社を経営していく上で非常に大切な重要数値である営業利益率は目標の15パーセント以上の実績を達成し、その結果として先期・今期と2期連続の黒字化を達成することができました。

当社の重要課題である新規の金融機関の開拓については、今期も地方銀行を含めて複数の金融機関と新たに取引を開始しています。今期の決算数値をもって、新規の金融機関の開拓を目指していきたいと考えています。

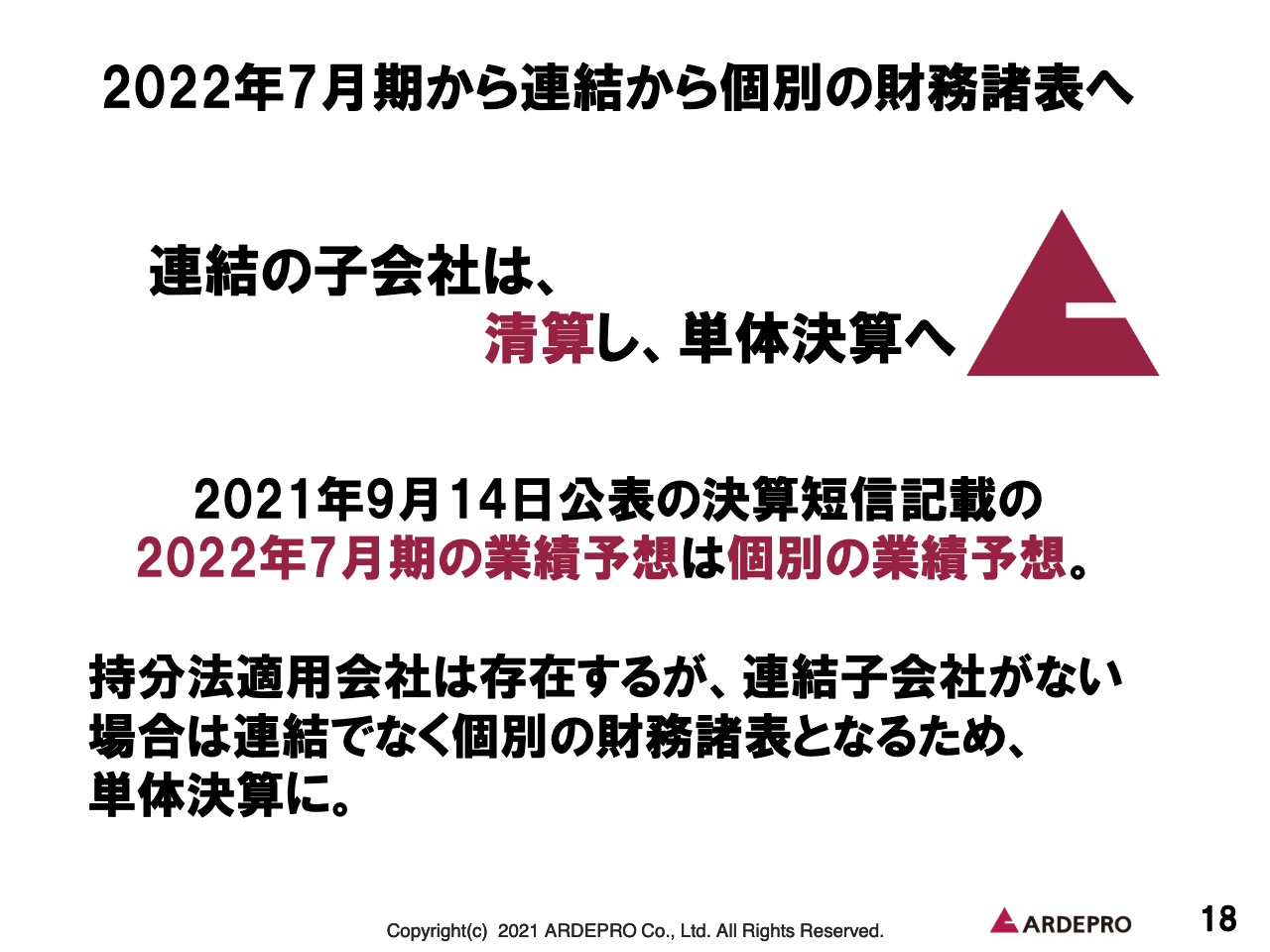

2022年7月期から連結から個別の財務諸表へ

2022年7月期の当社の経営計画についてご説明します。進行期である2022年7月期について、当社の財務諸表は連結の財務諸表から個別の財務諸表へ切り替えます。これは連結の子会社を精算し、単体決算に移行したためです。また、9月14日付で発表した進行期の通期の業績予想は個別の業績予想となっています。持分法適用会社は現在も存在していますが、連結子会社がなくなったため単体での決算に移行しています。

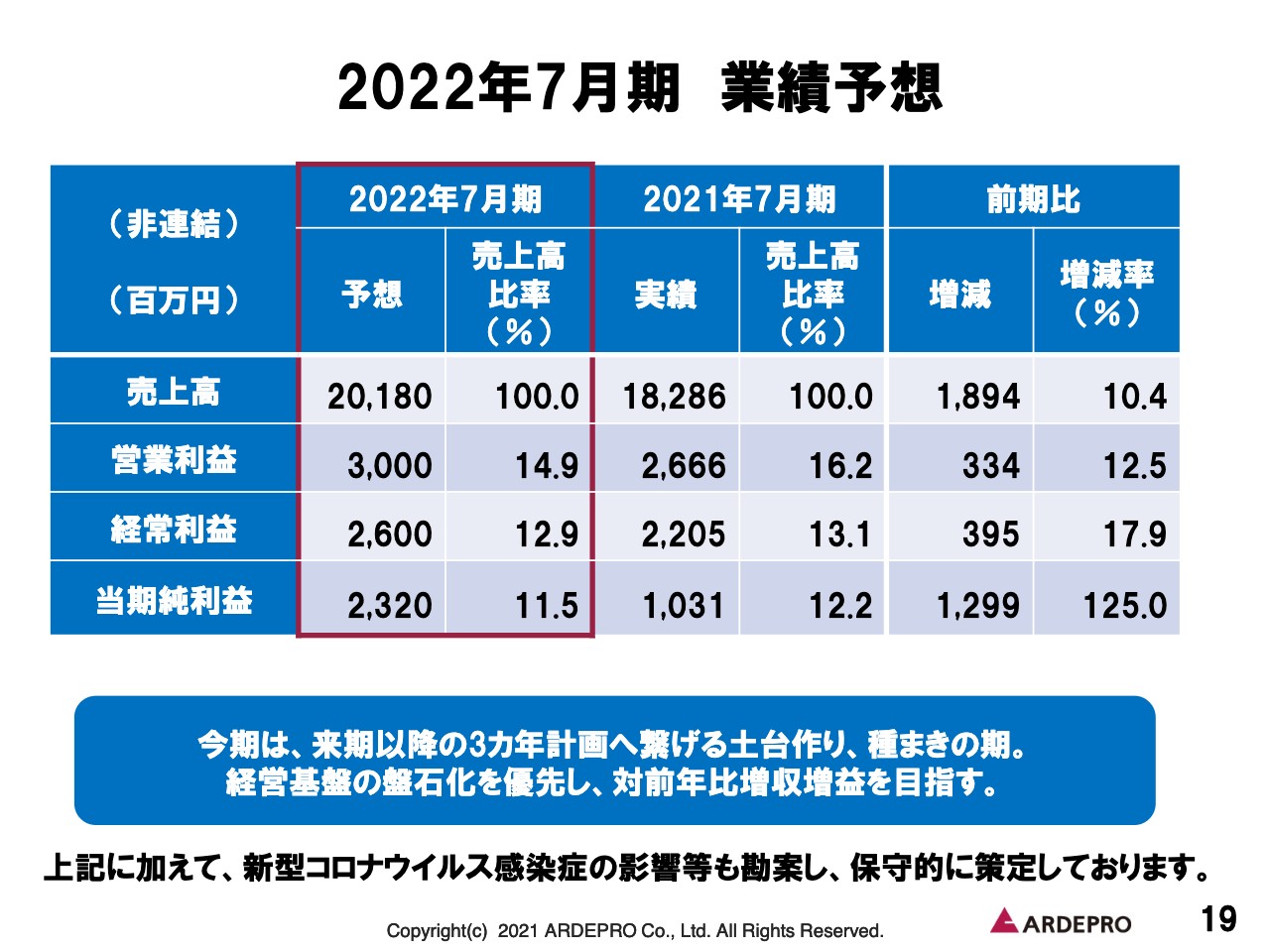

2022年7月期 業績予想

進行期である2022年7月期の通期の業績予想についてご説明します。今期の期首の業績予想は、売上高が201億8,000万円、営業利益が30億円、経常利益が26億円、当期純利益は23億2,000万円としています。

この進行期は、来期以降に計画している中期3ヶ年計画につなげる土台作りとして非常に重要な期だと考えています。経営基盤の盤石化を優先し、前期や今期に比べても増収増益を目指していきます。

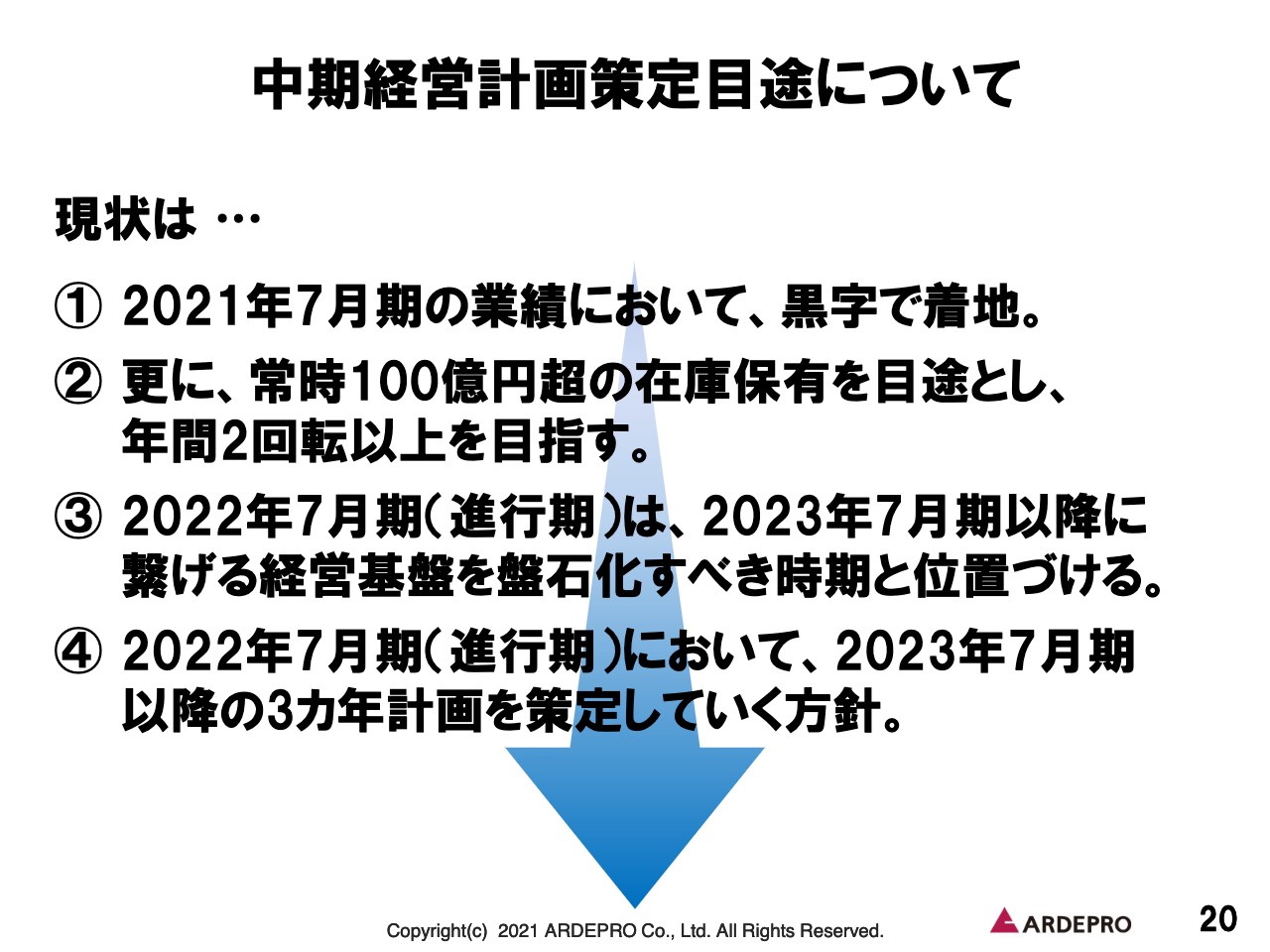

中期経営計画策定目途について

中期経営計画の策定目途についてご説明します。今期は先ほどお伝えした業績どおり黒字で着地しています。また当社が掲げているとおり、常時100億円程度の在庫不動産の保有を目指し、これらの早期売却を行うことによって年間2回転以上を目指していきます。

2022年7月期は、来期以降につなげる経営基盤を盤石化すべき非常に重要な時期だと位置づけています。2022年7月期において来期以降の中期3ヶ年経営計画を策定していく方針です。

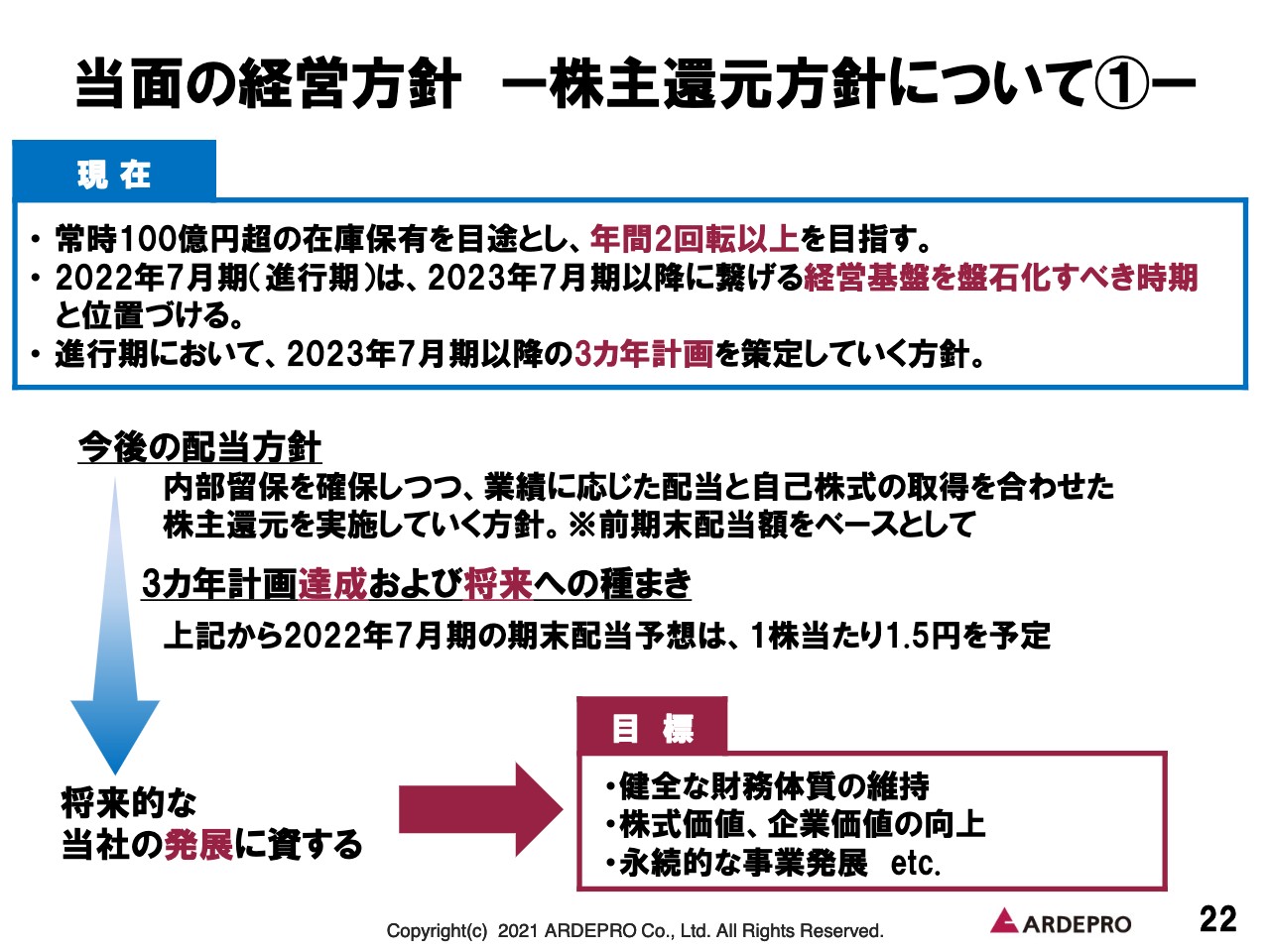

当面の経営方針 ー株主還元方針について①ー

いくつかの経営方針を9月14日付で発表させていただきましたので、それらについてご説明します。まず、株主還元方針についてです。先ほどお伝えしたとおり、来期以降の3ヶ年につなげる非常に大切な時期がこの2022年7月期だと考えています。

この進行期において来期以降の3ヶ年計画を策定していく方針ですが、その中で当社の今後の配当方針についてご説明します。当社の配当方針としては、一定の内部留保を確保しながら安定して継続的に実施していきたいと考えています。

当面の経営方針 ー株主還元方針について②ー

理由としては、株式を中長期で保有していただける株主を増やしていきたいということが念頭にあるためです。これまでの業績は非常にボラティリティが高く、配当についてはなかなか安定的、継続的に行うことができていませんでした。

これらをすべて見直して、株式配当については継続的に実施していくことを最重要課題として考えています。このように、「株式の配当」と今後も継続していく「自己株式の取得」の2つを合わせて株主還元方針の大きな柱にしていきたいと考えています。

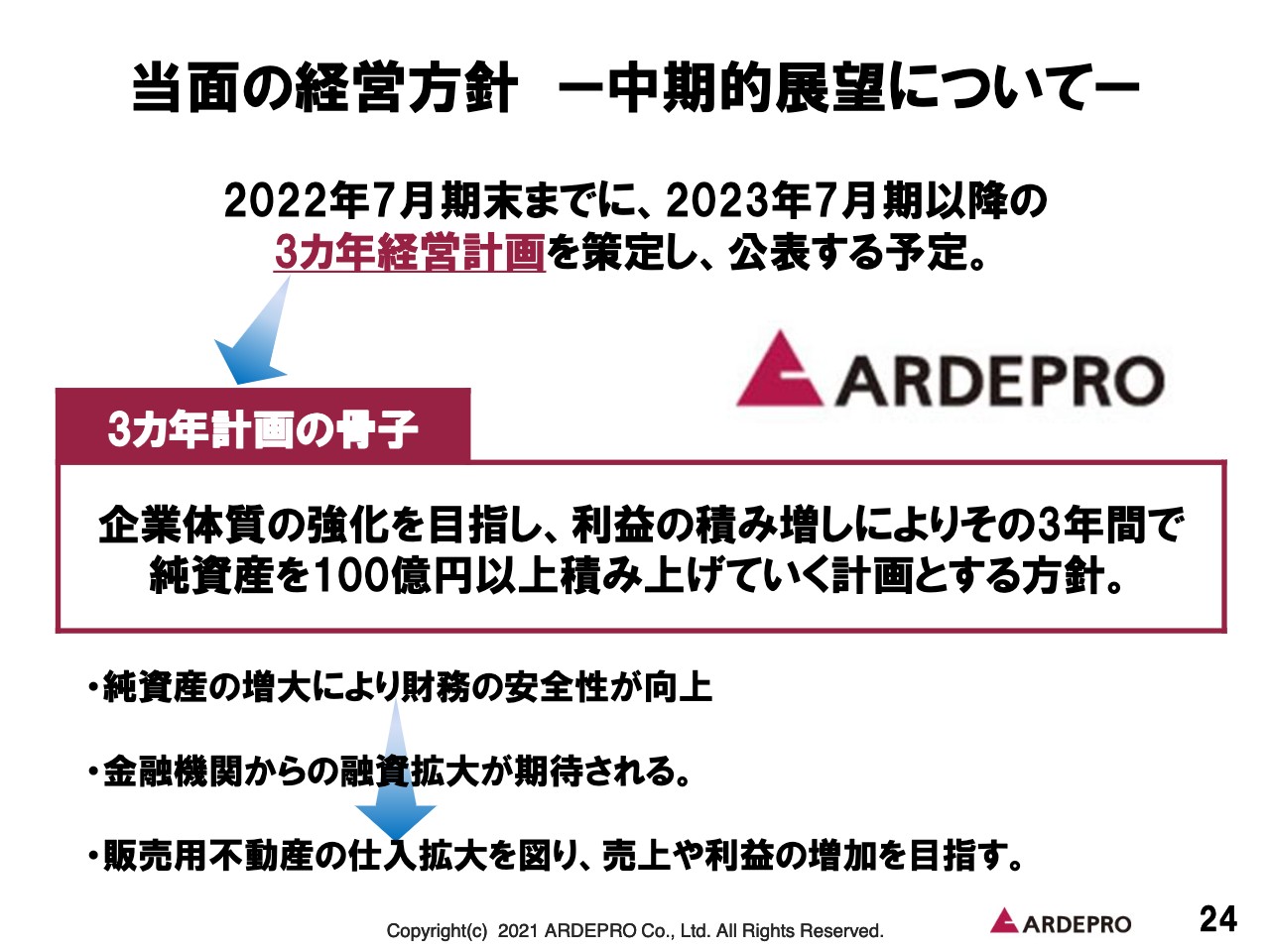

当面の経営方針 ー中期的展望についてー

この進行期中に策定する来期以降の中期3ヶ年経営計画の骨子についてご説明します。来期以降の3ヶ年をかけて利益の積み増しを行うことによって、純資産を100億円以上積上げていく計画とする方針です。

それに伴って当社の財務の安全性が向上し、金融機関からの融資も当然拡大されていきます。その結果、販売用不動産の仕入の拡大を図ることができ、それらを早期に売却することによって売上や利益の増加を目指します。これらを繰り返すことによって、当社の永続的成長を発展させていきたいと考えています。

当面の経営方針 ー資本政策についてー

資本政策についてご説明します。今後は当社の成長戦略に合致する相手先との資本提携、資本業務提携、M&Aなどを推進し、当社の業容拡大を目指していきます。また、さらなる永続的発展が見込まれる場合は、株主構成の構築も視野に入れていきたいと考えています。

当面の経営方針 ー人事戦略についてー

最後に人事戦略です。当社は現在も社員が18名という少数精鋭で事業活動を行っています。少数精鋭には非常に強みがあります。その強みの部分は維持しながら、社内にこれまで蓄積されたノウハウを継承し、当社の永続的な発展が可能となるように従業員の若返りを図っていきます。それに伴い、東京本社と大阪支店において陣容の拡大を図っていく所存です。

以上、私から2021年7月期の決算概要ならびに2022年7月期の経営計画についてご説明させていただきました。

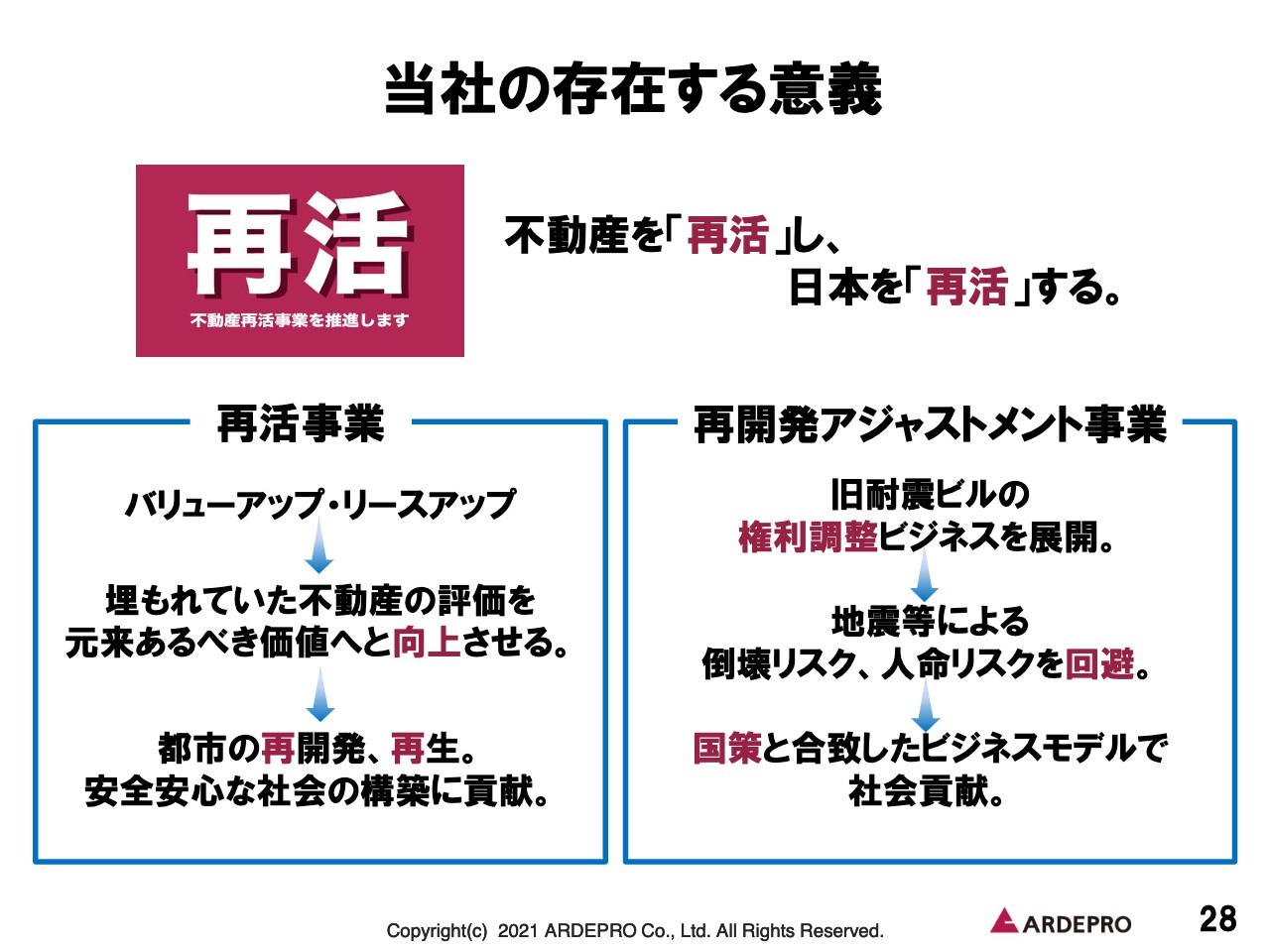

当社の存在する意義

秋元和弥氏(以下、秋元):秋元でございます。私から、当社のビジネスモデルについてご説明させていただきます。

まず、当社が事業を推進していく中での、当社の存在する意義に関してご説明します。当社は、スライドに掲載しているとおり「再活」というロゴを掲げており、「不動産を『再活』し、日本を『再活』する。」というテーマを持っています。このテーマを実行するのが、再活事業および再開発アジャストメント事業となっています。

再活事業では、一定の築年数がたった物件をバリューアップ・リースアップすることで、埋もれていた不動産の評価を元来あるべき価値へと向上させ、都市の再生や安心安全な社会の構築に貢献します。

再開発アジャストメント事業では、旧耐震建物の権利調整ビジネスを展開しており、地震などによる倒壊リスクや人命リスクを回避します。これは旧耐震建物の建替えを推奨している政府の国策とも合致したビジネスモデルとなっており、今後さらに社会貢献に寄与できるものと考えています。

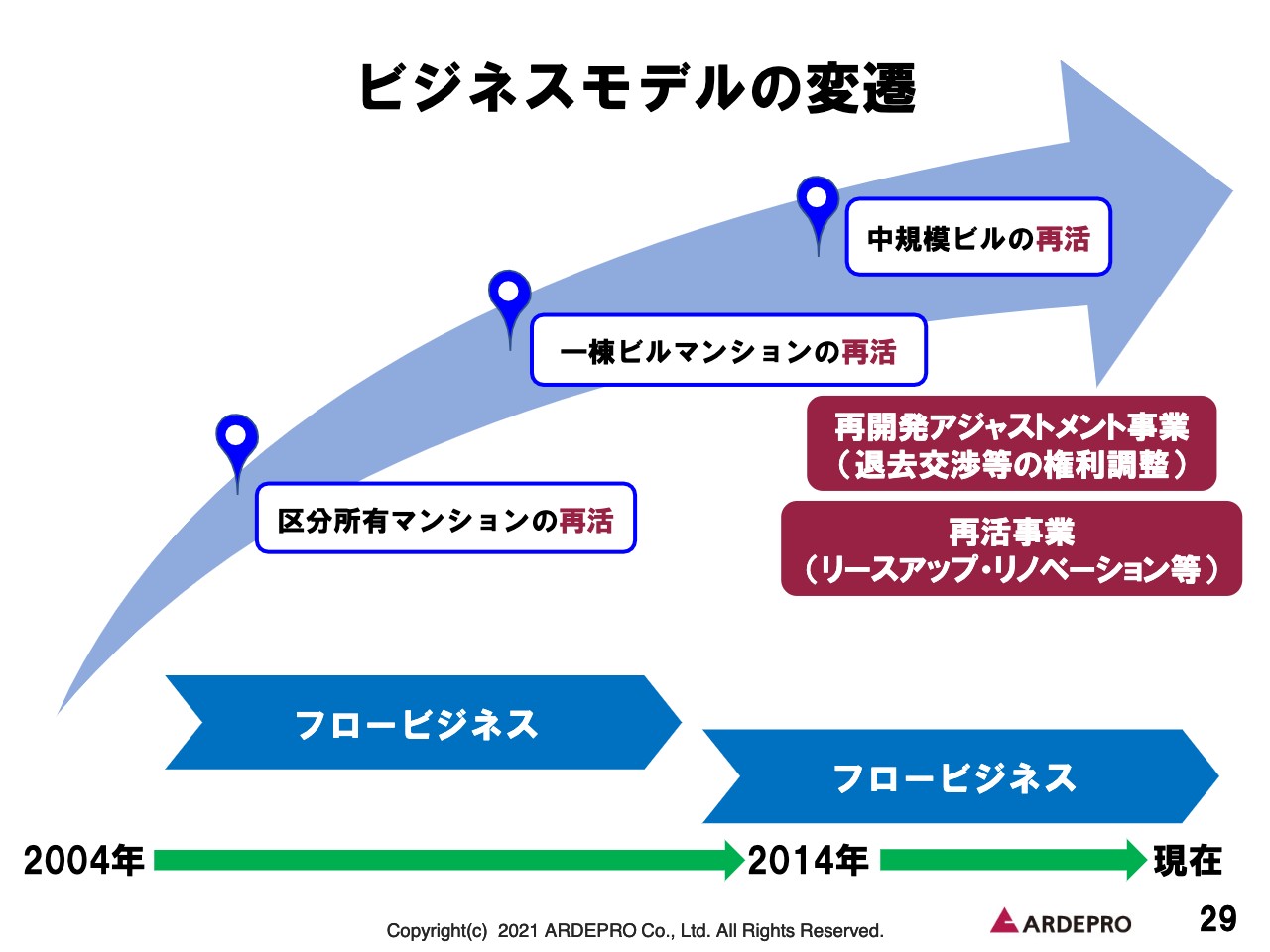

ビジネスモデルの変遷

当社のビジネスモデルの変遷を簡単にご説明します。当社は、区分所有マンションのリノベーション・再販から、1棟ビルマンションの再活、中規模ビルの再活という変遷をたどってきました。現在は、再開発アジャストメント事業および再活事業の2つの柱で展開しています。

当社の得意とするビジネスモデル

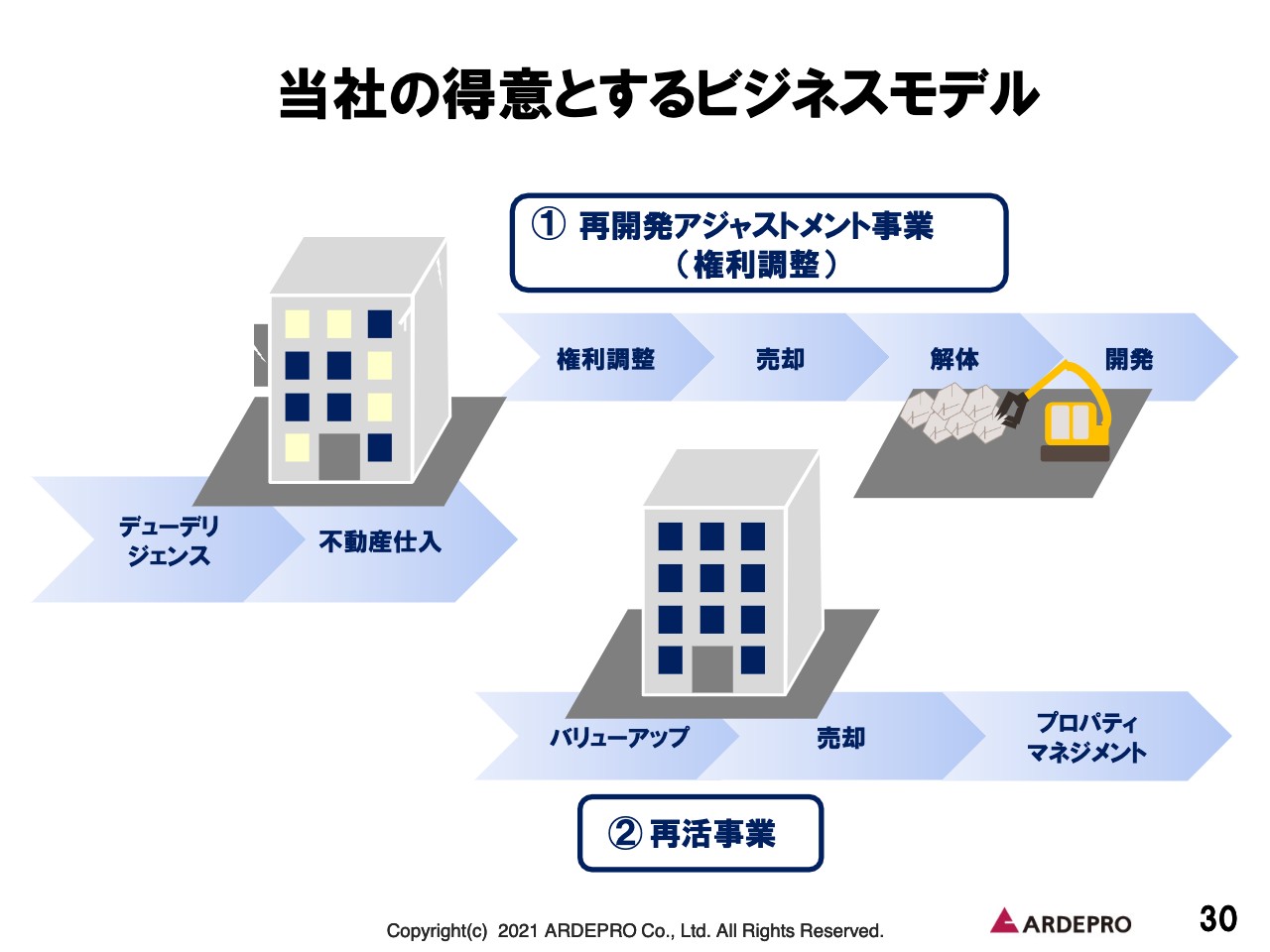

当社のビジネスモデルの柱である再開発アジャストメント事業および再活事業のご説明をします。

1つ目の再開発アジャストメント事業ですが、これは物件に絡む複雑な権利関係を整理した上で、デベロッパーや事業法人に売却していくモデルとなっています。物件に絡む権利にはさまざまなものがあり、借地借家法、区分所有法、また近隣関係まで、当社が手掛ける権利関係は多岐にわたっています。当社はこの事業をメイン事業としており、専門性が高く求められることから参入障壁が非常に高く、競合他社が少ないニッチなモデルとなっています。

2つ目の再活事業ですが、これは開発を目的とするのではなく、既存の不動産に必要な修繕を加えることで、さらなる付加価値を付けていくモデルとなっています。当社では、寄せられた情報の中から、再開発アジャストメント事業および再活事業のモデルのいずれかがベストかを精査し、物件の取得をしています。

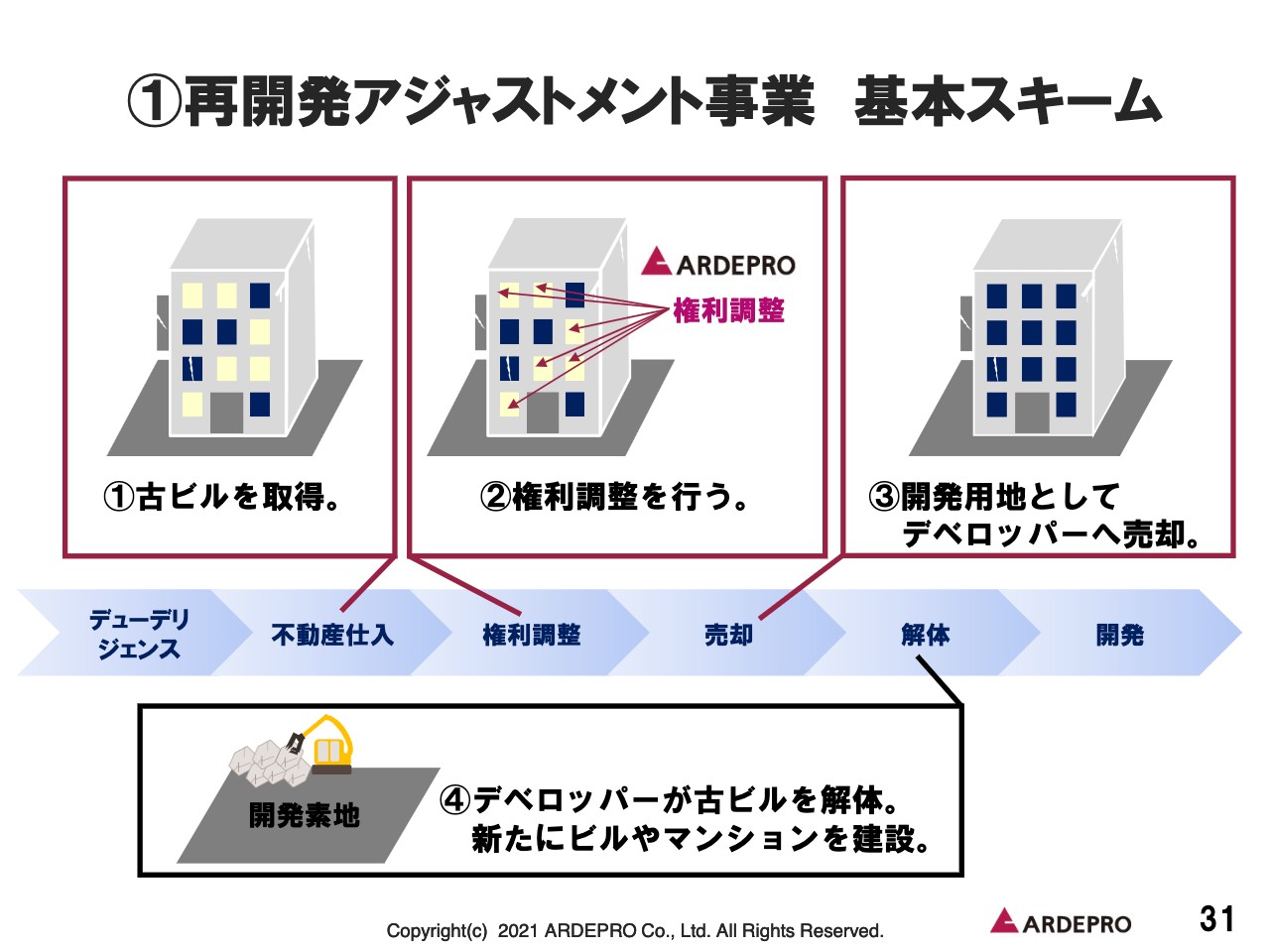

①再開発アジャストメント事業 基本スキーム

再開発アジャストメント事業の基本スキームをご説明します。このスキームでは、当社は土地のポテンシャルが高く、活用方法が多岐に検証できるエリアをターゲットとしています。東京都内では、都心3区から都心5区がそれに該当します。取り組む物件の築年は、平均40年を超える旧耐震のものが多数となっています。

都心の大規模開発が行われている商業エリアでも、古くから残されているビルなどを目にすることがあるかと思いますが、当社がターゲットにするのはそのような案件となります。本事業は当社の利益の柱となっており、耐震性に問題がある建物は今後も増加の一途をたどることから、さらなる事業規模の拡大を狙っています。

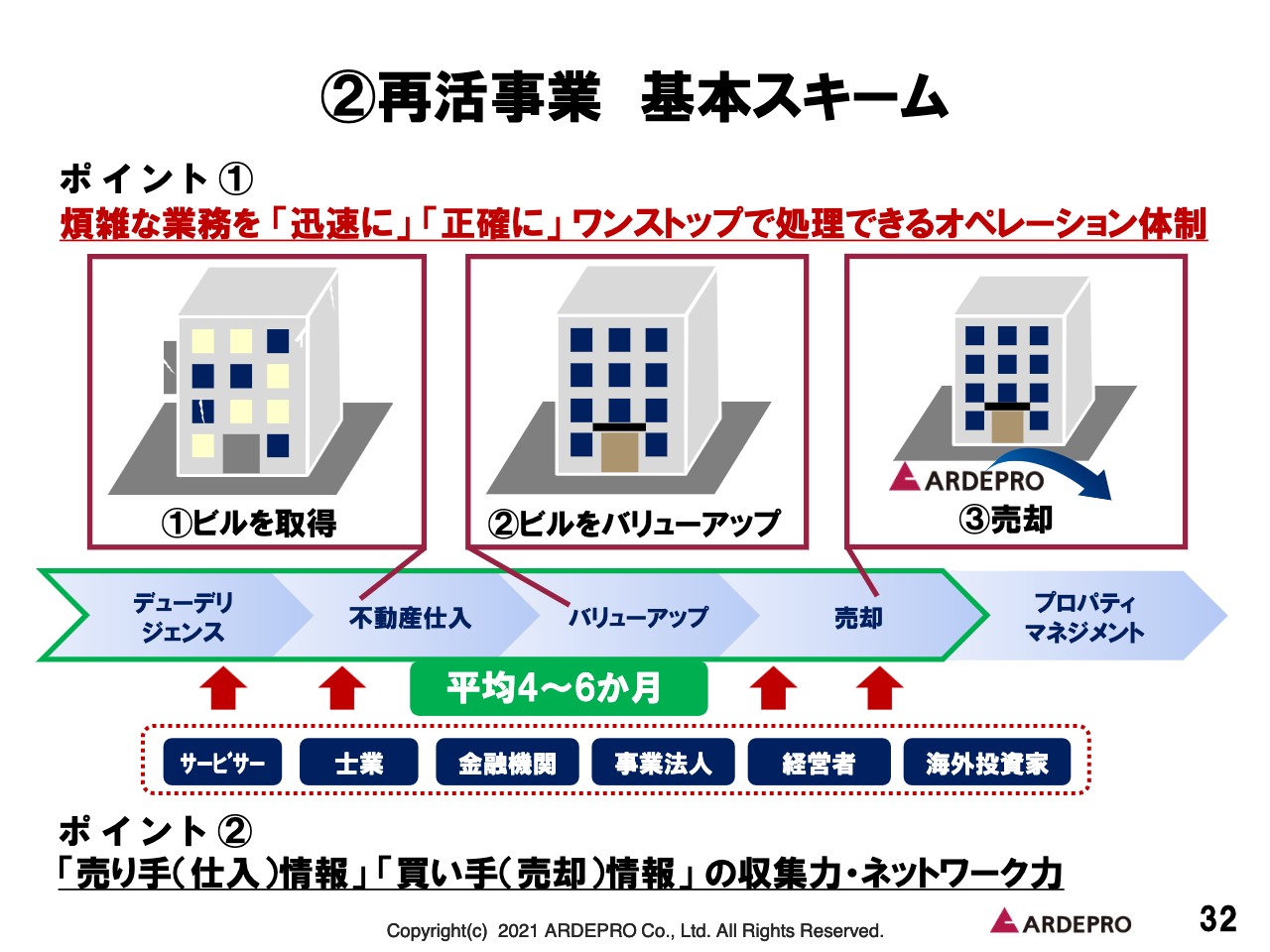

②再活事業 基本スキーム

再活事業の基本スキームです。このモデルは、仕入・バリューアップ・売却までを、いかに迅速に進めていけるかがポイントとなります。サービサーや士業、金融機関、海外投資家などの当社の情報力を駆使することで、売却をあらかじめ想定し、そこからの逆算で修繕を加えることで、一気通貫で売却まで完結します。

仕入から売却までは平均で4ヶ月から6ヶ月となっており、当社の在庫回転率を支える事業となっています。

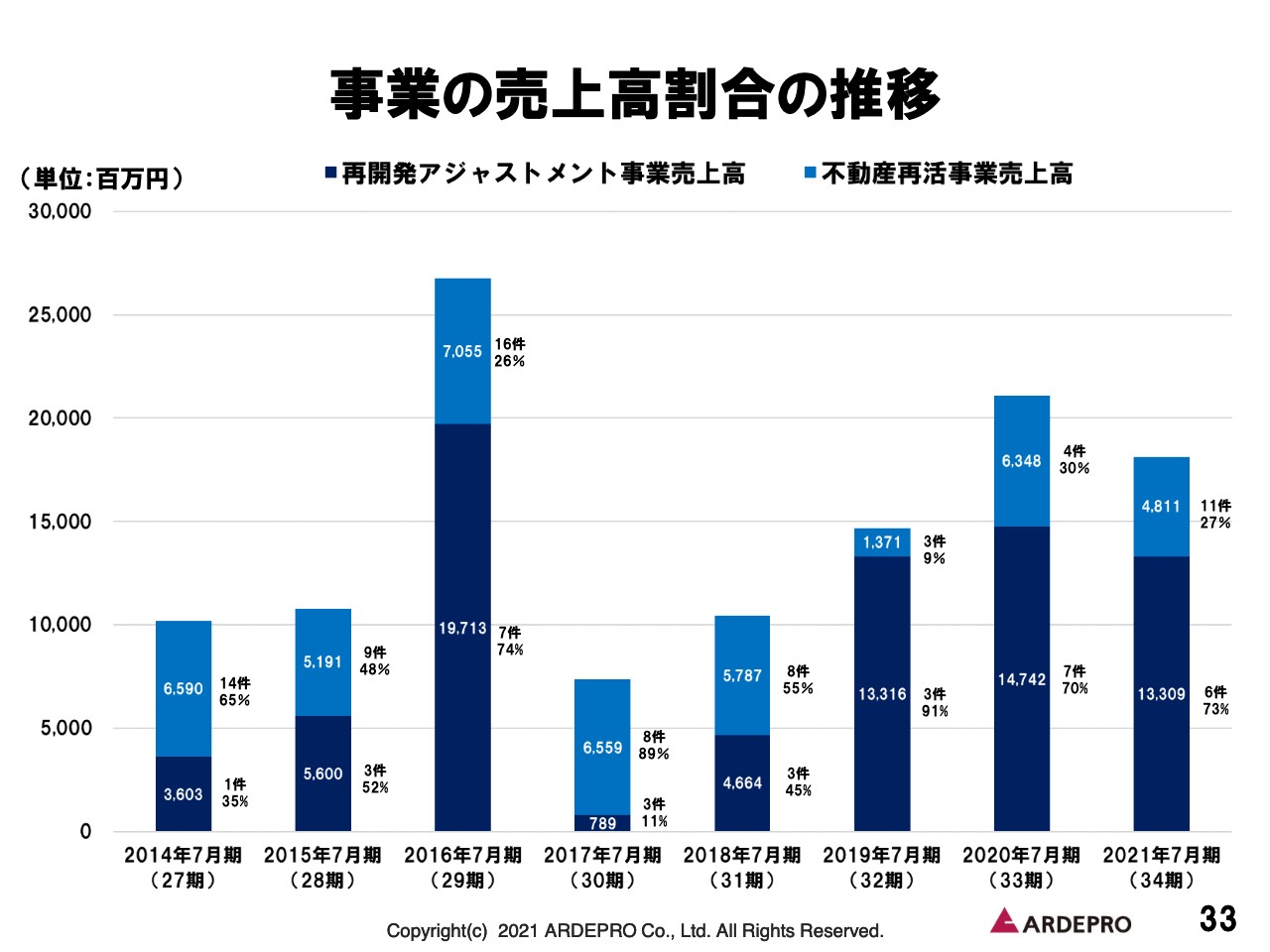

事業の売上高割合の推移

メイン事業の売上高割合の推移です。スライドのグラフは、2014年以降の再開発アジャストメント事業と再活事業の、売上高に占める割合の推移を表しています。2019年以降、この2つのモデルをメイン事業としてかじを切っており、再開発アジャストメント事業は売上高の70パーセントを占めています。2021年7月期に関しても同様の比率となっています。

先ほどの基本スキームでご説明したとおり、再開発アジャストメント事業が利益の柱、再活事業が在庫回転率の柱となっています。今後もこのシェアを維持した状態で、さらなる事業規模の拡大を推進します。

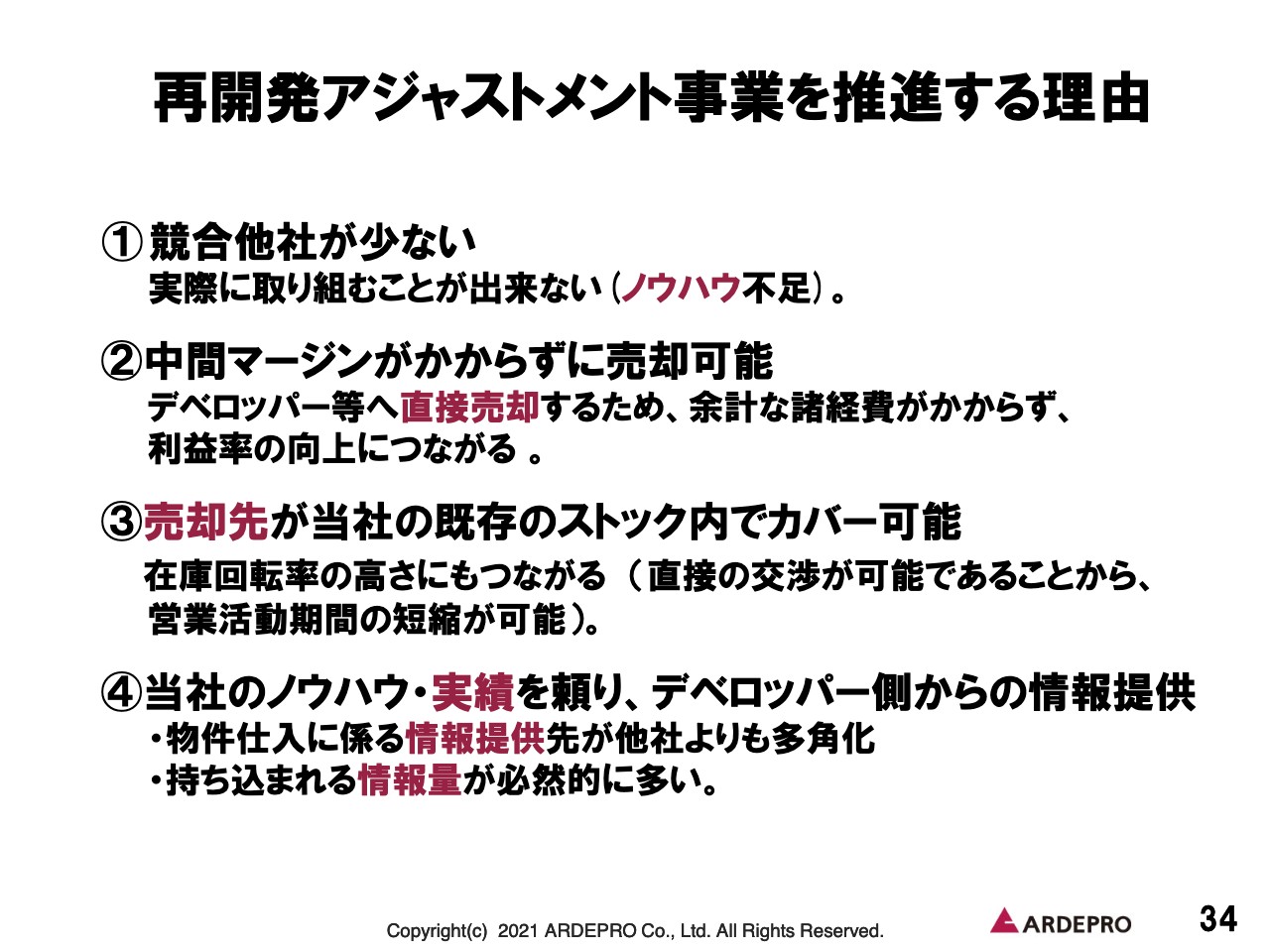

再開発アジャストメント事業を推進する理由

当社が再開発アジャストメント事業を推進する理由に関してご説明します。4つの理由からなっており、まず1つ目は参入障壁の高さです。具体例として、当社は権利調整を行う上で業種などに線引きはしていません。

一般的には、飲食店・サービス業・事務所などは保証の範囲が不透明なことから、他社は取り扱いを避ける傾向にあります。当社は、各業種に対するこれまでの交渉履歴や交渉ノウハウを蓄積しており、他社とは違ったアプローチを行うことが可能となっています。

2つ目は、デベロッパーなどへ直接売却するため、中間マージンがかからず、余計な諸経費がかからない点にあります。結果的に、それが当社の営業利益率の向上へとつながっています。

3つ目は、今ご説明したとおり、売却先が当社の既存のストック内でカバーできることが、在庫回転率の高さにつながっています。また、直接の交渉に持ち込むことができるため、営業活動期間の短縮が可能となっています。

最後に、当社のノウハウ・実績を頼り、デベロッパー側から情報提供を多数受けることも挙げられます。そのため、物件仕入に係る情報提供先が他社よりも多角化すると同時に、持ち込まれる情報量が必然的に多くなっています。結果として、多数の物件の吟味が可能となり、利益率の高い案件の選別が可能となっています。

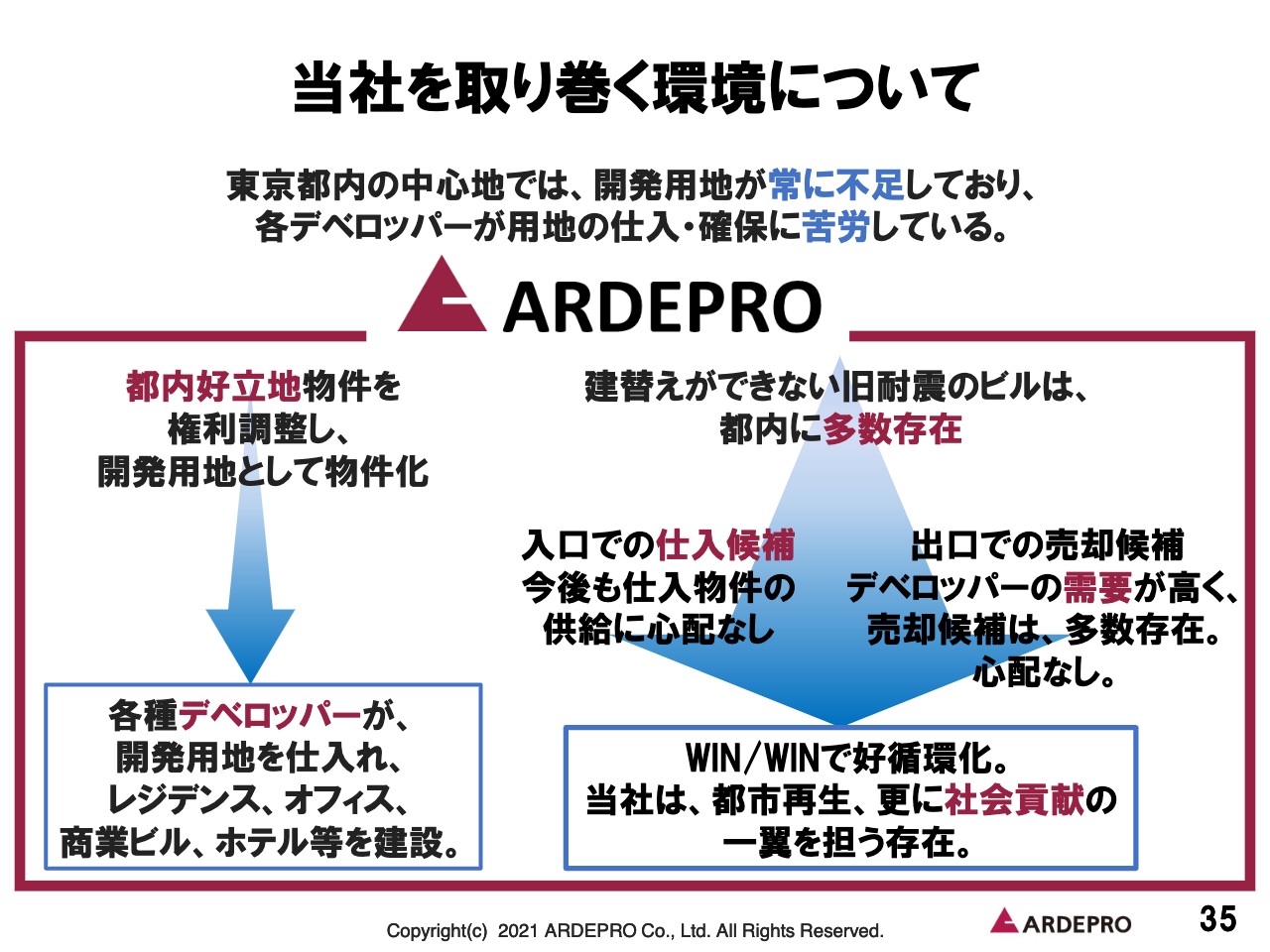

当社を取り巻く環境について

当社を取り巻く環境についてご説明します。東京都内の中心地では、開発用地の不足が顕著であり、各デベロッパーとも取得に苦労している現状があります。そこで、当社が好立地な案件の権利調整を実施し、開発用地として物件化することで、デベロッパーの需要を大いに取り込むことができています。また、デベロッパー側から権利調整のオーダーをいただくことも多くなり、双方で相乗効果を生んできています。

今後の旧耐震建物の供給を考えると、デベロッパーを含めた開発事業者との相乗効果は、より増していくことが想定できます。

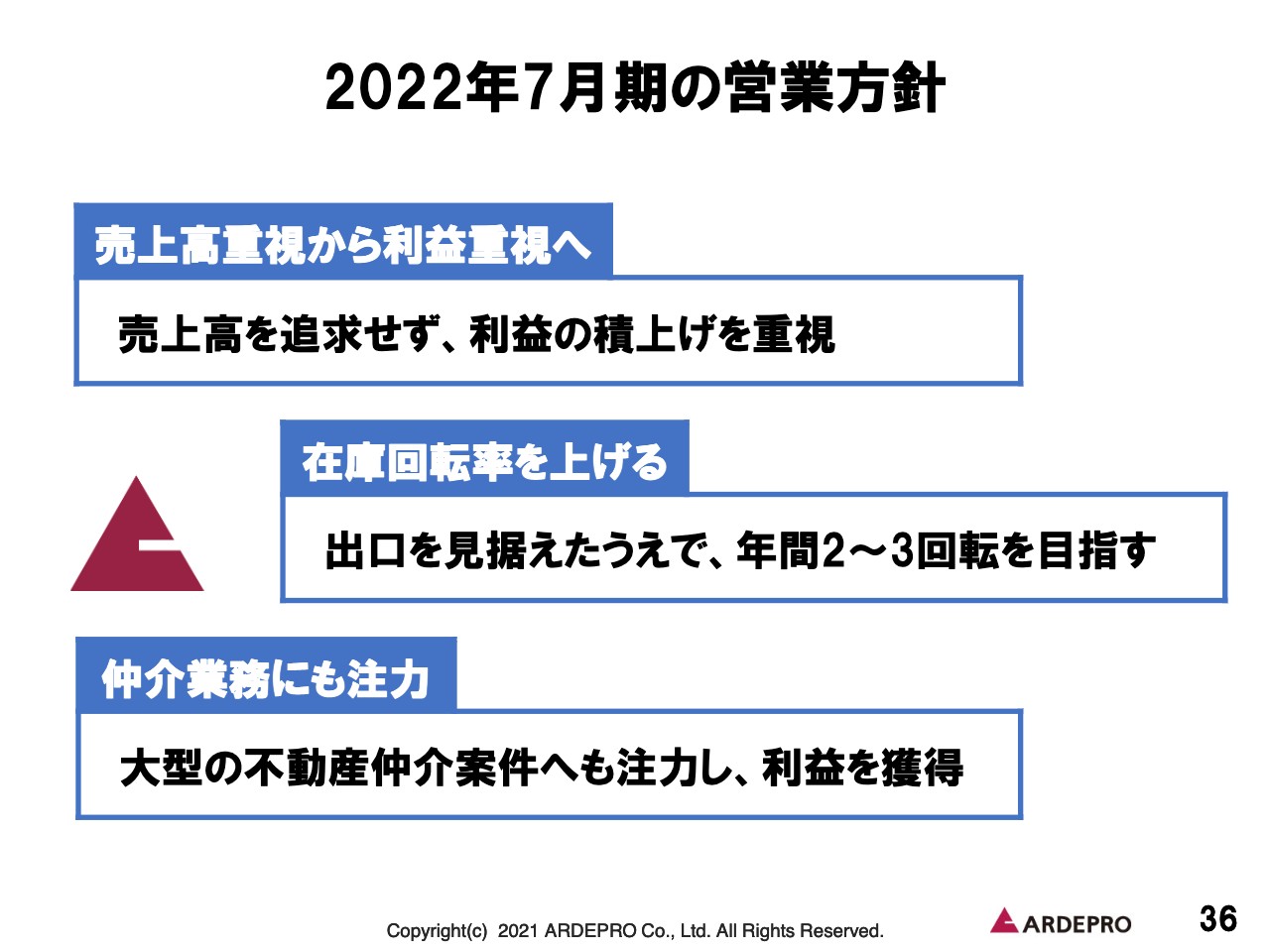

2022年7月期の営業方針

2022年7月期、進行期の営業方針に関してご説明します。進行期に関しては、先ほど椎塚からもご説明したとおり、原点回帰をうたった最終年となっています。これまでと同様に、売上ではなく利益を重視した営業を目指します。これは当社が付加価値をどれだけ付けられたかを表しており、当社のビジネスモデルの価値を意味することになると考えています。

在庫回転率に関しては、引き続き年2回転から3回転を維持していきます。出口を見据えた在庫回転の高さが経済リスクなどのリスクヘッジにもつながり、結果として会社の経営の安定につながっていきます。

大型不動産に関しては仲介業務にシフトし、利益の確保に努めていきます。大型案件は過去の取り組みからも引き続き多くご相談いただいています。当社のリソースでカバーできる範囲に関しては、利益の取りこぼしがないように今後も取り組んでいきます。

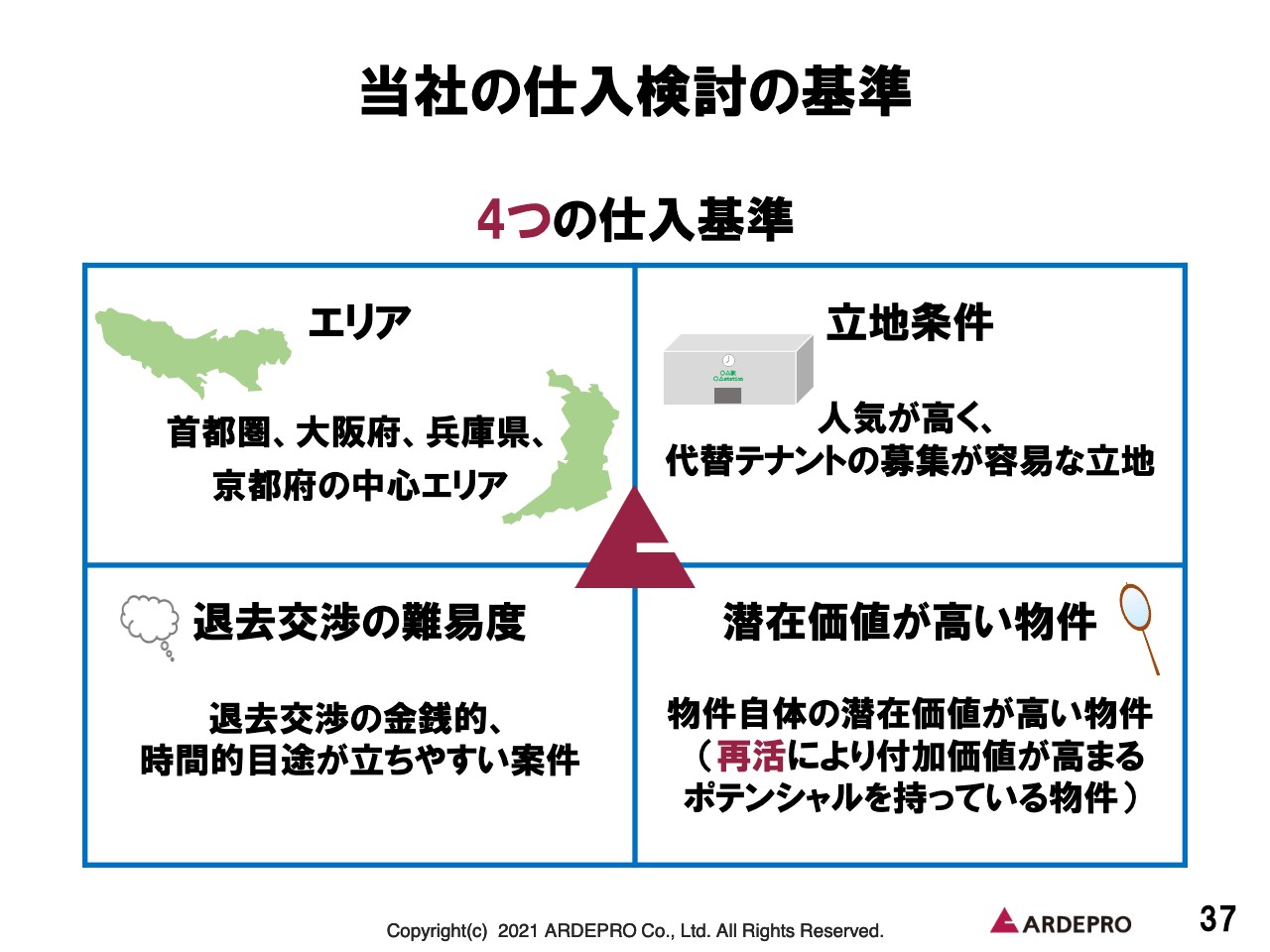

当社の仕入検討の基準

当社の仕入検討の基準に関してご説明します。当社は仕入基準に関して、「エリア」「立地条件」「退去交渉の難易度」「潜在価値が高い物件」の4つの項目を設けています。

「エリア」については、当社は東京・大阪の2拠点に展開しています。東京は都内の中心部、特に都心3区から都心5区を、大阪に関しては大阪府・兵庫県・京都府の中心部をターゲットとして絞っています。

「立地条件」は、人気が高く投資プレイヤーの多い立地を中心としています。このような立地では、権利調整における代替地の提案や再活事業におけるリテナントも容易になってきます。

「退去交渉の難易度」については、退去交渉における金銭的・時間的目途が立ちやすい案件を仕入価値の基準としています。

「潜在価値が高い物件」については、当社のビジネスモデルにおいて付加価値が高まるポテンシャルを持っている物件かということが大きな基準となっています。

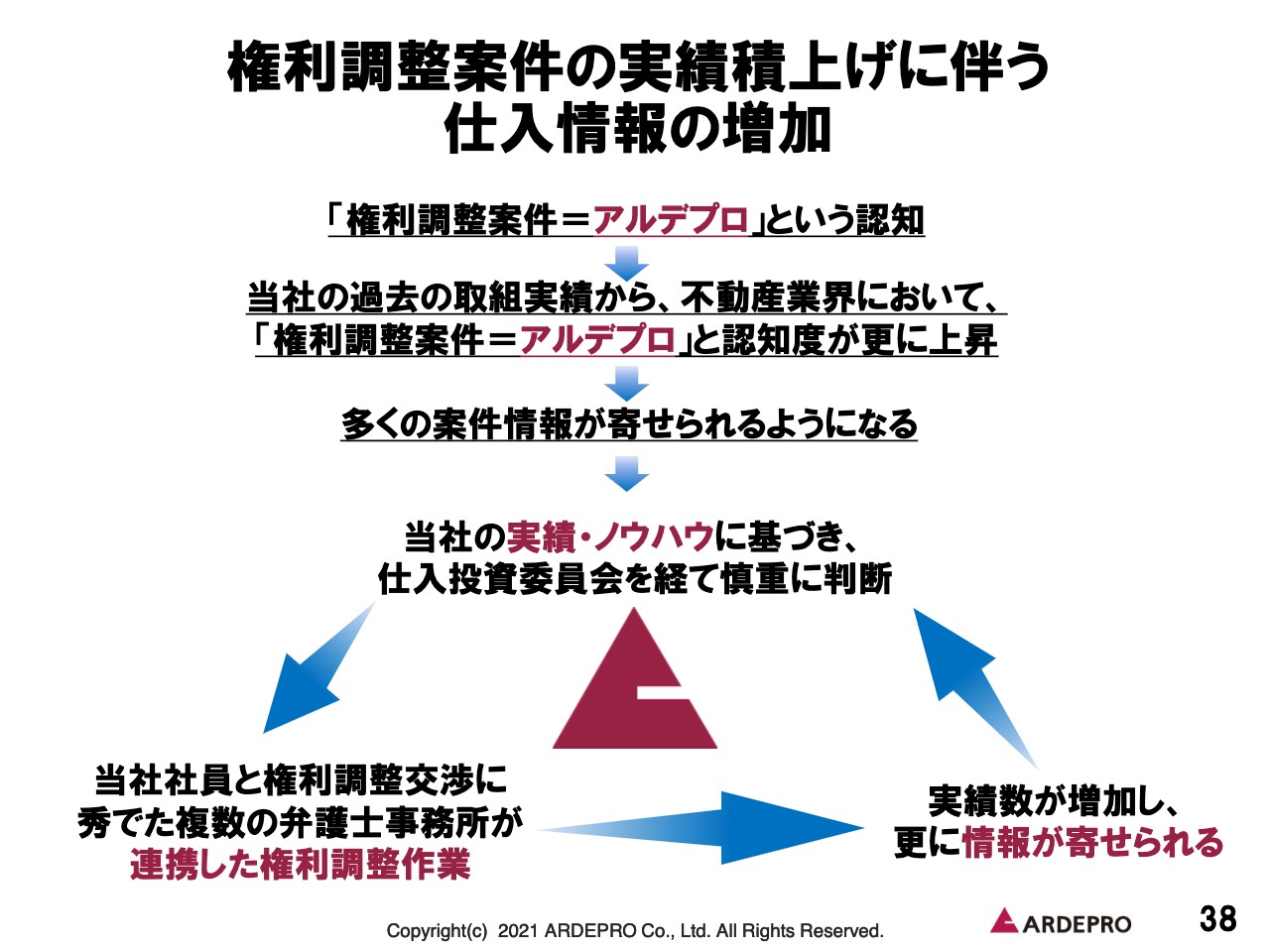

権利調整案件の実績積上げに伴う仕入情報の増加

権利調整案件の実績積上げに伴う仕入情報の増加に関してご説明します。原点回帰の3ヶ年計画の中で取り組む案件数も増えており、これまで以上に「権利調整案件=アルデプロ」の認知が上昇していることは肌で実感しています。

仲介会社などからの案件以外にも、当社のノウハウを活用したい先からの情報提供などもあり、結果的に物件をより厳選できるようになってきました。そのサイクルが高収益の物件の獲得にもつながっており、評判も広がって案件数が増えるという一層の好循環を生んでいると考えています。

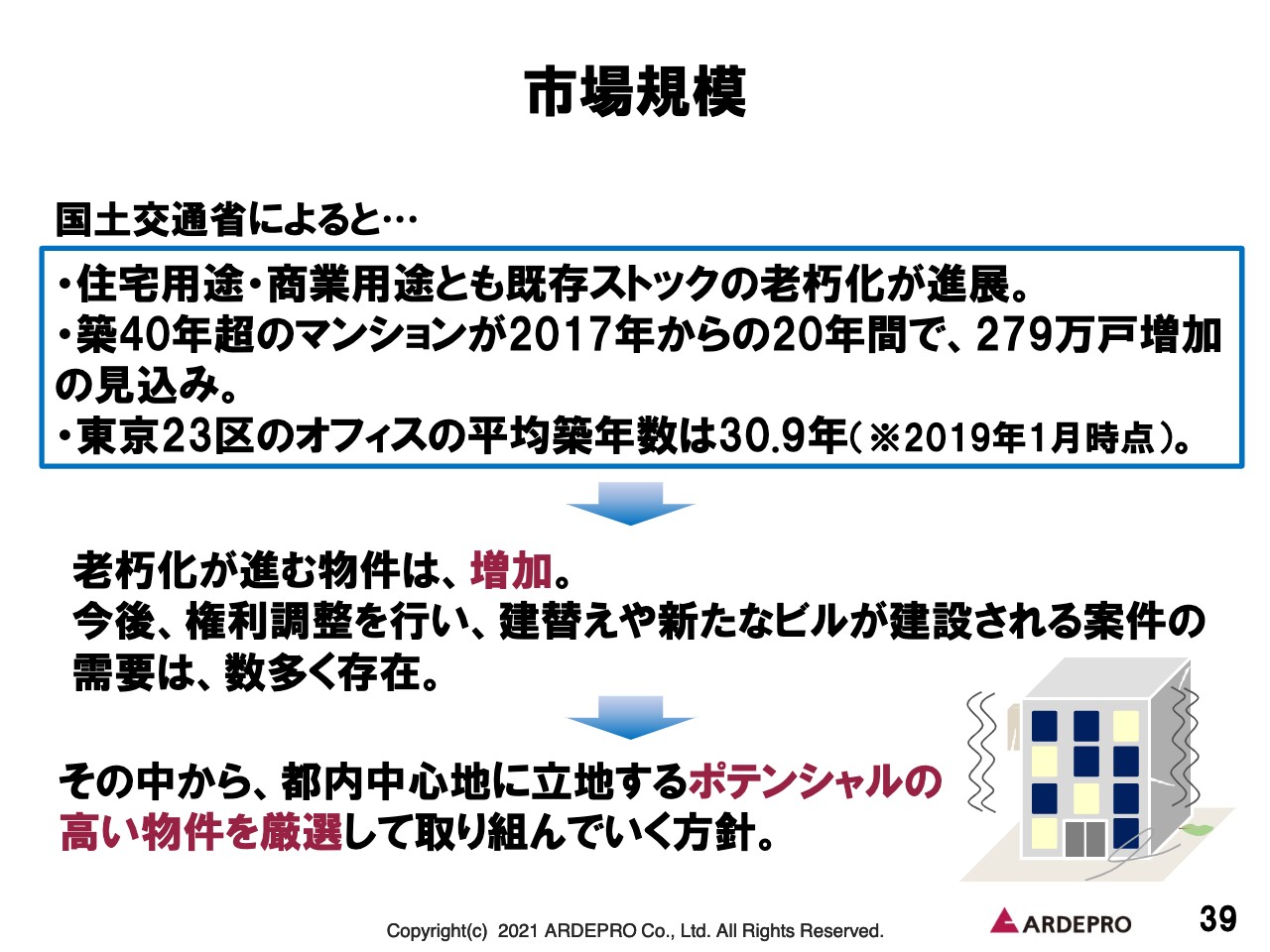

市場規模

当社のビジネスモデルにおける市場規模についてご説明します。国土交通省によると、住宅用途・商業用途ともに既存ストックの老朽化が進展しています。2017年からの20年間で、築後40年を超えるマンションが279万戸増加すると見込まれています。また、東京23区のオフィスの平均築年数は30年を上回る数値にまで達しています。今後、老朽化が進行する物件は増加の一途を辿ることから、当社としてはさらなる事業規模拡大のチャンスになると考えています。

再開発アジャストメント事業ーモデル1ー

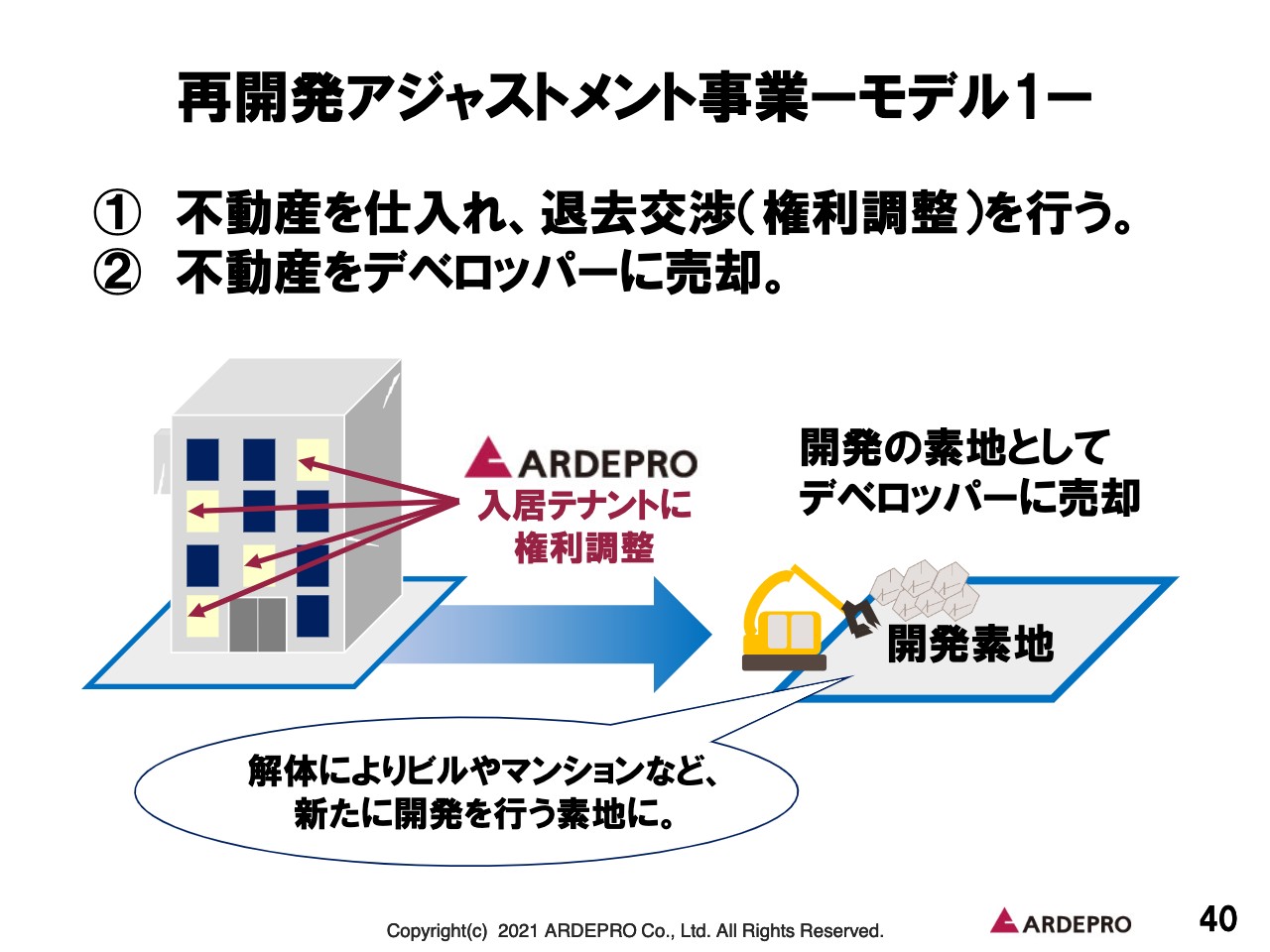

当社が取り組む再開発アジャストメント事業には3つのモデルがあります。各モデルについて具体的事例を用いてご説明します。

1つ目は、購入した旧耐震建物に入居するテナントに対して退去交渉を行い、開発の素地として仕上げるモデルとなります。すべてのテナントが退去し、空室のビルになってからデベロッパーや事業法人に売却するのが1つ目のモデルです。

再開発アジャストメント事業ーモデル1ー事例

1つ目のモデルの具体的事例をご紹介します。渋谷区神宮前3丁目の案件です。本件は、対象地に2棟の建物がありました。いずれも築50年程度の店舗・事務所からなる物件で、入居する28件の普通借家の契約のテナントについて、定期借家契約の契約満了日に合わせて退去交渉を行ってきました。

店舗・事務所が多く入居しており、テナント業種としては他社が権利調整を避ける傾向にある物件でしたが、当社独自のノウハウにおいて権利調整を行い、デベロッパーに売却した案件となっています。この物件の権利調整は、約半年ほどで完了することができました。

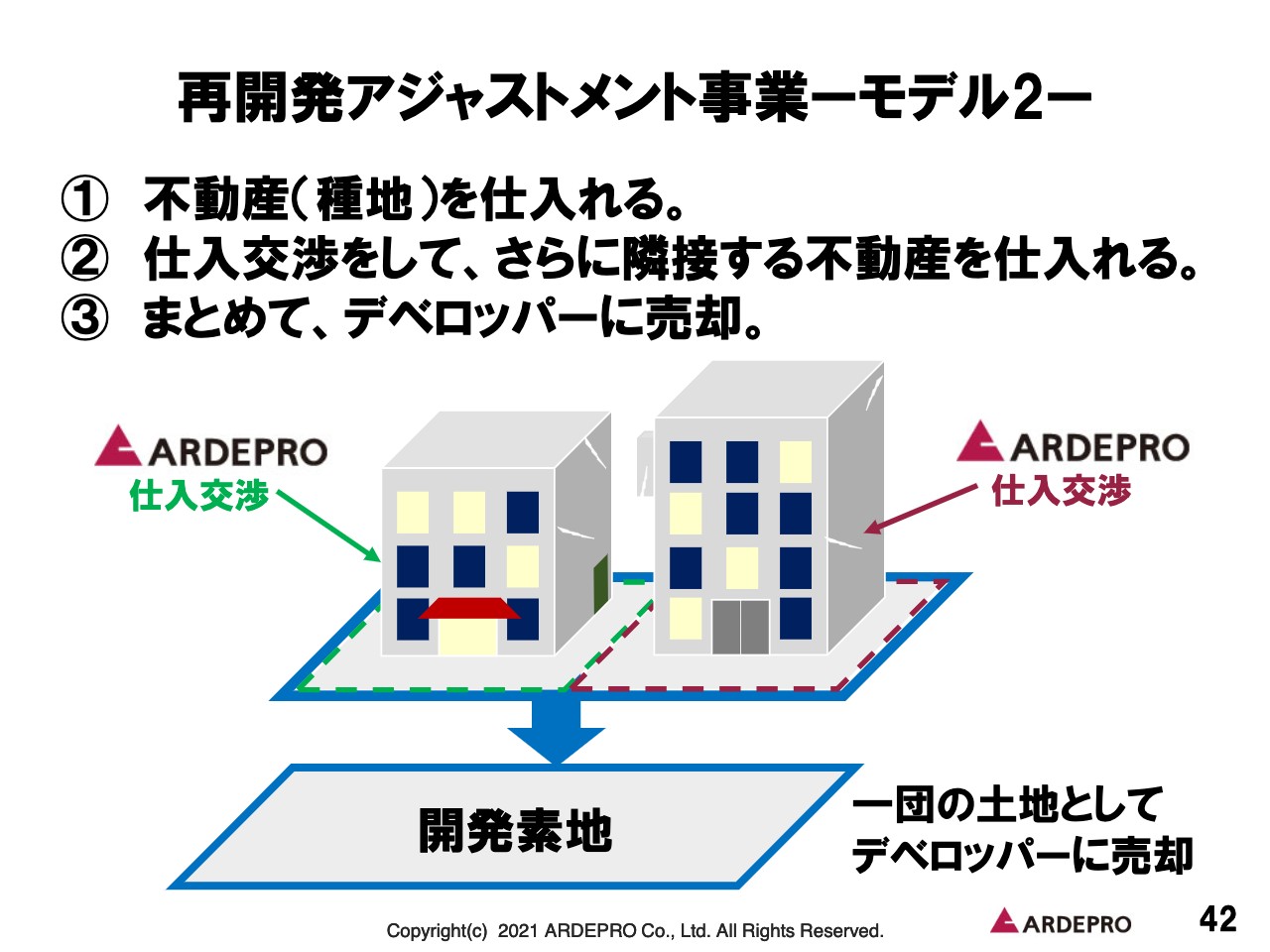

再開発アジャストメント事業ーモデル2ー

2つ目のモデルです。このモデルでは、まず種地となる不動産の仕入を行います。購入した不動産に入居するテナントがいる場合は、退去交渉を行いながら隣接する不動産の購入を進めていきます。複数の不動産をまとめて一団の土地とすることで価値が高まり、売却先の選択肢も大きく広がります。

再開発アジャストメント事業ーモデル2ー事例

2つ目のモデルの具体的事例です。東銀座に位置しており、歌舞伎座から至近の場所となっています。まず、通りに面している中心となる物件を購入し、その物件の権利関係の調整と同時に隣地の買収を行いました。

本件は当初に購入した物件だけでも約70坪あり、単体だけでも十分に事業採算性が取れる案件でしたが、結果的に隣地の買収が成功したことで付加価値を高めることができました。

現在は建替えが完了し、ホテルとして開業しています。歌舞伎座の裏手に位置することからインバウンド観光客の受け皿となっており、街の活性化にもつながった案件だと思っています。

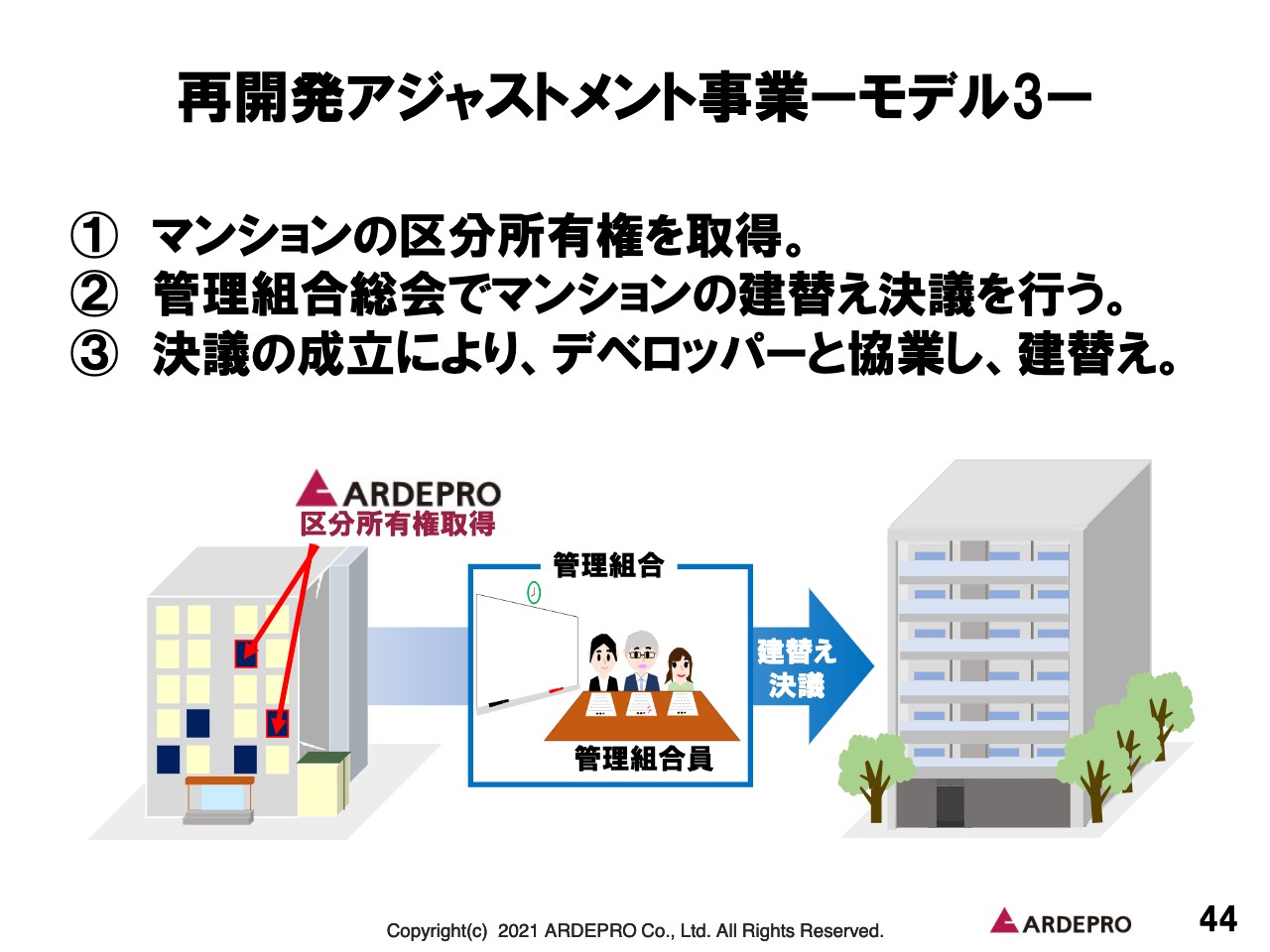

再開発アジャストメント事業ーモデル3ー

最後に、3つ目のモデルです。このモデルは、まず当社が旧耐震基準において建設された建物の区分所有権を取得します。理由としては、マンションの組合員となることで管理組合への参加が可能となるためです。

我々がプロとしてマンションの現状や今後のマンション運営にとって最適なことを提案し、居住者のみなさまにとって安全なマンションとするためにデベロッパーなどに参画していただきながら建替えを目指していくのがこのスキームとなっています。

45ページからは過去の取組事例となっていますが割愛させていただきます。当社のホームページへの掲載後にご参照いただけますと幸いです。私からのご説明は以上となります。

質疑応答:配当方針の変更理由と背景について

司会者:「今般、配当方針を変更したという開示がありましたが、その理由と背景を具体的に教えてほしい」という質問です。

椎塚:先ほど当社の経営目標の中でも触れましたが、当社が配当の方針を変更した理由はいくつかあります。まず、当社を取り巻く事業環境が、現在、非常に不安定な状態になっているということです。例を挙げると、まず東京オリンピックが終了したのち、景気・雇用対策としては、真新しいものが今も出てきていません。

また、昨年度行われた新型コロナウイルス対策による緊急融資は、今も返済が猶予されていますが、おそらく今年度をもって返済猶予は終了すると思われます。その結果、これまで潜在化していたであろう不良債権が、おそらく表に出てきて顕在化してくると考えています。

さらに、2021年初頭からささやかれていましたが、中国の不動産バブルへの懸念に端を発する世界規模の金融機関の引き締めも、どのようになるかまだ予断を許さない状況です。

そして最後に、東証の市場区分の大幅な見直しによる制度改革です。今年度をもって市場改革が行われ、当社の未来を大きく左右するものとなっています。

このような事象をはじめとして、さまざまな不安定要素があり、当社のみではなく、日本経済全体において景気の先行き不透明感が漂っているということを考えています。当社を含め日本全体が、いつマーケットがクラッシュしてもおかしくないような環境下にあり、当社はそれに耐えうる企業体力を備えなければならないと考えています。

そのような非常に不安定な事業環境の中、当社にとって適正な株主還元策は何なのかと模索してきました。その結果、まず配当性向ですが、当社はこれまで20パーセントもしくは30パーセントといった数値で当期の目標を掲げていました。

しかしながら、先ほど触れたように、当社の業績にはボラティリティが非常にあります。それによって配当の金額が左右されてしまっていたのも事実であり、実際に無配としていた時期もありました。

当社は、中長期にわたって株式を保有していただく株主をいかに増やすかを重要課題として位置付けています。そのためにどうすればよいのか、まず考えたのが安定した配当を継続して続けていくことです。これが株主のみなさまにとっての大切な還元策であると考え、20パーセント・30パーセントといった数値目標ではなく、先期の配当実績に基づいて翌期の配当額を決定するかたちを取っています。

この進行期は、35期という当社においても非常に区切りの期であり、大切にしたい期であると思っています。また、来期以降の永続的成長に備える最も重要な期であるとも位置付けています。

利益を積上げることによって自己資本を充実させ、どのような環境下においても永続して成長していく企業体力を備えるためには一定の内部留保を確保しつつ、前期の配当実績を踏まえて1株当たり1円50銭の配当と決定しました。

このように、当社の永続的成長のために内部留保をバランスよく行っていき、中長期にわたって継続して株式を保有していただける魅力ある会社にしていければと考え、配当方針を変更した次第です。

質疑応答:取締役の株式取得について

司会者:「トピックスでご説明いただいた取締役への貸付と株式取得の目的などを教えてほしい」という質問です。

椎塚:先ほどのご説明の中でも一部触れましたが、これまで我々経営陣は当社の株式は保有していませんでした。しかしながら、株主のみなさまや機関投資家のみなさまと個別にお話しする中で、やはり取締役は株式を保有することがベターなのではないのかと考えました。

株主のみなさまと価値を共有し、それに伴っての経営へのコミットメントを一層高めていきたいと考え、業務執行を行う我々4名が当社の株式を保有することとしました。

この株式の購入資金ですが、取締役4名はそれぞれ個人で会社から資金を借り入れています。この資金の借入については当然、当社が他社に対して貸し付けるのと同じ条件で、資産の保全策を講じています。

株式に対して質権を設定しているというのも事実ですし、また我々取締役は各個人を債務者、会社を債権者として公正証書もまいています。これは債務が不履行となった場合には当然、我々の個人資産にも及んでくるという契約内容となっています。

それでもやはり、我々4名は株主のみなさまと価値もしくは危機感を共有し、経営に対するコミットメントを一層高めていく、それで株主のみなさまと株式価値の向上や企業価値の向上をさらに追求していくという思いから、当社の株式を保有することに至ったということです。

質疑応答:在庫保有期間について

司会者:「現状の在庫保有期間はどれくらいでしょうか? さらに、その期間は今後短縮可能かどうか教えてください」というご質問です。

秋元:在庫保有期間に関してですが、今期発表した決算数値に対しての在庫回転は、平均約6ヶ月、日数で190日ほどとなっています。ご説明したとおり、4ヶ月から6ヶ月を在庫回転の理想の期間として設定しています。

また「その期間の短縮余地はありますか?」というご質問ですが、基本的に購入から売却までに我々が物件を一定の水準にバリューアップする、すなわち手を加えるところがあるため、基本的に4ヶ月を下回る在庫期間というのは現実的に難しいと考えています。

その代わりではありますが、売却先を事前に見据えた上で物件を取得し、この4ヶ月から6ヶ月という期間を守っていくことが非常に重要になってくると考えています。

質疑応答:100億円を超える案件を扱わないことについてと大型案件の流通について

司会者:「100億円の売却などを扱わなくなったことは、当社にとって望ましいことなのでしょうか? また、大型案件は市場などで不足している状況ですか?」というご質問です。

秋元:「市場で大型案件が少なくなってきているか?」について先にお答えします。大型案件の流通に関しては、今のマーケットにおいても少なくなっているわけではなく、基本的に大型案件は大型案件のマーケットの中で動いているものと考えています。

ただし、経営を続けていく中で一番避けなければいけないのが、100億円を超える物件を在庫として抱えたときに期ズレして売却してしまうことです。事業計画どおりに進まないことが我々の一番のリスクでもあります。

100億円を下回る中規模・小規模の物件に関しては、投資プレイヤーが当然多くなるため、売却活動を行う上での売却先の選択肢は広がります。我々が在庫期間を短くできる要因も、小規模・中規模の物件を扱っているためだと考えています。

ですので、ご説明したとおり100億円を超える物件に関しては我々のリソースの範囲内でできるものに関しては取り組みますが、基本的には小規模・中規模の物件、投資対象のプレイヤーが多い物件を厳選して取り組んでいく方針です。

質疑応答:再開発アジャストメント事業で競合が少ない理由について

司会者:「再開発アジャストメント事業において『競合が少ない』というご説明がありましたが、他社にノウハウが蓄積されない理由はどこにあるのでしょうか?」というご質問です。

秋元:我々のノウハウの詳細はなかなかご説明しにくい部分でもありますが、取り組んできた件数と経験が非常に大きいと考えます。実際に権利調整案件に関しては、取得してテナントと交渉する中で初めてわかる事象も数多くあります。

その中で他社でノウハウが蓄積されないというのは、他社の経営判断・リスクの取り方として、なるべくリスクが少ない物件を扱っているためだと考えます。

飲食店舗やサービス事業は既存の顧客をある程度抱えていることがありますが、その補償まで行わなければいけないかどうかは個別に交渉して初めてわかることです。そのあたりの経営判断が大きいと思っています。

逆に我々は物件の築年数や法的なところで対応できる部分に対しての判断、法律上耐えられるのかという精査を顧問提携先の弁護士と一緒にかなり厳しく吟味しています。対法律の見解やこれまで蓄積された経験・実績が、他社にはない我々の強みだと実感しています。

新着ログ

「不動産業」のログ