マーキュリアHD、「ファンドの力で、日本の今を変える」をミッションとして、世界に冠たる投資グループへ

代表取締役からのご挨拶

豊島俊弘氏(以下、豊島):マーキュリアホールディングスの豊島でございます。弊社は、2016年にマーキュリアインベストメントとして東証二部に上場し、翌年には東証一部に上場しました。そして、上場から5年となる今年の7月にホールディングカンパニーを設立しました。

私どもは、このホールディングカンパニーの設立を「RE:IPO」として、もう一度、あらためて上場したような初心に返り、今後はスピードとスケールをもって、事業の成長を加速させていきたいと考えています。

本日のプレゼンテーションでは、私どもがどのような会社で、これから何を目指しているのかということについてお話しします。そして、その実現のためには株主のみなさまからのご理解とサポートが必要だと考えており、そのあたりについてもご説明させていただければと考えています。

ミッション及び経営理念

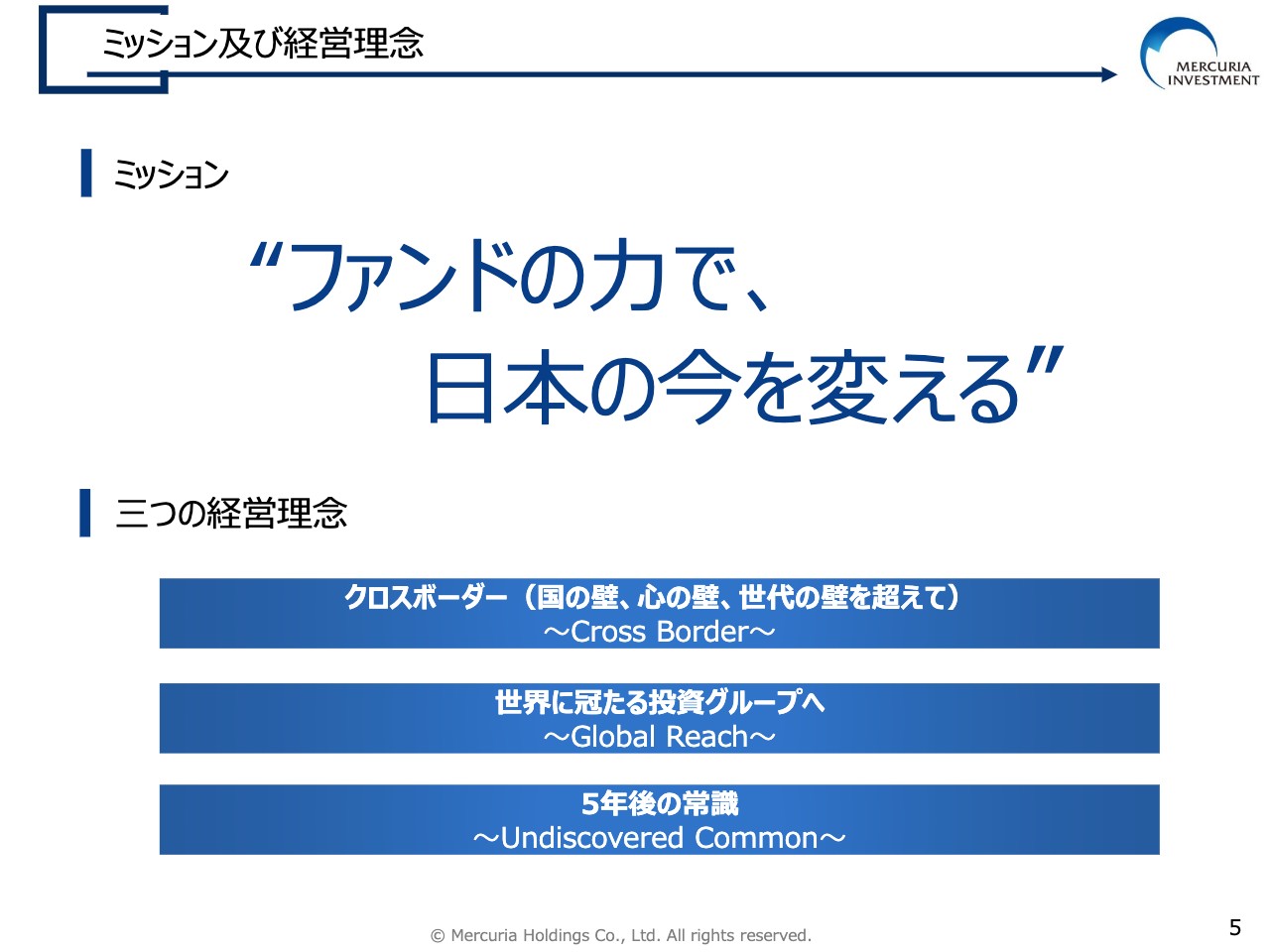

豊島:はじめに、マーキュリアインベストメントグループについてご説明します。どのような会社でも、何を作るための会社なのかを表すミッションがとても大切だと思います。そこで、私どもは、「ファンドの力で、日本の今を変える」をミッションとしました。

そのミッションを達成するための考え方を表すのが経営理念です。もう16年前になりますが、設立当初にあたる2005年から経営理念は「国の壁を越えてものを考える」「心の壁を越えてものを考える」です。上場後には、こちらに「世代の壁を越えてものを考える」も加え、1つ目の経営理念である「クロスボーダー」としています。

2つ目に、日本のさまざまな経済ファクターは、伸びている世界経済にしっかりとついていく必要があるということで「世界に冠たる投資グループへ」を掲げました。

3つ目に、「5年後の常識」を掲げ、ファンドの力を使い、はるか未来のわからないことではなく、今やるべきことをしっかりと行うような投資を行っていこうと考えています。

投資ファンドとは?

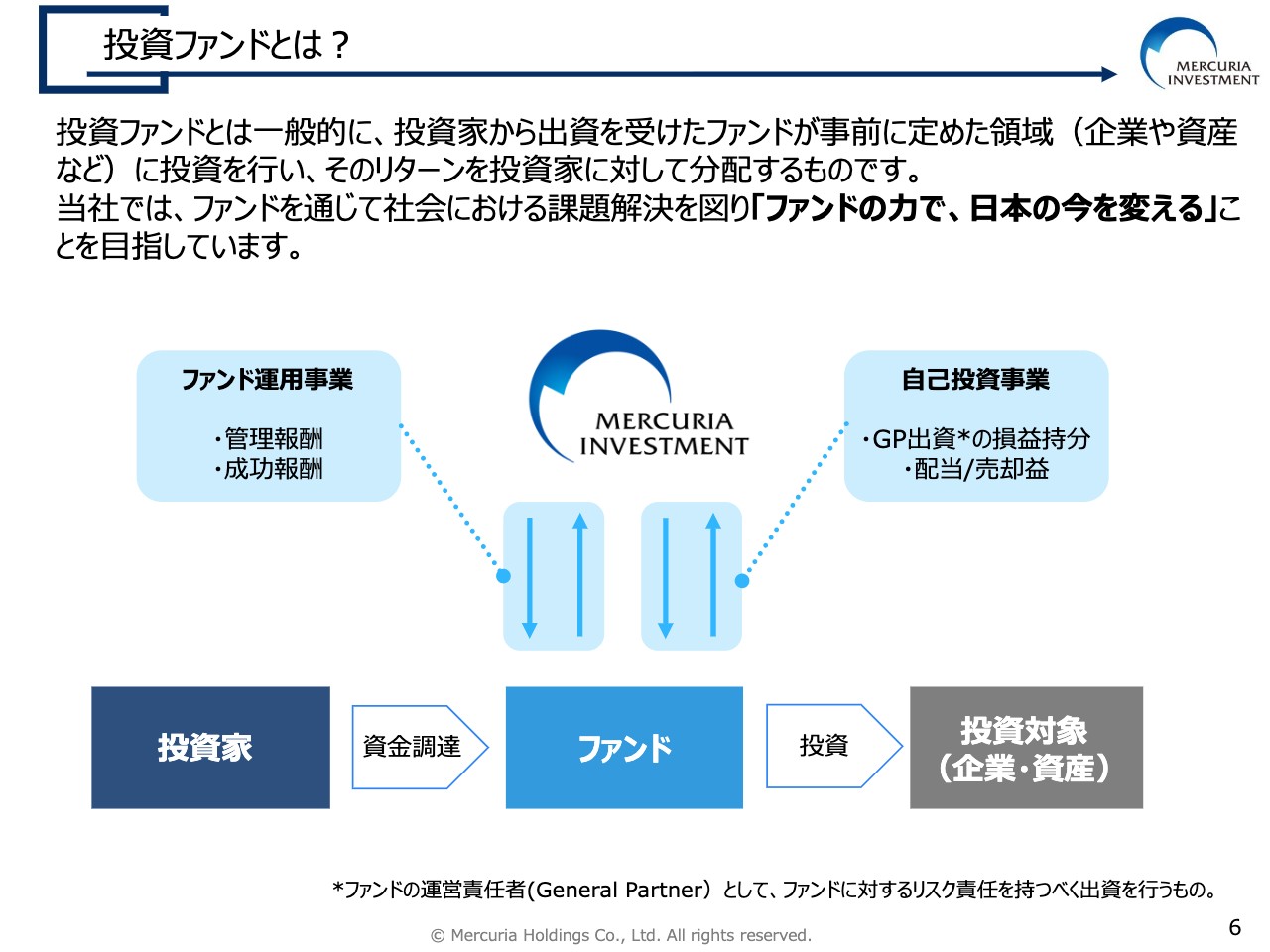

豊島:私どもは、投資ファンドのマネジメントを行う会社で、ライセンスとしては「金融商品取引業」となります。ファンドと言いましても、怪しそうなものからしっかりとしたものまでさまざまで、貸金業にも悪徳業者から健全な住宅ローンまであり、ファンドそのものが悪いということではありません。

スライドの図で注目していただきたいのは、投資ファンドは、投資家の資金を集めてプールし、投資対象に運用していくということです。運用市場の中にある投資家の資金はマーキュリアホールディングスのお金ではありません。そのため、投資家に「このような運用をしてこのようなものに使いたいので資金を預けてください」と勧め、その投資のリターンを投資家に対して分配していきます。

例えば、このご説明を聞いている株主、あるいは株に興味がある未来の株主は、この運用市場で、マーキュリアホールディングスという運用会社の所有権を持ちます。スライド右上の「自己投資事業」では、私どもがファンドを作る際に、株主のみなさまから出資していただいた資金を投入します。当然ながら、私どもは「ファンドに対しては、きちんとリターンを出します」と伝えており、この投資が成功すると、投資に対するリターンがみなさまのところに返ってきます。

のちほどご説明しますが、私どもが運用するファンドは、いわゆる低流動性のオルタナティブというもので、一般投資家が参加できない部分です。そのため、私どもの株主には、間接的にその市場での投資活動にご参加いただいています。

同時に、投資家から資金を預かって運用するため、管理報酬が売上の大変重要な部分になります。管理報酬としてお約束している「ハードルレート」という目標リターンを上回ると、成功報酬が出てきます。

この管理報酬や成功報酬という投資家からのフィーとして入ってくる資金と、その報酬を呼び込むために、マーキュリアホールディングスの資金、つまり株主の資金をしっかりと対象に投資する「セイムボート」という自己投資のリターンが、弊社のリターンの源泉になります。

坂本慎太郎氏(以下、坂本):「ファンドが上場している」ということがなかなか個人投資家には理解しにくく、ここをもう少し深堀りしておくと、この後にお話しいただく御社のファンドや成り立ちや取り組みが理解しやすくなると思います。

スライドの図の左にある投資家というのは、御社のファンドに出資しているお客さまのことですか?

豊島:そのとおりです。

坂本:株主は自己投資事業の出資者になるということだと思うのですが、仮に御社に投資しようとすると、投資家はどのような方が出資していて、リターンはどのくらいなのでしょうか? この後のお話の理解が進むと思いますので、管理報酬などの報酬について教えてください。

豊島:ファンドと言いますと、まず投資信託のイメージを持たれると思います。投資信託は、基本的に上場株を対象としており、一応ファンドであるヘッジファンドも、株を売買します。そして、比較的短期で流動性があるものを対象にしています。

これに対し、私どもが得意とするファンドの投資分野は、オルタナティブの中でも低流動性と言われており、ボタン1つで売買ができないものです。具体的には、不動産のようなアセット系のものもあれば、プライベートエクイティもあります。公開企業は「パブリックエクイティ」、非公開企業は「プライベートエクイティ」と言われ、プライベートエクイティの会社に対する投資を行っています。

このようなものは非常に時間がかかり、投資家から資金を預り、エグジットして配分するまでに、長いもので10年を越えることもあります。一方で、弊社は実業でキャッシュ・フローがしっかりと出ますので、管理しながら、事業価値や資産価値の増したものを出資者と分け合っていきます。

ただし、投資ファンドの歴史を見ると、世界的に有名なファンドでもまだまだ属人的なものが多い印象です。配当がかなり先になるものについては、大きな資金を預るということで、私も含めて経営者やファンドマネージャーが途中で転職したり、退職したり、病気になったりという、さまざまなリスクがあります。

このように非常に手間のかかる資金をしっかりと預かるためには、透明性、つまりフィデューシャリー・デューティーと、忠実義務を持った上場企業であることが、長期化するオルタナティブの世界で、ますます求められていることであり、属人的ではないプライベートエクイティを作りたいと思っています。

このようなものを作ると、おそらく投資家は「プライベートエクイティには直接投資できないけれど、これでマーキュリアを通じて参加できるぞ」と、もう少しエキサイトすると思っていたのですが、一方で、金融商品取引法では証券業と同じようなかたちで、単なるライセンス業者だという見方もされています。そうではなく成長企業なのだということを、本日はしっかりと説明していきたいと思います。

次に、リターンについてです。例えば「バイアウト」はプライベートな会社の支配権を丸ごと50パーセント以上買うような投資スタイルです。その際の会社の価値について、EBITDA(会社が1年間に事業によってどれだけの利益を生み出すかというキャッシュ・フロー、減価償却費+税金前利益)は、約7倍がコーポレートバリューと言われています。

コーポレートバリューが100だとすると、15パーセントくらいはキャッシュ・フローが出るわけです。もちろん、そこから金利や税金などを支払います。「LBO」という言葉をご存知の方もいると思うのですが、企業を買収する際、100の価値に対して半分くらいは銀行ローンがつきます。これが1.5パーセントから2パーセントですので、実証されている企業のキャッシュ・フローが続くのであれば、リターンとして25パーセント以上は目指していくべきだと考えています。

一方で、資産投資は物の所有権があれば、不動産賃料や太陽光発電設備の売電収入等が入ります。ただし、所有権がしっかりとしていればよいのですが、人やガバナンスの要素がないため、「キャップレート」と言われる投資利回りは、5パーセントから6パーセントで、借入金を合わせても10パーセント以上を目指すイメージです。この2つは性格の違う投資ですので、弊社でもそれぞれの商品ごとにチームが分かれています。

坂本:おそらく、お話を聞いたみなさまの中にも、言葉が難しくよくわからないという方がいるかと思いますので、この後、かみ砕いていろいろとお話していただけたらと思います。

豊島:それほど難しいことではないのですが、業界特有の言い回しがあるため、わからない部分は何でも聞いてください。

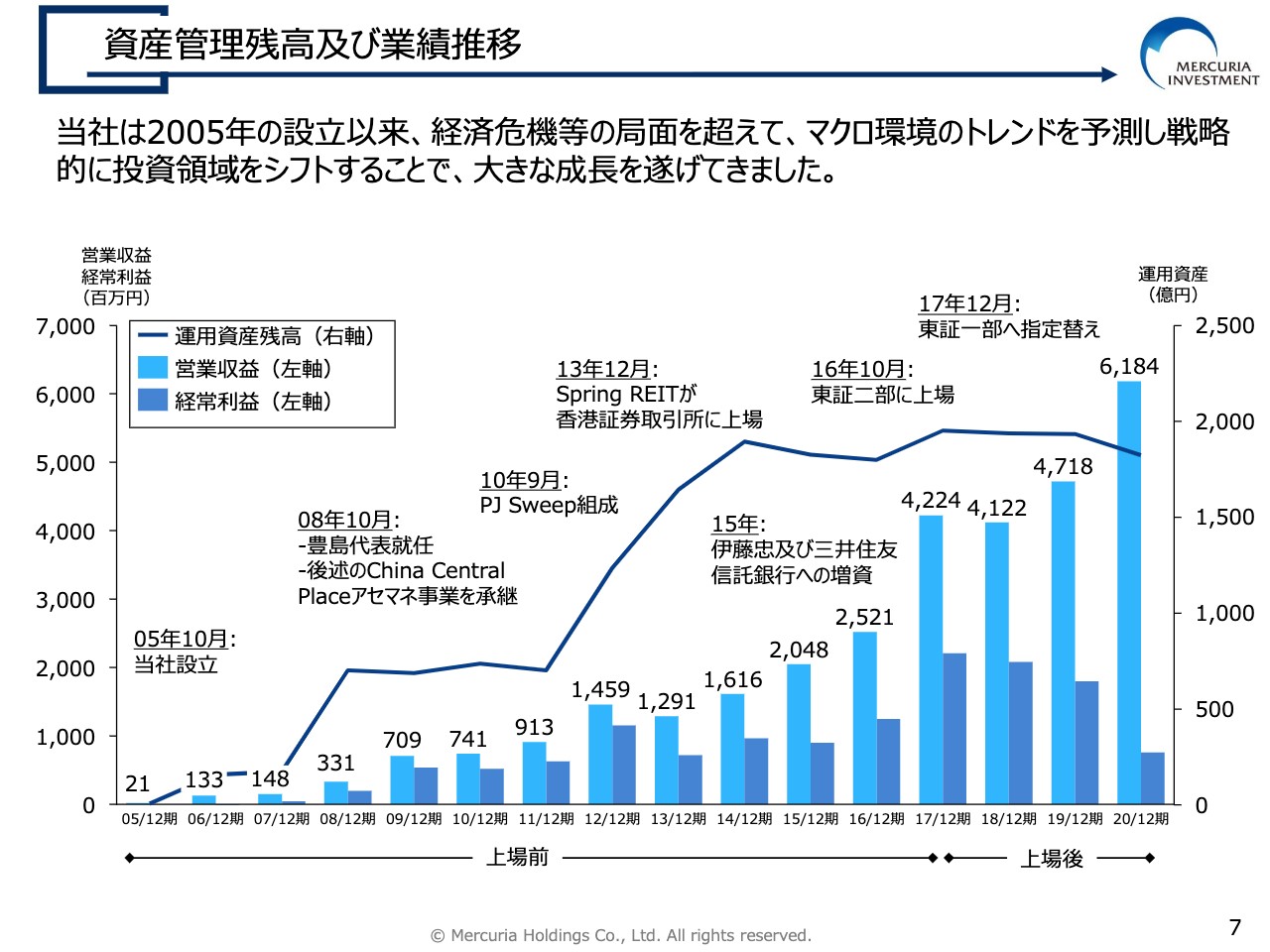

資産管理残高及び業績推移

豊島:長期間の投資においては、リーマンショックや9.11(ナインイレヴン)などの100年に1度と言われるさまざまなショックがありますが、これが毎年来るような時代になってきています。そのような大きなサイクルがある中で、私どもの売りとして、2005年の創業以来一貫して管理資産をしっかりと増やしており、基本的には利益水準も上げてきました。

弊社は2005年にスタートしましたが、2008年にはリーマンショックがあり、世界金融危機となりました。非常に危機的なサイクルをきちんと乗り切ったことについては大変な自信になっており、むしろ危機的なサイクルにおいてもしっかりと投資を続けました。また、危機以前から行った投資もきちんと乗り切り、そのリターンが大きく出てきたため上場した経緯があります。このあたりについては、もう少しお伝えできればと思います。

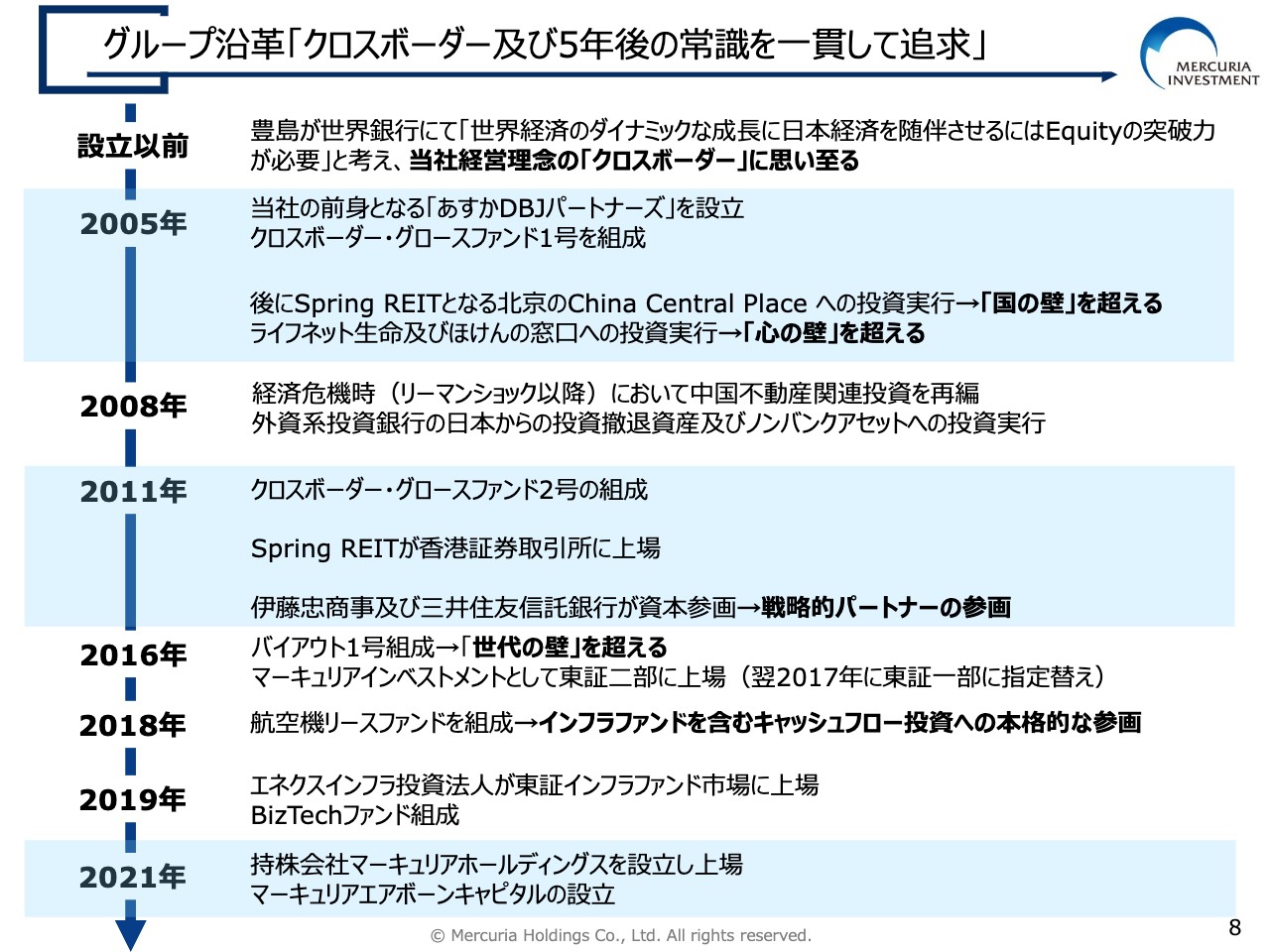

グループ沿革「クロスボーダー及び5年後の常識を一貫して追求」

豊島:次にグループの沿革です。こちらには、私の理念も入っています。実は、このマーキュリアインベストメント設立の直前に、私は世界銀行で上流民間セクターの専門官を務めており、特に、アフリカの国々の公営企業の民営化などに携わっていました。

在任中の2001年に、アメリカがベトナムと貿易投資協定を結び、中国がWTOに加盟しました。これは、救済援助や途上国援助という考え方ではなく、経済のつながりが生活を豊かにするということになります。特に、ベトナムの人口は約8,000万人、中国は約14億人と、人口が非常に多い国がどんどん成長していくことが、世界経済を大きく変えていきます。

その中で、「日本の強みは何だろう」と考えると、当時は「Zaurus」や「CLIE」などが、おそらく「iPhone」のような存在になっていたと思います。

坂本:スマートフォンの走りのようなものですね。

豊島:NTTドコモも、「iモード」をオープンにしていれば、スマートフォンが作れました。しかし、リチウムイオンや液晶や通信技術が発展しても、日本ではそれができませんでした。実は、日本には「フェラーリ」や「ルイヴィトン」のようなものはありません。一方で、グラミン銀行のような超貧困の人を助ける仕組みもありません。

しかし、中間層ビジネスはこれから世界中でものすごく伸びていきますし、中間層が幸せを感じられるサービスやプロダクトは日本にもあります。そのようなマーケットが世界で広がっていくにもかかわらず、日本がついていかないのはもったいないと感じています。

なぜついていかないのでしょうか? それは銀行からメインバンク制でローンで借りると、国境を越えてリスクを取れないからです。そのため、エクイティの力で、日本のよいものを、伸びていく世界の中間層ビジネスにつなげていこうという理念を持っています。

このような話を熱く語っていると、以前に勤務していた政策投資銀行の当時の社長に「いいじゃないか。世界銀行を辞めて戻って来い」と言っていただき、「クロスボーダーの投資ファンド」として作ったのが、マーキュリアホールディングスの前身です。

国の壁を超えると、当然ながらリスクがありますが、チャンスもあり、明らかに需要があります。当時は日本国内において、規制緩和分野と言いますが、生命保険業界では70年以上独立系の会社に対して認可がされていませんでした。

保険は、何十年間も保険料を支払い、死亡時に支払われるものもありますが、支払われないままで終わってしまうことも多くあります。そのため、しっかりと保険金を支払えるように保険業のライセンスを取得するには、少なくとも100億円を集める必要がありました。ただし、学生ベンチャーではライセンスを取れなかったのですが、保険のあり方も変わるのではないかということで、この規制緩和分野に参入しライフネット生命を立ち上げました。

これは、「心の壁」です。「こんなものできっこない」ということでも、簡単にできたことはたくさんあります。最近では、「中小企業のDX」などと言われていますが、世の中にあるGoogleやMicrosoft、クラウドサービスのSalesforceのようなものを使っていないことも「心の壁」です。

もちろん、「国の壁」を超えると文化の壁、つまり「心の壁」を超えます。このような「国の壁」「心の壁」を超えることを、実需のある分野で行うと、リーマンショックのようなことが起こってもしっかりとリターンが出ることがわかりました。

リーマンショック以降の初期に投資した、中国の「China Central Place(CCP)」というオフィスビルとショッピングセンターからなる、ミクスドユースのComplexを、2013年にSpring REITとして香港で上場しました。すばらしいアセットですので、後ほどご紹介します。

それを見て、伊藤忠商事や三井住友信託銀行がパートナーとして参画してくださり、初期からの投資ファンドや金融危機の時に逆張りだったスペシャル・シチュエーション投資ファンドもしっかりと含み益が出てきたため、それをもって、2016年に東証二部に上場しました。

上場してからは、「中国はもうお金を持って行っても競争力がない。では、今度は何をやろう?」と考えました。日本では、団塊の世代である1945年生まれの方が2015年に75歳になり、後期高齢者に入っていきます。ところが、日本企業の大半は、金融資産のかなりの部分を高齢者が保有しており、これを若い人に渡さなければならないと思いました。

野球で例えるならば、同じバットを王貞治が持つのか大谷翔平が持つのかでも価値が変わりますし、大谷翔平と同じ能力の選手でも、日本のセ・リーグで野球をするのか、パ・リーグで野球をするのか、大リーグという大きなマーケットで野球をするのかでも、かなり価値が変わります。

同じ道具を若い人が持って世界で挑戦すれば、まだまだ価値があるはずです。そのようなものを出していきたいと考え、「世代の壁を超える」ということを上場以来のこの5年間で行ってきています。こちらについてもっと知ってほしい、株主のみなさまにも応援してほしいということで、今回ホールディング化して成長を加速させようとしています。

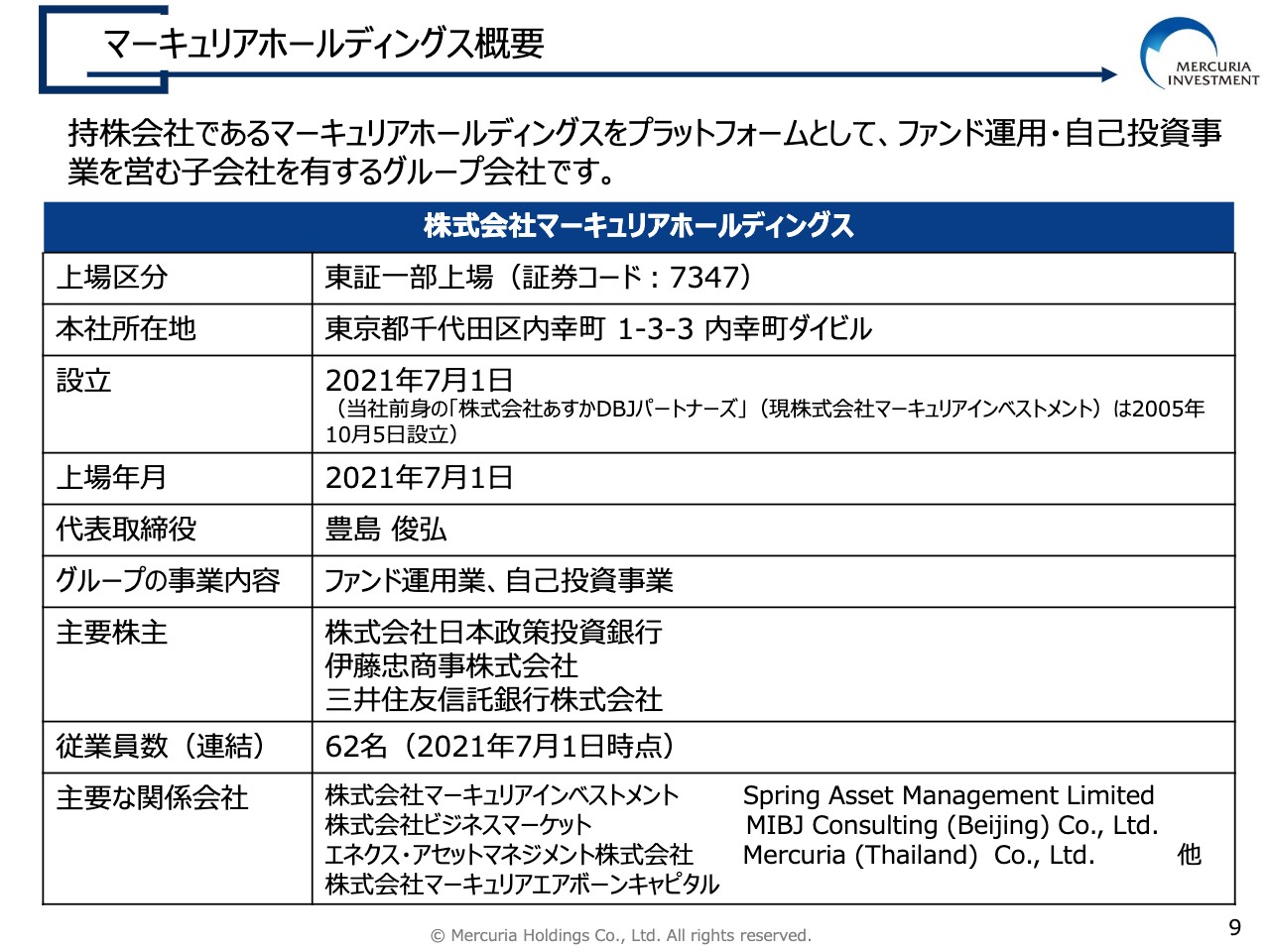

マーキュリアホールディングス概要

豊島:マーキュリアホールディングスは、そのような意味では金融商品であるファンドが商品で、さまざまな商品があります。私が属人的に「〇〇ファンド」として1人で運営しているわけではなく、数多くのスタープレイヤー、トラックレコードのある人たちが商品を運用し、それを「マーキュリアウェイ」と呼んでいる、マーキュリアホールディングスの理念のもとに推し進めています。

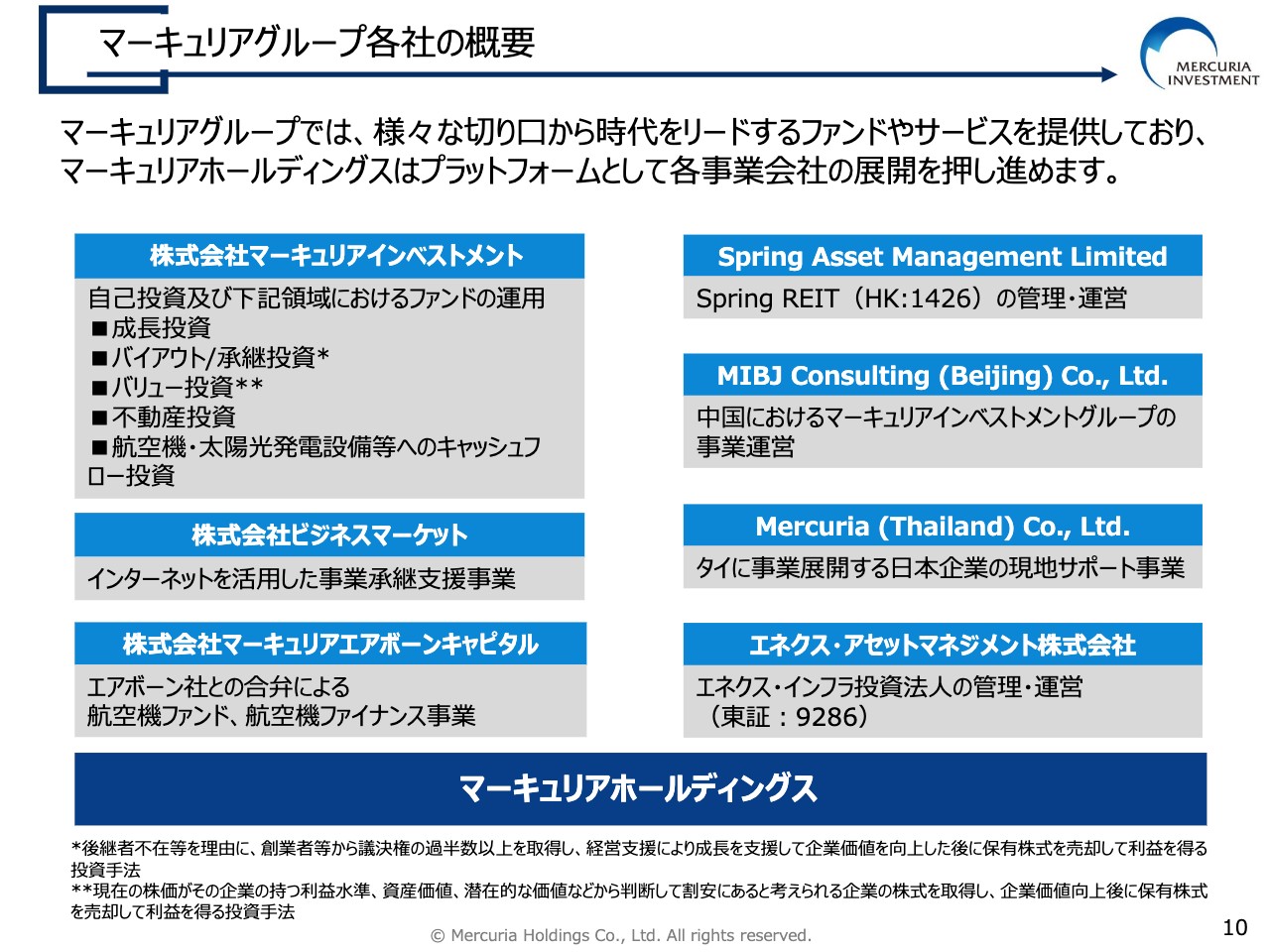

マーキュリアグループ各社の概要

豊島:マーキュリアホールディングスは、プラットフォームです。アンブレラのように下に子会社がぶら下がっているのではありません。

プラットフォームとしてのマーキュリアホールディングスは、パソコンで例えるならば「Microsoft Windows」のようなものです。そして、さまざまなリソースである、株主の資金やライセンスや社会的信頼を得て、この上で各事業についてトラックレコードがある人間に、アプリケーションとして「Microsoft Excel」「Microsoft PowerPoint」のように大活躍してもらうという形態です。

ミッションに込める想い

豊島:ミッションは「ファンドの力で、日本の今を変える」です。投資家から集めた資金でファンドを運用するためには、ライセンスが必要です。

私どもが最初に上場した東証二部では、7,100番台は証券業、金融先物取引業で、ライセンス業者として見られます。今は、銀行や証券会社や保険会社からも、ライセンス業者はフィンテックや世の中の変化についていけないのではないかと思われ、非常に評価が低くなってしまいます。

そうではなく、私どもはファンドを使って行いたいことがあるからこそ、このライセンスを持っているのであり、「成長産業としてプロアクティブに日本の今を変えていく」という気持ちを持って仕事していることを、もっと訴えていきたいと思い、こちらのスライドの表を用意しました。

経営理念について

豊島:「クロスボーダー」については、国や心や世代の壁を超え、あるべき人のところにあるべきリソースがあることで、きちんと価値が出せるはずだと考えています。

「ファンドの力で、“世界を”変える」とすると、例えば、ソフトバンク・ビジョン・ファンドには、孫正義氏のようなあまりにも偉大な人がおり、マーキュリアホールディングスのイメージとは違うと思います。ただし、私が勝手に思っている孫氏のビジョンは、「投資の力で、“人類の未来”を変える」です。

私は、ファンドにはお客さまがいると考え、あくまでもフィデューシャリー・デューティーのもとで投資運用業の力を使うことによって、「5年後の常識」として、今行うべきところにお金を投資していきます。そのため、変えるのは人類の未来ではなくて「日本の今」だと考えています。これは、私どものアプローチの中で、非常に大切な部分です。

アメリカ市場の過去10年間を想像していただくと、ナスダックとニューヨーク・ストック・エクスチェンジで3,000兆円のキャピタルゲインが出ています。これは、いわゆるGAFAだけではなく、既存株もさまざまな経営改革やコンソリデーションを超えて、どんどん株式価値が上がってきているためです。日経平均、S&Pと呼応するように、ダウ・ジョーンズが上がってきています。

不動産市場にも、ケース・シラーというインデックスがあり、これが140から240と7割上がっています。そのため、アメリカ国民は自分が保有している金融資産や年金や確定拠出年金(401K)がよく見えており、それがしっかりと上がり、住宅価値も上がっていることで、豊かさを感じられるわけです。

日本にも、ユニコーン企業は出ており、例えばメルカリのように、アメリカ市場で世界に挑戦する企業も何社かありますが、多くは日本人からしか利益を上げていません。

一方で、過去の日本の栄光を支えてきた、さまざまな世界に通用する産業や、世界の中間層が期待する産業は、経営が変わるスピードが遅いがために、時価総額やPBRが0.5倍になってしまうなど、分母の部分が下がっています。そのため、人類の未来も大切ですが、今の日本にはもっと価値があり、そこにしっかりとお金を入れればリターンがあることを、マーキュリアホールディングスを通じて示したいと思っています。

これは、私たちのミッションです。そして、突飛なことではなく、5年後の常識として、「やるべきことを行いましょう」ということです。

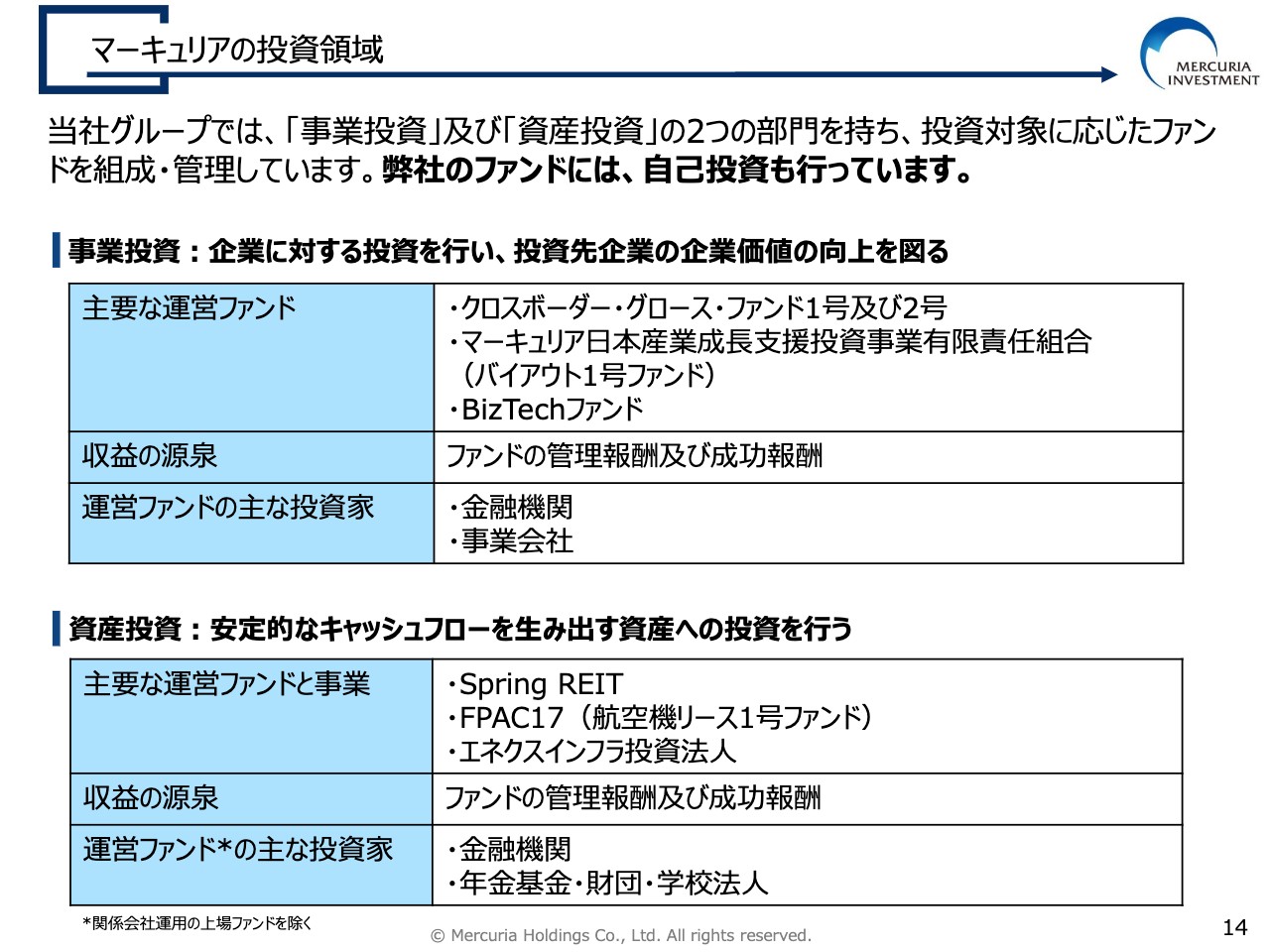

マーキュリアの投資領域

豊島:マーキュリアホールディングスの事業について紹介します。ファンドの組成・管理はスライド14ページに記載のとおりです。大きく分けると、会社や事業に投資する「事業投資」と、不動産や飛行機、再生可能エネルギーの発電設備などに投資する「資産投資」の2つです。それぞれ管理の仕方やアプローチが違うため、2つのチームに分けています。

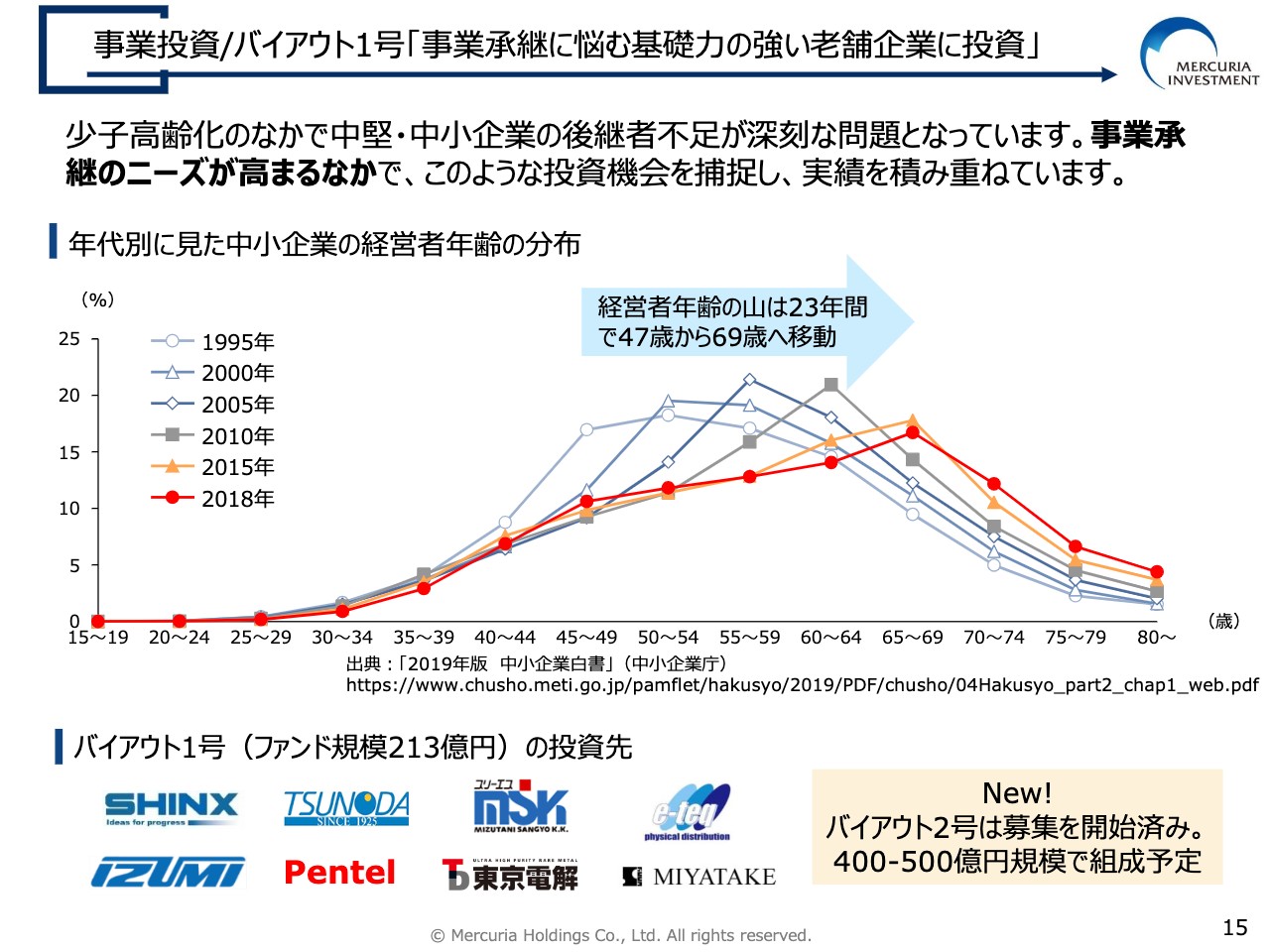

事業投資/バイアウト1号「事業承継に悩む基礎力の強い老舗企業に投資」

豊島:事業投資についてご説明します。先ほど世代の壁を超えることをお伝えしました。スライド15ページのグラフでは、1995年以降における中小企業の経営者年齢の分布を示しています。実は、グラフの山のところにいる人たちはまったく同じ年に生まれた同じ人で、経営者年齢の山が過去23年間で22歳上がっただけです。その当時社長だった人はほとんど経営者から降りていない、要するに経営を引き継いでいません。

野球も、いつまでも王貞治だけがバットを振っていてもホームランは打てないわけです。若い人に経営リソースを渡したほうが、世界の市場で暴れてくれるのかもしれません。

この「世代の壁」を超えるためのバイアウトが必要だと考えています。そのためには、少々高くても株式を丸ごときちんとバイアウトし、買うことで経営を入れ替えていかなければなりません。

特に非公開企業の場合は、経営者が株主であるケースが多いです。日本はそこに莫大な税金をかけています。

坂本:相続税は高いですよね。

豊島:おっしゃるとおりです。会社の法人格と事業は経営者や株主とは別であるにもかかわらず、株主が相続税を支払わなければなりません。では、そのお金はどこから捻出するかと言いますと、会社から借り出すしかないのです。

上場企業を含め同族経営がバッド・ガバナンスになりがちなのは、相続税があるからでもあります。税金を支払うお金を貯めるために従業員や会社を巻き込むのではなく、私たちバイアウトファンドが買えばよいのではないかと思います。

坂本:昇給も抑えられ、さらに設備投資できない可能性があるのですね。そのため、御社のようなバイアウトファンドが買うことで、さらに効率化でき、未来が見えてくるということですね。

豊島:おっしゃるとおりです。スライド下部にバイアウトファンド1号の投資先が8社並んでいます。 Pentelは有名で、昔「つんつんツノダのテーユー(T.U)号」で名を馳せた自転車の会社もあります。

これらはいずれも同族経営からスタートした会社です。特に新型コロナウイルスの後は価値観の変化が見られ、コロナ禍以前に戻すために5年から10年使うよりも次の世代に譲るケースが増えているようです。そのため現在、バイアウトファンドのニーズは非常に上がっています。

バイアウト1号は日本でも非常に順調な中、コロナ禍でも需要があるためスライドに記載のとおり、バイアウト2号について400億円から500億円の規模でファンドレイズを始めました。

バイアウト1号/直近の投資事例

豊島:スライド16ページは先ほどお伝えした投資事例についてです。ご覧ください。

事業投資/BizTechファンド「不動産・物流業界を変革させうる企業への投資」

豊島:事業投資の分野では、「ソリューション分野」と呼ばれるようなことを行っています。これはベンチャーキャピタルのようですが、非常に多くの不動産、物流業者はライセンスビジネスを行っています。不動産業界では30万社、物流業界は6万社です。

1社だけでTechを入れるのは難しいのですが、横串のテクノロジーを提案するさまざまな新しいベンチャー企業が出てきているため、いわゆる一般的な機関投資家ではなく、事業会社と一緒に新しいアイデアを発掘していくスタンスで投資しています。

BizTechファンド/直近の投資事例

豊島:Luupのプロダクトは、最近あちこち走り回っています。

飯村美樹氏(以下、飯村):今日見ました。

豊島:また、グラフェンユニファイは賃貸管理を行っています。みなさまは賃貸管理は3年契約の賃料だけ集めればよいと思っているかもしれませんが、実は新しい賃貸管理ソフトはシェアオフィスなどを含め、さまざまなサービスも提供しなければなりません。そのため、それらに関連するものに変えなければいけないのです。その点に着目して進めています。

事業投資/ビジネスマーケット「日本を支える小さな企業を未来へつなぐ」

豊島:事業投資のビジネスマーケットは、いわゆるラーメン屋やレストラン、自動車修理工場などの事業承継です。規模が小さく私どもファンドでは対応しないものについても掲示板を作り、そろそろ仕事を辞めたいと考える方が後継者を探すための手助けをしています。

札幌市の公式事業として中小企業と零細企業の後継者探しにも携わっています。

資産投資/Spring REIT

豊島:スライド20ページからは資産投資についてです。最も大きいのはSpring REITです。弊社の売上の中でも大きな割合を占めているため、きちんと説明したほうがよいと思っています。

Spring REITは、2つの大きなブロックの不動産が関係します。1つは中国・北京のビジネス中心地区(CBD)の中にある、複合開発地区の「China Central Place」の中にオフィスビルを2棟持っています。

スライドの写真には3棟のタワーが写っており、このうちの2棟をSpring REITが持っています。規模は14万5,000平米です。

そのミクスドユースの中にある百貨店は、イギリスのHarrodsに続いて世界で単体の百貨店として2番目に売上が大きく、裏側にはJWマリオットとリッツカールトンホテルがあります。

私たちが所有するビルの1階部分には「Apple Store」が入っており、最もステータスの高いロケーションにある14万5,000平米のビルです。

もう1つはイギリスの店舗不動産です。ここではクイック・フィットのタイヤの交換サービスを行っており、コロナ禍であっても非常に好調です。84店舗をイギリス各地で展開しています。

Spring REITの概要はスライド右側の表に記載のとおり、1,650億円あまりの資産でローン・トゥー・バリュー(LTV)はたったの31パーセントです。

坂本:とても低いですね。日本では50パーセントくらいですよね。

豊島:おっしゃるとおりです。

坂本:利回りについてもすごいですね。通常は6パーセントから7パーセントです。

豊島:ユニット価格が若干過小評価ではないかなと思っています。

坂本:そうであるならば、TOBの可能性などがあるのでしょうか?

豊島:するどいですね。実は数年前にパシフィック・アライアンスグループから敵対的TOBを受けました。やはり、これだけよいオフィスでREITに出ているものはなかなかありません。しかも、そこそこ安く利回りも高いためTOBをかけられたのです。

LTVは31パーセントですので、「7割借りればもう全部買えるのでは」というかたちでした。ただ、投資家は中身をよくわかっており、このよいキャッシュ・フローを少々のプレミアムで手放す気はありません。特にこのREITは、最初日本の投資家を中心に作り、プライベートから上場に至った案件なのです。

坂本:まだ持たれている方もいるでしょうね。

豊島:実は、日本にはキャピタルゲイン課税があります。しかし香港はそれがありません。そのため、高ければよいという方向性で、ものの考え方が違うのです。日本はキャピタルゲイン課税がありますので、毎年1パーセントの配当を失ってまでわざわざ売ろうとは思わないわけです。

結局、敵対的TOBは失敗しました。そのようなことがあり、2016年に上場してからより大きくしたいと思っていたスピードが、今少し落ちています。ただ、きちんとしたパートナーを迎えて株主関係も落ち着いているため、再び成長軌道に乗っていきたいと考えています。

坂本:香港に上場されているため、日本人も買えるという珍しいケースかなと思うのですが、その点について教えてください。

豊島:実施した時に日本の機関投資家だけではなく、個人も買えるようにしたいということで、まずは証券の発行届出と二次流通が日本で行われることを届け出たため、主要なネット証券は全社扱っていると思います。

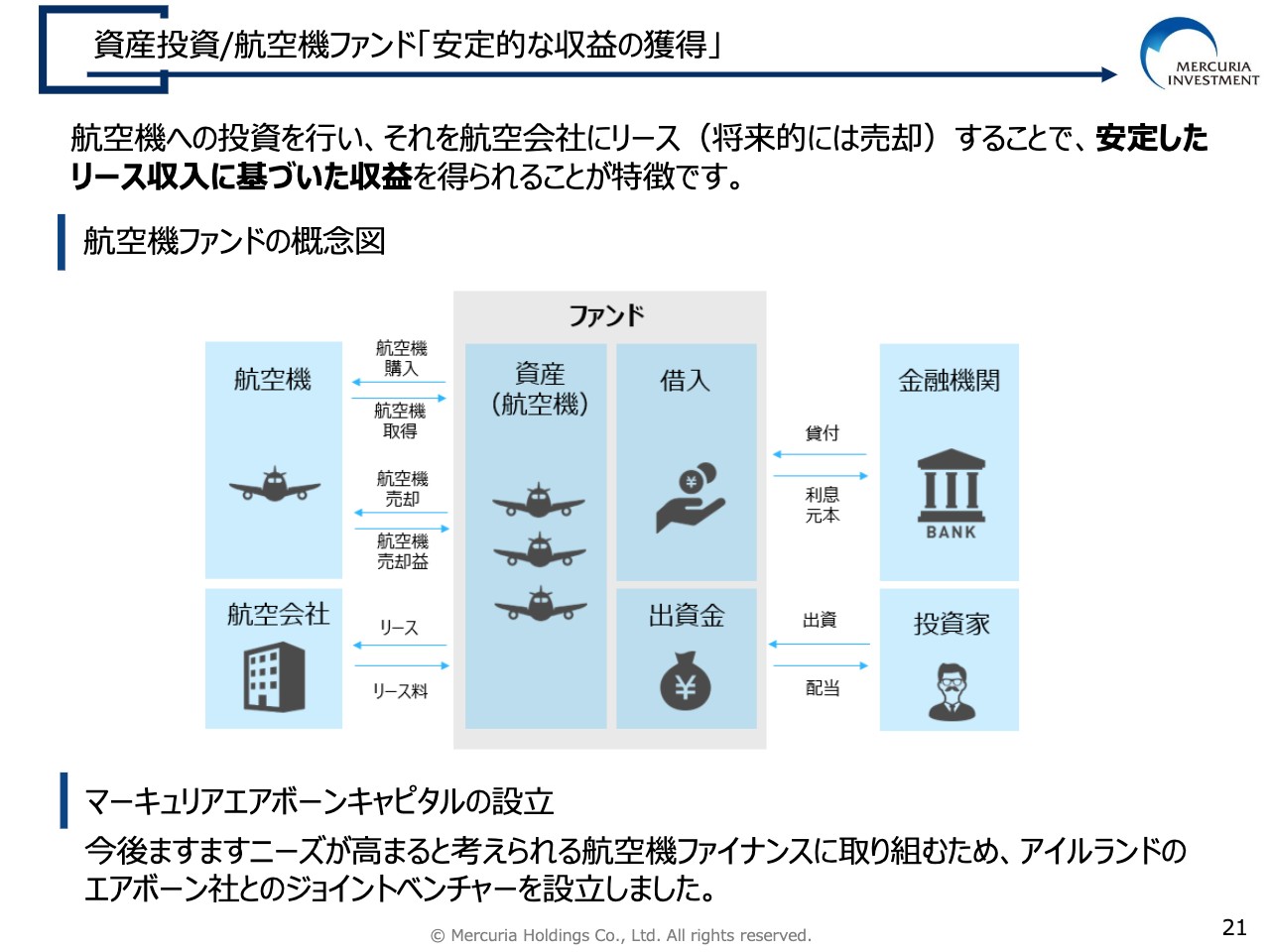

資産投資/航空機ファンド「安定的な収益の獲得」

豊島:スライド21ページは、航空機ファンドについてです。今はコロナ禍でいろいろと考えていますが、世界の航空需要は間違いなく増えていきます。中国に14億人、そしてインドに14億人と両国だけで30億人になります。国内線であってもトラベル需要は増えるということです。

これらについて、飛ぶことで発生する飛行機の利用料は、昔は航空会社が80パーセントくらい自己保有していましたが、現在は半分ほどでリース会社などが持っています。実はリース会社ですらなく、今後はファンドが保有する割合が増えていくと考えています。

そのため、この分野について特に年金の運用など増やし続けられる運用対象としてあるべきだと考え、年金向けのファンドを組成し、拡大する予定です。

ホールディングス化した後に、海外の航空機の運用で定評のあるAirborneとジョイントベンチャーを設立したため、今後、航空機ファンドを加速する予定です。

資産投資/タイ不動産事業

豊島:タイの不動産事業についてお伝えします。今、深圳の拡大ブームで新しい鉄道網が広がり、タイにもここ数年間で50個くらい駅が増えました。駅前のマンションなどはとても立派ですが、1戸は狭く30平米くらいしかありません。

これは大都市化、核家族化でタイの若者たちが駅前のマンションを購買意欲につながっていますので、実需があります。

このような、駅の開業予定地のそばに立地している実需のあるマンションについて、現地で時価総額が2番目、3番目の法人プロパティと組み、日本の上場不動産会社が一緒にエクイティを入れるかたちで、私どもが事業管理をプライベートエクイティの手法で提供しています。

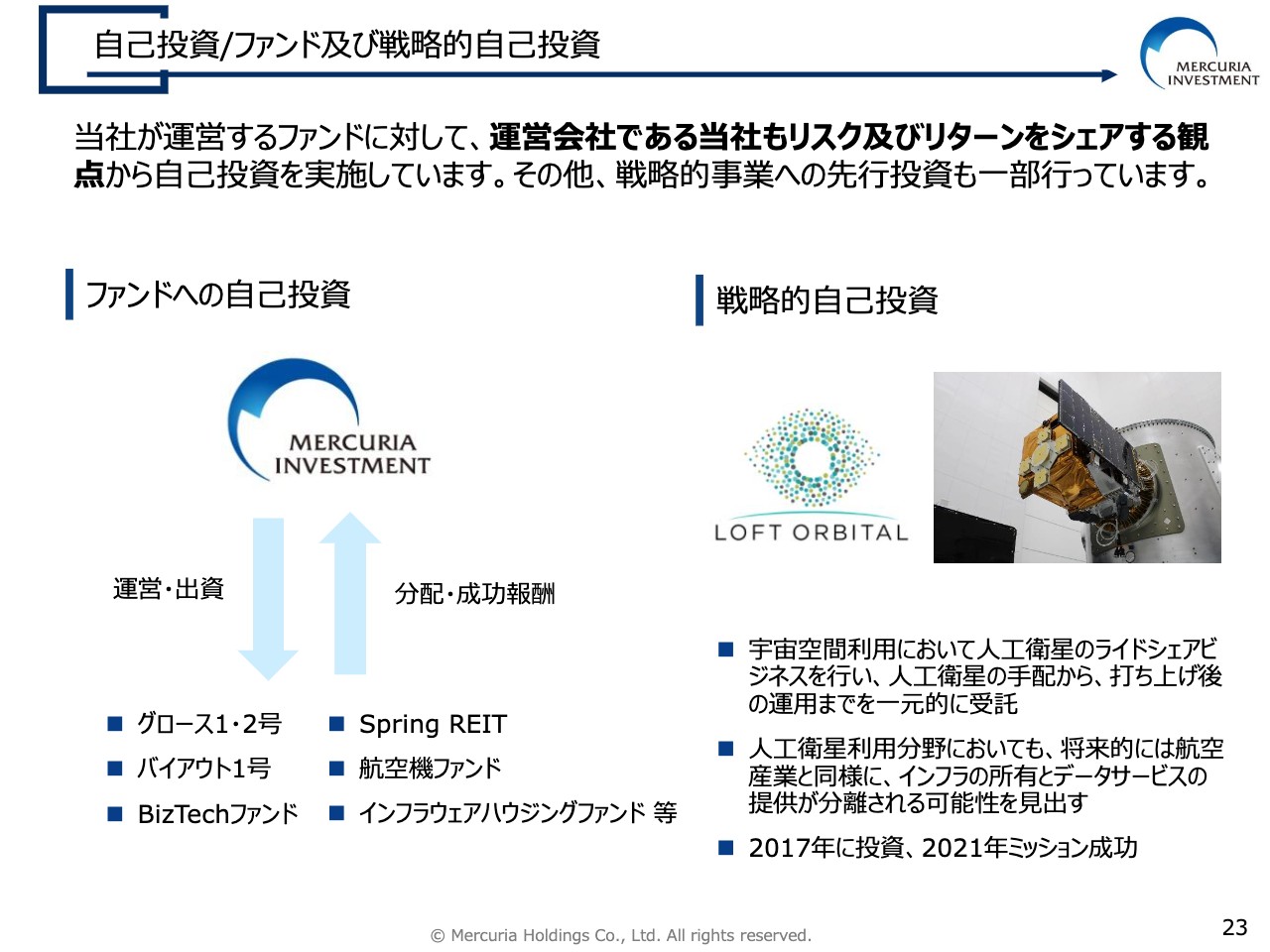

自己投資/ファンド及び戦略的自己投資

豊島:私どもは、お伝えしたようにさまざまなクロスボーダーで新しく、時には奇異にも見られるファンドを運用しています。しかし、人のお金だけを運用するのではなく、自らの資金を投入することがみなさまに一番信じてもらえる方法だと思います。

さまざまなファンドには、5パーセントから10パーセントほどの自己資金を入れています。それは株主のみなさまからお預かりしているアセットであり、自己投資のアセットです。

加えて、ファンドを作るために入れている自己投資以外に戦略的な自己投資で、LOFT ORBITALというおもしろい会社があります。先ほど5年後の常識についてお話ししましたが、LOFT ORBITALは2017年に発足した会社で、発足時に投資しています。

設立したのはアントワーヌ・ド・シャシー氏ですが、もともとアリアンスペースで働いていた人がサンフランシスコで創業しました。その時、彼が言ったのがライドシェアです。

宇宙はライドシェアの時代になり、そこには2つのライドシェアがあります。1つのロケットにたくさんの衛星が相乗りして飛んでいくというライドシェアはH2もそうですが、今のSpaceXのトランスポーターというロケットを使うと一度に100基の衛星が上がります。しかも打ち上げロケットを再利用しているため、コスト的にはまったく追いつきません。

もう1つのライドシェアは何かと言いますと、データ利用です。宇宙へ年間1,000基くらいの衛星が上がり、そこから送られてくるシグナル、画像、情報をヘッジファンドやコモディティトレーダー、そして、気象関係の機関や国境管理、軍事情報など、さまざまな衛生から送られてくるデータをライドシェアしているのです。

このデータのライドシェアが当たり前の時代になると述べています。1つの衛星に5つほどのペイロードという観測機器を乗せ、データ利用のライドシェアとお客さまのコーディネーションをする会社を作るということでした。

このようなことをフランス人のサンフランシスコで起業した方が言っており、私自身、大変共感しました。4年経った2021年6月30日に、世界初のライドシェア衛星2基を打ち上げ、10人のユーザーが相乗りしています。

公表できることをお伝えすると、その中にはアメリカの宇宙軍、DARPA、UAEの偵察衛星、ヨーロッパの民間衛星「ユーテルサット」やイーサリアムの「スペースX」、そして、気象観測衛星などが相乗りできることを証明しています。これが5年後の常識ということです。

では、ここから5年経つとどのようになるかと言いますと、相乗りで衛星を使うことは1つの会社のB/Sには載らないため、このような衛星も飛行機と同様にファンドが持つようになると思います。

そのため、マーキュリアホールディングスはインフラファンドの1つとして衛星なども対象とし、戦略的投資を考えています。

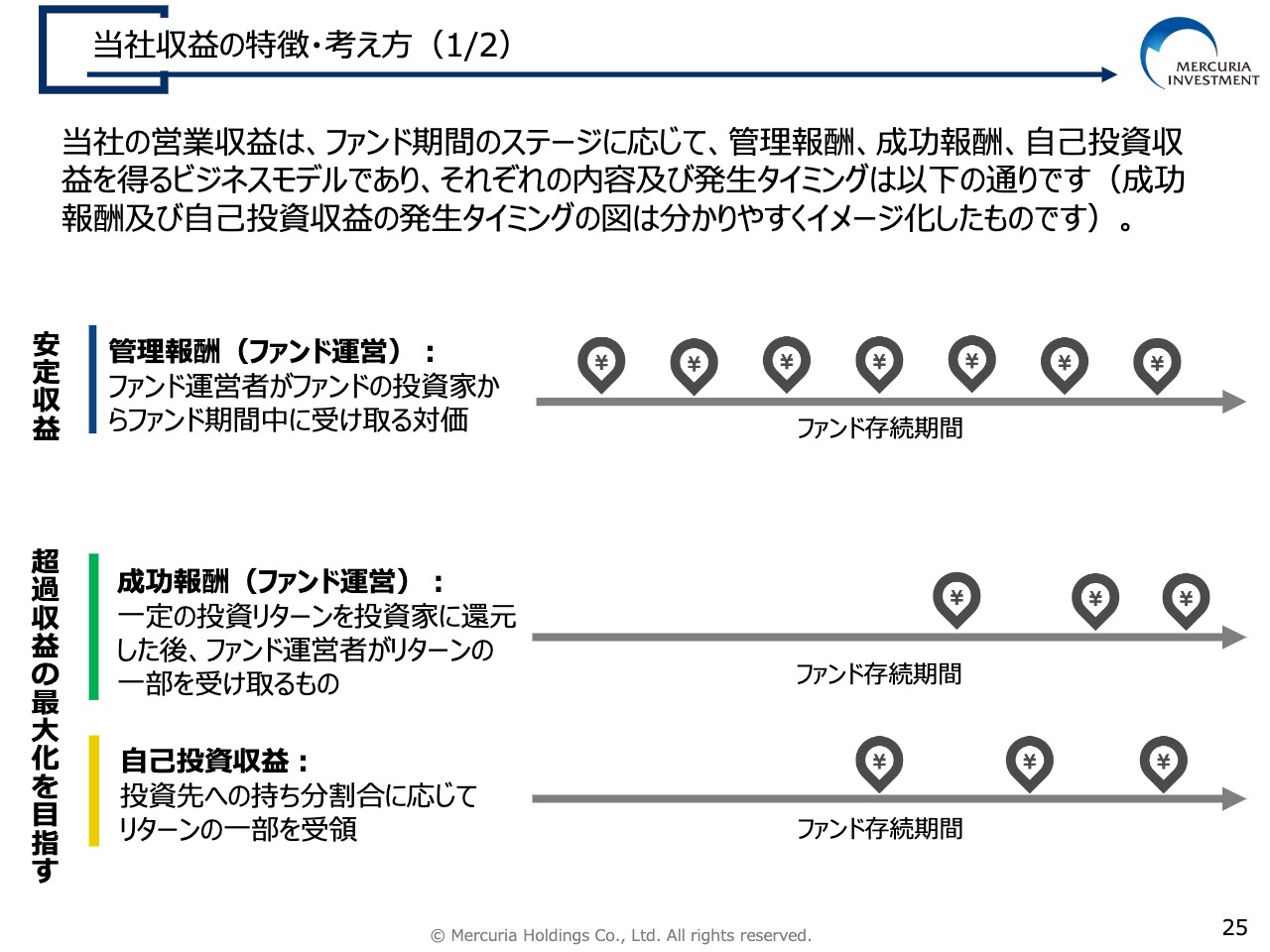

当社収益の特徴・考え方(1/2)

豊島:業績の推移についてです。ファンドでは、いわゆる管理報酬と成功報酬が投資家からいただく収入です。そして、自己投資に対してリターンが上がってきます。ただし、このような低流動性分野では、リターンが出てくるまでやはり5年くらいはかかってしまいます。

そのため、この間は投資家の方々にもっと私たちの行っていることをきちんと伝えて理解してもらおうと考えています。

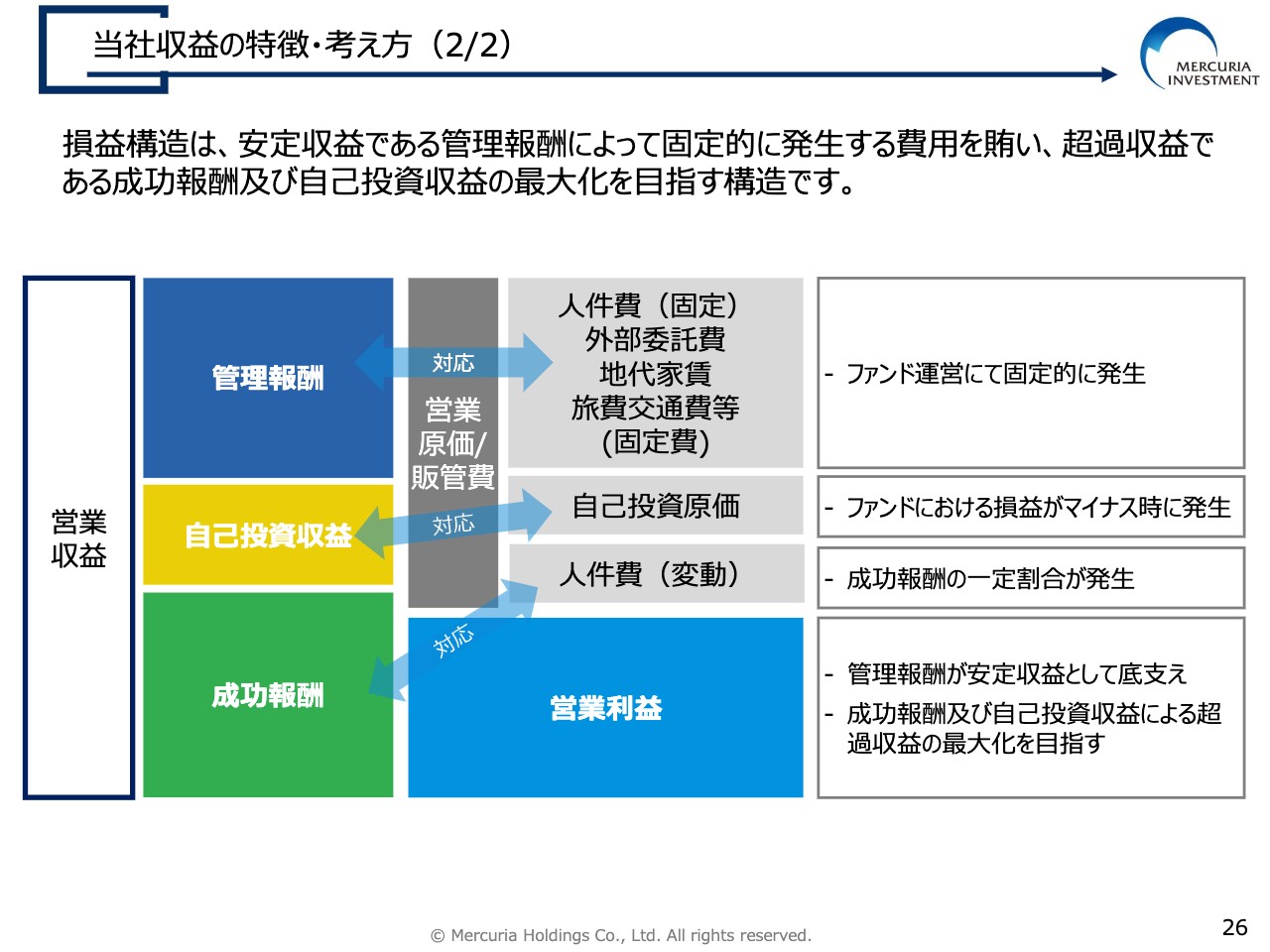

当社収益の特徴・考え方(2/2)

豊島:業績の考え方ですが、基本的には私たちの開示を見ていただくと理解できると思います。今お預かりしている資産から出てくる管理報酬で、会社の人件費はほぼ賄えています。成功報酬が出た時には当然ボーナスを支給し人件費が増えますが、これは成功報酬が出ないと増えないものであるため、基本的に赤字にならない体質です。

自己投資のところで130億円くらいありますが、先ほどのSpring REITも含めしっかりと利回りを出していますので、赤字になりにくいのです。そして、ファンドの運用が成功するとアップサイドの楽しみがあることが売りとなっています。

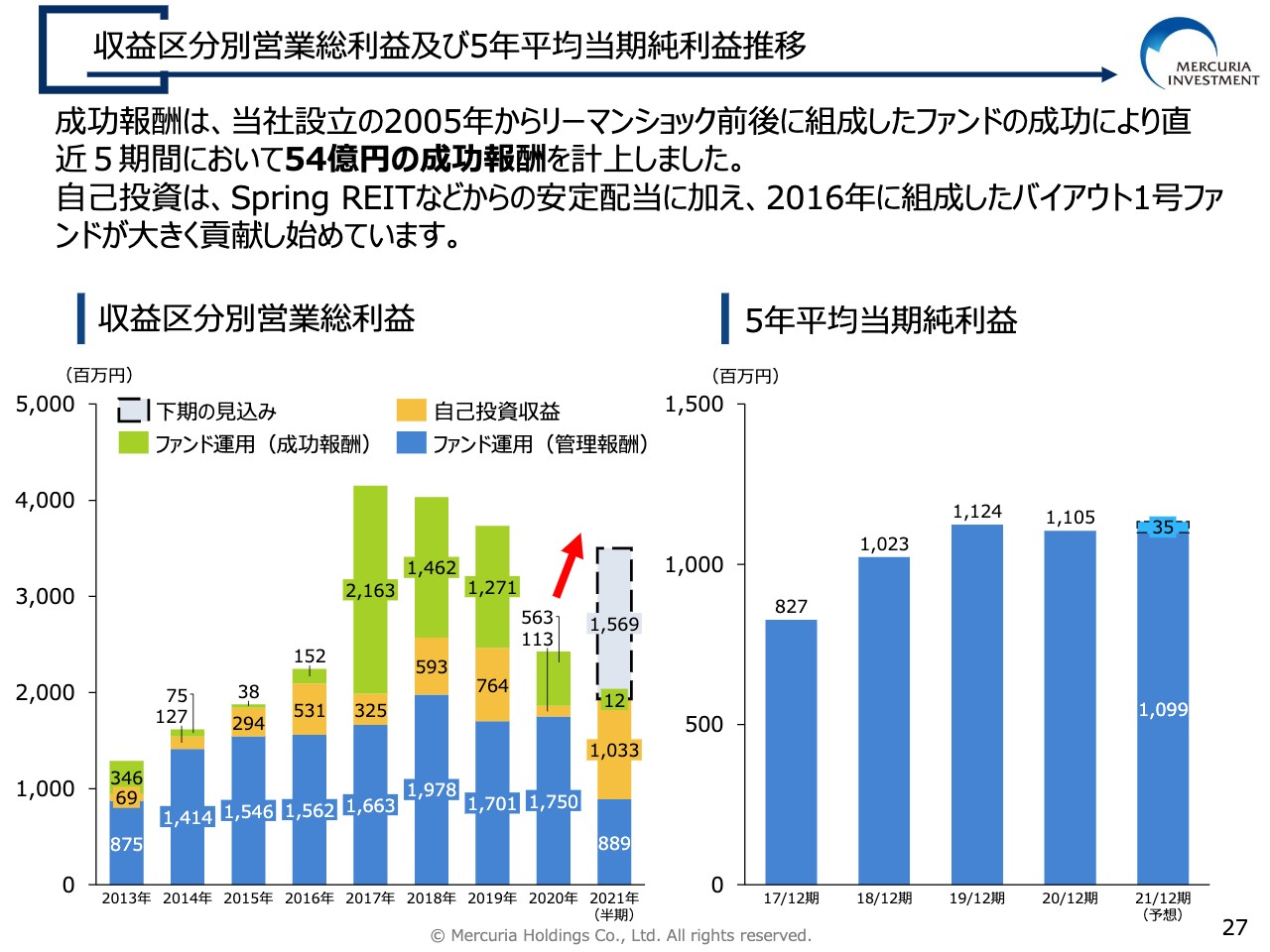

収益区分別営業総利益及び5年平均当期純利益推移

豊島:最近、私どもの利益が下がってきていると感じている方がいますが、これはファンドの性格を考えていただくと理解できるかと思います。2005年から10年間運用してきたファンドの刈り取った成功報酬は、上場してから5年間で54億円を計上しています。

だいたい20パーセントですので、投資家のみなさまへお約束したハードルレートを超えて270億円をお配りしたことになります。

私たちとしては非常に刈り取ってきていますし、金融危機の際の投資や危機前から投資の成功報酬を刈り取れば、当然成功報酬は減ります。それに代わり、今度は左下に記載しているグラフの黄色の部分、自己投資の利益が上がっています。

今年は特に、上期だけで10億円くらいになっており、上場後に投資家のみなさまからいただいた自己投資に対するリターンが出始めています。このファンドがさらにうまくいけば、成功報酬につながってきます。

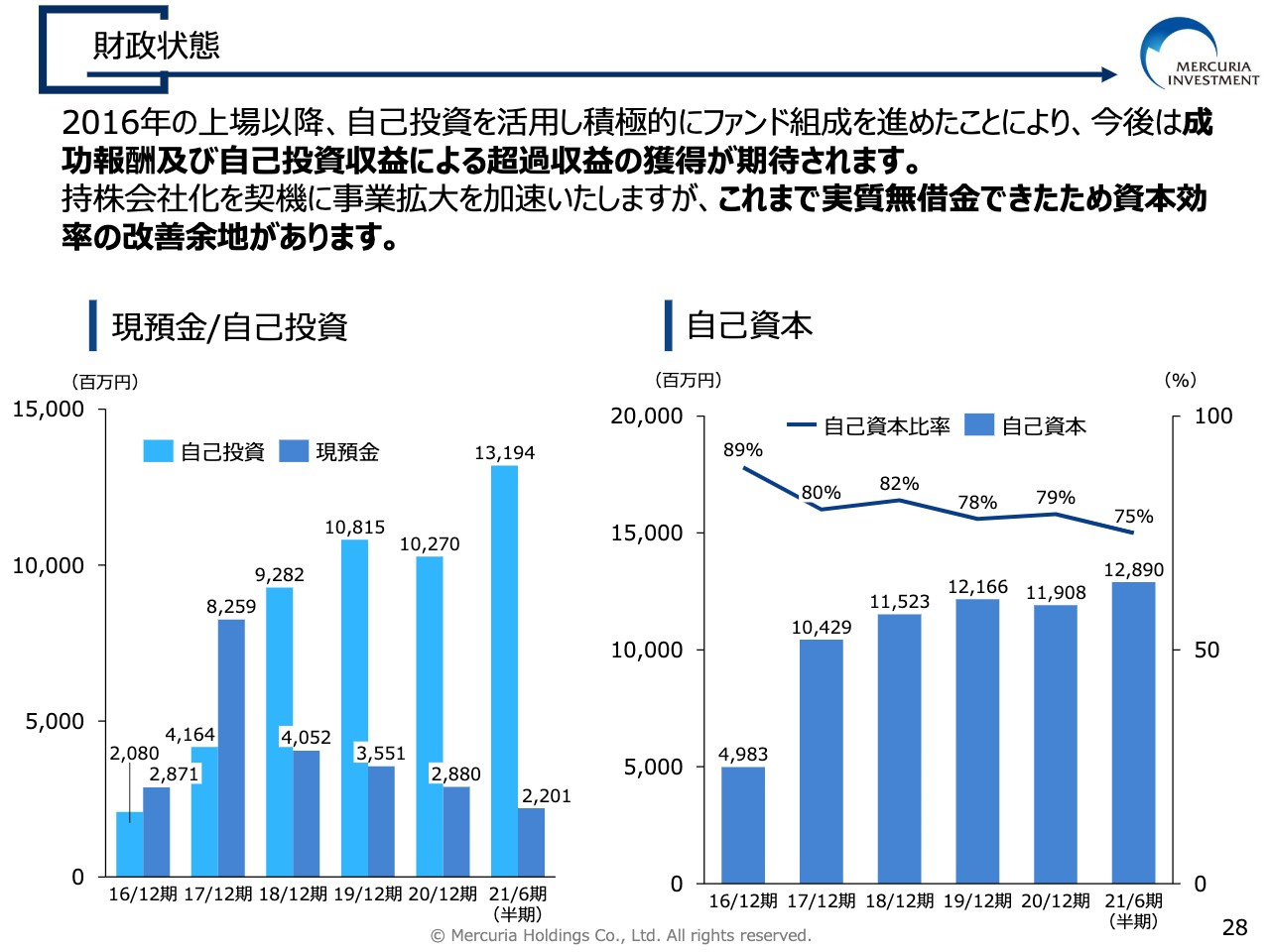

財政状態

豊島:財政状態は、無借金だと考えてください。財務レバレッジの余地もあります。

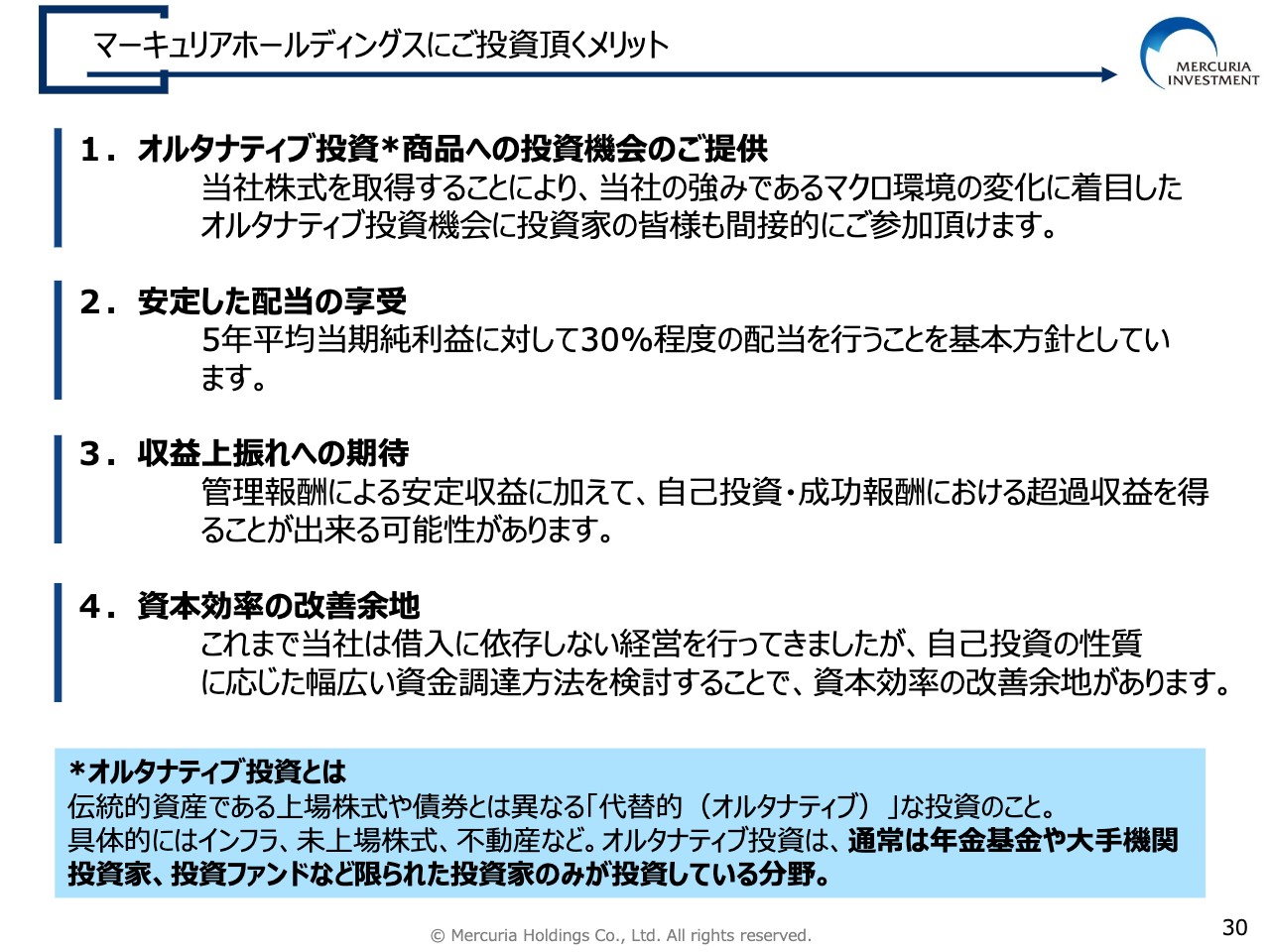

マーキュリアホールディングスにご投資頂くメリット

豊島:そして、私どもにはミッションがあり、事業拡大を目指したいと考えています。私どもは投資家のみなさまからのサポートが必要です。私どもに投資をいただくことで、今まで以上にどのような投資をしているのか、何を目指しているのかなどに関心を持ち、オルタナティブ投資の世界に間接的に参加してほしいと考えています。

また、先ほどお伝えしたように、自己資本の投資先は非常に安定しており成果も出ているため、安定した配当が行えます。成功報酬のタイミングにヤキモキする必要がないよう5年平均で、当期純利益の30パーセントを配当することを基本方針に掲げています。

収益については上振れさせなければならないと思っています。また、資本効率には改善の余地があります。

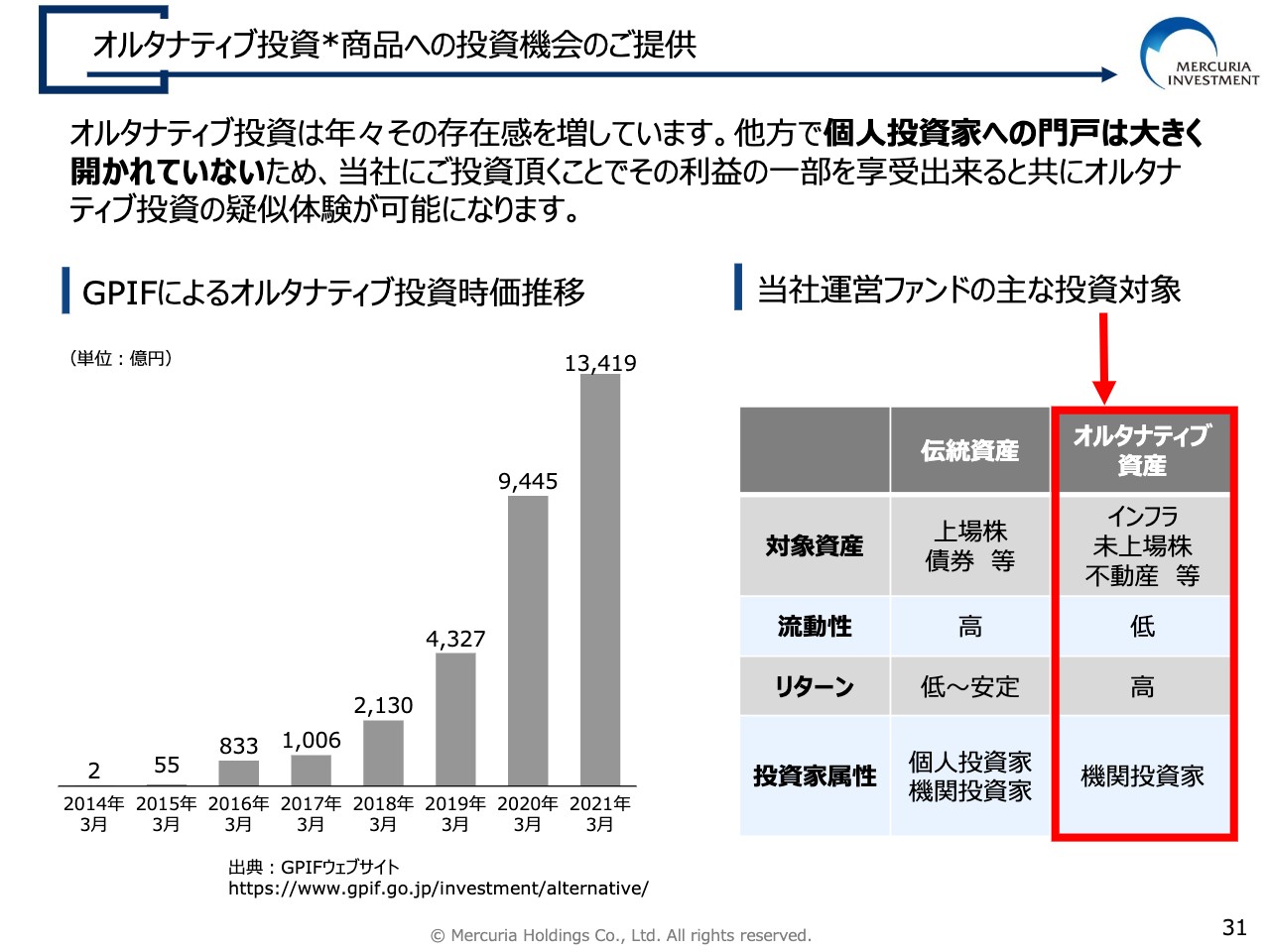

オルタナティブ投資*商品への投資機会のご提供

豊島:オルタナティブ分野というのは日本の高齢化社会を考える中で非常に重要な成長分野です。日本の中のプライベートな資産価値、バリューファインダーをしっかりと開放することは、日本経済全体にとってとても重要だと考えています。

坂本:オルタナティブ投資はまず個人で行おうと思っても、門戸が閉ざされておりできないです。そのため、御社のようにオルタナティブで展開しているところに投資することで、疑似体験できるのですね。

実際にポートフォリオの1つに入れていますが、それを行いたい方は御社を通すのが1つではないかと思います。

豊島:少額電子募集もありますが、どうしても規模が小さくなります。しかし私どものオルタナティブは、基本的に日本の国内外のプロ投資家の目をきちんと入れて監視されているものですので、そのような意味では説明が可能なものであり、何を目指しているのかは私がお伝えしたとおりです。

坂本:配当についても5年平均で出されているため、長く投資する意味ではある程度安心かなという気がします。

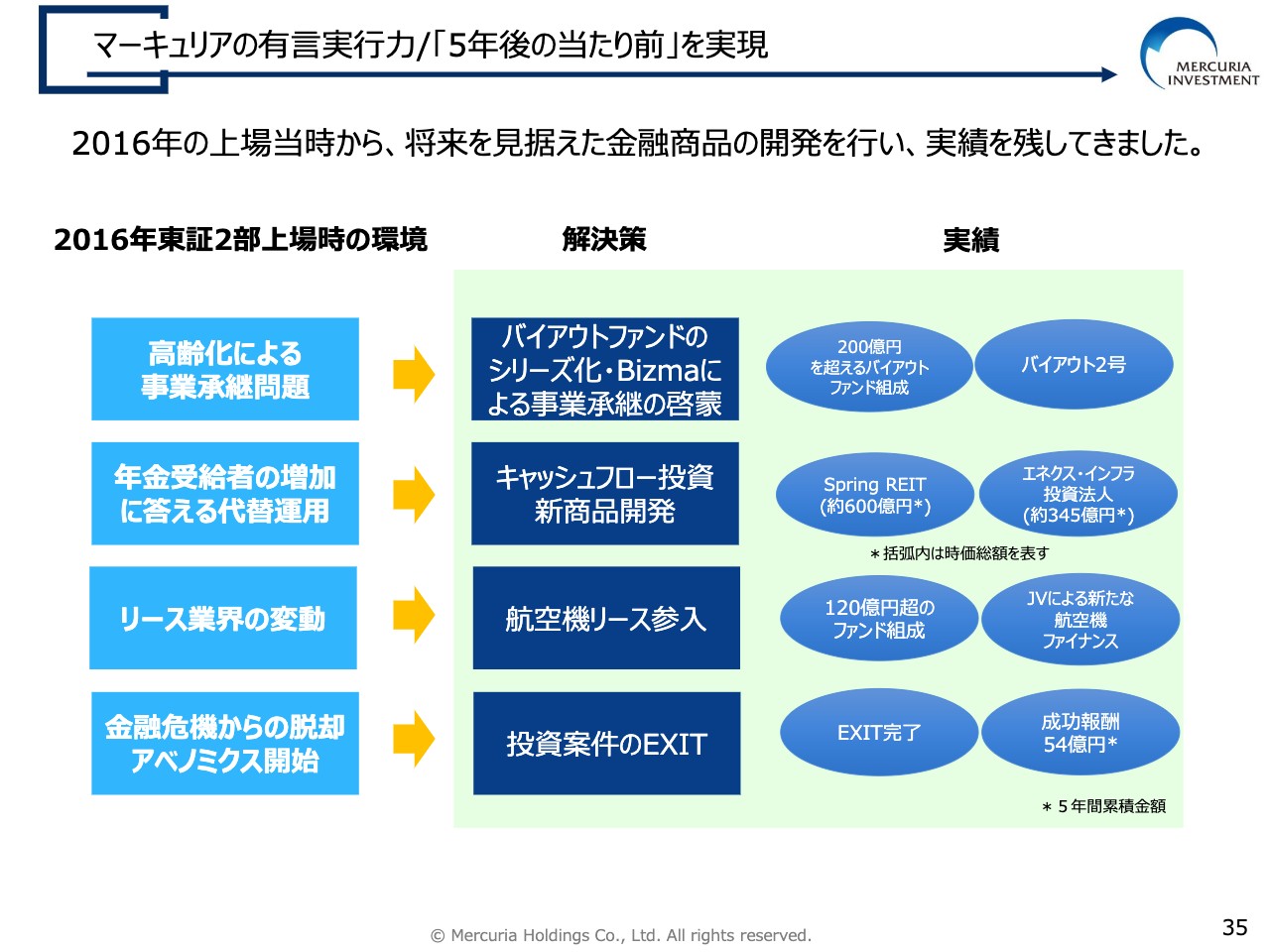

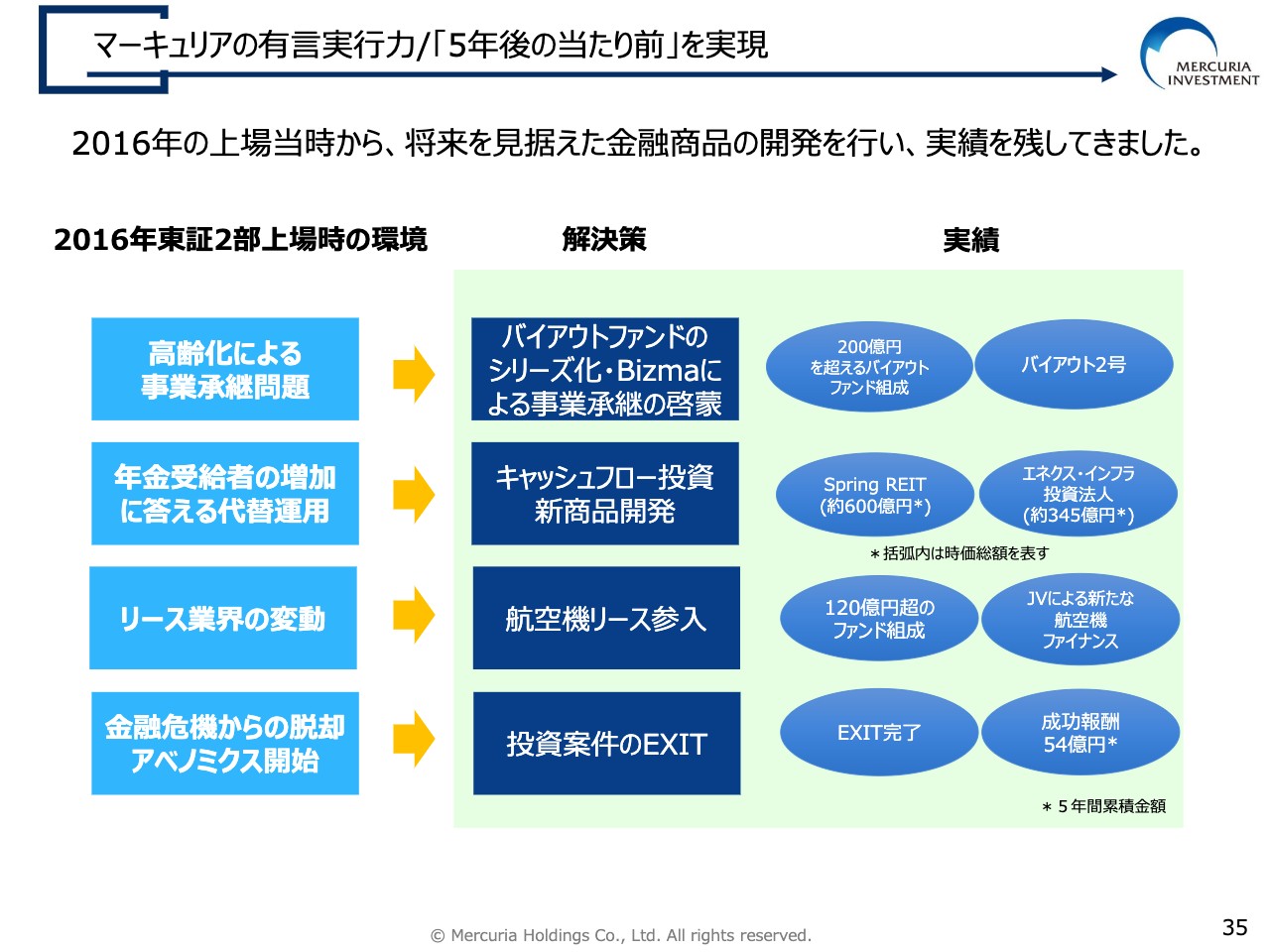

マーキュリアの有言実行力/「5年後の当たり前」を実現

豊島:本当に一番伝えたかったことは、これからのマーキュリアインベストメントグループについてです。

2016年に上場し、5年が経ちました。スライド35ページの左に記載しているとおり、当時見ていたのは高齢化社会や年金受給者の増加、リースのかたちが変化、金融危機からの脱却というマクロ環境です。

過去の金融危機を乗り越え、過去の投資のエグジットをするべく、それぞれについて私たちはいずれもお約束したとおりに事業を進めてきました。

バイアウトファンドも組成し、非常に順調で2号ファンドの組成を予定しています。Spring REITも敵対的TOBの動きはありましたが、きちんと配当を続けています。また、エネクスと一緒に太陽光発電設備を中心とするインフラリートを上場させました。

そして、航空機リースファンドも始めています。過去の投資については、54億円の成功報酬を計上しました。

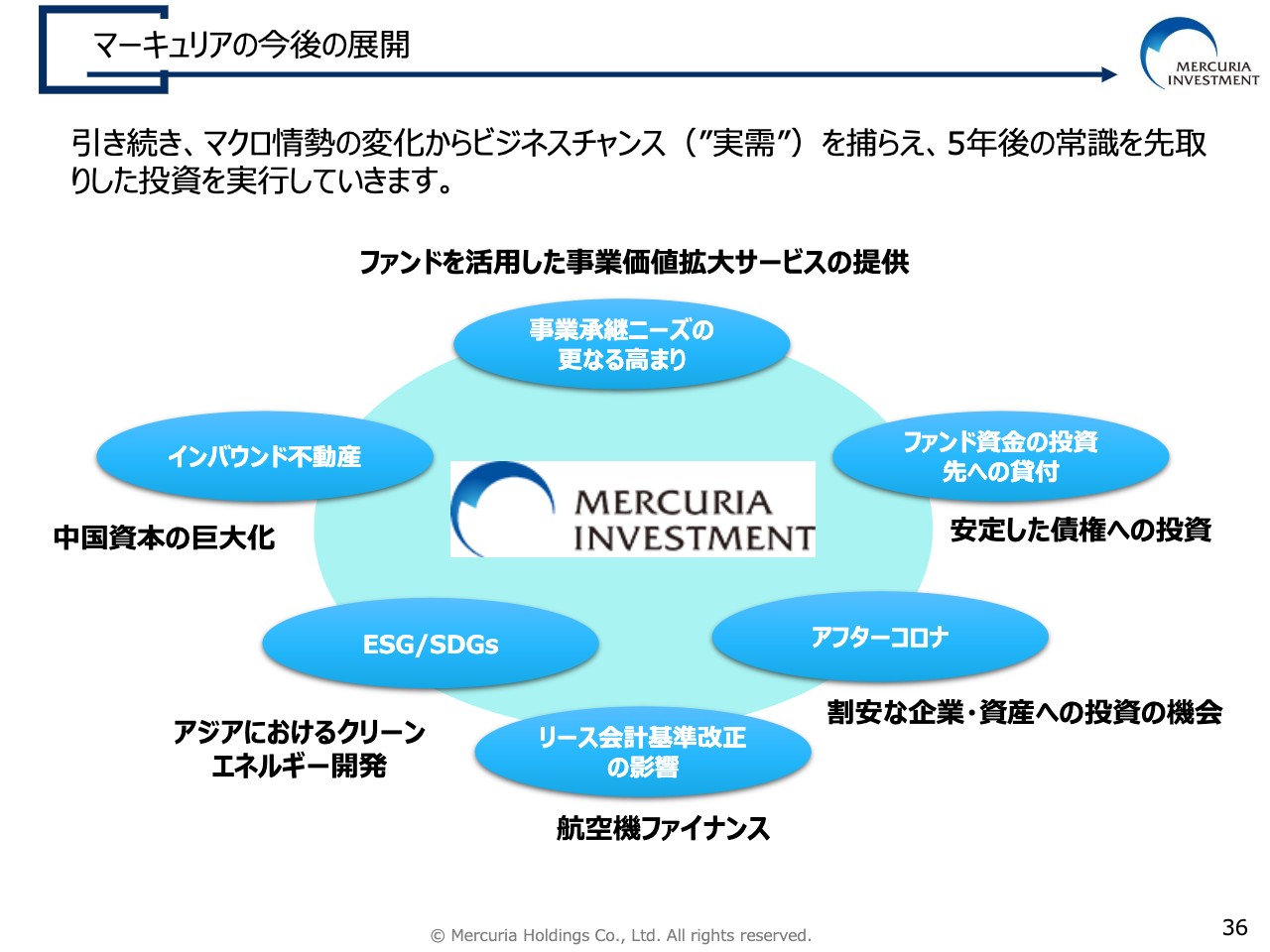

マーキュリアの今後の展開

豊島:今後行うことはあるのかと言いますと、ますますあると考えています。事業承継の本格化はもちろんのこと、私たちは中国に投資していましたが、今度は中国の私たちのパートナーが日本に投資したいと考えています。インバウンド不動産投資の世界も、観光やオフィスなどの分野で増えていくと思います。

クリーンエネルギーについては、日本国内のインフラファンドではなくアジアにも展開していこうと考えています。航空機はアイルランドのAirborne、インドのIndiGoと同じグループですが、ファンド化を進めていきます。

金融危機は投資のチャンスです。前回のリーマンショックの時もそうですが、危機的な状況で値段が下がるものがあっても無価値ではありません。それらに対してしっかりと投資していきたいと思います。

海外では、上場しているプライベートエクイティの会社は多々あります。有名どころでKKRやブラックストーン・グループ、アポロ・グローバル・マネジメントです。私たちが始めた頃は数兆円ありましたが、現在では数十兆円を運用しています。その頃、日本の大手は数千億円、1兆円くらいでしたが今も数兆円止まりです。どんどん彼我の差が広がっています。

海外の上場しているプライベートエクイティについては、弊社と比べると同じPBRやPERでも、もっと評価が高いのです。それは、彼らが産業を変えていっているためです。アメリカの資本市場の効率化をきちんとドライブしていく会社だと思います。

そのような意味で、私たちは比べるところもない小さな会社ですが、日本の未来を作っていくつもりで、日本の今に向かい合っていきたいと考えています。ありがとうございました。

坂本:非常に熱い思いが伝わってきました。

飯村:おもしろかったです。カタカナも多くて難しいと思いましたが、熱い思いがすごく伝わってきました。

質疑応答:フィデューシャリー・デューティーについて

坂本:最後に、フィデューシャリー・デューティーについてお尋ねします。

豊島:資本市場であれば株主さま、運用市場においてはLP投資家さまのお金を預かる職業です。ドラマや映画では、人のお金も自分のお金も同じというタイプの人がよく出てきますが、私たちは上場規則、金融商品取引業者としてルールを守ります。

また、プロとして一定期間、資金を運用しますので、フィデューシャリー・デューティーがない人はどんなに儲けたとしても、この業務を担う資格はないと考えています。

坂本:かなり窮屈な部分があると思うのですが、その中で御社がずっと掲げていたことを達成されている点が非常によいと思います。

ファンドのニーズが1つだけではなく、例えば年金受給者の方のために、REITなど、いろいろなことをされているところが非常にすばらしいと感じます。

豊島:同じことだけをしていると、必ずどこかで行き詰まります。私自身、アメリカのMITで不動産について勉強していました。

1970年代はゼッケンドルフが倒産し、1980年代にトランプが1回倒産して復活しましたが、1990年代はオリンピア・アンド・ヨークが倒産しました。そして今、中国恒大集団です。やはり時代に合わせて何を変えていくのかが大切だと思います。

坂本:流行り廃りによって、将来的に長く投資される方の刈り取り時期がズレる部分がある場合もあるため、そこはすごくよいと思います。

豊島:おっしゃるとおりです。5年後の常識はリターンの源泉です。反対に、前例主義は爆死する可能性があるわけです。

坂本:計画的に考えられるのはすごいなと思います。

質疑応答:将来的に取り組みたいことについて

坂本:最後に、事業承継の話もありましたが、それ以外に将来取り組みたいことがあれば教えてください。

豊島:私どもはまだまだ小さな会社ですので、このような事業を続けるためには、株主の方々のサポートが必要です。また先ほどお伝えしたように、アメリカの既存株によってどれだけ不動産や価値が上がり、アメリカの生活が豊かになっているかについては、日本では十分に語られていません。

衛星の打ち上げについても、宇宙旅行に行くのは夢ではありません。宇宙にある無数の衛星によってもたらされるデータ活用の時代になっているのです。このようなことをファンドを通じてしっかりとお伝えしたいと思います。

新着ログ

「証券、商品先物取引業」のログ