住友金属鉱山、一貫したニッケルサプライチェーンを展開 独自のビジネスモデルにより競争優位性を獲得

第25回 個人投資家向けIRセミナー

清水隆徳氏(以下、清水):みなさま、こんにちは。ただいまご紹介いただきました、住友金属鉱山広報IR部長の清水と申します。本日はご多用の中、私どもの説明会にご参加いただきまして誠にありがとうございます。

限られた時間ではございますが、当社の事業や経営戦略・経営方針についてご紹介させていただければと思います。あまり馴染みのない業種と感じる方もいらっしゃると思いますが、この説明会で興味を持っていただけると幸いです。

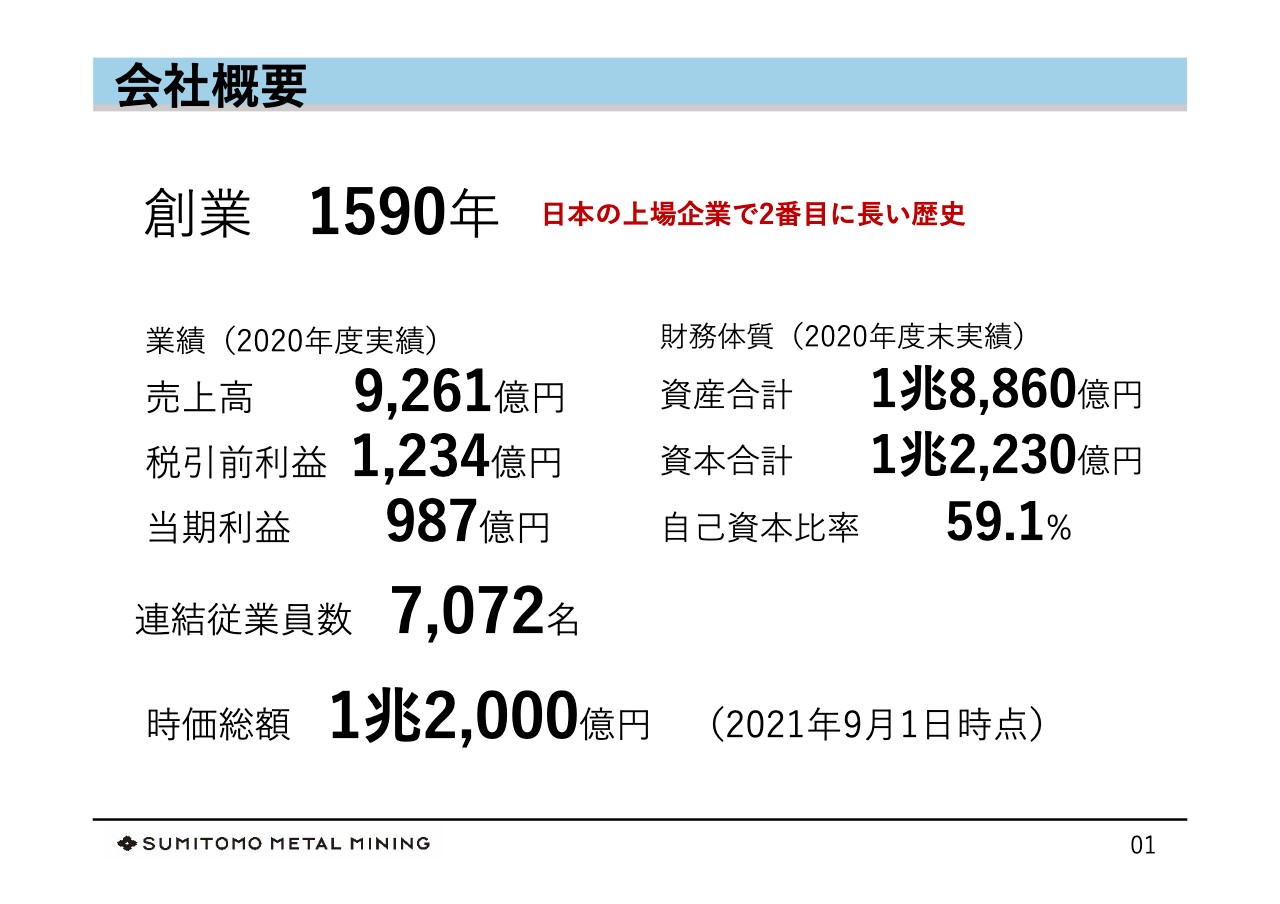

会社概要

清水:まず、住友金属鉱山とはどのような会社なのかについて、企業規模などの会社概要をご紹介します。創業は1590年で、日本の上場企業で2番目に長い430年の歴史を持つ企業です。

直近の業績は、2020年度実績で売上高が9,261億円、税引前利益が1,234億円、当期利益が987億円となっています。財務体質としては、総資産が約1.9兆円、資本が約1.2兆円となっており、自己資本比率は59.1パーセントと健全な財務体質です。

時価総額について、スライドには「2021年9月1日時点」と記載していますが、昨日9月24日の終値の4,198円で換算しても約1兆2,000億円となっています。

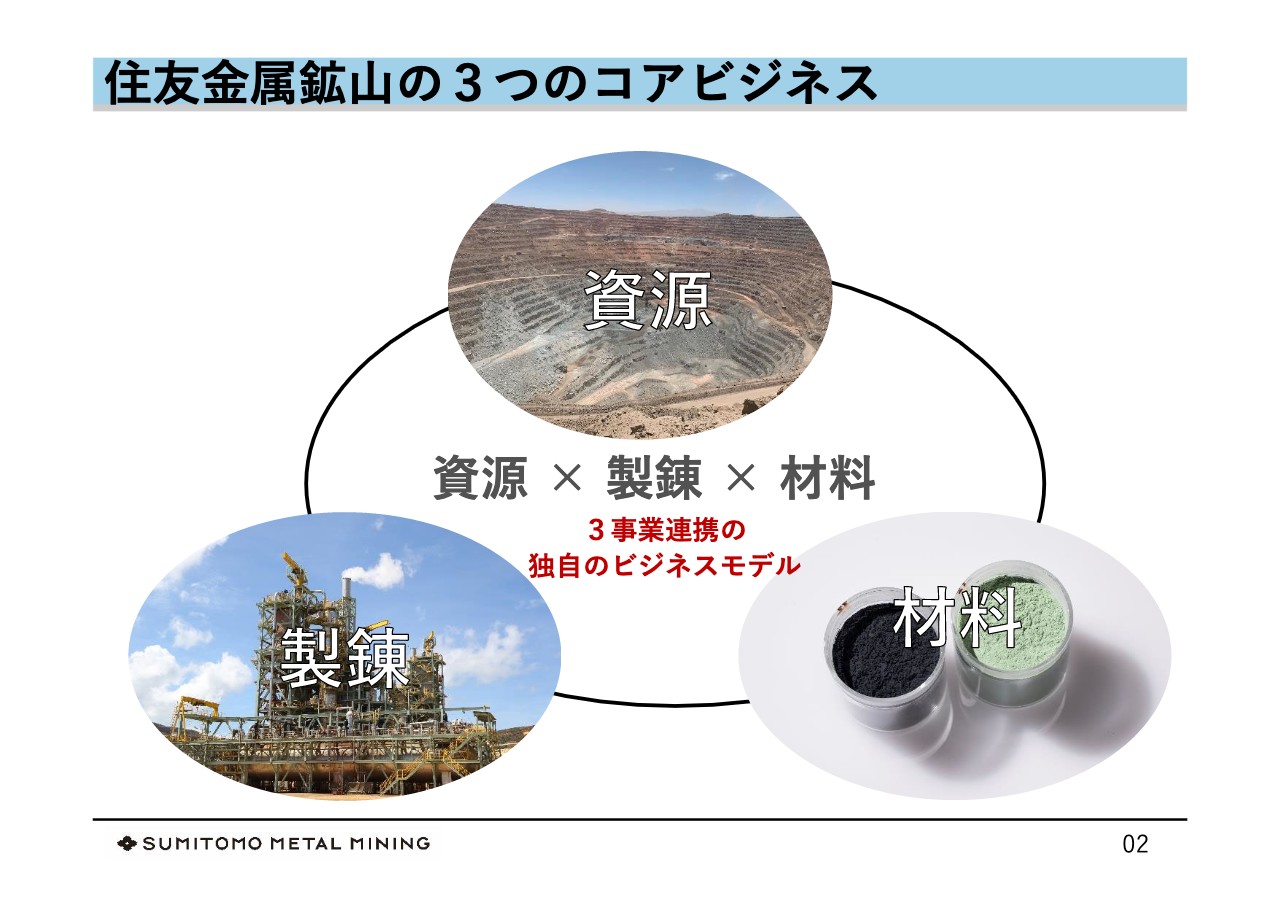

住友金属鉱山の3つのコアビジネス

清水:当社が手掛ける事業をご紹介します。住友金属鉱山という社名から、鉱山会社をイメージする方が多いのではないかと思いますが、当社は「資源」「製錬」「材料」という3つのコアビジネスを手掛けています。非鉄金属資源、製錬から高機能材料まで一貫して生産・販売する「3事業連携」という独自のビジネスモデルを有しています。

「資源事業」では鉱山を開発し、鉱石を採掘しています。製錬とは鉱石から金属を取り出すことですが、「製錬事業」では鉱石を溶かし、純度を上げて不純物を取り除くことで、主に純度99パーセント以上の金属を生産しています。

「材料事業」では、金属を他の金属や化学製品と組み合わせて、お客さまが求める高機能材料を作っています。高機能材料とは、スマートフォンやパソコンなどの電子機器や、電気自動車などに使われる材料です。

これら3事業が扱う対象物の単位・大きさは、銅鉱山では数十万トンから数百万トン、高機能材料ではナノメートルというところまで、非常に広範囲にわたっています。

住友金属鉱山の歴史①

清水:当社の歴史をご説明します。冒頭で創業430年とご紹介しましたが、関ヶ原の戦いの10年前の1590年(天正18年)に、京都において銅の加工・製錬を始めたことを創業としています。現在の住友グループの源流事業を受け継ぐ会社でもあります。

それから100年あまり経った1691年に、愛媛県の別子銅山での操業が始まりました。別子銅山からさまざまな事業に枝分かれして、現在の住友グループの基礎ができあがりました。

住友金属鉱山の歴史②

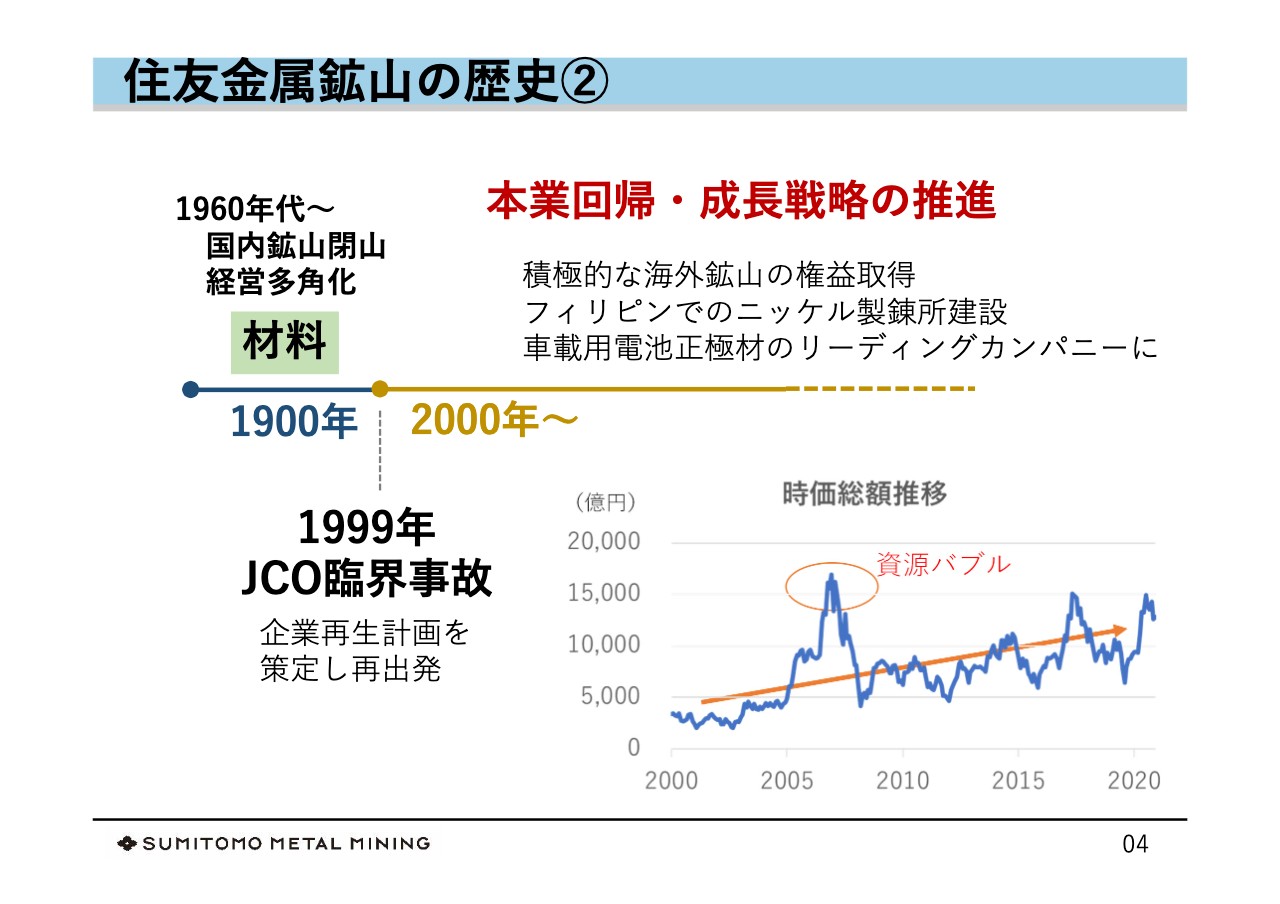

清水:その後、明治・大正・昭和を経て戦後の1960年代に入ると、国内鉱山の閉山が相次ぎます。閉山した国内鉱山の従業員の受け皿として、電子材料・触媒・建築材料・原子力エンジニアリングといった新規事業に力を入れ、経営の多角化に取り組みました。

1999年9月にグループ会社であるジェー・シー・オーが起こした臨界事故の反省と教訓から、2000年以降は事業を闇雲に多角化するのではなく、我々の本業であり強みを発揮できる資源・金属といった事業に回帰することに力を入れており、大型プロジェクトに経営資源を集中し、成長戦略を推進してきました。

その結果として、スライド右下の折れ線グラフの時価総額推移をご覧いただきますと、2007年に「資源バブル」と言われる時期があり、ここで大きく株価が上昇したことを別にしても、時価総額は上昇傾向となっています。

住友金属鉱山が生産する非鉄金属(メタル)

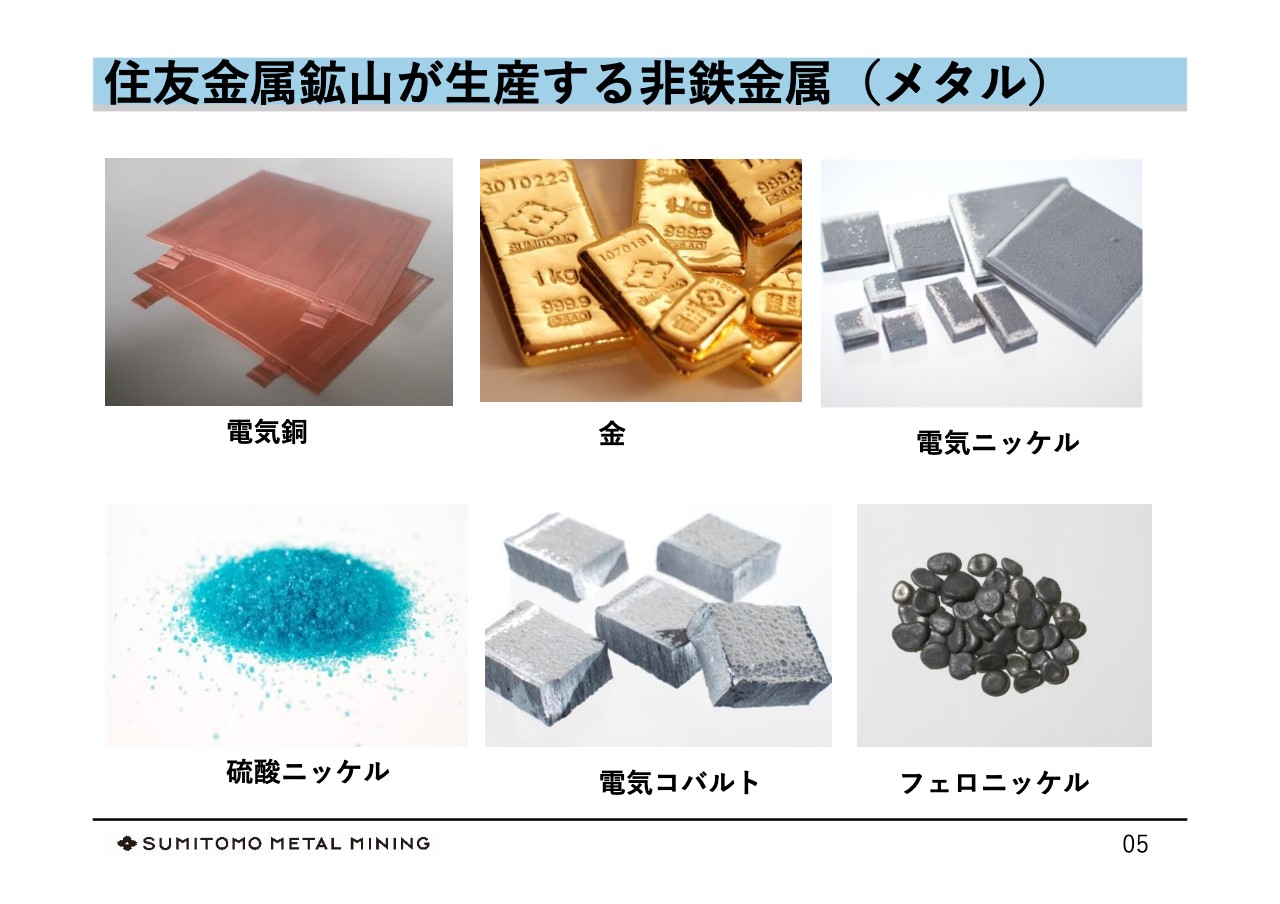

清水:スライドの写真は当社が生産する非鉄金属です。銅は電気を通しやすい特徴があり、電線などの多様な用途で使われています。

また、ニッケルは錆びにくいという特徴があり、ステンレス製品に多く使われています。ニッケルとコバルトは近年注目を浴びている電気自動車の電池にも使われています。金は宝飾品のほか、資産や工業製品としても多く使われています。

これらはいずれもなくてはならない素材であり、デジタル化や自動車の電動化の進展の中で活躍の場がさらに拡大していくことが見込まれています。

非鉄金属市場の規模と成⻑性

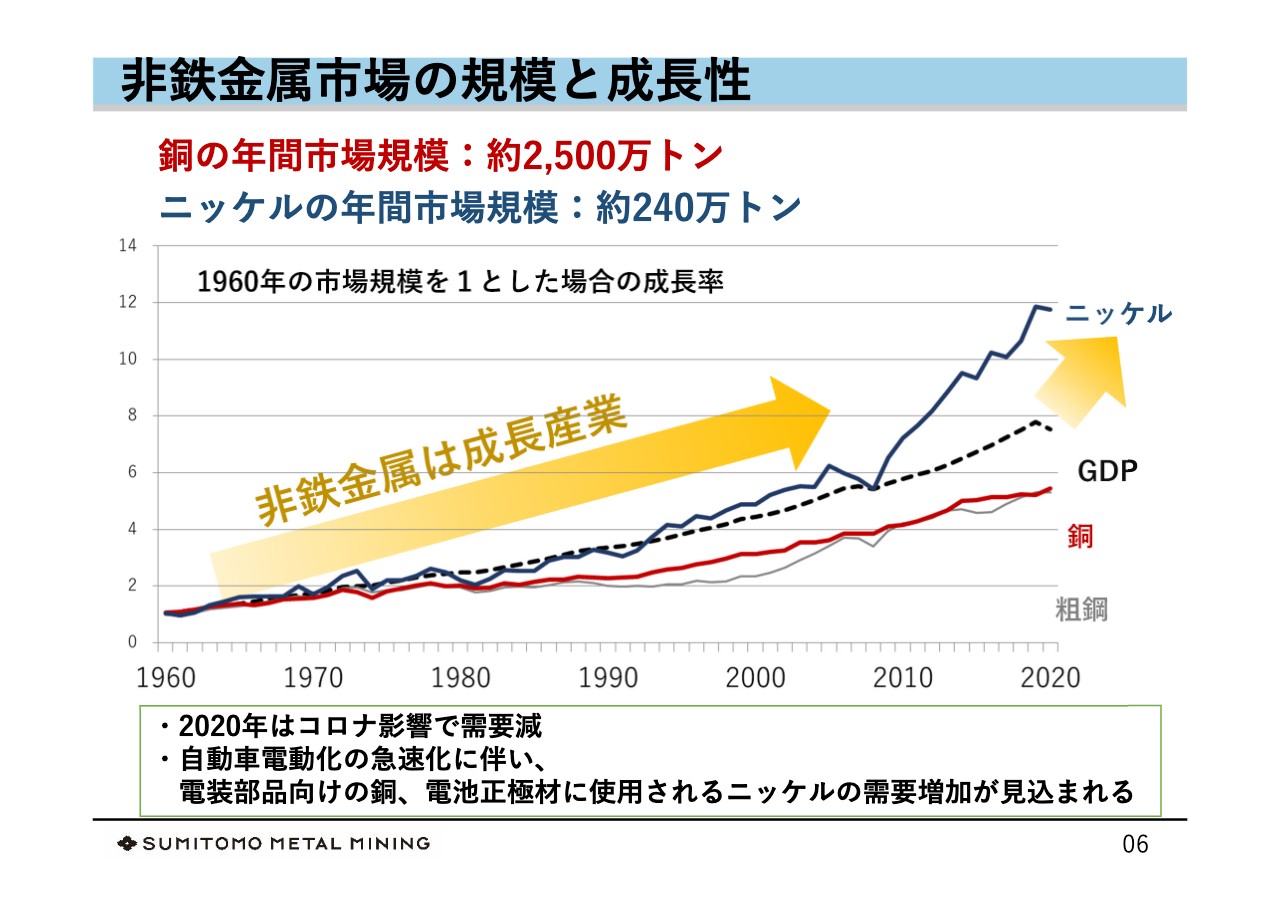

清水:非鉄金属と言いますと昔の産業、古い産業というイメージが強いかもしれませんが、実は非鉄金属は成長産業です。

スライドのグラフは1960年の市場規模を「1」とした場合の、ニッケルと銅の市場成長率を表しています。足元では銅の年間市場規模は約2,500万トン、ニッケルの年間市場規模は約240万トンです。どちらも需要の半分は中国が占めています。

銅の需要は2000年以降、ほぼGDPの伸びにリンクするかたちで伸びており、ニッケルの需要はリーマンショックの2008年以降、GDPの伸びを大きく上回る成長を示していることが特徴です。

2020年は新型コロナウイルスの影響で一時的に需要が横ばいになりました。しかし、今後は自動車の電動化に伴い、銅は車1台あたりの使用量がガソリン車の3.5倍以上に増えるとされているほか、ニッケルは車載電池の主要部材として電気自動車1台あたり数十キログラムが使われるようになるなど、非鉄金属の需要はさらに広がっていくことが予想されています。

住友金属鉱山の資源事業のあゆみ

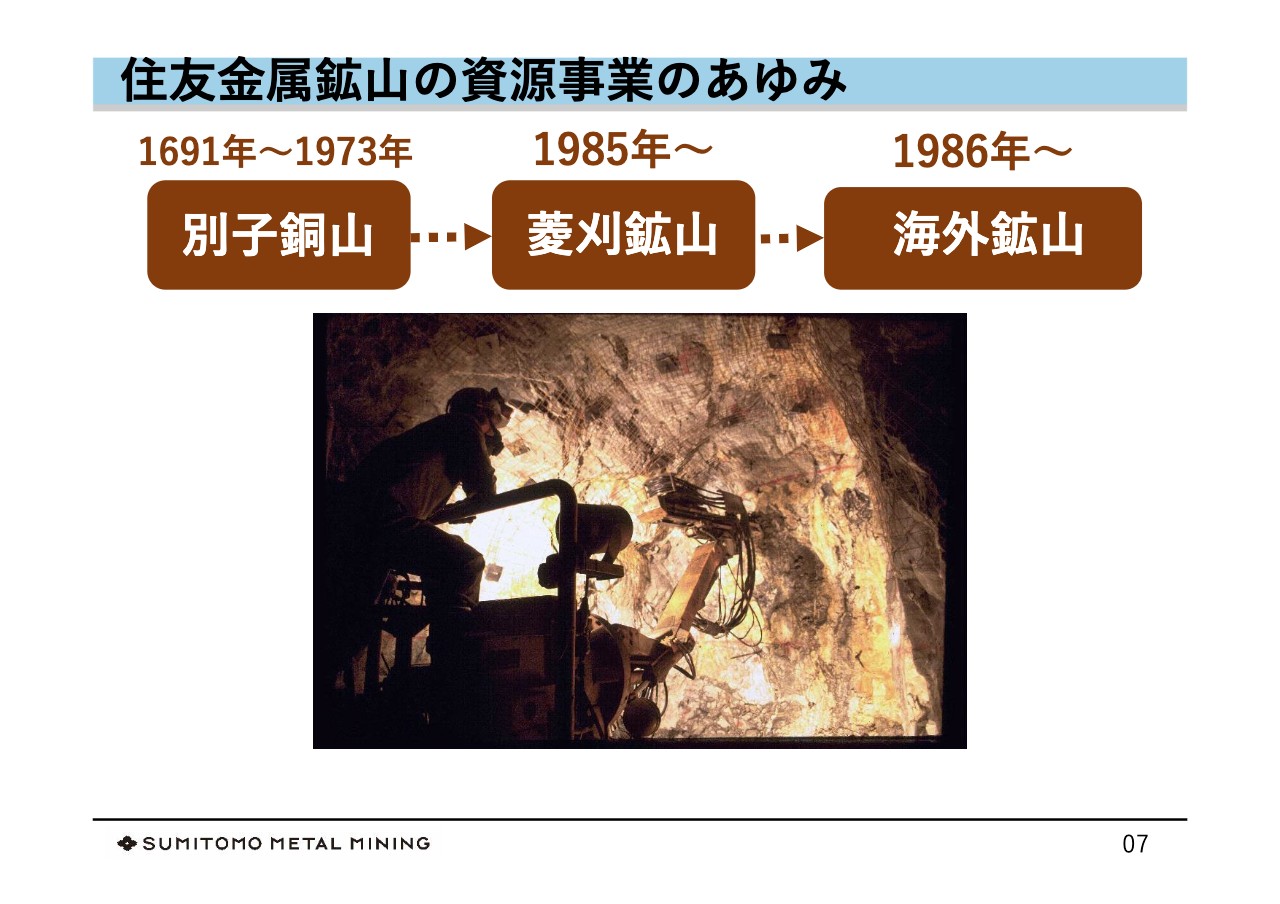

清水:ここからは各事業についてご紹介します。最初に当社の資源事業の展開についてです。1691年に開坑した別子銅山をルーツに、1985年に操業を始めた鹿児島県の菱刈鉱山や、1986年に権益を取得したモレンシー銅鉱山をはじめとする海外鉱山へと続きます。

別子銅山の操業で蓄積された技術は菱刈鉱山へ受け継がれました。また、菱刈鉱山で経験を積んだ多くの鉱山技術者たちが海外鉱山で活躍しています。

住友金属鉱山の強み:資源事業①

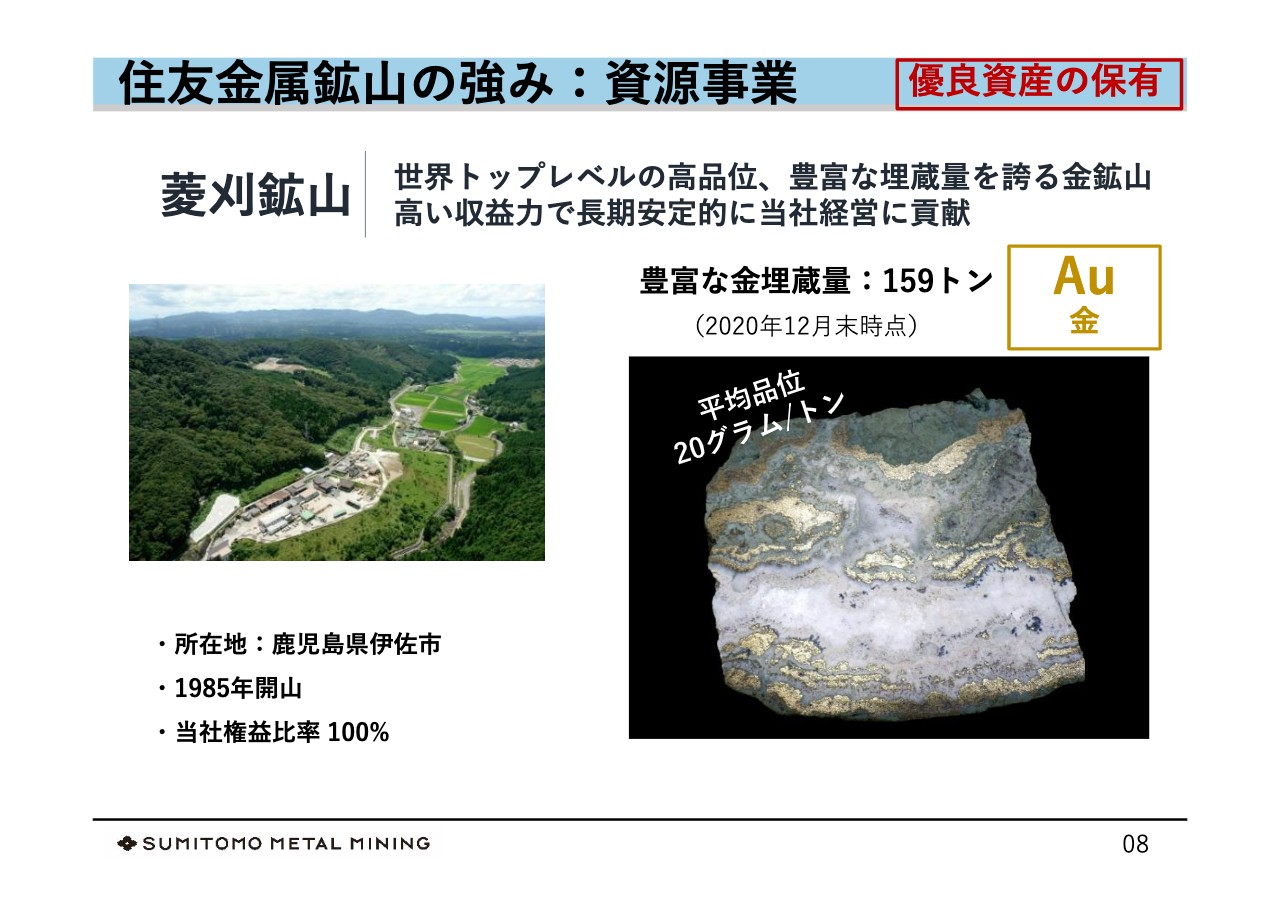

清水:当社の資源事業の強みは、国内外に優良資産を多く保有している点にあります。菱刈鉱山は鹿児島県にある金鉱山で、権益は当社が100パーセント保有しています。現在、日本国内で商業規模で操業を行っている金属鉱山は、この菱刈鉱山のみとなります。

菱刈鉱山のこれまでの金の生産量は累計で250トンを超えており、国内第1位です。金の埋蔵量は2020年12月時点で159トンと、こちらも豊富に有しています。世界トップクラスの鉱石の品位と高い収益力を誇る鉱山です。

住友金属鉱山の強み:資源事業②

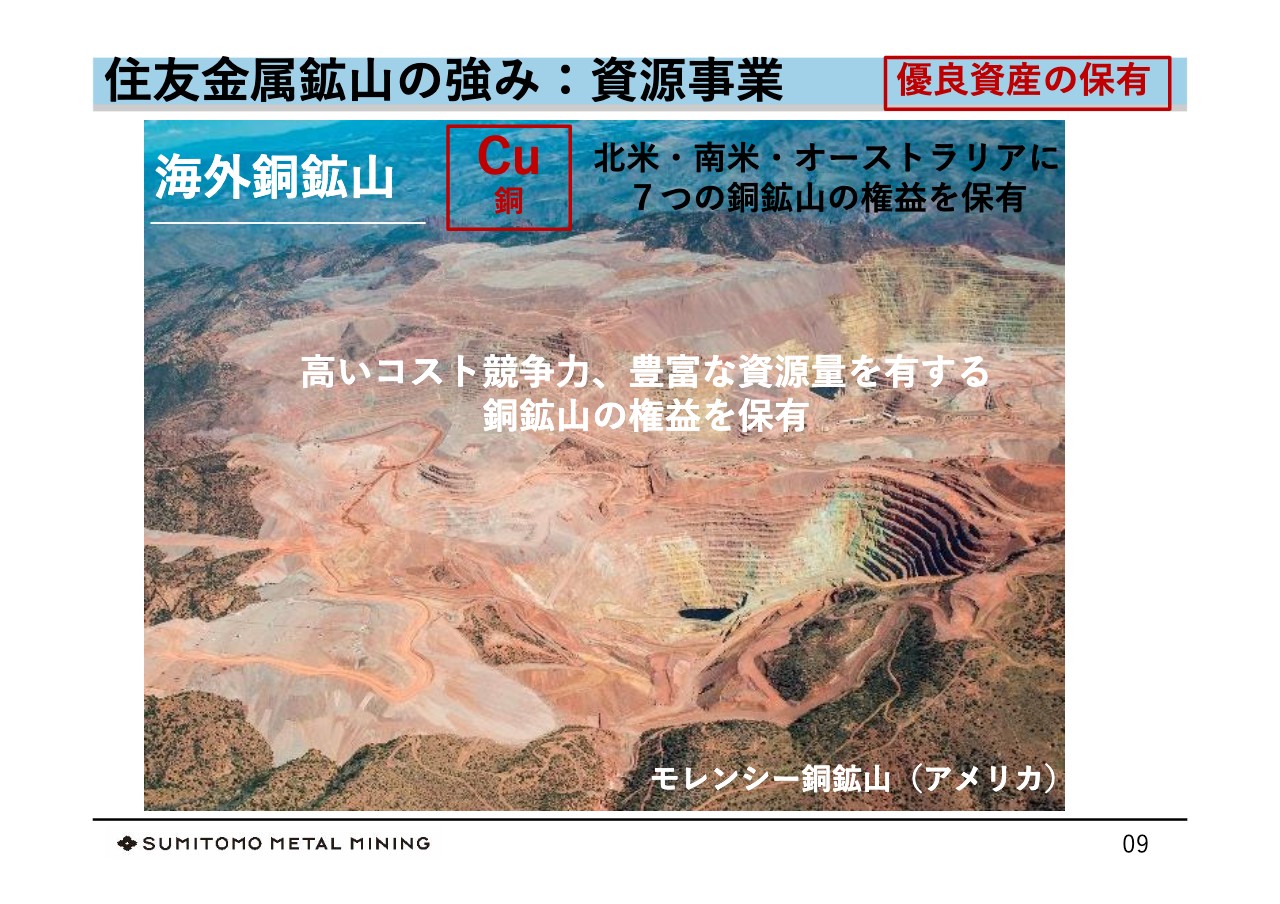

清水:当社は現在、北米・南米・オーストラリアに、操業中の7つの優良な銅鉱山の権益を保有しています。権益保有の割合は鉱山によって異なりますが、20パーセント前後の権益を保有しています。

権益を保有するメリットは、ダイナミックに利益を獲得できることと、権益を保有する分の銅鉱石の原料を買い取る権利を持てることです。銅の資源を持たない日本で、産業に欠かせない銅を安定的に供給することが私たちの使命でもあります。

スライドの写真のアメリカのモレンシー銅鉱山は、生産量が世界トップ10にランクインする大規模な鉱山です。鉱山の開発は資源があるところでしかできず、また、すべての鉱山を自分たちで見つけられるわけではありません。

このように誰もが権益を欲しいと思う優良な鉱山の権益を保有することができたのは、一朝一夕では築くことができない、海外資源メジャー企業との長く続くパートナー関係があってこそと言えます。

住友金属鉱山の製錬事業のあゆみ

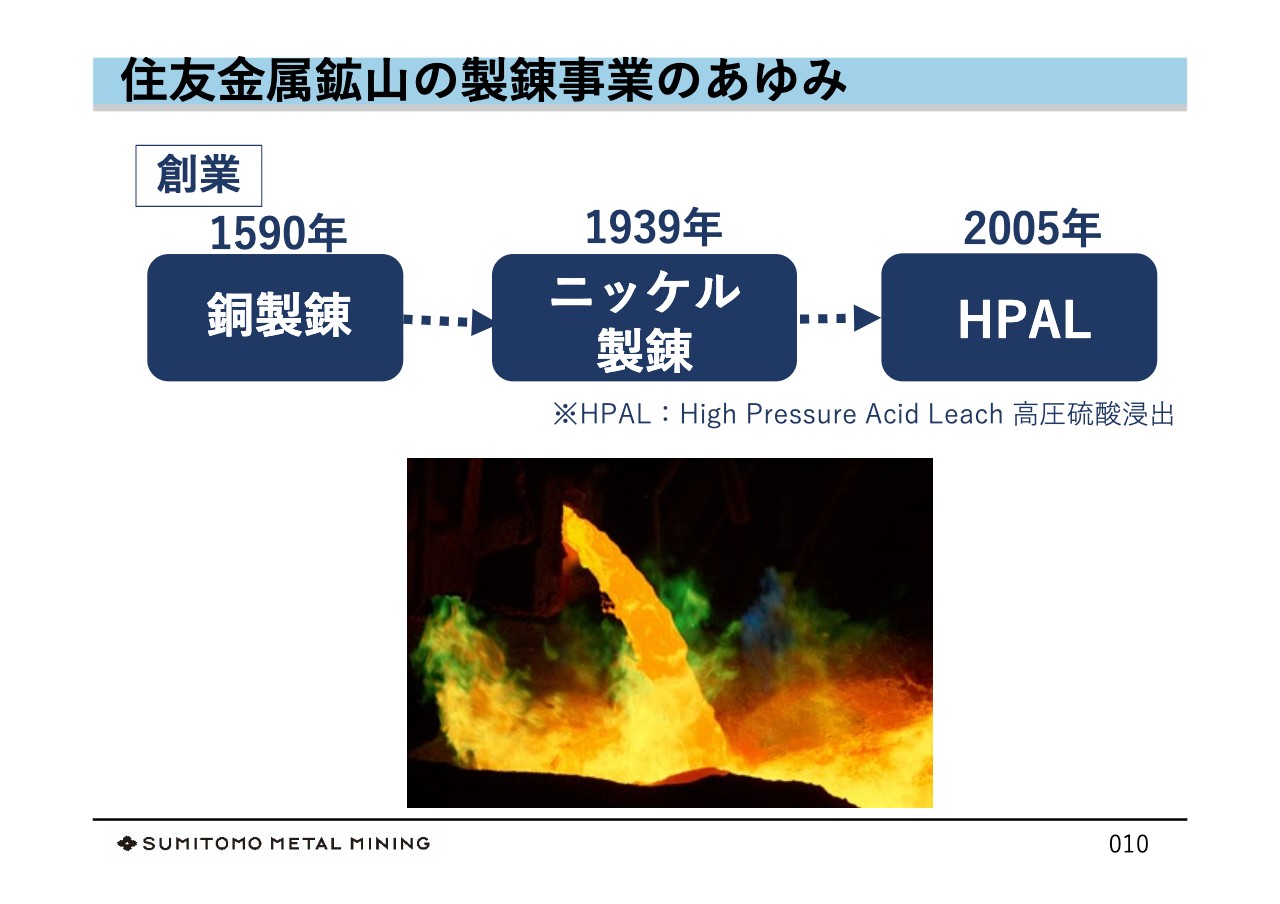

清水:当社の製錬事業の展開をご紹介します。冒頭での当社の歴史でもお話ししましたが、当社は1590年に始めた銅製錬業にルーツを持つ企業です。

その後、1939年にニッケルの製錬を開始し、2005年には世界で初めて商業生産に成功したHPALという技術によるニッケル製錬を始めています。HPALについては後ほど詳しくご説明します。

住友金属鉱山の強み:製錬事業①

清水:かつて別子銅山があった愛媛県別子地区では、当社の銅製錬とニッケル製錬の主要拠点で操業を行っています。まずは、銅製錬をご紹介します。当社は愛媛県新居浜市と西条市にかけて位置する東予工場で、電気銅を年間で約45万トン生産しています。

スライド右側の写真が電気銅です。電気銅とは、電気分解により精製した銅の純度が99.99パーセントある高純度の銅のことを言います。

電気銅の原料は、先ほどご説明した海外銅鉱山から輸入した鉱石が中心で、東予工場にはこの鉱石を熔かす炉が1台設置されています。1つの炉で年間45万トンの生産能力は世界最大級であり、高いコスト競争力を有しています。

また、東予工場では銅だけでなく菱刈鉱山の金鉱石も製錬しており、金も効率的に回収しています。

住友金属鉱山の強み:製錬事業②

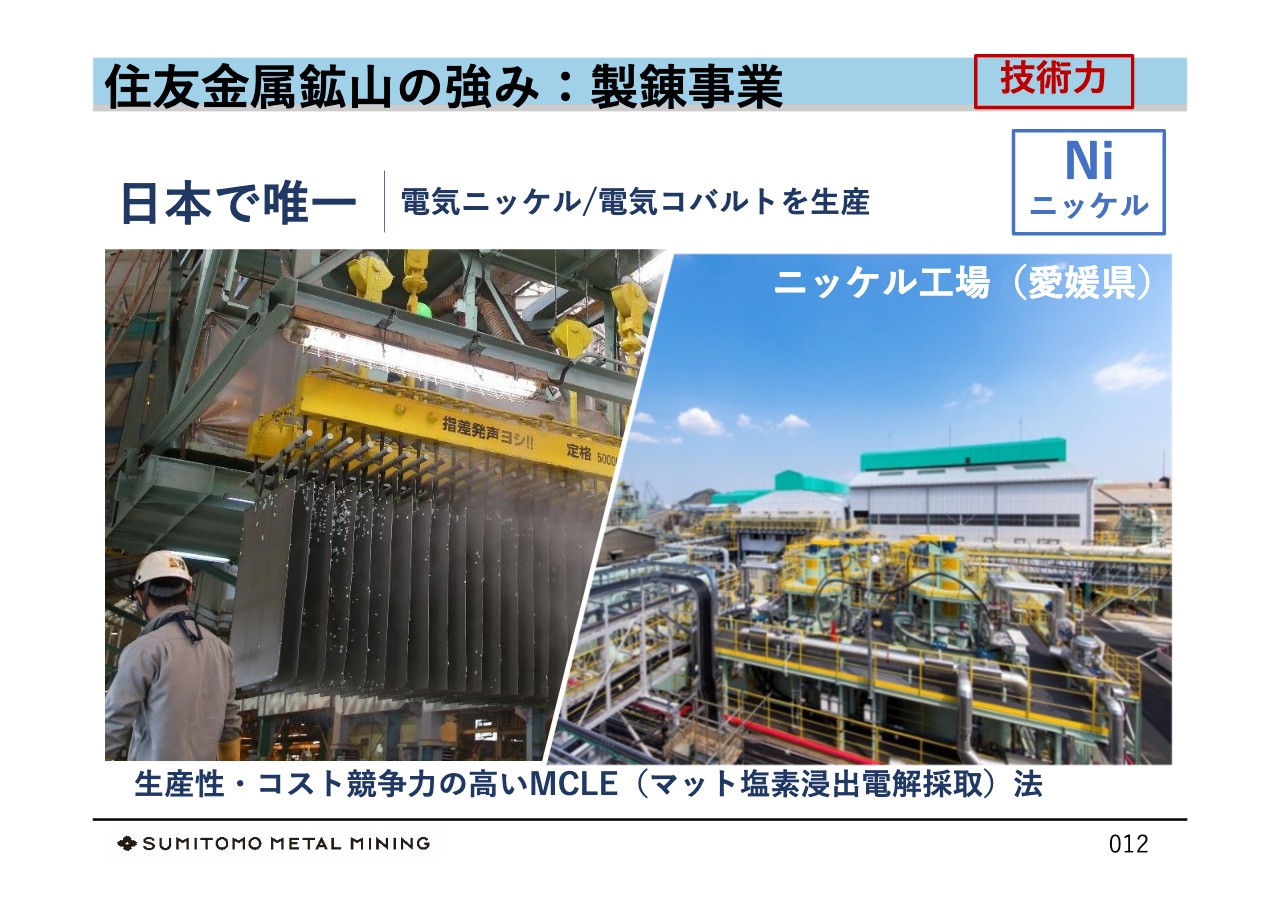

清水:ニッケルの製錬についてご紹介します。愛媛県新居浜市にあるニッケル工場では、日本で唯一の電気ニッケル・電気コバルトを生産しています。

電気ニッケル・電気コバルトは、電気銅と同様に電気分解により精製したニッケル・コバルトという意味です。当社ではMCLEという生産方法で高純度のニッケル・コバルトを生産しています。

MCLEという製法はコスト競争力が非常に高いのですが、その一方で操業技術が難しく、類似の技術で商業化に成功している生産者は当社グループのほか、世界に2社しかありません。

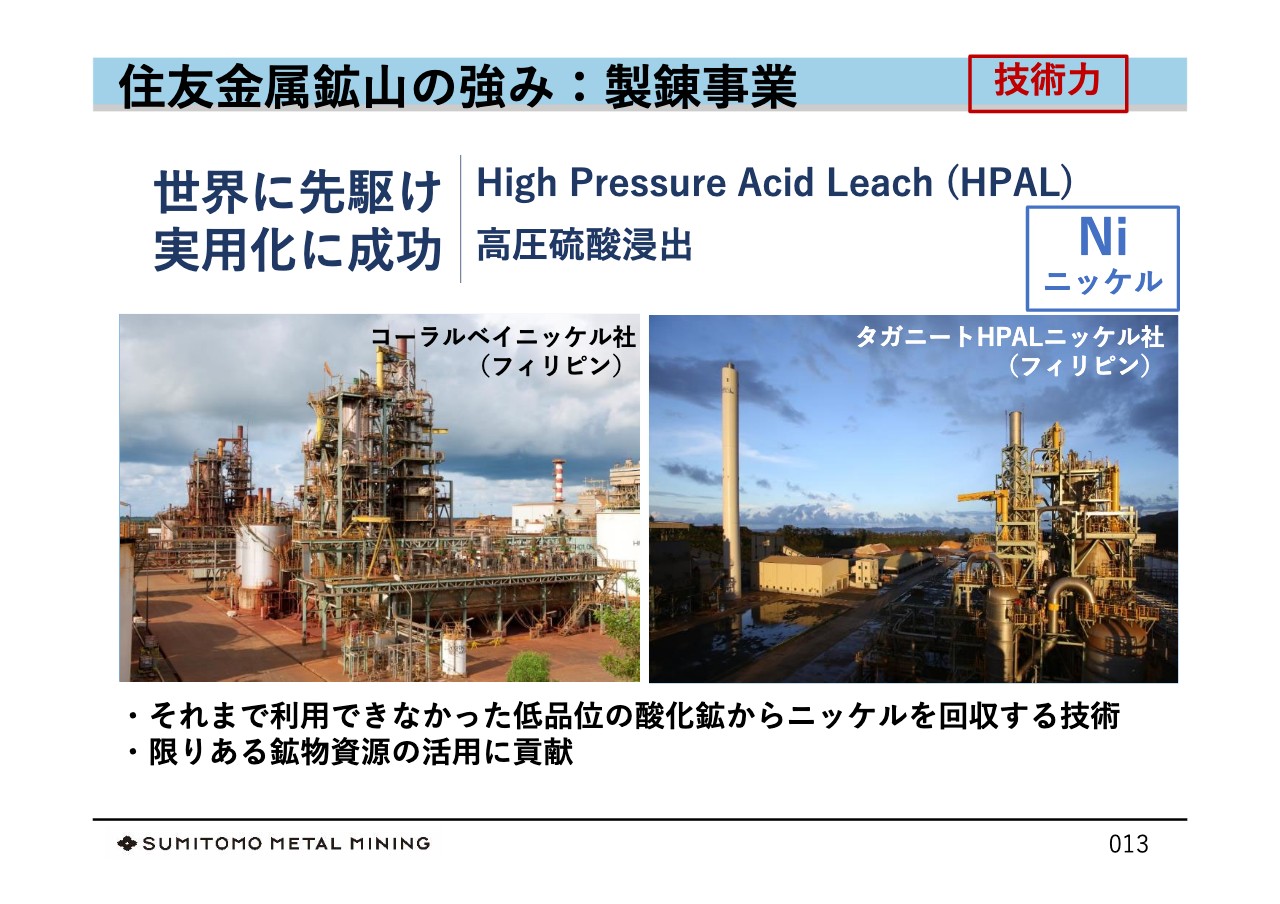

住友金属鉱山の強み:製錬事業③

清水:最後にHPALについてご紹介します。当社は2005年にフィリピンのコーラルベイニッケル社において、世界に先駆けてHPAL技術を用いた低品位のニッケル酸化鉱からのニッケル中間原料の商業生産に成功しました。また、2013年にはフィリピンのもう1つのHPAL製錬所であるタガニートHPAL社の操業を開始しました。

ニッケル鉱石は、フィリピンとインドネシアが2大産出国です。有力鉱山はアジアを中心に分布していますが、地球上に存在するニッケル資源の多くは低品位酸化鉱と呼ばれるニッケル含有量のきわめて少ない鉱石になります。

低品位酸化鉱からはHPALを利用しないと効率良くニッケルを回収できないため、従来はそれらのニッケル酸化鉱は使われていませんでした。これまで製錬の対象とならなかった低品位酸化鉱から高純度のニッケルやコバルトを回収するHPALは、コスト競争力に優れるとともに未利用資源の有効活用という側面からも非常に注目されています。

東予工場・ニッケル工場・HPALと、当社の製錬事業の特徴をご紹介しましたが、製錬事業の強みはこれらの卓越した技術力であると考えています。

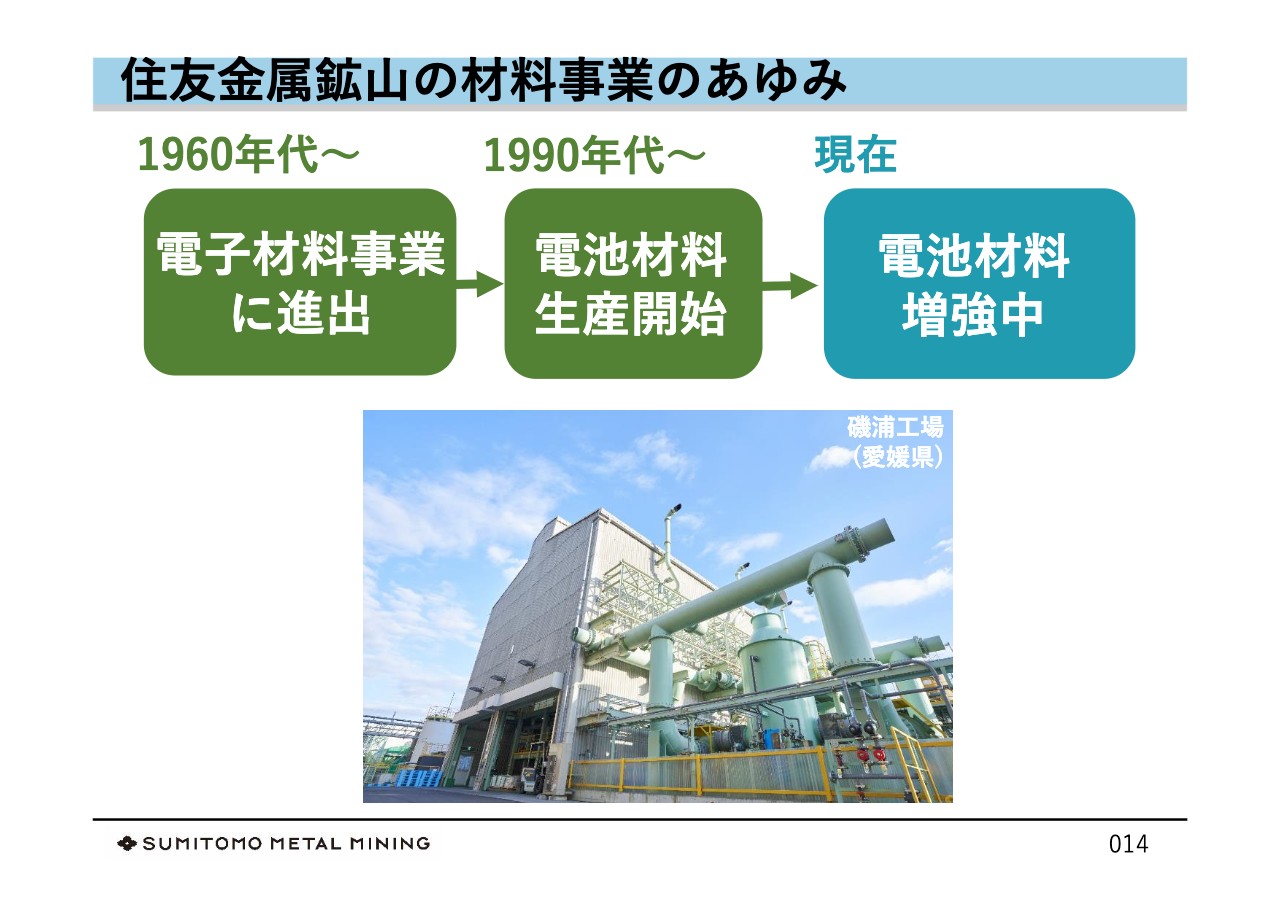

住友金属鉱山の材料事業のあゆみ

清水:続いて、材料事業です。当社は1960年代から1970年代にかけての国内鉱山の閉山をきっかけに、当時保有していた要素技術をもって、電子材料・触媒といった新たな分野で社会に役に立つ素材を作ろうと経営の多角化を進めてきました。

1990年代以降は、当社で生産している金属を活かすことのできる材料として、水酸化ニッケルの生産開始を皮切りに、電池材料分野にも進出しました。

充電することで繰り返し使える電池を二次電池と呼びますが、パソコンや携帯電話といった持ち運び可能な電子機器の普及に伴い、二次電池には従来のニッケルカドミウム電池に代わって、より高性能なニッケル水素電池とリチウムイオン電池が登場しました。

これらの二次電池のプラス極には、いずれもニッケルやコバルトが使われています。当社の電池材料はハイブリッド自動車や電気自動車といった電池にも採用されています。

カーボンニュートラルの動きと材料事業

清水:現在、当社の材料事業ではスライドの写真のような製品を手掛けています。成長へのキーワードとしているのが、「カーボンニュートラル」「デジタル社会の高度化」です。

主要な製品は自動車向けの電池材料のほか、スマートフォン用のSAWフィルターに使われる結晶材料、赤外線を吸収して温度上昇を抑制する機能性インク、積層セラミックコンデンサ向けのペーストなどで、お客さまは国内外の電子部品メーカーなどです。

自動車の電動化やデジタル社会の高度化はますます進んでいくと見られており、それに伴って高機能かつ信頼性の高い材料が求められています。当社はこれからも高い技術を活かした製品を供給していきます。

住友金属鉱山の強み:材料事業

清水:当社の材料事業の強みは、今後の市場拡大が期待される車載用電池に使われる材料として、ワールドワイドで非常に高いシェアを持っていることにあります。

正極材は電池のプラス極になる材料で、ニッケルが使われる正極材が世界市場の多くを占めています。正確な統計がないため各種の調査により違いはありますが、当社の正極材市場におけるシェアは世界で8パーセント程度で、3位から4位くらいと見ています。

リチウムイオン電池向けとしては、パナソニック株式会社が製造する車載用リチウムイオン電池に使用されており、電気自動車メーカーに販売されています。また、トヨタ自動車株式会社のハイブリッド車向けに、各種正極材を提供しています。

電気自動車が1回の充電でどれだけ長い距離を走れるかという航続距離を左右するのは、正極材の品質だと言われています。また、正極材にどれだけ高い割合のニッケルを含むことができるかによって、電池の容量が決まるという側面もあります。

当社には、状態が不安定になりがちなニッケル含有量の高い正極材を、安定した品質で大量に生産できる技術力と品質管理体制があります。電池材料に使われるのはClass1と呼ばれる純度の高いニッケルで、その生産には技術力を要します。当社は、このClass1ニッケルにおける世界でも有数の生産者です。

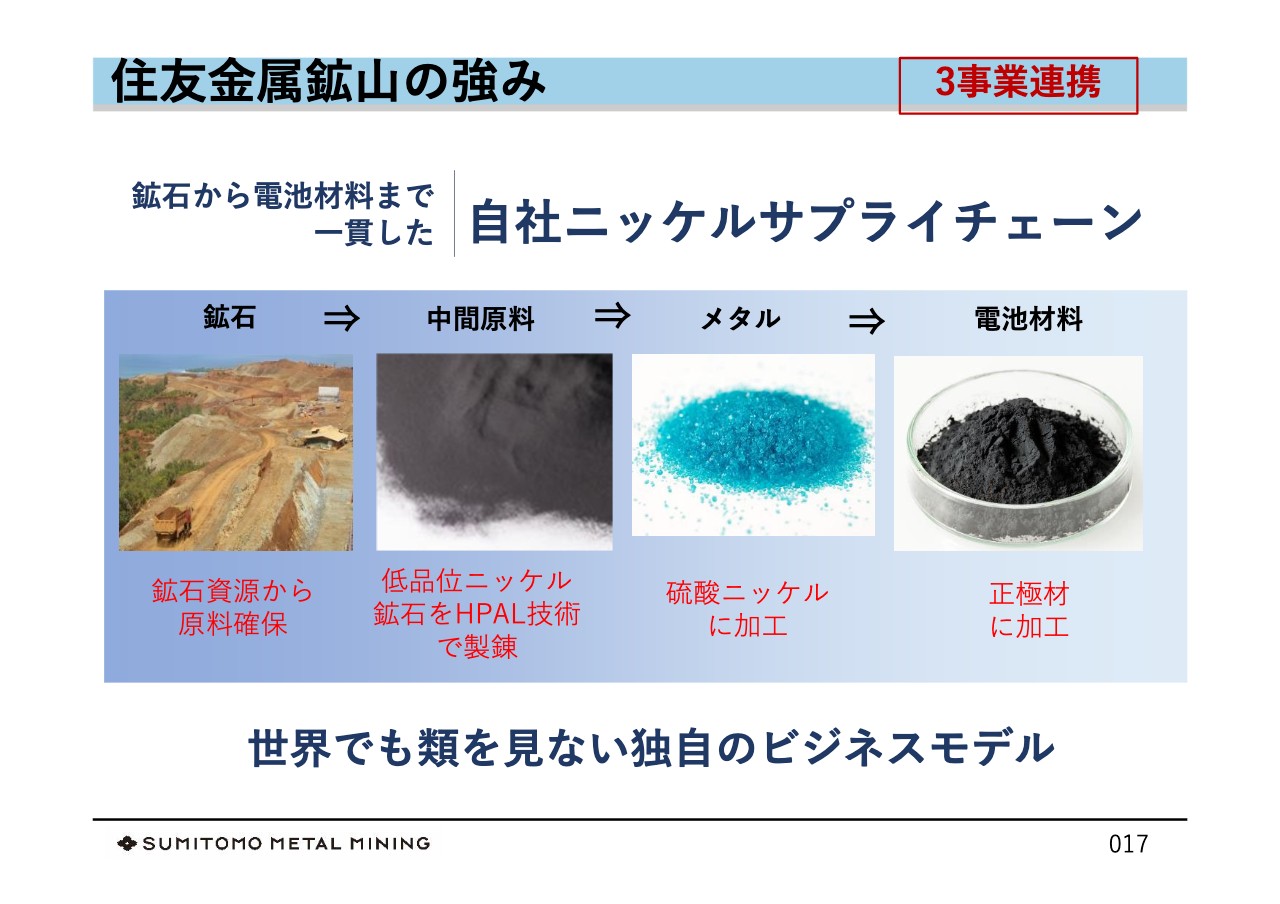

住友金属鉱山の強み

清水:当社の強みとして最後にご紹介するのが、3事業連携です。当社は鉱石から高機能材料まで、社内で一貫したニッケルサプライチェーンを持っています。海外の企業を含むニッケル同業他社では鉱山開発や金属製錬だけを手掛けるところが多い中、当社の3事業連携は非常にユニークなビジネスモデルであると考えています。

3事業連携の競争優位性には、2つの側面があります。1つ目は、当社側から見ると、最終のお客さま、すなわち自動車メーカーが求める特性を理解し、ニーズ・品質といった情報を川上から管理できることにあります。

2つ目は、お客さま側から見ると、原料の確保・安定供給・品質などのトレーサビリティという点で、Win-Winの関係を築くことができると考えています。

特に、今後ニッケルは車載用電池向けに需要の拡大が見込まれており、原料を確保している当社がお客さまに安心感を持っていただけることは当社の大きな強みになっています。

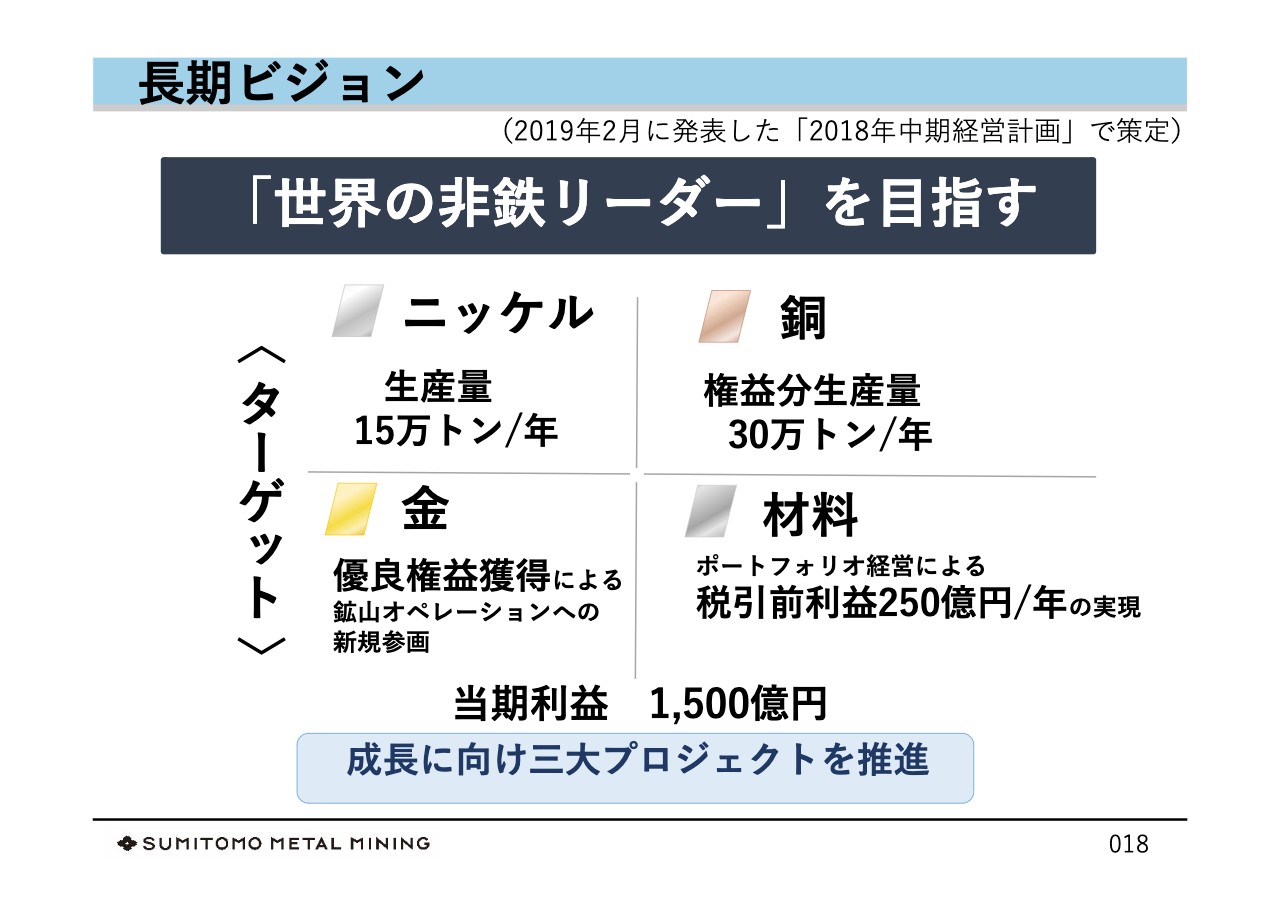

⻑期ビジョン

清水:ここからは長期的なビジョンや戦略についてお話しします。このスライドに示しているのが、当社の掲げる長期ビジョンです。

「『世界の非鉄リーダー』を目指す」としていますが、私たちが考える「非鉄リーダー」は、まず「資源権益やメタル生産量においてグローバルの存在感があること」、次に「資源メジャー企業でも容易に模倣できない、卓越した技術や独自のビジネスモデルを有していること」と定義しています。

ターゲットとしては、ニッケルの生産量が年間15万トン、銅の権益分生産量が年間30万トンです。金については優良権益獲得による鉱山オペレーションへの新規参画、材料はポートフォリオ経営による税引前利益年間250億円、としています。

この目標に向けて成長するために、三大プロジェクトを資源・製錬・材料の各事業において推進しています。

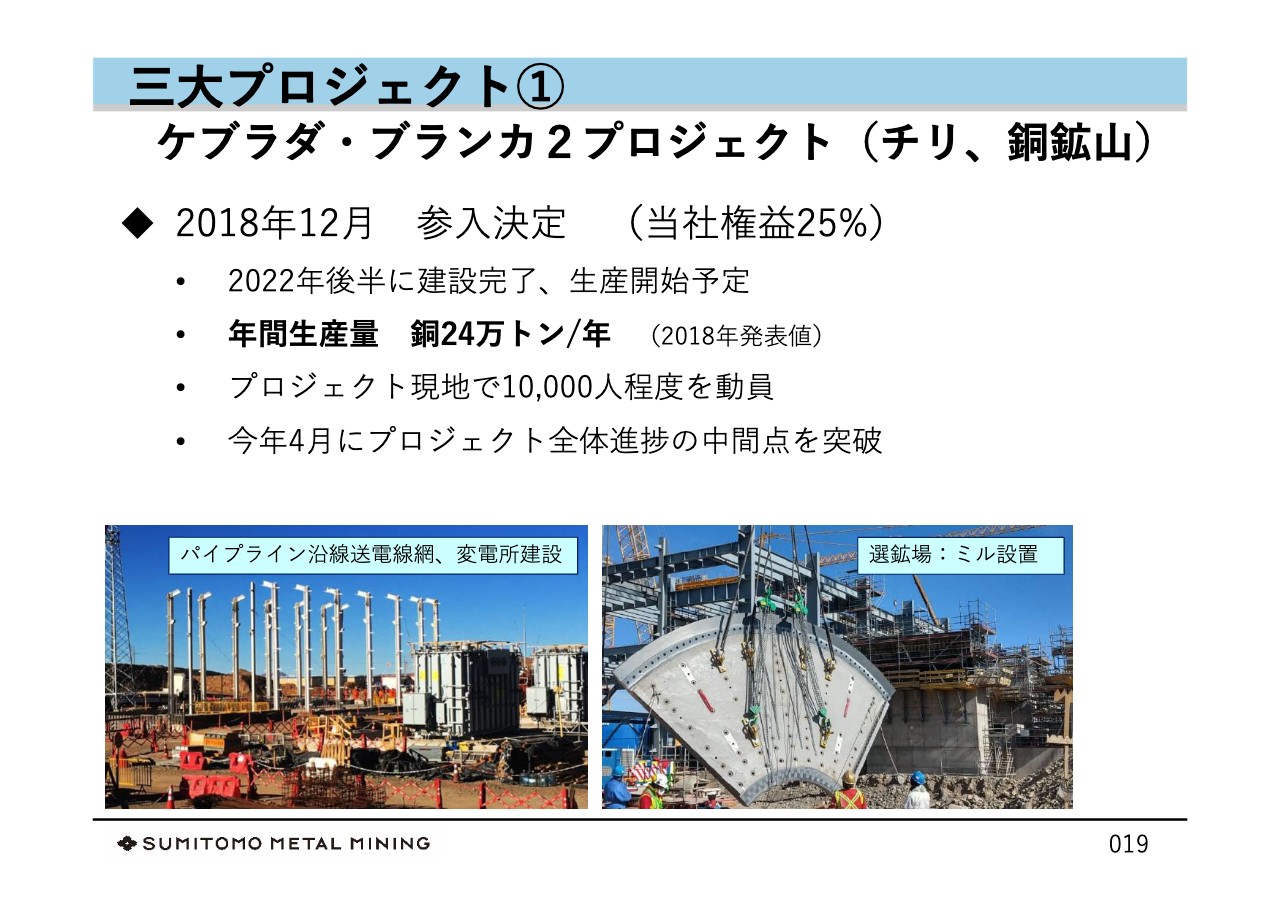

三大プロジェクト①

清水:三大プロジェクトについてご説明します。三大プロジェクトの1つ目は、ケブラダ・ブランカ2プロジェクトです。チリにある銅鉱山で、2018年に当社が権益を取得しました。当社権益は25パーセントで、カナダのテック社が60パーセントのメジャーシェアを持っています。

年間生産量は24万トンと、かなりの大規模鉱山です。当社権益の25パーセント分は6万トンとなるため、2022年からの生産開始によって先ほど申し上げた目標に大きく近づくことになります。現在、プロジェクトには1万人ほどを動員しており、新型コロナウイルスの影響による遅れは若干あるものの、順調に進捗しています。

こちらは標高約4,400メートルという、かなりの高地にあります。有利な立地にある鉱山は徐々に減っており、新規案件は標高が非常に高い、港から非常に遠いなど、条件の悪いものが増えているため、一般論として世界の鉱山のコストは上昇傾向にあります。そのような中で、このプロジェクトは大規模であり、コスト面で優位なものとなっています。

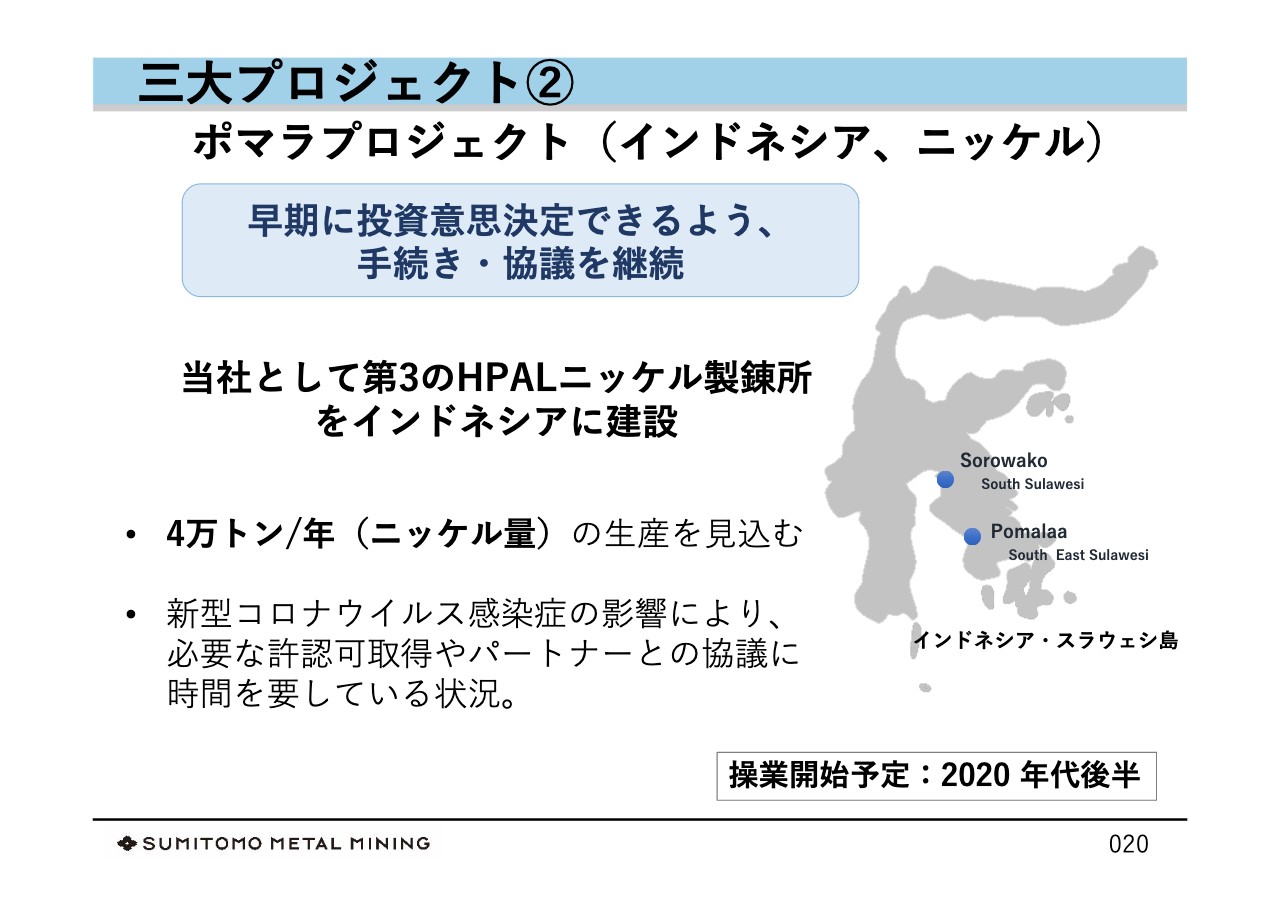

三大プロジェクト②

清水:三大プロジェクトの2つ目は、ニッケルの新製錬所のプロジェクトです。インドネシア・スラウェシ島に、先ほどご説明したHPALの新たな製錬所の建設を計画しています。

ここでは年間4万トンの生産を見込んでおり、コーラルベイやタガニートよりも大きな規模となっています。生産物は、電池需要も見越した高品質のニッケルに使用できるように計画しています。

このプロジェクトは、新型コロナウイルス拡大の影響により、インドネシア関係官庁からの許認可取得や、パートナーであるVale社との協議に時間を要していますが、引き続き投資決定に向けて手続きを継続していきます。

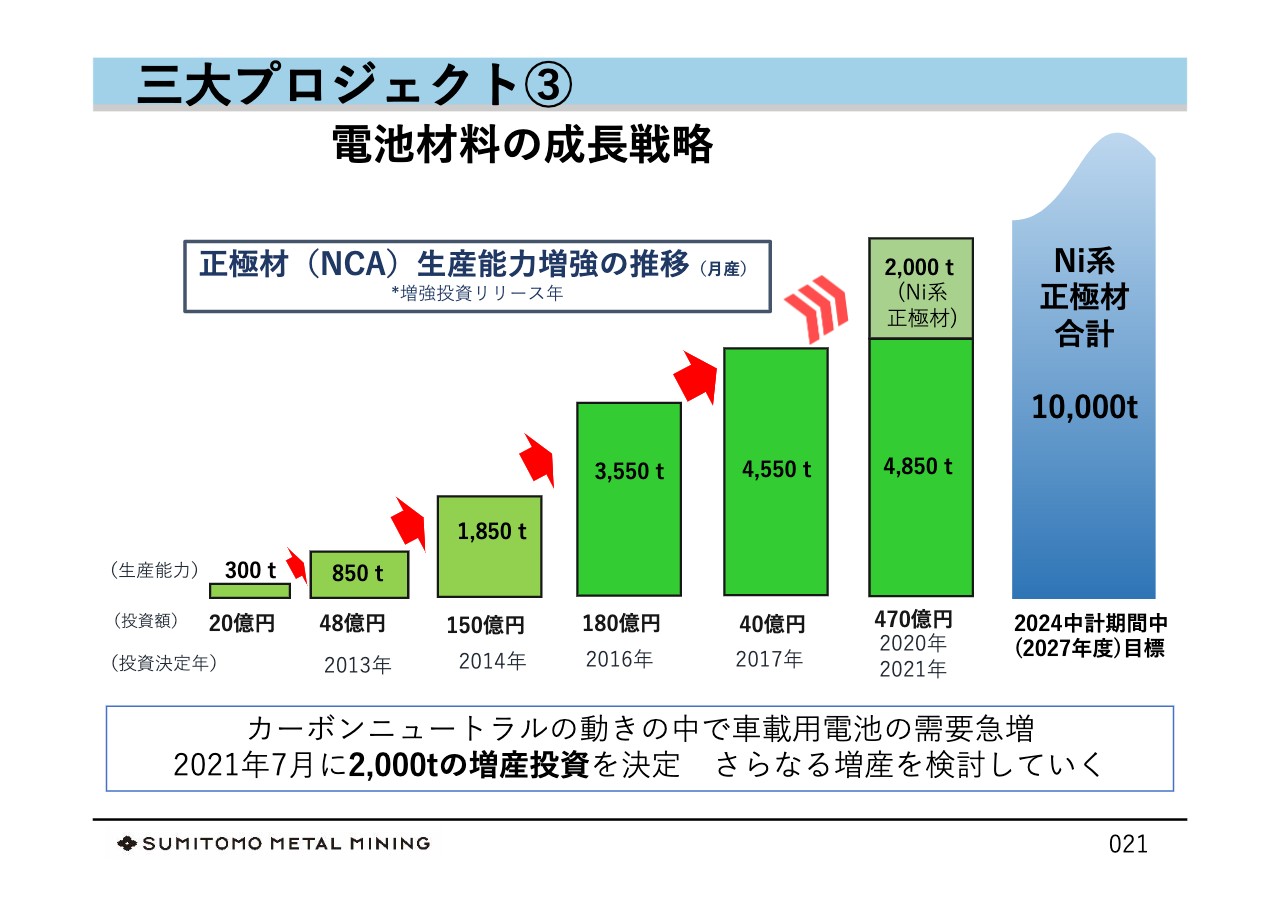

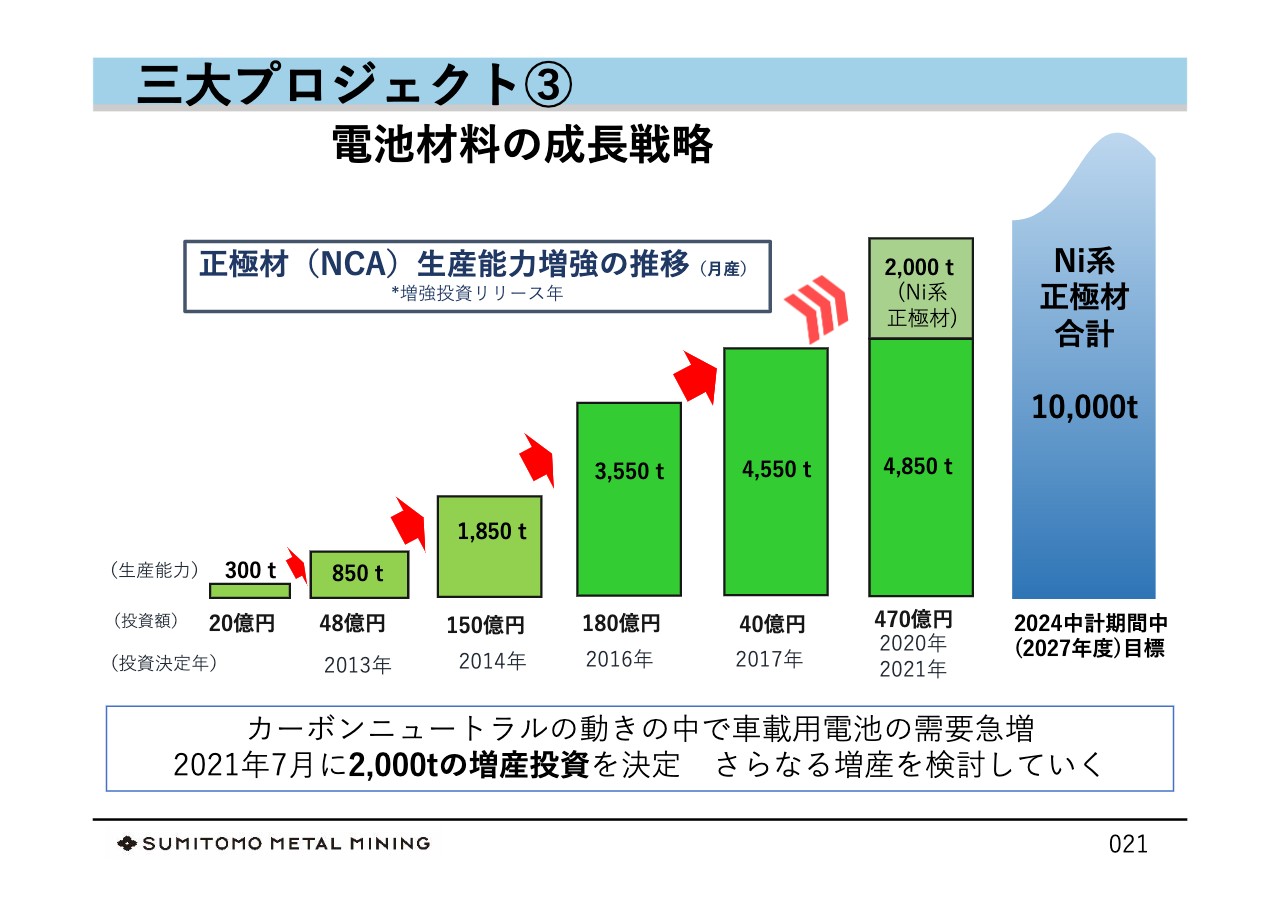

三大プロジェクト③

清水:三大プロジェクトの3つ目は電池材料です。スライドのとおり、2013年以前は300トンだった生産能力を、2017年には約4,500トンへとわずか7年で15倍に増やしています。今年7月には、さらに2,000トンの増産投資を発表しました。主な増産の拠点は愛媛県と兵庫県で、国内での重要製品の増産ということから、経済産業省の補助対象事業になっています。

当社の電池材料は、電気自動車・ハイブリッド車に使用されており、需要は急速に伸びています。一方で、電動車の普及のためには低コスト化が必要という自動車会社からの意見も広く出ており、これは材料メーカーにとっても無関係ではいられません。

伸びる市場を確実に捉えていくためには、コスト面での優位性を築いていく必要があり、引き続き事業成長を図っていきたいと考えています。

CSR:受け継がれる「住友の事業精神」

清水:住友の事業精神について簡単にご紹介します。目先の利益を追わず、信用を重んじ、確実を旨とする経営姿勢は、住友の事業精神の真髄であり、今日の住友グループ各社の経営理念として、脈々と受け継がれています。

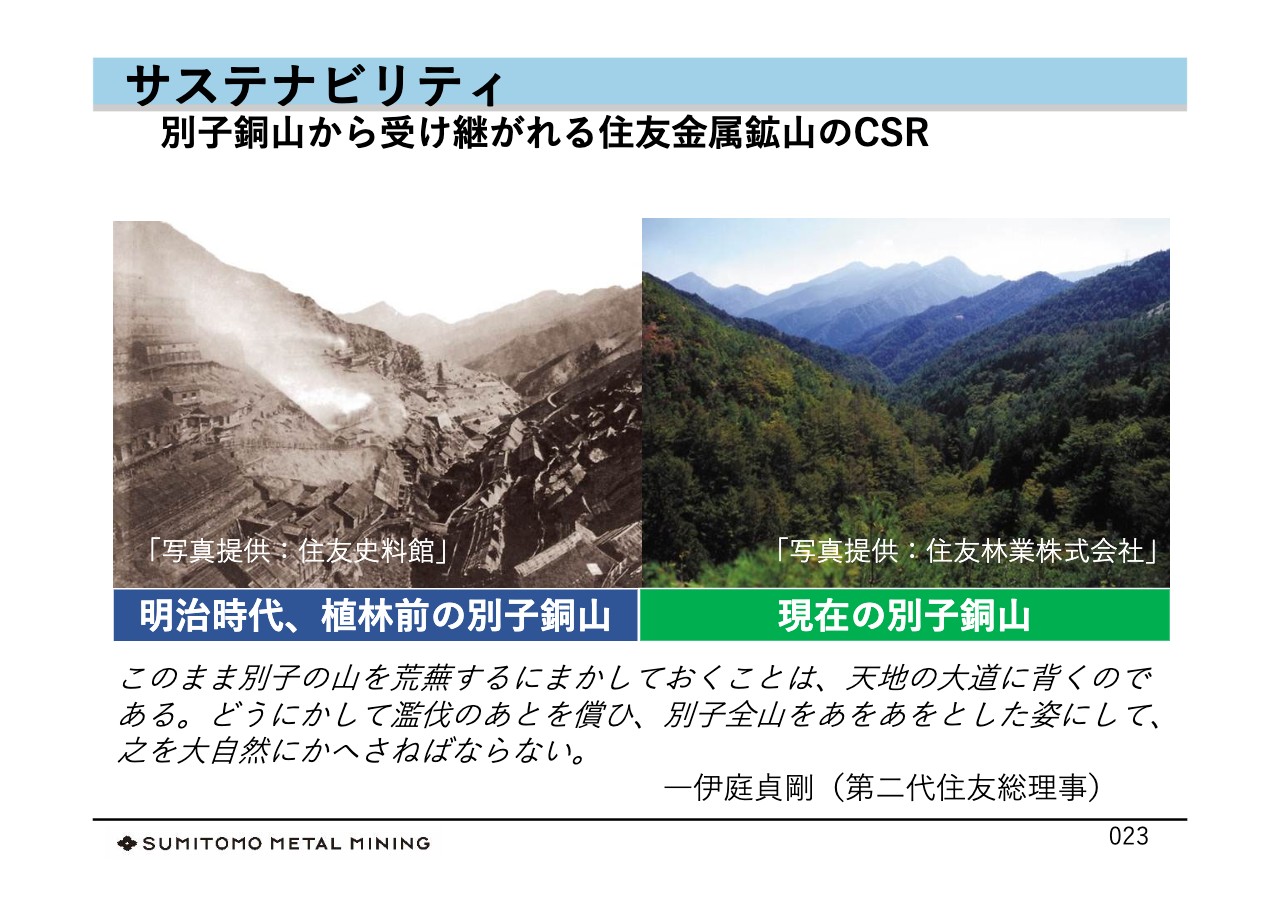

サステナビリティ:別子銅山から受け継がれる住友金属鉱山のCSR

清水:当社は430年の歴史の中で、当社グループの経営に深く根付いている住友の事業精神に基づき、事業を通じた社会課題の解決に取り組んできました。鉱山開発による山の切り崩しや、大規模な製錬所の建設は、周辺地域へ及ぼす影響が非常に大きいため、当社にとっては地域社会から信頼を得ることが、事業継続の大前提と考えています。

スライド左の写真は、明治時代に木炭用に伐採され、製錬所から排出された亜硫酸ガスの影響により、一面荒れ果てた別子銅山です。山の斜面をご覧いただくとわかるように、木がまったく生えていないことが見て取れると思います。

住友は1894年から、この別子銅山で植林を開始し、100年以上経った現在では、スライド右の写真のように緑豊かな山に蘇っています。

同じく、明治期の別子銅山で直面した、製錬所から出る煙による農作物への被害、いわゆる煙害問題では、亜硫酸ガスを硫酸として回収する技術により、この問題を抜本的に解決した歴史があります。

現在、ESG経営が重要視されてきていますが、当社の歴史を紐解くと、このように明治時代から社会に配慮して事業を行ってきたと言えます。これは現在も当社の経営に引き継がれています。

サステナビリティ:別子銅山の精神を引き継ぐ活動

清水:別子銅山で培われた「真摯に地域社会と向き合う」という事業精神は、今も受け継がれています。フィリピンのパラワン島で操業しているコーラルベイニッケル社では、役目を終えた尾鉱ダムに植物を植えて緑に戻す、リハビリテーションに取り組んでいます。

土壌の改良などさまざまな工夫を行い、スライドのように、2010年には赤茶色の土壌が剥き出しだった土地が、現在では広大な緑地に再生されています。

このような活動が評価され、2020年には、当社グループのタガニートHPAL社と2社同時に、フィリピンの「鉱物産業環境大統領賞」を受賞しています。

サステナビリティ:フィリピンでの地域活動

清水:当社はフィリピンにおいて、ほかにもさまざまな支援活動を行っています。尾鉱ダムのリハビリテーションでは、農業などの生産活動の場としても活用できるよう、野菜やフルーツなどの栽培も行っています。

これらの産業には多くの地域住民が携わっており、リハビリテーションは、操業地域の雇用の創出においても重要な役割を果たしています。

このほか、現在新たに開発を進めているカナダの「コテ金開発プロジェクト」では、生態系や環境への万全な配慮を行うとともに、先住民を含む地域住民、地域社会との良好な関係を構築しながら、計画を着実に前進させています。

鉱山事業や製錬事業は、地域社会に与える影響をどうしても避けられない側面があります。したがって、地域との対話は欠かすことのできない非常に重要なものだと認識しています。

サステナビリティ:ビジョンや活動

清水:当社は、長期ビジョンである「世界の非鉄リーダー」を実現するため、2030年時点でのマイルストーンを、「2030年のありたい姿」として2020年3月に発表しています。気候変動などの社会課題の解決に取り組むことは、当社の成長戦略を推進するためにも不可欠なものです。

今後のCSR活動の方向性や、取り組みの詳細をご紹介するほか、国連で採択されたSDGsと同じ目標年を持つことから、SDGsとの関連性についても整理しています。

また、スライド右下の『統合報告書』では、経営ビジョンや事業戦略とともに、直近のCSR活動の実績とESGへの考え方を詳しくご紹介しています。2021年度版の『統合報告書』の発行は9月末の予定です。こちらもぜひ当社Webサイトからご覧ください。

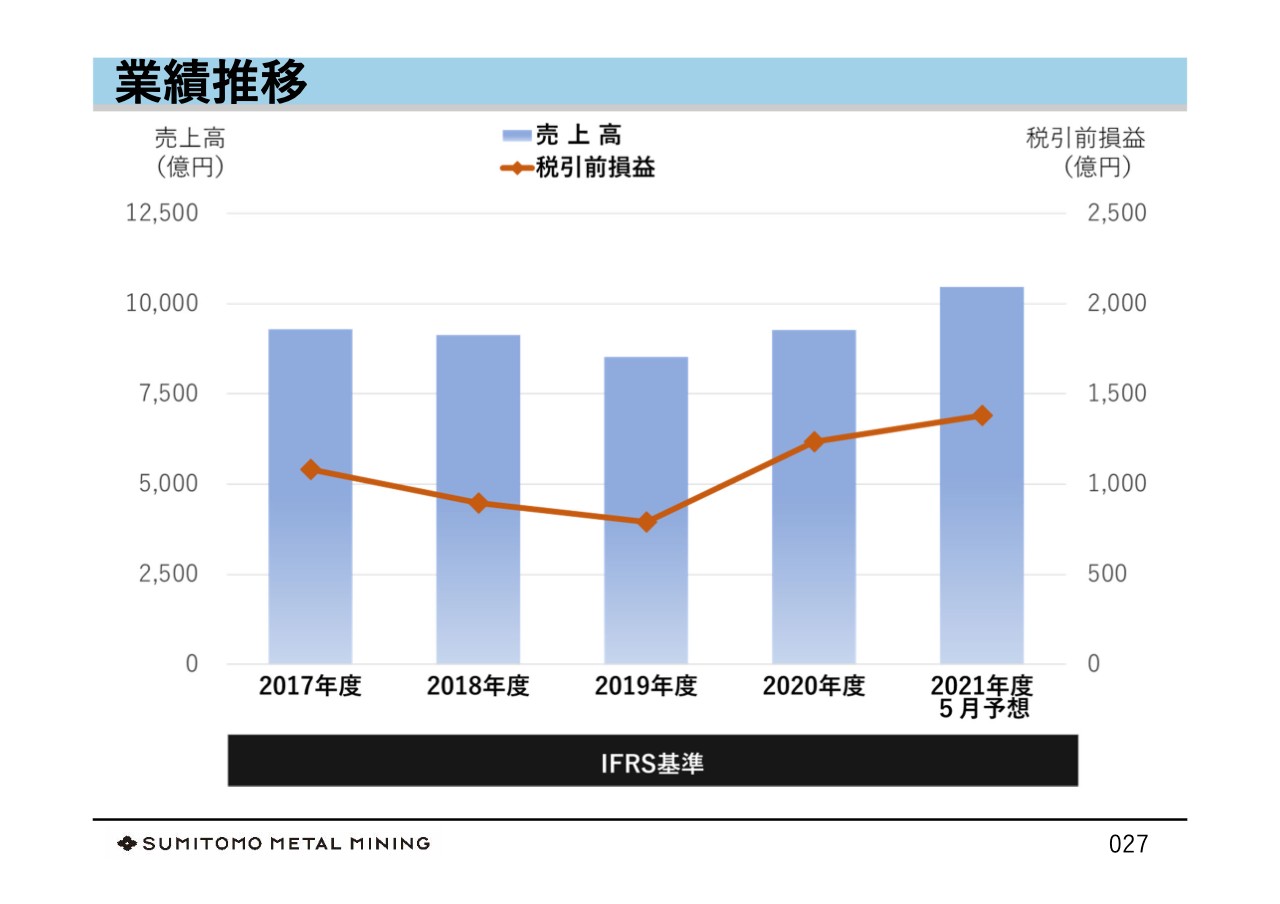

業績推移

清水:2017年度からの当社の業績推移を表したグラフです。青色の棒グラフが売上高を示しており、おおよそ9,000億円の水準です。赤色の折れ線グラフは税引前損益で、例年1,000億円前後の税引前利益を計上しています。

一番右の2021年度予想は、今年5月に発表した数字で、足元の相場は、この5月時点の予想の前提となる金属価格よりも高値で推移しています。

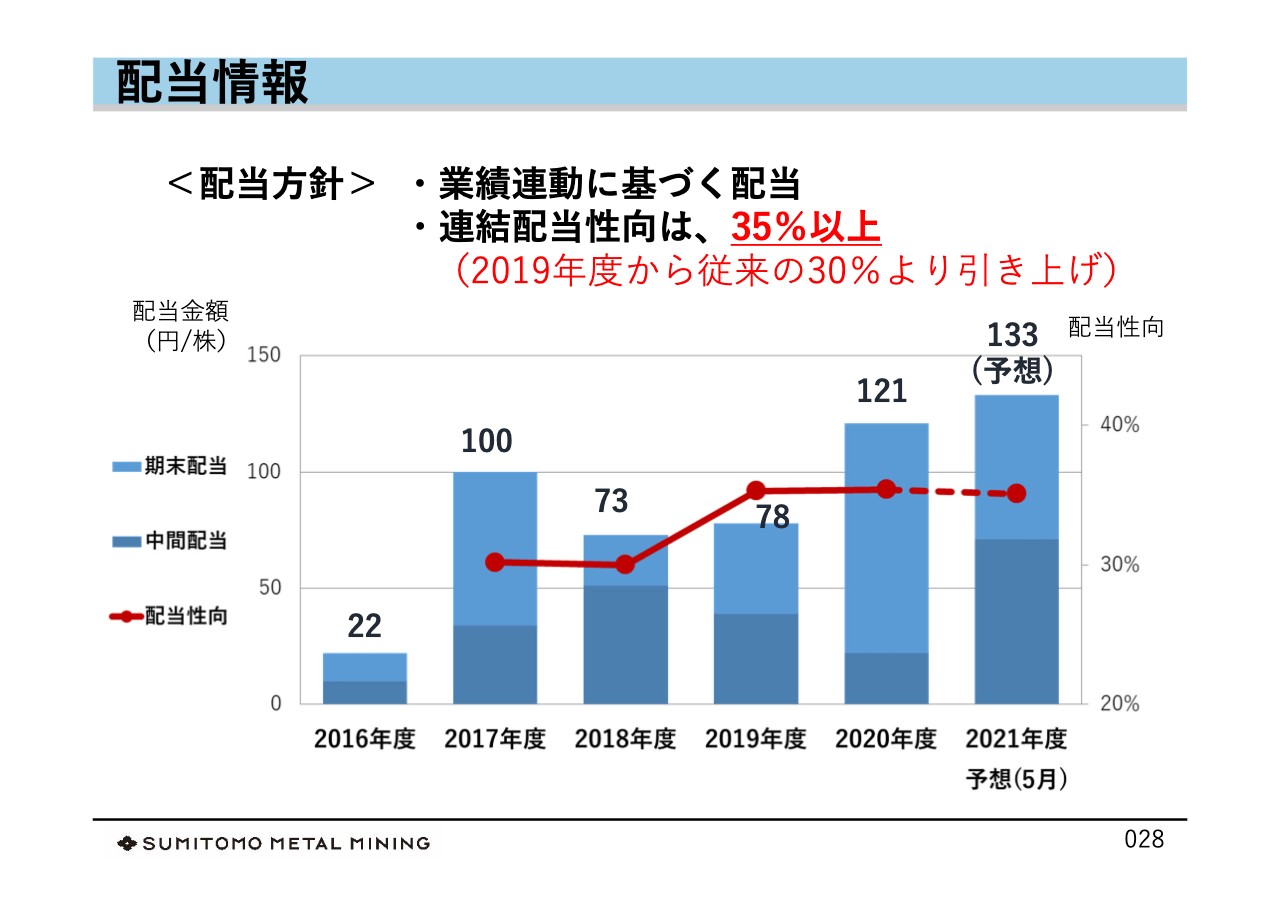

配当情報

清水:株主還元方針についてご説明します。当社は、業績連動に基づく配当を配当方針としています。連結配当性向は、2019年度に従来の30パーセントから5パーセント引き上げ、35パーセントとしています。

2016年度からの配当実績の推移はご覧のとおりです。2020年度は、当社として最高となる年121円の配当となり、2021年度はさらなる増配となることを予想しています。

配当額が上下しているのは、金属価格によって配当のベースとなる業績が上下する特徴を持つ業態のためです。一方で、金属価格は一定期間で循環的に変動する性質を持っています。

また、資源開発や製錬所の建設といった当社の事業は、投資から利益の創出まで10年以上と、非常に長い期間がかかるという特徴があります。ぜひ長い目で当社を応援していただきたいと思っています。

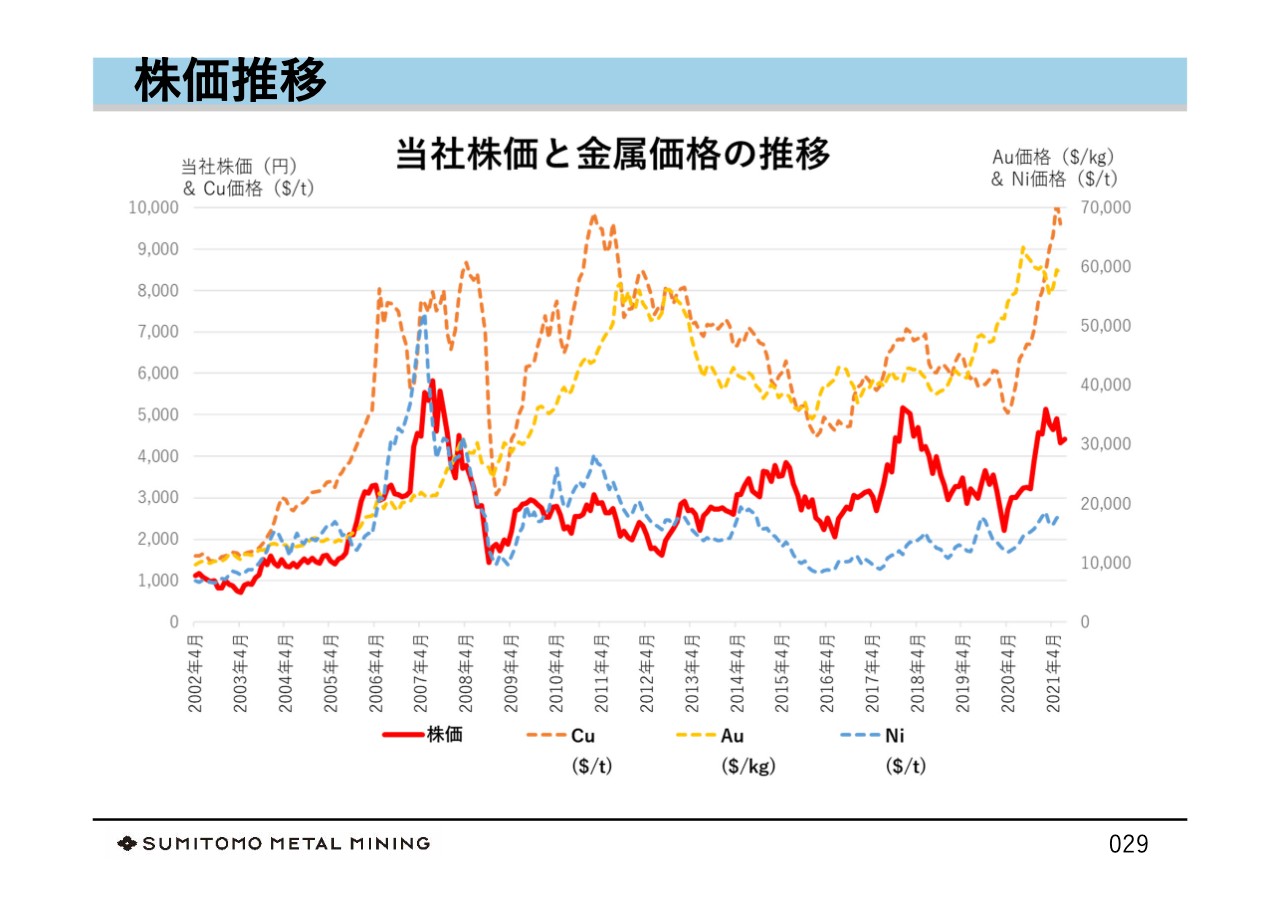

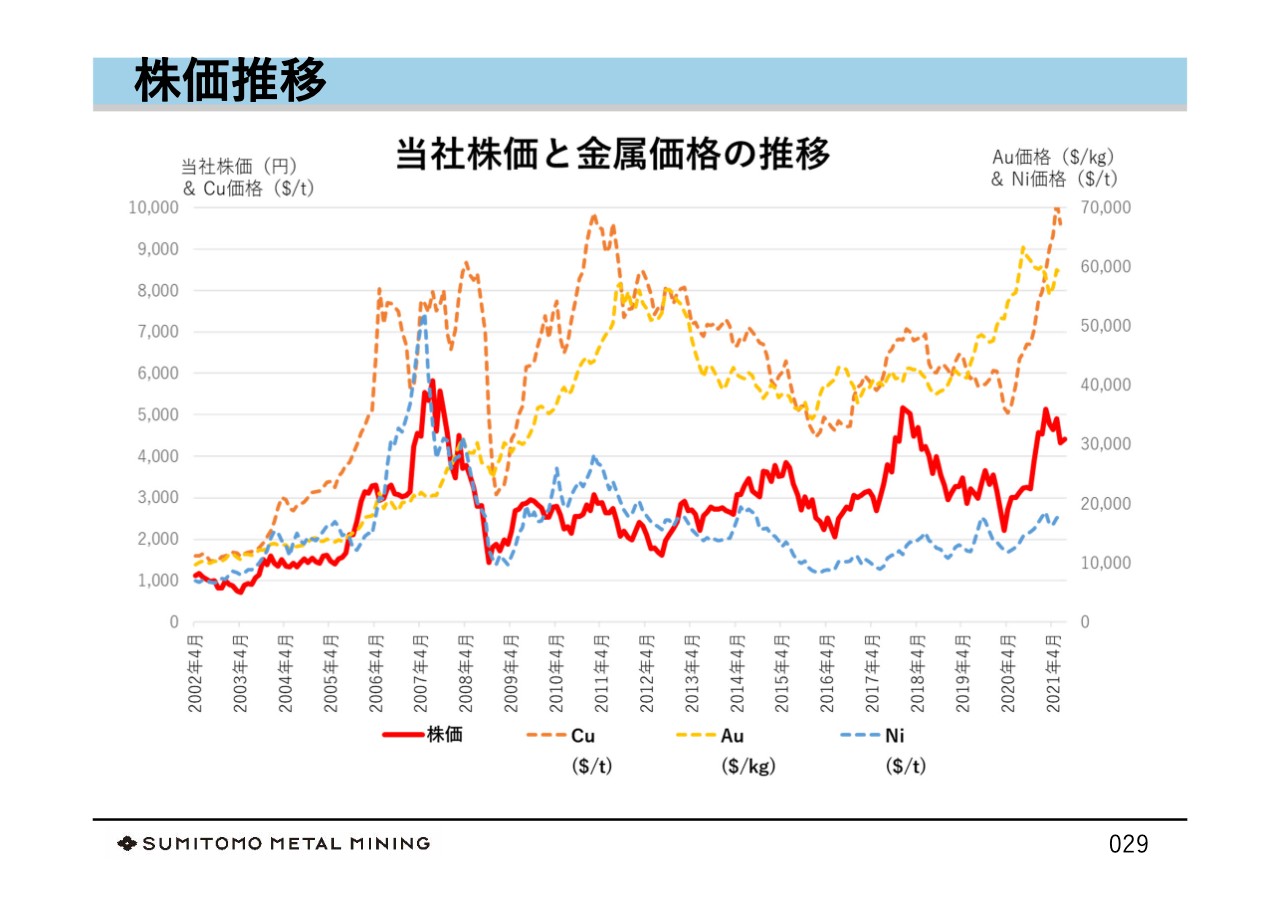

株価推移

清水:スライドのグラフは、2002年からの当社の株価推移を示したものです。赤色の折れ線グラフが当社株価、オレンジ色が銅価格、黄色が金価格、水色がニッケル価格となります。銅とニッケルはとても良く似た波形で推移しており、これらと連動して当社の株価も変動している特徴が見て取れると思います。

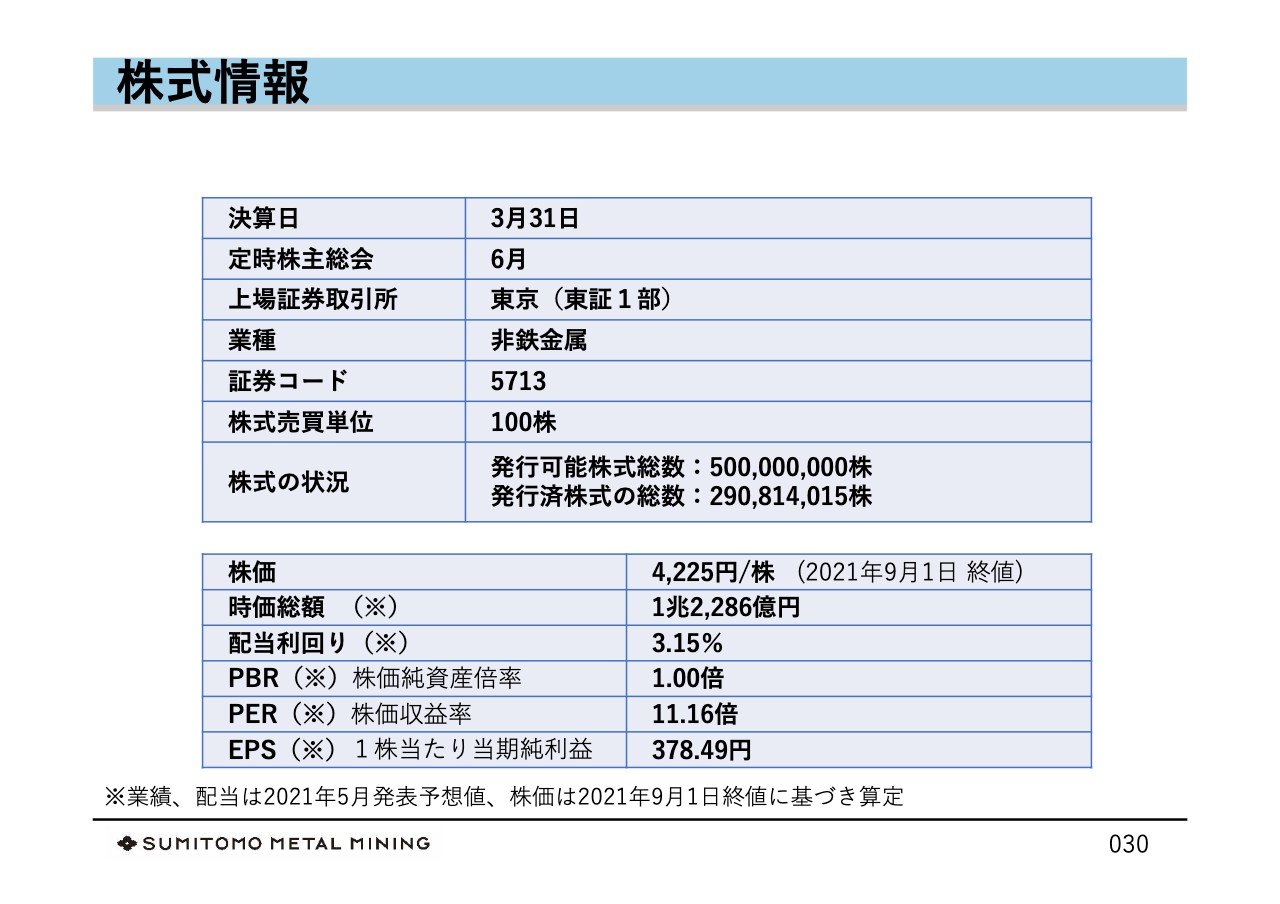

株式情報

清水:株価情報です。スライドでは2021年9月1日の株価を表示していますが、9月24日の終値4,198円の株価水準において、時価総額は1兆2,000億円強となり、これは上場企業において、120番目から130番目くらいに位置するものです。

MINING THE FUTURE

清水:最後に、当社のキャッチフレーズ「MINING THE FUTURE」についてご説明します。これは、これからも未来をかたちづくる素材を提供し続けるのだという、私どもの意志表明でもあります。

本日のご説明で当社に興味を持たれた方は、ぜひ当社Webサイトをご覧ください。また、ご不明な点がありましたら、当社IR部門にお問合せいただければと思います。ご清聴いただきありがとうございました。

質疑応答:新型コロナウイルス拡大の影響について

坂本慎太郎氏(以下、坂本):まず、新型コロナウイルスの影響についてお伺いします。今、自動車業界でも、新型コロナウイルスの拡大で操業度がかなり下がっており、半導体不足の影響も重なって減産という状況です。

御社も多くの人が鉱山での操業に関わっているため、そのあたりの影響等があったのか教えていただきたいと思います。

清水:2020年度、特に前半については、海外鉱山で一時的に操業が止まってしまうというような影響がありました。しかし後半以降は、鉱山の操業は順調に戻り、現在は別の要因で一部操業度を落としている鉱山はあるものの、基本的には新型コロナウイルスの影響はなく、通常の操業を継続しています。

また、国内外の製錬所については、2021年度は新型コロナウイルスの影響が非常に軽く済み、大きな影響なく順調に操業を行っている状況です。

質疑応答:資源の価格が業績に与える影響について

坂本:資源の価格は変動が大きいと思うのですが、御社の取り扱われている銅やニッケル、金の価格が業績に与える影響について、税前利益でかまいませんので教えてください。

清水:今年度の業績予想に与える価格の感応度については、銅価格が1トンあたり100ドル動くと、税前利益は27億円の変動となります。ニッケル価格は単位がポンドで、1ポンドが450グラム程度ですが、1ポンドあたり1ドルの変動で税前利益は140億円の変動となります。

金価格はトロイオンスという特殊な単位で、1トロイオンスが31グラム程度なのですが、1トロイオンスあたり100ドル変動すると20億円、それぞれ年間の税前利益が変わってきます。

このほか、為替が1円動くと21億円と、円安になることで損益が好転する方向になります。「円安になると原料代が上がる」という見方をされる方も多いのですが、非鉄業界では、原料代の上昇分はすべて販売価格に反映されるため、マイナスの影響はありません。

これらの価格の感応度は、当社ホームページの決算電話会議資料、直近では、8月6日の決算発表の際に公表した資料に掲載していますので、ご覧いただければと思います。

質疑応答:正極材増産への投資額と補助金額について

坂本:7月6日に、車載電池向け正極材増産のIRを出されていたと思うのですが、2027年までに正極材の生産量を月産1万トンまで引き上げる目標に向けて、あとどのくらいの設備投資額が必要になるのでしょうか?

また、経済産業省によると、この事業は「サプライチェーン対策のための国内投資促進事業費補助金」の対象になっているということですが、補助金はどのくらいの割合で出るのか、可能な限りで教えてください。

清水:スライド21ページをご覧ください。右から2番目の棒グラフのとおり、4,850トンから2,000トン増やすのに470億円かけているため、1万トンまでの金額を単純に比率で計算すると、約1.5倍のイメージになります。

ただし、電池というのは立地も含めて場所を検討する必要があります。例えば、お客さまである電池メーカーが「海外で生産する」と言った時、日本で作ったものを多額の輸送費をかけて海外に送るのか、それとも海外に工場を作るのか考えなければなりません。

また、自動車を販売する地域内で材料を作る時、それを義務付ける動きも世界各国ではありますし、地域によっては、カーボンニュートラルに向けて、自動車の製品に関わるすべてのCO2を規制するといった動きもあります。

今後の増産や、それに伴う設備投資については、そのような要因を踏まえて検討していくことになるため、先ほど単純に比率で金額を申し上げましたが、そうはならない可能性もあります。

したがって、金額についてお答えするならば、「状況次第のため明確にはわからない」というかたちになります。

坂本:目標としては、しっかり1万トンに近付けていくことが大事だということですね。

清水:それは確実に進めていきます。なお、国の補助金につきましては、「国際競争力に影響するため公表しない」という国の方針により、こちらの回答は控えさせていただきます。

質疑応答:ポートフォリオの入れ替えについて

坂本:2018年にポゴ金鉱山を売却され、「コテ金開発プロジェクト」に出資されていますが、ポートフォリオの入れ替えは今後も続けていくのでしょうか? 鉱山ごとに理由は異なってくると思いますが、どのような理由で鉱山の入れ替えやポートフォリオの入れ替えを行っているのか、ポイントを教えてください。

清水:まず、資源事業におけるポートフォリオについては、絶えず見直しを行っていきます。資源は言うまでもなく有限ですので、鉱山の資源は掘ってしまえば埋蔵量が減り、減耗していきます。

長期的に生産量を維持しながら、企業価値の向上を実現していくためには、新規や追加で権益を取得し、資産の入れ替えなどを含むダイナミックな事業展開を行っていく必要があります。

また、事例として挙げていただいたポゴ金鉱山は、開発してから10年以上が経ち、マインライフ(鉱山の寿命)が見えてきたことや、品位も低下してきたことが、権益を譲渡した理由です。

一方、現在開発を進めているカナダの「コテ金開発プロジェクト」は、優良な案件であることはもちろん、鉱山操業の経験の蓄積や、新技術の獲得も見込めます。

先ほどご説明した長期ビジョンにおいて、「金では、優良権益獲得による鉱山オペレーションへの新規参画をターゲットとしている」と申し上げましたが、この方針にも合致するものと思っています。

質疑応答:金属市況の今後の見通しについて

坂本:個人投資家からの質問に移りますが、今、金属市況が非常に高い状況にあると思います。この現在の相場、金属市況が、今後も続くのか教えてください。

清水:スライド29ページをご覧ください。ご指摘のとおり、金属価格は2020年後半から高い水準で推移しています。これには主に3つの要因があると考えています。1つ目は、各国の金融緩和により、投機的な資金が流入していることです。

2つ目が、EV(電気自動車)化で銅やニッケルをはじめとする非鉄金属の需要が増したことと、コロナ禍からの回復に伴う公共投資等の底上げによる需要の増加、そして3つ目が、各国での地政学的リスクによる供給懸念です。

例えば、チリでは鉱山の税金の強化、ペルーでは国有化、インドネシアでは輸出の規制といった報道がなされています。まとめると、「投機資金の流入」「需要の増加」「供給懸念」と3つの要因があるわけですが、1つ目の投機的資金の流入については、いつかは抜けるという見方になると思います。

2つ目と3つ目の需要・供給については、今後どうなっていくか見通しが難しいところではありますが、需要は世界経済、経済成長に合わせて伸びていくと考えて良いと思います。

その一方で、鉱山のコストは年々上昇しています。銅価格があまりに下がってしまうと、採算的に鉱山の操業が立ち行かず、需要に見合う供給ができなくなるため、供給面から考えても中長期的に金属価格が下がり続けることはないと見ています。

新着ログ

「非鉄金属」のログ