サイバーリンクス、2Qの経常利益は前年比+19.6% 流通クラウドの利益率向上、新規事業のトラストに注力

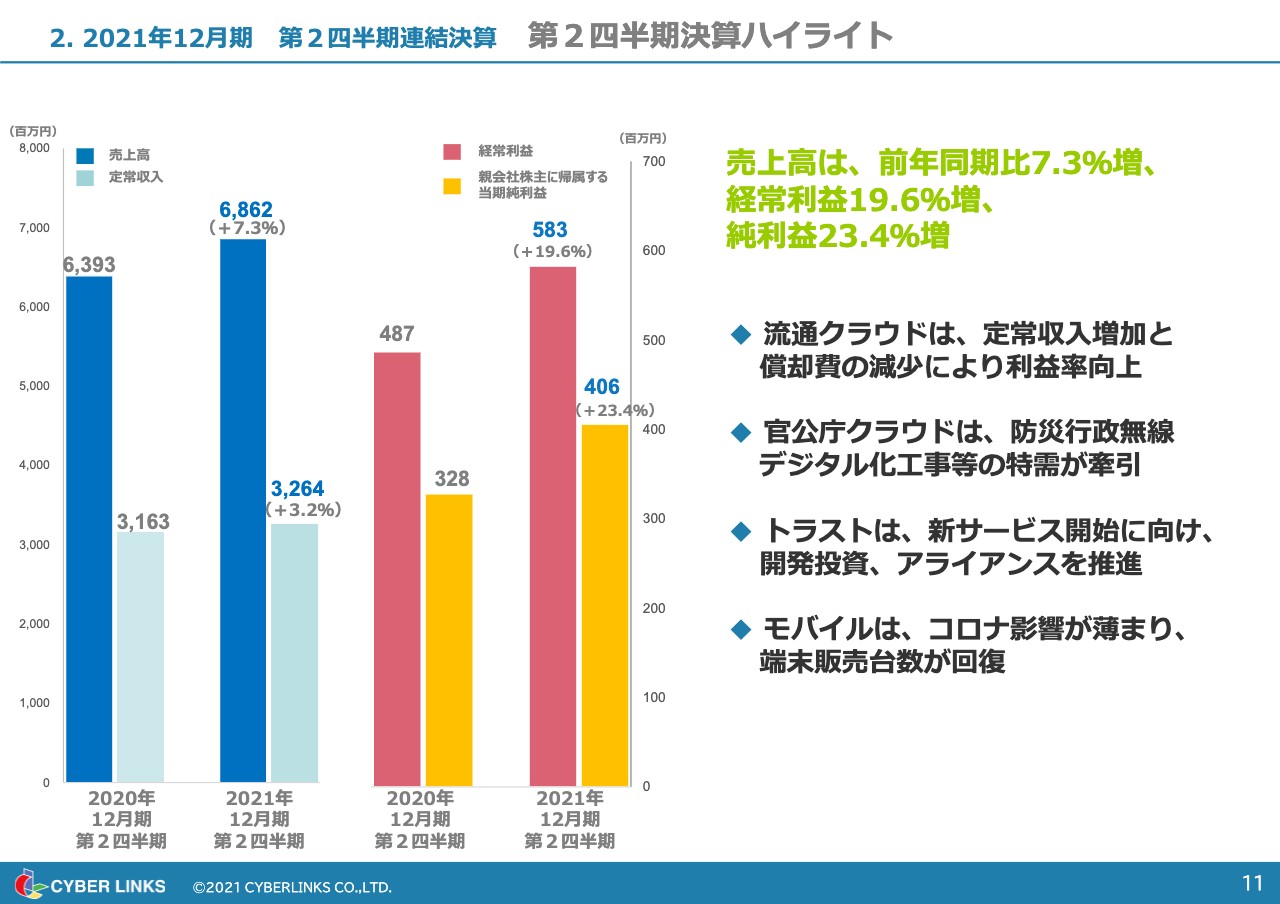

2. 2021年12月期 第2四半期連結決算 第2四半期決算ハイライト

村上恒夫氏(以下、村上):それでは、2021年12月期第2四半期連結決算についてご説明申し上げます。

昨年度まで、ITクラウド事業とモバイルネットワーク事業の2つのセグメントでご説明していましたが、本年度より、流通クラウド事業・官公庁クラウド事業・トラスト事業・モバイルネットワーク事業の4つのセグメントについて事業報告いたします。

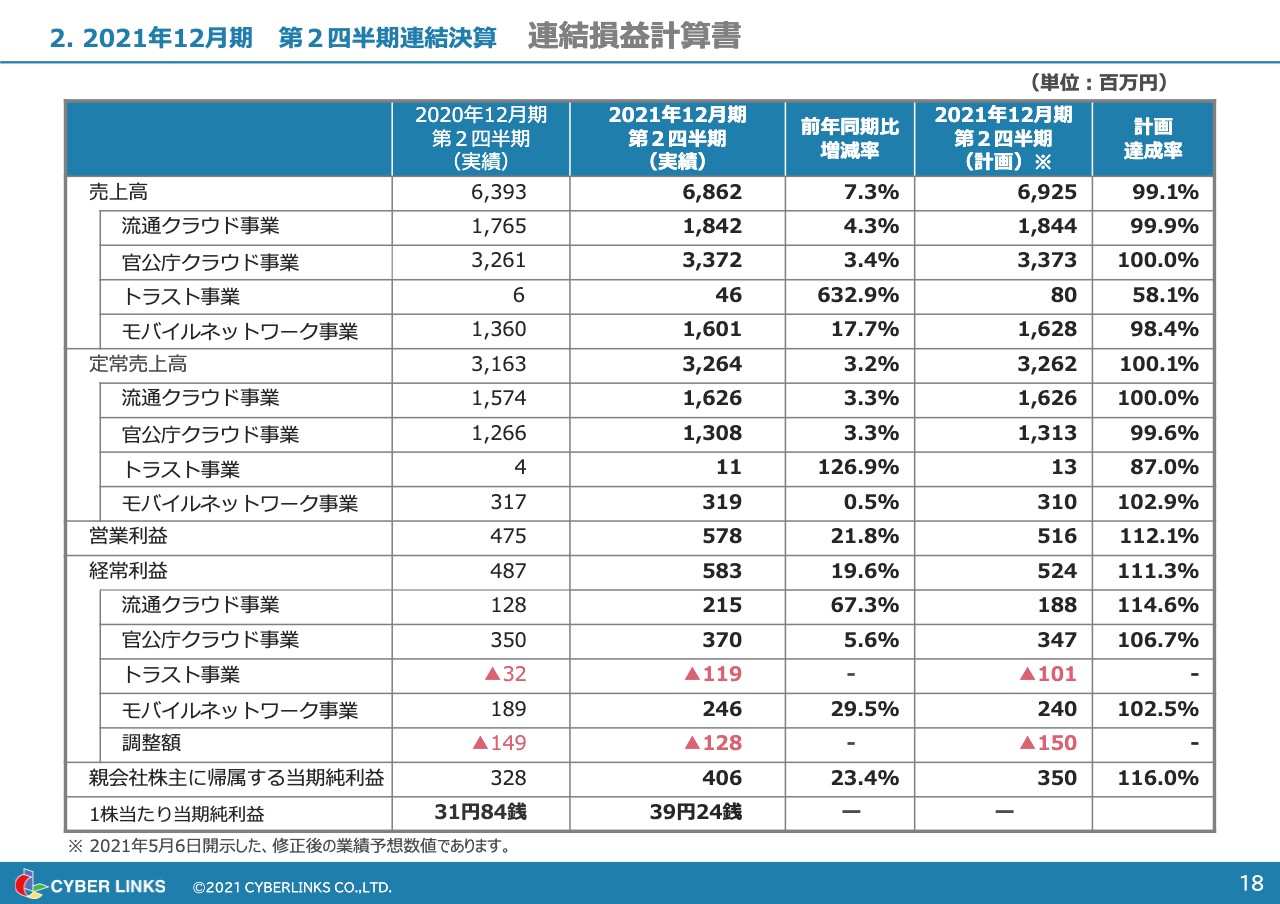

まず、第2四半期の決算ハイライトです。売上高は前期比7.3パーセント増の約68億円、経常利益は前期比19.6パーセント増の5億8,300万円となりました。

流通クラウド事業は、定常収入増加と償却費の減少により利益率が向上しました。官公庁クラウド事業は、防災行政無線デジタル化工事の特需が牽引しました。トラスト事業は、新サービス開始に向け開発投資やアライアンスを推進しています。モバイルネットワーク事業は、新型コロナウイルスの影響が弱まり端末販売台数が回復しました。

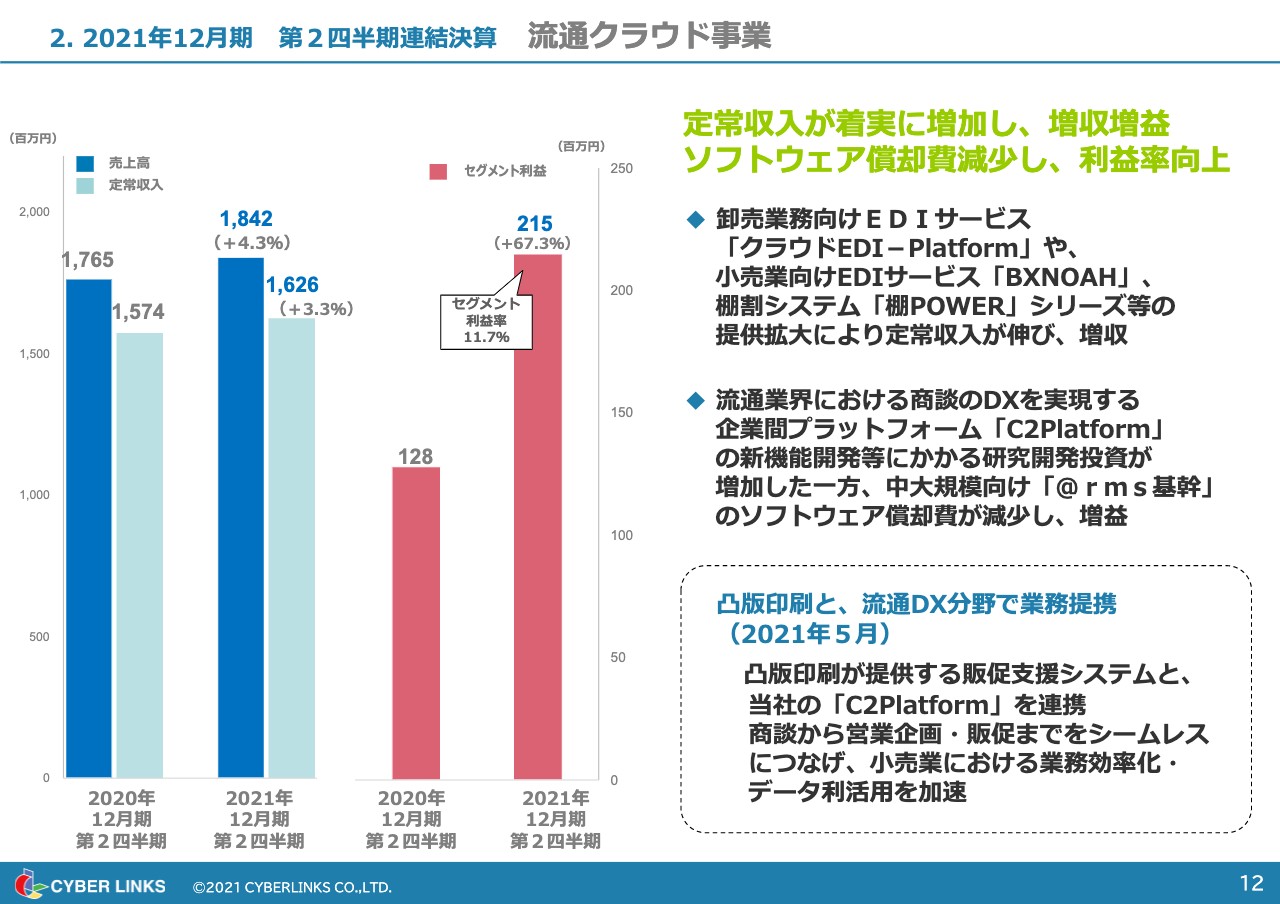

2. 2021年12月期 第2四半期連結決算 流通クラウド事業

流通クラウド事業ですが、売上高は前期比4.3パーセント増の18億4,200万円となりました。スライドの薄い水色の棒グラフは定常収入ですが、流通クラウド事業は売上高の約90パーセント弱が定常収入という構造になっています。

経常利益は前期比67.3パーセント増の2.1億円となりました。セグメント利益率は11.7パーセントです。流通部門は、2025年までの中期5ヶ年計画において、経常利益で11億円、すなわち今期第2四半期実績の約5倍とすることを掲げています。セグメント利益率22パーセントが、中期計画における流通部門の目標になっています。

流通部門は定常収入が着実に増加し、増収増益となりました。ソフトウェア償却費が減少し、利益率が向上しています。

卸売業務向けのEDIサービス「クラウドEDI-Platform」や、小売業向けのEDIサービス「BXNOAH」、棚割システムの「棚POWER」シリーズ等の提供拡大により定常収入が伸び、増収となりました。

また、流通業界における商談のDX化を実現する企業間プラットフォーム「C2Platform」の新機能開発等にかかる研究開発投資が増加した一方、中規模・大規模向けの「@rms基幹」のソフトウェア償却費が減少し、増益となりました。

トピックスとしては、凸版印刷と流通DX分野で業務提携が行われました。凸版印刷が提供する販促支援システムと当社の「C2Platform」を連携し、商談から営業企画・販促までをシームレスにつなげ、小売業における業務効率化・データ利活用の加速に貢献していきます。

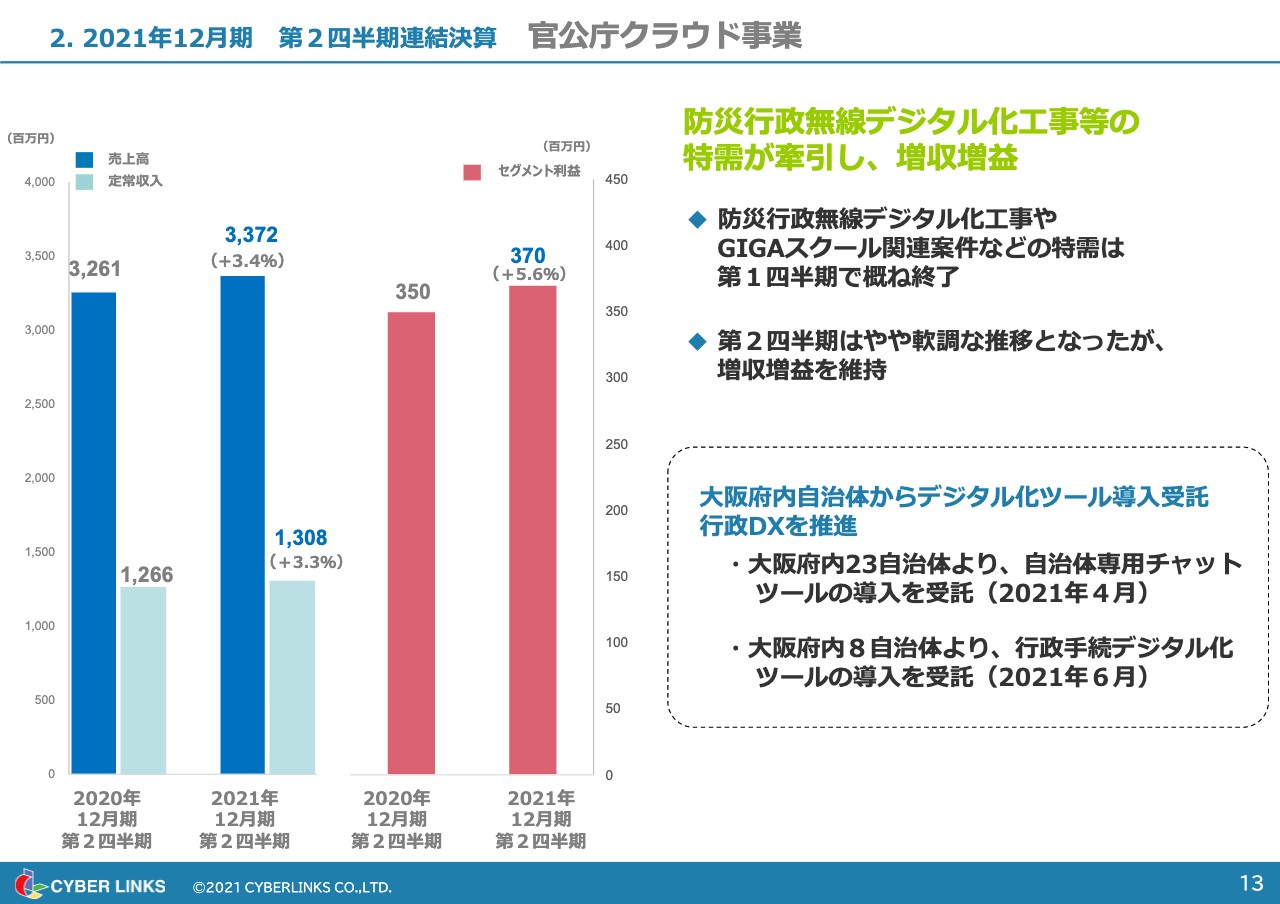

2. 2021年12月期 第2四半期連結決算 官公庁クラウド事業

官公庁クラウド事業ですが、売上高は前期比3.4パーセント増の33億7,200万円となりました。経常利益は前期比5.6パーセント増の3億7,000万円を達成しています。防災行政無線デジタル化工事の特需が牽引し、増収増益となっています。

防災行政無線デジタル化工事やGIGAスクールの関連案件などの特需は、第1四半期で概ね終了し、第2四半期はやや軟調な推移となりましたが、増収増益を維持しました。

トピックスとしては、大阪府内の自治体からデジタル化ツール導入の受託を行い、行政のDXを推進しました。大阪府内の23自治体の共同利用というかたちで、自治体専用チャットツールの導入を受託しました。もう1つ、大阪府内の8自治体より、行政手続デジタル化ツールの導入を受託しました。

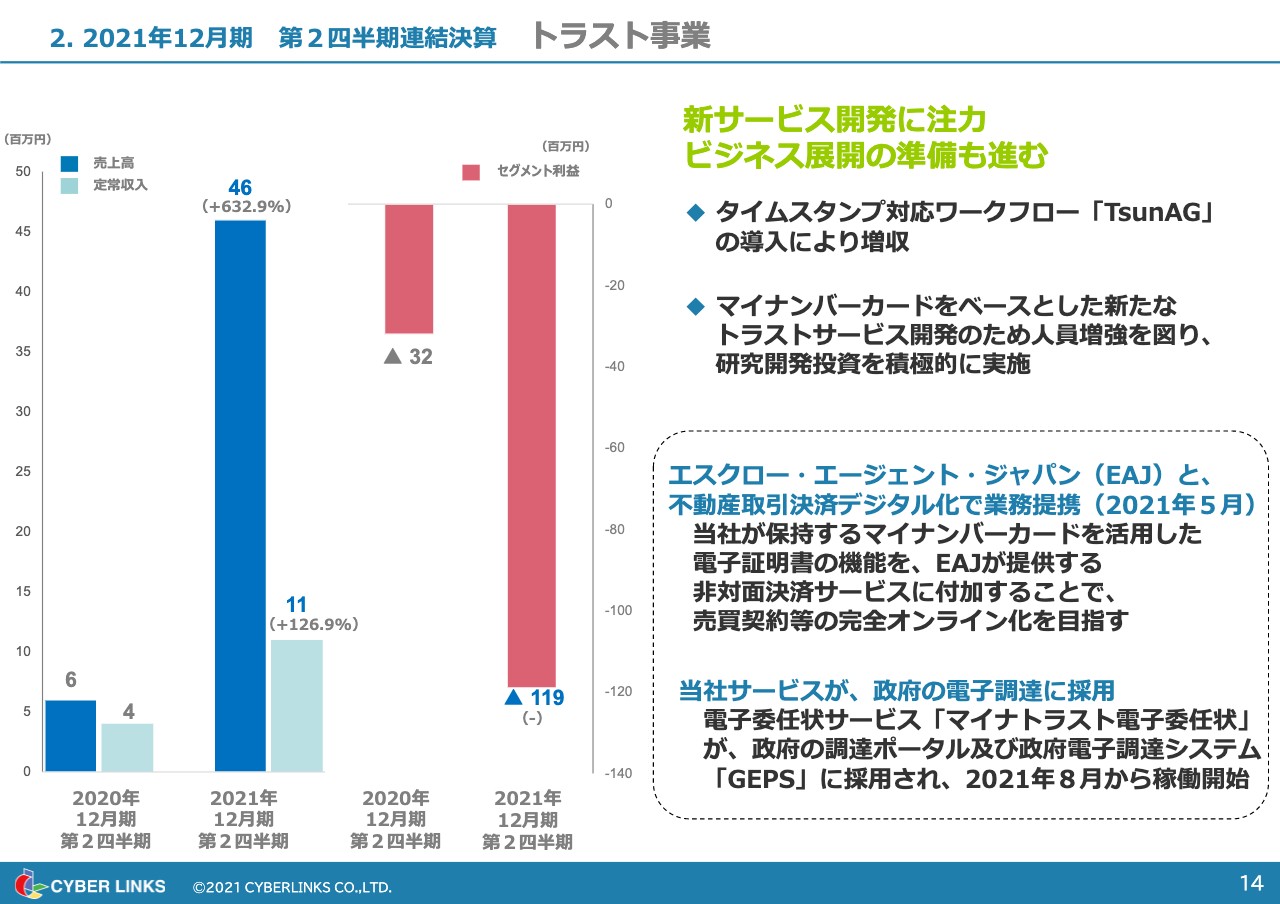

2. 2021年12月期 第2四半期連結決算 トラスト事業

トラスト事業は大きく伸び、売上高は4,600万円となりました。経常損失は1億1,900万円と大きくマイナスになっています。これは、新サービスの開発に注力し、ビジネス展開の準備も進めているためです。

タイムスタンプ対応ワークフロー「TsunAG」の導入により、増収となりました。また、マイナンバーカードをベースとした新たなトラストサービス開発のための人員増強を図り、研究開発投資を積極的に実施している最中です。

トピックスとしては、エスクロー・エージェント・ジャパン(EAJ)と、不動産取引決済デジタル化で業務提携を行いました。当社が保持するマイナンバーカードを活用した電子証明書の機能を、EAJが提供する非対面決済サービスに付加することで、売買契約等の完全オンライン化を目指しています。

また、当社のサービスが、政府の電子調達に採用されました。電子委任状サービス「マイナトラスト電子委任状」が、政府の調達ポータルおよび政府の電子調達システム「GEPS」に採用され、本年8月から稼働を開始しました。

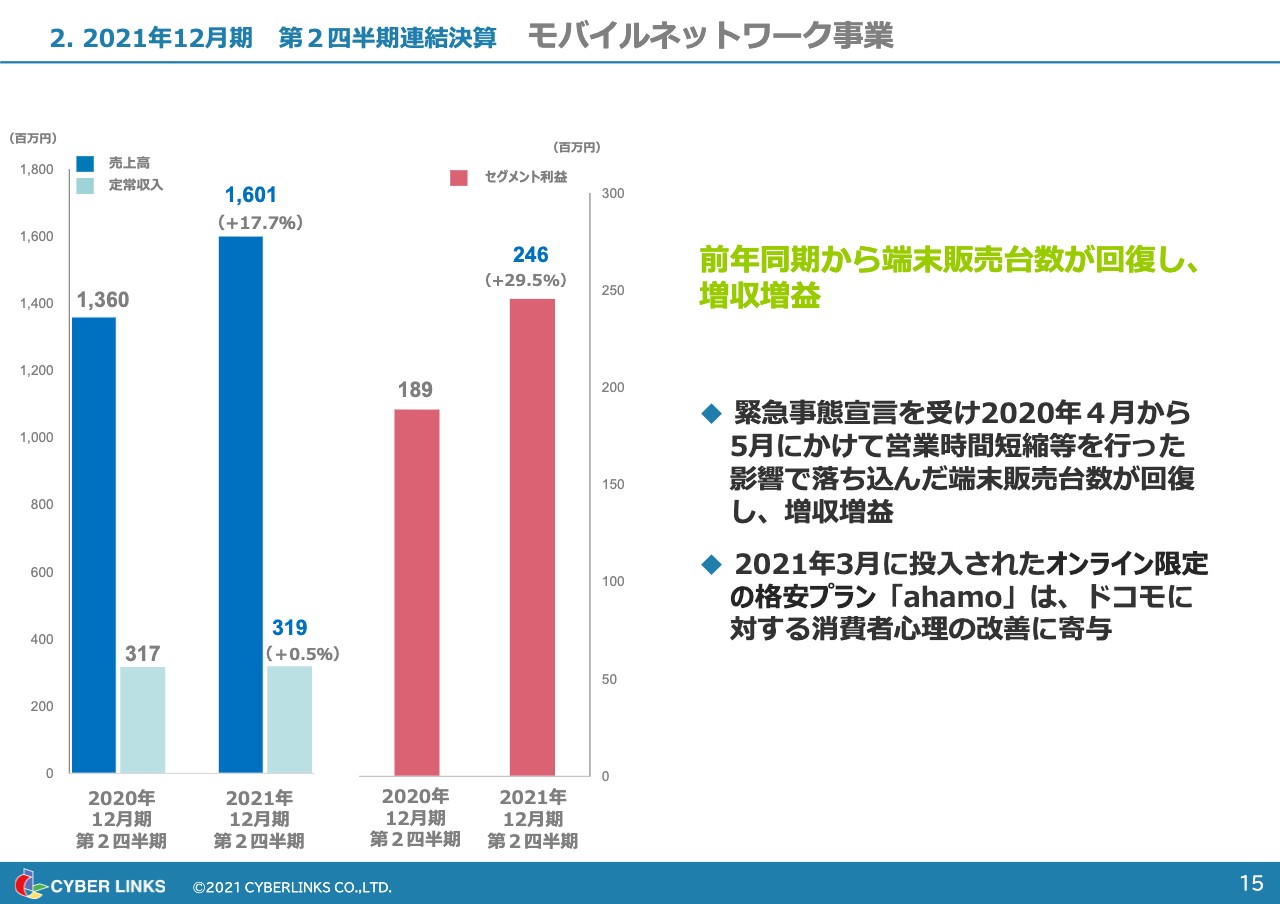

2. 2021年12月期 第2四半期連結決算 モバイルネットワーク事業

モバイルネットワーク事業について、売上高は前期比17.7パーセント増の約16億円を達成しました。経常利益も、前期比29.5パーセント増の2億4,600万円となりました。前年同期から端末販売台数が回復し、増収増益となっています。

緊急事態宣言を受けて、昨年4月から5月にかけて営業時間の短縮等を行った影響で落ち込んだ端末の販売台数が回復したということです。

2021年3月に投入されたオンライン限定の格安プラン「ahamo」は、「NTTドコモが先頭を切ってコストを下げていっている」ということで、NTTドコモに対する消費者の心理を大きく改善させ、ショップ運営にも大きく貢献したかたちです。

2. 2021年12月期 第2四半期連結決算 経常利益増減要因

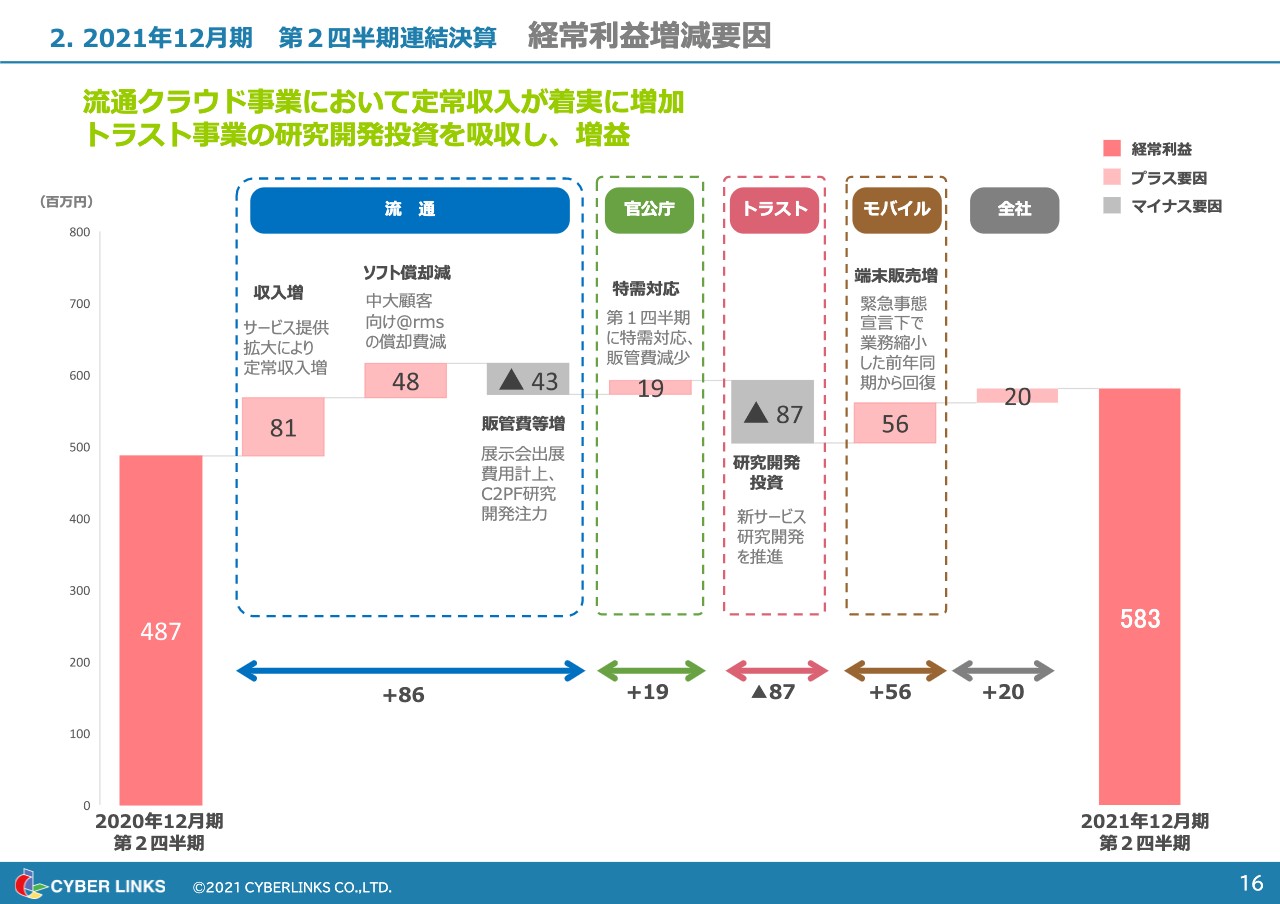

当社の経常利益の増減要素についてご説明します。流通クラウド事業は、収入増で8,100万円のプラス、ソフト償却費減で4,800万円のプラス、販売管理費の増でマイナス4,300万円です。昨年は新型コロナウイルスの関係で、数千万円がかかる展示会が開催されませんでした。本年度はその展示会が開催されたため、その費用が増えてマイナスになっています。

官公庁クラウド事業は1,900万円のプラスというかたちでした。トラスト事業は研究開発投資で8,700万円のマイナスです。モバイルネットワーク事業は、先ほどお伝えした販売増により5,600万円のプラスとなりました。加えて、全社管理部門が経費減により2,000万円のプラスとなり、今回の経常利益の着地となっています。

2. 2021年12月期 第2四半期連結決算 市場再編への対応

市場再編への対応としては、プライム市場基準に対し、当社の目指す要素は「『流通株式時価総額』の充足」です。これに向けて、中期経営計画「トランスフォーメーション2025」の着実な履行に加え、情報開示の充実、ESG関連施策推進等のコーポレートガバナンスの充実により、企業価値向上を図っていく所存です。

コーポレートガバナンスの充実に向けた取り組みで、この半期で達成したことをご報告します。情報開示の充実ということで、英文開示を8月に開始しました。また、ESG関連施策として、健康優良法人の認定を今年の3月に受け、サステナビリティ委員会の設置を7月に行いました。これらの取り組みについては、9月に開示を行う予定です。

2. 2021年12月期 第2四半期連結決算 連結損益計算書

連結損益計算書は先ほどグラフで示したものを数値で表しています。

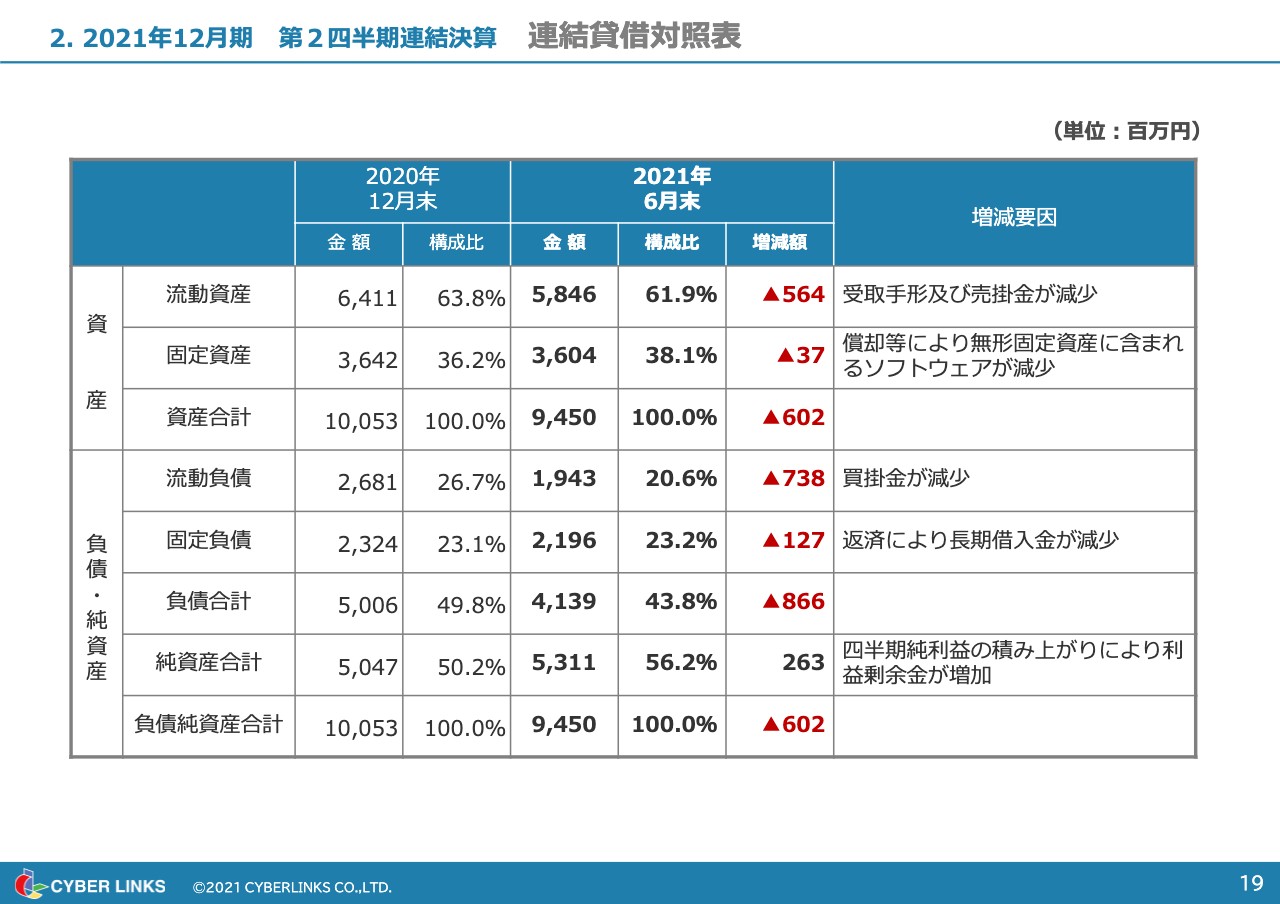

2. 2021年12月期 第2四半期連結決算 連結貸借対照表

連結貸借対照表はご覧のとおりです。

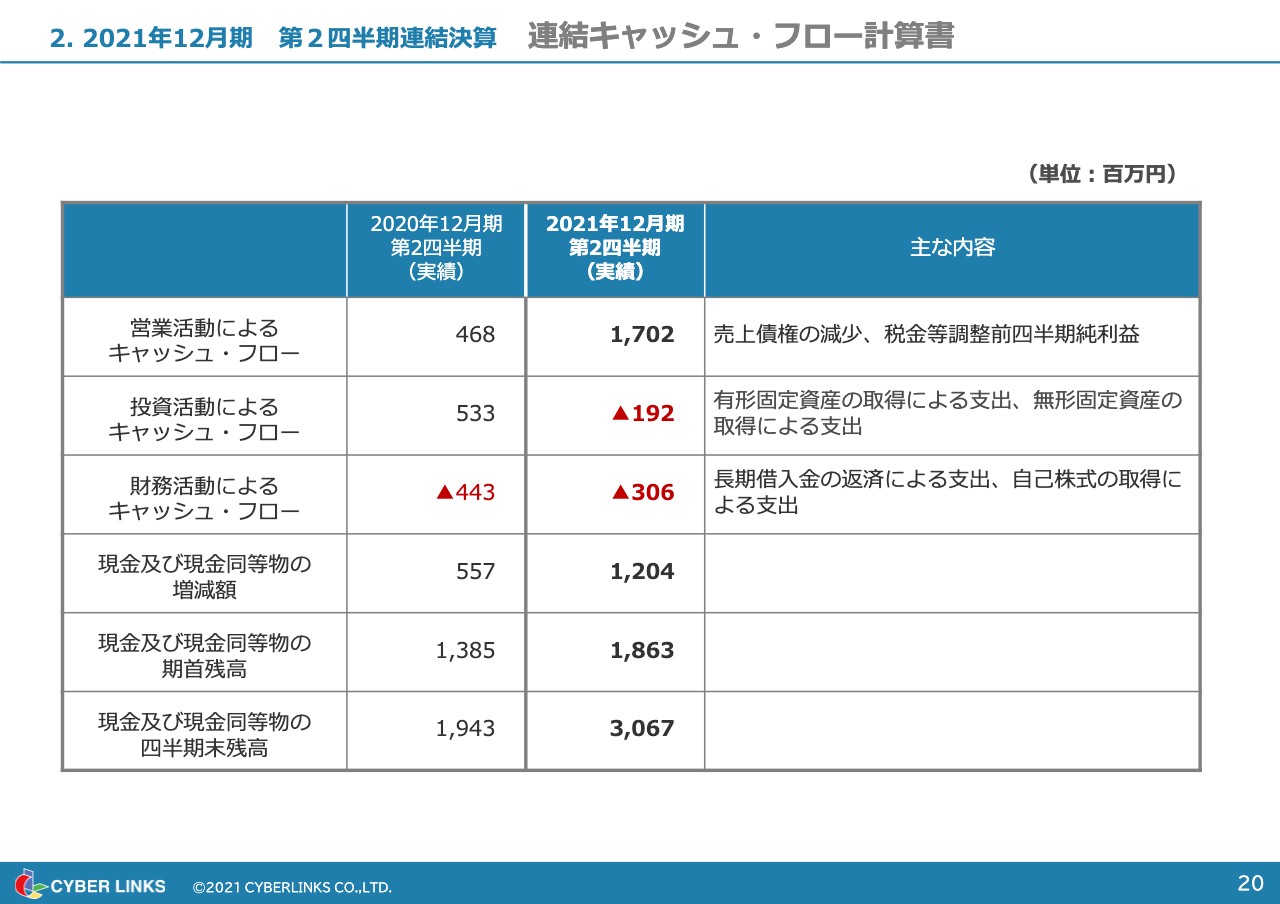

2. 2021年12月期 第2四半期連結決算 連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書もご覧のとおりです。

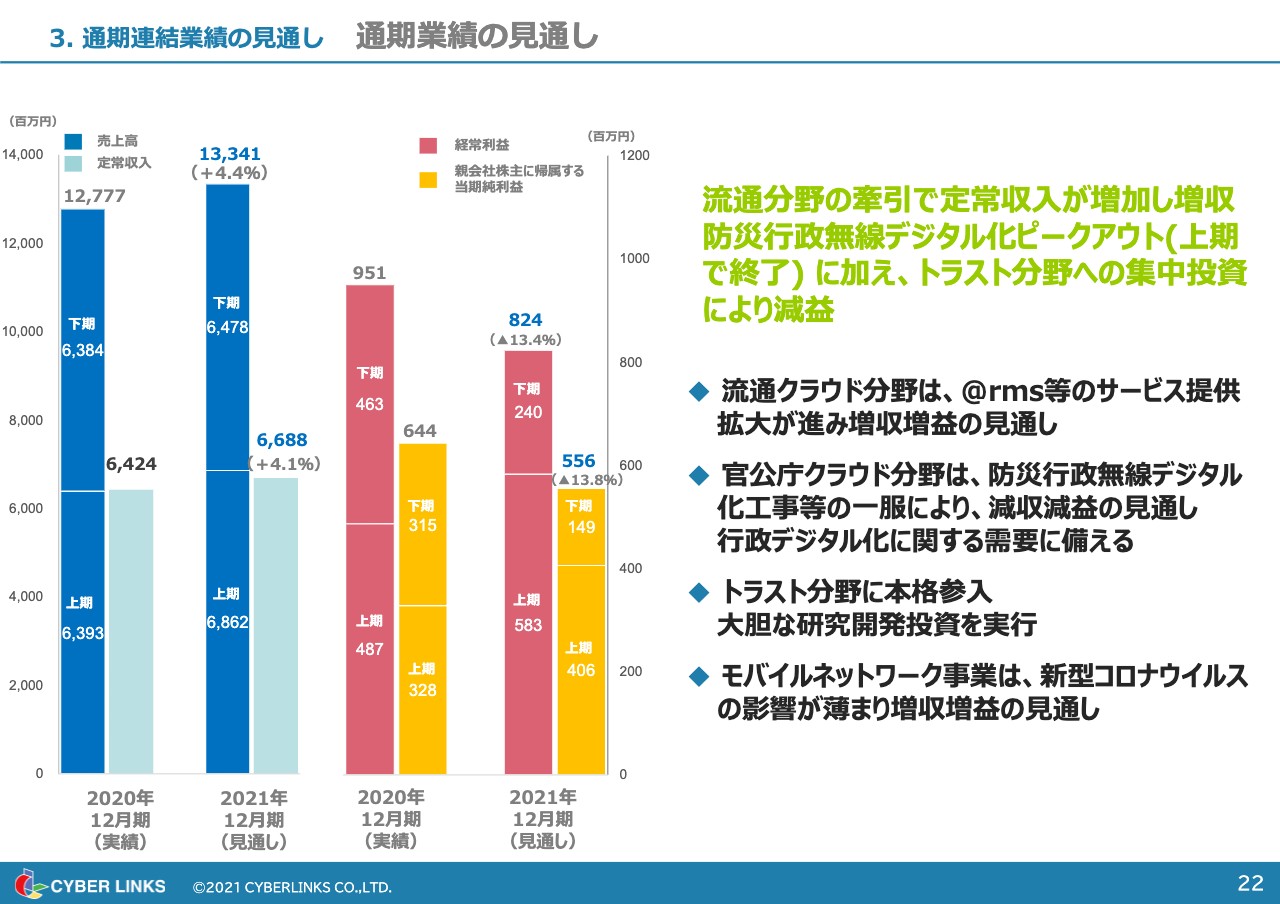

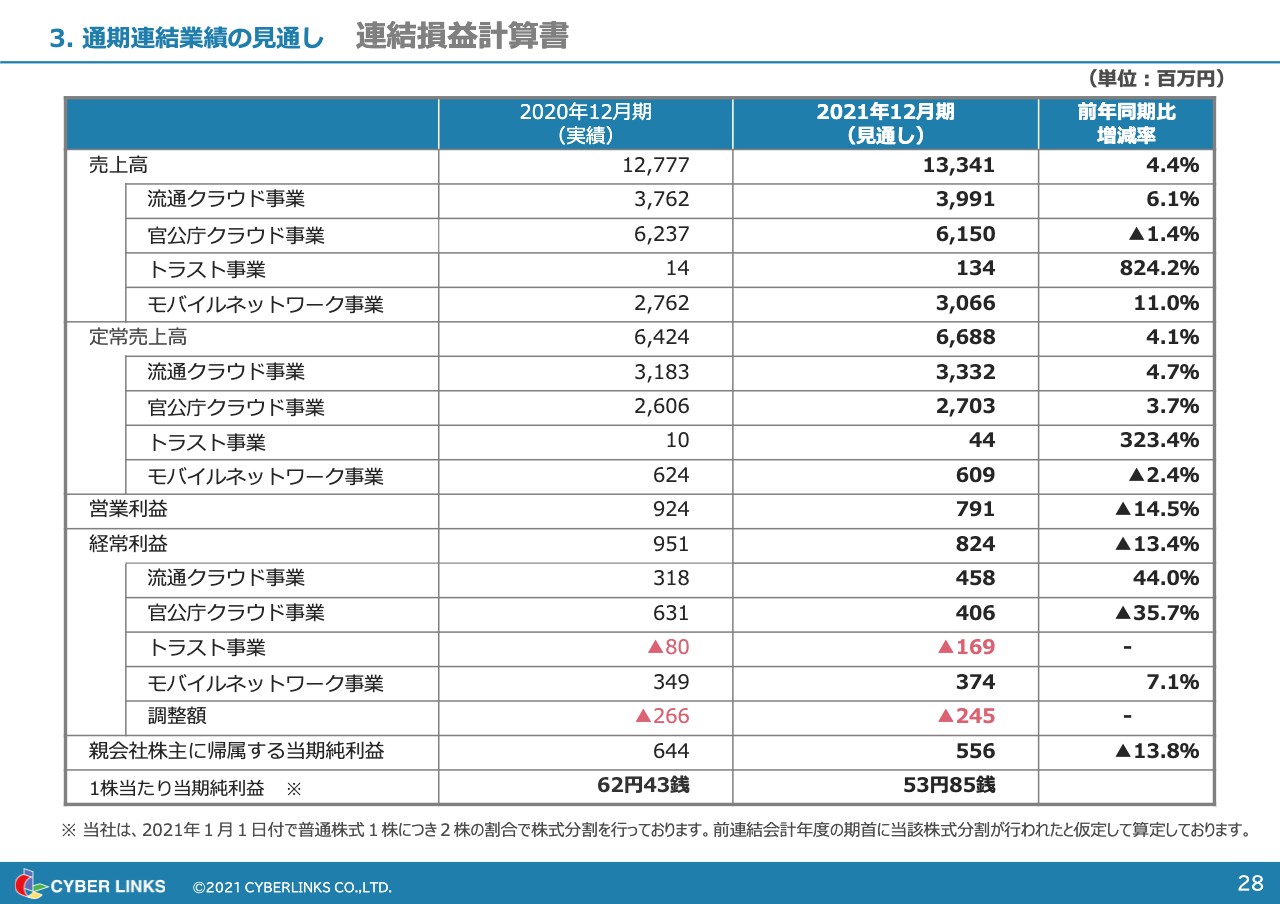

3. 通期連結業績の見通し 通期業績の見通し

通期連結業績の見通しについてご説明します。売上高は133億4,100万円、前年比4.4パーセント増となる見通しです。経常利益は8億2,400万円、前年比マイナス13.4パーセントとなる見通しです。流通分野の牽引で定常収入の増加により増収となりますが、防災行政無線デジタル化のピークアウト、トラスト分野の集中投資により減益となる予定です。

流通クラウド分野は「@rms」等のサービス提供拡大が進み、増収増益の見通しです。官公庁クラウド分野は、防災行政デジタル化工事の一服により減収減益の見通しです。ただし、これから起こってくると思われる行政デジタルに関する需要には備えています。

また、トラスト分野に本格参入したため、大胆な研究開発投資を行っています。モバイルネットワーク事業は新型コロナウイルスの影響が薄まったことから、増収増益の見通しです。

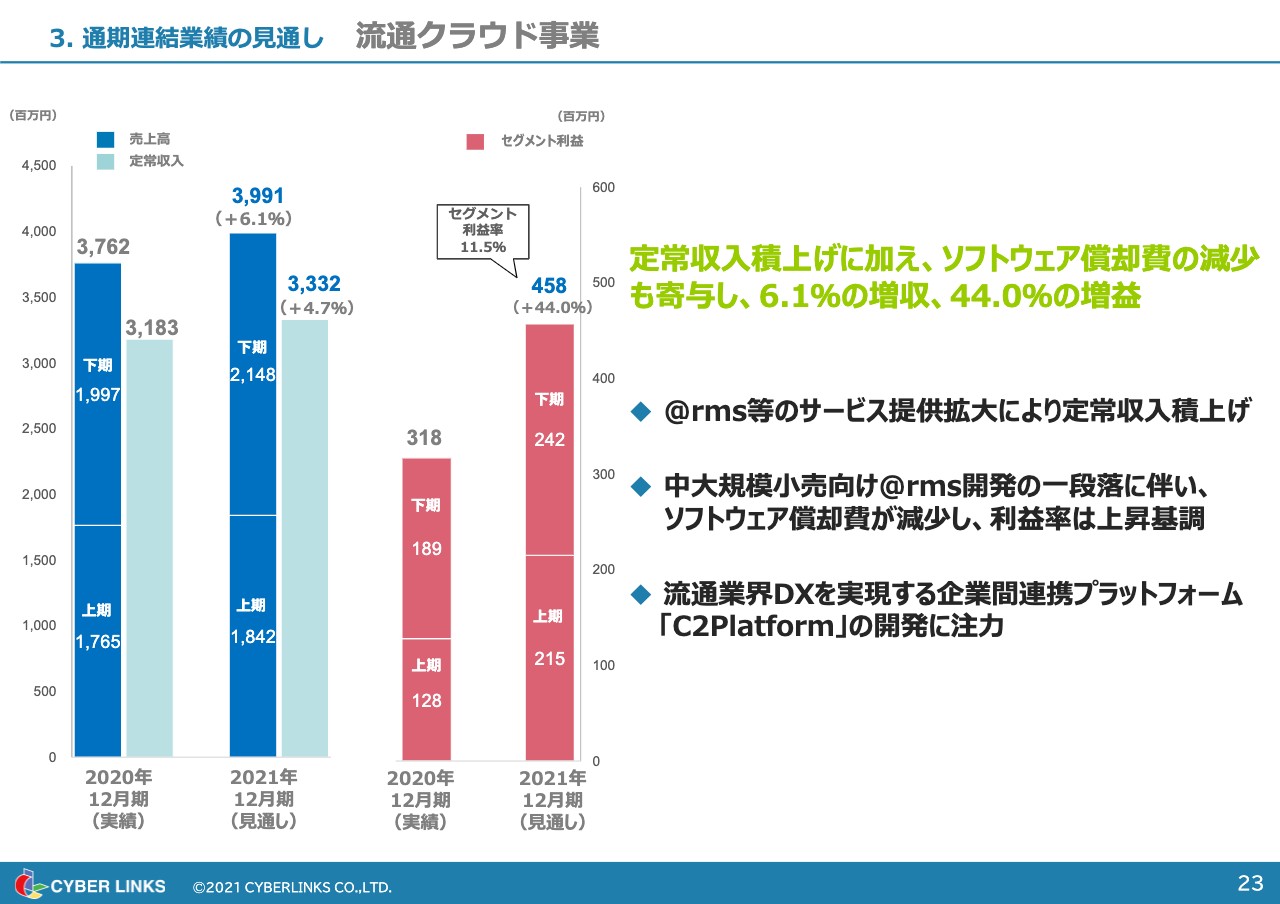

3. 通期連結業績の見通し 流通クラウド事業

各セグメントについてご説明します。まず、流通クラウド事業の売上高は39億9,100万円、前年比6.1パーセント増、定常収入は33億3,200万円、前年比4.7パーセント増となる見通しです。

経常利益は前年比44.0パーセント増の4億5,800万円、セグメントの利益率は11.5パーセントとなる見込みです。2025年には、セグメント利益率22パーセントを目指しています。経常利益も11億円を目標としており、現在の3倍近くまで増益を目指しています。

「@rms」等のサービス提供拡大により定常収入の積上げが行われました。さらに、中規模・大規模小売向け「@rms」の開発が一段落したため、ソフトウェア償却費が減少し、利益率は上昇基調にあります。加えて、流通業界DXを実現する企業間連携プラットフォーム「C2Platform」の開発に注力しています。

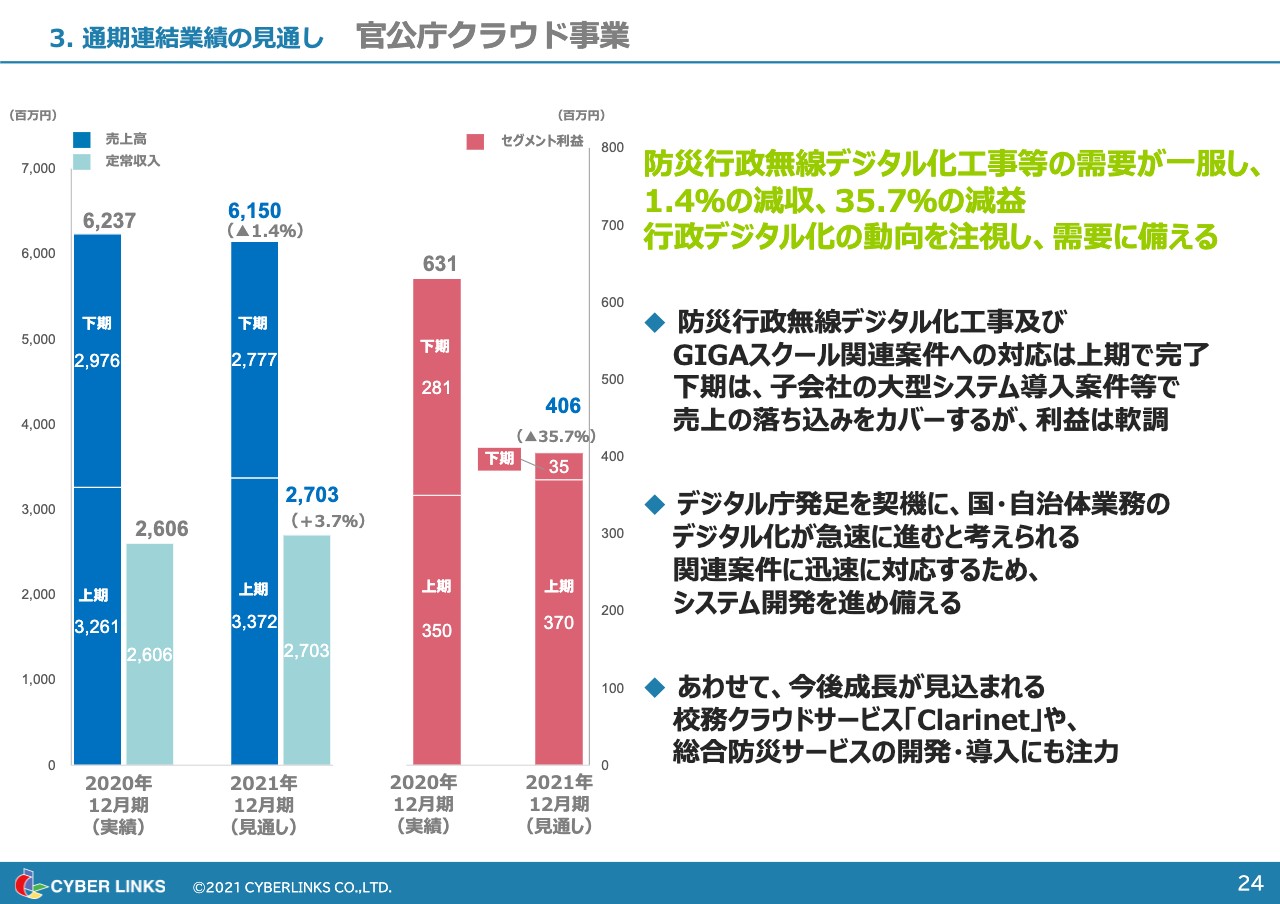

3. 通期連結業績の見通し 官公庁クラウド事業

官公庁クラウド事業の売上高は61億5,000万円、前年比マイナス1.4パーセントとなる見込みです。経常利益は4億600万円、前年比マイナス35.7パーセントとなる見込みです。これは、防災行政無線デジタル化工事の需要が一服したことにより、1.4パーセントの減収、35.7パーセントの減益を見込んでいます。行政デジタル化の動向を注視し、今後の需要に備えていきます。

防災行政無線デジタル化工事およびGIGAスクール関連案件への対応は上期で完了しました。下期は、子会社の大型システム導入案件等で売上の落ち込みをカバーしますが、利益は軟調となっています。

デジタル庁が発足したことにより、国・自治体業務のデジタル化が急速に進むと考えられています。関連案件に迅速に対応するため、システム開発を進め備えています。あわせて、今後成長が見込まれる校務クラウドサービス「Clarinet」や、総合防災サービスの開発・導入にも注力していきます。

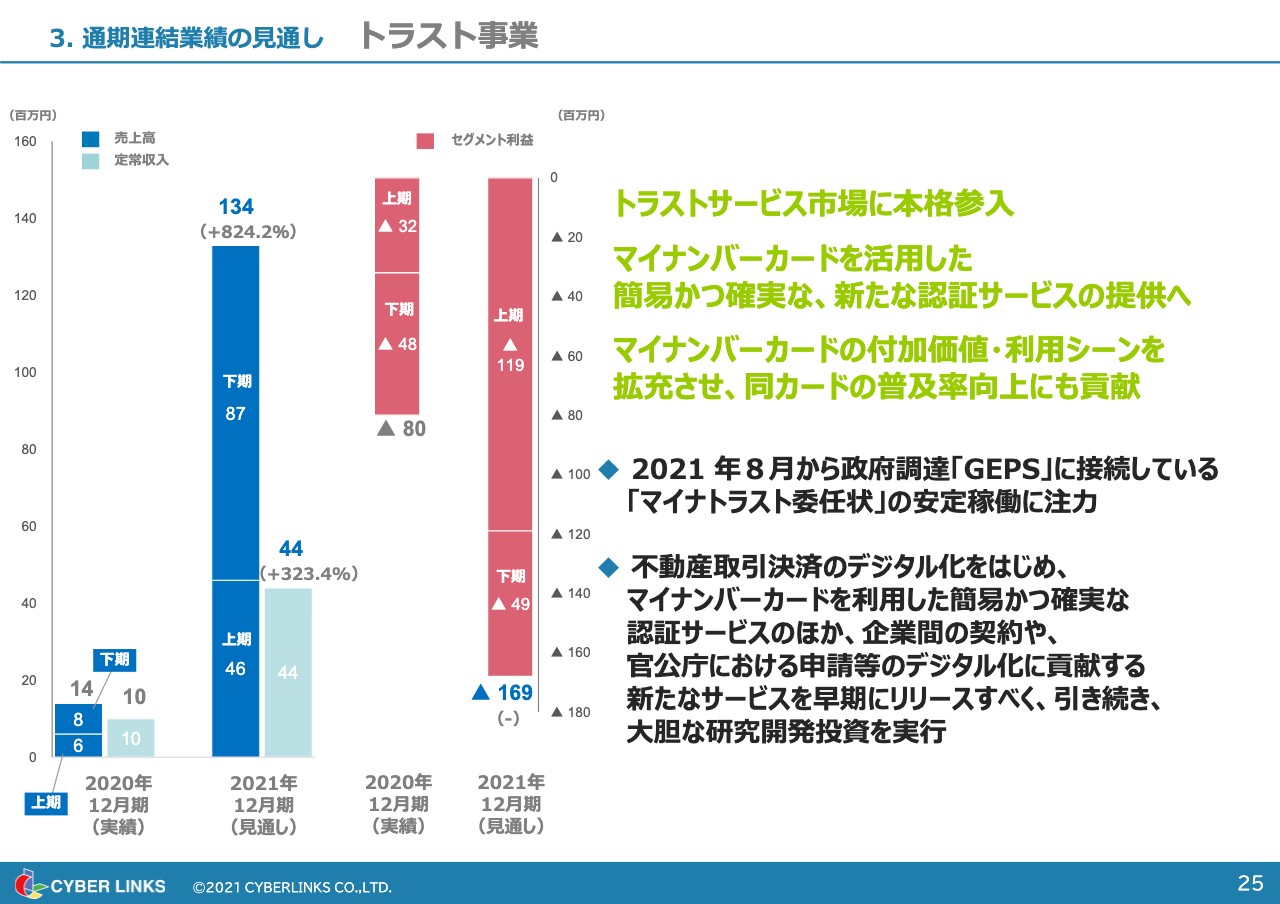

3. 通期連結業績の見通し トラスト事業

本年度から本格参入したトラスト事業についてです。売上高は、前期比で大きく伸びていますが、全体で1億3,400万円となる見通しです。経常損失は研究開発投資により大きく下振れて、マイナス1億6,900万円となる見込みです。

本年度より新たにトラストサービス市場に本格参入しましたが、これはマイナンバーカードを活用した、簡易かつ確実な認証サービスの提供をすることが目的です。このようなことで新規事業に参入しています。マイナンバーカードの付加価値や利用シーンを拡充させ、同カードの普及率向上にも貢献していきたいと思っています。

今年の8月から、政府電子調達(GEPS)に接続している「マイナトラスト委任状」の安定稼働に注力しています。また、不動産取引決済のデジタル化をはじめ、マイナンバーカードを利用した簡易かつ確実な認証サービスを開発しています。他にも、企業間の契約や、官公庁における申請等のデジタル化に貢献する新たなサービスを早期にリリースすべく、大胆な研究開発投資を引き続き実行していきます。

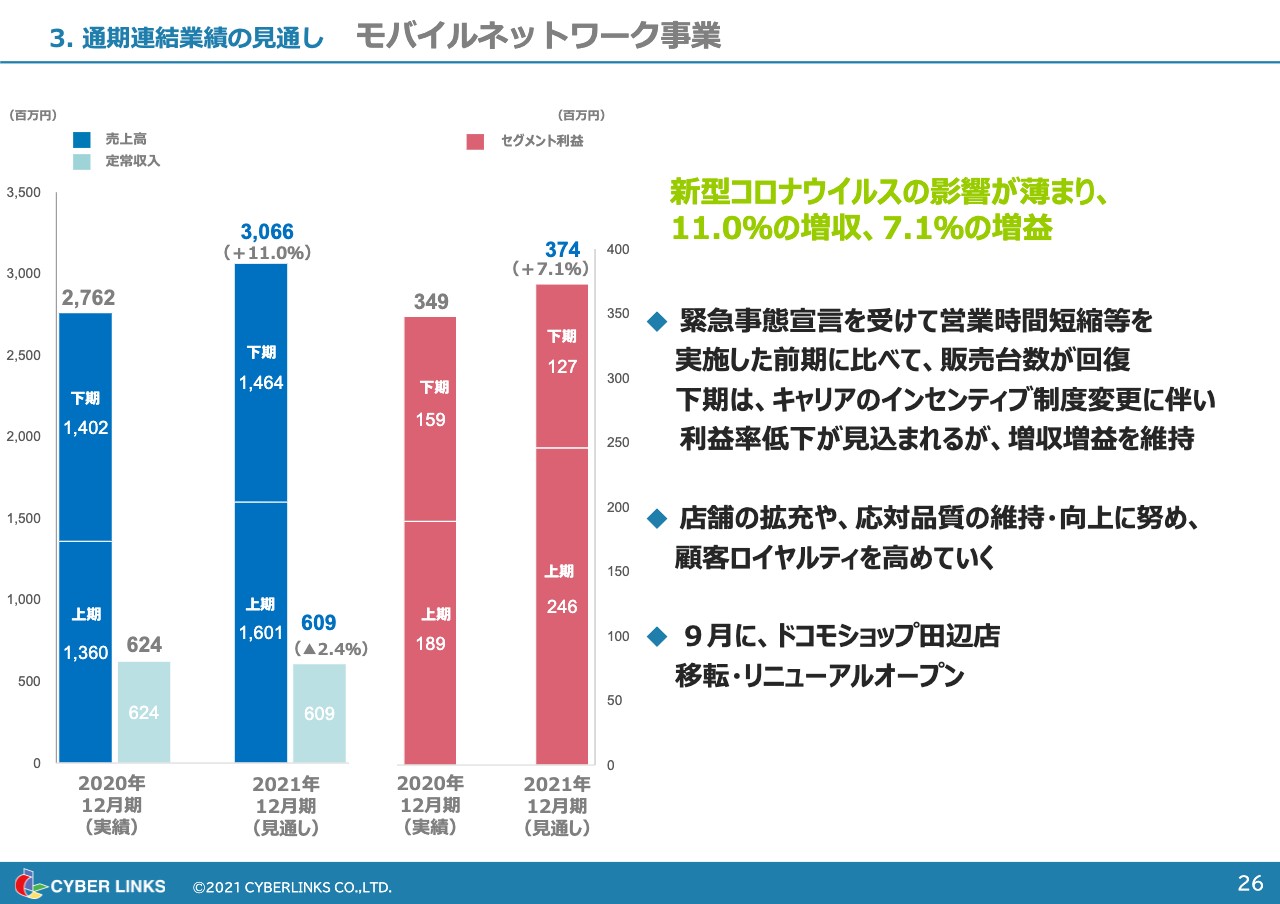

3. 通期連結業績の見通し モバイルネットワーク事業

モバイルネットワーク事業についてです。売上高は前期比11.0パーセント増の30億6,000万円となっています。経常利益は、前期比7.1パーセント増の3億7,400万円を見越していますが、新型コロナウイルスの影響が弱まったため、このような結果になっています。

緊急事態宣言を受けて営業時間を短縮した前期に比べて、販売台数が回復しました。下期はキャリアのインセンティブ制度の変更に伴い、利益率低下が見込まれますが、増収増益を維持できると思っています。店舗の拡充や応対品質の維持・向上に努め、顧客ロイヤルティを高めていきます。また、9月にはドコモショップ田辺店を移転・リニューアルオープンします。

3. 通期連結業績の見通し コロナウイルス感染症に関する影響

新型コロナウイルス感染症に対する影響についてお話しします。流通クラウド事業・官公庁クラウド事業・トラスト事業においては、一部に資材調達やシステム導入の遅れが生じるケースがあるものの、案件は概ね順調に推移しました。流通・官公庁分野ともに、新しい生活様式への対応が求められるため、業務のデジタル化が加速することが予測されています。

流通分野では、メーカー・卸・小売間で行っていた対面の商談が、オンライン商談へと大きくシフトしています。官公庁分野では、行政のデジタル化の加速により、ICT基盤の全国利用・共同利用の需要が高まりを見せています。

実際の取り組みとしては、「C2Platform」や小売商談支援システムの開発に注力していますし、自治体情報セキュリティクラウド、情報系共同利用サービスの展開を一層強めています。また、お客さまと従業員の安全確保、顧客接点の維持、サービスの安定供給の観点から、ミーティングのオンライン化や、テレワークの環境整備と実施の推奨を行っています。加えて、オフィス規模等の見直しも行っています。

モバイルネットワーク事業においては、昨年4月から5月はドコモショップの営業時間短縮、店舗での受付業務の縮小という措置を講じましたが、現在は通常営業を続けています。お客さまと従業員の安全確保の観点から、マスク・ゴーグル・フェイスシールドの配備、対面接客フェンスの設置など、安心してご来店いただける店舗作りに取り組んでいます。

3. 通期連結業績の見通し 連結損益計算書

連結損益計算書は、先ほどお伝えした数字のとおりです。

4.今後の展望 中期経営計画「トランスフォーメーション2025」(骨子)

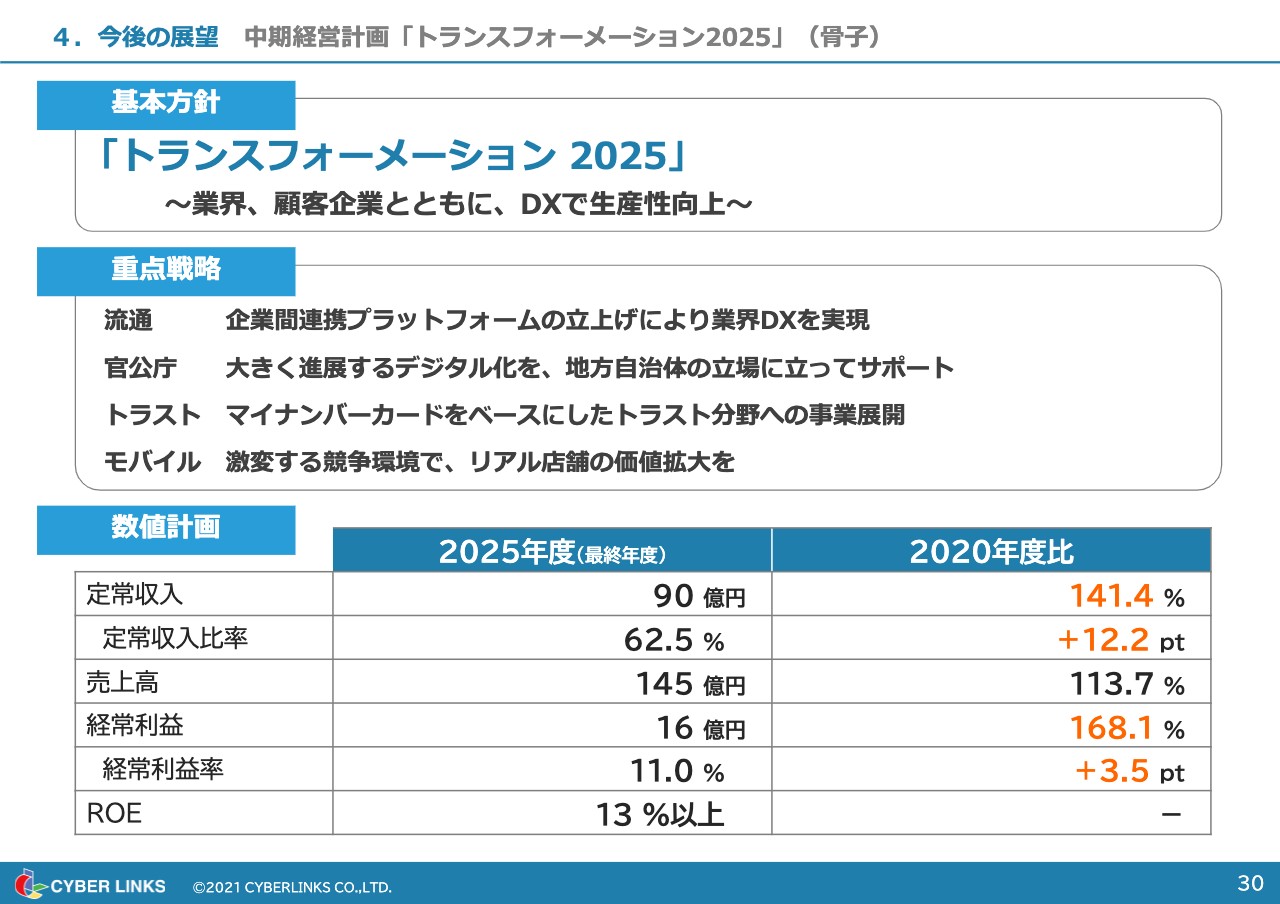

今後の展望についてご説明します。「トランスフォーメーション 2025」ということで、当社では5ヶ年計画を出しています。「業界、顧客企業とともに、DXで生産性向上」が大きなテーマです。

重点戦略としては、流通クラウド事業は「企業間連携プラットフォームの立上げにより業界DXを実現」することが大きなテーマになっています。官公庁クラウド事業のテーマは「大きく進展するデジタル化を、地方自治体の立場に立ってサポート」することです。また、トラスト事業は「マイナンバーカードをベースにしたトラスト分野への事業展開」を行うこと、モバイルネットワーク事業は「激変する競争環境で、リアル店舗の価値拡大を」をテーマに置いています。

5ヶ年の数値計画については、定常収入は90億円で、2020年度比141.4パーセントを目標にしています。定常収入比率は62.5パーセント、2020年度比12.2ポイント増を目指します。現在、約50パーセント弱の比率を62.5パーセントまでもっていくということです。売上高は145億円を目指します。経常利益は16億円、2020年度比168.1パーセントを目指します。また、経常利益率は全社で11パーセント、ROEは13パーセント以上を目標としています。

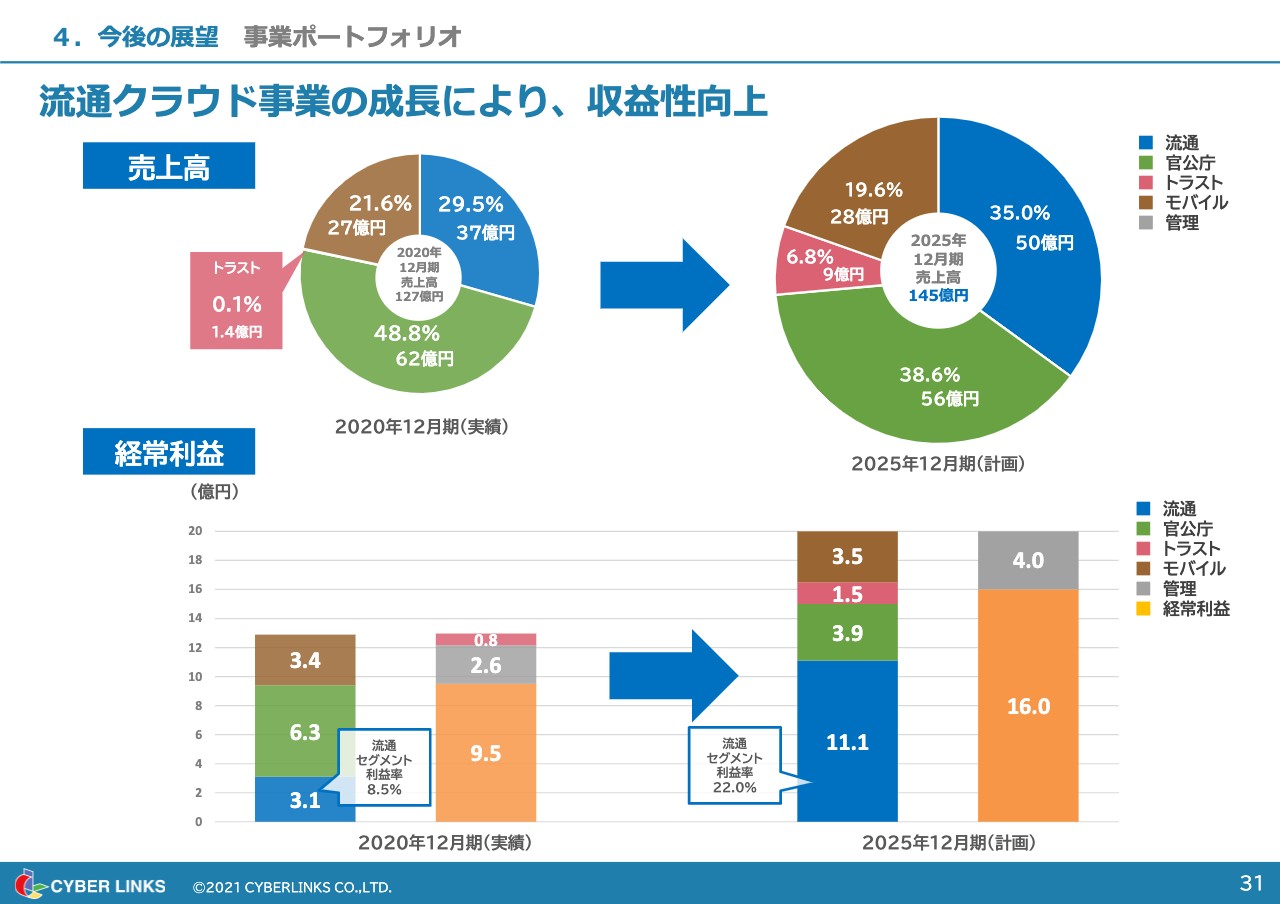

4.今後の展望 事業ポートフォリオ

ポートフォリオについてです。2020年度の売上高は127億円ですが、2025年度には145億円まで拡大させます。そのうち、流通クラウド事業が50億円、子会社も含んだ官公庁クラウド事業が56億円、トラスト事業が9億円、モバイルネットワーク事業が28億円という計画になっています。

2020年度の経常利益は、流通クラウド事業が3.1億円、官公庁クラウド事業が6.3億円、モバイルネットワーク事業が3.4億円でした。そこに、トラスト事業による0.8億円のマイナスと、管理部門による2.6億円マイナスが加わって、最終的な数字は9.5億円となりました。これを2025年には、流通クラウド事業単独で11億円の経常利益を上げられるようにします。このとき、流通クラウド事業のセグメント利益率は22パーセントになる見込みです。

加えて、官公庁クラウド事業が3.9億円、トラスト事業が1.5億円、モバイルネットワーク事業が3.5億円の経常利益を上げ、ここから管理部門のマイナス分を差し引いた16億円が2025年度の経常利益目標値となっています。

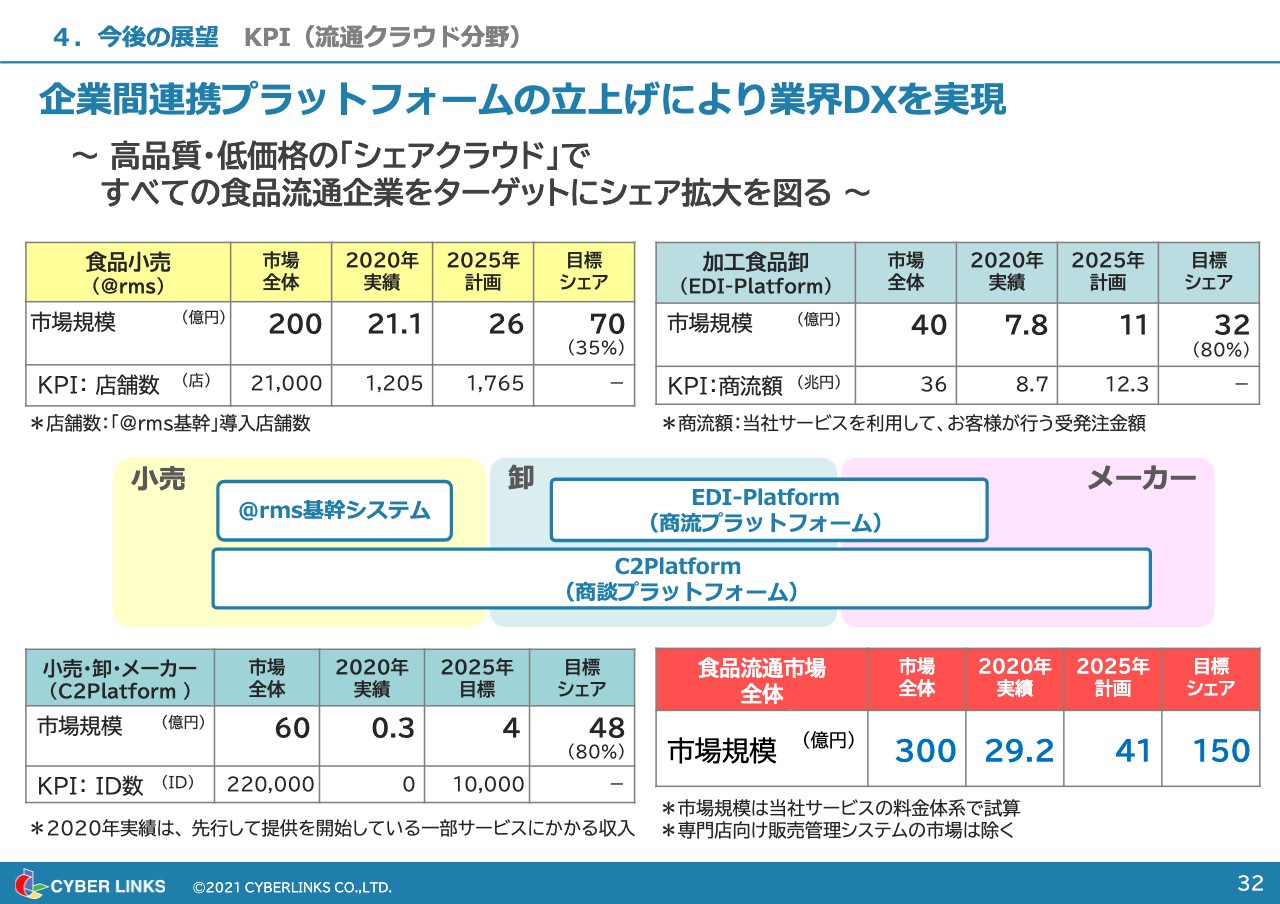

4.今後の展望 KPI(流通クラウド分野)

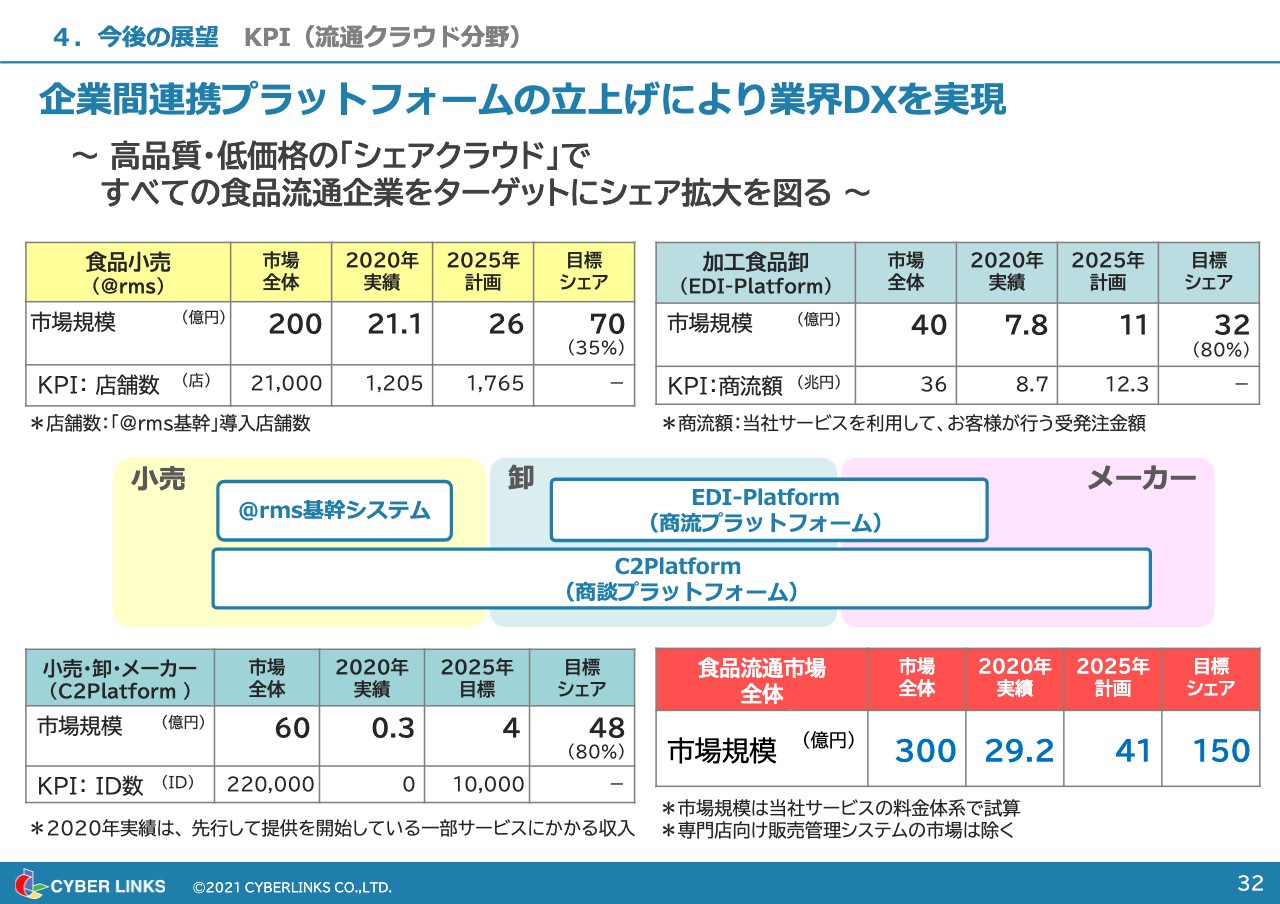

この5ヶ年で、最も成長が見込める流通クラウド事業分野を伸ばして、高収益事業にしていくのが当社の大きな戦略なのですが、その市場についてお話しします。

小売の基幹業務を中心とした、クラウドサービス市場全体は約200億円の規模で、当社は2020年度で21億円くらいの収益を上げています。2025年には26億円の収益、そして最終的には市場シェア35パーセント、70億円の売上を占めたいと思っています。

また、加工食品卸「EDI-Platform」の市場全体の規模は約40億円ですが、当社は2020年度で7.8億円の収益を上げています。2025年には11億円、そして最終的には市場シェア80パーセント、32億円の売り上げを占めたいと思っています。つまり、中期計画が終わった段階で、最終目標値の3分の1程度を確保した状態を目指します。

小売・卸・メーカー間の企業間連携プラットフォーム「C2Platform」の市場規模は約60億円で、当社の2020年度実績は0.3億円でした。2025年度の目標は約4億円ですが、最終的には市場シェア80パーセント、48億円の売上を見込める市場だと見ています。

食品流通市場全体の規模は300億円ですが、昨年時点では約10パーセントのシェアを獲得できています。さらに、中期計画最終年度の2025年には41億円の売上を見込んでおり、市場の約4分の1強はシェアを獲得できることになります。このようなことから、非常に大きな規模の分野において、我々は戦っているということをご理解いただけたらと思っています。

4.今後の展望 セグメント別戦略概要①

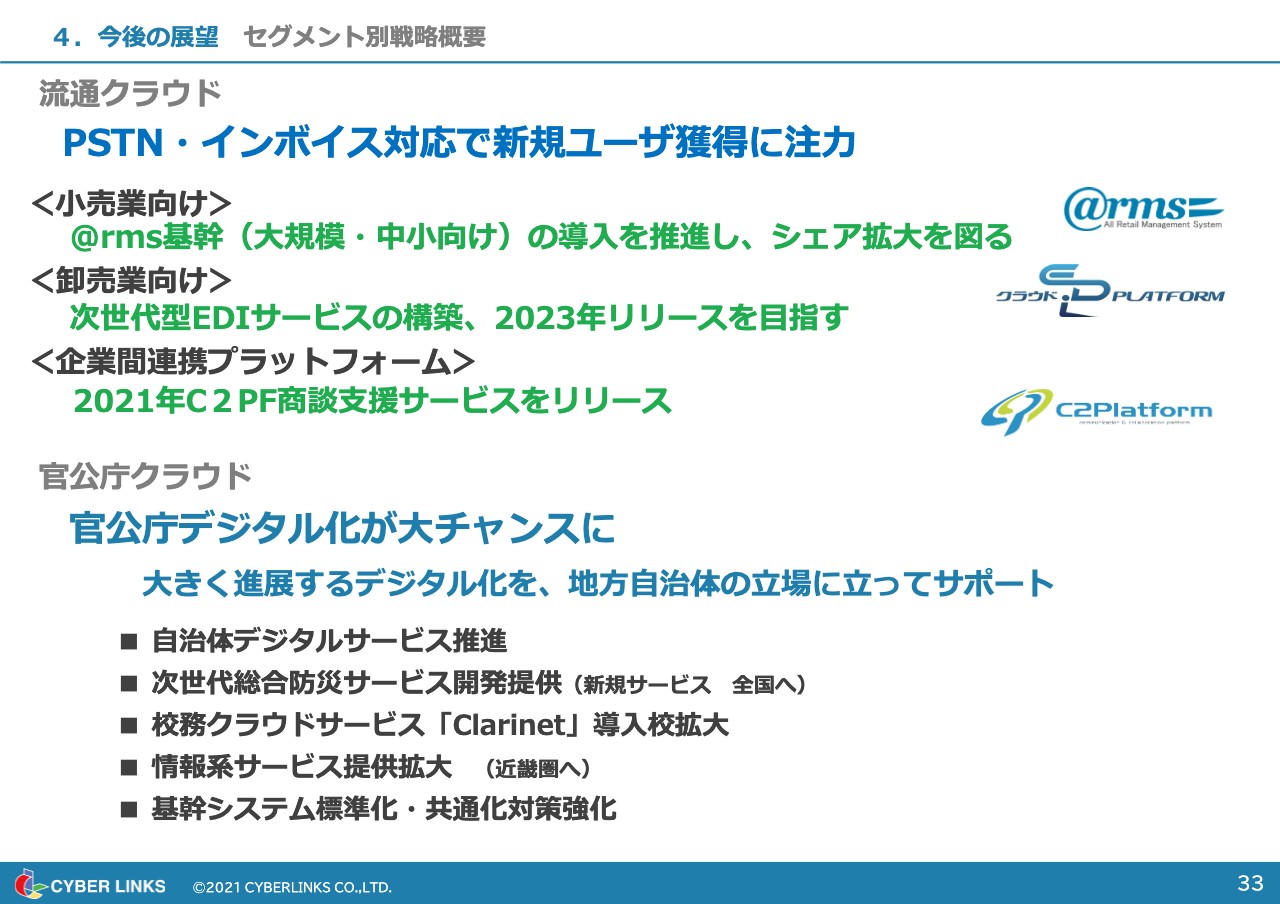

セグメント別の戦略概要についてご説明します。流通クラウド事業は、先ほどお伝えしたとおり順調に伸びていく分野です。さらに、この中期5ヶ年計画の間に、PSTNというアナログ電話回線の廃止があります。そのため、PSTNからインターネットへと回線が大きく切り替わるタイミングです。また、税制上の問題でもお客さまと企業間の発注から請求書に至るまで、インボイス対応できるかが大きな課題となってきます。このようなこともあり、新規ユーザ獲得のため、大きく動ける時期になるのではないかと思っています。

そのような意味で「@rms基幹」においては導入を推進し、シェア拡大を図るチャンスだと思っていますし、卸売業向けの次世代型EDIサービスの構築を行い、2023年リリースを目指しています。また、企業間連携プラットフォームの「C2PF商談支援サービス」を本年度にリリースします。

官公庁クラウドにおいては、デジタル化が大きなチャンスになります。大きく躍進するデジタル化を、地方自治体の立場に立ってサポートしないといけない環境にあると思っています。

自治体デジタルサービスの推進、次世代総合防災サービスの開発提供、校務クラウドサービスの導入校拡大、情報系サービスの提供拡大、基幹システムの標準化・共通化対応の強化など、デジタル化が自治体で大きく進められていくため、我々の市場が大きく躍進するのではないかと思っています。

4.今後の展望 セグメント別戦略概要②

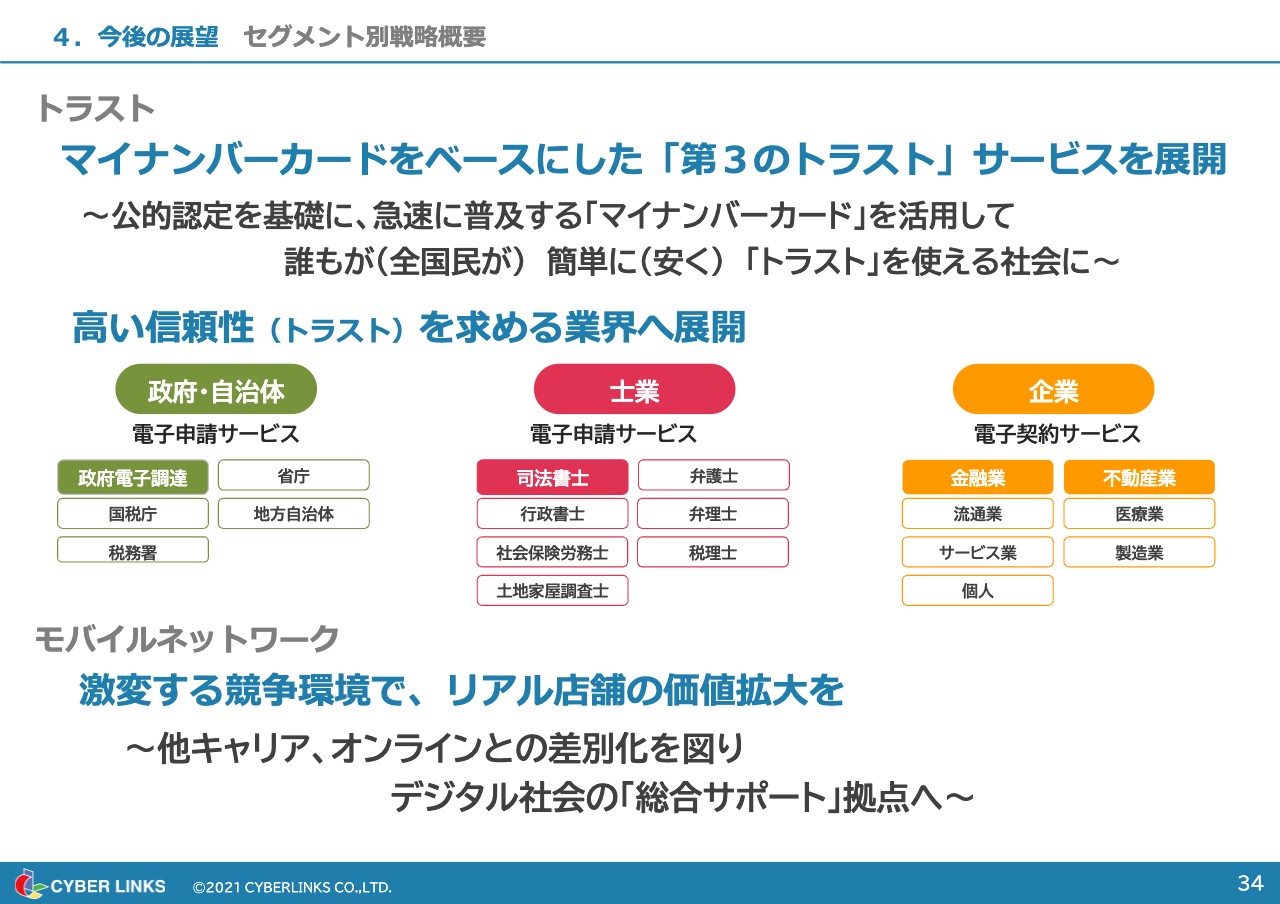

新しく参入したトラスト分野では、マイナンバーカードをベースに「第3のトラスト」サービスを展開します。「公的認定を基礎に、急速に普及する『マイナンバーカード』を活用して、誰もが簡単に『トラスト』を使える社会に」をテーマにがんばっていきます。

また、トラスト分野の中でも、特に高い信頼性を求められる業界へ展開します。政府・自治体においては、まずは今年からスタートしている電子調達の分野に入っていますし、次は、地方自治体の電子申請サービス等の分野に進みたいと思っています。

士業の分野では、司法書士との電子申請サービスに着手したいと思っています。現在大きく進んでいるのは、企業分野の金融業界と不動産業界です。不動産契約も電子契約ということで大きく連携を組み、この分野も開拓中です。

モバイルネットワーク事業は、激変する競争環境で、リアル店舗の価値を拡大します。他キャリア、オンラインとの差別化を図り、デジタル化がどんどん進む社会の「総合サポート」拠点を目指していきたいと思っています。

4.今後の展望 サステナビリティ

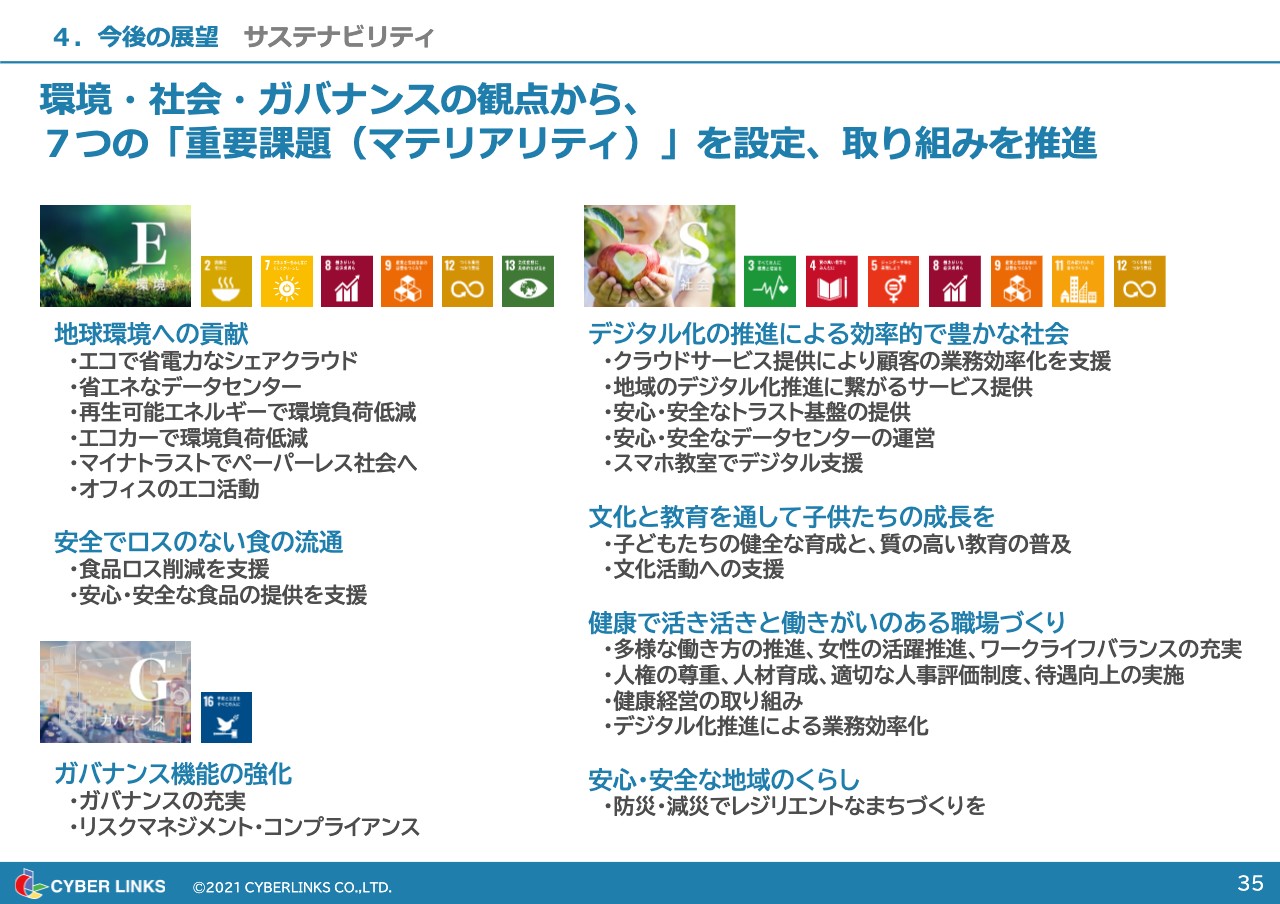

会社が取り組まなければならない、もう1つの大きな柱はサステナビリティです。環境・社会・ガバナンスの観点から、7つの「重要課題(マテリアリティ)」を設定し、取り組みを推進していきます。

1つ目は地球環境への貢献です。これは「ゼロ・カーボン」などと言われているように、環境をもっと大事にし、企業としてもしっかり取り組まないといけないということで、対応していきます。

もう1つは、安全でロスのない食の流通です。我々は企業活動を通じて、食品ロスの削減を支援し、安心・安全な食品の提供支援を、我々の事業を通じて達成したいと思います。それ以外にも5つの項目を定め、しっかり取り組みたいと思っています。

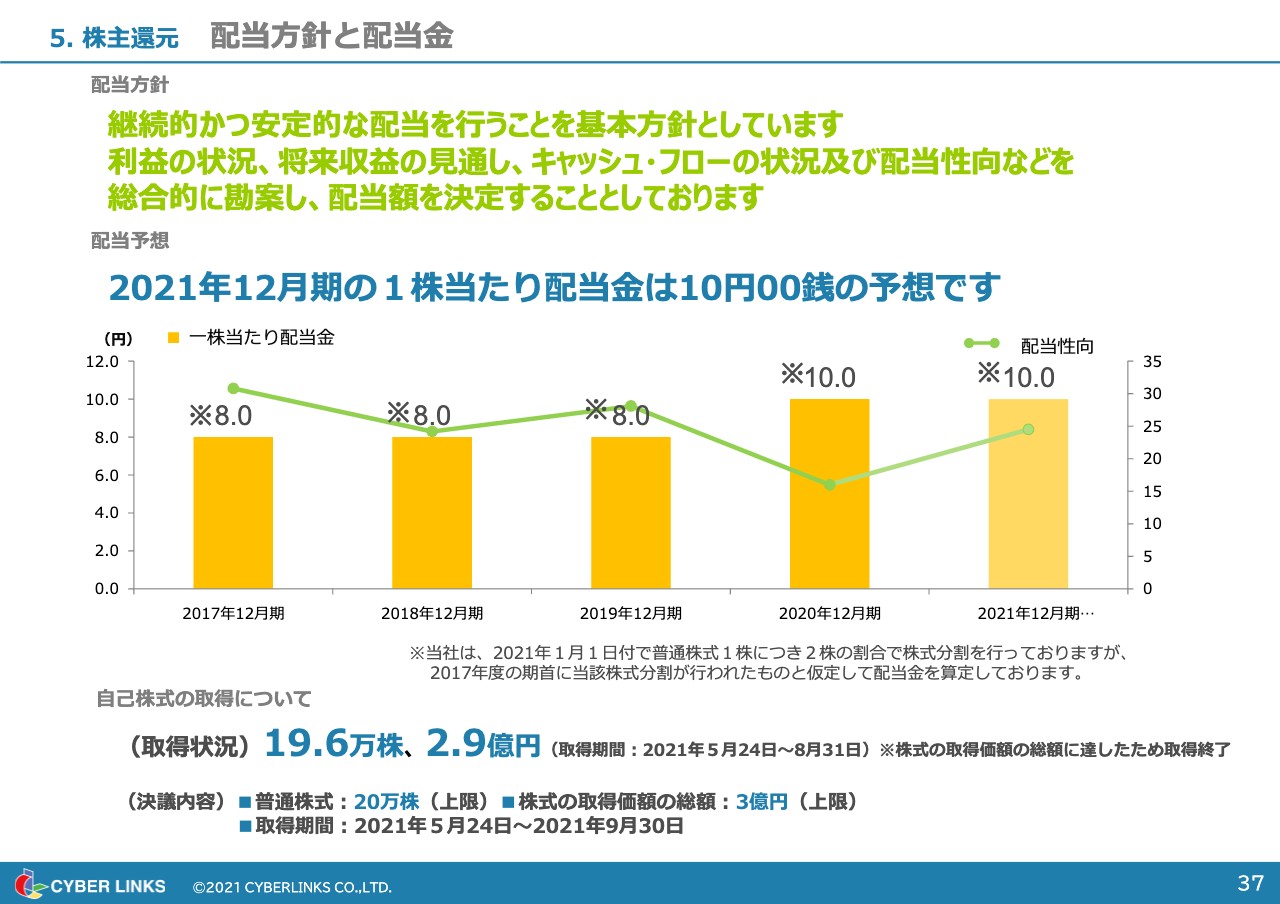

5. 株主還元 配当方針と配当金

最後に、株主還元についてご説明します。当社の配当方針は、継続的かつ安定的な配当を行うことを基本方針としています。利益の状況、将来収益の見通し、キャッシュ・フローの状況および配当性向などを総合的に勘案し、配当額を決定することとしています。2021年12月期の1株あたりの配当予想は10円です。

加えて、当社の自己株取得についてご報告します。本年5月24日から9月30日までを期限として、自己株取得をしていましたが、8月31日時点において、取得価格の総額に達したため、買付を満額終了しました。

ご清聴ありがとうございました。

質疑応答:食品流通企業でのシェア拡大について

質問者:2025年度の目標における流通クラウド分野の考え方について、「@rms」の基幹システムが21億1,000万円から26億円に増えるということで、スライド上側には「食品流通企業をターゲットにシェア拡大を図る」とあります。

基本的には、すでに開発し終わった中規模・大規模向けのサービスを用いて新たに顧客を開拓していくことにより、売上を伸ばすということでしょうか? その間、新たな投資が発生は考えなくてよいのか教えてください。

また先ほど、コロナ禍でネット商談などが進み、それに対応する仕組みを開発するというような表現をされていましたが、例えば、この商流プラットフォームや基幹システムにはそのような機能がなく、現時点ではその機能がプラスに働いていることはないという解釈でよろしいですか?

村上:「今回、中規模・大規模向けに大きな開発投資をしたが、今後はそのような投資をすることなく、流通の中期計画をきちんと達成できるのか」という方向で、少しご説明します。

そのような面では、大きな投資はしません。私どもが新しく開発した中規模・大規模向けの仕組みの構造に、既存の年商300億円以下の小売業の基幹系の仕組みも統合していく方向で、投資コストは見込んだ上での計画になっています。

この中期5ヶ年で、改造はもちろん進めていきますが、まったく新しいものを作る大きな投資というのは含まれていないとご判断いただきたいと思っています。

もう1つの商談支援について、「今、ネット上でやり取りする機能は含んでいないのか」ということですが、それは含んでいます。いわゆるテレビ会議のようなかたちで商談ができるというもので、実際の取引の見積書を見せたり、商品を見せたりしながら商談を行う代物になっています。

質疑応答:「@rms」の統合と顧客規模、商談システムにおける売上の仕組みについて

質問者:追加的に少しお聞きしたいと思います。まず基幹システムについて、今回作った中規模・大規模向けのシステムは、年商300億円以下の小売業にも適応させるかたちにしていくということでした。

1点目は、300億円以下の既存顧客を今の仕組みと統合することによって、それだけで御社の売上が増えることはあり得るのでしょうか? また、これから開拓していく新しいお客さまは中規模・大規模が中心になるのか、それとも300億円以下の小規模企業が中心になるのでしょうか?

2点目は、商談システムにはWeb商談機能がすでに付加されているということでしたが、お客さまが使用すると、それは御社の売上に寄与してくるのでしょうか? あるいは、オプションを契約すればフィーが増えるのか教えてください。

村上:「@rms」は、中小型で年商300億円以下のライン商材と、年商数千億円まで対応できるライン商材の2バージョンがあります。それぞれをバージョンアップして維持することは経営効率的に悪いため、1つのバージョンに統合して管理していく構造にしていきたいと思っています。

そのようなことから、中規模・大規模市場はこれからも攻めていきますし、中小の市場はまだ大きく残っていますので、そこも攻めていきます。その中で、2つの商材ではなく、1つの商材にまとめたものをメンテナンスしていくほうが経営効率がよいため、そのような方向に動こうとしています。

また、商談システムにはネットワーク構造のさまざまなメカニック的な要素も入っているのですが、付加価値を別にいただくということではありません。これについては「商談の中の一機能として当然あるもの」と捉えているため、そこで新たなフィーをいただくことはありません。

質疑応答:コロナ禍での開発中の付加サービスについて

質問者:もう1点お伺いします。先ほど、新型コロナウイルスに関するご説明の中で、「コロナ禍に対応した新しい仕組みを開発している」という表現がありました。これはサービスの充実のために動いているということでしょうか? 今開発しているものが、今までのものとどう違うのかを教えてください。

村上:本来、商談支援は商談の記録を残して、小売業ではマスターに連携、卸では基幹系に連携するサービスが中心だったのですが、開発中に新型コロナウイルスの感染拡大が始まりました。初期構想は対面で商談しながら使う前提だったのですが、コロナ禍が始まったため、顔が見えない遠隔地商談を最初から組み込んだモデルの開発を進めているということです。

質問者:それはすでに使っているわけではなく、さらに機能を拡充しているという意味で「開発している」という表現をされているのですか?

村上:おっしゃるとおりです。卸の話がまとまるのを待っていますが、まだ開発中という認識です。

新着ログ

「情報・通信業」のログ