富士通、3Qの営業利益は前年比+178億円 5G基地局の物量増により、テクノロジーソリューションを中心に増益

連結業績概要(3Q)

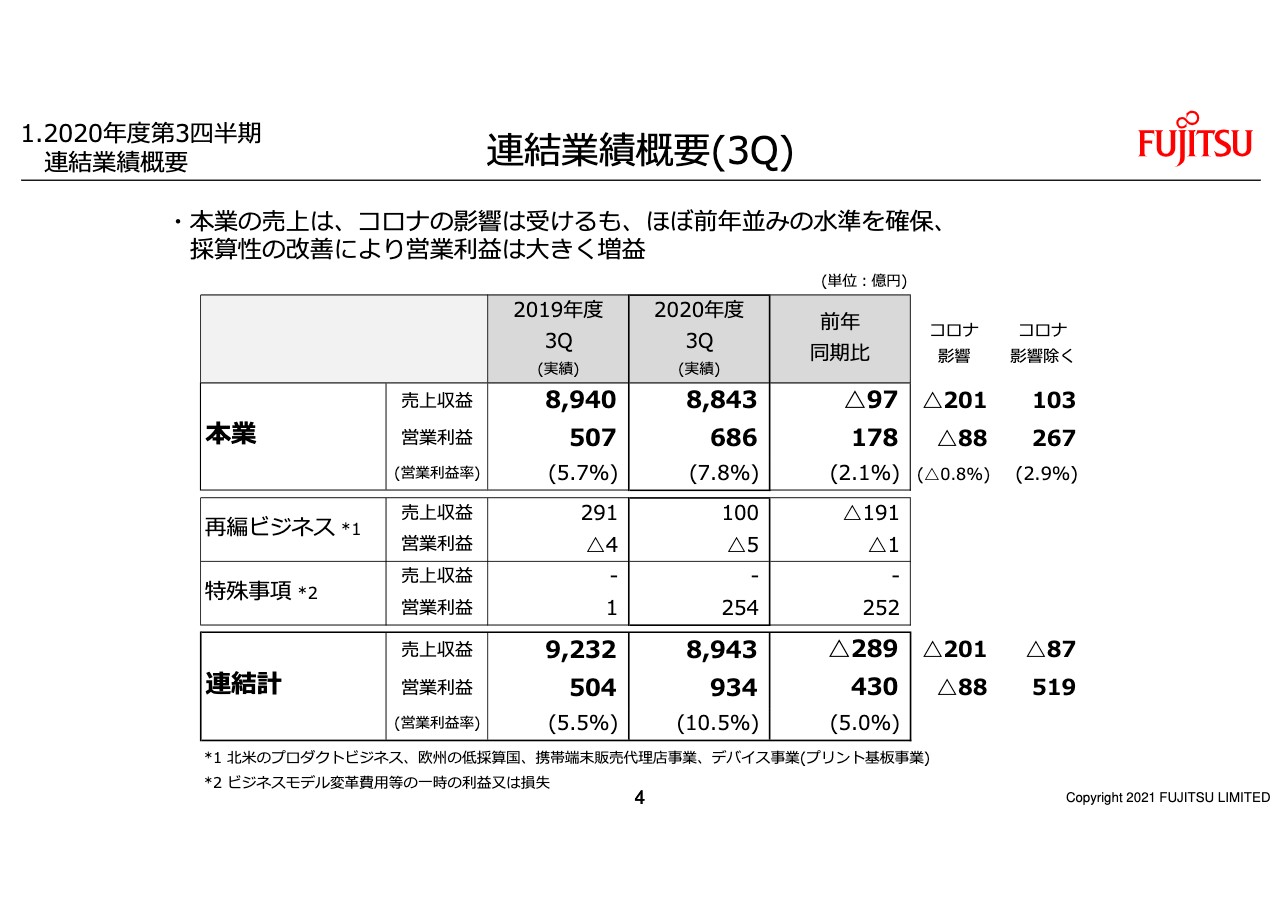

磯部武司氏:磯部でございます。それでは、2020年度の第3四半期の決算概要について説明をさせていただきます。いつものとおり、スライド番号を言いながら進めさせていただきます。 それでは表紙のスライドをめくりまして、スライドの4ページまでお進みください。2020年度第3四半期の連結決算概要です。この第3四半期は、本業の売上はコロナの影響を受けるも、ほぼ前年並みの水準を確保いたしました。利益面では、上期同様に採算性の改善が進み、大きく増益となりました。

数表につきましては、本業・事業再編・特殊事項の3つに区分しています。一番上が第3四半期の本業です。売上収益は8,843億円。前年から若干の減収。テクノロジーソリューションを中心にコロナの影響を受けました。この影響を除きますと103億円の増収。ネットワークでの5G基地局の増加と電子部品の物量増を中心に、PCの前年特需の反動減を上回り、増収です。

本業の営業利益は686億円。前年から178億円の増益。コロナによるマイナス影響はありますが、採算性改善を進め、増益。効率性を高め、営業利益率は7.8パーセント。前年から2.1パーセントの改善です。国内サービス・海外リージョンでの採算性改善に加えまして、5G基地局の物量増により、テクノロジーソリューション中心に大きく増益となりました。詳細につきましては、後ほどウォーターフォールチャートで補足します。

次に、再編ビジネスです。昨年実施しましたデバイス事業の再編。海外につきましては、欧州低採算国と北米プロダクトビジネスからの撤退。これらに加え、この第3四半期で譲渡を行いました携帯販売代理店事業の影響です。売上への影響は、前年から191億円の減収です。

3つ目は特殊事項です。携帯販売代理店事業の譲渡により、254億円の一時利益を計上いたしました。

すべてを合計した営業利益は934億円。前年から430億円の増益です。

連結PL(3Q)

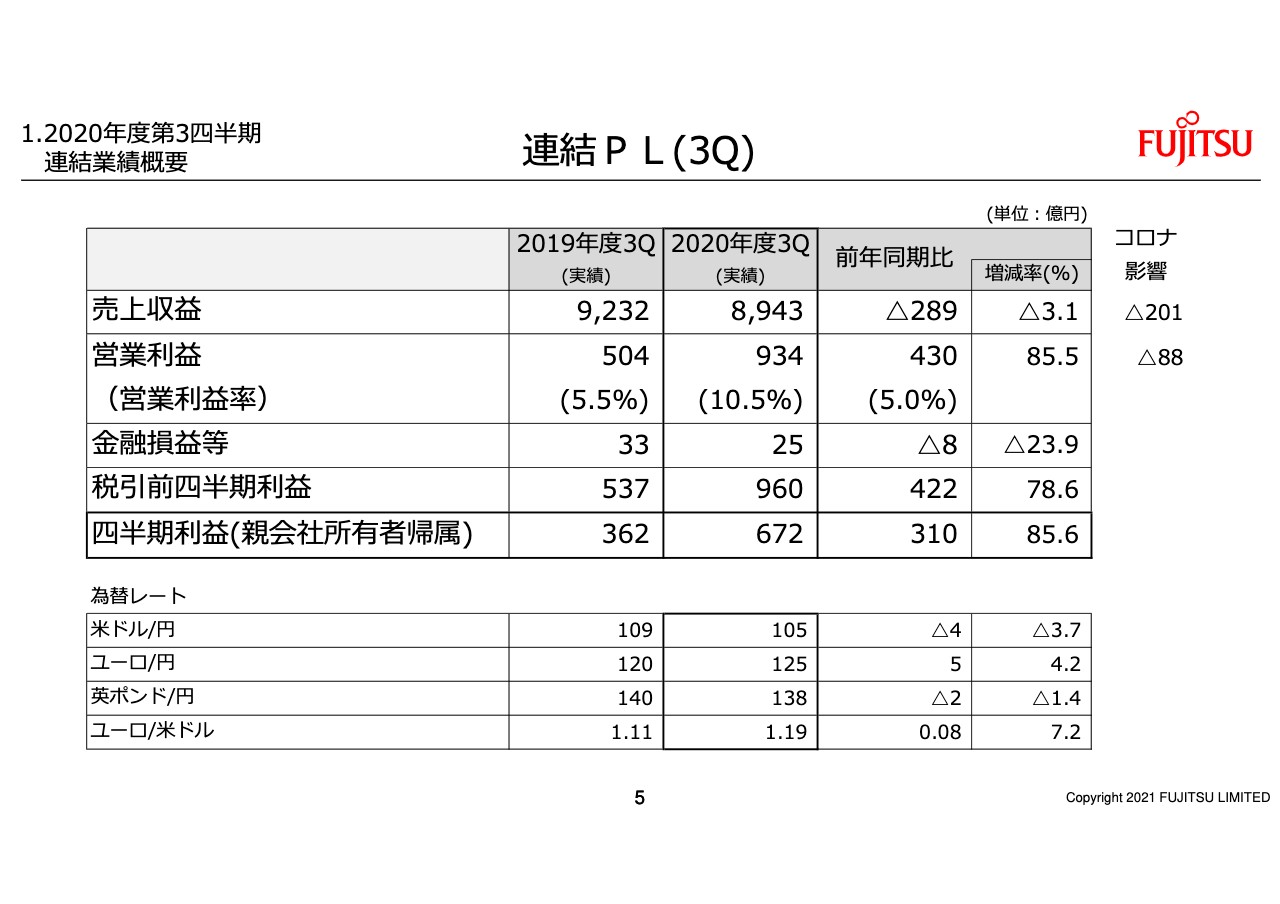

5ページでは、当期利益までを含めた全体のP/Lを記載しています。上段の表の一番下、当期利益672億円。本業の改善に加えてワンショットの利益により、前年から310億円の増益です。

連結業績概要(9ヶ月累計)

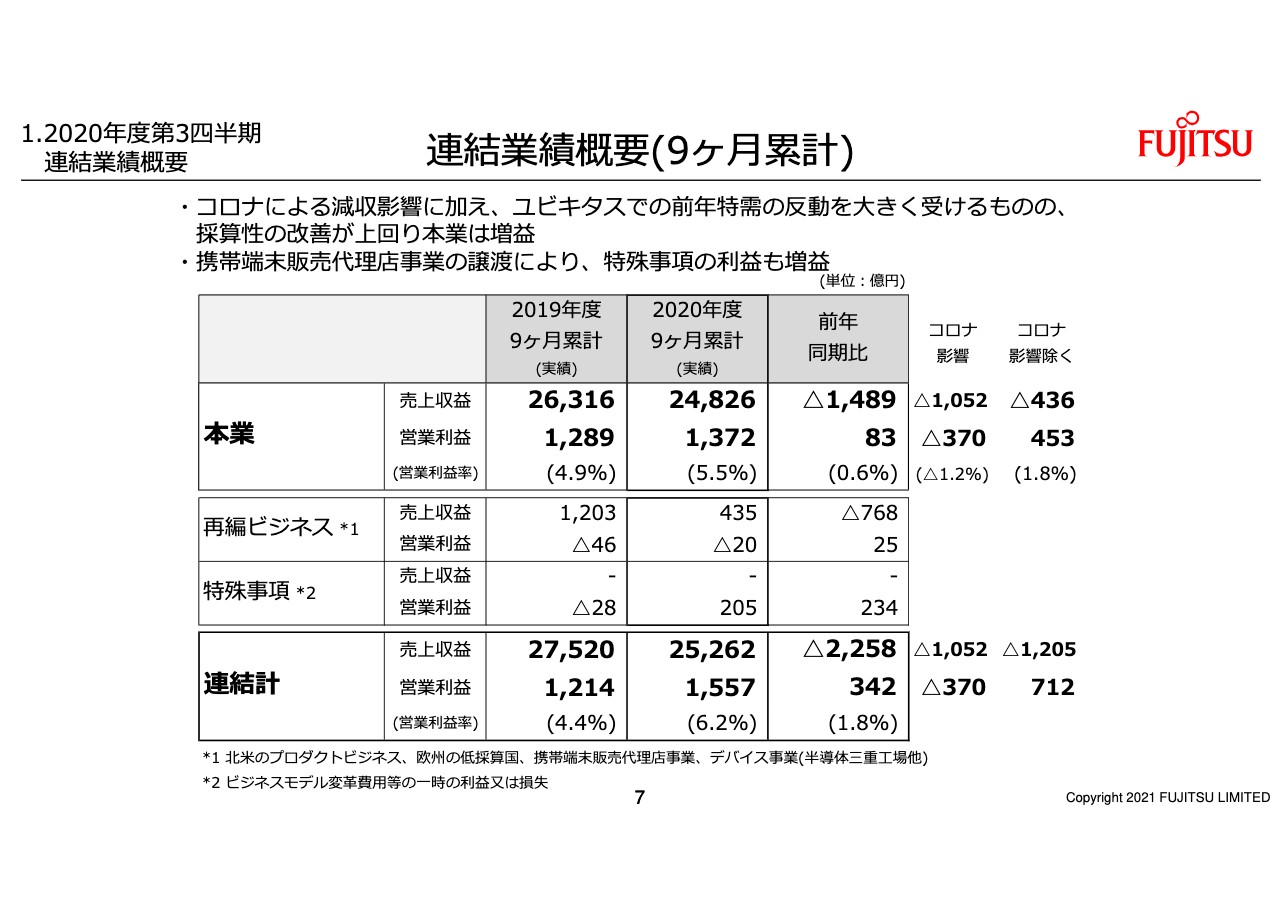

7ページ、9ヶ月累計の連結損益概況です。一番上が本業です。売上収益は2兆4,826億円。表の欄外に記載しているコロナの減収影響は1,052億円。これを除きますと、前年から436億円の減収。ユビキタスでの昨年のPC買い替え特需の反動による、マイナス約1,200億円の減収が大きく効いています。それ以外では5G基地局・電子部品の物量増を中心に、800億円規模の増収です。

本業の営業利益は1,372億円。前年から83億円の増益。ソリューション・サービスでの採算性改善に加え、5G基地局および電子部品の増収効果が、コロナのマイナス影響を上回りました。

次に再編ビジネス。売上は768億円の減収ですが、低採算ビジネスの縮小により、利益面では前年から25億円の損益改善です。

その下、特殊事項です。この9ヶ月は、上期の国内工場再編費用のマイナス50億円に加え、この第3四半期の一時利益254億円を加えて、205億円のプラス。前年は、ビジネスモデル変革費用と事業譲渡益をネットすると、マイナス28億円。前年との比較では234億円の増益です。

3つを合計した営業利益は1,557億円。前年から342億円の増益です。

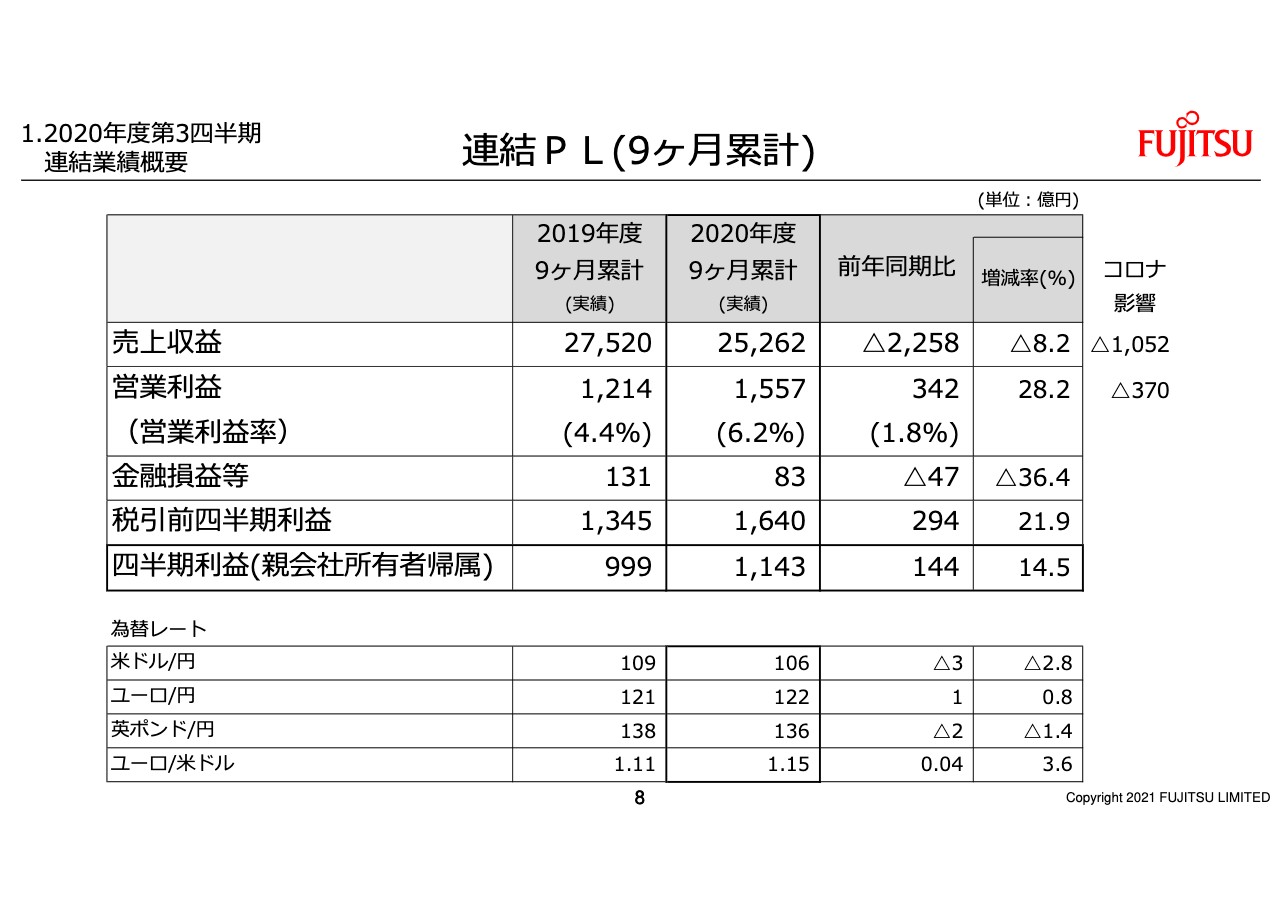

連結PL(9ヶ月累計)

8ページ、ここでは営業損益以降をコメントします。金融損益等は83億円。前年から47億円の減益。持分法損益がユビキタス関連で、前年のPC特需の反動により減益。一番下の当期利益は1,143億円です。

営業利益の前年比の変動内訳

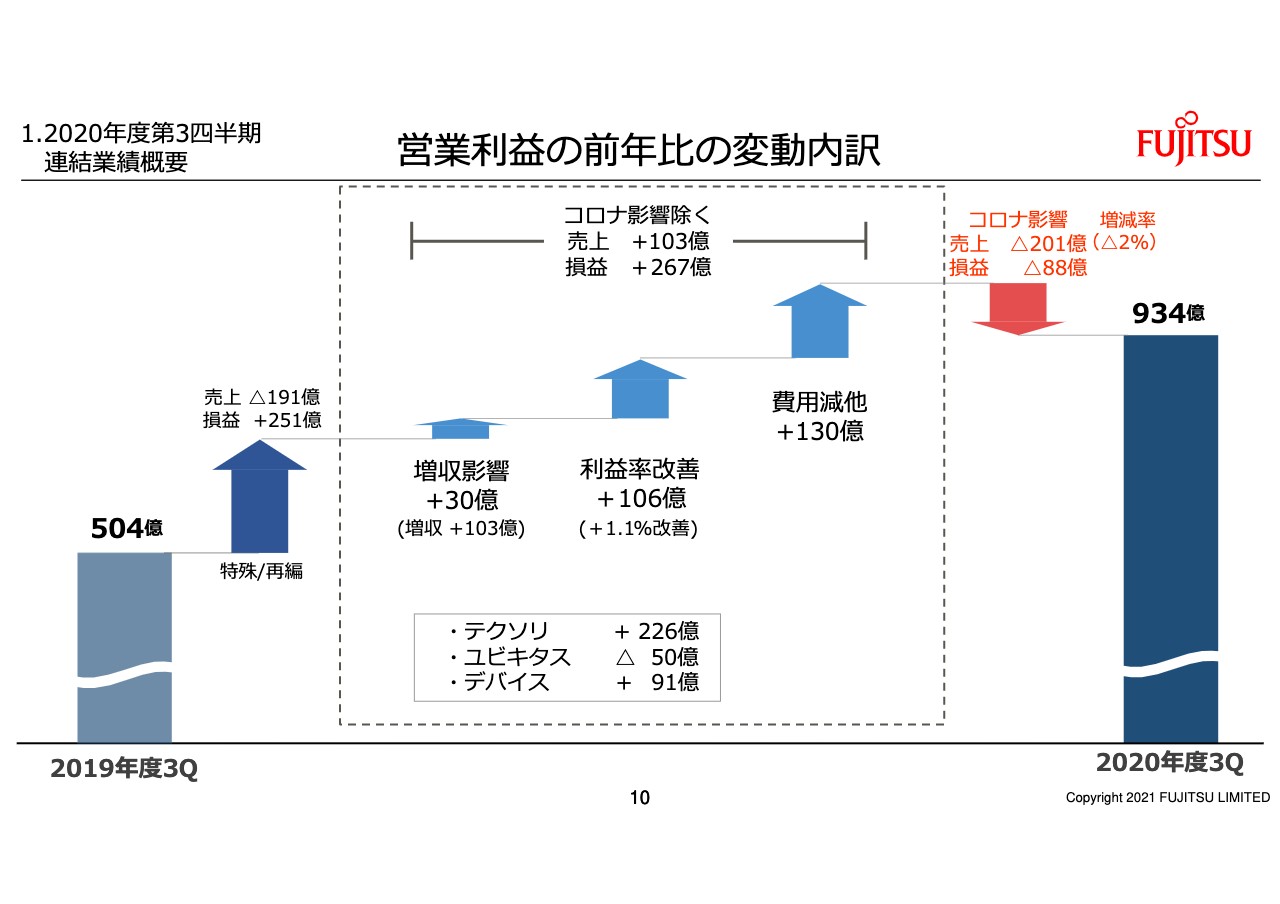

10ページ、ここでは第3四半期の営業利益の、前年からの変動要因をコメントいたします。一番左、2019年第3四半期の営業利益は504億円。ここを起点に前年からの増減をコメントいたします。

最初の矢印は、特殊事項と事業再編に関する前年比の合計で251億円のプラス。先ほどコメントしたとおり、この第3四半期に254億円の一時利益がございました。

次の3つの矢印は、コロナの影響を除いた利益の変動です。最初の上向きの矢印、物量の増加によるもので30億円の増益。売上は前年から103億円のプラス。ネットワーク・デバイスの物量増が中心です。

次の上向きの矢印は106億円の増益。採算性の改善が進みました。次の上向きの矢印、130億円のプラス。営業費用等の効率化です。箱の中の3つの矢印を合計しますと、利益面で267億円のプラスとなりました。

セグメント別では、テクノロジーソリューションが採算性改善を中心に、226億円の増益です。

次の下向きの矢印はコロナの影響。売上はマイナス201億円、約2パーセントの減収です。損益面ではマイナス88億円です。

すべてを合計しました今期の営業利益は934億円です。

売上収益の状況

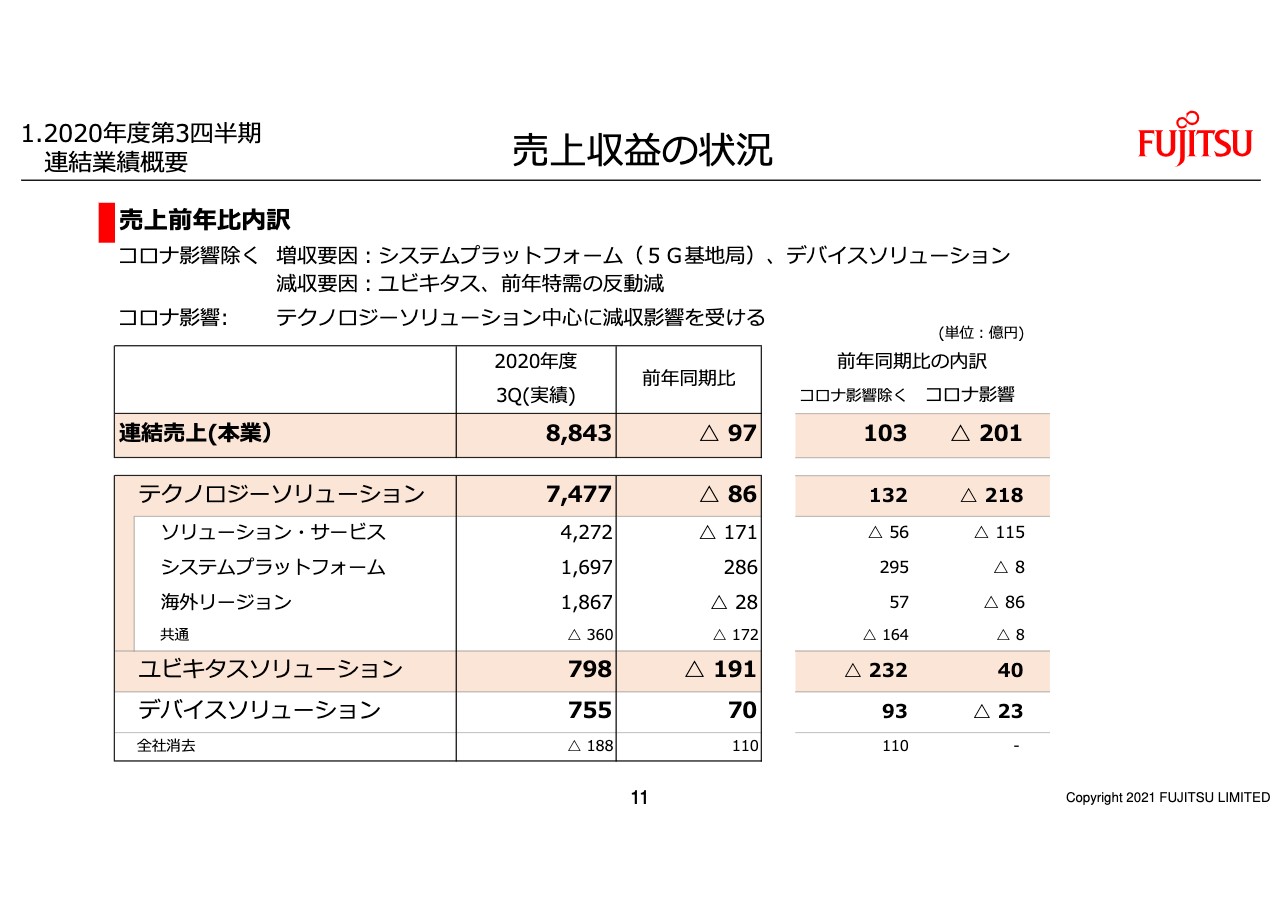

11ページ、ここから、ウォーターフォールチャートの点線の枠内にありました、3つの矢印について補足してまいります。このページは、再編事業の影響を除いた本業の売上増減です。

表の中に第3四半期の実績と前年比、右側の欄外に前年比の内訳を表示しています。合計では、前年から97億円の減収。コロナの影響を除くと103億円の増収。コロナの影響がマイナス201億円でした。

テクノロジーソリューションは、コロナ影響を除きますと132億円の増収。システムプラットフォームでは、5G基地局中心にネットワーク機器が増加しました。ソリューション・サービスは、前年の需要が強かった、PCのセットアップ・展開支援等のハード一体型サービスの反動減を大きく受けています。

ユビキタスは前年特需の反動が大きく、232億円の減収。デバイスは電子部品が好調に推移し、増収です。

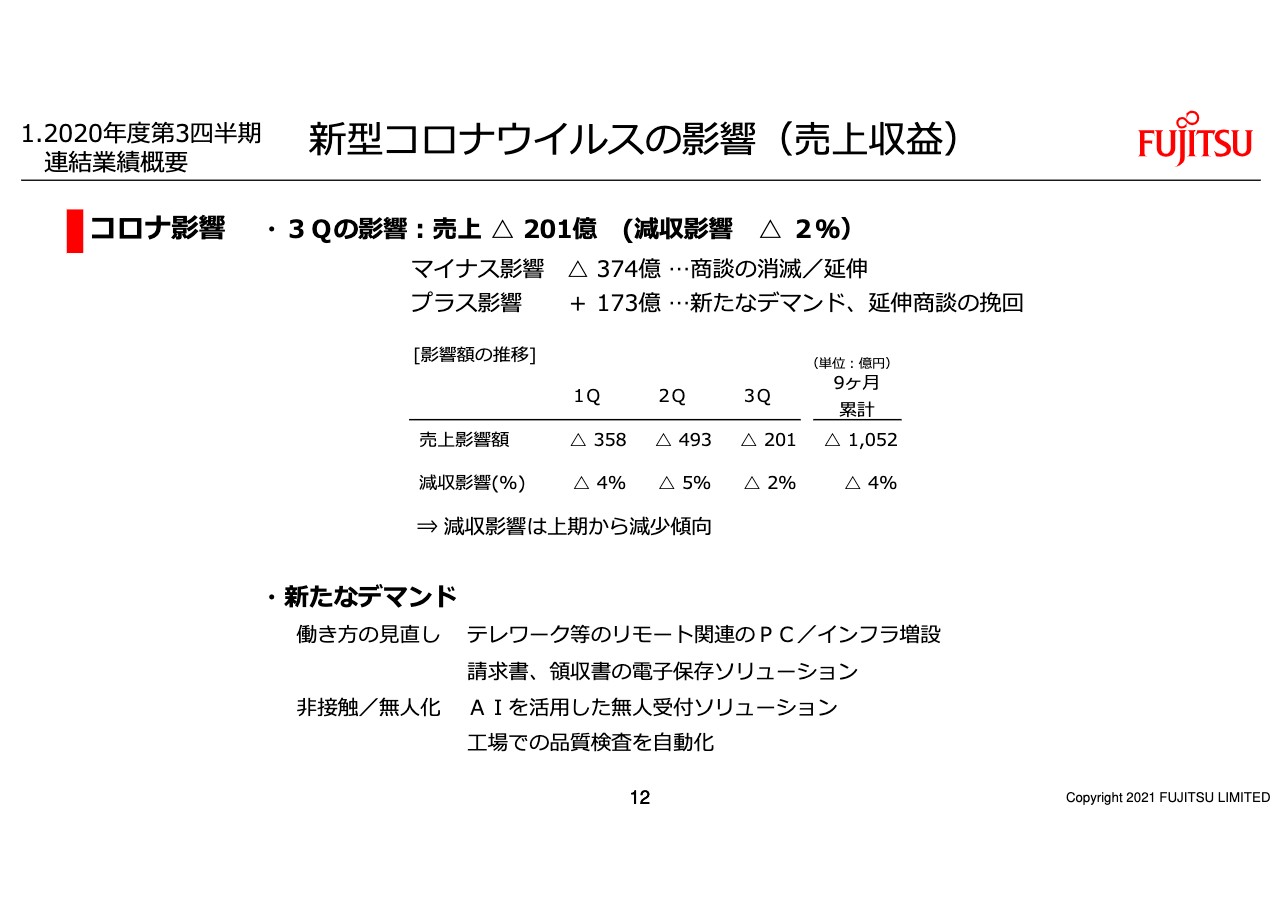

新型コロナウイルスの影響(売上収益)

12ページ、コロナの影響について補足いたします。第3四半期売上は201億円の減収影響を受けました。プロジェクトの延伸、商談の停滞などのマイナスがマイナス374億円。一方、プラスが173億円です。第1四半期・第2四半期は、全体売上に対して5パーセント程度の減収影響がございましたが、第3四半期では、2パーセント水準まで影響が縮小してきています。延期されていたプロジェクトの再開を中心に、減少額は縮小してきています。

マーケットごとに若干補足します。製造・流通の領域では、お客さまのIT投資予算の縮小、プロジェクト延伸の動きが上期から継続しています。お客さまごとにばらつきはございますが、再開したプロジェクトもあり、影響は縮小傾向。今後についても、その影響は縮小していくと見ています。

一方、自治体・ヘルスケア領域では、お客さまがコロナへの直接的な対応に追われるケースが、現在も継続しています。その結果、低調な推移です。第4四半期につきましても、その影響が継続すると見ています。

金融・リテールでは大きな影響は生じていません。また、官公庁・キャリアにつきましては、影響はほぼ見受けられず堅調に推移しています。

海外につきましては、第3四半期中に再度ロックダウンになった地域もございまして、厳しい状況が継続しています。

一方で、ニューノーマルに対応するためのプラスのデマンドも出てきています。テレワーク等のリモートに関連したPC・インフラの増設、関連ソリューションの提供がプラスの売上の中心です。窓口での接触回避を目的とした、AIを活用した無人受付ソリューションが公共機関・金融機関で採用されるなど、「無人化」「非接触」というキーワードの商談も増えてきています。

また、データの積極活用を目的とした、基幹システムの再構築商談も数多く存在しており、お客さまのDXへの意識は高まっているという感触を持っています。これらのデマンドは、さらに強くなっていくことを想定していまして、しっかりとそれにお応えできるよう取り組んでまいります。

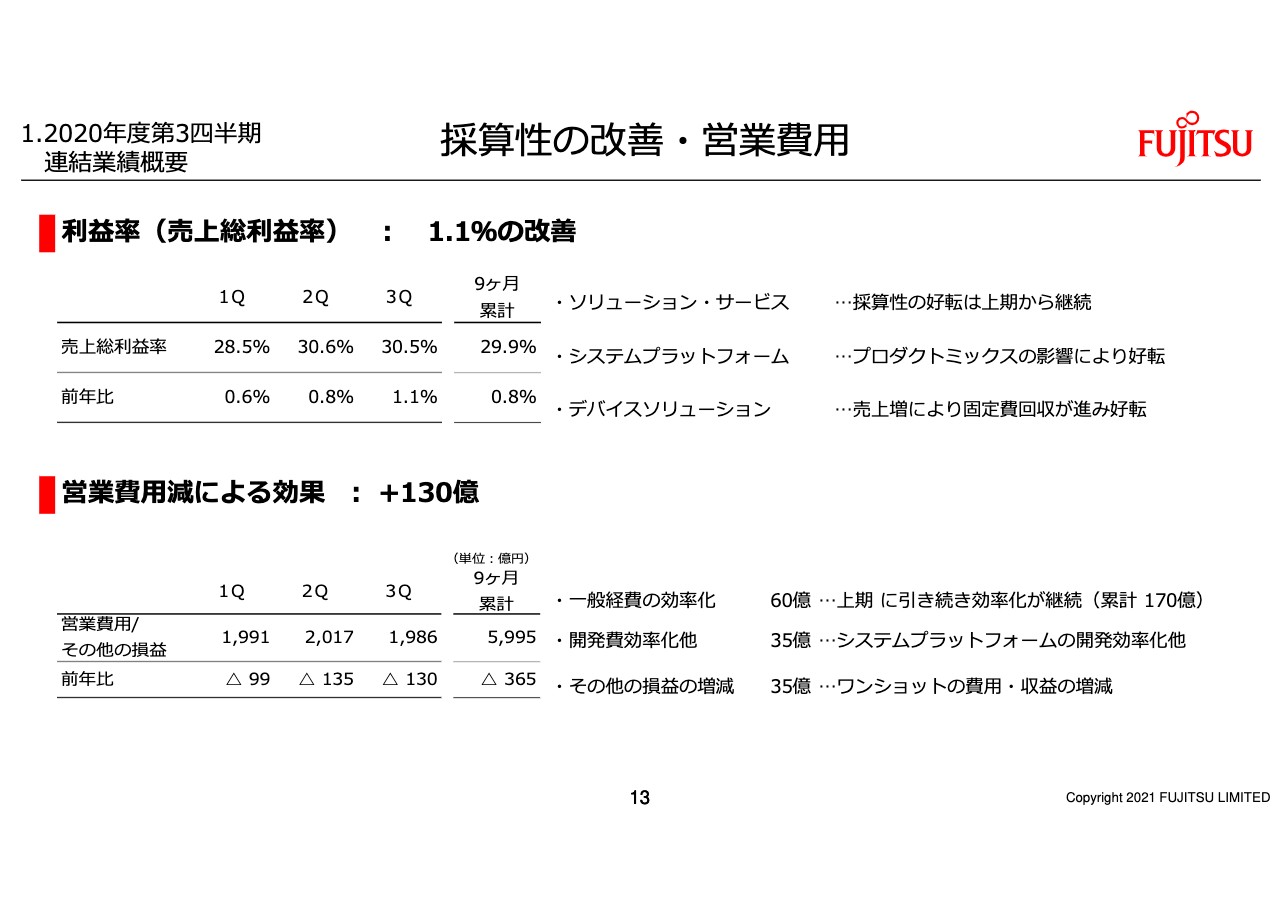

採算性の改善・営業費⽤

13ページはグロスマージン率の状況です。本業では30.5パーセント。この第3四半期は前年から1.1パーセントの改善です。上期同様、ソリューション・サービスの採算性改善が進みました。運用・保守サービスの効率化や、上流工程からのアシュアランス活動徹底を実施しています。リモート開発・リモート保守の生産性については、大きな問題は生じておらず、今後も拡大していくよう環境整備を進めています。

この要因に加えまして、第3四半期では、5G基地局の物量増加というプロダクトミックスによる改善効果に加えて、電子部品も所要増加による固定費回収の進展が加わり、上期よりもう一段の採算性改善が進みました。

次に、営業費用等の減少影響が130億円。要因は3点です。まず、一般経費の効率化により60億円。「ワークライフシフト」という新たな働き方は、制度を見直しながら確実に定着してきています。従業員のWell-beingの実現を目的とした施策ですが、費用面の効率化効果も継続的に発生しています。

2つ目。システムプラットフォームの開発費の効率化を進め、35億円の改善です。スーパーコンピューターの開発投資がピークアウトしたことに加え、IAサーバーでグローバルな開発体制を見直し、効率化を進めました。

最後に、ワンショットのその他の損益の影響が35億円。社宅などの不動産の整理を進めたことによるワンショットの費用と収入の、前年からの増減です。

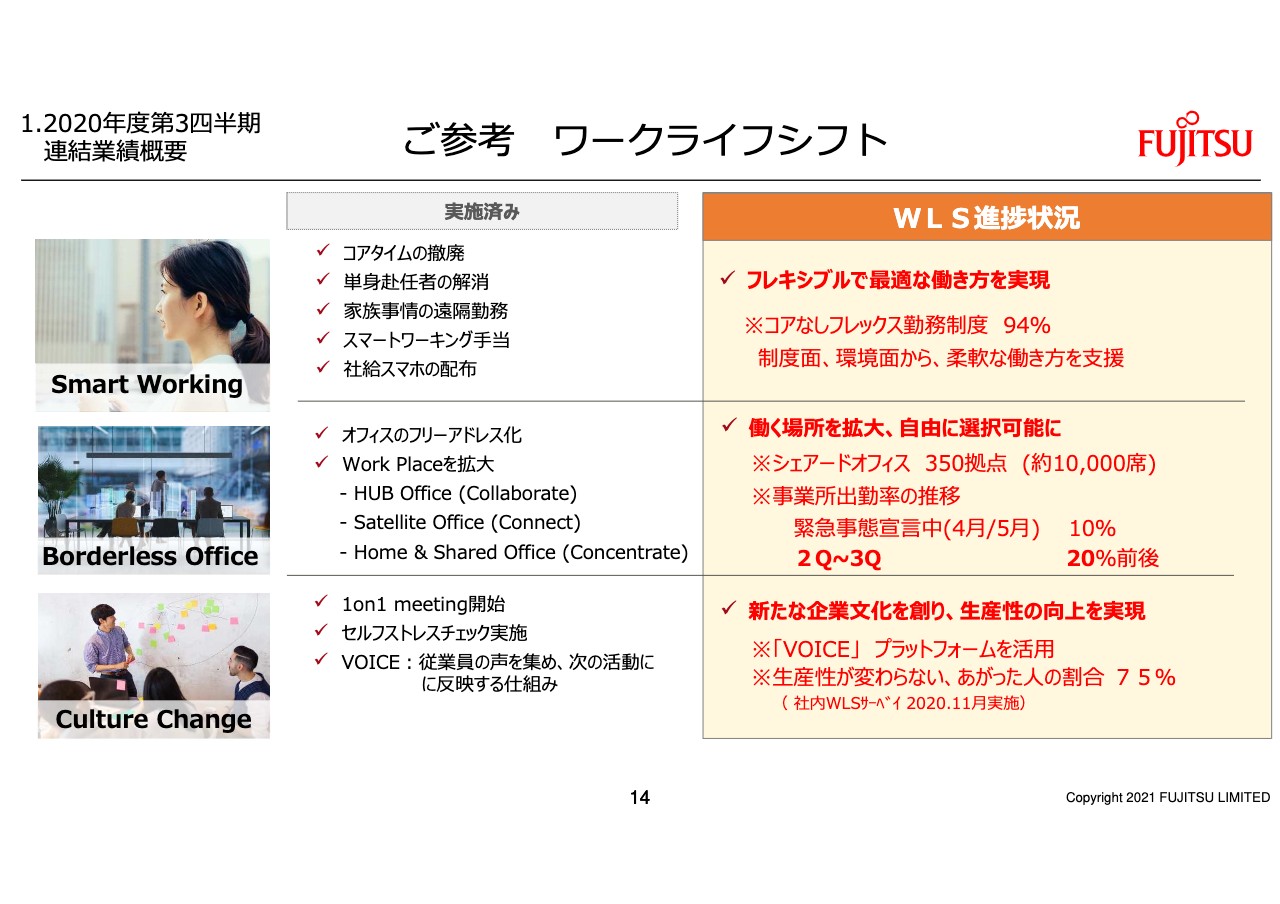

ご参考 ワークライフシフト

14ページに、参考までに「ワークライフシフト」の状況について補足いたします。当社の新しい働き方である、3つの施策の進捗状況です。

「Smart Working」では、一部の社員に適用していました、コアタイムがないフレックス制度を全社員に適用するといった、フレキシブルな働き方を実現するとともに、環境面での整備を進めています。

次に、「Borderless Office」です。HUB、Satellite、Shared Officeと、ワークプレイスの拡大を進めています。事務所への出勤率は、継続して2割程度で推移しています。

最後に「Culture change」です。「VOICE」というプラットフォームを活用しまして、従業員の声を集め、次のアクションに反映する仕組みを整えており、11月に実施しました社内サーベイでは、75パーセントの従業員が「テレワークにより生産性が変わらない」ないしは「上がった」というサーベイ結果が出ています。

これら「ワークライフシフト」は、確実に定着していまして、Well-being、生産性の向上にも寄与しています。

新たな働き方の実現に向けた投資も継続していますが、一方では、従来型の働き方見直しにより、固定費の圧縮にもつながっています。

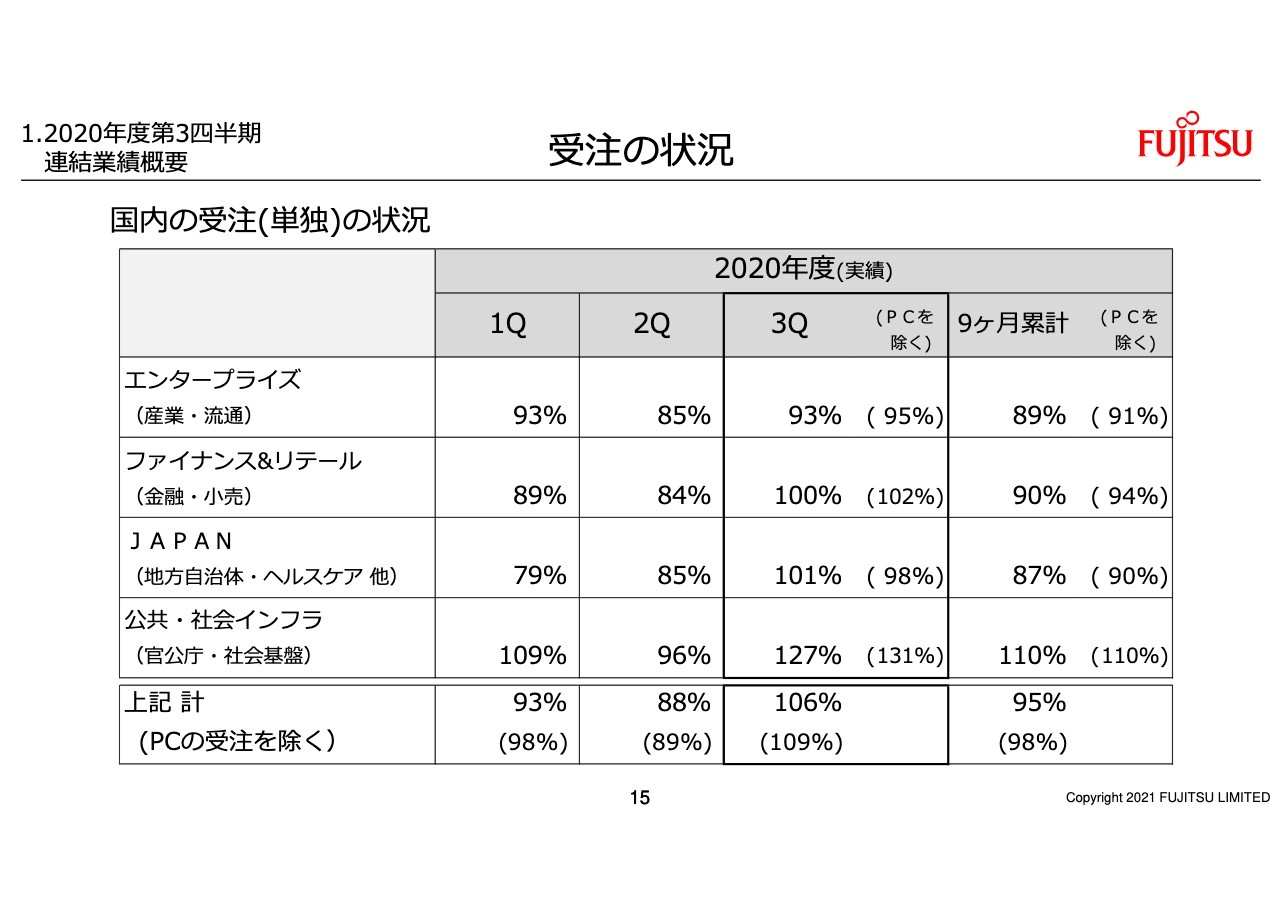

受注の状況

15ページです。次に、国内の受注の状況についてコメントいたします。第3四半期につきまして、業種ごとに簡単にコメントします。太枠内の右側、PCを除いた第3四半期の伸び率をご覧ください。

エンタープライズではPCを除いて95パーセント、コロナの影響を受け、マイナスです。先ほども触れましたが、製造や自動車を中心にIT投資予算の縮小、プロジェクトの延伸の影響は継続しています。

ただ、この第3四半期からは、延伸したプロジェクトが再開したものもございまして、マイナス影響は、上期からだいぶ縮小してきています。一方で新しいデマンドとして、働き方の見直しに向けたソリューション、工場の効率化を進めるためのローカル5G、AIによる最適化といった受注も獲得し始めています。

ファイナンス&リテールは、第3四半期の受注は102パーセントでした。大型商談のサイクルの影響で上期はマイナスでしたが、第3四半期は予定どおりプラスに転換しています。この領域では、対面営業を回避するためのオンラインコミュニケーションサービス等の商談も進んでいます。

JAPAN-BGは98パーセント。延伸されていた案件のキャッチアップもあり、第3四半期の受注は前年に近い水準でありました。ただ自治体・ヘルスケアともに、お客さまの直接的なコロナへの対応の負担増による商談停滞は継続しています。第4四半期も予断を許さない状況との認識です。PCも含めます全体では101パーセント伸長。GIGAスクール対応のPCの増加もあり、前年を上回る水準となりました。

公共・社会インフラは131パーセント。官公庁向けが堅調に推移したことに加えまして、キャリアの5G基地局投資に対する旺盛なデマンドにより、大きく増加です。コロナの影響につきましても軽微で、通年で好調に推移しています。

以上の主要業種を合計した全体では106パーセント。PCを除くと109パーセント伸長です。第2四半期は少し低い水準で推移いたしましたが、第3四半期では前年を大きく上回りました。想定したとおりの推移です。

なお、第4四半期ではコロナの感染拡大、再度の緊急事態宣言など懸念される状況もございまして、業種ごとにデマンドの変化をしっかり見ていく必要があると認識しています。

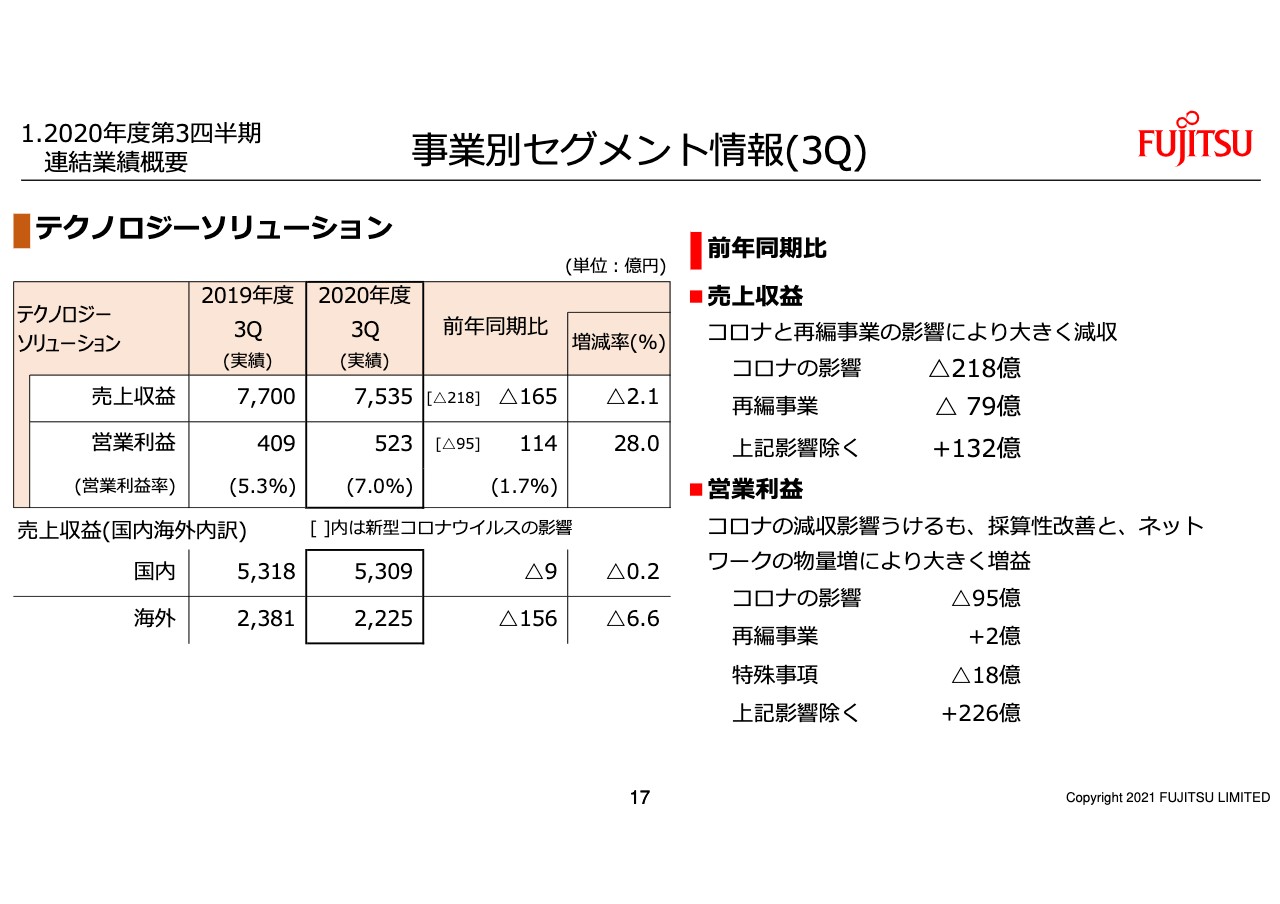

事業別セグメント情報(3Q)①

17ページです。ここからはセグメントごとに、前年比を中心に説明していきます。テクノロジーソリューション、売上は7,535億円、前年から2.1パーセントの減収。営業利益は523億円、前年から114億円の増益。コロナの影響を受けましたが、採算性改善がそれを上回り、前年から増益です。

要因につきましては、サブセグメントごとに説明していきます。

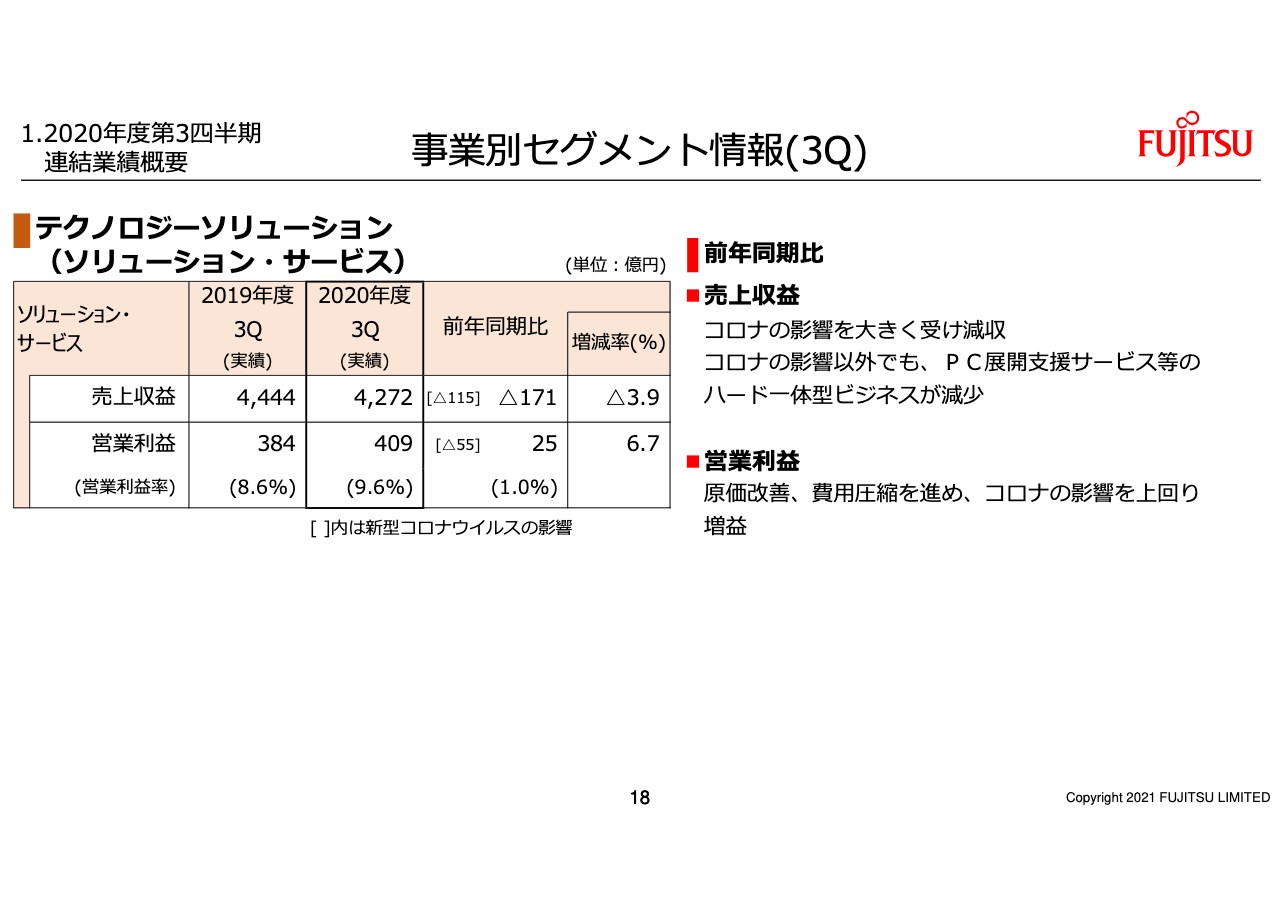

事業別セグメント情報(3Q)②

18ページです。ソリューション・サービス。売上は4,272億円、前年から3.9パーセントの減収。先ほどコメントしたとおり、コロナの減収影響に加えまして、ハード一体型ビジネスの前年反動を受け、減収です。

営業利益は409億円、前年から25億円の増益。コロナによるマイナス影響はございましたが、SIおよび運用・保守サービスでの採算性の改善に加え、営業費用の効率化を進めました。

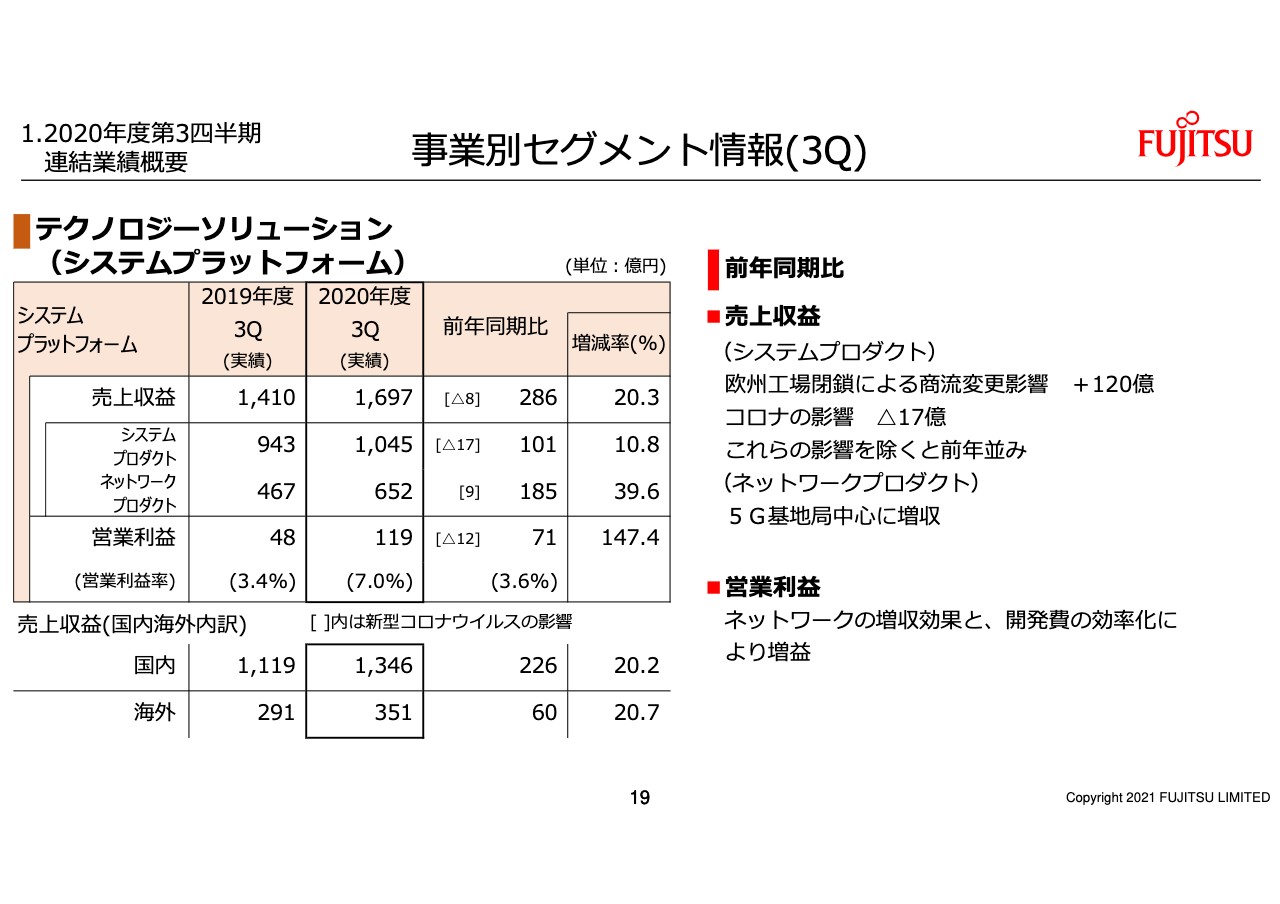

事業別セグメント情報(3Q)③

19ページです。システムプラットフォームの売上は1,697億円で、前年から20パーセントの増収。システムプロダクトの売上増には、商流変更によるプラスも含まれています。これとコロナの影響を除きますと、システムプロダクトはほぼ前年並みの水準です。

一方、ネットワークはキャリアの5G基地局に加えまして、バックボーンの増強に向けた投資もあり、大きく増収です。営業利益は119億円、前年から71億円の増益。ネットワークの増収効果を中心に大きく増益です。

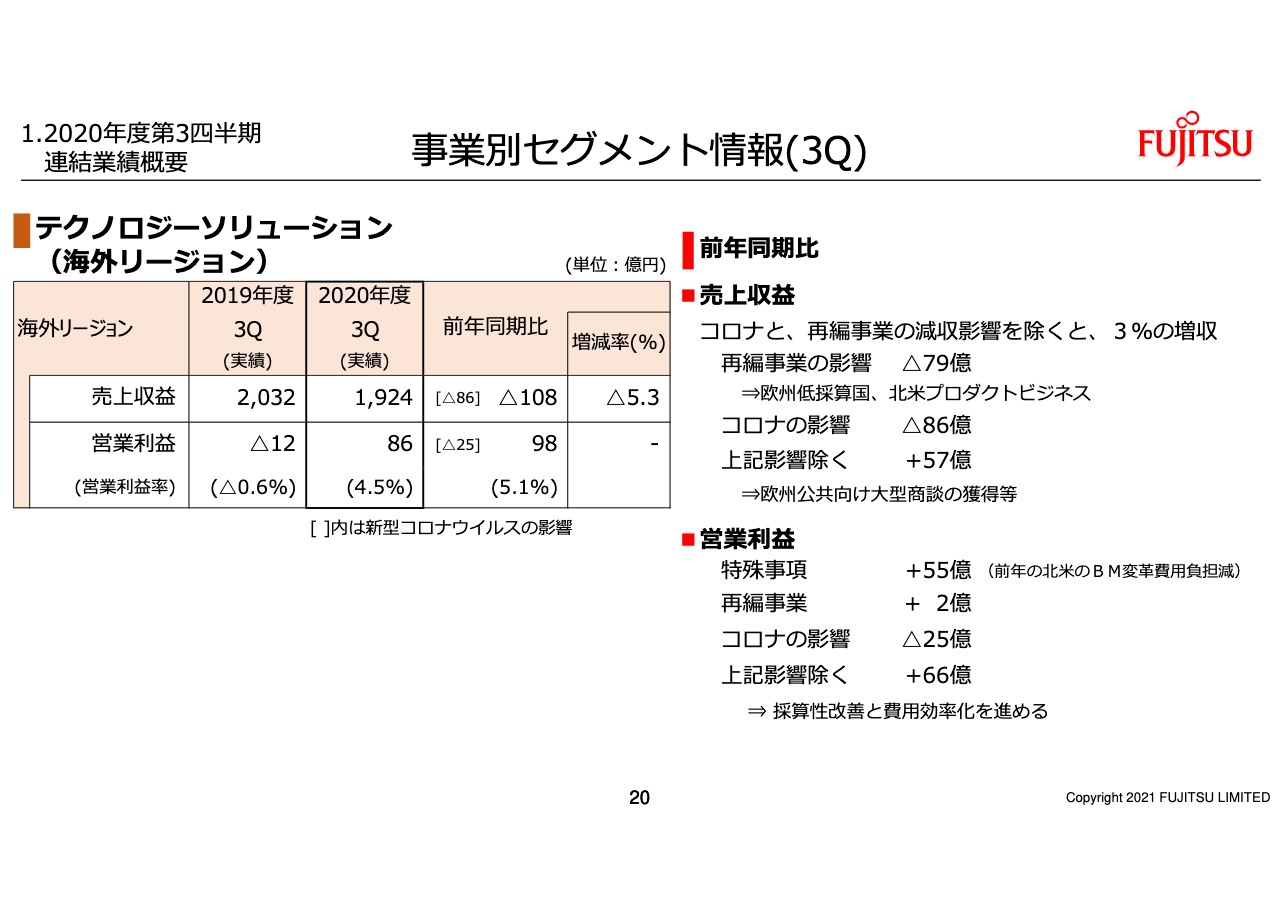

事業別セグメント情報(3Q)④

20ページは海外リージョンです。売上は1,924億円、前年から5.3パーセントの減収。コロナと再編事業による減収インパクトを除くと、3パーセントの増収。NWEで公共系の大型システム開発商談の獲得もあり、前年から増加しました。

営業利益は86億円、前年から98億円の改善。前年のビジネスモデル変革費用の負担減の影響が55億円。本業につきましてはコロナの影響が継続していますが、採算性の改善、費用効率化により増益です。

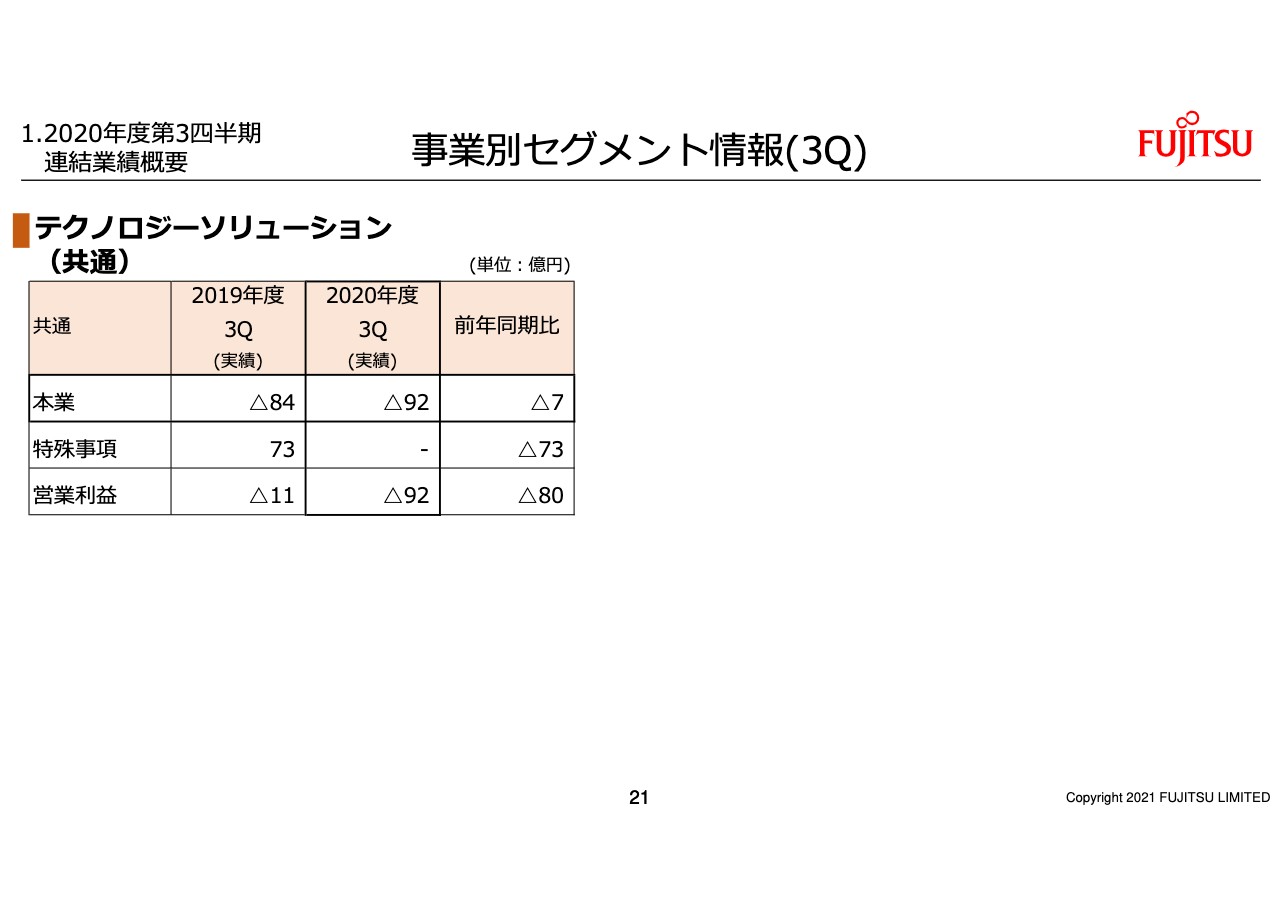

事業別セグメント情報(3Q)⑤

21ページです。テクノロジーソリューションの共通です。一番上の本業をご覧ください。マイナス92億円、ほぼ前年並みの水準です。特殊事項については、前年の一時利益の反動減により73億円の減益。合計しますと前年から80億円の減益です。

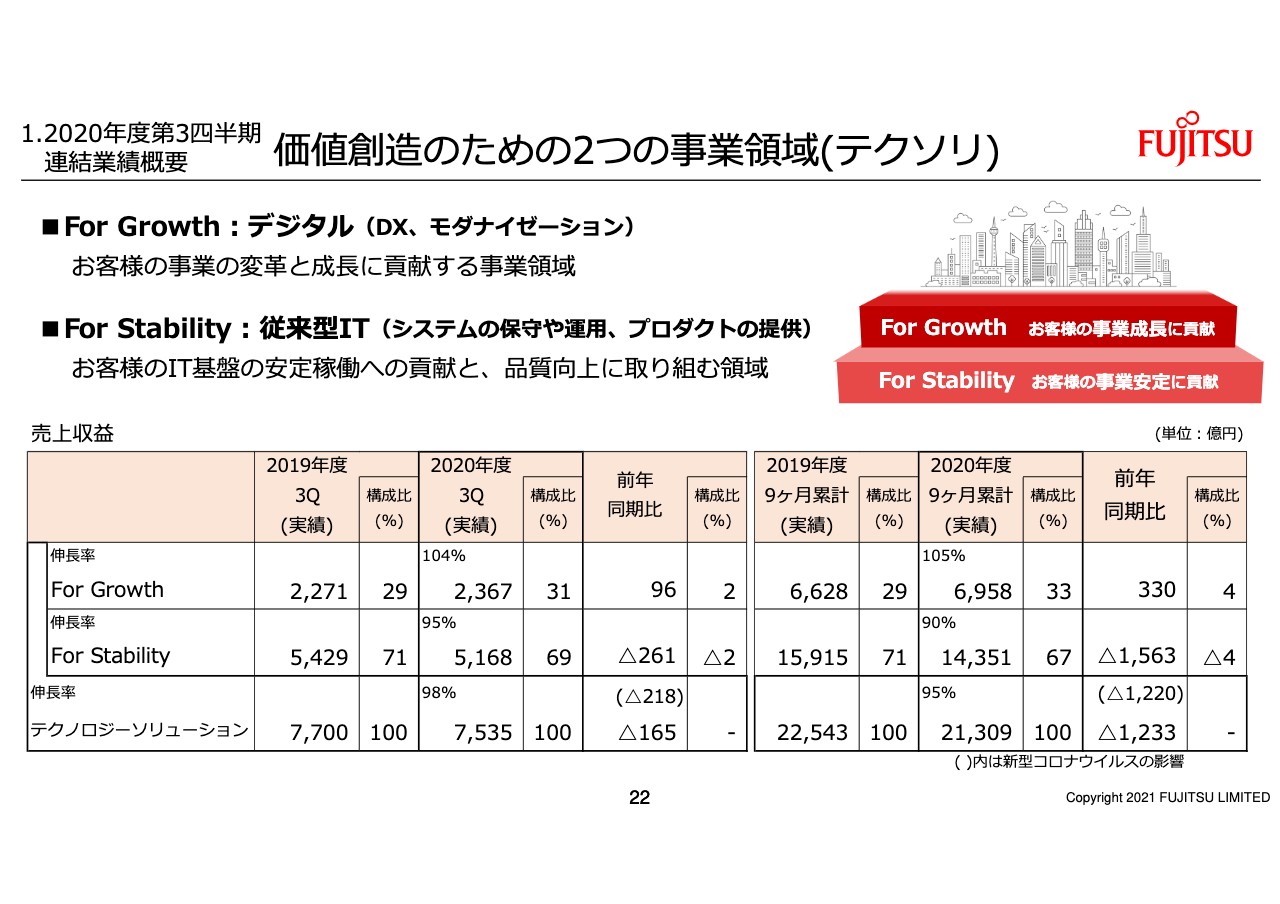

価値創造のための2つの事業領域(テクソリ)

22ページです。テクノロジーソリューションの2つの事業領域、「For Growth」「For Stability」の売上状況です。第3四半期のテクノロジーソリューションの売上は7,535億円。そのうち31パーセントが「For Growth」、69パーセントが「For Stability」で構成されています。

「For Growth」の売上は2,367億円。コロナの影響もありますが、前年から4パーセント伸長しました。一方、「For Stability」の売上は5,168億円。前年の95パーセントという水準です。

それぞれの事業領域を構成する内容と、サブセグメントごとの実績につきましては、後ろに付けています補足資料に記載してございます。コロナによる減収影響、それぞれの領域で応分に受けていますが、この第3四半期は5G基地局の強いデマンドが、「For Growth」伸長を牽引しました。

自らのDX化をしっかり進めることでリファレンスを構築しながら、お客さまの事業成長、社会課題解決に貢献できるよう、引き続き取り組んでまいります。

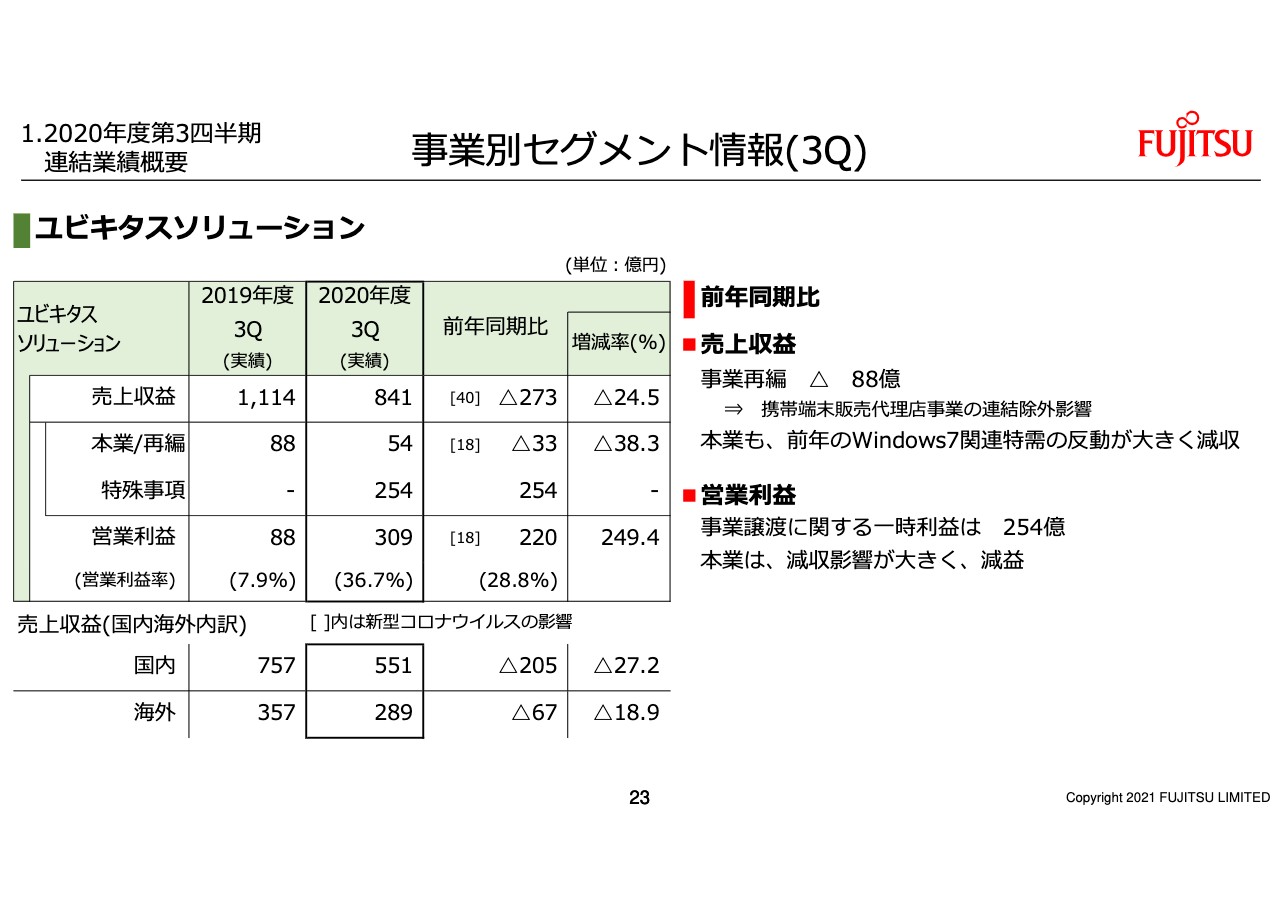

事業別セグメント情報(3Q)⑥

23ページは、ユビキタスソリューションです。売上は841億円、前年から24.5パーセントの減収。事業再編による減収影響に加えて、前年度の「Windows7」関連特需の反動を大きく受け、減収です。

営業利益は309億円。前年から220億円の増益。事業譲渡に関する利益の影響が254億円。それを除きますと、減収影響により前年から33億円の減益です。

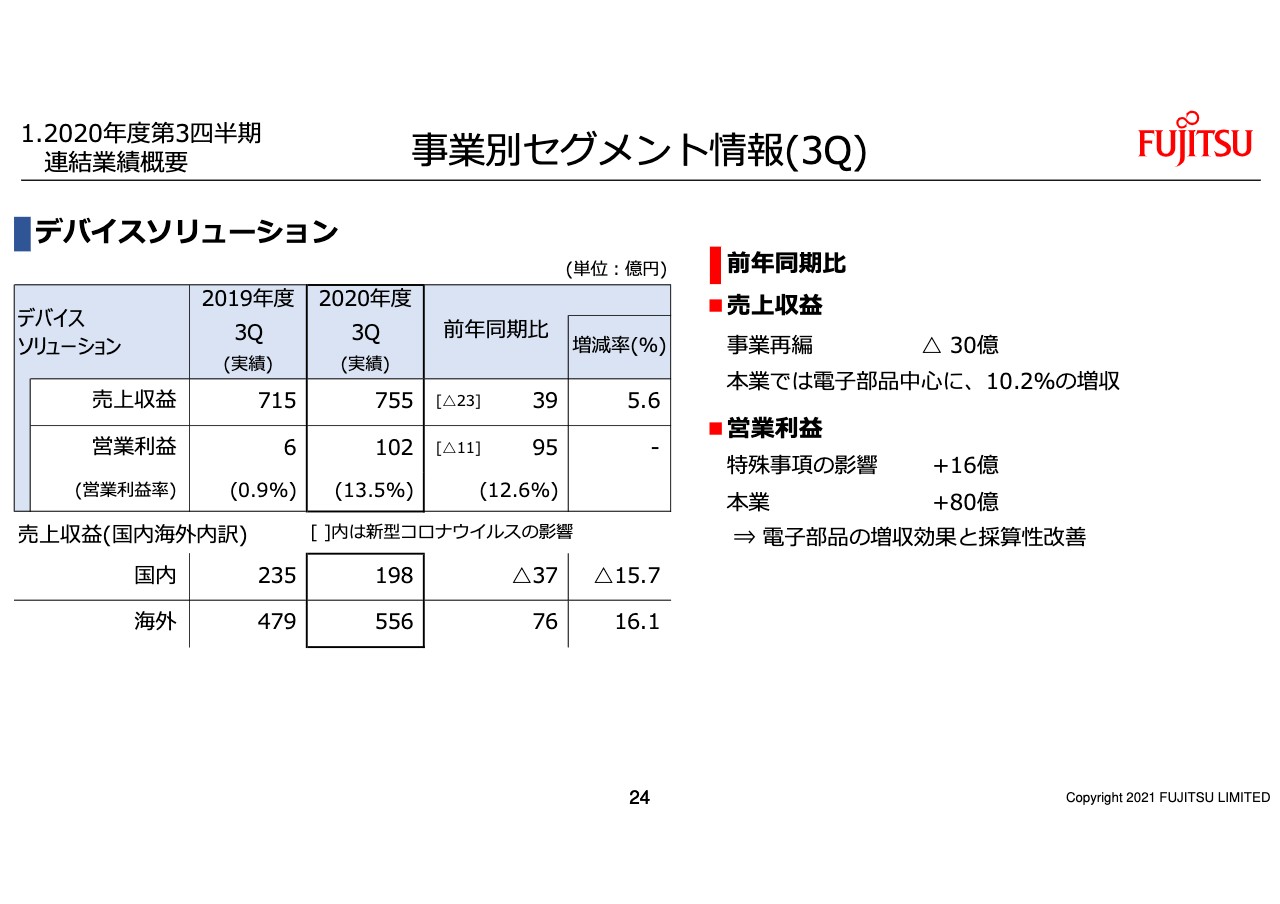

事業別セグメント情報(3Q)⑦

24ページはデバイスソリューションです。売上は755億円、前年から5.6パーセントの増収。事業再編の影響がマイナス30億円。この影響を除くと、電子部品中心に10.2パーセントの増収です。

営業利益は102億円、前年から95億円の増益。昨年のビジネスモデル変革費用の負担減により、プラス16億円。電子部品の増収効果、採算性改善により、本業は80億円の増益です。

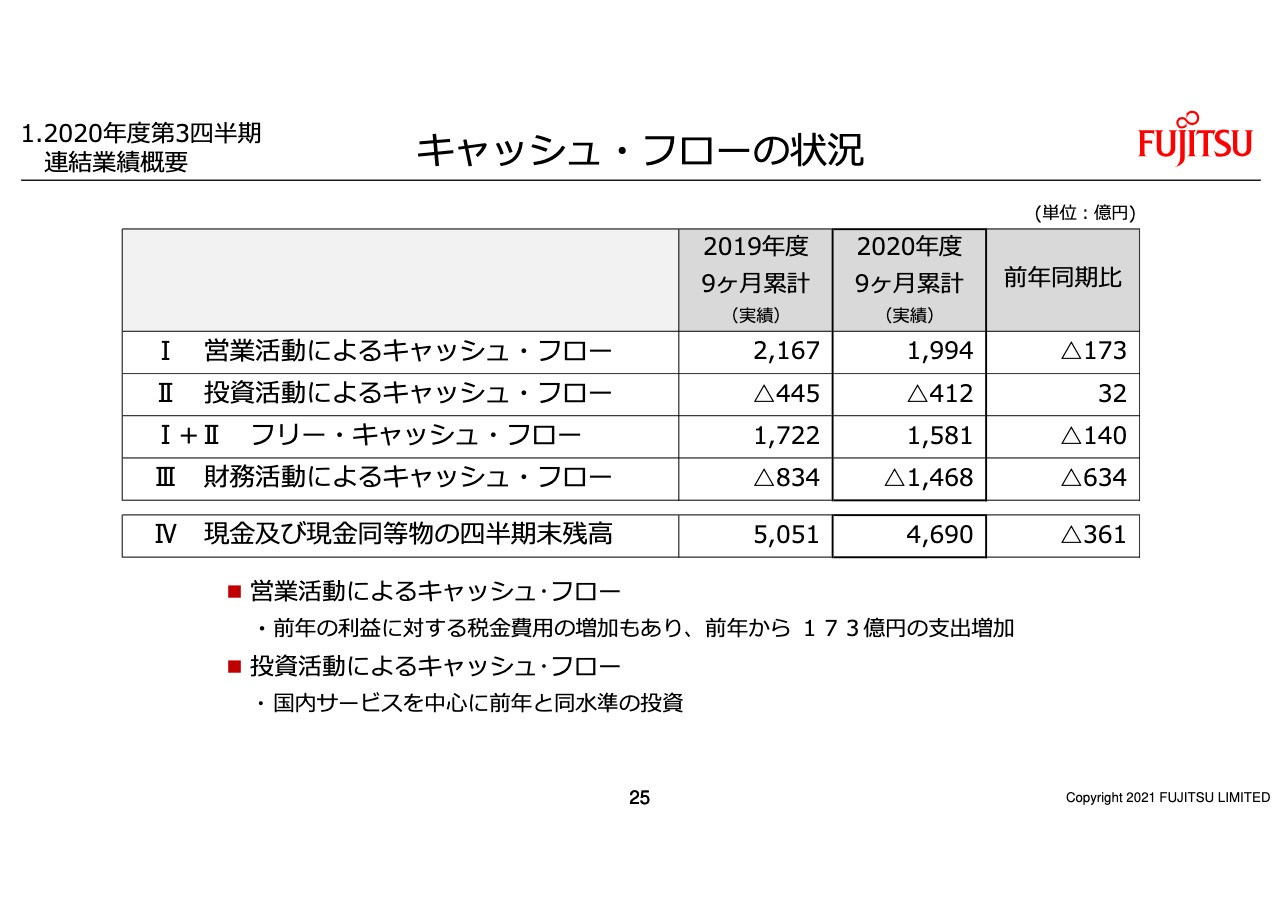

キャッシュ・フローの状況①

25ページ、9ヶ月累計のキャッシュ・フローの状況です。営業キャッシュ・フローは1,994億円。棚卸資産の圧縮など資産効率化を進めましたが、税金費用の増加もございまして、前年から173億円の支出増です。

投資キャッシュ・フロー、412億円のマイナス。ほぼ前年並み。フリー・キャッシュ・フローは1,581億円です。財務キャッシュ・フローは1,468億円のマイナス。フロンテック株式の公開買付および社債の償還が、増減の中心です。

業績予想の前に、スライドにはございませんが、前回公表時点の社内計画との比較についてコメントいたします。第3四半期連結合計では、社内計画に対し50億円程度の好転です。セグメントごとの内訳。テクノロジーソリューションについては計画どおりの推移です。ユビキタス・デバイスで、それぞれ25億円程度の利益改善でございます。

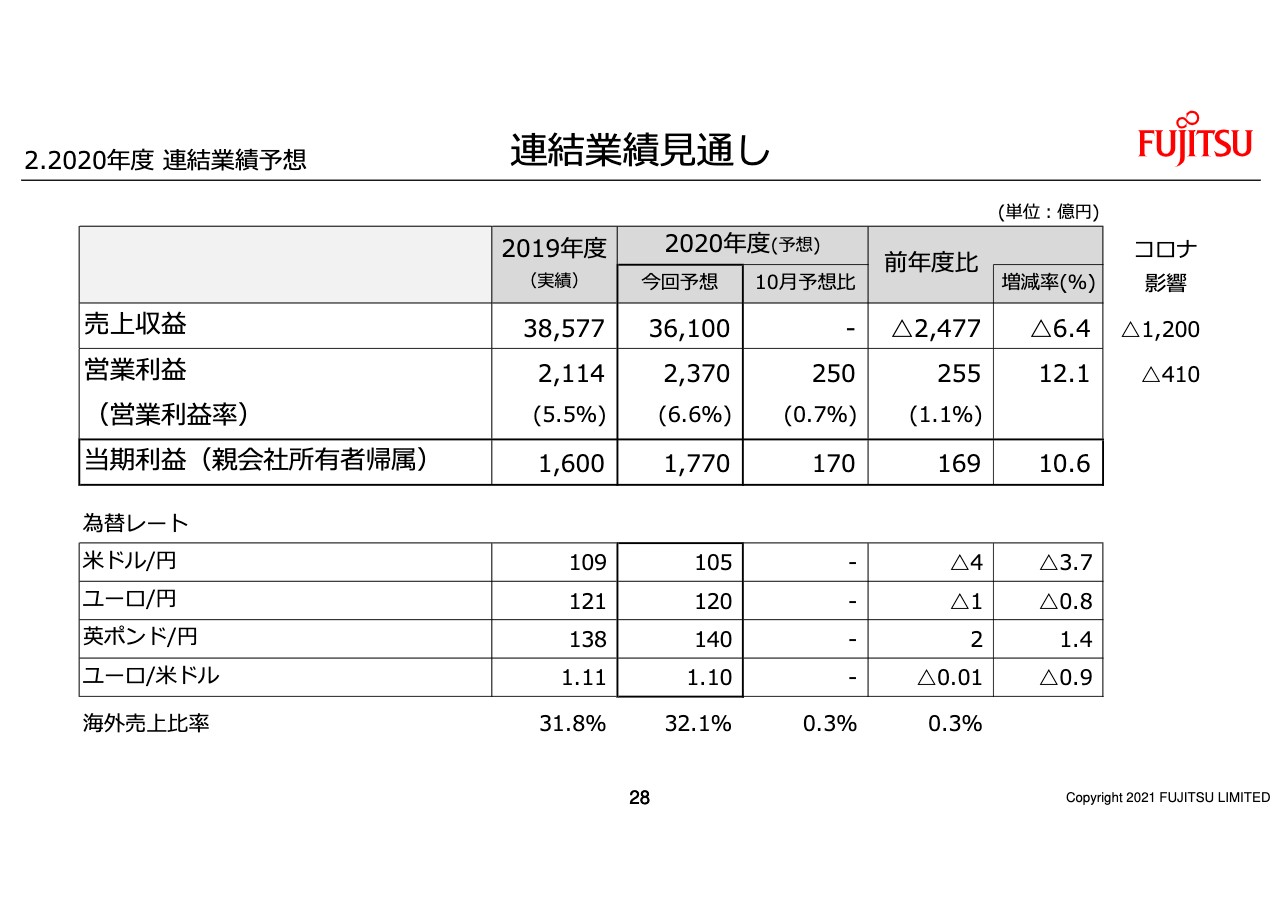

連結業績⾒通し

それでは28ページに進めていただきまして、2020年度業績見通しです。表の上段、太枠の部分。売上収益は3兆6,100億円、前回予想どおり。営業利益は2,370億円、前回から250億円の増額。当期利益は1,770億円、前回から170億円の増額です。ご参考になりますが、当期利益につきましては過去最高益を見込んでいます。

表の欄外に記載しているコロナ影響の前年比は、売上でマイナス1,200億円、損益でマイナス410億円。前回予想をした時から、売上でマイナス100億円、損益でマイナス30億円とマイナス影響を織り込みました。変更の内容につきましては、次のページのセグメント別の内訳でコメントいたします。

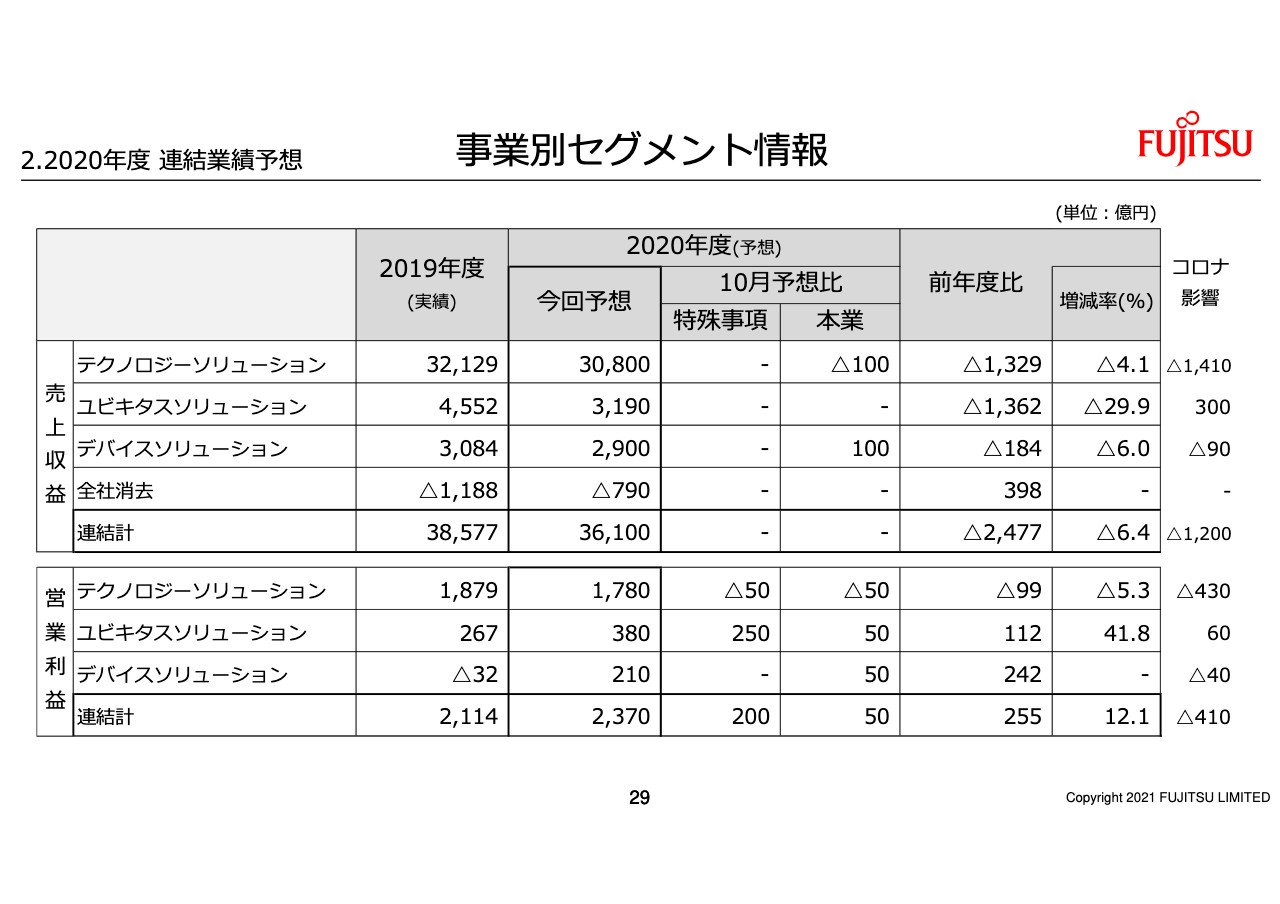

事業別セグメント情報

29ページ。セグメントごとの内訳です。表の真ん中、10月予想比をご覧ください。まず、特殊事項の見直しです。一番下の連結合計の営業利益、特殊事項の利益を200億円増額です。第3四半期で実施しました携帯販売代理店事業の譲渡益、250億円をユビキタスで増額。一方、テクノロジーソリューションにおいて、構造改革の前倒しのためのコストを50億円ほど増額です。

次に本業の増減、売上収益です。連結合計では前回どおりですが、セグメントごとに若干増減がございます。テクノロジーソリューションのソリューション・サービスを100億円減額します。自治体・ヘルスケア分野を中心に、コロナによる商談停滞の影響が、第4四半期も継続することを考慮しました。デバイスソリューションは、足元での電子部品の所要増加を背景に100億円増額です。

次に、営業利益です。連結合計では、前回から50億円の増額。テクノロジーソリューションでは、ソリューション・サービスを50億円減額。コロナによる減収影響拡大が約半分。残りの半分は、成長に向けた戦略投資を次年度から前倒しする影響でございます。

成長に対する戦略投資の内容。採算性改善に向けました、ジャパン・グローバルゲートウェイというオフショア拡大施策、グローバルに成長性を高めていくために、国内・海外で共通したソリューションを構築していくための施策の、2つが中心です。

ユビキタスは50億円の増額。ハイスペック品の増加と、販売単価が計画より好転したことによる採算性改善を折り込みました。デバイスも50億円の増額。電子部品の所要の増加を反映しました。

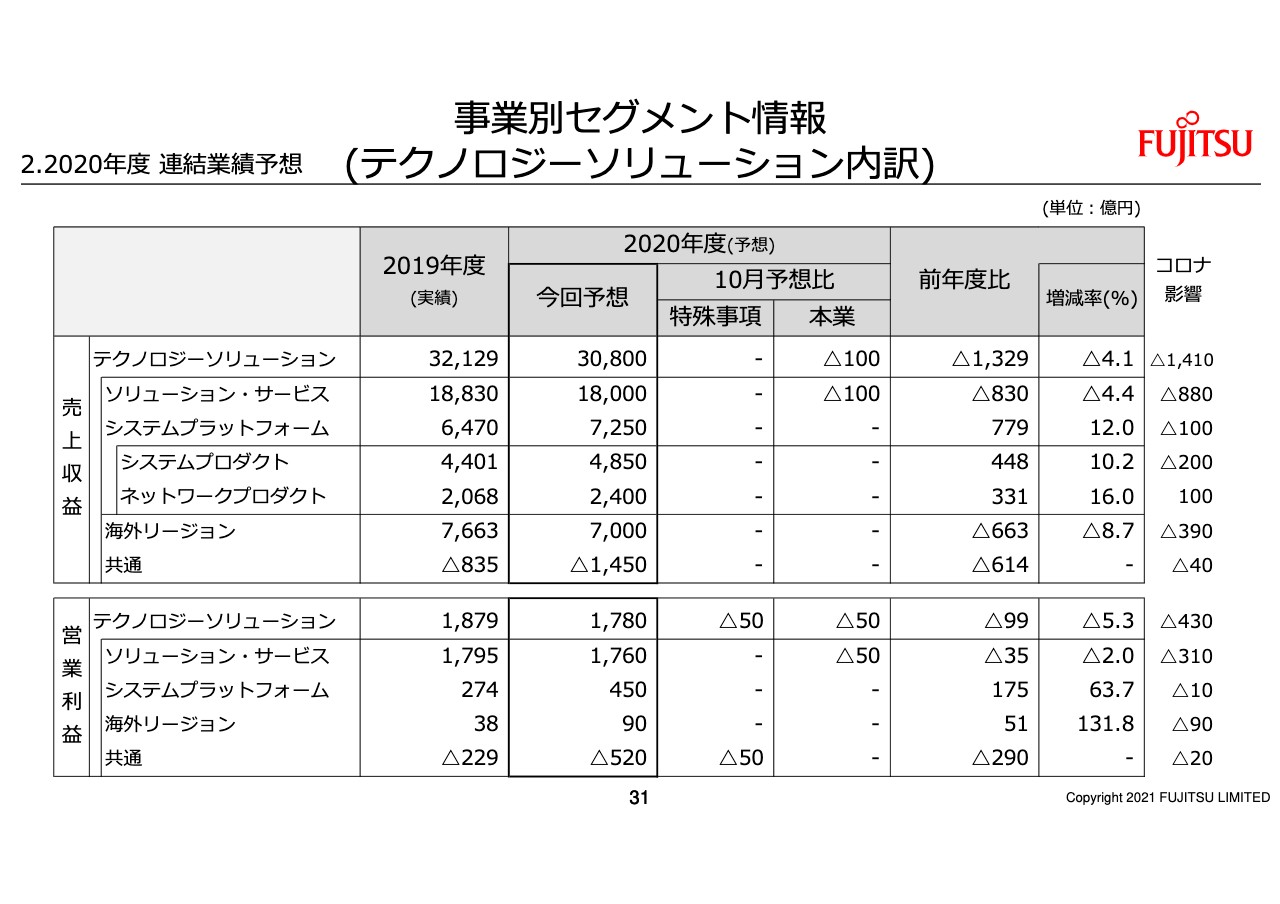

事業別セグメント情報 (テクノロジーソリューション内訳)

31ページは、テクノロジーソリューションのサブセグメントごとの内訳を添付しています。

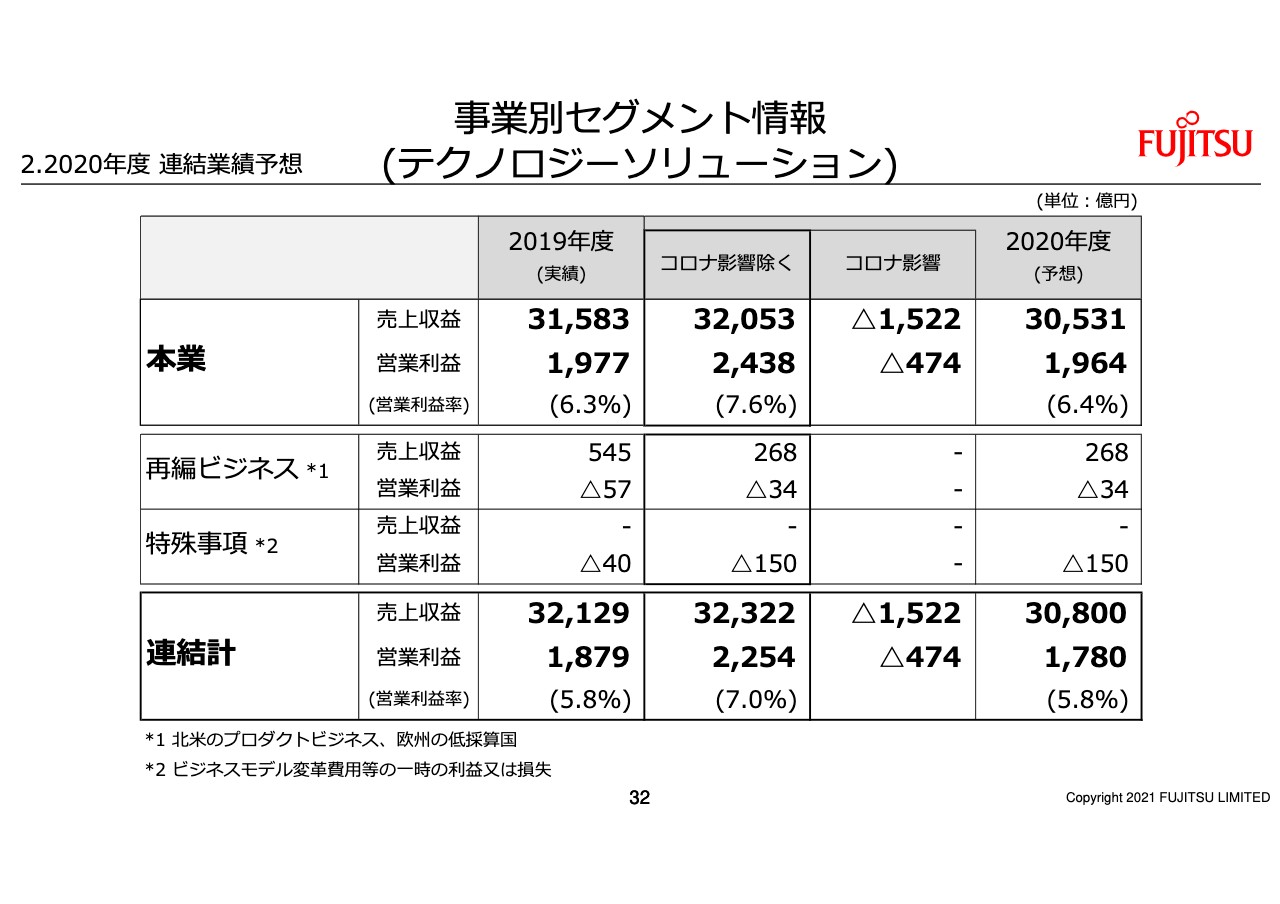

事業別セグメント情報 (テクノロジーソリューション)

進めまして32ページ。ここでは、テクノロジーソリューションの見直し後の通期予想を、本業・再編ビジネス・特殊事項の3つに区分して整理してございます。

一番上段の本業の営業利益をご覧ください。一番右、2020年度の営業利益は6.4パーセント。たらればにはなりますが、コロナの影響を除いたベースで見ますと7.6パーセント。前年から1.3パーセントの好転です。コロナの影響によるマイナス影響は大きゅうございますが、営業利益率の改善は着実に進んでいると認識しています。

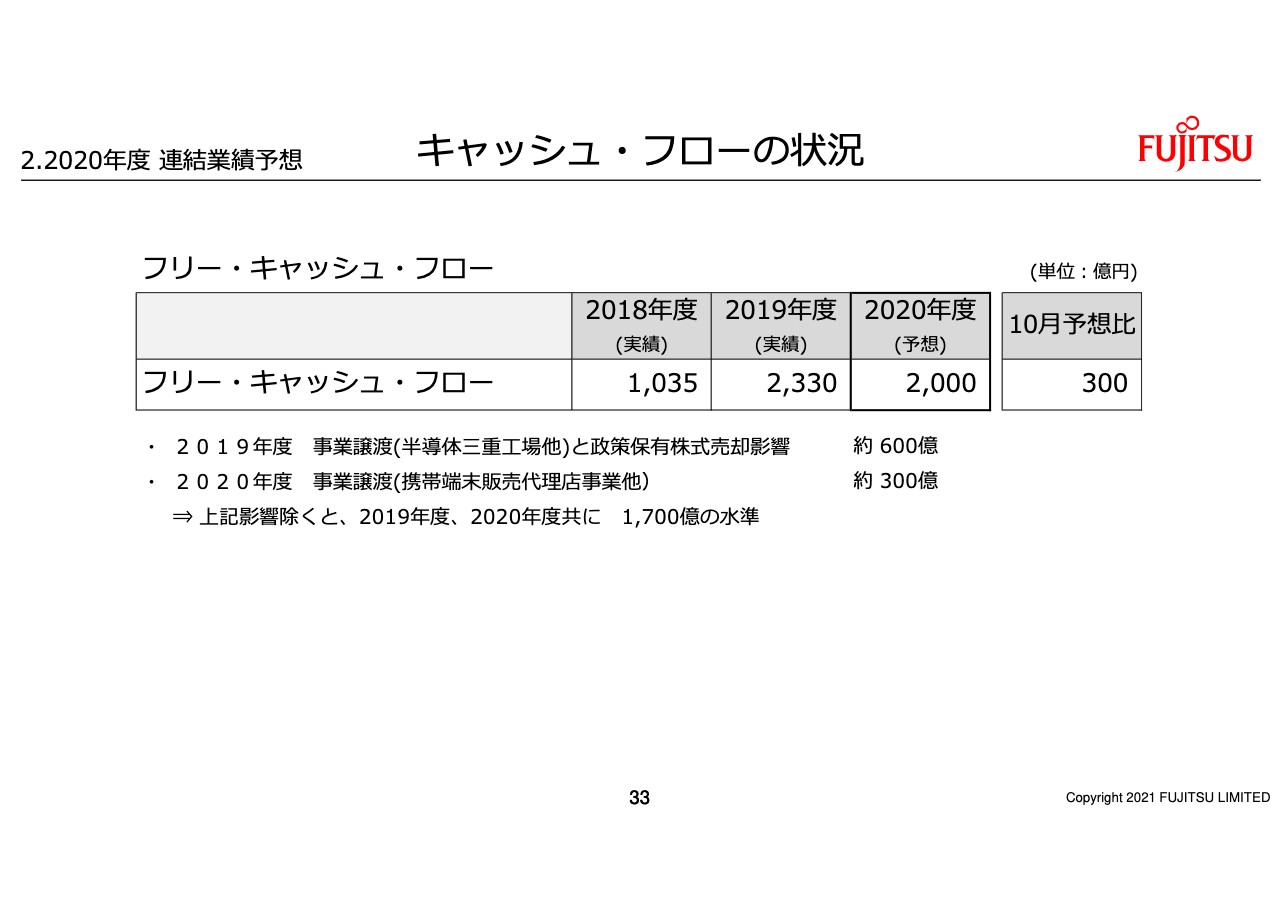

キャッシュ・フローの状況②

33ページ。キャッシュ・フロー。通期のキャッシュ・フローは2,000億円。携帯販売代理店事業の譲渡などを考慮し、前回から300億円の増額です。安定的にフリー・キャッシュ・フローの創出ができています。

自己株式の取得状況

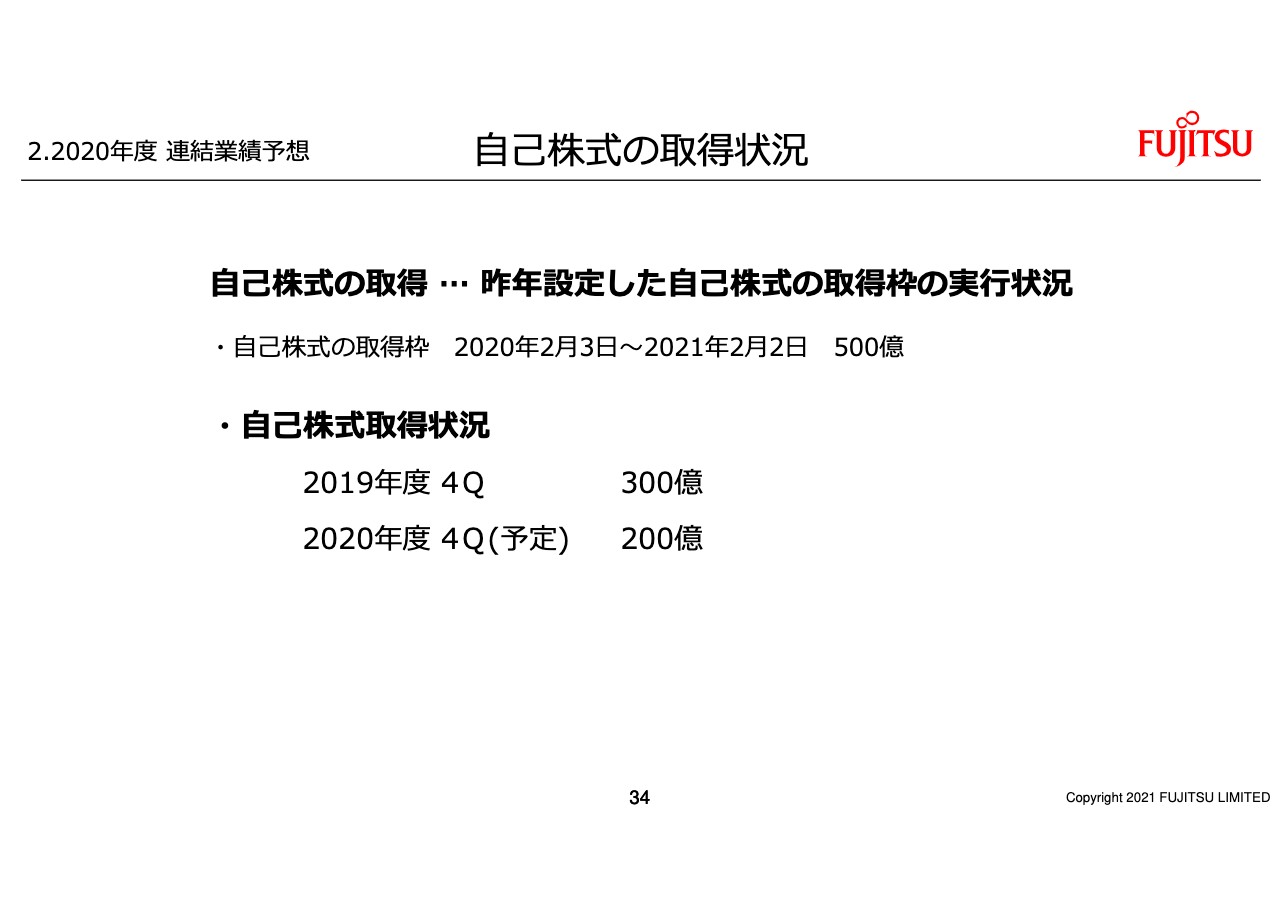

34ページです。株主還元、自己株式の取得の進捗状況についてコメントいたします。

昨年の第3四半期の決算発表時に、500億円の自己株式の取得枠を設定いたしました。その枠のうち300億円は、昨年度の第4四半期に取得。それ以降、コロナによる資金影響の見極めもございまして、追加の取得を停止していました。

先ほどコメントしましたとおり、前年水準以上の業績確保のめどが付いたことから、残りの200億円の取得を行う予定です。先ほど適時開示を行っていますので、詳細はそちらでご確認いただければと思います。

なお、2020年度の自己株式取得が、この第4四半期で行います200億円。配当につきましては年間合計で400億円。都合、総還元額は600億円となっています。

キャピタルアロケーションポリシーでもご説明したとおり、持続的な事業の成長に応じた安定的な配当と、資金需要に応じた機動的な自社株買いの組み合わせで、株主還元につきましても拡充してまいります。

第3四半期決算と2020年度業績予想に関するご説明は、以上となります。コロナ禍が、直接的あるいは間接的にもたらしたさまざまな変化により、事業を取り巻く環境もますます複雑化しています。

富士通は「イノベーションによって社会に信頼をもたらし、世界をより持続可能にしていく」というパーパスの実現に向けて、まず自らがしなやかな変化をし続け、持続的な成長と価値の創造に取り組んでまいりたいと考えています。

引き続き富士通の事業、あるいは、その方向性に対するご理解とご支援を賜りますよう、よろしくお願いいたします。ありがとうございました。

新着ログ

「電気機器」のログ