みずほFG、連結業務純益は前年比1,352億円増 顧客部門・市場部門のいずれも堅調に推移

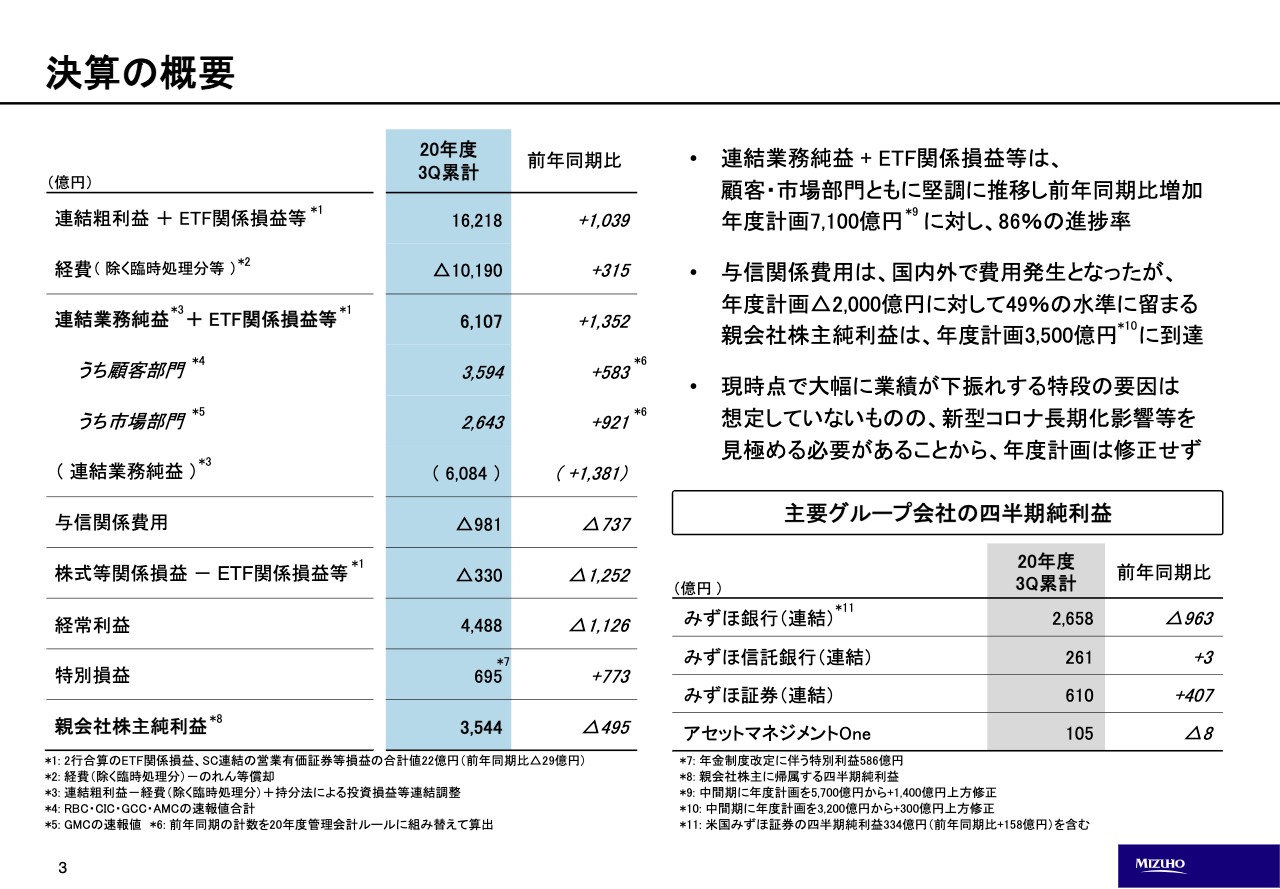

決算の概要

梅宮真氏:みずほフィナンシャルグループの梅宮でございます。本日はお時間をいただきありがとうございます。それではさっそく2020年度第3四半期決算について資料に沿って説明させていただきます。

資料3ページをご覧ください。はじめに決算の概要からご説明します。左側3行目、本業の儲けを示す連結業務純益はETF関係損益等を含むベースで6,107億円と前年同期比1,352億円の増加となりました。

中間期の時点で前年同期比プラス785億円と当初想定を大きく上回る実績であったことを踏まえ、年度計画を1,400億円上方修正いたしましたが、第3四半期についても顧客部門・市場部門いずれも堅調に推移し、修正後の年度計画7,100億円に対する進捗率86パーセントとなります。

内訳ですが、顧客部門は米ドル金利をはじめとした海外の政策金利の大幅な引き下げにより預金収支が減少しましたが、コロナ禍における取引先の資金繰り支援や、海外を中心としたスプレッド改善に伴う貸出金収支の増加、起債などの資本市場関連収益が順調に推移したことに加え、経費についても構造改革を着実に遂行してきた結果、前年同期比583億円の増加となりました。

また過年度の第3四半期決算との比較では、昨年度に引き続き2015年度のマイナス金利導入前の水準を上回り、2016年度にカンパニー制を導入して以降の最高益を更新しております。

続いて市場部門ですが、セールス&トレーディングにおいて海外の債権、デリバティブや国内の為替収益が増加したことに加え、バンキングにおいても外債のキャリーポジションの積み増しなどにより堅調に推移し、前年同期を大きく上回りました。

その下、与信関係費用については昨年度に引き続きコロナ影響の長期化を踏まえ、裁量的なフォワードルッキング引当375億円を実施し、全体では981億円の費用を計上いたしましたが、年度計画2,000億円に対し49パーセントの水準に留まっております。

株式等関係損益はETF関係損益等を除くベースで、中間期に発生した一部大口の政策保有株式の減損によりマイナスとなり、大口の株式売却益を計上した前年との比較では大きく減少となりました。その2つ下、特別損益は年金制度改定を受け、退職給付債務の減少に伴い特別利益を中間期に計上しております。

結果として親会社株主純利益は3,544億円となり、前年同期比495億円の減少となりましたが、中間期に300億円上方修正した年度計画3,500億円に対しては101パーセントの進捗と、本業収益に支えられた堅調な決算となりました。なお、現時点で大幅に業績が下振れする特段の要因は想定しておりませんが、依然として新型コロナ長期化の影響等を見極める必要があることから年度計画は修正しておりません。

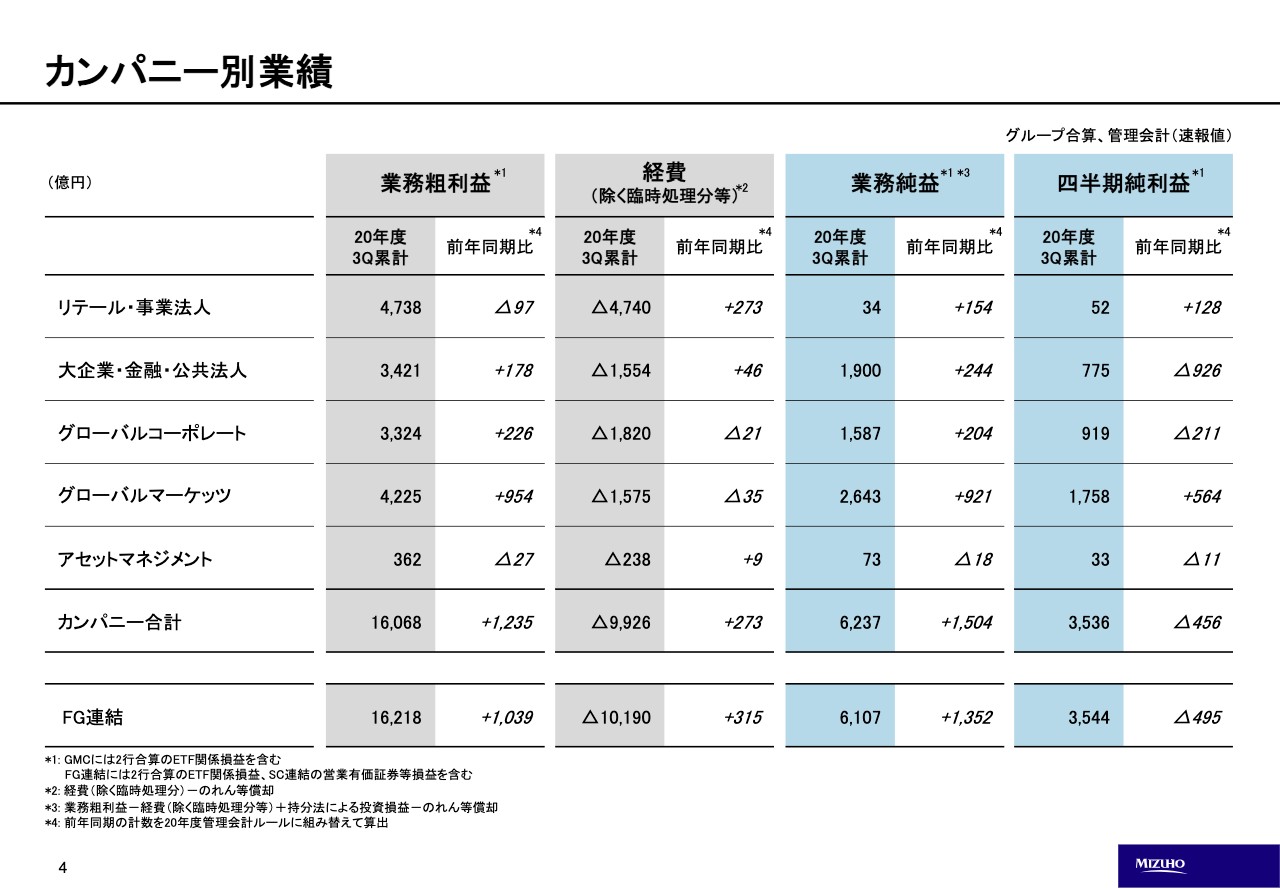

カンパニー別業績

4ページにお進みください。このページではグループ横断のカンパニー別の業績を記載しております。顧客部門について中央右側の業務純益でご説明します。まずリテール・事業法人カンパニーは、法人関連ビジネスがコロナ影響に伴う企業活動の停滞などを主因に、ソリューションなどの分野で苦戦する一方で、個人関連ビジネスではお客さまの資金運用ニーズの掘り起こしと、非対面を活用したアフターコロナの徹底を通じ、投信販売等が好調に推移いたしました。

加えて、構造改革への取り組みにより経費削減を着実に進めました。結果として中間期の段階では前年を若干下回っておりましたが、第3四半期に大きく盛り返し累計で154億円の増益となりました。大企業・金融・公共法人カンパニーは、コロナ禍における資金支援に伴う貸出金収支の増加や、投資銀行関連のソリューション収益の計上などもあり、前年同期比244億円の増加となりました。

グローバルコーポレートカンパニーは、海外の金利の低下に伴い預金収支が減少した一方、優良非日系企業への資金支援や、スプレッド改善に伴う貸出金収支の改善に加え、ソリューション収益や欧米における資本市場案件の獲得増などもあり、前年同期比204億円の増加となりました。

なお大企業・金融・公共法人カンパニー、グローバルコーポレートカンパニーについても前年同期比の増益幅を中間期時点よりも拡大させており、引き続き第3四半期も順調に推移しております。

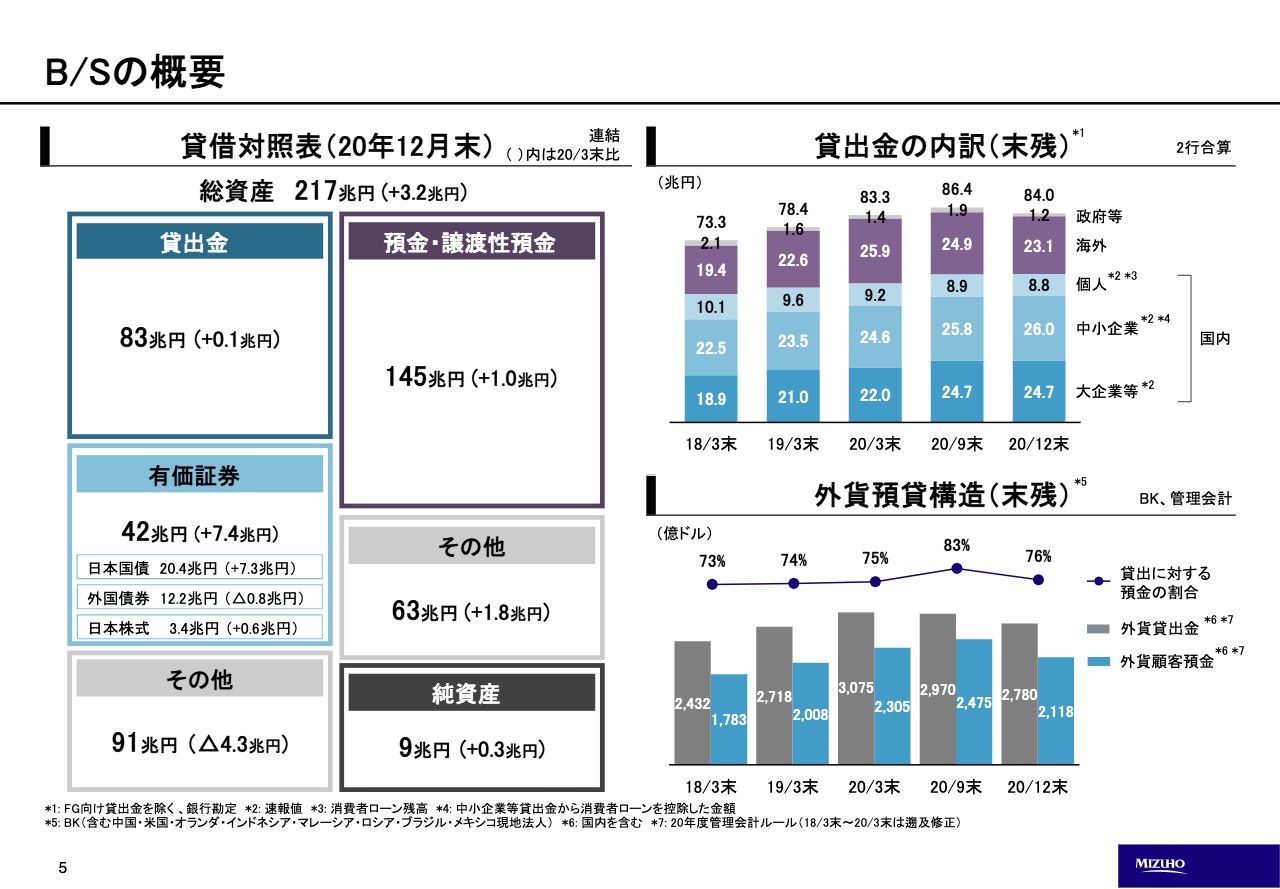

B/Sの概要

5ページにお進みください。次にバランスシートの概要についてご説明いたします。まずページ左側です。総資産は217兆円と短期国債の積み増しを主因に、2020年3月末比3.2兆円増加いたしました。

右下、外貨預貸構造についてですが、外貨貸出金はコロナ影響による資金支援ニーズを受けて増加傾向にありましたが、資本市場調達へのシフト等が進んだ結果、足元は減少に転じてきており、20年3月末対比295億ドルの減少となりました。

外貨顧客預金については外貨貸出金の減少を踏まえ、高コスト預金の削減等の取り組みを進め減少しましたが、外貨預貸比率は引き続き70パーセント以上の水準を維持しています。今後も預貸動向や調達環境に十分に留意しつつ、顧客預金と中長期調達の組み合わせによる安定性と採算性を追求した最適な外貨調達運営を行ってまいります。

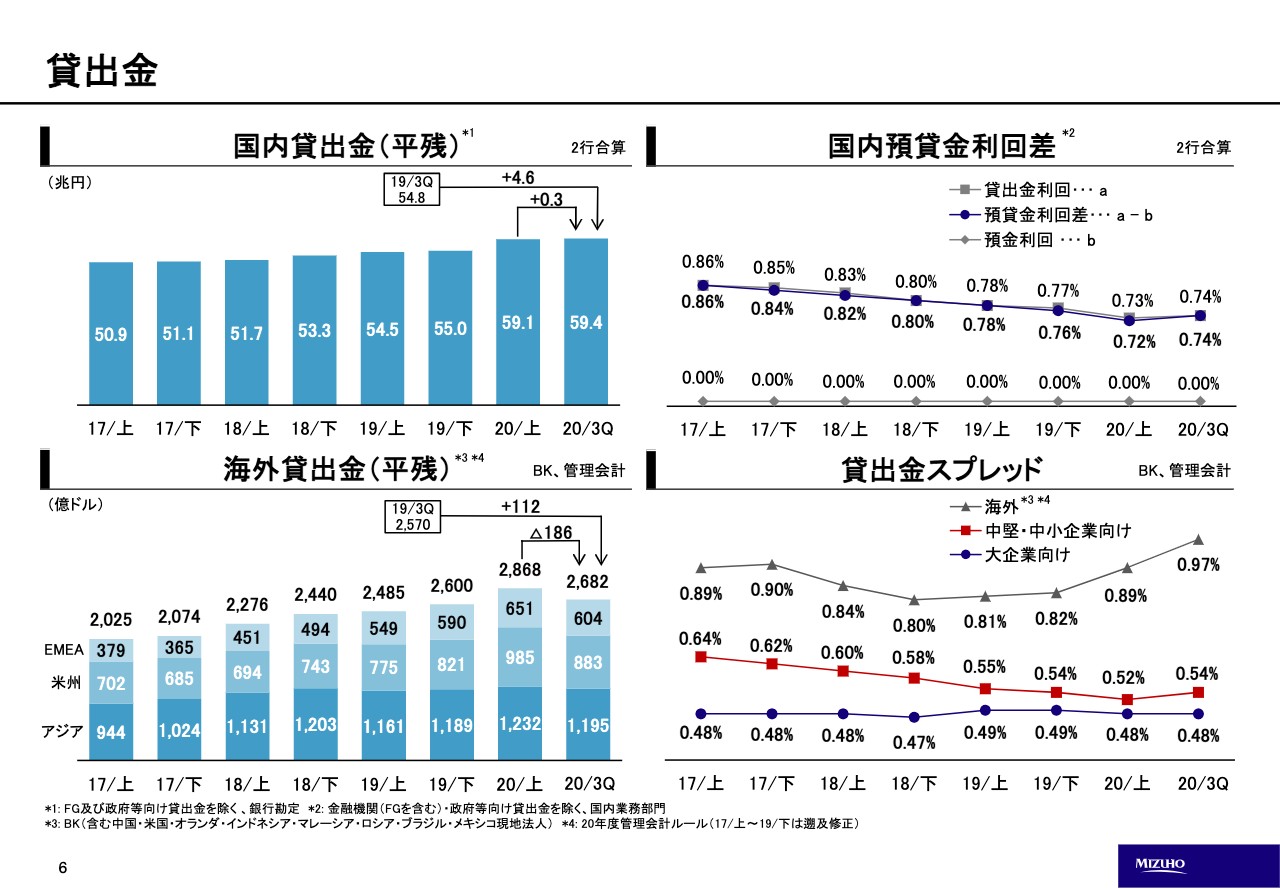

貸出金

6ページにお進みください。次に貸出金の状況についてです。ページ左上の2行合算の国内貸出金平残は個人向け住宅ローンが減少する一方、法人向けが増加し全体で20年度上期比0.3兆円増加いたしました。

国内預貸金利回差は右上のグラフのとおり、20年度上期比2ベースポイント上昇と反転しております。これはその下のグラフのとおり、中堅中小企業向けの信用保証協会融資等の長期の資金提供を行ったことを主因に、貸出スプレッドが改善したことが主な要因です。

続いて左下の海外貸出金平残は、全地域ともに非日系を中心に減少し、全体で20年度上期比186億ドル減少しました。特に資本市場調達へのシフトを活発に進められていた米州非日系向けが減少しています。

なお、海外貸出スプレッドは右下のグラフのとおり、20年度上期比プラス8ベースポイントと大幅な上昇となりました。これはコロナ禍における信用供与価値の高まりを背景に、従来からのスプレッド改善の取り組みが進んだことによるものです。

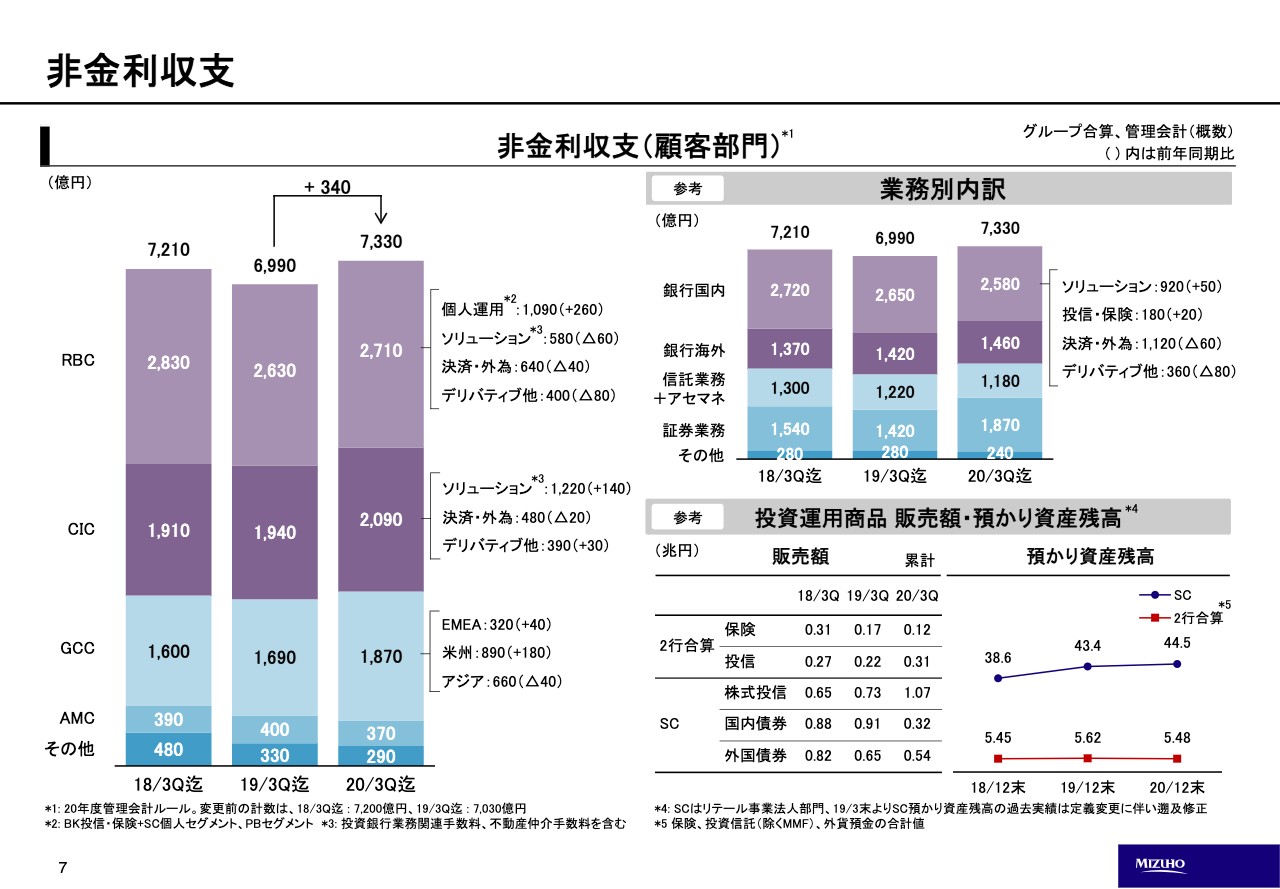

非金利収支

7ページにお進みください。ここでは顧客部門の非金利収支についてカンパニー別に分けてご説明いたします。左側のグラフのとおり、非金利収支は前年同期比340億円の増加となりました。これは先ほどカンパニー別業績でも触れましたが、上から2つ目のCIC(大企業・金融・公共法人カンパニー)と、その下のGCC(グローバルコーポレートカンパニー)において、コロナ禍におけるお客さまニーズへの機動的な対応が成果につながった事によるものです。

また一番上のRBC(リテール・事業法人カンパニー)についても、個人運用関連収益が株価上昇を受けた投資家マインドの好転もあり、株式・投資信託販売や外国株式売買が好調に推移し、法人関連収益の落ち込みを打ち返し、全体では前年同期比増加いたしました。

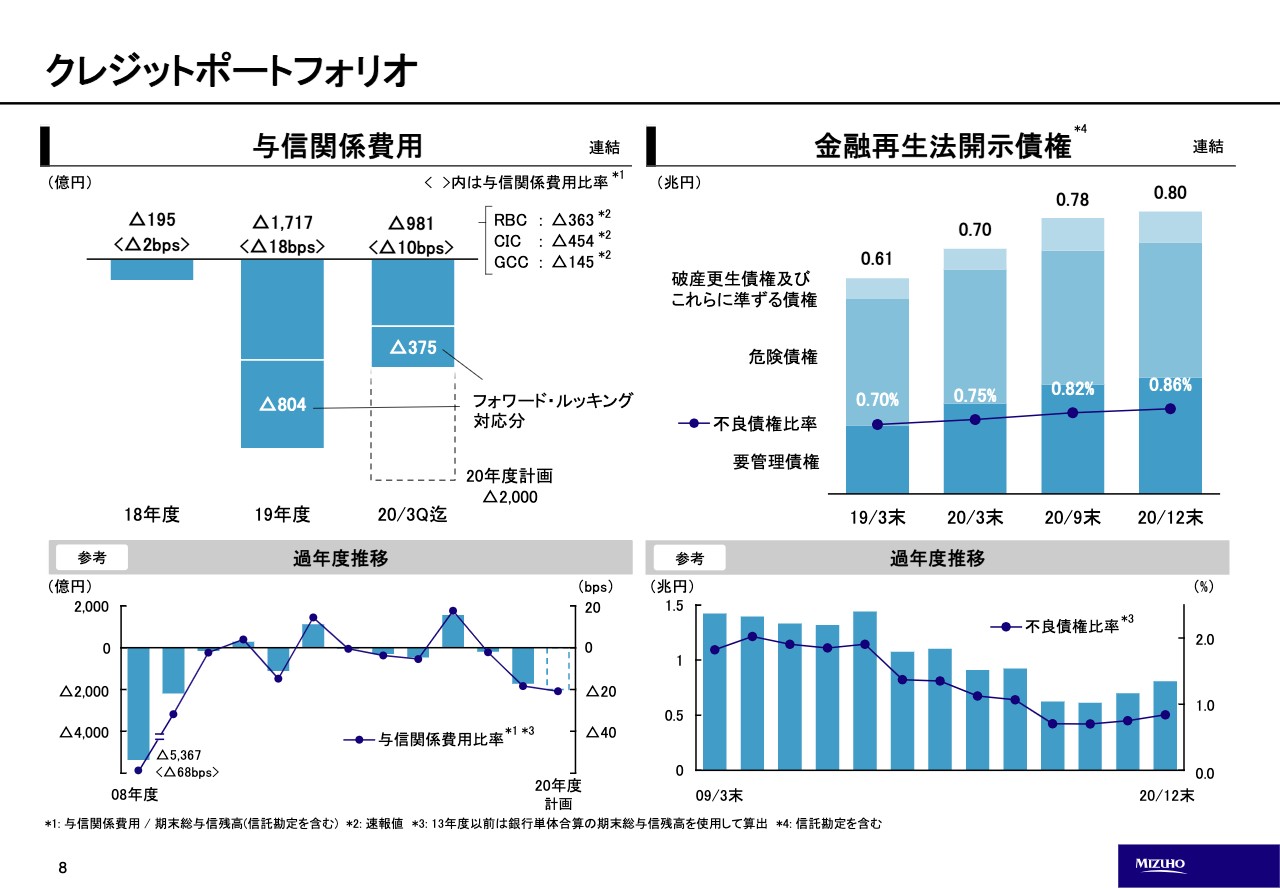

クレジットポートフォリオ

8ページにお進みください。ここではクレジットポートフォリオについてご説明いたします。左側の与信関係費用について、第3四半期実績981億円の内訳はRBCとCICを合わせた国内で約8割、海外で約2割程度となっており、年度計画2,000億円に対する進捗率は49パーセントに留まっております。

右側の金融再生法開示債権は、残高・不良債権比率ともに増加となりましたが、下段のとおり過年度との比較では引き続き低水準を維持しています。足元、コロナの長期化による取引先の事業環境を含め、引き続き与信コストの動向については十分に注視してまいります。

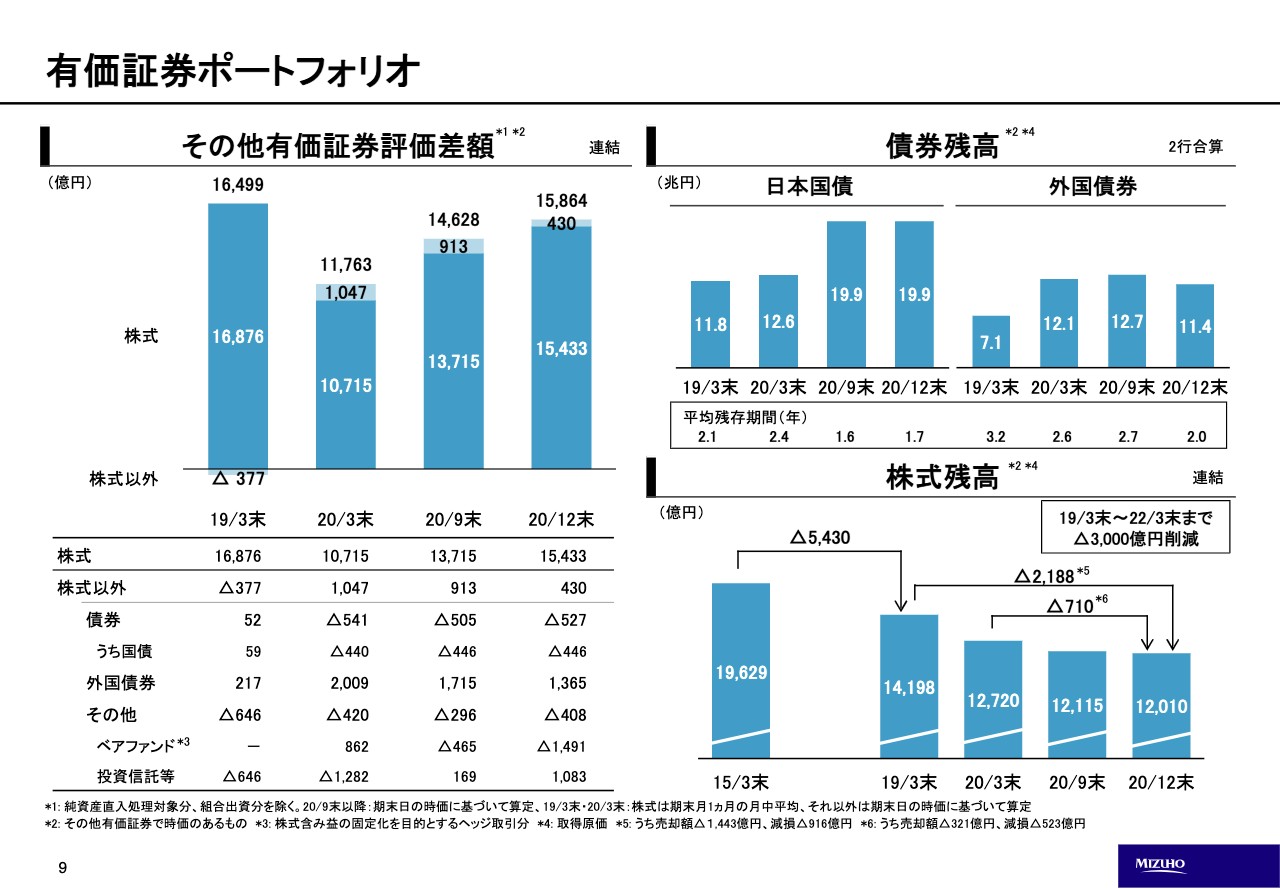

有価証券ポートフォリオ

9ページにお進みください。次に有価証券ポートフォリオについてです。ページ左側、その他有価証券評価差額の状況ですが、昨年末の評価差額は国内株式相場の上昇により、20年9月末比1,236億円増加の1兆5,864億円となり、引き続き高い水準にあります。

右上の2行合算ベースの債券残高についてですが、昨年3月末対比で日本国債は短期債を中心に積み増しを行ったことにより増加していますが、外国債券は金利上昇の動きを踏まえ米国債を中心に減少しています。右下、政策保有株式の削減については22年3月末までに3,000億円の削減という目標に対し、累計2,188億円、73パーセントの進捗となっています。

減損を除いた売却ベースでは累計1,443億円と48パーセントの進捗に留まっていますが、足元の政策株式売却についての応諾額は約650億円程度まで積み上がっており、引き続きお客さまとの丁寧な交渉を行い、早期削減に向けた取り組みを推進してまいります。

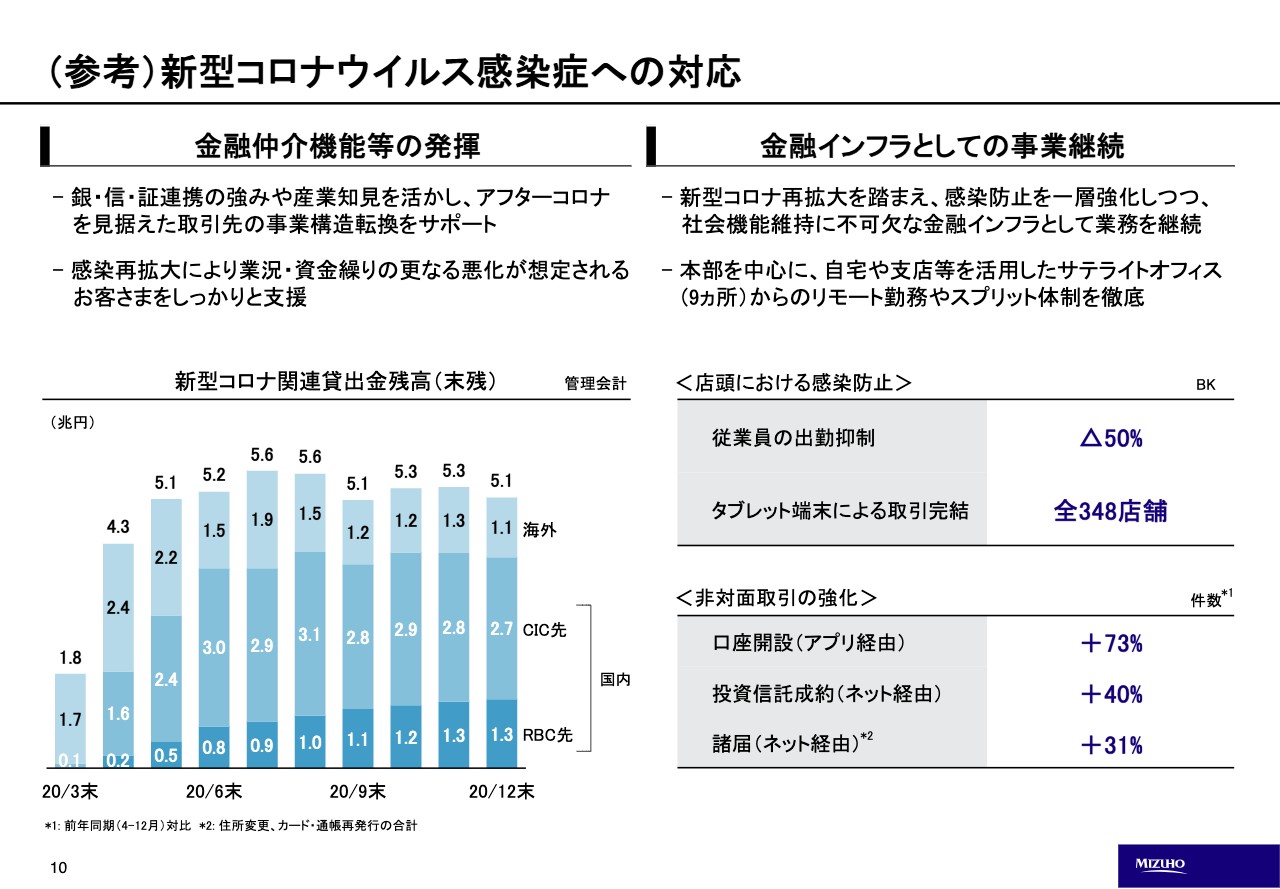

(参考)新型コロナウイルス感染症への対応

10ページにお進みください。最後に新型コロナ禍における、みずほの取り組みについてご説明いたします。左下には新型コロナ関連貸出金残高を示しています。海外では欧米の優良非日系企業を中心に銀行調達から資本市場調達へのシフトが進んでおり、昨年4月末をピークに残高は減少傾向にあります。

国内においても大企業を中心に借入ニーズは落ち着き残高は減少傾向にありますが、その一方で中堅中小企業の資金ニーズは落ち着きつつあるものの依然として残高が増加しており、今後もしっかりと支援していく必要があると考えております。

スライド右側にはコロナ禍における事業継続に向けた取り組みの具体例を示しておりますが、時間の関係上、詳細の説明は割愛させていただきます。

最後に一言申し上げます。今しがたご説明させていただきましたとおり、第3四半期決算はおおむね順調な決算となりましたが、コロナ影響の長期化や経済の回復ペースの鈍化など、依然として先行きには強い不透明感が残存しております。

特に足元においては緊急事態宣言の再発例、さらには延長といった状況にあり、お取引先の状況悪化がさらに進行していく可能性が高まっている点については、十分に留意する必要があると考えております。

引き続き高い緊張感を保ち、守りを固めつつ、お取引先の資金繰り支援や決済等を中心とした金融機能を十分に発揮し、微力ながら日本経済・社会の1日も早い回復とコロナを契機としたさまざまな課題の解決に向け、グループ役職員を挙げて対応してまいります。決算に関するご説明は以上でございます。

新着ログ

「銀行業」のログ