日鉄ソリューションズ、ITプロダクトの反動減や製造業のIT投資の低迷により、2Qは減収減益

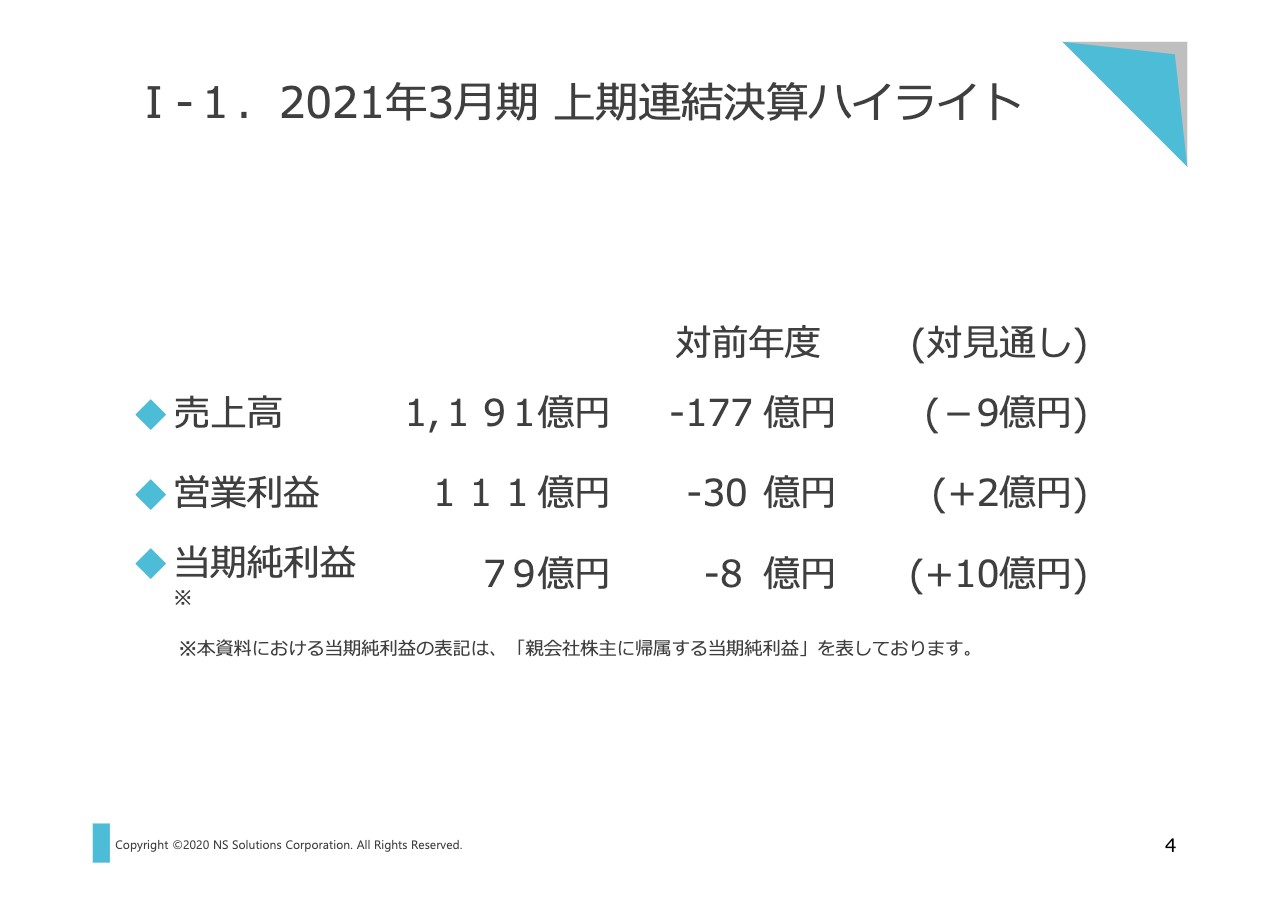

Ⅰ-1.2021年3月期 上期連結決算ハイライト

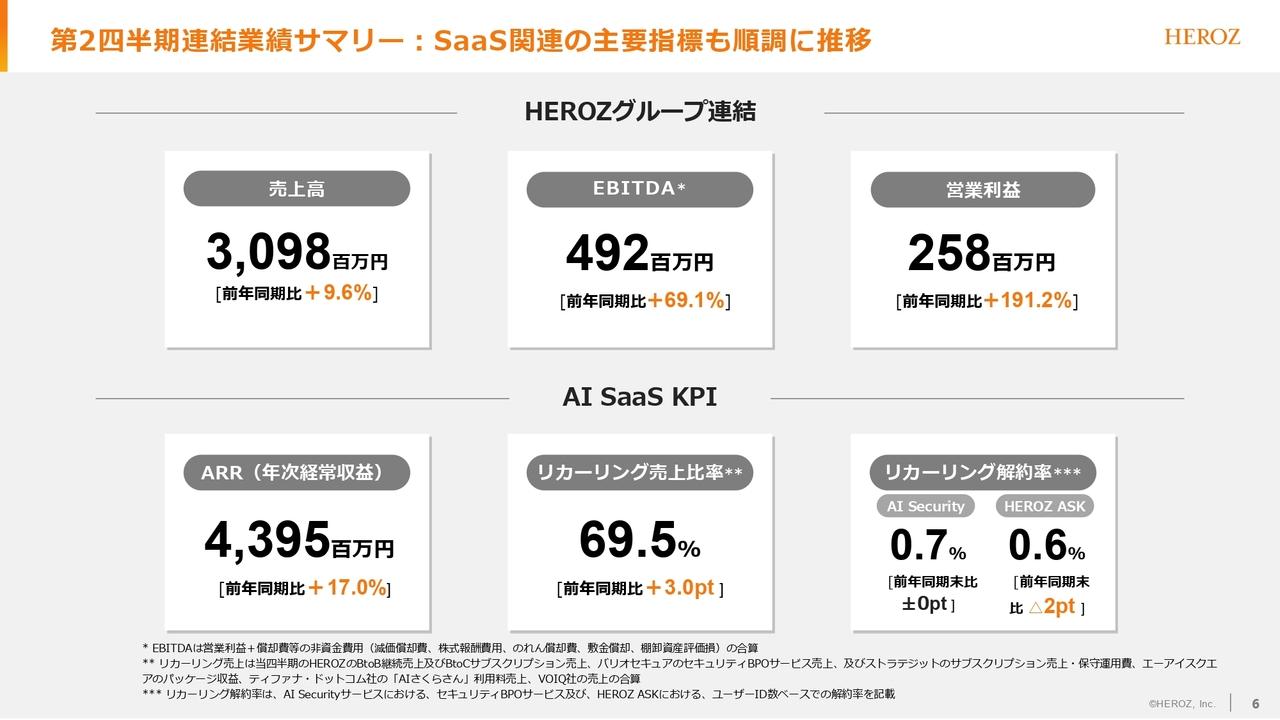

森田宏之氏:みなさまこんにちは、社長の森田です。本日はお忙しい中、弊社上期決算説明会にご出席いただき誠にありがとうございます。本日15時に発表した決算の内容についてご説明します。

4ページをご覧ください。2021年3月期の上期連結決算のハイライトです。売上高は1,191億円、対前年同期マイナス177億円で13パーセントの減収です。営業利益は111億円、対前年同期マイナス30億円で21パーセントの減益です。当期純利益は79億円、対前年同期マイナス8億円で9パーセントの減益となりました。

また本年7月の公表値に対しては、売上高はマイナス9億円、営業利益はプラス2億円、当期純利益はプラス10億円とほぼ計画どおりとなりました。次ページ以降で詳細をご説明します。

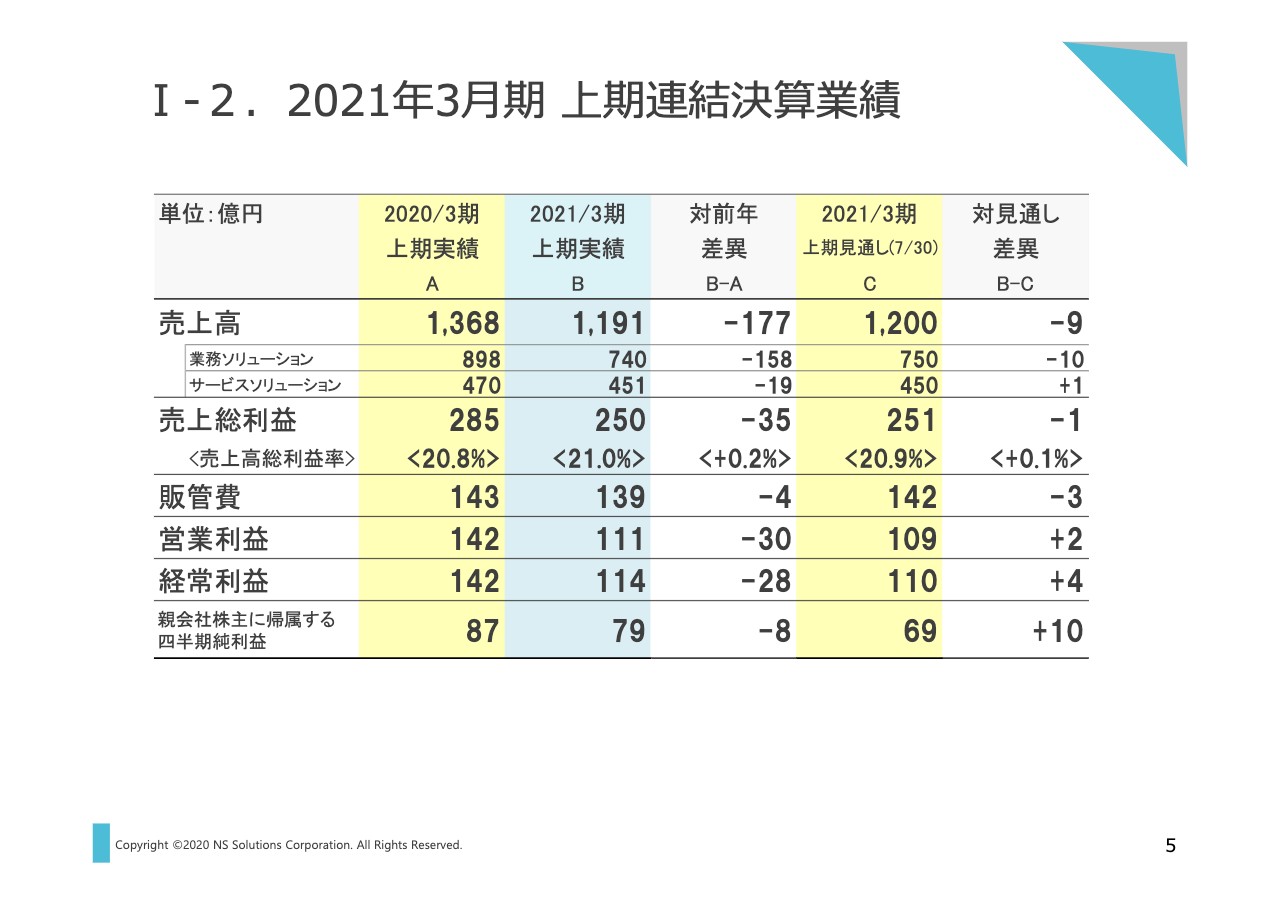

Ⅰ-2.2021年3月期 上期連結決算業績

5ページをご覧ください。2021年3月期上期の業績B欄ですが、連結売上高は1,191億円、営業利益は111億円となりました。売上高は対前年同期マイナス177億円の減収で、内訳は業務ソリューションでマイナス158億円、サービスソリューションでマイナス19億円の減収となりました。

売上総利益は売上高総利益率が21.0パーセントと対前年同期0.2パーセント改善しましたが、減収の影響によりマイナス35億円減益の250億円となりました。販管費は4億円の減で139億円となりました。

この結果、営業利益は対前年同期マイナス30億円減益の111億円、経常利益はマイナス28億円減益の114億円、当期純利益はマイナス8億円減益の79億円となりました。

C欄ですが、前回の公表値に対しては売上高マイナス9億円の減収です。売上総利益はマイナス1億円、販管費はマイナス3億円、営業利益はプラス2億円とほぼ計画どおりとなりました。

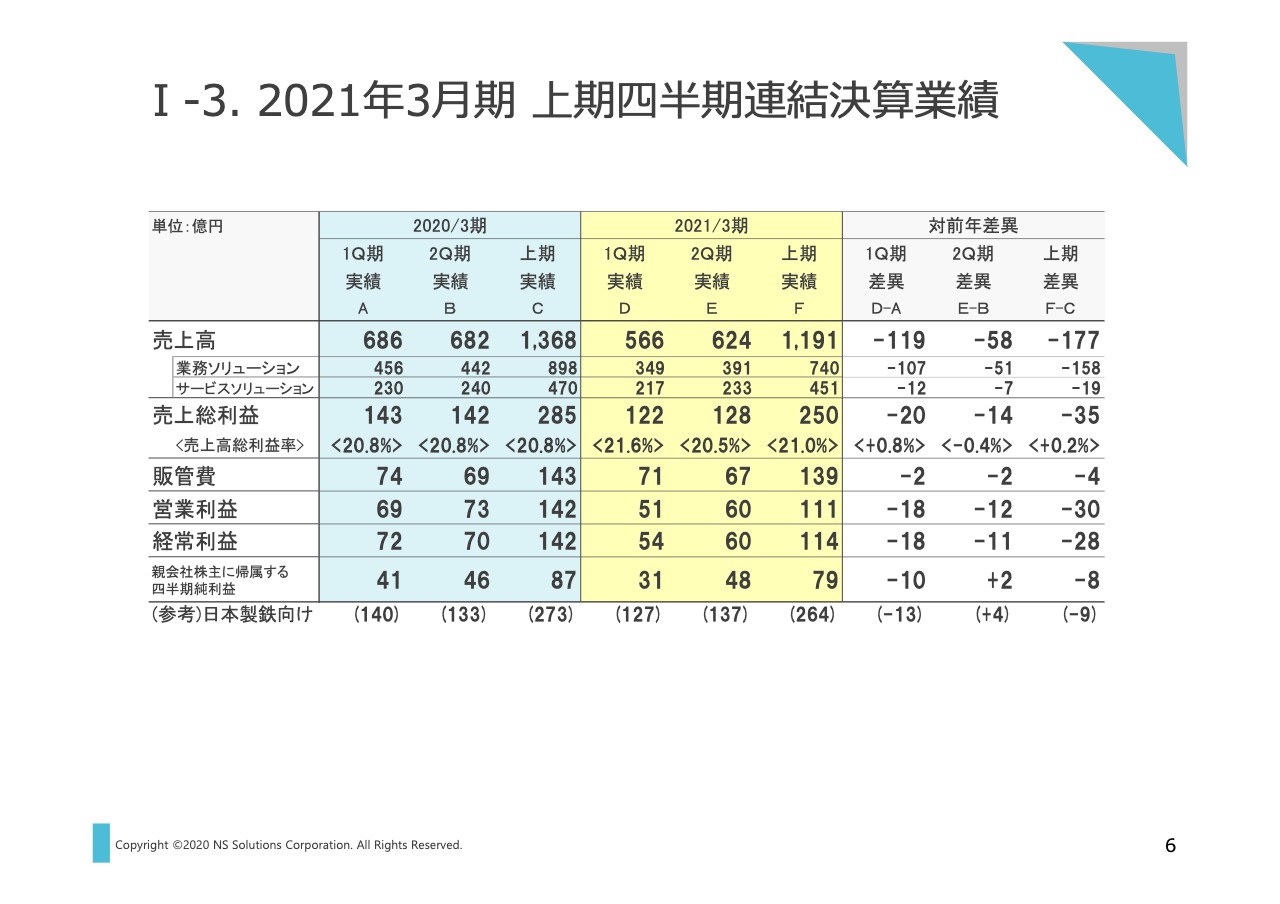

Ⅰ-3.2021年3月期 上期四半期連結決算業績

6ページをご覧ください。上期の四半期別業績です。E欄は第2四半期ですが、これについてご説明します。第2四半期の売上高は624億円と対前年同期マイナス58億円の減収となりました。内訳は業務ソリューションでマイナス51億円、サービスソリューションはマイナス7億円です。

売上総利益は減収の影響および売上総利益率が20.5パーセントと対前年同期0.4パーセント低下したことにより、マイナス14億円減益の128億円となりました。販管費は対前年同期2億円減の67億円となりました。

結果、営業利益は対前年同期マイナス12億円減益の60億円、経常利益はマイナス11億円減益の60億円、当期純利益はプラス2億円増益の48億円となりました。

第2四半期は総じて製造業のIT投資の厳しさ、新規案件の受注活動の制約は残りましたが、流通サービスのIT投資は活発であり、また金融も規制対応などでIT投資は底堅いものがあります。

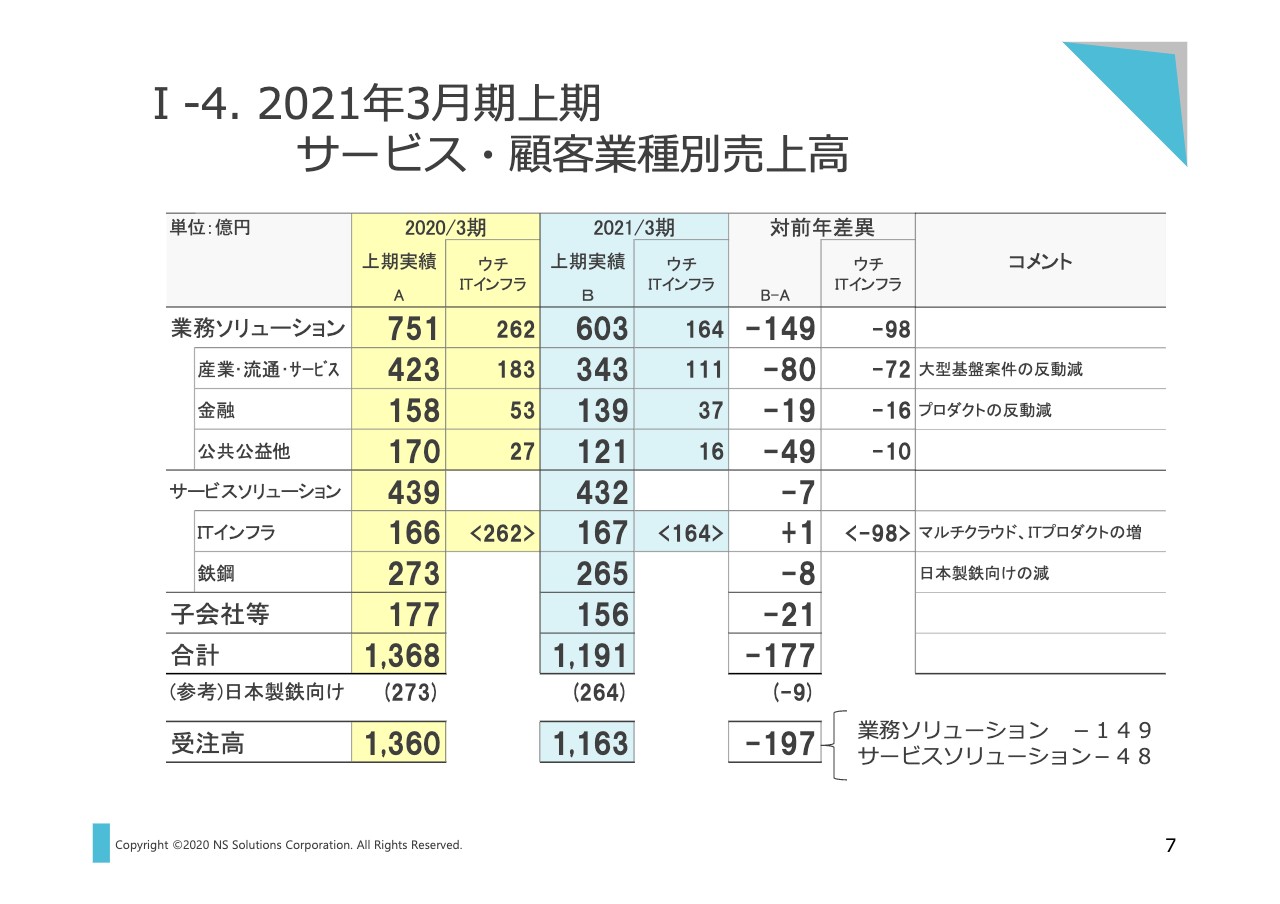

Ⅰ-4.2021年3月期上期 サービス・顧客業種別売上高

7ページです。上期のサービス、顧客業種別売上高です。業務ソリューションは603億円でマイナス149億円の減収です。内訳は産業流通サービスが、ネットサービス、小売、輸送で堅調でしたが、製造業のIT投資が厳しく、加えて前年同期の大型基盤案件70億円ほどの反動減があり、マイナス80億円の減収となりました。

金融は第1四半期で、ITプロダクトの反動減がありマイナス19億円です。公共公益他は前年同期の官公庁向け中規模案件の積み上がり、およびエレコムのITプロダクトの反動減により49億円です。

サービスソリューションは432億円で、マイナス7億円の減収です。内訳は、ITインフラはマルチクラウド、メールサービスによりプラス1億円です。

鉄鋼は前年同期に日本製鉄の商号変更対応、製鉄所刷新案件などがあったことに加え、今期はシステム投資が抑制傾向であり、マイナス8億円となりました。

受注高は1,163億円で、対前年同期マイナス197億円の減となりました。内訳は業務ソリューションでマイナス149億円、うち産業流通サービスがマイナス90億円で、前年同期の大型基盤案件70億円の反動減に加え、製造業のIT投資の厳しさによります。

金融はプラス10億円、公共公益他はマイナス70億円です。サービスソリューションはマイナス48億円、うちITインフラがマイナス30億円、鉄鋼がマイナス20億円です。

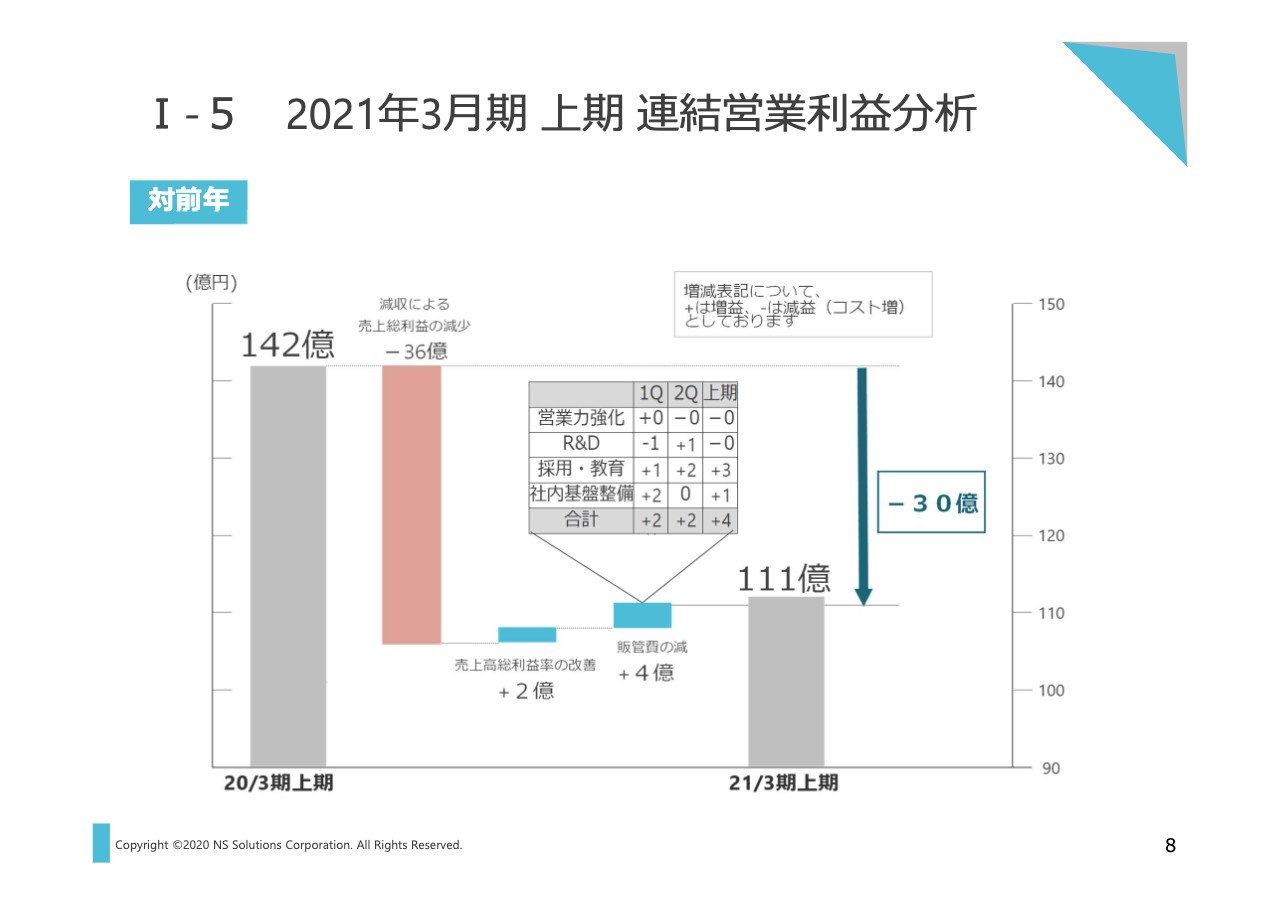

Ⅰ-5.2021年3月期 上期 連結営業利益分析

8ページをご覧ください。連結営業利益の対前年同期分析です。営業利益は前年同期の142億円からマイナス30億円減益の111億円となりました。売上総利益はマイナス177億円の減収による売上総利益額減がマイナス36億円です。

売上高総利益率は21.0パーセントと対前年同期0.2パーセント改善しプラス2億円です。この結果、売上総利益としてはマイナス35億円となりました。販管費は4億円減で、採用・教育、社内基盤整備が減少しました。この結果、営業利益はマイナス30億円減益の111億円となりました。

Ⅱ-1.経営環境及びサービス・顧客業種別市場認識

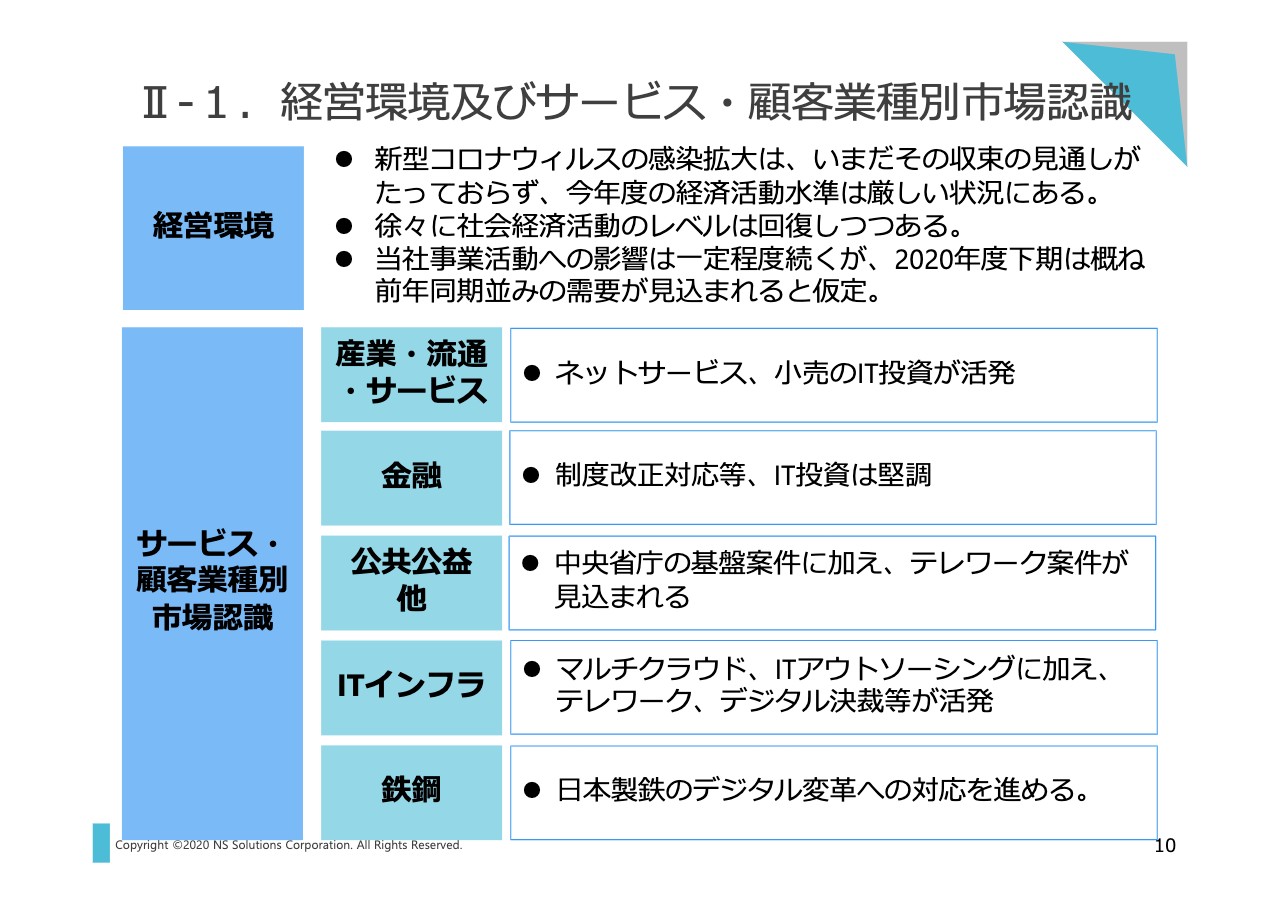

続きまして、2021年3月期通期の業績見通しをご説明します。10ページをご覧ください。世界的な新型コロナウイルス感染拡大は、いまだその収束の見通しがたっておらず、今年度の経済活動水準は厳しい状況にあります。

一方で社会経済活動のレベルは着実に回復してきているとの認識です。当社事業活動への影響は一定程度続くと見ていますが、感染症の拡大がもたらした社会経済へのインパクトにより、デジタル化へのスピードを一層加速することが求められています。

顧客も生き残りをかけたデジタルトランスフォーメーション(DX)への取り組みが必要であり、2020年度下期はおおむね前年同期並みの需要が見込まれると仮定しています。

サービス、 顧客業種別には、産業・流通・サービスはネット、小売のIT投資が活発です。金融は、制度改正対応など、IT投資は堅調です。

公共公益他は、受注活動に注力しつつテレワーク案件などを実行します。ITインフラはマルチクラウド、ITアウトソーシングに加え、テレワーク環境やデジタル決裁、ペーパーレス化などのITニーズに応えていきます。

鉄鋼は、日本製鉄のシステム投資が抑制傾向ですが、デジタル変革への対応を進めていきます。

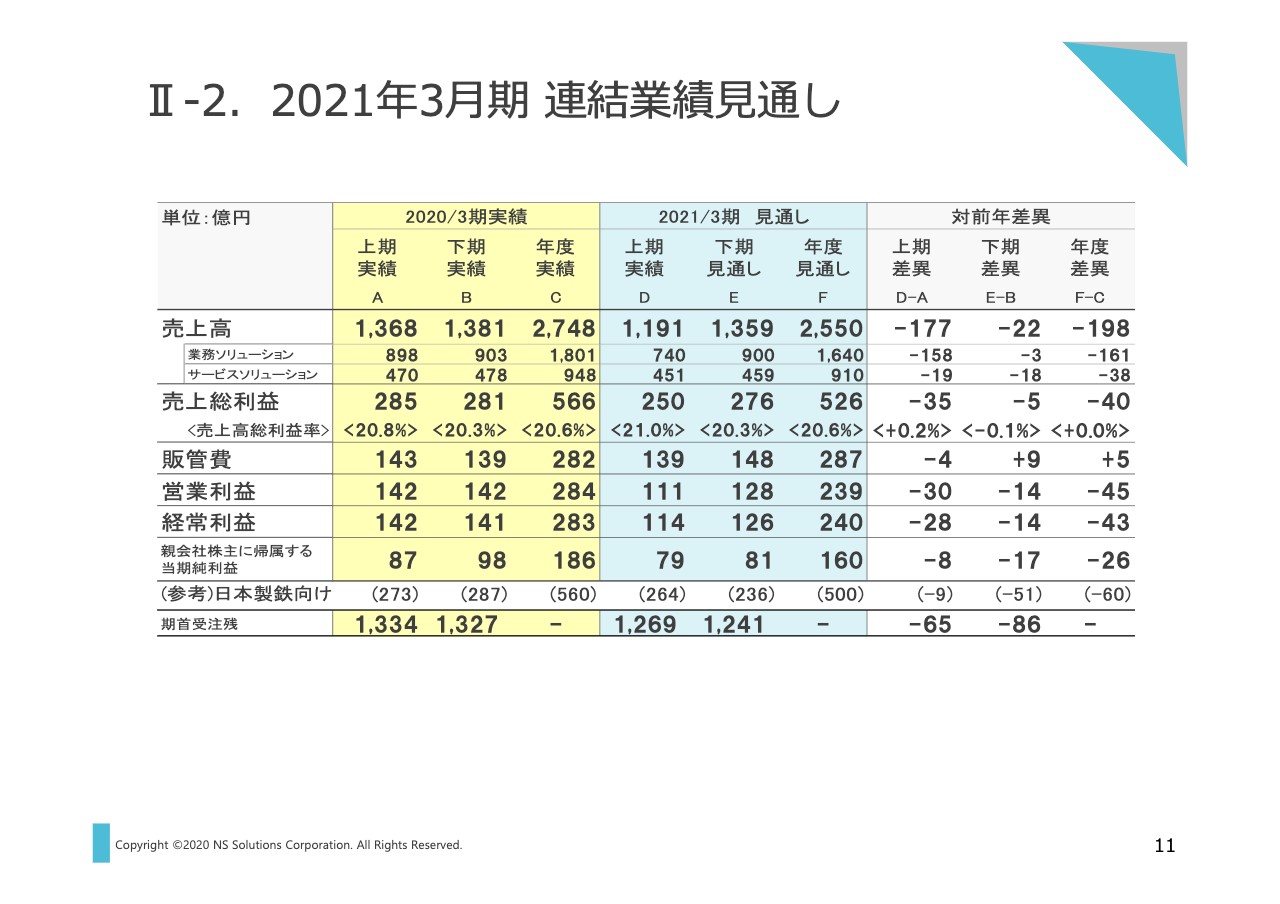

Ⅱ-2.2021年3月期 連結業績見通し

11ページ、2021年3月期通期の業績見通し、F欄です。第1四半期決算時の公表値から当期純利益を除き変更はありません。

売上高は前年度に対しマイナス198億円減収の2,550億円、売上総利益は526億円、販管費は287億円、営業利益は239億円、経常利益は240億円、当期純利益は160億円とします。下期のE欄ついては売上高が1,359億円、営業利益は128億円とします。

下期の期首受注残は1,241億円で、前年同期に対しマイナス86億円となりました。内訳は業務ソリューションでマイナス26億円、サービスソリューションでマイナス60億円です。

期首受注残から下期の売上高約6割を売り上げる見通しで、下期受注下期売上は前年同水準です。お客さまのDXニーズを確実に捉え、目標に向け全力で取り組んでいきます。

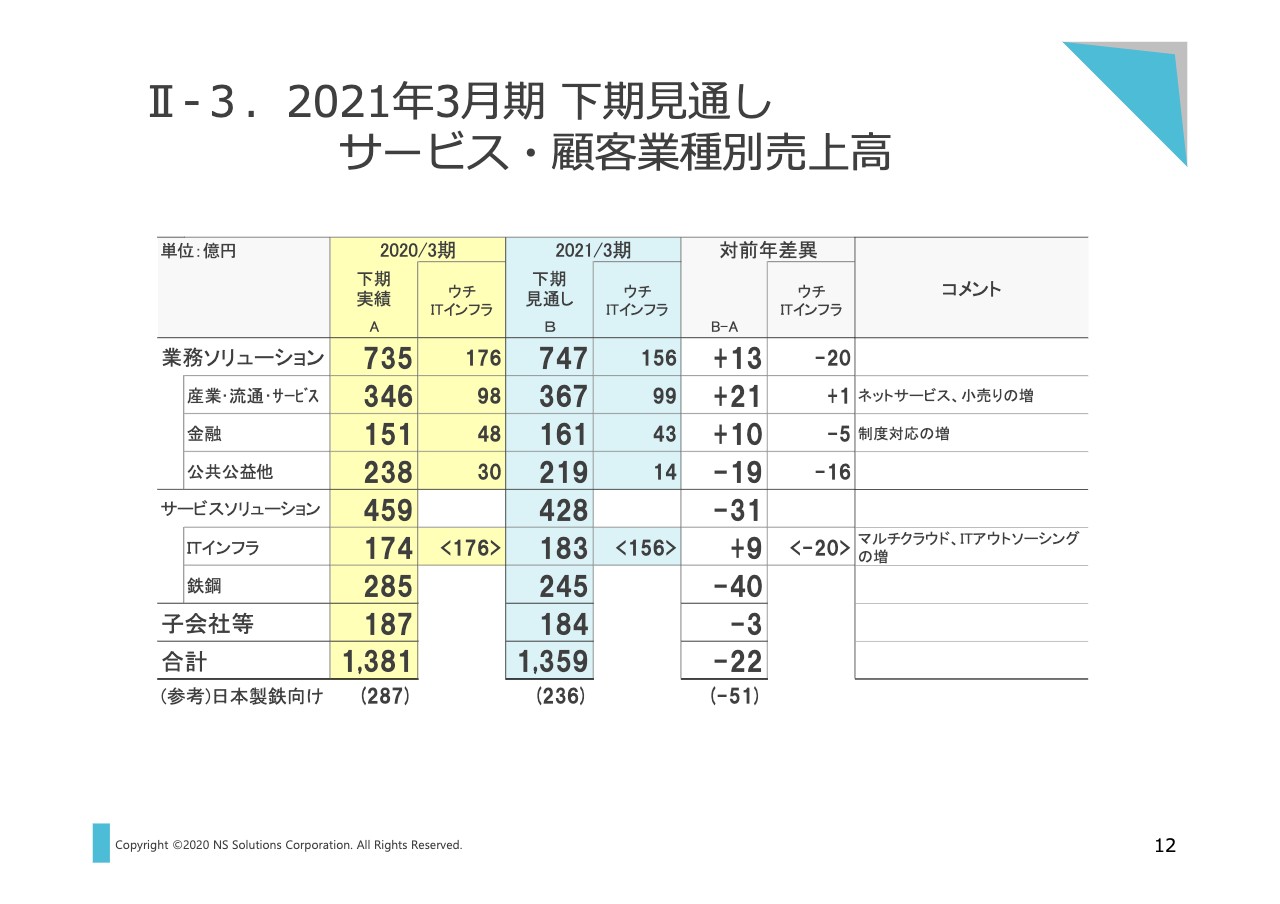

Ⅱ-3.2021年3月期 下期見通し サービス・顧客業種別売上高

12ページをご覧ください。下期見通しのサービス、顧客業種別売上高です。売上高は1,359億円で、対前年同期でマイナス22億円の減収です。

業務ソリューションは前年同期と同水準です。産業・流通・サービスはネットサービス、小売りのIT投資が活発で、プラス21億円です。

金融は制度対応などIT投資は堅調でプラス10億円です。公共公益他はテレワーク案件などの実行がありますが、マイナス19億円です。

サービスソリューションは対前年同期マイナス31億円です。ITインフラはマルチクラウド、ITアウトソーシングに加え、デジタル決裁、ペーパーレス化などによりプラス9億円です。鉄鋼は、日本製鉄のシステム投資は抑制傾向であり、マイナス40億円です。

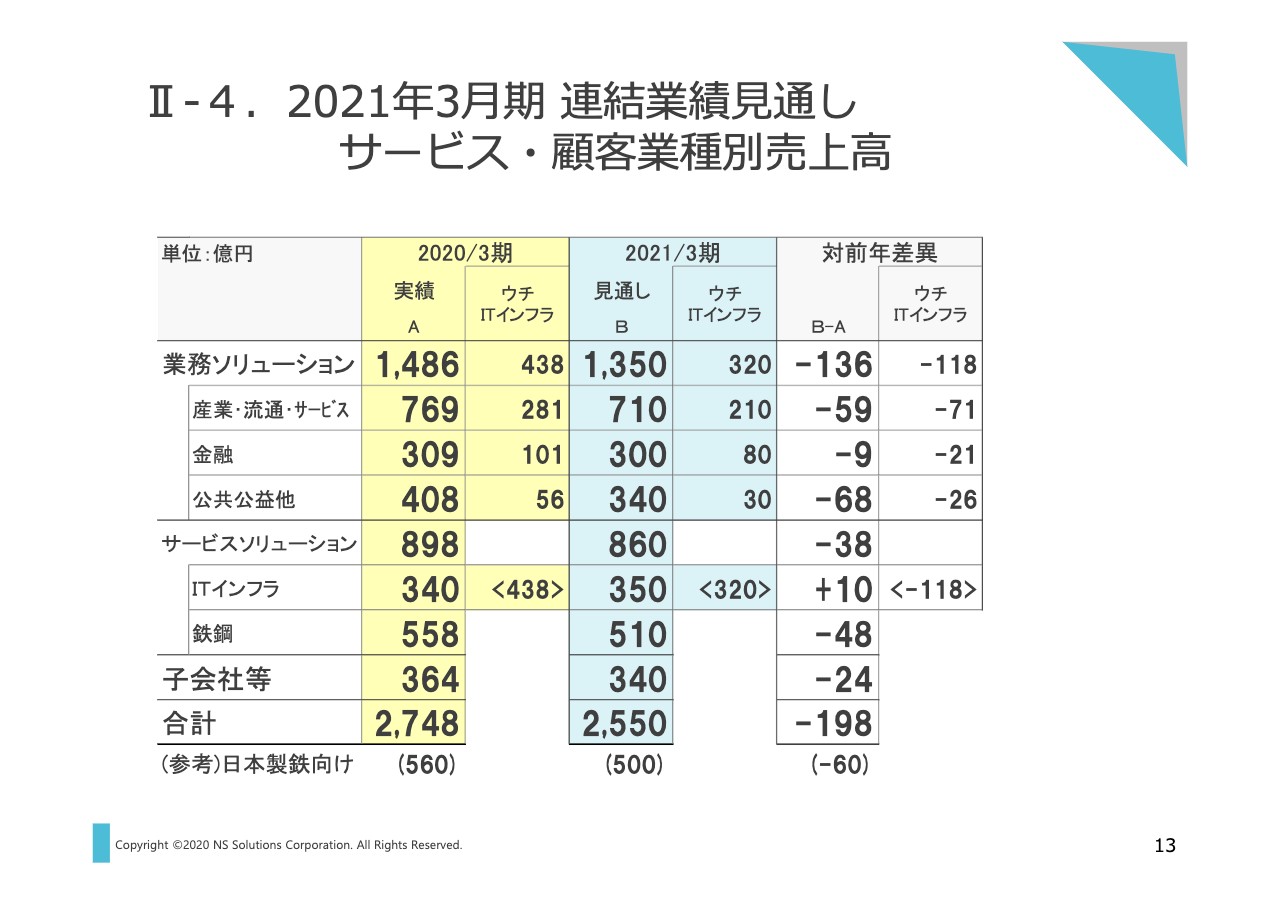

Ⅱ-4.2021年3月期 連結業績見通し サービス・顧客業種別売上高

13ページをご覧ください。今年度通期のサービス、顧客業種別売上高です。内容は上期と下期でご説明したとおりです。

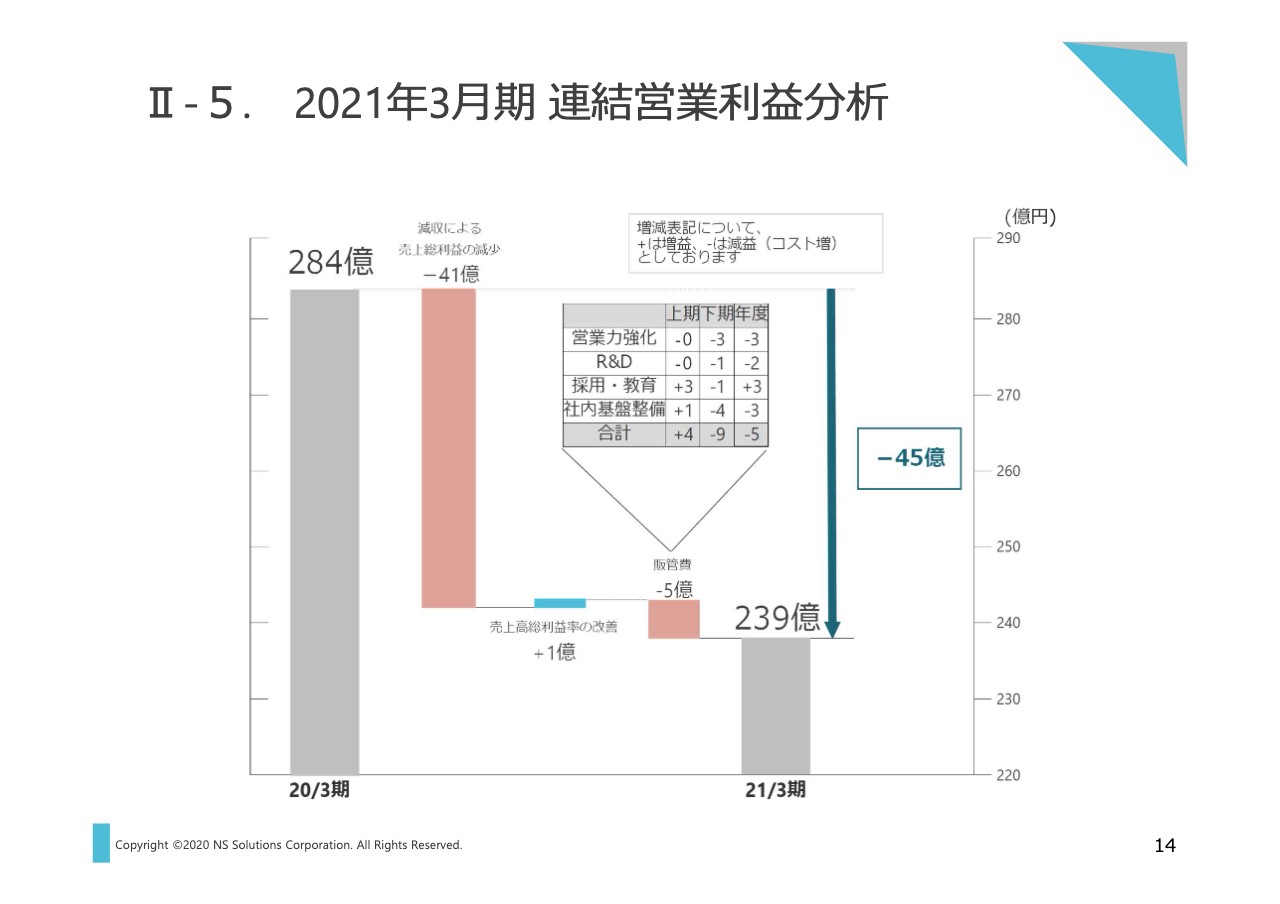

Ⅱ-5.2021年3月期 連結営業利益分析

14ページは、2021年3月期の連結営業利益の対前年度分析です。営業利益は前年度の284億円からマイナス45億円減益の239億円です。売上総利益はマイナス198億円の減収による売上総利益の減がマイナス41億円でした。

売上高総利益率は前年と同水準の20.6パーセントです。この結果、売上総利益はマイナス40億円で、販管費は5億円の増です。DXニーズを確実に捉え、受注を積み上げるべく営業力強化、研究開発、社内基盤整備を図っていきます。

この結果、営業利益は対前年度マイナス45億円の減益で239億円です。

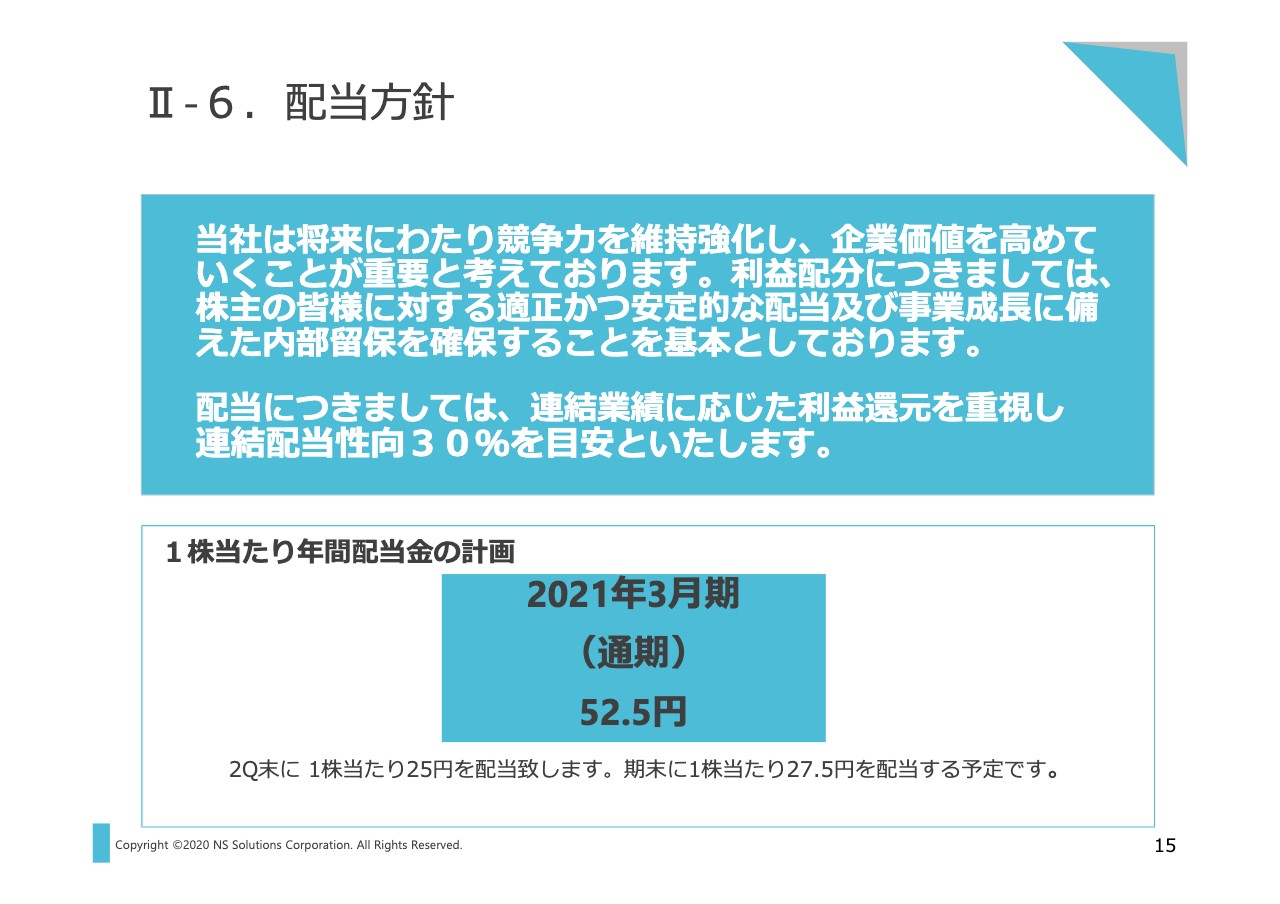

Ⅱ-6.配当方針

配当方針をご説明します。配当については、連結業績に応じた利益還元を重視し、連結配当性向30パーセントを目安としています。上期の業績と年度の見通しを踏まえ、年間配当金予想額を52.5円とします。中間配当で25円を配当します。期末配当は27.5円を予定します。

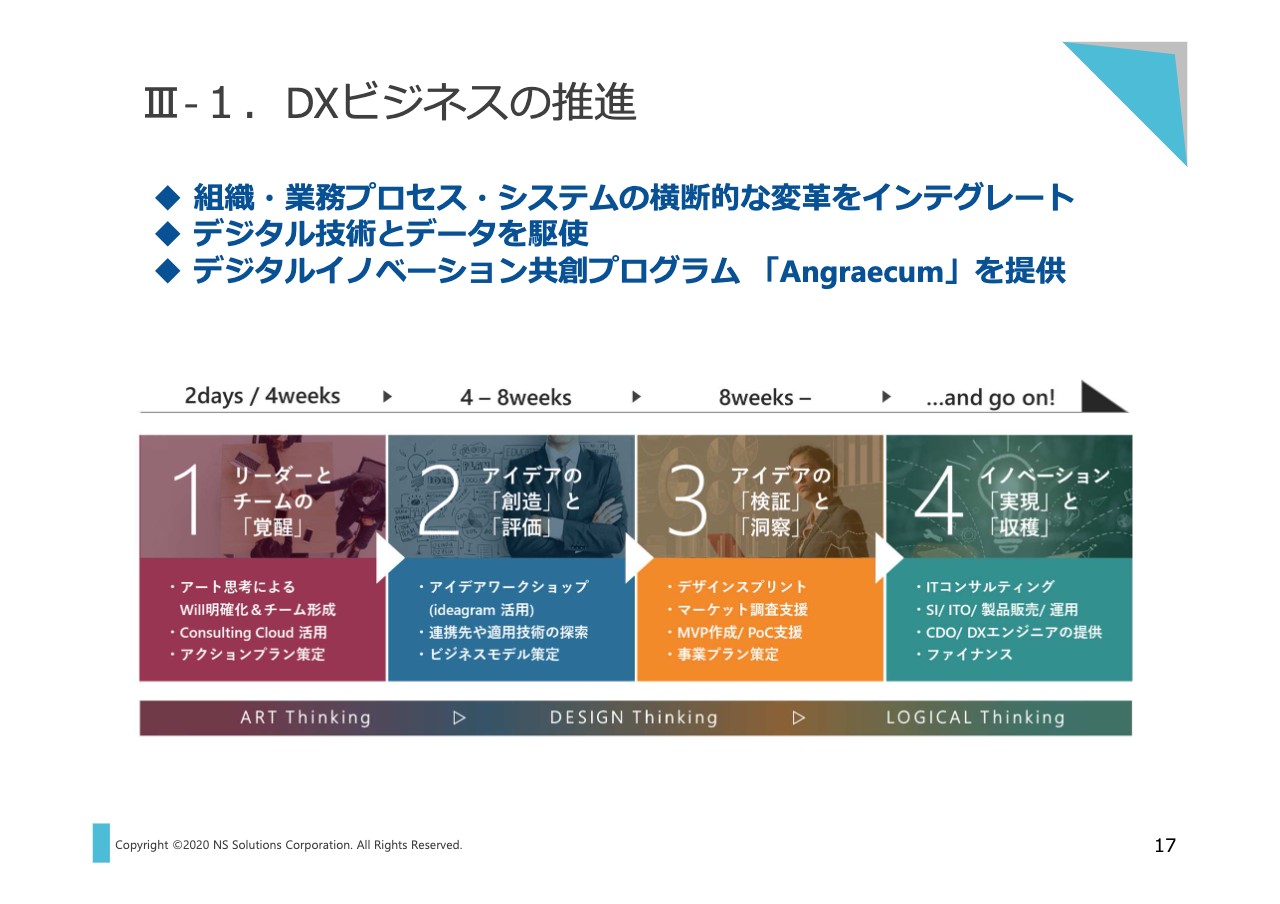

Ⅲ-1.DXビジネスの推進

最後にトピックスをご説明します。17ページをご覧ください。まずDXへの取り組みをご紹介します。当社では、4月に社内のDX人材を集約し、DX推進&ソリューション企画・コンサルティングセンター(DX&SCC)を設立しました。

今、社会の急激な変化にあって、より高い価値をより柔軟により早く生み出すことが求められています。DXとは組織、業務プロセス、システムの横断的な変革です。このお客さまの持続的かつ組織横断的な変革を実現するため、DX&SCCではデジタルイノベーション共創プログラムとして「Angraecum」を提供しています。

当社ではDX&SCCを中心にお客さまと同じ目線に立った組織、業務変革への理解とデジタル、データ活用の技術力を武器に、DXに取り組んでいきます。

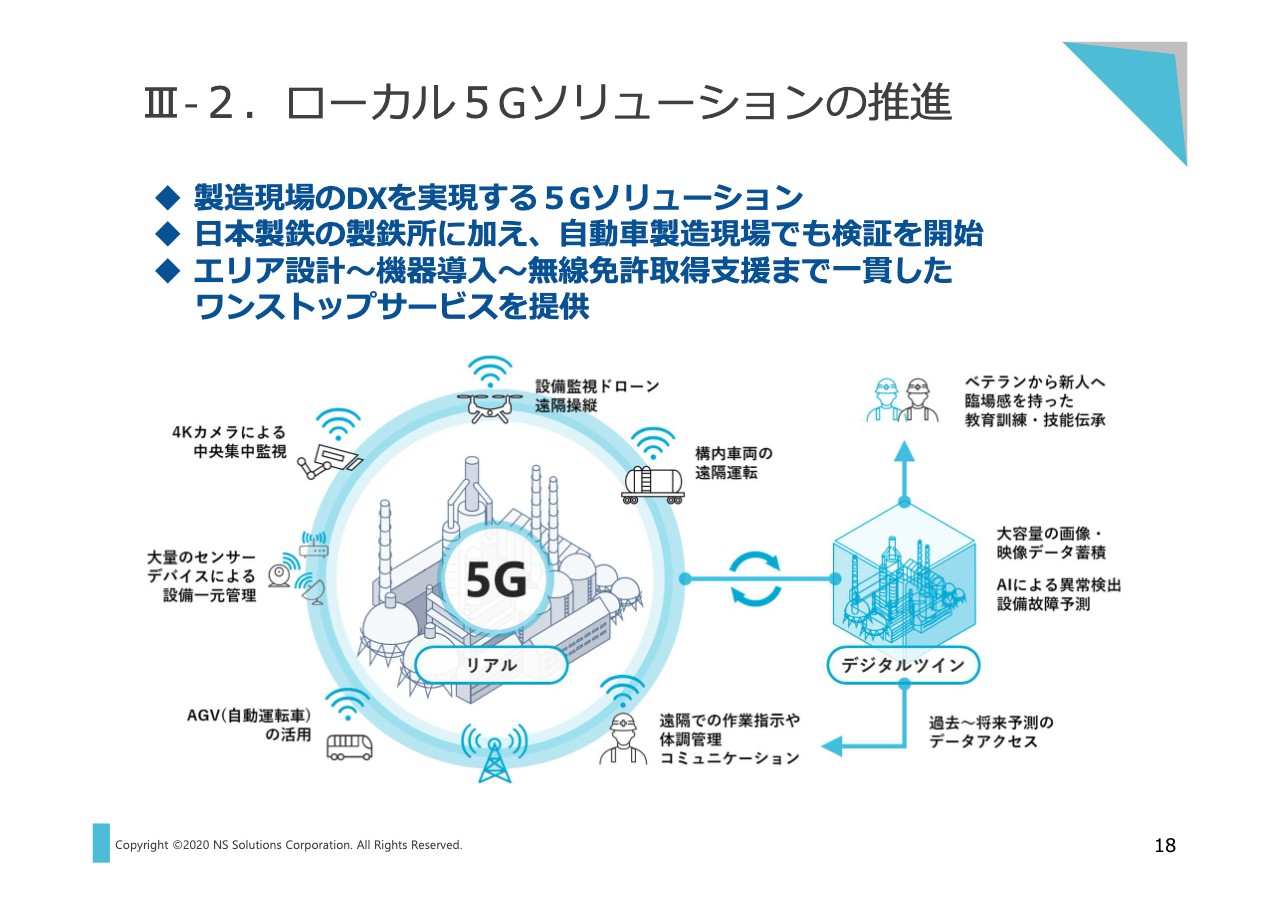

Ⅲ-2.ローカル5Gソリューションの推進

次に、5Gへの取り組みをご紹介します。5Gでは超高速、多数同時接続、超低遅延の3つの特徴により製造現場での設備の予防保全や、異常検出など、デジタル化、可視化が期待されています。

当社では、日本製鉄の室蘭製鉄所での適用検証に続き、自動車製造現場での自営無線網の構築プロジェクトを開始しました。

また足元数多くの引き合いをいただいています。当社ローカル5Gソリューションではエリア設計から機器導入、さらに無線免許取得支援まで一貫したワンストップサービスの提供を行っています。

引き続きローカル5Gソリューションのトップランナーとして、お客さまのDX推進に貢献していきます。

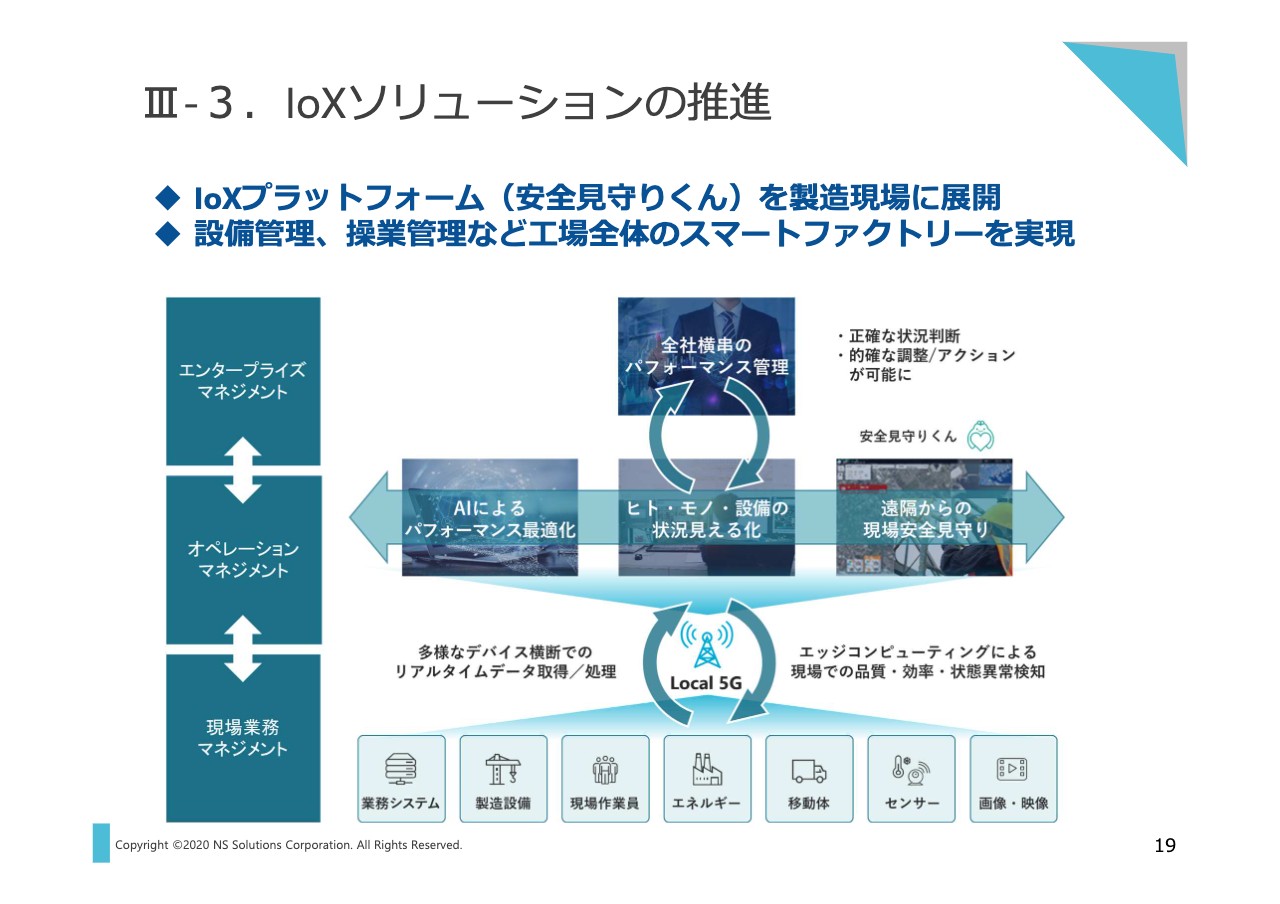

Ⅲ-3.loXソリューションの推進

19ページはIoXの取り組みです。IoXでは「安全見守り」により鉄鋼をはじめ石油化学、電力などの製造現場における安全管理ニーズに応えていきました。さらにIoXでは製造業のデジタル化を一層推進するため、「安全見守り」で活用しているIoXプラットフォームを発展させ、製造現場から工場管理部門まで工場全体のスマートファクトリーを実現していきます。

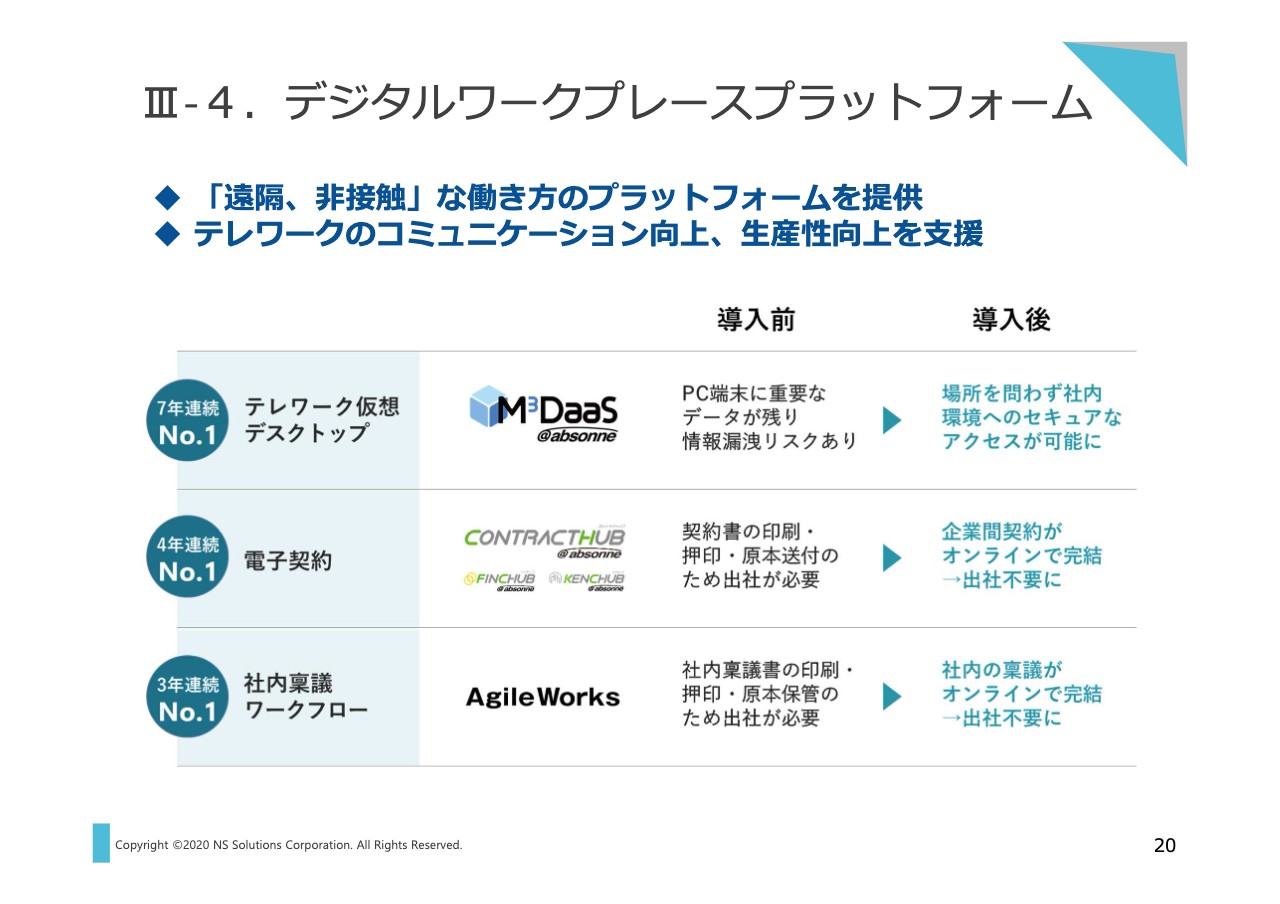

Ⅲ-4.デジタルワークプレースプラットフォーム

最後になりますが、20ページは新型コロナウイルス感染拡大がもたらした新たなITニーズへの取り組みです。社会全体で「遠隔、非接触」な働き方が余儀なく加速される中、柔軟で隻眼なテレワーク環境や契約、ペーパーレス化を迅速に導入するニーズが高まっています。

当社では、これらのニーズに対し、仮想デスクトップ「M³DaaS」、電子契約ソリューション「CONTRACTHUB」をデジタルワークプレイス基盤として迅速に提供し、お客さまのテレワークのコミュニケーション向上、生産性向上を強力に支援します。

ご説明は以上となります。ありがとうございました。

新着ログ

「情報・通信業」のログ