日本精工、上期は当期損失123億円 1Qを底に2Qは回復傾向も、販売ボリューム減が響く

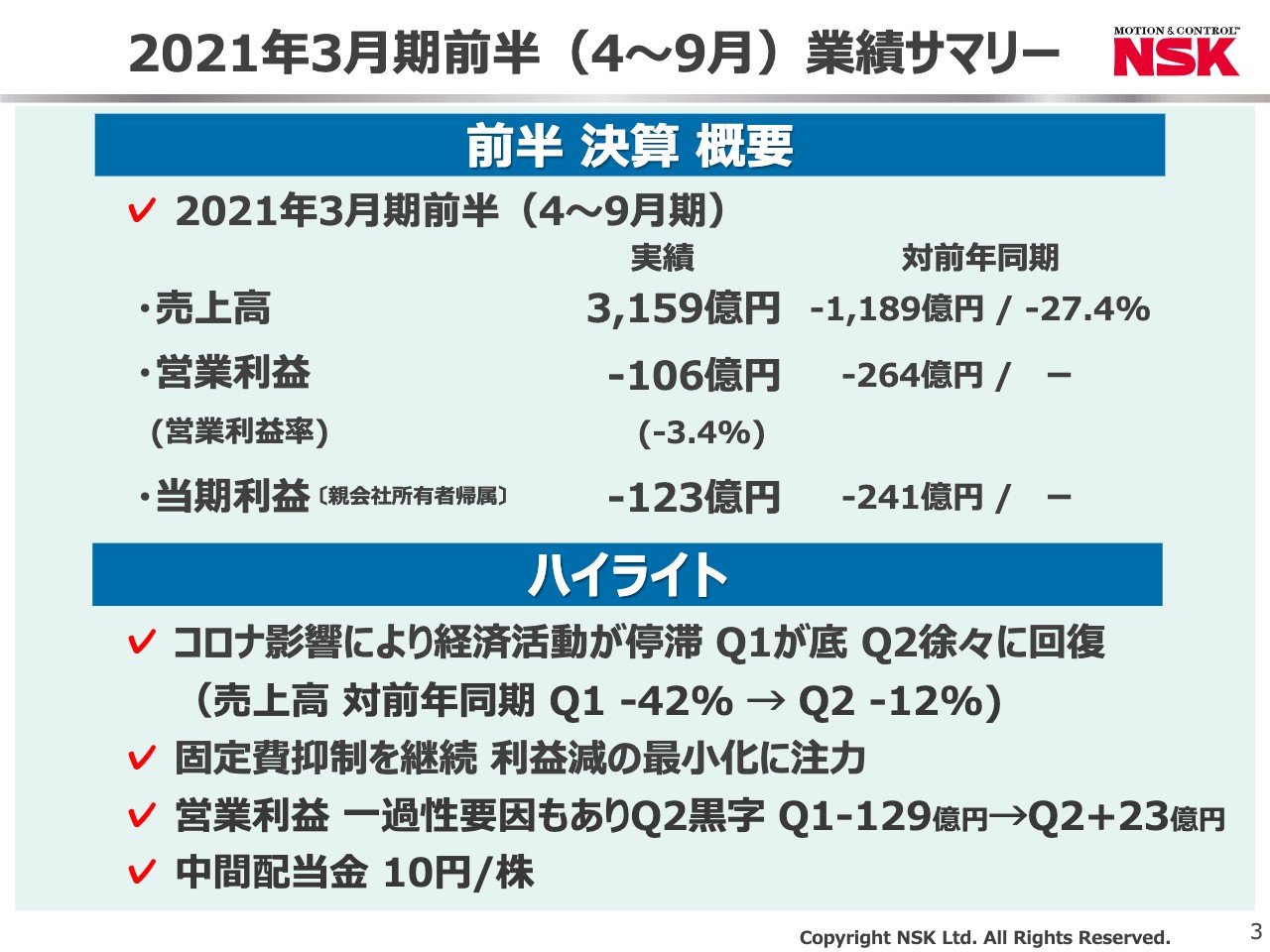

2021年3月期前半(4~9月)業績サマリー

2021年3月期前半6ヶ月の決算サマリーです。売上高は3,159億円、営業利益は106億円の赤字、当期利益も123億円の損失となりました。

新型コロナウイルスのパンデミックにより経済活動が停滞した影響を大きく受けて、対前年で大幅な減収、そして営業赤字になるという非常に厳しい結果です。しかしながら、四半期ごとの動きを見ると、第2四半期は第1四半期に対し大きく改善いたしました。

第1四半期はYoYの増減率では42パーセント減であったのが、第2四半期は12パーセント減の水準まで回復しています。そのような環境変化を追い風に、第2四半期の3ヶ月は、一過性要因もあり、営業利益で黒字転換を果たしております。

そして、未定としておりました配当につきましては、中間配当を1株当たり10円とさせていただきます。

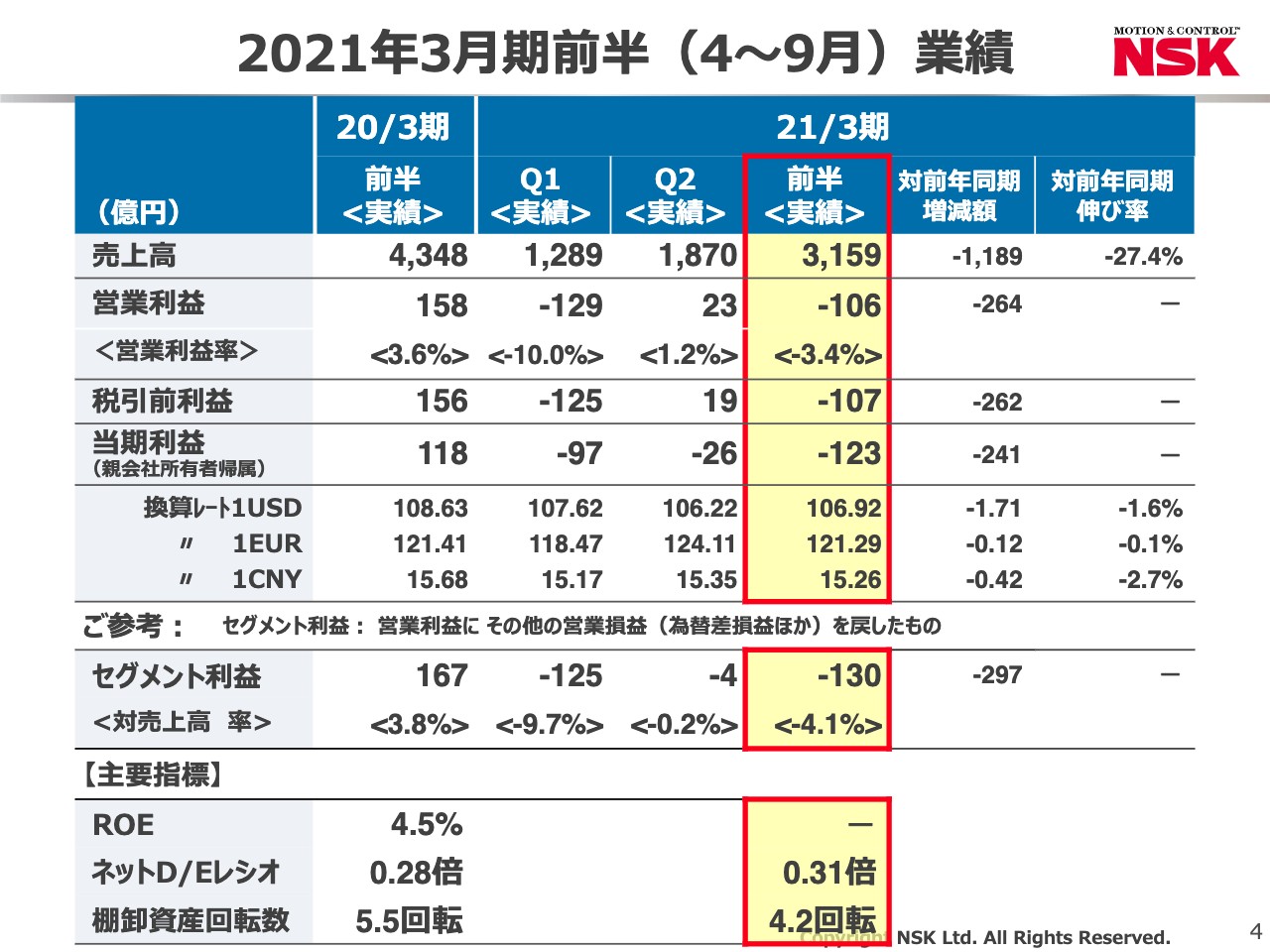

2021年3月期前半(4~9月)業績

第1四半期、第2四半期を各々の数字に分解し、他の指標とともに表示しております。第1四半期から第2四半期にかけての売上の回復は45パーセントにも上ります。

しかしながら、ここで悔しい思いをしているのは、真ん中から少し下のところの行にありますセグメント利益で黒字浮上が果たせなかったということになります。需要の急回復に乗ってなんとか浮上し、後半へ向けて勢いをつけたかったところですが、第2四半期は販売の回復に生産が追いつかず、販売に見合った工場の稼働益が発生せず、物流に見合った利益増につながりませんでした。

セグメント利益はわずかながら黒字に届かなかった状況ですが、たまたまこのタイミングで2011年度に発覚した例の一連のカルテル事案に対して積んでいた引当金を見直す進展があったことから、その影響約30億円を織り込みまして、営業利益としては23億円の黒字となりました。

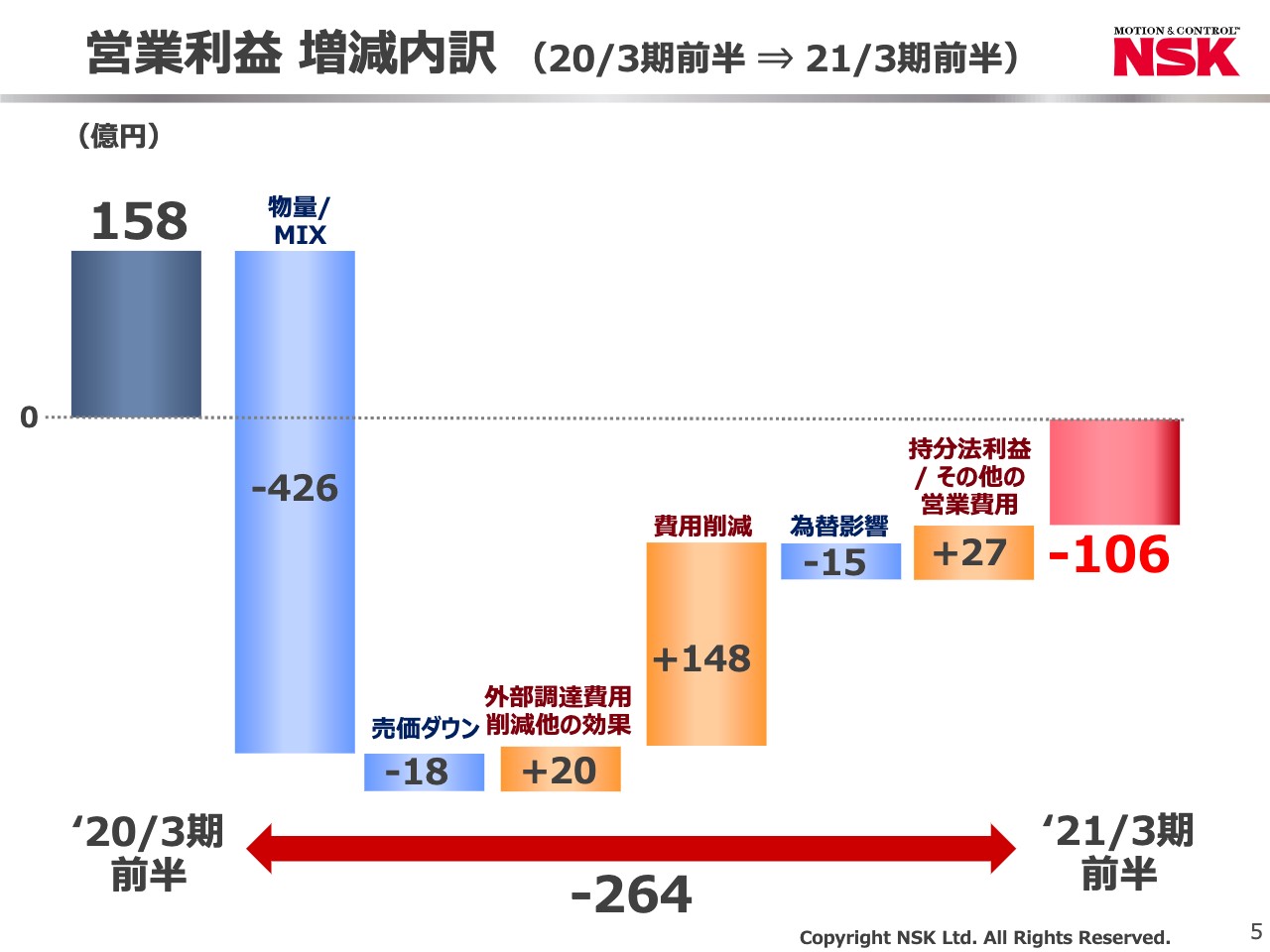

営業利益 増減内訳(20/3期前半⇒21/3期前半)

前年の前半6ヵ月との比較での利益増減のチャートです。一番左の前期150億円の利益から、一番右端の今期106億円の損失、赤字まで至る要因分解ということになります。

やはりなんと言っても、販売ボリュームの大幅な減少が大きく響きました。率で27.4パーセントの減少、額で1,189億円のボリューム減に対応する利益減というものが、426億円にも及んでおります。

売価ダウンの影響は、外部調達費等の削減で相殺しております。費用削減の大きなところは真ん中の148億円の柱ということになりますが、まず労務費、人件費、そして日本の雇用調整助成金をはじめ、各国政府の雇用維持への補助金がほぼ7割を超えるということになります。そして残りが旅費、交通費、交際費という構成になります。

為替は、前のスライドで示しておりましたが、ドルで1.6パーセント、人民元で2.7パーセントの円高、さらにその他、ブラジル、インドなどの新興国通貨に対しての円高が影響しております。

持分法利益、その他営業費用の主な中身は、先ほど説明したカルテル関係引当金の見直しによるものが大きくなります。

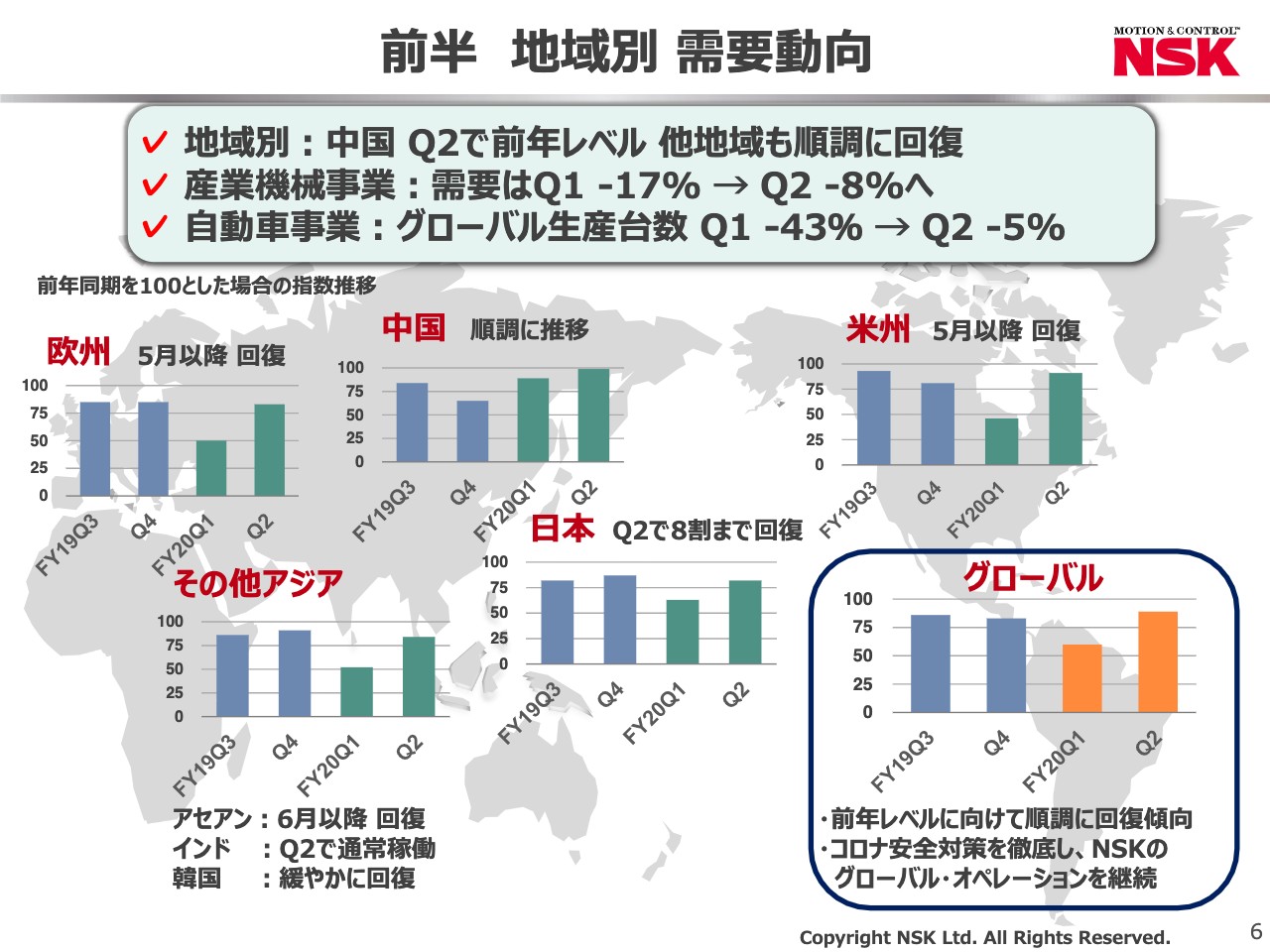

前半 地域別 需要動向

ここでは、各地域の需要の推移を四半期ごとに前年同期比で示しております。中国は、第2四半期では前年並みまで回復をしております。その他の地域につきましても順調に回復をしております。また、事業別に見ても、産機、自動車とも第2四半期は前年の9割を超える水準ということになりました。

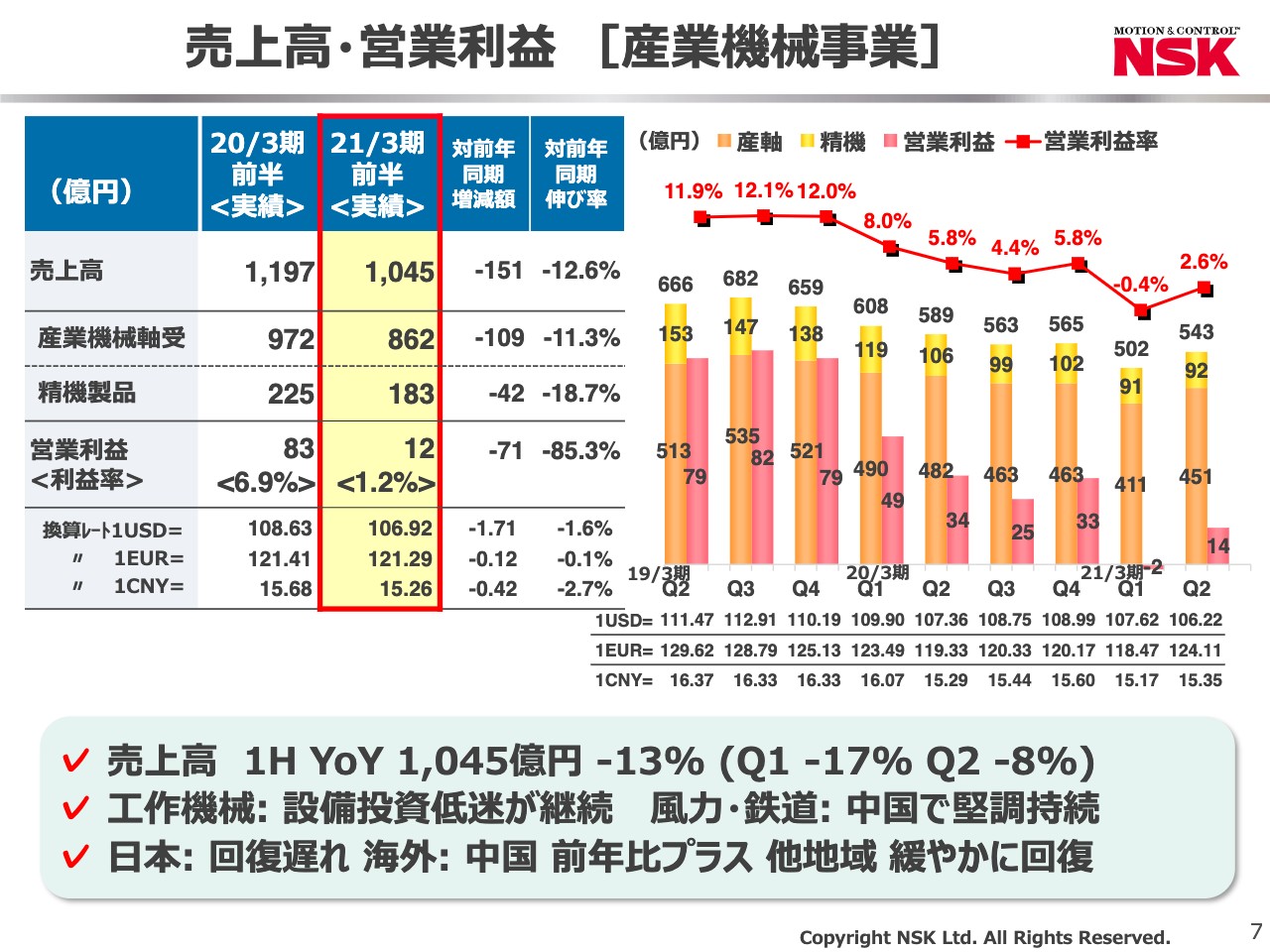

売上高・営業利益[産業機械事業]

産業機械事業の業績となります。売上高は1,045億円、対前年比較では12.6パーセント、151億円の減収。これに対し、利益は12億円、前年比で70億円の減少ということになります。

四半期ごとのトレンドは右側のグラフに示すとおりです。第1四半期は赤字となりましたが、第2四半期では黒字に転換させることができました。

セクターのトレンドは第1四半期とほぼ同じで、インフラ関係の風力、鉄道が中国で堅調です。工作機械の低迷は依然続いておりまして、マーケットミックスは当社の収益回復の足取りを重くしています。第1四半期もお話ししたと思いますが、家電モーター関係は意外と健闘をしており、2パーセント程度の減少で収まっております。

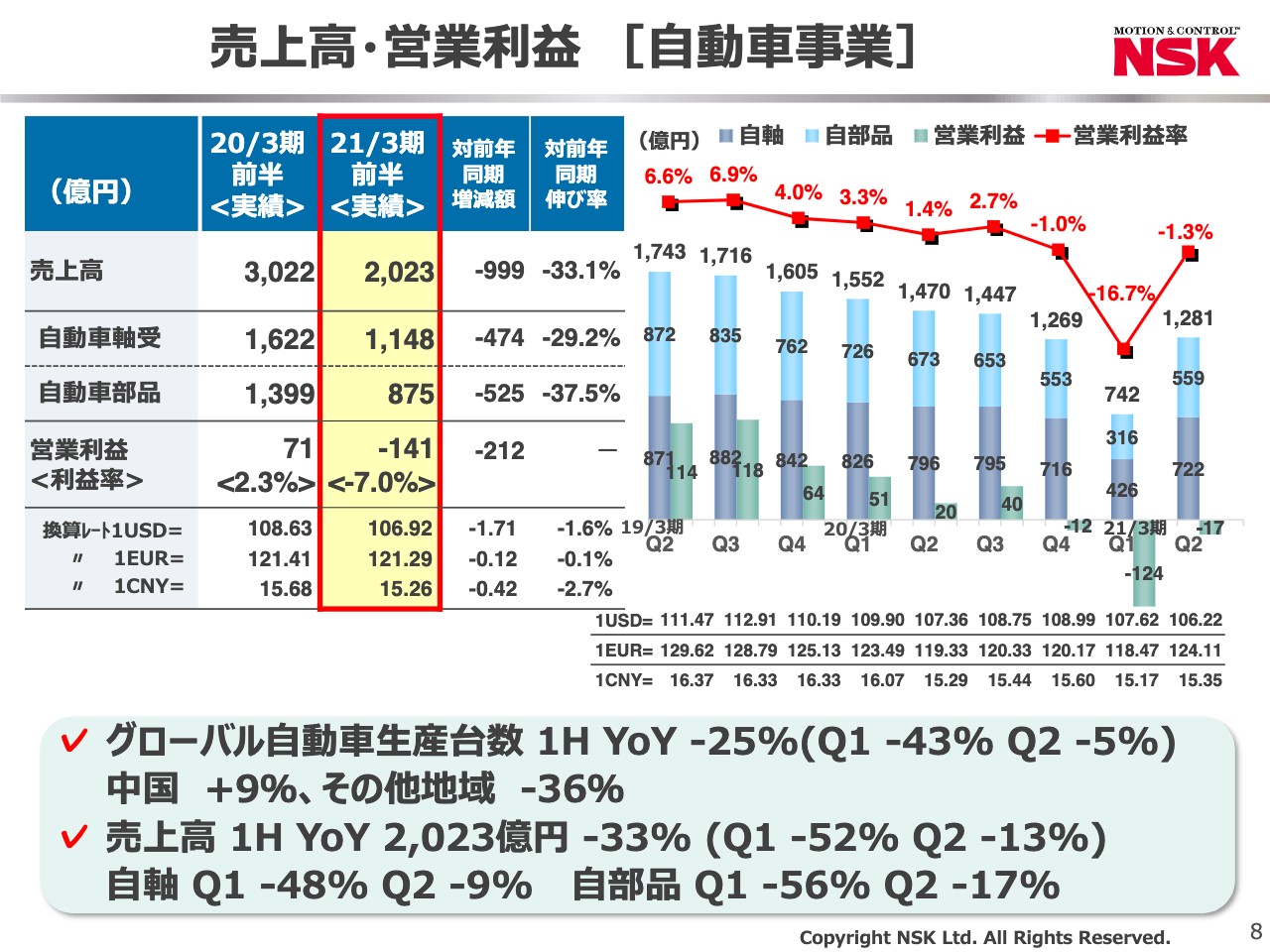

売上高・利業利益[自動車事業]

自動車事業です。自動車事業の前半6ヶ月の売上高は2,023億円、対前年で33パーセント、ほぼ1,000億円の減少ということになりました。営業利益は141億円の赤字ということになります。

この利益の減少分は、ボリュームの減少の2割相当の減少にとどめたというかたちになっております。これは、特に自動車関係の工場ではお客さまの生産停止を受けて、当社も同じように工場の操業停止、そして生産調整を行ったために、労務費の減少があり、政府補助の受け取りが大きかったということによります。

グローバルの自動車生産の水準は、第1四半期では43パーセントもの減少でしたが、第2四半期になりますと、対前年で5パーセントの減少というところまで急速に回復をしてきております。

当社の売上が市場のパフォーマンスに対してどうであったかという視点で見てみますと、前半6ヵ月は、グローバル自動車生産台数は、こちらに示したとおり25パーセント減であったのに対し、当社の自動車事業の売上は33パーセント減ですから、市場をアンダーパフォームしたということになります。

これは、自動車生産の地域構成の変化の影響が大きく作用いたしました。中国のウエイトが上がっており、その中の中国地場メーカーにおいては、当社のシェアが相対的に低いということが今回の結果につながっております。

今後、他地域の生産がさらに回復してくるのに伴い、また、中期的に取り組んでおります中国地場でのビジネス拡大の実現といったことにより、市場をアウトパフォームしていく見込みであり、決してシェアを落としているという状況ではございません。

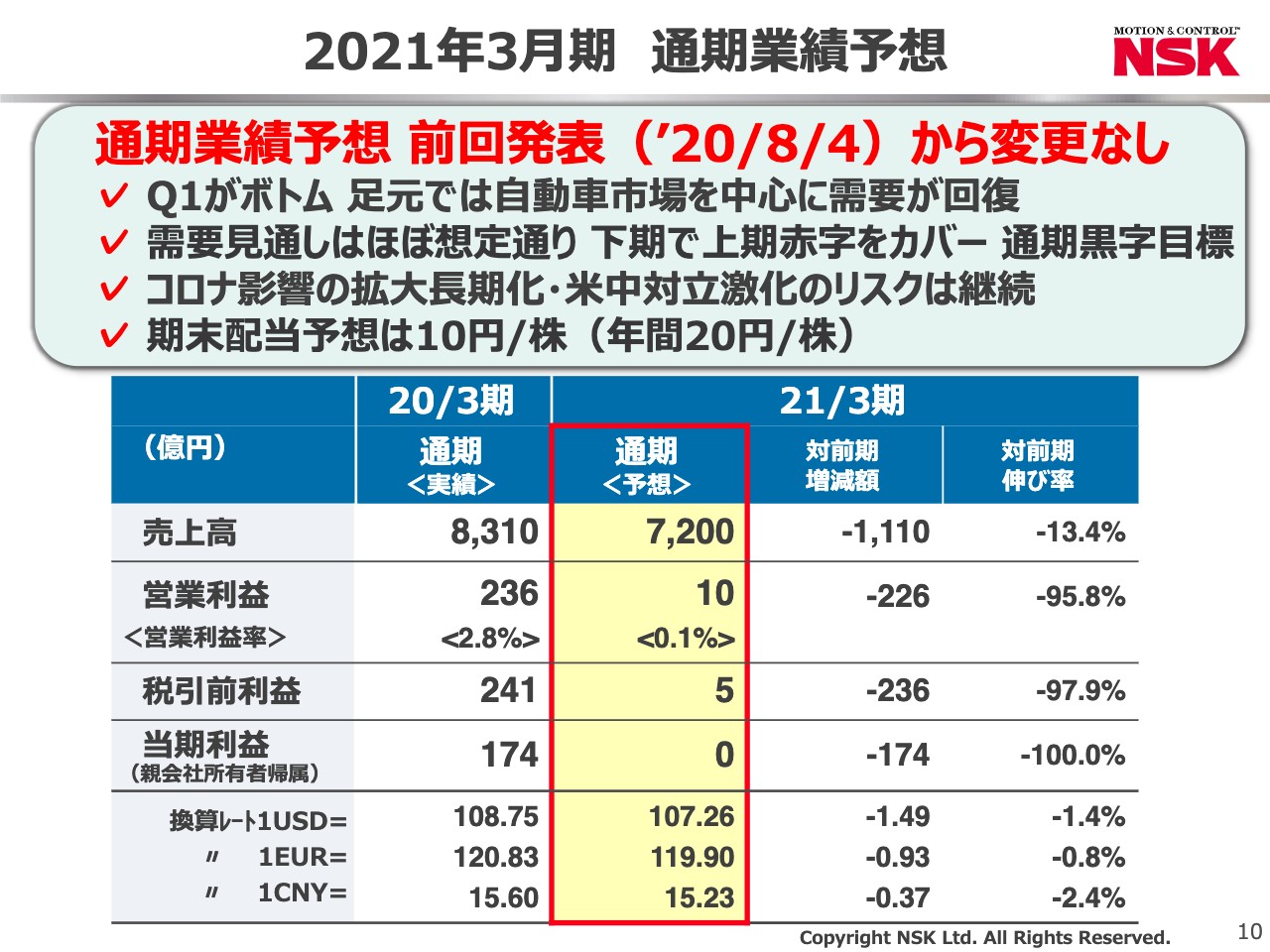

2021年3月期 通期業績予想

それでは、2021年3月期通期の業績予想です。通期の業績予想は、前回発表から変更はございません。

足元では予想を若干上回るペースで需要が回復しておりますが、その持続性というものは疑問を持たざるを得ません。欧米では、すでにコロナの感染が再拡大をしており、ヨーロッパ、フランス、スペイン、イギリスといったところでの再度のロックダウンという状況も懸念されます。

そして、真最中のアメリカ大統領選挙の開票ですが、バイデン候補が過半数獲得に近づいているというところで、最終確定までにまだ時間がかかるということで、株式市場など若干混乱する恐れというものも考える必要があります。

したがいまして、通期業績予想は据え置きとさせていただきます。我々としては、この7,200億円の水準の需要が実現するならば、なんとしても営業利益は黒字を確保するという意思をここに込めております。そして、当期利益はトントンという状況ですが、期末配当も10円を予定し、中間と合わせて20円の配当としたいと考えております。

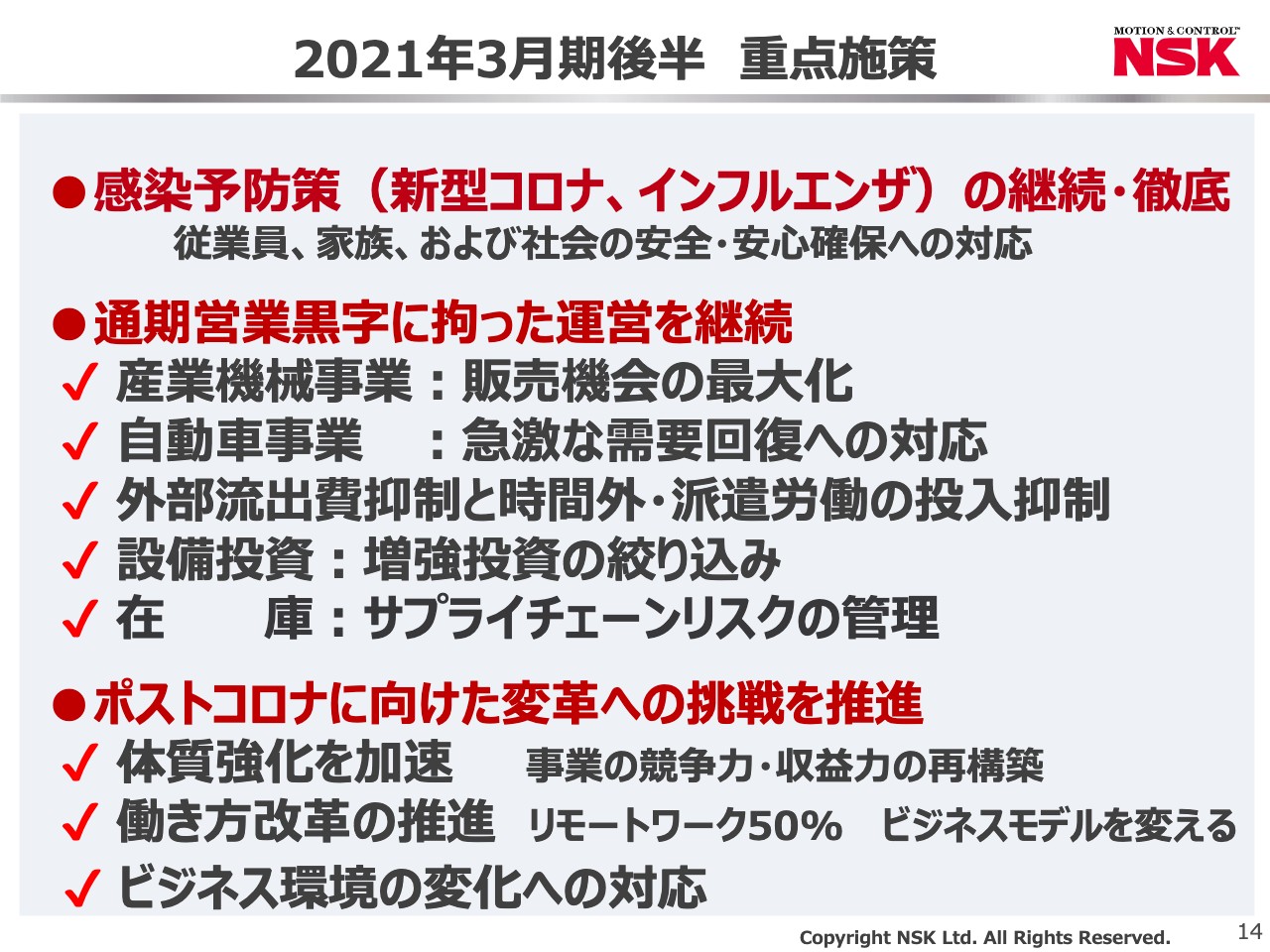

2021年3月期後半 重点施策

後半6ヶ月の重点施策です。やはりまずは、新型コロナウイルス感染予防の継続を徹底してまいります。北米、南米、インド、欧州では、当社従業員の感染も増加してきておりますが、いずれも家族からの感染、あるいは社外の知人を経由したりということで、社内でのクラスターの発生は回避できております。これを継続していくということです。

そして、各事業、各地域は、ここにある方針のもと、通期営業黒字の確保に徹底的にこだわっていくということです。同時に、コロナ禍の先を見つめながら働き方を改革し、競争力の再構築を目指してまいります。

また、コロナ前から起きていて、コロナで加速したり、少し方向が変わったりする経済、社会構造の変化、マーケット、テクノロジーの変化に対し、プロアクティブに対応すべく、ビジネス感度を高くしてさまざまな動きに挑戦をしてまいります。これにつきましては、具体的には次からのスライドで説明をいたします。

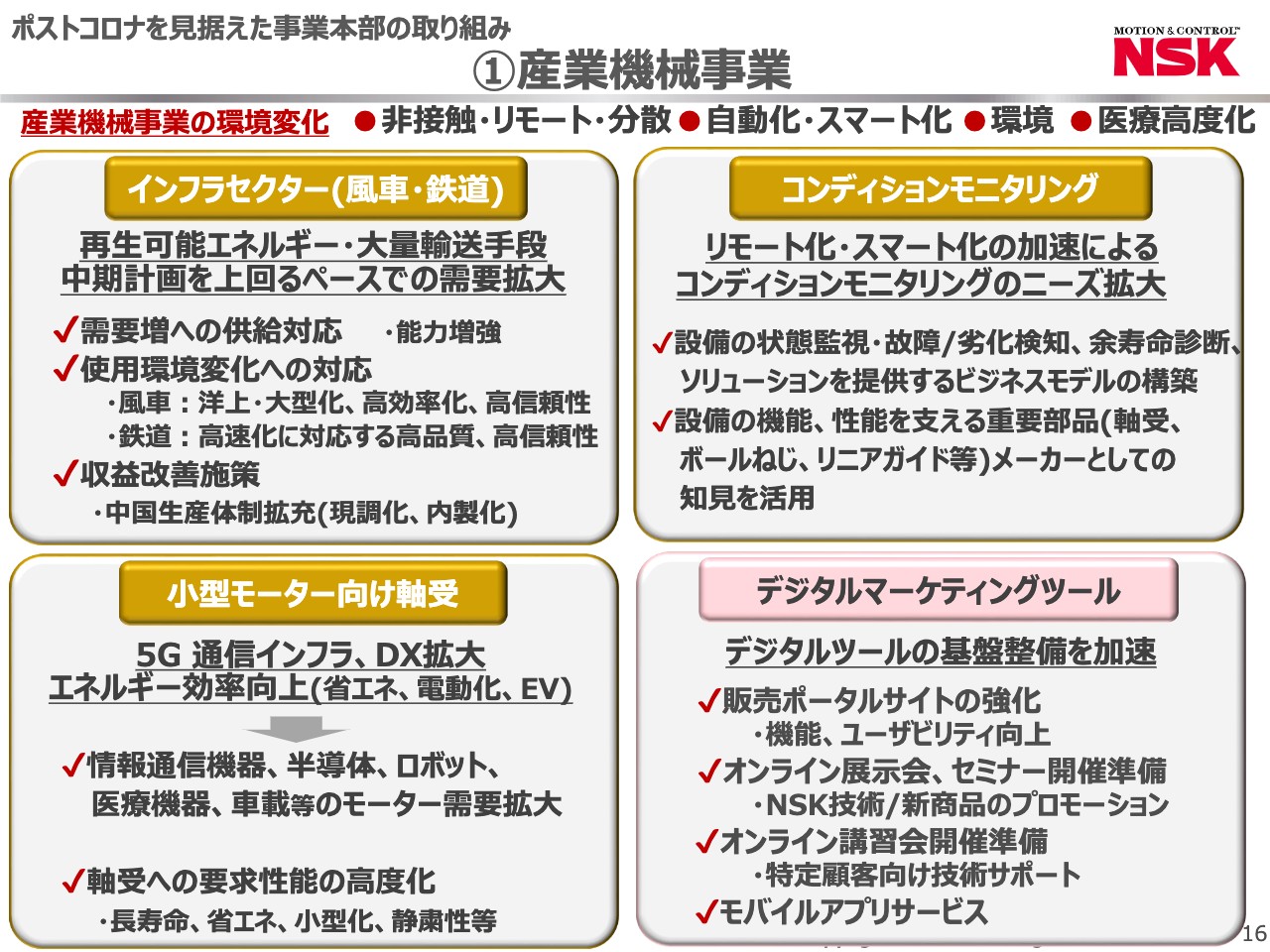

ポストコロナを見据えた事業本部の取り組み ①産業機械事業

産業機械事業セグメントでの課題の取り組み状況です。産業機械事業の環境の変化、コロナ後の産機のマーケットの変化を表すキーワードは、やはり「非接触・リモート・分散」だろうと思います。これによりまして、従来からの動きであった「自動化・スマート化」が加速していきます。

そして、中国、日本が相次いでカーボンニュートラルの達成目標時期を表明したこと、さらに、アメリカの大統領選挙でバイデン氏が勝利すれば、パリ協定に復帰することや、4年間で2兆ドルの気候変動対策投資をしていくということを表明しておりますので、環境関係の需要が拡大していくことは確実だろうと思います。

したがって、まず我々がフォーカスしていく領域の第一は、この左上のインフラセクターということになります。風力発電におきましては、大型化、洋上化の流れの中で、軸受の使用条件はさらに厳しくなっていきます。我々にとっては挑戦しがいのあるところになります。鉄道は、やはり中国が中心になりますが、年間12兆円にも及ぶ政府の投資計画を追い風に、拡販を図っていきたいと思います。

左下の小型モーターのベアリングでは、すでに韓国、アメリカ、中国に次いで日本でも5Gの通信が始まっています。この5Gの本当の価値というものは、やはりスマホでの動画などではなく、生産・物流領域での展開であったり、車の自動運転であったり、あるいは遠隔医療への拡大といったものが実現して初めて得られるものだと思います。

そこへ行くためには、まだまだ通信インフラの整備というものが求められます。通信基地局や、データセンターで使われるファンモーター、そしてロボットや高級家電の拡大などを背景にして、小型モーターの需要というものは、質の高度化、量の拡大が続いていくと見ております。

右上は、コンディションモニタリングです。風力発電で、先ほどお話した大型化、洋上化が進むということは、運転状態監視、すなわちコンディションモニタリングがマストになっていくということだろうと思います。

そして、その他の装置産業においても、熟練を有する保安要員の人材確保が難しいという状況がありますので、コロナ禍も合わせてCMSの需要というものは日本においてもどんどん拡大していくと見ております。

我々の軸受やボールねじという部品は、機械や設備の運転状況をセンシングするには格好の部品と捉えております。その特性を生かして、さまざまなニーズに応えていきたいと考えています。

右下のデジタルマーケティングツールについては、リモート化のニーズというものがビジネスプラクティスもどんどん変えていきます。対面での商談や説明会に替わる、あるいはそれを補完するものとして、ウェブツール、オンラインプロモーション、モバイルアプリなどを早急に充実させていきたいと思います。

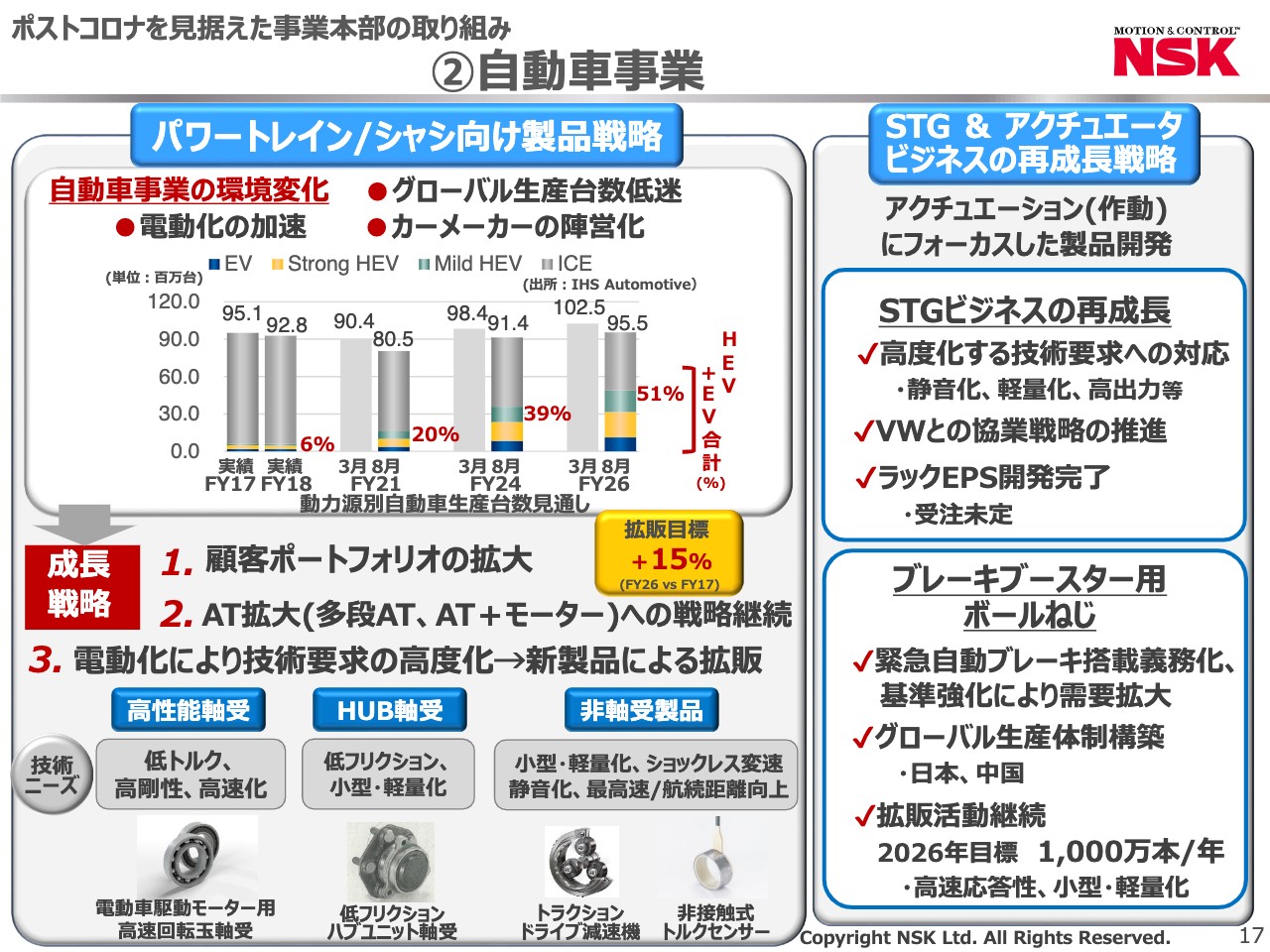

ポストコロナを見据えた事業本部の取り組み ②自動車事業

自動車事業です。自動車事業においては、まず第一に市場の低迷という現実を認識しなくてはなりません。こちらのグラフにありますが、2017年の9,500万台というのがこれまでのグローバル自動車生産のピークです。

これを更新していく、超えていくためには、2026年、なんと9年を要するということになります。全需要が伸びない中で、その中身は変わっていきます。環境規制、環境意識の高まりで、やはりEV、ハイブリッドでの電動化は加速していくと考えております。

そして、カーメーカーの陣営化というものも進んでいくと見ております。CASEに加え、安全で技術開発費用は増加する一方、伸び悩む市場、ボリュームのもと、どのように負担しながら収益を出していくか……この難しい課題は、自動車メーカーだけではなく、我々部品メーカーにも同様にのしかかってくるということです。

我々はその厳しい環境を、1つ目に顧客ポートフォリオの拡大・多様化、2つ目にATの拡大戦略の継続、3つ目に電動化対応の新技術、新製品の拡販といったことで成長を実現していこうと考えております。

右側に示しましたステアリングにつきましては、モデルチェンジのタイミングでのシェアの創出、そしてコロナ影響での生産減の影響で赤字という状況です。課題であった下流アシストのEPSは、技術的には完成いたしましたが、当初目論んでおりました2021年度の後半からの量産採用については、お客さまの商品戦略、開発計画の変更により、ワンモデルサイクル分先送りになってしまいました。

ステアリングにつきましては、生き残りへ向けて高度化する技術要求への対応力を示しながらビジネスチャンスを獲得していく、そして、フォルクスワーゲンとの協業の果実を早く刈り取り、2023年度から再生長期量に乗せていきたいと考えております。ブレーキ用ボールねじは、来年度から中国での生産もスタートさせまして、緊急自動ブレーキ搭載義務化の流れを追い風に、着実に受注を広げていきたいと思います。

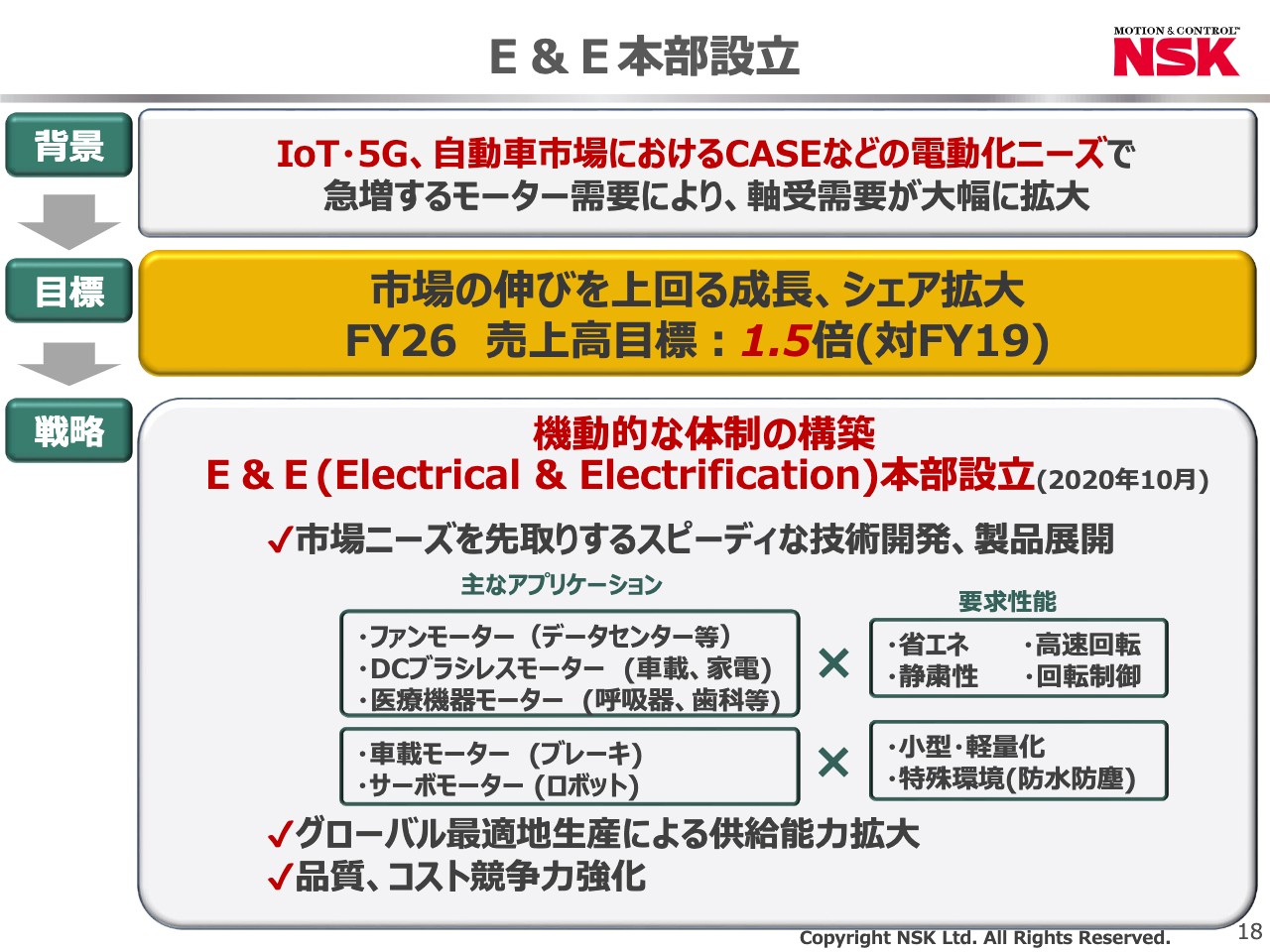

E&E本部設立

最後に、(2020年)10月1日付で、産業機械事業本部の中にElectrical & Electrification本部を新たに発足させました。E&E本部です。製品としては、ミニチュアのベアリングから外形60ミリぐらいのところまでの、我々が「小径」「並経」と呼んでいるボールベアリングが対象となります。

また、主なアプリケーションは、産機、自動車それぞれで多岐にわたる小型のモーターということです。先ほど触れたとおり、今後、急速に拡大するゾーンに対し、設計、開発、製造、そしてマーケティングを機動的にスピーディーに運営していく体制を整えました。

これまでこのあたりの玉軸受は、車載、電動化のトレンドに伴い、自動車軸受の事業の中で扱っておりましたが、サーバー冷却用ファンモーターや高級家電モーターなどの急速な事業拡大に対応が遅れてしまったという反省に立ち、モーターという視点に立ち返って再起動をするということです。

以上、2021年3月期第2四半期決算として通期の見通し、さらには、コロナ禍の中でのトンネルの先をどう見通して取り組んでいるかという事業戦略をご説明させていただきました。ご清聴、ありがとうございました。

新着ログ

「機械」のログ