大塚商会、対面営業活動の制限等により3Q累計は減収減益 通期予想を下方修正

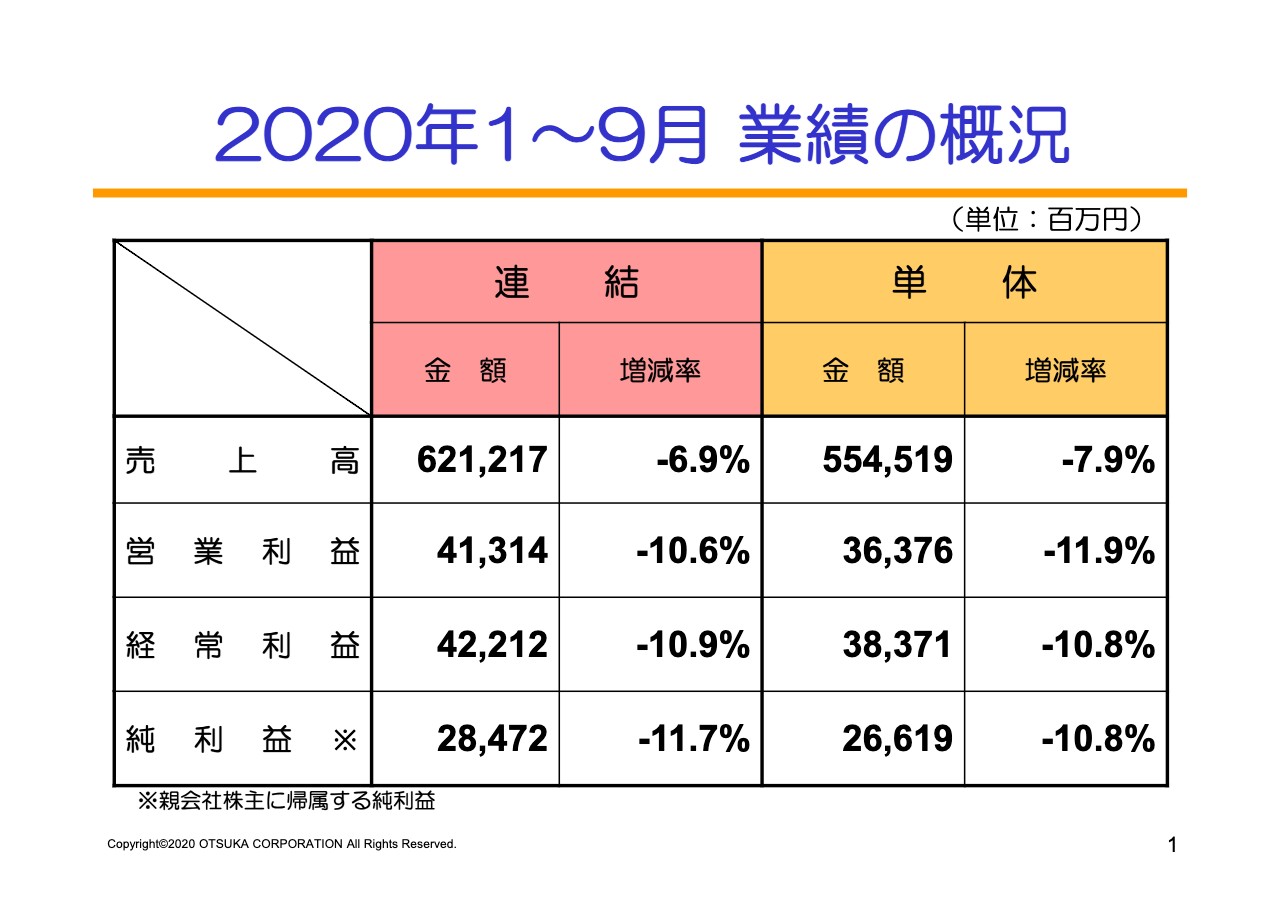

2020年1~9月 業績の概況

大塚裕司氏:ただいまより、株式会社大塚商会の2020年12月期第3四半期の決算概要をご説明申し上げます。社長の大塚裕司でございます。何卒よろしくお願いいたします。

まず、1~9月の業績につきましては、残念ながら連結・単体それぞれ計画未達、減収減益という数字です。連結売上高は458億円減少し、6,212億円となりました。

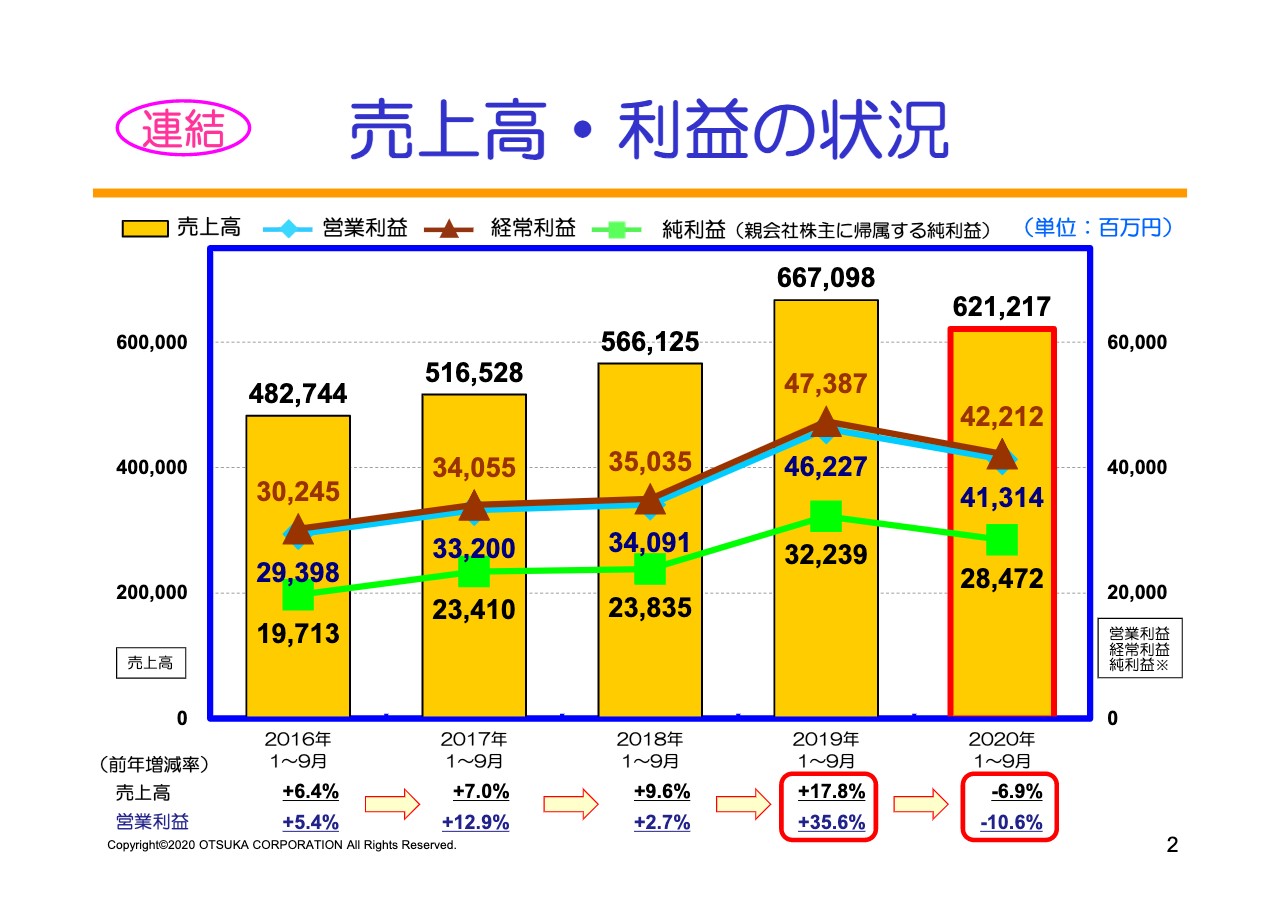

売上高・利益の状況

売上高・利益の状況です。売上高は6.9パーセント減、粗利が3.3パーセント、粗利率は0.7ポイントのアップでした。これは、昨年は特需があり大手向けのパソコンが多かったことに対して、逆に今年は大手が少ないということの影響です。販管費は0.6ポイント増の4億円。営業利益は10.6パーセント、49億円の減になります。

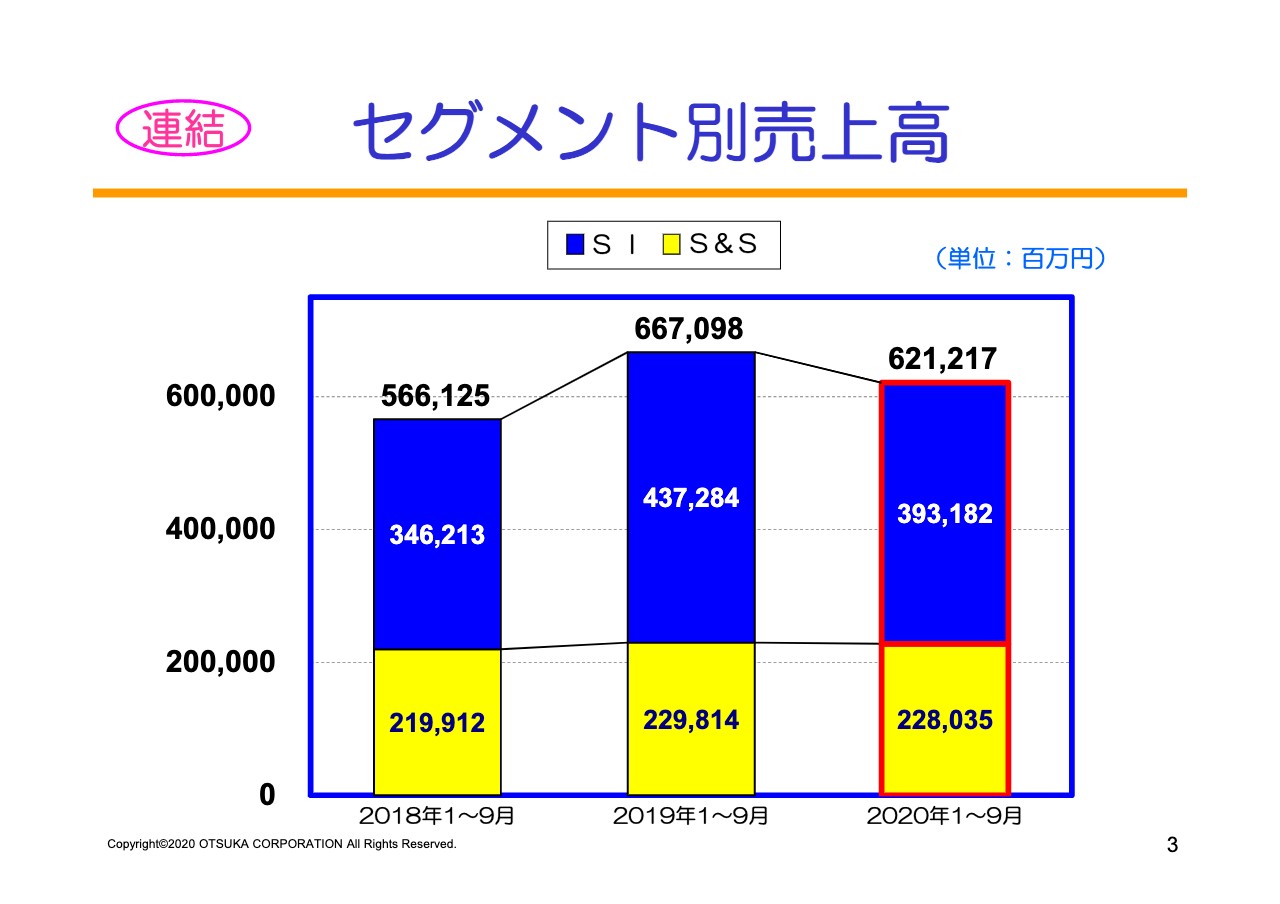

セグメント別売上高

続きまして、セグメント別です。これはほぼ先ほどと同じです。SI事業、サービス&サポート事業とも、前年には届きませんでした。ただし、前々年をクリアしているというところが救いです。

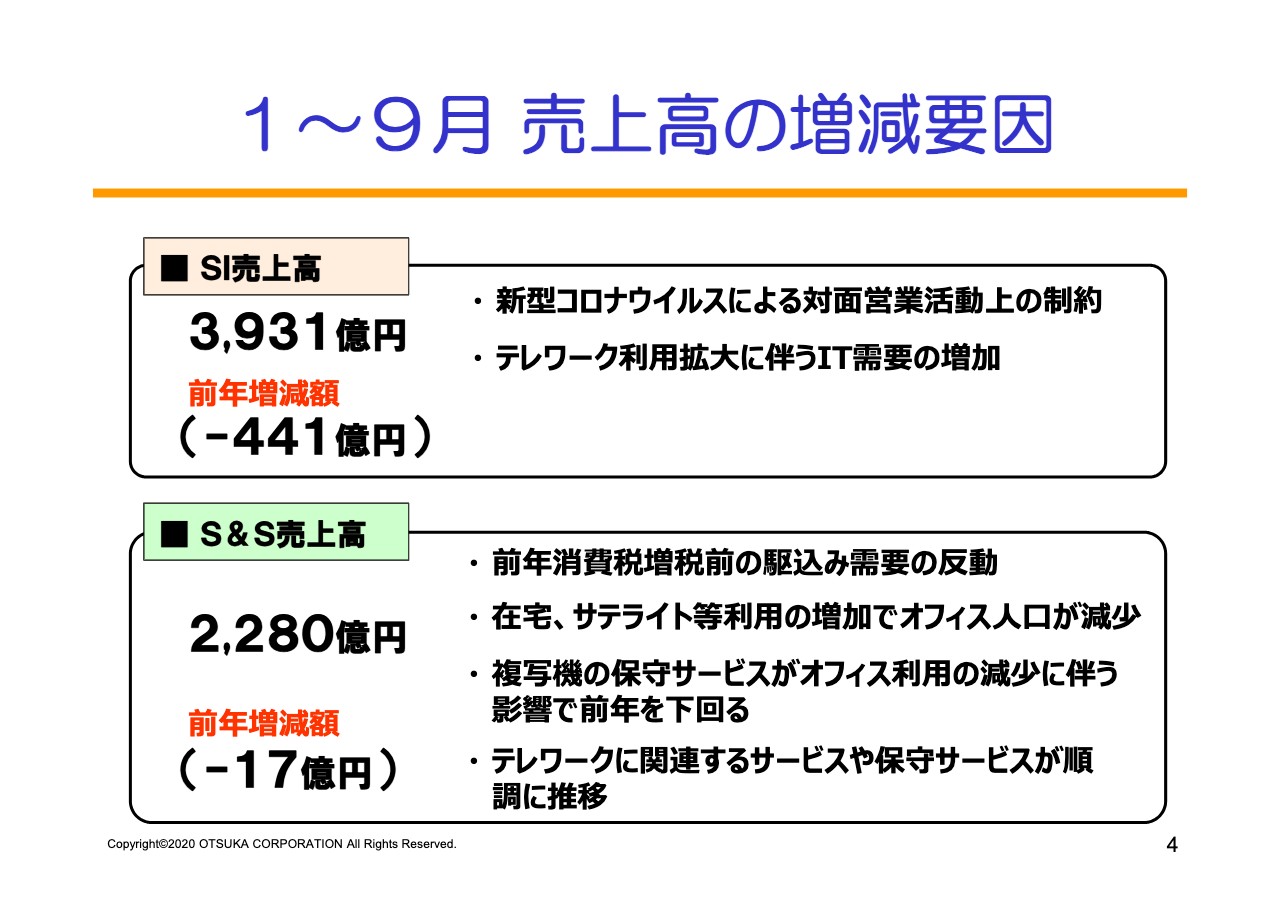

1~9月 売上高の増減要因

1~9月の売上高の増減要因として、もともと当社は12月決算ですので、今回のコロナ禍につきましては一切配慮せずに計画を立ててまいりました。そのなかで、緊急事態宣言等、新型コロナによる対面営業活動が、特に4月、5月と大きく制約を受けました。

その半面、テレワークにつきましてはお客さまからの大きなニーズもございまして、約2万社、また22万人ほどの方のお手伝いをさせていただいたことになりますが、テレワークだけでは数字はつくれなかったということになります。

サービス&サポート関係では、昨年10月に消費税増税ということもありましたので、第3四半期の9月につきましては、駆け込み需要が非常に多くなっていました。また、サテライト、または在宅ということで、特に都心部のお客さまがオフィスにいらっしゃらないという状況があります。

その結果、複写機の保守サービス、そしてオフィスの実際の利用が少なくなってしまい、その面に関しては保守のサポート、そしてサプライの減少につながっています。

テレワークに関するサービスは、Webを使ったサービスなどを含めて順調に推移いたしましたので、前年増減額はマイナス17億円ということにはなりますが、かなりの部分についてはテレワーク関係で挽回を期しているというところです。

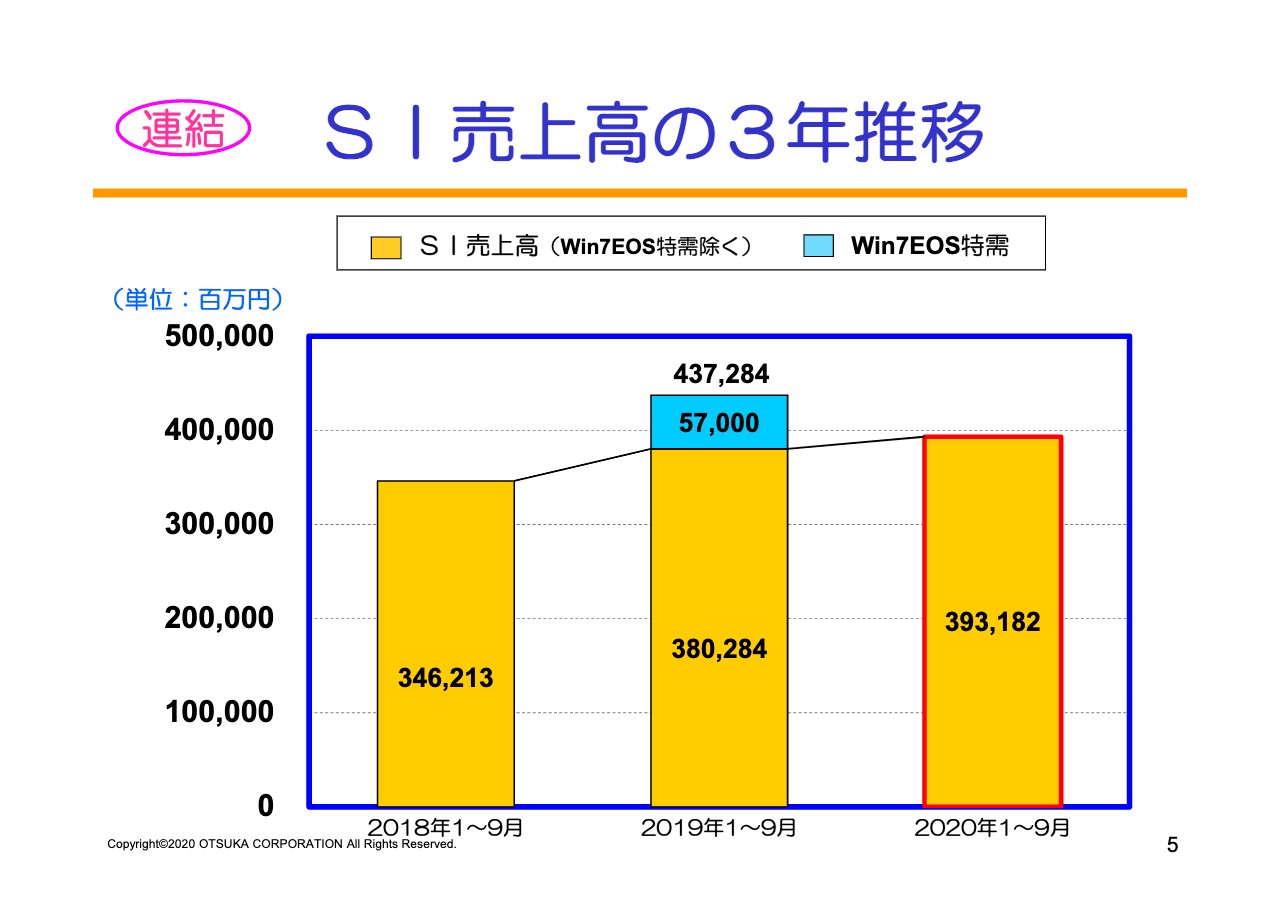

SI売上高の3年推移

こちらはSI売上高の3年推移です。こちらのグラフの水色の部分が、Windows7EOS特需とおよそ読まれている数字です。それを除くと堅調な推移をしているのかなと思っています。

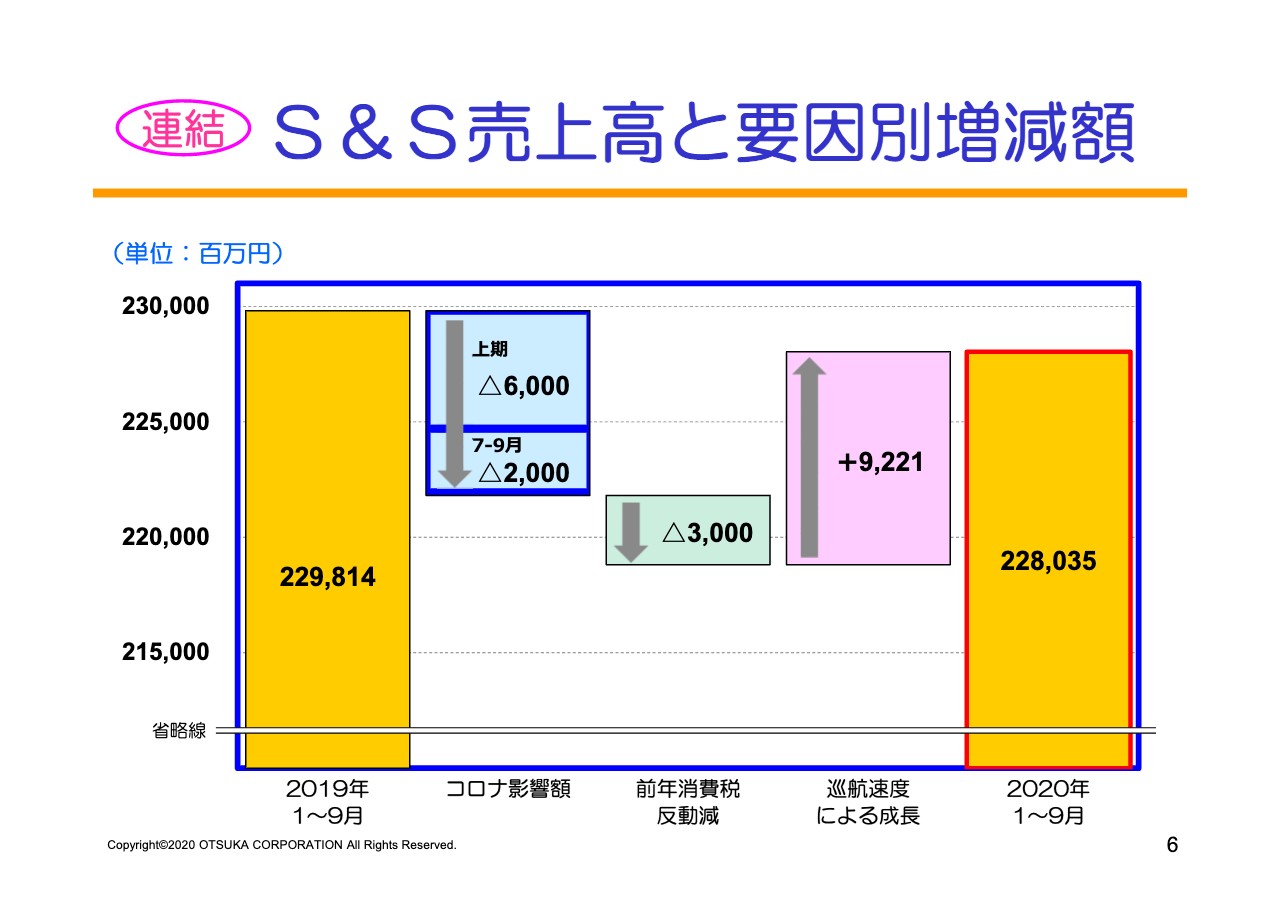

S&S売上高と要因別増減額

サービス&サポートの売上高と要因別増減額です。やはり先ほど申し上げたように、緊急事態宣言でオフィスに人がいなくなり、その結果、サプライとコピー保守のビジネスで約60億円の減となりました。

第3四半期も引き続きコロナにより20億円の影響を受けています。少しずつ影響度合いが下がっており、本来、伸びている部分は上のほうへ加算したいところですが、残念ながら今申し上げた要因で若干減少となっています。

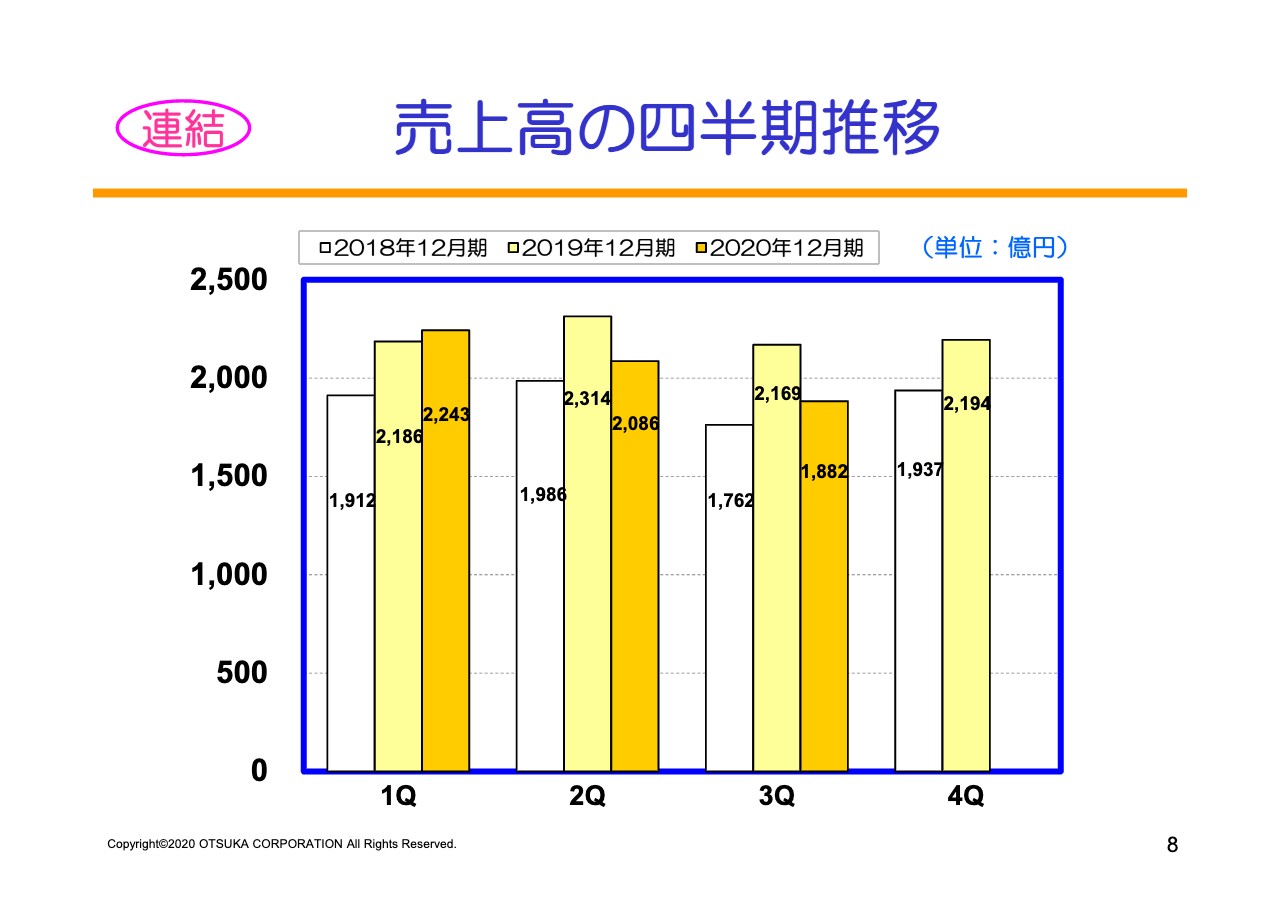

売上高の四半期推移

売上高の四半期推移につきましても、昨年の部分を除いた一昨年対比では、それぞれ順調に伸びていると思っています。ただ、昨年の数字をできれば超えたいという計画なども当初考えていましたので、そこから考えると、残念ながらコロナの影響を受けて失速しており、昨年の数字には届かないということになります。

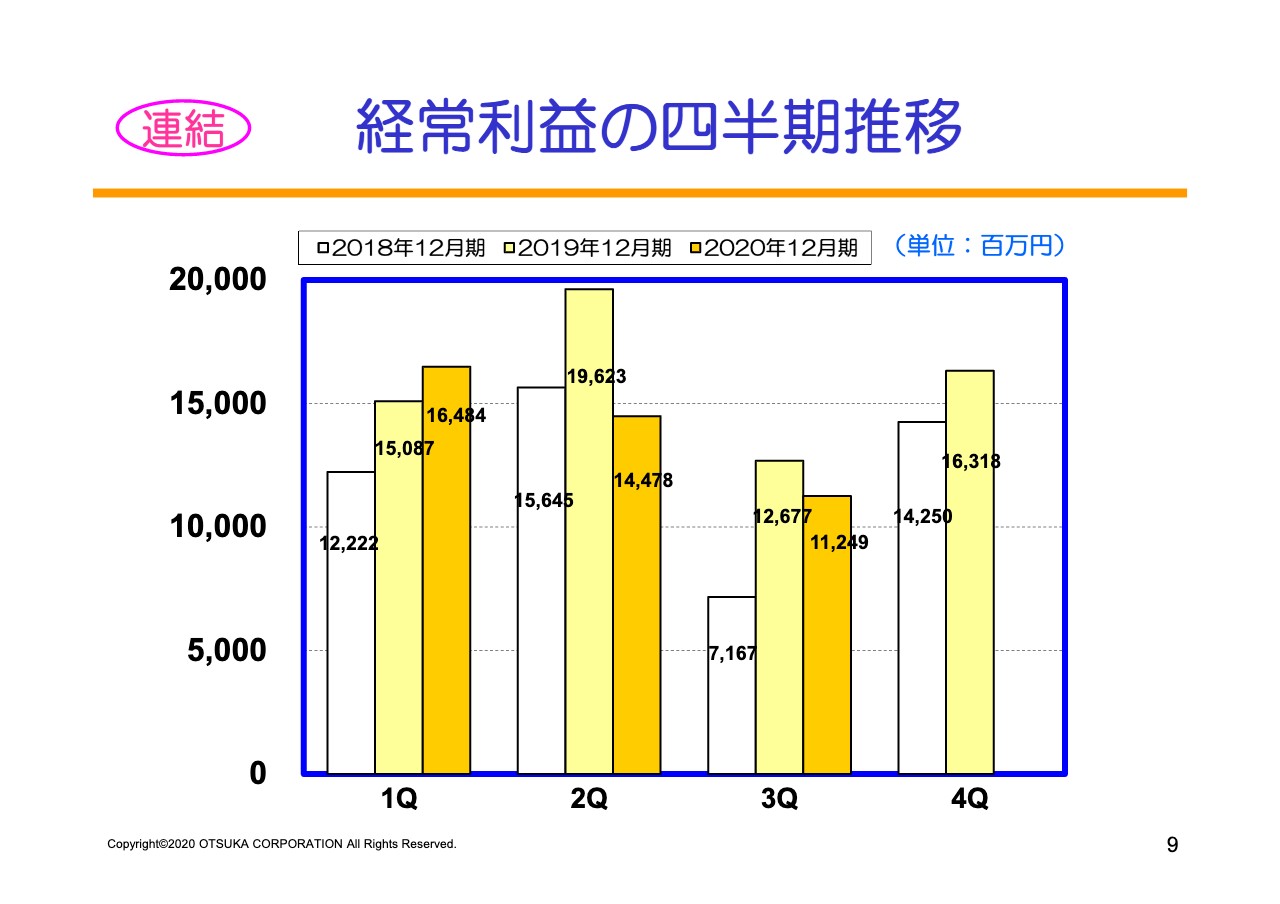

経常利益の四半期推移

経常利益につきましては、ご覧のように第1四半期が非常に順調に進みました。4月から6月につきましては一昨年にも届かないという状況でしたが、第3四半期におきましては一昨年から比較するとプラスということで、持ち直し傾向にあると考えています。

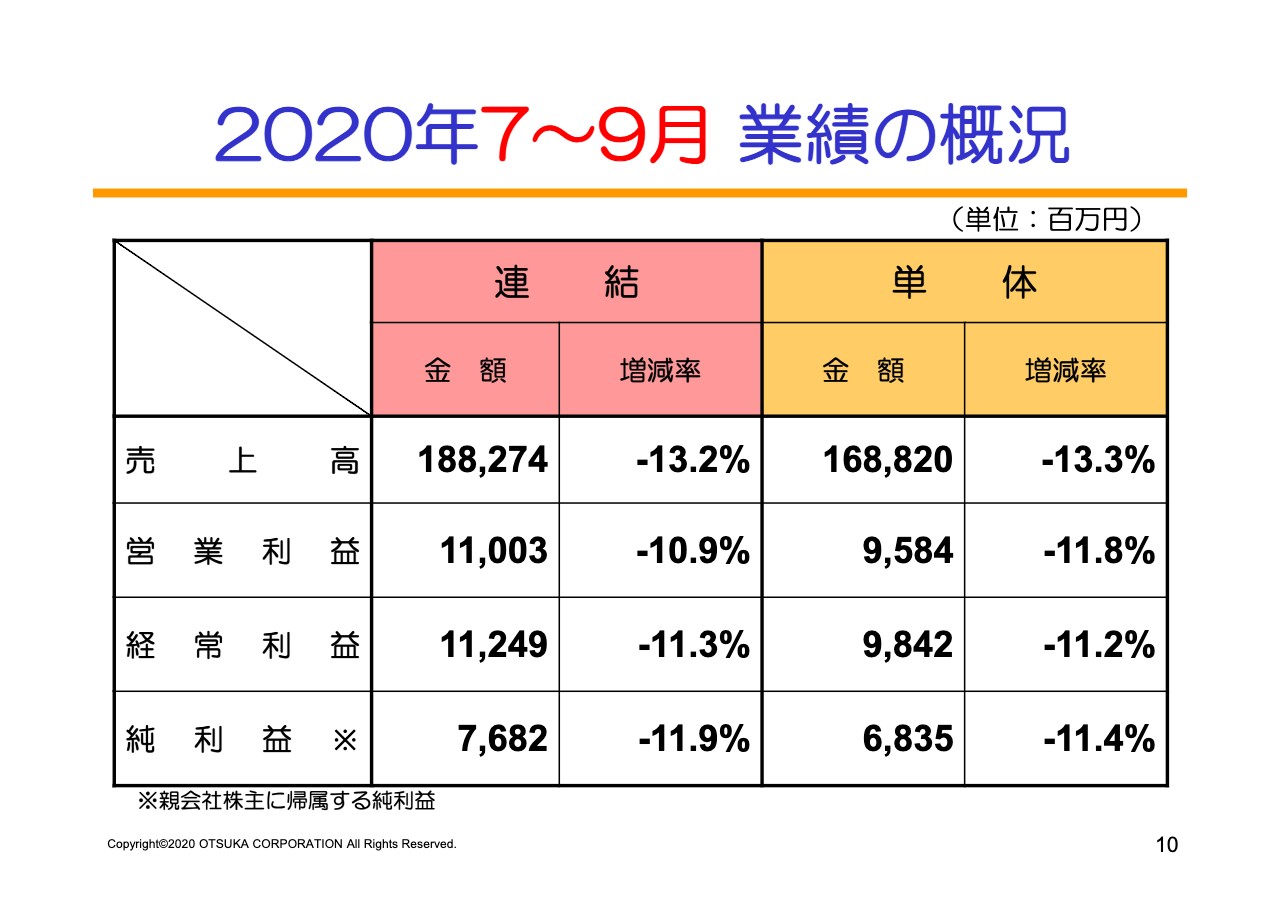

2020年7~9月業績の概況

7月から9月の業績につきましては、連結・単体ともそれぞれ前年減となっております。

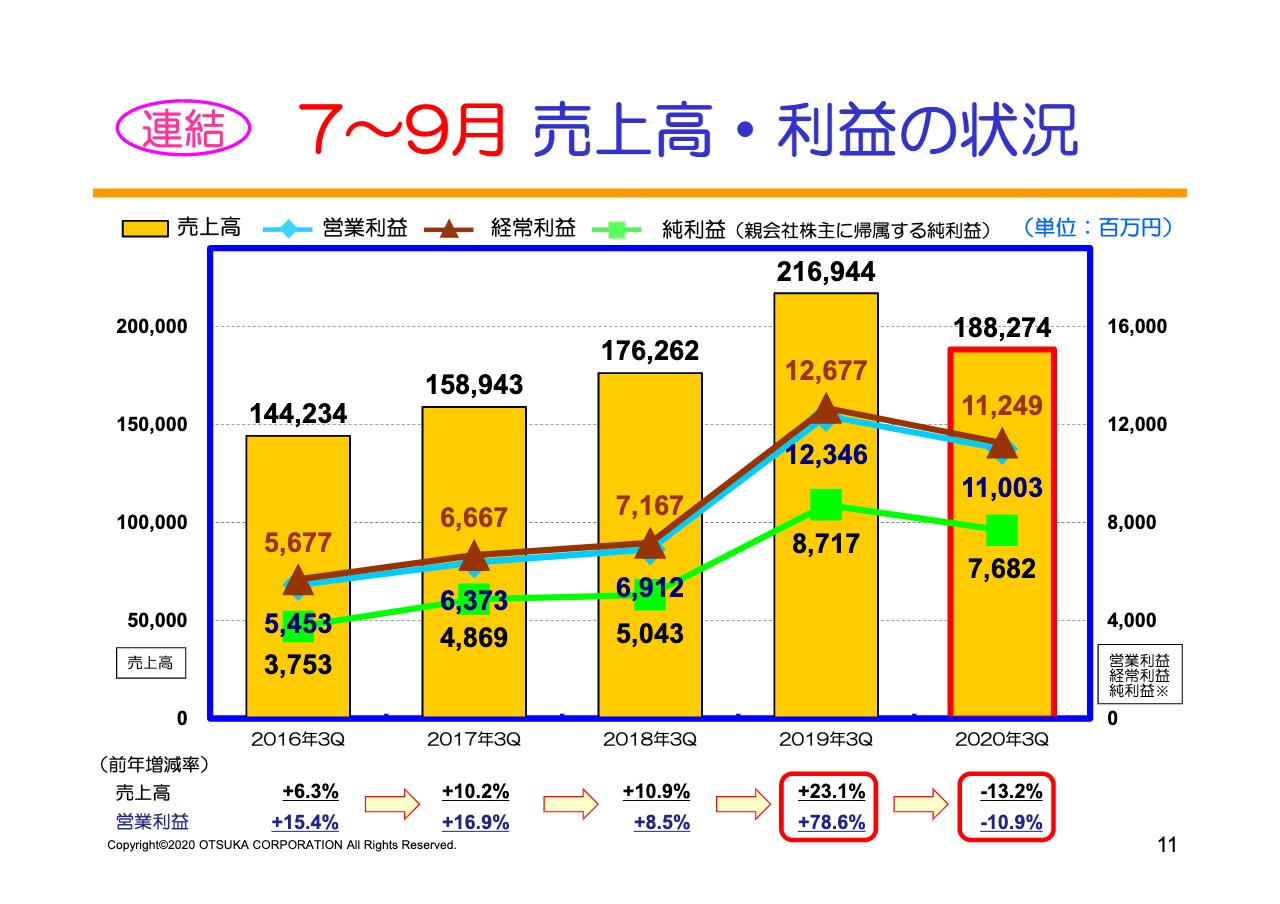

7~9月売上高・利益の状況

詳細につきましては個々にご説明してまいりますが、売上高は昨年が23.1パーセント増に対して13.2パーセント減、営業利益についても、昨年の78.6パーセント増に対して10.9パーセント減ということになります。

粗利率につきましては、今期は21.3パーセント、前年比でプラス1.8ポイントということで、大手向けの特需が減ったということもございますが、ミックスの改善によって粗利率がアップしております。

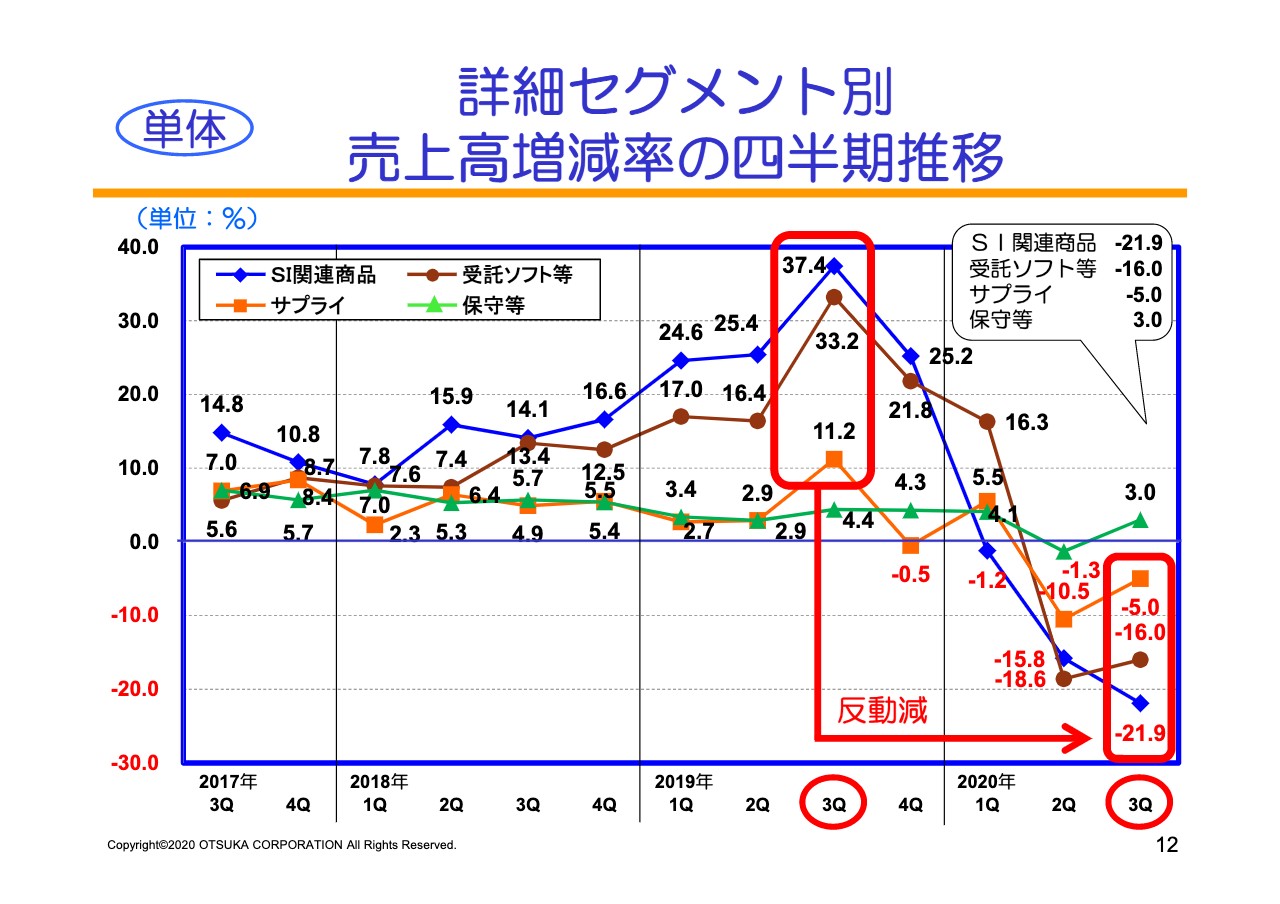

詳細セグメント別 売上高増減率の四半期推移

こちらのグラフは毎回付けさせていただいておりますが、ご覧のとおりSI関係が落ちて、それに引っ張られて受託ソフト等も落ちたということになります。

またサプライ関係につきましては、オフィスに人がいないということの影響をこの段階でも受けておりますが、少しずつ改善傾向かなと思っています。

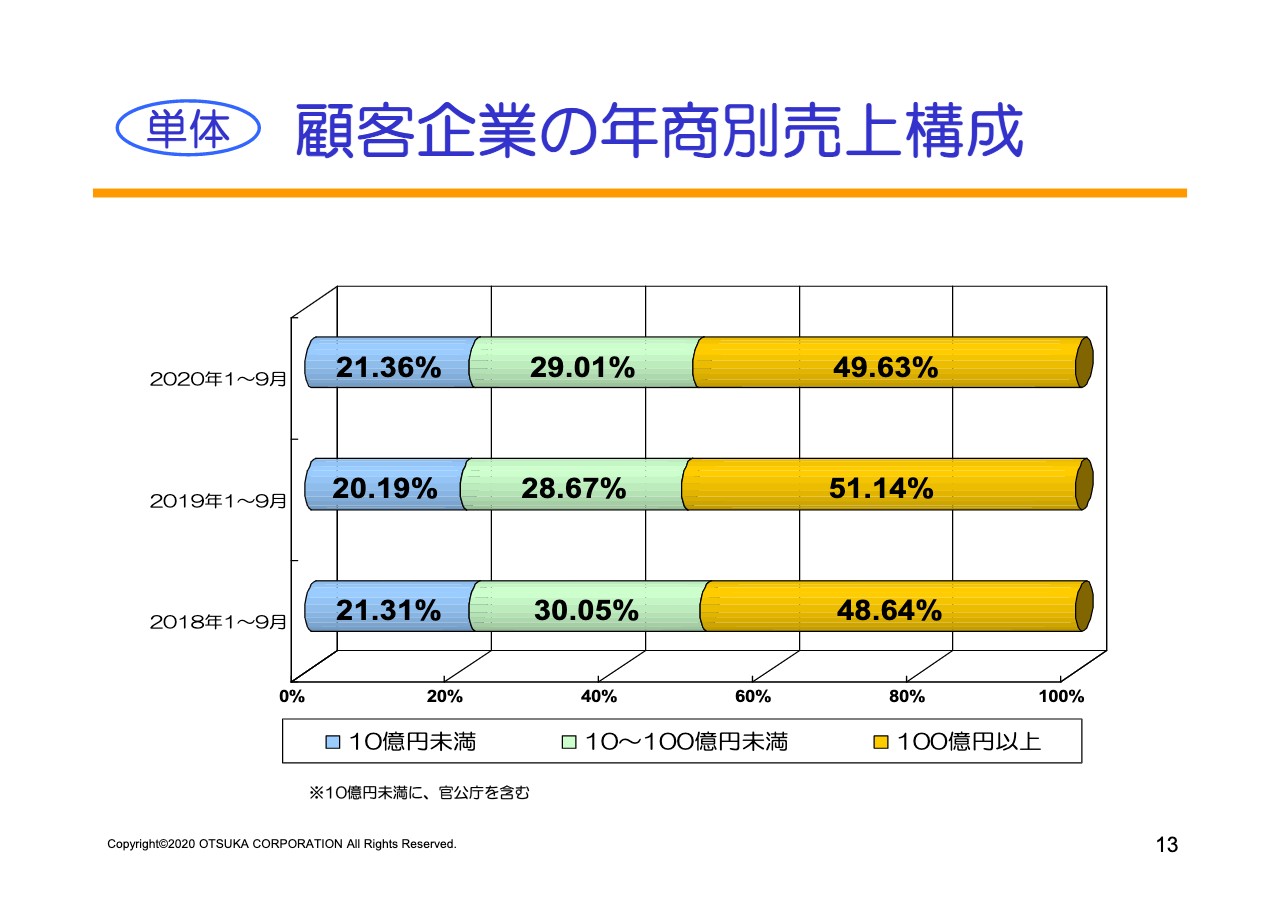

顧客企業の年商別売上構成

顧客企業の年商区分別の売上構成比です。ご覧のように、大手の部分、ラージアカウントの部分がシェアとして下がっています。100億円以上の大手層の減少が大きいわけです。

そして、大中小それぞれ売上額は減少いたしました。10億円未満のところではマイナス31.2億円、10億円から100億円のところではマイナス117.6億円、100億円以上のところではマイナス327.1億円ということで、やはりここの減少幅が非常に大きかったという内容になります。

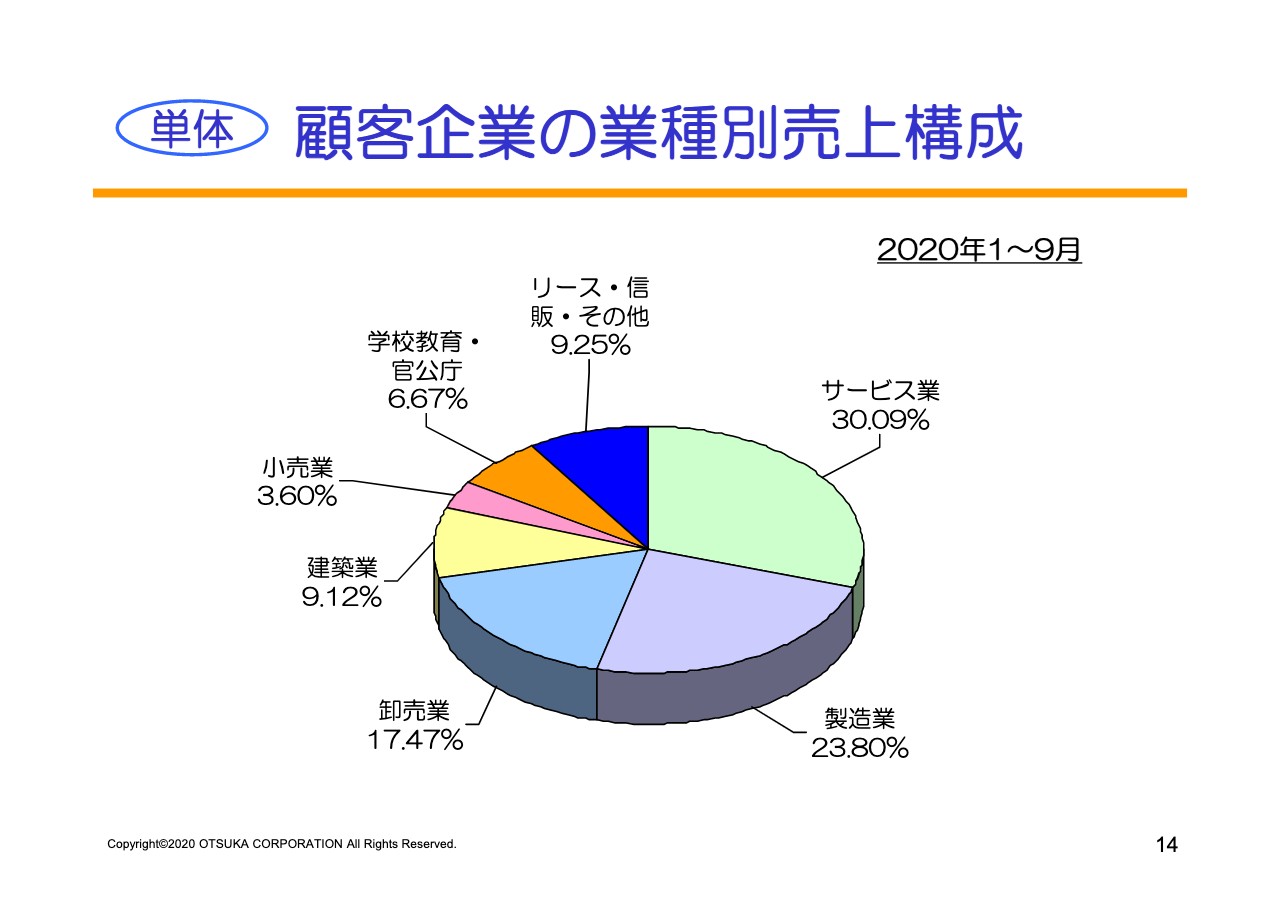

顧客企業の業種別売上構成

業種の売上区分別です。基本的には大きな変化はございませんが、金額ベースでは学校・官公庁がアップしています。また、製造業関係については金額ベースでは222億円の減ということで、やはり製造業についてはコロナの影響が大きく出ていました。

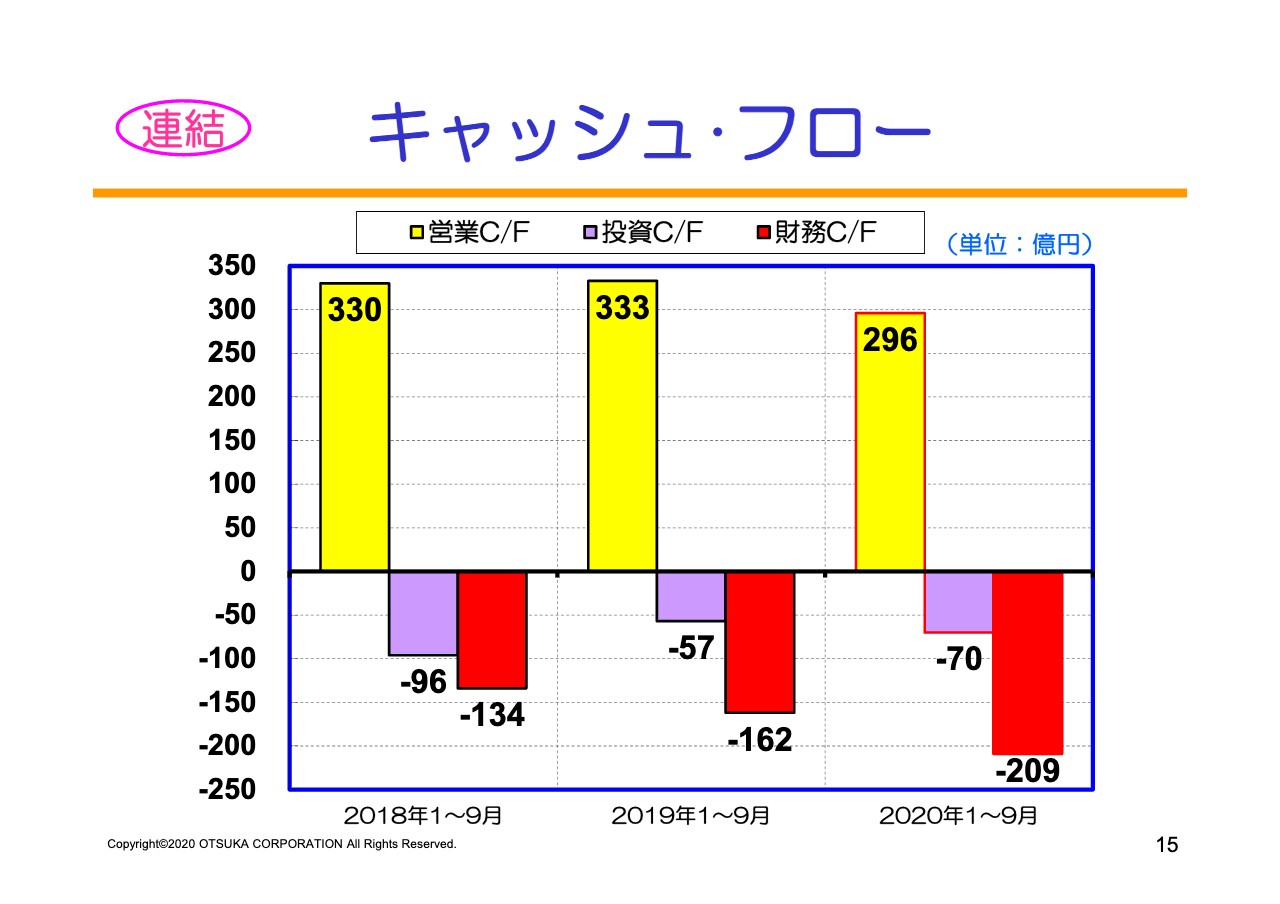

キャッシュ・フロー

業績的には残念ながら厳しかった今期ではございますが、キャッシュ・フロー的には順調に推移しております。

現在、現金及び現金同等物については1,778億円、前年比で148億円のプラスということで、業績は若干計画を下回っておりますが、財務的な環境につきましては逆に順調に推移して、財務体質の強化が進んでおります。

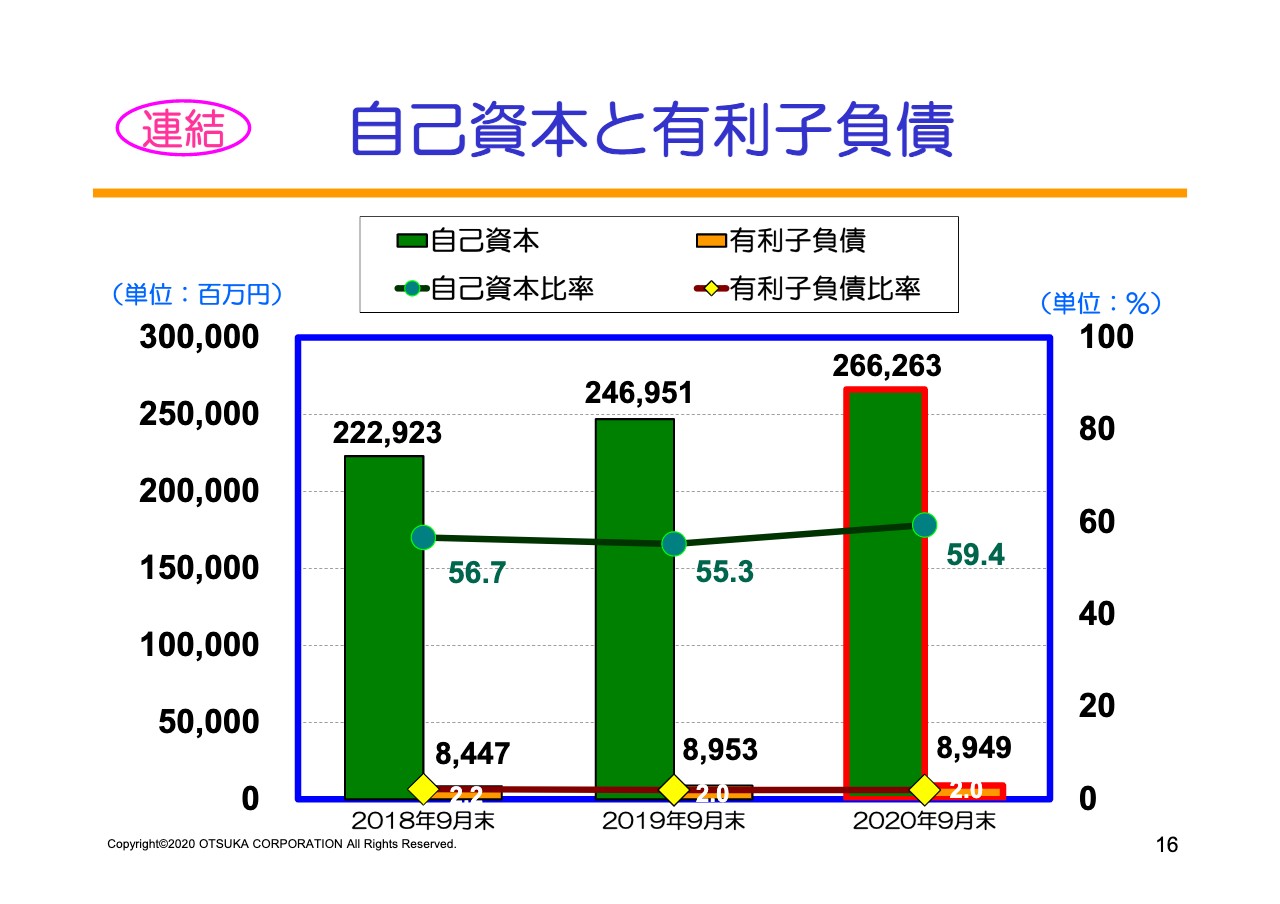

自己資本と有利子負債

自己資本比率、流動比率につきましても同様に、自己資本比率は4.1ポイントのプラス、流動比率は21.4ポイント増の222.5パーセントと、着実な経営が進んでいると思っています。

今回は減収減益、また下方修正ということではございますが、会社の運営といたしましては一切懸念はないと思っております。

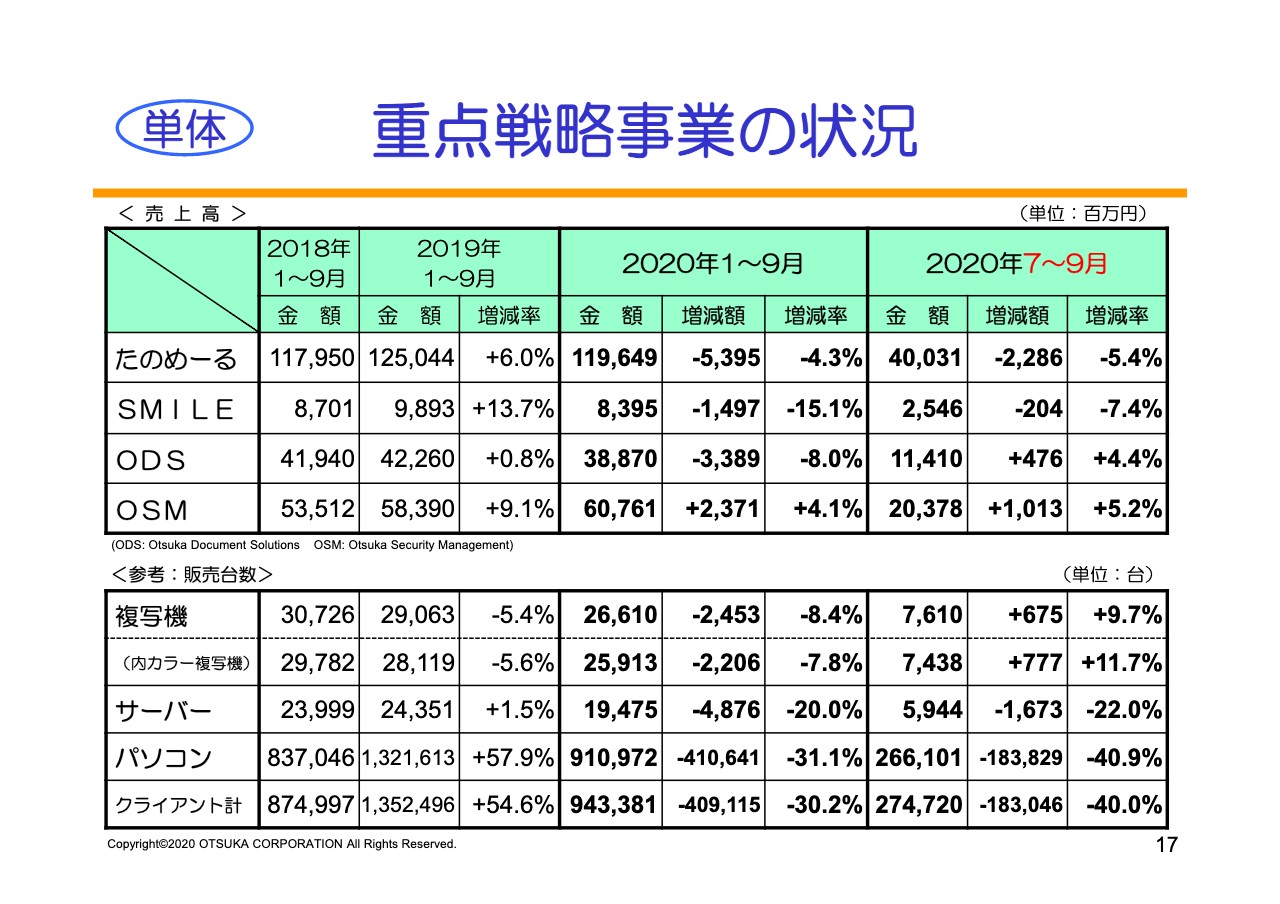

重点戦略事業の状況

重点戦略の状況です。7月から9月につきましては、それぞれが若干改善傾向にあります。マイナス幅が少し減少しているということですが、カラー機全体のところ、コピー関係については久方ぶりにプラス伸長に移りました。

それに対して、パソコン関係、サーバー関係についてはマイナスが続いておりますし、そのマイナス幅の拡大は、8月、9月の活動量が落ちたか、もしくは弊社の動き方が悪かったのかなと思っています。

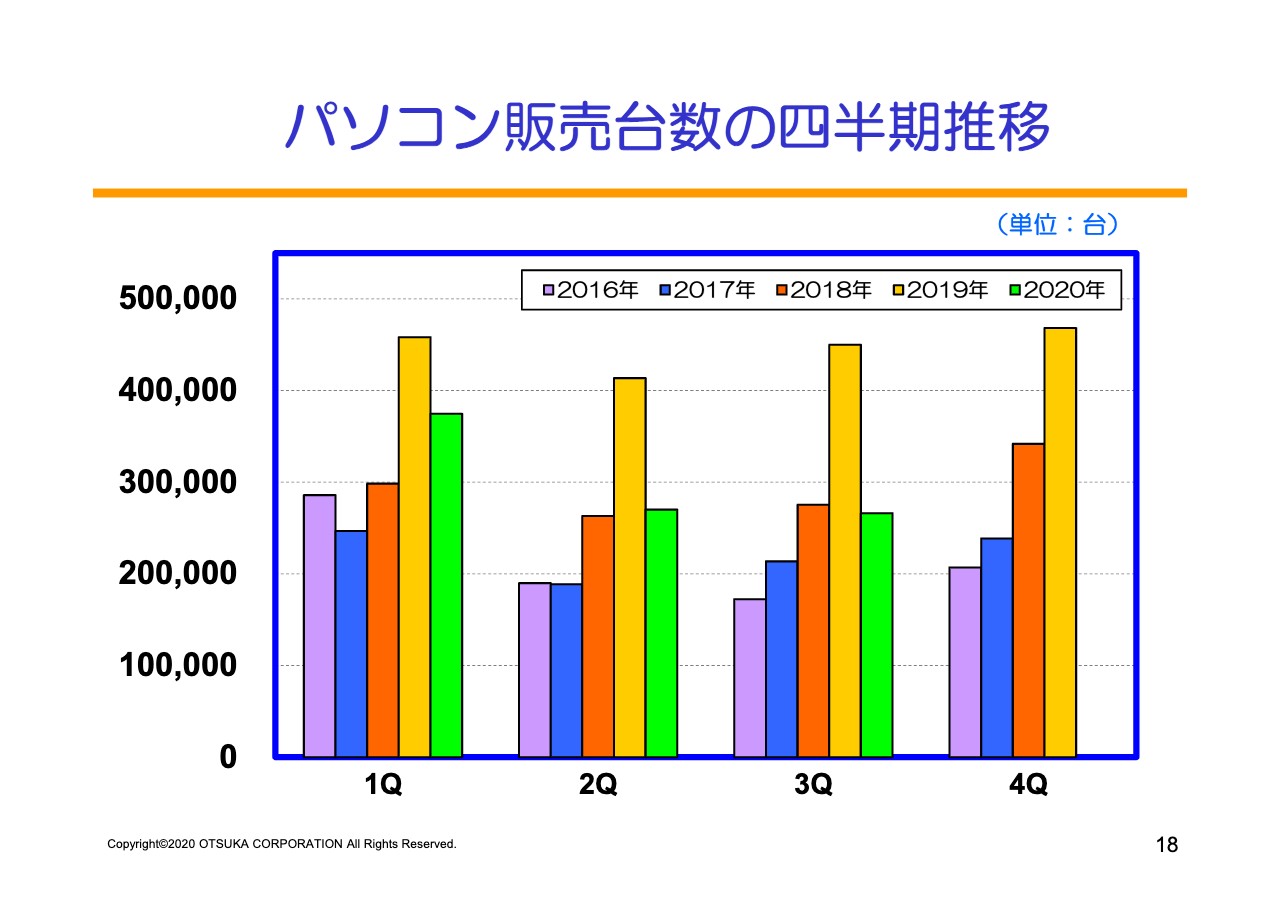

パソコン販売台数の四半期推移

こちらはパソコン販売台数です。この部分で、少し活動の弱さがあるのかなと思います。

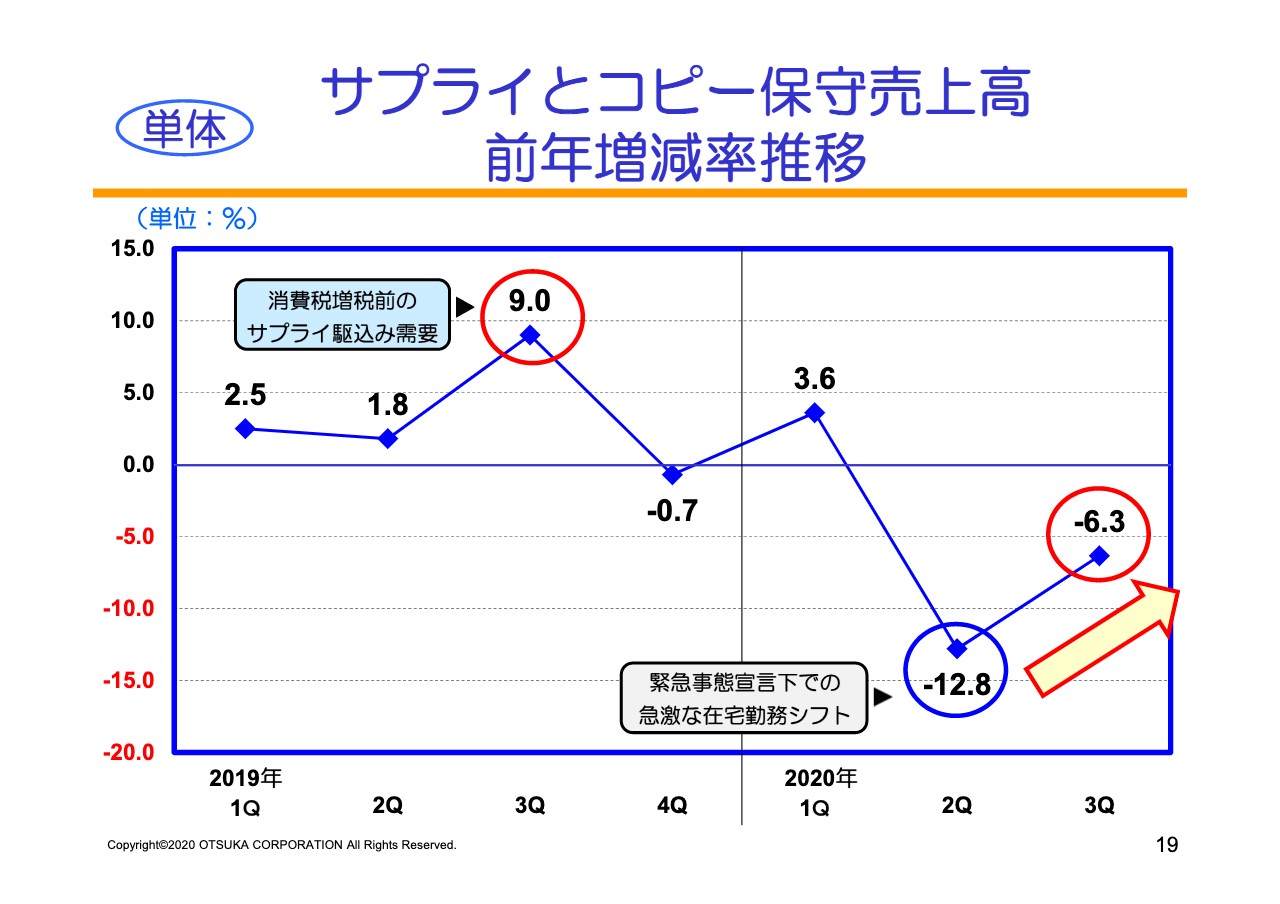

サプライとコピー保守売上高 前年増減率推移

サプライとコピー保守の売上高も、ボディーブローのように効いてきてはおります。ただ、第2四半期と第3四半期を比較しますと、まだ水面下ではありますが、改善傾向にあります。

7月はV字回復ができるかなと思っておりましたが、8月、9月はその期待値には届かなかったというのが現状でした。そのあたりについては少し楽観的に読みすぎたかなと思っております。

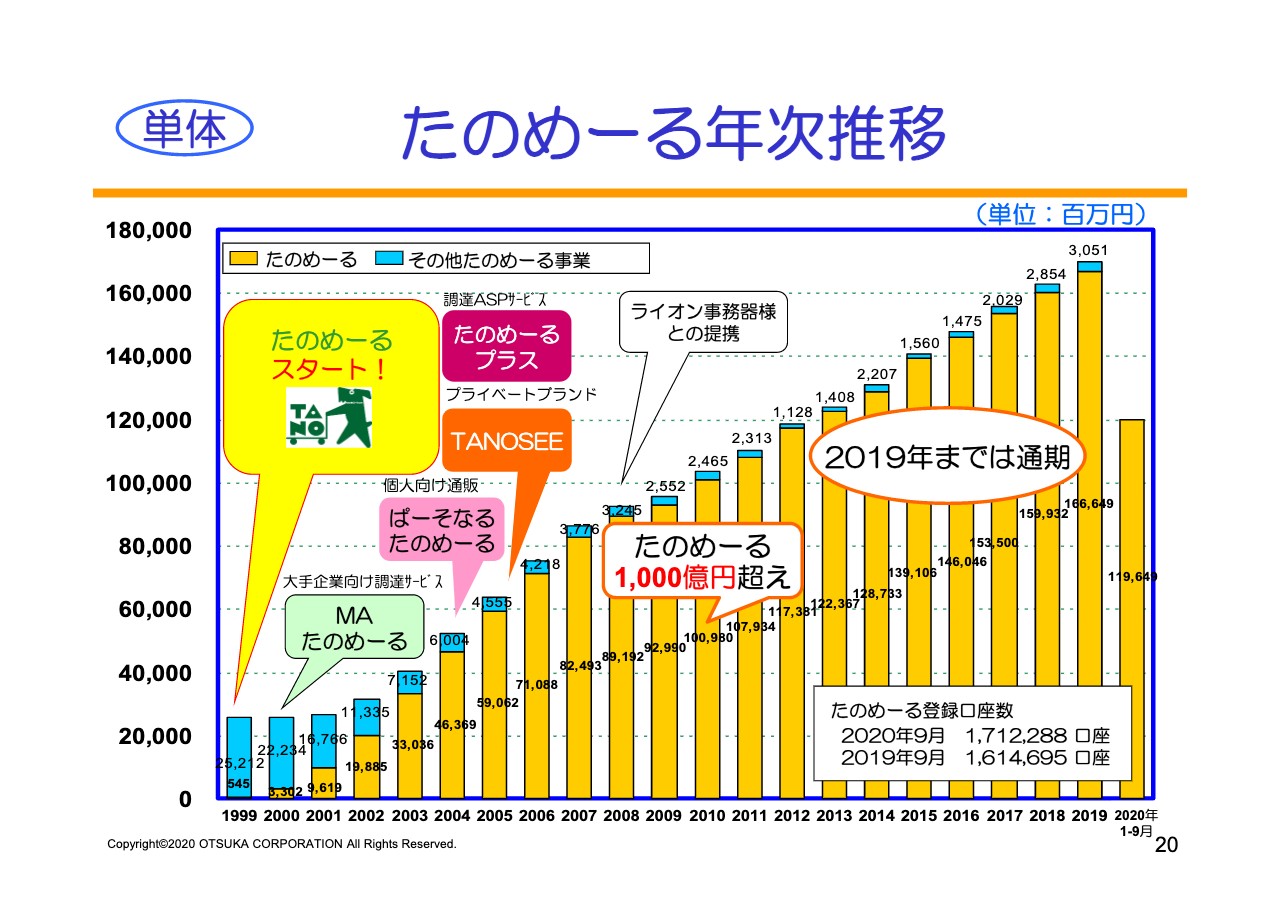

たのめーる年次推移

「たのめーる」につきましても、第3四半期は5.4ポイント減と、依然コロナの影響を受けております。第2四半期の減少幅が11.0ポイント、第3四半期が5.4ポイントですから、減少率は縮小しています。この傾向のなかで、早い時期にまたプラス伸長に戻していきたいと思っています。

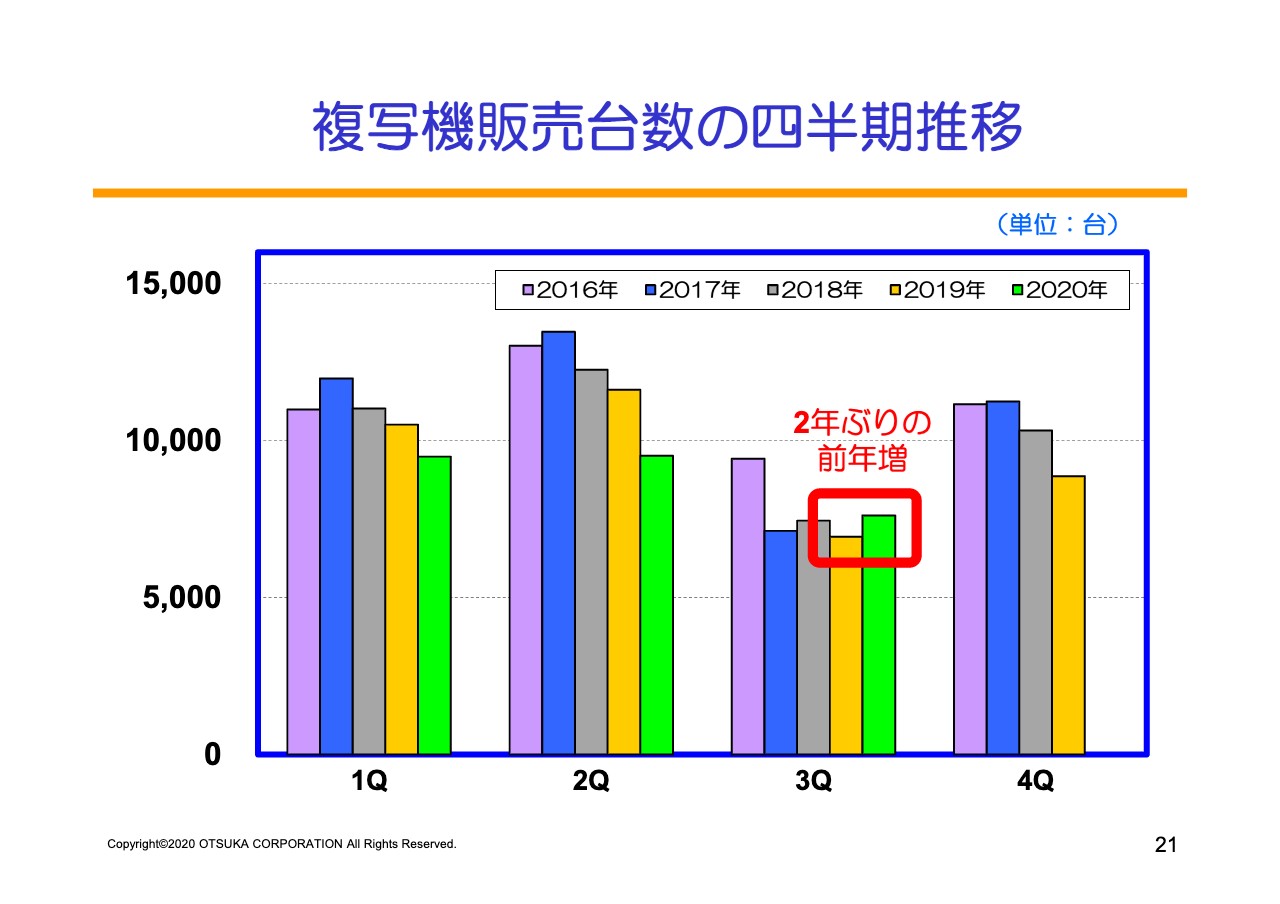

複写機販売台数の四半期推移

複写機も、ご覧のように長年右肩下がりが続いておりましたが、2年ぶりの前年増となりました。また、粗利率につきましては、逆に今期、2020年度については1.8ポイントアップとなっています。過去の販売の多少荒っぽかった部分については改善が図られ、そのなかでようやく台数増も出てまいりました。

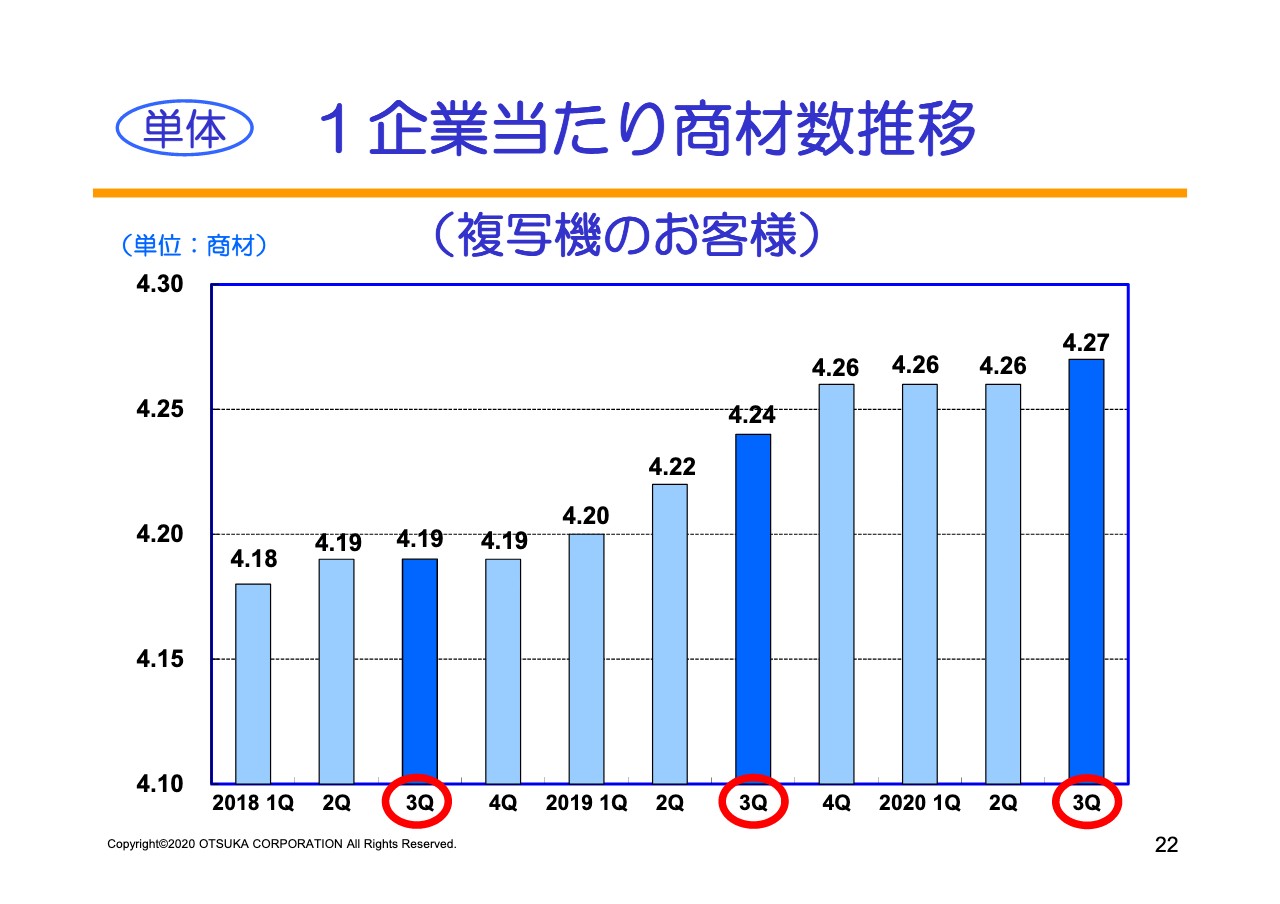

1企業当たり商材数推移

以前からご提示させていただいている1企業当たりの商材数の推移ですが、第3四半期が若干プラスということで、緩やかに増加傾向です。単品商売から複合提案、セット提案、または「オフィスまるごと」という方向性については着実に伸長しています。ただ、第3四半期はもう少しボリュームが欲しかったというのが本音でございました。

方針と施策

今後につきましては、「オフィスまるごと」の推進、「大戦略Ⅱ」の取り組みを継続、テレワークの導入支援やデジタルドキュメント移行支援を強化し、生産性向上を目ざします。

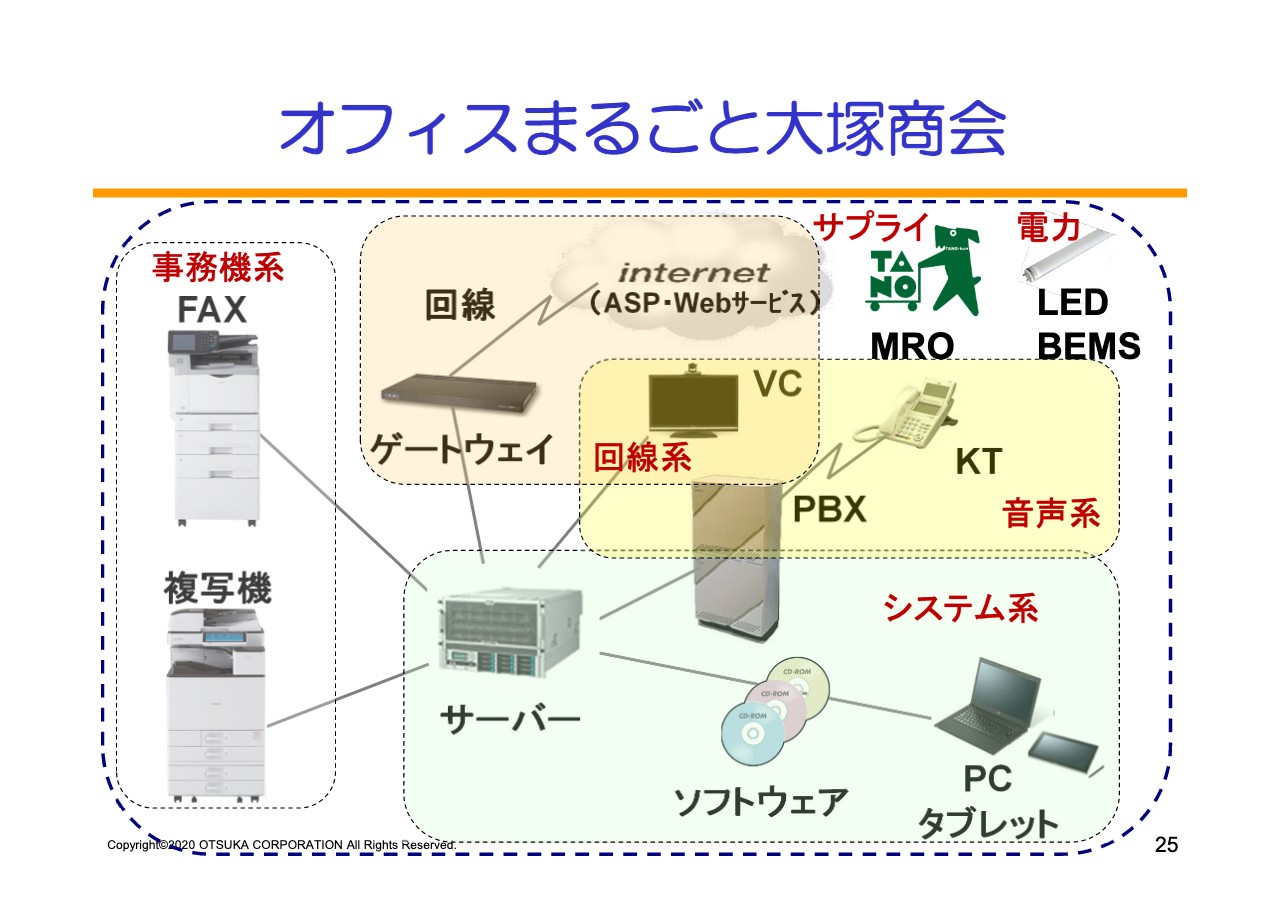

オフィスまるごと大塚商会

ご覧のように、大塚商会ではオフィスにあるほとんどの商材を扱っていますが、残念ながら、例えば「たのめーる」だけ、あるいはパソコンだけといったように、1品だけのお取引のお客さまが全体の約3分の2になります。残りの商材は他社から導入されているのが現状です。

本来、テレワークなど、いろいろな機種を組み合わせてソリューションとして使い出すということになりますと、単品でのお取引というよりは全体をつないで、その結果ソリューションとしてお客さまに活用いただくという内容になります。

コロナの影響は厳しいですが、その部分についての取り組みを1つの意識改革として進めて、「オフィスまるごと」を本来の大塚商会の総合力を発揮できる体制に近づけたいと考えています。

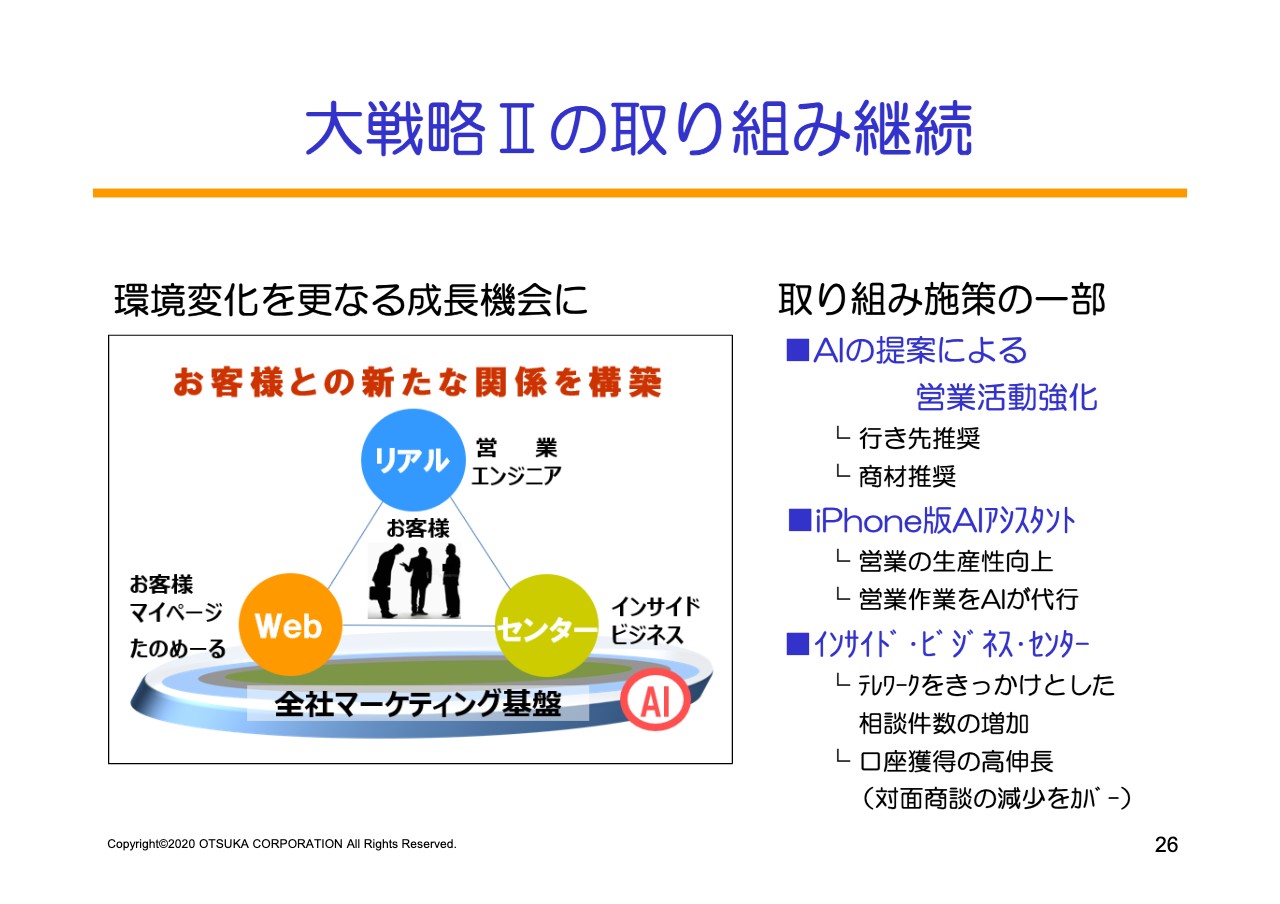

大戦略Ⅱの取り組み継続

「大戦略Ⅱ」については、前回の説明会でもお話しいたしました。AIの提案による営業活動の支援、iPhone版AIアシスタント、インサイド・ビジネス・センターの3つの組み合わせで、全社的にお客さまとの関係強化を図っていきたいと思っています。

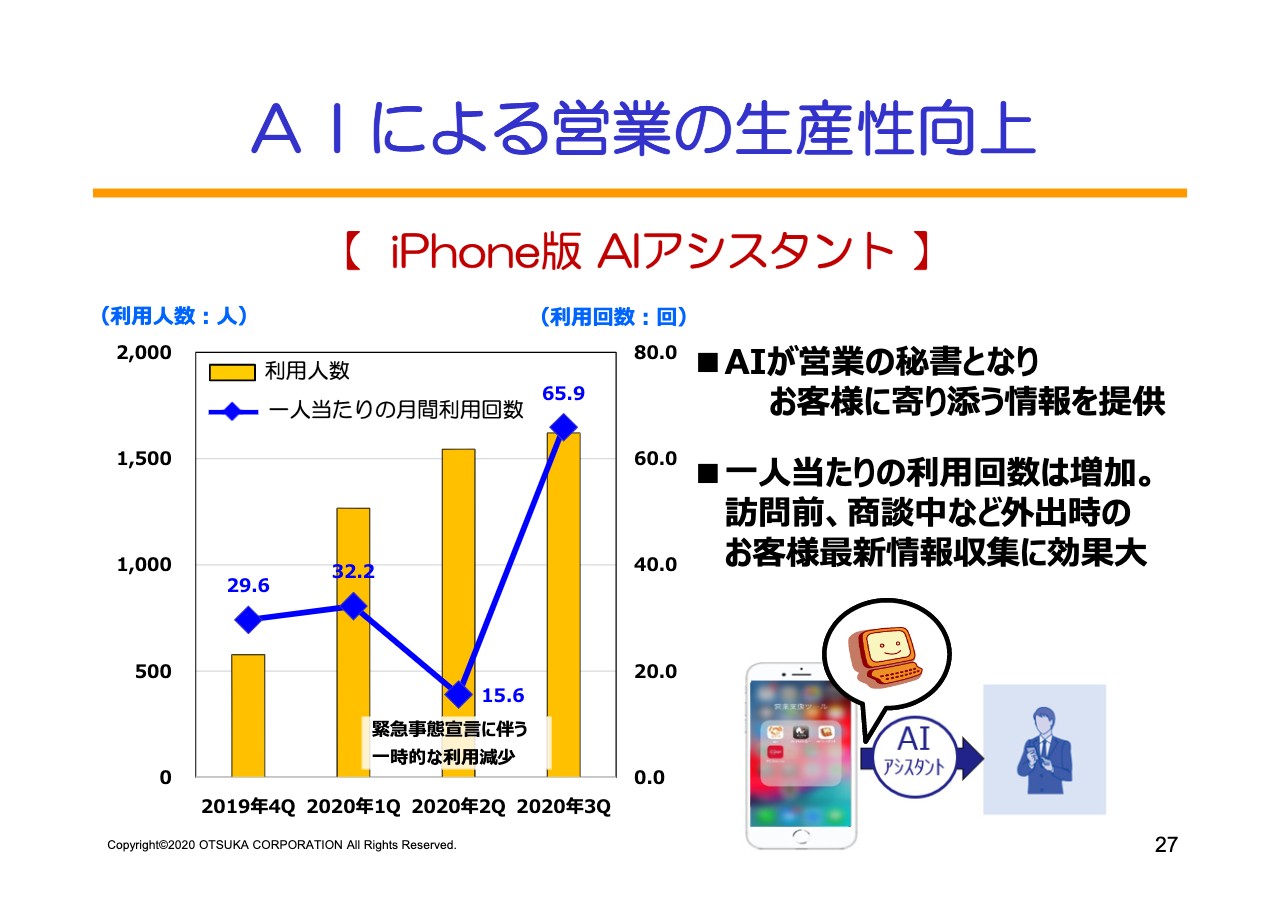

AIによる営業の生産性向上

具体的には、AIによる営業の生産性向上ということで、まだAIも逐次成長段階とは思いますが、第2四半期から比べると、第3四半期はだいぶ活用が進んでまいりました。

活用することで、逆にそのデータがフィードバックされて、よりお客さまのニーズに近い提案をAIのほうからも提示できるようになると考えています。お客さまに寄り添うAI、営業に寄り添うAIというかたちで進めていきたいと思っています。

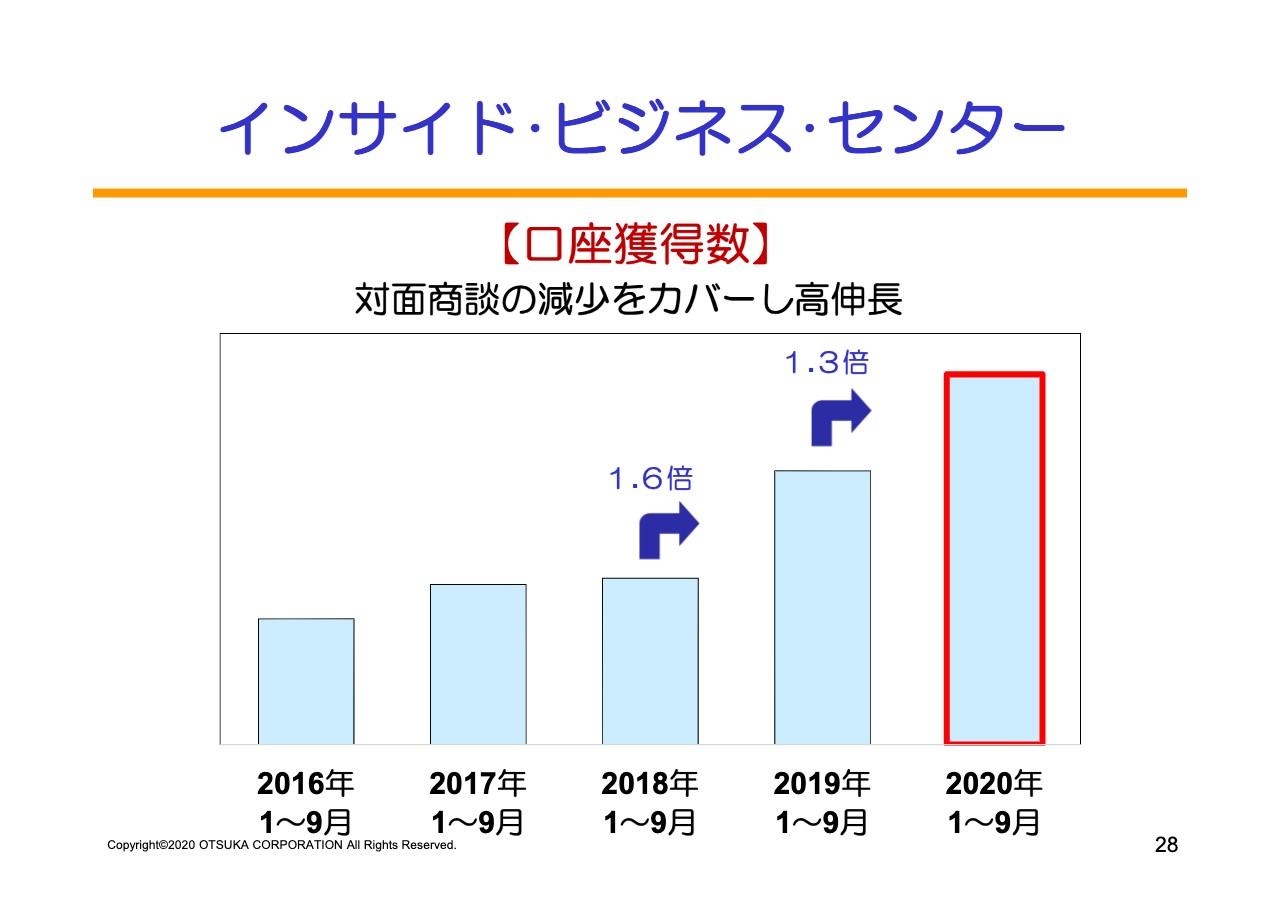

インサイド・ビジネス・センター

また、インサイド・ビジネス・センター、コールセンターについても、コロナの影響で訪問面談が難しいなか、インサイド・ビジネス・センターとしてサプライを獲得し、その他個別に活動しながら少しでもカバーをしていこうとしています。

そういう意味では、口座獲得につきましても着実に貢献してまいりました。特に、テレワーク等の問い合わせにつきましては、このインサイド・ビジネス・センターのほうで取り組むケースがかなり多かったと聞いております。

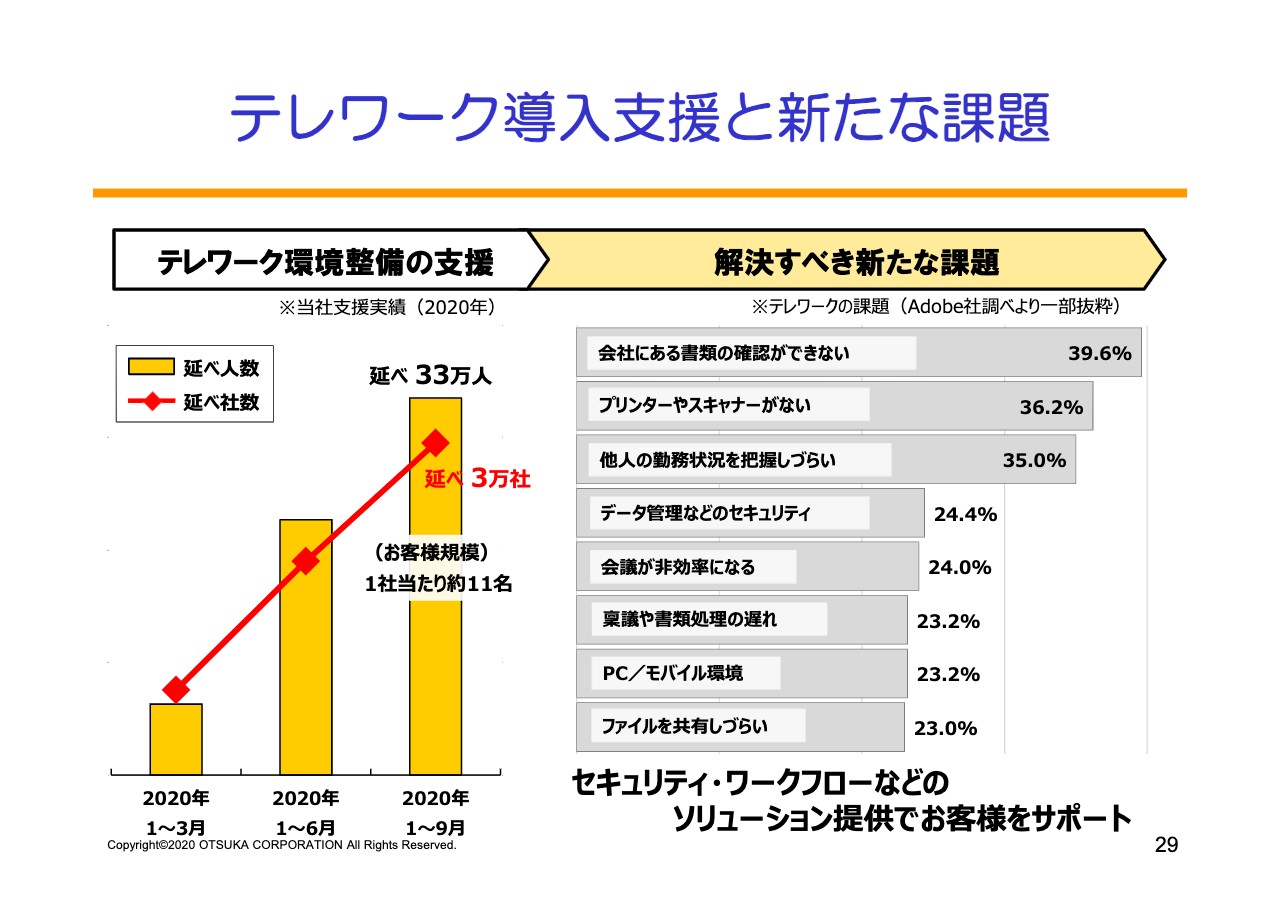

テレワーク導入支援と新たな課題

テレワークの導入支援については、1月から9月は3万社、延べ33万人のお手伝いをしたことになります。実際に弊社もテレワークを導入してみて、社内の運用規定を見直さなければならない、あるいはもっと端末を増やしていかなければならないなど、いくつかニーズが出てまいりました。

お客さまも、書類が会社にあって仕事がしづらい、プリンターがない、そして勤怠も含めて、何をやっているかがよく見えていないというようなニーズ、または会社に入ってきた内線を自宅に転送してほしいなど、さまざまなニーズがございます。

そういう意味では、テレワークを導入したという段階で各お客さまのニーズが終わるというより、これから新しいニーズが逆に見つかって課題が出てくる段階だと思っています。

大塚商会は主なソリューションについては対応力を持っておりますので、いろいろな機材、そしてサービスをお客さまに提案することで、そのお困りごとを一つひとつ改善し、お客さまの信頼と取引関係のさらなる密着度を高めたいと思っています。

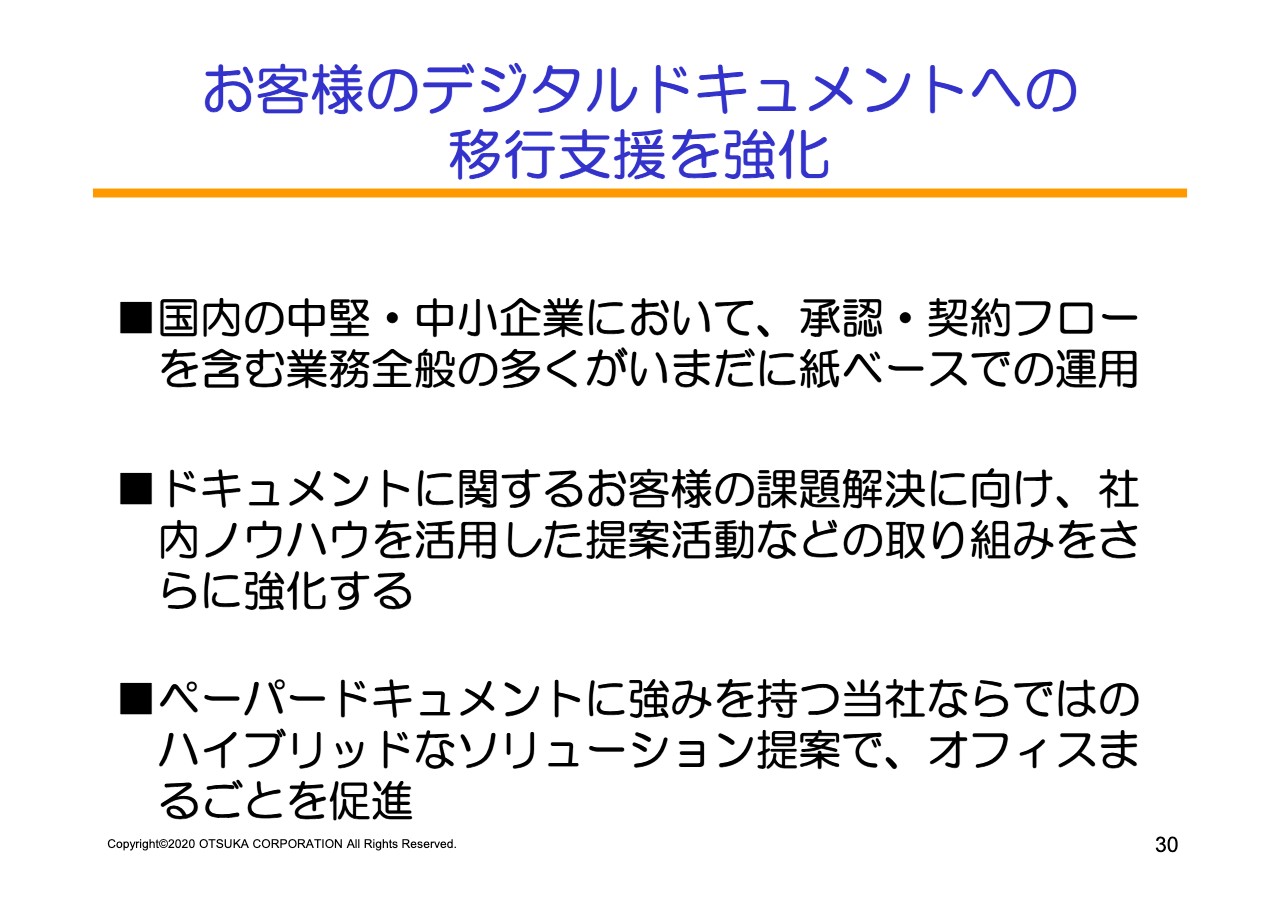

お客様のデジタルドキュメントへの移行支援を強化

また最近、菅政権になってからも書類の電子化や印鑑の問題などがいろいろと言われておりますが、やはり契約書の承認、その他のことにつきましては、テレワークを導入して課題になっていたことの1つでもあります。

社会的にデジタルシフトが叫ばれているなか、中小企業の業務は基本的に現状ではまだ紙ベースで、捺印などの問題、そしてデジタルドキュメントのお客さまの課題をどう解決していくか……特に中小企業のお客さまに対してどうお手伝いしていくかということが私どもの役割だとも思っています。

このデジタルドキュメント推進のお手伝いすることで、コピー関係のリアルの紙の使用減、もしくはカウンターの使用減に代わってお客さまとの関係をさらに密接にし、「Win-Win」の関係をつくっていきたいとも考えております。

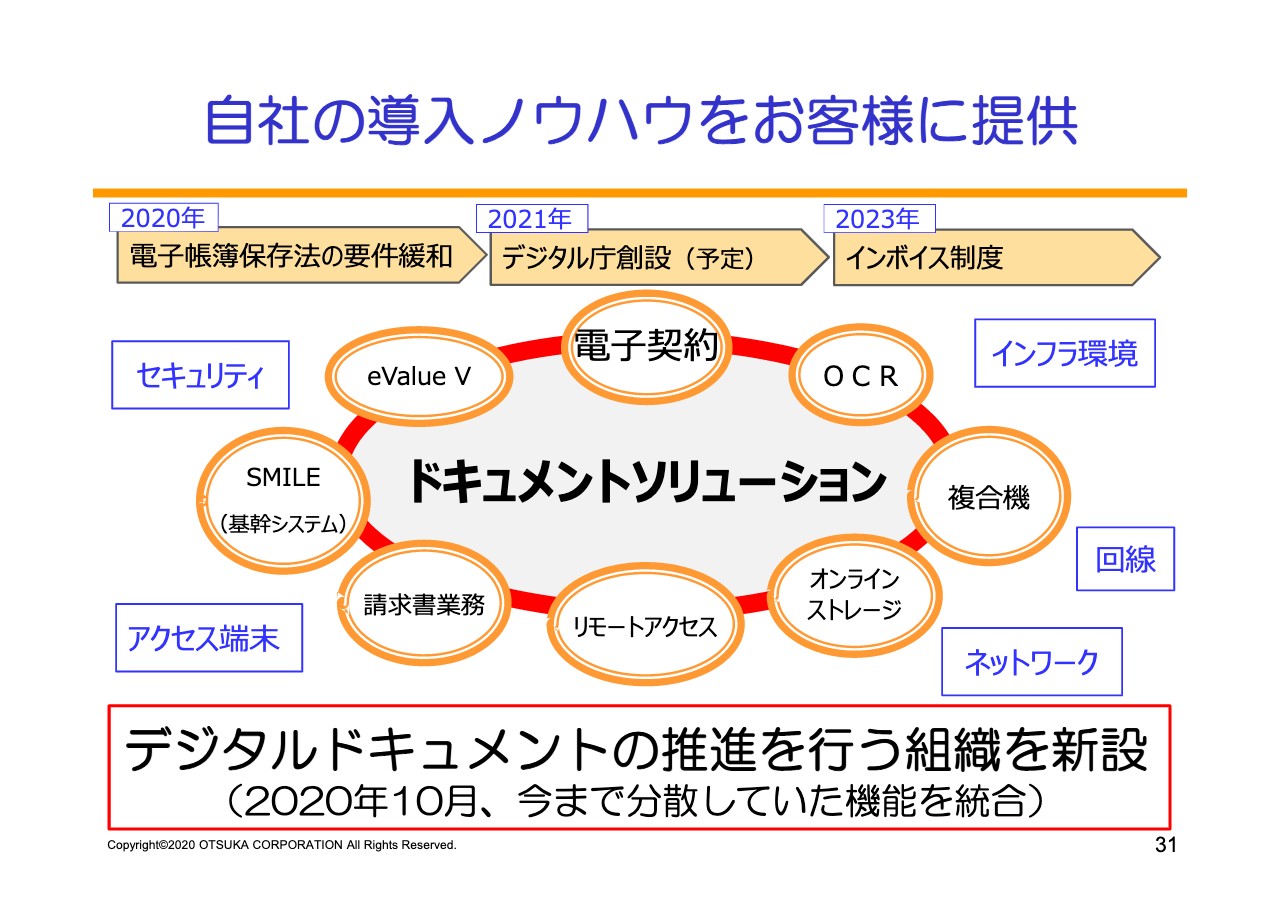

自社の導入ノウハウをお客様に提供

こちらに、具体的にどのようなノウハウを提供するかということを書いております。電子帳簿保存法の要件緩和、デジタル庁創設の構成といった社会の流れがこちらに書いてあります。

大塚商会につきましては、1998年に社内にワークフローシステムを導入いたしました。また、社内の書類についても、約300種類以上のドキュメントのデジタル化を進め、ワークフローで社内の業務を現在進めております。その苦労をした分、導入のノウハウを含めてお客さまに提供していきたいと思っています。

また、10月には、今までそれぞれのセクションに分かれていたドキュメント関係の販売促進の部隊を統合いたしまして、デジタルドキュメントの推進を行う特別な、コピー関係やコンピューターという部門の壁を超えた組織をつくりました。こちらの部分でお客さまのお手伝いをさらに進めていける体制を強化したいと思っています。

紙に関係するさまざまな商材、ドキュメント周りのサービスがございますが、10月段階で5,241社のお取引がございました。非常に小さなものから大きなものまで含めてということになりますが、現状では私どもは約13万社のコピーのお客さまを持っております。

そういうところとも合わせて、現在リーチしている5,000社に対して、現在はそれぞれのパーツで入っているような状況ですので、さらにドキュメント化を進めていくお手伝いをしていきたいと思います。さらにコピーのユーザー13万社についてのアクションを起こしていくことで、この部分を来年以降の成長の1つの基盤ともしたいと考えています。

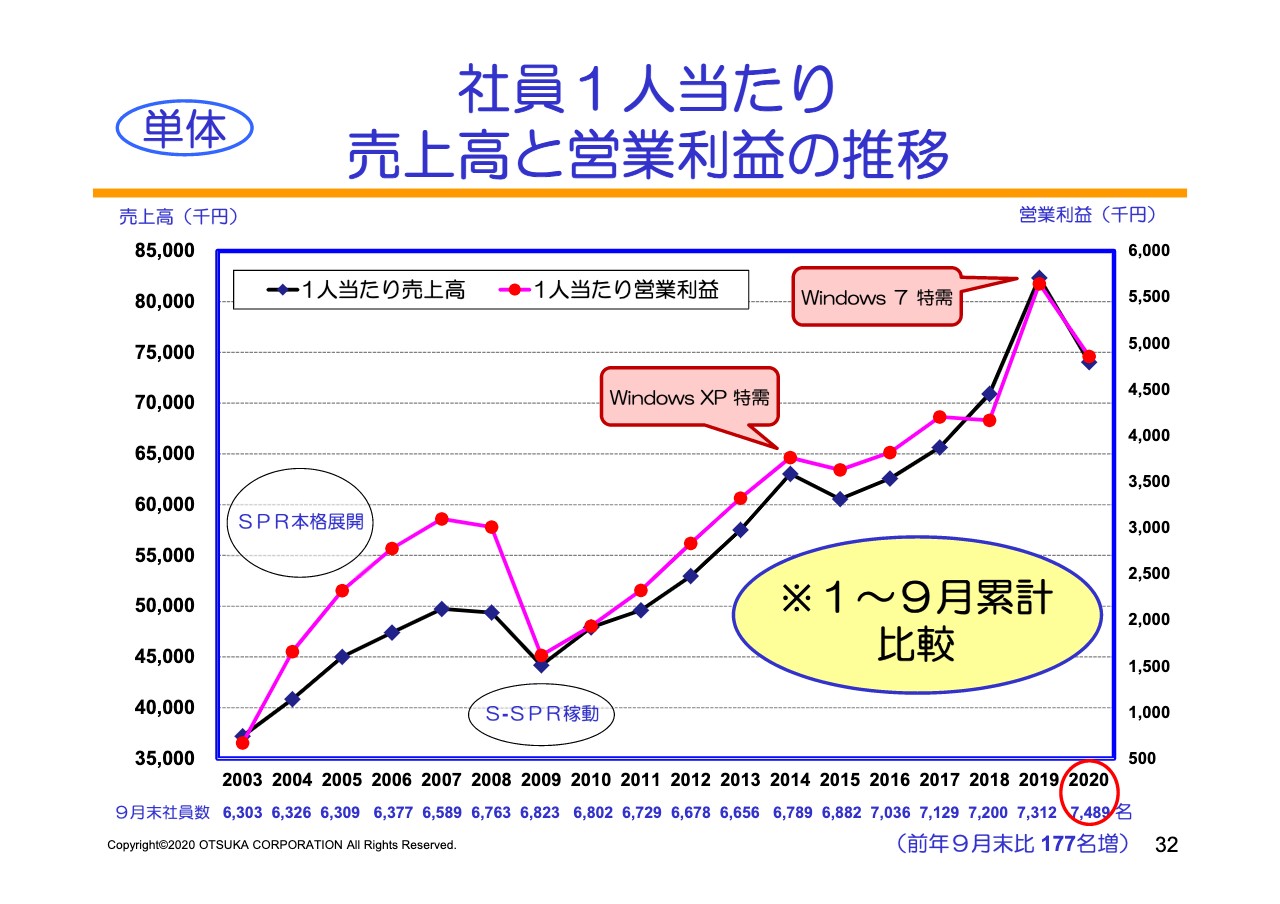

社員1人当たり売上高と営業利益の推移

残念ながら生産性につきましては、リーマンショックの時と同様に落ちていますが、できるだけ生産性を上げられるように、この面については鋭意努力をしてまいりたいと思っています。

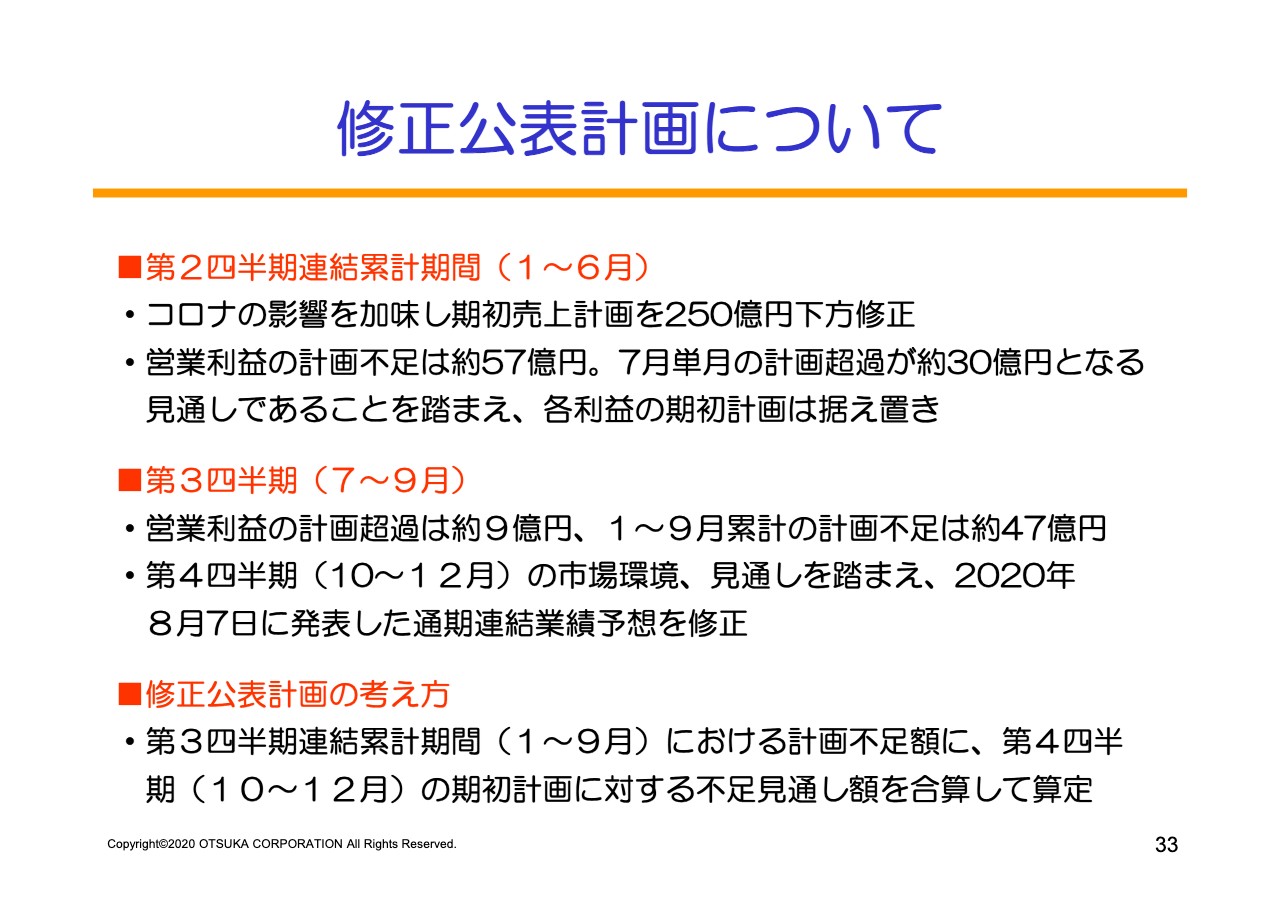

修正公表計画について

修正計画につきまして少しお話しをさせていただきます。第2四半期までのマイナス分、それから第3四半期のマイナス、そして昨年12月が非常に好調であったということも踏まえまして、今回修正をさせていただきました。

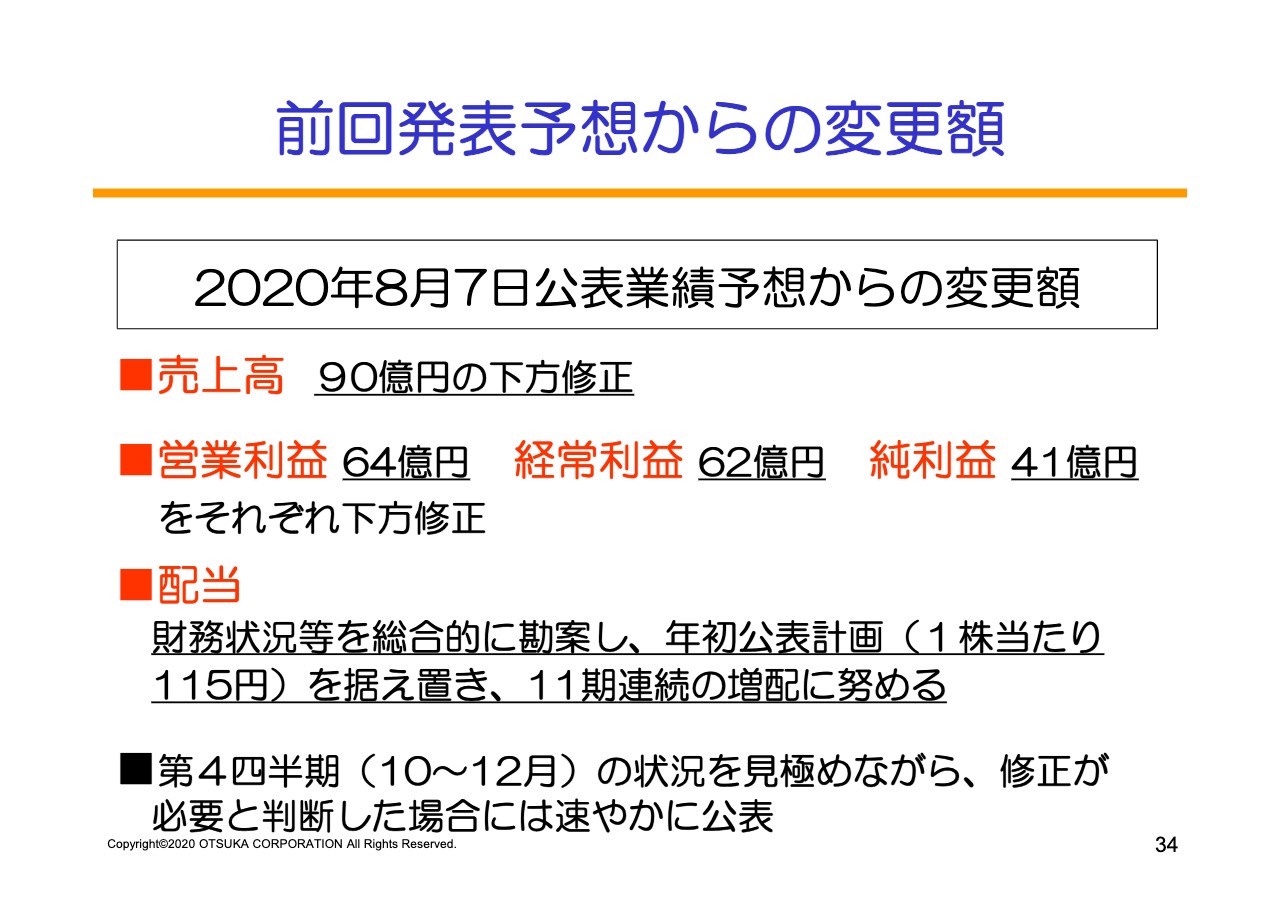

前回発表予想からの変更額

前回発表からの変更ということで、夏場の前回上期の発表の時には、売上を下方修正し、粗利関係につきましては7月が非常に順調に推移したということで、まだチャレンジする可能性があるということも意識して、あえて修正をしませんでした。その7月の好調というものは、「これでいける」と私は思いましたが、残念ながら8月、9月は少し読みと外れてしまいました。

その要因として、7月まで年間の売上の締めを伸ばしてがんばったことが非常にプラスに効いたわけです。ただ、8月の人事異動、そして8月に入ってからのコロナの再拡大や、市場も少し慎重な姿勢になったこと、また、夏休み等で非常に日数が少ないなかで、残念ながら8月の人事異動による混乱や体制の遅れ、活動の不足が8月、9月の2ヶ月をかけて吸収したのかなと思っています。

7月の段階では、それほど影響なくいけるかなと読んでおりましたが、これにつきましては少し読みが甘かったということで、深くお詫びを申し上げます。ただ7月、8月、9月の状況につきましては、10月には改善傾向と見ておりますので、そのことも踏まえて、今回の修正計画のなかに入れさせていただいてます。

営業利益64億円、経常利益62億円、純利益41億円をそれぞれ下方ということにさせていただいてます。これは、現状の推移のなかで、特に昨年の高い12月予算の実績を踏まえた上で、現状では固めに計画を出させていただいたつもりです。

また、配当につきましては、財務状況等にまったく問題はございませんし、この下方修正につきましても、大きく会社の存亡に関わるような下方修正ではございませんので、年初の公表計画どおり1株当たり115円を据え置き、11期連続の増配ということで、今回も計画を変えておりません。

第4四半期(10~12月期)につきましては、状況を見極めながら、また上乗せ達成ができるように最善の努力をしたいと思います。何か突発的に修正が必要なことがありましたら、速やかに開示していく姿勢です。

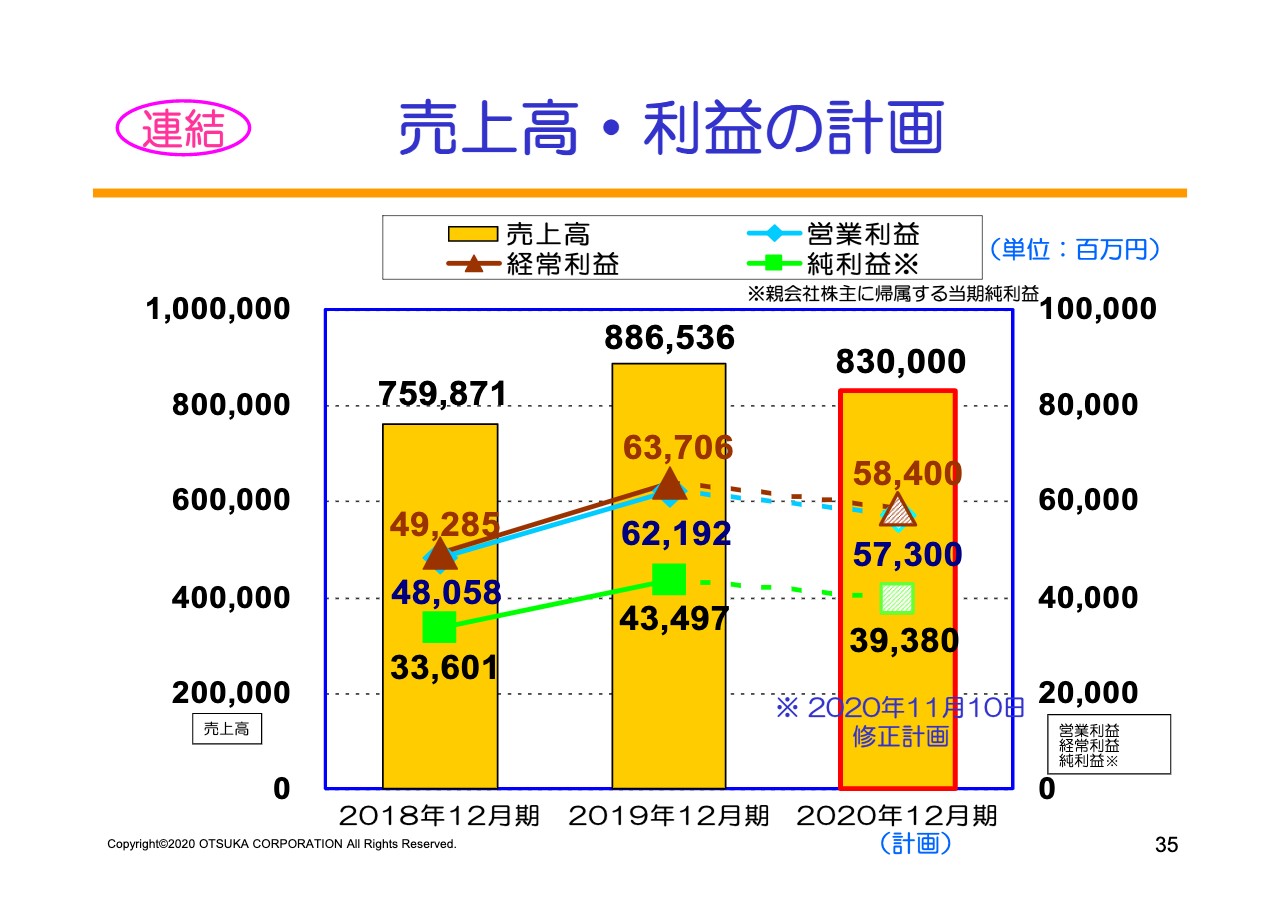

売上高・利益の計画

このような状況ではございますが、先に対しての施策、またAIを含めた生産性向上への推移、そして若干でも第2四半期、第3四半期を比較するとコピー系も含めて改善傾向にあるということを踏まえて、さらに業績が拡大できるようがんばってまいる所存でございます。

株主のみなさまには、今後ともご支援のほど何卒よろしくお願いいたします。以上、ご説明を申し上げました。ありがとうございました。

新着ログ

「情報・通信業」のログ