日本水産、2Q累計は減収減益 外食・観光需要の大幅減や魚価低迷に加え、CVS向けの販売減が影響

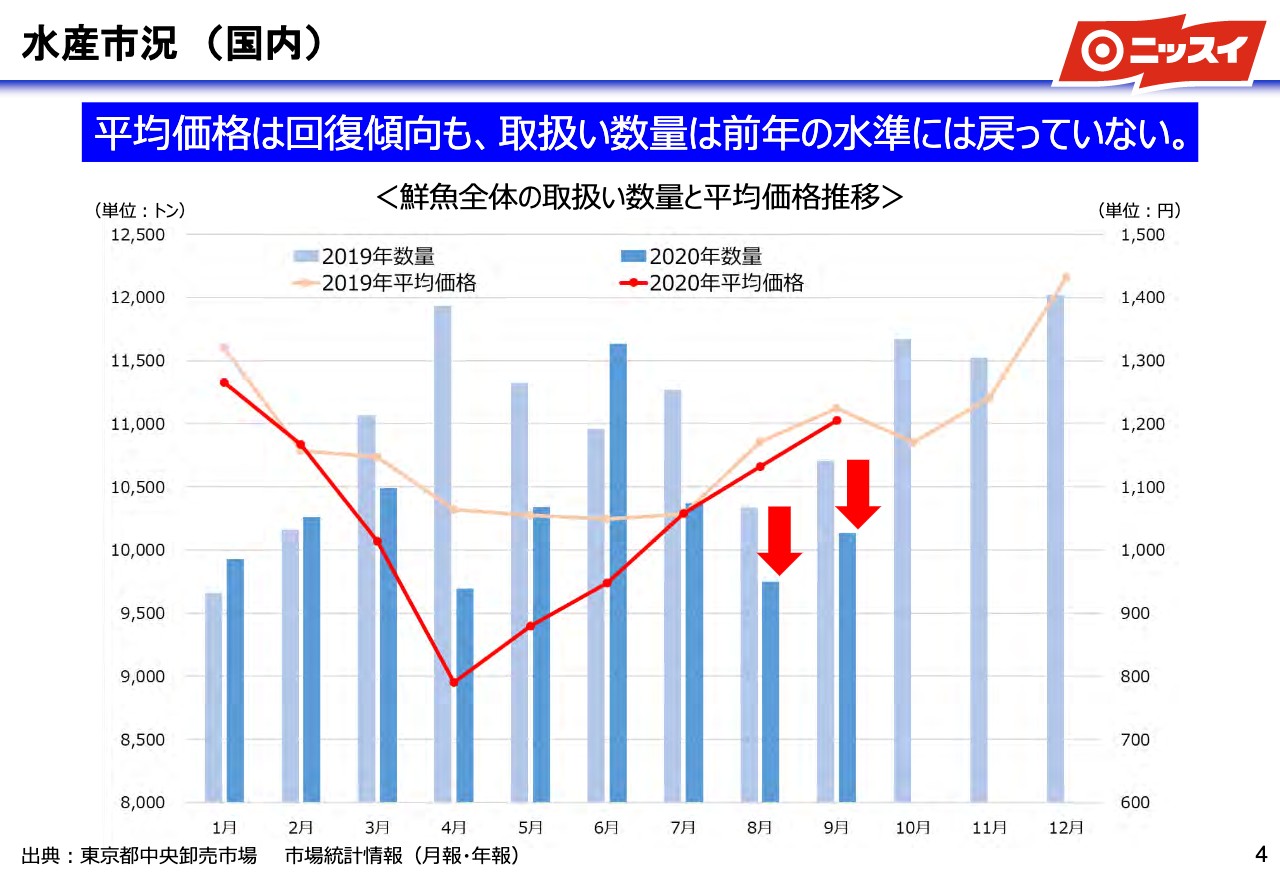

水産市況(国内)

小田幸一氏:私は経営企画IR部を担当しております小田と申します。第2四半期決算概況について、私から説明をいたします。

まず、市況関係の動向をグラフにしております。4ページ目は水産市況の国内で、これ豊洲の鮮魚の状況です。

グラフの折れ線を見ていただくと分かるように、価格については回復傾向です。ただ、数量については、赤い矢印が示している8月・9月が、やはり完全に戻りきっていないということでダウンしているのが全体概況です。

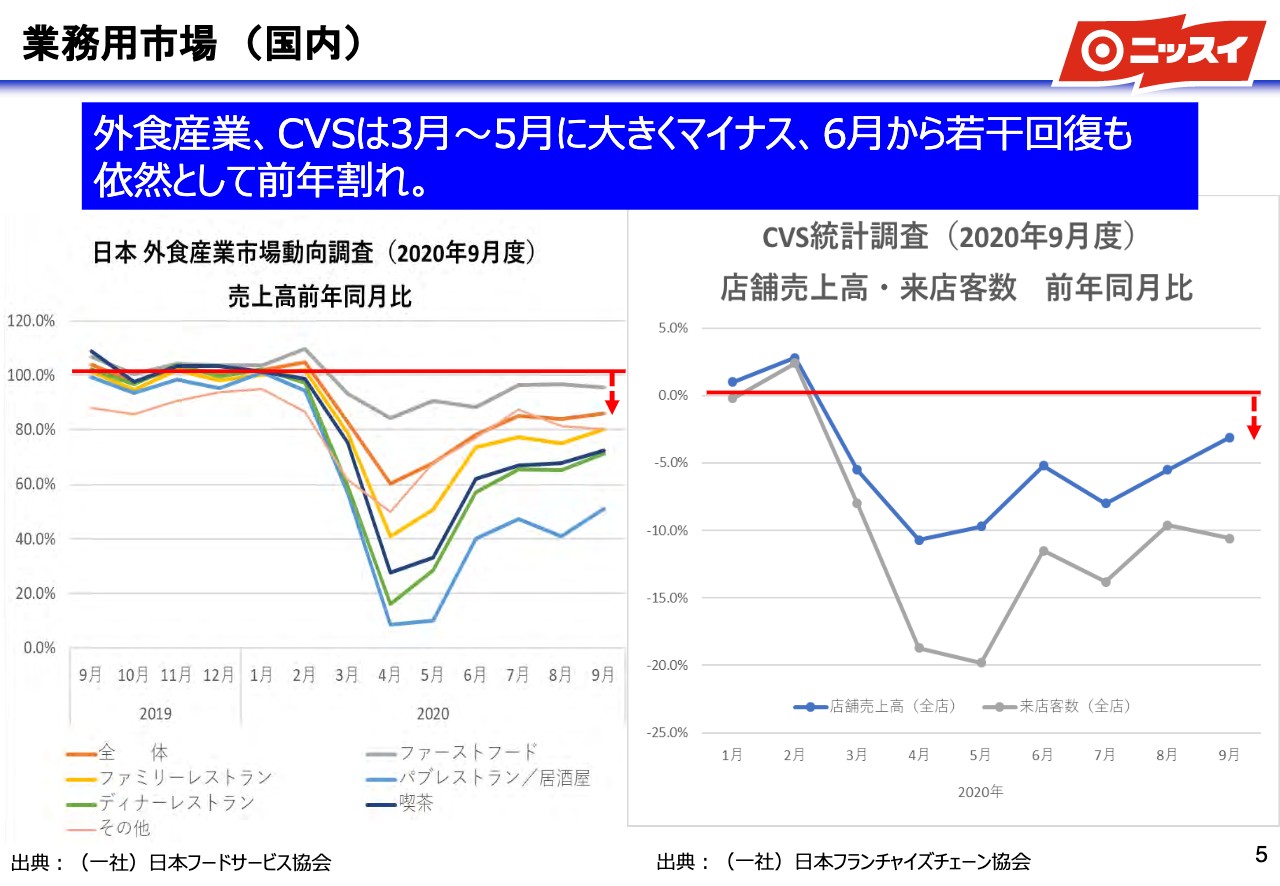

業務用市場(国内)

業務用市場の国内です。こちらは外食とCVSを取り上げておりますが、やはりコロナの影響を受けて3月末から大きくマイナスしております。6月からは若干回復はしておりますが、お手元のグラフを見ていただくと分かるように、依然として前年割れの状況が続いております。

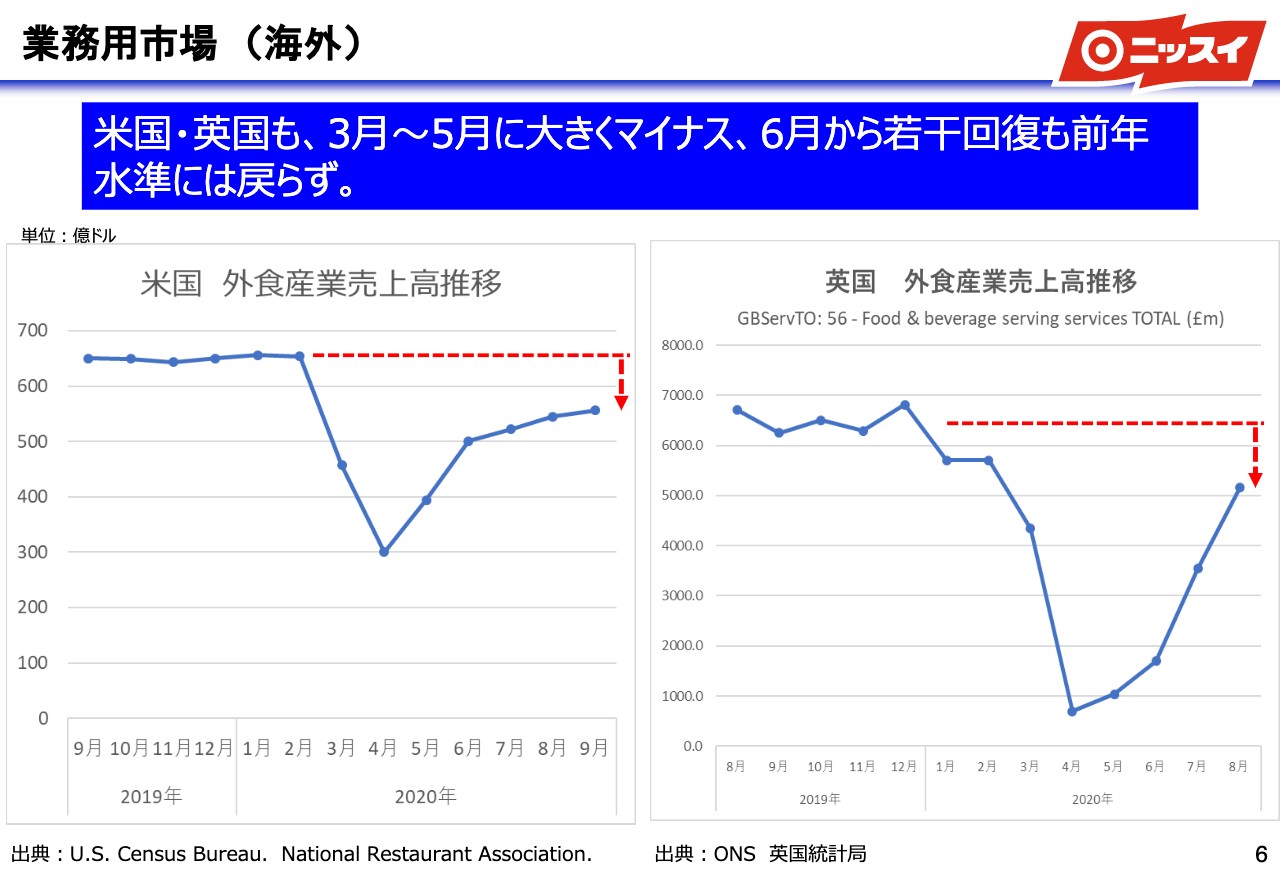

業務用市場(海外)

業務用市場の海外です。こちらは、特に米国と英国のみの外食産業の推移ですが、こちらも先ほどの日本と同様に、3月に大きくマイナスで、6月以降は若干回復傾向にありますが、前年の水準には戻っていません。

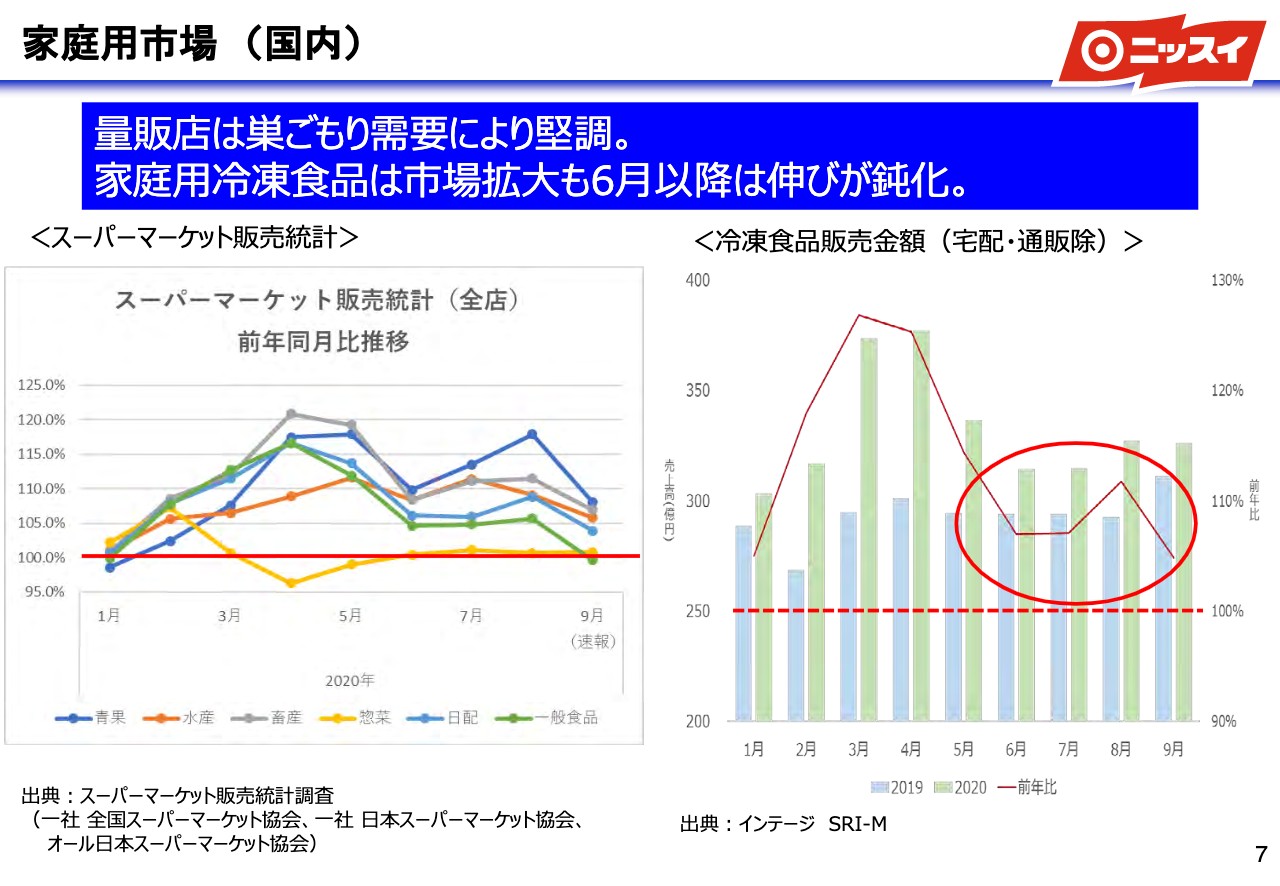

家庭用市場(国内)

家庭用市場の国内です。こちらは、量販店の状況と冷凍商品の販売状況を記載しておりますが、量販店は巣ごもり需要により順調に推移しております。家庭用冷凍食品は市場が拡大してかなり大きく増加しましたが、6月以降はやや伸びが鈍化している傾向です。

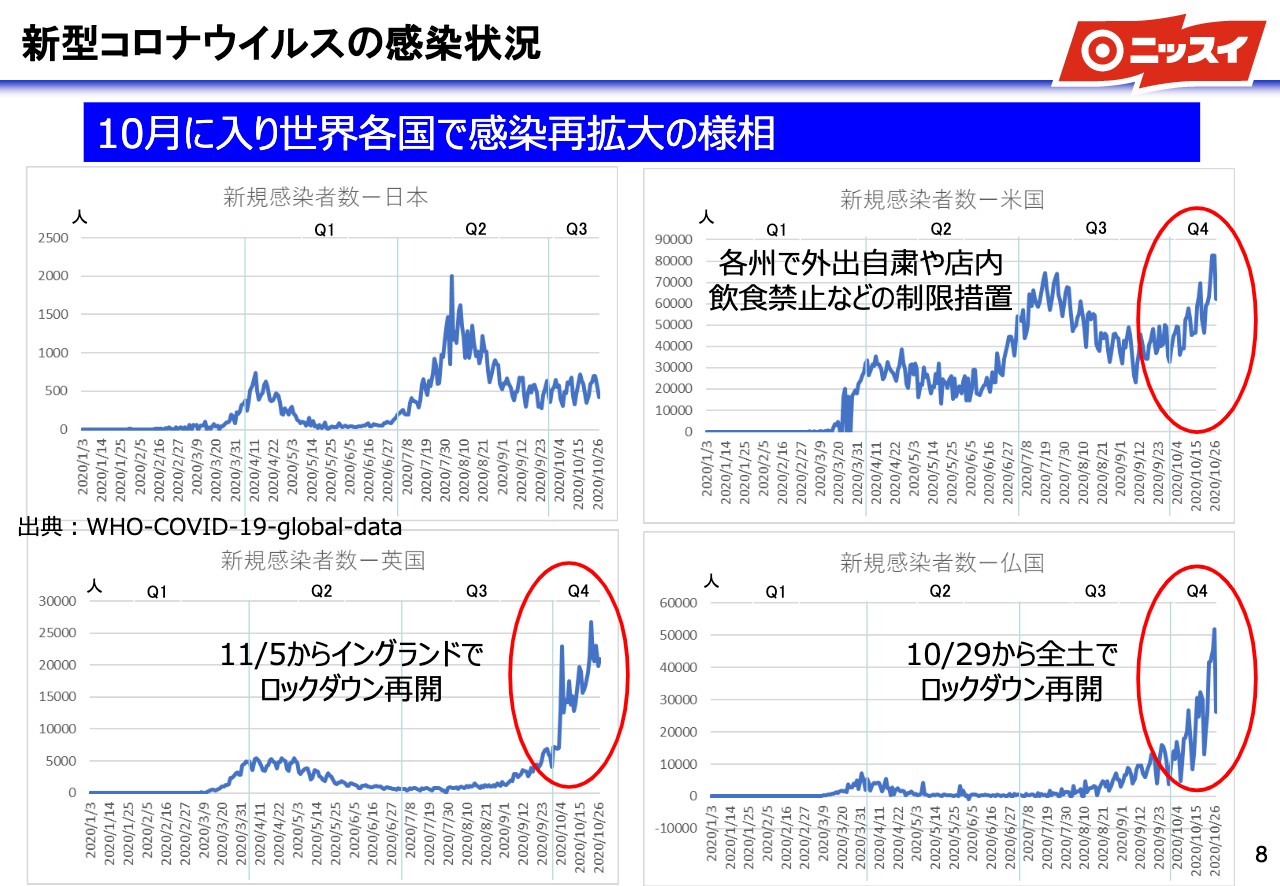

新型コロナウイルスの感染状況

こちらは新型コロナウイルスの感染状況ということで、10月に入ってまた世界各国で感染が再拡大している様相です。最近になって、日本でもさらに拡大している状況で、これはみなさまのご承知のとおりの状況です。

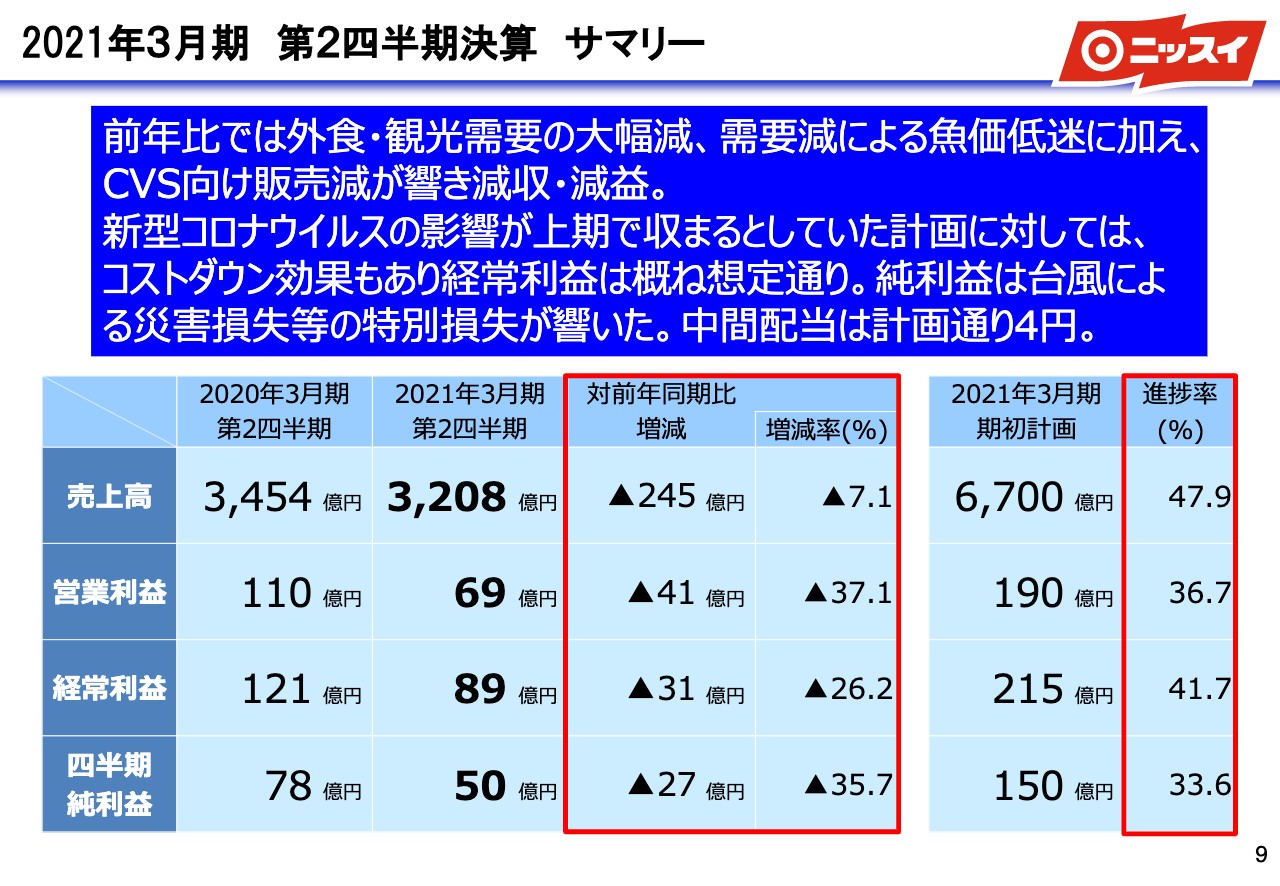

2021年3月期 第2四半期決算 サマリー

9ページ以降は決算の概要になります。第2四半期決算につきましては、下の表にあるとおり、売上高が3,454億円で前年同期比マイナス245億円、7パーセントの減収です。営業利益は110億円で前年同期比マイナス41億円、四半期純利益は78億円でマイナス27億円です。

前年比では、やはりコロナの影響を受けて外食・観光需要が大幅に減ったこと。それに伴って、その需要減によって魚価が低迷したこと。特に国内のコンビニ向けのチルド事業の販売減が響き、減収減益となっております。

ただ、年間計画で上期は新型コロナウイルスの影響が出ると計画しておりましたので、その計画に対しては、管理費等のコストダウン効果もあり、経常利益はおおむね想定どおりです。

ただ、当期純利益につきましては、台風による災害損失等の特別損失が発生しまして、計画に対しては若干遅れている状況です。中間配当は計画どおり4円を予定しております。

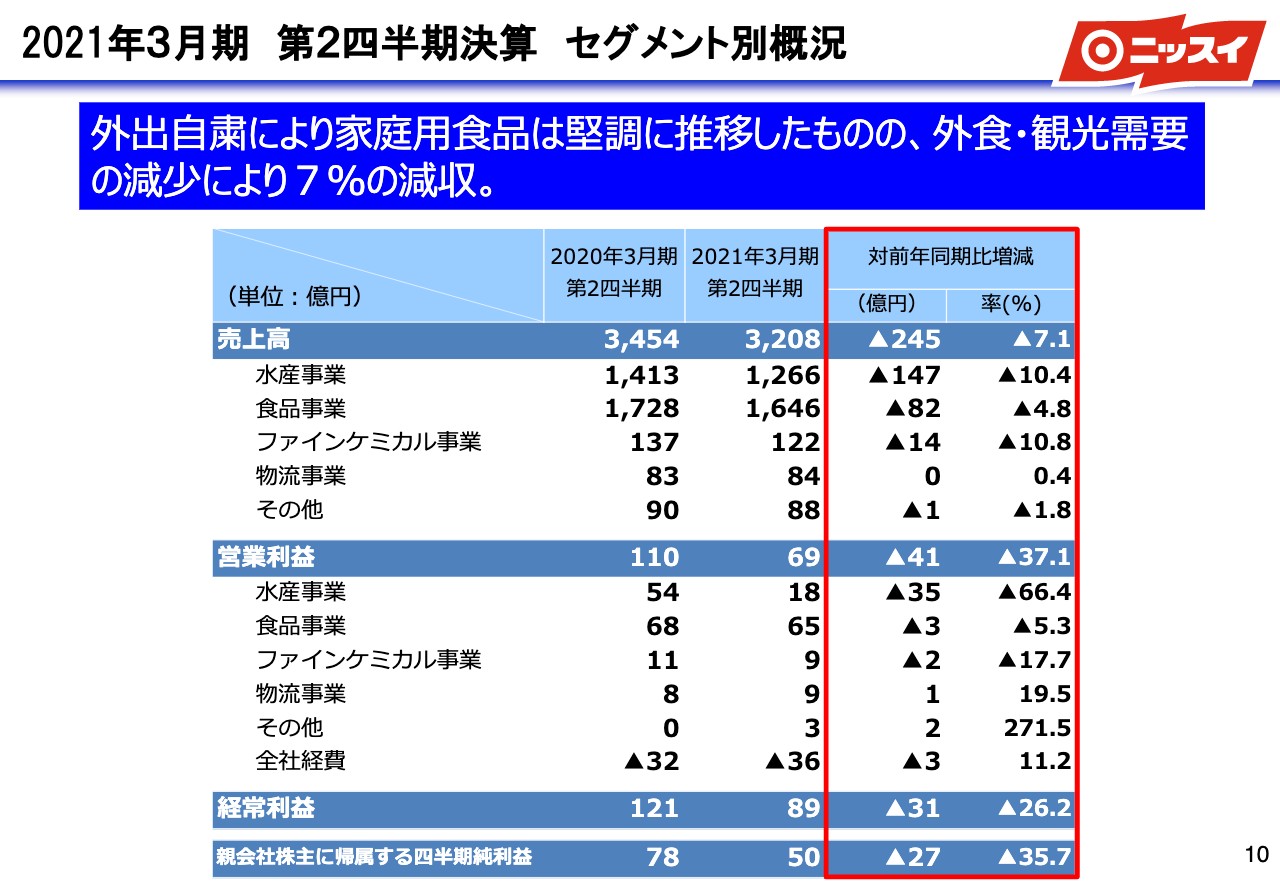

2021年3月期 第2四半期決算 セグメント別概況

セグメント別の売上と営業利益の概況です。全体的には、家庭用食品は堅調に推移しましたが、外食・観光需要の減少により水産品・業務用向けが減少して7パーセントの減収です。

各セグメント別に一般食品は大きく減収になっております。食品事業につきましては、マイナス82億円のうち大部分が国内のコンビニ向けのチルドの売上の減少です。

営業利益につきましても、こちらに記載のとおり、水産事業が大きくマイナスということで、前年比に対しては水産事業がかなり苦戦した状況です。

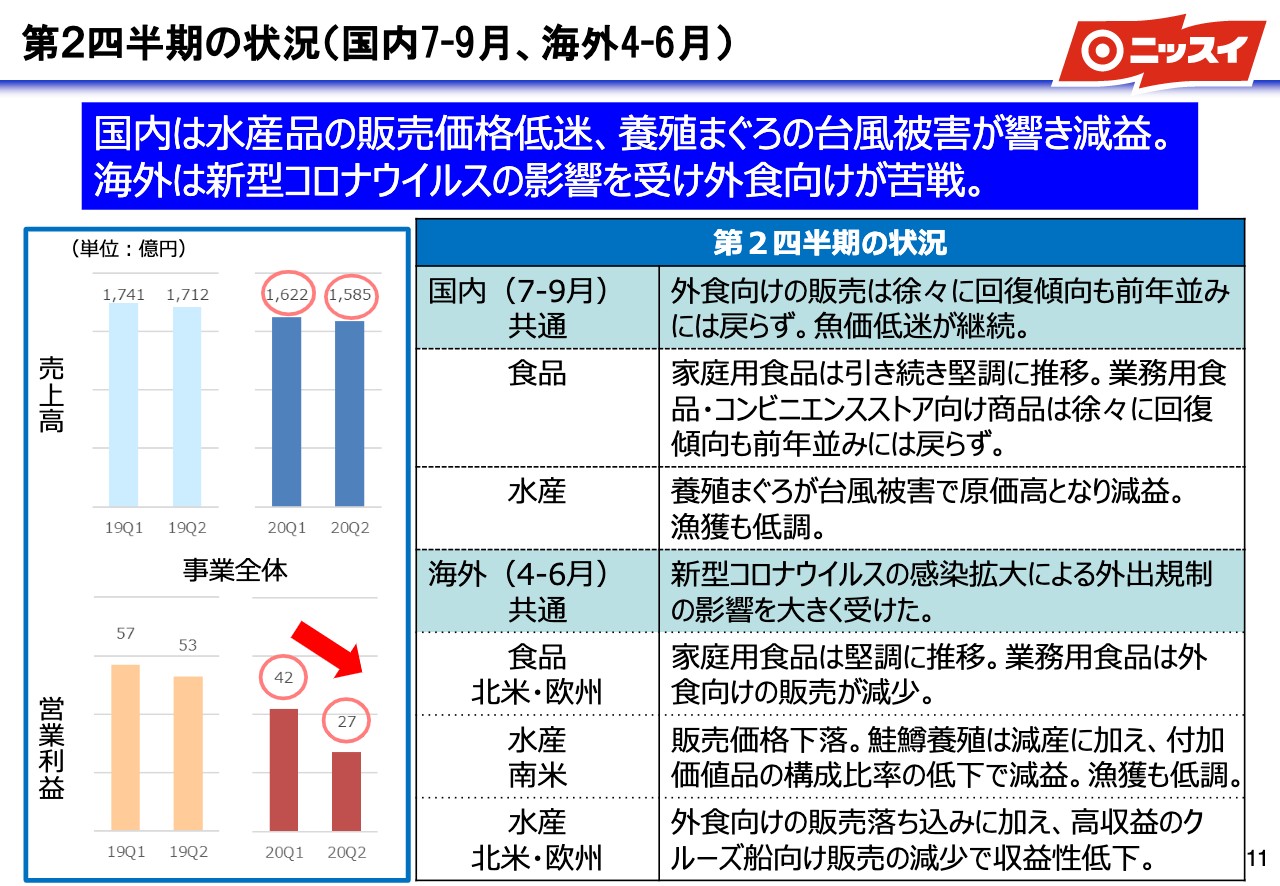

第2四半期の状況(国内7‐9月、海外4‐6月)

こちらは第2四半期単独を取り上げた状況になります。左下のグラフは、全体の営業利益を四半期別に、2019年度の第1四半期・第2四半期、2020年度の第1四半期・第2四半期というかたちで記載しております。営業利益につきましては、(2020年度)第1四半期の42億円に対して、第2四半期は27億円ということで、第2四半期に減収になった状況です。

国内につきましては7‐9月が第2四半期で、海外については3ヶ月ずれておりますので、4‐6月が第2四半期です。ともに、傾向としてはやはり家庭用が堅調に推移して、業務用が苦戦している状況です。

特記的なところとしては、国内の水産では、台風被害により特に原価高となり、苦戦いたしました。漁業事業も低調です。海外につきましては、水産の南米が販売単価下落ということで、特に養殖鮭鱒については減産に加えて、コロナで密にならないということもあって、付加価値品の構成比率生産ができなかったということで、そちらの構成比率も低下して減益ということで、大きな減益となっています。

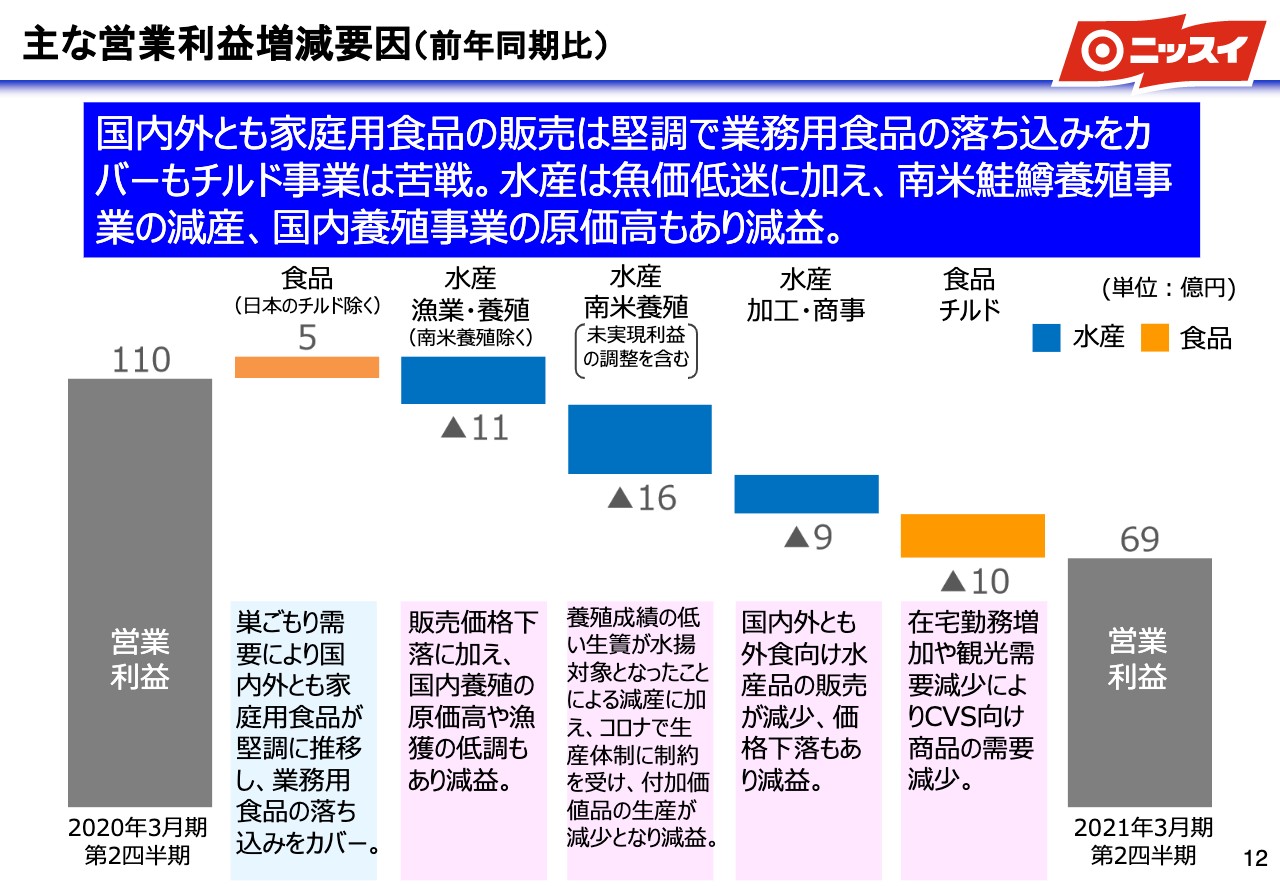

主な営業利益増減要因(前年同期比)

前年同期との主な増減要因をウォーターフォールで記載しております。前年が110億円で当期が69億円ということで、その増減内訳です。

一番左の食品につきましては、プラス5億円です。これは、日本のチルドは除いた部分です。業務用の落ち込みを家庭用でカバーしています。

そして、青色で書いてある部分が水産で、マイナス11億円、マイナス16億円、マイナス9億円、合計36億円です。その内訳につきまして、水産の漁業・養殖は、南米養殖を除く国内の部分ですが、やはり販売価格の下落に加え、国内養殖の原価高、漁獲の低調もあり、11億円の減益となりました。

水産の南米養殖につきましては、未実現利益の調整も含めた数字ですが、前年に対してマイナス16億円ということで、養殖成績の低い生簀が水揚対象となったことによる減産に加えて、先ほど申しましたような付加価値品が生産ができなかったこともあり、16億円の減益です。

そして水産の加工・商事につきましては、外食向け水産品の販売が減少したほか、価格下落もあり、減益です。

その右の食品チルドは、国内のコンビニ向けチルドですが、やはりコンビニそのものの売上が減少していることもございまして、当社のチルド事業も減収による減益です。

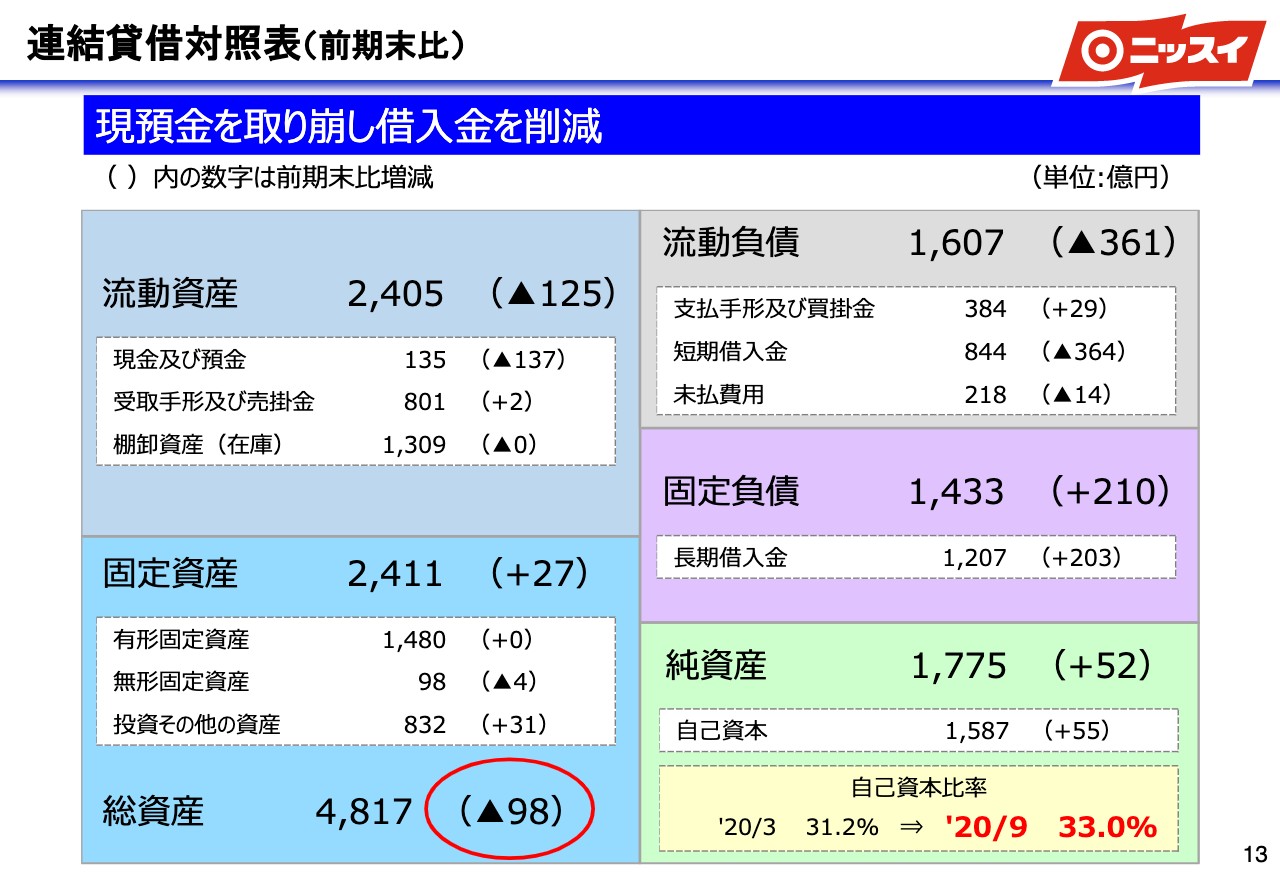

連結賃借対照用(前期末比)

貸借対照表です。総資産は4,817億円で、(前期末比で)98億円の減少になります。その主な内訳は、流動資産でマイナス125億円になっております。さらにその内訳では、現預金が137億円減っています。これはコミットメントラインを設定して、現預金を取り崩した結果です。

その結果、純資産は1,775億円ということで、前期末比で52億円増加しております。また、借入金も減少しているということがバランスシートの概況です。

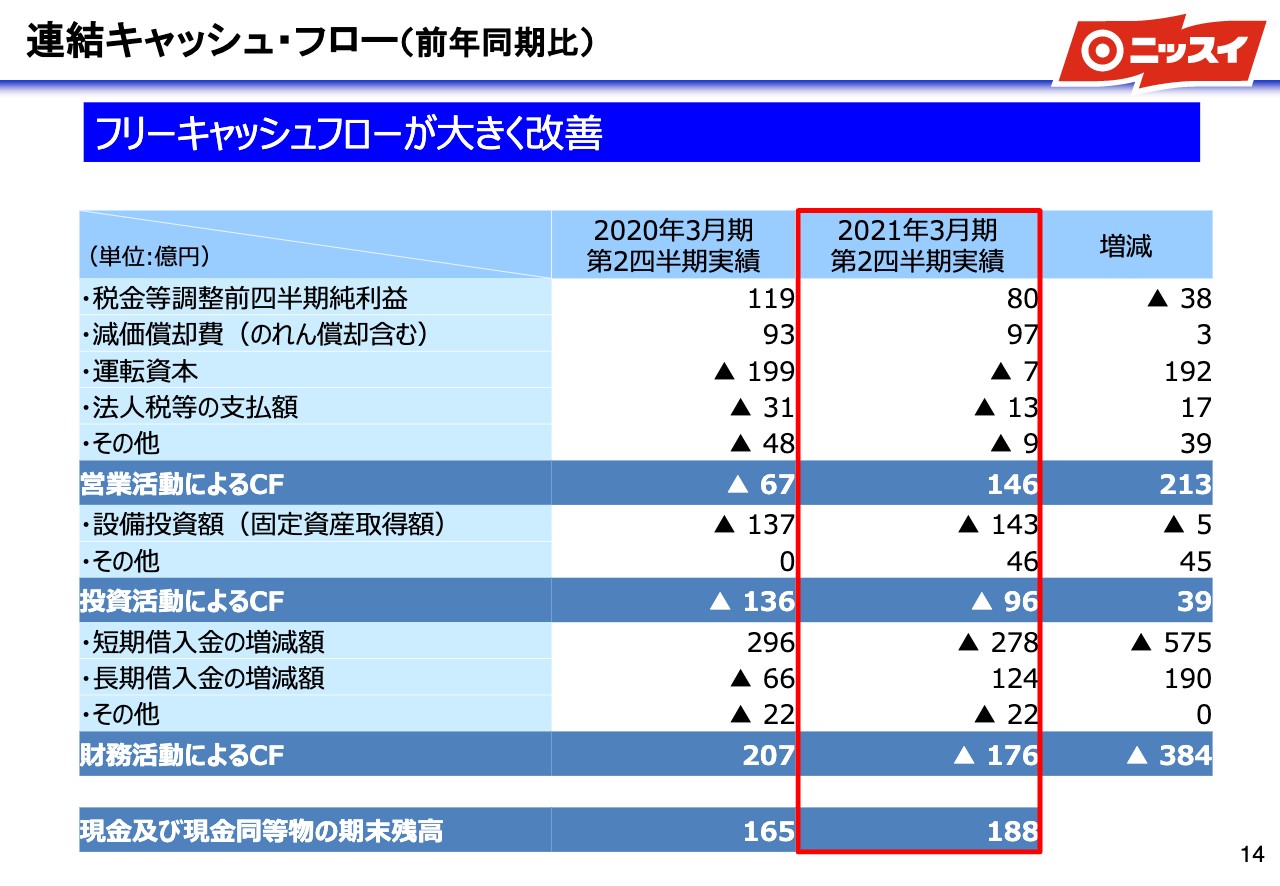

連結キャッシュ・フロー(前年同期比)

連結キャッシュ・フローです。上から3番目の運転資本が、前年対比で192億円ということで大きく改善しております。

在庫の削減等によって、運転資本によるキャッシュ・フローが大きく好転しており、その結果、営業活動によるキャッシュフローが213億円増加し、結果的にフリー・キャッシュ・フローも大きく改善したというのがキャッシュ・フローの対前年の状況です。

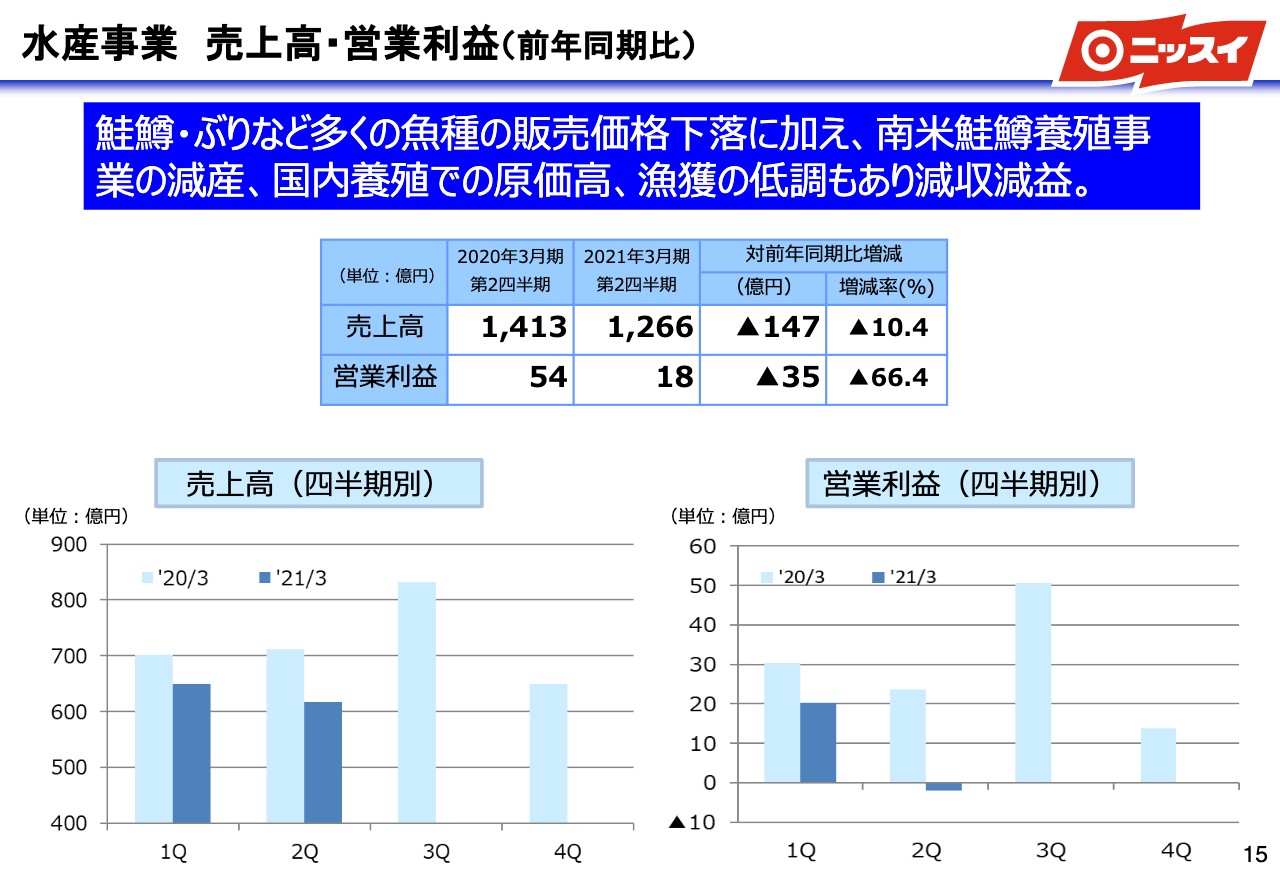

水産事業 売上高・営業利益(前年同期比)①

ここからが各事業別の概況になります。まず、水産事業の売上高・営業利益の前年同期比です。

内訳は次のページでご覧いただくとして、こちらのグラフの中では営業利益をご覧ください。第2四半期の当期利益は水産全体でマイナスになりました。

上にコメントがございますが、多くの魚種の販売価格下落に加えて、南米鮭鱒養殖事業の減産、国内養殖事業の不振等もございまして、このような結果となりました。

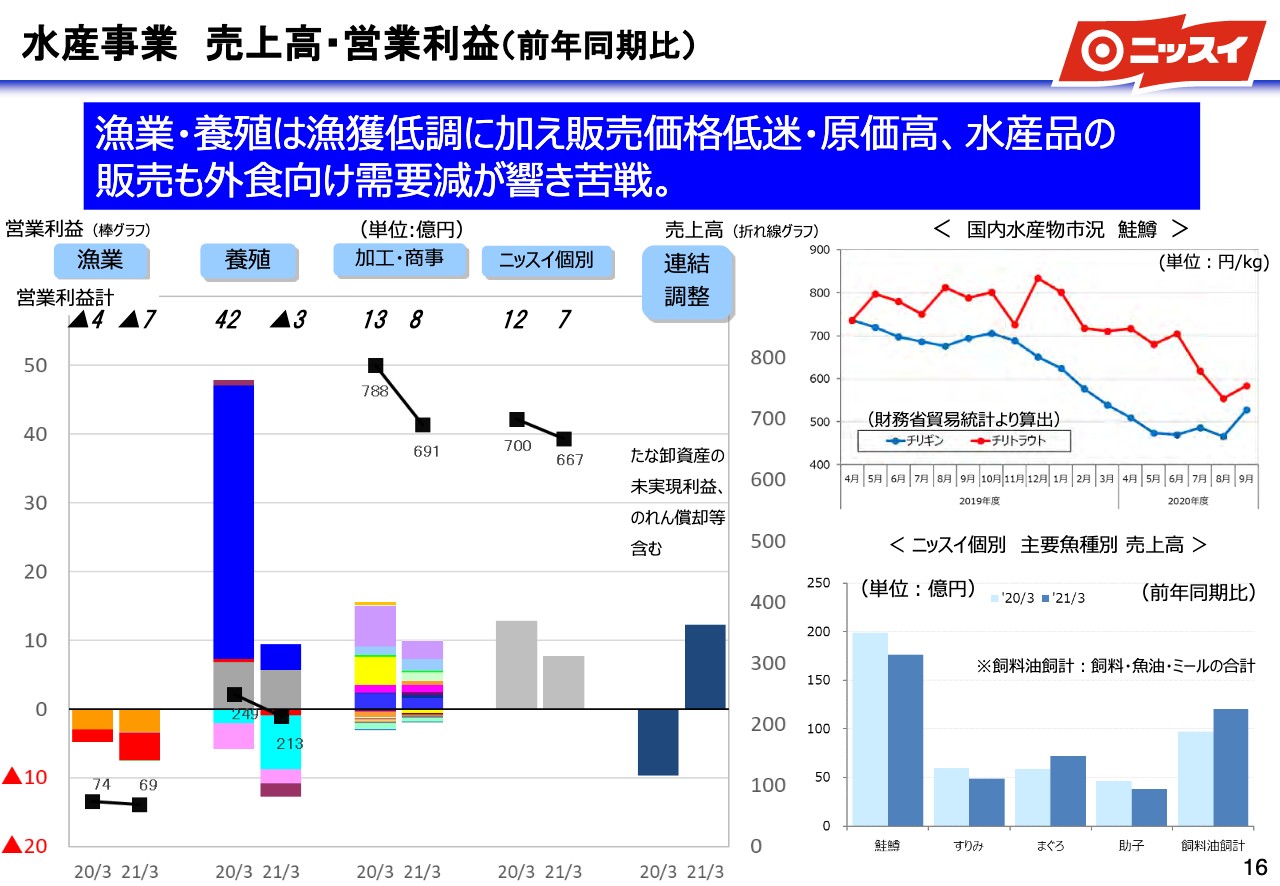

水産事業 売上高・営業利益(前年同期比)②

続いて、事業別の内訳でございます。一番左の漁業は、当期は苦戦しております。養殖は、営業利益計が42億円からマイナス3億円ということで、大きく減益となりました。

このグラフの中で、濃い青色で書かれているのがS.A.ということで、こちらが大きな減益となっております。ただ、南米事業は、未実現損益も含めたところを見ますとこの減益幅が縮まりますので、それは次ページにてご報告いたします。養殖事業は大きく苦戦しました。

加工・商事につきましても、13億円から8億円ということで約5億円の減益、ニッスイ個別も減益ということで、漁業、養殖、商事、ニッスイ個別ともに大きく減少いたしました。

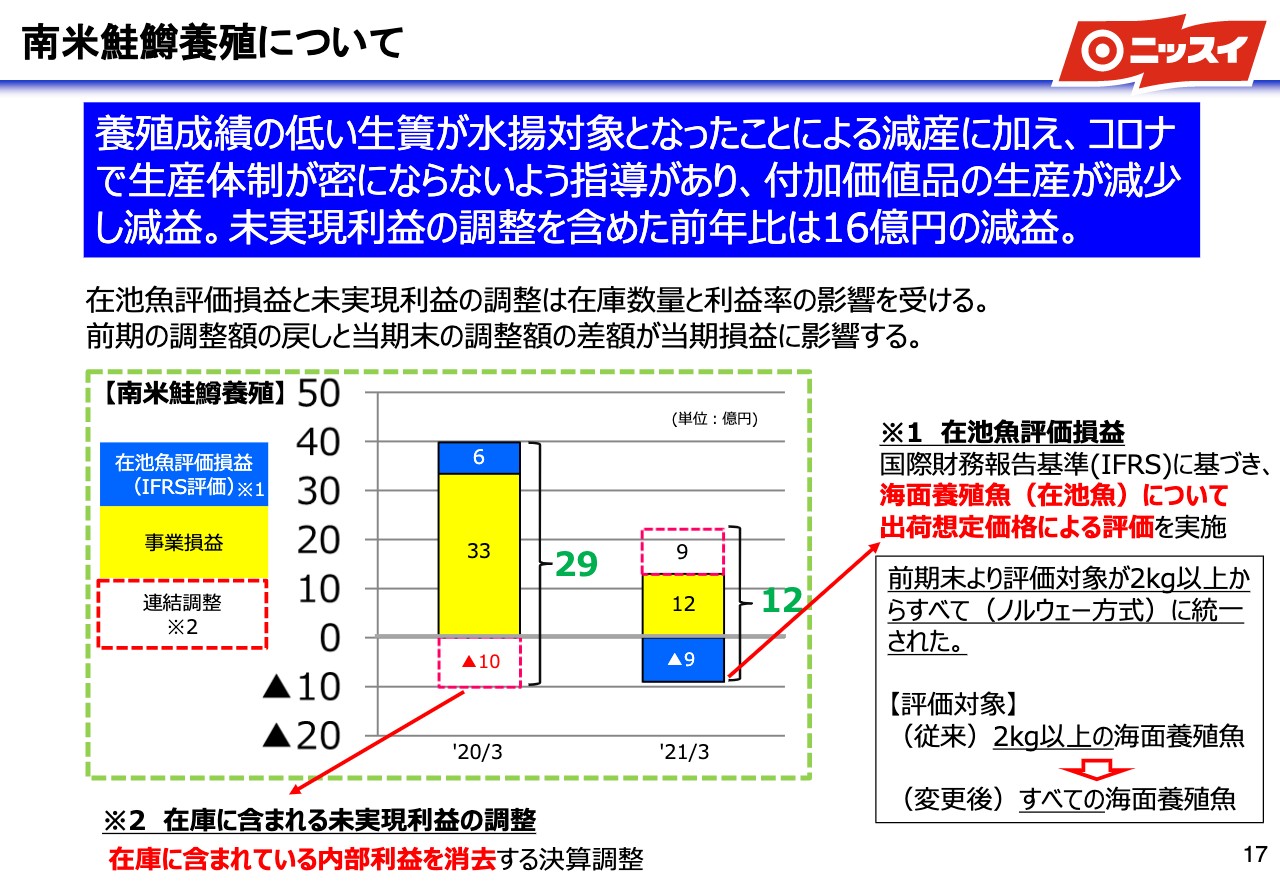

南米鮭鱒養殖について

南米鮭鱒養殖ということで、先ほどの表ではS.A.がかなり大きく減益という結果になっておりますが、これは在庫の未実現評価損益と加味した数字です。

グラフでは、前年の29億円に対して、当期が12億円ですので、前年比では未実現損益も合算すると16億円の減益という結果です。

これはS.A.で販売した商品がニッスイ等に在庫として残っておりますので、その未実現利益を消去した結果ということで、S.A.単独で見ると南米養殖鮭鱒全体では減益幅は縮まっております。

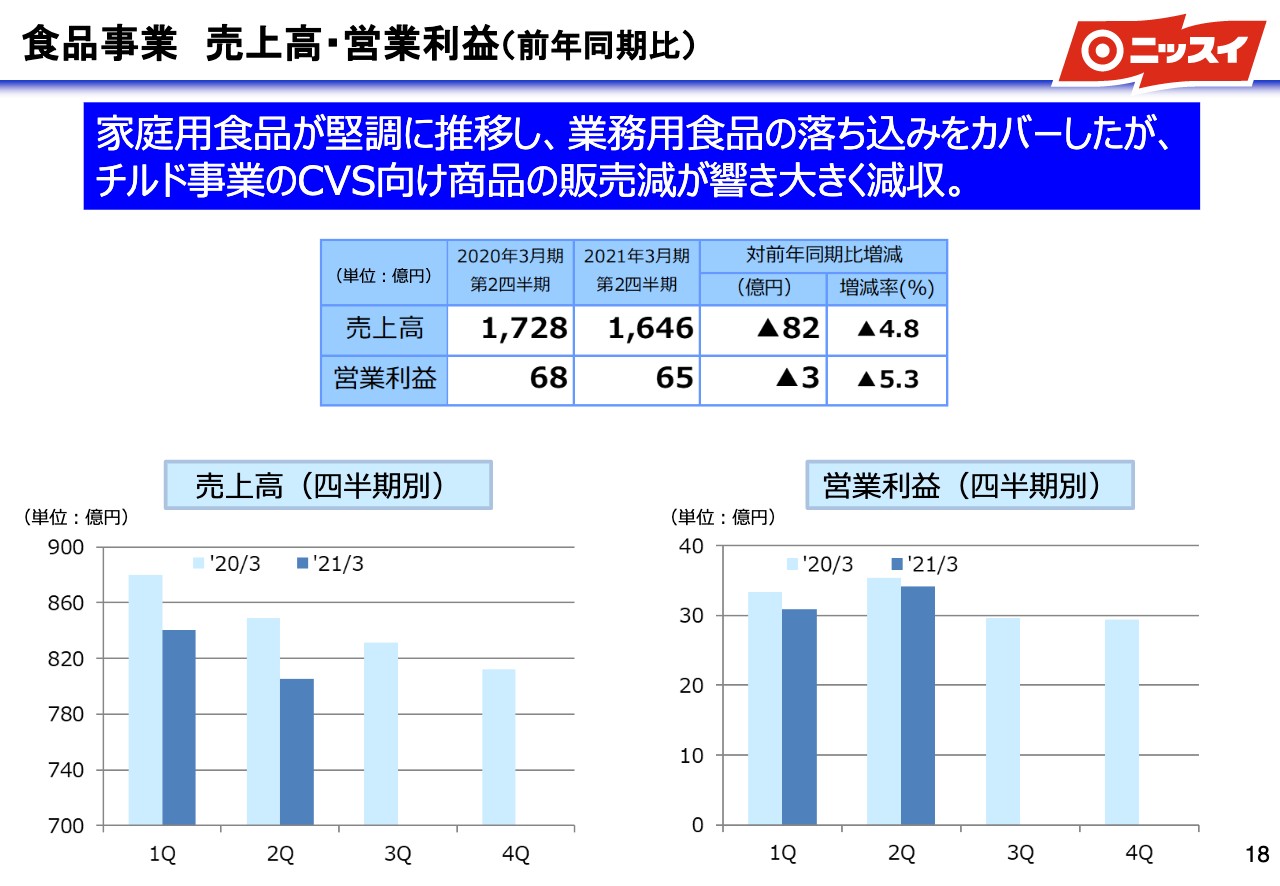

食品事業 売上高・営業利益(前年同期比)①

続きまして、食品事業の状況です。食品事業につきましては、家庭用食品が堅調に推移して業務用食品の落ち込みをカバーしました。ただ、チルド事業のコンビニ向け商品の販売減が響いて大きく減収となっているのが売上の状況で、マイナス82億円ですが、こちらは大部分がチルド事業です。

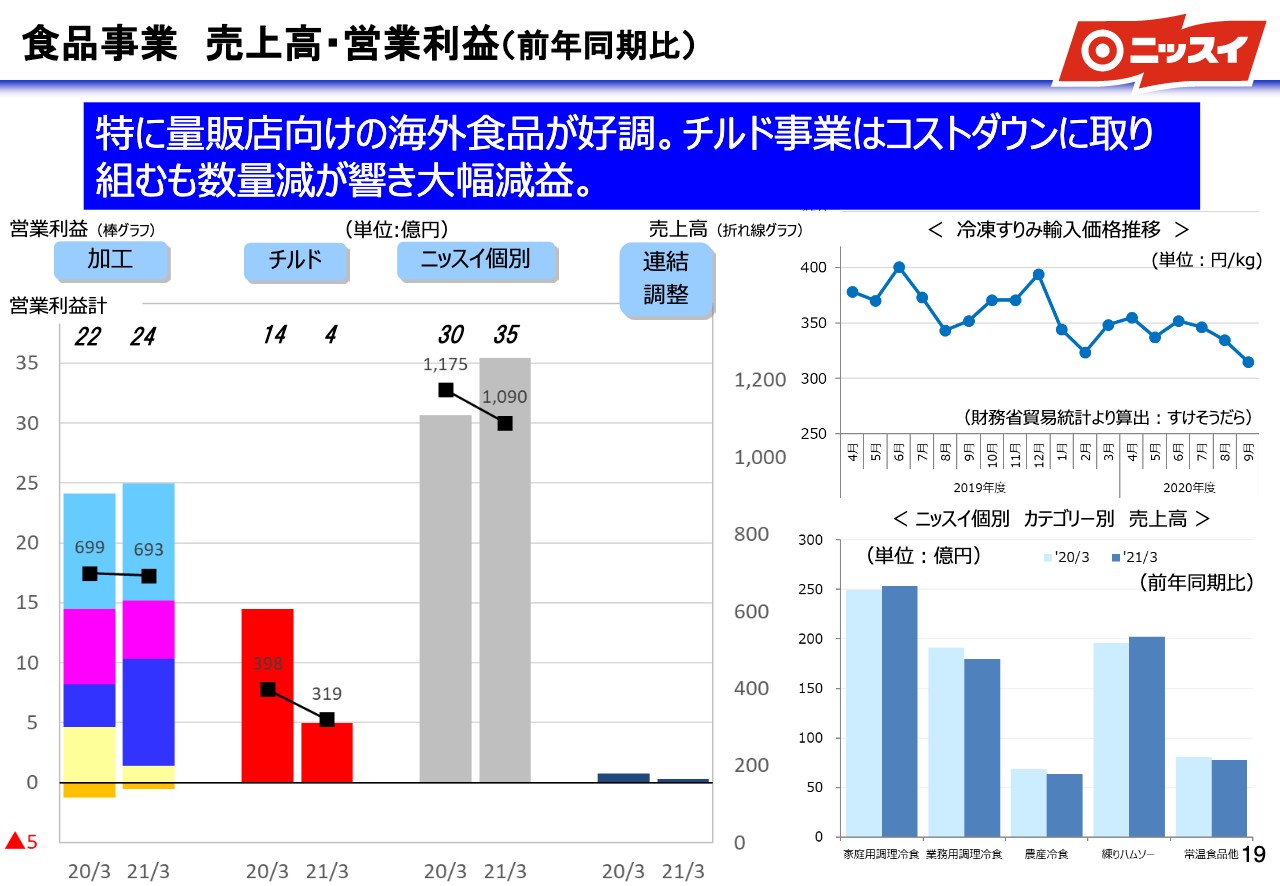

食品事業 売上高・営業利益(前年同期比)②

事業別の内訳です。加工では、特に量販店向けの海外食品が好調ということで、左の棒グラフで濃い青色で示しています北米の家庭用食品加工会社の営業利益が大きく伸びております。また、その上のピンク色が北米の業務用、一番上がフランスの加工会社ということで、やはり家庭用が伸びて業務用がやや苦戦している状況です。

その右がチルドです。チルドの減収減益が非常に大きく影響しております。ニッスイ個別につきましては、減収ですが増益です。

個別のカテゴリー別の内訳は右下のグラフのとおりです。家庭用が伸びて業務用が苦戦している状況です。

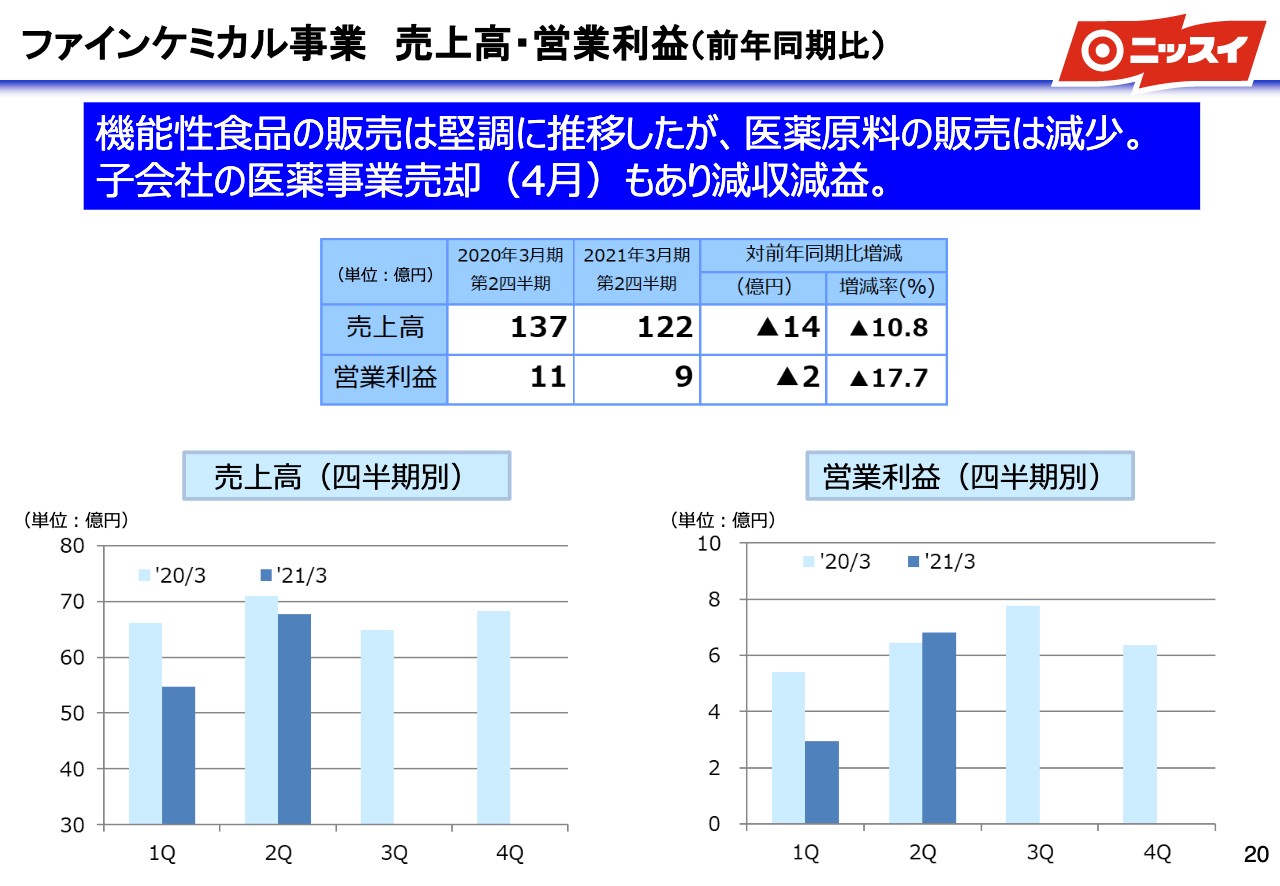

ファインケミカル事業 売上高・営業利益(前年同期比)

ファインケミカル事業は、機能性食品の販売は非常に堅調に推移いたしましたが、医薬原料につきましては、A社向けの出荷がFDAの査察をまだできていないということもあり、未出荷でございます。その影響もありまして、減少しております。

また、子会社の日水製薬の医薬事業売却の影響もあり、全体でも減収減益という結果です。

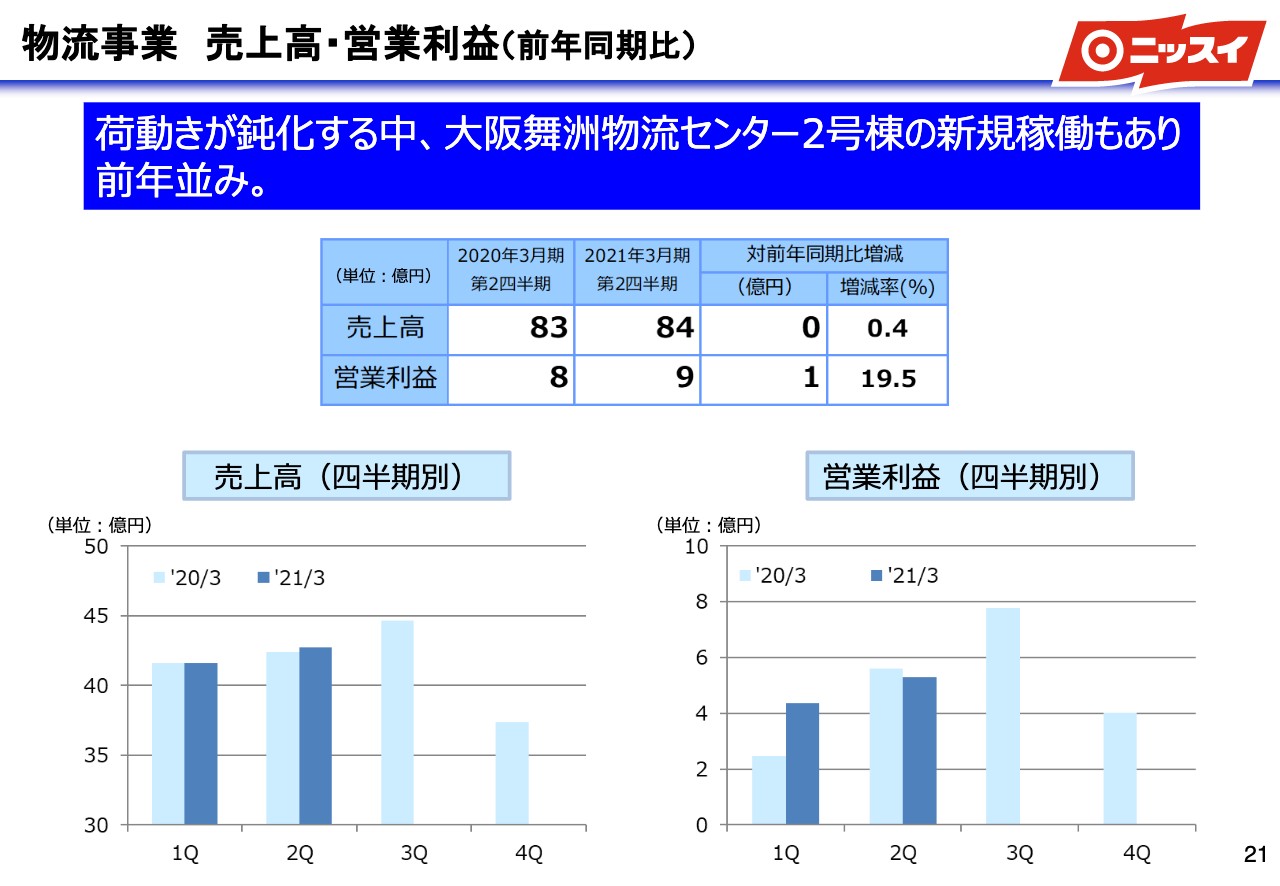

物流事業 売上高・営業利益(前年同期比)

最後に物流事業です。物流事業につきましては、子会社の大阪舞洲物流センターの新規稼働もございまして、荷動きとしては鈍化しておりますが、ほぼ前年並みという結果で着地しております。

以上、上期の状況についてご報告させていただきました。

2021年3月期 通期見通し

的埜明世氏:それでは、引き続きまして、2021年3月期通期見通しと今後の取り組みを的埜からご説明いたします。

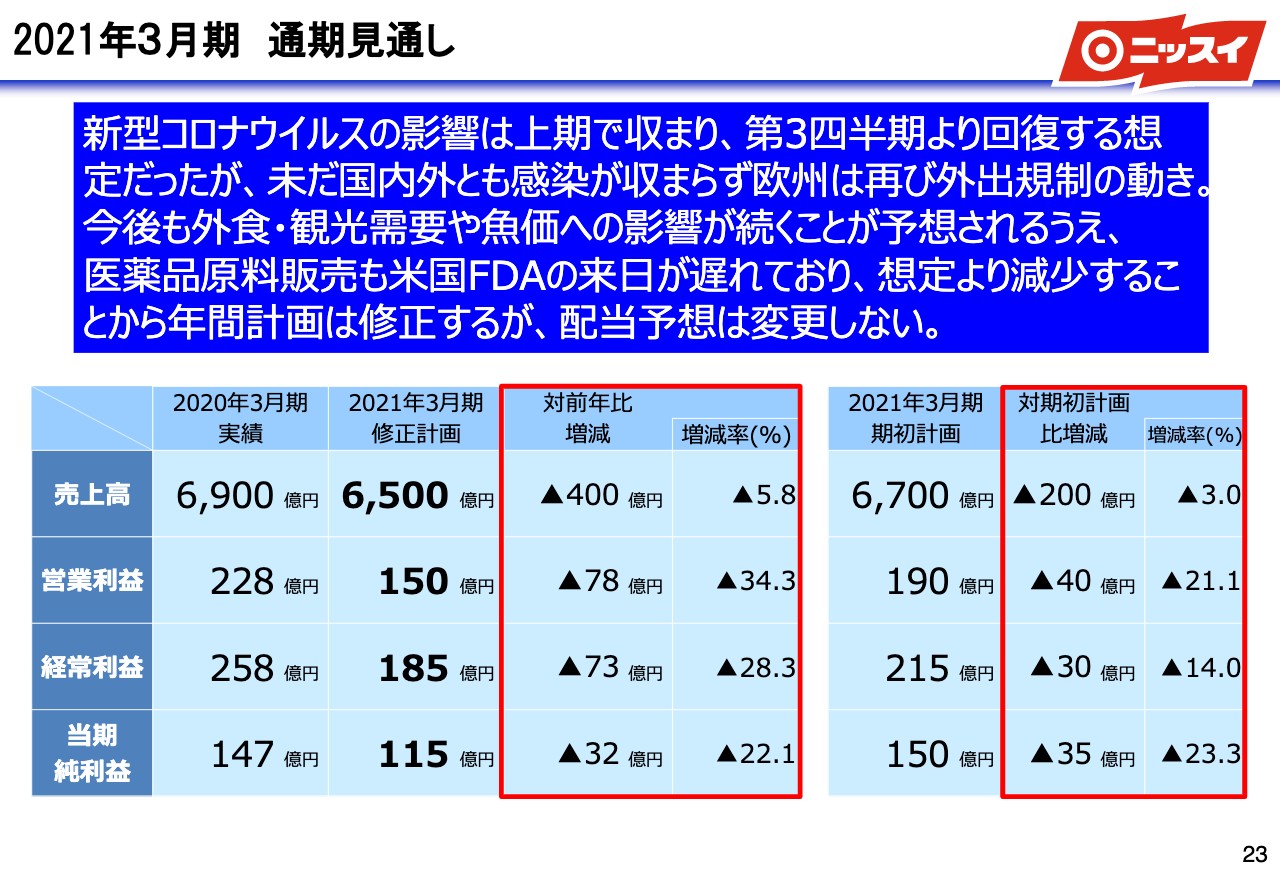

23ページは2021年3月期通期見通しということで、売上高・利益ともに修正しております。修正の主な原因は、5月公表の期初計画が「新型コロナウイルスの影響は上期で収束、第3四半期からは回復する」という想定でしたが、未だ国内外ともに感染が収まらず、外食・観光需要への影響、需要減による魚価への影響が続くことが想定されます。

ファインケミカル事業においては、医薬品原料販売において米国FDAの工場査察が当初予定より遅れているために、このような数字になっております。

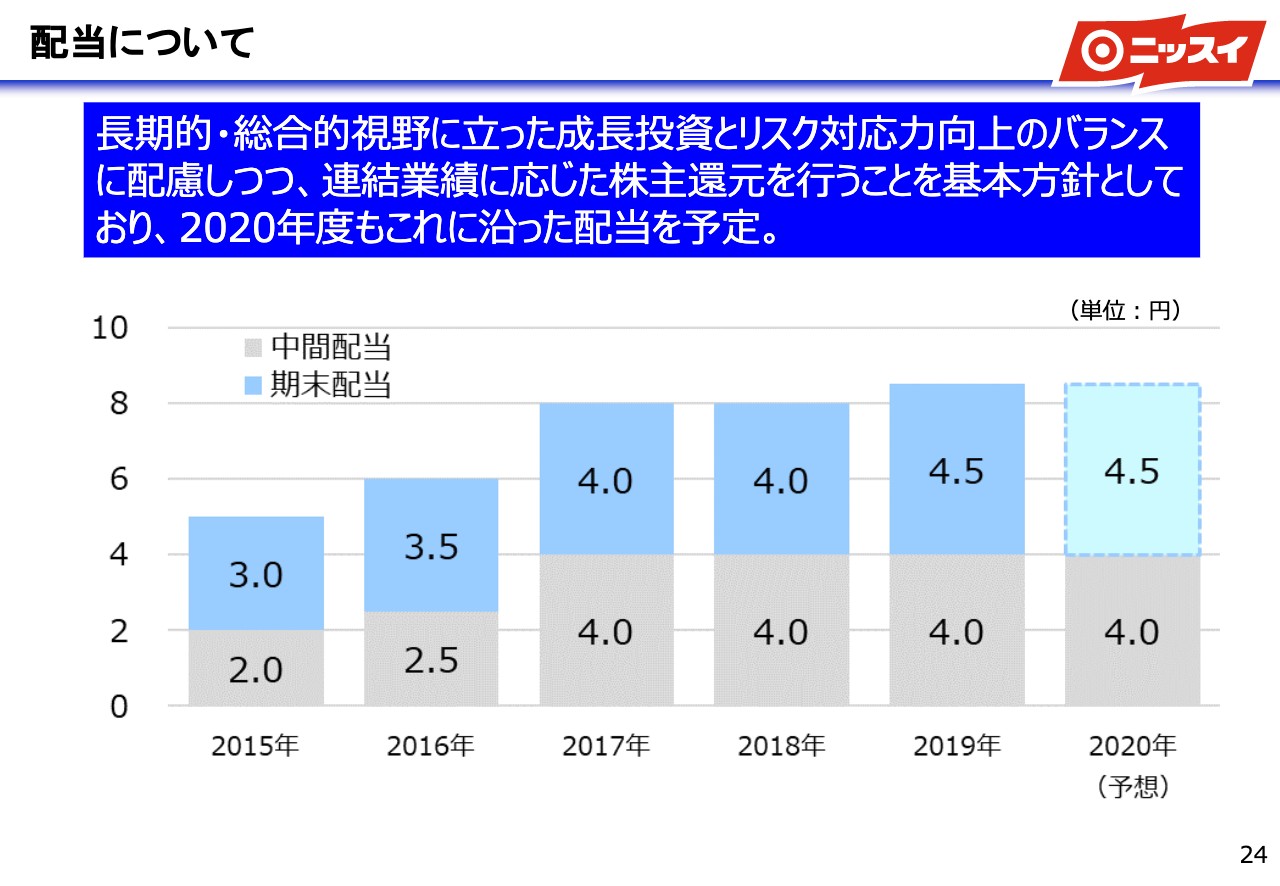

配当について

配当についてです。中間期の配当は4円で実施します。業績が非常に厳しい状況ですが、期末配当は4.5円を予定しております。

2021年3月期 下期見通し 売上高(前年同期比)

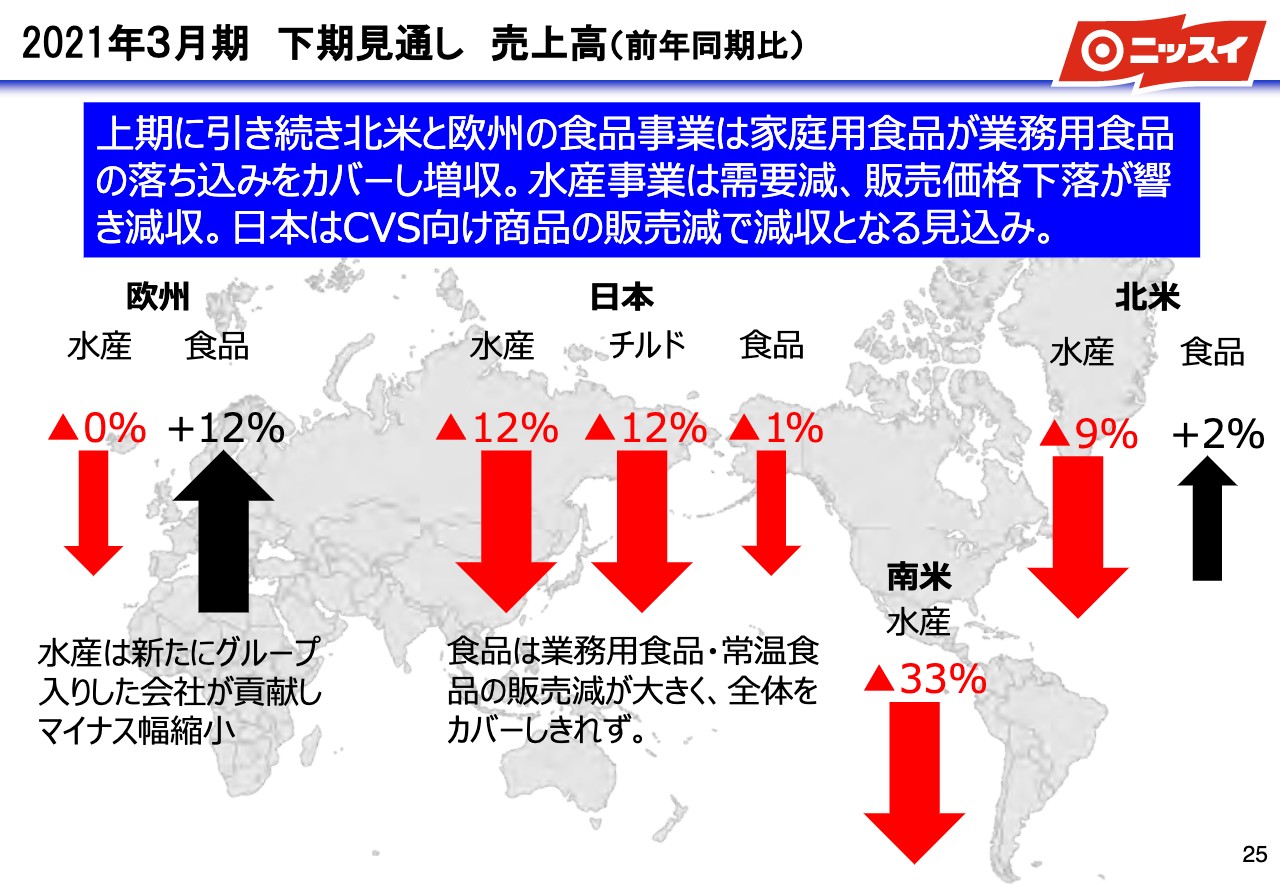

下期見通し売上高です。前年同期比の下期の売上高予測です。各エリアとも、食品事業は家庭用食品が業務用食品の落ち込みをカバーし、水産事業は需要減・販売価格下落を予想しております。

エリア別の特徴は、欧州が水産でプラスマイナス0になっておりますが、これは新たにグループ入りした会社の売上が貢献しております。日本における食品需要は、家庭用食品は堅調ですが、業務用・常温の販売減をカバーしきれずという状況になっております。

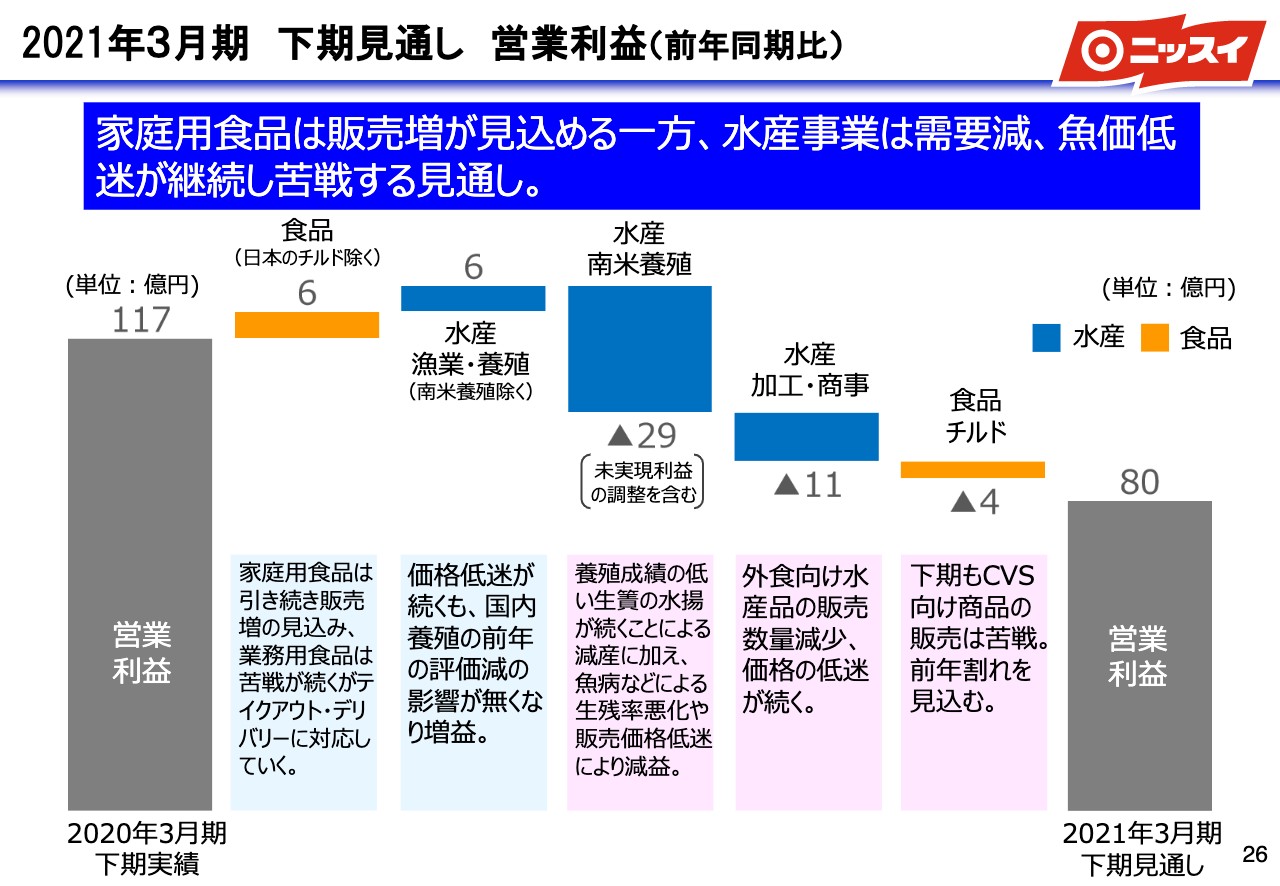

2021年3月期 下期見通し 営業利益(前年同期比)

下期見通しです。これは、前年同期比の営業利益です。食品は、家庭用食品が引き続き販売増を見込み、業務用をカバーし、プラス6億円。

水産漁業・養殖は、価格低迷が継続していますが、前年のまぐろ養殖事業での評価減の影響がなくなり、増益となります。去年はさらにひどかったので、今年はそれよりはひどくないということでプラス6億円になっております。

南米鮭鱒養殖では、養殖成績の低い生簀の水揚が続くことによる減産に加え、魚病による生存率悪化、販売価格の低迷により、未実現利益の調整を含めると、下期でマイナス29億円程度と予測しております。

チルド事業では、引き続きコンビニ向けの商品の販売が苦戦します。人員削減・生産体制の見直し等を実施し、マイナス4億円程度となる見込みです。

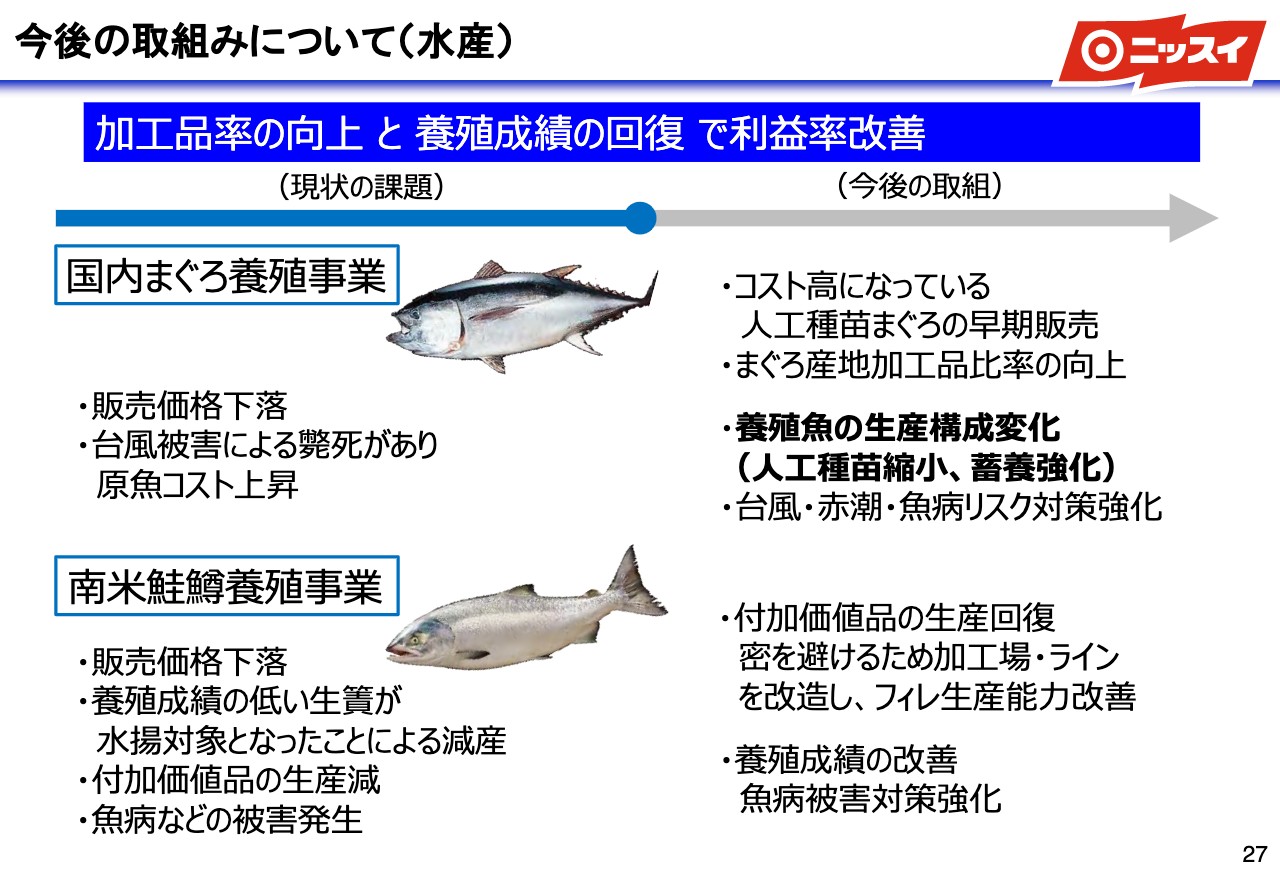

今後の取組みについて(水産)

今後の取り組みについてです。まぐろ養殖事業は、販売価格下落に加え、9月に発生した台風9号による被害を受け、原魚コストが上昇しております。コスト高になっている人工種苗のまぐろについては、販売は処分販売のようなかたちで、十分に大きくならないものも含めて縮小しています。

南米鮭鱒養殖は、コロナの影響で、加工場に入る人数が、ソーシャルディスタンス確保のため制限されております。トリムEのような付加価値品の生産に悪い影響が出て、十分に付加価値品の生産ができていない状況が続いております。加工場の内部の改造等で生産力アップに努めておりますが、通常の生産能力に比べるとだいぶ減少している現状です。

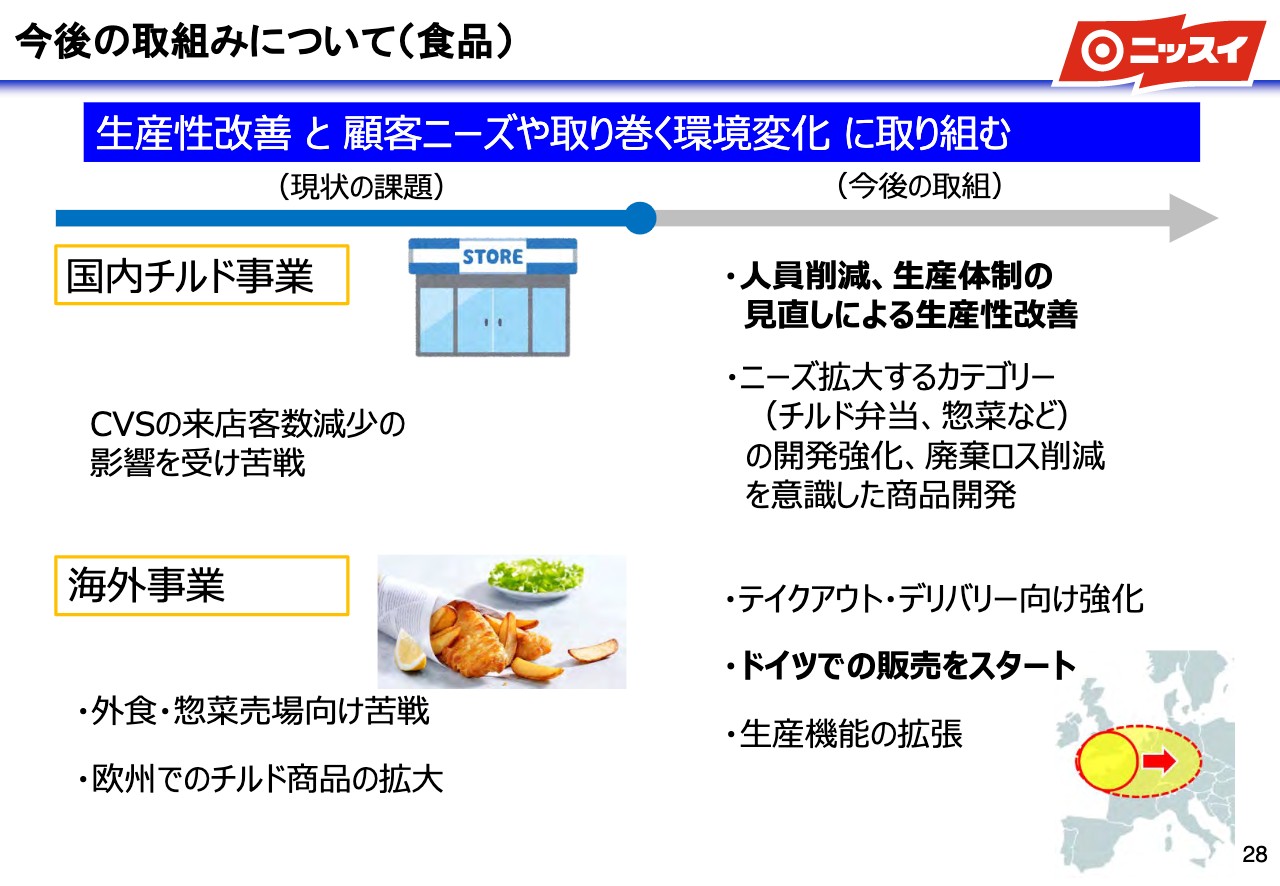

今後の取組みについて(食品)

食品です。チルドは、コンビニ向け商品の販売が来店客数減少の影響を受けて苦戦しております。これについては、工場の人員削減・生産体制を見直すことにより、コストを下げることと、ニーズが拡大しているカテゴリーについて開発強化するということを考えております。チルド弁当・惣菜などの分野になります。

海外事業は、外食向けが苦戦していますが、好調なテイクアウト・デリバリー事業に対応した商品を強化していこうということで、特に北米市場においてこのような商品を強化しております。欧州については、ドイツでチルド商品の発売をスタートしています。今後の拡大に向けて生産機能の拡張を進めております。

速筋タンパクの認知・啓蒙

速筋タンパクの認知・啓蒙です。良質なタンパク質であるスケソウダラを推した商品の展開をしていきます。3事業ともに商品を出していき、健康によいということで進めてまいります。

速筋タンパクやEPAを通じて、アスリートや一般の人々の健康づくりに貢献します。認知度を高めて販売につなげていきたいと考えています。

こちらに書いてあるのは、長野県東御市の高地トレーニングセンターの食堂の名前を買って、そこでアスリートに対して食事を提供するということで、ニッスイの良質タンパクおよび地元の地産地消の果物や野菜を使ってメニューを提案しています。

「EPA」と「腸内細菌」の関係を共同で検証

EPAと腸内細菌の関係を共同で検証するということで、アスリート向けのコンディション向上プロジェクトをサポートします。

陸上男子マラソンの神野大地選手にEPAを摂取してもらい、神野選手のコンディション向上に取り組むとともに、EPAと腸内細菌の相乗効果の可能性等について研究を進めます。将来の機能性商品開発の布石として、この研究を続けます。

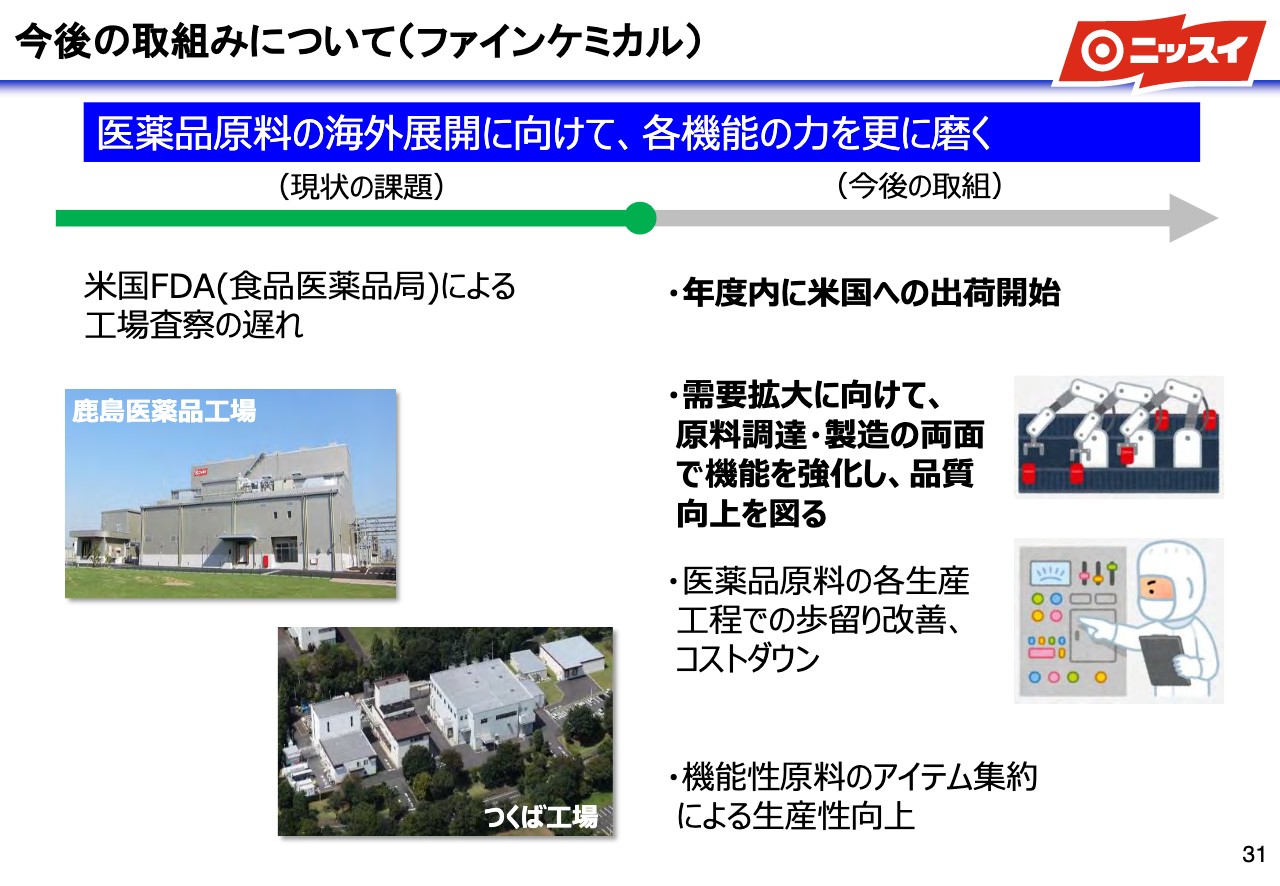

今後の取組みについて(ファインケミカル)

ファインケミカルです。医薬品原料である高純度EPAの米国向け出荷は年度内開始に大いに期待しております。需要拡大に向け、魚油の原料調達・製造の両面において機能を強化していきます。

SeaBOS The 2020 VIRTUAL KEYSTONE DIALOGUE

次に、社会課題(ESG)の取り組みについてです。SeaBOSのKEYSTONE DIALOGUEに参加してきました。

世界の水産業界のリーダー企業や科学者と協力して、持続可能な水産事業のための課題解決に取り組んでいます。右に書いてある10社が、水産業の中で選ばれた10社です。ここに科学者が参加して、水産資源を持続的に使っていこうという会です。

一番左に書いてあるように、IUU and modern slavery、Traceability、そしてAMRは抗生物質使用と耐性菌の問題ですが、こういったことに取り組んでいきます。また、海洋プラスチックの問題や、気候変動問題をテーマに挙げて、いつまでに何をして、その進捗を管理していこうということを話し合っております。

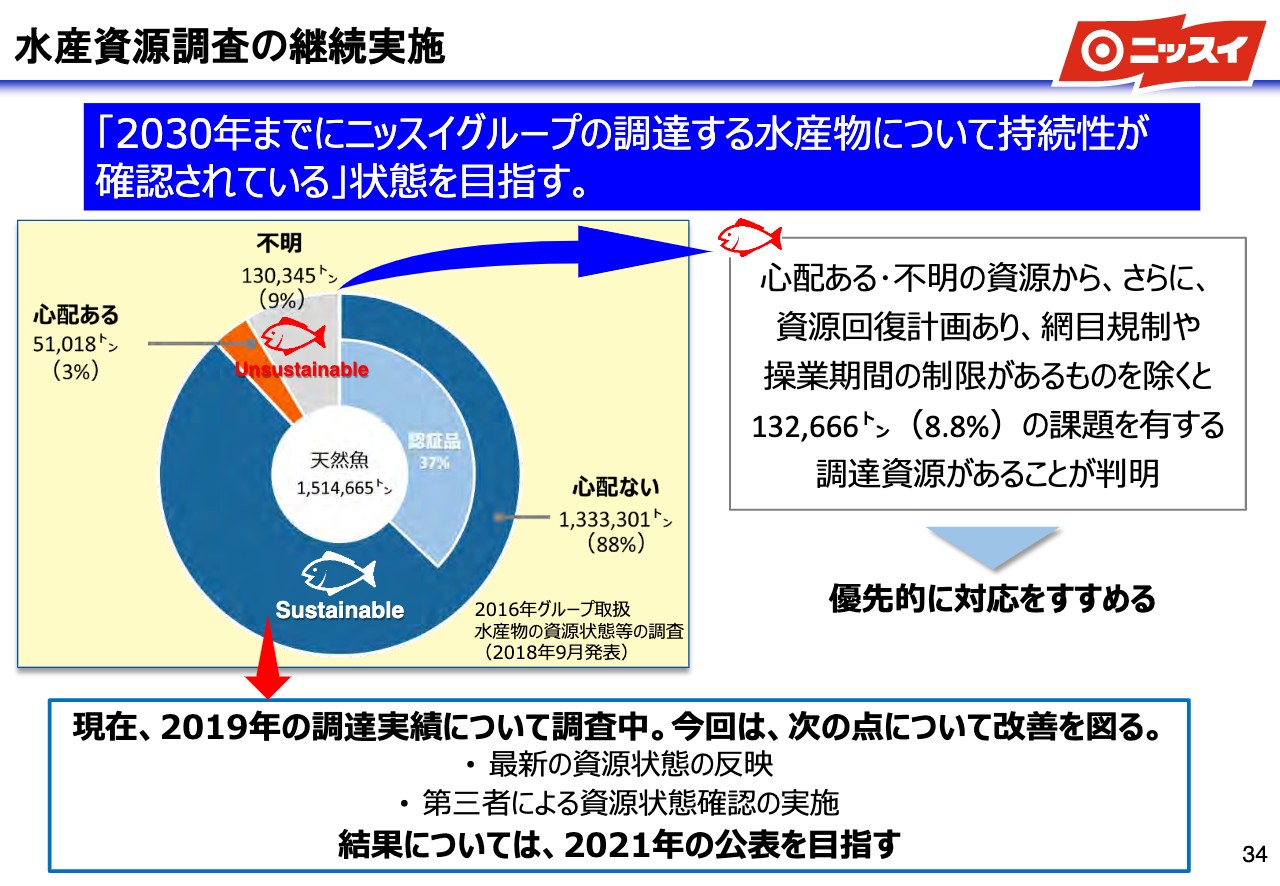

水産資源調査の継続実施

水産資源調査の継続実施は、SeaBOSの活動と足並みを揃えてというようなところはありますが、中長期的な水産事業のリスクやチャンスを捉えるため、我々が調達している資源状況を把握しておきたいということです。

これは、2018年に、2016年度に調達した水産物の資源状態の調査結果を発表しました。もう一度やり直すといいますか、新しく進捗を調査するということで、現在、2019年の調達実績について調査中で、来年2021年にその結果を発表します。

トレーサビリティが効いているものをケアしていって、資源に心配がある、あるいは不明であるといったものを減らしていきたいということで、各行動をしています。すでに宣言しておりますように、「2030年までにニッスイグループの調達する水産物については持続性が確認されている」状態を目指しております。

環境負荷軽減に対応した陸上養殖の取組み

環境負荷軽減に対応した陸上養殖の取り組みということで、3つの事業を書いております。将来の水産事業への打ち手として、環境負荷軽減に対応した陸上養殖に取り組んでいます。

例えば陸上養殖は、閉鎖式循環陸上養殖ですと場所の制限が少なく、海水も少ないため、環境への負荷が軽減されます。また、エサ・水質含め管理が可能なためトレーサビリティにもつながりますし、魚病や寄生虫も防げて、薬剤やワクチンの使用削減につながります。したがって、SeaBOSが目指しているところと重なっている部分が多々あります。

陸上ですので、当然、生産地と消費地が近くなり、新鮮な水産物が提供できます。今、試験的に山陰でマサバに取り組んでいますが、こちらについてはアニサキスフリーのマサバを供給したいということで現在活動しております。

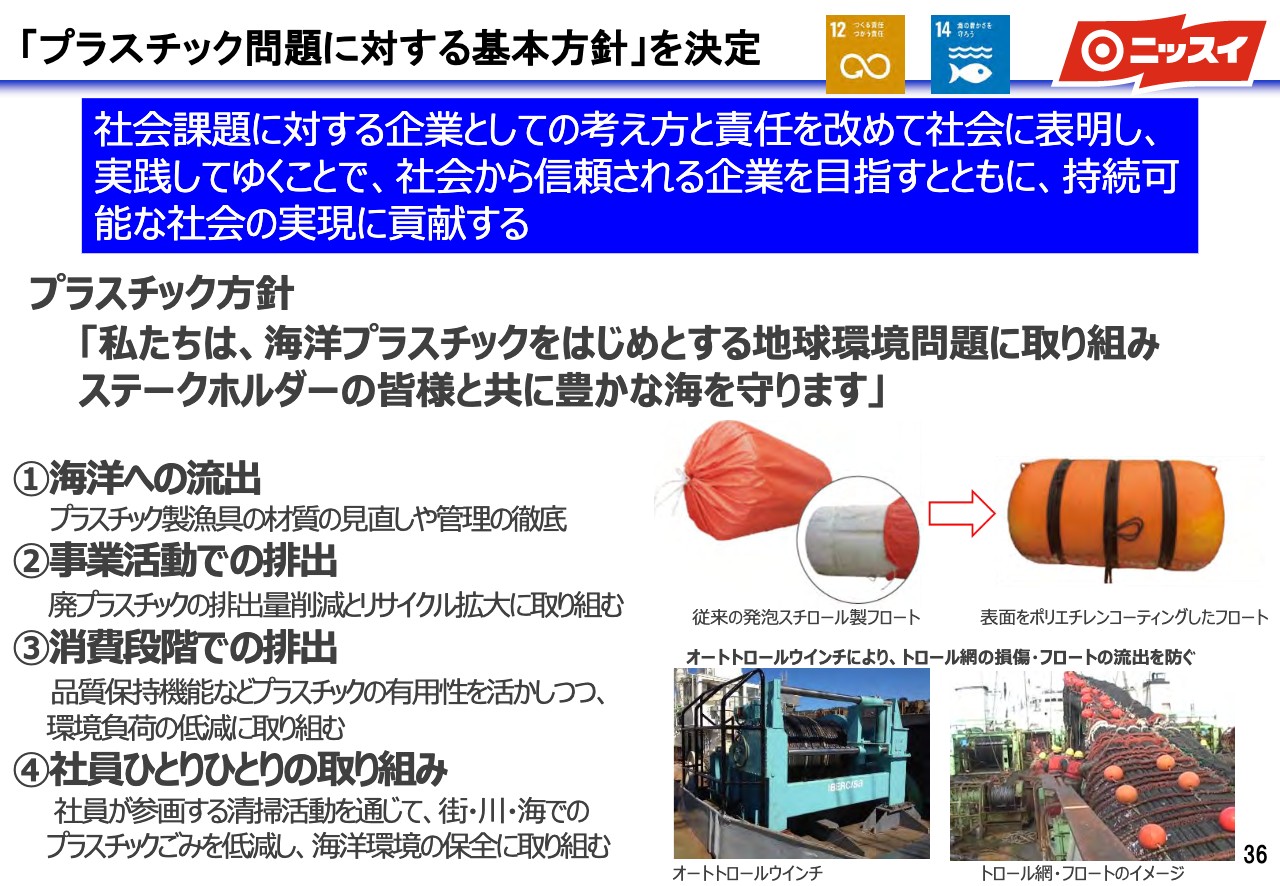

「プラスチック問題に対する基本方針」を決定

プラスチック問題に対する基本姿勢です。海洋プラスチックをはじめとしたプラスチック問題に対して、基本方針を決定しました。プラスチック製漁具の材質見直しなどに取り組んでおります。

右下にオートトロールウインチの写真が出ていますが、チリのエムデペス社という漁労会社では、トロールがかいていて、トロールの網が根がかりをしてしまうことがあります。その時に、強引に引っ張ると網が流されることがありますが、網の損傷・フロートの流出を防ぐために、網の巻き上げ機を導入しました。

つまり、オートトロールウインチというのは、グッと引っ張らずに緊張を緩め、網が破けるのを防いできちんと網を回収する機械でして、それを今導入しているところです。

「森・川・海」の保全活動 社員と共に取り組む活動

事業の根幹をなす海を守るために、森・川・海のつながりを守る活動を社員・地域とともに各地で展開しています。

森については、八王子南地区の宇津貫緑地の保全活動。そして、鳥取県の大山の麓の琴浦町というところで、おさかなをはぐくむ 湧水と海を守る森の保全活動行っております。

川については、荒川で環境学習などを行っています。海については、博多の地行浜の海をつくる活動などを行っています。街については、本社および支社の各地域でクリーンアップ作戦を実施しておりまして、グループで約100事業所で地域の清掃活動を行っています。

今年もコロナの中で、右下の写真にあるように人数を絞りましたが、「とっとり共生の森保全活動」という森の整備活動を行いました。

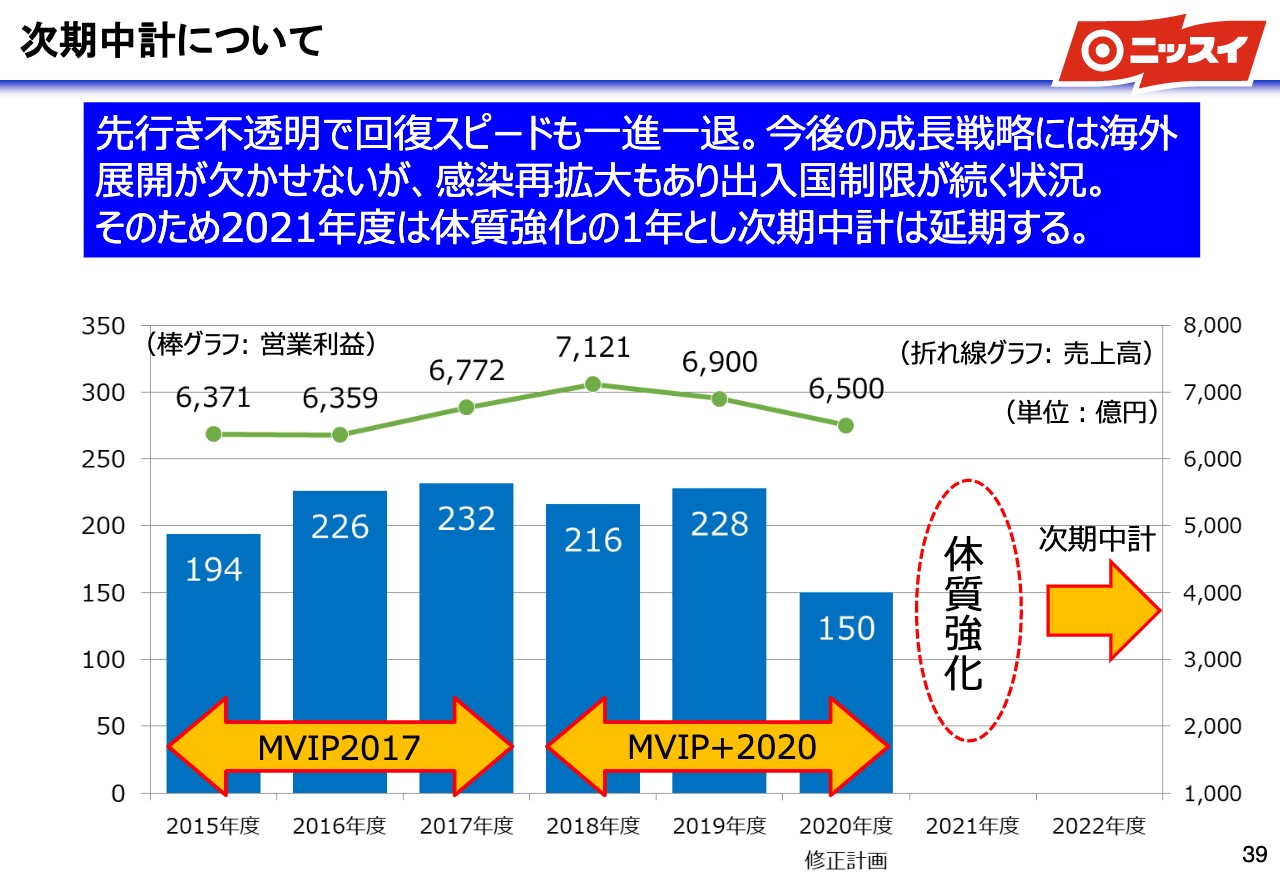

次期中計について

次期中期経営計画についてです。今年度は現中計の最終年度ですが、コロナの影響もあり先行きも不透明ということで、2021年度は次期中計に向けた体質強化の1年として、次期中計の策定は1年延期します。

体質強化とは何かということですが、現中計では成長の柱として養殖事業とチルド食品事業に注力しましたが、現状はコロナ禍にあって両事業とも苦戦しています。体質強化として、水産食品事業の成長事業のテコ入れによる事業構造の立て直しと、海外展開を中心にした成長基盤の強化を行います。

具体的には、1つ目は国内養殖事業で、まぐろ養殖事業の立て直しを図ります。2番目はチルド事業の環境変化に対応します。3番目は海外事業の展開をスタートします。これはFDAに来てもらって査察を受けるということで、アメリカ進出ということになります。

4番目がヨーロッパ事業の拡大です。先ほど言ったフランスから東へということで、ドイツのほうに向けて拡大していきます。

コロナ禍で非常に難しい面もありますが、事業の収益性を強化するとともに、ESGへの取り組みもしっかり進め、体質改善に努めてまいります。

以上で私の説明を終わらせていただきます。

新着ログ

「水産・農林業」のログ